Лизинг для юридических лиц | Major Лизинг

Пришло время для вашей компании создавать собственный автопарк? Вы, как руководитель предприятия, давно уже желаете приобрести представительское авто? Аренда автомобиля вашей организации «выливается в копеечку», а приобрести транспортное средство соответствующего класса вам пока не по карману? Компания Major Лизинг уже подготовила ответ для вас — лизинг для юридических лиц!

Преимущества лизинга для юридических лиц

- Лизинговые платежи полностью относятся на себестоимость и уменьшают налогооблагаемую базу по налогу на прибыль. НДС по лизинговым платежам возмещается в полном объеме, в отличие от процентов по банковским кредитам и ссудам, которые не содержат НДС. Для автомобилей представительского класса действует ускоренная амортизация, что также позволяет оптимизировать налог на прибыль.

- Лизинг не увеличивает долг в балансе Лизингополучателя и не затрагивает соотношения собственных и заемных средств, то есть возможности лизингополучателя по получению дополнительных займов и банковских кредитов не снижается.

- Лизинг предполагает финансирование до 80% стоимости автомобиля и не требует быстрого возврата всей суммы долга, в отличие от банковского финансирования, при котором обязательно применяется дисконтирование стоимости

- При лизинге вопросы приобретения и финансирования решается одновременно

- В виду того, что частью обеспечения возвратности средств является предмет лизинга — автомобиль, являющийся собственностью лизингодателя, лизингополучателю (клиенту) проще получить контракт по лизингу, чем альтернативную ему ссуду в банке на приобретение.

- Так как лизинг автомобилей служит средством реализации продукции для производителей и сопутствующих услуг для иных компаний, то их политика, как правило, направлена на поощрение и расширение лизинговых операций, чему способствует предоставление специальных цен и тарифов на автомобили и сопутствующие услуги, продаваемые в лизинг.

Компания Major Лизинг финансирует сделку оперативнее большинства своих конкурентов. А это означает, что уже через три рабочих дня вы сможете пользоваться необходимым вам автомобилем.

У нас можно оформить лизинг на легковые автомобили любой категории, а также — на легкий коммерческий транспорт, который позволит вам получать прибыль от своего бизнеса без промедлений. Это объясняет, почему нашими клиентами часто становятся компании, предлагающие услуги автопроката, перевозчики, а также те предприниматели, деятельность которых напрямую связана с транспортировкой продукции и товаров народного потребления.

Условия платежа, а также сроки выполнения договора лизинга обговариваются индивидуально с каждым отдельным клиентом. Обращайтесь в Major Лизинг — и наши специалисты предложат наиболее выгодное решение именно для вас!

Услуги лизинга и не только

Major Лизинг предлагает своим клиентам не только оформить договор лизинга, но и воспользоваться всем «пакетом» дополнительных услуг. Почему мы считаем такое решение лучшим?

Во-первых, лизинг «от А до Я» обходится дешевле нашим клиентам.

Во-вторых, оформить все необходимые документы и получить ключи от машины можно в кратчайшие сроки.

В-третьих, мы уверены в своих силах и профессионализме наших специалистов, поэтому проволочки и затруднения в процессе передачи авто лизингополучателю исключены.

В нашем офисе вы можете оформить:- страховку автомобиля;

- снятие с учета и регистрацию машины в органах ГИБДД;

- договор на техническое обслуживание транспортного средства на период действия договора лизинга.

Специалисты компании Major Лизинг готовы также проконсультировать по любым вопросам сферы налогообложения и бухгалтерского учета.

виды, условия, документы и сроки

Приветствую! «Головная боль» всех юридических лиц — «рабочая» недвижимость. Ведь даже крошечной компании для хоздеятельности нужен офис, склад, цех или торговый павильон.

Конечно, коммерческую недвижимость логичнее всего купить. Но многие компании не могут выводить из оборота крупные суммы и «замораживать» их на несколько лет.

Также офис или склад можно снять. Чтобы целиком и полностью зависеть от капризов арендодателя.

А еще помещение можно взять в кредит (с или без первоначального взноса). Для большинства российских предпринимателей — это тоже не вариант: дорого, хлопотно и нет гарантии положительного решения со стороны банка.

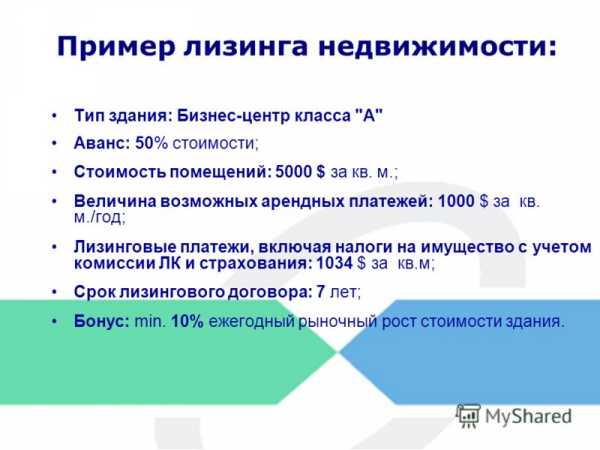

Остается последний вариант: лизинг недвижимости для юридических лиц. Юрлицо получает объект в пользование на несколько лет, может сэкономить на налогах, а в конце срока — выкупить недвижимость по остаточной стоимости.

Что такое лизинг?

Продукт представляет собой долгосрочную аренду с правом последующего выкупа. Для юридических лиц — это достойная альтернатива покупке, аренде или приобретению недвижимого объекта в кредит.

Виды лизинга

По типу операций лизинг делят на финансовый и операционный. По условиям финансового объект сделки переходит в собственность лизингополучателя по окончании срока действия договора. Условия операционного позволяют лизингодателю сдавать его в аренду многократно, пока не истечет нормативный срок службы объекта. Как правило, по оперативной схеме в аренду сдается строительная и сельскохозяйственная техника.

По составу участников сделки выделяют прямой, косвенный и возвратный лизинг, а также суб- и левередж-лизинг.

Не буду сейчас детально рассматривать каждый тип. Уделю внимание лишь самому популярному среди российских компаний. Речь о возвратном лизинге — когда собственник недвижимости «играет» сразу за двух участников сделки: владельца и лизингополучателя.

Схема возвратного (обратного) лизинга:

- собственник недвижимости продает свой объект компании лизингодателю;

- сразу после этого берет его в пользование, но уже на условиях долгосрочной аренды;

- по окончании срока договора бывший владелец выкупает не

capitalgains.ru

Условия лизинга для юридических лиц. Необходимые документы

В настоящее время кредитование для юр. лиц постепенно уходит на задний план, так как отечественный рынок постепенно заполняется предложениями лизинга. Это наиболее выгодный финансовый продукт для предпринимателей, так как переплаты по лизинговым программам существенно ниже, нежели по кредитным продуктам. Рассмотрим более подробно, как работает лизинг для юридических лиц и какие условия по этому финансовому продукту могут быть предоставлены.

Лизинг – это вид инвестиционной деятельности по покупке движимого или недвижимого имущества, либо оборудования и передача его во владение юридическому лицу на определенный период и под конкретные условия, с правом последующего выкупа. Как правило, этот вид финансовых продуктов, крайне редко встречается без первоначального взноса, однако любой банк или иной инвестор может пойти навстречу предпринимателю и предоставить приобретенное оборудование под более высокий процент.

В современной жизни с учетом экономической нестабильности в стране лизинг постепенно вытесняет традиционное кредитование для юридических лиц, так как взятое по этой программе оборудование или иная техника, а также офисная и промышленная площадь не обязательна к выкупу, что существенно снижает суммы ежемесячных платежей. Иными словами, вы берете у инвестора определенное имущество, пользуетесь им, а по окончанию срока можете отказаться от его выкупа, что крайне удобно, так как современные предприниматели стремятся обновлять свое оборудование раз 3-5лет.

Рассмотрим основные преимущества для лизингополучателя по сравнению со стандартным кредитованием:

- Существенно сниженный ежемесячный платеж.

- Предприятие или компания не обязаны выкупать оборудование, технику или офисные, производственные площади.

- Существенно сниженная процентная ставка по лизингу.

- По окончанию срока договора имущество может быть выкуплено по значительной уцененной стоимости.

- На весь период пользования все оборудование находится под гарантией.

А теперь проведем небольшое сравнение со стандартным кредитованием на отдельном примере:

- юридическое лицо оформляет кредит;

- покупает все необходимое оборудование;

- ежемесячно платит кредитные обязательства;

- пользуется техникой, оборудованием и площадями;

- чинит их при необходимости за свой счет;

- если бизнес не пошел, то предприниматель остается с бывшим в употреблении имуществом и кредитом.

Даже если реализовать оборудование и технику, то средств все равно не хватит на полное погашение кредита, в итоге предприниматель остается и без оборудования и с остатками долга на руках, что крайне не выгодно в сравнении с лизинговыми программами.

Условия получения автомобиля в лизинг для юридических лиц

В настоящее время любой автомобиль для юридического лица может быть приобретен по лизинговой программе. Это крайне удобно, так как наиболее часто предприниматели покупают сразу большое количество машин под конкретный вид деятельности. Рассмотрим более подробно лизинговые условия при такой сделке:

- Вносится определенный оговоренный залог за имущество.

- Далее вы, как предприниматель заключаете договор с лизинговой компанией.

- После этого инвестор закупает нужное число автомобилей легкового или грузового типа.

- После этого заключается договор с компанией о том, что все транспортные средства передаются в пользование юр лицу с возможностью права выкупа.

- Затем юридическое лицо может использовать весь автопарк по своему усмотрению.

- При этом вносятся ежемесячные платежи за аренду транспортных средств.

- В конце периода, это, как правило, 4 года предприниматель принимает решение полностью выкупить автопарк или завершить сделку последним платежом без права выкупа.

Прежде чем говорить о том, как взять лизинг на автомобили, следует рассмотреть условия, которые предлагаются инвесторами:

- минимальная ставка по процентам по лизинговой продукции составляет 7-8%;

- первоначальный взнос составляет от 10 до 50 процентов от всей общей стоимости автопарка;

- договор заключается, как правило, на 4 года, именно за этот период автопарк полностью себя окупает, и приносит солидную прибыль предпринимателю;

- в конце решается, как далее дело обстоит с автопарком, возвращается ли он инвестору или его полностью выкупает предприниматель.

Иными словами лизинг – это своего рода аренда, позволяющая брать любое оборудование в пользование с небольшими ежемесячными платежами, что крайне удобно, учитывая современную экономическую нестабильность в стране.

Внимание! Отзывы о лизинговых программах существенно лучше, чем о кредитных продуктах финансовых учреждений, разница лишь в том, что беря кредит, вы выкупаете собственность, а по лизинговой программе вы не являетесь полноправным собственником.

Плюсы лизинга для юридических лиц

Ранее мы уже провели небольшое сравнение преимуществ лизинга над традиционным кредитованием. Теперь можно более подробно углубиться в эту тему, так как на сегодняшний день большое число предпринимателей находится в смятении и долгом выборе между лизинговыми программами и кредитными продуктами банков. Начнем с преимуществ лизинга:

- Низкая процентная ставка.

- Нет необходимости оформлять залоговое имущество.

- Налог на все транспортные средства оплачивает лизингодатель.

- Все транспортные средства, а также оборудование страхуется.

- Небольшой ежемесячный платеж, если сравнивать с кредитными обязательствами.

- По окончанию договора, его можно продлить или полностью выкупить все ТС или оборудование.

Рассмотрим также и минусы автомобилей или оборудования приобретенного в лизинг:

- вы не являетесь полноправным собственником;

- как правило, необходимо внесение первого взноса по программе;

- вы имеете право получать прибыль, однако часть ее будет уходить на налоги;

- по завершению договора предстоит сделать нелегкий выбор.

Наряду с большим числом преимуществ, вы имеете лишь незначительный список недостатков лизинговых программ, чего нельзя сказать о кредитных продуктах.

Полезная информация! Беря оборудование, автомобили или иное имущество в лизинг вы, как предприниматель как бы арендуете определенное имущество с последующим правом выкупа. Если проект не вышел на достойный уровень прибыли или вовсе не прошел, тогда можно расторгнуть договор, вернув все имущество лизингодателю и получив часть первоначального взноса обратно.

Документы лизинга для юридических лиц

Как и в случае с традиционным кредитованием, лизинг предусматривает необходимость предоставления инвестору определенных документов, рассмотрим более подробно, какие именно документы потребуется предоставлять предпринимателям для заключения договора:

- все документы относительно открытого предприятия или учреждения;

- паспорт гражданина Российской Федерации предпринимателя;

- уставные документы организации;

- документы о штате сотрудников;

- бизнес-проект.

Это необходимо предоставить для получения лизинга в Российской Федерации. После того, как все документы будут тщательно изучены, с инвестором будут вестись переговоры о заключении партнерского соглашения.

Важно! Предмет договора на лизинг, включает в себя практически все те же положения, что и стандартный кредитный договор, поэтому перед заключением выгодного на первый взгляд предложения, следует внимательно ознакомиться с текстом документа, в котором может присутствовать пункт об обязательном выкупе, чего не каждый предприниматель планирует делать после завершения лизинговой программы.

Чтобы детально изучить все, что связано с лизинговыми программами в Российской Федерации, следует посетить юридический сайт, и ознакомиться со всеми положениями относительно порядка предоставления и оформления лизинговых программ. Таким образом, вы сможете избежать встречи с мошенническими организациями, которых на сегодняшний день развелось достаточно много.

Также предлагаем ознакомиться о бухгалтерском учете лизинга.

О том почему выгодно оформлять автомобиль в лизинг на юр. лицо:

dengikupera.ru

Лизинг недвижимости для юридических лиц

Содержание материала

Основные определения

Лизинг — это финансовая услуга, дающая возможность временно использовать получаемое в кредит имущество с правом последующего его выкупа. Чаще всего лизинг используется для оптимизации операционной и финансовой деятельности предприятий, также он помогает снизить налоговую нагрузку. По своей финансовой сути лизинг похож на обычную аренду.

Участниками лизинговой сделки являются:

- Лизингодатель — собственник предоставляемого для лизинга имущества;

- Лизингополучатель — физическое или юрлицо, берущее объект в лизинг;

- Продавец — субъект, у которого лизингодатель приобретает объект лизинга.

Существуют финансовый и оперативный (или операционный) лизинг, их основные отличия показаны в таблице.

Характеристика Финансовый лизинг Оперативный лизинг

Срок лизингового договора Сравним с периодом полезной эксплуатации объекта лизинга Значительно меньше периода полезной эксплуатации лизингового имущества

Остаточная стоимость лизингового объекта по истечении договора Нулевая, объект передается лизингополучателю Сохраняется значительная остаточная стоимость,объект остается у лизингодателя

Участники сделки Лизингодатель, лизингополучатель, продавец объекта Лизингодатель, лизингополучатель, продавец объекта (редко)

Экономическая суть Долгосрочное кредитование Сдача лизингового объекта в аренду

Лизинг недвижимости и его выгоды для юридических лиц

Лизинг недвижимости — это лизинговая сделка, объектом которой является недвижимое имущество. Объектом лизинга могут выступать индустриальные и складские сооружения, офисные помещения и торговые объекты, здания специального назначения, торгово-развлекательные комплексы, деловые центры, гостиницы и отели, заправки, паркинги и т. д. Земельные участки не могут являться объектом лизинга. Лизинг недвижимости выступает разновидностью имущественного лизинга.

В роли лизингодателя в этом случае может выступать лизинговая компания, или же лизинговое подразделение банка. Продавцом может выступить собственник недвижимости, лизингополучателем является фирма.

Для юридических лиц лизинг недвижимости выступает выгодной альтернативой аренде или покупке недвижимости в собственность. Приобретение недвижимого имущества может быть затруднительно для предприятия, т. к. требует разового отвлечения крупных средств, а кредит на покупку сооружений в сегодняшней экономической действительности получить затруднительно. Для кредитов подобного рода банки требуют залоговое обеспечение, которым фирма может не располагать. В отличие от приобретения недвижимости в кредит, при лизинге недвижимого имущества сам объект лизинга служит залогом, что существенно выгоднее.

Главным преимуществом лизинга недвижимости в сравнении с арендой является то, что объект лизинга становится собственностью юридического лица после окончания действия договора. Приведенная ниже таблица иллюстрирует другие преимущества лизинга недвижимости перед простой арендой.

Характеристика Лизинг объектов недвижимости Аренда

Право собственности на лизинговый объект по истечении договора Объект становится переходит во владение лизингополучателя Объект остается собственностью арендодателя

Зависимость размера платежей от рыночной ситуации Платежи остаются неизменными Арендная ставка может расти

Средний срок сделки и стабильность использования недвижимости 4-10 лет, возможность стабильно использовать недвижимость в этот срок 1-5 лет, возможны досрочные расторжения арендных договоров по инициативе собственника объекта

Государственные гарантии Гос. регистрация договоров в Федеральной рег. службе помогает защитить права лизингополучателя Отсутствуют

Налоговая оптимизация Возможность налоговой экономии до 15% за счет быстрой амортизации и уменьшения налога на прибыль Отсутствует

Защита недвижимости от рейдерства Присутствует Отсутствует

Лизинг недвижимости — это лизинговая сделка, объектом которой является недвижимое имущество

Правовые аспекты лизинга недвижимости для бизнеса и оптимизация налогообложения

Лизинг недвижимости в нашей стране имеет следующие правовые особенности:

- Обязательное требование гос. регистрации, при этом для договоров аренды (финансовой) правила заключения сделок не регламентированы, и это служит препятствием для лизинга недвижимости.

- Заключение сделок лизинга недвижимости затруднительно с правовой точки зрения по причине того, что в России запрещен лизинг земли, а недвижимые объекты связаны с ней непосредственно. Участникам сделок приходится заключать договоры субаренды земли на время действия сделок по лизингу недвижимости.

- Высокая цена и долгий период амортизации недвижимого имущества.

- Повышенные законодательные требования к сделкам с участием зданий и сооружений.

- Неточность и противоречивость норм бух. гучета и налогового законодательства в области лизинга, что может послужить причиной нежелательных взысканий и штрафов.

Из-за этих проблем услуга лизинга недвижимости оказывается не всеми лизинговыми фирмами.

Несмотря на эти трудности, лизинг зданий набирает популярность в российском бизнесе потому, что позволяет приобретать дорогостоящие объекты без разовой оплаты их полной стоимости. Кроме того, по окончании срока действия сделки, недвижимый объект начинает принадлежать лизингополучателю без внесения выкупного платежа.

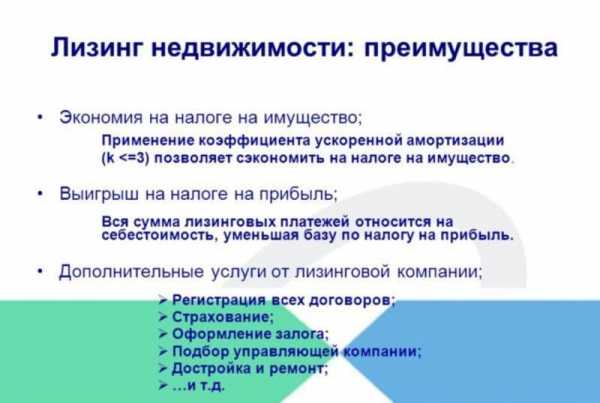

Важным аспектом лизинга недвижимости для бизнеса является налоговая оптимизация. В этой области лизинг обладает такими преимуществами:

- Возможность выбирать способ учета имущества, поступающего в лизинг.

- Возможность учета лизингового объекта как на балансе лизингополучателя, так и на балансе собственника.

- Платежи по лизингу могут быть перенесены на себестоимость.

- Возможность использования ускоренной амортизации применительно к лизинговой недвижимости.

При этом надо учитывать, что при лизинге объект недвижимости необходимо рассматривать по рыночной оценке, которая может превышать его балансовую цену. В этом случае ценовая разница может быть обложена НДС , а также налогом на прибыль.

При заключении договора лизинга обычно заключается также договор о кредитовании или привлечении финансовых средств. Помимо этого, оформляется залоговый (поручительский) договор. Одновременно с этим создается договор по аренде земли, на которой возведен лизинговый объект. При этом на договор земельной аренды не распространяется право ускоренной амортизации объекта и возможность перехода земли в собственность лизингополучателя при исполнении всех требований договора.

Целесообразный период лизинга недвижимости — десять лет. Это вытекает из нормы амортизации 30 лет для зданий и сооружений и быстрой амортизации, при которой период использования уменьшается в 3 раза. Если здание на момент заключения лизинговой сделки уже находилось в эксплуатации, оптимальный срок сделки уменьшается.

Несмотря на эти трудности, лизинг недвижимого имущества по-прежнему является более доступным и зачастую более коммерчески выгодным для юрлиц, чем долгосрочное банковское кредитование. Сегодня банки очень тяжело кредитуют реальный сектор, и лизинг объектов недвижимости — один из способов решения данной проблемы.

Лизинг недвижимого имущества является более доступным и выгодным, чем банковское кредитование

bank-explorer.ru

Лизинг недвижимости для юридических лиц

Любое предприятие будь то большое или маленькое нуждается в постоянном развитии, причем, как правило, приобретение дополнительных активов требует серьезных финансовых вложений, которыми обладают далеко не все участники экономического рынка нашей страны. Одним из финансовых инструментов, позволяющих большим и малым предприятиям пополнять свои активы, в частности, приобретать недвижимость, это лизинг, другой вариант банковский кредит, но в большинстве своем он является слишком обременительным для юридических лиц. Рассмотрим такой вариант стороннего финансирования, как лизинг недвижимости для юридических лиц.

Условия лизинга

Для начала нужно ответить на основной вопрос, что такое лизинг. Лизинг – это один из финансовых инструментов, позволяющий приобрести движимое и недвижимое имущества во временное пользование на определенных договором условиях, с правом последующего выкупа. Если говорить то же самое простыми словами, то лизинг, по своей сути, больше напоминает договор аренды, нежели кредит, то есть лизингополучатель имеет право пользоваться имуществом по договору аренды, но по окончании срока действия данного соглашения может выплатить остаточную стоимость и приобрести предмет лизинга себе в собственность.

Вернемся к вопросу недвижимости для юридических лиц, далеко не все предприятия могут пользоваться банковским кредитованием по ряду причин, а договор аренды не всегда является экономически целесообразным для него. Здесь лизинг является чем-то средним между договором аренды и кредитованием, ведь с помощью лизинга можно приобрести в собственность не только недвижимость: квартиры, склады или офисы, а также оборудование автотранспортные средства и многое другое.

Согласно договору лизинга, лизингополучатель должен в соответствии с договором выплачивать ежемесячно определенную договором сумму. На нее влияют некоторые показатели:

- стоимость предмета лизинга;

- срок действия соглашения;

- комиссия лизингодателя;

- финансовая состоятельность лизингополучателя.

Если речь идет о лизинге недвижимого имущества, то кроме основных платежей по договору между сторонами сделки, он предполагает страхование предмета договора, то есть, иными словами, лизингополучатель обязан застраховать имущество на весь срок пользования им по договору лизинга. Но в данном случае вопрос строго индивидуальный, то есть в зависимости от решения сторон, лизингополучатель может оплачивать страховку единовременно на весь срок действия договора либо и страховая премия будет включена во все платежи по договору лизинга.

Обратите внимание, что срок договора лизинга может быть краткосрочным 1—2 года, может быть долгосрочно вплоть до 10 лет. Обычно такие нюансы обговариваются индивидуально между сторонами договора.

Еще нельзя не сказать о том, что лизинг принципиально отличается от аренды, а также от банковского кредитования. В первую очередь, такой договор более выгоден для лизингополучателя, ведь ему нет необходимости страховать личные риски и привлекать дополнительное обеспечение, по той причине, что в случае нарушения условий договора лизингополучателем, имущество по договору финансовой аренды безоговорочно передает его обратно лизингодателю, без каких-либо разбирательств. Это и есть основное условие договора.

Кстати, еще один нюанс заключается в том, что имущество по договору лизинга не переходит к лизингополучателю. Оно остается в собственности у другой стороны договора до полного выкупа им имущества другой стороной, как правило, по окончании соглашения такой формы аренды, лизингополучатель имеет право выкупить его по остаточной стоимости либо передать обратно лизингодателю.

Как получить недвижимость по финансовой аренде

В данном случае, если юридическое лицо желает приобрести жилую или коммерческую недвижимость в лизинг, то он должен пройти несколько этапов. Первым из них будет сбор документов и определение компании, которая предлагает подобную услугу. Немаловажно является то, что лизингополучатель должен убедиться в правах собственности лизингодателя на то или иное имущество, для этого последний должен предоставить ряд документов, подтверждающих право.

Далее, обсуждаются условия договора, в основном, у лизингодателя есть ряд своих требований к такому договору и здесь лизингополучатель может с ними согласиться либо от них отказаться и подобрать себе другого партнера. Но, после того как стороны пришли к общему соглашению, в данном случае лизингополучатель, обязан застраховать в соответствии с требованиями закона имущество внести авансовый платеж и зарегистрировать имущество в государственной палате.

Есть и другая схема получения финансовой аренды. Обычно таким посредничеством занимаются коммерческие банки. В чем заключается суть такого договора: банк приобретает себе в собственность недвижимость и передает ее по договору лизинга клиенту. То есть, в данной сделке собственником предмета недвижимости является не клиент, а банк, который предоставляет лизингополучателю право на его использование на определенный договором срок, по окончании срока действия договора лизингополучатель может либо выкупить имущество по остаточной стоимости, либо отказаться от дальнейшего сотрудничества.

Очень важно обратить внимание на тот факт, что если по каким-то причинам лизингополучатель отказывается или не в состоянии исполнять свои обязательства, то имущество безоговорочно переходит к лизингодателю, без возврата ранее уплаченных им платежей.

Куда обратиться

На самом деле, обычно такой вопрос не стоит перед юридическими лицами, потому что в нашей стране на протяжении долгих лет успешно работают лизинговые компании, специализирующиеся на таких сделках. То есть лизинг коммерческой недвижимости является обычной практикой для отечественных предпринимателей, тем не менее, каждый из них, перед тем как заключить договор должен учитывать размер удорожания и еще некоторые особенности:

- сроки договора;

- размер авансового платежа;

- сумма ежемесячного платежа;

- возможные штрафы;

- возможность досрочного расторжения договора и выкупа имущества.

Кстати, услуги финансовой аренды предлагают несколько дочерних предприятий известных коммерческих банков, в частности, Сбербанк Лизинг, МКБ Лизинг, ВТБ Лизинг и другие компании. Условия сотрудничества здесь практически равноценные, размер авансового платежа составляет 10%, удорожания в год от 5 до 6%, максимальный срок действия договора 10 лет. Но, кроме того, есть компании, которые предоставляют лизинг без авансового платежа – это Балтийский Лизинг и Альфа Лизинг, здесь ставка удорожания также колеблется от 5 до 6%.

Кроме всего прочего, потенциальные лизингополучатели должны обратить внимание на требования к нему. То есть, перед сделкой он должен собрать ряд документов, в том числе, все документы его предприятия, в частности, свидетельство о регистрации, документы учредителей, карточки с образцами подписей и многое другое. Среди прочих документов понадобятся финансовые отчеты, выписки по счету и другие.

Обратите внимание, на удорожание предмета лизинга, если годовая процентная ставка по кредиту не менее 12% для юридических лиц, то процент по лизингу примерно в 2 раза меньше, правда, к ней всегда стоит прибавлять размер страховой премии за защиту предмета лизинга.

Преимущества и недостатки сотрудничества

Для начала стоит обратить внимание на то, что договор финансовой аренды существенно отличается от аренды и банковского кредитования, причем по многим параметрам он выгодно от них отличается. В частности, это плата за пользование предметом лизинга и условия взаимного сотрудничества. Кстати, во многом условия договора при тех или иных обстоятельствах могут отличаться, стороны между собой определяют периодичность внесения платежей, это может быть ежемесячный платеж, сезонный платеж, ежеквартальный платеж и другой.

Также есть несколько иных возможностей в рамках договора финансовой аренды, в том числе и его пролонгация по истечении срока действия, выкуп объекта по остаточной стоимости и многое другое. Однако у лизинга есть и существенный недостаток, то есть лизингополучатель не имеет права собственности на предмет залога, соответственно, он не может его оставить в качестве обеспечения по банковскому кредитованию, передают собственность иному юридическому лицу, продать или реконструировать.

Кстати, кроме коммерческой недвижимости, юридические лица могут заключить договор лизинга на приобретение квартиры. В данном случае квартира в лизинг для юридического лица – это гражданско-правовая сделка, представляющая, по сути, альтернативу ипотеке. В данном случае правоотношения возникают между лизингодателем и лизингополучателем. Действительно, сегодня некоторые банки практикуют такое сотрудничество между юридическими лицами и коммерческими банками, в частности, услугу предлагает банк ВТБ 24.

Обратите внимание, что в данном случае сделка опирается на положения Федерального закона «О финансовой аренде» номер 164.

Таким образом, лизинг для юридических лиц является отличной перспективой для расширения своего бизнеса и увеличения его активов без применения банковского кредитования, которое для многих предприятий является более чем обременительным. С другой стороны, лизинг недвижимости в соответствии с действующим российским законодательством имеет некоторые затруднения, связанные с тем, что по закону не предусмотрен лизинг земельных участков, которые собственно располагаются под объектами арендной недвижимости. Наконец, есть еще одна причина воспользоваться финансовой арендой – это налоговые преференции, ведь недвижимое имущество не отражается в активах предприятия, потому что по факту ему не принадлежит.

znatokdeneg.ru