Торговый эквайринг — как подключить для ИП.

Самая удобная на сегодняшний день система оплаты – это оплата товаров и услуг при помощи банковской карты. Обладателей банковских карт становится все больше и с каждым днем растет число магазинов, ресторанов, отелей и множества других компаний, которые внедряют систему безналичного расчета при помощи специального терминала. Такая услуга называется торговый эквайринг.

Покупатели уже давно оценили преимущества оплаты при помощи пластиковой банковской карты. Это удобно, практично и быстро.

Одной из главнейших задач современного бизнеса является создание и внедрение эффективных способов привлечения и удержания клиентов, поэтому все больше компаний крупного и малого бизнеса, а также ИП, выбирают торговый эквайринг.

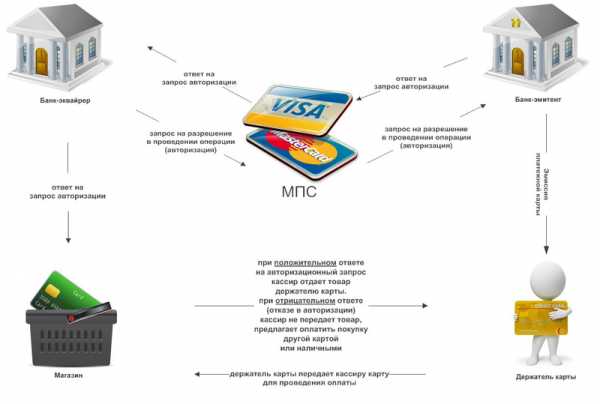

Кроме предоставления возможностей безналичного расчета для клиентов, услуга торговый эквайринг включает в себя совокупность технологических услуг, таких как техническое и информационное обслуживание терминалов. Как правило, в процессинговой цепочке участвуют четыре субъекта: покупатель, продавец, банк-эквайер, в роли которого выступает Трансстройбанк, и платежная система.

Платежных систем очень много, самые популярные – это VISA International, MasterCard Worldwide и российская система МИР. Также стоит отметить, что все большую популярность в современном мире набирают системы онлайн оплаты — Apple Pay и Samsung Pay. Все это в совокупности говорит о том, что число приверженцев безналичной оплаты товаров и услуг постоянно увеличивается, а там, где есть спрос, должно быть и предложение.

Преимущества внедрения торгового эквайринга

Предприниматели и покупатели выделяют ряд преимуществ применения сервисов торгового эквайринга:

· Ваша организация становится более конкурентной в сегменте продаж за счет привлечения аудитории, предпочитающей безналичный расчет.

· Наличие кредитной карты у покупателя повышает вероятность приобретения им более дорогого товара или услуги за счет возможности использования кредитного лимита.

· Исключается риск получения фальшивых банкнот. Все операции происходят между финансовыми организациями по внутрибанковским трансферам.

· Значительно увеличивается скорость проведения торгово-расчётных операций.

· Владельцы банковских кредитных и дебетовых карт чаще решаются на более крупные, незапланированные покупки, что приводит к росту дохода компании.

· Отсутствие затрат на инкассацию и снижение расходов компании в целом.

· Исключается человеческий фактор влияния, например, ошибка кассира, потеря или кража денежных средств, чрезвычайные происшествия (например, пожар) и т.п.

Как подключить услугу по торговому эквайрингу в АКБ «Трансстройбанк» (АО)

Выгодные условия на подключение услуги по торговому эквайрингу от АКБ «Трансстройбанк» (АО):

· Банк бесплатно подключает оборудование в торговой точке компании клиента. Специалисты банка обучают и консультируют персонал организации работе с банковскими картами и оборудованием для приема платежей.

· Юридические лица, подписавшие договор с банком, получают все необходимые расходные и рекламные материалы по платежным системам, чтобы быстро и удобно принимать платежи с карт.

· Банк выступает гарантом в техническом и информационном сопровождении предприятия.

· Трансстройбанк предлагает удобные условия открытия расчетного счета для бизнеса, однако для пользования услугой торгового эквайринга можно иметь счет и в другом банке.

· Для своих клиентов банк предоставляет гибкую тарифную политику обслуживания.

· С ростом объема операций по терминалу возможно снижение размера комиссионного вознаграждения, уплачиваемого предприятием Банку.

· Платежные терминалы адаптированы к любым видам бизнеса.

Чтобы подать заявку на подключение, достаточно воспользоваться простой формой на странице «Торговый эквайринг» на официальном сайте АКБ «Трансстройбанк» (АО).

В форме заявки предлагается указать название организации, Контактные данные: ФИО, номер мобильного телефона и адрес электронной почты для обратной связи. Выбрав город обслуживания и введя код проверки от спама, нажмите кнопку «Отправить» и в ближайшее время специалист банка перезвонит по указанному номеру для согласования дальнейших действий.

В случае возникновения вопросов, в банке работает телефон горячей линии. Для бесплатных звонков по всей России: 8 (800) 505-37-73

www.transstroybank.ru

Торговый эквайринг для малого бизнеса, услуги торгового эквайринга в Москве

Преимущества торгового эквайринга

- Тариф от 1,79% независимо от оборота по эквайрингу.

- Зачисление средств текущим операционным днем.

- Оборудование с поддержкой бесконтактной технологии оплаты.

- Отчетность по эквайрингу на ежедневной основе в удобном формате.

- Подключение без посещения Банка через интернет-банк «Мой бизнес»

- Установка до 10 рабочих дней.

- Круглосуточная техническая поддержка по номеру телефона 8-800-555-30-81.

- Принимайте оплату: Visa, MasterCard,UnionPay,МИР,Alipay, AmEx, на выгодных условиях.

Принимайте платежи

Подключить услугу, оставить заявку на новую торговую точку — это и многое другое можно сделать в интернет-банке, не посещая наш офис.

Инновационное оборудование Ingenico обеспечивает надежность и безопасность проведения платежей, а так же позволяет принимать оплату с использование технологии Contactless(Apple Pay, Samsung Pay, Android Pay и аналогичные сервисы с использованием технологии NFC).

Индивидуальный подход и специальные предложения сделают финансовые условия в торговом эквайринге от Промсвязьбанка наиболее выгодными для вашего бизнеса.

Вы сможете охватить большую часть клиентской аудитории, предлагая оплату по картам, доля которых в обороте торгово-сервисных предприятий стремительно растет.

POS-эквайринг

Промсвязьбанк совместно с лидером по производству POS-оборудования – компанией Ingenico готов предложить специальные решения для вашего бизнеса, учитывая все особенности сегмента.

Переносные GPRS-терминалы позволят принимать оплату по картам в удаленных от коммуникаций местах: выставки, доставка товаров.

Стационарные GPRS-терминалы позволят принимать карты к оплате при отсутствии возможности LAN-подключений на торговых точках.

Переносные и компактные Wi-Fi-терминалы – наиболее актуальное решение для кафе и ресторанов. Возможность размещения логотипа на цветном дисплее позволит подчеркнуть имиджевую составляющую заведения.

Интеграция кассовых решений с технологиями VISA PayWave и MasterCard PayPass сделает оплату покупок еще быстрее.

Основные партнеры Промсвязьбанка:

- 1С.

- АТОЛ.

- Ярус.

- NCR.

- IBS.

- ШТРИХ-М.

- Сервис+.

- Кристалл Сервис.

Информируем Вас о запуске производственных работ по обновлению программного обеспечения на устройствах торгового эквайринга ПАО «Промсвязьбанк» в период с 15 февраля 2019г. по 15 июня 2019г. с целью обеспечения приема платежной системы «МИР».

Просим Вас обеспечить представителю аутсорсинговой компании доступ к устройствам торгового эквайринга Промсвязьбанка.

По всем вопросам Вы можете обратиться по номеру телефона технической поддержки 8-800-555-30-81 или адресовать запрос на e-mail: acquiring@psbank.ru.

Все клиенты, обслуживающиеся на РКО и Торговом эквайринге, могут получить SIM-карту.

www.psbank.ru

Как подключить эквайринг — инструкция по подключению терминала

Здравствуйте. Сегодня мы подробно расскажем вам как подключить эквайринг, какой пакет документов необходимо собрать и как выбрать оборудование.

Пошаговая инструкция по подключению эквайринга

Вся процедура довольно быстрая и простая. Чтобы заключить договор эквайринга, вам потребуется:

1

Сравнить условия торгового эквайринга и выбрать продавца услуги. Первостепенно стоит узнать и сравнить банковские расценки. Если поставщиком услуги является банк, то вы сможете сэкономить. Если же продавец — процессинговая компания, то, возможно, придется заплатить немного больше, так как она является посредником.

Советуем прочитать: Рейтинг тарифов на эквайринг для ИП и ООО

2

Отправить заявку. Выбрав подходящие для себя услуги, следует связаться с финансовой компанией и сообщить о том, что вы готовы к сотрудничеству. Заполнить заявку можно как в отделении компании, так и онлайн. На официальном сайте финансового учреждения (банка или процессинговой компании) есть форма заполнения онлайн-заявки. В ней нужно указать контактные данные и информацию о вашей торговой точке. После заполнения заявки необходимо дождаться звонка от специалиста. Заявки обрабатываются быстро и поэтому вам не придется долго ждать ответа из банка.

3

Подать документы. Собирать пакет документов вы сможете после получения согласия от учреждения, потому что список необходимых бумаг может разниться в зависимости от специфики вашего бизнеса (на ИП свой список документов, для ООО — свои).

4

Заключить договор с поставщиком. Договор, заключенный между (физическим лицом или ООО) торговой точкой и финансовым учреждением, регулирует спорные моменты, которые возникают при сотрудничестве. В него внесены права и обязанности, которые должны соблюдать обе стороны. После того, как договор будет подписан, вам предоставят его копию или оригинал, заранее заверенный нотариусом.

Советуем прочитать: Договор эквайринга

5

Выбрать оборудование для аренды. Аренда торгового эквайринга подразумевает плату за услуги поставщика. При этом вы оплачиваете аренду ежемесячно или единовременно.

6

Установите оборудование на торговой точке. Финансовая компания обязуется взять на себя установку оборудования и настройку. От владельца торговой точки потребуется лишь позвонить менеджеру отделения и договориться о более удобном времени установки.

7

Начать работать. Нужно запустить систему эквайринга в тестовом режиме. Финансовое учреждение в данном случае проконсультирует персонал для полного ознакомления с новой услугой.

Подготовка документов

Для подключения услуги торгового эквайринга необходимы:

- Свидетельство, которое подтверждает государственную регистрацию вашего бизнеса.

- Подтверждение из банка об открытии расчетного счета.

- Копия паспорта владельца точки.

- Карточка с подписями и оттисками печатей.

- Справка с информацией об уплате налогов.

Какое оборудование необходимо

POS-терминал — установленное в торговой точке устройство, позволяющее клиенту расплачиваться банковской картой и осуществляющее обмен данными с банком-эквайером.

Эти терминалы можно разделить по видам.

Автономные стационарные и переносные

Это простые в подключении мини-компьютеры со специальным программным обеспечением. Они включают в себя:

- Модуль для вычислительных действий с функцией считывания карт и печати чека.

- Клавиатуру.

- Модуль для передачи информации через интернет.

Зачастую у стационарных терминалов нет аккумуляторов, потому что рассчитаны они на передачу информации через проводные каналы (Dial-UP, DSL, оптоволоконные). Связь через коммуникационный модуль будет поддерживать беспроводную сеть Bluetooth, 3G, 4G.

Переносной терминал, в отличие от стационарного, имеет аккумулятор с большой емкостью. Устройства с таким аккумулятором способны работать более десяти часов. А также имеется возможность вынести оборудование за территорию торговой точки для проведения оплаты.

Модульные стационарные терминалы

Устройства этого вида включают в себя минимум функций: считывание данных с карт и прием введенной информации клиентом. Эти функции выполняет устройство, которое подключено к терминалу. Например, онлайн-касса, кассовый или пользовательский компьютер, мобильное устройство. У автономных и модульных терминалов большой процент производительности. Они легко могут приспособиться к различным температурным условиям.

Миниатюрные мобильные терминалы

Третий вид устройств, который является разновидностью модульных стационарных терминалов, только меньших по размеру. Функциональность их еще ниже и заключается только в чтении карт. Ввод данных осуществляется мобильными гаджетами с помощью вычислительных модулей. Главным их преимуществом считается миниатюрность. Если сотруднику потребуется перевезти терминал на другую точку, то такое устройство свободно поместится в карман. Особенно это удобно для курьеров.

Способы связи оборудования с банком

Чтобы оборудование функционировало в нормальном режиме, необходимо связать его с банком. Есть несколько способов связи:

- Подключение через сеть с выходом в интернет. Эта связь обеспечивает высокую скорость транзакции и стабильность работы устройства;

- Подключение по телефонной линии. Данный вид связи способствует стабильной работе терминала, но скорость подключения будет гораздо ниже, чем через интернет-сеть;

- Беспроводное подключение через GSM-канал. В этом случае возможны сбои в работе системы;

- Беспроводное подключение через GPRS-канал. Способ считается надежным, если скорость сигнала высока.

Требования к установке терминала

Чтобы установить терминал в торговой точке, необходимо подготовить предназначенное для него место в соответствии со следующими условиями:

- Габариты горизонтальной поверхности где будет установлено оборудование: 0,3 х 0,4 м.

- Наличие розетки.

- Подключение к беспроводной сети интернет, телефонной линии или кабелю.

- А также заранее нужно купить сим-карту или сотовый телефон.

Как подключить торговый эквайринг к онлайн-кассе Эвотор

Сбербанк и компания Эвотор предлагают выгодные условия сотрудничества. Чтобы организовать работу онлайн-кассы с эквайрингом, необходимо выполнить ряд действий:

- Зарегистрировать кассовый аппарат в ФНС.

- Подключиться к ОФД.

- Подать заявление в отделении финансовой компании.

- Если финансовое учреждение не предоставляет терминал, то его нужно купить отдельно.

- Подключить устройство к ККМ. Этим займется заранее приглашенный специалист.

Советуем прочитать: Онлайн-кассы с эквайрингом: нужно ли применять, где купить и можно ли работать без кассы.

rko-bank.ru

Эквайринг для малого бизнеса | МТС Банк

×В соответствии с требованиями Федерального закона от 27.07.2006 г. № 152-ФЗ «О персональных данных» выражаю согласие на обработку ПАО «МТС-Банк» (далее — Банк) местонахождение: 115432, г. Москва, пр-кт. Андропова, д.18, корп.1 своих персональных данных без оговорок и ограничений, совершение с моими персональными данными действий, предусмотренных п.3 ч.1 ст.3 Федерального закона от 27.07.2006 г. №152-ФЗ «О персональных данных», и подтверждаю, что, давая такое согласие, действую свободно, по своей воле и в своих интересах. Настоящее согласие дается для целей: продвижения услуг Банка или третьих лиц на рынке путем осуществления прямых контактов с помощью связи, получения рекламной информации по почте и по сетям электросвязи (в том числе по телефону, мобильной связи и электронной почте), принятия Банком решения о возможности заключения договоров о предоставлении банковских услуг и распространяется на следующую информацию: фамилия, имя, отчество, год, месяц, дата и место моего рождения, пол, паспортные данные и иные данные документов, удостоверяющих личность, СНИЛС, адрес (регистрации, фактического проживания), фото- и видеоизображения, семейное, имущественное положение, образование, профессия, сведения о занятости, доходах и расходах, данные о родителях, супругах, детях и иных родственниках, номер телефона (мобильный, стационарный, рабочий), адрес электронной почты, а также иные полученные от меня персональные данные (далее – Персональные данные). Под обработкой Персональных данных понимается совершение Банком операций с Персональными данными, включая сбор, систематизацию, накопление, хранение, уточнение, использование, передачу, блокирование, уничтожение, в т.ч. информационных системах Банка. Подтверждаю, что указание моего СНИЛС является поручением Банку на получение и согласием на последующую обработку (в том числе автоматизированную) в Банке информации по моему индивидуальному лицевому счету в Пенсионном фонде Российской Федерации, полученную через систему информационного обмена. Также даю согласие Банку в течение шести месяцев получать в любом Бюро кредитных историй кредитные отчеты, сформированные на основании моей кредитной истории для целей принятия Банком решения о возможности предоставления кредита (установления лимита кредитования) / формирования Банком персональных предложений о кредитовании. Банк вправе передавать Персональные данные иным третьим лицам, перечень которых размещен на сайте Банка по адресу: www.mtsbank.ru, в том числе организациям, оказывающим услуги Банку по поддержке и сопровождению информационных систем и ресурсов корпоративной сети, предназначенных для обработки персональных данных. Я согласен (на) с тем, что текст данного мной по собственной воле и в моих интересах согласия хранится в электронном виде в базе данных и/или на бумажном носителе и подтверждает факт согласия на обработку и передачу персональных данных в соответствии с вышеизложенными положениями и беру на себя ответственность за достоверность предоставленных персональных данных. Согласие дается на неопределенный срок и может быть в любой момент отозвано мной при предоставлении в Банк заявления в простой письменной форме в соответствии с требованиями законодательства Российской Федерации. В случае отзыва настоящего согласия на обработку своих персональных данных Банк обязан прекратить обработку Персональных данных и уничтожить их в срок, не превышающий 30 календарных дней со дня получения такого заявления, кроме данных необходимых для хранения в соответствии с действующим законодательством РФ. Я ознакомлен (на), что обработка Персональных данных осуществляется с применением следующих основных способов обработки Персональных данных: автоматизированного и неавтоматизированного.

www.mtsbank.ru

Эквайринг и онлайн-касса — как подключить и какой банк выбрать

Покупатели все чаще расплачиваются картами. По данным исследования MasterCard, 15% россиян не пользуются наличкой, а 60% — рассчитываются безналичным платежом минимум раз в неделю. Если хотите принимать оплату банковскими картами, ставьте онлайн-кассу и подключайте эквайринг.

Подскажем, какая касса из нашего каталога подойдет под ваш бизнес.

Оставьте заявку и получите консультацию в течение 5 минут.

Как работает онлайн-касса с эквайрингом

Вы подписываете договор с банком-эквайером — посредником, который принимает оплату с карт покупателей. Он переводит деньги на ваш расчетный счет, а за услуги берет комиссию.

- Клиент оплачивает товар картой в интернете или в магазине через терминал.

- Ваш эквайер блокирует необходимую сумму на счету покупателя. Если денег не хватает, платеж прерывается.

- Если средств достаточно — на ККМ приходит уведомление, что все в порядке. С карты клиента снимаются деньги.

- Кассир пробивает на онлайн-ККТ чек и выдает его покупателю.

- Эквайер берет комиссию, а остальное отправляет на ваш расчетный счет. Банк выплачивает вам деньги раз в 1–2 дня. Сроки зависят от условий договора.

Принимать безналичные платежи обязаны все, кроме микропредприятий. Тем, у кого годовая выручка меньше 120 млн р. (40 млн р. с октября 2017, согласно исправлению закона), ставить терминал для эквайринга необязательно. Об этом сказано в статье 16.1 закона № 112-ФЗ. Организации, которые не принимают банковские карты, получат штраф 30.000–50.000 р.

Новая редакция закона вступает в силу с 1 октября 2017

Эквайринг — прием денег только с пластиковых карт. Если вы работаете в интернете и хотите, чтобы клиенты оплачивали товары через платежные терминалы или с электронных кошельков, подключите агрегатора. Например, Яндекс.Кассу, RBK-money, Paymaster, PayAnyWay, OnPay, Assist, или Robokassa.

Подпишись на наш канал в Яндекс Дзен — Онлайн-касса!

Получай первым горячие новости и лайфхаки!

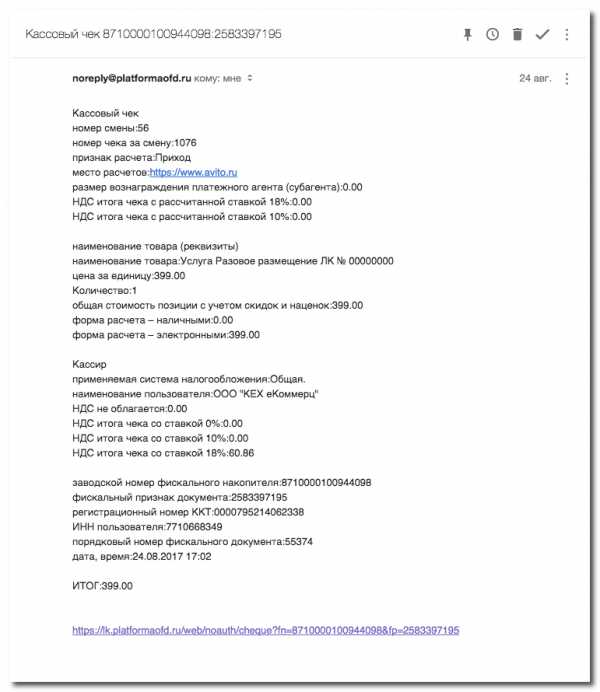

Нужна ли онлайн-касса при эквайринге

Да. Расчет банковской картой — это электронный платеж. Вы обязаны установить онлайн-ККМ и выдавать покупателю электронный или бумажный чек. Если не используете ККТ, вас оштрафуют. Исключение — виды деятельности из статьи 2, 54-ФЗ, которым кассовый аппарат не нужен по закону.

Электронный чек, сформированный на онлайн-кассе

Чтобы принимать платежи:

- Заключите договор с банком.

- Купите или арендуйте терминал для приема карт.

- Подключите его к кассе.

Посмотрите короткое видео, в котором рассказаны главные моменты использования эквайринга и кассового аппарата:

- как пробить чек;

- как считать карту;

- возврат по эквайрингу на онлайн-кассе;

- подключение пин-пада к кассовому аппарату.

Вопрос: Нужна ли онлайн-касса при интернет-эквайринге в 2017 году? Я слышал, что при расчете электронным платежом ККТ не нужна до 1 июля 2018 года. Но ведь оплата картой — это электронный платеж, а значит техника пока не нужна?

Ответ: Да, МинФин опубликовал такое письмо. Но в нем разрешено не ставить кассовый аппарат до 2018 года при расчетах электронными деньгами (Qiwi, Webmoney), через Банк-Клиент и по квитанции в банке на расчетный счет продавца. К оплате картами это не относится.

Подберем кассы для вашего бизнеса. Доставим в любую точку РФ!

Оставьте заявку и получите консультацию в течение 5 минут.

Торговый эквайринг — прием карт в магазинах и стационарных точках

Для кого

- Магазинов и супермаркетов.

- Павильонов и киосков.

- Офисов.

- Пунктов выдачи товаров в интернет-магазинах.

online-kassa.ru

что нужно знать, если подключаешь безналичную оплату

Назад

Спикер — Петр Черкашин, руководитель бизнес-юнита «АТОЛ Девайс» компании АТОЛ

Сегодня все больше покупателей предпочитает безналичные платежи, что делает эквайринг незаменимым инструментом в любом бизнесе. Введение такого расчета помогает не только увеличить оборот средств, но и ускорить проведение оплаты, повысить лояльность клиентов, а также ограничить поступление фальшивых купюр. Многие предприниматели из сферы торговли и услуг задаются вопросом: а так ли нужна онлайн-касса при эквайринге? Сразу отвечу: да, для подавляющего большинства это стало обязательным условием работы.

Как отмечает Александр Соколов – менеджер направления платежных решений АТОЛ, «согласно поправкам в 54-ФЗ, теперь при приеме платежа предприятие-продавец обязано «пробивать» чек и направлять его электронный вариант налоговой и клиенту, если тот попросит. Соответствующую техническую возможность обеспечивают как раз кассы нового типа. Организовать с помощью них выполнение расчетов по банковской карте в целом не сложно. Главное – учесть специфику подходящего вам типа эквайринга и грамотно выбрать банк-партнер». Предлагаю остановиться на этом подробнее.Об эквайринге поговорим

Хотя сам термин «эквайринг» распространен не сильно, его значение известно многим. Если совсем просто, то это прием торгово-сервисными предприятиями банковских карт в качестве средства оплаты товаров или услуг. Понятие также распространяется на прием бесконтактных платежей (с помощью смартфона) и электронных денег.По словам, представителя АТОЛ Александра Соколова, на отрезке между покупателем – пользователем карты и организацией-продавцом стоят посредники: банки-эмитенты, которые выпускают пластиковые карты, и банки-эквайеры – они обеспечивают процессинг транзакций, некоторые предоставляют предприятиям терминалы для безналичной оплаты.

Бывает торговый, мобильный и интернет-эквайринг. У каждого своя специфика, которую стоит учитывать. Особенно, когда впервые реализуешь прием платежей по банковской карте.

Торговый эквайринг

Понятие торгового эквайринга актуально для офлайн-магазинов, отелей, ресторанов, предлагающих клиентам расчет за товары и услуги по карте. «Прежде чем внедрить такой расчет, необходимо оценить посещаемость своей торговой точки и, соответственно, количество выполняемых на ней платежных операций, – рекомендует Александр Соколов, эксперт АТОЛ в сфере платежных решений. Это позволит понять уровень производительности оборудования для приема безналичных платежей. Тот параметр, от которого напрямую зависит бесперебойная работа техники и скорость обслуживания покупателей, степень их лояльности».

Обычно подключение торгового эквайринга не вызывает сложностей и не занимает много времени. Общая организация процесса с нуля выглядит так.

- Для начала нужно приобрести и зарегистрировать в налоговой кассу, а также фискальный накопитель, который устанавливается в этой кассе (шифрует и хранит данные обо всех расчетах, выполненных с ее помощью).

- Затем – заключить договор с оператором фискальных данных (ОФД), который обрабатывает, хранит и передает в налоговую электронные чеки с кассы.

- Далее – заключить договор с банком-эквайером, который будет оказывать вам услугу обработки и реализации безналичных платежей, а также предоставлять в аренду терминал для приема платежей по пластиковым картам. Если выбранный банк не сдает в аренду терминалы, то придется выделить дополнительное время на поиск и приобретение оборудования.

- Альтернативный вариант – сразу обратиться в компанию, которая продает комплексные решения по организации эквайринга. С учетом бизнес-потребностей заказчика, она помогает выбрать оптимальный пакет «платежный терминал в собственность + условия сотрудничества с одним из банков-эквайеров» и заключить договор с последним.

- Финальный пункт – дождаться приезда специалиста, который подключит к онлайн-кассе ваш платежный терминал.

Если вы уже используете онлайн-кассу и вам нужна лишь возможность безналичной оплаты, то для вас описанная схема сократится до двух последних этапов.

Мобильный эквайринг

Если говорить о российском рынке, то среди всех видов эквайринга мобильный является, пожалуй, самым молодым. Как отмечает Александр Соколов, менеджер направления платежных решений АТОЛ, «он оптимален для служб доставки, такси и логистических компаний – словом, там, где нужно легкое и компактное решение для кассовых расчетов. Кроме того, он подходит малым предпринимателям, работающим в сфере стационарной торговли. Там, где поток клиентов низкий и скорость оплаты не является критичной для бизнеса».

Для организации мобильного эквайринга разработаны небольшие MPOS-терминалы, считывающие данные с банковской карты. Их можно подключать по проводной и беспроводной связи к разным устройствам. Во-первых, это мобильная онлайн-касса, которая умеет формировать как бумажные, так и электронные чеки. Во-вторых, смартфоны или планшеты, для соединения с которыми используется аудиоразъем, Bluetooth или USB-порт.

Но в последнем случае кассиру придется также скачать и установить на гаджет специальное приложение, иначе проводить платежи не получится. При этом чек будет предоставляться владельцу карты только в электронном виде – на мобильный номер или e-mail, указанные тем перед покупкой.

Как подключить мобильный эквайринг, если у вас уже есть мобильная онлайн-касса?

- Выбираем поставщика услуг. Это может быть банк или процессинговая компания. Если вы остановитесь на компании, то убедитесь в том, что она легально работает на территории России.

- Заполняем анкету для подключения услуги эквайринга.

- Подписываем договор, который будет регулировать отношения между участниками сделки.

- Выбираем mPOS-терминал. Лучший вариант – оборудование, которое может принимать все типы карт – с чипом, магнитной полосой, возможностью бесконтактного платежа. С одной стороны, это добавит удобства вашим клиентам, с другой – позволит вам работать, согласно действующим требованиям платежных систем.

- Подключаем mPOS-терминал к мобильной кассе, используя возможности беспроводного или проводного соединения.

Если вместо онлайн-кассы планируем использовать смартфон или планшет, то устанавливаем на него мобильное приложение. Такое, которое обеспечивает кассовые расчеты в соответствии с 54-ФЗ. Затем настраиваем систему, подключаем к гаджету терминал – и все готово к работе.

Интернет-эквайринг

Вид безналичного расчета, который подойдет тем, кто планирует вести бизнес через Интернет и использовать онлайн-оплату. «Как сервис этот тип эквайринга не отличается от описанных выше. Единственное – отсутствует непосредственный контакт между покупателем и продавцом. А данные банковской карты не считываются терминалом – клиенты самостоятельно заносят их в защищенную платежную форму на сайте. Обычно после этого банки-эмитенты присылают им sms-сообщение с кодом, который необходимо ввести на сайте, чтобы подтвердить оплату», – добавляет Александр Соколов, специалиста АТОЛ в сфере платежных решений.

Отмечу, что в данном случае клиент должен получать чеки в электронном виде и строго в момент расчета за покупку. В связи с этим интернет-магазин может использовать два вида онлайн-касс на выбор. Первый большинству из нас хорошо знаком: мы часто видим его в магазинах. Он изначально «заточен» под прием платежей и в офлайне, и в онлайне. Правда, вам придется отключить в такой кассе принтер чеков и выполнить ряд трудоемких работ по ее интеграции со своим интернет-ресурсом.

Второй вариант – аппарат, предназначенный исключительно для регистрации платежей, проведенных через Интернет. Как правило, он доступен только в рамках облачного сервиса по аренде онлайн-касс для интернет-сайтов. Подключение к нему подразумевает, что основные задачи по интеграции ИТ-решений, регистрации устройств, сотрудничеству с ОФД, технической поддержке и т.д. выполняют специалисты самого сервиса. Пример – касса АТОЛ 42ФС, которую арендуют пользователи АТОЛ Онлайн, ставшего первым в России сервисом такого типа.

Но вернемся к эквайрингу. Допустим, у вас уже есть зарегистрированная и подключенная к сайту касса, а также договор с ОФД. Остается подписать договор с банком-эквайером и выбрать форму интеграции. Это может быть:

- легкая интеграция, когда банк предоставляет код формы для приема оплаты. Все, что требуется от вас, – встроить его в свой сайт. В таком случае ссылка на страницу оплаты приходит покупателю на почту или номер телефона и переадресует на платежную страницу банка-партнера.

- модульная интеграция, которую можно подключить, если ваш сайт создан на одной из популярных Content Management System (например, 1С-Битрикс, WordPress, МоdX и др.). Если выбранный вами банк имеет специальный модуль, возможна быстрая интеграция через «админку» сайта.

- полная интеграция, когда предприниматель самостоятельно внедряет документацию интернет-эквайринга, создавая собственную форму оплаты. Это решение самое недешевое, так как вам придется отдельно оплачивать работу программиста, который напишет код для встраивания.

Как выбрать банк

Вопрос, который волнует каждого предпринимателя: как выбрать банк-эквайер так, чтобы условия обслуживания не создали дополнительную нагрузку на бизнес? Нужно заранее понимать, на что обращать внимание и где искать «подводные камни». Например, исходя из размера ставки торговой уступки, вы можете определить, что экономия на сервисной поддержке выйдет вам боком. Ведь сроки зачисления средств часто оказываются выше, замена терминала производится дольше, а обучение персонала бывает платным.

Выбирая банк, изучайте специальные условия, предлагаемые предприятиям вашего типа. Например: можно ли уменьшить взимаемый с процедуры эквайринга процент? Предусмотрено ли снижение тарифов по отношению к картам, которые выпустил банк-эквайер? Есть ли процессинговый центр? Словом, фокусируйтесь на тех параметрах, которые принципиальны именно для вашего бизнеса.

Если мысль об объемах информации, которую придется изучить, вызывает ужас уже сейчас, то воспользуйтесь альтернативным путем. Приобретите платежные терминалы, идущие в комплекте с уже оговоренными предложениями от банков. «Например, наша компания сотрудничает с ведущими банками-эквайерами – ВТБ, Банк ЗЕНИТ, Открытие, Бинбанк, Московский Кредитный банк и другими, – отмечает Александр Соколов, менеджер направления платежных решений АТОЛ. – Мы предоставляем своим клиентам предложения каждого из них в уже структурированной емкой форме; при рассмотрении заявки не накладываем ограничений на размер оборота предприятия и гарантируем 100%-е подключение эквайринга.

Кстати, если компания не арендует, а приобретает платежные терминалы, то ей не придется открывать в банке-партнере расчетный счет, за обслуживание которого следует платить. Кроме того, она может забыть о штрафах, которые предусматривает банк, если через арендованное у него оборудование не будет проходить ежемесячная сумма, оговоренная в договоре.

Словом, перед подключением эквайринга хорошенько взвесьте все «за» и «против». Что будет лучше именно для вашего бизнеса: арендовать или все-таки приобрести оборудование?

Эквайринг — одно из тех современных слов, которые не встретишь в толковых словарях великого и могучего… Не хотите лишиться клиентов? Не экономьте на эквайринге. Люди любят расплачиваться картами: это удобно, безопасно и быстро. Более того, у клиентов некоторых банков есть преимущество: при оплате картами банк начисляет им бонусы, которыми потом можно оплатить услуги. Эквайринг в любом случае дает увеличение объема продаж. Даже в небольших компаниях говорят о 10-15-процентном росте в течение нескольких месяцев. Ничего удивительного: люди тратят больше денег при расчете картами. А вот если клиенту придется идти снимать наличные, то возможно он уже и не вернется.

Ссылка на источник: promdevelop.ru, 17.09.2018

www.atol.ru

что это такое простыми словами, сравнение тарифов банков, как его подключить

Эквайринг — понятие, все менее экзотичное для российского обывателя, но принципиально не устаревающее и всякий раз заслуживающее внимание со стороны предпринимателей, которые намереваются выстроить эффективную стратегию продаж. Для чего же эквайринг нужен, и как обеспечить пользованием им в тех или иных форматах торговли?

Подключим эквайринг к онлайн-ККТ. За 1 день.

Оставьте заявку и получите консультацию в течение 5 минут.

Эквайринг — что это такое простыми словами

Эквайринг — от англ. Acquiring (в данном контексте «прием, приспособление»), представляет собой комплекс процедур, которые осуществляются при проведении расчета между продавцом и покупателем с использованием пластиковой карты или ее аналога (например, виртуальной версии пластиковой карты в платежных системах Apple Pay и Android Pay).

В рамках эквайринга речь пойдет о таких основных процедурах как:

- Установление связи между пластиковой картой и банковским счетом, к которому она привязана.

После того, как покупатель вставляет карту в терминал, необходимые платежные данные (в частности, номер карты) считываются им и передаются банку-эквайеру (кредитно-финансовой организации, которая предоставляет услуги по эквайрингу и обслуживает, таким образом, терминалы магазина).

Банк-эквайер, в свою очередь, связывается в установленном порядке с банком, выпустившим пластиковую карту (банком-эмитентом). Разумеется, это может быть один и тот же банк — в этом случае выполняется следующая процедура.

- Идентификация плательщика и подтверждение платежа.

После того, как связь со счетом клиента установлена на терминале, осуществляется идентификация плательщика. В этих целях, как правило, используется ПИН-код на самом терминале.

Банк-эмитент, идентифицировав покупателя, проверяет, есть ли на его персональном счете денежные средства, достаточные для осуществления покупки на сумму, которая подсчитана на кассе. Если они есть, то платеж подтверждается и сведения об этом передаются банку-эквайеру.

Тот направляет на терминал платежные данные об одобрении платежа, там они обрабатываются и, в свою очередь, направляются на кассовый аппарат (или на его упрощенный аналог — например, чековый принтер) в целях распечатки чека и фиксации платежной операции в фискальной памяти (на онлайн-кассах — в памяти фискального накопителя).

На определенном этапе процедуры, о которой идет речь, денежные средства, соответствующие сумме покупки, списываются со счета покупателя в банке-эмитенте карты и в установленном порядке переводятся банку-эквайеру. Тот, забрав положенную комиссию (или начислив ее с тем, чтобы впоследствии выставить магазину счет), переводит сумму платежа на расчетный счет магазина.

Примечателен тот факт, что понятие «эквайринг» в российском законодательстве — а именно, в п. 1.9 Положения Банка России об эмиссии платежных карт от 24.12.2004 № 266-П, раскрывается как процедура проведения платежей банком по картам, которые эмитированы сторонними кредитно-финансовыми организациями.

Получается, что по букве закона эквайрингом не следует называть процедуру, при которой банк проводит платежи по своим картам. Но по существу обе процедуры (проведение банком платежа по своим или чужим картам) нацелены на один и тот же результат, и потому, мы можем условиться именовать эквайрингом (тем более, что закон этого не запрещает) прием платежей по картам вне зависимости от того, кто — эмитент, а кто — эквайер, и от того, насколько они юридически близки.

Обмен платежными данными при эквайринге осуществляется с использованием стандартов и шлюзов платежной системы — VISA, MasterCard, «МИР» и их аналогов. Платежная система позволяет осуществлять эквайринг с любого терминала в мире, который к ней (или к аффилированному с ней партнеру) подключен. Разумеется, платежные системы также берут комиссию за свою работу (как правило, ее уплачивает банк-эквайер, предварительно включая в свои тарифы для магазинов).

В процессе эквайринга могут применяться разные технологии связи и обмена данными. Так, все более популярными становятся терминалы, которые способны получать данные с пластиковой карты бесконтактным способом — без вставки в считывающее устройство. В этом случае идентификация платежа может быть упрощенной (например, без запроса ПИН-кода при платеже на сумму, не превышающую определенный лимит).

Таким образом, если магазин (или кто угодно другой, кто делает бизнес на продажах товаров или услуг) желает принимать оплату от клиентов по картам, то он должен обзавестись эквайринговыми терминалами и заключить договор с банком-эквайером.

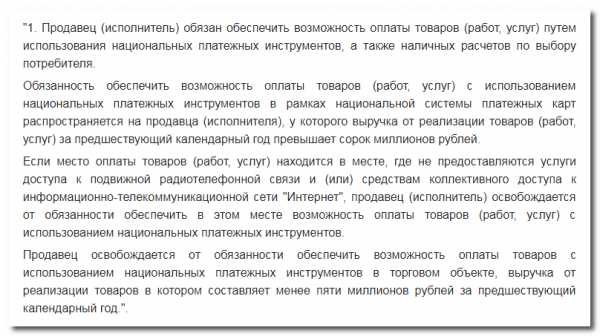

Но есть варианты, при которых магазин может не просто желать осуществлять эквайринг, а становится обязанным делать это — в соответствии с российским законодательством.

Изучим данные варианты подробнее.

Подпишись на наш канал в Яндекс Дзен — Онлайн-касса!

Получай первым горячие новости и лайфхаки!

Когда он обязателен по закону?

В соответствии с пунктом 1 статьи 16.1 Закона РФ «О защите прав потребителей» № 2300-1, принятого 07.02.1992, продавцы товаров обязаны предоставлять своим покупателям возможность производить оплату с помощью национальных платежных инструментов (под которыми подразумевается, прежде всего, карты, поддерживающие оплату через платежную систему «МИР») или же с помощью наличных — по выбору самого покупателя:

Продавец (исполнитель) обязан обеспечить возможность оплаты товаров (работ, услуг) путем использования национальных платежных инструментов, а также наличных расчетов по выбору потребителя.

Обязанность обеспечить возможность оплаты товаров (работ, услуг) с использованием национальных платежных инструментов в рамках национальной системы платежных карт не распространяется на субъектов предпринимательской деятельности, у которых доход от осуществления предпринимательской деятельности, определяемый в порядке, установленном законодательством Российской Федерации о налогах и сборах, за предшествующий календарный год не превышает предельные значения, установленные Правительством Российской Федерации для микропредприятий.

Нарушение данной обязанности может привести к штрафам для магазина — в размере:

online-kassa.ru