Финансовые инновации — Financial innovation

Создание новых финансовых инструментов, технологий, институтов и рынков

Финансовые инновации — это создание новых финансовых инструментов, а также новых финансовых технологий , институтов и рынков . Последние финансовые инновации включают хедж-фонды , частный капитал , погодные деривативы , розничные продукты , биржевые фонды , многосемейные офисы и исламские облигации ( Сукук ). Теневая банковская система породила множество финансовых инноваций, включая продукты с ипотечным покрытием и долговые обязательства с обеспечением (CDO).

Существует 3 категории инноваций: институциональные, продуктовые и процессуальные. Институциональные инновации связаны с созданием новых типов финансовых фирм, таких как специализированные фирмы, выпускающие кредитные карты, такие как Capital One , электронные торговые платформы, такие как Charles Schwab Corporation , и прямые банки .

Фон

Экономическая теория может многое сказать о том, какие типы ценных бумаг должны существовать и почему некоторые могут не существовать (почему некоторые рынки должны быть « неполными »), но мало что может сказать о том, почему должны возникать новые типы ценных бумаг.

Одна из интерпретаций теоремы Модильяни-Миллера заключается в том, что налоги и регулирование — единственные причины для инвесторов заботиться о том, какие типы ценных бумаг выпускают фирмы, будь то долговые обязательства, акции или что-то еще. Теорема гласит, что структура пассивов фирмы не должна влиять на ее чистую стоимость (отсутствие налогов). Ценные бумаги могут торговаться по разным ценам в зависимости от их состава, но в конечном итоге они должны составлять одну и ту же стоимость.

Кроме того, спрос на определенные виды ценных бумаг должен быть невелик. Модель ценообразования капитальных активов , впервые разработанная Джеком Л. Трейнором и Уильямом Ф. Шарпом , предполагает, что инвесторы должны полностью диверсифицироваться, а их портфели должны представлять собой смесь «рыночных» и безрисковых инвестиций. Инвесторы с разными целями риска / доходности могут использовать кредитное плечо для увеличения отношения рыночной доходности к безрисковой доходности своих портфелей. Однако Ричард Ролл утверждал, что эта модель неверна, поскольку инвесторы не могут инвестировать во весь рынок . Это означает, что должен быть спрос на инструменты, которые открывают новые типы инвестиционных возможностей (поскольку это приближает инвесторов к возможности покупать весь рынок), но не на инструменты, которые просто переупаковывают существующие риски (поскольку инвесторы уже имеют такую большую подверженность рискам). эти риски в их портфеле).

Если бы мир существовал согласно модели Эрроу-Дебре , тогда не было бы необходимости в финансовых инновациях. Модель предполагает, что инвесторы могут покупать ценные бумаги, которые окупаются тогда и только тогда, когда наступает определенное состояние мира. Затем инвесторы могут комбинировать эти ценные бумаги для создания портфелей с любой желаемой выплатой. Фундаментальная теорема финансовых состояний , что цена сборки такого портфеля будет равна его ожидаемой стоимости в рамках соответствующего риска нейтральной меры .

Академическая литература

Туфано (2003) и Даффи и Рахи (1995) предоставляют полезные обзоры литературы.

Обширная литература по проблемам принципала и агента , неблагоприятному отбору и асимметрии информации указывает на то, почему инвесторы могут предпочесть одни типы ценных бумаг, например, долговые, другим, например, капиталу. Майерс и Маджлуф (1984) разрабатывают модель неблагоприятного отбора при выпуске акций, при которой фирмы (которые пытаются максимизировать прибыль для существующих акционеров) выпускают акции только в случае отчаяния.

Даффи и Рахи также посвятили значительный раздел изучению полезности и эффективности финансовых инноваций. Это также тема многих статей в специальном выпуске Journal of Economic Theory, в котором их статья является ведущей. Полезность охвата рынка кажется ограниченной (или, что то же самое, бесполезность незавершенных рынков невелика).

Аллен и Гейл (1988) — одна из первых работ, в которых выпуск ценных бумаг эндогенизируется в зависимости от финансового регулирования, в частности, запрета на короткие продажи. В этих обстоятельствах они считают, что традиционное разделение денежных потоков между заемным и собственным капиталом не является оптимальным и что предпочтение отдается государственным ценным бумагам. Росс (1989) разрабатывает модель, в которой новые финансовые продукты должны преодолевать затраты на маркетинг и распространение. Persons и Warther (1997) изучали подъемы и спады, связанные с финансовыми инновациями.

Росс (1989) разрабатывает модель, в которой новые финансовые продукты должны преодолевать затраты на маркетинг и распространение. Persons и Warther (1997) изучали подъемы и спады, связанные с финансовыми инновациями.

Постоянные затраты на создание ликвидных рынков для новых финансовых инструментов представляются значительными. Блэк и Шоулз (1974) описывают некоторые трудности, с которыми они столкнулись, пытаясь продать предшественников современным индексным фондам . К ним относятся проблемы регулирования, затраты на маркетинг, налоги и постоянные затраты на управление, персонал и торговлю. Шиллер (2008) описывает некоторые разочарования, связанные с созданием рынка фьючерсов на цены на жилье.

Примеры

Охват рынка

Некоторые типы финансовых инструментов стали заметными после того, как макроэкономические условия заставили инвесторов больше осознавать необходимость хеджирования определенных типов рисков.

Математические инновации

Фьючерсы, опционы и многие другие типы деривативов существуют на протяжении веков: японский рынок фьючерсов на рис начал торговаться примерно в 1730 году. Однако в последние десятилетия наблюдается взрывное использование деривативов и математически сложных методов секьюритизации . С социологической точки зрения некоторые экономисты утверждают, что математические формулы на самом деле меняют способ, которым экономические агенты используют и оценивают активы. Экономисты, вместо того чтобы действовать как камеры, объективно фотографирующие мир, активно меняют поведение, предлагая формулы, которые позволяют рассредоточенным агентам согласовывать цены на новые активы. См. Экзотическая производная , Экзотический вариант .

Однако в последние десятилетия наблюдается взрывное использование деривативов и математически сложных методов секьюритизации . С социологической точки зрения некоторые экономисты утверждают, что математические формулы на самом деле меняют способ, которым экономические агенты используют и оценивают активы. Экономисты, вместо того чтобы действовать как камеры, объективно фотографирующие мир, активно меняют поведение, предлагая формулы, которые позволяют рассредоточенным агентам согласовывать цены на новые активы. См. Экзотическая производная , Экзотический вариант .

Избегание налогов и регулирования

Миллер (1986) уделял большое внимание роли налогов и государственного регулирования в стимулировании финансовых инноваций. Теорема Модильяни-Миллера явно рассматривала налоги как причину для предпочтения одного типа безопасности над другим, несмотря на то, что корпорации и инвесторы должны быть безразличны к структуре капитала в мире без фракций.

Создание текущих счетов в банках США было сделано для того, чтобы избежать штрафных налогов на государственные банкноты, которые были частью Закона о национальной банковской системе .

Некоторые инвесторы используют свопы на общую прибыль, чтобы конвертировать дивиденды в прирост капитала, который облагается налогом по более низкой ставке.

Часто регулирующие органы прямо не поощряли или запрещали торговлю определенными типами финансовых ценных бумаг. В Соединенных Штатах азартные игры в основном незаконны, и бывает сложно определить, являются ли финансовые контракты незаконными игровыми инструментами или законными инструментами для инвестиций и разделения рисков. Futures Trading Commission Товарный (CFTC) отвечают за такое определение. Трудность, с которой столкнулась Чикагская торговая палата при попытке торговать фьючерсами на акции и фондовые индексы, описана в Меламеде (1996).

В Соединенных Штатах Положение Q стимулировало несколько видов финансовых инноваций, чтобы обойти потолки процентных ставок, включая евродоллары и счета NOW .

Роль технологии

Некоторые виды финансовых инноваций вызваны усовершенствованием компьютерных и телекоммуникационных технологий. Например, Пол Волкер предположил, что для большинства людей создание банкоматов было большим финансовым нововведением, чем секьюритизация, обеспеченная активами . Другие типы финансовых инноваций, влияющие на платежную систему, включают кредитные и дебетовые карты и системы онлайн-платежей, такие как PayPal .

Например, Пол Волкер предположил, что для большинства людей создание банкоматов было большим финансовым нововведением, чем секьюритизация, обеспеченная активами . Другие типы финансовых инноваций, влияющие на платежную систему, включают кредитные и дебетовые карты и системы онлайн-платежей, такие как PayPal .

Эти типы инноваций примечательны тем, что снижают транзакционные издержки . Домохозяйствам необходимо поддерживать более низкие остатки денежных средств — если экономика демонстрирует ограничения, связанные с предоплатой наличными, такие финансовые инновации могут способствовать повышению эффективности. Одно исследование использования дебетовых карт итальянскими домохозяйствами показало, что владение банкоматной картой приносит прибыль в размере 17 евро в год.

Эти типы инноваций могут также повлиять на денежно-кредитную политику , уменьшая реальные остатки на счетах домашних хозяйств. В связи с ростом популярности онлайн-банкинга домохозяйства могут хранить большую часть своего богатства в безналичных инструментах. В специальном выпуске журнала International Finance, посвященном взаимодействию электронной коммерции и центрального банка, Гудхарт (2000) и Вудфорд (2000) выражают уверенность в способности центрального банка поддерживать цели своей политики, влияя на краткосрочную процентную ставку. даже если электронные деньги устранили спрос на обязательства центрального банка, в то время как Фридман (2000) менее оптимистичен.

В специальном выпуске журнала International Finance, посвященном взаимодействию электронной коммерции и центрального банка, Гудхарт (2000) и Вудфорд (2000) выражают уверенность в способности центрального банка поддерживать цели своей политики, влияя на краткосрочную процентную ставку. даже если электронные деньги устранили спрос на обязательства центрального банка, в то время как Фридман (2000) менее оптимистичен.

В отчете PwC за 2016 год указывалось, что «ускоряющиеся темпы технологических изменений» являются «самой творческой и самой разрушительной силой в экосистеме финансовых услуг».

Последствия

Финансовые инновации могут влиять на экономические или финансовые системы. Например, финансовые инновации могут повлиять на эффективность денежно-кредитной политики и способность центральных банков стабилизировать экономику. На взаимосвязь между деньгами и процентными ставками, которая может определять эффективность денежно-кредитной политики, влияют финансовые инновации. Финансовые инновации также влияют на прибыльность компаний, транзакции и социальное благосостояние.

Финансовые инновации также влияют на прибыльность компаний, транзакции и социальное благосостояние.

Критика

Некоторые экономисты утверждают, что финансовые инновации практически не приносят пользы производительности : Пол Волкер заявил, что «существует небольшая корреляция между сложностью банковской системы и ростом производительности», что нет «нейтральных свидетельств того, что финансовые инновации привели к экономическому росту», и что финансовые инновации явились причиной финансового кризиса 2007–2010 годов , в то время как Пол Кругман заявляет, что «быстрый рост финансов с 1980 года в основном был связан с поиском ренты , а не с реальной производительностью».

Известные исторические модели

Досовременные итальянские морские республики и города-государства

Дополнительная информация: итальянские морские республики , итальянские города-государства , Республика Флоренция , Республика Сиена , Республика Генуя , Венецианская республика , Экономическая история Венеции , Финансовая история Италии , Банковское дело в Италии , История банковского дела , История бухгалтерского учета , и двойная бухгалтерияГолландская Республика

В 17 веке Амстердам стал ведущим торговым и финансовым центром мира. Он занимал эту должность более века и был первой современной моделью международного финансового центра. Как заметил Ричард Силла (2015): «В современной истории в нескольких странах произошло то, что некоторые из нас называют финансовыми революциями . Их можно рассматривать как создание за короткий период времени всех ключевых компонентов современной финансовой системы . голландская республика четыре века назад «. Амстердам, в отличие от своих предшественников, таких как Брюгге , Антверпен , Генуя и Венеция, напрямую контролировал важнейшие ресурсы и рынки, отправляя свои флоты во все уголки мира.

Он занимал эту должность более века и был первой современной моделью международного финансового центра. Как заметил Ричард Силла (2015): «В современной истории в нескольких странах произошло то, что некоторые из нас называют финансовыми революциями . Их можно рассматривать как создание за короткий период времени всех ключевых компонентов современной финансовой системы . голландская республика четыре века назад «. Амстердам, в отличие от своих предшественников, таких как Брюгге , Антверпен , Генуя и Венеция, напрямую контролировал важнейшие ресурсы и рынки, отправляя свои флоты во все уголки мира.

Примерно до середины 1700-х годов экономическая и финансовая система Голландской республики была самой передовой и сложной из когда-либо существовавших в истории. Исторически голландцы были ответственны как минимум за четыре основных новаторских институциональных нововведения (в экономической, деловой и финансовой истории мира):

- Основание Голландской Ост-Индской компании ( VOC ), первой в мире публичной компании и первой исторической модели многонациональной корпорации (или транснациональной корпорации ) в ее современном понимании, в 1602 году.

Рождение VOC часто считается официальное начало глобализации, возглавляемой корпорациями, с подъемом современных корпораций (в частности, транснациональных корпораций) как очень важной социально-политико-экономической силы, которая сегодня влияет на человеческие жизни во всех уголках мира. Как первая компания будет указана на официальную фондовой бирже , ЛОС была первой компанией, выпуск акций и облигаций для широкой публики. Благодаря своим новаторским характеристикам, VOC обычно считается крупным институциональным прорывом и моделью для современных корпораций ( в частности, для крупных предприятий ). Важно отметить, что большинство крупнейших и наиболее влиятельных компаний современного мира являются публичными транснациональными корпорациями, включая компании Forbes Global 2000 .

Рождение VOC часто считается официальное начало глобализации, возглавляемой корпорациями, с подъемом современных корпораций (в частности, транснациональных корпораций) как очень важной социально-политико-экономической силы, которая сегодня влияет на человеческие жизни во всех уголках мира. Как первая компания будет указана на официальную фондовой бирже , ЛОС была первой компанией, выпуск акций и облигаций для широкой публики. Благодаря своим новаторским характеристикам, VOC обычно считается крупным институциональным прорывом и моделью для современных корпораций ( в частности, для крупных предприятий ). Важно отметить, что большинство крупнейших и наиболее влиятельных компаний современного мира являются публичными транснациональными корпорациями, включая компании Forbes Global 2000 . - Основание Амстердамской фондовой биржи (или Beurs van Hendrick de Keyser на голландском языке), первой в мире официальной фондовой биржи , в 1611 году, наряду с рождением первого полностью функционирующего рынка капитала в начале 1600-х годов.

Хотя итальянские города-государства выпустили первые переводные государственные облигации , они не разработали другой ингредиент, необходимый для создания полноценного рынка капитала в его современном понимании: официальный фондовый рынок . Голландцы первыми использовали полноценный рынок капитала (включая рынок облигаций и фондовый рынок) для финансирования публичных компаний (таких как VOC и WIC ). Это был прецедент для мирового рынка ценных бумаг в его современном виде. В начале 1600-х годов VOC учредила биржу в Амстердаме, где акции и облигации VOC могли продаваться на вторичном рынке . Создание Амстердамской фондовой биржи ( Beurs van Hendrick de Keyser ) VOC давно признано источником современных фондовых бирж, которые специализируются на создании и поддержании вторичных рынков ценных бумаг, выпущенных корпорациями. Процесс покупки и продажи акций (акций) VOC стал основой первого официального фондового рынка. Голландцы впервые фондовые фьючерсы , опционы на акции , короткие продажи , медвежьих рейдов , долговых обязательств на акции и другие спекулятивные инструменты .

Хотя итальянские города-государства выпустили первые переводные государственные облигации , они не разработали другой ингредиент, необходимый для создания полноценного рынка капитала в его современном понимании: официальный фондовый рынок . Голландцы первыми использовали полноценный рынок капитала (включая рынок облигаций и фондовый рынок) для финансирования публичных компаний (таких как VOC и WIC ). Это был прецедент для мирового рынка ценных бумаг в его современном виде. В начале 1600-х годов VOC учредила биржу в Амстердаме, где акции и облигации VOC могли продаваться на вторичном рынке . Создание Амстердамской фондовой биржи ( Beurs van Hendrick de Keyser ) VOC давно признано источником современных фондовых бирж, которые специализируются на создании и поддержании вторичных рынков ценных бумаг, выпущенных корпорациями. Процесс покупки и продажи акций (акций) VOC стал основой первого официального фондового рынка. Голландцы впервые фондовые фьючерсы , опционы на акции , короткие продажи , медвежьих рейдов , долговых обязательств на акции и другие спекулятивные инструменты . Книга амстердамского бизнесмена Джозефа де ла Веги « Путаница заблуждений» (1688 г.) была самой ранней книгой о торговле акциями . Появились ранние методы манипулирования фондовым рынком .

Книга амстердамского бизнесмена Джозефа де ла Веги « Путаница заблуждений» (1688 г.) была самой ранней книгой о торговле акциями . Появились ранние методы манипулирования фондовым рынком . - Основание Амстердамского банка ( Amsterdamsche Wisselbank ), которое часто считается первой исторической моделью центрального банка , в 1609 году. Рождение Амстердамского Wisselbank привело к введению концепции банковских денег . Наряду с рядом дочерних местных банков он выполнял многие функции центральной банковской системы. Он занимал центральное положение в финансовом мире своего времени, обеспечивая эффективную, действенную и надежную систему для национальных и международных платежей, а также ввел первую в истории международную резервную валюту — банковский гульден . Люсьен Гиллард называет его европейским гульденом ( le florin européen ), а Адам Смит посвящает много страниц объяснению того, как работает банковский гульден (Smith 1776: 446–455).

Модель Wisselbank как государственного банка была адаптирована по всей Европе, включая Банк Швеции (1668 г.) и Банк Англии (1694 г.).

Модель Wisselbank как государственного банка была адаптирована по всей Европе, включая Банк Швеции (1668 г.) и Банк Англии (1694 г.). - Создание первых зарегистрированных профессионально управляемых схем коллективных инвестиций (или инвестиционных фондов ), таких как паевые инвестиционные фонды , в 1774 году. Бизнесмен из Амстердама Абрахам ван Кетвич (также известный как Адриан ван Кетвич) часто считается создателем первых в мире паевой инвестиционный фонд. В ответ на финансовый кризис 1772–1773 годов Ван Кетвич основал траст под названием «Eendragt Maakt Magt» («Единство создает силу»). Его цель заключалась в том, чтобы предоставить мелким инвесторам возможность диверсифицироваться. Сегодня мировая индустрия средств является многопрофильным триллиона — доллар бизнес.

Во многих отношениях новаторские институциональные инновации Голландской Республики в значительной степени помогли революционизировать и сформировать основы экономической и финансовой системы современного мира и значительно повлияли на многие англоязычные страны, особенно на Соединенное Королевство и Соединенные Штаты .

Смотрите также

Примечания

Рекомендации

Библиография

- Аллен, Франклин; Дуглас Гейл (1988). «Оптимальный дизайн безопасности». Обзор финансовых исследований . 1 (3): 229–263. DOI : 10.1093 / RFS / 1.3.229 .

- Даффи, Даррелл; Рохит Рахи (1995). «Инновации на финансовых рынках и дизайн безопасности: Введение». Журнал экономической теории . 65 (1): 1–42. DOI : 10,1006 / jeth.1995.1001 .

- Меламед, Лео (1996). Лео Меламед: Бегство в будущее (Первое изд.). Вайли. ISBN 978-0-471-11215-0 .

- Майерс, Стюарт С.; Николас С. Майлуф (1984). «Корпоративное финансирование и инвестиционные решения, когда у фирм есть информация, которой нет у инвесторов». Журнал финансовой экономики . 13 (2): 187–221. DOI : 10.1016 / 0304-405X (84) 90023-0 . ЛВП : 1721,1 / 2068 .

- Шиллер, Роберт Дж. (2008). «Срочные рынки цен на жилье» (PDF) . Документ для обсуждения фонда Cowles No. 1648.

- Persons, John C .; Винсент А. Вартер (1997). «Модели бума и спада в принятии финансовых инноваций». Обзор финансовых исследований . 10 (4): 939–967. DOI : 10.1093 / RFS / 10.4.939 .

- Росс, Стивен А. (1989). «Институциональные рынки, финансовый маркетинг и финансовые инновации». Журнал финансов . 44 (3): 541–556. DOI : 10.2307 / 2328769 . JSTOR 2328769 .

- Туфано, Питер (2003). «Глава 6 Финансовые инновации». Справочник по экономике финансов . Том 1, часть 1. Эльзевир. С. 307–335. ISBN 978-0-0804-9507-1 .

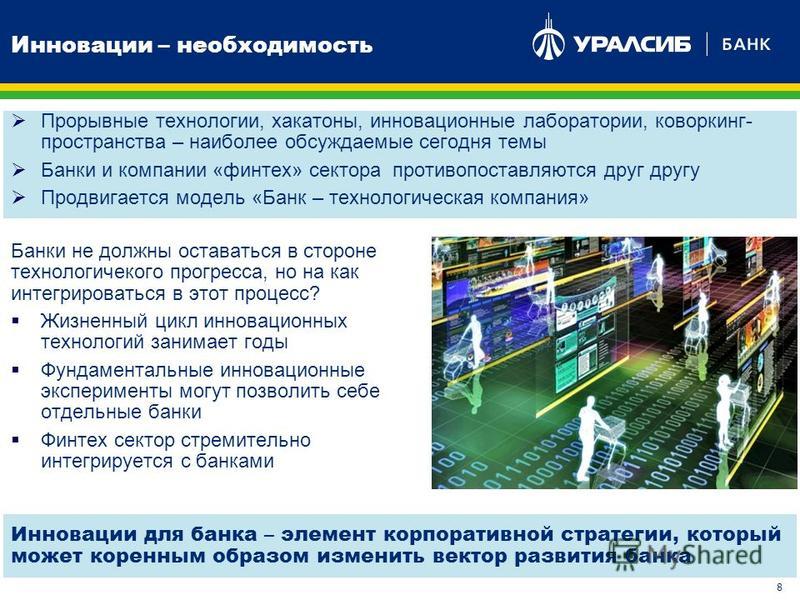

Как инновации изменят банковскую отрасль России :: РБК Тренды

Фото: Андрей Рудаков / Bloomberg

Чтобы не растерять клиентов и не уступить конкурентам из числа ИТ-компаний, российские банки должны поэтапно внедрять в бизнес инновации, пишут аналитики McKinsey

У российской банковской системы есть шансы стать одной из самых передовых в мире, пишут аналитики McKinsey в исследовании «Инновации в России — неисчерпаемый источник роста». На горизонте до 2030 года целевое видение банковского сектора России авторы доклада представляют следующим образом.

На горизонте до 2030 года целевое видение банковского сектора России авторы доклада представляют следующим образом.

- Бизнес. Цифровизация поможет сократить расходы банков на 10–15%; технологии больших данных позволят максимально точно оценивать клиента при выдаче кредита; значительная доля дохода будет приходиться на небанковские услуги.

- Клиенты. В рамках экосистем потребители будут получать помимо финансовых телекоммуникационные, розничные и прочие услуги; банковские операции будут проводиться почти мгновенно; клиенты будут получать только персонализированные предложения.

- Отрасль в целом. Банки как локомотив внедрения инноваций и поставщик кадров для других отраслей; ИТ-компании станут полноценными поставщиками финансовых услуг и конкурентами банков; крупные банки станут центрами экосистем, предлагающими широкий спектр услуг; небольшие банки станут нишевыми игроками.

Основные тенденции развития инноваций

Сейчас банковский сектор России оживает после стагнации 2015–2016 годов. Одновременно появление новых игроков — финтех-компаний, необанков и небанковских компаний — меняет структуру конкуренции, снижает рентабельность традиционной банковской деятельности, а значит, вынуждает искать новые источники дохода. Два самых перспективных направления здесь — новые банковские продукты на основе цифровых технологий и небанковские продукты, созданные в партнерстве со сторонними фирмами.

Одновременно появление новых игроков — финтех-компаний, необанков и небанковских компаний — меняет структуру конкуренции, снижает рентабельность традиционной банковской деятельности, а значит, вынуждает искать новые источники дохода. Два самых перспективных направления здесь — новые банковские продукты на основе цифровых технологий и небанковские продукты, созданные в партнерстве со сторонними фирмами.

У цифровой трансформации банковской отрасли в России есть хорошая база. Все больше россиян используют дистанционные каналы обслуживания, при этом уровень их распространения отстает от уровня проникновения интернета, что говорит о потенциале роста. Мобильные приложения российских банков имеют сейчас в полтора-два раза больше функций, чем аналогичные приложения ведущих банков Европы. Отчасти это объясняется тем, что в России отрасль формировалась уже в цифровую эпоху, сразу перенимая лучшие практики. В 2018 году Россия вошла в топ-5 стран Европы по развитию цифрового банкинга.

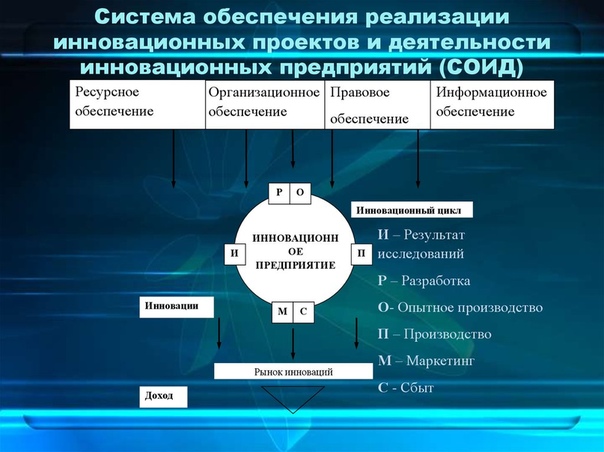

A. Продуктовые инновации

Продуктовые инновации

Драйвером продуктовых инноваций в банковской отрасли является анализ больших массивов данных, машинное обучение, углубленная аналитика, искусственный интеллект, робоэдвайзинг, а также блокчейн, позволяющий совершать операции без посредников. На основе этих технологий создаются принципиально новые продукты, сервисы и возможности, например услуги, ранее требовавшие личного присутствия клиента в банке, а теперь перешедшие в онлайн.

Главный стимул для банков к запуску продуктовых инноваций — желание удержать клиентов и более точно соответствовать их потребностям. Один из способов — запуск принципиально новых продуктов на основе цифровых технологий. Например, это онлайн-сервис ипотечного брокера у Тинькофф Банка или идентификация пользователя по фотографии при совершении переводов у банка «Открытие». Биометрическая идентификация в дальнейшем будет набирать популярность не только для идентификации клиента, но и, скажем, для удаленного заключения договора.

Все больше банков предлагают персонализированные кешбэк-сервисы c возможностью выбора категорий покупок, а некоторые (Сбербанк, ВТБ) используют предиктивную аналитику для создания индивидуальных предложений. Количество взаимодействий с клиентом сокращается, при этом они становятся более эффективными. Помимо персонализации предложений банкам необходимо развивать омниканальность обслуживания: не просто по различным каналам, а интеграцию этих каналов в единую систему.

Для запуска продуктовых инноваций необходимо непрерывно создавать новые идеи. Постоянное отслеживание трендов и понимание потребностей клиентов — решающие факторы для появления актуальных идей, обладающих коммерческим потенциалом. Важна тут и скорость вывода новых продуктов на рынок: чем быстрее банк запускает новые качественные продукты, тем больше конкурентных преимуществ он получает.

B. Процессные инновации

Основные выгоды от цифровой трансформации для традиционных игроков состоят в кратном сокращении затрат и ускорении банковских операций. Как показывает опыт McKinsey, сквозная цифровизация ключевых процессов в традиционном банке, будь то продажи новых продуктов или сервисное обслуживание в отделениях, позволяет сократить их стоимость на 40–60%. И если крупные игроки, имея нужные ресурсы и компетенции, могут проводить полномасштабную цифровую трансформацию, небольшим банкам надо найти свою нишу.

Как показывает опыт McKinsey, сквозная цифровизация ключевых процессов в традиционном банке, будь то продажи новых продуктов или сервисное обслуживание в отделениях, позволяет сократить их стоимость на 40–60%. И если крупные игроки, имея нужные ресурсы и компетенции, могут проводить полномасштабную цифровую трансформацию, небольшим банкам надо найти свою нишу.

Масштабные финансовые вложения в цифровые реформы для небольших банков рискованны: умений может не хватить, а потери от неудачной трансформации грозят обанкротить компанию. Поэтому важно находить нишевый сегмент и развиваться в нем: например, Рокетбанк ориентирован на молодежную аудиторию, и все его предложения и акции в основном направлены на этот сегмент потребителей. Недостаток средств на цифровую трансформацию не должен останавливать малых игроков, которые хотели бы провести цифровизацию процессов в своей компании: можно сосредоточиться на точечном развитии ключевых технологических компетенций либо использовать чужие платформы для аутсорсинга отдельных функций.

И крупные, и малые игроки могут использовать технологии анализа больших данных для создания моделей прогнозирования кредитных рисков. Это позволит формировать индивидуальные предложения клиентам и эффективно распределять ресурсы. В качестве примера здесь можно привести метод оптимизации покрытия территории сетью отделений или банкоматов на основе динамического моделирования и анализа клиентских потоков.

Что такое факторинг, почему он лучше кредита и при чем тут блокчейнC. Инновации в бизнес-моделях

Говоря о бизнес-моделях, основные направления трансформации следующие: создание экосистемы, развитие партнерских отношений с другими компаниями, предоставление банковских услуг под чужим брендом, создание принципиально новых направлений бизнеса.

Переход от классического формата банка к финансовой экосистеме для обслуживания как частных, так и корпоративных клиентов подразумевает усиление внимания к потребителю и его запросам, а также выстраивание партнерских отношений с другими компаниями. Услуги, предоставляемые партнерами, должны отвечать широкому кругу повседневных потребностей клиентов, что позволит владельцу экосистемы обслуживать их по принципу «одного окна». Необходимость применения и развития новых умений таит в себе риски, но в перспективе владелец экосистемы получает право на долю доходов партнеров.

Важным фактором инновационного развития является умение взаимодействовать с технологическими компаниями при совместной разработке и внедрении инновационных решений, аутсорсинге инноваций и других формах сотрудничества. Стратегическими партнерами банков становятся агрегаторы пользовательской информации (например, социальные сети и операторы связи), предоставляющие доступ к внешним данным о клиентах.

Небольшие финансовые организации, которые не в состоянии позволить себе модернизацию собственной ИТ-системы, могут воспользоваться услугами компаний на аутсорсе — от услуг по облачному хранению и обработке данных до применения методов углубленной аналитики и анализа больших массивов данных. Банки с недостаточными компетенциями в области цифровых технологий могут сосредоточиться на предоставлении базовых услуг, таких как управление бухгалтерским балансом и проведение транзакций.

Банки с недостаточными компетенциями в области цифровых технологий могут сосредоточиться на предоставлении базовых услуг, таких как управление бухгалтерским балансом и проведение транзакций.

Рекомендации участникам рынка

Внутри компаний, пишут авторы исследования, необходим благоприятный климат для работы с инвестициями. Здесь можно выделить четыре фактора успеха.

- Четкая стратегия. Необходимы не только амбициозные цели, но и ресурсы для их достижения. Стратегия должна включать в себя план развития по трем типам инноваций: продуктовые, процессные и инновации в построении бизнес-модели.

- Партнерство. Развитие отношений с ЦБ, банками, финтехом и ИТ-компаниями позволит дополнить знания и умения новыми компетенциями, получив при этом конкурентное преимущество. Банкам следует внимательно отслеживать деятельность финтех-компаний и стартапов на рынке, выявлять наиболее перспективные, затем покупать их или создавать стратегические партнерства.

- Развитие недостающих компетенций.

Внедрение инноваций требует новых навыков в области цифровых технологий, управления кадрами, понимания нужд клиентов.

Внедрение инноваций требует новых навыков в области цифровых технологий, управления кадрами, понимания нужд клиентов. - Трансформация корпоративной культуры. Эффективная работа с инновациями требует определенного подхода сотрудников к работе, поощрения их взаимодействия. Для молодых специалистов важны и нематериальные факторы, например определенная свобода действий.

Роль Банка России

Долгое время развитию онлайн-банкинга мешали нормы российских законов в отношении удаленной идентификации: открывать вклады без паспорта и личного присутствия было просто нельзя. Лишь в декабре 2017 года президент России подписал закон, по которому человеку разрешалось открывать счета и кредитные линии удаленно, если он авторизован в системах ЕСИА и ЕБС.

Вместе с участниками рынка Центробанк создает почву для развития инноваций, прорабатывает законодательные нормы. Яркий пример — создание в 2016 году ассоциации «ФинТех» именно по инициативе ЦБ. Именно в рамках ассоциации была разработана и внедрена Система быстрых платежей, позволяющая мгновенно переводить средства между банками по номеру телефона.

Скорость технологических изменений требует от регулятора большей гибкости, а успех инноваций напрямую зависит от степени сотрудничества ЦБ с участниками рынка. Адекватное регулирование отрасли защитит отрасль и компании от угроз, а стабильная обстановка на рынке будет способствовать развитию инноваций.

Финансовый консалтинг

Финансовый консалтингОдни — просто контролируют расходы,

а другие правильно

распределяют потоки

что дает

Финансовый консалтинг ?

1 Найти причину убыточности вашего предприятия и «точки роста», которые будут генерировать финансовые потоки в будущем | 2 Позволяет повысить стоимость компании, провести ее предпродажную подготовку | 3 «Упаковать» компанию или проект в привлекательный вид для инвестора, банка или института развития и как следствие – привлечь финансирование на выгодных условиях |

4 дает возможность встроить новое направление бизнеса в текущую систему управления |

что именно мы для вас делаем:

Реструктуризация, финансовое оздоровление, управление оборотным капиталом | Консультационная поддержка при внедрении организационных изменений | Реорганизация/создание организационной, финансовой структуры и учетной модели предприятия |

Оптимизация затрат и бизнес-процессов, повышение эффективности | Прочие консультации по финансовым и управленческим задачам | Разработка и автоматизация системы управленческого учета |

Инвестиционный аудит / due diligence | Финансовый анализ результатов деятельности предприятия | Бизнес-планирование и инвестиционный анализ |

цифры и факты:

18 % — в среднем на столько повышается операционная эффективность и снижаются затраты бизнеса после внедрения мер, разработанных финансовыми экспертами «Градиент Альфа» | 25 % — до такого уровня сокращаются издержки в компаниях после постановки и автоматизации системы управленческого учета и внутреннего контроля, выполняемых специалистами «Градиент Альфа» | 8 в таком количестве случаев из 10 компаниям и проектам удается привлечь инвестиции с бизнес-планом или инвестиционной экспертизой от «Градиент Альфа» на руках |

ПОЧЕМУ НАС ВЫБИРАЮТ:

Мы помогаем в решении нестандартных и сложных задач, а также задач, требующих комплексного подхода и участия специалистов разных предметных областей | Глубокое погружение в особенности вашего бизнеса, наш 20-летний опыт, возможность мыслить стратегически и смотреть на ситуацию со стороны помогают найти решение, неочевидное внутреннему «замыленному» глазу | В рамках заключенного договора на любую из перечисленных выше услуг консультируем бесплатно |

Истории из практики

Аудит бизнеса крупного регионального холдинга (строительство и промышленное производство), выполненный экспертами «Градиент Альфа» в 2019 году, позволил открыть новое направление деятельности, которая в настоящее время является наиболее рентабельным из всех профилей деятельности холдинга.

В процессе экспертизы наши специалисты обратили внимание на значительный простой оборудования для производства упаковки основной продукции. Мы предложили предприятию открыть на данной производственной базе новое направление – изготовление целлофановых пакетов и одноразовой посуды. В условиях низкой себестоимости изготовления и высокого спроса на данную продукцию в регионе ее стали реализовывать с маржей порядка 100%. Также в процессе аудита бизнеса «Градиент Альфа» выявила неэффективно используемые активы и объекты недвижимости, которые при нашем содействии были проданы, сданы в аренду и перепрофилированы.

В процессе экспертизы наши специалисты обратили внимание на значительный простой оборудования для производства упаковки основной продукции. Мы предложили предприятию открыть на данной производственной базе новое направление – изготовление целлофановых пакетов и одноразовой посуды. В условиях низкой себестоимости изготовления и высокого спроса на данную продукцию в регионе ее стали реализовывать с маржей порядка 100%. Также в процессе аудита бизнеса «Градиент Альфа» выявила неэффективно используемые активы и объекты недвижимости, которые при нашем содействии были проданы, сданы в аренду и перепрофилированы.

специалисты

по финансам

Рассказова Лариса Анатольевна Директор по управлению Консультант по разработке и внедрению систем управленческого учета и бюджетного управления компанией. | Шаталова Анна Викторовна Директор по стратегическим разработкам Имеет высшее экономическое образование. | Самилло Роман Игоревич Заместитель руководителя Профессиональная деятельность в области аудита – более 14 лет. |

Задайте вопрос

или оставьте заявку

Если управление бизнесом сродни вождению

спорткара на формуле-1, то финансы — это

двигатель бизнеса. Время от времени стоит

проходить техосмотр у специалистов.

Ли Якокка,

Мичиган, 1980 г.

Финансовые директора рискуют остаться за бортом цифровой трансформации бизнеса

Авторы нового исследования BearingPoint Institute делятся своими выводами и передовым опытом финансовых руководителей восьми компаний

Финансовые директора европейских компаний рискуют уступить свое влияние руководителям маркетинговых, ИТ и прочих бизнес-подразделений, если не начнут в полной мере использовать преимущества цифровых технологий для более активной поддержки генеральных директоров в сферах выработки стратегии, функционально-стоимостного анализа и повышения эффективности процессов. К такому выводу пришли авторы недавнего доклада BearingPoint Institute, отмечая при этом, что 75% финансовых директоров считают уровень влияния цифровых технологий на свою деятельность значительным.[1]

К такому выводу пришли авторы недавнего доклада BearingPoint Institute, отмечая при этом, что 75% финансовых директоров считают уровень влияния цифровых технологий на свою деятельность значительным.[1]

В процессе трансформации бизнеса компаний под воздействием цифровых технологий (в том числе программное обеспечение для анализа данных в режиме реального времени и отслеживания взаимодействия с клиентами через платформы социальных сетей, а также технологии облачных вычислений) финансовые директора имеют идеальную возможность в большей мере сосредоточить внимание на вопросах стратегии, анализе и разработке прогнозов, воспользовавшись преимуществом своего умения интерпретировать данные и неоспоримой роли «хранителей порядка».

Меняющиеся функции финансовых директоров

Эволюция технологий и бизнеса означает, что функции финансовых директоров подвергаются самой значительной за последние несколько десятилетий трансформации. Компании выделяют все больше средств на обеспечение ориентации предложения продуктов и услуг на клиентов, что, по мнению советов директоров, должно повысить показатели продаж и прибыли. При этом многие из традиционных направлений работы финансовых директоров, напротив, с трудом получают финансирование, поскольку вынуждены конкурировать за внимание совета директоров с подразделениями маркетинга и ИТ, деятельность которых воспринимается как более инновационная и важная для стратегии компании и показателей рентабельности.

При этом многие из традиционных направлений работы финансовых директоров, напротив, с трудом получают финансирование, поскольку вынуждены конкурировать за внимание совета директоров с подразделениями маркетинга и ИТ, деятельность которых воспринимается как более инновационная и важная для стратегии компании и показателей рентабельности.

Однако результаты исследования показывают, что небольшая часть финансовых директоров выходит за рамки своих традиционных обязанностей. Эти «первопроходцы» используют цифровые технологии и новые бизнес-процедуры — от мобильных приложений/платформ и ПО для анализа данных в режиме реального времени до технологий облачных вычислений и роботизации процессов — для более эффективного разъяснения текущей ситуации и прогнозирования ее развития. Подобная смена роли повышает ценность их работы для генеральных директоров и позволяет разрабатывать новые методы измерения и повышения показателей деятельности компании.

Цифровые первопроходцы

У многих финансовых директоров поле зрения оказывается загромождено «зеркалами заднего вида».

Вместо выполнения роли стратегического бизнес-партнера генерального директора они тратят львиную долю времени и капиталовложений на задачи ретроспективного характера и вопросы финансово-операционной деятельности

Дэмиен Палаччи (Damien Palacci), партнер BearingPoint

Новаторы среди финансовых директоров анализируют не только данные прошлых периодов, но и информацию, получаемую в режиме реального времени, делая заключения на основе сложных алгоритмы, значительно превосходящих аналитические возможности человека. Помимо «зеркал заднего вида» они создают мощные «индикаторы на лобовом стекле», позволяющие смотреть вперед и проецировать обоснованную точку зрения, отражающую результаты прогнозирования, моделирования и аналитики данных

Йоханнес Фогель (Johannes Vogel), директор в BearingPoint

Анализ финансовой информации в режиме реального времени позволяет генеральному директору получать более актуальную картину результатов компании. Кроме того, финансовые директора используют технологии больших данных, что позволяет расширить эту картину, в том числе за счет нефинансовых показателей, например, данных о поведении потребителей.

Кроме того, финансовые директора используют технологии больших данных, что позволяет расширить эту картину, в том числе за счет нефинансовых показателей, например, данных о поведении потребителей.

Сегодня функции финансовых директоров должны быть гораздо ближе к бизнесу и зачастую включать даже прямое общение с клиентом с целью проверки степени его удовлетворенности взаимодействием с компанией и последующей совместной выработки решений

Оливер Делекер (Oliver Deleker), руководитель финансовой службы в Nordzucker [2]

Интеллектуальная аналитика — залог грамотного ведения бизнеса

Трансформация функций финансовых директоров в контексте современных цифровых технологий еще только начинается. Тем не менее, авторами доклада (основанного на результатах интервью с финансовыми директорами компаний среднего бизнеса и крупных компаний с многомиллиардной капитализацией) обнаружены схожие черты, отличающие подход финансовых директоров, ориентированных на инновации и хорошо разбирающихся в цифровых технологиях, в том числе:

- Использование программных средств (таких как Wdesk, Smart Notes и даже Google Analytics) для систематизации и организации все возрастающего огромного массива данных, содержащихся в документации и финансовой отчетности, а также данных из социальных сетей.

Организован процесс обмена такой информацией и ее интеграции в рамках технологических платформ управления рабочими процессами и взаимодействием, что облегчает выполнение задач и мониторинг доступа сотрудников к данным.

Организован процесс обмена такой информацией и ее интеграции в рамках технологических платформ управления рабочими процессами и взаимодействием, что облегчает выполнение задач и мониторинг доступа сотрудников к данным. - Использование средств автоматизации программирования, процессоров правил и робототехники (например, комплексы RoboClose компании Redwood), а также обновленных технологий ERP, таких как платформа SAP S/4 HANA. Эти технологии сокращают время на подготовку финансовых отчетов с нескольких месяцев или недель до нескольких дней. У финансовых директоров и сотрудников подчиненных им подразделений появляется больше времени для анализа положения дел в компании на основе финансовых данных.

- Расширение использования «фабрик финансовой отчетности» или общих центров обслуживания, позволяющих реализовать эффект масштаба для снижения затрат, а также ускорения процесса подготовки финансовой отчетности и обработки бизнес-операций. Централизация работы с документами, согласованиями и комментариями может помочь компаниям автоматизировать более 70% задач, ранее выполнявшихся вручную.

- Доступ через смартфоны и планшеты в любое время и в любом месте к информации о показателях компании, реализуемый с помощью мобильных платформ и приложений, с использованием преимуществ облачных технологий, предоставляемых как новыми решениями, например, Anaplan, Tidemark, так и новыми сервисами поставщиков традиционных решений.

[2] Материал BearingPoint Institute «Экспоненциальный финансовый директор» (The exponential CFO)

About BearingPoint

BearingPoint consultants understand that the world of business changes constantly and that the resulting complexities demand intelligent and adaptive solutions. Our clients, whether in commercial or financial industries or in government, experience real results when they work with us. We combine industry, operational and technology skills with relevant proprietary and other assets in order to tailor solutions for each client’s individual challenges. This adaptive approach is at the heart of our culture and has led to long-standing relationships with many of the world’s leading companies and organizations. Our global consulting network of more than 10,000 people serves clients in over 75 countries and engages with them for measurable results and long-lasting success.

Our global consulting network of more than 10,000 people serves clients in over 75 countries and engages with them for measurable results and long-lasting success.

For more information, please visit:

Homepage: www.bearingpoint.com

Page Not Found (404)

Page Not Found (404)That page doesn’t exist!

Please try one of the following:

- If you typed the page address into the web address bar, make sure that it is spelled correctly.

- Visit the pwc.com home page and look for links to the information you want.

- Or check out our site map.

Vervolg uw bezoek op één van onderstaande pagina’s:

Lamentablemente no pudimos encontrar la página que buscabas. Quizás estas opciones te ayuden:

К сожалению, запрашиваемая Вами страница не найдена. Возможно, Вам будут полезны следующие ссылки:

Sidan du letar efter kan inte hittas!

Försök med något av följande:

- Kontrollera adressen och försök igen.

- Återvänd till föregående sida.

- Gå till www.pwc.com/se och leta efter relevant information.

- Leta på vår sitemap.

That page doesn’t exist.

Please try one of the following:

Den side findes ikke.

Fortvivl ej… prøv i stedet at:

La page que vous demandez est introuvable.

Essayez l’une des solutions suivantes :

Diese Seite existiert nicht oder ist nicht mehr verfügbar. Bitte versuchen Sie Folgendes:

- Wenn Sie die Adresse manuell eingegeben haben, prüfen Sie diese auf Tippfehler.

- Besuchen Sie die Startseite und verwenden Sie die Suchfunktion.

The page you requested could not be found. If you are looking for information around a specific topic then please use the site search function above. Alternatively here is a current site map.

If you want to talk to someone at PwC about a current business issue, or find out more information about a particular topic or about PwC and the services we provide, you can call our main switchboard number on +44 (0) 20 7583 5000

There is an overview of all our UK office locations, including local telephone numbers.

The contact details of many individual service and/or industry specialists are listed on the relevant pages across the site. You can also send us an e-mail with your comments or suggestions

If you’re interested in working for PwC, please visit our Careers website

La page que vous demandez est introuvable.

Essayez l’une des solutions suivantes :

www.pwc.ru

Финансовый рынок – 2021. Вызовы и перспективы

Прошедшее мероприятие

Прошедшее мероприятие

Финансовый рынок – 2021. Вызовы и перспективы

10 февраля 2021 ИД «Коммерсантъ», онлайн-конференция

Пострелиз2020 год ознаменовался беспрецедентным для России притоком частных инвесторов на фондовый рынок. Этому отчасти способствовало снижение привлекательности депозитов ввиду низких процентных ставок по ним. Активное продвижение профучастниками мобильных приложений для торговли на бирже и аналитических сервисов, развитие системы быстрых платежей, сервисов удаленной идентификации значительно упростили доступ на рынок для частного инвестора, а в период пандемии Covid-19 это стало еще и весьма актуальным. У людей появилось больше свободного времени, чтобы пересмотреть свои финансовые стратегии и попробовать новые инструменты.

Этому отчасти способствовало снижение привлекательности депозитов ввиду низких процентных ставок по ним. Активное продвижение профучастниками мобильных приложений для торговли на бирже и аналитических сервисов, развитие системы быстрых платежей, сервисов удаленной идентификации значительно упростили доступ на рынок для частного инвестора, а в период пандемии Covid-19 это стало еще и весьма актуальным. У людей появилось больше свободного времени, чтобы пересмотреть свои финансовые стратегии и попробовать новые инструменты.

На рынок приходит большое число неквалифицированных инвесторов, важной становится задача повышения финансовой грамотности населения и контроль за деятельностью профучастников.

Как соблюсти баланс интересов участников финансового рынка? Как повышать финансовую грамотность населения? Что будет стимулировать в дальнейшем приток новых инвесторов? Сохранится ли заданный темп роста рынка в 2021 году, что станет драйвером на этот раз? Какие законы планируется принять? Обсудим с представителями регулятора и ведущих финансовых компаний.

10:00-12:00

Деловая дискуссия

Вопросы для обсуждения:

Какие изменения ждут частных инвесторов, и как это может отразиться на их активности и финансовых предпочтениях? Ограничения по продаже неквалифицированным инвесторам сложных финансовых продуктов. Новое в налогообложении.

Регулирование деятельности профучастников финансового рынка. Инициативы – 2021

Индивидуальные инвестиционные счета и институт инвестиционных советников: актуальные вопросы и перспективы развития. Что ждет в 2021 году?

Развитие биржевой инфраструктуры: новые направления

Современные каналы продвижения и эффективные коллаборации на финансовом рынке.

Тренд на персонализацию. Применение технологий искусственного интеллекта и больших данных в разработке новых сервисов

Тренд на персонализацию. Применение технологий искусственного интеллекта и больших данных в разработке новых сервисов

Директор отдела конференций:

Мария Синдинская

[email protected]

+7 (495) 797-69-70

Продюсер:

Екатерина Илюхина

[email protected]

+7 (903) 566-68-35

По вопросам регистрации:

Евгения Сауткина

[email protected]

+7 (903) 527-63-54

Взаимодействие со СМИ:

Василий Катков

[email protected]

+7 (916) 241-07-18

26 сентября 2020 г.

— IV городской Фестиваль финансовой грамотности и предпринимательской культуры

— IV городской Фестиваль финансовой грамотности и предпринимательской культуры26 сентября в 11.00 состоится онлайн-мероприятие «Фестиваль финансовой грамотности и предпринимательской культуры в Москве»

Фестиваль финансовой грамотности и предпринимательской культуры в Москве — просветительская акция для жителей города всех возрастов, позволяющая получить онлайн самую актуальную и достоверную информацию о том, как:

- управлять личными и семейными финансами

- стать грамотным инвестором

- не попасть на уловки финансовых мошенников

- стать предпринимателем

Факультет финансов и банковского дела РАНХиГС является партнером Фестиваля и будет представлять секцию «Формирование современной предпринимательской культуры»

Модератор секции: Богатова Евгения Роменовна, к.э.н., Генеральный директор Производственно-торгового союза «Группа компаний «Русское золото», Центр развития профессиональных компетенций и квалификаций ФФБ РАНХиГС

Программа мероприятия:

11. 00 — 11.05 — Приветственное слово участникам Фестиваля

00 — 11.05 — Приветственное слово участникам Фестиваля

Хандруев Александр Андреевич — д.э.н.,заведующий кафедрой «Финансы, денежное обращение и кредит» ФФБ РАНХиГС

11.05 — 11.30 — Знания и навыки, необходимые современным предпринимателям и топ-менеджерам – чему и как учиться

Богатова Евгения Роменовна – к.э.н., Центр развития профессиональных компетенций и квалификаций ФФБ РАНХиГС

11.30 — 12.00 — Сбережения и накопления: как лучше сберегать и приращивать деньги в современных условиях (депозиты в рублях и валюте, индивидуальные инвестиционные счета, валюта, акции, облигации, драгметаллы, страховки и другие инструменты)

Корищенко Константин Николаевич, д.э.н., заведующий кафедрой «Фондовые рынки и финансовый инжиниринг» ФФБ РАНХиГС

12.00 — 12.30 — Роль финансового омбудсмена в разрешении споров, кейс из практики

Медведев Павел Алексеевич – д.э.н., финансовый омбудсмен

12. 30 — 13.00 — Основные правила обеспечения личной безопасности при работе в цифровой финансовой среде: типичные опасности и как от них защититься

30 — 13.00 — Основные правила обеспечения личной безопасности при работе в цифровой финансовой среде: типичные опасности и как от них защититься

Катрич Алексей Сергеевич, — к.с.н., доцент ФФБ РАНХиГС

13.00 — 14.05 — Интерактивная викторина «Финансовые бои»

Чесноков Михаил Александрович, директор Центра федеральных, региональных и сетевых проектов ИУРР РАНХиГС; Консультанты компании ЗАО «ПАКК»: Туренок Виктория, Гридасова Дарья, Баранова Юлия, Карташова Дарья.

Как посетить мероприятие

Дата: 26 сентября

Время: 11.00 — 14.00

Платформа: Zoom Ссылка на трансляцию

Идентификатор конференции: 958 9603 4201

Код доступа: 962851

Подробнее о фестивале

Финансовые инновации

Что такое финансовые инновации

Финансовые инновации — это процесс создания новых финансовых продуктов, услуг или процессов.

Финансовые инновации со временем появились благодаря развитию финансовых инструментов и платежных систем, используемых при кредитовании и заимствовании средств. Эти изменения, которые включают обновления технологий, передачу рисков, а также создание кредитов и капитала, увеличили доступный кредит для заемщиков и предоставили банкам новые и менее дорогостоящие способы увеличения собственного капитала.

Эти изменения, которые включают обновления технологий, передачу рисков, а также создание кредитов и капитала, увеличили доступный кредит для заемщиков и предоставили банкам новые и менее дорогостоящие способы увеличения собственного капитала.

Ключевые выводы

- Финансовые инновации относятся к процессу создания новых финансовых или инвестиционных продуктов, услуг или процессов.

- Эти изменения могут включать в себя обновленные технологии, управление рисками, передачу рисков, создание кредита и капитала, а также многие другие инновации.

- Последние финансовые инновации включают краудфандинг, технологию мобильного банкинга и технологию денежных переводов.

Понимание финансовых инноваций

Финансовые инновации — это общий термин, который можно разбить на определенные категории на основе обновлений в различных сферах финансовой системы.Хотя следующий список не является исчерпывающим, основные финансовые инновации были связаны с привлечением акционерного капитала, денежных переводов и мобильного банкинга.

Инвестиционный краудфандинг начал открываться и сделать процесс привлечения акционерного капитала более демократичным. В то время как инвестирование в компании на ранних этапах и на стадии роста раньше было зарезервировано для немногих избранных (обычно институциональных инвесторов), новая инфраструктура позволила отдельным розничным инвесторам инвестировать в проекты, которые им нравятся, и / или к которым они имеют другие связи, за небольшую сумму.Физические лица получают акции новой компании соразмерно вложенной сумме.

Две популярные платформы для краудфандинга акций — это SeedInvest и FundersClub. Кроме того, платформы микрокредитования, такие как LendingClub и Prosper, позволяют осуществлять краудфандинговое долговое финансирование. В этом классе активов, вместо того, чтобы владеть частью компании, физические лица становятся кредиторами и получают регулярные выплаты процентов до тех пор, пока ссуда не будет полностью выплачена.

Денежные переводы — еще одна сфера, которую трансформируют финансовые инновации. Денежные переводы — это средства, которые экспатрианты отправляют обратно в страну своего происхождения посредством телеграфного, почтового или онлайн-перевода. Учитывая объем этих переводов во всем мире, денежные переводы имеют экономическое значение для многих стран, которые их получают. В начале 2000-х Всемирный банк создал базу данных, в которой люди могли сравнивать цены на различные услуги перевода. Впоследствии Фонд Гейтса начал отслеживать денежные переводы в 2011 году. Когда-то денежные переводы монополизировали Western Union и Moneygram; однако в последние годы такие стартапы, как Transferwise и Wave, конкурируют со своими более дешевыми приложениями.

Денежные переводы — это средства, которые экспатрианты отправляют обратно в страну своего происхождения посредством телеграфного, почтового или онлайн-перевода. Учитывая объем этих переводов во всем мире, денежные переводы имеют экономическое значение для многих стран, которые их получают. В начале 2000-х Всемирный банк создал базу данных, в которой люди могли сравнивать цены на различные услуги перевода. Впоследствии Фонд Гейтса начал отслеживать денежные переводы в 2011 году. Когда-то денежные переводы монополизировали Western Union и Moneygram; однако в последние годы такие стартапы, как Transferwise и Wave, конкурируют со своими более дешевыми приложениями.

Наконец, мобильный банкинг сделал важные инновации для розничных клиентов. Сегодня многие банки, такие как T.D. Bank, предлагают комплексные приложения с возможностью вносить чеки, оплачивать товары, переводить деньги другу или мгновенно находить банкомат. Для клиентов по-прежнему важно установить безопасное соединение перед входом в приложение мобильного банкинга, чтобы избежать компрометации его или ее личной информации.

Технологии финансовых услуг 2020 и последующие годы: Принятие революционных решений

5: «Информация о клиенте» будет самым важным предиктором роста доходов и прибыльностиЗнаете ли вы, что ценят ваши клиенты? Уверены ли вы? Когда-то аналитика клиентов основывалась на относительно простых эвристиках, построенных на основе фокус-групп и опросов.Это были прокси для реальных, индивидуализированных данных о поведении потребителей, и результаты были довольно туманными. Теперь технологические достижения предоставили предприятиям доступ к экспоненциально большему количеству данных о том, что пользователи делают и хотят. Это прекрасная возможность для любого, кто может использовать аналитику, чтобы получить доступ к внутренней информации и дать клиентам то, что они действительно хотят.

6: Достижения в области робототехники и искусственного интеллекта начнут волну «переоборудования» и локализации. Мы уже видим альянсы между ведущими действующими финансовыми компаниями и технологическими компаниями, использующими робототехнику и искусственный интеллект для решения ключевых проблем, снижения затрат и снижения рисков. Они нацелены на конкретную комбинацию возможностей, таких как социальный и эмоциональный интеллект, обработка естественного языка, логические рассуждения, идентификация закономерностей и самостоятельное обучение, физические датчики, мобильность, навигация и многое другое. И они не ограничиваются заменой кассира в банке.

Они нацелены на конкретную комбинацию возможностей, таких как социальный и эмоциональный интеллект, обработка естественного языка, логические рассуждения, идентификация закономерностей и самостоятельное обучение, физические датчики, мобильность, навигация и многое другое. И они не ограничиваются заменой кассира в банке.

Некоторые роботы уже могут чувствовать детали своего окружения, распознавать объекты и реагировать на информацию и объекты безопасным и полезным поведением. (Скептически? Не должно быть.Беспилотные автомобили очень хорошо показали себя в реальных тестах.) Со временем они смогут выполнять не только больше задач, но и более сложные задачи. Сервисные роботы находятся на ранних стадиях длительного цикла разработки и по-прежнему сталкиваются с некоторыми серьезными технологическими препятствиями. В следующие три-пять лет мы ожидаем скромных эволюционных успехов. Однако после этого мы ожидаем быстрого прогресса, поскольку новые модели сочетают в себе все более мощные и стандартные модульные платформы с возможностью обучения.

Каким бы значительным ни был сдвиг в сторону облачных вычислений, он только начинается.Сегодня многие финансовые учреждения используют облачные приложения «программное обеспечение как услуга» (SaaS) для бизнес-процессов, которые могут считаться непрофильными, таких как CRM, HR и финансовый учет. Они также обращаются к SaaS за «точечными решениями» на периферии своей деятельности, включая аналитику безопасности и проверку KYC. Но по мере того, как предложения приложений улучшаются, и по мере того, как операционные директора и ИТ-директора привыкают к договоренностям, технология быстро становится способом обработки основной деятельности. К 2020 году основные сервисные инфраструктуры в таких областях, как потребительские платежи, кредитный скоринг, а также выписки и счета для основных функций текущих счетов управляющих активами, будут постепенно превращаться в коммунальные предприятия.

20 финансовых инноваций, которые нельзя игнорировать

То, как мы распоряжаемся деньгами, за последние годы сильно изменилось. Группа предпринимателей объединила видение, технологии и стартовый капитал, чтобы предложить инновации, которые помогают нам экономить, тратить, инвестировать и выходить на пенсию более разумно. Вот 20 наших любимых финансовых инноваций. Некоторые новые. Некоторые проверены, верны и знакомы. Скорее всего, они меняют вашу финансовую жизнь.

Группа предпринимателей объединила видение, технологии и стартовый капитал, чтобы предложить инновации, которые помогают нам экономить, тратить, инвестировать и выходить на пенсию более разумно. Вот 20 наших любимых финансовых инноваций. Некоторые новые. Некоторые проверены, верны и знакомы. Скорее всего, они меняют вашу финансовую жизнь.

В списке отсутствует ваша любимая финансовая инновация? Обязательно говорите.Сделайте свою презентацию в поле для комментариев читателей ниже или поделитесь своими мыслями на странице Киплингера в Facebook. Слайд-шоу начинается с навигации ниже.

1 из 21

Любимая инновация Киплингера в управлении деньгами: Mint.com

Mint.com — это онлайн-инструмент для составления бюджета, который подключается к вашим счетам в банке и кредитных картах, полагаясь на огромную базу данных предприятий для сопоставления расходов с категориями бюджета . Mint.com может определить, был ли дебет в размере 40 долларов был потрачен на бензин или продукты, и показать, соблюдаете ли вы свой бюджет в каждой категории. В отличие от настольного программного обеспечения, онлайн-инструмент отслеживает ваши расходы с минимальными усилиями с вашей стороны или без них.

В отличие от настольного программного обеспечения, онлайн-инструмент отслеживает ваши расходы с минимальными усилиями с вашей стороны или без них.

Это детище Аарона Патцера, который в 2005 году был 25-летним компьютерным инженером, который разочаровался в Microsoft Money и подумал: «Должен быть лучший способ сделать это». В 2007 году Патцер запустил свою компанию на TechCrunch 4.0, витрине технологических стартапов, где она выиграла первый приз в размере 50 000 долларов и привлекла достаточно средств, чтобы привлечь 17 миллионов долларов венчурного капитала.

Сейчас у монетного двора почти шесть миллионов пользователей, он рос быстрее, чем свежие травы, в честь которых он назван, и вдохновил на создание нескольких подобных бюджетных сайтов.Патцер попал в грязь в 2009 году, когда продал свою компанию Intuit за 170 миллионов долларов. Сейчас он там работает, планируя капитальный ремонт QuickBooks, финансового программного обеспечения для малого бизнеса. — Джейн Беннетт Кларк

2 из 21

Победитель, занявший второе место в управлении капиталом: TurboTax

Налоговое программное обеспечение стало благом для тех, кто пытается справиться со сложным налоговым кодексом США. TurboTax, принадлежащий Intuit, является лидером отрасли по продажам. Это программное обеспечение с самым высоким рейтингом проводит налогоплательщиков на каждом этапе процесса подачи налоговой декларации, задавая вопросы, определяя вычеты и выполняя математические вычисления на сложных вычислениях за вас.

TurboTax, принадлежащий Intuit, является лидером отрасли по продажам. Это программное обеспечение с самым высоким рейтингом проводит налогоплательщиков на каждом этапе процесса подачи налоговой декларации, задавая вопросы, определяя вычеты и выполняя математические вычисления на сложных вычислениях за вас.

3 из 21

Второе место в сфере управления денежными средствами: приложения для мобильного банкинга

Помните, при проверке баланса вашего банковского счета участвовал в очереди к следующему доступному кассиру в банке? С помощью приложений мобильного банка вы можете просматривать свои счета, переводить средства и даже делать вклады на лету. Большинство крупнейших банков имеют по крайней мере одно мобильное приложение для iPhone, а приложения для телефонов Android быстро идут за ними.

4 из 21

Независимый наблюдатель, Charity Navigator присваивает рейтинги от нуля до четырех звезд более чем 5000 благотворительным организациям на основе их финансового состояния и эффективности их операций. Он помог миллионам людей стать благотворителями.

Он помог миллионам людей стать благотворителями.

5 из 21

Бенджамин Фултон не изобретал биржевой фонд, но он думает, что он помог сделать ETF лучше. Когда в 2003 году Фултон начал работать в том, что сейчас является Invesco PowerShares, у фирмы было всего два ETF, отслеживающих индекс. Сегодня существует 120 фондов PowerShares.

Почти все ETF отслеживают базовые индексы. Когда индекс взвешивает акции по рыночной стоимости (как и индекс Standard & Poor’s 500), чем лучше работает акция, тем большую роль она играет в индексе.Это создает риск того, что индекс склонится к переоцененным акциям.

Фирма Research Affiliates работала над индексами, которые будут взвешивать компании по фундаментальным факторам, таким как денежный поток и дивиденды. Фултон связался с фирмой, чтобы наладить партнерство. PowerShares теперь предлагает восемь ETF, которые имеют печать Research Affiliates.

Фонды, которые владеют активами на 3 миллиарда долларов, отражают подход PowerShares к инновациям — просмотр новостей, инвестиционных исследований и массовой культуры, чтобы увидеть, какие проблемы обсуждаются и как ETF может сыграть в их решении./GettyImages-656294259-ff50f7567ebd4353bd2caa72c16c35f8.jpg) В быстрорастущую структуру инвестиций компании входят фонды, специализирующиеся на самых разных сферах — от чистой энергии до банковских кредитов с плавающей ставкой. Кэти Кристоф

В быстрорастущую структуру инвестиций компании входят фонды, специализирующиеся на самых разных сферах — от чистой энергии до банковских кредитов с плавающей ставкой. Кэти Кристоф

6 из 21

Участник, занявший второе место по инвестициям: онлайн-торговля акциями

Уильям А. Портер был счастливым обладателем нового компьютера Apple в 1980 году и точно знал, что он хотел с ним делать. торговать акциями без брокера. Он встретил на вечеринке блестящего программиста по имени Бернард Ньюкомб. Дуэт совершил первую онлайн-торговлю в 1983 году, запустив компанию, которая в конечном итоге стала E * Trade.

7 из 21

Второе место по инвестициям: фонды с установленной датой

Поскольку планы 401 (k) быстро становились экономическим краеугольным камнем выхода на пенсию, Чип Кастилль знал, что разделение активов на соответствующие категории будет иметь решающее значение для финансовой безопасности американских рабочих . В 1993 году его команда в Barclays Global (ныне часть BlackRock) разработала LifePath — первый фонд, изменивший структуру активов в зависимости от близости к цели.

8 из 21

Инвестиции, занявшие второе место: СОВЕТЫ

Лоуренс Саммерс был заместителем министра финансов, когда он требовал от правительства создания инвестиций, которые помогли бы потребителям справиться с угрозой роста потребительских цен.Первые ценные бумаги казначейства с защитой от инфляции, которые предлагают процентные платежи, которые растут (и падают) вместе с индексом потребительских цен, были выпущены в 1997 году.

9 из 21

Любимая инновация Киплингера для досуга: Zipcar

Вам нужна машина, но не всегда. Аренда может быть дорогостоящей проблемой, и вы можете одалживать машину своего соседа очень часто. С такой ситуацией столкнулась 40-летняя Робин Чейз в 1999 году, когда она воспитывала троих детей в Кембридже, штат Массачусетс. Подруга рассказала ей о программе каршеринга в Европе, и загорелся свет компании Zipcar, которую она основала в 2000 году.

В помощь ее плану: Интернет и беспроводные технологии, которые позволяли людям резервировать автомобили, а затем разблокировать их и управлять ими с помощью специальных карт. Сейчас Zipcar работает в 14 городах и более чем в 230 колледжах США, где более 560000 членов могут арендовать автомобили по часам или дням, включая парк подключаемых гибридов в некоторых местах.

Сейчас Zipcar работает в 14 городах и более чем в 230 колледжах США, где более 560000 членов могут арендовать автомобили по часам или дням, включая парк подключаемых гибридов в некоторых местах.

Первоначальное публичное размещение акций Zipcar в апреле имело оглушительный успех. Чейз, покинувшая компанию в 2003 году, уже давно перешла на свое последнее предприятие под названием Buzzcar, которое занимается каршерингом по соседству.Она продвигает концепцию в Париже.

Пэт Мертц Эссвайн

10 из 21

Досуг, занявший второе место: Netflix

Компания Netflix, основанная в 1997 году, представила модель фиксированной неограниченной аренды DVD без штрафов за просрочку платежа — и почти в одиночку убила компанию видеомагазин. Начиная с DVD-дисков, заказываемых онлайн и доставляемых по почте, в 2008 году компания ввела неограниченное потоковое видео в Интернете. Конкуренты уже начали грызть, но Netflix планирует превзойти их.

11 из 21

Досуг, занявший второе место: ITA Software

Ученые-компьютерщики Массачусетского технологического института основали эту компанию в 1996 году и создали программу QPX, которая сделала покупку авиабилетов и ценообразование более эффективной и удобной для потребителей. Его используют авиакомпании, а также туристические онлайн-сайты Orbitz, Kayak и Bing Travel. Google приобрел компанию в апреле.

Его используют авиакомпании, а также туристические онлайн-сайты Orbitz, Kayak и Bing Travel. Google приобрел компанию в апреле.

12 из 21

Досуг, занявший второе место: Match.com

Сайт, принадлежащий IAC / InterActiveCorp., Стал пионером в области онлайн-знакомств в 1995 году и произвел революцию в способах совместной жизни пар.Участники, которые платят до 35 долларов в месяц, создают профиль, ищут совпадение и начинают разговор. Недавний опрос, проведенный для Match.com, показывает, что почти пятая часть недавно состоявших в браке респондентов нашла своего супруга онлайн.

13 из 21

Любимая инновация Киплингера в области расходования средств: Groupon

Groupon, ежедневный веб-сайт, рассылает местным предприятиям более 900 ежедневных предложений значительных скидок. Почему это удачно? Одна простая причина: все любят сделки.Быстро растущее количество участников — сейчас у них 70 миллионов подписчиков в 46 странах — и появление сайтов-подражателей, таких как LivingSocial, являются доказательством привлекательности этой концепции.

Чикагская компания Groupon, основанная в 2008 году выпускником Северо-Западного университета Эндрю Мэйсоном, была названа самой быстрорастущей компанией в истории. Сейчас в компании работает 6000 сотрудников по всему миру, а выручка за первый квартал составила 644,7 миллиона долларов. Groupon только что объявила о планах выхода на биржу.

Компания пытается заработать на своей популярности.В прошлом году Groupon начала персонализировать сделки, которые появляются в вашем почтовом ящике, в зависимости от того, где вы живете, и вашей истории покупок. В мае компания представила GrouponNow — мгновенные сделки через мобильное приложение — в Чикаго. Если все пойдет хорошо, последуют новые города.

— Джессика Л. Андерсон

14 из 21

Победитель по расходам, занявший второе место: eBay

Начатый как эксперимент программистом Пьером Омидьяром в 1995 году, eBay провел онлайн-аукционы и стал крупнейшим в мире электронным рынком.Вы можете делать ставки на различные товары, от чайников до грузовиков, или использовать функцию «Купить сейчас», чтобы заплатить установленную цену. Ежедневные предложения предлагают скидки и бесплатную доставку на различные продукты.

Ежедневные предложения предлагают скидки и бесплатную доставку на различные продукты.

15 из 21

Участник, занявший второе место по расходам: Craigslist

Объявления были полудюймовыми аннотациями в местной газете, пока Крейг Ньюмарк не начал рассылать список электронной почты о событиях в Сан-Франциско в 1995 году. — на сайт местных рубричных объявлений всего, от списков вакансий и жилья до покупки и продажи всего, о чем вы можете подумать.Пользователи размещают 50 миллионов объявлений каждый месяц на 700 местных сайтах в 70 странах.

16 из 21

Победитель по расходам, занявший второе место: TrueCar

Самая большая проблема для большинства людей при покупке нового автомобиля — это то, сколько платить. Скотт Пейнтер запустил TrueCar в 2008 году, чтобы помочь вам в этом. Найдите автомобиль в своем районе, и на веб-сайте вы увидите диаграмму того, что платят другие и какую хорошую цену, а также лучшую местную цену без торга и информацию о льготах и сборах.

17 из 21

Любимая пенсионная инновация Киплингера: Brightscope

Brightscope.com предоставляет бесплатные рейтинги и информацию о сборах для более чем 55 000 планов 401 (k). Сайт, основанный в 2009 году братьями Майком и Райаном Альфредом, позволяет работникам открывать для себя положительные, отрицательные и отрицательные стороны своих пенсионных планов. Сотрудники могут спрашивать о гонорарах и вариантах инвестирования, а спонсоры плана получают возможность договариваться о более низких ценах с поставщиками услуг.

Альфреды рассматривают жалобы отраслевых инсайдеров на рейтинговую систему как доказательство того, что они задели нерв. Компания зарабатывает деньги, продавая аналитические данные спонсорам планирования, управляющим активами и поставщикам планов.

Что дальше? Brightscope недавно представила бесплатный инструмент поиска, позволяющий потребителям находить, сравнивать и, в конечном итоге, оценивать финансовых консультантов. Братья, которые надеются вывести свою компанию на рынок через несколько лет, считают, что их последнее новшество превзойдет их первое.

— Мэри Бет Франклин

18 из 21

Выход на пенсию, занявший второе место: автоматический 401 (k)

Большинство частных работодателей теперь автоматически зачисляют новых работников в план пенсионных сбережений, и многие из них позволяют работникам повысить их взносы автоматически с течением времени.В соответствии с законодательством о пенсионной реформе 2006 года фонды с установленными сроками погашения в настоящее время являются наиболее популярными инвестициями по умолчанию.

19 из 21

Второе место в области выхода на пенсию: Financial Engines

Этот пионер онлайн-инвестиций помогает работникам откладывать деньги на пенсию с 1998 года. Фирма, расположенная в Пало-Альто, Калифорния, предоставляет рекомендации для самостоятельных инвесторов и предлагает управляемые аккаунты. Его последнее нововведение — это профессионально управляемая программа, которая превращает баланс 401 (k) в стабильные выплаты на всю жизнь.

20 из 21

Победитель в отставке: оценщик стратегии доходов Fidelity

Новый бесплатный инструмент на Fidelity. com позволяет всем, а не только клиентам Fidelity, оценить будущие расходы и доходы при выходе на пенсию. Этот надежный инструмент рекомендует соответствующие инвестиционные стратегии для получения стабильного дохода (с использованием аннуитетов или без них) и обеспечения роста в соответствии с темпами инфляции.

com позволяет всем, а не только клиентам Fidelity, оценить будущие расходы и доходы при выходе на пенсию. Этот надежный инструмент рекомендует соответствующие инвестиционные стратегии для получения стабильного дохода (с использованием аннуитетов или без них) и обеспечения роста в соответствии с темпами инфляции.

10 самых инновационных финансовых компаний 2020 года

В этом году почти все наши лауреаты финансовой премии обслуживают другие предприятия, а не потребителей.В то время как финансирование, ориентированное на потребителей, становится все более массовым, от банковского дела до торговли, финансирование B2B процветает, поскольку оно трансформирует унаследованные системы, от случая к случаю использования. Мы ожидаем увидеть больше выходов, таких как продажа Visa блокбастера Plaid за 5,3 миллиарда долларов в следующем году.

Для поощрения стартапов кредитной картой, адаптированной к их потребностям.

Brex предоставляет кредит стартапам, глядя на их венчурное финансирование и доход от продаж в реальном времени, а не на личные кредитные рейтинги их основателей. Как и Stripe до этого, Brex делает ставку на рост по мере роста и масштабирования своих стартапов.

Как и Stripe до этого, Brex делает ставку на рост по мере роста и масштабирования своих стартапов.

Узнайте больше о том, почему Brex является одной из самых инновационных компаний в мире в 2020 году.