Что такое рефинансирование ипотеки и перекредитование в банке? 2019 год

Увеличение процентных ставок по большинству банковских программ, послужило причиной того, что заемщики с удвоенной силой начинают искать пути заплатить за кредит как можно меньше. Процедура рефинансирования приобретает все большую популярность. Но и здесь имеется риск – далеко не все программы рефинансирования рентабельны, как это может показаться на первый взгляд.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам ниже. Это быстро и бесплатно!

Чтобы точнее определить риски, связанные с оформлением перекредитования, следует не только внимательно просматривать условия программ, но и правильно оценивать собственную финансовую ситуацию.

Когда надо задуматься о рефинансировании (перекредитовании) ипотеки?

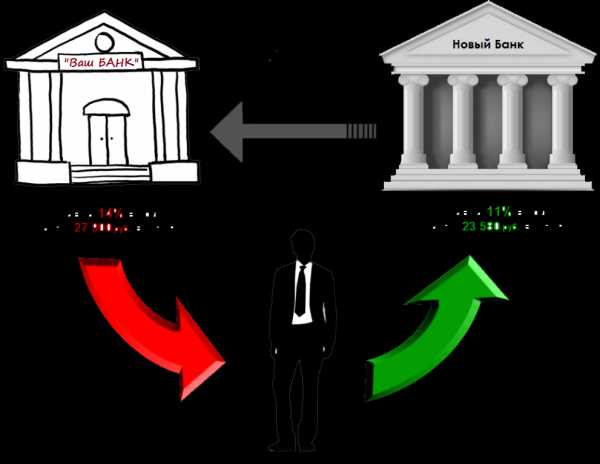

Рефинансировать существующий кредит означает оформить для его погашения новый займ, с более выгодными условиями. Заемщики стараются провести такую процедуру в случаях, если считают, что выплаты обходятся дороже по сравнению с другими предложениями финансовых организаций.

Например, ипотеку оформляли в период кризиса под 13% годовых. Но кризис стабилизировался, и организации стали предлагать подобные займы под 10-11%.Поменялись финансовые обстоятельства и выполнять кредитные обязательства на прежних условиях становится трудно.

Здесь вы можете узнать можно ли продать ипотечную квартиру?

Заемщик ищет программу для рефинансирования, когда понимает, что имеющийся займ становится платить очень тяжело. Многие банки при изменившемся финансовом положении отказывают в реструктуризации кредита. Рефинансирование кредита в таких случаях является единственным выходом.

к содержанию ↑Почему перекредитование ипотечного кредита выгодно?

Процедура рефинансирования проводится, как правило, для займов, выданных на долгий срок. В ипотечных кредитах, даже два-три процента означают немалую сумму и на изменении процентной ставки можно сэкономить.

При меньшей разнице в ставках процедура теряет смысл, поскольку при подаче заявки вновь придется оформлять ипотеку, регистрировать ее, выполнять переоформление страховки для другого банка, заново платить все сборы, комиссии. На это, кроме денег, тратится немало времени и сил. Польза от этого может быть несущественной.

к содержанию ↑Что требуется для ипотечного рефинансирования?

Программы рефинансирования предлагаются в небольшом количестве и далеко не всеми банками. Любая из финансовых организаций такого рода займы относит к области высоких рисков.

Под них должны быть сформированы особые резервы, а это под силу далеко не каждой организации-кредитору. Поэтому следует готовиться к тому, что у заемщика, желающего провести рефинансирование, будет проверяться материальное положение.

При хорошем состоянии кредитной истории, шансы на успех повышаются. Кроме сбора стандартного пакета документов для оформления заявки на кредит, необходимо предоставить в банк действующее кредитное соглашение, а также документ, подтверждающий, что по займу нет и не было просроченных платежей. Необходимым будет подача документированного согласия от банка-кредитора на то, чтобы досрочно погасить ипотеку.

к содержанию ↑Требования для заемщика

- срок действующего ипотечного кредита должен быть не менее двенадцати месяцев;

- у заемщика должна быть хорошая кредитная история без единой задолженности по существующему кредиту.

Например, Сбербанк предлагает удобный инструмент для рефинансирования ипотеки, полученной в другом банке. В первую очередь, банк ждет добросовестных заемщиков, не допускавших просрочек платежей и, тем более, не имеющих долгов по кредитам.

к содержанию ↑Способы оформления

Для того, чтобы перекредитоваться, понадобится не только снова доказывать свою платежеспособность, но и предоставить залог.

В этом качестве выступает объект недвижимости, который уже находится у первой организации в залоге. В банк, выбранный для рефинансирования, заемщику понадобится предоставить подтверждающие материальное положение документы и оценочное заключение о стоимости жилого помещения.

Банк, где ранее оформлялась ипотека, должен выдать письменное согласие на погашение всей суммы кредита досрочно. Организация, где оформляется рефинансирование, перечисляет финансовые средства на нужный счет, и только после закрытия кредита прежний банк снимает с объекта недвижимости залог.

В период, когда прежний банк уже снял залог, а новый еще не успел его оформить, заемщику назначаются повышенные проценты. Банк таким образом старается подстраховать кредит, который пока не имеет обеспечения недвижимостью. Пониженная процентная ставка вступит в силу лишь тогда, когда на недвижимое имущество будет оформлен залог.

к содержанию ↑Если вы хотите узнать как снять обременение с квартиры после погашения ипотеки, то вам будет полезна статья.

Программы банков по ипотечному рефинансированию

Для клиентов, желающих провести рефинансирование задолженности различные банки предлагают разные условия. Это касается в первую очередь ставок, сроков и сумм кредитов:

- новый кредит может быть выдан только для того, чтобы оказался погашенным основной долг, а проценты и прочие виды платежей понадобится гасить отдельно;

- кредит может быть выдан на всю сумму долга перед прежним банком, включая и проценты, и прочие начисления;

- наконец, может быть выдан кредит на сумму больше той, что требуется к уплате для полного погашения прежнего долга.

В последнем случае оставшейся суммой заемщик может распоряжаться по своему усмотрению.

к содержанию ↑Перед тем, как выбирать какой-либо банк для подачи заявки на рефинансирование, рекомендуется тщательно изучить предлагаемые им условия и просчитать все очень внимательно.

Ставка рефинансирования

Ставки по кредитам банками могут быть предложены как фиксированные, так и плавающие. Фиксированная ставка не будет меняться в течение всего срока кредитования. Основным ее плюсом будет предсказуемость и возможность спланировать расходы. Что очень ценно – отсутствует процентный риск.

Плавающая ставка состоит из постоянной и переменной. Первая из составляющих не будет меняться на протяжении всего срока кредитования. Плавающая ставка связана с определенным рыночным индикатором, она будет меняться в зависимости, от тех условий, что указаны в договоре.

Для кредитов, выдаваемых в рублях, плавающая ставка рассчитывается на основе индикатора Mosprime. Значение ее может меняться ежедневно.

Существует, также ставка рефинансирования, которая устанавливается ЦБ РФ и является базовым инструментом для того, чтобы регулировать процентные ставки по кредитам. Именно она используется Центральным Банком при выдаче кредитов коммерческим банкам. Пересмотр этой ставки может быть осуществлен один раз в год.

к содержанию ↑Перекредитование валютной ипотеки

Что касается ипотечных кредитов, выданных в валюте, здесь условия могут оказаться не такими выгодными. Валютные ипотеки могут показаться удобнее прочих при оформлении кредита, но в дальнейшем ситуация на мировом финансовом рынке способна резко измениться, и по сравнению с ипотекой в рублях оплачивать придется больше.

В принципе, процедура рефинансирования некоторых банков позволяет в процессе поменять валюту кредита, но не все из них идут на такой риск. В целом такая возможность будет зависеть от ситуации с конкретным заемщиком.

к содержанию ↑Возможные способы

- сокращение или продление срока займа;

- оформление нового кредита в другом банке для погашения прежнего;

- перемена валюты – по мнению некоторых специалистов, эта операция позволяет снизить расходы и в процессе конвертации не терять средства;

- уменьшение кредитной ставки – для заемщиков с постоянным источником доходов такой вариант возможен, часто при этом предлагается условие – сократить срок кредита;

- уменьшение ежемесячного платежа.

Последний способ признан наименее выгодным – нагрузка на бюджет заемщика уменьшается, а срок кредита увеличивается. Сумма переплаты в итоге получается несколько большей, чем до проведения рефинансирования.

Рекомендуем посмотреть видеоролик о том, как заемщики валютной ипотеки пытаются получить от банка рефинансирование ипотечного кредита. Банки, в свою очередь, готовы идти навстречу клиентам, потому что сами опасаются остаться без их денег :

Лучше всего при выборе валюты ипотеки опираться на то, в какой валюте заемщик получает основную часть доходов.

к содержанию ↑Основные минусы

Основные минусы ипотечного рефинансирования в том, что непростую процедуру оформления кредита придется проходить заново. Нужно будет собирать все справки и доказывать свою финансовую состоятельность.

И вот здесь и начинаются «подводные камни»: нет гарантии, что после оплаты всех необходимых расходов заявка все-таки будет одобрена.

Выбирая организацию и программу для перекредитования ипотеки, следует внимательно взвесить все «за» и «против». Детали программ необходимо выяснять заранее, чтобы избежать неприятных сюрпризов.

Не всегда банки-кредиторы дают прозрачную и понятную информацию о том, каковы условия кредита, в результате чего при подсчете его стоимости можно серьезно ошибиться. В итоге, для заемщика процедура рефинансирования может обернуться потерей денег, времени, а также репутации перед банком, в котором ипотечный кредит оформлялся изначально.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:Это быстро и бесплатно!

| Поделиться с друзьями: |

kvartira3.com

Что такое рефинансирование ипотеки и как это оформить?

Что такое рефинансирование ипотеки и как это оформить?

Сегодня многие хотят обзавестись собственным жильем, но не все могут себе это позволить без оформления ипотечного кредита. Ипотечный кредит выплачивать нелегко, а сроки его выплаты обычно насчитываются десятками лет. В особо трудные времена, например, в кризис ипотека становится для граждан неподъемной ношей и приходится прибегать к рефинансированию. Что же это такое и в каких случаях возможно это сделать? Мы попытаемся ответить на эти вопросы.

Что же такое рефинансирование – по сути, это изменение условий кредитного договора, в которые обычно вносится увеличение или уменьшение срока кредитования, или изменение суммы кредита. В принципе, одно условия вытекает из другого. Если вы увеличите срок кредитования по ипотеке, то и сумма кредита измениться, так как увеличатся ежегодные проценты.

Чтобы осуществить рефинансирование, многие обращаются в другой банк, в тот где найдут более выгодные условия по ипотеке, в частности гораздо меньшие проценты.

Рефинансирование ипотеки — лучшие условия банков в 2018 году

Даже если проценты меньше всего лишь на 1,5-3%, в случае с ипотекой это очень существенная сумма. Конечно, оформить рефинансирование не так просто, зачастую гораздо сложнее, чем ипотеку. Необходимо собрать тот же пакет документов, плюс еще убедить банк, что вы пришли к ним с добрыми намерениями. Выполнить последний пункт бывает сложнее всего, потому что вы отказываетесь от выплаты ипотеки в другом банке, потому что вам тяжело ее выплачивать, так зачем, казалось бы, новому банку такой клиент?

Однако, ипотека выгодна не только самому плательщику, но и банку. Именно по ипотечным кредитам практически самые большие проценты, которые исчисляются от самых больших сумм, к тому же выплачиваются они не один год. Стоит ли говорить, что ипотечные кредиты составляют львиную долю доходов всех банков. Поэтому, отправляясь в банк за рефинансированием, не стоит забывать о том, что банку вы тоже нужны и он хочет выдать вам этот кредит.

Как происходит процедура рефинансирования

Банк, в который вы обращаетесь за рефинансированием, по сути дает вам в долг ту сумму, которой вам не хватает, чтобы погасить ипотеку у другого банка. Вы погашаете этот кредит и начинаете выплачивать новую банк тот долго, который вы у него взяли. Конечно же, никаких денег на руки вы не получаете, новы банк просто перечисляет деньги вашему «старому» банку напрямую, а вы по прежнему выплачиваете ипотеку, только делаете взносы уже в другой банк и с меньшими процентами.

Причин рефинансирования может быть множество. Начиная от ухудшения материального состояния заемщика, до просто поиска выгодны лучших условий. Может случиться даже так, что в том же самом банке, где была взята ипотека, изменяются условия по кредитам и становятся более выгодными. Тогда клиент имеет право попытаться перекредитоваться в том же самом банке на новых условиях.

Стоит отметить, что на рефинансирование соглашается далеко не каждый банк. В основном этим занимаются только самые крупные банковские учреждения, которые могут себе позволить в любой момент дать в «долг» практически любую сумму. Ведь если клиент обратиться в банк за деньгами, а банк не сможет тут же предоставить такой крупный заем, то это очень повредит репутации банка.

К тому же, рефинансирование никогда не становится основной статьей дохода банка, так что оно не должно влиять на основную деятельность банка. У банка должно быть много свободных средств, которые можно раздавать в долг под меньшие проценты, чем у других банков. По сути, для банков это процедура переманивания клиентов.

Что необходимо, чтобы оформить рефинансирование

Нужно собрать весь пакет документов, как будто бы вы собрались снова брать ипотеку, к тому же предоставить залоговое имущество – ту самую квартиру, которую вы оформляли в ипотеку, или же другое жилье. По жилью, которое вы будут предоставлять в качестве залога требуется экспертная оценка его стоимости. Кроме этого, вы должны как следует подтвердить свою платежеспособность. Причиной, почему вы пришли перекредитоваться лучше всего называть все же лучшие условия банка по сравнению с его конкурентами.

Как оформить ипотеку на долю в квартире?

Самым главным нюансом в рефинансировании является тот факт, что ваш «старый» банк должен дать согласие на перекредитование. Вернее, разрешить вам полностью досрочно погасить ипотеку в письменном виде. Только предоставив этот документ вы имеете право на рефинансирование. Конечно, банки не хотят терять своих клиентов, особенно выплачивающих ипотеку. Поэтому они всячески не захотят вас «отпускать», ведь вы лишите их не малой суммы дохода, досрочно погасив ипотечный кредит. Стоит отметить, что многие банки вообще не разрешают досрочного погашения ипотечного кредита и даже вносят этот пункт в договор, но об этом стоило позаботиться еще до подписания договора. Если вас связывают такие обязательствами по договору, то рефинансирование оформить не получится ни при каких условиях.

Самое главное, что требуется при рефинансировании – это еще более тщательная проверка всех условий договора с новым банком. Случается так, что банки заманивая клиентов сообщают им не все подробности такого сотрудничества. Клиент, обрадованный выгодной сделкой может упустить многие мелкие моменты, а уже после оформления рефинансирования, новый ипотечный кредит может оказаться не таким уж выгодным. Тщательно просчитайте, сколько вы выигрываете на новых условиях, включая все проценты, комиссии, в том числе за само оформление кредита и процедуру рефинансирования. Только при условиях 100% выгоды стоит идти на эту процедуру.

credits.ru

что это такое, условия в банках, порядок оформления, пример расчета, можно ли обратится в Сбербанк

Ипотечные кредиты оформляются многими людьми, желающими приобрести жилую недвижимость или земельный участок для строительства жилого дома. Они выдаются многими крупными банками на разных условиях. Размер заемной суммы всегда значителен, а также предоставляется она на длительное время.

Каждый заемщик желает снизить кредитную нагрузку, для чего он может воспользоваться уникальной возможностью – рефинансированием ипотеки, причем как в банке, где оформлен кредит, так и в другом банковском учреждении.

Для кого выгодно рефинансирование

Данный процесс обладает плюсами для самих заемщиков и банков. К плюсам для граждан относится:

- изменяются в лучшую сторону условия кредитования, поэтому при нахождении оптимального предложения можно снизить процентную ставку существенно;

- некоторые банки предлагают возможность при рефинансировании взять заемщику более крупную сумму денег;

- валютные ипотечные заемщики могут перевести займ в рублевый.

Важно! Наиболее часто к рефинансированию прибегают заемщики, которым тяжело справляться с высокими ежемесячными платежами, поэтому они

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам +7 (499) 450-27-46 . Это быстро и бесплатно!

Что такое рефинансирование?

Банкам так же выгоден данный процесс:

- имеется возможность перенять платежеспособных заемщиков из других банков;

- если у клиента отсутствуют финансовые возможности далее справляться с высокими ежемесячными платежами, банк увеличивает срок кредитования, что приводит к снижению платежей и увеличению в итоге переплаты, что выгодно для учреждения;

- банки идут на уступки своим клиентам, чтобы не потерять их, а также для предотвращения возможных просрочек.

Таким образом, данный процесс считается выгодным для обеих сторон, поэтому используется ипотечными заемщиками довольно часто.

Когда целесообразно пользоваться данным предложением

Данный процесс считается актуальным для использования в ситуациях:

- клиент обнаруживает, что имеется возможность произвести рефинансирование по выгодной процентной ставке, поэтому она будет значительно снижена по сравнению с имеющимся кредитом, что положительно скажется на переплате и ежемесячных платежах;

- требуется заемщику как можно быстрее выплатить ипотеку, поэтому он желает уменьшить срок кредитования, но надо учитывать, что значительно увеличится ежемесячный платеж;

- у клиента имеются определенные временные финансовые проблемы, из-за которых у него отсутствует возможность для эффективной уплаты средств в качестве ежемесячных платежей, поэтому требуется уменьшить этот платеж, для чего увеличивает срок, причем банку надо представить доказательства ухудшения финансового состояния гражданина.

Целесообразно пользоваться рефинансированием, если выгода от этого процесса считается значительной, так как для проведения его требуется заплатить комиссионные платежи, подготовить полный пакет документов, а также понести другие расходы, поэтому при небольшой разнице в процентах не всегда выгодно осуществлять процесс.

Последовательная процедура рефинансирования ипотеки

Для проведения данной процедуры выполняются последовательные действия заемщиком:

- определяется, для каких целей используется данная возможность, поэтому решается, будет увеличен или уменьшен срок кредитования;

- выбирается банковское учреждение, предоставляющее наиболее выгодные и интересные варианты для рефинансирования;

- необходимо прийти в отделение данного банка, чтобы узнать обо всех условиях, а также взять список документов, которые надо подготовить клиенту, чтобы осуществить процедуру;

- подготавливаются нужные документы, после чего они с заявлением передаются в отделение банка;

- рассматриваются документы в течение 10 дней, после чего принимается решение руководством учреждения;

- если оно положительное, то назначается дата, когда будет подписываться договор, разные соглашения и осуществляться действия, связанные с переводом кредита в другой банк;

- новый кредитор перечисляет в предыдущий банк нужную сумму денег для погашения займа, после чего клиент уплачивает ежемесячные платежи уже в новую банковскую организацию в соответствии с условиями, имеющимися в ипотечном договоре.

Что такое рефинансирование ипотеки, смотрите в этом видео:

Важно! При рефинансировании ипотеки жилье, купленное с помощью заемных средств, по-прежнему передается в залог банку, поэтому его все равно нельзя будет продать или совершить с ним какие-либо другие действия, приводящие к смене собственника.

Условия

Каждый банк предъявляет собственные условия для осуществления данного процесса, поэтому первоначально следует определиться с банковской организацией, после чего узнать, какие требования она предъявляет к заемщикам. Стандартными условиями для проведения данного процесса являются:

- отсутствие просрочек по уплате ипотечного кредита;

- внесение платежей по займу больше одного года;

- хорошая кредитная история;

- достаточный размер заработка заемщика для погашения займа на протяжении выбранного количества лет;

- обязательное страхование жизни, а нередко и квартиры.

Важно! Банковские организации стремятся привлечь платежеспособных и ответственных заемщиков, поэтому предлагают им с помощью рефинансирования низкие процентные ставки, возможность уменьшить или увеличить срок кредитования, а также делают другие интересные предложения.

Какие требуются документы

Чтобы осуществить рефинансирование ипотеки, придется заемщику подготавливать множество документов, причем они обычно представлены той же документацией, которая собиралась ранее для получения самой ипотеки.

Стандартно банки требуют документы:

- ипотечный договор, график платежей и друга документация, полученная от банка при оформлении ипотеки;

- копия закладной на квартиру, купленную с помощью заемных средств;

- справка, полученная в банке и содержащая сведения об остатке долга по кредиту;

- справка из банка, в которой указывается об отсутствии просрочек;

- правильно составленное заявление на рефинансирование;

- справка об уступке права требования;

- документы с места работы заемщика, в которых указывается его официальный заработок;

- документация на приобретаемую с помощью ипотеки недвижимость.

Важно! Данный список может дополняться другой документацией, поэтому уточнить конкретный перечень надо непосредственно в выбранном банковском учреждении.

Способы оформления

Допускается осуществлять рефинансирование в том же банке, где была оформлена изначально ипотека, или в другом учреждении. Перед проведением данного процесса следует определиться, каких именно целей надо достичь. Для этого выбирается оптимальный способ оформления рефинансирования:

- Снижение процентной ставки. Данный способ позволяет значительно снизить переплаты по ипотеке. Обычно такой процесс осуществляется в новом банке, предлагающим рефинансирование по низкой ставке процента.

- Увеличение срока кредитования. Этот вариант подходит для граждан, у которых значительно снизился доход или они по какой-либо другой причине не могут уплачивать значительные средства в качестве ежемесячных платежей.

За счет увеличения срока, на который выдается ипотека, снижаются перечисления в месяц. К минусам такого способа относится то, что переплаты по кредиту значительно увеличиваются, поэтому в результате уплачивается значительная сумма банку.

- Изменение валюты ипотеки. Особенно это актуально для ипотечных заемщиков, которые оформили кредит в какой-либо иностранной валюте, по которой резко увеличился курс, поэтому платежи стали настолько большими, что справляться с ними просто невозможно.

Пример рефинансирования ипотеки.

Таким образом, способ рефинансирования полностью зависит от финансового состояния и предпочтений заемщиков.

Особенности рефинансирования валютной ипотеки

Оформление ипотечного займа в иностранной валюте считается рискованной процедурой, так как курсы валют постоянно непредсказуемо меняются, поэтому при значительном увеличении курса платежи могут стать непосильными.

Поэтому многие заемщики интересуются возможностью рефинансирования, предполагающего переведение валютной ипотеки в отечественную валюту. Некоторые банки предлагают возможность изменить валюту кредита с одновременным увеличением срока.

Для совершения данного процесса учитывается курс валюты, поэтому важно выбирать такой момент, чтобы реструктуризация была выгодной для заемщика.

Требования к клиентам

Для проведения рефинансирования важно, чтобы заемщики соответствовали многочисленным требованиям выбранного банка. Стандартно к ним относится:

- высокий уровень дохода;

- отсутствие просрочек и плохой кредитной истории;

- оптимальный возраст на момент погашения ипотеки;

- высокая платежеспособность и ответственность.

Каждый банк перед одобрением рефинансирования тщательно проверит потенциального заемщика, поэтому не следует указывать в заявлении недостоверную информацию.

Положительно повлияет на решение организации возможность предоставления дополнительного залога, привлечение поручителей или созаемщиков, а также лояльно относятся организации к зарплатным клиентам.

Как быть при наличии плохой кредитной истории

Обычно банки, такие как Сбербанк или ВТБ24, одобряют рефинансирование только при отсутствии просрочек. Одобрение при такой ситуации возможно, если остается небольшая сумма денег, которую требуется выплатить по ипотеке, а также, если клиент предлагает возможность привлечения созаемщика.

Как оформить рефинансирование в другом банке, расскажет это видео:

Желательно иметь документацию, выступающую подтверждением, что появление просрочки и плохой кредитной истории связано с уважительными причинами.

Таким образом, рефинансирование может осуществляться разными способами и преследовать различные цели. С его помощью можно увеличить срок ипотечного кредита, уменьшить платежи по нему, снизить процентную ставку или изменить валюту. Многие банки предлагают такую возможность, но для ее использования надо соответствовать всем их требованиям.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:Оценка статьи:

Загрузка…Поделиться с друзьями:

dolg.guru

ТОП-7 лучших предложений рефинансирования ипотеки в 2019 году

Ставки рефинансирования ипотеки в банках в 2019 году на сегодня несколько выросли. Связано это с повышением ключевой ставки в декабре прошлого года до 7,75%, от которой непосредственно зависят проценты по ипотечным и потребительским кредитам. Но для тех, кто все ще не успел перекредитовать свое жилье с момента оформления 2-3 года назад, банковские предложения по прежнему остаются актуальными.

Предложением рефинансирования можно добиться следующего:

Снизить размер ежемесячного платежа по ипотеке в банке за счет увеличения срока кредитования или снижения процентной ставки;

Снизить размер ежемесячного платежа по ипотеке в банке за счет увеличения срока кредитования или снижения процентной ставки;- Объединить ипотечный кредит с другими более мелкими (потребительский, автокредит, на образование и т.д.) для упрощения оплаты;

- Получение дополнительных денежных средств наличными от банка за счет увеличения суммы после рефинансирования;

- Изменить валюту долга (особо актуально при нестабильном курсе).

Надо понимать, что кроме улучшения условий выплаты ипотеки, рефинансирование подразумевает и дополнительные траты. Потребуется оценить залоговую недвижимость у независимого эксперта, необходимо будет заключить новый договор страхования и понадобиться немало временя для сбора всей документации. Если вас все устраивает, то рекомендуем ознакомиться с лучшими предложениями или посмотреть видео по теме.

kredituysa.ru

Что такое рефинансирование ипотечного кредита 🚩 Ипотека

Рефинансирование ипотечного кредита предполагает получение нового займа для погашения старого на более выгодных условиях. Проводится процедура, если нужно уменьшить процентную ставку, увеличить сроки выплат, освободить имущество от обременения. Не все банки готовы предложить такую услугу на действительно выгодных условиях.

Увеличение периода выплат по задолженности позволяет уменьшить платеж. Часто таким подходом пользуются, если происходит снижение дохода из-за потери или смене работы. Рефинансирование позволяет сохранить квартиру, несмотря на увеличение сроков выплаты по жилищному займу.

Ситуация на рынке постоянно меняется. Люди, взявшие средства под повышенные проценты в период кризиса, могут подать заявление в банк для корректировки ставки. Финансовые учреждения с большой долей вероятности согласятся на такой ход, если человек может предоставить объективную причину необходимости снижения процентов. Это может быть:

рождение ребенка;

- развод;

- уменьшение зарплаты;

- сокращение на работе;

- изменение в состоянии здоровья.

Выгодно воспользоваться специальными программами, если нужно изменить валюту, в которой взят кредит. Целесообразность займа зависит от установленного курса. С его повышением выгоды уменьшаются. Иногда становятся разорительными.

К кредитополучателю предъявляются некоторые требования:

- у ранее полученного кредита срок должен быть не меньше 20 месяцев;

- субъект должен иметь хорошую кредитную историю, не допускать просрочек;

- заново собирается весь пакет документов.

При использовании перекредитования нужно предоставить залог. Им может выступать как объект недвижимости, который ранее выступал в качестве обеспечения или новый. Проводится оценка имущества, от которой зависит корректировка процентной ставки и другие особенности.

Кредитополучатель должен получить письменное согласие банка, где раньше оформлялась ипотека, на досрочное погашение долга. Второй банк перечислит средства на нужный счет. Только после этого первое финансовое учреждение снимет обременение с недвижимости. В период, когда такое мероприятие уже произошло, но в новом банке еще документы на объект не оформлены, могут назначаться повышенные процентные ставки.

Определенные требования предъявляются и к залогу:

- он не должен иметь иное обременение, кроме как от кредита по первой ипотеке;

- право собственности должно быть оформлено по всем правилам;

- пока не завершен процесс передачи недвижимости от одного банка другому, квартиру нельзя сдавать в аренду.

Таким образом, рефинансирование ипотеки – финансовая услуга, уменьшающая финансовую нагрузку. Перед принятием решения об использовании такой услуги нужно самостоятельно сделать подсчеты с учетом необходимости оформления новой страховки и комиссий за переоформление документов.

www.kakprosto.ru

перекредитование под меньший процент, что это такое и как сделать

Что такое рефинансирование ипотеки вопрос довольно актуальный, ведь такие кредиты самые крупные и продолжительные. Такая процедура позволяет значительно сэкономить денежные средства. Но эта процедура также может повлечь возникновение дополнительных трат. Стоит ли проводить рефинансирование жилищных кредитов рассмотрим ниже.

Что представляет собой рефинансированная ипотека?

Перекредитованная ипотека – это новый кредит, который был взят с целью погашения текущего под залог той же недвижимости. Такая процедура проводится в финансовых учреждениях довольно охотно, ведь таким образом банк может получить новых клиентов с твердым залогом. На данный момент подобную услугу предлагает большинство современных банков.

Кредиты такого рода выдаются на длительный срок. Как правило, займ оформляется на 15 лет, однако, в отдельных случаях время действия может достигать 30 лет. Оформление производится на основании тех условий, которые сложились на момент заключения договора. По прошествии времени эти условия могут изменяться. Если условия, которые выдвигают банки, более выгодные, то имеет смысл проведение рефинансирования.

Кредиты такого рода выдаются на длительный срок. Как правило, займ оформляется на 15 лет, однако, в отдельных случаях время действия может достигать 30 лет. Оформление производится на основании тех условий, которые сложились на момент заключения договора. По прошествии времени эти условия могут изменяться. Если условия, которые выдвигают банки, более выгодные, то имеет смысл проведение рефинансирования.

Однако иногда возникают ситуации, в которых после оформления кредита стоимость недвижимости значительно увеличивается. При этом часть суммы погашена, а заемщик хочет увеличить ее чтобы, к примеру, приобрести новую недвижимость без залога. По такой схеме действует множество инвесторов.

к оглавлению ↑Если банк, в котором оформлена ипотека, отказывается увеличить сумму, то заемщик может обратиться в другое финансовое учреждение и прибегнуть к рефинансированию ипотеки в 2017 году.

Основные условия

Рефинансируя кредит, банки предлагают индивидуальные условия, но большинство из них имеют схожие черты. К примеру, при этой процедуре финансовое учреждение может выдать сумму равную объему платы по кредиту или же несколько больше (до 70-80% от рыночной стоимости объекта).

Процентная ставка по такому займу схожа со ставкой обычной ипотеки, но в отдельных кредитных учреждениях она увеличена в большую сторону.

Процентная ставка по такому займу схожа со ставкой обычной ипотеки, но в отдельных кредитных учреждениях она увеличена в большую сторону.

Для того чтобы провести процедуру рефинансирования необходимы те же документы, что и для оформления ипотеки. Также в финансовую организацию нужно предоставить действующий договор и справку из прошлого банка об объеме и характере задолженности. Отдельные кредитные организации могут требовать наличие в справке данных о кредитной истории заемщика по этому кредиту. Так, при наличии просрочек в выплатах банк узнает об этом.

Для проведения операции должны быть соблюдены следующие условия:

- Срок потребительского кредита не превышает 5 лет, а ипотечного – 30 лет.

- Наличие справок о состоянии текущего кредита.

- Срок кредита должен превышать 6 месяцев. В отдельных случаях этот показатель может быть снижен до 3 месяцев.

Процентная ставка по новому кредиту может зависеть от особых условий кредитного учреждения и личной истории заемщика.

Процентная ставка по новому кредиту может зависеть от особых условий кредитного учреждения и личной истории заемщика.

Чтобы провести эту процедуру не нужно дополнительно получать согласие банка кредитора. Достаточно всего лишь найти новую кредитную организацию с подходящими условиями и заключить договор об оказании подобной услуги.

к оглавлению ↑Когда стоит прибегать к рефинансированию?

Рефинансировать ипотеку вполне реально. В некоторых случаях такая мера действительно поможет сэкономить значительные средства. К перекредитованию стоит прибегнуть в следующих случаях:

- Обслуживание в текущем банке оставляет желать лучшего (возникают проблемы с погашением технического характера).

- Процентная ставка по договору выше среднерыночных на данный момент. Узнать высокая ли ставка по кредиту можно путем сравнения ежемесячного платежа. При перерасчете нужно учесть и расходу на проведение процедуры, а именно комиссию, нотариальное оформление и другие.

Объем ежемесячных выплат оказывает сильное влияние на бюджет.

Объем ежемесячных выплат оказывает сильное влияние на бюджет.- Перекредитовать ипотеку нужно, если реальные условия погашения не отвечают анонсируемым ранее. К примеру, размер комиссии значительно повышает сумму кредита.

- При увеличении суммы остатка по кредиту при внесении регулярных платежей. Это возможно, если кредит привязан к индексу. Расчет индекса основан на данных, которые определяются кредитором.

- При оформлении кредита на первоначально выгодных условиях и по прошествии определенного времени получения дополнительного договора с финансовым учреждением об увеличении процентной ставки по договору.

Стоит отметить, что за последние годы объем перекридитования значительно вырос.

Поэтому на данный момент наблюдается такая тенденция, при которой кредиторы не отпускают заемщиков в другие кредитные организации, ведь такого рода кредиты представляют для банков весьма выгодные источники доходов.

к оглавлению ↑Чего позволяет добиться процедура?

Проведение рефинансирования позволяет решить ряд определенных проблем. Как правило, к этой процедуре прибегают для:

Снижения размера ежемесячного платежа путем уменьшения процентной ставки.

Снижения размера ежемесячного платежа путем уменьшения процентной ставки.- Проведения докредитования, которое позволяет получить дополнительную сумму при оформлении нового договора.

- Консолидировать долги – то есть объединить все займы в одном банке.

- Продлить срок кредитования.

- Сменить валюту платежей.

Нужно обязательно учитывать, что кредитор может попросту не дать согласия на оформление следующей ипотеки в новом банке. Такое отношение некоторых участников рынка неправомерно, ведь, по сути, оно подразумевает ограничение права выбора. Поэтому при возникновении подобной ситуации необходимо обращаться для защиты своих прав в судебные органы.

Но несмотря на все преимущества, которые позволяет достичь рефинансирование, эта процедура может нести в себе определенные минусы. Среди них можно выделить:

Дополнительные траты. В отдельных случаях объем дополнительных трат могут значительно превысить экономию. Поэтому перед началом переоформления нужно учесть все дополнительные расходы.

Дополнительные траты. В отдельных случаях объем дополнительных трат могут значительно превысить экономию. Поэтому перед началом переоформления нужно учесть все дополнительные расходы.- В один кредит можно объединить не более 5 займов.

Проведение рефинансирования незначительных кредитов не несет особой выгоды. Лучше всего обратить внимание на эту процедуру при наличии больших кредитов на длительные сроки. Сравнивая плюсы и минусы рефинансирования, можно сделать вывод, что негативные черты этого процесса незначительны и с лихвой компенсируются достоинствами.

к оглавлению ↑Как можно перекредитовать ипотеку?

Для того чтобы рефинансировать банковский кредит заемщик должен обратиться в банк с заявлением о перекредитовании. После того как менеджер оформить предварительное согласие на оформление заявки, заемщик должен подать во второй банк рефинансируемый договор и другие документы.

После этого кредитное учреждение рассматривает документы и на их основании принимает решение о перекредитовании. При принятии положительного решения – заемщик ставит в известность первый банк о своем желании погасить оставшуюся сумму в полном объеме при помощи рефинансирования. После этого финансовое учреждение выдает ипотечный кредит, который направляется для погашения задолженности в первом банке.

После этого кредитное учреждение рассматривает документы и на их основании принимает решение о перекредитовании. При принятии положительного решения – заемщик ставит в известность первый банк о своем желании погасить оставшуюся сумму в полном объеме при помощи рефинансирования. После этого финансовое учреждение выдает ипотечный кредит, который направляется для погашения задолженности в первом банке.

При полном погашении ипотеки в другом банке первое финансовое учреждение должно расторгнуть договор и снять запрет на продажу имущества.

Заемщику необходимо будет заключить новый договор ипотеки с другим банком. Для заключения договора нужно предоставить справку о том, что жилой фонд может быть отчужден. После выполнения всех этих действий перекредитование ипотеки можно считать оконченным. При этом все отношения между заемщиком и первой кредитной организацией прекращаются, а погашение кредита производиться в пользу нового банка на основании других условий.

к оглавлению ↑Дополнительные траты

Перед переоформлением договора нужно учесть все плюсы и минусы этой процедуры. В отдельных случаях рефинансирование провоцирует возникновение дополнительных трат. Прежде всего за получение нового займа может быть предусмотрена определенная комиссия, минимальный размер которой 1%.

Также может потребоваться проведение экспертной оценки жилья для определения рыночной стоимости. Такие манипуляции проводятся за счет владельца жилья. Кроме того, необходимо нотариально удостоверить новую ипотеку и уплатить необходимые госпошлины.

Также может потребоваться проведение экспертной оценки жилья для определения рыночной стоимости. Такие манипуляции проводятся за счет владельца жилья. Кроме того, необходимо нотариально удостоверить новую ипотеку и уплатить необходимые госпошлины.

Стоит обязательно учитывать, что рефинансирование ипотеки – исключает возможность налогового вычета. При закрытии старого кредита формально будет считаться, что вы погасили его. Поэтому, 13% от той суммы, которая была бы начислена кредитным учреждением, в будущем будут для вас недоступны.

Рефинансирование ипотеки других банков – позволяет сэкономить значительные средства и объединить все займы в одном банке. Однако в отдельных случаях эта процедура может привести к возникновению довольно больших расходов. Поэтому перед переоформлением займа нужно учесть все плюсы и минусы процедуры, а также изучить наиболее выгодные предложения от финансовых организаций.

Читайте также:

Об авторе

Эксперт проекта ANedvizhimost.ru

Полезная статья?

Загрузка…anedvizhimost.ru

Перекредитование ипотеки в другом банке: способы

Финансовые организации относительно недавно стали выдавать займы на выплату жилищных кредитов. Да и сегодня услуги по рефинансированию ипотеки предоставляет не каждый крупный банк. Между тем такие кредитные продукты пользуются спросом у российских заемщиков, которые хотят снизить сумму переплаты или просто изменить определенные условия погашения долга. При этом многие из них не знают всех деталей и особенностей перекредитования ипотеки. А рефинансирование кредита, тем более целевого, – это процесс достаточно сложный.

Финансовые организации относительно недавно стали выдавать займы на выплату жилищных кредитов. Да и сегодня услуги по рефинансированию ипотеки предоставляет не каждый крупный банк. Между тем такие кредитные продукты пользуются спросом у российских заемщиков, которые хотят снизить сумму переплаты или просто изменить определенные условия погашения долга. При этом многие из них не знают всех деталей и особенностей перекредитования ипотеки. А рефинансирование кредита, тем более целевого, – это процесс достаточно сложный.Условия и требования банков

Взять жилищный кредит на погашение такого же целевого займа можно в любых банках, предоставляющих услугу рефинансирования. Поэтому если у первоначального кредитора есть такие программы, то лучше всего заключить соответствующую сделку с ним. Но стоит заметить, что далеко не все банки рефинансируют внутренние, то есть собственные кредиты, выданные на покупку жилья. Чаще всего финансовые организации предоставляют заемные средства на выплату внешней ипотеки, оформленной в каком-то другом банке. Условия, на которых можно перекредитовать жилищный заем, у каждой финансовой организации индивидуальные. При этом большинство из них предъявляют к тем, кто хочет получить такой кредитный продукт, вполне стандартные требования. Этот список, как правило, состоит из следующего:

- гражданство РФ;

- наличие официального дохода, размер которого соответствует кредитной нагрузке;

- возраст на момент рассмотрения заявки на рефинансирование – не менее 24 лет;

- возраст на дату окончания действия нового договора ипотеки – не более 65 лет;

- отсутствие непогашенных долгов по каким-либо денежным займам;

- хорошая кредитная история.

Помимо самого получателя целевого займа, определенные требования банки всегда предъявляют и к ипотечной недвижимости, купленной на средства первого кредитора. То есть жилье должно соответствовать всем параметрам, указанным в программе данного вида кредитования. Кроме стандартных требований, финансовые организации могут устанавливать и особые. Например, в условиях кредита может быть указано, что рефинансировать можно только тот ипотечный заем, который был выдан на приобретение новой недвижимости. В таком случае банк не предоставит заемные средства на погашение кредита, взятого на покупку вторичного жилья. Ко всему прочему значение часто имеет сумма текущего ипотечного долга, а также срок, на который был оформлен предыдущий договор.

Список документов, которые обычно требуются для оформления кредита на рефинансирование, тоже зависит от условий определенного предложения. При этом в основной перечень входит следующее:

- паспорт главного и всех второстепенных заемщиков, а также поручителей;

- трудовой договор, подписанный с работодателем, и трудовая книжка;

- копия первого договора ипотеки;

- справка о доходах, которые заемщик получает из источников, учитываемых банком;

- документы по каждому виду залога – главному, дополнительному и временному.

Более полный перечень документов можно посмотреть в материале «Какие документы необходимы для перекредитованя«.

Рефинансирование ипотеки: основные особенности

Рефинансирование кредита, который был получен на покупку недвижимости, – это более сложная процедура, чем перекредитование нецелевого займа. Во-первых, банки часто отказывают клиентам в возможности погасить долг досрочно с помощью рефинансирования, поскольку в таком случае они теряют значительную часть прибыли. Кроме того, с определенными трудностями заемщики сталкиваются непосредственно во время оформления нового жилищного кредита. Главная проблема – это передача залогового имущества.

Недвижимость, купленная на заемные средства, всегда выступает в качестве основного обеспечения. Следовательно, ипотечное жилье находится в залоге у первоначального кредитора, который в свою очередь снимет соответствующее обременение, только когда получит все выданные заемщику деньги. Между тем, исходя из деталей процесса рефинансирования ипотеки, долг погашается после заключения нового договора с другим банком. И второму кредитору тоже необходимо обеспечение в виде недвижимости, которую заемщик приобрел в кредит. И вот здесь главная сложность – как получить новую ипотеку и заложить жилье, если оно еще является предметом обеспечения по текущему займу? Для решения этого вопроса есть два варианта.

- Заемщик предоставляет второму банку временный залог, стоимость которого соответствует сумме оформляемого целевого кредита. Но если, конечно, кредитор согласен на такие условия. В такой ситуации финансовая организация и заемщик заключают, помимо главного, еще дополнительный договор. В этом документе прописывается, что после того, как заемщик полностью рассчитается по текущему долгу, он обязан передать недвижимость в залог по полученной ипотеке.

- Должник просит первого кредитора снять обременение с залогового имущества до получения всей суммы долга. Чтобы избежать обмана со стороны клиента, банки в таких случаях заключают дополнительный договор, в котором указывается, что заемщик погасит ипотечный кредит после оформления новой сделки. Следует отметить, что этот вариант менее распространен, поскольку мало кто из кредиторов соглашается остаться без обеспечения.

Как происходит перекредитование жилищных займов

Что касается выбора определенной программы, то в этом вопросе заемщик ориентируется в первую очередь на стоимость кредитного продукта, то есть размер ставки. Кроме этого, многие берут новый кредит на жилье, чтобы изменить другие параметры, например срок возврата долга или схему погашения. Но, независимо от цели перекредитования ипотеки, этот процесс всегда происходит одинаково, по стандартному плану. Итак, рефинансирование состоит из следующего:

Что касается выбора определенной программы, то в этом вопросе заемщик ориентируется в первую очередь на стоимость кредитного продукта, то есть размер ставки. Кроме этого, многие берут новый кредит на жилье, чтобы изменить другие параметры, например срок возврата долга или схему погашения. Но, независимо от цели перекредитования ипотеки, этот процесс всегда происходит одинаково, по стандартному плану. Итак, рефинансирование состоит из следующего:- Должник уточняет у первого кредитора полную сумму, которую он ему еще не выплатил, а также размер уже погашенного долга. В этом финансовом отчете обязательно указывается точное количество всех внесенных платежей.

- Подается заявление на получение нового ипотечного займа. Стоит отметить, что в некоторых банках подать заявку на рефинансирование можно онлайн – на официальном сайте финансовой организации.

- Когда кредитный отдел одобряет заявку, то заемщик предоставляет финансовой организации, согласившейся выдать ему новый ипотечный кредит, все необходимые документы. В этот список обязательно входит и финансовый отчет, взятый в первом банке.

- После тщательной проверки документов и информации, предоставленных заемщиком, составляется договор. Главный документ сделки денежного заимствования подписывается, когда все детали рефинансирования улажены.

- После заключения ипотечного соглашения банк погашает долг своего клиента, перечислив необходимую сумму на счет предыдущего кредитора. С этого момента заемщик становится должником другой финансовой организации.

О чем следует помнить

Прежде чем приступить к ипотечному рефинансированию, стоит взвесить все за и против. В частности, желательно рассчитать возможную выгоду от получения нового целевого займа. Если после перекредитования сумма переплаты уменьшится незначительно – не более чем на 2%, то особой выгоды не получится. Кроме того, при рассмотрении ипотечной программы следует уделять внимание не только тарифам, но и схеме погашения. Ведь итоговая стоимость кредитного продукта зависит также от того, какими платежами возвращается долг – дифференцированными или аннуитетными. Если же главная цель рефинансирования – это изменение срока выплаты денежного займа, то тогда тем более стоит подумать о целесообразности такой процедуры.

Перекредитование ипотечного кредита требует немало времени на сбор и обработку различных документов. К тому же все дополнительные расходы, например оценку временного залога, заемщик оплачивает самостоятельно.

Автор статьи

Закончила Национальный исследовательский университет «Высшая школа экономики», г. Москва факультет экономики, банки и банковское дело.

Написано статей

Помогла статья? Оцените её

kredit-blog.ru

Снизить размер ежемесячного платежа по ипотеке в банке за счет увеличения срока кредитования или снижения процентной ставки;

Снизить размер ежемесячного платежа по ипотеке в банке за счет увеличения срока кредитования или снижения процентной ставки; Объем ежемесячных выплат оказывает сильное влияние на бюджет.

Объем ежемесячных выплат оказывает сильное влияние на бюджет. Снижения размера ежемесячного платежа путем уменьшения процентной ставки.

Снижения размера ежемесячного платежа путем уменьшения процентной ставки. Дополнительные траты. В отдельных случаях объем дополнительных трат могут значительно превысить экономию. Поэтому перед началом переоформления нужно учесть все дополнительные расходы.

Дополнительные траты. В отдельных случаях объем дополнительных трат могут значительно превысить экономию. Поэтому перед началом переоформления нужно учесть все дополнительные расходы.