Торговля акциями для чайников

В этой статье кратко описывается торговля акциями для чайников, эта информация будет полезна всем тем, кто только начинает первые шаги в торговле на фондовых рынках. Именно торговля акциями для чайников требует от трейдера придельной внимательности и четкости, ведь одна ошибка – и Вы способны проиграть весь свой капитал. Для того, что бы Ваша торговля была успешной и принесла хорошую прибыль, нужно пройти обучение торговле акциями.

Обучение торговле акциями

Здесь существуют некие правила успешной торговли акциями:

- Самое основное, к чему Вы должны приступить в обучении торговле акциями – это изучение теоретической части. Выучите все слова и термины, и Вы будете чувствовать себя намного уверенней.

- Определитесь с целью инвестирования. Не нужно распыляться, и пытаться все везде успеть. Выберите себе одно направление, и плотно с ним работайте, изучайте информацию и тонкости именно Вашей цели.

- Не только на этапе обучения торговле акциями, но и после, не забывайте отслеживать микро и макро экономическую ситуацию. Всегда оставайтесь в курсе всех происходящих событий в реальном времени. Хорошо иметь у себя в привычке регулярно посещать сайты с биржевыми новостями и прогнозами.

- Не стоит начинать сразу с реальной торговли. Торговля акциями – не дешевое удовольствие, и идти на торги, не имея нужных знаний и практик, бессмысленно. Начните с дэмо – счета, эта виртуальная биржа поможет откорректировать свои торговые стратегии без денежных потерь. Потом, когда Вы научитесь прогнозировать рынок, можно смело выходить на торги.

- Если Вы на бирже, прошли обучение торговле акциями с дэмо – счетом, можно приступать к выбору брокера, это одна из самых важных задач, предстоящих Вам. От выбранного брокера зависит успех Вашей торговли. При поиске не стесняйтесь интересоваться как положительными отзывами, так и отрицательными — узнайте о стаже брокера и наличии лицензии.

- Если брокерские услуги не для Вас, тогда уделите время для выбора подходящей торговой платформы. Внимательно изучите характеристики и особенности каждой из них. Берите во внимание, что у каждой торговой платформы свои минимальные суммы для начала торгов.

- Заведите себе в закладках сайт с онлайн изменениями котировок и цен. Помните, Вы должны быть в курсе всех изменений: всегда, и во всем.

- В торговле акциями для чайников

Вывод

Обучение торговле на бирже акциями поможет Вам справиться с самыми первыми затруднениями на Вашем пути. Если Вы ознакомитесь с нашими рекомендациями, и пройдете краткий курс обучения, Вам будет намного легче в торговле акциями, и Вас непременно будет ждать успех.

Торговля акциями для начинающих, с чего начать

Торговля акциями: с чего начать

Как получить базовые знания

Выбор объекта для вложений

Как выбрать биржу

Способы совершения сделок

Как и где следить за курсом акций

Материалы по теме

Неопытным трейдерам кажется, что торговля на фондовом рынке — мудреная наука, доступная только избранным. Но на самом деле разобраться в ней проще, чем кажется. Всё, что нужно — запастись деньгами (на первых порах достаточно и небольшой суммы) и потратить некоторое количество времени на самообразование. Причем самое основное о том, как торговать акциями, вы узнаете уже сегодня — из этой статьи.

Торговля акциями: с чего начать

Если хотите стать успешным трейдером, не бросайтесь в омут с головой. Ваша задача — последовательно пройти семь важных ступеней:

1. Получить базовые знания из достоверных источников. Для начала необходимо познакомиться с принципами работы фондовых бирж и основами технического анализа, а затем — непосредственно на сайтах торговых площадок изучить котировки и другие характеристики финансовых инструментов.

2. Выбрать рынок для работы: российский или зарубежный. Среди иностранных рынков наиболее перспективным считается американский.

3. Выбрать брокера и открыть счет. Без посредника не обойтись — физические лица не имеют прямого доступа к биржам. Заключить договор с брокером можно двумя путями: лично в офисе компании или дистанционно – через портал Госуслуг. Сразу после заключения договора на имя будущего инвестора будет открыт брокерский счет.

4. Установить на компьютер торговый терминал. Чтобы научиться торговать акциями, нужно специальное программное обеспечение. Выбор торгового терминала, как правило, зависит от выбора брокера — каждый из них предлагает свой вариант программы. Можно обойтись и без терминала (ниже расскажем, как), но большинство трейдеров предпочитают торговать именно таким способом.

5. Выполнить пробную торговую операцию. Например, сайт Московской биржи предлагает начинающим инвесторам подключиться к тестовому серверу торгов и заключить свою первую сделку в пробном режиме.

6. Выбрать объект для вложений. Инвестировать следует в ценные бумаги тех компаний, риск банкротства которых минимален.

7. Купить акции. Чтобы приступить к работе, необходимо внести на брокерский счет необходимую сумму — через кассу банка или онлайн-сервисы. После того как деньги поступят на счет, можно приступать к торговле.

Перед вами — общий план действий. Теперь поговорим подробнее о наиболее важных пунктах.

Как получить базовые знания?

Черпать информацию можно буквально отовсюду: из книг, специализированных форумов, семинаров, видеоуроков и статей. А лучше всего — совмещать все вышеперечисленное.

Главный совет для чайников, желающих постичь секреты торговли акциями, — освоить основы технического анализа. Это — база, без которой не обойтись. Тот, кто владеет техническим анализом, допускает намного меньше ошибок в процессе работы.

Существует множество полезных книг об основах биржевой торговли. Например, авторства А. Элдера, У. Дж. О`Нила, Л. Гоха. Ну и наконец, самый простой способ научиться торговле акциями — смотреть видеоуроки для начинающих, в которых простым и понятным языком освещены все интересующие новичков вопросы.

Выбор объекта для вложений

Как трейдеры решают, в какие акции инвестировать? Проводят технический или фундаментальный анализ фондового рынка. Оба эти подхода имеют одну и ту же цель, которая заключается в получении прибыли. Но тем не менее, между техническим и фундаментальным анализом есть существенные отличия.

Трейдеры, использующие в работе методы технического анализа, изучают графики движения рыночной цены, ищут закономерности и на их основании определяют момент покупки или продажи акций. При этом им всё равно, куда движется рынок: заработать можно как на подъеме, так и на падении цены.

Фундаментальный анализ работает по-другому. Трейдерам, которые его используют, не нужны графики. Их основная цель — найти динамично развивающуюся компанию с достаточной финансовой устойчивостью. Желательно также, чтобы акции были недооценены рынком, то есть их рыночная стоимость была ниже реальной. Инвесторы, использующие фундаментальный анализ, рассчитывают на долгосрочную прибыль (минимум 5 лет). Поэтому они тщательно изучают саму компанию: ее нишу в отрасли, финансовую устойчивость, перспективы развития и так далее.

Как выбрать биржу?

Акции продаются и покупаются на фондовых биржах. Те, в свою очередь, представляют собой торговые площадки, основная деятельность которых — обеспечение оптимальных условий обращения ценных бумаг, определение их рыночной стоимости и поддержание высокого профессионализма участников рынка.

Всего в мире существует около 200 бирж, но наиболее крупных — всего несколько десятков. В их числе — Московская и Санкт-Петербургская биржи. Основное различие между ними — в том, что на Московской бирже обращаются российские акции, а на Санкт-Петербургской — американские.

Торговать акциями на обеих биржах можно с одного брокерского счета. Как результат — управлять портфелем, проводить диверсификацию и переводить деньги с биржи на биржу становится намного проще.

Способы совершения сделок

Как купить акции на бирже? Есть три основных способа:

• Через интернет. В этом случае используется торговый терминал, предоставленный брокером. Программное обеспечение должно быть установлено на личном компьютере инвестора и настроено должным образом.

• По телефону. На сленге брокеров это называется «поручения с голоса». После заключения договора брокерская компания передает инвестору список голосовых паролей и номер специального многоканального телефона. Когда человек хочет совершить сделку, он набирает нужные цифры, называет номер брокерского договора и пароль, а затем, когда аутентификация пройдена, озвучивает свое поручение.

• Через веб-интерфейс. Это почти то же самое, что и торговый терминал, но функционал и интерфейс более простые.

Как и где следить за курсом акций?

Котировки российских акций представлены на сайте Московской биржи. Правда, изменение их цен отображается с небольшой задержкой в четверть часа. Но для долгосрочных инвесторов это не критично. А те, кто совершают множество сделок в день, следят за котировками через торговый терминал.

Боитесь сами или нет времени учиться?

Из этой ситуации тоже есть выход. Специально для тех, кто хочет инвестировать, но боится делать это самостоятельно, существует услуга доверительного управления. Ее суть в том, что выбором и реализацией торговой стратегии занимается не сам инвестор, а специализированная компания, действующая от его имени и в его интересах.

Все, что требуется в этом случае от частного лица — заключить договор с управляющей фирмой и внести определенную сумму денег на брокерский счет. Компания, в свою очередь, будет регулярно предоставлять отчеты, с помощью которых инвестор сможет следить за состоянием своих активов. Стоимость услуги доверительного управления — оговоренный процент от прибыли по акциям.

Материалы по теме:

Бесплатный вебинар «Обучение торговле акциями: полное руководство к действию»

23.09.2016

www.opentrainer.ru

Торговля акциями обучение / торговать акциями / трейдинг акциями / трейдинг акций

Обучение торговле акциями, очень развитый сегмент образования, в интернете, из-за востребованности, все учителя хотят учить за деньги, а все трейдеры хотят быть миллионерами, по мановению волшебной палочки, а какой в этом смысл? Научиться торговать акциями то же самое, что научиться рулить машиной на месте, не имея прав на управление. Пустой, бессмысленный звук, в трейдинге приведёт только к сожалению о потерянном времени и разорению. Я не учу торговать, я учу как зарабатывать на бирже.

Торговать акциями

Торговля акциями, а в Росси это возможно только на ММВБ, не имеет никакого смысла, если в этой работе нет прибыли. Без прибыли нет трейдера, нет трейдинга, интернет торговля станет не возможной и есть вам станет нечего, но учителя зовут, против трейдеров работают профи. Обучение торговле акциями, даже акциями Газпрома, не приведёт желаемому результату, к прибыли. Хотели бы вы научиться работать бесплатно? То то. Уметь торговать акциями, это работа ради работы, без денег и кроме того, вы будете платить за эту чудесную возможность, возможность торговать акциями, умеючи! Здесь даже анализ технического анализа не поможет. Итак, В обучении торговле акциями нет прибыли и следовательно нет ответа, как заработать на бирже, а значит, зачем это нужно? — в помойку обучение торговле акциями.

Трейдинг акциями

Активный трейдер всегда найдёт способ заработать на интернет трейдинге, но вы то ещё не трейдер и уж точно не активный, вы на другом уровне, но переживать не надо, раз вы здесь, значит вы в поиске и значит вы уже сделали первый шаг, вы на нужном сайте.

Трейдинг акций

Я научу вас, и могу даже совершенно безвозмездно, каким способом зарабатывать прибыль от вашей биржевой деятельности. Не прогнозёрам, не анализатором, не трейдером сорви голова, а научу, как успешным трейдером. Трейдер, заработай деньги на фондовой бирже России, учись, без этого ничего сделать не удастся, жми на кнопку, тебе надо найти и выбрать программу обучения трейдингу по программе «Новичок» или программу «Спекулянт»

.

Хочу начать обучение трейдингу, бесплатно, прямо сейчас! Научиться зарабатывать прибыль и стать богатым.

hi-trader.ru

Планка на акциях. Работа с акциями

Всем привет!

В сегодняшней статье я расскажу о том, что такое планка на рынке акций и можно ли купить бумагу на планке. Данная информация не сильно распространена в интернете, поэтому для многих она будет актуальна.

О планке на фьючерсах и о том как ее торговать читайте по ссылке.

Планка на бирже что это?

Планка — это порог колебания цены. Она может встречаться как на фьючерсах, так и на акциях. Про планку на фьючах я расскажу в следующий раз, а вот про планку на акциях разберем на примере акции МГТС.

Ключевое отличие планки на акциях от фьючерсов в том, что на фьючах планку сдвигают в текущий день через 15 минут (если цена не откатывается от нее), а на акциях планку не сдвигают, т.е. рынок на следующий день обычно открывается с гэпом. По акциям планки обычно встречаются на бумагах второго и третьего эшелона при 40% роста (плюс минус небольшой процент погрешности). В примере выше видно, что бумага МГТС показала планку при росте 39.82%. Если мы посмотрим на эту бумагу в текущем времени, то увидим, что акция достигла порога своего колебания и сверху заявок на продажу нет. Есть только заявки на покупку и по лучшей цене скопилась крупная плотность.

Почему неликвид показывает большой процент роста?

Кстати, по каким причинам инструменты малой ликвидности показывает такие огромные проценты роста и волатильность? Причин может быть много. Чаще всего это связано именно с интересом крупных игроков к данной бумаге. Возможно, просочилась какая-то инсайдерская информация или прошли важные новости. Наверняка о причинах возникновения мы не узнаем, или узнаем только на следующий день, почему та или иная бумага показывала такой сильный рост. Но факт остается фактом, что к этой бумаге по каким-то причинам есть интерес у других участников. Бывает такое что малоликвидная бумага с небольшим оборотом, скажем тысяч в 500, в текущий день показывает обороты 50 миллионов и более. А процент роста более 20% и затем доходит до планки. Естественно, такие бумаги нам могут быть интересны и их можно торговать. Главное правильно найти точку входа. Вообще, с неликвидом необходимо быть аккуратнее. Не торговать на большой объем и правильно рассчитывать риски.

Обучение работе с акциями. Можно ли купить акцию на планке?

Мне часто задают вопрос, можно ли купить инструмент на планке? На примере акции МГТС, я это и покажу (скрин выше). На графике видно, что у нас скопилась плотность на инструменте 561 контракт по лучшей цене. Соответственно, можно выставить заявку только по этой цене на покупку. Поскольку продавцов сверху нету, то выше этой цены заявку мы не можем выставить. То есть, купить по рынку мы уже не можем, и наша заявка сработает после того, как до неё дойдет очередь.

Очередь может дойти по следующим причинам. Допустим, часть игроков, которые выставляли заявки на покупку, снимут эти заявки и переставят их по-новому. Они автоматически окажутся за нами в очереди. Либо часть игроков начнут выставлять заявки на продажу и до нас потихоньку будет доходить очередь. Всё будет отображаться внизу на объемах. Мы можем примерно посчитать, через какое время наша заявка исполнится.

Часто, если инструмент упирается в планку и есть действительно какие-то сильные новости, то крупный игрок задвигает планку очень большим объемом. Даже если мы выставим заявку по лучшей цене, то она уже скорее всего не сработает. Поэтому, есть очень много различных нюансов и подходов как торговать в таких случаях. Подробнее о работе с акциями я рассказываю на обучении.

В моем примере была совершена покупка на планке. Первую заявку я выставил когда в стакане сверху еще находился объем на продажу. Я его откупил и часть остальных лотов поставились в очередь. Я выставлял пять лотов. Большим объемом заходить в такие сделки на неликвиде я не рекомендую.

Если выставлять заявку на покупку как в моем примере, за час до закрытия рынка, то она скорее всего не исполнится, так как по лучшей цене скопилась уже слишком большая плотность. И на следующей день инструмент, скорее всего, покажет гэп вверх. Если крупняк по каким-то причинам решит вдруг не распродать данный актив. Но такое случается крайне редко.

На этом буду заканчивать, если у вас появились какие-то вопросы, оставляйте в комментариях, подписывайтесь в группу вк. Всем профита, пока.

С уважением, Станислав Станишевский.

trader-nt.ru

Как зарабатывать на акциях? Советы начинающим инвесторам :: SYL.ru

Как известно, зарабатывают на акциях уже множество лет, и до сих пор это не потеряло актуальности. Действительно ли торговля акциями может стать источником постоянного дохода или это просто хороший маркетинговый ход брокерских компаний? Найти ответ на эти вопросы можно будет в данной статье.

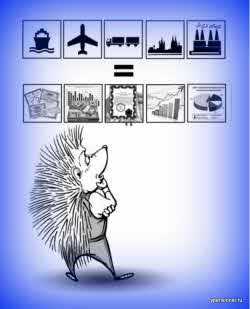

Выгодные инвестиции

Для того чтобы узнать, как заработать деньги на акциях, необходимо разобраться в принципах функционирования финансового рынка. Дело в том, что все механизмы движения цен тесно переплетены между собой и изменение одного звена влечет неизбежную реакцию другого. Система торговли акциями основана на инвестициях, с целью выгодного вложения средств с последующей их продажей. Она является одной из самых прибыльных и эффективных во всем мире.

Но прибыльной торговля акциями может быть только тогда, когда инвестор знает все тонкости движения рынка. Он должен ежедневно обогащать свой багаж знаний и вырабатывать собственную стратегию торговли.

Для того чтобы правильно выбирать акции, необходимо использовать фундаментальный и технический анализ. При грамотном использовании данных анализов можно увидеть, куда лучше инвестировать, а где стоит еще подождать.

Фондовый рынок

Весь процесс торговли происходит на фондовом рынке. Можно ли попасть туда новичку, и как зарабатывать на акциях в столь незнакомом и непривычном месте? Ответ прост – необходимо выбрать надежного брокера, который предоставит демо-счет для обучения. Научившись торговать в режиме реального времени, но только на учебном счете, можно переходить к работе с настоящим депозитом.

Фондовый рынок работает по своим правилам и законам. Там очень сложно работать даже профессиональным инвесторам, не говоря уже о начинающих трейдерах. Поэтому не стоит торговать, не будучи уверенным в своих силах.

Как выбрать правильные инструменты

Наиболее распространенная ошибка многих начинающих игроков, думающих, как зарабатывать на акциях — это покупка самых дорогих акций. Они могут резко подорожать из-за воздействия внешних экономических факторов, но это не значит, что эти акции самые надежные. Сегодня рынок повернулся в их сторону, а завтра цена будет значительно меньше, а инвестор потеряет вложенные средства.

Иногда лучше покупать более дешевые акции, но только если трейдер видит потенциальный рост компаний, выпустивших их.

Если цель инвестора — это вложение в акции для получения пассивного дохода, то нужно выбирать ценные бумаги с дивидендными отчислениями. Таким образом, обладатель акций может получать ежегодный пассивный доход в виде процентных отчислений.

Как заработать на акциях

Допустим, что начинающий игрок открыл свой счет, прошел обучение и готов к работе на фондовом рынке, но еще не знает, как зарабатывать на акциях на реальном фондовом рынке. Следующим шагом будет выбор акций, которые нужно будет купить. Как только цена пойдет вверх, можно будет продавать ценные бумаги, либо ждать дальнейшего роста. Разница между покупкой и продажей и будет составлять прибыль.

Некоторые опытные инвесторы советуют создать свой портфель ценных бумаг, помогающий действительно заработать на финансовом рынке. Только для успешной торговли нужно правильно его составить. Это можно сделать как самостоятельно, так и обратившись в специальные фирмы.

Сколько можно заработать

На практике существует несколько способов приобретения ценных бумаг. В зависимости от выбранного варианта торговли будет складываться полученная прибыль.

При реальной торговле, когда покупаются акции компании, размер прибыли будет зависеть от двух составляющих:

— дивиденды;

— рост стоимости ценных бумаг.

Реальная торговля является менее рискованной, но и менее прибыльной.

При спекулятивной торговле приобретаются не сами акции, а обязательства на их передачу. В данном случае размер потенциальной прибыли увеличивается в разы. Это происходит за счет кредитного плеча, которое предоставляет брокерская компания. Если размер кредитного плеча составляет 1:100 и сумма депозита равна 100$, то сделку можно открыть на сумму, в сто раз превышающую собственные средства.

Данный вид финансовой торговли ценными бумагами является высоко рискованным, но и прибыли может принести в разы больше и быстрее, чем при реальной торговле.

Так сколько можно заработать на акциях? В целом статистика свидетельствует, что довольно опытный инвестор на фондовом рынке вполне может заработать порядка 40-60% годовых. Конечно, это не грандиозные суммы, но значительно больше, чем депозитные проценты в банках.

Советы новичкам

Не нужно относиться к торговле ценными бумагами, как к рулетке. Это очень серьезная и ответственная работа, которая требует постоянного контроля ситуации на мировом рынке. Изучая новости, необходимо делать анализ ситуации и только потом начинать торговлю.

Для того чтобы работать на фондовом рынке с холодным расчетом и трезвой головой, следует открывать депозит только на ту сумму, которую готов потерять. Не стоит залазить в долги и кредиты, иначе все может очень плохо закончиться.

Не стоит также относиться к фондовому рынку, как к супермаркету ценных бумаг, скупая там все акции подряд. Профессионалы советуют заранее изучать акции тех компаний, которые планируется приобрести, а уже затем покупать. Только зная, как зарабатывать на акциях, можно сделать это основной профессией.

Главным критерием успешной торговли и, как следствие, получения стабильной прибыли является дисциплинированность инвестора. Именно поэтому начинающие игроки, поддавшись первым успехам, теряют самообладание и весь свой депозит.

Задавшись вопросом о том, можно ли заработать на акциях, инвестор получит утвердительный ответ, но только при грамотном подходе.

www.syl.ru

Начинающему инвестору Как научиться зарабатывать на торговле акциями?

- Подробности

- Категория: Как сохранить и приумножить деньги для ЖИЗНИ на пенсии

Несомненно, лучший учитель в области инвестиций – это собственный опыт инвестора по торговле акциями на фондовом рынке.

Однако не стоит начинать торговлю акциями на фондовом рынке, не получив необходимых теоретических знаний.

Поэтому стоит подумать о приобретении обучающих курсов по основам торговли акциями на фондовом рынке или посещении семинаров для начинающих инвесторов.

Такие семинары по торговле акциями проводятся как в брокерских компаниях, так и в различных учебных заведениях.

Брокерские компании готовы учить своих потенциальных клиентов (торговцев акциями) бесплатно. Но не стоит забывать о том, что главный интерес брокерских компаний заключается в том, чтобы превратить слушателя семинара в клиента, активно торгующего на фондовом или валютном рынках.

Поэтому зачастую, чтобы не спугнуть потенциального клиента – начинающего инвестора (спекулянта), на семинарах в брокерских компаниях слишком мало внимания уделяется инвестиционным рискам.

Перед тем как начать торговать акциями на фондовом рынке самостоятельно, желательно посетить не один, а несколько семинаров по торговле акциями в различных брокерских компаниях.

На тему инвестиций (спекуляций) в акции написано достаточно много книг. Думаю, что после посещения любого семинара должно появиться понимание того, какие книги имеет смысл прочитать, но, на мой взгляд, главным критерием выбора книги на начальном этапе должна быть понятность изложения материала.

Исходя из своего многолетнего опыта инвестиций на фондовом рынке, считаю, что:

- инвестировать свои деньги в какой-либо финансовый инструмент можно только в том случае, если вы хорошо понимаете что делаете сами или что делает ваш брокер по вашим указаниям;

- в противном случае вы гарантировано свои деньги потеряете;

- наиболее эффективный способ быстро научиться осознанно торговать акциями на фондовом рынке – самостоятельная проработка обучающих видеокурсов по торговле на фондовом рынке.

Внимание! Ссылки на наиболее, на мой взгляд, эффективные обучающие курсы по основам инвестирования и торговли на фондовом рынке приведен в конце данной статьи.

Все полученные знания необходимо немедленно опробовать на практике инвестируя свои деньги (ни в коем случае заемные) на фондовом рынке.

Но не спешите выходить на фондовый рынок с реальными деньгами. Вначале имеет смысл попрактиковаться совершать операции по торговле акциями без денег, просто фиксируя свои инвестиционные решения в торговой тетрадке или совершая торговые сделки на виртуальном счете.

Потренировавшись месяц-другой в торговле акциями, попробуйте инвестировать на фондовом рынке небольшие суммы денег и, только убедившись в том, что вы действительно чему-то научились, стоит начать потихонечку увеличивать сумму инвестиций в акции под собственным управлением.

Какие существуют специальные программы для анализа рынка акций и для торговли акциями?

Программные средства для анализа рынка акций и для торговли акциями в режиме реального времени встроены в большинство систем Интернет-трейдинга.

Однако в этих системах используется лишь ограниченный набор индикаторов технического анализа и, как правило, доступна информация о ценах акций лишь за текущий торговый день.

Многие брокерские компании предоставляют возможность пользоваться некоторым набором индикаторов фондового рынка для анализа ситуации на рынке акций прямо на сайте компании.

Опыт показывает, что небольшого набора наиболее популярных индикаторов фондового рынка вполне хватает для принятия взвешенных решений о торговле акциями. Если же есть желание расширить диапазон используемых технических средств для анализа рынка акций, то следует подумать о специализированном программном обеспечении.

Наиболее популярен среди инвесторов программный комплекс MetaStock, позволяющий не только применять огромное количество индикаторов рынка акций в ходе анализа, но и разрабатывать собственные индикаторы и системы индикаторов, помогающие принимать решения по торговле акциями фактически в автоматическом режиме.

Исторические данные о ценах акций в приемлемом для использования в программе MetaStock формате можно легко найти в свободном доступе в Интернете.

Сколько реально начинающий инвестор можно заработать торгуя на рынке акций?

Потенциальные возможности заработка торгуя на рынке акций сильно зависят от того, какую инвестиционную стратегию использует инвестор, и от того, какие ценные бумаги приобретаются в инвестиционный портфель.

В качестве примера я предлагаю рассмотреть возможности, которые дает инвестиционная стратегия, предполагающая совершение сделок с акциями лишь несколько раз в месяц. При этом следует отметить, что более активная инвестиционная стратегия может дать результаты лучше, но потребует большего внимания к рынку акций и более длительного периода обучения.

Виды акций для инвестирования

Акции, как и облигации, принято делить на несколько видов или «эшелонов». Акции «первого эшелона» или «голубые фишки» наиболее популярны среди инвесторов.

Это акции самых крупных и относительно самых надежных российских компаний, таких как ОАО «Газпром», НК «Роснефть», Сбербанк и ряд других.

Инвестиции в акции «первого эшелона» в среднем дают доходность порядка 25% годовых.

Однако, как вы понимаете, эта доходность может очень сильно колебаться из года в год. В хороший год «голубые фишки» могут принести инвестору доход в размере до 120% годовых, но зато в неудачные периоды времени цены этих акций могут падать на 50–70%, как это было, например, в 2008 году.

Внимание! Необходимо учитывать, что для того чтобы компенсировать инвестиционные потери в размере 50%, необходим рост стоимости инвестиционного портфеля на 100%.

Принимая во внимание размер возможных инвестиционных потерь, следует постоянно внимательно следить за ситуацией на фондовом рынке и вовремя продавать падающие акции, чтобы не допустить появления существенных убытков.

Акции первого эшелона — «Голубые фишки» можно продать абсолютно в любой момент времени, и даже в самые тяжелые для фондового рынка моменты вполне возможно превратить эти акции в деньги с потерями, не превышающими 30% инвестиционных вложений.

Конечно, рост курсовой стоимости акций далеко не стабилен. Из рис.1 хорошо видно, что акции могут очень сильно падать во время экономических кризисов (особенно заметны спады фондового рынка в 1998 и 2008 годах). Но также видно и то, что в целом рынок акций имеет тенденцию к росту котировок.

Рис.1. Индексы РТС и ММВБ с 1995 по 2011 гг. (логарифмическая шкала)

Инвестиции в акции «второго эшелона» связаны с большим инвестиционным риском, нежели операции с «голубыми фишками», но могут принести прибыль в среднем порядка 50% годовых, а при удачном стечении обстоятельств доходность может достигать и 400% за год.

Правда, в случае кризиса на фондовом рынке акции «второго эшелона» быстро теряют ликвидность и сильнее падают в цене, нежели акции «первого эшелона». Вполне вероятны инвестиционные потери вплоть до 90% инвестиционных вложений.

Акции «третьего эшелона» пользуются среди инвесторов еще меньшей популярностью. Инвестиции в эти акции сопряжены с огромным инвестиционным риском, но в среднем приносят доход порядка 100% годовых.

Разброс возможных результатов в этом сегменте фондового рынка намного больше, чем в случае с акциями «второго эшелона».

Если все складывается удачно для инвестора, то прибыли от инвестиций в такие акции могут достигать 1000–1500% годовых. Однако нужно быть готовым списать в убытки всю сумму, инвестированную в такие акции, если инвестиционная операция окажется неудачной.

Начинающим инвесторам лучше ограничиться акциями первого эшелона.

Ликвидность акций

При выборе акций для инвестиций, особенно для краткосрочных торговых операций с акциями, необходимо обращать внимание на ликвидность акций — возможность их быстро продать на фондовой бирже.

Наиболее ликвидными акциями можно считать акции «первого эшелона», или «голубые фишки». Но как найти ликвидные акции среди огромного числа акций на фондовых биржах?

С «голубыми фишками» заключается львиная доля инвестиционных сделок в ходе торгов на фондовых биржах ММВБ и РТС.

Поэтому достаточно просто посмотреть биржевой оборот по торговле различными акциями, чтобы сделать правильный вывод для инвестиций.

Но на самом деле проблема решается еще проще. В секции РТС Стандарт на Фондовой бирже РТС к торгам допущены только «голубые фишки».

Найти этот список можно на сайте биржи: www.rts.ru.

На этом на сегодня все. В следующий раз мы продолжим знакомиться с вопросом, как начинающему инвестору инвестировать деньги в акции. В частности, вы узнаете:

- можно ли начинающему инвестору торговать акциями на заемные деньги,

- может ли начинающий инвестор заработать на падении ценных бумаг,

- может ли начинающий инвестор застраховаться от падения цены акций,

- может ли начинающий инвестор заработать на разнице цен на разных фондовых биржах,

- можно ли научить робота зарабатывать на фондовой бирже,

- что нужно знать начинающему инвестору об IPO и

- что нужно знать начинающему инвестору об уплате налогов с прибыли, заработанной на акциях.

PS. Если материал «Начинающему инвестору: Как научиться зарабатывать на торговле акциями?» оказался Вам полезным нажмите на кнопку «Мне нравится» в начале статьи и оставьте свой комментарий в конце статьи. Поделитесь с друзьями в социальных сетях. Они будут Вам благодарны.

Колесов Г.Б.,

независимый пенсионный консультант,

эксперт по пенсионному и финансовому планированию

www.ypensioner.ru

Что еще читать по пенсионному и финансовому планированию жизни:

Что делать, если сняли деньги с Вашей банковской карты

Как накопить на пенсию: Деньги станут мусором!?

Куда пенсионеру вложить свои деньги для ЖИЗНИ на пенсии и как их не потерять?

Тайные манипуляции на рынке Форекс (FOREX)

Начинающему инвестору: Инвестиционный портфель для пенсионных накоплений

Начинающему инвестору: Куда вложить деньги, чтобы была гарантия их не потерять?

Начинающему инвестору: Балансировка инвестиционного портфеля

Начинающему инвестору: Приемлемый уровень риска потери вложенных в инвестиции денег

Начинающему инвестору: Несколько практических советов по торговле акциями

Начинающему инвестору: Как научиться зарабатывать на торговле акциями?

Начинающему инвестору: Как инвестировать деньги в акции?

Начинающему инвестору: От чего зависит стоимость акций?

Начинающему инвестору: Акции как финансовый инструмент для инвестиций

Инвестиции в недвижимость

Начинающему инвестору — Инвестиции в золото

Инвестиции в биржевые товары (commodities)

Начинающий инвестор vs Биржевой спекулянт (активный трейдер)

Начинающему инвестору: финансовые инструменты с нефиксированным доходом?

Начинающему инвестору – вложение денег в ПИФы? ч.3

Начинающему инвестору – вложение денег в ПИФы? ч.2

Начинающему инвестору – вложение денег в ПИФы?

Финансовые инструменты с фиксированным доходом (fixed incomes): облигации

Финансовые инструменты с фиксированным доходом (fixed incomes): банковский вклад (депозит)

Зачем начинающему инвестору страховые компании?

Начинающему инвестору: Как вложить деньги в фондовый индекс

Начинающему инвестору: Экономические индексы

Жизнь на пенсии: ПФР или НПФ?

Инфраструктура финансового рынка: Страховые компании, негосударственные пенсионные фонды, регуляторы рынка

Инфраструктура финансового рынка: Инвестиционные управляющие компании и депозитарий ценных бумаг

Инфраструктура финансового рынка: Биржи и брокерские компании

Инфраструктура финансового рынка: Банки и банковские депозиты для частного инвестора

Инвестиции: Доверительное управление

Производные финансовые инструменты: опционные контракты (опционы) ч.2

Производные финансовые инструменты: опционные контракты (опционы) ч.1

Производные финансовые инструменты: фьючерсные контракты (фьючерсы) ч.2

Производные финансовые инструменты: фьючерсные контракты (фьючерсы) ч.1

Производные финансовые инструменты: Форвардные контракты (форварды)

Вложение денег: Как оценить доходность инвестиций ч.3

Вложение денег: Как оценить доходность инвестиций ч.2

Вложение денег: Как оценить доходность инвестиций ч.1

Кто такие Форекс дилеры (forex dealers) и в чем их опасность для инвестора?

Осторожно: Форекс (Forex)!

Как снизить риск инвестиций?

Финансовые спекуляции или инвестиции?

Как правильно управлять вашими финансовыми активами и пассивами?

Основные финансовые понятия: Деньги, финансы, инфляция

Ваш личный финансовый план — путь от бедности к богатству

Что необходимо изменить в себе, чтобы вырваться из бедности и разбогатеть?

Управление деньгами: Финансовые цели

Инвестирование денег: Как разбогатеть или где взять деньги?

Куда вложить деньги для формирования пенсии?

Как освободиться от долгов? Вся правда о кредитах…

Почему мы становимся нищими и обрекаем на это своих детей?

Как инвестировать деньги: Основные мифы об инвестировании денег

Почему вкладывать деньги для пенсионных накоплений стоит за границей?

Финансовое планирование: инвестиции в недвижимость

Инвестиционное планирование: Основная ошибка начинающего инвестора

Портфельные инвестиции для начинающих инвесторов

Рекомендации по инвестированию для начинающих: инвестиции в золото?

Пенсионная и финансовая грамотность: А Зачем Мне Это Нужно?

Накопительное страхование жизни в финансовом планировании?

Драгметаллы: инвестиции или сбережения?

Как правильно выбирать банковский депозит (вклад) при инвестировании

Выбор банка для портфельных (пассивных) инвестиций

Почему индексный ПИФ – основной финансовый инструмент инвестиционного портфеля пассивного инвестора?

Выбор ПИФов для портфельных (пассивных) инвестиций

Инвестиции в ПИФы и портфельные инвестиции?

Рейтинги надежности в инвестиционном планировании

Как не потерять свои деньги в инвестициях?

Диверсификация и корреляция активов в портфельных инвестициях

Срок инвестирования как способ управления рыночным риском при инвестиционном планировании

Как оценивать и управлять рисками при инвестиционном планировании

Фондовые индексы в инвестиционном планировании

Как переиграть инфляцию при инвестиционном планировании?

Как учитывать Доходность и Инфляцию при инвестиционном планировании?

Основы инвестиционного планирования

Финансовое планирование жизни: А оно мне надо?

Будущему и настоящему пенсионеру – накопление пенсии в ПИФах

Будущему и настоящему пенсионеру — Все о банковских депозитах

Пенсионеру о личных финансах — Вся правда о кредитах

Пенсионная реформа 2014 — 2015

Все о Социальных картах

Как использовать материнский капитал

Как выбрать НПФ для формирования накопительной пенсии

Как заработать в интернете

Вся правда о кредитах

Накопительное страхование жизни и здоровья

- < Назад

- Вперёд >

www.ypensioner.ru

Как работать с акциями?

Тысячи и тысячи компаний размещают свои акции на фондовых рынках. Как трейдеру определиться с критериями для выбора акций? Какие акции для торговли лучше? Как провести анализ этих акций и подтвердить, или опровергнуть правильность сделанного выбора? Об этом поговорим в данной статье.

Выбор правильной акции

В первую очередь необходимо выбрать правильную акцию. Если вы только начинаете свой путь в качестве трейдера и приняли решение попробовать себя в торговле акциями, то наилучшим вариантом станет выбор акций таких компаний, которые широко известны и завоевали доверие на рынке. Не стоит сразу кидаться в омут с головой и начинать работу с рисковыми компаниями. Акции широко известных компаний имеют высокую ликвидность, то есть вы всегда можете получить за них сумму денег, которую пожелаете. Также по ним проще добыть информацию. Другой способ – выбор акций компаний, которые вам близко знакомы. Например, если вы являетесь потребителем конкретной фирмы, то вам будет значительно проще понять их бизнес-модель, нежели если торговать на акциях компании, о которой вообще не располагаете никакой информацией. Неплохим вариантом станет наблюдение в течение некоторого временного периода за ценой выбранной акции. Лучше собрать информацию, прежде чем выводить свои деньги на рынок. Для этого можно воспользоваться демо-счетом.Фундаментальный анализ

Вторым шагом должно стать проведение фундаментального анализа рынка. Цена на акции зависит от трех факторов: в целом, от текущего состояния рынка, от состояния той отрасли, к которой принадлежит компания и от ее финансового состояния. Текущее состояние фондового рынка можно оценить путем анализа политических и экономических факторов таких как: цены на энергоносители, объем ВВП, уровень инфляции, политический строй и др. Фундаментальный анализ позволит выявить благоприятна ли в данный момент ситуация на рынке для того чтобы инвестировать. Анализ отрасли проводится путем изучения таких индексов как Индекс Доу Джонса, индексов Насдак и других. В рамках фундаментального анализа особенно важно уделить внимание последнему из факторов – финансовому состоянию фирмы. Для этого необходимо углубленно изучить информацию о текущих делах компании, а также ее перспективах на будущее. Также следует проанализировать публикуемые материалы выбранной компании, например, баланс и отчеты о прибылях и убытках. Результатом анализа должно стать формирование инвестиционного портфеля.Технический анализ

Далее инвестиционный портфель необходимо подвергнуть техническому анализу, который основан на изучении динамики цены на акции и объема торгов. Применение технического и фундаментального анализа одновременно, позволит получить более полное представление о текущей ситуации на рынке и точнее спрогнозировать поведение цены на акции. В рамках технического анализа акций осуществляется построение графиков, анализ различных индикаторов. Например, таких индикаторов как скользящие средние, индикатор MACD, индикаторы-конверты, стохастики, индексы спекулятивной активности и многих других. Здесь главное не увлекаться и не строить свою теорию о том, в какую сторону будет двигаться цена, используя несколько десятков индексов. Достаточно выбрать совсем немного и работать по ним. Таким образом, технический анализ фондового рынка нужен для того, чтобы уметь спрогнозировать возможное направление, в котором будет осуществлять свое движение цена на акции.Временной период для торговли

Определитесь с временным периодом, в рамках которого будете осуществлять торговлю акциями. Чем он будет дольше, тем более придирчивым и взвешенным должен быть проводимый анализ. Временной период должен выбираться исходя из того, как много свободного времени вы можете уделять торговле на фондовом рынке. Если вы располагаете достаточным количеством времени, то стоит остановить свой выбор на коротких таймфреймах. И, наоборот, если вы очень занятой человек и имеете не более одного часа в день или в неделю свободного времени, то лучше использовать долгосрочную торговлю. Вступление в ряды трейдеров, которые осуществляют свою деятельность на фондовом рынке, вынуждает вас управлять своим инвестиционным портфелем. Так, если вы приняли решение торговать внутри одного дня, то не пропускайте свой выход в рамках этого дня. Если вы на фондовом рынке используете долгосрочную торговлю, то обязательно осуществляйте контроль своей позиции каждую неделю или месяц. Ни в коем случае не стоит пропускать новости. Вы должны активно наблюдать за поведением других акций, которые принадлежат аналогичной отрасли. Естественно, оценить или предвидеть абсолютно все изменения цен на фондовом рынке при помощи предложенного алгоритма невозможно. Даже бывалому трейдеру это не по зубам. Все приходит с опытом.utmagazine.ru