О программе

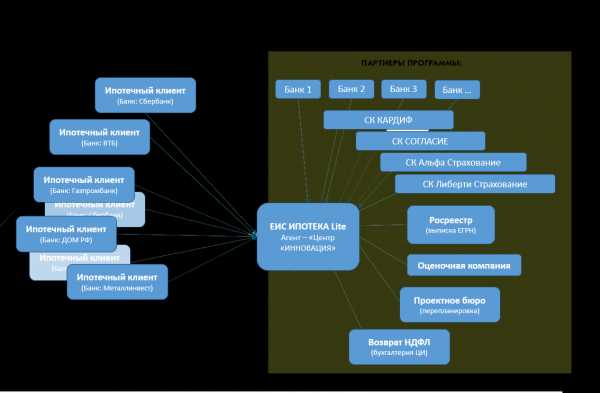

Единая информационная партнерская программа ИПОТЕКА Lite (сокращенно «Программа ИПОТЕКА Lite») создана в 2016 году при участии сразу нескольких сегментов бизнес-сообществ, в частности:

- девелоперов

- коммерческих банков

- консалтинговых агенств

- оценочных компаний

- страховых групп

- адвокатских бюро

Продуктом Программы стала интернет-площадка, публикующая в открытом доступе стоимости услуг, сертификаты на скидку при обращении ипотечных клиентов к исполнителям — участникам Программы.

Зачем физическим лицам участие в Программе?

С момента заключения ипотечного договора, и до момента возврата банку полной стоимости кредита, ипотечный клиент успевает обратиться к целому ряду коммерческих и государственных структур за оказанием услуг, обязательных по условиям ипотечного договора. К таким услугам относятся: страхование разного рода (жизни и здоровья, а с момента оформления квартиры в собственности — имущества), независимая оценка недвижимости для оформления закладной банка, оформление квартиры в собственность, получение технического паспорта на квартиру, получение выписки ЕГРН, согласование перепланировки, рефинансирование и другие услуги. В 85% случаев набор и порядок оказания услуг стандартный, а перечень компаний для оказания этих услуг регламентируется самими банками, либо законодательством. При этом, ценообразованием на оказываемые услуги занимаются сами коммерческие структуры. Выходит, что если провести детальный анализ стоимостей оказываемых услуг с учетом объема ипотечных клиентов, то можно получить

Мало того, при построении модели создатели Программы позаботились и еще об одном немаловажном аспекте услуг, а именно об удобстве для клиента. Потому что низкая стоимость услуги при очевидном минусе в сервисе — это тоже плохо.

Вывод:

Причиной создания данного проекта стало объединение интересов коммерческих структур с выгодой для себя и очевидной выгодой для физических лиц — потребителей данного продукта. То есть, в конечном счете, выигрывают все участники Программы — как физические лица (ипотечные клиенты банков), так и юридические (партнеры Программы).

Для кого полезна данная Программа?

Для ипотечных клиентов на абсолютно любой стадии кредитования.

Информация для риэлторов, агентств недвижимости, оценочных компаний:

Работаете с ипотечными клиентами? Подключите партнерский доступ ИПОТЕКА Lite!

Скачать презентацию в формате Power Point

ipoteka-lite.ru

Ипотека

Приветствую! Дорогие читатели, мы искренне рады видеть вас на страницах проекта ИПОТЕКАВЕД.RU.

Для вашего удобства вся информация на сайте разбита на разделы:

Банки – условия и особенности, а также секретные «фишки» для гарантированного получения положительного решения от профессионалов ипотечного бизнеса. Мы расскажем как оформить ипотеку в Сбербанке, ВТБ 24, Россельхозбанке, Газпромбанке, и ТОП 50 ипотечных банков страны.

Все об ипотеке – вы узнаете что такое ипотека, как работает ипотека в России и за рубежом, ответы на вопросы по ипотеке, разберем закон об ипотеке и другие законодательные акты, а также какие нужны документы для ипотеки, все про ипотечное страхование и актуальные условия ипотеки в банках России.

Программы – детально разобраны ипотечные программы банков, а именно ипотека на вторичное жилье и новостройку, ипотека на дом и земельный участок, ипотека на комнату и долю в квартире. Специальные ипотечные программы: военная ипотека, ипотека молодая семья, ипотека с материнским капиталом, социальная ипотека. Дополнительно представлен раздел с нестандартной ипотекой: ипотека без первоначального взноса, ипотека с плохой кредитной историей и т.д., а также варианты альтернативы ипотеки.

Погасить – вся информация о том, как происходит погашение ипотечного кредита и как правильно сделать досрочное погашение ипотеки в том числе досрочное погашение ипотеки материнским капиталом. Советы по возвращению налогового вычета при покупке квартиры и как сделать возврат процентов по ипотеке. о том, что делать в случае невозврата ипотеки и банкротства физического лица, а также о том, как правильно произвести реструктуризацию и рефинансирование ипотеки.

Также вам доступны вспомогательные сервисы для умного выбора ипотеки:

Ипотечный калькулятор – выберите нужный тип недвижимости, срок ипотеки и сумму кредита и затем наш калькулятор сделает вам расчет ежемесячного платежа. Наш ипотечный калькулятор позволяет рассчитать ипотеку самостоятельно. Он показывает аннуитетный и дифференцированный платеж, переплату по кредиту и какой доход нужно иметь для ипотеки. Ипотечный калькулятор с досрочным гашением, а это значит, что вы можете рассчитать модель гашения ипотеки, в том числе и сделать расчет с учетом погашения ипотеки материнским капиталом.

Ипотечный словарь — полный словарь ипотечных терминов с помощью которого вы будете разговаривать на одном языке с ипотечным специалистом.

Подбор ипотеки — в рамках вашей конкретной ситуации наш сервис подскажет вам наиболее подходящий вариант ипотеки и банк.

Онлайн заявка на ипотечный кредит — сервис быстрой подачи заявки на ипотеку онлайн. Доступны основные ипотечные банки России с преференциями для читателей нашего проекта.

Бесплатная консультация по ипотеке – в специальном разделе нашего проекта вы можете задать вопрос по ипотеке нашему эксперту и получить ответ на наболевший вопрос.

Наша миссия – поддержать вас на всех этапах приобретения недвижимости в ипотеку за счет актуальной, достоверной и полной информации от экспертов рынка.

ИПОТЕКАВЕД.RU – простым языком об ипотеке!

Подписывайтесь на обновления проекта и пополняйте ряды наших постоянных читателей.

На все вопросы готовы ответить в максимально короткие сроки в нашей Службе Поддержки.

С уважением, команда ИПОТЕКАВЕД.RU

ipotekaved.ru

Мифы и правда об ипотеке: зло или счастье

Сравнение бесконечного числа разнообразных кредитных программ банков заставляет призадуматься каждого потенциального заемщика. К сожалению, не существует идеальных вариантов, которые радуют своими условиями и одновременно требованиями. Тем не менее, вся правда об ипотеке наверняка сильно испугает населения. Она считается идеальным вариантом приобретения собственного жилья в кратчайшие сроки, а ведь практика доказывает обратное.

Содержание страницы

Кому доступна ипотека?

Сначала нужно развеять мифы об ипотеке, рассказывающие об ее доступности. Дело в том, что после первого же обращения в банк человек понимает, что для получения положительного решения комиссии придется собрать серьезный пакет документов. При современных условиях работы некоторые справки становятся недоступными, ведь практически все люди получают большую часть заработной платы в виде премий, которые не представляются официальными данными. Мифы и заблуждения — вся правда об ипотекеНеобходимость сбора разнообразных документов — непреодолимое препятствие для многих потенциальных заемщиков. Действительно, они стараются отыскать подходящие гарантии платежеспособности, но постоянно появляются новые и новые условия, заставляющие искать неординарные способы решения вопроса. Хотя во многих случаях проще всего обратиться к кредитному брокеру.

Мифы и заблуждения — вся правда об ипотекеНеобходимость сбора разнообразных документов — непреодолимое препятствие для многих потенциальных заемщиков. Действительно, они стараются отыскать подходящие гарантии платежеспособности, но постоянно появляются новые и новые условия, заставляющие искать неординарные способы решения вопроса. Хотя во многих случаях проще всего обратиться к кредитному брокеру.

Социальная ипотека не так выгодна

Также мифы об ипотеке всегда подтверждают выгодность социальных займов. Да, они потребуют меньший пакет документов, но лишь из-за того, что в обязательном порядке проводится тщательная проверка в государственном учреждении. Соответственно, службе безопасности банка бессмысленно тратить время впустую, стараясь подтвердить выявленные факты.

Пусть человек решил воспользоваться новыми возможностями, но он тут же натолкнется на новое препятствие — существенные ограничения. К примеру, программа «Молодая семья» не позволяет заводить детей на протяжении всего срока выплаты займа. В ином случае придется в кратчайшие сроки погасить оставшуюся сумму. Как можно положительно относиться к такому предложению? Получается, если в 20 лет молодые супруги взяли кредит, то у них родится первый ребенок примерно к 40 годам? Какой смысл в собственном жилье, если полноценную семью завести не получается? Вот явный пример того, как жестко диктуют правила банки.

Проценты, переплата и многое другое

Обязательно человеку нужно обратить внимание на сухие цифры. Лишь в этом случае удается быстро понять, что ипотека зло. Все-таки существует масса примеров, когда приходится просто подписывать договор, предварительно не задумываясь об условиях. Да, семье хочется быстро въехать в новое жилье, но какие последствия последуют за этим?

После коротких подсчетов удается убедиться в том, как из-за длительного срока выплаты займа приходится отдавать двойную, а то и тройную стоимость квартиры. При этом не существует никаких дополнительных условий, способных поддержать человека, оградив его от чрезмерной переплаты. В результате этого приобретение комфортной жизни превращается в кабалу на несколько десятилетий.

Кроме того, опытные заемщики не забывают о дополнительных выплатах. Лучшим доказательством огромных затрат является обязательное страхование жизни и потери работы. Конечно, обойтись без таких требований нельзя, в ином случае родственникам перейдет все проблемы, однако компании отлично понимают безвыходность ситуации, поэтому диктуют собственные правила. Сразу после подписания договора переводится колоссальная сумма на счет страховщика, заставляющая заранее предусматривать неприятные расходы.

Еще одним фактором является обслуживание счета в банке, которое также осуществляется не бесплатно. В результате этого ежемесячные платежи увеличиваются на неопределенную сумму, которая часто превращается в неожиданность для заемщика. Опять же, никто не дает ему выбора, а значит, избавиться от выплат не удастся.

Мошенничество все еще реально

Удивительным подтверждением того, что ипотека зло, является мошенничество. Во все времена хитрости касались сделок с недвижимостью. Действительно, именно такое имущество является лакомым куском для людей, желающих получить наживу. Из-за этого обращение в банк часто становится первым шагом к серьезным проблемам. Мифы и правда об ипотекеВ современном мире даже услуги риэлторов полностью не исключают неприятности. Никто не гарантирует того, что через несколько лет не появится неожиданный наследник или один из собственников квартиры, который не заявил свои права. Пусть банки не позволяют заемщикам обращаться к предложениям на вторичном рынке недвижимости, но все-таки делают исключения. По этой причине сохраняются серьезные мошенничества, портящие жизнь семьям.

Мифы и правда об ипотекеВ современном мире даже услуги риэлторов полностью не исключают неприятности. Никто не гарантирует того, что через несколько лет не появится неожиданный наследник или один из собственников квартиры, который не заявил свои права. Пусть банки не позволяют заемщикам обращаться к предложениям на вторичном рынке недвижимости, но все-таки делают исключения. По этой причине сохраняются серьезные мошенничества, портящие жизнь семьям.

Прямое оформление ипотеки через строительную компанию — это тоже опасный шаг. Слишком часто долевое строительство превращается в бесконечный процесс, который лишь поначалу обещает лучшие условия по низкой цене. Проходят годы, а возведение дома замораживается. Интересно, что при банкротстве компании никто не вернет средства, а значит, подписание договора обязательно потребует возвращение всей суммы. Да, можно поучаствовать в длительном судебном разбирательстве, но все равно выплаты должны оставаться регулярными, чтобы служба безопасности не востребовала полного погашения кредита.

Опасность потерять жилье сохраняется

Последним пунктом подтверждения стоит назвать опасность потери квартиры. Казалось бы, деньги выплачены, и все довольны, но недвижимость сохраняет статус залога. В результате этого каждая минимальная задержка выплаты заставляет столкнуться с постоянными звонками и смс-сообщениями. Причем это продолжается разное время, так как в любой момент после двух месяцев банк получает право выставить жилье на торги.

Если при оформлении обыкновенного кредита описывается имущество человека после судебного разбирательства, в случае ипотеки процесс протекает по иному пути. Принимается решение об изъятии кредитных средств и данное решение представляется заемщику. После чего в кратчайшие сроки объект попадает на аукцион. Да, всегда есть несколько способов избежать таких последствий, но семьи обычно не успевают воспользоваться любым из них.

Ипотечное кредитование в последние годы получило широкое распространение. Население часто считает такой вариант единственным способом получения комфортного жилья, но при этом сильно ошибается. Существует масса минусов, которые постепенно заставляют отказаться от собственного выбора. Вследствие этого сначала следует взвесить все «за» и «против», а то в будущем придется столкнуться с настоящими проблемами, а не мелкими неприятностями.

Оценка статьи:

Загрузка…moezhile.ru

Портал «Все об ипотеке» — ипотека жилья в России

Ипотека в России начинает свой отсчет 16 июля 1998 г. с принятия Федерального закона № 102-ФЗ «Об ипотеке (залоге недвижимости)». До определенного момента развитие ипотечного кредитования сдерживалось высокими темпами инфляции, нестабильностью рубля и низким уровнем доходов населения. Наиболее благоприятным периодом ипотечных операций можно считать 2005 — 2007 гг., когда объемы предоставляемых кредитов увеличивались высокими темпами, а число банков — участников ипотечного рынка постоянно росло. Потенциал же российского ипотечного рынка жилья в настоящее время оценивается как высокий в силу неудовлетворенности населения жилищными условиями.

При этом доступность ипотеки жилья все еще низка. В этих условиях усиливается значение государственной социальной поддержки граждан при ипотечном кредитовании приобретения жилого помещения за счет средств федерального или регионального бюджетов.

Господдержка отдельных категорий граждан, не располагающих достаточными доходами для улучшения жилищных условий при покупке жилья в ипотеку, осуществляется в следующих формах:

- Социальные выплаты в счет первоначального взноса по ипотечному кредиту на часть стоимости приобретаемого жилья.

Предоставляется отдельным категориям граждан — участникам федеральных и региональных программ по обеспечению жильем, включая молодые семьи, молодых ученых, молодых учителей, молодых специалистов, многодетные семьи и некоторые другие категории граждан.

- Льготная ставка по ипотечному кредиту.

Предоставляется под 6 % годовых на приобретение жилья на первичном рынке для российских семей, в которых после 1 января 2018 года родится второй ребенок и (или) последующие дети (для жителей Дальневосточного федерального округа с 1 января 2019 года как на первичном, так и на вторичном рынке жилья, по ставке 5 % годовых).

- Дотирование процентной ставки по ипотечному кредиту путем предоставления компенсации на возмещение части расходов по оплате процентов по ипотечному кредиту.

Предоставляется отдельным категориям граждан — участникам региональных программ по улучшению жилищных условий, включая молодых учителей, молодых специалистов, молодых врачей и медработников, многодетные семьи и некоторые другие категории граждан.

Термин «социальная ипотека» прочно входит в нашу жизнь. Портал “Все об ипотеке” представляет вашему вниманию наиболее популярные программы социальной ипотеки:

Руководством страны запущены важнейшие для страны инициативы по развитию и совершенствованию ипотечного кредитования.

Ипотека под 6% годовых для семей с детьми

Так, 28 ноября 2017 года на заседании Координационного совета по реализации Национальной стратегии действий в интересах детей президентом В. Путиным была анонсирована важнейшая инициатива и дано поручение Правительству по разработке новой государственной программы льготной ипотеки с 1 января 2018 года, предусматривающей предоставление ипотеки под 6% годовых для российских семей, в которых после 1 января 2018 года родится второй ребенок или последующие дети, на приобретение жилья на первичном рынке.

В соответствии с этим поручением Правительство Российской Федерации 30 декабря 2017 года Постановлением № 1711 утвердило программный документ, устанавливающий Правила и условия предоставления таких льготных ипотечных кредитов.

В целях более привлекательных условий субсидирования Постановлением Правительства РФ от 28 марта 2019 года №339 в Правила внесены изменения, которые увеличивают период субсидирования на весь срок действия кредита в размере 6% годовых, а также позволят людям, имеющим рефинансированные кредиты, ещё раз рефинансировать их.

Подробнее

Ипотека под 5% годовых для дальневосточных семей

Важное изменение внесено Постановлением Правительства РФ от 28 марта 2019 года №339 в Правила для жителей регионов Дальнего Востока, Теперь Правилами предусматривается возможность субсидирования ставок по ипотечным кредитам на приобретение жилых помещений и жилых помещений с земельным участком, расположенных в сельских поселениях Дальневосточного федерального округа, не только на первичном рынке готового жилья, но и на вторичном рынке, причем по ставке 5% годовых.

Подробнее

Ипотека с материнским капиталом

Ипотечный кредит с привлечением средств материнского капитала в качестве первоначального взноса стал для кредитных организаций одним из стандартных банковских продуктов.

Такую возможность устанавливает часть 6 статьи 10 Федерального закона от 29 декабря 2006 года № 256-ФЗ «О дополнительных мерах государственной поддержки семей, имеющих детей», предусматривающая направление средств материнского семейного капитала (МСК) на уплату первоначального взноса по кредиту (займу) и на погашение основного долга и уплату процентов по кредитам или займам на приобретение (строительство) жилого помещения, включая ипотечные кредиты.

Подробнее

Социальная ипотека в регионах

Меры социальной поддержки отдельных категорий граждан в сфере ипотечного жилищного кредитования предусматриваются не только на федеральном, но и на региональном уровне. Портал “Все об ипотеке” представляет региональные целевые программы по развитию системы ипотечного жилищного кредитования:

На региональном уровне доступность жилья значительно дифференцирована и зависит от динамики уровня доходов населения, а также от региональных и местных социально-экономических условий и особенностей. Здесь можно выделить региональный эксперимент Краснодарского края по созданию системы накопительных жилищных счетов граждан.

Накопительная ипотека

Накопительная ипотека в Краснодарском крае получила жизнь с принятием Закона Краснодарского края от 7.08.2002 г. N 511-КЗ, в соответствии со статьей 6-1 которого российским гражданам, постоянно проживающим и зарегистрированным по месту жительства на территории края, нуждающимся в улучшении жилищных условий, открывающим вклады (счета) в кредитных организациях с целью накопления денежных средств для улучшения жилищных условий, предоставляются социальные выплаты за счет средств краевого бюджета в порядке и на условиях, устанавливаемых главой администрации (губернатором) Краснодарского края.

Сегодня такой опыт принят на вооружение в Ростовской области и Ханты-Мансийском автономном округе.

Подробнее

Коллектив портала «Все об ипотеке» благодарит Вас за внимание к порталу и надеется, что здесь Вы найдете ответы на свои вопросы, связанные с ипотекой жилья.

vse-obipoteke.ru