кому предлагают самый низкий процент? СИБДОМ

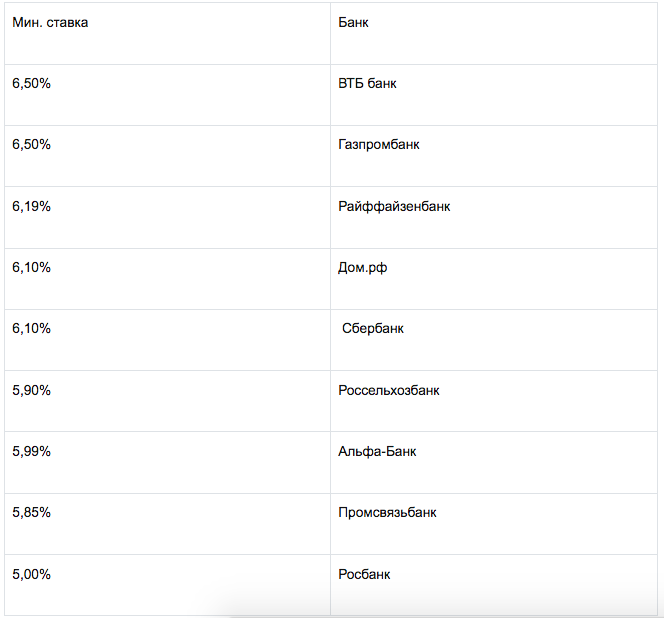

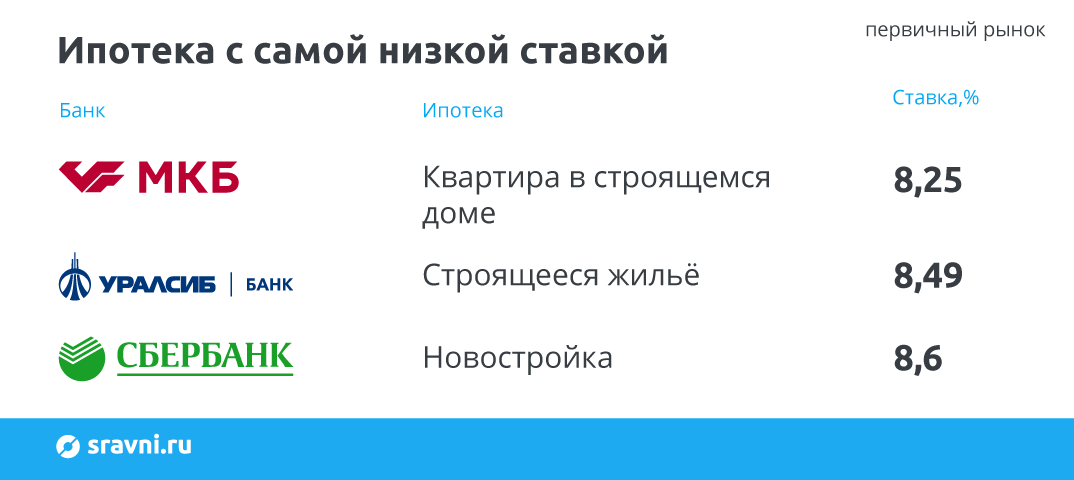

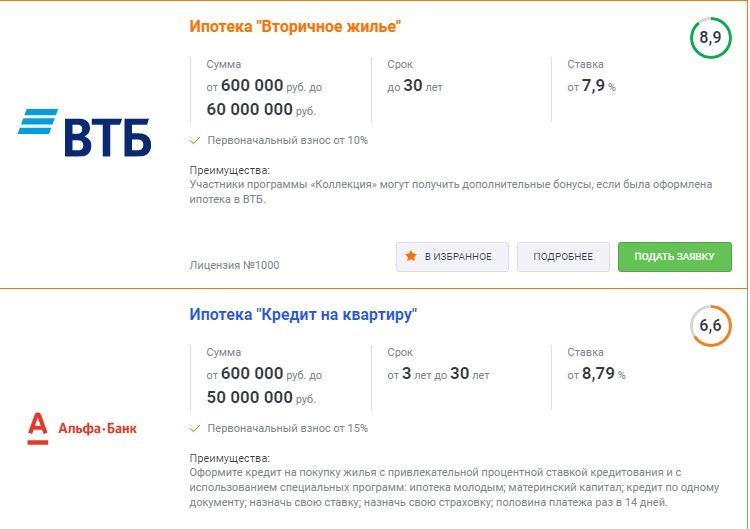

Процентные ставки по ипотеке в прошлом году достигли рекордно низких значений. В начале 2021 года на рынке новостроек продолжает действовать льготная ипотека со ставкой 6,5%. На вторичном рынке, где госипотеки нет, ставки, по которым кредитуют заемщиков, выше на 2-3%. Однако и здесь ряд покупателей может получить ипотеку на более выгодных условиях.

По словам эксперта рынка недвижимости, есть отдельные категории заемщиков, которых банки стремятся видеть в числе своих клиентов, поэтому предлагают им скидки от базовой ставки по ипотеке.

«Прежде всего это те, кто берет большую сумму в кредит, — объясняет руководитель службы ипотеки красноярской компании «АРЕВЕРА-Недвижимость» Жанна Малахова. — Кроме того, специальные условия и сниженная ставка действуют для зарплатных клиентов банков. Доходы таких клиентов банку известны, риск невозврата кредита в данном случае ниже, поэтому зарплатных клиентов кредитуют под более низкий процент».

Есть банки, готовые снижать ставку тем, кто при получении ипотеки предоставил первоначальный взнос в размере более 50% от стоимости квартиры. Клиенты, сумевшие накопить большую сумму для первого взноса по ипотеке, признаются более надежными. Считается, что даже при возникновении серьезных проблем, значительном снижении дохода такие клиенты не захотят потерять вложенные средства и сделают все, чтобы продолжать выплачивать ипотеку.

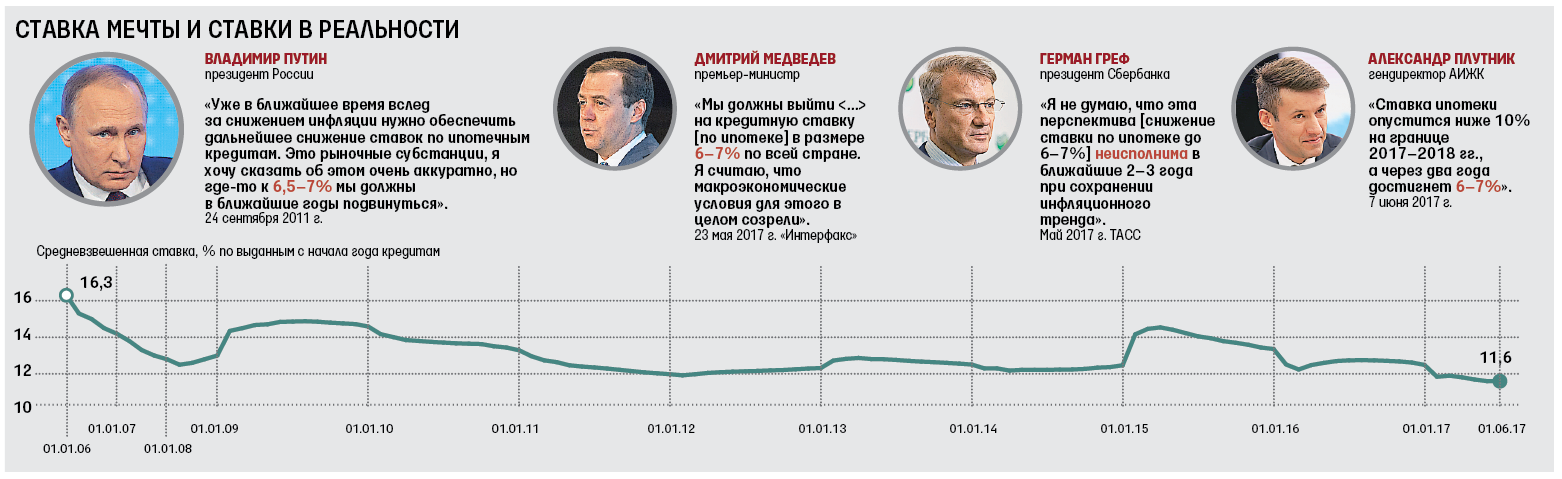

Что касается того, будут ли снижаться процентные ставки для всех заемщиков, то эксперт в ближайшее время не прогнозирует каких-то заметных изменений банковских программ.

«Снижения процентных ставок по ипотеке в ближайшее время ждать не стоит, — считает Жанна Малахова. — Банки не могут работать себе в убыток, устанавливая ставки по кредитам, они ориентируются на ключевую ставку Центробанка. А ее в конце года оставили на прежнем уровне».

Подробнее о льготных ипотечных программах можно прочитать здесь

Самая выгодная ипотека в 2020 году

Условия и требования к заемщикам, предложения от банков. Заявка на ипотеку онлайн.

Ипотека. Взять ипотеку в банке «Возрождение» в Москве и других городах РФ — онлайн заявка и расчет кредита

Заемщику, желающему направить средства материнского (семейного) капитала на погашение части ипотечного кредита, необходимо обратиться в Пенсионный фонд по месту выдачи сертификата на материнский (семейный) капитал для уточнения списка документов.

В соответствии с условиями кредитного договора:

Досрочное полное или частичное погашение кредита за счет средств материнского (семейного) капитала осуществляется не позднее даты, следующей за датой поступления средств материнского (семейного) капитала на корреспондентский счет банка-кредитора от Пенсионного фонда РФ.

Средства материнского (семейного) капитала направляются на погашение основного долга по кредиту, а также уплату процентов (за исключением комиссий, штрафов и пеней) единовременно и в полном объеме. В случае наличия неиспользованного остатка средств материнского (семейного) капитала после осуществления досрочного погашения кредита остаток излишне перечисленной суммы материнского (семейного) капитала в течение 5 (пяти) рабочих дней со дня поступления средств на корреспондентский счет банка-кредитора подлежит возврату на счет территориального органа Пенсионного фонда РФ, с которого осуществлялось перечисление денежных средств.

После осуществления заемщиком частичного досрочного возврата кредита пересчет ежемесячного аннуитентного платежа не производится, при этом срок кредитования соответственно сокращается.

При наличии письменного заявления заемщика (или его представителя) банк производит пересчет аннуитетного платежа, исходя из нового остатка ссудной задолженности. В этом случае заемщику направляется письменное уведомление о произведенном пересчете. При пересчете аннуитетного платежа заемщик (залогодатель) обязан(ы) по требованию банка обеспечить внесение изменений в содержание закладной.

За более подробными разъяснениями по вопросам обслуживания кредита необходимо обратиться в филиал банка, где оформлялся кредит.

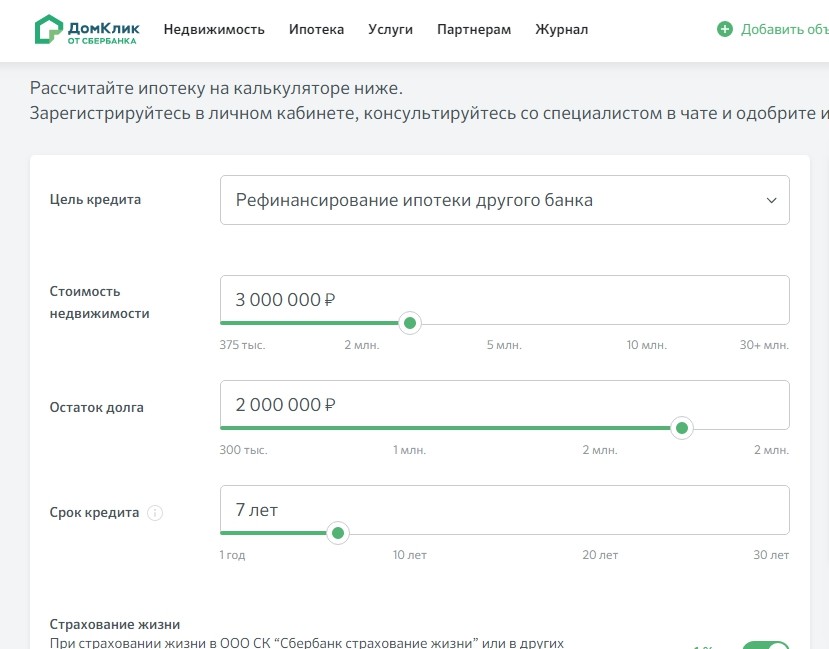

Минимальная сумма кредита | 500 тыс. |

Максимальная сумма кредита | — 12 млн ₽ – для объектов, расположенных в Москве, Московской области, Санкт-Петербурге и Ленинградской области — 6 млн ₽ – для объектов, расположенных в остальных субъектах РФ и не более остатка основного долга по рефинансируемому кредиту |

Срок кредита | от 3 до 25 лет |

Процентная ставка, годовых | от 3,99% |

Коэффициент кредит/залог | от 20% до 85% |

Погашение кредита | ежемесячно, равными платежами |

Надбавки к процентной ставке | +5% — при условии отсутствия комплексного страхования |

Комиссии | отсутствуют |

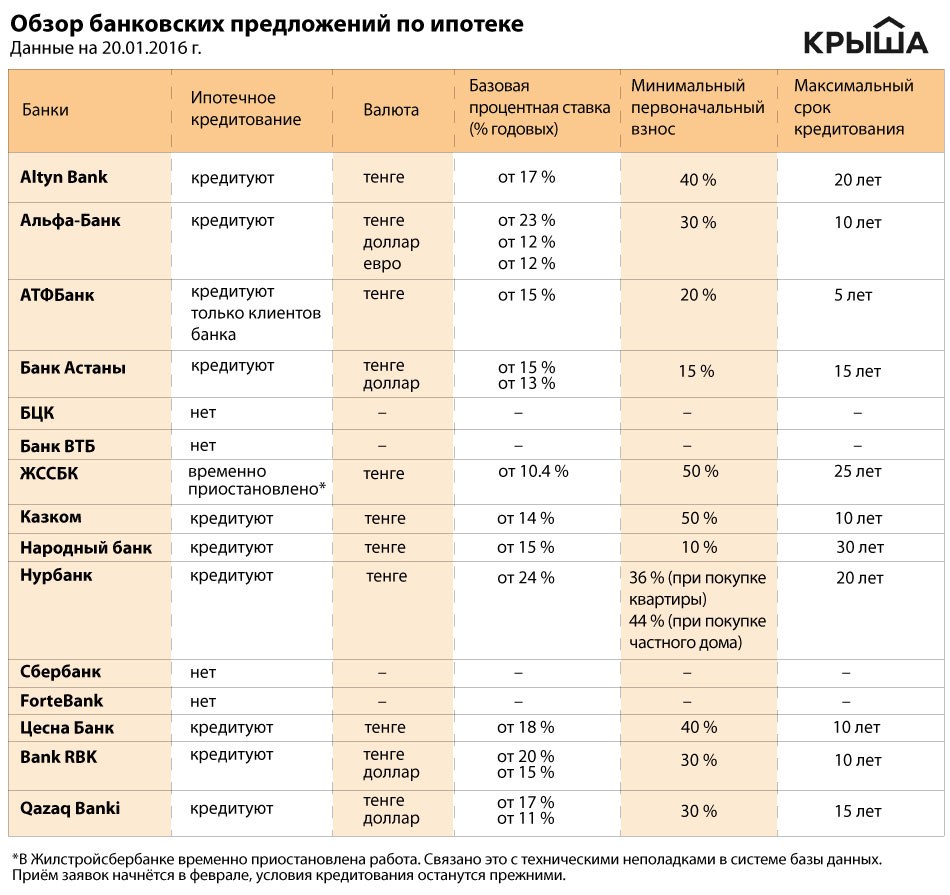

Ипотеку в Дании выдают под отрицательные проценты.

Как это возможно?

Как это возможно?- Николай Воронин

- Би-би-си

Автор фото, Getty Images

Датский Jyske Bank — третий по величине банк страны — предлагает ипотечные кредиты по ставке минус 0,5% годовых, то есть фактически будет приплачивать заемщикам, решившим купить новое жилье.

Это первый случай в мировой практике, когда ипотеку выдают под отрицательные проценты — то есть каждый месяц остаток по кредиту будет уменьшаться на сумму, превышающую ежемесячный платеж. Таким образом, чтобы полностью вернуть кредит, нужно будет заплатить банку меньше, чем ты изначально брал взаймы.

Отрицательная ставка предлагается тем, кто берет ипотеку сроком до 10 лет, и зафиксирована в договоре — то есть на протяжении всего этого периода банк не имеет права менять условия кредита и увеличивать платежи.

Датское отделение банка Nordea пообещало в ближайшее время начать выдавать беспроцентную ипотеку (под 0% годовых) сроком на 20 лет, а 30-летние ипотечные договоры заключать по фиксированной ставке 0,5%.

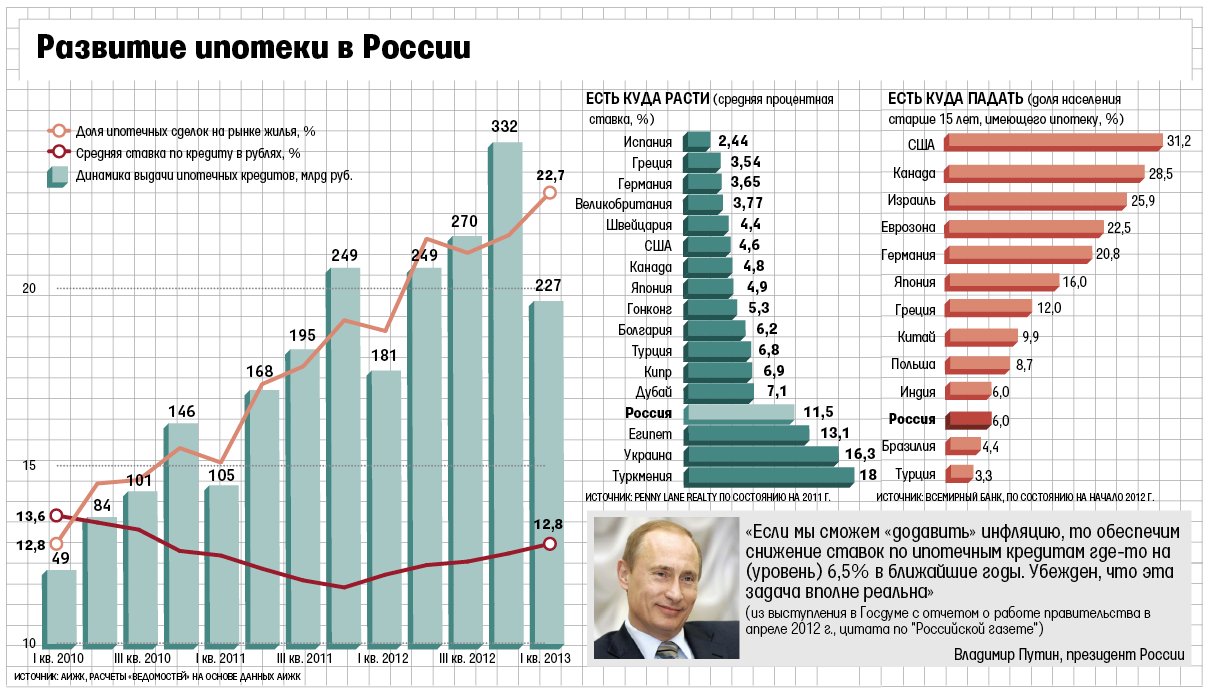

В России минимальная ставка по ипотечным кредитам на сегодняшний день составляет 7,6% годовых (впрочем, некоторым категориям заемщиков предлагаются льготные ставки от 5%).

«Бесплатный сыр»

Понимая, что для обывателя предложение вернуть банку меньше денег, чем он брал изначально, звучит весьма подозрительно, Jyske Bank разместил на своем сайте специальное заявление по этому поводу.

Оно начинается со слов «Да, вы всё правильно поняли» и буквально через пару абзацев переходит к главному вопросу: «Как такое возможно?»

На него глава ипотечного департамента отвечает дословно следующее: «Я и сам это не очень понимаю. Более того, я лично говорил, что такого быть не может. Однако мы провели тщательные расчеты, учли все риски — и оказалось, что отрицательная ставка очень даже возможна».

На самом деле, скорее всего клиенты Jyske Bank все же заплатят чуть больше, чем взяли взаймы, поскольку им придется дополнительно покрыть некоторые обязательные сборы, а также юридические расходы по оформлению сделки. Хотя формально ипотечная ставка будет отрицательной.

Хотя формально ипотечная ставка будет отрицательной.

Автор фото, Getty Images

Кроме того, нельзя исключать, что цены на жилье в Дании в ближайшие годы не просто не будут расти, а даже упадут. В таком случае, выплатив кредит, новоиспеченный владелец квартиры или дома ничего не заработает или даже потеряет часть денег.

Однако в целом предложение все равно звучит довольно заманчиво — особенно для тех, кто все равно собирался в ближайшее время обзавестись новым жильем или переоформить старый ипотечный кредит.

Так как это возможно?

Хотя выдача ипотечных кредитов под «в пользу заемщика» — новое слово в банковском деле, его никак нельзя назвать неожиданным. И вот почему.

Обычно банки принимают деньги в виде вкладов под оговоренный процент — то есть вкладчик (будь то человек или организация) рассчитывает приумножить свои капиталы и получить от банка больше, чем положил на счет.

Дальше банк выдает эти деньги в виде кредитов или вкладывает в ценные бумаги — под больший процент, чтобы обеспечить обещанный клиенту прирост и заодно покрыть собственные расходы.

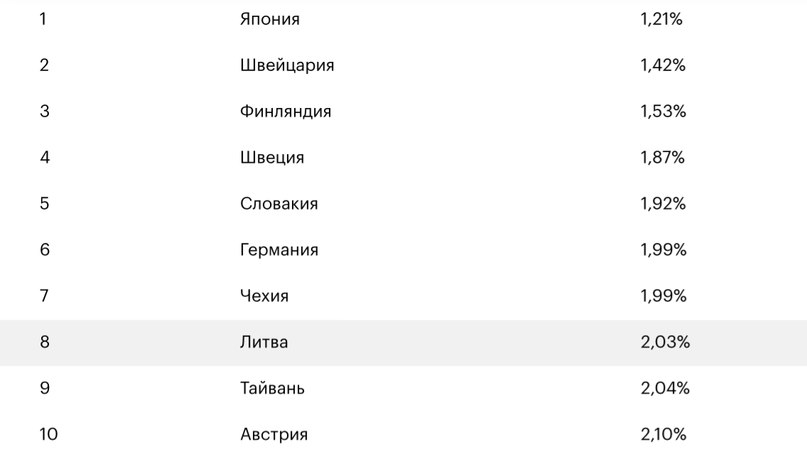

Однако в последние годы в некоторых странах — таких как Дания, Швеция или Швейцария — эта привычная система работает с обратным знаком. Инфляция там очень низкая (в Дании, например, она колеблется на уровне 0,2%), а экономика растет довольно медленно, поэтому стоимость кредитов упала настолько, что банки больше не могут обеспечить прирост вложенных денег.

Поэтому, чтобы покрыть свои расходы, банки вынуждены тратить деньги клиентов — а значит, вводить нулевые и даже отрицательные проценты по депозитам. Например, швейцарский банк UBS в начале августа объявил, что отныне будет взымать с крупных вкладчиков (на счету которых более 500 тысяч евро) по 0,6% в год. То есть их вклады будут ежемесячно не прирастать, а уменьшаться.

С одной стороны, конечно, держать деньги в банке в таких условиях невыгодно. С другой — снимать их со счетов, чтобы инвестировать куда-то на более выгодных условиях, тоже довольно накладно, да еще и чревато повышением рисков. Поэтому большинство вкладчиков все же выбирают синицу в руках — пусть и немного худеющую с каждым годом.

Поэтому большинство вкладчиков все же выбирают синицу в руках — пусть и немного худеющую с каждым годом.

Автор фото, PA Media

В коммерческих банках Дании до отрицательных ставок пока не дошло, но в том же Jyske Bank вклады уже давно принимают под 0% годовых — и думают последовать примеру швейцарцев и увести ставку в минус (просто никто не хочет делать это раньше конкурентов).

С этой точки зрения отрицательные ставки по кредитам, в том числе и ипотечным, выглядят совершенно логично.

Jyske Bank может разместить свободные деньги на депозите под минус 0,65% годовых (под такой процент принимает деньги датский центробанк), и ему выгоднее отдать их в ипотеку под минус 0,5% — потери будут меньше.

К тому же, банк привлекает депозиты по отрицательным ставкам ниже 0,5%. И тут прибыль, если разместить эти деньги пусть и с отрицательной доходностью, но с положительной разницей.

А что в России?

Россиянам на столь дешевые кредиты рассчитывать не приходится.

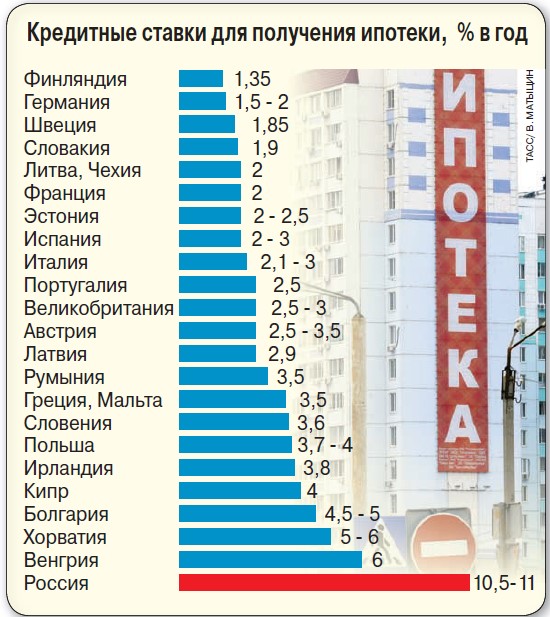

Не далее как пару недель назад по соцсетям широко разошелся видеоролик, где мужчина снимает рекламные плакаты чешского Сбербанка, предлагающие потребительские кредиты под 3,9%, а ипотечные — под 0,8%. Хотя сайт банка рекламирует ипотеку «от 2,89% годовых».

Автор фото, AFP

Так или иначе, в российских банках ипотечные ставки выше в несколько раз. На вопрос, почему так происходит, ответил на прошлой неделе первый зампред Сбербанка России Лев Хасис.

«Короткий ответ — чешский банк это юридическое лицо, находящееся в другой стране, со всей ее макроэкономикой: включая инфляцию, ставки рефинансирования банка Чехии и другое, — объясняет Хасис. — Чешских заемщиков финансируют в основном чешские вкладчики, низкие ставки по кредитам в Чехии возможны благодаря низким ставкам по депозитам/вкладам в Европе и в первую очередь в той же Чехии».

На сегодняшний день центробанк Дании ссужает деньги кредитным организациям под 0,05%, Европейский центробанк — под 0%, Банк Англии — под 0,75% годовых, центробанк Чехии — под 1,75%.

Аналогичная ставка российского Центробанка составляет 7,25%.

«Конечно, всем хочется чтобы ставки по привлекаемым депозитам были российскими, а ставки по кредитам — чешскими, но это по понятным причинам невозможно», — заключает Хасис.

Ипотечный кредит в странах мира – Tranio.Ru

1 825 просмотров ·

| Доступна ли ипотека иностранцам | Ставка, % годовых | лет | Минимальная сумма кредита | Макс. Сумма кредита, % от стоимости недвижимости | |

|---|---|---|---|---|---|

| Австрия | Да | 2,0 – 3,5 | До 25 | — | 60 |

| Бельгия | Да | 2,5 – 3,5 | До 30 | — | 80 |

| Болгария | Да | 8,5 – 9,5 | 5–20 | 3–5 тыс. EUR EUR | 60–70 |

| Великобритания | Да | 4,0 – 5,0 | 2–5 | 500 тыс. GBP | 50 |

| Венгрия | Да | 5,5 – 7,0 | До 30 | 1 млн HUF | 50 (75 для граждан ЕС) |

| Вьетнам | Нет | — | — | — | — |

| Германия | Да | 1,5 – 2,0 | 5–30 | 50–100 тыс. EUR | 60 |

| Греция | Да | 3,5 – 7,2 | 6–30 | 20 тыс. EUR | 90 |

| Египет | Нет | — | — | — | — |

| Израиль | Да | 3,0 – 3,5 | До 30 | — | 50 |

| Испания | Да | От 2,5 | До 30 | 50–100 тыс. EUR | 70 |

| Италия | Да | 3,5 | 5–20 | 40–50 тыс. EUR | 80–85 |

| Кипр | Да | 4,7 – 5,0 | 10–40 | 75 тыс. EUR EUR | 50–60 |

| Латвия | Да | 4,8 – 6,0 | 2–20 | 50 тыс. EUR | 65–70 |

| Монако | Да | 2,3 – 3,2 | 3–20 | 1 тыс. EUR | 50–100 |

| ОАЭ | Да, но с ограничениями* | От 5,0 | До 25 | 1 тыс. AED | 50–75 |

| Португалия | Да | 2,5 – 4,0 | До 35 | — | 50–60 |

| США | Да | 3,0 – 6,0 | 5–30 | 100 тыс. USD | 70 |

| Таиланд | Да, но с ограничениями** | 8,7 – 9,0 | 1–10 | 1 млн THB | 50 |

| Турция | Да | 6,0 – 9,0 | До 15 | — | 50–60 |

| Финляндия | Да | 1,0 – 2,0 | До 35 | — | 75 |

| Франция | Да | 1,0 – 2,3 | 5–25 | 75 тыс. EUR | 60 |

| Хорватия | Да, но с ограничениями*** | 4,5 – 5,7 | 3–30 | 5 тыс. EUR EUR | 35–50 |

| Черногория | Да, но с ограничениями*** | 4,0 – 5,0 | 1–20 | 10 тыс. EUR | 50 |

| Чехия | Да | 2,5 – 2,8 | До 20 | — | 60 |

| Швейцария | Да | 1,0 – 1,7 | От 10 | 500 тыс. CHF | 80 |

* Нерезиденты могут получить ипотеку только в некоторых банках.

** Банковская ипотека нерезидентам недоступна. Покупатели без ВНЖ и супругов – граждан Таиланда могут взять кредит в финансовой группе MBK.

*** Ипотеку могут получить только резиденты, работающие и получающие доход в стране.

Семейная ипотека — оформить ипотеку с господдержкой для семей с детьми по минимальной ставке 4,7% годовых в Газпромбанке

Как осуществляется погашение задолженности по ипотеке?

Погашение производится равными платежами ежемесячно. График платежей по вашему кредиту всегда можно посмотреть в мобильном приложении «Телекард»

График платежей по вашему кредиту всегда можно посмотреть в мобильном приложении «Телекард»

Можно ли выплатить ипотечный кредит до истечения его срока?

Вы можете частично или полностью погасить ипотеку в любое время. Для этого оформите заявление в мобильном приложении «Телекард» или любом удобном офисе Газпромбанка за один рабочий день до планируемой даты досрочного погашения.

Как получить выписку или справку по действующему ипотечному кредиту?

Для получения выписки или справки по кредиту обратитесь в любой удобный офис Газпромбанка.

Согласно условиям кредитного договора, ежегодно мне необходимо предоставить в банк подтверждение о продлении страхования. Как это сделать?

Вы можете воспользоваться одним из следующих способов:

- Отправить скан-образ страхового полиса и квитанции об оплате на электронный адрес [email protected]

- Обратиться в любое удобное отделение Банка с оригиналом страхового полиса и квитанции об оплате.

Какие действия мне нужно предпринять для оформления в собственность квартиры, приобретенной в ипотеку?

Порядок действий следующий:

- После подписания акта приема-передачи купленной квартиры закажите отчет об оценке квартиры www.gazprombank-ipoteka.ru

- Предоставьте в банк копии и оригиналы акта, отчет, ваш СНИЛС и паспорт

- Банк в течение 5 рабочих дней оформит для вас закладную

- Для оформления права собственности подайте в МФЦ документы по квартире, включая отчет об оценке и закладную (в 2-х экземплярах)

- После регистрации права собственности на квартиру, предъявите в банк выписку из ЕГРН, акт приема-передачи, дополнительное соглашение о возникшем праве собственности (при наличии) с печатью ФРС

- Застрахуйте квартиру в одной из аккредитованных банком компаний и предоставьте договор страхования и квитанцию об оплате в банк

Условия по ипотеке в разных странах мира

В России ипотеку воспринимают как бремя, которое придётся нести значительную часть жизни. Более половины россиян не готовы брать заём с действующей ставкой, каждый пятый согласился бы на покупку при 6% годовых, а десятая часть опрошенных — при 7–8%. Мы изучили средние ставки по ипотеке в других странах и выяснили, может ли житель России взять заём на жильё за рубежом.

Более половины россиян не готовы брать заём с действующей ставкой, каждый пятый согласился бы на покупку при 6% годовых, а десятая часть опрошенных — при 7–8%. Мы изучили средние ставки по ипотеке в других странах и выяснили, может ли житель России взять заём на жильё за рубежом.

Ставки по ипотеке за рубежом

Уже несколько лет Банк Японии держит краткосрочную процентную ставку без изменений на уровне -0,1%. В результате чего ставки по ипотеке самые низкие по сравнению с другими странами: десятилетний займ с фиксированной процентной ставкой может составлять 0,65%, а японский банк Sumitomo Mitsui Trust предлагает ставку в 0,53%.

В 2019 году ипотеку на 10 лет в стране можно взять со ставкой в 1%. Но первоначальный взнос должен достигать до 50% стоимости жилья, а ежемесячные платежи не могут превышать 35% заработка. Несмотря на столь низкий процент ипотечных платежей, только 46% немцев являются домовладельцами, что ниже среднего показателя в 69% по ЕС.

В июне 2019 года ставки по ипотечным кредитам во Франции достигли в среднем 1,23% по данным центрального банка страны. Банковская среда в стране чрезвычайно конкурентна, поэтому кредиторы пытаются привлечь клиентов выгодными предложениями.

- Великобритания 📌

В этом году средние ставки колеблются от 1,56% по ипотеке с фиксированной ставкой на 2 года до 2,65% по ипотеке с фиксированной ставкой на 10 лет.

В Великобритании, как и в других странах ЕС, существуют 2 вида займов: с плавающей процентной ставкой и с фиксированной на определённое количество лет, как правило, от двух до пяти, но могут достигать и десятилетнего срока.

Ипотеку выдают под 2,5-3,2% годовых. Особенно интересно то, что только в 2016 году срок её выплаты сократили до 105 лет. Столь растянутые во времени платежи позволяют ежемесячно расставатся с небольшими суммами, правда, наследники часто продают дома, чтобы погасить долг.

Средняя плавающая ставка по ипотеке в июне 2019 года составила 3,08%. Греческие банки опасаются выдавать займы из-за большого количества просроченных кредитов, поэтому процент вырос по сравнению с прошлым годом.

Греческие банки опасаются выдавать займы из-за большого количества просроченных кредитов, поэтому процент вырос по сравнению с прошлым годом.

В 2019 году в Америке средняя ставка по ипотеке составит 3,12% при пятнадцатилетнем займе и 3,6% при займе длительностью до 30 лет.

Средняя ставка на покупку недвижимости у четырёх крупнейших кредиторов страны составляет 4,94%.

Снижение процентов по ипотечным займам наряду с ослаблением правил кредитования и неожиданным переизбранием правоцентристского правительства вызвало оживление на рынке жилья в Австралии. Цены на недвижимость в Сиднее выросли за последние два месяца впервые после двухлетнего падения.

Одна из самых высоких ставок по ипотеке среди других стран — 30%, что обусловлено высокой инфляцией. Тем не менее, граждане, которые вносят небольшой процент своего дохода в государственный банк, могут претендовать на ставку в 9% от Национального жилищного фонда.

Почему ипотека от Сбербанка дешевле за границей

Летом 2019 года российский интернет взорвал ролик, в котором мужчина показал плакат чешского отделения Сбербанка с ипотечной ставкой 0,8%. Правда, на сайте содержится информация об ипотеке от 2,29%. Так или иначе, зарубежное отделение банка предлагает более выгодные условия для займа, нежели в России.

Правда, на сайте содержится информация об ипотеке от 2,29%. Так или иначе, зарубежное отделение банка предлагает более выгодные условия для займа, нежели в России.

Ничего удивительного в этом нет, по словам первого зампреда Сбербанка Льва Хасиса, низкий процент по ипотеке в стране зависит от ключевой ставки Центробанка (в Чехии – 2%, в России – 6,25% на 19.12.2019), уровня инфляции и низких ставок по вкладам.

Отрицательная ипотечная ставка – это возможно

Сложно поверить, но в некоторых странах заёмщики выплачивают банкам сумму меньшую, чем брали изначально.

Суть отрицательно ипотеки заключается в том, что с каждым месяцем остаток по кредиту уменьшается на сумму большую, чем ежемесячный платёж. Бывает и такое, что банк возвращает клиентам некоторую часть выплат. Подвох заключается в том, что банки не выплачивают своим клиентам проценты по вкладам, и даже могут вводить сервисные сборы за хранение средств.

Случаи отрицательной ипотеки возникали ранее по кредитам с нефиксированной ставкой, так как она зависит от ключевых банковских показателей, которые могут опускаться ниже нуля. В то же время при их росте поднимается и сумма ипотечного платежа. Но в августе 2019 года один из лидирующих датских банков Jyske Bank объявил о готовности выдавать ипотеку со ставкой -0,5% годовых на целых 10 лет.

В то же время при их росте поднимается и сумма ипотечного платежа. Но в августе 2019 года один из лидирующих датских банков Jyske Bank объявил о готовности выдавать ипотеку со ставкой -0,5% годовых на целых 10 лет.

Швейцарские покупатели тоже могут взять выгодный для себя заём. Национальный банк страны уже несколько лет сохраняет отрицательную процентную ставку, в этом году она составила -0.75%. Но швейцарские банки Zuger Kantonalbank и Grisons cantonal bank по нулевой и отрицательной ставке выдают лишь краткосрочные кредиты на большие суммы.

Можно ли взять ипотеку в другой стране

Раз в России ставка по ипотеке кажется такой высокой, возможно, стоит обратить внимание на европейские страны. Мы выбрали те, в которых нерезиденты могут приобрести жильё на приятных условиях.

Плавающая ипотечная ставка для нерезидента при займе от 6 до 25 лет может составить около 2%, фиксированная около 2,7%. Как правило, заём дают на 70-80% от стоимости жилья, но жителям стран, не входящих в Евросоюз, некоторые банки позволяют взять только до половины суммы. Регулярные платежи должны составлять не более 30% ежемесячного дохода. Заимодатель может попросить нерезидента открыть сберегательный счёт с депозитом на сумму от 24 ипотечных платежей.

Регулярные платежи должны составлять не более 30% ежемесячного дохода. Заимодатель может попросить нерезидента открыть сберегательный счёт с депозитом на сумму от 24 ипотечных платежей.

Для нерезидента плавающая ставка составит 4,1-5%, фиксированная — 5,5-7% годовых. Оплатить с помощью ипотеки получится не более 70% жилья. Заём должен превышать €50.000, а выплаты не быть больше 30-35% от ежемесячного дохода. Гасить ипотеку можно от 5 до 25 лет.

Средняя ипотечная ставка для нерезидента составит от 1,70% до 3,60% годовых. Взять можно до 60% от стоимости жилья, при этом некоторые кредиторы устанавливают минимальную сумму займа в €50.000. Выплачивать ипотеку можно до 20 лет.

Плавающая ставка по ипотеке для нерезидента составит 1,8-3% годовых, фиксированная — 2-4,5%. Но денег придётся потратить в 10 раз больше, нежели в Испании, минимальная сумма займа в Швейцарии — более €500.000. С помощью ипотеки можно оплатить половину недвижимости и гасить её на протяжении 10 лет.

- Великобритания 📌

С плавающей ставкой нерезиденту придётся отдавать 3% годовых, с фиксированной — 4,5-6%. Взять заём можно на 70% от стоимости недвижимости, а выплачивать придётся не менее 5 лет. Ежемесячный платёж не должен превышать 40% от дохода покупателя. Правда, вложиться придётся больше, чем в перечисленных выше странах, размер займа должен стартовать от €1,5 млн.

Ставка по ипотеке для нерезидентов выше, чем в странах с более развитой экономикой. Так россиянин может приобрести недвижимость со ставкой 7-14% годовых. Тем не менее занять можно до 70% от стоимости жилья, но не более €100.000, а отдавать деньги 20 лет.

Как видите, иностранец может взять ипотеку за рубежом и даже не под самые высокие проценты. К тому же, можно обратиться в зарубежное отделение привычного россиянам Сбербанка, где ставка по ипотеке будет ниже, чем на родине. Тем не менее стоит учитывать, что стоимость недвижимости во многих европейских странах достаточно высока, а уровень дохода не должен вызывать сомнений, так как в большинстве случаев ежемесячный платёж не может превышать 30% от вашего регулярного заработка. Так что квартира в новостройке в ипотеку на родине может оказаться не таким уж и плохим решением.

Так что квартира в новостройке в ипотеку на родине может оказаться не таким уж и плохим решением.

Сравните лучшие ставки по ипотеке

У кого лучшие ставки по ипотеке?

Если вы хотите найти лучшую ставку по ипотеке, полезно знать, с чего начать.

Мы проанализировали данные по каждому кредиту от 24 крупнейших кредиторов в 2018 и 2019 годах в поисках самых низких процентных ставок и комиссий. 1,2

Эти кредиторы возглавили список лучших 30-летних ставок по ипотеке:

- USAA — Лучшие ставки по ипотеке и комиссии (только для военных)

- Bank of America — Самая низкая средняя ставка (банк)

- Гарантированная ставка — Самая низкая средняя ставка (небанковская)

Но помните , ставки сильно различаются от человека к человеку.Ставки также зависят от таких факторов, как ваш первоначальный взнос и срок кредита.

Таким образом, велика вероятность, что ваша лучшая оценка будет получена от компании, не указанной в списке выше.

К счастью, сейчас ставки близки к историческим минимумам. Это хорошее время, чтобы делать покупки по самому низкому предложению.

Найдите и зафиксируйте низкую ставку по ипотеке (8 февраля 2021 г.)В этой статье (Перейти к…)

Как найти самую низкую для вас ставку по ипотеке

Ставки по ипотеке очень индивидуальны.Такие переменные, как ваш кредитный рейтинг и отношение долга к доходу, будут иметь большое влияние на получаемую вами ставку.

Это означает, что компания с самыми низкими средними ставками не всегда будет самым дешевым кредитором для всех.

Например: среди 24 крупнейших ипотечных кредиторов USAA имело самую низкую среднюю ставку по ипотеке в 2019 году — всего 3,98%.

Но средние оценки говорят только об этом. В целом, 30-летние ипотечные ставки USAA варьировались от 2,875% до более 6%. Так что у некоторых людей ставки намного ниже, чем у других.

Чтобы найти ваше лучшее предложение , вам нужно запросить смету кредита у более чем одной компании и сравнить.

Средние ставки по ипотеке от ведущих кредиторов

Обратите внимание, что средние ставки, показанные в этой таблице, относятся к 2019 году — самым последним доступным данным.

Ставки по ипотеке с тех пор немного упали, так что ваша собственная ставка, вероятно, будет ниже.

Однако средние прошлогодние показатели все еще можно использовать в качестве инструмента для сравнения кредиторов.

Ипотечный кредитор | Средняя 30-летняя ставка по ипотеке в 2019 году |

| USAA * | 3,98% |

| Объединенные ветераны * | 4% |

| ВМС Федеральный CU * | 4% |

| Банк Америки | 4,05% |

| Гарантированная ставка | 4. 12% 12% |

| PNC | 4,13% |

| Калибр жилищных кредитов | 4,15% |

| кредит Депо | 4,15% |

| Freedom Mortgage Corp. | 4,15% |

| Ипотечная компания Гильдии | 4,15% |

| Новое американское финансирование | 4,16% |

| Quicken / Rocket | 4.16% |

| Финансы Америки ипотека | 4,21% |

| Чейз | 4,22% |

| Уэллс Фарго | 4,22% |

| Движение ипотеки | 4,24% |

| Stearns Lending | 4,24% |

| Флагстар Банк | 4,28% |

| HomeBridge Financial Services | 4. 28% 28% |

| Academy Mortgage Corp | 4,30% |

| Независимый фарватер | 4,33% |

| PrimeLending | 4,36% |

| Мистер Купер | 4,44% |

| Банк США | 4,66% |

* Эти ипотечные кредиторы обслуживают только правомочных ветеранов и военнослужащих

У какого ипотечного кредитора самые низкие затраты на закрытие сделки?

Затраты на закрытие в среднем составляют от 2% до 5% от суммы кредита.При ссуде в 200000 долларов это будет от 4000 до 10000 долларов за заключительным столом. Но, как и по ставкам по ипотечным кредитам, вы можете выбрать самые низкие затраты на закрытие, чтобы минимизировать свои выплаты из кармана.

Когда вы совершаете покупки, обратите внимание, что некоторые сделки не подлежат обсуждению, потому что они устанавливаются третьими сторонами (например, комиссия за оценку и кредитную отчетность).

Но у кредиторов действительно есть пространство для маневра, когда дело доходит до установления других затрат на закрытие. Так что, если вы получите несколько предложений, у вас может появиться рычаг для снижения затрат.

Некоторые покупатели жилья даже заставляют продавца покрыть часть, а возможно, и все их заключительные расходы. Но это не гарантия, поэтому вам все равно следует планировать эти расходы заранее.

Согласно данным HMDA за 2019 год, ведущие ипотечные кредиторы оценивают общую стоимость кредита.

Средние расходы по кредиту от ведущих кредиторов

Ипотечный кредитор | Средняя стоимость кредита в 2019 году (% от суммы кредита) | Пример: затраты на ссуду в размере 250 000 долларов |

| PNC | 0.88% | $ 2 205 |

| Чейз | 1,01% | $ 2 531 |

| Уэллс Фарго | 1,10% | $ 2 752 |

| Гарантированная ставка | 1,25% | $ 3 133 |

| Банк Америки | 1,26% | $ 3 153 |

| Объединенные ветераны | 1,47% | $ 3 667 |

| Финансы Америки ипотека | 1. 50% 50% | $ 3 751 |

| Флагстар Банк | 1,52% | $ 3 794 |

| Банк США | 1,53% | $ 3 823 |

| Независимый фарватер | 1,55% | $ 3 871 |

| США | 1,57% | $ 3 913 |

| Калибр жилищных кредитов | 1,65% | $ 4 128 |

| HomeBridge Financial Services | 1.70% | $ 4 257 |

| ВМФ ТС | 1,71% | $ 4 285 |

| кредит Депо | 1,72% | $ 4 304 |

| Stearns Lending | 1,79% | $ 4 487 |

| Движение ипотеки | 1,80% | $ 4 490 |

| PrimeLending | 1,81% | $ 4,517 |

| Новое американское финансирование | 1. 84% 84% | $ 4 593 |

| Freedom Mortgage Corp. | 1,93% | $ 4 830 |

| Quicken / Rocket | 2,00% | $ 5 008 |

| Ипотечная компания Гильдии | 2,05% | $ 5124 |

| Academy Mortgage Corp | 2,15% | $ 5 368 |

| Мистер Купер | 2.30% | $ 5 745 |

Сочетание лучших ставок и комиссий по ипотеке

Предварительное сравнение стоимости кредита так же важно, как и сравнение ставок по ипотеке.

Ваша процентная ставка может показаться гораздо более важной, поскольку она с вами на весь срок действия кредита.

Но предоплата может иметь большое значение, особенно если вы пробудете в доме всего несколько лет.

Взгляните на рейтинг ведущих ипотечных кредиторов, если посмотреть на авансовые платежи плюс проценты по сравнению только с процентной ставкой.

* (⬆) или (⬇) показывает, как меняется рейтинг компании при сравнении только ее ставок с совокупными ставками и комиссиями.

| Кредитор | Средняя процентная ставка | Кредитор | Процентные расходы + комиссии за 7 лет |

|---|---|---|---|

| США | 3,98% | США | $ 68 978 |

| Объединенные ветераны | 4% | Объединенные ветераны | $ 69 073 |

| ВМС Федеральный CU | 4% | Банк Америки (⬆) | 69 412 долларов США |

| Банк Америки | 4.05% | ВМС Федеральный CU (⬇) | $ 69 691 |

| Гарантированный тариф | 4,12% | PNC (⬆) | $ 69 831 |

| PNC | 4,13% | Гарантированная ставка (⬇) | $ 70 587 |

| кредит Депо | 4,15% | Чейз (⬆) | $ 71 697 |

| Калибр жилищные займы | 4. 15% 15% | Уэллс Фарго (⬆) | $ 71 918 |

| Freedom Mortgage Corp. | 4,15% | Калибр жилищных кредитов (⬇) | $ 72 096 |

| Guild Mortgage Co | 4,15% | кредит Депо (⬇) | $ 72 272 |

| Quicken / Rocket | 4,16% | Новое американское финансирование (⬆) | $ 72 732 |

| Новое американское финансирование | 4.16% | Финансы Америки ипотека (⬆) | $ 72 746 |

| Finance of America Mortgage | 4,21% | Freedom Mortgage Corp. (⬇) | $ 72 798 |

| Чейз | 4,22% | Guild Mortgage Co (⬇) | $ 73 092 |

| Уэллс Фарго | 4,22% | Quicken / Rocket (⬇) | 73 147 долларов США |

| Движение Ипотека | 4. 24% 24% | Flagstar Bank (⬆) | $ 73 988 |

| Stearns Lending | 4,24% | Stearns Lending | $ 73 995 |

| Флагстар Банк | 4,28% | Движение ипотеки (⬇) | $ 73 998 |

| HomeBridge Financial Services | 4,28% | HomeBridge Financial Services | $ 74 451 |

| Academy Mortgage Corp | 4.30% | Независимый фарватер (⬆) | $ 74 921 |

| Независимый фарватер | 4,33% | Academy Mortgage Corp (⬇) | $ 75 904 |

| PrimeLending | 4,36% | PrimeLending | $ 76 082 |

| Мистер Купер | 4,44% | Мистер Купер | $ 78 684 |

| Банк США | 4. 66% 66% | Банк США | $ 80 546 |

Помните, что большинство людей, получивших 30-летнюю ипотеку, не хранят ссуду полные 30 лет. Фактически, домовладельцы держат 30-летние ссуды в среднем всего на 7 лет.

Когда вы платите проценты только за короткий период, эти авансовые платежи начинают иметь больший вес по сравнению с вашей процентной ставкой.

Кроме того, кредиторы иногда подчеркивают ту или иную цифру, чтобы предложение выглядело более привлекательно, чем оно есть на самом деле.

Кредиторы могут сделать акцент на низких затратах на закрытие сделки или низких ставках, чтобы предложение выглядело более привлекательно, при этом увеличивая другое число.

Например, кредиторы могут рекламировать ипотечные ссуды с низкой или бесплатной комиссией, заявляя, что они покроют за вас авансовые расходы. Но эти ссуды обычно имеют более высокую процентную ставку.

Другие кредиторы могут сделать упор на сверхнизкие процентные ставки, но взимают более высокие комиссии за выдачу кредита, чтобы компенсировать это.

Итак, когда вы покупаете ипотеку, внимательно читайте котировки ставок.Посмотрите ставки, авансовые платежи и общие ориентировочные затраты на закрытие сделки, чтобы убедиться, что в целом вы получаете наиболее выгодную сделку.

В следующем разделе объясняется, как это сделать.

Проверьте свои тарифы (8 февраля 2021 г.)Как делать покупки по ипотечным ставкам

Выбрать лучшую ставку по ипотеке — и самые низкие комиссии — достаточно просто, если вы знаете, что делаете. Есть пять основных шагов:

- Убедитесь, что ваш кредит и бюджет оптимизированы, чтобы получить максимально возможное предложение

- Определите, какой вид ипотечной ссуды вам нужен

- Найдите кредиторов, предлагающих ссуду, которую вы ищете

- Выберите предпочтительных кредиторов на основе рекламируемых ставок, рекомендаций, отзывов клиентов и обзоров экспертов

- Запросите ссуды («котировки») у этих кредиторов и сравните ставки и комиссии в каждом предложении.

Последний шаг — сравнение оценок ссуд — ключ к поиску лучшей ставки по ипотеке и наиболее доступной ипотеки в целом.

Смета кредита — это стандартный документ, который вы получите с любым предложением по ипотеке. В нем перечислены все, что вам нужно знать об ипотеке перед подписанием, включая процентную ставку, комиссию кредитора, продолжительность кредита, условия погашения и многое другое.

Сравнивая несколько оценок ссуд рядом друг с другом, вы можете сразу определить, какой кредитор предлагает вам наиболее доступный жилищный ссуду.

Пример оценки кредита, стр. 1. Изображение: CFPB

На первой странице сметы кредита (показанной выше) четко указана ваша ставка и предполагаемый ежемесячный платеж.

Это числа, на которые люди обычно обращают наибольшее внимание при получении жилищного кредита.

Но процентная ставка — не единственное, на что стоит обратить внимание.

Вам также следует сравнить предполагаемые затраты на закрытие для каждого кредитора, а также разбивку затрат на закрытие, показанную на второй странице.

Пример оценки кредита, стр. 2. Изображение: CFPB

В конце концов, лучшая ставка по ипотеке не дает лучшего предложения.

Необходимо учитывать как ставку, так и стоимость закрытия. Их относительный вес будет зависеть от ваших целей и того, как долго вы планируете оставаться в доме.

Например, если вы собираетесь владеть домом только на несколько лет, может иметь смысл более высокая ставка, но меньшие первоначальные затраты.

Но если вы останетесь на протяжении всего 30-летнего срока ссуды, вам, вероятно, понадобится самая низкая процентная ставка. В этом случае вы можете согласиться на несколько более высокие авансовые платежи по более низкой ставке.

Проверьте свои тарифы (8 февраля 2021 г.)Советы, чтобы получить лучшую ставку по ипотеке

Если вы хотите получить лучшую ставку по ипотеке, вам нужно присмотреться к ней. Это правило номер один. Но есть и другие стратегии, которые вы можете использовать, чтобы получить более низкие предложения от кредиторов, с которыми вы разговариваете.

- Попытайтесь повысить кредит в последнюю минуту. Если вы читаете это, вы, вероятно, уже прошли тот момент, когда «начните улучшать кредит на год вперед» является полезным советом. Но посмотрите, что вы можете сделать в краткосрочной перспективе.Ваш кредитный рейтинг имеет большое значение для вашей ставки по ипотеке, и улучшение его всего на несколько пунктов может привести к реальной экономии. Смотрите: 5 способов улучшить свой результат FICO сегодня

- Рассмотрим скидки. Если вы можете себе это позволить, вы можете заплатить немного больше вперед, чтобы получить лучшую ставку по ипотеке в течение всего срока действия ссуды. Это может быть особенно разумно, если вы планируете сохранить свой дом надолго. «Дисконтные баллы» стоят 1% от суммы кредита и обычно снижают вашу ставку на 0,25%

- Согласуйте свой тариф. Ведение переговоров с кредитором, вероятно, звучит устрашающе (в конце концов, они эксперты).

Но поверьте нам, когда мы говорим, что это возможно. Ипотечные кредиторы могут гибко выбирать ставки, которые они предлагают, и им нужен ваш бизнес. Предложение по более низкой ставке от другой компании может быть единственным рычагом, который вам нужен для переговоров с кредитором, которого вы хотите.

Но поверьте нам, когда мы говорим, что это возможно. Ипотечные кредиторы могут гибко выбирать ставки, которые они предлагают, и им нужен ваш бизнес. Предложение по более низкой ставке от другой компании может быть единственным рычагом, который вам нужен для переговоров с кредитором, которого вы хотите. - Обсудите стоимость закрытия. Некоторые затраты на закрытие сделки не подлежат обсуждению, например, плата за стороннюю оценку и кредитную отчетность.Но сборы, которые взимает ваш кредитор, иногда можно согласовать, чтобы сэкономить деньги на первом этапе. Узнайте больше о переговорах по закрытию сделки здесь

- Знайте, когда нужно заблокировать свою ставку. Ставки по ипотеке привязаны к экономике США и всего мира, поэтому они ежедневно меняются вверх и вниз, как и акции. Если вы хотите получить минимально возможную скорость, следите за изменениями дневной нормы и будьте готовы заблокировать ее, когда они упадут.

Получение котировок по ипотеке может быть не самым приятным способом провести день. Но несколько часов усилий, вероятно, стоит тех тысяч, которые вы могли бы сэкономить в долгосрочной перспективе.

Но несколько часов усилий, вероятно, стоит тех тысяч, которые вы могли бы сэкономить в долгосрочной перспективе.

Одно исследование показало, что люди, сравнивающие всего трех кредиторов, экономят в среднем 300 долларов в год. А если вы подкованный покупатель, вы можете сэкономить намного больше.

Подтвердите новую ставку (8 февраля 2021 г.)Может пух оплата влияет на процентные ставки по ипотеке?

Более крупный первоначальный взнос может помочь вам получить низкие ставки по ипотеке.

Например, для обычных займов требуется только На 3% меньше.Но если вы сможете поставить 20%, вы получите лучшую оценку и избежите ипотечное страхование. Таким образом, ваши расходы по кредиту в целом будут намного ниже.

Для государственных ипотечных программ, таких как FHA, Ссуды VA и USDA — ваш первоначальный взнос не окажет такого большого влияния на ваши показатель.

Даже несмотря на то, что большой первоначальный взнос может снизить вашу ставку по ипотеке, не всегда имеет смысл откладывать 20% первоначальный взнос.

Связав большую часть своих сбережений у себя дома, можно поставит вас в затруднительное положение, если возникнут чрезвычайные расходы.Он также может покинуть новый дом покупателям не хватает денежных средств на ремонт и проекты по благоустройству дома, которые обязательно подойти.

Часто имеет смысл записать меньший первоначальный взнос и возьмите немного более высокую ставку и / или ипотечное страхование. Это помещает вас в дом и позволяет раньше начать наращивать капитал.

Затем вы можете рефинансировать по более низкой ставке и без ипотечного страхования через несколько лет.

Прочие факторы которые влияют на вашу ставку по ипотеке

Есть много разных переменных, которые влияют на предлагаемые вам ставки по ипотеке.

У вас практически не будет контроля над некоторыми из эти факторы. Например, никто не ожидал, что пандемия коронавируса будет снизить ставки по ипотеке в начале 2020 года.

В другие годы экономические силы подталкивают Федеральный резерв к повышению ставок по займам.

И хотя ФРС не контролирует процентные ставки по ипотеке, банки и кредитные союзы предлагают ипотечные ставки и ставки рефинансирования, которые отражают более широкий процентный рынок.

Поскольку вы не можете контролировать все, это Важно контролировать, какие факторы вы можете при подаче заявки на кредит.Те включать такие вещи, как:

- Ваш кредитный рейтинг и отчет: Ремонт кредита требует времени, но каждый пункт в вашем кредитном рейтинге может помочь. Если возможно, погасите свои кредитные карты примерно до 30% от их кредитного лимита, прежде чем подавать заявку на новый жилищный кредит. Заемщики с отличной кредитной историей получают лучшие ставки

- Соотношение вашего долга к доходу: Кредиторы проверяют, сколько вы задолжали по другим ежемесячным платежам по сравнению с вашим доходом, чтобы узнать, насколько новый жилищный заем повлияет на ваш бюджет.Отношение долга к доходу выше 45 процентов может вызвать у кредиторов повод для беспокойства.

Если возможно, погасите пару существующих кредитов, чтобы улучшить отношение долга к доходу

Если возможно, погасите пару существующих кредитов, чтобы улучшить отношение долга к доходу - Условия вашей ссуды: Краткосрочные ссуды, такие как 15-летняя ипотека, обычно предлагают более низкие ставки, чем 30-летняя ипотека. Ипотечные кредиты с регулируемой процентной ставкой могут предлагать более низкую начальную ставку, но по истечении этого срока ставка по ипотеке будет колебаться в зависимости от рынка.

- Цена вашего дома: Зная свой ценовой диапазон, вы сможете поддерживать соотношение долга к доходу и открывать больше видов ипотечных кредитов — особенно для тех, кто впервые покупает жилье.Используйте ипотечный калькулятор, чтобы поэкспериментировать с разными суммами кредита, чтобы найти свой ценовой диапазон

Если вы преуспеете в четырех вышеуказанных областях, вы получите доступ к одним из лучших ставок по ипотеке на рынке.

Подтвердите новую ставку (8 февраля 2021 г.)Ваш ежемесячный выплата по ипотеке: Более

процентов Покупатели дома часто думают с точки зрения интересов

ставки при покупке ипотечного кредита. Но интерес — это только одна часть

головоломка.

Но интерес — это только одна часть

головоломка.

Ваш общий платеж по ипотеке также будет включать некоторые из всех следующих расходов:

- Налоги на имущество : Города и округа взимают налог на имущество каждый год.Покупатели жилья часто разбивают эти годовые платежи на 12 ежемесячных взносов

- Страхование домовладельцев: Эти годовые расходы также могут быть пропорционально распределены и добавлены к ежемесячному платежу

- PMI или MIP : если вы не вкладываете 20% в обычную ссуду , вам нужно будет добавить к своим ежемесячным выплатам ипотечную страховку. Это может быть частное ипотечное страхование (для обычной ссуды) или страховая премия по ипотеке (для ссуды FHA). Страхование ипотеки обычно добавляет около 1% остатка по ссуде к вашим выплатам каждый год.

- Взносы в ТСЖ : Некоторые районы взимают дополнительные сборы для финансирования ассоциации домовладельцев, которая защищает ценности собственности.

Вы можете добавить эти сборы к своему ежемесячному платежу

Вы можете добавить эти сборы к своему ежемесячному платежу

Когда вы подсчитаете, сколько дома вы можете себе позволить, обязательно добавьте эти дополнительные расходы, чтобы правильно составить бюджет.

Какие виды ипотеки работают на вас?

Тип кредита, который вы используете, также будет иметь большое значение от вашей ипотечной ставки.

Чтобы выбрать подходящий кредит типа для вас, вам придется подумать о своем кредите, первоначальном взносе, цене дома, и расположение.

- Ссуды FHA: Федеральное управление жилищного строительства поддерживает заемщиков, которые могут испытывать трудности с поиском денежных средств для первоначального взноса или претендовать на получение обычного кредита.Большинству кредиторов требуется кредитный рейтинг 580 и минимум 3,5% для ссуды FHA.

- Ссуды USDA: Эта программа помогает заемщикам в сельских и пригородных районах получить право на домовладение.

Некоторые заемщики могут получить ссуду без первоначального взноса и с кредитным рейтингом до 640

Некоторые заемщики могут получить ссуду без первоначального взноса и с кредитным рейтингом до 640 - Ссуды VA: Большинство военнослужащих и ветеранов могут претендовать на ссуду VA, которую поддерживает Департамент по делам ветеранов. Ссуды VA не предлагают вариантов первоначального платежа без PMI. Заемщики платят авансовый взнос за финансирование VA

- Обычные займы: Эти займы в большей степени зависят от вашего кредитного рейтинга, поскольку они не поддерживаются федеральным правительством.Вы можете избежать премий по PMI, снизив 20%, но вы можете взять взаймы всего на 3%.

- Джамбо-ссуды: Для покупки дорогостоящей собственности вам понадобится крупный ссуда. Эти ссуды превышают обычные лимиты ссуд, которые в большинстве областей составляют не более 548 250 долларов, поскольку обычно требуют минимум 10% (хотя некоторые кредиторы идут до 5%). Вероятно, вам понадобится кредитный рейтинг 720 или выше

Не все кредиторы предлагают все эти кредитные продукты,

и не все виды ссуд подходят для всех типов собственности. Например, вы не можете использовать

Ссуда FHA или ссуда VA для дома для отдыха или сдачи в аренду.

Например, вы не можете использовать

Ссуда FHA или ссуда VA для дома для отдыха или сдачи в аренду.

Если вы не уверены, какой заем подойдет лучше всего Для вас поговорите с кредитным специалистом или ипотечным брокером о ваших возможностях.

Помимо ставок по ипотечным кредитам, спросите, на что вы, вероятно, имеете право, а также о краткосрочных и долгосрочных расходах по каждому типу ссуд.

Найдите свой лучшая ставка по ипотеке

Всегда можно найти лучшую процентную ставку часть процесса покупки дома.Сравнение кредитных предложений от различных кредиторы будут ключом к поиску вашей лучшей ставки.

Но это еще не все. чем просто смотреть на рекламируемые ставки.

Получение правильного типа ссуды — и экономия денег на заключительных расходах и других сборах — может помочь вам снизить общие затраты по займам.

Подтвердите новую ставку (8 февраля 2021 г.)1 24 крупнейших кредитора на 2018–2019 годы получены из отчета Бюро финансовой защиты потребителей о деятельности и тенденциях ипотечного рынка

2 Данные о ставках и комиссиях были получены из данных о ссуде, которые сообщают сами лица, которые все ипотечные кредиторы обязаны подавать ежегодно в соответствии с Законом о раскрытии информации о жилищной ипотеке. Средние значения включают все 30-летние ссуды, представленные каждым кредитором за предыдущий год. Ваша собственная ставка и стоимость кредита будут отличаться.

Средние значения включают все 30-летние ссуды, представленные каждым кредитором за предыдущий год. Ваша собственная ставка и стоимость кредита будут отличаться.

Текущие ставки по ипотечным кредитам: сравните сегодняшние ставки

Жилищные ссуды бывают разных категорий, и ставки по ипотечным кредитам могут варьироваться в зависимости от типа ссуды:

Государственные и обычные

Ссуды с государственной поддержкой состоят из ипотечных кредитов, застрахованных Федеральным жилищным фондом Администрация (ссуды FHA) и ипотечные ссуды, гарантированные Департаментом по делам ветеранов (ссуды VA) и Министерством сельского хозяйства (ссуды USDA).Эти ссуды имеют мягкие квалификационные критерии и привлекательны для новых покупателей жилья.

Хотя в основе этих программ лежат низкие ставки по ипотечным кредитам, кредиторы могут скорректировать ставки выше из-за риска, который, по их мнению, присущ ссудам с низким первоначальным взносом или без него.

Обычные ипотечные кредиты, как правило, представляют собой обычные ипотечные ссуды, соответствующие требованиям, установленным ипотечными гигантами Fannie Mae и Freddie Mac. У них обычно более высокий минимальный кредитный рейтинг, чем у кредитов, обеспеченных государством.

У них обычно более высокий минимальный кредитный рейтинг, чем у кредитов, обеспеченных государством.

Ставки по ипотечным кредитам по этим займам могут быть благоприятными, поскольку кредиторы обычно считают, что они ссужают заемщиков с низким уровнем риска.

Ипотека с фиксированной ставкой и ипотека с регулируемой ставкой:

Ссуда с фиксированной ставкой имеет одну процентную ставку в течение срока действия ипотеки, так что ежемесячные платежи по основной сумме и процентам остаются неизменными до тех пор, пока ссуда не будет выплачена. Ипотека с регулируемой ставкой, или ARM, имеет процентную ставку, которая может периодически повышаться или понижаться. ARM обычно начинают с низкой процентной ставки в течение первых нескольких лет, но эта ставка может быть выше.

»ПОДРОБНЕЕ: Сравните ссуды с фиксированной ставкой и ARM

30-летние по сравнению с другими условиями

Срок — это количество лет, которое потребуется для погашения ипотеки. Самый распространенный срок ипотеки — 30 лет. Другой вариант — популярный для рефинансирования срок 15 лет.

Другой вариант — популярный для рефинансирования срок 15 лет.

Краткосрочные ипотечные кредиты обычно имеют более низкие ставки по ипотечным кредитам, чем долгосрочные.

Заемщики могут выбрать другие сроки, например 20 или 10 лет.

Соответствующие и крупные ссуды

Существует ограничение на размер ссуды, которую Fannie Mae и Freddie Mac могут вернуть. Это называется соответствующим лимитом, потому что ссуда соответствует требованиям Fannie and Freddie. Соответствующий предел варьируется в зависимости от округа и может корректироваться ежегодно.

Крупная ссуда — это ипотека на сумму, превышающую соответствующий лимит.Критерии кредитования, как правило, более строгие для крупных кредитов: они часто требуют более высоких минимальных кредитных баллов, первоначальных платежей и отношения долга к доходу, чем соответствующие кредиты. Опять же, здесь риск кредитора определяет вашу ставку по ипотеке.

Опять же, здесь риск кредитора определяет вашу ставку по ипотеке.

»ПОДРОБНЕЕ: лимиты для крупных кредитов в этом году

Как получить лучшую ставку по ипотеке

Покупка дома — это приключение. Сначала вы выясняете, сколько дома вы можете себе позволить. Позже идет ипотека. Чтобы узнать, как получить лучшую ставку по ипотеке, нужно знать ответы на эти шесть вопросов.

1. Получить фиксированную ставку или ARM?

Ипотечные кредиты имеют фиксированную или регулируемую процентную ставку. Ипотечные кредиты с фиксированной процентной ставкой закрепляют вас за постоянной процентной ставкой, которую вы будете платить в течение всего срока действия кредита. Часть вашего платежа по ипотеке, которая идет на основную сумму долга плюс проценты, остается постоянной на протяжении всего срока кредита, хотя страхование, налоги на имущество и другие расходы могут колебаться.

Процентная ставка по ипотеке с регулируемой ставкой может со временем меняться.ARM обычно начинается с вводного периода в 10, семь, пять или три года (или даже один год), в течение которых ваша процентная ставка остается стабильной. После этого курс может периодически меняться.

ARM обычно предлагают более низкие начальные ставки. Но ваша ставка ARM может вырасти после окончания вводного периода, что приведет к увеличению ежемесячных выплат по ипотеке — в некоторых случаях существенно.

2. Должен ли я платить баллы?

Дисконтные пункты — это комиссии, которые заемщики платят за снижение процентной ставки по ипотеке.Один балл составляет 1% от суммы кредита, что обычно снижает ставку по ипотеке на 0,25%, хотя снижение может варьироваться. Если вы возьмете ссуду под 4,5% годовых, вы можете заплатить комиссию в размере 2000 долларов, чтобы снизить ставку до 4,25%.

Когда вы платите дисконтные баллы, вы обычно выкладываете тысячи долларов вперед, чтобы сэкономить несколько долларов каждый месяц. Чтобы сумма ежемесячных сбережений увеличилась до уровня, превышающего начальную выплаченную сумму, требуется несколько лет. Этот период безубыточности варьируется в зависимости от суммы кредита, стоимости баллов и процентной ставки.Часто это от семи до девяти лет. Если вы не планируете брать ссуду на такой долгий срок, лучше не пользоваться скидками.

Чтобы сумма ежемесячных сбережений увеличилась до уровня, превышающего начальную выплаченную сумму, требуется несколько лет. Этот период безубыточности варьируется в зависимости от суммы кредита, стоимости баллов и процентной ставки.Часто это от семи до девяти лет. Если вы не планируете брать ссуду на такой долгий срок, лучше не пользоваться скидками.

3. Каковы затраты на закрытие?

Затраты на закрытие — это комиссии, взимаемые кредитором и третьими сторонами. Затраты на закрытие не влияют на ставку по ипотеке (если вы не платите дисконтные баллы). Но они влияют на ваш кошелек. Затраты на закрытие обычно составляют около 3% от покупной цены вашего дома и оплачиваются в то время, когда вы закрываете или завершаете покупку.Затраты на закрытие включают различные сборы, в том числе сборы кредитора за андеррайтинг и обработку, а также сборы за страхование титула и оценку, среди прочего.

В некоторых случаях вам разрешается делать покупки по более низкой цене, а в форме оценки кредита вы узнаете, какие услуги вы можете приобрести, чтобы сократить расходы на закрытие сделки.

4. Есть ли программы для покупки жилья впервые?

Перед тем, как оформить ипотечный кредит, выясните, имеете ли вы право на участие в каких-либо специальных программах, которые делают покупку дома менее затратной.Многие штаты предлагают помощь как новым покупателям жилья, так и постоянным покупателям.

Каждый штат предлагает свой набор программ для покупателей жилья. Многие штаты предлагают помощь при первоначальном взносе, часто в сочетании с выгодными процентными ставками и налоговыми льготами. Некоторые программы ориентированы на географию, а другие предлагают помощь покупателям жилья в определенных профессиях, например учителям, службам быстрого реагирования и ветеранам.

NerdWallet Руководство по COVID-19

Получите ответы на вопросы об ипотеке, поездках, финансах и сохранении душевного спокойствия.

5. Размер первоначального взноса?

Ветераны и сельские заемщики могут претендовать на получение ссуд, которые позволяют финансировать 100% без первоначального взноса. Другие заемщики могут претендовать на получение ипотечной ссуды, которая позволяет вносить первоначальные взносы от 3% до 3,5%. Вот краткое изложение:

Другие заемщики могут претендовать на получение ипотечной ссуды, которая позволяет вносить первоначальные взносы от 3% до 3,5%. Вот краткое изложение:

ссуды VA: Если вы (или ваш супруг) являетесь действующим военным или ветераном, вы можете претендовать на получение ипотеки, гарантированной Департаментом по делам ветеранов.

Ссуды USDA: Если вы живете в сельской местности, Министерство сельского хозяйства может гарантировать ипотеку с низким или нулевым первоначальным взносом и помочь покрыть расходы по закрытию.

Ссуды FHA: ипотечные ссуды, застрахованные Федеральным управлением жилищного строительства, позволяют вносить первоначальный взнос в размере 3,5%. Кредиты, застрахованные FHA, более снисходительны к низким кредитным рейтингам, но вы платите за ипотечное страхование на весь срок действия кредита.

Обычные ссуды с понижением на 3%: Некоторые заемщики могут претендовать на получение обычных ссуд, которые не застрахованы государством, которые позволяют вносить первоначальные взносы на уровне 3%.

Ипотечные кредиты обычно предоставляются впервые заемщикам или заемщикам с низким и средним уровнем дохода.Эти кредиты взимают плату за частное ипотечное страхование, или PMI, которое может быть отменено после того, как у вас будет 20% или более капитала.

Ипотечные кредиты обычно предоставляются впервые заемщикам или заемщикам с низким и средним уровнем дохода.Эти кредиты взимают плату за частное ипотечное страхование, или PMI, которое может быть отменено после того, как у вас будет 20% или более капитала.

6. Как сравнить?

Вот советы по сравнению предложений ссуд:

Покупайте ссуды в течение установленного промежутка времени. Три крупных кредитных бюро поощряют вас совершать покупки. У вас есть от 14 до 45 дней, в зависимости от модели оценки, чтобы подать заявку на столько ипотечных кредитов, сколько вы хотите, с таким же влиянием на ваши кредитные рейтинги, как и подача одной ссуды.

Сравните затраты на закрытие с помощью оценки ссуды. Каждый кредитор должен предоставить форму оценки ссуды с подробной информацией об условиях и комиссиях по каждой ссуде. Смета ссуды предназначена для упрощения задачи сравнения предложений ипотечных кредитов.

Сегодняшние ставки по ипотечным кредитам: сравните текущие ставки

AmeriSave Mortgage Corporation

AmeriSave Mortgage Corporation утверждает, что является одним из крупнейших и наиболее быстрорастущих ипотечных кредиторов, предоставляющих прямые услуги потребителям в США. S. Цифровой кредитор насчитывает около 800 лицензированных создателей ипотечных кредитов, и их число продолжает расти по всей стране, предлагая услуги внутреннего андеррайтинга, обработки, финансирования и закрытия.

S. Цифровой кредитор насчитывает около 800 лицензированных создателей ипотечных кредитов, и их число продолжает расти по всей стране, предлагая услуги внутреннего андеррайтинга, обработки, финансирования и закрытия.

- Сильные стороны : Доступно во всех штатах США (кроме Нью-Йорка) и Вашингтона, округ Колумбия; предлагает предварительный квалификационный отбор и индивидуальное ценовое предложение менее чем за три минуты и без жесткого кредитования (в большинстве случаев; время закрытия составляет в среднем 25 дней

- Слабые стороны : Не предлагает программу для первого покупателя жилья

Wells Fargo Home Mortgage

Wells Fargo Home Mortgage — это подразделение Wells Fargo, основанное в 1952 году со штаб-квартирой в Сан-Франциско, Калифорния.Хотя Wells Fargo Home Mortgage является одним из ведущих ипотечных кредиторов в США, он имеет относительно базовое присутствие в Интернете. Тем не менее, поскольку филиалы широко доступны, заемщики могут лично встретиться с кредитным консультантом, чтобы обсудить варианты ипотеки.

- Сильные стороны : Более 7 200 филиалов; участвует в программах с низким и средним доходом, которые помогают заемщикам с первоначальными платежами и / или затратами на закрытие сделки; гибкий процесс подачи заявок

- Слабые стороны : Не работает в U.Территории S.

LoanDepot

LoanDepot — это онлайн- и физический кредитор с более чем 200 филиалами по всей стране. Для заемщиков, которые хотят полностью работать в режиме онлайн, CreditDepot создал «мелло смартлоан». По словам кредитора, от подачи заявки до закрытия эта сквозная цифровая услуга помогает ускорить процесс получения кредита. Такие функции, как цифровой доход и занятость, а также технология проверки активов устраняют необходимость отправки документов по факсу или почте. По словам кредитора, mello smartloan может обеспечить закрытие всего за восемь дней, а закрытие в целом происходит до 50 процентов быстрее, чем в среднем по отрасли.

- Сильные стороны : Доступны онлайн, телефонные и личные услуги; сквозной mello smartloan дает заемщикам возможность получить кредит полностью онлайн; программы модификации ссуды доступны для правомочных заемщиков

- Слабые стороны : Информация о комиссиях кредитора недоступна в Интернете

Quicken Loans / Rocket Mortgage

Rocket Mortgage от Quicken Loans — ведущий онлайн-ипотечный кредитор. Кредитор предлагает широкий выбор вариантов ссуды на покупку и рефинансирование, а также продукт с гибкими сроками под названием «ВАША ипотека», который позволяет заемщикам устанавливать условия ссуды от восьми до 29 лет.Компания приобрела известность в последние несколько лет, создав технологию, которая позволяет заемщикам подавать заявки на получение ссуд полностью онлайн через Rocket Mortgage. Rocket Mortgage предлагает обычное меню вариантов ссуды, и заемщики могут подавать заявки на ипотеку и фиксировать ставки полностью онлайн.

Кредитор предлагает широкий выбор вариантов ссуды на покупку и рефинансирование, а также продукт с гибкими сроками под названием «ВАША ипотека», который позволяет заемщикам устанавливать условия ссуды от восьми до 29 лет.Компания приобрела известность в последние несколько лет, создав технологию, которая позволяет заемщикам подавать заявки на получение ссуд полностью онлайн через Rocket Mortgage. Rocket Mortgage предлагает обычное меню вариантов ссуды, и заемщики могут подавать заявки на ипотеку и фиксировать ставки полностью онлайн.

- Сильные стороны : Доступно обслуживание клиентов онлайн и по телефону; варианты ссуд включают фиксированную ставку, регулируемую ставку (ARM), VA, FHA, гибкие ссуды и большие ссуды; низкие требования к первоначальному взносу (всего на 3 процента)

- Слабые стороны : Отсутствие обычных мест; ограниченная информация о комиссиях кредиторов доступна в Интернете.

Better Mortgage

Better Mortgage, также известная как Better. com — это онлайн-кредитор, основанный в 2016 году. Better Mortgage предоставляет полностью интерактивный процесс, при котором ставки, предварительное одобрение кредита и ресурсы доступны круглосуточно и без выходных.

com — это онлайн-кредитор, основанный в 2016 году. Better Mortgage предоставляет полностью интерактивный процесс, при котором ставки, предварительное одобрение кредита и ресурсы доступны круглосуточно и без выходных.

- Сильные стороны : Идеально подходит для технически подкованных заемщиков, которые предпочитают работу в Интернете, с возможностью поддержки клиентов при необходимости; никаких комиссий или сборов; автоматизированный процесс дает котировки в секундах, письмо с предварительным одобрением — в течение трех минут и закрытие в течение 21 дня

- Слабые стороны : Отсутствие обычных мест; Ссуды VA и USDA недоступны

Bank of America Mortgage

Bank of America — это обычный банк, который предлагает ипотечные кредиты, рефинансирование и кредитные линии на покупку собственного капитала, которые можно подать онлайн, по телефону или в отделении .Банк, второй по величине в США по размеру активов, расположен в Шарлотте, Северная Каролина, и имеет 4300 отделений.

- Сильные стороны : Предоставляет процентные ставки онлайн; может пройти предварительную квалификацию и подать заявку на кредит онлайн и подать документы в цифровом виде; доступны варианты оплаты с низким первоначальным взносом; могут быть доступны скидки при автоматической оплате и другие факторы.

- Слабые стороны : Комиссия за кредитование не указана на веб-сайте

PennyMac Mortgage

PennyMac — это публичный прямой национальный кредитор, который также предлагает широкий спектр вариантов ссуд. как программа для впервые покупателя жилья с низким первоначальным взносом (всего 3 процента).PennyMac также имеет варианты рефинансирования, а также ссуды под залог собственного капитала, кредитные линии под залог собственного капитала (HELOC) и оптимизацию рефинансирования. Хотя есть офисы продаж, заемщики должны подать заявку онлайн или по телефону. Предложения PennyMac удовлетворяют различные потребности в займах, включая людей с отличным и средним кредитным рейтингом, инвесторов, ветеранов, существующих домовладельцев и новых покупателей.

- Сильные стороны : Доступно обслуживание клиентов онлайн и по телефону; Программа для первого покупателя жилья с низким первоначальным взносом (всего 3 процента; предлагает гарантию того, что они закроются вовремя или заемщик получит подарочную карту Visa на 500 долларов (при условии, что позднее закрытие произошло по вине PennyMac)

- Слабые стороны : Нет обычных мест; время работы колл-центра ограничено

Mr.Cooper Mortgage

Г-н Купер — небанковский ипотечный кредитор и обслуживающий персонал в США, предлагающий широкий спектр услуг, включая выделенные и неспециализированные кредиты и ручное андеррайтинг для клиентов с особыми обстоятельствами.

- Сильные стороны : Доступно во всех штатах, округе Колумбия, Пуэрто-Рико и Виргинских островах США; электронная подача кредитных документов; простое в использовании приложение, которое позволяет заемщикам проверять статус заявки и производить платежи

- Слабые стороны : плата за услуги, включая выдачу кредита, блокировку ставки и андеррайтинг; нет отделений

Сравните сегодняшние ставки по ипотеке — SmartAsset

Как найти лучшую ставку по ипотеке Фото: © iStock / GlobalStock Посмотрим правде в глаза: покупка ипотечных кредитов может быть проблемой. Проверка процентных ставок, заполнение заявок на получение кредита, выбор кредитора — все варианты и цифры могут быть огромными. Но это стоит исследования и времени. Сравнение ставок по ипотеке у разных кредиторов — один из первых шагов в процессе покупки жилья. Это позволяет вам составлять бюджет, давая вам представление о сумме ваших ежемесячных выплат по ипотеке. Даже незначительные различия в процентной ставке по шестизначной ссуде будут складываться в течение срока 30-летней ипотеки. Это может иметь огромное влияние на ваши общие финансовые цели.

Проверка процентных ставок, заполнение заявок на получение кредита, выбор кредитора — все варианты и цифры могут быть огромными. Но это стоит исследования и времени. Сравнение ставок по ипотеке у разных кредиторов — один из первых шагов в процессе покупки жилья. Это позволяет вам составлять бюджет, давая вам представление о сумме ваших ежемесячных выплат по ипотеке. Даже незначительные различия в процентной ставке по шестизначной ссуде будут складываться в течение срока 30-летней ипотеки. Это может иметь огромное влияние на ваши общие финансовые цели.

Много лет назад было обычным делом пропускать сравнительные покупки и сразу обращаться в свой основной банк в качестве ипотечного кредитора. Но теперь ваш банк — лишь один из многих вариантов кредитора, который у вас есть как у современного покупателя жилья. Вы можете найти обзоры, рейтинги, отзывы клиентов и всевозможную информацию, не выходя из домашнего компьютера или смартфона. Есть кредиторы, которые сообщат вам, на какие ставки вы имеете право в течение нескольких минут, а другие требуют, чтобы вы поговорили с ипотечным брокером. Какими бы ни были ваши предпочтения, вам доступны всевозможные ресурсы.

Какими бы ни были ваши предпочтения, вам доступны всевозможные ресурсы.

Каким бы неприятным ни был выбор рейтингов, это тот случай, когда стоит не торопиться. Ипотечные кредиторы хотят иметь ваш бизнес, и первое предложение, которое вы увидите, может быть не лучшим предложением, которое вы можете получить. Желательно изучить хотя бы несколько кредиторов, сравнить ставки по ипотечным кредитам и тщательно выбирать. Наш калькулятор ипотеки может показать вам, на что вы можете претендовать у нескольких разных кредиторов, что поможет вам начать работу.

A Финансовый консультант может помочь вам в планировании покупки дома.Чтобы найти ближайшего финансового консультанта, воспользуйтесь нашим бесплатным онлайн-инструментом сопоставления или по телефону 1-888-217-4199 .

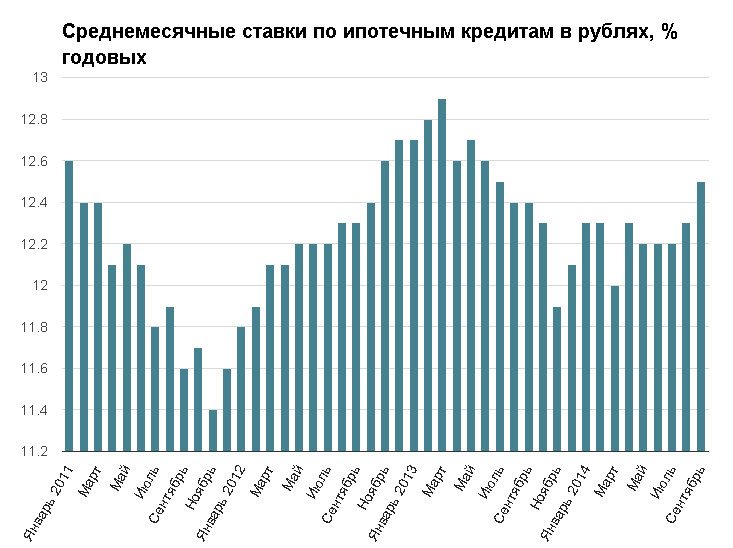

Как получить хорошую ставку по ипотеке Как вы можете видеть на приведенном выше графике, ставки по ипотеке меняются год за годом, поэтому факторы, влияющие на вашу потенциальную ставку по ипотеке, находятся не полностью в ваших руках. Конечно, контролировать некоторые факторы, определяющие вашу ставку по ипотеке, полностью в вашей власти. Получение более низкой ставки означает, что вы будете выглядеть более надежным заемщиком.

Конечно, контролировать некоторые факторы, определяющие вашу ставку по ипотеке, полностью в вашей власти. Получение более низкой ставки означает, что вы будете выглядеть более надежным заемщиком.

Видите ли, кредиторы взимают с разных заемщиков разные ставки в зависимости от того, насколько вероятно, что каждый человек перестанет производить платежи (другими словами, по умолчанию). Поскольку кредитор предоставляет деньги, кредитор решает, на какой риск он готов пойти. Один из способов смягчения убытков для кредиторов — повышение процентных ставок для более рискованных заемщиков.

У кредиторов есть несколько способов оценки потенциальных заемщиков. Как правило, кредиторы считают, что кто-то с большим количеством сбережений, стабильным доходом и хорошей или лучшей оценкой (что указывает на историю выполнения финансовых обязательств) с меньшей вероятностью прекратит производить платежи.Для того чтобы такой домовладелец объявил дефолт, потребуется довольно радикальное изменение обстоятельств.

С другой стороны, потенциальный заемщик с историей просроченных или пропущенных платежей (другими словами, плохой кредитный рейтинг) считается гораздо более склонным к дефолту. Еще один красный флаг — высокое соотношение долга к доходу (DTI). Это когда ваш доход недостаточно высок, чтобы поддерживать общую долговую нагрузку, которая может включать студенческие ссуды, автокредиты и остатки на кредитных картах. Любой из этих факторов может сигнализировать кредитору о более высоком риске получения ипотеки.

Если у вас плохая кредитная история, возможно, стоит подождать, пока вы улучшите ее, чтобы подать заявку на ипотеку. Многие кредиторы рекомендуют подождать, поскольку это лучший способ получить низкую ставку по ипотеке (которая длится до конца срока ссуды для ипотечных кредитов с фиксированной ставкой). Это нужно рассматривать как финансовое решение.

Примеры ставок по ипотечным кредитам Итак, предположим, у вас есть очень хороший или исключительный кредитный рейтинг FICO от 750 до 850, сбережения и активы для рекомендованного 20% первоначального взноса и чистый доход, который более чем в три раза превышает ваш ежемесячный оплата. Кредиторы будут рассматривать вас как надежного заемщика, который, вероятно, будет производить платежи вовремя, поэтому вы, вероятно, будете иметь право на самые низкие рекламируемые ставки по ипотеке.

Кредиторы будут рассматривать вас как надежного заемщика, который, вероятно, будет производить платежи вовремя, поэтому вы, вероятно, будете иметь право на самые низкие рекламируемые ставки по ипотеке.

Однако, если у вас невысокий кредитный рейтинг и у вас нет сбережений для первоначального взноса, ваш кредитор может отклонить ваше заявление на ипотеку или указать вам на получение государственных займов от Министерства жилищного строительства и городского развития. (HUD) или Федеральное жилищное управление (FHA). Большинство программ, спонсируемых на федеральном уровне, позволяют кредиторам, имеющим удовлетворительный или хороший кредитный рейтинг, претендовать на получение жилищных кредитов, даже если они не соответствуют всем традиционным показателям.Такие факторы риска могут включать более высокое отношение долга к доходу.

Эти программы обычно предлагают 30-летние ссуды с фиксированной ставкой и сниженные первоначальные взносы, которые домовладельцы могут финансировать или платить грантами, если таковые имеются. Хотя это может быть выгодно для заемщиков, которые не могут претендовать на получение традиционного жилищного кредита, они обычно включают в себя вид ипотечного страхования, которое увеличивает стоимость ваших ежемесячных жилищных выплат.

Хотя это может быть выгодно для заемщиков, которые не могут претендовать на получение традиционного жилищного кредита, они обычно включают в себя вид ипотечного страхования, которое увеличивает стоимость ваших ежемесячных жилищных выплат.

Годовая процентная ставка (APR) — это истинная стоимость ипотеки.Он учитывает все комиссии и сборы, которые вы платите при получении ипотеки (например, расходы на закрытие сделки), и распределяет их на весь срок действия ссуды, чтобы вы могли получить представление о годовой ставке того, что вы фактически платите.

Напротив, указанная вами процентная ставка — это число, используемое для определения вашего ежемесячного платежа. Это процент от остатка по кредиту, который вы выплачиваете в виде процентов ежегодно без дополнительных затрат. Из этих двух годов годовая процентная ставка дает более полное представление о том, сколько вы будете платить.

Федеральное правительство требует, чтобы банки указывали годовую процентную ставку во избежание скрытых или неожиданных комиссий. Анализ годовой процентной ставки может быть полезен при сравнении двух разных займов, особенно когда один имеет относительно низкую процентную ставку и более высокие затраты на закрытие, а другой — более высокую процентную ставку, но низкие затраты на закрытие. Ипотека с более низкой годовой процентной ставкой могла бы быть в целом более выгодной сделкой.

Годовая процентная ставка обычно выше, чем заявленная процентная ставка, чтобы учесть все комиссии и расходы. Однако обычно она всего на несколько долей процента выше — на что-то большее следует внимательно присмотреться.Когда вы изучаете 40-летние и 30-летние ставки по ипотечным кредитам, эти сборы распределяются на более длительный период времени. Годовая процентная ставка, вероятно, не будет намного выше процентной ставки. Но для 20-летних ставок, 15-летних и 10-летних ставок разница между годовой процентной ставкой и процентной ставкой, вероятно, будет больше.

Годовая процентная ставка — отличный инструмент для сравнения двух ипотечных кредитов с разными условиями, но в конечном итоге важно учитывать все аспекты вашей ссуды при принятии решения.Например, если на вашем сберегательном счете достаточно денег, вы можете заплатить более высокие затраты на закрытие ссуды с более низким ежемесячным платежом, который больше соответствует вашему регулярному доходу.

Есть и другие, нефинансовые факторы. Каждый ипотечный кредитор ведет бизнес по-своему. Некоторые используют индивидуальный подход к каждому клиенту, а другие предлагают самые передовые технологии, облегчающие получение займов. Вы предпочитаете небольшое местное учреждение? Онлайн-кредитор? Национальный банк со 100-летней историей и безупречной репутацией? Ни на один из этих вопросов нет правильного ответа, но, тем не менее, над ними важно подумать. Вы можете платить по ипотеке в течение 30 лет, поэтому вам следует найти кредитора, который соответствует вашим потребностям.

Вы можете платить по ипотеке в течение 30 лет, поэтому вам следует найти кредитора, который соответствует вашим потребностям.

Прежде чем подписывать документы, рекомендуется изучить информацию о своем кредиторе. Прочтите обзоры, веб-сайт компании и любые материалы о покупке жилья, публикуемые кредитором. Это может помочь вам получить представление о компании до того, как вы начнете заниматься бизнесом.

Какие кредиторы предлагают самые низкие ставки по ипотеке?На самом деле ни один ипотечный кредитор не имеет явного преимущества, когда дело доходит до ставок по ипотеке.У каждого есть свои собственные методы расчета ставок для каких заемщиков, поэтому у кредитора, предлагающего лучшую ставку для одного человека, может не быть лучшего предложения для другого. Это действительно зависит от индивидуальных обстоятельств.

Вот почему так важно изучить множество кредиторов и посмотреть, что они могут вам предложить. Использование инструментов, таких как наш инструмент сравнения ставок, может помочь вам сравнить ставки по ипотеке для вашей конкретной ситуации и дать вам хорошее представление о том, на какие ставки вы можете претендовать. Вы также можете продвинуться вперед, проверив свой кредитный рейтинг перед подачей заявления на ипотеку, чтобы лучше понять свое финансовое положение.

Вы также можете продвинуться вперед, проверив свой кредитный рейтинг перед подачей заявления на ипотеку, чтобы лучше понять свое финансовое положение.

Сравните лучшие сегодня ставки по ипотеке

Покупка дома обычно является долгосрочным вложением. Когда вы покупаете дом, у вас обычно есть несколько десятилетий на то, чтобы выплатить ссуду. Фактически, хотя существуют разные условия ссуды, большинство покупателей жилья выбирают ипотечные ссуды со стандартным 30-летним сроком погашения.Учитывая время и финансовые вложения, необходимые для покупки дома, вам нужно выбрать ипотечный кредит от ведущих ипотечных кредиторов на рынке. В конце концов, покупка дома — это одно из самых важных решений, которое вы можете принять, и важно убедиться, что вы получили лучший кредит для своих нужд.

Текущая динамика ставок по ипотеке

Обновлено 5 февраля 2021 г.

- 30-летняя фиксированная ставка 2,850%; Годовая ставка 3.

140%.

140%. - 15-летняя фиксированная ставка 2.350%; Годовая процентная ставка 2,660%.

- 5/1 с регулируемой ставкой 2,970%; Годовая процентная ставка 3,990%.

Мы следуем строгой редакционной политике, направленной на то, чтобы наши писатели и редакторы оставались независимыми. В статьях могут упоминаться продукты наших партнеров, поэтому вот дополнительная информация о том, как мы зарабатываем деньги.

Как мы зарабатываем деньги

Simple Dollar — это независимый издатель и сервис сравнения, поддерживаемый рекламой. Компенсация Simple Dollar выплачивается в обмен на размещение спонсируемых продуктов и услуг в избранном или за переход по ссылкам, размещенным на этом веб-сайте.Эта компенсация может повлиять на то, как, где и в каком порядке появляются товары. Простой доллар не включает все компании или все доступные продукты.

Почему стоит доверять простому доллару?

Методология исследования

SimpleScore позволяет легко, прозрачно, открыто и честно сравнивать продукты и услуги с текущими ставками ипотечных кредитов, представленные здесь на Simple Dollar. Мы оцениваем эти продукты и услуги с использованием пяти факторов и усредняем их, чтобы получить единую оценку SimpleScore. Для ипотечных кредитов мы сравниваем: льготы, кредитное влияние на ставки проверки, удовлетворенность клиентов, разнообразие продуктов и комиссии.

Мы оцениваем эти продукты и услуги с использованием пяти факторов и усредняем их, чтобы получить единую оценку SimpleScore. Для ипотечных кредитов мы сравниваем: льготы, кредитное влияние на ставки проверки, удовлетворенность клиентов, разнообразие продуктов и комиссии.