Как правильно закрыть счёт так, чтобы банк понял, что между вами всё кончено

Банки постоянно предлагают новые продукты. Выпустить новую карту, как правило, просто и быстро. А вот с закрытием счёта дела обстоят немного сложнее.

Если вы нашли более выгодные условия в другом банке, не спешите выбрасывать старую карту. Заканчивать финансовые отношения с банком нужно в двустороннем порядке, просто прекратить пользоваться картой недостаточно. Даже если на счёте нулевой баланс, и тем более, если там есть деньги или долги.

Думаю, многие сталкивались с ситуацией, когда вроде бы услугами банка вы уже давно не пользуетесь, а сообщения о новых предложениях продолжают приходить. Раздражает? Но это ещё не худшее, что может случиться.

Если не закрыть счёт официально, то со временем на нём могут возникнуть долги: обслуживание, комиссии, автоматический перевыпуск карт — да мало ли что придумает банк через несколько месяцев. Всё это, естественно, будет за ваш счёт. А если счёт был ещё и кредитный, то на всё это будет начисляться комиссия.

Плюс не факт, что банковский сотрудник будет достаточно упорным, чтобы уведомить вас по телефону о состоянии счёта, которым вы давно не пользуетесь. Да и телефон может измениться, когда вы уже забудете о привязке к нему старого счёта.

Чтобы правильно закрыть счёт, следуйте этому алгоритму.

Алгоритм закрытия счёта в банке

Необходимо убедиться, что вы ничего не должны банку, а он — вам. После этого следует уведомить банк о желании расторгнуть договор оказания услуг и получить соответствующее письменное подтверждение. Не забудьте также позаботиться о том, чтобы банк уничтожил ваши персональные данные.

Шаг 1: выделите время на посещение банка

В первую очередь нужно учесть, что закрытие счёта потребует вашего личного присутствия в банке. Удалённо это сделать практически невозможно. И одним визитом обычно не отделаешься. Поэтому выбирайте удобное отделение и время, возьмите паспорт и пластиковые карты, связанные со счётом, и отправляйтесь в банк.

По возможности обращайтесь в то отделение, в котором вы открывали счёт. Время наименьших очередей часто можно узнать в отделении или в кол-центре.

Возможный подвох: большинство банков разрешают закрывать счёт в любом отделении, но, чтобы зря не тратить время, позвоните в поддержку и уточните этот момент.

Шаг 2: обнулите баланс счёта

Если на счёте остались какие-то средства, переместите их на другой счёт в интернет-банке или снимите в банкомате. В любом случае за остатком в банке вас отправят в кассу. Но, подготовившись, вы сможете сэкономить время.

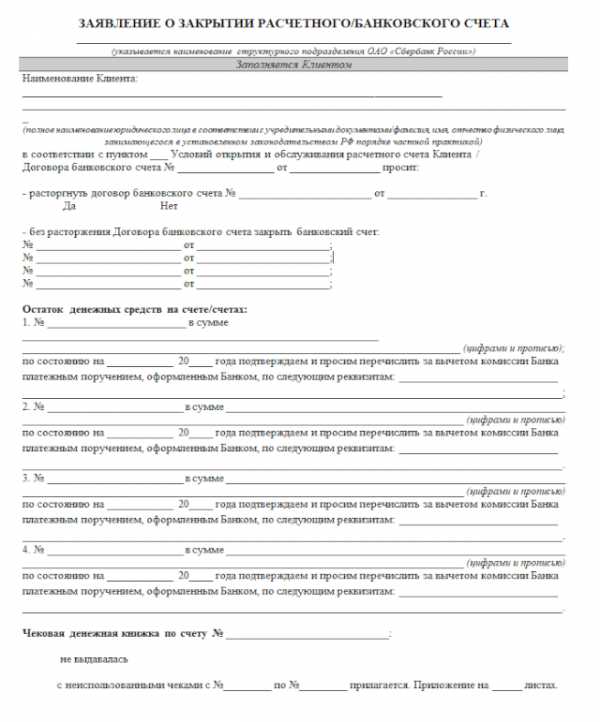

Шаг 3: напишите заявление на закрытие счёта

В банке вам нужно будет написать заявление на закрытие счёта. Закрытие счёта происходит не мгновенно. Если к нему привязана карта, то срок может доходить до 60 дней. Не слишком вероятный, но возможный подводный камень: если на счёте произойдёт операция за это время, вам придётся повторить шаги 1–3.

Шаг 4: получите официальное подтверждение

Не поленитесь сходить в банк ещё раз за официальным подтверждением, что счёт закрыт, а банк не имеет к вам претензий. Возможно, сотрудники и поднимут удивлённо брови, но бумагу напишут. Она обезопасит вас в случае споров в будущем.

Не ленитесь и не стесняйтесь просить в банке все подтверждения в письменном виде, даже если сотрудник утверждает, что вы первый, кому это понадобилось.

Шаг 5: позаботьтесь об уничтожении персональных данных

Скорее всего, при заключении договора вы дали банку право на сбор, систематизацию, хранение, уточнение, обновление, изменение, использование, передачу и уничтожение персональных данных. Если вы не подадите заявления на отзыв этого разрешения, то даже после закрытия счёта по всем правилам (шаги 1–4) банк может сообщать вам информацию о новых продуктах с помощью SMS и звонков. Теперь вам придётся запретить банку использовать ваши персональные данные.

Образец заявления на отзыв персональных данных вы легко найдёте в Сети. Распечатайте три экземпляра:

- первый нужно будет отправить на юридический адрес банка, приложив копию паспорта и (если есть) копию договора с банком;

- второй — отдать в отделение, где вы заключали договор;

- третий — оставить со всеми подписями и печатями себе.

Если вы ничего не должны банку (шаг 4), то звонить и присылать вам SMS банк должен прекратить. На этом шаге вы полностью завершите отношения с банком по данному счёту.

lifehacker.ru

Как закрыть расчетный счет в банке юрлицу, физическому лицу, ИП

Вопрос, как закрыть расчетный счет в банке, возникает в следующих случаях:

- При ликвидации компании (бизнеса).

- При желании сменить кредитное учреждение.

- В случае отзыва лицензии у банка.

Вне зависимости от причин, существует порядок для физических лиц, ИП и компаний (юрлиц). Рассмотрим каждую ситуацию подробнее.

Компания (юрлицо)

Как закрыть счет в банке, если клиент финансово-кредитного учреждения — юридическое лицо?

Компания может требовать расторжения договора:

- При смене банковского учреждения.

- При ликвидации или реорганизации ООО.

- В случае смены адреса регистрации.

Финансово-кредитная организация выступает в роли инициатора расторжения:

- Через суд — если в течение года не проведено ни одной транзакции.

- Односторонне — если в течение двух лет не было ни одной транзакции. При расторжении клиент оповещается письменно.

Как закрыть расчетный счет в банке юрлицу? Алгоритм такой:

- Взять в банке бланк заявления и заполнить его.

- Обнулить депозит и погасить долг по РКО (если он имеется).

- Передать «свежую» выписку из ЕГРЮЛ (не «старее» месяца) и приказ, подтверждающий право выступать в качестве руководителя. Эти два документа не обязательны.

Читайте также — Смена расчетного счета

В заявлении должны быть данные о чековых книжках и организации, реквизиты и причины закрытия. С начала 2014 года в уведомлении ПФР, ИФНС и ФСС нет необходимости.

Индивидуальный предприниматель

Чтобы закрыть расчетный счет ИП, проходятся почти те же процедуры, что и для юрлица. По законодательству прекращение бизнес-деятельности не обязывает индивидуального предпринимателя закрывать счет. Но сделать это необходимо, чтобы уйти от обязательств правопреемства.

Как закрыть счет в банке ИП? Алгоритм действий:

- Подготовить регистрационные бумаги.

- Получить образец заявления в финансово-кредитной организации.

- Погасить долги по РКО или забрать деньги (обязательно получение выписки).

- Взять уведомление.

- Разослать письма контрагентам о внесении изменений в реквизиты с обязательным оформлением дополнительных договоров.

Чтобы закрыть расчетный счет ИП и избежать проблем в будущем, стоит погасить задолженность по взносам, налогам, штрафам и прочим платежам. Сообщать о закрытии счета в фонды ИП и ИФНС нет необходимости.

При отсутствии руководителя предприятия в городе допускается оформление бумаг по доверенности. Главное требование, чтобы они были оформлены нотариусом, а в содержании была информация о праве совершения операций со счетом. Банковское учреждение в период расторжения может проверить документы путем направления нотариусу соответствующего запроса.

Как закрыть расчетный счет в банке физическому лицу?

Как закрыть счет в банке, если его клиент — обычный гражданин (физлицо)

- Посещение офиса учреждения с паспортом и соглашением.

- Оформление заявления.

- Погашение задолженности по кредиту (при наличии таковой).

Если на счету клиента имеются средства, банк обязан перевести их на переданные реквизиты или отдать деньги наличными.

В ситуации, когда клиент банковского учреждения не живет в городе с отделением, где открывался счет, стоит обратиться в ближайший офис этого банка. Там оформляется заявление о закрытии счета, и направляется по почте. Закрытие депозитного счета допускается через онлайн-банкинг. Процесс расторжения договора (в зависимости от банка и его условий) может различаться.

Банк остался без лицензии. Как быть?

Одна из актуальных проблем — как закрыть расчетный счет в банке, когда тот остался без лицензии. Действия такие:

- Физические лица обращаются в АСВ для возврата средств.

- Юридические лица или ИП проводят полную процедуру закрытия с учетом описанного выше алгоритма. Это связано с тем, что основанием для прекращения взаимоотношений является заявление клиента.

Чтобы закрыть расчетный счет ИП или юрлицу при отсутствии средств у банка, необходимо:

- Обратиться во временную администрацию.

- Выставить требования по задолженности.

- Убедиться о внесении в реестр.

Сложнее всего юрлицам, ведь их задолженность после внесения в реестр кредиторов погашается последней, и к этому моменту денег может не хватать. Чтобы повысить шансы, стоит

raschetniy-schet.ru

Как закрыть расчетный счет ИП: сроки и пошаговая инструкция

В статье вы узнаете, когда происходит закрытие расчетного счета ИП в банке: при закрытии ИП или после. Разберемся в особенностях этой процедуры и рассмотрим, можно ли оставить расчетный счет. Мы подготовили для вас список необходимых документов , а также пошаговую инструкцию по закрытию счета.

Нужно ли закрывать расчетный счет при закрытии ИП

Закрытие р/с в банке будет правильным решением, если рассмотреть этот вопрос через призму административных или уголовных правонарушений. Если по счету закрытого ИП обнаруживаются денежные передвижения, то такая ситуация классифицируется, как незаконная предпринимательская деятельность. Размер сумм, проходящих по счету, определяется статьями Административного или Уголовного кодекса РФ.

В договоре с банком, где открыт счет, указаны случаи, когда взаимоотношения с клиентом прекращаются. Во избежание проблем с финансовой организацией стоит еще раз изучить пункты договора о закрытии р/с. Если не закрывать расчетный счет, вам придется оплачивать расходы по его обслуживанию. Снятие остатка средств будет затруднено, так как владелец счета (ИП) уже ликвидирован, а физическое лицо не является владельцем.

Во избежание проблем с выводом средств, споров с банком и неприятностей с налоговыми органами, р/с следует закрыть до того, как ИП будет ликвидировано.

Когда нужно закрыть расчетный счет при закрытии ИП

Однозначного ответа на вопрос, когда закрывать счет при закрытии ИП, законодательство не дает.

В качестве рекомендации многие юристы советуют закрыть р/с в последнюю очередь, после завершения всех формальностей. Это делается для того, чтобы контрагенты смогли рассчитаться по своим долгам перед вашим предприятием. А также для того, чтобы вы, как завершающий деятельность бизнесмен, смогли расплатиться со своими партнерами и работниками.

Как закрыть расчетный счет при ликвидации ИП

Последовательность действий сводится к следующему:

| Наименование действия | Описание действия |

| Проверка бумаг | Подготовка необходимых бумаг для закрытия счета:

|

| Вывод средств | Для закрытия расчетного счета при ликвидации ИП необходимо вывести с него все денежные средства. Для этого существует два пути:

|

| Заявление в банк | Образец заявления можно взять на сайте обслуживающего банка или в отделении организации. После заполнения подать в отделение с пакетом требуемых документов (из п. 1). |

| Подтверждение от банка | Обычно процедура закрытия р/с происходит в течение нескольких часов, после чего приходит уведомление от банка. Однако, стоит учесть, что на проверку всех документов и подтверждение банком закрытия р/с может уйти несколько дней. |

| Информирование партнеров | Данный пункт актуален, если у партнеров перед вашим предприятием остались долги или если р/с закрывается в связи со сменой реквизитов. |

После выполнения всех шагов по закрытию расчетного счета можно переходить к непосредственному закрытию ИП.

Также прочитайте: Как закрыть расчетный счет в Сбербанке юридическому лицу и ИП — пошаговые инструкции

Как закрыть ИП без закрытия расчетного счета

Теоретически ИП можно закрыть, не закрывая при этом расчетный счет. Однако, на практике такое решение оказывается не самым удачным. Так как владелец р/с (юридическое лицо) уже прекратил свое существование, то вы не сможете воспользоваться этим счетом как физическое лицо.

На практике были случаи, когда ИП закрыто, а расчетный счет нет. Через какое-то время бывший бизнесмен снова вставал на учет как юридическое лицо и вспоминал про старый счет. Обратившись в банк, он узнает, что его старый р/с существует, однако, на него наложены штрафы и арест налоговыми службами.

Это произошло по 2 причинам:

- Не оплачивались расходы банка на обслуживание р/с.

- В налоговый орган не отсылалась отчетность по р/с (даже «нулевая»).

Чтобы не допускать таких ситуаций, р/с при закрытии ИП следует закрывать. Процедура закрытия ИП выглядит при этом следующим образом:

- Подготовка к ликвидации (актуализация информации по дебиторским и кредиторским задолженностям, подготовка необходимых бумаг, расторжение/продление контрактов с партнерами).

- Увольнение нанятого персонала (если вы не являлись работодателем, то данный пункт пропускается).

- Подача пакета документов в ФНС (паспорт, ИНН, свидетельство ОГРНИП и квитанция об оплате госпошлины в размере 160 руб).

- Оплата налогов, штрафов и страховых выплат.

- Снятие контрольно-кассового аппарата с учета (следует обязательно уточнить в местном отделении ИФНС, нужно ли снимать ККТ самостоятельно или это действие будет совершено автоматически после получения налоговой сведений о ликвидации вашего ИП).

- Закрытие р/с в банке.

- Сбор документов от деятельности ИП для хранения (в течение четырех лет).

Также прочитайте: Порядок закрытия расчетного счета при ликвидации ООО.

rko-bank.ru

7 причин, по которым банк может заподозрить предпринимателя в мошенничестве

Как ни странно, стартапы и малый бизнес нередко сталкиваются с отказами от банков, когда пытаются открыть расчетный счет. Мой знакомый, запустивший пару стартапов, как-то признался: больше всего раздражает не сам отказ, а нежелание раскрывать причину отказа после того, как банк до последнего тянул с решением.

Менеджер банка ему заявил, что служба безопасности не докладывает о своих мотивах. Мой знакомый, как человек упорный, написал жалобу в банк. Ему даже ответили, хотя по закону не обязаны. Мол, смотрите п. 5.2. ст. 7 «антиотмывочного» закона 115 ФЗ: «Кредитные организации вправе отказаться от заключения договора […] в случае наличия подозрений о том, что целью заключения такого договора является совершение операций в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма». Что за «подозрения» возникли у банка, уточнить отказались.

Лиха беда начало

Специалисты банковского сервиса для предпринимателей «Точка» подобрали самые распространенные причины, почему даже к самым добросовестным предпринимателям у службы безопасности возникают вопросы и при открытии счета, и при его ведении.

А заодно рассказали, как помогают избежать лишних вопросов тем, кто ведет счета в «Точке». Вот что может тебя подвести, когда открываешь счет:

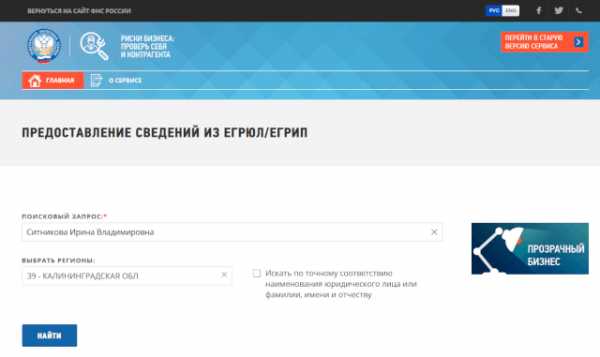

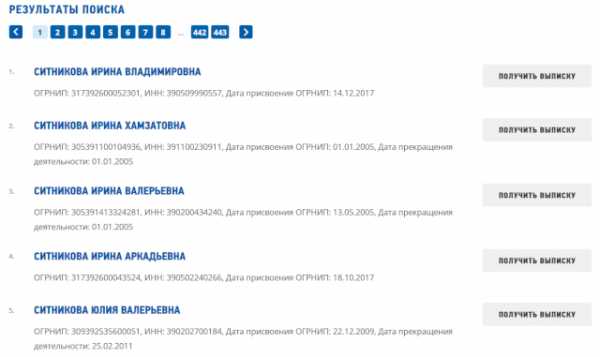

- Твоя компания живет в «коммуналке»: зарегистрирована по тому же адресу, что и множество других. Ты можешь об этом даже не подозревать, особенно если доверил регистрацию «под ключ» какой-нибудь фирме. Проверить, есть ли у тебя «соседи», можно на сайте ФНС.

- Твоя компания зарегистрирована по одному адресу, а работает совсем по другому. Как результат, налоговая тебя по адресу не нашла. Для этого тоже существует особенный список, там же — на сайте ФНС. Эта проблема, на самом деле, может стать еще серьезнее, если тебя не найдет по адресу письмо с досудебной претензией, и сюрпризом станет исполнительный лист к твоему расчетному счету.

- На тебя или твоего гендиректора уже зарегистрирована сотня-другая компаний, а еще у него есть пара-тройка судебных решений о дисквалификации. Впрочем, тебе может просто не повезти: ФИО и год рождения случайно совпадут с данными какого-нибудь ударника регистраций. Информация о решениях найдется тут или тут. А вот избавиться от вопросов по количеству компаний можно только подробно рассказав обо всех своих бизнесах.

- Скоринговые модели не всегда успевают за жизнью. Ты-то знаешь, что великая компания может начать свою жизнь в гараже, директором будет выгнанный за плохую учебу студент хипповатого вида, не слыхавший никогда про бизнес-планы. Но не все банки способны в это поверить и на всякий случай держатся от таких клиентов подальше. Так что ищи банк, который специализируется на стартапах и малом бизнесе. В «Точке», например, придумали специальный режим, вроде бизнес-инкубаторского: счет открывается с рядом ограничений, когда твой бизнес окрепнет, можешь перейти на стандартный сервис.

- Ты в «черном списке» банка. Чтобы в него попасть, не нужно грабить сейфы или проворачивать аферы века. Кое-где достаточно того, чтобы один раз тебе в этом банке отказали по совершенно пустому поводу. Так что обращаясь в банк, вспомни, не пытался ли ты здесь безуспешно получить карту или открыть вклад. Хороший банк всегда даст второй шанс, а в «Точке» еще и объяснят, почему ты вызываешь подозрения у банков и как это исправить.

- Ты забыл приложить какой-нибудь документ. У некоторых банков есть дополнительные требования. Грамотный банковский менеджер при тебе проверит, все ли документы на месте.

- Самая распространенная причина отказа — банальные ошибки. Например, какой-нибудь из документов, пока ты собирал весь пакет, оказался просрочен. Или где-то неправильно написана одна буква в фамилии или цифра, и как раз их-то служба безопасности и забила в базу данных, чтобы проверить, правду ли ты говоришь. Ты можешь никогда не узнать, что тебе отказали из-за описки — ведь причину отказа банк не обязан называть. Так что выбирай банк, который общается с клиентами, а не пишет отписки.

Банк как совесть

Банкам приходится выполнять роль совести клиента: заботиться, чтобы он вел честный бизнес, не нарушал законы и инструкции. Делают они это не от хорошей жизни: во всем мире на них накладывают обязанность бороться с сомнительными операциями. За лень могут оштрафовать или даже отобрать лицензию.

С этого года, например, российский ЦБ настоятельно советует банкам запрашивать у клиентов налоговую отчетность, если те занимаются транзитными операциями. Значит, банкам нужно будет обучить или нанять новых сотрудников, а компаниям — отвечать на вопросы. Но лучше вести счет так, чтобы вопросы не возникали. Вот типичные ситуации, в которых банк настораживается, имея дело с самым добросовестным клиентом.

- У тебя несколько счетов в разных банках. В одном ты платишь налоги и хозяйственные платежи, в другом собираешь деньги от клиентов. Но у второго банка создается ощущение, что налогами ты пренебрегаешь, а офиса у тебя нет. В «Точке» никогда не блокируют счета предпринимателей без предупреждения. Но если уж предупредили, успокой банк, покажи платежки, когда тот попросит.

- Ты ведешь явно не ту деятельность, которую заявлял при открытии счета. Убеждал банк, что создаешь мега-приложения для смартфона, но потом разочаровался и сейчас зарабатываешь на том, что грузишь апельсины бочками. Просто добавь нужный ОКВЭД.

- Среди твоих контрагентов появились компании, к которым есть претензии у налоговиков. Теоретически, ты не обязан проверять, с кем имеешь дело. На практике ты наверняка слышал о «должной осмотрительности при выборе контрагента». Нормальный банк предупредит тебя, что ты входишь в зону риска. Например, в «Точке» система перед проведением платежа показывает индекс должной осмотрительности.

- Ты привык покупать за наличные и часто пользуешься средствами «под отчет». Аккуратно веди авансовые отчеты и храни все чеки (спроси у своего бухгалтера, как). Это, кстати, пригодится не только в работе с банком, но и при проверках налоговой.

- В начале бизнеса ты дал взаймы своей компании или регулярно это практикуешь. Оформи договор на каждый такой случай, и не ленись делать это банковскими переводами (и возвращать — тоже). Если бизнес устойчиво работает, то во избежание лишних вопросов от налоговой и банка изучи получше, что такое «принцип экономической целесообразности» и «материальная выгода». Не хочешь лезть ради этого в Google — спроси у «Точки».

- Тебе регулярно перечисляют деньги разные резиденты, но дольше пары дней средства на счету не задерживаются, причем обязанности платить налоги у тебя или нет, или они минимальны. Например, ты — посредник, работающий по агентским договорам. Здесь тебя спасут твои же контрагенты, если к ним нет вопросов (по всем перечисленным здесь пунктам), а ты сам аккуратно ведешь бухгалтерию. Отправь банку договоры и переписку с контрагентами. И не пренебрегай разбавлять посреднические платежи расходами на содержание бизнеса.

- Ради удобства ты дробишь платежи на одинаковые суммы, перечисляемые с завидной регулярностью. Выглядишь ты при этом, как робот, а не реальный предприниматель.

Это самые «популярные», но далеко не все ситуации, когда у банка возникают вопросы к самому честному предпринимателю. Ты вполне сможешь сам растолковать друзьям-стартаперам, где их слабые стороны: в «Точке» учат клиентов, как соблюсти все тонкости комплаенса и требований чиновников.

Естественно, делают это с тайным умыслом: в конкуренции за клиента здесь сделали ставку на такой же сервис, как у компаний вроде Zappos. Хотя, казалось бы, чего общего у банка и продавца обуви?

Чему банк учился у обувщика

Экономь нервы и время своим клиентам и имей конкурентоспособные расценки — этот простой рецепт привел к успеху многие компании. Самый простой уровень — персонал учат улыбаться и не хамить клиентам. Самый продвинутый — любые запросы и проблемы клиента считаются важными и обязательными к исполнению.

За образец, как работать с клиентами, создатели «Точки» взяли интернет-магазин обуви Zappos, сумевший из стартапа с офисом в спальне и множеством клонов-конкурентов вырасти в корпорацию с многомиллиардными оборотами благодаря своему интересу к покупателям и желанию помочь им.

Так, основатель Zappos Тони Шей как-то позвонил в свой колл-центр и, не представившись, слегка пьяным голосом попросил сообщить адрес ближайшей пиццерии. Сотрудник нашел для него сразу несколько пиццерий поблизости.

Основатели «Точки» поехали в Америку учиться у Тони Шея. Но перед этим решили сами проверить легендарную клиентоориентированность Zappos. Заказали через email обувь, прекрасно зная, что компания не доставляет товары в Россию. Они ожидали любого ответа, от «извините» до «мы сообщим, когда наладим доставку в вашу страну». А менеджер Zappos прислал 20 ссылок, где можно купить аналогичную обувь в России.

Теперь «Точка» может похвастаться собственными историями работы с клиентами. Один из них попросил операционистку открыть счет, оканчивающийся на цифру 8. В принципе, банк не сотовый оператор, услугу «красивый счет» не предоставляет. Но девушка без возражений организовала нужный номер. Другой клиент написал в Twitter, что забыл свой пин-код. Через 15 минут ему позвонили из «Точки» и рассказали, как его поменять.

Это приятные мелочи, есть и более серьезные случаи. Недавно налоговая приостановила операции по счету одного из клиентов. Он отослал в ФНС запрошенные службой документы. Через две недели позвонил в «Точку» и посетовал поднявшей трубку сотруднице Даше Понкиной, что счет до сих пор не разблокировали. Даша Понкина дозвонилась в налоговую и выясняла, какие у нее остались претензии к клиенту. В итоге счет в тот же день был разблокирован.

Другому клиенту банк по ошибке отправил важные документы не в тот город. Когда это обнаружилось, сотрудница Маша Пантелеева организовала выпуск второго комплекта документов, прыгнула в электричку и привезла их клиенту.

Молоко за вредность

Чтобы так работать с клиентами, недостаточно полномочий сотрудника обычного колл-центра. Поэтому в «Точке» и нет колл-центра, есть онлайн-офис. KPI вроде «время разговора с клиентом» банк заменил на расплывчатое «доставка счастья». Задача онлайн-офиса — сделать клиента счастливым, решив его проблему. Полномочия сотрудникам пришлось дать соответствующие, перекроив систему управления банком на манер ИТ-компаний.

Впрочем, «Точка» и есть полностью онлайновый банковский сервис для предпринимателей. Если банки успешно работают с физлицами без единого отделения, почему бы не предоставить эту услугу и компаниям? Менеджер по работе с клиентами сам приедет, когда и куда удобно предпринимателю, поможет заполнить документы и убедится, что счет, интернет-банк и корпоративная карта заработали не позже через час после визита.

Вместо похода в отделение предприниматель может управлять счетом из любого места, где есть интернет или хотя бы работает телефон. Чтобы не набивать данные вручную, платежки достаточно загрузить одним файлом. Система распознает их и проведет платеж за считанные минуты. Можешь засечь время: тебя и контрагента об отправке и получении денег уведомляют по SMS. Если вдруг платежка отправлена, а через час деньги еще не поступили на счет получателя, то этот месяц обслуживания — бесплатно за счет банка.

У онлайн-модели есть много других преимуществ. Например, внешние платежи проводятся не до обеда, а с 7 утра до 21 вечера по МСК. Когда откроется офис компании в Петропавловске-Камчатском, этот диапазон еще больше расширится.

Другие банки не очень любят клиентов «Точки». Говорят, они слишком избалованы. Но не нужно ждать, что тебя будут раболепно облизывать. Дружеские отношения с банком подразумевают и дружеские подколки. Один клиент долго мучал онлайн-офис миллионами вопросов и в конце разговора обронил: «Да я такой вредный, что вы мне молоко должны выдавать, чтобы вредность уменьшить!» На следующий день ему доставили в офис подарок от банка — литр молока.

vc.ru

Закрытие расчетного счета в банке: причины + образец заявления

В статье рассмотрим причины и особенности закрытия расчетного счета ИП и юридических лиц. Узнаем, какие документы понадобятся для расторжения договора с банком и как выглядит образец заявления. А также разберем, вправе ли банк отказать в закрытии счета.

Причины закрытия счета

Инициатором закрытия расчетного счета может стать как клиент, так и банк. Для расторжения договора не нужно предупреждать банк заранее, счет может быть закрыт в любое время. А объяснять кредитной организации, почему компанией было принято такое решение, необязательно.

Инициатором закрытия расчетного счета может стать как клиент, так и банк. Для расторжения договора не нужно предупреждать банк заранее, счет может быть закрыт в любое время. А объяснять кредитной организации, почему компанией было принято такое решение, необязательно.

Рассмотрим причины закрытия счета по инициативе клиента:

- Дороговизна услуг. Изменение тарифов банка часто приводит к тому, что юридическому лицу или предпринимателю приходится искать более дешевое предложение по РКО.

- Низкое качество обслуживания или отсутствие необходимых услуг. Нередко ИП и небольшие организации уходят на обслуживание в другие банки, если они не смогли получить кредит.

- Ликвидация юр. лица или его банкротство. Закрытие счета может происходить в рамках ликвидационных процедур. При прекращении деятельности компании стараются как можно раньше расторгнуть договор с банком, чтобы не платить за обслуживание счета.

- Неудобное территориальное расположение офиса. Хотя в настоящее время активно развивается дистанционное обслуживание, некоторые вопросы решить можно по-прежнему только в отделениях банка.

- Неудовлетворительные показатели надежности банка. Нередко предсказать отзыв лицензии у кредитной организации можно заранее. Большинство юр. лиц и ИП предпочитают покинуть проблемный банк.

- Желание нескольких партнеров по бизнесу обслуживаться в одном банке. Внутрибанковские платежи проходят быстрее и стоят дешевле внешних. При небольшом числе партнеров обслуживание в одной кредитной организации может дать существенную экономию и преимущества в скорости работы.

Закрытие по инициативе банка

Банк в одностороннем порядке может расторгнуть договор на обслуживание счета только при наличии на то причин, оговоренных в законодательстве. Одного желания кредитной организации для этого недостаточно.

Рассмотрим, когда банк может стать инициатором закрытия расчетного счета:

- Отсутствие операций по счету и нулевой баланс. Если более 2 лет клиент не проводит операций по счету, банк направит уведомление о его предстоящем закрытии и, если реакции на него не последует, расторгнет договор.

- Нарушение 115-ФЗ. Банки обязаны проводить мониторинг операций каждого клиента, а в случае подозрений в отмывании денег или финансировании терроризма — запрашивать документы по операциям. Непредставление сведений по запросу банка в установленные сроки может стать причиной для одностороннего расторжения договора. Банк закроет счет и в том случае, если его «не устроят» представленные документы.

Еще одной причиной, по которой банки закрывают счета по своей инициативе, может стать решение суда. Но встречаются такие ситуации очень редко.

Может ли банк препятствовать закрытию счета

Законодательство не позволяет банку отказывать в закрытии счета. Но все же существует одна ситуация, когда банк может затормозить процедуру закрытия — это арест средств на счете или приостановка операций по нему. Если на арестованном счете отсутствуют денежные средства, банк закроет его в обычном порядке. Но при наличии денег счет будет закрыт только после списания задолженности или отмены решения об аресте.

Какие документы нужно подготовить

Для закрытия счета нужно подать в банк соответствующее заявление. ИП дополнительно понадобится паспорт. Представителю организации нужно подготовить доверенность, подтверждающую полномочия лица. Иногда при закрытии расчетного счета банки просят организацию представить действующую редакцию Устава. А если банк выдавал чековую книжку, и в ней остались неиспользованные чеки, то ее тоже нужно сдать.

Заявление на закрытие расчетного счета

Письмо о закрытии имеет свои особенности в каждом банке. Обычно сотрудники кредитной организации выдают пустой бланк и образец для его заполнения или диктуют, какие данные необходимо написать.

Заявление на закрытие расчетного счета

Рассмотрим, какая информация должна быть указана в заявлении на закрытие расчетного счета:

- полное название юр. лица или Ф.И.О. ИП;

- реквизиты счетов, которые требуется закрыть;

- распоряжение о переводе остатка на другой счет (с указанием реквизитов) или требование о выдаче наличными;

- данные о возвращаемых чековых книжках (если выдавались).

Порядок закрытия расчетного счета

Для закрытия счета необходимо подготовить и передать в банк заявление, необходимые документы, чековые книжки и корпоративные карты. Остаток средств лучше узнать заранее и составить распоряжение о его переводе на другой счет или выдаче наличными. Не позднее следующего операционного дня кредитная организация должна закрыть счет. После этого у банка есть 7 дней на перевод или выдачу остатка средств.

Замечание. В ходе процедуры банкротства закрытие счета проходит в аналогичном порядке. Но заявление и распоряжение о переводе остатка оформляет конкурсный управляющий.

Особенности для ИП и юридических лиц

При наличии непогашенного кредита, исполнительных листов и т. д. закрытие счета может проходить не так гладко. Здесь все зависит от типа счета, и, к примеру, если он необходим для внесения оплаты за кредит, то не будет закрыт до даты полного погашения долга.

В некоторых банках предусмотрена комиссия за закрытие счета или повышенный тариф на перевод средств в связи с расторжением договора. Эти условия обычно оговариваются еще при начале сотрудничества.

У компании или ИП есть 60 дней на то, чтобы получить свои средства со счета. Если в течение этого времени деньги не будут получены, то они отправятся на специальный счет в ЦБ РФ.

Также прочитайте: Как снять деньги с расчетного счета ООО: основания, способы и порядок

Если счет закрывается по доверенности

Закрытие счета по доверенности — распространенная ситуация, особенно если клиентом банка является юридическое лицо. ИП можно закрыть счет исключительно по нотариально заверенной доверенности. В случае с юр. лицом заверять доверенность у нотариуса необязательно.

В доверенности должны быть четко прописаны полномочия представителя, позволяющие закрывать счет. Требования банков к доверенности иногда разнятся, поэтому лучше заранее узнать, какие данные должны быть в ней указаны.

Доверенность

Надо ли уведомлять налоговую

До мая 2014 года налогоплательщик был обязан при открытии и закрытии расчетного счета уведомлять ИФНС, а также ПФР и ФСС. Для этого подавалось заявление в госорганы в течение 5 дней с даты открытия/закрытия счета. При нарушении этой нормы юр. лицу или ИП назначался штраф. В настоящее время данное требование в законодательстве отсутствует.

Все необходимые уведомления банки отправляют самостоятельно.

Как оплатить налог, если счет уже закрыт

По закону ИП может оплачивать налоги и страховые взносы со своих личных счетов или наличными в отделении банков, заполнив квитанцию. Юр. лица долгое время могли оплачивать налоги и взносы в фонды только с расчетных счетов. Но в конце 2016 года произошли изменения в законодательстве, и теперь директор либо иной представитель организации может заплатить налоги наличными в кассах любых банков.

Замечание. Если налоги за организацию оплачивает представитель, а не директор, то у него должна быть доверенность.

bank-biznes.ru

Как закрыть расчетный счет ИП: правила, этапы закрытия

Расчетный счет – финансовый инструмент, используемый для проведения безналичный платежей. Некоторые предприниматели обходятся без него, но у большинства он есть. Закрыть расчетный счет ИП может потребоваться при прекращении деятельности предпринимателя или смене банка. Инициатива исходит от банка, самого клиента, суда. Подробнее о проведении процедуры вы узнаете далее.

Когда нужно закрывать счет

Закрытие расчетного счета производится на основании прекращения срока договора либо по другим причинам:

- По заявлению, сделанным клиентом в любой момент – достаточно желания предпринимателя прекратить банковское обслуживание по операциям в определенном учреждении.

- По инициативе банковского учреждения. За 2 календарных месяца до даты официального расторжения договора клиент получает соответствующее уведомление. Причина прекращения обслуживания – отсутствие операций по счету два года и более.

- Если в течение календарного года операции отклонялись минимум дважды, поскольку банк считал их подозрительными.

- По решениям судебных инстанций – для списания остатков средств со счета, если они там есть, или наличии подозрений на противоправные действия со стороны владельца счета.

Некоторые банки закрывают счет при низких налоговых нагрузках, снятии денег только наличными и всегда в первые дни после поступления, отсутствии подробных данных по платежным поручениям. Блокировка счета налоговой – еще не основание для его закрытия. Когда причины блокировки будут устранения, РКО восстанавливается.

Этапы закрытия

Закрытие расчетного счета ИП осуществляется предпринимателем лично либо через представителя. Строго соблюдайте порядок проведения процедуры, чтобы избежать лишних проблем в будущем, штрафов. У лица, ведущего предпринимательскую деятельность, на момент закрытия счета в банке не должно быть задолженностей, остаток средств снимается и выдается наличными либо переводится на карту физического лица.

Подготовка бумаг

Клиент банка составляет заявление для расторжения заключенного ранее договора – от руки, форма свободная. Также нужно указать лимит по остаткам, сумму денежных средств на счете и подтвердить данные (сделать это проще всего посредством выписок).

Погашение задолженностей

Перед закрытием счета заплатите все долги, налоги, поскольку само по себе прекращение РКО еще не освобождает вас от принятых ранее обязательств. Проверьте все сделки с контрагентами, банками и другими кредитными организациями, налоговой, пенсионным фондом.

Снимите остатки денег

Обналичите или переведите остатки финансовых средств на другие счета, банковские карты. Чековые книжки, если они у вас были, верните в банк.

Напишите заявление о закрытии

Подготовьте заявление о желании закрыть расчетный счет. Подписывает его предприниматель либо доверенное лицо, для доверенного лица должны быть соответствующие разрешения на представление интересов заявителя.

Получите официальное уведомление

Банк обязан предоставить ответ на запрос о прекращении действия договора. Соглашение считается расторгнутым с момента подачи заявления, но на практике процесс может затягиваться. Сначала финансовое учреждение проводит проверку счета клиента, уточняет данные о наличии долгов. По результатам данных мероприятий предприниматель получает официальное письмо, заверенное печатью, подписью.

Документы

Главный документ для закрытия счета – это заявление. Пригодятся выписки по счетам с данными об остатках. Остальную информацию вам сообщит сотрудник банковского учреждения.

Ликвидация ИП и закрытие счета

Как закрыть расчетный счет в банке ИП, мы выяснили, теперь давайте разберемся, нужна ли данная процедура при ликвидации юридического лица, а не переходе в другой банк. Законодательство точного однозначного ответа на данный вопрос не дает, но, поскольку расчетный счет применяется для расчетов между юридическими лицами, использовать его в личных целях просто нет смысла. Если по счету закрытого ИП идут поступления, то данные действия будут рассматриваться как незаконное предпринимательство. Также при прекращении деятельности и не закрытии счета вам придется платить за его обслуживание (если установлена фиксированная такса, независимо от объемов проводимых операций).

Выше подробно описано, как закрыть расчетный счет – собирайте документы, подавайте заявление и получайте подтверждение о закрытии. Когда все будет готово, можно приступать к ликвидации ИП.

( Пока оценок нет )

investicii-v.ru

Как закрыть расчетный счет ООО в банке — tvoedelo.online

Расчетный счет — это счет в банке, который открывает компания, чтобы проводить банковские операции. Например, расплачиваться с поставщиками или принимать оплату от покупателей.

Закрыть расчетный счет — это расторгнуть договор обслуживания. Когда компания открывала счет, то заключила с банком договор. В этом договоре прописаны условия, на которых банк или клиент могут закрыть счет. Прежде чем закрывать счет, перечитайте договор и уточните у оператора, какие документы нужны. Часто у банков одинаковые требования к документам на закрытие счета.

Компания может закрыть расчетный счет по разным причинам:

- ООО ликвидировали, то есть юрлицо перестало существовать;

- решила сменить банк на другой, где более выгодные условия обслуживания;

Банк закрывает расчетный счет ООО, если:

- по расчетному счету не было ни одной операции за последние два года;

- суд остановил деятельность юрлица;

- по закону 115 ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Банк заподозрил компанию в отмывании денег, а ООО не представило доказательства своей невиновности.

- компания сменила адрес регистрации ООО и не сообщила в налоговую новый адрес.

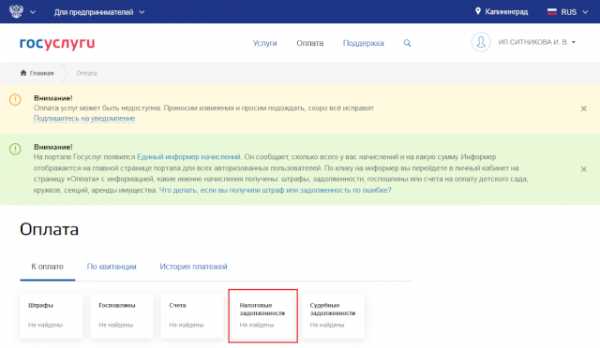

Перед тем, как идти в банк, стоит проверить задолженности в налоговой и в фондах. Если есть задолженности, то надо погасить их заранее.

В банке менеджер выдает бланк заявления о закрытии счета. Чтобы заполнить заявление нужны данные компании и паспорт того, кто закрывает счет. Дальше банк переводит остаток денег, на счет, который указал клиент. После того, как банк закроет счет, компания не сможет проводить операции.

Подготовить документы

Перед тем, как идти в банк и подавать заявление о закрытии счета, компания должна подготовить документы:

- выписка из ЕГРЮЛ;

- уставные документы компании;

- акты и приказы, которые подтверждают изменения в учредительных документах;

- паспорт сотрудника, который имеет право открывать и закрывать счета в банке.

Взять выписку из ЕГРЮЛ. Выписка нужна банку, как доказательство, что у вас нет задолженностей перед налоговой и фондами.

Чтобы получить выписку, надо прийти в налоговую, написать заявление в свободной форме и передать заявление инспекторам. Налоговая сделает выписку в течение пяти рабочих дней. Выписка действительна в течение месяца.

Подготовить уставные документы компании. Все уставные документы должны быть действующими. Полномочия руководителя не должны заканчиваться раньше, чем срок закрытия счета. Если в компании несколько учредителей, то банк попросит протокол собрания.

Если в компании были изменения, то их надо внести в документы до обращения в банк.

Чтобы не было вопросов, заранее проверьте доверенность сотрудника. Доверенность должна быть действующая, а данные совпадать с данными в паспорте.

Написать заявление в банке. В банке нужно обратиться к сотруднику и сказать о своем желании закрыть счет. В банке попросят паспорт, уставные документы с данными о назначении на должность руководителя или доверенность. Менеджер банка даст заявление на закрытие счета и образец заполнения.

Заявления в банках одинаковые, но каждый банк вправе запросить дополнительные документы.

Что писать в заявлении:

- полное название организации и адрес регистрации;

- паспортные данные того, кто пишет заявление;

- реквизиты, которые указаны в карточке организации;

- банковские реквизиты;

- номер договора, который был заключен с банком;

- причину или причины, по которым компания закрывает счет юридического лица;

- номера чековых книжек и номера пустых страниц, чтобы никто не смог их использовать;

- в конце заявления руководитель или доверенное лицо ставит подпись и заверяет печатью компании.

Вывести остаток денег. Если на счете компании остались деньги, то банк его не закроет. Укажите номер нового расчетного счета, и банк переведет деньги течение недели. В некоторых банках предлагают обналичить остаток, но не во всех. Уточните у работников банка информацию о возможности обналичить остаток денег.

По закону 52 ФЗ компаниям не нужно сообщать в налоговую об открытии и закрытии счета. Банк сам передаст эту информацию.

Стоит сообщить партнерам и клиентам о том, что счет закрыт. Чтобы они не перечисляли деньги по несуществующим реквизитам.

Порядок закрытия банковского счета юридического лица

- проверить задолженности компании перед налоговой и фондами;

- получить в налоговой выписку из ЕГРЮЛ;

- прийти в банк и написать заявление о закрытии счета;

- вывести остаток денег со счета.

tvoedelo.online