кто может взять ипотеку на покупку жилья и на каких условиях

Интересно! Минимальные требования по стажу выдвигает банк Дельтакредит и ВТБ — от 1 месяца на последнем месте трудоустройства, и АК Барс банк и Уралсиб — от 3 месяцев общего трудового стажа.

❗ Гражданство. По условиям большинства банков РФ оформить ипотеку могут только граждане страны.

Кто может взять ипотеку на жилье с господдержкой или на льготных условиях

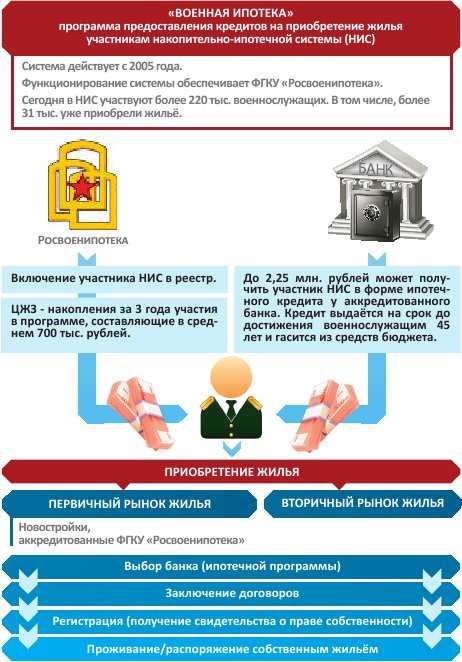

👮 Военнослужащие. Воспользоваться льготной программой “Военная ипотека” могут военные, которые участвовали в программе НИС и отслужили 3 года. По условиям господдержки, выделяется фиксированная сумма на покрытие первого взноса и на погашение ежемесячных платежей по займу.

🏥 Бюджетники. Поддержку государства для улучшении жилищных условий получают работники бюджетной сферы, молодые ученые и молодые специалисты. Чтобы получить такую возможность, бюджетники и молодые ученые должны отработать по специальности более 10 лет и предъявить заключение комиссии о том, что они нуждаются в улучшении жилищных условий. На право получить субсидию их выдвигает руководство. Условия льготного кредитования молодых специалистов варьируются в зависимости от региона, но, в большинстве случаев, государственная помощь предоставляется при условии работы по распределению.

👨👩👧👦 Малоимущие, многодетные семьи. Господдержка выделяется для переселения из аварийных домов, или расширения жилой площади, если на одного человека в квартире приходится меньше установленной в регионе минимальной площади жилья.

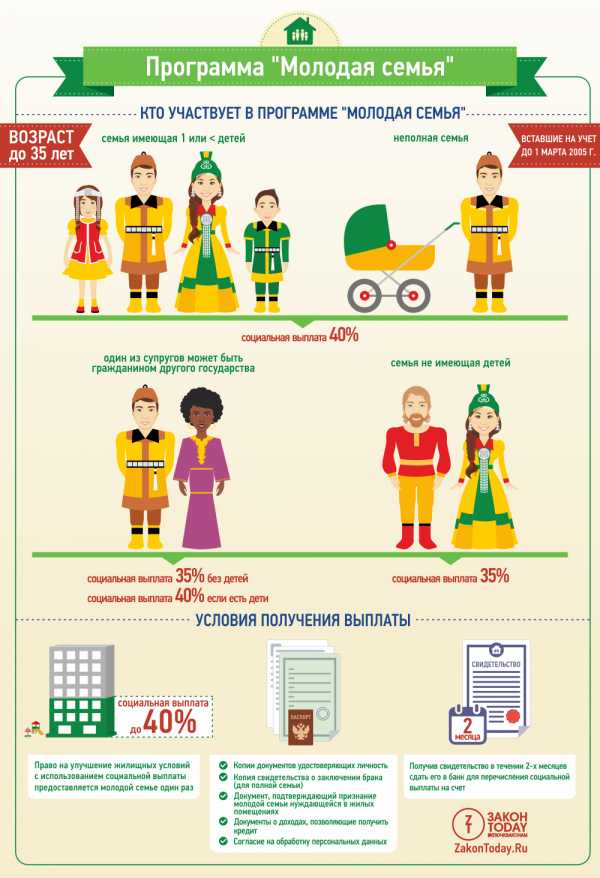

👫 Молодые семьи. Могут получить субсидии в виде единоразовой суммы, рассчитывать на снижение процентной ставки по ипотеке или льготный ипотечный займ от жилого фонда.

Категории граждан, которые попадают в категорию льготников и условия государственного субсидирования в разных регионах отличаются. Список необходимых документов и доступные программы можно узнать у сотрудника выбранного банка.

Кому не дают ипотеку на жилье

Ипотека доступна не всем желающим. Банк вправе отклонить заявку, если не выполнены условия программы или возникают сомнения в платежеспособности и благополучности заемщика. Для этого документы и данные клиента проверяют по базе банка и партнеров. Проверка может занять от 1 до 5 рабочих дней.

Приведем несколько категорий потенциальным заемщиков, которым могут отказать в оформлении ипотечного займа.

👥 Фрилансеры и люди, которые работают неофициально. Справка с места работы и копия трудовой книжки включены в обязательный список документов. Поэтому в большинстве случаев отклоняют запрос на кредит тех, кто не смог подтвердить размер и постоянность доходов. К этой категории относятся и представители творческих профессий — музыканты, певцы, художники — которые работают за гонорар и не имеют стабильной заработной платы.

Важно! Получить ипотечный кредит при непостоянных или неподтвержденных доходах возможно, но на менее выгодных условиях: с большим первоначальным взносом, под более высокий процент (надбавка, обычно, составляет 0,5-0,7%).

💸 Пользователи с низким доходом. Если общая сумма доходов заемщика превышает сумму ежемесячного платежа не более чем на 50%, ипотеку не оформят. Если зарплата, которая указана в справке НДФЛ, недостаточна для оформления займа, укажите все дополнительные источники дохода в справке по форме банка, или привлеките к сделке созаемщиков. Их доход будет учитываться при расчете платежеспособности заемщика.

🏦 Клиенты с действующим кредитом. Наличие невыплаченного займа увеличивает кредитную нагрузку на клиента. Если общая сумма ежемесячных платежей по действующим и новому кредиту превышает 50% от дохода, шансы получить одобрение снижаются.

🕵 Заемщики с судимостью. Значительная часть ипотечных программ с выгодными условиями недоступны людям с судимостью.

👵 Студенты и люди преклонного возраста. Сложнее получить одобрение по займу молодым людям в начале карьеры и в преклонном возрасте. В первом случае может не хватать трудового стажа, а во втором предложат короткий период выплаты.

Причиной отказа могут стать проблемы с работодателем заемщика: компания признана банкротом или не платит налоги.

Важно! Постоянная прописка не входит в список обязательных требований банка при выдаче ипотечных средств. Займы для покупки жилья выдают при условии временной регистрации по месту пребывания или вовсе без регистрации.

Как повысить лояльность кредиторов и увеличить шансы на ипотеку

📌 Предоставьте все необходимые документы, справки и выписки, при необходимости, обновите документы в соответствии с требованиями банка;

📌 проявите ответственность при заполнении заявки на кредит: не допускайте ошибок, впишите полные и верные данные;

📌 будьте готовы к диалогу с кредитором: будьте на связи по указанному контактному номеру телефона, сотрудники банка могут звонить, чтобы уточнить и перепроверить детали;

📌 увеличьте размер первого взноса;

📌 до подачи заявки, погасите предыдущие задолженности;

📌 предоставьте документы на недвижимость и ценное имущество, которое может выступать в качестве дополнительного залога.

Что делать, если получили отказ по ипотеке

Подтвердите свою платежеспособность. Предоставьте справку о доходах за требуемый банком период. Если размер основной заработной платы невелик, укажите в анкете дополнительные источники дохода. Чтобы банк их учел, необходимо письменное или устное подтверждение работодателя. Если таковых нет, привлеките к оформлению ипотеки одного или нескольких созаемщиков. Максимальное число участников — до 6 человек. Ваши доходы будут объединены в один при расчете условий ипотеки.

Соберите информацию. Посетите офисы нескольких банков и соберите данные про требования и доступные программы ипотечного кредитования. Сотрудники банков часто акцентируют внимание на на достоинствах ипотечных программ, не афишируя при этом недостатки. Правильно оценить предложения и выбрать самое выгодное поможет специалист.

Обратитесь в другой банк. Подайте заявки в несколько банков, соблюдайте последовательность запросов. Так шансы на одобрение прошения увеличиваются и у вас появляется право выбора. В случае отказов, воспользуйтесь помощью брокера, который выяснит причину и поможет получить одобрение на выгодных условиях. В крайнем случае, обратитесь в другие финансово-кредитные организации.

Воспользуйтесь услугами профессионалов. Закажите консультацию и помощь ипотечного брокера. Специалист исключит возможность отклонения заявки из-за ошибок в документах, даст советы на основе анализа кредитного рынка, расскажет, что станет преимуществом при получении займа.

j.etagi.com

Пошаговая инструкция покупки квартиры в ипотеку

Выбор кредитора

Ипотека — это долгосрочное предприятие. Поэтому необходимо тщательно выбрать финансовую организацию для сотрудничества, во избежание проблем с выкупом недвижимости и иных негативных сторон.

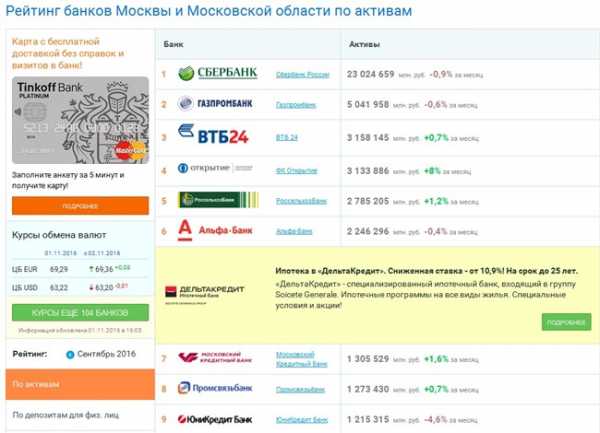

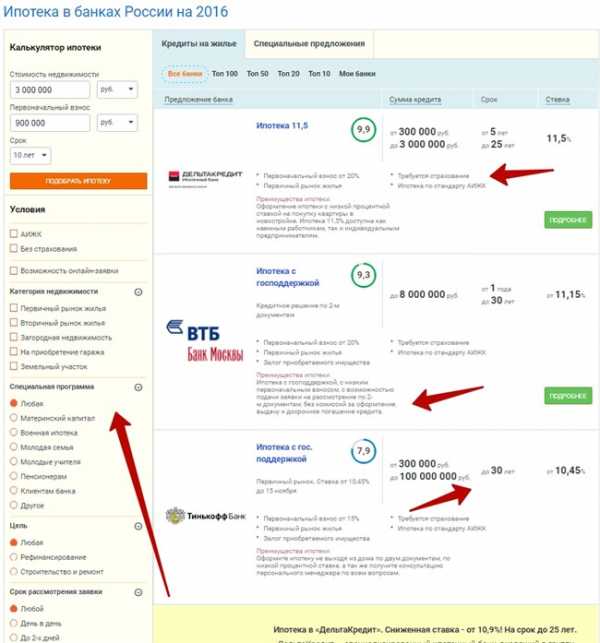

Финансовых организаций — огромное множество, как коммерческих, так и некоммерческих. Соответственно, также много и предложений по ипотеке. Выбор — весьма не простой. Практически всю информацию о банке и условиях ипотечного кредитования можно изучить онлайн на сайте выбранной финансовой организации. Важно обратить внимание на рейтинг банка по ипотеке и на его аккредитацию. Можно обратиться к отзывам клиентов.

Не всегда возможно найти полную или доступную информацию на сайте банка. Поэтому при изучении условий ипотечного займа финансовой организации, необходимо составить перечень вопросов, которые будет возможно задать консультанту по телефону или же при личной встрече.

Старайтесь выяснить у кредитора такие моменты, как min/max срок заключаемой сделки, годовой процент ставки, размер первоначального взноса и др. Процентная ставка может быть фиксированной или плавающей. Если она может изменяться с течением времени, то вероятнее всего не в пользу клиента. Особенно важно уточнить в какой валюте будет ипотечный займ.

Исходя из нестабильности финансового рынка, следует брать ипотеку только в государственной валюте — в рублях.

Еще одним немаловажным вопросом будет возможность досрочного погашения кредита. Как ни странно, но не все банки разрешают закрывать кредит раньше срока. Ограничения могут быть строгими, могут ограничиваться временным сроком или минимальной суммой.

Чаще всего финансовые организации умалчивают и не публикуют информацию о штрафах, которые имеет право налагать кредитор в отношении заемщика за невыполнение условий кредитного договора (например, задержка выплат). Такую информацию можно получить у сотрудника банка, но лучше всего запросить типовой договор, в котором эта информация указывается.

У каждого банка есть своя форма и требования к заемщику и, соответственно, к оформлению пакета документов. Такой вопрос тоже требует выяснения, так как на это потребуются дополнительные расходы.

Для того чтобы было проще определиться с кредитором, необходимо посетить несколько финансовых учреждений и задать одни и те же вопросы. Соответственно, информацию следует фиксировать, чтобы сравнить ответы и условия.

Подача заявки на ипотеку и сбор документов

Каждая финансовая организация имеет требования к пакету документов, которые должен предоставить заемщик для получения ипотеки. Есть обязательные бумаги, предоставляемые при наличии таковых, и дополнительные, которые банк может запросить в отдельных случаях.

К обязательным документам относят:

- Заявление на ипотеку;

- Удостоверение личности;

- Заверенная работодателем копия трудовой книжки и трудовой договор;

- Справка о доходах;

- СНИЛС.

Если недвижимость для приобретения выбрана, то потребуется предоставить:

- Документы о праве собственности на объект;

- Проект помещения;

- Характеристику объекта;

- Оценочную стоимость;

- Выписку из ЕГРН об отсутствии арестов и ограничений.

К документам, предоставляемым при наличии, относят:

- Военный билет;

- Свидетельство о браке/разводе;

- Брачный контракт;

- Свидетельства о рождении всех детей;

- Документы, подтверждающие наличие дополнительного дохода или капитала (например, о вкладе).

Дополнительные документы необходимо будет предоставить по запросу представителя банка. Это может быть подтверждение о наличии какого-либо имущества, выписка с банковского счета и т.д.

После заключения сделки, заемщику необходимо будет предоставить для госрегистрации в Россреестре следующие документы:

- Совместное заявление кредитора и заемщика в случае, если договор составлен в простой письменной форме. Если нотариально заверен, то заявление одной из сторон;

- Подтверждение оплаты госпошлины за регистрацию ипотеки;

- Договор ипотеки;

- Оригинал и копию закладной;

- Копию кредитного договора.

После процедуры госрегистрации, закладная передается банку. На руки заемщик получает следующие документы:

- Договор купли-продажи, заверенный регистрационной надписью;

- Акт приема-передачи, если его передавали на регистрацию;

- Выписку из ЕГРН о регистрации права собственности.

Образцы документов:

Заключение договора купли-продажи с продавцом

Очень важный пункт при заключении сделки по ипотеке — это договор купли-продажи. Необходимо досконально изучить каждый пункт договора, во избежание ограничения своих прав. Можно подключить грамотного юриста (стороннего), для того чтобы он перепроверил все документы и помог с тонкостями и оформлением.

Договор купли-продажи является подтверждением того, что покупаемая недвижимость находится в залоге у кредитора. Для заключения такого документа необходимы две стороны: покупатель (заемщик) и кредитор (банк). В нем указывают, какая недвижимость приобретается и какой срок погашения кредита.

Важно перепроверить все данные, чтобы они были указаны правильно, иначе это может стать огромной проблемой для получения недвижимости после окончания срока выплат.

Документ должен содержать обязательные пункты, такие как:

- Наименование документа;

- Полные данные об участниках сделки;

- Предмет договора.

Должно быть детально прописано следующее:

- Удостоверения личности всех участников;

- Точные адреса регистрации, а также ИНН;

- Информация обо всех подтверждающих сделку документах;

- Детальная характеристика приобретаемого объекта;

- Оценка и состояние объекта;

- Отсутствие задолженностей по коммунальным услугам;

- Лица, которые будут проживать в приобретаемом объекте.

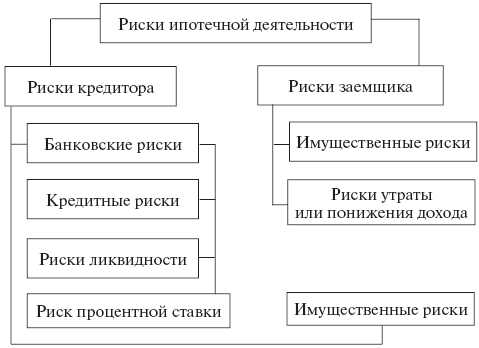

Заключение договора страхования

При получении ипотечного кредита необходимо страхование приобретаемого имущества. Этот вид кредитования законодательно подтвержден, для того чтобы обезопасить финансовые организация от денежных потерь. Но, банки часто настаивают на других видах страхования, весьма дорогостоящих.

К страхованию, от которого заемщик имеет полное право отказаться, относится страхование жизни и здоровья, страхование правового титула и ответственности заемщика. Но, многие специалисты в сфере финансов считают, что некоторые из видов дополнительного страхования стоит рассмотреть. Ведь не стоит забывать, что ипотека связана с рисками, и никто не может предсказать, что произойдет с недвижимостью и заемщиком в будущем.

Многие банки вносят пункт о комплексном страховании в кредитный договор и, в случае отказа от него заемщиком, последнему придется платить по повышенной процентной ставке. Таким образом выясняется, что выгоднее приобрести страховой полис.

Очень важный момент в ипотечном страховании — это то, что страхование производится в пользу кредитора. Обычно не берут в учет первоначальный взнос, т.е. собственные средства заемщика. Но, можно оформить страховку на полную стоимость. Она выйдет дороже, но гарантированно в страховом случае заемщику вернут его деньги, в том числе и первоначальный взнос.

Кредитор предлагает целый список крупных страховых компаний, с которыми сотрудничает уже много лет. Заемщику остается только определиться с компанией, которая, по его мнению, предлагает наиболее выгодные условия.

Как взять ипотеку по льготной программе?

Самыми выгодными являются программы по ипотеке с господдержкой. Это ряд инструментов, которые помогают оптимизировать условия оформления ипотечного кредита на более выгодных условиях для определенных категорий граждан. То есть, существуют специальные льготы, субсидии и сертификаты, которые значительно помогают ускорить процесс выплат ипотеки и уменьшить ее стоимость.

Программы господдержки молодых семей и защитников отечества являются приоритетными для государства. Практически во всех банках действуют льготные госпрограммы на ипотеку.

В 2019 году имеются следующие программы по получению ипотеки с господдержкой:

- Уменьшение процентной ставки за счет государства;

- Возможность вносить маткапитал в качестве первичного взноса;

- Субсидии по социальной ипотеке;

- Военная ипотека;

- Ипотека для молодых семей;

- Ипотека 6%;

- Реструктуризация ипотечного займа.

Ипотека для молодой семьи пользуется особой популярностью у населения. Участвовать могут супруги в возрасте от 18 до 35 лет, семьи с несовершеннолетними детьми, где одному из супругов еще не исполнилось 35 лет, и многодетные родители, у которых три и более детей. Также сюда относятся льготы на жилплощадь для родителей/усыновителей детей-инвалидов. Для разных регионов условия программы могут значительно отличаться.

Материнский капитал представляет сбой сертификат на определенную денежную сумму, которую получают семьи при рождении второго и последующего ребенка. Это капитал можно использовать в качестве первого взноса по ипотеке, или для выплат по ранее взятой ипотеке. Можно использовать не всю сумму. Важным моментом является то, что при приобретении ипотеки с использованием маткапитала, родители обязаны вписать детей в число собственников недвижимости после того, как кредит будет полностью погашен. Можно снизить платеж на ипотеку с маткапиталом при помощи рефинансирования. Об этом подробнее в видео:

Ипотека под 6% положена родителям, у которых в период с 01.01.2018 по 31.12.2023 года родится 2-ой, 3-ий и т.д. ребенок. Срок льготного кредитования зависит от того, сколько детей в семье: 3 года, если рождается второй ребенок, 5 лет, если третий, 8 лет за двух, трех и более детей, рожденных в указанный период. Такое кредитование предполагает приобретение только на первичном рынке.

Военная ипотека представляет собой льготную помощь для военнослужащих вне зависимости от звания. Участие в этой программе не предусматривает применение маткапитала для оплаты жилплощади. В такой ипотеке могут принимать участие следующие категории лиц:

- Прапорщики и офицеры первоконтрактники в вооруженных силах с 01.01.2005 года;

- Сержанты, старшины, матросы и солдаты, поступившие на службу после 01.01.2005 года после заключения второго контрактного срока;

- Выпускники военных вузов после трех лет выслуги;

- Офицеры запаса, служащие по найму или по призыву.

Если вы не знаете к какой финансовой организации обратиться, то можно посетить несколько банков, чтобы сравнить условия. Можно взять ипотеку по госпрограмме в Сбербанке. Там же есть выгодные условия по ипотеке без первоначального взноса. Главное, внимательно собрать и изучить информацию по предоставляемым условиям и программе ипотеки.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):ahrfn.com

Как и где взять ипотеку (ипотечный кредит)?

Продолжим разговор про ипотечные кредиты и рассмотрим, как и где взять ипотеку (ипотечный кредит). В этой публикации я предложу вам своего рода алгоритм получения ипотеки, и дам ссылки на другие публикации, где те или иные моменты рассмотрены более подробно, поэтому переходите по ним, чтобы узнать все детали.

Итак, тему сегодняшней публикации можно условно разделить на 2 вопроса: “Как взять ипотеку?” и “Где взять ипотеку?”, однако, эти вопросы тесно переплетаются между собой, поэтому я буду рассматривать их в совокупности. Предлагаю вашему вниманию 8 шагов, которые необходимо пройти, чтобы купить недвижимость в ипотеку.

Шаг 1. Принятие решения. Получение ипотечного кредита начинается с принятия решения о том, что он вам необходим. Для этого важно очень хорошо взвесить все плюсы и минусы ипотеки, спроецировав их на свою конкретную ситуацию, и определиться: нужна она вам или нет. По этому поводу есть диаметрально противоположные мнения, поэтому решение принимать только вам, вы же потом и будете нести за него полную ответственность.

Шаг 2. Приведение своего финансового состояния к требованиям банков. Когда решение принято, и вы дальше думаете, как взять ипотеку, необходимо подготовиться к получению ипотечного кредита в финансовом плане. Я хочу выделить 3 основных направления такой подготовки:

1. Собрать сбережения для оплаты первоначального взноса. Как правило, первоначальный взнос по ипотеке составляет 20-30% от стоимости приобретаемого объекта недвижимости при стандартных условиях. Наличие именно этой суммы вы должны обеспечить к тому моменту как соберетесь непосредственно взять ипотечный кредит. Чем больше будет собрано средств на оплату первоначального взноса – тем меньше будет сумма кредита, а значит и будущая нагрузка на личный или семейный бюджет.

2. Собрать средства для оплаты сопутствующих расходов. Если вы решили взять ипотеку, одного первоначального взноса будет недостаточно: необходимо еще иметь средства для оплаты всех расходов, сопутствующих получению ипотечного кредита: банковские комиссии, услуги риелторов, услуги нотариуса, госпошлины, страховки, экспертная оценка (при необходимости). Все это вместе, как правило, составляет 5-10% от стоимости приобретаемой недвижимости, поэтому вам необходимо обеспечить наличие и этой суммы.

3. Обеспечить уровень доходов, позволяющий безболезненно погашать ипотечный кредит. И третий, важнейший момент, который необходимо соблюсти перед тем, как взять ипотеку – выход на уровень доходов, при котором вы сможете беспрепятственно производить погашение. К выполнению этого момента стоит подойти максимально ответственно!

Ни в коем случае не нужно брать ипотеку, если вы еще не знаете, за счет чего будете ее погашать, или если у вас пока не хватает для этого доходов. Так будет только хуже: за неуплату кредита банк в конце-концов заберет заложенную недвижимость через суд, и вы останетесь и без жилья, и без денег, которые уже потратили на то, чтобы взять ипотечный кредит и оплатить все сопутствующие расходы.

Шаг 3. Выбор подходящего варианта недвижимости. Когда вы в финансовом плане готовы взять ипотеку, можно переходить к выбору конкретного объекта недвижимости, который вы будете приобретать в кредит. Это можно делать либо через риелторов (что сулит немалые дополнительные расходы), либо самостоятельно (что гораздо сложнее, ведь практически всех продавцов недвижимости тут же “перехватывают” риелторы).

Подобрав подходящий объект и договорившись о цене, ни в коем случае не оставляйте продавцу/риелтору какой-либо залог до того, как банк не одобрит ваш ипотечный кредит. Потому как если это по каким-то причинам не произойдет, вы просто потеряете эти деньги.

Шаг 4. Сравнение условий ипотечных кредитов в разных банках, выбор оптимального банка для ипотеки и ипотечной программы. На этом этапе вам необходимо определиться, где взять ипотеку (ипотечный кредит). Настоятельно не рекомендую обращаться для этого в первый попавшийся банк, полагаясь на то, что “везде условия примерно одинаковые” или в банк, который вам кто-то рекомендовал. Условия ипотечного кредита могут быть настолько разными, что эта разница составит десятки и сотни денежных единиц за весь период пользования кредитом, а любые рекомендации всегда носят субъективный характер.

О том, как выбрать оптимальные условия ипотечного кредита, и на что следует обращать основное внимание – читайте по ссылке. Также не будет лишним узнать, какие бывают ипотечные программы и чем они отличаются.

Шаг 5. Подача заявки на ипотеку в выбранный банк. После того, как вы решили, где взять ипотеку, обратитесь в это кредитное учреждение с заявкой на ипотечный кредит. Получите подробную консультацию менеджера, соберите необходимый пакет документов и ждите рассмотрения заявки.

Далее может быть два варианта развития событий:

1. Если банк отказал в кредите – заберите поданные документы и обратитесь в следующий банк в порядке приоритета условий кредитования. И так до тех пор, пока заявка не будет одобрена.

2. Если банк согласен выдать вам ипотечный кредит – переходите к следующему шагу.

Шаг 6. Получение ипотечного кредита. Итак, все предварительные этапы пройдены, и теперь вы можете непосредственно взять ипотеку. На этом этапе вам придется потратить часть средств, которые вы отложили на расходы, сопутствующие получению ипотечного кредита.

Шаг 7. Покупка недвижимости и перерегистрация права собственности. Следующим этапом вам предстоит провести все необходимые сделки (банк, выдавший ипотечный кредит, окажет вам в этом содействие) и перерегистрировать купленную недвижимость на себя. Прохождение этого шага предполагает оплату оставшейся части дополнительных расходов, после чего вам останется только погашать полученный ипотечный кредит.

Шаг 8. Погашение ипотечного кредита. Всю “операцию” по получению ипотеки нельзя считать завершенной до того момента, пока вы полностью не рассчитаетесь по кредиту. Используя все имеющиеся возможности, старайтесь погасить ипотеку как можно быстрее, с опережением графика погашения, подписанного с банком.

Чем дальше вы растягиваете погашение ипотечного кредита, тем выше вероятность возникновения неприятных “сюрпризов” (потеря источника дохода, девальвация национальной валюты при кредите в иностранной и т.д.), которые могут существенно затруднить расчет по ипотеке.

Это руководство не является исчерпывающим, и в каждом конкретном случае может включать свои дополнительные шаги и нюансы.

Теперь вы знаете, как и где взять ипотеку (ипотечный кредит), и можете приступать к выполнению намеченного плана. Повышайте свою финансовую грамотность и учитесь рационально использовать личные финансы вместе с Финансовым гением. До встречи в новых публикациях!

fingeniy.com

Как получить ипотеку?

Казалось бы, что все так просто. Если нет денег на собственное жилье, можно обратиться в банк, оформить в нем ипотеку, вселиться в условно собственные квадратные метры и на протяжении последующих 10-20 или больше лет выплачивать кредит. Но на самом деле все не так просто. Во-первых, вы не знаете, каким будет уровень вашего среднемесячного заработка не только лет через 10, но и через 3-5 лет, и даже через год. А значит, есть риск остаться в будущем и без квартиры, и без денег, уплаченных по кредиту. Во-вторых, совсем не обязательно, что банк согласится выдать кредит, и у него на это будут свои веские причины.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер (звонок бесплатный для всех регионов России)!

Cуть и актуальность ипотеки в России

Ипотека на жилье в России, ее суть, заключается в том, что вы получаете от кредитора деньги на жилье, в котором можете проживать, а кредитору выплачиваете тело полученного займа и проценты за его использование. При этом, такой кредит выдается на большой срок, который может достигать 25-30 лет, а в отдельных случаях и 50 лет. Процентная ставка по кредиту будет составлять от 10 до 14 процентов.

Ипотека в России не дешевое удовольствие, про формальные платежи не стоит и мечтать. Правда, кредитор потребует, чтобы вы соответствовали некоторым условиям, а также внесли первоначальный взнос, который может составлять от 10 до 30% стоимости приобретаемого жилья.

Можно ли взять ипотеку без первоначального взноса? В некоторых случаях это можно сделать, если государство субсидирует этот взнос. Поэтому, перед раздумыванием о том, как взять ипотеку без первоначального взноса, стоит поинтересоваться, подпадаете ли вы под один из видов льготного кредитования, и если в нем возможность получить субсидии на первоначальный взнос.

Достоинства и недостатки ипотеки в России

В чем плюсы ипотеки?

- Вам не надо снимать жилье, платить за это сумму, которая равна ежемесячному платежу по ипотечному займу. Вы уже будете жить в собственной квартире или доме и по окончанию срока договора кредита они станут вашей собственностью.

- Нет необходимости скапливать большую сумму денег, на что не у каждого хватает сил и терпения. Купленная через 15-20 лет квартира не сможет не порадовать, но копить на нее будет сложнее.

Минусы ипотеки заключаются в следующем:

- Есть риск того, что через некоторое время ежемесячный платеж станет непосильным для семейного бюджета.

- Большая переплата за купленное жилье.

- Пока будет выплачен текущий кредит за купленную квартиру, может появиться необходимость улучшить жилищные условия. Некоторые кредиторы предлагают перекредитоваться для таких случаев, но это может потребовать дополнительных средств от заемщика.

Виды ипотеки в России

Есть брать в целом, то ипотека на стандартных условиях достаточно тяжелая ноша, и не каждому она подойдет. Государство это понимает и поэтому со второй половины нулевых годов появляются разные программы государственного субсидирования для граждан, которые требуют повышенного к себе внимание и социальной защиты. Среди этих проектов есть такие виды

То есть, субсидиями охвачено большое количество граждан, которым государство оказывает помощь в получении собственного жилья. Это не означает, что квартира или дом предоставляется бесплатно. Заплатить за него придется, оформив ипотечный кредит, но на значительно лояльных условиях.

В чем заключаются эти лояльные условия?

- Процентная ставка уменьшается до 6-8%, а в некоторых случаях и до 3-4%.

- Первоначальный взнос уменьшается до 5-10%, либо вообще может быть сделан за счет государственных субсидий.

- Предлагается большой срок кредитования, что уменьшает размер ежемесячного платежа.

- Разрешается использовать материнский капитал в качестве первоначального взноса, либо для погашения процентов по кредиту.

- Допускается привлечение созаемщиков, которых может быть от одного до шести сразу

Как правило, одновременно предлагается послабление не по одному пункту, а сразу по нескольким, что существенно снижает нагрузку на семейный бюджет.

Важно знать! Один и тот же потенциальный заемщик может подпадать под несколько льготных программ оформления ипотеки, как государственных, так и тех, которые предлагаются коммерческими организациями. Поэтому, имеет смысл узнать по месту о существовании всех программ и выбрать наиболее подходящую.

Нужно учитывать и то, что во многих случаях график расчетов по оформленному ипотечному займу будет составлен по методу аннуитетных платежей. При таком методе вся сумма долга равномерно распределяется одинаковыми платежами на весь срок действия договора. Используя его, банк получает максимальную прибыль с предоставленного ипотечного займа.

В каком банке взять ипотеку?

В том случае, если вы решили оформлять ипотечный кредит на общих основаниях, вам можно обращаться практически в любой банк. Практически все кредитные организации, как коммерческие, так и государственные предоставляют продукт под названием ипотека. Другое вопрос, что вы захотите использовать какие-то льготные условия. В этом случае все несколько сложнее.

Во-первых, даже если вы попадаете под действие какой-либо программы субсидирования ипотеки, не факт, что в местном бюджете есть деньги под эту программу. Особенно это актуально сейчас, когда правительство активно латает дыры в бюджете.

Во-вторых, далеко не все банки предоставляют ипотечный заем по той или иной программе. И от того, что вы стали участников той или иной программы, о чем будет красноречиво свидетельствовать соответствующий сертификат (об это ниже), ничего не значит для кредитора.

Тем не менее, есть ряд банковских учреждений, которые стараются охватить максимальное количество возможных ипотечных программ. Это такие банки, как:

- Сбербанк России, ипотека в котором предоставляется по многим программам;

- ВТБ24;

- БанкDeltaCredit;

- БанкОткрытие;

- Юникредит,

- УРАЛСИБ;

- МЕТКОМБАНК;

- Россельхозбанк.

Важно знать! Перед тем, как обращаться с полученным сертификатом участника той или иной программы, уточните в местной администрации, какие кредитные организации предоставляют льготный кредит именно по этой программе.

Что нужно чтобы получить ипотеку?

Первое, что нужно для того, чтобы получить ипотечный кредит, это соответствие некоторым условиям. Для каждой ипотечной программы они разные и уточнять их нужно на месте. Если же вы подходите под какие-либо условия, то вам предстоит это доказать документально.

Иногда можно увидеть рекламу, которая буквально «кричит», что вам нужно всего два документа для получения ипотечного займа. При чем, один из этих документов – паспорт. Это, конечно же, миф. Документов понадобиться значительно больше. Среди них:

- паспорт потенциального кредитополучателя и взрослых членов его семьи;

- сертификат участника на получение субсидии;

- справка о состоянии семьи;

- справка о необходимости улучшения жилищных условий;

- свидетельство о рождении на каждого ребенка;

- свидетельство о браке;

- справка с места работы о доходах;

- справка с места работы об общем стаже;

- копия трудовой книжки;

В некоторых случаях могут потребоваться:

- правоустанавливающие документы на купленное жилье, выписка из домовой книги;

- нотариально заверенное заявление-обязательство, что после закрытия договора ипотеки жилье будет оформлено в общую долевую собственность на всех членов семьи; необходимо при использовании материнского капитала для погашения кредита;

- документы, удостоверяющие личность созаемщика, справка о его доходах, месте работы и т.п.

Самое главное, что будет интересовать кредитора, это ваша платежеспособность. И доказать это нужно документально, а не на словах.

Кто может взять ипотеку?

Несмотря на то, что условия получения кредита различаются, в зависимости от выбираемой или предлагаемой программы, можно выделить из них какие-то общие. Шансы получить ипотеку есть у граждан, которые отвечают следующим условиям:

- Заемщик должен быть не младше 21 года, но не старше 65 лет.

- Рабочий стаж не должен быть меньше 2 лет, а с последнего места работы потребуют справку о доходах за последние полгода. Значит, нужно будет еще иметь соответствующий стаж на этом месте.

- У потенциального заемщика должна быть хорошая кредитная история, что означает никаких просрочек.

- Наличие необходимого перечня документов.

- Среднемесячный доход должен быть таким, чтобы на погашение кредита из него выделялось не более 40-45% заработка.

- Потенциальный заемщик должен чтить уголовный кодекс, что означает отсутствие у него судимостей и приводов в милицию. Обратят внимание на то, не стоит ли он на учете в наркологическом и психологическом диспансере.

Различные программы корректируют эти требования. Например, все проекты по поддержанию молодых учителей, врачей, семей требуют, чтобы заемщику было не более 35 лет. Некоторые кредиторы не выдадут заем, если вам меньше 25 лет. В отдельных случаях, банком выдвигаются условие, чтобы на момент выплаты ипотеки заемщик был не старше 75 лет.

Как получить ипотеку на квартиру?

Как получить ипотеку на квартиру? Первое, что придется сделать, это рассмотреть все имеющиеся предложения, которые предлагает банк и государство. Можно воспользоваться онлайновыми калькуляторами для расчета ипотеки, но лучше обратится к специалисту в самом банке. Калькуляторы не учитывают некоторые скрытые и дополнительные платежи. Специалист в банке рассчитает вам все полностью, включая точный ежемесячный платеж, который придется платить, и сумма переплаты по кредиту.

Второе, что следует сделать, так это обратится в местную администрацию и узнать, попадаете ли вы под одну из программ социальной ипотеки. Если попадаете, то уточните, выделяются ли на нее в местном бюджете деньги, работают ли по ней в регионе банки и какие документы нужно представить, чтобы получить сертификат участник той или иной льготной программы.

Если вам повезло, и вы можете воспользоваться субсидией, собирайте все необходимые документы и подавайте вместе с заявлением в местную администрацию. Заявление рассмотрят в течении 10 дней и выдадут вам сертификат участника программы.

С этим сертификатом и собранными документами обращайтесь в тот банк, который работает по этой программе. Вам предоставят анкету-заявление, которую нужно заполнить. Заполнив ее, приложите пакет документов вместе с сертификатом. Как правило, банк принимает решение по заявке на ипотечный кредит на протяжении одного-двух дней, но в некоторых случаях это может потребовать и 10 дней. Если в порядке, вам выдадут кредит.

Иногда в заявке могут и отказать, при этом даже не объяснят причину, на что имеют право. В таком случае, попробуйте обратиться в другую кредитную организацию.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер (звонок бесплатный для всех регионов России)!

o-nedvizhke.ru

условия получения и оформления ипотечного кредита

Высшим показателем достатка для современного человека является наличие собственного жилья. Однако далеко не каждый гражданин России может позволить себе самостоятельную покупку квартиры. В таких случаях, лучшим выходом будет ипотека – займ денег у банка, на жилье.

Но для большинства людей все еще остается загадкой процесс ее получения. Поэтому, прежде всего нужно выяснить, что нужно чтобы взять ипотеку и какими нюансами будет сопровождаться получение ипотечного кредита.

Как получить ипотеку?

Получение ипотеки всегда сопровождается тщательной проверкой документации, дохода и прочей информации о заемщике.

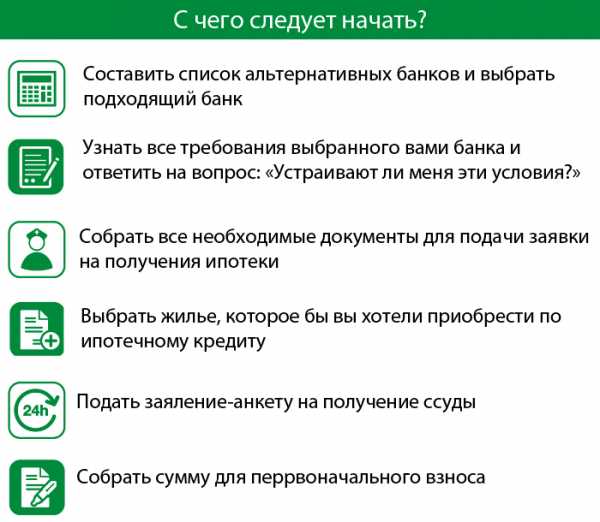

Поэтому прежде, чем подавать в банк заявку на получение ипотеки, необходимо заранее:

- Выбрать подходящий банк и определиться с программой ипотеки;

- Проверить, подходите ли Вы всем требованиям банка;

- Собрать пакет требуемых для оформления ипотеки документов;

- Выбрать жилье, которое бы идеально подходило всем параметрам, установленным в банке;

- Собрать сумму, необходимую для первого взноса по ипотеке.

Однако все эти пункты содержат множество нюансов и тонкостей, которые необходимо разобрать прежде, чем обращаться к банку.

Таким образом, Вы сможете заранее подготовиться к процессу оформления ипотеки, сделав его для себя проще и понятнее.

к содержанию ↑Требования к заемщику

Любой банк будет предъявлять к своим заемщикам по ипотеке определенные требования. Такая практика необходима, так как банк не может выделять деньги для кого угодно. Поэтому каждый банк будет тщательно проверять, проходите ли Вы по всем установленным параметрам, и являетесь ли вообще надежным заемщиком. В зависимости от специфики банка и, иногда, программы по ипотеке, список требований будет отличаться.

Требования к заемщику

Но какой бы не была ипотека условия получения кредита будут базироваться на следующем:

- Возраст заемщика. В большинстве своем, банки устанавливают возрастной порог в 21-70 лет. Однако Вы не сможете получить ипотеку, если Вам, к примеру, 69. Дело в том, что максимум 70 Вам должно быть уже на момент внесения последнего платежа по ипотеке. Таким образом, если Вы хотите оформить ипотечный кредит на 15 лет, то на момент оформления Вам должно быть максимум 55 лет. Наряду с этим, учитывайте, что некоторые банки устанавливают порог в 60-65 лет. Определенное число банков занижает его для женщин, выставляя порог в 55 лет;

- Стаж работы. В зависимости от специфики банка, могут установить минимальный трудовой стаж в 1-3 года. Причем, имеется ввиду, что столько нужно проработать за всю жизнь. Некоторые банки (к примеру, РСХБ) указывают, что 1-3 года нужно отработать за последние 5 лет жизни. Отдельным пунктом является стаж работы за последний год. На текущем рабочем месте Вы должны работать уже, как минимум, полгода;

- Доход. Банки не устанавливают определенный размер зарплаты, необходимый для ипотеки. Но Вы должны зарабатывать в месяц ровно столько, чтобы хватило на внесение ежемесячных платежей и потом еще остались средства на нормальное проживание;

- Кредитная история. Для того, чтобы Вам одобрили ипотеку, необходимо иметь положительную кредитную историю. А именно – не иметь просрочек по прошлым кредитам или ситуаций с невыплатой. В противном случае, Вам вероятнее всего откажут в ипотеке, ведь недобросовестный заемщик не нужен никому;

Подробнее ознакомиться с перечнем банком, которые дают ипотеку с плохой кредитной историей можно на этой странице.

Рекомендуем к просмотру:

- Наличие обеспечения по кредиту. Обеспечение – это гарантия того, что ипотека будет погашена в обязательном порядке, даже если Вы, по каким либо причинам, перестанете платить. Обычно, для этого привлекается поручитель или отдается в залог ценное имущество. Чаще, в качестве залога выступает квартира, которую Вы купили в ипотеку;

- Гражданство и регистрация. В большинстве случаев, для того, чтобы дали ипотеку, необходимо быть гражданином России и иметь здесь постоянную прописку. Некоторые банки дают возможность получить ипотеку и иностранцам, однако для этого необходимо иметь регистрацию в РФ и постоянно проживать на территории этой страны;

- Место работы. Но даже если получать большие деньги, но не предоставить банку подтверждение того, что Ваш доход официальный и стабильный, то в ипотеке Вам откажут. В таком случае, банку даже неинтересно, какой должен быть доход. Главное лишь, чтобы не было рисков, что Вы его потеряете на каком-то году кредитования;

- Залоговая недвижимость. Особым пунктом являются требования к недвижимости. Каждый банк устанавливает свои параметры, однако суть сводится к одному – жилье должно быть ликвидным.

Сколько нужно зарабатывать?

Отдельно и особенно тщательно необходимо рассматривать вопрос заработка. То, какая должна быть зарплата у заемщика, не указывается одним конкретным числом в договоре ипотеки. Все это рассматривается индивидуально, в каждом случае.

Пример расчета по ипотеке

Вместе с этим учитываются такие факторы:

- Сколько стоит квартира;

- На какой срок Вы берете кредит;

- Есть ли обеспечение по кредиту.

Для банка важнее всего, чтобы Вы смогли выплатить ипотеку полностью. А если размер ежемесячного платежа будет больше или даже близок к равенству с месячной зарплатой заемщика, то он не сможет продолжать вносить средства на протяжении всего периода кредита.

По сути, минимальная зарплата, необходимая для ипотеки, это когда у Вас остается еще примерно 30% от дохода, после внесения платежа. Наряду с этим учитывается, сколько Вы тратите на иждивенцев, другие кредиты и уплату налогов.

к содержанию ↑Порядок действий

При оформлении ипотечного кредита, заемщику придется соблюдать такой порядок действий:

- Выбор банка и программы по ипотеке;

- Предварительный сбор и подготовка документов, которые потребуется подать вместе с заявлением на ипотеку;

- Непосредственно написание и подача заявки, вместе с прикрепленными документами;

- Ожидание. Обычно, заявления на ипотеку рассматривают 3-10 рабочих дней;

- После одобрения, вам дается время на выбор недвижимости. Обычно это 1-3 месяца, и за этот срок нужно подобрать квартиру и предоставить банку документы на нее;

- Подписание соглашения с продавцом;

- Передача этого документа банку и заключение договора ипотеки. В это же время заключается и страховое соглашение;

- Получение средств и оплата квартиры;

- Регистрация ипотеки в Росреестре.

Порядок оформления

к содержанию ↑Нужные документы

В зависимости от того, к какой категории Вы относитесь, Вам может понадобиться разный список документов. Банки требуют разные пакеты бумаг от индивидуальных предпринимателей и физических лиц.

| Документы для физических лиц | Документы для индивидуальных предпринимателей |

|---|---|

| Паспорт | Документ о налогах за последний год деятельности (если Вы работаете по системе упрощенного налогообложения) |

| Любое другое удостоверение личности | Налоговая декларация по НДФЛ за последний год (если Вы используете обычный режим налогообложения) |

| Копия трудовой книжки или трудового договора, заверенного работодателем | Выписка из реестра, о регистрации индивидуального предпринимателя |

| Документ о доходах по 2-НДФЛ и налоговой декларации по 3-НДФЛ | ИНН и ОГРН |

| Выписка из банковского счета, о доходах за последние полгода | Если Вы ведете деятельность, которая подлежит обязательному лицензированию, нужно принести лицензию |

| Документ с реквизитами банковского счета, на который должны поступить кредитные средства |

Обратите внимание! Иногда, даже если Вы предоставили все документы нужны и дополнительные бумаги. Это необходимо для уточнения определенных сведений о заемщике.

к содержанию ↑Как выбрать подходящую квартиру?

Вопрос о том, как квартиру выбрать так, чтобы банк не мог придраться после получения оценочного отчета, стоит особенно остро, если Вы собираетесь брать ипотеку в крупном банке. Обычно, все про параметры залогового имущества рассказывает сам банк, однако бывают и противоположные ситуации.

А все дело в том, что выбранная заемщиком квартира или имущество, которое он отдает в залог, обязательно должно быть ликвидным. Если Вы не сможете выплатить ипотеку, то банк через суд отберет у Вас этот дом и продаст его, погасив кредит средствами с его продажи. Поэтому важно, чтобы данная квартира была интересна и другим потенциальным покупателям. Насколько квартира ликвидна, определит группа экспертов, при оценке имущества.

Правила выбора жилья

Но главное, чтобы она:

- Не была в старом, аварийном или подлежащем сносу доме;

- Имела доступ к системе инженерных коммуникаций;

- Была расположена в районе с хорошей инфраструктурой;

- Находилась поблизости от отделения банка, в котором оформляется ипотека.

Обратите внимание! При оформлении ипотеки в одном из крупных банков, заемщику предлагается выбрать квартиру от одного из аккредитованных заемщиков. Обычно, квартиры из этого каталога соответствуют параметрам банка. А так Сбербанк и вовсе делает выбор жилья от аккредитованной компании обязательным условием.

к содержанию ↑Страховка

В большинстве банков, страхование залогового имущества является обязательным. Ни один банк не хочет рисковать, и поэтому пытается всячески защитить ипотеку. Страховка предотвратит ситуацию, когда залоговая квартира уничтожается полностью или же теряет в своей цене. Ведь в таком случае, стоимость ущерба выплатить страховщик.

Обратите внимание! Некоторые банки позволяют отказаться от страхования квартиры, однако в таких случаях заемщику могут сделать повышенную процентную ставку и существенно ужесточить условия кредитования.

к содержанию ↑Оформление ипотеки по специальной программе

Некоторые категории граждан попросту не могут потянуть обычные условия ипотеки, и поэтому им предлагаются специальные программы. По сути, они льготные, так как доступны лишь для некоторых категорий граждан, предусматривают сниженную процентную ставку и фактическое снятие необходимости платить ПВ. К таким программам относится:

- Молодая семья. Главное условие для получения этого кредита – чтобы супругам было не больше 35 лет. В таком случае, заемщики могут купить квартиру по сниженной ставке и пройти упрощенный процесс оформления ипотеки;

- Материнский капитал. Если берется ипотека при поддержке материнского капитала, то ПВ за заемщика платит государство. Фактически, деньгами, которые поступают по сертификату, будет погашаться долг. Вместе с этим, ставка будет сниженной;

- Военная ипотека. Это специальная программа, предусмотренная исключительно для военных. В таком случае, ставка будет не выше 11,5% годовых, а ПВ будет оплачиваться за счет средств из Пенсионного Фонда.

Для того, чтобы взять ипотеку, необходимо соответствовать всем параметрам банка. А именно, Вы должны зарабатывать достаточно для совершения регулярных платежей, иметь положительную кредитную историю, стабильную работу и подходить по возрасту. Важно подготовиться к оформлению заранее, собрав нужные документы сразу и прикинув дальнейший план действий.

к содержанию ↑Видео от эксперта

ob-ipoteke.info

Как выгодно взять ипотеку на покупку квартиры?

Сегодня многие семьи пытаются решить жилищную проблему путем оформления ипотеки на квартиру. Действительно, такая практика имеет место быть, однако прежде, чем решиться на такой важный шаг, необходимо вооружиться достаточными знаниями. Поэтому все хотят знать, как взять ипотеку на квартиру, причем сделать это максимально выгодно, так как вместе с квартирой заемщик получает не только решение жилищной проблем, но и обременяет себя серьезными обязательствами перед кредиторами на достаточно длительный срок. Как выгодно взять ипотеку на покупку квартиры?

Как выгодно взять ипотеку на покупку квартиры?

В данной статье мы вам расскажем про пошаговое получение ипотечного кредита на покупку собственного жилья. Сегодня взять кредит на покупку квартиры можно достаточно легко в любом банке, которые предоставляют такие займы, но это не значит, что вы оформите ипотеку выгодно. Поэтому к подбору банка необходимо подойти с высшей долей ответственности.

Содержание страницы

Как оформить ипотеку выгодно?

Например, вы решили участвовать в долевом строительстве и хотите взять ипотеку на строящуюся квартиру. Тогда вам нужно выбрать банк, в котором застройщик жилья аккредитован. Уточнить, с какими банками имеются партнерские отношения, вы можете непосредственно у самого застройщика.

Обратившись к другим кредитором, вы рискуете получить отказ, или же вас попросят предоставить огромный список документов, сборка которого отнимет у вас не только время, но и деньги. Таким образом, даже на начальном этапе, необходимо тщательно подходить к каждому вопросу, чтобы взять ипотеку не только быстро, но и выгодно. Как выгодно оформить ипотечный кредит?Кроме того, чтобы получить ипотеку на квартиру, необходимо соблюсти все условия банка, главным из которых является подтверждение достаточного уровня дохода у потенциального заемщика, чтобы вовремя погашать кредит за покупку квартиры. Поэтому прежде, чем взять ипотеку, заемщик должен тщательным образом изучить все Плюсы и минусы ипотеки, трезво рассчитать свой потенциал и все возможные риски.

Как выгодно оформить ипотечный кредит?Кроме того, чтобы получить ипотеку на квартиру, необходимо соблюсти все условия банка, главным из которых является подтверждение достаточного уровня дохода у потенциального заемщика, чтобы вовремя погашать кредит за покупку квартиры. Поэтому прежде, чем взять ипотеку, заемщик должен тщательным образом изучить все Плюсы и минусы ипотеки, трезво рассчитать свой потенциал и все возможные риски.

Этапы получения ипотечного кредита

Как показывает практика, несмотря на популярность кредита на покупку квартиры, этот вопрос все еще плохо освещен и большинство населения до сих пор не в курсе, какие шаги необходимо выполнить, чтобы выгодно оформить ипотеку на квартиру. Меж тем, хоть у каждого банка собственные условия выдачи ипотечных кредитов, процедура получения ипотеки всегда состоит из 5 важнейших этапов:

- Предоставление банку пакета документов, необходимого, чтобы получить ипотеку.

- Подбор и оценка квартиры, на которую заемщик планирует взять ипотеку

- Страхование ипотечного кредита

- Непосредственный расчет с продавцом недвижимого имущества, то есть квартиры

- Государственная регистрация ипотечного займа в соответствующих органах власти

Подробнее остановимся на каждом из этапов процедуры получения кредита на покупку квартиры. Этапы получения ипотеки на покупку квартирыИтак, чтобы выгодно взять ипотеку и не попасть в бесконечную финансовую кабалу, необходимо не только трезво оценить свою кредитоспособность, то есть возможность регулярно возвращать банку ежемесячную оговоренную сумму займа в полном объеме, но и, как писалось уже выше, решить, в каком банке стоит брать ипотечный кредит на квартиру. Только решив оговоренные задачи, можно переходить к сбору пакета документов и подачи заявки на ипотеку.

Этапы получения ипотеки на покупку квартирыИтак, чтобы выгодно взять ипотеку и не попасть в бесконечную финансовую кабалу, необходимо не только трезво оценить свою кредитоспособность, то есть возможность регулярно возвращать банку ежемесячную оговоренную сумму займа в полном объеме, но и, как писалось уже выше, решить, в каком банке стоит брать ипотечный кредит на квартиру. Только решив оговоренные задачи, можно переходить к сбору пакета документов и подачи заявки на ипотеку.

Прежде всего, в банк нужно будет предоставить справки, подтверждающие трудоустройство предполагаемого заемщика и размер дохода за последние 6 месяцев. Кроме стандартных документов, таких как паспорт и трудовая книжка, кредитная организация может потребовать от заемщика предоставить дополнительный список документов. Например, справку, подтверждающую источник дополнительного дохода, свидетельство о браке и даже водительское удостоверение.

После сбора всех необходимых справок и копий, заемщик приносит их в банк и заполняет так называемую «заявление-анкету», то есть готовый бланк, в который нужно будет вписать срок желаемого займа, указать его необходимую сумму, а также ответить на несколько стандартных вопросов банка, поставить, число и подпись. После этого заемщик ждет решения кредитной организации по своему заявлению.

Как долго оформляется ипотечный кредит?

На основании, представленной банку информации, ответственные лица анализируют пакет документов, кредитоспособность потенциального клиента и принимают решение о предоставлении кредита на приобретение квартиры или об отказе в выдаче займа на ипотеку. При подаче заявления, банк уведомляет клиента о сроке принятия решения, который обычно составляет от одного-двух дней до недели, а впоследствии информирует о принятом решении.

Если решение кредитной организации положительное, то далее все зависит от желания и расторопности самого заемщика. Перед началом оформления документов на ипотеку, понравившуюся квартиру нужно будет согласовать с кредитором. Недвижимость должна соответствовать всем требованиям, предъявляемым банком к недвижимому имуществу, которое будет приобретено с использованием ипотечного займа. Как взять ипотеку на квартиру? — сроки оформления кредитаСледующим шагом будет независимая оценка стоимости квартиры и передача всех справок, а также соответствующего заявления в страховую компанию на страхование не только потенциального недвижимости, но и самого заемщика (по требованию кредитной организации). Рассмотрение данного пакета документов в страховой компании займет не более недели. После чего компания, занимающаяся страхованием, информирует банк через гарантийное письмо о принятии квартиры и клиента на страхование.

Как взять ипотеку на квартиру? — сроки оформления кредитаСледующим шагом будет независимая оценка стоимости квартиры и передача всех справок, а также соответствующего заявления в страховую компанию на страхование не только потенциального недвижимости, но и самого заемщика (по требованию кредитной организации). Рассмотрение данного пакета документов в страховой компании займет не более недели. После чего компания, занимающаяся страхованием, информирует банк через гарантийное письмо о принятии квартиры и клиента на страхование.

После подтверждения всех гарантий и необходимых документов, кредитная организация уведомляет клиента о дате оформления сделки купли-продажи. В процессе проведения сделки заемщик подписывает кредитный договор, после чего договор, подписанный обеими сторонами, передается в регистрационную палату РФ для дальнейшей регистрации, которая проходит в срок от 5 до 15 дней.

Таким образом, ипотечный кредит, при всем желании можно выгодно оформить в срок от 4-х месяцев. А дальше все зависит только от вас!

Оценка статьи:

Загрузка…moezhile.ru

Где выгоднее взять ипотеку? Ипотека с минимальными процентными ставками

Ипотека является достаточно неплохим способом улучшения своих жилищных условий, но следует четко осознавать всю ответственность, которую подразумевает это решение. Многие считают, что, несмотря на все трудности, только решение о взятии ипотечного кредита является на сегодняшний день достаточно обоснованным.

Статистические исследования показывают, что недвижимость в ближайшее время дешеветь не будет, при этом в наше время заработать достаточно денег, чтобы купить квартиру, могут очень немногие. Ипотека же позволяет приобрести недвижимость, руководствуясь всемирно известным принципом «накопить деньги можно только в долгах».

Банки на сегодняшний день представляют самые разнообразные ипотечные программы, поэтому у тех, кто решился ими воспользоваться, задаются естественным вопросом: «Где выгоднее взять ипотеку?». Актуальнее всего этот вопрос стоит в крупных мегаполисах: Москве, Санкт-Петербурге и других, где проживает большое количество населения, а банковские услуги предоставляются на максимально высоком уровне вследствие большой конкуренции.

Что такое выгодная ипотека

Что такое «выгода», каждый понимает по-разному. Некоторые хотят как можно быстрее закончить выплату ипотечного кредита, чтобы не платить банкам очень большие проценты. Эти заемщики предпочитают ипотеки с минимальными процентными ставками. Нельзя забывать, что все ипотечные программы предусматривают аннуитетный порядок погашения задолженности, то-есть, обещанная в рекламном предложении процентная ставка будет на самом деле несколько большей. К тому же, существуют также дополнительные страховки и комиссии, которые тоже увеличивают сумму выплаты.

Именно поэтому, выбирая самую выгодную с виду ипотеку, не следует ориентироваться на рекламируемую низкую кредитную ставку, лучше попросить у сотрудника банка еще до подписания договора рассчитать полную сумму выплаты по кредиту.

Небольшой ежемесячный платеж

Для некоторых заемщиков имеет большое значение не сумма переплаты, а возможность выплачивать ежемесячно доступную для них денежную сумму, которая не будет слишком обременительной для их семейного бюджета.

Обычно, если ипотека выдается на большой срок, то процентная ставка становится больше, но аннуитетный платеж при этом значительно уменьшается. Для тех, кому необходимо не только выплачивать банковский займ, но и при этом содержать свою семью в достойных условиях, такой ипотечный кредит будет намного более выгодным.

Конечно, общая сумма переплаты при длительном сроке кредита будет намного больше, но зато появляется возможность существенно уменьшить ежемесячные затраты.

Сумма первого взноса

Следует помнить, что условия ипотечных банковских программ во многом зависят от суммы первого взноса. Еще несколько лет назад многие банки выдавали ипотечные кредиты совсем без первого взноса или при получении суммы, не превышающей 10% стоимости жилплощади. После очередного кризиса условия стали более жесткими и теперь довольно распространенным требованием является 30%-ный первоначальный взнос. Меньшую сумму первого взноса можно найти только в специальных, акционных предложениях. Требуемую сумму способна достать или накопить далеко не каждая семья.

Скорость оформления ипотеки

Некоторые клиенты банков во что бы то ни стало хотят оформить ипотеку как можно быстрее. Однако их, как правило, банковские продукты разочаровывают, поскольку пакет документов по объекту недвижимости и по личности заемщика во всех программах практически не отличается. Чтобы собрать все необходимое, дождаться результата их изучения специальной комиссией, а затем собрать недостающие или дополнительные документы, как правило, приходится затратить не меньше месяца. Еще больше времени понадобится для заемщика, имеющего собственный бизнес, поскольку ему понадобится собирать дополнительный пакет документов.

Банковские программы с небольшими «поблажками» по документам обычно предоставляются при внесении половины стоимости квартиры в качестве первоначального взноса, к тому же, по ним предусмотрена более высокая процентная ставка.

Первоначальный взнос по ипотеки за счет потребительского кредита

Многие потенциальные заемщики предпочитают одновременно с ипотекой взять еще и потребительский кредит, чтобы оплатить первоначальный ипотечный взнос. Принимая такое решение, следует тщательно оценить нагрузку, которую будет испытывать при выплате двух кредитов семейный бюджет.

Нельзя забывать, что проценты по потребительским кредитам обычно намного выше, чем по ипотеке. А если вспомнить о такой организации, как Бюро кредитных историй, то становится понятно, что банк, в который заемщик обратится за ипотекой, обязательно узнает о наличии потребительского кредита и поймет, откуда взялся первый взнос. Запись же об отказе в ипотечном кредите очень плохо влияет на кредитную историю, следующий банк может отказаться выдать ипотеку просто из-за перестраховки.

Гораздо проще договориться с кем-нибудь из знакомых и одолжить у них требуемую сумму, поскольку с продавцами квартиры или с риелтерами можно договориться о завышении на эту сумму стоимости квартиры, чтобы продавец впоследствии вернул ее и можно было погасить долг. Конечно, существует риск, что продавец окажется непорядочным и не вернет деньги, это тоже следует учитывать.

Строительство на долевой основе

Долевое строительство с финансовой точки зрения является намного более выгодным, чем ипотека, ведь недостроенная квартира стоит гораздо дешевле готовой. У некоторых застройщиков можно получить даже рассрочку за их счет.

Принимая решение, следует произвести тщательные расчеты и сравнить размеры ежемесячных взносов по долевому строительству и аннуитетных платежей по ипотеке, а также общую сумму долевого договора с суммой переплаты по договору ипотеки.

Нельзя не учитывать, что огромным плюсом ипотеки является тот факт, что квартирой заемщик может пользоваться сразу же, тогда как в долевом строительстве приходится выложить сумму денег и довольствоваться обещаниями застройщиков. При этом нередко бывает, что дом по каким-либо причинам не успевают построить вовремя или в процессе стройки увеличивают выплаты по договору. Выбор застройщика с хорошими рекомендациями практически минимизирует риск, но форс-мажор может произойти со всеми.

Где выгоднее взять ипотеку? В каких банках дешевая ипотека?

Статистические исследования рынка банковских предложений по ипотеке показывает, что наиболее дешевую ипотеку можно в настоящий момент найти в федеральных банках, при этом условия предоставления кредита практически не зависят от региона. Больше всего дешевых ипотечных предложений с разнообразными бонусами существует в Москве и Санкт-Петербурге, поскольку здесь наблюдается большое количество платежеспособного населения.

Местные, маленькие банки обычно либо вообще не имеют ипотечных программ, либо предлагают их на не очень выгодных условиях. Это обусловлено тем, что крупные банки имеют больше возможностей для привлечения ресурсов: например, занимают их у государства, за рубежом или получают на межбанковской бирже.

В столицах федеральные банки предлагают заемщикам несколько достаточно выгодных вариантов. Например, желающим платить минимальную сумму по ипотеке подойдет вариант, предлагаемый в ВТБ24. При довольно большом первоначальном взносе и длительном сроке выплаты кредита здесь можно получить ипотеку с минимальной процентной ставкой во всей стране. При этом, их стандартные программы имеют почти в полтора раза большие процентные ставки.

Например, при получении кредита на 7 лет и первоначальном взносе 60% ставка по ипотеке будет всего 9,9% годовых. Стандартная программа предусматривает процентную ставку в размере 14,95%. Есть еще более «хитрые» условия, когда в первый год кредитования предлагается ставка в размере 8,9%, а со второго года значительно увеличивается.

У банка ВТБ24 существует также программа под названием «Государственная поддержка», согласно которой желающие значительно уменьшить нагрузку на свой семейный бюджет могут приобрести государственное жилье. В данном случаи процентная ставка будет составлять 11%.

Наиболее дешевую на сегодня ипотеку можно найти в АИЖК (Агентстве ипотечного жилищного кредитования), однако здесь у заемщика будут требовать очень большое количество документов.

Здесь есть два варианта получения ипотеки:

- дешевый, с процентной ставкой 8,9% и первоначальным взносом от 50%. Кредит можно получить на 5 лет.

- дорогой, с процентной ставкой 11,2% и первоначальным взносом от 10%. Кредит можно получить на срок до 30 лет.

Похожие бюджетные варианты существуют также у Сбербанка, но они отличаются некоторыми «тактическими хитростями». В Сбербанке можно получить кредит с наименьшим вступительным взносом, но с наивысшей процентной ставкой 12,25% годовых. Также для клиентов и тех, кто получает зарплату через пластиковые карты Сбербанка, есть скидка на ипотечный кредит в размере до 2,95%.

Для тех заемщиков, которым по каким-либо причинам необходимо срочно оформить ипотеку, можно порекомендовать программу «Победа над формальностями», предлагаемую банком ВТБ24. По условиям этой программы для получения ипотеки достаточно иметь всего лишь паспорт и водительское удостоверение, однако понадобится 35% первоначального взноса.

Нельзя не упомянуть об ипотечных программах, предлагаемых сегодня «Альфа-банком». Процентные ставки здесь достаточно высокие, но зато будет достаточно предварительно внести в банк всего лишь 10% от стоимости покупаемого жилья. К тому же, этот банк не требует обязательного наличия российского гражданства, но заемщик должен иметь разрешение официально работать на территории страны.

Надеюсь ситуация немного прояснилась и вопрос о том, где выгоднее взять ипотеку, перед Вами не стоит так остро.

infosm.ru