Как составить бизнес-план, чтобы гарантировано получить кредит

Ирина Шербул13 апреля 2018

Образцы бизнес-планов

Составление бизнес-плана для получения кредита должно основываться на точных финансовых расчетах и анализе доходности заемщика. Создавая проект с упором на экономическую составляющую, важно опираться на алгоритм «Кредитной матрицы».

- Основы бизнес-плана для получения кредита

- Зачем банку нужен бизнес-план

- Особенности разработки бизнес-плана

- Образцы бизнес-плана для банка

- Заключение

Для получения займа на открытие бизнеса, в любой финансовой организации предпринимателю необходимо предоставить бизнес-план с учетом специфики банковских требований к составлению этого документа. Он дает возможность предпринимателю убедить банк в рентабельности своего бизнеса и получить стартовую финансовую поддержку для реализации бизнес-идеи.

Основы бизнес-плана для получения кредита

Бизнесменам, планирующим в ближайшее время кредитоваться, важно учитывать тонкости составления бизнес-плана, чтобы:

- у финансовой организации не было замечаний к проекту клиента;

- бизнес-план прошел экспертизу банка за 1 неделю, с первого раза;

- получить кредит, не опасаясь отказа.

Достигнуть перечисленных целей можно, составив бизнес-план на основе «Кредитной матрицы» – алгоритма для проверки бизнес-проекта предпринимателя. Он основывается на трех принципах:

- Полноценная финансовая модель. В ней должны быть в деталях просчитаны безубыточность, окупаемость, рентабельность бизнеса, инвестиции, план продаж, план расходов. Модель должна содержать помесячный Cash Flow и возможность делать стресс-тесты.

- Маркетинговое исследование и анализ рынка на основе открытых данных. Проводится, чтобы банк мог получить ответы на ряд вопросов: объем рынка, цены конкурентов, позиция предпринимателя на рынке, способы привлечения клиентов. Этот пункт в бизнес-плане занимает 30–100 страниц. Объем проведенного исследования зависит от масштабов производства. Для небольших предприятий – 30–60 страниц, для организаций с крупной промышленностью от 70.

- Помесячный прогноз денежного потока. Первый пункт, на который банк обратит внимание. Отчеты движения денежных средств отображают реальный масштаб бизнеса, позволяя финансовой организации увидеть всю картину целиком. Опираясь на денежный поток, кредитор узнает, сможет ли заемщик рассчитаться с кредитом, имеет ли он достаточный объем продаж для погашения процентов и эффективность оборотного капитала.

Создавая бизнес-план на основе «Кредитной матрицы», компания получит одобрение на кредитование с первого раза. Основными разделами в проекте являются 4 плана:

- Производственный. В пункт включаются основные моменты, необходимые для производства продукции или предоставления услуги – персонал, оборудование, сырье и другие ресурсы.

- Организационный. Он нужен для объединения нескольких разделов в один, чтобы предоставить цельную картину спонсору. Включает способы рекламы, исследования рисков, штат, структуру предприятия, ресурсы и анализ рынка.

- Финансовый. Описание денежных перспектив предпринимателя и его финансовое состояние на сегодняшний день.

- Маркетинговый. Включает описание актуальности продукции для потенциальных покупателей, рекламу и способы реализации.

Перечисленные выше разделы являются обязательными пунктами бизнес-плана. При отсутствии одного из них, финансовая организация откажет в выдаче кредита.

Зачем банку нужен бизнес-план

Финансовая организация нуждается в доказательствах того, что заемщик способен погасить задолженность. Выдавая кредит, банк анализирует представленный бизнес-план предпринимателя, на основе которого выносит окончательное решение.

Бизнес-план необходим кредитору, чтобы он мог:

- просчитать свои риски на основе вашего проекта;

- предоставить отчетность Центробанку – регулирующему органу;

- прояснить финансовую составляющую бизнеса;

- оценить денежные потоки;

- проверить, как будут меняться параметры бизнеса при изменении входящих параметров.

Банк принимает решение на основе принципов «Кредитной матрицы». Поэтому главная задача заемщика не делать бизнес-план на скорую руку. Грамотно проведенное маркетинговое исследование, анализ рынка, финансовая модель бизнеса – сыграют ключевую роль в предоставлении кредита.

Особенности разработки бизнес-плана

Бизнес-план для получения банковского кредита имеет свои особенности. В документе должна отображаться информация, которая убедит банк в безопасной выдаче средств. В проекте описываются:

- Основные потребности компании в финансировании на определенный срок.

- Расчёты, в соответствии с которыми финансовая организация получит свою прибыль.

- Рентабельность предприятия, чтобы убедить кредитора, что вся задолженность будет своевременно погашена.

Перечисленные выше три фактора являются ключевыми отличиями от других видов бизнес-планов. Основная цель банка, кредитующего бизнес – получение своей выгоды, поэтому его не интересуют общие представления о будущем компании. Главный упор при изучении проекта он делает на финансовые расчеты, анализ рынка и другие статистические показатели, которые дадут ему уверенность в платежеспособности клиента.

Образцы бизнес-плана для банка

Чтобы быть уверенным в получении займа от финансовой организации, рекомендуется не заниматься составлением проекта самостоятельно, так как бизнес-план для получения кредита включает множество нюансов, которые сможет просчитать и грамотно изложить только профессионал.

Скачать бизнес-план по производству оборудования

Скачать бизнес-план строительной компании

Скачать бизнес-план автотранспортной компании

Заключение

Составление бизнес-плана для получения кредита должно основываться на точных финансовых расчетах и анализе доходности заемщика. Создавая проект с упором на экономическую составляющую, важно опираться на алгоритм «Кредитной матрицы». В таком случае банк 100% предоставит необходимую финансовую поддержку для открытия бизнеса.

Поделись в соц.сетях

Добавить комментарий

Вам понравится

Готовые бизнес планы для получения кредита в банке

Настоящий бизнес план рассчитан на инвестирование в строительство предприятия по производству мороженого. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 63 страницы; Горизонт бизнес планирования: 6 лет. Идея проекта состоит в организации на территории региона собственного производства мороженого высокого качества. Для …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в открытие детского бассейна для грудничков. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 27 страниц; Горизонт бизнес планирования: 2 года. Проект направлен на оказание услуг в форме занятий плаванием в бассейне для детей …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в строительство полигона отходов. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 85 страниц; Горизонт бизнес планирования: 5 лет. Проект предполагает строительство полигона ТБО объемом 30 млн. куб.м. Физический объем размещения ТКО на полигоне должен …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в производство сэндвич-панелей. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 83 страницы; Горизонт бизнес планирования: 5 лет. Приобретаемое технологическое оборудование по производству сэндвич-панелей будет смонтировано на территории имеющейся в распоряжении предприятия производственной базы. Основным сырьем …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в переработку ПЭТ-пластика. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 56 страниц; Горизонт бизнес планирования: 5 лет. В рамках реализации бизнес плана предполагается арендовать теплое помещение под установку перерабатывающей линии, складирования сырья и готовой продукции …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в производство растительного масла. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 47 страниц; Горизонт бизнес планирования: 5 лет. В рамках реализации бизнес плана предполагается организовать производство подсолнечного масла объемом 2 500 тонн в год. …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в строительство котельной. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 79 страниц; Горизонт бизнес планирования: 5 лет. В рамках реализации бизнес плана предполагается построить котельную установленной теплопроизводительностью 36 МВт и оказывать услуги теплоснабжения и …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в строительство вещевого рынка. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 98 страниц; Горизонт бизнес планирования: 7 лет. В рамках проекта предполагается построить вещевой рынок в непосредственной близости от оживленной трассы, что обеспечит хорошую …

Подробнее…

Настоящий бизнес план рассчитан на создание птицеводческого комплекса по разведению уток. Цель разработки бизнес плана: для получения кредита; Объем работы: 63 страницы; Горизонт бизнес планирования: 4 года. Бизнес планом предусмотрено инвестирование в строительство птицеводческого комплекса замкнутого цикла по производству мяса пекинской утки Стар-53. Строящийся …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в приобретение системы орошения полей. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 117 страниц; Горизонт бизнес планирования: 5 лет. Бизнес планом предполагается, что за счет кредитных средств будет приобретена Круговая дождевальная машина Т – L. Хозяйство будет специализироваться на возделывании следующих культур: пшеница озимая; рожь озимая; рыжик озимый; кукуруза; соя; …

Подробнее…bzplan.ru

Оформление бизнес-плана на получение кредита в банке

Далеко не каждый франчайзи имеет собственные свободные средства в достаточном объеме, поэтому многие обращаются за кредитами в банки. Для получения займа необходимо убедить финучреждение в перспективности и доходности вашего проекта. Поэтому обязательно потребуется предоставить бизнес-план для получения кредита в банке, который должен быть составлен грамотно и объективно. Пример такого документа можно скачать на нашем сайте.

Основные особенности кредитного бизнес-плана

Составление бизнес-плана может потребоваться для самых разных целей. Он может служить в качестве обоснования эффективности запускаемого проекта для самого предпринимателя, потенциальных инвесторов, партнеров, государственных органов. Отдельно в этом ряду стоят банковские учреждения, которые предъявляют особые требования к содержанию этого документа.

Для банка важно, чтобы разработанный вами план подтверждал не только состоятельность вашего проекта, возможность его реализации, но и достаточность ожидаемых доходов для своевременного погашения задолженности по кредиту в полном объеме. В связи с этим основными характерными особенностями бизнес-плана являются:

- аргументированное обоснование необходимости привлечения заемных средств для запуска проекта;

- подтверждение целевого назначения привлеченных заемных средств на открытие и развитие бизнеса по франшизе;

- подтверждение возможности заемщика своевременно и полностью исполнять обязательства по кредиту за счет получаемых доходов от нового бизнеса.

Фактически кредитный бизнес-план служит экономическим обоснованием целесообразности выделения банков заемных средств заемщику для реализации конкретного проекта. Приведенные в нем расчеты должны подтверждать, что этот проект действительно имеет перспективы, а экономический эффект от его реализации позволит заемщику своевременно погасить всю задолженность по кредитному договору с учетом начисляемых процентов, комиссий и дополнительных платежей.

Важно учитывать, что эксперты банка будут внимательно анализировать представленный бизнес-план. Поэтому составлять его нужно максимально объективно и грамотно. В этом поможет образец бизнес-плана для получения кредита, который может предоставить франчайзи. Также такой образец вы можете скачать на нашем сайте.

Образец может служить в качестве шаблона, но в целом составлять план лучше самостоятельно или с привлечением специалистов при наличии такой необходимости. Каждый показатель и все выводы, которые делаются в разделах бизнес-плана, должны быть четко обоснованы. В связи с этим большое значение имеет его квалифицированная разработка.

Структура бизнес-плана

Не существует стандартной структуры бизнес-плана. Каждый из банков может предъявлять свои требования к его содержанию. В соответствии с этими требованиями и необходимо составлять документ. Однако, как правило, бизнес план должен состоять из следующих основных разделов:

- Резюме проекта.

- Юридический статус заемщика.

- Анализ рынка, на котором предполагается работать.

- Маркетинговый план.

- Экономические характеристики проекта.

- Производственный план.

- Финансовый план.

- Анализ существующих рисков.

- Приложения.

Содержание разделов бизнес-плана

Аналитики банков очень внимательно подходят к изучению предоставленных потенциальными заемщиками бизнес-планов. Поэтому важно наполнить документ исчерпывающей информацией и корректными расчетами, выполненными в соответствии с общепринятыми методиками. Рассмотрим подробнее содержание основных разделов бизнес-плана для получения кредита на франшизу.

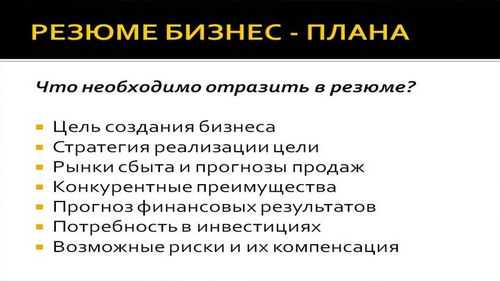

Резюме проекта

В этом разделе сконцентрировано краткое содержание бизнес-плана. Приводится описание основных целей реализуемого проекта, его актуальности, преимуществ. Дается краткая характеристика рентабельности и окупаемости, дается основная финансовая информация, в том числе необходимый объем инвестирования, доля заемных средств и т.д.

Несмотря на то, что раздел стоит первым по порядку, его лучше заполнять после завершения работы над всем документом, поскольку он фактически представляет собой краткую выжимку из всего бизнес-плана.

Юридический статус заемщика

Содержание раздела зависит от того, является франчайзи юридическим лицом или индивидуальным предпринимателем. В нем потенциальный заемщик должен привести всю основную информацию о себе.

В том числе приводятся сведения о регистрации юридического лица или индивидуального предпринимателя, основные реквизиты заемщика. Юридические лица обязательно указывают свою форму собственности и организационно-правовую форму, размер уставного капитала, описывают структуру управления. В обязательном порядке приводятся действующие контактные данные заемщика.

Анализ отрасли и рынка

В данном разделе подробно описываются все имеющиеся особенности ведения деятельности в конкретной отрасли. В том числе дается характеристика производственной, логистической составляющей, влиянию сезонных факторов, необходимому уровню квалификации персонала и т.д.

Анализ рынка предполагает изучение покупательского спроса, исследование конкурентной среды, в которой придется работать. Рекомендуется описать сильные и слабые стороны конкурентов, присутствующих на рынке. Дается характеристика текущему уровню цен и перспективам развития рынка.

Маркетинговый план

В маркетинговом плане проводится детальное изучение целевого потребителя, формируется рекламная стратегия и тактика, указываются основные принципы работы по привлечению клиентов. Также необходимо дать описание своих преимуществ перед конкурентами.

Бизнес по франшизе предполагает работу под уже существующим брендом со сформированной маркетинговой политикой. Поэтому основные данные по этой части предоставляются франчайзером. Как правило, франчайзи нужно только адаптировать существующую маркетинговую политику под индивидуальные особенности собственного проекта.

Экономические характеристики

В экономической части необходимо привести расчеты основных показателей и охарактеризовать будущую деятельность франчайзингового предприятия. В том числе должны быть освещены следующие данные:

уровень прогнозируемой прибыли;

размер начисляемых налогов и сборов;

виды и объем расходов, пути их снижения;

прогноз развития бизнеса.

Производственный план

Эта часть бизнес-плана заполняется в том случае, если франшиза предполагает осуществление производственной деятельности. В данном разделе указываются следующие сведения:

- технологии и процессы, применяемые в производстве;

- уровень обеспеченности современным оборудованием;

- необходимость модернизации технологических линий;

- мероприятия, необходимые для организации или совершенствования производственного процесса;

- уровень затрат на производство и т.д.

Финансовый план

Финансовый план является одной из самых важных частей бизнес-плана. Он характеризует прогнозируемое движение денежных потоков, объем расходов и доходов от реализации проекта по франшизе.

Основные данные, которые должны быть отражены в составе финансового плана:

- объем расходов на запуск проекта по франшизе и текущих затрат на осуществление деятельности;

- расчет себестоимости продуктов или услуг;

- прогнозируемый объем чистого дохода и прибыли;

- расчет основных финансовых показателей: состояние активов и пассивов, состояние активов и пассивов, окупаемость проекта, уровень рентабельности и т.д.;

- план погашения задолженности по кредиту — платежи по кредиту должны быть согласованы с объемом поступления денежных средств от основной деятельности.

В финансовом плане в составе расходов обязательно должны быть учтены расходы на оплату паушального взноса и роялти по франшизе.

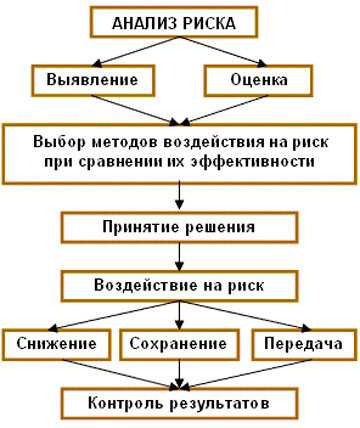

Анализ рисков

Любой бизнес подвержен воздействию целого комплекса рисков. Особенно это характерно для вновь открываемых предприятий. Поэтому в бизнес-плане обязательно должен быть раздел, который анализирует влияние рисков и описывает меры, предусмотренные для их компенсации.

В том числе, должны быть проанализированы следующие виды рисков:

- недостаток финансирования на стартовом этапе;

- ухудшение конъюнктуры в результате изменений, происходящих в отрасли;

- снижение цен в результате влияния конкурентов;

- невозможность достижения запланированных объемов продаж;

- сбои поставок сырья, продукции товаров и т.д.

Анализ рисков проводится по следующей схеме:

Приложения

К разработанному бизнес-плану в обязательном порядке прикладываются документы, обосновывающие сделанные расчеты и подтверждающие приведенные данные. В том числе, в приложения подшивается копия договора с франчайзером, другие договоры, связанные с реализацией проекта, документы на недвижимость. При необходимости должны быть приложены заключения пожарного, санитарно-эпидемиологического, экологического надзора и других надзорных органов. К приложениям также относятся отчеты о проведенных независимых экспертизах и исследованиях, сертификаты качества и другие документы.

Примеры бизнес-планов, предлагаемые у нас, вы можете скачать бесплатно в форматах Word и Excel, а также PDF

frmall.ru

Кредит под бизнес план — что нужно для получения кредита под бизнес план, образец

Деньги на развитие бизнеса, открытие новых направлений или старт собственного дела требуются значительные. И зачастую оказывается проще и выгодней оформить кредит под бизнес план, чем выводить деньги из оборота или, тем более, делать попытки их накопить.

В нашей сегодняшней статье мы поговорим о том, чем «кредитный» бизнес-план отличается от стандартного документа такого рода, о его видах и принципах подготовки. Кроме того, речь пойдет о том, как убедить банк в успехе нового дела и, наконец, получить нужные средства.

В каких случаях может понадобиться бизнес план для получения кредита

Бизнес план – это своего рода прогноз, который строится на основании планируемых доходов и расходов предприятия в результате реализации проекта. Составить качественный бизнес план непросто – нужно обладать большим объемом знаний как в финансовом анализе, так и в маркетинге.

Как правило, оформление кредитов для организации не требует предъявления заемщиком подготовленного бизнес-плана. Для принятия решения банку вполне достаточно кредитного анализа, проведенного на основании финансовой отчетности собственными специалистами. Однако бывают ситуации, когда банк может потребовать бизнес план для получения кредита:

- Заемщику нужен кредит на открытие нового дела. Такие ссуды банки предоставляют очень редко, и кредитные программы предполагают написание заявителем бизнес плана. Такая политика вполне оправдана: так как у заемщика нет доходов от деятельности на момент заключения договора, банк хочет убедиться в его платежеспособности в будущем. Профессиональный бизнес план, в котором отражены даже малейшие нюансы деятельности, как нельзя лучше подходит для этих целей.

- При расширении действующего предприятия (например, небольшой швейный цех вы планируете преобразовать в фабрику). Так как требуются значительные суммы средств, банк может запросить бизнес план. Данный документ будет подтверждать, что подобные инвестиции окажутся эффективными.

Даже если банк не запрашивает бизнес план под кредит, предъявление этого документа будет дополнительным преимуществом заемщика.

- При инвестиционном кредитовании. Под этим банки обычно подразумевают крупные вложения в предприятие (приобретение оборудования, недвижимости, строительство и т.п.) с большим сроком окупаемости. Срок кредита в таком случае тоже достаточно велик – до 10-20 лет.

Банковские специалисты не имеют должного опыта и квалификации, чтобы в кратчайшие сроки суметь оценить инвестиционные вложения, поэтому требуется бизнес план под кредит. Проанализировав его, можно с высокой вероятностью говорить об эффективности проекта.

- Планируется открытие нового направления в действующем деле (или покупка нового бизнеса в комплексе). Банки обычно выдают ссуды предприятиям на конкретную цель – или покупку товаров, или приобретение оборудования, транспорта, недвижимости. Открытие предприятия предполагает большой перечень разнообразных расходов. Чтобы оценить обоснованность и выгоду, банк требует от заемщика предоставить подробный бизнес план.

Как составить бизнес план для кредита — отличия и особенности

Теперь поговорим о том, чем «кредитный» бизнес план отличается от традиционного. Вопреки сложившемуся мнению, разница есть, и достаточно ощутимая:

- Структура бизнес плана остается неизменной – изменения касаются только наполнения.

- Если вы посмотрите любой образец бизнес плана для получения кредита, то сможете заметить, что он представляет информацию в гораздо более сжатой форме. Так, сокращаются объемы первых разделов, и остается наиболее важная информация о товаре, конкурентной среде и т.п.

Это оправданно – ведь кредитным сотрудникам банка нужно произвести изучение информации в сжатые сроки, поэтому «лишние» данные просто ни к чему.

- Необходимо подробно расписать, на что конкретно будут израсходованы заемные средства банка – этот вопрос обязательно возникнет.

Кредитование предприятий – исключительно целевое, поэтому банку нужно заранее узнать, на что будут направлены деньги.

- Финансовый раздел оказывается самым обширным. Здесь нужно указывать доходы и расходы не только по открываемому делу, но и по другим, чтобы обосновать источники средств для погашения ссуды.

При анализе заемщиков банки используют консервативный подход. Это значит, что они минимизируют возможные прибыли и внимательно относятся к рискам.

- Бизнес план должен обязательно включать в расходной части график погашения кредита и процентов по нему. Частой ошибкой предприятий является «забывчивость» в отношении этих трат.

- Ели речь идет о предпринимателе, то его личные расходы тоже должны быть задействованы в финансовом плане – ведь они, как правило, производятся из прибыли предприятия. Банк должен быть уверен в том, что доходов хватит на погашение всех обязательств.

Деталей и важных нюансов при составлении бизнес плана под кредит существует великое множество, и каждая ошибка приводит к продлению срока рассмотрения заявки. Более того, усмотрев нестыковки между разными разделами документа, банк может и вовсе отказать в выдаче кредита.

Также важное значение имеет способность руководителя предприятия защитить подготовленный бизнес план. Если ответственное лицо не ориентируется в данном документе, это тревожный звонок для банка.

Как оформить кредит под бизнес план — полезные советы

Если вы планируете оформление кредита для предприятия на открытие или расширение бизнеса, стоит подготовиться к этому вопросу заранее. Особенно это касается тех случаев, когда банк требует от потенциального заемщика бизнес-план. Мы, в свою очередь, предлагаем список рекомендаций по подготовке и оформлению заявки – это поможет вам ускорить рассмотрение банковской ссуды.

- Постарайтесь не прибегать для написания бизнес-плана к услугам сторонних лиц. Довольно часто по форме, предложенной банком, составить приличное обоснование кредита может сам предприниматель, его экономист или бухгалтер.

Зная деятельность компании «изнутри», вы сможете гораздо качественнее разъяснить необходимость в банковской ссуде и пользу от нее.

- Если вы все же воспользовались услугами другой организации, заранее выясните, есть ли у специалистов опыт написания бизнес планов для банков.

- Все договоры, обеспечивающие цель кредитования, нужно подготовить заранее. Банк гораздо лояльнее относится к заемщику, который уже заключил предварительные договоренности с продавцами, арендаторами, поставщиками.

- Цель кредита должна обеспечиваться не только заемными, но и собственными средствами.

Если доля собственных инвестиций составит 20% и больше, вы вызовете у банка доверие, так как готовы рисковать собственными средствами.

- Если планируется привлечение большого и долгосрочного кредита, желательно к тому моменту уже быть клиентом банка. В идеале организация-заемщик к моменту оформления уже погасила несколько кредитов и заработала хорошую репутацию.

- Особый упор в бизнес-плане нужно делать на финансовую часть, в особенности на прогноз выгоды от инвестиций.

Кроме того, обязательно распишите, за счет каких средств будет погашаться кредит – желательно, чтобы еще до запуска проекта вы имели достаточный доход для выплат.

- Маркетинговый план сотрудниками банков, как правило, рассматривается поверхностно – самое главное, чтобы он не противоречил другим разделам.

- Лицо, ответственное за взаимодействие с банком (директор, бухгалтер) должно внимательно изучить весь бизнес план под кредит до подачи заявки. Только в этом случае возможно оперативно отвечать на возникающие вопросы и предоставлять необходимые документы.

Заключение

Краткая структура бизнес плана для получения кредитаПри оформлении банковского кредита для предприятий чаще всего требуется только заявка от заемщика и отчетность – анализ проекта сотрудники финансовой организации проводят самостоятельно. Однако существуют ситуации, когда оказывается необходим бизнес план для кредита.

Эту работу можно произвести собственными силами или доверить профессионалам, специализирующимся на таких документах. В любом из этих случаев следует понимать особенности подготовки и защиты своей заявки в банке – именно это станет залогом положительного решения.

Уважаемые читатели! Мы будем признательны, если вы оставите свои оценки и комментарии по поводу этой статьи. Тем самым вы поможете сделать сайт еще интереснее и лучше.

ktovdele.ru

Бизнес-план для получения кредита в банке

Берите кредиты только под перспективные проекты

Хотите составить «безотказный» рабочий бизнес-план для получения кредита? Банк уже несколько раз вам отказал в выдаче необходимой суммы?

А зачем вам кредит?

Я не просто так выделил этот вопрос. Дело в том, что предприниматели часто выпрашивают у банков деньги на всякую ерунду. В результате, они в лучшем случае получают отказ в кредитовании, а в худшем – необходимую сумму. Почему «в худшем»? Да потому, что этот кредит, как правило, становится последним гвоздём в крышке гроба их бизнеса.

Знаете, за что я часто ругаю банки? Я их ругаю за то, что они дают кредиты на обречённые проекты, и я готов уважительно склонить голову перед теми банкирами, которые не кредитуют неудачников.

В то же время, бывают и действительно сложные ситуации, когда не удаётся получить кредит на осуществление выгодной сделки или для краткосрочной финансовой поддержки компании. Одной из причин такого отказа может быть неправильно составленный бизнес-план. Давайте разберёмся, на чём же следует сосредоточить внимание кредиторов.

Основные пункты бизнес-плана, которые помогут вам получить кредит

Как вы думаете, что в первую очередь интересует кредитора в вашем бизнес-плане? Ему важна стратегическая перспективность вашего бизнеса? Надо ли ему в деталях раскрывать те дальние горизонты ожидаемого вами светлого будущего?

Чтобы ответить на эти вопросы, вам надо спросить у себя: «А на какой срок я хочу взять кредит?» Как правило, бизнес берёт краткосрочные кредиты, а потому:

Кредиторов не интересуют все эти глобальные стратегии развития компании и ваша святая вера в светлое будущее.

Для них важно убедиться в том, что:

- 1. Компании нужны деньги именно на определённый период времени. Никому не интересно иметь дело с неудачниками и банкротами. Если предприятию нужен кредит для «проедания», то ему лучше свернуть свою деятельность и не клянчить деньги у банков.

Совсем другое дело, когда требуются финансы для осуществления выгодной сделки, или, например, когда владелец фермерского хозяйства берёт кредит на закупку топлива для своей техники, чтобы своевременно убрать урожай. В обоих случаях, предприниматели без труда смогут убедить банк в том, что их интересует финансирование на определённый срок под реальные прибыльные проекты.

Надо указать в бизнес-плане, что потребность в деньгах носит сезонный характер (как в примере с фермером) или краткосрочный (на период осуществления сделки).

Кредиторы должны быть уверены, что вы способны своевременно вернуть долг. - 2. Предприниматель сможет заработать на полученном кредите. Как вы думаете, фермер заработает на продаже собранного им урожая? Вот он прилагает к бизнес-плану все свои контракты с покупателями, готовыми немедленно рассчитаться с ним за его продукцию. Также у него есть подтверждающие документы по объёмам продаж урожая в прошлом году. Ему нужна лишь солярка для уборочной техники. Есть смысл дать ему кредит на закупку топлива? Думаю, да. И если он будет так же убеждать банкиров, то и они придут к такому мнению.

Аналогично и с коммерческими сделками. Если есть контракт с поставщиком на поставку 100 вагонов туалетной бумаги по 50 копеек за рулон, и подписан такой же контракт с сетью ресторанов «Диарея» на продажу этого же объёма по полтора рубля за рулон, то не будет никаких сомнений в прибыльности такой сделки.

- 3. Предприятие платежеспособно. Я не устану повторять, что бизнес – это деятельность, связанная с риском. Идеально спланированная сделка может сорваться по вине одной из сторон, а урожай может быть уничтожен непогодой. В общем, как говорится: «Человек предполагает, а Бог располагает».

Кредиторы – меркантильные люди, они не любят рисковать, а потому, чтобы получить от них деньги, надо доказать свою платежеспособность. Причём, есть один интересный момент:

Банку плевать на то, каким будет ваше финансовое состояние, ему важно одно – вернуть свои деньги с запланированными процентами. Именно поэтому, банкиры предпочитают кредитовать бизнес под залог его активов и под гарантии поручителей.

В принципе, всё очень просто: банк зарабатывает на том, что даёт деньги в долг. Естественно, он не заинтересован иметь дело с неудачниками и банкротами. Никому не интересно таскаться по судам, заниматься продажей активов и «выбиванием» долгов. Именно потому и происходит активная работа по первым двум пунктам. Однако, этого мало – ведь, может возникнуть форс-мажорная ситуация. Вот на этот случай оформляются в залог активы и привлекаются поручители. Всё продумано так, чтобы даже в самых печальных ситуациях, банк мог вернуть свои деньги с процентами.

Бывают случаи, когда, несмотря на идеально составленные «три главных пункта бизнес-плана», предпринимателю отказывают в кредитовании его проекта. В чём же причина?

Почему кредиторы отклоняют успешный бизнес-план

Вообще, причин отказа в кредитовании потенциально успешного бизнес-проекта может быть много. Ключевую роль способно сыграть и субъективное мнение аналитика, и личная антипатия к заёмщику, и политическая ситуация в стране и многое другое.

Но, честно говоря, все вышеперечисленные факторы не распространены, так как являются необоснованной лирикой – неким недоразумением, произошедшим по вине «человеческого фактора». А изменение политической ситуации – это вообще форс-мажор.

Если же говорить о популярных причинах отказа, то здесь я бы хотел обратить ваше внимание на два пункта:

- 1. Проблема с кредиторской задолженностью. Анализируя бухгалтерскую отчётность, банкиры обращают особое внимание на размер кредиторской задолженности предприятия перед поставщиками, а также на динамику и регулярность её погашения. И это правильно! Ведь, как компания рассчитывается со своими текущими кредиторами, так она будет рассчитываться и с банком. Как говорится: «Ситуация вокруг меняется, но вот люди остаются те же». Отсюда делаем вывод:

Для получения кредита нужно показать положительную динамику по погашению текущей кредиторской задолженности.

Иначе, банк может «испугаться» ваших огромных долгов перед поставщиками и отказать в выдаче кредита. - 2. Банк желает дополнительно на вас заработать. Вот есть толковый бизнес-план на получение кредита. Прибыльность проекта не вызывает сомнений. Проблем с кредиторской задолженностью нет. В общем, здравый смысл подсказывает, что деньги надо дать. Однако банк так не считает – он принял решение отказать предпринимателю. Почему?

Предприниматель месяцами ломает голову – не может понять, что же не так. Ведь он заказал составление бизнес-плана самым продвинутым специалистам в городе, привлёк лучшего эксперта-оценщика – все были уверены, что банк даст деньги на этот проект. А тут такая проблема – не дают кредит.

Здесь всему виной безмерное желание банка дополнительно на вас заработать. Понимаете, в системе кредитования всё достаточно хитро устроено:

Банк старается «подмять» под себя как можно больше звеньев в цепочке «Кредитор – Заёмщик». Он вам «подсовывает»: своего специалиста по составлению бизнес-планов, своего нотариуса, своего эксперта-оценщика, свою страховую компанию. Причём, цены у этих «специалистов» почему-то на порядок выше рыночных. Также он заставляет вас воспользоваться абсолютно ненужными услугами, например, оформить личный счёт, а также дополнительную кредитную карту. И всё это расходы, расходы, расходы.

Вы можете принципиально не согласиться тратить лишние деньги на этих псевдо специалистов, но тогда не удивляйтесь, если банк вам откажет в выдаче кредита. Как говорится: «Ничего личного, это всего лишь бизнес». Вот такие реалии, друзья.

Что ж, дорогие мои, думаю, мы более чем детально разобрались с бизнес-планом для получения кредита. Пришло время рассмотреть инвестиционный бизнес-план.

⇧www.temabiz.com

|

||||||

habbit.ru