Рефинансирование кредитов других банков. Кредит на погашение долга по другому кредиту

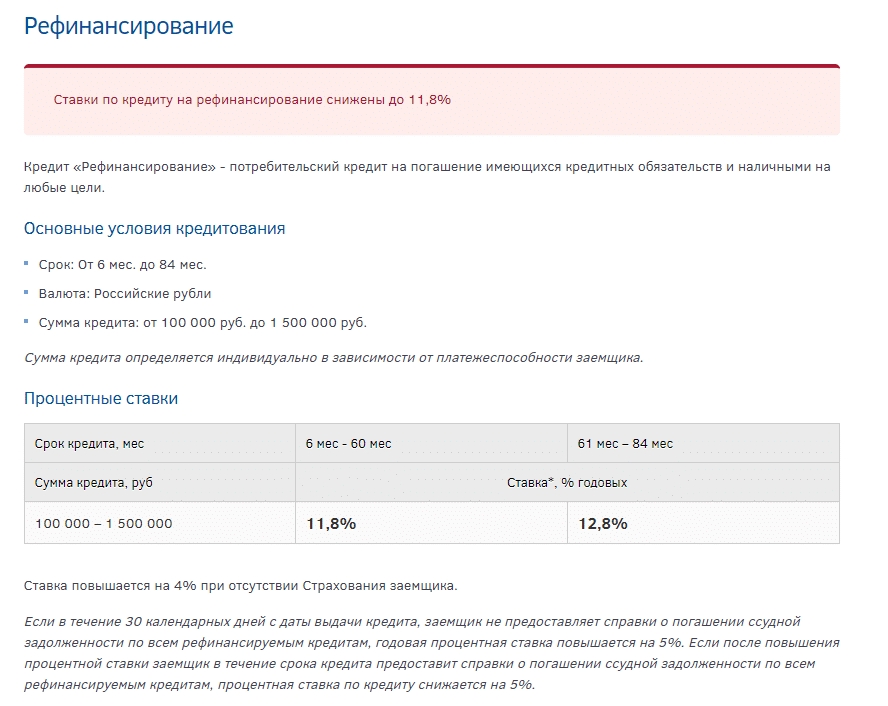

Ставка по кредиту:

- на срок от 6 до 60 месяцев включительно –27,99% годовых (СКО*, увеличенная на 19,24 процентных пункта)

- неустойка – при сумме кредита до 20 000 BYN (включительно)

- неустойка – при сумме кредита до 50 000 BYN (включительно) и сроке до 36 месяцев (включительно)

- неустойка и поручительство – при сумме кредита от 20 001 BYN до 50 000 BYN

- неустойка и поручительство (не менее 2-х физических лиц) – при сумме кредита от 50 001 BYN

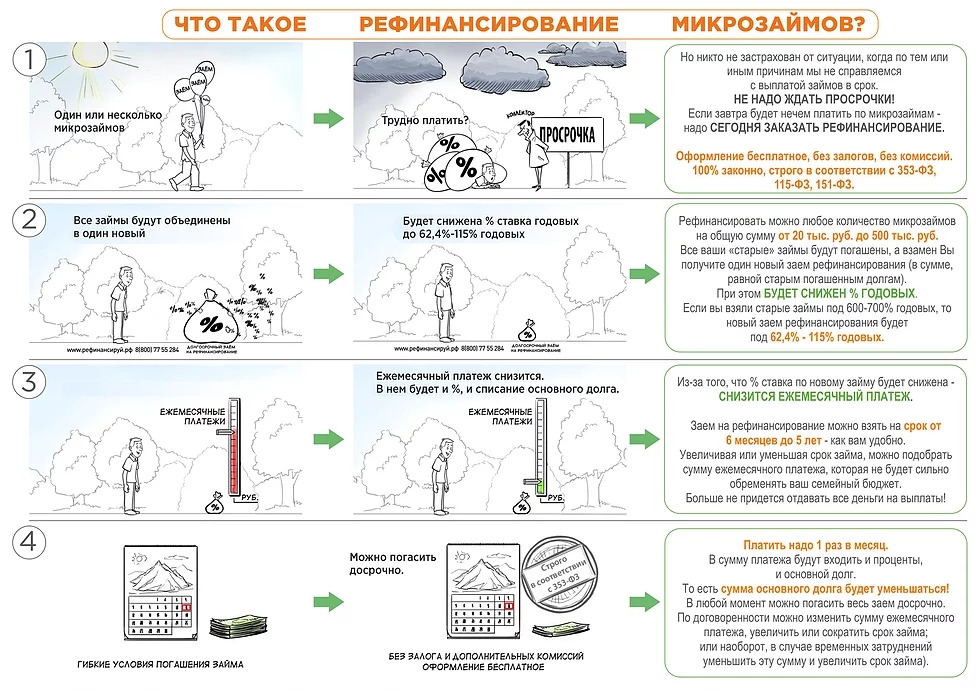

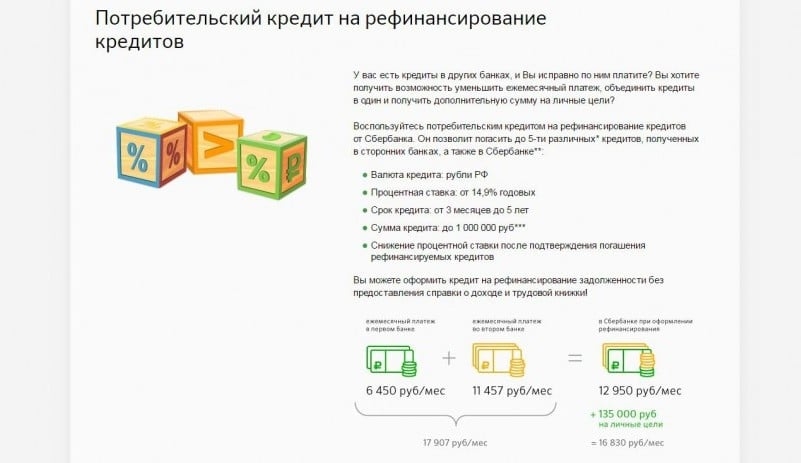

Рефинансирование кредита в другом банке, или перекредитование, – это оформление кредитной программы в одном банковском учреждении, чтобы погасить долг в другом. Рефинансирование актуально в ситуации, когда за кредитополучателем числится большая задолженность.

Такой формат сотрудничества выгоден обеим сторонам сделки:

- Клиент может рассчитывать на более выгодную ставку, что снизит финансовую нагрузку. Кроме того, рефинансирование позволяет объединить несколько кредитных продуктов в один.

- Банк получает нового клиента.

Рефинансирование распространяется на потребительские программы и кредиты на недвижимость.

Выгодное рефинансирование потребительского кредита предлагает Банк Дабрабыт. К вашим услугам – банковская программа с доступными ставками и лояльными условиями.

Особенности программы

- Кредитные средства предоставляются путем погашения задолженности в другом банке.

- Погашать долг нужно ежемесячно равными долями. Проценты начисляют на остаток.

- Максимальная сумма определяется кредитоспособностью клиента.

- Период действия кредитной программы можно выбрать самостоятельно исходя из суммы кредита – от 6 до 60 месяцев.

- При кредитовании на сумму до 50000 BYN не нужно поручительство.

В иных случаях предусмотрены разные способы обеспечения кредитных обязательств: неустойка, поручительство (двух физических лиц).

В иных случаях предусмотрены разные способы обеспечения кредитных обязательств: неустойка, поручительство (двух физических лиц). - Погасить долг можно любым удобным способом: онлайн (Дабрабыт-онлайн, ЕРИП, сайт банка) или наличными в кассе банка.

- Рефинансирование возможно без справок и поручителей – вам понадобится лишь паспорт. Обратите внимание, что соискателю должно быть более 18 лет (а на момент прекращения действия договора – не больше 68 лет).

- Программа перекредитования распространяется на индивидуальных предпринимателей.

Преимущества рефинансирования в Банке Дабрабыт

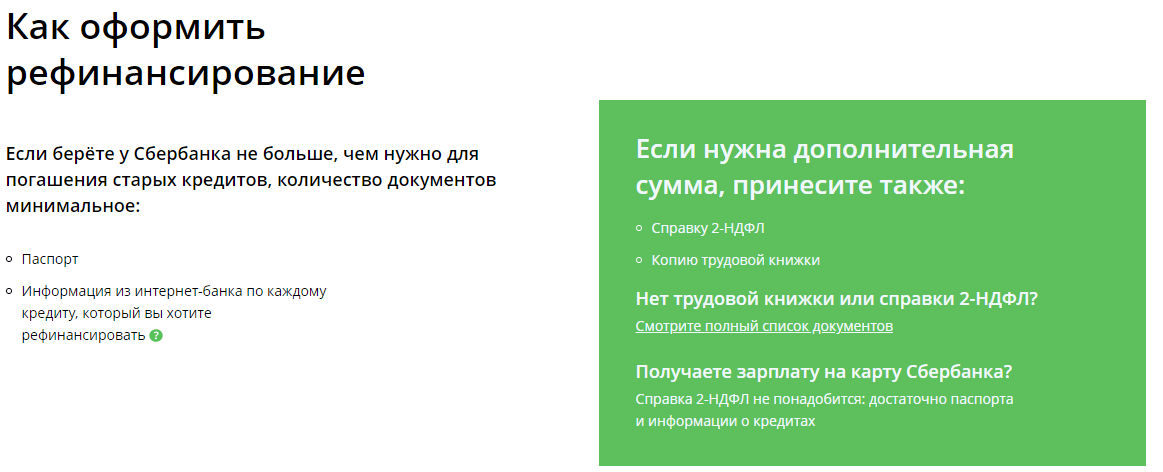

- Минимальный пакет документов.

- Простое оформление. На сайте банка предусмотрена онлайн-заявка на рефинансирование – заполните форму и ожидайте звонка специалиста. Также вы можете связаться со специалистом Контакт-центра по телефону или обратиться в любой офис банка.

- Быстрое рассмотрение заявки.

- Опытные специалисты, которые расскажут о преимуществах кредитного продукта, помогут рассчитать сумму платежа.

Если у вас есть вопросы или требуется консультация, свяжитесь со специалистами банка любым удобным способом:

- По телефону 5 222 111 (МТС, А1, Life).

- В чате на сайте.

- В социальных сетях или мессенджерах (Viber, Facebook, Telegram).

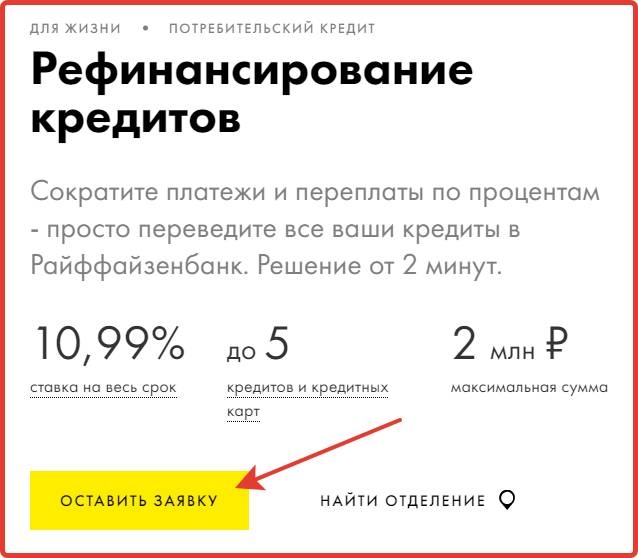

Кредит на рефинансирование

В соответствии с требованиями Федерального закона от 27.07.2006г. № 152-ФЗ «О персональных данных» даю согласие «КРАЕВОМУ КОММЕРЧЕСКОМУ СИБИРСКОМУ СОЦИАЛЬНОМУ БАНКУ» ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ, местонахождение: Российская Федерация, Алтайский край, 656049, г. Барнаул, пр-кт Ленина, 61 (далее – Банк), на обработку моих персональных данных (далее – Согласие) и подтверждаю, что действую своей волей и в своем интересе. Согласие дается на обработку всех моих персональных данных, указанных в заявке, любыми способами, в том числе третьими лицами, в том числе воспроизведение, электронное копирование, обезличивание, блокирование, уничтожение, а также вышеуказанную обработку иных моих персональных данных, полученных в результате их обработки.

Согласие дается мною для целей заключения с Банком любых сделок, соглашений, договоров и дальнейшего их исполнения, а также исполнения иных обязательств, сторонами которых могут являться или являются стороны настоящего Согласия; для принятия решений или совершения иных действий, порождающих юридические последствия в отношении меня или других лиц или иным образом затрагивающих мои права и законные интересы, а также для предоставления мне информации об оказываемых Банком услугах. Согласие действует до его отзыва мною путем направления в Банк заявления в простой письменной форме. В случае отзыва Согласия на обработку персональных данных прекращение обработки персональных данных происходит только после полного исполнения сторонами настоящего Согласия обязательств, вытекающих из договорных отношений, а уничтожение персональных данных производится не ранее истечения срока хранения, установленного для конкретного вида документов, если персональные данные содержатся в указанных документах.

Я даю согласие на предоставление Банком всей имеющейся обо мне информацию в объеме, в порядке и на условиях, определенных Федеральным законом «О кредитных историях» № 218-ФЗ от 30 декабря 2004 года, во все бюро кредитных историй, включенные в государственный реестр бюро кредитных историй, а также на получение кредитного отчета из вышеозначенных бюро для заключения Договора и в течение срока действия Договора.

Я даю согласие на получение мной рекламы, рассылки, в том числе по сети подвижной радиотелефонной связи, от Банка, его контрагентов и аффилированных лиц.

Рефинансирование кредитов, выданных в других банках | Вклады и кредиты

Требования к заемщику

Возраст заемщика от 21 (на момент окончания срока кредита не должен превышать 55 лет для женщин, 60 лет для). При условии предоставления поручительства возраст заемщика на момент окончания срока кредита не должен превышать 60 лет для женщин, 65 лет для мужчин.

Стаж трудовой деятельности на последнем месте работы не менее 3 месяцев.

Отсутствие просроченных задолженностей, в т.ч. по рефинансируемому кредиту.

Необходимые документы

Для физического лица*

Паспорт гражданина РФ.

- Оригинал справки по форме 2-НДФЛ либо справка по форме Банка за последние 3 месяца либо, при наличии в Банке истории зачисления заработной платы более 3 месяцев, выписка по счету банковской карты «ГУТА-БАНК».

Документы, подтверждающие исполнение воинской обязанности и/или отсутствие необходимости исполнять воинскую обязанность на весь срок кредита (для мужчин моложе 25 лет).

Копия трудовой книжки, (кроме сотрудников Группы Гута), заверенная работодателем не позднее 30 календарных дней с даты подачи Анкеты и Заявления на кредит.

Для Заемщика — индивидуального предпринимателя (ИП)

Паспорт гражданина РФ.

Свидетельство о государственной регистрации физического лица в качестве ИП (оригинал или нотариально заверенная копия).

Налоговая декларация (ЕНВД или УН) с отметкой налогового органа о принятии за последние 12 месяцев поквартально, либо 3 НДФЛ за последний год.

Выписки из обслуживающих банков по расчетным счетам ИП, за последние 6 месяцев.

Для Заемщика — собственника бизнеса**

Паспорт гражданина РФ.

Свидетельство о государственной регистрации юридического лица (оригинал или нотариально заверенная копия).

Бухгалтерская отчетность (форма №1,2) за последний отчетный квартал и последний завершенный год с отметкой налогового органа о принятии либо документы, подтверждающие предоставление отчетности в Налоговые органы. В случае если последний отчетный период является годовым, то только за 4 квартал.

Выписка из ЕГРЮЛ/Устав организации.

Выписки из обслуживающих банков по расчетным счетам компании, за последние 6 месяцев.

Для Заемщика — военнослужащего

Паспорт гражданина РФ.

Удостоверение/военный билет.

Также справка должна содержать подпись, расшифровку подписи ответственного лица, печать организации и дату выдачи справки заверенная сотрудником, принимающим документы.

Также справка должна содержать подпись, расшифровку подписи ответственного лица, печать организации и дату выдачи справки заверенная сотрудником, принимающим документы.Справка по форме 2 НДФЛ за период не менее 3 месяцев, подписанная уполномоченным лицом, актуальная на дату подачи заявления на кредит (срок действия справки 30 календарных дней).

Дополнительно для мужчин моложе 25 лет обязательно предоставление документов, подтверждающие исполнение воинской обязанности и/или отсутствие необходимости исполнять воинскую обязанность на период действия кредитного договора.

Оформить кредит можно в течение 3 месяцев со дня принятия Банком положительного решения.

Погашение кредита происходит ежемесячно, аннуитетными платежами. О способах погашения кредита можно узнать здесь.

Размер штрафов и их применение при невыполнении условий кредитования можно узнать здесь.

Как рефинансировать личный заем — советник Forbes

От редакции: Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

PixabayРефинансирование личной ссуды включает получение новой ссуды и использование этих денег для погашения существующей ссуды. Вы можете рефинансировать личный заем в любое время, но это наиболее выгодно для заемщиков, которые улучшили свой кредитный рейтинг после подачи заявки на первоначальный кредит и будут иметь право на более низкую процентную ставку.

Рефинансирование личного кредита также может быть хорошим вариантом для людей, которые хотят сократить свои ежемесячные платежи за счет продления срока кредита. Имейте в виду, что рефинансирование часто сопровождается комиссией за андеррайтинг и может привести к падению вашего кредитного рейтинга, что может произойти, когда кредитор проводит жесткую проверку кредитоспособности в рамках процесса андеррайтинга. Вы также можете подвергнуться штрафу за предоплату от первоначального кредитора.

Вы также можете подвергнуться штрафу за предоплату от первоначального кредитора.

Когда лучше всего рефинансировать личный заем?

При отсутствии ограничений в кредитных договорах заемщики обычно могут рефинансировать личный заем, как только они начнут производить платежи.Однако существуют определенные обстоятельства, при которых рефинансирование ссуды имеет больше смысла и более выгодно для заемщика. Рассмотрите возможность рефинансирования личного кредита, если вы:

- Иметь доступ к более низкой процентной ставке на основе более высокого кредитного рейтинга или более благоприятных условий кредитования

- Хотите уменьшить выплаты

- Вы столкнулись с воздушным платежом, который вы не можете или не хотите платить

- Довольны тем, что потенциально снижает ваш кредитный рейтинг в результате процесса подачи заявки

- Нет доступа к кредитной карте для перевода остатка средств или другому источнику средств

Как рефинансировать личный заем за 5 шагов

Процесс рефинансирования ссуды зависит от кредитора. Однако он во многом похож на стандартный процесс подачи заявки на кредит. Чтобы рефинансировать личный заем, выполните следующие действия:

Однако он во многом похож на стандартный процесс подачи заявки на кредит. Чтобы рефинансировать личный заем, выполните следующие действия:

1. Проверьте свой кредитный рейтинг

При рефинансировании личной ссуды начните с проверки своего кредитного рейтинга. Обратитесь в свой банк или эмитент кредитной карты, так как они могут позволить вам проверить ваш счет бесплатно. Как правило, при рефинансировании личных займов кредиторы ищут кредитный рейтинг 660, но может быть достаточно и 580-600 баллов. Однако более высокий балл даст вам доступ к более выгодным условиям, например, к более низким процентным ставкам.

Если возможно, ознакомьтесь со своим кредитным рейтингом и историей до подачи заявки на рефинансирование. Таким образом, у вас будет время для внесения улучшений — например, снижения коэффициента использования кредита — до того, как кредитор проведет жесткую проверку кредитоспособности.

2. Магазин по условиям

Когда ваш кредитный рейтинг в хорошей форме, поищите традиционных кредиторов и онлайн-кредиторов, которые предлагают рефинансирование личных займов. Начните с того, что свяжитесь с вашим текущим поставщиком ссуды, чтобы узнать, готов ли он рефинансировать ваш ссуду.Ваш текущий кредитор также должен сообщить вам сумму непогашенной ссуды, чтобы вы знали, что взять в долг. Затем свяжитесь с местными банками и онлайн-кредиторами, чтобы сравнить процентные ставки и другие условия кредита.

Начните с того, что свяжитесь с вашим текущим поставщиком ссуды, чтобы узнать, готов ли он рефинансировать ваш ссуду.Ваш текущий кредитор также должен сообщить вам сумму непогашенной ссуды, чтобы вы знали, что взять в долг. Затем свяжитесь с местными банками и онлайн-кредиторами, чтобы сравнить процентные ставки и другие условия кредита.

Выбирая кредитора, сравните условия ссуды и процентные ставки, которые обычно варьируются от 3,5% до 35% или выше. Вам также следует оценить комиссию каждого кредитора за выдачу кредита, чтобы убедиться, что она не превышает стандартных 0,5–1% от общей суммы кредита.

3. Подать заявку на получение ссуды и андеррайтинг в ожидании

После того, как вы выберете кредитора, соберите всю информацию и документацию, необходимую банку для заполнения вашего заявления.Скорее всего, это будут копии ваших последних налоговых деклараций и квитанций о выплатах, но точные требования к заявке будут зависеть от кредитора. Ожидайте, что после завершения вашей заявки на получение кредита вы получите одобрение от нескольких часов до нескольких недель.

4. Выплата первоначальной ссуды

После распределения поступлений от новой ссуды используйте их для выплаты остатка по первоначальной ссуде. В зависимости от условий вашей первоначальной ссуды вы также можете нести ответственность за штраф за досрочное погашение.Наконец, дождитесь подтверждения от кредитора, что ваша учетная запись была закрыта, чтобы вы могли избежать дальнейших сборов и штрафов.

5. Начать выплаты по новому займу

После выплаты и погашения вашей первоначальной ссуды начните регулярные платежи по новой ссуде. Если возможно, подпишитесь на автоматические платежи, чтобы вам не приходилось платить каждый месяц. Регулярные и своевременные платежи помогут восстановить любой ущерб, нанесенный вашему кредитному рейтингу в процессе подачи заявки, и помогут вам создать свою кредитную историю в долгосрочной перспективе.

Используйте калькулятор личного кредита для определения сбережений

Может быть сложно определить, является ли рефинансирование кредита вашим лучшим вариантом. Однако калькулятор личного кредита может упростить оценку ваших ежемесячных и общих платежей, чтобы вы знали, чего ожидать. Ссудные калькуляторы также упрощают сравнение нескольких ссуд при покупке на самых выгодных условиях.

Однако калькулятор личного кредита может упростить оценку ваших ежемесячных и общих платежей, чтобы вы знали, чего ожидать. Ссудные калькуляторы также упрощают сравнение нескольких ссуд при покупке на самых выгодных условиях.

Как рефинансирование личного кредита влияет на ваш кредитный рейтинг

Рефинансирование личной ссуды может повлиять на ваш кредитный рейтинг несколькими способами. Во-первых, рефинансирование ссуды обычно требует жесткой проверки кредитоспособности, что может негативно повлиять на ваш рейтинг.Однако обычно это незначительное падение, и его часто перевешивают выгоды от рефинансирования. Просто убедитесь, что вы покупаете ссуду в течение ограниченного периода времени — обычно от 14 до 45 дней — поэтому кредитные бюро будут рассматривать заявки только как одну для целей отчетности.

Ваш кредитный рейтинг может также снизиться, если ваш первоначальный ссудный счет закрыт в результате рефи. Однако последствия закрытия этого счета будут во многом зависеть от того, когда был выдан первоначальный заем по отношению к другим непогашенным долгам, и от того, была ли у него хорошая репутация. В большинстве случаев заемщики могут восстановить свою первоначальную кредитоспособность, просто выполнив своевременные платежи по новой ссуде.

В большинстве случаев заемщики могут восстановить свою первоначальную кредитоспособность, просто выполнив своевременные платежи по новой ссуде.

Преимущества рефинансирования личного кредита

- Более низкие процентные ставки могут быть доступны в зависимости от вашего кредитного рейтинга и текущего кредитного климата

- В зависимости от имеющихся условий вы можете выбрать более длительный или более короткий срок выплаты

- Продление срока кредита означает снижение ежемесячных платежей

- Вы можете перейти с ссуды с переменной ставкой на ссуду с фиксированной ставкой

Недостатки рефинансирования личной ссуды

- Кредиторы обычно взимают комиссию за инициирование от 0.5% и 1% от суммы кредита

- Возможно, вам придется заплатить штрафы за досрочное погашение первоначальной ссуды

- Большинству кредиторов требуется серьезное кредитное расследование, которое может негативно повлиять на ваш кредитный рейтинг

- При продлении срока кредита вам со временем придется платить больше процентов

Альтернативы рефинансированию личной ссуды

На самом деле существует всего три альтернативы рефинансированию личной ссуды: первая альтернатива — погасить остаток ссуды и закрыть счет. Однако, как правило, это не вариант, и некоторые заемщики прибегают ко второй, менее привлекательной альтернативе — невыполнению обязательств по кредиту.

Однако, как правило, это не вариант, и некоторые заемщики прибегают ко второй, менее привлекательной альтернативе — невыполнению обязательств по кредиту.

К счастью, некоторые заемщики также имеют доступ к кредитным картам для переноса остатка, которые позволяют им переводить непогашенный остаток по ссуде и выплачивать его с течением времени. Заемщики с хорошим или отличным кредитным рейтингом могут получить доступ к процентной ставке 0% на вводный период продолжительностью 12 месяцев и более. Это делает его отличной альтернативой для заемщиков с хорошей кредитной историей.Однако имейте в виду, что многие карты взимают комиссию от 3% до 5% от переведенного баланса.

Рассмотрите возможность рефинансирования — Wells Fargo

Если вам нужно снизить ежемесячные платежи или вы хотите со временем платить меньше процентов, рефинансирование ссуды может быть хорошим вариантом. Вы можете претендовать на более низкую ставку, более короткий или более длительный срок кредита, в зависимости от вашей ситуации. Изучите варианты рефинансирования сегодня, чтобы узнать, подходят ли они вам.

Вы можете претендовать на более низкую ставку, более короткий или более длительный срок кредита, в зависимости от вашей ситуации. Изучите варианты рефинансирования сегодня, чтобы узнать, подходят ли они вам.

Кредиты физическим лицам

Посмотрите, можете ли вы претендовать на более низкую ставку, если ваш кредит улучшился.

- Персональный кредит Wells Fargo

Жилищный кредит

Узнайте, как рефинансирование ипотечной ссуды может помочь снизить ежемесячные платежи, сократить срок кредита или снизить процентную ставку.

Студенческие ссуды

Рефинансируйте и объедините один или несколько федеральных и / или частных студенческих ссуд в одну ссуду, и вы можете претендовать на более низкую ставку или уменьшенный ежемесячный платеж, продлив срок ссуды.Снижение платежей может быть связано с более низкой процентной ставкой, более длительным сроком кредита или сочетанием того и другого. Продлевая срок ссуды, вы можете платить больше процентов в течение срока ссуды.

Продлевая срок ссуды, вы можете платить больше процентов в течение срока ссуды.

В Wells Fargo любой заслуживающий доверия человек может выступать в качестве соруководителя. Однако для подачи заявки соавтор не требуется.

- Wells Fargo Private Consolidation SM заем

Если у вас есть ссуда под залог вашего дома и имеется достаточный капитал, у вас может быть возможность получить дополнительные средства с помощью рефинансирования с выплатой наличных.Используя этот вариант рефинансирования с выплатой наличных, вы рефинансируете свой первоначальный заем в новый заем с более высокой суммой, что позволяет вам получить доступ к собственному капиталу вашего дома, предоставленному вам после закрытия займа. Эти средства, заимствованные под ваш капитал, можно использовать для крупных покупок или других целей.

Узнайте, что изменится при рефинансировании ссуды

Если ваша новая ссуда рефинансирования имеет более низкую ставку, но тот же срок (продолжительность, что и ваша первоначальная ссуда), у вас могут быть меньшие ежемесячные платежи. Однако, если вы выполняете рефинансирование с более длительным периодом погашения, чем остаток по исходной ссуде, вы можете снизить ежемесячный платеж, но вы также можете увеличить общую сумму или проценты, которые вы выплачиваете с течением времени. Имейте в виду, что вы всегда сможете погасить ссуду быстрее, выполнив ежемесячный платеж, превышающий минимальный, однако сначала проконсультируйтесь со своим кредитором, так как некоторые могут взимать комиссию за досрочный платеж. Для получения более подробной информации просмотрите общую стоимость заимствования денег.

Однако, если вы выполняете рефинансирование с более длительным периодом погашения, чем остаток по исходной ссуде, вы можете снизить ежемесячный платеж, но вы также можете увеличить общую сумму или проценты, которые вы выплачиваете с течением времени. Имейте в виду, что вы всегда сможете погасить ссуду быстрее, выполнив ежемесячный платеж, превышающий минимальный, однако сначала проконсультируйтесь со своим кредитором, так как некоторые могут взимать комиссию за досрочный платеж. Для получения более подробной информации просмотрите общую стоимость заимствования денег.

Нужна помощь с несколькими займами?

Если вы хотите рефинансировать, но у вас более одной ссуды, рассмотрите возможность объединения нескольких долгов в одну ссуду с новой ставкой, платежом и сроком.

Рассмотреть консолидацию долга

Когда и как рефинансировать личный заем

Редакционная независимость Мы хотим помочь вам принимать более обоснованные решения. Некоторые ссылки на этой странице (четко обозначенные) могут привести вас на партнерский веб-сайт и могут привести к получению нами реферальных комиссий. Для получения дополнительной информации см. Как мы зарабатываем деньги.

Некоторые ссылки на этой странице (четко обозначенные) могут привести вас на партнерский веб-сайт и могут привести к получению нами реферальных комиссий. Для получения дополнительной информации см. Как мы зарабатываем деньги.

В условиях сохраняющегося высокого уровня занятости в условиях спада, вызванного пандемией, многие обратились к личным займам как к спасательной линии.

Фактически, личные ссуды — это самая быстрорастущая категория долга среди американцев.

Самая распространенная причина, по которой потребители обращаются за личными ссудами, — это покрытие непредвиденных расходов, консолидация других долгов или совершение крупной покупки (например, для отпуска или ремонта дома).

«Персональные ссуды стали хорошим дополнением для многих людей, которым нужны быстрые средства», — говорит Джилл Шлезингер, сертифицированный специалист по финансовому планированию и ведущая подкаста «Jill on Money». «Однако дьявол кроется в деталях.Убедитесь, что вы понимаете условия, ставку, сборы и общую стоимость ».

Если вы один из 21 миллиона потребителей, выплачивающих существующий личный заем, то, возможно, вы не знаете, что низкие процентные ставки дали возможность найти некоторое облегчение за счет рефинансирования.

«Эта среда с невероятно низкими процентными ставками создает идеальную ситуацию, чтобы искать и находить лучшую процентную ставку, чем у вас уже есть», — говорит Делвин Джойс, специалист по финансовому планированию в Prudential, общенациональной фирме по оказанию финансовых услуг.«Всякий раз, когда у вас есть возможность переместить долг с более высоких процентов на более низкие, всегда полезно рефинансировать личный заем».

Хотя рефинансирование личного кредита может помочь вам быстрее выбраться из долгов или снизить ежемесячные платежи, важно понимать все риски и преимущества.

Как работает рефинансирование личной ссуды

Рефинансирование личной ссуды аналогично рефинансированию ипотеки. Вы подаете заявку на новую ссуду с намерением получить более выгодные ставки или условия взамен предыдущей ссуды.

«Частный заем — один из самых простых и легких займов для рефинансирования», — говорит Дэвид Туйо, президент и главный исполнительный директор University Credit Union в Лос-Анджелесе. «Это минимум документов. И это необеспеченный заем, поэтому нет необходимости в залоге, правовом титуле или определенных правилах, касающихся финансирования какого-либо залога ».

Вот как это будет выглядеть:

- Пройдите предварительную квалификацию у нескольких кредиторов и сравните ставки и условия по потенциальной новой ссуде.Сравните это с вашим текущим займом.

- Прочтите мелкий шрифт. Не все варианты рефинансирования личных займов одинаковы, поэтому очень важно смотреть на мелкий шрифт. Проверьте сборы за подачу заявления или за оформление, которые могут увеличить остаток по кредиту.

- Погасить текущую ссуду . Если вы решите, что новое предложение личного займа того стоит, следующим шагом будет продвижение с выбранным кредитором, чтобы зафиксировать ваши условия.

Как только вы получите средства, используйте их для погашения текущего кредита.

Как только вы получите средства, используйте их для погашения текущего кредита. - Получите письменное подтверждение Ваша предыдущая ссуда закрыта.

- Выплачивайте по новому личному займу в соответствии с его условиями.

Когда рефинансирование личной ссуды — хорошая идея

Доходы или кредит улучшились

Финансовые обстоятельства меняются с течением времени. «Прежде чем предпринимать шаги по рефинансированию любого долга, важно убедиться, что вы платежеспособны, — говорит Джойс.

Ваш кредит или доход могли улучшиться с момента подачи вашей последней заявки на кредит.Это может дать вам возможность рефинансировать по лучшей ставке или меньшему ежемесячному платежу.

Получите более низкую процентную ставку

В условиях низких процентных ставок, в которых мы находимся, средние ставки падают, и вы можете воспользоваться новым предложением. Это, в сочетании с улучшенным кредитным рейтингом или доходом, может помочь вам получить лучшую общую ставку или условия.

Меньшие ежемесячные платежи

Если вы оказались в ситуации, такой как безработица, когда вы не можете позволить себе текущий ежемесячный платеж по личному кредиту, рефинансирование потенциально может снизить ваш ежемесячный платеж за счет продления срока.

Pro Tip

Рефинансирование личных ссуд может помочь объединить новую задолженность с текущей ссудой, чтобы сэкономить деньги с помощью одного единственного платежа. Перед рефинансированием ознакомьтесь со всеми условиями и тарифами, чтобы убедиться, что вы получаете наилучшую возможную сделку.

Если вы безработный и работаете в отрасли, восстановление которой может занять некоторое время, рефинансирование вашего личного кредита может быть хорошей идеей, просто чтобы снизить ежемесячные платежи по существующей ссуде, которую вы больше не можете себе позволить, говорит Шлезингер.«Рефинансирование до более низкой оплаты может высвободить денежный поток для других расходов», — добавляет она.

Используя этот метод, вы всегда можете платить больше в счет ежемесячного платежа, когда это возможно. По крайней мере, это дает вам передышку, в которой вы нуждаетесь. Возможность сэкономить на платежах приносит больше денег в ваш карман, что дает вам больше гибкости в ваших финансах.

По крайней мере, это дает вам передышку, в которой вы нуждаетесь. Возможность сэкономить на платежах приносит больше денег в ваш карман, что дает вам больше гибкости в ваших финансах.

Выплатите ссуду раньше

Если у вас есть средства, вы можете рефинансировать, чтобы увеличить ежемесячные платежи и сократить срок кредита.Вы быстрее освободитесь от долгов, а также сэкономите на уплаченных процентах. «Если вы можете сократить срок ссуды и завершить ссуду, об этом стоит подумать», — говорит Шлезингер.

Когда рефинансирование личного кредита не имеет смысла

Рефинансирование личного кредита — не подходящее решение для всех. Вот некоторые ситуации, в которых это может не иметь смысла.

Выплата дополнительных процентов с более длительным сроком

Если вы добавляете время к своей ссуде, чтобы снизить платежи, вы добавляете время, необходимое для ее выплаты.Вы не только продлите срок выплаты долга, но и будете платить проценты за эти дополнительные годы. Перед принятием решения о рефинансировании важно понимать долгосрочные финансовые последствия.

Перед принятием решения о рефинансировании важно понимать долгосрочные финансовые последствия.

Дополнительные сборы

Понимание сборов за подачу заявки и сборов, связанных с рефинансированием, имеет решающее значение. Некоторые ссуды будут иметь эти дополнительные комиссии, которые могут увеличить ваш баланс и вынудить вас платить больше процентов в течение срока ссуды.

«Будьте осторожны, чтобы не крутить колеса с рефинансированием ссуды», — предупреждает Шлезингер.Например, когда вы складываете все комиссии, вам может потребоваться три года, чтобы окупить стоимость рефинансирования по кредиту на три с половиной года, объясняет она.

«Если вы платите 94 доллара в месяц и заплатили сбор за подачу заявления в размере 99 долларов, в то время как другой заем составляет 98 долларов в месяц без платы за подачу заявления, в течение 12-месячного займа это две очень разные нормы прибыли. окупаются », — говорит Туйо.

Штрафы за досрочное погашение

Некоторые кредиторы могут взимать комиссию за досрочное погашение кредита. Проконсультируйтесь со своим кредитором и внимательно прочтите мелкий шрифт. Прочтите отзывы и жалобы, чтобы получить представление об их подходе к обслуживанию клиентов и их авторитете.

Проконсультируйтесь со своим кредитором и внимательно прочтите мелкий шрифт. Прочтите отзывы и жалобы, чтобы получить представление об их подходе к обслуживанию клиентов и их авторитете.

Остерегайтесь цикла долга

Помните о бесконечном цикле долга, когда вы постоянно берете новые ссуды для погашения других ссуд, одновременно увеличивая сроки погашения долга, — говорит Шлезингер.

Следует ли рефинансировать личный заем?

Рефинансирование личной ссуды всегда стоит изучать, если она улучшает ваше финансовое положение, чем когда вы начинали ссуду, говорит Шлезингер.«Набери цифры. Если вам удастся сократить платеж или сократить срок кредита, об этом стоит подумать, — продолжает Шлезингер.

«Рефинансирование личной ссуды может быть хорошей идеей, если вы имеете право на более выгодные условия, чем те, которые вы получили при первоначальной подаче заявки на ссуду, — говорит Лорен Анастасио, сертифицированный специалист по финансовому планированию онлайн-компании SoFi, занимающейся личными финансами. «Рефинансирование остатка на счете по более низкой ставке может сэкономить вам деньги на погашение и потенциально снизить ваши ежемесячные обязательства», — добавляет она.

«Рефинансирование остатка на счете по более низкой ставке может сэкономить вам деньги на погашение и потенциально снизить ваши ежемесячные обязательства», — добавляет она.

Обязательно сравните соотношение вашей текущей ссуды с новой ссудой, напоминает Шлезингер. В целом процентные ставки снизились, и вы можете этим воспользоваться. Однако имейте в виду, что вы можете не получить низкие ставки, которые вы видите в Интернете, в зависимости от вашего кредита, — говорит она.

Рассмотрите все ваши возможности, кроме рефинансирования личного кредита, говорит нам Шлезингер. Если у вас есть дом, вы также можете рефинансировать ипотеку. «Спросите себя, от какого долга лучше всего избавиться, чтобы прожить время?»

Эксперты сходятся во мнении, что рефинансирование личной ссуды может быть простым решением для объединения нескольких платежей в один простой для оплаты счет каждый месяц.Но эксперты советуют тщательно изучить все плюсы и минусы переноса любого долга на новый кредитный продукт и убедиться, что вы хорошо осведомлены об условиях нового кредита, прежде чем принимать какое-либо решение. Иногда с финансовой точки зрения не имеет смысла расширять горизонт погашения долга и выплачивать проценты в течение этого времени.

Иногда с финансовой точки зрения не имеет смысла расширять горизонт погашения долга и выплачивать проценты в течение этого времени.

Что такое рефинансирование консолидации долга?

Рефинансирует вашу ипотеку для консолидации долга. идея?

Если у вас есть много долгов под высокие проценты, которые нужно платить каждый месяц, затраты могут быстро стать непомерными.Для некоторых лучшая дорога из этого Ситуация — консолидация долга.

Консолидация долга включает погашение всего вашего долга с высокой процентной ставкой одной ссудой с низкой процентной ставкой сэкономить на выплате процентов.

При нынешних низких ставках по ипотеке рефинансирование консолидации долга или ссуда под залог собственного капитала могут быть отличным способом сэкономить деньги.

Но важно понимать, что связано с этими стратегиями — как преимущества, так и возможные подводные камни. Обеспечение долга под высокие проценты для вашего дома может быть рискованным, поэтому взвесьте все за и против, прежде чем принимать решение.

В этой статье (Перейти к…)

Как работает консолидация долга

Подразумевается консолидация долга чтобы сделать погашение долгов более доступным из месяца в месяц. Но как это работает?

Джон Суини, глава отдела управления активами и активами компании Figure, объясняет: «Цель состоит в том, чтобы погасить долг с более высокой процентной ставкой за счет источника заимствования с более низкой процентной ставкой. И вообще хороший совет — платить как можно меньше процентов по долгу, который у вас есть.”

Долг под высокие проценты обычно поступает из необеспеченных источников заимствования, таких как кредитные карты и личные ссуды. «Необеспеченный» означает, что у кредитора нет обеспечения для возмещения убытков в случае дефолта по долгу. (В отличие от ипотеки, которая «обеспечивается» вашим домом.)

Легко забить себе голову, когда ежемесячно происходит несколько платежей под высокие проценты разным кредиторам.

Консолидация вашего долга путем преобразования непогашенных остатков в ипотеку с более низким процентом может упростить дело и сэкономить вам много денег.

«Консолидацию долга стоит проводить, если у вас стабильный и предсказуемый доход и вы хотите сделать ежемесячные платежи более доступными», — говорит Майкл Бови, эксперт по долгу и соучредитель Resolve.

Что такое рефинансирование консолидации долга?

Цель любого долга Стратегия консолидации — снизить ваши ежемесячные расходы. И, отмечает Суини, Самый дешевый источник денег для большинства домовладельцев — это их основная ипотека.

При сегодняшней низкой ипотеке ставок, вы потенциально можете погасить долги по кредитной карте с годовая процентная ставка 18-25% при использовании ипотечного кредита менее 4% годовых.

Итак, как это работает?

Домовладельцы, желающие консолидировать долг, часто используют рефинансирование с выплатой наличных. Это включает в себя получение нового жилищного кредита на сумму, превышающую ваш текущий остаток по ипотеке. «Дополнительная» сумма кредита обналичивается при закрытии.

«Дополнительная» сумма кредита обналичивается при закрытии.

Вы используете обналиченные средства для погасить существующий долг под высокие проценты, оставив вам один оставшийся долг выкл: ваша ипотека. Таким образом, вы фактически окупаете дорогое, необеспеченные долги через ипотечную ссуду с более низкой процентной ставкой.

Средства от рефинансирования с выплатой наличных также могут быть использованы для погашения других основных обязательств, таких как студенческие ссуды или медицинские счета.

Но если ваша цель — быстрее освободиться от долгов, то долги с высокими процентами должны иметь приоритет. Сэкономленные деньги позже могут быть использованы для выплаты основной суммы долга с более низкой процентной ставкой, например, студенческих ссуд.

И есть дополнительное преимущество.

Сегодняшние процентные ставки по ипотеке близки к историческим минимумам. Так что есть хороший

шанс, что вы сможете снизить текущую ставку по ипотеке и сэкономить на процентах по жилищному кредиту в качестве

а также проценты по другим вашим долгам.

Имейте в виду, что рефинансирование идет с заключительными затратами, как и оригинал ипотеки сделал. Часто они составляют 2-5% новых сумма кредита — поэтому ищите достаточно низкую процентную ставку, чтобы вы могли окупить первоначальные затраты , а сэкономить на ваших внешних интересах платежи.

Проверьте ставки рефинансирования при обналичивании средств (10 марта 2021 г.)Рефинансирование консолидации долга требования

Если вы хотите консолидировать долг используя рефинансирование ипотеки, вы должны претендовать на получение новой ссуды.Требования варьируются в зависимости от вашего текущего типа кредита и типа рефинансирования, который вы подать заявку.

Во-первых, вам нужно достаточно капитала, чтобы платить от существующих долгов.

Обычно вам потребуется значительно

более 20% капитала, чтобы претендовать на ипотеку с консолидацией долга. Это

потому что большинство кредиторов хотят, чтобы вы оставили не менее 20% собственного капитала

нетронутые при использовании рефинансирования с выплатой наличных.

Например, требуется 30-40% эквити получить 10-20% наличными.

Вы также должны будете соответствовать минимальному требования к кредитному рейтингу. Обычный рефинансирование с выплатой наличных — самый распространенный тип — требуется кредитный рейтинг не менее 620.

FHA также осуществляет рефинансирование за счет выплаты наличных средств. программа, которая позволяет получить более низкий балл FICO — 600. Но имейте в виду, что если новый кредит FHA означает, что вы будете платить взносы по ипотечному страхованию (MIP), в том числе как предоплата, так и ежемесячная плата за страхование ипотеки. Это увеличит общая стоимость вашей новой ссуды и съедает вашу сберегательную маржу.

Для квалифицированных ветеранов и военнослужащих еще одним вариантом является консолидация долга через рефинансирование с выплатой наличных средств VA.

В отличие от других программ рефинансирования, ссуда VA позволяет вам рефинансировать 100% стоимости вашего дома. Ветераны могут претендовать на это, даже если у них недостаточно капитала для получения обычной ссуды с выплатой наличных.

Ветераны могут претендовать на это, даже если у них недостаточно капитала для получения обычной ссуды с выплатой наличных.

Другие варианты ссуд для консолидации долга

Другой способ задействовать собственный капитал вашего дома и погасить долг — это получить ссуду под залог собственного капитала или кредитную линию под собственный капитал (HELOC).

HELOC работает как возобновляемая кредитная линия с регулируемой процентной ставкой (часто основанной на основной ставке) плюс маржа. Это похоже на кредитную карту, защищенную от вашего дома: вы берете в долг только то, что вам нужно, в то время, когда вам это нужно, и начинаете погашение только тогда, когда есть задолженность.

С домом с фиксированной ставкой ссуду под акции, при закрытии вы получаете единовременную сумму, которую можете использовать для погашения долги.

И HELOC, и дом

Ссуды под акции могут взимать затраты на закрытие и / или комиссию за выдачу кредита.

«HELOC — отличный вариант, если ваша основная ипотека уже имеет конкурентоспособную ставку или вы не можете имеют право на получение новой ипотеки », — говорит Суини.

Другими словами, если для вас не самое подходящее время для рефинансирования, HELOC и ссуды под залог недвижимости предлагают еще один способ получить более низкие проценты за счет обеспечения ваших долгов перед домом.

Ссуды физическим лицам («ссуды на консолидацию долга»)

Кредит на консолидацию долга работает иначе, чем рефинансирование консолидации долга.

«Обычно это необеспеченный личный заем с фиксированными условиями платежа, используемый для погашения долг под высокие проценты », — поясняет Бови.

«Ваша процентная ставка на размер этой ссуды, вероятно, будет значительно ниже, чем с кредитной карты. Но это, вероятно, не так низко, как рефинансирование консолидации долга или HELOC. быть », — отмечает он.

Bovee добавляет, что консолидация долга по личному кредиту — лучший вариант, если у вас нет дома или у вас недостаточно собственного капитала для получения займа.

Плюсы и минусы долга консолидационная ипотека

Консолидация долга может быть разумным способом быстрее выбраться из долгов. Но если вы ошибетесь после получения ипотеки рефинансирование, потенциальные риски высоки.

Преимущества

Очевидная выгода от долга консолидация рефинансирования заключается в том, что вы сэкономите деньги, снизив процентную ставку по вашим непогашенным долгам. Это может сэкономить вам огромную сумму денег в длинный пробег.

«Допустим, у вас было четыре или пять кредитных карт с процентными ставками в диапазоне от 18 до 25%, которые соответствуют или близки к их пределу кредита», — говорит Брюс Эйлион, риэлтор и поверенный по недвижимости.«Предположим, вы тоже делаете минимальные ежемесячные платежи. Мало того, что вы, вероятно, никогда не заплатите за это. Вы также будете платить большие проценты ».

А теперь представьте, что вы

консолидировали все эти долги в одну ссуду с годовой процентной ставкой ниже 4%.

«Вы сэкономите большую Деньги. Фактически, экономия, которую вы получите, выплачивая меньшие проценты, может быть применяется к основной сумме [ссуды]. Это означает, что вы можете выплатить весь долг быстрее », — добавляет Эйлион.

Консолидация долга также может улучшить ваш кредитный рейтинг.Это помогает за счет снижения «коэффициента использования кредита», который представляет собой процент от общего лимита кредита, который вы используете в любой момент времени.

В целом нижний ваш коэффициент использования, тем лучше ваш рейтинг FICO.

Недостатки

Выплата по кредитным картам с высокой процентной ставкой при рефинансировании ипотеки по низкой ставке может звучать как легкая задача. Но есть несколько вполне реальных ловушек, которых следует остерегаться.

Стратегии консолидации долга имеют высокую вероятность неудач.А кредитные эксперты говорят, что многие, кто использует собственный капитал для погашения кредитных карт, затем снова будут использовать свои карты — пока они не окажутся в еще худшем состоянии, чем когда они начали.

Помните: «В отличие от необеспеченной кредитной карты или личного кредита долг, ипотечный долг обеспечен [против вашего дома] », — предупреждает Эйлион.

«Это означает, что вы залог вашего капитала в качестве залога за деньги, которые вы взяли в долг. Если вам случится дефолт и объявление о банкротстве, долги, которые ранее подлежали погашению, подлежат теперь обеспечены вашим капиталом.”

В худшем случае домовладелец может рефинансировать свои долги, а затем нарастить новые долги настолько высокими, что они могут больше не позволяют ежемесячные выплаты по ипотеке. Они могут столкнуться с потерей права выкупа и в конечном итоге потеряют свой дом.

Также важно помните, что рефинансирование ипотеки предполагает изменение срока кредита. если ты были 10 лет в 30-летней ипотеке на момент рефинансирования, оставшаяся срок сбросил бы с 20 до 30 лет.

Это означает, что вы будете

выплата процентов за длительный период времени.Итак, несмотря на краткосрочную экономию

по долгу с более высокими процентами, вы можете в конечном итоге заплатить больше, когда все будет сказано и

сделано.

В целом, долг консолидационное рефинансирование может быть разумным способом погасить долги по гораздо более низкой цене. процентная ставка. Но это требует высокой дисциплины при выплатах избежать негативных последствий.

Помните, вы все еще должны деньги

С любой задолженностью консолидированной ссуды, заемщик должен проявлять осторожность и быть предельно дисциплинирован с возвратом денег.Это особенно верно с ипотечный кредит или ссуда под залог собственного капитала, которая может поставить под угрозу ваш дом, если вы не можете совершать платежи.

Заемщики иногда попадают в проблема, потому что, когда долг консолидируется, их предыдущие кредитные линии обычно высвобождаются. Возможна зарядка эти строки до максимума и снова оказаться в долговых проблемах.

Помните, консолидация не означает, что ваши долги «списаны». Они просто реструктуризированы, чтобы сделать их более управляемыми. Настоящая цель — избавиться от долгов; рефинансирование или заем — лишь средство для достижения этой цели.

Ваши следующие шаги

Консолидация долга может быть законный путь к освобождению от долгов для осторожных заемщиков. Но ты нужно заранее знать о возможных подводных камнях, чтобы чтобы избежать их и успешно выплатить долг.

- Обратитесь за помощью, чтобы контролировать расходы

- Сделайте платеж по кредитной карте выше минимального

- Рассмотрите беспроцентные переводы или личные ссуды в качестве альтернативы

Начните со сравнения ипотечных кредитов ставки рефинансирования от нескольких кредиторов, чтобы узнать, сколько вы можете сэкономить погашая долги по более низкой процентной ставке.

Подтвердите новую ставку (10 марта 2021 г.)

Что следует знать о рефинансировании

% PDF-1.6 % 15 0 объект > эндобдж 12 0 объект > поток PScript5.dll Версия 5.2.22010-04-08T11: 47: 56-04: 002010-04-08T11: 47: 18-04: 002010-04-08T11: 47: 56-04: 00application / pdf

1.0 (Windows) uuid: 9ab

1.0 (Windows) uuid: 9ab-a0d0-4b64-aa4c-82183305875cuuid: aacce708-ce89-4b18-9d65-13562f9e58bd конечный поток эндобдж 42 0 объект > / Кодировка >>>>> эндобдж 11 0 объект > эндобдж 16 0 объект > / ProcSet [/ PDF / Text] / ExtGState >>> / Тип / Страница >> эндобдж 1 0 obj > / ProcSet [/ PDF / Text] / ExtGState >>> / Тип / Страница >> эндобдж 40 0 объект > поток HW˒WR8 YJ = YzbƎv,

%. , # ~ Uc_) ş_dy * \ rJoMƀ5INIr? L = y ߈

T7J

, # ~ Uc_) ş_dy * \ rJoMƀ5INIr? L = y ߈

T7J

Как рефинансировать ссуду

Когда большинство людей слышат слово «рефинансирование», они автоматически думают «ипотека». Ты тоже? В этом нет ничего необычного, поскольку рефинансирование ипотеки — наиболее распространенный вид рефинансирования, о котором говорят в Интернете и в других местах. Для этого есть причина: рефинансирование ипотеки может сэкономить вам большие деньги, даже если вы экономите лишь малую долю процента на процентах. Но на самом деле вы можете рефинансировать любой долг, о котором только можете подумать.

На самом деле, я бы посоветовал вам прямо сейчас взять ручку и бумагу. Запишите каждый свой долг, включая процентную ставку. Имея этот список в руках, прочитайте оставшуюся часть этой статьи, чтобы узнать, как можно сэкономить деньги, рефинансируя некоторые — или даже все — эти долги! Вот как.

Что такое рефинансирование?

Рефинансирование — это обмен одного долга на другой. Если вы рефинансируете ипотеку, вы обмениваете исходную ипотеку на новую, в идеале с более выгодными условиями, позволяющими сэкономить ваши деньги. Вы также можете обменять задолженность по кредитной карте на ссуду под залог собственного капитала под низкий процент, которая является рефинансированием. Или вы можете передать свой автокредит новому кредитору, чтобы получить лучшую процентную ставку.

Вы также можете обменять задолженность по кредитной карте на ссуду под залог собственного капитала под низкий процент, которая является рефинансированием. Или вы можете передать свой автокредит новому кредитору, чтобы получить лучшую процентную ставку.

Иногда вы рефинансируете у одного и того же кредитора. В этом случае вы меняете условия своей первоначальной ссуды на основании новых финансовых факторов, таких как более высокий кредитный рейтинг с вашей стороны или более низкие общие процентные ставки по ипотеке. Иногда вы можете взять новую ссуду, чтобы погасить старую ссуду, улучшая в процессе условия ссуды.

Подробнее: Как выбраться из долга… и быстро

Целью рефинансирования ипотеки обычно является сохранение денег в течение всего срока действия ссуды, либо за счет более быстрой выплаты, либо за счет снижения процентной ставки. Однако иногда вы можете рефинансировать по разным причинам. Например, вам может потребоваться рефинансирование студенческой ссуды, чтобы ваши родители перестали работать по ссуде. Но даже если у вас есть другая конечная цель рефинансирования, вы всегда должны стараться сэкономить как можно больше денег во время процесса.

Но даже если у вас есть другая конечная цель рефинансирования, вы всегда должны стараться сэкономить как можно больше денег во время процесса.

Кроме того, консолидация ссуды немного отличается. С помощью консолидации вы превращаете несколько ссуд в одну ссуду. Этот процесс является формой рефинансирования, но предполагает обмен нескольких долгов за один. Иногда консолидация может сэкономить деньги за счет снижения ваших процентных ставок, но на самом деле может стоить вам на больше денег за счет увеличения срока погашения. Все зависит от условий кредита.

Когда следует рассмотреть вопрос о рефинансировании?

Обычно целью рефинансирования является экономия денег, особенно на процентах, выплачиваемых с течением времени, и на ежемесячных платежах.Но вы также можете выбрать рефинансирование, чтобы изменить условия кредита или исключить соавтора из вашего кредита.

Например, вы можете рефинансировать ипотечный кредит с 15-летнего до 30-летнего кредита. Более длительный срок дает вам более низкие (часто намного более низкие) ежемесячные платежи, что отлично, если вы находитесь в затруднительном финансовом положении. Даже если вы с легкостью выплачиваете свою 15-летнюю ипотеку, вы можете взять более длительный срок и вкладывать дополнительные деньги каждый месяц, надеясь в долгосрочной перспективе добиться финансовых успехов.

Более длительный срок дает вам более низкие (часто намного более низкие) ежемесячные платежи, что отлично, если вы находитесь в затруднительном финансовом положении. Даже если вы с легкостью выплачиваете свою 15-летнюю ипотеку, вы можете взять более длительный срок и вкладывать дополнительные деньги каждый месяц, надеясь в долгосрочной перспективе добиться финансовых успехов.

С другой стороны, вы можете выбрать рефинансирование 30-летней ипотеки на 15-летнюю ипотеку.Если вы хотите быстрее избавиться от долгов, это способ сделать это без дополнительных выплат по ипотеке. Кроме того, ставки по 15-летней ипотеке обычно намного ниже, чем ставки по 30-летней ипотеке. Сочетая более низкую ставку и более короткий срок, вы можете сэкономить десятки тысяч долларов на процентах в течение срока действия кредита и гораздо быстрее выплатить основную сумму.

Если вы задолжали по дому меньше, чем оно того стоит, вы можете сделать рефинансирование с выплатой наличных, при котором вы повторно закладываете его, а разницу получаете наличными.Вы можете использовать рефинансирование с выплатой наличных, чтобы занять деньги, например, на образование вашего ребенка или на ремонт дома. Когда процентные ставки по ипотеке особенно низки, рефинансирование с выплатой наличных может быть гораздо более дешевым вариантом ссуды, чем личный ссуда или традиционный студенческий ссуда.

(Просто помните, что когда вы выполняете рефинансирование с выплатой наличных, чтобы задействовать капитал вашего дома, ваш дом выступает в качестве обеспечения этих расходов! Прежде чем сделать этот шаг, убедитесь, что вы справитесь с условиями новой ипотеки.)

Еще один вариант — перейти с ипотеки с плавающей ставкой на ипотеку с фиксированной ставкой. Установленная процентная ставка и предсказуемые платежи могут значительно упростить планирование ваших личных финансов.

Что делать, если у вас много долгов по кредитным картам? В этом случае рефинансирование по более низкой процентной ставке может помочь вам выбить основную сумму намного быстрее и может сэкономить сотни или тысячи долларов.

Как видите, есть много случаев, когда вы могли бы рассмотреть возможность рефинансирования своих долгов.Убедитесь, что вы правильно проводите расчеты, особенно если вы рефинансируете более крупный долг, например, дом или автомобиль.

Подробнее: Хороший долг против плохого

Рефинансирование часто требует авансирования наличными. Например, рефинансирование ипотеки часто связано с затратами на закрытие сделки, как при первоначальной покупке дома. Рефинансирование автомобиля может иметь аналогичные первоначальные затраты, а использование кредитной карты с переводом баланса для рефинансирования долга по кредитной карте может включать комиссию за перевод баланса.Даже рефинансирование личных и студенческих ссуд может стоить вам в виде финансовых расходов.

Более крупные долги, вероятно, будут стоить больше авансовых платежей для рефинансирования, в то время как рефинансирование более мелких долгов может быть не так дорого. Тем не менее, всегда убедитесь, что вы понимаете условия рефинансирования ссуды или перевода остатка на кредитной карте. Кроме того, вам обязательно нужно убедиться, что вы не тратите больше денег, чем сэкономите.

Как рефинансировать все долги

Как я уже говорил ранее, вы можете рефинансировать любой долг с помощью соответствующих шагов.Давайте рассмотрим некоторые способы рефинансирования различных видов долгов.

Прямое рефинансирование

Хотя любой из этих методов является «рефинансированием», давайте сначала поговорим о традиционном рефинансировании. Этот термин, скорее всего, будет использоваться для ипотечных кредитов, автокредитов и студенческих ссуд. По сути, вы получаете ссуду на более выгодных условиях от текущего кредитора или от нового кредитора. Ключ к этому — поискать новую ссуду.

Рефинансирование ипотеки может занять больше времени, потому что вам, вероятно, придется обсудить с кредитными специалистами предложения по рефинансированию и возможные затраты на этот процесс.При рефинансировании обеспеченной ссуды, такой как ссуда на покупку жилья или автомобиля, вы не сможете рефинансировать, если ваша задолженность превышает стоимость дома или автомобиля. Кредит на сумму, превышающую стоимость объекта, является более рискованным для кредиторов.

В другом месте мы говорим о том, как рефинансировать дом, в котором у вас мало капитала. Один из вариантов — рефинансирование через Программу доступного рефинансирования жилья, государственную программу, которая может помочь вам улучшить условия ипотеки, даже если вы находитесь в подводном положении или у вас мало капитала.

Чтобы иметь право на участие в программе HARP, вам необходимо иметь хорошую историю недавних погашений, владеть своим домом в качестве основного места жительства и иметь ссуду, принадлежащую Freddie May или Fannie Mac. Большая часть вашей ссуды была выдана 31 мая 2009 г. или ранее, и у вас должно быть текущее соотношение ссуды к стоимости не менее 80%.

Другой вариант, если вы не имеете права на участие в этой программе, — это взять две ссуды: одну на ту часть ссуды, которая превышает текущую стоимость вашего дома, а другую — на оставшуюся часть жилищной ссуды.

Если у вас отрицательный капитал в вашем автомобиле, вам может потребоваться взять отдельную необеспеченную ссуду для выплаты части автокредиты. Например, если вы должны 15 000 долларов за автомобиль стоимостью 11 000 долларов, возьмите необеспеченную ссуду (или воспользуйтесь кредитной картой с низким процентом), чтобы выплатить 4 000 долларов, а затем рефинансировать оставшуюся ссуду на покупку автомобиля. Или вы можете продолжать платить за автомобиль, пока не накопите больше капитала.

Наконец, давайте поговорим о прямом рефинансировании студенческих ссуд. Раньше было очень трудно рефинансировать эти необеспеченные ссуды, но все больше кредиторов прыгают в это пространство.В настоящее время несколько кредиторов существуют почти исключительно для рефинансирования студенческих ссуд, включая SoFi. Традиционные банки, такие как Citizens Bank, также занимаются рефинансированием студенческих ссуд.

Связано: Как выбрать лучший план погашения студенческой ссуды

Но вот в чем дело: поскольку студенческие ссуды необеспечены и часто бывают довольно большими, вам, вероятно, понадобится хороший кредит и надежный источник дохода, чтобы иметь право на получение этот вид рефинансирования. Если вы еще этого не сделали, потратьте некоторое время на работу над своим кредитным рейтингом, прежде чем подавать заявку на рефинансирование студенческой ссуды.Даже если это займет пару лет, рефинансирование может сэкономить вам тысячи в течение срока действия кредита.

Если у вас хороший или отличный кредит, один из лучших способов получить минимально возможную процентную ставку — это подать заявку в несколько кредиторов, которые специализируются на рефинансировании студенческих ссуд. Вы можете сделать это через онлайн-рынок студенческих ссуд, например Credible.

Заполнив одну заявку на сайте, у вас будет возможность получить предварительную квалификацию и котировки ставок от 10 кредиторов.Это даст вам наилучшие шансы получить самую низкую процентную ставку по лучшему для вас плану рефинансирования.

Подробнее: Credible Review

Не можете найти кредитора, который позволил бы вам рефинансировать студенческие ссуды или другие необеспеченные ссуды по более низкой ставке? Вместо этого рассмотрите один из следующих вариантов:

Использование собственного капитала вашего дома

Если у вас есть собственный капитал в вашем доме, вы можете использовать его для рефинансирования некоторых других ваших долгов, таких как школьные ссуды, кредитные карты или другие личные долги.Для этого есть три варианта, включая ссуду под залог собственного капитала, кредитную линию под залог собственного капитала и рефинансирование наличных средств .

- Ссуда под залог собственного капитала : Это ссуда в рассрочку, основанную на собственном капитале вашего дома. Он также известен как вторая ипотека. Если ваш дом, например, стоит 500 000 долларов, и вы должны 300 000 долларов по своей первой ипотеке, вы можете занять 150 000 долларов под стоимость вашего дома в качестве второй ипотеки. Вы должны будете погашать этот вид ссуды определенными частями, как и свою первую ипотечную ссуду.Однако при прочих равных процентная ставка по второй ипотеке будет выше, чем по первой ипотеке.

- Кредитная линия под залог собственного капитала : Это похоже на ссуду под залог собственного капитала, за исключением того, что это возобновляемый долг, подобный кредитной карте. С помощью HELOC вы можете выписать чек или использовать дебетовую карту, прикрепленную к учетной записи, вернуть часть или всю сумму, а затем снова оплатить. Поскольку HELOC являются возобновляемыми займами, они часто имеют регулируемую процентную ставку (хотя некоторые кредиторы позволяют конвертировать ссуды на фиксированную ставку).К сожалению, эта ставка часто выше, чем ставка по жилищной ссуде.

- Рефинансирование при выплате наличных : Вместо получения второй ипотечной ссуды в качестве ссуды под залог собственного капитала вы можете рассмотреть возможность рефинансирования с выплатой наличных средств, в результате чего вы получите один платеж по ипотеке. В приведенном выше сценарии ссуды под залог собственного капитала вы можете просто рефинансировать свою первую ипотеку в виде ипотечного кредита в размере 450 000 долларов, а оставшиеся 150 000 долларов взять наличными. Преимущество рефинансирования с выплатой наличных заключается в том, что вся ипотека выиграет от более низкой ставки, особенно если вы воспользуетесь все еще низкими ставками по ипотечным кредитам с фиксированной процентной ставкой.

По этой теме: Как повышение ставки ФРС повлияет на ваши ссуды?

Использование собственного капитала вашего дома для рефинансирования других долгов может быть хорошим вариантом, потому что обеспеченный заем под собственный капитал вашего дома, вероятно, будет иметь гораздо более низкую процентную ставку, чем ставки по другим долгам.

Ставки, которые вы будете платить по ссуде под залог собственного капитала, обычно намного ниже, чем вы, вероятно, заплатите по любой кредитной карте. Кроме того, она, вероятно, будет намного ниже, чем процентная ставка по федеральным студенческим ссудам.Таким образом, вы можете снизить общие выплаты по долгу на и , сократив время, необходимое для выплаты долгов, за счет использования собственного капитала для выплаты остатка по другим займам.

Тем не менее, вы должны быть осторожны с этой опцией. Если вы не можете заплатить по другим необеспеченным долгам, кредиторы, как правило, не могут обратиться ни за одним из ваших активов, чтобы выплатить долг. Но если вы не сможете платить по ипотеке, кредиторы могут лишить вас права выкупа вашего дома. Это всегда самый большой риск конвертации необеспеченного долга в обеспеченный за счет рефинансирования.

Рефинансирование с помощью кредитных карт

Самый распространенный способ рефинансирования задолженности по кредитной карте — это перевод баланса. Вы переводите остаток с одной кредитной карты на другую, обычно с гораздо более низкой процентной ставкой.

Лучше всего рассмотреть возможность использования кредитной карты с нулевым процентом, чтобы стимулировать переводы баланса. Обратите внимание, что некоторые кредитные карты с переводом баланса идут с комиссией, даже если у них есть ограниченная по времени нулевая процентная ставка по переводам баланса.

Стоят ли они того? Кредитные карты с годовой комиссией

Доступно несколько карт перевода баланса без комиссии, поэтому сначала вам следует проверить эти варианты.Некоторые карты имеют опцию либо нулевого процента с комиссией за перевод баланса (которая обычно представляет собой процент от баланса, который вы переводите), либо нулевой комиссии за перевод с низкой процентной ставкой. Вам придется посчитать, что лучше всего подходит для вас.

Если вы получаете действительно выгодную сделку по кредитной карте и имеете достаточно доступного кредита, вы также можете использовать кредитную карту для рефинансирования других долгов с более высокими процентами. Например, вы можете погасить личную ссуду с очень высокой процентной ставкой кредитной картой с более низкой процентной ставкой, эффективно используя свою кредитную карту для ее рефинансирования.

Всегда сначала проверяйте договор кредитной карты, потому что разные типы покупок, переводов и платежей могут привести к разным процентным ставкам. Кроме того, обязательно ознакомьтесь с условиями карты полностью. Если процентная ставка вырастет до 15%, 20% или более до того, как вы сможете выплатить остаток по кредиту, перевод баланса может стоить вам больше, чем сэкономить. Взгляните на свой план платежей реалистично и просчитайте числа, чтобы убедиться, что перевод баланса сэкономит вам деньги.

Консолидация долга

Если вы погрязли в долгах и не можете произвести минимальные платежи по всем статьям, консолидация долга может быть хорошим вариантом.Вы получите единовременную выплату для частичного или полного погашения других долгов, объединив их в одну ссуду с одним ежемесячным платежом.

Преимущество консолидации долга заключается в том, что она часто снижает ваши общие ежемесячные платежи — облегчение для сильно пострадавших потребителей. В зависимости от процентных ставок по кредитам, которые вы держите, консолидация может снизить общую процентную ставку и общие процентные платежи.

Согласно FTC, использование собственного капитала вашего дома является наиболее распространенным способом консолидации долга, но вы также можете получить консолидированный заем.Однако некоторые так называемые организации по облегчению долгового бремени с дурной репутацией будут предлагать ссуды на консолидацию долга, которые не так уж и хороши. Они могут увеличить общую сумму выплачиваемых процентов, продлить срок погашения до десятилетий или взимать комиссионные, которые увеличивают вашу общую долговую нагрузку.

Консолидировать задолженность по студенческим ссудам очень часто, и это обычно простой вариант с федеральными студенческими ссудами. Если вы брали студенческие ссуды несколько лет подряд, у вас, вероятно, есть несколько ссуд от нескольких кредиторов.Утомительно производить так много отдельных платежей, а ваши минимальные платежи, вероятно, довольно высоки.

В этом случае вы можете объединить все свои ссуды в одну от одного кредитора. Консолидация федеральных займов обычно означает, что вы фиксируете процентную ставку, которая в противном случае может меняться из года в год. Кроме того, вы можете снизить общие ежемесячные платежи и получить доступ к нескольким планам погашения. И, конечно же, гораздо удобнее совершать всего один платеж вместо пяти-шести и более.

Вам придется консолидировать частные студенческие ссуды отдельно, но есть несколько кредиторов, которые это сделают. Вы можете узнать больше о том, как объединить студенческие ссуды здесь.

Использование LendingClub или Prosper

LendingClub и Prosper — это торговые площадки для однорангового кредитования. По сути, вы можете получить довольно низкую ставку по необеспеченной личной ссуде, которая поступает от других индивидуальных кредиторов. Статистика LendingClub говорит, что почти половина их ссуд используется для консолидации долга или погашения кредитных карт с ссудой с более низкой процентной ставкой.

Вопрос: Будет ли P2P-кредитование оставаться хорошей инвестицией?

Варианты однорангового кредитования обычно сопровождаются конкурентоспособными процентными ставками, которые зависят от вашей кредитной истории. Вдобавок их относительно быстро получить. Однако лимиты ссуды обычно составляют около 25000 долларов США, хотя вы можете получить сразу несколько ссуд. Они могут быть хорошим вариантом, если вам нужно быстро рефинансировать долг.

Итог

Рефинансирование некоторых или всех ваших долгов может быть, а может и не быть хорошей идеей.Посмотрите на свой баланс, процентные ставки и минимальные платежи. Если вы можете значительно снизить процентные ставки, рефинансирование обычно является отличным вариантом. Кроме того, если вы можете снизить свои ежемесячные платежи, вы можете направить сэкономленные деньги на более быструю выплату основного баланса или на инвестиционные счета, которые позволят вам откладывать на будущее.

Что можно и нельзя делать с рефинансированием — FindLaw

Рефинансирование означает погашение одного или нескольких старых долгов путем получения новой ссуды от нового или существующего кредитора.Рефинансирование — это распространенный способ домовладельцев воспользоваться пониженными процентными ставками или улучшить свои кредитные рейтинги. Иногда это подходящий способ решения финансовых проблем, но часто может усугубить ситуацию. Как и в случае любого финансового решения, стоит провести исследование и прочитать мелкий шрифт.

В этой статье дается общий обзор того, что делать и чего не делать при рефинансировании ссуды. См. Разделы FindLaw, посвященные переговорам и урегулированию долга и Основам ипотеки и ссуды, для получения соответствующих статей и ресурсов.

ДО

Сравните стоимость рефинансирования со стоимостью имеющихся у вас кредитов. Федеральные законы о кредитовании требуют, чтобы кредиторы предоставляли вам определенную единообразную информацию, содержащую годовую процентную ставку, которую вы взимаете, общую сумму финансовых сборов, финансируемую сумму и другие расходы. Вы должны учитывать все затраты, связанные с рефинансированием, чтобы сравнивать яблоки с яблоками при выборе кредитора (а не только процентные ставки).

Рефинансируйте свои необеспеченные ссуды с более высокой процентной ставкой необеспеченными ссудами с более низкой процентной ставкой, если условия ссуд сопоставимы.Как заемщик, вы должны быть уверены, что новая ставка, которую вы будете платить, на самом деле останется ниже, чем ваша существующая, и что это не «дразнящая» ставка (ставка, которая повысится после вводного периода).

Рефинансируйте свои обеспеченные долги, если новая ссуда предоставлена на тот же период времени, который остается по старой ссуде (или короче), а процентная ставка по новой ссуде ниже, чем процентная ставка по существующей ссуде. Процентная ставка по новой ссуде обычно должна быть существенно ниже, чем процентная ставка по старой ссуде, чтобы компенсировать расходы и комиссионные, связанные с новой ссудой.

Рассмотрите возможность рефинансирования вашего дома для выплаты долга (для целей налогообложения), но только в том случае, если вы не испытываете финансовых затруднений и не рискуете потерять свой дом, и только если рефинансирование выгодно с налоговой точки зрения.

Остерегайтесь мошенничества с рефинансированием. Если вы получаете нежелательные предложения объединить все ваши ссуды в одну ипотеку, продать свой дом с возможностью выкупа или спасти свой дом от потери права выкупа, будьте осторожны! Если предложение звучит слишком хорошо, чтобы быть правдой, вероятно, так оно и есть.

Нельзя

Не рефинансируйте свой банковский кредит в финансовой компании, чтобы получить меньший ежемесячный платеж. Процентная ставка финансовой компании почти всегда будет выше, чем банковская ссуда, и обычно включает комиссионные, страхование и другие расходы.

Не рефинансируйте свой дом на сумму, превышающую его рыночную стоимость. Кредиторы, предлагающие ссуды, превышающие стоимость вашего дома, взимают гораздо более высокие процентные ставки, чем стандартные ипотечные кредиторы. Кроме того, вы не сможете вычесть часть процентов, которые вы платите по такой ссуде.Хуже того, вы рискуете потерять свой дом из-за потери права выкупа, если не сможете произвести платежи.

Не рефинансируйте свой дом для выплаты необеспеченных долгов, таких как кредитные карты. Обычно необеспеченные кредиторы не могут сделать так много для взыскания долга. Если вы рефинансируете свой дом и отстаете по ипотеке, кредитор может лишить вас права выкупа, и вы можете потерять свой дом.

Не рефинансируйте необеспеченную ссуду в качестве обеспеченной ссуды. Если вы это сделаете, вы рискуете потерять имущество, которое вы заложили в качестве залога.

Не рефинансировать из-за давления со стороны взыскателя долга. Поскольку они действительно не могут сделать ничего другого, сборщики долгов пытаются запугать вас и заставить их рефинансировать, чтобы они получили деньги.

Вредит ли рефинансирование ипотеки вашему кредитному рейтингу?

Рефинансирование ипотеки может повлиять на ваш кредитный рейтинг несколькими способами. К ним относятся:

- Несколько проверок кредитоспособности могут снизить ваш кредитный рейтинг. Прежде чем одобрить ваш кредит и предоставить вам новый кредит, банки и другие финансовые учреждения будут запрашивать ваш кредитный отчет, чтобы узнать вашу кредитную историю.Это может привести к временному снижению вашего кредитного рейтинга.

- Когда вы рефинансируете ссуду, вы закрываете старую ссуду. Это может снизить ваш кредит, потому что вы закрыли давний кредитный счет.

Даже если ваш кредитный рейтинг может пострадать при рефинансировании, он должен улучшиться со временем из-за вашей хорошей истории платежей. Но не забывайте вовремя производить выплаты.

Лучше рефинансировать у вашего текущего кредитора?

Нет закона, который предписывал бы вам рефинансировать у вашего текущего кредитора.Иногда это может быть полезно; в других случаях лучше выбрать другой. При выборе кредитора, как правило, следует учитывать следующее:

- Время получения нового кредита

- Процентная ставка по кредиту

- Размер авансовых и текущих сборов

Можете ли вы договориться о ставках рефинансирования?

Да, вы можете договориться о ставках рефинансирования. Кредиторы сначала сделают вам предложение, но по большинству предложений можно договориться.Могут быть некоторые комиссии, которые не подлежат обсуждению, но большинство комиссий можно изменить путем переговоров.

Думаете о рефинансировании? Поговорите с адвокатом

Операции рефинансирования могут быть сложными и требовать много времени. И хотя вы можете попросить ипотечного кредитора помочь вам, они не будут представлять ваши интересы. Поэтому, возможно, лучше поговорить с юристом, если вы думаете о рефинансировании или у вас есть вопросы относительно процесса.

Спасибо за подписку!

Информационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизньИнформационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизнь Введите свой адрес электронной почты, чтобы подписаться Введите ваш адрес электронной почты: . В иных случаях предусмотрены разные способы обеспечения кредитных обязательств: неустойка, поручительство (двух физических лиц).

В иных случаях предусмотрены разные способы обеспечения кредитных обязательств: неустойка, поручительство (двух физических лиц).

Также справка должна содержать подпись, расшифровку подписи ответственного лица, печать организации и дату выдачи справки заверенная сотрудником, принимающим документы.

Также справка должна содержать подпись, расшифровку подписи ответственного лица, печать организации и дату выдачи справки заверенная сотрудником, принимающим документы. Как только вы получите средства, используйте их для погашения текущего кредита.

Как только вы получите средства, используйте их для погашения текущего кредита.