Сбербанк — кредиты наличными от 3%, взять кредит от Сбербанка на выгодных условиях в 2021 году

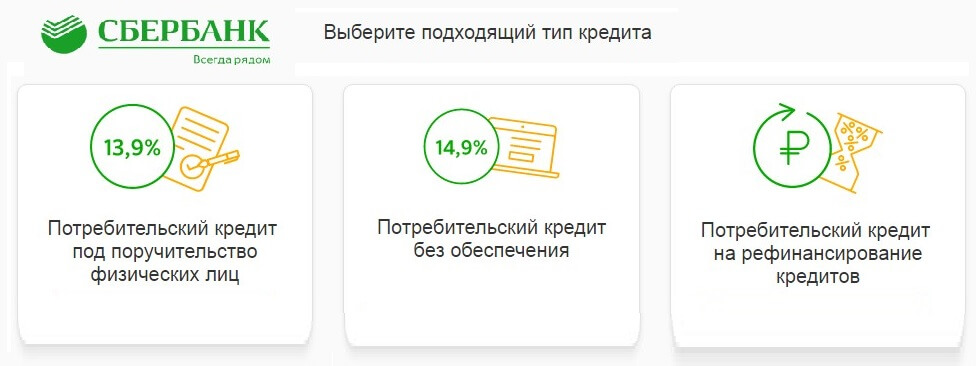

Во вкладке каждой программы Сбербанка России перечислены ее главные параметры:

- процентная ставка;

- минимальная и максимальная сумма доступных средств;

- срок погашения займа.

Чтобы получить более полную информацию, узнать требования банка к клиенту, перечень документов, которые потребуются для оформления договора, нажмите «Подробнее» во вкладке займа. Если вас устроили условия кредита в Сбербанке России, подайте заявку в офисе или онлайн.

Полезный совет. Чтобы не тратить время на визит в отделение банка, вы можете направить запрос через интернет. Процедура займет всего несколько минут. Кроме того, в этом случае вы не потратите силы и время впустую, если ответ будет отрицательным.

В заявке необходимо указать паспортные и контактные данные, размер ежемесячного дохода, нужную сумму заемных средств, а также способ, которым вы планируете взять деньги (наличными, переводом на дебетовую карту или счет).

Дождитесь решения Сбербанка России. Если оно будет положительным, потребуется прийти в офис банка с перечнем необходимых документов, чтобы оформить договор и получить заемные средства.

Часто задаваемые вопросы

Есть ли возрастные ограничения в оформлении кредита Сбербанка России?

Банк, как правило, предоставляет займы гражданам с 21 года до 65-70 лет.

Какие нужны документы для рассмотрения кредитной заявки?

Уточните перечень необходимых бумаг на странице с описанием займа на финансовом портале Выберу.ру.

Как подать онлайн-заявку в Сбербанке России?

Во вкладке заинтересовавшего вас займа нажмите «Подать заявку» и заполните онлайн-анкету на странице официального сайта банка.

Какой срок рассмотрения заявки на кредит?

Перейдите на страницу нужного вам займа, чтобы узнать срок принятия решения.

Какие процентные ставки у Сбербанка России на сегодня?

Минимальная ставка, которую предлагает в текущем году Сбербанк России, составляет 3%.

Отказ в кредите – какие причины?

Причины отказа могут быть различными. Банк имеет право не пояснять клиенту, почему было принято отрицательное решение.

Как оформить потребительский кредит?

На первый взгляд, оформление потребительского кредита – дело простое и нехитрое. Нужно только предоставить в банк паспорт и небольшой пакет документов, подождать несколько дней – и кредит в кармане. Но стоит ли торопиться, когда речь идет о финансах? Лучше все-таки подробно разобраться во всех нюансах оформления потребительского кредита.

Взвешенное решение

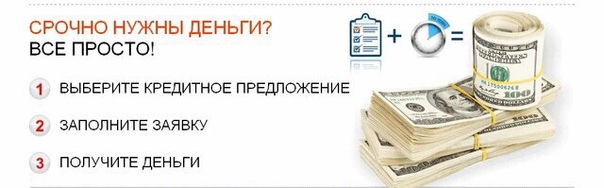

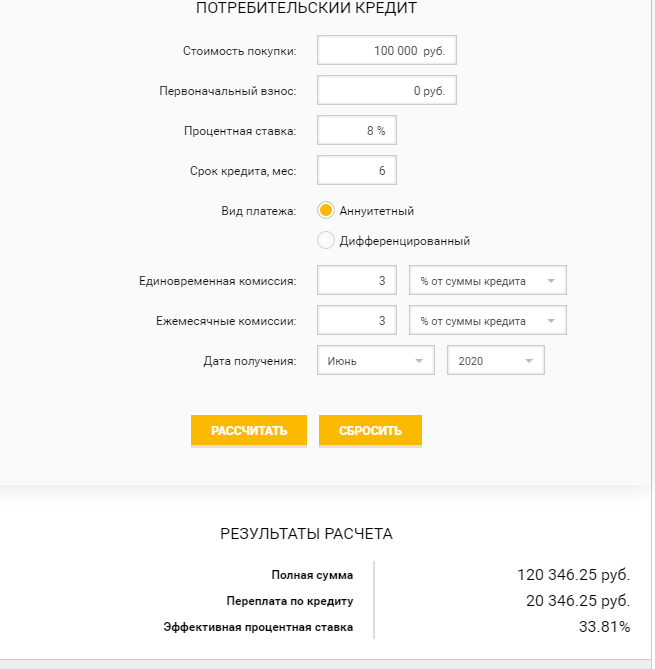

Самым первым и главным шагом должно стать взвешенное решение об оформлении кредита. Прежде чем идти в банк, стоит трезво оценить все плюсы и минусы одалживания денег у банка. Кредит – это платная банковская услуга, и если твердой уверенности в возможности своевременно и в полном объеме выполнять, обязательства заемщика нет, то оформлять кредит не стоит. Если же альтернативы кредиту нет, а средства действительно нужны, лучше потратить некоторое время на выбор оптимального кредита с выгодными условиями (например, воспользовавшись кредитным калькулятором).

Заявка на кредит

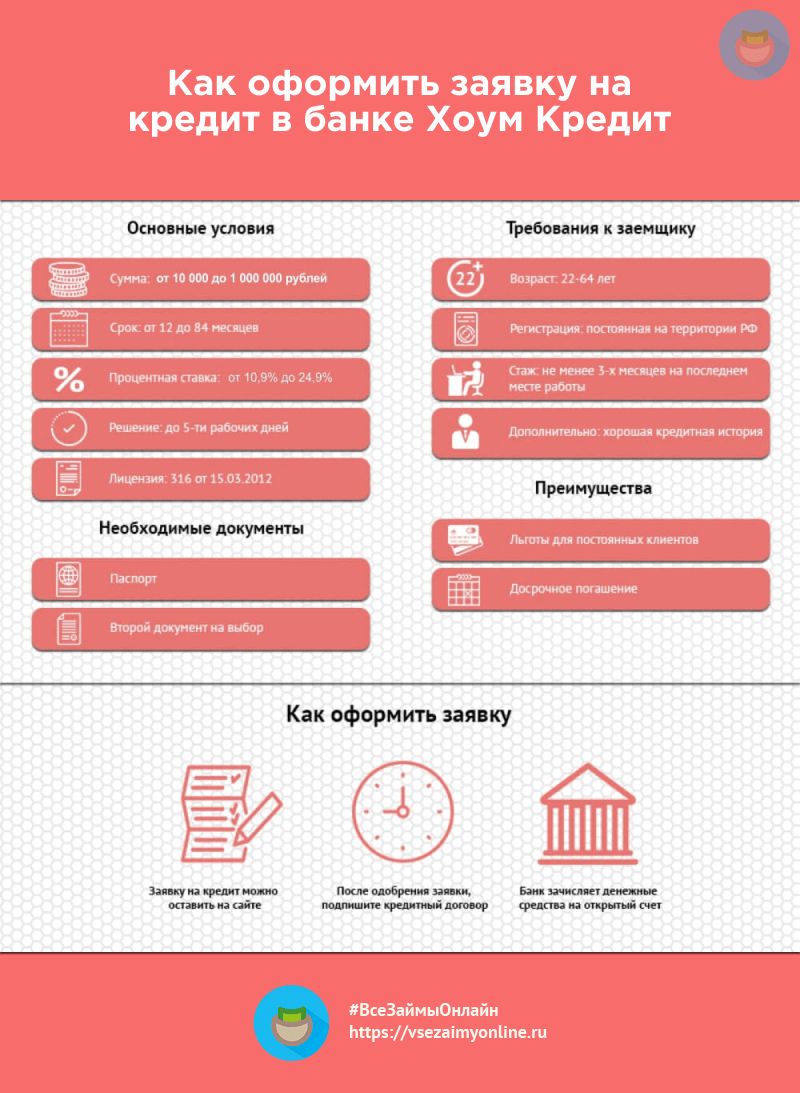

Чтобы оформить потребительский кредит, нужно подать в банк соответствующее заявление. Сегодня заявку на кредит можно оставить не только в отделении банка, но и на его официальном сайте, а также в телефонном режиме либо в торговой точке (при покупке в кредит какого-либо товара). В заявлении должны быть указаны персональные данные заемщика, желаемый объем кредитных средств, данные о месте работы, номер телефона, адрес электронной почты, возможны и другие пункты.

Пакет документов

Состав пакета документов, необходимых для оформления потребительского кредита, обычно зависит от вида кредита. В обязательном порядке понадобится предъявление оригинала паспорта, с которого будет снята копия. Кроме того, может потребоваться еще одно удостоверение личности – водительское удостоверение, загранпаспорт или страховой полис, справка о доходах формы 2-НДФЛ, а также копия трудовой книжки.

Рассмотрение документов

После подачи документов, потребуется некоторое время для их рассмотрения банком. Решение о выдаче кредита может быть принято практически сразу, или в течение нескольких дней – в зависимости от суммы и вида кредита, а также условий кредитования. Банк может отказать в кредите без объяснения причин, но заемщик имеет право написать повторное заявление.

Решение о выдаче кредита может быть принято практически сразу, или в течение нескольких дней – в зависимости от суммы и вида кредита, а также условий кредитования. Банк может отказать в кредите без объяснения причин, но заемщик имеет право написать повторное заявление.

Получение кредита

При получении потребительского целевого кредита, товар или услуга оплачиваются безналичным расчетом, то есть деньги перечисляются на счет продавца. В случае получения кредита наличными, заемщик может снять деньги с кредитного счета (в банкомате или в кассе).

Важно: не стоит забывать об обязательных платежах по кредиту, которые нужно вносить своевременно, в соответствии с кредитным договором – любая просрочка чревата штрафными санкциями. При возможности досрочного погашения кредита, такой шаг будет разумным и поможет избежать лишних переплат. После окончательного погашения задолженности, рекомендуется получить в банке соответствующий документ.

Читайте также

Что такое потребительский кредит?

Как правильно выбрать кредит?

Кредиты наличными и их виды

Кредитный калькулятор

| Кредит | Срок | Сумма | Годовая ставка |

|---|---|---|---|

|

Потребительский кредит в рамках зарплатного проекта

Акция

Для получающих зарплату на карты Банка, работников системообразующих предприятий/предприятий бюджетной сферы, членов Профсоюза работников здравоохранения г. |

Срок: до 7 лет |

Сумма: от 10 000 до 5 000 000 i |

Годовая ставка: от 9,4% |

|

Доверие

Акция

Кредиты для клиентов с положительной кредитной историей в ПАО «ЧЕЛИНДБАНК» и других банках, сотрудников аккредитованных предприятий. |

Срок: до 7 лет |

Сумма: от 15 000 до 5 000 000 i |

Годовая ставка: от 9,4% |

|

Доверие плюс

Акция

Кредиты без обеспечения для клиентов с положительной кредитной историей в ПАО «ЧЕЛИНДБАНК» и других банках, сотрудников аккредитованных предприятий. |

Срок: до 5 лет |

Сумма: от 15 000 до 1 000 000 i |

Годовая ставка: от 10,4% |

|

Пенсионный

Акция

Кредит предоставляется клиентам, получающим доход в виде пенсионных выплат. |

Срок: до 5 лет |

Сумма: от 15 000 до 1 000 000 i |

Годовая ставка: от 13,0% |

|

Пенсионный плюс

Акция

Кредит без обеспечения для клиентов, получающих доход в виде пенсионных выплат. |

Срок: до 5 лет |

Сумма: от 15 000 до 500 000 i |

Годовая ставка: 15,0% |

|

Стандартный

Акция

Кредит на любые цели. |

Срок: до 5 лет |

Сумма: от 15 000 до 5 000 000 i |

Годовая ставка: от 13,9% |

|

Стандартный без обеспечения

Акция

Кредит на любые цели без обеспечения. |

Срок: до 3 лет |

Сумма: от 15 000 до 500 000 i |

Годовая ставка: от 18,9% |

|

Под залог недвижимости

Акция

Кредит под залог недвижимости на любые цели. |

Срок: до 7 лет |

Сумма: от 100 000 до 5 000 000 i |

Годовая ставка: от 9,4% |

В Сбербанке разъяснили, как взять потребительский кредит наиболее выгодно ВИДЕО

26. 11.2012 — 18:33 1891 просмотр

11.2012 — 18:33 1891 просмотр

A A A

Покупательский бум. Ижевчане уже начали готовиться к новому году и выбирать подарки. Многие предпочитают приобрести подарки в рассрочку или оформить потребительский кредит.

Опытные шопоголики знают — купить понравившийся товар можно, даже если эти траты не были предусмотрены в семейном бюджете. А банковские специалисты добавляют: при этом можно даже сэкономить на процентах по потребительскому кредиту.

Сергей Якупов, заместитель управляющего Удмуртским отделением Сбербанка России: «Не переплачивайте. Не нужно спешить с оформлением кредита «здесь и сейчас». Не всегда этот кредит выгоден. Я рекомендую идти в свой банк за получением кредита. Почему? При подаче заявки в своем банке не потребуется дополнительных документов. В Сбербанке потребуется только паспорт».

Оформить кредит в том банке, где вы получаетет зарплату, не только проще, но и быстрее. В Сбербанке, например, это можно сделать за 2 часа. А еще, кредиты «для своих» дешевле на 2 — 3%. Еще один способ снизить ставку — привлечь поручителя. Банкиры говорят — не стоит этого бояться. Оформляя кредит, вы в любом случае заручитесь согласием родных, и, если они согласны за вас поручиться, тогда можно получить большую сумму за меньшие проценты. В любом случае специалисты банка помогут определиться с формой кредита и рассчитают приемлемую сумму ежемесячного платежа.

В Сбербанке, например, это можно сделать за 2 часа. А еще, кредиты «для своих» дешевле на 2 — 3%. Еще один способ снизить ставку — привлечь поручителя. Банкиры говорят — не стоит этого бояться. Оформляя кредит, вы в любом случае заручитесь согласием родных, и, если они согласны за вас поручиться, тогда можно получить большую сумму за меньшие проценты. В любом случае специалисты банка помогут определиться с формой кредита и рассчитают приемлемую сумму ежемесячного платежа.

И еще один совет: вместе с кредитом оформите кредитную карту. Если в процессе выплат возникнут непредвиденные расходы, вы всегда сможете «перехватиться» до зарплаты. Вернете потраченые по карте деньги в течение льготного периода — не переплатите ни копейки. В Сбербанке пользоваться деньгами без процентов можно 50 дней. И кредитку здесь предлагают каждому, кто оформляет кредит — вам остаётся только согласиться или отказаться он нее.

Моя Удмуртия

Хотите поделиться этой новостью?Читайте также:

Что такое потребительский кредит и как они работают?

Потребительская ссуда — это любая ссуда или кредитная линия, которую потребитель получает от кредитора.

Обычные потребительские ссуды включают жилищную ипотеку, автокредиты, кредитные карты, личные ссуды, студенческие ссуды, жилищный капитал и ссуды HELOC.

Оцените поиск: проверьте сегодняшние ставки по ипотеке

Типы потребительских ссуд

Ипотека на жильеИпотека — это ссуда, используемая для покупки дома. Заемщики обычно вносят небольшой процент от покупной цены наличными, а оставшаяся сумма финансируется через банк или кредитное учреждение.

Ипотека предлагается заемщикам, которые соответствуют определенным требованиям к кредитному рейтингу и доходу, установленным кредитором. Есть много типов доступных жилищных ипотечных ссуд.

Ипотечный кредит обычно имеет длительный срок от 15 до 30 лет из-за суммы займа. Ипотека с фиксированной процентной ставкой на 30 лет является наиболее распространенным сроком кредита. Также доступны более короткие сроки с фиксированной ставкой и ипотечные ссуды с регулируемой ставкой.

Сравните ставки и предложения по ипотеке сейчас

Заем под залог собственного капиталаЕсли у вас есть ипотечный кредит, и ваш дом стоит больше, чем остаток по ипотеке, у вас есть собственный капитал.Вы можете использовать капитал, который есть у вас дома, для обеспечения ссуды, называемой второй ипотекой. Этот кредит обеспечен вашим домом и имеет низкие процентные ставки.

Кредитная линия собственного капитала или HELOC работает так же, как кредитная карта. Вам предоставляется кредитная линия, и с вас взимаются проценты только с суммы займа.

Персональный кредитПерсональный кредит — это необеспеченный кредит, предоставляемый потребителям на короткие сроки, обычно на срок от 18 до 60 месяцев. Процентные ставки по личным ссудам обычно выше, чем обеспеченные ссуды, такие как ссуды под залог недвижимости, но ниже, чем по кредитным картам.

От отпуска до открытия бизнеса заемщики могут использовать личный заем для совершения любых покупок.

Когда вы получаете новую ссуду для погашения существующей ссуды, это называется рефинансированием. Вы можете рефинансировать большинство видов ссуд, но рефинансирование ипотеки является наиболее распространенным.

Есть много причин рефинансировать ссуду. Обычно это более низкая процентная ставка или ежемесячный платеж.

Вы не можете рефинансировать задолженность по кредитной карте, но можете сделать перевод остатка.Перенос баланса — это когда вы получаете новую кредитную карту и переводите баланс старой карты.

Проверьте, имеете ли вы право на рефинансирование ссуды

АвтокредитАвтомобиль часто является второй по величине покупкой, которую совершает большинство потребителей. Для большинства просто невозможно заплатить наличными за обесценивающийся актив, такой как автомобиль. Так много людей используют автокредит для покупки и финансирования автомобиля.

Сроки автокредитования обычно составляют от 36 до 60 месяцев с фиксированной процентной ставкой. При покупке нового автомобиля на средства дилера процентная ставка будет намного ниже. Подержанные автомобили имеют более высокие процентные ставки, которые основаны на кредитном рейтинге потребителя.

При покупке нового автомобиля на средства дилера процентная ставка будет намного ниже. Подержанные автомобили имеют более высокие процентные ставки, которые основаны на кредитном рейтинге потребителя.

Кредитная карта — один из наиболее популярных видов потребительских кредитов. Кредитная карта — это кредитная линия, по которой вы можете брать взаймы и вносить небольшие ежемесячные платежи в счет основного баланса.

Процентные ставки по кредитным картам обычно довольно высоки, но с вас взимаются проценты только с суммы займа.Если вы сможете погашать полную сумму каждый месяц, вы вообще не будете платить проценты.

Студенческая ссудаОбразование стоит дорого, поэтому многие студенты получают студенческую ссуду для оплаты обучения в колледже. Эти ссуды иногда поддерживаются федеральным правительством, что позволяет легко получить их, даже если у вас нет кредита.

Выплаты по студенческой ссуде обычно откладываются до тех пор, пока вы не закончите колледж. Выплаты могут растягиваться на несколько лет, что делает ежемесячные выплаты относительно небольшими.

Выплаты могут растягиваться на несколько лет, что делает ежемесячные выплаты относительно небольшими.

Итог

Потребительские кредиты используются для финансирования дорогих покупок. Без потребительских кредитов многие люди не смогли бы купить дом или машину.

Студенты могут оплачивать обучение в колледже и не должны возвращать ссуду, пока они не закончат школу.

Кредитные карты удобны и являются отличным способом увеличения кредита.

Нужен потребительский кредит?

Обратитесь к нашим ипотечным кредиторам сегодня

В условиях коронавируса потребительские ссуды остаются в дефиците

Поскольку более 30 миллионов человек остались без работы и все большее число американцев испытывают острую нехватку денежных средств, ссуды — это спасательный круг.

Если получится.

Несмотря на крайне низкие процентные ставки, банки повсеместно ужесточают стандарты кредитования, сокращая доступность кредитов.

«Если вы можете получить ссуду, то ее цена будет относительно низкой», — сказал Тендаи Капфидзе, главный экономист LendingTree, торговой площадки онлайн-ссуд. «Проблема прямо сейчас — доступ».

«Проблема прямо сейчас — доступ».

Проблема прямо сейчас — доступ.

Тендаи Капфидзе

главный экономист LendingTree

Например, ставки по кредитным картам упали до минимума за три с половиной года — 16.22%, по данным Bankrate. Тем не менее, по словам Мэтта Шульца, главного отраслевого аналитика CompareCards, банкам становится все труднее получить кредитные карты после пандемии коронавируса.

По мере ухудшения условий эмитенты кредитных карт начали закрывать счета и снижать лимиты кредита, особенно для тех счетов, которые подвержены большему риску просрочки.

Четверть всех держателей кредитных карт, или чуть менее 50 миллионов человек, увидели, что их лимит был сокращен или их карты полностью закрыты за последние 30 дней — число настолько велико, что, по словам Шульца, CompareCards повторно провела опрос, чтобы проверить его точность.

«Это просто показывает колоссальное влияние этой вспышки на экономику, банки и держателей карт», — сказал он.

Больше из Personal Finance:

Эмитенты карт сокращают кредитные лимиты без предупреждения

Как справиться с финансовыми стрессовыми факторами, связанными с коронавирусом

Это лучший и худший способы занять деньги

При таком стремительном росте безработицы, По словам Шульца, держатели карт могут в одночасье перейти от надежных заемщиков к рискованным заемщикам.«Когда это происходит, банки уходят в свои раковины и сокращают кредитование повсюду».

Ставки по ипотеке также существенно ниже. Однако кредиторы полностью ограничили некоторые предложения, такие как ипотечные ссуды с крупной фиксированной ставкой, рефинансирование наличными и кредитные линии собственного капитала, из-за повышенного риска на рынке.

Даже если бы вы получили HELOC, все равно нет гарантии, что банк не уменьшит сумму кредита, доступного вам, или что он может заморозить линию в будущем, по словам Грега МакБрайда, главного финансового аналитика компании Банковская ставка.

«Никто не прыгает вверх и вниз, чтобы оказаться во второй позиции удержания», — сказал он.

Персональные ссуды или необеспеченные ссуды не требуют займов под что-то ценное, например дом, что делает их особенно привлекательными для тех, у кого нет такого капитала.

Кроме того, средняя процентная ставка по необеспеченной ссуде в настоящее время составляет около 11,25%, согласно Bankrate, что заметно меньше, чем годовая процентная ставка по кредитной карте.

Тем не менее, получить любой необеспеченный заем будет намного сложнее, сказал Макбрайд.

«Вообще говоря, если ваш кредитный рейтинг ниже 680, все очень быстро становится очень напряженным».

Вот как получить экстренную ссуду

По словам Капфидзе из LendingTree, сейчас самое время для более рискованных заемщиков, которым нужен доступ к наличным деньгам.

«Не все кредиторы вносят корректировки с одинаковой скоростью или в одинаковой степени», — сказал он. «Это хорошее время, чтобы присмотреться и посмотреть, какого кредитора может заинтересовать ваш профиль заимствования. «

«

В противном случае используйте отношения, которые у вас есть с существующим кредитором, — посоветовал он.

Многие потребительские банки, в том числе Citi и Marcus by Goldman Sachs, предлагают временную помощь в трудных ситуациях и позволяют клиентам раньше взламывать депозитные сертификаты среди других приспособлений.

Кроме того, некоторые кредитные союзы предлагают своим членам экстренные ссуды с низкой или нулевой процентной ставкой. Например, Федеральный кредитный союз ORNL позволяет тем, кто пострадал от COVID-19, подавать заявки на получение необеспеченного кредита под 0% годовых на шесть месяцев и фиксированная процентная ставка 3% на оставшийся срок.

Вот текущий список банков, которые предлагают помощь тем, кто испытывает финансовые трудности из-за коронавируса.

Подпишитесь на CNBC на YouTube.

Потребительские кредиты — Entercard.com

Это означает, что вам не нужно предоставлять активы в качестве залога или какой-либо формы обеспечения, как вы часто делаете при подаче заявления на ипотеку. Многие также подают заявку на получение потребительской ссуды, чтобы объединить и погасить более мелкие ссуды, как, например, ссуды по кредитной карте, где проценты выше, чем по потребительской ссуде.

Это означает, что вам не нужно предоставлять активы в качестве залога или какой-либо формы обеспечения, как вы часто делаете при подаче заявления на ипотеку. Многие также подают заявку на получение потребительской ссуды, чтобы объединить и погасить более мелкие ссуды, как, например, ссуды по кредитной карте, где проценты выше, чем по потребительской ссуде.Entercard предлагает потребительские кредиты под собственным брендом Re: member и в сотрудничестве с нашими партнерами. Для получения дополнительной информации посетите страницы наших продуктов.

Entercard стремится быть ответственным кредитором. Для нас важно, чтобы каждый клиент имел возможность занимать деньги ответственно, и поэтому у нас есть несколько критериев, которым необходимо соответствовать, чтобы получить деньги в долг. Мы рекомендуем всем перед подачей заявки на кредит проверить свои личные финансы. Важно, чтобы вы не занимали больше, чем вы можете обработать, и чтобы вы соблюдали правила первоначального взноса.

Кредитный чек

Чтобы подать заявку на получение потребительского кредита в Entercard, вы должны предоставить обзор своих финансов, а также предполагаемую сумму займа и то, на что будут использоваться деньги. Прежде чем ваша заявка будет принята, мы проверяем, нет ли у вас отметок об оплате, и проводим проверку кредитоспособности. Чтобы Entercard предоставила вам надежный кредит, важно, чтобы вы предоставили нам все свои финансовые обязательства.

Сколько вы можете взять в долг?

Сумма, которую вы можете занять, зависит от вашего финансового положения.Мы принимаем заявки на кредит на сумму от 10 000 до 350 000 норвежских крон. Однако вам не следует брать в долг больше, чем вы можете выдержать. Также помните, что вы должны соблюдать правила первоначального платежа.

Первоначальный взнос

Срок первоначального платежа по потребительским ссудам короче, чем по другим ссудам, таким как ипотечная ссуда. Самый распространенный план первоначального взноса составляет от 1 до 15 лет в зависимости от суммы займа и финансового положения заемщика.

Высокий процент

Поскольку вам не нужно предоставлять залог по потребительскому кредиту, риск для кредитора намного выше. В результате проценты по потребительскому кредиту выше, чем по другим ссудам. Обычные начисляемые проценты варьируются от 9 до 20 процентов в год.

Сколько это стоит?

Важно знать стоимость получения потребительского кредита. Как и в случае со всеми услугами и продуктами, которые вы используете, вы должны знать условия и ссылки.Особенно важно знать сумму, которую вы должны возвращать каждый месяц. Чтобы вы всегда знали об этом, мы создали калькулятор ссуды, который покажет вам, сколько вы должны платить каждый месяц в зависимости от взятой вами суммы. Их можно использовать на различных страницах наших продуктов.

План первоначального взноса

Все клиенты получают обзор суммы, которую они могут взять в долг, исходя из их финансового положения и положения. Мы также предоставляем обзор затрат, связанных с ссудой и вашим планом первоначального взноса.Важно, чтобы вы внимательно просмотрели план первоначального взноса, чтобы быть уверенным, что сможете позволить себе возвращать свой кредит каждый месяц.

Мы также предоставляем обзор затрат, связанных с ссудой и вашим планом первоначального взноса.Важно, чтобы вы внимательно просмотрели план первоначального взноса, чтобы быть уверенным, что сможете позволить себе возвращать свой кредит каждый месяц.

Последующие процедуры

После того, как ваша заявка на получение кредита будет одобрена, вы должны следовать плану первоначального взноса и внести соответствующую оплату. Если у вас возникнут проблемы с оплатой, не стесняйтесь обращаться в наш центр обслуживания клиентов. У нас есть тщательно продуманные процедуры, которым мы будем следовать в таких ситуациях.

Потребительских кредитов | BancorpSouth

Потребительские кредиты | BancorpSouth перейти к содержаниюhttps: // www.

bancorpsouth.com/en/Consumer-Loans

bancorpsouth.com/en/Consumer-LoansНекоторые вещи могут оставить вас без денег. Ремонт вашего дома. Оплата школы. Покупка машины. Даже собираюсь в отпуск. Один из наших вариантов потребительского кредита может помочь вам оплатить то, в чем вам нужна дополнительная помощь.

Разблокируйте капитал своего дома с помощью кредитной линии собственного капитала (HELOC).Подайте заявку онлайн сегодня или узнайте больше, связавшись с местным отделением.

Один из вариантов потребительского кредита поможет вам оплатить то, в чем вам потребуется дополнительная помощь.

Ваш автомобиль — одна из самых важных ваших инвестиций. Мы предлагаем различные автокредиты, чтобы помочь вам двигаться вперед.

Наличие кредитной карты BancorpSouth дает вам финансовую гибкость, позволяющую воспользоваться моментом, и финансовую устойчивость, чтобы противостоять неожиданностям.

Вы должны быть на открытом воздухе. Мы упростим вам получение той лодки или жилого автофургона, которые вы присматривались.

Заявления об отказе от ответственности:

При условии утверждения кредита. Применяются определенные условия, которые могут отличаться в зависимости от штата. Доступно не во всех штатах. Не обязательство давать взаймы. Возможна отмена в любое время. Равноправный жилищный кредитор.

© 2021 BancorpSouth.Все права защищены. Член FDIC. Страховые и инвестиционные продукты: ● Не депозит ● Без банковской гарантии ● Не застрахован FDIC или другим государственным учреждением ● Не является условием любого банковского кредита, продукта или услуги ● Может снизиться в цене

BancorpSouth использует файлы cookie на нашем веб-сайте, чтобы вам было удобнее пользоваться сайтом. Используя веб-сайт или приложение BancorpSouth, вы подтверждаете наше Уведомление о конфиденциальности в Интернете.

Используя веб-сайт или приложение BancorpSouth, вы подтверждаете наше Уведомление о конфиденциальности в Интернете.

Вы покидаете www.bancorpsouth.com

Вы перешли по ссылке на сторонний веб-сайт и покидаете веб-сайт BancorpSouth. BancorpSouth не контролирует сторонние веб-сайты или информацию, продукты и услуги, предлагаемые на них. BancorpSouth предоставляет ссылки на такие сайты только для удобства и не несет ответственности за конфиденциальность или безопасность сторонних веб-сайтов.Мы рекомендуем вам ознакомиться с политикой конфиденциальности и безопасности, предлагаемыми на стороннем веб-сайте, прежде чем предоставлять какую-либо личную информацию.

× ProceedCancelУзнайте о различных видах доступных кредитов

Что делать сейчас

Узнайте больше о различных типах ссуд

Разберитесь с различными вариантами, которые вместе составляют вариант ссуды. В нашем руководстве объясняется разница между фиксированными и регулируемыми ставками, более короткими и более длительными сроками ссуды и различными типами ссуд, такими как обычные или FHA.В нашем руководстве объясняется, как решить, что подходит именно вам.

Получите представление о рыночных процентных ставках

Изучите процентные ставки, чтобы узнать диапазон процентных ставок, которые могут предложить вам кредиторы, и то, как различные варианты ссуды влияют на ставки. Например, вы можете сравнить 30-летнюю ипотеку с фиксированной ставкой и 15-летнюю ипотеку с фиксированной ставкой, чтобы сравнить процентные ставки.

Поговорите со своей сетью консультантов

Спросите их, какой вид ссуды они получили, получат ли они такой же ссуду снова и почему.

Что нужно знать

Вы можете начать изучать дома и одновременно изучать варианты ссуды

Возможно, вы уже начали осматривать дома или предпочитаете сначала немного изучить варианты ссуды, прежде чем начинать с домашний шоппинг. Тебе решать.

Однако не ждите, пока вы найдете дом, прежде чем начать думать о вариантах ссуды. Вы хотите иметь довольно хорошее представление о том, какой вид ссуды подходит вам, прежде чем делать предложение о покупке дома.Действия на этом этапе помогут вам в этом. Поскольку сейчас нет подходящего или неподходящего времени, чтобы начинать осматривать дома, мы поместили наши советы по совершению покупок на дому в конце этого этапа.

Сумма авансового платежа влияет на ваш выбор ссуды и ваши расходы.

Посмотрите наше короткое видео, чтобы узнать, что следует учитывать при выборе размера взноса. Многие покупатели жилья предпочитают вкладывать менее 20 процентов. Если вы откладываете менее 20 процентов, вам, вероятно, придется заплатить за ипотечное страхование. Ипотечное страхование увеличивает расходы по ссуде, но помогает получить ссуду, которую в противном случае невозможно было бы получить.Ипотечное страхование защищает кредитора, если вы задерживаете свои платежи, а это означает, что кредиторы более охотно предоставляют вам ссуду. Страхование ипотеки не защищает вас и не оплачивает ипотечный кредит. Узнайте больше об ипотечном страховании и о том, как оно работает.

Есть несколько вариантов для покупателей с первоначальным взносом менее 20%.

Некоторые варианты могут быть дешевле других в зависимости от ваших конкретных обстоятельств, местного рынка в вашем районе и меняющихся общих рыночных условий.Спросите кредиторов в вашем районе, что они рекомендуют и почему. Общие варианты включают:

Вам могут быть доступны местные программы помощи при первоначальном взносе

Во многих районах есть средства гранта на помощь при первоначальном взносе, доступные для впервые покупающих жилье с низким и средним доходом. Узнайте больше об этих программах.

- Если вы подумываете о местной программе, задавайте вопросы и выясняйте, есть ли какие-либо условия, которым вы должны соответствовать. Например, вам может потребоваться вернуть деньги, если вы не живете в доме определенное время.

Как избежать ловушек

Если вы рассматриваете ипотеку с регулируемой процентной ставкой, обязательно учитывайте риск

Первоначальная процентная ставка и ежемесячный платеж по ипотеке с регулируемой ставкой часто ниже, чем процентная ставка и ежемесячный платеж по ипотеке. ипотека с фиксированной ставкой, но ипотека с регулируемой ставкой более рискованна. Процентная ставка и ежемесячный платеж по ипотеке с регулируемой ставкой могут значительно вырасти, как только ставка будет скорректирована.Узнайте больше о том, как работает ипотека с регулируемой процентной ставкой и что следует учитывать.

Лицензирование компаний потребительского кредитования

DFI использует NMLS для управления всеми лицензиями потребительских кредитов. Все заявки и изменения в лицензии потребительского кредита должны производиться через NMLS.

Подать заявку на получение лицензии Вашингтонской компании по предоставлению потребительских кредитов

Новая функциональность в NMLS позволяет Вашингтонской компании по предоставлению потребительских кредитов быть безбумажной. Пожалуйста, не отправляйте документы в Департамент.В контрольном списке подробно описано, как должны быть предоставлены документы. Выполнение этих конкретных указаний обеспечит быструю обработку вашего заявления.

Перед подачей заявки

Ознакомьтесь с приведенными ниже документами, которые помогут заявителям принять обоснованное решение в отношении лицензии на потребительский кредит.

Перед подачей заявки вам необходимо будет получить определенные регистрации, лицензии и учетные записи вне DFI.

Зарегистрируйтесь в этих агентствах

- Государственный секретарь штата Вашингтон — Вам необходимо будет получить корпоративную регистрацию

- Washington Business License Services — вам необходимо получить бизнес-лицензию

Этапы нанесения

- Соберите все элементы, перечисленные в контрольном списке для нового приложения

Примечание: не подавайте заявку на лицензию через NMLS, пока у вас не будут ВСЕ элементы в контрольном спискеКонкретные предметы, которые необходимо собрать или подготовить, включают:

- Веб-сайты

Просмотрите веб-сайты своей компании, чтобы убедиться, что главная страница содержит все из следующего: (1) юридическое имя заявителя, (2) номер NMLS заявителя и (3) ссылку на NMLS Consumer Access, помеченную как «NMLS». Потребительский доступ » - Разрешение жалоб

Подготовьте для компании пошаговый процесс обработки жалоб клиентов.Этот документ должен быть на фирменном бланке и содержать как минимум: (1) Как потребители подают жалобу? (2) Кто обрабатывает жалобы потребителей для компании и (3) Каковы сроки ответа на жалобы потребителей и с использованием какого метода? - Схема управления

Подготовьте схему внутреннего управления компании, в которой показаны внутренние подразделения, должностных лиц и менеджеров. Таблица должна, как минимум, включать всех владельцев и должностных лиц. - Источник средств (только для кредиторов)

Соберите оформленные копии каждого складского соглашения вашей компании или подтверждающее письмо от каждого поставщика склада.Если компания ссужает деньги, используя средства, отличные от складской линии, соберите доказательства этих средств (например, выписку из банка) - Электронное поручительство

Новые соискатели потребительской ссуды должны иметь электронное поручительство на сумму 30 000 долларов (если компания ТОЛЬКО обслуживает жилищные ипотечные ссуды, тогда залог не требуется, если он не используется вместо чистой стоимости активов). Облигация должна быть выпущена через NMLS, а не в бумажном виде, и должна быть в NMLS до подачи заявки. - Финансовая отчетность

Подготовьте баланс компании на конец последнего квартала.Кандидаты, предоставляющие услуги по ссудам на образование и жилищным ипотечным кредитам, также должны предоставить финансовые отчеты за предыдущие два года.

- Веб-сайты

- Подайте заявку через NMLS

После того, как вы заполнили заявку, подайте заявку на получение лицензии главного офиса Вашингтонской компании по кредитованию потребителей через NMLS. Это будет включать в себя оплату лицензионного сбора (1162,21 долларов США), авторизацию кредитного отчета и проверки криминального прошлого (CBC) для каждого контролирующего лица и загрузку документов, указанных в Контрольном списке для нового приложения.Дополнительная информация:

Для получения помощи по подаче заявки см .: Краткое руководство по отправке формы компанииСпонсор ипотечного кредитора

Если компания занимается посредничеством и / или ссудой жилищных ипотечных кредитов, у вас должен быть инициатор ипотечного кредита, поэтому спонсируйте их сейчас: См .: Краткое руководство по спонсорству MLOОтправка местоположения филиалов

Если у компании есть дополнительные местоположения, где будет осуществляться деятельность в Вашингтоне, отправьте заявки на лицензию для этих филиалов: См .: Краткое руководство по отправке формы филиала - Отправьте по электронной почте документы, указанные в Контрольном списке для нового заявления, в Департамент по адресу MortgageLicensing @ dfi.wa.gov. Это нужно сделать как можно быстрее после подачи заявки.

Полезные ресурсы

- Часто задаваемые вопросы по заявке на получение потребительского кредита

- Руководство по началу работы с NMLS

- Контрольный список нового приложения NMLS для получения лицензии на потребительский кредит

Что такое потребительский долгосрочный кредит Полный справочник

Вы хотите модернизировать свой телевизор, чтобы смотреть все спортивные события в формате Full HD. Или, может быть, вы хотите победить летнюю жару с помощью инверторного переменного тока.Или преобразите свою кухню с помощью нового трехдверного холодильника. Независимо от того, какой прибор или гаджет вам нужен, вы можете получить потребительский кредит на его покупку.

Что такое потребительский кредит?

Потребительский кредит — это кредит, который банки предлагают клиентам для покупки товаров для дома, бытовой техники и даже личных устройств.

Сюда входят телевизоры, кондиционеры, домашние кинотеатры, холодильники, ноутбуки, мобильные телефоны, фотоаппараты и даже модульные кухни.

Какую сумму я могу получить?

Сумма кредита зависит от банка.В HDFC Bank вы можете подать заявку на получение потребительской ссуды через опцию EasyEMI. Эта опция также доступна для банковских кредитных и дебетовых карт HDFC.

HDFC Bank предлагает кредиты на сумму до 15 рупий. Вы можете получить 100% финансирование на потребительские товары длительного пользования с минимальной стоимостью продукта в 40 000 фунтов стерлингов.

Какая процентная ставка по потребительскому кредиту?

HDFC Bank предлагает конкурентоспособные процентные ставки и низкие комиссионные за обработку широкого спектра товаров. Вы можете окупиться с помощью простых EMI в течение до 36 месяцев.

Какие документы необходимы для получения потребительского кредита?

При подаче заявления на получение потребительского кредита вам понадобится минимум документации. К ним относятся:

- Доказательство дохода

- Подтверждение личности и подписи

- Подтверждение адреса

- Недавние фотографии

Самостоятельным работникам и профессионалам может потребоваться подать разные документы. Пожалуйста, подтвердите в своем банке при подаче заявки.

Кто имеет право на получение потребительского кредита?

Если вы являетесь наемным сотрудником старше 21 года и зарабатываете ежемесячный доход в размере 18 000 рупий (для владельцев банковского счета зарплаты HDFC — 15 000 рупий), вы имеете право на получение потребительского кредита.

Если вы работаете не по найму, старше 26 лет и подали налоговую декларацию, показывающую доход в размере более 1,5 рупий, вы можете получить потребительскую ссуду.

Чтобы проверить свое право прямо сейчас, щелкните здесь.

Каковы преимущества потребительского кредита?

Получив потребительскую ссуду, вы можете сразу купить необходимую бытовую технику или гаджеты и заплатить с течением времени. Вы можете выбрать подходящий вам срок пребывания — 12, 24 или 36 месяцев — и выплачивать выплаты небольшими ежемесячными платежами.

Итак, не пропустите чемпионат мира и не переживайте этим летом. Купите необходимое оборудование, воспользовавшись легкой потребительской ссудой на длительный срок.

Вы можете легко подать заявку на получение потребительского кредита с помощью опции EasyEMI. Щелкните здесь, чтобы узнать больше о подаче заявки.

Узнайте больше о подаче заявки на получение потребительского кредита здесь.

Действуют положения и условия.

Челябинска и Челябинской обл.

Челябинска и Челябинской обл.