Банки рассказали, кого они банкротят по закону о личном банкротстве

|

Фото: Globallookpress |

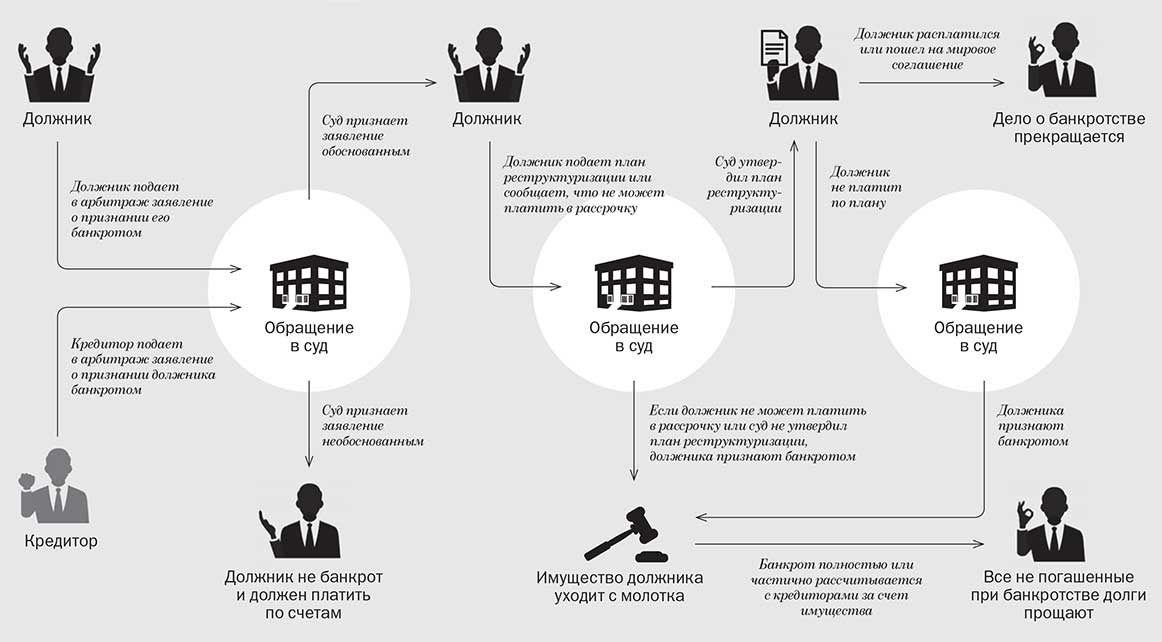

За 2 месяца действия закона о личном банкротстве банки не спешили подавать иски против заемщиков. Чаще всего банкротят владельцев бизнеса, которые поручились за свои компании. В 2016 году банки накопят опыт, и дел против должников станет больше.

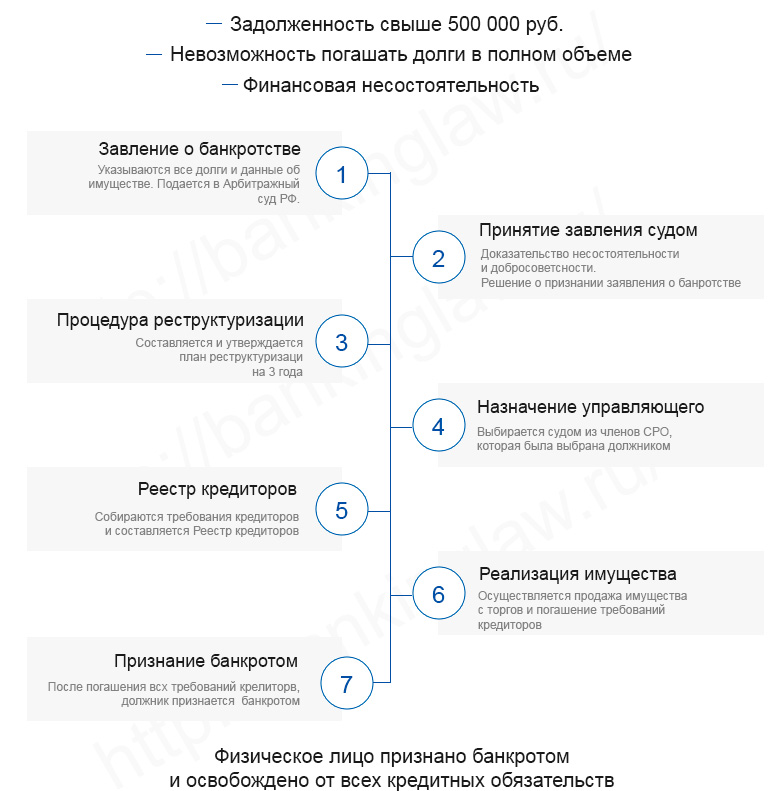

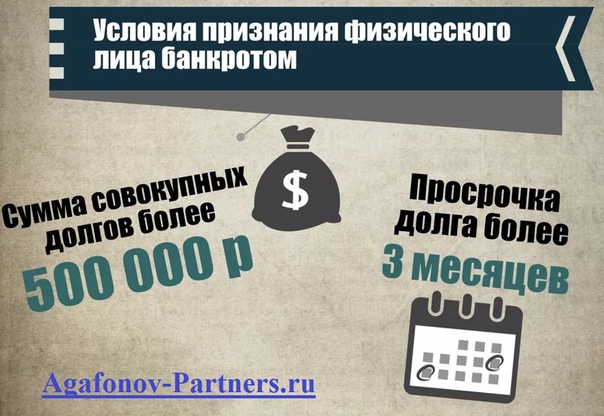

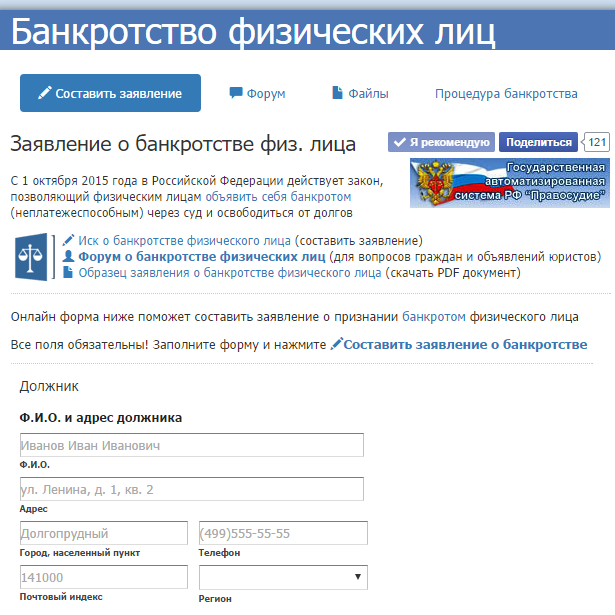

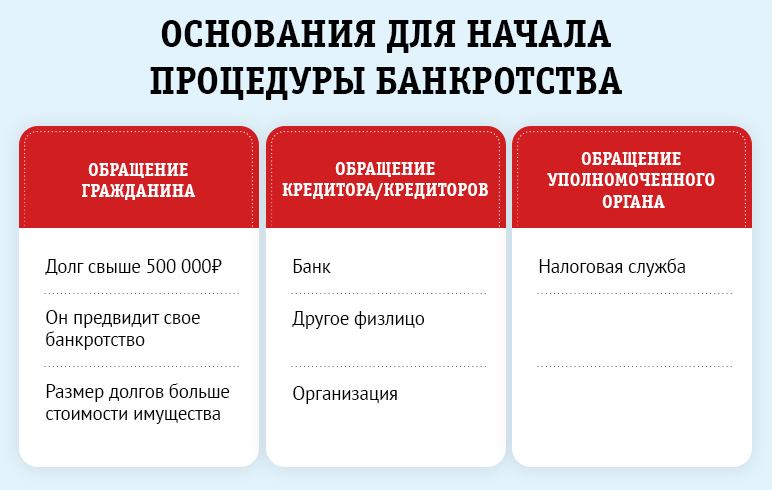

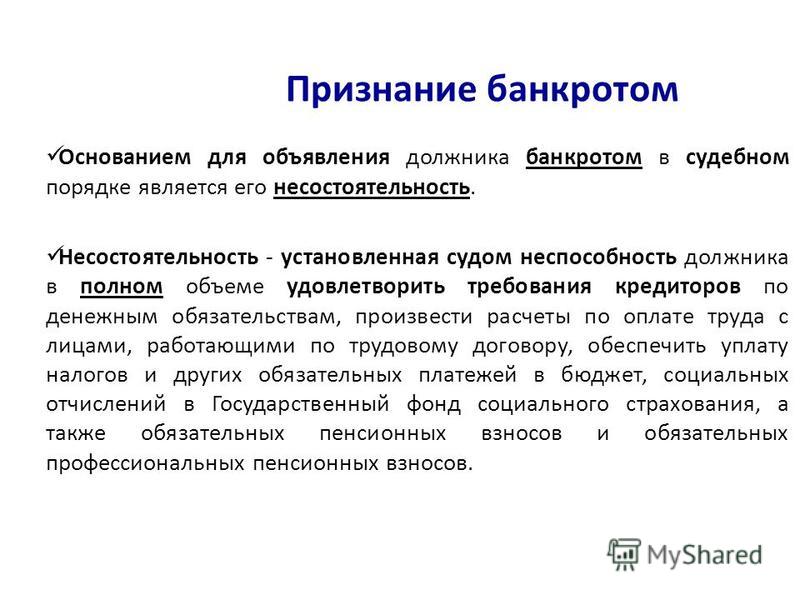

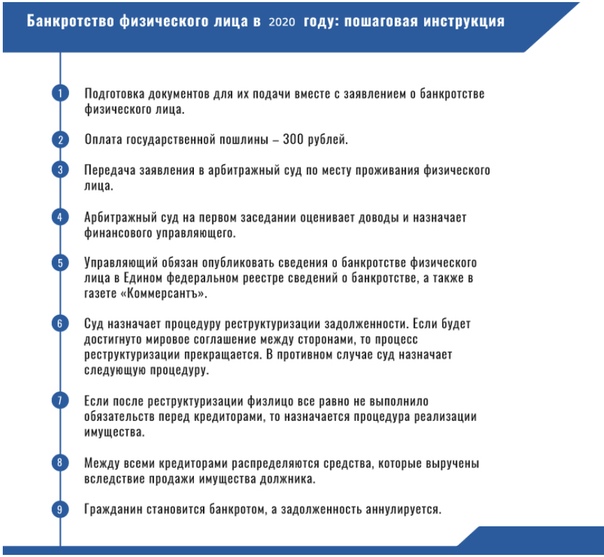

С 1 октября 2015 года вступил в силу закон о банкротстве физических лиц: раньше объявлять себя банкротами могли только юрлица, а теперь на это имеют право физлица.

«Таврический» подал иск о личном банкротстве своего бывшего акционера Ивана Кузнецова

Однако в этом году банки несмело банкротят своих заемщиков из-за того, что судебная практика пока еще до конца не сформировалась. Влияет и нежелание банков портить себе репутацию: тема личных банкротств стала одной из самых обсуждаемых в СМИ, каждое дело привлекает внимание.

Влияет и нежелание банков портить себе репутацию: тема личных банкротств стала одной из самых обсуждаемых в СМИ, каждое дело привлекает внимание.

Банкротят поручившихся бизнесменов

По подсчетам Объединенного кредитного бюро, под закон подпадают 1,5% российских заемщиков с открытыми счетами, или 580 тыс. человек. Однако до конца года суды получат около 6 тыс. заявлений о личных банкротствах, прогнозировал ранее вице-президент ассоциации региональных банков России Олег Иванов. При этом, судя по данным арбитража, большинство из этих заявлений физлица подают сами на себя, а банки становятся истцами в единичных случаях.

Одним из самых активных в части личных банкротств оказался Сбербанк. В первый день действия закона он подал в суды Северо-Запада 13 заявлений о банкротстве физических лиц, из которых в Арбитражный суд Петербурга и Ленобласти — шесть. На данный момент Сбербанк подал в Арбитражный суд Петербурга и Ленобласти 17 заявлений о банкротстве физлиц, в том числе индивидуальных предпринимателей.

В первую очередь Сбербанк инициировал банкротство физлиц — владельцев бизнеса, которые предоставили поручительства за собственные компании, говорят в пресс-службе Северо-Западного банка Сбербанка. Как правило, в отношении самих заемщиков-организаций уже ранее была инициирована банкротная процедура либо взыскательный процесс, говорят в Сбербанке. «Сбербанк применяет инструмент банкротства физического лица в случае наличия у него имущества, достаточного для погашения расходов на процедуру либо источников погашения таких расходов», — уточняют в кредитной организации.

«

ВТБ 24» подал в Арбитражный суд Петербурга и Ленобласти шесть исков о банкротстве физических лиц. Еще по нескольким искам, которые были поданы самими должниками, банк выступает в качестве одного из кредиторов. «В отношении исков, которые поданы банком, речь, как правило, идет о частных лицах, которые не проявили желания разрешить проблемы с кредитом, имея для этого возможности», — говорят в пресс-службе «ВТБ 24» по СЗФО.

Относительно кредитного портфеля для банка «БФА» подача иска о банкротстве является крайней мерой, говорит начальник управления розничного кредитования банка «БФА» Евгения Андреева. БФА пока не подал ни одного подобного иска в суд.

Личные банкротства на 14-15 декабря 2015 года Личное банкротствоЛичные банкротства на 14-15 декабря 2015 года

Осмелеют в 2016-м

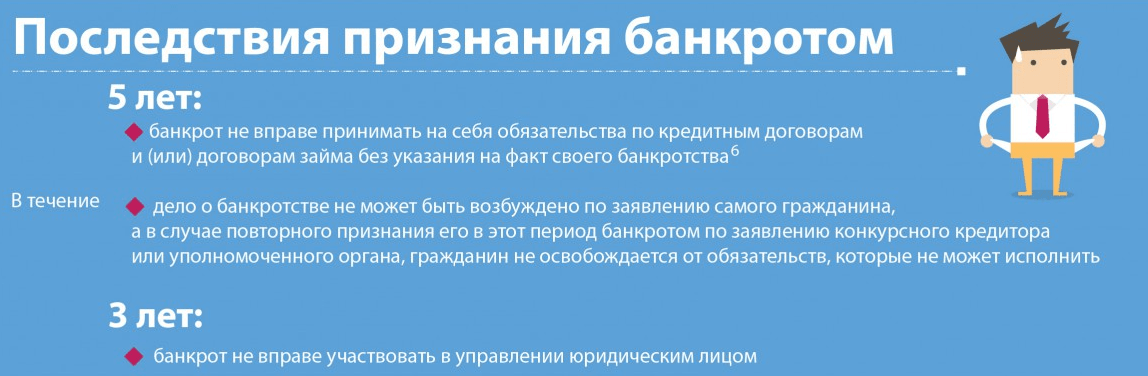

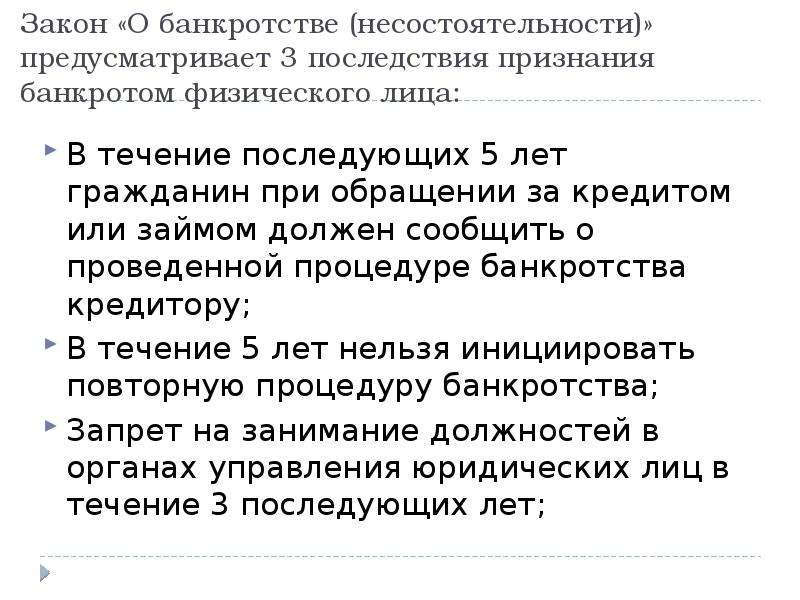

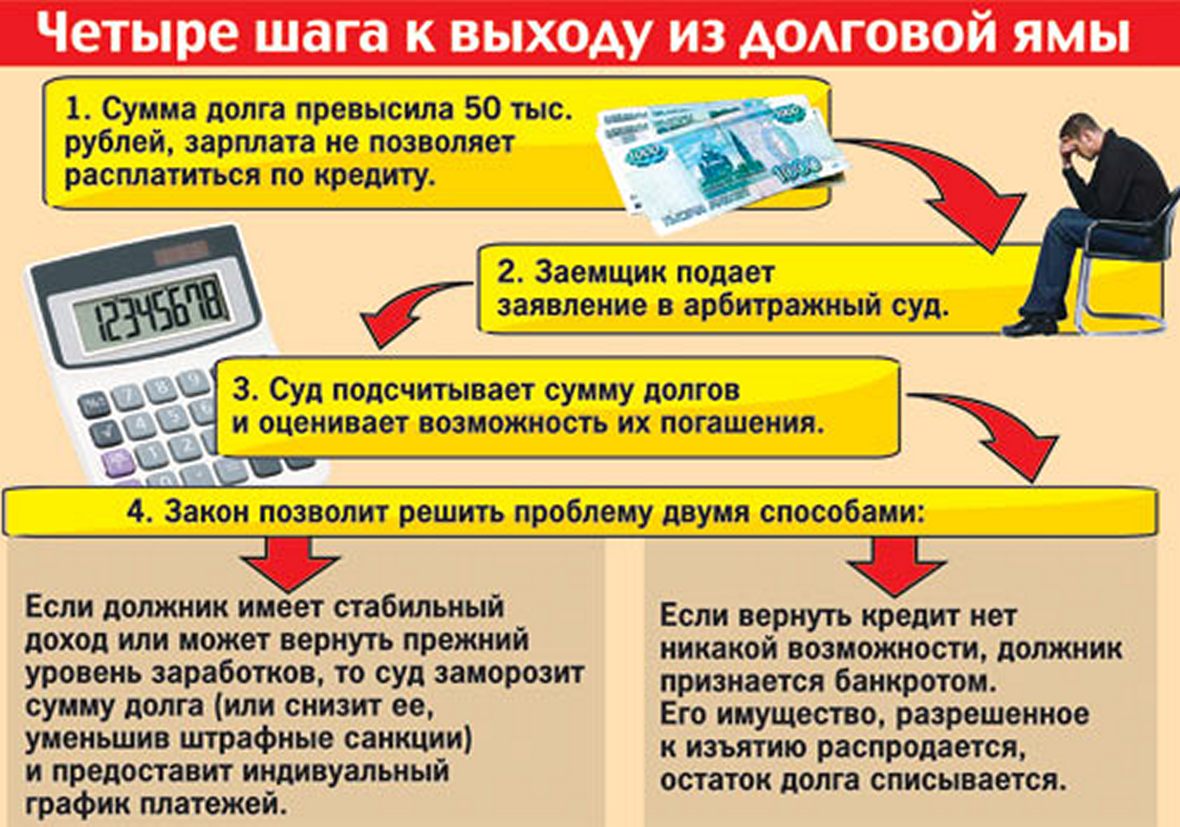

По словам банкиров, самым лучшим способом для заемщика, у которого возникли проблемы с выплатой кредита, остается обращение в банк и реструктуризация. Цена ухода от долгов посредством личного банкротства высока: в течение 5 лет после списания долгов банкрот не имеет права заключать договор займа без обязательного упоминания факта банкротства. Банкрот, скорее всего, не сможет взять кредит в банке: его данные вносят в Единый реестр сведений о банкротстве. Кроме того, в течение 3 лет банкрот не имеет права руководить юрлицом (по сути лишается права на предпринимательство) и занимать управленческие должности в компаниях.

Банкрот, скорее всего, не сможет взять кредит в банке: его данные вносят в Единый реестр сведений о банкротстве. Кроме того, в течение 3 лет банкрот не имеет права руководить юрлицом (по сути лишается права на предпринимательство) и занимать управленческие должности в компаниях.

По словам Анны Блиновой, начальника управления позднего взыскания Хоум Кредит Банка, из-за таких последствий массового применения законодательства о банкротстве физлиц со стороны самих заемщиков жать не стоит.

В то же время Евгения Андреева считает справедливым прогноз, что банки будут смелее банкротить своих заемщиков в 2016 году, когда практика личных банкротств станет более ясной для рынка, да и сами безнадежные заемщики будут чаще подавать на собственное банкротство, учитывая экономические прогнозы на следующий год.

«Любая процедура требует времени на утряску и усушку, когда она станет более понятна для всех ее участников и все процессы в ней будут стандартизированы. Поэтому, когда это произойдет, банки и заемщики будут чаще использовать этот инструмент», прогнозируют аналитики ИК «Доходъ».

По словам представителя пресс-службы Северо-Западного банка Сбербанка, говорить об эффекте закона о банкротстве можно не ранее весны следующего года за счет активной информационной кампании в СМИ.

Договориться дешевле

Индивидуальный подход банков к инициированию банкротств вкладчиков-физлиц зависит, скорее всего, от общей стратегии банка по работе с плохими активами, считает Вадим Иосуб, старший аналитик «Альпари». «Кто-то готов признать невысокое качество части своих активов, провести процедуру банкротства, списать безнадежную к взысканию часть задолженности, сделать отчисления в резервы и поддерживать при этом уровень капитала. Кто-то, напротив, традиционно подобные активы прячет, именно из-за нежелания (или невозможности) наращивать резервы и капитал», — объясняет он.

Скорее всего, в ближайшее время инициатива банкротств будет чаще всего исходить от кредиторов, но со временем и заемщики поймут пользу от этого цивилизованного инструмента и будут использовать его как альтернативу тому, чтобы всю жизнь находиться под бременем долга, который они не в состоянии выплатить, прогнозирует Вадим Иосуб.

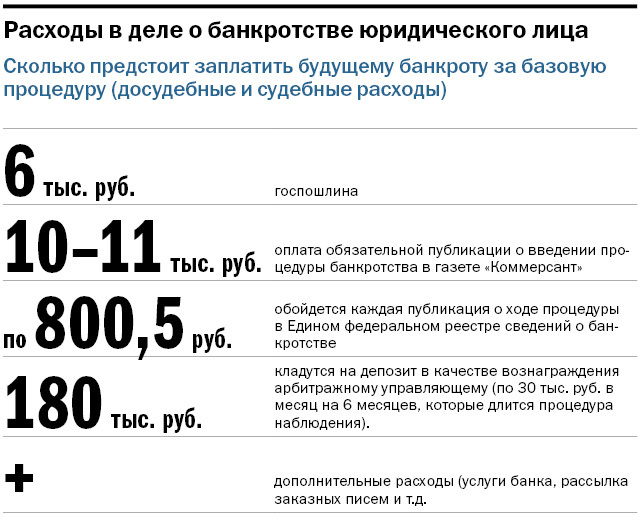

В то же время процедура банкротства довольно дорого обходится не только заемщикам, но и самим банкам, поэтому банкротить безнадежных заемщиков будут именно крупные игроки. Крупные банки, в отличие от мелких, могут себе позволить содержать специальный отдел, который занимался бы именно судебными тяжбами, а также оценкой имущества, взаимодействовал с коллекторами и был способен организовать аукцион, говорит Алена Афанасьева, старший аналитик ГК Forex Club. «Вряд ли мелкие банки могут позволить себе содержать специально обученный персонал для решения этих вопросов. Гораздо проще пойти на личные переговоры, реструктуризировать кредит или продать как безнадежный коллекторским агентствам», — объясняет она.

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

Банкротство физлица-предпринимателя: законодательные нюансы | Для бухгалтерів бюджетних установ

Григорий БЕРЧЕНКО, юрист, консультант газеты «Собственное Дело»

ГКУ — Гражданский кодекс Украины от 16. 01.2003 г. № 435-IV.

01.2003 г. № 435-IV.

УКУ — Уголовный кодекс Украины от 05.04.2001 г. № 2341-III.

Закон о банкротстве — Закон Украины «О возобновлении платежеспособности должника или признании его банкротом» от 14.05.92 г. № 2343-XII.

Закон об исполнительном производстве — Закон Украины «Об исполнительном производстве» от 21.04.99 г. № 606-XIV.

Условия для открытия производства по банкротству ФЛП в хозяйственном суде

Итак, начнем с того, что законодательно право на банкротство закреплено в статье 53 ГКУ, согласно которой физическое лицо, которое не способно удовлетворить требования кредиторов, связанные с осуществлением им предпринимательской деятельности, может быть признано банкротом в порядке, установленном в законе. Такой порядок предусмотрен статьями 47 — 49 Закона о банкротстве справка 1.

Согласно Закону о банкротстве заявление о возбуждении процедуры банкротства ФЛП может подать в хозяйственный суд как непосредственно сам предприниматель-должник, так и его кредиторы.

При этом долги ФЛП в любом случае должны обязательно быть связаны с предпринимательской деятельностью.

Какие же долги следует считать связанными с предпринимательской деятельностью ФЛП? Наиболее явным выступает тот случай, когда в самом договоре указано именно ФЛП, а не простое физлицо. Кроме того, доказательством связи долга с предпринимательской деятельностью может послужить зафиксированная в договоре предпринимательская цель его заключения. Дополнительным аргументом может выступать указание ФЛП в налоговой накладной, ТТН, осуществление оплаты по договору с предпринимательского счета. Доказательством намерения использовать объект договора в предпринимательских целях может быть также получение ФЛП патента или лицензии на осуществление определенного вида деятельности.

По мнению ВСУ, если суд, возбудив производство по делу, установит, что долг возник не в связи с осуществлением предпринимательской деятельности, то дело о банкротстве подлежит прекращению (см. постановление ВСУ от 20.11.2007 г. по делу № 6/33). Поддержал такую позицию и ВХСУ (постановления ВХСУ от 20.10.2009 г. по делу № 01/1876, от 08.07.2009 г. № Б-39/207-08, от 30.06.2009 г. № 21/63-06-2145, от 03.06.2009 г. № 1/144-Б).

постановление ВСУ от 20.11.2007 г. по делу № 6/33). Поддержал такую позицию и ВХСУ (постановления ВХСУ от 20.10.2009 г. по делу № 01/1876, от 08.07.2009 г. № Б-39/207-08, от 30.06.2009 г. № 21/63-06-2145, от 03.06.2009 г. № 1/144-Б).

Также согласно абзацу 2 и 3 части 2 статьи 47 Закона о банкротстве кредиторы физлица, требования которых связаны с возмещением причиненного вреда жизни и здоровью, взысканием алиментов, иными требованиями личного характера, заявление об открытии производства по банкротству подавать не могут, но вправе заявить их уже в возбужденном деле о банкротстве.

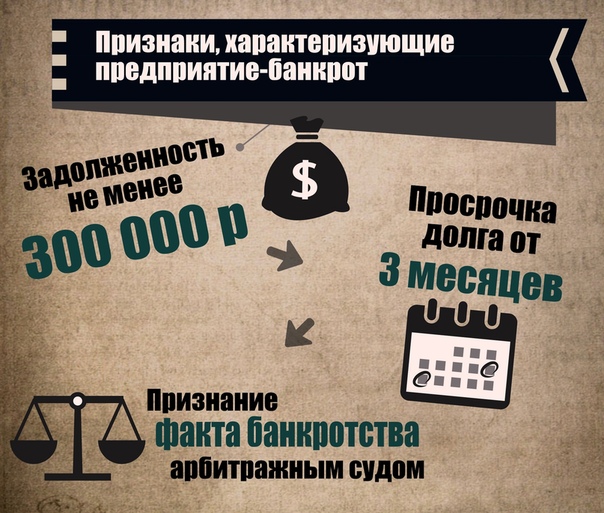

Согласно части 3 статьи 6 Закона о банкротстве дело возбуждается хозяйственным судом, если бесспорные требования кредитора (кредиторов) к должнику совокупно составляют не менее 300 минзарплат, которые не были удовлетворены должником в течение 3 месяцев после установленного для их погашения срока, если иное не предусмотрено законом.

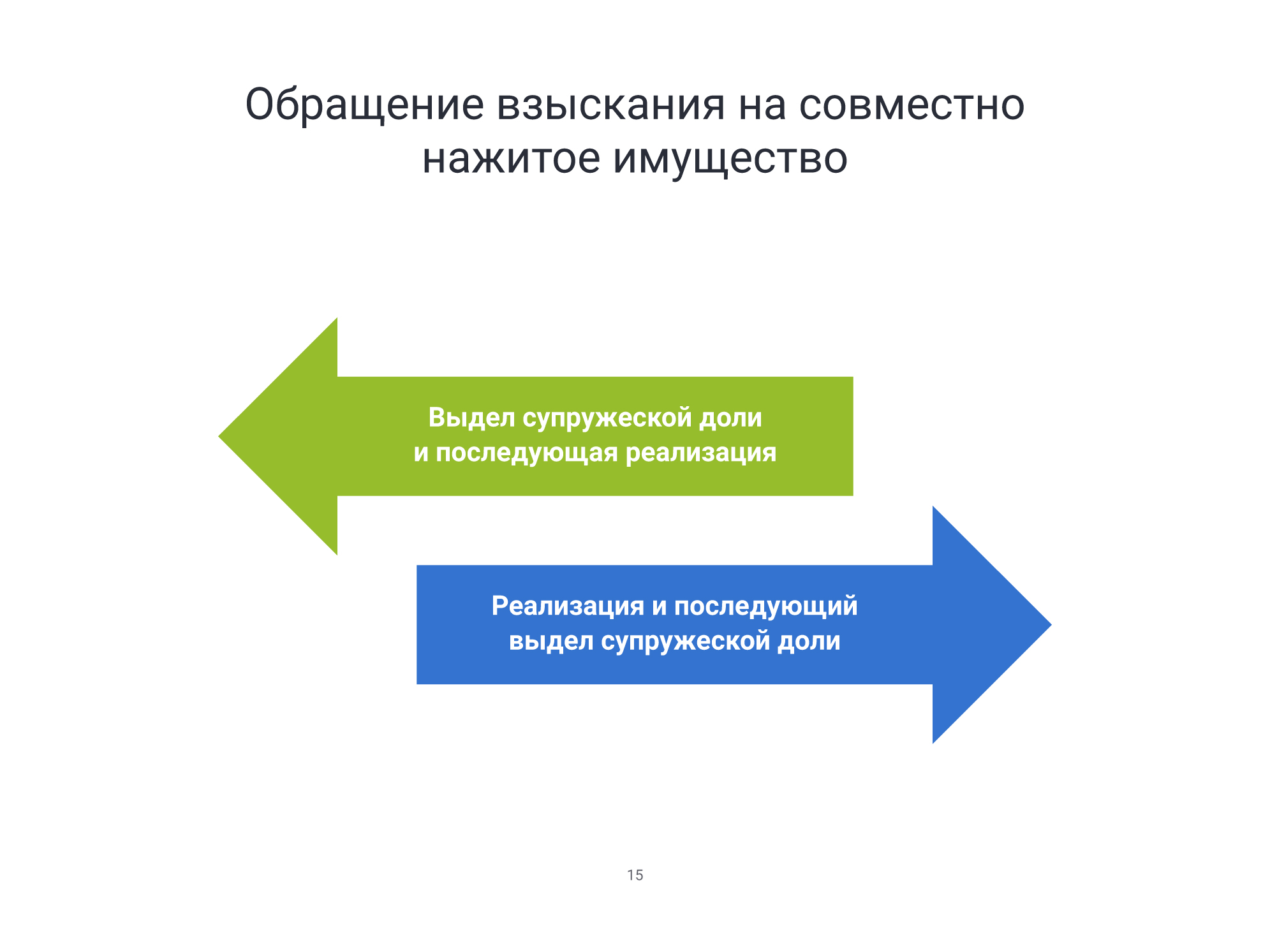

Имущество, на которое налагается арест и которое включается в ликвидационную массу

Одновременно с разрешением судом вопроса о возбуждении производства о банкротстве налагается арест на все имущество физлица (за исключением того, на которое не может быть возложено взыскание — перечень такого имущества содержится в приложении к Закону об исполнительном производстве).

Поэтому главным минусом банкротства ФЛП является то, что такой предприниматель рискует потерять все свое имущество, в том числе то, которое не используется в предпринимательской деятельности. После признания ФЛП банкротом все имущество физлица включается в состав ликвидмассы и направляется на погашение заявленных требований кредиторов.

Дело в том, что гражданское законодательство не проводит разграничения собственности ФЛП, которая используется им в предпринимательской деятельности, и личной собственности физлица. Юридически собственником имущества, которое используется ФЛП в предпринимательской деятельности, является именно физлицо. Имущество «простого» физического лица не отграничивается от имущества того же физического лица в его предпринимательской ипостаси. А согласно части 1 статьи 52 ГКУ «физическое лицо — предприниматель отвечает по обязательствам, связанным с предпринимательской деятельностью, всем своим имуществом, кроме имущества, на которое согласно закону не может быть обращено взыскание». Подобная точка зрения высказана и в письме Минюста от 04.08.2008 г. № 7885-0-33-08.

Юридически собственником имущества, которое используется ФЛП в предпринимательской деятельности, является именно физлицо. Имущество «простого» физического лица не отграничивается от имущества того же физического лица в его предпринимательской ипостаси. А согласно части 1 статьи 52 ГКУ «физическое лицо — предприниматель отвечает по обязательствам, связанным с предпринимательской деятельностью, всем своим имуществом, кроме имущества, на которое согласно закону не может быть обращено взыскание». Подобная точка зрения высказана и в письме Минюста от 04.08.2008 г. № 7885-0-33-08.

ФЛП для того, чтобы не лишиться в результате процедуры банкротства всего имущества, может провести отчуждение своей квартиры или машины другому лицу (например, подарить кому-то из родственников). Однако в таком случае следует иметь в виду, что согласно части 9 статьи 49 Закона о банкротстве сделки ФЛП, связанные с отчуждением или передачей другим способом имущества ФЛП заинтересованным лицам на протяжении года до возбуждения по делу о банкротстве, могут быть признаны хозяйственным судом недействительными по заявлению кредиторов. Таким образом, осуществлять отчуждение имущества менее чем за год с целью скрыть его от кредиторов достаточно рискованно.

Таким образом, осуществлять отчуждение имущества менее чем за год с целью скрыть его от кредиторов достаточно рискованно.

А вот привлечь к уголовной ответственности по статье 221 УКУ за незаконные действия в ходе банкротства ФЛП нельзя, поскольку субъектом такого преступления названы только учредитель либо служебное лицо субъекта хозяйствования.

Исполнение обязательств ФОП, признанного банкротом

Согласно части 5 статьи 48 Закона о банкротстве со дня принятия хозяйственным судом постановления о признании ФЛП банкротом и открытия ликвидационной процедуры:

1) сроки исполнения обязательств ФЛП считаются наступившими;

2) прекращается начисление неустойки (штрафа, пени), процентов и иных финансовых (экономических) санкций по всем обязательствам ФЛП;

3) прекращается взыскание по всем исполнительным документам, за исключением исполнительных документов по требованиям о взыскании алиментов, а также о возмещении ущерба, причиненного жизни и здоровью.

При этом нет оснований считать, что требование о прекращении начислений финансовых санкций, а также о том, что сроки исполнения обязательств считаются наступившими, касаются исключительно обязательств, связанных с предпринимательской деятельностью. Поэтому минусом банкротства является то, что ФЛП будет отвечать одновременно по всем обязательствам, как связанным с предпринимательской деятельностью, так и не связанным с ней. То есть если у ФЛП есть обязательство перед банком по выплате кредита, взятого не на осуществление предпринимательской деятельности, банк будет иметь право требовать от ФЛП погашения такого кредита в полном объеме.

Списание долгов ФЛП

Ну а что же ожидает ФЛП после того, как суд признает его банкротом и будет проведена процедура удовлетворения требований кредиторов в очередности, определенной в части 1 статьи 49 Закона о банкротстве?

Согласно абзацу 1 части 2 статьи 49 Закона о банкротстве после завершения расчетов с кредиторами ФЛП, признанный банкротом, освобождается от дальнейшего исполнения всех требований кредиторов, за исключением требований кредиторов по:

1) возмещению вреда, нанесенного жизни и здоровью граждан;

2) взысканию алиментов;

3) другим требованиям личного характера, которые не были удовлетворены в порядке исполнения постановления хозяйственного суда о признании ФЛП банкротом или которые погашены частично или не заявлены после признания ФЛП банкротом.

Указанные требования после признания ФЛП банкротом могут быть заявлены в полном объеме либо в неудовлетворенной части в порядке, установленном гражданским законодательством.

Таким образом, все долги ФЛП после признания его банкротом и окончания расчетов с кредиторами по общему правилу считаются погашенными.

Такими погашенными долгами однозначно можно признать все предпринимательские долги ФЛП. Вместе с тем конкретный перечень требований, которые попадают в исключение из общего правила, является недостаточно четким. Если содержание требований, связанных с возмещением вреда, причиненного жизни и здоровью граждан, а также по взысканию алиментов, является четким, то содержание «иных требований личного характера» неоднозначное и дает возможность для различного толкования.

Определение содержания категории «иные требования личного характера» имеет существенное значение для ответа на другой вопрос, который наверняка волнует многих предпринимателей: могут ли они с помощью процедуры банкротства списать свои обязательства перед банками по ипотечным или потребительским кредитам, которые они брали не для предпринимательской деятельности? Насколько правомерной является широко разрекламированная схема «избавления» от таких обязательств перед банками с помощью специальной регистрации в качестве ФЛП и создания предпринимательских долгов (поскольку, как мы уже говорили, признать ФЛП банкротом на основании лишь одних требований, не связанных с предпринимательской деятельностью, нельзя)?

По поводу того, что следует понимать под «иными требованиями личного характера», на сегодня сложились две основные точки зрения, которые подкреплены определенными аргументами и имеют право на существование. Рассмотрим каждую из них подробнее.

Рассмотрим каждую из них подробнее.

Иные требования личного характера — требования, не связанные с предпринимательской деятельностью

Многие специалисты утверждают, что под «иными требованиями личного характера» следует понимать требования, не связанные с предпринимательской деятельностью, т. е. эти понятия являются синонимами. В таком случае обязательство физлица погасить банковский кредит рассматривается именно как личное требование, которое не может считаться погашенным в результате признания ФЛП банкротом.

Вместе с тем даже при таком подходе конкретная польза предпринимателю, признанному банкротом, все же есть. Она состоит в том, что обязательство погасить кредит полностью (а не по графику, указанному в договоре) будет считаться наступившим и в результате прекратится начисление процентов по такому кредиту. В таком случае, несмотря на то что физлицо в результате банкротства не будет освобождено от обязанности погасить такой кредит, ему необходимо будет погасить только тело кредита и проценты, начисленные до момента признания ФЛП банкротом.

Иные требования личного характера — требования, тесно связанные с лицом должника

Существует и другая точка зрения, согласно которой требования, носящие личный характер, следует трактовать несколько уже, чем требования, не связанные с предпринимательской деятельностью. На это указывает и сама конструкция абзаца 1 части 2 статьи 49 Закона о банкротстве, которая свидетельствует о том, что требования, связанные с возмещением вреда, причиненного жизни и здоровью, а также требования по взысканию алиментов являются разновидностью более широкой категории «требований личного характера». Такой подход дает многим юристам основания утверждать, что понятия «личные требования» и «требования, не связанные с предпринимательской деятельностью» не являются тождественными в понимании Закона о банкротстве.

О правомерности такого подхода говорит и то, что Верховный Суд Украины во многих своих решениях часто употребляет категорию «личные требования» именно в смысле требований, связанных с лицом должника. Так, ВСУ в определении от 23.01.2008 г. говорит о компенсации морального вреда как о требовании личного характера. О том, что требования, носящие личный характер, являются тесно связанными с лицом наследодателя, сказано в решении ВСУ от 19.11.2008 г.

Так, ВСУ в определении от 23.01.2008 г. говорит о компенсации морального вреда как о требовании личного характера. О том, что требования, носящие личный характер, являются тесно связанными с лицом наследодателя, сказано в решении ВСУ от 19.11.2008 г.

Вместе с тем приведенная аргументация пока не получила прямой поддержки украинских судов в делах о банкротстве. Поэтому она будет полезна тем, у кого есть силы и желание такую практику создавать. В таком случае предпринимателям есть за что бороться. Ведь если исходить из приведеного понимания личных требований, то вполне возможно списание в результате банкротства ФЛП не только обязательств, связанных с предпринимательской деятельностью, но и обязательств, не связанных с такой деятельностью (например, обязательств по ипотечному или потребительскому кредиту).

Этот вывод хоть и спорный, однако, на наш взгляд, достаточно убедительный. Осознание же последствий, которые он может повлечь для правовой системы, видимо, служит сдерживающим фактором, который на данный момент мешает судам сформулировать приведенную позицию.

Ограничения, налагаемые процедурой банкротства

Обращаем внимание, что процедура банкротства налагает на ФЛП определенные ограничения. Согласно части 3 статьи 49 Закона о банкротстве ФЛП не может по собственному заявлению инициировать свое банкротство повторно в течение 5 лет после признания его банкротом. Но повторное признание ФЛП банкротом даже в пределах пятилетнего срока все же возможно по заявлению кредитора. Однако в таком случае проведенная повторная процедура банкротства не освобождает ФЛП от обязательств погасить свои долги в течение 5 лет с момента предыдущего банкротства. В течение этого срока неудовлетворенные требования кредиторов могут быть заявлены в порядке, установленном гражданским законодательством. Таким образом, неудовлетворенные или не полностью удовлетворенные вследствие повторного банкротства долги не списываются и их можно будет взыскать через суд.

Выводы

По мнению ВСУ, если суд, возбудив производство по делу, установит, что долг возник не в связи с осуществлением предпринимательской деятельности, то дело о банкротстве подлежит прекращению.

Вместе с тем главным минусом банкротства ФЛП является то, что предприниматель рискует потерять все свое имущество, в том числе то, которое не используется в предпринимательской деятельности.

С момента возбуждения процедуры банкротства считаются наступившими все обязательства физлица, как связанные с предпринимательской деятельностью, так и не связанные с ней. Поэтому имущество ФЛП будет направлено на погашение всех заявленных требований всех кредиторов физлица.

Спорным является утверждение, что в результате банкротства ФЛП считаются погашенными обязательства, не связанные с предпринимательской деятельностью (например, обязательства по ипотечному или потребительскому кредиту).

В течение пяти лет с момента предыдущего банкротства для ФЛП действуют определенные ограничения. Повторное банкротство возможно исключительно по заявлению кредитора. Неудовлетворенные вследствие повторного банкротства долги не списываются, и их можно будет взыскать через суд.

Справочная информация (справка)

1 Следует отметить, что в Верховной Раде зарегистрирован законопроект, в котором предлагается ввести процедуру банкротства и для физического лица, не имеющего статуса предпринимателя. Однако на сегодняшний день это предложение так и осталось нереализованным.

Помітили помилку? Виділіть її та натисніть Ctrl+Enter, щоб повідомити нас про це

Причины отказа в банкротстве физических лиц

Содержание статьи

Введение

Люди довольно часто заблуждаются, считая, что процесс по несостоятельности могут провести своими силами, не прибегая к помощи юристов. Процесс предполагает множество подводных камней. Согласно многолетней практике, банкротство самостоятельно провести невозможно. С трудностями люди сталкиваются уже с начальных этапов. Есть определенные причины отказа в банкротстве физических лиц.

Вести процедуру по признанию физлица обанкротившимся довольно сложно. Особенно при отсутствии знаний по юридической сфере. Лицо, желающее подтвердить свою финансовую несостоятельность, может столкнуться с одной из трех ведущих проблем:

- Отказ приема заявления.

- Оставление направленной бумаги нерассмотренной.

- Остановка процесса несостоятельности.

Первое, что важно сделать без ошибок — это составить заявку. Затем нужно собрать все бумаги, справки, которые помогут доказать арбитражному суду (АС) обоснованность вашего направления. Больший процент отказов припадает на конец процесса.

Причины, по которым допускается отказ судом в несостоятельности физлицу

Узнаем, по каким причинам суд может отказать в банкротстве физическому лицу. Рассмотрим каждый повод максимально подробно.

Отсутствует информация о СРО

Одной из причин отказа в банкротстве физическим лицам считается отсутствие указания этой организации. Ведь финансового управляющего (ФУ) суд утверждает из саморегулирующихся организаций.

Ведь финансового управляющего (ФУ) суд утверждает из саморегулирующихся организаций.

Мы всегда напоминаем клиентам, что выбрать ФУ следует заранее, организацию необходимо указать в направляемой бумаге. СРО вправе дать ответ АС, где скажет, что ФУ не утвердили. Это можно объяснить нежеланием СРО сотрудничать с физлицами. Оплата такого труда довольно низкая. Поэтому процедура по признанию несостоятельности может вообще не начаться.

Список документов, который предоставлен суду, неполный

Закон «О несостоятельности» описывает в ст. 213.4 документы, которые нужно подавать с заявкой. Среди них:

- Те, которые подтверждают наличие долга, указывают причину появления невыплаты, подтверждают невозможность задолжавшего выполнить полностью запросы кредиторов. В эту группу бумаг входят:

- соглашение займа;

- решение суда;

- расписки;

- исполнительные листы;

- справка о долге;

- квитанция про оплату коммунальных услуг.

- Документы для подтверждения/опровержения статуса ИП. Их выдают на основании ЕГРИП.

Важно: Запрос указанной бумаги стоит делать у ФНС не раньше, чем за 5 дн. до срока направления заявки. Выдают данный документ за 5 дн.

- Списки кредиторов, должников физлица. Они должны содержать ФИО, сумму долгов, место жительства, указание обстоятельств, обязанностей уплаты. Отдельно физлица должны указывать финансовые обязательства, возложенные обязанности выплаты обязательных платежей, возникших, как следствие проведения физлицом предпринимательской работы.

- Опись собственности. Обязательно указывается место хранения владений. Также необходимо указывать владения, выступающие в качестве залога. При этом стоит указывать ФИО залогодержателя.

- Ксерокопии бумаг, которые подтвердят право собственности на владения. Ксерокопии бумаг, подтверждающие права на итоги проводимой физлицом интеллектуальной деятельности (когда она присутствует):

- бумага о регистрации прав;

- бумага о наличии у задолжавшего недвижимости;

- выписка из Росреестра;

- документ из ГИБДД, подтверждающий наличие авто;

- ПТС (при условии наличия собственного автомобиля).

- Ксерокопии бумаг, касающихся сделок, имеющих место на протяжении 3-х лет до даты направления заявки. Эти сделки должны касаться вопросов ценных бумаг, недвижимости, транспорта, доли по уставному капиталу, которые совершаются на сумму от 300 000 р. Они представлены соглашениями мены и др.

- Выписка реестра акционеров.

- Информация, касающаяся доходов, налогов за 3 г. до направления заявки. Это касается справки 2-НДФЛ. Заказывают ее у работодателя, ФНС.

- Документ, информирующий о наличии счетов по банкам, остатка финансов на счетах. Данные относительно операций со счетами за 3 г.

Важно: При выдаче указанной справки могут возникать трудности. Дают ее банки весьма неохотно. Иногда физлицам приходится самостоятельно ее составлять.

- Ксерокопия СНИЛС. Этот документ представлен свидетельством пенсионного страхования, которое считается обязательным.

- Данные относительно лицевого счета.

Выдает бумагу Пенсионный Фонд за 5 дн.

Выдает бумагу Пенсионный Фонд за 5 дн. - Ксерокопия бумаги, признающей человека безработным. Выдается службой занятости населения.

- Ксерокопия справки постановки на учет налоговой.

- Ксерокопия брачного свидетельства.

- Ксерокопия расторжения брачного союза.

- Ксерокопия брачного соглашения.

- Ксерокопия акта относительно раздела имущества супругов.

- Ксерокопия свидетельства рождения детей.

- Бумаги, способные подтверждать обстоятельства, выступающие основой для направления заявления суду:

- алименты;

- оплата медикаментов, проводимого лечения;

- оплата детского сада, обучения в школе, высшем учебном заведении и др.

- Ксерокопия каждого листка из паспорта.

Если физическое лицо не предоставило с направляемым заявки любой из документов, это послужит причиной отказа в банкротстве.

Отсутствует подтверждение выплаты гонорара ФУ

К депозиту АС направляющий заявление должен внести конкретную сумму. Если он направит ходатайство, АС обеспечит отсрочку зачисления гонорара. Предоставляется срок до начала заседания. Стать причиной отказа в банкротстве физическому лицу может не внесение денег к депозиту суда.

Если он направит ходатайство, АС обеспечит отсрочку зачисления гонорара. Предоставляется срок до начала заседания. Стать причиной отказа в банкротстве физическому лицу может не внесение денег к депозиту суда.

Несостоятельность физлица невозможна, когда заявка признана необоснованной на первом заседании суда

Подобное случалось за время юридической практики. Допускается отказ в нижеприведенных случаях:

- Наличие другой заявки, которая направлена для признания физического лица несостоятельным.

- Удовлетворение выдвинутых кредиторами требований на день назначенного заседания.

- Признание требований, которые выдвинули кредиторы, необоснованными на момент проведения заседания.

В день направления заявки к АС требования, выдвигаемые кредитором (-ами), не подтверждаются еще судебным актом, набравшим силу. Между кредитором (-ами) и задолжавшим есть спор о праве, который должен разрешиться посредством искового производства.

Представители арбитражного суда могут сбивать физлицо с толку. Они вправе интересоваться у человека, направившего заявление о признании его несостоятельности, куда он потратил деньги. Если представители АС получат сведения, что заявитель потратил кредитные суммы на отдых, покупку любого вида транспорта, современный ремонт, заявление не признают обоснованным. Ведь подобную растрату кредитных финансов суд рассматривает, как причину для отказа в банкротстве физическим лицам. При этом гражданину желанное освобождение от скопившегося долга не светит. Юристы советуют всегда предусматривать описанные моменты при написании заявки АС.

Заявление признано необоснованным, его оставили нерассмотренным (процесс по подтверждению несостоятельности прекращен), когда физлицо не соответствует признакам неплатежеспособности

Все нюансы, касающиеся несостоятельности граждан, описаны ФЗ «О несостоятельности». Статья закона, действующая под номером 213. 6, рассматривает понятие неплатежеспособности. Под ним подразумевается невозможность физлица удовлетворять сполна требования по финансовым обстоятельствам, которые выдвигает одалживающее лицо. Обанкротившийся неспособен больше выполнять взятые обязанности относительно выплаты платежей. Когда иное не доказано, физлицо считают неплатежеспособным, когда присутствует одно из нижеприведенных обстоятельств:

6, рассматривает понятие неплатежеспособности. Под ним подразумевается невозможность физлица удовлетворять сполна требования по финансовым обстоятельствам, которые выдвигает одалживающее лицо. Обанкротившийся неспособен больше выполнять взятые обязанности относительно выплаты платежей. Когда иное не доказано, физлицо считают неплатежеспособным, когда присутствует одно из нижеприведенных обстоятельств:

- Прекращение физлицом осуществления расчетов с одалживающими лицами. Другими словами, он перестал выполнять взятые денежные обязательства. Также считается обязанность по выплате обязательных платежей с наступившим сроком исполнения.

- Ситуация, когда гражданином не исполнено более, чем 10% общего размера финансовых обязательств, обязанностей, которые он принял относительно уплаты обязательных платежей на протяжении срока больше 1-го мес. с момента, когда финансовые обязанности должны быть выполнены.

- Размер общего финансового долга задолжавшего человека больше, чем стоимость всего имеющегося имущества.

Также учитываются права требования.

Также учитываются права требования.

Заключение

Мы постарались раскрыть вам все сложности предстоящего процесса по признанию гражданина несостоятельным. Подробно были описаны все нюансы начального этапа процедуры. Зная, по каким причинам суд может отказать в банкротстве обратившемуся к нему физическому лицу, вы будете вооружены.

Чтобы избежать отказа от АС при открытии дела по несостоятельности, составляйте заявление правильно или предоставьте эти хлопоты юридически подкованным специалистам. Особое внимание уделите сбору документации, которую нужно будет предоставить судье. Для получения положительного результата от предстоящего процесса несостоятельности, обращайтесь к профессионалам.

Если вам необходима консультация, ждем вас на офисе. При отсутствии такой возможности, связывайтесь с юристами по телефону, оставляйте вопросы в комментариях к статье. Специалисты с большим опытом в данной сфере помогут избежать роковых ошибок. С нами вы всегда в выигрыше!

С нами вы всегда в выигрыше!

Урал56.Ру. Новости Орска, Оренбурга и Оренбургской области.

Какой парк в Оренбурге благоустраивать в 2022 году?

Сквер у Центра детского творчества Промышленного района (ДК «ТРЗ») на улице Магнитогорской, 80.

Озелененная территория по ул. Березке (2 этап).

Восточная часть набережной р. Урал (от пешеходного моста до ул. Красной площади) (2 этап).

Парк в 16 мкрн. СВЖР города Оренбурга (ограниченный ул. Братьев Хусаиновых, проездом Северным и Загородным шоссе).

Сквер за Национальной деревней (территория в районе жилых домов по адресу: улица Мира, дома № 3/1, 3/2, улица Карагандинская, № 63).

Сквер Хлебного городка (территория возле школы № 1 по адресу: ул. Народная, дом № 16/1).

Общественная территория по улице Чкалова и проспекту Гагарина (ограниченная ул. Степана Разина и ул. Мира).

Сквер на улице 8 Марта.

Городской лес «Качкарский Мар».

Парковая зона в районе озера «Коровье стойло» в поселке им. Куйбышева.

Парковая зона по ул. М. Расковой (парк им. 50-летия ВЛКСМ).

Сквер, расположенный на ул. Шевченко от проспекта Победы до ул. Леушинской.

Парк имени Гуськова (на проспекте Победы от улицы Монтажников до проезда Автоматики).

Аллея Детства (территория, расположенная на улице Салмышской от улицы Родимцева до улицы Липовой).

Сквер, ограниченный улицами Лесозащитной и Шевченко.

Права учредителей ООО при банкротстве

Опубликовано: 19.10.2015

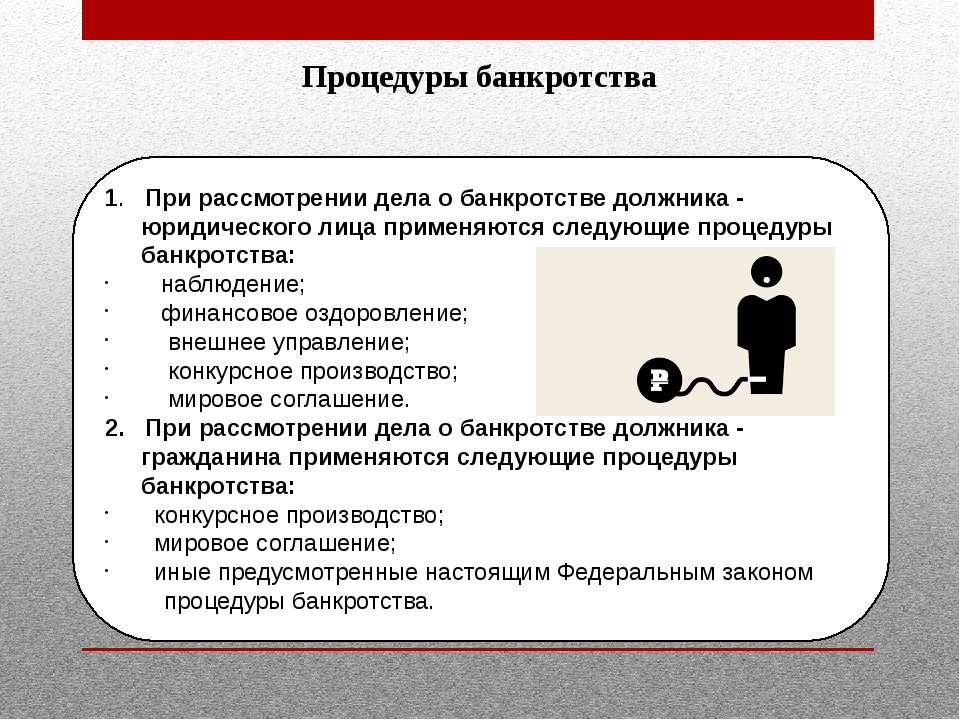

Невозможность отвечать по своим обязательствам означает несостоятельность, или иными словами банкротство. Официальное оформление такой процедуры многоэтапно и всегда проводится при участии назначенного управляющего. Все сделки, в том числе с долями, подлежат проверке и могут быть признаны недействительными.

Ответственность директора и учредителя при банкротстве ООО

По умолчанию несостоятельность физического

лица, директора или учредителя, не обязывает последнего что-то делать со своей

долей. Напротив, совершение должником любой сделки с имуществом грозит вызвать

подозрения у кредиторов и финансового управляющего. Ответственность банкротящегося

учредителя – это его обязанность предоставить полную информацию о своем

имуществе, в том числе о доле в ООО.

Напротив, совершение должником любой сделки с имуществом грозит вызвать

подозрения у кредиторов и финансового управляющего. Ответственность банкротящегося

учредителя – это его обязанность предоставить полную информацию о своем

имуществе, в том числе о доле в ООО.

Что говорится в законодательстве

В первую очередь, изучая тему признания юридических или физических лиц несостоятельными, следует ориентироваться на нормы Гражданского кодекса РФ и Закона о банкротстве. Действующее законодательство в бизнес сфере изначально устанавливает, что участники не отвечают по обязательствам учрежденного ими ООО, равно как и обществу не должна грозить ответственность за действия собственников. Директор несет ответственность в зависимости от умысла и причиненного вреда.

Последствия для фирмы при банкротстве учредителей

Чем грозит компании банкротство директора

или учредителя следует выяснить заранее. Разумеется, непосредственное влияние

на деятельность ООО будет различным в зависимости от того признан ли

несостоятельным директор или же учредитель, и каким размером доли он владеет.

На время судебного разбирательства права по распоряжению долей, а соответственно и по управлению в ООО, переходят к управляющему.

Любые сделки с имуществом банкротящегося физического лица, совершенные без привлечения финансового управляющего, признаются ничтожными.

Доля гражданина в организации вносится в конкурсную массу и подлежит реализации. Переход права собственности оформляется либо через торги на иных лиц, либо в соответствии с законом и уставом организации на кредиторов.

Банкротство же директора как физического лица грозит ему запретом занимать должность в течение нескольких лет. В этом случае трудовой договор с ООО должен быть расторгнут.

Непредставление заявления о несостоятельности

Обязанностью потенциального банкрота

является своевременное обращение в суд, в противном случае ему грозит привлечение

к ответственности. Если речь о финансовой несостоятельности организации, тогда

заявление в суд подает руководитель. Случаи, обязывающие принять меры, а также

сроки указаны в ст. 9 Закона о банкротстве.

Случаи, обязывающие принять меры, а также

сроки указаны в ст. 9 Закона о банкротстве.

Каковы права учредителей

Учредители, являясь высшим органом управления общества, обладают изначально довольно обширным перечнем прав. Однако, с началом процедуры банкротства влияние участников сильно ограничивается. Согласно действующему законодательству интересы кредиторов должны быть соблюдены в первую очередь. Учредители при этом имеют право на обращение в суд с заявлением о несостоятельности, могут ходатайствовать о введении процедуры финансового оздоровления. Кроме того, как и иные лица, они могут рассчитывать на признание недействительными сделок, нарушающих их права.

Законом также предусмотрено право учредителя

на выход из ООО по заявлению. В ряде случаев такой вариант будет самым

оптимальным и надежным способом расставания с долей для физического лица. Важно

понимать, что во избежание неблагоприятных последствий к процедуре банкротства целесообразно

привлекать грамотных юристов.

Назад к статьям

Похожие статьи:

Субсидиарная ответственность в банкротстве: бремя доказывания

Если лицо, привлекаемое к субсидиарной ответственности по долгам компании-должника, докажет, что оно не виновно в признании должника банкротом, то данное лицо избежит субсидиарной ответственности. В том числе, если действия такого…

Подробнее

Конкурсное производство при банкротстве: предъявление требований кредитором о включении в реестр

Банкротство

в соответствии с федеральным законом представляет собой многоэтапную и

длительную процедуру. Признание арбитражным судом несостоятельности фирмы, открытие

конкурсного производства и назначение управляющего для организации погашения

долгов – является по сути финальной стадией всего. ..

..

Подробнее

У кредитора-заявителя существует риск возникновения обязанности несения судебных расходов при инициировании банкротства должника

Новеллы ГК РФ 2014 года наделили учредителей и участников компаний новой обязанностью, которой ранее не было, а именно: в унитарных компаниях учредители, а в корпорациях – участники, обязаны своими личными средствами оплатить все расходы, связанные с ликвидацией компании-должника.

Подробнее

кто несет ответственность? — Бухонлайн

Ответственность участников ООО

Бизнесмены нередко задаются вопросами: кто отвечает по долгам ООО? Могут ли долги ООО быть взысканы с его участников — физических лиц? Ответы на эти вопросы вряд ли обрадуют недобросовестных коммерсантов. Да, участники организации могут быть привлечены к оплате ее долгов рамках трех процедур. Первая из них предусмотрена гражданским, а вторая — налоговым законодательством. А третья процедура связана с возмещением вреда, причиненного преступлением, и предусматривает взыскание с лиц, осужденных за уклонение от уплаты налогов сумм этих самых налогов.

Первая из них предусмотрена гражданским, а вторая — налоговым законодательством. А третья процедура связана с возмещением вреда, причиненного преступлением, и предусматривает взыскание с лиц, осужденных за уклонение от уплаты налогов сумм этих самых налогов.

Проверить контрагента на признаки фирмы‑однодневки и наличие дисквалифицированных лиц ]]>

Чем грозит банкротство ООО с долгами

Согласно ст. 56 ГК РФ, учредитель (участник) юридического лица или собственник его имущества не отвечает по обязательствам юридического лица, а юридическое лицо не отвечает по обязательствам учредителя (участника) или собственника. Но это общее правило, из которого предусмотрены исключения.

Одним из них является случай банкротства компании, к которому привели действия и решения лиц, которые имеют право давать обязательные для общества указания либо иным образом имеют возможность определять его действия (п. 3 ст. 3 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»). А если мы заглянем в закон о банкротстве (Федеральный закон от 26.10.02 № 127-ФЗ), то увидим, что там эта ответственность расширена и распространяется не только на действующих участников, но и на тех, кто мог давать подобные обязательные указания в течение трех лет, предшествующих появлению признаков банкротства (п. 1 ст. 61.10 Закона).

3 ст. 3 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»). А если мы заглянем в закон о банкротстве (Федеральный закон от 26.10.02 № 127-ФЗ), то увидим, что там эта ответственность расширена и распространяется не только на действующих участников, но и на тех, кто мог давать подобные обязательные указания в течение трех лет, предшествующих появлению признаков банкротства (п. 1 ст. 61.10 Закона).

Причем, как указывается в постановлении Президиума ВАС РФ от 06.11.12 № 9127/12, Гражданским кодексом и Законом о банкротстве установлены два различных вида ответственности. В частности, для взыскания задолженности компании с учредителей на основании Закона о банкротстве не нужно дожидаться собственно факта банкротства (т.е. вынесения арбитражным судом соответствующего решения).

Кроме того, в этом случае действует презумпция виновности. То есть, не налоговый орган должен доказать, что банкротство наступило в результате действий и решений участников, а последние должны доказать, что это не так. Причем, в ст. 61.11 Закона о банкротстве прямо приведены ситуации, когда предполагается, что расплатиться по долгам организация не может именно из-за действий контролирующих лиц. Например, если совершались сделки с активами на сумму, эквивалентную 20-25% общей балансовой стоимости имущества организации или меньшую, если это привело к невозможности осуществлять нормальную хозяйственную деятельность (письмо ФНС России от 16.08.17 № СА-4-18/16148@). Или если утрачены либо неверно составлены документы бухучета (пп. 2 п. 2 ст. 61.11 Закона о банкротстве).

Причем, в ст. 61.11 Закона о банкротстве прямо приведены ситуации, когда предполагается, что расплатиться по долгам организация не может именно из-за действий контролирующих лиц. Например, если совершались сделки с активами на сумму, эквивалентную 20-25% общей балансовой стоимости имущества организации или меньшую, если это привело к невозможности осуществлять нормальную хозяйственную деятельность (письмо ФНС России от 16.08.17 № СА-4-18/16148@). Или если утрачены либо неверно составлены документы бухучета (пп. 2 п. 2 ст. 61.11 Закона о банкротстве).

В случае же с ответственностью, предусмотренной статьей 56 ГК РФ, все чуть сложнее (п. 22 постановления Пленума ВС РФ и Пленума ВАС РФ от 01.07.1996 № 6/8). Тут должна прослеживаться причинно-следственная связь между указаниями или действиями каждого конкретного участника и фактом банкротства организации, доказать которую должны инициаторы иска о привлечении участников к ответственности. Необходим и сам факт банкротства организации, т. е. признание этого факта арбитражным судом, или добровольное объявление о несостоятельности.

е. признание этого факта арбитражным судом, или добровольное объявление о несостоятельности.

Подать документы на регистрацию ООО/ИП либо внесение изменений в ЕГРЮЛ/ЕГРИП через интернет ]]>

Тем не менее, и тот, и другой путь взыскания долгов организации с ее участников, руководства и учредителей, как показывает практика, весьма распространены. Причем этими возможностями активно пользуются как управляющие, действующие в интересах кредиторов, так и налоговые органы при взыскании налогов с учредителей и руководителей компаний-банкротов (см., например, постановления ФАС Восточно-Сибирского округа от 07.05.14 № А19-15646/2012, АС Западно-Сибирского округа от 12.08.15 № Ф04-254/2007 и от 15.09.15 № Ф04-14477/2014, АС Поволжского округа от 26.02.15 № Ф06-20495/2013 (оставлено в силе определением ВС РФ от 05.05.15 № 306-ЭС15-4383), ФАС Западно-Сибирского округа от 29. 07.14 № А27-7188/2010). То есть, это вполне себе «живые» нормы, которые активно применяются для взыскания долгов организации с ее участников, учредителей и руководства.

07.14 № А27-7188/2010). То есть, это вполне себе «живые» нормы, которые активно применяются для взыскания долгов организации с ее участников, учредителей и руководства.

С кого могут взыскать налоговые долги ООО

По общему правилу, каждый налогоплательщик обязан самостоятельно исполнять обязанности по уплате налога. Однако в НК РФ имеются положения, позволяющие взыскивать налоговую задолженность ООО не только с самого налогоплательщика, но и с иных лиц. Если первоначально в Кодексе речь шла только о взыскании налоговых долгов зависимых и дочерних обществ с материнских организаций, то впоследствии этот перечень сильно расширился. Последняя редакция ст. 45 НК РФ позволяет взыскивать налоговую задолженность с любых лиц, признанных судом каким-либо образом зависимыми с налогоплательщиком (редакция введена Федеральным законом от 30.11.16 № 401-ФЗ).

Итак, согласно текущей редакции ст. 45 НК РФ, налоговики имеют право взыскать налоги абсолютно с любого взаимозависимого лица: будь то организация, предприниматель или простое физическое лицо. Более того, это могут быть не только российские лица, но и иностранцы, в т. ч. не являющиеся налоговыми резидентами РФ (п. 2 ст. 45, п. 2 ст. 11 НК РФ, письмо ФНС России от 19.12.16 № СА-4-7/24347@). А раз так, то никто не мешает налоговикам предъявить подобные требования и к участникам, учредителям или руководству компании, как физическим лицам. Поэтому давайте разбираться в каких случаях им могут быть предъявлены требования об уплате налоговых долгов.

Более того, это могут быть не только российские лица, но и иностранцы, в т. ч. не являющиеся налоговыми резидентами РФ (п. 2 ст. 45, п. 2 ст. 11 НК РФ, письмо ФНС России от 19.12.16 № СА-4-7/24347@). А раз так, то никто не мешает налоговикам предъявить подобные требования и к участникам, учредителям или руководству компании, как физическим лицам. Поэтому давайте разбираться в каких случаях им могут быть предъявлены требования об уплате налоговых долгов.

Поможет нам в этом уже упомянутое письмо ФНС России от 19.12.16 № СА-4-7/24347@. В нем проанализирован как сам текст п. 2 ст. 45 НК РФ, так и судебная практика по его применению (тут, кстати, заметим, что принудительно взыскать «чужие» налоги можно только через суд — об этом прямо сказано в ст. 45 НК РФ). Анализ позволяет выделить следующие критерии, когда требование о погашении налоговой недоимки может быть адресовано участникам, учредителям и руководству компании.

Когда налоги ООО могут взыскать с учредителей

Во-первых, взыскиваемая задолженность должна быть выявлена исключительно в рамках налоговой проверки. Так как статья 45 НК РФ не ограничивает проверки исключительно выездными, то, выходит, подойдет и камеральная. А значит, данному критерию будет соответствовать бо́льшая часть выявляемой задолженности, т.к. камеральные проверки сегодня — основной способ налогового контроля.

Так как статья 45 НК РФ не ограничивает проверки исключительно выездными, то, выходит, подойдет и камеральная. А значит, данному критерию будет соответствовать бо́льшая часть выявляемой задолженности, т.к. камеральные проверки сегодня — основной способ налогового контроля.

Во-вторых, данная задолженность должна числиться за организацией более трех месяцев.

Если перечисленные условия выполняются, инспекторы могут попробовать взыскать недоимку с третьих лиц, которые являются взаимозависимыми с организацией. Причем, в данном случае термин «взаимозависимость» используется в значительно более широком смысле, чем тот, которым оперирует ст. 105.1 НК РФ (определение Верховного Суда РФ от 16.09.16 № 305-КГ16-6003). Дело в том, что в п. 2 ст. 45 НК РФ есть термин «иная зависимость», который явно шире термина «взаимозависимость». Поэтому для целей взыскания налогов лица могут признаваться зависимыми даже если отношения между ними не соответствуют критериям ст. 105.1 НК РФ, но носят согласованный (зависимый друг от друга) характер и приводят к невозможности исполнения обязанности по уплате налогов их плательщиком.

Вместе с тем, для целей ст. 45 НК РФ применяются и признаки взаимозависимости, прямо зафиксированные в Налоговом кодексе. Как следует из определения Верховного Суда РФ от 14.09.15 № 306-КГ15-10508, положения п. 2 ст. 105.1 НК РФ применяются не только для целей контроля за рыночными ценами, но и для определения права налоговиков на взыскание налогов со взаимозависимого лица. То есть оснований для признания компании и ее учредителей (участников) или руководства зависимыми для целей ст. 45 НК РФ предостаточно.

Впрочем, одного лишь факта зависимости не хватит, чтобы налоговики могли предъявить такому лицу претензии по «чужим» налоговым долгам. В силу прямого указания в п. 2 ст. 45 НК РФ, подобное требование допускается только если эти лица совершали действия, направленные на уклонение от уплаты налогов. Некоторые из таких действий поименованы непосредственно в ст. 45 НК РФ: поступление выручки за товары, работы или услуги, реализуемые налогоплательщиком, на счета взаимозависимого лица, или совершение между взаимозависимыми лицами сделок, направленных на передачу денег и другого имущества после того, как стало известно о проведении в отношении налогоплательщика проверки (как выездной, так и камеральной).

При этом не важно носят ли данные сделки возмездный или безвозмездный характер, а также предполагают ли возврат имущества. То есть суд вполне может признать действием, направленным на уклонение от уплаты налогов, заключение договора займа, по которому в пользу участника выводятся денежные средства после того, как стало ясно, что проверка обернется доначисленями. И тому уже есть реальные примеры: см., например, постановление Девятого арбитражного апелляционного суда от 28.01.16 № 09АП-55725/2015.

Обратите внимание: при наличии указанных выше оснований налоговая задолженность компании может быть взыскана с участников и учредителей даже после того, как компания-должник была признана банкротом (постановление АС Уральского округа от 03.02.2016 № А60-11984/2015). Добровольная ликвидация организации также не спасет зависимых лиц от необходимости расплатиться по ее налоговым долгам. Даже несмотря на то, что ст. 44 НК РФ говорит: обязанность по уплате налогов юридическим лицом прекращается при ликвидации этого юридического лица. Имеются примеры судебных решений, где налоговикам удалось убедить суд, что ст. 44 Кодекса не действует, если установлен факт уклонения от уплаты налогов при помощи взаимозависимого лица. В этом случае применяются специальная норма — п. 2 ст. 45 НК РФ, которая не содержит положения о том, что со взаимозависимого лица можно взыскать задолженность только «живого» юрлица (постановление АС Поволжского округа от 04.07.16 № А06-6687/2015).

Имеются примеры судебных решений, где налоговикам удалось убедить суд, что ст. 44 Кодекса не действует, если установлен факт уклонения от уплаты налогов при помощи взаимозависимого лица. В этом случае применяются специальная норма — п. 2 ст. 45 НК РФ, которая не содержит положения о том, что со взаимозависимого лица можно взыскать задолженность только «живого» юрлица (постановление АС Поволжского округа от 04.07.16 № А06-6687/2015).

Бесплатно сдать всю отчетность за вновь созданную или реорганизованную компанию через интернет ]]>

Сроки давности

Не действуют в данном случае и сроки давности взыскания недоимки, установленные ст. 47 НК РФ (постановления АС Северо-Западного округа от 21.09.15 № Ф07-7120/2015, АС Поволжского округа от 04.07.16 № Ф06-10110/2016). Правда, за кадром остается вопрос о том, сколько же времени есть у налоговиков для подобного взыскания «чужих» налогов. На наш взгляд, в данном случае применимы выводы, сделанные в Постановлении Президиума ВАС РФ от 18.03.08 № 13084/07. Там сказано, что в силу универсальности воли законодателя, системного толкования и сравнительного анализа пп. 8 п. 1 ст. 23, пп. 1, 2 п. 3 ст. 44, п. 8 ст. 78, ч. 1 ст. 87, ст. 113 НК РФ окончательный срок для взыскания недоимки по налогам составляет три года с момента ее образования. В случае пропуска этого срока давности принудительного исполнения обязанности по уплате налога налоговый орган право на взыскание недоимок утрачивает полностью, в т. ч. и с зависимых лиц.

На наш взгляд, в данном случае применимы выводы, сделанные в Постановлении Президиума ВАС РФ от 18.03.08 № 13084/07. Там сказано, что в силу универсальности воли законодателя, системного толкования и сравнительного анализа пп. 8 п. 1 ст. 23, пп. 1, 2 п. 3 ст. 44, п. 8 ст. 78, ч. 1 ст. 87, ст. 113 НК РФ окончательный срок для взыскания недоимки по налогам составляет три года с момента ее образования. В случае пропуска этого срока давности принудительного исполнения обязанности по уплате налога налоговый орган право на взыскание недоимок утрачивает полностью, в т. ч. и с зависимых лиц.

Преступление и возмещение вреда

По общему правилу, вред, причиненный преступлением, подлежит возмещению лицом, признанным виновным в совершении такого преступления. Также подобное взыскание возможно при прекращении уголовного преследования по нереабилитирующим основаниям (к примеру, по амнистии или в связи с истечением срока давности привлечения к уголовной ответственности). Соответственно, в случае с налоговыми преступлениями вред — это сумма неуплаченного налога и начисленные на нее пени. Именно их можно взыскать с преступника. Примечательно, что порядок взыскания этих сумм регулируется нормами не уголовного, а гражданского права (ст. 1064 и 1068 ГК РФ). Взыскание происходит на основании решения суда, которое может быть вынесено по соответствующему иску, заявленному либо в рамках уголовного дела (ст. 54 УПК РФ), либо отдельно, уже после вынесения приговора или прекращения уголовного дела (пп. 14 п. 1 ст. 31 НК РФ).

Именно их можно взыскать с преступника. Примечательно, что порядок взыскания этих сумм регулируется нормами не уголовного, а гражданского права (ст. 1064 и 1068 ГК РФ). Взыскание происходит на основании решения суда, которое может быть вынесено по соответствующему иску, заявленному либо в рамках уголовного дела (ст. 54 УПК РФ), либо отдельно, уже после вынесения приговора или прекращения уголовного дела (пп. 14 п. 1 ст. 31 НК РФ).

В конце 2017 года о такой ответственности высказался Конституционный суд. Постановлением от 08.12.17 № 39-П высокий суд подтвердил правомерность взыскания налоговых платежей (недоимки и пеней), начисленных налогоплательщику-организации, с физических лиц, по вине которых эти платежи не попали в бюджет. При этом судьи отдельно указали на то, что вред можно взыскать как при вынесении приговора судом, так и при прекращении дела на любой предыдущей стадии, если таковое произошло по нереабилитирующим основаниям. Также КС РФ обратил внимание на недопустимость взыскания с физлиц налоговых штрафов, начисленных организации в связи с неуплатой налогов, т. к. такие суммы, по мнению КС РФ, не относятся к категории «вред, причиненный преступлением».

к. такие суммы, по мнению КС РФ, не относятся к категории «вред, причиненный преступлением».

Одновременно КС РФ сделал несколько важных уточнений, которые обязательно должны учитываться судами при рассмотрении исков налоговиков (или прокурора) о взыскании ущерба в виде неуплаченных налогов и пеней с виновных физических лиц.

Во-первых, такое взыскание возможно лишь при наличии доказательств окончательной невозможности исполнения соответствующих обязанностей самой организацией-налогоплательщиком. То есть сначала инспекторы (прокурор) должны попытаться взыскать неуплаченные суммы с организации. Только если это невозможно сделать по объективным причинам (ликвидация организации или фактическое прекращение деятельности, отсутствие имущества и т.п.), можно говорить о предъявлении иска к физическим лицам.

Во-вторых, предъявлять иски к фигурантам уголовного дела можно лишь после того, как предприняты попытки взыскания налоговой задолженности с контролирующих лиц в порядке, предусмотренном ГК и НК РФ (их мы детально описали выше).

Единственным исключением из этих двух правил является ситуация, когда установлено, что юридическое лицо служит лишь «прикрытием» для действий контролирующего его физического лица (т.е. фактически организация не является самостоятельным участником экономической деятельности). В таком случае вред, причиненный бюджету в связи с совершением преступления, можно взыскивать с виновного контролирующего физлица сразу, без установления факта невозможности исполнения юридическим лицом соответствующих налоговых обязательств самостоятельно.

В-третьих, Конституционный суд постановил обязательно учитывать размеры налоговых обязательств юрлица, вменяемых физическому лицу в рассматриваемом порядке. При этом судьи отметили, что целью в данном случае является не финансовое наказание физического лица, а возмещение ущерба бюджету. Поэтому суд, решая вопрос о взыскании ущерба, обязательно должен учитывать имущественное положение физического лица, в том числе — факт его личного обогащения в результате совершения преступления, степень вины и степень влияния на поведение организации, а также иные имеющие значение обстоятельства.

Проще говоря, величина ответственности за вред, причиненный единственным участником — генеральным директором, имеющим возможность полностью контролировать поведение компании, должна быть выше, чем, к примеру, у наемного менеджера, обязанного отчитываться перед учредителями либо предварительно согласовывать с ними свои действия. А лицо, которое совершило преступление не с целью личного обогащения, должно возмещать вред бюджету в меньшем размере чем тот, кто пустил сэкономленные на налогах средства на личные нужды.

В-четвертых, КС РФ высказал свою точку зрения в отношении доказывания вины при взыскании ущерба с лиц, уголовное преследование которых было прекращено по нереабилитирующим основаниям. Тут судьи указали, что материалы прекращенного уголовного дела для целей дальнейшего взыскания ущерба являются обычным письменным доказательством и никакого приоритета для суда не имеют. Поэтому суд, рассматривающий иск о взыскании ущерба, ни в коей мере не связан решением о прекращении уголовного дела в части установленности состава гражданского правонарушения. Поэтому в таком случае суд обязан произвести всестороннее и полное исследование всех имеющихся доказательств по делу и дать им оценку. То есть, в этом случае мы, по сути, имеем дело с обычным гражданским процессом.

Поэтому в таком случае суд обязан произвести всестороннее и полное исследование всех имеющихся доказательств по делу и дать им оценку. То есть, в этом случае мы, по сути, имеем дело с обычным гражданским процессом.

Как обанкротить человека

Традиционно к Банкротство прикреплено клеймо. Следовательно, принуждение должника к банкротству может быть жизнеспособным вариантом, если у вас возникли проблемы со взысканием непогашенного долга.

A Заявление о банкротстве кредитора — это заявление в суд об аресте и продаже активов лица с долгами £ 5,000 или более.

Перед тем, как подать должнику Заявление о банкротстве , вы (кредитор) должны 1st обслужить установленное законом требование .Это официальный документ, требующий выплаты непогашенной задолженности в течение 21 день . Если должник не платит и не приходит к соглашению об оплате, вы можете подать заявление о банкротстве на сумму 1,270 фунтов стерлингов , включая судебный сбор.

Если должник не платит и не приходит к соглашению об оплате, вы можете подать заявление о банкротстве на сумму 1,270 фунтов стерлингов , включая судебный сбор.

Ходатайство следует подавать в уездный суд, ближайший к месту жительства должника. Суд может вынести постановление о банкротстве , если он решит, что должник является неплатежеспособным.

Процедура почти идентична заявлению о банкротстве Должника . Должник вызывается Официальным управляющим для проверки , и может быть назначен управляющий (банкротный управляющий / ИП).

Банкротство может повлиять на кредитный рейтинг человека на срок до 6 лет . Кроме того, они не смогут получить кредит на сумму более 250 без раскрытия информации о банкротстве . банкротов еще нужно заплатить:

банкротов еще нужно заплатить:

- Судебные штрафы

- Студенческие ссуды

- Детское содержание

Более того, доверительный управляющий может продать некоторые из своих наиболее ценных активов для выплаты кредиторам.

После того, как ответчик (должник) был Банкротом на 1 год , доверительный управляющий может попытаться арестовать и продать его дом, если в собственности имеется значительный капитал.

Вынужденное банкротство (когда ваши кредиторы делают вас банкротом)

Что такое принудительное банкротство?

Если вы не можете выплатить свои долги, не можете прийти к соглашению со своими кредиторами и добровольно не сделали себя банкротом, кредитор, которому вы должны $ 5 000 или более, может обратиться в суд с просьбой о признании вас банкротом .

Каким образом кредитор может сделать вас банкротом?

Шаг 1: кредитор подает заявление о банкротстве

Процесс признания вас банкротом может начаться, когда кредитор подает заявление о банкротстве и вручит его вам, требуя, чтобы вы выплатили причитающиеся кредитору деньги в течение 21 дня.

Уведомление о банкротстве может быть выдано только в том случае, если кредитор получил решение суда против вас в течение последних шести лет, и общая сумма задолженности по приговору (или двум решениям вместе) составляет 5000 долларов США или более.

Шаг 2: если вы не платите кредитору, вы совершаете акт банкротства

Если вы не заплатите кредитору к сроку, указанному в уведомлении, вы совершите акт банкротства.

Шаг 3: кредитор обращается в суд о признании вас банкротом

Затем кредитор может обратиться в суд (это называется ходатайством кредитора) о признании вас банкротом.

Шаг 4: назначен доверительный управляющий, и вы должны подать заявление о делах

Назначен управляющий для администрирования вашего банкротства.В течение 14 дней после получения уведомления о встрече вы должны подать заявление о делах в Австралийское управление финансовой безопасности (AFSA).

Непредставление справки о делах является правонарушением в соответствии с Законом о банкротстве 1966 года и может быть привлечено к ответственности.

Какова роль доверительного управляющего?

Для выплаты кредиторам ваш попечитель может:

- продать свои активы (хотя вы сможете оставить себе определенные типы активов)

- взыскать любой доход сверх определенного лимита

- расследовать ваши финансовые дела и, при определенных обстоятельствах, вернуть имущество, которое вы передали кому-либо еще до своего банкротства.

Если вы хотите нанять зарегистрированного управляющего по вашему выбору для администрирования вашего банкротства, вы должны попросить управляющего заполнить бланк заявления о согласии управляющего на действие и подать его вместе с ходатайством вашего должника и заявлением о его делах. Если заполненная форма не подана вместе с вашим заявлением, официальный попечитель (AFSA) будет действовать как ваш попечитель или договорится с вашими кредиторами о назначении зарегистрированного попечителя. Ваши кредиторы могут изменить доверительного управляющего в любое время.

Каковы последствия банкротства?

Одним из последствий банкротства является то, что кредиторы не могут начать или продолжить какие-либо дальнейшие действия по взысканию своих долгов перед банкротом.

Права большинства кредиторов конвертируются в право предъявления доказательства долга при банкротстве и право на получение выплат в виде дивидендов от доверительного управляющего.

Ваши активы могут быть проданы

Вы сможете хранить обычные предметы домашнего обихода, инструменты (до определенной стоимости), используемые для получения дохода, и транспортное средство (до определенной стоимости).

Ваш опекун может продать другие ваши активы, например, дом.

Вы не можете скрывать, удалять или распоряжаться какой-либо собственностью внутри или за пределами Австралии.Если вы это сделаете, вас могут привлечь к уголовной ответственности.

Это может повлиять на ваш доход, занятость и бизнес

Если ваш доход превышает определенный предел, от вас могут потребовать уплату взносов.

Вы не можете быть директором и / или руководить компанией.

Некоторые профессиональные / лицензирующие органы могут ограничивать или запрещать вам продолжать заниматься соответствующей торговлей или профессией.

Вы не можете освободиться от всех долгов

Вы освобождаетесь от большинства ваших необеспеченных долгов (например, по кредитным картам, личным ссудам, карточкам магазина) после того, как вас освободят от банкротства.

Однако некоторые виды долгов не покрываются (например, пени, штрафы и алименты), и вы по-прежнему обязаны их выплатить.

Если будет установлено, что задолженность, покрываемая в рамках банкротства, возникла в результате мошенничества, вы все равно будете должны остаток, оставшийся после погашения.

Это повлияет на вашу способность путешествовать за границу

Вы не сможете выезжать за границу без письменного разрешения доверительного управляющего, и вас могут попросить передать ваш паспорт доверенному лицу.

Ваше имя навсегда останется в Национальном индексе личной несостоятельности (NPII)

NPII — это открытый реестр с возможностью поиска.

Кредитные организации будут вести учет вашего банкротства до пяти лет — или дольше, в некоторых случаях.

Это повлияет на вашу способность получить кредит

Возможно, вы не сможете брать деньги в долг или покупать вещи в кредит.

От вас могут потребовать внести залог за подключение электричества, воды или телефонной связи.

Некоторые банки могут не разрешать вам управлять счетом или могут ограничить то, как вы можете его использовать.

Как долго вы будете банкротом?

Обычно банкротство длится три года, но при определенных обстоятельствах может быть продлено.

Что произойдет, когда ваше банкротство закончится?

Вы должны быть освобождены от банкротства через три года и один день после того, как вы подали ходатайство и свое заявление о делах в AFSA.

Ваше банкротство может быть продлено до пяти или даже восьми лет, если ваш опекун подаст возражение против вашего увольнения.

Заявление о выписке не требуется. Однако вы или ваш попечитель можете получить выписку из NPII с указанием даты вашего увольнения.

Ваше имя навсегда останется в НПИИ.

Вы или ваша компания сталкиваетесь с неопределенным финансовым будущим? Дэвид Клаут возглавляет команду уважаемых экспертов по вопросам несостоятельности.Они опытные переговорщики и стратегические мыслители. Дэвид является зарегистрированным ликвидатором и управляющим банкротом, он имеет право принимать ряд назначений в случае банкротства. Позвоните +61 7 3129 3316 , чтобы договориться о консультации.

Разъяснение реестра банкротств| Equifax UK

Существует много разных терминов, которые используются при обсуждении темы долгов и несостоятельности. Один

из

эти термины — банкротство, которое иногда используется в отношении компаний, но на самом деле

специфический

процедура, используемая физическими лицами.

Один

из

эти термины — банкротство, которое иногда используется в отношении компаний, но на самом деле

специфический

процедура, используемая физическими лицами.

Банкротство — это вид несостоятельности, в результате которого кто-то может быть внесен в публичный реестр, доступный для поиска кем угодно. Вы можете объявить себя банкротом, а также можете стать банкротом своим кредиторы. Банкротство списывает большую часть долгов, но также означает, что любые активы, в том числе дом или автомобиль, должны быть продал.

Обычно это вариант для людей с серьезными долговыми проблемами, которые не могут выплатить свои кредиторы и

вместо этого должны использовать юридические процедуры.Это альтернатива, которая имеет как краткосрочную, так и долгосрочную основу.

последствия для финансового благополучия человека. Ниже мы объясним, что такое реестр банкротств.

и

что происходит после объявления банкротства.

Ниже мы объясним, что такое реестр банкротств.

и

что происходит после объявления банкротства.

Что такое реестр банкротств?

Хотя многие люди используют термин «реестр банкротств», банкротства на самом деле являются лишь одним из видов неплатежеспособность физического лица Регистр неплатежеспособности.Этот реестр открыт для общественности и существует так что население знает, что кто-то обанкротился. Это полезно для арендодателей, кредиторов. и работодатели, которые могут пожелать проверить, есть ли у кого-то непогашенное банкротство.

Реестр ведется Службой по делам о несостоятельности и включает имя, адрес, дату рождения,

Пол,

занятие лица, признанного банкротом. Он также включает подробности, касающиеся банкротства.

дело, например, когда оно закончится, и имя специалиста по банкротству, который вел дело.

Реестр включает данные только о физических лицах, но не о компаниях. Его можно искать в Интернете, бесплатно зарядить кем угодно. Однако это относится только к Англии и Уэльсу — Шотландии и Северной Ирландии. записывать банкротства самостоятельно регистры.

Кредитные справочные агентства также используют этот регистр при составлении отчетов по кредитам

т, чтобы иметь возможность предоставлять и то и другое кредиторы и заемщики с изображением чьей-либо кредитоспособности.Что такое суд по делам о банкротстве?

Поскольку банкротство является официальной судебной процедурой, оно может включать судебное разбирательство. Однако это не

более длительный срок, необходимый лицу, объявляющему себя банкротом, для участия в судебных разбирательствах. Вместо

ваш

дело будет рассмотрено, и вы получите уведомление о том, было ли оно успешным, т. е.

квалифицироваться

о банкротстве.

е.

квалифицироваться

о банкротстве.

Термин «Суд по делам о банкротстве» может относиться к суду в Лондоне, который рассматривает дорогостоящие дела, когда кредитор имеет подал прошение о банкротстве другого лица.Если кому-то причитается более 50 000 фунтов стерлингов и должник проживает в Лондон, они могут быть объявлены банкротом Суд. Во всех остальных случаях ходатайства о банкротстве рассматриваться местным окружным судом.

Как только ходатайство будет одобрено судьей, подробности дела будут добавлены в банкротство регистр.

Что происходит после банкротства?

Банкротство длится 12 месяцев, после чего физическое лицо будет уволено.Подробности дела

останется в реестре банкротств в течение трех месяцев после увольнения. Банкротства останутся на

кредитный отчет за шесть лет и может послать сигнал кредиторам, что у вас возникли проблемы с выплатой долгов

в

прошлое.

Если вы столкнулись с проблемами безнадежных долгов и вам нужен совет о вариантах, вам следует обратиться в бесплатную службу, например Консультационный центр по долгам или StepChange. Они предлагают беспристрастную информацию о том, что делать, если у вас есть долги, и какие конкретные шаги нужно предпринять.

Что такое процедура банкротства?

Обычно через 12 месяцев после вынесения постановления о банкротстве банкрот освобождается от банкротства. Если вы были признаны банкротом в результате процедуры минимальных активов в Шотландии, вы обычно будете освобождены от банкротства через 6 месяцев. Это, по сути, освобождает их от большинства долгов и ограничений (с учетом постановления об ограничении банкротства или обязательства по ограничению банкротства).

Освобождение от банкротства происходит автоматически.Можно найти дату прекращения ответственности в Индивидуальном реестре несостоятельности (для Англии и Уэльса), в Реестре несостоятельности (для Шотландии) или отправить электронное письмо в Службу несостоятельности и попросить письмо с подтверждением. Для подачи заявления на ипотеку потребуется справка об освобождении от ответственности, а в Англии и Уэльсе ее можно бесплатно получить в Службе несостоятельности (в отношении онлайн-заявок) или в суде (если заявление о банкротстве было подано в суд) в течение сбор в размере 70 фунтов стерлингов (и 10 фунтов стерлингов за дополнительные копии).В Шотландии вы можете запросить справку о выписке из AiB.

Для подачи заявления на ипотеку потребуется справка об освобождении от ответственности, а в Англии и Уэльсе ее можно бесплатно получить в Службе несостоятельности (в отношении онлайн-заявок) или в суде (если заявление о банкротстве было подано в суд) в течение сбор в размере 70 фунтов стерлингов (и 10 фунтов стерлингов за дополнительные копии).В Шотландии вы можете запросить справку о выписке из AiB.

Чтобы удалить запись о банкротстве в отношении собственности, необходимо подать заявление в Земельные сборы и Земельный кадастр Великобритании — см. Gov.uk для получения дополнительной информации о том, как подать заявку.

Во время банкротства, если банкрот не полностью сотрудничает с официальным управляющим или доверительным управляющим, суд может приостановить выписку, поэтому она может быть отложена более чем на 12 месяцев.

Любые соглашения о выплате дохода или распоряжения о выплате дохода остаются в силе после даты выписки.В Шотландии эти распоряжения известны как Распоряжения о взносах должников (DOC) и действуют в течение 48 месяцев после выхода из банкротства. Любые личные вещи, которые были конфискованы при банкротстве, но не были проданы, останутся в составе имущества банкротства — но семейный дом (то есть, где проживает банкрот и / или нынешний или бывший супруг / гражданский партнер), который не был продан в течение трех лет после Заявление о банкротстве может быть возвращено банкроту.

Любые личные вещи, которые были конфискованы при банкротстве, но не были проданы, останутся в составе имущества банкротства — но семейный дом (то есть, где проживает банкрот и / или нынешний или бывший супруг / гражданский партнер), который не был продан в течение трех лет после Заявление о банкротстве может быть возвращено банкроту.

Для получения дополнительной информации о том, что происходит, когда банкротство заканчивается, см. Gov.веб-сайт uk для Англии и Уэльса и веб-сайт Gov.scot для Шотландии.

Банкротство — что это и что это значит?

Если вы не можете выплатить долги, вас могут объявить банкротом. Чтобы быть объявленным банкротом, суд должен будет издать против вас судебное постановление — это можно сделать либо по вашему собственному запросу, либо по запросу ваших кредиторов или арбитражного управляющего. По мнению экспертов, банкротство может быть подходящим вариантом для человека со значительными долгами, без дохода и без активов.Однако, если вы боретесь с долгом, перед тем, как вы подумаете о банкротстве, могут быть альтернативы, которые могут соответствовать вашим обстоятельствам.

Важно отметить, что банкротство должно быть крайней мерой, поскольку объявление себя банкротом имеет серьезные финансовые последствия и существенно повлияет на вашу способность получать финансовые продукты в будущем. Еще одно последствие — это то, что это может даже разрушить вашу карьеру. Например, адвокатам не разрешается заниматься практикой, если они были объявлены банкротами.Тем, кто объявлен банкротом, также могут потребоваться:

- Откажитесь от большей части своих активов, зарплаты и любых вложений в недвижимость.

- Закройте свой бизнес, если он у них есть.

- Продать любые акции или имущество — даже если они находятся в совместной собственности — в счет выплаты причитающихся кредиторам денег.

- Откажитесь от любых денег, полученных в процессе банкротства, например, выигрышей в лотерею или наследства.

Gov.uk есть подробное руководство о том, что делать, если вы собираетесь подать заявление о банкротстве. Первый шаг — найти нужный суд и подать заявление. По данным gov.uk Руководство по подаче заявления о банкротстве *, вам придется заплатить 680 фунтов стерлингов за расходы и сборы, чтобы подать заявление о банкротстве, и после того, как ордер будет сделан, ваши активы будут заморожены. После этого вам нужно будет заполнить заявление о банкротстве и заявление о делах, в котором перечислены все ваши кредиторы, а затем присягнуть в суде под присягой, в котором будет указано, что вся информация верна. Как только это будет сделано, будет назначена дата вашего слушания.

Первый шаг — найти нужный суд и подать заявление. По данным gov.uk Руководство по подаче заявления о банкротстве *, вам придется заплатить 680 фунтов стерлингов за расходы и сборы, чтобы подать заявление о банкротстве, и после того, как ордер будет сделан, ваши активы будут заморожены. После этого вам нужно будет заполнить заявление о банкротстве и заявление о делах, в котором перечислены все ваши кредиторы, а затем присягнуть в суде под присягой, в котором будет указано, что вся информация верна. Как только это будет сделано, будет назначена дата вашего слушания.