Понятие и виды инвестиций

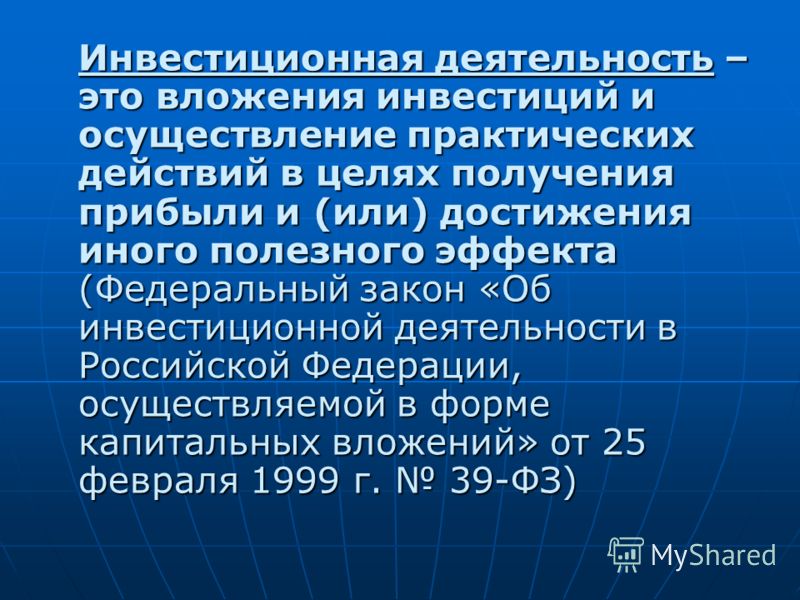

Понятие «инвестиции» является достаточно широким, чтобы можно было дать ему одно емкое и краткое определение. В различных разделах экономической науки и в разных областях практической деятельности, его содержание имеет свои отличительные особенности. В рамках финансовой теории под инвестициями понимают приобретение реальных или финансовых активов, то есть это сегодняшние затраты, целью которых является получение доходов в будущем. В целом можно сказать что, инвестиции это вложения каких – либо средств или капитала с целью получения дохода (прибыли).

В экономической литературе и на практике наибольшее распространение получила классификация инвестиций относительно объекта их приложения:

- инвестиции в имущество (материальные инвестиции) – инвестиции в здания, сооружения, оборудование, запасы материалов;

- финансовые инвестиции – приобретение акций, облигаций и других ценных бумаг;

- нематериальные инвестиции – инвестиции в

подготовку кадров, исследования и разработки, рекламу.

Эффективность использования инвестиций в значительной степени зависит и от их структуры. Под структурой инвестиций понимаются их состав по видам, направлению использования и их доля в общих инвестициях.

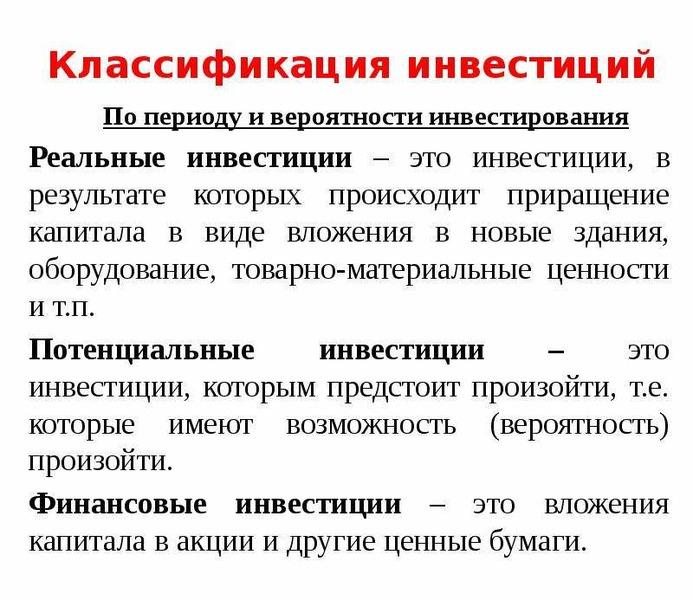

К общим структурам можно инвестиций можно отнести их распределение на реальные (прямые) инвестиции и финансовые (портфельные) инвестиции.

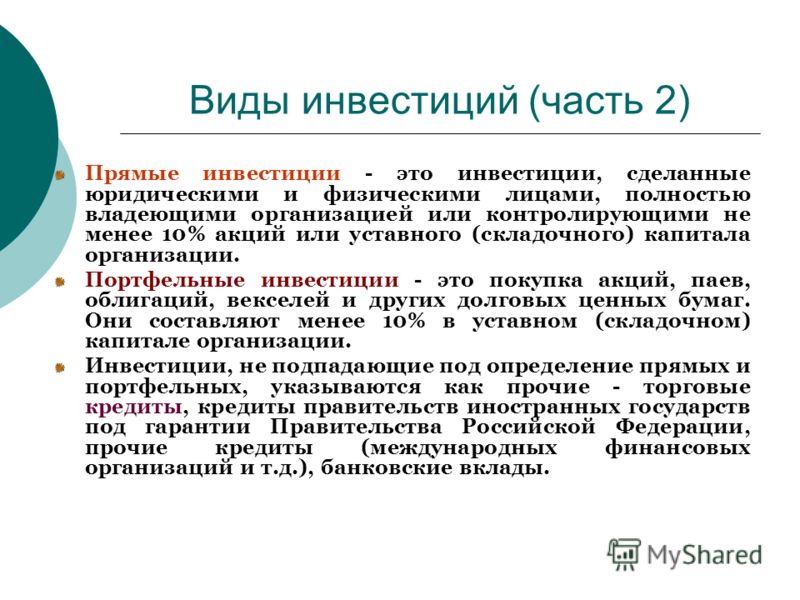

Реальные инвестиции предполагают непосредственное участие инвестора в отборе объекта инвестиций. В России прямыми считаются инвестиции в компанию в объеме более 10% от ее уставного или акционерного капитала (приобретение пакета акций), или в форме капиталовложений.

Портфельные инвестиции – представляют собой вложения в ценные бумаги (акции, облигации и пр.), с целью получения дохода, которое не предусматривает со стороны инвестора активного управления или контроля за компанией, выпустившей эти ценные бумаги.

Инвестиции как экономическая категория выполняют ряд главных функций, без которых невозможно нормальное развитие экономики государства. Инвестиции на микроуровне являются основой для:

- расширения и развития производства;

- обновления основных фондов;

- повышения технического уровня производства;

- повышения качества и обеспечения конкурентоспособности продукции конкретной компании;

- осуществления природоохранных мероприятий;

- приобретения ценных бумаг и вложения средств в активы других компаний;

- для обеспечения нормального функционирования предприятия в будущем, стабильного финансового состояния и максимизации прибыли.

Таким образом, инвестиции являются важнейшей экономической категорией и выполняют важную роль как экономике, в первую очередь для простого и расширенного воспроизводства, структурных преобразований, максимизации прибыли.

Инвестиции. Суть и виды инвестиций капитала. Инвестиции в акции и форекс

Что такое инвестиции?

Суть инвестиций – добровольное вложение собственных средств с целью получения дохода. Чаще всего для инвестиций капитала используются свободные денежные средства, при этом инвестор берет на себя риск потери, если объект вложений оказался провальным.

Чаще всего для инвестиций капитала используются свободные денежные средства, при этом инвестор берет на себя риск потери, если объект вложений оказался провальным.

Какие виды инвестиций бывают?

Инвестиции делятся на два вида — реальные и финансовые:

- Реальные инвестиции связаны с реальными предприятиями — покупка оборудования, постройка новых помещений, расширение производства.

- Финансовые инвестиции — это вложение денег в различные инвестиционные инструменты с целью получения дохода. Финансовыми инвестициями являются вложения в различные ценные бумаги, банковские депозиты. К финансовым инвестициями также относятся некоторые инструменты рынка Форекс, например, ПАММ-счета.

Чем характеризуются инвестиции?

Инвестиции характеризуются четырьмя основными параметрами:

- Срок инвестиций;

- Объем инвестиций;

- Доходность инвестиций;

- Риск инвестирования.

Два последних пункта обычно зависят друг от друга. Зависимость эта является, как правило, прямо пропорциональной. То есть чем выше доходность инвестиций, тем выше и риск потерять все свои деньги. К примеру, вклад в банке – низкодоходная и низкорисковая инвестиция, а инвестиции в акции или в ПАММ на Форекс – наоборот.

Размер инвестиций зависит от инструмента инвестирования. Например, банковский вклад не требует значительных средств, в то время как для инвестиций в недвижимость понадобится значительный капитал.

Сроки инвестирования тоже бывают различными. Для того чтобы сравнить итоговую доходность разных инвестиций пользуются понятием доходности в годовых процентах.

Какие методы, способы и инструменты инвестирования бывают?

Инвестировать по определению необходимо во что-либо. Существует великое множество вариантов куда можно инвестировать свой капитал. Среди самых распространенных инструментов, надо отметить такие:

- акции;

- облигации;

- инвестиционные фонды;

- недвижимость;

- свой бизнес.

Чем инвестирование отличается от спекуляции?

Инвестиция — это вложение, доход от которого будет поступать много лет. Считается, что операции, длящиеся более года, а экономическая эффективность от них присутствует в последующие годы, являются инвестициями. А вот краткосрочные вложения, окупающиеся быстро, называются спекуляциями. Есть много разновидностей прибыльных вложений, но они не считаются инвестициями.

Полезные статьи по теме

Инвестиции и инвестирование — неотъемлемая часть развития экономики

Все слышали об инвестициях и инвестировании, каждый может в общих чертах разъяснить, что же это такое. Поначалу все представляют, что идет речь о деньгах и богатых людях, которые могут позволить себе вложить средства во что-то. Многие даже не подозревают, что все люди так или иначе занимаются инвестициями, ведь это не только деньги.

Разве мы не инвестируем в образование подрастающего поколения либо не занимается своим здоровьем? Да, это тоже один из видов инвестиций. Занимаясь инвестициями в образование собственных детей, вы надеетесь, что с течением времени они получат неплохую работу и, конечно же, хороший доход. Видов инвестиций существует множество, давайте ознакомимся со следующими:

Инвестиции в ICO

Что такое структурные продукты Форекс и как на них заработать

Перспективные криптовалюты как основной вид современных инвестиций

Диверсификация портфеля: что это и как правильно организовать

Инвестиции в IPO

Что представляет собой сфера IT-технологий

Насколько выгодны инвестиции в киберспорт?

Инвестиции в спорт: способы и выгода, плюсы и минусы

Поэтапное руководство для начинающих инвесторов

Арт-инвестиции: как заработать на искусстве

Теоретическая сторона инвестирования в сайты

Хайп инвестиции: как вложить деньги и не прогореть

Что такое портфельные инвестиции?

Инвестиции в серебро для начинающих

Инвестиции в инновации: разновидности и рекомендации

Платина как торговый актив

Основное понятие инвестирования в бинарные опционы

Уоррен Баффетт: рекомендации по инвестированию в фондовый рынок

Инвестиции в «черное золото»: ключевые аспекты

Как торговать голубыми фишками

Инвестиции в валюту — что это

Инвестиции в стартапы: что это такое, кто может участвовать, условия и другие особенности

Инвестиции в ценные бумаги: особенности, разновидности и преимущества

Инвестиции в биткоин — как получить дополнительный доход

Инвестиции в бизнес — какие бывают виды, варианты, преимущества и недостатки

Инвестиции в сельское хозяйство: как результативно вкладывать в АПК с высоким уровнем доходности

Инвестиции в запасы: выгода, эффективность и целесообразность

Инвестиции в себя улучшают жизнь человека

Инвестиции в золото: обзор финансового инструмента

Инвестиции в МФО: особенности, преимущества и недостатки инвестирования в микрофинансовые организации

Инвестиции в интернете: выбор направления, обзор лучших вложений в сети и советы новичкам

Инвестиции в драгоценные металлы: какой актив принесет прибыль

Инвестиции в России в 2019 году: эффективные вложения без потерь и рисков

Инвестиции в криптовалюту: выбор актива, виды вложений, плюсы и минусы

Инвестиции в строительство жилой недвижимости

Инвестиции в малый бизнес как прибыльный способ приумножения капитала

Венчурные инвестиции в России: как на них заработать

Инвестиции в облигации: виды, уровень доходности, риски

Выиграть конкуренцию помогут инвестиции в основной капитал

Инвестиции в акции: как выгодно вложить деньги + подробная инструкция по инвестированию

От инвестиций в человеческий капитал зависит развитие экономики государства

Инвестиции в недвижимость, плюсы и минусы вложения в недвижимость: 21 способ выгодно инвестировать в недвижимость

Инвестиции в идеи: суть, как работают, как выбрать прибыльные

Что такое ПАММ

Далее

В итоге, можно прийти к выводу, что инвестиции — это определенное вложение средств (речь о материальном, духовном, денежном, интеллектуальном аспекте) в любой объект, который спустя какое-то время может дать ожидаемую прибыль (и не всегда материальную).

Инвестиции — это вложение капитала с целью получения прибыли

Инвестиции это надежный способ сохранить и приумножить свои средства. Проще всего понять, что из себя представляют инвестиции, можно на примере банковского депозита. Практически каждый делал вклад в банке на определенный срок, после которого возвращал свои деньги с прибылью. То есть банк выплачивал проценты за пользование этим вкладом. Следует понимать, что инвестиции могут быть разными.

Насколько выгодно инвестирование, виды и классификация инвестиций

Вряд ли какой-либо человек откажется от возможности не посещать работу и при этом иметь стабильный доход. Мечта многих — ничего не делать и жить в достатке. Можно скептически улыбнуться и сказать, что так не бывает, но при этом затрачивать минимальное время и силы на получение прибыли абсолютно реально, это то, что называется «пассивный доход». На Западе уже давно все поняли, что пассивный доход это лучшее, что может быть в соотношении минимальных затрат времени и максимальном зарабатывании денег. Такой доход получают бизнесмены, манимейкеры, активно использующие интернет.

При грамотном инвестировании человек получает возможность стать независимым и заниматься тем, что ему больше нравится. Он действительно может бросить нелюбимую работу и сосредоточиться на получении прибыли для себя, своих детей и внуков. Такой путь прошли многие известные в финансовом мире люди, достаточно почитать об истории богатства Уоррена Баффета или Джорджа Сороса. Два имени — два самых красноречивых примера. Вместо них давно работают их капиталы, а Сорос и Баффет получают регулярный и стабильный доход.

Было бы слишком наивным полагать, что прибыль ожидает каждого, стоит только захотеть. Потенциально это так, но

рассчитывать на нее могут только уверенные в себе люди, кто твердо знает, что готов расстаться с безденежьем,

кого не испугают неудачи, кто готов учиться и целеустремлен. Если вы скептик и полагаете в условиях развития

вашего государства на прибыль от инвестиций рассчитывать нельзя, то нужно поискать себе другое занятие. Не

обязательно быть очень талантливым человеком, максимально работоспособным или располагать замечательными

бизнес-идеями. Главное — умение эффективно распорядиться своими деньгами.

Не

обязательно быть очень талантливым человеком, максимально работоспособным или располагать замечательными

бизнес-идеями. Главное — умение эффективно распорядиться своими деньгами.

При прочих изначально равных составляющих, одним удается на инвестициях сколотить состояние, другие могут прогореть. Известны многочисленные примеры спортсменов, которые в одночасье получали контракт с многочисленными нулями заработной платы и теряли голову от советов, куда вложить средства. Единицам удается вложиться правильно, остальные просто расставались со своими деньгами. Причина — абсолютное отсутствие знаний и излишняя доверчивость к прохиндеям. Залогом успеха будут правильные инвестиции, причем не только денежные и имущественные, но и интеллектуальные способности, энергия и время.

Преимущества очевидны. Кроме постоянного дохода, человек получает возможность быть финансово независимым, появляется много свободного времени, которое можно потратить на семью, путешествия и иные развлечения. Еще один важный фактор сегодня, которого многим не хватает — стабильность и уверенность в своем будущем. Для достижения таких успехов нужно постараться, ничего не бывает просто так, золотая рыбка и волшебная палочка бывают только в сказках. Предстоит учеба, нужно проявлять аналитические способности и использовать разумный риск.

Известны самые разнообразные виды инвестиций, каждые из них по-своему интересны, представлены разнообразными характеристиками и по-разному классифицируются. Рассмотрим несколько основных видов и классификаций.

Объект инвестирования

Организации или физические лица вкладывают деньги в какой-либо объект, инвестиции в этом случае бывают следующие:

— Спекулятивные. Инвестор приобретает определенные активы: ценные бумаги, национальные валюты, драгоценные металлы, чтобы впоследствии, когда возрастает их стоимость, реализовать по более выгодной цене.

— Финансовые. Средства вкладываются в различные финансовые инструменты: акции и облигации, ПАММ-счета, индексы и

прочее.

— Венчурные. В пример опять можно привести инновационную компанию или стартап. Средства вкладываются в ее развитие в надежде на большой доход от ее деятельности в будущем. Существуют венчурные фонды и компании, которые непосредственно заняты такой деятельностью и получают постоянный доход.

— Реальные. Из названия следует, что средства вкладываются в реальный капитал — земельные участки, объекты строительства, готовый бизнес, авторские права и др.

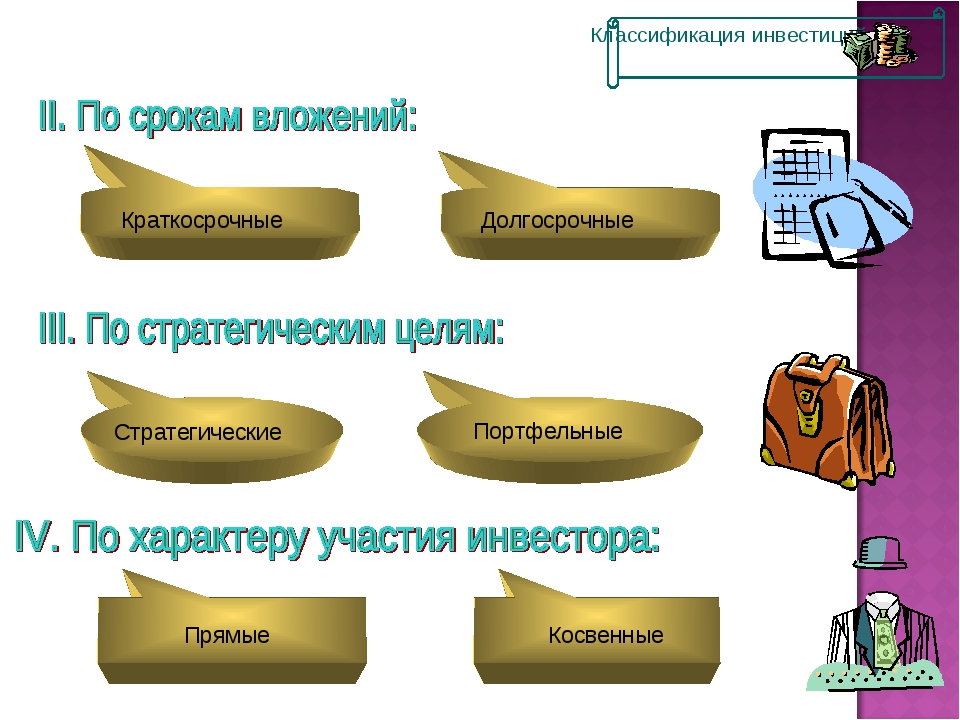

Срок инвестирования

Очень важный вопрос для любого инвестора, который он рассматривает, прежде чем вложить деньги — сколько понадобиться времени, чтобы они начали приносить прибыль. Инвестор по сути «замораживает» свои средства, когда вкладывает их, необходимо не прогадать. В данном случае существует своя классификация.

— краткосрочные, чаще всего, не превышают одного года;

— среднесрочные осуществляются в период от одного года до пяти лет;

— долгосрочные превышают пятилетний срок.

Следует обратить внимание на так называемые аннуитетные инвестиции, где отсутствуют какие-либо временные рамки, хотя доход от них поступает регулярно. Примером может служить депозит в банке, когда в определенный период физическое или юридическое лицо получает проценты по вкладу.

Форма собственности

Инвестициями занимаются различные собственники, их также классифицируют по определенным критериям:

— частный инвестор — физическое лицо, вкладывающее свои средства;

— зарубежный инвестор всегда иностранная компания или гражданин;

— государственный инвестор представляет органы власти различного уровня, могут быть региональными и муниципальными.

В последние годы в оборот вошло понятие частно-государственного инвестирования, этот вид можно назвать

комбинированным или смешанным. Органы власти объединяются с какой-либо компанией и вкладывают деньги в объект,

прибыль впоследствии получают пропорционально вложенным капиталам. Ответственность на органах власти больше,

потому что они оперируют средствами налогоплательщиков.

Уровень риска

При инвестировании всегда есть риски ошибиться и потерять если не все средства, то их часть. Любой вкладчик стремится этих рисков избежать. Риски зависят от будущей прибыли, чем она больше, тем выше уровень риска. Специалисты подразделяют риски на несколько групп. Наименее рискованные вложения консервативные, следом идут инвестиции с умеренным уровнем риска. Наконец, наиболее опасные агрессивные вложения. Исходя из золотой середины, можно сделать вывод, что большинство предпочитает умеренный риск. Кроме того, многие используют диверсификацию, когда вложения распределяются по разным объектам. Диверсификация не устраняет риски полностью, но в любом случае помогает сохранить средства.

Цель инвестирования

Среди целевых инвестиций принято выделять прямые, при которых средства вкладывают в материальное производство, реализацию услуг и товаров. Вкладчик в этом случае может получить часть уставного капитала компании, обычно сумма не превышает десяти процентов. Следующие целевые инвестиции носят название портфельных, средства вкладываются в многочисленные виды ценных бумаг, в данном случае не существует активного управления.

Два других вида целевых инвестиций — интеллектуальные и нефинансовые. Первые подразумевают вклад предприятия в образование и повышение квалификации персонала, организацию тренингов и семинаров. Вторые вложения направляются в какие-либо проекты, связанные с машинами и оборудованием, сюда же относятся права и лицензии. Разнообразие существующих классификаций помогает инвесторам определиться с тем, куда вложить свои средства

Как лучше инвестировать

Все заняты поиском рецепта, как и куда лучше инвестировать свои средства, чтобы получить отдачу по возможности

быстрее и больше. Единого рецепта не существует, есть только общие принципы, о которых мы хотим вам рассказать.

У каждого инвестора свой взгляд и свои возможности, но годами были выработаны общие принципы, следуя которым

можно быть уверенным в итоговом успехе. Итак, существует несколько этапов.

Итак, существует несколько этапов.

Этап первый — приведите в порядок свои финансы и оцените ситуацию.

Возьмите бумагу, ручку, калькулятор и опишите все свои доходы, выделите основной источник, подумайте о том, насколько регулярно и стабильно вы получаете средства, зафиксируйте их объем. Следом то же самое проделайте с расходами, распишите их на разные статьи — что это за расходы, насколько они регулярные. Кстати, существует множество мобильных приложений, связанных с распределением расходов и доходов, можете установить их в свой мобильный телефон.

Помимо доходов и расходов у вас в наличии есть другие активы. Наверняка у вас есть жилье, машина, банковский вклад, дача, земельный участок и многое другое. Укажите напротив каждого его стоимость и получаемый доход. Займитесь определением рентабельности активов — отношение дохода к стоимости актива. Не удивляйтесь и не расстраивайтесь, если расходы превышают доходы, это нормально. Кроме активов существуют пассивы. Люди берут кредиты, выплачивают проценты по ним, каждый из нас ежегодно платит налоги и страховку. Суммируйте траты и определите процентное соотношение суммы расходов ко всему размеру обязательств.

Таким образом вы увидите два коэффициента — инвестиционный ресурс и чистый капитал. В первом случае цифра не должна быть меньше 10-20% от прибыли. В противном случае нужно пересмотреть свой бюджет, иначе от инвестирования придется отказаться. Будьте честны сами с собой на этом этапе, не приукрашивайте свой бюджет, чтобы избежать ошибок в дальнейшем. В итоге по окончании первого этапа будущий инвестор понимает все источники своих средств и все расходы по ним.

Этап второй — определяем финансовый резерв

Никто не знает, что вас ждет в процессе инвестирования, поэтому важно определить финансовый резерв, он поможет

не только практически, но и психологически. Вы будете уверены, что даже в случае возможных неудач, у вас

останутся деньги и ощущать вы себя будете комфортнее. Резервы помогают выполнять две функции: оплачивать

регулярные расходы в случае проблем с основным источником доходов, а также финансировать мелкие непредвиденные

расходы, например, в случае болезни и покупки лекарств или в случае поломки домашних приборов и их ремонта.

Резервы помогают выполнять две функции: оплачивать

регулярные расходы в случае проблем с основным источником доходов, а также финансировать мелкие непредвиденные

расходы, например, в случае болезни и покупки лекарств или в случае поломки домашних приборов и их ремонта.

Резерв должен обеспечить вас как минимум на три месяца, держите деньги в той валюте, которой оплачиваются основные расходы. Еще один совет — держите эти деньги в банке, но не в любом. Банковское учреждение тоже должно отвечать ряду критериев: вклады должны быть застрахованы; банк должен быть крупным в плане размера активов и известным, лучше международным; располагаться рядом с вашей работой или местом жительства. Вклад должен быть в виде депозита с условием приемлемым минимумом суммы пополнения вклада, возможности снятия части денег без утраты процентов, с ежемесячным их начислением. Выбрали банк и определились с видом вклада — пополняйте счет до размера вашего финансового резерва.

Этап третий — определение цели и задачи инвестирования

Пришло время определиться с вашими желаниями — чего вы хотите получить, или что приобрести. Есть цель, нужно понять, сколько нужно денег для ее осуществления, какая валюта при этом понадобиться. Важный момент — сроки, когда вы хотите достигнуть своей цели. Расставьте все цели по ранжиру от важных к менее приоритетным, сразу станет понятно, куда изначально вкладывать деньги.

Этап четвертый — определение рисков

Выясните для себя, как далеко вы ходите зайти и чем ради этого можете рискнуть. Какую сумму денег вы готовы потратить без ущерба, но при этом решить определенные задачи. Определите, при каких ситуациях инвестирование будет полностью исключено. Сколько вы готовы потерять — 20%, 30% или 40%. Одни считают, что 10% может быть опасными, другие спокойно отнесутся к потере 40%. Все зависит от вас самих.

Этап пятый — разрабатываем инвестиционную стратегию

Со многим удалось определиться. Здесь потенциальный инвестор должен четко для себя определить, какую сумму готов

вложить, с какой периодичностью инвестировать — разово или регулярно, какие риски неприемлемы, сколько времени

уделять на управление вложениями, табу на определенные направления инвестирования (например, алкоголь и табак),

выбрать виды финансовых активов, узнать про налогообложение и минимизировать его.

Когда все вышеперечисленные действия завершены, необходимо определиться для себя с правилами — как принимать решение в плане инвестиций, на чем делать акцент, а на что не обращать внимания. Четко знать, что делать в результате каких-либо возникающих дополнительно факторов. Проводить анализ инвестиционной стратегии, рассматривать возможность ее изменений.

Этап шестой — определение стрессовых ситуаций

Когда стратегия инвестора разработана, следующим шагом будет ее тестирование в условиях стрессовых ситуаций. Каждый должен понимать, что могут случиться всевозможные непредвиденные ситуации. Как вести себя в них? Что случится, если…? На эти вопросы нужно дать правдивые ответы. В глобальном плане человек может потерять работу или заболеть, к менее серьезным непредвиденным обстоятельствам можно отнести поломку автомобиля и порчу имущества. У инвестора в рамках стратегии должен быть план действий в случае подобного форс-мажора, нужно уметь защитить себя. Даже если что-то случается, инвестиции должны продолжать работать.

Этап седьмой — определение способа инвестиций

Настал момент выбора компании, с помощью которой будут вкладываться финансы, как будут производиться взносы, каким образом будет сниматься прибыль, сколько нужно будет платить налогов и комиссионных.

Этап восьмой — формируется инвестиционный портфель

Наконец, мы подошли к этапу инвестирования. Выбираем необходимые инструменты, которые соответствуют нашей стратегии и вкладываем средства в эти активы. Некоторые считают, что в таком количестве этапов необходимость отсутствует, но не нужно торопиться, они охватывают все моменты инвестирования, которые необходимо учитывать. В результате это приводит к полному пониманию своих финансов, будет создан запас денег, появится страховка от неожиданных и неприятных ситуаций, будет четко определен план по увеличению доходов.

Куда лучше инвестировать

Для инвестиций на рынке финансов существует множество возможностей. Первым делом человек основывается на своих

предпочтениях, связанных с рисками и доходностью. Однако необходимо брать во внимание такой фактор, как

экономическая ситуация в стране. В государствах, где четко соблюдаются законы и правила вкладывать деньги проще

и, напротив, при высоком уровне коррупции, отсутствии уважения к закону инвестиции могут не вернуться никогда.

Исходя из этого нужно определяться с выбором.

Первым делом человек основывается на своих

предпочтениях, связанных с рисками и доходностью. Однако необходимо брать во внимание такой фактор, как

экономическая ситуация в стране. В государствах, где четко соблюдаются законы и правила вкладывать деньги проще

и, напротив, при высоком уровне коррупции, отсутствии уважения к закону инвестиции могут не вернуться никогда.

Исходя из этого нужно определяться с выбором.

Вклады в банках

Данный вид вкладов считается наиболее доступным и популярным. В теории банковские вклады могут приносить до 10% дохода в год, но одно дело вклады в России или Украине и совершенно другое в европейских странах или Соединенных Штатах. Условия для граждан совершенно разные. В странах постсоветского пространства банки намеренно занижают проценты. Если все же принято решение инвестировать в банк, нужно тщательно выбирать. Плюсом могут быть небольшие риски, потому что, как правило, государство страхует эти вклады, срок вклада и проценты по нему известны заранее. Банковские вклады надежны. Выбор должен быть сделан в пользу наиболее опытных банковских учреждений с продолжительным сроком работы на рынке, следует учитывать и репутацию банка.

Инвестиции в драгоценные металлы

Исторически, наверное, это один из самых древних видов вложений средств. Золоту и серебру люди отдавали предпочтение во все времена. Сегодня на рынке к ним добавились платина и палладий. Почему принято инвестировать в драгметаллы? В первую очередь из-за их стабильной цены и качеств, они не подвержены коррозии, их не так много существуют, запасы в мире ограничены. Если взять весь период существования золота, то цена на него постоянно растет. С серебром ситуация несколько иная, последние годы его рыночная стоимость падала, но если брать продолжительные отрезки времени, то стоимость этого металла растет. На драгметаллы не оказывают влияния кризисы.

Если брать в пример Россию, то за последние годы цена на золото в стране выросла более чем в пять раз. Как

инвестировать? Можно приобретать слитки, они не обязательно килограммовые, могут быть в виде нескольких десятков

грамм, унция золота чуть более 30 грамм. Золотые и серебряные монеты можно купить в банках. Приобретая акции

компаний по добыче золота, вы тоже, по сути, становитесь обладателем этого драгметалла. Большинство людей

попросту покупают ювелирные изделия из золота и тоже могут считаться инвесторами. Следует всегда помнить, что

инвестиции в драгметаллы носят долгосрочный характер, быстро получить отдачу не получится.

Как

инвестировать? Можно приобретать слитки, они не обязательно килограммовые, могут быть в виде нескольких десятков

грамм, унция золота чуть более 30 грамм. Золотые и серебряные монеты можно купить в банках. Приобретая акции

компаний по добыче золота, вы тоже, по сути, становитесь обладателем этого драгметалла. Большинство людей

попросту покупают ювелирные изделия из золота и тоже могут считаться инвесторами. Следует всегда помнить, что

инвестиции в драгметаллы носят долгосрочный характер, быстро получить отдачу не получится.

Желающие получить доход быстро должны предпочесть металлический счет в банке. Сам металл физически не приобретается, банк просто открывает счет, где сумма средств пересчитывается на граммы золота или серебра. В банке постоянно пересчитывают сумму вклада по новой цене металла, таким образом прибыль инвестор получает довольно быстро. Кроме того, металлические счета безопасны, так как банки их страхуют.

Паевой инвестиционный фонд (ПИФ)

ПИФы представляют собой передачу средств в дальнейшее доверительное управление. Инвестор доверяет фонду, который занимается вложением его денег в разные активы. Прибыль получает инвестор (пайщик), а фонд получает свои заранее оговоренные проценты. Между фондом и инвестором заключается договор, инвесторы должны внимательно знакомиться с его условиями.

Паевой фонд действует по простой схеме. Инвесторы приобретают части ПИФа, иначе говоря, паи. Управляющий занимается инвестированием денежных средств, находящихся в его распоряжении. При такой схеме чем больше прибыль, тем больше комиссия. Паи продаются и покупаются, вот почему данные инвестиции считаются высоколиквидными. Кроме того, денежными средствами управляют профессионалы, каждый имеет возможность приобрести пай, отсутствует налогообложение, фонды работают под контролем государства. Доходность фонда в среднем около 30%, но в некотором случае достигает 50%.

Инвестиции в ценные бумаги

Вложение средств в ценные бумаги еще один популярный способ инвестиций, но, чтобы рассчитывать на доход в этой

сфере, необходимы большие знания в сфере экономики и финансов. Если человек рассчитывает на долгосрочный доход,

то нужно очень разборчиво подходить к выбору акций. Поначалу лучше довериться опытной брокерской компании. Здесь

никто не гарантирует обязательную прибыль, но в случае успешного инвестирования доход может достичь 100%, а

бывают случаи, когда прибыль увеличивается десятикратно. Хотя в этом случае ждать приходится в течение

нескольких лет.

Если человек рассчитывает на долгосрочный доход,

то нужно очень разборчиво подходить к выбору акций. Поначалу лучше довериться опытной брокерской компании. Здесь

никто не гарантирует обязательную прибыль, но в случае успешного инвестирования доход может достичь 100%, а

бывают случаи, когда прибыль увеличивается десятикратно. Хотя в этом случае ждать приходится в течение

нескольких лет.

Инвестиции в недвижимость

Недвижимость еще один популярный вариант вложения денег. Собственное жилье является одной из основных потребностей человека, поэтому оно всегда будет востребовано. Бизнесменам также необходимы площади, где можно открыть и развивать свое дело. Недвижимость никогда не обесценивается, если содержать ее правильно, своевременно делать ремонт и выполнять профилактические строительные работы.

На стоимость недвижимого имущества оказывают влияние разные факторы. Одно и то же здание в столице и в провинции будет стоить по-разному, состояние экономики также может быть важным фактором. Доход получают от сдачи недвижимости в аренду или со временем перепродавая ее. Сегодня существует много людей, которые имеют в собственности несколько квартир. Сдавая их в аренду, они получают доход, которые позволяет им не работать и жить безбедно. То же самое касается нежилых помещений. Такой вид заработка носит пассивный характер. Прибыль поступает без затрат сил и времени, просто по факту права собственности.

В современных экономических условиях России или Украины мало кто занимается перепродажей недвижимости, поскольку

экономическая ситуация в этих странах не позволяет рассчитывать на большой спрос, и, следовательно, на высокую

цену. Существуют лишь немногие примеры, когда продать недвижимость можно выгодно: приобрести объект, когда цены

минимальны и продать при их росте; купить на начальном этапе строительства и продать по его завершению;

приобрести объект в состоянии упадка, сделать ремонт и продать его с прибылью. Аналитики рынка недвижимости

утверждают, что приобретать объекты следует во время экономических катаклизмов.

Инвестиции в бизнес

Многие мечтают об открытии собственного бизнеса. В истории масса примеров, когда удачные вложения в бизнес обеспечивали безбедное существование многих поколений отдельно взятой семьи — Рокфеллеры, Ротшильды, Форды. Инвестиции в бизнес имеют свои нюансы. Важно правильно определиться с направлением бизнеса, многое зависит от предпринимательской жилки, при ее отсутствии дело может быстро прогореть. Всегда в преимуществе оказываются оригинальные идеи, то, чего раньше на рынке не было. Должна быть определенная последовательность в грамотных действиях.

По статистике многие компании становятся банкротами в самом начале своей деятельности. Одним из вариантов ведения бизнеса, которая выступает в качестве страховки, является франшиза. Многие считают, что правильно инвестировать уже в действующий бизнес.

Инновационные компании и стартапы

Инвестировать в стартапы это веяние последнего десятилетия. Многие из них за несколько лет превращаются в крупные компании, их капитализация возрастает в разы, следовательно, таким же образом увеличивается и прибыль от инвестирования. Чаще всего, стартапы это инновационные проекты, в рамках которых реализуются оригинальных идей в различных сферах деятельности человека. Основная сложность в данном случае заключается именно в правильном выборе проекта, поскольку авторы каждого считают себя лучше других.

Нужно очень хорошо разбираться в тонкостях тематики, в которой работают стартапы. Лишь пятая часть из них по статистике прибыльна. Выбрать стартап не составляет труда, предложений масса, причем их география обширна, они работают в Америке, Европе, Азии, России и Украине. Если вас серьезно заинтересовал проект, то не торопитесь вкладывать в него большие деньги, начните с малого и посмотрите на его успехи.

Инвестиции в интернет-проекты

Распространившийся по всему миру несколько десятилетий назад, интернет завоевал огромную популярность.

Современную жизнь без всемирной паутины представить невозможно. В последнее время появился термин «манимейкер» —

человек, работающий в интернете и получающий денежную прибыль. Манимейкеров много и становится все больше с

каждым годом. Вариантов заработать в интернете существует множество, при этом нужно успевать занять ту или иную

нишу. С одной стороны, их становится все меньше, с другой появляются новые.

В последнее время появился термин «манимейкер» —

человек, работающий в интернете и получающий денежную прибыль. Манимейкеров много и становится все больше с

каждым годом. Вариантов заработать в интернете существует множество, при этом нужно успевать занять ту или иную

нишу. С одной стороны, их становится все меньше, с другой появляются новые.

Вариантов заработка много: в интернет-магазинах, социальных сетях, различных информационных ресурсах, блогах, сайтах развлечений. Некоторые начинают создавать собственные сайты, но это не обязательно, сайт можно приобрести, главное позаботиться о посещаемости своего ресурса. Доход может поступать от рекламных акций, от участия в партнерских программах, осуществляя прямые продажи. Следует помнить о важности нестандартных подходов, многое зависит от уникальности сайта.

Инвестиции в рынок Форекс

Форекс еще один распространенный и популярный вариант для инвестиций. Слышали о нем все, но мало кто разбирается в том, как этот рынок функционирует. Прежде всего не стоит доверять рекламным объявлениям, которые утверждают, что здесь можно заработать миллионы долларов. То есть такой вариант возможен, но только если действовать правильно, набраться терпения и включить аналитические способности.

Форекс это глобальный финансовый рынок, позволяющий участникам зарабатывать деньги на разнице в стоимости валют. Многое зависит от выбора брокерской компании, от грамотной финансовой стратегии, от знаний, от применения технического и фундаментального анализа. Только в совокупности все эти факторы помогут получить отдачу от инвестиций.

Плюсы и минусы инвестирования

Очевидный положительный момент в инвестировании — получение стабильной и высокой прибыли при выборе правильных

инструментов для вложений своих средств. Не существует каких-то пределов, инвестировать можно самые большие

суммы по каким угодно направлениям. Существует возможность «обмануть» инфляцию, а также обезопасить себя от

падения курсов национальных валют. Вместе с инвестициями человек повышает уровень своих знаний, а богатыми

людьми, в первую очередь, становятся грамотные в вопросах управления финансами.

Вместе с инвестициями человек повышает уровень своих знаний, а богатыми

людьми, в первую очередь, становятся грамотные в вопросах управления финансами.

Среди минусов основным считается, что инвестирование это рискованное предприятие, но в сфере финансов иначе не бывает, и не стоит верить тем, кто утверждает обратное. Нужны хотя бы минимальные капиталовложения, чтобы увеличить свой доход, чем больше инвестиции, тем больше прибыль. Легкомысленный подход к инвестированию также приводит к ошибкам и потере средств, в этом деле нужна определенная подготовка. Если у человека есть огромное желание инвестировать, но он сомневается в своих силах, то следует довериться профессионалам.

Вывод

Инвестиции открывают перед человеком огромные перспективы, не нужно их бояться. Даже располагая самыми минимальными суммами, можно добиться больших успехов. Под лежащий камень вода не течет, пользуясь всеми советами, попробуйте начать хотя бы с десяти долларов. Выберете наиболее подходящий для вас инструмент, спрашивайте профессионалов, читайте специальную литературу, следите за событиями на финансовых рынках. Спустя некоторые время после первых успехов, вы поймете, что сделали правильный выбор.

Какие инвестиции нужны России — Ведомости

Правительство согласовало план структурных реформ, подготовленный Минэкономразвития, они должны помочь переходу экономики к инвестиционно ориентированной модели роста. С учетом того, что рабочая сила в ближайшие годы будет только сокращаться, а загрузка производственных мощностей уже достаточно высока, увеличение производительности остается единственным возможным источником экономического роста, а оно требует инвестиций. Но интереснее понять, какие именно инвестиции нужны и откуда.

Если смотреть на сухие цифры, то общий объем инвестиций не выглядит таким уж маленьким. По данным МВФ, прогнозируемый общий объем инвестиций в России в 2019 г. составит около 24% ВВП, что немного выше медианы и по миру в целом, и по странам со схожим уровнем дохода. Но при этом динамика экономики в стране остается существенно ниже общемировой. Почему же объем инвестиций не транслируется в рост?

Но при этом динамика экономики в стране остается существенно ниже общемировой. Почему же объем инвестиций не транслируется в рост?

Проблема в том, что в России наблюдается недостаток не просто инвестиций, а умных инвестиций, которые обеспечивали бы не просто вливание финансовых ресурсов в экономику, а были бы связаны с привлечением новых технологий и увеличением производительности. Множество исследований показывают, что иностранные инвестиции – один из важнейших источников таких умных денег, а с точки зрения повышения производительности наиболее полезны прямые иностранные инвестиции – как в виде создания новых предприятий, так и через покупку существующих за счет слияний и поглощений. Так, в работе профессора РЭШ Ольги Кузьминой показано, что инвестиции международных компаний существенно увеличивают инновации в местных компаниях, причем рост производительности происходит за счет инноваций как непосредственно в производственных процессах, так и в организации бизнеса. Дополнительный плюс прямых иностранных инвестиций – за счет перетока знаний они позволяют увеличить производительность не только компаний, получающих эти инвестиции, но и других фирм в той же стране.

Несмотря на всю важность прямых иностранных инвестиций, вопрос их привлечения в последние годы практически выпал из повестки как неактуальный. Их резкое падение привычно списывают на геополитические, прежде всего санкционные, риски, и эти ограничения воспринимают как данность, с которой ничего нельзя поделать. Но такой подход в корне неверен по двум причинам. Во-первых, даже сейчас привлечь прямые иностранные инвестиции можно. На прошлой неделе произошло важное, но оставшееся практически незамеченным событие. Один из крупнейших американских ритейлеров – TJX Companies приобрела 25% российской сети магазинов одежды и товаров для дома Familia. В сделке приняли участие еще два зарубежных игрока – банк Goldman Sachs и фонд Baring Vostok. Это первая сделка по слиянию и поглощению с участием крупного западного игрока после введения санкций: она показывает, что иностранные инвестиции даже в нынешней тяжелой ситуации вполне реальны.

Во-вторых, внутренние проблемы, ограничивающие иностранные инвестиции, играют не менее важную роль, чем внешние ограничения: это и необоснованное уголовное преследование инвесторов, и прямые ограничения на участие иностранных инвесторов во все большем количестве стратегических активов, и непредсказуемость внутренней экономической политики, когда рынок может быть неожиданно осчастливлен очередными мерами по поддержке отечественных производителей (в том числе такими, против которых выступают даже эти самые отечественные производители).

Большинство этих проблем решаемые – но надо как минимум поставить такую цель, а для этого – осознать, что экономический рост требует не просто увеличения инвестиций, а привлечения умных денег, которые есть прежде всего за рубежом. И именно немодная сейчас тема привлечения прямых иностранных инвестиций должна быть ключевой в повестке дня. Если, конечно, цель – экономический рост, а не тотальный контроль за экономикой.

Автор — ректор Российской экономической школы

ИНВЕСТИЦИИ — это… Что такое ИНВЕСТИЦИИ?

инвестиции — Долгосрочное вложение капитала в какую либо отрасль экономики или в какое либо предприятие внутри страны или за рубежом. инвестиции Или капиталовложения, капитальные затраты — финансовые средства, затрачиваемые на строительство новых и… … Справочник технического переводчика

ИНВЕСТИЦИИ — (investment) 1. Приобретение средств производства, таких, как машины и оборудование для предприятия, с тем, чтобы производить товары для будущего потребления. Обычно это называется капитальными вложениями/вложениями в средства производства… … Финансовый словарь

Инвестиции — [investment] или капиталовложения, капитальные затраты финансовые средства, затрачиваемые на строительство новых и реконструкцию, расширение и техническое перевооружение действующих предприятий (производственные И.), на жилищное, коммунальное и… … Экономико-математический словарь

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного… … Словарь-справочник терминов нормативно-технической документации

Инвестиции — (gross investment) См. : чистые инвестиции (net investment). Бизнес. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир . Грэхэм Бетс, Барри Брайндли, С. Уильямс и др. Общая редакция: д.э.н. Осадчая И.М.. 1998. Инвестиции … Словарь бизнес-терминов

: чистые инвестиции (net investment). Бизнес. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир . Грэхэм Бетс, Барри Брайндли, С. Уильямс и др. Общая редакция: д.э.н. Осадчая И.М.. 1998. Инвестиции … Словарь бизнес-терминов

ИНВЕСТИЦИИ — (нем. Investition от лат. investio одеваю), долгосрочные вложения капитала в отрасли экономики внутри страны и за границей. Различают финансовые (покупка ценных бумаг) и реальные (вложение капитала в промышленность, сельское хозяйство,… … Большой Энциклопедический словарь

ИНВЕСТИЦИИ — (нем. Investition от лат. investio одеваю), долгосрочные вложения капитала в отрасли экономики внутри страны и за границей. Различают финансовые (покупка ценных бумаг) и реальные (вложение капитала в промышленность, сельское хозяйство,… … Большой Энциклопедический словарь

инвестиции — капиталовложения, вклады, вложения Словарь русских синонимов. инвестиции сущ. • вклады • вложения Словарь русских синонимов. Контекст 5.0 Информатик. 2012 … Словарь синонимов

Инвестиции — (нем. Investition, от лат. investio одеваю) долгосрочные вложения капитала в отрасли экономики внутри страны и за границей. Различают финансовые (покупка ценных бумаг) и реальные (вложение капитала в промышленность, сельское хозяйство,… … Политология. Словарь.

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного… … Официальная терминология

на что потратить время и деньги – Woman Delice

Инвестиции в себя и свое развитие – это лучший способ увеличить свой личный капитал, об этом сегодня пишут и говорят все кому не лень. Почему нужно инвестировать прежде всего в себя? И что это значит – «инвестиции в себя»?

Инвестиции в себя

Инвестиция – это вкладывание средств в определенный проект с целью получить прибыль, и хотя изначально этот термин использовался исключительно для финансовых операций, сегодня у него более широкое значение./GettyImages-537094201-1--57a535073df78cf459963b0b.jpg) Инвестировать можно не только деньги, но и любые другие ресурсы: время, энергию, усилия и т. д.

Инвестировать можно не только деньги, но и любые другие ресурсы: время, энергию, усилия и т. д.

Однако главный смысл термина – вложение с целью получить отдачу – остался неизменным. И инвестиции в себя ничем по сути не отличаются от других инвестиций: вы вкладываете деньги, время и усилия в собственное развитие чтобы получить результат.

В качестве результата может быть повышение вашего статуса, улучшение качества жизни или карьерные достижения – чего именно вы хотите достичь решать только вам. Но есть и универсальные «самоинвестиции» – такие, которые помогут вам быстрее добиваться своих целей, какими бы эти цели не были.

Инвестиция в планирование

Лучший способ достичь целей – знать, что именно эти цели из себя представляют. Как бы странно это ни звучало, несмотря на то, что мы все знаем как важно ставить себе цели, реально мало кто подходит к постановки жизненных целей системно и вообще серьезно заморачивается по этому поводу.

Чаще всего мы примерно себе представляем чего хотим – например, «заработать столько денег, чтобы можно было положить их в банк и жить на проценты», — но дальше расплывчатой формулировки дело не идет. Годы идут, а цель все не приближается…

Инвестиция в планирование – это время и, возможно, деньги, потраченные на коучера или наставника, который поможет вам а) четко определиться с целями на год, три года, 10 лет и так далее; и б) поможет разработать детальный план по их достижению.

С шагами, этапами, таймингом, промежуточными результатами и так далее. Если вы личность высокоорганизованная, вы вполне можете справиться с этим и самостоятельно, но проще все-таки найти кого-то, кто поможет вам разработать систему координат на ближайшее будущее.

Инвестиция в здоровье

Этот пункт включает в себя не только регулярные походы к врачу и хорошую страховку, но также все, что имеет прямое влияние на ваше здоровье:

- инвестиции в обувь, которая не калечит ноги;

- инвестиции в офисный стул, на котором не травмируется спина во время работы;

- инвестиции времени в поиск и сбор контактов лучших врачей своего города;

- инвестиции в еду хорошего качества;

- инвестиции в отдых;

- и т.

д.

д.

Другими словами, инвестиции в здоровье – это философия анти-экономии на том, что влияет на самочувствие и состояние организма, как в краткосрочной, так и в долгосрочной перспективе.

Инвестиция в самооценку

Стоит потратить время и, возможно, деньги на то, чтобы научиться говорить «нет» и научиться ценить свою точку зрения, а также научиться отсеивать неконструктивную критику, не позволяя разрушать себя тем, кто хочет самоутвердиться за ваш счет.

Это сложный процесс, который, возможно, требует помощь специалистов, но вряд ли есть инвестиции более ценная, чем та, что повышает самооценку.

Инвестиция в талант

Не зря таланты называют «божьими дарами» — наши таланты это то, чем мы сильны. Даже если вы пока не нашли способ сделать свой талант делом жизни, он точно стоит того, чтобы его развивать. Талант вовсе необязательно должен быть творческим или прикладным – умение слушать людей и поддерживать их, или умение во всем видеть позитивную сторону – это тоже таланты, которые достойны того, чтобы найти им применение.

Инвестиция в образование

Все, что развивает ваши профессиональные или личные навыки достойно того, чтобы тратить время, деньги и ресурсы. Инвестиции в образование обычно отбиваются быстрее других, так как они напрямую связаны с повышением профессионального и социального статуса.

Инвестиция в наставников

Самообразование – это прекрасно, однако иногда лучше найти специалиста с системой, который сильно сократит затраты времени на овладение новым навыком. Потраченные на наставника деньги отобьются тем, что вы начнете применять новый навык гораздо быстрее, чем в случае если вы будете искать информацию и создавать систему с нуля.

В этом мире не так уж и много уникальных ситуаций, почти все задачи и трудности с которыми мы сталкиваемся уже кто-то решал и проходил. И всегда можно найти того, кто не только поделится опытом, но и проведет по трудному пути.

Инвестиция в иностранный язык

Знание иностранного языка не только полезно в плане карьеры или общения с людьми в разных странах, есть множество исследований, которые доказывают что второй и третий языки защищают наш мозг от преждевременного угасания. Дело не только в новых нейронных связях, но и в информации и культурном обмене, к которым мы получаем доступ когда овладеваем новым языком – все вместе является отличным коктейлем для ясного ума надолго.

Дело не только в новых нейронных связях, но и в информации и культурном обмене, к которым мы получаем доступ когда овладеваем новым языком – все вместе является отличным коктейлем для ясного ума надолго.

инвестиция во внешность

«Быть можно дельным человеком и думать о красе ногтей» — словами классика можно ответить на все заявления о том, что внешность роли не играет. Персональный стиль стоит того, чтобы потратить время на его создание, коль скоро этот стиль — отражение вашей личности, и одна из ее граней. Разобраться со своим базовым гардеробом, научиться основам макияжа, создать свою рутину по уходу за собой — эти инвестиции в собственную внешность отобьются до копейки.

Инвестиция в счастье

Счастье – понятие относительное и очень субъективное, но не зря говорят, что счастье – это выбор. Вы можете выбрать быть счастливым человеком, и сознательно идти к тому, чтобы наполнять свою жизнь счастливыми моментами и переживаниями. Отказаться от работы, которая приносит деньги, но при этом делает вас несчастным, убрать из своего окружения токсичных людей и так далее.

Почему это инвестиция? Потому что счастливая жизнь – это процесс, а не цель. Это дорога, которая состоит из маленьких ежедневных шагов, и выборов, делая которые вы каждый раз задаете себе вопрос «а сделает ли это меня счастливее?..»

И если ответ — «да», то перед вами открываются мир возможностей, каждая из которых – отдача, которую вы получаете потратив время, деньги и силы на саморазвитие и заботу о себе.

Определение инвестиций Merriam-Webster

в · жилет · мент | \ in-ˈves (t) -mənt \ : затраты денег, как правило, на доход или прибыль : капитальные затраты также : вложенная сумма или приобретенное имуществоДесять вещей, которые следует учитывать перед принятием решения об инвестировании

Инвестируйте с умом: введение в паевые инвестиционные фонды. В этой публикации объясняются основы инвестирования паевых инвестиционных фондов, как работают паевые инвестиционные фонды, какие факторы следует учитывать перед инвестированием и как избежать распространенных ошибок.

В этой публикации объясняются основы инвестирования паевых инвестиционных фондов, как работают паевые инвестиционные фонды, какие факторы следует учитывать перед инвестированием и как избежать распространенных ошибок.

/investor/pubs/inwsmf.htm

Финансовая навигация в текущей экономике: десять вещей, которые следует учесть, прежде чем принимать инвестиционные решения

Учитывая недавние рыночные события, вы можете задаться вопросом, следует ли вам вносить изменения в свой инвестиционный портфель. Управление по обучению и защите инвесторов SEC обеспокоено тем, что некоторые инвесторы, в том числе охотники за скидками и продавцы матрасов, принимают быстрые инвестиционные решения, не учитывая свои долгосрочные финансовые цели.Хотя мы не можем рассказать вам, как управлять своим инвестиционным портфелем во время нестабильного рынка, мы выпускаем это Уведомление для инвесторов, чтобы дать вам инструменты для принятия обоснованного решения. Прежде чем принимать какое-либо решение, рассмотрите следующие важные области:

1. Составьте личную финансовую карту.

Прежде чем принимать какое-либо решение об инвестировании, сядьте и честно взгляните на свое финансовое положение в целом, особенно если вы никогда раньше не составляли финансовый план.

Первый шаг к успешному инвестированию — это определение своих целей и толерантности к риску — самостоятельно или с помощью финансового профессионала. Нет никаких гарантий, что вы заработаете деньги на своих инвестициях. Но если вы узнаете факты о сбережениях и инвестировании и будете следовать разумному плану, вы сможете получить финансовую безопасность на протяжении многих лет и пользоваться преимуществами управления своими деньгами.

2. Оцените свою зону комфорта при принятии риска.

Все инвестиции связаны с определенной степенью риска. Если вы собираетесь покупать ценные бумаги, такие как акции, облигации или паевые инвестиционные фонды, перед инвестированием важно понять, что вы можете потерять часть или все свои деньги. В отличие от вкладов в банках, застрахованных FDIC, и кредитных союзах, застрахованных NCUA, деньги, которые вы вкладываете в ценные бумаги, обычно не застрахованы на федеральном уровне. Вы можете потерять свою основную сумму, то есть сумму, которую вы вложили. Это верно, даже если вы покупаете инвестиции через банк.

В отличие от вкладов в банках, застрахованных FDIC, и кредитных союзах, застрахованных NCUA, деньги, которые вы вкладываете в ценные бумаги, обычно не застрахованы на федеральном уровне. Вы можете потерять свою основную сумму, то есть сумму, которую вы вложили. Это верно, даже если вы покупаете инвестиции через банк.

Вознаграждение за риск — это потенциал для большей прибыли от инвестиций. Если у вас есть финансовая цель с длительным временным горизонтом, вы, вероятно, заработаете больше денег, осторожно инвестируя в категории активов с большим риском, такие как акции или облигации, вместо того, чтобы ограничивать свои инвестиции активами с меньшим риском, такими как эквиваленты денежных средств. С другой стороны, вложение исключительно в денежные вложения может быть подходящим для краткосрочных финансовых целей. Основная проблема для физических лиц, вкладывающих средства в эквиваленты денежных средств, — это риск инфляции, то есть риск того, что инфляция превысит темп и снизит доходность с течением времени.

Депозиты с федеральным страхованием в банках и кредитных союзах — Если вы не уверены, полностью ли обеспечены вашими депозитами доверие и кредит доверия правительства США, это легко выяснить. Чтобы узнать о банковских счетах, перейдите на сайт www.myfdicinsurance.gov. Для счетов кредитных союзов перейдите по адресу http://webapps.ncua.gov/Ins/.

3. Рассмотрите подходящий набор инвестиций.

Включая в портфель категории активов с инвестиционной доходностью, которые изменяются вверх и вниз при различных рыночных условиях, инвестор может помочь защититься от значительных потерь.Исторически сложилось так, что доходность трех основных категорий активов — акций, облигаций и денежных средств — не менялась одновременно вверх и вниз. Рыночные условия, которые приводят к хорошему росту одной категории активов, часто приводят к тому, что другая категория активов имеет среднюю или низкую доходность. Инвестируя более чем в одну категорию активов, вы уменьшите риск потери денег, и общая доходность вашего портфеля будет более плавной. Если инвестиционная доходность одной категории активов упадет, вы сможете противодействовать своим убыткам в этой категории активов за счет более высокой доходности инвестиций в другую категорию активов.

Инвестируя более чем в одну категорию активов, вы уменьшите риск потери денег, и общая доходность вашего портфеля будет более плавной. Если инвестиционная доходность одной категории активов упадет, вы сможете противодействовать своим убыткам в этой категории активов за счет более высокой доходности инвестиций в другую категорию активов.

Кроме того, распределение активов важно, потому что оно оказывает большое влияние на то, достигнете ли вы своей финансовой цели. Если вы не включите в свой портфель достаточный риск, ваши инвестиции могут не принести достаточно большой доход для достижения вашей цели. Например, если вы делаете сбережения для долгосрочной цели, такой как выход на пенсию или обучение в колледже, большинство финансовых экспертов согласны с тем, что вам, вероятно, потребуется включить в свой портфель хотя бы некоторые акции или паевые инвестиционные фонды.

Фонды жизненного цикла — Чтобы удовлетворить инвесторов, которые предпочитают использовать одну инвестицию для сбережений для определенной инвестиционной цели, например для выхода на пенсию, некоторые компании взаимных фондов начали предлагать продукт, известный как «фонд жизненного цикла».«Фонд жизненного цикла — это диверсифицированный паевой инвестиционный фонд, который автоматически переходит к более консервативному сочетанию инвестиций по мере приближения к определенному году в будущем, известному как его« плановая дата ». Инвестор фонда жизненного цикла выбирает фонд с правильной целевой датой на основе относительно его или ее конкретной инвестиционной цели. Затем менеджеры фонда принимают все решения о распределении активов, диверсификации и ребалансировке. Определить фонд жизненного цикла легко, потому что его название, скорее всего, будет относиться к его целевой дате.Например, вы можете увидеть фонды жизненного цикла с такими названиями, как « Portfolio 2015 », « Retirement Fund 2030 » или « Target 2045 ».

4. Будьте осторожны, вкладывая большие средства в акции работодателя или отдельные акции.

Один из наиболее важных способов снизить риски инвестирования — это диверсифицировать ваши вложения. Здравый смысл: не кладите все яйца в одну корзину. Выбрав правильную группу инвестиций в категории активов, вы сможете ограничить свои потери и уменьшить колебания доходности инвестиций, не жертвуя слишком большой потенциальной прибылью.

Вы подвергнетесь значительному инвестиционному риску, если вложите значительные средства в акции своего работодателя или любые отдельные акции. Если эти акции плохо себя чувствуют или компания обанкротится, вы, вероятно, потеряете много денег (и, возможно, свою работу).

5. Создать и поддерживать резервный фонд.

Большинство умных инвесторов вкладывают достаточно денег в сберегательный продукт, чтобы покрыть чрезвычайную ситуацию, например, внезапную безработицу. Некоторые следят за тем, чтобы у них было до шести месяцев своего дохода в виде сбережений, чтобы они были уверены, что они будут абсолютно рядом, когда они им понадобятся.

6. Выплата долга по кредитной карте с высоким процентом.

Нигде не существует инвестиционной стратегии, которая окупалась бы так же хорошо или с меньшим риском, чем простая выплата всей вашей задолженности с высокими процентами. Если у вас есть задолженность по кредитным картам с высокой процентной ставкой, самое разумное, что вы можете сделать при любых рыночных условиях, — это как можно быстрее полностью погасить остаток.

7. Рассмотрите усреднение долларовой стоимости.

С помощью инвестиционной стратегии, известной как «усреднение долларовой стоимости», вы можете защитить себя от риска вложить все свои деньги в неподходящее время, следуя последовательной схеме добавления новых денег к своим инвестициям в течение длительного периода времени.Делая регулярные инвестиции с одинаковой суммой денег каждый раз, вы будете покупать больше инвестиций, когда их цена низкая, и меньше инвестиций, когда их цена высока. Лица, которые обычно вносят единовременный взнос на индивидуальный пенсионный счет либо в конце календарного года, либо в начале апреля, могут захотеть рассмотреть «усреднение долларовых затрат» в качестве инвестиционной стратегии, особенно на нестабильном рынке.

8. Воспользуйтесь «бесплатными деньгами» от работодателя.

Во многих пенсионных планах, спонсируемых работодателем, работодатель будет частично или полностью покрывать ваши взносы. Если ваш работодатель предлагает пенсионный план, а вы не вносите достаточно, чтобы получить максимальную отдачу от вашего работодателя, вы упускаете «бесплатные деньги» на свои пенсионные сбережения.

Заставьте свои деньги работать — В большинстве случаев план на рабочем месте является наиболее эффективным способом накопления на пенсию. Тщательно обдумайте возможные варианты, прежде чем брать деньги по пенсионному плану.В частности, избегайте использования дебетовой карты 401 (k), кроме как в крайнем случае. Деньги, которые вы занимаете сейчас, уменьшат сбережения, которые могут расти с годами, и, в конечном итоге, то, что вы получите после выхода на пенсию. Кроме того, если вы не погасите ссуду, вы можете заплатить федеральный подоходный налог и штрафы.

9. Время от времени рассматривайте возможность ребалансировки портфеля.

Ребалансировка возвращает ваш портфель к исходной структуре распределения активов. Путем ребалансировки вы убедитесь, что в вашем портфеле не слишком много внимания уделяется одной или нескольким категориям активов, и вернете свой портфель к комфортному уровню риска.

Придерживайтесь своего плана: покупайте дешево, продавайте дорого — Перенести деньги из категории активов, когда она хорошо работает, в пользу категории активов, которая работает плохо, может быть нелегко, но это может быть мудрым шагом. Урезая текущих «победителей» и добавляя больше текущих так называемых «проигравших», ребалансировка вынуждает вас покупать дешево и продавать дорого.

Вы можете перебалансировать свой портфель на основе календаря или ваших инвестиций. Многие финансовые эксперты рекомендуют инвесторам перебалансировать свои портфели через регулярные промежутки времени, например, каждые шесть или двенадцать месяцев. Преимущество этого метода в том, что календарь является напоминанием о том, когда вам следует подумать о перебалансировке. Другие рекомендуют перебалансировать только тогда, когда относительный вес класса активов увеличивается или уменьшается более чем на определенный процент, который вы определили заранее. Преимущество этого метода заключается в том, что ваши вложения сообщают вам, когда проводить ребалансировку. В любом случае, перебалансировка работает лучше всего, если выполняется относительно нечасто.

Преимущество этого метода в том, что календарь является напоминанием о том, когда вам следует подумать о перебалансировке. Другие рекомендуют перебалансировать только тогда, когда относительный вес класса активов увеличивается или уменьшается более чем на определенный процент, который вы определили заранее. Преимущество этого метода заключается в том, что ваши вложения сообщают вам, когда проводить ребалансировку. В любом случае, перебалансировка работает лучше всего, если выполняется относительно нечасто.

10. Избегайте обстоятельств, которые могут привести к мошенничеству.

Мошенники тоже читают заголовки. Часто они используют широко разрекламированные новости, чтобы заманить потенциальных инвесторов и сделать их «возможность» более законной. Комиссия по ценным бумагам и биржам рекомендует задавать вопросы и проверять ответы из объективного источника, прежде чем вкладывать средства. Всегда не торопитесь и поговорите с надежными друзьями и членами семьи, прежде чем инвестировать.

* * *

Для получения более подробной информации о темах, обсуждаемых в данном Уведомлении для инвесторов, ознакомьтесь со следующими материалами:

http: // www.sec.gov/investor/pubs/tenthingstoconsider.htm

Инвестиционная стоимость — определение, важность и способ расчета

Что такое инвестиционная стоимость?

Инвестиционная стоимость — это сумма денег, которую инвестор заплатил бы за недвижимость. Он относится к конкретной стоимости актива, основанной на определенных параметрах. Это индивидуальное измерение стоимости имущества.

Потенциальные инвесторы часто используют метрику инвестиционной стоимости, когда они решают инвестировать в недвижимость (недвижимость), имея в виду определенные личные инвестиционные цели.Он может включать определенную рентабельность инвестиций. Рентабельность инвестиций (ROI) Рентабельность инвестиций (ROI) — это показатель эффективности, используемый для оценки возврата инвестиций или сравнения эффективности различных инвестиций. оценить, что они ищут в инвестициях. Показатель ценности мотивирован убеждениями определенной инвестиционной стратегии.

оценить, что они ищут в инвестициях. Показатель ценности мотивирован убеждениями определенной инвестиционной стратегии.

Важность инвестиционной стоимости

Причина, по которой инвестиционная стоимость важна для потенциальных покупателей недвижимости, заключается в том, что они хотят сравнить цену недвижимости с ожидаемой нормой доходности. Прибыль или убыток от инвестиции за определенный период времени соответствует первоначальной стоимости инвестиции, выраженной в процентах.В этом руководстве представлены наиболее распространенные формулы. Когда они найдут конкретную норму прибыли, они могут измерить окончательные результаты инвестиций с помощью прогнозируемой цены, которую они заплатят за недвижимость. Это позволяет инвестору принимать разумные решения о покупке, которые соответствуют их инвестиционным целям.

Как определить инвестиционную стоимость

Поскольку инвестиционная стоимость зависит от целей инвестора, она уникальна для каждого инвестора. Разные инвесторы могут использовать одни и те же методы оценки и предлагать разную инвестиционную стоимость.Инвесторы могут выбрать один из нескольких методов оценки при определении инвестиционной стоимости актива. Ниже приведены наиболее часто используемые инвестиционные меры:

1. Сопоставимые продажи

Подход сравнения продаж также используется оценщиками. Инвестор будет сравнивать аналогичные объекты в расчете на квадратный фут или на единицу площади.

2. Мультипликатор валовой ренты

Этот показатель измеряет стоимость инвестиций путем умножения валовой ренты, которую недвижимость производит за год, на множитель брутто ренты (МРМ).Показатель GRM получен для аналогичных объектов на том же рынке.

3. Денежные средства при возврате денежных средств

Денежные средства при возврате денежных средств Наличные при возврате денежных средств Наличные средства при возврате денежных средств — это коэффициент нормы прибыли, который рассчитывает общую сумму заработанных денежных средств на общую сумму вложенных денежных средств. Общая сумма заработанных денежных средств обычно основана на годовом движении денежных средств до налогообложения. Это простой финансовый показатель, позволяющий оценить денежные потоки от активов компании, приносящих доход. Эта цифра рассчитывается путем деления условных денежных средств за первый год на общую сумму первоначальных инвестиций.

Общая сумма заработанных денежных средств обычно основана на годовом движении денежных средств до налогообложения. Это простой финансовый показатель, позволяющий оценить денежные потоки от активов компании, приносящих доход. Эта цифра рассчитывается путем деления условных денежных средств за первый год на общую сумму первоначальных инвестиций.

4. Прямая капитализация

Прямая капитализация — еще один показатель, используемый оценщиками. Он включает в себя капитализацию потока доходов от собственности и является распространенным методом определения рыночной и инвестиционной стоимости коммерческой недвижимости.

5. Дисконтированный денежный поток (DCF)

Модель DCFФормула DCF дисконтированного денежного потока В этой статье формула DCF разбивается на простые термины с примерами и видео с расчетами.Научитесь определять ценность бизнеса. используется для расчета чистой приведенной стоимости, внутренней нормы прибыли и сравнения накопления капитала. Перечисленные выше коэффициенты, хотя и предоставляют полезную информацию, также имеют ряд ограничений. Такие ограничения решаются путем расчета дисконтированного денежного потока.

Инвестиционная стоимость по сравнению с рыночной стоимостью

В то время как инвестиционная стоимость измеряет потенциальную стоимость инвестиции, основанную на определенных условиях, рыночная стоимость измеряет истинную стоимость инвестиции, основанную на силах спроса и предложения Спрос и предложение Законы предложения и Спрос — это микроэкономические концепции, которые утверждают, что на эффективных рынках это количество товара и количество на свободном рынке.Рыночная стоимость определяется путем оценки. Она отличается от инвестиционной стоимости, которая учитывает уникальные цели, задачи и потребности человека в собственности.

Стоимость инвестиции может быть ниже или выше рыночной стоимости. Это зависит от конкретной ситуации в отеле на данный момент. Инвестиционная стоимость может быть больше рыночной, если покупатель оценивает недвижимость выше, чем информированный покупатель.

В реальном мире такая ситуация может возникнуть, если компания расширит свои помещения до более крупного здания, которое выставлено на продажу прямо напротив ее нынешнего офиса.Компания готова согласиться на цену выше рыночной стоимости здания, чтобы гарантировать, что конкуренты не будут находиться в этом районе.

В таком случае дополнительная инвестиционная стоимость определяется стратегическим преимуществом, которое компания получит от покупки недвижимости. Отдельный инвестор также может согласиться с инвестиционной стоимостью выше рыночной. Это происходит, если инвестор получает особый налоговый статус или очень выгодные условия финансирования.

В качестве альтернативы инвестиционная стоимость также может быть ниже рыночной.Это может произойти, когда инвестиции не относятся к типу собственности, на которой инвесторы обычно сосредотачивают свои усилия. Например, застройщик, состоящий из нескольких семей, который рассматривает идею строительства отеля, может привести к тому, что инвестиционная стоимость будет ниже рыночной.

Это может быть результатом высоких затрат, связанных с обучением развитию собственности, или потому, что инвесторы требуют от собственности более высокой, чем средний доход, из-за распределения и диверсификации их портфеля.

Дополнительные ресурсы

CFI является официальным поставщиком глобальной сертификации финансового моделирования и оценки (FMVA) ™ FMVA®. Присоединяйтесь к более 850 000 студентов, которые работают в таких компаниях, как Amazon, JP Morgan и программа сертификации Ferrari, разработанная, чтобы помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить продвижение по карьерной лестнице, вам будут полезны следующие дополнительные ресурсы:

- Ожидаемая доходность Ожидаемая доходность Ожидаемая доходность инвестиций — это ожидаемая величина распределения вероятностей возможной прибыли, которую они могут предоставить инвесторам.Доходность инвестиций — это неизвестная переменная, у которой разные значения, связанные с разными вероятностями.

- Финансовый анализ недвижимости Финансовый анализ недвижимости Расчет NOI Мы начнем наш финансовый анализ недвижимости с расчета чистой операционной прибыли (NOI). Ниже приведены некоторые предположения.

- Шаблон калькулятора рентабельности инвестиций Калькулятор рентабельности инвестиций Этот калькулятор рентабельности инвестиций покажет вам, как рассчитать рентабельность инвестиций с использованием четырех различных подходов.Рентабельность инвестиций (ROI) — это финансовый коэффициент, используемый для расчета выгоды, которую получит инвестор по отношению к их инвестиционным затратам, обычно измеряемый как чистая прибыль, деленная на первоначальную стоимость

- Принципы оценки Принципы оценки Ниже приведены основные принципы оценки, которые владельцы бизнеса, которые хотят создать ценность в своем бизнесе, должны знать. Оценка бизнеса включает в себя

Рынок — второстепенная роль? на JSTOR

Информация журнала«Записки Брукингса по экономической деятельности» содержат статьи, отчеты и основные моменты дискуссий, проведенных на конференциях Группы Брукингса по экономической деятельности.Экспертиза группы сосредоточена на «живых» проблемах экономической деятельности, которые стоят перед лицом, определяющим государственную политику, и исполнительной властью в частном секторе. Особое внимание уделяется недавним и текущим экономическим событиям, которые имеют прямое отношение к современной ситуации или особенно сложны, поскольку они расширяют наше понимание экономической теории или предыдущих эмпирических результатов. Такие вопросы обычно являются количественными, а результаты исследований часто статистическими.Тем не менее, во всех статьях и отчетах рассуждения и выводы изложены в форме, понятной для заинтересованного, информированного неспециалиста, а также полезной для специалиста по макроэкономике. Короче говоря, статьи преследуют несколько целей: тщательный и проницательный профессиональный анализ, своевременность и актуальность для текущих проблем, а также ясное изложение.

Информация об издателеИнститут Брукингса — независимая беспартийная организация, посвященная на исследования, анализ, образование и публикации, посвященные вопросам государственной политики в области экономики, внешней политики и государственного управления.Цель учреждения деятельность направлена на повышение эффективности американских институтов и качества государственной политики с помощью социальных наук для анализа возникающих проблем и предложения практические подходы к этим вопросам в языке, ориентированном на широкую публику. В своих конференциях, публикациях и других мероприятиях Брукингс выступает в роли мост между наукой и политикой, приносящий новые знания в внимание лиц, принимающих решения, и предоставление ученым большего понимания общественности вопросы политики.Деятельность института осуществляется в рамках трех исследовательских программы (экономические исследования, исследования внешней политики и государственные исследования), а также через Центр просвещения в области государственной политики и Брукингс Institution Press.

Что значит инвестировать?

Инвестирование может быть одним из лучших способов улучшить ваше финансовое будущее, но важно хорошо понимать, что это значит — инвестировать.Итак, что именно инвестирует?

Слово «инвестировать» можно определить так:

- Посвящение времени или других ресурсов достижению цели.

- Использование денег или капитала для покупки актива в надежде, что стоимость этого актива увеличится и даст вам возможность продать с прибылью. Общие активы для инвестиций включают акции, облигации, недвижимость и драгоценные металлы, такие как золото и серебро.

Источник изображения: Getty Images.

Примеры инвестирования из повседневной жизни

Большинство людей принимают инвестиционные решения ежедневно, даже если они не вкладывают деньги в такие активы, как акции или недвижимость.Если человек платит за обучение в колледже и посещает занятия в надежде получить знания и навыки, которые пригодятся ему в будущем, этот человек принял решение инвестировать в себя. Они тратят время и деньги на получение новых знаний, которые будут полезны — в финансовом или ином плане.

Даже вложение денег на сберегательный счет, на который выплачивается процентная ставка, можно рассматривать как вложение, поскольку вы получите возврат денег, имеющихся на счете. В большинстве случаев процентная ставка будет очень небольшой, но это все равно вложение.Инвестиции, которые приносят большую прибыль, обычно сопряжены с большим риском. Сберегательные счета очень безопасны, поэтому обычно они платят очень небольшую процентную ставку.

Время играет решающую роль в успешном инвестировании

Создание основы, необходимой для осознанных инвестиционных шагов, может занять много времени. Если человек подумывает о поступлении в колледж, чтобы получить определенный навык, ему следует посмотреть на зарплаты профессионалов в своей области и подумать о том, может ли увеличиться спрос на выбранную им профессию.Человек может также захотеть подумать, принесут ли ему время и деньги, потраченные на получение степени, удовлетворение другими способами. Получение степени колледжа может иметь большие выгоды в будущем, но также существует риск того, что время и деньги, вложенные в получение степени, не принесут желаемых результатов.

Посвящение времени тому, чтобы делать шаги, которые имеют хорошие шансы на успех, справедливо и в мире финансового инвестирования.

Предположим, что акции компании привлекают ваше внимание, и вы думаете, что покупка акций (в основном, покупка очень небольшой доли в бизнесе) может быть стоящей возможностью.Изучение компании и ее отрасли, оценка возможностей роста и оценка вероятности увеличения ее текущей стоимости имеют решающее значение для принятия обоснованного инвестиционного решения. Вы также захотите быть в курсе того, как работают ваши инвестиции и как меняются их рыночные возможности с течением времени.

Даже если ваш инвестиционный тезис (причины, по которым вы считаете, что актив будет расти в цене) окажется верным, для его реализации и получения желаемой прибыли может потребоваться больше времени, чем ожидалось.Никто точно не знает, что нас ждет в будущем, и существует множество непредсказуемых факторов, которые могут повлиять на оценку акций, недвижимости и других активов.

Из-за времени, необходимого для исследования инвестиций, и вероятности того, что потребуется время, чтобы стоимость ваших активов достигла желаемого уровня, большинству людей лучше всего подходит долгосрочный подход к инвестированию. Что касается акций, это обычно означает попытку определить сильные компании, в которые можно инвестировать, а затем покупать акции с расчетом на то, что вы планируете сохранить свои инвестиции на долгие годы.

Этическое инвестирование — это мораль, а не рынок

Вот история, которая показывает, насколько размытыми могут быть границы, когда вы пытаетесь определить, что такое «зеленые» или «социально ответственные» инвестиции.

В нем участвует крупная американская частная инвестиционная компания и, да, нефтяная компания, базирующаяся в Техасе.