5 банков с самыми высокими ставками по вкладам. Обзор :: Новости :: РБК Инвестиции

Из-за ситуации с коронавирусом и низкой ставки ЦБ вклады в банках стали непривлекательными. Однако они все еще могут помочь хотя бы частично сохранить деньги от инфляции. Рассказываем, у каких банков самые высокие ставки

Фото: Абрамов Денис / ТАСС

В конце июля Центральный банк понизил ключевую ставку до исторического минимума — 4,25%. В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В пятницу, 18 сентября, состоится заседание Банка России по ключевой ставке. Во «Фридом Финансе», «Финаме» и «Альфа-Капитале» считают, что она останется прежней. Финансовый консультант Игорь Файнман также отметил, что ЦБ не планирует снижать ставку, но в будущем регулятор может ее повысить.

«Если мы внимательно послушаем Эльвиру Сахипзадовну Набиуллину (глава ЦБ. — Прим. РБК), она уже несколько раз намекала на то, что дальше ставку снижать не будут, а есть вероятность, что она пойдет вверх, потому что они хотят провести так называемое ужесточение кредитно-денежной политики. И тогда депозиты пойдут вверх, ну и, соответственно, они опять станут интересны для накоплений и для увеличения капитала», — сказал Игорь Файнман «РБК Инвестициям».

Однако если вы хотите положить средства на вклад уже сейчас, то тоже можно найти выгодные варианты. При этом стоит учитывать условия банков, при которых можно открыть вклады с более высокой ставкой. Часто проценты зависят от страховых договоров и других условий.

Председатель Центрального банка России Эльвира Набиуллина (Фото: Станислав Красильников / ТАСС)

По словам Файнмана, сейчас единственное, для чего можно использовать депозит в банке, — это сохранение капитала. Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

«Мы с вами понимаем, что накопить деньги у нас не получится. Мы можем их сохранить на том уровне, на котором у них есть покупательная способность», — сказал он.

Файнман посоветовал направлять на банковский вклад суммы не больше ₽1,35 млн. Это связано со страховой системой в России. Если банк обанкротится, а у вас на счету было ₽1,4 млн, то вам вернут эту сумму, но накопленные проценты — сгорят. Она будет максимумом, который вы сможете получить. Если же положить меньше, то вы сможете вернуть себе и проценты. Таким образом, если у вас больше средств, то стоит открыть несколько депозитов в разных банках, чтобы обезопасить свой капитал.

Кроме того, стоит помнить о новом налоге на вклады, который начнет действовать с 1 января 2021 года. С процентных доходов по депозитам, на которых находится больше ₽1 млн, нужно будет платить 13% государству.

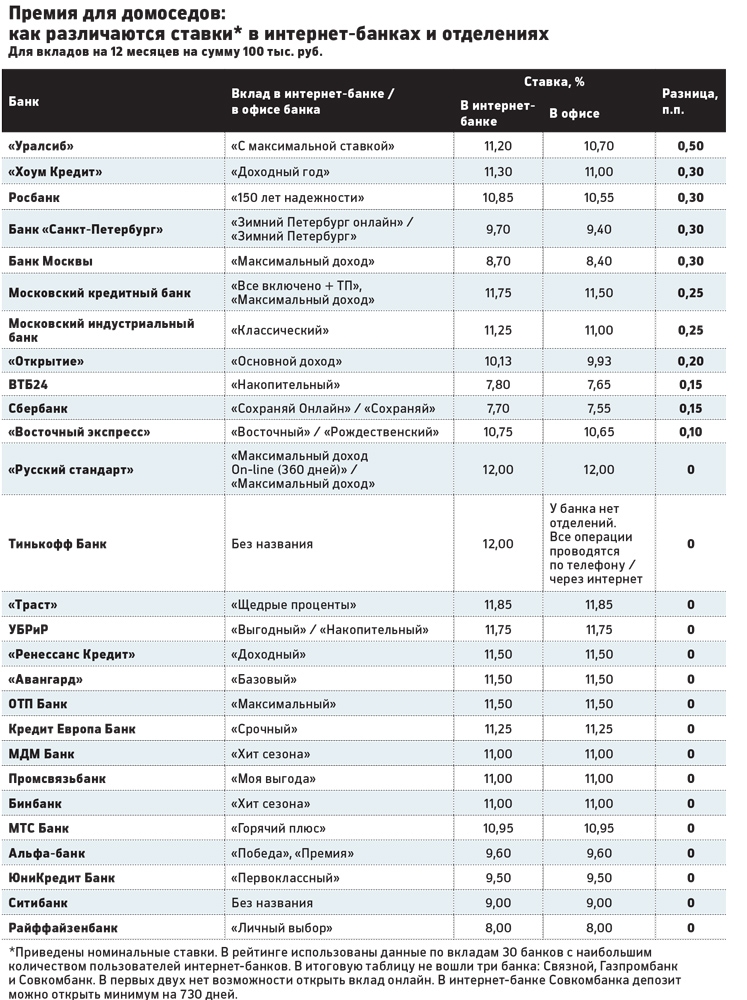

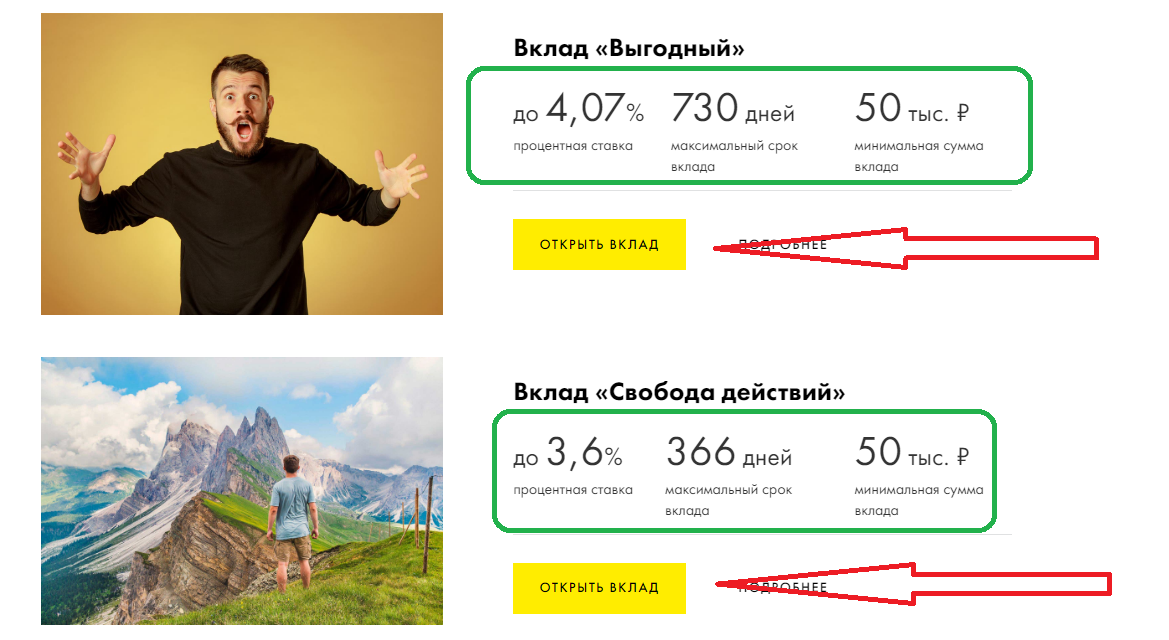

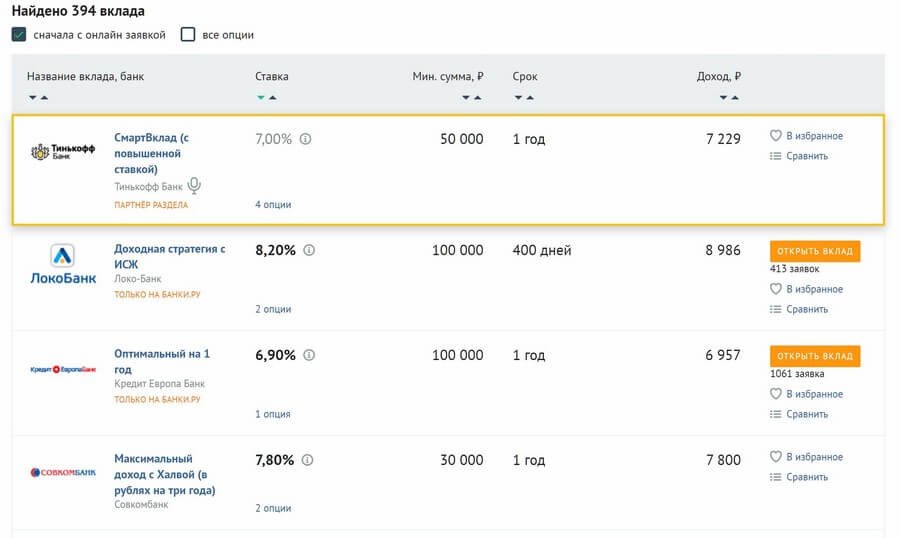

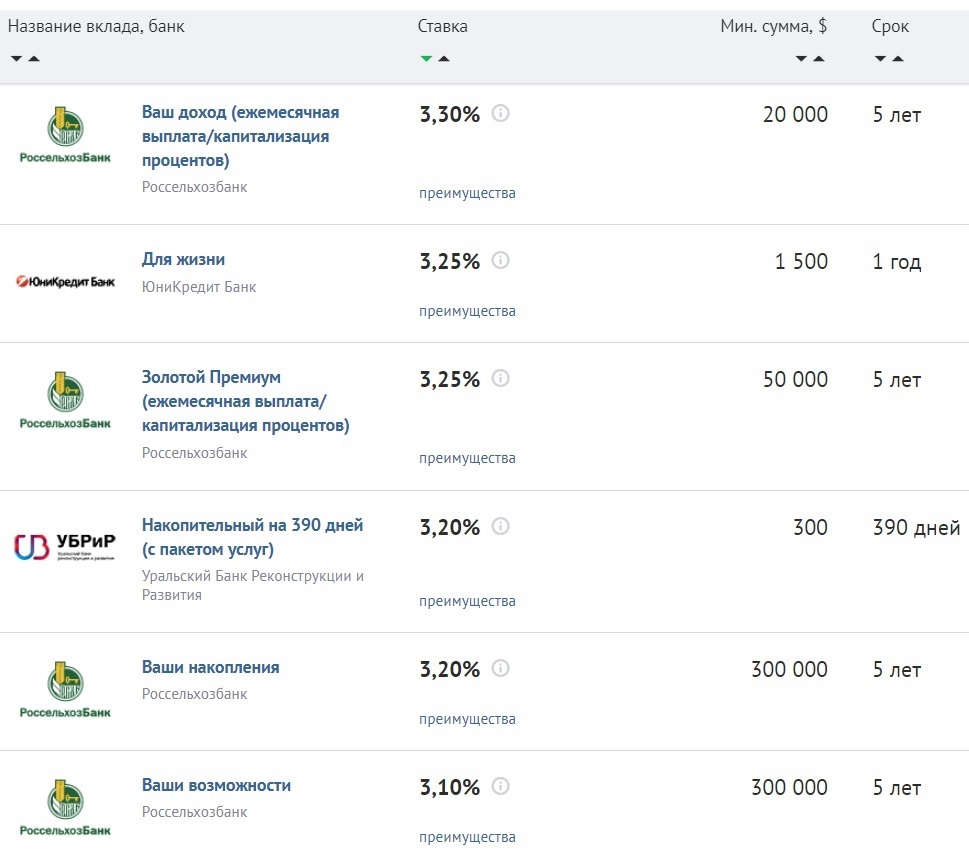

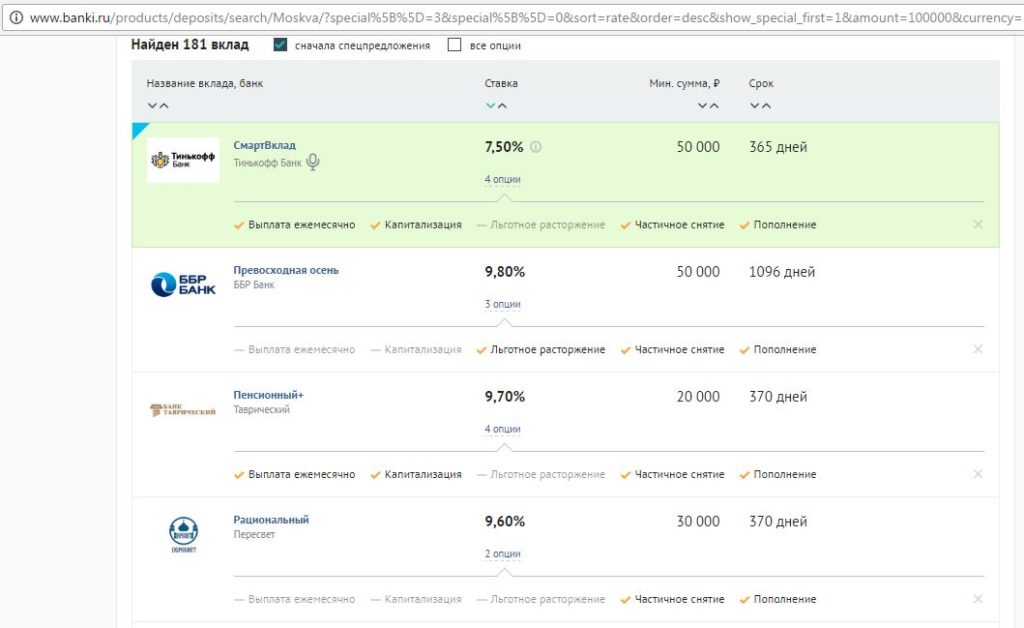

Мы сравнили ставки по вкладам с помощью порталов «Банки.

На вклад «Золотой сезон» в банке «Восточный» можно положить от ₽30 тыс. Процентная ставка будет от 5,2% до 5,7%, что позволит покрыть инфляцию этого года. С учетом бонусов она может достичь 7,2%. Бонусная программа будет действовать при условии, что вкладчик получает зарплату или пенсию в этом банке или приобрел дополнительные услуги, а также инвестиционные продукты.

Проценты вам начислят и выплатят в конце срока хранения вклада. С депозита можно снять все деньги досрочно, но в этом случае проценты выплатят по ставке до востребования, что составляет 0,01%, и согласно количеству дней, в течение которых деньги лежали на счете. Его также нельзя пополнять.

Допустим, мы положили на депозит ₽100 тыс. на один год, тогда процентный доход может составить около ₽5,2 тыс. Однако этот срок вклада — максимальный. Если сумма вклада будет ₽1 млн, то доход превысит ₽54 тыс.

Фото: Syda Productions / Shutterstock

Банк «Таврический»

Максимальная ставка по вкладу «Уверенный выбор» составляет 7,5%. Если депозит был открыт на год и на него положили ₽100 тыс., ставка будет около 7,4%. Таким образом, процентный доход может составить примерно ₽7,4 тыс. Если на депозите будет храниться ₽1 млн, то эта сумма возрастет до ₽74 тыс.

Положить дополнительные средства на вклад не получится. Кроме того, с него нельзя снять деньги досрочно без потерь, так как процентный доход в этом случае будет рассчитываться по ставке до востребования — также 0,01%.

При открытия такого вклада нужно оформлять инвестиционное или накопительное страхование жизни либо заключать форвардный контракт с компанией БКС, который будет действовать в течение семи лет. Его начальная цена не менее ₽100 тыс.

Форвардный контракт — это договор, согласно которому продавец должен передать покупателю товар или выполнить денежное обязательство в определенное время, а покупатель должен его оплатить. Он чем-то похож на фьючерс. В таком договоре прописывают стоимость товара, объем поставки и ее сроки.

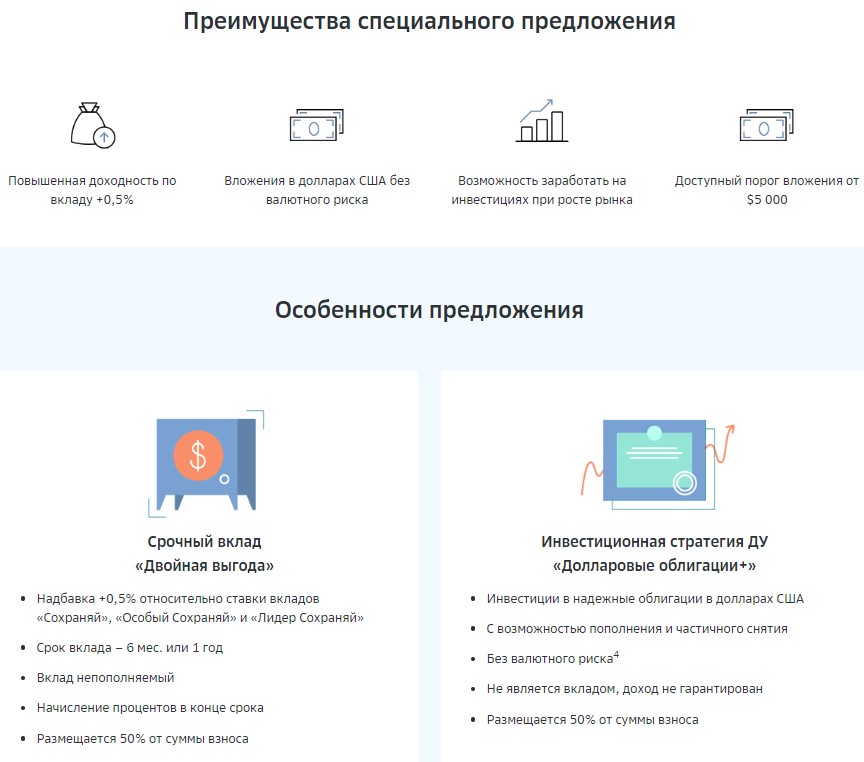

Вклад «Абсолютное решение» можно открыть с суммой от ₽30 тыс. Если на него положить ₽100 тыс. на год, то потенциально вкладчик получит чуть более ₽6,9 тыс. по ставке 6,9%. Если ₽1 млн — то ₽69,3 тыс. На размер ставки влияет способ открытия вклада. Она может повысится на 0,15%, если завести депозит онлайн через интернет-банк. Максимальная ставка может достичь 7,4%.

Вклад также нельзя пополнять, а в случае досрочного закрытия депозита вам выплатят доход по ставке до востребования. Если же не расторгать договор, то все проценты поступят вам в конце срока вклада. Средства можно получить в кассе, на счет или карту. Для открытия депозита нужно заключить договор инвестиционного или накопительного страхования жизни.

Если же не расторгать договор, то все проценты поступят вам в конце срока вклада. Средства можно получить в кассе, на счет или карту. Для открытия депозита нужно заключить договор инвестиционного или накопительного страхования жизни.

Отделение банка «Ак Барс» в Казани (Фото: Егор Алеев / ТАСС)

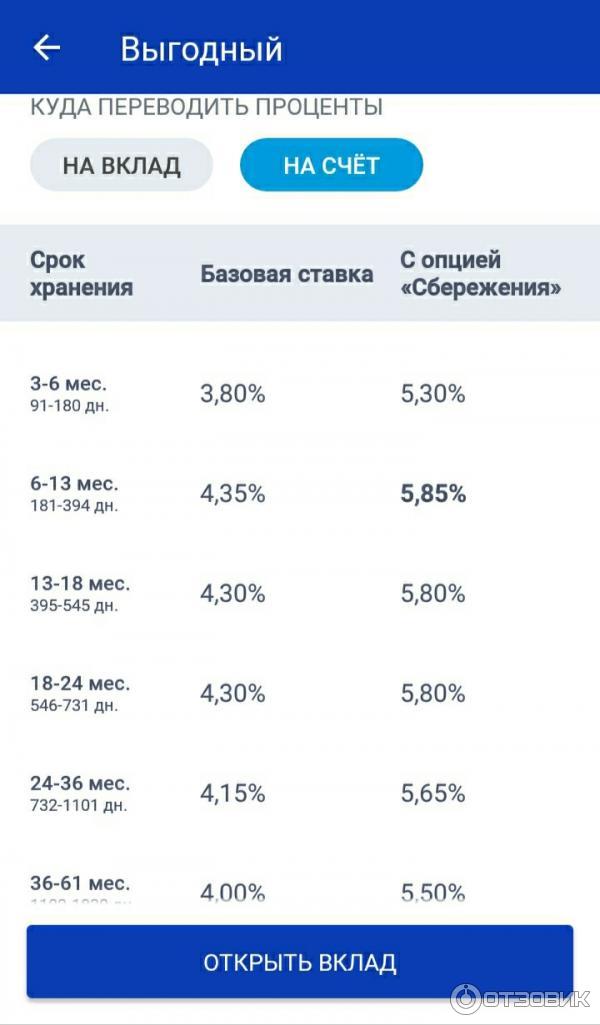

Банк «Ак Барс»Во вкладе «Уверенное будущее» максимальная ставка составляет 6,3%. Для того чтобы ее получить, также нужно заключить договор страхования. Если соблюсти это условие и положить на депозит ₽100 тыс. на год, то доход может быть ₽6,3 тыс.

Минимальная сумма вклада — ₽50 тыс., а максимальная не ограничена. Проценты выплачиваются в конце срока депозита. Этот вклад можно открыть только при заключении договора накопительного страхования на сумму ежегодного спроса, который составляет не менее 10% депозита и не менее ₽50 тыс.

Если расторгнуть договор страхования, то ставка понизится до 4,3%. Депозит нельзя пополнять, а если его закрыть досрочно, то доход рассчитают по ставке вклада до востребования, который в банке составляет 0,1%.

Во что инвестировать деньги, снятые с депозита в банке: 5 советовБанк «РЕСО кредит»На вклад «Двойной доход» можно положить от ₽50 тыс. на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

Если открыть вклад, а через две недели расторгнуть договор страхования, то ставка уменьшится до 5,45%. В случае если вкладчик решит досрочно забрать деньги, то проценты начислят по ставке до востребования, которая составляет 0,01%.

Таким образом, если вы положите на вклад ₽100 тыс. и будете соблюдать все условия, то процентный доход может превысить ₽6,4 тыс., а если ₽1 млн — то ₽64,8 тыс.

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

ПодробнееКакой депозит самый выгодный? Виды депозитов в Казахстане

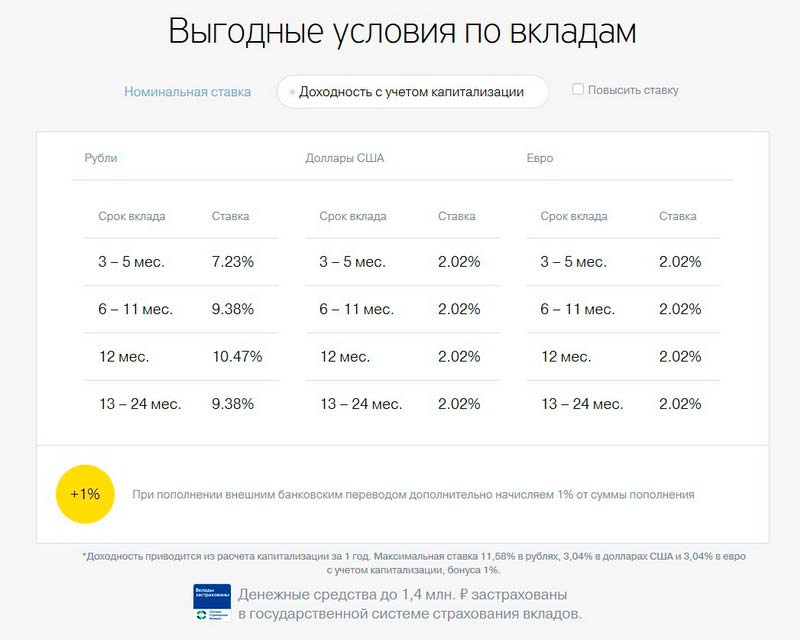

В 2018 году в Казахстане появилась полноценная классификация вкладов. Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Если вам нужен денежный резерв на непредвиденные расходы – выбирайте несрочный депозит. Пополнение и снятие денег – без ограничений.

Пополнение и снятие денег – без ограничений.

Собираете крупную сумму, но хотите сохранить за собой возможность снять деньги досрочно – выбирайте срочный депозит. Пополнение – без ограничений, возможно частичное снятие, но с потерей вознаграждения.

Хотите ускорить накопление за счет максимально выгодной ставки – выбирайте сберегательный депозит с пополнением.

Ваша цель – инвестировать капитал на максимально выгодных условиях и не рисковать? Выбирайте сберегательный вклад без пополнения.

Два вида депозитов – срочные и сберегательные – не предусматривают досрочного снятия денег. Компенсация за эти ограничения – повышенная ставка вознаграждения.

Несрочный Срочный Сберегательный

Несрочный вклад

Минимальные ограничения досрочного снятия денег до неснижаемого остатка: вы можете распоряжаться деньгами в любой момент, без ограничений.

Ставка вознаграждения – самая низкая по сравнению с другими депозитами, но перекрывает инфляцию.

Срочный вклад

Строгие ограничения досрочного снятия денег.

Средняя ставка вознаграждения.

Сберегательный вклад

Максимальные ограничения досрочного снятия денег.

Максимальная из возможных ставок вознаграждения по сравнению с другими депозитами. Инвестиция с гарантированным возвратом.

Ваш конструктор вкладов

Разные вклады решают разные задачи. Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

| Несрочный вклад | Срочный вклад | Сберегательный вклад | |

|---|---|---|---|

| Мобильность | |||

| Доходность | |||

| Финансовый резерв на непредвиденные расходы | Постепенное накопление под повышенную ставку | Неприкосновенный капитал и безопасные инвестиции | |

| Предельная ставка по годовым вкладам с пополнением | 9,0% | 10,3% | 12,3% |

| Предельная ставка по годовым вкладам без пополнения | 9,0% | 10,7% | 14,0% |

| Досрочное снятие | Без ограничений в пределах неснижаемого остатка | Частично и полностью | Только полностью |

| Санкции при досрочном снятии | Нет | Частичная потеря вознаграждения | Полная потеря вознаграждения |

| Срок выдачи денег при досрочном снятии | Не более 7 дней | Не более 7 дней | Не менее 30 дней |

| Гарантия по вкладам в тенге | 10 миллионов тенге | 10 миллионов тенге | 15 миллионов тенге |

| Гарантия по вкладам в валюте | 5 миллионов тенге | 5 миллионов тенге | 5 миллионов тенге |

Ставки вознаграждения

КФГД публикует максимальные ставки по несрочным, срочным и сберегательным депозитам каждый месяц.

Максимальная ставка по несрочным вкладам рассчитывается на основе базовой ставки Национального Банка Казахстана, а по срочным и сберегательным на все сроки – на основании рыночных значений. Депозитный рынок в Казахстане становится все более конкурентным, поэтому значения ставок по этим вкладам могут меняться от месяца к месяцу.

Максимальные рекомендуемые ставки известны на два месяца вперед – на текущий и на следующий. Следите за изменениями на сайте КФГД.

При снижении максимальных ставок банки изменят ставки по депозитам, которые будут приняты в этом месяце, чтобы они были в пределах новых максимальных ставок. Решение о повышении ставок по депозитам вслед за повышением максимальных ставок каждый банк принимает самостоятельно, опираясь на свою депозитную политику.

Если вы уже разместили депозит, то ставка по нему не изменится до окончания срока вклада или до пролонгации.

Ставки по вкладам на короткий срок с пополнением и без пополнения могут быть одинаковыми. С увеличением срока вклада растет и ставка вознаграждения.

С увеличением срока вклада растет и ставка вознаграждения.

Исключение – долгосрочные вклады с пополнением. Ставка вознаграждения – ниже, чем по вкладу без пополнения, но вы сможете вносить деньги под ту же ставку, если ставки на депозитном рынке будут снижаться. Стабильно высокая доходность сохранит покупательную способность денег.

Помните об ограничениях

Ограничения досрочного снятия денег со сберегательных вкладов одинаковы во всех банках – это норма регулируется на уровне Гражданского кодекса Республики Казахстан. Возможное снижение вознаграждения при досрочном снятии денег с несрочного и срочного вклада регулируется договором банковского вклада.

| Несрочный вклад – ставка вознаграждения выше инфляции | Срочный вклад | Сберегательный вклад – максимум доходности |

|---|---|---|

| Максимум мобильности | Меньше мобильности | Минимальная мобильность |

| Пополняйте и снимайте деньги с депозита в любой момент | Допускается и частичное, и полное снятие денег с депозита. | Допускается только полное досрочное снятие. |

| Выдача денег – не позднее 7 дней после уведомления банка. | Выдача денег при досрочном снятии – через 30 дней после уведомления банка. | |

| При досрочном снятии вознаграждения снижается. Уточните точные условия в банке. | При досрочном снятии вознаграждения выплачивается по ставке 0,1 процентов годовых, независимо от того, сколько деньги фактически находились в банке. |

Защита депозитов

Казахстанский фонд гарантирования депозитов дает гарантию сохранности денег, размещенных в сберегательные, срочные и несрочные вклады – отличается максимальная сумма выплаты.

- 5 миллионов тенге – по депозитам в иностранной валюте

- 10 миллионов тенге – по несрочным и срочным депозитам в тенге

- 15 миллионов тенге – по сберегательным вкладам в тенге

Если в одном банке несколько депозитов, различных по виду и валюте, максимальная совокупная сумма гарантии КФГД – 15 миллионов тенге.

Вклады за границей: все, что нужно знать

Нужно ли вам делать вклад, что необходимо учитывать при выборе иностранного банка и оформлении документов, какие законы стоит прочесть перед тем, как вложить деньги за рубеж, — собрали для вас свежую информацию и разложили по полочкам.

Чем интересен зарубежный вклад?

Стандартный цели две: сохранить и приумножить капитал. Однако по факту речь скорее о сохранности средств, нежели о потенциальном доходе. Вклады за рубежом — это не всегда инвестиция. Но депозитный счет дает возможность диверсифицировать ваш инвестиционный портфель, вложив деньги в разные национальные валюты или драгметаллы.

Но депозитный счет дает возможность диверсифицировать ваш инвестиционный портфель, вложив деньги в разные национальные валюты или драгметаллы.

Кому интересен?

Тем, кто готов сразу вложить достаточно крупную сумму. Низкие процентные ставки плюс дорогие тарифы на обслуживание больше подходят тем, у кого есть для этого минимум 50 тысяч евро.

Преимущества иностранных банков для открытия депозитов

- Доверие к зарубежной банковской системе.

- Высокие страховые суммы (по ЕС — до 100 тысяч евро).

Вклады за границей: основное

- Невысокие процентные ставки (в среднем по ЕС 1-2%, иногда до 5).

- Жесткие условия досрочного расторжения договора.

- Высокий порог первоначальной суммы депозита (от 10 тыс евро).

Как выбрать иностранный банк

Помните: выбирая банк, вы выбираете страну. Обратите внимание на:

- стабильность национальной валюты,

- устойчивость финансовой системы государства,

- на репутацию регулятора,

- репутацию самого государства на мировой геополитической арене.

Например, еще недавно самыми «вкусными» для россиян считались вклады в банки Кипра и стран Балтии. Они предлагали выгодные проценты (до 5%), лояльно относились к нерезидентам из СНГ, предлагали обслуживание на русском языке. Однако эти страны, включая их банковский сектор, подвластны общим тенденциям. Финансовые институции легко лишаются лицензий, избавляются от российских денег, отношение к нерезидентам усугубляется. Нетрудно заметить, что чем стабильнее государство, тем ниже %, выше тарифы и строже правила. Поэтому у клиента, по сути, есть выбор: дешевле и рискованнее или дороже и надежнее. Этот выбор за вами!

Что такое «страхование депозита»?

Минимальная сумма, которую банк обязан вернуть клиенту при закрытии (банкротстве, санации). Так, для Евросоюза застрахованный депозит составляет 100 тысяч евро. Вкладчики любого европейского банка получат назад как минимум 100 тысяч евро, если он прекратит свою деятельность. Гарантом служит центральный банк каждого члена ЕС.

Что еще стоит учесть?

- % ставки,

- неснижаемый остаток,

- застрахованная сумма,

- комиссии/тарифы,

- список документов,

- условия расторжения.

Какие требования к нерезидентам

Нерезидент нерезиденту рознь. К представителям стран СНГ, в частности, к россиянам список требований выше, чем к другим. Чтобы открыть депозитный счет за рубежом, необходимо пройти процедуру комплаэнс на соответствие AML-политики (борьба с отмыванием средств). Для этого вам потребуется:

- Объяснить происхождение средств. Они должны быть легально нажитыми, а данный факт — прозрачным.

- Собрать полный пакет документов, соответствующий всем требованиям. Еще раз: лучше заранее уточнить не только список бумаг, но и требования к ним. Формы/образцы документов у разных государств отличаются, зарубежный банк может не устроить сумбурная выписка из российских учреждений.

- Вы не должны числиться в черных списках, а ваша деятельность должна быть полностью законной.

- Плюсом будет ваша связь со страной «прописки» банка.

А выгодно ли это?

Если вы рассчитываете зарабатывать на депозите, то не факт. Прежде чем решиться вложить, сравните следующие цифры:

- тарифы банка (за открытие, обслуживание, пополнение счета и т.д.), включая комиссию за конвертацию (а также курс валют),

- потенциальную прибыль по процентной ставке.

Скорее всего будет требоваться личное присутствие, так что учтите также туристические расходы.

Продумайте заранее также о том, как будете зачислять деньги. Международный перевод предполагает высокие комиссии, а наличные средства придется декларировать при пересечении границы.

Не забудьте сообщить в ФНС!

Налоговым резиденты России обязаны уведомить налоговую службу об открытии счета за рубежом, а также отчитываться о движении средств.

Облагается ли прибыль по зарубежному вкладу российскими налогами?

Да. С вас причитается НДФЛ по ставке в 13%.

Все ли могут открыть депозит за рубежом?

Нет. Например, по российскому законодательству хранить деньги за рубежом не могут лица, занимающие государственный пост.

Какая еще информация может помочь?

- Федеральный закон N79-ФЗ «О государственной гражданской службе Российской Федерации». Здесь о том, кто не может размещать депозит в иностранных банках.

- Федеральный закон N173-ФЗ «О валютном регулировании и валютном контроле». Здесь все детали про валютные счета.

- Налоговый кодекс, статья 83 — здесь про то, как вы должны уведомить органы контроля об открытии иностранного вклада.

Изучая другие источники, смотрите на дату публикации текста. Банковский сектор очень чуткий, ситуация на рынке может стремительно меняться. Интернет полон статей, где рекомендуют вложить в уже давно закрытый иностранный банк. Пользуйтесь только актуальной информацией!

На какой срок открыть вклад? Основные моменты выбора срока депозита для вкладчика

Сегодня многих вкладчиков интересует вопрос: на какой срок сделать вклад, чтобы получить максимальную выгоду от своих инвестиций? Вопрос резонный, с учетом высокой инфляции и нынешней ситуации в стране, поэтому требует детального разбора.

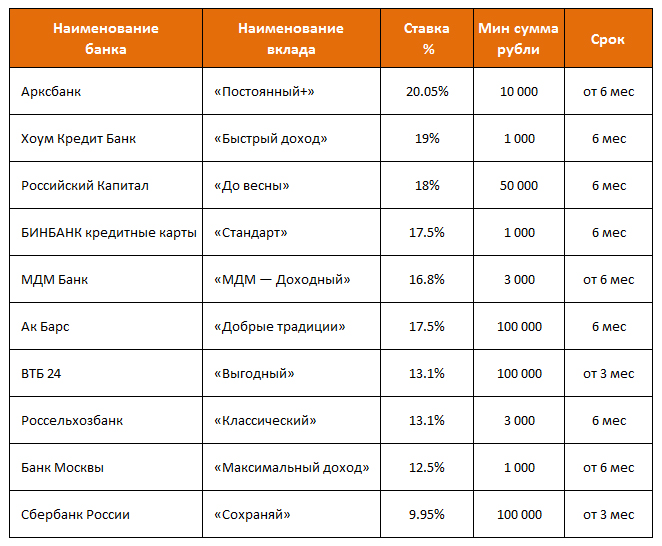

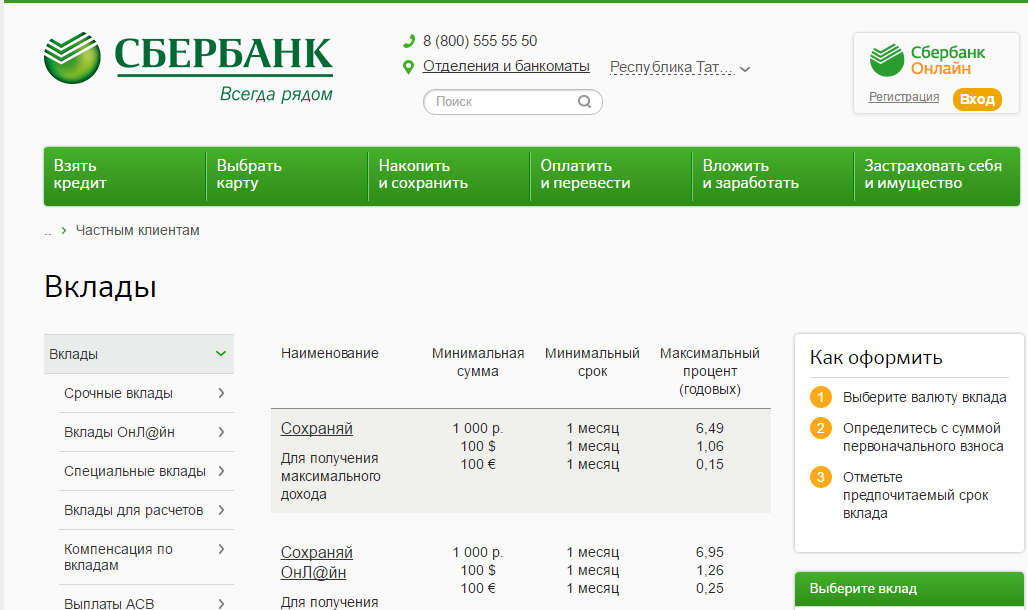

Для начала, давайте рассмотрим средние сроки размещения средств крупнейших российских банков.

| Параметры/названия банков | Сбербанк | ВТБ | Газпромбанк | Альфа-Банк |

|---|---|---|---|---|

| Минимальные сроки депозитов | От 1-го месяца с промежутками в несколько месяцев/лет | От 3-х месяцев с возможностью размещения до определенного дня | От 91 дня | От 90 дней |

| Максимальные сроки депозитов | До 3-х лет по стандартным депозитам и бессрочно по сберегательному депозиту | До 5-ти лет с возможностью размещения до определенного дня | До 1097 дней. В зависимости от наименования депозита, можно выбирать срок с точностью до дня | До 3-х лет. В зависимости от наименования депозита, можно выбирать срок с точностью до дня |

Как видно из таблицы, единственный банк, предлагающий депозиты от 1 месяца – это Сбербанк России, все остальные крупнейшие банки страны предлагают клиентам депозиты на срок от 3-х месяцев. Что касается максимального срока хранения, то тут первое место за банком ВТБ. Примечательно также, что ВТБ – единственный банк, у которого по всем вкладам действует единый срок размещения денежных средств. Все остальные банки установили максимальную планку на отметке в 3 года.

Что касается максимального срока хранения, то тут первое место за банком ВТБ. Примечательно также, что ВТБ – единственный банк, у которого по всем вкладам действует единый срок размещения денежных средств. Все остальные банки установили максимальную планку на отметке в 3 года.

Плюсы и минусы депозитов, открытых на разный срок

При выборе срока нужно учитывать несколько основных факторов, которые помогут «выжать» максимальный доход из любой суммы:

- Цель размещения денег в депозите

- Рост инфляции в стране

- Динамика повышения/понижения средних % ставок по депозиту. Такие данные можно посмотреть на официальном сайте ЦБ РФ

- Надежность банковской организации и т.д.

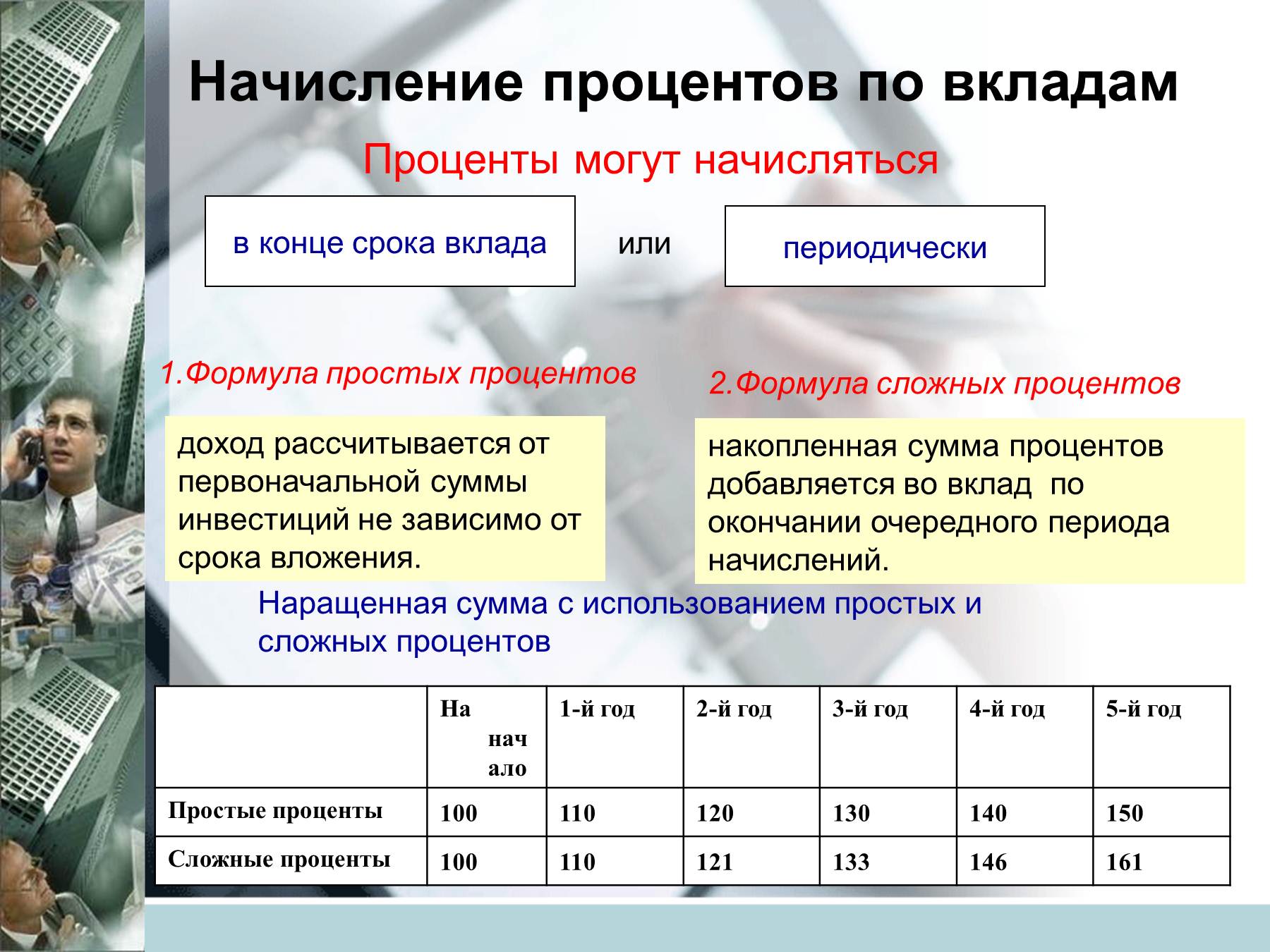

Практически все факторы взаимосвязаны и зависят друг от друга. Правильно рассчитать и узнать точный доход можно с помощью специального депозитного калькулятора или несложной формулы, расчеты по которой производились в статье Ставка до востребования

Читайте также: Как пополнить Яндекс. Деньги

Деньги

В чем плюсы минимального срока?

При нестабильно повышающемся уровне средней процентной ставки по депозитам значительно выгоднее краткосрочные вклады на 1, 3 или 6 месяцев. Дело в том, что при постоянном повышении процентной ставки по вкладу, совершенно не выгодно открывать его на длительный срок. Например, если сегодня открыть вклад по ставке 8% на 3 года, она зафиксируется и на протяжении 3-х лет останется неизменной. Куда выгоднее оформлять этот депозит на 3-6 месяцев, с учетом того, что через несколько недель-месяцев проценты поднимутся, не намного, но все же. В этом случае можно будет снова открыть вклад на более выгодный %. При размещении крупной суммы, этот фактор будет очень значимым, как и сам доход.

В чем плюсы максимального срока?

По аналогии скачков средней ставки по депозитам можно сделать упор и на долгосрочное размещение средств. При стабилизации ставки или тенденции к уменьшению, выгоднее открыть вклад на более длительный срок. Это позволит зафиксировать относительно высокую ставку, которая опять же будет сохраняться на протяжении всего срока вклада. В то время, как процентные ставки по вкладам будут понижаться, ваш депозит будет работать и приносить прибыль по старым процентам.

Это позволит зафиксировать относительно высокую ставку, которая опять же будет сохраняться на протяжении всего срока вклада. В то время, как процентные ставки по вкладам будут понижаться, ваш депозит будет работать и приносить прибыль по старым процентам.

На фоне повышающейся инфляции лучше открывать долгосрочные вклады с возможностью досрочного расторжения на приемлемых условиях. Главным фактором в выборе банка и вклада должны быть проценты. По заявлению Минфина, к концу 2014 — началу 2015 года будет пик роста инфляции, которая может достигнуть двухзначной величины, а не 7.5%, как утверждалось изначально. Поэтому предпочтение лучше отдать длительному вкладу, который покроет инфляцию, так можно будет сохранить и немножко увеличить свой капитал. Что касается краткосрочных вкладов, то в ближайшей перспективе они не выгодны, так как проценты по ним уже ниже показателей инфляции.

Читайте также: Объединение ВТБ и ВТБ 24. Что нужно знать обычному человеку

На какой срок сделать вклад, если копишь на квартиру? Аналогичным будет выбор вклада с максимальным сроком при накоплении на покупку квартиры. Причины одинаковы и были озвучены ранее. Сегодняшнее положение дел в стране диктует именно такие правила, что будет дальше — вопрос философский.

Причины одинаковы и были озвучены ранее. Сегодняшнее положение дел в стране диктует именно такие правила, что будет дальше — вопрос философский.

К тому же, изначальные ставки по долгосрочным депозитам всегда значительно выше краткосрочных. Это обуславливается возможностью банка пользоваться деньгами владельца депозита длительное время, зная, что он не потребует возврат средств через полгода.

Почему россияне предпочитают краткосрочные депозиты долгосрочным?

Вопрос интересный, особенно с учетом того, что оформление долгосрочного депозита в большинстве случаев выгоднее. Первыми причинами этого явления можно назвать нестабильность экономической ситуации в стране, высокий рост инфляции, а также опаску вкладчиков за свои деньги на фоне отзыва лицензий Центробанком.

Даже аналитикам сложно сделать прогноз развития страны и инфляции на долгосрочную перспективу, куда уж обычным гражданам. Среднестатистическому вкладчику, далекому от сложных терминов и определений проще сделать вклад на короткий срок и в надежный банк, чтобы быть уверенным в полном возврате денег в любой момент.

Опасения обоснованы, но ситуация не настолько драматична. Да, инфляция зашкаливает и уже перепрыгнула средние банковские ставки по срочным вкладам. Да, темпы роста экономики снижаются, но сохранность депозитов гарантируется не только крупнейшими банками страны, но и самим государством. АСВ никто не отменял, да, неудобно оказываться в такой ситуации, но деньги по своему депозиту в любом случае вернете на 100%.

Автор статьи, эксперт по финансам

Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Материалы по теме

в каком банке выгоднее открыть депозит

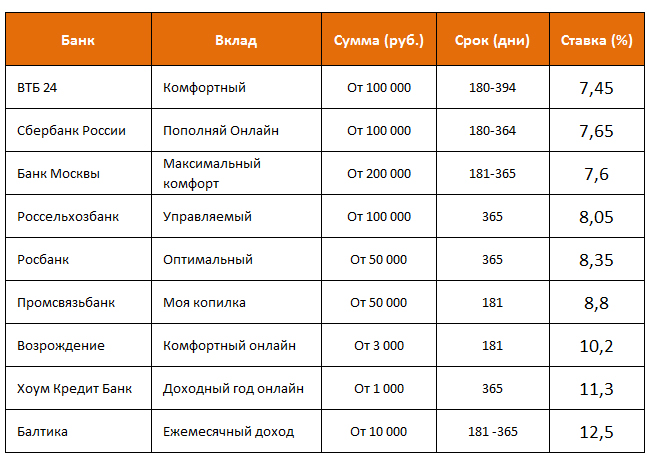

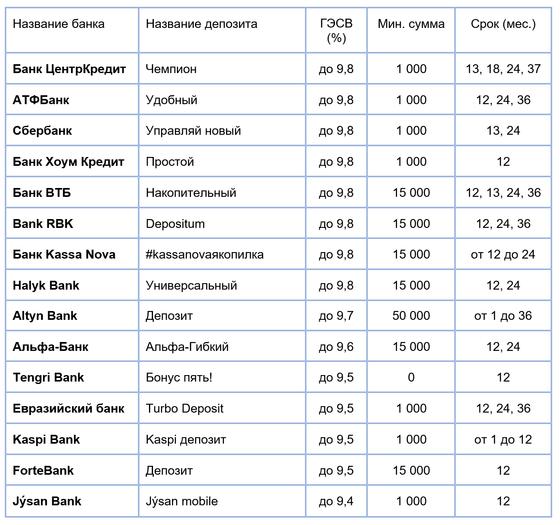

Журналисты рубрики Нурфин оценили размер номинальной процентной ставки для самого удобного вида депозита, который можно открыть на год. В рейтинг попали четырнадцать банков.

В рейтинг попали четырнадцать банков.Для оценки мы выбрали вид вклада, которым легко управлять, пополняя его и снова, при необходимости, снимая деньги.

Также есть депозиты, которые не предполагают частично снятия или, если и можно снять деньги, то будет утеряно вознаграждение. Их мы сегодня не рассматривали.

Проценты по депозиту с возможностью снятия и пополнения, как правило, накапливаются даже на ту сумму, которая пролежала всего один день. Выплачиваются раз в месяц или ежедневно.

Вознаграждение по таким вкладам немного меньше, чем у депозитов с более строгими условиями. Но напомним, что в прошлом месяце рекомендованный банком максимальный процент для депозитных вкладов заметно увеличился.

Выбранный нами вид депозита можно открыть на срок от одного месяца. От этого периода во многих банках зависит ставка вознаграждения. Мы будем рассматривать самый распространенный срок – один год.

Чтобы поставить все банки в одинаковые условия, те, в которых нет возможности открыть депозит на год, мы рассматривать не будет. Например, в некоторых банках можно заключить договор только на 13 месяцев.

Например, в некоторых банках можно заключить договор только на 13 месяцев.

Из показателей возьмем номинальную ставку – это фиксированный процент, который начисляется на сумму раз в месяц или в день, в зависимости от условий договора.

Также внесем в рейтинг минимальную сумму открытия депозита. В представленных банках она варьируется от нуля до пятнадцати тысяч тенге.

Не смотря на то, что данные о неснижаемом остатке несут ознакомительный характер, они оказались полезны при распределении мест в спорных ситуациях.

То есть, на более высокие места по сравнению с банками, которые предоставляют аналогичный процент для годового срока, мы ставили те, где можно открыть вклад с меньшим первоначальным взносом.

Мы познакомились с информацией об условиях депозитов с правом пополнения и снятия до неснижаемого остатка, представленной на официальных сайтах четырнадцати казахстанских банков и в их call-центрах 3 апреля 2020 года.

Напомним, что Национальный банк Казахстана снова понизил базовую ставку, поэтому в ближайшее время стоит ожидать понижения и максимальных процентов по депозиту.

что банку выгоднее — Frank RG

- Инвестиционные продукты стали лидером по темпу роста портфеля

- Из-за снижения ставок по вкладам клиенты все чаще выбирают инвестиции

- Банку такие продукты выгоднее с точки зрения маржи

Клиенты переходят на инвестиции. Одним из главных трендов стало снижение ключевой ставки ЦБ и, как следствие, снижение ставок доходности традиционных банковских продуктов. Если пять лет назад депозит был приоритетным продуктом, потому что мог принести около 10% годовых, то теперь его заменяют накопительные счета и инвестиционные продукты.

Ставки по накопительным счетам достигают 6%, при этом распоряжаться деньгами можно свободно — проценты начисляются раз в месяц и не сгорают при снятии денег со счета. Что касается инвестиционных продуктов, то клиенты готовы увеличить уровень риска для получения дополнительной доходности — от пассивного накопления мы переходим к инвестициям.

В этом году мы зафиксировали значительное изменение в клиентском поведении: портфель накопительных счетов рос так же быстро, как портфель депозитов — по итогам 10 месяцев 2019 года прирост составил почти 20%.

Но самое значимое изменение произошло в сегменте инвестиционных продуктов: в 2019 году они стали лидерами по темпам роста портфеля. Объем средств клиентов в управлении за 11 месяцев 2019 года вырос на 39%, тогда как по итогам всего 2018 года прирост составлял чуть более 20%. Число клиентов в брокерском обслуживании за 11 месяцев этого года увеличилось на 30%. БОльшая часть активов клиентов — это облигации, из которых более половины составляют облигации, номинированные в валюте.

Что пользуется спросом. Интерес к сложным, но потенциально более доходным продуктам — очень позитивный фактор с точки зрения развития финансовой культуры. Клиенты ищут возможность более выгодно вложить средства и готовы выбирать не только безрисковые или низкорисковые продукты.

Инвестиционные счета, ПИФы и доверительное управление — инструменты, дающие значительную степень свободы при выборе стратегии. Можно выбрать консервативный подход и вложиться в гособлигации, а можно диверсифицировать портфель и инвестировать в фонды, управляющие зарубежной недвижимостью. Самыми популярными у наших клиентов стали фонды облигаций и фонды, ориентированные на российский рынок акций.

Самыми популярными у наших клиентов стали фонды облигаций и фонды, ориентированные на российский рынок акций.

Аналитика по теме

Рынок розничных инвестиционных продуктов

Исследование инвестиционых предложений банков и финансовых компаний

› После введения в начале 2019 года налоговой льготы по государственным облигациям в валюте интерес клиентов к этому инструменту значительно вырос. За год с сентября прошлого года клиенты смогли заработать 10% годовых на консервативных облигационных стратегиях в связи с очень хорошими условиями входа в сентябре 2018 года. По нашим оценкам, объем средств клиентов в доверительном управлении по итогам 2019 года удвоится.В целом все это говорит об усложнении клиентского поведения. Снижение ставок пробудило интерес к инвестициям и принципиально отличным от депозитов финансовым продуктам. И наша задача в данном случае — сопровождать клиента и объяснять ему механизмы инструментов, которые он раньше, возможно, не использовал.

Это влияет на структуру банковских пассивов. Депозиты и накопительные счета по-прежнему популярны, но все говорит о том, что в 2020 году ставки в экономике продолжат снижаться. И депозит или традиционный счет становятся точкой входа клиента в банк, после чего он начинает использовать другие продукты. Здесь необходим постоянный анализ клиентского опыта и адресное предложение, которое учтет аппетит к риску, выбор валюты для инвестиций и ряд других факторов. И здесь очень важную роль играет цифровизация — она упрощает и ускоряет процессы. Интерес к брокериджу, например, вырос с появлением возможности пополнить счет через мобильное приложение и точно так же вывести деньги.

Выгода для банка. Мы видим потенциал для развития инвестиционных продуктов в 2020 году. С точки зрения банка инвестиционные продукты позволяют развить отношения с клиентом, увеличить вовлеченность в продукты банка и являются существенным источником комиссионного дохода.

Интерес представляют и накопительные счета. Фондирование по накопительными счетам зависит от срока нахождения денег на них и от поведения клиентов. Поэтому здесь показатель маржи будет свой не только для каждого банка, но и в каждый конкретный момент. В нашем случае маржа по накопительным счетам выше, чем маржа по депозитам. Маржа по инвестиционным продуктам также выше, чем по депозитам, в том числе, из-за отсутствия расходов на резервы и страхование средств.

Фондирование по накопительными счетам зависит от срока нахождения денег на них и от поведения клиентов. Поэтому здесь показатель маржи будет свой не только для каждого банка, но и в каждый конкретный момент. В нашем случае маржа по накопительным счетам выше, чем маржа по депозитам. Маржа по инвестиционным продуктам также выше, чем по депозитам, в том числе, из-за отсутствия расходов на резервы и страхование средств.

Автор — руководитель управления обслуживания премиальных клиентов Райффайзенбанка Кирилл Матвеев

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Ставка зеленеет: почему копить по-прежнему выгоднее в долларах | Статьи

Несмотря на постепенную дедолларизацию российской экономики, из всех иностранных валют выгоднее всего открывать вклады именно в долларах США. Средние ставки по депозитам в американской валюте примерно в пять раз выше, чем условия по вкладам в евро, и составляют 2,08%. Регулятор стремится снизить выгодность валютных депозитов, но они до сих пор востребованы среди населения и занимают около 20% всех привлеченных средств, рассказали «Известиям» банковские аналитики. Проценты по таким вкладам зависят в первую очередь от ставок национальных регуляторов — Федеральной резервной системы США (ФРС) и Европейского центрального банка (ЕЦБ). Эксперты утверждают: дедолларизация — длительный процесс, который построен не на отказе от валютных вкладов, а на повышении эффективности экономики и укреплении рубля.

Проценты по таким вкладам зависят в первую очередь от ставок национальных регуляторов — Федеральной резервной системы США (ФРС) и Европейского центрального банка (ЕЦБ). Эксперты утверждают: дедолларизация — длительный процесс, который построен не на отказе от валютных вкладов, а на повышении эффективности экономики и укреплении рубля.

Дедолларизация российской экономики стартовала осенью 2018 года, однако ставки по вкладам в американской валюте по-прежнему не снижаются. Впрочем, ЦБ всё же стремится сделать эти депозиты менее выгодными. Так, уже с 1 июля регулятор повысит нормативы обязательных резервов по вкладам физлиц в валюте на один процентный пункт — до 8%, тогда как обязательные резервы по вкладам в рублях составляют 4,75%. Соответствующее распоряжение опубликовано на сайте регулятора.

Сегодня средняя процентная ставка по долларовым сбережениям на срок от полугода до года составляет 2,08%. Для вкладов в евро она почти в пять раз ниже — 0,42%, следует из статистики на сайте ЦБ. На запрос «Известий», почему складывается такая ситуация, в Банке России ответа не предоставили.

На запрос «Известий», почему складывается такая ситуация, в Банке России ответа не предоставили.

При установлении процентов по вкладам в валюте кредитные организации в первую очередь ориентируются на ставки национальных регуляторов — ФРС США и ЕЦБ, пояснили «Известиям» в банках из топ-30. Так, ставка американского регулятора сейчас составляет 2,5%, а ЕЦБ — 0%.

Фото: РИА Новости/Максим Богодвид

— В Еврозоне вялый экономический рост и низкая инфляция, поэтому ставки на нулевом уровне. В США, наоборот, проценты на протяжении последних полутора лет растут. Сейчас ключевая ставка ФРС уже больше 2%. Этим и обусловлены относительно высокие проценты по депозитам в долларах и низкие — в евро, — рассказал старший экономист банка «Открытие» Максим Петроневич.

При установлении ставок банки отталкиваются и от спроса на валютные кредиты: компаниям требуются займы именно в долларах, поэтому депозиты в этой валюте востребованы кредитными организациями. Это дополнительно стимулирует их устанавливать доходность на сбережения в американской валюте выше, чем на другие денежные единицы.

Это дополнительно стимулирует их устанавливать доходность на сбережения в американской валюте выше, чем на другие денежные единицы.

При этом интерес к рублевым вкладам среди населения намного выше, чем к валютным. Открыть депозит в российской денежной единице можно под 7% годовых. Вслед за снижением ключевой ставки ЦБ проценты по рублевым вкладам будут снижаться, однако они по-прежнему более выгодны, чем депозиты в валюте.

Фото: ИЗВЕСТИЯ/Алексей Майшев

— Максимальная ставка по вкладам в долларах была зафиксирована в 2015 году. Тогда на фоне глобальной коррекции на развивающихся рынках российские банки для поддержания собственной валютной ликвидности были вынуждены повысить ставку по долларовым вкладам. В среднем по рынку в 2015-м она составляла 3,08%, — рассказал «Известиям» директор департамента операций на финансовых рынках банка «Русский стандарт» Максим Тимошенко.

Сейчас на розничном рынке валютные депозиты составляют около 20% всех привлеченных средств, или порядка $93 млрд, рассказала «Известиям» главный экономист Альфа-банка Наталия Орлова. Это достаточно высокий показатель: например, на минимуме долларизации, в конце 2007 года, объем валютных вкладов составлял 13% депозитной базы, пояснила она.

Это достаточно высокий показатель: например, на минимуме долларизации, в конце 2007 года, объем валютных вкладов составлял 13% депозитной базы, пояснила она.

В банках опасаются, что ужесточение политики ЦБ в отношении вкладов в иностранных денежных единицах и программа дедолларизации могут подтолкнуть россиян выводить деньги из банковского сектора и хранить их «под подушкой». В условиях санкций такой сценарий выглядит слишком значительным риском для российской банковской системы, считают в финансовых организациях.

Аналогом долларовых депозитов могут стать вклады в других валютах, например, в евро, в швейцарских франках, в британских фунтах и даже в китайских юанях, считает директор Института стратегического анализа ФБК Grant Thornton Игорь Николаев. Но эти валюты не так ликвидны по сравнению с долларом — не во всех отделениях их можно обменять, и это делает такие денежные единицы менее привлекательными для вложений, добавил он.

Фото: ИЗВЕСТИЯ/Александр Казаков

Еще одна альтернатива валютным депозитам — российские и зарубежные облигации. В условиях низкой инфляции это один из самых эффективных способов делать сбережения, считает эксперт.

В условиях низкой инфляции это один из самых эффективных способов делать сбережения, считает эксперт.

— Дедолларизация — длительный процесс, который основывается на построении сильной, крупной и эффективной экономики. Недавно юань стал мировой резервной валютой, потому что китайская экономика — одна из ведущих в мире. Именно таков прямой путь к настоящей дедолларизации, — заключил Игорь Николаев.

По его мнению, процесс дедолларизации может приобрести глобальное значение на фоне мировых торговых войн. Европа тоже заинтересована в уменьшении объемов американской валюты во взаимных расчетах, что благоприятно скажется на российской дедолларизации, отметил эксперт.

ЧИТАЙТЕ ТАКЖЕ

7 лучших мест, где можно сэкономить

Деньги, которые считаются сбережениями, часто вкладываются на счет, приносящий проценты, где риск потери депозита очень низок. Хотя вы можете получить больший доход от инвестиций с более высоким риском, таких как акции, идея сбережений состоит в том, чтобы позволить деньгам расти медленно с минимальным риском или без него. Онлайн-банкинг расширил разнообразие и доступность сберегательных счетов. Вот несколько различных типов счетов, чтобы вы могли максимально использовать свои сбережения.

Онлайн-банкинг расширил разнообразие и доступность сберегательных счетов. Вот несколько различных типов счетов, чтобы вы могли максимально использовать свои сбережения.

Ключевые выводы

- Если вы не получаете никаких процентов от своих сбережений, ваши сбережения со временем станут меньше из-за инфляции

- Существует ряд различных типов счетов, из которых вы можете выбрать свои сбережения

- Сравните ставки перед открытием счет, чтобы обеспечить максимальную экономию

Сберегательные счета

Банки и кредитные союзы (кооперативное финансовое учреждение, которое создается, принадлежит и управляется его членами — часто сотрудниками определенной компании или членами торговой или трудовой ассоциации) предлагают сберегательные счета.Деньги на сберегательном счете застрахованы Федеральной корпорацией страхования вкладов (FDIC) до определенных лимитов.На сберегательные счета могут действовать ограничения; например, плата за обслуживание может взиматься, если количество транзакций в месяц превышает разрешенное.

Деньги со сберегательного счета обычно не могут быть сняты путем выписки чеков, а иногда и через банкомат. Процентные ставки по сберегательным счетам обычно низкие; однако онлайн-банкинг действительно предоставляет сберегательные счета с несколько более высокой доходностью.

Высокодоходные сберегательные счета

Высокодоходные сберегательные счета — это тип сберегательных счетов с защитой FDIC, которые приносят более высокую процентную ставку, чем стандартный сберегательный счет. Причина того, что он зарабатывает больше денег, заключается в том, что обычно требуется более крупный начальный депозит, а доступ к счету ограничен.Многие банки предлагают этот тип счета уважаемым клиентам, у которых уже есть другие счета в банке. Доступны высокодоходные банковские онлайн-счета, но вам нужно будет настроить переводы из другого банка для внесения или снятия средств в онлайн-банке.Стоит научиться находить и открывать эти счета. И не забудьте присмотреться к лучшим высокодоходным сберегательным счетам, чтобы максимально увеличить свои сбережения.

Депозитные сертификаты (CD)

Депозитные сертификаты (CD) доступны в большинстве банков и кредитных союзов. Как и сберегательные счета, компакт-диски застрахованы FDIC, но они обычно предлагают более высокую процентную ставку, особенно с более крупными и более длинными депозитами. время; в противном случае будет начислен штраф, например потеря трехмесячного процента.Взаимодействие с другими людьми

Популярные сроки погашения CD — 6 месяцев, 1 год и 5 лет. Любые заработанные проценты могут быть добавлены к CD, если и когда CD созреет и будет продлен. Лестница для компакт-дисков позволяет вам распределять инвестиции и получать выгоду от более высоких процентных ставок. Как и в случае со сберегательными счетами, выбирайте компакт-диски по самым выгодным ценам.

Фонды денежного рынка

Паевой инвестиционный фонд денежного рынка — это тип паевого инвестиционного фонда, который инвестирует только в ценные бумаги с низким уровнем риска. В результате фонды денежного рынка считаются одним из типов фондов с наименьшим риском. Фонды денежного рынка обычно обеспечивают доход, аналогичный краткосрочным процентным ставкам. Фонды денежного рынка не застрахованы FDIC и регулируются Законом об инвестиционных компаниях Комиссии по ценным бумагам и биржам (SEC) 1940 года.

Фонды денежного рынка обычно обеспечивают доход, аналогичный краткосрочным процентным ставкам. Фонды денежного рынка не застрахованы FDIC и регулируются Законом об инвестиционных компаниях Комиссии по ценным бумагам и биржам (SEC) 1940 года.

Паевые инвестиционные фонды, брокерские фирмы и многие банки предлагают фонды денежного рынка. Процентные ставки не гарантированы, поэтому небольшое исследование может помочь найти фонд денежного рынка, который имеет хорошую историю.

Депозитные счета денежного рынка

Депозитные счета денежного рынка предлагаются банками и обычно требуют минимального начального депозита и баланса с ограниченным количеством ежемесячных транзакций.В отличие от фондов денежного рынка, депозитные счета денежного рынка застрахованы FDIC. Штрафы могут быть наложены, если не поддерживается требуемый минимальный баланс или если превышено максимальное количество ежемесячных транзакций. Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

Казначейские векселя и векселя

Правительственные векселя или банкноты США, часто называемые казначейскими обязательствами, полностью обеспечены доверием и кредитоспособностью США.S. правительство, что делает их одними из самых безопасных вложений в мире. Казначейские облигации освобождены от государственных и местных налогов и доступны с разным сроком погашения. Векселя продаются со скидкой; когда вексель истечет, он будет стоить своей полной номинальной стоимости. Разница между покупной ценой и номинальной стоимостью и есть проценты.Например, банкнота в 1000 долларов может быть куплена за 990 долларов; при наступлении срока погашения он будет стоить полную 1000 долларов.

С другой стороны, казначейские векселя выпускаются со сроком погашения 2, 3, 5, 7 и 10 лет и приносят фиксированную процентную ставку каждые шесть месяцев.Помимо процентов, казначейские облигации, приобретенные с дисконтом, могут быть обналичены по номинальной стоимости на момент погашения. И казначейские векселя, и векселя доступны при минимальной покупке на сумму 100 долларов США.

И казначейские векселя, и векселя доступны при минимальной покупке на сумму 100 долларов США.

Облигации

Облигация — это долговая инвестиция с низким уровнем риска, похожая на долговую расписку, которую выпускают компании, муниципалитеты, штаты и правительства для финансирования проектов. Когда вы покупаете облигацию, вы ссужаете деньги одному из этих лиц (известному как эмитент). В обмен на «ссуду» эмитент облигации выплачивает проценты за весь срок действия облигации и возвращает номинальную стоимость облигации при наступлении срока погашения.Облигации выпускаются на определенный период с фиксированной процентной ставкой.

Каждый из этих типов облигаций включает в себя разную степень риска, а также периоды доходности и погашения. Кроме того, могут быть начислены штрафы за досрочное снятие средств, могут потребоваться комиссии и, в зависимости от типа облигации, может возникнуть дополнительный риск, как в случае с корпоративными облигациями, когда компания может обанкротиться.

Итог

Экономия позволяет вам тратить деньги, получая при этом скромную прибыль с низким уровнем риска.Из-за большого разнообразия экономичных средств небольшое исследование может иметь большое значение для определения того, какой из них будет работать для вас больше всего. И, поскольку процентные ставки постоянно меняются, важно хорошо поработать, прежде чем вкладывать деньги на конкретный сберегательный счет, чтобы вы могли максимально использовать свои сбережения.

Как банки и кредитные союзы зарабатывают деньги

Банки предлагают множество «бесплатных» услуг, таких как сберегательные счета и бесплатная проверка. Фактически, они могут даже заплатить вам за то, что вы оставили деньги в банке, и вы также можете увеличить свой заработок, используя депозитные сертификаты (CD) и счета денежного рынка.Если вы не работаете с онлайн-банком, у большинства банков и кредитных союзов также есть физические офисы, в которых работают сотрудники. У них также есть колл-центры с расширенным графиком работы с клиентами.

Как они оплачивают все эти услуги? Банки получают доход от инвестиций (или займов и кредитования), комиссионных за счет и дополнительных финансовых услуг. Каждый раз, когда вы даете деньги финансовому учреждению, важно понимать бизнес-модель фирмы и точно знать, сколько они взимают. Но не всегда понятно, как банкам платят.У банков есть несколько способов получения дохода, в том числе вложение ваших денег и взимание комиссий с клиентов.

Распространение

Традиционный способ получения прибыли банками — заимствования и кредиты. Банки принимают депозиты от клиентов (по сути, занимают денег у владельцев счетов), и они ссужают их другим клиентам. Механика немного сложнее, но это общая идея.

Платите меньше, зарабатывайте больше: Банки выплачивают проценты по низким ставкам вкладчикам, хранящим деньги на сберегательных счетах, компакт-дисках и счетах денежного рынка.Обычно они вообще ничего не платят по остаткам на текущих счетах. В то же время банк взимает относительно высокие процентные ставки с клиентов, которые берут жилищные ссуды, автокредиты, студенческие ссуды, бизнес-ссуды или личные ссуды.

В то же время банк взимает относительно высокие процентные ставки с клиентов, которые берут жилищные ссуды, автокредиты, студенческие ссуды, бизнес-ссуды или личные ссуды.

Разница между низкой ставкой, которую выплачивают банки, и высокой ставкой, которую они зарабатывают, известна как «спред », а иногда называют маржей банка.

Например, банк выплачивает 1% годовых (APY) за наличные на сберегательных счетах.Клиенты, которые получают автокредиты на покупку новых автомобилей, в среднем платят 6,27% годовых. Это означает, что банк зарабатывает не менее 5% на этих средствах, а потенциально и намного больше. С кредитными картами они заработают еще больше. По данным Федеральной резервной системы, среднегодовая процентная ставка (APR) по кредитным картам составляет 16,88%.

Инвестиции: Когда банки ссужают ваши деньги другим клиентам, банк по сути «инвестирует» эти средства. Но банки инвестируют не только путем выдачи ссуд своим клиентам. Некоторые банки активно инвестируют в различные типы активов. Некоторые из этих инвестиций просты и безопасны, но другие сложны и рискованны.

Некоторые банки активно инвестируют в различные типы активов. Некоторые из этих инвестиций просты и безопасны, но другие сложны и рискованны.

Правила ограничивают, сколько банки могут играть на ваши деньги, особенно если ваш счет застрахован FDIC. Однако эти правила со временем меняются. Банки по-прежнему могут увеличивать свой доход, принимая на себя больше рисков с вашими деньгами. Помимо вложения денег, банки также взимают комиссию с клиентов для увеличения их прибыли.

Комиссия держателя счета

Как потребитель, вы, вероятно, знакомы с банковскими комиссиями, которые взимаются с ваших текущих, сберегательных и других счетов.От этих сборов становится все легче уклоняться, но сборы по-прежнему вносят значительный вклад в прибыль банка.

Например, с текущего счета в Bank of America Advantage Plus взимается ежемесячная плата за обслуживание в размере 12 долларов США. В течение года эти сборы будут стоить вам 144 доллара США. Однако вы можете отказаться от ежемесячной платы за обслуживание, поддерживая определенный баланс или настроив прямой депозит.

Банки также взимают комиссию за определенные действия и «ошибки», которые вы совершаете в своем аккаунте.Если вы зарегистрировались в системе защиты от овердрафта, каждый раз, когда вы перерасходуете свой счет, вам будет стоить около 30 долларов. Что еще хуже, вы все равно можете оплачивать эти сборы, даже если вы отказались от нее). Вы отказались от чека? Это тебе тоже будет стоить. Существует длинный список комиссий или сборов, возникающих в результате активности в аккаунте, включая (но не ограничиваясь):

- Комиссии за банкомат (включая комиссию, взимаемую вашим банком, а также комиссию банка, владеющего банкоматом)

- Замена утерянной или украденной карты (и дополнительные расходы за срочную доставку)

- Досрочное снятие с CD

- Штрафы за предоплату по кредитам

- Штрафы за просрочку платежа по кредитам

- Плата за бездействие

- Плата за бумажные выписки

- Плата за разговоры с кассиром, если у вас недорогой онлайн-счет

- Запросы на прекращение платежей

Стоимость услуг

Помимо получения доходов от заимствований и кредитов, банки предлагают дополнительные услуги.

Вы можете не платить ни за что из этого, но многие клиенты банков (физические, юридические и другие организации) платят.

В каждом банке все по-разному, но некоторые из наиболее распространенных услуг включают:

Кредитные карты: Вы уже знаете, что банки взимают проценты по остаткам ссуд, а банки могут взимать ежегодные сборы с пользователей карт. Они также получают доход от обмена или «комиссию за считывание» каждый раз, когда вы используете свою карту для совершения покупки. Напротив, операции с дебетовыми картами приносят гораздо меньше доходов, чем с кредитных карт.Эта проблема заключается в том, почему продавцы предпочитают, чтобы вы платили наличными или дебетовой картой, а некоторые магазины даже перекладывают эти комиссии на клиентов в виде надбавок по кредитной карте.

Чеки и денежные переводы: Банки печатают кассовые чеки для крупных транзакций, а многие также предлагают денежные переводы для более мелких товаров. Плата за эти инструменты часто составляет от 5 до 10 долларов. Вы даже можете повторно заказать личные и деловые чеки в своем банке, но обычно дешевле пополнить счет онлайн в компании, занимающейся печатью чеков.

Плата за эти инструменты часто составляет от 5 до 10 долларов. Вы даже можете повторно заказать личные и деловые чеки в своем банке, но обычно дешевле пополнить счет онлайн в компании, занимающейся печатью чеков.

Wealth Management: В дополнение к стандартным банковским счетам некоторые учреждения предлагают продукты и услуги через финансовых консультантов. Комиссионные и сборы, включая активы под управлением, от этой деятельности, дополняют прибыль банка.

Обработка платежей: Банки часто обрабатывают платежи для крупных и малых предприятий, которые хотят принимать от клиентов платежи по кредитным картам и ACH. Ежемесячная комиссия и комиссия за транзакцию являются обычными.

Positive Pay: Если вы беспокоитесь о том, что воры печатают поддельные чеки с данными вашего корпоративного аккаунта, вы можете попросить банк отслеживать все исходящие платежи до их авторизации.Но, конечно, за это нужно платить.

Комиссия за ссуду: В зависимости от вашего банка и типа ссуды вы можете оплатить регистрационный сбор, комиссию за выдачу кредита в размере 1% или около того, дисконтные баллы или другие сборы для получения ипотеки. Эти комиссии добавляются к процентам, которые вы платите на остаток по кредиту.

Как работают кредитные союзы

Кредитные союзы — это учреждения, принадлежащие клиентам, которые функционируют более или менее как банки. Они предлагают аналогичные продукты и услуги, обычно имеют одинаковые виды комиссий и вкладывают депозиты путем кредитования или инвестирования на финансовых рынках.

Поскольку кредитные союзы являются организациями, освобожденными от налогов, и клиенты владеют ими, кредитные союзы могут иногда получать меньшую прибыль, чем традиционные банки. Они могут платить больше процентов, брать меньше процентов по ссудам и инвестировать более консервативно.

Некоторые кредитные союзы выплачивают проценты и взимают комиссию, как в обычном банке, поэтому другая структура является чисто технической.

малых банков стали более прибыльными, чем отрасль во время пандемии

Крупные и региональные банки в США.С. получают гораздо больше внимания, чем более мелкие банки. Это имеет смысл, потому что они охватывают гораздо более широкие сферы экономики. Некоторые из крупнейших банков, такие как JPMorgan Chase и Bank of America , владеют активами на триллионы долларов и выполняют широкий спектр финансовых функций. И многие из крупных банков показали относительно хорошие результаты в течение первой половины года, если учесть, что случилось с экономикой.

Но, хотя вы никогда этого не узнаете, они сильно проигрывают своим коллегам из более мелких банков, которые добились гораздо большего успеха в первые два квартала года, по крайней мере, когда дело доходит до прибыльности.Давайте взглянем.

Источник изображения: Getty Images.

Лучшая отдача

Ежеквартально Федеральная корпорация по страхованию депозитов публикует профиль банка, который предоставляет массу информации о том, как работают все учреждения, застрахованные FDIC — как государственные, так и частные. Он также группирует банки по классам активов и показывает, как эти группы работают по сравнению друг с другом.

Он также группирует банки по классам активов и показывает, как эти группы работают по сравнению друг с другом.

Из данных за первый и второй кварталы ясно, что более мелкие банки с активами менее 10 миллиардов долларов опережают региональные и крупные банки с точки зрения прибыльности.Давайте рассмотрим два показателя, на которые аналитики в значительной степени опираются при изучении прибыльности банков. Рентабельность активов (ROA) показывает, насколько хорошо компания использует свои активы для получения прибыли — 1% считается сильным в банковской сфере. Рентабельность капитала (ROE) — это показатель того, какую потенциальную ценность компания приносит своим акционерам — 10% считается сильным.

| Класс активов банка | ROA Q1 2020 | ROA Q2 2020 | ROE I кв.2020 г. | ROE 2 кв.2020 г. |

|---|---|---|---|---|

| От 100 миллионов до 1 миллиарда долларов | 1. 09% 09% | 1,3% | 9,03% | 11,29% |

| 1–10 млрд долл. США | 0,76% | 1,09% | 6,40% | 9,74% |

| от 10 до 250 миллиардов долларов | (0,16%) | 0,38% | (1,37%) | 3,43% |

| 250 миллиардов долларов плюс | 0,52% | 0,15% | 5,15% | 1,55% |

Источник данных: FDIC.

Как вы можете видеть выше, как в первом, так и во втором кварталах года банки с активами от 100 до 1 млрд долларов США, а также банки с активами от 1 до 10 млрд долларов показали гораздо более высокие показатели ROA и ROE, чем банки с активами на общую сумму более 10 миллиардов долларов.

Интересно, что в трех из четырех кварталов 2019 года банки с классом активов от 10 до 250 миллиардов долларов показали самый высокий показатель ROA в группе, хотя все классы активов показали одинаковые результаты. За два квартала 2019 года банки с активами более 250 миллиардов долларов продемонстрировали наилучшую рентабельность собственного капитала, а затем показали аналогичные показатели остальных классов активов в двух других кварталах, так что после пандемии произошли изменения.

За два квартала 2019 года банки с активами более 250 миллиардов долларов продемонстрировали наилучшую рентабельность собственного капитала, а затем показали аналогичные показатели остальных классов активов в двух других кварталах, так что после пандемии произошли изменения.

Успех небольших банков можно объяснить несколькими вещами. Во-первых, более мелкие банки по-прежнему имеют меньшие уровни списаний (задолженность вряд ли будет взыскана) и долгосрочные ссуды (те, которые не были выплачены в течение 90 с лишним дней), чем более крупные банки. Большинство небольших банков не имеют портфелей кредитных карт, поэтому им не нужно откладывать для них резервы. Большинство крупных банков с гораздо более крупными операциями также, вероятно, имеют большую неопределенность в отношении качества активов, вынуждая их откладывать больше денежных средств для покрытия потенциальных потерь по ссудам.Кроме того, чистая процентная маржа (разница между тем, что банки выплачивают по депозитам и зарабатывают по кредитам) по более мелким классам банковских активов лучше сохранилась во время коронавируса, особенно по сравнению с классом активов от 10 до 250 миллиардов долларов. Этот класс активов исторически конкурировал с небольшими классами банковских активов по марже, тогда как банки с суммой более 250 миллиардов долларов обычно имеют меньшую маржу по сравнению с более мелкими банками.

Этот класс активов исторически конкурировал с небольшими классами банковских активов по марже, тогда как банки с суммой более 250 миллиардов долларов обычно имеют меньшую маржу по сравнению с более мелкими банками.

Еще один интересный пункт данных в квартальном профиле FDIC касается коэффициента эффективности банков — показателя расходов банка в процентах от его общего дохода.Чем ниже коэффициент эффективности, тем лучше, потому что это означает, что банк тратит меньше, чтобы получать больше доходов.

| Класс активов банка | III кв.2019 г. | 4 кв.2019 г. | I кв.2020 г. | 2 кв.2020 г. |

|---|---|---|---|---|

| От 100 миллионов до 1 миллиарда долларов | 65,52% | 67,51% | 68,21% | 63% |

| 1–10 млрд долл. США | 59,31% | 61,83% | 64,03% | 59.43% |

| от 10 до 250 миллиардов долларов | 56,86% | 56,07% | 68,20% | 58,42% |

| 250 миллиардов долларов плюс | 56,43% | 61,07% | 58,65% | 61,06% |

Источник данных: FDIC.

Как вы можете видеть выше, банки с меньшими классами активов, которые обычно имели более высокий коэффициент эффективности, действительно сократили разрыв. Опять же, для класса активов от 10 до 250 миллиардов долларов, который обычно имел самые низкие коэффициенты эффективности в группе, в первом квартале 2020 года этот коэффициент резко вырос.Даже когда он нормализовался, он был лишь немного выше, чем у банков в классе активов от 1 до 10 миллиардов долларов.

Теоретически более крупные банки должны иметь возможность иметь меньшие коэффициенты эффективности, поскольку их размер создает масштаб и, следовательно, способность лучше управлять нормативными требованиями с точки зрения затрат. Но когда разразилась пандемия коронавируса, многие региональные и более крупные банки столкнулись с увеличением расходов на то, чтобы всю свою рабочую силу настроить удаленно и сделать свои филиалы и офисы более безопасными для сотрудников и клиентов.Таким образом, их расходы могут нормализоваться, но все же интересно наблюдать, как небольшие банковские группы сокращают свои расходы, в то время как они растут в более крупных банках.

Взгляните на акции небольших банков

Банковская отрасль, очевидно, является рискованной игрой, но если вы смотрите на запаздывающие цены на акции как на возможность, не смотрите только на крупные банки. Как я уже писал ранее, акции небольших банков могут выиграть от таких вещей, как меньшая проверка со стороны регулирующих органов и сборы по Программе защиты зарплаты, от которой большинство крупнейших банков не планируют получать прибыль.Небольшие банки обычно имеют более высокий процент своих активов, связанных с кредитами, что может быть проблематичным из-за потенциальных потерь по ссудам и низких процентных ставок, снижающих маржу. Но небольшие банки также, вероятно, лучше знают свою клиентскую базу, что дает им лучшее представление об общем качестве активов. Динамика акций малых банков за первые два квартала года показывает, что в этой сфере есть потенциальные возможности.

Что банки делают с вашими деньгами на сберегательных счетах

Эта старая пословица о том, что сэкономленный пенни — это заработанный пенни, именно так банки зарабатывают деньги за счет денег, которые вы откладываете на них.

Когда вы кладете свои кровно заработанные деньги на сберегательный счет, банк выплачивает вам проценты. Это довольно приятный бонус за простой депозит. Вы когда-нибудь задумывались о том, почему ваш банк выплачивает вам проценты и, самое главное, как он может вам платить?

Вот как это сделать. Деньги, которыми ваш банк выплачивает вам проценты, поступают прямо со сберегательного или текущего счета, на котором вы получаете проценты. Часть того, как банки зарабатывают деньги, включает использование ваших депозитов для получения прибыли, которая, в свою очередь, выплачивается вам, чтобы ваши деньги оставались у них.

Как банки зарабатывают деньги

Банковская бизнес-модель заключается в использовании клиентских депозитов для предоставления ссуд, и с этих ссуд ваш банк получает проценты, которые превращаются в проценты, выплачиваемые вам.

Это начинает объяснять, где банк находит деньги для выплаты процентов. Деньги не появляются на пустом месте. Вашему банку тоже нужно как-то зарабатывать деньги, и что может быть лучше, чем вклады на сберегательный счет?

Вашему банку тоже нужно как-то зарабатывать деньги, и что может быть лучше, чем вклады на сберегательный счет?

Банки используют ваши деньги, чтобы зарабатывать деньги

Каждый раз, когда вы вносите депозит, ваш банк, по сути, занимает часть этих денег с вашего счета и ссужает их другим заемщикам, будь то автомобильный или жилищный кредит, личный заем или кредит.

Помните тот раз, когда вы взяли ссуду в банке? Деньги, которые вы заняли, были взяты из вкладов других клиентов. Проценты, которые вы уплатили по остатку ссуды, складывались как идеальный источник дохода для банка, часть которого они возвращали обратно тем, кто делает депозит.

Точно так же ваши вклады — из сбережений, депозитных сертификатов, счетов денежного рынка и т. Д. — идут на финансирование ссуд для других людей, и проценты, которые они выплачивают, становятся частью процентов, которые вы будете зарабатывать на своем счете.Технически вы ссужаете деньги своему собственному банку, и они возвращают их с процентами, как и по любой ссуде.

Но поскольку банки занимаются зарабатыванием денег, они никогда не будут платить больше, чем могут взимать. Высокодоходный сберегательный счет может принести вам проценты в размере, например, 1,25% годовых, но ваш банк может взимать 5% за ссуду (или выше, в зависимости от ссуды) — это означает, что сумма, которую они возвращают, клиенты — это лишь малая часть того, что они потенциально могут заработать в целом.

Чем шире разница между процентными ставками, тем большую прибыль получает банк. Например, банк может предложить самую низкую текущую процентную ставку по депозиту, 0,06%, но установить ставку 18% для одной из своих кредитных карт. Выплачиваемые ими проценты в значительной степени компенсируются тем, что они могут заработать на ссуде. Таким образом, если вы внесете 5000 долларов на сберегательный счет, вы можете получить процентную ставку 1,00%, но ваш банк может ссудить большую часть этих денег по гораздо более высокой ставке, достаточной для получения прибыли и выплаты ваших процентов.

Почему мои деньги не исчезают?

Итак, если банк берет взаймы из ваших депозитов для предоставления ссуд, почему ваши сбережения / текущий баланс не ниже вашей первоначальной суммы? Как можно дать деньги взаймы, но при этом их можно будет снять?

Похоже, что ваши деньги обладают сверхъестественной способностью находиться в двух местах одновременно — на вашем банковском счете и в ссуде кому-то еще.

Это не совсем так; если бы это было так, банки ссудили бы все свои деньги, и вы бы получили I.ОУ. каждый раз, когда вы пытаетесь снять деньги. Банкам не разрешается просто ссужать каждый доллар.

Положение о банковских резервах

В соответствии с федеральными требованиями, банки и депозитные учреждения должны постоянно держать под рукой минимальный резерв денег, в частности, для того, чтобы иметь достаточный денежный поток для повседневных операций с вкладчиками. Это означает, что банки могут ссужать только часть того, что у них есть на самом деле, давая им достаточно для получения некоторой прибыли, но без истощения своих хранилищ или депозитных счетов клиентов через фонды Федеральной резервной системы.

Это дает банкам возможность достичь прибыльного баланса. Получив от вас депозит, они заработали ваш бизнес, дав им некоторую финансовую возможность одолжить эти деньги и заработать проценты. В обмен на услугу вы также вернете некоторую процентную ставку — приятный бонус, который служит для привлечения и удержания новых клиентов.

Некоторые другие способы, которыми банки зарабатывают деньги и получают прибыль:

Комиссии

Банки взимают комиссию для оплаты своих обычных операционных расходов и в основном продолжают свою деятельность.Есть причина, по которой обычный банк с физическими отделениями может взимать более высокую комиссию, чем некоммерческий кредитный союз или поставщик исключительно онлайн-банкинга. У них есть зарплата сотрудников, электричество, которое нужно включить, и бумажные квитанции, за которые нужно платить.

В целом, большинство банков взимают определенные комиссии. Комиссия за овердрафт, комиссию за банкомат, штраф за кредитную карту, минимальную комиссию за требование к счету, комиссию кассира, комиссию за выдачу кредита или заявки или комиссию за досрочное снятие компакт-дисков — вот лишь несколько примеров того, как несколько долларов здесь, несколько долларов там приносят крупный доход. для банков.

для банков.

Андеррайтинг / проверка кредитоспособности

Андеррайтинг — это, по сути, шаг, который предпринимают банки и кредиторы перед ссудой денег. Это первая серия шагов, предпринимаемых перед предоставлением ссуды, чтобы снизить риск потери денег по ссуде.

По большинству займов андеррайтинг включает в себя проверку кредитоспособности заявителя — его кредитного рейтинга и истории — чтобы определить, насколько вероятно, что они вернут взятые деньги. Это способ рассчитать финансовый риск банка по сравнению с прибылью до того, как ссудить деньги.Без этого процесса банки будут ссужать деньги кому угодно, увеличивая вероятность просрочки / невыполнения ссуды, которая может привести к потере денег банка.

Коммерческий андеррайтинг — это не то, как банк зарабатывает деньги; погашение кредита. Но это процесс, который проходит поставщик финансовых услуг, чтобы не потерять деньги, чтобы заработать их.

Инвестиционный андеррайтинг

Что касается инвестирования, то андеррайтинг принимает несколько иное определение, хотя и основанное на минимизации риска. Допустим, компания становится публичной и начинает продавать акции инвесторам на фондовом рынке. Банкам необходимо оценить риск потери денег на продаваемых акциях / ценных бумагах; если они не смогут продать достаточно акций или профинансировать достаточное количество покупателей по установленной цене, банк может потерять деньги, перепродав акции по гораздо более низкой цене. Для инвесторов это будет похоже на то, что ваш работодатель говорит вам, что он не может позволить себе платить вам после того, как вам пообещали определенную сумму денег.

Допустим, компания становится публичной и начинает продавать акции инвесторам на фондовом рынке. Банкам необходимо оценить риск потери денег на продаваемых акциях / ценных бумагах; если они не смогут продать достаточно акций или профинансировать достаточное количество покупателей по установленной цене, банк может потерять деньги, перепродав акции по гораздо более низкой цене. Для инвесторов это будет похоже на то, что ваш работодатель говорит вам, что он не может позволить себе платить вам после того, как вам пообещали определенную сумму денег.

Если акции пользуются большим спросом (например, Apple), нет сомнений, что они будут продаваться; но в случаях, когда речь идет о большинстве инвестиций, андеррайтинг оценивает риск потери денег, чтобы банк мог их заработать.

Получение максимальной отдачи от вкладов

Когда вы делаете депозит, ваш банк зарабатывает деньги на ваших деньгах и выплачивает вам их часть. Деньги приходят, а проценты в конце концов выпадают. При этом вы должны делать все возможное, чтобы заработать наилучшую возможную процентную ставку; если ваш банк зарабатывает на вас деньги, вы должны попытаться заработать на них как можно больше денег!

При этом вы должны делать все возможное, чтобы заработать наилучшую возможную процентную ставку; если ваш банк зарабатывает на вас деньги, вы должны попытаться заработать на них как можно больше денег!

Выберите высокодоходные депозитные счета

Продукты с высокой процентной ставкой, такие как компакт-диски, являются разумной альтернативой тому, чтобы оставлять деньги на стандартном сберегательном счете.Если вы соглашаетесь хранить свои деньги на депозите в течение заранее определенного периода времени, ваша процентная ставка будет работать и принесет вам дивиденды. (Вы также можете стратегически реинвестировать деньги, например, с помощью CD-лестницы.)

Для компакт-дисков, чем дольше срок, тем выше процентная ставка. Если вам нравится немедленная ликвидность и доступ к своим деньгам, выберите высокодоходный сберегательный или текущий счет, который обеспечивает баланс между высокими процентными ставками и удобством повседневного банковского обслуживания.

Выбрать интернет-банк

Интернет-банки, как правило, предлагают более низкие комиссии и более высокие процентные ставки, чем в крупных национальных банках. Причина? У них нет физических филиалов и накладных / операционных расходов. Без этих затрат онлайн-банки могут вместо этого платить деньги, которые они зарабатывают от погашенных кредитов, тому, что имеет наибольшее значение: своим клиентам. Они могут позволить себе предлагать более высокие процентные ставки по своим депозитным продуктам, что является лишь одним привлекательным аргументом в пользу клиентов, которые хотят более высокие доходы и более удобный банковский опыт.

Причина? У них нет физических филиалов и накладных / операционных расходов. Без этих затрат онлайн-банки могут вместо этого платить деньги, которые они зарабатывают от погашенных кредитов, тому, что имеет наибольшее значение: своим клиентам. Они могут позволить себе предлагать более высокие процентные ставки по своим депозитным продуктам, что является лишь одним привлекательным аргументом в пользу клиентов, которые хотят более высокие доходы и более удобный банковский опыт.

Обратитесь в кредитный союз

Кредитные союзы — это некоммерческие организации без традиционной структуры акционеров.Здесь клиенты — это акционеры, а ваши депозиты — это капитал, который необходим кредитному союзу для продолжения бизнеса. Будучи некоммерческими организациями, кредитные союзы не имеют внешнего финансирования со стороны заинтересованных сторон и полагаются на бизнес своей базы вкладчиков. В свою очередь, это означает, что любая прибыль, которую зарабатывает кредитный союз, возвращается вам, клиенту, в виде более качественных продуктов, меньших комиссий и более высоких APY.

Заключение

Банки используют ваши деньги, чтобы делать деньги, чтобы делать вам деньги; это естественный цикл банковского бизнеса, который позволяет вам и вашему банку получать прибыль друг от друга.

Имея это в виду, самое активное, что вы можете сделать, если у вас есть депозитный счет, — это убедиться, что вы получаете хорошую норму сбережений. Найдите подходящие продукты и подходящий банк, чтобы максимально увеличить свой потенциал заработка. Проценты — это пассивный доход, но, принимая активную роль в поиске наилучшей возможной процентной ставки, вы можете заставить свои деньги пойти дальше, чем когда-либо.

С Wealthfront

вы можете заработать в 25 раз больше процентов по сбережениям. В том, что касается процентных ставок по сберегательным счетам, появился новый лидер.Wealthfront, финтех-компания, предоставляющая автоматизированные варианты инвестирования и финансовое планирование, на этой неделе повысила процентные ставки по своему новому высокодоходному денежному счету до 2,57%.

При средней национальной процентной ставке сберегательного счета 0,10% это означает, что пользователи Wealthfront будут зарабатывать примерно в 25 раз больше на этом типе счета. Тот, кто вкладывает 1000 долларов в Wealthfront, может рассчитывать на прибыль около 25 долларов в год по текущей ставке.

Денежный счет Wealthfront, запущенный в феврале, представляет собой тип брокерского счета, который предлагает страхование Федеральной корпорации по страхованию вкладов (FDIC) на остатки до 1 миллиона долларов.И что самое лучшее? Вам не нужен высокий баланс, чтобы начать зарабатывать 2,57%. Для регистрации требуется всего доллар и никаких комиссий.

Вам также не нужно быть текущим клиентом Wealthfront, чтобы воспользоваться преимуществами счета. Это такой же процесс регистрации, как и для сберегательного счета в Marcus от Goldman Sachs (2,25%) или Ally Bank (2,2% в год), двух популярных онлайн-банков, которые также предлагают ставки выше среднего.

В сообщении в блоге, объявляющем о повышении ставок, Wealthfront сообщает, что уже заработал своим клиентам более 5 миллионов долларов процентов с тех пор, как менее шести месяцев назад был запущен вариант счета наличными.

Мелкий шрифт