Что такое венчур или венчурный бизнес

Если вы открыты для новых идей и любите риск, то лучшим бизнесом для реализации своего потенциала станет венчур. Что это такое? Под термином «венчур» подразумевается особая форма инвестирования, при которой целью инвестора является стимуляция развития компании. При эффективной стратегии бизнес позволяет получить владельцам максимальную прибыль и вывести на рынок инновационный проект. В этой статье мы подробнее расскажем о венчурном бизнесе и о том, как его организовать в России.

Понятие венчурного бизнеса

Родиной венчурного бизнеса является Кремниевая долина — инновационный и технологический центр США. Постепенно идея получила распространение в других развитых странах. Ниша отличается высокой конкурентноспособностью, позволяет создавать новые проекты в сфере высоких технологий и инноваций. Инвестиционные фонды активно поддерживают перспективных бизнесменов, что положительно влияет на экономику страны в целом.

Венчурный бизнес — что это такое?

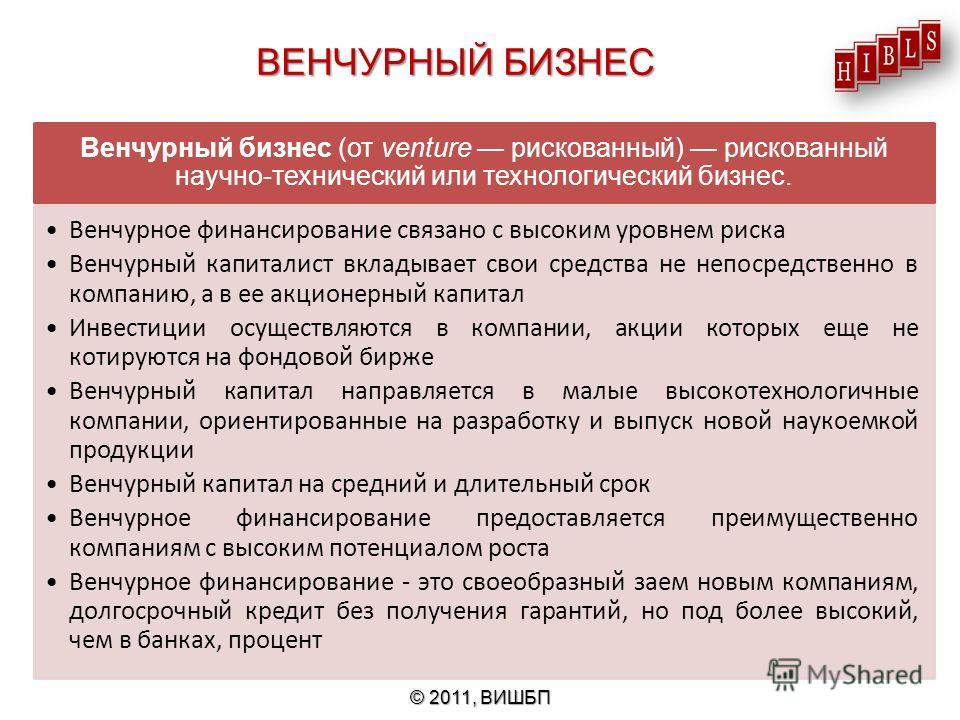

Термин произошел от английского слова Venture, которое переводится как «раскованный». В широком смысле это определяет любой вид бизнеса с высоким риском вложения инвестиций. Обычно с его помощью выводят на рынок различные научно-технические новшества.

Венчурный бизнес или венчур — ключевой игрок в мировой экономике. С его помощью поддерживаются основные финансовые процессы, удерживается конкурентноспособность в передовых технологиях.

Венчурный бизнес — возможность быстро реализовать любой проект в сфере науки и техники, а также альтернативный способ получения инвестиций для вашего бизнеса.

Значение в экономике

Организационных форм венчурного бизнеса существует большое количество. Все они ориентированы на решение конкретных задач от идеи до конечного результата. Самой популярной формой деятельности является венчурная фирма. Она эффективна с точки зрения работы, быстро подстраивается под внешние обстоятельства. Чаще всего используется для апробации или доработки какого-либо коммерческого предложения и промышленной реализации бизнес-идеи.

Чаще всего используется для апробации или доработки какого-либо коммерческого предложения и промышленной реализации бизнес-идеи.

Как организовать венчурный бизнес

Организация любого бизнеса требует наличия стартового капитала. Можно использовать такие доступные варианты как займы у родственников и друзей, банковское кредитование. Однако не все они способны оценить перспективность и большое будущее вашей идеи. Банковские структуры относятся к заемщику предвзято, требуя оперировать исключительно цифрами и фактами.

Будет преимуществом, если бизнес-идея предполагает развитие научного или технологического проекта, актуальный в повседневной жизни.

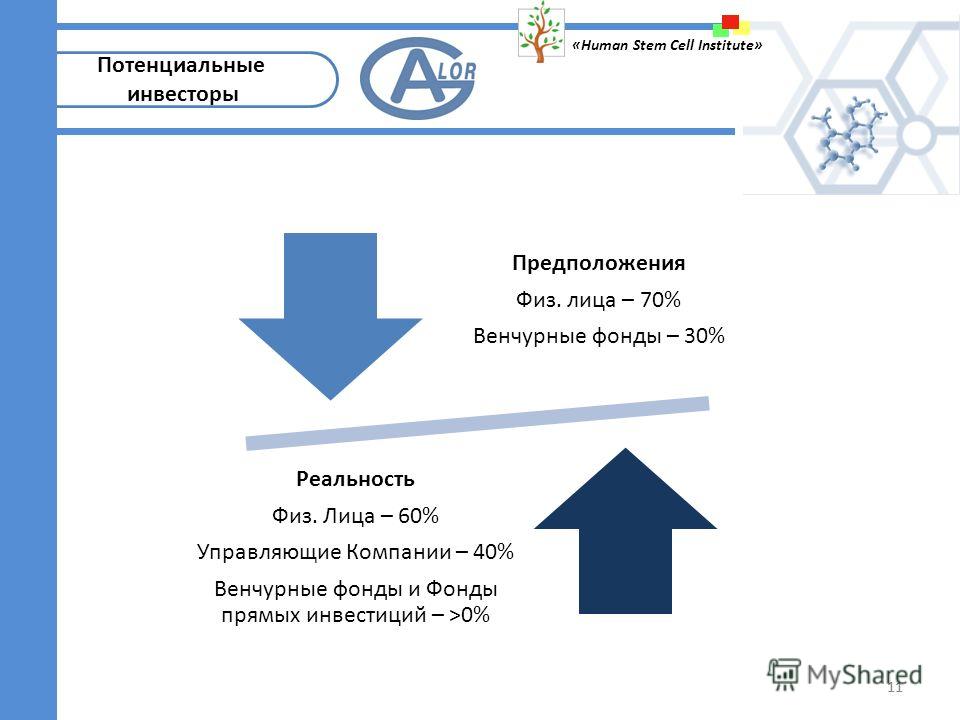

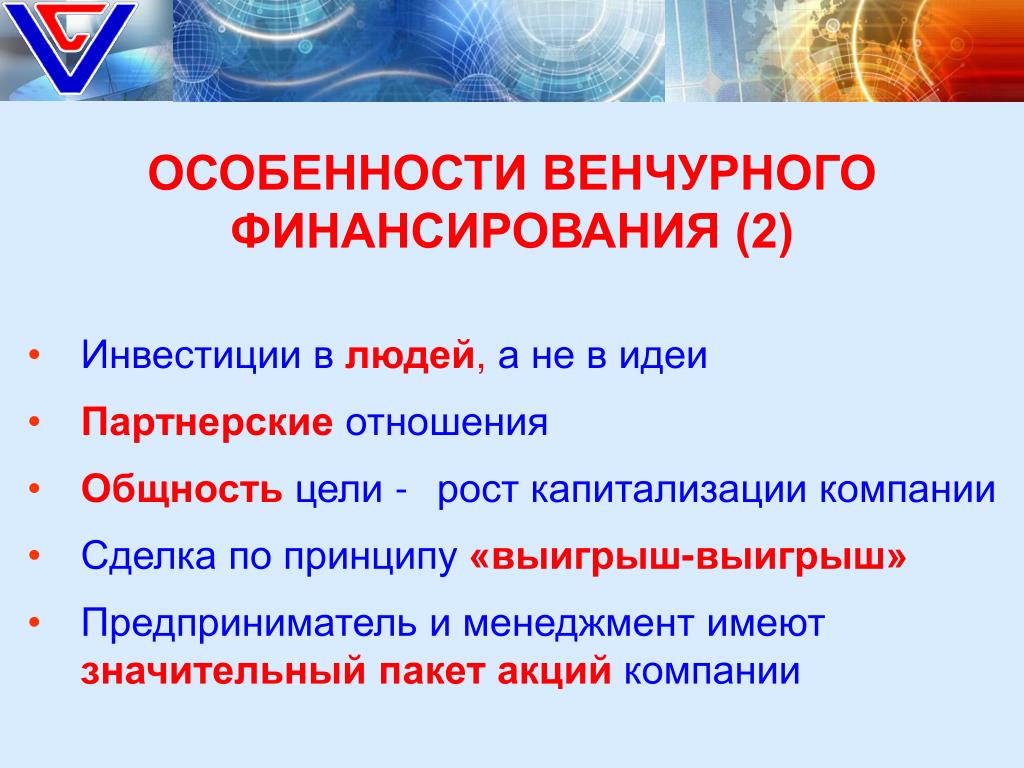

Особенности финансирования

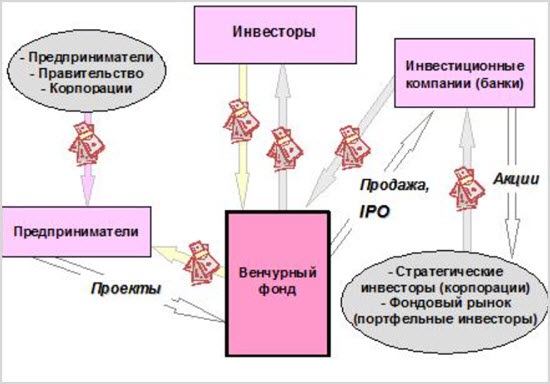

Венчурный фонд — заинтересованное лицо, которое будет не только вкладывать денежные средства в развитие проекта, но и принимать непосредственное участие в контроле и организации внутренних процессов компании.

- Предоставление инвестиций на длительный период — 5-7 лет.

- Для получения средств не требуется наличия ликвидных активов.

- Отсутствуют ежегодные выплаты по процентам.

- Инвесторы — простые акционеры, поэтому их прибыль напрямую зависит от успеха бизнеса.

- Фонды готовы рисковать и вкладывать огромные суммы руководствуясь исключительно интересом к продукту.

Для венчурных инвесторов финансирование бизнеса является видом долгосрочного кредитования. При этом прибыль напрямую зависит от успеха бизнеса. По истечению срока инвестирования акции продаются другим венчурным компаниям или владельцу.

Примеры успешных венчурных фирм

Риск — неотъемлемая часть создания прибыльного и востребованного бизнеса. Большинство известных на сегодняшний день компаний являются плодом авантюры, везения и выверенного расчета. Так, благодаря венчурным инвестициям появились Microsoft, Intel и другие.

Так, благодаря венчурным инвестициям появились Microsoft, Intel и другие.

Наглядный пример удачного вложения венчурных инвесторов — Apple Computer. Котировки акций молодой фирмы всего за три года выросли более чем в 100 раз. Сегодня высокотехнологичный проект занимают лидирующие позиции в мире с прибылью в десятки миллиардов долларов.

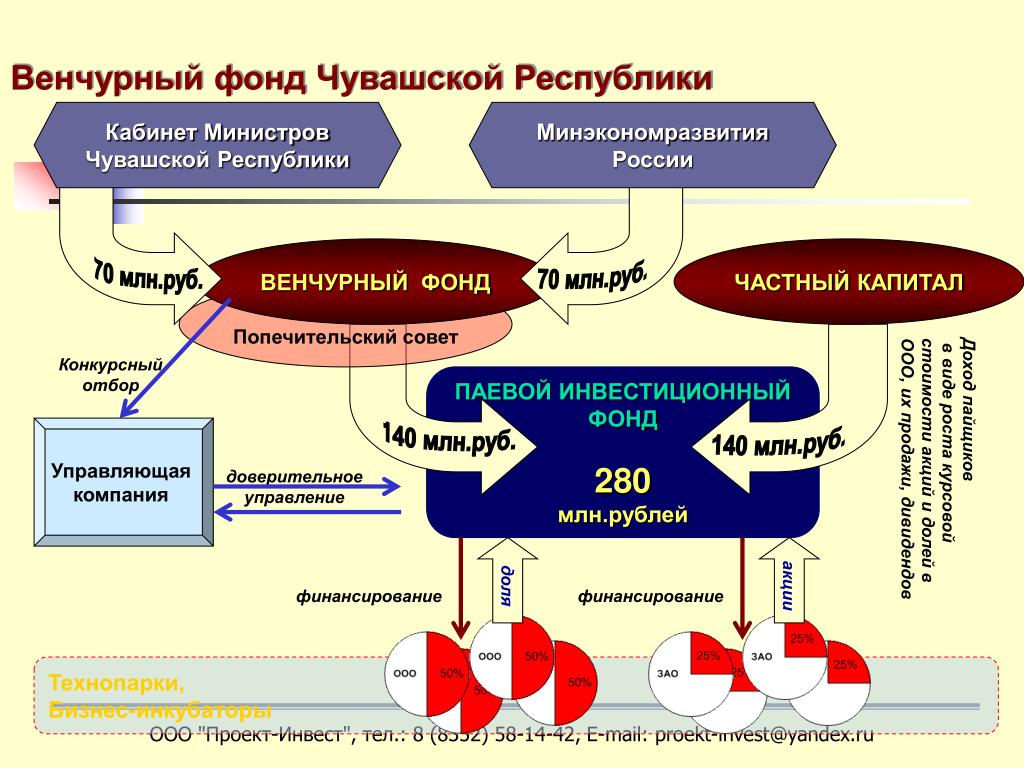

Венчурные фонды России

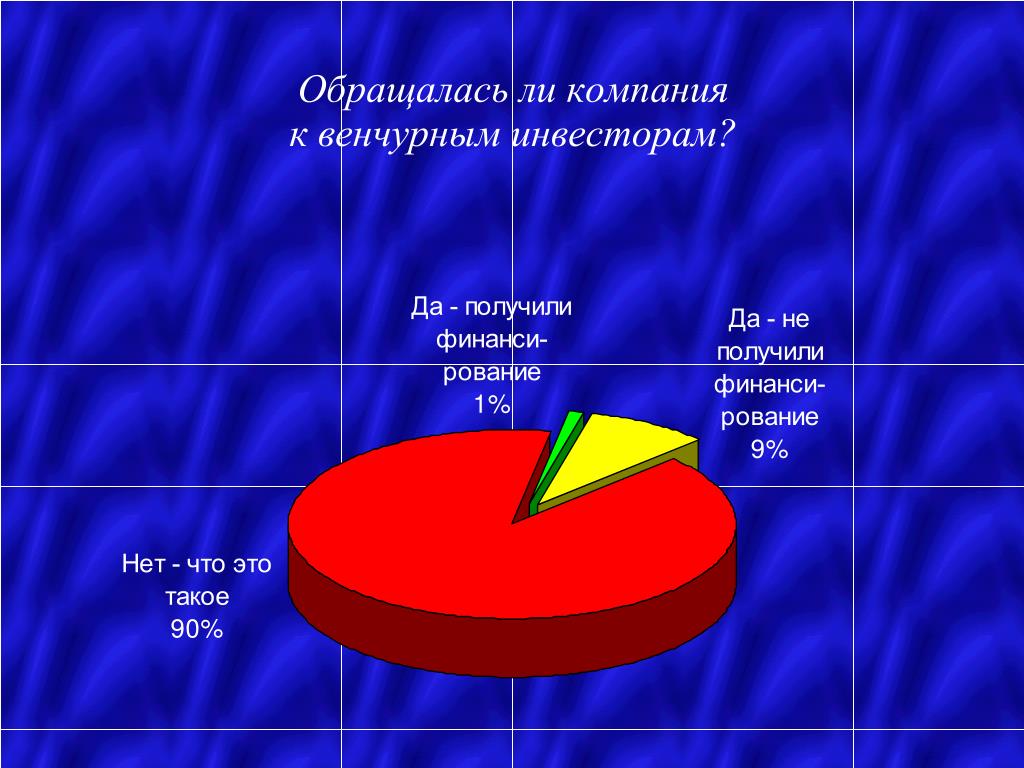

Венчурные предприятия или венчурные фонды пользуются в России не меньшим спросом, чем на Западе. За инвестициями обращаются как начинающие бизнесмены, так и уже популярные компании в сфере науки и техники. Колоссальное количество новых предложений и идей создает здоровую конкуренцию на получение финансирования.

Поиском перспективных проектов занимается посредник. В дальнейшем он представляет интересы изобретателя. Его задача, отыскать преимущества новинки и убедить инвестора вложить в её развитие свои средства. При удачном исходе, уже через 4-7 лет акции компании можно будет продать в несколько раз дороже себестоимости.

Банковские структуры относятся к заемщику предвзято, требуя оперировать исключительно цифрами и фактами.

Наибольшее количество венчурных фондов сосредоточено в Москве, Санкт-Петербурге и других крупных городах. Организации действуют как на государственной, так и частной основе. В список крупнейших венчурных фондов России попали:

Runa Capital. Вывели на рынок бренд бытовой техники Rolsen, создатели известного облачного сервиса Parallels, инвесторы громких стартапов Nginx, Jelastic, LunguaLeo. Сумма инвестиций составляет до 10$ млн.

IMI.VC — фонд, фокусирующийся на инвестиции в медиа, игры, социальные приложения и потребительные сервисы. Известные проекты — Narr8, Game Insight.

Ru-Net Ventures – фонд, с неординарным подходом к инвестированию. На его счету вложения в такие компании как «Яндекс», Ozon, Deliveryhero, Made, Tradeshift и другие.

Kite Ventures – специализируются на B2B, e-commerce. Компания отличается нестандартным подходом к продвижению проектов, берет небольшой процент в размере от 3% до 30%.

Компания отличается нестандартным подходом к продвижению проектов, берет небольшой процент в размере от 3% до 30%.

ABRT – фонд, существующий с 2006 года. Специализируется на B2B-связях, инвестируя средства в соотношении 1 к 3. Вклад в одну компанию составляет от 2-3$ млн.

На этом перечень венчурных инвесторов не заканчивается. Помимо крупных синдикатов существует масса небольших частных фондов и их объединений. На государственной основе в стартапы инвестируют такие бизнес-инкубаторы как «Ингрия», «СТРОГИНО», «ГУ-ВШЭ» и Санкт-Петербургая организация бизнес-ангелов. Последние готовы не только вложить свои средства в любой венчурный проект, но и претендуют на минимальную долю в бизнесе.

Заключение

Венчурный бизнес — возможность быстро реализовать любой проект. Его прибыльность будет зависеть не только от идеи, но и от продвижения, организации. Если вы уверены в успехе, обязательно найдется фонд или инвестор, готовый разделить его с вами. Однако не стоит забывать, что любая авантюра должна быть подкреплена подробными математическими расчетами и стратегией развития.

Его прибыльность будет зависеть не только от идеи, но и от продвижения, организации. Если вы уверены в успехе, обязательно найдется фонд или инвестор, готовый разделить его с вами. Однако не стоит забывать, что любая авантюра должна быть подкреплена подробными математическими расчетами и стратегией развития.

Венчурные фирмы и их преимущества — Студопедия

Особое место среди инновационных предприятий занимают венчурные фирмы, то есть «рисковые» фирмы, представляющие собой небольшие, но очень гибкие и эффективные предприятия. Они создаются с целью апробации, доработки и доведения до промышленной реализации «рисковых» инноваций. В некоторых случаях венчурные фирмы являются временными организационными структурами, которые создаются под решение конкретной проблемы. Эти структуры характеризуются высокой личной заинтересованностью работников фирмы и партнёров по венчурному бизнесу.

Наибольшее распространение венчурные фирмы получили в наукоёмких отраслях экономики, где они специализируются на проведении научных исследований и инженерных разработок.

Особое значение венчурных фирм заключается:

1) венчурный бизнес приводит к созданию новых жизнеспособных хозяйственных единиц и вызывает структурные изменения в отрасли и общественном производстве;

2) венчурный бизнес способствует техперевооружению традиционных отраслей экономики;

3) венчурный бизнес увеличивает занятость населения и особенно высококвалифицированных специалистов;

4)венчурный бизнес побуждает крупные корпорации к совершенствованию принципов управления;

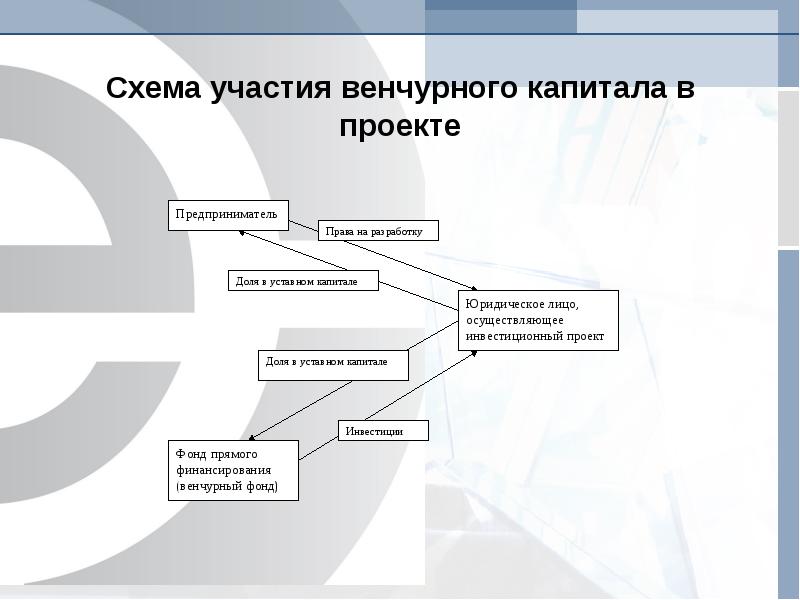

5)создаются венчурные фирмы на договорной основе путём объединения нескольких юридических и физических лиц, либо на кредиты или вложения крупных компаний и банков.

Для создания венчурной фирмы необходимо наличие нескольких условий:

1) наличие изобретений, идей нововведений;

2) наличие общественной потребности;

3) наличие предпринимателя;

4) наличие «рискового» капитала для финансирования.

В отличие от др. форм инвестирования венчурные фирмы характеризуются рядом отличительных особенностей:

1) финансовые средства вкладываются без материального обеспечения и без гарантий, т. е. с большим риском. Учредители могут потерять значительные личные средства;

е. с большим риском. Учредители могут потерять значительные личные средства;

2) обязательное долевое участие инвесторов в уставном капитале фирмы в прямой и опосредствованной формах, как правило, не выше 50% , т.е. рисковый капитал размещается как паевые взносы в уставной капитал. Инвесторы имеют право на соответствующую долю прибыли.

3) активное участие инвестора в управлении фирмой. Так как он лично заинтересован в успехе венчурного предприятия. Однако инвесторы не должны вмешиваться в оперативное руководство венчурных фирм.

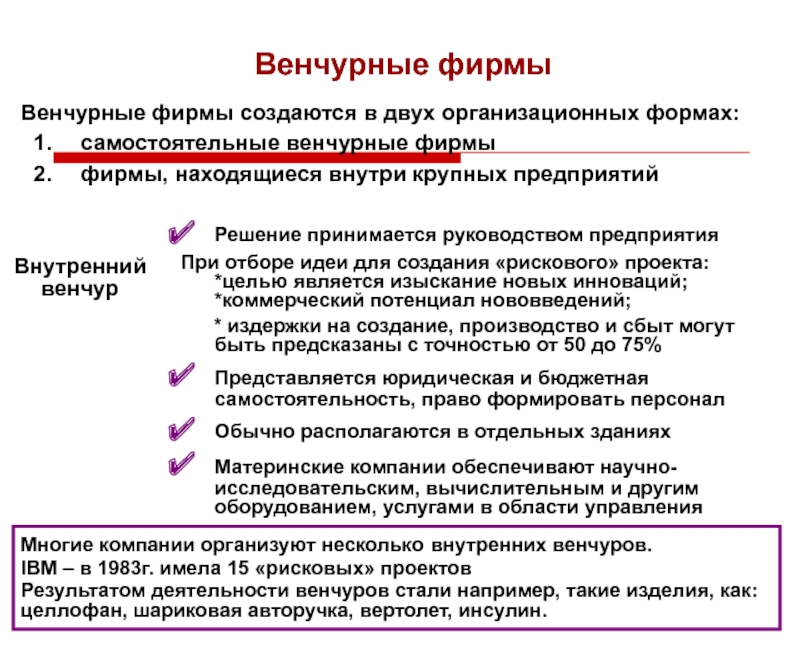

Венчурные фирмы создаются в двух организационных формах:

– самостоятельные венчурные фирмы;

– фирмы, находящиеся внутри крупных предприятий;

Решение о создании внутреннего венчура принимается руководством предприятия, и его деятельность контролируется одним из руководителей материнской (головной) фирмы.

При отборе идей, на базе которых может быть создан наукоёмкий продукт, учитывают ряд обстоятельств:

– во-первых, интересы не должны пересекаться с интересами головной фирмы;

– во-вторых, коммерческий потенциал нововведений должен быть предсказуем (очевиден), издержки на производство и сбыт должны быть предсказуемы с точностью от 50 до 75 %.

Внутренним венчурам предоставляется юридическая и бюджетная самостоятельность от материнской фирмы. Для большей самостоятельности они обычно располагаются в отдельном здании. Однако головная (материнская) фирма обеспечивает их научно-техническим, вычислительным и др. оборудованием (опыт Ай би эм).

Многие компании организуют одновременно несколько внутренних венчуров. Примером может служить корпорация Ай би эм (JВМ), которая имела 15 «рисковых» проектов (1983 г.). По ним разрабатывались и выпускались на рынок телекоммуникационное оборудование, новые виды дисплеев, персональные компьютеры. Создание и выпуск этой продукции — главный успех внутренних венчуров.

Через год после начала реализации этого проекта продукция была направлена на рынок, а ещё через два года объём продаж составил 2,5 млрд. долл. К этому моменту внутренний венчур превратился в крупнейшее производственное подразделение корпорации. Наибольшее распространение венчурное предпринимательство получило в США.

По своим объёмам продаж американский рынок «рискового» капитала значительно превосходит западноевропейский и японский. Кумулятивная сумма инвестиций в японские составляла 2,6 млрд. долл., а в США 24 млрд. долл. (80-ые годы).

Результатом деятельности венчуров стали изделия: целлофан, шариковая авторучка, вертолёт, кинескоп, инсулин, турбореактивный двигатель, застёжка «молния», цветное фото, фотопечать, ксерография, микропроцессор и др.

В США венчурный бизнес сосредоточен в наиболее наукоёмких отраслях – в производстве полупроводников (Силиконовая долина), компьютеров, программное обеспечение ЭВМ. В Р.Ф. Зелиноград и Троицк.

Современные венчурные предприятия представляют собой гибкие и мобильные структуры, которые отличаются высокой целенаправленностью, активностью, что объясняется личной заинтересованностью работников предприятия и инвесторов в скорейшей коммерческой реализации, разрабатываемой идеи, технологии, объекта, изобретения с минимальными затратами.

Венчурная компания

В широком смысле венчурный бизнес – это бизнес, связанный с высоким риском инвестиционных вложений. В узком – он касается вложений в научные разработки или инновационные технологии. Как правило, венчурная компания – это предприятие малого или среднего бизнеса. Примеры венчурных компаний в России – это «Якутия», «РВК», «Даурия – Спутниковые технологии».

Особенности функционирования венчурной компании

Терминологически «венчурный бизнес» берет начало от английского слова «venture». В переводе на русский это означает «рискованный». Венчурный бизнес происходит от науки и родился как условие экономического развития. Он является звеном между наукой и предпринимательством. Смысл венчурного бизнеса в том, чтобы предоставить нужные средства компаниям, которые не имеют других финансовых источников. Венчурный инвестор предоставляет такие услуги в обмен на часть акций, которые через несколько лет выставляет на продажу. Цена таких акций во много раз превышает первоначальное вложение фирмы. Такая продажа имеет название – «выход».

Такая продажа имеет название – «выход».

Венчурный бизнес представляет собой самостоятельные небольшие фирмы, специализация которых – это исследования, инновационные разработки и производство совершенно новой продукции.

В организации венчурного бизнеса играет бизнес-модель, которая подразумевает следующие стадии:

- Инновация или научная разработка концепции.

- Венчурный проект.

- Бизнес-план проекта.

- Венчурная фирма, которая занимается осуществлением проекта.

- Венчурный инвестор.

Все четыре стадии бизнес-модели необходимы для реализации конкретного венчурного проекта.

Управление таким рисковым бизнесом предусматривает формирование специального института управляющих, стиль управления которых позволяет контролировать все инвестиции.

Традиционные виды предпринимательства имеют несколько другие основы ведения бизнеса. Существенным отличием венчурного бизнеса от традиционного является то, что инвестор на свой страх и риск предоставляет средства венчурной фирме без каких-либо финансовых или других гарантий от этой фирмы, кроме части акций, которые получает инвестор в случае, если дело, что называется, «выгорит». В противном случае, ответственность несут обе стороны.

В противном случае, ответственность несут обе стороны.

Как организовать венчурную компанию?

Если вы авантюрный человек, который заинтересован в сверхприбыли и не боится рисковых операций, то организация венчурной компании для вас. Но не стоит опираться только на внутренние качества. Для того чтобы правильно организовать венчурный бизнес, необходимо учесть много замечаний и рекомендаций. Не стоит рубить сплеча, для начала вам потребуется стартовый капитал. А вот тут начинаются проблемы. Чтобы получить этот капитал, необходимо учесть следующие рекомендации:

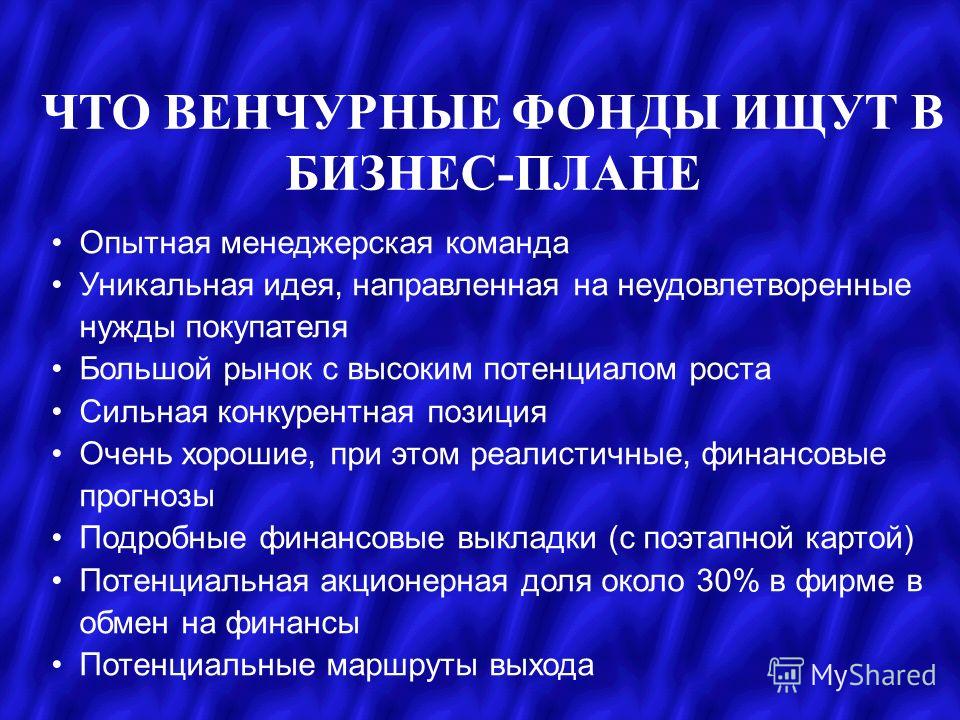

- Разработать концепцию проекта вашей инновации.

- Составить качественный бизнес-план.

- Внимательно изучить правила выбора проектов среди инвесторов и подготовить свой план на основе этих правил.

- Подготовить короткое описание вашего венчурного проекта, чтобы сразу заинтересовать инвестора и он был готов предоставить вам свои услуги.

Что касается бизнес-плана, он должен быть четко структурирован и ясно определять конечную цель. Важно помнить, что инвестор дает лишь один шанс, поэтому нужно очень тщательно составлять бизнес-план. Разделы бизнес-плана должны быть логично структурированы. Они должны быть информативными и аргументированными, чтобы заинтересовать инвестора, оценка которого должна стать основой для его решения: стоит ли ему принимать участие в таком деле или нет.

Важно помнить, что инвестор дает лишь один шанс, поэтому нужно очень тщательно составлять бизнес-план. Разделы бизнес-плана должны быть логично структурированы. Они должны быть информативными и аргументированными, чтобы заинтересовать инвестора, оценка которого должна стать основой для его решения: стоит ли ему принимать участие в таком деле или нет.

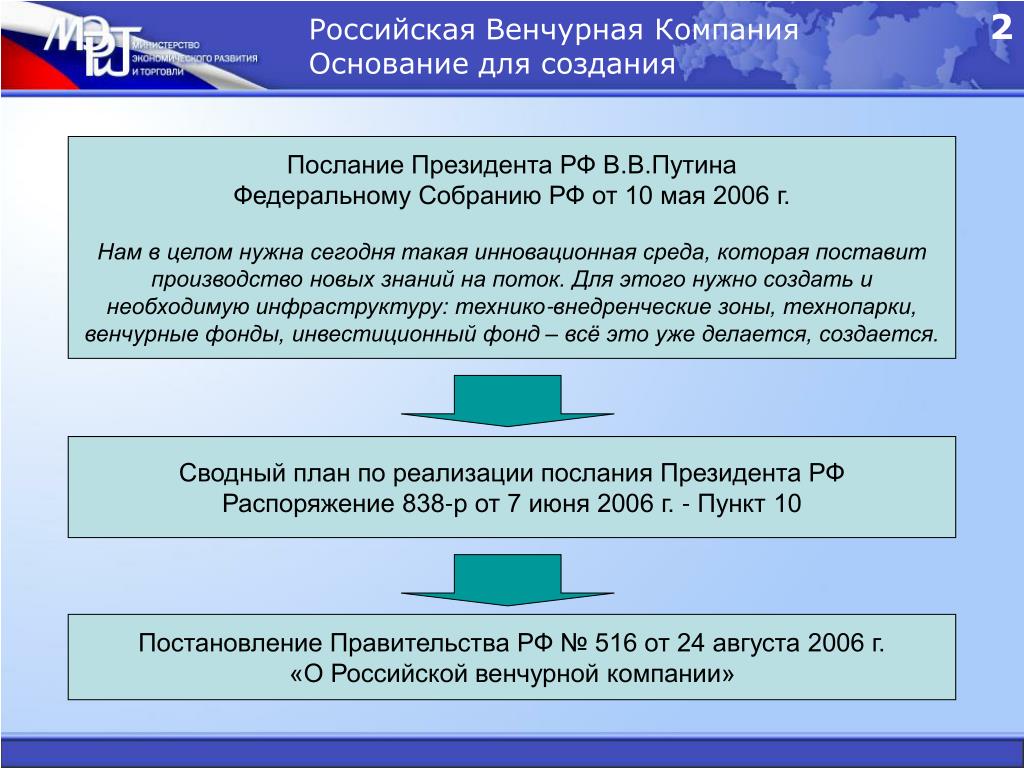

Сейчас для предпринимателей, которые заинтересованы в создании венчурного бизнеса, открыты все дороги. Экономическая политика России поощряет новые научные разработки и активно стремится поддерживать ноу-хау, поэтому уже сейчас работает система инвестиционных фондов. Так что, если у вас есть нереализованные идеи – действуйте.

Венчурный бизнес – это сложная схема. Важно быть на 100% уверенным в том, что инновация действительно нужна обществу и способна давать прибыль и тогда уже заниматься непосредственно поиском инвесторов. Венчурная компания – это слаженный механизм, от всех элементов которого в равной степени зависит будущее инновации. Возможно, именно ваша идея станет основой для реализации нового успешного проекта.

Возможно, именно ваша идея станет основой для реализации нового успешного проекта.

Ангел vs венчурный фонд: в чем разница и на кого сделать ставку при привлечении инвестиций

И бизнес-ангел, и венчурный фонд (VC) инвестируют в стартапы. Оба нацелены на получение выгоды и в поисках проектов от которых могут получить максимальный ROI. Но за схожестью целей есть принципиальная разница, знание которой сохранит много времени и поможет найти идеального инвестора.

Разобраться в нюансах помогает юрист-международник, CEO Invisible Keyboard и сооснователь Z-Robotics Ксения Мысак.

Ангел vs венчурный фонд: в чем разница и на кого сделать ставку при привлечении инвестиций

Евгения ХрисанфоваЧьи деньги инвестируют

Ангелы вкладывают собственные деньги. Зачастую это успешные бизнесмены, которые хотят разнообразить свой инвестиционный портфель и поддержать инновационные проекты в своей сфере.

Часто ангелами становятся бывшие стартаперы, которые сделали успешный экзит, — они помогут советом и полезными связями.

Ангелы — это, как правило, люди с высоким уровнем дохода, которые вкладывают средства в создание нового стартапа на очень ранних стадиях, обычно в форме конвертируемого займа или по договору типа SAFE. Инвестиции от ангелов выполняют роль моста между потребностью инвестиций для создания продукта на очень ранних стадиях и раундом финансирования от венчурных фондов в будущем.

Венчурные фирмы создают фонд, в который собирают деньги от других инвесторов и управляют ими через инвестирование в стартапы. В таком фонде венчурная фирма, которая занимается управлением, выступает в качестве главного партнера (GP), а те, кто вкладывают деньги, называются партнерами с ограниченной ответственностью (LP).

LP включают институциональных инвесторов (например, университеты, пенсионные фонды, банки и страховые компании), а также семейные офисы и частных лиц с высокими доходами. То есть венчурная фирма (GP) распоряжается чужими деньгами (деньгами LP).

То есть венчурная фирма (GP) распоряжается чужими деньгами (деньгами LP).

Из такой разницы следует, что ангелы, которые инвестируют собственные деньги, более склонны к риску и инвестируют в стартапы на очень ранних стадиях. А венчурные фирмы, которые вкладывают деньги других инвесторов, менее склонны к риску и более тщательно выбирают проекты, инвестируют на более поздних стадиях.

Размер инвестиций

Еще одно различие между инвестором-ангелом и венчурной фирмой заключается в размере капитала, который готовы предложить оба инвестора.

Основной объем ангельских инвестиций выпадает на диапазон $50–250 тысяч. Но некоторые ангелы вкладывают больше, иногда — несколько миллионов. По данным SBA (управление по делам малого бизнеса в США), средний объем инвестиций ангела составляет 330 тысяч долларов.

Венчурные фирмы инвестируют в бизнес больше денег, чем ангелы. Так как они инвестируют на более поздних стадиях, то инвестиции венчурных фондов начинаются от $1 млн и выше. По данным SBA, средняя сумма сделки с венчурным фондом составляет $11,7 млн.

По данным SBA, средняя сумма сделки с венчурным фондом составляет $11,7 млн.

В то время как венчурная фирма имеет тенденцию вкладывать миллионы, ангельские инвестиции исчисляются тысячами. По данным за первое полугодие 2019 года, венчурные фонды в США профинансировали стартапы в совокупности на $62 млрд, в то время как ангелы и группы ангелов проинвестировали проекты на $10 млрд за тот же период.

Ожидания по возврату инвестиций

Доходность инвестиций венчурных фирм и инвесторов-ангелов различна. Как правило, венчурные фонды ожидают более высокий процент.

Ангелы ожидают доходность инвестированного капитала от 20% до 25%. Ангельские инвестиции всегда сопряжены с крайне высоким риском. Вкладываясь в стартап на очень ранней стадии, ангел должен быть готов к провалу компании и потере инвестиций.

Как правило, ангелы получают лучшие условия из-за высоких рисков. Однако в дальнейшем, когда в проект входят другие инвесторы, происходит размывание, и ангел выводит деньги из компании. То есть из-за краткосрочности инвестиций ангелы не получают такой доход, как венчурные фонды.

То есть из-за краткосрочности инвестиций ангелы не получают такой доход, как венчурные фонды.

Венчурные фонды могут ожидать возврата инвестиций от 25% до 35%. Фонды инвестируют на более выгодных условиях, на более поздней стадии и держат инвестиции большее количество времени. Соответственно, у фонда больший процент удачных сделок и больший доход.

Уровень вклада и вовлеченности

Еще одно существенное различие между двумя типами инвесторов — это уровень вовлеченности в деятельность инвестируемой компании.

У ангелов зачастую есть контакты и опыт, которыми они готовы делиться с вами для развития компании. Но они редко принимают непосредственное участие в управлении бизнесом. Ангелы — это состоявшиеся люди, у которых есть другая работа.

Венчурные фирмы — полная противоположность. Как правило, они ожидают высокого уровня вовлеченности в процесс принятия решений в компании и часто при инвестировании просят себе место в совете директоров. Основная работа венчурной фирмы — это инвестирование и получение прибыли от этих инвестиций. Поэтому ожидайте более высокого уровня контроля, чем от ангелов.

Поэтому ожидайте более высокого уровня контроля, чем от ангелов.

Продолжительность инвестиций

Венчурные фонды держат свои инвестиции в компании, как правило, гораздо дольше, чем ангелы. Ангелы обычно вкладываются на срок от двух до пяти лет, прежде чем вывести инвестиции из компании.

При поднятии денег в более поздних и крупных раундах для инвестирующих венчурных фондов важно, кто остается у вас в компании инвесторами. Cap table должен быть максимально экологичным и минималистичным. Ангельские инвесторы постепенно выходят из компании.

В свою очередь, венчурные фирмы обычно вкладываются в компании на период 7–10 лет, прежде чем выйти. Фонду важно получить максимальную прибыль от стартапа через поднятие более крупного раунда, хороший экзит через продажу компании или через выход стартапа на IPO. На это требуется время, поэтому фонд остается в вашем cap table надолго.

Как получить максимум

Подходит ли вашему стартапу инвестирование от ангела или венчурного фонда, будет зависеть от комбинации вышеперечисленных факторов. Так как не существует двух одинаковых стартапов, нет единой формулы и строгих правил, по которым нужно привлекать деньги.

Так как не существует двух одинаковых стартапов, нет единой формулы и строгих правил, по которым нужно привлекать деньги.

Однако на самых ранних стадиях развития легче привлекать деньги от ангелов — главное, чтобы они верили в вас и вашу идею. После того как компания показала прибыльность и быстрый рост, имеет смысл рассмотреть привлечение средств со стороны венчурных фондов.

Фото на обложке и в материале: Unsplash

Что Такое Венчурные Фонды?

В кого финансовые спекулянты вкладывают ресурсы?

Финансирование является своего рода бюджетным капиталом, предоставляемым новым предприятиям. Венчурные фирмы (VC) вносят в эти организации полные денежные средства — обычно в миллионы — в обмен на стоимость.

Спекулянты могут выйти, как таковые, деньги после того, как стартап получит деньги или записи на бирже ценных бумаг. Они будут регулярно предлагать свои предложения ранее защищенную или открытую публикацию с определенной конечной целью, чтобы исключить шансы, или на случай, если они признают, что они достигли своих целей спекуляции.

Финансирование предприятий небезопасно из-за высокого уровня разочарования новых предприятий. В любом случае, эти фирмы делают ставку на обнаружение аномалий новых компаний (таких как Facebook), которые могут создавать достаточно высокие уровни прибыльности, чтобы компенсировать неудачи, связанные с различными предприятиями.

Узнайте больше о фонде венчурного капитала

У финансирующих фирм есть портфель, состоящий из различных новых предприятий одновременно. Они могут работать с различными активами, концентрируясь на разных предприятиях или землях.

Фирмы ВК, как правило, поддерживают новые компании, которые были одобрены рынком и демонстрируют потенциал для быстрого развития. Этим новым компаниям удалось бы обеспечить небольшую, но быстро растущую клиентскую базу, и им потребовались бы деньги для масштабирования фонда, включая отдельные позиции, и дополнительного вложения ресурсов в сделки и демонстрацию. Кое-где инвесторы будут вкладывать ресурсы в организации с невыпущенными статьями.

Как бы они внесли свой вклад?

Ведущие венчурные компании часто выступают в качестве синдиката. Как бы то ни было, разные фирмы могут вкладывать ресурсы в стартап в одном раунде, хотя одна фирма будет ведущим финансовым специалистом.

Ведущие спекулянты — те, кто сделал большую часть должной устойчивости при запуске, и, вероятно, также те, кто отвечает за сборку синдиката и принятие условий соглашения.

После того, как стартап пометит таблицу условий, финансирующая компания будет руководить изобретательством. Процесс надлежащего определения, или «due-D», обычно включает личные расследования авторов, подтверждение предложений и служебных номеров, а также проверку любых потенциальных законных минных полей. Цель состоит в том, чтобы получить более точную оценку шансов предприятия.

Инвестиционные фирмы могут вытаскивать даже после того, как в терминологической ведомости отмечается, что они могут обнаружить что-то не в порядке при запуске. В терминологических листах все рассмотренные вещи не являются законными. Договоренность только что сделана, когда наличные находятся в банке.

Договоренность только что сделана, когда наличные находятся в банке.

Как работают финансирующие фирмы?

Ведущие венчурные фирмы контролируются группой, которая контролирует капитал, предоставленный соучастниками с ограниченными возможностями (LP). ЛП могут быть институциональными финансовыми специалистами, состоятельными людьми или организациями. Эти фирмы финансируют свою деятельность, беря на себя административную ответственность.

На вершине цепочки важности в венчурных компаниях находятся надзорные сообщники, которые решают, какие организации поддерживать. Под ними у вас есть партнеры, которые делают работу, изучают и из-за неутомимости. У более крупных фирм будет больше слоев прогрессивной системы.

Инвестиционные фирмы обычно делятся на два вида: автономные и корпоративные. В число лучших автономных венчурных капиталов входят Sequoia Capital и Andreessen Horowitz. Они способствуют абсолютно с учетом рыночных возможностей стартапа.

Если вы ищете фирмы венчурного капитала в Индии, вы можете посетить лайтбокс

Венчурные фирмы и их деятельность

2.

Что такое венчурная фирма? Венчурная фирма — предприятие, продуктом

Что такое венчурная фирма? Венчурная фирма — предприятие, продуктомкоторого являются связанные с риском

инновации (нововведения) различного рода: в

области научных исследований, технологии,

создания новых продуктов, организации

производства, маркетинга. Венчурная фирма

служит начальной ступенью развития продукта,

занимаясь отбором и разработкой научной или

технической идеи, ее апробацией, созданием

образцов и моделей для последующей их

передачи

на

стадию

промышленного

производства.

3. Венчурный капитал

Первые идеологи венчурногокапитала

—

американские

экономисты Ж. У. Фенн, К Лайанг,

С.

Прауз,

П.

Джонсон

—

определили венчурный капитал

как

финансирование

акционерного

капитала

инновационных

предприятий

малого

бизнеса,

имеющих

значительный потенциал роста на

стадии их создания и реализации

продукции, в совокупности с

консультационной поддержкой и

высокой степенью вовлеченности

в процесс принятия решений.

Понятие «венчур» (venture) в

переводе с английского

означает «риск», т.е. венчурный капитал — это рисковый

капитал.

Рисковый (венчурный) капитал

— особая форма вложения

капитала в объекты

инвестирования с высоким

уровнем риска в расчете на

быстрое получение высокой

нормы дохода.

6. Венчурные предприятия могут быть двух видов:

собственно рисковый бизнес;

* внутренние рисковые проекты крупных

корпораций.

В свою очередь собственно рисковый бизнес

представлен двумя основными видами

хозяйствующих субъектов:

независимые малые инновационные

фирмы;

предоставляющие им капитал

финансовые учреждения.

7. ПРИМЕРЫ УСПЕШНОЙ РЕАЛИЗАЦИИ СТРАТЕГИИ В ВЕНЧУРНОМ БИЗНЕСЕ

ПРИМЕРЫ УСПЕШНОЙ РЕАЛИЗАЦИИСТРАТЕГИИ В ВЕНЧУРНОМ БИЗНЕСЕ

Исходя из вышеизложенного, можно сде

лать вывод, что наиболее привлекательн

ая стратегия для венчурных фирм стратегия роста. Эта стратегия и являетс

я основной.

Целесообразно привести не

Целесообразно привести некоторые примеры реализации стратегии

роста.

1. Яндекс

2. СТС-Медиа

Открывая

венчурную

компанию

,

предприниматель должен быть готов к

неудачам. По статистике, от 70% до 80%

проектов в этом бизнесе не приносят прибыли,

зато те 30%-20%, которые, в конце концов,

окупаются, покрывают все убытки. Поэтому,

если нервы позволяют, игра стоит свеч.

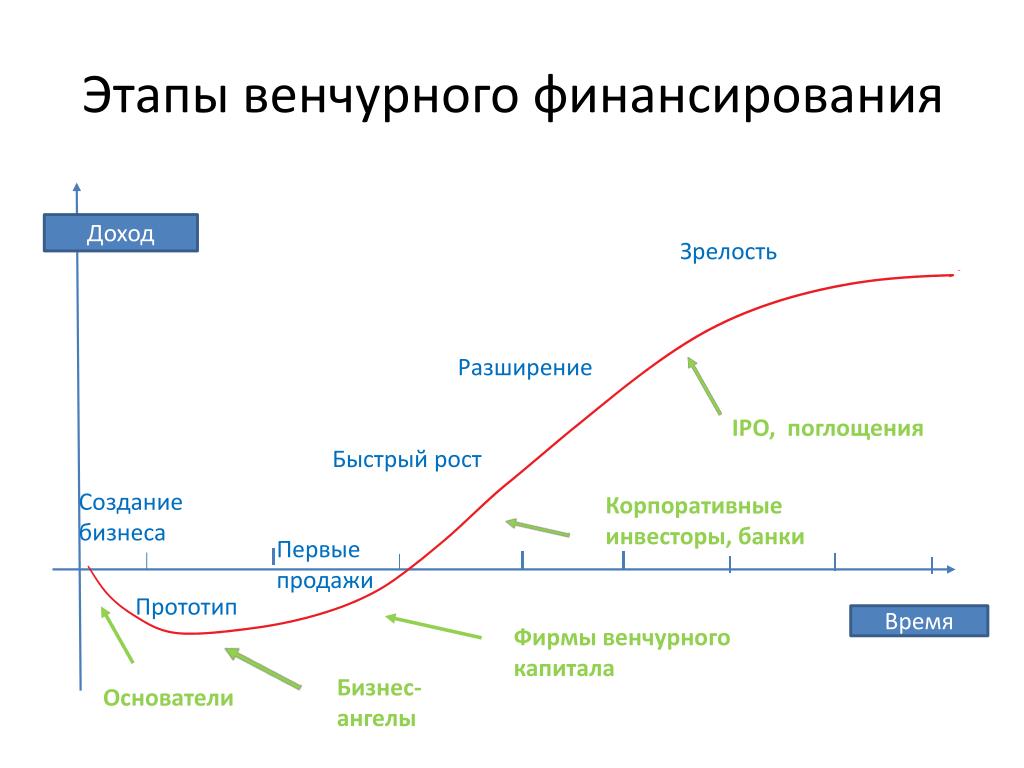

11. Основные стадии развития венчурной компании

Ранняя стадия: финансирование образования (создания) фирмы;капитал необходим для «за кладки фундамента» при основании МПИД

на проведение НИОКР, разработку бизнес-плана, на раз работку

прототипа и образцов продукции и стратегии маркетинга, покрытие

предъпроизводственных расходов, на формирование

первоначального капитала. Финансирование ранней стадии означает

самый высокий риск, поэтому у венчурного инвестора есть шанс в

случае успеха получить соответственно высокий доход.

Вторая стадия: этап развития; осуществляется переход от создания

образцов продукции к налаживанию процесса нормальной

производственной и сбытовой деятельности, т.е. на покрытие

издержек на изготовление инструментов и оснастки, на маркетинг,

создание или расширение необходимых производственных

мощностей, а также на формирование оборотного капитала.

Третья стадия: этап закрепления успеха, за которым следует выпуск

акций компании в свободное обращение на бирже, а инвестиции

нужны для улучшения производственных показателей.

Как правило, венчурные фирмы

относятся к малому и среднему

инновационному бизнесу, с числом

занятых до 500 человек. Наиболее

благоприятными для деятельности

венчурных фирм являются отрасли, где

жизненный цикл продукта невелик (в

микроэлектронной промышленности

США он составляет в среднем 4-5

лет). В США в середине 1980-х гг.

суммарный капитал венчурных фирм

составлял примерно 15 млрд.

долл. В

долл. ВРоссии процесс создания венчурных

фирм только начинается. В 1999 г.

прошла первая ярмарка, на которой

было выставлено 23 венчурных

проекта, из которых 17 заинтересовали

инвесторов

Первая попытка создания индустрии венчурного

финансирования в Казахстане с помощью программы Европейской ассоциации венчурного

капитала (ЕVСА) была предпринята в 1997 г., с

организацией тренинговых курсов по

венчурному финансированию, и предполагала

возможности взаимодействия с западными

ассоциациями венчурного капитала. Совместно

с ЕVСА была разработана «Белая книга» для

венчурного инвестирования в Казахстане,

однако по объективным причинам она не была

реализована

В настоящее время общий объем

венчурного капитала в Казахстане

превышает 260 млн. долл. США.

Общие

инвестиции

НИФ

(Национальный

инновационный

фонд) в иностранные фонды составляют около 40 млн. долл. США. Он

является

акционером

пяти

зарубежных венчурных фондов, в

числе которых Wellington III Tech VC

(Германия), Flagship ventures fund

(США), Vertex III Fund L.

P (Израиль),

P (Израиль),Mayban-JAIC ASEAN Fund (ЮгоВосточная Азия) и фонд CASEF. При

участии НИФ также создано пять

венчурных фондов с местными

компаниями

15. Виды венчурных инвестиций

ВИДЫ ВЕНЧУРНЫХ ИНВЕСТИЦИЙВенчурное

финансирование

Венчурное финансирование — это разновидность

денежного капитала, которая возникла под влиянием

системы субсидирования научно-исследовательских

работ по индивидуальным проектам и программам.

Венчурный капитал можно определить и как

руководимый профессионалами пул инвестиционных

средств. Фактически венчурное финансирование может

быть охарактеризовано как источник долгосрочных

инвестиций, предоставляемых обычно на 5 -7 лет

предприятиям, находящимся на ранних этапах своего

становления, а также, действующим предприятиям для

их расширения и модернизации.

23. Отраслевое распределение венчурного капитала в Европе в 2011 г.

ОТРАСЛЕВОЕ РАСПРЕДЕЛЕНИЕ ВЕНЧУРНОГОКАПИТАЛА В ЕВРОПЕ В 2011 Г.

24. Доля фирм находящихся в определенной стране и осуществляющих венчурные инвестиции (слева) и фирм, которые получают венчурное

ДОЛЯ ФИРМ НАХОДЯЩИХСЯ В ОПРЕДЕЛЕННОЙСТРАНЕ И ОСУЩЕСТВЛЯЮЩИХ ВЕНЧУРНЫЕ

ИНВЕСТИЦИИ (СЛЕВА) И ФИРМ, КОТОРЫЕ

ПОЛУЧАЮТ ВЕНЧУРНОЕ ФИНАНСИРОВАНИЕ

(СПРАВА). ПОКАЗАТЕЛИ 2011 Г.

17%

Великобританія

та Ірландія

11%

24%

43%

Північная

Європа

27%

Центральна та

Східна Європа

14%

31%

3%

11%

8%

8%

3%

Південна

Європа

Специфика работы с венчурными инвесторами

Какие существуют возможности привлечения венчурного финансирования; виды венчурных инвесторов; специфика работы с каждым из них, взаимные выгоды и риски – данные нюансы рассмотрены в этом материале.

До середины XX века из видов бизнеса, способных приносить сверхвысокие прибыли, были известны лишь торговля нефтью, оружием, наркотиками, содержание игорных домов и борделей. Современный мир убедительно продемонстрировал, что возможен и еще один вид бизнеса, который, не уступая вышеназванным ни по прибыльности, ни по рискованности, направлен на поддержание научно-технического прогресса. Сегодня он повсеместно известен под именем – венчурное финансирование.

Сегодня он повсеместно известен под именем – венчурное финансирование.

Ваша цель — найти финансирование. Помните, намного легче завоевать доверие потенциальных инвесторов, если Вы говорите с ними на их языке или хотя бы хорошо понимаете его. Так, например, многие предприниматели с удивлением узнают, что выражение «венчурный капитал» не означает просто «финансирование» в привычном смысле слова. Этот термин употребляется для определения специфического вида финансирования с особыми условиями и правилами.

Главная же цель венчурного финансирования сводится к тому, что денежные капиталы одних предпринимателей и интеллектуальные возможности других (оригинальные идеи или технологии) объединяются в реальном секторе экономики для того, чтобы в новой компании обоим предпринимателям принести прибыль.

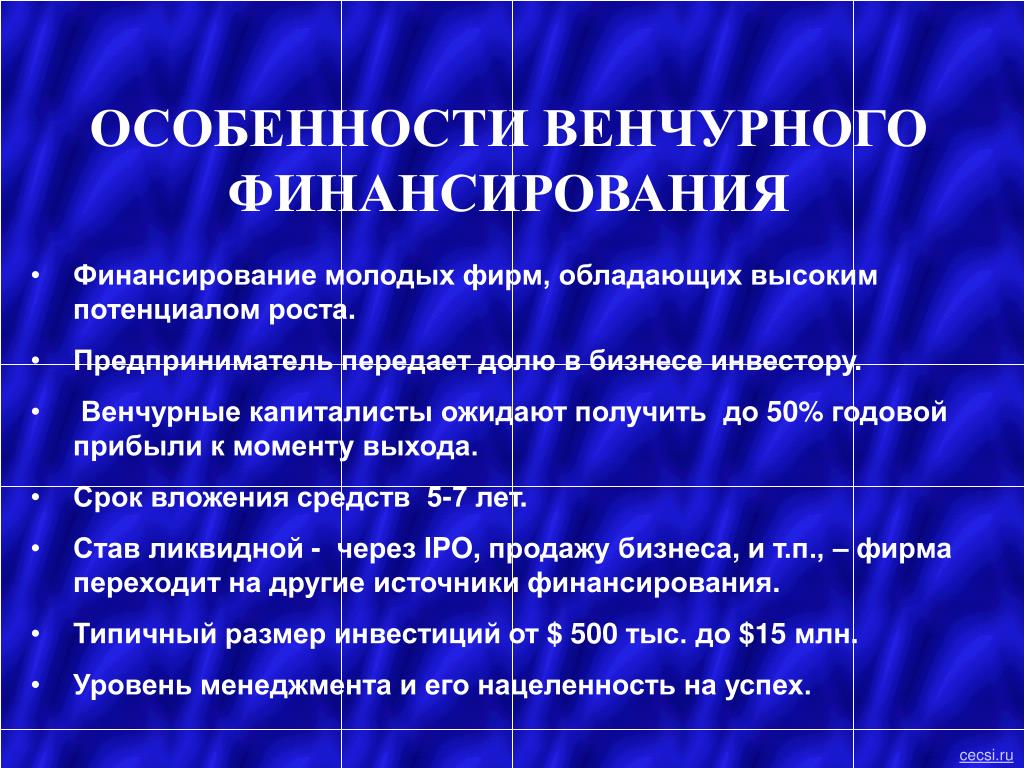

Характерные черты венчурного капитала:

- Финансирование предоставляется новым или существующим фирмам, обладающим потенциалом

- Предоставляется предприятиям, создающим новые ниши на рынке т.

к. у них нет обеспечения, истории и доходов, позволяющих получить кредит

к. у них нет обеспечения, истории и доходов, позволяющих получить кредит - Опыт менеджеров компании — главный критерий при оценке перспектив вероятности получения финансирования

- Предприниматель передает некоторую часть собственности и контроля над бизнесом инвестору.

- Инвестиции, требующие высоких прибылей, структурируются так, чтобы возврат на них был осуществлен в течение 3–7 лет

- Став ликвидной — через IPO, продажу бизнеса и т.п. — инвестируемая компания переходит на другие источники финансирования

- Венчурные капиталисты ожидают получить 20–50% годовой прибыли на свои инвестиции к моменту ликвидности фирмы

- Типичный размер инвестиций от $500 тысяч до $5 миллионов.

9 основных источников поиска венчурных инвесторов:

- Личные связи

- Профессиональные связи

- Официальные услуги по подбору венчурного инвестора

- Синдикаты бизнес-ангелов

- Клубы инвестиционных фондов

- Возможности Интернета

- Финансовые брокеры

- Подписка на почтовые рассылки и просмотр публикаций

- Опыт фирм, добывших венчурный капитал.

Традиционные способы получения доходов инвесторами:

Для того чтобы понимать, как работать с венчурными фондами или отдельными капиталистами, важно понимать, в чём их материальный интерес.

Основные источники получения дохода инвесторов:

Дивиденты

В определенное время после получения финансирования предприятие выплачивает инвесторам дивиденты, которые, как правило, распределяются между инвесторами пропорционально вложенному капиталу.

Выход инвестора из проекта

В определенное время после получения финансирования предприятием, инвесторы имеют право вернуть вложенные средства путем продажи своих акций их первоначальному владельцу, но в таком объеме, чтобы наличные средства у предприятия имелись в нужном объеме.

Выкуп контрольного пакета акций предприятия у инвесторов

В определенное время после получения инвестиции предприятие имеет право выкупить по заранее оговоренной цене акции компании, которыми владеет инвестор. Выкуп производится по заранее утвержденному графику.

Выкуп производится по заранее утвержденному графику.

Рост капитализации проинвестированных компаний

Венчурные инвесторы предоставляют большие объемы долгосрочного рискового капитала. Как правило, их цель — рост капитализации проинвестированных компаний, а не получение выплат по процентам. Помните, если Вы не выполните к определенному сроку своих обязательств, инвесторы без колебаний начнут настаивать на ликвидации или продаже Вашей компании!

Какие системы гарантий используются при венчурном финансировании?

Венчурное финансирование, как правило, осуществляется в отношении малых и средних частных предприятий без предоставления ими какого-либо залога или заклада, в отличие, например, от банковского кредитования. Финансирование представляет собой инвестиции, которые направляются в акционерный капитал, либо инвестиционный кредит (длительный, на несколько лет, под меньший по сравнению с обычным процент и без залогов). За это представители венчурного инвестора обычно участвуют в управлении инвестируемой компанией.

Почему инвесторам потенциально выгодно вложиться в Ваш проект

Вложение средств в инновационные компании привлекательно, например, за рубежом по ряду причин. Среди которых, прежде всего, следует выделить максимальный прирост, который дает венчурный капитал (в течение последних 10 лет он обеспечивал среднегодовой доход в 15,7%, а самые лучшие фонды обеспечивают прирост капитала до 80%), а также значительные налоговые льготы лицам, инвестирующим в венчурные предприятия.

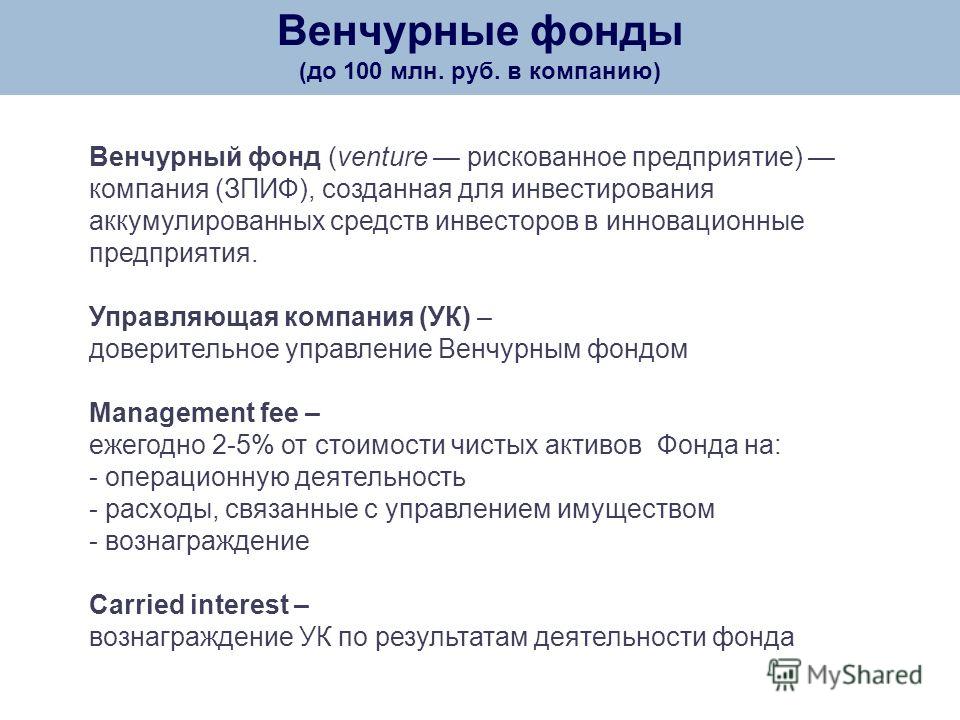

Фонды венчурных инвестиций

Итак, говоря о данных фондах, опять-таки начнём с понятий.

Венчурный фонд — это механизм инвестирования с образованием общего фонда (обычно партнерства), для инвестирования финансового капитала, в основном, сторонних инвесторов в предприятия, которые для обычных рынков капитала и банковских займов представляют слишком большой риск.

Основным источником чистой прибыли фонда является прирост капитала за счет продажи или распространения акций венчурных компаний, в которые он инвестирует.

Организационная структура типичного венчурного фонда выглядит следующим образом. Он может быть образован либо как самостоятельная компания, либо существовать в качестве незарегистрированного образования как ограниченное партнерство (нечто вроде «полного» товарищества). В некоторых странах под термином «фонд» (fund) понимают скорее ассоциацию партнеров, а не компанию, как таковую.

Важно различать следующие понятия. Те, кто инвестирует в фонд, называются ограниченными партнерами (LPs — limited partners). Те, кто вкладывает аккумулированные средства фонда в развивающиеся компании, т. е. венчурные капиталисты, называются главными партнерами (GPs — general partners).

Фонды венчурного капитала получают компенсацию за вложенные средства и участие в управлении венчурной компанией. Главные партнеры обычно получают 20% от чистого дохода, в то время как ограниченные партнеры — 80%.

Распределение ролей в венчурном фонде

Инвесторов венчурных фондов иногда называют партнерами с ограниченной ответственностью. Эта группа инвесторов состоит из очень состоятельных лиц и институтов, обладающих крупными суммами наличного капитала, таких как государственные и частные пенсионные фонды, университетские финансовые фонды, страховые компании и из посредников объединенных инвестиций.

Эта группа инвесторов состоит из очень состоятельных лиц и институтов, обладающих крупными суммами наличного капитала, таких как государственные и частные пенсионные фонды, университетские финансовые фонды, страховые компании и из посредников объединенных инвестиций.

Объекты инвестиций венчурных фондов

Венчурные капиталисты и фонды могут быть универсальными или узкоспециализированными инвесторами в зависимости от своей инвестиционной стратегии. Универсальными венчурными инвесторами называются капиталисты и фонды, инвестирующие в различные отрасли промышленности, или в компании, в различных географических местоположениях или в различные стадии жизненного цикла компании. В качестве альтернативы, венчурные инвесторы могут специализироваться в одной или двух отраслях промышленности или инвестировать только в компании на определенной географической территории. Не все венчурные фонды или отдельные капиталисты инвестируют в «старт-апы». Венчурный фонд может инвестировать, прежде чем появится реальный продукт или прежде чем компания будет организована (так называемое «посевное инвестирование»). Также он может предоставить капитал, чтобы «запустить» компанию на первой или второй стадии развития, которые также называют «ранним инвестированием». Венчурный фонд также может обеспечить необходимое финансирование, чтобы помочь компании перерасти критическую финансовую массу и стать более успешной («финансирование на стадии расширения»).

Также он может предоставить капитал, чтобы «запустить» компанию на первой или второй стадии развития, которые также называют «ранним инвестированием». Венчурный фонд также может обеспечить необходимое финансирование, чтобы помочь компании перерасти критическую финансовую массу и стать более успешной («финансирование на стадии расширения»).

И, конечно, венчурный фонд может инвестировать средства в течение всего жизненного цикла компании.

Венчурные фонды бывают различных размеров: от небольших компаний, специализирующихся на семенном финансировании с оборотом в несколько миллионов долларов, до крупных фирм с оборотом инвестируемого по всему миру капитала более миллиарда долларов.

Общим знаменателем во всех этих видах венчурного инвестирования является то, что венчурные капиталисты — это непассивные инвесторы. Они проявляют активный интерес к консультированию, руководству и развитию компаний, в которые они инвестировали. Они хотят увеличить стоимость проекта за счет своего опыта в инвестировании в десятки и сотни компаний.

Некоторые венчурные фонды успешно создают синергетический эффект между различными компаниями, в которые они инвестировали. Например, одна компания, у которой есть отличная программа, но нет нормальной дистрибьютерской технологии, может быть скооперирована с другой компанией в венчурном портфеле, которая обладает лучшими дистрибьютерскими технологиями.

Поиск фондов венчурных инвестиций

Поиск и выбор венчурного инвестора для Вашей компании на самой ранней стадии её развития является одной из самых сложных и ответственных задач. Не все деньги одинаковы. Помните об этом и тщательно выбирайте своего инвестора. Ищите инвестора, который не только вложит деньги в Ваше предприятие, но и добавит «вес» Вашей компании, предоставив свои связи в мире бизнеса и лично участвуя в управлении.

Следующие характеристики венчурных фондов, наиболее важны для Вас:

- Репутация инвестирования в успешные фирмы

- Эффективное участие в работе совета директоров компаний

- Личностная совместимость с культурой Вашей фирмы

- Репутация в области оказания содействия при организации последующих раундов финансирования

- Специализация в данной (Вашей) области производства

- Специализация на данной стадии венчурного финансирования

- Большой ли у них опыт в области венчурного финансирования, каков их

- послужной список?

- Большая ли у них клиентская база, имеется ли опыт ведения международного

- бизнеса?

- Чтобы выбрать инвестора, который принесет максимальную пользу Вашей компании, также принимайте во внимание следующее:

- Какова предполагаемая степень участия инвестора в управлении Вашей компании

- Имеются ли у инвестора прочные связи с другими инвесторами и консультантами, которые могут быть использованы в дальнейшем для расширения компании и последующих раундов финансирования

- Может ли инвестор помочь Вам с подбором команды менеджеров и маркетингом товара или услуги.

Чтобы получить данную информацию Вы можете ознакомиться с меморандумом (placement memorandum), который учредители фондов выпускают на начальном этапе. В нём подробно описаны цели и задачи фонда, специфические условия его организации и предпочтения.

Корпоративные венчурные фонды

Большие корпорации являются существенным источником финансирования для вновь созданных предприятий. В современной предпринимательской экономике реальная стоимость акций создается компаниями, корпоративные стратегии которых включают хорошо развитые венчурные стратегии. Внешнее венчурное финансирование новых технологий и развивающихся рынков стало важным компонентом корпоративных стратегий новой экономики, движимой маленькими инновационными компаниями. Партнерство маленьких инновационных компаний и больших корпораций является взаимовыгодным. В то время как предпринимательские фирмы могут самостоятельно разработать технологию, определить возможности рынка и быстро получить прибыль от коммерциализации инновационных идей, сотрудничество с крупными корпорациями помогает повысить результативность. Крупные корпорации, в свою очередь, получают доступ к развивающимся рынкам и прорывным технологиям, поскольку большинство инновационных продуктов и технологий разрабатывается начинающими предпринимателями. Именно таким образом крупные корпорации получают стратегическое преимущество на рынке.

Крупные корпорации, в свою очередь, получают доступ к развивающимся рынкам и прорывным технологиям, поскольку большинство инновационных продуктов и технологий разрабатывается начинающими предпринимателями. Именно таким образом крупные корпорации получают стратегическое преимущество на рынке.

Кого финансируют венчурные фонды?

В венчурном бизнесе принята следующая классификация компаний, претендующих на получение инвестиций:

Seed – по сути, это только проект или бизнес-идея, которую необходимо профинансировать для проведения дополнительных исследований или создания пилотных образцов продукции перед выходом на рынок.

Start up – недавно образованная компания, не имеющая длительной рыночной истории. Финансирование для таких компаний необходимо, чтобы провести научно-исследовательские работы и запустить процесс продаж.

Early stage – компании, имеющие готовую продукцию или услугу и находящиеся на самой начальной стадии ее коммерческой реализации.

Expansion – компании, которым требуются дополнительные вложения для финансирования своей деятельности. Инвестиции могут быть использованы ими для расширения объемов производства и сбыта, увеличения уставного капитала или оборотных средств.

Специфика и риски работы с фондами

В России, особенно сейчас, после серьезных кризисов на рынках ценных бумаг, отношение к венчурному виду бизнеса неоднозначное. Уже достаточно долго работают на российском рынке фонды, вкладывающие средства в компании на стадии расширения (фонды ЕBRD, TUSRIF, SEAF, Framlington и др.) Более подробную информацию о других российских фондах см в разделе «Библиотека» здесь. Многие компании предполагают финансировать в том числе и начинающие компании и, тем самым, быть ближе по своему типу к фондам американским (большее внимание уделяющим начинающим компаниям), а не европейским (для которых более привлекательными являются стадии расширения бизнеса).

Безусловно, работа в России для венчурных фондов еще затруднена, недостаточен объем законодательных актов, которые могли бы стимулировать этот очень важный для развития экономики промышленного государства вид деятельности, не решен вопрос выхода из бизнеса, то есть продажи венчурным капиталистом своей доли компании. Возможность регистрации фондов в России также оставляет желать лучшего. Соответственно, это будет сказываться и на взаимодействии с фондами начинающих предпринимателей. С Федеральным законом «Об инвестиционных фондах» Вы сможете ознакомиться в разделе «Библиотека» здесь.

Возможность регистрации фондов в России также оставляет желать лучшего. Соответственно, это будет сказываться и на взаимодействии с фондами начинающих предпринимателей. С Федеральным законом «Об инвестиционных фондах» Вы сможете ознакомиться в разделе «Библиотека» здесь.

Бизнес- ангелы.

Кроме всего вышеописанного Вам также необходимо различать ещё один вид венчурных инвесторов – так называемых бизнес-ангелов.

Бизнес-ангелы — это частные инвесторы, обычно имеющие богатый предпринимательский опыт, которые инвестируют некоторую часть своих собственных денег в малые венчурные фирмы. Бизнес-ангелы — пожалуй, наиболее часто используемый и наиболее важный внешний источник внешних финансов для молодых предпринимательских фирм.

Их также называют неформальными инвесторами. Они вкладывают собственный капитал во вновь созданные неликвидные фирмы. Это состоятельные люди. В прошлом многие из них были успешными предпринимателями или топ-менеджерами. Бизнес-ангелами их в основном называют потому, что они приходят на выручку молодым инновационным фирмам, помогая в становлении бизнеса. «Ангельская» помощь — это не только финансы, но и полезные связи в мире бизнеса, деловые навыки, знания. На самой ранней стадии развития компании бизнес-помощь на приемлемых условиях никто другой, скорее всего, Вам оказать не сможет. С небольшой статистикой успешности инвестиций бизнес-ангелов Вы сможете ознакомиться в разделе «Библиотека» здесь.

Бизнес-ангелами их в основном называют потому, что они приходят на выручку молодым инновационным фирмам, помогая в становлении бизнеса. «Ангельская» помощь — это не только финансы, но и полезные связи в мире бизнеса, деловые навыки, знания. На самой ранней стадии развития компании бизнес-помощь на приемлемых условиях никто другой, скорее всего, Вам оказать не сможет. С небольшой статистикой успешности инвестиций бизнес-ангелов Вы сможете ознакомиться в разделе «Библиотека» здесь.

Успешные бизнес-ангелы, принимают решение о проведении инвестиций, основываясь на четырех базовых критериях: менеджмент, рынок, продукт и возможность финансирования. Они оценивают каждый критерий с точки зрения уменьшения своего риска и увеличения своей прибыли.

Основные факторы, мотивирующие бизнес-ангелов инвестировать

- Ожидание больших финансовых прибылей

- Участие в управлении предпринимательской фирмой

- Удовольствие и удовлетворение, получаемые от участи в предпринимательском процессе

- Создание для себя работы

- Чувство социальной ответственности

Как правило, бизнес-ангелы имеют следующие особенности:

- Обычно осуществляют инвестиции совместно с 2–3 другими инвесторами

- Не стремятся получить контроль над Вашим предприятием

- Хотят получить обыкновенные акции с правом голоса или статус партнера

- Хотят получить возврат на свои инвестиции через 3–4 года

- Предпочитают финансировать венчурные фирмы на самых ранних стадиях их развития

- Предоставляют только небольшие суммы, необходимые для «старта» вновь созданного предприятия.

Они заполняют пробел в финансировании, вкладывая средства именно в те области, которые не являются привлекательными для фондов венчурных инвестиций

Они заполняют пробел в финансировании, вкладывая средства именно в те области, которые не являются привлекательными для фондов венчурных инвестиций - Инвестируют практически во все отрасли промышленности

- При принятии финансовых решений бизнес-ангелы проявляют большую гибкость, чем фонды венчурного капитала. У них другой подход к вопросам инвестирования: инвестиционные горизонты находятся дальше («терпеливые деньги»), процедуры выделения денежных средств упрощены, ставки дохода ниже

- Большинство бизнес-ангелов имеют опыт предпринимательства, которым они делятся, помогая вновь созданной компании встать на ноги

- Финансовый рынок бизнес-ангелов более широк географически по сравнению с рынком формальных венчурных фондов

- Инвестиции бизнес-ангелов играют роль рычага, поскольку вновь созданная фирма, получившая финансирование, становится более привлекательной для других инвесторов. Привлечённые частные инвестиции увеличивают интерес крупных инвестиционных фондов к таким компаниям

- Также предоставляют начинающим компаниям кредитные поручительства в дополнение к денежным средствам.

Синдикаты бизнес-ангелов

За последние несколько лет значительно увеличилось количество бизнес-ангелов, которые осуществляют венчурные инвестиции, действуя в составе инвестиционного синдиката. Такой подход позволяет делать крупные и более частые инвестиции. Эти группы, в которые иногда входит до 100 человек, организуют свою деятельность посредством форумов. Доступ к такой группе может быть получен через одного или нескольких членов. Чтобы обеспечить анонимность членства, многие синдикаты (также называемые Ассоциациями бизнес-ангелов) избегают публичности. Синдикаты бизнес-ангелов предоставляют начинающим предпринимателям следующие преимущества:

- Возможность объединения капиталов для финансирования крупномасштабных проектов

- Взаимодополнение и взаимообмен полезными контактами, а также использование инвестиционной экспертизы (отбор, предварительное изучение, тщательная проверка, мониторинг)

- Возможность добавления мощностей других инвестируемых проектов к Вашему.

Процедура выдвижения Вашего проекта на получение инвестиций выглядит так. Обычно, один из членов группы предоставляет на рассмотрение синдиката проект, при этом предполагается, что он сам будет участвовать в его финансировании. Затем, данное предложение оценивается группой на общем собрании. Каждый член группы принимает независимое решение об отказе или участии в инвестиционном проекте. Также каждый инвестор в праве определить долю своего участия. После того, как решение принято, участвующие бизнес-ангелы начинают осуществлять свои инвестиции по заранее определенному графику.

Поиск бизнес-ангелов: рекомендации предпринимателям

- Старайтесь как можно дольше финансировать за счет личных средств и развивать самостоятельно свою фирму. Начинайте привлечение денежных средств извне, когда необходимость в этом станет очевидной и неизбежной.

- Прибегая к помощи бизнес-ангела, определите, хотя бы приблизительно, сколько денег Вам нужно получить и сколько акций своего предприятия Вы готовы ему продать.

- Постарайтесь узнать как можно больше о конкретном бизнес-ангеле, синдикате бизнес-ангелов. Решите, какой тип бизнес-ангела подойдет лучше всего для работы именно с Вашей фирмой.

- Включите в свой бизнес-план самую свежую информацию, реалистичные финансовые прогнозы, потенциальные оценки. Довольно часто бизнес-ангелам предоставляют «слабые» бизнес-планы, показывающие неспособность предпринимателя учесть все сценарии развития бизнеса.

- Избегайте принятия первого же предложения, выбирайте самое лучшее для Вашей компании. Проводите тщательную проверку потенциальных инвесторов. Венчурный бизнес — это дорога с двусторонним движением. Найдя подходящего инвестора, сумейте отстоять свои интересы в переговорном процессе.

Рекомендации напоследок

Именно Вы должны выбирать. Выбирайте лучших партнёров. Самое важное, что Вы должны сделать — это найти настоящего профессионала, авторитетный венчурный фонд в области привлечения денежных средств и установления полезных контактов. Вашей менеджерской команде нужно провести собеседование как минимум с пятью кандидатами, выбрать лучшего, а затем тщательно проверить его деловые качества и благонадежность.

Вашей менеджерской команде нужно провести собеседование как минимум с пятью кандидатами, выбрать лучшего, а затем тщательно проверить его деловые качества и благонадежность.

Непрерывный характер поиска финансирования. Помните, что жизненно необходимым для достижения успеха в бизнесе является осознание того, что поиск и привлечение капитала продолжается постоянно, пока растет и развивается компания. Чтобы найти средства для первого раунда финансирования потребуется, по меньшей мере, 6 месяцев. Дальше – меньше.

- Научитесь продавать «лицом к лицу», «один на один» не только свой товар или услугу, но и свое видение бизнеса

- Купите программу финансовых расчетов и станьте специалистом во всех аспектах финансирования «старт-апов». Неумение разбираться в вопросах финансирования может значительно снизить Ваши шансы на получение инвестиций

- Соберите высоко профессиональную команду. В перспективе – создайте собственную сеть продаж, финансирования, менеджмента

- Научитесь делать впечатляющие, убедительные презентации для сложной, критически настроенной аудитории венчурных инвесторов

- Научитесь проверять надежность тех источников венчурного финансирования, которые «выглядят слишком хорошими, чтобы быть правдой».

Определение венчурного капитала

Что такое венчурный капитал?

Венчурный капитал — это форма частного капитала и вид финансирования, которое инвесторы предоставляют начинающим компаниям и малым предприятиям, которые, как считается, имеют долгосрочный потенциал роста. Венчурный капитал обычно поступает от состоятельных инвесторов, инвестиционных банков и любых других финансовых учреждений. Однако это не всегда имеет денежную форму; он также может быть предоставлен в форме технической или управленческой экспертизы.Венчурный капитал обычно распределяется между небольшими компаниями с исключительным потенциалом роста или компаниями, которые быстро выросли и, похоже, готовы продолжать расширяться.

Хотя это может быть рискованно для инвесторов, вкладывающих средства, возможность получения прибыли выше среднего является привлекательной выплатой. Для новых компаний или предприятий с ограниченной историей деятельности (менее двух лет) финансирование венчурного капитала становится все более популярным — даже важным — источником привлечения капитала, особенно если у них нет доступа к рынкам капитала, банковским кредитам или другим долговым инструментам. Основным недостатком является то, что инвесторы обычно получают долю в компании и, таким образом, имеют право голоса при принятии решений.

Основным недостатком является то, что инвесторы обычно получают долю в компании и, таким образом, имеют право голоса при принятии решений.

Основы венчурного капитала

При заключении сделки с венчурным капиталом крупные доли владения компании создаются и продаются нескольким инвесторам через независимые партнерства с ограниченной ответственностью, которые создаются фирмами венчурного капитала. Иногда эти партнерства состоят из пула нескольких аналогичных предприятий. Однако одно важное различие между венчурным капиталом и другими сделками с частным капиталом заключается в том, что венчурный капитал имеет тенденцию сосредотачиваться на развивающихся компаниях, впервые ищущих существенные средства, в то время как частный капитал имеет тенденцию финансировать более крупные, более устоявшиеся компании, которые ищут вливание капитала или шанс для учредителей компании передать часть своей доли владения.

Ключевые выводы

- Венчурное финансирование — это финансирование, предоставляемое компаниям и предпринимателям.

Это может быть обеспечено на разных этапах их эволюции.

Это может быть обеспечено на разных этапах их эволюции. - В конце Второй мировой войны она превратилась из нишевой деятельности в сложную отрасль с множеством игроков, которые играют важную роль в стимулировании инноваций.

История венчурного капитала

Венчурный капитал — это разновидность частного капитала (PE).Хотя корни ЧП можно проследить до 19 века, венчурный капитал как отрасль развился только после Второй мировой войны. Профессора Гарвардской школы бизнеса Жоржа Дорио обычно считают «отцом венчурного капитала». Он основал Американскую корпорацию исследований и разработок (ARD) в 1946 году и собрал фонд в 3,5 миллиона долларов для инвестиций в компании, коммерциализировавшие технологии, разработанные во время Второй мировой войны. Первые инвестиции ARDC были в компанию, которая имела амбиции использовать рентгеновские технологии. для лечения рака.200000 долларов, вложенных Дорио, превратились в 1,8 миллиона долларов, когда компания стала публичной в 1955 году.

Расположение ВК

Хотя он в основном финансировался банками, расположенными на северо-востоке, венчурный капитал сконцентрировался на западном побережье после роста технологической экосистемы. Fairchild Semiconductor, основанная предательской восьмеркой из лаборатории Уильяма Шокли, обычно считается первой технологической компанией, получившей венчурное финансирование. Ее профинансировал промышленник с восточного побережья Шерман Фэйрчайлд из Fairchild Camera & Instrument Corp.Взаимодействие с другими людьми

Артур Рок, инвестиционный банкир в Hayden, Stone & Co. в Нью-Йорке, помог заключить сделку и впоследствии основал одну из первых венчурных фирм в Кремниевой долине. Davis & Rock финансировала некоторые из самых влиятельных технологических компаний, в том числе Intel и Apple. К 1992 году 48% всех инвестиций приходилось на Западное побережье, а на Северо-восточное побережье приходилось всего 20%. По последним данным По данным Pitchbook и Национальной ассоциации венчурного капитала (NVCA), ситуация не сильно изменилась. Во втором квартале 2020 года на компании западного побережья приходилось 36,7% всех сделок (и 60,2% от суммы сделок), в то время как на среднеатлантический регион приходилось 20,9% всех сделок (или примерно 18,6% от всей суммы сделок). Взаимодействие с другими людьми

Во втором квартале 2020 года на компании западного побережья приходилось 36,7% всех сделок (и 60,2% от суммы сделок), в то время как на среднеатлантический регион приходилось 20,9% всех сделок (или примерно 18,6% от всей суммы сделок). Взаимодействие с другими людьми

Помощь инноваций

Ряд регуляторных нововведений еще больше помог популяризировать венчурный капитал как средство финансирования. Первым из них было изменение Закона об инвестициях в малый бизнес (SBIC) в 1958 году. Оно стимулировало развитие индустрии венчурного капитала, предоставляя инвесторам налоговые льготы.В 1978 году в Закон о доходах были внесены поправки, чтобы снизить налог на прирост капитала с 49,5% до 28%. Затем, в 1979 году, изменение в Законе о пенсионном обеспечении сотрудников (ERISA) разрешило пенсионным фондам инвестировать до 10%. % от их общих средств в отрасли.

Это обновление «Правила разумного человека» приветствуется как наиболее важное событие в области венчурного капитала, поскольку оно привело к притоку капитала из богатых пенсионных фондов. Затем в 1981 году налог на прирост капитала был снижен до 20%.Эти три события послужили катализатором роста венчурного капитала, и 1980-е годы превратились в период бума для венчурного капитала, когда уровень финансирования достиг 4,9 млрд долларов в 1987 году. Бум доткомов также привлек внимание отрасли, поскольку венчурные капиталисты погнались за быстрой отдачей. от авторитетных интернет-компаний. По некоторым оценкам, уровень финансирования в этот период достиг пика в $ 119 млрд. Но обещанные доходы не материализовались, поскольку несколько публичных интернет-компаний с высокими оценками потерпели крах и сожгли свой путь к банкротству.Взаимодействие с другими людьми

Затем в 1981 году налог на прирост капитала был снижен до 20%.Эти три события послужили катализатором роста венчурного капитала, и 1980-е годы превратились в период бума для венчурного капитала, когда уровень финансирования достиг 4,9 млрд долларов в 1987 году. Бум доткомов также привлек внимание отрасли, поскольку венчурные капиталисты погнались за быстрой отдачей. от авторитетных интернет-компаний. По некоторым оценкам, уровень финансирования в этот период достиг пика в $ 119 млрд. Но обещанные доходы не материализовались, поскольку несколько публичных интернет-компаний с высокими оценками потерпели крах и сожгли свой путь к банкротству.Взаимодействие с другими людьми

Бизнес-ангелы

Для малых предприятий или для начинающих предприятий в развивающихся отраслях венчурный капитал обычно предоставляется состоятельными частными лицами (HNWI), также известными как «бизнес-ангелы», и фирмами венчурного капитала. Национальная ассоциация венчурного капитала (NVCA) — это организация, состоящая из сотен венчурных компаний, которые предлагают финансирование инновационных предприятий.

Бизнес-ангелы, как правило, представляют собой разнородную группу лиц, которые накопили свое состояние из различных источников.Однако они, как правило, сами являются предпринимателями или руководителями, недавно вышедшими на пенсию из построенных ими бизнес-империй.

Самостоятельные инвесторы, предоставляющие венчурный капитал, обычно имеют несколько ключевых характеристик. Большинство из них вкладывают средства в хорошо управляемые компании, имеющие полностью разработанный бизнес-план и готовые к значительному росту. Эти инвесторы также могут предложить финансирование предприятий, которые работают в тех же или подобных отраслях или секторах бизнеса, с которыми они знакомы.Если бы они на самом деле не работали в этой области, у них могло бы быть академическое образование в этой области. Другим распространенным явлением среди бизнес-ангелов является совместное инвестирование, когда один бизнес-ангел финансирует предприятие вместе с надежным другом или партнером, часто с другим бизнес-ангелом.

Процесс венчурного капитала

Первый шаг для любого бизнеса, ищущего венчурный капитал, — это представить бизнес-план либо венчурной фирме, либо бизнес-ангелу. Если предложение заинтересовало компанию, то фирма или инвестор должны провести комплексную проверку, которая включает, среди прочего, тщательное исследование бизнес-модели, продуктов, менеджмента и операционной деятельности компании.

Поскольку венчурный капитал имеет тенденцию вкладывать более крупные суммы в меньшее количество компаний, это предварительное исследование очень важно. Многие профессионалы венчурного капитала имели предыдущий опыт инвестирования, часто в качестве аналитиков по исследованию фондового рынка; другие имеют степень магистра делового администрирования (MBA). Профессионалы венчурного капитала также склонны концентрироваться на определенной отрасли. Например, венчурный капиталист, специализирующийся на здравоохранении, может иметь предыдущий опыт работы аналитиком отрасли здравоохранения.

После завершения комплексной проверки фирма или инвестор закладывают вложение капитала в обмен на долю в компании. Эти средства могут быть предоставлены все сразу, но чаще капитал предоставляется раундами. Затем фирма или инвестор принимает активное участие в финансируемой компании, консультируя и отслеживая ее прогресс, прежде чем выделять дополнительные средства.

Инвестор покидает компанию по прошествии определенного периода времени, обычно через четыре-шесть лет после первоначальной инвестиции, инициируя слияние, поглощение или первичное публичное размещение акций (IPO).

День в жизни

Как и большинство профессионалов в финансовой индустрии, венчурный капиталист обычно начинает свой день с экземпляра The Wall Street Journal , Financial Times и других уважаемых деловых изданий . Венчурные капиталисты, специализирующиеся в какой-либо отрасли, как правило, также подписываются на отраслевые журналы и статьи, относящиеся к этой отрасли. Вся эта информация часто переваривается каждый день вместе с завтраком.

Вся эта информация часто переваривается каждый день вместе с завтраком.

Для профессионалов венчурного капитала большая часть остального дня заполнена встречами. В этих встречах принимают участие самые разные участники, в том числе другие партнеры и / или члены его или ее фирмы венчурного капитала, руководители существующей портфельной компании, контакты в сфере специальных знаний и начинающие предприниматели, ищущие венчурный капитал.

Например, на раннем утреннем заседании может проводиться обсуждение потенциальных портфельных инвестиций в масштабе всей компании.Команда due diligence расскажет о плюсах и минусах инвестирования в компанию. На следующий день может быть назначено голосование «за столом» относительно того, следует ли добавлять компанию в портфель.

Во второй половине дня может быть проведена встреча с текущей портфельной компанией. Эти посещения проводятся на регулярной основе, чтобы определить, насколько гладко работает компания и разумно ли используются инвестиции, сделанные венчурной компанией. Венчурный капиталист несет ответственность за то, чтобы делать оценочные заметки во время и после встречи, а также распространять выводы среди остальной части фирмы.

Венчурный капиталист несет ответственность за то, чтобы делать оценочные заметки во время и после встречи, а также распространять выводы среди остальной части фирмы.

После того, как вы потратили большую часть дня на написание этого отчета и просмотр других новостей рынка, возможно, состоится ранняя встреча за ужином с группой начинающих предпринимателей, которые ищут финансирование для своего предприятия. Профессионал венчурного капитала понимает, каким потенциалом обладает развивающаяся компания, и определяет, оправданы ли дальнейшие встречи с венчурной фирмой.

После обеда, когда венчурный капиталист, наконец, отправится домой на ночь, он может взять с собой отчет о комплексной проверке компании, голосование по которому состоится на следующий день, и воспользоваться еще одним шансом изучить все важные факты и цифры до начала Утреннее заседание.

Тенденции венчурного капитала

Первое венчурное финансирование было попыткой дать толчок развитию индустрии. С этой целью Дорио придерживался философии активного участия в развитии стартапа. Он обеспечивал финансирование, консультации и связи с предпринимателями.

С этой целью Дорио придерживался философии активного участия в развитии стартапа. Он обеспечивал финансирование, консультации и связи с предпринимателями.

Поправка к Закону о SBIC в 1958 году привела к появлению на рынке начинающих инвесторов, которые предоставили инвесторам немногим больше, чем деньги. Увеличение объемов финансирования отрасли сопровождалось соответствующим увеличением количества обанкротившихся малых предприятий.Со временем участники индустрии венчурного капитала объединились вокруг оригинальной философии Дорио о предоставлении консультаций и поддержки предпринимателям, строящим свой бизнес.

Рост Кремниевой долины

Из-за близости отрасли к Силиконовой долине подавляющее большинство сделок, финансируемых венчурными капиталистами, приходится на высокотехнологичную отрасль, но другие отрасли также получают выгоду от венчурного финансирования. Яркими примерами являются Staples и Starbucks, получившие венчурные деньги.Венчурный капитал также больше не является прерогативой элитных фирм. Институциональные инвесторы и солидные компании также вступили в бой. Например, технологические гиганты Google и Intel имеют отдельные венчурные фонды для инвестирования в новые технологии. Starbucks также недавно объявила о создании венчурного фонда на 100 миллионов долларов для инвестирования в стартапы в сфере продуктов питания.

Институциональные инвесторы и солидные компании также вступили в бой. Например, технологические гиганты Google и Intel имеют отдельные венчурные фонды для инвестирования в новые технологии. Starbucks также недавно объявила о создании венчурного фонда на 100 миллионов долларов для инвестирования в стартапы в сфере продуктов питания.

С увеличением среднего размера сделок и присутствием большего количества институциональных игроков в структуре венчурного капитала со временем созревает.В настоящее время отрасль включает ряд игроков и типов инвесторов, которые вкладывают средства на разных этапах развития стартапа в зависимости от их склонности к риску.

После финансового кризиса 2008 года

Финансовый кризис 2008 года нанес удар по индустрии венчурного капитала, потому что институциональные инвесторы, которые стали важным источником средств, ужесточили свои кошельки. Появление единорогов или стартапов, которые оцениваются более чем в миллиард долларов, привело к привлек в отрасль самых разных игроков. Суверенные фонды и известные частные инвестиционные компании присоединились к толпам инвесторов, стремящихся к мультипликаторам доходности в условиях низких процентных ставок, и участвовали в крупных сделках по продаже билетов. Их появление привело к изменениям в экосистеме венчурного капитала.

Суверенные фонды и известные частные инвестиционные компании присоединились к толпам инвесторов, стремящихся к мультипликаторам доходности в условиях низких процентных ставок, и участвовали в крупных сделках по продаже билетов. Их появление привело к изменениям в экосистеме венчурного капитала.

Рост в долларах

Данные NVCA и PitchBook показали, что в 2018 году венчурные фирмы профинансировали 131 миллиард долларов США в рамках 8949 сделок. Эта цифра представляет собой скачок более чем на 57% по сравнению с предыдущим годом. Но увеличение финансирования не привело к увеличению экосистемы, так как количество сделок, или количество сделок, финансируемых деньгами венчурного капитала, упало на 5%.Финансирование на поздних стадиях стало более популярным, поскольку институциональные инвесторы предпочитают вкладывать средства в менее рискованные предприятия (в отличие от компаний на ранних стадиях, где высок риск банкротства). При этом доля бизнес-ангелов остается неизменной или снижается с годами.

Как работает венчурная компания?

На рынке финансирования стартапов больше денег, чем когда-либо, на всех этапах финансирования. В предыдущих статьях мы обсуждали варианты финансирования, доступные для стартапов, а также критерии, используемые инвесторами при принятии решения о том, какие стартапы поддержать.А теперь пора немного приблизиться к слону в комнате: фирм венчурного капитала .

Как мы уже упоминали, венчурный капитал — это форма финансирования, которая самоочевидна: она состоит из фондов или фирм, которые предоставляют «венчурный капитал», что означает капитал с высоким риском, который поддерживает компании и организации в надежде, что они обеспечат отличная окупаемость инвестиций (ROI).

Существует множество терминов, связанных с индустрией венчурного капитала, которые могут быть неизвестны другим инвесторам и предпринимателям, и в этой статье мы попытаемся объяснить основные из них.

Как работает фирма с венчурным капиталом?

В венчурном фонде есть два ключевых элемента: общие и ограниченные партнеры. Общие партнеры — это люди, отвечающие за принятие инвестиционных решений (поиск и согласование условий со стартапами и компаниями) и работу со стартапами для роста и достижения их целей. С другой стороны, есть партнеры с ограниченной ответственностью, люди и организации, которые предоставляют капитал, необходимый для завершения этих инвестиций.

Общие партнеры — это люди, отвечающие за принятие инвестиционных решений (поиск и согласование условий со стартапами и компаниями) и работу со стартапами для роста и достижения их целей. С другой стороны, есть партнеры с ограниченной ответственностью, люди и организации, которые предоставляют капитал, необходимый для завершения этих инвестиций.

Другими словами, генеральные партнеры делают инвестиции, а ограниченные партнеры предоставляют средства.

Это одно из ключевых различий между венчурными фондами и другими инвестиционными инструментами: фонды венчурного капитала инвестируют деньги не своих собственных партнеров, а партнеров с ограниченной ответственностью, таких как пенсионные фонды, государственные венчурные фонды, эндаументы, хедж-фонды и т. Д. Генеральные партнеры могут инвестировать часть своих денег через фонд, но обычно это составляет только 1% от размера фонда.

Означает ли это, что венчурным компаниям также необходимо «собирать средства»?

Ага, именно так. Стартапам необходимо собирать средства, чтобы убедить фирмы венчурного капитала, бизнес-ангелов и т. Д. Отдать им деньги в обмен на акции. То же самое и с венчурными фирмами. Генеральные партнеры должны убедить некоторые из вышеупомянутых организаций инвестировать в фонд, обещая большую прибыль (от 5X до 10X) в течение определенного периода времени (обычно 10 лет).