Условия рефинансирования кредита для физ. лиц

Рынок кредитования в стране переживает сложные времена: россияне после карантина сократили траты и стараются обойтись без заемных средств. Банки борются за платежеспособных клиентов, и как только ЦБ снижает ключевую ставку, предлагают рефинансирование кредита. Насколько это выгодно в 2021? В каких случаях рефинансирование кредита оформлять не стоит? Разберемся в нюансах банковской услуги и порядке ее предоставления.

В чем суть рефинансирования кредита

Рефинансирование потребительского кредита заключается в предоставлении заемщику целевого займа для погашения уже имеющихся кредитных задолженностей. У этой процедуры существует еще одно название — перекредитование. Сам механизм довольно прост:

Заемщик с действующими кредитными обязательствами обращается в кредитную организацию, предоставляющую услугу рефинансирования.

Определяется величина долговых обязательств, которые нужно погасить с помощью перекредитования.

Банк и кредитор согласуют условия рефинансирования: величина ежемесячного платежа, срок и процентная ставка, вопрос о залоговом обеспечении.

Заемщик и банк заключают новый кредитный договор, на основании которого банк погашает кредитные обязательства перед старыми кредиторами.

Конечно, процедура перекредитования ипотеки несколько сложнее, но эта последовательность отражает, зачем и как происходит рефинансирование кредитов.

Хотите списать долги по кредитам?

Виды рефинансирования

По способу получения банковское перекредитование можно разделить на 2 категории:

Внешнее рефинансирование. Получение займа на погашение текущих долгов в сторонней кредитной организации, в которой нет займа. Простыми словами, вы подыскиваете банк с выгодными условиями кредитования и обращаетесь за получением целевого займа.

Внутреннее рефинансирование. Оформление нового займа для погашения уже существующего кредита в этом же банке.

Как правило, происходит не рефинансирование, а оформление более крупного кредита для погашения старого долга и получения дополнительных средств для личных нужд. Но полноценным перекредитованием это можно назвать лишь условно, поскольку банком предоставляется обычный потребительский займ.

При полноценном рефинансировании заемщик вообще не имеет доступа к деньгам — они сразу направляются на погашение кредитов.

Также стоит отметить, что внутренняя перекредитация может комбинироваться с внешней. У заемщика открыты кредиты в нескольких банках, и он оформляет у одного из кредиторов рефинансирование сразу всех займов.

Получить план списания ваших долгов

Чем рефинансирование отличается от реструктуризации

Основное отличие заключается в том, как это происходит. При рефинансировании возникает новую договор и новые кредитные обязательства, тогда как в реструктуризации изменяется условие договора о сроках и порядке выплат.

Банковская реструктуризация применяется в отношении только одного займа и не распространяется на другие кредиты, тем более в сторонних финансовых организациях.

При рефинансировании возможно оформление займа по сниженной процентной ставке. При реструктуризации снижается только размер ежемесячного платежа за счет увеличения срока кредитования — ставка остается прежней.

Для реструктуризации требуется серьезное обоснование (болезнь, увольнение по сокращению). Для рефинансирования достаточно желания заемщика — банки всегда рады новым клиентам.

Но выгодно ли рефинансировать кредиты? Все зависит от условий первоначального кредита. На практике, POS-кредитование (экспресс-займ на приобретение товаров или услуг) и кредитные карты экономнее погасить через рефинансирование — это позволит снизить процентную ставку и в итоге платить меньше.

Особенно если открыто несколько договоров в разные годы. Автокредиты и потребительские займы выгодно перекредитовывать спустя 1–1,5 после их оформления, не позднее.

Автокредиты и потребительские займы выгодно перекредитовывать спустя 1–1,5 после их оформления, не позднее.

Что делать, если банк отказал в кредитных каникулах и рефинансировании?

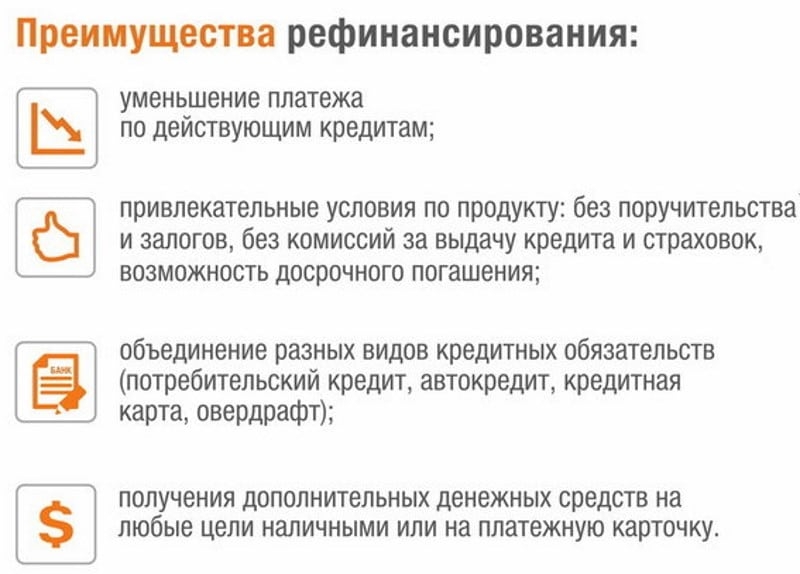

Преимущества рефинансирования кредитов

Основные преимущества перекредитования заключаются в следующем:

открывается возможность объединения всех кредитных обязательств в одно. Это снижает риск просрочек из-за путаницы в графиках платежей. Плюс экономия на комиссиях за внесение денег;

размер ежемесячного платежа по рефинансированию получается ниже, чем совокупная величина взносов по кредитам и микрозаймам;

для оформления рефинансирования кредита не нужно обоснования — достаточно желания заемщика;

итоговая стоимость займа при перекредитации (с учетом снижения процентов) может оказаться гораздо ниже, чем полная стоимость первоначальных кредитов;

получение услуги занимает обычно не больше 5 дней.

Главное, что дает заемщику рефинансирование, — это изменение условий на более выгодные и объединение нескольких займов в один кредит под низкий процент.

Что делать, если нечем платить кредиты?

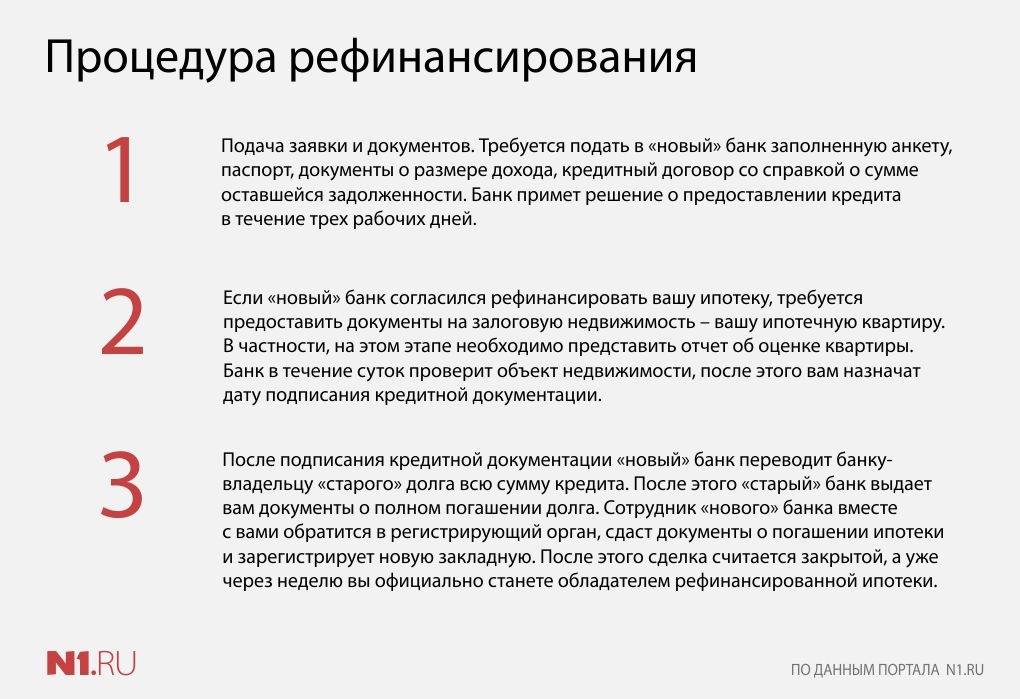

Как оформить рефинансирование займа

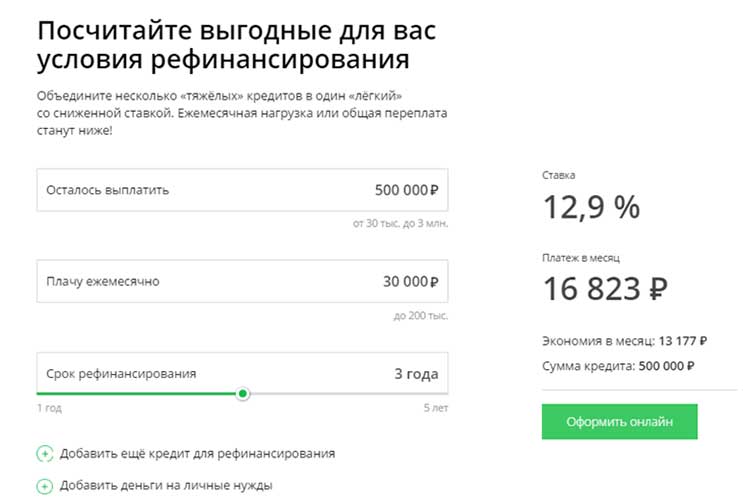

Итак, чем выгодно перекредитование, мы разобрались. Теперь узнаем, что нужно для рефинансирования кредита, и как его оформить. Сделать это несложно:

Подыскиваете подходящий банк и оставляете заявку.

Предоставляете документы по старому кредиту.

Оформляете документы на перечисление средств от нового кредитора старому.

После перечисления денег регистрируется переход залога новому кредитору.

Начинаете взаимодействовать исключительно с одним кредитором — все остальные долговые обязательства перестают существовать.

Стоит отметить, что программа рефинансирования для физических лиц предусматривает ряд требований к заемщику. Каждый банк может предъявлять свои требования, но в целом они выглядят следующим образом:

Возраст от 21 до 65 лет.

Гражданство РФ.

Официальное трудоустройство.

Общий стаж не менее года и стаж на одном рабочем месте не менее 3 месяцев.

Официальный доход, размер которого вдвое превышает предполагаемый ежемесячный платеж по кредиту.

Хорошая кредитная история.

Отсутствие долгов приставам и по налогам.

Наличие справки из банка-кредитора о размере задолженности с реквизитами для оплаты.

При перекредитовании в Сбербанке может потребоваться поручитель, да и залог они редко высвобождают. Оформляя рефинансирование в Альфа-банке, можно рассчитывать на более лояльные условия, заключающиеся не только в сниженной процентной ставке, но и в высвобождении залогового имущества.

Как избавиться от долгов?

Когда можно сделать рефинансирование?

Рассмотрим, через какое время можно сделать рефинансирование:

совершено больше 6 платежей по основным кредитам;

до окончания срока действия кредита осталось не менее 6 месяцев;

отсутствуют длительные просрочки по кредиту.

Однако просрочки не всегда являются причиной отказа в рефинансировании. Если до их появления кредитная история должника была в порядке, или невыплаты не превышали 10 дней, скорее всего, перекредитацию одобрят.

Нюансы рефинансирования займов

Выгодно или нет рефинансирование, разобрались. Теперь рассмотрим некоторые нюансы процедуры, показывающие ее с «другой стороны»:

поскольку основная часть процентов по займу выплачивается в первые годы, то оформление рефинансирования при выплате 2⁄3 кредита не так выгодно. Следует выбирать более ранние сроки;

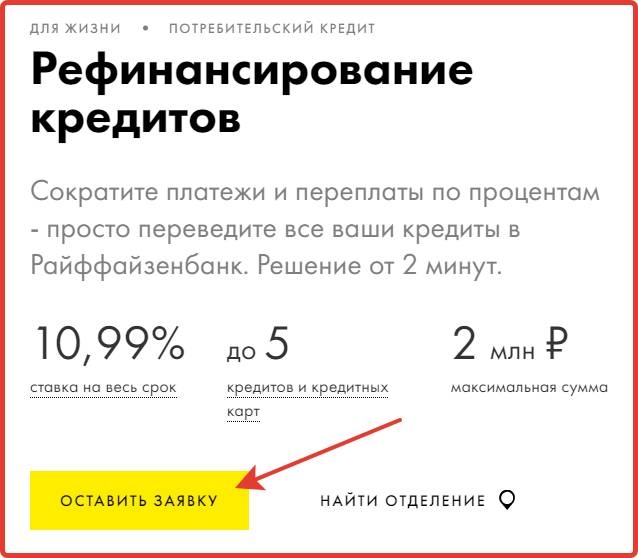

удобно оформить рефинансирование в Тинькофф — минимальные требования к заемщику сочетаются с легкостью оформления — согласование происходит онлайн, документы привезут в назначенное время и место;

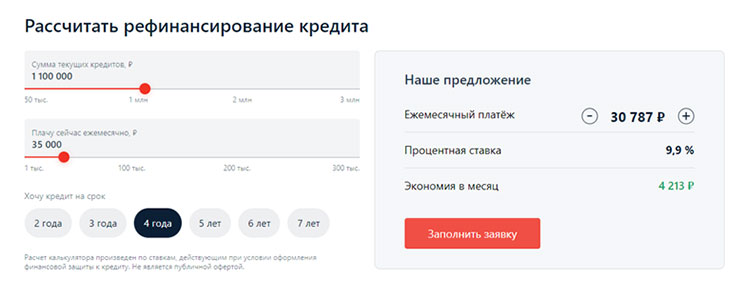

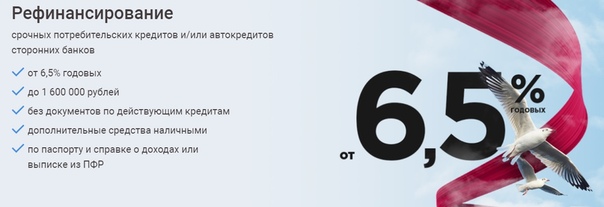

ВТБ тоже принимает документы онлайн, в течение 5 минут будет известен предварительный ответ. Ставка от 9.9%.

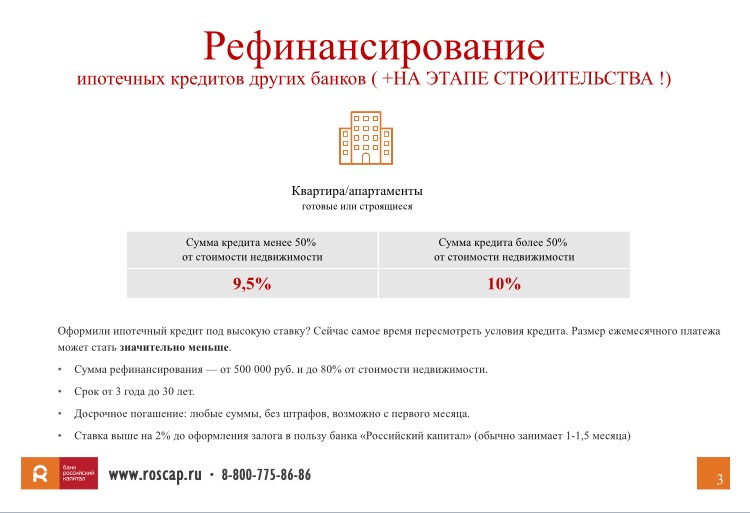

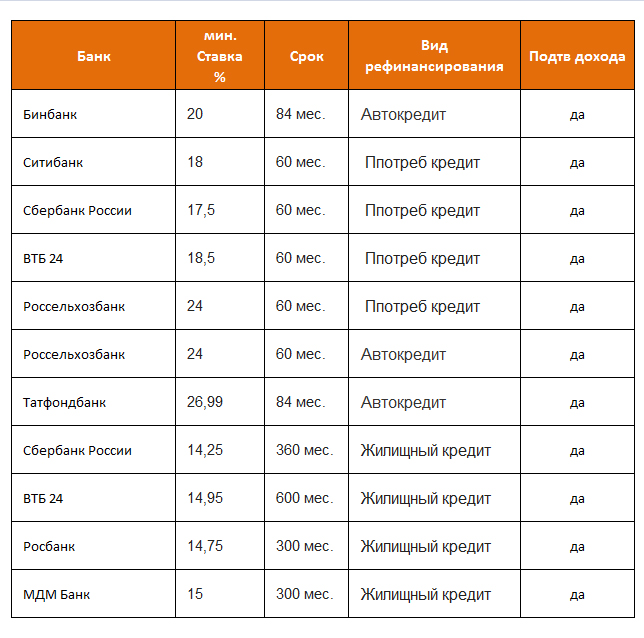

выгодные условия перекредитования предлагают:

В остальных банках процентная ставка в среднем от 9.

9 до 10.5%.

9 до 10.5%.

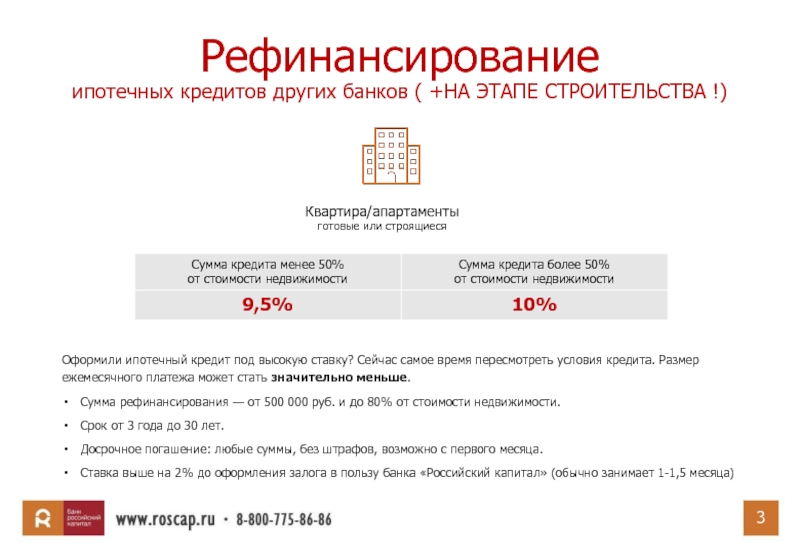

Обратите внимание: в апреле 2020 года ЦБ снизил ключевую ставку — до 5,5%. Это значит, что снизятся ставки по ипотекам и кредитам для физических лиц. Если вы собираетесь рефинансировать ипотеку — самое время собирать документы с работы и справки из старого банка, чтобы подать заявку с полным комплектом.

Перед оформлением документов уточните, что будет с залогом. Банки позволяют его высвободить, если займ небольшой. Если вы брали потребительский кредит под залог недвижимости, то при рефинансировании не забудьте снять обременение, чтобы старый банк не числился как залогодержатель вашей квартиры или дачи. Для снятия залога обратитесь в Росреестр или в МФЦ. При рефинансировании ипотеки залогодержателем становится новый банк.

Узнать больше о том, что такое банковское рефинансирование и проконсультироваться с юристами о разногласиях с банками и МФО можно, позвонив нам по телефону или написав онлайн.

Команда

Виолетта Нечипоренко

Руководитель направления по банкротству физических лиц

Артем Пивоваров

Старший юрист по банкротству физических лиц

Дарья Галактионова

Старший юрист по банкротству физических лиц

Кристина Кирюхина

Ведущий юрист по банкротству физических лиц

Алексей Жумаев

арбитражный управляющий, генеральный директор компании «2Лекс»

Александр Столяров

Юрист по банкротству

физических лиц

Лейла Махмудова

Юрист по банкротству

физических лиц

Юлия Пивоварова

Руководитель службы клиентского сервиса

Видео: наши услуги по банкротству физ.

лиц

лицОбнаружили ошибку? Выделите ее и нажмите

Обнаружили ошибку? Пожалуйста, выделите ее.

темы:

РефинансированиеНедвижимость в Астрахани — Рефинансирование кредита: очередной обман или выгода?

Суть рефинансирования Еще пару-тройку лет назад о кредите под 10-12 процентов годовых не приходилось даже мечтать. Минимальная ставка начиналась от 19 % в год и заканчивалась 5 % в день. Кабальные условия, но деваться было некуда. Россияне были вынуждены оформлять кредитные деньги под высокие проценты. Однако совсем недавно стала популярной услуга «рефинансирование кредита»: банки предоставляют не все, но предложений действительно много. Давайте разберемся, что это за услуга. Итак, допустим, вы пару лет назад взяли кредит под 20 % годовых на 10 лет. Теперь, при соблюдении определенных условий, у вас есть возможность рефинансировать свои обязательства. Простыми словами, вы оформляете новый кредит в банковской организации, чтобы расплатиться по старым долгам. Но условия по новому кредиту более выгодны. Например, новый заем оформлен всего на 5 лет под 10 % в год. Следовательно, что такое рефинансирование кредита? Это повторная выдача кредитного капитала на погашение ранее полученных займов, но на более выгодных условиях. Зачем это нужно Данная услуга позволит решить следующие проблемы: Объединить долги. Например, за гражданином или организацией числятся несколько кредитов, оформленных в разных банковских учреждениях. Такая операция позволит расплатиться сразу по всем старым долгам, оформив один новый кредит. Получить выгодные предложения. Например, снизить процентную ставку, скорректировать периодичность или график внесения платежей, сократить или продлить срок кредитования, заменить залоговые обязательства на поручительство.

Давайте разберемся, что это за услуга. Итак, допустим, вы пару лет назад взяли кредит под 20 % годовых на 10 лет. Теперь, при соблюдении определенных условий, у вас есть возможность рефинансировать свои обязательства. Простыми словами, вы оформляете новый кредит в банковской организации, чтобы расплатиться по старым долгам. Но условия по новому кредиту более выгодны. Например, новый заем оформлен всего на 5 лет под 10 % в год. Следовательно, что такое рефинансирование кредита? Это повторная выдача кредитного капитала на погашение ранее полученных займов, но на более выгодных условиях. Зачем это нужно Данная услуга позволит решить следующие проблемы: Объединить долги. Например, за гражданином или организацией числятся несколько кредитов, оформленных в разных банковских учреждениях. Такая операция позволит расплатиться сразу по всем старым долгам, оформив один новый кредит. Получить выгодные предложения. Например, снизить процентную ставку, скорректировать периодичность или график внесения платежей, сократить или продлить срок кредитования, заменить залоговые обязательства на поручительство. Предотвратить просрочку. Если старые долги становятся непосильными, то рефинансирование других кредитов — это отличное решение проблемы. Так новый кредит может быть предоставлен на таких условиях, которые заемщик в силах выполнить без нарушений. То есть без применения санкций. Стоит отметить, что такой кредит является целевым. Это означает, что в договоре кредитования будет указана конкретная цель — погашение старых долгов. Вероятнее всего, деньги на руки вы не получите. Банк самостоятельно погасит задолженности перед другими кредитно-финансовыми организациями. Важные требования В зависимости от того, какие банки занимаются рефинансированием кредитов, определяются конкретные условия их предоставления. Простыми словами, каждый банк предъявляет к заемщику конкретные требования. Рефинансировать старый долг можно, только если соблюсти эти самые значения. Итак, какие требования предъявляет банк: Возраст. Банк вправе установить иные возрастные критерии для рефинансирования. То есть минимальный и максимальный возраст клиента может существенно отличаться при рефинансировании и при первоначальном кредитовании.

Предотвратить просрочку. Если старые долги становятся непосильными, то рефинансирование других кредитов — это отличное решение проблемы. Так новый кредит может быть предоставлен на таких условиях, которые заемщик в силах выполнить без нарушений. То есть без применения санкций. Стоит отметить, что такой кредит является целевым. Это означает, что в договоре кредитования будет указана конкретная цель — погашение старых долгов. Вероятнее всего, деньги на руки вы не получите. Банк самостоятельно погасит задолженности перед другими кредитно-финансовыми организациями. Важные требования В зависимости от того, какие банки занимаются рефинансированием кредитов, определяются конкретные условия их предоставления. Простыми словами, каждый банк предъявляет к заемщику конкретные требования. Рефинансировать старый долг можно, только если соблюсти эти самые значения. Итак, какие требования предъявляет банк: Возраст. Банк вправе установить иные возрастные критерии для рефинансирования. То есть минимальный и максимальный возраст клиента может существенно отличаться при рефинансировании и при первоначальном кредитовании. Трудоустройство или стабильный доход. Это общее условие, которое придется соблюсти в любом случае. Если не подтвердить уровень своих доходов, то претендовать на любой вид кредитования не стоит. Банк не выдаст займы гражданам или организациям, не имеющим возможности расплатиться. Регистрация. При отсутствии постоянной или хотя бы временной регистрации получить кредитный капитал сложнее. Также банковские работники обращают внимание на наличие гражданства. Залог или поручительство. Наличие залогового имущества либо лиц, готовых нести затраты по погашению вашего долга увеличивает шансы на получение нового кредитного капитала. Кредитная история. Новый инструмент во взаимоотношениях между банком и заемщиками. Если у лица плохая кредитная история (имеются просрочки, пени, штрафы), то шансы на получение денег снижаются. ВАЖНО! Это не полный перечень требований, которые придется соблюсти, чтобы получить рефинансирование кредита для физических лиц. Каждая банковская компания предъявляет свои условия.

Трудоустройство или стабильный доход. Это общее условие, которое придется соблюсти в любом случае. Если не подтвердить уровень своих доходов, то претендовать на любой вид кредитования не стоит. Банк не выдаст займы гражданам или организациям, не имеющим возможности расплатиться. Регистрация. При отсутствии постоянной или хотя бы временной регистрации получить кредитный капитал сложнее. Также банковские работники обращают внимание на наличие гражданства. Залог или поручительство. Наличие залогового имущества либо лиц, готовых нести затраты по погашению вашего долга увеличивает шансы на получение нового кредитного капитала. Кредитная история. Новый инструмент во взаимоотношениях между банком и заемщиками. Если у лица плохая кредитная история (имеются просрочки, пени, штрафы), то шансы на получение денег снижаются. ВАЖНО! Это не полный перечень требований, которые придется соблюсти, чтобы получить рефинансирование кредита для физических лиц. Каждая банковская компания предъявляет свои условия. Уточнить исчерпывающие требования к заемщикам можно на официальном сайте банка или в ближайшем отделении. Выгода или обман Действительно, выгода для заемщика налицо. Так в чем же подвох, или чем это выгодно банку? Получение прибыли и сверхприбыли — это ключевые цели деятельности любой кредитной организации. Услуги по рефинансированию — не исключение. По сути, заемщик оформляет новый кредит, а это значит, что придется понести дополнительные траты. Например, купить страховку, заплатить комиссионные проценты, оплатить оценку имущества (при оформлении денег под залог). Перечень трат зависит от обстоятельств. В итоге банк всегда остается в плюсе. Но в то же время заемщик может существенно смягчить условия кредитования. Поэтому, прибегая к услугам по рефинансированию, следует все внимательно изучить и просчитать. Соглашаться на первые предложения, не «прощупав почву», нельзя никак.

Уточнить исчерпывающие требования к заемщикам можно на официальном сайте банка или в ближайшем отделении. Выгода или обман Действительно, выгода для заемщика налицо. Так в чем же подвох, или чем это выгодно банку? Получение прибыли и сверхприбыли — это ключевые цели деятельности любой кредитной организации. Услуги по рефинансированию — не исключение. По сути, заемщик оформляет новый кредит, а это значит, что придется понести дополнительные траты. Например, купить страховку, заплатить комиссионные проценты, оплатить оценку имущества (при оформлении денег под залог). Перечень трат зависит от обстоятельств. В итоге банк всегда остается в плюсе. Но в то же время заемщик может существенно смягчить условия кредитования. Поэтому, прибегая к услугам по рефинансированию, следует все внимательно изучить и просчитать. Соглашаться на первые предложения, не «прощупав почву», нельзя никак.

Источник: http://ppt.ru/art/kredity/refinansirovanie

Рефинансирование кредита – что это такое, насколько выгодно решение

Рефинансирование или по-простому перекредитование – это услуга банка, суть которой заключается в оформлении нового займа на более приемлемых условиях для частичного или полного погашения прежнего займа. Это способ решения долговых проблем сегодня очень популярен. Ведь всегда лучше договорится с банком о перекредитовании, чем решать дело в суде.

Это способ решения долговых проблем сегодня очень популярен. Ведь всегда лучше договорится с банком о перекредитовании, чем решать дело в суде.

Для чего нужно рефинансирование

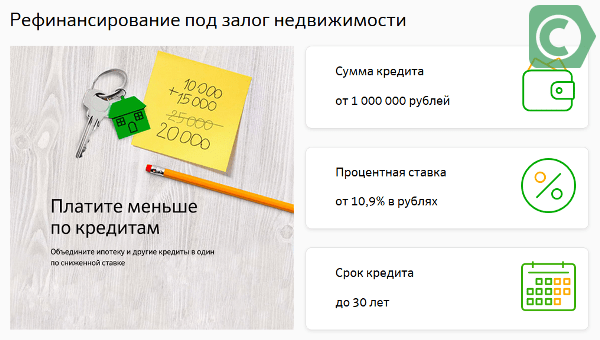

Часто к такому способу решения кредитных проблем прибегают ипотечные заемщики. Это позволяет немного уменьшить кредитную нагрузку. Потребительские займы также нередко перекредитовываются в других банках.

Преимущества рефинансирования:

- Сокращение размера ежемесячных взносов за счет продления срока кредита;

- сокращение количества уже имеющихся кредитов, благодаря объединению всех займов в один;

- уменьшение процентной ставки.

Обычно банки, выдавшие изначальный кредит, не занимаются его перекредитованием, ведь иначе снизится прибыль. Но бывают и исключения.

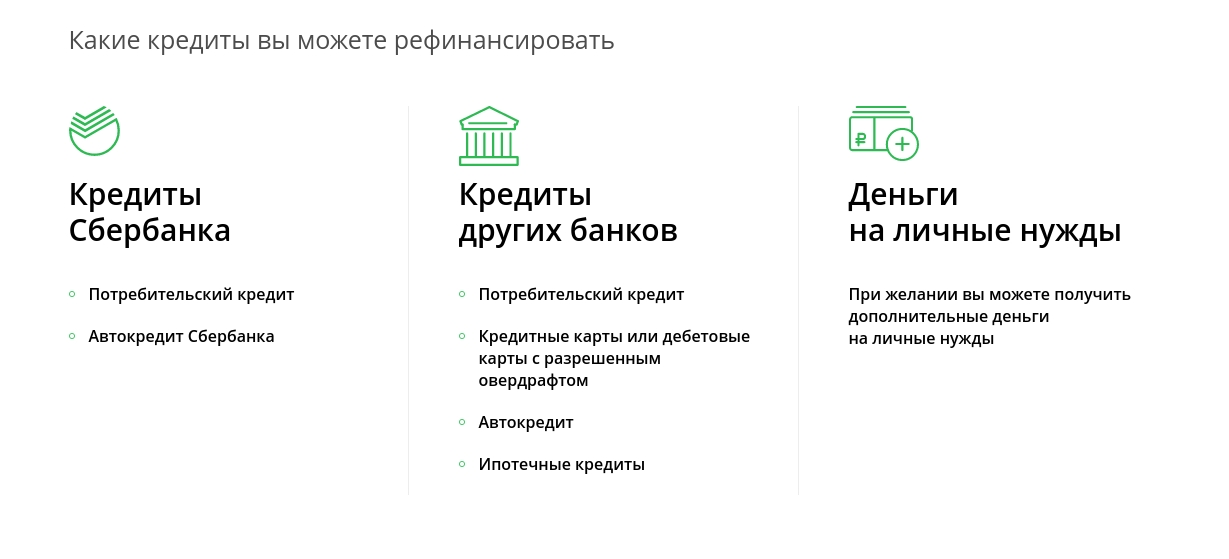

Какой кредит можно рефинансировать

Кредитные эксперты по вопросам рефинансирования с осторожностью относятся к претендентам на оформление услуги и тщательно изучают их заемную историю. Ведь обращение в банк по такому поводу в большинстве случаев означает, что у клиента возникли проблемы с уплатой долгов.

Ведь обращение в банк по такому поводу в большинстве случаев означает, что у клиента возникли проблемы с уплатой долгов.

Банки оценивают требующий рефинансирования кредитный продукт по таким критериям:

- срок окончания – если до закрытия ссуды осталось менее полугода, то в рефинансировании будет отказано;

- наличие перекредитований – если ссуда уже подвергалась рефинансированию, то клиенту откажут;

- просрочки – вернее, их отсутствие. Если технические просрочки еще могут не браться во внимание, то намеренные неуплаты в течение текущего календарного года, скорее всего, станут поводом отклонения заявки;

- наличие платежей по действующему кредиту – их должно быть не менее шести. Таким образом банк убеждается в платежеспособности потенциального клиента.

Но стоит понимать, что каждый отдельно взятый кредит рассматривается в индивидуальном порядке. В одном банке клиенту могут отказать, а в другом – одобрить обращение. Поэтому рекомендуется обращаться в несколько организаций.

Поэтому рекомендуется обращаться в несколько организаций.

Потенциальный клиент на рефинансирование: требования

Банки предпочитают работать с клиентами в возрасте от 21 до 65 лет, имеющими постоянную регистрацию в РФ. Также претендент на рефинансирование должен иметь регулярный источник дохода.

Какие документы понадобятся:

- зарплатная справка;

- заполненная анкета-заявка на перекредитование;

- договор заимствования по прежнему займу.

Некоторые банки требуют дополнительные бумаги (СНИЛС, страховки), а также залог или поручителей.

После сбора стандартного пакета бумаг необходимо отправиться в банк, выбранный для рефинансирования. Договориться об услуге. Затем следует посетить банк, где выдан первоначальный кредит, взять оттуда справку о сумме общей задолженности, написать заявление на досрочное погашение. С полученной справкой отправиться в «новый» банк и оформить договор перекредитования. Обычно эта организация отправляет прежней всю сумму долга безналичным способом. После выплаты со «старого» банка рекомендуется взять справку об отсутствии претензий по кредитному договору.

Обычно эта организация отправляет прежней всю сумму долга безналичным способом. После выплаты со «старого» банка рекомендуется взять справку об отсутствии претензий по кредитному договору.

Источник: https://plusfinance.ru/kredity/refinansirovanie.html

Что такое рефинансирование? Плюсы и минусы.

Если у Вас есть кредит, который слишком дорогой, либо предоставляет риск вашему финансовому благополучию, Вы можете рефинансировать его в более выгодный кредит. Некоторые вещи могли измениться в вашей жизни с тех пор, как Вы оформили кредит, и вам может быть доступно несколько способов улучшить сложившуюся ситуацию. Независимо от того, оформляли ли Вы ипотеку, автокредит или другой вид заема, рефинансирование дает возможность улучшить условия вашего кредита.

Что такое рефинансирование?

Рефинансирование заменяет существующий кредит новым кредитом, который погашает задолженность по старому кредиту. Новый кредит должен быть лучше по условиям, которые положительно влияют на ваши финансы. Детали зависят от типа кредита и вашего кредитора, но процесс обычно выглядит следующим образом:

Детали зависят от типа кредита и вашего кредитора, но процесс обычно выглядит следующим образом:

- У вас имеется кредит, условия которого Вы хотели бы улучшить

- Вы находите кредитора с более выгодными условиями кредитования и подаете заявку на новый кредит

- Новый кредит оплачивает задолженность по имеющемуся кредиту

- Вы производите платежи по новому кредиту до тех пор, пока не выплатите его или не рефинансируете.

Как правило, финансовые учреждения взаимодействуют самостоятельно. Заемщик подает заявку в новый банк, после чего этот банк сам связывается с финансовым учреждением, в котором ранее был оформлен кредит, и погашает долг.

Преимущества рефинансирования:

Рефинансирование может быть длительным и дорогостоящим процессом, а новый кредит может не содержать привлекательные особенности, который предлагал старый кредит. Однако рефинансирование имеет несколько существенных преимуществ:

Экономия денег. Распространенной причиной рефинансирования является экономия средств на процентных ставках. Для этого вам, как правило, необходимо рефинансировать ссуду с процентной ставкой, которая ниже существующей. Особенно при долгосрочных займах и больших сумма снижение процентной ставки может привести к значительной экономии.

Для этого вам, как правило, необходимо рефинансировать ссуду с процентной ставкой, которая ниже существующей. Особенно при долгосрочных займах и больших сумма снижение процентной ставки может привести к значительной экономии.

Более низкие платежи. Рефинансирование может помочь в снижении размера обязательных ежемесячных платежей по кредиту. В результате, вам проще управлять денежными потоками и появляется больше денег в бюджете для других ежемесячных расходов. При рефинансировании Вы, как правило, увеличиваете количество времени на погашение кредита. Так как ваш остаток средств, скорее всего, меньше первоначального ссудного баланса и у вас появляется больше времени для погашения, новый ежемесячный платеж должен уменьшиться.

Сокращение срока кредитования.Вместо того, чтобы продлевать срок погашения, вы также можете рефинансировать в краткосрочный кредит. Например, у вас может быть 30-летний ипотечный кредит, и этот кредит может быть рефинансирован в виде 15-летнего ипотечного кредита, который обычно предоставляется с более низкой процентной ставкой. Конечно, вы также можете просто совершать дополнительные платежи без рефинансирования, чтобы избежать оплаты заключительных расходов и сохранить гибкость для того, чтобы не совершать более крупные платежи.

Конечно, вы также можете просто совершать дополнительные платежи без рефинансирования, чтобы избежать оплаты заключительных расходов и сохранить гибкость для того, чтобы не совершать более крупные платежи.

Объедение нескольких кредитов. Если у вас есть несколько кредитов, возможно, имеет смысл объединить их в один кредит, особенно если Вы можете получить более низкую процентную ставку. Это также поможет уменьшить размер переплаты. Более того, один кредит удобнее погашать.

Изменение типа вашего кредита. Если у вас есть кредит с плавающей процентной ставкой, вы можете перейти на кредит с фиксированной ставкой. Фиксированная процентная ставка обеспечивает защиту, в случае если ставки в настоящее время низкие, но ожидается их рост в будущем.

Смена валюты.В связи с последними экономическими событиями в стране, этот пункт стал особенно актуален. Если вы считаете, что было бы выгоднее выплачивать кредит в другой валюте, с помощью процедуры рефинансирования, это можно изменить.

Недостатки

Рефинансирование не всегда мудрое решение. Первоначальные затраты могут быть слишком высокими, чтобы их оправдать, и иногда преимущества имеющегося кредита перевешивают экономию, связанную с рефинансированием.

Более высокие процентные расходы. Рефинансирование может иметь неприятные последствия. Когда вы растягиваете платежи по кредиту в течение длительного периода, вы платите больше процентов по своему долгу. Возможно, более низкие ежемесячные платежи кажутся вам более привлекательными, но эта выгода компенсирована более высокой стоимостью займа в течение длительного периода времени. Сделайте подсчет, чтобы увидеть, сколько действительно стоит рефинансирование.

Потеря преимуществ.Некоторые кредиты имеют полезные особенности, которые будут утрачены при рефинансировании. К примеру, сохранение кредита с фиксированной ставкой может быть выгоднее, если процентные ставки стремительно растут, даже если вы временно получаете более низкую ставку с кредитом с плавающей ставкой.

Что не меняется?

Хотя рефинансирование может изменить условия кредита, некоторые аспекты не меняются при рефинансировании.

Обеспечение. Если вы вносили залог по кредиту, этот залог, вероятно, все равно потребуется для нового кредита. Например, рефинансирование вашего ипотечного кредита означает, что вы все равно можете потерять дом в случае потери права выкупа, если не будете вносить платежи. В некоторых случаях вы действительно можете увеличить риск для вашего обеспечения при рефинансировании.

Когда рефинансировать?

Экономия денег является очевидной мотивацией для рефинансирования, но, по крайней мере, в нескольких конкретных случаях, было бы целесообразно рассмотреть вопрос о рефинансировании кредита.

Улучшение кредитной истории. Если вы недавно вышли из сложной финансовой ситуации, которая негативно сказалась на вашей кредитной истории, у вас может быть один или два кредита с высокой процентной ставкой. Может быть, вы потеряли работу или развелись, или у вас была неотложная медицинская помощь, в результате которой Вы попали в долговую яму. Независимо от причины, если вам нужно было взять автокредит или какой-то другой кредит, когда ваш кредитная история была плохой, ваша процентная ставка будет отражать это. Хорошей новостью является то, что как только вы улучшите свою кредитную историю, Вы, вероятно, сможете рефинансировать эти кредиты по значительно более низкой ставке.

Может быть, вы потеряли работу или развелись, или у вас была неотложная медицинская помощь, в результате которой Вы попали в долговую яму. Независимо от причины, если вам нужно было взять автокредит или какой-то другой кредит, когда ваш кредитная история была плохой, ваша процентная ставка будет отражать это. Хорошей новостью является то, что как только вы улучшите свою кредитную историю, Вы, вероятно, сможете рефинансировать эти кредиты по значительно более низкой ставке.

В заключение, хочется отметить, что рефинансирование процесс непростой, и поэтому прежде, чем начинать весь этот процесс, оцените, стоит ли овчинка выделки. Тщательно оцените свои финансовые возможности и все возможные плюсы и минусы. Конечно, скорее всего, проведение рефинансирования займет больше времени, чем оформление обычного кредита, но в результате вы сможете сэкономить на переплате или улучшить условия кредита и уменьшить финансовую нагрузку на ваш семейный бюджет

Что означает рефинансирование кредита

Жизнь дорожает, а зарплаты не растут. Без кредитов очень сложно обойтись. И все чаще мы вынуждены искать варианты, как справиться с кредитной нагрузкой без ущерба кошельку и репутации.

Без кредитов очень сложно обойтись. И все чаще мы вынуждены искать варианты, как справиться с кредитной нагрузкой без ущерба кошельку и репутации.

Рефинансирование кредита — это оформление нового кредита на выгодных условиях, чтобы погасить действующий кредит, у которого менее выгодные условия: ставка, срок, уровень платежей. Это полностью законный и экономически очень эффективный финансовый инструмент.

Рефинансирование кредитов означает, что вам будет оформлен новый кредит для целевого использования — для выплаты действующего кредита. Часто при оформлении рефинансирования вы даже не получаете деньги на руки, так как банк их перечисляет напрямую вашему действующему кредитору (или кредиторам). После закрытия старого кредита вы начинаете платить новому кредитору.

Рефинансирование позволяет решить две противоположных задачи. Первая – в случае снижении платежеспособности заемщика не уйти в просрочку со всеми негативными последствиями. Вторая – снизить переплату по кредиту или займу за счет сокращения срока и получения более выгодных условий (например, снижения процентной ставки). Таким образом, рефинансирование может быть полезно почти каждому заемщику.

Вторая – снизить переплату по кредиту или займу за счет сокращения срока и получения более выгодных условий (например, снижения процентной ставки). Таким образом, рефинансирование может быть полезно почти каждому заемщику.

Рефинансирование кредитов предоставляют банки. На практике, если у вас есть кредит, то в том же банке его рефинансировать не получится – это не выгодно самому банку. Но если вы надежный и аккуратный заемщик, вовремя платите по кредиту, имеете постоянный доход и стаж не менее 6 месяцев на текущем месте работы, платите по текущему кредиту не менее полугода – обязательно найдется банк, в котором вам с радостью предложат ставку ниже, чем у вас сейчас. А чтобы не долго не искать – проще всего оставить заявку на нашем сайте. Мы не только найдем для вас банк, но предложим самое умное финансовое решение по вашей индивидуальной ситуации в целом, причем абсолютно бесплатно!

02 / 03 / 2019Вас может заинтересовать:

Что такое рефинансирование кредита – Наши Банки

Портал «Наши Банки» рассказывает о том, что такое рефинансирование кредита, чем выгодно и как оно работает.

Что такое рефинансирование кредита (перекредитование) и как оно работает – вопрос, который часто задают заемщики и другие клиенты банков, желающие разобраться, что делать, если взял ссуду на невыгодных условиях.

Перекредитование считается целевым займом, потому что в контракте на новый указывается цель получения – покрытие кредита в другом финучреждении.

Что такое рефинансирование

Понятие рефинансирование расшифровать очень просто. «Ре» – значит повтор, а «финансирование» в данном контексте означает получение займа.

Следовательно, для клиентов банков рефинансирование кредита (перекредитование) – это взятие нового займа с целью погашения старого, но на более «привлекательных» условиях. Также возможен вариант объединения нескольких кредитов в одном банковском учреждении.

Не стоит путать перекредитование в банках Украины и рефинансирование Национального банка Украины (НБУ). В понимании НБУ рефинансирование – это вливание денежной массы со стороны регулятора в пользу одного из банков с целью поддержания его ликвидности, то есть способности вовремя и в полной мере выполнять свои обязанности перед всеми контрагентами, например, перед вкладчиками этого банка, которые ждут обратно свои деньги.

Чем выгодно перекредитование

Прежде всего, перекредитование дает возможность:

- Уменьшить ставку по кредиту

- Продлить сроки выплат

- Уменьшить сумму ежемесячного платежа

Когда выгодно рефинансирование кредита

Рефинансирование кредита выгодно, когда проценты по кредиту, который вы выплачиваете, в одном из банков или на рынке в целом меньше, чем у вашего кредитора.

Перекредитование будет не совсем выгодно брать, если вы намереваетесь таким образом покрыть небольшую банковскую ссуду с относительно маленьким процентом.

А выгодно получить рефинансирование будет, если вы взяли значительную сумму на долгий срок, например, ипотеку. Тогда уменьшение ставки даже не несколько процентов станет ощутимым облегчением для вашего бюджета.

Например, такая ситуация могла произойти, если вы заключали договор на ипотеку в 2005-ом году. Тогда ставка ровнялась 20%. По истечению 10 лет вам стало известно, что в другом финучреждении уже выдают кредиты под 15%. Вы осознаете, что выплачивать кредит действующему кредитору еще долго, а поэтому будет выгодно взять деньги в другом банке, выплатить все в первом, а дальше осуществлять выплаты второму, но уже с более низким процентом.

Вы осознаете, что выплачивать кредит действующему кредитору еще долго, а поэтому будет выгодно взять деньги в другом банке, выплатить все в первом, а дальше осуществлять выплаты второму, но уже с более низким процентом.

Перед тем, как принять решение получить «кредит на кредит», стоит тщательно рассчитать выгоду сего «фортеля». Ведь, договор с первым банком мог предусматривать штраф за досрочное расторжение, который при больших суммах может достигать внушительных размеров. Также, если кредит был под залог, то при перекредитовании некоторое время займ будет ничем не обеспечен, на что будут накладываться повышенные проценты.

Чем отличается перекредитование от реструктуризации

Реструктуризация кредита – это уменьшение ставки по займу, его длительности или суммы к выплате. Например, вы можете, описав обстоятельства, попросить банк облегчить вам условия и сменить их на такие, которые для вас с учетом сложившейся ситуации являются приемлемыми. И если банк примет условия, то вы получите как новый график погашения, так и другие суммы выплат. Но договор при этом не теряет свою юридическую силу.

И если банк примет условия, то вы получите как новый график погашения, так и другие суммы выплат. Но договор при этом не теряет свою юридическую силу.

При рефинансировании составляется новый контракт. Также меняются его участники. Да, ваш банк-кредитор может в теории рефинансировать вас, но на практике – ему это невыгодно. Поэтому скорее всего новый кредит удастся получить только в другом финучреждении.

Кто может получить рефинансирование

Условия рефинансирования почти не отличаются от стандартных условий получения обычного кредита. Вам необходимо быть благонадежным заемщиком, а значит иметь стабильный доход, определённый стаж работы и хорошую кредитную историю. Скоринговыми моделями также учитывается наличие домов, квартир, машин и ряда других факторов.

Какая процедура перекредитования

Узнайте изначально, готов ли банк закрыть ваш кредит досрочно, разрешает ли вам перекредитоваться в другом банке.

Затем вы приходите в новый банк с паспортом, идентификационном кодом налогоплательщика (ИНН) и документами, которые охарактеризуют вас как стабильного трудоспособного, а значит – благонадежного заемщика. Как правило, банки просят показать справку о доходах, а также документы на движимое и недвижимое имущество. Могут попросить и заграничный паспорт.

Как правило, банки просят показать справку о доходах, а также документы на движимое и недвижимое имущество. Могут попросить и заграничный паспорт.

После заключения договора новый кредитор, как правило, самостоятельно рассчитывается с предыдущим. Если после получения займа, осталась какая-то сумма – её можно использовать на свое усмотрение.

Какие банки предоставляют рефинансирование кредита

В Украине много банков, которые готовы помочь вам покрыть займ в другом кредитном учреждении при соблюдении критериев своей кредитной политики. Однако стоит обращаться лишь в надежные банки.

Финучреждения, которые имеют проблемы, могут, например, обанкротиться, а ваши кредиты продадут неизвестно кому. В частности, так было с небезызвестным банком «Михайловский». Он обанкротился, а «правонаследником» его кредитов якобы стала коллекторская компания «Фагор». Бывшие клиенты банка до сих пор задаются вопросом «куда платить кредит – в Михайловский или Фагор» и «что будет, если вообще не платить кредит«? Тем временем, коллекторы стали «терроризировать» заемщиков звонками с угрозами. Сначала Фонд гарантирования вкладов физлиц (ФГВФЛ) сообщил, что «Фагор» не имеет права требовать кредиты, но потом суд по сути опроверг слова ФГВФЛ, указав, что именно «Фагор» имеет право на кредиты «Михайловского». Простым заемщикам это стоило времени и нервов, а значит и денег. Некоторые из-за такой «неразберихи» вообще отказались кому-либо платить. Их разбирательства длятся до сих пор.

Сначала Фонд гарантирования вкладов физлиц (ФГВФЛ) сообщил, что «Фагор» не имеет права требовать кредиты, но потом суд по сути опроверг слова ФГВФЛ, указав, что именно «Фагор» имеет право на кредиты «Михайловского». Простым заемщикам это стоило времени и нервов, а значит и денег. Некоторые из-за такой «неразберихи» вообще отказались кому-либо платить. Их разбирательства длятся до сих пор.

«Наши Банки» сотрудничают с крупнейшими финансовыми учреждениями Украины, многие из которых регулярно входят в различные рейтинги надежности банков.

Среди партнеров сервиса «Наши Банки» рефинансирование кредита предоставляют Идея Банк, ПУМБ, Кредобанк, Альфа-Банк и ОТП Банк.

Для того, чтобы моментально узнать, дадут ли кредит вам – воспользуйтесь нашим специальным инструментом.

Портал «Наши Банки» также предлагает почитать, как оценивают кредитоспособность.

Что такое рефинансирование кредита: выгодно или нет

В этой статье мы расскажем, что такое рефинансирование кредита и когда выгодней его оформлять, а когда – нет. Нередко со временем заемщик может столкнуться с проблемами погашения. Одним из вариантов избежать появления просрочки и потери репутации надежного клиента является как раз рефинансирование или простыми словами перекредитование задолженности.

То есть люди берут еще один кредит, чтобы погасить действующие долги. Таким образом, они могут улучшить условия кредитования.

Что такое рефинансирование

Давайте рассмотрим, что значит рефинансирование кредита и на кого оно рассчитано. Эта программа есть среди кредитных продуктов практически каждого банка. Она нацелена на клиентов, у которых есть действующая кредитная задолженность и которые хотят в силу различных причин ее погасить. Для этого они обращаются в другие или в тот же банк, чтобы оформить новый кредит.

Обычно рефинансирование бывает двух типов в зависимости от разновидности кредитов, которые заемщик хочет погасить:

- рефинансирование ипотечной задолженности – этот продукт рассчитан на заемщиков, которые хотят за счет нового кредита погасить свою ипотеку;

- рефинансирование потребительских кредитов – с помощью этой программы можно закрыть долги за карточными, потребительскими кредитами, а также кредитами на покупку автомобилей.

Основные параметры программ перекредитования

Узнать, что такое рефинансирование кредита лучше поможет изучение его особенностей:

Целевое использование

Деньги, которые предоставляются в рамках этих продуктов, должны быть направлены только на погашение задолженности в других или в том же банке. Использование их на другие нужды чревато досрочным разрывом кредитного договора и штрафами.

Но следует отметить, что потратить их не по назначению практически нереально, так как банк их направляет в другое финансовое учреждение безналичным переводом по конкретным реквизитам.

Обеспечение

Обычно рефинансирование потребительских кредитов осуществляется без предоставления залога, но банк может потребовать оформить поручительство. Также привлечение залога зависит от желаемой суммы и наличия документального подтверждения доходов.

Относительно же ипотечных кредитов, то здесь действует другое правило – та недвижимость, которая выступает обеспечением по действующей задолженности будет выступать залогом по новому кредиту или же заемщик предоставит в качестве гарантии выполнения обязательств другое имущество.

Наличие или отсутствие просрочки

Испорченная кредитная история плохо влияет на возможное сотрудничество клиента с другими финансовыми учреждениями. Поэтому некоторые банки вообще не дают кредиты на рефинансирование при наличии просрочки, другие же допускают такую возможность, но только если срок ее действия не превышает 30 дней. Так, что если возникла необходимость воспользоваться программой перекредитования, следует не затягивать с оформлением.

Требования к действующей задолженности

Кроме отсутствия просрочки кредиторы также устанавливают ряд ограничений к долгам. Например, срок обслуживания действующего договора не должен быть менее 1 года, должны отсутствовать реструктуризации и т.д.

Количество рефинансированных кредитов

Обычно банки могут выдать один кредит в размере достаточном для погашения не более 5 потребительских кредитов.

Относительно же ипотеки, то здесь максимум, на что может рассчитывать заемщик, это получить немного больше денег, чтобы хватило на погашение действующей задолженности и на ремонт квартиры. Но снова все зависит от рыночной стоимости объекта обеспечения. Ее должно хватить, чтобы взять желаемую сумму денег.

Но снова все зависит от рыночной стоимости объекта обеспечения. Ее должно хватить, чтобы взять желаемую сумму денег.

Когда следует обращаться за рефинансированием

Очень часто с вопросом: что такое рефинансирование кредита, люди обращаются в контексте разных ситуаций, но обычно цель у них одна: упростить погашение, снизить переплату, добиться более лояльных условий обслуживания. Стандартными причинами поиска нового кредитора являются:

- большой размер ежемесячного платежа – оформляя новый кредит под меньшую процентную ставку, заемщик может снизить финансовую нагрузку на свой бюджет. Также достичь такого результата можно, если взять деньги на более длительный срок. Хоть последний вариант не совсем выгодный с точки зрения переплаты, но поможет сохранить положительную кредитную историю, да и никто не запрещает в будущем досрочно выполнить свои обязательства;

- несколько кредитов в разных банках – большое количество кредитов очень сложно обслуживать, так как каждый из них имеет свой график погашения, за которым необходимо постоянно следит.

А путем рефинансирования можно объединить все задолженности в одну и уже ходить в один банк ее погашать, что намного проще;

А путем рефинансирования можно объединить все задолженности в одну и уже ходить в один банк ее погашать, что намного проще; - валютный кредит – очень популярная причина обращений для рефинансирования. Смена валюты на национальную денежную единицу поможет уйти от зависимости колебания валютного курса. И заемщику не придется с опаской следить за стоимостью долларов или евро в обменниках.

Другими словами в рефинансировании нуждаются люди:

- которым необходимо уменьшить ежемесячный платеж по кредиту;

- которые хотят обслуживать задолженность по меньшей ставке, чтобы в итоге снизить переплату;

- которые хотят уйти от валюты.

Какие документы могут потребоваться

Итак, что такое рефинансирование кредита и кому оно может пригодиться понятно. Теперь нужно разобраться, какие документы могут потребоваться от клиента, чтобы оформить перекредитование. Конечно, требования к пакету документов у каждого кредитора свои, но обычно для получения решения клиенту нужно предоставить:

- паспорт;

- справку о доходах за последние полгода и трудовую книжку или другие документы, подтверждающие доходы и занятость;

- документы о семейном положении: свидетельство о браке, о рождении детей и т.

д.;

д.; - кредитные договора и договора обеспечения;

- справку из банков об остатках задолженности и качестве обслуживания кредитов.

Кроме этого, заемщик заполняет стандартную анкету клиента, в которой он подробно описывает все о себе: наличие имущества, ежемесячные доходы и расходы, какими банковскими услугами пользуется и т.д.

По ипотечному кредиту клиенту также понадобится принести документы на имущество, которое будет выступать залогом.

Процесс рефинансирования

Процедура перекредитования зависит от того, какой кредит погашает заемщик. Если это потребительские займы и от клиента не требуется оформлять обеспечения, тогда процесс более простой, погашение же ипотеки – немного сложнее.

Условно все этапы рефинансирования потребительских кредитов можно отобразить таким образом:

- Подача документов и заявления на перекредитование.

- Банк принимает решение и уведомляет о нем клиента.

- Клиент знакомиться с условиями рефинансирования и если они ему подходят, подписывает кредитный договор.

- После заключения договора кредитор отправляет деньги безналичным переводом по реквизитам указанным в действующих кредитных договорах и в суммах, которые написаны в справках о задолженности.

- Клиент в течение месяцам должен принести новому кредитору справки со всех банков, в которых он погасил кредиты, о выполнении своих обязательств. В противном случае ему засчитают нецелевое использование кредитных средств со всеми вытекающими последствиями.

Относительно же вопроса: что такое рефинансирование ипотечного кредита и как оно происходит. То в принципе перекредитование ипотеки очень похоже, но туда следует включить еще такие этапы как:

- Экспертная оценка.

- Страхование имущества и жизни заемщика, в некоторых случаях требуется еще и титульное.

- Перерегистрация ипотеки на нового кредитора.

Что такое рефинансирование кредита: выгодно или нет

Выгодно ли рефинансирование потребительского кредита или ипотеки зависит от целей, которых хочет достичь клиент. Если ему сложно выполнять свои обязательства, тогда путем перекредитования он может снизить ежемесячный платеж или уйти от привязки к валютному курсу, что в итоге даст возможность избежать просрочки.

Если ему сложно выполнять свои обязательства, тогда путем перекредитования он может снизить ежемесячный платеж или уйти от привязки к валютному курсу, что в итоге даст возможность избежать просрочки.

При этом не всегда ставка по новому кредиту будет ниже, в некоторых случаях главное уменьшить ежемесячный платеж, чего можно добиться удлинением срока погашения. Хотя если ставка станет ниже – это тоже очень неплохо.

Имея несколько кредитов в разных банках, очень сложно следить за каждым и ходить в разные отделения, чтобы внести ежемесячный платеж. Намного проще, удобней и быстрее посещать один и тот же банк.

Но перед тем, как искать нового кредитора заемщику следует учесть наличие дополнительных расходов, которые ему придется нести. Так, при рефинансировании ипотеки он столкнется с необходимостью оплатить:

- экспертную оценку имущества;

- страховку имущества и жизни;

- оплатить расходы по перерегистрации ипотеки на нового кредитора;

- услуги нотариуса.

Перекредитование потребительских кредитов более выгодно за счет отсутствия необходимости страховать имущество, делать оценку или нести другие расходы, связанные с оформлением обеспечения. Но здесь клиент может столкнуться с банковскими комиссиями и страхованием финансовых рисков.

Чтобы принять окончательное решение следует суммировать все расходы, которые придется понести заемщику и сравнить их с процентами по действующему кредиту. Таким образом, клиент увидит экономическую целесообразность сделки. Ведь привлекательность более низкой процентной ставки по новому договору может очень просто пропасть, если к ней добавить все расходы, которые будут сопровождать оформление.

Александр Бабин

Что значит рефинансировать ссуду?

Рефинансирование ссуды относится к процессу получения новой ссуды для погашения одного или нескольких непогашенных ссуд. Заемщики обычно рефинансируют, чтобы получить более низкие процентные ставки или иным образом уменьшить сумму выплаты. Для должников, которые изо всех сил пытаются выплатить свои ссуды, рефинансирование также может использоваться для получения более долгосрочной ссуды с более низкими ежемесячными платежами. В этих случаях общая выплачиваемая сумма увеличится, так как проценты придется выплачивать за более длительный период времени.

Для должников, которые изо всех сил пытаются выплатить свои ссуды, рефинансирование также может использоваться для получения более долгосрочной ссуды с более низкими ежемесячными платежами. В этих случаях общая выплачиваемая сумма увеличится, так как проценты придется выплачивать за более длительный период времени.

Что такое рефинансирование ссуд?

Рефинансирование ссуды позволяет заемщику заменить текущее долговое обязательство на более выгодные. В ходе этого процесса заемщик берет новую ссуду для погашения существующей задолженности, а условия старой ссуды заменяются обновленным соглашением. Это позволяет заемщикам повторно оформить ссуду, чтобы получить меньший ежемесячный платеж, другую продолжительность срока или более удобную структуру платежей. Большинство потребительских кредиторов, предлагающих традиционные займы, также предлагают варианты рефинансирования.Однако для таких продуктов, как ипотека и автокредиты, ссуды рефинансирования, как правило, имеют несколько более высокие процентные ставки, чем ссуды на покупку.

Основная причина рефинансирования заемщика — получение более доступной ссуды. В большинстве случаев рефинансирование может снизить процентную ставку. Например, домовладелец с хорошей кредитной историей, который взял 30-летнюю ипотеку в 2006 году, вероятно, будет платить процентную ставку от 6% до 7%. Сегодня наиболее квалифицированные заемщики могут получить процентные ставки ниже 4%.Соответственно, этот домовладелец мог снизить процентную ставку более чем на 2% за счет рефинансирования ссуды, сэкономив им сотни долларов в месяц.

| Процентная ставка | 6,75% | 4,00% |

| Ежемесячный платеж | 1,946 долл. США | 1,432 долл. США |

| Экономия | — | 514 долл. США США |

{«alignsHorizontal»: [«left», «right», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«», «30-летняя ипотека до рефинансирования» , «После рефинансирования»], [«Процентная ставка», «6.75% »,« 4,00% »], [« Ежемесячный платеж »,« 1 946 долларов США »,« 1432 доллара США »], [« Экономия »,« \ u2014 »,« 514 долларов США \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» footnote «:» «,» hasMarginBottom «: true,» isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» showSearch «: false,» sortColumnIndex «: 0 , «sortDirection»: «asc»}

Заемщики также рефинансируют свои ссуды, чтобы погасить их быстрее. Хотя более длительные сроки позволяют снизить ежемесячный платеж, они также несут более высокие общие затраты из-за дополнительного времени, затрачиваемого на начисление процентов по ссуде.Однако некоторые ссуды, такие как ипотека и автокредит, будут сопровождаться штрафами за досрочное погашение, поэтому выгода от рефинансирования может быть ослаблена затратами на уплату этой дополнительной платы.

Студенческие ссуды

Рефинансирование студенческой ссуды обычно используется для объединения нескольких ссуд в один платеж. Например, недавно получивший диплом специалиста может иметь пакет долгов, который включает частные ссуды, субсидированные федеральные ссуды и несубсидированные федеральные ссуды. Каждый из этих типов ссуд имеет разную процентную ставку, и частные и федеральные ссуды, вероятно, будут обслуживаться двумя разными компаниями, а это означает, что заемщик должен производить два отдельных платежа каждый месяц.Рефинансируя свои ссуды и используя одного кредитора, заемщик может управлять своим долгом через одну компанию и, возможно, снизить процентные платежи.

Кредитные карты

Персональные ссуды часто используются как способ рефинансирования долга по кредитной карте. Проценты быстро начисляются на непогашенный остаток по кредитной карте, и управлять непрерывно растущим долгом может быть сложно. Процентные ставки по кредитным картам, которые применяются ежемесячно, также обычно выше, чем ставки по личным кредитам. Таким образом, погасив остаток по кредитной карте личным займом, должники, вероятно, получат более доступный и управляемый способ погашения своего долга.

Таким образом, погасив остаток по кредитной карте личным займом, должники, вероятно, получат более доступный и управляемый способ погашения своего долга.

Ипотека

Двумя основными причинами, по которым домовладельцы рефинансируют свои ипотечные кредиты, являются снижение ежемесячного платежа или сокращение срока с 30-летней ипотечной ссуды до 15-летней ипотеки. Например, домовладельцы, которые финансировали свою покупку дома с помощью ипотеки FHA — продукта, поддерживаемого государством, который допускает низкий первоначальный взнос — должны платить больше страховки по ипотеке, чем домовладельцы с обычной ипотечной ссудой, которая требует страхования только до тех пор, пока не будет достигнуто 20% капитала. .Заемщик FHA, достигший отметки 20%, может рефинансироваться в обычную ипотеку, чтобы перестать платить по ипотечному страхованию.

Точно так же многие заемщики переходят на 15-летнюю ипотеку, чтобы быстрее выплатить ипотеку. Если есть наличные, чтобы делать более крупный платеж каждый месяц, более короткий срок может сэкономить много денег на процентных ставках; они ниже для ссуд на 15 лет, и проценты не будут начисляться так долго.

Для всех заемщиков, рассматривающих возможность рефинансирования ипотечного кредита, важно отметить, что затраты на закрытие могут быть довольно высокими, поэтому рефинансирование для сокращения срока вашего срока или снижения вашего ежемесячного платежа на 100 или 200 долларов может не стоить времени и денег, затраченных на новый заем.В качестве альтернативы, если у вас есть избыток наличных денег, некоторые кредиторы позволят вам пересмотреть свой жилищный кредит, чтобы скорректировать ваши ежемесячные платежи.

Автокредиты

Большинство автовладельцев решают рефинансировать ссуду, чтобы снизить ежемесячные платежи. Если заемщику грозит дефолт по своему долгу, реструктуризация договора автокредитования может помочь вернуть его финансы в нужное русло. Однако банки обычно предъявляют особые требования к критериям рефинансирования, включая возраст ограничений на использование автомобилей, ограничение миль и лимиты непогашенного остатка.Если вы находитесь в затруднительном финансовом положении и вам требуется реструктуризация кредита, лучше всего обратиться к обслуживающему вас кредитному агенту и сообщить им о своем личном финансовом положении.

Кредиты малому бизнесу

Рефинансирование корпоративного долга — это обычный способ для многих владельцев малого бизнеса улучшить свою прибыль. Обеспеченные государством ссуды SBA 504, предназначенные для покупки недвижимости и оборудования, также могут быть использованы для рефинансирования обычных ссуд на недвижимость. Подобно рефинансированию ипотеки, переключение на другую ссуду на коммерческую недвижимость часто может привести к снижению процентной ставки и ежемесячного платежа.Владельцы бизнеса, перегруженные долгами, также используют ссуды на консолидацию долга для реструктуризации своего плана выплат.

Как рефинансировать ссуду

Если вы хотите рефинансировать ссуду, вам следует сначала изучить спецификации вашего текущего соглашения, чтобы узнать, сколько вы фактически платите. Вам также следует проверить, есть ли штраф за досрочное погашение вашего текущего кредита, поскольку стоимость рефинансирования потенциально может быть перевешена стоимостью досрочного прекращения. Определив размер текущего кредита, вы можете сравнить результаты нескольких кредиторов, чтобы найти условия, наиболее соответствующие вашим финансовым целям.

Определив размер текущего кредита, вы можете сравнить результаты нескольких кредиторов, чтобы найти условия, наиболее соответствующие вашим финансовым целям.

Если вы хотите изменить продолжительность срока или снизить процентную ставку, сегодня на рынках доступны различные варианты ссуды. Поскольку новые онлайн-кредиторы стремятся конкурировать с традиционными банками, существуют услуги и пакеты, адаптированные для всех финансовых целей. Для наиболее квалифицированных заемщиков этот конкурс может помочь сократить расходы на ссуду на сотни или тысячи долларов.

Страница не найдена | ValuePenguin

Страница не найдена | ЦенностьПингвинСтраница не найдена

Перейти на главную страницу {«disclosureMessage»: «\ u003Cp \ u003EAdvertiser Раскрытие информации: некоторые из предложений, которые появляются на этом веб-сайте, принадлежат компаниям, которым ValuePenguin получает компенсацию.Эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (включая, например, порядок, в котором они появляются). Сайт не рассматривает и не включает все компании или все доступные продукты. Для получения дополнительной информации см. Наш \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Раскрытие информации рекламодателя \» href = \ «https: \ / \ / www.valuepenguin.com \ / disclosure \ «\ u003EAdvertiser Disclosure \ u003C \ / a \ u003E \ u003C \ / span \ u003E. \ u003C \ / p \ u003E \ n \ n», «topSectionLinks»: «\ u003Cdiv class = \» half pad-none align-left clearfix \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — root \ «\ u003E \ n \ n \ u003Cdiv class = \» ShortcodeList — content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корневой ListUnordered — маркер \ «\ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — корень ShortcodeLink — white \» title = \ «Лучшее автострахование \» href = \ «https: \ / \ / www.

Сайт не рассматривает и не включает все компании или все доступные продукты. Для получения дополнительной информации см. Наш \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Раскрытие информации рекламодателя \» href = \ «https: \ / \ / www.valuepenguin.com \ / disclosure \ «\ u003EAdvertiser Disclosure \ u003C \ / a \ u003E \ u003C \ / span \ u003E. \ u003C \ / p \ u003E \ n \ n», «topSectionLinks»: «\ u003Cdiv class = \» half pad-none align-left clearfix \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — root \ «\ u003E \ n \ n \ u003Cdiv class = \» ShortcodeList — content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корневой ListUnordered — маркер \ «\ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — корень ShortcodeLink — white \» title = \ «Лучшее автострахование \» href = \ «https: \ / \ / www. valuepenguin.com \ / auto-insurance \ «\ u003EAuto Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее автострахование с полным покрытием \ «href = \» https: \ / \ / www.valuepenguin .com \ / best-cheap-full-cover-auto-insurance \ «\ u003EF Full Coverage Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli класс = \ «ListUnordered — элемент списка \» \ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Автострахование только с учетом ответственности \» href = \ » https: \ / \ / www.valuepenguin.com \ / cheap-civil-civil-insurance \ «\ u003ELiability-Only Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli класс = \ «ListUnordered — элемент списка \» \ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Бесплатные котировки по страхованию автомобилей \» href = \ «https : \ / \ / www.

valuepenguin.com \ / auto-insurance \ «\ u003EAuto Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее автострахование с полным покрытием \ «href = \» https: \ / \ / www.valuepenguin .com \ / best-cheap-full-cover-auto-insurance \ «\ u003EF Full Coverage Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli класс = \ «ListUnordered — элемент списка \» \ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Автострахование только с учетом ответственности \» href = \ » https: \ / \ / www.valuepenguin.com \ / cheap-civil-civil-insurance \ «\ u003ELiability-Only Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli класс = \ «ListUnordered — элемент списка \» \ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — root ShortcodeLink — white \» title = \ «Бесплатные котировки по страхованию автомобилей \» href = \ «https : \ / \ / www. valuepenguin.com \ / auto-insurance-quotes \ «\ u003EFБесплатные цитаты по страхованию автомобилей \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ u003Cdiv class = \ «half pad-none align-left clearfix \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — root \» \ u003E \ n \ n \ u003Cdiv class = \ «ShortcodeList — content \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — столбец \» \ u003E \ n \ u003Cul class = \ «ListUnordered — root ListUnordered — bullet \» \ u003E \ n \ u003Cli class = \ «ListUnordered — элемент списка \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее дешевое автострахование \ «h ref = \ «https: \ / \ / www.valuepenguin.com \ / best-cheap-car-insurance \ «\ u003ECheapest Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered —list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее автострахование \ «href = \» https: \ / \ / www.

valuepenguin.com \ / auto-insurance-quotes \ «\ u003EFБесплатные цитаты по страхованию автомобилей \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ u003Cdiv class = \ «half pad-none align-left clearfix \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — root \» \ u003E \ n \ n \ u003Cdiv class = \ «ShortcodeList — content \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — столбец \» \ u003E \ n \ u003Cul class = \ «ListUnordered — root ListUnordered — bullet \» \ u003E \ n \ u003Cli class = \ «ListUnordered — элемент списка \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее дешевое автострахование \ «h ref = \ «https: \ / \ / www.valuepenguin.com \ / best-cheap-car-insurance \ «\ u003ECheapest Car Insurance \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered —list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее автострахование \ «href = \» https: \ / \ / www. valuepenguin.com \ / best-auto-insurance \ «\ u003EBest Car Insurance Companies \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее страхование здоровья \ «href = \» https: \ / \ / www.valuepenguin.com \ / health-insurance \ «\ u003E Котировки на медицинское страхование \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — list- item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшие кредитные карты для путешествий \ «href = \» https: \ / \ / www.valuepenguin .com \ / travel \ / best-travel-кредитные карты \ «\ u003EКредитные карты для путешествий \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ n «,» bottomSectionLinks «:» \ u003Cdiv class = \ «half pad-none align-left clearfix \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — root \» \ u003E \ n \ n \ u003Cdiv class = \ «ShortcodeList— content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корневой ListUnordered — bullet \ «\ u003E \ n \ u003Cli class = \» ListUnordered —list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — white \ «title = \» О нас \ «href = \» ht tps: \ / \ / www.

valuepenguin.com \ / best-auto-insurance \ «\ u003EBest Car Insurance Companies \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшее страхование здоровья \ «href = \» https: \ / \ / www.valuepenguin.com \ / health-insurance \ «\ u003E Котировки на медицинское страхование \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003Cli class = \» ListUnordered — list- item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — root ShortcodeLink — white \ «title = \» Лучшие кредитные карты для путешествий \ «href = \» https: \ / \ / www.valuepenguin .com \ / travel \ / best-travel-кредитные карты \ «\ u003EКредитные карты для путешествий \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ n «,» bottomSectionLinks «:» \ u003Cdiv class = \ «half pad-none align-left clearfix \» \ u003E \ n \ u003Cdiv class = \ «ShortcodeList — root \» \ u003E \ n \ n \ u003Cdiv class = \ «ShortcodeList— content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корневой ListUnordered — bullet \ «\ u003E \ n \ u003Cli class = \» ListUnordered —list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \» ShortcodeLink — корень ShortcodeLink — white \ «title = \» О нас \ «href = \» ht tps: \ / \ / www. valuepenguin.com \ / about-us \ «\ u003EAbout Us \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ u003Cdiv class = \ «половина pad-none выровнять-влево clearfix \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — root \ «\ u003E \ n \ n \ u003Cdiv class = \» ShortcodeList — content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList— столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корень ListUnordered — bullet \ «\ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — корень ShortcodeLink — white \» title = \ «Нажмите \» href = \ «https: \ / \ / www.valuepenguin.com \ / press-room \ «\ u003EPress \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ n «}

valuepenguin.com \ / about-us \ «\ u003EAbout Us \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ u003Cdiv class = \ «половина pad-none выровнять-влево clearfix \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList — root \ «\ u003E \ n \ n \ u003Cdiv class = \» ShortcodeList — content \ «\ u003E \ n \ u003Cdiv class = \» ShortcodeList— столбец \ «\ u003E \ n \ u003Cul class = \» ListUnordered — корень ListUnordered — bullet \ «\ u003E \ n \ u003Cli class = \» ListUnordered — list-item \ «\ u003E \ n \ u003Cspan \ u003E \ u003Ca class = \ «ShortcodeLink — корень ShortcodeLink — white \» title = \ «Нажмите \» href = \ «https: \ / \ / www.valuepenguin.com \ / press-room \ «\ u003EPress \ u003C \ / a \ u003E \ u003C \ / span \ u003E \ n \ u003C \ / li \ u003E \ n \ u003C \ / ul \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ u003C \ / div \ u003E \ n \ n \ n \ u003C \ / div \ u003E \ n \ n «}

: что это такое?

Рефинансирование предполагает замену существующей ссуды новой ссудой, которая выплачивает задолженность по первой ссуде. В идеале новый заем должен иметь лучшие условия или функции, которые улучшат ваши финансы, чтобы сделать весь процесс окупаемым.

В идеале новый заем должен иметь лучшие условия или функции, которые улучшат ваши финансы, чтобы сделать весь процесс окупаемым.

Более тонкие детали рефинансирования могут варьироваться в зависимости от типа ссуды и вашего кредитора.

Что такое рефинансирование?

Вы можете рефинансировать жилищный заем, автокредит или любой другой долг. Вы можете сделать это, если ваш существующий кредит слишком дорог или слишком рискован. Возможно, ваше финансовое положение изменилось с тех пор, как вы впервые взяли в долг, и теперь вам могут быть доступны более выгодные условия кредита.

Вы можете изменить определенные условия ссуды при рефинансировании, но два фактора не изменятся: вы не уничтожите свой первоначальный остаток по ссуде, и ваше обеспечение должно оставаться на месте.

Вы не уменьшите или не уничтожите свой первоначальный остаток по кредиту. Фактически, при рефинансировании вы могли бы взять на себя больше долгов. Это может произойти, если вы выполняете рефинансирование с выплатой наличных, когда вы берете наличные в качестве компенсации разницы между рефинансированной ссудой и тем, что вы должны по первоначальной ссуде, или когда вы переносите свои заключительные расходы в новую ссуду, а не оплачиваете их авансом.

Ваше имущество может по-прежнему требоваться в качестве залога по ссуде, поэтому вы все равно можете потерять свой дом в результате обращения взыскания, если вы рефинансируете жилищный ссуду, но не сделаете платежи.Точно так же ваш автомобиль может быть возвращен в собственность, если вы не по новой ссуде. Ваш залог всегда находится под угрозой, если вы не рефинансируете ссуду в личную необеспеченную ссуду, которая не использует собственность в качестве залога.

Как работает рефинансирование

Начните с поиска кредиторов и найдите тот, который предлагает лучшие условия ссуды, чем те, которые содержатся в вашей существующей ссуде, которую вы хотели бы каким-то образом улучшить. Подайте заявку на получение новой ссуды, когда вы выбрали лучшего кредитора для ваших обстоятельств.

Новая ссуда полностью и сразу погасит ваш существующий долг, когда ваша ссуда рефинансирования будет одобрена и вы завершите процесс закрытия. Вы продолжите платить по новой ссуде, пока не погасите ее или не рефинансируете эту ссуду.

Плюсы и минусы рефинансирования

Рефинансирование имеет несколько потенциальных преимуществ:

- Это может снизить ваши ежемесячные платежи, если вы перефинансируете ссуду с процентной ставкой, которая ниже вашей существующей ставки.Это может произойти из-за того, что вы имеете право на более низкую ставку в зависимости от рыночных условий или улучшенного кредитного рейтинга — факторов, которых не было во время первого займа. Более низкие процентные ставки обычно приводят к значительной экономии в течение срока ссуды, особенно с крупными или долгосрочными ссудами.

- Вы можете продлить погашение, увеличив срок ссуды, но потенциально вы заплатите больше в виде процентов . Вы также можете рефинансировать более краткосрочную ссуду, чтобы погасить ее раньше. Например, вы можете захотеть рефинансировать 30-летний жилищный заем в 15-летний жилищный заем с более высокими ежемесячными выплатами, но более низкой процентной ставкой.Вы бы погасили ссуду через 15 лет меньше.

- Возможно, имеет смысл объединить несколько других займов в единую ссуду, если вы можете получить более низкую процентную ставку, чем та, которую вы платите в настоящее время. Наличие всего одной ссуды также упрощает отслеживание платежей.

- Возможно, вы предпочтете перейти на ссуду по фиксированной ставке, если у вас есть ссуда с переменной ставкой, из-за которой ваши ежемесячные платежи будут колебаться вверх и вниз по мере изменения процентных ставок. Заем с фиксированной ставкой обеспечивает защиту, если ставки в настоящее время низкие, но ожидается их повышение, и это приводит к предсказуемым ежемесячным платежам.

Понижаете ли вы процентную ставку по ссуде или увеличиваете время, необходимое для ее погашения, ваш новый платеж по ссуде, скорее всего, будет меньше, чем ваш первоначальный платеж. Результатом часто является более здоровый ежемесячный денежный поток и больше денег, доступных в вашем бюджете для других важных ежемесячных расходов.

- Некоторые ссуды, особенно воздушные ссуды, должны быть погашены единовременно в определенную дату.

Когда наступит этот срок, у вас может не оказаться средств для крупной единовременной выплаты.В этой ситуации может иметь смысл рефинансировать, используя новую ссуду для финансирования шарикового платежа, чтобы получить больше времени для выплаты долга.

Когда наступит этот срок, у вас может не оказаться средств для крупной единовременной выплаты.В этой ситуации может иметь смысл рефинансировать, используя новую ссуду для финансирования шарикового платежа, чтобы получить больше времени для выплаты долга.

Вместо рефинансирования ссуды вы можете ежемесячно вносить небольшую дополнительную плату в счет основной суммы, чтобы сократить срок ссуды. Это позволит сэкономить значительную сумму на выплате процентов.

Но рефинансирование не всегда разумный денежный ход. К некоторым недостаткам можно отнести:

- Это может быть дорого. Затраты варьируются в зависимости от кредитора и штата, но будьте готовы заплатить от 3% до 6% непогашенной основной суммы в качестве комиссии за рефинансирование.Сюда могут входить сборы за подачу заявки, оформление, оценку и инспекцию, а также другие затраты на закрытие. Затраты на закрытие могут составлять до тысяч долларов с крупными ссудами, такими как ипотечные ссуды.

Вы можете снизить свои ежемесячные платежи, но это преимущество может быть компенсировано более высокой стоимостью заимствования в течение срока действия кредита.

Вы можете снизить свои ежемесячные платежи, но это преимущество может быть компенсировано более высокой стоимостью заимствования в течение срока действия кредита. - Некоторые ссуды имеют полезные функции, которые будут устранены при рефинансировании.Например, федеральные студенческие ссуды более гибкие, чем частные студенческие ссуды, если вы попадаете в тяжелые времена, предлагая планы отсрочки или воздержания, которые предоставляют вам временную отсрочку от совершения платежей. Федеральные займы также могут быть частично прощены, если ваша карьера связана с государственной службой. Возможно, вам будет лучше остаться с этими типами льготных кредитов.

- В некоторых случаях вы действительно можете увеличить риск для своей собственности при рефинансировании. Например, некоторые штаты признают жилищные ссуды без права регресса (они не позволяют кредиторам брать имущество, кроме залога, если вы не выполняете платежи), в качестве ссуд с правом регресса, что позволяет кредиторам по-прежнему удерживать вас в ответственности по вашему долгу даже после того, как они конфискуют ваши залог.

Первоначальные затраты или затраты на закрытие могут быть слишком высокими, чтобы оправдать рефинансирование, а иногда выгода от текущего кредита перевешивает экономию, связанную с рефинансированием.

Узнайте, взимает ли ваш кредитор штраф за досрочное погашение, если вы слишком рано погасите старую ссуду. Если это так, сравните стоимость штрафа с экономией, которую вы получите от рефинансирования.

Как рефинансировать