Какие документы нужны для ипотеки на покупку вторичного жилья — Банк ВТБ

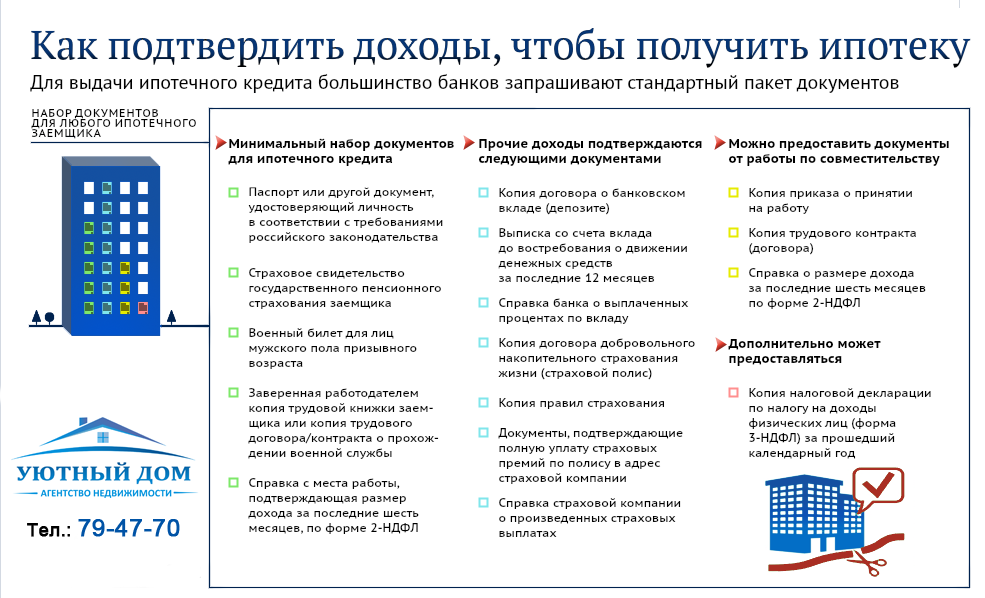

Документы заёмщика и поручителя (при необходимости), необходимые для оформления кредита:

- Заявление-анкета

- Паспорт гражданина РФ или паспорт иностранного гражданина

- Номер СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие)

- Справка о доходах физического лица (справка о доходах и суммах налога физического лица Предоставляется за истекшие месяцы текущего года и прошедший календарный год или справка по форме банка)/налоговая декларация за последние 2 года. Если вы получаете заработную плату на карту ВТБ, то банк самостоятельно посмотрит зарплатные начисления

- Копия трудовой книжки, заверенная работодателем, или справка/выписка из Трудовой книжки или электронная выписка из ПФР/электронной трудовой книжкой с сайта/приложения gosuslugi.

- Для мужчин, не достигших 27 лет, военный билет

- Документ, подтверждающий законность пребывания и занятости на территории РФ, для иностранных граждан

При рассмотрении заявки банк может попросить предоставить дополнительные документы. Перед сбором документов рекомендуем проконсультироваться с нашими ипотечными менеджерами.

скачать пдф файлКак собрать документы дистанционно

(375 КB)

«Победа над формальностями» (решение по 2-м документам без подтверждения дохода)

Хотите получить кредитное решение в течение суток и без подтверждения дохода? Воспользуйтесь программой «Победа над формальностями». Для получение решения вам необходимо предоставить всего 2 документа:

- Паспорт РФ.

- СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие).

Особенности программы:

– первоначальный взнос не менее 30%, использование материнского капитала для взноса не предусмотрено;

– программа распространяется на покупку вторичного жилья и новостроек, а также рефинансирование ипотечных кредитов.

Ипотека на покупку дома 🏠 — взять ипотеку на частный дом в Россельхозбанке

Приобретение квартиры / таунхауса с земельным участком или апартаментов на вторичном рынке.

Участники зарплатного проекта/«надежные» клиенты1

- 8,10 % до 3 млн. ₽

- 7,90 % от 3 млн. ₽

- 7,85 % до 3 млн. ₽

- 7,65 % от 3 млн. ₽

Первоначальный взнос: до 20%

- 8,10 % от 3 млн. ₽

- 8,05 % до 3 млн.

₽

₽ - 7,85 % от 3 млн. ₽

Иные физические лица

Первоначальный взнос: до 20%- 8,40 % до 3 млн. ₽

- 8,20 % от 3 млн. ₽

- 8,15 % до 3 млн. ₽

- 7,95 % от 3 млн. ₽

Приобретение объекта недвижимости по договору участия в долевом строительстве.

Участники зарплатного проекта/«надежные» клиенты1

- 7,90 % до 3 млн. ₽

- 7,75 % от 3 млн. ₽

- 7,65 % до 3 млн. ₽

- 7,50 % от 3 млн. ₽

Первоначальный взнос: до 20%

- 8,10 % до 3 млн. ₽

- 7,95 % от 3 млн. ₽

- 7,85 % до 3 млн.

₽

₽ - 7,70 % от 3 млн. ₽

Иные физические лица

Первоначальный взнос: до 20%- 8,20 % до 3 млн. ₽

- 8,05 % от 3 млн. ₽

- 7,95 % до 3 млн. ₽

- 7,80 % от 3 млн. ₽

Ипотека на частный дом 🏠| Взять ипотеку на покупку загородного дома с земельным участком от Альфа-Банка

Заполните заявку и получите одобрение онлайн

Базовая процентная ставка по ипотеке по готовому и строящемуся жилью:

Первичный рынок:

При первоначальном взносе от 10% — 9,29%

При первоначальном взносе от 20% — 8,79%

0.1″>Вторичный рынок:При первоначальном взносе от 15% — 9,69%

При первоначальном взносе от 20% — 9,19%

Что уменьшает ставку (скидка от базовой ставки, скидки не суммируются):

—

-0,3% Покупка недвижимости у ключевого партнера Альфа-Банка

—

-0,4% Покупка недвижимости у Exclusive-партнера Альфа-Банка

—

-0,7% Зарплатным клиентам Альфа-Банка

—

-0,7% Клиентам A-Private

—

0.1″>-0,4% за выход на сделку в течение 30 календарных дней после одобрения кредита (суммируется с остальными скидками)Увеличивает (надбавки к базовой ставке, могут суммироваться):

—

+0,5% — ипотека по 2-м документам.

—

+0,5% — для ИП и собственников бизнеса.

—

+2% — отказ от страхования жизни.

—

+2% — отказ от страхования титула

—

+4% — отказ от страхования жизни и титула

—

0.1″>+1% — ипотека на жилой дом и земельный участокПолучите предварительно одобрение сразу в личном кабинете, заполнив только паспортные данные.

Заполнить заявкуЭкономист рассказал, в каких случаях не стоит брать ипотеку

2020-12-15T12:57:00+03:00

2020-12-15T12:59:14+03:00

2020-12-15T12:57:00+03:00

2020

https://1prime.ru/development/20201215/832585432.html

Экономист рассказал, в каких случаях не стоит брать ипотеку

Недвижимость

Новости

ru-RU

https://1prime.ru/docs/terms/terms_of_use.html

https://россиясегодня.рф

Перед тем, как решиться взять ипотеку, следует оценить свою «кредитную нагрузку». Размер платежей по всем кредитам в месяц, разделенный на ежемесячный доход, не должен превышать… ПРАЙМ, 15.12.2020

накопления, ипотека, кредит, недвижимость, новости, бизнес, общество

https://1prime.ru/images/83241/60/832416015. jpg

jpg

1920

1440

true

https://1prime.ru/images/83241/60/832416015.jpg

https://1prime.ru/images/83241/60/832416014.jpg

1920

1080

true

https://1prime.ru/images/83241/60/832416014.jpg

https://1prime.ru/images/83241/60/832416013.jpg

1920

1920

true

https://1prime.ru/images/83241/60/832416013.jpg

https://1prime.ru/News/20201215/832583303.html

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня. рф/awards/

рф/awards/

МОСКВА, 15 дек — ПРАЙМ. Перед тем, как решиться взять ипотеку, следует оценить свою «кредитную нагрузку». Размер платежей по всем кредитам в месяц, разделенный на ежемесячный доход, не должен превышать 30%. Об этом написало информационное агентство News.ru со ссылкой на слова консультанта по финансовой грамотности проекта Минфина РФ и эксперта Национального центра финансовой грамотности Светланы Кислицыной.

Минфин объяснил россиянам, как правильно копить деньги

«Программа льготной ипотеки с государственной поддержкой ограничена по времени, что не позволяет гражданам со средним уровнем дохода успеть создать достаточные для первоначального взноса накопления. Если сравнить размер переплаты по ипотеке в случае использования стандартных процентных ставок с суммой заёмных средств на первоначальный взнос, получается, что выгоднее зайти в льготную ипотеку с «кредитным» первым взносом», — отметила Кислицына. По ее мнению, «в идеале лучше отложить покупку жилья до того момента, когда будет накоплена сумма, необходимая для первоначального взноса.

Эксперт объяснила, что, «согласно общей методике, данный показатель не должен превышать 50%. Однако нужно понимать, что этот показатель будет разным для людей с разным уровнем дохода. Поэтому я рекомендую не превышать порог в 30%». Помимо этого, она порекомендовала направить «лишние средства» на формирование накоплений. Это позволит избежать просрочки платежей в случае потери работы или утраты трудоспособности.

Как получить ипотеку? Какие документы нужны для ипотеки?

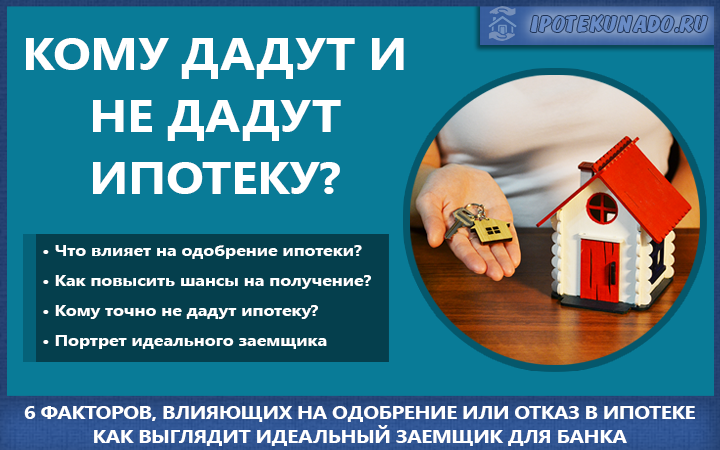

Многие опасаются связи с ипотечным кредитом, полагая, что это сложно, рискованно, невыгодно и просто ни к чему. Однако, сегодня процентные ставки по кредитам позволяют говорить о небольших суммах переплаты, а банковская система настроена так, чтобы заемщик и кредитор были надежно защищены. Покупателям квартир в новостройках большинство застройщиков предлагают сервис, благодаря которому процедура получения кредита была комфортной и оптимизированной..jpg)

Таким образом, на сегодняшний день ипотека – это самый законный, быстрый и доступный вариант приобретения квартиры. Важно лишь разобраться, как работает система ипотечного кредитования, для того, чтобы выбрать наиболее подходящий для себя вариант кредита.

Как устанавливаются процентные ставки

Не секрет, что процентная ставка – это первое, на что обращают внимание люди, подыскивающие оптимальную ипотечную программу. Действительно, чем ниже процент, тем меньше будут платежи по кредиту. В настоящий момент в Тюмени и в среднем по России банки выдают кредиты под 7-11% годовых. При этом каждая кредитная организация устанавливает для себя базовую процентную ставку, которую может изменить в зависимости от рыночной ситуации. На величину этой ставки влияет множество факторов, зависящих как от рынка, так и от самого заемщика.

Что бы ни говорили банкиры о стабильности своего бизнеса, необходимо помнить, что размер ставки по кредиту в первую очередь зависит от ситуации на мировых рынках, а конкретно – от стоимости привлечения средств для финансирования ипотечных программ.

Сегодня часть финансовых организаций практически не имеют возможности занять денег на 10-15 лет. Чаще всего максимальные сроки займов не превышают пяти лет. Высокая стоимость таких сравнительно «коротких» денег заставляет банкиров закладывать в процентную ставку ипотечного кредита не только риск рефинансирования, но и риск ликвидности.

Зачастую, если ипотека берется для покупки квартиры в новостройке, банк закладывает в стоимость кредита строительные риски. Соответственно, это сказывается на величине процентной ставки.

Но, существует и другой механизм работы банковских организаций со строительными компаниями – партнерство. В этом случае банки ставят сниженную ставку для покупателей квартир у застройщиков-партнеров. А чтобы стать партнером банка, застройщику приходится пройти глубокую проверку. Здесь кроется двойная выгода для покупателей: более низкий процент по кредиту и гарантии надежности застройщика.

А чтобы стать партнером банка, застройщику приходится пройти глубокую проверку. Здесь кроется двойная выгода для покупателей: более низкий процент по кредиту и гарантии надежности застройщика.

Мы работаем по партнерской программе с большинством крупных банков, представленных в Тюмени, и предлагаем нашим клиентам

Что нужно, чтобы взять ипотеку? Основные этапы ипотеки

Мы составили короткую пошаговую инструкцию для тех, кто хочет купить квартиру в новостройке в ипотеку. Порядок действий такой:

-

для начала установите свой реальный уровень платежеспособности и определитесь со стоимостью жилья, которое вы хотите купить. В этом вам поможет универсальный ипотечный калькулятор: введите сумму кредита, укажите первоначальный взнос и рассчитайте сумму ежемесячных выплат. Так вы поймете, какой размер ипотечного кредита будет доступен и комфортен для вас.

-

зная сумму потенциального кредита, следует тщательно изучить предложения застройщиков и особенности их жилых комплексов, и, исходя из собственных возможностей и предпочтений, выбрать квартиру.

-

изучите предложения банков и определитесь с ипотечной программой. Узнайте о государственных программах льготного ипотечного кредитования, а также уточните, есть ли в банке специальные предложения для льготных категорий граждан. Как мы уже писали выше, чаще всего надежные строительные компании работают с крупными банками по специальным партнерским программам со сниженными процентными ставками.

-

соберите все необходимые документы (об этом ниже) и подайте заявление на оформление ипотечного кредита в банк. Дождитесь решения по заявке – в среднем на его рассмотрение уходит около 3 рабочих дней.

-

в том случае, если кредит одобрен, необходимо открыть расчетный счет в банке за 3 рабочих дня до совершения сделки, и после этого подписать документы по кредиту и договор купли-продажи.

Следом вас ждет регистрация сделки в «Росреестре». Читайте наш материал «Как оформить квартиру правильно?», и будьте уверены в том, что все делаете правильно.

Следом вас ждет регистрация сделки в «Росреестре». Читайте наш материал «Как оформить квартиру правильно?», и будьте уверены в том, что все делаете правильно.

-

осталось получить кредит на руки или на электронный счет и расплатиться за квартиру.

Какие документы нужны для получения ипотеки?

Мы не говорим, что ипотека – это просто, но мы точно уверены, что ипотека – это не сложно! Правильная подготовка документов – один из самых сложных этапов получения банковского ипотечного кредита. Неправильно сделанные копии, или их недостаточное количество, неверно заполненные бланки анкет и заявлений способны значительно удлинить срок рассмотрения вашей заявки из-за необходимости доработок.

Что же входит в базовый пакет документов для ипотеки, которые запрашиваются практически каждым банком-кредитором?

В первую очередь, это заявление-анкета на получение жилищного кредита.

Далее следует паспорт-подлинник плюс копии абсолютно всех заполненных страниц паспортов, как заемщика, так и созаемщика.

Так же, копии документов об образовании, документы, служащие подтверждением семейного положения, если таковое имеется (копии свидетельств о браке или его расторжении, копии свидетельств рождения детей),

Кроме того, документы, подтверждающие сведения об уровне дохода заемщика и созаемщика (справка по форме 2-НДФЛ, выписка с зарплатного счета, налоговая декларация),

Весомым плюсом будут документы, предоставляющие информацию об активах, подтверждающие закрытие кредитной истории в предыдущий раз или позитивную динамику в реализации взятых на себя обязательствах по кредитованию в настоящий момент.

Этот список включает в себя лишь часть того пакета, который возможно потребуется предоставить. Все программы ипотеки разные и характеризуются разными показателями. По этой причине, кроме того, что в каждом отдельном случае могут понадобиться какие-то дополнительные бумаги, все документы проходят жесточайшую проверку, а банк старается обезопасить себя от лишних рисков внедрением дополнительных элементов оценки платежеспособности и надежности того или иного заемщика.

По этой причине, кроме того, что в каждом отдельном случае могут понадобиться какие-то дополнительные бумаги, все документы проходят жесточайшую проверку, а банк старается обезопасить себя от лишних рисков внедрением дополнительных элементов оценки платежеспособности и надежности того или иного заемщика.

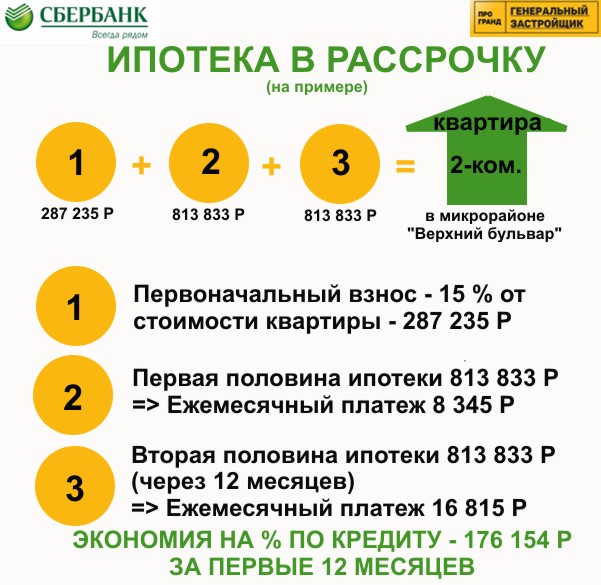

О чем еще следует знать при выборе ипотечной программы:

-

чем выше первоначальный взнос – тем ниже процент по кредиту. У большинства банков минимальный первоначальный взнос составляет 10% от стоимости квартиры. Иногда банк может предоставить кредит без первоначального взноса по несколько иной схеме, оформляя сразу два кредита – один ипотечный, второй потребительский. Именно второй компенсирует банку тот самый взнос, который должен внести заемщик.

-

чем больше срок кредита, тем меньше ежемесячный платеж, однако в итоге вы заплатите за свою квартиру большую сумму.

Есть другой путь – выплатит кредит раньше и сэкономить на процентах. Также, читайте наш специальный материал о том, как снизить ставку по ипотеке.

Есть другой путь – выплатит кредит раньше и сэкономить на процентах. Также, читайте наш специальный материал о том, как снизить ставку по ипотеке.

-

существует два вида платежей по кредиту: аннуитетные и дифференцированные. Аннуитетный платеж не меняется в течение срока кредитования, сумма постоянная. Дифференцированный платеж меняется, он уменьшается с каждым месяцем за счет того, что проценты начисляются на остаток долга.

-

для тех, кто взвесил все риски и решил взять валютную ипотеку основной совет такой: берите кредит в той валюте, в которой получаете доход, это позволит не терять деньги на обменных операциях.

-

помните, что принудительное страхование заемщика при оформлении кредита незаконно. Однако, чаще всего для тех, кто оформляет страховку, банк снижает процент по кредиту.

-

некоторые финансовые организации предлагают заемщикам потратить деньги на то, чтобы оценить его кредитоспособность.

Однако, большинство крупных банков делают это бесплатно, ведь выдать вам кредит в их интересах.

Однако, большинство крупных банков делают это бесплатно, ведь выдать вам кредит в их интересах.

-

оценка стоимости квартиры при получении ипотеки является обязательной (стоимость процедуры в среднем — от 3 тыс. руб).

-

следует знать, что подавляющее большинство банков берут комиссию за открытие нового расчетного счета.

-

помните о том, что вам полагается налоговый вычет после покупки квартиры, в том числе по программе ипотечного кредитования. Читайте о том, как получить налоговый вычет в Тюмени в 2019 году?

Что будет с ипотекой в 2020 году?

Несмотря на некоторую неопределенность, которую переживает отечественный рынок ипотеки, его объемы неуклонно растут. В стабильности своего бизнеса банкиры не сомневаются. Однако, новые требования к кредитоспособности заемщиков и повышение размера первоначального взноса свидетельствуют о том, что кредитные организации перестали раздавать ипотеку направо и налево.

Кроме того, давно идут разговоры о том, что в силу нового закона ФЗ-214 квартиры станут стоить дороже и это также отразится на величине ключевой ставки, а, соответственно, и на всем ипотечном рынке. Впрочем, как заверяют первые лица страны, ипотечный кризис и нововведения не только не подкосят систему ипотечного кредитования Российской Федерации, но и еще сильнее ее укрепят.

Если у вас возникли вопросы по процедуре получения ипотеки в Тюмени, и вы хотите узнать о том, как это сделать выгодно – обратитесь к специалисту ипотечного центра ГК «ЭНКО».

*ООО «ЭНКО ГРУПП» не оказывает услуг по предоставлению кредитов и займов.

Можно ли взять ипотеку, если уже есть ипотека?

Потребность взять вторую ипотеку даже если не выплачена первая, появляется у многих граждан. Реализовать покупку второго жилья таким образом можно, однако на этом пути есть свои сложности. Любая финансовая организация всегда старается минимизировать любые риски, поэтому она проводит самые тщательные проверки финансового благосостояния клиента и его кредитной истории. Это как раз и является причиной того, что второй ипотечный кредит оформляется намного дольше.

Это как раз и является причиной того, что второй ипотечный кредит оформляется намного дольше.

У банков разработаны критерии соответствия заёмщика для второго займа, далеко не все граждане им соответствуют. Заявитель должен иметь сумму для первоначального взноса, высокие доходы и не иметь просрочек по первой ипотеке. Если общей месячной суммы дохода заёмщика хватает на погашение обоих кредитов, а также их достаточно на содержание его семьи, тогда банк может одобрить вторую ипотеку.

Кредитная история должна быть хорошей: никаких просрочек и штрафов. Это показывает надёжность гражданина и его обязательность. Наличие иждивенцев тоже учитывается. Рассчитывается их прожиточный минимум, который потом вычитается из общей суммы доходов.

Если у Вас по первой ипотеке погашено хотя бы 70% от общей суммы долга, тогда увеличиваются Ваши шансы на одобрение второй жилищной ипотеки.

Если у претендента на жилищную ипотеку есть предмет залога, который застрахован, и если стоимость залога покроет сумму долга — это повышает шансы получить вторую ипотеку.

Это были основные критерии финансовых организаций, о которых следует знать гражданам, желающим оформить вторую ипотеку. Однако существуют дополнительные требования к заемщику. Он должен иметь российское гражданство, возрастом от 21-го года до 65-ти лет. Нужен высокий доход и постоянная регистрация в том городе, где клиент намеревается взять кредит. Банк ещё требует наличие стажа работы у гражданина на одном месте не менее полугода.

Теперь обсудим способы повышения Ваших шансов получить вторую жилищную ипотеку.

Если возраст заявителя до 35-ти лет — это большой плюс, так как в этом возрасте заработки стабильны и человек строит карьеру.

Плюсом для Вас станет наличие поручителей и созаемщиков, у которых тоже высокие стабильные доходы. Важно, чтобы они были не пенсионного возраста, иначе шансы на получение второй ипотеки наоборот уменьшатся.

Длительность трудового стажа на одном месте у одного работодателя тоже повысит Ваши шансы.

Обращаться за второй жилищной ипотекой надо в тот банк, где Вы являетесь зарплатным клиентом.

Если Вы владеете машиной, земельным участком, дачей, коммерческой недвижимостью — это положительно повлияет на решение финансовой организации. Можно предоставить в залог свою недвижимость.

Оформлять вторую ипотеку целесообразно только тогда, если у Вас имеется стабильный высокий доход, есть обеспеченные родственники, готовые Вас поддержать при непредвиденных обстоятельствах (потеря дохода, болезнь, инвалидность). Перед принятием этого важного шага надо хорошо взвесить все «за» и «против».

Ипотека в банках Москвы в 2021 году

Быстро найти подходящее предложение и взять ипотеку в банке Москвы можно, воспользовавшись удобным поиском на Выберу.ру. Здесь размещена информация о 101 банках, предоставляющих подобные услуги. Общее количество ипотечных программ со ставкой от 4,4% до 20% достигает 980.

Перед тем как решать, где взять ипотеку, следует тщательно проанализировать понравившиеся предложения и внимательно ознакомиться с требованиями, которые финансовые учреждения предъявляют к заемщикам. Сайт Выберу.ру поможет вам узнать условия по любой конкретной программе и сравнить подходящие варианты ипотеки в Москве по ряду определяющих параметров.

Сайт Выберу.ру поможет вам узнать условия по любой конкретной программе и сравнить подходящие варианты ипотеки в Москве по ряду определяющих параметров.

Вопросы и ответы

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Как подать онлайн-заявку на ипотеку?

Выбрав выгодный кредит на Выберу.Ру, вы можете перейти к оформлению заявки, нажав кнопку “Подробнее” в карточке продукта. Вы попадете на страницу для оформления заявки. Там вам потребуется ввести интересующие вас сумму, срок и первоначальный взнос ипотеки, а также свои персональные и паспортные данные и контакты для связи. Также нужно дать согласие на обработку данных.

Также нужно дать согласие на обработку данных.

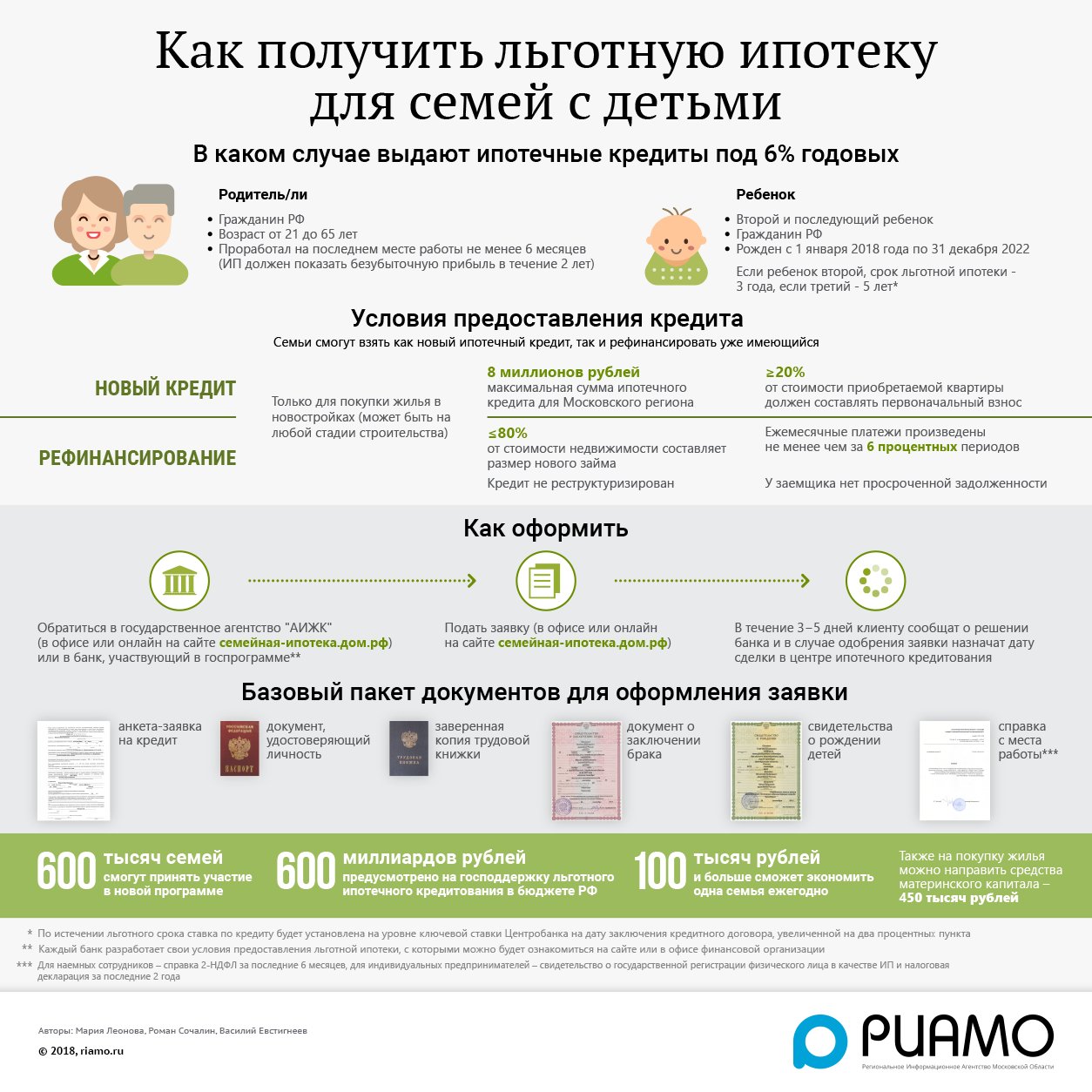

Кому дают льготную ипотеку?

Льготная ипотека выдается для приобретения недвижимости в новостройках. Участвовать в программе могут семьи, с двумя и более детьми. Основное условие — младший ребенок появился после 2018 года.

Кому дают ипотеку с господдержкой под 6,5 процентов?

Воспользоваться новой мерой государственной поддержки могут граждане РФ, имеющие официальное трудоустройство и стабильный доход. У заемщика должна быть постоянная регистрация в регионе обращения в банк. При этом учитывается уже имеющаяся кредитная нагрузка.

В чем плюсы ипотеки в новостройке?

Основные преимущества покупки квартиры в новостройке по ипотечной программе: низкая стоимость недвижимости, отсутствие каких-либо юридических обязательств на приобретаемой жилплощади, низкая ставка от застройщика по сравнению со ставками на готовое жилье.

Задайте свой вопросЧто нужно для утверждения ипотеки

Нет сомнений, сейчас хорошее время для получения ипотеки.

По данным BankRate.com, средние ставки по 30-летним кредитам с фиксированной ставкой составляют около 3,5 процента или ниже. Хотя пару лет назад, когда ставки по 30-летним ипотечным кредитам составляли около 4 или 5 процентов, мы все полагали, что они не могут упасть намного дальше… вот и мы. Так что, хотя сами по себе процентные ставки не являются хорошей причиной для покупки дома (вам нужно подождать, пока вы не будете готовы).

Если вы — готовы купить дом, тем не менее, может быть целесообразно просмотреть информационный ресурсный центр ипотечного кредита и действовать быстро, чтобы воспользоваться преимуществами высоких кредитных ставок.

Финансовые требования для одобрения ипотеки

Хотя кредиторы все чаще предоставляют кредиты, стандарты для получения одобрения на получение ипотеки высоки. За исключением ссуд FHA и некоторых других специальных типов ссуд, это то, что вам нужно, чтобы быстро получить одобрение на ипотеку.

Большой кредит Это не должно быть сюрпризом. Когда дело доходит до получения ипотеки, имеет значение ваш кредитный рейтинг. Хотя вы можете получить одобрение на получение ипотеки с оценкой в 600 баллов, оценка 720 или выше обеспечит вам лучшие ставки и сэкономит вам буквально десятки тысяч долларов в течение вашей жизни.

Когда дело доходит до получения ипотеки, имеет значение ваш кредитный рейтинг. Хотя вы можете получить одобрение на получение ипотеки с оценкой в 600 баллов, оценка 720 или выше обеспечит вам лучшие ставки и сэкономит вам буквально десятки тысяч долларов в течение вашей жизни.

(Не знаете свой кредитный рейтинг? Посмотрите сейчас с CreditKarma ( действительно бесплатно).)

Деньги упущены

Прошли те времена, когда давали ссуду без выплаты денег.Кроме того, ты умнее этого. На мой взгляд, разумный способ купить дом — это старомодный способ: как минимум на 20 процентов ниже. Возможно, вы сможете получить ссуду FHA, требующую всего лишь 3,5 процента вниз, или другую нетрадиционную ссуду с уменьшенным первоначальным взносом, но, учитывая деньги, которые вы заплатите в рамках частного ипотечного страхования, может быть разумнее подождать, пока у вас не будет большего размера оплата… даже если за это время подскочат ипотечные ставки.

Наличность

Помимо первоначального взноса, банки хотят видеть, что покупка дома не опустошит ваш счет. И неплохо иметь остаток средств на случай чрезвычайной ситуации после того, как будут оплачены все затраты на закрытие (и расходы на переезд).

И неплохо иметь остаток средств на случай чрезвычайной ситуации после того, как будут оплачены все затраты на закрытие (и расходы на переезд).

Постоянная занятость

Это самое важное, помимо вашего кредитного рейтинга. Чем дольше вы работаете, тем лучше. Если вы работаете не по найму, приготовьтесь к незначительной битве за получение разрешения на ипотеку: большинство кредиторов захотят получить налоговые декларации как минимум за два года и рассчитывают ваш доход как средний за последние два года, что потенциально может снизить сумма финансирования, на которую вы можете претендовать.

Записи, необходимые для утверждения ипотеки

Перед тем, как подать заявку на ипотеку (для покупки нового дома или рефинансирования), вам необходимо собрать следующие документы:

- Номера социального страхования и даты рождения для всех заемщиков

- История проживания за 24 месяца

- 24-месячный трудовой стаж (необходимо имя, номер и адрес работодателя)

- Копии квитанций за последние 60 дней

- Копии форм W-2 за последние два года

- Выписки с банковского счета и инвестиционные отчеты за последние два или три месяца

- Свидетельство о страховании домовладельца

- Адрес недвижимости, которую вы покупаете или рефинансируете

- Договор купли-продажи (новый дом) или титульная документация (рефинансирование)

- Если вы работаете не по найму, копии налоговых деклараций за последние два года

Как сравнить магазин по ипотеке

Для начала позвоните в один или два местных банка или кредитных союза и попросите смету кредита (LE). Банки не взимают полную плату за подачу заявки на эту часть заявки, но могут взимать плату за запрос кредита в размере от 15 до 50 долларов, поэтому обязательно спросите. Для сравнения, вы также можете довольно быстро получить несколько бесплатных предложений по ипотеке онлайн.

Банки не взимают полную плату за подачу заявки на эту часть заявки, но могут взимать плату за запрос кредита в размере от 15 до 50 долларов, поэтому обязательно спросите. Для сравнения, вы также можете довольно быстро получить несколько бесплатных предложений по ипотеке онлайн.

Если вам нужна дополнительная помощь в поиске подходящей ссуды и ставки, может помочь ипотечный брокер (ипотечные брокеры могут подобрать вашу заявку в десятках банков, чтобы получить лучшую ставку). Попросите друзей и соседей направить вас к хорошему ипотечному брокеру.

Когда вы сравниваете свои оценки, не забудьте учесть затраты на закрытие сделки в окончательной стоимости вашей ипотеки. Банки могут снизить затраты на закрытие, предоставляя оценку, а затем наложить на вас больше, когда вы находитесь в последней агонии закрытия и хотите покончить с этим. Если у кредитора более низкая ставка, но более высокие затраты на закрытие сделки, вернитесь и начните переговоры. Всегда спрашивай!

А ты? Вы недавно подавали заявку на ипотеку? Вы сравнивали товары? Какие советы вы бы дали другим? Дайте нам знать!

Ищете риэлтора? Найдите 5-звездочных агентов по недвижимости в вашем районе прямо сейчас с Zillow.

5 вещей, которые необходимо предварительно одобрить для получения ипотеки

Покупка дома может быть увлекательной и увлекательной, но серьезным покупателям жилья необходимо начинать процесс в офисе кредитора, а не на днях открытых дверей. Большинство продавцов ожидают, что покупатели получат письмо с предварительным одобрением, и будут более охотно вести переговоры с теми, кто докажет, что они могут получить финансирование.

Потенциальным покупателям необходимы пять основных вещей — подтверждение активов и дохода, хороший кредит, подтверждение занятости и другая документация — для предварительного одобрения на ипотеку.

Ключевые выводы

- Серьезным покупателям жилья необходимо начинать процесс в офисе кредитора, а не на днях открытых дверей.

- Большинство продавцов ожидают, что покупатели получат письмо с предварительным одобрением, и с большей готовностью будут вести переговоры, если вы это сделаете.

- Чтобы получить предварительное одобрение, вам потребуется подтверждение активов и дохода, хороший кредит, подтверждение занятости и другие типы документов, которые могут потребоваться вашему кредитору.

Предварительная квалификация против предварительного утверждения

Предварительный квалификационный отбор на ипотеку может быть полезен как оценка того, сколько кто-то может позволить себе потратить на дом, но предварительное одобрение гораздо более ценно.Это означает, что кредитор проверил кредит потенциального покупателя и проверил документацию для утверждения конкретной суммы кредита (утверждение обычно длится в течение определенного периода, например от 60 до 90 дней).

Потенциальные покупатели получают выгоду несколькими способами, проконсультировавшись с кредитором и получив предварительное письмо-подтверждение. Во-первых, у них есть возможность обсудить с кредитором варианты ссуды и составление бюджета. Во-вторых, кредитор проверит кредитоспособность покупателя и обнаружит любые проблемы. Покупатель жилья также узнает максимальную сумму, которую он может занять, что поможет установить диапазон цен.

Покупатель жилья также узнает максимальную сумму, которую он может занять, что поможет установить диапазон цен.

Окончательное одобрение ссуды происходит, когда покупатель проводит оценку и ссуду применяется к собственности.

Потенциальные покупатели должны быть осторожны, оценивая свой уровень комфорта с данной оплатой дома, а не сразу стремиться к верхней границе своего лимита расходов.

5 вещей, которые вам нужны для получения предварительно одобренной ипотеки

Требования к предварительному согласованию

Чтобы получить предварительное одобрение на ипотеку, вам понадобятся пять вещей: подтверждение активов и дохода, хороший кредит, подтверждение занятости и другие виды документации, которые могут потребоваться вашему кредитору.Вот подробный обзор того, что вам нужно знать, чтобы собрать информацию ниже и быть готовым к процессу предварительного утверждения:

Эмили Робертс {Copyright} Investopedia, 2019.1.

Подтверждение дохода

Подтверждение доходаПокупатели, как правило, должны предоставить отчеты о заработной плате W-2 за последние два года, недавние квитанции о заработной плате, которые показывают доход, а также доход за текущий год, подтверждение любого дополнительного дохода, такого как алименты или премии, и налоги за два последних года. возвращается.

2. Подтверждение активов

Заемщику необходимы банковские выписки и выписки по инвестиционному счету, чтобы доказать, что у него есть средства для первоначального взноса и закрытия, а также наличные резервы.Взаимодействие с другими людьми

Первоначальный взнос, выраженный в процентах от продажной цены, зависит от типа ссуды. Большинство ссуд требует, чтобы покупатель приобрел частную ипотечную страховку (PMI) или заплатил страховой взнос по ипотеке или комиссию за финансирование, если только они не уплатили не менее 20% от покупной цены. В дополнение к первоначальному взносу необходимо предварительно -утверждение также основывается на кредитном рейтинге FICO покупателя, соотношении долга к доходу (DTI) и других факторах, в зависимости от типа ссуды.

Все займы, кроме гигантских, соответствуют требованиям, что означает, что они соответствуют руководящим принципам финансируемых государством предприятий (Fannie Mae и Freddie Mac).Некоторые ссуды, такие как HomeReady (Fannie Mae) и Home Possible (Freddie Mac), предназначены для покупателей жилья с низким и средним доходом или впервые.

Ссуды по делам ветеранов (VA), которые не требуют выплаты денег, предназначены для ветеранов США, военнослужащих и супругов, не вступивших в повторный брак. Покупателю, который получает деньги от друга или родственника для помощи с первоначальным взносом, может потребоваться подарочное письмо, чтобы доказать, что средства не являются ссудой.

3. Хороший кредит

Большинству кредиторов требуется оценка FICO 620 или выше для утверждения обычной ссуды, а некоторым даже требуется эта оценка для ссуды Федерального управления жилищного строительства.Кредиторы обычно оставляют самые низкие процентные ставки для клиентов с кредитным рейтингом 760 или выше. Руководящие принципы FHA позволяют утвержденным заемщикам с рейтингом 580 или выше платить всего лишь 3,5%.

Руководящие принципы FHA позволяют утвержденным заемщикам с рейтингом 580 или выше платить всего лишь 3,5%.

Те, у кого меньше баллов, должны внести больший первоначальный взнос. Кредиторы часто работают с заемщиками с низким или умеренно низким кредитным рейтингом и предлагают способы улучшить их.

На приведенной ниже диаграмме показаны ваши ежемесячные платежи по основной сумме долга и процентов по ипотеке с фиксированной процентной ставкой на 30 лет, основанные на диапазоне баллов FICO для трех общих сумм кредита.Обратите внимание, что по ссуде в размере 250 000 долларов человек с самым низким (620–639) баллом FICO будет платить 1288 долларов в месяц, в то время как домовладелец в самом высоком диапазоне (760–850) будет платить всего 1062 доллара, то есть разница в 2 712 долларов в год. .

Диапазон оценок FICO | 620-639 | 640-659 | 660-679 | 680-699 | 700-759 | 760-850 |

Процентная ставка | 4. | 4.100% | 3,670% | 3,456% | 3,279% | 3,057% |

Кредит в размере 350 000 долларов США | $ 1 804 | $ 1,691 | 1 605 долл. США | $ 1,563 | $ 1,529 | $ 1,486 |

Кредит в размере 250 000 долларов | $ 1,288 | 1 208 долл. США | 1,146 | $ 1,116 | $ 1,092 | $ 1,062 |

Кредит на сумму 150 000 долларов | $ 773 | $ 725 | $ 688 | $ 670 | $ 655 | $ 637 |

При нынешних ставках и в течение 30 лет ссуды в размере 250 000 долларов человек с оценкой FICO в диапазоне 620-639 будет платить 213 857 долларов в качестве основного долга и процентов, а домовладелец в диапазоне 760-850 долларов заплатит 132 216 долларов, то есть разница более чем 81 000 долларов.

4. Проверка занятости

Кредиторы хотят быть уверены, что ссужают только заемщиков со стабильной занятостью. Кредитор не только захочет увидеть квитанции о заработной плате покупателя, но также, вероятно, позвонит работодателю, чтобы проверить работу и зарплату. Кредитор может пожелать связаться с предыдущим работодателем, если покупатель недавно сменил работу.

Самостоятельным покупателям потребуется предоставить дополнительные документы, касающиеся их бизнеса и доходов. Согласно Fannie Mae, факторы, влияющие на утверждение ипотеки для самозанятого заемщика, включают стабильность дохода заемщика, местонахождение и характер бизнеса заемщика, спрос на продукт или услугу. предлагаемые бизнесом, финансовая устойчивость бизнеса и способность бизнеса продолжать генерировать и распределять достаточный доход, чтобы позволить заемщику производить платежи по ипотеке.Взаимодействие с другими людьми

Как правило, самозанятые заемщики должны предоставить налоговые декларации как минимум за два последних года с всеми соответствующими таблицами.

5. Прочая документация

Кредитору необходимо будет скопировать водительские права заемщика, а также номер социального страхования и подпись заемщика, что позволит кредитору получить кредитный отчет. Будьте готовы на предварительном одобрении и позже предоставить (как можно быстрее) любые дополнительные документы, запрошенные кредитором.Взаимодействие с другими людьми

Чем более вы готовы к сотрудничеству, тем проще процесс ипотеки.

Итог

Консультации с кредитором перед покупкой жилья могут впоследствии избавить от многих душевных страданий. Соберите документы до предварительной встречи и обязательно перед тем, как отправиться на поиски дома.

документов, которые вам понадобятся для письма о предварительном одобрении ипотеки

Предварительное одобрение ипотеки до того, как вы отправитесь домой за покупками, не требуется, но это хорошая идея, особенно на рынке продавцов, где конкуренция среди покупателей высока. В отличие от предварительной квалификации, письмо с предварительным одобрением придает вес вашей ставке на дом, доказывая продавцам, что у вас есть финансовое влияние, чтобы поддержать ваше предложение.

В отличие от предварительной квалификации, письмо с предварительным одобрением придает вес вашей ставке на дом, доказывая продавцам, что у вас есть финансовое влияние, чтобы поддержать ваше предложение.

Чтобы получить предварительное одобрение, вам необходимо подтвердить свой доход, занятость, активы и долги, — говорит Боб Маклафлин, бывший старший вице-президент и директор по ипотеке в Bryn Mawr Trust, в Брин-Мор, штат Пенсильвания.

Вероятно, у вас уже есть много необходимых записей или легкий доступ к ним. «Сбор документов не должен занимать больше недели, в зависимости от запросов кредитора и от того, нужны ли вам записи из внешних источников, таких как прокурор или правительство округа», — говорит Энди Куш, директор по продажам жилищных кредитов в Patelco Credit Union в Плезантоне. , Калифорния.

Ваш кредитор может потребовать дополнительные документы, если вы работаете не по найму или ваш доход поступает из нескольких источников. Также будьте готовы поделиться такой информацией, как номер социального страхования, который используется для проверки ваших кредитных отчетов и оценок; имя и адрес вашего работодателя; и дату найма.

Вот список документов, которые вам понадобятся, по словам Маклафлина, Куша и Майкла Куенца, генерального директора Lenders One, независимого кооператива ипотечных банкиров, базирующегося в Сент-Луисе.

Доходы и занятость

Документы, необходимые для подтверждения дохода, зависят от того, как вам платят.Этот шаг является наиболее простым для работников, получающих зарплату из одного источника, который предоставляет годовую форму W-2, и которые имеют небольшие или совсем не имеют сверхурочных или сменных различий.

Налоговые декларации: могут потребоваться копии двух последних федеральных деклараций и деклараций штата.

Работники по найму W-2: копии форм W-2 и две последние квитанции о заработной плате. Если доход включает сверхурочную работу, премии или дифференциальную оплату, вам может понадобиться квитанция о заработной плате за последний год.

Самозанятые, фрилансеры и независимые подрядчики: Самостоятельным заемщикам, в том числе индивидуальным предпринимателям, товариществам и S-корпорациям, необходим отчет о прибылях и убытках за год до текущей даты и двухлетние отчеты, включая форму 1099s you используется для отчета о доходах и налоговой декларации.

Доходы от недвижимости. Документируйте доход от аренды, адрес, аренду и текущую рыночную стоимость арендуемой собственности, если вы будете использовать этот доход для получения ипотечного кредита.

Список здесь.

Узнайте о лучших ипотечных кредиторах 2021 года и многое другое. И все это подкреплено массой ботанических исследований.

Активы

Выписки с банковского счета: скопируйте выписки за 60 дней по каждому счету, активы которого вы используете для получения ипотеки.Включите даже пустые страницы выписок.

Пенсионные и брокерские счета: выписки из IRA, инвестиционных счетов (акций и облигаций) и CD за два месяца. Последний квартальный отчет от 401 (k) s, показывающий утвержденный баланс. Как и в случае с банковскими выписками, включайте все страницы, даже пустые.

Долги

Ежемесячные платежи по долгам: Кредиторы проверяют ваши платежные обязательства, чтобы рассчитать отношение долга к доходу. Перечислите все ежемесячные платежи по долгам, включая студенческие ссуды, автокредиты, ипотеку и кредитные карты.Укажите имя и адрес каждого кредитора, а также номер вашего счета, остаток по кредиту и минимальную сумму платежа. Если у вас нет кредитной истории, счета за коммунальные услуги или записи других регулярных платежей могут помочь вам получить ипотеку.

Перечислите все ежемесячные платежи по долгам, включая студенческие ссуды, автокредиты, ипотеку и кредитные карты.Укажите имя и адрес каждого кредитора, а также номер вашего счета, остаток по кредиту и минимальную сумму платежа. Если у вас нет кредитной истории, счета за коммунальные услуги или записи других регулярных платежей могут помочь вам получить ипотеку.

Задолженность по недвижимому имуществу: если ваша текущая собственность находится в ипотеке, держите последнюю выписку с указанием номера ссуды, ежемесячного платежа, остатка по ссуде, а также имени и адреса кредитора, а также страницу декларации страхового полиса.

Прочие записи

Аренда: Арендаторам необходимо показать платежи за последние 12 месяцев и предоставить контактную информацию арендодателей за последние два года.

Развод: подготовьте судебное решение о разводе, если применимо, и любые судебные постановления о выплате алиментов и алиментов.

Банкротство и обращение взыскания. Спросите своего кредитора, какие документы ему понадобятся и сколько времени вам следует ждать после банкротства или обращения взыскания, чтобы снова выйти на рынок жилья.

Спросите своего кредитора, какие документы ему понадобятся и сколько времени вам следует ждать после банкротства или обращения взыскания, чтобы снова выйти на рынок жилья.

Подарочные письма об авансовом платеже: Кредиторы захотят обсудить ваш первоначальный взнос. Вам нужно будет указать источники денег, которые вы планируете использовать. Если ваши средства включают подарки, вам нужно будет получать письма от жертвователей, подтверждающие, что они не ожидают возврата денег.Подарочные письма не требуются для предварительного утверждения, «но мы даем заемщикам знать, чтобы они были готовы», — говорит Куш.

Уф. Все готово. Однако держите эти файлы под рукой. Эти документы понадобятся вам снова при подаче заявления на получение кредита.

Резюме: документы, необходимые для предварительного одобрения ипотеки.

Документы о доходах и занятости, такие как налоговые декларации, формы W-2 и 1099.

Выписки по активам на банковских, пенсионных и брокерских счетах.

Ежемесячные платежи по долгу и любые отчеты о долгах по недвижимости.

Записи об арендных платежах, разводе, банкротстве и обращении взыскания.

Как получить ипотеку

Получение ипотечной ссуды — это не просто большой шаг, это целая лестница, и на достижение вершины может уйти много времени. Бывают моменты, когда подъем будет головокружительным, но знание того, как получить ипотечный кредит до начала, поможет вам оставаться организованным и чувствовать себя лучше.

Готовы узнать, что для этого нужно? Вот как получить ипотеку, шаг за шагом.

1. Проведите финансовую проверку

Перед тем, как отправиться за ипотечной ссудой, убедитесь, что вы финансово готовы к приобретению жилья. У вас много долгов? Достаточно ли у вас накоплений для первоначального взноса? А как насчет затрат на закрытие?

Дом — это крупная покупка — возможно, самая крупная покупка, которую вы когда-либо сделаете, — поэтому неудивительно, что кредиторы действительно копаются в финансах заемщиков, прежде чем выдавать жилищные ссуды. Если у вас значительный долг или у вас нет кредитной истории, возможно, вы захотите поправить свое финансовое здоровье, прежде чем подавать заявку на ипотеку.

Если у вас значительный долг или у вас нет кредитной истории, возможно, вы захотите поправить свое финансовое здоровье, прежде чем подавать заявку на ипотеку.

Кроме того, знайте, что кредиторы внимательно следят за вашим кредитным рейтингом при определении вашего права на получение ипотеки. Предлагаемая процентная ставка во многом зависит от вашего кредитного рейтинга.

Проверьте свой кредитный рейтинг, и, если он нуждается в доработке, увеличьте свой кредит, прежде чем подавать заявку на жилищный кредит. Это может включать погашение непогашенной задолженности, рассмотрение ошибок в ваших кредитных отчетах и отказ от открытия новых счетов.

Узнайте, где находится ваш кредит

Проверьте свой кредитный рейтинг бесплатно. Ваша информация обновляется каждую неделю, чтобы помочь вам отслеживать свой прогресс.

2. Определите правильную ипотеку

Существует много типов жилищных кредитов. Тот, который лучше всего подходит для вас, будет зависеть от вашего финансового положения и приоритетов домовладения. Вот некоторые из вариантов ссуды, которые вы можете рассмотреть:

Вот некоторые из вариантов ссуды, которые вы можете рассмотреть:

Обычный или с государственной поддержкой?

Обычные ссуды имеют более строгие квалификационные требования, поскольку они не застрахованы государством.Однако они являются хорошим вариантом для заемщиков с хорошей кредитной историей.

Ссуды FHA застрахованы Федеральной жилищной администрацией. Эти ссуды могут иметь более мягкий минимум кредитного рейтинга и позволять использовать подарочные деньги как часть первоначального взноса.

Ссуды VA доступны только действующим военнослужащим или ветеранам, и они поддерживаются Департаментом по делам ветеранов. Эти ссуды часто не требуют первоначального взноса.

Кредиты USDA — это программа США.С. Департамент сельского хозяйства. Эти жилищные ссуды с нулевым первоначальным взносом предназначены для заемщиков с низкими доходами, которые живут в сельской местности.

Джамбо-ссуды — это обычные ссуды на недвижимость, превышающую соответствующие лимиты ссуд.

Фиксированная или регулируемая ставка?

Ипотека с фиксированной процентной ставкой популярна, потому что процентная ставка по ипотеке не меняется в течение срока ссуды. Ставка, с которой вы изначально соглашаетесь, будет той ставкой, которую вы сохраните, пока не продадите дом или не перефинансируете.

Ипотечные кредиты с регулируемой процентной ставкой имеют низкие начальные ставки, которые вначале фиксированы, но затем колеблются в сторону увеличения. Если вы не планируете оставаться в доме надолго, ипотека с регулируемой ставкой может принести сбережения.

Срок ипотеки?

Ипотека сроком на 30 лет является наиболее распространенным сроком. Ежемесячные платежи обычно меньше, но вы будете платить больше процентов в течение срока кредита.

Также доступны краткосрочные жилищные ссуды, такие как ипотека на 10 или 15 лет.Вы платите меньше процентов, но ежемесячные выплаты могут быть высокими.

Кредиторы могут предложить другие варианты, такие как ипотека на 20 лет, которые находятся где-то посередине.

Кредиторы могут предложить другие варианты, такие как ипотека на 20 лет, которые находятся где-то посередине.

Авансовый платеж?

Некоторые обычные ссуды могут предусматривать первоначальный взнос всего в 3%, но если ваш первоначальный взнос составляет менее 20%, вам, вероятно, также придется заплатить за частное страхование ипотеки. Эти ежемесячные расходы типичны для ипотечных кредитов с низким первоначальным взносом, чтобы защитить кредиторов в случае, если заемщик не сможет погасить свою ссуду.Как только вы получите до 20% собственного капитала в доме, вы можете предпринять шаги, чтобы отменить свой PMI.

Некоторые жилищные ссуды, обеспеченные государством, не требуют первоначального взноса, в то время как другие позволяют делать более низкие первоначальные платежи. В зависимости от типа ссуды и суммы вашего первоначального взноса у вас будут разные требования к ипотечному страхованию.

3. Изучите ипотечных кредиторов

Посмотрите на нескольких кредиторов ипотечных кредитов, чтобы найти того, что вам подходит. Следует рассмотреть широкий круг кредиторов, в том числе традиционные банки, небанковские кредиторы онлайн и кредитные союзы.

Следует рассмотреть широкий круг кредиторов, в том числе традиционные банки, небанковские кредиторы онлайн и кредитные союзы.

Если вы ищете определенный тип ипотеки, вы можете сосредоточиться на специализированных кредитных организациях. Например, если вы знаете, что хотите получить ссуду VA, кредитор, который специализируется на работе с военными заемщиками, может лучше всего удовлетворить ваши потребности.

Независимо от того, какую ссуду вы ищите, вам следует учитывать:

Как вы предпочитаете общаться с кредитором. Вы хотите личного общения или вам комфортно общаться по телефону, электронной почте или даже с помощью текстовых сообщений?

Независимо от того, какие частоты дискретизации вы показываете, включают точки.Эти комиссии представляют собой проценты, которые выплачиваются авансом, что снижает ставку.

Какая минимальная квалификация. Например, знание минимального кредитного рейтинга или первоначального взноса кредитора может помочь вам определить, готовы ли вы подать заявку на предварительное одобрение.

Предлагает ли кредитор какие-либо уникальные программы, которые соответствуют вашим потребностям (например, помощь при первоначальном взносе для новых покупателей жилья).

4. Получите предварительное одобрение жилищного кредита

Получение предварительного одобрения ипотеки дает несколько больших преимуществ.Во-первых, он показывает продавцам, что вы можете сделать надежное предложение до определенной цены. Во-вторых, это поможет вам выяснить, сколько на самом деле будет стоить ваша ипотека, поскольку вы получите подробную информацию о ставке, годовой процентной ставке, комиссиях и других заключительных расходах.

Было бы разумно получить предварительное одобрение как минимум трех кредиторов. Эй, вы уже взяли на себя труд раскопать все эти предварительные документы — и сравнение ставок потенциально может сэкономить тысячи долларов в течение срока кредита. Кроме того, если вы получите все предварительные утверждения в течение короткого периода времени (30 дней — это безопасно), это будет считаться только одним сложным запросом в вашем кредитном отчете.

5. Подайте заявку

Даже если вы прошли предварительное одобрение, вам нужно будет предоставить самую последнюю финансовую информацию при подаче официального заявления на жилищный кредит. Это может включать:

формы W-2 за последние два года.

квитанции об оплате за последние 30 дней.

Федеральные налоговые декларации за последние два года.

Подтверждение наличия других источников дохода.

Подробная информация о долгосрочных долгах, таких как ссуды на покупку автомобиля или обучение.

Идентификационный номер и номер социального страхования.

Документация об источниках недавних депозитов на ваших банковских счетах.

Документация о любых подарках или других денежных средствах, использованных для вашего первоначального взноса.

Могут потребоваться другие виды документации, в зависимости от типа ипотеки, которую вы получаете.

Совет для ботаников: если вы работаете не по найму, вам, возможно, придется предоставить дополнительные доказательства своей финансовой стабильности, в том числе наличие более высокого кредитного рейтинга или больших денежных резервов и, возможно, предоставление налоговых деклараций.

В течение трех дней после получения вашего заявления ваш кредитор предоставит вам первоначальную смету ссуды, которая включает:

Сколько будет стоить ссуда.

Сопутствующие сборы и заключительные расходы, включая информацию о том, на какие расходы вы можете делать покупки.

Теперь, когда вы знаете свой реальный курс, вы можете решить, покупать ли скидочные баллы. Это предоплата, которая снижает вашу ставку за счет предоплаты процентов. (Если вы решите покупать баллы, они будут включены в ваши заключительные расходы.) Баллы могут быть хорошим вариантом, если вы планируете оставаться дома не менее семи лет.

6. Начните процесс андеррайтинга

Андеррайтинг может быть самой нервной частью получения ипотеки, даже если вы уже были предварительно одобрены. На этот раз нужно больше ждать, чтобы получить официальное разрешение на выдачу кредита. Вы также можете обнаружить, что работаете с андеррайтером, а не с кредитным специалистом, который помогал вам до этого момента.

На этот раз нужно больше ждать, чтобы получить официальное разрешение на выдачу кредита. Вы также можете обнаружить, что работаете с андеррайтером, а не с кредитным специалистом, который помогал вам до этого момента.

В процессе андеррайтинга кредитор определяет, имеете ли вы право на получение ссуды.Оцениваемые факторы включают:

Кредитор изучит ваш обновленный кредитный отчет и закажет оценку дома. Оценка сообщает кредитору рыночную стоимость дома, поскольку они не ссудят вам сумму, превышающую его истинную стоимость.

Тем временем вы назначите домашний осмотр, который позволит выявить любые дефекты в доме. В зависимости от того, как все пойдет, вы можете договориться с продавцом о ремонте или более низкой цене до закрытия.

Во время процесса андеррайтинга вам следует избегать внесения изменений в свои финансы, например, смены работы или получения другой кредитной линии.То же самое и с крупными покупками, которые увеличивают ваш долг. Увеличение долга может снизить ваш кредитный рейтинг, что может сделать ссуду более дорогостоящей — или даже поставить под угрозу вашу квалификацию.

7. Подготовка к закрытию.

Наконец, ваш заем одобрен! Но вам нужно сделать еще несколько шагов, прежде чем процесс будет завершен.

Страхование покупателя жилья. Ваш кредитор потребует от вас этого. Присмотритесь к лучшей политике.

Купите полис страхования титула кредитора.И хотя это не обязательно, разумно также приобрести страховку титула владельца. Обе политики предлагают защиту на случай возникновения проблем с правом собственности на недвижимость в будущем.

Сделайте последнюю прогулку по дому. Убедитесь, что после осмотра дома ничего не изменилось и все согласованные ремонты были выполнены.

Просмотрите обновленную оценку кредита и окончательное раскрытие информации. Вы получите его за три дня до запланированной даты закрытия. Сравните эти новые документы с тем, что вы получили при первоначальном утверждении, чтобы увидеть, изменились ли какие-либо расходы неожиданно, и как.

Получите средства в наличные до закрытия.

В зависимости от того, что требует ваш кредитор, вам может потребоваться кассовый чек из вашего банка или банковский перевод для оплаты окончательных расходов по закрытию. Как правило, вы платите от 2% до 5% от покупной цены дома в качестве завершающих расходов. Вы можете оценить свои расходы с помощью калькулятора затрат на закрытие.

В зависимости от того, что требует ваш кредитор, вам может потребоваться кассовый чек из вашего банка или банковский перевод для оплаты окончательных расходов по закрытию. Как правило, вы платите от 2% до 5% от покупной цены дома в качестве завершающих расходов. Вы можете оценить свои расходы с помощью калькулятора затрат на закрытие.

8. Закройте дом

Если в этот момент у вас начнутся серьезные сомнения, вы все равно можете уйти.Вы можете потерять свой депозит — также называемый задатком — если решите не закрывать его.

Не бойтесь задавать вопросы. Получение ипотеки связано с большим количеством документов. Найдите время, чтобы все это понять. Знайте, что вы подписываете и сколько платите.

Кто будет присутствовать при закрытии, будет определяться законами вашего штата. Эти люди могут включать:

Представитель титульной компании.

Продавец и агент продавца.

Совет ботаника: из-за пандемии COVID-19 ваше закрытие может выглядеть немного иначе. Электронное закрытие, при котором хотя бы один документ подписывается электронным способом, стало обычным явлением. Во многих случаях электронное закрытие также означает, что не все присутствуют при закрытии физически.

Электронное закрытие, при котором хотя бы один документ подписывается электронным способом, стало обычным явлением. Во многих случаях электронное закрытие также означает, что не все присутствуют при закрытии физически.

Вот и все — вы достигли вершины, и ссуда ваша. Наконец-то пришло время переехать в ваш новый дом!

Часто задаваемые вопросы

Как я могу увеличить свои шансы на получение ипотеки?

Есть несколько основных шагов, которые вы можете предпринять, чтобы повысить свои шансы на получение ипотечного кредита.Один из них — снизить отношение долга к доходу за счет погашения структурированных долгов, таких как автокредиты, и ограничения использования кредитной карты. Другой — накопить более крупный первоначальный взнос. Внесение большего количества наличных авансом снижает риск в глазах кредиторов. Работа над повышением кредитного рейтинга также может помочь как в получении права на жилищный заем, так и в получении более высокой ставки.

Какой кредит лучше всего подходит для начинающих покупателей жилья?

Сложно получить ссуду на дом?

Ссуды на жилье, безусловно, труднее получить из-за нынешней рецессии, поскольку кредиторы подвергают покупателей гораздо более пристальному вниманию. Хотя получение ипотечного кредита может быть долгим и временами утомительным процессом, это вполне возможно.

Хотя получение ипотечного кредита может быть долгим и временами утомительным процессом, это вполне возможно.

Какой кредитный рейтинг вам нужен для получения жилищного кредита?

Кредитный рейтинг 620 — это обычно кредитный рейтинг, необходимый для покупки дома. Некоторые государственные займы допускают более низкие баллы, хотя для того, чтобы претендовать на балл ниже 620, вам, вероятно, потребуются надежные финансовые ресурсы или созаемщик с более высоким баллом.

Процесс покупки жилья и ипотеки

Вы готовы окунуться в дом.Что теперь? Перед тем, как вы начнете выбирать новую мебель, вам предстоит многое сделать. Знание, чего ожидать и какие шаги предпринять, может упростить процесс. Прочтите, чтобы узнать, как начать процесс покупки дома.

Предварительная квалификация — это простой способ облегчить процесс.

Если вам интересно, на какую сумму вы можете претендовать, то предварительная квалификация может стать ценным шагом в процессе покупки жилья. Это легко и быстро сделать, и в зависимости от типа предварительной квалификации это может не повлиять на ваш кредитный отчет.Вам потребуется предоставить основную финансовую информацию, такую как задолженность, доход и активы. Обладая этими знаниями, вы сможете ответить: сколько дома я могу себе позволить? Или рассчитайте свои собственные числа, чтобы оценить ежемесячный платеж, доступность и многое другое.

Это легко и быстро сделать, и в зависимости от типа предварительной квалификации это может не повлиять на ваш кредитный отчет.Вам потребуется предоставить основную финансовую информацию, такую как задолженность, доход и активы. Обладая этими знаниями, вы сможете ответить: сколько дома я могу себе позволить? Или рассчитайте свои собственные числа, чтобы оценить ежемесячный платеж, доступность и многое другое.

Найдите идеальный кредит, соответствующий вашим уникальным потребностям.

Финансовое положение каждого покупателя дома индивидуально, поэтому ипотека должна быть адаптирована под него. Но при таком большом количестве ипотечных кредитов как узнать, какой из них лучше всего подходит для вас?

Обычная ипотека — популярный вариант для людей с хорошей кредитной историей.Как правило, у них меньше ограничений, чем у кредитов, обеспеченных государством, но это не единственный вариант. Ссуды Федерального жилищного управления (FHA) предлагают более низкие требования к кредитам и первоначальному взносу для квалифицированных покупателей жилья. Если вы являетесь военнослужащим, ветераном или правомочным пережившим супругом, ссуда по делам ветеранов (VA) может быть для вас хорошим вариантом.

Если вы являетесь военнослужащим, ветераном или правомочным пережившим супругом, ссуда по делам ветеранов (VA) может быть для вас хорошим вариантом.

Есть много других вариантов, включая ипотеку с регулируемой процентной ставкой (ARM) и большие ссуды. Сравните варианты ипотеки, чтобы узнать больше самостоятельно, или обратитесь к специалисту по ипотечным кредитам, чтобы помочь вам выбрать лучший кредит, отвечающий вашим конкретным потребностям.

Предварительное одобрение позволяет уверенно двигаться вперед.

Если вы хотите показать продавцам, что серьезно относитесь к сделке, лучше всего получить предварительное одобрение. Это может дать вам преимущество перед другими покупателями на конкурентном рынке и позволит вам быстро пройти через процесс, как только вы найдете дом своей мечты.

Не знаете, как получить предварительное одобрение ипотеки? В отличие от предварительной квалификации, для этого требуются дополнительные документы, такие как W-2, квитанции о заработной плате, банковские выписки и налоговые декларации. Это также включает в себя получение вашего кредитного рейтинга и истории. С помощью этой информации ваш кредитор сможет определить сумму вашей ссуды, чтобы вы могли покупать дома в пределах вашего ценового диапазона. Предварительное одобрение длится всего 90 дней, поэтому лучше подождать, пока вы не будете готовы начать делать покупки.

Это также включает в себя получение вашего кредитного рейтинга и истории. С помощью этой информации ваш кредитор сможет определить сумму вашей ссуды, чтобы вы могли покупать дома в пределах вашего ценового диапазона. Предварительное одобрение длится всего 90 дней, поэтому лучше подождать, пока вы не будете готовы начать делать покупки.

Выполните эти пять простых шагов, чтобы добраться до закрытия.

Хорошо. Вы нашли дом своей мечты, и продавец принял ваше предложение. Вот что вы можете ожидать в процессе ипотеки, от подачи заявки до закрытия.

- Подать заявку.

Когда вы будете готовы подать заявку на получение ссуды, вам нужно будет собрать несколько документов. Поскольку каждая ситуация уникальна, точные документы, которые вам могут понадобиться, могут отличаться. Скорее всего, вам понадобятся:- удостоверение личности и номер социального страхования .

- квитанции об оплате за последние 30 дней

- W-2 или I-9 за последние 2 года

- Подтверждение наличия других источников дохода

- Федеральные налоговые декларации

- Последние банковские выписки

- Подробная информация о долгосрочных долгах, таких как ссуды на покупку автомобиля или обучение

- Информация о недвижимости

У. Ссудный портал S. Bank — это удобный способ подать заявку на ипотеку онлайн. После регистрации вы будете отвечать на простые вопросы в виде инструкций, легко импортировать или загрузить документы и заполнить заявку самостоятельно в одном безопасном месте. В рамках процесса подачи заявки на ипотеку в течение трех дней с момента подачи заявки вам будут предоставлены приблизительные заключительные расходы в вашей первоначальной смете кредита (LE).

Ссудный портал S. Bank — это удобный способ подать заявку на ипотеку онлайн. После регистрации вы будете отвечать на простые вопросы в виде инструкций, легко импортировать или загрузить документы и заполнить заявку самостоятельно в одном безопасном месте. В рамках процесса подачи заявки на ипотеку в течение трех дней с момента подачи заявки вам будут предоставлены приблизительные заключительные расходы в вашей первоначальной смете кредита (LE). - Поддерживайте связь с вашим кредитором.

В процессе подачи заявки у вашего кредитора могут возникнуть вопросы или потребоваться дополнительная информация.Своевременный ответ на такие запросы будет способствовать продвижению вашего приложения. - Будьте терпеливы в процессе.

После того как вы отправите заявку, многое начинает происходить за кулисами. Кредитор назначит оценку, чтобы подтвердить, что стоимость дома соответствует покупной цене. Они также проведут поиск по названию, чтобы убедиться в отсутствии залогового права на собственность. Эти шаги помогают защитить как покупателя, так и кредитора.

Эти шаги помогают защитить как покупателя, так и кредитора. - Держите свой долг под контролем.

Избегайте брать новый долг или вносить другие финансовые изменения, пока ваш кредит обрабатывается.Все, что влияет на соотношение вашего долга к доходу, может повлиять на одобрение ипотеки.

Подготовьтесь к закрытию.

Вы приближаетесь к финишу — осталось еще несколько вещей, чтобы подготовиться к закрытию. Перед закрытием вы получите заключительное уведомление или компакт-диск от своего кредитора с фактическими условиями соглашения и вашими окончательными расходами. Прочтите эти закрывающие документы и, если возникнут какие-либо вопросы, спросите своего кредитора.

Вы также должны принять меры по оплате первоначального взноса и заключительных расходов.Планируйте взять с собой кассовый чек, удостоверение личности с фотографией и свидетельство о страховании домовладельца до закрытия.

Подводя все к завершению.

Вы сделали последний шаг в процессе покупки жилья. Все планирование, подготовка и ожидание наконец-то закончились. Но прежде чем вы получите ключи от своего нового дома, вам нужно сделать еще кое-что.

Все планирование, подготовка и ожидание наконец-то закончились. Но прежде чем вы получите ключи от своего нового дома, вам нужно сделать еще кое-что.

При закрытии вы встретитесь со своим заключительным агентом, чтобы подписать все ваши ипотечные документы. Не торопитесь, убедитесь, что вы понимаете, что подписываете, и не бойтесь задавать вопросы.И вуаля, как только вы расставите все точки над «я» и перечеркнете все «тройки», вы официально станете домовладельцем!

Процесс закрытия не должен утомлять вас, если вы знаете, чего ожидать. Мы можем помочь вам подготовиться к этому увлекательному шагу, чтобы ваш важный день прошел успешно.

Мы понимаем, насколько сложным может быть процесс покупки жилья и ипотеки. Вы можете рассчитывать на то, что мы поможем вам в этом. Покупка дома может быть одним из самых волнующих и стрессовых моментов в вашей жизни.Но найти дом, который вы можете назвать своим, стоит того.

Как получить ипотеку

Хотите воспользоваться исторически низкими процентными ставками и купить дом? Для многих людей получение ипотеки является ключевым шагом на пути к крупнейшей и наиболее значимой финансовой операции в их жизни, и этот процесс включает несколько этапов.

Как получить ипотечный кредит, шаг за шагом

1. Укрепите свой кредит

Ваш кредитный рейтинг предназначен для того, чтобы сообщить кредиторам, сколько вам можно доверять в погашении и насколько вероятно, что вы сделаете платежи по ипотеке вовремя .Как правило, чем ниже ваш кредитный рейтинг, тем больше вы будете платить в виде процентов.

«Наличие сильной кредитной истории и кредитного рейтинга важно, потому что это означает, что вы можете претендовать на выгодные ставки и условия при подаче заявки на ссуду», — говорит Род Гриффин, старший директор отдела государственного образования и защиты Experian, одного из трех основных агентства кредитной отчетности.

Чтобы улучшить свой кредит до подачи заявления на ипотеку, Гриффин рекомендует следующие советы:

- Выполняйте все платежи вовремя и уменьшайте остатки на кредитной карте.

- Принесите просроченные счета текущими, если возможно.

- Просмотрите свои кредитные отчеты бесплатно на AnnualCreditReport.

com, а также свой кредитный рейтинг (часто можно получить бесплатно с кредитной карты или банка) как минимум за три-шесть месяцев до подачи заявления на ипотеку. Когда вы получите свой кредитный рейтинг, вы получите список основных факторов, влияющих на ваш рейтинг, который подскажет, какие изменения нужно внести, чтобы получить кредит в форме.

com, а также свой кредитный рейтинг (часто можно получить бесплатно с кредитной карты или банка) как минимум за три-шесть месяцев до подачи заявления на ипотеку. Когда вы получите свой кредитный рейтинг, вы получите список основных факторов, влияющих на ваш рейтинг, который подскажет, какие изменения нужно внести, чтобы получить кредит в форме.

Выполнение этих шагов может повысить ваш счет, что поможет вам снизить процентную ставку по ссуде.Не забудьте также проверить свои кредитные отчеты на наличие ошибок. Немедленно свяжитесь с бюро отчетности, если заметите.

2. Знайте, что вы можете себе позволить.

Прикольно фантазировать о доме своей мечты, используя все мыслимые навороты, но на самом деле вам следует покупать только то, что вы можете себе позволить.

«Большинство аналитиков считают, что вам не следует тратить более 30 процентов своего ежемесячного валового дохода на домашние расходы», — говорит Катсиарина Бардос, доцент кафедры финансов Университета Фэрфилд в Фэрфилде, Коннектикут.

Бардос говорит, что один из способов определить, сколько вы можете себе позволить, — это рассчитать отношение долга к доходу (DTI). Это определяется путем суммирования всех ваших ежемесячных выплат по долгу и деления их на ваш ежемесячный валовой доход.

«Ссуды Fannie Mae и Freddie Mac принимают максимальный коэффициент DTI в 45 процентов. Если ваш коэффициент выше этого, вы можете подождать, чтобы купить дом, пока не уменьшите свой долг », — предлагает Бардос.

Андреа Уороч, финансовый эксперт из Бейкерсфилда, штат Калифорния, говорит, что важно учитывать все ваши ежемесячные расходы, включая расходы на питание, здравоохранение и медицинские услуги, уход за детьми, транспорт, отпуск и развлечения, а также другие цели экономии.

«Меньше всего вам хочется получить ипотечный платеж, который ограничивает гибкость вашего образа жизни и мешает вам достичь своих целей», — говорит Уороч.

Вы можете определить, что вы можете себе позволить, с помощью калькулятора Bankrate, который учитывает ваш доход, ежемесячные обязательства, предполагаемый первоначальный взнос, детали вашей ипотеки, такие как процентная ставка, а также страхование домовладельцев и налоги на имущество.

3. Увеличьте свои сбережения

Чтобы иметь возможность оплачивать ежемесячные расходы на жилье, которые будут включать выплаты в счет основной суммы ипотеки, процентов, страховки и налогов, а также на содержание, вам следует подготовиться к тому, чтобы отложить большую сумму.

Однако вашей первой целью сбережений должен стать первоначальный взнос.

«Сохранение авансового платежа имеет решающее значение для того, чтобы вы могли вложить как можно больше денег — желательно на 20 процентов, чтобы уменьшить размер ипотечного кредита, получить более высокую процентную ставку и избежать необходимости платить частную ипотечную страховку», — объясняет Уороч.

Одно общее практическое правило — иметь на сберегательном счете сумму, эквивалентную примерно шести месяцам выплат по ипотеке, даже после того, как вы вернете первоначальный взнос.

Не забывайте, что закрывающие расходы, то есть сборы, которые вы должны заплатить за оформление ипотеки, обычно составляют от 2 до 5 процентов от основной суммы кредита. Вам также обычно требуется около 3 процентов от стоимости дома на обслуживание и ремонт в год.

Вам также обычно требуется около 3 процентов от стоимости дома на обслуживание и ремонт в год.

В целом, стремитесь сэкономить как можно больше, пока не достигнете желаемого первоначального взноса и целей экономии резервов.

«Начните с малого, если необходимо, но сохраняйте приверженность. Постарайтесь расставить приоритеты в своих сбережениях, прежде чем тратить их на какие-либо дополнительные расходы, — рекомендует Бардос. «Откройте отдельный счет для сбережений авансового платежа, который вы не используете на другие расходы. Это поможет вам придерживаться своих целей по сбережениям.»

4. Выберите подходящую ипотеку

Когда у вас есть кредит и сбережения, а также хорошее представление о том, что вы можете себе позволить, пора начать поиск кредитора, сравнивая процентные ставки и условия и находя правильный вид ипотека под вашу ситуацию.

Основные типы ипотеки включают:

- Обычные ссуды — Они лучше всего подходят для покупателей жилья с солидным кредитом и приличным накопленным первоначальным взносом.

Они доступны в большинстве банков и у многих независимых ипотечных кредиторов.

Они доступны в большинстве банков и у многих независимых ипотечных кредиторов. - Застрахованные государством ссуды (FHA, USDA или VA) — Это могут быть отличные варианты для квалифицированных заемщиков, которым в противном случае было бы сложно купить дом. Застрахованные государством ссуды широко доступны во многих учреждениях, но нацелены на заемщиков с невысокими кредитами. Ссуды USDA имеют некоторые географические ограничения, а ссуды VA могут быть предоставлены только военнослужащим, ветеранам или их супругам.

- Джамбо-ссуды — Это для крупных спонсоров.Обычные ссуды имеют максимально допустимую стоимость, и если вам нужно профинансировать больше (548 250 долларов США в большинстве регионов страны или 822 375 долларов США в более дорогих регионах), вам понадобится крупная ссуда.

Например, покупатель жилья впервые может рассмотреть возможность получения кредита FHA, для которого требуется минимальный кредитный рейтинг 500 с 10-процентным первоначальным взносом или минимальный 580-й балл с минимальной суммой всего 3,5 процента.

Ипотека может быть с фиксированной или регулируемой ставкой, что означает, что процентная ставка либо фиксирована на весь срок ссуды, либо изменяется через заранее определенные промежутки времени.Обычно они выдаются на 15 или 30 лет, хотя возможна ипотека на 10, 20, 25 или даже 40 лет.

5. Найдите ипотечного кредитора

Когда у вас есть финансовые дела, самое время найти ипотечного кредитора. Важно поискать несколько предложений, чтобы убедиться, что вы получаете самую выгодную сделку, а не только самую низкую процентную ставку. Когда вы смотрите вокруг, убедитесь, что вы обращаете внимание на все комиссии и другие условия каждого предложения.

Чтобы найти подходящего кредитора, «поговорите с друзьями, членами семьи и вашим агентом и попросите направления», — советует Гай Сайлас, менеджер филиала Embrace Home Loans в Роквилле, штат Мэриленд. «Кроме того, просмотрите рейтинговые сайты, проведите интернет-исследования и потратьте время на то, чтобы по-настоящему прочитать отзывы потребителей о кредиторах.

«[Ваше] решение должно основываться не только на цене и процентной ставке», — говорит Сайлас. «Вы будете во многом полагаться на своего кредитора за точную предварительную информацию, помощь со своим агентом в переговорах по контракту и надежный совет.”

Помните, что процентные ставки, комиссии и условия могут существенно различаться от кредитора к кредитору.

«Вот почему так важно внимательно присматриваться и задавать вопросы», — говорит Вороч.

Для многих заемщиков подача заявки на ипотеку является непосильной задачей. Если вы не уверены, что именно искать, возможно, вам стоит обратиться к ипотечному брокеру. Брокер может помочь вам сориентироваться во всех доступных вам вариантах ссуды и может обеспечить вам более выгодные условия ссуды, чем вы могли бы получить, подав заявку самостоятельно.

6. Получите предварительное одобрение на ссуду

После того, как вы найдете кредиторов, в которых вы заинтересованы, рекомендуется получить предварительное одобрение для получения ипотеки. При предварительном одобрении кредитор определил вашу кредитоспособность на основе вашего финансового положения и выпустил письмо с предварительным одобрением, в котором указано, что он готов предоставить вам определенную сумму в счет ипотеки.

При предварительном одобрении кредитор определил вашу кредитоспособность на основе вашего финансового положения и выпустил письмо с предварительным одобрением, в котором указано, что он готов предоставить вам определенную сумму в счет ипотеки.

«Лучше всего получить предварительное разрешение перед покупкой дома, потому что это означает, что вы можете разместить предложение, как только найдете подходящий дом», — говорит Гриффин.«Многие продавцы не будут принимать предложения от тех, кто еще не получил предварительного одобрения. Предварительное одобрение также важно, потому что вы будете точно знать, сколько денег вам разрешено занять ».

Помните: предварительное утверждение отличается от предварительного квалификационного отбора. Предварительное одобрение ипотеки включает в себя гораздо больше документации и даст вам более серьезное предложение ссуды. Предварительный квалификационный отбор является менее формальным и, по сути, является способом для банков сказать вам, что вы будете хорошим кандидатом, но он не гарантирует каких-либо конкретных условий кредита.

7. Начните поиск дома

Получив предварительное разрешение, вы можете начать серьезный поиск собственности, которая соответствует вашим потребностям. Найдите время, чтобы найти и выбрать дом, в котором вы можете вообразить себя живущим.