обслуживание юридических лиц в Уфе

- Сайт

- https://sberbank.ru/

- Телефоны

-

8 (800) 555-55-50

— круглосуточно

900 — бесплатно с мобильных -

8 (800) 555-57-77

+7 (495) 665-57-77 — для звонков из других стран

0321 — бесплатно с мобильных - Филиальная сеть

- 15 отделений

Телефоны и режим обслуживания отделений Сбербанка для юридических лиц в Уфе. Работой с юрлицами (кредитование бизнеса, открытие расчетного счета и т.д.) занимаются 15 офисов банка,

адреса и контакты отделений показаны на карте.

Работой с юрлицами (кредитование бизнеса, открытие расчетного счета и т.д.) занимаются 15 офисов банка,

адреса и контакты отделений показаны на карте.

Выбор отделений

Дагестанская, д. 23

Дагестанская, д. 238 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

пн.-ср.: 09:00—18:30

пт.: 09:00—18:30

сб.: 09:30—16:30

Юридические лица

пн.-ср.: 09:00—18:30

пт.: 09:00—18:30

450068, г.

8 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

пн.-ср.: 09:00—18:30

пт.: 09:00—18:30

сб.: 10:00—16:00

Юридические лица

пн.-ср.: 09:00—18:30

15 отделений Сбербанка для юрлиц

Уфа, ул. Первомайская, 16

Уфа, ул. Первомайская, 168 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

пн.-ср.: 09:00—18:30

пт.: 09:00—18:30

сб.: 09:00—16:30

Юридические лица

пн.-ср.: 09:00—18:00

пт.: 09:00—18:00

Уфа, ул. Чернышевского, д. 82

Уфа, ул. Чернышевского, д. 828 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

Юридические лица

пн.-ср.: 09:00—18:30

сб.: 09:00—16:30

450112, г. Уфа, ул. Первомайская, 33

8 800 555-55-50

900 (короткий номер для моб. устройств)

устройств)

+7 (495) 500-55-50 — для звонков из других стран

Юридические лица

пн.-ср.: 09:00—19:00

пт.: 09:00—19:00

сб.: 09:00—15:30

вс.: 10:00—15:00

450047, г. Уфа, ул. Менделеева, д. 137

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран Физические лица

пн.

-ср.: 09:00—18:30

-ср.: 09:00—18:30пт.: 09:00—18:30

Юридические лица

пн.-ср.: 09:00—18:30

пт.: 09:00—18:30

450098, г. Уфа, пр-т Октября, 116

8 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

пн.

-пт.: 09:00—18:00

-пт.: 09:00—18:00сб., вс.: выходной

Юридические лица

пн.-пт.: 09:00—18:00

сб., вс.: выходной

450059, г. Уфа, ул. Зорге, 5

8 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

пн.

-ср.: 09:00—19:00

-ср.: 09:00—19:00пт.: 09:00—19:00

сб.: 09:00—16:30

вс.: 09:30—16:30

Юридические лица

пн.-ср.: 09:00—18:00

пт.: 09:00—18:00

450098, г. Уфа, пр-т Октября, д. 116

8 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

пн.

-ср.: 09:00—18:00

-ср.: 09:00—18:00пт.: 09:00—18:00

Юридические лица

пн.-ср.: 09:00—18:00

пт.: 09:00—18:00

450077, г. Уфа, ул. Кирова, д. 34

8 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

пн.

-ср.: 09:00—18:30

-ср.: 09:00—18:30пт.: 09:00—18:30

Юридические лица

пн.-ср.: 09:00—18:00

пт.: 09:00—18:00

450059, г. Уфа, ул. Рихарда Зорге, 5

8 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

пн.

-пт.: 09:00—18:00

-пт.: 09:00—18:00сб., вс.: выходной

Юридические лица

пн.-пт.: 09:00—18:00

сб., вс.: выходной

450077, г. Уфа, ул. Кирова, 34

8 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

пн.

-пт.: 09:00—18:00

-пт.: 09:00—18:00сб., вс.: выходной

Юридические лица

пн.-пт.: 09:00—18:00

сб., вс.: выходной

450044, г. Уфа, ул. Первомайская, 16

8 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

Юридические лица

вт. : 09:00—16:30

: 09:00—16:30

пт.: 09:00—16:30

450047, г. Уфа, ул. Менделеева, 137

8 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

пн.-пт.: 09:00—18:00

сб., вс.: выходной

Юридические лица

пн.-пт.: 09:00—18:00

сб., вс.: выходной

450006, г. Уфа, ул. Пархоменко, 156

Уфа, ул. Пархоменко, 156

8 800 555-55-50

900 (короткий номер для моб. устройств)

+7 (495) 500-55-50 — для звонков из других стран

пн.-пт.: 09:00—18:00

сб., вс.: выходной

Юридические лица

пн.-пт.: 09:00—18:00

сб., вс.: выходной

Тарифы и условия — Банк Санкт-Петербург

Перечень документов

Требования к оформлению документов

Формы для заполнения

Договор расчетно-кассового обслуживания

Договор расчетно-кассового обслуживания Участника закупок

Информационная карта юридического лица-резидента

Информационная карта юридического лица-нерезидента

Информационная карта индивидуального предпринимателя

Согласие на обработку персональных данных

Гарантийное письмо о предоставлении копий годовой бухгалтерской отчетности

Заявление для резервирования номера отдельного счета ГОЗ

Договор банковского сопровождения контракта и отдельного целевого счета

Правила к Договору банковского сопровождения контракта и отдельного целевого счета

Договор банковского сопровождения контракта, заключающегося в проведении

мониторинга расчетов, и отдельного банковского счета (для Исполнителей)

Договор банковского сопровождения контракта, заключающегося в проведении

мониторинга расчетов, и отдельного банковского счета (для Соисполнителей)

Правила банковского сопровождения контракта

Договор специального банковского счета должника (действует c 01. 05.2019)

05.2019)

Договор Поставщика, Платежного агента, Банковского платежного агента (действует c 15.04.2019)

Образцы заполнения документов

Анкета клиента — физического лица или индивидуального предпринимателя для целей определения налогового резидентства

Анкета клиента — юридического лица для целей определения налогового резидентства

Заявление на i2b

ЮЛ приложение 3-10 форма заявления для одного лица с правом подписи распоряжений

Информационная карта клиента — индивидуального предпринимателя или физического лица

Информационная карта клиента — юридического лица

Сопроводительное письмо

Документы для открытия счета Застройщика

Заявление на открытие счета Застройщика

Правила открытия и обслуживания расчетного счета Застройщика (действуют c 25.01.2019)

Перечень документов для открытия расчетного счета Застройщика (клиент банка)

Перечень документов для открытия расчетного счета Застройщика (клиентам, не имеющим счетов в банке)

Правила

Правила расчетно-кассового обслуживания (действуют c 17. 05.2021)

05.2021)

Правила расчетно-кассового обслуживания (действуют с 19.04.2021 по 17.05.2021)

Правила банковского сопровождения контракта

Правила к Договору банковского сопровождения контракта и отдельного целевого счета

Правила открытия и обслуживания специального банковского счета должника (действуют с 01.05.2019)

Правила открытия и обслуживания отдельных банковских счетов доверительного управления

Порядок подключения к Системе ЭДО для получения счетов-фактур от Банка в электронной форме

Условия онлайн-резервирования

Операционное время приёма расчётных документов в Банке

(указано местное время региона):

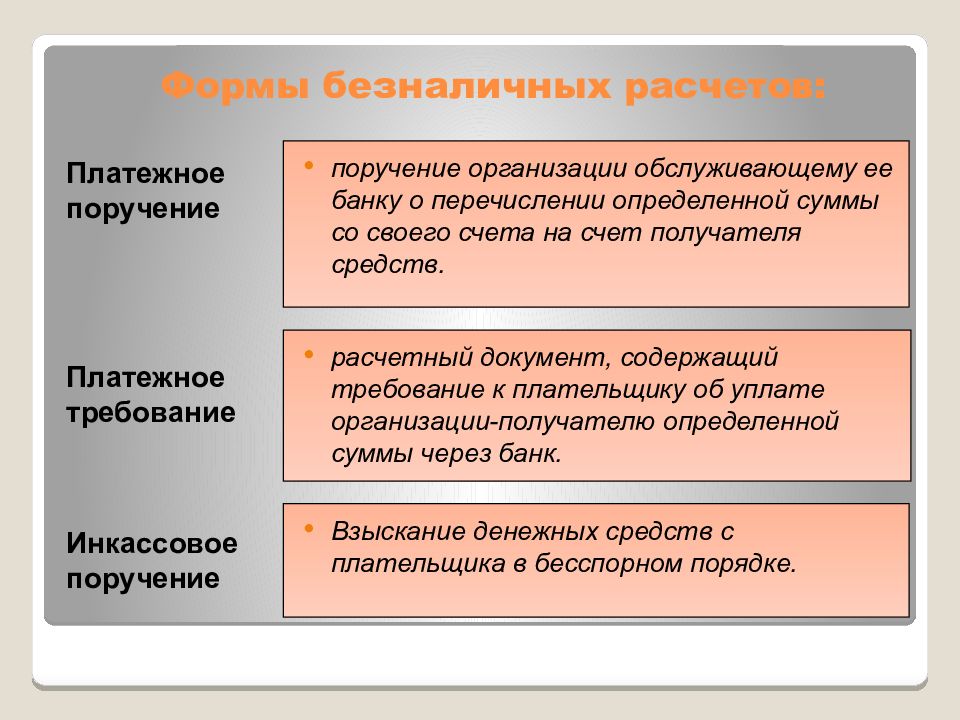

- Платежи (кроме платежей в рублях РФ по системе «Интернет-Банк i2B» на счета, открытые в Банке)

Для всех регионов присутствия Банка

с 9:00 до 19:00 по рабочим дням недели - Платежи в рублях РФ по системе «Интернет-Банк i2B» на счета, открытые в Банке

Для Санкт-Петербурга и Ленинградской области, Москвы, Калининграда

с 07:00 до 23:00 ежедневно

Для Новосибирска

с 10:00 до 23:00 ежедневно - Платежи и реестры по зарплатным проектам по системе «Интернет банк i2B»:

Для Санкт-Петербурга и Ленинградской области, Москвы

с 09:00 до 19:00 по рабочим дням недели

Для Калининграда

с 08:00 до 18:00 по рабочим дням недели

Для Новосибирска

с 13:00 до 23:00 по рабочим дням недели

В соответствии с графиком работы обслуживающего офиса Банка.

С графиком работы офиса можно ознакомится на сайте Банка в разделе «Банкоматы и офисы».

ВТБ Бизнес Онлайн — Банк ВТБ

Ошибка свойственна только при работе в старом дизайне системы «ВТБ Бизнес Онлайн».

Причинa:

Не установлен компонент криптографической защиты информации ActiveX.

Необходимо установить модуль криптографической защиты информации ActiveX. Внизу страницы входа в систему «ВТБ Бизнес Онлайн» отображается панель информации с предложением установить надстройку ActiveX.

Для установки компонента необходимо нажать на кнопку «Установить» на панели информации и следовать указаниям на экране.

Сверить данные значения полей в отображаемом поле информации и в появившемся окне «Предупреждение системы безопасности».

«Имя» — ВТБ. Модуль криптографической защиты информации — «Издатель» — Step Up, Inc и подтвердить установку компонента ActiveX кнопкой «Установить».

Если на странице регистрации отсутствует всплывающее окно, воспользуйтесь Инструкцией по установке / переустановке компонента ActiveX (см. раздел «Инструкции»).

Если после установки компонента ActiveX ошибка сохраняется, необходимо проверить следующие настройки браузера.

Для корректной установки компонента необходимо, использовать учетную запись локального администратора, использовать 32-разрядный браузер Internet Explorer версии 11.0 и выше. В браузере Internet Explorer выбрать «Сервис», вкладку «Свойства обозревателя», в появившихся настройках выбрать вкладку «Безопасность» и снизить уровень безопасности для зоны «Интернет» на «Средний» или «Низкий» уровень. После этого выбрать вкладку «Конфиденциальность» и снять отметку «Блокировать всплывающие окна».

Если после проделанных действий ошибка сохраняется, и компонент не устанавливается, необходимо открыть локальный диск C:\WINDOWS\system32, по поиску найти файлы «mespro. dll», «mespro.sig», «mesproax.dll», «mesproax» и удалить их. После удаления файлов необходимо обновить страницу в 32-разрядном браузере Internet Explorer версии 11.0 и выше и повторить установку компонента ActiveX.

dll», «mespro.sig», «mesproax.dll», «mesproax» и удалить их. После удаления файлов необходимо обновить страницу в 32-разрядном браузере Internet Explorer версии 11.0 и выше и повторить установку компонента ActiveX.

Если данные действия не дадут результата, необходимо сделать сброс настроек Вашего браузера Internet Explorer. В 32-разрядном браузере Internet Explorer версии 11.0 и выше выбрать «Сервис», вкладку «Свойства обозревателя», в появившихся настройках выбрать вкладку «Дополнительно» и нажать кнопку «Сброс».

В случае если стандартные действия не привели к положительному результату, необходимо обратиться к системному администратору, так как ошибка может носить локальный характер.

Акции для юридических лиц и индивидуальных предпринимателей

В честь 27-летия Камского коммерческого банка действуют следующие акции и специальные предложения для юридических лиц и индивидуальных предпринимателей:

1. По кредитованию юридических лиц и индивидуальных предпринимателей:

По кредитованию юридических лиц и индивидуальных предпринимателей:

1. Кредит на развитие бизнеса по ставке 13% годовых, без взимания комиссии за выдачу кредита.

2. Для клиентов банка с хорошей кредитной историей: увеличение беззалогового лимита овердрафта по действующему договору до 30% от оборота по р/счету.

Акция действует во всех офисах ООО «Камкомбанк», обслуживающих юридических лиц и индивидуальных предпринимателей.

Срок проведения акции: с 1.10.17 г по 29.12.17 г.

2. При открытии расчетного счета Акция «Интернет в подарок» для юридических лиц и ИП

Клиентам, открывшим расчетные счета в ООО «Камкомбанк» с 1.10.17 г. по 31.10.17 г. предоставляются специальные условия:

— бесплатное подключение «Мобильного клиент-банка»;

— бесплатное обслуживание «Мобильного клиент-банка» в течение 1 месяца.

Акция действует во всех офисах ООО «Камкомбанк», обслуживающих юридических лиц и индивидуальных предпринимателей.

Срок действия акции: с 1.10.17 г. по 31.10.17 г.

3. Акция «Сделай перевод по СВИФТУ – получи подарок»

Участники акции: юридические лица, индивидуальные предприниматели, физические лица, осуществляющие переводы в иностранной валюте по банковским реквизитам («СВИФТ переводы»)

Условия акции: за каждый седьмой отправленный денежный перевод предоставляется сувенирная продукция.

Срок проведения акции: с 1.10.17 по 31.10.17 г.

4. Акция «В день рождения банка оформление паспорта сделки – бесплатно»

Участники акции: юридические лица, индивидуальные предприниматели

Условия акции: За оформление Паспорта сделки по валютному контролю – комиссия не взимается.

Срок проведения акции: с 1 по 31.10.17 г.

Банк для малого бизнеса — обслуживание юридических лиц и индивидуальных предпринимателей (ИП и ООО)

А Армавир Амурск Ангарск

Б Бикин Благовещенск Белогорск Биробиджан

В Владивосток Ванино Вяземский Волгоград Волжский Вологда Воронеж

Д Де-Кастри

Е Екатеринбург

И Иркутск

К Казань Краснодар Красноярск Комсомольск-на-Амуре Калининград Киров

М Москва

Н Нефтекамск Новороссийск Находка Николаевск-на-Амуре Нижний Новгород Новосибирск Нижний Тагил

О Октябрьский Омск

П Петрозаводск Переяславка Пермь

Р Ростов-на-Дону Рязань

С Санкт-Петербург Стерлитамак Сегежа Сыктывкар Сочи Ставрополь Советская Гавань Солнечный Соловьевск Самара Саратов

Т Туймазы Тында Томск Тюмень

У Уфа Ухта Уссурийск

Х Хабаровск Хор

Ч Чегдомын Челябинск Чита

Ю Южно-Сахалинск

Планирование урегулирования несостоятельности: как банки могут решить проблему рационализации юридических лиц в 2017 г.

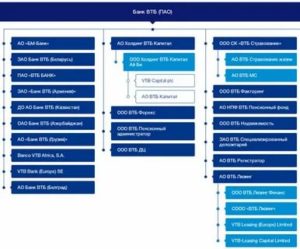

Восемь лет после краха Lehman Brothers армии юристов и бухгалтеров все еще пытаются раскрутить сложную сеть банка, состоящую из 2 985 юридических лиц и связанных портфелей на 600 миллиардов долларов, разбросанных по 50 странам. Однажды укушенный, дважды застенчивый: регулирующие органы по всему миру теперь требуют, чтобы глобальные банки, имеющие системное значение, составили карту своих юридических лиц и бизнес-операций, осознали трудности, которые могут возникнуть при урегулировании несостоятельности (например, риск того, что существенные организации не будут иметь достаточного капитала). или ликвидность для продолжения операций) и приложить значительные усилия для упрощения своей юридической структуры.Правила различаются в зависимости от географии; Европа, G20 и Соединенные Штаты установили различные стандарты и правила для решения проблемы «слишком большой, чтобы потерпеть неудачу». Но цель рационализации юридических лиц (LER) везде одинакова: гарантировать, что корпоративная структура может быть разобрана в процессе урегулирования без радикального нарушения финансовых рынков.

После непростого старта банки значительно продвинулись в выполнении этих требований.Например, в Соединенных Штатах семь из восьми крупнейших банковских холдинговых компаний прошли проверку к концу 2016 года. Но в 2017 году, чтобы соответствовать растущим нормативным стандартам, банки должны удвоить усилия по четырем основным компонентам LER: построение надежного управления , упростить структуру и взаимоотношения ЮЛ, проложить путь для передачи ликвидности и капитала между ЮЛ, одновременно изолировав рискованные виды деятельности, и скорректировать вспомогательные операции в соответствии со структурными изменениями.

LER не прост.Даже когда банки упрощают некоторые вещи, возникают другие сложности, такие как необходимость ограждать некоторые организации и виды деятельности. Для некоторых организаций правила различных регулирующих органов частично совпадают, и банки не всегда уверены в том, что сделают все правильно. Но некоторые банки находят способ преодолеть сложности — не только полностью соблюдая правила, но и извлекая материальные выгоды для своего бизнеса. LER может стимулировать более эффективную бизнес-деятельность, поскольку банки оптимизируют и реорганизуют свои операции, повышают прозрачность и сокращают расходы.В некоторых отношениях состояния банков возродились, но новая доза эффективности всегда будет приветствоваться в условиях падающей маржи и усиления конкуренции.

LER может стимулировать более эффективную бизнес-деятельность, поскольку банки оптимизируют и реорганизуют свои операции, повышают прозрачность и сокращают расходы.В некоторых отношениях состояния банков возродились, но новая доза эффективности всегда будет приветствоваться в условиях падающей маржи и усиления конкуренции.

Многое сделано, многое еще предстоит сделать

В США Федеральная корпорация по страхованию депозитов (FDIC) и Федеральная резервная система обратились к восьми крупнейшим национальным банковским холдинговым компаниям с просьбой о проведении LER в качестве ключевого компонента планирования урегулирования несостоятельности. Хотя основное внимание уделяется крупнейшим банкам, сфера регулирования распространяется на финансовую систему в целом.Планы адресного урегулирования споров требуются для небольших банковских холдинговых компаний и иностранных банковских организаций (FBO) с глобальными активами более 50 миллиардов долларов.

В других регионах, например в Европе, где регулирующие органы разрабатывают планы санации отдельных банков, аналогичный результат вероятен. Банкам, сложные правовые структуры которых было бы трудно разделить при урегулировании несостоятельности, вероятно, потребуется внести значительные структурные изменения, чтобы продемонстрировать, что их можно легко разделить.

Банкам, сложные правовые структуры которых было бы трудно разделить при урегулировании несостоятельности, вероятно, потребуется внести значительные структурные изменения, чтобы продемонстрировать, что их можно легко разделить.

Подобно программе комплексного анализа и обзора капитала (CCAR), которая началась в США в 2010 году и изменила взгляд банков на планирование капитала, планирование урегулирования несостоятельности побуждает банки переосмыслить свою корпоративную структуру и начать крупномасштабные преобразования. такие как реструктуризация юридического лица — действия, требующие значительного внимания со стороны высшего руководства и совета директоров для рассмотрения и утверждения. Крупнейшие банковские холдинговые компании пересматривают свои бизнес-структуры и операционные модели — от реструктуризации цепочек владения до реорганизации вспомогательных операций.

Хотите узнать больше о нашей практике управления рисками? Тем не менее, получить правильный LER было довольно сложно. Многие американские банковские холдинговые компании изо всех сил пытались получить одобрение своих планов урегулирования несостоятельности. В апреле 2016 года надзорные органы совместно выявили недостатки в планах пяти банков на июль 2015 года. Банки повторно представили свои планы в октябре 2016 года, а в декабре регулирующие органы обнаружили, что четыре из пяти закрыли свои недостатки. При этом семь из восьми банков теперь сосредоточены на 2017 году, в частности, на рекомендациях регулирующих органов.

Многие американские банковские холдинговые компании изо всех сил пытались получить одобрение своих планов урегулирования несостоятельности. В апреле 2016 года надзорные органы совместно выявили недостатки в планах пяти банков на июль 2015 года. Банки повторно представили свои планы в октябре 2016 года, а в декабре регулирующие органы обнаружили, что четыре из пяти закрыли свои недостатки. При этом семь из восьми банков теперь сосредоточены на 2017 году, в частности, на рекомендациях регулирующих органов.

Банки уже добились значительного прогресса — упростив структуру своих юридических лиц, устранив тысячи юридических лиц, оптимизировав их географическое присутствие, уменьшив объем внутрифирменных транзакций, перераспределив тысячи сотрудников и предоставив другие важные услуги, а также упростив структуру собственности своих юридических лиц. сущности. Но не у всех банков дела идут одинаково хорошо. И всем им необходимо продолжать работу и демонстрировать прогресс в противовес растущим ожиданиям регулирующих органов.

По нашему опыту, банки добились больших успехов в области LER.Многие считают, что разработка полностью заслуживающего доверия подхода остается проблемой. Одна из трудностей заключается в необходимости интеграции LER в структуру управления банка, чтобы бизнес-направления и юридические лица могли быть согласованы таким образом, чтобы способствовать урегулированию проблемы. Банки должны продемонстрировать, что они могут легко разделить свои юридические лица, не затрагивая критически важные услуги или внутрифирменные операции. Банки также должны обеспечить возможность рекапитализации ключевых бизнес-единиц в условиях кризиса.

Несмотря на то, что руководство регулирующих органов от 2017 г. носит далеко идущий характер, те же четыре темы, которые доминировали в недавних усилиях, вероятно, останутся в центре внимания (см. Рисунок).

Экспонат

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: [email protected]

Если вам нужна информация об этом контенте, мы будем рады работать с вами. Напишите нам по адресу: [email protected]В оставшейся части статьи мы рассмотрим проблемы в этих четырех областях и методы, которые ведущие банковские холдинговые компании используют для преодоления трудностей, чтобы прийти к проверенному в боях, подходящему для конкретной цели подходу к LER.

Создание надежной системы управления

После стольких достижений банкам меньше всего сейчас нужно, чтобы отдаленные части их глобального предприятия создавали больше юридических лиц или делали выбор, который усложнит планы урегулирования несостоятельности. Решимость должна быть неотъемлемой частью всех бизнес-решений. И структура LE должна соответствовать бизнес-стратегии. По мере развития стратегии должна изменяться и структура LE. Работа LER должна включать в себя такой подход к управлению, который удерживает структуру под строгим контролем.

Прежде всего, банки должны создать ясный, чистый, хорошо обслуживаемый центральный репозиторий всей ключевой информации о юридических лицах, обновляемой в режиме реального времени по мере создания или удаления новых организаций. Имея это в руках, они могут перейти к созданию прочной структуры управления с широким участием бизнеса и функций контроля. Этот процесс включает в себя несколько шагов, таких как создание конкретных критериев LER, которые поддерживают цели LER и могут применяться согласованным образом.

Имея это в руках, они могут перейти к созданию прочной структуры управления с широким участием бизнеса и функций контроля. Этот процесс включает в себя несколько шагов, таких как создание конкретных критериев LER, которые поддерживают цели LER и могут применяться согласованным образом.

Критерии должны быть достаточно конкретными, чтобы их можно было легко понять, и они должны иметь четкое приложение к структуре юридического лица.Например, чтобы поддержать цель иметь как можно меньше организаций, банки могут ввести определенный критерий, позволяющий разрешить только одно юридическое лицо каждого типа (например, только один банк, один брокер-дилер) в каждой юрисдикции.

Затем банкам необходимо вписать критерии в свои официальные политики и процедуры управления. Запросы на исключения должны периодически пересматриваться и оспариваться высшим руководством и профильными экспертами, чтобы способствовать упрощению. Некоторые банки могут обнаружить, что им нужно либо создать новую политику, либо улучшить существующую.

Для обеспечения надежного управления банки могут рассмотреть вопрос о создании комитета по надзору, который возглавит работу по LER. Комитету следует взглянуть на ситуацию в масштабах всего предприятия, чтобы гарантировать, что все инициативы LER являются последовательными и всеобъемлющими, а также определить правильный баланс между приоритетами бизнеса и разрешения проблем.

Упростите структуру и взаимосвязи

По мере расширения банков они открыли и приобрели множество юридических лиц в разных юрисдикциях и не всегда останавливались, чтобы оценить скрытые издержки сложности.Теперь один, два или несколько юридических лиц могут заниматься аналогичной коммерческой деятельностью в одной и той же юрисдикции. Тем не менее, об устранении этой избыточности легче сказать, чем сделать; риски включают потерю налоговых льгот, дополнительные затраты на финансирование и перебои в потоках ликвидности. Приложив немалые усилия, несколько ведущих банков уже добились больших успехов, на тысячи сократив количество юридических лиц в своих организациях. Но для постоянного успеха банки должны периодически проверять существующие юридические лица на предмет дополнительных упрощений.Они также должны внимательно оценить создание или приобретение новых юридических лиц, чтобы подтвердить потребности бизнеса и оценить рост сложности.

Но для постоянного успеха банки должны периодически проверять существующие юридические лица на предмет дополнительных упрощений.Они также должны внимательно оценить создание или приобретение новых юридических лиц, чтобы подтвердить потребности бизнеса и оценить рост сложности.

Международные филиалы и дочерние компании создают дополнительные проблемы. По мере того, как банки пересматривают свое международное присутствие, они должны четко определить простейшую и наиболее рациональную структуру юридического лица для каждой страны, принимая во внимание бизнес-стратегию и местные нормативные требования. Эта переоценка географического присутствия привела к тому, что один американский банк отказался от операций в более чем 20 странах.

Упрощение структуры LE имеет решающее значение, но этого недостаточно. Банки также должны четко оценить, как распутывание одной единицы может непреднамеренно повлиять на другие. Многие банки обеспечили наличие у важных организаций достаточного капитала и ликвидности. Но клубок деловых и финансовых связей между ними может помешать разрешению. Например, у некоторых банков есть книга межфирменных операций с производными финансовыми инструментами на триллионы долларов, которую очень сложно раскрутить. Чтобы устранить этот риск, банки проводят тяжелую работу по отображению полного набора торговых отношений с производными финансовыми инструментами и по возможности ограничивают внутрифирменные сделки с производными финансовыми инструментами.Это может потребовать от них определения ограниченного набора субъектов, которые осуществляют операции с клиентами, и, по возможности, управления рыночным риском в этих же организациях, тем самым ограничивая потребность в внутрифирменных транзакциях. В случаях, когда требуются внутрифирменные торги, они должны выполняться так же, как и сделки со сторонними организациями, чтобы гарантировать, что они могут быть заменены при разрешении споров.

Но клубок деловых и финансовых связей между ними может помешать разрешению. Например, у некоторых банков есть книга межфирменных операций с производными финансовыми инструментами на триллионы долларов, которую очень сложно раскрутить. Чтобы устранить этот риск, банки проводят тяжелую работу по отображению полного набора торговых отношений с производными финансовыми инструментами и по возможности ограничивают внутрифирменные сделки с производными финансовыми инструментами.Это может потребовать от них определения ограниченного набора субъектов, которые осуществляют операции с клиентами, и, по возможности, управления рыночным риском в этих же организациях, тем самым ограничивая потребность в внутрифирменных транзакциях. В случаях, когда требуются внутрифирменные торги, они должны выполняться так же, как и сделки со сторонними организациями, чтобы гарантировать, что они могут быть заменены при разрешении споров.

Еще одна попытка облегчить разделение при разрешении споров — это реорганизация бизнес-направлений и юридических лиц. Это может привести к перегруппировке организаций, которые занимаются аналогичными видами деятельности в одной и той же цепочке юридических лиц, в рамках общей холдинговой компании.

Это может привести к перегруппировке организаций, которые занимаются аналогичными видами деятельности в одной и той же цепочке юридических лиц, в рамках общей холдинговой компании.

Упрощение передачи ресурсов между объектами при изоляции бизнес-операций

Эффективный перевод капитала и ликвидности часто является ключом к успешной стратегии урегулирования несостоятельности. Сложные структуры собственности создают трения при передаче капитала и ликвидности между организациями и от холдинговой компании к дочерним компаниям. Например, рекапитализация предприятия материнской компанией потребует множества шагов и требует многочисленных разрешений регулирующих органов, одобрений совета директоров и решений для других юридических и юрисдикционных вопросов.Такие сложные структуры могут принести бизнесу выгоду (например, снижение налогов), но надзорные органы больше озабочены возможностью урегулирования, чем предоставлением банкам многомиллионных налоговых льгот.

Для решения этих проблем ведущие банки переоценивают потребность в каждой промежуточной холдинговой компании (IHC), сравнивая бизнес-выгоды каждой из них с ее рисками и затратами. Чаще всего этот анализ приводит к устранению IHC. В то же время некоторые ИГК могут быть полезны при подготовке к разрешению споров.Некоторые банки фактически вводят новые IHC для дальнейшей поддержки своей стратегии урегулирования несостоятельности и рекапитализации материальных организаций. Ликвидные активы могут быть предварительно размещены в новом IHC и служить центральным буфером для оказания дополнительной поддержки существенным объектам в разрешении. Отсутствие сторонних кредиторов для такой IHC является очевидным преимуществом.

Чаще всего этот анализ приводит к устранению IHC. В то же время некоторые ИГК могут быть полезны при подготовке к разрешению споров.Некоторые банки фактически вводят новые IHC для дальнейшей поддержки своей стратегии урегулирования несостоятельности и рекапитализации материальных организаций. Ликвидные активы могут быть предварительно размещены в новом IHC и служить центральным буфером для оказания дополнительной поддержки существенным объектам в разрешении. Отсутствие сторонних кредиторов для такой IHC является очевидным преимуществом.

В некоторых случаях создание IHC предназначено для выполнения нормативных требований. В Соединенных Штатах коммерческие организации с глобальными активами более 50 миллиардов долларов должны создать IHC и разместить под ним все операции в США, за исключением филиалов.В ноябре 2016 года Европейская комиссия опубликовала законодательное предложение с аналогичными требованиями для крупных банков, не входящих в ЕС. Это изменение предназначено для обеспечения достаточной капитализации и финансирования операций иностранных банков в ЕС, чтобы в случае банкротства группы на местном уровне было достаточно капитала и ликвидности, чтобы покрыть убытки от операций группы в Европе.

По мере того, как банки разрабатывают свои модели капитала и ликвидности, они должны учитывать, как структура юридического лица влияет на распределение и передачу этих ограниченных ресурсов.Устранение юридических лиц или упрощение структуры собственности может облегчить передачу ресурсов. Тесное согласование стратегии рекапитализации с подходом LER может помочь обоим усилиям. Во-первых, это может помочь банкам снять озабоченность надзорных органов относительно осуществимости стратегии санации за счет упрощения пути рекапитализации. Во-вторых, это может уменьшить ресурсы, которые необходимо предварительно разместить в каждом объекте.

Прокладывая путь для эффективной передачи ресурсов, банки должны также гарантировать, что рискованная деятельность на глобальных рынках — с потенциалом распространения в условиях кризиса — изолирована от розничных депозитов или розничной деятельности.В рамках планирования урегулирования несостоятельности банкам следует как переоценить деятельность, проводимую в каждой организации, так и сопоставить и оптимизировать передачу рисков между организациями в одной цепочке владения. Некоторые банки уже начали создавать и использовать различные сети юридических лиц для институциональной и розничной деятельности.

Некоторые банки уже начали создавать и использовать различные сети юридических лиц для институциональной и розничной деятельности.

Рационализировать вспомогательные операции

Управление сетью ЮЛ требует поддержки, такой как персонал, технологии и физические активы; и нематериальные активы, такие как интеллектуальная собственность и доступ к коммунальным услугам финансового рынка (FMU).Рационализация этих услуг — четвертый ключевой компонент успешного LER.

Устойчивое соответствие: семь шагов к эффективности и действенности Для обеспечения непрерывности критически важных услуг при разрешении проблем банкам следует проанализировать все сети критически важных услуг и, по возможности, переместить их небольшому количеству хорошо капитализированных и хорошо финансируемых поставщиков услуг. Эти организации могут предоставлять критически важные услуги в период стабилизации во время упорядоченного выполнения предпочтительной стратегии урегулирования несостоятельности, поэтому они должны поддерживать оборотный капитал в течение шести месяцев.

Для обеспечения прозрачности и разделимости поддерживающих операций банкам также следует обеспечивать исполнение контрактов на обслуживание, насколько это возможно, на коммерческой основе, используя соглашения об уровне обслуживания. Соглашения об уровне обслуживания позволят обеспечить непрерывность оказания услуг организациям, которые продаются при урегулировании несостоятельности, позволяя им либо продолжать получать услуги от одной и той же операционной компании, либо заменять ее внешним альтернативным поставщиком по контракту с аналогичными условиями.

Помимо обеспечения соответствия банка нормативным требованиям и ожиданий надзорных органов, описанная здесь работа может предложить реальные преимущества для бизнеса:

- Надежное управление структурой юридического лица позволяет банкам активно думать о том, как лучше всего согласовать структуру своего юридического лица со своей бизнес-стратегией и устранять компоненты, которые не имеют значения по мере развития бизнес-стратегии.

- Упрощение и рационализация взаимоотношений между организациями помогает банкам налаживать отдельные бизнес-операции, которые при необходимости можно легко продать. Для многих это также приведет к экономии средств и повышению прозрачности. Ведущий банк США сообщил, что его работа по упрощению привела к увеличению производительности на 15 процентов.

- Разделение бизнес-операций в специально созданных организациях приведет к созданию отдельных бизнес-направлений со значительно разными профилями риска, которыми можно управлять более эффективно, чем если бы виды деятельности были совмещены.

- Рационализированная структура поддержки обеспечивает полную прозрачность внутрифирменных операционных отношений, объемов и затрат, что позволяет принимать более взвешенные бизнес-решения.

Имея под собой прочный фундамент, банки обнаружат, что 2017 год станет годом, когда они смогут предпринять решительные шаги в отношении LER и увидеть, как выгоды для бизнеса упадут до чистой прибыли.

Доктрина отдельной организации для филиалов иностранных банков в США

Хотя филиал банка не является отдельным юридическим лицом от банка, частью которого он является, U.С. закон рассматривает филиалы как отдельные от головного офиса и других филиалов банка, когда такое разграничение подходит для различных целей. Филиалы представляют собой гибридную структуру, одновременно являясь неотъемлемой частью банков, для которых они являются просто офисами, и отдельными юридическими лицами для ряда целей регулирующего и коммерческого права США. Эта особенность банковских отделений является центральным принципом федеральных банковских статутов и, в частности, закона, регулирующего деятельность американских отделений иностранных банков.

Иногда статус U.S. филиал иностранного банка по определенной установленной законом схеме является явным. Так обстоит дело с режимом законодательства США в отношении филиалов иностранных банков в США в случае несостоятельности. Как обсуждается ниже, законодательство США рассматривает эти филиалы практически как отдельные субъекты несостоятельности.

Как обсуждается ниже, законодательство США рассматривает эти филиалы практически как отдельные субъекты несостоятельности.

В других обстоятельствах конкретный закон прямо не регулирует статус филиалов иностранных банков в США, и подход должен быть достигнут путем анализа цели установленной законом схемы. Например, как обсуждается ниже, после длинной серии писем о непринятии мер Комиссия по ценным бумагам и биржам («SEC») выпустила пояснительное руководство, в котором говорится, что ценные бумаги, выпущенные или гарантированные U.S. филиалы иностранного банка (но не его филиалы за пределами США) могут полагаться на освобождение от регистрации, предоставленное для ценных бумаг, выпущенных или гарантированных банком в соответствии с разделом 3 (a) (2) Закона о ценных бумагах 1933 года («Ценные бумаги Действовать»). Таким образом, отделения в США могут рассчитывать на освобождение от налогов в соответствии с Разделом 3 (a) (2), в то время как сам банк должен зарегистрироваться для распространения своих ценных бумаг в Соединенных Штатах.

В этой статье будет рассмотрен режим работы филиалов иностранных банков в США в соответствии с различными установленными законом схемами и исследованы причины такого режима.

I. Справочная информация по филиалам

(a) Параллельные федеральные и государственные режимы регулирования

Открытие филиала — наиболее распространенная форма работы иностранных банков в Соединенных Штатах. Иностранные банки, стремящиеся открыть отделения в США, сталкиваются с тем же режимом регулирования, что и новые учреждения, зарегистрированные в США. Как и в случае с банками в США, иностранные банки выбирают, запрашивать ли федеральную лицензию или лицензию штата для своих филиалов в США.

Федеральные отделения уполномочены и подлежат регулированию и надзору со стороны Управления финансового контролера («OCC»).Филиалы, учрежденные государством, уполномочены и подлежат регулированию на государственном уровне.

(b) Закон о международной банковской деятельности предусматривает национальный режим для филиалов в США

Закон о международной банковской деятельности 1978 года («IBA») устанавливает всеобъемлющую основу для надзора и регулирования неамериканских банков в Соединенных Штатах. Руководящий принцип МБА «национальный режим» — или равенство режима между отечественными и иностранными банками — проинформировал все последующие U.S. законодательство, влияющее на иностранные банки.

Руководящий принцип МБА «национальный режим» — или равенство режима между отечественными и иностранными банками — проинформировал все последующие U.S. законодательство, влияющее на иностранные банки.

В рамках IBA филиал банка за пределами США в США рассматривается для большинства целей, как если бы он был банком США. Важно отметить, что, несмотря на то, что они являются одним и тем же юридическим лицом, именно филиал в США, а не банк за пределами США в целом, рассматривается как банк США в рамках МБА. Например, хотя Федеральная резервная система имеет право проверять иностранный банк, поскольку он рассматривается как банковская холдинговая компания, полномочия ОКК по проверке ограничены федеральным отделением.

(c) Только отделения в США имеют право на федеральное страхование вкладов

Различие между иностранным банком и его филиалом в США также отражено в Федеральном законе о страховании вкладов («FDIA»), в соответствии с которым филиал в США, а не банк в целом, имеет право подать заявку на федеральное страхование вкладов для депозиты к оплате в филиале. С принятием Закона о совершенствовании Федеральной корпорации по страхованию вкладов 1991 года («FDICIA») создание застрахованных филиалов запрещено.Однако положение FDIA, устанавливающее право на участие, не было отменено, и 52 филиала иностранных банков в США, которые на тот момент были застрахованы, сохранили свое право на участие в соответствии с положением о дедушке. FDIC может быть назначен приемником или попечителем застрахованного отделения в рамках FDIA таким же образом, как FDIC может быть назначен приемником или попечителем застрахованного банка США. Кроме того, до введения в действие FDICIA страховое покрытие FDIC для филиалов иностранных банков в США предоставлялось отдельно для каждого филиала, так что иностранный банк мог иметь филиал в одном U.S. заявляют, что оно было застраховано FDIC и другим филиалом в другом штате США, который не был застрахован FDIC.

С принятием Закона о совершенствовании Федеральной корпорации по страхованию вкладов 1991 года («FDICIA») создание застрахованных филиалов запрещено.Однако положение FDIA, устанавливающее право на участие, не было отменено, и 52 филиала иностранных банков в США, которые на тот момент были застрахованы, сохранили свое право на участие в соответствии с положением о дедушке. FDIC может быть назначен приемником или попечителем застрахованного отделения в рамках FDIA таким же образом, как FDIC может быть назначен приемником или попечителем застрахованного банка США. Кроме того, до введения в действие FDICIA страховое покрытие FDIC для филиалов иностранных банков в США предоставлялось отдельно для каждого филиала, так что иностранный банк мог иметь филиал в одном U.S. заявляют, что оно было застраховано FDIC и другим филиалом в другом штате США, который не был застрахован FDIC.

(d) Иностранные банки с филиалами в США подлежат регулированию как банковские холдинговые компании в соответствии с Законом о банковских холдинговых компаниях

Обособленность иностранного банка и его филиала в США также отражена в применении Закона о банковских холдинговых компаниях («Закон BHC») к иностранным банкам, имеющим филиалы в США. Закон о BHC обычно ограничивает деятельность банковских холдинговых компаний только банковскими или управляющими и контролирующими банками, а также теми, которые тесно связаны с ними или имеют финансовый характер.В силу наличия филиала в США иностранный банк считается банковской холдинговой компанией, и Закон BHC применяется к иностранному банку и филиалу в США, как если бы они были холдинговой компанией и дочерним банком, соответственно. Таким образом, на иностранный банк распространяются ограничения деятельности Закона о BHC, а также надзорные и правоприменительные полномочия Федерального резерва, применимые к банковским холдинговым компаниям, включая его полномочия издавать приказы о прекращении действия и оценивать гражданские денежные штрафы.Для целей межгосударственных банковских ограничений Закона о BHC филиалы рассматривались как банки, и, таким образом, иностранный банк не мог приобрести банк в другом государстве или открыть филиал в другом штате до появления межгосударственного банковского обслуживания с прохождением Закон Ригла-Нила об эффективности межгосударственного банковского обслуживания и разветвления от 1994 года.

Закон о BHC обычно ограничивает деятельность банковских холдинговых компаний только банковскими или управляющими и контролирующими банками, а также теми, которые тесно связаны с ними или имеют финансовый характер.В силу наличия филиала в США иностранный банк считается банковской холдинговой компанией, и Закон BHC применяется к иностранному банку и филиалу в США, как если бы они были холдинговой компанией и дочерним банком, соответственно. Таким образом, на иностранный банк распространяются ограничения деятельности Закона о BHC, а также надзорные и правоприменительные полномочия Федерального резерва, применимые к банковским холдинговым компаниям, включая его полномочия издавать приказы о прекращении действия и оценивать гражданские денежные штрафы.Для целей межгосударственных банковских ограничений Закона о BHC филиалы рассматривались как банки, и, таким образом, иностранный банк не мог приобрести банк в другом государстве или открыть филиал в другом штате до появления межгосударственного банковского обслуживания с прохождением Закон Ригла-Нила об эффективности межгосударственного банковского обслуживания и разветвления от 1994 года. Разделение иностранного банка и его филиала в США также отражено в Положении K Федеральной резервной системы, которое разрешает квалифицированной иностранной банковской организации «[поддерживать] деятельность любого вид за пределами Соединенных Штатов », даже несмотря на то, что U.Филиал или дочерняя компания того же юридического лица, как правило, подпадают под ограничения деятельности, предусмотренные Законом BHC и IBA, поскольку деятельность, осуществляемая таким филиалом или дочерней компанией в США, считается деятельностью, осуществляемой в Соединенных Штатах.

Разделение иностранного банка и его филиала в США также отражено в Положении K Федеральной резервной системы, которое разрешает квалифицированной иностранной банковской организации «[поддерживать] деятельность любого вид за пределами Соединенных Штатов », даже несмотря на то, что U.Филиал или дочерняя компания того же юридического лица, как правило, подпадают под ограничения деятельности, предусмотренные Законом BHC и IBA, поскольку деятельность, осуществляемая таким филиалом или дочерней компанией в США, считается деятельностью, осуществляемой в Соединенных Штатах.

II. Законодательство о несостоятельности

(a) Государственные филиалы ликвидируются как отдельные юридические лица

Государственные филиалы иностранных банков подлежат ликвидации на государственном уровне в соответствии с законодательством штата о несостоятельности.Государственные законы обычно предусматривают механизм «ограждения», в соответствии с которым регулирующие органы имеют широкие полномочия по ликвидации всех внутренних активов иностранного банка, включая активы, принадлежащие иностранному банку от его собственного имени, в отличие от активов банка. филиал — в пользу (внутренних) истцов против филиала.

филиал — в пользу (внутренних) истцов против филиала.

Закон о несостоятельности банков Нью-Йорка, который часто рассматривается как образец для законов о несостоятельности государственных банков, является показательным. В соответствии с этим режимом суперинтендант финансовых услуг имеет право налагать арест на все активы иностранного банка, расположенные в Нью-Йорке.После ликвидации выручка сначала направляется на оплату требований кредиторов, возникающих в результате деловых операций с нью-йоркским отделением. Суперинтенданту категорически запрещается удовлетворять требования, которые не составляли бы юридические обязательства перед филиалом, если бы он был отдельным и независимым юридическим лицом, а также претензии к другим офисам, филиалам и другим филиалам иностранного банка. После удовлетворения требований к филиалу любые излишки выручки выплачиваются ликвидаторам, если таковые имеются, любого другого U.S. филиалов или офисов. Только после удовлетворения всех таких требований оставшаяся выручка возвращается в головной офис иностранного банка.

(b) Филиалы, зарегистрированные на федеральном уровне, ликвидируются как отдельные юридические лица

Аналогичный режим ограждения регулирует неплатежеспособность иностранного банка, имеющего одно или несколько федеральных филиалов в США. IBA уполномочивает OCC назначить приемника, который будет владеть всеми американскими активами иностранного банка и будет выступать в качестве приемника для всех U.С. ветвей. Удовлетворяются только требования, возникающие в результате операций с филиалами иностранного банка в США, которые были бы действительными обязательствами против такого филиала, если бы он был отдельным юридическим лицом, и только после удовлетворения всех таких требований ко всем филиалам в США избыточная выручка возвращается в иностранный банк. домашний офис.

(c) Конгресс внес поправки в Кодекс США о банкротстве для защиты отделенности иностранных банков и их филиалов в США

В 2003 году окружной суд отменил решение суда по делам о банкротстве, согласно которому Кодекс о банкротстве запрещал иностранному представителю двух обанкротившихся иностранных банков с филиалами, имеющими лицензию в Нью-Йорке, добиваться судебного запрета, не позволяющего регулирующим органам штата отдавать предпочтение кредиторам Нью-Йорка при ликвидации U. С. активы этих банков. В этом решении, которое широко критиковалось как отход от установленных полномочий, фактически игнорировалось различие между иностранными банками и их филиалами в США.

С. активы этих банков. В этом решении, которое широко критиковалось как отход от установленных полномочий, фактически игнорировалось различие между иностранными банками и их филиалами в США.

В 2005 году Конгресс отреагировал внесением поправок в Кодекс о банкротстве, чтобы уточнить, что иностранный банк, имеющий филиал в США, не имеет права подавать заявление о банкротстве в Соединенных Штатах, тем самым гарантируя, что дихотомия между иностранным банком и его филиалами в США будет по-прежнему отражаться в Процедура банкротства в США.

III. Закон о ценных бумагах

(a) Освобождение от Закона о ценных бумагах для филиалов иностранных банков США

Раздел 3 (a) (2) Закона о ценных бумагах предусматривает освобождение от общих требований к регистрации для ценных бумаг, «выпущенных или гарантированных… любым национальным банком или любым банковским учреждением, учрежденным в соответствии с законодательством любого штата». На первый взгляд, в уставе неясно, соблюдает ли иностранный банк лицензию и связанные с этим требования для фрахтования U.Филиал S. сродни тому, что филиал «организован» в соответствии с законодательством США. Однако, по крайней мере, еще в 1964 году Комиссия по ценным бумагам и биржам начала выпускать письма о непринятии мер, позволяющие филиалам иностранных банков в США полагаться на это «банковское» освобождение при выпуске различных типов ценных бумаг в определенных штатах.

На первый взгляд, в уставе неясно, соблюдает ли иностранный банк лицензию и связанные с этим требования для фрахтования U.Филиал S. сродни тому, что филиал «организован» в соответствии с законодательством США. Однако, по крайней мере, еще в 1964 году Комиссия по ценным бумагам и биржам начала выпускать письма о непринятии мер, позволяющие филиалам иностранных банков в США полагаться на это «банковское» освобождение при выпуске различных типов ценных бумаг в определенных штатах.

В 1986 году, после выдачи более 100 таких писем о непринятии мер, Комиссия по ценным бумагам и биржам выпустила руководство, согласно которому впоследствии она займет позицию, согласно которой, хотя филиалы иностранных банков в США не являются отдельными юридическими лицами в строго техническом смысле, они будут считаться банками для целей освобождения банка от уплаты налогов.В сообщении отмечается государственная политика «национального режима», отраженная в IBA, и вывод Комиссии по ценным бумагам и биржам о том, что филиалы иностранных банков в США подлежат внутреннему надзору, достаточному для того, чтобы сделать их «функционально неотличимыми от своих отечественных коллег». Примечательно, что в то время как филиалы иностранных банков в США имеют право на это освобождение, сами иностранные банки этого не делают.

Примечательно, что в то время как филиалы иностранных банков в США имеют право на это освобождение, сами иностранные банки этого не делают.

Определение «США лицо »для целей Положения S Комиссии по ценным бумагам и биржам, которое регулирует размещение и продажу ценных бумаг за пределами США, которые не зарегистрированы в соответствии с Законом о ценных бумагах, также отражает обособленность филиалов и агентств юридического лица.Например, в то время как определение «США» лицо »в Правиле S не включает юридическое лицо, организованное или зарегистрированное в соответствии с иностранным законодательством, оно прямо включает« любое агентство или филиал иностранного юридического лица, расположенное в Соединенных Штатах ». Точно так же, в то время как «США определение лица »включает в себя организации, зарегистрированные в соответствии с законодательством США, однозначно исключенные из такого определения:« [любое] агентство или филиал лица из США, расположенный за пределами Соединенных Штатов, если: (A) агентство или филиал действует по уважительным причинам для бизнеса; и (B) агентство или филиал занимается страхованием или банковским делом и подлежит основному страхованию или банковскому регулированию, соответственно, в юрисдикции, в которой оно расположено. ”

”

(b) Освобождение от Закона о валютных операциях для филиалов иностранных банков США

Раздел 3 (а) (6) Закона о фондовых биржах 1934 года («Закон о биржах») определяет термин «банк», включающий, при определенных условиях, «банковское учреждение или сберегательную ассоциацию, как определено в разделе 2 ( 4) Закона о займах домовладельцев, независимо от того, зарегистрированы они или нет, ведение бизнеса в соответствии с законодательством любого штата или Соединенных Штатов ». Это положение было истолковано Комиссией по ценным бумагам и биржам как U.S. филиал неамериканского банка. Это, в свою очередь, позволяет американскому отделению неамериканского банка заниматься определенными видами деятельности, которые разрешены для банков в соответствии с Законом о биржах при отсутствии регистрации брокера-дилера. Эти полномочия предоставляются только филиалу неамериканского банка в США, но не самому банку.

Более того, Комиссия по ценным бумагам и биржам истолковала положения Закона Грэмма-Лича-Блили о «выталкивании» брокерско-дилерских операций как ограничение возможности филиала неамериканского банка в США заниматься определенной брокерской и дилерской деятельностью, но не применять к любому не-U. S. отделения того же неамериканского банка.

S. отделения того же неамериканского банка.

(c) Освобождение от Закона об инвестиционных компаниях для филиалов иностранных банков в США

Раздел 3 (c) (3) Закона об инвестиционных компаниях 1940 года («Закон об инвестиционных компаниях») исключает из определения «инвестиционной компании» и, таким образом, из требований Закона о регистрации любое юридическое лицо, подпадающее под определение «инвестиционной компании». банк », как указано в разделе 2 (а) (5) Закона об инвестиционных компаниях. До того, как в 1999 году в статут были внесены поправки для решения этой проблемы, практикующие долгое время придерживались мнения, что У.S. филиалы иностранных банков соответствовали критериям пункта (C) этого определения, которое включало любые «банковские учреждения. . . ведение бизнеса в соответствии с законодательством любого штата или Соединенных Штатов, значительная часть бизнеса которого состоит из приема депозитов или осуществления фидуциарных полномочий, аналогичных тем, которые разрешены национальным банкам. . . и которое контролируется и проверяется государственным или федеральным органом, осуществляющим надзор за банками ».

. . и которое контролируется и проверяется государственным или федеральным органом, осуществляющим надзор за банками ».

В 1990 году Комиссия по ценным бумагам и биржам США выпустила руководство, согласно которому при выпуске ценных бумаг в США она будет считать U.S. филиалы иностранных банков должны быть «банками», подпадающими под действие исключения, при условии, что их советник мог определить, «что характер и степень федерального и / или государственного регулирования и надзора за конкретным филиалом [] по существу эквивалентны тем, которые применяются к банкам. зафрахтованы в соответствии с федеральным законодательством или законодательством штата в той же юрисдикции ». Эта позиция была основана на определении SEC о том, что отделения иностранных банков в США «функционально эквивалентны своим внутренним аналогам, а также регулируются аналогичным образом.”

В 1999 г. определение «банк» в разделе 2 (a) (5) (A) было изменено, чтобы прямо включить в него филиалы иностранных банков в США, но не сами иностранные банки.

IV. Закон о товарной бирже

(a) Иностранные отделения американских и иностранных банков рассматриваются как отдельные лица для целей регистрации представляющего брокера и комиссии по фьючерсам

Комиссия по торговле товарными фьючерсами («CFTC») обычно не требует иностранных филиалов U.S. или иностранные банки для регистрации в качестве представляющих брокеров («IB») или торговцев фьючерсными комиссиями («FCM»), когда они ведут дела только с иностранными клиентами. Основываясь в значительной степени на подходе к отделениям банков в соответствии с банковским законодательством, сотрудники CFTC последовательно «рассматривали банк в одной стране как отдельное юридическое лицо от отделений банка в другой стране».

(b) Закон Додда-Франка предусматривает отдельное назначение филиалов иностранных банков в США в качестве своп-дилеров

В соответствии с историческими различиями между иностранным банком и его банком U. S. Branch, Закон Додда-Франка о реформе Уолл-стрит и защите потребителей («Закон Додда-Франка») при определении термина «пруденциальный регулирующий орган» прямо подразумевает, что это «федеральное учреждение». . . иностранного банка »или« Государственный филиал. . . иностранного банка »может сам быть своп-дилером. Кроме того, определение «своп-дилера» в Законе Додда-Франка конкретно предусматривает, что «лицо может быть назначено в качестве своп-дилера для одного типа, одного класса или категории. . . деятельности и не считается дилером по обмену для других типов, классов или категорий.. . виды деятельности.»

S. Branch, Закон Додда-Франка о реформе Уолл-стрит и защите потребителей («Закон Додда-Франка») при определении термина «пруденциальный регулирующий орган» прямо подразумевает, что это «федеральное учреждение». . . иностранного банка »или« Государственный филиал. . . иностранного банка »может сам быть своп-дилером. Кроме того, определение «своп-дилера» в Законе Додда-Франка конкретно предусматривает, что «лицо может быть назначено в качестве своп-дилера для одного типа, одного класса или категории. . . деятельности и не считается дилером по обмену для других типов, классов или категорий.. . виды деятельности.»

V. Прочие положения банковского законодательства

(a) Только филиалы в США имеют доступ к окну скидок Федеральной резервной системы и соблюдают резервные требования

В соответствии с законодательной базой и имплементирующими положениями, регулирующими доступ к дисконтному окну Федеральной резервной системы, филиал иностранного банка в США рассматривается, как если бы он был банком-членом, отдельным от иностранного банка, частью которого он является.

В 1978 году МБА применил резервные требования к «каждому федеральному отделению и федеральному агентству иностранного банка таким же образом и в той же степени, как если бы федеральное отделение или федеральное агентство было банком-участником», за некоторыми исключениями.В соответствии с полномочиями МБА Федеральная резервная система применила эти требования к отделениям и агентствам штатов и предоставила доступ к дисконтному окну Федерального резервного банка «любому филиалу или агентству иностранного банка таким же образом и в той же степени, что и [ Федеральный резервный банк] может осуществлять такие полномочия в отношении банка-члена, если такое отделение или агентство поддерживает резервы в таком Резервном банке. . . . »

Впоследствии Закон о денежно-кредитном контроле 1980 года внес поправки в Закон о Федеральной резервной системе, чтобы указать, что «любое депозитарное учреждение, в котором хранятся операционные счета или неличные срочные депозиты, имеет право на такую же скидку и привилегии по займам, что и банки-участники. ”

”

Постановление D Федеральной резервной системы, которое реализует положения о резервных требованиях Закона о Федеральной резервной системе, предусматривает, что филиал или агентство иностранного банка, расположенное в Соединенных Штатах, должно соблюдать резервные требования «таким же образом и в той же степени. », Как если бы филиал или агентство были банком-участником. Согласно Закону о Федеральной резервной системе, филиал или агентство США обязаны поддерживать резервы только в отношении своих собственных резервируемых депозитов, а не депозитов других стран.С. банк. Точно так же Положение А Федеральной резервной системы, которое регулирует предоставление кредита Федеральным резервным банком, применяется к филиалам и агентствам неамериканских банков в США, которые подпадают под действие требований по резервированию в соответствии с Положением D «таким же образом и в той же степени, что и эта часть относится к депозитным учреждениям ».

Таким образом, филиал в США должен поддерживать резервы в Федеральном резервном банке в отношении своих транзакционных счетов и срочных депозитов, но ни один из них не является U. Филиал S. или иностранный банк не обязан поддерживать резервы по депозитам иностранного банка. Как следствие, филиал — но не иностранный банк — имеет право на такую же скидку и привилегии по займам, что и банк-член.

Филиал S. или иностранный банк не обязан поддерживать резервы по депозитам иностранного банка. Как следствие, филиал — но не иностранный банк — имеет право на такую же скидку и привилегии по займам, что и банк-член.

(b) Ограничения по партнерским операциям применяются только к филиалам в США

Операции между филиалом в США и некоторыми его филиалами в сфере страхования, брокерско-дилерских и коммерческих банков в США регулируются ограничениями Разделов 23A и 23B Закона о Федеральной резервной системе, даже если эти ограничения не применяются к операциям между иностранным банком и эти самые У.S. аффилированные лица.

(c) Положения о запрете связывания применяются только к филиалам в США

Положения банковского законодательства США, запрещающие связывание, применяются к деятельности филиалов и агентств иностранного банка в США, но не распространяются на деятельность иностранного банка в целом.

(d) Закон о блокировках управления депозитными учреждениями применяется только к филиалам в США

Применение Федеральной резервной системой ограничений блокировок в Законе о блокировках управления депозитными учреждениями уважает различие между иностранным банком и его U. S. филиал, применив ограничения закона к сотрудникам филиалов США, но не к сотрудникам самого иностранного банка.

S. филиал, применив ограничения закона к сотрудникам филиалов США, но не к сотрудникам самого иностранного банка.

(e) Федеральные законы и законы штата требуют поддержания активов или депозитов эквивалентного капитала для отделения иностранного банка в США, несмотря на общую достаточность капитала иностранного банка

МБА требует, чтобы иностранный банк имел депозит в банке-члене, расположенном в штате, в котором находится каждое из его федеральных отделений и агентств, в размере, «не меньшем, чем большая из (1) суммы капитала (но не профицит), который потребовался бы от национального банка, организованного в этом месте, или (2) 5 процентов от общей суммы обязательств такого филиала или агентства.. . » Основная цель положения о МБА заключается в обеспечении того, чтобы филиалы и агентства иностранного банка поддерживали минимальный уровень необремененных активов в Соединенных Штатах, который будет доступен при ликвидации филиала или агентства. Многие штаты предъявляют аналогичные требования к лицензированным государством филиалам иностранных банков.

(f) До его отмены запрет на выплату процентов по депозитам до востребования применялся только к филиалам в США

Запрет на выплату процентов по депозитам до востребования применялся только к тем депозитам, которые хранятся в U.S. филиалов иностранных банков, а не на какие-либо депозиты, «выплачиваемые только в офисе, расположенном за пределами США». Этот запрет был отменен как для американских банков, так и для американских филиалов иностранных банков с 21 июля 2011 года.

VI. Законодательство США признает определенные различия между банками США и их филиалами

(a) Закон США признает различие между банками США и их зарубежными филиалами

Законодательство США также признает аналогичные различия между иностранными филиалами U.С. банки, и банки, составными частями которых они являются. Например, депозиты, подлежащие выплате только в иностранных филиалах, не подлежат резервированию, не застрахованы и фактически подчинены в праве выплаты внутренним депозитам. Кроме того, хотя кредит всего банка обычно используется при заключении контракта с иностранным филиалом, Закон о Федеральной резервной системе защищает банк от ответственности за депозиты, сделанные в иностранном филиале, если филиал не может выплатить депозит из-за войны, гражданской раздор, восстание или экспроприация иностранного государства, в котором находится филиал.

Кроме того, хотя кредит всего банка обычно используется при заключении контракта с иностранным филиалом, Закон о Федеральной резервной системе защищает банк от ответственности за депозиты, сделанные в иностранном филиале, если филиал не может выплатить депозит из-за войны, гражданской раздор, восстание или экспроприация иностранного государства, в котором находится филиал.

Наконец, чтобы гарантировать конкурентоспособность иностранных филиалов американских банков на своих местных рынках, такие филиалы имеют право заниматься рядом видов деятельности, запрещенных для американских банков, включая страхование в качестве агента или брокера, а также андеррайтинг и выполнение обязательств иностранные правительства.

(b) Закон США признает различие между разными филиалами одного и того же банка США в США

Коммерческое право США признает различие между разными U.S. филиалы одного и того же банка США, где различие соответствует определенным функциям банка. Например, Единый торговый кодекс предусматривает, что филиал или другой отдельный офис банка США является «отдельным банком» для целей расчета определенных сроков в отношении оборотных инструментов, банковских вкладов и инкассо, а также электронных переводов.

Например, Единый торговый кодекс предусматривает, что филиал или другой отдельный офис банка США является «отдельным банком» для целей расчета определенных сроков в отношении оборотных инструментов, банковских вкладов и инкассо, а также электронных переводов.

(c) Доктрина отдельного юридического лица в судебном разбирательстве в Нью-Йорке

Доктрина отдельного юридического лица согласно закону Нью-Йорка, принятому судьей, по сути, предусматривает, что «каждое отделение банка является отдельным юридическим лицом, [и] никоим образом не связано со счетами, которые ведут вкладчики в других отделениях или в головном офисе. .Эта доктрина долгое время была важным аспектом нью-йоркского закона об арестах и казнях и отстаивает положение о том, что «простого факта, что у банка может быть филиал в Нью-Йорке, недостаточно для того, чтобы открывать счета за пределами Нью-Йорка, подлежащие аресту только со стороны обслуживает филиал в Нью-Йорке ». Цель доктрины отдельной организации ясна: обслуживание процесса в одном филиале не должно допускаться для выполнения ограничений по счетам в других филиалах из-за существенного вмешательства в банковскую деятельность и подверженности банков, ведущих свою деятельность в нескольких юрисдикциях, непоследовательному определения, выносимые судами этих юрисдикций. Раздел 138 Закона о банках Нью-Йорка представляет собой статутную формулировку доктрины отдельного юридического лица для банков Нью-Йорка.

Раздел 138 Закона о банках Нью-Йорка представляет собой статутную формулировку доктрины отдельного юридического лица для банков Нью-Йорка.

* * *

В заключение, закон США уже давно признает в различных контекстах, что отделения банка — это не просто отделения банка. Вместо этого они пользуются гибридным статусом, в результате чего их рассматривают как отдельные объекты для различных целей. Хотя такой отдельный режим иногда прямо предусмотрен законом, он часто является результатом интерпретации соответствующей законодательной схемы и ее цели в свете характера и регулирования отрасли.

Служба судебного процесса | Департамент финансовых услуг

Процесс, в контексте обслуживания суперинтенданта, состоит из документов, используемых для начала судебного процесса (например, вызов, уведомление о петиции, приказ с указанием причины), в соответствии с которым сторона получает официальное уведомление о явке или ответе в суде. . Процесс НЕ включает повестки в суд, ходатайства или любые другие состязательные бумаги в ожидающем судебном разбирательстве, которые не описаны здесь.

Дата вступления в силу

Услугавступит в силу с даты получения документов в Департамент при условии, что вы выполнили все законодательные требования для оказания услуги.

Сразу ниже вы найдете подробные инструкции по обслуживанию в соответствии с Законом о банках, далее на этой странице вы найдете инструкции по обслуживанию в соответствии с Законом о страховании.

Обслуживание в соответствии с Законом о банках

Две копии такой процедуры должны быть доставлены лично в офис суперинтенданта по адресу One State Street, New York, NY 10004, вместе с чеком на 2 доллара США, выписанным на имя «Суперинтенданта финансовых служб Нью-Йорка».»Дальнейшие документы по делу, которые сами по себе не являются началом судебного разбирательства против банка, после этого должны быть вручены непосредственно банку или его адвокату.

Обслуживание иностранных банков

Иностранные банки, получившие от суперинтенданта лицензию на управление филиалом, агентством или представительством в Нью-Йорке, назначили суперинтенданта принимать услуги по любым искам или судебным разбирательствам против них по причинам исков, возникающих в результате операций с их офисами в Нью-Йорке.

Трастовая деятельность в Нью-Йорке, осуществляемая зарубежной трастовой компанией

Когда трастовая компания за пределами штата без физического присутствия в Нью-Йорке пытается вести трастовую деятельность без завещания в Нью-Йорке, она должна соответствовать Разделу 131.3 Закона о банках Нью-Йорка, который требует подачи определенных документов в Департамент финансовых услуг.

Служба банков США со штаб-квартирой в Нью-ЙоркеНезависимо от того, действуют ли в соответствии с Хартией Нью-Йорка или Федеральной хартией, банки США со штаб-квартирой в штате Нью-Йорк , а не назначили суперинтенданта своим агентом для обслуживания процесса, поэтому эти учреждения должны обслуживаться напрямую.

Страница «Кто мы контролируем» может помочь вам выяснить, регулируется ли организация и / или имеет ли она лицензию на это Департамент, а также какие дополнительные места или отделения могут иметь юридические лица.

Место для обслуживания в соответствии с Законом о банках

Услуга может быть оказана путем отправки или доставки документов в Департамент следующим образом:

- По почте: на имя Департамента финансовых услуг штата Нью-Йорк, Офис главного юрисконсульта, One Commerce Plaza, Олбани, штат Нью-Йорк 12257.

- Лично: в Департаменте финансовых услуг штата Нью-Йорк, Офис главного юрисконсульта, One State Street, New York, NY 10004, или в One Commerce Plaza, Albany, NY 12257.

Услуги в соответствии с Законом о страховании

Страховые компании, товарищеские благотворительные общества, зарегистрированные группы удержания рисков, зарегистрированные группы закупок и лицензированные поставщики услуг по урегулированию пожизненных выплат

Судебный процесс может осуществляться суперинтендантом от имени страховой компании или братского общества, уполномоченного в Нью-Йорке (см. Раздел 1212 Закона о страховании), или группы удержания рисков, зарегистрированной в Нью-Йорке (см. Раздел 5904 Закона о страховании), в отношении договор доставлен или выдан на поставку, или по причине иска, возникшего в Нью-Йорке.Судебный процесс также может осуществляться суперинтендантом от имени неавторизованной (т. Е. «Нелицензированной») страховой компании (см. Раздел 1213 Закона о страховании), когда она занимается определенными видами деятельности, указанными в статье 1213. Кроме того, юридические документы, а также процесс , могут быть обслужены суперинтендантом от имени зарегистрированной группы закупок (см. раздел 5908 Закона о страховании) или лицензированного поставщика услуг по расчету за жизнь (см. раздел 7803 Закона о страховании).

Раздел 5904 Закона о страховании), в отношении договор доставлен или выдан на поставку, или по причине иска, возникшего в Нью-Йорке.Судебный процесс также может осуществляться суперинтендантом от имени неавторизованной (т. Е. «Нелицензированной») страховой компании (см. Раздел 1213 Закона о страховании), когда она занимается определенными видами деятельности, указанными в статье 1213. Кроме того, юридические документы, а также процесс , могут быть обслужены суперинтендантом от имени зарегистрированной группы закупок (см. раздел 5908 Закона о страховании) или лицензированного поставщика услуг по расчету за жизнь (см. раздел 7803 Закона о страховании).

Департамент финансовых услуг НЕ принимает услугу процесса в соответствии с Законом о страховании для действий против страховых групп или автопарков, Корпорации по возмещению дорожно-транспортных происшествий, Государственного страхового фонда, страховых агентов и брокеров, страховых консультантов или организаций по поддержанию здоровья. или другие лица или организации, не описанные выше.

или другие лица или организации, не описанные выше.

Плата за услуги

Если иск подан против лицензированной страховой компании или братского общества социального обеспечения, вы должны предоставить одну копию документов и чек на 40 долларов США или денежный перевод на имя «Суперинтенданта финансовых услуг».

Если иск подан против нелицензированной страховой компании, вы должны предоставить две копии документов с указанием названия и последнего известного адреса основного места деятельности обслуживаемой страховой компании и чек на 40 долларов или денежный перевод, выписанный на «Суперинтендант финансовых услуг.”

Если иск предъявляется к лицензированному поставщику услуг по страхованию жизни, вы должны предоставить две копии документов и чек на 40 долларов или денежный перевод на имя «Суперинтенданта финансовых услуг».

Если иск предъявляется к зарегистрированной группе удержания риска или зарегистрированной закупочной группе, вы должны предоставить две копии документов и чек на 20 долларов или денежный перевод на имя «Суперинтенданта финансовых услуг».

Плата за услуги и несколько компаний

Департамент принимает один чек или денежный перевод от нескольких обслуживаемых страховых компаний.Однако, если оплата производится одним чеком или денежным переводом и документы неприемлемы в отношении какой-либо из обслуживаемых сторон (например, если название страховой компании неверно), все бумаги, которые вы пытаетесь вручить будут возвращены, что означает, что обслуживание процесса не будет выполнено ни одной из компаний.

Место обслуживания в соответствии с Законом о страховании

Услуга может быть оказана путем отправки или доставки документов в Департамент следующим образом:

- По почте : на имя Департамента финансовых услуг штата Нью-Йорк, Отдел корпоративных отношений, One Commerce Plaza — 20-й этаж, Олбани, Нью-Йорк 12257.

- Лично: в Департаменте финансовых услуг штата Нью-Йорк, Офис главного юрисконсульта, One State Street, New York, NY 10004, или One Commerce Plaza, Albany, NY 12257.

ФРС — рационализация и разделение юридических лиц

Рационализация и разделение юридических лиц

LER 1.Комната данных

Q. Какая информация должна быть в комнате данных?A. Руководство 2018 касается комнаты данных на стр. 24. Комната данных должна содержать необходимую информацию об отдельных вариантах продаж, чтобы облегчить должную осмотрительность покупателя. Включение только содержания информации, которое может быть предоставлено при необходимости, было бы недостаточно.

2 кв. Ожидается, что фирмы будут включены в комнату данных, описанную на стр. 24 из Руководящих списков 2018 г. с указанием имен сотрудников и уровней вознаграждения? A2. Фирма должна предоставить информацию, необходимую для обеспечения должной осмотрительности покупателя. В тех случаях, когда информация о сотрудниках будет важна для должной осмотрительности покупателя, фирма должна продемонстрировать способность своевременно предоставлять такую информацию. В отношении имен и компенсаций отдельных сотрудников комната данных может включать репрезентативную выборку и может содержать отредактированную информацию, позволяющую установить личность.

Фирма должна предоставить информацию, необходимую для обеспечения должной осмотрительности покупателя. В тех случаях, когда информация о сотрудниках будет важна для должной осмотрительности покупателя, фирма должна продемонстрировать способность своевременно предоставлять такую информацию. В отношении имен и компенсаций отдельных сотрудников комната данных может включать репрезентативную выборку и может содержать отредактированную информацию, позволяющую установить личность.

LER 2. Критерии рационализации юридических лиц

Q. Допустимо ли учитывать критерии, связанные с бизнесом, в дополнение к требованиям разрешения проблем, чтобы критерии LER можно было использовать как для планирования разрешения проблем, так и для целей бизнес-операций? A. Да, критерии LER могут включать как коммерческие соображения, так и соображения урегулирования несостоятельности. При определении наилучшего согласования юридических лиц и бизнес-направлений с целью повышения урегулируемости фирмы в различных рыночных условиях, деловые соображения не должны иметь приоритет над потребностями урегулирования споров.

LER 3. Создание дополнительных юридических лиц

Q. Допустимо ли добавление юридических лиц, если оно соответствует критериям LER?A. Да.

LER 4. Чистые пути финансирования