Ипотека без первоначального взноса в 2021 году — взять квартиру в ипотеку без первого взноса по ставке от 5,9%

Ипотека без первоначального взноса в 2021 году открывает доступ к кредитованию практически для всех граждан, которые реально оценивают свои финансовые возможности на будущие годы выплат, другими словами, имеют стабильный источник дохода. Но чтобы обезопасить себя от рисков, многие банки вводят определенные ограничения по таким программам. Например, увеличивают проценты по выплатам, устанавливают верхний порог выдаваемой суммы, требуют заключить договор страхования от потери трудоспособности и т. д.

Верный способ получить необходимый кредит — заложить банку другую недвижимость, которая находится в собственности заемщика.

В любом случае, заключая ипотечный договор без первоначального взноса в банке, внимательно почитайте условия, поинтересуйтесь видом выплат (дифференцированные или аннуитетные), проследите, чтобы при расчетах не было дополнительных платежей, изучите ответственность сторон.

Отобрать из всей массы предложений самое подходящее вы сможете с помощью сайта Выберу.ру.

Вопросы и ответы

Возможна ли ипотека без первоначального взноса?

Ипотечный кредит без первоначальных взносов можно получить в ограниченном количестве банков. Выдают ипотеку такого типа Росбанк Дом, ЮГ-Инвестбанк, Райффайзенбанк, Абсолют Банк, ДОМ.РФ и др. Часто ипотекой без внесения первоначального платежа называются кредиты с участием средств материнского капитала – заёмщик не платит наличными, но фактически вносит аванс. Также кредиты с нулевым взносом часто предполагают выполнение дополнительных условий, например, залога имеющейся недвижимости.

Кому дают ипотечный кредит без ПВ?

Для оформления ипотеки без первого взноса к заемщику каждый банк предъявляет собственные требования, основанные на внутреннем регламенте. Например, такие программы могут действовать только для многодетных семей, квартиру можно приобретать у определенного застройщика. Ещё важнее – доход заемщика. Чаще всего программы с нулевым первоначальным взносом доступны только тем клиентам, которые получают больше минимальной для кредита суммы.

Чаще всего программы с нулевым первоначальным взносом доступны только тем клиентам, которые получают больше минимальной для кредита суммы.

Как купить квартиру без первоначального взноса в ипотеку?

Чтобы взять кредит на покупку жилья и не платить первый взнос, нужно: найти подходящую программу в банках, проверить, соответствуете ли вы требованиям (уровень дохода, возраст, тип жилья), отправить заявку онлайн, если это возможно, или обратиться в офис. Если есть материнский капитал, посмотрите предложения, где можно оформить ипотеку, используя эти средства в качестве аванса. Иногда можно оформить ипотечный кредит без первого взноса, используя существующее жильё или авто как залог.

Ипотека без первоначального взноса в 2017 году в Санкт-Петербурге

Сегодня банки предлагают широкий выбор программ ипотечного кредитования, которые рассчитаны на разные категории заемщиков. Предусмотрены разные процентные ставки, сроки кредитования, даже разный пакет документов в зависимости от условий. Однако требование первоначального взноса остается у всех банков – сегодня это не менее 20% стоимости недвижимости. Купить квартиру без первого взноса в ипотеку возможно, если вам положена субсидия. Это может быть жилищный сертификат или материнский капитал. Важно понимать, что условия кредитования для разных типов субсидий отличаются.

Однако требование первоначального взноса остается у всех банков – сегодня это не менее 20% стоимости недвижимости. Купить квартиру без первого взноса в ипотеку возможно, если вам положена субсидия. Это может быть жилищный сертификат или материнский капитал. Важно понимать, что условия кредитования для разных типов субсидий отличаются.

Как взять ипотеку без первоначального взноса

Шаг первый

Если вы являетесь городским очередником, то есть состоите на учете как нуждающийся в улучшении жилищных условий по одной из федеральных или региональных программ, то вы можете рассчитывать на предоставление безвозмездной субсидии от государства. Программ в Санкт-Петербурге действует несколько. Это федеральная программа «Жилище», программа «Молодежи – доступное жилье» и «Развитие долгосрочного жилищного кредитования». Они отличаются условиями и направлены на разные слои населения, но сумма выплаты является одинаковой для всех очередников. Сегодня это 30% от стоимости квартиры.

После получения подтверждения, что субсидия одобрена, заемщикам предстоит определиться с застройщиком и банком.

Шаг второй

Какие банки дают ипотеку без первоначального взноса можно узнать в многофункциональном центре, расположенном в вашем районе. Также непосредственно у застройщика или брокера недвижимости – они предоставят информацию по конкретному дому, где вы хотите купить квартиру. Здесь есть два решения: отталкиваться от банка-оператора субсидии и выбирать из тех объектов, с которыми он работает, или обратиться в компанию по продаже недвижимости и выбрать из тех объектов, которые имеют соответствующую аккредитацию.

Шаг третий

Собрать необходимый пакет документов, получить подтверждение от фонда или сертикат, если у вас материнский капитал, обратиться в банк, дождаться подтверждения, что кредит одобрен, оформить договор долевого участия и ипотечный договор. После оформления сделки остается только дождаться момента сдачи дома и получить долгожданные ключи от собственной квартиры!

После оформления сделки остается только дождаться момента сдачи дома и получить долгожданные ключи от собственной квартиры!

Что делать, если нет субсидии

Получить субсидию – непросто. Помимо больших требований к очередникам и длинных листов ожидания, заемщикам предстоят процедуры согласования и оформления. Да и не каждый житель России может рассчитывать на такую выплату от государства. Поэтому во многих банках предусмотрена ипотека с минимальным первоначальным взносом. Кредитование в таком случае ведется на особых условиях. Также благодаря специальным программам от банков совместно с брокерами и застройщиками можно существенно снизить и сумму первого взноса, и ежемесячный платеж по кредиту.

Ипотека без первоначального взноса в Твери 2021

Как купить квартиру без первоначального взноса в новостройке или вторичке. Варианты, условия, требования и риски.

Какую квартиру можно купить в ипотеку без первоначального взносаМожно купить и вторичку, и новостройку.

Официально в банках Твери нет таких программ. Обязательным требованием является наличие суммы в размере 10-20% от стоимости квартиры.

Некоторые банки якобы предлагают такую ипотеку, но по факту просто дают кредит на первый взнос.

Не каждую квартиру можно купить, не имея собственных средств.

Уточнить тонкости вы можете по телефону (4822) 73-59-79 или напишите нам в WhatsApp.

Как купить квартиру в Твери без первоначального взноса в новостройке или вторичке

Вариантов ипотеки без первого взноса несколько и все они являются лазейками в обход требований банка.

1. Под залог имеющейся недвижимости. Если у вас есть квартира, но нет накоплений, вы можете получить кредит под залог имущества. Есть ограничения!

2. Потребительский кредит на родственника или на себя. Довольно частый вариант, если позволяет доход.

3. По программе застройщика. Некоторые застройщики предлагают свои программы покупки новостройки в Твери без первого взноса по ипотеке. Тут надо быть осторожным, так как некоторые схемы могут быть рискованными.

Некоторые застройщики предлагают свои программы покупки новостройки в Твери без первого взноса по ипотеке. Тут надо быть осторожным, так как некоторые схемы могут быть рискованными.

4. С завышением и встречными расписками на вторичном рынке. В данном случае продавец как бы подтверждает распиской получение от вас денег в качестве первоначального взноса. Рискованная схема, работать только с проверенными объектами!

ВАЖНО! Не каждую новостройку в Твери и квартиру на вторичном рынке можно купить в ипотеку без первого взноса.

Рассчитать ипотеку и подобрать квартиру

Получите подходящие варианты квартир в новостройках и вторичном фонде под ваш бюджет.Бонус: мы пришлём вам одну из 40 наших статей о тонкостях покупки и ипотеки на выбор.

Трудности ипотеки

По статистике каждый четвертый заемщик получает отказ в ипотеке. Банки не раскрывают причин, но их может быть несколько. Самые распространённые:

Самые распространённые:

1. Кредитная история

3. Ошибка в оформлении заявки

4. Ошибочные данные в системе о заемщике.

Подробнее можете прочитать в нашей статье «Почему банки отказывают в ипотеке».

ВАЖНО! Даже если вам отказали, проблему можно решить. 98% наших клиентов получают одобрение банка.

Получите консультацию по ипотеке в Твери по телефону (4822) 73-59-79.

Когда нужна ипотека без первоначального взноса

- Накоплений нет совсем

- Накоплений не хватает для минимального взноса (меньше 10%)

- В качестве первого взноса предполагается продать квартиру

- Деньги хранятся на вкладе и при досрочном снятиии придется пожертвовать процентами

- Накопления нужно сохранить на ремонт.

Риски

- Больше платеж по ипотеке

- Повышенная финансовая нагрузка

- «Серые» схемы с застройщиками и расписками

- По сути, вы переплачиваете за квартиру размер отсутствующего первоначального взноса.

Почему банки требуют первоначальный взнос?

Так банки минимизируют свои риски и проверяют ваши финансовые возможности. Если вы смогли накопить на первый взнос по ипотеке, значит, вы продолжительное время ежемесячно откладывали деньги и хорошо дисциплинированы в финансовом плане.

Кроме того, ипотека выдается на длительный срок, и банк рискует своими деньгами. А получая часть стоимости квартиры в виде первоначального взноса, он снижает свои затраты и риски.

Покупать квартиру без первого взноса или копить?

Всё зависит от вашей ситуации и потребности:

— дохода

— размера накоплений

— есть ли у вас другая недвижимость

— есть ли доступные варианты на рынке

— насколько остро стоит потребность в квартире.

Чтобы вам было проще определиться, мы мы собрали все аргументы за накопления на первый взнос по ипотеке и за покупку квартиры без первоначального взноса:

| Копить | Не копить |

|

1. 2. Ежемесячная финансовая нагрузка будет меньше 3. Больше выбор вариантов (далеко не каждую квартиру можно купить без первоначального взноса) 4. Если всё же решите купить без первоначального взноса, у вас на руках будут деньги на ремонт 5. Накопления можно инвестировать и получать прибыль. |

1. Цены растут постоянно. Если не откладывать по 25-40 тысяч ежемесячно, то копить можно вечно 2. В подходящем для вас доме может не остаться квартир 4. Инфляция съедает часть накоплений, и рубль долгосрочно только обесценивается 5. Пока копите, можете сорваться и купить машину или путешествие |

В общем, чтобы принять верное решение нужен детальный расчет ситуации и профессиональный прогноз по ценам на недвижимость. Звоните!

Звоните!

Наши контакты

Ипотека в банках Кемерово и Кемеровской области

Наверх

Условия и процентная ставка по ипотеке в банках Кемеровской области

Ознакомьтесь с условиями и процентными станками по ипотеке в банках Кемерово. В ипотеку можно купить жилье любого типа: квартиру, таунхаус, апартаменты, загородный дом с земельным участком, комнату или долю в квартире, квартиру в новостройке, а также гараж или коммерческую недвижимость.

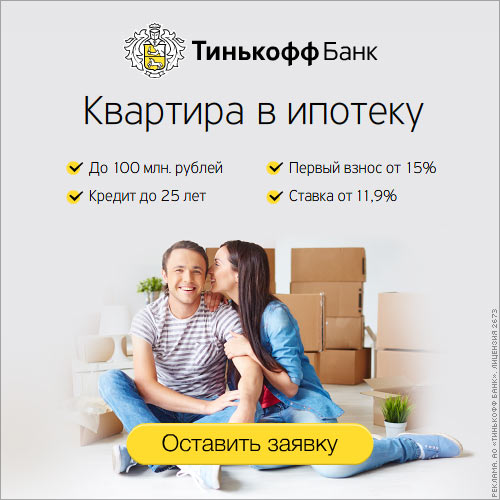

Процентные ставки по ипотечным кредитам сегодня составляют в среднем от 9,25% до 10,5% годовых. При этом многие банки готовы снизить ставку на 0,5-1,5% при участии заемщика в зарплатном проекте банка, внесении первоначального взноса свыше 50% или оплате части стоимости недвижимости материнским капиталом. Некоторые банки совместно с партнерами-застройщиками предлагают на покупку строящегося жилья в отдельных новостройках минимальную ставку в 7,4% годовых. Кроме того, при электронной регистрации сделки купли-продажи недвижимости ставка может быть снижена на 0,1%.

Максимальный срок ипотеки в банках составляет 30 лет. Оптимальным с точки зрения ежемесячного платежа и общей суммы переплаты является срок кредита в 15-20 лет. Средний фактический срок погашения кредитов, по информации банков, составляет 12-15 лет. Возраст потенциального заемщика, как правило, должен быть менее 21 года и не более 65 лет на момент последней выплаты по ипотечному кредиту.

Размер первоначального взноса при покупке квартиры в среднем составляет 15-20%, при покупке загородной или коммерческой недвижимости – 30-40%.

Ипотека без первоначального взноса выдается в некоторых банках, но в этом случае необходимо предоставить в залог уже имеющуюся в собственности недвижимость, а процентные ставки по ипотеке без первоначального взноса обычно выше на 1,5-2%, чем по стандартной ипотеке.

Вы можете взять ипотеку в 2021 году в банках в Кемерово, Анжеро-Судженск, Березовский, Калтан, Киселевск, Мыски, Осинники, Тайга, Ленинск-Кузнецком, Полысаево, Новокузнецке, Прокопьевск, Юрга, Белово, Междуреченск, Краснобродский..jpg)

Потянете ли вы ипотеку при своем уровне дохода? Чтобы узнать это, вы можете самостоятельно рассчитать сумму ежемесячного платежа с помощью ипотечного калькулятора (достаточно знать приблизительную стоимость квартиры), а затем отправить кредитную заявку на ипотеку в один, несколько или во все банки.

Половина россиян не могут накопить на первоначальный ипотечный взнос

Четверть россиян, в чьи планы входит взять ипотеку, рассматривают вариант использования кредитных средств для оплаты первоначального взноса, следует из опроса «Юником24». При этом 50% отметили, что не имеют достаточно средств для внесения первого платежа по жилищному кредиту. Эксперты объясняют, почему схема «ипотека в кредит» — плохая идея, и предупреждают, что в случае ухудшения экономический ситуации до четверти таких клиентов уйдут в просрочки.

Среди россиян, планирующих взять ипотеку, четверть рассматривает оформление потребительского кредита на первоначальный взнос, говорится в исследовании финансового маркетплейса «Юником24» (имеется в распоряжении «Газеты. Ru).

Ru).

«Оформление потребительского кредита для внесения первоначального платежа допускают порядка 25% респондентов, и еще 10% предположили, что этот вариант имеет право на существование», — отмечается в материале.

В исследовании также говорится о том, что при снижении ипотечной ставки россияне стали чаще рассматривать вопрос приобретения жилья, однако порядка 50% граждан отметили, что не имеют средств даже для внесения первоначального взноса. Из них половина способна закрыть такую потребность только за счет продажи текущего жилья или выплат (например, материнского капитала).

При этом, по данным «Юником24», реальный показатель оформления потребительского кредита для покрытия первоначального взноса находится в пределах 6% — это в 1,5 раза больше, чем 5 лет назад.

«Безусловно есть риск, что цифра эта [доля потребительских кредитов на первый взнос] выше — например, если люди живут в гражданском браке: один из супругов оформил потребительский кредит, другой — ипотеку. Формально это разные люди, однако семейный бюджет у них общий, поэтому платёжная нагрузка увеличивается равно пропорционально кредитам и отражается на всех членах семьи», — пояснил «Газете.Ru» генеральный директор «Юником24» Юрий Кудряков.

Формально это разные люди, однако семейный бюджет у них общий, поэтому платёжная нагрузка увеличивается равно пропорционально кредитам и отражается на всех членах семьи», — пояснил «Газете.Ru» генеральный директор «Юником24» Юрий Кудряков.

В Национальном бюро кредитных историй (НБКИ) не считают очень распространенной практику получения кредита на первоначальный взнос. Во-первых, сами заемщики в большинстве своем не склонны к авантюрным решениям. Во-вторых, ипотечный банк всегда может видеть в кредитной истории потенциального заемщика источник первоначального взноса, объясняет директор по маркетингу НБКИ Алексей Волков.

«Банки заинтересованы в том, чтобы их заемщик справился со взятыми на себя обязательствами. Поэтому при принятии решения о выдаче ипотеки или любого другого кредита в обязательном порядке изучают и анализируют кредитную историю потенциального клиента», — подчеркивает эксперт.

Тем клиентам, чьим доходам банк и так не доверяет, банк всё равно никогда не одобрит ипотеку и при наличии денег на первый взнос, отмечает главный экономист информационно-аналитического центра TeleTrade Пётр Пушкарёв.

Однако что касается платежеспособных клиентов, банки часто охотно идут навстречу таким схемам, потому что регуляторы не разрешают выдать ипотеку без первоначального взноса, рассказывает эксперт.

«Если банк не видит ничего, что может помешать клиенту регулярно вносить ипотечные взносы, зачем ограничивать и «заставлять» клиента копить ещё год-два деньги ради первого взноса?», — задается вопросом Пушкарёв.

В случае, если заемщик накапливает средства на первоначальный взнос за тот или иной промежуток времени, это может считаться определённой «репетицией» погашения ипотеки, то есть проверки экономики заемщика – выдержит или нет она определённую долговую нагрузку, объясняет Алексей Волков.

«Если этого не происходит, и первоначальный взнос сформирован из заёмных средств, экономика заемщика резко сталкивается с необходимостью обслуживания не только ипотеки, но и долга по кредиту на этот взнос. То есть риски невозможности обслуживать два долга одновременно возрастают», — предупреждает эксперт.

Если мы говорим о ситуации, когда клиент, не имея первоначального взноса, берет на него кредит и потом оформляет ипотеку, то это уже риск, так как платёжная нагрузка возрастает в 2 раза, а сами кредиты являются долгосрочными — в среднем 5-15 лет, обращает внимание генеральный директор Национальной службы Взыскания (НСВ) Роман Волосников. По его подсчетам, если ситуация в стране ухудшится, то до четверти таких клиентов могут выйти на просрочку.

Однако, если пандемия COVID-19 не приведет к карантинным мероприятиям по аналогии с весной текущего года, в ближайшие 2 месяца в НСВ не ожидают резких скачков просроченной задолженности в данном сегменте. «Ипотека традиционно является наиболее качественным сегментом, так как в залоге находится жилье, которое в большинстве случаев является единственным», — объясняет эксперт.

Если кредит оформляется с целью успеть пока есть низкие ставки, то это крайне рискованное решение, подчеркивает Юрий Кудряков. Однако многие ориентируются именно на выгодную ставку и стремятся оформить ипотеку побыстрее, опасаясь, что ставки пойдут вверх с одновременным ростом цен на недвижимость, отмечается в исследовании «Юником24».

При этом эксперты считают, что даже если ставки упадут до 4-5%, к чему накануне предложил стремиться Марат Хуснуллин, это не усугубит ситуацию.

«В условиях пониженных ставок и повышенного спроса банки могут позволить себе выбирать более качественных заемщиков, поэтому сама по себе программа льготной ипотеки не должна провести к ухудшению качества портфелей банков. Банки проводят полноценный андеррайтинг, который должен определить риски невозврата ссуды»,

— объясняет младший директор по банковским рейтингам агентства «Эксперт РА» Ксения Якушкина.

В любом случае при выдаче ипотеки банки будут ориентироваться на кредитное качество потенциального заемщика, соглашается Алексей Волков. По его словам, снижение ставки — скорее положительный фактор для заемщиков, так как это уменьшает размер ежемесячных платежей. Однако данный фактор будет применим к гражданам уже доказавшим свои возможности по обслуживанию долга и способность вести взвешенную, не авантюрную политику в отношении собственных обязательств, отмечает эксперт.

Пётр Пушкарёв из TeleTrade обращает внимание на то, что банки хорошо знают свой бизнес, и не станут раздавать кредиты по кругу себе в убыток, а люди рассчитывают свои возможности как могут. По его мнению, количество неплатежей может вырасти совсем не из-за льготной ипотеки, а из-за негибкости системы — когда государство, совершая одной рукой благо (снижая проценты по ипотеке), другой рукой излишне влезает в отношения между клиентом и банком, например, требуя обязательно делать первоначальный взнос.

Ипотека без кредитной истории — как взять ипотеку?

Если вы решили брать ипотеку, то, скорее всего, уже посетили не один сайт банка, почитали истории и отзывы на различных форумах. И да, практически везде люди пишут, что наличие кредитной истории — один из ключевых пунктов для банка. Но это не значит, что про ипотеку можно забыть. Да, кредитная история играет свою роль, но это один из параметров, который смотрит банк. В этой статье ответим на вопрос: дадут ли ипотеку без кредитной истории? И как работать с банком, чтобы получить согласие на предоставление ипотеки без кредитной истории.

Зачем банку ваша кредитная история при оформлении ипотеки?

Кредитная история — это инструмент для оценки рисков. С ее помощью банк прогнозирует, насколько вы платежеспособный клиент, какие проблемы могут возникнуть с вами. Если кредитная история отсутствует, то банк ориентируется на собственную статистику. То есть, смотрит, как платят по кредитам и в частности по ипотеке другие его клиенты, которые работают с вами на похожих должностях, имеют такую же финансовую нагрузку, такой же уровень дохода.

Если кредитная история отсутствует, то с высокой долей вероятности вы получите более высокий % по ипотеке, и банк не одобрит большую сумму кредита. Хуже отсутствия кредитной истории может быть только испорченная кредитная история. Иногда из-за просроченного платежа по кредиту, который человек брал на пылесос или ноутбук, он может получить дополнительные % по ипотеке или получить отказ банка.

Но мы с вами понимаем, что помимо кредитной истории банк оценивает еще 10-ки параметров для принятия решения. Гораздо важнее для банка кем вы работаете, какой уровень дохода имеете, есть ли у вас накопления в банке, наличие иждивенцев, в браке вы или нет и так далее. Далее рассмотрим подробнее, что делать, если у вас нет кредитной истории.

Что делать, если кредитной истории нет?

Не факт, что ни один банк не одобрит вам ипотеку без кредитной истории. Скорее всего вы получите одобрение в одном из банков, но, как писали выше, сумма кредита будет не большая. Особенно если ваш первоначальный взнос не превышает 10-15%. А именно такой минимальный взнос требует банк для подачи заявления на ипотеку. Ситуация будет существенно лучше, если первоначальный взнос составляет 35-40% от стоимости недвижимости. Но банк все также может отклонить запрос на крупную сумму.

Чаще всего, в случае отсутствия кредитной истории, сами сотрудники банка советуют взять небольшой потребительский кредит. Но обычно никто не уточняет, какой именно кредит нужно брать.

Это должен быть потребительский кредит хотя бы на 6 месяцев. Предупреждаем, не берите микрозаймы или кредит на чайник. Заемщик, который обращается за микрозаймами или приобретает мелкую бытовую технику, будет расценен банком как клиент с низким уровнем платежеспособности. Самое оптимальное — оформить кредит на 50-100 000 р., ежемесячно проводить платежи без опозданий и не погашать кредит досрочно. Ведь банк зарабатывает на наших просрочках.

Да, программа по формированию кредитной истории даст свои плоды минимум через полгода. Плюс 30-40 дней для того, чтобы обновилась информацию в базе кредитных бюро. А если времени нет? Если ипотека нужна здесь и сейчас?

А если ипотека нужна здесь и сейчас?

Рассмотрим несколько вариантов

Наличие созаемщика. Такой вариант актуален, если кредитная история отсутствует или уровень дохода достаточно низкий. Идеально, если у созаемщика есть положительная кредитная история или хороший уровень дохода и стаж. Это повысит ваши шансы на получение ипотеки на хороших условиях.

Наличие поручителя. Если нет созаемщика, но можно привлечь поручителя. Например, если ипотеку оформляет юный заемщик, то в качестве поручителя могут выступать родители. Конечно, у самого поручителя не должно быть пробелов в кредитной истории. Также для банка будет играть роль стаж и его доход. Поручитель должен быть максимально привлекательным для банка.

Другая недвижимость. Если есть еще недвижимость, то ее можно предложить в качестве залога банку. Конечно, такой вариант не все банки готовы рассматривать. Так как реализация недвижимости в случае, если квартира перейдет в собственность банка, не такая выгодная история, как получение процента.

Так что, отсутствие кредитной истории — решаемый вопрос. Даже если один банк дал отказ, не значит, что вы получите отказ в другом, поэтому всегда советуем вести переговоры с несколькими финансовыми учреждениями. И просим не забывать, что кредитная история — это далеко не все, на что обращает внимание банк…

К кому обращаться, если банк все-таки отказал в ипотеке?

В кредитной истории отражаются отказы банков. Если она чиста, но в ней фигурирует более трех отказов, то получить ипотеку становится сложнее. В подобных ситуациях на помощь приходим мы. Мы как раз помогаем найти и оформить ипотеку на хороших условиях, даже если нет кредитной истории.

Кстати, вашу кредитную историю вы всегда можете проверить самостоятельно. Для этого вам нужно заказать выписку из бюро кредитных историй. Их на рынке всего 17. Налоговая вам подскажет, в каких бюро есть информацию по вам. После этого вы можете обратиться в каждое бюро напрямую или заказать выписку в любом банке. Раз в год это можно сделать бесплатно.

А вы уже проверяли свою кредитную историю?

Ипотека иностранным гражданам: особенности ипотеки в России

Содержание

- Можно ли взять ипотеку нерезидентам в РФ?

- Какие банки дают ипотеку иностранцам

- Ипотека для иностранных граждан с видом на жительство

- Ипотека без вида на жительство для нерезидентов

- Требования к заемщику-нерезиденту

- Какие документы нужно собрать

- Порядок оформления для иностранцев

- Как взять ипотеку, если супруг иностранец

Расскажем о том, как купить жильё в ипотеку для нерезидентов РФ, какие нужны документы и какие требования к нерезидентам предъявляют банки.

Возможно ли оформление ипотеки иностранцам

Если у вас нет гражданства РФ, вы всё равно имеете право получить ипотеку в российском банке на покупку жилья на территории России. Основанием для этого служит ФЗ №102 «Об ипотеке (залоге недвижимости)». Но иметь право и беспрепятственно пользоваться этим правом — разные вещи. На деле банки не горят желанием кредитовать иностранных граждан и на то есть причины. Заёмщик-иностранец может перестать платить по кредиту и уехать из России. При таком исходе на банк ложатся материальные потери (неуплата процентов) и издержки (судебные разбирательства, продажа залогового имущества и т.д.). Иностранному заёмщику нужно быть готовым к тщательной проверке со стороны банка. Вот на что обращают пристальное внимание:

- уровень официальной зарплаты

- место работы, репутация работодателя

- наличие другого имущества на территории России

- кредитная история

- семейное положение и гражданство супруга

Стоит помнить, что документы, подтверждающие занятость и доход, действуют в течение 45 календарных дней. После истечения этого срока банк потребует свежие документы.

Ипотека без вида на жительство для нерезидентов

Возможность (хоть и минимальная) получить банковское одобрение сохраняется. Но чтобы заявку рассмотрели, заёмщикам без ВНЖ придётся безоговорочно выполнить ряд требований:

- Проживать в РФ не менее 183 дней (чем дольше, тем лучше).

- Работать у российского работодателя не менее 6 месяцев (чем дольше, тем лучше).

- Без нареканий платить все налоги и сборы.

- Иметь умеренную закредитованность — не более 40% от общего дохода семьи (чем меньше, тем лучше).

- Внести первоначальный взнос минимум 40% от стоимости приобретаемого жилья (чем больше, тем лучше).

- Иметь положительную кредитную историю. Если ранее вообще не было кредитов, это затруднит решение банка дать положительный ответ. Если кредитов было много и с просрочками в платежах, то это послужит веским основанием для отказа в ипотеке

Важно быть готовыми к тому, что некоторые банки могут предъявить дополнительные условия:

- Привлечь созаёмщиков с российским гражданством.

- Увеличить минимальный срок работы на российского работодателя до 3 лет.

- Снизить предельный срок кредитования до 15 лет

- Увеличить размер первоначального взноса до 50%

- На несколько пунктов повысить процентную ставку — самая неприятная и распространённая мера.

Чтобы увеличить шанс на одобрение ипотеки, лучше позаботиться о получении вида на жительство (ВНЖ).

Основания для получения вида на жительство в России

Получить ВНЖ не всегда получается даже у тех, кто подходит под официальные требования. Рассмотрим, какие критерии могут дать шанс на получение вида на жительство в РФ:

- Вы гражданин Беларуси или Туркменистана.

- У вас есть разрешение на временное проживание в России.

- Помимо РВП у вас есть сертификат на госпрограмму по добровольному переселению соотечественников.

- У вас статус беженца или попросившего временное убежище и сертификат на добровольное переселение.

- У вас статус политического беженца.

- Вы документально признаны официальным носителем русского языка.

- Вы специалист с высокой квалификацией и принадлежите к семье высококвалифицированного специалиста.

- У вас ранее было право на российское гражданство, но вы от него отказались, или гражданство РФ у вас было прекращено.

- Вы признаны недееспособным, а ваш опекун или помощник имеет российское гражданство или ВНЖ.

Ипотека для иностранных граждан с видом на жительство

Если у вас есть вид на жительство в России, то взять ипотеку становится проще. Это обстоятельство почти уравнивает вас в правах с резидентами РФ. Вы можете законно работать в России, платить налоги, получать льготы, подтвердить занятость и доход. Большинство банков лояльно относятся к иностранцам с ВНЖ, поэтому не предъявляют к заявителю сверхъестественных требований и дают нормальные ипотечные условия. Какой пакет документов стоит приготовить, чтобы подать успешную заявку на кредит:

- Паспорт с нотариальным переводом.

- Разрешение на работу и подтверждение трудоустройства в РФ.

- Доказательство длительного проживания на территории России.

- Документы на недвижимость, на которую требуется ипотека (нужно запросить у продавца/застройщика).

- Документы на право владения иной недвижимостью (если она имеется в собственности)

- Диплом о получении образования.

- РВП

- Банковская выписка по личным счетам.

Какие банки дают ипотеку иностранцам

Для иностранцев выбор кредитных организаций сильно ограничен. Лояльными можно назвать лишь несколько банков, готовых сотрудничать с иностранцами по вопросу жилищного кредитования.

Росбанк

Гражданство не имеет значения Льготы для граждан СНГ Алгоритм оформления ипотечного займа такой же, как для граждан РФ.

ВТБ

Гражданство не имеет значения Подтверждение легальности пребывания и занятости на территории РФ.

Райффайзенбанк

Гражданство не имеет значения Место работы обязательно на территории Российской Федерации.

Кубань Кредит

Гражданство не имеет значения Допускает возраст заёмщика 80 лет на момент окончания срока ипотеки.

Хоум Кредит (ХКФ Банк)

Гражданство не имеет значения.

Альфа-банк

Гражданство Украина, Республика Беларусь Подтверждение легальности пребывания и занятости на территории РФ.

Сбербанк

Не выдаёт ипотечные займы иностранцам, требует исключительно российское гражданство. Можно рассчитывать только на потребкредит.

Законодательная база

ФЗ №102 регулирует правовые отношения между кредитными организациями и гражданами. Закон не ограничивает права иностранных граждан на получение ипотечного займа в российском банке для приобретения жилья на территории РФ. Но каждый отдельно взятый банк вправе устанавливать собственную кредитную политику, которая может исключать выдачу кредитов лицам без российского гражданства — и с этим ничего не поделаешь.

Основные требования к заёмщику-нерезиденту

К иностранным претендентам на ипотеку базовые требования почти такие же, как к россиянам. Рассмотрим список, которому нужно соответствовать:

- Возраст на момент подачи заявки не меньше 21 года. Хотя некоторые банки, например «Кубань Кредит», разрешают вступать в кредитные обязательства лицам, достигшим 18 лет.

- Возраст к дате истечения срока ипотеки не должен превышать 80 лет, но многие банки снижают его до 65 лет.

- Достаточный уровень дохода: ипотечный платёж «съедает» не более 40% ежемесячной зарплаты.

- Незапятнанная кредитная история (нет просрочек по платежам).

- Готовность оплатить пакет страхования жизни и объекта недвижимости.

- Готовность привлечь созаёмщиков, подходящих под такие же требования.

Какие документы нужно собрать

Перед подачей анкеты подготовьте минимальный пакет документов.

- Паспорт с нотариальным переводом;

- Документ, подтверждающий право пребывания в России: ВНЖ/РВП/карта мигранта/въездная виза;

- Подтверждение регистрации;

- Разрешение на работу и подтверждение трудоустройства в РФ;

- Документальное подтверждение длительного проживания на территории России;

- Документы на недвижимость, на которую требуется ипотека (нужно запросить у продавца/застройщика).

Как оформить ипотеку иностранцу — пошаговая инструкция

- Иностранные граждане заключают ипотечные сделки в России почти по тому же алгоритму, что и россияне. Вам предстоит следующий порядок оформления:

- Изучить кредитные предложения банков, которые работают с иностранцами. Рассчитать платежи на ипотечном калькуляторе на сайте банка. Выбрать одну или ряд кредитных организаций, условия которых вам подходят.

- Уточнить у выбранного банка, какие именно документы нужны. И собрать их заранее, потому что для подготовки некоторых справок может потребоваться время. И не забывайте, что документы действительны не дольше 45 календарных дней.

- Через сайт или в банковском отделении подать заявку на ипотеку и передать собранные документы. Многие банки на первичном этапе принимают документы в электронном виде (сканы или фото) — так можно обойтись без посещения отделения.

- Ожидать решения. Так как данные заёмщиков-нерезидентов рассматривают досконально, принятие решения может занять до 3 недель. Если у вас попросят дополнительные справки, не стоит медлить с их подготовкой.

- Если вы получите согласие на сделку, то вам предстоит подобрать объект недвижимости под одобренную вам сумму. Сведения об объекте (отчёт об оценке) нужно передать в банк.

- С вами согласуют день подписания кредитного договора. В назначенный день нужно принести с собой оригиналы всех требуемых банком документов.

- В день подписания кредитного договора предстоит внести всю сумму первоначального взноса. Часто банки просят передавать деньги в кассу в наличной форме, поэтому заранее уточните этот вопрос в банке.

Когда возможен отказ?

Сделка может не состояться по двум основным причинам — не выполнены требования к заёмщику или к объекту. В случае с объектом всё легко поправимо, если вы сделаете выбор в пользу другой квартиры/дома. Чёткие требования к объекту всегда можно уточнить в банке. Ситуация сложнее, если что-то не так с вашими документами. Причин может быть уйма, и банк не всегда аргументирует отказ, потому что имеет право не делиться этой информацией. Но бывают случаи, когда причины озвучивают и потенциальный заёмщик ещё может исправить положение — донести корректные документы.

Причины отказа

Рассмотрим возможные причины, которые относятся к объекту недвижимости:

- Выбранное жильё стоит в плане на снос или в программе реновации.

- Здание изношено на 65% и более.

- Объект не подключен к канализации, нет водоснабжения.

- В квартире сделана нелегальная перепланировка.

Рассмотрим причины, которые относятся к заёмщику:

- Не подходит возраст для кредитования.

- Просрочен ВНЖ.

- Низкий уровень дохода для запрашиваемой суммы кредита.

- Неофициальное трудоустройство.

- Короткий стаж на последнем месте работы.

- Плохая кредитная история или полное её отсутствие.

Что такое вид на жительство

Если вы намерены долгое время находиться в России и официально здесь работать, то необходимо оформить ВНЖ. Этот документ говорит о том, что у вас есть законное право пребывания на территории РФ, и вас не могут просто так выдворить из страны. Вид на жительство даёт иностранцу самое главное — без проблем проживать на территории Российской Федерации длительное время и менять место жительства по собственному усмотрению.

Какими правами обладает иностранец с ВНЖ в России

- Бесплатное медобслуживание, бесплатное образование, пенсия, социальные программы и льготы.

- Возможность устроиться на работу в любой точке страны.

- Возможность без трудностей покидать Россию и возвращаться обратно.

- Право покупать недвижимость и оформлять право собственности.

- Право делать приглашения для въезда в РФ членов своей семьи — граждан другой страны.

- Право избирать кандидатов в органы местного самоуправления и выдвигать собственную кандидатуру.

Можно ли взять ипотеку с видом на жительство в России?

Да, нерезидент с ВНЖ имеет право рассчитывать на ипотечный займ с целью приобретения жилой недвижимости. Российское законодательство этого не запрещает. Шансов получить ипотеку при наличии ВНЖ существенно больше, чем при отсутствии этого важного документа. Поэтому лучше заранее оформить вид на жительство, а уже затем подавать на ипотеку.

Оформление ипотечного кредита, если супруг — иностранец

Женатые заёмщики более привлекательны для банкиров, чем холостые. Если семья покупает жильё, и один из заёмщиков гражданин РФ, то вероятность одобрения выше, чем в ситуации, когда оба супруга поданные другой страны. Вариантов оформления займа может быть несколько:

- Второй супруг созаёмщиком не выступает — предпочтительный вариант. Приоритетный вариант, если оформлять ипотеку на супруга гражданина России. Такая схема возможна, если есть брачный договор. Квартира оформляется только на одного супруга, который и будет выплачивать долг. Второй супруг к займу отношения не имеет и претендовать на недвижимость не в праве.

- Созаёмщики, но ответственность только на одном — подходящий вариант. Квартира оформляется на обоих, но ипотечную нагрузку может взять только один из супругов. Хорошо, если это будет супруг-россиянин. Тогда доходы супруга-иностранца не будут учитываться, но его кредитную историю банк всё равно проверит. Стоит помнить, что в случае развода все права на имущество останутся у того, на кого была оформлена ипотека.

- Созаёмщики с равной ответственностью — наименее желательный вариант. Если пара получает высокий общий доход и может взять ипотеку совместно как созаёмщики — долговая нагрузка и ответственность ляжет на обоих супругов. Ситуация менее выигрышная, чем первые два варианта, но всё же лучше, чем когда ипотеку берёт холостой иностранец.

Можно использовать для покупки жилья маткапитал, если мать и ребенок граждане РФ. Гражданство отца в данном случае никак не препятствует получению сертификата и направления его на погашение ипотеки.

Rocket Mortgage от Quicken Loans: NMLS # 3030 в Rocket Mortgage от Quicken Loans | Лучшее для онлайн-опыта | 620 | 3% Quicken Loans предлагает обычные ипотечные кредиты с минимальной скидкой всего на 3%. | |||||||||||||||||||||||||||||||||||||||

Новое американское финансирование: NMLS # 6606 | Лучшее для традиционного кредитования | 620 | 3% Новое американское финансирование работает с программами помощи в виде авансового платежа в 14 штатах Калифорния, Техас, Флорида и Иллинойс. | |||||||||||||||||||||||||||||||||||||||

Quicken Loans: NMLS # 3030 | Лучшее для кредиторов с нулевым и низким первоначальным взносом | 620 | 3% По обычным кредитам Quicken предлагает первоначальные платежи всего 3%. | |||||||||||||||||||||||||||||||||||||||

SoFi: NMLS # 1484615 | Лучшее для онлайн-опыта | 620 | 10% SoFi требует 10% первоначального взноса для ипотечных кредитов. | |||||||||||||||||||||||||||||||||||||||

Alliant: NMLS # 197185 | Лучший вариант с нулевым авансовым платежом | Н / Д | 3% Alliant Credit Union предлагает обычные ссуды всего за 3 % вниз. | Прочитать обзор | ||||||||||||||||||||||||||||||||||||||

Flagstar: NMLS # 417490 | Лучшее для кредитора с нулевым и низким авансовым платежом | 620 |

Прочитать обзор | ||||

PNC: NMLS # 446303 | Лучшее для традиционного кредитного опыта | 620 | 3% предлагает гибкие варианты оплаты и гибкие возможности PNC. , включая подарки, гранты и помощь при первоначальном взносе. | Прочитать обзор |

SunTrust (Truist): NMLS # 2915 | Лучшее для тех, кто впервые покупает жилье | 620 | 3% ипотечные кредиты всего на 3% ниже. | Прочитать обзор |

Citibank: NMLS # 412915 | Лучшее для тех, кто впервые покупает жилье | N / A | 3% Citibank предлагает низкие выплаты 9000 3% по кредитной программе HomeRun. | Прочитать обзор |

Navy Federal: NMLS # 399807 | Лучшее для низкого кредитного рейтинга или нетрадиционной кредитной истории | Кредитная карта N / A | Прочитать обзор |

Как купить дом на 0 долларов в 2021 году: первый покупатель

Ипотека без предоплаты

Ипотека без первоначального взноса позволяет покупателям жилья впервые и повторным покупателям приобретать недвижимость без внесения денежных средств при закрытии, за исключением стандартных затрат на закрытие. Другие варианты, включая ссуду FHA, ипотеку HomeReady и ссуду Обычная 97, предлагают варианты с низким первоначальным взносом с минимальной скидкой до 3%.Взносы по ипотечному страхованию обычно сопровождаются ипотекой с низким первоначальным взносом и без первоначального взноса, но не всегда.

Подходит ли вам ипотека без предоплаты?

Прекрасное время для покупки дома.

Продажи растут, предложение падает, а цены выросли во многих городах и районах. По сравнению со следующим годом сегодняшний рынок может показаться выгодным.

Кроме того, ипотечные ставки по-прежнему низкие.

Ставки на 30-летние ссуды, 15-летние ссуды и 5-летние кредиты исторически низкие, что снизило ежемесячную стоимость владения домом.

Нажмите, чтобы увидеть ваше право на участие в программе ZERO down (16 июля 2021 г.)В этой статье (Перейти к…)

Без первоначального взноса: займы USDA (100% финансирование)

Министерство сельского хозяйства США предлагает ипотеку со 100% финансированием. Эта программа официально известна как ипотека по Разделу 502, но чаще она называется «Сельская жилищная ссуда» или просто «ссуда USDA».

Хорошая новость о ссуде на сельское жилищное строительство Министерства сельского хозяйства США заключается в том, что это не просто «сельская ссуда» — она также доступна покупателям в пригородах.Цель Министерства сельского хозяйства США — помочь «покупателям жилья с низким и средним доходом», где бы они ни находились.

Многие заемщики, использующие кредитную программу Министерства сельского хозяйства США, хорошо зарабатывают на жизнь и проживают в районах, которые не соответствуют традиционному определению «сельской местности».

Например, студенческие города, включая Кристиансбург, Вирджиния; Государственный колледж, Пенсильвания; и даже пригороды Колумбуса, штат Огайо, соответствуют критериям приемлемости USDA. То же самое и в менее населенных пригородах некоторых крупных городов США.

Некоторые ключевые преимущества кредита USDA:

- Нет требования к первоначальному взносу

- Нет максимальной покупной цены дома

- Вы можете включить отвечающий критериям ремонт дома и улучшения в сумму своей ссуды

- Авансовый гарантийный сбор может быть добавлен к остатку ссуды при закрытии; ипотечное страхование взимается ежемесячно

Просто имейте в виду, что USDA применяет ограничения дохода; ваш доход должен быть около или ниже среднего дохода в вашем районе.

Еще одним ключевым преимуществом является то, что ставки по ипотечным кредитам USDA часто ниже, чем ставки по сопоставимым ипотечным кредитам с низким или нулевым первоначальным взносом. Финансирование дома через USDA может быть самым дешевым путем к домовладению.

Проверьте мое право на участие в USDA (16 июля 2021 г.)Низкий первоначальный взнос: кредиты FHA (уменьшение на 3,5%)

«Ипотека FHA» — это немного неправильное название, потому что Федеральное жилищное управление (FHA) на самом деле не ссужает деньги. Скорее, FHA является страховщиком ссуд.

FHA публикует серию стандартов для ссуд, которые оно будет застраховать. Когда заемщик соответствует этим конкретным требованиям, FHA соглашается застраховать эту ссуду от убытков.

РуководствоFHA по ипотеке известно своим либеральным подходом к кредитным рейтингам и первоначальным взносам.

FHA обычно страхует жилищные ссуды для заемщиков с низким кредитным рейтингом, если существует разумное объяснение низкого FICO.

FHA допускает первоначальный взнос всего в 3 раза.5% на всех рынках США, за исключением нескольких квартир, одобренных FHA.

Прочие преимущества ссуды FHA:

- Ваш первоначальный взнос может быть полностью получен из подарочных фондов или помощи при первоначальном взносе

- Минимальный кредитный рейтинг составляет 500 при 10% первоначальном взносе или 580 при первоначальном взносе 3,5%

- В ссуду могут быть включены авансовые взносы по страхованию ипотечного кредита количество; После этого ипотечное страхование выплачивается ежемесячно.

Кроме того, FHA иногда может помочь домовладельцам, у которых недавно были короткие продажи, потери права выкупа или банкротства.

FHA страхует ссуды на сумму до 822 375 долларов в определенных «дорогостоящих» районах по всей стране. Районы с высокими затратами включают такие места, как округ Ориндж, Калифорния; район метро Вашингтона, округ Колумбия; и 5 районов Нью-Йорка.

Обратите внимание, что если вы хотите использовать ссуду FHA, приобретаемый дом должен быть вашим основным местом жительства. Эта программа не предназначена для домов для отпуска или инвестиционной собственности.

Нажмите, чтобы увидеть ваше право на участие в программе FHA на 3,5% (16 июля 2021 г.)Низкий первоначальный взнос: The HomeReady Mortgage (3% -ная скидка)

Ипотека HomeReady занимает особое место среди сегодняшних ипотечных кредитов с низким и нулевым первоначальным взносом.

Поддерживаемая Fannie Mae и доступная почти у всех кредиторов США, ипотека HomeReady предлагает ставки по ипотечным кредитам ниже рыночных, снижение затрат на страхование ипотеки и самый инновационный андеррайтинг за более чем десятилетний период.

Через HomeReady доход каждого, кто живет в доме, может быть использован для получения права на получение ипотечного кредита.

Например, если вы являетесь домовладельцем, живущим со своими родителями, и ваши родители получают доход, вы можете использовать их доход, чтобы помочь вам получить право на получение пособия.

Точно так же, если у вас есть дети, которые работают и оплачивают домашние расходы, эти доходы также можно использовать для целей квалификации.

Программа HomeReady также позволяет вам использовать доход от жителя квартиры, чтобы получить квалификацию, и вы также можете использовать доход от незонированной квартиры, даже если вам платят наличными.

жилищных кредитов HomeReady были разработаны, чтобы помочь домохозяйствам из нескольких поколений получить одобрение на ипотечное финансирование. Однако программой может пользоваться любой человек, проживающий в соответствующей области или отвечающий требованиям семейного дохода.

Прочтите этот полный текст вопросов и ответов HomeReady, чтобы узнать больше о программе.

Нажмите, чтобы увидеть, что ваше право на участие в программе HomeReady снизилось на 3% (16 июля 2021 г.)Низкий первоначальный взнос: Обычная ссуда 97 (уменьшение на 3%)

Программу «Обычный 97» можно приобрести у Fannie Mae и Freddie Mac. Это программа первоначального взноса в размере 3%, и для многих покупателей жилья это менее дорогой вариант ссуды, чем ипотека FHA.

Стандартные 97 основных квалификационных стандартов:

- Размер ссуды не может превышать 548 250 долларов, даже если дом продается по высокой цене.

- Имущество должно быть одноквартирным.Не разрешены многоквартирные дома

- Ипотека должна быть ипотечной с фиксированной процентной ставкой. Никакие ОРУ не разрешены через Обычную 97

Программа Обычная 97 не требует определенного минимального кредитного рейтинга, кроме тех, которые для типичной обычной жилищной ссуды. Программа также может быть использована для рефинансирования ипотечного кредита.

Кроме того, ипотека по обычному соглашению 97 допускает, что все 3% первоначального взноса должны поступать из подаренных средств, если даритель связан кровью или браком, законным опекунством, семейным партнерством или является женихом / невестой.

Щелкните здесь, чтобы увидеть снижение вашего права на получение обычного кредита на 3% (16 июля 2021 г.)Без первоначального взноса: кредиты VA (100% финансирование)

Заем VA — это программа без выплаты денег, доступная для военнослужащих США и оставшихся в живых супругов.

Поддерживаемые Министерством по делам ветеранов США, ссуды VA аналогичны ссудам FHA в том смысле, что агентство гарантирует ссуды заемщикам, которые соответствуют руководящим принципам VA по ипотеке.

Квалификация ссудыVA проста.

Большинство ветеранов, действующих и уволенных с честью военнослужащих имеют право на участие в программе VA. Кроме того, правообладатели имеют покупатели жилья, проработавшие не менее 6 лет в резерве или Национальной гвардии, а также супруги военнослужащих, погибших при исполнении служебных обязанностей.

Некоторые ключевые преимущества ссуды VA:

- Отсутствие требования к первоначальному взносу

- Гибкие минимальные кредитные баллы

- Ставки по ипотечным кредитам ниже рыночных

- Банкротство и другая унизительная кредитная информация не сразу лишает вас права

- Страхование ипотеки не требуется, только единовременная плата за финансирование, которая может быть включено в сумму кредита

Кроме того, кредиты VA не имеют максимальной суммы кредита.Вы можете получить ссуду VA сверх текущих соответствующих лимитов ссуды, если у вас достаточно сильный кредит и вы можете позволить себе платежи.

Нажмите, чтобы узнать о праве на получение кредита с низким первоначальным взносом (16 июля 2021 г.)Низкий первоначальный взнос: «Дополнительный кредит» (10% -ная скидка)

Программа «Контрактный кредит» или «80/10/10» обычно предназначена для покупателей с кредитным рейтингом выше среднего. Фактически это и два займа , призванные дать покупателям жилья дополнительную гибкость и снизить общие платежи.

Прелесть 80/10/10 — это его структура.

При ссуде 80/10/10 покупатели вносят предоплату в размере 10% до закрытия. Это оставляет 90% цены продажи дома для ипотеки.

Но вместо получения одной ипотечной ссуды под 90% покупатель делит ссуду на две части.

Первая часть 80/10/10 — это «80».

«80» представляет собой первую ипотеку и представляет собой ссуду на 80% от покупной цены дома. Обычно это обычный кредит через Fannie Mae или Freddie Mac, который предлагается по текущим рыночным ставкам по ипотеке.

Первая цифра «10» представляет вторую закладную. Это ссуда под 10% от покупной цены дома. Этот заем обычно представляет собой ссуду под залог собственного капитала (HELOAN) или кредитную линию под собственный капитал (HELOC).

Ссуды под залог недвижимости представляют собой ссуды с фиксированной ставкой. Кредитные линии под залог собственного капитала представляют собой ссуды с регулируемой процентной ставкой. Покупатели могут выбрать любой вариант. HELOC более распространены из-за гибкости, которую они предлагают в долгосрочной перспективе.

И остается последняя цифра «10», которая представляет собой сумму первоначального взноса покупателя — 10% от покупной цены.Эта сумма выплачивается наличными при закрытии.

ссуд 80/10/10 иногда называют дополнительными ссудами, потому что вторая ипотека «совмещает» первую ссуду для увеличения общей суммы займа.

Ссуды80/10/10 предназначены для того, чтобы дать покупателям доступ к лучшим доступным ценам, поэтому кредиторы могут иногда рекомендовать альтернативную структуру. Например, если вы покупаете квартиру, рекомендуется структура 75/15/10, потому что ипотечные кредиты получают более высокие ставки с LTV 75% или меньше.

В качестве другого примера, процентные ставки по HELOC иногда лучше при больших размерах ссуд.Ваш кредитор может порекомендовать вам увеличить размер HELOC, чтобы снизить общие расходы по ссуде.

Однако в конечном итоге вы сами выбираете структуру своего кредита. Вы не можете быть вынуждены занять больше денег по второй ипотеке, чем вам удобно.

Нажмите, чтобы узнать о праве на получение кредита с низким первоначальным взносом (16 июля 2021 г.)Покупателям жилья не нужно опускать 20%

Распространено заблуждение, что для покупки дома требуется «20 процентов ниже».И хотя это могло быть правдой в какой-то момент истории, этого не было с момента появления ссуды FHA в 1934 году.

На современном рынке недвижимости покупателям жилья не нужно вносить 20% первоначальный взнос. Однако многие считают, что это так (несмотря на очевидные риски).

Вероятная причина, по которой покупатели считают, что требуется снижение на 20%, заключается в том, что без снижения на 20% вам, вероятно, придется платить за страхование ипотеки. Но это не обязательно плохо.

PMI — это не зло

Частное ипотечное страхование (PMI) — это ни хорошо, ни плохо, но многие покупатели жилья по-прежнему стараются избегать его любой ценой.

Цель частного ипотечного страхования — защитить кредитора в случае обращения взыскания — вот и все, для чего оно нужно. Однако, поскольку это стоит денег домовладельцев, PMI получает плохую репутацию.

Не должно.

Благодаря частной ипотечной страховке покупатели жилья могут получить одобрение ипотеки с менее чем 20% -ной скидкой. И, в конце концов, частное страхование ипотеки может быть отменено.

При сегодняшних темпах роста стоимости жилья покупатель, снизивший 3%, может оплачивать PMI менее чем за четыре года.

Это совсем недолго. Однако многие покупатели, особенно новички, откладывают покупку, потому что хотят сэкономить 20 процентов.

Между тем стоимость домов растет.

Для сегодняшних покупателей жилья размер первоначального взноса не должен быть единственным соображением.

Это связано с тем, что доступность жилья зависит не от размера вашего первоначального взноса, а о том, сможете ли вы управлять ежемесячными платежами и при этом иметь денежные средства, оставшиеся на «всю жизнь».”

Большой первоначальный взнос снизит сумму кредита и, следовательно, даст вам меньший ежемесячный платеж по ипотеке. Однако, если вы исчерпали свои сбережения, чтобы внести такой большой первоначальный взнос, вы подвергаете себя риску.

Не тратьте все свои сбережения

Когда большая часть ваших денег связана в доме, финансовые эксперты называют это «домом для бедных».

Когда вы мало живете в доме, у вас есть много денег «на бумаге», но мало денег на повседневные расходы на жизнь и в чрезвычайных ситуациях.

И, как вам скажет каждый домовладелец, бывают чрезвычайные ситуации.

Обваливаются крыши, ломаются водонагреватели, вы заболеете и не можете работать. Иногда страхование может помочь вам в решении этих проблем, но не всегда.

Вот почему бедняжка может быть такой опасной.

Многие люди считают, что экономить 20% на доме — это консервативно с финансовой точки зрения. Однако, если 20% — это все ваши сбережения, использование полной суммы для первоначального взноса — это противоположность финансовой консервативности.

По-настоящему консервативный в финансовом отношении вариант — внести небольшой первоначальный взнос и оставить немного денег в банке. Быть бедным в доме — это не способ жить.

Нажмите, чтобы увидеть ваше право на участие в программе ZERO down (16 июля 2021 г.)Вопросы и ответы о первоначальном взносе по ипотеке

Вот ответы на некоторые из наиболее часто задаваемых вопросов об авансовых платежах по ипотеке.

Как я могу купить дом без денег?

Чтобы купить дом без денег, вам просто нужно подать заявление на ипотеку без выплаты процентов.Если вы не знаете, какой ипотечный кредит является вашим лучшим вариантом с нулевой выплатой, ничего страшного. Ипотечный кредитор может помочь направить вас в правильном направлении. Сегодняшним покупателям жилья доступно несколько 100-процентных ипотечных кредитов.

Можно ли использовать денежные подарки в качестве первоначального взноса?Да, денежные подарки можно использовать в качестве первоначального взноса за дом. Однако, когда вы получаете денежный подарок, вам нужно обязательно выполнить несколько процедур.

Например, убедитесь, что подарок сделан с использованием личного чека, кассового чека или банковского перевода; и храните бумажные документы о подарке, включая ксерокопии чеков и вашего депозита в банк.Также убедитесь, что ваш депозит в точности соответствует сумме подарка.

Ваш кредитор также захочет убедиться, что подарок на самом деле является подарком, а не замаскированной ссудой. Денежные подарки не требуют возврата.

Что такое программы помощи при первоначальном взносе?Программы помощи при первоначальном взносе доступны для покупателей жилья по всей стране, и 87% домов на одну семью в США потенциально могут соответствовать этим требованиям. Программы различаются в зависимости от штата, поэтому не забудьте узнать у своего ипотечного кредитора, на какие программы вы можете претендовать.Среднестатистический покупатель жилья, использующий помощь при первоначальном взносе, получает 11 565 долларов.

Существуют ли какие-либо субсидии на покупку жилья? Грантыдля покупателя жилья предлагаются в каждом штате, и все покупатели жилья в США могут подать заявку. Они также известны как программы помощи при первоначальном взносе (DPA). Программы DPA широко доступны, но используются редко — 87% домов на одну семью потенциально соответствуют требованиям, но менее 10% покупателей думают подать заявку. Ваш ипотечный кредитор может помочь вам определить, какие DPA подходят вам лучше всего.

Каковы требования FHA по ссуде? Требования к ссудеFHA: 1) У вас должен быть кредитный рейтинг не менее 500; 2) Ваш доход может быть подтвержден с помощью отчетов и квитанций W-2 или федеральных налоговых деклараций; 3) у вас не было истории банкротства, потери права выкупа или короткой продажи в течение последних 12 месяцев; 4) Вы не должны нарушать свои федеральные налоги, федеральные студенческие ссуды или любой другой федеральный долг; 5) Приобретаемый дом должен быть основным местом проживания и не превышать лимитов по ссуде, установленной местным FHA.

Какие преимущества дает вкладывать больше денег?Так же, как ипотечные ссуды с низкой и нулевой ставкой имеют преимущества, есть преимущества и в том, чтобы вкладывать больше денег в покупку. Например, когда вы вкладываете больше денег в дом, сумма, которую вам нужно для ипотеки, меньше, что уменьшает ваш ежемесячный платеж по ипотеке. Кроме того, если ваша ссуда требует ипотечного страхования, при большем объеме выплат ваша ипотечная страховка «аннулируется» через меньшее количество лет.

Если я сделаю небольшой первоначальный взнос, оплачу ли я ипотечную страховку?Когда вы делаете небольшой первоначальный взнос, у вас больше шансов заплатить ипотечную страховку (MI), но не обязательно.Например, программа Гарантии жилищного кредита VA не требует ипотечного страхования, поэтому, если вы воспользуетесь ссудой VA, внесение небольшого первоначального взноса не будет иметь значения. И наоборот, для ссуд FHA и USDA всегда требуется ипотечное страхование, поэтому даже при больших первоначальных взносах у вас будет ежемесячный платеж MI.

Единственная ссуда, по которой ваш первоначальный взнос влияет на вашу ипотечную страховку, — это обычная ипотека. Чем меньше ваш первоначальный взнос, тем выше ваш ежемесячный PMI. Однако, как только у вашего дома будет 20% капитала, вы сможете удалить свой PMI.

Если я сделаю небольшой первоначальный взнос, каковы будут мои гонорары кредитора?Размер вашего первоначального взноса не связан с комиссией вашего кредитора. Независимо от того, насколько велик или мал ваш первоначальный взнос, ваши кредитные сборы должны оставаться равными. Это связано с тем, что ипотечным кредиторам запрещено взимать более высокие комиссии в зависимости от размера вашего первоначального взноса. Однако следует отметить, что для разных типов ссуд могут потребоваться разные услуги (например, осмотр дома, осмотр крыши, оценка жилья), и это может повлиять на ваши общие расходы на закрытие ссуды.

Какой минимальный первоначальный взнос по ипотеке?Минимальные первоначальные взносы по ипотечной программе составляют: VA-кредит: первоначальный взнос 0%; Кредит USDA: первоначальный взнос 0%; Обычная 97 ипотека: 3% первоначальный взнос; HomeReady ипотека: первоначальный взнос 3%; и кредит FHA: первоначальный взнос 3,5%. В дополнение к этим программам часто доступны программы помощи при первоначальном взносе, которые в среднем приносят более 11 000 долларов сегодняшним покупателям жилья.

Есть ли ипотечные ссуды с нулевой скидкой?Zero-down ипотека — это типы ссуд со 100% финансированием, предлагаемые США.S. Министерство сельского хозяйства (заем USDA или «Сельский жилищный заем») и Департамент по делам ветеранов (заем VA). Кроме того, существует несколько вариантов с низким первоначальным взносом, таких как ссуда FHA (уменьшение на 3,5%), обычная 97% (уменьшение на 3%) и ипотека HomeReady или Home Possible (уменьшение на 3%).

Как я могу внести первоначальный взнос?

Первоначальный взнос может финансироваться несколькими способами, и кредиторы часто проявляют гибкость. Некоторые из наиболее распространенных способов внесения первоначального взноса — это использование вашего сберегательного или текущего счета или, для повторных покупателей, выручка от продажи вашего существующего дома.

Однако есть и другие способы внести первоначальный взнос.

Например, покупатели жилья могут получить денежный подарок в качестве первоначального взноса или могут занять у своего 401k или IRA (хотя это не всегда разумно).

Программы помощи при первоначальном взносе также могут финансировать первоначальный взнос. Как правило, программы помощи при первоначальном взносе ссужают или предоставляют деньги покупателям жилья с условием, что они проживают в доме определенное количество лет — часто 5 лет или меньше.

Независимо от того, как вы финансируете свой первоначальный взнос, обязательно ведите бумажный след. Без четкого указания источника вашего первоначального взноса ипотечный кредитор может не разрешить его использование.

Сколько дома я могу себе позволить?

Ответ на вопрос «Сколько дома я могу себе позволить?» является личным, и его не следует оставлять исключительно на усмотрение ипотечного кредитора.

Лучший способ ответить на вопрос, сколько вы можете позволить себе купить дом, — это начать с вашего ежемесячного бюджета и определить, сколько вы можете с комфортом платить за дом каждый месяц.

Затем, используя желаемый платеж в качестве отправной точки, воспользуйтесь ипотечным калькулятором и работайте в обратном направлении, чтобы найти максимальную цену покупки дома.

Обратите внимание, что сегодняшние ставки по ипотечным кредитам повлияют на ваши расчеты по ипотеке, поэтому обязательно используйте текущие ставки по ипотечным кредитам в своей оценке. Когда меняются ставки по ипотеке, меняется и доступность жилья.

Какие сегодня ставки по ипотеке с низким первоначальным взносом?

Сегодняшние ставки по ипотеке повсеместно низкие.А многие ипотечные кредиты с низким первоначальным взносом имеют ставки ниже рыночных благодаря их поддержке со стороны государства; это включает ссуды FHA (уменьшение на 3,5%) и ссуды VA и USDA (уменьшение на 0%).

Разные кредиторы предлагают разные ставки, поэтому вам нужно сравнить несколько предложений по ипотеке, чтобы найти лучшую сделку по ипотеке с низким или нулевым первоначальным взносом. Вы можете начать прямо здесь.

Нажмите, чтобы увидеть ваше право на участие в программе ZERO down (16 июля 2021 г.)Сколько нужно положить на дом? Не 20%

Сколько нужно положить на дом?

Перво-наперво: идея о том, что у вас есть , чтобы вложить 20 процентов в стоимость дома, является мифом.

Среднестатистический покупатель жилья, впервые покупающий дом, откладывает только 6%, а некоторые кредитные программы позволяют скидку всего на 3% или даже на ноль.

Не следует думать, что делать большой первоначальный взнос консервативно или делать небольшой первоначальный взнос рискованно. Правильная сумма зависит от ваших текущих сбережений и ваших целей при покупке дома.

Если вы можете купить дом с меньшими затратами и быстрее стать домовладельцем, это часто правильный выбор.

Подтвердите право на получение кредита с низким первоначальным взносом (16 июля 2021 г.)В этой статье (Перейти к…)

Сколько стоит первоначальный взнос на дом?

Размер первоначального взноса, который вам понадобится для дома, зависит от того, какой тип ипотеки вы получаете.

Самый популярный вариант ссуды, обычная ипотека, начинается от 3% до 5%. Для дома стоимостью 250 000 долларов это первоначальный взнос от 7 500 до 12 500 долларов.

Но чтобы избежать страхования частной ипотечной ссуды по одному из этих ссуд (которая оплачивается дополнительно каждый месяц), вам нужно снизить сумму на 20%. Это 50 000 долларов на дом за 250 000 долларов.

кредитов FHA позволяют покупать с 3,5% -ной скидкой, что составляет 8750 долларов на тот же дом.

Некоторые типы ссуд позволяют покупать даже с нулевым вычетом.

К ним относятся ссуды USDA и VA, поддерживаемые государством, которые позволяют профинансировать 100% стоимости дома и положить 0 долларов США в счет покупной цены.Тем не менее, вам, скорее всего, все равно придется покрыть часть или все свои предварительные закрывающие расходы наличными.

Таким образом, вам достаточно , чтобы в большинстве случаев отложить около 3-5%. Но возникает вопрос: сколько денег нужно положить на ?

Сколько нужно положить на дом?

Стоит ли вкладывать 20% в стоимость дома, даже если это не обязательно? Во многих случаях ответ отрицательный. Фактически, большинство людей опускают только 6-12%. Но правильная сумма зависит от вашей ситуации.

Например: если у вас много денег, накопленных в банке, но относительно низкий доход, сделать самый большой возможный авансовый платеж может быть разумным. Это потому, что большой первоначальный взнос уменьшает сумму кредита и уменьшает ежемесячный платеж по ипотеке.

Или, может быть, ваша ситуация обратная.

Может быть, у вас хороший семейный доход, но очень мало накоплений в банке. В этом случае, возможно, будет лучше использовать ссуду с низким первоначальным взносом или без предоплаты, планируя в какой-то момент в будущем отменить ипотечное страхование.

В конце концов, «правильный» первоначальный взнос зависит от ваших финансов и дома, который вы планируете купить.

Проверьте варианты первоначального взноса (16 июля 2021 г.)Преимущества 20% первоначального взноса

Большой первоначальный взнос поможет вам позволить себе больше дома с тем же ежемесячным доходом.

Допустим, покупатель хочет тратить 1000 долларов в месяц на страхование основной суммы, процентов и ипотечного кредита (при необходимости). Внесение первоначального взноса в размере 20% вместо первоначального взноса в размере 3% увеличивает их бюджет на покупку дома более чем на 100 000 долларов при сохранении того же ежемесячного платежа.

Вот сколько дома покупатель в этом примере может приобрести под ставку по ипотеке 4%. Цена дома варьируется в зависимости от суммы, которую кладет покупатель.

| Первоначальный взнос (%) | Первоначальный взнос ($) | Ежемесячный платеж (основная сумма и проценты / PMI) | Домашняя цена, которую вы можете себе позволить |

| 3% | 884 долл. США / 116 долл. США | 154 500 долл. США | |

| 5% | $ 8 780 | 896 долл. США / 104 долл. США | 175 500 долл. США |

| 10% | $ 91 310 | 913 долл. США / 87 долл. США | 193 000 долл. США |

| 20% | $ 52 370 | 1 000 долл. США / 0 долл. США | 261 500 долл. США |

Даже несмотря на то, что большой первоначальный взнос может помочь вам позволить себе больше, покупатели жилья ни в коем случае не должны использовать свои последних долларов для увеличения уровня первоначального взноса.

И, как видно из диаграмм ниже, вы не сэкономите тонну денег каждый месяц, вкладывая много денег.

Сделав первоначальный взнос в размере 75 000 долларов для дома стоимостью 300 000 долларов, вы сэкономите только 500 долларов в месяц по сравнению с ссудой с нулевой первоначальной ставкой.

Недостатки снижения на 20%

Как домовладелец, скорее всего, ваш дом станет вашим самым большим активом. Собственность может даже стоить больше, чем все ваши другие инвестиции вместе взятые.

Таким образом, ваш дом является одновременно убежищем и инвестицией.И если мы рассматриваем наш дом как инвестицию, он может определять решения, которые мы принимаем в отношении наших денег.

Самое рискованное решение, которое мы можем принять при покупке нового дома? Внесение тоже больших первоначального взноса.

Большой первоначальный взнос снизит вашу норму прибыли

Первая причина, по которой консервативные инвесторы должны следить за размером своего первоначального взноса, заключается в том, что он ограничивает рентабельность инвестиций в ваш дом.

Рассмотрим дом, стоимость которого в среднем по стране составляет около 5 процентов.

Сегодня ваш дом стоит 400 000 долларов. Через год он будет стоить 420 000 долларов. Независимо от вашего первоначального взноса, дом стоит на двадцать тысяч долларов больше.

Этот авансовый платеж повлиял на вашу норму прибыли.

- При снижении стоимости дома на 20% — 80 000 долларов — ваша норма прибыли составляет 25%

- При снижении стоимости дома на 3% — 12 000 долларов — ваша норма прибыли составляет 167%

Это огромная разница.

Однако! Мы также должны учитывать более высокую ставку по ипотеке плюс обязательное частное ипотечное страхование, которое сопровождает обычный кредит на 3% ниже, подобный этому.Ссуды с низким первоначальным взносом могут стоить больше каждый месяц.

Предполагая прирост на 175 базисных пунктов (1,75%) от ставки и PMI вместе, мы обнаруживаем, что домовладелец с низким первоначальным взносом платит дополнительно 6780 долларов в год, чтобы жить в своем доме.

При снижении на три процента и корректировке ставки и PMI норма доходности по ссуде с низким первоначальным взносом составляет , по-прежнему 105 процентов.

Чем меньше вы вкладываете, тем выше ваш потенциальный возврат инвестиций.

Проверьте свое право на получение ссуды с низким первоначальным взносом (16 июля 2021 г.)После внесения первоначального взноса вернуть деньги будет нелегко

Есть и другие соображения относительно первоначального взноса.

После внесения первоначального взноса вы не сможете получить доступ к этим деньгам, если не продадите дом или не возьмете ссуду под него.

Это связано с тем, что во время покупки любой первоначальный взнос, который вы вносите за дом, немедленно конвертируется из наличных денег в активы другого типа, известные как «собственный капитал».

Собственный капитал — это денежная разница между стоимостью вашего дома на бумаге и размером задолженности банку.

В отличие от наличных денег, домашний капитал является «неликвидным активом», что означает, что к нему нельзя легко получить доступ или потратить.

При прочих равных условиях инвестору лучше держать ликвидные активы по сравнению с неликвидными активами. В случае возникновения чрезвычайной ситуации вы можете использовать свои ликвидные активы, чтобы частично снизить давление.

Это одна из причин, по которой консервативные инвесторы предпочитают вносить как можно меньший первоначальный взнос.

Когда вы вносите небольшой первоначальный взнос, вы держите свои деньги в кармане, а не связываете их с недвижимостью.

Напротив, когда вы вносите большой первоначальный взнос, эти деньги связаны с банком, и вы можете получить к ним доступ только путем продажи, рефинансирования или взятия ссуды под залог собственного капитала.

Приятно вносить крупный первоначальный взнос, потому что это снижает ваш ежемесячный платеж — вы можете увидеть это на ипотечном калькуляторе. Но когда вы делаете большой первоначальный взнос за счет собственной ликвидности, вы можете подвергнуть себя риску.

Вы рискуете, когда стоимость вашего дома упадет

Третья причина рассмотреть вопрос о меньшем первоначальном взносе — это связь между экономикой и ценами на жилье в США.

В целом, по мере улучшения экономики США стоимость жилья растет.И, наоборот, когда экономика США проседает, стоимость жилья падает.

Из-за этой связи между экономикой и стоимостью дома покупатели, которые вносят большой первоначальный взнос, оказываются чрезмерно подверженными экономическому спаду по сравнению с покупателями, чьи первоначальные взносы невелики.

Мы можем использовать реальный пример спада на рынке жилья в прошлом десятилетии, чтобы выделить этот тип связи.

Рассмотрим покупку дома за 400 000 долларов и двух покупателей дома, каждый из которых имеет разные идеи о том, как купить дом.

Один покупатель вносит 20-процентный авансовый платеж, чтобы не платить частную ипотечную страховку своему банку. Другой покупатель хочет оставаться максимально ликвидным, выбрав ипотечную программу FHA, которая позволяет внести первоначальный взнос в размере всего 3,5%

Во время покупки первый покупатель берет у банка 80 000 долларов и конвертирует их в неликвидный собственный капитал. Второй покупатель, используя ипотеку FHA, вкладывает в дом 14 000 долларов.

В следующие два года в экономике будет наблюдаться ухудшение.Стоимость жилья падает, а на некоторых рынках она падает на двадцать процентов.

Дома покупателей теперь стоят 320 000 долларов, и ни один из домовладельцев не имеет ни капли собственного капитала.

Однако есть большая разница в их положениях.

Первому покупателю — тому, кто внес крупный первоначальный взнос, — 80 000 долларов испарились на рынке жилья. Эти деньги потеряны и не могут быть возвращены, кроме как за счет восстановления рынка жилья.

Однако для второго покупателя пропало только 14 000 долларов.Да, дом на данный момент находится «под водой», и по нему причитается больше денег, чем стоит дом, но это риск, который несет банк , а не заемщик.

И в случае дефолта, как вы думаете, какого домовладельца банк с большей вероятностью лишит права выкупа?

Это нелогично, но покупатель, внесший большой первоначальный взнос, с меньшей вероятностью получит помощь во время кризиса и, скорее всего, столкнется с выселением.

Почему это правда? Потому что, когда домовладелец имеет хоть какой-то капитал, убытки банка ограничиваются, когда дом продается по взысканию права выкупа.В конце концов, двадцать процентов собственного капитала домовладельца уже потеряно, а оставшиеся убытки могут быть покрыты банком.

Выкупа права выкупа подводного дома, напротив, может привести к большим потерям. Все потерянные деньги — это деньги, ссуженные или утерянные банком.

Таким образом, консервативный покупатель осознает, что инвестиционный риск возрастает с увеличением размера первоначального взноса. Чем меньше первоначальный взнос, тем меньше риск.

Что такое авансовый платеж?

В сфере недвижимости первоначальный взнос — это сумма наличных, которую вы вкладываете в покупку дома.

Первоначальные взносы различаются по размеру и обычно выражаются в процентах по сравнению с продажной ценой дома.

Например, если вы покупаете дом за 400 000 долларов, вы вносите 80 000 долларов в счет покупки, ваш первоначальный взнос составляет 20 процентов.

Точно так же, если вы принесли 12 000 долларов наличными на закрытие сделки, ваш первоначальный взнос составит 3%.

Термин «первоначальный взнос» существует потому, что очень немногие люди предпочитают платить за дом наличными. Их первоначальный взнос — это разница между тем, что они покупают, и тем, что они занимают.

Требования к первоначальному взносу по ипотечным кредитам

Вы не можете просто выбрать размер первоначального взноса наугад.

В зависимости от ипотечной программы, на которую вы подаете заявку, будет указана минимальная сумма первоначального взноса.

Для наиболее широко используемых сегодня ипотечных программ требования к первоначальному взносу составляют:

- Заем FHA (при поддержке Федерального управления жилищного строительства): минимум 3,5% первоначального взноса

- Заем VA (при поддержке Департамента по делам ветеранов): первоначальный взнос не требуется

- Заем Fannie Mae HomeReady: минимум 3%

- Обычный Заем (с PMI): минимум 3%

- Обычный заем (без PMI): минимум 20%

- Займ USDA (поддержанный U.S. Министерство сельского хозяйства): Первоначальный взнос не требуется

- Большой заем: 10% -ная скидка

Помните, однако, что эти требования — это всего лишь минимум . Как ипотечный заемщик, вы имеете право вкладывать столько денег в дом, сколько хотите, а в некоторых случаях имеет смысл вкладывать больше.

Покупка квартиры с помощью обычного кредита — один из таких сценариев.

Ставки по ипотечным кредитамCondo примерно на 12,5 базисных пункта (0,125%) ниже для кредитов, у которых отношение кредита к стоимости (LTV) составляет 75% или меньше.

Таким образом, вкладывая двадцать пять процентов в кондоминиум, вы получаете доступ к более низким процентным ставкам. Так что, если вы кладете двадцать процентов, подумайте о дополнительных пяти, и вы, вероятно, получите более низкую ставку по ипотеке.

Увеличение первоначального взноса также может сократить ваши расходы с помощью кредитов FHA.

Согласно новым правилам ипотечного страхования FHA, когда вы используете ипотеку FHA с фиксированной ставкой на 30 лет и вносите первоначальный взнос в размере 3,5 процента, ваш страховой взнос по ипотечному страхованию FHA (MIP) равен 0.85% годовых.

Однако, когда вы увеличиваете свой первоначальный взнос до 5 процентов, FHA MIP снижается до 0,80%. Это может сэкономить вам деньги каждый месяц и в течение срока кредита.

Подтвердите право на получение кредита с низким первоначальным взносом (16 июля 2021 г.)Что делать, если я не могу позволить себе первоначальный взнос?

Не все имеют право на ипотеку с нулевой ставкой. Большинству заемщиков требуется минимум 3% для обычной ипотеки или 3,5% для ссуды FHA.