Как заполнить СЗВ-М онлайн бесплатно на сайте ПФР в 2019 году

Задать вопрос эксперту ClubTK Вход/регистрация

рубрики

ClubTK Вход/регистрация

рубрики- Актуально

- Анонсы

- Архивное хранение

- Больничные

- Бухгалтерия в кадрах

- Военнослужащие

- Воинский учет

- Гарантии и компенсации

- Госслужба

- Делопроизводство

- Договоры

- Должностные инструкции

- Законодательство

- Иностранные работники

- Инструкции по охране труда

- Кадровики советуют

- Командировки

- Конфиденциальность

- Материальная ответственность

- Медосмотры

- Обучение и переподготовка

- Оплата труда

- Отпуска

- Отчетность

- Охрана труда

- Оценка персонала

- Персональные данные

- Подбор персонала

- Прием на работу

- Проверки

clubtk.ru

Как сдать СЗВ-М в Пенсионный фонд

Актуально на: 18 октября 2016 г.

Обязанность по сдаче формы СЗВ-М появилась у организаций, а также ИП с работниками, только в 2016 году (пп. «а» п. 2 ст. 2, ч. 2 ст. 9 Закона от 29.12.2015 N 385-ФЗ). И если действующие организации и предприниматели уже знакомы с порядком ее представления, то те, кто только собирается открыть свое дело, не так хорошо осведомлены. Поэтому давайте обо всем по порядку.

СЗВ-М: куда сдавать

Если вас интересует, куда сдается форма СЗВ-М, то ответ прост – в отделение ПФР, где организация (ИП) была зарегистрирована в качестве страхователя (п. 1, п. 2.2 ст. 11 Закона от 01.04.1996 N 27-ФЗ). И в 2017 году, когда функции внебюджетных фондов по контролю за начислением и уплатой взносов перейдут к ФНС, СЗВ-М нужно будет тоже сдавать в ПФР. Поскольку в этом отчете отражаются индивидуальные сведения на работников, а собирать их, как и прежде, должен будет Пенсионный фонд.

Как сдавать форму СЗВ-М в ПФР

Следующий вопрос – как сдать СЗВ-М в Пенсионный фонд. Здесь в первую очередь надо разобраться с тем, в каком виде сдавать СЗВ-М.

Если вы представляете сведения на 25 и более лиц (работников и тех, с кем заключены гражданско-правовые договоры), то сдача отчета СЗВ-М для вас возможна только в электронном виде. При меньшем количестве лиц подать форму можно и на бумаге, по выбору плательщика взносов (ч. 2 ст. 8 Закона от 01.04.1996 N 27-ФЗ).

Таким образом, как и в случае с РСВ-1, сдача СЗВ-М зависит от того, на какое число лиц представляются сведения в ПФР.

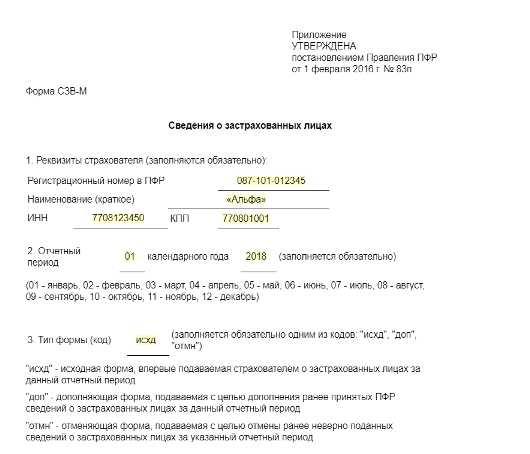

Где взять форму СЗВ-М

Доступная для скачивания форма СЗВ-М (утв. Постановлением Правления ПФР от 01.02.2016 N 83п) сегодня размещена, например, на сайте ПФР и сайте системы Консультант+.

Если вы сдаете пенсионную отчетность на бумаге, то можете также воспользоваться программным обеспечением Пенсионного фонда, с помощью которого можно подготовить в том числе и этот отчет. А если вы представляете отчетность в ПФР в электронном виде, то, скорее всего, ваша программа уже позволяет формировать отчет по форме СЗВ-М.

Также читайте:

Ежемесячный отчет СЗВ-М: сдаем без ошибок

27 июня 2016

Кому надо сдавать ежемесячный отчет? Этот вопрос — один из самых частых. Итак, разберем, кто сдает данную форму в ПФР в 2016 году.

Рассмотрим несколько ситуаций. Договор заключен в последний рабочий день отчетного месяца. Между работодателем и работником 31 числа месяца 2016 года заключен гражданско-правовой договор (последний рабочий день отчетного месяца). Работы еще не выполнены, на момент сдачи СЗВ-М акт приемки не оформлен, оплаты не было. Несмотря на это, поскольку договор заключен в отчетном периоде, надо сдать СЗВ-М на данного работника. Договор расторгнут в первый день отчетного месяца. У застрахованного лица был только один рабочий день в месяце. Надо сдать форму СЗВ-М на данного работника.

Как быть в случае, если работник ушел в отпуск с последующим увольнением. Нужно ли его отражать в отчетности и как правильно это сделать?

Отчетный месяц — июнь. В мае работник ушел в отпуск с последующим увольнением. Дата увольнения — 27 июня. Компания рассчитала работника и выдала ему трудовую книжку перед отпуском. Данного работника надо включить в СЗВ-М за июнь. Ведь в отчет включаются все сотрудники, с которыми в течение месяца действовал трудовой или гражданско-правовой договор. Если работник уходит в отпуск с последующим увольнением, компания рассчитывается и выдает ему трудовую книжку в последний день перед отпуском. Но датой прекращения трудового договора считается последний день отпуска. Значит, в июне контракт с сотрудником действовал и на него надо подать сведения по форме СЗВ-М.

Если работник в отпуске за свой счет. Что в этом случае?

Работник трудится в организации с 2015 года по бессрочному трудовому договору. С 1 по 30 июня 2016 года он был в отпуске за свой счет. В июне 2016 года договор продолжает действовать. Соответственно, надо сдать СЗВ-М. Аналогично решается вопрос с ежемесячной отчетностью в ПФР при временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, а также в период прогула, простоя и в других подобных ситуациях.

Работник в отпуске по уходу за ребенком. Работник трудится в компании с 2014 года по бессрочному трудовому договору. С сентября 2015 года по настоящее время он находится в отпуске по уходу за ребенком. В отчетном периоде — договор продолжает действовать. Соответственно, надо сдать на данное застрахованное лицо СЗВ-М.

А если бывшим работникам организации выплатили премию к праздничной дате, нужно ли о таких лицах отчитаться в Пенсионный фонд?

Если были выплаты работнику вне рамок трудового или договора гражданско-правового характера, предметом которого является выполнение работ или оказание услуг, на таких застрахованных лиц сдавать СЗВ-М не надо.

Таким образом, В СЗВ-М надо записать всех сотрудников, с которыми в течение отчетного месяца заключены, продолжают действовать или прекращены трудовые и гражданско-правовые договоры. Не указываются в форме СЗВ-М только те работники, которые уволились до начала месяца, за который сдается отчетность.

Сдавать ли отчет индивидуальным предпринимателям, адвокатам, нотариусам, арбитражным управляющим?

Страхователи, уплачивающие страховые взносы в фиксированном размере, сведения о застрахованных лицах на себя не сдают. Однако если есть наемные работники (лица, с которыми заключены трудовые или гражданско-правовые договоры), то надо представить отчет.

Сдавать ли форму на сотрудников некоммерческих организаций?

Некоммерческие корпоративные организации создаются по решению учредителей, принятому на их общем (учредительном) собрании, конференции, съезде и т.п. Указанные органы утверждают устав соответствующей некоммерческой корпоративной организации и образуют ее органы.

В случае если утвержденным уставом некоммерческой организации определено положение о выплате вознаграждений, а также право заключения трудовых отношений, то в отношении таких лиц предоставляется форма СЗВ-М.

Сведения по форме СЗВ-М представляются за застрахованных лиц осуществляющих работу и (или) иную деятельность, в период которой они подлежат обязательному пенсионному страхованию в соответствии с Федеральным законом от 12.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

Сдавать ли отчет на лиц, работающих по совместительству?

С лицами, работающими по совместительству, заключаются договора, то есть они состоят с работодателем в трудовых отношениях. Соответственно, на таких лиц работодатели должны сдавать СЗВ-М.

Сдавать ли отчет крестьянским (фермерским) хозяйствам?

Если крестьянские (фермерские) хозяйства состоят на учете в ПФР как хозяйства, в которых есть глава и члены, то этом случае сдавать СЗВ-М не надо. Если же хозяйства состоят на учете ПФР, как использующие труд наемных работников (не путать с членами хозяйства), то в этом случае главы таких хозяйств представляют помимо РСВ-2 и РСВ-1, куда включается информация о наемных работниках. То есть таким хозяйствам СЗВ-М на работников необходимо.

Сдавать ли форму на иностранцев и лиц без гражданства?

Застрахованными лицами являются постоянно и временно проживающие на территории РФ иностранцы и лица без гражданства; иностранцы или лица без гражданства, временно пребывающие в РФ при условии, что такой гражданин не относится к категории высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ. На указанных иностранцев и лиц без гражданства, с которыми у работодателя заключены трудовые или гражданско-правовые договоры, надо представить СЗВ-М. Иностранцы или лица без гражданства, временно пребывающие на территории РФ, относящиеся к категории высококвалифицированных специалистов, не подлежат регистрации в системе обязательного пенсионного страхования. Сдавать СЗВ-М на них не надо.

www.pfrf.ru

СЗВ-М в 2019: нулевая

Актуально на: 25 декабря 2018 г.

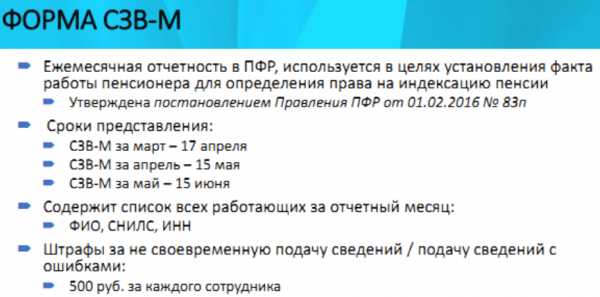

СЗВ-М (утв. Постановлением Правления ПФР от 01.02.2016 № 83п) – отчетность, представляемая ежемесячно работодателями в ПФР. И многих бухгалтеров интересует, нужно ли подавать нулевую СЗВ-М в 2019 году?

Сдавать ли нулевую СЗВ-М?

Прежде чем ответить на данный вопрос, нужно разобраться, может ли вообще СЗВ-М быть нулевой. Поможет в этом сама форма данной отчетности. В ней указано, что сведения подаются:

- на каждого работника, с которым в месяце, за который представляется СЗВ-М, заключен или продолжает действовать трудовой договор;

- на каждое физлицо, с которым в месяце, за который подается СЗВ-М, заключен/продолжает действовать/ прекращен ГПД на выполнение работ и оказание услуг (договоры авторского заказа, договоры об отчуждении исключительного права на произведения науки и т.п.). На таких лиц подаются сведения, если выплачиваемые им вознаграждения облагаются страховыми взносами в соответствии с законодательством РФ.

Следовательно, у организации по определению не может быть нулевой СЗВ-М, т.к. хоть один работник в фирме, да значится – ее директор.

Нулевая СЗВ-М: генеральный — единственный учредитель

Для подачи в ПФР СЗВ-М не имеет значения, заключен ли с директором трудовой договор или нет (речь идет о ситуации, когда директор и учредитель в одном лице) – организация все равно обязана представить СЗВ-М (Письма ПФР от от 29.03.2018 № ЛЧ-08-24/5721, от 06.05.2016 № 08-22/6356, Минтруда от 16.03.2018 № 17-4/10/В-1846). Сделать это нужно даже в случае, когда деятельность в организации не ведется.

Нулевая СЗВ-М у ИП

Если предприниматель использует труд наемных работников или, например, заключал с физлицами ГПД, то он обязан представить сведения в отношении этих лиц по форме СЗВ-М.

Если же ИП работает абсолютно один, то подавать данную отчетность в ПФР ему вообще не нужно (Информация ПФР).

Заполнение СЗВ-М при нулевой отчетности

Если по каким-то причинам организация или ИП не ведет деятельность, не выплачивает своим работникам зарплату и, соответственно, сдает нулевую отчетность, то на обязанность представить СЗВ-М данный факт не влияет. Ведь из-за отсутствия деятельности/невыплаты зарплаты работники не перестают быть застрахованными лицами. А, значит, подача СЗВ-М обязательна.

СЗВ-М: сроки сдачи нулевой отчетности

Как мы уже выяснили, нулевой СЗВ-М быть не может, а сроки подачи данной отчетности с отраженными сведениями о застрахованных лицах вы найдете в отдельном материале.

Также читайте:

glavkniga.ru

СЗВ-М без работников, как заполнить и сдать СЗВ-М, если нет сотрудников

Ежемесячная форма СЗВ-М появилась в 2016 году. В 2017 мы продолжаем подавать в Пенсионный фонд сведения о застрахованных лицах на бланке, утвержденном постановлением Правления ПФР от 01.02.2016 № 83п. Изменился лишь срок представления – теперь это 15 число следующего за отчетным месяцем.

Как сдавать СЗВ-М, если нет сотрудников? Как заполнить такую форму? Должен ли отчитываться ИП? Когда не надо подавать сведения? Такие вопросы могут возникать, когда в фирме числится лишь ее руководитель, либо сотрудники еще не набраны, или уже уволены. Мы постараемся ответить на эти вопросы в нашем материале.

Как сдавать СЗВ-М, если нет работников

В отчете СЗВ-М указываются сведения о застрахованных лицах, с которыми в отчетном месяце были заключены, действовали или были расторгнуты трудовые договоры, а также договоры ГПХ, вознаграждения по которым облагаются страховыми пенсионными взносами. Даже если деятельность не ведется, и не уплачиваются взносы, но сотрудники при этом не уволены и договоры с ними действуют, сведения в ПФР подаются.

Логично предположить, что если такие договоры не заключались, то и отчитываться не о чем: СЗВ-М без сотрудников будет пустой. Но в любой организации всегда есть ее руководитель, который одновременно является ее сотрудником, а значит, одного застрахованного в сведениях, в большинстве случаев, все же следует указать.

Вновь созданные и неработающие фирмы: СЗВ-М без работников

Как правило, у фирм, зарегистрированных не так давно, деятельность еще не ведется, а штат сотрудников поначалу отсутствует. Также возможна ситуация, когда работающая организация приостанавливает на неопределенный срок свою хоздеятельность и увольняет всех работников. Как сдавать СЗВ-М, если нет сотрудников по таким причинам?

Здесь следует обратить внимание на то, как оформлены трудовые отношения с директором организации:

- Если директор в новой фирме пока не назначен, а есть только учредители, то СЗВ-М не подается. Когда директора приняли на работу, подписав с ним трудовой договор, включать в сведения для ПФР его нужно с месяца заключения договора.

- Приостанавливая деятельность, организация перестанет заполнять отчет СЗВ-М, если нет сотрудников, со следующего месяца после расторжения последнего договора, по которому отчислялись страхвзносы ПФР. Если же деятельности нет, но договоры не расторгнуты, например, в связи с уходом сотрудников в отпуск без содержания, то придется по-прежнему подавать сведения СЗВ-М.

Как сдать СЗВ-М, если нет работников, а директор – учредитель

Если руководитель фирмы одновременно является ее единственным учредителем, то необходимость подачи в ПФР сведений СЗВ-М зависит от следующих факторов:

- С директором заключен трудовой договор и он получает зарплату, облагаемую пенсионными взносами – в этом случае СЗВ-М, если нет работников, нужно сдать на одного директора-учредителя (письмо ПФР от 13.07.2016 № ЛЧ-08-26/9856).

- Трудовой договор не заключался, хоздеятельность организацией не ведется и зарплата директору не выплачивается – сведения СЗВ-М при таких обстоятельствах сдавать не нужно (Информация с сайта ПФР о порядке представления формы СЗВ-М).

СЗВ-М для ИП без работников

Пока предприниматель использует труд наемных работников, он является страхователем в ПФР и обязан ежемесячно отчитываться по форме СЗВ-М. Причем, в сведениях ИП должен указывать только своих сотрудников, но не себя.

А когда ИП без работников сдает СЗВ-М? Ответ на этот вопрос один – никогда. Если предприниматель всегда работал в одиночку или все его работники по трудовым и ГПХ-договорам уволены, и поэтому наемных сотрудников в отчетном месяце у него нет, представлять СЗВ-М ему не нужно вовсе (письмо ПФР от 27.07.2016 № ЛЧ-08-19/10581).

Как заполнить СЗВ-М, если нет работников

Если заключенных, действующих, или расторгнутых в отчетном месяце трудовых договоров и договоров ГПХ у страхователя нет, то и заполнять форму СЗВ-М не нужно.

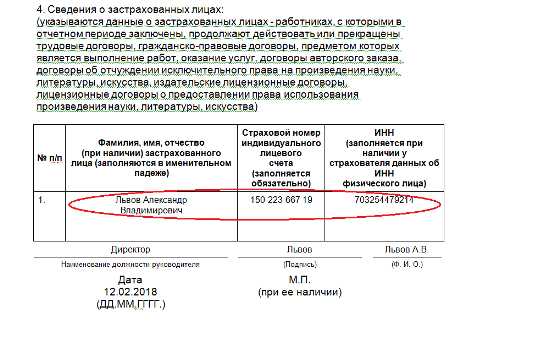

Заполнять СЗВ-М при отсутствии работников придется фактически лишь в случае, когда в организации работает по трудовому договору только ее директор. В разделе 4 нужно заполнить лишь одну строку, указав сведения о застрахованном лице – директоре. Он же подписывает сведения СЗВ-М за отчетный месяц в качестве руководителя.

spmag.ru

Нужно ли сдавать нулевую СЗВ-М в 2019 году

Компании обязаны ежемесячно подавать форму СЗВ-М, в которой содержится информация о застрахованных лицах. Частый вопрос — нужно ли сдавать нулевую СЗВ-М в 2019 году? Например, если у компании нет работников у ООО, или деятельность приостановлена. А также, в какие сроки сдавать нулевой СЗВ-М, и как его заполнить.

Что такое нулевой СЗВ-М

Все работодатели обязаны ежемесячно не позднее 15 числа следующего месяца информировать ПФ РФ о застрахованных лицах, числящихся у работодателя.

Нулевую бухгалтеры называют форму СЗВ-М, в которой не отражены сведения на сотрудников, и заполнена только «шапка» отчета с данными о компании.

Нулевая СЗВ-М сдается на бланке, который утвержден постановлением Правления ПФ от 01.02.2016 № 83п. Обратите внимание, что это тот же самый бланк, на котором компании отчитываются в ПФР о сотрудниках при наличии данных.

Отчет должен содержать в себе информацию о физических лицах, работающих по трудовым договорам и договорам ГПХ при соблюдении 2 условий:

- Действующий договор в отчетном периоде;

- Работодатель отчислял страховые взносы.

Важно! Компания не подает сведения о ИП, с которым у нее заключены договоры ГПХ, поскольку страховые взносы по такому договору она не платит.

В каких случаях нужно сдавать нулевую СЗВ-М, а в каких нет

Прежде чем перейти к порядку заполнения нулевки по СЗВ-М выясним, в каких ситуациях нужно сдавать нулевую форму.

Сдавать ли нулевую СЗВ-М в 2019 году, если деятельность приостановлена

Если компания или ИП решили приостановить деятельность по любой причине, но при этом сотрудники продолжают числиться в штате, бухгалтеры задают вопрос, нужно ли в этом случае подавать нулевую форму или нужно отчитаться обо всех сотрудниках в обычном порядке?

Ответ — даже если вы временно не ведете деятельность, обязанность по сдаче СЗВ-М остается. Это объясняется тем, что отсутствие выплаты заработной платы не влияет на статус работников, как застрахованных лиц в системе обязательного пенсионного страхования. А значит, работодатель обязан ежемесячно подавать отчет СЗВ-М, нулевку в этом случае сдать нельзя даже при нулевой отчетности по другим налогам.

Образец отчета посмотрите ниже.

СЗВ-М нулевка у ИП: сдавать или нет

По общему правилу обязанность сдавать СЗВ-М имеется только у работодателей. Поэтому если ИП использует труд наемных работников по трудовому договору или по договорам ГПХ, то он обязан сдавать ежемесячно СЗВ-М. Порядок заполнения в данном случае такой же, как у фирмы.

Однако если ИП работает один без привлечения труда сторонних лиц или с другими ИП, то у него не выполняются условия для заполнения СЗВ-М — он не работодатель. В таком случае ИП не надо сдавать ни нулевой расчет СЗВ-М в 2018 году, ни заполненный.

Нужно ли сдавать нулевой расчет СЗВ-М, если гендир – единственный участник

Если в ООО в 2018 году нет работников, кроме генерального директора – единственного участника общества, позиция ПФ РФ о необходимости пустой формы СЗВ-М менялась.

Так, сначала ПФ РФ требовал от компании расчет по генеральному директору вне зависимости от того, заключен с ним трудовой договор или нет (письмо ПФР от 06.05.16 № 08-22/6356).

Чуть позже Пенсионный фонд выпустил информацию, в которой пришел к выводу, что если трудового договора или договора ГПХ между компанией и директором нет, и при этом фирма не ведет финансово-хозяйственную деятельность, нулевой расчет СЗВ-М можно не подавать — ни заполненный только на директора, ни нулевой.

Важно! Роструд придерживается позиции, что единственный участник должен возложит на себя функции гендира, а заключить трудовой договор в данном случае он не может. И поэтому трудовые отношения не возникают (письмо Роструда от 06.03.2013 N 177-6-1).

А в последнем своем разъяснение по данному вопросу ПФ РФ высказал мнение, что СЗВ-М подается на генерального директора-единственного участника в случае наличии трудового договора (Письмо ПФР от 13.07.2016 № ЛЧ-08-26/9856).

Если с генеральным директором – единственным участником, не заключен трудовой договор, подавать нулевую СЗВ-М в 2018 году не надо.

Важно! В силу неоднозначности позиции контролирующих органов для минимизации рисков споров с ПФ РФ, компания (ИП) вправе обратиться за письменными разъяснениями в фонд и получить ответ на свое имя.

Что заполнить в нулевой СЗВ-М

Компания не может просто подать пустой бланк расчета. В форме есть ряд реквизитов, которые обязательно надо заполнить. Это разделы 1, 2 и 3, в которых указываются данные страхователя, отчетный период и тип формы.

А вот в разделе 4 указываются сведения о застрахованных лицах, т.е. о сотрудниках. Как правило, даже если у фирмы нет работающего персонала, имеется генеральный директор, с которым заключен трудовой договор. В этом случае вопроса сдавать или нет нулевку СЗВ-М не возникает. В разделе 4 нужно указать данные генерального директора и отправить форму в ПФ РФ.

Сроки сдачи нулевой СЗВ-М в 2018 году

В 2018 году установлены такие сроки сдачи СЗВ-М для всех страхователей: сдайте отчет не позднее 15 числа, месяца следующего за отчетным месяцем. Это касается и обычного отчета по всем сотрудникам компании, и нулевого. Посмотрите ниже таблицу, чтобы не пропустить крайний срок сдачи отчета.

|

Отчетный период |

Крайний срок сдачи |

|---|---|

|

Январь |

15 февраля 2018 |

|

Февраль |

15 марта 2018 |

|

Март |

16 апреля (перенос из-за выходных) 2018 |

|

Апрель |

15 мая 2018 |

|

Май |

15 июня 2018 |

|

Июнь |

16 июля (перенос из-за выходных) 2018 |

|

Июль |

15 августа 2018 |

|

Август |

17 сентябрь (перенос из-за выходных) 2018 |

|

Сентябрь |

15 октября 2018 |

|

Октябрь |

15 ноября 2018 |

|

Ноябрь |

17 декабря (перенос из-за выходных) 2018 |

|

Декабрь |

15 января 2019 |

www.rnk.ru

как заполнять отчетность в ПФР

Законодательство о взносах сильно обновилось, что повлекло за собою появление новых форм отчетности в ПФР. Теперь все организации должны подавать сведения о застрахованных лицах в Пенсионный фонд. Рассмотрим, как правильно заполнять отчет СЗВ-М.

Отчетность СЗВ-М – что это

Такая аббревиатура означает сведения о застрахованных входящие – это те, которые подаются в Пенсионный фонд. Буква М говорит о том, что сдается форма каждый месяц.

Данная форма является нововведением с апреля 2016 года. Сделано это специально для того, чтобы отслеживать работающих пенсионеров.

Заполнять ее можно с использованием различных компьютерных программ, чтобы не тратить время на ручное заполнение:

Новая форма отчета СЗВ-М в ПФР

С апреля 2016 года каждая организация, предприятие или бизнесмены обязаны сдавать отчетность в территориальное отделение фонда. Подается она на каждое застрахованное лицо, с которым заключен трудовой договор.

Сдавать форму СЗВ-М необходимо даже на сотрудников, которые находятся в декрете или в отпуске, самое главное, что у них есть договор.

С 2017 года поменялись положения законодательства в области страховых взносов. Теперь взносы администрирует ФНС, но персональным учетом занимается Пенсионный фонд, следовательно, и форму принимает он.

При наличии у организации обособленных подразделений со своим отдельным балансом, счетом, выплатой заработной платы сотрудникам – тогда отчетность подается ими, а не головным отделом.

Получите 267 видеоуроков по 1С бесплатно:

Отчет СЗВ-М: как заполнять и образец бланка

Важно понимать, что определенной инструкции по заполнению данной формы нет. Некоторые комментарии вписаны в сам бланк. Для того чтобы правильно заполнить отчетность, нужно иметь перед глазами образец. Скачать его можно здесь ˃˃˃.

Скорее всего, разрабатывать специальную инструкцию законодатели не будут, но надо знать некоторые особенности заполнения документа.

Исходя из вида организации, бумага заполняется так:

- Юридические лица указывают точную форму компании, которая указана в уставе и должность руководителя.

- Индивидуальные предприниматели указывают фамилию, имя, отчество, в строке должность вписать данные предпринимателя. Себя в четвертый раздел вписывать не нужно, так как с собой ИП не составляет договора.

Для того чтобы не направлять дополнительные или исправленные формы, нужно соблюдать правила заполнения документа. Нулевой отчетности нет, сдавать ее не нужно.

Также не заполняется форма тогда, когда директор не получает никаких денег от фирмы, и не имеет договора.

Законом четко указано, кого именно включают в форму. Это физические лица, которые в отчетном периоде заключили или расторгли договора, продолжали работать по ним.

Порядок заполнения 1, 2, 3, и 4 разделов

Форма состоит из четырех разделов, которые включают реквизиты, типы формы, отчетное время, данные сотрудников. В конце документа руководителю необходимо поставить свою подпись и печать организации.

В первом разделе надо заполнять реквизиты страхователя. Указывается его регистрационный номер, который придет в извещении Пенсионного фонда. Далее заполняется краткое наименование фирмы, согласно уставу. Обязательно вписывается ИНН и КПП организации.

Раздел второй содержит информацию о месяце, за который заполняется данная форма. Также указывает отчетный год.

Третий раздел состоит из информации о форме документа. Она указывается в виде кодов:

- Исхд – это исходная форма. Указывается тогда, когда подается в первый раз.

- Доп – дополнительная. Ее указывают тогда, когда требуется внести изменения в первую форму. Важно понимать, что ранее указанные сведения не записываются в дополнительную отчетность.

- Отмн – отмененная. Ее вписывают для того, чтобы отменить введенные ранее сведения. Например, убрать список лиц, которые были внесены ошибочно.

Четвертый раздел содержит информацию о застрахованных лицах, с которыми были заключены, расторгнуты или продолжены договора. Для этого записывается номер по порядку, фамилия, имя, отчество лица, СНИЛС, ИНН (не обязательно). Заполнять форму надо абсолютно на всех сотрудников.

Даже тогда, когда работник уволен, его данные вписываются в четвертый раздел.

Кто сдает отчет в ПФР СЗВ-М

Подается данная форма всеми страхователями, а именно организациями, предприятиями, компаниями и предпринимателями, у которых заключены трудовые договора с работниками. С данных выплат должны идти страховые взносы в Пенсионный фонд. Также подают ее нотариусы и адвокаты.

Предоставляется эта отчетность абсолютно на всех застрахованных лиц, не важно, какой у человека возраст и имеет ли он право на пенсию.

Сроки сдачи отчета в Пенсионный фонд СЗВ-М

С обновлением законодательства поменялись и сроки сдачи такой отчетности. Теперь форму СЗВ-М необходимо подавать до 15 числа каждого месяца, следующего за отчетным. Если крайний день оплаты выпадает на праздник или выходной, то уплата переносится на первый рабочий день.

Таким образом, оплата должна производиться так:

- За январь – до 15.02

- Февраль – 15.03

- Март – 15.04

Так производится оплата за каждый месяц:

Важно понимать, что при допущении ошибок, неисправностей, а также предоставления недостоверной информации, сотрудники Пенсионного фонда наложат штраф не только на организацию, но и на директора и главного бухгалтера.

buhspravka46.ru