Преимущества лизинга перед кредитом. Вся необходимая информация!

Содержание материала

Последние несколько лет лизинг получил существенное народное признание. В аренду сдается едва ли не все, что можно пожелать. Лизинг, как вид услуги банка, сделал возможным улучшать свою жизнь того, чтобы занимать деньги на это у других. Вместо этого любой имеет право использовать банковские услуги и арендовать заинтересовавшую вещь.

Лизинг

Лизинг (форма аренды) является видом инвестиционной активности, связанной с покупкой лизинговой собственности и потенциальной передачей ее во временное использование физическому или юридическому лицу. Следует отметить, что причина сдачи имущества в аренду в получении дивидендов от амортизационных расходов на данную вещь.

Схема лизинга

Однозначного ответа на то, что лучше – лизинг или кредитование – нет. По статистике, кредит предпочитают большее количество предприятий, но, вероятно, это связано с тем, что такое понятие, как лизинг относительно молодое. Но, специалисты организаций ищут новые методы решения финансовых головоломок, как же сохранить денежные средства, отсюда и нарастающая популярность лизинга.

Итак, рассмотреть оба этих финансовых инструмента можно на примере приобретения транспорта предприятием.

Экономический аспект

Чаще всего, чтобы выбрать оптимальный инструмент финансовых вопросов, фирмы обращают внимание на его экономическую сторону. Так, процент по кредиту (в иностранной валюте) на собственный автомобиль равен от 11 до 14. Объект лизинговых манипуляций находится в диапазоне 1-14 %. Что в данном случае важно помнить – банк выдает единоразовый финансовый займ, который сразу же реализуются в автосалоне, а далее никаких обязательств не несет. Приведем немного аналитики, согласно которой, кроме самой покупки, следующие расходы являются неизбежными:

- Госпошлина на оформление залога, услуги нотариуса;

- Страхование транспортного средства;

- Расчетно-кассовые услуги.

- Денежный взнос в пенсионный фонд и регистрация в ГАИ.

Лизинг же, в свою очередь, продукт комплексный, многие из этих трат можно будет избежать. Но, иногда, лизинг может превысить кредит по своей сумме. Это обуславливается тем, что туда входят все вышеперечисленные расходы и денежная компенсация «лизинг-компании» за услуги. Обратите внимание, что федеральное законодательство предусматривает возможность передачи объекта лизинга в собственность предприятия. Тогда в документах также указывается стоимость предмета или вещи.

Однако, в случае как с кредитом, так и с лизингом, следует заострить свое внимание на некоторых финансовых уловках, которые направлены на понижение номинальной ставки. При оформлении кредита оказывается, что реальная ставка не изменилась, так как банку необходимо компенсировать свои потери через получение финансовых вливаний от иных услуг.

Лизингополучатель же должен детально изучить сопроводительные документы сделки и выяснить всю информацию, связанную с комиссионными, которая или непонятна или отсутствует в документах.

Сроки оформления

Далее, все амортизационные издержки, платежи, бухгалтерские отчеты по этому поводу осуществляются «лизинг-компанией». Тогда как кредитополучатель должен пройти все сопутствующие кредиту процедуры самостоятельно.

Где больше выгода?

Сравнение лизинга и кредита

Итак, мы уже знаем ,что покупка транспорта лил любого другого объекта, приобретаемого в кредит, лежит на плечах заемщика. Более того, прежде чем кредит выдать, финансовая организация непременно рассмотрит кредитную историю, оборотные средства на счете, оценит собственность предприятия, чтобы ее было достаточно для залога. Чаще всего, залог больше кредита в полтора-два раза.

Имущество лизинговое сдается в аренду, и требования для такого рода сделок значительно ниже. При оплате тридцати % от полной цены собственности, вещь может быть передана организации-лизингополучателю.

Обращайте внимание на так называемый «черный» список предметов, с которыми не работают «лизинг-компании», например редкости или уникальные вещи, оборудование для узкой направленности. Иногда в данном перечне можно увидеть технику, которая быстро устаревает, или которая быстро изнашивается. В такой ситуации, возможно лишь кредитование.

Очевидные преимущества лизинга

- Процент получения лизингового имущества в аренду гораздо более высок, нежели в случае одобрения кредита. Для некоторых компаний, в основном небольших, лизинг – единственный выход.

- Отсутствие залоговых обязательств перед кредитодателем, в этом качестве выступает сам лизинговый объект.

- Сроки оформления. Обычно на оформление лизингового договора нужно около недели.

- Договор при лизинге — вещь обсуждаемая, всегда можно договориться и подобрать наиболее выгодные условия для всех участников сделки.

Недостатки лизинга

- Если предмет пришел в негодность или устарел, лизинговые выплаты должны осуществляться в срок, либо увеличивается амортизационный фонд, следовательно, растет и общая сумма, которую лизингополучатель должен внести.

- В лизинг нельзя оформить землю и жилые помещения.

Видео — Преимущества лизинга перед кредитом

Понравилась статья?

Сохраните, чтобы не потерять!

bank-explorer.ru

Чем отличается кредит от лизинга

Что такое лизинг?

Получить в распоряжение, например, автомобиль, не имея достаточной суммы денег, можно и по договору лизинга. Что это такое? Лизинг представляет собой некоторое соглашение о долгосрочной аренде имущества с возможностью его последующего выкупа. Также в конце срока действия клиент может и вернуть объект. Договор лизинга может заключаться как напрямую с лизинговыми компаниями, так и с участием сразу 3-х лиц: клиента, банка и лизингодателя. При этом клиент ― лизингополучатель общается непосредственно лишь с банком, который, в свою очередь, приобретает автомобиль или иное имущество у лизингодателя самостоятельно, ориентируясь на желание пользователя.

Договор лизинга означает, что имущество может перейти в собственность пользователя авто лишь по окончании действия договора с полной выплатой стоимости. Но имеется возможность и отказаться от предмета лизинга. Многие используют подобную форму аренды для того, чтобы воспользоваться машиной в течение недлительного времени, затем вернуть ее обратно банку и обратить внимание на более современную модель транспорта.

Что такое кредит?

Под кредитом рассматривается договор между клиентом и банком о предоставлении заемных средств на определенные цели. Может быть потребительским, то есть заемщики вправе использовать полученные деньги по своему усмотрению, и целевым. Примеры целевых кредитов ― ипотека и автокредитование. И в этом случае, несмотря на то, что объекты приобретения передаются в распоряжение клиентов, купленное имущество остается в залоге у банка до полного погашения долга.

Лизинг и кредит: общие моменты и отличия

Цель кредитования ― оформление в собственность имущества за счет полученных заемных средств. Договор лизинга изначально рассматривается как долгосрочная аренда активов. И если по окончании срока выплат обязательства по кредиту приобретенное имущество остается у заемщика, то лизинговые отношения предполагают либо выкуп объекта по остаточной стоимости, либо прекращение его использования. Отсутствие собственных материальных возможностей заставляет потребителей обращаться за помощью в сторонние организации. Лизинг и кредит имеют ряд общих моментов и различий.

Право собственности на автомобиль

По договору лизинга пользователь машины является всего лишь арендатором. Полноправным собственником может стать лишь после выкупа авто по окончании перечислений платежей аренды. Но право собственности может и не наступить, если лизингополучатель не желает или не имеет возможности выкупить транспорт. Уплаченные деньги при этом не возвращаются. Приобретение автомобиля в лизинг не означает, что лизингополучатель автоматически становится владельцем транспортного средства по окончании действия договора. Однако в большинстве случаев подразумевается возможность выкупа автомобиля по остаточной стоимости. Перечисленные до этого платежи рассматриваются как арендная плата.

Существуют следующие виды лизинга применительно к транспорту:

- С последующим переходом машины в собственность.

- Без перехода права собственности.

Последний пункт предпочтительнее для любителей статусного авто. Не нужно платить за престижную марку машины полную стоимость. При этом остается возможность поменять транспорт через несколько лет на иную модель и без дополнительных проблем по реализации автомобиля с пробегом. Договор кредита предполагает, что машина становится собственностью владельца, даже будучи предметом залога до погашения обязательств перед банком. Допускается даже продажа авто до погашения кредита.

Собственником автомобиля по договору лизинга остается лизинговая компания. Именно она начисляет амортизацию, уплачивает транспортный налог, проводит техосмотр автомобиля и заключает страховое соглашение. При оформлении кредита все указанные операции оплачивает непосредственно сам покупатель, так как он и является непосредственным собственником транспортного средства.

Срок договора

Типичная программа автокредитования подразумевает период действия договора не более 5 лет. Первоначальный взнос зависит от политики банка, марки машины. Некоторые организации предоставляют клиентам получить дополнительную помощь от государства при покупке новых авто. Учитывая специфику лизинговых отношений, определяющих владельца предмета договора, автомобиль предоставляется в аренду на меньший срок. Обычно речь идет о периоде от 1 года до 3-х лет. Хотя в случае финансового лизинга с обязательным последующим выкупом договор может составлять и 5 лет.

Лизинговый договор не должен превышать оставшийся срок эксплуатации имущества, за исключением сдачи в аренду недвижимости, срок полезного использования которого оптимально дольше. Обычно износ автомобилей составляет порядка 20% в год, что нужно учитывать при заключении сделки.

Ограничения по пробегу за год

Воспользовавшись автокредитом, клиент банка получает машину в собственность. Характер эксплуатации при этом не ограничен. По этой причине такой показатель, как ежегодный пробег для кредитного транспорта значение не имеет. Иное дело обстоит с лизинговым соглашением. Затраты по обслуживанию автомобиля несет его фактический владелец. Поэтому пункт о максимально возможном годовом пробеге, как правило, внесен в договор изначально. Чем больше эта величина, тем выше стоимость аренды. Обычно лизинговые компании устанавливают ограничения на уровне 15 000 ― 30 000 км в год.

Возможность покупки автомобиля с пробегом

В основном банки практикуются на предоставлении кредитов на новые автомобили. Но могут принять решение и о выделении заемных средств для покупки подержанного авто. Если клиенты хотят заключить договор автокредитования, то состояние автомобиля играет большую роль. В качестве залога могут быть учтены машины, реализация которых в случае непредвиденных обстоятельств не будет вызывать затруднений.

Тем не менее, затраты по эксплуатации автомобиля полностью оплачивает сам заемщик. Он же и несет риски в связи с эксплуатацией транспорта ненадлежащего состояния. Лизинговые компании предоставляют машины с пробегом только в случае, если предыдущий владелец решил ее не выкупать. В таких ситуациях автомобиль может быть передан в пользование новому лизингополучателю.

Одобрение кредита и лизинга

При нехватке собственных средств для покупки машины обычно обращаются в банк за кредитом. К услугам лизинга обычно прибегают организации, хотя такой вид финансовой субсидии доступен и для обычных граждан.

Для того чтобы получить одобрение банка и воспользоваться заемными средствами, автолюбитель должен соответствовать ряду выдвигаемых требований, среди которых:

- приемлемый уровень платежеспособности

- наличие постоянного источника доходов (трудовая занятость)

- возраст заемщика, как правило, не менее 21 года и не старше 65 лет

Помимо прочего, придется собрать внушительный пакет документов, среди которых будут данные и об автомобиле. Лизинговые операции во многом более доступны для желающих получить транспортное средство в личное пользование. Организации, предоставляющие данные услуги, рассматривают кандидатуру претендентов гораздо быстрее, избегая по максимуму излишней бумажной волокиты.

Выгода для юридических лиц

Наибольшей популярностью пользуются лизинговые операции у предпринимателей и организаций. Экономическим субъектам зачастую выгоднее иметь в свободном распоряжении транспорт для осуществления хозяйственной деятельности. Условия договора также предусматривают возможность выкупа авто в собственность через некоторое время. Потребность не только в легковых, но и в грузовых машинах, спецтехнике для обслуживания производства у организаций высока. Но далеко не все могут позволить себе приобрести нужные автомобили в собственность. Лизинговые программы для предпринимателей представляют собой долгосрочную финансовую аренду имущества с последующим выкупом или возвратом первоначальному владельцу.

В части налогообложения операции лизинга содержат ряд преимуществ для юридических лиц, в том числе:

- лизингополучатели освобождены от уплаты налога на арендованное имущество

- полученный в аренду актив, в зависимости от условий договора, допускается поставить на баланс фирмы и начислять амортизацию

- допускается использование коэффициента ускоренной амортизации (кроме 1-3 групп)

Преимущества лизинга

Финансовая аренда имущества имеет ряд положительных моментов. Подобной операцией пользуются в большинстве случаев для приобретения транспорта как рядовые граждане, так и организации. Лизинг предусматривает следующие преимущества:

- быстрота оформления с минимальными требованиями к предоставлению документов

- небольшая финансовая нагрузка при погашении арендных платежей

- возможность периодически менять автомобили на более современные модели, не тратя время на перепродажу

- поручительство и залог не требуются

Лизинговые операции для юридических лиц характеризуются также и льготным налогообложением. Кроме того, существует больше возможностей по приобретению подержанных авто.

Недостатки лизинга

Говоря о преимуществах лизинговых операций, стоит упомянуть и о некоторых минусах. Основной недостаток заключается в том, что общая стоимость сделки по финансовой аренде будет несколько выше, чем на условиях кредитного договора. Это значит, что при экономии на процентах по ежемесячным платежам, сумма сделки будет выше.

Прочие недостатки лизинга заключаются в следующем:

- Более короткий срок договора по сравнению с кредитным

- Автомобиль не становится собственностью лизингополучателя по меньшей мере до окончания соглашения. Это означает, что лизинговое имущество не удастся использовать в залоговых операциях или продать

- При невозможность продолжать арендную плату и далее, автомобиль изымается, внесенные ранее платежи не возвращаются

- Лизинговая компания оставляет за собой право прекратить в одностороннем порядке действия договора, если нарушаются его условия. Речь идет о ненадлежащем использовании транспорта, передаче в субаренду третьим лицам. Причиной может стать и тот факт, что пользователь не оставляет автомобиль на платной охраняемой парковке

Что выбрать: кредит или лизинг

Говоря о том, что выгоднее ― лизинг или автокредитование, нужно проанализировать все условия в соответствии со сложившейся ситуацией. Для организаций лизинговые сделки во многом более предпочтительны, если отсутствуют средства для приобретения собственных транспортных средств или оборудования. Финансовая аренда предоставляет юридическим лицам более широкие возможности при выборе необходимых машин, учитывая их техническое состояние. Организации, заключая договоры лизинга, имеют и ряд налоговых преимуществ в части расчета облагаемой базы.

Прочим гражданам при выборе способа получения автомобиля следует учитывать собственные предпочтения. Если планируется приобретение обычного автомобиля на длительный срок, то кредитование более приемлемо. Причины следующие:

- заемщик сразу становится собственником авто и может использовать его по своему усмотрению практически без ограничений

- общая сумма платежей ниже, чем плата по финансовой аренде

Лизинг прекрасно подойдет для тех лиц, которые предпочитают использовать статусные авто и менять модели машин. Не придется участвовать в продаже предыдущего транспорта, к тому же договора оформление происходит быстрее и без подготовки внушительного пакета документов.

Видео: Лизинг или автокредит?

Офисы банков на карте

Last modified: 17.07.2018

gurukredit.ru

Преимущества лизинга перед кредитом

Понятие и сущность лизинга

Определение 1

Лизинг является совокупностью целого комплекса взаимосвязей, возникающих по поводу имущественных отношений. Последние, в свою очередь, возникают по поводу передачи права пользования на имущество – движимое или недвижимое.

Лизингодатель остается в праве собственности относительно переданного в аренду имущества, в то время как право на использование этого имущества отходит к лизингополучателю. Лизингополучатель в конце срока договора лизинга вправе выкупить имущество в собственность по остаточной стоимости.

Замечание 1

Итак, важным отличием лизинга является то, что при заключении договора купли-продажи право собственности сразу переходит к покупателю, а при заключении лизинговой же сделки право собственности остается у того, кто сдает имущество в аренду.

В договоре лизинга может быть предусмотрено право на выбор передаваемого в пользование имущества принадлежит арендодателю.

Что касается объекта лизинга, то им является любое непотребляемое имущество, движимое и недвижимое, не запрещенное к обороту на рынке на территории РФ.

К субъектам сделки лизинга относятся:

- Лизингодатель – то лицо, которое приобретает определенное имущество с целью сдачи его вов ременное пользование

- Лизингополучатель – лицо, принимающее во временное пользование имущество

- Поставщик – продавец имущества, предназначенного для передачи вов ременное пользование

Сравнение лизинга с кредитованием

Всем известно, что кредитование и лизинг сегодня стали основными формами привлечения средств и инвестирования. Как у первого, так и у второго есть свои преимущества и недостатки. Рассмотрим сравнительную характеристику кредита и лизинга.

В первую очередь отметим, что при кредитовании в пользование передается в большинстве случаев денежная сумма, а при лизинге – конкретное имущество.

Требования к заемщику при получении кредита предъявляются более строгие и жесткие, нежели при заключении сделки лизинга. Требования законодательства и стремление к получению прибыли заставляют банки ограничивать свободу своих действий в вопросах принятия решений относительно кредитования клиентов. Лизинговые же компании руководствуются лишь своими внутренними положениями и собственной оценкой потенциального заемщика.

Важное положительное отличие лизинга от кредита – срок рассмотрения заявки от клиента. Рассмотрение заявления на заключение договора лизинга занимает гораздо меньше времени, чем по кредиту, поскольку процедура кредитования предполагает сбор множества документов и справок, а при лизинге таких требований намного меньше.

Лизинг предполагает наличие гибких условий оплаты, плавающий график платежей с возможностью внесения в него корректировок в любой момент действия договора.

Важным преимуществом лизинга по сравнению с кредитом служит то, что финансирование может быть по сроку гораздо больше. Лизинговые компании предлагают финансирование до 5, а иногда и до 10 лет.

Лизинг не предполагает обязательного наличия залогового имущества, которое своей стоимостью покрывало бы сумму финансирования, как это принято при кредитовании.

Важным преимуществом лизинговой сделки служит то, что, то имущество, которое становится объектом сделки, полностью освобождено от претензий кредиторов. Ведь имущество на протяжении действия договора на праве собственности у лизингодателя.

Механизм лизинга позволяет применять ускоренную амортизацию к имуществу, что позволяет уменьшить уплачиваемый налог на имущество.

Замечание 2

Итак, лизинг – своего рода вид инвестиционной деятельности, способствующий развитию современных экономических отношений, направленный на вложение средств в приобретение имущества с последующей его передачей во временное пользование третьим лицам.

spravochnick.ru

Преимущества лизинга перед банковским кредитом

У многих предпринимателей в определенный момент возникает проблема поиска и привлечения инвестиций для расширения своего производства, приобретения нового оборудования и внедрения современных технологий. Одним из наиболее доступных и эффективных методов финансирования развития своего бизнеса в настоящее время является лизинг.Лизинг заключается в том, что лизинговая компания приобретает необходимое вашему предприятию имущество (оборудование, здания, сооружения, транспортные средства и другое) у конкретного продавца и за определенное вознаграждение передает его предприятию в пользование на достаточно длительный срок. В течение срока договора лизинга предприниматель выплачивает лизингодателю полную стоимость имущества, после чего предмет лизинга переходит в собственность предприятия.

Лизинг — это финансовый инструмент, который успешно сочетает в себе характеристики аренды и банковского кредита. Часто возникает вопрос, а что же выгоднее кредит или лизинг?

Ответ очень прост – лизинг имеет некоторые преимущества перед банковским кредитом:

1. Лизинг дает возможность законно снизить налогооблагаемую базу:

- платежи по договору лизинга включаются в себестоимость продукции, снижая этим налог на прибыль;

- в силу ускоренной амортизации при использовании лизинга, почти в 3 раза сокращается общий объем налога на имущество;

- по договору лизинга сумма НДС ставится к зачету в полном объеме.

2. Лизинг дает возможность легко и быстро обновить технологическое оборудование, а значит, восстановить и увеличит производственный потенциал предприятия.

3. Несмотря на то, что проценты по договору лизинга, порой, немного выше, чем проценты по банковским кредитам. (Разница может составлять 2-4%). Экономия по налогам, технические возможности лизингодателя в целом полностью окупают эту разницу.

4. В отличие от банковского кредита, при оформлении лизингового договора никакого залога не требуется.

5. Размеры платежей при длительной рассрочке, как правило, меньше, чем по кредиту.

6. Риск лизинговой сделки минимален, так как лизингодатель имеет полное право на владение передаваемого в пользование имущества, и при банкротстве лизингополучателя имеет преимущественное право на имущество. Следовательно, и заключить договор лизинга гораздо проще, чем получить кредит в банке.

7. Договор лизинга более гибкий, чем кредитное соглашение: кредит предполагает ограниченные размеры и сроки погашения. При оформлении лизинг лизингополучатель может совместно с лизингодателем выработать удобную для себя схему погашения.

В целом лизинг – это отличный выход и альтернатива банковскому кредиту для малых и средних предприятий, который дает им возможность развивать свой бизнес.

beprime.ru

Преимущества лизинга перед кредитом для юридических лиц

Преимущества и недостатки лизинга

- Стопроцентное финансирование приобретения необходимых основных фондов, не требующее быстрого возврата заемных средств;

- Лизинг выгоден как мелким, так и крупным лизингополучателям, так как финансирование займа происходит с точным соответствием стоимости необходимых активов;

- Договор лизинга оформляется с учетом особенностей и специфических требований лизингополучателя;

- Лизинговые операции способствуют производству и реализации произведенной продукции, что в свою очередь содействует наполняемости государственного бюджета, именно поэтому политика государства направлена на расширение и поощрение лизинговой деятельности в России;

- Договор лизинга предусматривает погашение платежей по заранее составленному плану (удобному для лизингополучателя), благодаря которому предприятие может скоординировать свою расходную и доходную часть в длительной перспективе. Финансовые планы лизингополучателя более стабильны и поэтому способствуют увеличению прибыли, что является несомненным преимуществом финансового лизинга;

- Лизинг позволяет лизингополучателю реализовывать крупные проекты без вложения первоначальных значительных денежных ресурсов;

- Возвратный лизинг при низкодоходном производстве позволяет лизингополучателю минимизировать налоги за счет льготного налогообложения прибыли, повышая тем самым рентабельность своего проекта;

- Процедура оформления лизинга намного проще и быстрее, чем процедура оформления банковского потребительского кредита;

- Лизинг позволяет развитию бизнеса лизингополучателя идти ускоренными темпами за счет высвобождения большего количества свободных денежных средств у лизингополучателя;

- Невысокая ликвидационная стоимость объекта лизинга по истечению срока договора является решающим фактором при заключении лизингового соглашения;

- Лизинговые операции не затрагивают соотношения заемных и собственных средств, благодаря чему лизингополучатель может получать дополнительные кредитные ссуды;

- Лизинговые платежи способствуют уменьшению налогооблагаемой прибыли предприятия лизингополучателя;

- Лизинг предоставляет возможность лизингополучателю досрочное погашение стоимости имущества без применения штрафных санкций со стороны лизингодателя.

Преимущества лизинга перед банковским кредитом

- платежи по договору лизинга включаются в себестоимость продукции, снижая этим налог на прибыль;

- в силу ускоренной амортизации при использовании лизинга, почти в 3 раза сокращается общий объем налога на имущество;

- по договору лизинга сумма НДС ставится к зачету в полном объеме.

Чем отличается кредит от лизинга: особенности, преимущества и отзывы

Ранее уже говорилось, что условиями договора может быть предусмотрена возможность выкупа актива. Но возвратный лизинг может работать и по другой схеме. Например, предприятие продает часть оборудования лизинговой компании, а затем забирает его обратно на условиях финансовой аренды. Лизингодатель выплачивает аванс (примерно 30% от стоимости) и ежемесячные платежи. По завершении срока действия договора имущество снова становится собственностью организации.

Преимущество лизинга перед кредитом: есть ли оно

Следует отметить, что система кредитования – хороший инструмент по привлечению необходимых финансовых средств. Но вот для поддержки небольшого бизнеса лизинг – оптимальный вариант. Кто-то, может, с этим и не согласится. Впрочем многие видят такие преимущества лизинга перед кредитом с точки зрения оформления:

Кредит или лизинг: какой метод финансирования выбрать

Кроме того, существует ограничение по отнесению платежей по кредитам на затраты. Проценты по кредитам, превышающие установленный максимальный предел, относятся на прибыль. С 1 января 2011 года по 31 декабря 2012 года включительно максимальный размер процентов по кредитам для отнесения на затраты (при отсутствии кредитов, выданных в том же квартале на сопоставимых условиях) рассчитывается как ставка рефинансирования ЦБ РФ, увеличенная в 1,8 раза по рублёвым кредитам и произведение ставки рефинансирования ЦБ РФ на коэффициент 0,8 по кредитам в иностранной валюте.

Лизинг для юридических лиц

До 2010-го года в положениях закона «О лизинге» присутствовало примечание, в соответствии с которым предмет, полученный в лизинг, можно было применять исключительно для коммерческих целей. В основном в лизинг приобретались автобусы, грузовые автомобили и различная сельскохозяйственная техника. После устранения упомянутого примечания, лизинг стал привлекателен и доступен физическим лицам, т.к. в долгосрочную финансовую аренду стало можно брать легковые транспортные средства.

Преимущества лизинга перед кредитом

Однозначного ответа на то, что лучше – лизинг или кредитование – нет. По статистике, кредит предпочитают большее количество предприятий, но, вероятно, это связано с тем, что такое понятие, как лизинг относительно молодое. Но, специалисты организаций ищут новые методы решения финансовых головоломок, как же сохранить денежные средства, отсюда и нарастающая популярность лизинга.

Преимущества лизинга

Функция использования налоговых и амортизационных льгот — выражается в предоставлении государством участникам лизинговых правоотношений некоторых налоговых и амортизационных льгот, которые дают возможность производителю товаров, работ, услуг уменьшать свои издержки.

Лизинг авто: преимущества перед автокредитом

При заключении договора следует учитывать и обязательства: в случае просрочки платежей лизингодателю придётся не только возвратить автомобиль, но и порой ответить собственным имуществом — если арендодатель — частное лицо или индивидуальный предприниматель. Интересно, что ООО ответят только уставным капиталом, поэтому сделка в этом плане для них является более выгодной.

Чем отличается лизинг от кредита на автомобиль

- После подписания договора и выплаты первого взноса (если это необходимо согласно условиям) право собственности переходит к заемщику.

- Нет ограничения в выборе товара и страховой компании.

- Огромный выбор кредитных программ с разными условиями и тарифами.

- Небольшой первоначальный взнос. Иногда он совсем отсутствует в зависимости от суммы и срока кредитования.

zakonandpravo.ru

что выгоднее для юридических лиц?

Буквально перед каждым предприятием в рамках его финансово-хозяйственной деятельности встает вопрос приобретения основных средств. Имущество производственного назначения можно приобрести как за счет коммерческого или банковского кредитования, так и в порядке лизинга. Какой инструмент использовать выгоднее — лизинг или кредит, рассмотрим в данной статье.

ЛИЗИНГ

Согласно ст. 2 Федерального закона от 29.10.1998 № 164-ФЗ (в ред. от 26.07.2017) «О финансовой аренде (лизинге)» (далее — Федеральный закон № 164-ФЗ) лизингом является совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе с приобретением предмета лизинга.

В соответствии с договором лизинга лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Лизингодатель может быть как отдельной лизинговой компанией, то есть коммерческой организацией, которая предоставляет услуги по лизингу, так и выступать в качестве продавца и лизингодателя в одном лице.

Предметом лизингового договора могут быть любые непотребляемые вещи, кроме земельных участков и других природных объектов, а также имущества, которое запрещено федеральными законами для свободного обращения.

Замечания

- Предмет лизинга, переданный во временное владение и пользование, является собственностью лизингодателя, а право владения и пользования им переходит к лизингополучателю в полном объеме.

- По окончании срока действия договора лизинга лизингополучатель обязан возвратить предмет лизинга или приобрести его в собственность на основании договора купли-продажи по остаточной стоимости.

- В случае приобретения и по окончании действия договора лизинга право собственности на предмет лизинга переходит от лизингодателя к лизингополучателю.

Нюансы, связанные с лизинговыми платежами

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок его действия. В эту сумму входят:

- возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю;

- возмещение затрат, связанных с оказанием других услуг, предусмотренных договором лизинга;

- доход лизингодателя.

В общую сумму договора лизинга включают выкупную цену предмета лизинга, если договором предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

ОБРАТИТЕ ВНИМАНИЕ

В договоре лизинга в обязательном порядке указывают информацию о размере, способе осуществления и периодичности лизинговых платежей. При этом в состав расходов предприятия с целью налогообложения относят полный размер лизинговых платежей, а не размер переплаты.

Нужно уделять внимание учету лизингового имущества, ведь от этого зависит размер налогов. Согласно Приказу Минфина России от 17.02.1997 № 15 (в ред. от 23.01.2001) «Об отражении в бухгалтерском учете операций по договору лизинга» условия постановки лизингового имущества на баланс лизингодателя или лизингополучателя определяются по согласованию между сторонами договора лизинга.

Для лизингополучателя выгодно, когда имущество учитывается на балансе лизингодателя. В таком случае лизингополучатель не платит с него налоги. Для лизингополучателя стоимость предмета лизинга учитывается либо на забалансовом счете 001 «Арендованные основные средства» (учет на балансе лизингодателя), либо по дебету счета 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств по договору лизинга» (учет на балансе лизингополучателя).

Еще одна особенность приобретения имущества в лизинг — возможность применить ускоренную амортизацию на коэффициент не выше трех. Поскольку ускоренную амортизацию применять не обязательно, то в учетной политике предприятия стоит указать условие об использовании специального коэффициента в отношении предмета лизинга. Таким образом, если лизингополучатель воспользуется возможностью применения ускоренной амортизации, то он сократит расходы по налогам.

Согласно Приказу Минфина России от 13.10.2003 № 91н (в ред. от 24.12.2010) «Об утверждении Методических указаний по бухгалтерскому учету основных средств» начисление амортизации по объектам основных средств, являющимся предметом договора финансовой аренды, производится лизингодателем или лизингополучателем в зависимости от условий договора. В случае учета имущества на балансе лизингодателя амортизационные отчисления осуществляет лизингодатель, в случае учета на балансе лизингополучателя отчисления производит лизингополучатель.

КРЕДИТ

Кредит предполагает предоставление денежных средств кредитором заемщику, которое оформляется соответствующим кредитным договором, заключенным в письменной форме. В случае несоблюдения письменной формы кредитного договора он является недействительным.

В соответствии со ст. 819 Гражданского кодекса РФ (далее — ГК РФ) по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Для получения денежных средств заемщик обязан предоставить ряд документов, в том числе подтверждающих его платежеспособность и характеризующих финансовое состояние.

К СВЕДЕНИЮ

Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок.

Кредитный договор должен содержать следующие основные пункты:

- процентные ставки по кредиту;

- стоимость банковских услуг и сроки их выполнения;

- сроки обработки платежных документов;

- имущественная ответственность сторон за нарушение договора;

- порядок расторжения договора.

Замечания

- Согласно Федеральному закону от 02.12.1990 № 395-1 (в ред. от 26.07.2017) «О банках и банковской деятельности» процентные ставки по кредиту устанавливаются кредитной организацией по соглашению с клиентами.

- Кредитная организация не имеет права в одностороннем порядке изменять процентные ставки по кредитам и сроки действия кредитных договоров.

Чтобы обеспечить возвратность кредитов, банки оформляют залог недвижимого и движимого имущества. В случае приобретения имущества в кредит залогом чаще всего служит приобретаемое имущество.

Бухгалтерские аспекты учета имущества, приобретаемого в кредит:

- согласно Налоговому кодексу РФ (далее — НК РФ) к расходам предприятия для уменьшения налоговой базы относятся только проценты по кредиту;

- при приобретении имущества в кредит возможность ускоренной амортизации отсутствует, за исключением случаев его эксплуатации в агрессивной среде и (или) в условиях повышенной сменности (ст. 259.3 НК РФ).

ОСНОВНЫЕ ОТЛИЧИЯ ПРИОБРЕТЕНИЯ ИМУЩЕСТВА В КРЕДИТ И ЛИЗИНГ

Рассмотрим основные отличительные черты приобретения имущества в кредит и лизинг:

1. Требования кредитных и лизинговых организаций. Чтобы приобрести имущество в кредит, нужно собрать и подготовить много документов (в том числе учредительные документы, бизнес-план, бухгалтерскую отчетность и др.), в то время как для оформления лизинга такой объем документов не нужен. Заявление покупателя на кредит рассматривают приблизительно два месяца, на лизинг — несколько дней.

2. Право собственности. При оформлении кредитной сделки собственником является покупатель, приобретаемое имущество может идти в качестве залога для кредита. В случае приобретения имущества в лизинг собственником является лизингодатель, однако по окончании действия лизингового договора и выплаты всех лизинговых платежей лизингополучатель имеет право договориться о выкупе имущества по остаточной стоимости. В таком случае собственником имущества становится лизингополучатель.

Важный нюанс: даже если балансодержателем является лизингополучатель, собственником он все равно не считается до момента приобретения имущества по остаточной стоимости.

В договоре лизинга может быть прописано, что по окончании его действия право собственности переходит получателю (в таком случае остаточная стоимость обычно равна 0 или приближается к этому значению).

3. Наличие залога. Для оформления кредита необходим залог, в качестве залога может выступать имущество, приобретаемое за счет кредитных средств. Для лизинга залог не нужен, так как имущество и так принадлежит лизингодателю по праву собственности (иногда нужно оформлять залог и при лизинговых сделках, в том числе при учете имущества на балансе лизингополучателя).

4. Наличие переплаты. В обоих случаях покупатель переплачивает, причем по лизингу переплата больше. Понятно, что имущество выгоднее было бы приобретать за счет собственных средств, минуя третью сторону.

5. Отнесение затрат в состав расходов предприятия с целью налогообложения. При кредитной сделке в состав расходов включают только проценты по кредиту, в отличие от возможности отнести все лизинговые платежи в расходы в случае приобретения имущества в лизинг.

6. Амортизация. Приобретая имущество в лизинг, покупатель вправе применить ускоренную амортизацию и сократить расходы по налогу на прибыль. Для имущества, приобретенного за счет кредита, законодательством не предусмотрены какие-либо особенности применения амортизации. Как и в любом другом случае, возможна ускоренная амортизация при эксплуатации этого имущества в агрессивной среде и (или) в условиях повышенной сменности.

7. Уплата налога на имущество и НДС. По имуществу, приобретенному в кредит, начисляют налог на имущество. В случае с лизингом лизингополучатель не оплачивает налог на имущество в течение всего срока действия договора лизинга, так как собственником имущества является лизингодатель. После выкупа имущества налог будет оплачиваться с его остаточной стоимости.

Лизинговые платежи облагаются налогом на добавленную стоимость, выплаты по кредитам обложению НДС не подлежат. Если предприятие-покупатель платит НДС, то оно имеет право предъявить уплаченный налог к зачету; если предприятие работает по упрощенной схеме налогообложения и освобождено от уплаты НДС, то расходы увеличиваются.

Несмотря на то что лизинговые платежи обычно выше выплат по кредиту, лизинг считается наиболее выгодной сделкой для юридических лиц за счет возможности сократить налогооблагаемую базу и особых условий, предусмотренных Федеральным законом № 164-ФЗ. В целом экономически выгодные условия по лизинговым сделкам напрямую связаны с политикой Правительства РФ по развитию финансовой аренды на территории страны.

А. Н. Дубоносова, заместитель управляющего директора по экономике и финансам

www.profiz.ru

Чем отличается лизинг от кредита, что выгоднее?

Физические и юридические лица задаются вопросом о выборе кредита или лизинга в современное время. Но если о кредите они знают все, то — вот лизинг пока закрытая тема для российских граждан. Дело в том, что лизинг начал свое существование в далекие социалистические годы. Оба способа направлены на получение товара моментальным способом.

Чем отличается лизинг от кредита, что выгоднее?

Говоря об этих понятиях, гражданин возьмет кредит, поскольку ставка по лизингу высокая. Но прежде, чем делать выводы, стоит рассмотреть и правильно рассчитать платежи.

Спрос порождает предложение и в случае лизинга выигрывают обе стороны. Для автодилера – увеличение продаж и заработка капитала, а для представителя бизнеса это шанс осуществить бизнес-план.

Если углубиться в изучение этих двух понятий: кредит и лизинг, то видишь, что различий между ними особых и нет. Оба финансовых инструмента имеют первоначальный взнос за приобретение автомобиля, наличие ежемесячного взноса по погашению кредита.

Как открыть свое дело с нуля, с чего начать? Ответы на эти и другие вопросы начинающих бизнесменов содержатся в нашей новой публикации.

Преимуществом лизинга перед кредитом становится налоговая льгота, которая становится ниже по истечении некоторого периода времени. Это выгодный пункт для предприятия, осуществляющего с общим налогообложение.

Недостатком лизинга становится: до окончания сделки имущество в собственности компании и только при нарушении договорных отношений автомобиль будет изъят, а также наличие пункта в договоре о невозможности сдать в субаренду машину.

Последнее становится для юридических лиц непосильным и поэтому они не идут на такие риски. Для лизингодателя такой вид продажи невыгоден потому, что выше стоимости автомобиля он не вправе взимать.

Кредит не предполагает никаких преимуществ, кроме как популярность продукта и прозрачность условий. Так как лизинг появился не так давно, люди еще до конца не разобрались в политике данного продукта, опасаются за скрытые комиссии.

Как открыть бизнес с нуля без денег и каких-либо финансовых вложений, вы можете прочесть в этой статье.

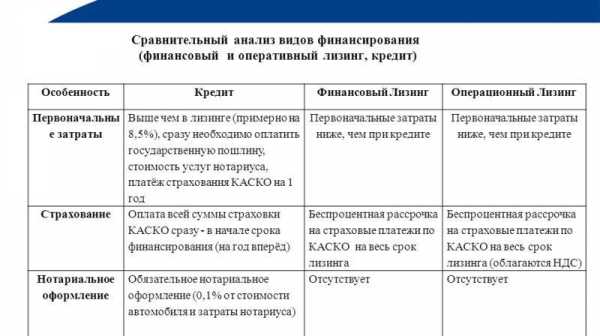

Таблица: Сравнительный анализ лизинга и кредита.

Таблица: Сравнительный анализ лизинга и кредита.Отличия лизинга от кредита

- Срок оформления и одобрения сделки короче банковского займа;

- Сроки длиннее, чем у кредита; при сделке подход индивидуален. Что означает выбор схем погашения исходя из финансовых потоков;

- Все вознаграждения и комиссии по таможенным платежам берет на себя лизинговая компания;

- Не нужно платить налоги на имущество;

- Есть возможность обмена, расторжения договорных отношений и возврат автомобиля.

- Первоначальный взнос может быть не затребован, но это на усмотрение лизингодателя;

- Возможность получить отсрочку в погашении;

- Наличие региональных программ, созданных для поддержки лизинга. Возможно получить льготу или субсидию от государства;

- Предмет лизинга – конкретное имущество;

- Направление на финансирование оборотных средств.

Как понятно из этой информации, основные отличия лизинга от кредита заключаются в том, что лизинг представляет собой комплекс услуг: регистрация, выделение финансирования, техосмотр, круглосуточная поддержка и страхование.

Бизнес на дому для женщин и мужчин: интересные идеи и высокорентабельные предложения тут.

При ДТП компания самостоятельно проводит анализ и контактирует со страховым агентством. При отказе в страховой выплате, лизингодатель самостоятельно оплачивает ремонт.

Таблица: Преимущества и недостатки лизинга.

Таблица: Преимущества и недостатки лизинга.В каком порядке ИП могут заключить договор с ООО и какие реквизиты должны присутствовать в таком документе – читайте по ссылке.

Преимущества лизинга перед кредитом

Доступность такого продукта, как лизинг дает возможность приобрести клиентам автомобиль в своеобразную рассрочку.

- Главным преимуществом лизинга становится доступное кредитование. Подавая заявление на кредит, заемщик обязан принести большой пакет документов, а также соответствовать всем условиям и требованиям банка. Подумав, финансовое учреждение может просто отказать без указания причины. А заемщик думает и гадает из-за чего ему не дали кредит. В лизинге проще. Прозрачность договора позволяет каждому человеку приобрести мечту.

- Преимуществом лизинга перед кредитом выступает долгосрочная аренда, при которой оплачиваются проценты за пользованием. Лизингополучатель вправе полностью выкупить автомобиль.

- Лизинг не требует поручителей, хотя при кредитовании это обязательный момент.

- При лизинговом платеже предусмотрено возмещение НДС.

- Чистый расчет при увеличении стоимости предмета лизинга.

Как правильно заполнить налоговую декларацию ИП и ООО на УСН, вы можете узнать здесь.

Лизинг- это финансовый инструмент для развития бизнеса. Гражданин сам вправе выбрать лизинг или кредит исходя из своих интересов и конкретной ситуации.

Чем отличается лизинг от кредита и что выгоднее для предприятия? Смотрите следующее видео с разъяснениями аналитика:

fbm.ru