Налог на имущество юридических лиц в 2019 году: изменения, сроки сдачи, расчет

Порядок налогообложения в 2019 году для юридических лиц изменится. В частности это касается налога на имущество организаций. В этот раз изменилась не просто ставка, подвергся изменениям и объект налогообложения, что может повлечь за собой серьезные изменения в планах и бюджете компаний.

Суть и объекты имущественного налога

Налогоплательщиком признается юридическое лицо, действующее на территории России и имеющее в собственности физические объекты. Они могут быть получены в качестве товара по договору представительства в РФ, по соглашению концессии.

Налогоплательщиком признается юридическое лицо, действующее на территории России и имеющее в собственности физические объекты. Они могут быть получены в качестве товара по договору представительства в РФ, по соглашению концессии.

В 2019 году в налог на имущество юридических лиц поступили изменения. Раньше он распространялся на движимую и недвижимую собственность, составляющее основные средства. За организациями закреплялась обязанность определять ее стоимость, исчислять и уплачивать налог, используя стоимость имущества в виде базы.

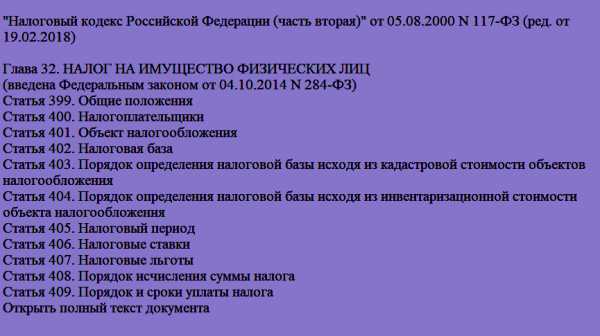

Теперь объектом налогообложения считается лишь недвижимость, что и записано в положении главы 30 НК РФ.

В налоговом кодексе точно не разъясняются границы движимого и недвижимого имущества. Однако если в институтах и других отраслях законодательства РФ эти понятия используются, то в соответствии со статьей 11 НК РФ они применяются в том же значении. Таким образом в классификацию недвижимому имуществу можно отнести:

- объекты незавершенного строительства,

- места для автомобилей,

- помещения, как жилые, так и нежилые,

- гаражи,

- дачи,

- постройки и здания(жилые или технические).

Любое недвижимое имущество обязано быть записано в едином государственном реестре недвижимости, однако отсутствие имущества в ЕГРН не является основанием для неуплаты налога с этого имущества. Это связано с тем, что недвижимостью может быть признано любое имущество, имеющее прочную связь с землей или являющееся неделимым с объектом, такую связь имеющим. Земельная связь используется в законе в контексте невозможности переноса, передвижения или изменения любым способом его положения без изменения целостности объекта.

Так, для квартир документом, подтверждающим неделимость, будет технический план, обосновывающий её положение в доме. Производить налоговые выплаты нужно за любое имущество, которое признано недвижимым, либо составляет с таким имуществом единый объект. Иное имущество по статье 130 ГК РФ пункт 2 считается движимым, среди которого:

Среди имущества по статье 374 НК РФ пункт 4 выделяются некоторые категории, не попадающие под налоговое обременение. Эти объекты имеют культурную или государственную ценность. Среди них выделяются и те, которые невозможно отнести к имуществу в принципе:

- ледоколы,

- корабли, зарегистрированные в качестве международных в базе РФ,

- природные ресурсы(леса, реки, озера,земля),

- объекты, связанные с ядерными технологиями(ядерные установки, техника для их обслуживания, склады и захоронения отходов),

- космические аппараты,

- спутники,

- имущество, необходимое для исполнения государством своих функций на федеральном уровне(поддержание безопасности, помощь при военной или гражданской защите),

- орбитальные станции.

С 2019 года имущественный налог платится только с недвижимого имущества. Рассчитано это изменение для упрощения процедуры. Недвижимой собственность признается если её невозможно переместить без значительного ущерба для нее. К недвижимости также относятся вещи являющиеся неделимыми с недвижимым объектом.

Порядок исчисления и уплаты налога

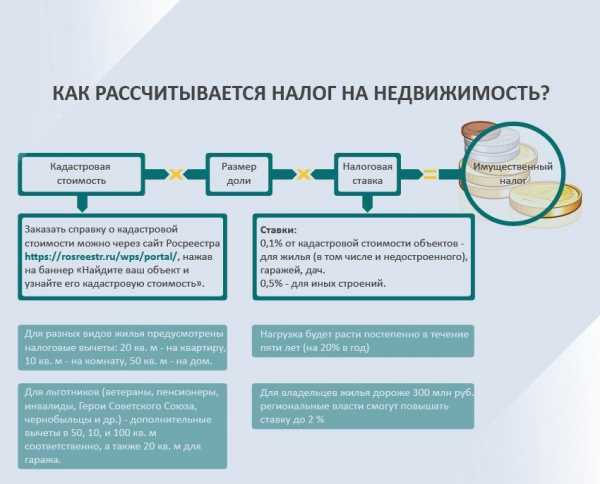

Исчисление налога на собственность начинается с определения его базы, то есть исходной стоимости средств, находящихся во владении организации и подпадающих под имущественный налог. Статья 375 НК РФ указывает, что приниматься во внимание должны не только федеральные законы, но и решения местного регионального законодательства. С точки зрения расчета ставки налога существуют две категории недвижимости: для одной может быть проведены кадастровая оценка, для другой применяется среднегодовая стоимость.

Исчисление налога на собственность начинается с определения его базы, то есть исходной стоимости средств, находящихся во владении организации и подпадающих под имущественный налог. Статья 375 НК РФ указывает, что приниматься во внимание должны не только федеральные законы, но и решения местного регионального законодательства. С точки зрения расчета ставки налога существуют две категории недвижимости: для одной может быть проведены кадастровая оценка, для другой применяется среднегодовая стоимость.

В первом случае запрашивается выписка из ЕГРН, в которой указана стоимость собственности по кадастру. В вычислениях необходимо применять данные, актуальные на начало отчетного года. В статье 378.2 НК РФ записаны следующие направления имущества, подлежащие такой оценке:

- здания, служащие как административные,

- сооружения, помещения коммерческого назначения(общепит, розничные продажи, услуги, офисы)

- жилые помещения, не поставленные на учет,

- собственность иностранных компаний, не принимающая участие в деятельности представительств других стран.

Кадастровый способ исчисления может быть использован при условии наличия в регионе компании закона, разрешающего подобное. С 01.01.2019 ФЗ No 334 вносит поправки в налоговый кодекс: изменился расчет имущественного налога при пересмотре кадастровой стоимости. Ранее в случае оспаривании налогоплательщиком стоимости его имущества в кадастре через суд обновленные показатели применялись для расчета налога с даты подачи заявления о пересмотре. В 2019 году в случае пересмотра кадастровой стоимости налогообложение производится по измененной сумме с момента начала налогообложения объекта. В случае когда пересматривается цена объекта переплаченная сумма налога либо возвращается плательщику, либо зачитывается в счет будущих налогов.

В остальных случаях часто в организациях применяется среднегодовой стоимостной расчет. Главным документом в этом способе будет бухгалтерский баланс. Из него берется начальная стоимость актива и его ежемесячная амортизация. Для каждой налогооблагаемой вещи необходим отдельный расчет.

Калькуляция производится следующим образом: изначальная стоимость собственности по бухгалтерскому балансу уменьшается на сумму амортизации каждый месяц, приобретая новое значение. Стоимость собственности будет определятся первого числа каждого нового месяца, а также 31 числа последнего месяца отчетного периода(обычно 31 декабря). Тринадцать показателей складываются и делятся на тринадцать, получается среднегодовая стоимость.

Облагаемую базу организация может уменьшить, используя вычеты. Вычетом станут расходы компании на ремонт или модернизации помещения, законченные и включенные в баланс в отчетном году. Также следует принять во внимание особенности имущества. Список активов, имеющих нестандартные характеристики, важные для налогообложения, содержится в ст. 376 НК РФ. Некоторые пункты из списка:

- Имеется ли связь активов с действующей структурой газоснабжения РФ.

- Рассредоточенность объектов по разным регионам или субъектам (в такой ситуации следует принять во внимание действующие законы каждого отдельного региона, расположение недвижимости на границе регионов потребует пропорциональной калькуляции).

- Проведение собственности в обособленном балансе филиала компании.

Ставки налога и его дифференциация утверждаются региональной властью. Они ограничены максимальной ставкой Российской Федерации, которая регулируется ст. 380 НК РФ. Ранее, Москва была исключением в статье и имела свою ставку, с 2016 года столица уравнена со всеми. Регионы проводят политику налогообложения имущества в соответствии со своими особенностями и нуждами, ряд областей даже освобождает некоторые виды бизнеса от налога вообще. Ставки по объектам следующие:

- собственность с базой налога, рассчитанной с помощью кадастра — 2%,

- коммуникации, включенные в городские структуры(водопровод, линия электропередач) — 1,9%,

- ЖД общего пользования — 1,3%, остальные — 2,2%.

Относительно организаций, использующих упрощенную систему налогообложения(УСН) внесены изменения в пункт 2 статьи 346.11 НК РФ. Ранее работающие с УСН компании освобождались от уплаты имущественного налога, с 2019 года обязанность возобновится. Налоговой базы для расчета в обязательном порядке станет кадастровая стоимость имущества. В остальном компании “на упрощенке” не отличаются от других в отношении суммы, которую надо платить.

Налоговые льготы

Налоговым кодексом предусматриваются льготы, закреплены пунктом 3.1 статья 380 НК РФ. Для обеспечения деятельности регионов со сложным климатом постановлением No 2595-р. от 22 ноября 2017 года утверждена нулевая ставка налога на имущество для сооружений, обеспечивающих добычу, хранение и транспортировку гелия. Организации, претендующие на льготу, должны отвечать следующим требованиям:

Налоговым кодексом предусматриваются льготы, закреплены пунктом 3.1 статья 380 НК РФ. Для обеспечения деятельности регионов со сложным климатом постановлением No 2595-р. от 22 ноября 2017 года утверждена нулевая ставка налога на имущество для сооружений, обеспечивающих добычу, хранение и транспортировку гелия. Организации, претендующие на льготу, должны отвечать следующим требованиям:

- Организация включена в реестр владельцев газоснабжающих структур в соответствии со статьей 342.4 НК РФ пункт 5.

- Эксплуатация началась не позднее 2015 года.

- Сооружения располагаются в Якутии, Амурской или Иркутской областях.

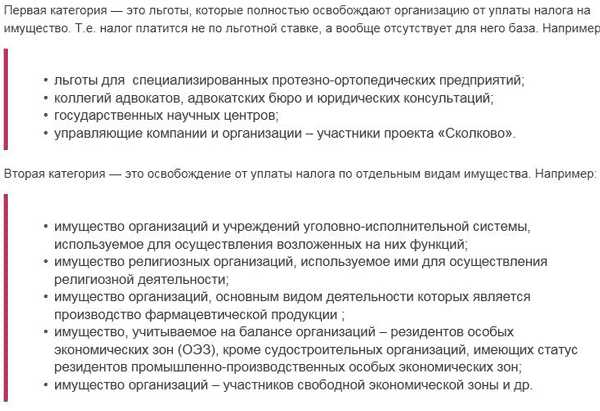

Под льготы попадает и ряд иных организаций, проводящих важную для жизни страны работу. Они относятся к специфическим видам хозяйств. Перечень рассчитывающих на налоговые послабления записан в ст. 381 НК РФ. Некоторые из них:

- религиозные организации,

- крупные фармацевтические компании,

- организации, связанные с адвокатской деятельностью,

- фирмы, занимающиеся строительством судов в отдельных промышленных кластерах.

Государство устанавливает свои льготы на федеральном уровне. Они создаются для поддержания жизнедеятельности в отдельных регионах. Субъекты федерации могут инициировать собственное льготирование, не противоречащее федеральным законам.

Отчетность и 1С

Правительство на федеральном уровне устанавливает сроки сдачи и порядок оплаты имущественного налога. Для подачи выплат организации необходимо заполнить соответствующую декларацию, определяемую статьей 386 НК РФ. Декларацию необходимо отправить в налоговый орган, за которым закреплена компания по окончанию отчетного периода. В зависимости от базы расчета налога период устанавливается свой. Для организаций, рассчитывающих её через кадастровую стоимость отчетность подается каждый квартал, а для использующих среднегодовую стоимость сроки определяются свободно(квартал, полугодие, девять месяцев).

Правительство на федеральном уровне устанавливает сроки сдачи и порядок оплаты имущественного налога. Для подачи выплат организации необходимо заполнить соответствующую декларацию, определяемую статьей 386 НК РФ. Декларацию необходимо отправить в налоговый орган, за которым закреплена компания по окончанию отчетного периода. В зависимости от базы расчета налога период устанавливается свой. Для организаций, рассчитывающих её через кадастровую стоимость отчетность подается каждый квартал, а для использующих среднегодовую стоимость сроки определяются свободно(квартал, полугодие, девять месяцев).

Налоговый кодекс предусматривает самостоятельную установку сроков сдачи отчетности для регионов. Организация может подавать лишь ежегодные отчеты, не осложняя документооборот ежеквартальными. Такое установлено статьей 379 НК РФ, также нововведения освобождают от подачи налоговых деклараций по имущественного налога те организации, которые недвижимым имуществом не обладают.

Произошли изменения в форме декларации: разделы 2, 2.1, 3. Так, второй раздел потерял строку исчисления суммы налога движимого имущества. Остальные строки были оптимизированы или удалены, в частности строки 210 и 270, отражающие стоимость остаточных средств были удалены. Раздел 2.1 приобрел графы для адреса, номера – кадастрового, условного, инвентарного; измененную строку 010, предназначенную для указания кода номера объекта:

- код 1 для собственности с номером из ЕГРН,

- код 2 для имущества с условным номером,

- код 3 для объекта с инвентарным номером и адресом,

- код 4 для объекта с инвентарным номером, но без адреса.

В разделе 3 появился код для определения вида недвижимости: “1” для зданий, строений и т.п.; “2” для помещений, гаражей и т.п. Ввели строку коэффициента Ки, заполняемую в случае изменений в характеристиках собственности. Изменилось название коэффициента К, теперь он Кв.

С 2019 года налогоплательщик вправе выбрать, в какое из УФНС направлять налоговую отчетность. Также организации стоит быть внимательной с кодами бюджетной классификации. В зависимости от наличия или отсутствия имущества в единой системе газоснабжения КБК налога будет свой.

В 2019 году в налоге на имущество организаций произошли серьезные изменения. Изменился сам объект налогообложения, что стало серьезной переменой в работе документооборота организаций. Пока неясно, как именно эти изменения отразятся на развитии бизнеса в России.

xn——7kcbekeiftdh9amwkb4d2o.xn--p1ai

Налог на имущество юридических лиц в 2019 году: изменения

С 1 января 2019 года платить налог на имущество организаций будут только собственники недвижимости. Изменится форма налоговой декларации и порядок ее сдачи. Мы рассказали об этих изменениях. А еще о том, как узнать ставки налога на имущество в 2019 году для юридических лиц.

Налог на движимое имущество юридических лиц в 2019 году отменяется. Платить налог будут только собственники недвижимости (закон 03.08.2018 №302-ФЗ). С 1 января 2019 года объектом обложения данным налогом остаются только объекты недвижимости.

Недвижимое имущество – земельные участки, участки недр и другие объекты, прочно связанные с землей. К ним относятся здания, сооружения, объекты незавершенного строительства. К недвижимости также относятся воздушные и морские суда (ст.130 ГК РФ). Ориентироваться легко, ведь права на недвижимое имущество подлежат государственной регистрации (закон от 13.07.2015г. №218-ФЗ).

Налог на недвижимость для юридических лиц с 2019 года тоже изменится. Теперь собственники будут подавать налоговые расчеты и декларации по месту нахождения недвижимости. Исключение:

- Собственники имущества, входящего в Единую систему газоснабжения – авансовые расчеты и налоговые декларации подают по месту нахождения организации,

- Крупнейшие налогоплательщики – отчитываются по месту регистрации в качестве крупнейшего налогоплательщика.

Если у компании несколько объектов недвижимости, расположенных в одном субъекте РФ, то отчитываться можно централизованно в одну из ИФНС по своему выбору. Сначала нужно подать уведомление по форме КНД 1150090. Она приведена в письме ФНС от 21.11.2018г. № БС-4-21/22551@. Централизованная сдача отчетности возможна, если:

- Налоговая база определяется как среднегодовая стоимость имущества,

- Зачисление налога производится полностью в региональный бюджет, без платежей в бюджеты муниципальных образований.

Внимание! ФНС разрешила не платить налог на имущество.

Узнать когда можно не платить

Ставки налога на имущество организаций в 2019 году

Максимальные налоговые ставки установлены ст.380 НК РФ. Чиновники в регионах могут уменьшать эти ставки. Проверьте, какие ставки установлены в вашем субъекте РФ. Если региональные власти не установили ставки, рассчитывайте налог по максимальным ставкам, установленным Налоговым кодексом.

Таблица. Максимальные ставки налога на имущество организаций в 2019 году для юридических лиц

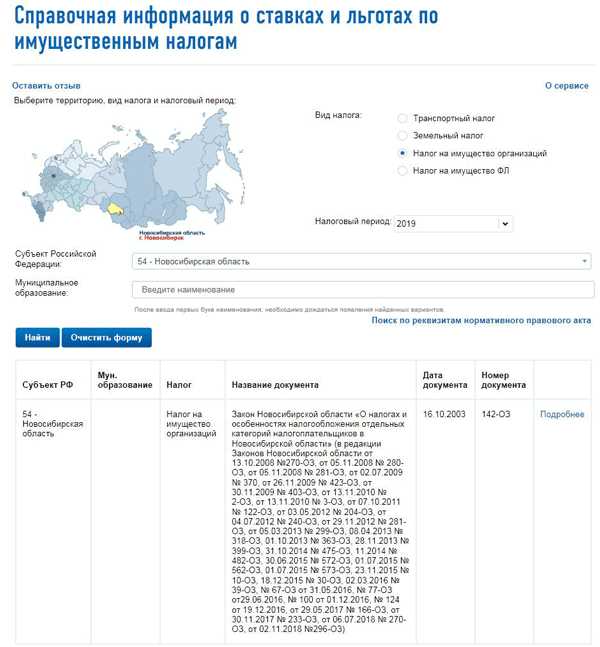

Как узнать ставку налога на имущество в 2019 году

Ставки налога на имущество закреплены в законодательстве субъектов РФ. Если в регионе нет соответствующего нормативного акта, то нужно использовать ставки из ст.380 НК РФ. Узнать точные тарифы можно одним из способов:

- Найти соответствующий региональный нормативный акт,

- Воспользоваться специальным сервисом на официальном сайте ФНС (nalog.ru).

В сервисе можно найти не только налоговые ставки, но и узнать о действующих льготах, а также когда платить налог на имущество юридических лиц в 2019 году в конкретном регионе. Покажем на примере.

Пример

Организация находится в Новосибирской области (код региона – 54). Заходим в сервис на сайте ФНС, создаем запрос. Для этого указываем:

— Налог, который нас интересует,

— Налоговый период, в данном случае – 2019 год,

— Выбираем регион – 54 Новосибирская область.

По кнопке «Найти» сервис показывает наименование нормативного акта, действующего в данном регионе:

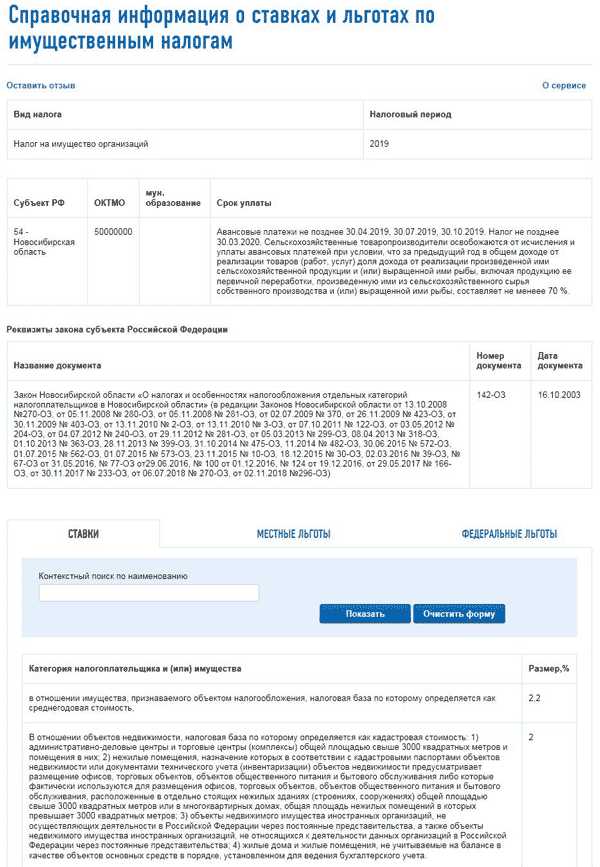

А по ссылке «Подробнее» открывается вся информация по налогу в выбранном регионе:

Ставки при расчете среднегодовой и кадастровой стоимости

Налоговая база по налогу на имущество компаний может определяться как среднегодовая стоимость или кадастровая стоимость (ст.375 НК РФ). Максимальные ставки в каждом случае отличаются:

Таблица. Ставки налога при расчете среднегодовой и кадастровой стоимости

|

Налоговая база |

Ставка налога |

Как рассчитать налог |

|---|---|---|

|

Среднегодовая стоимость имущества |

2,2% |

Среднегодовую стоимость умножить на ставку налога |

|

Кадастровая стоимость имущества |

2% |

Кадастровую стоимость на 1 января 2019 года умножить на ставку налога |

Льготы по налогу на имущество организаций в 2019 году

Льготы предусмотрены ст.381 НК РФ. Их можно разделить на две группы:

- Льготы, предусмотренные для отдельных категорий налогоплательщиков,

- Льготы, предусмотренные для отдельных видов имущества:

Льготы, перечисленные в Налоговом кодексе, распространяют свое действие на всю территорию РФ. Даже если в региональном законодательстве упоминания о льготах нет, компании все равно могут их применять.

Чиновники в субъектах РФ могут устанавливать свои дополнительные льготы. Их перечисляют в местных нормативных актах. Узнать о федеральных и региональных льготах можно в сервисе на сайте ФНС, о котором мы рассказали выше.

Обратите внимание: наличие льготы не освобождает компанию от отчетности по налогу на имущество. В авансовых расчетах и декларации нужно указать льготируемое имущество и код налоговой льготы.

www.rnk.ru

Налог на имущество юридических лиц в 2019 году: изменения

В 2019 году произошли существенные изменения по имущественным налогам. Например, не надо платить налог с движимых объектов. Можно пересчитать налог за время ошибки в кадастре. Узнайте, что не считается недвижимостью, чтобы не платить лишнее.

Налог на имущество организаций: изменения в 2019 году

Организации обязаны платить налог с недвижимого имущества, числящееся на балансе как основное средство. Причем под объект налогообложения подпадает недвижимость, переданная во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению (ФЗ от 03.08.2018 №302).

С 1 января 2019 движимое имущество не считается объектом налогообложения. За него не надо платить налог и отчитываться. Новое правило не зависит от того, когда приобрели объект и откуда он поступил в компанию (п. 1 ст. 374 НК, в ред. Федерального закона от 03.08.2018 № 302-ФЗ).

Как разграничить движимое и недвижимое имущество, в НК не прописали. И сейчас компании спорят с налоговиками, как учитывать и облагать собственность. ФНС рекомендует компаниям руководствоваться другими отраслями права. Критерии, чтобы определить недвижимость, служба предложила в письме от 01.10.2018 № БС-4-21/19038@.

Недвижимостью считают землю и все, что на ней стоит, если объект нельзя перенести без ущерба для него. Эти объекты регистрируют в Едином государственном реестре недвижимости (ст. 8 Федерального закона от 13.07.2015 № 218-ФЗ).

Однако, Если в ЕГРН нет записи об имуществе, это еще не значит, что его можно не облагать. Чем руководствуются судьи

Компании, которые рассчитывают налог по кадастровой стоимости имущества, теперь могут платить меньше. Чиновники выгодно изменили мнение.

Раньше Минфин считал, что не надо уменьшать кадастровую стоимость на НДС. Ведь в НК нет такого правила (письмо от 18.01.2018 № 03-05-05-01/2300).

Мнение Минфина было спорным. Если в кадастровую стоимость включать НДС, то получается, что компания платит налог на имущество с НДС. Это двойное налогообложение. К такому выводу пришел Верховный суд (определение от 15.02.2018 № 5-КГ17-258, кассационное определение от 09.08.2018 № 5-КГ18-96). После решений суда Минфин поменял позицию и согласился, что НДС нужно исключать из кадастровой стоимости (письмо от 23.04.2018 № 03-05-04-01/27451).

Компании теперь могут снизить кадастровую стоимость. Для этого надо подать заявление в комиссию по рассмотрению споров о кадастровой стоимости или в суд (п. 15 ст. 378.2 НК).

Чтобы убрать НДС из базы по налогу, стоит представить в суд оценку рыночной стоимости здания. В заключении эксперта должно быть сказано, что рыночная стоимость посчитана с учетом НДС. Суд должен приравнять кадастровую стоимость объекта к рыночной без учета НДС (определение Верховного суда от 15.02.2018 № 5-КГ17-258).

Налог пересчитают с начала года, в котором подали заявление. Если компания обратилась в суд в 2018 году, а он принял решение в 2019-м, то пересчитывать надо с 1 января 2018 года.

Важно знать: Пересчитать налог можно с даты, когда компания начала применять ошибочную стоимость, а не с года подачи заявления (п. 15 ст. 378.2 в ред. Федерального закона от 03.08.2018 № 334-ФЗ).

Рекомендации экспертов: как использовать новую кадастровую стоимость

ФНС изменила форму декларации — годовую и расчет авансовых платежей. Впервые новый бланк ( утвержден приказом ФНС РФ от 04.10.2018 № ММВ-7-21/575) нужно применять начиная с расчета по авансовому платежу за I квартал 2019 года.

В новой форме сохранили три раздела, и все они теперь предназначены для недвижимости. Из раздела 2 убрали отдельную строку для остаточной стоимости недвижимости и строку 270 для информации об основных средствах.

В раздел 2.1 добавили поля для дополнительной информации об объектах – адреса, кода ОКОФ и остаточной стоимости на 31 декабря. Адрес нужно отражать только по тем объектам, у которых нет кадастрового или условного номера, но есть инвентарный номер и адрес с наименованием муниципалитета. При этом в строке 010 для кода номера объекта должен стоять код 3.

Налог на имущество юридических лиц: как платить в 2019 году

Компании считают налог на имущество по остаточной стоимости, которую формируют по бухгалтерским правилам. Инспекторы вмешиваются в бухгалтерскую учетную политику компании и делают доначисления. Они не учитывают изменения в Федеральном законе от 06.12.2011 № 402-ФЗ. Потому считают, что можно применять рекомендации Минфина по бухгалтерскому учету, если в них есть правила, которые выгодны ФНС.

О каких правилах спорят налоговики

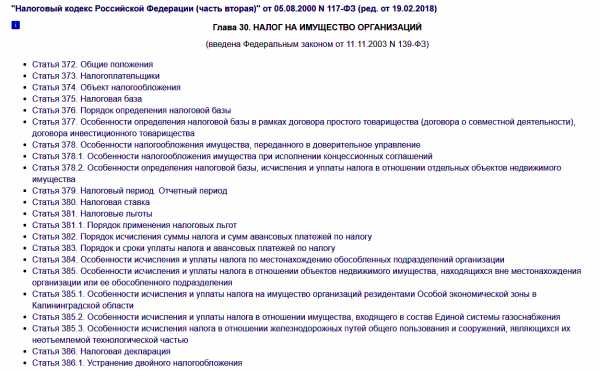

Сам по себе налог считается региональным. Несмотря на то, что основные правила федерального значения, и они записаны в кодексе. Это следует из статьи 372 НК РФ.

С 2019 года сдавать отчетность по имуществу должны только те компании, у которых есть недвижимость. Если недвижимости на балансе нет, расчет авансовых платежей и декларацию можно не представлять (письма Минфина от 28.02.2013 № 03-02-08/5904, от 17.04.2012 № 03-02-08/41).

Фискалы скорректировали порядок представления единой декларации по налогу на имущество (письмо ФНС России от 21.11.2018 № БС-4-21/22551@). Если налогоплательщик состоит на учете в нескольких инспекциях одного региона, он вправе выбрать налоговую, в которую будет представлять единую отчетность в отношении всех недвижимых объектов, налоговая база по которым определяется как их среднегодовая стоимость.

Для этого необходимо представить в УФНС субъекта уведомление.

Важно помнить: Если региональным законом установлены нормативы отчислений в местные бюджеты, единую декларацию подавать нельзя.

Налог на имущество в 2019 году (на недвижимое имущество): изменения

Платить налог на имущество нужно со всех объектов, относящихся к недвижимости. То есть, офисов, зданий, помещений и иных сооружений. Исключение – земельные участки и иные объекты природопользования (п. 1, 4 ст. 374 НК РФ).

По общим правилам, исчислять налог нужно из среднегодовой, либо кадастровой стоимости объекта. Порядок исчисления власти региона устанавливают самостоятельно.

При определении налоговой базы как среднегодовой стоимости, имущество учитывается по его остаточной стоимости.

База определяется отдельно в отношении:

- недвижимости, подлежащей обложению по местонахождению организации;

- имущества каждого обособленного подразделения, имеющего самостоятельный баланс;

- каждого объекта имущества, находящегося вне местонахождения организации;

- имущества, облагаемого по разным ставкам.

Налоговая база определяется как кадастровая стоимость в отношении следующих видов собствеености:

- административно-деловых центров, ТЦ и помещений в них;

- нежилых помещений, назначение которых предусматривает размещение офисов, объектов торговли, общественного питания и бытового обслуживания;

- объектов имущества иностранных компаний, которые не осуществляют деятельность в РФ через постоянные представительства;

- жилых домов и помещений, которые не учитываются н балансе в качестве ОС в установленном порядке.

Ставка налога на имущество организаций в 2019 году

Считать налог надо исходя из ставок, действующих в регионе. При этом ставки не могут превышать 2,2 %, это условие кодекса (ст. 372, 380 НК РФ). Однако по некоторым категориям объектов есть специальные ставки, и они ограниченные. К примеру, при исчислении с кадастровой стоимости, ставка не должна быть не более 2 % (см. таблицу).

Таблица 1. Ставка налога на имущество организаций в 2019 году для юридических лиц

| Расчет налога | Максимальная ставка |

|---|---|

| По среднегодовой стоимости | 2,2% |

| По кадастровой стоимости | 2% |

Если регионы сами не утвердили ставку, то берите для расчета ставку по кодексу. Чтобы не ошибиться, узнайте ставку своего субъекта через сервис ФНС — nalog.ru.

Для этого во вкладке «Электронные сервисы» выберите раздел «Справочная информация о ставках и льготах по имущественным налогам». Затем задайте режим поиска.

Таблица 2. Сроки сдачи отчетности

| Вид отчетности | За какой период отчетность | Крайний срок сдачи в ИФНС |

|---|---|---|

| Авансовый расчет | за 1 квартал 2019 года | 30.04.2019 |

| за полугодие 2019 года | 30.07.2019 | |

| За 9 месяцев 2019 года | 30.10.2019 | |

| Декларация | за 2018 год | 01.04.2019 |

| за 2019 год | 30.03.2020 |

www.gazeta-unp.ru

С 1 января 2019 года налог на движимое имущество для организаций отменен

В Налоговый кодекс Российской Федерации внесены изменения, которые облегчат налоговую нагрузку организациям. Теперь за движимое имущество с 1 января 2019 года платить не нужно. Соответствующий закон подписан В.Путиным. Что относится к движимому имуществу и за что теперь организациям и бизнесу не надо будет платить налог?

Уже известно, что для бизнеса поднята ставка по налогу (НДС) с 18 до 20%, соответствующий закон об увеличении ставки НДС уже подписан Президентом РФ, однако Правительством было принято решение, что налог на движимое имущество следует отменить. Президент России Владимир Путин подписал Федеральный закон от 03.08.2018 N 302-ФЗ с многочисленными поправками в Налоговый кодекс РФ.

Среди этих поправок оказалась самая долгожданная для бухгалтеров организаций — отмена налога на движимое имущество юридических лиц. Изменения внесли в статью 374 НК РФ, из которой совсем исключили словосочетание «движимое имущество».Таким образом, налогом теперь облагается только недвижимое имущество, учитываемое на балансе в качестве объектов основных средств, а также недвижимое имущество, полученное по концессионному соглашению.

Но вот что именно считать движимым имуществом, в НК РФ не конкретизировано. На помощь налогоплательщикам пришла Федеральная налоговая служба России, которая оперативно опубликовала письмо от 2 августа 2018 г. № БС-4-21/[email protected] с соответствующими разъяснениями об определении вида объектов имущества в целях применения положений главы 30 Налогового кодекса РФ.

Что считать движимым имуществом

Налоговики указали, что правовые основания для отнесения того или иного объекта к движимому или недвижимому имуществу должны определены нормами гражданского законодательства об условиях признания вещи движимой или недвижимой, в частности нормами статей 130-131 Гражданского кодекса РФ.

Движимое имущество — это имущество, параметры которого не позволяют его классифицировать как недвижимость. Характерной чертой таких материальных ценностей является возможность их передачи одним физическим лицом другому.

Законодательно: статьи 130-131 Гражданского кодекса РФ

1. К недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства. (в ред. Федеральных законов от 30.12.2004 N 213-ФЗ, от 03.06.2006 N 73-ФЗ, от 04.12.2006 N 201-ФЗ).

К недвижимым вещам относятся также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания. Законом к недвижимым вещам может быть отнесено и иное имущество. (в ред. Федерального закона от 13.07.2015 N 216-ФЗ) К недвижимым вещам относятся жилые и нежилые помещения, а также предназначенные для размещения транспортных средств части зданий или сооружений (машино-места), если границы таких помещений, частей зданий или сооружений описаны в установленном законодательством о государственном кадастровом учете порядке. (абзац введен Федеральным законом от 03.07.2016 N 315-ФЗ)

2. Вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги, признаются движимым имуществом. Регистрация прав на движимые вещи не требуется, кроме случаев, указанных в законе.

Таким образом, в соответствии с разъяснениями ФНС России, налогоплательщик-юрлицо для подтверждения у него наличия оснований отнесения объекта имущества к недвижимости должен доказать налоговому органу наличие соответствующих признаков. В числе таких налоговики будут учитывать такие обстоятельства, как:

- наличие или отсутствие записи об объекте недвижимости в ЕГРН;

- при отсутствии в реестре таких сведений — наличие или отсутствие у объекта прочной связи с землей;

- невозможность перемещения объекта без причинения большого ущерба его назначению.

В частности, в отношении объектов капитального строительства налоговики будут запрашивать у налогоплательщиков:

- документы технического учета или технической инвентаризации объекта в качестве недвижимости;

- разрешения на строительство;

- разрешения на ввод в эксплуатацию;

- проектную или иную документацию на создание объекта недвижимости;

- данные о его характеристиках.

Как соообщает ФНС России, дополнительно в ходе налоговой проверки отчетности по налогу на имущество организаций налоговые инспекторы могут проводить осмотры, назначать экспертизы, привлекать специалистов необходимого профиля, требовать от налогоплательщиков документы и (или) информацию. Правда, только при наличии и в рамках оснований, предусмотренных Налоговым кодексом РФ.

Налог на движимое имущество отменен с 2019 года

До 2018 года на всей территории России действовала федеральная льгота по налогу на имущество для объектов движимого имущества, поставленных на учет в качестве основных средств, начиная с 2013 года. В 2018 году ее отменили, оставив право за субъектами РФ самостоятельно ее устанавливать.

Поэтому с 1 января 2018 года такая льгота действует только в тех субъектах РФ, где приняты соответствующие региональные законы. В связи с этим до конца 2018 года движимые объекты, поставленные на баланс в 2013 году или позже, освобождаются от налога только в тех субъектах РФ, которые приняли закон о предоставлении данной льготы налогоплательщикам-юрлицам. С 1 января 2019 года эти правила упраздняются вместе с самим налогом. Соответствующие правки также будут внесены в налоговую отчетность.

Подписывайтесь на каналы «Informatio.ru» в TamTam или присоединяйтесь в Facebook, добавляйте нас в Яндекс.Дзен или приходите в группу ВКонтакте, если хотите быть в курсе главных событий в Москве и регионах РФ.

informatio.ru

Налог на имущество организаций в 2019 году

Актуально на: 21 декабря 2018 г.

Налог на имущество организаций устанавливается Налоговым кодексом, а также региональными законами (п. 1 ст. 372 НК РФ). Но сначала разберемся с тем, кто должен платить налог.

Этот налог в 2019 году уплачивают (ст. 373, п. 2 ст. 346.11, п. 4 ст. 346.26 НК РФ):

1. Организации на ОСН (в т.ч. обособленные подразделения, имеющие отдельный баланс), у которых на балансе есть основные средства, признаваемые объектом налогообложения по налогу на имущество.

2. Организации на УСН и ЕНВД, владеющие определенным имуществом.

3. Организации на ЕСХН в отношении некоторого имущества.

Налог на имущество организаций: недвижимое имущество

Данным налогом облагается вся недвижимость, кроме земельных участков и иных объектов природопользования (п. 1, пп. 1 п. 4 ст. 374 НК РФ).

Причем у налогообложения недвижимости есть свои особенности. Так, организации на ОСН должно платить налог на имущество в отношении:

- недвижимости, числящейся на балансе в качестве основных средств;

- жилой недвижимости, не учитываемой по данным бухгалтерского учета как ОС.

Организации на УСН и ЕНВД уплачивают налог (п. 1 ст. 378.2 НК РФ), если они владеют:

- определенными объектами недвижимости, например, торговыми центрами или помещениями в них. Полный перечень такой недвижимости приведен в п. 1 ст. 378.2 НК РФ;

- жилой недвижимостью, которая не учитывается на балансе по данным бухгалтерского учета в качестве основного средства.

Организации на ЕСХН уплачивают налог в отношении имущества, которое не используется при производстве сельхозпродукции, первичной и последующей (промышленной) переработке и реализации этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями (п.3 ст.346.1 НК РФ).

Налог на имущество организаций: движимое имущество

Налог с движимого имущества c 01.01.2019 не уплачивается (Федеральный закон от 03.08.2018 № 302-ФЗ).

Налог на имущество предприятий: налоговая база

По общему правилу налоговой базой является среднегодовая стоимость имущества, но в отношении определенного имущества налог рассчитывается исходя из его кадастровой стоимости (ст. 375, 378.2 НК РФ).

Налог на имущество юридических лиц: отчетные периоды

Отчетные периоды по налогу на имущество зависят от налоговой базы (п. 2 ст. 379 НК РФ):

| Налоговая база | Отчетные периоды |

|---|---|

| Налог рассчитывается исходя из среднегодовой стоимости имущества | I квартал, полугодие, 9 месяцев |

| Налог рассчитывается исходя из кадастровой стоимости имущества | I квартал, II квартал, III квартал |

Кстати, региональные власти могут и не устанавливать отчетные периоды (п. 3 ст. 379 НК РФ).

Налоговый период по налогу на имущество

Налоговый период по налогу на имущество организаций един для всех (независимо от стоимости имущества, исходя из которой рассчитывается налог) и равен календарному году (п. 1 ст. 379 НК РФ).

Ставка налога на имущество юрлиц

Региональные власти вправе сами устанавливать ставку налога на имущество, но ее размер не может превышать ставку, установленную Налоговым кодексом (п. 1 ст. 380 НК РФ). Эта ставка в общем случае составляет 2,2%.

При этом допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков или имущества, признаваемого объектом налогообложения (п.2 ст.380 НК РФ).

Если региональные власти не установили собственные ставки налога на имущество организаций, то налог рассчитывается исходя из ставок, указанных в НК РФ (п. 4 ст. 380 НК РФ).

Расчет налога на имущество организаций

Расчет налога исходя из среднегодовой стоимости имущества отличается от расчета налога исходя из кадастровой стоимости.

И здесь важно отметить, что при расчете налога исходя из среднегодовой стоимости не нужно учитывать недвижимость, налог в отношении которой рассчитывается исходя из кадастровой стоимости.

Расчет авансов и налога исходя из среднегодовой стоимости имущества

Для расчета аванса понадобится определить среднюю стоимость имущества (п. 4 ст. 376 НК РФ):

Определив среднюю стоимость имущества, можно рассчитать сумму авансового платежа (п. 4 ст. 382 НК РФ):

Для расчета годовой суммы налога нужно определить среднегодовою стоимость имущества:

Расчет налога выглядит так:

Доплатить в бюджет по итогам года нужно сумму, рассчитанную по формуле:

Расчет авансов и налога исходя из кадастровой стоимости имущества

Чтобы понять, какую сумму аванса нужно уплатить в бюджет, необходимо произвести следующий расчет (п. 12 ст. 378.2 НК РФ):

Годовая сумма налога определяется по следующей формуле:

А сумма налога к доплате по итогам года рассчитывается так:

Срок уплаты налога на имущество организаций

Срок уплаты налога на имущество устанавливается законами субъектами РФ (п. 1 ст. 383 НК РФ).

Например, собственники московского имущества должны уплатить налог по итогам года не позднее 30 марта года, следующего за отчетным (п. 1 ст. 3 Закона г. Москвы от 05.11.2003 N 64). А крайний срок уплаты для плательщиков налога на имущество в Республике Татарстан – 5 апреля года, следующего за отчетным (ч.3 ст.4 Закона РТ от 28.11.2003 № 49-ЗРТ).

Срок уплаты авансовых платежей по налогу на имущество

Сроки уплаты авансовых платежей, так же как и срок уплаты налога, устанавливается региональными властями. И, соответственно, в разных регионах данные сроки могут быть разными.

Представление отчетности по налогу на имущество организаций

Плательщики налога на имущество должны представлять отчетность по этому налогу в следующие сроки:

Если в вашем регионе не установлены отчетные периоды, то, соответственно, вам нужно представить в ИФНС только декларацию по итогам года.

Не нужно представлять расчет и декларацию, если у организации нет облагаемого налогом имущества.

Нюансы уплаты и сдачи отчетности

Организации должны уплачивать авансы/налог по месту нахождения имущества:

| Местонахождение имущества | Куда уплачивается налог |

|---|---|

| Имущество находится по местонахождению организации (п.п. 3, 6 ст.383 НК РФ) | В ИФНС, где организация состоит на учете |

| Имущество находится по местонахождению обособленного подразделения, имеющего отдельный баланс (ст. 384 НК РФ) | В ИФНС, где ОП состоит на учете |

| Недвижимое имущество находится вне местонахождения организации и ОП (ст. 385 НК РФ) | В ИФНС, обслуживающую территорию, на которой находится имущество |

Такой же порядок распространяется и на представление отчетности по налогу на имущество (п. 1 ст. 386 НК РФ).

Если имуществом организация владела не целый год

Если облагаемое налогом имущество было принято на учет не с начала отчетного года или выбыло в течение года, то на формулу расчета авансов/налога исходя из среднегодовой стоимости имущества данный факт никак не повлияет.

Если же речь идет об имуществе, налог в отношении которого рассчитывается исходя из кадастровой стоимости, то авансы/налог рассчитываются с учетом коэффициента владения (п. 5 ст. 382 НК РФ). Данный коэффициент определяется по следующей формуле:

При подсчете количества полных месяцев владения нужно учитывать, что:

- если право собственности на кадастровую недвижимость возникло до 15-го числа конкретного месяца включительно, то данный месяц принимается за полный. Если же право на недвижимость возникло после 15-го числа месяца, то данный месяц в расчет не берется;

- если право собственности на кадастровую недвижимость прекращено после 15-го числа месяца, то этот месяц участвует в расчете коэффициента как полный. Если же право прекращено до 15-го числа месяца включительно, то такой месяц учитывать не нужно.

Также читайте:

glavkniga.ru

Изменения в уплате налога на имущество юридических лиц в 2019 году — ставкиФедеральным законом от 03.08.2018 № 302-ФЗ в НК РФ внесены изменения, согласно которым с 01.01.2019 года объектом налогообложения налогом на имущество для российских организаций признается недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств.Таким образом, движимое имущество с 01.01.2019 перестает облагаться налогом на имущество. Однако, что именно считать движимым или недвижимым имуществом, в НК РФ не конкретизировано. В соответствии с ч. 1 ст. 11 НК РФ институты, понятия и термины гражданского и других отраслей законодательства Российской Федерации, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.В связи с тем, что НК РФ не содержит норм, конкретизирующих признаки классификации имущества на движимое и недвижимое, использование норм и понятий из смежных отраслей права является правомерным на основании ч.1 ст.11 НК РФ. Минфин РФ в своих разъяснениях ссылается, прежде всего, на нормы гражданского законодательства (письма от 20.12.2013 № 03-05-05-01/56232, от 04.10.2013 № 03-05-05-01/41301, от 10.09.2013 № 03-03-06/1/37238). Налоговики в письме ФНС РФ от 01.10.2018 разъяснили, что к недвижимости относятся земельные участки, а также объекты, перемещение которых без несоразмерного ущерба их назначению невозможно. В частности:

В соответствии с ГК РФ вещные права на объекты недвижимости подлежат госрегистрации в ЕГРН. При этом недвижимостью может быть признано и имущество, в отношении которого такая госрегистрация не была произведена. Для обоснованного отнесения имущества к недвижимости нужно учитывать не только наличие/отсутствие записи об объекте в ЕГРН, но и наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения его без несоразмерного ущерба его назначению.Например, для объектов капитального строительства такими основаниями могут быть документы, в которых содержатся сведения о соответствующих характеристиках объекта (документы технического учета или технической инвентаризации, разрешение на строительство и/или ввод объекта в эксплуатацию, проектная документация и т.д.).Таким образом, принимая во внимание нормы ГК РФ, в целях исчисления налоговой базы по налогу на имущество организаций, к объекту недвижимости относится также имущество, составляющее с объектом недвижимости неделимую вещь. Все остальное имущество признается движимым (п. 2 ст. 130 ГК РФ). Движимым имуществом считаются автомобили, мотоциклы и другие транспортные средства, за исключением тех, которые отнесены к недвижимым. Изменение порядка исчисления налога вследствие пересмотра кадастровой стоимостиС 01.01.2019 начнет действовать Федеральный закон от 03.08.2018 № 334-ФЗ, который вносит поправки в НК РФ по налогу на имущество компаний и граждан, а также земельному налогу. Закон меняет порядок расчета имущественных налогов вследствие пересмотра кадастровой стоимости объекта. Применение нового порядка исчисления налога зависит от причин пересмотра кадастровой стоимости. Если стоимость имущества меняется по причине изменения характеристик объекта, таких как площадь, назначение и т.п., тогда налог на имущество рассчитают по новой кадастровой стоимости со дня внесения сведений в ЕГРН. Если изменение кадастровой стоимости имущества происходит в случае ее обжалования, тогда применяется следующий порядок пересчета налога на имущество. В 2018 году, если налогоплательщик оспаривает кадастровую стоимость в комиссии при территориальном Росреестре или суде, то обновленные данные для расчета налога применяют с того налогового периода, в котором подано заявление о пересмотре кадастровой стоимости. С 2019 года сведения о кадастровой стоимости, установленной решением комиссии или суда, будут учитывать при определении налоговой базы с начала налогообложения объекта по оспоренной кадастровой стоимости, а не с момента подачи заявления.Например, если налог на имущество рассчитан по кадастровой стоимости объекта с 2017 года, а заявление об оспаривании этой стоимости удовлетворено в 2019 году, то плательщику пересчитают налоговые платежи с 2017 года.А значит, если кадастровая стоимость после 01.01.2019 года изменится в результате обжалования или исправления ошибки, можно будет вернуть или зачесть налог и за предыдущие годы. Новая декларация по налогу на имуществоС 01.01.2019 отчитываться по налогу на имущество необходимо по новой форме, утвержденной приказом ФНС РФ от 04.10.2018 № ММВ-7-21/575. Декларация по налогу на имущество за 2018 год подается по старой форме. С 2019 года сдавать отчетность по налогу на имущество должны только те компании, у которых есть недвижимость. Если в 2019 году недвижимости на балансе нет, расчет авансовых платежей и декларацию можно не представлять (письма Минфина от 28.02.2013 № 03-02-08/5904, от 17.04.2012 № 03-02-08/41). Основные изменения произошли в разделах 2, 2.1 и 3 отчетности. Рассмотрим их подробнее. Раздел 2.В Разделе 2 обновленной формы отражается исчисленная сумма налога только в отношении недвижимого имущества.Из расчета по авансовым платежам удалили строку 210. В ней указывалась остаточная стоимость основных средств по состоянию на 1 апреля, 1 июля и 1 октября соответственно.В декларации нет строки 270. В ней отражалась остаточную стоимость основных средств по состоянию на 31 декабря. Раздел 2.1 также скорректирован. Теперь по строке 010 нужно указывать код номера объекта. А именно:

Помимо этого, в разделе появились графы для указания адреса объекта недвижимости. Они заполняются, если у объекта есть инвентарный номер, а кадастрового или условного номера нет. Но, если объекту адрес не присвоили, в новых полях поставьте прочерки. Сейчас в отчетах надо прописать кадастровый, условный или инвентарный номер объекта. Раздел 3.Изменения внесены и в раздел 3 отчетности (он предназначен для расчета налога, который исчисляется исходя из кадастровой стоимости недвижимости). В отчетах появилось поле, в котором указывается код кадастрового номера недвижимости.

В действующих формах указывают только кадастровые номера объектов. В разделе 3 также добавили строки «Коэффициент Ки». В расчете это строка 085, а в декларации — 095. Их нужно заполнить, если в течение года изменились качественные или количественные характеристики недвижимости. Например, поменялась площадь или назначение объекта. Чтобы определить коэффициент Ки, воспользуйтесь формулой:

Кроме того, коэффициент К переименовали в Кв (строка 080 в расчете, 090 — в декларации). Формула расчета показателя не изменилась:

Ки и Кв рассчитывайте в виде десятичной дроби с четырьмя знаками после запятой. Новый порядок согласования единой декларации по налогу на имуществоВ связи с изменением в законодательстве налоговики скорректировали порядок согласования представления единой декларации по налогу на имущество (письмо ФНС России от 21.11.2018 № БС-4-21/). Если налогоплательщик состоит на учете в нескольких инспекциях одного региона, то он вправе выбрать ИФНС, в которую будет представлять единую отчетность в отношении всех недвижимых объектов, налоговая база по которым определяется как их среднегодовая стоимость.Для этого необходимо представить в УФНС субъекта уведомление, форму которого налоговики рекомендовали в своем письме.В уведомлении должны быть указаны:

Уведомление представляется налогоплательщиком в календарном году, являющемся налоговым периодом, однократно, до начала представления налоговой отчетности по налогу на имущество организаций за первый отчетный период этого года, то есть до 1 апреля года, за который необходимо отчитываться. Единый расчет (декларацию) подавать нельзя, если законом субъекта РФ установлены нормативы отчислений в местные бюджеты от налога на имущество организаций.Кроме того, ведомства разъяснили, как поступать с кодами 214 и 281 при указании инспекции, в которую сдают отчетность. Код 281 применяется при представлении налоговой отчетности в налоговый орган по месту нахождения объекта недвижимого имущества в пределах территории соответствующего субъекта РФ, т.е. при представлении налоговой отчетности в налоговый орган по месту постановки на учет налогоплательщика в качестве собственника (владельца) объекта недвижимого имущества либо в налоговый орган по месту нахождения объекта недвижимого имущества, в котором налогоплательщик состоит на учете по иным основаниям, предусмотренным НК РФ. Код 214 применяется при представлении налоговой отчетности в налоговый орган по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком, в случае отсутствия основания для представления налоговой отчетности в иные налоговые органы (например, налогоплательщик — российская организация, не являющаяся крупнейшим налогоплательщиком, не состоит на учете в налоговом органе по месту нахождения объекта недвижимого имущества в качестве собственника (владельца) указанного объекта либо по иным основаниям, предусмотренным Налоговым кодексом). Таким образом, основным кодом является код 281 — по месту нахождения недвижимости. Если же ни 281, ни какой-либо другой код не подходит, необходимо применять 214. В статье были рассмотрены изменения условий и порядка уплаты налогов за имущество. Рекомендуем ознакомиться c актуальными КБК в 2019 году, так как коды бюджетной классификации также претерпели изменения, а ошибка в коде чревата образованием негативных последствий для организации. Источник: zimnij-turizm.ru Комментарии:

|

buhuchet-info.ru

Налог на имущество по кадастровой стоимости для юридических лиц в 2018 — 2019 году

Можно сколько угодно возмущаться самим фактом того, что на недвижимость, находящуюся в собственности, начисляются налоги, но факт остается фактом – закон предусматривает, что любое недвижимое имущество является объектом налогообложения. А каков налог на имущество по кадастровой стоимости для юридических лиц в 2018 – 2019 году, читайте далее.  Налог на имущество по кадастровой стоимости для юридических лиц в 2018 – 2019 году

Налог на имущество по кадастровой стоимости для юридических лиц в 2018 – 2019 году

Содержание материала

Юридический нонсенс

По большому счету, факт налогообложения недвижимости противоречит конституционным нормам. Статья 35 Основного Закона страны гарантирует каждому гражданину право приобретать, владеть и пользоваться своей собственностью, в том числе и недвижимым имуществом. Однако согласно той же статье никто не имеет права лишить человека собственности, кроме как по судебному вердикту. В соответствии с данной статьей каждый гражданин Российской Федерации может приобретать и владеть собственностью. Но действительно ли в полной мере он может осуществлять свое право владения? Статья 35 Основного Закона страны

Приобретение в собственность подразумевает, что гражданин либо организация вложили собственные средства в покупку недвижимости. Любая покупка, вплоть до самой мелкой, уже включает в себя налогообложение. То есть, приобретая, к примеру, квартиру, гражданин уже оплатил все налоговые сборы. И тут вступает в силу юридический нонсенс. Являясь собственником квартиры, гражданин, тем не менее, не является ее владельцем. Потому что при долгах по налогам квартиру могут изъять из его собственности. То есть, получается, что право на собственность, таким образом, уже не является неотъемлемым правом гражданина.

Споры о законности налогов на недвижимость ведутся юристами во всем мире. Это означает, что проблема действительно существует. Однако очень малое количество стран посчитало возможным вообще отказаться от этого вида налога, либо сократить его до размеров, не вызывающих нареканий со стороны налогоплательщиков. Практически не существует налогов на недвижимость в Великобритании, Ирландии и полностью они отсутствуют в Хорватии, Монако, Лихтенштейне и Мальте. Как видим, это список далеко не бедных стран.  Как рассчитать налог на недвижимость

Как рассчитать налог на недвижимость

Налогообложение по кадастровой цене в РФ

06.10.2014 года Президент РФ подписал закон о внесении поправок в Налоговый Кодекс.

Таким образом, все виды налогоплательщиков, как юридические, так и частные лица, были приведены в равное положение по уплате налога на недвижимость по их кадастровой цене.  Номера статей Главы 32. Налог на имущество физических лиц

Номера статей Главы 32. Налог на имущество физических лиц

При этом глава 30 НК РФ о налогообложении имущества юридических лиц осталась без модификаций.  Глава 30 НК РФ о налогообложении имущества юридических лиц

Глава 30 НК РФ о налогообложении имущества юридических лиц

Понятие кадастровой стоимости

Как следует из самого термина, кадастровая цена устанавливается по кадастровым (реестровым) записям. Соответственно, вычисляется она по результатам государственной оценочной деятельности и соответствует рыночной цене, установленной массовым методологическим способом.

Установленные таким образом цены вносятся в государственную кадастровую книгу с присвоением каждому объекту недвижимости собственного номера.

Калькулятор налога на имущество по кадастровой стоимости для юридических лиц в 2018 — 2019 году

Принадлежащее юридическим лицам недвижимое имущество

В традиционном понимании понятие «недвижимость» означает привязанность имущества к земле, земельному участку. В отношении юридических лиц законодатель несколько расширяет это традиционное понимание. Так, в налогообложении юридических лиц в качестве недвижимого имущества также могут выступать:

- Морские и речные суда международной и внутренней навигации, которые подлежат обязательной государственной регистрации.

- Авиалайнеры, самолеты, вертолеты.

- Объекты космического назначения.

- Другое имущество, которое законодатель может отнести к недвижимому.

Еще одно различие в налогообложении по кадастровой цене между юридическими и физическими лицами выражается в том, что налогом облагаются не только собственная недвижимость юридического лица, но и объекты взятые:

- в пользование;

- в оперативное распоряжение;

- в управление по доверенности от собственника;

- по концессии, находящееся на балансе, как учитываемое в совместной партнерской деятельности и проводимое по бухгалтерскому балансу.

Налог на землю по кадастровой цене

Следует уточнить, что участки земли не облагаются налогом на недвижимость, поскольку законодатель в их отношении применяет другой вид налогообложения, а именно земельный налог. Глава 31. Земельный налог

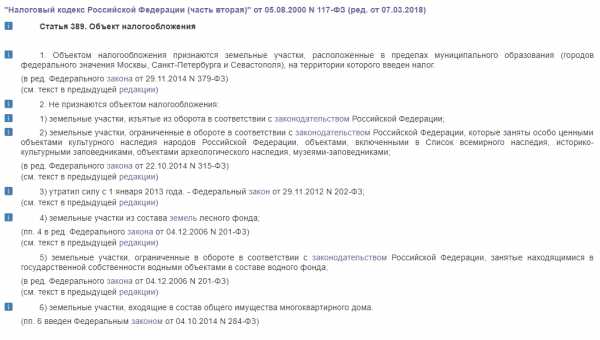

В силу ст. 387 НК размеры налога определяются подзаконными региональными актами на уровне муниципальных органов самоуправления в зависимости от кадастровой стоимости земли. При этом ст. 389 НК РФ выводит из объектов налогообложения следующие земли:

- выведенные либо ограниченные в обороте;

- лесного фонда;

- водного фонда;

- входящие в многоквартирный жилой массив.

Статья 387. Общие положения

Статья 387. Общие положения Статья 389. Объект налогообложения

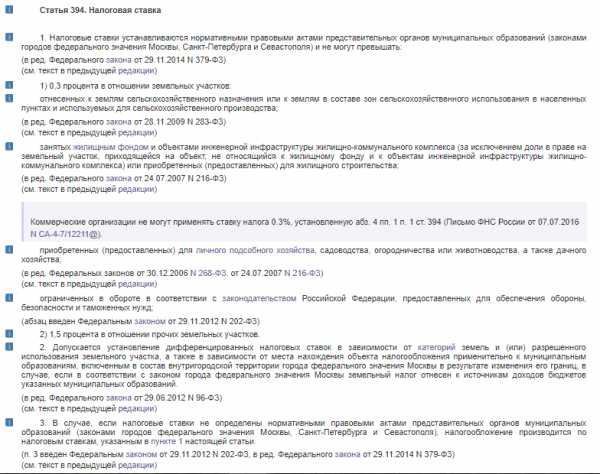

Статья 389. Объект налогообложенияНалоговая ставка устанавливается статьей 394 НК РФ.

| Земельный фонд | Ставка налогообложения |

|---|---|

| Земли аграрного назначения, используемые для с/х деятельности, занятые жилым фондом и личными подсобными хозяйствами | 0,3% от кадастровой цены |

| Прочие земельные участки | 1,5% от кадастровой цены |

Статья 394. Налоговая ставка

Статья 394. Налоговая ставкаВажно! Юридические лица – плательщики налогов по упрощенной схеме, также являются плательщиками налогов по кадастровой стоимости, если объекты включены в региональные кадастровые книги.

Объекты налогообложения и способы оплаты налога по кадастровой стоимости

Статья 378.2 Налогового Кодекса дает исчерпывающий перечень объектов недвижимого имущества юридических лиц, подлежащих налогообложению по их кадастровой стоимости.

| Наименование субъекта налогообложения | Налоговая ставка по кадастровой стоимости |

|---|---|

| Центры и комплексы коммерческих организаций, деловые центры | Не более 2% от кадастровой стоимости |

| Помещения, предназначенные для офисов, магазинов, пунктов общественного питания и бытового обслуживания | Не более 2% от кадастровой стоимости |

| Недвижимость иностранных компаний и организаций, действующих на законных основаниях на территории РФ | Не более 2% от кадастровой стоимости |

Основным условием для налогообложения, согласно заданной таблице, является целевое назначение недвижимости для управленческого или коммерческого использования. Налог на имущество организаций

Способами оплаты налога являются авансовый или годовой варианты.

При авансовом способе оплаты налоговые отчисления производятся либо ежемесячно, либо раз в полугодие, а при годовом – к концу налогового периода, заканчивающегося 31 марта года, следующего за налоговым. При этом исчисление налоговой выплаты осуществляется по следующей схеме: Схема исчислений налоговой выплаты

При этом правилом определения налогооблагаемой площади (налоговой базы) станет формула:

Общая площадь постройки × конкретная площадь помещения, используемого под бизнес.

[blockquote_1]Важно! Сотрудник налоговых органов имеет право внесения изменений в расчет и прибавки к налоговой выплате недоучтенной бухгалтером суммы по налоговой базе.[/blockquote_1]

Отчетными периодами для юридических лиц, осуществляющих платежи по кадастровой стоимости, считаются первый, второй и третий кварталы календарного года.  Платежи по кадастровой стоимости

Платежи по кадастровой стоимости

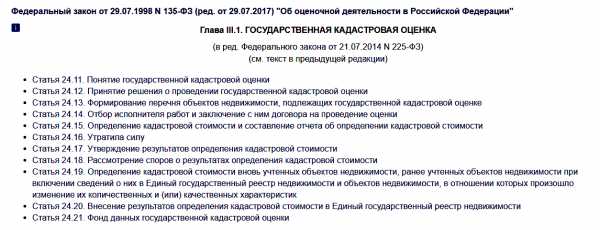

Переоценка кадастровой стоимости

Государственная деятельность по кадастровой оценке недвижимости регламентируется Законом РФ «Об оценочной деятельности», а именно статьями 24.11 – 24.21 данного закона.  Государственная кадастровая оценка, статьи 24.11 – 24.21

Государственная кадастровая оценка, статьи 24.11 – 24.21

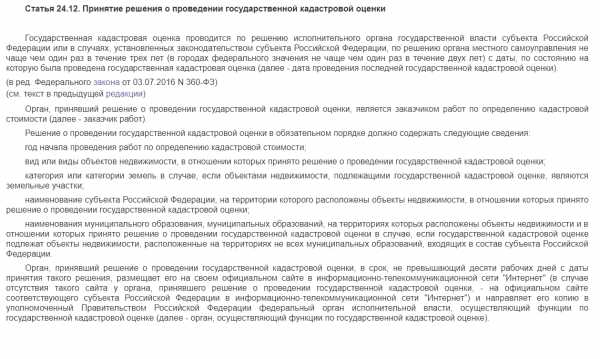

В соответствии со ст. 24.12 переоценка кадастровой стоимости проводится по решению органов местного самоуправления, либо по решению органов государственной власти не чаще одного раза в течение трех лет.  Статья 24.12. Принятие решения о проведении государственной кадастровой оценки

Статья 24.12. Принятие решения о проведении государственной кадастровой оценки

При проведении оценочной комиссии учитываются естественный износ недвижимости, потеря в стоимости в связи с авариями, природными катаклизмами и другими событиями, повлекшими изменение стоимости недвижимости.

Опротестование решения оценочной комиссии по кадастровой стоимости

С момента перехода от исчисления налоговых выплат на недвижимость исходя из их инвентаризационной оценки к оплате по кадастровой стоимости, стали возникать спорные ситуации между налогоплательщиком и кадастровыми органами.

С учетом того, что переоценка кадастровой цены происходит не более чем раз в три года, очень актуальными становятся вопросы обжалования выводов оценочной комиссии. Достаточно часто встречаются случаи завышения стоимости недвижимости в результате поверхностной оценки, ошибочного толкования норм закона, неверного установления характера собственности либо реальных производственных площадей.

Самым простым способом предотвращения излишнего начисления налоговых выплат будет постоянный мониторинг кадастровых оценок. Узнать о кадастровой цене недвижимого имущества можно на сайте федеральной кадастровой службы «Росреестр», предоставляющем информацию в режиме online. Официальный сайт Росреестра

При подобной системе наблюдения можно будет оспорить оценку до того, как на недвижимость придется платить налог. Дело в том, что суммы переплаченного налога не возвращаются, даже если удалось доказать ошибочность кадастровой оценки.

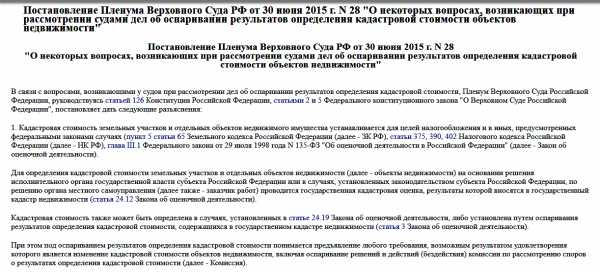

При разрешении подобных споров органы, правомочные их рассматривать, руководствуются, помимо требований закона, еще и Постановлением Пленума Верховного Суда РФ.  Постановлением Пленума Верховного Суда РФ

Постановлением Пленума Верховного Суда РФ

В соответствии с указаниями Пленума, могут расцениваться, как база для пересмотра кадастровой цены, следующие нарушения при оценке:  Нарушения при оценке

Нарушения при оценке

Органы, полномочные рассматривать кадастровые споры

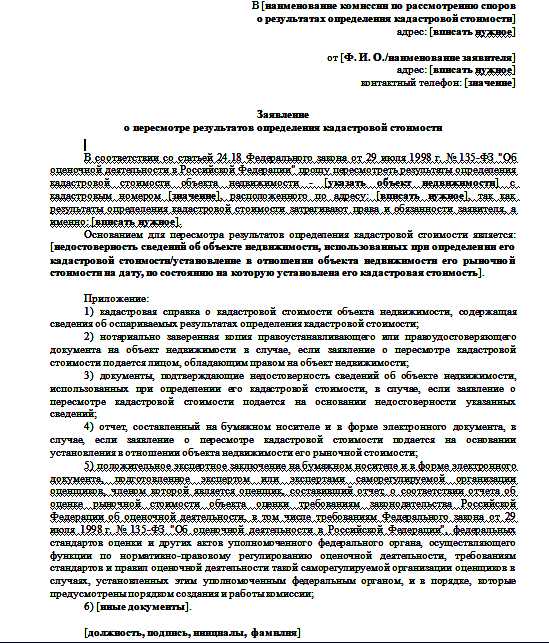

Законодательство РФ не предусматривает для юридических лиц выбора метода обжалования. Если граждане имеют возможность выбирать, обратиться ли им в комиссию по спорам о кадастровой цене или в суд, то для юридических лиц предусмотрен порядок обязательного рассмотрения заявления в комиссии по кадастровым спорам.

При опротестовании юридическое лицо должно представить в комиссию заявление и документы, неоспоримо подтверждающие, что при оценке объекта были допущены ошибки, приведшие к неправильному оцениванию.  Пример заявления о пересмотре результатов определения кадастровой стоимости

Пример заявления о пересмотре результатов определения кадастровой стоимости

Комиссия по прошествии не более одного месяца со дня получения жалобы должна рассмотреть приведенные в ней доводы и вынести вердикт по существу вопроса.

В случае несогласия заявителя с решением комиссии он имеет право обжаловать его в судебную инстанцию.

К сведению! Заявления в комиссию по решению споров по кадастровой оценке не облагаются госпошлиной.

Судебная компетенция

Надо сразу уточнить, что при отказе комиссии в удовлетворении заявления обязательное обжалование не требуется. Заявитель имеет право как опротестовать решение, так и забыть о нем, обратившись в суд с первичным иском. Ввиду того, что закон предусматривает досудебный порядок, решение комиссии в любом из вариантов должно быть приложено к судебному иску. Если решение не будет приложено, суд оставит иск без движения.

Дополнительно к документам, которые уже были на рассмотрении комиссии, при обращении в суд заявитель должен приложить:  Дополнительные документы

Дополнительные документы

Порядок разбирательства судами подобного рода споров регламентируется Законом «Об административном судопроизводстве РФ», а именно его главой 25.

Этим же законом установлена и подсудность по кадастровым оценкам недвижимости. Подсудность по кадастровым оценкам недвижимости

Решение первой инстанции подлежит обжалованию в течение 30 дней.

Видео – Изменения по налогу на имущество организаций

law-world.ru