Лизинг для юридических лиц — ставки и описание!

Содержание материала

Лизинг для юридических лиц

Лизинг (долгосрочная финансовая аренда) представляет собой сделку, в ходе которой объект лизинга выдается получателю в долгосрочную оплачиваемую аренду с возможностью последующего выкупа.

Для юридических лиц эта услуга имеет некоторые особенности. К примеру, приобретая в лизинг автомобиль, у юридического лица появляется возможность постановления его на балансовый учет в качестве основного средства. Также юридические лица имеют право списывать горюче-топливные смеси, запчасти и прочие расходные материалы, пребывающие в лизинге. В случае же с лизингом для физических лиц этими моментами преимущественно занимается компания, выдавшая лизинг.

Схема лизинговой сделки

Чаще всего предметом лизинга являются транспортные средства. Также в лизинг могут быть взяты разнообразные непотребляемые вещи, за исключением земельных участков.

Лизинг для физических и юридических лиц: есть ли разница?

На сегодняшний день возможность получения лизинга есть как у физических, так и у юридических лиц. Главное, чтобы они не являлись предпринимателями. Общая же схема получения лизинга для них остается одинаковой и выглядит следующим образом.

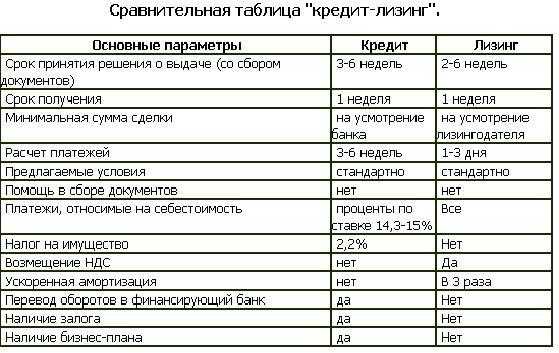

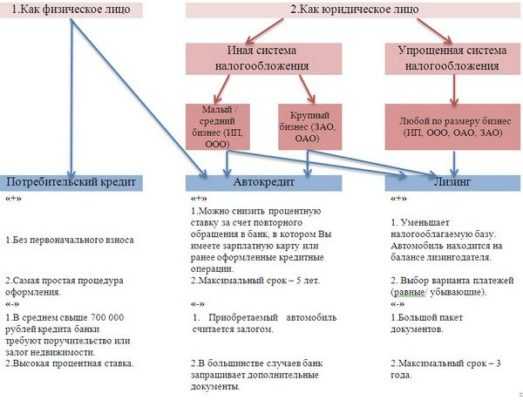

Сравнение параметров кредита и лизинга

Клиент хочет приобрести автомобиль, но денег на такую покупку у него нет. Он обращается в компанию, предоставляющую услуги лизинга. Рассказывает представителю компании, какое именно транспортное средство ему хотелось бы приобрести, и показывает необходимые документы.

Пакет документов для получения лизинга, в отличие от обычного кредита, минимальный. Обычно нужно предоставить лишь паспорт, заявление, водительское удостоверение и документ, подтверждающий госрегистрацию юридического лица.

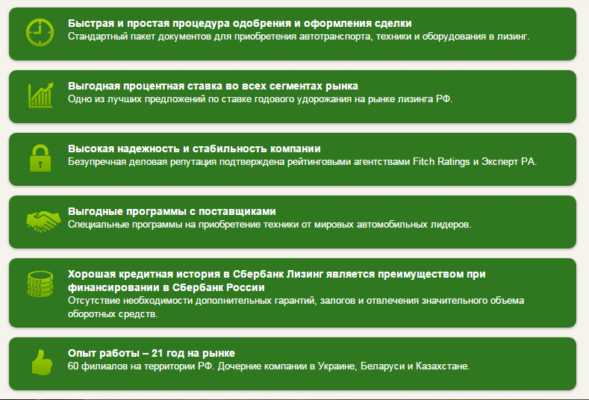

Сбербанк лизинг для юр. лиц

Между лизинговой компанией и клиентом заключается договор. С момента подписания договора клиент становится лизингополучателем.

До 2010-го года в положениях закона «О лизинге» присутствовало примечание, в соответствии с которым предмет, полученный в лизинг, можно было применять исключительно для коммерческих целей. В основном в лизинг приобретались автобусы, грузовые автомобили и различная сельскохозяйственная техника. После устранения упомянутого примечания, лизинг стал привлекателен и доступен физическим лицам, т.к. в долгосрочную финансовую аренду стало можно брать легковые транспортные средства.

После подписания договора предмет лизинга переходит в пользование юридического лица. Ключевым здесь является слово «пользование». Лизингодатель по-прежнему остается единственным законным владельцем транспортного средства. Расходы на текущее обслуживание предмета лизинга берет на себя лизингодатель. По факту же их оплачивает получатель лизинга, т.к. все эти затраты включаются в регулярные платежи.

В большинстве случаев платежи по лизингу меньше, чем выплаты по обычному финансовому кредиту. Уменьшение размера платежей по лизингу становится возможным благодаря вычету т.н. остаточной стоимости.

В лизинге под остаточной стоимостью понимается выкупная цена автомобиля, которую нужно будет заплатить юридическому лицу в завершение срока действия договора лизинга для получения транспортного средства в свою собственность. При желании он, конечно же, может не выкупать предмет лизинга. Порядок действий в такой ситуации обсуждается отдельно и утверждается договором.

На размер платежей в некоторой степени влияет отсутствие/наличие первоначального взноса и его величина. Чем больше получатель лизинга заплатит в самом начале, тем меньше денег ему придется перечислять каждый месяц – арифметика проста.

На протяжении срока действия договора лизинга (обычно он заключается на 1-5 лет) юридическое лицо имеет право пользоваться автомобилем. Нужно лишь регулярно перечислять платежи, а ближе к завершению контракта принять решение: возвращать предмет лизинга либо же выкупить его в свою собственность.

| Признаки лизинга | Описание |

|---|---|

| Понятие | По договору лизинга лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование |

| Род обязательства | Обязательство по передаче имущества в пользование |

| Объект договора | Владение, пользование |

| Правовая природа | Взаимный, двусторонне обязывающий, консенсуальный, возмездный, срочный |

| Стороны | Лизингодатель (часто в лице лизинговых компаний) — физическое или юридическое лицо,которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок, на определенных условиях во временное владение и пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Лизингополучатель — физ. или юр. лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование в соответствии с договором лизинга. |

Виды автолизинга для юридических лиц

Автолизинг для юридических лиц выдается по двум основным схемам, а именно:

- с переходом права собственности на предмет лизинга. По завершению срока лизинга клиент имеет возможность стать полноправным собственником транспортного средства, выкупив его по остаточной стоимости;

- без перехода прав собственности. По завершению контракта транспортное средство можно вернуть лизинговой компании, выбрав вместо него другое и подписав новое соглашение.

Преимущества лизинга для юридических лиц перед обычным кредитом

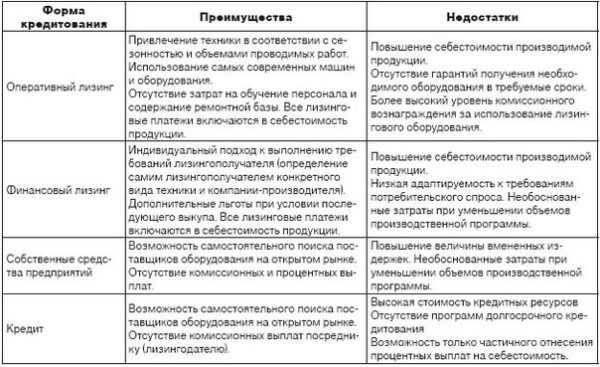

Преимущества и недостатки разных видов лизинга

Лизинг для юридических лиц имеет множество преимуществ.

Во-первых, собственником автомобиля остается лизинговая компания. Благодаря этому юридическое лицо освобождается от мероприятий, связанных с регистрацией и ведением автомобильного хозяйства. Физические лица, наряду с этим, могут официально не являться собственником транспортного средства, но иметь все права для его эксплуатации.

После оформления договора лизинга и получения транспортного средства в личное распоряжение, юридическому лицу предоставляется НДС на полную стоимость предмета. Автомобиль в дальнейшем ставится на баланс организации, представителем которой является юридическое лицо. Благодаря этому у организации появляется возможность оформления амортизации в качестве валовых расходов, что позволяет снизить размер налога на прибыль. Комиссионные отчисления также переходят в категорию валовых расходов.

Во-вторых, при оформлении лизинга, как юридическим, так и физическим лицам не просто даются в долг деньги на приобретение желаемого транспортного средства, а предоставляется целый комплекс сервисных услуг, сопутствующих покупке предмета лизинга.

К примеру, многие компании самостоятельно занимаются администрированием гарантийных и страховых ситуаций, организовывают техническое обслуживание и оказывают помощь на дорогах, предоставляют своим клиентам круглосуточную поддержку и т.д.

В-третьих, при оформлении лизинга юридические лица могут избежать необходимости совершения авансового взноса. Такую возможность предоставляют многие лизинговые компании. В случае же с покупкой транспортного средства в кредит, первый взнос в подавляющем большинстве случаев является обязательным.

В-четвертых, лизинг оформляется за гораздо более короткое время, если сравнивать с тем же стандартным автокредитованием.

В-пятых, юридическое лицо избавляется от необходимости сбора множества документов и справок, как в случае с обычным кредитом.

Сравнительная таблица лизинга и кредита

Лизинг для юридических лиц в вопросах и ответах

Проанализировав основные вопросы юридических лиц о лизинге, был составлен следующий перечень в удобной форме.

Кто несет расходы, сопутствующие оформлению автомобиля в лизинг?

Оплату издержек, связанных с регистрацией транспортного средства и его дальнейшим страхованием, берет на себя лизинговая компания.

Кто платит за переоформление автомобиля после завершения срока договора?

В данном отношении каждая лизинговая компания диктует свои условия. Этот момент отражается в договоре и оговаривается с самого начала.

Какие проценты выгоднее: по кредиту или по лизингу?

Лизинг позволяет юридическим лицам приобретать транспортные средства с нулевым начальным взносом и под нулевой процент. При желании клиент может сделать авансовый платеж, уменьшив благодаря этому размер регулярных отчислений.

Какую страховку нужно оформлять на лизинговый автомобиль?

Клиент должен приобрести полное КАСКО и оформить ОСАГО. В случае с лизингом юридическое лицо освобождается от необходимости оформления страховки от несчастных случаев и покупки полиса страхования жизни. В случае же с обычным автокредитом упомянутые ранее страховые продукты приобретаются обязательно.

Может ли лизингодатель изъять предмет лизинга?

В соответствии с действующим законодательством, за лизингодателем остается право отзыва предмета лизинга в судебном порядке в случае нарушения клиентом условий договора.

На практике до судебных разбирательств доходит крайне редко. Этому предшествуют многочисленные переговоры, направленные на урегулирование задолженностей. Как правило, лизинговые компании предоставляют юридическим лицам отсрочки и возможность реструктуризации задолженности. В большинстве ситуаций сторонам удается достичь мирной договоренности.

Лизинговым компаниям попросту невыгодно возвращать предметы лизинга для их дальнейшей продажи, т.к. подобные перепродажи являются убыточными.

Лизинг для юридических лиц.jpg

На что обращать внимание при заключении договора лизинга?

Форма лизингового договора определяется компанией на свое усмотрение. Договор не должен иметь расхождений с действующим законодательством. В нем должны в полной мере отражаться все договоренности, достигнутые сторонами на момент подписания контракта.

В первую очередь нужно изучить график проведения регулярных платежей, ознакомиться с условиями страхования и возможностями внесения изменений в тело договора.

Что влияет на размер процентной ставки по лизингу?

Процентная ставка – это преимущественно обособленное определение, отражающее величину процентов, начисляющихся на остаток долга. Как правило, лизинговые компании не используют процентные ставки в их традиционном понимании, а применяют определение удорожания, отражающего реальный размер платежей, вносящихся клиентом в течение срока лизинга.

Под удорожанием следует понимать плату за предоставляемые услуги. Перечень услуг остается на выбор клиента, а непосредственно размер удорожания зависит от их себестоимости.

Таким образом, лизинг для юридических лиц не имеет особых отличий от лизинга для физических лиц. Присутствуют незначительные расхождения, но клиента обязательно уведомляют о них в индивидуальном порядке.

Преимущества и недостатки кредита и лизинга для физических и юридических лиц

bank-explorer.ru

Приобритение автомобиля в лизинг для юридических лиц, плюсы и минусы

Статья дает ответ на вопрос, какие особенности имеет лизинг, как грамотно составить договор.

Что такое лизинг

Определение договора дает ст. 665 Гражданского кодекса.

Схема финансовой аренды для бизнеса

- Арендатор дает указание арендодателю, какой купить автомобиль.

- Арендодатель покупает транспорт.

- Затем за плату предоставляет транспортное средство в пользование арендатору.

ГК дает право сторонам дополнять соглашение любыми условиями.

Итак, лизинг – это возмездное пользование транспортом в течение длительного периода времени. После окончания договора арендатор покупает автомобиль.

Важно! Стороны могут установить, что арендодатель сам выбирает продавца, у которого приобрести транспорт.

Лизинговую организацию выбирают как посредника для сделки продавец-покупатель.

Участники сделки

Соглашение является сложной сделкой и включает несколько действующих лиц.

3 основных участника сделки

- Роль лизингодателей исполняют кредитные организации. Пока действует соглашение, владельцем объекта остается банк. Банк – посредник между покупателем и продавцом автомобиля. Организации осуществляют лизинговую деятельность, как ведущее направление бизнеса. Как правило, компания делает выбор в пользу одного объекта для аренды. Клиенты получают полный комплекс обслуживания по услуге.

- Получатели лизинга – это компании, которые хотят купить автомобиль. Фирмы платят за эксплуатацию автомобиля. По окончании срока соглашения выплатить остается невысокую стоимость.

- Продавец – это владелец транспортного средства. Он заключает соглашение на покупку автомобиля с лизинговой компанией.

Кроме главных действующих лиц соглашения, имеются и дополнительные участники. К ним относятся заимодатели, поручители, подрядчики. Также принимают участие компании, обслуживающие технику.

Важно! Обязательное действующее лицо соглашения – это страховая компания. Выбор страховщика осуществляет в основном лизингодатель. Иногда дается список компаний, с которыми можно заключить договоренность.

Схема работы соглашения

С помощью договора финансовой аренды можно купить транспорт, а также дорогое оборудование.

Таким образом, договор финансовой аренды позволяет компании решить проблемы с приобретением техники и транспорта.

Какие бывают разновидности лизинга

- Стандартная схема. Получатель объекта платит за аренду имущества. В дальнейшем покупает машину.

- Оперативная аренда подразумевает, что лизинговая компания получит обратно транспортное средство.

- Обратный лизинг – это схема, при которой организация приобретает имущество. Затем заключает сделку купли-продажи с другой компанией. После этого оформляется соглашение. Предметом сделки так и остается средство транспорта. Столь сложная схема используется с целью уменьшить обязательные платежи.

Зачем заключается соглашение финансовой аренды

Компания может использовать лизинг, чтобы приобрести новые транспортные средства, обновить технику. При этом покупка автомобиля позволяет экономить на уплате налогов, обходится для предприятия дешевле, чем приобретение транспорта в кредит. Раньше соглашение заключалось для аренды объектов, в которых нуждается компания. Но сегодня таких ограничений закон уже не содержит. Поэтому финансовая аренда служит способом покупки дорогостоящих автомобилей для руководителей бизнеса.

Соглашение нужно заключить, чтобы закрепить порядок взаимодействия всех участников сделки. Контракт устанавливает обязанности и права сторон, а также порядок их выполнения.

На какой срок можно подписать договоренность

Стороны могут подписать контракт на любой срок. Выбор срока сотрудничества зависит от целей использования имущества. В зависимости от сроков все контракты можно поделить на три категории.

Таблица сроков договоренности

| Срок договоренности | Когда имеет смысл заключить договор на такой срок |

| Длительный срок | Если вы планируете пользоваться дорогой техникой, то имеет смысл оформить сотрудничество на длительное время. Контракты подписываются на срок от трех лет и более. |

| Средний срок | Стандартное время для сотрудничества составляет срок от полутора до трех лет. |

| Небольшой срок | Подходит для компаний-перевозчиков. Средний срок контракта составляет полтора года. |

Когда транспортное средство полностью оплачивается в период действия соглашения, речь идет об окупаемом лизинге. Если оплата полностью производится, значит, финансовая аренда окупается не в полном объеме.

Чем отличается кредит от лизинга

Кредитное соглашение подразумевает погашение суммы кредита вместе с процентами. Транспорт становится собственностью заемщика после того, как заем будет полностью погашен.

Аренда подразумевает осуществление платежей, пока работает соглашение аренды. После окончания договора транспорт возвратится арендодателю.

Финансовое пользование совмещает функции двух этих соглашений. Кроме того, участником является организация, которая занимается поставкой транспорта.

Преимущества лизинга

Отвечаем на вопрос, какие имеет плюсы и минусы автомобиль в лизинг для юридических лиц.

4 основных плюса финансовой аренды

- Все заботы, связанные с поиском имущества и продавца, лизинговая организация берёт на себя.

- Отпадает необходимость уплачивать излишний налог, ведь автомобиль не ставится на баланс организации.

- Упрощение оформления документации. Оплата по соглашению финансовой аренды включает перечисления в государственные фонды и налоговую инспекцию.

- Оптимизация налогов. Цена техники снижается в процессе использования. К дате постановки техники на баланс получателем снижается сумма налога.

Почему компании все чаще выбирают лизинг? Финансовая аренда упрощает ведение бизнеса.

3 возможности финансовой аренды

- использование автомобиля;

- постепенное погашение займа;

- оплата автомобиля со скидкой.

Преимущества лизинга для юридических лиц являются очевидными. Но имеются и недостатки.

https://www.youtube.com/watch?v=io6AvPhIrME

Какие недостатки имеет договоренность о лизинге

Сделка имеет риск. Опасность наступает, когда финансовое положение организации ухудшится и теряется возможность вносить платежи. Тогда имущество изымается, а расходы, связанные с исполнением сделки, никто не возместит.

Также арендатор отвечает за сохранность имущества. Если автомобилю будут нанесены повреждения, обязанность по возмещению ложится на плечи арендатора.

Стороны вправе дополнить контракт другими условиями выполнения договоренности.

Заключение

Итак, соглашение о лизинге имеет как положительные, так и отрицательные моменты. Если компания не имеет достаточно средств для приобретения транспортного средства, то есть смысл подписать договор финансовой аренды. Однако предварительно нужно сделать прогноз развития ситуации. Посмотреть, позволит ли экономическое состояние компании расплатиться с задолженностью.

proavtopravo.ru

условия для юридических лиц, ИП, образец договора, разница между лизингом и автокредитом

Данная нестандартная процедура кредитования появилась на рынке не так давно. Граждане долго не могли понять, какую пользу приносит возможность оформить данную разновидность договора. И не каждый до сих пор разбирается в условиях, особенностях предоставления услуги. Потому она и заслуживает отдельного рассмотрения.

Что такое лизинг автомобиля простыми словами?

Лизинг, если говорить просто — одна из разновидностей страхования. По своей сути, программа представляет собой разновидность долгосрочной аренды. Предполагается право выкупить транспортное средство в дальнейшем. Эта программа актуальна для предпринимателей и компаний, которым необходимо приобрести оборудование для налаживания производства, но у которых в настоящий момент не хватает средств именно на покупку с постоянной основой.

Лизинг был создан для сведения к минимуму рисков у тех, кто участвует в сделке. Обычно контрактные соглашения отличаются гибкими условиями. Для каждого заёмщика индивидуально определяются сроки расчёта по долгам. Иногда обговариваются отдельно особые требования, предоставление дополнительных услуг.

В оформлении договора участвуют четыре стороны:

1. Страховая компания.

2. Получатель помощи.

3. Продавец транспортного средства.

4. Тот, кто предоставляет кредит.

Лизингодатель и лизингополучатель могут быть представлены физическими и юридическими лицами в равной степени. Лизинг уместен, если предприятию необходимо приобрести новые транспортные средства. Покупка в кредит не отличается выгодными условиями, дополнительные траты слишком большие.

Благодаря лизингу легко обойтись без предоставления залога. Риски сводятся к минимуму. Если долг вовремя не выплачивается, то изымают только транспортное средство, по которому оформлялась аренда.

Юридическое лицо само выбирает технику, используемую вместе с данной программой. А лизингодатель требует обращения к определённому дилеру.

Выплаты происходят ежемесячно. Предприятие еще не оплатило полную стоимость авто, но уже может вводить его в эксплуатацию, получая дополнительную прибыль. По желанию, в дальнейшем руководство оформляет выкуп.

Плюсы лизинга и отличие от автокредита

Для любых юридических лиц подобная сделка обладает следующими преимуществами:

- По окончании расчёта лизингополучатели могут выкупить автомобиль в свою собственность, либо расстаться с ним, чтобы оформить другой вид транспорта.

- Налоги с машин по данной программе сам арендатор не платит.

- Лизингополучатели имеют право на оформление дополнительных соглашений по займам.

- По сравнению с банковскими кредитами, договора оформляются гораздо быстрее.

- Данная схема выплат получает значительную поддержку от государства.

- На начальных стадиях для расчёта достаточно минимальных выплат.

- Лизингодатель сам решает проблемы, связанные с проведением процедуры регистрации, оплатой.

- Возможность выбрать любую марку машины.

- Не нужно возвращать денежные средства максимально быстро.

- Договор заключается на условиях арендатора, что особенно удобно для мелких заёмщиков. Например, для индивидуальных предпринимателей.

Эти же преимущества станут главными отличиями от обычного договора по кредитованию.

Как взять машину в лизинг юридическому лицу?

Идеальный вариант, когда сделка проводится специалистом с экономическим, либо юридическим образованием. Такие специалисты обычно работают на крупных предприятиях, занимающихся коммерческой деятельностью. Они учтут все условия сделок, смогут добиться максимальной выгоды для того, чьи интересы они представляют.

Первый шаг — выбор автомобиля, который соответствует потребностям компании в настоящее время. Лизингополучателям чаще всего представляют специальный каталог, с большим количеством модификаций и вариантов. Обычно клиенты сами заранее знают, какая машина им нужна. Требуется лишь подумать о комплектации, дополнительных услугах.

Опыт и отзывы о компании — самые важные моменты при выборе будущего партнёра.

К самым важным позициям в соглашениях относят:

1. Условия по внесению остаточной стоимости, либо возврату имущества.

2. Сумма ежемесячного платежа вместе с графиком выплат.

3. Первичные взносы.

Если получатель доволен условиями, то он отправляет заявку. После её рассмотрения выносится решение. После оформления заявки собирают документы для окончательного оформления сделки.

Процедура оформления требует наличия следующих документов:

- Согласие по обработке персональных данных.

- Справка о счетах, которые открыты в финансовых организациях.

- Баланс компании, отчёты финансового характера.

- Копия паспорта руководителя.

- Копия протокола по назначению на должность.

- Копия свидетельства о постановке на налоговый учёт.

- Копия Устава, действующего в настоящее время.

- Анкета на проведение лизинговой сделки.

- Официальная заявка, с подписью.

Последними шагами должны стать подписание договора, внесение первоначального взноса по соглашению.

Узнайте также, чем отличается лизинг от кредита?

Лизинг недвижимости для юридических лиц: преимущества, недостатки и договор найдете по этой ссылке.

Лизинг оборудования для малого бизнеса: http://bsnss.net/organizatsiya-biznesa/pervye-shagi/lizing-oborudovaniya-dlya-malogo-biznesa.html

Образец договора лизинга

У каждой компании он свой. Предлагаем один из вариантов, в качестве примера.

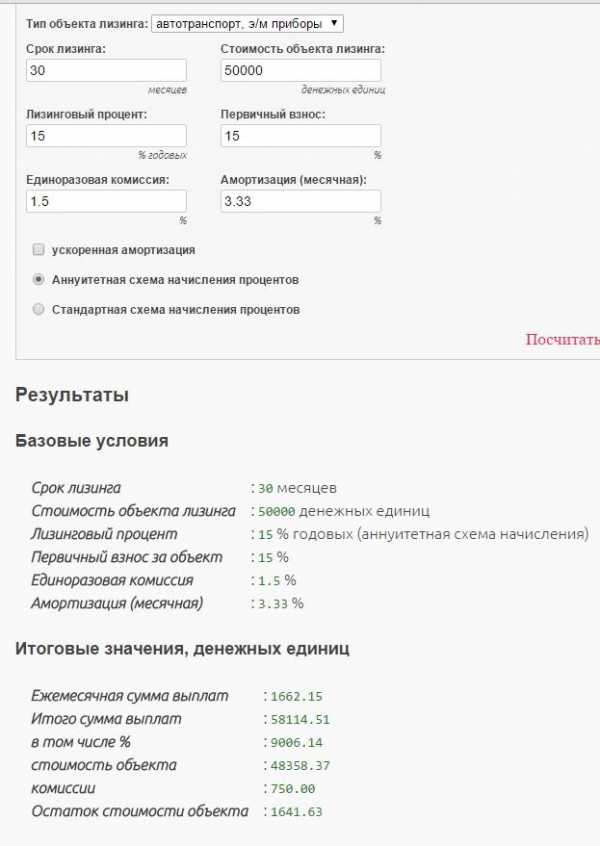

Расчёт лизинга

В настоящее время ставки по лизингу находятся в пределах 12−16 процентов. Характерна тенденция к понижению ставок, созданию более благоприятных условий.

При определении итоговой стоимости значение имеют следующие факторы:

- Величина НДС.

- Технические характеристики автомобиля.

- Процент ставки удорожание. Или учёт инфляции.

- Комиссионная сумма.

- Первоначальный взнос.

- Проценты, начисляемые по договору лизинга.

- Сроки договора по лизингу

- Стоимость машины.

Скачать шаблон договора лизинга для юридических лиц можно тут.

Для расчётов лучше использовать специальные калькуляторы. Они имеются на официальном сайте компании, либо на специализированных порталах финансовой, юридической тематики. Можно воспользоваться и услугами специалиста.

Платежи по договору определяются после того, как посчитана стоимость лизинга, в целом.

Но имеются в лизинге и подводные камни. О них рассказывается в этом видео:

Полезные статьи

Полезные статьи:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

bsnss.net

условия покупки в 2019 году

На протяжении довольно длительного времени лучшими вариантами для ведущих отечественных компаний были аренда автомобильного транспорта, приобретение за наличные средства и автокредитование. Наша страна давно начала осваивать новый финансовый инструмент – авто в лизинг для юридических лиц.

Процедура состоит из составления договора, согласно которому автомобиль берется в аренду у лизинговой фирмы, при этом юрлицо имеет право купить авто по остаточной цене (часто не более 20%), как только срок аренд закончится.

Развитые страны лизингом пользуются постоянно. Количество подобных сделок среди крупных компаний составляет примерно 30% от всех сделок купли/продажи легкового или грузового транспорта. У нас же финансовая аренда только начала набирать популярность, сейчас многие отечественные предприниматели выбирают именно этот способ в случае, если планируют расширить автопарк без значительных финансовых вложений.

Понятие лизинга (от англ. to lease) — процедура передачи того или иного имущественного объекта в пользование другому лицу на определенное время.

Данным термином обозначается не только процедура, но и сам процесс получения авто, а также стороны, участвующие в заключении договора:

- Получатель автомобиля – юридические лица или частные предприниматели (приравниваемые к физическим лицам), намеренные расширить автопарк, но не способные приобретать транспорт по полной стоимости;

- Поставщик услуг – производитель авто или официальный реализатор, сотрудничающий с лизинговыми фирмами для повышения уровня продаж;

- Сама лизинговая компания, выкупает у производителя авто и отдает его в аренду;

- Страховщик.

Покупка машины в лизинг для юридических лиц – наилучший вариант расширения автомобильного парка без значительных денежных вложений. В отличие от кредита, юр лицу не нужно вносить значительный первоначальный взнос (около 50%), при этом оформленное авто сразу после заключения договора можно принять на баланс предприятия.

Какие автомобили можно оформить в лизинг юридическим лицам

От того, в какой сфере деятельности специализируется фирма, зависит необходимое количество специализированной и автомобильной техники. Необходима и небольшая презентабельная машина, отличающаяся мобильностью, которую руководство предприятия будет использовать для решения возникающих вопросов за пределами компании.

Автолизинг учитывает все потребности современных клиентов, поэтому предлагает довольно широкий список транспортных средств, которые могут быть арендованы на выгодных условиях:

- Легковые автомобили любого класса и модели;

- Специализированная грузовая техника, в том числе и бензовозы, а также большегрузные автомобили;

- Автобусы и микроавтобусы для коммерческих перевозок;

- Спецтехника, необходимая для ведения сельского хозяйства.

Выгодные условия покупки авто в лизинг помогают крупным и развивающимся предприятиям расширять производственные мощности без значительных капиталовложений. Среди владельцев бизнеса также пользуется популярностью услуга аренды бывших в употреблении авто – такое транспортное средство стоит на порядок дешевле нового.

Последовательность процедуры оформления документов

Купить машину юридическим лицам на условиях аренды несложно, несмотря на то, что процедура привлекает большое количество сторон для заключения сделки.

Получение лизинга состоит из этапов:

- Покупатель выбирает подходящую фирму, собирает и предоставляет список необходимых документов;

- Лизингодатель тщательно проверяет предоставленные заявителем данные, а также платежеспособность будущего клиента;

- Оформляется договор, в котором указаны все условия дальнейшего сотрудничества;

- Юридическое лицо получает право на использование транспортного средства, указанного в договоре;

- Лизингополучатель ежемесячно платит взносы, размер платежа зависит от условий договора и срока, на который была оформлена финансовая аренда.

Несмотря на то, что фактическим собственником машины выступает лизингодатель, после подписания договора транспорт вносится на баланс компании-покупателя, после чего может быть задействован в рабочем процессе. В течение указанного в договоре срока вносится арендная плата, как уже говорилось выше, после того, как указанный в договоре срок аренды закончится — фирма сможет купить авто на выгодных условиях.

Получатели лизинга – юридические или физические лица, планирующее расширить автопарк без значительных финансовых вложений. Если получателем лизинга выступает индивидуальный предприниматель, его приравнивают физлицу.

В основном к лизингополучателям предъявляются следующие требования:

osago-go.com

условия, плюсы и минусы, договор

Не так давно на финансовом рынке появилась нестандартная процедура кредитования. Специфика лизинга не пользовалась спросом у граждан. Им непонятны условия и требования по предоставлению автомобиля в аренду с последующим выкупом.

Но вскоре все изменилось, и вслед за недопониманием пришла популярность продукта. Собственники автомобилей поняли насколько это выгодно и прибегают к этому действию. Лизинг — форма кредитования, позволяющая приобрести имущество на условиях аренды физическим и юридическим лицам.

Лизинг имеет такой же кредитный договор, при котором вы обязаны оплачивать фиксированную сумму в сроки, установленные договором. После этих платежей лизингополучатель вправе выкупить имущество за доплату.

Особенности лизинга для юридических лиц

Для юридических лиц особенности, ведь они определяются с несколькими вопросами:

- Необходимость включения в баланс;

- прописка расходных документов на топливо и расходные материалы.

Каждый купленный авто в лизинг для юридических лиц или оборудование необходимо обслуживать. Они выходят из строя и работоспособность сказывается на прибыли предприятия.

Поэтому, лизингополучатель должен определиться с вопросом о расходах на сервисное обслуживание, топливо и запчасти. А пока имущество не принадлежит по праву лизингополучателю, то возникает вопрос о правомерности данного метода.

Что такое лизинг простыми словами и каких видов он бывает? Ответ содержится в нашей новой публикации по ссылке.

Государство получает доход от налоговых вычетов с юридических лиц, но молодые предприниматели могут не платить их. У них льготы и субсидии.

Если оборудование покупается через кредитное учреждение, то совершайте платеж заранее и не допускайте просрочек. Иначе кредитная история ухудшится и вам не выдадут кредит ни на какие нужды.

Лизинг для юридических лиц: плюсы и минусы

Преимущества лизинга для юридического лица

- Главное преимущество лизинга для юридических лиц – это приобретение имущества за вознаграждение. После окончания срока действия кредитного договора вы вправе выкупить имущество за плату.

- Следующим преимуществом считается минимизация количества документов и упрощенное кредитование.

- Небольшой платеж. Фиксированный платеж устанавливается при подписании кредитного договора и позволяет не вкладывать собственные накопления в стоимость автомобиля.

- Разнообразность видов позволяет каждому юридическому лицу выбрать то, что ему необходимо. При возвратном лизинге организация получает денежные средства равные стоимости автомобиля на рынке.

Лизинг для юридических лиц: плюсы и минусы.

Лизинг для юридических лиц: плюсы и минусы.Из общих преимуществ, распространяющихся и на юридических лиц, выделяют:

- Каждый лизингополучатель вправе выбрать автомобиль самостоятельно.

- Каждый становится участником партнерских программ и получает субсидию.

- Постановку на учет делает лизингодатель.

- В фиксированную оплату включена стоимость страховки, налога.

- Лизингодатель предоставляет услугу по технической поддержке.

- Замена машины при необходимости лизингополучателя.

Недостатки лизинга юридических лиц

- К недостатку относят переплату за приобретение автомобиля.

- Ухудшения свойств машины за время ее эксплуатации.

- Оформление страхового полиса КАСКО.

- Уменьшение рыночной стоимости машины к окончанию договора.

- Автомобиль- не собственность предприятия, и оно не может им распоряжаться в полной мере.

Лизинг авто для юридических лиц: условия лизингодателей

Лизингодатели предъявляют к заемщикам минимальные требования:

- Предприятие на рынке более полугода.

- Отсутствие убытка за последние два квартала.

- Наличие собственного капитала.

- Наличие хорошей кредитной истории.

Как начинающему предпринимателю получить оборудование для малого бизнеса в лизинг, вы можете узнать в этой статье.

Лизинг авто для юридических лиц: условия лизингодателей.

Лизинг авто для юридических лиц: условия лизингодателей.Разновидности лизинга авто для юридических лиц

Сейчас на территории Российской Федерации существует несколько легкодоступных видов лизинга:

- Без аванса. Чаще всего такое предложение происходит от официальных дилеров. Они делают такие предложения на определенную марку автомобиля и модель.

Если лизингополучателя это устраивает, то оформляется сделка. Но при неоплате вовремя платежа, имущество подлежит изъятию и возвращению лизингодателю.

- Удорожание на 0. Предложение гарантирует оплату только приобретенного авто без переплаты. Связано это с тем, что лизингодатель имеет неплохую скидку в компании-партнере. В рассрочку дилер отдает лизингополучателю и увеличивает продажи. Здесь все стороны имеют прибыль: лизингодатель-прибыль, юридическое лицо — рассрочку, дилер- показатели.

- Без оценки финансов. Это вид лизинга, подразумевающий экспресс- проверку данных, без запроса финансового состояния. Но экспресс-лизинг имеет несколько ограничений в сумме займа и даты производства нового автомобиля.

Что выгоднее: лизинг или кредит и в чем заключаются основные отличия лизинга от кредита, вы можете узнать по ссылке.

Как приобрести автомобиль юридическому лицу в лизинг?

При покупке автомобиля заключаются договорные отношения между продавцом, лизингодателем, лизингополучателем и страховой фирмой:

- Выбрав автомобиль, лизингополучатель сообщает об этом лизингодателю, и тот приобретает машину.

- Далее, составляется договор. В нем указывается: сумма и порядок выплаты, сроки, график технического обслуживания, налоги, страховка.

- Обеспечение страхуется по КАСКО для минимизации рисков утраты.

- Автомобиль передается лизингополучателю после первоначального взноса.

О том, как ИП заключить договор с ООО и какие реквизиты должны обязательно присутствовать в таком документе – читайте тут.

Образец договора лизинга.

Образец договора лизинга.Авто в лизинг для юридических лиц: как заключить договор?

Договор лизинга подписывается лизингодателем, лизингополучателем и продавцом. В нем указываются реквизиты обеих сторон: юридический и фактический адрес нахождения фирмы.

Типовой документ будет включать в себя:

1. Вводную часть: наименование документа с определением вида. Например, это договор поставки, купли-продажи, лизинга. При отсутствии таковой части, необходимо просмотреть основную часть и сделать вывод. Дата подписи говорит о вхождении документа в действие. Укажите место подписания договора- это является немаловажным фактором.

Юридическая часть составляется только с правовой точки и здесь прописываются все лица, участвующие в сделке: продавец, лизингодатель, лизингополучатель, страховщик. Прописываются ФИО и должности.

2. Предмет сделки. Оговариваются обязанности, права каждой стороны, сущность, стоимость услуги, способы расчета и срок.

3. Дополнение. Не обязательный раздел. Указать необходимо срок действия документа, уточнение, санкции при расторжении.

4. Прочие условия. Описание технических моментов. Здесь необходимо упоминать законодательную базу и правовые акты, на которые ссылается данный документ.

Договор лизинга автомобиля – образец заполнения вы можете скачать тут.

Калькулятор лизинга автомобиля

Именно он помогает рассчитать заранее платежи и определится с выбором. Необходимые параметры: тип предмета, цена, первоначальный взнос, проценты, срок, амортизационные отчисления.

Но не стоит доверяться окончательной стоимости, так как у всех финансовых предприятий для расчета разные методы. Калькулятор лизинга автомобиля поможет определить примерный платеж.

Как начать свой бизнес с нуля без значительных финансовых вложений – интересные идеи и рентабельные предложения здесь.

Калькулятор лизинга автомобиля: пример расчета.

Калькулятор лизинга автомобиля: пример расчета.Прежде чем подписывать документы, ознакомьтесь с ними тщательно. Не спешите и узнавайте о тех пунктах, которые вам непонятны.

Лизинг авто для юридических лиц – основные условия, как купить машину в лизинг? Смотрите следующее видео с комментариями:

fbm.ru

как проходит покупка б/у авто, договор, условия, преимущества, минусы, документы, как работает для грузовых

Лизинг ТС – возможность для компании взять его в аренду надолго с правом дальнейшего оформления в собственность. Такая форма приобретения бывает очень выгодной, но при определенных условиях становится причиной финансовых проблем. О том, какие опасности таит в себе лизинг автомобиля для юридических лиц, как заключить договор, в чем его преимущества, читайте в статье.

Читайте в этой статье

Что представляет собой лизинг

Договор лизинга – соглашение между собственником ТС и его арендатором о долгосрочном использовании техники последним с правом ее приобретения. При этом ее цена на момент покупки снижается из-за амортизации. Период, в течение которого авто будет оставаться в собственности лизингодателя, оговаривается заранее.

Помимо владельца машины, сдающего ее в аренду, в сделке могут участвовать:

- получатель, то есть фирма, которая будет использовать ТС и потом выкупит его;

- поставщик – производитель авто или официальный дилер, у него лизинговая компания приобретает предмет аренды;

- страховщик, который оформляет полис «автогражданки».

Как работает для юридических лиц: основные условия

Особенности аренды ТС с возможностью покупки просты. Как работает лизинг автомобилей для юридических лиц: фактически это приобретение техники в рассрочку. За небольшую плату и последующие взносы фирма получает авто в свое распоряжение. А потом может купить его по сниженной цене.

На что следует обратить внимание при выборе лизинговой компании:

- На сумму первого взноса. Получатель сразу выплачивает часть денег от стоимости авто. Сумма может достигать 49%. Но чаще она составляет гораздо менее половины реальной цены.

- Размер регулярных взносов и их график. Получатель обязан ежемесячно перечислять арендную плату. Ведь с момента заключения договора авто будет пользоваться он.

- Требования, сопровождающие выкуп техники. Заранее определяется, как формируется остаточная цена объекта, можно ли получателю отказаться от приобретения.

Если коротко, условия лизинга для юридических лиц на автомобиль – это:

- передача получателем владельцу части стоимости ТС;

- использование им техники в течение установленного срока;

- регулярная арендная плата;

- выполнение лизингодателем обязательств по страхованию и техническому обслуживанию ТС;

- приобретение авто в собственность получателем по остаточной цене.

А здесь подробнее о запрете на регистрацию авто.

Какие машины можно купить по договору: новые и б/у, грузовые и легковые

Вид автомобилей, оформляемых в аренду, определяется нуждами получателя. Можно взять разную технику, вне зависимости от возраста и срока эксплуатации:

- Лизинг б/у автомобилей для юридических лиц бывает выгоднее, чем новых. За них требуют меньший аванс, срок договора короче. Ниже будет и остаточная стоимость при выкупе.

- Легковые автомобили нужны практически любой организации. Их используют для представительских нужд, служебных. «Легковушки» можно арендовать и для таксопарка.

- Автобусы нужны, если предприятие крупное, а его сотрудники живут далеко от места работы. Такую технику может арендовать и компания, занимающаяся перевозкой пассажиров.

- Лизинг грузовых автомобилей для юридических лиц выгоден начинающей транспортной фирме. Такая форма аренды подойдет и тем, для кого данный вид ТС – часть общего парка машин.

- Сельскохозяйственная техника тоже нередко становится объектом лизинга. Ее берут в долгосрочное использование фермерские хозяйства.

Фирмы арендуют также спецтехнику, которая выпускается в небольших объемах, стоит дорого.

Преимущества покупки автомобиля в лизинг для юридических лиц

Долгосрочная аренда с правом выкупа используется все чаще. Многие предприятия оценили преимущества лизинга автомобилей для юридических лиц:

- Возможность экономии на первоначальном взносе. Для лизинга иногда требуется не более 10-15% цены машины.

- Отсутствие трат времени и денег на оформление авто в ГИБДД, страхование. Этим занимается лизингодатель, оплачивает он же.

- Уменьшение налога на прибыль. Возможность открывается за счет того, что ТС переходит на баланс предприятия, следовательно, арендные расходы относятся к валовым.

- Есть шанс сэкономить на содержании техники. Многие лизингодатели предлагают ремонт, эвакуацию и т.д.

- Возможность купить авто по сниженной стоимости. Иногда она не превышает 20%.

Мнение эксперта

Надежда Смирнова

Эксперт по автомобильному праву

Лизинговые фирмы предлагают и дополнительные выгодные условия. Например, возможность отказаться от выкупа ТС. Регулярные платежи выстраивают так, чтобы они были необременительны для бюджета получателя.

Минусы варианта

Долгосрочная аренда транспорта не только дает преимущества. Минусы лизинга автомобиля для юридических лиц могут вынудить отказаться от заключения договора. К ним относят:

- Высокую общую цену техники. Так бывает, если арендовать дорогостоящее ТС на срок до 5 лет.

- Возможность отказа лизингодателя от обязательств при нарушении договора получателем. Например, просрочка очередного взноса часто оборачивается требованием вернуть машину.

- Ограниченные возможности в использовании ТС. В договоре могут быть условия о запрете на сдачу его в субаренду, требование платить взносы при краже или угоне авто до тех пор, пока суд не вынесет определение.

Схема проведения операции

Лизинг автомобиля для юридических лиц осуществляется достаточно просто:

- компания выбирает арендодателя в соответствии со своими возможностями и предлагаемыми условиями;

- пишется заявление об услуге, представляется список необходимых документов;

- лизингодатель проверяет финансовые возможности будущего получателя, репутацию;

- стороны подписывают договор, арендатор вносит аванс;

- техника передается получателю;

- он же перечисляет арендную плату по графику;

- по истечении оговоренного периода получатель имеет шанс купить авто или отказаться от этого.

Срок договора может быть от 12 месяцев до 5 лет.

Основные требования к лизингополучателю

Договор лизинга заключают с юридическими лицами, отвечающими нескольким требованиям:

- наличие хорошей кредитной истории;

- существование на рынке от полугода;

- наличие прибыли от ее деятельности;

- размер уставного капитала, позволяющий вносить арендную плату.

Все это дает шанс лизингодателю уберечься от убытков.

Документы для оформления сделки

Аренда ТС осуществляется по определенным правилам. Требуются следующие документы для лизинга автомобиля юридическим лицом:

- заявление, подписанное руководителем фирмы-получателя;

- анкета с условиями выбора ТС и иными пожеланиями;

- копии уставных бумаг получателя, приказа о назначении руководителя компании, его паспорта;

- копия свидетельства налогоплательщика;

- финансовая отчетность фирмы;

- документы из банка по счетам и кредитам;

- доверенность на представителя фирмы, занимающегося оформлением.

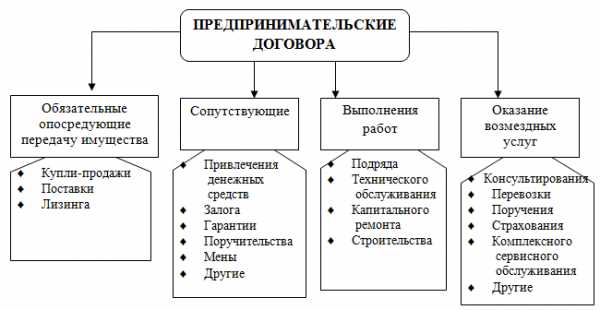

Предпринимательские договора по лизинговой сделке

Предпринимательские договора по лизинговой сделкеЛизингодатель может потребовать и другие бумаги, имеющие отношение к финансовому состоянию получателя, другим аспектам его деятельности.

Условия разных видов лизинга

Договор лизинга автомобиля для юридических лиц составляется исходя из типа аренды. Есть несколько возможностей:

- Без внесения начального платежа. Обычно предполагает довольно большие ежемесячные взносы по четкому графику. Его несоблюдение закончится возвратом автомобиля.

- С нулевым удорожанием. Выгоден производителям авто для увеличения продаж. Они предлагают хорошие условия покупки ТС лизингодателям, а те снижают цену для получателя. Практически это стоимость машины в салоне.

- Без финансовой оценки получателя. Касается чаще аренды легковых авто. Лизингодатель не тратится на анализ дел арендатора, что позволяет снизить цену на услугу.

Компании могут предлагать и индивидуальные условия договора.

Как выкупить машину

Покупка автомобиля в лизинг для юридических лиц даже не требует оформления ДКП. Нужно лишь:

- снять ТС с учета в ГИБДД и зарегистрировать его на нового владельца;

- выплатить остаточную стоимость авто;

- переслать получателю документы о праве собственности.

Лизингодатель и вторая сторона составляют акт о передаче ТС, где отмечают отсутствие долгов и претензий.

Рекомендуем прочитать о ДТП на чужой машине. Из статьи вы узнаете о том, кто получит наказание за ДТП на чужой машине, как повлияет отсутствие страховки на штраф.А здесь подробнее о полномочиях сотрудников технадзора ГИБДД.

Аренда ТС с последующим выкупом – возможность для фирмы расширить дело без большого риска. Важно выбрать подходящие условия договора и не нарушать его. Для хороших клиентов лизингодатели делают их еще более выгодными.

Полезное видео

Смотрите в этом видео о том, что такое лизинг, его преимуществах и недостатках:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас по телефону:

+8 (800) 500-27-29

Это быстро и бесплатно!

Похожие статьи

-

Штраф за перевозку пассажиров от ГИБДД: за нарушение…

Действующие штрафы за перевозку пассажиров хотят пересмотреть и увеличить. За нарушение правил перевозки, нелегальную деятельность, лишнего пассажира в кузове или салоне вскоре от ГИБДД можно будет получить наказание, в десять раз превышающее действующее. Важно знать правила перевозки пассажиров, чтобы не получить штраф. А он накладывается при неправильно перевозке на Газеле, в пикапе, легковом автомобиле, багажнике, кузове, при международных рейсах, на платформах автоэлектрокаров. -

ДТП на чужой машине: какая ответственность, если попал…

За ДТП на чужой машине обязательно наступит ответственность по закону. Особенно неприятные последствия, если попал в аварию без страховки и с пострадавшими. Что будет, если за рулем механик, пьяный в чужом автомобиле. Что будет за управление автомобилем без страховки в присутствии владельца. -

Штраф за перегруз автомобиля для физического…

В законе предусмотрен штраф за перегруз автомобиля предусмотрен и для физического, и для юридического лица. Также штраф за перегруз будет отличаться для грузового, легкового авто, газели, прицепа, по пассажирам. Важно знать нагрузку по осям, чтобы избежать наказания ГИБДД. -

Штраф за такси: за нелегальную работу без лицензии, за…

Оформить штраф за такси может инспектор по различным причинам — за шашку, нелегальную работу, езду без лицензии, за выделенную полосу и незаконное такси. В некоторых ситуация придется заплатить за страховку и работу без путевого листа. А уж за детское кресло он будет наложен обязательно.

avto-urist.online

Машина в лизинг для юридических лиц: как оформить сделку

Привет всем посетителям и подписчикам моего автоблога! На связи Илья Кулик, и сегодня расскажу, каким образом берётся машина в лизинг для юридических лиц.

В коммерческой сфере автомобильный лизинг применяется давно и именно с его помощью не одно малобюджетное бизнес-начинание превратилось в солидное и преуспевающее предприятие.

Однако коммерческий автолизинг очень требователен ко взвешенным расчетам целесообразности его использования, что сильно зависит от условий, на которых лизингодатель предлагает оформить договор.

Если вы плохо ориентируетесь в этом вопросе, то можете потерпеть значительные убытки при сделке, пропустив какие-то детали, что как минимум будет иметь негативные репутационные последствия, а как максимум – банкротство не ставшего на ноги предприятия.

Информация из этой статьи поможет вам составить базовое представление о предмете коммерческого автолизинга, что снизит риск для вашего бизнеса, а в идеале поможет вам остаться с хорошей выгодой.

Статьи в тему:

Авто в лизинг – подробное описание с примерами, сравнение с кредитом, арендой и есть ли выгода?

Как взять авто в лизинг физ лицам: пошаговая инструкция, сравнение с кредитом + примеры и отзывы

В чем особенность автолизинга для юридического лица?

Лизинг, как финансовая услуга-сделка, изначально применялся именно для юрлиц (ЮЛ), и только с его развитием он стал доступен физлицам (ФЗ). То есть для предприятий и учреждений этот инструмент является «своим», заточенным под потребности бизнеса многолетней международной финансовой практикой.

В отличие от автолизинга для физических лиц к юридическим лицам предъявляются повышенные требования. Особенно это касается ЮЛ, занимающихся коммерческой деятельностью или госструктур, функционирующих на принципах хозрасчета (к бюджетным предприятиям лизингодатели наиболее лояльны).

Причем из трех видов лизинга, о которых я рассказывал в общей статье по данному вопросу, для ЮЛ более всего подходит финансовый тип, а для ФЛ наоборот. Третий тип – возвратный лизинг, вообще применяется исключительно с коммерческими целями и физлицами для бытовых потребностей не используется.

В чем основная суть лизинга, и автолизинга в частности, для юридического лица? Это в первую очередь инвестиционная составляющая – гибкая, простая и часто весьма выгодная схема финансирования бизнес-проектов по части предоставления основных средств производства в частичном или полном объеме.

Например, фирмы по услугам пассажирских или грузовых перевозок, различных служб доставки или предоставления услуг работой спецтехники, при использовании лизинг-программ сразу начинают получать доход и отдачу в полном объеме, который предусматривался расчетами экономического отдела или начальным бизнес-планом. И если эти расчеты были удачны, то выйти на полную окупаемость и прибыльность можно будет в короткий срок.

А почему бы не взять банковский кредит вместо лизинга?

Вы можете спросить: а почему же не использовать для финансирования классический инструмент коммерции – банковское кредитование?

Ну его и используют, конечно, те, кто могут. Но главное отличие бизнес-кредитования от бизнес-лизинга в том, что последний специализируется исключительно на предоставлении клиентам финансирования в натуральной форме – техникой, оборудованием, производственными площадями и т. д.

А далеко не все предприятия соответствуют тем критериям, по которым банки согласятся предоставлять им кредитование на приемлемых условиях. Ведь мало кто знает, что банки к юридическим лицам придираются намного жестче, чем к физическим, и чтобы взять свой первый банковский кредит руководству молодого предприятия нужно отдать не один литр своей крови и моток нервов.

Обусловлено это не только просчетами по рискам производства, которые всегда сложнее, чем у простого физлица, но рядом жестких требований Центробанка, ограничивающих свободу маневра в банковском кредитовании ЮЛ.

Лизинговые же компании данным нормативам не подчиняются, т. к. операций с прямым финансированием не ведут (они сами выступают в роли банковских заемщиков). И требования к своей бизнес-клиентуре у них более мягкие, ввиду меньшего риска, чем при прямом финансировании.

Какие автолизинг имеет преимущества?

Преимущества лизингового финансирования нужно рассмотреть подробнее, и я сделал это в виде списка, но вы должны знать, что лизинг-программы для ЮЛ могут существенно отличаться по количеству и составу привлекательных пунктов.

Причем различия эти могут быть не только в пределах разных компаний или банковских учреждений (некоторые крупные банки тоже имеют свои лизинг-подразделения), но и в рамках одного финансового заведения и даже одной лизинг-программы, применительно к разным клиентам, у которых разные возможности и разные степени риска.

Вот примерный список преимуществ, которые получают клиенты-юрлица при лизинге автотранспорта:

- Возможность альтернативы, при отказе банка в кредитовании – если у предприятия тяжелые времена или представленный бизнес-план будущего предприятия банки сочли рискованным, то автолизинг возможно выручит бизнесменов в обоих случаях.

- Автолизинг не влияет на возможности параллельного банковского финансирования – лизинговый транспорт зачисляется на забалансовые счета, что не дает нагрузки на общий баланс предприятия в плане его кредитоспособности и кредитных лимитов.

- Лизингодатели оценивают клиентов-юрлиц по более практичным критериям, нежели банки, включая неофициальные данные отчетов и перспективы не подтвержденные документально.

- Возможность выбрать транспорт и его продавца самостоятельно – если лизингополучателю нужен какой-то конкретный транспорт от какого-то определенного поставщика, то лизинг-компания, после просчета рентабельности, обеспечит такую сделку.

- Малые сроки заключения сделки по автолизингу – от 3-4 дней до месяца, против от 10-15 дней до 6 месяцев при банковском кредитовании.

- Прямая финансовая экономия – общие усредненные затраты по автолизингу обычно на 10-20% меньше затрат на банковское финансирование.

- Экономия на налогах – платежные взносы по автолизингу проходят как расходы на производство и, согласно ст. 28 (закон «О лизинге»), не подлежат налогообложению.

- Экономия на ускоренной амортизации ТС – согласно ст. 259 НКРФ, к некоторым классам лизинговых автомобилей применяется КУА (коэффициент ускоренной амортизации), позволяющий ускорить окупаемость транспортного средства в 2-3 раза.

- НДС по взносам на автолизинг полностью возмещается – со всей суммы по автолизинговой сделки (согласно договору) происходит взаиморасчет НДС, т. к. платежи целиком относятся на себестоимость ТС.

- Экономия на транспортном налоге и страховке – бывает лизинговые компании берут эти расходы на себя, а иногда добавляют к ним еще и техническое обслуживание.

- Получение значительных скидок – в лизинговых программах скидкам уделяется большое внимание (в 80-90% они обязательно будут), т. к. этот вопрос курируют производители авторанспорта, стимулируя лизингодателей, которые иногда предлагают ТС с нулевым удорожанием, позволяющим делать выплаты в рамках салонной стоимости техники.

- Экономия производственного времени – все регистрационные действия остаются на стороне лизингодателя, а также иногда сюда относятся проблемы по ДТП и даже восстановлению ТС.

- Возможность выкупа ТС – как правило, юридические лица выкупают лизинговый транспорт по окончании договора на основе остаточной стоимости или же досрочно.

Возможно я указал не все плюсы, но даже по данному списку видно, что автолизинг часто может быть весьма привлекателен для ЮЛ.

Какие у автолизинга имеются недостатки?

Имеется у автолизинга для юридических лиц и ряд недостатков. Однако их все же меньше, чем преимуществ:

- Возможность разрыва договора – из-за задержки взносов по автолизингу, нарушения условий эксплуатации и др. причин. После этого лизингодатель просто заберет свое авто без возврата уплаченных средств, которые в этом случае будут считаться просто арендной платой.

- Дорогие ставки по страховкам ОСАГО и КАСКО – если договор по автолизингу предполагает оплату за страхование.

- Запрет на полное распоряжение ТС – по автолизинговым договорам машину нельзя сдавать в субаренду, вносить ее в качестве залогового имущества, изменять конструкцию, основные характеристики и т. п.

- Контроль за ТС – автолизинговый транспорт может подвергаться периодическому осмотру его собственником (особенно легковая машина премиум-класса), если в договоре предусмотрены ограничения на эксплуатацию и ее особенности (максимальный пробег в месяц, использование качественных расходников и т. п.).

- Ускоренный износ автотранспорта – при производственном использовании лизинговые машины часто подвергаются более интенсивной эксплуатации и изнашиванию, после чего их выкуп становится не очень привлекателен. А если авто берется уже БУ, то выкупать его по окончании договора будет скорее всего убыточно.

6 шагов при получении автомобиля в лизинг для юридического лица

Теперь я опишу пошагово всю процедуру, которую должно пройти юридическое лицо при взятии транспорта в автолизинг.

Шаг первый: соответствие требованиям

Юридическое лицо должно соответствовать ряду общих для большинства лизингодателей критериев.

Они следующие:

- Положительный баланс собственного капитала действующего предприятия

- Предприятие обязано быть прибыльным, а если это бизнес-план, то он должен быть реальным. В случае действующего предприятия у него не должно быть непогашенной убыточности за прошлые года и по текущему году.

- Стоимость лизинговой сделки должна быть меньше или равняться валюте баланса по последней отчетной дате юрлица.

- Срок деятельности предприятия более двух лет, хотя для некоторых компаний это не обязательно – они могут дать транспорт в лизинг и под грамотный бизнес-план, если это уровень среднего и малого бизнеса.

Шаг второй: поиск подходящей компании

При поиске лизинговой компании нужно обращать внимание на два главных условия:

- Величина первичного взноса – эта сумма, при финансовом автолизинге может сильно колебаться: от 5% и вплоть до 50%.

- Условия по ежемесячным платежам – график и сумма выплат.

Затем нужно рассмотреть следующее:

- Возможность выкупа ТС.

- Возможность досрочного выкупа ТС.

- Какие имеются штрафные санкции к лизингополучателям.

- На чьей стороне оплата и оформление полисов ОСАГО и КАСКО.

- На чьей стороне оплата за регистрацию, транспортный сбор, сбор в пенсионный фонд.

- На чьей стороне хлопоты по техобслуживанию, страховому возмещению и восстановлению повреждений.

- Есть ли возможность беспроблемной смены ТС по собственной прихоти или на период ремонта.

Еще некоторым выгодно будет узнать максимальные размеры для суммы погашения остаточной стоимости при выкупе авто в собственность. В некоторых случаях чем эта сумма больше, тем лучше. Почему?

Потому, что вам может и не требоваться долговременной сделки с правом выкупа – просто нужен транспорт на какое-то время с божеской арендной платой (по типу операционного лизинга для физлиц). И тогда можно настоять на минимизации ежемесячных отчислений, в пользу увеличения выкупной суммы, которую вам платить не придется, т. к. договор вы расторгните раньше.

Шаг третий: Подача заявки и сбор документации

После того, как вы определитесь с данными по своему бизнесу, требуемому авторанспорту и выбрали себе лизингодателя, то на его имя нужно подать заявку на лизинговую сделку, от имени вашего юридического лица и за подписью его генерального директора.

К этой заявке вам нужно приложить довольно внушительный пакет документов, многие из которых должны быть заверены нотариально.

Список необходимых документов следующий:

- Устав вашего предприятия (действующий учредительный договор) – нотариально заверенная копия.

- Свидетельство регистрации предприятия в налоговой службе – нотариально заверенная копия.

- Свидетельство ЕГРЮЛ – о внесении вашего предприятия в Единый государственный реестр юридических лиц, а также справка об изменении госрегистраций, если таковые имели место – нотариально заверенные копии.

- Баланс из бухгалтерии вашего предприятия, включая квартальные отчеты текущего года, заверенные в налоговой службе, приложения финансового отчета – нотариально заверенные копии.

- Ведомость главных средств вашего предприятия – нотариально заверенная копия.

- Сводка из бухгалтерии о задолженностях вашего предприятия по дебету и кредиту: срок погашения, дата возникновения и т. д. – сводка скрепляется опечатанной печатью вашего предприятия прошивкой. Нотариального заверения не требует.

- Сводка из бухгалтерии по оборотам на текущих счетах за последние 6 месяцев (помесячно) – действительность сводки 14 дней с даты составления. Должна быть заверена печатью предприятия, нотариального заверения не требует.

- Справка о непогашенных кредитах из банка вас обслуживающего. Также из банка требуются документы по открытым счетам и обеспечению юрлица – обремененной собственности предприятия: договоры залогов, гарантий, поручительств и т. п. Все это заверяется банком.

- Копия государственной лицензии на деятельность вашего предприятия – заверяется нотариально.

- Копия распоряжения совета директоров или учредителей по назначению генерального директора предприятия – заверяется нотариально.

- Ксерокопии гражданских паспортов (1 и 2 стр.) гендиректора, главбуха, учредителей (не всегда) – не требуют нотариального заверения.

- Доверенность на проведение лизинговой операции (если требуется) – заверяется нотариально.

- Согласие на обработку персональных данных от руководства предприятия – не требуют нотариального заверения.

Шаг четвертый: Подписание лизингового договора

После подачи лизинговой заявки и сопроводительного пакета документации, специалисты лизингодателя начнут изучать степень рискованности и рентабельности операции, после чего будет вынесено положительное или отрицательное решение по данному лизингу.

Если вашу заявку одобрили, то бухгалтерия предприятия согласовывает с лизингодателем все пункты будущего договора (авансовый платеж, графики выплат, неустойки, штрафные санкции и т. п.), после чего составляется сам лизинговый договор.

Подписывается он в офисе лизингодателя или же в офисе лизингополучателя выездными представителями, и дата подписания считается датой начала действия договора, срок которого может составлять от 2-3 месяцев до 60 месяцев.

Шаг пятый: внесение авансового платежа

После подписания договора бухгалтерия вашего предприятия должна перечислить на реквизиты лизингодателя установленную ранее сумму предварительного взноса.

После получения лизингодателем перечисленного первичного платежа, у лизингополучателя возникает юридическое право на владение оговоренными ТС по определенным в договоре условиям.

Кстати, с образцом подобного договора вы можете ознакомиться вот по этой ссылке.

Шаг шестой: Получение транспорта в лизинговое владение

Взятый в лизинг автотранспорт представители вашего предприятия получают на площадке поставщика (автосалон, дилерский центр и т. п.) с составлением соответствующего акта приема-передачи.

После получения ТС ваше предприятие может сразу его использовать для собственных нужд, уделяя при этом внимание прописанным в договоре пунктам касающихся режима эксплуатации.

После окончания срока лизингового договора ТС выкупается предприятием по остаточной стоимости, либо передается назад в руки лизингодателя. Если срок лизингового договора не исчерпал остаточной стоимости ТС, то по нему договор может быть продлен на прежних или иных условиях.

Полезные советы

- ИП не относятся к юридическим лицам, имейте это в виду.

- Право на досрочный выкуп лизингового автотранспорта лизингополучателю может быть предоставлено после погашения им 55% основной стоимости ТС.

- Возможно сезонное использование авто – бывает так, что лизингополучателю требуется использование ТС только в определенный сезон (сезон отдыха, теплый сезон и т. п.), тогда многолетний договор может быть заключен с условием ответственного хранения ТС во внесезонное время с запретом на производственную эксплуатацию. А оплата начисляется только по месяцам использования транспорта.

- Обязательно обращайте внимание на репутацию лизингодателя – в лизинге, как и в других сферах бизнеса, встречаются нечестные коммерсанты, делающие деньги на «кидках» своих клиентов, благо по договору лизинга сделать это для ушлых аферистов не составит особого труда. И тогда уплаченные деньги могут быть потеряны без шанса их вернуть даже в судебном порядке.

Заключение

Итак, из данной публикации вы уяснили, что автолизинг для юридических лиц имеет более разнообразную структуру, но отличается сложностями при оформлении, которые все же много мягче условий работы с банковским кредитованием.

Ну а вы брали авто в лизинг? Другим посоветуете? И если у вас есть уже опыт, то расскажите какие плюсы и минусы заметили вы. Если же будут вопросы по теме, то задавайте в комментарии.

Видео-бонус: 10 способов увидеть призрака. Это видео я до конца досмотреть не смог. Вроде бы всё это ерунда, ноо нет, не хочу. А на какой минуте выключили вы?

На сегодня все. Ожидайте следующих публикаций и не забывайте о возможности удобного уведомления о новом материале через подписку, если вы все еще вручную проверяете обновления блога. Рассказывайте в социальных сетях о тех статьях, которые вам помогли – вполне возможно они будут полезны для ваших друзей и те тоже не окажутся у вас в долгу в будущем, найдя и вам ценную информацию.

Пока!

kulikavto.ru

Узнайте также, чем отличается лизинг от кредита?

Узнайте также, чем отличается лизинг от кредита?