Что такое биржевая торговля?

Биржевая торговля – это процесс покупки и продажи различных товаров на бирже. Также, биржевой торговлей можно назвать трейдинг. (от англ. Trade – торговать). Так называется процесс, когда на бирже заключаются торговые сделки. Люди, которые заключают сделки, называются трейдерами. При заключении сделок они пытаются добиться выгоды.

Сама биржа является площадкой для заключения торговых сделок. Можно сказать, что биржа выступает в качестве посредника при торгах. Люди, которые хотят купить или продать товар, сходятся именно на бирже. У биржи существуют определенные правила, которым должны подчиняться участники торгов. В обратном случае они могут больше никогда не попасть на биржу.

Правила могут нести в себе следующие пункты:

- Порядок ведения и виды сделок;

- Порядок регистрации сделок;

- Соблюдение биржевой дисциплины;

- Контроль над ценообразованием и другие.

Каждая биржа существует по подобным правилам. Правила являются залогом ведения честной и безопасной торговли.

Виды бирж

Существуют несколько основных видов бирж. Некоторые виды могут разделяться на подвиды, обычно интересные узкому кругу трейдеров. Рассмотрим, какие же виды бирж существуют.

- Фондовая биржа. Один из главных видов бирж. На фондовой бирже проходит большой объем торговли ценными бумагами. Такой бирже соответствует высокая ликвидность. Именно здесь происходит основное ценообразование различных акций, облигаций и других ценных бумаг. Участники фондовой биржи набираются опыта в трейдинге и поднимают свой профессиональный уровень.

- Валютная биржа. Как понятно из названия, на такой бирже проходят сделки по купле или продаже валюты. У каждой страны есть своя национальная валюта. Курсы валют формируются исходя из спроса и предложения валюты в конкретный момент времени. Основная задача состоит в определении стоимости национальной валюты. Этой бирже свойственна высокая ликвидность, но в последнее время популярность валютных бирж снижается, из-за появления глобального аналога в виде Forex, о котором поговорим позднее.

- Товарная биржа. На такой бирже заключаются сделки по поводу купли и продажи разных видов товаров. Товары действительно могут быть самые разнообразные. Товарные биржи классифицируются на два подвида: Универсальные и Специализированные. На первом из них проходят не только товарные торги, но и другие, например, валютные или фьючерсные. В основном такие биржи выступают крупными мировыми площадками. На специализированных биржах сделки проходят по какому-то конкретному товару. Например, Лондонская биржа металлов проводит операции только с драгоценными и цветными металлами.

- Фьючерсная биржа. Фьючерс представляет собой срочный контракт по купле или продаже какого-то актива. Другими словами, фьючерс ‒ это соглашение между покупателем и продавцом о цене конкретного товара в будущем. Активами могут являться различные товары, ценные бумаги и даже национальные валюты.

- Опционная биржа. Такие биржи специализируются на торговле опционными договорами.

За действиями на всех видах бирж следят, как правило, государственные органы надзора.

В каждой стране к биржам и ее участникам предъявляются различные требования. Так, на Нью-Йоркской бирже ее членами могут являться только физические лица. То есть, чтобы какая-либо компания была представлена на бирже, то на ней должен находиться сотрудник этой организации. Он считается официальным представителем компании. Для этого многие фирмы специально приобретают место для своих представителей, чтобы являться ассоциированным участником торгового процесса. Если этот сотрудник будет уволен, то его место должен будет занять другой сотрудник этой компании.

Однако в других странах участникам могут быть предъявлены и другие условия. Например, вместо физических лиц членами биржи могут быть только юридические. В частности, Лондонская фондовая биржа, которая считается частной компанией с 1926 года, не допускает к торговле физические лица. Акционерами этой биржи могут стать только брокерско-дилерные компании и фирмы. Каждый такой член биржи обладает одним голосом. В Токио биржа организована таким же способом. Тут членом биржи могут являться только разнообразные инвестиционные институты.

Методы организации биржевой торговли

От степени развития фондового рынка в целом, количества акций, облигаций и других ценных бумаг, находящихся в обороте, сигналов на покупку или продажу, количества участников торгового процесса, роста и падения цен, зависят методы ведения торгового процесса, связанного с ценными бумагами. Существует два основополагающих способа организации этого процесса: простой аукцион, двойной аукцион. Они имеют отличия друг от друга в плане количества продавцов и покупателей, их конкуренции между собой, спроса и предложения ценных бумаг.

Когда фондовый рынок только начинает развиваться, число его участников довольно небольшое, количество находящихся в продаже ценных бумаг невелико. На таком рынке торговля происходит по первому принципу, то есть простой аукцион. На более развитых биржах торговля ценными бумаги осуществляется по второму принципу, когда покупатель и продавец сходятся на приемлемой для обоих цене.

Рассмотрим теперь, что такое рынок Forex. Само слово Forex состоит из двух частей: FOReign и Exchange. Добавим слово market – получится международный валютный рынок. На Forex трейдеры оперируют прежде всего национальными валютами.

Количество участников торговли на Forex неумолимо растет. Структура такого рынка заметно отличается от привычной фондовой или фьючерсной биржи. Здесь малое количество спекулянтов, которые заставляют колебаться цены. Цены устанавливаются сами собой, в зависимости от предложений многих брокеров и дилеров. Каждую секунду участник Forex получает самую выгодную цену из тех, которые может предложить сама биржа. Благодаря этому валютный рынок Forex очень привлекателен для трейдеров.

Структура рынка Forex

Трейдеров на Forex огромное количество. Однако это не означает, что тут творится полная анархия. Тут все системно упорядочено:

- Сначала идут крупные международные банки, которые оказывают наибольшее влияние на весь процесс, торгующие через EBS-системы или другие электронные аналоги.

- Далее следуют мелкие и средние банки.

- Маркет-мейкеры, различные хэдж-фонды и коммерческие фирмы.

- Простые трейдеры, которыми могут стать кто угодно.

Это интересно:

fx96.ru

Как устроена биржевая торговля в России / ITI Capital corporate blog / Habr

Мы довольно часто слышим новости о том, что происходит на зарубежных биржах. Лондонская биржа и NASDAQ, кажется, знакомы даже далеким от биржевой торговли пользователям Сети. Зачастую в этих новостях рассказывается об успехах зарубежных финансистов, в частности, в области технологий – рекордах скорости транзакций, производительности, или, наоборот, сбоях оборудования или программного обеспечения. В результате создается впечатление, что зарубежные площадки самые технологичные в мире.А что у нас? Помимо повторяемых из года в год слов о необходимости создания в стране международного финансового центра, казалось бы, особенных телодвижений в этой области не происходит. С одной стороны – это так, с другой же – отечественный фондовый рынок значительно интереснее, чем об этом принято думать. И интересен он, в первую очередь, с технологической точки зрения.

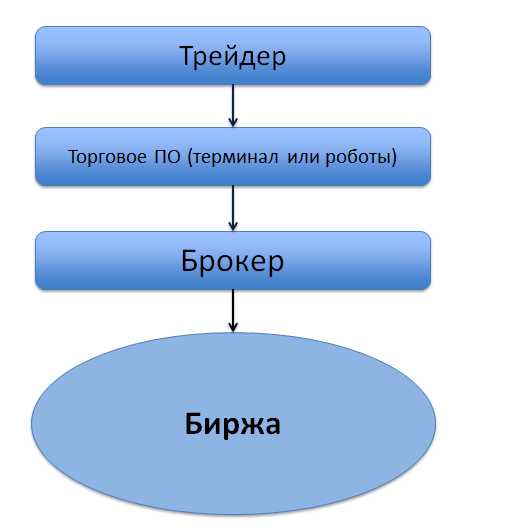

Схема устройства фондового рынка

Будем двигаться от простого к сложному и, для начала, рассмотрим несколько упрощенную обобщенную схему работы биржевой отрасли РФ.

Биржа

Главным элементом системы является, собственно, сама биржа – площадка, на которой и совершаются операции купли/продажи. При этом времена, когда на бирже можно было встретить голосистых брокеров, выкрикивавших предложения лучшей цены, ушли далеко в прошлое.

Теперь вся основная активность биржи ведется в дата-центрах с мощными серверами, на которых размещено ядро торговой системы и программное обеспечение для всевозможного учета.

Ранее в России существовали две крупные биржи – ММВБ и РТС, однако в середине декабря 2011 года они объединились (по сути РТС была поглощена конкурентом). Получившаяся площадка сначала называлась ММВБ-РТС, а затем получила более благозвучное имя «Московская биржа» (Moscow Exchange).

На этой, самой крупной отечественной бирже осуществляется торговля ценными бумагами, валютой, фьючерсами, опционами, золотом, паями биржевых фондов и другими финансовыми инструментами. Еще стоит упомянуть о Санкт-Петербургской международной товарно-сырьевой бирже, где ведется торговля нефтью, нефтепродуктами и фьючерсами на них.

В России, как и за рубежом (всем знаком индекс DowJones), есть свои фондовые индексы: Индекс РТС и Индекс ММВБ, а также существуют индексы различных секторов промышленности (так называемые отраслевые индексы). Самым популярным и интересным с технологической точки зрения является срочный рынок, также существуют валютный, фондовый и товарные рынки.

Брокеры

Торговать на бирже напрямую обычный человек просто так не может — так устроено законодательство всех стран и наша не является исключением. Чтобы совершать операции с ценными бумагами или другими финансовыми инструментами, необходимо воспользоваться услугами посредника – брокера, который имеет доступ на нужный рынок. Именно брокеру клиенты несут деньги, открывают у него счета и подают ему поручения на совершение той или иной сделки. То есть вы, с помощью торгового терминала или голосом по телефону, просите брокера купить для вас такую-то бумагу. И эта заявка отправляется на биржу, но от имени брокера, который затем уже в своей собственной системе вычислит вашу прибыль или убыток по сделке.

Большое внимание уделяется и безопасности: каждая транзакция должна быть удостоверена пользователем, для этого, при онлайн-торговле используется электронная цифровая подпись (ЭЦП), которую брокеры должны встроить в свои продукты. Обычно «подпись» транзакций происходит один раз в месяц, когда пользователю в электронном виде предоставляется отчет, который он удостоверяет своим ключом.

Помимо этого, по закону, брокер обязан отчитываться перед клиентом по совершенным операциям, поэтому необходим и мощный бэк-офис. Заслуживает внимания и вопрос «железа» – к примеру, при разработке новой торговой системы ITinvest мы использовали продукты IBMDataPower, о чем отдельно расскажем в одной из следующих статей.

Клиенты

Фондовый рынок объединяет разные категории торговцев: тут и профессиональные трейдеры с многолетним опытом, и новички, и техногики, полагающиеся на специальные торговые алгоритмы.

Помимо профессионального бэкграунда, всех торговцев отличает приверженность тому или иному стилю торговли, которые выражаются в способе открытия и закрытия позиций (совершения сделок), длительности удержания позиций и так далее:

- Дневной трейдер (дейтрейдер) совершает сделки преимущественно внутри одной торговой сессии и не оставляет «незакрытых позиций» (напр. непроданных или невыкупленных бумаг) на ночь, опасаясь изменения рыночной конъюнктуры и непредсказуемых колебаний цен за то время пока биржа закрыта или его нет на рынке.

- Скальперы совершают множество сделок в течение небольшого промежутка времени: от пары секунд, до нескольких минут. Прибыль от каждой такой транзакции обычно невелика т.к. цена не успевает сильно измениться, что предполагает большое количество проводимых операций.

- Позиционные трейдеры совершают средние по длительности сделки, избавляясь от активов перед периодами уменьшения ликвидности (напр. праздниками).

- Среднесрочные трейдеры проводят несколько операций в год.

- Сделки долгосрочных инвесторов могут длиться по несколько лет, а закрывают они их только при изменении глобальных трендов на рынке.

В онлайн-трейдинге, в основном, встречаются первые три типа торговцев. При этом дейтрейдерами и скальперами обычно бывают обычные участники рынка, а различные фонды и финансовые организации придерживаются позиционной, среднесрочной или долгосрочной стратегий.

Чем торгуют

В общем и целом торговцев на бирже можно разделить и по типу используемого программного обеспечения. Одни, торгуют вручную с использованием торговых терминалов, как универсальных типа Quik, так и доступных только при работе с конкретным брокером (напр. SmartX), другие используют для торговли специальные программы – торговых роботов, которые реализуют заложенные в них стратегии торговли.

Для торговли и просмотра биржевых данных используют и мобильные устройства

Многие брокеры открывают доступ к своим системам для сторонних разработчиков посредством API, что положительно сказывается на количестве всевозможных программ и приложений для онлайн-торговли. Кроме того, используя API каждый клиент может разработать собственного торгового робота, реализующего уникальную стратегию поведения на рынке.

Кстати, если у вас вдруг возникло желание самому попробовать каково это, торговать на бирже, то это можно вполне безопасно осуществить благодаря услуге объединенной биржи под названием тестовый доступ. Пользователю предоставляется виртуальный счет, виртуальные деньги, и возможность использования реальной инфраструктуры – в том числе брокерского API.

На сегодня все. В следующих статьях мы более подробно рассмотрим такие темы, как API брокерских систем, важность скорости обработки заявок и технологии прямого подключения (минуя брокерские системы), протоколы передачи финансовых данных и многое другое. Следите за анонсами!

habr.com

Основы биржевой торговли, ее виды

Биржа является тем местом, где заключаются сделки покупки и продажи товаров, валюты, ценных бумаг и т.д. Раньше торги проводились в определенном помещении, в нем встречались продавцы и покупатели.

Сегодня же, благодаря распространению Интернета и информационных сетей стало возможным участие в торгах без нахождения в здании биржи.

Биржевая торговля — это процесс заключения сделок на бирже по установленным правилам, где объектом являются товары, ценные бумаги, валютные пары и другие финансовые и производные финансовые инструменты.

Виды бирж

В зависимости от предмета торговли выделяют 3 вида бирж:

- товарные;

- фондовые;

- валютные.

В первом случае речь идет о сделках купли и продажи товаров.

Биржевая торговля может осуществляться на основе качественного описания товара, причем при его отсутствии.

Такие товары однородны и стандартизированы. К ним относятся: зерновые культуры, мясо и скот, различные металлы, производственное сырье и т.д. Главные функции товарной биржи:

- организация товарообмена на взаимовыгодных условиях;

- выявление реального спроса и предложения на товары;

- обеспечение исполнения сделок;

- обеспечение информацией заинтересованных лиц.

На фондовой бирже осуществляются сделки с ценными бумагами.

Она дает возможность получить дополнительные средства на развитие производства, реализацию государственных программ и т.д. Приведем главные функции фондовой биржи:

- организация торгов;

- подготовка и реализация контрактов;

- котировка биржевых цен;

- гарантия исполнения сделок;

- информационное обеспечение.

На валютной бирже совершается покупка и продажа валют в соответствии с их котировкой. Ее главная функция в установке рыночного курсы национальной и иностранный валют.

По типу сделок выделяют следующие виды бирж:

- реального товара. После проведения сделки осуществляется обязательная поставка;

- фьючерсные. Фьючерс – это обязательство на покупку в будущем определенного товара в заданном количестве по установленной цене. Покупатель может перепродать контракт или выполнить его;

- опционные. Опцион является правом на приобретение в будущем товара по указанной цене. В данном случае покупатель может отказаться от исполнения контракта, в таком случае он потеряет лишь стоимость опциона;

- смешанные. На таких площадках заключаются сделки разных типов.

Функции биржи

Функции биржи состоят в организации торгов, разработке контрактов, опубликовании цен (котировок) и гарантировании исполнения сделок.

Организация торгов невозможна без выполнения функции по информированию участников торговли.

Также она берет на себя обязательство по разрешению конфликтных ситуаций (арбитраж), которые могут возникнуть в процессе совершения и исполнения сделок.

Биржевая торговля, как основа биржевой деятельности, облегчает сам процесс купли-продажи, а также защищает интересы продавцов и покупателей от потерь, которые могут возникнуть в случае колебания цен или мошеннических действий.

Сегодня процесс торговли стал гораздо проще, поскольку сделки можно заключать с использованием сети Интернет.

Но для того, чтобы торговля была удачной и приносила прибыль, необходимо тщательное изучение всех механизмов, терминов, понятий. А классическим учебным пособием является труд Александра Элдера «Основы биржевой торговли». Интервью с автором предлагаем посмотреть на видео.

profin.top

Биржевая торговля — это … Что такое биржевая торговля товарами, валютой и ценными бумагами? Биржевые термины

Добавлено в закладки: 0

Что такое биржевая торговля? Описание и определение понятия.

Биржевая торговля – это созданная специально организованная торговля товарами, валютой, ценными бумагами, при посредничестве бирж. Сделки на бирже выполняются без предварительного осмотра, обычно, на партии товаров определенного (базисного) сорта. На биржевой торговле предметом купли-продажи лишь приблизительно 10% выступает реальный товар, оставшиеся 90% – фьючерсы. Участникам биржевой торговли доступны какие-либо операции, которые касаются купли-продажи биржевого актива (получение ссуды, покупка товара в залог, покупка ценных бумаг, товара), но выполнять сделки они могут лишь с помощью биржевых посредников.

Торговля акциями на бирже — это процесс перехода прав собственности на акции и прочие ценные бумаги на биржах (организованных торговых площадках). Первичное размещение эмиссии акций дает возможность получить средства для деятельности предприятия. Вторичный оборот только меняет собственников акций, но прямого дохода предприятию не приносит. Но биржевая котировка акций дает возможность определить истинную цену предприятия. Биржевая торговля является весьма рисковым занятием. Так что тем, кто хочет ею заняться, надо быть везунчиками.

Кроме первичной эмиссии, предприятия могут выпускать добавочные эмиссии акций соответственно с решением общего собрания акционеров. Это обычно происходит в итоге потребности захвата новых рынков сбыта, укрупнения предприятия и так далее.

В последнее время большую популярность получил метод торговли акциями на бирже через Интернет, так называемый интернет-трейдинг. Процедура продажи и покупки акций в этом случае значительно упрощается. Необходимо определенное программное обеспечение, предоставляемое обычно непосредственно биржей или брокером.

С переходом на электронные носители увеличилась скорость. Но, кроме того, стали активно развиваться методы внутридневной торговли, возникли механические торговые системы, которые ориентированы на краткосрочные торговые операции, проводящиеся в огромных количествах в автоматическим режиме с высокой частотой.

Биржевые термины

- Low — это самая низкая цена за оговоренный период

- High — это самая высокая цена за оговоренный период

- AON (all or none) — «все или ничего», добавочное условие для Limit-ордеров. Данным условием указывают согласие лишь на полное выполнение своего заказа (без частичного закрытия).

- ADR (American Depository Receipt) — это сертификат на акции иностранной компании, которые хранятся в американском банке.

- Averaging down (усреднение) — это добавление к убыточной позиции определенного количества того же актива по более выгодной цене для улучшения средней цены.

- Average price — это средняя цена одной акции в открытой позиции.

- Bear (медведь) — это трейдер, который ожидает уменьшения цен на торгуемые им активы.

- Ask (ask price) — это предложение о продаже определенной акции по данной цене, то есть это та цена, по которой каждый желающий сможет приобрести актив.

- Beta — это бэта, показатель относительной волатильности цены акции в отношении к другим активам на рынке, является мерой рыночного риска.

- Bear Market — это рынок, на котором есть тенденция падения цен.

- Bid (bid price) — это предложение о покупке определенного актива по данной цене, то есть это та цена, по которой каждый желающий может продать актив.

Устаревшие биржевые термины

Некоторые биржевые термины уже устарели. Биржевые термины, которые использовались до Октябрьской революции в Российской империи:

- Ultimo — это день ликвидации биржевых сделок

- фр. A la hausse — «на повышение»

- фр. A la baisse — «на понижение»

Мы коротко рассмотрели биржевую торговлю, термины, связанные с ней. Оставляйте свои комментарии или дополнения к материалу.

biznes-prost.ru

Товарная биржа.Биржа и ее классификация. Основные биржи мира.

Что такое биржа

С правовой точки зрения биржа – это юридическое лицо, которое создаётся с целью обеспечения бесперебойного функционирования товарных и валютных рынков, ценных бумаг и производственных финансовых инструментов.

Биржа — это место заключения сделок между покупателями и продавцами, чаще всего с использованием услуг посредников. Такие посредники представляют на бирже интересы как производителей товаров и владельцев ценных бумаг, так и интересы их покупателей.

Устройство биржи

Представляет собой организованный рынок, где действуют правила совершенной конкуренции. Цены формируются исключительно под влиянием спроса и предложения и публикуются ежедневно. Их фиксация с последующей публикацией производится в начале и в конце рабочего дня.

Всем участникам рынка предоставляются одинаковые условия для совершения сделок и осуществления торговых операций. Все участники рынка подчиняются единым правилам, которые установлены на бирже. Биржевые сделки проводятся по принципу аукциона по купле – продаже сырья, товаров, ценных бумаг и валюты.

Структура биржи

По своей структуре биржи формируются преимущественно как акционерные общества, чаще всего закрытого типа. Акции компаний такой организационно-правовой формы не находятся в свободной продаже. Благодаря этому, руководящие органы биржи принимают активное участие в отборе кандидатов, желающих приобрести акции. Таким образом, исключается возможность попадания в число акционеров компании случайных лиц.

Высший орган управления биржи — общее собрание членов биржи. Проводится один раз в год. Именно общим собранием осуществляются важнейшие функции для обеспечения эффективной работы биржи: принимается устав и другие учредительные документы, с последующим внесением в них изменений и дополнений, осуществляется избрание биржевого совета, создание и закрытие филиалов, рассмотрение и утверждение годовых отчётов. Общим собранием определяются стратегическое направление развития биржи и её цели на определённый период.

Общим собранием избирается совет директоров, призванный осуществлять административно-хозяйственную и коммерческо-финансовую деятельность. Совет директоров в свою очередь формирует правление компании – исполнительную дирекцию и различные комитеты. Обычно, это комитеты по правилам биржевой торговли, по стандартам и качеству, котировальный комитет, информационные службы, арбитражная комиссия. Целью формирования комитетов является выполнение ими заранее определённых функций по подготовке и проведению биржевого процесса.

Структурной единицей биржи выступают различные брокерские конторы и фирмы. Их функции заключаются в посредничестве между продавцами и покупателями товара, подаче в торговую систему биржи заявок на покупку или продажу товара, что обеспечивает заключение сделок.

Дилеры (джобберы), как участники биржи, занимаются биржевым посредничеством за свой счёт и от своего имени. Ими могут быть как физические, так и юридические лица. Они проводят биржевые операции в роли участников сделок.

Основными участниками биржевых торгов являются:

- дилеры, которые торгуют самостоятельно, используя собственные деньги;

- брокеры, которые торгуют по поручению клиентов и получают комиссионные;

- специалисты, которые осуществляют анализ и консультационную деятельность;

- организаторы торгов, которые обеспечивают осуществление биржевого процесса;

- технические специалисты, сопровождающие биржевую деятельность;

- руководители биржи, которые обеспечивают контроль над соблюдением действующего законодательства и правил биржи.

Главная особенность биржевой торговли

Биржевая торговля не подразумевает физического присутствия на момент совершения сделки предметов торга – товаров и ценных бумаг. Наличие на складах товаров соответствующего качества и в достаточном количестве, равно как и ценных бумаг в банках с правом собственности на них, подтверждается соответствующими документами.

Плюсы от торговли на бирже есть у всех участников биржевых сделок:

- поставщики на бирже выгодно реализовывают свои товары;

- покупатели получают свободный доступ к информации о товарах и ценах, имеют возможность использовать для своей выгоды свободную конкуренцию между продавцами;

- биржевые игроки получают комиссионные за проведённые сделки.

Правовое положение биржи

На начальных этапах развития биржевой торговли, созданные биржи чаще всего регистрировались как акционерные общества или общества с ограниченной ответственностью. Отсутствие жесткой правовой основы, регламентирующей создание и функционирование биржи, предоставляло учредителям большую свободу при подготовке регистрационных документов. Учредители могли заложить наиболее выгодный для них механизм управления компанией и распределения полученной прибыли.

С развитием биржевой торговли, все чётче стал вырисовываться некоммерческий характер бирж, с соответствующим изменением их организационно-правовой формы.

На сегодняшний день руководители бирж преимущественно избирают форму акционерного общества, некоммерческой ассоциации и некоммерческого партнёрства. Это соответствует регламентирующему деятельность бирж законодательству.

Классификация бирж

В мировой практике принято классифицировать биржи по нескольким признакам.

1 По виду товара (актива), биржи подразделяются на фондовые, валютные и товарные (товарно-сырьевые).

Фондовые биржи – это организаторы торговли на рынке ценных бумаг. Предметом деятельности таких бирж является обеспечение необходимых условий обращения ценных бумаг, определение их рыночных цен и поддержание высокого уровня профессионализма участников рынка ценных бумаг.

Валютные биржи оказывают большое влияние на деятельность рынков в мире финансов. Предметом торговли на валютных рынках выступают различные валюты. Деятельность таких структур состоит в предоставлении услуг по организации и проведению торгов иностранной валютой.

Отличительной особенностью товарных (товарно-сырьевых бирж) является их преимущественное влияние на формирование оптовых рынков. Именно товарные биржи регулируют торговлю такими товарами высокого спроса, как газ, нефть, золото, серебро, пшеница и многие другие.

2 По принципу организации биржи принято разделять на публично – правовые (государственные), частно – правовые и смешанные.

Публично — правовые биржи создаются на основе Закона о биржах, их деятельность контролируется государством. Членом государственной биржи может быть любой предприниматель, занесенный в торговый реестр и имеющий определённый торговый оборот.

Доступ к частно — правовым биржам имеет узкий круг лиц, входящих в биржевую корпорацию. Такие структуры характерны в большей степени для США и Англии. Число членов в таких биржах ограничено. Они являются паевыми обществами. Уставной капитал таких формирований делится на определённое количество паев (сертификатов). Совершать сделки в помещении биржи имеют право только владельцы хотя бы одного пая, обеспечивающего членство на бирже.

Смешанные биржи наиболее распространены среди фондовых бирж. Их специфической особенностью считается то, что часть акций компании находится в руках государства. Это позволяет направлять в органы управления биржи представителя исполнительной власти для контроля деятельности компании.

3 По форме участия в биржевых торгах биржи бывают открытого типа и закрытого типа.

Специфика бирж открытого типа обусловлена тем, что клиенты могут заключать здесь контракты как самостоятельно, так и при помощи посредников.

На закрытых биржах сделки могут осуществляться только между биржевыми маклерами и брокерами, которые выступают от имени участников биржи или разовых покупателей.

4 По видам товаров, выступающих объектом биржевого торга, принято подразделять биржи на универсальные (общего типа) и специализированные.

Деление по такому признаку относится преимущественно к биржам товарного типа. На универсальных биржах торгуются разнообразные товары широкого круга.

Для торговли на специализированных биржах характерна товарная специализация или специализация по группам товара. Суть специализации сводится к тому, что на биржу привлекаются непосредственные производители и потребители определённой группы товаров. Благодаря этому, достигается высокая степень концентрации такого товара на бирже, и за счёт этого увеличивается биржевой торговый оборот.

5 По месту и роли в мировой торговле биржи бывают международные и национальные.

Международные биржи представляют собой особый вид постоянно действующего рынка, который охватывает несколько государств. Здесь совершаются сделки купли-продажи на определённые биржевые товары. В работе таких бирж могут принимать участие представители разных стран. Их отличительная особенность в том, что они обеспечивают свободный перевод прибыли, полученной от заключения биржевых сделок. Именно на таких биржах заключаются спекулятивные (арбитражные) сделки, принцип которых состоит в извлечении прибыли из разницы котировочных цен на биржах разных стран. В странах, где расположены международные биржи, соблюдается особый валютный, торговый и налоговый режимы, регулирующие их деятельность.

Национальные биржи распространяют свою деятельность в пределах одного конкретно взятого государства. В организации работы таких компаний учитываются особенности развития производства, обращения и потребления товаров государства, на территории которого функционирует биржа. Возможность осуществления арбитражных сделок, а также участие лиц – нерезидентов страны, где расположена биржа, ограничивается валютным, торговым и налоговым режимами государства.

6 По типу сделок все биржи классифицируются на биржи реального товара, фьючерсные, опционные и смешанные.

Для бирж реального товара характерна торговля массовыми, однородными, сравниваемыми по качеству товарами. Сделки совершаются при отсутствии товара, на основе его описательной характеристики. Отличительной чертой биржи реального товара является обязательная отгрузка и получение товара после совершения сделки, то есть обязательная фактическая смена собственника, передача товара от продавца к покупателю. Такие биржи не часто встречаются на сегодняшний день. Они имеют незначительные обороты и чаще всего представляют собой одну из форм оптовой торговли товарами местного значения.

Фьючерсные биржи представляют собой своеобразные финансовые институты обслуживающие торговлю. Объектом сделки на фьючерсной бирже выступает право на товар (контракт). Характерной особенностью торговли на фьючерсных биржах является фиктивный характер сделок. По правилам торговли контрактами за продавцом сохраняется выбор – отгрузить товар или откупить срочный контракт до наступления срока отгрузки товара. За покупателем сохраняется выбор – принять товар или перепродать контракт до наступления срока поставки. Связь с рынком реального товара на фьючерсных биржах обеспечивается при помощи хеджирования (страхования). Для фьючерсной торговли характерна обезличенность сделок и заменимость её контрагентов.

Характерной особенностью опционных бирж является осуществление усиленного страхования участников биржевой торговли. Биржи такого типа дают возможность покупателям опционов ограничить возможные убытки при заключении биржевых сделок.

На биржах смешанного типа заключаются сделки с реальным товаром, фьючерсные и опционные.

Основные функции биржи

1 Организация биржевых собраний для проведения гласных публичных торгов.

Эта функция включает в себя несколько важнейших организационных элементов.

Прежде всего, для эффективного проведения биржевых торгов необходим биржевой зал, достаточно большой, чтобы вместить значительное количество участников – продавцов и покупателей. Благодаря использованию современных средств связи, присутствие участников торгов в биржевом зале не обязательно. Торговлю можно осуществлять при помощи электронных торговых терминалов, работу которых обязана обеспечить биржа.

Для организации торговли требуется разработка биржевых правил, обязательных для всех участников торгов в зале.

Качественное проведение сделок на техническом уровне предусматривает соответствующее материально – техническое обеспечение рабочих мест участников в биржевом зале, высокоэффективное компьютерное обеспечение всех процессов на бирже.

Не менее важным фактором для проведения качественных торгов является обеспеченность биржи высококвалифицированным персоналом. Члены биржи должны знать и соблюдать правила биржевой торговли, иметь необходимые практические навыки во всех биржевых процессах.

2 Разработка биржевых контрактов.

На бирже происходит формирование единых стандартных требований к качественным характеристикам товаров, а также к размерам (объёмам) партий активов, выступающих предметами торга. Разрабатываются единые требования к расчётам по биржевым сделкам.

3 Осуществление биржевого арбитража.

Данная функция имеет очень большое значение. Разрешение споров, возникающих в процессе биржевых торгов, позволяет выявить нечестных торговцев, осуществляющих мошеннические действия на бирже. Как способ улаживания ошибок, возникших в процессе неправильно зафиксированных сделок, технических сбоев или человеческого фактора, обеспечивает возможность исключения подобных нарушений в будущем.

4 Выявление и регулирование биржевых цен.

Эта функция считается одной из важнейших. Биржа выявляет и регулирует цены на все виды биржевых товаров, принимает участие в их формировании. Биржевая цена устанавливается в процессе ее котировки. Котировка – это та цена, по которой продавец хочет продать свой товар, а покупатель готов его купить.

5 Хеджирование участников биржевой торговли.

Функция хеджирования (страхования) участников рынка обеспечивает не столько торговлю, сколько обслуживание торгового процесса. Хеджирование представляет собой особый вид страхования участников биржевых торгов от неблагоприятных для них колебаний цен. Происходит путём заключения специальных сделок.Существование такой функции положительно сказывается на отношении участников торгов к бирже, вызывает доверие и привлекает рыночных спекулянтов.

6 Спекулятивная биржевая деятельность.

Представляет собой особый вид коммерческой деятельности. Цель такой деятельности – получение прибыли от игры на разнице в ценах купли-продажи биржевых товаров.

7 Фиксирование цен.

В течение каждого рабочего дня на бирже фиксируются цены на товары, регистрируются курсы валют и ценных бумаг, с последующей публикацией этой информации.

8 Гарантирование исполнения сделок участников рынка.

Достигается путём взаимозачёта требований и обязательств участников биржевых торгов при помощи безналичного расчёта.

9 Информационная функция.

Биржи предоставляют важную финансовую информацию в СМИ о ситуации на рынке, ценах на товары и курсах валют, прогнозах экономического развития. Такая деятельность приносит значительный доход биржам, достигающий в некоторых случаях до 30% прибыли.

10 Организация инвестиционного процесса.

Размещённые биржевиками акции и облигации обеспечивают корпорациям значительное финансирование, которое используется для развития и расширения производственной и коммерческой деятельности.

Цели биржевой торговли

1 Создание специального зала оборудованного и оснащённого таким образом, чтобы можно было комфортно и качественно вести торговлю.

2 Осуществление оценки качества ценных бумаг. Только ценные бумаги высокого качества могут стать предметом торгов.

3 Установление оптимальной цены для конкретно взятого товара, котировки ценных бумаг.

4 Структурирование рынка с учётом правил биржевой торговли, которые действуют для всех участников торгов.

5 Обеспечение выполнения требований и обязательств по совершённым сделкам, открытости и прозрачности спекулятивных операций.

Организация биржевых торгов

Биржевые операции осуществляют члены биржи путём самостоятельного участия в торговле или при помощи своих представителей, биржевые брокеры при наличии поручения от членов биржи.

Клиент, который пожелал продать или купить товар на бирже, обращается в брокерскую контору, которая является членом биржи. Клиент заполняет бланк-приказ и передаёт его брокеру, при этом имеет право сопровождать такой приказ комментариями, например о минимальной или максимальной цене, количестве товара и др. В операционном зале биржи находится биржевое кольцо. Именно здесь происходят торги. Уполномоченные брокеры передают заявки представителю брокерской фирмы, который будет принимать непосредственное участие в торгах.

Принимают участие в торгах и биржевые маклеры, задачи которых заключаются в непосредственном ведении торгов и фиксации сделок.

Торг начинается ведущим маклером. Маклер сообщает всем участникам о товарах, выставленных на продажу. Чтобы подтвердить свой интерес и желание приобрести конкретный товар, брокеры поднимают вверх руку с карточкой. Ведущий маклер оглашает весь список имеющихся предложений и начинается обсуждение.

Идеальна ситуация, когда находится брокер-покупатель, готовый приобрести всю партию товара. Сделка сразу же фиксируется маклером в регистрационной карте и с этих пор считается заключённой. Если такая ситуация не происходит, то рассматриваются и обсуждаются предложения брокеров-покупателей, готовых приобрести часть товара. В случае, когда договорённости на этом этапе не достигнуты, сделка откладывается, и рассматриваются следующие предложения.

Характеристика наиболее распространённых бирж мирового пространства

На сегодняшний день в мире насчитывается большое количество бирж. Только фондовых можно насчитать более 200. Однако не каждой бирже владельцы готовы доверить свои активы. Существует рейтинг наиболее популярных и востребованных бирж. Рассмотрим некоторые из самых известных компаний.

NYSE — Нью-Йоркская Фондовая Биржа.

Крупнейшая в мире компания по биржевому обороту, который составляет около $60 млрд. в день и самая старинная биржа в США. Её капитализация составляет $21 трлн., в обращении находятся более 2000 акций. Торги ведутся по принципу аукциона. Главная фигура торгов – специалист биржи, который ведёт торги по одной или нескольким акциям одновременно. В его задачу входит ведение торгов, определение цены акции на начало дня и обеспечение стабильности рынка.

NASDAQ – Автоматизированные Котировки Национальной Ассоциации Профессиональных Участников Рынка Ценных Бумаг.

Эта компания представляет собой крупнейшую электронную биржу с ежедневным оборотом около 1.8 млрд. акций и суммарной капитализацией $4 трлн. Здесь обращаются акции преимущественно компаний, специализирующихся на высокотехнологических разработках (программное обеспечение, связь, электроника). В общей сложности на бирже торгуется около 3200 компаний. NASDAQ — одна из трёх крупнейших фондовых бирж США.

CME (Chicago Mercantile Exchange) – Чикагская Товарная Биржа.

Одна из крупнейших товарно-сырьевых бирж мира. Объём торгов на сегодняшний день составляет 524,2 млн. контрактов и 326,7 млн. на Globex. Предметом торговли на CME преимущественно выступают валютные фьючерсы, товарные фьючерсы на свинину, древесину, крупный рогатый скот.

Биржевая психология и её влияние на движение капитала

Биржевая психология оказывает очень значительное влияние на движение капиталов. Наибольшее влияние на отток и приток капиталов оказывают два основных психологических фактора: прогнозирование и преувеличение.

Прогнозирование формируется в результате анализа срочных сделок с целью предугадать поведение рынка в определённом временном промежутке. Прогнозирование применяют участники рынка с целью получения прибыли и заключения выгодных сделок. Возникает также как результат или следствие какого- то события, пусть даже ещё не случившегося. Участники биржи анализируют и пытаются предугадать, как событие повлияет на рыночную ситуацию, что будет происходить с ценой.

Преувеличение формируется, как следствие выхода новостей и неправильной передачи информации от одного лица к другому. В процессе передачи, информация зачастую искажается и преувеличивается.

Поведение биржи напрямую зависит от психологии участников биржевой торговли, поэтому ей нужно уделять особое внимание.

Пассивный доход с инвестиций в облигации

Облигации — самый быстрый и безопасный путь к доходным инвестициям!

УЗНАТЬ ПОДРОБНЕЕ

УЗНАТЬ ПОДРОБНЕЕfindfxway.com

Биржевая торговля

7

Биржевая торговля – это форма организованной торговли, которая отличается следующими чертами: наличие посредничества при заключении сделок, заключение сделок в одном и том же месте в течение определенного срока (биржевой день или биржевая сессия), наличие заранее обязательных правил заключения сделок (ведение торгов маклером, публичность торгов, отсутствие коммерческой тайны). К биржевым товарам относятся некоторые виды продукции, ценные бумаги, иностранная валюта, редкоземельные металлы, биржевой стандарт (фьючерс) и коносамент, индексы валют и ценных бумаг, опционы. В зависимости от характера биржевого товара биржи подразделяются на товарные, фондовые и валютные.

Фондовая биржа – это некоммерческое партнерство, представляющее собой финансовое посредническое учреждение с регламентированным режимом работы, где совершаются сделки между продавцами и покупателями фондовых ценностей с участием биржевых посредников по официально закрепленным правилам. Существуют три типа фондовых бирж с точки зрения организационно-правовой формы: публично-правовая (государственная организация биржевой торговли), частная (акционерная или товарищество с ограниченной ответственностью), смешанная (участие государства в акционерном капитале). Фондовая биржа является финансовым посредником, действующим на вторичном фондовом рынке. Фондовый рынок – это рынок, на котором обращаются фондовые ценные бумаги, предназначенные для мобилизации капитала в денежной форме. Вторичный фондовый рынок — это рынок перепродаж фондовых ценных бумаг. Вторичный фондовый рынок представлен биржевой и внебиржевой торговлей (торговля через банки, инвестиционные фонды). Члены фондовой биржи – это акционеры биржи или держатели акций биржи, удостоверяющие о вкладе в уставной капитал и дающие право ведение биржевой торговли, но не приносящие дохода. Только члены биржи имеют место на бирже, дающее право заниматься биржевой торговлей. К членам биржи относятся следующие лица. Брокер – это профессиональный участник, занимающийся заключением сделок с ценными бумагами от имени, по поручению клиента, за счет клиента на условиях договора комиссии или договора поручения. Дилер – это профессиональный участник, совершающий сделки с ценными бумагами от своего имени и за свой счет путем публичного объявления цен (покупки или продажи). Дилер имеет право устанавливать минимальное или максимальное количество покупаемых или продаваемых ценных бумаг и срок действия выдвигаемых условий. Междилерские брокеры – брокерские фирмы, оказывающие посреднические услуги участникам биржевой торговли, желающим взаимодействовать анонимно. Денежные брокеры – это брокеры, занимающиеся заимствованием ценных бумаг для формирователей рынка (участники биржевой торговли). К другим профессиональным участникам, не являющимся членами биржи, относятся следующие лица. Управлющий – профессиональный участник рынка, занимающийся от своего имени управлением портфелем ценных бумаг или денежными средствами, переданными для инвестирования в ценные бумаги, на основе договора о доверительном управлении. Клиринговая организация – это профессиональный участник, производящий сбор, сверку и корректировку информации по сделкам с ценными бумагами, учитывает взаимные обязательства по сделкам, осуществляет зачет и расчеты по поставкам ценных бумаг. Депозитарии – это профессиональные участники, оказывающие услуги по хранению сертификатов ценных бумаг, учету и переходу прав на ценные бумаги. Держатель реестра – это лицо, осуществляющее сбор, фиксацию, обработку и хранение данных о реестре владельцев ценных бумаг (реестр – это список зарегистрированных владельцев ценных бумаг). Профессиональные участники рынка ценных бумаг – это посредники, обслуживающие оборот ценных бумаг, действующие на основании лицензии и квалификационных требований, для которых операции на рынке ценных бумаг является основным занятием. К профессиональным участникам относятся инвестиционные фонды и коммерческие банки.

К участникам биржевой торговли относятся сотрудники биржи. Маклер – это штатный сотрудник биржи, который ведет торг и оформляет сделки. Специалист – это маклер, который манипулирует резервами ценных бумаг и денежными средствами (резервами биржи) для поддержания равновесия спроса и предложения. Свободный брокер – это лицо, выполняющее поручения брокеров. Биржевой дилер – это лицо, публично объявляющее максимальную цену спроса и минимальную цену предложения.

Биржевым товаром на фондовом рынке являются инвестиционные (фондовые) ценные бумаги. Ценная бумага – это соответствующим образом оформленный документ, имеющий ряд обязательных реквизитов, удостоверяющий право держателя ценной бумаги на определенное имущество, сумму денег или право на совершение определенных действий. По характеру использования ценных бумаг они подразделяются на денежные (используются для расчетов в качестве кредитных денег: чеки, векселя, аккредитивы) и инвестиционные или фондовые (используются для мобилизации капитала или образования целевых фондов). По правам инвестора (покупатель, держатель ценной бумаги) ценные бумаги подразделяются на имущественные (подтверждают права на свои активы независимо от места их нахождения) и на долговые (дебиторская задолженность, выражающая право на получение активов других субъектов). По обязанностям эмитента (лицо, выпустившее ценную бумагу, первый продавец ценной бумаги) ценные бумаги подразделяются на долевые (выражают вклад в уставной капитал) и долговые (кредиторская задолженность, выражающая обязательство погасить долг за счет активов эмитента). Имущественные ценные бумаги подразделяются на денежно-стоимостные (право на получение денежной суммы), товарно-стоимостные (право на активы в натуральной форме), вторичные (права на совершение сделок с ценными бумагами). Инвестиционные долевые ценные бумаги: простые и привилегированные акции. Инвестиционные долговые ценные бумаги: облигации, депозитные и сберегательные сертификаты, ипотечные облигации и закладные, ГКО (государственные краткосрочные облигации), ГДО (государственные долгосрочные облигации), ОФЗ (облигации федерального займа), ОГСЗ (облигации государственного сберегательного займа), ОВВЗ (облигации внутреннего валютного займа), золотые сертификаты, жилищные сертификаты. Вторичные ценные бумаги: опционы, фьючерсы, конверсионные опционы, права, ордера, арбитраж.

Биржевые сделки на фондовой бирже – это торговые сделки, заключенные в биржевом помещении в установленные часы работы биржи и имеющие своим предметом заменимые фондовые ценности, допущенные к котировке и обращению на бирже. Сделка с ценными бумагами – это действия участников операций с ценными бумагами, направленные на установление, прекращение или изменение прав и обязанностей в отношении ценных бумаг. На фондовой бирже могут обращаться ценные бумаги, прошедшие процедуру листинга. Листинг – это процедура принятия ценной бумаги к котировке, т.е. включение ценной бумаги в котировочный лист. Котировка – это механизм выявления цены, ее фиксация в течение каждого дня работы биржи и публикация в биржевых бюллетенях. Курс ценных бумаг – это цена на вторичном рынке (рынок перепродаж). В основу котировки положен либо принцип единого курса (определение курса на основе такого совпадения цен предложения и спроса, когда достигается максимальное число сделок), либо регистрационный метод, базирующийся на регистрации фактических цен сделок. Котировочный лист включает следующую информацию: средневзвешанная цена предыдущего дня, средневзвешанная цена текущего дня, изменение в процентах средневзвешанных цен, максимальная заявка на покупку, минимальная заявка на продажу, объем продаж в дол., объем продаж в штуках.

Кассовые сделки – это сделки с фондовыми ценностями, подлежащие исполнению немедленно или в течение 2-3 дней после их заключения. Разновидности кассовых сделок. Простые кассовые сделки – это сделки с немедленной оплатой за счет средств покупателя и немедленной поставкой фондовых ценностей, имеющихся в наличии у продавца. Покупка с частичной оплатой заемными средствами (сделка с маржей) – сделка, заключаемая игроками на повышение («быками»). Продажа ценных бумаг, взятых взаймы – сделка, используемая игроками на понижение («медведями»), которые рассчитывают выкупить подешевевшие ценные бумаги и вернуть их владельцам.

Срочные сделки – это сделки, которые заключаются в текущем периоде, но осуществляются в будущем (поставка и оплата осуществляются в будущем). Срочные сделки классифицируются способу установления цен: сделки по текущей рыночной цене, сделки по цене на день реализации, сделки по цене на конкретную дату. Срочные сделки подразделяются по способу расчета: расчет на конец месяца, расчет на середину месяца. Срочные сделки подразделяются по механизму заключения сделок. Твердые сделки – это сделки, обязательные к исполнению в установленный в договоре срок и по твердой цене. Параметры твердых сделок (количество ценных бумаг, цена, сроки) устанавливаются только участниками сделки. Срочные сделки «на разницу» – это сделки, по истечению срока которых один из участников должен уплатить другому разницу между курсом на момент заключения сделки и курсом на момент окончания срока договора.

Условные сделки или сделки с премией – это срочные сделки, в которых один из контрагентов за определенное вознаграждение получает право на осуществление сделки, право на отказ от сделки или право требовать от другого контрагента выполнения оговоренных обязательств. К условным сделкам относятся следующие разновидности. Простые сделки с премией – это срочные сделки, в которых плательщик премии имеет право потребовать исполнения сделки без права выбора или совершенно от нее отказаться (право «отхода»). Простые сделки с премией подразделяются на сделки с условной покупкой (премию платит покупатель) и сделки с условной продажей (премию уплачивает продавец). Кратные сделки с премией – это срочные сделки, при которых плательщик премии имеет право потребовать от своего контрагента передачи ему ценных бумаг в количестве, которое в n-раз превышает количество, установленное при заключении сделки, по курсу, установленному при заключении сделки. Стеллаж – это срочные сделки, при которых плательщик премии получает право самому определить свое положение при наступлении срока ее совершения: имеет право купить по оговоренной цене или продать по оговоренной цене. Финансовый фьючерс – это стандартная сделка, параметры которой определяются биржей (стандартный объем, стандартные даты, виды надежных ценных бумаг) и аукционом (курс ценной бумаги), которая выражает твердое обязательство купить или продать стандартное количество ценных бумаг по оговоренной цене. Партнером в каждой сделке с финансовым фьючерсом является биржа в лице Клиринговой (Расчетной палаты). Опцион – это срочная стандартная сделка, при которой держатель опциона получает право выбора осуществлять сделку или отказаться от нее. Опционы подразделяются на опционы-колл (право покупателя на покупку по оговоренной цене) и опционы-пут (право продавца на продажу по оговоренной цене).

Пролонгационные сделки – это внебиржевые срочные сделки, направленные на продление сроков ранее заключенных сделок. Репорт – это пролонгационная срочная сделка по продаже ценной бумаги «промежуточному» владельцу (коммерческий банк) на заранее указанный в договоре срок по цене ниже ее обратного выкупа биржевиком в конце этого срока. Репорт – кредитная операция в виде сделки с обратным выкупом, по которой биржевик, играющий на повышение («бык») уплачивает процент банку в форме разницы между курсом продажи и курсом выкупа. При репорте биржевик берет у банка деньги взаймы, чтобы иметь средства, не продавая ценные бумаги по невыгодным ценам. Депорт – это операция, обратная репорту. При депорте биржевик, играющий на понижение («медведь»), покупает у коммерческого банка ценные бумаги по курсу выше курса обратного выкупа. В этом случае биржевик как бы берет у коммерческого банка ценные бумаги взаймы для игры на бирже на понижение, прибыль от этой игры он поделит с банком.

Операции с биржевыми индексами. Биржевой индекс – это изменение совокупной стоимости ценных бумаг, входящих в выбранную корзину ценных бумаг, которое измеряется в пунктах. Один пункт равен 10%. Биржевой индекс= (P1i q1i : P0i q 0i)10, где P1i и P0i – это курсы ценных бумаг i-го вида в текущем и базисном периодах, q1i и q0i – количество ценных бумаг i-го вида соответственно текущего и базисного периода. Сделка с биржевым индексом – это сделка на разницу, сумма которой равна стоимости биржевого индекса. Стоимость биржевого индекса = количество пунктов цена одного пункта. Разновидности сделок с биржевыми индексами. Опцион на биржевой индекс – право купить или продать на сумму, равную стоимости биржевого индекса. Фьючерс на биржевой индекс – это твердое обязательство купить или продать на сумму, равную стоимости биржевого индекса. Опцион на фьючерсный контракт – это право на покупку фьючерсного контракта на биржевой индекс, которое продается владельцем фьючерса на биржевой индекс. В этом случае прибыль от фьючерсного контракта достается покупателю опциона.

Этапы прохождения сделки. Покупатель и продавец на основе заявки-заказа на приобретение ценных бумагизаявки-предложения на продажу ценных бумагоформляютдоговор-поручениесо своими брокерами. Покупатель передает своему брокеру банковскую гарантию, перечисляет деньги на счет брокера или использует другие формы гарантии сделки. Продавец передает своему брокеру ценные бумаги, сохраняет расписку или помещает ценные бумаги на депозите.

Брокер продавца и брокер покупателя вводят заявки в систему биржевой торговли. Осуществляется заключение сделки, момент которой считается днем T (точка отсчета для совершения последующих операций, каждая из которых должна быть осуществлена не позднее определенного срока T + n). Производится сверка параметров сделки: обмен сверочными документами в письменной форме или в виде компьютерной распечатки. Производятся вычисления по сделке (количество ценных бумагкурс ценной бумаги – налог на операции с ценными бумагами – биржевой сбор – комиссионное вознаграждение брокеру).

Далее происходит клиринг (взаиморасчеты). Клиринг включает определение начального и конечного пункта для движения ценных бумаг и денег, начального плательщика и конечного получателя ценных бумаг, учет взаимных обязательств. Последний этап – это исполнение сделки: поставка ценных бумаг брокеру покупателя, а затем покупателю после внесения изменений в реестр акционеров; перевод денег (расчеты) брокеру продавца, а затем продавцу.

Типы биржевых приказов клиентов брокеру. Приказы имеют определенные реквизиты. Биржевые приказы подразделяются по цене. Рыночные приказы– это приказ продать или купить по наилучшей цене.Лимитированный приказ– это приказ, предполагающий наличие предельной цены на продажу или на покупку.Стоп-приказ– это приказ начать или прекратить сделку, как только цена достигнет определенного уровня.

Биржевые приказы подразделяются по срокам. Открытый заказ – приказ, выполняемый за любой срок вплоть до отмены приказа или его исполнения. Закрытый заказ – это приказ, выполняемый за установленный срок (один день, неделя, месяц).

Биржевые приказы подразделяются по объемам. Все или ничего – это выполнение приказа только в определенном объеме. Приму в любом виде – это исполнение заказа в любом количестве, но не больше оговоренного в заказе. Исполнить или отменить – это согласие клиента на исполнение части заказа. Или – или – это согласие с тем, что выполнение одного заказа отменяет другой. Заказ с переключением – это поручение использовать выручку от продажи одного заказа на покупку другого. Контингентный заказ – поручение обменять один вид ценной бумаги на другой.

Организация торгов на биржевом рынке. Если условия функционирования рынка изменяются, существует разрыв между спросом и предложением и цена подвержена влиянию многих факторов, то биржевая торговля организуется в форме аукционов. При небольшом объеме спроса и предложения организуется простой аукцион. Простой аукцион – это аукцион с односторонней конкуренцией: конкуренция на стороне продавцов при небольшом спросе, конкуренция на стороне покупателей при небольшом предложении. Виды простого аукциона. Английский аукцион – это аукцион, в ходе которого цена повышается (при конкуренции покупателей). Голландский аукцион – это аукцион, в ходе которого цена понижается (при конкуренции продавцов). Аукцион «втемную» – это аукцион, в котором цена устанавливается в ходе поданных заявок (побеждает тот, кто сделал самое высокое предложение).

Двойной аукцион – это аукцион с двусторонней конкуренцией: одновременное существование конкуренции на стороне покупателей и на стороне продавцов. Двойные аукционы подразделяются по времени проведения торгов. Залповый аукцион (онкольный рынок) – это аукцион, в котором сделки совершаются редко (редкий шаг) и существует большой разрыв между ценами покупателя и продавца (большой спрэд) и поэтому имеет место длительный период накопления заявок, по истечении которого заявки одновременно используются (выстреливаются залпом). Непрерывный аукцион – это аукцион с непрерывным потоком заявок на покупку и продажу и небольшим спрэдом.

Двойные аукционы подразделяются по технике осуществления аукционного торга. Аукцион выкриков – это аукцион, осуществляющийся голосом. Полуустный полуписьменный аукцион – это аукцион, в котором заявки на покупку и продажу сосредотачиваются в специальном журнале, но брокер может устно изменить объем заявки. Письменный аукцион – это аукцион, в котором осуществляется письменный ввод заказов. Аукционы могут проводится на основе книги заказов, на основе табло (выведение информации о заявках по мере их поступления в виде указания о наивысшей и наименьшей цене), на основе толпы (клерк биржи устно сообщает о поступивших заявках, а клиенты сами отыскивают друг друга).

Эмиссия инвестиционных (фондовых) ценных бумаг проходит следующие этапы. Оформляется решение о выпуске ценных бумаг, которое имеет определенные реквизиты. Оформляется сертификат ценных бумаг (документ, подтверждающий право на одну или несколько ценных бумаг или весь выпуск). Оформляется проспект эмиссии. Информация о проспекте эмиссии передается через средства массовой информации. Производится регистрация выпуска.

После регистрации начинается размещение выпуска ценных бумаг с участием посредников: лица, выкупающие партии ценных бумаг (гаранты), или принимающие обязательства по размещению за вознаграждение (андеррайтеры), руководители (авторы схемы размещения). По окончании размещения составляется отчет об итогах выпуска.

studfiles.net

БИРЖА — РЫНОК В ЯМЕ

Что представляет обыватель при упоминании о бирже? Конечно же, картинку навеянную Голливудом. Большой зал на несколько тысяч человек, информационные табло по периметру и толпу людей, хаотично размахивающих руками и громко что то выкрикивающих. Рассмотрим что же такое биржа и зачем вообще она нужна.

Что такое яма

Когда то давно биржей называлось здание, в котором спекулянты, маклеры, посредники, брокеры и др. собирались в определенное время , для проведения сделок по товарам и ценным бумагам. Сама торговля проходит в так называемом операционном зале. Зал делится на торговые секции – биржевые ямы.

Разделение зала происходит таким образом, чтобы громкие объявления не мешали работе смежных ям- секций. В яме пол опускается ниже уровня зала на 1.5–2 метра. Такое устройство торговых площадок позволяет участникам прекрасно видеть как маклера, так и друг друга. В одной яме идет торговля по одному инструменту. Общее количество ям определяется руководством биржи. Биржа должна обеспечить связь операционного зала с внешним миром, благодаря чему сотрудники биржи (брокеры) могут оперативно получать клиентские поручения. Сведения, стекающиеся в яму, так же поступают на информационное табло.

Рис. 1 Биржевая яма

Механизм функционирования биржи

Биржа, по сути своей, это организованный рынок ценных бумаг, либо товара, который подчиняется определенным правилам. Биржевая деятельность подлежит государственному регулированию. Отсюда вытекает надежность подобного рынка и гарантия выполнения заключенных сделок. Сделки по продаже или приобретению различных ценных бумаг на бирже протекают с минимальными временными задержками и минимальными денежными затратами.

Работая на бирже, инвестор может не видеть своего контрагента. Биржа гарантирует исполнение заявки по наиболее лучшей цене, которая существует на данный момент. В этом и заключается суть работы биржи. Еще одна задача, возложенная на биржу- это обеспечение ликвидности. Под ликвидностью предполагается возможность быстрой покупки, либо продажи какого-либо финансового инструмента. Достигается это присутствием на биржевых торгах достаточно большого количества продавцов и покупателей.

Для привлечения достаточного количества клиентов проводится разумная тарифная политика и создается институт маркет-мейкеров. Государственный регулятор, в свою очередь, наделяет биржу полномочиями для контроля и регулирования финансовых операций. С этой целью производится постоянный мониторинг рынка в целях предотвращения махинаций связанных с использованием ценных бумаг и пресечения нарушений правил ведения брокерской деятельности.

По степени участия в работе биржи государства, различают три вида бирж:

- Публично правовая биржа. Они созданы на основе закона о бирже и контролируются государством.

- Частно правовая биржа. Доступ к таким биржам открыт только участникам паевого общества, которым и принадлежит уставной капитал. Каждый член такой биржи имеет хотя бы один пай.

- Смешанные биржи. На таких биржах часть акций принадлежит государству что дает ему право посредством представителей исполнительной власти, направленных в органы управления биржи, контролировать ее деятельность.

Участники торгов

К торгам на бирже допускаются биржевые посредники. Оказывается, к ним относится довольно обширный круг лиц. Что же, попытаемся разложить этот круг на составляющие:

- Брокеры-работники биржи, заключающие сделки от имени своих клиентов, имеют комиссионное вознаграждение за свою работу.

- Дилеры — в отличие от брокеров, совершают сделки от своего имени и за свой счет. Они имеют свое место на бирже.

- Трейдеры— это участники биржи ,торгующие на себя.

- Маклеры— это люди которые ведут биржевые торги.

- Маркет –мейкеры, по соглашению с биржей, обязаны поддерживать, в определенных пределах, разницу между ценой покупки и ценой продажи ценной бумаги.

Какие виды бирж бывают

В зависимость от того какой биржевой товар торгуется , принято выделять товарно –сырьевую, фондовую, валютную биржи.

- Фондовая биржа-это регулируемый рынок ценных бумаг. Она дает возможность мобилизовать финансы для их использования в инвестициях, в государственных программах, при долгосрочных инвестированиях.

- Валютная биржа создается для обслуживания иностранной валюты. В силу своих особенностей , такие биржи наиболее жестко контролируются государством.

- Товарная биржа это, по большому счету, огромный оптовый рынок различного товара .

- В свою очередь, товарные биржи бывают универсальные и специализированные. Последние торгуют определенными группами товаров.

- Фьючерсная биржа— это как уже ясно из названия, место торговли фьючерсами. Можно громко сказать, что это современный вид товарной биржи.

- Опционная биржа позволяет усилить страхование сделок , посредством приобретения опциона, который позволяет уменьшить возможные убытки . Этот вид бирж появился совсем недавно.

Организация биржевых торгов

Особенность биржевых торгов в том, что реальный товар не участвует непосредственно в торгах. Торги ведутся неким количеством единиц стандартизированного товара, либо ценных бумаг. Товар для торгов обязан отвечать установленным требования

www.masterforex-v.org