Принципал и бенефициар — стороны банковской гарантии

Любое действие в финансовой сфере предполагает наличие двух или более сторон. И банковская гарантия (БГ) в поле страхования рисков не исключение. Здесь действует финансово-кредитная организация с исполнителем (принципалом) с одной стороны, а с другой – заказчик (бенефициар).

Кто такие бенефициар и принципал в банковской гарантии, и у кого какие обязанности? Попробуем разобраться.

Банковская гарантия

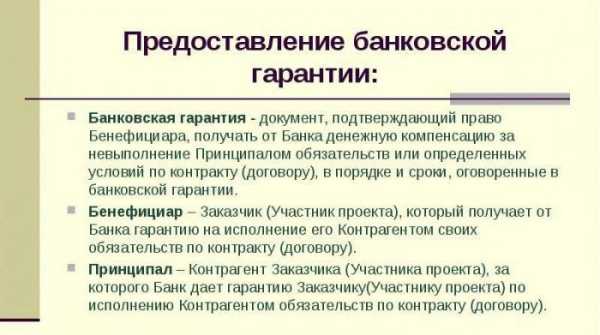

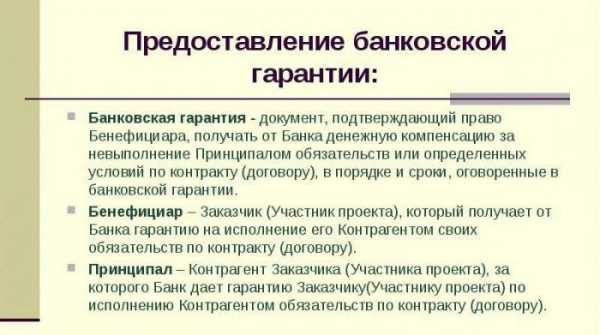

БГ – это способ, гарантирующий обеспечение исполнения обязательств одной стороны перед другой. Подписанный сторонами документ дает гарантии по выплате оговорённой суммы заказчику, если условия договора выполнены не полностью или ненадлежащим образом.

Такой документ защищает каждого из участников сделки, но в первую очередь – заказчика услуг или работ. Также это может быть поставщик, заёмщик или кредитор.

Что такое гарантийное обязательство?

Для того чтобы понять, кто такие гарант, принципал и бенефициар, необходимо разобраться в характеристиках банковской гарантии. Основные признаки этого продукта следующие:

- Долговое обязательство, обеспечиваемое банком должно быть независимым и существовать самостоятельно.

- Безотзывность. То есть гарант имеет право досрочно отозвать БГ только в случае соответствующей записи в договоре.

- Невозможность передачи прав. Бенефициару удастся передать свои права только при определенной договорённости, прописанной в документе.

- Возмездность. Услуги по оказанию гарантии оплачиваются финансово-кредитной организации в полном объеме.

Независимость среди юридических признаков считается главным. Из нее можно вывести основные отличительные особенности БГ от прочих видов обеспечения. Ими являются:

- Окончание периода действия гарантийного свидетельства не происходит в случае прекращения основного обязательства.

- Изменение основного обязательства не приводит к изменению его по гарантии.

- Возражения банка при выдвижении требований бенефициаром неправомерны.

- При повторном обращении за выплатой суммы к кредитору оно должно быть выполнено беспрекословно.

- Обязательства, гарантированные бенефициару финансово-кредитным учреждением, не зависят от позиции должника по обеспеченному гарантией соглашению.

Участники сделки

Соглашение подобного типа требует наличия трех участников:

- Гарант.

- Бенефициар.

- Принципал.

Официальные определения

Итак, кто же такие принципал и бенефициар? Первый – лицо, которое обращается в финансово-кредитное учреждение за гарантией и вместе с этим берет на себя все обязательства по исполнению заключенного договора.

Второй является кредитором по принятым обязательствам, прописанным в банковском гарантийном документе. То есть, именно бенефициару предоставляет указанные в договоре работы (услуги) принципал.

Гарантом выступает банк. Он является стороной, обеспечивающей выплату денежного возмещения при наступлении гарантийного случая.

Как это работает?

Инициатором обращения за банковской гарантией является принципал. Чаще всего это происходит не «от хорошей жизни». Иногда подобный документ — единственный способ получить долгосрочный и выгодный заказ от государства.

Принципал в этом случае выступает заявителем, берет на себя расходы по оплате комиссии банку и становится должником до полного исполнения обязательств. Как и бенефициар, он должен соответствовать критериям, выдвинутым банком, который, в свою очередь, перед подписанием документа анализирует заявленный статус компании, историю, бухгалтерию и прочую документацию.

Бенефициар является главным выгодоприобретателем по выданной банком гарантии. Ему предоставлено право запросить выплату полной суммы, в случае невыполнения или ненадлежащего выполнения условий договора. В этом случае банк, изучив представленные документы, удовлетворяет (или не удовлетворяет) предъявленные требования.

Банк, как гарант сделки, получает вознаграждение в виде уплаченной принципалом комиссии. Если финансово-кредитной организации пришлось выплатить сумму гарантии (или ее долю), то она наделена правом взыскать эту сумму с принципала.

Два года назад требования к выдаче гарантий банками для обеспечения исполнения условий договоров ужесточились (особенно это касается государственных контрактов). Список учреждений, получивших право на выдачу гарантий, сократился и значительно. Центробанк ежегодно обновляет реестр таких банков. Кроме того, каждое гарантийное обязательство регистрируется в Росреестре (так подтверждается подлинность).

Права и обязанности гаранта, принципала и бенефициара

Из общих понятий может показаться, что тяжело нести бремя гарантии только принципалу, но и заказчик, на самом деле, имеет свои нелегкие обязанности.

Есть три ситуации, в которых взыскание принципалом с бенефициара неустойки, оплаченной гаранту, будет правомерно. Они приведены ниже:

1. Недостоверность документов, представленных бенефициаром. Если это обстоятельство доказано, то принципалу должны быть возмещены убытки, которые он понес в процессе предоставления банковской гарантии или при исполнении заказа.

2. Требования по выплате определённой суммы не обоснованы. В случае, если требования бенефициара к гаранту по поводу выплаты средств голословны, и это подтверждается документально, деньги должны быть возвращены.

В качестве примера можно привести принципала, который добросовестно и в полном объеме выполнил требования, а заказчик в банк представил документы, говорящие об обратном. В этом случае бенефициар имеет право не только на компенсацию, но и на подачу искового заявления в суд.

3. Невыполнение условий заключённого договора. Исполнитель, то есть бенефициар, как кредитор принципала по банковской гарантии, обязан соблюдать условия, прописанные в контракте. Если они не выполнены, и принципал из-за этого несет убытки, то возместить их придется в полном объеме.

Все субъекты сделки несут обязанности друг перед другом.

Как стать принципалом?

Оформление гарантийных обязательств сегодня — дело непростое. Требования законодательства очень жесткие. Шаг влево, шаг вправо – договор между принципалом и бенефициаром становится недействительным. И все стороны несут убытки.

Специалисты советуют обращаться к юристам, чтобы избежать различных казусов. Особенно тем, кто пытается оформить поручительство впервые. Если возможности нет, пробуем так.

Шаг первый

Определяемся с гарантом. То есть, оцениваем свои перспективы. Малейшее несоответствие базовым условиям банка гарантирует отказ. В общем, требования гаранта такие:

- Специфика заказа и поле деятельности организации должны совпадать.

- К моменту подачи заявления организация должна быть зарегистрирована как юридическое лицо не менее полугода (в некоторых банках – больше года).

- Требуемая гарантийная сумма должна соответствовать возможностям организации (при небольшом уставном капитале не стоит просить миллионных гарантий).

- Необязательно, но лучше, чтобы опыт гарантийных контрактов у организации уже был.

При соблюдении этих условий легко выбрать гаранта. Вероятность отказа будет меньше, если у организации в этом банке есть счета. Перед обращением в выбранный банк нужно проверить, есть ли он в реестре Минфина (если нет, документ окажется недействительным).

На этом, как и на остальных этапах, заключать договор бенефициара и принципала проще через брокера. Его услуги не бесплатны, но оно того стоит. С посредником документы оформляются в разы быстрее, и вероятность отказа практически нулевая. Здесь нужно предостеречь потенциального принципала. Сегодня участились случаи, когда посредник за день (или даже меньше) по паре документов предлагает оформить гарантию. Почти со стопроцентной вероятностью можно сказать, что документ этот «серый» (то есть, не зарегистрированный в Росреестре) и законной силы иметь не будет.

Шаг второй

Сбор документов и предоставление их будущему гаранту. Начинаем с подтверждения официального статуса организации. Это документ о внесении компании в ЕГРЮЛ. Еще понадобится:

- Заявление (заполняется в банке).

- Копии и оригиналы учредительных документов.

- Бухгалтерская отчетность.

- Документы, подтверждающие полномочия руководящего состава.

- Копии подписанных договоров с заказчиком.

Это основной пакет документов. Банк по своему усмотрению может запросить ещё какую-либо информацию.

Иногда для оформления гарантии бенефициар принципалу предлагает свои банки, с которыми работает давно и имеет наработанные контакты. Принципалу приходится соглашаться, выбора просто нет.

Шаг третий

Банк выносит решение. Это длительный процесс. Менеджеры финансовой организации проверяют кредитную репутацию кандидата, его финансовые возможности, опыт и срок работы в указанном поле деятельности. А также — платежеспособность.

Быстро проходит проверка постоянных участников госзакупок и тендеров. Проверяющие обычно не углубляются в детали. Новичкам тяжелее. Поэтому перед подачей заявления, специалисты рекомендуют в первую очередь привести в порядок финансовые и бухгалтерские дела.

Шаг четвёртый

Утверждение проекта гарантии. Перед тем как подписать документ, его нужно внимательно прочесть, лучше юристу организации-кандидата. Все сомнительные пункты необходимо убрать до заключения договора. После проставленных печатей и подписей это сделать гораздо труднее.

Шаг пятый

Оплата выставленных счетов. Вариантов здесь два:

- Одноразово в виде 1-3% от суммы оформленной гарантии.

- Ежемесячно вносить сумму, прописанную в контракте.

На этом этапе оплатить нужно и работу посредника.

Шаг шестой

Заключение договора и выдача документов на руки. Это итог проведенной работы. У каждого участника гарантии остается один экземпляр документа. У принципала еще и выписка из реестра банковских гарантий (для подтверждения подлинности).

fb.ru

Принципал и бенефициар в банковской гарантии: признаки, стороны

Любое явление финансовой сферы предусматривает наличие двух или более взаимосвязанных сторон.

Банковская гарантия как один из видов страхования рисков в бизнесе не стала исключением.

В процессе получения этой услуги задействованы три участника, каждый из которых наделен своими функциями, обладает правами и обязанностями.

Содержание материала

Признаки гарантийного обязательства

Прежде чем дать определение каждому из субъектов в отдельности, стоит разобрать характеристики этого продукта. Ключевые признаки банковской гарантии:

- Самостоятельное существование и независимость от долгового обязательства, которое она обеспечивает.

- Безотзывность. Гаранту сделки удастся досрочно отозвать гарантию лишь в том случае, если это в ней предусмотрено.

- Отсутствие передачи прав. Бенефициар вправе передать принадлежащие ему права, только если это оговаривается в документе.

- Возмездность. За оказание услуги принципал платит кредитному учреждению установленную сумму.

Участники сделки по БГ

Независимость считается главным юридическим признаком. Из нее вытекают отличительные особенности гарантии от других видов обеспечения.

Они звучат так:

- Прекращение основного обязательства не означает окончание периода действия гарантийного свидетельства.

- Если происходят изменения основного обязательство, по гарантии оно не меняется.

- При рассмотрении требований бенефициара банк не вправе выдвигать возражения.

- Обязанность выплаты суммы кредитору при его повторном обращении должна быть исполнена беспрекословно.

- Обязательства финансового учреждения перед бенефициаром не зависимы от позиции должника по соглашению, обеспеченному гарантией.

Состав участников

В формировании подобного гарантийного обязательства участвуют три субъекта:

- Гарант.

- Принципал.

- Бенефициар.

Гарант — это лицо, не принимающее непосредственного участия. Он выступает в роли своеобразного поручителя исполнения принципалом оговоренных соглашением условий. При этом гарантом может быть только банк или другая кредитная либо страховая организация, обладающая правом выдачи такого обеспечения. Он взаимодействует с принципалом и находится с ним по одну сторону сделки, но в случае неисполнения обязательств последним перед кредитором делает выплату в пользу бенефициара. Решения гаранта достаточно для выдачи гарантийного свидетельства, соответственно, это односторонняя сделка.

Схема взаимодействия

Принципал как участник в банковской гарантии — это должник по существующему обязательству. Им может быть поставщик, покупатель, арендатор, заемщик и т.д. Инициатива получения услуги исходит от него, так как именно он заинтересован в ее получению по требованию кредитора. Кредитором для принципала в подобной сделке является бенефициар. Он же выступает и выгодоприобретателем, так как гарант обязан выплатить ему по письменному запросу ту сумму, которая указана в обязательстве, если принципал условия договора не выполнил.

В качестве кредитора и должника могут выступать любые физические и юридические лица.

Функции принципала

Принципал, как инициатор формирования банковского гарантийного договора, оформляет письменный запрос к гаранту с ходатайством о выдаче гарантии. По сути, он является тем же заявителем, что и любой гражданин, подающий заявку на потребительский кредит. Ключевая разница состоит в том, что банки в гарантийном обязательстве кредиторами не являются. Они лишь обеспечивают соглашение.

Как и для выдачи любого банковского продукта, для получения гарантийного документа принципал должен соответствовать ряду требований, выдвигаемых гарантом.

Компания не должна существовать на рынке менее трех месяцев. Кроме этого, она обязана документально подтвердить свое финансовое состояние и не иметь долгов по бюджетным платежам. Остальные условия выдачи — оформление поручительства или залогового обеспечения рассматриваются индивидуально.

Для подачи письменного ходатайства принципал собирает комплект документации.

В него входят:

- Заявление на выдачу.

- Учредительные документы.

- Элементы бухгалтерской отчетности.

- Копию контракта, в отношении которого будет выдаваться гарантия.

- Национальный паспорт владельца фирмы.

Пакет может дополняться по требованию гаранта в зависимости от того, для чего предназначена банковская гарантия. Если решение о выдаче будет положительным, гарант и принципал подписывают договор.

В нем обязательно указываются срок действия документа, сумма обеспечения, свод документов, которые бенефициар обязан предоставить вместе с требованием выплаты, если должник условия контракта не выполнит.

Еще одна схема

Вместе с подписанием договора финансовое учреждение выдает свидетельство в качестве подтверждения готовности гарантировать обеспечение сделки.

Обязательства принципала

Главная обязанность должника — выполнение условий соглашения, подписанного с бенефициаром. Если он не исполнит их в установленный срок, гарант, после удовлетворения требований кредитора, может требовать возмещения собственных убытков, связанных с выплатой бенефициару.

Помимо основной суммы, по банковской гарантии может быть предусмотрена уплата неустоек и штрафных санкций. Нередко одним из пунктов гарантийного соглашения становится письменного согласие должника на списание всех сумм с его счетов. Это делается банком для минимизации своих рисков. Другой способ — указание определенных объемов, который принципал должен поддерживать на своих оборотных средствах.

Ещё одна обязанность этого субъекта сделки — несение расходов, связанных с оформлением документа. Плательщиком за предоставление банковской гарантии является принципал. Оплата услуг происходит одновременно с подписанием договора о выдаче. Размер взноса законодательством не регулируется. Расчет ведется от суммы обеспечения, указанной в гарантийном свидетельстве. Чаще всего — это определенный процент от нее.

Права принципала

Если действия бенефициара признаны неправомерными, то принципал получает право на требование компенсации своего материального ущерба. К таким действиям относятся:

- кредитор предъявил гаранту недостоверные документы для получения денежных средств;

- присутствует ничем неподкрепленное требование выплаты со стороны третьих лиц.

Гарант также несет ответственность перед принципалом. Он обязан рассмотреть требование кредитора в пятидневный срок. А в случае возникновения приостановки выплаты на отсрочку отводится строго семь дней. Если банком принято решение об отказе в выплате, он несет обязательства перед обоими участниками. При этом гарант обязуется своевременно предоставить принципалу информацию, касающуюся:

- факта поступления требований от кредитора;

- причин и сроков приостановления выплаты, если оно произошло;

- прекращения гарантийного обязательства.

Права и обязанности бенефициара

Основное право кредитора — требовать выплату суммы обеспечения, указанной в гарантии. Для этого он должен предоставить банку документальное подтверждение того, что принципал контракт не исполнил. Гарант, в свою очередь, обязан откликнуться на требование, рассмотреть документы, и при соблюдении всех условий, осуществить платеж.

Если банком или другой гарантирующей организацией установлен факт неправомерного требования от кредитора, последний привлекается к ответственности в суде за попытку незаконного приумножения своих средств.

В перечислении денег может быть отказано по двум причинам:

- неполный, несоответствующий условиям банковской гарантии комплект документов, предоставленный бенефициаром;

- срок действия гарантийного документа закончился.

Все субъекты такой сделки являются обязанными лицами друг перед другом.

Преимущества гарантии для сторон

Стороны оформленной банковской гарантии получают плюсы и минусы использования такого типа обеспечения. К преимуществам для должника относятся:

- Экономия средств. Плата за оформление по сравнению с процентными ставками по кредитованию намного ниже.

- Возможность поставлять товары, взять крупную ссуду, получить отсрочку по платежам, обеспечение доступа к крупным аукционам с помощью банковской гарантии.

- Придание имиджа организации, возможность заключать стоящие контракты с крупными партнерами.

Для кредитора выделяют следующие положительные стороны:

- Высокая степень надежности документа, защита от рисков, связанных с предварительными платежами.

- Быстрая реализация при срыве сделки со стороны принципала.

- Возможности провести оценку финансового положения исполнителя, ведь банки выдают гарантию лишь финансово устойчивым лицам.

Самый ощутимый минус такого вида обеспечения, который отмечают участники — это высокая степень формализма при получении гарантийного свидетельства. Это небыстрая процедура, связанная с определенной бумажной волокитой. Ждать окончания оформления придется и принципалу, и бенефициару, что может не устроить одну из сторон.

Понятие банковской гарантии как финансового инструмента в качестве снижения рисков по сделкам еще не получило такого распространения в России, как в странах Европы. Однако положительные тенденции на будущее распространение уже намечены.

Материалы по теме:

guarantee-bank.ru

Кто такой бенефициар в банковской гарантии?

Для российской банковской сферы бенефициар – явление относительно новое. Развитие экономики привнесло в нашу жизнь свежие веяния, которые стали активно использоваться в законодательстве и хозяйственных отношениях.

Одновременно с рыночными преобразованиями в стране появились новые экономические субъекты, к числу которых и относится бенефициар. Что это за человек? Чем он занимается и какую роль играет в банковских гарантиях?

Что означает слово «бенефициар»?

Понятие «бенефициар» происходит от французского слова benefice, что в переводе означает «польза, прибыль». Часто в контексте с этим термином используется слово «бенефициарий», имеющее аналогичный смысл.

Понятие широко распространено в различных направлениях экономики, в том числе в оффшорном бизнесе и трастовых операциях, но в любом случае указывает на человека, который получает какую-либо финансовую выгоду (прибыль). Простым языком его можно назвать выгодоприобретателем, то есть лицом, получающим доходы от определенной деятельности или имущества.

Кто такой «бенефициар» в банковской гарантии?

Если говорить о банковской сфере, то бенефициаром считается физическое либо юридическое лицо, которые выступает кредитором в банковском обязательстве.

Как правило, такой человек является собственником предприятия и распорядителем банковских счетов. Он получает доход от проведения определенных финансовых операций и может выполнять функции держателя страховых полисов, аккредитивов и векселей.

Иногда бывает так, что юридически право собственности на имущество бенефициара закреплено за другим лицом, то есть он напрямую или посредством участия в других компаниях пользуется правами собственника. В таком случае реальный владелец компании носит название конечный бенефициар.

Банковская гарантия является наиболее частым случаем участия бенефициара в правовых отношениях между субъектами хозяйствования. Под этим документом понимается официальная бумага, которая может выступать способом кредитования или средством платежа.

Простыми словами, если бенефициар предоставляет кредит другому лицу (принципалу), то банковская гарантия позволяет ему снизить риск невозврата выданных средств.

При ее составлении банк или страховая организация обязуются выплатить бенефициару его деньги в том случае, если со стороны принципала будет наблюдаться ненадлежащее выполнение своих обязательств.

Какие права у бенефициара?

Неотъемлемым правом бенефициара считается получение кредитных средств от гаранта по первому требованию. Если наступили оговоренные условия, то есть принципал не смог выплатить долг своевременно, бенефициар может обратиться к банковской (страховой) организации в письменном виде и потребовать возмещения выданной суммы. При этом он должен предъявить требования до окончания гарантийного срока и предоставить факты, которые доказывают, что принципал не выполнил свои обязательства.

С правами бенефициара соотносится обязанность гаранта принять требования, рассмотреть их и в случае обоснованности представленных фактов осуществить выплату. Кроме того, выгодоприобретатель имеет право отказаться от банковской гарантии, для чего должен вернуть банку полученный документ и составить письменное уведомление об освобождении гаранта от наложенных на него обязательств.

Чем бенефициар отличается от принципала?

Бенефициар и принципал – это две противоположные стороны правоотношений. Если бенефициар является кредитором, то принципал – это должник, неисполнение обязательств которого принимает на себя третья сторона (гарант).

Можно сказать, что выгоду от банковской гарантии получают обе стороны. В том случае, если принципал не выплачивает кредитные средства, бенефициар все равно получает их от гаранта.

В то же время принципал при невозможности выполнить обязательства может использовать дополнительную страховку, которая полностью или частично покрывает его долги. По сути, банковская гарантия оправдывает себя в любой ситуации, так как предупреждает все возможные риски.

www.mnogo-otvetov.ru

Кого называют бенефициаром и принципалом в банковской гарантии

Когда компания участвует в госзакупках, предоставляет госзаказчику банковскую гарантию. Это официальная бумага, в которой банк сообщает, что возместит заказчику ущерб, если исполнитель или подрядчик не выполнит свои обязательства. В госзакупках распространены три вида гарантий: на заявку, на обеспечение контракта и на аванс.

Когда компания подается на тендер, вместе с ней прикладывает гарантию на заявку. Эта бумага показывает, что, если компания отзовет заявку в неположенный срок, банк заплатит заказчику неустойку.

Когда фирма выигрывает тендер, оформляет гарантию на обеспечение контракта. Если исполнитель плохо справляется с работой, банк платит заказчику компенсацию.

Авансовая гарантия нужна, чтобы подрядчик не смылся с авансовым платежом. Если такое происходит, банк возвращает заказчику аванс.

В оформлении гарантийного документа участвуют три стороны: гарант, принципал и бенефициар. Гарант — это банк, который выдает документ, принципал (аппликант) — исполнитель, а бенефициар — заказчик (выгодополучатель).

Принципал, или аппликант в банковской гарантии

Принципал — это компания-исполнитель по контракту, которая предоставляет гарантию заказчику. Его еще называют аппликантом.

Чтобы получить эту бумагу, принципал обращается в кредитную организацию с просьбой выдать гарантию и приносит финансовые документы, чтобы доказать свою надежность. Банк за три-пять дней рассматривает обращение, запрашивает дополнительные документы и принимает решение, выдать гарантию или нет.

Если решение положительное, банк и принципал вместе составляют текст документа, в котором указывают сумму, срок гарантии и условия ее получения бенефициаром. После этого договор отправляют на согласование заказчику.

Бенефициар в банковской гарантии

Бенефициар — это заказчик работ или услуг, то есть организация, которую гарантия страхует от финансовых рисков. Его называют выгодоприобретателем, потому что именно он получает деньги банка, если исполнитель срывает сделку.

Бенефициар не участвует в подготовке текста гарантии, но обязан согласовать готовый текст за три рабочих дня и принять документ или отклонить.

Заказчик проверяет, что:

- банк-гарант имеет право выдавать такие документы, то есть соответствует требованиям Министерства финансов;

- документ внесен в Единый реестр, если закупка проходит по 44 ФЗ;

- в тексте прописаны сумма, сроки, безотзывность гарантии и условия ее выдачи, а также нет запрещенных пунктов.

Если текст составлен верно, бенефициар принимает гарантию и может получить по ней компенсацию. Чтобы возместить ущерб, заказчик собирает необходимые документы и доказательства нарушений исполнителя и подает заявку на получение гарантии в банк. Бенефициар делает это до истечения срока действия гарантии, иначе она аннулируется, и по ней нельзя будет получить деньги.

Принципал в банковской гарантии

Для того чтобы понять кто такой принципал и какие правовые особенности имеются у данного статуса, следует рассмотреть всю систему правоотношений.

Банковская гарантия – довольно распространенный вид отношений с участием физических и юридических лиц. В ней участвую три стороны:

- гарант;

- принципал;

- бенефициар.

Данный тип сделок применяется в случаях, когда предприятию для получения выгодного контракта необходимо обеспечить гарантии исполнения обязательств.

Гарантом является финансовое учреждение (банк). Организация или лицо, обратившееся к гаранту за банковской гарантией, именуется принципалом. Бенефициаром является кредитор, которому на основании трехстороннего договора гарант должен выплатить оговоренную денежную сумму.

Данная форма отношений регулируется Гражданским Кодексом РФ. Согласно закону в качестве гаранта могут выступать только коммерческие организации, имеющие лицензию на соответствующую деятельность.

Бенефициаром или принципалом могут быть как юридические лица, так и физические лица и индивидуальные предприниматели.

Права и обязанности принципала определяет статья 368 первой части ГК. Там же расписаны правовые аспекты банковской гарантии.

Договора по банковским гарантиям являются мощным инструментом ведения бизнеса. Они учитываются в специальном реестре кредитующих организаций.

Функции принципала

Принципал выступает инициатором заключения банковского гарантийного договора. Соответственно, обеспечение необходимой документации и учет возлагается на него. С этой точки зрения, он имеет сходство с заявителем. Разница лишь в том, что априори является должником перед кредитором.

Согласно ГК РФ, за предоставление банковской гарантии заявитель имеет право на денежное вознаграждение. Размер комиссионных устанавливается путем предварительной договоренности с гарантом. Если в договоре данный аспект не учтен, это может быть аргументом для судебных разбирательств. В свою очередь, суд имеет основание признать такой договор ничтожным.

По факту наличие банковской гарантии обеспечивает заявителю дополнительную страховку на случай возникновения непредвиденных финансовых ситуаций. Поэтому важным условием договора являются доверительные партнерские отношения, которые возможны только при наличии доброго имени и безупречной репутации в деловом мире.

Прозрачность исполнения условий договора обеспечивается путем официального учета договоров банковской гарантии.

Вступление в подобные правовые отношения свидетельствует о серьезности намерений принципала и о его готовности рисковать определенными суммами ради приобретения надежных инструментов страховки.

Встречаются случаи, когда он обращается к банковской гарантии для повышения собственного имиджа. Это повышает шанс победы при участии в тендерах и крупных аукционах.

Обязательства принципала

Заявитель несет определенные обязательства перед кредитором и гарантом согласно подписанному договору. Прежде всего, эти обязательства касаются основного обязательства, в качестве которого могут быть оказание услуг, поставка товаров или выполнение определенных работ.

В частности, перед гарантом принципал обязан следующим:

- выплата финансового вознаграждения за предоставление банковской гарантии. Однако с 2015-года ГК отменяет денежное вознаграждение за предоставление банковской гарантии. Но учитывая тот факт, что им всегда является юридическое лицо, преимущественно финансовое учреждение, вероятность получить такую услугу бесплатно сводится к нулю;

- компенсация суммы, которую гарант выплачивает бенефициару, если иное положение не прописано в договоре банковской гарантии.

Таким образом, основные обязательства принципала заключаются в надлежащем исполнении условий основного договора.

Если взять правовую сторону договора, то в его рамках гарант выглядит как должник перед бенефициаром. При этом важно различить момент: полномочия гаранта ограничиваются выплатой установленной суммы. Гарант не обязуется выполнять обязательства за принципала перед бенефициаром.

Права принципала

Согласно действующему законодательству, он имеет право на компенсацию своих материальных убытков, которые могут быть нанесены вследствие неправомерных действий бенефициара. Это могут быть следующие случаи:

- если бенефициар предоставил недостоверные документы;

- в случае необоснованного требования уплаты денежной суммы со стороны других участников.

Данные положения относятся к тем случаям, когда принципал и гарант добросовестно выполняют свои обязательства. При этом если бенефициар умышленно требует денежные средства с целью материального обогащения, то со стороны судебных органов это квалифицируется как серьезное правонарушение и влечет за собой определенную ответственность.

Кроме того, гарант также имеет определенные обязательства перед принципалом. Некоторые существенные моменты договора банковской гарантии прописаны законом. Так, на рассмотрение требований кредитора Гражданский Кодекс отводит 5 дней, если иное не предусмотрено договором.

Также приостановка выплат по договору, согласно ГК, может занять максимум 7 дней. Если за это время причины приостановки не подтвердятся, то гарант обязан осуществить выплату.

За необоснованный отказ от выплат гарант несет ответственность в первую очередь перед принципалом, ровно, как и перед бенефициаром. Этот момент регулируется пунктом 4 статьи 376 первой части ГК.

Также принципал имеет полное право незамедлительно получить информацию о следующем:

- поступление требований бенефициара;

- если имеет место приостановление, то о его причинах и сроках;

- прекращение банковской гарантии.

Таким образом, принципал в банковской гарантии получает существенные преимущества в партнерских отношениях, мощный юридический и страховой инструмент.

В настоящее время ряд российских банков предоставляют подобную услугу. В случае положительного решения на заявку стать гарантом, банк выдает соответствующее письменное свидетельство.

Post Views: 131

paperdoc.ru

Принципал и бенефициар — стороны банковской гарантии

Любое действие в финансовой сфере предполагает наличие двух или более сторон. И банковская гарантия (БГ) в поле страхования рисков не исключение. Здесь действует финансово-кредитная организация с исполнителем (принципалом) с одной стороны, а с другой – заказчик (бенефициар).

Кто такие бенефициар и принципал в банковской гарантии, и у кого какие обязанности? Попробуем разобраться.

Банковская гарантия

БГ – это способ, гарантирующий обеспечение исполнения обязательств одной стороны перед другой. Подписанный сторонами документ дает гарантии по выплате оговорённой суммы заказчику, если условия договора выполнены не полностью или ненадлежащим образом.

Такой документ защищает каждого из участников сделки, но в первую очередь – заказчика услуг или работ. Также это может быть поставщик, заёмщик или кредитор.

Что такое гарантийное обязательство?

Для того чтобы понять, кто такие гарант, принципал и бенефициар, необходимо разобраться в характеристиках банковской гарантии. Основные признаки этого продукта следующие:

- Долговое обязательство, обеспечиваемое банком должно быть независимым и существовать самостоятельно.

- Безотзывность. То есть гарант имеет право досрочно отозвать БГ только в случае соответствующей записи в договоре.

- Невозможность передачи прав. Бенефициару удастся передать свои права только при определенной договорённости, прописанной в документе.

- Возмездность. Услуги по оказанию гарантии оплачиваются финансово-кредитной организации в полном объеме.

Независимость среди юридических признаков считается главным. Из нее можно вывести основные отличительные особенности БГ от прочих видов обеспечения. Ими являются:

- Окончание периода действия гарантийного свидетельства не происходит в случае прекращения основного обязательства.

- Изменение основного обязательства не приводит к изменению его по гарантии.

- Возражения банка при выдвижении требований бенефициаром неправомерны.

- При повторном обращении за выплатой суммы к кредитору оно должно быть выполнено беспрекословно.

- Обязательства, гарантированные бенефициару финансово-кредитным учреждением, не зависят от позиции должника по обеспеченному гарантией соглашению.

Участники сделки

Соглашение подобного типа требует наличия трех участников:

Официальные определения

Итак, кто же такие принципал и бенефициар? Первый – лицо, которое обращается в финансово-кредитное учреждение за гарантией и вместе с этим берет на себя все обязательства по исполнению заключенного договора.

Второй является кредитором по принятым обязательствам, прописанным в банковском гарантийном документе. То есть, именно бенефициару предоставляет указанные в договоре работы (услуги) принципал.

Гарантом выступает банк. Он является стороной, обеспечивающей выплату денежного возмещения при наступлении гарантийного случая.

Как это работает?

Инициатором обращения за банковской гарантией является принципал. Чаще всего это происходит не «от хорошей жизни». Иногда подобный документ — единственный способ получить долгосрочный и выгодный заказ от государства.

Принципал в этом случае выступает заявителем, берет на себя расходы по оплате комиссии банку и становится должником до полного исполнения обязательств. Как и бенефициар, он должен соответствовать критериям, выдвинутым банком, который, в свою очередь, перед подписанием документа анализирует заявленный статус компании, историю, бухгалтерию и прочую документацию.

Бенефициар является главным выгодоприобретателем по выданной банком гарантии. Ему предоставлено право запросить выплату полной суммы, в случае невыполнения или ненадлежащего выполнения условий договора. В этом случае банк, изучив представленные документы, удовлетворяет (или не удовлетворяет) предъявленные требования.

Банк, как гарант сделки, получает вознаграждение в виде уплаченной принципалом комиссии. Если финансово-кредитной организации пришлось выплатить сумму гарантии (или ее долю), то она наделена правом взыскать эту сумму с принципала.

Два года назад требования к выдаче гарантий банками для обеспечения исполнения условий договоров ужесточились (особенно это касается государственных контрактов). Список учреждений, получивших право на выдачу гарантий, сократился и значительно. Центробанк ежегодно обновляет реестр таких банков. Кроме того, каждое гарантийное обязательство регистрируется в Росреестре (так подтверждается подлинность).

Права и обязанности гаранта, принципала и бенефициара

Из общих понятий может показаться, что тяжело нести бремя гарантии только принципалу, но и заказчик, на самом деле, имеет свои нелегкие обязанности.

Есть три ситуации, в которых взыскание принципалом с бенефициара неустойки, оплаченной гаранту, будет правомерно. Они приведены ниже:

1. Недостоверность документов, представленных бенефициаром. Если это обстоятельство доказано, то принципалу должны быть возмещены убытки, которые он понес в процессе предоставления банковской гарантии или при исполнении заказа.

2. Требования по выплате определённой суммы не обоснованы. В случае, если требования бенефициара к гаранту по поводу выплаты средств голословны, и это подтверждается документально, деньги должны быть возвращены.

В качестве примера можно привести принципала, который добросовестно и в полном объеме выполнил требования, а заказчик в банк представил документы, говорящие об обратном. В этом случае бенефициар имеет право не только на компенсацию, но и на подачу искового заявления в суд.

3. Невыполнение условий заключённого договора. Исполнитель, то есть бенефициар, как кредитор принципала по банковской гарантии, обязан соблюдать условия, прописанные в контракте. Если они не выполнены, и принципал из-за этого несет убытки, то возместить их придется в полном объеме.

Все субъекты сделки несут обязанности друг перед другом.

Как стать принципалом?

Оформление гарантийных обязательств сегодня — дело непростое. Требования законодательства очень жесткие. Шаг влево, шаг вправо – договор между принципалом и бенефициаром становится недействительным. И все стороны несут убытки.

Специалисты советуют обращаться к юристам, чтобы избежать различных казусов. Особенно тем, кто пытается оформить поручительство впервые. Если возможности нет, пробуем так.

Шаг первый

Определяемся с гарантом. То есть, оцениваем свои перспективы. Малейшее несоответствие базовым условиям банка гарантирует отказ. В общем, требования гаранта такие:

- Специфика заказа и поле деятельности организации должны совпадать.

- К моменту подачи заявления организация должна быть зарегистрирована как юридическое лицо не менее полугода (в некоторых банках – больше года).

- Требуемая гарантийная сумма должна соответствовать возможностям организации (при небольшом уставном капитале не стоит просить миллионных гарантий).

- Необязательно, но лучше, чтобы опыт гарантийных контрактов у организации уже был.

При соблюдении этих условий легко выбрать гаранта. Вероятность отказа будет меньше, если у организации в этом банке есть счета. Перед обращением в выбранный банк нужно проверить, есть ли он в реестре Минфина (если нет, документ окажется недействительным).

На этом, как и на остальных этапах, заключать договор бенефициара и принципала проще через брокера. Его услуги не бесплатны, но оно того стоит. С посредником документы оформляются в разы быстрее, и вероятность отказа практически нулевая. Здесь нужно предостеречь потенциального принципала. Сегодня участились случаи, когда посредник за день (или даже меньше) по паре документов предлагает оформить гарантию. Почти со стопроцентной вероятностью можно сказать, что документ этот «серый» (то есть, не зарегистрированный в Росреестре) и законной силы иметь не будет.

Шаг второй

Сбор документов и предоставление их будущему гаранту. Начинаем с подтверждения официального статуса организации. Это документ о внесении компании в ЕГРЮЛ. Еще понадобится:

- Заявление (заполняется в банке).

- Копии и оригиналы учредительных документов.

- Бухгалтерская отчетность.

- Документы, подтверждающие полномочия руководящего состава.

- Копии подписанных договоров с заказчиком.

Это основной пакет документов. Банк по своему усмотрению может запросить ещё какую-либо информацию.

Иногда для оформления гарантии бенефициар принципалу предлагает свои банки, с которыми работает давно и имеет наработанные контакты. Принципалу приходится соглашаться, выбора просто нет.

Шаг третий

Банк выносит решение. Это длительный процесс. Менеджеры финансовой организации проверяют кредитную репутацию кандидата, его финансовые возможности, опыт и срок работы в указанном поле деятельности. А также — платежеспособность.

Быстро проходит проверка постоянных участников госзакупок и тендеров. Проверяющие обычно не углубляются в детали. Новичкам тяжелее. Поэтому перед подачей заявления, специалисты рекомендуют в первую очередь привести в порядок финансовые и бухгалтерские дела.

Шаг четвёртый

Утверждение проекта гарантии. Перед тем как подписать документ, его нужно внимательно прочесть, лучше юристу организации-кандидата. Все сомнительные пункты необходимо убрать до заключения договора. После проставленных печатей и подписей это сделать гораздо труднее.

Шаг пятый

Оплата выставленных счетов. Вариантов здесь два:

На этом этапе оплатить нужно и работу посредника.

Шаг шестой

Заключение договора и выдача документов на руки. Это итог проведенной работы. У каждого участника гарантии остается один экземпляр документа. У принципала еще и выписка из реестра банковских гарантий (для подтверждения подлинности).

Источник

ideiforbiz.ru

Принципал — это кто в банковской гарантии?

Банковская гарантия и стороны данного договора

Гарант, принципал и бенефициар в банковской гарантии

Кто является выгодоприобретателем по банковской гарантии?

Принципал или аппликант в банковской гарантии. Двойные обязательства принципала

Банковская гарантия и стороны данного договора

Рассматриваемая гарантия представляет собой вид обеспечения исполнения обязательств, в соответствии с которым банковская организация — гарант обязуется выплатить кредитору определенную соглашением денежную сумму за должника в случае невыполнения им основных обязательств.

БГ является разновидностью независимой гарантии, которой посвящены нормы § 6 (ст. 368–379) Гражданского кодекса РФ. Исходя из положений п. 3 ст. 368 ГК РФ, БГ выдаются только банковскими или другими кредитными организациями, тогда как независимая гарантия вообще может быть предоставлена любыми коммерческими фирмами.

Физически БГ выглядит как документ, содержащий следующую информацию (п. 4 ст. 368 ГК РФ):

- дату предоставления;

- сведения о принципале, бенефициаре, гаранте;

- базовое обязательство, обеспечиваемое гарантией;

- размер подлежащей выплате суммы или схему его исчисления;

- период действия гарантии;

- события, при наступлении которых БГ подлежит выплате.

Стороны банковской гарантии — это:

- гарант;

- принципал;

- бенефициар.

Гарант, принципал и бенефициар в банковской гарантии

Принципал и бенефициар — это кто в банковской гарантии? Это частый вопрос, отчасти потому, что рядовому пользователю данные специфические термины непонятны.

Принципал и бенефициар в БГ являются сторонами основного обязательства — должником и кредитором соответственно. При этом изначальное обязательство может быть не связано с получением займа или кредита. Однако в условиях гарантии исполнитель (поставщик и т. п.) по обеспечиваемым отношениям признается должником, а заказчик (покупатель и т. п.) — кредитором.

Гарантом в отношениях БГ выступает аккредитованное банковское учреждение, не являющееся стороной в первоначальной сделке, которое по запросу должника (принципала) принимает на себя обязанность по обеспечению указанного обязательства в части непокрытых расходов или сумме, которая также определяется в договоре.

Поскольку БГ — это сделка между принципалом и банком-гарантом, говорить о каких-либо обязательствах бенефициара в этих отношениях нельзя. Все обязательства бенефициара связаны с выполнением условий по основной сделке.

Кто является выгодоприобретателем по банковской гарантии?

Бенефициар (кредитор по базовому обязательству) в БГ является выгодоприобретателем, так как наделен правомочием требовать причитающуюся ему сумму от стороны-гаранта, если должник своих обязательств не исполнил.

Не знаете свои права?

Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

БГ предоставляет выгодоприобретателю право:

- на получение платежей от банка;

- надлежащее исполнение условий основной сделки;

- возврат авансирования и др.

В зависимости от вида гарантии бенефициар может заявить:

- безусловное прошение о выплате гарантийных сумм;

- требование о выплате гарантии, обосновав документально наступление обстоятельств, предусмотренных гарантийным договором и являющихся основанием для уплаты гарантийных сумм.

Кроме того, правом выгодоприобретателя является возможность отказа от банковской гарантии.

Соответственно, с правомочиями бенефициара соотносятся обязанности банковской организации-гаранта:

- Рассмотреть заявку. Если в процессе рассмотрения заявления выгодоприобретателя обнаружится, что изначальное обязательство недействительно, отчасти выполнено или завершено, гарант:

- обязан оповестить выгодоприобретателя;

- вправе остановить выплату в ожидании ответа;

- обязан произвести оплату при получении второй заявки.

- Удовлетворить обоснованное требование о выплате и выплатить гарантию. Отказ возможен только в случае ненадлежащей комплектации пакета прилагаемой документации или обращение за выплатой за пределами срока действия гарантии.

Принципал или аппликант в банковской гарантии. Двойные обязательства принципала

Кто принципал в банковской гарантии — это понятно. Но кто такой аппликант?

Аппликант в банковской гарантии — это такой же принципал, но исключительно по внешнеторговым сделкам. Статус, основные права и обязанности такого лица аналогичны статусу, правам и обязанностям принципала во внутренних банковских гарантиях, с корректировкой на международное законодательство.

Так, в банковских гарантиях по экспортным сделкам, помимо 3 лиц (аппликанта, бенефициара и гаранта), может участвовать четвертый субъект – поручитель (банк в стране аппликанта). Банк аппликанта наделяется обязанностью передать гарантию банку бенефициара (банку в стране заказчика по основной сделке).

При определении статуса принципала в банковской гарантии необходимо учитывать двойные обязательства последнего. Принципал в условиях БГ несет обязательства как перед гарантом (банком), так и перед бенефициаром (кредитором).

Так, в отношении гаранта принципал обязуется:

- возместить сумму, выплаченную по гарантии банком бенефициару;

- выплатить вознаграждение (несмотря на то, что с 2015 года такая обязанность законодательно не установлена, вероятность безвозмездности рассматриваемой услуги невелика).

Перед бенефициаром у принципала существует обязанность исполнить свои обязательства по основной сделке, а также предоставить БГ, если такое условие содержит основной договор.

***

Таким образом, отвечая на основной вопрос темы, можно сделать вывод, что принципал в БГ выступает стороной в отношениях по гарантии и исполняющей стороной в обязательствах по основной сделке.

nsovetnik.ru