Прогноз курса доллара на 2021 год

«Есть фундаментальные причины, которые сегодня играют на усиление гривны. Например, номенклатура нашего экспорта. Это зерно, железная руда, металлы, а цены на эти товары в основном в последние годы выше, поэтому в страну поступает больше валюты от нашего товарного экспорта. С другой стороны, товары импорта (в первую очередь энергоресурсы) на низком уровне в последние годы, поэтому импорт требует меньше валюты, чтобы у них эти продукты покупали. Кроме того, меньше, чем ожидалось, упали поступления от наших заробитчан — несмотря на карантин, они перечислят в этом году всего на 10% меньше в сравнении с рекордным прошлым. Поэтому поток денег гастарбайтеров огромный (в 2020 году будет вновь около $11-12 млрд).

То есть платежный баланс в прекрасном состоянии — он лучше, нежели в прошлом году. Но в этом году мы выплачиваем большие объемы наших долгов, а привлечение меньше, чем ожидалось — МВФ не дает нам следующий транш, Европейский союз задерживает. Но тем не менее в стране достаточно валюты.

Но тем не менее в стране достаточно валюты.

Есть еще так называемые «сентиментальные» причины, то есть ожидания. И здесь, к сожалению, Национальный банк играет плохую игру, потому что есть интересанты, которые хотят повышения курса доллара, в частности и президент. Курс легко разогнать, но если он уже начал расти, его трудно остановить.

Желаемый дефицит бюджета на следующий год, желаемая инфляция — это понемногу разваливает финансовую стабильность, которой мы достигли, поэтому у меня есть большой вопрос к руководству страны и Нацбанку: осознают ли они те риски, которые сейчас берут на себя, когда докупают доллар на рынке в тени, когда избытка долларов нет.

Если не печатать лишние гривны для покрытия дефицита бюджета на этот год, в следующем Нацбанк сможет поставить курс, который он захочет — хоть 26 грн, хоть 32 грн за доллар. Все исключительно в руках Национального банка. Поэтому любые прогнозы не имеют оснований, потому что мы не знаем, что в голове у Кирилла Шевченко и у тех, кто отвечает за валютное направление в Нацбанке и какие обещания они дали Зеленскому, когда занимали эти должности. Мы можем делать прогнозы, когда есть рынок, а когда есть какие-то желания, но они не имеют рычагов, то прогнозы не имеют смысла».

Мы можем делать прогнозы, когда есть рынок, а когда есть какие-то желания, но они не имеют рычагов, то прогнозы не имеют смысла».

прогноз ведущих аналитиков и опасения осенней девальвации

Выход из карантина, восстановление авиарейсов и положительная динамика цен на нефть – все эти факторы привели к нынешним валютным расценкам.

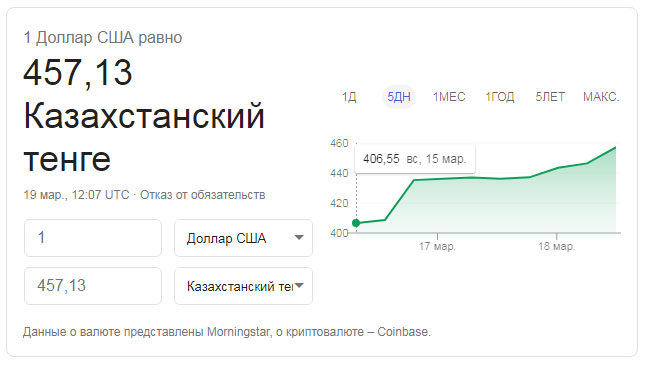

Курс доллара на Казахстанской фондовой бирже (KASE) по итогам утренних торгов 3 июня составил 396,77 тенге. Хотя еще накануне «американец» стоил 402,79 тенге. То есть буквально за сутки национальная валюта смогла укрепиться аж на 6 пунктов. Тем самым курс доллара впервые с середины марта опустился ниже отметки 400.

Ждать ли дальнейшего укрепления тенге? На этот вопрос корреспонденту Azattyq Rýhy ответили ведущие финансисты и экономисты.

В обменных пунктах несмотря на «симпатичный» ценник ажиотажа не наблюдается. Казахстанцы, похоже, успели привыкнуть к подобным колебаниям, поэтому и желающих скорее избавиться от дешевеющего доллара совсем не много.

Это настроение поддерживают и эксперты. Укрепление тенге в первую очередь они связывают с ослаблением карантина практически во всех странах мира. Постепенно открываются границы, начинают летать самолеты и перезапускаются предприятия. Пик пандемии пройден, ажиотаж пошел на спад, а у людей выработался информационный иммунитет. Новости о коронавирусе уже не ввергают в панику, мир постепенно привыкает жить в новых реалиях.

Еще одним ключевым фактором для укрепления национальной валюты выступило повышение цен на черное золото. Страны ОПЕК+ наконец договорились и заключили соглашение о снижении добычи нефти. На этом фоне начал укрепляться и рубль. Все эти внешние факторы и сказались на валютных операциях.

«В ближайшие дни нефть падать не собирается, а приближается вплотную к отметке в 40 долларов за баррель. То есть это благоприятно действует на тенге. Также позитивную роль для тенге играет стоимость доллара в России, там та же самая динамика – доллар падает», – говорит Арчин Галимбаев, глава Ассоциации обменных пунктов РК.

Но, по словам экспертов, ждать от тенге докарантинной стоимости не приходится.

«На лето у нас прогноз от 415 до 435 тенге за доллар – коридор, который мы для себя рассчитали. Не думаю, что цена на нефть в этом году превысит 45-50 долларов за баррель. Как ни крути, чтобы тенге сильно укрепился, должна сильно подорожать нефть, а для этого нет предпосылок. Те уровни, к которым сейчас подходит нефть, комфортны. Эти цены удовлетворяют и потребителей, и производителей, и импортеров», – считает Мурат Кастаев, генеральный директор Damu Capital Management.

Аналогичного мнения придерживается финансовый аналитик Арман Бейсембаев. Эксперт, напомню, в декабрьском интервью AR спрогнозировал волну мирового кризиса 2020 года. Тогда он утверждал, что удар придется из Китая.

Сейчас он считает, что лишь внешних факторов для сильного укрепления тенге недостаточно. Страна хоть и начала выходить из карантина, но экономика еще не оправилась от последствий пандемии.

«Тенге укрепляется на позитивной повестке дня. Плюс маневры, которые были приняты: запрет продажи валютной выручки и покупка долларов квазигосударственными компаниями. Все это сбило давление с курса. Плюс многие начали выходить из карантина, и у многих нет денег, чтобы купить валюту. Это дополнительно срезает тот пласт спроса, который мог бы быть в нормальной ситуации. Все это играет в пользу тенге и тенге укрепляется. В моменте мы, может, и увидим 390 тенге за доллар, но не ниже. Правительству также не выгоден крепкий курс тенге, и оно не будет позволять ему сильно укрепляться, потому что бюджет надо чем-то наполнять.

Всю выручку от продажи сырья мы получаем в долларах. Нам выгоден слабый тенге. И еще один момент, что и российский Центральный банк будет выходить на рынок, чтобы сдержать укрепление рубля. Соответственно, как только рубль стабилизируется или ослабнет, то и мы пойдем следом», – прогнозирует финансовый аналитик Арман Бейсембаев.

При этом эксперты успокаивают, что прогнозируемая осенняя вспышка коронавируса не приведет к девальвации.

«Средний курс – 400-405 по году, контекст по крайней мере позволяет мне так говорить», – считает Арман Бейсембаев.

«Почему не надо бояться второй волны пандемии? То есть даже если будет вторая волна пандемии, мы можем ожидать, что нефть упадет ниже 20 долларов, опять доллар будет стоить 440-450, это продлится три-четыре месяца, и снова мировая экономика начнет восстановление. То есть даже при худшем сценарии, если будет вторая волна пандемии, то тенге может ослабнуть до тех уровней, которые мы уже видели в марте.

Чтобы доллар достиг отметки в 500 тенге, для этого должен случиться апокалипсис, если нефть упадет ниже 10 долларов за баррель. Но пока этот сценарий маловероятен. На горизонте летнего периода ничего страшного нам не угрожает», – отметил Мурат Кастаев.

Алтыншаш СМАГУЛОВА

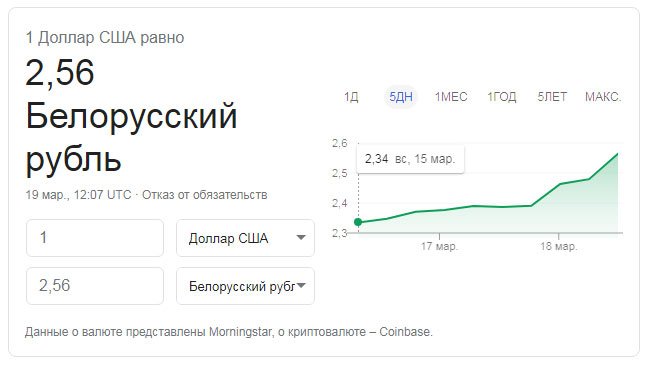

Доллар вырастет ещё на 30% к российскому рублю и на 16% к белорусскому

По мнению аналитиков Bloomberg из-за вирусной паники российский рубль девальвируется к доллару ещё на 30%, а белорусский рубль ещё на 16%.

Если распространение коронавируса спровоцирует дальнейший обвал на американских фондовых рынках, валютам развивающегося сегмента не избежать распродаж.

Российский рубль окажется в числе самых слабых валют и потеряет ещё почти 30%. Курс доллара в этом случае приблизится к 100(!) рублям.

Самым большим потенциалом для обвала к доллару, по мнению Bloomberg, обладает турецкая лира. Согласно прогнозам издания она рухнет ещё на 40%.

Сильно достанется валютам Латинской Америки, Южной Африки, Индонезии и Индии. Эти страны отличают низколиквидные рынки и большой дефицит текущего счета. Многие из этих валют уже сейчас сильно подешевели, но худшее для них еще впереди.

У России текущий счет в профиците, поэтому рубль в этой компании неудачников кажется лишним, но с начала года он уже подешевел почти на 20%. А в рейтинге Bloomberg он всё равно занял вторую строчку по масштабам предполагаемой девальвации относительно американского доллара.

Эксперты считают, что российскому рублю достанется ещё из-за обвала на рынке нефти до минимума более чем за 4 года. На торгах в понедельник баррель нефти марки Brent подешевел более чем на 13% и спустился ниже отметки 30 долларов впервые с 2016 года.

Прогнозы по рублю снижает не только Bloomberg. Аналитики ING, Райфайзен и Amundi также ждут дальнейшей девальвации российской валюты.

Российский рубль наряду с другими валютами развивающегося сегмента продолжит дешеветь по отношению к доллару США из-за паники, охватившей финансовые рынки.

Белорусский рубль подешевеет ещё на 16%

По мнению Bloomberg именно на столько вырастет курс доллара к белорусскому рублю. Получается, что если вести отсчёт от текущего уровня, тогда доллар подорожает примерно до 2,75 BYN.

У Нацбанка Беларуси, скорее всего, другие планы, а аналитики Bloomberg тоже ошибаются.

Курс доллара на открытии торгов Мосбиржи опустился до 74,6 рубля, курс евро составил 89,7 рубля

Сообщение о кадровом решении опубликовано на сайте российского правительства.

Справка «Фингазеты»

Андрею Кигиму 63 года. В 1986 году он, уроженец Липецка, закончил Московский государственный университет им. М.Ломоносова по специальности «геолог-геофизик», а десять лет спустя — в 1996-м — Институт повышения квалификации Финансовой академии при правительстве России (ныне — Финансовый университет при правительстве России), где получил специальность экономиста.

Трудовая деятельность Андрея Кигима проходила в разных организациях и на разных постах в Сбербанке, «Росгострахе» и в Федеральной службе по финансовому оздоровлению и банкротству, а с июля 2001 года по сентябрь 2003-го он занимал должность заместителя министра природных ресурсов, где курировал финансово-экономический блок работы министерства.

В марте 2013 года распоряжением премьер-министра Дмитрия Медведева Андрей Кигим был назначен председателем Фонда социального страхования (ФСС) Российской Федерации.

Андрей Кигим женат, у него трое детей.

В последние годы эффективность Пенсионного фонда России не критиковал лишь ленивый. Еще в январе 2020 года «Справедливая Россия» вышла в правительство с предложением упразднить ПФР, передав его функции Минтруда и Казначейству.

Как напоминали «эсеры», когда в 1991 году Пенсионный фонд только создавался, его задачей являлось наполнить молодые на тот момент отечественные биржи деньгами и зарабатывать на них. Однако за почти тридцать лет ПФР из института социального обеспечения превратился в коммерческую структуру, прокручивая деньги на финансовых рынках, и к сегодняшнему дню является очень дорогой структурой.

В июне прошлого года, когда председатель кабинета министров Михаил Мишустин представлял президенту Владимиру Путину блок предложений по росту реальных доходов граждан, в проект общенационального плана по восстановлению экономики была включена инициатива по созданию на базе ПФР «социального казначейства», предполагающая объединение социальных внебюджетных фондов.

Источник «Коммерсант’а» в ПФР полагает что отставка Максима Топилина связана именно с предстоящим объединением.

«Эта идея обсуждается давно, но в контексте реформы институтов развития она может стать реальностью. Скорее всего, его [Максима Топилина – «Фингазета»] сочли неподходящей кандидатурой на роль руководителя этого процесса», — поведал собеседник издания.

Вот и главный аналитик компании TeleTrade Марк Гойхман убежден, что Пенсионный фонд в его нынешнем виде и практике работы выглядит достаточно архаично.

«Это тяжеловесная, крайне затратная сама по себе, неэффективная структура. Ее основной функционал, заключающийся в сборе пенсионных средств, расчете и выплатах пенсий, в условиях цифровизации может быть кардинально оптимизирован. Соответственно, реформа Пенсионного фонда назрела, вплоть до его полной ликвидации и передачи полномочий в иные институты», отмечает он.

При этом, по мнению эксперта, использовать для этого напрямую бюджет и административные ресурсы Федеральной налоговой службы (ФНС), как это предлагали представители «Справедливой России» и ЛДПР, вряд ли целесообразно, ведь предназначение, источники пополнения, адресаты выплат у казны и ПФР разные. Следовательно, здесь есть необходимость, так называемого, «разделения властей», чтобы не было возможности смешивания и нецелевых использований средств, полагает Марк Гойхман.

Следовательно, здесь есть необходимость, так называемого, «разделения властей», чтобы не было возможности смешивания и нецелевых использований средств, полагает Марк Гойхман.

При этом, по мнению аналитика TeleTrade, концепция «социального казначейства» на цифровой платформе может стать современной альтернативой Пенсионного фонда России во взаимодействии с другими социальными фондами.

«Технологии позволяют создать единую базу из сведений ФНС и ПФР по доходам, имеющимся правам на льготы, выплаты, субсидии по самым разным основаниям. Такая структура была бы более мобильной, незаорганизованной, способной анализировать ситуацию и с большей точностью, адресно проводить меры социальной поддержки», уверен он.

Идея именно такого института проводится в данный момент председателем правительства Михаилом Мишустиным. И потому-то замена Максима Топилина, не входящего в команду премьера, на более близкого к главе кабмина человека, способна катализировать данные преобразования, указывает Марк Гойхман: «В любом случае, Пенсионный фонд, даже если не будет преобразован, в административном плане станет больше ориентироваться на руководство правительства».

При этом эксперт считает, что для нынешних и будущих пенсионеров, а также для иных пользователей системы, в этом может быть позитив.

«Оптимизация социальных институтов позволит постепенно уменьшить бюрократические ошибки, проволочки, улучшит учет нуждающихся, снизит зависимость от бюджетных трансфертов, сэкономит средства для увеличения выплат», — резюмирует он.

Когда лучше выгодно покупать доллары и евро в 2021 году

Американская валюта сегодня является одним из надежных способов сохранения сбережений, поэтому многих интересует, когда покупать доллары. Для большинства валютообменные операции уже не являются чем-то удивительным, ведь сегодня можно приобрести самые различные виды иностранной валюты. Но среди них наиболее устойчивой является доллар.

На его фоне ситуация с рублем противоположна. Его курс постоянно колеблется, что не вызывает доверия у россиян. Совсем другое дело американский доллар, который вот уже на протяжении многих десятилетий демонстрирует высокую стабильность.

Правительство предпринимает определенные шаги по укреплению национальной валюты, и постепенно рубль укрепляет свои позиции, однако доллар по-прежнему опережает рубль и весьма значительно. Чтобы поддержать национальную валюту, российские банки предоставляют кредиты в рублях, а также используют российскую валюту для совершения расчетов.

Но у населения все равно остается достаточно причин, чтобы не доверять рублю. Поэтому те, кто имеет сбережения в этой валюте, оказываются в выигрыше, когда происходит очередной скачок курса.

Вернуться к оглавлениюПочему населению так важны доллары?

Причина этого довольно банальна. Все цены в той или иной степени привязаны к американской валюте. И в этом нет ничего удивительного, ведь наша страна, как и другие, является активным участником международной экономики, где главная роль отведена доллару.

Это можно проследить на простых примерах. К примеру, если взять любую бытовую технику, например, телефон, то даже если его изготавливает отечественная компания, все равно для его ремонта необходимы запчасти и материалы, которые приобретаются за рубежом.

Поэтому, если американская валюта подорожает, то вырастет цена на товары, поставляемые из-за рубежа. Не так сильно изменится цена товаров, которые собираются в России, однако все равно это коснется и их.

Аналогичным образом ситуация обстоит с одеждой. Даже если человек перестанет покупать иностранные продукты, перейдя на отечественные, то с одеждой, обувью и техникой так сделать не получится. Подобное утверждение верно и в отношении других предметов необходимости: косметики, средств гигиены и бытовой химии.

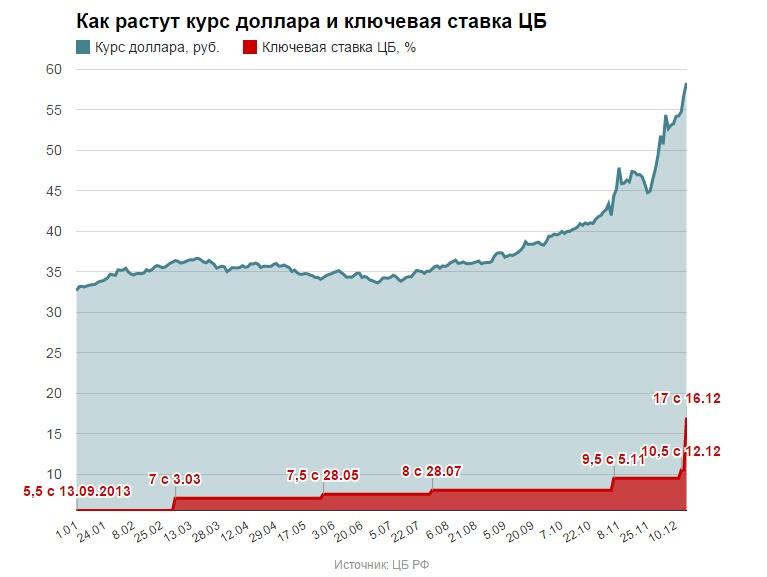

У многих до сих пор сидит в памяти резкий скачок курса рубля в конце 2014 года

. После этого сразу же подорожали все товары. Для большинства россиян это стало серьезным шоком, ведь после этого на имеющиеся в наличии рубли они могли приобрести товаров втрое меньше, чем до этого.В более выгодном положении оказались люди, у которых были купленные доллары. Они сумели сохранить свои средства от обесценивания. Но впоследствии скачки прекратились и курс стабилизировался.

График роста курса доллара к рублю

Оценивать подобную ситуацию можно как неизбежное событие из серии финансовых катаклизмов, и каждому понятно, что обойтись без долларов очень сложно. Примерами тому могут быть дефолт 98 года, кризис 2008 и 2014 годов. Их последствия до сих пор сказываются на экономике страны.

Вернуться к оглавлениюНевзирая на любые попытки рубля окрепнуть, все больше россиян начинают убеждаться, что доллар является более стабильной валютой и именно его выгоднее брать.

Правила приобретения доллара

Хотя благодаря своему стабильному курсу доллар может почти гарантированно принести прибыль, это не означает, что любой месяц в году благоприятен для его покупки.

Когда покупать доллары?

Даже если попытаться проанализировать изменения валютных курсов за последние годы, все равно выявить определенной закономерности не получится. Единственные выводы, которые можно сделать, будут следующие:

- Чаще всего курс начинает расти в конце лета-начале осени.

Таким образом, он совпадает с моментом возобновления деловой активности после летнего сезона. Учитывая это, планировать покупку американской валюты желательно именно на конец весны-начало осени, а если говорить конкретнее — на период с апреля по июнь.

Таким образом, он совпадает с моментом возобновления деловой активности после летнего сезона. Учитывая это, планировать покупку американской валюты желательно именно на конец весны-начало осени, а если говорить конкретнее — на период с апреля по июнь. - Нужно научиться себя держать в руках и не поддаваться панике. Видя, как быстро обесценивается российская валюта, что происходило в 2014 году, большинство людей сразу же начало покупать доллары, чтобы спустя время продать их дороже. Но те, кто обладал хорошей выдержкой, не торопились обналичивать доллары и рассчитывали подержать их хотя бы неделю, чтобы увеличить возможную прибыль. Однако так делать неправильно. Если происходят подобные колебания национальной валюты, то власти обязательно будут реагировать на это определенным образом. Они принимают меры по стабилизации курса. Поэтому рано или поздно начнется замедление роста рубля.

К тому же, когда населением овладевает паника, а в стране возникает беспорядок, в итоге власти могут издать распоряжение об ограничении доступа для простых жителей к осуществлению обменных операций с долларом.

К тому же, когда населением овладевает паника, а в стране возникает беспорядок, в итоге власти могут издать распоряжение об ограничении доступа для простых жителей к осуществлению обменных операций с долларом.Когда не следует торопиться покупать доллары?

Хотя доллар по-прежнему сохраняет за собой статус резервной валюты, необходимо иметь в виду, что его курс формируется под влиянием и других факторов, а не только экономической составляющей.

В их числе следует выделить нефть, которая непосредственным образом определяет стоимость американской валюты. Нужно не забывать о том, что сделки по продаже нефти совершаются в долларах.

Поэтому, если цена на «черное золото» вырастет, то это приведет к падению курса доллара.

Отсюда следует, что именно в такие моменты и стоит начинать продавать его.

Если вы хотите выгодно покупать доллары или евро в 2020 году, вам необходимо обратить внимание и на другой ликвидный актив, коим является золото. Оно помогает многим трейдерам определить момент, когда стоит покупать доллары.

Оно помогает многим трейдерам определить момент, когда стоит покупать доллары.

В тот момент, когда цена доллара начинает падать, это является признаком того, что спекулянты начинают выводить из него свои активы и переводить в золото. В результате этого увеличивается спрос на драгоценный металл, а американская валюта начинает обесцениваться.

Следует учесть, что на сегодня именно золото и нефть — главные инструменты, которые спекулянты используют в торгах против доллара. Они же вам могут помочь определить благоприятный момент, когда стоит начинать покупать евро.

Еще одним фактором, который может изменить стоимость американской валюты, являются принимаемые решения ФРС, а также изменение процентной ставки. Однако этот фактор является труднопрогнозируемым, поскольку в одних случаях ставка может быть повышена, а в других понижена, в результате курс доллара может вырасти или снизиться против других активов.

Поэтому необходимо следить за такими моментами и при их наступлении воздержаться от приобретения доллара.

Вернуться к оглавлениюНе следует покупать доллары на панике в первые дни после сильного роста валюты и обвала рубля. Как показывает практика, нужно подождать несколько дней или 2-3 недели, после того, как ситуация стабилизируется, принимать решения о покупке валюты с холодной головой.

Стоит ли покупать доллар сегодня?

В современных условиях подвергать сомнению это решение нет оснований. Учитывая, что кризис остался позади, а валюта с каждым днем укрепляется, что подтверждает макростатистика и отчеты, покупка американской валюты против других активов в свете предстоящего повышения процентной ставки гарантирует значительную прибыль.

Но в то же время следует принимать во внимание и ряд других факторов. Помимо цены на нефть оказать влияние на стоимость американской валюты может политическая напряженность, из-за чего спекулянты могут активно покупать доллары, чтобы переждать потрясение.

Поэтому, если вы купите в такие моменты американскую валюту, конечный результат вас может разочаровать. Так что покупать и продавать доллары с выгодой не очень просто. Даже здесь нужно знать некоторые тонкости, которые помогут извлечь из этих операций максимальную выгоду.

Так что покупать и продавать доллары с выгодой не очень просто. Даже здесь нужно знать некоторые тонкости, которые помогут извлечь из этих операций максимальную выгоду.

Покупать доллары для обеспечения финансовой безопасности в валюте, лучше, когда он падает, а не когда растет.

Кировчан сначала завалит, потом — заморозит — Общество

В субботу, 13 февраля, интенсивность снегопада увеличится, сообщили в паблике «Любительская метеорология в Кирове». В городе Кирове в ночь субботы выпадет около 7 мм осадков (10 см снега). В сравнении с началом снегопада на утро пятницы, 12 февраля, высота сугробов в городе вырастет на 15-20 см.

В субботу ночью температура воздуха в Кирове составит -16, -18 градусов. На дорогах накат и гололедица, снежные заносы. Ощущаемая температура из-за наличия ветра будет ниже фактических значений на 5 — 10 градусов. Днем южная и восточная части Кировской области попадут в широкий теплый сектор циклона. Заток теплого и влажного воздуха с Каспийского моря приведет к повышению температуры на юге региона до 0, +1 градуса. На севере и крайнем востоке области сохранится мороз: -14, -19 градусов.

На севере и крайнем востоке области сохранится мороз: -14, -19 градусов.

В городе Кирове днем в субботу выпадет еще около 8 мм осадков. Высота сугробов вырастет на 25 — 30 см.

В воскресенье, 14 февраля, температура воздуха ночью в Кирове составит -16, -18 градусов, днем — от -14 до -16 градусов. Снегопад не прекратится: в ночь на воскресенье в Кирове выпадет еще около 7 мм осадков (10-15 см снега). С начала снегопада (утро пятницы) высота сугробов в областном центре вырастет на 30-35 см. Всего же с вечера пятницы, 12 февраля, до середины воскресенья, 14 февраля, по территории Кировской области ожидается выпадение 7-31 мм осадков. В городе Кирове ожидается выпадение 24-26 мм осадков: около 80% месячной нормы.

В понедельник, 15 февраля, Кировская область окажется в тылу циклона, что принесет похолодание до -20, -25 градусов. Похолодание будет сопровождаться ветром, поэтому ощущаемая температура будет очень низкой. Во вторник, 16 февраля, в арктической воздушной массе сформируется антициклон, и к середине недели ночная температура вновь составит -30, -35 градусов. В конце же следующей рабочей недели по предварительным прогнозам ожидается выход арктического антициклона и усиление морозов. Ночная температура может составлять -35, -40 градусов.

В конце же следующей рабочей недели по предварительным прогнозам ожидается выход арктического антициклона и усиление морозов. Ночная температура может составлять -35, -40 градусов.

Доллар снова поднимется

Обменный курс фунта к доллару США по-прежнему на 1,36% ниже, чем он был в начале года, когда обменный курс составлял 1,6255.

Тем не менее, с начала июля курс восстановился примерно на 7%, что позволило фунту стерлингов повернуть вспять некоторое значительное снижение в начале 2013 года по отношению к безудержному доллару США.

Может ли это восстановление продолжиться и увидим ли мы спад в 2013 году по фунту / доллару?

Это сложный вопрос, возразят Deutsche Bank, которые предупредили клиентов, что доллар США, вероятно, начнет возвращаться, единственное, что неизвестно, — это время возврата.

Группа анализа валютных курсов Deutsche Bank, возглавляемая Билалом Хафизом, сообщает: [ Нажмите на график ниже, чтобы увеличить прогноз валютного рынка G10 ]

«Продолжающийся рост доходности в США на фоне неоднозначных данных в последние месяцы предполагает, что может произойти некоторая форма нормализации доходности.

«Тот факт, что доходность была намного выше до 2011 года, когда экономика США была намного слабее, добавляет к делу и предполагает, что пока ФРС не участвует в дополнительном количественном смягчении, тенденция изменилась.Это важно для доллара, который сдерживается тенденцией к снижению реальной доходности с 2008 года. С изменением этой тенденции доллар должен иметь больше возможностей для укрепления как по отношению к G10, так и по отношению к развивающимся рынкам ».

Мы входим в новую критическую фазу для доллара США

В более исторической перспективе и сосредоточив внимание на США и Европе, Deutsche Bank обнаружил, что в большинстве периодов рост в США был выше, чем в Европе.

«Однако доллар не растет все время.Фактор колебания представляется относительными реальными ставками политики. Поэтому, когда наблюдается сочетание более высоких темпов роста в США и более высоких реальных ставок в США по сравнению с Европой, доллар может поддерживать восходящий тренд », — говорит Хафиз.

В этом и следующем году ожидается, что реальный рост в США будет примерно на 2% выше, чем в зоне евро, так что этот фактор уже присутствует, утверждают аналитики.

Хафиз говорит:

«Выход ФРС из программы количественного смягчения теперь, вероятно, приведет к относительной процентной ставке в пользу доллара.Ставки центрального банка «овернайт» примерно такие же, но двухлетние номинальные ставки составляют 20 базисных пунктов в пользу США, а с июня реальные ставки в США 5 поднялись выше реальных ставок еврозоны (впервые с 2009 года).

«Похоже, что мы входим в новую критическую фазу для доллара, которая должна углубить основы его многолетнего восходящего тренда».

Аналитики прогнозируют дальнейшее ослабление доллара США в следующем году

Однодолларовые банкноты Соединенных Штатов скручиваются и проверяются во время производства в Бюро гравировки и печати в Вашингтоне 14 ноября 2014 года.

Гэри Кэмерон | Reuters

Доллар США в настоящее время колеблется около минимумов, которые в последний раз наблюдались в апреле 2018 года, поскольку инвесторы продолжают возвращаться в более рискованные активы, и аналитики ожидают, что эта слабость сохранится и в 2021 году.

По состоянию на полдень пятницы в Европе индекс доллара США DXY торговалась на отметке 90,68, что на 6% ниже с начала года, несмотря на то, что в марте она поднялась выше отметки 102, поскольку пандемия коронавируса распространилась по всему миру и заставила инвесторов бежать в поисках безопасности.

Тем не менее, серия успешных испытаний вакцины за последний месяц привела к неожиданным ударам для фондовых рынков и других более рискованных классов активов, что привело к снижению курса доллара по отношению к большинству валют G10. В четверг евро и фунт стерлингов достигли двухлетнего максимума по отношению к доллару, а швейцарский франк — почти шестилетнего максимума.

Сочетание прогресса в области вакцинации, победы Джо Байдена на выборах в США, возможного пакета помощи от коронавируса со стороны Вашингтона и приверженности Федеральной резервной системы сохранению беспрецедентной адаптивной денежно-кредитной политики породило ожидания рефляции в 2021 году.Эта рефляционная сделка заставила аналитиков прогнозировать дальнейшее снижение курса доллара.

«Мы прогнозируем еще одно снижение доллара на 5-10% до 2021 года, поскольку ФРС позволяет экономике США разогреться», — заявил в четверг главный экономист ING Карстен Бжески в аналитической записке, а голландский кредитор считает, что евро на пути к переход из рук в руки по цене 1,25 доллара.

«Вероятно, примерно сейчас мы начнем слышать фразу бывшего министра финансов США о том, что доллар — это« наша валюта, но это ваша проблема »», — сказал Бжески, предполагая, что эти слова найдут отклик во Франкфурте, поскольку ЕЦБ заседает в декабре.10.

«Однако хорошей новостью для ЕЦБ является то, что из-за широкого характера снижения доллара — в том числе по отношению к Азии — взвешенный по торговле евро почти не сдвинулся с места», — добавил он.

Бжески подчеркнул, что до сих пор крупными победителями были валюты с высокой «бета» или более волатильными валютами, включая норвежскую крону, новозеландский доллар и бразильский реал.

Более слабый доллар, более сильная структура капитала до последнего периода

Хотя общее падение доллара и ралли на фондовом рынке, вероятно, с этого момента замедлится, их сильная обратная связь, вероятно, сохранится, по мнению старшего экономиста Capital Economics Йонаса Гольтерманна.

«Относительные движения за последний месяц соответствуют корреляции между акциями и долларом, наблюдаемой в этом году, которая находится примерно на самом высоком уровне со времен мирового финансового кризиса (GFC)», — сказал Гольтерманн в заметке в четверг.

«Мы думаем, что аналогичный фон адаптивной политики ФРС и восстановления мировой экономики сохранит эту тесную связь между более слабым долларом и ростом акций».

Он отметил, что изменение аппетита к риску стало все больше зависеть от динамики доллара с начала пандемии, при этом процентные ставки и доходность государственных облигаций относительно стабильны на низких уровнях в большей части мира, и эта тенденция аналогична тенденции в период после начала пандемии. GFC.

«Ситуация изменилась только после« истерики »в 2013 году, и соотношение между аппетитом к риску и долларом затем еще больше ослабло по мере надвигающегося ужесточения ФРС», — сказал Гольтерманн.

«Истерика сужения» была периодом реакционной паники инвесторов после того, как они узнали, что ФРС прекращает свою программу количественного смягчения, и привела к внезапному скачку доходности казначейских облигаций США.

«Мы думаем, что процентные ставки и доходность государственных облигаций во многих странах мира снова останутся стабильными, по крайней мере, в течение нескольких лет, а, возможно, и гораздо дольше», — сказал Гольтерманн.

«Итак, независимо от того, как быстро будут разворачиваться вакцины, мы ожидаем, что аппетит к риску останется ключевым драйвером доллара».

Стоимость доллара США: тенденции, причины, влияние

Стоимость доллара США измеряется тремя способами: обменные курсы, казначейские билеты и валютные резервы.

Хотя наиболее распространенный метод — это обменные курсы, правда в том, что вам нужно знать все три, чтобы делать обоснованные предположения о том, куда доллар может двигаться дальше.

Курс валют

Обменный курс доллара сравнивает его стоимость с валютами других стран. Он позволяет определить, сколько определенной валюты вы можете обменять на доллар. Самым популярным показателем обменного курса является индекс доллара США.

Эти курсы меняются каждый день, потому что валюты торгуются на валютном рынке («форекс»). Стоимость валюты зависит от нескольких факторов, в том числе:

- Процентные ставки центрального банка

- Уровень долга страны

- Сила экономики

Когда эти факторы сильны, такова и стоимость валюты.Большинство стран имеют гибкий обменный курс и позволяют торговать на Форексе для определения стоимости их валют.

У Федеральной резервной системы есть много монетарных инструментов, которые могут повлиять на силу доллара. Эти инструменты позволяют правительству регулировать обменные курсы, хотя и косвенно.

Курс доллара США показывает стоимость доллара по сравнению с другими валютами, включая индийскую рупию, японскую иену, канадский доллар и британский фунт стерлингов. Ниже вы можете отслеживать стоимость доллара по отношению к евро с 2002 года.

Эта хронология объясняет некоторые изменения стоимости доллара с годами:

- 2002-07: Доллар упал на 40%, а долг США вырос на 60%.

В 2002 году евро стоил 0,87 доллара по сравнению с 1,46 доллара в декабре 2007 года.

В 2002 году евро стоил 0,87 доллара по сравнению с 1,46 доллара в декабре 2007 года. - 2008: Доллар укрепился в начале мирового финансового кризиса, в том числе благодаря его положению в качестве «убежища» для многих инвесторов. К концу года евро стоил 1,35 доллара.

- 2009: Доллар упал на 20% из-за долговых опасений.К декабрю евро стоил 1,46 доллара.

- 2010: Долговой кризис Греции ударил по евро и укрепил доллар. К концу года евро стоил всего 1,32 доллара.

- 2011: Стоимость доллара по отношению к евро упала на 10%. Позже он восстановил свои позиции. По состоянию на 30 декабря 2011 года евро снова стоил 1,32 доллара.

- 2012: К концу 2012 года курс евро все еще колебался на уровне 1,32 доллара.

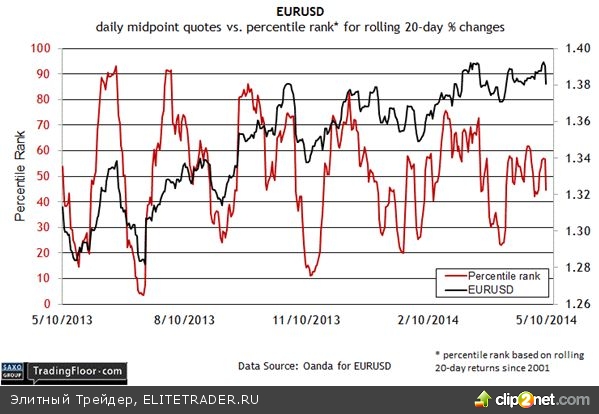

- 2013: Доллар обесценился по отношению к евро, поскольку сначала казалось, что Европейский Союз, наконец, решает кризис еврозоны.

К декабрю он стоил 1,37 доллара.

К декабрю он стоил 1,37 доллара. - 2014: Обменный курс евро к доллару упал до 1,23 доллара из-за ухода инвесторов от евро.

- 2015: Обменный курс евро к доллару в марте упал до минимума в 1,12 доллара. Позже после терактов в Париже в ноябре цена упала до 1,05 доллара, а к концу года составила 1,08 доллара.

- 2016: 11 февраля евро вырос до 1,13 доллара на фоне коррекции индекса Доу-Джонса. 25 июня курс упал до 1,11 доллара, всего через два дня после того, как Великобритания проголосовала за выход из Европейского союза.Трейдеры думали, что неопределенность вокруг голосования ослабит европейскую экономику, но позже рынки успокоились, осознав, что Brexit займет годы. Это позволило евро вырасти до 1,12 доллара в августе. Вскоре после этого 20 декабря 2016 года евро упал до минимума 2016 года в 1,04 доллара.

- 2017: К маю евро поднялся до 1,10 доллара. Инвесторы отказались от доллара в пользу евро на фоне обвинений в связях между администрацией президента Трампа и Россией, а также опасений по поводу способности новой администрации выполнить свою повестку дня.

К концу года евро поднялся до 1,18 доллара.

К концу года евро поднялся до 1,18 доллара. - 2018: Евро продолжил рост. 15 февраля это было 1,25 доллара. В апреле евро начал ослабевать после того, как президент Трамп начал торговую войну. К концу года евро составлял 1,14 доллара.

- 2019: Евро снижался до сентября, когда он достиг 1,10 доллара. В декабре она ненадолго выросла до 1,11 доллара.

- 2020 : евро укрепился по отношению к доллару в течение первого года пандемии COVID-19, достигнув 1 доллара.22 декабря г.

Казначейские ноты

Однако обменные курсы являются лишь одним из факторов, влияющих на стоимость доллара — доллар также движется синхронно со спросом на казначейские билеты. Министерство финансов США продает векселя по фиксированной процентной ставке и номинальной стоимости, инвесторы делают ставки на аукционе Казначейства по большей или меньшей номинальной стоимости, а затем они могут перепродать их на вторичном рынке.

Высокий спрос означает, что инвесторы платят больше номинальной стоимости и соглашаются с более низкой доходностью, в то время как низкий спрос означает, что инвесторы платят меньше номинальной стоимости и получают более высокую доходность.Высокая доходность означает низкий спрос в долларах до тех пор, пока доходность не станет достаточно высокой, чтобы вызвать возобновление спроса в долларах.

До апреля 2008 г. доходность эталонных 10-летних казначейских облигаций находилась в диапазоне от 3,34% до 3,91%. Это свидетельствует о стабильном спросе на доллар как на мировую валюту.

Вот некоторые из событий, произошедших с казначейскими облигациями за последние десять с лишним лет, которые повлияли на стоимость доллара:

- 2008: Доходность 10-летних казначейских облигаций упала с 3,57% до 2.91% в период с апреля 2008 г. по март 2009 г. по мере роста курса доллара. Помните, что падающая доходность означает рост спроса на казначейские облигации и доллары.

- 2009: Доллар упал, поскольку доходность выросла с минимума 2,23% до максимума 3,85% к концу года.

- 2010: С 1 января по 10 октября доллар укрепился, доходность упала с 3,85% до 2,41%. Затем он ослаб из-за опасений относительно инфляции, связанных со стратегией количественного смягчения ФРС

- 2011: Доллар ослаб в начале весны, но к концу года восстановился.Доходность 10-летних казначейских облигаций в январе составила 3,36%. Он вырос до 3,75% в феврале, а затем упал до 1,89% к 30 декабря.

- 2012: Доллар значительно укрепился, поскольку доходность упала в июне до 1,47%, минимума за 200 лет. К концу года доллар ослаб, доходность выросла до 1,78%.

- 2013: Доллар немного ослаб, так как доходность 10-летних казначейских облигаций выросла с 1,86% в январе до 3,04% к концу года.

- 2014: Доллар укреплялся в течение года, так как доходность 10-летних казначейских облигаций упала с 3% в январе до 2.

17% к концу года.

17% к концу года. - 2015: Доллар укрепился в январе, так как доходность 10-летних казначейских облигаций упала с 2,12% в январе до 1,68% в феврале. Доллар ослаб до конца года, так как доходность выросла до 2,28% в мае и закончила год на уровне 2,27%.

- 2016: Доллар укрепился, когда доходность упала до 1,37% 8 июля 2016 года. Доллар ослаб, так как доходность выросла до 2,45% к концу года.

- 2017: Доллар упал, когда доходность достигла пика 2.62% 13 марта, затем выросла, когда доходность упала до 2,05% 7 сентября. Доходность выросла до 2,49% 20 декабря, завершив год на уровне 2,4%.

- 2018: Доллар продолжил ослабевать. К 15 февраля доходность 10-летних облигаций составила 2,9%. Инвесторов беспокоил возврат инфляции. Доходность осталась в этом диапазоне, поднявшись до 3,09% 16 мая, а затем упав до 2,69% к декабрю.

- 2019: Доллар ослаб, так как 18 января доходность 10-летних облигаций достигла пика 2,79%.

Но 22 марта 2019 года кривая доходности перевернулась. Доходность 10-летних облигаций упала на 2,44%, ниже трехмесячной доходности 2,46%. Это означало, что инвесторы были больше обеспокоены экономикой США за три месяца, чем за 10 лет, а это признак того, что они были обеспокоены рецессией. Кривая доходности восстановилась, а затем снова перевернулась в мае. 12 августа доходность 10-летних облигаций достигла трехлетнего минимума в 1,65%. Это было ниже доходности годовых облигаций 1,75%. 4 сентября он упал до минимума 1,47%. Хотя доллар укреплялся, это было связано с бегством в безопасное место, когда инвесторы устремились в Treasurys.К концу года он вырос до 1,92%.

Но 22 марта 2019 года кривая доходности перевернулась. Доходность 10-летних облигаций упала на 2,44%, ниже трехмесячной доходности 2,46%. Это означало, что инвесторы были больше обеспокоены экономикой США за три месяца, чем за 10 лет, а это признак того, что они были обеспокоены рецессией. Кривая доходности восстановилась, а затем снова перевернулась в мае. 12 августа доходность 10-летних облигаций достигла трехлетнего минимума в 1,65%. Это было ниже доходности годовых облигаций 1,75%. 4 сентября он упал до минимума 1,47%. Хотя доллар укреплялся, это было связано с бегством в безопасное место, когда инвесторы устремились в Treasurys.К концу года он вырос до 1,92%. - 2020: Доллар ослаб, а казначейские облигации упали весной 2020 года, начав год с 1,88% по 10-летней доходности и упав на 0,62% к началу апреля, когда началась пандемия COVID-19. Доходность для всех типов казначейских облигаций резко упали, что указывало на широко распространенные опасения по поводу рецессии, но наиболее сильно пострадали краткосрочные доходности, что говорит о том, что инвесторы чувствовали, что 2020 год будет особенно тяжелым годом.

месячная доходность упала с чуть более 1.5% в начале года до нуля 25 марта, прежде чем в следующем месяце начнется восстановление некоторой стоимости.

месячная доходность упала с чуть более 1.5% в начале года до нуля 25 марта, прежде чем в следующем месяце начнется восстановление некоторой стоимости.

Резервы в иностранной валюте

Доллар хранится у иностранных правительств в своих валютных резервах, что является третьим фактором, влияющим на его стоимость. Они накапливают доллары, поскольку они экспортируют больше, чем импортируют, и получают доллары в качестве оплаты. Многие из этих стран считают, что в их интересах сохранить доллары, потому что это снижает стоимость их валют.Одними из крупнейших держателей долларов США являются Япония и Китай.

По мере падения доллара стоимость резервов других стран также уменьшается. В результате они менее склонны держать доллары в резерве. Они диверсифицируются в другие валюты, такие как евро, иена или даже китайский юань. Это снижает спрос на доллар, оказывая дальнейшее понижательное давление на его стоимость.

По состоянию на третий квартал 2020 года иностранные правительства держали в США 6,94 триллиона долларов. долларовые резервы, что составляет 60% от общих выделенных резервов в размере 12,25 трлн долларов. Он снизился с 66% в 2015 году. Это даже меньше, чем 63% в 2008 году.

долларовые резервы, что составляет 60% от общих выделенных резервов в размере 12,25 трлн долларов. Он снизился с 66% в 2015 году. Это даже меньше, чем 63% в 2008 году.

В то же время доля евро в резервах составляла 20%. Это меньше, чем 27% в 2008 году. Банки держали только 2% своих резервов в китайских юанях.

Как доллар влияет на экономику США

Когда доллар укрепляется, это делает товары американского производства более дорогими и менее конкурентоспособными по сравнению с товарами иностранного производства.Это снижает экспорт США и замедляет экономический рост. Это также приводит к снижению цен на нефть, поскольку торговля нефтью осуществляется в долларах. Всякий раз, когда доллар укрепляется, нефтедобывающие страны могут снизить цену на нефть, потому что это не влияет на размер прибыли в их местной валюте.

Например, доллар стоит 3,75 саудовских риала. Скажем, баррель нефти стоит 100 долларов, то есть 375 саудовских риалов. Если доллар укрепится на 20% по отношению к евро, стоимость риала, привязанного к доллару, также повысится на 20% по отношению к евро. За покупку французской выпечки саудовцы теперь могут платить меньше, чем они платили до укрепления доллара. Вот почему саудовцам не пришлось ограничивать поставки, поскольку в 2015 году цены на нефть упали до 30 долларов за баррель.

За покупку французской выпечки саудовцы теперь могут платить меньше, чем они платили до укрепления доллара. Вот почему саудовцам не пришлось ограничивать поставки, поскольку в 2015 году цены на нефть упали до 30 долларов за баррель.

Стоимость денег в конечном итоге равна общему количеству товаров, которые вы можете купить на свои средства в данный момент. Когда цены на продукты питания или газ растут, ценность ваших денег уменьшается, потому что на определенную сумму теперь можно купить меньше, чем раньше.

Стоимость доллара с течением времени

Стоимость доллара также можно сравнить с тем, что можно было купить в Соединенных Штатах в прошлом.Сегодняшняя долларовая стоимость намного меньше, чем в прошлом, из-за инфляции.

Растущий долг США давит на умы иностранных инвесторов. В долгосрочной перспективе они могут продолжать — постепенно — отказываться от инвестиций, деноминированных в долларах. Это будет происходить в медленном темпе, чтобы они не уменьшили стоимость своих активов. Лучшая защита для индивидуального инвестора — это хорошо диверсифицированный портфель, включающий иностранные паевые инвестиционные фонды.

Лучшая защита для индивидуального инвестора — это хорошо диверсифицированный портфель, включающий иностранные паевые инвестиционные фонды.

Доллар Тенденции 2002-2011: Падение

С 2002 по 2011 год доллар снижался.Это было верно для всех трех мер по трем основным причинам, которые взаимно дополняли друг друга: рост долга США, секвестрация и всемирная диверсификация.

Рост долга США

Инвесторов беспокоил рост долга США. Иностранные держатели этого долга всегда обеспокоены тем, что Федеральная резервная система допустит снижение стоимости доллара, так что выплаты по долгу США будут стоить меньше в их собственной валюте. Программа количественного смягчения ФРС монетизировала долг, что позволило искусственно укрепить доллар.Это было сделано для того, чтобы процентные ставки оставались низкими. По окончании программы инвесторы стали беспокоиться о возможном ослаблении доллара.

Секвестрация

Долг заставил президента и Конгресс либо поднять налоги, либо замедлить расходы. Это привело к секвестрации, которая ограничила расходы и замедлила экономический рост. Инвесторов отправили в погоню за более высокими доходами в другие страны.

Это привело к секвестрации, которая ограничила расходы и замедлила экономический рост. Инвесторов отправили в погоню за более высокими доходами в другие страны.

Мировая диверсификация

Растущий долг и последующий секвестр вызвали обеспокоенность иностранных инвесторов по поводу того, что доллар не столь надежен, и что, следовательно, им придется диверсифицировать свои портфели за счет активов, не деноминированных в долларах.Это усилило понижательное давление на доллар.

Доллар Тенденции 2011-2016: укрепление

В период с 2011 по 2016 год доллар укрепился. Было шесть факторов, которые в совокупности сделали доллар намного сильнее после многих лет падений:

- Инвесторы обеспокоены долговым кризисом Греции. Это ослабило спрос на евро, второй вариант мировой валюты для мировой валюты

- Европейский Союз изо всех сил пытался стимулировать экономический рост с помощью количественного смягчения.

- В 2015 году экономическая реформа замедлила рост Китая.

Это подтолкнуло инвесторов к доллару США.

Это подтолкнуло инвесторов к доллару США. - Доллар — это убежище во время любого глобального кризиса. Инвесторы покупали казначейские облигации США, чтобы избежать риска, поскольку мир неравномерно восстанавливался после финансового кризиса и рецессии 2008 года.

- Несмотря на реформы, Китай и Япония продолжали покупать доллары, чтобы контролировать стоимость своих валют. Это помогло им увеличить экспорт, сделав его дешевле.

Доллар Тенденции 2016-2020: колебания на фоне неопределенности

Последние годы привели к некоторой нестабильности в стоимости доллара, поскольку во всем мире возросла неопределенность с избранием президента Трампа в 2016 году и пандемией COVID-19 2020 года, которая вызвала рецессию.

В период с 2016 по 2020 год доллар снова начал ослабевать, поскольку вышеупомянутые глобальные события, поддерживающие его, ушли в прошлое, и опасения по поводу воздействия торговой войны администрации Трампа начали оказывать давление на инвесторов. В 2019 году и в 2020 году он укрепился. поскольку инвесторы искали безопасности на фоне опасений по поводу надвигающейся глобальной рецессии, но в конечном итоге рухнули, поскольку экономика справилась с последствиями пандемии.

В 2019 году и в 2020 году он укрепился. поскольку инвесторы искали безопасности на фоне опасений по поводу надвигающейся глобальной рецессии, но в конечном итоге рухнули, поскольку экономика справилась с последствиями пандемии.

долларов США (USD) Прогноз и прогнозы

Если 2020 год не был достаточно сложным, потенциальная турбулентность в следующие несколько месяцев будет означать, что рождественский сезон будет больше похож на паузу, чем на перерыв для финансовых рынков.

С наступлением европейской зимы новые волны COVID-19 восстанавливают изоляцию и ограничения. По другую сторону пруда в США ситуация становится все хуже и хуже, с рекордными ежедневными случаями коронавируса и смертями. Надежды на выздоровление зависят от того, как быстро будут внедрены вакцины.

Возвращение Америки к стабильному управлению и возобновление многосторонности должно дать инвесторам и наблюдателям за валютным рынком большую уверенность в 2021 году, но, по мнению Себастьяна Шинкеля, Global Treasury, есть много движущихся частей, влияющих на то, где будут находиться валюты в новом году. Менеджер в OFX.

Менеджер в OFX.

США: новая надежда

Америка может выглядеть идеально с точки зрения фондового рынка, но этот глянцевый шпон скрывает некоторые шаткие основы. Страна по-прежнему борется с напряженной системой здравоохранения, высоким уровнем безработицы, разделенным правительством и стремительно растущим уровнем долга.

Однако прямо сейчас мечта инвесторов в акции рождается; У администрации Трампа всего несколько недель, а Байден вводит в кабинет опытных, известных лиц, подбадривая инвесторов и помогая фондовому рынку США достичь рекордных высот.Индекс Доу-Джонса достиг легендарных 30 000 пунктов 24 ноября — в день, когда Трамп одобрил передачу власти администрации Байдена.

Огромная сила количественного смягчения (QE) Федеральной резервной системы США удерживала доллар на низком уровне по отношению к другим валютам в последние несколько месяцев, и председатель ФРС Джером Пауэлл не планирует повышать ставки до тех пор, пока не будет достигнута максимальная занятость или инфляция не вырастет примерно 2%. В рамках QE ФРС создает деньги для покупки государственных или корпоративных облигаций, снижая процентные ставки, чтобы стимулировать расходы, а не сбережения.В настоящее время планируется покупать «не менее» 120 миллиардов долларов в месяц для поддержки восстановления 1 до тех пор, пока не появится более четкая картина экономики. Это говорит о том, что слабость доллара, вероятно, продолжится, пока ФРС не увидит влияние любых ожидаемых расходов на стимулирование экономики при администрации Байдена.

В рамках QE ФРС создает деньги для покупки государственных или корпоративных облигаций, снижая процентные ставки, чтобы стимулировать расходы, а не сбережения.В настоящее время планируется покупать «не менее» 120 миллиардов долларов в месяц для поддержки восстановления 1 до тех пор, пока не появится более четкая картина экономики. Это говорит о том, что слабость доллара, вероятно, продолжится, пока ФРС не увидит влияние любых ожидаемых расходов на стимулирование экономики при администрации Байдена.

Однако следует иметь в виду два фактора, сказал Шинкель. Фондовый рынок США в настоящее время оценивается идеально. По мере приближения вакцины инвесторы могут, наконец, начать более внимательно смотреть на фундаментальные факторы, лежащие в основе оценки акций, и им может не понравиться то, что они видят.Любой негатив может спровоцировать коррекцию, направив инвесторов из акций в безопасные зоны, такие как казначейские облигации США, что подтолкнет доллар США вверх.

Что касается политики, республиканцы сохраняют большинство в сенате, а это означает, что любые планы демократов по усилению регулирования или повышению налогов вряд ли будут реализованы — желаемый результат для инвесторов.

Вот почему второй тур голосования в Сенате Джорджии 5 января предназначен для «всех шариков», как описал его один республиканский стратег. 2 Если демократы победят, они будут контролировать обе дома, и Шинкель говорит, что инвесторам следует опасаться «большого падения акций и, возможно, некоторого спроса на доллары» из опасений, что антикорпоративная повестка дня будет введена в действие.

Кривый шар потенциальной валюты: Республиканцы заново открывают для себя фискальный консерватизм, подавляя правительственные стимулы.

Источник: сводные данные прогноза Bloomberg от участников глобальных банков

Китай идет впереди, Азия стремительно преследует его

Похоже, что первой и самой быстрой из всех блокировок станет стратегия восстановления COVID-19 для Китая и региона.Ожидается, что в 2021 году Китай вырастет более чем на 7% 3 , имея уже 5% -ный рост с июля по ноябрь 4 , что делает COVID-19 простой точкой на их экономической траектории. Крупные государственные расходы укрепляют экономику против глобального спада, но, в отличие от других рынков, низкие процентные ставки не вечны. Инвесторы продали китайский индекс 25 ноября после того, как центральные банки сказали рынку, что он будет поддерживать «нормальную» денежно-кредитную политику — читать «дальше не ослаблять». 5 Хотя планов по повышению ставок не было, быстрый рост экономики, например, рост производственной деятельности самыми быстрыми темпами за три года 6 означает, что Народный банк Китая (НБК) столкнется с непростой задачей в 2021 году.Юань уже растет в цене, поскольку иностранные инвесторы разделяют мнение Китая о росте, и НБК не захочет, чтобы более высокая валюта сдерживала экспорт. С другой стороны, он захочет убедиться, что экономика не перегревается — это означает более высокие ставки в какой-то момент и более сильный CNH.

Крупные государственные расходы укрепляют экономику против глобального спада, но, в отличие от других рынков, низкие процентные ставки не вечны. Инвесторы продали китайский индекс 25 ноября после того, как центральные банки сказали рынку, что он будет поддерживать «нормальную» денежно-кредитную политику — читать «дальше не ослаблять». 5 Хотя планов по повышению ставок не было, быстрый рост экономики, например, рост производственной деятельности самыми быстрыми темпами за три года 6 означает, что Народный банк Китая (НБК) столкнется с непростой задачей в 2021 году.Юань уже растет в цене, поскольку иностранные инвесторы разделяют мнение Китая о росте, и НБК не захочет, чтобы более высокая валюта сдерживала экспорт. С другой стороны, он захочет убедиться, что экономика не перегревается — это означает более высокие ставки в какой-то момент и более сильный CNH.

По словам Шинкеля, Сингапур и Южная Корея являются двумя выдающимися сторонами с точки зрения своих перспектив, «делая интересные вещи и очень хорошо позиционируя себя».

По словам Шинкеля, Сингапур и Южная Корея являются двумя выдающимися сторонами с точки зрения своих перспектив, «делая интересные вещи и очень хорошо позиционируя себя».Возможный курс валюты: Эскалация торговой войны спугивает рынки, вызывая бегство в доллары США, японские иены, швейцарские франки и золото.

Источник: сводные данные прогноза Bloomberg от глобальных банков.Может ли Европа реализовать свой потенциал?

В конце 2020 года Всемирная организация здравоохранения сообщила, что Европа лидирует в мире как по случаям COVID-19, так и по смертельным исходам. 7 К счастью, уровень заражения снова снижается — свидетельство важности ограничения передвижения и экономической активности — но это означает, что Европе предстоит долгая зима, когда рост может быть ограничен.

По словам Шинкеля, евро растет по мере того, как доллар США падает, но с июля застрял между 1,16 доллара на нижнем уровне и 1,20 доллара на максимальном уровне, и не смог пробиться вверх из-за опасений по COVID-19. В настоящее время лоскутный характер случаев заболевания COVID-19 в Европе затрудняет прогнозирование валюты, но в среднесрочной перспективе «это одна из областей, которая имеет наибольший потенциал» для экономического роста.

В настоящее время лоскутный характер случаев заболевания COVID-19 в Европе затрудняет прогнозирование валюты, но в среднесрочной перспективе «это одна из областей, которая имеет наибольший потенциал» для экономического роста.

Европейская комиссия объявила в конце ноября, что получила 160 миллионов доз вакцины Moderna, так что, если развертывание может произойти быстро, может последовать экономический рост — и повышение курса евро.

Потенциальная валюта: Европейский центральный банк делает все, что в его силах, а это означает, что фискальная политика должна будет поддерживать европейскую экономику. Поскольку внутренние проблемы поглощают государства-члены, добиться консенсуса будет сложно.

Источник: сводные данные прогноза Bloomberg от участников глобальных банков

Британия выходит из финала Брексита

В этом году в Великобритании будет самый резкий экономический спад за 300 лет из-за отключений, связанных с COVID-19, и ее долг, как ожидается, достигнет самого высокого уровня за пределами военного времени. В 2021 году дела обстоят не намного лучше: уровень безработицы, по прогнозам, вырастет до 7,5%, и ожидается, что множество налогов будет держать долг под контролем. 8 Еще большее беспокойство вызывает неопределенность вокруг Брексита. Шинкель сказал, что фунт, как и евро, продемонстрировал в этом году еще одну сильную динамику, но все зависит от того, сможет ли он заключить сделку по Brexit с ЕС. «Как только вы почувствуете некоторую напряженность, она, скорее всего, снизится», — сказал он.

В 2021 году дела обстоят не намного лучше: уровень безработицы, по прогнозам, вырастет до 7,5%, и ожидается, что множество налогов будет держать долг под контролем. 8 Еще большее беспокойство вызывает неопределенность вокруг Брексита. Шинкель сказал, что фунт, как и евро, продемонстрировал в этом году еще одну сильную динамику, но все зависит от того, сможет ли он заключить сделку по Brexit с ЕС. «Как только вы почувствуете некоторую напряженность, она, скорее всего, снизится», — сказал он.

Кривый шар потенциальной валюты: Британия удивляет.«Их динамичная экономика может развиваться очень быстро», — сказал Шинкель.

Источник: сводные данные прогноза Bloomberg от участников глобальных банков

Австралия и Новая Зеландия в состоянии поствакцинального мира

Когда вирус почти полностью ликвидирован, у антиподских экономик есть одна из лучших платформ для роста в развитом мире. Шинкель сказал, что Австралия — это «золотая середина» и готовность к поствакцинальному миру, в котором студенты и туризм из Китая, в частности, немедленно подстегнут экономику. В недавнем опубликованном протоколе Резервный банк Новой Зеландии заявил, что экономика оказалась более устойчивой, чем предполагалось ранее, но высказывались предположения, что NZRB может снизить процентные ставки в попытке сохранить конкурентоспособность своего доллара и предоставить больше стимулов. 9 Если ставки упадут ниже нуля, рентабельность инвестиций упадет, что снизит зарубежный спрос на новозеландские активы и побудит инвесторов продавать новозеландский доллар в погоне за более высокой доходностью в других странах.

В недавнем опубликованном протоколе Резервный банк Новой Зеландии заявил, что экономика оказалась более устойчивой, чем предполагалось ранее, но высказывались предположения, что NZRB может снизить процентные ставки в попытке сохранить конкурентоспособность своего доллара и предоставить больше стимулов. 9 Если ставки упадут ниже нуля, рентабельность инвестиций упадет, что снизит зарубежный спрос на новозеландские активы и побудит инвесторов продавать новозеландский доллар в погоне за более высокой доходностью в других странах. По словам Шинкеля, в Австралии Резервный банк играет в «выжидательную» игру и уделяет больше внимания сокращению безработицы, чем попыткам снизить курс доллара.По словам Шинкеля, большинство прогнозов предполагают более высокий австралийский доллар в среднесрочной и долгосрочной перспективе, что «имеет смысл, учитывая, где находится доллар США и насколько устойчива австралийская экономика».

Curveball потенциальной валюты 1: Что произойдет, когда в марте будут отменены стимулирующие выплаты правительством Австралии и каникулы по банковской ипотеке?

Curveball потенциальная валюта 2: Как Австралия управляет своими торговыми отношениями с Китаем.

Источник: сводные данные прогноза Bloomberg от участников глобальных банков

Подготовка к предстоящему году

К сожалению, хрустальных шаров с валютой не существует, и, как мы видели в 2020 году, рынки трудно предсказать.С передачей власти США, вызовами COVID-19 и геополитическими колебаниями, изменениями обменного курса никогда не может быть и речи, поэтому имеет смысл рассмотреть ваши глобальные потребности и цели денежных переводов на 2021 год и подготовиться к этому. Таким образом, когда колебания валюты представляют возможность или вам нужно действовать быстро, чтобы защититься от движущихся против вас курсов, вы будете чувствовать себя уверенно и контролируете ситуацию. Потому что, когда дело касается ваших денег, информированные решения — лучшее решение.

Если вы ждете подходящего обменного курса или вам просто нужна небольшая поддержка в процессе перевода, наша команда OFXpert готова помочь 24/7.Свяжитесь с нами сегодня.

______

1 https://www.reuters.com/article/us-usa-fed/fed-keeps-policy-steady-as-biden-inches-closer-to-victory-idINKBN27L0I6

2 https: / /www.nytimes.com/2020/11/19/us/politics/georgia-senate-races-donations.html

3 https://country.eiu.com/china

4 https: // www .spglobal.com / marketintelligence / en / news-insights / latest-news-headlines / covid-19-magnizes-brics-divergence-as-china-solidifies-lead-61053247

5 https: // www.bloomberg.com/news/articles/2020-11-25/china-stocks-retreat-the-most-in-3-weeks-on-liquidity-jitters

6 https://www.reuters.com/article / us-china-economy-pmi / chinas-factory-activity-expands-наиболее быстрыми темпами за последние три года-idUSKBN28A048

7 https://edition.cnn.com/2020/11/ 25 / europe / europe-coronavirus-deaths-vacation-intl / index.html

8 https://www.bbc.com/news/uk-politics-55072003

9 https: //www. reuters. ru / article / newzealand-economy-rbnz-int-idUSKBN26Z0F1

reuters. ru / article / newzealand-economy-rbnz-int-idUSKBN26Z0F1

Will The U.Южный доллар растет или падает? Прогноз доллара США по отношению к основным валютам (2020)

Поднимется или упадет доллар США? Прогноз доллара США по отношению к основным валютам (2020)

Будет доллар США падать или расти? Это горячая точка вокруг инвесторов. В качестве резервной валюты для международных финансов и мировой торговли доллар США был основой мировой экономики.

Интерес трейдеров к доллару США всегда был предметом спекуляций на валютных рынках, и, как и все другие фиатные валюты, его стоимость зависела от здоровья США.С. Экономика и ее положение в мире.

Есть много факторов, которые влияют на стоимость доллара США по отношению к другим валютам, например, геополитические, рыночные и технические факторы. В этой статье мы суммируем эти элементы в дополнение к предоставлению экономического прогноза и способов, которыми трейдеры могут использовать движение доллара на валютных рынках.

Что движет U.С. Доллар?

Существует множество факторов, определяющих стоимость доллара США, однако обычно она сводится к 3 основным элементам: (1) спрос / предложение, (2) динамика / психология рынка и (3) технические факторы, влияющие на его стоимость.

● Как снабжение Vs. Спрос влияет на доллар США

Спрос на доллары увеличивается, когда США экспортируют товары или услуги, потому что покупатели должны конвертировать свою местную валюту и покупать доллары США для завершения транзакции.Это приводит к снижению спроса на их домашнюю валюту и увеличению спроса на доллары США в рамках обмена.

Помимо торговли, спрос на доллары США увеличивается, когда правительство США или такие организации, как корпорации, выпускают облигации. По тем же причинам, что и в предыдущем примере, иностранные инвесторы должны конвертировать свою местную валюту в доллары США, чтобы завершить покупку.

Повышенный спрос на доллары США также возникает, когда иностранные инвесторы хотят купить акции на фондовой бирже США.Все это примеры того, как увеличивается спрос на доллары, и именно так определяется значительная часть стоимости доллара.

Доллар США также считается безопасным вложением в период глобального кризиса по сравнению с менее стабильными экономиками мира, создавая больший спрос и повышая его стоимость, поскольку инвесторы вкладывают свои деньги в активы в США.

● Настроения и рыночная психология стоимости доллара

Новости о U.С. Экономика может повлиять на настроения инвесторов, которые затем стимулируют торговлю. Примером этого могут быть сообщения об ослаблении экономики США, которое снижает настроения инвесторов. Это может затем привести к распродаже долларов США в форме конвертации валюты для продажи облигаций или акций, что снизит общую стоимость доллара США по отношению к другим иностранным валютам.

● Технические факторы, влияющие на доллар США

Чтобы получить прибыль на выигрышной стороне сделки, инвесторы должны размышлять о том, будет ли предложение долларов меньше или больше, чем спрос на доллары.Новости или события, такие как выпуск различных правительственных отчетов, таких как данные о заработной плате или ВВП, помогают трейдерам определять направление экономики США.

Дополнительная информация, касающаяся деятельности крупных игроков, таких как инвестиционные банки и крупные фирмы по управлению активами, также важна, потому что настроения часто управляют рынком более резко, чем надлежащие экономические основы, которые определяют спрос и предложение.

Другие факторы включают оценку исторических моделей, связанных с сезонными факторами, такими как технические индикаторы, уровни поддержки и сопротивления.Многие трейдеры используют их, чтобы спекулировать на движениях цен, полагая, что такие модели имеют циклический характер.

Будет ли доллар США расти или падать? Прогнозы по доллару США и основным валютам

Прогнозы стоимости доллара США у разных экспертов разнятся, и 2020 год оказывается очень непредсказуемым, учитывая экономический спад, связанный с событием COVID-19, которое вызвало серьезные рыночные обвалы.

● Прогноз AUD / USD

Эксперты Capital.com считают, что пара AUD / USD является плохой долгосрочной инвестицией из-за медвежьих прогнозов австралийского доллара к доллару США с позитивным прогнозом для доллара США.

Их анализ показывает постепенное снижение пары AUD / USD, начиная с января 2020 года, которое упадет до 0,598 к декабрю 2021 года, в пользу доллара в целом.

Источник: Wallet Investor

● Прогноз EUR / USD

Прогноз для доллара благоприятный, по мнению экспертов Capital. com, которые считают, что евро испытывает серьезные проблемы из-за слабых макроэкономических отчетов, чему способствуют продолжающиеся политические кризисы в еврозоне.

com, которые считают, что евро испытывает серьезные проблемы из-за слабых макроэкономических отчетов, чему способствуют продолжающиеся политические кризисы в еврозоне.

В результате инвестирование в евро не рекомендуется, поскольку аналитики отдают предпочтение доллару.

Источник: Wallet Investor

● GBP к доллару прогноз

По данным Capital.com, доллар имеет преимущество перед британским фунтом из-за последствий переговоров по Brexit и слабой экономики Великобритании.

В связи с восстановлением фондовых рынков США и ухудшением перспектив Великобритании аналитики прогнозируют укрепление доллара в целом.

Источник: Wallet Investor

● NZD to USD Прогноз

Несмотря на восстановление новозеландского доллара из-за неизменных процентных ставок, согласно анализу Capital.com, прогноз по доллару в сравнении выглядит положительным.

Источник: Wallet Investor

● JPY to USD Прогноз

USD / JPY — одна из самых ликвидных валютных пар из-за позиции США. Южнокорейский доллар как первая резервная валюта в мире, а йена занимает четвертое место. Прогнозы на WalletInvestor.com поддерживают стабильную валютную пару в течение следующего года без особых изменений.

Южнокорейский доллар как первая резервная валюта в мире, а йена занимает четвертое место. Прогнозы на WalletInvestor.com поддерживают стабильную валютную пару в течение следующего года без особых изменений.

Источник: Wallet Investor

Способы инвестирования в доллар США

Есть несколько способов, которыми инвесторы могут использовать текущие рыночные условия в пользу США.Доллар США, в который входят:

1. Депозитные и сберегательные сертификаты

Один из способов инвестировать в доллары США — это приобрести депозитные сертификаты (CD), по которым начисляются проценты по местным ставкам в определенных странах. Хотя CD подвержен колебаниям обменного курса, более высокая процентная ставка нейтрализует этот эффект по сравнению с CD, деноминированными в долларах.

2. Иностранные облигации

Инвесторы могут приобретать паевые инвестиционные фонды, инвестирующие в США. S. государственные облигации, которые увеличиваются, если стоимость повышается по отношению к иностранной валюте.

S. государственные облигации, которые увеличиваются, если стоимость повышается по отношению к иностранной валюте.

3. Биржевые фонды (ETF) и биржевые ноты (ETN)

Биржевые фонды (ETF) и биржевые ноты (ETN) — это способы инвестировать в валюты без торговли на форексе. Их можно торговать, как акциями, со стандартным брокерским счетом.

4. Стандартный торговый счет Forex

Торговый счет Forex у брокера позволяет трейдерам спекулировать на ценах на валюту со всего мира.

Валюты торгуются парами, трейдеры размышляют, какая из них пойдет вверх или вниз. Спред бид-аск — это место, где брокер зарабатывает деньги, делая сделки без комиссии и прибыльными для трейдеров, участвующих в нескольких сделках в течение каждой сессии.

5. Торговля долларом США с помощью CFD

Контракты на разницу (CFD) представляют собой производные продукты, аналогичные фьючерсам, опционам, свопам или форвардным контрактам. Они позволяют трейдерам спекулировать на движениях цены, которые движутся вверх или вниз, без владения базовым активом.

Они позволяют трейдерам спекулировать на движениях цены, которые движутся вверх или вниз, без владения базовым активом.

Вместо того, чтобы покупать или продавать валюту, трейдеры используют CFD, чтобы спекулировать на движении одной валюты по отношению к другой. Например, если трейдер решает торговать USD / JPY и прогнозирует, что стоимость JPY упадет, он может открыть короткую позицию по JPY и получить прибыль, если доллар США вырастет.

Чтобы увидеть график цен в реальном времени, посетите платформу Mitrade →

Преимущества торговли USD Forex CFD

CFD не используют никаких обменов и торгуются на внебиржевом рынке.Им способствуют контракты между брокером и клиентом, которые обменивают разницу в стоимости базового актива при закрытии контракта.

Есть много причин, по которым CFD стали популярными в последнее десятилетие, в том числе:

● Простая торговля через онлайн-брокера

● Возможность получать прибыль либо от снижения, либо от повышения цены

● Низкие барьеры для входа

● Торговля базовым активом всего 0,01 лота

● Торговля с использованием кредитного плеча, которая может усилить позиции

● Отсутствие правил короткой продажи

CFD имеет несколько недостатков, которые могут включать отсутствие регулирования, очень высокие риски и потерю капитал, который может быть получен с использованием кредитного плеча, которое представляет собой использование кредита от брокера для проведения крупных сделок без оплаты полной стоимости. Этот тип торговли предлагает возможности для получения потрясающей прибыли, но также может увеличить убытки, если цена пойдет в другую сторону.

Этот тип торговли предлагает возможности для получения потрясающей прибыли, но также может увеличить убытки, если цена пойдет в другую сторону.

Торговля с кредитным плечом рекомендуется для опытных трейдеров или тех, кто может позволить себе рискнуть полной потерей своего капитала.

Откройте для себя торговлю долларами США с Mitrade

Торговля CFD на доллар США на волатильных рынках

Текущие рыночные условия чрезвычайно нестабильны с учетом недавних событий, касающихся COVID-19 и политической нестабильности в Соединенных Штатах.

Эти волатильные рынки предоставляют некоторым инвесторам возможности использовать производные инструменты, такие как CFD, для спекуляций на движениях цен из-за резких и частых колебаний цен вверх и вниз.

Более высокая степень смещения цены представляет большие возможности для трейдеров, предпочитающих длинные позиции для прогнозов вверх и короткие позиции для прогнозов вниз. CFD предлагают прибыль в обоих направлениях, что делает их привлекательным инструментом для инвестиционных спекуляций.

CFD предлагают прибыль в обоих направлениях, что делает их привлекательным инструментом для инвестиционных спекуляций.

Использование CFD для снижения риска портфеля

Инвесторы с портфелями, имеющими большие позиции в активах, основанных на долларах США, могут использовать CFD в качестве механизма защиты для хеджирования или снижения риска падения цен в долларах США. Если трейдер считает, что цена актива в портфеле упадет, CFD можно приобрести, чтобы получить прибыль от снижения цены и компенсировать любые убытки от снижения стоимости базового актива в его инвестиционном портфеле.

Выбор брокера Forex CFD для торговли долларом США

Выбор подходящего форекс-брокера CFD требует оценки многих факторов, которые могут включать требования к депозиту, торговые платформы, процедуры вывода средств и доступность разнообразных финансовых инструментов.

Безопасность должна оставаться главной заботой всех трейдеров, и наиболее важным соображением для инвесторов является поиск брокера, лицензированного государственным органом и регулируемого этическими стандартами практики, например ASIC, Австралийская комиссия по ценным бумагам и инвестициям.

Являясь одним из самых быстрорастущих брокеров в Австралии, Mitrade — это надежный и регулируемый ASIC брокер, предлагающий быстрое и надежное исполнение сделок с интуитивно понятным и простым в использовании интерфейсом.

Благодаря функциям, включающим нулевые комиссии, конкурентоспособные спреды и кредитное плечо до 200 раз, Mitrade является популярным выбором как для начинающих, так и для опытных трейдеров.

Как торговать с Mitrade?

Начните торговать сегодня

Вы можете инвестировать в доллары США через CFD на форекс:

Mitrade также предоставляет возможность инвестирования в биткойны, золото и сырую нефть.

Успешные стратегии для торговли USD CFD

Для успешной торговли CFD на Forex необходимо понимание ключевых экономических показателей, таких как процентные ставки, инфляция, уровень занятости, потребительские расходы и производственная активность.Все эти измерения определяют экономическую мощь страны, и это в конечном итоге определяет силу национальной валюты. Некоторые ключевые индикаторы, которые влияют на инвестирование в доллары США, включают:

1. Процентные ставки Центрального банка

Решения, принимаемые центральными банковскими органами в отношении процентных ставок, могут напрямую влиять на спрос и предложение валюты.

Повышение процентной ставки часто используется для контроля инфляции, чтобы замедлить рост экономики, а снижение стимулирует заимствование, чтобы экономика могла расти.

2. Расчет заработной платы в несельскохозяйственном секторе

Расчет заработной платы в несельскохозяйственном секторе — это отчет, выпущенный Бюро статистики труда Соединенных Штатов, в котором указывается количество всех рабочих мест в США. Это количество не включает сельскохозяйственных рабочих, некоторых государственных служащих, индивидуальных предпринимателей и сотрудников некоммерческих организаций.

Многие аналитики смотрят на эту цифру как на показатель валового внутреннего продукта (ВВП), поскольку она может дать представление о направлении потребительских расходов, что является показателем экономического роста.

3. Уровень безработицы

Уровень безработицы определяется как процент рабочей силы, которая активно ищет работу. Его увеличение или уменьшение напрямую связано с уровнем потребительских расходов, что дает аналитикам ключевой показатель для оценки состояния экономики.

4. Индекс потребительских цен (ИПЦ)

ИПЦ служит индикатором направления цен с помощью привязанного к индексу показателя стоимости товаров и услуг. Отчет часто оказывает сильное влияние на цены на валютном рынке, поскольку он дает информацию о движениях, которые могут быть приняты центральными банковскими властями.

Отчет часто оказывает сильное влияние на цены на валютном рынке, поскольку он дает информацию о движениях, которые могут быть приняты центральными банковскими властями.

5. Индекс промышленного производства

Индекс промышленного производства — это ежемесячный отчет, который измеряет объемы производства в США в обрабатывающей, горнодобывающей, газовой и электроэнергетической отраслях. Составленный Федеральной резервной системой, ему придается важное значение в связи с указанием общих структурных изменений в экономике.

Представленный выше контент, полученный от третьих лиц или нет, рассматривается только как общий совет. Эта статья не содержит и не должна толковаться как содержащая советы по инвестированию, рекомендации по инвестированию, предложение или ходатайство о любых сделках с финансовыми инструментами. Mitrade не заявляет, что представленная здесь информация является точной, актуальной или полной. Mitrade не является финансовым консультантом, и все услуги предоставляются только на исполнительной основе. Прежде чем принимать какие-либо инвестиционные решения, вам следует посоветоваться с независимыми финансовыми консультантами, чтобы убедиться, что вы понимаете риски. * Торговля CFD сопряжена с высоким уровнем риска и подходит не всем инвесторам. Пожалуйста, прочтите PDS перед тем, как начать торговать.