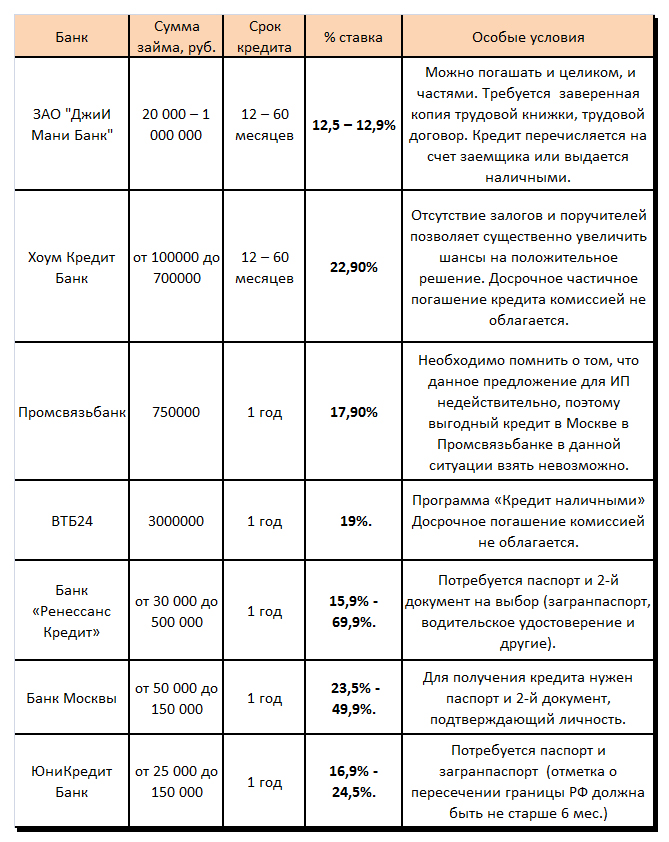

В каком банке лучше взять кредит на потребительские нужды

В каком банке выгодней взять потребительский кредит наличными

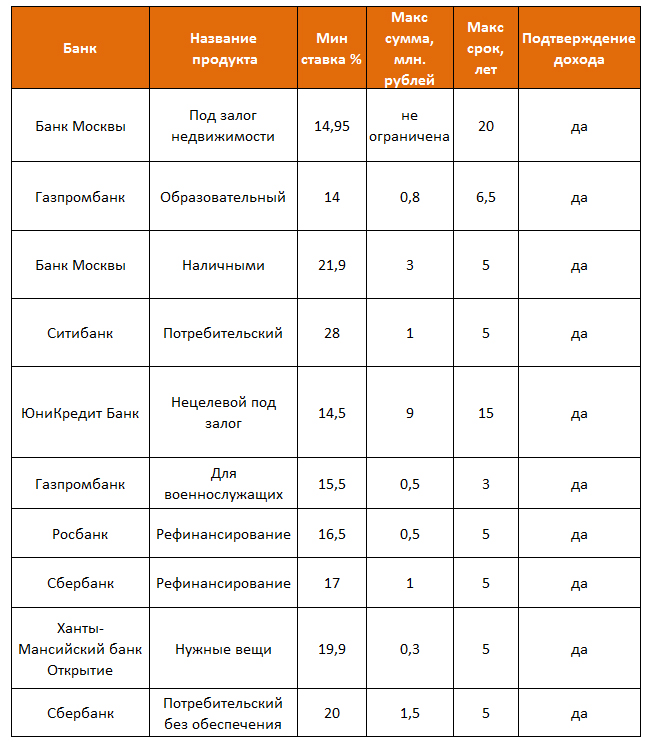

При выборе кредитной организации необходимо обращать внимание на следующие критерии:

- процентная ставка;

- срок кредитования;

- максимальная сумма;

- пакет документов;

- скорость оформления;

- наличие дополнительных возможностей для заемщика.

Чтобы определить, в каком банке лучше взять потребительский кредит, следует сравнить разные предложения и найти оптимальное. Далее подробнее поговорим о критериях, перечисленных выше.

Оформить кредитПроцентная ставка и срок кредитования

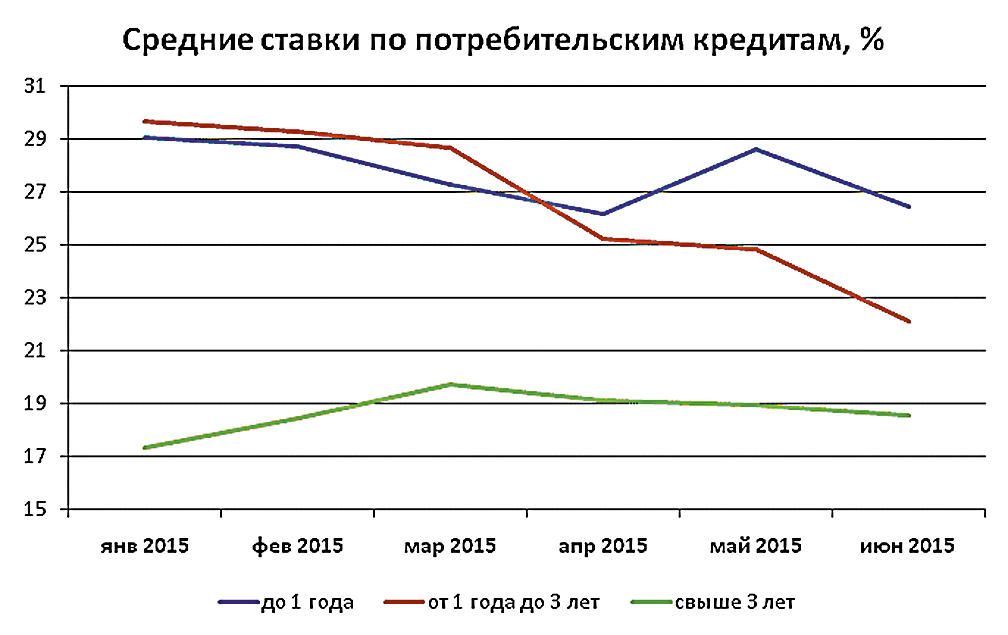

Ставка — самый важный показатель, если заемщик ищет, где выгодно взять кредит на потребительские нужды. Ставка определяет итоговую сумму переплат, и в целом она не сильно различается в разных банках.

Многие кредитные организации предлагают особенно выгодные условия для конкретных категорий заемщиков. Как раз на такие банки и следует обращать внимание в первую очередь. Льготные ставки могут назначаться вкладчикам или постоянным заемщикам. Например, в Банке Русский Стандарт на сниженные ставки могут рассчитывать клиенты с хорошей кредитной историей и сотрудники организаций-партнеров.

Точную ставку можно узнать только после того, как банк рассмотрит заявку. Чтобы определить, где лучше взять потребительский кредит, стоит отправить заявки в разные кредитные организации и принять решение после их рассмотрения.

На итоговую сумму переплат влияет не только ставка, но и срок кредитования. Важно учитывать следующие закономерности:

- чем дольше срок кредитования, тем меньше ежемесячный платеж;

- чем дольше срок кредитования, тем больше заемщик платит банку.

Если клиенту важно переплатить как можно меньше, то максимальный срок кредитования не имеет особого значения. Но в том случае, когда доход не позволяет платить крупную сумму ежемесячно, этот критерий может оказаться решающим. В такой ситуации лучше брать потребительский кредит в банке, который предлагает долгий срок кредитования. В Банке Русский Стандарт он составляет от 12 до 60 месяцев.

Но в том случае, когда доход не позволяет платить крупную сумму ежемесячно, этот критерий может оказаться решающим. В такой ситуации лучше брать потребительский кредит в банке, который предлагает долгий срок кредитования. В Банке Русский Стандарт он составляет от 12 до 60 месяцев.

Дополнительные услуги

Страхование заемщиков

Помогает погасить кредит в случае потери работы, постоянной утраты трудоспособности, ухода из жизни.

Выбираю дату платежа

Позволяет выбрать дату погашения кредита при оформлении кредита.

Постоянный контроль

Услуга оповещения об операциях и ИНФО m@il позволяют взять кредит и быть в курсе всех изменений по счету.

Сумма займа

Предложения банков по потребительским кредитам различаются максимальной суммой. Это первый критерий, на который нужно обращать внимание перед подачей заявки.

В Банке Русский Стандарт максимальная сумма кредита составляет 2 000 000 ₽ для сотрудников компаний, которые заключили с банком договор эквайринга и (или) договор об организации безналичных платежей. Для всех остальных клиентов максимальная сумма займа — 500 000 ₽.

Оформить кредит3 шага к получению потребительского кредита на выгодных условиях

Заявка

Заполните анкету на сайте, по телефону или в ближайшем офисе Банка Русский Стандарт.

Решение

Наличные

Приходите в офис банка, чтобы подписать кредитный договор и забрать деньги.

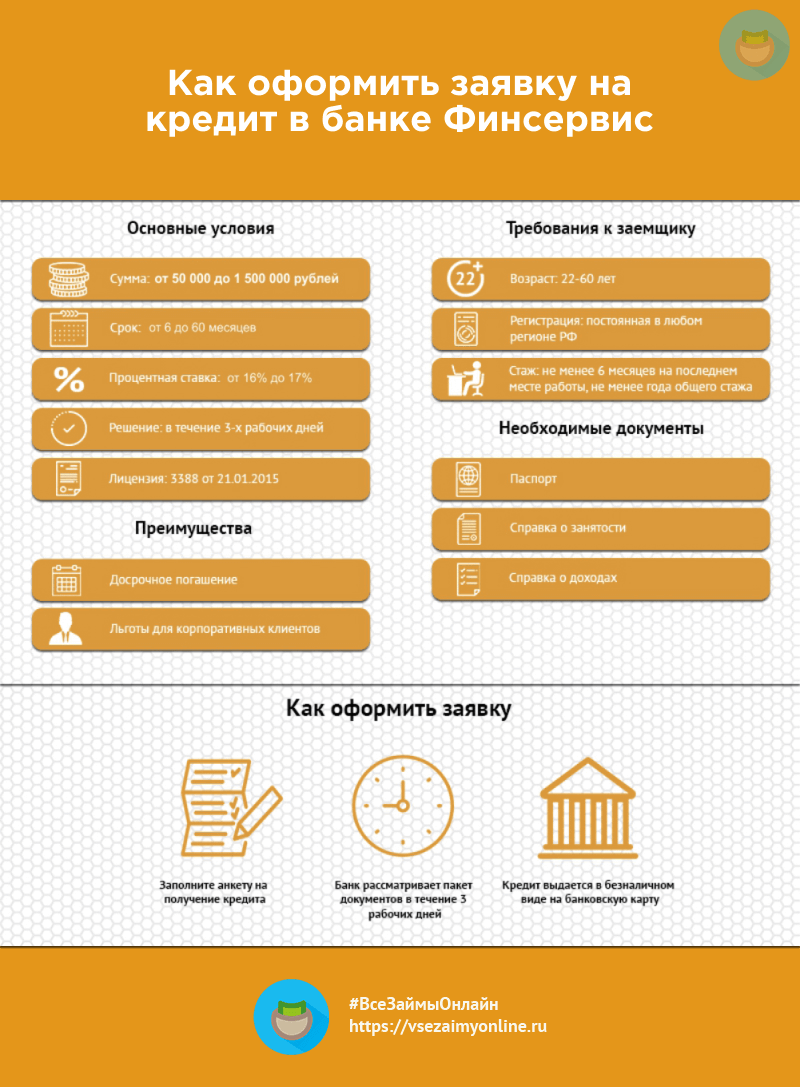

Пакет документов и скорость оформления

Эти два критерия влияют на то, насколько быстро заемщик может получить кредит:

- чем меньше документов, тем быстрее можно подать заявку;

-

чем быстрее банк рассмотрит заявку, тем быстрее будет оформлен заем.

Ответ на вопрос, в каком банке выгодней брать потребительский кредит, зависит от того, насколько срочно нужны деньги. Чтобы получить средства уже на следующий день, следует подавать заявки только в те кредитные организации, которые работают оперативно и требуют минимальный пакет документов.

В Банке Русский Стандарт от подачи заявки до получения наличных проходит 1 день. Для оформления нужен только паспорт и второй документ, подтверждающий личность заемщика. Это может быть загранпаспорт, СНИЛС, водительское или пенсионное удостоверение.

Оформить кредитДополнительные возможности

К таким возможностям относятся информационная поддержка и другие услуги, которые делают кредит более удобным для заемщика. Клиенты Банка Русский Стандарт получают возможность:

- поменять дату платежа;

- выбрать наиболее удобный срок кредитования уже после того, как банк сформировал свое предложение;

- застраховаться от потери работы и (или) трудоспособности и включить стоимость страхового полиса в общую сумму кредита;

- всегда быть в курсе изменений счета и получать уведомления о предстоящей дате платежа.

Требования к заемщику в Банке Русский Стандарт

- Российское гражданство.

- Отсутствие судимостей.

- Постоянный источник дохода.

- Регистрация в регионе присутствия банка.

Потребительские кредиты наличными с онлайн-оформлением — 43 варианта

Посмотрите потребительские кредиты в ближайших городах: Новокуйбышевск, Кинель, Чапаевск, Жигулевск, Тольятти.

Представленная информация является обобщенной и носит исключительно информационный характер. Окончательные условия кредитования принимаются непосредственно кредитными организациями. Наш сайт не занимается ни сбором, ни хранением пользовательской информации — переходя по ссылкам вы переходите на сайт банка или сайт партнера банка, где и заполняете онлайн форму для осуществления последующей обработки информации в строгом соответствии с законом РФ «О защите персональных данных».

Потребительский кредит банка — это особый вид кредита, предоставляемый гражданам на потребительские нужды. Такой кредит берут не только для приобретения товаров длительного пользования, но и просто для бытовых нужд (продукты питания, бытовая техника). Банки обычно выдают потребительский кредит наличными деньгами или перечисляют средства на карту.

- По срокам погашения долга — обычно выделяют 3 вида займа: краткосрочные, среднесрочные и долгосрочные.

- С обеспечением или без — банки, выдавая кредиты наличными без обеспечения, не требуют залога имущества или поручительства.

- По кредитору — займы могут быть банковские и небанковские (микрозаймы, финансовые организации)

- Целевые и нецелевые — кредит может быть направлен непосредственно на покупку определенных товаров, либо тратиться на усмотрение заемщика.

Преимущества покупки товара в кредит

- + Покупая товар в кредит, Вы можете считать себя застрахованным от переплаты в будущем, если он вдруг подорожает;

- + Покупая необходимую вещь сейчас, Вы можете уже не опасаться ее «исчезновения» с прилавков;

- + Покупка в кредит позволяет купить товар нужной модификации на месте, при условии, что он есть в наличии;

- + Вы можете приобрести продукт в момент его наивысшей актуальности и не копить нужную сумму долгое время;

- + Покупая что-либо в кредит, Вы сможете погашать сумму займа незначительными платежами на протяжении нескольких месяцев.

Однако, у покупки в кредит есть и некоторые недостатки:

- — Стоимость товара увеличивается в связи с процентами по кредиту;

- — Одним из существенных недостатков можно считать истечение периода удовольствия от покупки: платежи по кредиту необходимо вносить еще несколько месяцев, а Вам бы уже хотелось приобрести замену тому, что Вы купили.

- — В связи с тем, что банки зачастую маскируют реальную процентную ставку, есть риск заплатить кредитной организации гораздо большую сумму, чем предполагалось на первый взгляд.

Внимание! На что нужно в первую очередь обращать внимание при подаче заявки онлайн и заключении кредитного договора в 2021 году:

- Должны быть четко прописаны название кредитной организации, ее регистрационный номер, адрес и контактные телефоны.

- Сумма кредита наличными, валюта, а также сроки погашения.

- Годовые процентные ставки по потребительскому кредиту – важнейший параметр расходов заемщика. Самые выгодные кредиты имеют действительно низкие ставки – ниже 13% годовых.

- Порядок и периодичность начисления процентов

- График платежей по потребительскому кредиту, в котором будет указана сумма ежемесячного платежа

- Условия досрочного погашения кредита.

Будьте бдительны! Обращайтесь только в проверенные организации и не позволяйте мошенникам одурачить себя. Также при первичном оформлении и рефинансировании кредитов мы советуем сотрудничать с финансовыми структурами, которые запрашивают максимальный перечень документов. В этом случае у банка есть возможность проверить Ваши данные в полной мере, что может существенно повлиять на условия кредитования (в Вашу пользу, разумеется).

Также при первичном оформлении и рефинансировании кредитов мы советуем сотрудничать с финансовыми структурами, которые запрашивают максимальный перечень документов. В этом случае у банка есть возможность проверить Ваши данные в полной мере, что может существенно повлиять на условия кредитования (в Вашу пользу, разумеется).

Совет! До размещения онлайн-заявки Вы можете сделать подбор и заранее примерно рассчитать будущие платежи по условиям вашего потребительского кредита в нашем кредитном калькуляторе.

Что делать, если банки отказывают в кредите?

Когда нужны деньги, первое, что приходит на ум – выбрать, подать онлайн-заявку и взять в банке кредит наличными. Финансовые организации предлагают несколько выгодных вариантов, среди которых:

- кредитные карты;

- оформление потребительских и экспресс-кредитов онлайн, в банковском офисе или магазине;

- кредитование на покупку автомобиля и жилья (ипотека).

Если же банк по каким-то причинам отказывает, а наличные нужны сегодня, вам наверняка смогут помочь микрокредитные компании. В 2021 году для получения займа физическому лицу достаточно нескольких часов. Можно оставить заявку онлайн и получить кредит без справок о доходах и отказа даже не выходя из дома – все деньги будут зачислены на вашу пластиковую карту банка. Микрокредиты через интернет выдаются по паспорту почти без отказов, и даже с плохой кредитной историей или без нее, но процентные ставки по ним будут выше, чем в банках. Выше приведен список актуальных на 2021 год предложений от лицензированных МФО и банков России, оформляющих кредитки со сравнительно низкими ставками и выгодными условиями.

В 2021 году для получения займа физическому лицу достаточно нескольких часов. Можно оставить заявку онлайн и получить кредит без справок о доходах и отказа даже не выходя из дома – все деньги будут зачислены на вашу пластиковую карту банка. Микрокредиты через интернет выдаются по паспорту почти без отказов, и даже с плохой кредитной историей или без нее, но процентные ставки по ним будут выше, чем в банках. Выше приведен список актуальных на 2021 год предложений от лицензированных МФО и банков России, оформляющих кредитки со сравнительно низкими ставками и выгодными условиями.

А если даже микрокредитные организации не хотят давать вам в долг, либо предлагают только высокие ставки – скорее всего, ваши текущие значения кредитного рейтинга и истории очень низки. Во всяком случае, их нужно выяснить. В этом поможет более подробная статья о том, как узнать и улучшить свою кредитную историю.

Выгодные кредиты, самые выгодные кредиты

Самые выгодные кредиты в Беларуси

Если хотите взять самый выгодный кредит в Беларуси, обратите внимание на акции и специальные предложения банков. Многие компании готовы предложить деньги под маленький процент на достаточно лояльных условиях.

Многие компании готовы предложить деньги под маленький процент на достаточно лояльных условиях.

Как найти самый выгодный кредит в Беларуси

Процентные ставки зависят от того пакета документов, который может предложить человек. Без справок получить деньги на выгодных условиях можно:

- обладателям положительной кредитной истории,

- категориям граждан, имеющих право на использование льготных программ.

Если вы первый раз берете выгодный кредит на потребительские нужды в Беларуси, сотрудники банков рекомендуют сначала воспользоваться кредитом на небольшую сумму. Такую услугу предлагают практически все финансовые организации Беларуси. При определении суммы учитывайте: чем меньше лимит, тем больше будет переплата. Поэтому при выборе подходящего варианта рассматривайте варианты, позволяющие досрочно погасить задолженность без дополнительного внесения сумм.

Как получить выгодный кредит в банках Беларуси?

Влияет на процентную ставку и срок. При увеличении срока увеличивается процентная ставка. Проще всего оформить кредит в рублях на год. Выгодные кредиты в банках Беларуси берутся с учетом:

При увеличении срока увеличивается процентная ставка. Проще всего оформить кредит в рублях на год. Выгодные кредиты в банках Беларуси берутся с учетом:

- структуры кредита,

- графика платежей,

- кредитного и социального статуса.

Многие финансовые учреждения готовы снизить ставку при оформлении страховки. В этом случае часть рисков по невозврату долга не себя берет компания. Такой вариант позволяет защитить человека от долговых обязательств в случае наступления страхового случая (потери работы по сокращению, получение инвалидности…). Если вы погасите кредит раньше срока, прописанного в договоре, имеете право вернуть страховку за оставшийся срок.

Для удобства банки предлагают дополнительные услуги. К ним относится фиксированная дата платежей, приостановка кредита, реструктуризация задолженности, различные оповещения. На нашем сайте вы без проблем найдете подходящий для себя вариант.

Потребительский кредит

- Срок рассмотрения заявки: 5 дней; в случае предоставление полного списка требуемых документов;

- Частота погашения кредита: ежемесячно, в суммах указанных в графике погашения

- Досрочное погашение: предусмотрено досрочное погашение без дополнительных комиссий и штрафов;

- Штрафы и пеня: В случае нарушения сроков возврата основного долга по кредиту, процентная ставка на сумму просроченной задолженности увеличивается в 1.

5 раза с даты образования данной просроченной задолженности;

5 раза с даты образования данной просроченной задолженности; - Пеня за просроченные проценты – 0,4% в день;

- Обеспечение — не менее 125% от суммы кредита.

Факторы влияющие на положительное решение о предоставление кредита:

- Положительная кредитная история;

- Присутствие постоянного источника дохода;

- Предоставление требуемого обеспечения по кредиту;

- Полнота предоставленного списка документов.

Факторы влияющие на отрицательное решение о предоставление кредита:

- Отрицательная кредитная история;

- Отсутствие постоянного источника доходов;

- Отсутствие обеспечения по кредиту;

- Неполнота предоставленного списка документов.

- Бытовые товары (мебель, ковры, сантехника, занавесок и т.п)

- Бытовая продукция (посуда, сувениры, хрусталь и т.п.)

- Оплата контракта за обучение в ВУЗе

- Дифференцированная повышенная оплата контракта за учёбу

- Бытовая техника (телефон, компьютер, телевизор, газовая плита, кондиционер, духовка и т.

п.)

п.) - Оздоровительные услуги (лечение, стоматологические операции и т.п.)

- Приобретение туристических билетов и путевок в санатории (в зарубежные страны. Покупка всех видов туристических билетов и путевок в санатории внутри страны)

- Строительные материалы — (цемент, шифер, брусчатка, гипсокартон, пластиковые и алюминиевые профили, гипс, алебастр, известь, арматура, трубы, кафель и т.п.)**

- На готовую строительную продукцию (ворота, двери и оконные рамы)**

- На ремонтные работы квартир и частных домов**

- На прокладку в доме коммуникаций газа, воды и электричества

- Установку газового оборудования на автотранспортные средства (метан, пропан)

- На оплату услуг по наладке и ремонту автотранспортных средств

- На покупку ювелирных изделий

- На покупку спортивного и фитнес оборудования

- Обучение на специальных курсах (сестринское дело, курсы на получение водительских прав, оплата альтернативной военной службы, курсы по подготовке невест, швейные курсы, курсы по обучению иностранным языкам и т.

п.)

п.) - Для аренды костюмов молодоженов, манекенов и другой свадебной продукции

- Для покупки медицинских колясок и другого медицинского оборудования

- На другие цели, не противоречащих законодательству РУз

ПРИМЕЧАНИЕ

* — Кредиты выдаются на товары (услуги), произведенные в Республике Узбекистан;

** — На основании ликвидного залога.

Для потребительских кредитов, до 75 БРВ:

- Гарантия третьего лица. По требованию одной из сторон, Гарантийный договор может быть нотариально заверен. Гарантия физического лица может быть предоставлена на получение одного потребительского кредита, доходы физического лица должны быть достаточными для погашения кредитных выплат. Лицо, подписавшие гарантийный договор не может выступать гарантом для получения следующего кредита, если выплаты по текущему кредиту не произведены до конца.

Для потребительских кредитов от 75 до 200 БРВ:

- Залог в виде недвижимости (кроме домов для проживания)

- Залог в виде транспортных средств.

При принятии данного вида залога транспортное средство не должно быть морально и физически устаревшим. Принятые в залог транспортные средства должны быть застрахованы от дорожно транспортных происшествий

При принятии данного вида залога транспортное средство не должно быть морально и физически устаревшим. Принятые в залог транспортные средства должны быть застрахованы от дорожно транспортных происшествий - Залог в виде ювелирных изделий или ценных бумаг (необходимо получение письменного согласия супруга\супруги)

- Залог в виде депозита или вклада (необходимо получение нотариально заверенное согласие супруга\супруги)

- Другие виды залога с высокой ликвидностью

- Гарантия юридического лица (в этом случае, требование к гаранту должны соответствовать кредитной политике АКБ «Hamkorbank»)

- Заявление на получение кредита

- Копия документа удостоверяющего личность кредитополучателя (паспорт или удостоверение военнослужащего)

- В случаях затруднения определения среднемесячного дохода клиента, может быть запрошена справка о доходах

- Документ, удостоверяющий личность гарантийного лица

- Договор между клиентом и производителем товара (оказывающий услугу или реализующий данный товар)

- Документы по залоговому имуществу

Взять кредит на потребительские нужды наличными в банке Минска и Беларуси.

— Банк БелВЭБ Потребительские кредиты наличными в Республике Беларусь направлены на закрытие потребительских нужд: покупку мебели, бытовой техники, электроники, ремонт автомобиля, путешествие и др.

— Банк БелВЭБ Потребительские кредиты наличными в Республике Беларусь направлены на закрытие потребительских нужд: покупку мебели, бытовой техники, электроники, ремонт автомобиля, путешествие и др.Взять кредит на потребительские нужды в Минске и других городах Республики Беларусь предлагает Банк БелВЭБ.

Программы кредитования

- «Хуткi анлайн» дает возможность получить до 5 000 BYN на карту любого банка. Программа привлекает оперативностью – оформить кредит можно всего за 3 минуты.

- По программе «Клiкнi грошы» можно получить до 10 000 BYN на период до четырех лет. Особенность кредита состоит в том, что предоставление и подписание документов осуществляется через интернет-банк.

Преимущества кредитования в Банке БелВЭБ

- Время на рассмотрение заявки, как правило, не превышает 2 часов.

- Задолженность можно погашать в банковских сервисных офисах или через интернет-банк.

- Допускается досрочная выплата кредита – полностью или частично.

- Некоторые программы предусматривают кредитование без поручителей, возможность выбора даты проведения ежемесячных платежей, начисление средств на карту.

- Срок может достигать 5 лет.

Для получения консультации обратитесь в ближайший офис Банка БелВЭБ или свяжитесь с менеджером по телефону 205 (с мобильного номера). Также вы можете оставить сообщение в мессенджерах Telegram, Skype, Viber, социальных сетях «Одноклассники», «ВКонтакте», Facebook или в чате сайта. Наши консультанты всегда рады помочь вам.

Подобрать кредитНе откладывайте на завтра исполнение своей мечты!

Позвоните в контакт-центр Банка БелВЭБ по телефонам +375 (17) 215-61-15 или 205 (с мобильного) или посетите ближайшее к Вам отделение и узнайте подробнее об условиях кредитования. Специалисты Банка БелВЭБ консультируют по всем вопросам предоставления кредитов.

Выгодные условия получения кредита наличными от кредитного брокера «Роял Финанс»

Позвоните по телефону +7 (495) 720-57-23 и получите профессиональную консультацию совершенно бесплатно! Вы также можете оставить заявку на нашем сайте, и мы обязательно с вами свяжемся в удобное для вас время. Мы поможем вам получить потребительский кредит на самых выгодных условиях, а наши специалисты позаботятся обо всех формальностях, что позволит вам сэкономить уйму времени, сил и нервов.

Сориентироваться в столь широком ассортименте кредитных решений довольно сложно. И чтобы подобрать наиболее оптимальные варианты рекомендуется обратиться к профессиональному кредитному брокеру. Наши услуги:

- Наша компания работает на рынке кредитования уже долгое время, за которые мы успели найти множество постоянных клиентов и заработать безупречную репутацию.

- Мы предлагаем вам получить самую актуальную информацию по условиям предоставления потребительских кредитов в Москве различными банками совершенно бесплатно, вам остаётся лишь связаться с нашими специалистами.

- Помимо всего этого, получить самую свежую информацию по потребительским кредитам онлайн можно на нашем сайте.

Более того, обращаясь к нам, вы существенно повышаете свои шансы взять кредит потребительский на максимально выгодных условиях.

Сотрудничество с профессиональным кредитным брокером РоялФинанс имеет множество преимуществ:

- Мы всегда располагаем необходимой информацией и готовы ею делиться;

- Наши эксперты расскажут, где выгодно потребительский кредит, в каком банке имеются оптимальные условия для этого и как правильно подать заявку на потребительский кредит, чтобы повысить вероятность одобрения;

- Наши специалисты имеют впечатляющий опыт работы и прекрасно знают обо всех возможных проблемах и путях их решений;

- Мы готовы помочь вам не только в выборе кредитных условий и банка, но и сведём на нет саму вероятность совершения ошибки, а также с удовольствием поможем разрешить любую конфликтную ситуацию, какой бы сложной она ни была;

Под таким понятием, как потребительский кредит, подразумевается любой кредит, предоставляемый физическим лицам банковскими организациями. Современный рынок готов предложить множество различных программ кредитования, условия которых могут существенно различаться.

Современный рынок готов предложить множество различных программ кредитования, условия которых могут существенно различаться.

При самостоятельном изучении условий предоставления потребительского кредита в банке не трудно упустить из внимания некоторые важные пункты, что в конечном итоге неминуемо обернётся крупными проблемами. Также важно понимать, что займы могут выдаваться как под залог, так и без него, что, к слову, является одним из самых важных условий.

Вообще потребительские кредиты можно разделить на несколько видов:

- кредит на потребительские нужды,

- льготное кредитование,

- ипотека,

- автокредит,

- и некоторые другие виды целевых кредитов.

Следует отметить, что некоторые кредиты могут относиться к нескольким видам одновременно, тогда как условия предоставления займов могут существенно отличаться.

Разумеется, человеку, который далёк от сферы кредитования, весьма проблематично за короткий промежуток времени разобраться со всеми доступными вариантами и получить выгодный потребительский кредит.

Но, к счастью, с этим могут помочь эксперты РоялФинанс! Вам же остаётся лишь связаться с нашим специалистом, предоставить необходимые документы и забрать деньги из банка. Мы работает в рамках Закона и сотрудничаем с проверенными банками. Быстро, надёжно, без проблем!

Процедура получения кредита

Позвоните по нам телефону +7 (495) 720-57-23 или оставьте заявку, и получите бесплатную консультацию

При визите к нам в офис мы бесплатно помогаем заполнить документы на кредит

Ваш следующий визит – уже в банк за деньгами!

Мы поможем вам получить кредит в следующих банках:

Что такое хороший кредитный рейтинг?

Для баллов в диапазоне от 300 до 850 кредитный рейтинг 700 или выше обычно считается хорошим. Оценка 800 или выше в том же диапазоне считается отличной. У большинства потребителей кредитный рейтинг составляет от 600 до 750. В 2020 году средний балл FICO ® Score ☉ в США достиг 710, что на семь пунктов больше, чем в предыдущем году. Более высокие баллы могут повысить уверенность кредиторов в том, что вы выплатите свои будущие долги в соответствии с договоренностью.Но кредиторы могут также устанавливать свои собственные определения того, что они считают хорошими или плохими кредитными рейтингами при оценке потребителей ссуд и кредитных карт.

Оценка 800 или выше в том же диапазоне считается отличной. У большинства потребителей кредитный рейтинг составляет от 600 до 750. В 2020 году средний балл FICO ® Score ☉ в США достиг 710, что на семь пунктов больше, чем в предыдущем году. Более высокие баллы могут повысить уверенность кредиторов в том, что вы выплатите свои будущие долги в соответствии с договоренностью.Но кредиторы могут также устанавливать свои собственные определения того, что они считают хорошими или плохими кредитными рейтингами при оценке потребителей ссуд и кредитных карт.

Частично это зависит от типов заемщиков, которых они хотят привлечь. Кредиторы также могут принимать во внимание то, как текущие события могут повлиять на кредитные рейтинги потребителей, и соответствующим образом корректировать свои требования. Некоторые кредиторы создают свои собственные программы кредитного скоринга, но две наиболее часто используемые модели кредитного скоринга — это модели, разработанные FICO ® и VantageScore ® ..png)

Что такое хороший результат FICO

® ?FICO ® создает различные типы потребительских кредитных рейтингов. Существуют «базовые» оценки FICO ® , которые компания предлагает для использования кредиторами в различных отраслях, а также отраслевые кредитные рейтинги для эмитентов кредитных карт и автокредиторов.

Базовый диапазон оценок FICO ® составляет от 300 до 850, а FICO определяет «хороший» диапазон как от 670 до 739. Отраслевые кредитные рейтинги FICO ® имеют другой диапазон — от 250 до 900.Однако средние категории имеют одинаковые группировки, и «хороший» отраслевой рейтинг FICO ® по-прежнему составляет от 670 до 739.

Что такое хороший VantageScore?

Первые две модели оценки кредитоспособности VantageScore имели диапазоны от 501 до 990. Две новейшие кредитные оценки VantageScore (VantageScore 3.0 и 4.0) используют диапазон от 300 до 850 — то же самое, что и базовая оценка FICO ® . Для последних моделей VantageScore определяет от 661 до 780 как хороший диапазон.

Для последних моделей VantageScore определяет от 661 до 780 как хороший диапазон.

Что влияет на ваши кредитные рейтинги?

Общие факторы могут повлиять на все ваши кредитные баллы, и они часто делятся на пять категорий:

- История платежей : Своевременные платежи по кредитным счетам могут улучшить ваши баллы.Но пропущенные платежи, отправка счета в инкассо или банкротство могут повредить вашим счетам.

- Использование кредита : Здесь играет роль количество остатков на ваших счетах, сумма вашей задолженности и часть вашего кредитного лимита, которую вы используете на возобновляемых счетах.

- Длина кредитной истории : Эта категория включает средний возраст всех ваших кредитных счетов, а также возраст ваших самых старых и новых счетов.

- Типы счетов : Также называемый «набором кредитов», учитывает, управляете ли вы как счетами в рассрочку (например, автокредит, личный заем или ипотека), так и возобновляемыми счетами (например, кредитными картами и другими видами кредита.

линий).Демонстрация того, что вы можете ответственно управлять обоими типами учетных записей, обычно помогает вашим результатам.

линий).Демонстрация того, что вы можете ответственно управлять обоими типами учетных записей, обычно помогает вашим результатам. - Недавняя активность : Здесь учитывается, подали ли вы недавно заявку на открытие или открыли новые счета.

FICO ® и VantageScore используют разные подходы к объяснению относительной важности категорий.

Факторы оценки FICO

®FICO ® использует проценты для представления общей важности каждой категории, хотя точная процентная разбивка, используемая для определения вашего кредитного рейтинга, будет зависеть от вашего уникального кредитного отчета.FICO ® учитывает факторы оценки в следующем порядке:

- История платежей : 35%

- Причитающиеся суммы : 30%

- Длина кредитной истории : 15%

- Кредитный микс : 10 %

- Новый кредит : 10%

Факторы VantageScore

VantageScore перечисляет факторы в зависимости от того, насколько они обычно влияют на определение кредитного рейтинга, но это также будет зависеть от вашего уникального кредитного отчета. VantageScore рассматривает факторы в следующем порядке:

VantageScore рассматривает факторы в следующем порядке:

- Общее использование кредита, остаток и доступный кредит : Чрезвычайно влиятельный

- Набор кредитов и опыт : Очень влиятельный

- История платежей : Умеренно влиятельный

- Возраст кредитоспособности история : Менее влиятельные

- Открыты новые счета : Менее влиятельные

Какую информацию не принимают во внимание кредитные рейтинги

FICO ® и VantageScore не учитывают следующую информацию при расчете кредитных баллов:

- Ваша раса, цвет кожи, религия, национальность, пол или семейное положение.(Закон США запрещает формулам оценки кредитоспособности учитывать эти факты, а также получение государственной помощи или осуществление любых прав потребителей в соответствии с Законом о защите потребительских кредитов.)

- Ваш возраст.

- Ваша зарплата, род занятий, должность, работодатель, дата работы или история занятости.

(Однако имейте в виду, что кредиторы могут учитывать эту информацию при принятии своих общих решений об одобрении.)

(Однако имейте в виду, что кредиторы могут учитывать эту информацию при принятии своих общих решений об одобрении.) - Место вашего проживания.

- Мягкие запросы. Мягкие запросы обычно инициируются другими лицами, например компаниями, делающими рекламные предложения кредита, или вашим кредитором, проводящим периодические проверки ваших существующих кредитных счетов.Мягкие запросы также возникают при проверке собственного кредитного отчета или при использовании услуг кредитного мониторинга таких компаний, как Experian. Эти запросы не влияют на ваш кредитный рейтинг.

Почему существуют разные кредитные рейтинги

Кредитные рейтинги — это инструмент, который кредиторы используют для принятия решений о кредитовании. FICO ® и VantageScore создают разные модели кредитного рейтинга для кредиторов, и обе компании периодически выпускают новые версии своих моделей кредитных рейтингов — аналогично тому, как другие компании-разработчики программного обеспечения могут предлагать новые операционные системы. Последние версии могут включать технологические достижения или изменения в поведении потребителей или лучше соответствовать последним нормативным требованиям.

Последние версии могут включать технологические достижения или изменения в поведении потребителей или лучше соответствовать последним нормативным требованиям.

Например, VantageScore создает скоринговую модель трех бюро, что означает, что та же самая модель может оценивать ваш кредитный отчет из любого из трех основных бюро потребительского кредитования (Experian, TransUnion и Equifax). Первая версия (VantageScore 1.0) была создана в 2006 году. Последняя версия, VantageScore 4.0, была выпущена в 2017 году и разработана на основе данных с 2014 по 2016 год.Это был первый общий кредитный рейтинг, включающий данные трендов — другими словами, то, как потребители управляют своими счетами с течением времени.

FICO ® — более старая компания, и она была одной из первых, кто создал модели кредитного скоринга на основе потребительских кредитных отчетов. Он создает разные версии своих скоринговых моделей для использования с данными каждого кредитного бюро, хотя последние версии имеют общее название, например FICO ® Score 8. Существует два наиболее часто используемых типа потребительских FICO ® Scores:

Существует два наиболее часто используемых типа потребительских FICO ® Scores:

- Базовые баллы FICO ® : Эти баллы созданы для использования кредиторами любого типа, поскольку они нацелены на прогнозирование вероятности того, что потребитель не выполнит кредитные обязательства любого типа.Базовые оценки FICO ® варьируются от 300 до 850.

- Специфичные для отрасли оценки FICO ® : FICO ® создает автоматические оценки и оценки банковских карт специально для автокредиторов и эмитентов карт. Отраслевые рейтинги направлены на прогнозирование вероятности того, что потребитель отстает в конкретном типе счетов, и баллы варьируются от 250 до 900.

Отраслевые баллы FICO ® построены на основе базового FICO ® Score и FICO ® периодически выпускает новые наборы оценок.Например, в начале 2020 года был анонсирован пакет FICO ® Score 10 Suite. Он включает в себя базовый FICO ® Score 10, FICO ® Score 10 T (который включает данные трендов) и новые отраслевые оценки.

Он включает в себя базовый FICO ® Score 10, FICO ® Score 10 T (который включает данные трендов) и новые отраслевые оценки.

Есть и партитуры, которые используются реже. Например, FICO ® медленно развертывает рейтинг UltraFICO ® Score, который позволяет потребителям связывать чековые, сберегательные счета или счета денежного рынка и учитывает банковскую деятельность. Кредиторы могут также создавать индивидуальные модели кредитного рейтинга, разработанные с учетом их целевых клиентов.

Кредиторы могут выбирать, какую модель они хотят использовать. Фактически, некоторые кредиторы могут решить придерживаться более старых версий из-за инвестиций, которые могут быть связаны с переходом. Многие ипотечные кредиторы используют более старые версии базовых показателей FICO ® Scores в соответствии с рекомендациями финансируемых государством ипотечных компаний Fannie Mae и Freddie Mac.

Вы также часто не знаете, какой кредитный отчет и рейтинг будет использовать кредитор, прежде чем подавать заявку. Хорошая новость заключается в том, что все потребительские кредитные рейтинги FICO ® и VantageScore полагаются на одну и ту же основную информацию — данные одного из ваших кредитных отчетов — для определения ваших кредитных рейтингов.Все они также стремятся сделать один и тот же прогноз — вероятность того, что человек просрочит оплату счета (общего или определенного типа) в течение следующих 24 месяцев.

Хорошая новость заключается в том, что все потребительские кредитные рейтинги FICO ® и VantageScore полагаются на одну и ту же основную информацию — данные одного из ваших кредитных отчетов — для определения ваших кредитных рейтингов.Все они также стремятся сделать один и тот же прогноз — вероятность того, что человек просрочит оплату счета (общего или определенного типа) в течение следующих 24 месяцев.

В результате одни и те же факторы могут повлиять на все ваши кредитные рейтинги. Если вы отслеживаете несколько кредитных рейтингов, вы можете обнаружить, что ваши баллы различаются в зависимости от модели оценки и того, какой из ваших кредитных отчетов она анализирует. Но со временем вы можете увидеть, что все они имеют тенденцию расти и падать вместе.

Почему важен хороший кредитный рейтинг

В целом, наличие хорошей кредитной истории может облегчить достижение ваших финансовых и личных целей.Это может быть разница между квалификацией или отказом в выдаче важной ссуды, такой как жилищная ипотека или автокредит. И это может напрямую повлиять на то, сколько вам придется заплатить в виде процентов или сборов, если вы получите одобрение.

И это может напрямую повлиять на то, сколько вам придется заплатить в виде процентов или сборов, если вы получите одобрение.

Например, разница между получением 30-летней ипотечной ссуды с фиксированной ставкой в размере 250 000 долларов США с оценкой 670 FICO ® Score и 720 FICO ® Score может составлять 72 доллара в месяц. Это дополнительные деньги, которые вы могли бы вложить в свои сбережения или на другие финансовые цели. В течение всего срока действия ссуды наличие хорошей оценки может сэкономить вам 26 071 доллар на выплате процентов.

Кроме того, кредитный рейтинг может повлиять на решения, не связанные с кредитованием, например, согласится ли домовладелец сдать вам квартиру.

Ваши кредитные отчеты (но не потребительские кредитные рейтинги) также могут повлиять на вас и другими способами. Некоторые работодатели могут просматривать ваши кредитные отчеты перед принятием решения о приеме на работу или продвижении по службе. И в большинстве штатов страховые компании могут использовать кредитные страховые баллы, чтобы помочь определить ваши страховые взносы по страхованию автомобилей, жилья и жизни.

Как улучшить свои кредитные рейтинги

Чтобы улучшить свои кредитные рейтинги, сосредоточьтесь на основных факторах, которые влияют на ваши баллы.На высоком уровне основные шаги, которые вам необходимо предпринять, довольно просты:

- Сделайте хотя бы минимальный платеж и своевременно выплачивайте все выплаты по долгам. Даже один просроченный платеж может повредить вашим кредитным рейтингам, и он останется в вашем кредитном отчете до семи лет. Если вы думаете, что можете пропустить платеж, как можно скорее обратитесь к своим кредиторам, чтобы узнать, могут ли они с вами сотрудничать или предложить варианты, в которых возникают трудности.

- Держите остаток на кредитной карте небольшим. Уровень использования вашего кредита является важным фактором оценки, который сравнивает текущий баланс и кредитный лимит возобновляемых счетов, таких как кредитные карты. Низкий уровень использования кредита может улучшить ваши кредитные рейтинги.

Те, у кого отличный кредитный рейтинг, как правило, имеют общий коэффициент использования однозначными числами.

Те, у кого отличный кредитный рейтинг, как правило, имеют общий коэффициент использования однозначными числами. - Открытые счета, о которых будет сообщено в кредитные бюро. Если у вас мало кредитных счетов, убедитесь, что те, которые вы открываете, будут добавлены в ваш кредитный отчет.Это могут быть счета в рассрочку, такие как студенческие, автомобильные, жилищные или личные ссуды, или возобновляемые счета, такие как кредитные карты и кредитные линии.

- Подайте заявку на кредит только тогда, когда он вам нужен. Подача заявки на открытие новой учетной записи может привести к серьезному расследованию, что может немного повредить вашим кредитным рейтингам. Влияние часто бывает минимальным, но подача заявки на получение различных типов ссуд или кредитных карт в течение короткого периода может привести к большему снижению оценки.

Другие факторы также могут повлиять на ваши результаты.Например, увеличение среднего возраста ваших учетных записей может улучшить ваши результаты. Однако зачастую это вопрос ожидания, а не принятия мер.

Однако зачастую это вопрос ожидания, а не принятия мер.

Проверка своих кредитных рейтингов также может дать вам представление о том, что вы можете сделать, чтобы их улучшить. Например, когда вы бесплатно проверяете свой FICO ® Score 8 от Experian, вы также можете посмотреть, как у вас дела с каждой из категорий кредитного рейтинга.

Вы также получите обзор своего профиля очков с кратким обзором того, что помогает, а что ухудшает ваш результат.

Что делать, если у вас нет кредитного рейтинга

Модели кредитного скоринга используют ваши кредитные отчеты для определения вашей оценки, но они не могут оценивать отчеты, в которых недостаточно информации.

Для FICO ® Scores вам необходимо:

- Учетная запись, возраст которой не менее шести месяцев

- Учетная запись, которая была активна в течение последних шести месяцев

VantageScore может оценить ваш кредитный отчет, если он имеет хотя бы одна активная учетная запись, даже если учетной записи всего месяц.

Если вы не поддаётесь оценке, вам может потребоваться открыть новую учетную запись или добавить новую активность в свой кредитный отчет, чтобы начать наращивание кредита. Часто это означает, что нужно начать с ссуды для создания кредита или обеспеченной кредитной карты или стать авторизованным пользователем.

Почему изменился ваш кредитный рейтинг

Ваш кредитный рейтинг может измениться по многим причинам, и нередко оценки повышаются или понижаются в течение месяца по мере добавления новой информации в ваши кредитные отчеты.

Вы можете указать на конкретное событие, которое приводит к изменению счета.Например, просрочка платежа или новая учетная запись, скорее всего, снизят ваш кредитный рейтинг. И наоборот, выплата большого остатка по кредитной карте и снижение коэффициента использования может увеличить ваш счет.

Но некоторые действия могут повлиять на ваш кредитный рейтинг, чего вы не ожидали. Например, выплата ссуды может привести к снижению ваших оценок, даже если это положительный шаг с точки зрения ответственного управления деньгами. Это могло быть связано с тем, что это был единственный открытый счет в рассрочку, который у вас был в вашем кредитном отчете, или единственный кредит с низким балансом.После выплаты кредита вы можете остаться без сочетания открытых и возобновляемых счетов в рассрочку или только с займами с высоким балансом.

Это могло быть связано с тем, что это был единственный открытый счет в рассрочку, который у вас был в вашем кредитном отчете, или единственный кредит с низким балансом.После выплаты кредита вы можете остаться без сочетания открытых и возобновляемых счетов в рассрочку или только с займами с высоким балансом.

Возможно, вы решили прекратить пользоваться кредитными картами после погашения остатка. Избегать долгов — хорошая идея, но отсутствие активности на ваших счетах может привести к снижению оценки. Вы можете использовать карту для небольшой ежемесячной подписки, а затем полностью выплачивать остаток каждый месяц, чтобы поддерживать активность своей учетной записи и создавать историю своевременных платежей.

Имейте в виду, что модели кредитного скоринга используют сложные вычисления для определения рейтинга. Иногда вы можете подумать, что одно событие привело к увеличению или уменьшению вашей оценки, но это было совпадением (например, вы выплатили ссуду, но ваша оценка на самом деле увеличилась из-за более низкого коэффициента использования кредита). Кроме того, одно событие не «стоит» определенное количество баллов — изменение баллов будет зависеть от всего вашего кредитного отчета.

Кроме того, одно событие не «стоит» определенное количество баллов — изменение баллов будет зависеть от всего вашего кредитного отчета.

Новая просроченная оплата может привести к значительному снижению баллов для тех, кто никогда раньше не опаздывал, например, поскольку это может указывать на изменение поведения и, в свою очередь, на кредитный риск.Однако тот, кто уже пропустил много платежей, может столкнуться с меньшим падением баллов из-за нового просроченного платежа, потому что уже предполагается, что он с большей вероятностью пропустит платежи.

Как проверить свой кредитный рейтинг

Проверка кредитного рейтинга когда-то была сложной задачей. Но сегодня есть много способов проверить свой кредитный рейтинг, в том числе множество бесплатных.

Ваш банк, кредитный союз, кредитор или эмитент кредитной карты может предоставить вам бесплатный доступ к одной из ваших кредитных оценок.Experian также позволяет вам бесплатно проверить свой FICO ® Score 8 на основе кредитного отчета Experian.

Тип получаемого кредитного рейтинга может зависеть от источника. Некоторые службы могут предлагать вам версию вашей оценки FICO ® Score, в то время как другие предлагают кредитные оценки VantageScore. В любом случае рассчитанная оценка также будет зависеть от того, какой кредитный отчет анализирует скоринговая модель.

Некоторые службы даже позволяют проверять несколько кредитных рейтингов одновременно. Например, с членством Experian CreditWorks® Premium вы можете получить баллы FICO ® Score 8 на основе кредитных отчетов Experian, Equifax и TransUnion, а также несколько других баллов FICO ® на основе кредитного отчета Experian.

Следите за своим кредитным отчетом и рейтингом

Проверка вашего кредитного рейтинга прямо перед подачей заявки на новую ссуду или кредитную карту может помочь вам понять ваши шансы на получение выгодных условий, но более ранняя проверка дает вам возможность улучшить свой результат и, возможно, сэкономить сотни или тысячи долларов на процентах. Experian предлагает бесплатный кредитный мониторинг для вашего отчета Experian, который в дополнение к бесплатным оценкам и отчетам включает предупреждения, если в вашем отчете есть подозрительные изменения.

Experian предлагает бесплатный кредитный мониторинг для вашего отчета Experian, который в дополнение к бесплатным оценкам и отчетам включает предупреждения, если в вашем отчете есть подозрительные изменения.

Отслеживание своего балла может помочь вам принять меры по его улучшению, чтобы вы увеличили свои шансы на получение ссуды, кредитной карты, квартиры или страхового полиса, при этом улучшая свое финансовое здоровье.

Узнайте больше о кредитных рейтингах

- Общие сведения о кредитных рейтингах

Типы кредитных рейтингов Кредитный рейтинг — это число, которое кредиторы используют, чтобы помочь им решить, насколько вероятно, что они будут погашены вовремя, если они … - Как как улучшить свой кредитный рейтинг

Есть шаги, которые вы можете предпринять, чтобы увеличить свой кредитный рейтинг, и чем раньше вы устраните определенные факторы, тем быстрее будет расти ваш кредитный рейтинг. - Что влияет на ваши кредитные рейтинги?

Знание того, какие факторы и типы учетных записей влияют на ваш кредитный рейтинг, является первым шагом к улучшению вашего кредитного рейтинга, который со временем может сэкономить вам тысячи.

- Что такое коэффициент использования кредита?

Уровень использования вашего кредита, иногда называемый коэффициентом использования кредита, представляет собой сумму возобновляемого кредита, которую вы в настоящее время используете, деленную на общую сумму имеющегося у вас возобновляемого кредита … - Как создать кредит

Когда вы будете готовы к Откройте кредитную карту или возьмите ссуду, компания-эмитент кредитной карты или кредитор проверит ваш кредитный отчет и кредитный рейтинг, чтобы узнать… - Каковы разные диапазоны кредитного рейтинга?

Кредиторы используют диапазоны оценки кредитоспособности, чтобы решить, стоит ли брать на себя риск для потенциального заемщика. Понимание вашей оценки и того, как она вписывается в диапазон оценок, поможет … - Что такое плохая кредитная оценка?

Согласно шкале FICO Score от 300 до 850, кредитный рейтинг ниже 669 считается удовлетворительным или плохим.

Вот преимущества хорошего кредитного рейтинга

Средний кредитный рейтинг FICO увеличился на 14 пунктов с 2010 года и достиг рекордного уровня 703 в 2019 году.

Согласно отчету кредитного бюро Experian, в последние годы наблюдается заметный рост кредитных рейтингов потребителей всех поколений, от поколения Z до тихого поколения (возраст 74+). Большинство американских потребителей сейчас оценивают по крайней мере «хорошо» или выше.

Это хорошие новости в свете пандемии коронавируса и ее драматического воздействия на экономику США, особенно потому, что хороший кредитный рейтинг потенциально может помочь вам сэкономить деньги в долгосрочной перспективе.

Ниже CNBC Select разбирает основные преимущества наличия хорошего кредитного рейтинга с помощью мнения Брюса МакКлари, представителя Национального фонда кредитного консультирования (NFCC).

1. Вам будет легче снимать квартиру.

Согласно Experian, кредитный рейтинг 620 часто является минимальным кредитным рейтингом, необходимым для получения права на квартиру. Это попадает в диапазон «справедливой оценки» для рейтинговых шкал FICO и VantageScore (от 580 до 669 и от 601 до 660, соответственно).

Но некоторые арендодатели и управляющие компании действуют строже, чем другие. Если ваш кредитный рейтинг составляет 700 или выше, более вероятно, что процесс подачи заявки на аренду будет проще, поскольку ваш хороший балл поможет вам выделиться среди потенциальных арендодателей.

В зависимости от используемой модели оценки хороший кредитный рейтинг находится в следующих диапазонах:

- FICO: от 670 до 739

- VantageScore: от 661 до 780

Наличие хорошего кредитного рейтинга при подаче заявления на квартиру также может защитит вас от необходимости искать соруководителя или вносить крупный залог, как того требуют некоторые арендодатели, когда у потенциального арендатора невысокая кредитоспособность.

2. Вы получите самые выгодные тарифы на страхование автомобилей и домовладельцев.

По словам МакКлари, наличие хорошего кредитного рейтинга может помочь вам сэкономить на страховании автомобиля и / или страховании домовладельцев.

В большинстве штатов США разрешена кредитная страховая оценка, при которой страховые компании оценивают ваш риск на основе того, насколько хорошо вы обращаетесь со своими деньгами.

Множество других факторов влияет на оценку ваших ставок, и страховые компании не полагаются исключительно на ваш кредитный рейтинг в процессе андеррайтинга.Они не могут наказать вас за плохую оценку путем повышения страховых взносов, отказа в покрытии или отмены вашего полиса.

Но, по данным страховой компании Nationwide, кредитный скоринг дает наиболее справедливую оценку риска водителя — и компания сообщает, что фактически снижает страховые взносы примерно для половины своих клиентов.

Получение бесплатного предложения от страховой компании — самый точный способ узнать, может ли ваш кредитный рейтинг принести вам сбережения. Вы также можете просмотреть свой кредитный страховой балл через LexisNexis.

(Примечание: оценка автострахования на основе кредита была запрещена на Гавайях, в то время как оценка страхования жилья на основе кредита была запрещена в Мэриленде. Эта практика полностью запрещена в Массачусетсе и Калифорнии.)

Эта практика полностью запрещена в Массачусетсе и Калифорнии.)

3. Займить дешевле деньги

Если вы когда-нибудь захотите получить автокредит, отремонтировать свой дом или открыть бизнес, наличие хорошего кредитного рейтинга даст вам право на более низкие проценты почти по каждому виду личного кредита, который может вам понадобиться.

«Высокий кредитный рейтинг означает, что вы, скорее всего, будете иметь право на самые низкие процентные ставки и комиссии за новые ссуды и кредитные линии», — говорит МакКлари.

А если вы подаете заявку на ипотеку, вы можете сэкономить до 1% процентов. Это может означать экономию не менее 200 долларов в месяц в течение 30-летнего срока ипотеки на дом за 300 000 долларов.

4. Вы будете лучше подготовлены к будущему.

Если у вас хороший кредитный рейтинг, вы с большей вероятностью будете выполнять требования по утверждению кредитования и занимать деньги тогда, когда они вам больше всего нужны, — объясняет МакКлари.

Это может помочь, если вы когда-нибудь окажетесь в затруднительном положении и вам понадобится открыть кредитную карту.У вас больше шансов получить карту с годовой процентной ставкой 0%, такую как карта Citi Simplicity®. Во время жизненно важного перехода, такого как переезд или реконструкция дома, вы можете воспользоваться преимуществом от 0% в течение первых 18 месяцев (затем от 14,74% до 24,74% переменной годовой ставки).

5. Вы можете получить доступ к привилегиям и насладиться лучшими наградами.

Ни для кого не секрет, что для получения лучших вознаграждений по кредитным картам требуется как минимум хороший кредит. И МакКлари говорит, что есть и другие льготы.

Имея хороший кредитный рейтинг, «вы также можете в полной мере воспользоваться лучшими вводными предложениями и поощрениями по новым кредитным картам», — говорит МакКлари.«Некоторые держатели кредитных карт более высокого уровня могут получать специальные приглашения на эксклюзивные мероприятия, бесплатный доступ к потоковым онлайн-сервисам и даже бесплатные подарки».

Одной из лучших кредитных карт CNBC Select для любителей спорта, киноманов и искателей приключений является кредитная карта Capital One® Savor® Cash Rewards, которая обеспечивает конкурентоспособный возврат наличных денег в размере 4% на обеды и развлечения, 2% в продуктовых магазинах и 1 % на все остальные покупки. В настоящее время новые держатели карт также могут заработать единовременный денежный бонус в размере 300 долларов США, если они потратят 3000 долларов США на покупки в течение первых трех месяцев с момента открытия счета.

6. У вас будет хорошая репутация

Человеку с хорошим кредитным рейтингом не нужно долго искать предложения — на самом деле, предложения приходят на вы , когда ваш кредитный рейтинг показывает, что вы заслуживаете доверия заемщик. Это пригодится, когда вы хотите рефинансировать существующую задолженность, взять личный заем или перейти на более качественную кредитную карту у вашего текущего эмитента.

Помимо кредитных продуктов, хорошие кредитные привычки сопровождают вас на рабочем месте. В штатах, где это разрешено, работодатели часто запрашивают кредитные отчеты потребителей, чтобы принимать решения о том, кого нанимать, продвигать и перераспределять — особенно, если работа связана с принятием финансовых решений на высшем уровне.

В штатах, где это разрешено, работодатели часто запрашивают кредитные отчеты потребителей, чтобы принимать решения о том, кого нанимать, продвигать и перераспределять — особенно, если работа связана с принятием финансовых решений на высшем уровне.

Существуют ограничения на то, что ваш работодатель может видеть в соответствии с Законом о справедливой кредитной отчетности, и они не увидят ваш точный кредитный рейтинг. Но с вашего подписанного разрешения работодатели могут законно получить доступ к вашему кредитному отчету и увидеть такую информацию, как ваши открытые кредитные линии (например, ипотечные кредиты), любые непогашенные остатки, общая сумма ваших автомобильных или студенческих ссуд, прошлые потери права выкупа, просроченные или пропущенные платежи, банкротства (если таковые имеются) и остатки, ушедшие на взыскание.

Таким образом, хотя работодатели не могут видеть вашу реальную оценку, они видят большую часть информации, которая составляет вашу оценку.

Самая важная привычка для достижения хорошего кредитного рейтинга

Если вы хотите создать кредит и улучшить свой рейтинг, чтобы вы могли испытать преимущества хорошего кредита для себя, МакКлари говорит, что самая важная привычка проста — оплачивать счета время.

«История своевременных платежей является самым важным фактором при определении вашего кредитного рейтинга согласно FICO», — советует МакКлари. «Обновление просроченных счетов и их поддержание должно быть приоритетом для всех, кто испытывал трудности из-за просроченных счетов.»

Итог

Практически на все аспекты вашей финансовой жизни влияет сила вашего кредитного рейтинга, от заявок на получение ссуды и ипотеки, и даже от чего-то столь же важного, как аренда новой квартиры. Хороший кредитный рейтинг также может соответствовать требованиям вас за лучшие вводные предложения и награды за кредитные карты с VIP-привилегиями, такими как предпродажа билетов на концерты, эксклюзивные мероприятия и даже, в некоторых случаях, роскошные услуги консьержа (подробнее об элитных наградах Black Card).

Если вам нужна помощь в строительстве хороший кредитный рейтинг, «некоммерческие кредитные консультационные агентства являются хорошим ресурсом для тех, кто нуждается в помощи с планом, чтобы вернуться на правильный путь с платежами по кредитной карте и ссуде», — советует МакКлари.

Если вас интересуют консультации по кредитным вопросам, обязательно спросите, является ли это коммерческой или некоммерческой компанией, и спросите о полномочиях сотрудников. Вы можете подумать о том, чтобы поговорить с юридической фирмой по облегчению долгового бремени, если ваш долг перешел в взыскание, вы столкнулись с налоговыми или юридическими проблемами и вам нужны рекомендации относительно ваших прав в соответствии с законом. Но кредитный консультант или финансовый тренер могут быть наиболее подходящими, если вам нужен план бюджетирования, подотчетность и поощрение, чтобы расплачиваться за дела до того, как они выйдут из-под контроля.

Если вы решите работать с тренером или специалистом по планированию, вам следует проверить их квалификацию и убедиться, что они имеют законное образование и подготовку, которые помогут вам достичь ваших целей. Самая строгая сертификация — это сертифицированный специалист по финансовому планированию или CFP. Вы можете найти специалиста по CFP в своем сообществе, выполнив поиск на поисковом веб-сайте Совета CFP, но CFP обычно получают гонорар или комиссию в зависимости от ваших инвестиций.

Если ваша отправная точка — выбраться из долгов, вы можете начать с консультанта или некоммерческой организации, которая никогда не должна взимать с вас непомерные сборы.

Вот некоторые общие учетные данные, которые вы увидите для законных предприятий и частных лиц:

- Сертифицированный инструктор по финансовому образованию — Сертификат финансовой грамотности (CFEI)

- Сертифицированный консультант по личным финансам (CPFC)

- Национальный фонд кредитного консультирования ® ( NFCC ® ) — Сертифицированные финансовые консультанты (поиск членского агентства)

- CFE Certified Financial Educator® или CFEd®

Вы также можете проверить выписку по кредитной карте по номеру 1-800, чтобы получить информацию о кредитном консультировании .

Для получения дополнительной информации мы рекомендуем вам прочитать совет FTC по выбору кредитного консультанта.

Не пропустите: 12 фактов, о которых вы, возможно, не знали, влияют на ваш кредитный рейтинг

Информация о кредитной карте Capital One® Savor® Cash Rewards и карте Citi Simplicity® была собрана CNBC независимо и не собиралась были рассмотрены или предоставлены эмитентом карты до публикации.

Редакционная заметка: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции CNBC Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

8 простых правил кредитования, которым должен следовать каждый потребитель.

Кредитные карты легко найти, и ими еще проще пользоваться. Если вы позволите своим расходам выйти из-под контроля или взять слишком много займов, вы можете столкнуться с большими денежными проблемами. С другой стороны, вы хотите потратить достаточно, чтобы улучшить свой кредит и поддерживать его в хорошем диапазоне. Вот восемь правил кредитования, которым должен следовать каждый потребитель, чтобы поддерживать свои финансы и кредитный рейтинг в хорошей форме.

Самое важное правило кредита — вовремя производить платежи.Звездные истории платежей — ключ к установлению хорошего кредитного рейтинга. История платежей играет самую большую роль в том, как рассчитывается ваш кредитный рейтинг, и один пропущенный счет определенно окажет влияние. Пропущенные счета также могут нанести серьезный ущерб вашему кошельку, поскольку неоплаченные остатки могут подлежать ежегодным штрафам и штрафам за просрочку платежа.

Пропущенные счета также могут нанести серьезный ущерб вашему кошельку, поскольку неоплаченные остатки могут подлежать ежегодным штрафам и штрафам за просрочку платежа.

Некоторые счета можно настроить на автоматическую оплату, что является отличным способом избежать стресса из-за пропущенного платежа. Хотя всегда неплохо выплатить все, что вы должны, это не всегда возможно.Убедитесь, что вы производите хотя бы минимальные платежи до того, как будет выставлен ежемесячный счет, чтобы избежать штрафов за просрочку платежа или снижения кредитного рейтинга.

Кроме того, «если у вас возникли проблемы с оплатой счетов вовремя, не берите кредитную карту», - говорит Карен Карлсон, директор по образованию некоммерческого агентства InCharge Debt Solutions. Просмотр вашей платежной документации для других прошлых счетов может помочь вам определить, достаточно ли вы ответственны, чтобы справиться с потенциальными ошибками кредитной карты.

2. Поддерживайте низкий коэффициент использования кредита

После платежной истории коэффициенты использования кредита вносят наибольший вклад в ваш кредитный рейтинг. Ваш коэффициент использования кредита — это пропорция того, сколько кредита у вас есть, к тому, сколько вы используете. Слишком близкое к этим пределам кредита может серьезно повредить вашему счету. Вместо этого следуйте правилу кредитования: никогда не используйте более 30% своего кредитного лимита в любое время.

Ваш коэффициент использования кредита — это пропорция того, сколько кредита у вас есть, к тому, сколько вы используете. Слишком близкое к этим пределам кредита может серьезно повредить вашему счету. Вместо этого следуйте правилу кредитования: никогда не используйте более 30% своего кредитного лимита в любое время.

Превышение этого лимита беспокоит поставщиков кредитов и отрицательно влияет на ваш счет, даже если вы превысите его лишь немного. Также сложнее вовремя погасить эти большие остатки, что может привести к множеству других проблем.

Следуйте этому правилу кредитования и не позволяйте никому вводить вас в заблуждение, думая, что вам нужно иметь остаток средств, чтобы повысить свой счет. «Я никогда не видела для этого модели оценки кредитоспособности», — говорит Деатра Райли, менеджер по финансовому образованию некоммерческой организации по предоставлению кредитных консультаций CredAbility. «На самом деле речь идет о том, что счет оплачивается согласно договоренности».

3. Регулярно пересматривайте свой кредитный рейтинг

Когда вы имеете дело со своим кредитным профилем, будь то оплата счета или использование карты, подумайте о том, как это может повлиять на ваш счет.Единственный способ правильно оценить это влияние — узнать, какой у вас на самом деле кредитный рейтинг. Хорошее практическое правило — проверять свой кредитный отчет не реже одного раза в год, чтобы убедиться в его точности. Вы также можете бесплатно следить за своим счетом с помощью кредитной отчетной карты.

Возьмите за привычку проверять свой кредитный рейтинг, прежде чем подавать заявку на новый заем. Если вы не уверены в этом или если он ниже, чем вы ожидали, вы можете сосредоточиться на его создании, прежде чем добавлять какие-либо кредитные карты или кредиты в рассрочку.Большинство учреждений неохотно предоставляют ссуды людям с плохой кредитной историей, поэтому ваши шансы на получение ссуды увеличиваются, если вы сначала потратите время на улучшение своей оценки. Однако если у вас хороший кредит, вы должны использовать его в полной мере.

Однако если у вас хороший кредит, вы должны использовать его в полной мере.

Также прочтите: Одна из причин повышения оценок FICO (не имеющая ничего общего с рабочими местами или экономикой)

«Будьте кредитоспособны, когда появляется возможность», — говорит Карлсон, чтобы вы могли получить лучшие процентные ставки по каждой строке кредита.Вы также получите право на получение лучших бонусных кредитных карт.

4. Ознакомьтесь с условиями и положениями

Положения и условия различаются для каждой учетной записи и от поставщика к поставщику. Перед тем, как соглашаться с чем-либо, важно прочитать каждый договор о ссуде или кредитной карте. Рассмотрите больше, чем просто потенциальные льготы и щедрый кредитный лимит. По словам Брента Нейзера, старшего директора Национального фонда финансового образования, вам следует проверить, какие процентные ставки предлагаются и когда они будут применяться.Вы также должны тщательно изучить структуру комиссионных, чтобы иметь хорошее представление о расходах, связанных с каждой кредитной линией.

Кроме того, Нейзер советует спросить, каковы стимулы. Если у вас не было возможности должным образом просмотреть свой контракт до того, как вы согласились с его условиями, вам следует найти время, чтобы прочитать каждую страницу, включая мелкий шрифт. Райли также предлагает распечатать контракты и хранить их в надежном месте, чтобы вы могли легко получить к ним доступ в случае возникновения проблемы.

Три кредитных бюро, Experian, EXPGY, -1,85% Equifax EFX, -3,86% и TransUnion TRU, -3,19% , законно собирать значительную часть ваших кредитных данных, включая историю платежей и непогашенные долги. Знание тонкостей вашего контракта может помочь защитить вас, если эти бюро когда-либо допустят ошибку, которую вы можете оспорить по закону.

5. Тратьте с учетом вашего бюджета

Кредитная карта проста в использовании и часто вознаграждает постоянных клиентов льготами.Наличие одного может повлиять на все ваши привычки тратить. Но специальные предложения могут быть легко отменены из-за неконтролируемых расходов, которые вместо этого приводят к огромному количеству долгов, приносящих проценты. Чтобы не влезть в долговую яму, Карлсон советует использовать кредитные карты вместе с твердым бюджетом, который содержит план сбережений.

Но специальные предложения могут быть легко отменены из-за неконтролируемых расходов, которые вместо этого приводят к огромному количеству долгов, приносящих проценты. Чтобы не влезть в долговую яму, Карлсон советует использовать кредитные карты вместе с твердым бюджетом, который содержит план сбережений.

«Это [кредитное правило], которого не придерживаются большинство людей», — говорит она, потому что легко думать о кредитной карте как о финансовом спасательном круге. Однако вы должны использовать кредитные карты только для тех товаров, за которые вы можете оплатить самостоятельно без кредита.

«Не используйте кредитную карту в качестве замены вашего чрезвычайного фонда», — говорит Карлсон. «Кредит — прекрасный инструмент для удовлетворения потребностей в позитивных событиях. Это не инструмент для негативных событий ».

6. Планируйте будущие расходы

Относитесь к использованию кредитной карты, как к бюджету на собственные деньги. Планируйте крупные покупки, которые вы планируете совершить, и аккуратно обращайтесь с балансом. Избегайте ненужных долгов из-за небольших покупок, если вы планируете потратить большую сумму в ближайшем будущем.

Избегайте ненужных долгов из-за небольших покупок, если вы планируете потратить большую сумму в ближайшем будущем.

Конечно, вы не можете планировать каждую покупку. Тем не менее, ответственное использование вашей карты может помочь смягчить эти крупные покупки и упростить возврат средств вашему провайдеру. Сбалансируйте использование мелких и крупных покупок на своей карте, чтобы ваш долг оставался в разумном диапазоне.

7. Сопоставьте свой кредит со своим доходом

Кредитные карты не заменяют доход, и вы не должны относиться к ним как к таковым. Вам лучше оплачивать небольшие покупки наличными или дебетовой картой.Тем не менее, вы должны использовать свою карту довольно часто, чтобы повысить свой кредитный рейтинг и сохранить активную учетную запись. Большинство консультантов рекомендуют не использовать карту дольше трех месяцев.

У вас также должно быть ограничение, соответствующее вашему доходу и вашим привычкам тратить. Если вы используете большую часть своего лимита, ваш коэффициент использования, вероятно, будет слишком высоким, и вы, вероятно, испортите свой кредитный рейтинг. Увеличение лимита снизит коэффициент использования, но вам следует обдумать это внимательно.Наличие более высокого лимита побудит вас потратить больше этих доступных денег, потенциально увеличивая отношение долга к доходу. Прежде чем идти по этому пути, убедитесь, что вы способны выплатить более крупный долг.

Увеличение лимита снизит коэффициент использования, но вам следует обдумать это внимательно.Наличие более высокого лимита побудит вас потратить больше этих доступных денег, потенциально увеличивая отношение долга к доходу. Прежде чем идти по этому пути, убедитесь, что вы способны выплатить более крупный долг.

8. Не имейте слишком много — или слишком мало — кредитных карт

Слишком много кредитных карт имеет подводные камни. Прежде всего, получение карты негативно влияет на ваш кредитный рейтинг. Это также соблазняет держателей карт тратить больше и все глубже влезать в долги. Однако распределение расходов по нескольким картам снижает коэффициент использования и может помочь повысить ваш кредитный рейтинг.Наличие нескольких карт также может дать вам преимущества от нескольких поставщиков.

См .: Вот что происходит с вашим кредитным рейтингом, когда вы отказываетесь от кредитных карт

Здесь все дело в балансе. Вам действительно нужна только одна карта для хорошего кредитного рейтинга, но если вы тратите регулярно, наличие нескольких карт может помочь вам набрать больше. Имейте в виду, что некоторые кредитные компании негативно относятся к наличию нескольких кредитных карт.

Имейте в виду, что некоторые кредитные компании негативно относятся к наличию нескольких кредитных карт.

Кредитные правила для повышения ваших оценок

Кредитные карты могут быть скользкой дорожкой, но это не обязательно.Проверка вашего кредитного отчета, открытие нужного количества карт, поддержание хорошего коэффициента использования и использование финансового планирования — все это поможет вам стать ответственным пользователем кредитной карты. Следуйте этим восьми правилам кредитования, и управление кредитным рейтингом станет простым и позволит вам контролировать все свои финансы.

Кредит на строительство без кредитных карт

Для большинства из нас потребность в хорошей кредитной истории неизбежна. Когда приходит время купить машину или дом, снять квартиру, создать новые счета за коммунальные услуги, приобрести мобильный телефон или провести другие финансовые операции, важная кредитная история имеет решающее значение.Для многих первым шагом в создании кредитной истории является использование кредитных карт.

К счастью, лишь небольшая часть вашего кредитного рейтинга основана на наличии и использовании возобновляемых кредитных продуктов (кредитных карт). Однако потребители, которые не могут или не хотят получить кредитную карту, могут создать кредитную историю другими способами.

Понимание вашей оценки FICO

Ваша оценка FICO основана на следующем:

- История платежей: 35%

- Использование кредита (сумма задолженности vs.общий доступный кредит): 30%

- Возраст счета / длина кредитной истории: 15%

- Новые счета / серьезные запросы: 10%

- Кредитный микс / тип используемого кредита: 10%

VantageScore, другая система рейтинга потребительских кредитов, использует аналогичные критерии в несколько иной формуле, разработанной тремя агентствами кредитной отчетности (Equifax, Experian и TransUnion).

Ясно, что наиболее важными факторами являются создание истории своевременных платежей всем кредиторам и поддержание низкого уровня долга по отношению к сумме кредита, доступной вам (известный как коэффициент использования кредита). Взаимодействие с другими людьми

Взаимодействие с другими людьми

Продолжайте оплачивать старые счета

Этот старый студенческий кредит может показаться вам альбатросом на шее, но годы своевременных выплат и возраст учетной записи повысят ваш результат. Учетная запись с хорошей репутацией влияет на вашу оценку до 10 лет после ее выплаты и закрытия, поэтому не пропускайте платежи и не платите поздно.

Выплачивайте также счета для сбора платежей, так как новейшая версия оценки FICO игнорирует оплаченные сборы (но серьезно снижает вашу оценку для неоплаченных сборов).Взаимодействие с другими людьми

Сообщить об аренде

Для потребителей с субстандартным или необеспеченным кредитом сообщение об арендных платежах — очень разумный ход. Исследование Experian показало, что для потребителей с «тонкими» кредитными файлами (недостаточными данными для оценки) добавление истории аренды сделало их оценочными. Многие сразу перешли в категорию высших кредитов. Кроме того, потребители, у которых уже был кредитный рейтинг, выросли в среднем на 29 пунктов.

И вот почему: большая часть потребительского кредитного рейтинга зависит от истории платежей и возраста аккаунта.Потребители, которые регулярно вносят своевременные платежи по ипотеке, получают оба типа баллов. Но в этом контексте потребители, ответственные за аренду, исторически оказывались в невыгодном положении. В то время как выселение и сборы могут нанести большой ущерб, до недавнего времени ответственная история аренды обеспечивала небольшую кредитную выгоду или вообще не приносила ее.

Времена изменились. Все основные кредитные агентства теперь включают арендные платежи (когда они сообщаются) в файл потребительских кредитов. История арендных платежей не учитывается в рейтинге FICO, но может быть включена в специальный кредитный отчет, предоставляемый арендодателям.История аренды — это , включенная в VantageScore, и, по сути, может повысить кредитный рейтинг потребителя в течение одного месяца.

Потребители не могут сообщать о своей арендной плате. Управляющий недвижимостью или домовладелец могут отчитаться напрямую в кредитном агентстве, или арендатор может подписаться на стороннего репортера по аренде. В число этих компаний входят Rental Kharma и RentReporters, а также ClearNow, RentTrack и PayYourRent, три репортера по аренде, которые сотрудничают с Experian RentBureau.

Управляющий недвижимостью или домовладелец могут отчитаться напрямую в кредитном агентстве, или арендатор может подписаться на стороннего репортера по аренде. В число этих компаний входят Rental Kharma и RentReporters, а также ClearNow, RentTrack и PayYourRent, три репортера по аренде, которые сотрудничают с Experian RentBureau.

Взять кредит

Хороший способ доказать, что вы делаете хорошую ставку на кредит, — это занять деньги и вовремя вернуть их.Большинство ссуд регистрируются как счета в рассрочку, и кредитные агентства хотят убедиться, что вы можете справиться с ними ответственно.

Сходите в свой банк и спросите о небольшой личной ссуде. Если вы не имеете права на получение традиционной необеспеченной ссуды, вы можете претендовать на ссуду, обеспеченную залогом, например, средствами на счете депозитного сертификата, которые вы не можете снять, пока ссуда остается непогашенной.

Если банки не подходят, многие одноранговые кредиторы, такие как Prosper и Lending Club, отчитываются перед кредитными бюро, и у них более высокий уровень одобрения, чем у банков. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Открыть кредитный счет магазина

Многие магазины предлагают кредитные счета. Большинство из них зарегистрировано как возобновляемый кредит, как и кредитная карта. Home Depot предлагает проектные ссуды. Многие местные магазины товаров для дома также предлагают кредитные счета, а некоторые доступны с внесением депозита вместо хорошей кредитной истории. В магазине канцелярских товаров Staples есть несколько кредитных продуктов, в том числе личный кредитный счет, управляемый Ситибанком. Перед подачей заявки на кредит в магазине убедитесь, что продавец сообщает в бюро кредитных историй.

Также имейте в виду, что некоторые кредитные карты лучше других подходят для людей с плохой кредитной историей, в то время как другие могут помочь людям оправиться от плохой кредитной истории.

Свяжитесь с вашей коммунальной компанией

Большинство поставщиков коммунальных услуг сообщают в кредитные бюро только уничижительную информацию, но если вы живете в Детройте и вовремя оплачиваете счета, вам повезло. DTE Energy сообщает обо всех платежах, как положительных, так и отрицательных. Клиенты, своевременно оплачивающие счета, получают выгоду от ответственного управления домашними расходами.Взаимодействие с другими людьми

DTE Energy сообщает обо всех платежах, как положительных, так и отрицательных. Клиенты, своевременно оплачивающие счета, получают выгоду от ответственного управления домашними расходами.Взаимодействие с другими людьми

Не в Детройте? Свяжитесь со своим поставщиком коммунальных услуг, чтобы узнать, отчитывается ли он в бюро кредитных историй, и если да, то опишите счет на свое имя. Если нет, вы все равно можете использовать положительную историю платежей в своих интересах. Большинство поставщиков коммунальных услуг с радостью предоставят рекомендательное письмо для владельца счета с хорошей репутацией.

Держи свою работу

Работа не влияет на ваш кредитный рейтинг, но она отображается в вашем кредитном файле. Некоторым кредиторам (например, ипотечным кредиторам) необходимо иметь стабильный трудовой стаж, прежде чем они одобрят заявку на получение кредита.

Итог

Здоровый кредит — это результат ответственного использования кредитных продуктов. Вы не можете полностью избежать кредита, если ваша цель — создать надежную кредитную историю и кредитный рейтинг (что не одно и то же). По этой причине потребители, которые хотят получить кредит, могут счесть необходимым в конечном итоге получить кредитную карту. Защищенная кредитная карта будет работать до тех пор, пока потребитель не сможет претендовать на использование традиционной карты (опять же, убедитесь, что она сообщается в кредитные бюро). Помните, что кредитные карты могут помочь повысить ваш счет, но кредитная карта долга никогда не требуется для получения кредита.Как всегда, следите за своим кредитным отчетом на предмет неточностей и обязательно воспользуйтесь бесплатными услугами по оценке кредитоспособности, чтобы узнать, где вы находитесь с кредитными бюро.