Банкротство физических лиц последствия | ЮристМуртазин

Немало физических лиц сталкивается с такой серьезной проблемой, как невозможность справиться со взятыми на себя кредитными обязательствами. В таком случае многие принимают решение обратиться в суд и официально признать себя банкротом, чтобы иметь возможность списать существующую задолженность. Однако перед тем как приступить к процессу, будет полезным подробнее узнать о том, что представляет собой банкротство физических лиц, поскольку это позволит избежать в будущем досадных недоразумений.

Основные положения о банкротстве физического лица

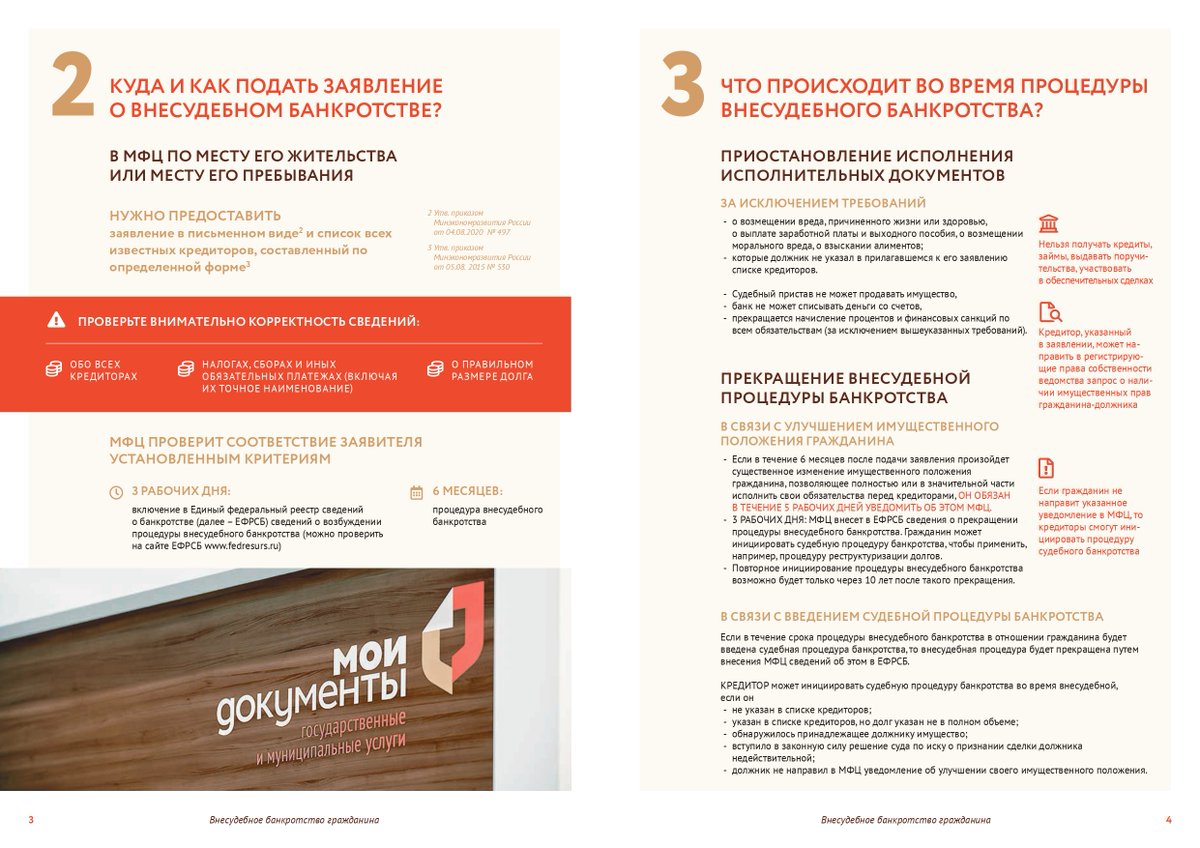

Итак, главным документом, который регулирует процедуру банкротства физических лиц, является Федеральный Закон №127 «О Банкротстве», который официально вступил в силу с 1 октября 2015 года. Благодаря этому документу многие люди получили возможность избавляться от больших и долгосрочных кредитов, выплачивать которые в связи с изменением финансового положения стало не по карману.

Положительные последствия

- четкая фиксация суммы долга и остановка роста процентов;

- возможность полностью или частично списать долги заемщика;

- при открытии исполнительного производства по процедуре банкротства исковые требования, в том числе со стороны коллекторских агентств, приостанавливаются;

- при списании долгов кредиторов также списываются долги по налогам и коммунальным платежам.

Стоит также отметить, что при банкротстве физического лица от человека не потребуется углубленных знаний этой процедуры, поскольку весь процесс ведет управляющий. В связи с этим от заявителя на статус банкрота потребуется только внимательно слушать управляющего, а также исполнять все его рекомендации и советы.

В связи с этим от заявителя на статус банкрота потребуется только внимательно слушать управляющего, а также исполнять все его рекомендации и советы.

Отрицательные последствия

Из негативных последствий банкротства физических лиц, с которыми может столкнуться заявитель, выделяют следующие:

- переход права по контролю за личными финансами специально назначенному управляющему;

- потеря права выступать в качестве гаранта и поручителя, осуществлять от своего имени сделки купли/продажи, дарения и обмена;

- невозможность использования в качестве залога собственного недвижимого имущества, которое может быть изъято для погашения долга;

- переход при банкротстве физического лица депозитов, лицевых и карточных счетов под управление финуправляющего;

- риск запрета на выезд за границу (если судом будет принято соответствующее решение).

Следует также отметить, что к числу негативных последствий банкротства физического лица относится возможность оспаривания всех заключенных им сделок за последний год.

Скрытые последствия

Важно понимать, что процедура банкротства может быть инициирована только в случае, если финансовое положение должника действительно трудное и обстоятельства, которые привели к этому, являются объективными. Другими словами, нельзя намеренно доводить свое состояние до банкротства, чтобы при помощи закона списать свои долги. Нужно знать, что банкротство физических лиц открывается по суду только после того, как управляющий тщательно проверит все обстоятельства дела.

Если в ходе разбирательства выясняются неправомерные действия при банкротстве со стороны физического лица, что может проявляться в обмане управляющего или произведении каких-либо финансовых операций без его ведома, то человек может быть привлечен к административной или уголовной ответственности.

Долги, которые нельзя списать

Собираясь использовать закон о банкротстве физических лиц для того, чтобы снять с себя свои финансовые обязательства перед кредиторами, нужно понимать, что не все долги списываются судом.

- алименты;

- компенсации морального вреда;

- просрочки по выплате з/п и выходных пособий сотрудникам, если физическое лицо являлось ИП;

- компенсация за причинение вреда жизни, здоровью или имуществу третьим лицам;

- текущая задолженность (долги, возникающие во время проведения процедуры банкротства).

Как можно отметить из вышеизложенного, никакое банкротство физических лиц не влечет за собой полное списание всех долгов, о чем важно знать с самого начала. По этой причине следует осознавать также все последствия, которые будет нести не только банкрот, но и его ближайшие родственники.

Последствия для родственников

Несмотря на то, что признание человека банкротом является по всем параметрам сугубо индивидуальным делом, отрицательные последствия этого процесса сказываются также на его ближайших родственниках. В первую группу риска входит супруг/супруга должника, поскольку при инициации процедуры банкротства физического лица по суду производится принудительная реализация совместно нажитого имущества.

В первую группу риска входит супруг/супруга должника, поскольку при инициации процедуры банкротства физического лица по суду производится принудительная реализация совместно нажитого имущества.

Помимо этого, в разряд спорных также попадают сделки с недвижимостью (продажа имущества), которые могут быть признаны как стремление специально избавиться от имущества с целью инициирования фиктивного банкротства. Несовершеннолетние дети банкрота никак не страдают от последствий процедуры, поскольку надежно защищены законом и органами опеки. Интересы других родственников могут быть затронуты только в тех случаях, если они были прописаны в квартире, изымаемой (реализуемой) для погашения долга.

Как избежать негативных последствий

Чтобы процедура банкротства физического лица прошла успешно и многие задолженности были списаны, очень важно с самого начла понять и определиться с тем, стоит ли затевать этот процесс. Если человек все же решился на это, ему можно дать следующие рекомендации:

- не стоит отдавать предпочтение тому или иному кредитору, поскольку это может грозить судом об административном правонарушении;

- со своим управляющим нужно быть максимально открытым и честным, рассказывать все утайки, чтобы снизить все риски;

- за ведением дела следует внимательно следить, а при необходимости задавать интересующие и уточняющие вопросы.

В заключение стоит отметить, что банкротство физических лиц – непростая процедура, которая требует нередко помощи со стороны квалифицированного юриста. Содействие грамотного специалиста поможет настроиться на правильную работу в плане инициирования процедуры банкротства.

Банкротство физических лиц когда у должника отсутствует имущество

Банкротство физических лиц стало возможным с 1 октября 2015 года после вступления в силу соответствующих положений в Законе о банкротстве. Однако многие должники, ожидавшие возможности через банкротство освободиться от ставших для них в силу ряда жизненных обстоятельств непосильными денежных обязательств, столкнулись с тем, что арбитражные суды в массовом порядке стали отказывать в заявлениях о признании физических лиц банкротами и прекращать производство по делам о банкротстве в связи с тем, что у должника отсутствует имущество и доходы за счет которого могут быть удовлетворены требования кредиторов.

В качестве обоснования принятия подобных решений арбитражные суды ссылались на то, что банкротство физических лиц при отсутствии у должника имущества, за счет которого хотя бы частично можно погасить накопившуюся задолженность по обязательствам, не соответствует предусмотренным статьей 2 Закона о банкротстве целям: восстановление платежеспособности должника и погашению задолженности перед кредиторами (норма абз. 17), соразмерному удовлетворению требований кредиторов (норма абз.18), либо достижению соглашения между должником и кредиторами (норма абз.19) и лишено смысла. Кроме того, в качестве правового основания прекращения процедуры банкротства должника — физического лица арбитражные суды ссылались на то, что согласно абз. 8 пункта 1 статьи 57 Закона о банкротстве отсутствие у гражданина — должника средств, достаточных для возмещения всех судебных расходов на проведение процедуры реализации имущества является самостоятельным и достаточным основанием для того, чтобы прекратить банкротство физического лица.

17), соразмерному удовлетворению требований кредиторов (норма абз.18), либо достижению соглашения между должником и кредиторами (норма абз.19) и лишено смысла. Кроме того, в качестве правового основания прекращения процедуры банкротства должника — физического лица арбитражные суды ссылались на то, что согласно абз. 8 пункта 1 статьи 57 Закона о банкротстве отсутствие у гражданина — должника средств, достаточных для возмещения всех судебных расходов на проведение процедуры реализации имущества является самостоятельным и достаточным основанием для того, чтобы прекратить банкротство физического лица.

В качестве примера можно привести следующие судебные акты:

Определение Арбитражного суда Кировской области от 18.02.2016 года по делу №: А28-14566/2015.

Определение Арбитражного суда Тюменской области от 07.04.2016 года по делу № А70-14095/2015

Однако Верховный Суд Российской Федерации, занял иную позицию, нашедшую свое отражение в пункте 19 Обзора судебной практики Верховного Суда Российской Федерации № 2 (2017), утв.

Суть этой позиции заключается в том, что право гражданина на использование установленного государством механизма банкротства не может быть ограничено только на том основании, что у него отсутствует имущество, составляющее конкурсную массу. Суд обязан оценить причины отсутствия у должника имущества на основании доказательств, полученных финансовым управляющим по результатам выполнения мероприятий в ходе процедуры реализации имущества, а также доказательств, представленных должником и его кредиторами, в ходе такой процедуры. Только в ситуации, когда действительно будет установлено недобросовестное поведение должника, суд в соответствии с положениями статьи 213.28 Закона о банкротстве и с учетом разъяснений, изложенных в постановлении Пленума Верховного Суда Российской Федерации от 13 октября 2015 года № 45 «О некоторых вопросах, связанных с введением в действие процедур, применяемых в делах о несостоятельности (банкротстве) граждан», вправе в определении о завершении производства указать на неприменение правил об освобождении гражданина от исполнения долговых обязательств.

Именно так, согласно разъяснений Верховного Суда Российской Федерации должен устанавливаться баланс между социально-реабилитационной целью потребительского банкротства, достигаемой путем списания непосильных долговых обязательств гражданина с одновременным введением в отношении него ограничений, установленных Законом о банкротстве, и необходимостью защиты прав кредиторов.

Адвокат по банкротству, кандидат юридических наук Евгений Григорьев www.advokat-msk.ru (495) 543-43-79

Мифы о банкротстве физических лиц.

В 2015 г. в федеральный закон «О несостоятельности (банкротстве)» были внесены изменения, которыми введена процедура банкротства в отношении физических лиц. Однако, и сейчас есть множество мифов, связанных с данным законом. Существует достаточно распространенное мнение, что банкротство физического лица – это значительное ограничение в правах. На самом деле, это не совсем так. Поэтому мы решили разобрать наиболее популярные мифы о банкротстве физических лиц.

предоставлено компанией «ЮрХелп»

Миф № 1. У банкрота заберут все имущество

Этот миф достаточно активно распространяется в Интернете. На самом деле, статьей 446 Гражданского процессуального кодекса Российской Федерации определен перечень имущества, которое не может быть реализовано при банкротстве. К нему относится, например, единственное жилье, предметы обычной домашней обстановки и обихода, вещи индивидуального пользования (одежда, обувь и другие), за исключением драгоценностей и других предметов роскоши, а также необходимое для профессиональной деятельности оборудование. К примеру, автомобиль, являющийся единственным средством заработка, может быть выведен из реализации по решению арбитражного суда. Тем более, каждый случай индивидуален и для погашения долга необязательно продавать все включенное в опись имущество.

К примеру, автомобиль, являющийся единственным средством заработка, может быть выведен из реализации по решению арбитражного суда. Тем более, каждый случай индивидуален и для погашения долга необязательно продавать все включенное в опись имущество.

Миф № 2. У банкрота заберут все деньги

После вступления в силу решения суда о признании гражданина банкротом, в течение одного дня он должен передать все банковские карты и сберкнижки назначенному судом арбитражному управляющему. Если же признанное банкротом лицо имеет регулярный доход, то его контролирует арбитражный управляющий, который обязан из данной суммы выделить определенную часть в размере прожиточного минимума на должника и находящихся у него на иждивении лиц. Кроме того, банкроту выплачиваются пособия на детей и алименты. Не стоит забывать и про существующую практику по выводу дополнительных денежных средств по решению суда на лечение хронических заболеваний.

Миф № 3. Банкрота лишат родительских прав

Данный миф основан как на запугивании со стороны коллекторов, так и на практике привлечения органов опеки и попечительства. Последнее обусловлено необходимостью защиты прав и интересов детей в любых судебных процессах. Если у участника судебного процесса имеются несовершеннолетние дети, органы опеки обязаны контролировать соблюдение прав детей. В том числе, выделение прожиточного минимума на их содержание. Бесспорно, случаи лишения родительских прав банкротов имеют место быть, но причиной является никак не банкротство физического лица, а ненадлежащее исполнение родительских обязанностей.

Последнее обусловлено необходимостью защиты прав и интересов детей в любых судебных процессах. Если у участника судебного процесса имеются несовершеннолетние дети, органы опеки обязаны контролировать соблюдение прав детей. В том числе, выделение прожиточного минимума на их содержание. Бесспорно, случаи лишения родительских прав банкротов имеют место быть, но причиной является никак не банкротство физического лица, а ненадлежащее исполнение родительских обязанностей.

Миф № 4. Нет имущества и доходов – не признают банкротом.

В Интернете можно встретить и такое мнение – мол, если у меня ничего нет (ни имущества, ни дохода), то меня не признают банкротом. При этом данный миф достаточно живуч и активно распространяется среди не самых юридически подкованных граждан. На самом деле, согласно Федеральному закону № 127-ФЗ, ключевым требованием для признания физического лица банкротом является невозможность исполнять свои финансовые обязательства. Более того, суд не вправе отказать гражданам в банкротстве, даже если у них нет имущества и доходов.

Миф № 5. Банкрота в принципе не возьмут на работу.

Отчасти, этот миф имеет под собой реальное обоснование. Однако пункт 3 статьи 213.30 Федерального закона № 127-ФЗ прямо говорит, что признанное банкротом физическое лицо не может занимать должности генерального директора или быть учредителем компании в течение трех лет после процедуры. При этом такой человек может быть принят на должность, например, главного бухгалтера, заместителя генерального директора, не говоря уже про более низкие позиции.

Миф № 6. Банкроту не дадут кредит даже после погашения долга

Это неправда. После полного погашения или списания долга, кредит в банке получить вполне реально. Банк будет видеть в базе ЕФРСБ, что человек проходил процедуру банкротства, но рассмотрение заявки и принятие решения осуществляется на общих основаниях.

Миф № 7. Банкрот не сможет выехать за границу

Для должника, в отношении которого еще не начата процедура банкротства и открыты исполнительные листы, границы будут закрыты. Однако узнает человек об этом только в аэропорту, если, конечно, не проверил это заранее.

Однако узнает человек об этом только в аэропорту, если, конечно, не проверил это заранее.

В свою очередь, после начала процедуры реализации имущества приставы закрывают исполнительные производства, что влечет за собой снятие всех запретов. Да, финансовый управляющий или кредиторы могут выйти с ходатайством об ограничении выезда должника. Но суд очень редко удовлетворяет такие ходатайства, и только при наличии веских на то причин, которые кредитор или финансовый управляющий должны доказать.

предоставлено компанией «ЮрХелп»

Миф № 8. Банкротство – ограничение в правах

Ходит такой слух, что банкротов могут лишить, например, автомобильных прав, прав на управление водным транспортом, разрешения на оружие. На самом деле, это не так. Бесспорно, автомобиль, гидроцикл или охотничье ружье могут быть реализованы для погашения долга, но никто не мешает приобрести их вновь после выплаты долга.

На самом деле, это не так. Бесспорно, автомобиль, гидроцикл или охотничье ружье могут быть реализованы для погашения долга, но никто не мешает приобрести их вновь после выплаты долга.

Миф № 9. Банкротство – это долго и муторно.

Продолжительность процедуры банкротства зависит от множества факторов и, в среднем, занимает от 6 месяцев до года. В компании «ЮрХелп» средний срок процедуры – 8 месяцев.

Когда вашу процедуру сопровождает специализированная юридическая компания, вам остается лишь следить за проведением процедуры, напрямую не принимая участия во всех судебных заседаниях и не тратя время на постоянное отслеживание деталей.

Миф № 10. Банкротство – дорогое удовольствие

Нередко нерадивые компании пользуются безвыходной ситуацией у должника и дополнительно накручивают стоимость, включая различные услуги. В компании «ЮрХелп» вы сможете подобрать комфортный для себя способ оплаты, при котором не придется оплачивать ничего лишнего, помимо судебных издержек и юридических услуг по сопровождению процедуры. Более того, стоимость проведения процедуры не увеличивается из-за количества кредиторов, размера долга и наличия государственных организаций в списке кредиторов.

Более того, стоимость проведения процедуры не увеличивается из-за количества кредиторов, размера долга и наличия государственных организаций в списке кредиторов.

Узнать подробнее о процедуре банкротства вы можете на сайте: https://yurhelp.com/

Последствия для должника введения процедуры банкротства физического лица — Новости

Последствия банкротства — это ограничения, применяемые к физическим лицам после завершения в отношении них процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры.

Финансовые последствия банкротства физических лиц:

С даты признания гражданина банкротом и назначения процесса реализации имущества предусмотрены следующие ограничения в правах:

— регистрация перехода или обременения прав гражданина на имущество, в том числе на недвижимое имущество и бездокументарные ценные бумаги, осуществляется только на основании заявления финансового управляющего. Поданные до этой даты заявления гражданина не подлежат исполнению;

Поданные до этой даты заявления гражданина не подлежат исполнению;

— исполнение третьими лицами обязательств перед гражданином по передаче ему имущества, в том числе по уплате денежных средств, возможно только в отношении финансового управляющего и запрещается в отношении гражданина лично;

— должник не вправе лично открывать банковские счета и вклады в кредитных организациях и получать по ним денежные средства.

Обязанности физического лица:

Гражданин обязан не позднее одного рабочего дня, следующего за днем принятия решения о признании его банкротом, передать финансовому управляющему все имеющиеся у него банковские карты для проведения реализации имущества. В свою очередь финансовый управляющий обязан в срок не позднее одного рабочего дня, следующего за днем их получения, принять меры по блокированию операций с полученными банковскими картами по перечислению денежных средств с использованием банковских карт на основной счет должника.

Ограничение выезда гражданина за границу после банкротства:

В случае признания гражданина банкротом арбитражный суд также вправе вынести определение о временном ограничении права на выезд гражданина за границу.

Юридические последствия признания гражданина банкротом:

Статьей 213.30 Закона о банкротстве установлены следующие ограничения для граждан признанных банкротами:

1. В течение пяти лет с даты завершения в отношении физического лица процедуры реализации имущества или прекращения производства по делу о банкротстве он не вправе принимать на себя обязательства по кредитным договорам и (или) договорам займа без указания на факт своего банкротства. То есть согласно новому закону о банкротстве физических лиц допускается возможность получения гражданином нового кредита при условии обязательного указания о факте признания его банкротом в заявке о выдаче кредита. При этом банк будет самостоятельно принимать решение о возможности выдачи кредита с учетом данного факта.

Необходимо также учитывать, что сведения обо всех фактах банкротства физического лица включаются в его кредитную историю, с которой банки, как правило, знакомятся перед тем как выдать кредит.

2. Гражданин не вправе по своей инициативе подать заявление в суд о признании себя банкротом в течение пяти лет с даты завершения в отношении гражданина процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры.

3. В течение трех лет с даты признания гражданина банкротом он не вправе занимать должности в органах управления юридического лица, иным образом участвовать в управлении юридическим лицом.

Банкротство физических лиц или ИП

Граждане и ИП банкротятся по похожим правилам. Но большинство предпринимателей сначала закрывают бизнес, а потом уже подают заявление. Объясняем, почему юристы советуют поступать именно так.

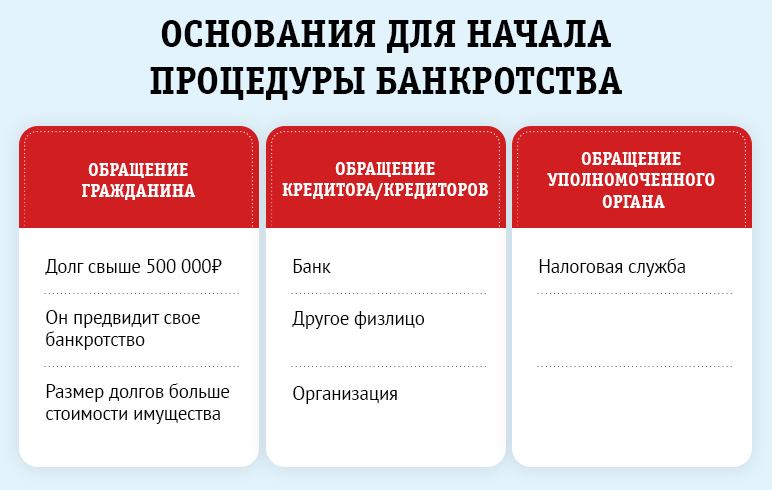

1. Физлицу проще достичь лимита — 500 тыс. ₽ долга

Гражданин может банкротиться вне зависимости от статуса предпринимателя. Характер долгов не имеет значения: они могут быть как личными, так и коммерческими. Главное, чтобы были основания для подачи заявления: сумма долга от 500 тыс. ₽ и просрочка 90 дней или понимание, что рассчитаться с кредиторами невозможно.

При банкротстве в качестве ИП появляется ограничение: учитывают только коммерческие долги. Если предприниматель брал потребительский кредит, как часто и происходит, — он уже не в счёт. Если скопились долги по аренде квартиры и коммунальным платежам — тоже. Поэтому лимит 500 тыс. ₽ становится недостижимее.

Если скопились долги по аренде квартиры и коммунальным платежам — тоже. Поэтому лимит 500 тыс. ₽ становится недостижимее.

Никаких плюсов банкротство с незакрытым ИП не даёт. Кредиторы по личным долгам всё равно будут участвовать в деле. Их указывают в списке кредиторов и должников, который ИП представляет в суд вместе с заявлением.

2. ИП-банкроту запретят заниматься бизнесом

Когда банкротится ИП, его не просто снимают с учёта. Ему запрещают повторно регистрироваться в течение 5 лет. Когда банкротится физлицо, этого не происходит.

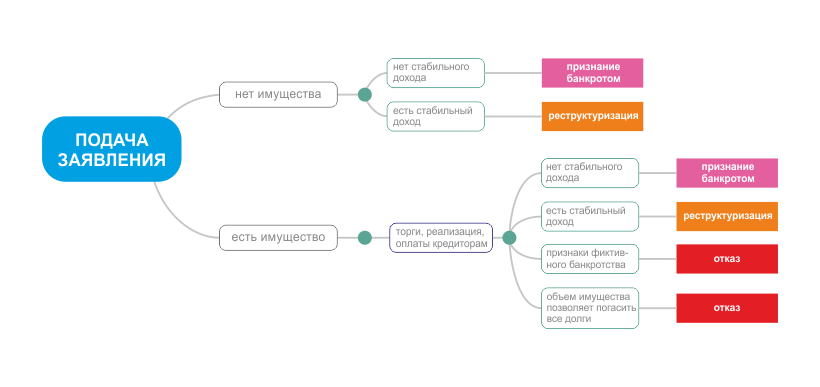

3. Закрытие ИП подтверждает отсутствие доходов

Когда человек закрывает ИП и встаёт на учёт в центре занятости, он официально теряет доходы. Раз доходов нет, план реструктуризации предложить нельзя. Предприниматель не должен будет рассчитываться с долгами в течение трёх лет. Останется только радикальная мера — реализовать на аукционе имущество бизнесмена, если оно есть.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Как закрыть ИП с долгами?

Закон о регистрации не запрещает закрывать ИП с долгами. Просто закройте ИП, как обычно, и все предпринимательские долги станут личными. Единственное ограничение, которое есть в законе: кредиторы могут обжаловать снятие с регистрации, если это «затрагивает их законные интересы». Как именно отсутствие статуса ИП может повредить им — не очень понятно.

Эльба поможет закрыть ИП: сервис поможет рассчитать налоги и взносы и сдать ликвидационную декларацию.

Статья: как закрыть ИП

Можно ли взять кредит в банке после банкротства физического лица?

05 Ноя 2020

Иногда наступает такой момент, что физическое лицо больше не в силах выполнять свои финансовые обязательства, и тогда арбитражный суд признает его неплатежеспособным, инициируя при этом исполнительное производство о банкротстве.

Стоит отметить, что для должника такая процедура будет иметь не очень приятные последствия, поскольку кредит ему все же придется выплачивать, даже будучи банкротом. А осуществляться это будет путем блокировки банковских счетов, ареста и реализации имущества, кроме самого необходимого. Все вырученные средства от таких мероприятий пойдут на погашение долгов по утвержденному в рамках процедуры плану.

Что невозможно изъять у банкрота по закону?

- единственное жилье

- необходимые бытовые предметы

- домашних животных

- автомобиль, если он необходим для работы

- собственность и деньги родственников должника, несмотря на степень родства, и даже в том случае, если должник заранее (за 3 года) переписал на них свое имущество.

Обычный среднестатистический гражданин, объявленный банкротом, который не имеет предметов роскоши, навряд ли сильно пострадает. Разве что коллекторы будут обременять своим присутствием.

Однако жизнь на этом не заканчивается, и в скором времени снова может потребоваться оформление кредита. Но можно ли банкроту взять новый займ?

Может ли банкрот оформить новый кредит?

По закону банкрот не имеет права претендовать на новый займ или открыть счет в банке. До того момента, пока долги не будут уплачены или списаны полностью. Кстати, сегодня есть специальные организации, которые помогают списать долги законно в Новороссийске и других городах РФ.

Физическое лицо может снова обращаться в финансовое учреждение за кредитованием, но человек не должен скрывать факт банкротства от заимодавца, хотя сокрытие информации и не наказывается.

Далее кредитор уже самостоятельно решает, можно ли дать клиенту займ. Нередко могут отказать в такой ситуации, но это происходит не всегда.

Отношение кредиторов к банкроту

Естественно, банкрот – это головная боль кредиторов, однако если все предыдущие долги были уплачены, это может в корне изменить дело. Человек уже ни с кем не связан финансовыми обязательствами. В результате его репутация начинает потихоньку подниматься.

Человек уже ни с кем не связан финансовыми обязательствами. В результате его репутация начинает потихоньку подниматься.

Любому финансовому учреждению всегда нужны дополнительные источники доходов, они вполне могут рассмотреть кандидатуру бывшего банкрота на оформление нового займа.

Стоит отметить, что банк самостоятельно может узнать о вашем банкротстве, если обратится на официальный сервис ЕФРСБ за необходимой информацией.

Однако не все менеджеры считают нужный давать такие запросы, поэтому многие клиенты умышленно скрывают эту информацию о себе.

Это никак не наказывается, разве что банк может отказать в кредитовании, если узнает правду. Банкротство физических лиц в Новороссийске и других городах России – обычная практика, поэтому, если человек погасил все долги и восстановил свою репутацию, многие финансовые учреждения могут просто закрыть на это глаза.

Полезные рекомендации

- лучше не обращаться за новым кредитом в тот же банк, где был оформлен предыдущий займ, который послужил банкротству;

- для улучшения кредитной истории можно попробовать взять первый займ в МФО и вернуть его вовремя;

- за крупным кредитом лучше обращаться в региональное представительство молодого банка, который пытается привлечь больше клиентов;

- можно предложить банку залог, чтобы получить неплохую процентную ставку.

Поделиться в социальных сетях:

Что влечет банкротство физического лица? |

Банкротство физического лица – сложная процедура, при которой существуют некоторые риски.

Банкротство оказывает значительное влияние на правовую и финансовую деятельность человека.

Если вы хотите принять решение и банкротстве, сначала обязательно взвесьте все «за» и «против» и просчитайте все риски и последствия.

После завершения процедуры банкротства у гражданина появляются ограничения в правах, воздействующие на правовые и материальные стороны жизни должника.

Последствия банкротства

1. Банкрот полностью лишается собственности

Закон «О банкротстве» требует максимально расплатиться с долгами из собственности должника. Поэтому практически все имущество физлица за небольшим исключением выставляется на продажу. В случае совершения должником необдуманных поступков появляется значительный риск лишиться имущества еще в начале банкротства.

К примеру, гражданин решил объявить себя банкротом. Но чтобы попытаться спасти свое имущество, начинает переоформлять квартиру и машину, чтобы к моменту начала процесса банкротства у него ничего не было, и, соответственно, у него ничего не могли забрать. При этом он полагает, что его долги спишутся автоматически, и он ничего не лишится.

Но есть законы, с помощью которых кредиторы или финансовый управляющий могут объявить незаконными все сделки купли-продажи и дарения, заключенные в течение последних трех лет до начала процедуры банкротства, объявив их противозаконными.

Помимо этого, есть большая вероятность за такие махинации получить административную и даже уголовную ответственность, если докажется факт мошенничества.

2. Материальные ущемления

Как только процесс банкротства запускается, всей собственностью банкрота и его банковскими картами начинает распоряжаться финансовый управляющий. Также должник не имеет права участвовать в сделках, открывать банковские счета и получать по ним материальные средства.

Также должник не имеет права участвовать в сделках, открывать банковские счета и получать по ним материальные средства.

3. Имущественные ограничения

Все имущество физлица арестовывается. Если же оно является совместным с другим собственником, то и это лицо тоже не имеет право им распоряжаться.

4. Статус банкрота приобретается на 5 лет

После завершения процедуры банкротства должник будет находиться в статусе банкрота 5 лет. Информация о статусе публикуется на портале Единого реестра должников. Кроме того, об этом стоит указывать в документах при оформлении сделок.

Признание за человеком статуса «банкрот» может оказывать негативное влияние на деловую репутацию человека в ближайшие 5 лет, и создавать неприятные трудности при оформлении кредитов, трудоустройстве, в развитии бизнеса с партнерами.

5. Запрет на руководящие посты

В течение 3 лет банкроту запрещено занимать руководящие должности на предприятиях.

6. Запрет на ведение предпринимательской деятельности

Банкроту запрещено заниматься бизнесом в течение 3 лет.

7. Признать себя банкротом можно только 1 раз

В течение 5 лет признанный банкротом должник не имеет права повторно пройти процедуру банкротства.

Когда объявлять банкротство

Если у вас большие долги, которые вы не можете погасить, вы задерживаете выплаты по ипотеке и находитесь под угрозой потери права выкупа, вас преследуют сборщики счетов — или все вышеперечисленное, — объявление о банкротстве может быть вашим ответом. А может и не быть.

В некоторых случаях банкротство может уменьшить или устранить ваши долги, спасти ваш дом и удержать сборщиков счетов в страхе, но оно также имеет серьезные последствия, включая долгосрочный ущерб вашему кредитному рейтингу.Это, в свою очередь, может ограничить вашу способность брать ссуды в будущем, повысить ставки, которые вы платите за страховку, и даже затруднить получение работы.

Ключевые выводы

- Подача заявления о банкротстве — это один из способов избавиться от тяжелого долгового бремени, но оно имеет негативные последствия, которые могут длиться годами.

- Два распространенных типа личного банкротства — Глава 7 и Глава 13 — будут оставаться в вашей кредитной истории в течение 10 и семи лет соответственно.

- Перед тем, как подать заявление о банкротстве, стоит связаться с вашими кредиторами, чтобы узнать, готовы ли они к переговорам.Например, у многих кредиторов есть программы для людей, у которых возникают проблемы с выплатой ипотеки.

Виды банкротства

Дела о банкротстве рассматриваются федеральными судами, и федеральный закон определяет шесть различных типов. Два наиболее распространенных типа, используемых физическими лицами, — это Глава 7 и Глава 13, названные в честь разделов федерального кодекса о банкротстве, в которых они описаны. Глава 11 о банкротстве, о которой часто пишут заголовки, касается прежде всего бизнеса.

Банкротство по главе 7, тип которого подает большинство физических лиц, также называют прямым банкротством или ликвидацией.Доверительный управляющий, назначенный судом, может продать часть вашей собственности и использовать вырученные средства для частичного погашения ваших кредиторов, после чего ваши долги считаются погашенными. Некоторые виды имущества могут быть освобождены от ликвидации при соблюдении определенных ограничений. К ним относятся ваша машина, ваша одежда и предметы домашнего обихода, инструменты вашей торговли, пенсии и часть любого капитала, который у вас есть в вашем доме. Вам следует указать имущество, на которое вы претендуете, как освобожденное от налогообложения при подаче заявления о банкротстве.

Некоторые виды имущества могут быть освобождены от ликвидации при соблюдении определенных ограничений. К ним относятся ваша машина, ваша одежда и предметы домашнего обихода, инструменты вашей торговли, пенсии и часть любого капитала, который у вас есть в вашем доме. Вам следует указать имущество, на которое вы претендуете, как освобожденное от налогообложения при подаче заявления о банкротстве.

С другой стороны, банкротство в соответствии с главой 13 приводит к утвержденному судом плану погашения для вас всей или части ваших долгов в течение периода от трех до пяти лет.Некоторые из ваших долгов также могут быть погашены. Поскольку это не требует ликвидации ваших активов, банкротство по главе 13 может позволить вам сохранить свой дом, пока вы продолжаете вносить согласованные платежи.

Определенные виды долгов обычно не могут быть погашены путем банкротства. К ним относятся алименты, алименты, студенческие ссуды и некоторые налоговые обязательства.

Процесс подачи заявления о банкротстве

Существует ряд юридически требуемых шагов, связанных с подачей заявления о банкротстве. Невыполнение их может привести к прекращению вашего дела.

Невыполнение их может привести к прекращению вашего дела.

Перед подачей заявления о банкротстве физические лица должны пройти консультацию по кредитным вопросам и получить свидетельство для подачи заявления о банкротстве. Консультант должен проанализировать вашу личную ситуацию, дать совет по составлению бюджета и управлению долгом, а также обсудить альтернативы банкротству. Вы можете узнать названия утвержденных правительством кредитных консультационных агентств в вашем районе, позвонив в ближайший к вам федеральный суд по делам о банкротстве или посетив его веб-сайт.Взаимодействие с другими людьми

Подача заявления о банкротстве включает в себя подачу заявления о банкротстве и финансовой отчетности, в которой указаны ваши доходы, долги и активы. Вам также необходимо будет подать форму проверки нуждаемости, которая определяет, достаточно ли ваш доход, чтобы соответствовать требованиям главы 7. Если это не так, вам придется подать заявление о банкротстве в соответствии с главой 13. Вам также необходимо будет заплатить регистрационный сбор, хотя иногда от него отказываются, если вы можете доказать, что не можете себе этого позволить.

Вам также необходимо будет заплатить регистрационный сбор, хотя иногда от него отказываются, если вы можете доказать, что не можете себе этого позволить.

Вы можете получить необходимые вам бланки в суде по делам о банкротстве.Если вы пользуетесь услугами адвоката по банкротству, что обычно является хорошей идеей, они также должны иметь возможность их предоставить.

После того, как вы подадите заявку, управляющий по делу о банкротстве, назначенный для вашего дела, организует собрание кредиторов, также известное как собрание 341 для раздела кодекса о банкротстве, где оно предусмотрено. Это возможность для людей или предприятий, которым вы должны деньги, задать вопросы о вашем финансовом положении и ваших планах, если таковые имеются, по их выплате.

Ваше дело будет рассмотрено судьей по делам о банкротстве на основании предоставленной вами информации.Если суд определит, что вы пытались скрыть активы или совершили другое мошенничество, вы можете не только проиграть дело, но и столкнуться с уголовным преследованием. Если ваше дело не очень сложное, вам, как правило, не нужно явиться к судье в суд.

Если ваше дело не очень сложное, вам, как правило, не нужно явиться к судье в суд.

После того, как вы подали заявление о банкротстве, но до того, как ваши долги могут быть погашены, вы должны пройти образовательный курс для должников, который даст вам советы по составлению бюджета и управлению деньгами. Опять же, вам нужно будет получить сертификат, подтверждающий ваше участие.Вы можете получить список утвержденных поставщиков услуг по обучению должников в суде по делам о банкротстве или в Министерстве юстиции.

Если суд вынесет решение в вашу пользу, ваши долги будут погашены в случае главы 7. В главе 13 будет утвержден план погашения. Погашение долга означает, что кредитор больше не может пытаться взыскать его с вас.

Последствия банкротства

Оба типа индивидуального банкротства имеют негативные последствия.Банкротство по главе 7 будет оставаться в вашей кредитной истории в течение 10 лет, в то время как банкротство по главе 13 обычно сохраняется в течение семи лет.

По словам Experian, одного из трех крупнейших национальных кредитных бюро, «объявление о банкротстве оказывает наибольшее влияние на кредитные рейтинги». Это также может создать впечатление, что вы представляете низкий риск для компаний, которые запрашивают ваш отчет, включая других кредиторов, страховые компании и потенциальных работодателей.

Также обратите внимание, что существуют ограничения на то, как часто вы можете погашать свои долги в результате банкротства.Например, если у вас были погашены долги в результате банкротства по главе 7, вы должны подождать восемь лет, прежде чем сможете сделать это снова.

Нужен ли юрист?

В отличие от корпораций и товариществ, физические лица могут подать заявление о банкротстве без адвоката. Это называется заполнением дела «pro se». Но поскольку подача заявления о банкротстве сложна и должна быть сделана правильно, чтобы добиться успеха, как правило, неразумно пытаться это сделать без помощи поверенного, имеющего опыт в процедурах банкротства.

Иногда даже Налоговая служба готова вести переговоры. Вы можете уменьшить сумму налоговой задолженности или распределить платежи по времени.

Альтернативы банкротству

Банкротство иногда является лучшим способом избавиться от тяжелого финансового бремени, но это не единственный способ. Есть альтернативы, которые часто могут уменьшить ваши долговые обязательства без неприятных последствий банкротства.

Ведение переговоров с кредиторами без привлечения судов иногда может принести пользу обеим сторонам.Вместо того чтобы рисковать получить ничего, кредитор может согласиться на график погашения, который уменьшает ваш долг или распределяет ваши платежи на более длительный период времени.

Если вы не можете произвести платежи по ипотеке, стоит позвонить в службу поддержки ссуды, чтобы узнать, какие у вас есть варианты, кроме подачи заявления о банкротстве. Они могут включать в себя воздержание, которое позволит вам прекратить производить платежи в течение определенного времени, или план погашения, предназначенный для растягивания небольших ежемесячных платежей на более длительный период. Другим вариантом может быть модификация ссуды, которая изменит условия вашего ссуды (например, снизит процентную ставку) на постоянной основе, что упростит погашение. Однако остерегайтесь нежелательных предложений от компаний, утверждающих, что они могут защитить ваш дом от потери права выкупа. Они могут быть не более чем мошенниками.

Другим вариантом может быть модификация ссуды, которая изменит условия вашего ссуды (например, снизит процентную ставку) на постоянной основе, что упростит погашение. Однако остерегайтесь нежелательных предложений от компаний, утверждающих, что они могут защитить ваш дом от потери права выкупа. Они могут быть не более чем мошенниками.

Если вы должны деньги IRS, вы можете иметь право на компромиссное предложение, позволяющее рассчитаться с агентством на сумму меньшую, чем вы должны. В некоторых случаях IRS также предлагает планы ежемесячных платежей для налогоплательщиков, которые не могут выплатить свои налоговые обязательства сразу.

Когда подавать заявление о банкротстве

Закон о банкротстве существует для того, чтобы помочь людям, взявшим на себя неуправляемую сумму долга — часто в результате крупных медицинских счетов или других непредвиденных расходов, которые произошли не по их вине, — начать все сначала. Но это непростой процесс, и он не всегда приводит к счастливому концу.

Поэтому перед подачей заявления о банкротстве обязательно изучите все возможные варианты и будьте готовы к некоторым из негативных последствий, описанных выше.Если вы решите, что банкротство — ваш единственный жизнеспособный вариант, как это делают сотни тысяч американцев каждый год, помните, что пометка в вашей записи не будет постоянной. Осторожно используя кредит в будущем и вовремя оплачивая счета, вы можете начать восстанавливать свой кредит и постепенно избавиться от банкротства.

2 вида банкротства физических лиц

В соответствии с Конституцией США у вас есть возможность полностью или частично списать свои долги, когда вы больше не можете выполнять свои обязательства перед кредиторами и кредиторами.К потребителям применяются два основных типа личного банкротства. Глава 7 «Банкротство» позволяет должникам полностью или частично погашать свой долг. В главе 13 о банкротстве должники полностью или частично выплачивают свой долг в соответствии с планом выплат.

Глава 7 Банкротство

В соответствии с главой 7 о банкротстве вы можете полностью или частично погасить свои долги после того, как ваши ликвидные активы будут использованы для погашения части долга.

Что такое ликвидные активы?

Ликвидные активы — это активы, которыми вы владеете, которые можно легко и быстро конвертировать в наличные.Типичные примеры включают любой остаток на текущем или сберегательном счете. Закон штата определяет, какие виды ликвидных активов должны использоваться для выплаты кредиторам — они известны как освобожденные (не могут использоваться для погашения) и не освобожденные (должны использоваться для погашения) активы. Ваши не освобожденные от налогообложения ликвидные активы должны быть переданы в суд для распределения между вашими кредиторами в качестве частичного погашения вашего долга.

После того, как любые ликвидные активы, не освобожденные от налога, были распределены между вашими кредиторами, все оставшиеся долги погашаются, кроме тех, которые не подлежат погашению. Вы больше не несете ответственности по погашенным долгам и сохраняете за собой освобожденные от налогообложения активы. Кроме того, ни кредиторы, ни сторонние сборщики не могут пытаться взыскать с вас эти долги.

Вы больше не несете ответственности по погашенным долгам и сохраняете за собой освобожденные от налогообложения активы. Кроме того, ни кредиторы, ни сторонние сборщики не могут пытаться взыскать с вас эти долги.

Как мне пройти?

Чтобы иметь право на участие в главе 7, вы должны пройти тест на нуждаемость, подтверждающий, что ваш доход меньше среднего дохода для размера вашей семьи в вашем штате. Помимо прохождения проверки на нуждаемость, вы должны получить консультацию по кредитным вопросам в утвержденном агентстве кредитного консультирования.Вы можете найти утвержденные кредитные консультационные агентства на веб-сайте Программы попечителей США.

Если вы не пройдете проверку нуждаемости, вам не разрешат подать главу 7. Вместо этого вы можете подать главу 13.

Глава 13 Банкротство

В соответствии с главой 13 вы полностью или частично погашаете свой долг в рамках трех-пятилетнего плана погашения. Когда вы подаете заявление о банкротстве, вы также подаете в суд план выплат. После подачи плана вы должны начать производить выплаты доверительному управляющему (который затем платит вашим кредиторам).Это необходимо, даже если ваш план не был одобрен.

После подачи плана вы должны начать производить выплаты доверительному управляющему (который затем платит вашим кредиторам).Это необходимо, даже если ваш план не был одобрен.

Через несколько недель будет проведено слушание для утверждения вашего плана выплат. Хотя кредиторы могут возражать против сумм платежей, последнее слово остается за судьей. После того, как ваш план будет одобрен, вы продолжите платить доверительному управляющему. Как только вы завершите свой план платежей по главе 13, оставшаяся задолженность будет погашена. Вы больше не несете ответственности за погашенные долги.

Причины, по которым некоторые выбирают главу 13 вместо главы 7

Вы можете подать главу 13, даже если можете подать главу 7.Некоторые люди предпочитают делать это, если у них есть обеспеченный долг, например, автокредит, который они хотят продолжать платить, чтобы сохранить свою машину. Поскольку банкротство в соответствии с главой 7 требует, чтобы вы отказались от определенных ликвидных активов, глава 13 может быть лучшим вариантом, если вы хотите сохранить эти активы. Кроме того, если ваш доход превышает средний размер вашей семьи в вашем штате, вы не сможете подать заявление о банкротстве в соответствии с главой 7.

Кроме того, если ваш доход превышает средний размер вашей семьи в вашем штате, вы не сможете подать заявление о банкротстве в соответствии с главой 7.

В соответствии с Кодексом США о банкротстве, чтобы подать главу 13, вы не можете иметь более 1 184 200 долларов по обеспеченному долгу и 394 725 долларов по необеспеченному долгу.Кроме того, как и в главе 7, вы должны получить кредитную консультацию в утвержденном кредитном консультационном агентстве.

Обратитесь за советом перед подачей заявления о банкротстве физического лица

Поскольку законы о личном банкротстве очень сложны, рекомендуется посоветоваться с адвокатом перед подачей заявления о банкротстве. Это лучший способ обеспечить полное и точное оформление документов.

The Balance не предоставляет налоговых, инвестиционных или финансовых услуг и консультаций. Информация предоставляется без учета инвестиционных целей, устойчивости к риску или финансовых обстоятельств конкретного инвестора и может не подходить для всех инвесторов. Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга.

Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга.

5 основных причин банкротства людей

Статистика банкротств в Америке настораживает. За последние несколько десятилетий произошло резкое увеличение числа людей, которые не могут выплатить свои долги, и Конгресс недавно обратился к этой проблеме с законодательством, которое затрудняет получение этого статуса.

Ниже приводится список наиболее распространенных причин банкротства в современной Америке.

1) Медицинские расходы

Исследование, опубликованное в Американском журнале общественного здравоохранения в 2019 году, показало, что 66,5% банкротств в США были вызваны медицинскими проблемами, такими как неспособность оплачивать большие счета или потеря рабочего времени. медицинское страхование, высокие отчисления и доплаты, а также потеря работы влияют на американцев.

Редкие или серьезные заболевания или травмы могут легко привести к сотням тысяч долларов в медицинских счетах — счетах, которые могут быстро уничтожить сберегательные и пенсионные счета, фонды обучения в колледже и домашний капитал.

Как только они будут исчерпаны, банкротство может быть единственным оставшимся убежищем, независимо от того, могли ли пациент или его или ее семья применить медицинское страхование к части счета или нет. (Узнайте, что вы можете сделать, чтобы избежать финансового краха, когда возникнет неотложная медицинская помощь. Прочтите Избавление от медицинского долга .)

2) Потеря работы

В случае увольнения, увольнения или увольнения потеря дохода от работы может быть столь же разрушительной.Некоторым посчастливилось получить выходное пособие, но многие находят розовые квитанции на своих столах или шкафчиках без предварительного уведомления или почти без предварительного уведомления.

Отсутствие средств на случай чрезвычайной ситуации только ухудшает эту ситуацию, а использование кредитных карт для оплаты счетов может иметь катастрофические последствия. Согласно опросу по индексу финансовой безопасности Bankrate за 2019 год, почти трое из 10 американцев не имеют под рукой срочных сбережений, которые могли бы помочь смягчить потерю работы или другой финансовый кризис.

Ключевые выводы

- Медицинские долги и потеря работы из-за болезни остаются причиной более половины американских банкротств.

- Трое из 10 американцев не имеют чрезвычайного фонда.

- Банкротство часто рассматривается как крайняя мера финансового кризиса.

Потеря страхового покрытия и стоимость страховки COBRA также могут истощить и без того ограниченные ресурсы соискателя. Те, кто не может найти аналогичную оплачиваемую работу в течение длительного периода времени, могут оказаться не в состоянии вовремя восполнить недостаток дохода, чтобы держать кредиторов в страхе. (Чтобы узнать о том, как избежать катастрофических последствий безработицы, прочтите Планирование работы по безработице и Создайте себе чрезвычайный фонд .)

3) Недостаточное или чрезмерное использование кредита

Некоторые люди просто не могут контролировать свои расходы. Счета по кредитным картам, выплаты в рассрочку, автомобили и другие выплаты по кредиту могут в конечном итоге выйти из-под контроля, пока, наконец, заемщик не сможет произвести даже минимальный платеж по каждому типу долга.

Наличие фонда на случай чрезвычайной ситуации, медицинской страховки и поддержание низкого отношения долга к кредитоспособности — все это способы защитить себя от объявления о банкротстве в будущем.

Если заемщик не может получить доступ к средствам от друзей или семьи или иным образом получить ссуду для консолидации долга, то банкротство обычно является неизбежной альтернативой.

Статистические данные показывают, что большинство планов консолидации долга терпят неудачу по разным причинам и обычно лишь задерживают процедуру банкротства для большинства участников. Хотя в некоторых случаях ссуды под залог жилья могут быть хорошим средством от необеспеченной задолженности, когда она исчерпана, безответственные заемщики могут столкнуться с потерей права выкупа в своих домах, если они также не смогут произвести этот платеж.Взаимодействие с другими людьми

5 основных причин банкротства людей

4) Развод или раздельное проживание

Расторжение брака создает огромное финансовое напряжение для обоих партнеров по нескольким причинам. Сначала идут судебные издержки, которые в некоторых случаях могут быть астрономическими, за ними следует раздел семейного имущества, постановление об алиментах и / или алиментах и, наконец, текущие расходы на содержание двух отдельных домохозяйств после разделения.

Сначала идут судебные издержки, которые в некоторых случаях могут быть астрономическими, за ними следует раздел семейного имущества, постановление об алиментах и / или алиментах и, наконец, текущие расходы на содержание двух отдельных домохозяйств после разделения.

Одних судебных издержек достаточно, чтобы заставить некоторых подать документы, в то время как излишки заработной платы для покрытия алиментов или алиментов могут лишить других возможности оплатить оставшуюся часть своих счетов.Супруги, которые не платят алименты, предписанные соглашением, часто оставляют другого в полной нужде. (Подробнее об этом читайте в статье «Разводитесь с финансами в неприкосновенности, ».)

5) Неожиданные расходы

Потеря собственности в результате кражи или несчастного случая, например землетрясения, наводнения или торнадо, от которых владелец не застрахован, может привести к банкротству. Многие домовладельцы, скорее всего, не знают, что им необходимо иметь отдельное покрытие для защиты от определенных событий, таких как землетрясения.

Те, у кого нет защиты от этого типа опасности, могут столкнуться с потерей не только своего дома, но и большей части или всего своего имущества. Затем они не только должны заплатить за замену этих предметов, но и тем временем должны немедленно найти пищу и кров.

Хотя это редкость, те, кто теряет свой гардероб в результате такой катастрофы, могут быть не в состоянии одеться соответствующим образом для своей работы, что может стоить им работы.

Итог

Существует множество причин, по которым налогоплательщики вынуждены или предпочитают объявить о банкротстве.Но во многих случаях здравый смысл, разумное финансовое планирование и подготовка к будущему могут предотвратить эту проблему, прежде чем она станет неизбежной.

Тем, кто рассматривает эту возможность, следует обратиться к кредитному консультанту или специалисту по финансовому планированию, прежде чем выбрать этот вариант.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Что нужно знать, если из-за коронавируса вы подумываете о банкротстве

Для большинства американцев необычно получить рабочий телефонный звонок в нерабочее время, не говоря уже о полночь в субботу.

Шесть месяцев назад Джордж Тадросс согласился бы. Но в течение последних нескольких недель адвокат по делам о банкротстве из Филадельфии отвечал на звонки в любое время суток, в том числе поздно вечером по выходным.

«Количество звонков зашкаливает, а тон и тон — настоящая паника», — сказал Тадросс CNBC Make It.«Люди сходят с ума».

Паника частично вызвана тем фактом, что за последний месяц почти 22 миллиона американцев подали заявления о безработице, поскольку города и штаты по всей стране продолжают приказывать американцам укрываться на месте в попытке смягчить последствия для здоровья населения. выпадение коронавируса.

Число безработных американцев может продолжать расти в геометрической прогрессии. Согласно исследованию, опубликованному в конце марта, экономисты Федеральной резервной системы Сент-Луиса подсчитали, что общее число американцев без работы может достигнуть 47 миллионов, или около 32% безработицы.

Без работы многие американцы беспокоятся о своей способности оплачивать аренду и другие счета, а также покупать предметы первой необходимости, например продукты. Около 58% американцев говорят, что они уже потеряли доход из-за коронавируса, согласно онлайн-опросу TransUnion, в котором приняли участие более 3000 взрослых американцев. Из них почти семь из 10 беспокоятся об оплате счетов и погашении ссуд.

Из них почти семь из 10 беспокоятся об оплате счетов и погашении ссуд.

Но даже если вы столкнулись с нехваткой средств, объявление о банкротстве с целью погашения долгов не может быть решением, — говорит Тадросс.«Многие люди звонят мне, и они хотят сразу же обанкротиться. Я говорю им:« Послушайте, не прыгайте прямо в это — дайте ему немного времени », — говорит он.

Вот то, что финансовые эксперты говорят, что вы должны понимать этот процесс, и шаги, которые вы должны предпринять перед подачей заявления о банкротстве.

Поймите свои возможности

Когда кто-то сталкивается с ситуацией, когда его долг выходит из-под контроля, Тадросс говорит, что в основном есть три варианта:

- Оплачивать по минимуму все свои счета, оставаться в курсе и выдерживать это до тех пор, пока вы можете и, надеюсь, ваша работа принесет пользу.

- Договоритесь о каком-либо урегулировании с вашими кредиторами

- Заявление о банкротстве

Обычно нет смысла сразу впадать в банкротство, говорит Тадросс. Вместо этого американцам следует сосредоточиться на работе со своими банками и ссудодателями, чтобы получить немедленную помощь в снижении или отсрочке своих платежей. Во многих случаях вы можете снова встать на ноги, не подавая заявление о банкротстве.

Вместо этого американцам следует сосредоточиться на работе со своими банками и ссудодателями, чтобы получить немедленную помощь в снижении или отсрочке своих платежей. Во многих случаях вы можете снова встать на ноги, не подавая заявление о банкротстве.

«Банкротство должно быть крайней мерой, но особенно сейчас, во время кризиса Covid-19», — сказал CNBC Make It Джек Гиллис, исполнительный директор Федерации потребителей Америки.

Сначала позвоните своим кредиторам

Банки, законодательные и регулирующие органы внедряют ряд программ помощи.Потребители должны в полной мере использовать преимущества, пока могут.

Пакет помощи Конгресса на сумму 2 триллиона долларов, например, не только запрещает кредиторам начинать процедуру обращения взыскания на ссуды с федеральной поддержкой, но и дает домовладельцам, испытывающим финансовые трудности, возможность запросить до 180 дней отсрочки по своей ипотеке.

Между тем, многие крупнейшие банки и кредитные союзы учредили программы помощи нуждающимся, предлагая отсрочить выплаты по кредитным картам, автокредитам и выплате студенческих долгов до тех пор, пока заемщики не встанут на ноги.

Если вы столкнулись с проблемой, позвоните своему кредитору и сообщите ему, что вам нужна помощь — и сделайте это до того, как начнете нести штрафы за просрочку платежа.

«Главное — действовать на опережение», — говорит Гиллис. «Многие компании разрабатывают специальные планы платежей, прощают штрафы за просрочку платежа и приостанавливают выплаты по ипотеке и аренде, однако вы должны требовать такой снисходительности», — добавляет он, говоря, что потребители должны вести тщательный учет разговоров, которые они вели со службой поддержки клиентов, в том числе имя представителя и подробные сведения об условиях предложения.

Если у вас есть частный заем, уровень вашей помощи будет разным, и вы можете не получить полные 180 дней, но проявите терпение, которое вам предложат, чтобы дать себе передышку.

«Мы не знаем, на что это будет похоже — может быть, еще две недели, может быть, еще два месяца. И даже тогда временного облегчения может быть недостаточно. Но, по крайней мере, это первый шаг, «- говорит Тадросс.

По окончании программы помощи вам, возможно, придется принять дополнительные меры.

Программы воздержания и отсрочки будут длиться только до тех пор, пока вам не придется оплачивать счета.А некоторые кредиторы могут даже потребовать от вас выплатить все пропущенные платежи сразу. Если вы все еще испытываете трудности на этом этапе, возможно, пришло время попросить своего кредитора о более долгосрочном облегчении, таком как снижение процентных ставок или суммы ежемесячного платежа по ипотеке, автокредитованию или кредитным картам.

Под водой по ипотеке? Вы можете подать заявку на изменение ссуды, которое изменит условия вашей ипотеки. Как правило, в случае одобрения вы можете уменьшить ежемесячный платеж до более доступной суммы.Этот шаг требует, чтобы вы подали документы в обслуживающую вас ссуду.

Хотя вы можете подать заявку самостоятельно, Тадросс говорит, что, возможно, лучше работать с экспертом, который специализируется на этом. Если вы нанимаете адвоката, рассчитывайте заплатить фиксированную ставку в размере около 2500 долларов за подготовку и обработку документов. Вы также можете обратиться к консультанту по жилищным вопросам, утвержденному HUD, который бесплатно поможет вам составить необходимые документы для подачи заявления.

Вы также можете обратиться к консультанту по жилищным вопросам, утвержденному HUD, который бесплатно поможет вам составить необходимые документы для подачи заявления.

Когда дело доходит до задолженности по кредитной карте, Тадросс говорит, что лучше всего договориться о плане управления долгом или урегулировании, когда вы работаете с некоммерческим консультантом по долгу, чтобы консолидировать весь свой непогашенный долг в один ежемесячный платеж, который вы окупится в течение трех лет.Обычно ваш консультант договаривается о более низкой процентной ставке, пока вы работаете над погашением остатка.

Если становится все более очевидным, что вы, вероятно, не сможете полностью погасить задолженность по кредитной карте, вы можете рассмотреть возможность урегулирования. Некоторые компании-эмитенты кредитных карт могут согласиться аннулировать ваш общий просроченный остаток, если вы сможете собрать единовременный платеж, покрывающий часть вашего долга. Например, компания, выпускающая кредитную карту, может принять платеж в размере 2000 долларов на балансе в 5000 долларов.

Тем не менее, если вы в курсе всех своих платежей, ни один кредитор не будет рассчитываться с вами, говорит Тадросс. «Единственный способ погасить задолженность по кредитной карте — это отстать. Я не говорю, что люди должны делать это намеренно, но я также знаю, что это произойдет само по себе», — говорит он, добавляя, что, когда вы Если вы отстаете на несколько месяцев, у вас больше шансов уладить задолженность, но сроки зависят от кредитора.

Конечно, невыплата кредитной картой повлияет на ваш кредитный рейтинг, как и расчет.Пропущенный платеж отрицательно влияет на ваш счет, и чем выше ваш кредит до того, как вы пропустите счет, тем большее влияние вы получите, — говорит CNBC Make It Джон Ульцхаймер, эксперт по кредитным рейтингам и кредитному рейтингу.

Как обычно выглядит банкротство

Если вы в конечном итоге подаете заявление о банкротстве, обычно есть два типа, которые люди подают: Глава 7 и Глава 13.

Банкротство в соответствии с Главой 7 — это продажа всего ценного, что у вас есть — второй автомобиль, загородный дом, предметы коллекционирования, акции, облигации — чтобы расплатиться с долгами. Как правило, этот тип банкротства уничтожает все ваши непогашенные долги, как только судья одобряет вашу подачу заявления в суд. Весь процесс обычно занимает от трех до пяти месяцев. Банкротство в соответствии с главой 7 лучше всего подходит для тех, кто не может выплатить все или значительную часть своего баланса. Тадросс говорит, что он обычно рекомендует клиентам подавать заявление о банкротстве в соответствии с главой 7, если у них есть неуправляемая сумма необеспеченного долга, такого как медицинская или кредитная карта.

Как правило, этот тип банкротства уничтожает все ваши непогашенные долги, как только судья одобряет вашу подачу заявления в суд. Весь процесс обычно занимает от трех до пяти месяцев. Банкротство в соответствии с главой 7 лучше всего подходит для тех, кто не может выплатить все или значительную часть своего баланса. Тадросс говорит, что он обычно рекомендует клиентам подавать заявление о банкротстве в соответствии с главой 7, если у них есть неуправляемая сумма необеспеченного долга, такого как медицинская или кредитная карта.

Банкротство в соответствии с главой 13, называемое реорганизационным банкротством, предназначено для лиц, имеющих регулярный доход, для создания плана по выплате всей или части своих долгов в рассрочку.Это хорошо работает, если вы так сильно отстали в выплатах по ипотеке, что вам может грозить потеря права выкупа или выселение. При этом типе банкротства вам, как правило, не нужно продавать свою собственность, чтобы заплатить кредиторам, вместо этого вы должны работать, чтобы выплатить свои долги через утвержденный судом сводный план погашения, который действует в течение определенного периода времени, обычно от трех до трех. пять лет. В конце этого периода все оставшиеся невыплаченные долги погашаются.

пять лет. В конце этого периода все оставшиеся невыплаченные долги погашаются.

В случае банкротства как по главе 7, так и по главе 13 вам придется обратиться в суд и попросить судью подписать различные аспекты вашего дела. В настоящее время многие федеральные суды все еще открыты во время пандемии коронавируса, но большинство из них не проводят личных слушаний, а суды закрыты для публики. Вместо этого разбирательство по возможности проводится удаленно, хотя некоторые дела были отложены.

Подача заявления о банкротстве стоит денег

Несмотря на то, что большинство людей заявляют о банкротстве из-за того, что не могут выплатить свои долги, для многих этот процесс не является бесплатным. Большинству потребителей необходимо будет оплатить регистрационный сбор, и многие нанимают адвоката, который поможет им в процессе подачи документов (хотя это и не обязательно).

По данным Национального форума по банкротству, судебные издержки в делах по главам 7 и 13 обычно составляют от 300 до 350 долларов США. Вы можете оплатить регистрацию в рассрочку; большинство судов допускают это, если вы можете доказать, что оплатить сразу всю сумму будет затруднительно.

Вы можете оплатить регистрацию в рассрочку; большинство судов допускают это, если вы можете доказать, что оплатить сразу всю сумму будет затруднительно.

Если вы нанимаете адвоката, это дополнительные расходы. По словам Тадросса, в главе 7 вы можете рассчитывать потратить от 1500 до 2000 долларов на судебные издержки, в зависимости от сложности вашего дела. Эти сборы должны быть оплачены до подачи главы 7 в суд, чтобы избежать каких-либо проблем с тем, чтобы ваш поверенный стал еще одним кредитором.

Для главы 13 это немного дороже, обычно от 2500 до 3500 долларов за футляр. Это связано с тем, что урегулирование многих случаев банкротства согласно главе 13 может занять до пяти лет, и адвокат должен будет продолжать вести ваше дело. Но в этих случаях вы обычно можете со временем оплатить гонорары адвокатам.

Если вы решите продолжить процесс, вы можете попросить совета у друзей и родственников или обратиться в местную ассоциацию адвокатов. Однако, прежде чем нанимать кого-либо, проверьте их рейтинг и информацию в юридическом справочнике Martindale и убедитесь, что вы поговорили с адвокатом, который будет вести ваше дело, чтобы убедиться, что вам нравится их подход.

Если вам нужна защита от банкротства, посчитайте ее

Существует ограничение на то, как часто вы можете подавать заявление о банкротстве, поэтому Тадросс рекомендует своим клиентам очень тщательно подумать об этом, прежде чем идти по этому пути. Опасность банкротства прямо сейчас заключается в том, что вы можете в конечном итоге получить еще больше долгов в течение следующих нескольких месяцев. Если это произойдет, и вы уже подали заявку, у вас не будет много вариантов погасить свой новый долг.

Если вы подадите заявление о банкротстве в соответствии с главой 7 и получите погашение долга, вы не сможете подать повторную заявку в течение восьми лет.Если вы подаете заявление по главе 13, вам нужно подождать шесть лет, прежде чем вы сможете подать заявление о банкротстве по главе 7. Если вы хотите снова подать заявление о банкротстве по главе 13, период ожидания составляет два года.

Важно учитывать время. Вы теперь увидите какую-то пользу? Например, если вы собираетесь потерять свой дом или ваш автомобиль будет возвращен во владение, то может помочь заполнение главы 13 и прекращение немедленной потери права выкупа. Несколько штатов и городов остановили отчуждение от права выкупа закладных, и ипотечные кредиты с федеральной поддержкой пока защищены, но многие домовладельцы не охвачены этими мерами.

Несколько штатов и городов остановили отчуждение от права выкупа закладных, и ипотечные кредиты с федеральной поддержкой пока защищены, но многие домовладельцы не охвачены этими мерами.

Если вы только что потеряли работу или были уволены из-за коронавируса, но ожидаете повторного приема на работу после возобновления бизнеса, то, возможно, лучше подождать, — говорит Джон Рао, адвокат и эксперт по банкротству Национального центра защиты прав потребителей.

Может показаться, что конец света, если вы потеряли работу и не можете оплачивать счета, но многое может случиться с этого момента и до того момента, когда жизнь начнет возвращаться к нормальной жизни. Например, если у вас нет хорошей медицинской страховки, представьте, что произойдет, если вам нужно будет госпитализировать с Covid-19.Вы можете рассчитывать на десятки тысяч дополнительных медицинских долгов.

Тем не менее, если вы уже подавали заявление о защите от банкротства, у вас может быть не так много вариантов. «Сейчас вам действительно хуже, потому что вы не можете снова подать иск, и у вас нет способа справиться с этим долгом», — говорит Рао.

«Сейчас вам действительно хуже, потому что вы не можете снова подать иск, и у вас нет способа справиться с этим долгом», — говорит Рао.

Банкротство — это не конец вашей финансовой жизни

Если вы больше не можете позволить себе оплачивать свои счета и не смогли договориться о лучших условиях со своим кредитором, то, возможно, пришло время подумать о банкротстве.- Не ругайте себя из-за этого слишком сильно, — говорит Рао.

Заявление о банкротстве часто рассматривается как признание того, что «я — неудачник», но обычно это не так, говорит он. И хотя большинство людей не хотят идти на этот шаг, банкротство может принести большую пользу, если все будет сделано правильно.

«Это действительно дает новый старт», — говорит Тадросс, добавляя, что после того, как ваше банкротство по главе 7 будет одобрено, или вы получите освобождение от ответственности по делу по главе 13, вы полностью освободитесь от долгов.

Банкротства по главе 13 могут оставаться в вашем кредитном отчете в течение трех лет, в то время как дела по главе 7 исчезают через 10 лет. Но это не помешает вам получить одобрение на кредит.

Но это не помешает вам получить одобрение на кредит.

Напротив, говорит Тадросс, добавляя, что обычно он советует клиентам, что они, вероятно, получат десятки предварительно утвержденных предложений по кредитным картам в течение недели после завершения своего банкротства. Почему? Потому что кредиторы знают, что у вас нет долгов и что вы не сможете подать заявление о банкротстве в течение нескольких лет.

Долг может казаться вам альбатросом на шее, говорит Тадросс, но вы не должны чувствовать себя униженными из-за того, что предпринимаете шаги, чтобы исправить его посредством банкротства.«Вы просто принимаете меры, чтобы наверстать упущенное — это еще не конец света», — добавляет он.

Оформить заказ: Лучшие кредитные карты 202 1 могут принести вам более 1000 долларов за 5 лет

Не пропустите: Вот как защитить свой кредит во время пандемии коронавируса, если вы изо всех сил пытаетесь оплатить счета

.