Лизинг в России, виды и особенности лизинговых компаний на рынке

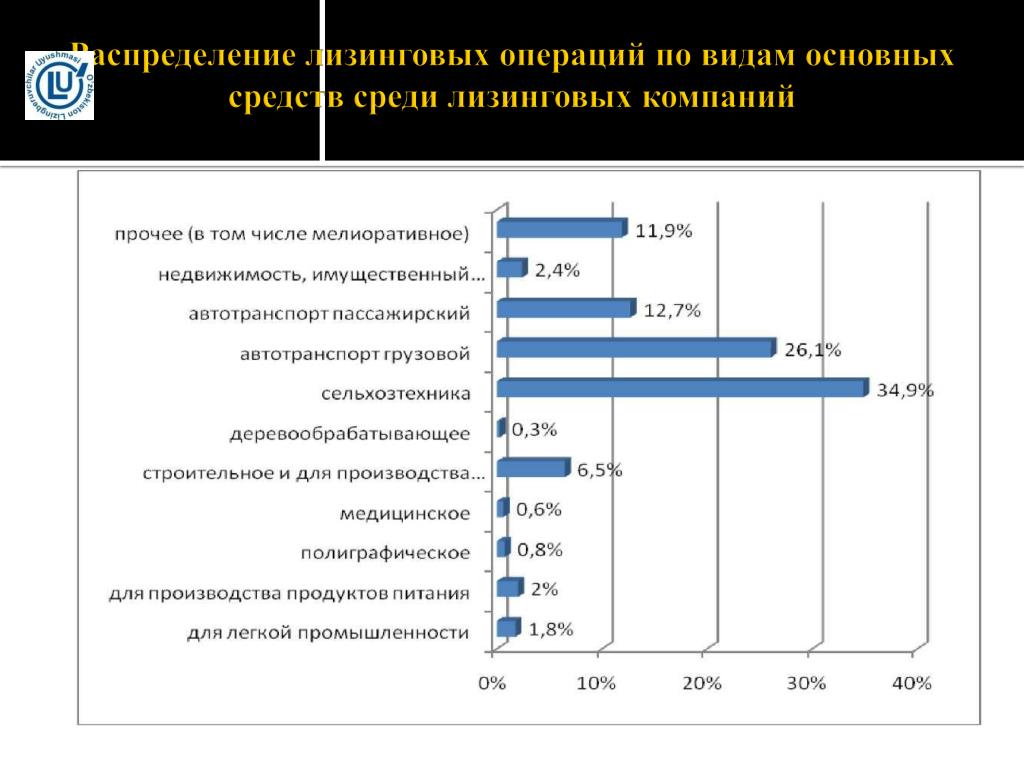

Подавляющее большинство обзоров по анализу рынка лизинга в России ориентировано на его непосредственных участников – лизинговые компании. При этом основное внимание уделяется динамике рынка лизинга, доле различных типов имущества в общем объёме лизинговых операций и прочим аспектам, которые не имеют для лизингополучателя никакой практической значимости.

В этой статье мы расскажем о типах лизинговых компаний, работающих на рынке лизинга России и их особенностях, имеющих значение для лизингополучателя.

Виды лизинговых компаний на рынке лизинга РФ

Лизинговые компании, работающие на российском рынке, можно разделить на различные типы в зависимости от размеров, регионов работы, зависимости от одного финансирующего банка, типов передаваемого в лизинг имущества и т.п.

Компании с государственным участием (государственные лизинговые компании)

Государственные лизинговые компании (Сбербанк Лизинг, Росагролизинг, ВЭБ-лизинг, ВТБ Лизинг, Государственная транспортная лизинговая компания и др.

Государственные лизинговые компании могут быть как узкоспециализированными (Росагролизинг – лизинг для сельского хозяйства, Ильюшин финанс – лизинг авиационной техники и т.п.), так и универсальными, работающими по лизингу любого имущества (Сбербанк Лизинг, ВЭБ-лизинг, ВТБ Лизинг и т.п.).

При получении финансирования в государственных лизинговых компаниях к лизингополучателям и лизинговым проектам предъявляются весьма жёсткие требования (особенно в случае получения лизинга на льготных условиях).

Лизинговые компании с развитой филиальной сетью

Многие крупнейшие лизинговые компании имеют развитую филиальную сеть. Филиалы и представительства лизинговых компаний открываются в различных регионах России. Расширение регионального присутствия лизинговых компаний связано с низким уровнем конкуренции на рынке услуг лизинга во многих регионах, высокой потребностью в лизинговом финансировании у клиентов отдалённых регионов, необходимостью проводить оценку бизнеса лизингополучателя «на месте» и осуществлять регулярный контроль за состоянием и условиями эксплуатации предмета лизинга.

При работе с лизингополучателями в регионах лизинговые компании, созданные при банках, используют как филиальную сеть материнского банка, так и собственные филиалы и представительства.

Наличие у лизинговой компании филиала или представительства зачастую не является обязательным условием для заключения лизинговых сделок с лизингополучателями из соответствующего региона.

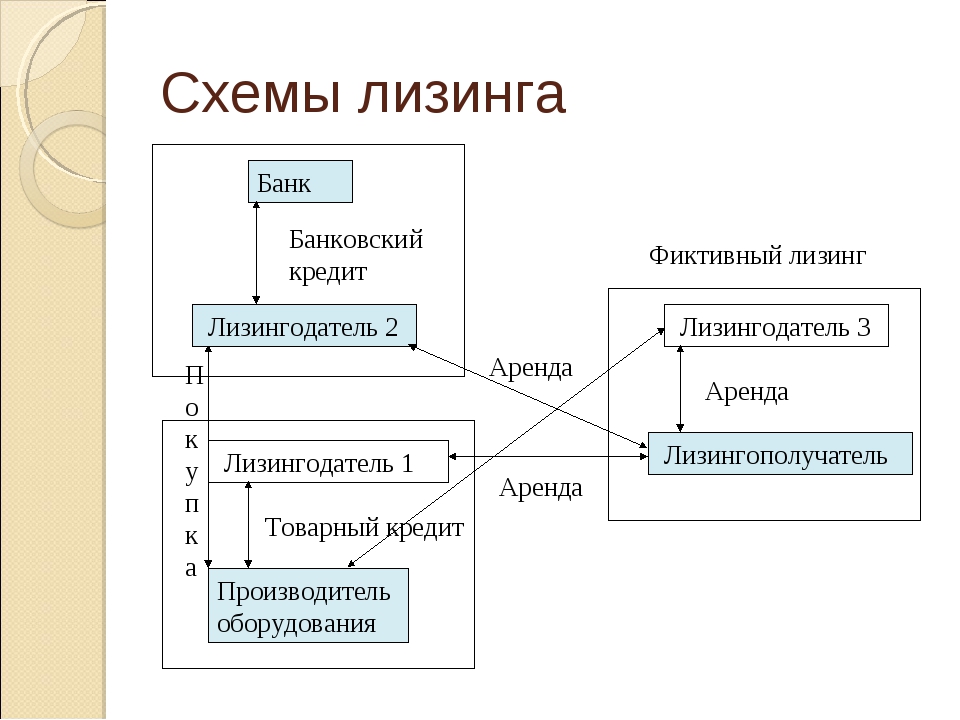

Банковские лизинговые компании

Значительное количество лизинговых компаний на рынке лизинга России создано банками либо соответствующими финансовыми группами. Как правила, на принадлежность к соответствующей финансовой группе указывает название лизинговой компании:

— «ВЭБ-лизинг» (Государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)»)

— «Сбербанк Лизинг» («Сбербанк России»)

— ВТБ Лизинг (Банк ВТБ)

— «Газпромбанк Лизинг» («Газпромбанк»)

— «Альфа-Лизинг» («Альфа-Банк»)

— «Райффайзен-Лизинг» («Райффайзенбанк»)

— «МКБ–Лизинг» («Московский Кредитный Банк»)

— «ЮниКредит Лизинг» («ЮниКредит Банк»)

Банковский лизинг характеризуется весьма высокой зависимостью условий лизинга от требований материнского банка.

Лизингополучателю в ряде случаев проще получить финансирование по лизингу в лизинговой компании, организованной банком, в котором у него открыт расчётный счёт или где лизингополучатель получал кредиты. В этом случае лизинговая компания может не проводить проверку лизингополучателя службой безопасности, не запрашивать некоторые документы, что упрощает процесс подготовки лизинговой сделки и сокращает время принятие решения лизинговой компанией.

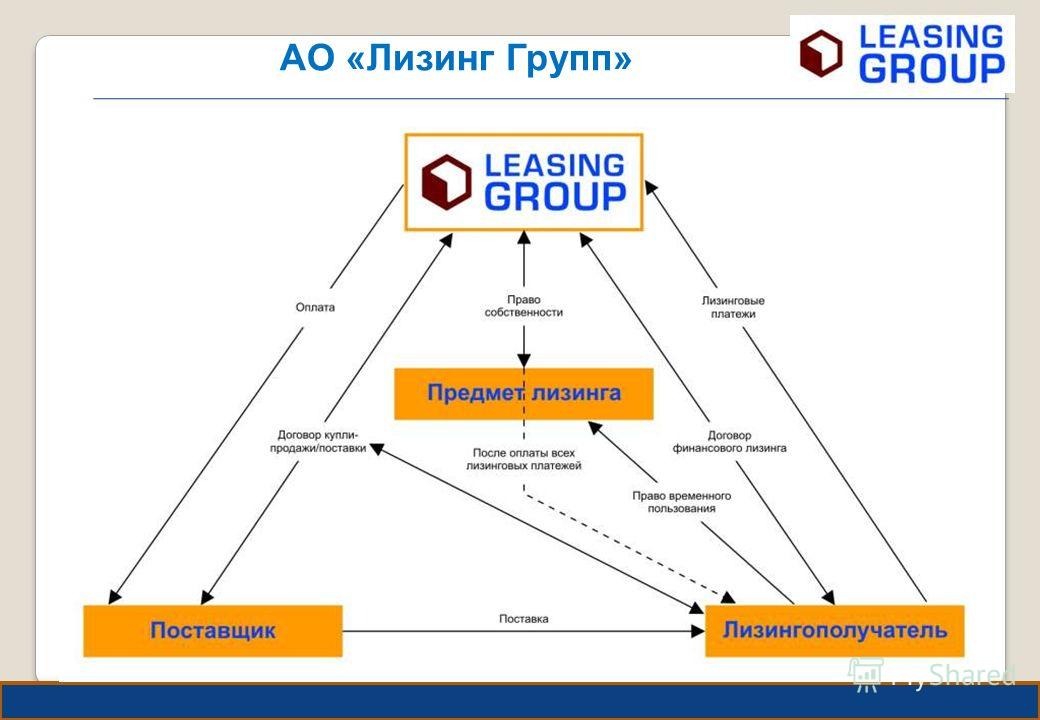

Лизинговые компании, созданные производителями

Многие крупные производители различной техники для увеличения объёмов продаж своей продукции и предоставления покупателям дополнительной услуги приобретения имущества в лизинг создают лизинговые компании. Лизинговые компании при производителях занимаются реализацией на условиях лизинга только продукции конкретного производителя.

Лизинговые компании при производителях занимаются реализацией на условиях лизинга только продукции конкретного производителя.

Организованные производителями лизинговые компании часто имеют в дилерских центрах своих представителей либо сотрудников, которые предоставляют покупателям автомобилей и техники услуги лизинга.

На российском рынке лизинга работают следующие компании, созданные производителями:

— Группа компаний «КАМАЗ-ЛИЗИНГ» – лизинг грузовых автомобилей КамАЗ и автобусов НЕФАЗ.

— Фольксваген Груп Финанц – лизинг легковых автомобилей Volkswagen (Фольксваген), Audi (Ауди), SKODA (Шкода), а также лизинг автосервисного оборудования для официальных дилеров и компаний, претендующих на статус официального дилера.

— ООО «Вольво финанс сервис Восток» (ООО «ВФС Восток», Volvo Financial Services) – лизинг грузовой и спецтехники Mack, Renault Trucks, UD Trucks, Volvo Trucks, Volvo Construction Equipment, Volvo Buses, Volvo Penta и Volvo Aero.

— ООО «МАН Файненшиал Сервисес» (MAN Financial Services GmbH ) – лизинг грузовых автомобилей и автобусов MAN.

— ООО «Скания Лизинг» – лизинг грузовых автомобилей Скания (SCANIA).

Компании, специализирующиеся на лизинге автомобилей

На российском рынке лизинга сегмент лизинга легкового и коммерческого транспорта является наиболее развитым и быстро растущим. Практически все лизинговые компании (если только они не являются узкоспециализированными) предлагают условия лизинга легковых и грузовых автомобилей.

На рынке лизинга существуют лизинговые компании, для которых лизинг автомобилей является приоритетным направлением деятельности. К таким компаниям относятся:

— Europlan (Европлан)

— Carcade Лизинг (Каркаде лизинг)

— Элемент Лизинг

— СОЛЛЕРС-ФИНАНС (SOLLERS-FINANCE)

Выделение лизинга автомобилей в качестве приоритетного направления деятельности не означает, что лизинговые компании не финансируют сделки с другими предметами лизинга. В указанных лизинговых компаниях направлению лизинга автомобилей уделяется повышенное внимание: разрабатываются программы лояльности для поставщиков автомобилей, предлагаются различные продукты для клиентов в сегменте лизинга автомобилей и т.п. При этом указанные лизинговые компании, пользуясь своей известностью на рынке лизинга автомобилей и налаженными связями с автосалонами, от которых они имеют постоянный поток клиентов, зачастую предлагают далеко не самые выгодные условия лизинга (прежде всего с точки зрения стоимости ресурсов и цены лизинга).

В указанных лизинговых компаниях направлению лизинга автомобилей уделяется повышенное внимание: разрабатываются программы лояльности для поставщиков автомобилей, предлагаются различные продукты для клиентов в сегменте лизинга автомобилей и т.п. При этом указанные лизинговые компании, пользуясь своей известностью на рынке лизинга автомобилей и налаженными связями с автосалонами, от которых они имеют постоянный поток клиентов, зачастую предлагают далеко не самые выгодные условия лизинга (прежде всего с точки зрения стоимости ресурсов и цены лизинга).

Лизинг автомобилей является основным направлением деятельности также для лизинговых компаний, созданных производителями соответствующей техники:

— «КАМАЗ-ЛИЗИНГ»

— Фольксваген Груп Финанц

— Вольво финанс сервис Восток

— МАН Файненшиал Сервисес

— Скания Лизинг

Специализированные лизинговые компании (лизинг железнодорожного, авиационного транспорта, сельскохозяйственной техники, медицинского оборудования)

На рынке лизинга России существуют лизинговые компании, специализирующиеся на лизинге определённых типов имущества.

- лизинг железнодорожного подвижного состава — ООО «Брансвик Рейл Лизинг» (Brunswick Rail), ООО «ТрансФин-М», ГЛК «ТрансКредитЛизинг»

- лизинг авиатехники, самолётов, оборудования для аэропортов — ООО «Ильюшин Финанс Ко» (ИФК)

- лизинг племенного скота, техники и оборудования для сельского хозяйства — ОАО «Росагролизинг»

- лизинг медицинского оборудования и оборудования для косметологии — Медицинская Лизинговая Компания

Выбор среди множества лизинговых компаний той, которая предложит вам наиболее выгодные условия лизинга – сложная и трудоёмкая задача, требующая хорошего знания российского рынка лизинга, программ и продуктов лизинговых компаний.

Специалисты нашей компании готовы оказать вам помощь в выборе лизингодателя и наиболее выгодных условий лизинга с учётом ваших пожеланий.

Вопросы и ответы о лизинге | Статьи

Действительно, за последние два-три года отмечается резкое увеличение строительства складских комплексов «под ключ», а также передача готовых помещений потребителю. Это обусловлено как и ростом товарооборота в российской экономике, так и повышенными требованиями потребителей (арендаторов) к составу имущественного комплекса и технологического оборудования складских помещений. Уже сейчас склады представляют собой не просто быстровозводимые конструкции, а сложные сооружения, использующие современные тепло- и энергосберегающие материалы и технически сложное оборудования для поддержания климата и прочих условий, для хранения того или иного продукта. С ростом технологий и требований — растет и стоимость строительства, которая впоследствии выражается в стоимости складских услуг, для конечного арендатора.

Это обусловлено как и ростом товарооборота в российской экономике, так и повышенными требованиями потребителей (арендаторов) к составу имущественного комплекса и технологического оборудования складских помещений. Уже сейчас склады представляют собой не просто быстровозводимые конструкции, а сложные сооружения, использующие современные тепло- и энергосберегающие материалы и технически сложное оборудования для поддержания климата и прочих условий, для хранения того или иного продукта. С ростом технологий и требований — растет и стоимость строительства, которая впоследствии выражается в стоимости складских услуг, для конечного арендатора.

Сложность строительства заключается именно в финансировании проектов строительства, когда компания девелопер, остро нуждается в деньгах. Безусловно, можно воспользоваться услугами лизинга, как финансовым инструментом привлечения дополнительных средств. Но перед лизинговой компанией встаёт сразу несколько вопросов. Если и с технологическим оборудованием (как правильно замечено что стоимость может превышать 40 — 70% от стоимости самого строительства) лизинговой компании всё понятно, то с лизингом самого сооружения возникают вопросы. Здесь всё зависит от того, какое имущественное назначение будет у самой конструкции склада: можно построить и зарегистрировать склад как недвижимое имущество, а можно построить как быстровозводимую конструкцию (существует специальный код ОКОФ для этого типа имущества, с присвоением соответствующей амортизационной группы). Если мы говорим о варианте с недвижимостью — то здесь возникают все многочисленные риски, связанные с лизингом недвижимости, а также невозможностью участия лизинговой компании в финансировании строительства. Что касается лизинга быстровозводимых конструкций — то лизинговой компании к оценке рисков надо подходить с разных сторон. В зависимости от схемы строительства, будет и меняться схема финансирования. На практике, фирма-строитель обычно выступает строителем склада и впоследствии, после окончания, становится собственником складских помещений. Девелопер может выступать одновременно, как и производителем самих конструкци, так и строителем склада — в этом случае может применяется схема возвратного лизинга, или может закупать конструкции у стороннего поставщика — в данном случае осуществляется стандартная схема лизинга с приобретением имущества у стороннего продавца.

Здесь всё зависит от того, какое имущественное назначение будет у самой конструкции склада: можно построить и зарегистрировать склад как недвижимое имущество, а можно построить как быстровозводимую конструкцию (существует специальный код ОКОФ для этого типа имущества, с присвоением соответствующей амортизационной группы). Если мы говорим о варианте с недвижимостью — то здесь возникают все многочисленные риски, связанные с лизингом недвижимости, а также невозможностью участия лизинговой компании в финансировании строительства. Что касается лизинга быстровозводимых конструкций — то лизинговой компании к оценке рисков надо подходить с разных сторон. В зависимости от схемы строительства, будет и меняться схема финансирования. На практике, фирма-строитель обычно выступает строителем склада и впоследствии, после окончания, становится собственником складских помещений. Девелопер может выступать одновременно, как и производителем самих конструкци, так и строителем склада — в этом случае может применяется схема возвратного лизинга, или может закупать конструкции у стороннего поставщика — в данном случае осуществляется стандартная схема лизинга с приобретением имущества у стороннего продавца.

В этой связи разработать и предложить полноценный, универсальный лизинговый продукт, учитывающий все нюансы, на мой взгляд не возможно. По опыту лизинговых сделок, лизинговая компания берется за финансирование именно комплекса технологического оборудования: климатических систем, систем погрузки-разгрузки. Безусловно, решение о финансировании того или иного имущества принимается после анализа ликвидности имущества и оценки финансовых и имущественных рисков. Например, по опыту, если потребуется финансирование комплекса малогабаритных легкоперемещаемых холодильных устройств (например для хранения мороженного) — то лизинговая компания вряд ли пойдёт на такую сделку. Что же касается сложных технологических устройств, то оборудование финансируется на особых условиях оплаты: к примеру одно из условий таково, чтоо оставшаяся часть стоимости (до 30%) финансируется лизинговой компанией только после ввода в эксплуатацию всего оборудования имущественного комплекса.

Необходимо заметить, что всё-таки такие сделки достаточно сложные не только из-за высокой стоимости проектов, а в следствии повышенных требованиям к Лизингополучателю, но и из-за большого количества имущества, передаваемого по договору лизинга — установку, комплектность и правильность работы которого необходимо четко контролировать.

При таких сделках, лизинговой компании при анализе, также необходимо учитывать, что излечение прибыли арендодателя будет происходить от сдачи в аренду складских помещений вместе с оборудованием, которая является собственностью лизинговой компании. Это допускается лишь с разрешения лизинговой компании, ведь в помещении находится дорогостоящее оборудование, купленное и оплаченное самой лизинговой компанией. Именно поэтому лизинговые компании предпочитают вступать в сделку только с крупными компаниями, собственниками складских помещений.

Виды и особенности лизинговых сделок — Открытая линия

Периодичность проведения лизинговых платежей может варьироваться. Они могут быть ежемесячными или поквартальными в течение срока лизинга. Обычно лизинговые компании отдают предпочтение ежемесячному проведению оплаты, однако, в случае сезонности работ у клиента, лизингодатель может составить индивидуальный график платежей.

Факторы, исходя из которых определяется размер лизинговых платежей, следующие:

- стоимость имущества;

- ставка по кредиту;

- продолжительность договора лизинга;

- размер авансового платежа, выплаченного лизингополучателем в начале действия договора;

- остаточная или выкупная стоимость имущества по окончании лизинга.

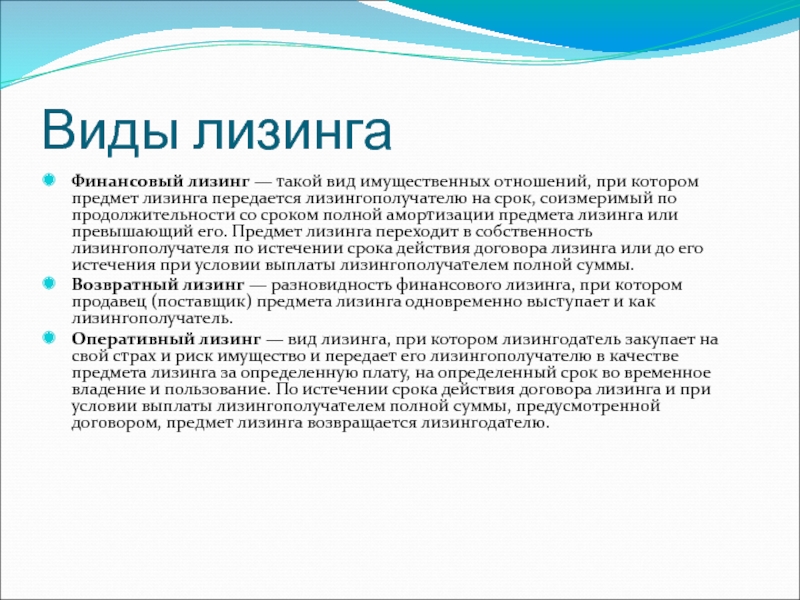

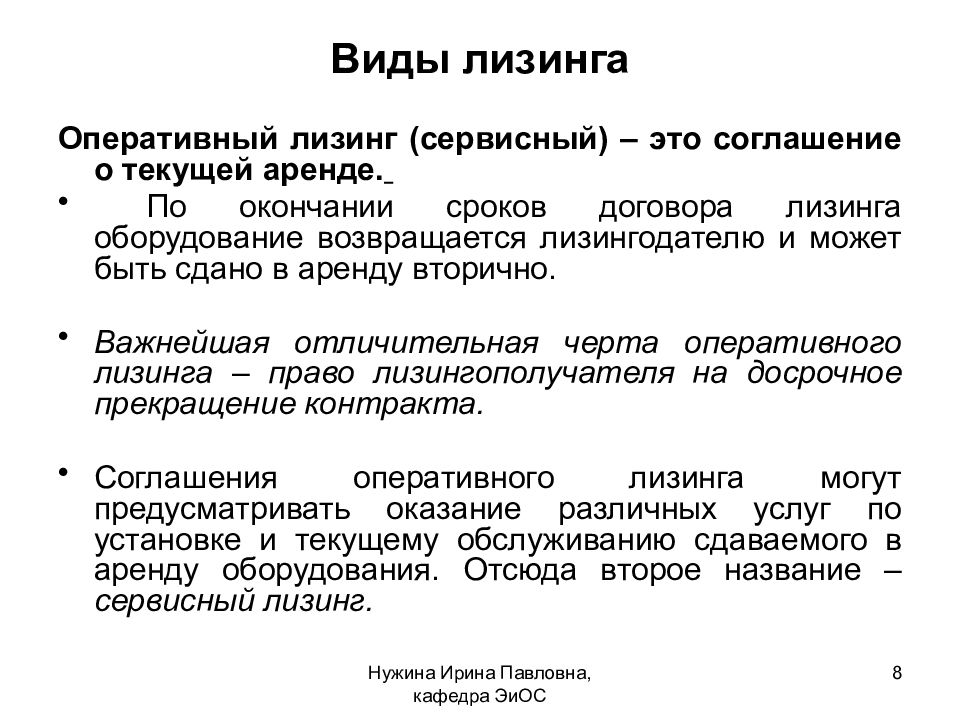

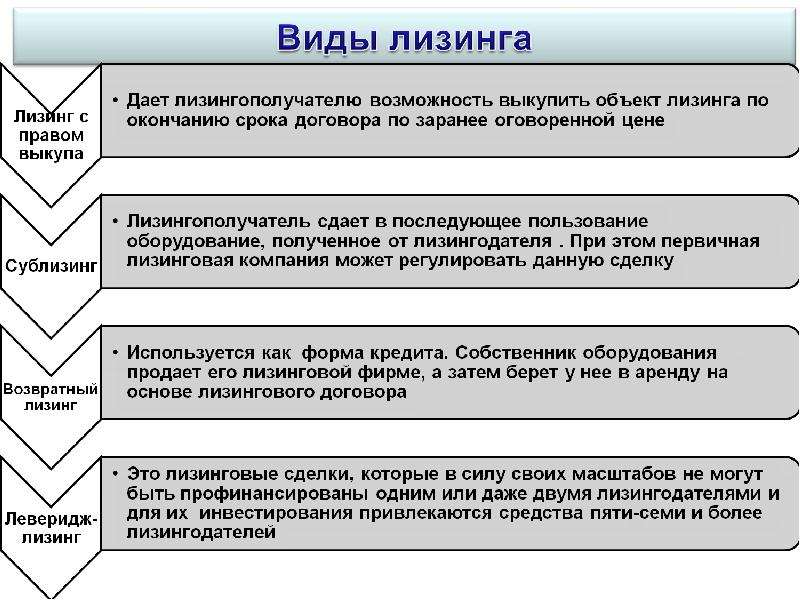

Различаются три вида лизинга: финансовый, операционный и возвратный лизинг. Их характеристики следующие:

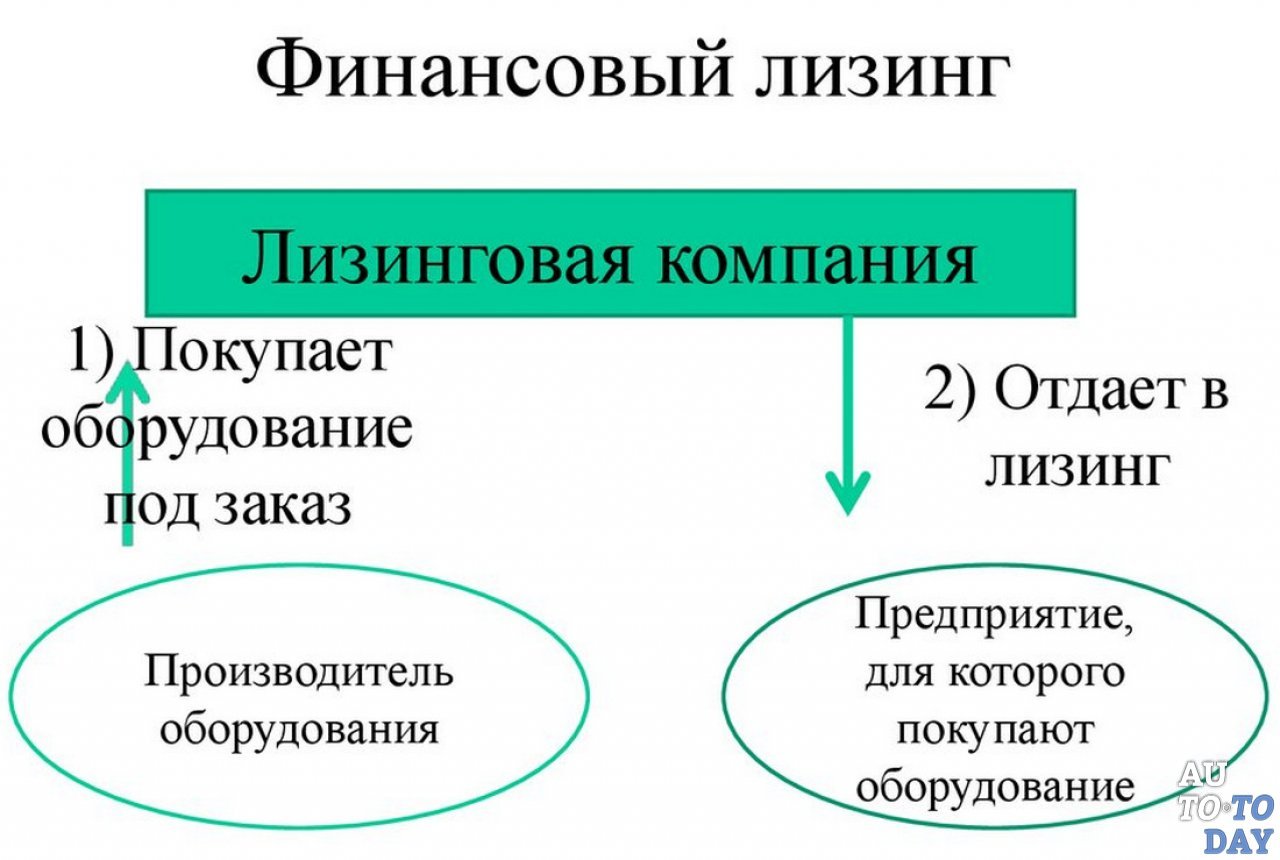

- Финансовый лизинг — это форма финансирования, при которой по окончанию срока лизинга имущество, переданное в лизинг, переходит в собственность лизингополучателя по минимальной стоимости, которая может составлять 1-24 % от стоимости первоначальной.

- Операционный лизинг — это вид лизинга, при которой переданное в лизинг имущество используется лизингополучателем непродолжительный период времени, после чего имущество возвращается лизингодателю для его повторной передачи в лизинг.

Возвратный лизинг — разновидность финансового лизинга, применяемая достаточно редко. Особенность возвратного лизинга состоит в том, что лизингополучатель до момента заключения договора лизинга является собственником имущества, передаваемого в лизинг.

Рассмотрим ситуацию возвратного лизинга на примере.

Следствием деятельности фирмы «СТРОЙДОМ» стало отсутствие свободных оборотных средства. Возникла проблема невозможности приобретения материалов и инструмента для дальнейшего строительства объекта. Выходом из данной ситуации мог бы быть короткий кредит, взятый в банке. Другой, и наиболее уместный выход из сложившейся ситуации — применить механизм возвратного лизинга. Фирма «СТРОЙДОМ» располагает собственным автокраном. Она обращается в лизинговую компанию и предлагает приобрести автокран — собственность фирмы «СТРОЙДОМ». Лизинговая компания, скажем «ОТКРЫТАЯ ЛИНИЯ», приобретает автокран у фирмы «СТРОЙДОМ» и выплачивает ей всю его стоимость. Получив 100 % стоимости автокрана, фирма «СТРОЙДОМ» приобретает материалы и инструменты для дальнейшего строительства. После этого лизинговая компания передает этот же автокран в лизинг фирме «СТРОЙДОМ».

Получив 100 % стоимости автокрана, фирма «СТРОЙДОМ» приобретает материалы и инструменты для дальнейшего строительства. После этого лизинговая компания передает этот же автокран в лизинг фирме «СТРОЙДОМ».

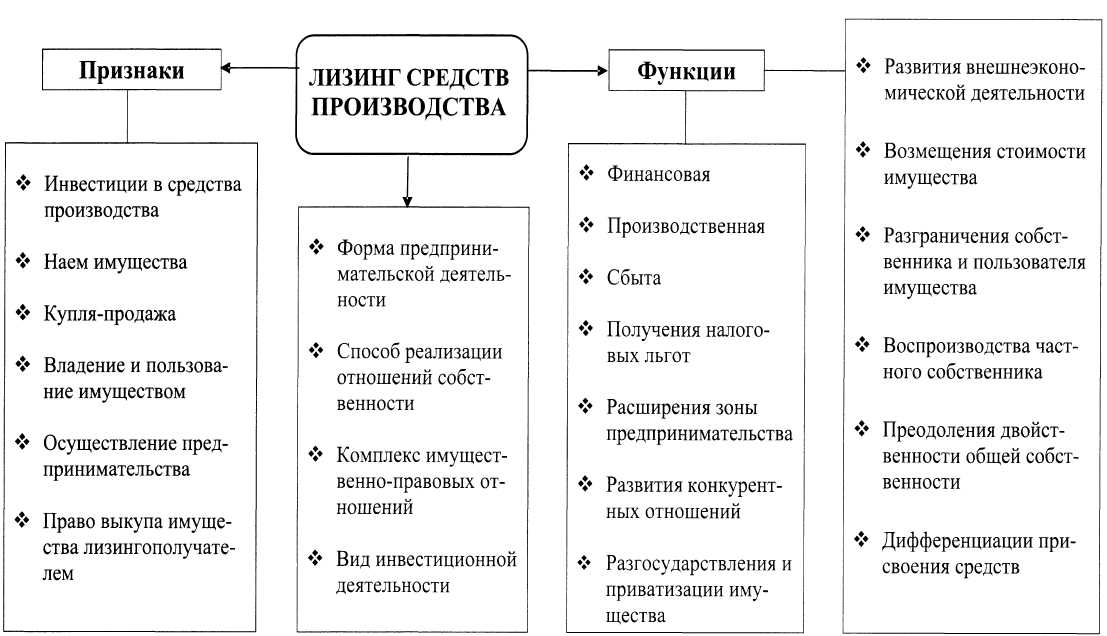

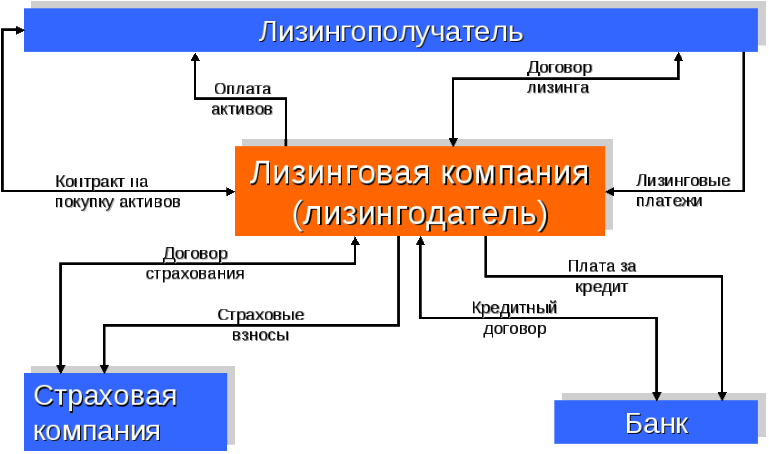

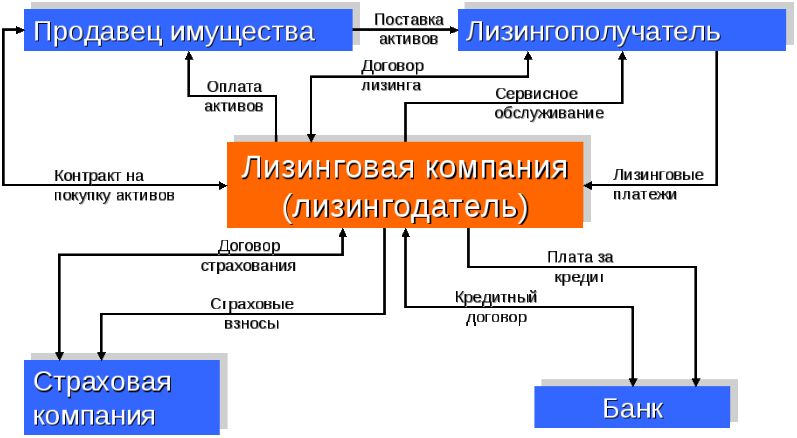

Понятие лизинга и его виды: подходы

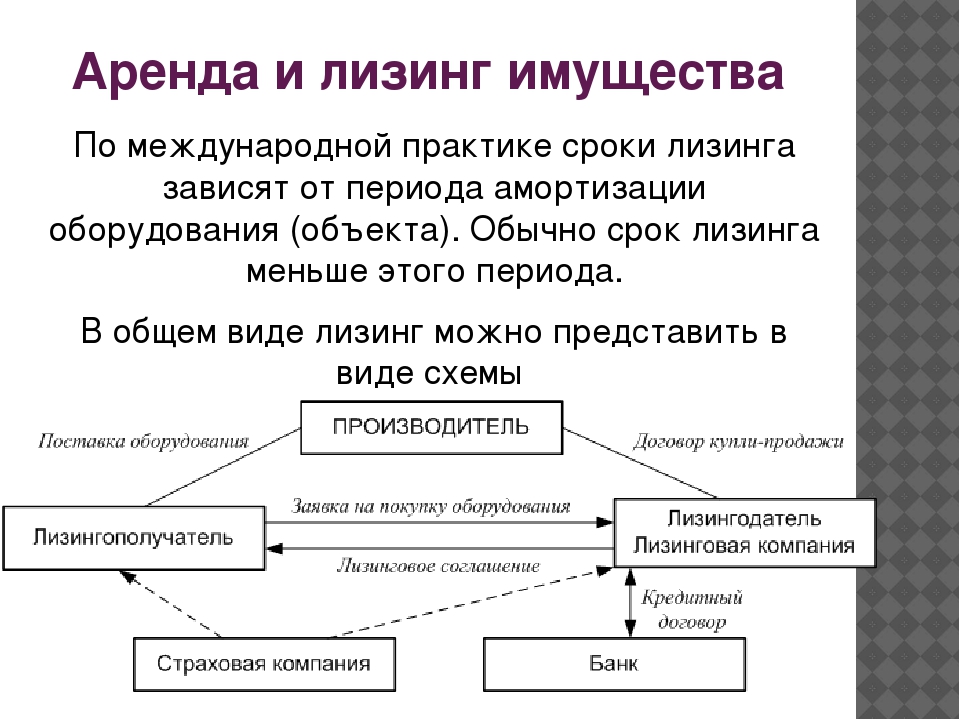

Лизинг представляет собой специфическую форму финансирования долгосрочных инвестиций. Суть лизинговой сделки заключается в том, что лизинговая компания по поручению лизингополучателя приобретает имущество за счет собственных средств и предоставляет его в пользование лизингополучателю. В сделке с лизингом участвуют как минимум три субъекта: продавец имущества, лизинговая компания и лизингополучатель.

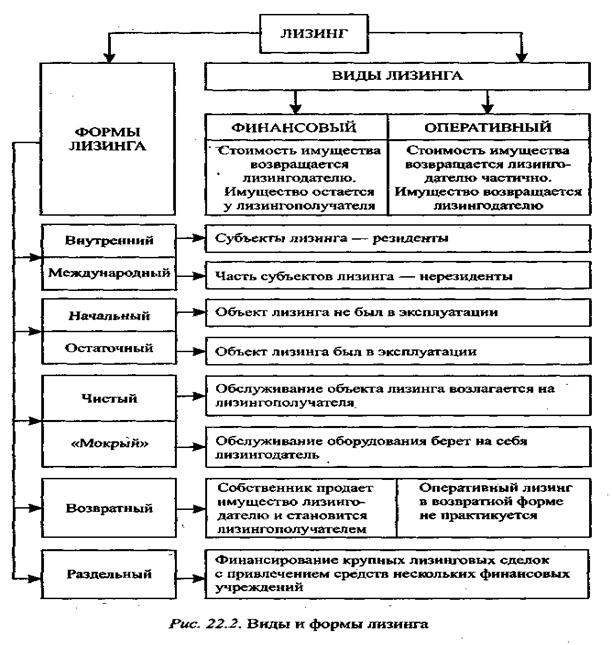

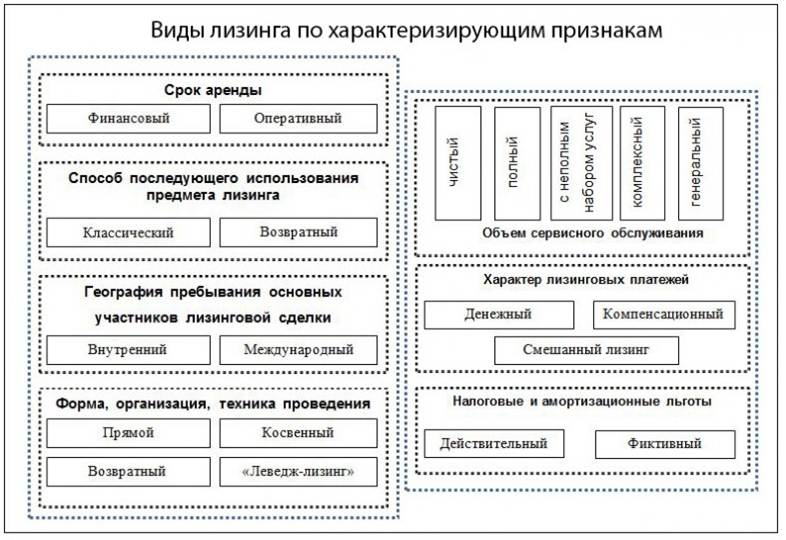

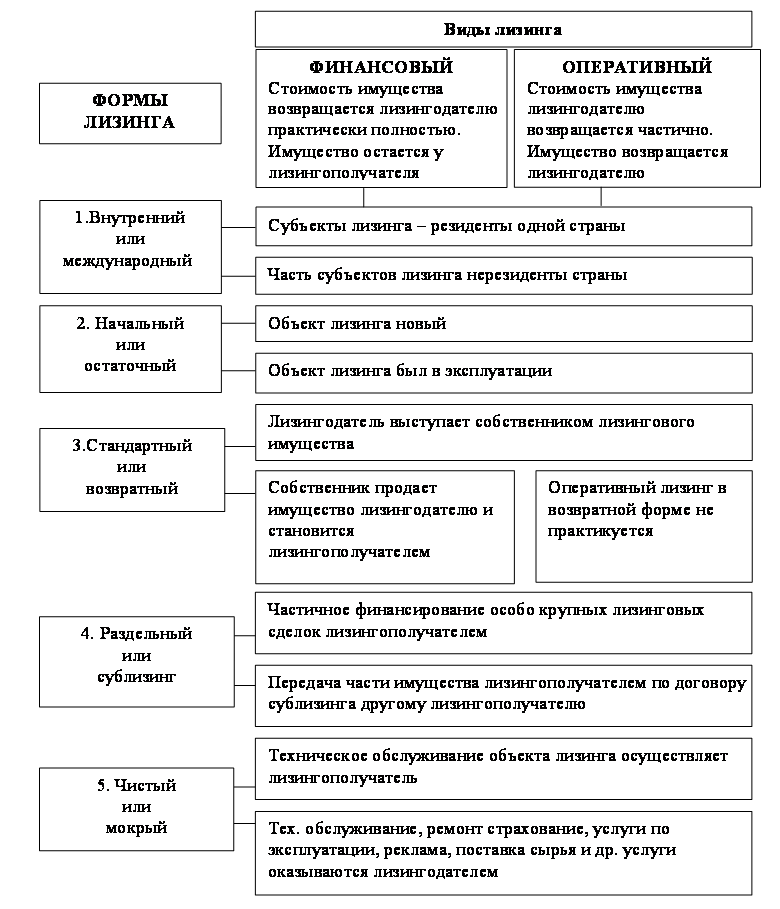

Виды лизинга

Лизинг может осуществляться в различных видах. Выделяют следующие основные виды лизинга (рисунок 1).

Виды лизингаКак отмечает Кознов А.Б. «наиболее распространенный подход к классификации лизинга включает в себя рассмотрение финансового и оперативного лизинга». Финансовый лизинг предполагает, что в течение срока договора лизинга лизингодатель возвращает себе полную стоимость объекта лизинга за счет лизинговых платежей и при этом получает прибыль. Срок договора лизинга в этом случае приближается к сроку эксплуатации имущества. Основная доля договоров по финансовому лизингу приходится на транспортные средства, машины и оборудование.

Финансовый лизинг предполагает, что в течение срока договора лизинга лизингодатель возвращает себе полную стоимость объекта лизинга за счет лизинговых платежей и при этом получает прибыль. Срок договора лизинга в этом случае приближается к сроку эксплуатации имущества. Основная доля договоров по финансовому лизингу приходится на транспортные средства, машины и оборудование.

Бухгалтерские проводки и пример расчета приобретения автомобиля в лизинг — Читать здесь

Понятие лизинга с позиции разных авторов

При сделке с использованием оперативного лизинга срок договора лизинга существенно короче нормативного срока эксплуатации имущества. В результате чего, лизинговые платежи не покрывают полной стоимости имущества. Для получения прибыли лизингодатель вынужден повторно сдавать имущество другому лизингополучателю. Поэтому у лизингодателя возникает риск того, что он не возместит полную стоимость имущества, если не будет спроса на объект лизинга.

В таблице 1

представлены основные подходы к определению понятия лизинга и лизинговых

операций.

Таблица 1 – Основные подходы к определению понятия и сущности лизинга и лизинговых операций

| Автор | Характеристика понятия |

| Шаркова А.В. | «Лизинг – это форма экономических отношений, которая отражает совокупность таких хозяйственных операций, как купля-продажа, аренда, обслуживание, поставка оборудования и техники, поручение и др.». |

| Ковалев В.В. | «Лизинг — это инструмент позволяющий получить необходимое оборудование или иные нужные предприятию для дальнейшей деятельности, что не требует от предприятия привлечения собственных ресурсов произвести модернизацию основных фондов». |

| Гребнева Т.В. | «Лизинг — это финансовый инструмент для длительного размещения ресурсов с предоставлением финансовой выгоды клиентам». |

| Байкот Е.В. | «Лизинг как современная форма аренды, определяется, как вид предпринимательской деятельности, который в свою очередь направлен на инвестирование привлеченных или временно свободных средств». |

| Воронина М.В. | «Лизинг представляет собой совокупность имущественных и экономических отношений, которые возникают при приобретении имущества в собственность и последующей его сдачи во временное пользование за определенную плату». |

[flat_ab id=»5″]

Колмыкова Т.С. отмечает, что «субъектами лизинга являются собственник имущества (лизинговая компания), пользователь имущества (лизингополучатель) и продавец лизингового имущества (предприятие-изготовитель, торговая организация и др.)». Объектом лизинга, по мнению автора, «может быть любое движимое и недвижимое имущество (авиатехника, автомобили, здания, сооружения, суда и пр.)».

Лизинговая сделка

сопровождается двумя или более договорами: купли-продажи, собственно лизинга, а

также кредитным, страхования, договором на техническое обслуживание и пр. В

договоре обычно фиксируются срок аренды, сумма арендных выплат, соглашение о

продлении срока действия контракта, приобретение риска, например, в случае случайной

гибели арендатора или арендодателя, девальвации национальной валюты, любые меры

по уходу и содержанию арендованного имущества.

Самвелян Р.В. предлагает классифицировать договоры аренды самым различным критериям: «по типу арендуемого имущества (автомобилестроение, машиностроение, компьютерная техника), или по мобильности арендуемого имущества (лизинг оборудования / лизинг недвижимости), или по типу партнеров по контракту (частный лизинг / акционерный лизинг)».

Чтобы оценить выгодность лизинговой сделки, как отмечает Морозко Н.И., «необходимо провести подробный анализ затрат и выгод с учетом особенностей организации налогового и бухгалтерского учета. Выгодность лизинга независимо от особенностей учета в значительной степени зависит от согласованных в договорах аренды прав и обязанностей арендодателя и арендатора».

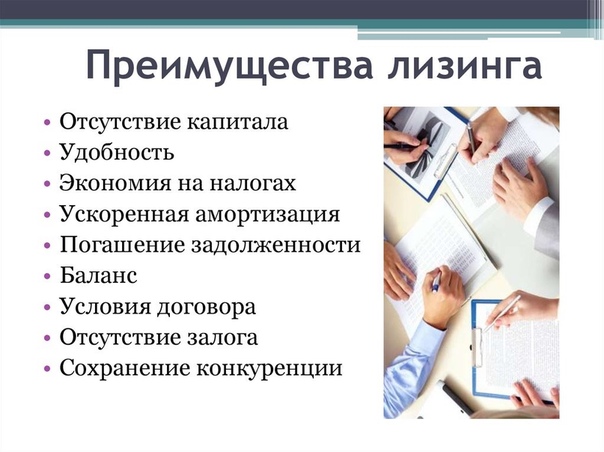

Лизинг в зависимости от использования и срока аренды имеет много различных преимуществ, что позволяет организациям активизировать свою инвестиционную и инновационную деятельность. К числу основных преимуществ лизинга можно отнести налоговые льготы, предсказуемость, ликвидность, индивидуальный подход к заключению договора финансовой аренды.

Лизинг как источник финансирования инвестиций является перспективной возможностью модернизации парка оборудования российских организаций, однако в силу экономического спада и падения спроса на продукцию организаций, рынок лизинга будет существенно сокращаться.

Просмотров 8 480

Виды лизинга в РФ — Первый лизинговый портал

Виды лизинга

Лизинг – тип финансовой услуги, форма кредитования, согласно которой лизингополучатель арендует движимый или недвижимый актив на конкретный период. Участвовать в лизинговых программах могут как юридические лица, обновляющие основные фонды, так и физические, для которых становится доступной продукция и дорогостоящие товары.Прежде чем рассматривать основную классификацию видов лизинговых программ, необходимо освоить основные понятия. К ним относят следующие:

- Предмет лизинга. Подразумевает любое недвижимое или движимое имущество, сдаваемое в аренду лизингодателем.

К данным категориям не относят государственное имущество, природные объекты, земельные участки и т.д.;

К данным категориям не относят государственное имущество, природные объекты, земельные участки и т.д.; - Лизингодатель. Фактически является владельцем предмета, который будет сдан в лизинг при определенном финансировании;

- Лизингополучатель. К этой категории относятся все юридические и физические лица, которые приобретают предмет лизинга на четких условиях программы (с дальнейшей возможностью выкупа и обязательством по внесению ежемесячной оплаты).

Основная классификация видов лизинга

Классификация лизинговых программ предполагает три больших категории. К ним относят:- Финансовый лизинг. После завершения действия договора о лизинге, арендатор имеет право дальнейшего выкупа объекта. Стоимость объекта при этом минимальна, поскольку учитывается амортизация в течение всего срока пользования. В ряде случаев объект пользования переходит в собственность арендатора без дополнительной финансовой оплаты;

- Оперативный (операционный) лизинг.

Данный вид лизинга не предполагает права дальнейшего выкупа, а сроки пользования объектом (согласно договору) существенно меньшие. По истечении договора предмет лизинга снова передается в аренду. В отличие от финансового лизинга, ставки при такой форме кредита значительно выше;

Данный вид лизинга не предполагает права дальнейшего выкупа, а сроки пользования объектом (согласно договору) существенно меньшие. По истечении договора предмет лизинга снова передается в аренду. В отличие от финансового лизинга, ставки при такой форме кредита значительно выше; - Возвратный лизинг. Крайне редкий вид финансовой аренды, который предполагает, что продавец имущества одновременно является и арендатором. Фактически – это особая форма кредитования под залог производственного фонда. Основным преимуществом подобных программ является упрощение налогообложения с получением экономического эффекта.

- С частичной окупаемостью — в течение действия срока договора о лизинге объект окупается частично;

- С полной окупаемостью – на протяжении действия срока арендного пользования объект окупается полностью.

- Чистый лизинг — лизингодатель является стороной, покрывающей все расходы;

- Генеральный. Предполагает возможность аренды дополнительных объектов без оформления нового договора;

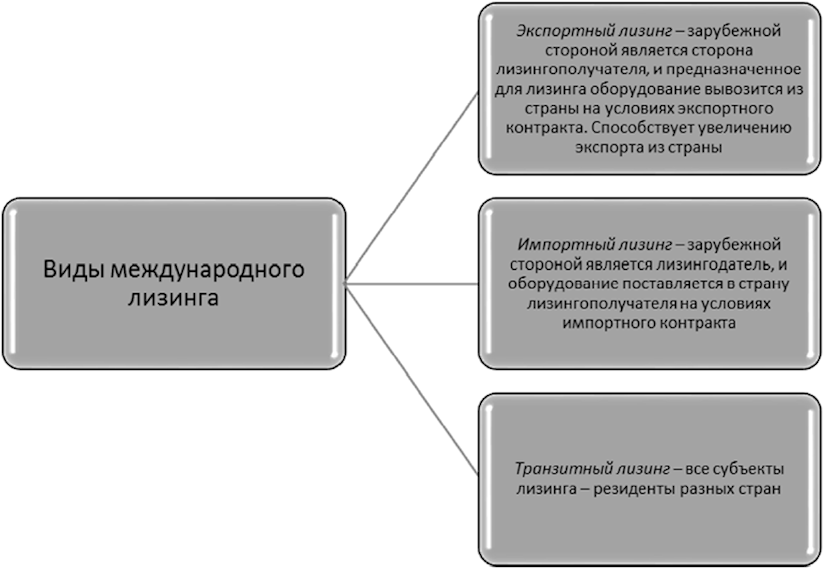

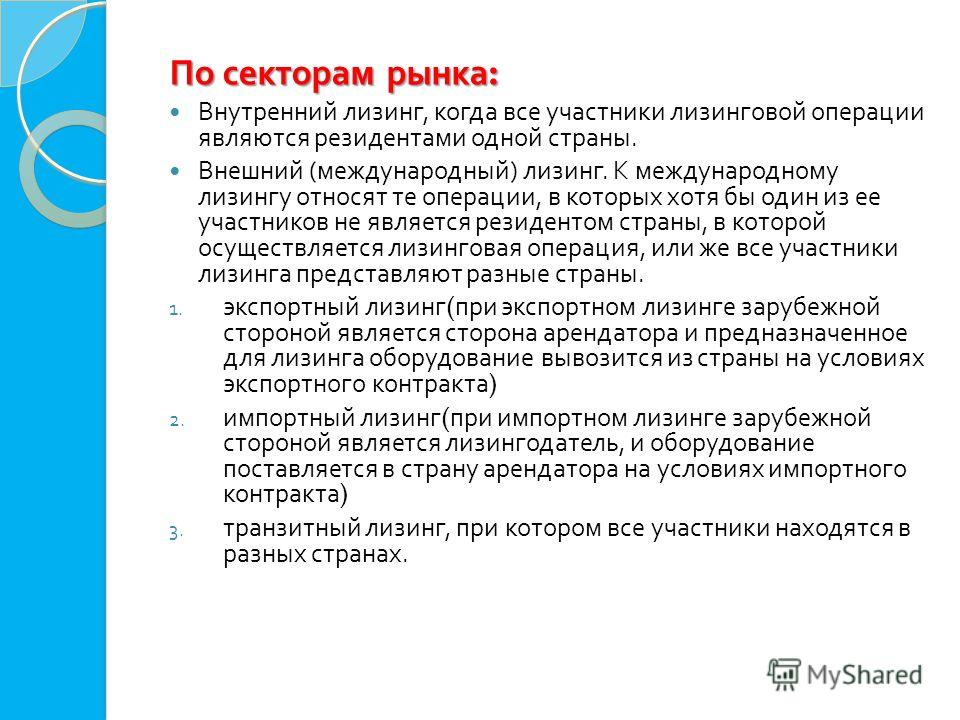

- Внутренний — лизинг действует в рамках одной страны;

- Внешний (международный). Заключается между участниками, находящимися на территории разных государств;

- Полный. Лизингополучатель является лицом, покрывающим все расходы;

- Частичный. Лизингополучатель берет на себя основной расход, тогда как лизингодатель оплачивает расходы по обслуживанию объекта;

- Срочный. Предусматривает одноразовую аренду без повторного срока пользования;

- Возобновляемый. Форма лизинга с возможностью повторного арендного пользования объектом после завершения действия договора;

- Прямой. Объект лизинга сдается в аренду непосредственно собственником;

- Косвенный.

Имущество (как движимое, так и недвижимое) сдается в аренду через лицо-посредника;

Имущество (как движимое, так и недвижимое) сдается в аренду через лицо-посредника; - Раздельный. Форма, при которой в программе участвуют лизингодатели, страхователи, фирмы-производители, а также банки.

Лизинг как вид инвестиции

Виды лизинговых программ, обозначенные выше, можно рассматривать в качестве инвестиционной деятельности. Фактически, лизингодатель развивает экономику и повышает доход лизингополучателя, совершая вложение собственных финансовых активов.Лизинговая компания сдает объект в аренду на конкретных условиях программы. Подобные условия окупают вложения и дополнительно страхуют инвестора (лизингодателя) от девальвации валюты. В контексте видов лизинговых программ, схема аренды должна разрабатываться с учетом интересов инвестора. Одной из таких схем, позволяющих увеличить рентабельность вложений, является сдача оборудования во временное пользование без права выкупа объекта (при оперативном лизинге).

Финансовые вливания лизингополучателя, совершаемые в технику или транспорт – это также вид инвестирования. Юридические и физические лица, вложившие свободные активы в объекты финансовой аренды, расширяют автопарк, любые другие собственные фонды, страхуют финансы от инфляции и т.д. Подобные капиталовложения всегда окупаются и приносят экономическую выгоду.

Юридические и физические лица, вложившие свободные активы в объекты финансовой аренды, расширяют автопарк, любые другие собственные фонды, страхуют финансы от инфляции и т.д. Подобные капиталовложения всегда окупаются и приносят экономическую выгоду.

На российском рынке крупнейшим лизингодателем является ЗАО «Сбербанк Лизинг» — компания, вошедшая в ТОП-3 рейтинга рэнкинга РА «Эксперт». Сбербанк Лизинг финансирует объекты в реальном секторе и предлагает объемный портфель лизинговых программ, в связи с чем проводит типовые сделки с арендой автотранспорта, специальной и строительной техники, ликвидного оборудования. Вариативность программ, широкий ассортимент финансовых продуктов, гибкая система скидок делают компанию гарантом экономической рентабельности лизингополучателя.

ПОДЕЛИТЬСЯ

Официальный сайт лизинговой компании Пруссия

Официальный сайт лизинговой компании Пруссия Отправить заявку на лизингЛизинг автотранспорта, спецтехники и оборудования

Отправить заявку на лизинг Лизинг автотранспорта,спецтехники

и оборудования Ваш городМоскваКазаньРостов-на-ДонуВоронежВолгоградКалининградКраснодарНовороссийскСамараСанкт-ПетербургЯрославльНижний Новгород 115230, Каширское шоссе, д.

3, корпус 2, ст. 2 (БЦ Сириус Парк) этаж 6, оф. 51

3, корпус 2, ст. 2 (БЦ Сириус Парк) этаж 6, оф. 51+7 (495) 720-45-82, +7(965) 308-29-06

Пн-Пт: 9:00-18:00; Сб-Вс: выходной

10лет работы12филиалов1182договоров лизинга173,1млн. налоговых отчислений3,386млрд. стоимость

договоров лизинга

Легковой автомобиль BMW серия 1, II (F20-F21)

Пробег: 78 200 км

Год выпуска: 2014

КАМАЗ тягач 5490-022-87Пробег: 0 км

Год выпуска: 2018

Колесный трактор NEW HOLLAND T7060 PCМоточасы: 0

Год выпуска: 2018

Гусеничный экскаватор, модель TX300LCМоточасы: 1 340

Год выпуска: 2016

График платежей

Алгоритм работы

- Вы оставляете заявку на сайте

- Менеджер готовит коммерческое предложение

- Заключаем договор, и Вы получаете предмет лизинга

- Пользуетесь предметом лизинга и вносите платежи

- Выкупаете предмет лизинга на себя или на любое лицо

Решение о предоставление лизинга принимает не бездушная машина на основании шаблонов и формул, а эксперты на основе индивидуального подхода к каждому клиенту

Выгодные спецпрограммы

Сезонный лизингИндивидуальные предложения для компаний, работающих в сельском хозяйстве, добывающей промышленности, грузоперевозках и в других отраслях, связанных с сезонностью бизнеса

Лизинг без НДС медоборудованияДанный уникальный продукт позволяет организациям, освобожденным от уплаты НДС, избежать начисления 20% на каждый лизинговый платеж

Возвратный лизингКлиент, продав свое имущество лизинговой компании, становится лизингополучателем, пользуясь всеми преимуществами лизинга

Продавец физлицоПродавцом в договоре лизинга может выступать не только юридическое, но и физическое лицо

Минимальный первый платежДанная программа применяется в том случае, когда у клиента недостаточно средств на первый платёж

Лизинг «Всё включено»Благодаря программе «Лизинг «всё включено» вам не требуется тратить время на согласование процедур

Нам доверяют

Наши партнёры

Новости

15. 02.2021

02.2021Уважаемые партнеры, информируем вас о том, что руководителем филиала ЛК Пруссия в городе Казани назначен Валеев Владислав Айратович. Желаем… Читать далее

17.12.2020Лизинговая компания Пруссия впервые в своей истории стала победителем в номинации «Сделка года в сегменте медицинской техники». Проводимое Федерацией… Читать далее

25.11.2020Учредитель Лизинговой компании Пруссия Юрий Синельник поделился с РБК рецептами успешного бизнеса во время пандемии. Как не потерять, а приумножить… Читать далее

Смотреть все новостиОтзывы

ООО «Россошьгибрид»«Для нас ЛК Пруссия – основной партнёр в финансировании процесса обновления техники. Причём любой: от легковых автомобилей до техники сельскохозяйственного… Читать далее

ООО «Промкомплект-Д»«Если без лишних слов, то покупка оборудования в лизинг с помощью ЛК Пруссии позволила нам организовать и запустить целый производственный участок.… Читать далее

ООО «Мой», ИП Левцева«ЛК Пруссия – наш основной лизинговый партнёр, с помощью которого мы приобрели б/у автомобили, в том числе мусоровоз. Сервис, условия лизинга,… Читать далее

Сервис, условия лизинга,… Читать далее

Наши представительства

236006, г.Калининград, ул. Малоярославская 2

+7 (4012) 588-544, +7 (4012) 92-62-92

© Лизинговая компания Пруссия 2020 г. Все права защищены. Сделано в RassolЛизинг / КРАФТ- ЛИЗИНГ

Лизинг-это финансовый инструмент, позволяющий предприятию приобрести на условиях аренды необходимое оборудование или другие товары. Лизинг является альтернативой банковским кредитам. Покупка в лизинг способствует сохранению прибыли компании, оптимизирует ее налогообложение.

Виды лизинга

Сублизинг Поднайм предполагает под собой передачу предмета лизингополучателя в пользование третьим лицам на договорной основе.

Возвратный лизинг Лизинг, при котором лизингополучатель и продавец предмета лизинга является одним юридическим лицом.

Оперативный лизинг Имущество в процессе лизинга и по окончанию его сроков не выкупается лизингополучателем.

Участники сделки

Лизингодатель Юридическое лицо, приобретающее за счет собственных или привлеченных средств имущество в собственность для последующей передачи на условиях аренды Лизингополучателю. На протяжении всего срока сделки Лизингодатель получает вознаграждение за оказанную услугу лизинга.

Лизингополучатель Юридическое лицо, которое выбирает предмет лизинга в длительное пользование на определенных договорных условиях Лизингодателя.

Продавец Юридическое лицо, у которого Лизингодатель приобретает предметы лизинга для реализации сделки с Лизингополучателем.

Выгода лизинга

- Удобная система платежей, окупаемость Благодаря возможности приобретения товара в лизинг на длительный срок, вероятность окупаемости увеличивается до 100%. Предусмотрена гибкая система погашения суммы сделки.

- Минимальный залог или его отсутствие Большинство сделок Лизингодатель предоставляет без дополнительного обеспечения.

Залог понадобиться в том случае, если ликвидность оборудования или товара будет определена, как не высокая.

Залог понадобиться в том случае, если ликвидность оборудования или товара будет определена, как не высокая.

- Оптимизация налогообложения Лизингополучатель существенно экономит средства за счет налоговых преференций

- Финансовая свобода предприятия На предприятие, оформившее оборудование или товар в лизинг не накладывается финансовое обременение. В случае необходимости Лизингополучатель имеет возможность воспользоваться поддержкой банковских продуктов.

- Получение дополнительных услуг Благодаря сотрудничеству с финансовыми, страховыми компаниями и поставщиками товаров клиент лизинговой компании получает возможность оформить специальные условия сделки и воспользоваться скидками партнеров.

- Получение дополнительных услуг Благодаря сотрудничеству с финансовыми, страховыми компаниями и поставщиками товаров клиент лизинговой компании получает возможность оформить специальные условия сделки и воспользоваться скидками партнеров.

- Минимальный пакет документов и сроки Для удобства оформления лизинга компания сокращает стандартный пакет документов, тем самым процесс одобрения сделки значительно ускоряется.

Отличие лизинга от кредита

На всех этапах развития компании, на первый план выходит задача сохранения капитала. Приобретение оборудования посредством прямой покупки повлечет за собой отток денежных средств и создаст неблагоприятную финансовую обстановку. Выгоднее оформить товар в лизинг или кредит.

Лизинг Кредит | ||

Простота финансирования | Лояльный подход к клиентам. Результат рассмотрения от 3 дней, со дня подачи заявки. Минимальный пакет документов. | Медленная скорость рассмотрения заявки, большой пакет документов. |

Финансовая независимость | Нет финансового обременения. Возможность совершать покупки в кредит. | Определенное финансовое обременение. При высокой сумме задолженности отсутствует возможность заключения кредитных сделок с другими банками. |

Первоначальный взнос | Привлечение небольших средств. | Привлечение небольших средств |

Право собственности | На время лизинговой сделки собственником является Лизингодатель. Бремя выплаты налогов ложится на него. | Клиент является собственником товара при условии залога. |

Возмещение НДС | Возмещение НДС в полном объеме | Возмещение НДС от первоначальной стоимости предмета сделки. |

Налог на прибыль | Лизинговый платеж равен себестоимости предмета лизинга. Снижен налог на прибыль. |

|

Работа с поставщиками | Лизинговая компания самостоятельно осуществляет поиск поставщика, регулирует вопросы оформления и поставки товаров. | Затрата времени и сил на поиск надежных поставщиков, ведение переговоров, оформление документов и подписание договоров. |

Какие существуют типы лизинговых компаний для оборудования? LeaseQ

Лизинговые компании оборудования помогли многим предприятиям приобрести оборудование, к которому они иначе не смогли бы получить доступ через банковские ссуды или прямые покупки.

Знаете ли вы, что оборудование информационных технологий является наиболее арендуемым типом оборудования? Лизинг торгового оборудования был очень прибыльным бизнесом для многих компаний, занимающихся лизингом оборудования, и в 2011 году их валовая прибыль составила 628 миллиардов долларов.Цифра выросла с учетом количества новых предприятий, нуждающихся в новом оборудовании.

Несмотря на темпы роста лизинга оборудования, он по-прежнему остается очень сложной отраслью. Одним из факторов, усложняющих его сложность, является тот факт, что существует множество альтернативных вариантов финансирования, и это относительно нерегулируемая отрасль по сравнению с другими отраслями.

Компании, занимающиеся лизингом оборудования, делятся на три категории, и понимание того, как работает каждая из них, очень важно, потому что это поможет вам выбрать, какая компания лучше всего соответствует потребностям вашего бизнеса.

3 типа лизинговых компаний по оборудованию

Продавцы лизинговых компаний

Арендодатель, продавец оборудования, может решить передать оборудование в лизинг на аутсорсинг или сделать это программой внутреннего финансирования. Большинство арендодателей-поставщиков сдают в аренду только продукцию поставщика, что ограничивает их использование оборудования поставщика. Большинство лизинговых компаний-поставщиков имеют противоречивые мотивы и конфликты. Например, старший менеджер компании-поставщика оборудования не заинтересован в поддержании позитивных отношений и продаже дополнительного оборудования арендатору, а арендодатель-поставщик хочет получить прибыль за счет увеличения арендной платы.Многие арендодатели-продавцы являются центрами прибыли, отделенными от своих материнских компаний, что может быть одной из причин, по которым их интересы могут противоречить друг другу.

Продавцы взимают значительные суммы за возврат, не соответствующий требованиям, и оформляют возврат самостоятельно. Эти обвинения сложно отследить, и никто не хочет пережить этот кошмар.

Независимые лизинговые компании

Независимые лизинговые компании берут взаймы у банков для приобретения оборудования, которое они, в свою очередь, сдают в аренду своим клиентам.Большинство этих компаний сохраняют право собственности на оборудование и четко заявляют об этом в своих договорах аренды. Обычно они готовы сдавать в аренду оборудование, стоимость которого быстро падает, по действующим ставкам, даже если это означает, что, если оборудование будет возвращено вовремя в соответствии с условиями аренды, им будет трудно получить прибыль или избавиться от каких-либо затрат. остаточное воздействие.

Таким образом, независимые лизинговые компании предлагают арендаторам контракты с максимальным риском, что может привести к значительным дополнительным денежным потокам в течение срока аренды. Некоторые независимые арендодатели, конечно, могут согласиться с различными расходами по аренде, но это требует постоянного контроля за производительностью.

Некоторые независимые арендодатели, конечно, могут согласиться с различными расходами по аренде, но это требует постоянного контроля за производительностью.

Банки

Банковские лизингодатели имеют более высокие процентные ставки и низкую стоимость капитала, чем другие типы лизинговых компаний для оборудования. Это связано с тем, что вместо того, чтобы вкладывать значительные средства в оборудование, банки воспринимают аренду как транзакцию и зарабатывают деньги на ставках. Ставки, которые они предлагают, могут сильно различаться в зависимости от типа оборудования, которое вы хотите арендовать.

Вместо того, чтобы предлагать промежуточную аренду, они предлагают промежуточные проценты.Промежуточные проценты — это выплаты только процентов, сделанные вместо полных пропорциональных выплат за оборудование, полученных до начала срока аренды. Промежуточный процент важен, и предложение банка может выглядеть очень хорошо.

Получите мгновенное предложение по аренде оборудования, бесплатно

Обратной стороной выбора банковских арендодателей является то, что их варианты в конце срока могут быть проблемой для арендаторов, поскольку они передают процессы возврата на аутсорсинг. Многие банки не сдают в аренду ИТ-оборудование и предпочитают арендовать более крупное оборудование с более высокой остаточной стоимостью.

Многие банки не сдают в аренду ИТ-оборудование и предпочитают арендовать более крупное оборудование с более высокой остаточной стоимостью.

Сводка

После того, как вы упомянули три типа лизинговых компаний по оборудованию, вам все еще может быть непросто выбрать компанию, которая соответствует вашим потребностям. Очень легко обнаружить, что вы платите намного больше, чем вы изначально ожидали, если вы не знакомы с отраслью лизинга оборудования.

Первое, что вам нужно понять, это то, как арендодатели зарабатывают деньги, поэтому это не так просто, как сравнение ставок. То, как арендодатель зарабатывает деньги, будет отражаться на том, как они структурируют свои договоры аренды.Как вы, возможно, заметили ранее, у трех разных категорий арендодателей разные бизнес-модели, поэтому вы должны учитывать это при сравнении вариантов аренды. Прежде чем подписывать договор аренды оборудования, учитывайте все риски.

Для получения дополнительной информации о лизинговых компаниях для оборудования просто НАЖМИТЕ ЗДЕСЬ.

Комментарии

комментария

4 типа лизингового финансирования — объяснение!

Фактически, все договоры финансовой аренды относятся к одному из четырех видов финансирования аренды.

Они изображены на следующем рисунке:

1. Капитальная аренда :Это также называется «финансовая аренда». Аренда капитала — это долгосрочное соглашение, которое не подлежит расторжению. Арендатор обязан вносить арендную плату до истечения срока аренды. Срок действия договора аренды обычно соответствует сроку полезного использования актива.

Долгосрочная аренда, при которой арендатор должен записать предмет аренды как актив в своем балансе и записать приведенную стоимость арендных платежей как задолженность.Кроме того, арендодатель должен записать аренду как продажу в своем балансе. Аренда капитала может длиться несколько лет и не подлежит отмене. Для целей налогообложения это рассматривается как продажа.

В отличие от капитальной аренды, срок операционной аренды короче, и он часто может быть расторгнут по усмотрению арендатора с предварительным уведомлением. Следовательно, операционная аренда также называется «договором аренды с открытым концом». Срок аренды короче, чем экономический срок службы актива.Таким образом, арендодатель не возвращает свои инвестиции в течение первого периода аренды. Некоторыми примерами операционной аренды являются аренда копировальных аппаратов, определенного компьютерного оборудования, мировых процессоров, автомобилей и т. Д.

Существует некоторая критика капитального и операционного лизинга. Приведем аргументы сторонников и противников двух видов лизинга оборудования. Утверждается, что фирма, зная о возможном устаревании высокотехнологичного оборудования, может не захотеть покупать какое-либо оборудование.Вместо этого он предпочтет перейти в операционную аренду, чтобы избежать возможного риска устаревания. Есть одно различие между операционной арендой и капитальной / финансовой арендой.

Есть одно различие между операционной арендой и капитальной / финансовой арендой.

Операционная аренда является краткосрочной и может быть расторгнута арендатором. Его также называют «Договором аренды с открытым концом». В случае финансовой аренды риск устаревания оборудования перекладывается на арендатора, а не на арендодателя.

Причина в том, что это долгосрочное и не подлежащее отмене соглашение или контракт.Следовательно, арендатор обязан вносить арендную плату даже после морального износа оборудования. С другой стороны, говорится, что в операционной аренде риск убытков переходит от арендатора к арендодателю.

Это рассуждение неверно, потому что, если арендодатель обеспокоен возможным устареванием, он обязательно компенсирует этот риск, взимая более высокую арендную плату. По сути, это более или менее всего лишь «война умов».

3. Продажа с обратной арендой : Это часть финансовой аренды.В соответствии с соглашением о продаже с обратной арендой фирма продает актив другой стороне, которая, в свою очередь, сдает его обратно в аренду фирме. Актив обычно продается по рыночной стоимости на текущий день. Таким образом, фирма получает продажную цену наличными, с одной стороны, и экономическое использование проданных активов, с другой.

Актив обычно продается по рыночной стоимости на текущий день. Таким образом, фирма получает продажную цену наличными, с одной стороны, и экономическое использование проданных активов, с другой.

Да, фирма обязана производить периодические арендные платежи арендодателю. Соглашение о продаже с обратной арендой выгодно как для арендодателя, так и для арендатора. В то время как первый получает налоговые льготы из-за обесценения, последний имеет немедленный приток денежных средств, что улучшает его позицию ликвидности.

Фактически, такая схема популярна среди компаний, переживающих краткосрочный кризис ликвидности. Однако в соответствии с этим соглашением активы не обмениваются физически, а все это происходит только в записях.

Это не что иное, как бумажная транзакция. Сделка продажи с обратной арендой подходит для тех активов, которые не обесцениваются, а подвержены удорожанию, например, земля.

4. Лизинг с использованием заемных средств : Особая форма лизинга стала очень популярной в последние годы. Это называется лизингом с кредитным плечом. Это популярно при финансировании крупных активов, таких как самолеты, нефтяные вышки и железнодорожное оборудование. В отличие от ранее упомянутых трех видов аренды, в случае аренды с использованием заемных средств участвуют три стороны: арендатор, арендодатель и кредитор.

Это называется лизингом с кредитным плечом. Это популярно при финансировании крупных активов, таких как самолеты, нефтяные вышки и железнодорожное оборудование. В отличие от ранее упомянутых трех видов аренды, в случае аренды с использованием заемных средств участвуют три стороны: арендатор, арендодатель и кредитор.

Лизинг с использованием заемных средств можно определить как договор аренды, при котором арендодатель предоставляет долю собственного капитала (скажем, 25%) стоимости арендованного актива, а сторонние кредиторы предоставляют остаток финансирования.Арендодатель, владелец актива, имеет право на амортизационную скидку, связанную с активом.

видов аренды | Классифицируется на основе риска, вознаграждения, количества сторон и т. Д.

Аренда подразделяется на различные типы в зависимости от различий в элементах аренды. Очень популярны аренда — финансовая и операционная. Помимо этого, существуют продажа с обратной арендой и прямая аренда, аренда с одним инвестором и аренда с использованием заемных средств, а также внутренняя и международная аренда.

Аренда — это очень важный вариант финансирования для предпринимателя, у которого нет или недостаточно денег для финансирования первоначальных инвестиций, необходимых в установки и оборудование. В случае аренды арендодатель финансирует актив или оборудование, а арендатор использует их в обмен на фиксированную арендную плату. Другими словами, лизинговое финансирование — это договоренность, при которой арендатор, которому требуется оборудование или машины, получает от арендодателя финансирование для согласованных арендных платежей. Такой вид аренды называется финансовой арендой.Таких договоренностей много, и, следовательно, существует много видов аренды. Давайте посмотрим на различные виды аренды.

Определенные различия в элементах аренды подразделяют аренду на разные виды. Такими элементами являются:

- Степень риска владения и вознаграждения, переданного арендатору.

- Количество вовлеченных сторон

- Место нахождения арендодателя, арендатора и поставщика оборудования

- Арендодатель и арендатор

Здесь риск означает вероятность технологического устаревания, а вознаграждение относится к денежному потоку, создаваемому в результате использования оборудования, и остаточной стоимости оборудования.

На основании вышеуказанных параметров аренда делится на две части

Классификация аренды1 Аренда для бизнеса

2 Аренда дома (дома)

Аренда для бизнеса

Финансовая аренда и операционная арендаФинансовая аренда, также известная как аренда с полной выплатой, представляет собой вид аренды, при котором арендодатель передает практически все риски и выгоды, связанные с активом, арендатору.Как правило, право собственности передается арендатору в конце срока экономической службы актива. Срок аренды распространяется на большую часть срока службы актива. Здесь арендодатель — это только финансист. Пример финансовой аренды — крупное промышленное оборудование.

Напротив, при операционной аренде риски и выгоды не полностью передаются арендатору. Срок аренды очень мал по сравнению с финансовой арендой. Арендодатель зависит от многих разных арендаторов в возмещении своих затрат. Право собственности, а также риски и выгоды принадлежат арендодателю. Здесь арендодатель не только выступает в роли финансиста, но также предоставляет дополнительные услуги, необходимые в процессе использования актива или оборудования. Примером операционной аренды является музыкальная система, сдаваемая в аренду соответствующим техническим специалистам.

Право собственности, а также риски и выгоды принадлежат арендодателю. Здесь арендодатель не только выступает в роли финансиста, но также предоставляет дополнительные услуги, необходимые в процессе использования актива или оборудования. Примером операционной аренды является музыкальная система, сдаваемая в аренду соответствующим техническим специалистам.

При организации продажи с обратной арендой арендатор продает свои активы или оборудование арендодателю (финансисту) с предварительным соглашением обратной аренды с арендатором для фиксированной аренды аренда за период.Это осуществляется предпринимателем, когда он хочет высвободить свои деньги, вложенные в оборудование или активы, чтобы использовать их в любом месте по любой причине.

С другой стороны, прямая аренда — это простая аренда, при которой актив либо принадлежит арендодателю, либо он его приобретает. В первом случае арендодатель и поставщики оборудования являются одним и тем же лицом, и этот случай называется «двухсторонняя аренда». В двухсторонней аренде есть две стороны. Тогда как в последнем случае есть три разные стороны, а именно.поставщик оборудования, арендодатель и арендатор. И это называется трехсторонней арендой. Здесь поставщик оборудования и арендодатель — это две разные стороны.

В двухсторонней аренде есть две стороны. Тогда как в последнем случае есть три разные стороны, а именно.поставщик оборудования, арендодатель и арендатор. И это называется трехсторонней арендой. Здесь поставщик оборудования и арендодатель — это две разные стороны.

В договоре аренды с одним инвестором есть две стороны — арендодатель и арендатор. Арендодатель предоставляет деньги для финансирования актива или оборудования в форме долевого участия или займа. Кредитор имеет право взыскать деньги только с арендодателя, а не с арендатора в случае неисполнения обязательств арендодателем. Арендатор имеет право платить арендную плату только арендодателю.

Аренда с использованием кредитного плеча, с другой стороны, имеет трех сторон: арендодателя, арендатора и финансиста или кредитора. Собственный капитал определяется арендодателем, а долг финансируется кредитором или финансистом. Здесь существует прямая связь кредитора с арендатором и в случае неисполнения обязательств арендодателем. Кредитор также имеет право получить деньги от арендатора. Такие транзакции обычно проходят через доверительного управляющего.

Кредитор также имеет право получить деньги от арендатора. Такие транзакции обычно проходят через доверительного управляющего.

Когда все стороны договора аренды проживают в одной стране, это называется внутренней арендой.

Международная аренда бывает двух видов — импортная аренда и международная аренда. Когда арендодатель и арендатор проживают в одной стране, а поставщик оборудования находится в другой стране, договор аренды называется импортной арендой. Когда арендодатель и арендатор проживают в двух разных странах и независимо от того, где находится поставщик оборудования, аренда называется трансграничной арендой.

Комбинированная аренда Комбинированная аренда предлагает функции как финансовой или капитальной аренды, так и операционной аренды.Это индивидуальная форма лизинга. Одним из простых примеров комбинированной аренды является капитальная аренда, предусматривающая отмену договора.

Аренда дома

СубарендаСубаренда — это договор аренды, по которому первоначальный арендатор (арендатор) сдает помещение в аренду другому лицу, называемому субарендатором или субарендатором. Новый арендатор получает мало прав в качестве субарендатора. Первоначальный арендатор (арендатор) может передать новому арендатору (субарендатору) только те права, которые он получил от первоначального арендодателя (арендодателя).Он не может передавать больше прав пользования имуществом. Арендная плата поступает от субарендатора к арендатору и арендодателю / собственнику. Риск аренды всегда в основном несет арендатор. В случае, если субарендатор не может произвести полную или своевременную выплату первоначальному арендатору, арендодатель по-прежнему имеет право на своевременную арендную плату, и риск несет арендатор.

Модифицированная валовая аренда ase Модифицированная валовая аренда, также называемая модифицированной чистой арендой, находит золотую середину между валовой арендой и чистой арендой.

В нем часть расходов на строительство или имущество несет арендатор. в то время как оставшаяся часть оплачивается арендодателем без единой стороны, ответственной за все эксплуатационные расходы. В качестве примера мы можем рассмотреть следующее: в модифицированной совокупной аренде арендатор может оплачивать расходы CAM. в то время как домовладелец может брать налоги и страховку.

Аренда бруттоАренда брутто — это простейшая форма аренды. В этом формате арендатор соглашается платить арендодателю фиксированную плату через регулярные промежутки времени, например, ежемесячно, и арендодатель берет на себя все расходы, связанные с недвижимостью.Начисленная ставка не меняется. Это договор аренды, по которому расходы на содержание арендованного актива, включая его защиту и плату, несет арендодатель. Валовая арендная плата обычно выше, чем чистая арендная плата, поскольку арендодатель учел бы различные виды расходов в взимаемой арендной плате.

Тройная аренда с нетто Тройная аренда с нетто-активами — это наиболее часто используемый тип аренды для коммерческих и даже некоторых жилых комплексов. Здесь арендатор будет оплачивать все: от аренды, налогов на недвижимость, страховок и расходов на обслуживание и ремонт помещений общего пользования (также известных как CAMS — Common Area Maintenance Items). Частью этого также может быть наем постоянного персонала и помощь в техническом обслуживании — например, администратор, обслуживающий персонал в вестибюле и т. Д.

Здесь арендатор будет оплачивать все: от аренды, налогов на недвижимость, страховок и расходов на обслуживание и ремонт помещений общего пользования (также известных как CAMS — Common Area Maintenance Items). Частью этого также может быть наем постоянного персонала и помощь в техническом обслуживании — например, администратор, обслуживающий персонал в вестибюле и т. Д.

Как и зачем сдавать оборудование в аренду вместо покупки

wi6995 / Shutterstock- Приобретение оборудования стоит дорого, и для многих малых предприятий может быть невозможно купить все необходимое заранее.Лизинг оборудования — это способ распределить расходы на определенный период времени.

- Вы можете не владеть своим оборудованием при аренде, но вам не нужно беспокоиться о том, что оно устареет.

- При аренде оборудования вы платите фиксированную ставку за определенный период. Проценты и комиссии встроены в платеж.

Контракты на лизинг оборудования обычно заключаются на три, семь или 10 лет.

Контракты на лизинг оборудования обычно заключаются на три, семь или 10 лет. - Эта статья предназначена для владельцев бизнеса, рассматривающих возможность аренды оборудования.

Покупка и обслуживание оборудования обходятся дорого, и как только вы инвестируете в какое-либо оборудование, выход новой версии, которая сделает вашу устаревшую или неполноценной, станет лишь вопросом времени. Из-за высоких затрат, связанных с владением и эксплуатацией оборудования, многие владельцы малого бизнеса предпочитают сдавать его в аренду, а не владеть.

Лизинг предлагает преимущества, которых нет в собственности, включая более низкие ежемесячные платежи, которые обычно распределяются на месяцы или годы, а не выплачиваются единовременно.Многие договоры аренды коммерческого оборудования также включают соглашения об обслуживании или дополнительные услуги, которые обеспечивают спокойствие для бизнес-пользователей и исключают необходимость в штатных технических специалистах.

Если вашему бизнесу требуется новое оборудование или технологии, но вы не можете себе этого позволить, можно рассмотреть вариант лизинга. Лизинг позволяет вам делать меньшие ежемесячные платежи, обычно в течение многолетнего периода, вместо того, чтобы покупать все сразу. По окончании аренды вы можете вернуть оборудование или купить его по цене, которая зависит от удорожания и суммы, которую вы заплатили в течение срока аренды.

Примечание редактора: Ищете информацию о лизинге оборудования? Воспользуйтесь анкетой ниже, и наши партнеры-поставщики свяжутся с вами и предоставят необходимую информацию:

Что такое лизинг оборудования?

Лизинг оборудования — это вид финансирования, при котором владелец малого бизнеса арендует оборудование, а не покупает его. Владельцы бизнеса могут арендовать дорогое оборудование, такое как машины, автомобили, компьютеры и другие инструменты, необходимые для ведения бизнеса.Оборудование сдается на определенный срок. По истечении срока действия контракта владелец бизнеса должен вернуть оборудование, продлить договор аренды или купить оборудование.

По истечении срока действия контракта владелец бизнеса должен вернуть оборудование, продлить договор аренды или купить оборудование.

Лизинг оборудования отличается от финансирования оборудования — это получение бизнес-кредита на приобретение оборудования и его погашение в течение определенного срока с оборудованием в качестве залога. В этом случае вы будете владеть оборудованием после выплаты ссуды.

При аренде оборудования оборудование не остается вашим после окончания срока аренды.Как и в случае с бизнес-ссудой, вы платите проценты и комиссионные при аренде оборудования, и они добавляются к (обычно) ежемесячному платежу. Могут потребоваться дополнительные сборы за страхование, техническое обслуживание, ремонт и связанные с этим расходы.

Лизинг оборудования может быть намного дороже в долгосрочной перспективе, чем покупка оборудования напрямую, но для нуждающихся в денежных средствах владельцев малого бизнеса это способ получить доступ к необходимому оборудованию без особых авансовых платежей.

Основные выводы: Лизинг оборудования позволяет брать оборудование в аренду на заранее определенный срок.Вы платите проценты и сборы, но не владеете оборудованием после истечения срока аренды.

Как работает аренда оборудования?

Если вы решите арендовать оборудование для своего бизнеса, а не покупать его, вы заключаете договор аренды с владельцем или поставщиком оборудования. Подобно тому, как работает договор аренды, владелец оборудования составляет проект соглашения, в котором указывается, как долго вы будете сдавать оборудование в аренду и сколько будете платить каждый месяц.

В течение срока аренды вы используете оборудование до истечения срока сделки.Есть случаи, когда вы можете расторгнуть договор аренды — и эти случаи следует указать в договоре, — но многие договоры аренды не подлежат отмене. После истечения срока аренды у вас часто появляется возможность приобрести оборудование по текущей рыночной цене или ниже, в зависимости от поставщика.

Ставки, которые вы платите за аренду оборудования, варьируются от одной лизинговой компании к другой. Ваш кредитный рейтинг также играет роль в котировках, которые вы указываете. Чем рискованнее вы будете давать взаймы, тем дороже вам обойдется аренда оборудования.Аренда оборудования может быть одобрена онлайн за несколько минут. Лизинговые компании, как правило, специализируются на определенных отраслях, поэтому важно хорошо постараться, чтобы найти подходящего поставщика для своего бизнеса.

Срок лизинга оборудования обычно составляет три, семь или 10 лет, в зависимости от типа оборудования.

Лизинг оборудования не является ссудой, а это означает, что он не будет отображаться в вашем кредитном отчете и не повредит вашей способности брать ссуду. Во многих случаях IRS позволяет вычесть арендные платежи за оборудование, если вы используете арендованное оборудование для своего бизнеса.Поговорите с налоговым консультантом, если налоговый вычет является решающим фактором при принятии решения об аренде оборудования. IRS может отказать в вычетах, если рассматривает аренду как продажу в рассрочку.

IRS может отказать в вычетах, если рассматривает аренду как продажу в рассрочку.

Основные выводы: Договоры аренды оборудования действуют аналогично договорам аренды. Вы соглашаетесь с условиями с поставщиком оборудования, и по истечении срока действия контракта вы возвращаете оборудование, продлеваете аренду или приобретаете оборудование.

Преимущества лизинга оборудования

- Многие арендодатели не требуют значительного первоначального взноса.

- Если вам нужно постоянно обновлять оборудование, лизинг — хороший вариант, потому что вы не зацикливаетесь на устаревшем оборудовании.

- Если вам необходимо перейти на более современное оборудование для выполнения большего объема работы, вы можете сделать это, не продавая существующее оборудование и не покупая замену.

- Аренда оборудования часто дает право на налоговые льготы. В зависимости от договора аренды вы можете вычесть свои платежи как коммерческие расходы, воспользовавшись разделом 179 «Квалифицированное финансирование».

Конечно, не все договоры аренды оборудования одинаковы, и существует множество способов финансирования аренды. Если вы заинтересованы в лизинге оборудования для своего бизнеса и хотите сделать это с помощью ссуды, мы рекомендуем вам ознакомиться с нашим обзором альтернативного кредитора, который мы рекомендуем как лучший для ссуды на оборудование. Кредитор, который мы выбрали как лучший в целом, также предлагает варианты лизинга.

Если вы не уверены, подходит ли вам лизинг оборудования, продолжайте читать, чтобы узнать больше о том, как начать, о процессе лизинга, различных типах лизинга и о том, что следует учитывать при поиске кредитора.

Ключевой вывод: Сдача оборудования в аренду вместо его покупки дает несколько преимуществ, например, низкий первоначальный взнос и простота модернизации, которая компенсирует риск устаревания оборудования.

С чего начать

Перед тем, как начать процесс, ответьте на следующие вопросы. Может показаться, что это требует больших усилий, но, не ответив на эти вопросы, касающиеся вашего бизнеса, вы не сможете принять осознанное решение о лизинге или покупке оборудования.

Может показаться, что это требует больших усилий, но, не ответив на эти вопросы, касающиеся вашего бизнеса, вы не сможете принять осознанное решение о лизинге или покупке оборудования.

Каков ваш ежемесячный бюджет?

Leasing предлагает значительно более низкие ежемесячные платежи, чем покупка, но вам все равно необходимо учитывать расходы в ежемесячном денежном потоке. Начните с того, что вы можете себе позволить, и работайте оттуда; не работайте наоборот, узнавая котировки цен и пытаясь втиснуть их в свой бюджет.

Как долго будет использоваться оборудование?

При краткосрочном использовании лизинг почти всегда является наиболее экономичным вариантом для бизнеса.Если вы используете оборудование в течение трех или более лет, ссуда или стандартная кредитная линия могут быть более выгодными, чем аренда. Также учитывайте рост вашего бизнеса: если ваша компания быстро растет и развивается, аренда может быть лучшим вариантом, чем покупка.

Как быстро устареет оборудование?

В одних отраслях технологии устаревают быстрее, чем в других. Подумайте о моральном устаревании, прежде чем решать, имеет ли для вас смысл покупка или аренда.

Подумайте о моральном устаревании, прежде чем решать, имеет ли для вас смысл покупка или аренда.

Ключевые вынос: Перед тем, как делать покупки для аренды оборудования, подумайте о своем ежемесячном бюджете, о том, как долго вам понадобится оборудование, как вы будете его использовать и когда вам нужно будет его модернизировать.

Можно ли арендовать свое оборудование?

Оборудование, которое может быть сдано в аренду, практически безгранично. Но есть пара условий.

- Закупочная цена: Аренда оборудования позволяет предприятиям приобретать оборудование и машины на высокую долларовую стоимость.Это варьируется от дорогостоящих отдельных предметов, таких как кардиомониторы и экстракционное оборудование, до более мелких предметов, необходимых оптом, таких как киоски, лицензии на программное обеспечение и телефоны. По этой причине редко можно найти договор аренды для покупок стоимостью менее 3000 долларов, и многие крупные кредиторы требуют минимальной покупки в размере от 25000 до 50 000 долларов.

- Материальные активы: Оборудование, которое вы арендуете, должно считаться материальным активом — другими словами, все, что может быть указано как личная собственность и не привязано к недвижимости навсегда.Мягкие активы, такие как программы обучения и гарантии, не подходят для программ аренды.

Основные выводы: Оборудование стоимостью менее 3000 долларов может оказаться трудным для аренды. Кроме того, оборудование должно считаться материальным активом.

Покупка по сравнению с лизингом

Хотя многие предприятия получают выгоду от лизинга оборудования, в некоторых случаях прямая покупка более рентабельна. При сравнении вариантов покупки и аренды учитывайте следующие факторы:

- Закупочная цена

- Сумма финансирования

- Годовая амортизация

- Налоги и инфляция

- Стоимость аренды в месяц

- Использование оборудования

- Стоимость владения и обслуживания

Плюсы лизинга

Аренда идеально подходит для оборудования, которое регулярно требует обновления, например компьютеров и электронных устройств. Лизинг дает вам возможность приобретать новейшее оборудование с низкими первоначальными затратами, а также у вас есть надежные ежемесячные платежи, которые вы можете внести в свой бюджет.

Лизинг дает вам возможность приобретать новейшее оборудование с низкими первоначальными затратами, а также у вас есть надежные ежемесячные платежи, которые вы можете внести в свой бюджет.

В то же время лизинг предоставляет более широкий выбор оборудования для бизнеса. Лизинг позволяет с финансовой точки зрения позволить себе оборудование, которое в противном случае было бы слишком дорого для приобретения.

Минусы лизинга

При лизинге необходимо платить проценты, которые со временем увеличивают общую стоимость машины.Иногда лизинг может быть дороже, чем если бы вы купили оборудование сразу, особенно если вы приобретаете оборудование по истечении срока аренды.

Кроме того, некоторые кредиторы предписывают определенный срок, а также обязательные пакеты услуг. Это может увеличить стоимость, если срок аренды превышает срок, на который вам нужно оборудование. В этом сценарии вы можете застрять с ежемесячной оплатой, а также с затратами на хранение, связанными с неиспользуемым оборудованием.

Плюсы покупки

Если у вас есть оборудование, вы можете модифицировать его в соответствии со своими потребностями.В случае аренды это не всегда так. Точно так же покупатели не связаны ограничениями, налагаемыми арендодателем оборудования.

Покупкитакже позволяют быстрее решать любые проблемы, потому что вам не нужно получать разрешение от лизинговой компании, чтобы запланировать ремонт или заказать запасную часть. В дополнение к льготам по налогу на амортизацию, доступным в соответствии с разделом 179, вы можете вернуть часть денег, перепродав оборудование, когда оно вам больше не пригодится.

Минусы покупки

Как и у лизинга, у покупки есть свои недостатки.Самый большой из них — моральное устаревание; с покупкой вы застряли на устаревшем оборудовании, пока не купите новое оборудование. Кроме того, конкурентоспособности рынка и наличия налоговых льгот при лизинге часто бывает достаточно, чтобы отговорить многих владельцев бизнеса от прямой покупки оборудования. Затраты на техническое обслуживание и ремонт оборудования, в дополнение к высокой закупочной цене, могут стать слишком большим финансовым бременем для многих предприятий.

Затраты на техническое обслуживание и ремонт оборудования, в дополнение к высокой закупочной цене, могут стать слишком большим финансовым бременем для многих предприятий.

По некоторым оценкам, предприятия выделяют от 1% до 3% продаж на расходы на техническое обслуживание.Однако это приблизительная оценка. Само оборудование, часы обслуживания, возраст оборудования, качество и гарантия определяют фактические затраты на техническое обслуживание.

Ключевые вынос: Есть плюсы и минусы как для покупки, так и для аренды оборудования; правильный вариант для вас зависит от вашего бизнеса и ситуации.

Лизинг оборудования и другие варианты финансирования

Покупка — не единственная альтернатива лизингу. На самом деле это даже не самое распространенное.Ссуды, кредитные линии и факторинговые услуги также являются популярными средствами финансирования крупного оборудования.

Как и покупка, ссуды дают больше владения оборудованием. При аренде арендодатель сохраняет право собственности на любое оборудование и предлагает вам возможность купить его по окончании срока аренды. Ссуда позволяет вам сохранить право собственности на любой из приобретенных вами предметов, обеспечивая покупку существующих активов.

При аренде арендодатель сохраняет право собственности на любое оборудование и предлагает вам возможность купить его по окончании срока аренды. Ссуда позволяет вам сохранить право собственности на любой из приобретенных вами предметов, обеспечивая покупку существующих активов.

К сожалению, основным недостатком кредита могут быть сроки.В отличие от аренды, которая предусматривает финансирование с фиксированной ставкой, процентные ставки по ссуде или кредитной линии могут колебаться в течение всего срока ссуды. Это может затруднить составление бюджета в зависимости от размера ссуды. Кроме того, банки и другие кредиторы часто требуют гораздо большего первоначального взноса — по некоторым оценкам, 20% от общей стоимости оборудования.

Факторинг — еще один способ приобретения дорогостоящего оборудования, который часто бывает быстрее, чем подача заявки на ссуду. Используя свою дебиторскую задолженность, вы можете быстро превратить непогашенные платежи в наличные, продав эти счета-фактуры фактору. Факторинг, часто выплачивающий до 90% от общей стоимости вашей дебиторской задолженности (в зависимости от кредитоспособности ваших клиентов), является идеальной альтернативой лизингу и ссудам для стартапов и малого бизнеса.

Факторинг, часто выплачивающий до 90% от общей стоимости вашей дебиторской задолженности (в зависимости от кредитоспособности ваших клиентов), является идеальной альтернативой лизингу и ссудам для стартапов и малого бизнеса.

Финансирование обычно доступно в течение нескольких дней. Это делает факторинг популярным ресурсом для небольших производственных предприятий, транспортной отрасли и предприятий, которые регулярно заключают контракты с быстрым выполнением контрактов.

Ключевой вывод: Альтернативы лизингу оборудования включают финансирование и факторинг.

Процесс лизинга: чего ожидать

При подаче заявления на аренду вы можете ожидать, что процесс будет включать следующие шаги.

- Шаг 1: Вы заполняете заявку на аренду оборудования. Убедитесь, что у вас есть финансовые данные для вашей компании и ее руководителей, так как это может потребоваться заранее или после первоначального заполнения заявки.

- Шаг 2: Арендодатель обрабатывает вашу заявку и уведомляет вас о результате.Обычно это происходит в течение 24–48 часов после подачи заявки. Некоторые арендодатели могут не требовать финансовые отчеты и / или бизнес-план для заявок на долларовые суммы от 10 000 до 100 000 долларов США. Для финансирования от 100 000 до 500 000 долларов (и выше) ожидайте предоставления полной финансовой отчетности, а также бизнес-плана.

- Шаг 3: После получения одобрения вы должны проверить и окончательно согласовать структуру аренды, включая ежемесячные платежи и фиксированную годовую ставку. Затем вы подпишете документы и повторно отправите их арендодателю, как правило, вместе с первым платежом.

- Шаг 4: Когда арендодатель получит и принял подписанные документы и первый платеж, вы получите уведомление о том, что договор аренды вступил в силу и что вы можете принять поставку оборудования и начать любое необходимое обучение.

- Шаг 5: Средства переводятся в течение 24–48 часов непосредственно вам или производителю, у которого вы покупаете.

Основные выводы: После подачи заявки на аренду оборудования вы получите ответ в течение 48 часов.После подписания контракта перевод средств вам или поставщику может занять до двух дней.

2 вида аренды оборудования: операционная аренда и финансовая аренда

Операционная аренда

Существует два основных типа аренды оборудования. Первый известен как операционная аренда. Короче говоря, эта структура позволяет компании использовать актив в течение определенного периода времени без права собственности. Срок аренды обычно короче экономичного срока службы оборудования.По окончании аренды арендодатель может возместить дополнительные расходы за счет перепродажи.

В отличие от прямой покупки оборудования или оборудования, обеспеченного стандартной ссудой, оборудование по договору операционной аренды не может быть указано в качестве капитала. Это учитывается как расходы на аренду. Это дает два конкретных финансовых преимущества:

Это учитывается как расходы на аренду. Это дает два конкретных финансовых преимущества:

- Оборудование не отражается как актив или обязательство.

- Оборудование по-прежнему имеет право на налоговые льготы.

Ставки дилеров могут сильно различаться, но в целом средняя годовая процентная ставка по операционной аренде составляет 5% или ниже.В среднем контракты длятся от 12 до 36 месяцев.

С распространением лизинга новые правила бухгалтерского учета Совета по стандартам финансового учета требуют, чтобы компании раскрывали свои обязательства по аренде, чтобы избежать ложного впечатления о финансовой устойчивости. Фактически, теперь все договоры аренды оборудования, кроме самых краткосрочных, должны быть включены в балансы. Хотя арендованное оборудование не обязательно должно указываться как актив по договору операционной аренды, это далеко не безотчетно.

Финансовая аренда или капитальная аренда

Иногда известная как финансовая аренда или капитальная аренда, эта структура аренды аналогична операционной аренде в том смысле, что арендодатель владеет приобретенным оборудованием. Он отличается тем, что сама аренда указывается как актив, увеличивающий холдинги вашей компании, а также ее обязательства.

Он отличается тем, что сама аренда указывается как актив, увеличивающий холдинги вашей компании, а также ее обязательства.

Обычно используется крупными компаниями, такими как крупные розничные торговцы и авиакомпании, эта установка дает уникальное преимущество, так как позволяет компании требовать как налоговую скидку на амортизацию оборудования, так и процентные расходы, связанные с самой арендой. Кроме того, компания может выбрать приобретение оборудования в конце финансового лизинга.

Учитывая финансовые преимущества, которые это дает, годовая процентная ставка по финансовой аренде выше, часто вдвое выше, чем по операционной аренде.Стандартные процентные ставки в настоящее время колеблются от 6% до 9%. Средний срок контрактов составляет от 24 до 72 месяцев.

Ключ на вынос: При операционной аренде у вас есть доступ к оборудованию на какое-то время, но вы не владеете им. Срок аренды обычно короче, чем срок службы оборудования. При финансовой аренде вы получаете оборудование в собственность в конце срока. Этот вид аренды обычно используют крупные компании.

При финансовой аренде вы получаете оборудование в собственность в конце срока. Этот вид аренды обычно используют крупные компании.

Обязанности арендатора

Существуют дополнительные обязанности, которые могут привести к расходам, превышающим стоимость вашего ежемесячного арендного платежа.Обычно к ним относятся следующие предметы:

- Страхование: Средняя оценка страхования ответственности колеблется от 200 до 2200 долларов в год, при этом многие компании сообщают о затратах в размере 1000 долларов или меньше.