Венчурные инвесторы вкладываются в машинное обучение — Российская газета

Пандемия заставила сократить объем инвестиций лишь 5% венчурных инвесторов. Почти у половины инвесторов сумма вложений за последний год выросла, и большинство прогнозируют дальнейшее увеличение инвестиционной активности в 2021 году, показало седьмое ежегодное исследование «Венчурный Барометр», организованное при поддержке РВК, EY и DS Law.

Средний чек сделки в этом году составил 1,4 млн долларов. Треть инвесторов обратили внимание на новые ниши, при этом третий год подряд высок интерес к проектам в сфере искусственного интеллекта и машинного обучения. А вот проекты из сферы медицинских технологий (MedTech) и здоровья (HealthTech), несмотря на пандемию, особого интереса не вызвали. «По топ-20 сделок мы видим, что инвесторы выбрали для вложений наиболее устойчивую нишу решений для бизнеса. В рейтинге наибольший рост показали SaaS и B2B Software», — отметил инициатор исследования, основатель A.Partners Алексей Соловьев. Это связано с ростом числа компаний, перешедших на удаленную работу.

Это связано с ростом числа компаний, перешедших на удаленную работу.

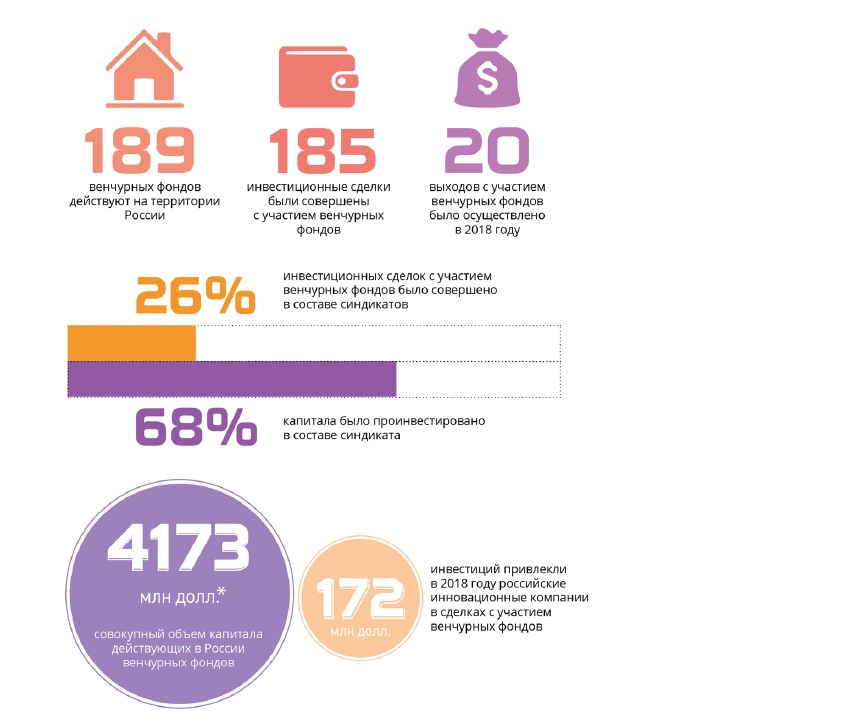

Главный драйвер роста рынка — инвестиции бизнес-ангелов на ранних стадиях: только через созданный в этом году клуб Angelsdeck бизнес-ангелы поучаствовали в 18 сделках на общую сумму 5 млн долларов. Также российские венчурные инвесторы активно интегрируются в международный рынок. У 79% из них есть зарубежные партнеры. Средняя доля российских проектов в портфеле инвесторов — 54%. Российский венчурный рынок остается небольшим — по разным оценкам, его объем составляет от 158,7 до 868,7 млн долларов по сравнению с объемом мирового рынка в 258,8 млрд долларов. По данным обзора MoneyTree от PwC и РВК, в первой половине 2020-го объемы российского венчурного рынка сократились на 9% до 240 млн долларов.

Анализ Счетной палаты показал, что рынку не хватает ориентиров для развития. Не утверждена стратегия развития рынка венчурных и прямых инвестиций до 2025 года, а стратегия инновационного развития прекращает свое действие в 2020 году. Направления развития отраслей с использованием венчурных механизмов фрагментарно содержатся только в 12 из 72 отраслевых стратегий, а использование механизмов венчурного финансирования предусмотрено только в 4 из 43 госпрограмм, отметил аудитор Дмитрий Зайцев.

Направления развития отраслей с использованием венчурных механизмов фрагментарно содержатся только в 12 из 72 отраслевых стратегий, а использование механизмов венчурного финансирования предусмотрено только в 4 из 43 госпрограмм, отметил аудитор Дмитрий Зайцев.

Фото: Инфографика «РГ» / Александр Чистов / Евгения Носкова

Венчурный инвестор | Кто такой венчурный инвестор | Как стать

Содержание статьи:

- Венчурный инвестор, кто это

- Отличительные признаки

- Способы участия в инвестиционных проектах

- Способы получения дохода

- Ситуация в России

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Английское слово venture переводится как «рисковое предприятие».

Венчурные инвесторы — это вкладчики, которые идут на большой риск, внося средства в проекты, которые могут не принести прибыли совсем, а могут буквально озолотить инвестора в отдаленном будущем.

Рейтинг венчурных инвестиций

Именно в повышенном уровне инвестиционных рисков и заключается основное отличие венчурных от других типов инвесторов.

Как правило, одной из основных характеристик инвестиционной деятельности эксперты называют надежность. Однако в венчурном инвестировании данная характеристика играет далеко не основную роль и не является значимым критерием отбора инвестиционных проектов.

При выборе актива для вложений венчурный инвестор готов принять на себя повышенный уровень риска ради достижения быстрой и высокой прибыли.

Венчурным капиталом в России и не только принято называть средства инвесторов, вложенные в стартапы, реализация которых сопряжена с высокой степенью риска.

История успеха венчурного капитала

История успеха венчурных инвесторов берет свое начало в США. В 50-е годы прошлого века первой корпорацией, в которую вложили венчурный капитал, стала Американская научно-исследовательская корпорация (АНИК), которая прославилась благодаря своему подразделению Диджитал Эквипмент Корпорейшн. В 1959 году в подразделение были вложены средства, и уже в 1968 году акции компании стоили в десятки раз больше. Инвестированные $70 000 превратились в $37 млн, а акции компании обеспечили головной корпорации невероятную рентабельность в 101% в год.

Такие инвесторы в 60—70-х гг. XX века инвестировали в области медицины и IT. Даже знаменитый крах фондовой биржи не привел к упадку отрасли, и совокупные доходы от инвестирования венчурного капитала составляли порядка $750 млн.

Каждый тип инвесторов обладает собственным набором характеристик и признаков, присущих только ему одному. В свою очередь отличительными признаками венчурных инвесторов будут:

- повышенный уровень риска и ожидаемой прибыли от вложений

- объект инвестиций – инновационное производство, стартапы, новые компании

- долгосрочный характер финансирования

- являются катализатором развития новых технологий

- используют методы, как частного, так и коллективного инвестирования

- активно участвуют в управлении и функционировании предприятия на всём её жизненном цикле.

Давайте рассмотрим более пристально, какими способами венчурные инвесторы принимают участие в реализации инвестиционных проектов.

В большинстве случаев для того чтобы определенная бизнес идея получила венчурное финансирование она должна иметь оригинальный характер, быть чем-то новым на рынке, предлагать новую нигде ранее не виданную и не востребованную услугу, товар и т.д. Такие проекты, зачастую, способны обеспечить сотни, а иногда и тысячи процентов прибыли. Но из-за того что услуга/товар нигде ещё не производились, рынок не знает как на неё отреагируют потребители.

Это несет огромные риски для тех кто данный проект реализует. Именно в такой момент появляются венчурные инвесторы готовые предложить собственный капитал и взять на себя сопутствующие инвестиционные риски.

В большинстве случаев венчурный инвестор входит в инвестиционный проект как акционер, другими словами совладелец вновь созданной компании, а не кредитор как обычные инвесторы.

Именно поэтому венчурные инвесторы очень тщательно отбирают предлагаемые им инвестиционные идеи, досконально знакомятся с бизнес планами и стратегией развития и реализации будущего проекта. А после начала финансирования лично участвуют в управлении компанией, организации её управленческих и производственных процессов, помогают в сбыте продукции. Другими словами венчурные инвесторы самостоятельно влияют на повышение стоимости компании, что в будущем сулит им прибыль.

Чаще всего для удобства управления капиталом венчурные инвесторы создают венчурные фонды, средства которых далее инвестируют в привлекательные идеи. Делается это по целому ряду причин. Как мы сказали это гораздо удобнее, ведь капитал складывается не только из средств группы инвесторов, это могут быть и другие внешние источники (банковские кредиты, средства страховых компаний, благотворительность, средства частных лиц и т.п.).

Также венчурные фонды готовы предоставить целый ряд услуг вновь созданному проекту по финансовой и юридической консультации, а также опыт и знания в составлении стратегии и политики развития компании, услуги квалифицированных специалистов. Иногда венчурный фонд берет на себя обязанности по составлению стратегии развития компании и помогает выйти на рынок.

Способы участия венчурных инвесторов в проектах

Венчурные инвесторы — группа лиц, которая управляет капиталом венчурного фонда. В структуре фонда есть главные партнеры, управляющие фондом; венчурные инвесторы, обладающие ограниченной ответственностью; венчурные партнеры, исполняющие обязанности по закрытию сделок и получающие строго оговоренные проценты или зарплаты. Фонды создаются с целью минимизации всех рисков при развитии предприятия.

Фонды создаются с целью минимизации всех рисков при развитии предприятия.

Венчурные инвесторы могут помочь в слиянии и поглощении с другими компаниями, чтобы удержать на плаву неликвидную в настоящем, но прибыльную в будущем компанию.

Как уже было выяснено, максимальная доходность при венчурных инвестициях достигается в случае, когда начальные вложения были произведены на раннем этапе реализации проекта. Также, существует практика участия венчурных инвесторов в проектах на этапе роста или расширения. Это тоже способно дать достаточно ощутимую прибыль.

Венчурные инвесторы могут инвестировать средства не только в стартапы, но и в предприятие на любой стадии его развития. Есть энтузиасты, которые не являются представителями фондов. Как правило, это частные инвесторы, обладающие достаточно высокими доходами, преследующие собственные интересы в той или иной сфере бизнеса.

Поиск таких инвесторов может привести к нахождению «золотой жилы» для создателя бизнес-идеи. Но для этого инвестору должен быть предельно интересен представленный проект стартапа.

Но для этого инвестору должен быть предельно интересен представленный проект стартапа.

В большинстве своём финансирование выделяется на:

- разработку идеи и бизнес концепции

- доработку существующей идеи и первоначальных маркетинговых исследований

- запуск производства и начало реализации продукции/услуги.

В целом, если брать весь инвестиционный путь от и до, то общий порядок действий современных венчурных инвесторов выглядит следующим образом:

- поиск новых предложений на рынке

- анализ, оценка и выбор наиболее оригинальных и перспективных идей (оценивается профессионализм людей являющихся авторами бизнес идеи, оценивается перспективность идеи)

- разработка инвестиционной стратегии

- деловые переговоры с авторами идеи (наиболее важным для венчурного инвестора на данном этапе является согласование стоимости его участия в проекте)

- заключение сделки и подписание договора

- помощь в запуске проекта, помощь в управлении и выходе на рынок (венчурный инвестор может, как самостоятельно управлять проектом, так и передать управление в руки автора идеи, если позволяет его профессионализм и квалификация.

- выход из проекта (венчурные инвесторы входят в проект, когда он стоит незначительных средств по сравнению со стоимостью проекта после его успешной реализации. Именно разница в цене и дает венчурному инвестору прибыль. Купив свою долю по одной цене, он продает ее по другой, более высокой, так прибыль и формируется).

Также нужно знать какими способами венчурный инвестор может получить прибыль, рассмотрим подробнее:

- дивиденды (в среднем от 20 процентов годовых)

- ссудный процент (в среднем на пять, десять процентов выше банковской ставки по кредитам)

- продажа собственной доли другим инвесторам либо собственниками бизнеса

- публичная продажа акций компании.

Венчурные инвесторы в России

Так сложилось, что рынок венчурных инвестиций в России до 2000х годов совсем не был развит. В то время как в западном мире его активное развитие начинается в 1960х.

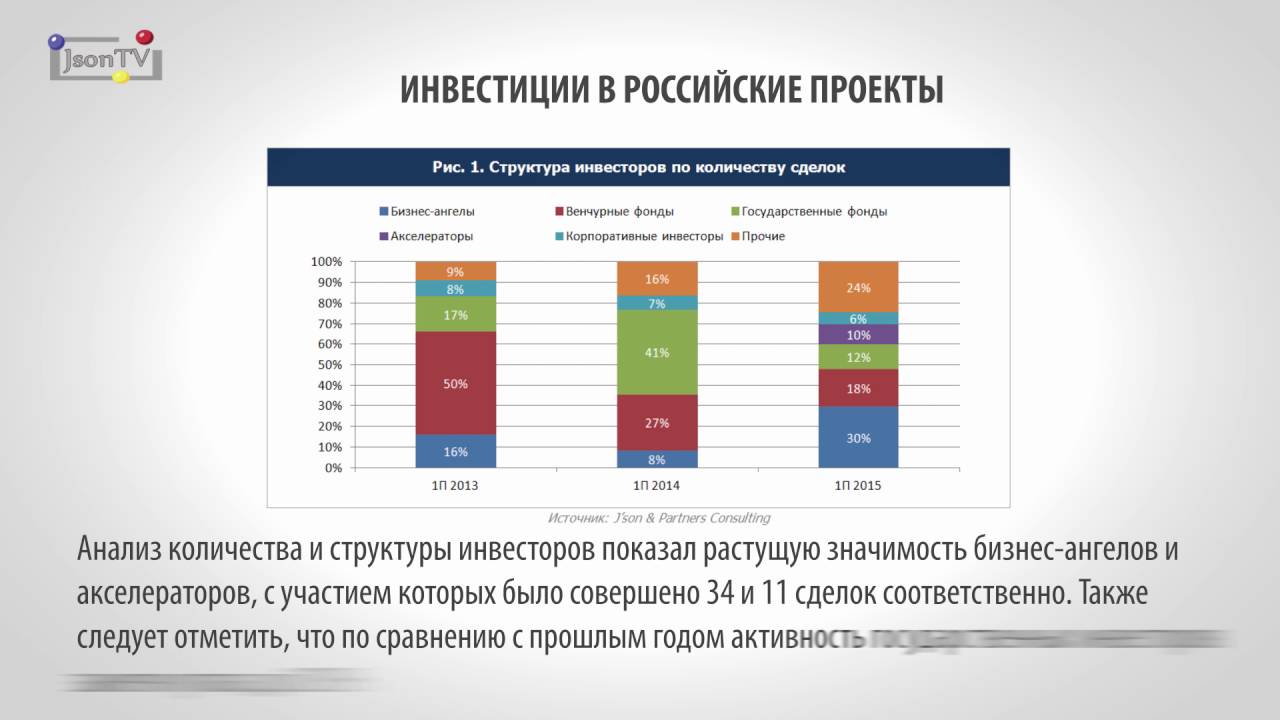

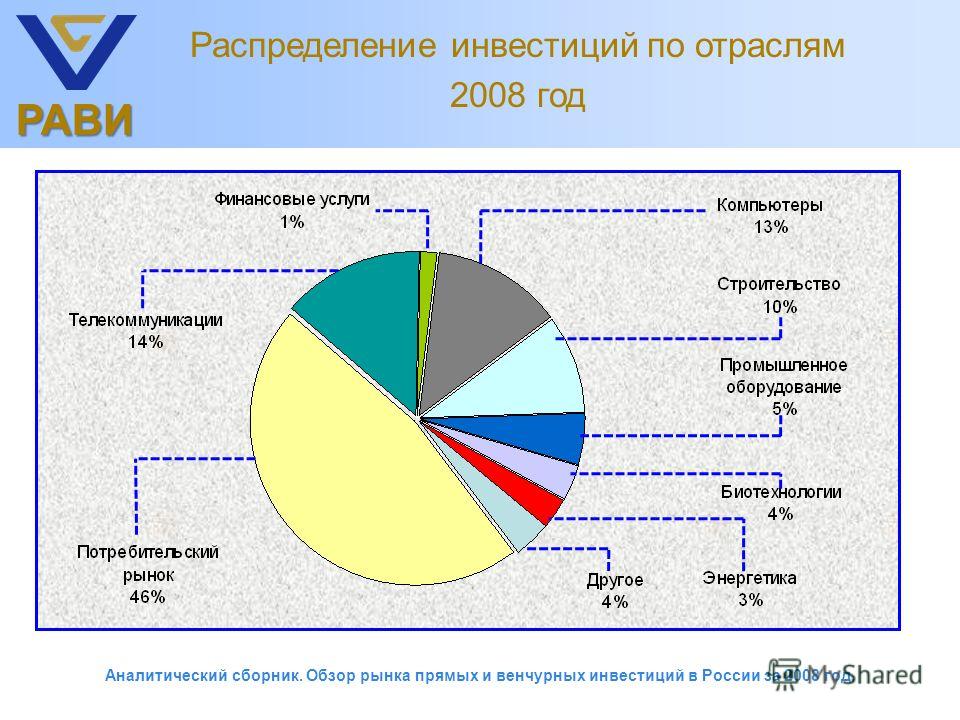

Активное появление венчурных инвесторов в России началось с 2005 года. По началу, структура инвестиций была слабо развита и отраслями, получающими финансирование, по большому счёту, были информационные и мобильные технологии. Также интересен тот факт, что Российские венчурные инвесторы уделяют мало внимания проектам, находящимся на этапе разработки или запуска. А ведь такие проекты наиболее перспективны.

По началу, структура инвестиций была слабо развита и отраслями, получающими финансирование, по большому счёту, были информационные и мобильные технологии. Также интересен тот факт, что Российские венчурные инвесторы уделяют мало внимания проектам, находящимся на этапе разработки или запуска. А ведь такие проекты наиболее перспективны.

Однако ситуация постепенно меняется и исправляется к лучшему. Роль и возможности венчурных фондов и инвесторов оценивается всё выше со стороны руководства страны. Данная сфера начала регулироваться законодательно, что также несёт предпосылки для её дальнейшего развития.

На сегодняшний день крупнейшими венчурными инвесторами в России являются:

- Российская венчурная компания

- ВТБ венчурный фонд

- ФИНАМ Информационные технологии

- Intel Capital

- Фонд развития интернет инициатив (ФРИИ).

Эксперты прогнозируют всплеск активности венчурного инвестирования в России в ближайшие годы, а многие сходятся во мнении, что он уже наступил.

Венчурные инвестиции — Инвестиции в Венчурные инвестиции

Венчурные инвестиции представляют собой вложения, направленные на финансирование стартапов либо молодых развивающихся компаний, чья деятельность связана с достаточно высокими рисками. Венчурные инвестиции являются долгосрочными и, как правило, совершаются на условиях обмена – инвестор приобретает акции либо долю в самой компании в расчете на получение процента от будущей доходности предприятия.

Объект венчурных инвестиций

Венчурные инвестиции в большинстве случаев применяются с целью финансирования компаний, предлагающих воплощение инновационных разработок – и именно в этой области риск для молодой компании наиболее высок. Оптимальным объектом для венчурных инвестиций являются разработки, которые востребованы на рынке – результаты научных экспериментов и исследований, воплощенные в конкретных продуктах, товарах и услугах, аналогов которым пока не было. Зачастую банки отказывают подобного рода стартапам в кредитовании, поскольку велик риск, что начинание не получит успеха, и основатели компании не смогут выплатить кредит. И здесь на помощь приходят венчурные инвесторы.

Зачастую банки отказывают подобного рода стартапам в кредитовании, поскольку велик риск, что начинание не получит успеха, и основатели компании не смогут выплатить кредит. И здесь на помощь приходят венчурные инвесторы.

Ключевые участники рынка венчурных инвестиций – частные инвесторы и так называемые венчурные фонды. Последние представляют собой способ коллективного инвестирования, при котором несколько инвесторов объединяются и формируют единый фонд, для которого создается инвестиционный портфель. Целью венчурного фонда, как и отдельного инвестора, является финансирование инновационного проекта с расчетом извлечь в будущем выгоду – получить доход от работы новой компании выше, чем средний по рынку.

Венчурные фонды достаточно давно появились на рынке, поскольку действующее законодательство в большинстве развитых стран дает возможность объединениям инвесторов делать вложения в рискованные стартапы (проекты). Участниками венчурного фонда могут становиться не только частные лица, но и банковские компании, пенсионные фонды и другие организации, готовые вложить часть своих средств в проект.

По мере того, как стартап развивается, доходность новой компании растет, увеличивая и доходы фонда. После того, как компания будет успешно выведена на рынок и займет там свою нишу, венчурный фонд может продать свою долю в компании за солидную сумму или же продолжать получать процент от дохода.

Классификация венчурных инвестиций

Следует различать два вида вкладчиков, имеющих отношение к венчурным фондам. Лица, инвестирующие непосредственно в стартап, называются генеральными (основными) партнерами, а инвесторы, вкладывающиеся в деятельность самого фонда, носят название ограниченных партнеров и действуют на правах заключаемого с фондом контракта, дающего им ограниченные права.

Особенностью венчурного инвестирования является тот факт, что вложиться в развитие молодого предприятия могут только прошедшие жесткий отбор инвесторы – это касается как частных вкладчиков, так и компаний и других фондов и организаций.

Венчурные инвестиции могут дать инвестору возможность получить как часть дохода от развившегося бизнеса молодой компании, так и вознаграждение в виде процентов за содействие в управлении компанией. Процентная ставка оговаривается перед тем, как инвестор сделает свои вложения в стартап. Наиболее распространенной процентной ставкой является ставка в 2-2,5% от дохода молодого предприятия. Эта ставка прописывается в договоре, который заключается между основателями компании и инвесторами.

Процентная ставка оговаривается перед тем, как инвестор сделает свои вложения в стартап. Наиболее распространенной процентной ставкой является ставка в 2-2,5% от дохода молодого предприятия. Эта ставка прописывается в договоре, который заключается между основателями компании и инвесторами.

Цели и задачи венчурных инвестиций

Венчурное инвестирование может осуществляться по различным программам, но в подавляющем большинстве случаев вложенные инвесторами средства тратятся основателями стартапа на налаживание выпуска нового продукта, а также научно-технические изыскания, которые помогают довести продукт до совершенства и обеспечить ему популярность среди будущих потребителей.

Инвестирование в стартап может быть произведено на любой стадии развития проекта, но в любом случае средства, на которые инвесторы покупают акции стартапа, вкладываются в развитие бизнеса, его укрепление и ускорение вывода продукта на рынок. С точки зрения опытных инвесторов, наиболее выгодными считаются вложения на подготовительной стадии, когда компания существует фактически только на бумаге. Средства инвесторов в этом случае направляются больше на маркетинговые исследования. В дальнейшем же инвестиции используются в целях увеличения оборотного капитала предприятия, улучшения продукта, внедрения новых технологий и т.д.

Средства инвесторов в этом случае направляются больше на маркетинговые исследования. В дальнейшем же инвестиции используются в целях увеличения оборотного капитала предприятия, улучшения продукта, внедрения новых технологий и т.д.

Что интересно, на первых порах инвесторы стремятся вложить побольше средств в стартап, который представляется им выгодным, с целью получить больший доход и больше прав на участие в жизни предприятия. Действительно, за первые несколько лет инвестор может не только «отбить» свои вложения, но и получить до 40% сверху. Кроме того, у крупных инвесторов, купивших большое количество акций компании, появляется право на подбор кадров для нового предприятия, на участие в выпуске и продаже продукции и т.д.

Способы и риски венчурных инвестиций

На самом деле, способов инвестировать средства в развивающийся стартап всего два – либо вложиться самому, либо сотрудничать с венчурным фондом. Вкладчики, которые инвестируют в потенциально высокодоходные предприятия, зачастую становятся единственным источником финансирования для стартапов.

Помимо стартапа, объектом инвестирования может послужить и хорошая, но пока не реализованная никем идея. Однако всегда существует риск, что стартап окажется неуспешным, и инвестор потеряет все свои вложения. Поэтому опытные венчурные инвесторы стремятся к максимальному контролю рисков. Наиболее эффективным способом контроля считается максимально возможное личное участие инвестора в проекте. В частности, речь идет о разработке стратегии продвижения стартапа, об использовании имеющихся у инвестора бизнес-связей и личного опыта, а также о привлечении бизнес-партнеров и рекламе среди возможных будущих клиентов.

Формирование венчурного фонда также может служить одним из способов уменьшения рисков при инвестициях в стартапы.

К сожалению, в России, в отличие от европейских стран или США, венчурные инвестиции не настолько развиты. Венчурные инвесторы в России не стремятся афишировать свои вложения, а сами инвестиции в основном приходятся на долю стартапов в области IT.

Говоря о рисках венчурного инвестирования, стоит упомянуть и о рисках для самого стартапа. Так, основными рисками являются следующие:

Так, основными рисками являются следующие:

финансирование только на стадии организации компании – это чревато резким прекращением вливания денежных средств на более поздних стадиях,

риски, связанные с самими инвесторами – большинство инвесторов не раскрывают информацию о себе и могут действовать не всегда честно в отношении стартапа,

достаточно растянутые сроки получения денежных средств – изучение инвестором стартапа и принятие решения иногда требуют нескольких месяцев, в течение которых проект простаивает.

Результат венчурных инвестиций

Ключевой результат инвестиций – возможность развития стартапов, которые способны не только принести инвесторам доход, но и вывести на рынок принципиально новый продукт. При этом инвестор спустя 2-3 года может вернуть себе все вложения и получать в дальнейшем чистую прибыль от дохода предприятия.

Венчурный фонд — e-xecutive.ru

Понятие венчурного инвестора

Венчурный фонд – (англ. «venture company» – рисковая компания) – особый тип инвесторов, которые готовы вкладывать средства исключительно в инновационные проекты (стартапы), полностью осознавая, что это рискованное мероприятие с минимальным процентом успешного исхода.

Согласно многолетним наблюдениям — около 90% всех стартапов в России являются убыточными.

Обычно эти проекты заканчивают свое существование на начальной стадии опытно-исследовательских работ, даже не успев выйти на рынок.

Зато оставшиеся 10% проектов «выстреливают» настолько успешно, что все вложенные в них инвестиции возвращаются многократно.

Именно эта игра в «русскую рулетку» стимулирует венчурных инвесторов вкладывать деньги в абсолютно нерентабельные и бесперспективные на первый взгляд проекты, надеясь, что именно этот стартап окажется «тем самым», одним из десяти.

Конечно, венчурные фонды инвестируют в молодые проекты далеко не последние деньги, а скорее – лишние средства.

По своей сути венчурные фонды – это успешные компании, которые достигли в своей нише рынка определенного «потолка». Бизнес отлажен, поэтому, даже если очередная инвестиции окажется «мертвой», на финансовом состоянии такой урон не отразится критически.

Почему стартаперы обращаются к венчурным фондам?

На первый взгляд может показаться, что компании-стартаперы могут искать финансирование для своих проектов где-нибудь еще, кроме венчурных инвесторов. Но на самом деле венчурные фонды – это единственный оптимальный источник финансирования.

Но на самом деле венчурные фонды – это единственный оптимальный источник финансирования.

Обычно авторы идеи не имеют возможности профинансировать себя самостоятельно, поэтому они ищут финансовой помощи у инвестора. Ведь пока предприятие молодое, никому не известное и чаще всего не зарегистрировано как юридическое лицо, банковское кредитование такого бизнеса является невозможным.

Внутренний и внешний венчур – в чем разница?

Различают два основных типа фондов инвестирования инновационных проектов:

1) Внутренний венчур – когда для финансирования нового проекта привлекаются деньги компаний или личные средства частных инвесторов. Это самая распространенная схема финансирования стартапов не только в России, но и в мире. 95% инновационных молодых проектов получают финансирование именно из частных источников.

2) Внешний венчур. Когда для финансирования новых проектов привлекают государственный капитал. Чаще всего инвестирование происходит с помощью пенсионных фондов, страховых компаний, путем привлечения средств из государственного и местного бюджетов, получения различных грантов, а также поступления от других государственных учреждений. Хоть государственное финансирование стартапов – это единичные случаи, все-таки это происходит, ведь развитие инноваций влияет на развитие экономики государства и рост ВВП.

Хоть государственное финансирование стартапов – это единичные случаи, все-таки это происходит, ведь развитие инноваций влияет на развитие экономики государства и рост ВВП.

Когда в России появились первые венчурные фонды?

История финансирования стартапов на государственном уровне началась еще в 1993 году. Именно тогда на встрече министров государств «Большой восьмерки» было принято решение выделить для России 300 млн. долларов на развитие венчурного инвестирования в национальные компании.

Уже в следующем 1994 г. в стране появились первые венчурные фонды.

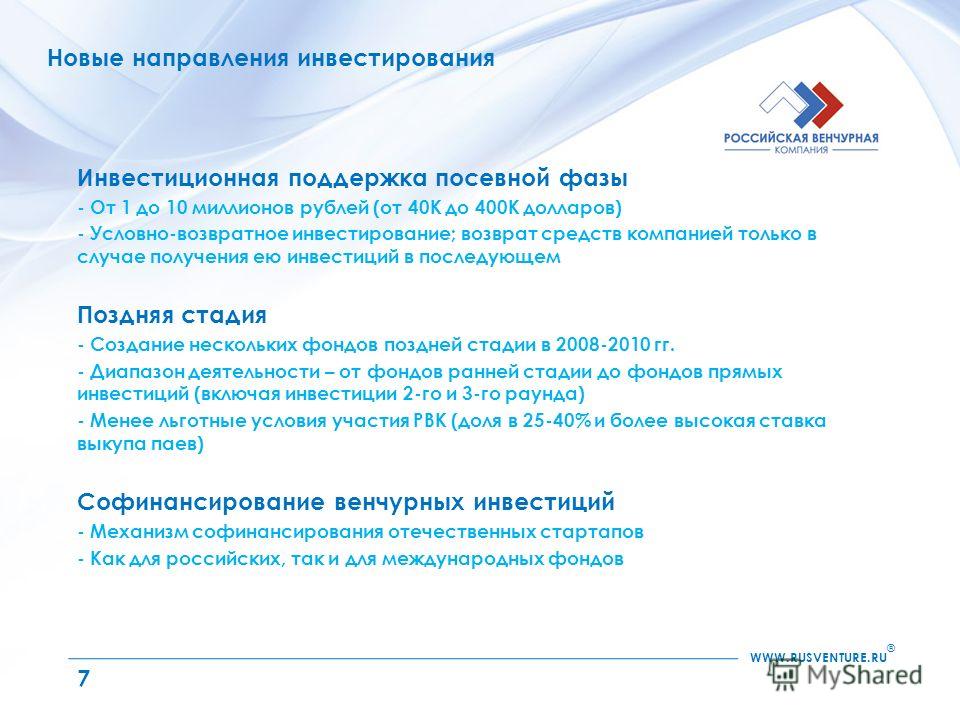

Одним из крупнейших инвесторов, которые на государственном уровне занимаются развитием малого бизнеса в сфере инновационных технологий, является ОАО «Российская венчурная компания» — государственный фонд венчурных фондов Российской Федерации. Создана в 2006 году с целью стать источником доступного финансирования молодых инновационных проектов, а также для развития в России инновационных отраслей в экономике.

Ссылки

- Эдуард Фияксель: Предприниматели глазами венчурного инвестора

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

что мешает венчурным инвестициям в России

Правительство РФ рассматривает возможность слияния двух институтов развития, ответственных за реализацию госполитики в сфере высоких технологий – Российской венчурной компании (РВК) и Российского фонда прямых инвестиций (РФПИ). Как сообщили СМИ в конце августа, причинами для обсуждения послужили скандал вокруг РВК (гендиректор компании Александр Повалко проходит по делу о злоупотреблении служебными полномочиями и с июня находится под домашним арестом), а также назревшая необходимость в оптимизации господдержки отечественных стартапов посредством венчурных инвестиций.

Российский венчурный рынок действительно никак не выйдет на «проектную мощность». Несмотря на периоды впечатляющего роста и присутствие РФ в рейтингах перспективных стран для развития стартапов, ему постоянно что-то мешает: то обвал рубля, то уголовные дела, то мировые кризисы. В 2020 году очередным барьером на пути рынка стала пандемия COVID-19, «заморозившая» немало многообещающих сделок. «Профиль» с помощью экспертов разобрался, как устроен российский венчур и какие точки роста остаются у него в нынешних условиях.

В 2020 году очередным барьером на пути рынка стала пандемия COVID-19, «заморозившая» немало многообещающих сделок. «Профиль» с помощью экспертов разобрался, как устроен российский венчур и какие точки роста остаются у него в нынешних условиях.

Шаг вперед, два шага назад

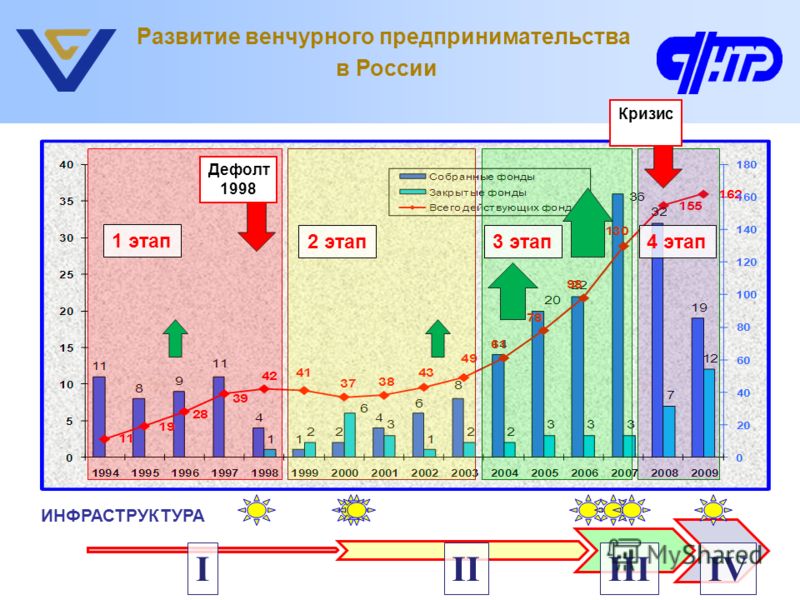

Изначально понятие «венчур» использовалось для обозначения вкладов частных лиц в автомобильное и высокотехнологичное производство. Только спустя несколько десятилетий термин стал подразумевать рискованные финансовые вливания в новые, потенциально успешные проекты. За рубежом в активную фазу венчурное инвестирование вошло после Второй мировой войны, а к 1980-м достигло заметных масштабов. В России же оно зарождалось на рубеже 1990–2000-х по мере укрепления механизмов рыночной экономики.

За границей венчурными инвестициями в основном занимаются пенсионные фонды и страховые компании. Российский венчур разноформатнее: в высокорисковый бизнес вкладываются индивидуальные инвесторы (их называют бизнес-ангелами), частные инвестиционные фонды, корпоративные венчурные фонды (действующие в интересах одной компании), технопарки, бизнес-инкубаторы и акселераторы.:no_upscale()/imgs/2019/08/05/10/3485116/d7fc015fff4e44ab45c6efcca08340d4529e6e83.jpg)

Удастся ли российским властям сдержать исход айтишников из страны

Кроме того, на рынке ведут деятельность более полусотни венчурных фондов с государственным капиталом (включая региональные). Среди них главным игроком является Российская венчурная компания (РВК), которая привлекает российских и зарубежных инвесторов, создавая фонды на основе государственно-частного партнерства.

Первые крупные сделки были заключены в начале 2000-х: так, серьезные инвестиции привлекли создатель гибрида КПК и коммуникатора Cybiko, разработчик светодиодов ACOL Technologies, системные интеграторы и поставщики систем автоматизации Egar Technologies, IBS и «КомпьюЛинк», разработчик системы трехмерного распознавания объектов A4Vision. Затем наступил финансовый кризис 2008 года, который помогли преодолеть различные меры господдержки: к 2010-му были запущены «Роснано» и «Сколково», запланирован Иннополис.

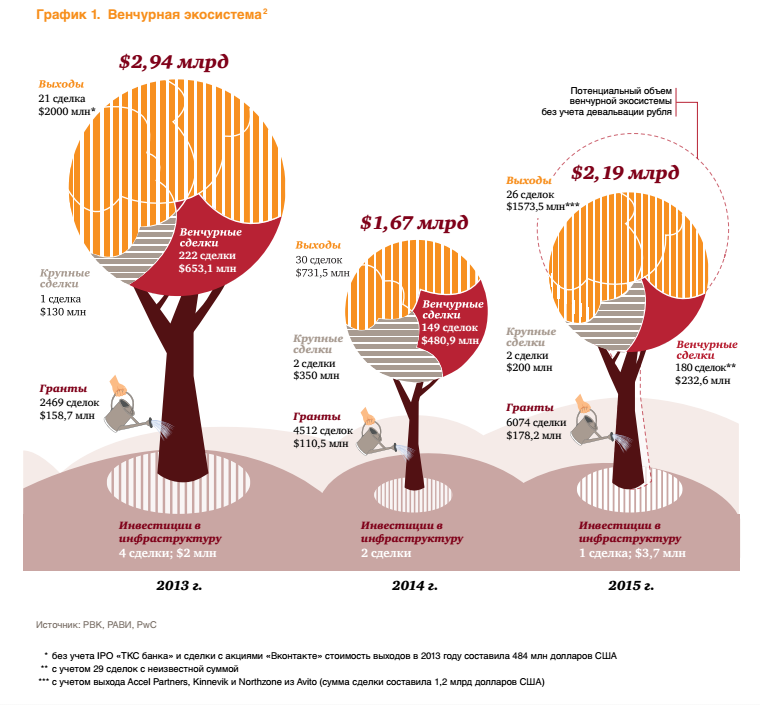

В 2012 году объем венчурных сделок достиг $911,9 млн (обзор Moneytree). По этому показателю Россия вышла на второе место в Европе (нас опередили только британские стартапы) и на пятое в мире. Год спустя в исследовании Dow Jones Venture Source российский венчурный рынок был назван самым быстрорастущим в Европе. Не последнюю роль в этом сыграли знаковые IPO российских технологических компаний в 2010–2013 годах – Mail.Ru Group, «Яндекс», Qiwi, Luxoft, «Тинькофф банк». В начале 2014 года Россия вошла в число 50 государств–лидеров The Global Innovation Index.

По этому показателю Россия вышла на второе место в Европе (нас опередили только британские стартапы) и на пятое в мире. Год спустя в исследовании Dow Jones Venture Source российский венчурный рынок был назван самым быстрорастущим в Европе. Не последнюю роль в этом сыграли знаковые IPO российских технологических компаний в 2010–2013 годах – Mail.Ru Group, «Яндекс», Qiwi, Luxoft, «Тинькофф банк». В начале 2014 года Россия вошла в число 50 государств–лидеров The Global Innovation Index.

Но удержаться на этих позициях не удалось. Ухудшение отношений России с Западом и резкое ослабление рубля привели к тому, что уже осенью 2014-го упала стоимость большинства проинвестированных российских компаний. Некоторые иностранные фонды предпочли уйти из России, а местным инвесторам стало очевидно, что сохранить ликвидность портфеля можно, только вложившись в проекты, ориентированные на международный сбыт.

Падение затянулось на годы: так, в обзоре MoneyTree за 2016 год сообщалось, что объем сделок снизился на 29% по отношению к 2015-му ($165,2 млн против $232,6 млн). Фактически российский рынок раскололся на две части: государственные и корпоративные фонды, по разным причинам инвестирующие только в России, и частные фонды, предпочитающие менее рискованные вложения в зарубежные стартапы.

Фактически российский рынок раскололся на две части: государственные и корпоративные фонды, по разным причинам инвестирующие только в России, и частные фонды, предпочитающие менее рискованные вложения в зарубежные стартапы.

Наконец, в 2017 году рынок начал оживать: объем инвестиций вырос на 48% (до $243,7 млн). В 2018-м показатель составил уже $433,7 млн. В 2019 году инвесторы вложили в стартапы около $520 млн, свидетельствуют данные РВК. По данным «Венчурного Барометра 2019», 76% опрошенных инвесторов планировали наращивать объем сделок и в 2020 году, из чего авторы исследования сделали вывод, что позитивный тренд носит долгосрочный характер. А весной 2020 года Россия вошла в топ-20 стран с лучшими экосистемами для стартапов по версии компании StartupBlink.

Задержки в развитии

Но затем грянул коронакризис. Он негативно отразился на настроениях инвесторов по всему миру: по данным аналитической компании CB Insights, объем финансирования частных компаний в первом квартале 2020 года сократился до $28 млрд (что на 7% меньше, чем в 2019-м), а число сделок упало до 552 (меньше на 16%). Что касается российского рынка, то, как выяснил автор Telegram-канала proVenture, инвестиционный директор фонда Da Vinci Capital Денис Ефремов, пандемия не затронула только 3% работающих на нем инвесторов. Из оставшихся 97% более четверти были вынуждены кардинально изменить рабочие процессы.

Что касается российского рынка, то, как выяснил автор Telegram-канала proVenture, инвестиционный директор фонда Da Vinci Capital Денис Ефремов, пандемия не затронула только 3% работающих на нем инвесторов. Из оставшихся 97% более четверти были вынуждены кардинально изменить рабочие процессы.

Бизнес с «нуля» в новой реальности: какие риски стоит учесть

Непредсказуемая синусоида российского венчура является серьезной проблемой для связанных с ним отраслей, рассказал «Профилю» основатель инвестиционной компании A.Partners Алексей Соловьев. «В России еще не было ни одного десятилетия, которое бы позволило реализовать потенциал высокотехнологичной индустрии. Мы столкнулись с упадками 2008 и 2014 годов, а теперь, когда рынок снова активно рос, грянул «вирусный» кризис. Последствия для компаний каждый раз те же – трудности с привлечением иностранного капитала, выходом на новые рынки и масштабированием. Падение курса рубля и санкции раз за разом отбрасывают отечественный венчур назад, требуя потом 2–3 года на восстановление», – комментирует он.

Отдельно эксперты выделяют нестабильную экономическую ситуацию внутри страны, которая сужает горизонт планирования у частных инвесторов. «Венчур – это финансирование с горизонтом окупаемости в 7–10 лет. В российские компании на таких условиях сейчас мало кто готов вкладываться», – говорит Алан Ваксман, основатель и управляющий партнер инвестиционной компании Digital Horizon.

Помимо прочего, деловой климат в отрасли поставили под удар громкие судебные дела.

«Арест Майкла Калви из фонда Baring Vostok повлек за собой снижение уровня доверия и желания идти на контакт со стороны инвесторов и предпринимателей из других стран. Давление на «Яндекс», дело «Рамблера» против Nginx, арест Александра Повалко также нанесли ощутимый репутационный урон для нашего и без того небольшого рынка», – уверен Соловьев. «Токсичность» бюджетных средств, отток капитала, заморозка проектов, сокращение предпринимательской инициативы – таковы последствия, прогнозируемые экспертами в свете этих событий.

В результате происходит вытеснение небольших частных инвестфондов с рынка. Это ведет к снижению конкуренции и формирует отраслевую олигополию. На протяжении последнего десятилетия покупателями все чаще становятся известные национальные корпорации, которые к тому же дополнительно кооперируются друг с другом и стремятся купить стартапы по максимально заниженной оценке, отмечает Ваксман. «От этого проигрывают все. Инвесторы недополучают прибыль, основатели теряют мотивацию что-то строить, а корпорации, поглотив проект, чаще всего или убивают его, или существенно затормаживают развитие», – указывает эксперт.

«Ограниченное число инвесторов-стратегов, которые готовы покупать рисковые проекты, формирует не очень здоровую среду, – соглашается Соловьев. – Стартапы вынуждены создавать продукт и привлекать инвестиции в надежде, что их купит конкретный стратег. Это риск, ведь игрок, на которого была сделана ставка, может запустить аналогичный проект и тем самым задавить зарождающуюся нишу за счет своих огромных ресурсов. Наш ежегодный опрос для «Венчурного Барометра» показывает, что отсутствие конкуренции стратегов как основную проблему индустрии отмечало большинство инвесторов и в 2015, и в 2019 годах».

Наш ежегодный опрос для «Венчурного Барометра» показывает, что отсутствие конкуренции стратегов как основную проблему индустрии отмечало большинство инвесторов и в 2015, и в 2019 годах».

Светлое цифровое будущее

При всем этом отечественный венчур, по мнению экспертов, сохраняет потенциал для значительного роста. Как подмечают в Digital Horizon, в России формируется собственная модель высокорискового финансирования, которая сглаживает особенности рынка. «Поскольку в России практически нет посевных фондов, обеспечивающих ранние инвестиции, то, кроме немногочисленных бизнес-ангелов, ранним стартапам никто денег не дает. Поэтому все популярнее становится формат так называемых стартап-студий или билдеров: такие организации получают большую долю в проекте, но при этом закрывают несколько первых раундов его финансирования и поддерживают команду на всех этапах развития. Это позволяет молодым компаниям, подтвердившим жизнеспособность своего продукта, дожить до более поздних инвестиций и показать доходность, которую ждут более крупные инвесторы», – объясняет Ваксман.

Можно ли сейчас заработать на медицине

«Сейчас активно создаются новые клубы инвесторов и профессиональные ассоциации, осуществляющие синдицированные (совместные. – «Профиль») сделки. Благодаря этому проекты чаще получают финансирование на ранних стадиях, получая возможность двигаться вперед и претендовать на следующие инвестиции», – добавляет Алексей Соловьев.

Также, несмотря на пандемию, в ближайший год инвесторы рассчитывают увидеть новые IPO российских компаний. По мнению Соловьева, публичное размещение акций HeadHunter, состоявшееся в прошлом году, проиллюстрировало, что компания, работающая на российском рынке, может успешно торговаться и на международной бирже.

Наконец, нет худа без добра: пандемия COVID-19 подтвердила востребованность целого ряда технологий, показав инвесторам потенциал вложений в них. «В России сильно развиты онлайн-возможности. Не в каждой европейской стране настолько автоматизированы платежи, онлайн-банкинг, почта, коммунальные сервисы, информационные услуги. А благодаря самоизоляции многие люди перешли порог цифровой грамотности – соответственно, количество потенциальных клиентов онлайн-сервисов выросло, поэтому можно говорить о дальнейшем спросе на новые решения. Сейчас время возможностей для IT-стартапов: многие корпорации до сих пор остаются слишком неповоротливыми, чтобы быстро внедрять новые решения и масштабировать их на свой бизнес», – резюмирует Соловьев.

А благодаря самоизоляции многие люди перешли порог цифровой грамотности – соответственно, количество потенциальных клиентов онлайн-сервисов выросло, поэтому можно говорить о дальнейшем спросе на новые решения. Сейчас время возможностей для IT-стартапов: многие корпорации до сих пор остаются слишком неповоротливыми, чтобы быстро внедрять новые решения и масштабировать их на свой бизнес», – резюмирует Соловьев.

Читать полностью (время чтения 6 минут )

Коронавенчур | «Делойт», СНГ | Пресс-клуб

На рынках США и Европы количество крупных сделок — объемом больше $100 млн — сейчас тоже сравнимо с прошлогодним показателем, отмечает президент фонда Sistema_VC Дмитрий Филатов, однако по небольшим сделкам «спад явно виден». «Если брать Европу и США, то было сделано около 5 тыс. сделок, а в прошлом году за этот период было около 9 тыс. сделок. Видно ужесточение условий сделок, оценки стартапов кратно упали. Сейчас более рискованное время, инвесторы это учитывают, что и сказывается на оценках компаний», — поясняет он.

Директор по работе с портфельными компаниями Фонда развития интернет-инициатив Сергей Негодяев оценивает возможное падение российского венчурного рынка в 2020 году на 10–25% в посевных инвестициях и раундах А (начальные стадии инвестиций). Оценки компаний также снизятся, поскольку завязаны на выручку и рыночный мультипликатор, который смотрят по публичному рынку акций. «Публичный рынок свалился, соответственно, свалились мультипликаторы. Оценки компаний будут сильно ниже: где-то в три раза, где-то в пять. Денег будут давать меньше, а доли будут забирать больше», — прогнозирует господин Негодяев. Некоторые фонды используют кризис, чтобы войти в компании по супернизким оценкам, подтверждает управляющий партнер AddVenture Максим Медведев. «Мы сами по некоторым компаниям рассматриваем возможность покупки конкурентов задешево», — признается он.

35–50% инвесторов сократят чеки в инвестиционных раундах, прогнозирует руководитель Группы Deloitte Digital Департамента консалтинга компании «Делойт», СНГ Максим Шапировский.

Меняются и роли на венчурном рынке. «До пандемии долгое время это был рынок продавца: фонды активно конкурировали между собой за яркие, перспективные и сильные команды, что зачастую приводило к завышенным оценкам. Сейчас баланс выравнивается в пользу большей важности инвесторов», — указывает сооснователь венчурного сообщества Alta Club, экс-гендиректор «МТС Украина» Иван Золочевский. Инвестор с деньгами сейчас король на рынке, подтверждает Сергей Негодяев.

Фокус многих инвестфондов сместится на поддержку текущего портфеля компаний. Сейчас надо сокращать расходы и адаптировать бизнес к новым реалиям, задача фондов — помочь пройти сквозь кризис с минимальными потерями, говорит Максим Медведев.

От 40% до 70% венчурных инвесторов сейчас планируют изменить стратегию в каком-либо виде, оценивает Максим Шапировский. По его словам, это касается как продолжительности жизни фонда или его этапов, так и фокусов на тех или иных индустриях или стадиях проектов.

Государственные венчурные фонды, занимающие заметное место на российском рынке, пока чувствуют себя лучше других. По данным DSight, на инвестиции госфондов в прошлом году пришлось 4% объема рынка в деньгах, а 2020 год сулит продолжение усиления их роли. «На фоне снижения активности частных фондов стали более активны госфонды. Других денег на рынке мало», — подтверждает Дмитрий Филатов. Государство — надежный партнер, что не всегда можно сказать о корпоративных и частных инвесторах, которые в кризис могут испытывать трудности с ликвидностью, заверяет замгендиректора Российской венчурной компании Алексей Басов.

По данным DSight, на инвестиции госфондов в прошлом году пришлось 4% объема рынка в деньгах, а 2020 год сулит продолжение усиления их роли. «На фоне снижения активности частных фондов стали более активны госфонды. Других денег на рынке мало», — подтверждает Дмитрий Филатов. Государство — надежный партнер, что не всегда можно сказать о корпоративных и частных инвесторах, которые в кризис могут испытывать трудности с ликвидностью, заверяет замгендиректора Российской венчурной компании Алексей Басов.

Венчурный бизнес в России: новые деньги пришли

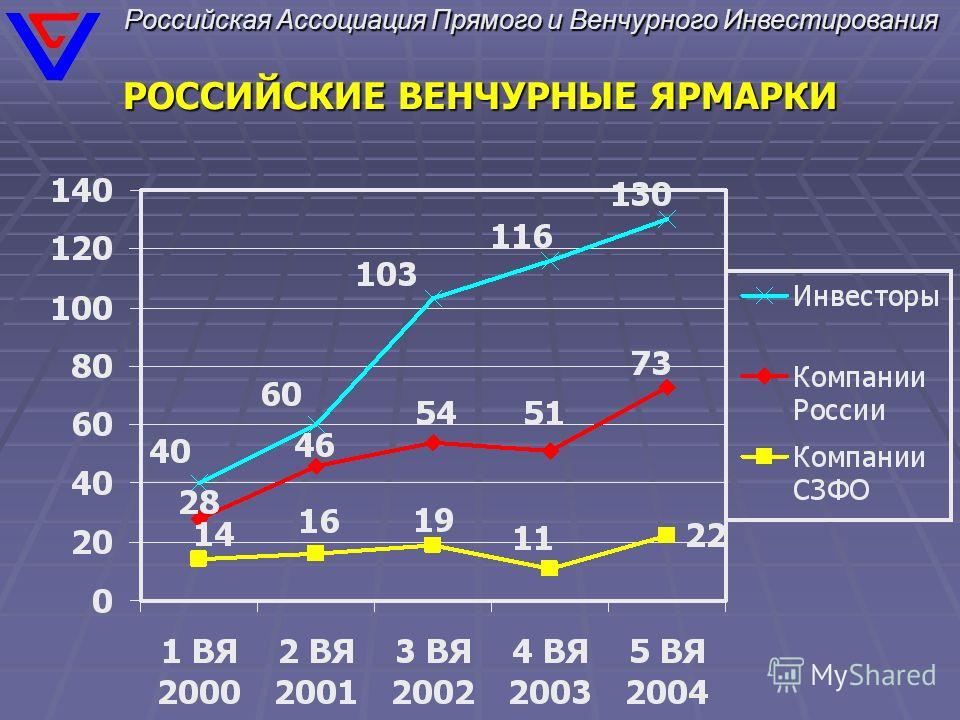

Хорошие итоги прошлогодней Венчурной ярмарки, где были представлены только высокотехнологичные разработки, и появление новых фондов и инвесторов, начиная с последних месяцев 2002 г., говорят о значительных изменениях в управлении наукоемкими компаниями и существенного повышении доверия среди инвесторов.

Одновременно чувствуется усиление государственных программ поддержки наукоемкого бизнеса на самом высоком уровне, несмотря на положенную в стол «Концепцию развития венчурной индустрии». В октябре 2002 г. Draper Fisher Jurvetson объявил, что фонд рассматривает возможность инвестирования в российские компании $100 млн. Примерно в это же время «Альфа-Эко» совместно с Vostok Nafta Investments объявили о создании фонда прямых инвестиций Russia Resources Fund ($40 млн., в дальнейшем его объем планируется увеличить до $200 млн.) Весной 2003 г. «Альфа-Групп» объявила о создании венчурного фон

Одновременно чувствуется усиление государственных программ поддержки наукоемкого бизнеса на самом высоком уровне, несмотря на положенную в стол «Концепцию развития венчурной индустрии». В октябре 2002 г. Draper Fisher Jurvetson объявил, что фонд рассматривает возможность инвестирования в российские компании $100 млн. Примерно в это же время «Альфа-Эко» совместно с Vostok Nafta Investments объявили о создании фонда прямых инвестиций Russia Resources Fund ($40 млн., в дальнейшем его объем планируется увеличить до $200 млн.) Весной 2003 г. «Альфа-Групп» объявила о создании венчурного фон По оценкам специалистов, венчурная индустрия в России сегодня очень сильно напоминает сложившуюся к началу 60-х годов ситуацию в США — отсутствие развитой венчурной инфраструктуры, дефицит финансовых ресурсов, нехватка квалифицированных кадров как для инновационных компаний, так и для венчурных фондов.

Первопроходцы

Принято считать, что современная инфраструктура американской венчурной индустрии стала формироваться после того, как Американское правительство в конце 50-х годов прошлого века создало институт SBA (Small Business Administration), а Конгресс принял закон об инвестициях в малый бизнес, в соответствии с которым одобренный SBA проект мог получить на льготных заемных условиях определенную сумму государственных средств.

Вплоть до конца 70-х венчурный капитал США делал лишь первые шаги. Ситуация резко изменилась только когда появились первые успехи, когда были осуществлены первые успешные «выходы» из компаний. Крупные финансовые корпорации и страховые компании всерьез заинтересовались новым по тем временам инструментом, позволявшим получать сверхприбыли — ведь норма прибыли по венчурным вложениям заметно превышала показатели доходности для рынков акций, облигаций и недвижимости. Но вместе с миллиардами долларов в венчурную индустрию пришли и венчурные капиталисты нового типа, предпочитающие подсчитывать прибыли и убытки не выходя из офиса, в отличие от «первопроходцев» этого бизнеса, кропотливо «выращивавших» молодые высокотехнологичные компании. Этому периоду развития американской венчурной индустрии характерно рекордно большое количество компаний, проинвестированных на этапе экспансии и выхода на IPO.

Сейчас ситуация характеризуется огромным объемом средств, привлеченных в фонды различных уровней (по различным оценкам, до $150 млрд. ), а количество фондов давно перевалило за несколько тысяч. Объем средств, аккумулированных в фондах венчурного капитала США, таков, что ощущается серьезный недостаток «американских» проектов. Сейчас американский венчурный бизнес ищет новые возможности для своей деятельности. Для России сложилась уникальная возможность привлечь огромные капиталы венчурных фондов Америки.

), а количество фондов давно перевалило за несколько тысяч. Объем средств, аккумулированных в фондах венчурного капитала США, таков, что ощущается серьезный недостаток «американских» проектов. Сейчас американский венчурный бизнес ищет новые возможности для своей деятельности. Для России сложилась уникальная возможность привлечь огромные капиталы венчурных фондов Америки.

Российский старт

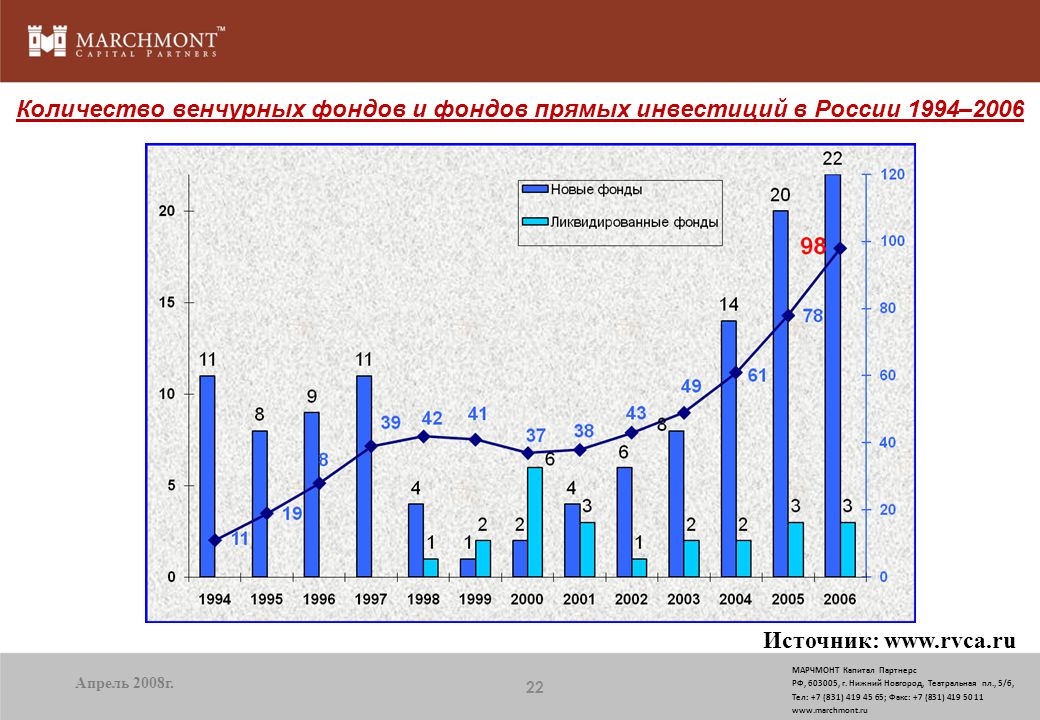

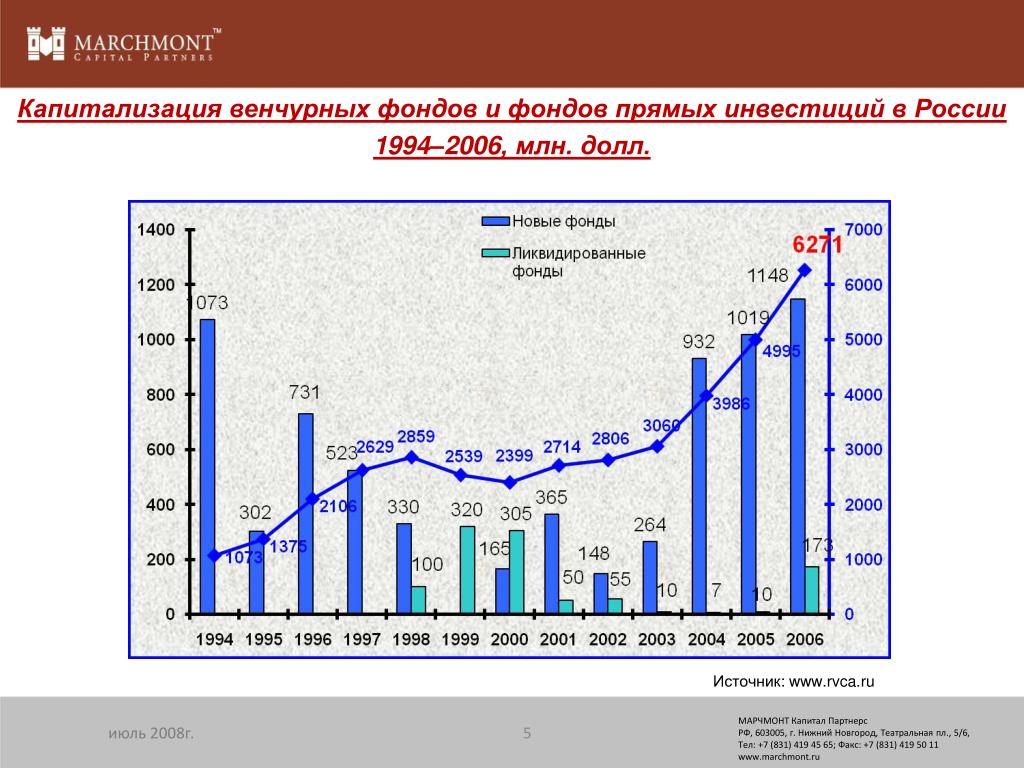

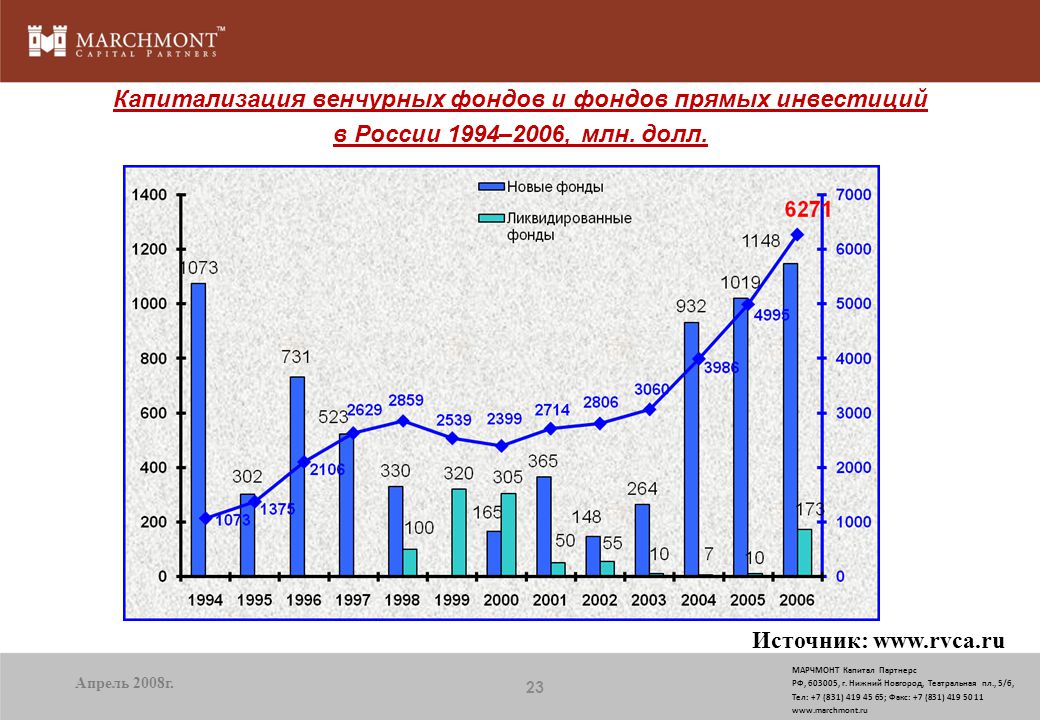

В России первые фонды появились после 1993 года, когда правительствами стран «большой семерки» и Европейским Союзом было принято Соглашение о поддержке приватизированных российских предприятий по Государственной программе РФ массовой приватизации. В рамках этого соглашения к 1996 году на территории России было создано 11 Региональных венчурных фондов (РВФ) Европейского банка реконструкции и развития (ЕБРР). Примерно в то же время появились несколько фондов с участием Международной финансовой корпорации и американского капитала. К 1997 году на территории России действовали около 30 венчурных фондов и фондов прямого инвестирования с иностранным капиталом, аккумулировавших по разным оценкам от $3 до $4 млрд.

Кризис 1998 года стал переломным моментом не только для экономики всей страны, но и для венчурной индустрии в частности. Осенью 1998 года многие фонды произвели переоценку стоимости своих вложений. Консервативные инвесторы прогнозировали самые пессимистические макроэкономические сценарии — снижение ВВП на 10-20% в годовом исчислении, введение контроля над ценами, гиперинфляцию, существенное усиление государственного вмешательства в экономику. В результате к весне 1999 года значительная часть инвесторов продала свои российские проекты либо, прекратив новые инвестиции, искала возможности выхода из них (в особенности это относится к американским инвесторам).

Послекризисный рост

Сформировавшийся после кризиса 1998 года образ России как пространства, неблагоприятного для ведения бизнеса и осуществления инвестиций, и в настоящее время является одной из основных причин, сдерживающих приток как зарубежных, так и отечественных инвестиций в российский, особенно в наукоемкий бизнес. Некоторые позитивные изменения в отношении зарубежных инвесторов обозначились, начиная с 2000 года. Доверие инвесторов к России значительно возросло, во многом благодаря существенному улучшению макроэкономических показателей страны. По некоторым экспертным оценкам к 2000 году на территории России действовало около 40 фондов с общей капитализацией примерно $2,5-3 млрд.

Некоторые позитивные изменения в отношении зарубежных инвесторов обозначились, начиная с 2000 года. Доверие инвесторов к России значительно возросло, во многом благодаря существенному улучшению макроэкономических показателей страны. По некоторым экспертным оценкам к 2000 году на территории России действовало около 40 фондов с общей капитализацией примерно $2,5-3 млрд.

В настоящий момент серьезно изменился характер взаимоотношений в политической и экономической области между Россией и развитыми странами Запада. Один из основных показателей, характеризующих состояние инвестиционных намерений стран с развитыми экономиками — индекс доверия инвесторов1, — зафиксировал резкое и позитивное изменение статуса России. К середине 2002 года Россия переместилась на 17 место в списке 25 государств, наиболее привлекательных для зарубежных прямых инвестиций, с позиции за пределами этого списка, которую она занимала в предшествующие годы.

Рейтинг инвестиционной привлекательности стран для прямых зарубежных инвестиций (FDI)

с июня 1998 г. по сентябрь 2002 г.

по сентябрь 2002 г.

Рост доверия зарубежных инвесторов к России и повышение ее инвестиционной привлекательности привели к тому, что в 2002 году несколько западных финансовых структур объявили о своих намерениях создать новые фонды или дополнительно проинвестировать уже действующие, ориентированные на страны СНГ и, прежде всего на Россию. В апреле 2002 года OPIC объявила о решении гарантировать до 30% инвестиций в Russia Private Equity Fund. В этом же году ЕБРР объявил о предполагаемых дополнительных инвестициях в ряд действующих Региональных венчурных фондов ЕБРР, так называемой, «первой волны». В мае 2003 года один из крупнейших корпоративных венчурных фондов Intel Capital сделал два объявления: об открытии офиса в Москве и об инвестициях совместно с Международной финансовой корпорацией (IFC) в российскую компанию ru-Net на сумму $10 млн.

По прошествии 10 лет основными венчурными «игроками» в России, по-прежнему, остаются иностранные инвесторы, а процесс становления национальной венчурной индустрии развивается крайне медленно. Формирование российских венчурных фондов с участием национального капитала не так быстро, как хотелось. На протяжении 1999-2001 годов в отдельных регионах России наметилась тенденция создания в том или ином виде венчурных фондов и других венчурных институтов. Однако, доля российского капитала в них составляет не более 1%. Для сравнения — по статистике Европейской ассоциации прямого инвестирования и венчурного капитала больше половины средств венчурных фондов и компаний в Европе приходится на внутренние источники — национальный капитал.

Формирование российских венчурных фондов с участием национального капитала не так быстро, как хотелось. На протяжении 1999-2001 годов в отдельных регионах России наметилась тенденция создания в том или ином виде венчурных фондов и других венчурных институтов. Однако, доля российского капитала в них составляет не более 1%. Для сравнения — по статистике Европейской ассоциации прямого инвестирования и венчурного капитала больше половины средств венчурных фондов и компаний в Европе приходится на внутренние источники — национальный капитал.

Новая реальность — новые деньги

Первой реальной попыткой переломить сложившуюся ситуацию и привлечь средства российских инвесторов в инновационную сферу экономики, считают в РАВИ, стало учреждение в 2000 году Венчурного инновационного фонда (ВИФ) в соответствии с Распоряжением Правительства РФ № 362. Он стал первым российским «фондом фондов», призванным участвовать в создании венчурных инвестиционных институтов с российским и зарубежным капиталом. Инвестиционный вклад ВИФ составляет не более 10% от общей планируемой капитализации формируемого фонда. Он играет роль «катализатора», инициируя создание сети региональных венчурных инвестиционных институтов, непосредственно осуществляющих прямые инвестиции в технологически ориентированные инновационные проекты.

Инвестиционный вклад ВИФ составляет не более 10% от общей планируемой капитализации формируемого фонда. Он играет роль «катализатора», инициируя создание сети региональных венчурных инвестиционных институтов, непосредственно осуществляющих прямые инвестиции в технологически ориентированные инновационные проекты.

В последнее время примечательным явлением в России в области инвестиционной деятельности вообще и в венчурной индустрии в частности, явилась активизация крупных отечественных финансово-промышленных групп. В октябре 2002 года Draper Fisher Jurvetson объявил, что фонд рассматривает возможность инвестирования в российские компании $100 млн. и ведет переговоры с рядом российских инвестиционных фондов, среди которых «Дельта Капитал», «Спутник» и «Альфа-капитал». Кроме того, примерно в это же время «Альфа-Эко» совместно с Vostok Nafta Investments объявили о создании на паритетных началах фонда прямых инвестиций Russia Resources Fund ($40 млн.), основными направлениями деятельности которого организаторы определяют нефтегазовый сектор, электроэнергетика и горнорудная промышленность. Объем фонда планируется увеличить за счет привлечения средств сторонних инвесторов до $200 млн. Весной 2003 года «Альфа-Групп» объявила о создании венчурного фонда «Русские технологии» объемом $20 млн., основными направлениями деятельности которого организаторы называют биотехнологии и новые материалы.

Объем фонда планируется увеличить за счет привлечения средств сторонних инвесторов до $200 млн. Весной 2003 года «Альфа-Групп» объявила о создании венчурного фонда «Русские технологии» объемом $20 млн., основными направлениями деятельности которого организаторы называют биотехнологии и новые материалы.

Одним из самых важных показателей деятельности венчурных фондов и компаний является вопрос ликвидности совершаемых инвестиций. По различным экспертным оценкам, общий объем совершенных венчурных инвестиций на протяжении 1994-2001 годов составил около $1,5-1,8 млрд. Впрочем, с уверенностью можно говорить о $580,6 млн. Эта сумма подтверждена несколькими независимыми источниками. Приоритетом у венчурных инвесторов пользуются такие сферы как пищевая (27%) и телекоммуникации (25%). Медицина и фармацевтика привлекли 9% средств, стройматериалы и потребительские товары и услуги по 8%.

Гибридная рабочая среда вызывает привыкание

БизнесРаспределения венчурных инвестиций по ,бизнес-секторам в 1994-2001 гг.

Считается, что венчурные инвестиции, являясь инвестициями «повышенного» риска, должны обеспечивать возврат инвесторам в диапазоне не менее 25-30% годовых. Первый «выход» регионального венчурного фонда ЕБРР из компании произошел в феврале 2001 года. Фонд продал свои инвестиции в проекте, получив в результате сумму в 2,1 раза большую, чем было инвестировано. Количество выходов венчурных фондов из компаний резко возросло, начиная с 2002 года. Например, в мае 2003 года Baring Vostok Capital Partners (BVCP) объявил об успехе своего первого фонда — средняя внутренняя норма доходности (IRR) на 18 реализованных им инвестиций достигла более 50% годовых. По сообщениям российских СМИ, BVCP продал свою долю акций в компаниях, что принесло его акционерам $302 млн. По большей части это были продажи своего пакета стратегическому инвестору, однако имели место и случаи выкупа пакета менеджментом и IPO. Показатели возврата инвесторам, обеспеченного BVCP, являются на сегодняшний день самыми высокими из известных норм доходности среди действующих в РФ венчурных фондов и компаний.

Данные правительственного агентства США OPIC, которое предоставляет гарантиии американским частным инвесторам при совершении ими инвестиций за пределами своей страны, тоже обнадеживают. Средневзвешенная доходность 5-ти фондов, действующих на территории России и стран СНГ, составила на 31 марта 2000 года — 15,7%. Это один из самых высоких показателей для венчурных фондов, работающих в 8-ми развивающихся регионах мира под гарантиями OPIC.

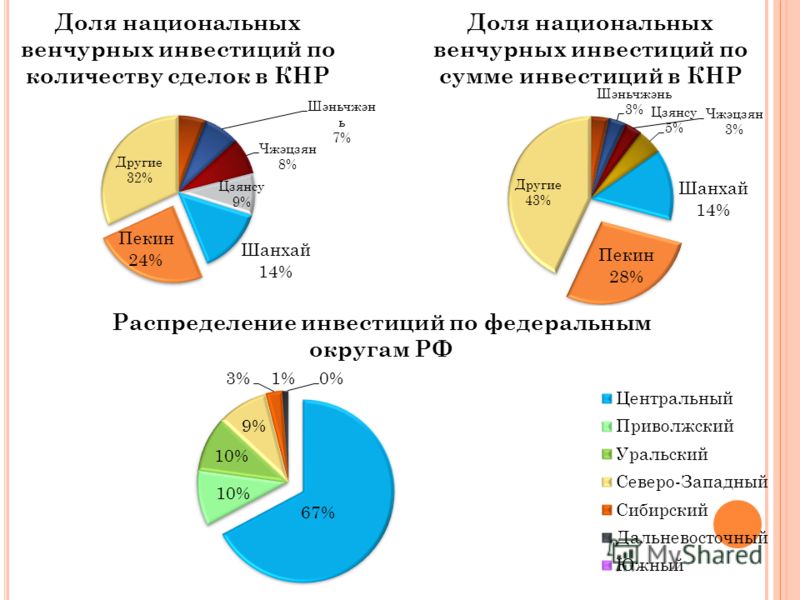

Основываясь на своем опыте, специалисты венчурных фондов отмечают, что неразвитость инфраструктуры, которая целенаправленно работала бы на решение рассмотренных выше проблем, является серьезными препятствиями развитию венчурного инвестирования в российских регионах. До сих пор остается нерешенным целый комплекс проблем, с которыми сталкиваются как малые компании (недостаток менеджмента, способного подготовить компанию к получению прямых инвестиций, неравенство доступа компаний к источникам венчурных инвестиций в регионах и крупных центрах, недооценка привлекательности венчурного капитала как источника инвестиций), так и фонды (отсутствие адекватной оценки перспективности инвестиций в российскую инновационную сферу, недостаток объектов для инвестиций, нехватка менеджеров, понимающих специфику осуществления инвестиций в высокотехнологический бизнес). Ряд шагов, предпринимаемых российским венчурным сообществом, Российской ассоциацией венчурного инвестирования (РАВИ), заинтересованными министерствами и ведомствами постепенно формирует необходимые элементы соответствующей инфраструктуры. Одним из важнейших условий развития национальной венчурной индустрии является наличие достаточного количества инновационных компаний, ориентированных на привлечение инвестиций, в том числе и венчурных. Несмотря на значительный научно-технический потенциал российских регионов, который отмечают как российские, так и зарубежные специалисты, инвестиции имеют тенденцию к сосредоточению в Москве и Санкт-Петербурге.

Ряд шагов, предпринимаемых российским венчурным сообществом, Российской ассоциацией венчурного инвестирования (РАВИ), заинтересованными министерствами и ведомствами постепенно формирует необходимые элементы соответствующей инфраструктуры. Одним из важнейших условий развития национальной венчурной индустрии является наличие достаточного количества инновационных компаний, ориентированных на привлечение инвестиций, в том числе и венчурных. Несмотря на значительный научно-технический потенциал российских регионов, который отмечают как российские, так и зарубежные специалисты, инвестиции имеют тенденцию к сосредоточению в Москве и Санкт-Петербурге.

Распределение компаний получивших венчурные инвестиции

по федеральным округам и столицам

Для активизации привлечения венчурных инвестиций в инновационные компании, расположенные в регионах России, и обеспечения для них равных условий доступа к источникам венчурного капитала необходима соответствующая инфраструктура поддержки, элементами которой являются — Венчурный инновационный фонд, который в настоящее время проводит второй конкурс на создание региональных/отраслевых венчурных фондов, проводимую ежегодно Российскую венчурную ярмарку, которая в этом году пройдет в октябре в Перми, разрабатываемую в настоящий момент систему коучинг-центров по венчурному предпринимательству, создание двух пилотных центров в Северо-Западном и Приволжском ФО планируется завершить к концу 2003 года (см. рис. ниже).

рис. ниже).

Система коучинг-центров по венчурному предпринимательству

Если Россия стремится быть одной из ведущих держав, то крайне необходимо преодолеть существующую деформированность структуры российской экономики и увеличить валовый внутренний продукт страны за счет активизации инновационной деятельности в промышленности. Венчурная индустрия имеет все основания стать действенным элементом, стимулирующим быстрый прогресс инновационного сектора экономики.

Венчурный капитал — основная движущая сила экономических и социальных благ

Альбина Никконен3 / «Инновационная Экономика России»3

Список лучших венчурных инвесторов на ранней стадии с инвестициями в Российской Федерации

Этот профиль не может быть изменен

Общее количество организаций, связанных с этим центром

Здесь описывается этап инвестиций, осуществленных данной организацией (например, Angel, Fund of Funds, Венчурный капитал)

Где находится штаб-квартира (например, Япония, Сан-Франциско, Европа)

Алгоритмический рейтинг, присвоенный 100 000 наиболее активных концентраторов

Общее количество учредителей организаций в центре

Средняя дата основания организации

Процент организаций в этом хабе, которые были приобретены

Процент организаций, вышедших на IPO

Общее количество коммерческих компаний в этом хабе

Топ 5 типов инвесторов, представленных в этом хабе

Последнее финансирование Круглый тип организаций в хабе (напр.12.jpg) г. Series A, Seed, Private Equity)

г. Series A, Seed, Private Equity)

Среднее значение рейтинга Crunchbase организаций в этом хабе

Название организации: Название организации

Общая сумма финансирования: Общая сумма, полученная во всех раундах финансирования

Рейтинг CB (Организация) : Алгоритмический рейтинг, присвоенный 100000 наиболее активных организаций

Оценка тенденции (30 дней): Движение в рейтинге за последние 30 дней с использованием оценки от -10 до 10

Общее количество раундов финансирования, связанных с этим центром

Всего сумма финансирования, привлеченная во всех раундах финансирования

Общее количество приобретений, сделанных организациями в хабе

Дата объявления: Дата публичного объявления раунда финансирования

Название организации: Название организации, получившей финансирование

Название транзакции: Авто -сгенерированное имя транзакции (например,г. Angel — Uber)

Привлеченные деньги: сумма денег, собранных в раунде финансирования

Общее количество инвестиций, сделанных инвесторами в этом хабе

Общее количество сделанных ведущих инвестиций

Дата объявления: Дата объявления инвестиции

Инвестор Имя: Имя инвестора, который участвовал в Инвестиции

Раунд финансирования: Название раунда финансирования, в котором осуществляется Инвестиция

Среднее количество инвестиций, сделанных инвесторами в этом хабе

Среднее количество потенциальных инвестиций, сделанных инвесторами в этом центре hub

Дата объявления: Дата объявления о приобретении

Имя эквайера: Название организации-покупателя

Название транзакции: автоматически сгенерированное имя транзакции (например,г. WhatsApp, приобретенный Facebook)

WhatsApp, приобретенный Facebook)

Цена: Цена приобретения

Общее количество выходов для инвесторов в этом хабе

Среднее количество выходов для инвесторов в этом хабе

Общее количество компаний в портфелях инвесторов в этом хабе

Количество раундов финансирования: Общее количество раундов финансирования

Общее количество привлеченных средств

Общая сумма финансирования, полученная в результате всех сборов средств

Дата объявления: Дата объявления о привлечении средств

Название фонда: Название фонда

Привлеченные деньги: Сумма, привлеченная Фондом

Количество инвесторов: Общее количество инвесторов в раунде финансирования

Общее количество людей, связанных с этим центром

Полное имя: Имя и фамилия лица

Основная организация: Организация, связанная с основной работой человека

Основная должность: Основная должность сотрудника

Звание CB (человек): Al горифмический рейтинг, присвоенный 100 000 наиболее активных людей

Общее количество событий, связанных с этим центром

Имя события: Название события

Местоположение: Место проведения события (например,г. Япония, Сан-Франциско, Европа, Азия)

Япония, Сан-Франциско, Европа, Азия)

Дата начала: Дата начала События

Рейтинг CB (Событие): Алгоритмический рейтинг, присвоенный 100 000 самых активных событий

ТОП-7 российских акселераторов и венчурных фондов в науке и технология | Дмитрий Масленников

Чтобы помочь стартапам в России, мы подготовили список акселераторов и венчурных фондов, куда вы можете обратиться за инвестициями и ускорением бизнеса. Сделай это!

В предыдущей статье мы говорили об акселераторах в целом: что они дают стартапам и что стартапы должны давать взамен.В этой статье мы изучим российские компании, которые позволяют развивать ваш бизнес.

1. Сколково

Известный проект. Даже когда я не знал, что такое стартап, я знал, что такое «Сколково». Это инновационный комплекс, наукоград, целью которого является создание благоприятной среды для развития предпринимательства и науки. Это место до сих пор называют Российской Кремниевой долиной. В структуре Сколково есть индустриальный парк, где компании-участники могут получить помощь в следующем:

- тимбилдинг

- создание бизнес-процессов

- обучение менеджменту

- взаимодействие с российскими и международными венчурными фондами

- возможность использования Сколково оборудование

- научно-техническая экспертиза, помощь наставников.

Одним из преимуществ «Сколково» является то, что его финансирование частично идет от государства, что дает такие льготы, как налоговые каникулы для стартапов.

Условия отбора следующие:

- статус участника проекта присваивается юридическому лицу, подавшему заявку;

- В зависимости от вида деятельности выделяются 3 типа участников проекта: стартапы, центр прикладных исследований и партнерские исследовательские центры;

- Для подачи заявки необходимо заполнить электронную форму на сайте Фонда.Таким образом, заявитель принимает на себя ответственность осуществлять деятельность в соответствии с Законом и правилами проекта. Далее приложение оценивается.

Подробнее читайте в Положении о статусе участника. В «Сколково» много преимуществ и возможностей, тем более, что это первый в постсоветское время наукоград в России «с нуля». Но, читая критику, понимаешь, что ситуация такая же, как и с АвтоВАЗом. 🙂

За что критикуют «Сколково»:

- большинство новых компаний (90%) не выживают более 2 или 5 лет;

- остальные не смогут расширить свой бизнес и преодолеть отметку в 100 миллионов долларов;

- самоликвидация компаний-участников и стартапов из-за отсутствия оперативной поддержки, оригинальных инноваций и жесткой конкуренции;

- провал проекта и массовый уход участников (60–80%).

Кого-то такая статистика может напугать, но ничего не рискнул — ничего не выиграл. Что касается стартапов, надо постараться и не сдаваться.

2. AddVenture

AddVenture — один из лидеров российского венчурного рынка. Его успешными проектами были:

- AlterGo — сервис для определения местоположения, поиска мест, друзей, маршрутов;

- HomeMe — ведущий мебельный ритейл в России;

- Pixonic — разработчик игр для социальных сетей;

- Delivery Club — доставка еды, продана Food Panda за 50 миллионов долларов.

По словам самого венчурного фонда, команда Addventure — это команда квалифицированных специалистов, имеющих большой опыт в привлечении инвестиций.Секторы, в которых работает AddVenture:

- цифровая электронная коммерция,

- торговля со склада поставщика (без инвентаря),

- электронная торговля на базе собственного производства.

Отличительная особенность этого фонда в том, что в нем задействованы не просто деньги, а «умные деньги».

Для развития стартапа Addventure использует свои связи и знакомит с нужными людьми.

Для развития стартапа Addventure использует свои связи и знакомит с нужными людьми.

Эти парни, скорее всего, перфекционисты и отлично справляются со своей работой. Никакой критики в Интернете они не получили.

3. Фонд развития Интернет-инициатив

Российский фонд венчурных инвестиций, учрежденный Агентством стратегических инициатив по предложению Владимира Путина. С 2013 года фонд остается самым активным инвестиционным фондом в России.

Особенность российского рынка венчурных инвестиций — небольшое количество бизнес-ангелов, частных инвесторов, работающих со стартапами на самых ранних стадиях.Этот фонд решает не только проблему стартапа, но и описанную выше проблему с инвесторами. Фонд обучает новых инвесторов вкладывать средства в Интернет-стартапы. В структуре фонда есть клуб бизнес-ангелов, который предоставляет частным инвесторам преференции при работе с командами, проходящими через акселератор.

Для стартапа Фонд предлагает два способа ускорения: очный и дистанционный. В очном варианте в обмен на 7% уставного капитала компании участникам предоставляется рабочее место и предварительный посев.Участники дистанционной акселерации работают с кураторами и консультантами удаленно, при этом фонд не получает доли в компании. Ускоренные стартапы представляют свои проекты частным инвесторам и представителям венчурных фондов и могут получить посевные инвестиции.

В очном варианте в обмен на 7% уставного капитала компании участникам предоставляется рабочее место и предварительный посев.Участники дистанционной акселерации работают с кураторами и консультантами удаленно, при этом фонд не получает доли в компании. Ускоренные стартапы представляют свои проекты частным инвесторам и представителям венчурных фондов и могут получить посевные инвестиции.

Время от времени Фонд представляет свои проекты президенту РФ и, как правило, все они могут быть реализованы в госструктурах.

4. GenerationS

Федеральный акселератор технологических стартапов.Особенность этого акселератора — разделение участников на 2 параллельных потока:

- команды, у которых есть только идея проекта;

- зрелых проекта.

Последний может претендовать на участие в одном из направлений корпоративной акселерации GenerationS. А для начинающих проектов предусмотрено обучение, чтобы улучшить качество проекта и вывести их на следующий этап. Сферы деятельности GenerationS:

Сферы деятельности GenerationS:

- повышение эффективности сельского хозяйства, создание «новых продуктов питания», биоконверсия;

- новые медиа, городские решения, мода, дизайн, индустрия развлечений;

- высокие технологии в сфере банковских и финансовых услуг и продуктов;

- новые лекарства, диагностические системы, цифровая медицина;

- обработка металлов, горные технологии;

- развитие современной энергетики, персональных источников и накопителей;

- решения для «Умного города», ЖКХ;

- интеллектуальное производство и реализация систем, аддитивные технологии.

На сайте GenerationS вы можете прочитать примеры успешных проектов.

5. Pulsar Venture Capital

Венчурный фонд, который развивает научно-технологические компании, продвигает проекты на рынки России и Азии.

Одно из требований для отбора — сформированный коллектив. После отбора проектов на ранней стадии с потенциально успешными бизнес-идеями, проводятся тренинги и встречи с инвесторами для повышения квалификации учредителей. Один из завершающих этапов программы — стажировка в одном из ведущих мировых инновационных центров. Стартап получает вложение в обмен на долю в проекте, не превышающую 20%.

Один из завершающих этапов программы — стажировка в одном из ведущих мировых инновационных центров. Стартап получает вложение в обмен на долю в проекте, не превышающую 20%.

Участники акселератора отмечают высокий уровень организации: лекции успешных предпринимателей со всего мира, питч-сессии на лучших площадках, полезные практические знания в области развития и управления бизнесом. Читайте отзывы о Pulsar Venture Capital.

6. iDealMachine

iDealMachine — это венчурный фонд и ускоритель стартапов, помогающий выйти на рынок США. В 2015 году iDealMachine вошел в пятерку лучших акселераторов мира по версии UBI Global.

Это стартапы, с которыми работает iDealMachine:

- Интернет и облачные решения, электронная коммерция и мобильные приложения

- робототехника и человеко-машинный интерфейс, искусственный интеллект и большие данные.

Команда iDealMachine придерживается подхода полного погружения в каждый стартап и развивает его до внедрения в реальном бизнесе.

В портфеле iDealMachine 23 компании, 90 экспертов рынка, 200 инвесторов по всему миру.

Акселератор помогает создать не просто инвестиционно привлекательный проект, а самостоятельный, быстрорастущий бизнес. Читайте отзывы здесь.

7. Disruptive.vc

Мы хотели написать о частной венчурной компании MetaBeta, которая работает по методологии Lean Startup and Customer Development. Другими словами, они строят клиентоориентированный бизнес: не создают и не ищут покупателя, а изучают проблему клиента и создают что-то, что решает эту проблему.Идеальный принцип получения прибыли. Но внутри MetaBeta не все было так гладко. В 2016 году взгляды основателей на стратегию развития разошлись, и MetaBeta больше не существует.

Дмитрий Масленников, один из основателей MetaBeta, запускает ряд новых проектов под брендом Disruptive.vc

Disruptive на своем сайте описан как необычный стартап и приводит причины (цитата):

- мы присоединяемся к команде стартапа в качестве временного соучредителя, сотрудника или советника на длительный период от 6 месяцев до 2 лет.В зависимости от степени вовлеченности в операционную работу компании, помимо акций, мы делаем вид, что получаем зарплату в 2–3 раза ниже аналогичной цены маркетолога.

- мы не вкладываем деньги, мы помогаем привлекать инвестиции, но если вы думаете, что деньги — это единственное, чего не хватает, то мы не на одной странице.

- для нас самое главное — это команда, а не идея или конкретный проект.

Портфельные компании: 3DPrintus.ru, Digifabster.com, Getmypocket.com, Avoapp.com, CastWeek.com.

* Примечание: всем вышеперечисленным компаниям было отправлено письмо с просьбой указать условия отбора стартапов. На данный момент развернутый ответ пришел только из Сколково.

В этой статье мы рассмотрели только крупнейшие акселераторы и фонды, но на самом деле программ намного больше. Если вас интересует конкретный ускоритель, оставьте комментарий ниже. Обратите внимание на следующие российские инкубаторы:

Zelbi: Бизнес-инкубатор «Зеленоград» для малого бизнеса, занятого в сфере высоких технологий.

NC-Dubna: нанотехнологический центр «Дубна» реализует полный цикл услуг по развитию стартапов в области нанотехнологий.

Черноголовка: Бизнес-инкубатор Научного центра РАН в Черноголовке

Академпарк: Новосибирск Технологический инкубатор Академгородка

Т.П. Строгино: Бизнес-инкубатор Технопарк Строгино

OBI: Бизнес-инкубатор Обнинск

Инновационный бизнес-инкубатор Республики ТБ Инновационный бизнес-инкубатор Республики ТБ -НГТУ: технологический бизнес-инкубатор Новосибирского государственного технического университетаClever: Инновационный инкубатор в Нижнем Новгороде

INGRIA: Бизнес-инкубатор, технопарк Республики Казахстан в Санкт-Петербурге.Санкт-Петербург

Тюмень-технопарк: Западно-Сибирский инновационный центр Бизнес-инкубатор

ОМРБИ: Омский региональный бизнес-инкубатор

Экбизнес: Екатеринбургский центр развития предпринимательства

Innovation-chel.ru: Инновационный бизнес-инкубатор Челябинской области.

Biznes-penza.ru: Пензенская региональная ассоциация бизнес-инкубаторов

IT-park FABRIKA: Астраханский бизнес-инкубатор информационных технологий

Fu2rama: Мурманский региональный инновационный бизнес-инкубатор

Технопарк-Мордовия: IT-акселератор

Wellstart инкубатор бизнес-проектов

МГУ: Бизнес-инкубатор МГУ им. М.В. Ломоносов

МПТИ: Инновационный центр МФТИ

Лидертомск: Томский бизнес-инкубатор ИТ-проектов

ChemRar: Инновационный бизнес-инкубатор

IT-парк: Бизнес-инкубатор высоких технологий, Казань

IT -Парк Челны: Бизнес-инкубатор, Набережные Челны

Иннополис: Новый город в России с развитой инфраструктурой, особая экономическая зона, технопарк, Республика Татарстан.

Высокий риск для венчурного капитала в России | Голос Америки

Президент России Дмитрий Медведев во вторник встретился с группой менеджеров американских венчурных фондов, стремясь увеличить иностранные инвестиции в зарождающуюся высокотехнологичную промышленность своей страны.Кремлевский лидер откровенно говорил о рисках, с которыми сталкиваются инвесторы в России, включая неидеальную налоговую систему, неэффективные правовые гарантии и вмешивающуюся бюрократию.

В беседе с 22 менеджерами американских венчурных фондов в своей подмосковной резиденции президент России Дмитрий Медведев сказал, что рынок венчурного капитала в России очень слабо развит.

Кремлевский лидер говорит, что в России наблюдается явная тенденция расходования государственных средств на исследования и научные разработки, а также нехватка венчурного капитала.Медведев отмечает, что в стране существует около 20 венчурных фондов с совокупными активами примерно в 2 миллиарда долларов. Он говорит, что это практически ничто по сравнению с США и другими странами.

Г-н Медведев подверг критике подход России к управлению сверху вниз, отметив, что многие проекты развития страны традиционно имеют перспективы только в том случае, если они реализуются высшим лидером страны. Он предложил единый налог для инвесторов, но предупредил, что налоговая система страны далеко не идеальна.

Президент сказал, что в России действует хорошее бизнес-законодательство, но отметил, что оно не часто соблюдается, особенно в судах. Медведев также подверг критике российскую бюрократию за вмешательство в дела бизнеса.

Но бизнес требует большего. Директор московской фирмы «Русь-Рейтинг» Ричард Хейнсворт сказал «Голосу Америки», что Медведеву необходимо подкрепить свои слова действиями.

«Я думаю, что необходимо какое-то существенное движение в отношении фактического наказания некоторых бюрократов, которые работают против благополучия российского бизнесмена», — сказал он.

Коррумпированные российские бюрократы известны тем, что требуют взяток и вступают в сговор с судами с целью кражи коммерческих фирм.

Ричард Хейнсворт говорит, что неотъемлемый риск в мире венчурного капитала усугубляется тяжелым бюрократическим бременем отчетности в России.

«Следующий риск, связанный с бизнесом в этой стране, заключается в том, что если вы продемонстрируете, что вы успешны и у вас очень хороший бизнес, вы начнете привлекать внимание акул бизнеса, которые затем захотят получить часть действий «, — добавил Хейнсворт.

Коррумпированные бюрократы подозреваются в смерти в ноябре прошлого года адвоката Сергея Магнитского, который скончался в предварительном заключении после того, как якобы ему отказали в срочной медицинской помощи из-за панкреатита. Его задержали за уклонение от уплаты налогов — обвинения, которые правозащитники сочли сфабрикованными.

Магнитский представлял лондонский фонд Hermitage Capital Management Fund, в прошлом крупнейшего иностранного инвестора на российском фондовом рынке. Его исполнительный директор Уильям Браудер заявил, что сотрудники МВД России вступили в сговор с налоговыми органами с целью похитить 230 миллионов долларов из государственной казны.Президент Медведев уволил 20 сотрудников тюрьмы после смерти Магнитского, но никто не был привлечен к ответственности.

Россия ищет венчурный капитал для создания собственной версии Кремниевой долины, центра высокотехнологичных инноваций в Калифорнии. Кремль поощряет строительство в городе Сколково за пределами российской столицы.

Профессор Наталья Волчкова из Российской экономической школы в Москве отмечает, что инновации связаны с интеллектуальной собственностью, которая, по ее словам, не пользуется адекватной правовой защитой в России.