Срок исковой давности по кредитному договору

]]>Подборка наиболее важных документов по запросу Срок исковой давности по кредитному договору (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Срок исковой давности по кредитному договоруСтатьи, комментарии, ответы на вопросы: Срок исковой давности по кредитному договору Открыть документ в вашей системе КонсультантПлюс:Путеводитель по судебной практике. Кредит21.1. Вывод из судебной практики: Срок исковой давности по требованию о взыскании процентов за пользование кредитом, начисленных до наступления срока его возврата, исчисляется отдельно от срока исковой давности по требованию о возврате кредита и не зависит от его истечения, если договором предусмотрено, что проценты уплачиваются позднее возврата основной суммы кредита.

Ситуация: В каких случаях кредитный договор признается недействительным?

(«Электронный журнал «Азбука права», 2021)Например, в случае признания недействительным условия кредитного договора об уплате комиссионного вознаграждения за обслуживание ссудного счета заемщик имеет право на возврат денежных сумм, уплаченных банку в исполнение данного условия договора. При этом срок исковой давности по искам о применении последствий недействительности такого условия кредитного договора исчисляется со дня уплаты заемщиком первого спорного платежа (комиссии) (п. 1 ст. 15 ГК РФ; п. 5 Обзора, утв. Президиумом Верховного Суда РФ 27.09.2017; вопрос 2 Обзора, утв. Президиумом Верховного Суда РФ 26.06.2015; п. 3.3 Обзора, утв. Президиумом Верховного Суда РФ 22.05.2013).Нормативные акты: Срок исковой давности по кредитному договору

Срок давности по кредиту: как заемщик может его использовать?

И может наступить момент, когда исполнение обязанностей по погашению задолженности перед банком становится невозможным. Что будет дальше? Списываются ли такие долги? Что такое срок давности по кредиту? Что такое банкротство физ лица?

И может наступить момент, когда исполнение обязанностей по погашению задолженности перед банком становится невозможным. Что будет дальше? Списываются ли такие долги? Что такое срок давности по кредиту? Что такое банкротство физ лица?Срок давности по кредиту

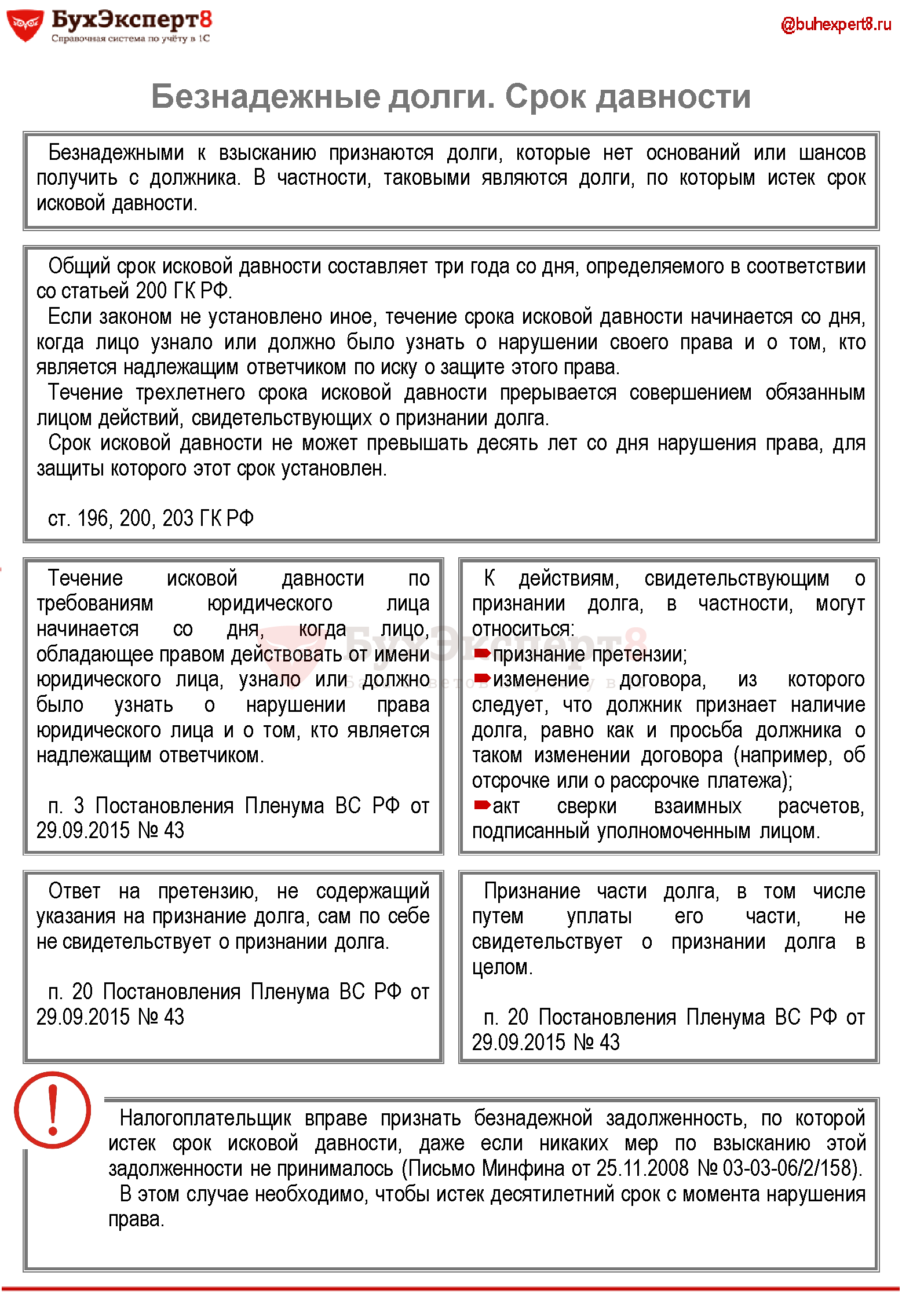

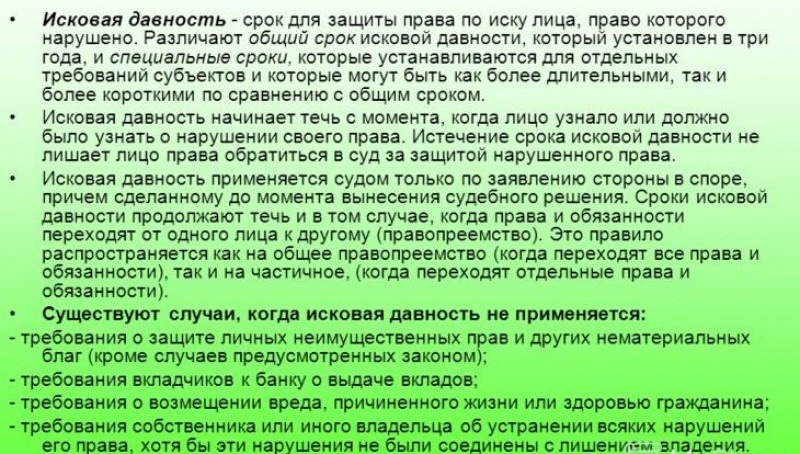

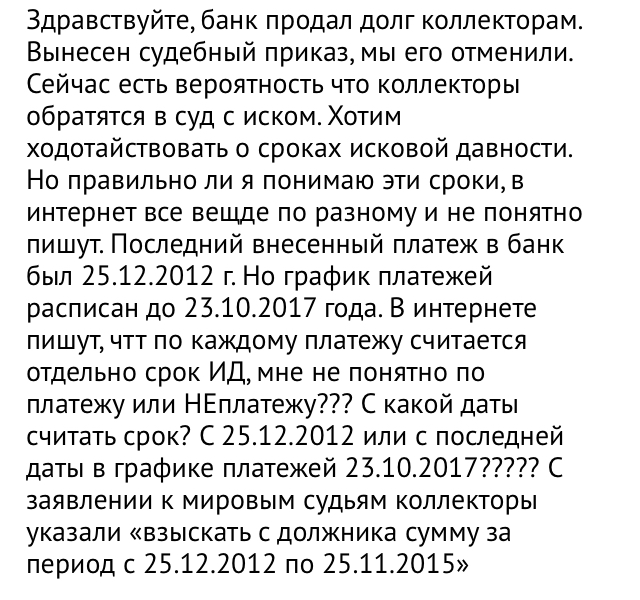

У кредита, по сути, не существует срока давности. Правильнее говорить о сроке исковой давности. Так называю период, в течение которого банковская организация имеет право предпринимать попытки о взыскании задолженности с заемщика, будь то подача иска в суд, перепродажа долга коллекторским агентствам, переговоры с неплательщиком, реструктуризация или рефинансирование. В Российской Федерации такой срок составляет 3 года.

Как рассчитывается такой срок?

- Для потребительского кредита

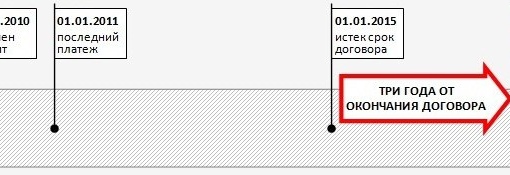

Многие заблуждаются, думая, что отсчет времени начинается со дня окончания действия кредитного договора. Законодательством установлено, что трехлетний период ожидания начинается с момента, когда банк узнает о неплатежеспособности клиента и о нарушении договора.

К каждому ежемесячному платежу устанавливается, таким образом, свой срок исковой давности. От каждого просроченного месяца оплаты отсчитывается три года.

- Для кредитных карт

Взятие денежных средств под заем с кредитной карты регулируется такими же законодательными статьями, как обыкновенные потребительские кредиты. Соответственно, срок исковой давности тоже составляет 3 года. Однако существуют некоторые нюансы по причине отсутствия графика погашения. Расчеты проводятся по двум вариантам течения событий:

- если денежные средства были сняты со счета без дальнейших погашений, то срок отсчитывается от даты списания денег;

- в случае совершения платежей на уменьшение задолженности, отсчет начинается с момента последнего внесения денежных средств.

- Для поручителей

Если кредит под поручительство основной заемщик прекращает выплачивать, то кредитная организация составит обращение, с требованием исполнения обязательств по кредитному договору, поручителю.

В случае если кредитор решит подать в суд на поручителя после окончания срока ответственности, достаточно лишь уведомить, что обязательства по договору были прекращены.

- По займу умершего

После смерти заемщика кредитная задолженность переходит к наследникам. Если правопреемники наследуют какое-то имущество заемщика, то срок давности кредита начнет отсчитываться с момента получения официального свидетельства на право собственности наследства. При отказе от права наследования, кредитная организация не имеет право требовать возврат долга с родственников умершего. Однако банк может в таком случае через суд взыскать имущество, принадлежащее кредитуемому при жизни, в счет выплаты кредита.

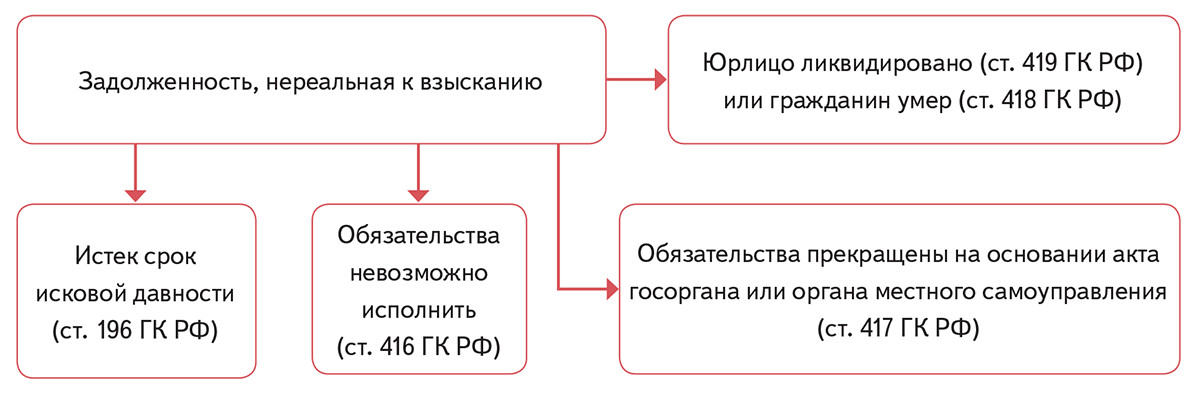

Если срок исковой давности истек

По истечении срока исковой давности, заемщик утрачивает обязательства перед кредитором. Кредит можно больше не выплачивать. Если же банк предпримет возможность подачи заявления в суд, то достаточно оформить ходатайство о прекращении судебного разбирательства на основании статьи 199 Гражданского кодекса Российской Федерации.

Кредит можно больше не выплачивать. Если же банк предпримет возможность подачи заявления в суд, то достаточно оформить ходатайство о прекращении судебного разбирательства на основании статьи 199 Гражданского кодекса Российской Федерации.

Какой срок давности кредита? — Адвокат в Самаре и Москве

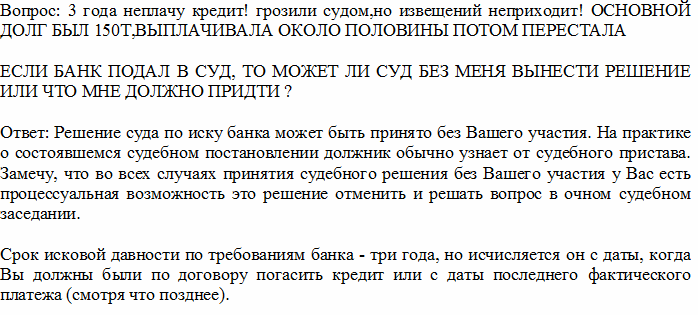

Здравствуйте. Какой срок давности кредита?

Адвокат Антонов А.П.

Добрый день!

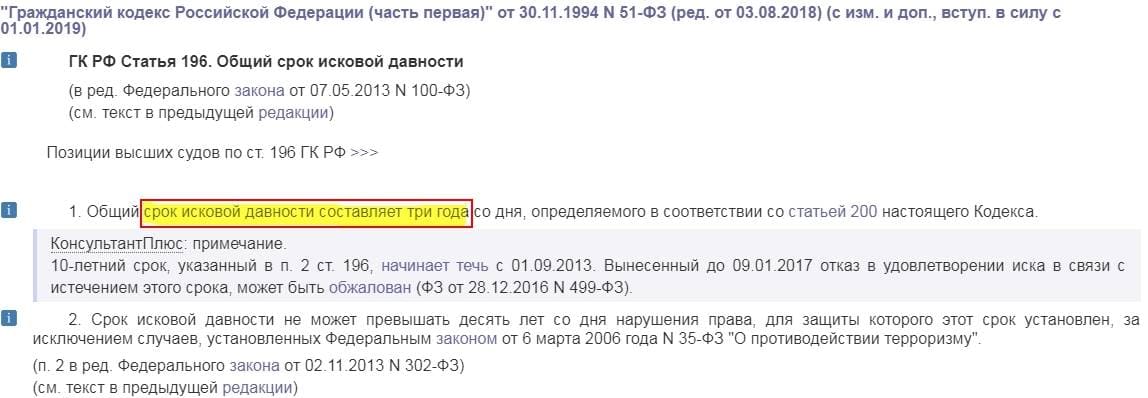

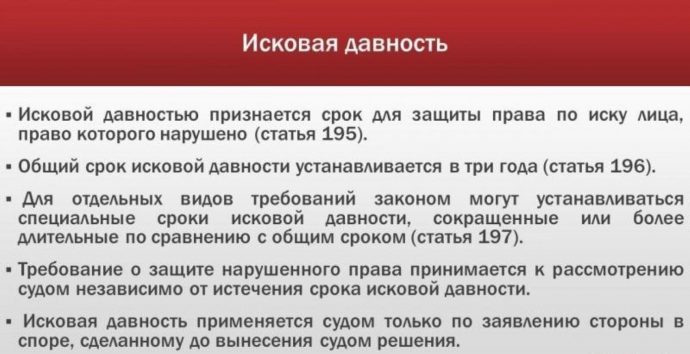

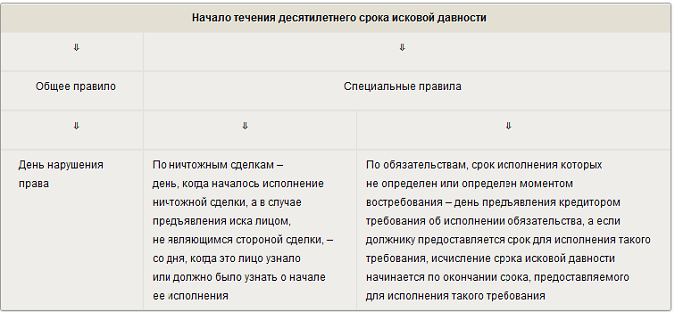

Согласно ст.ст.196-200 Гражданского кодекса, общий срок исковой давности составляет три года со дня, определяемого в соответствии со статьей 200 настоящего Кодекса.

Десятилетний срок, предусмотренный пунктом 2 статьи 196 настоящего Кодекса (в редакции Федерального закона от 7 мая 2013 г. N 100-ФЗ), начинает течь не ранее 1 сентября 2013 г. Лица, которым до дня вступления в силу Федерального закона от 28 декабря 2016 г. N 499-ФЗ судом было отказано в удовлетворении исковых требований в связи с истечением такого срока, вправе обжаловать судебные акты в порядке и сроки, которые установлены арбитражным и гражданским процессуальным законодательством РФ

Для отдельных видов требований законом могут устанавливаться специальные сроки исковой давности, сокращенные или более длительные по сравнению с общим сроком.

Сроки исковой давности и порядок их исчисления не могут быть изменены соглашением сторон.

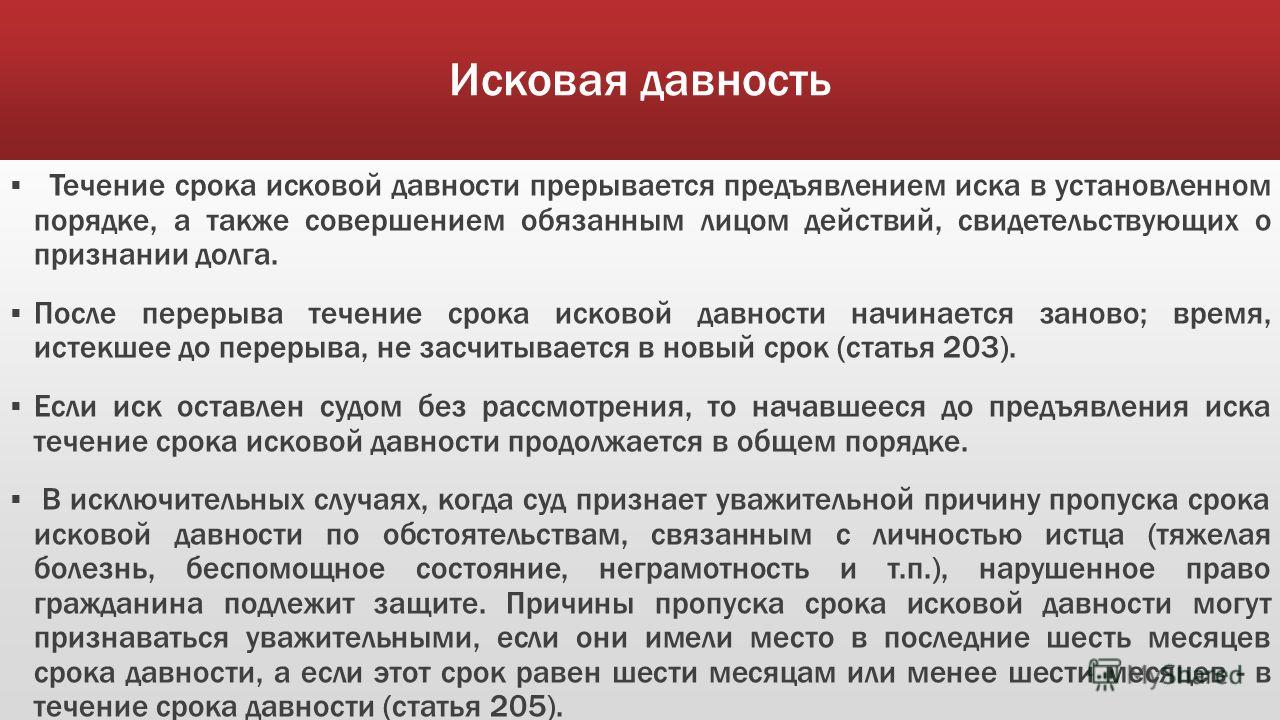

Основания приостановления и перерыва течения сроков исковой давности устанавливаются настоящим Кодексом и иными законами.

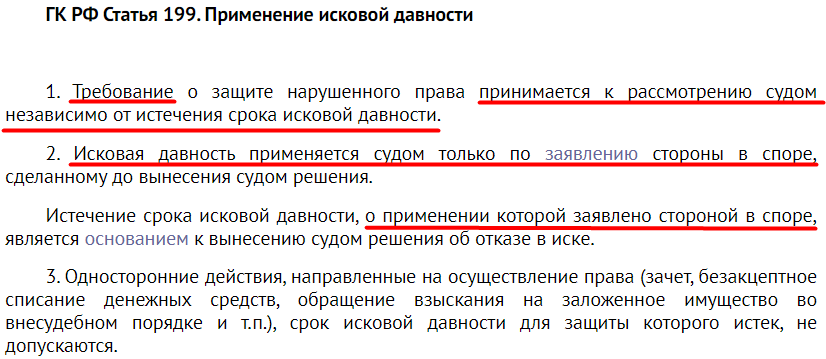

Требование о защите нарушенного права принимается к рассмотрению судом независимо от истечения срока исковой давности.

Исковая давность применяется судом только по заявлению стороны в споре, сделанному до вынесения судом решения.

Односторонние действия, направленные на осуществление права (зачет, безакцептное списание денежных средств, обращение взыскания на заложенное имущество во внесудебном порядке и т.

п.), срок исковой давности для защиты которого истек, не допускаются.

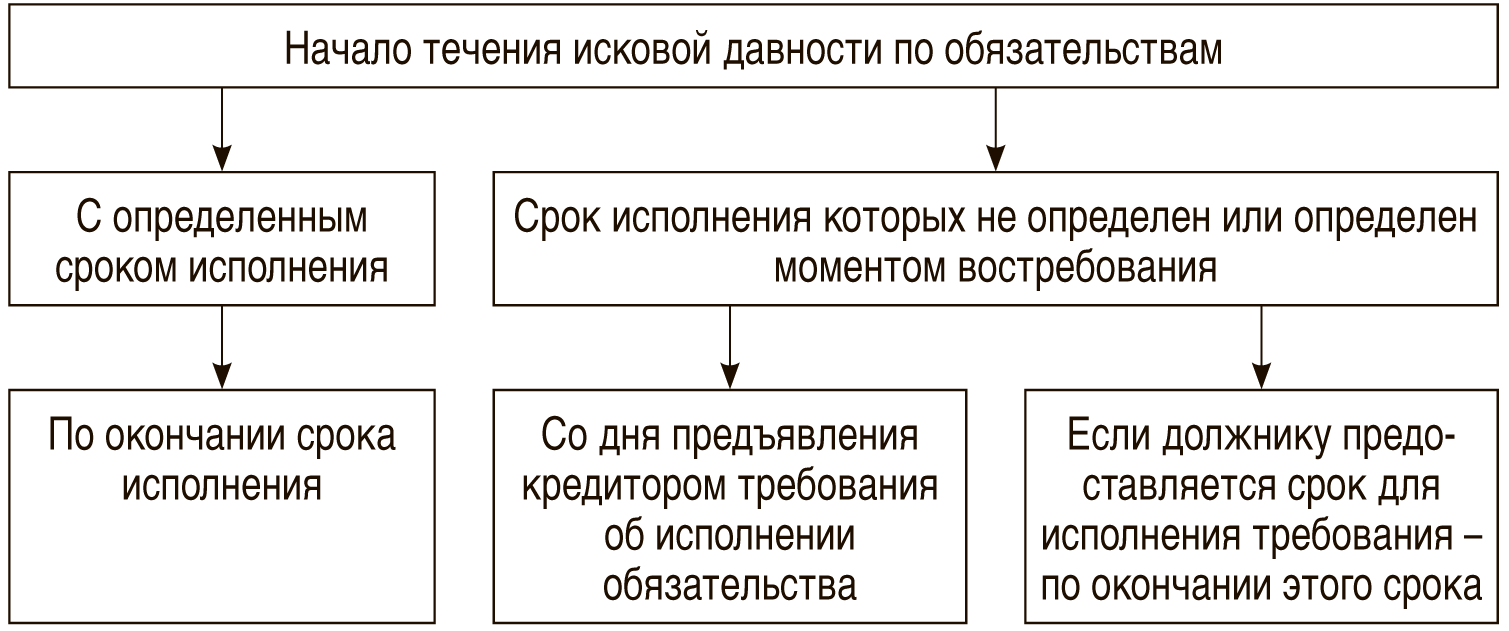

п.), срок исковой давности для защиты которого истек, не допускаются.Если законом не установлено иное, течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права.

По обязательствам, срок исполнения которых не определен или определен моментом востребования, срок исковой давности начинает течь со дня предъявления кредитором требования об исполнении обязательства, а если должнику предоставляется срок для исполнения такого требования, исчисление срока исковой давности начинается по окончании срока, предоставляемого для исполнения такого требования. При этом срок исковой давности во всяком случае не может превышать десять лет со дня возникновения обязательства.

По регрессным обязательствам течение срока исковой давности начинается со дня исполнения основного обязательства.

Таким образом, срок исковой давности составляет 3 года с даты последнего платежа.

С уважением, адвокат Анатолий Антонов, управляющий партнер адвокатского бюро «Антонов и партнеры».

Остались вопросы к адвокату?

Задайте их прямо сейчас здесь, или позвоните нам по телефонам в Москве +7 (499) 288-34-32 или в Самаре +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Рисковая давность — PRAVO.UA

До того, как вспыхнул мировой финансово-экономический кризис, финансовые учреждения (банки) почти беспрепятственно предоставляли юридическим и физическим лицам (заемщики) в кредит денежные средства.

В дальнейшем, с учетом неисполнения заемщиками своих обязательств по кредитным договорам, банки обращались в судебные инстанции с исками о досрочном взыскании существующей задолженности по телу кредита, начисленных процентов, пени и штрафов. Как правило, задолженность определялась банками с той даты, когда заемщики прекращали исполнять взятые на себя обязательства. Как следствие, существуют неединичные случаи, когда банки, например, подают иски в 2013 году, а начисление задолженности осуществляют с 2008 или 2009 годов, то есть с явным пропуском исковой давности, как общей (основной суммы долга и начисленных процентов), так и специальной (неустойки). И это при том, что в кредитных договорах отсутствует согласование относительно увеличения общей исковой давности. Несмотря на это, банки в обоснование своей позиции относительно своевременного обращения в суд с иском ссылаются на то, что срок действия кредитного договора не истек, а значит, нет оснований для применения исковой давности. По их мнению, срок исковой давности должен определяться только со дня окончания срока действия кредитного договора (?!), поскольку именно до последнего дня его действия заемщики должны вернуть всю сумму полученного кредита и оплатить начисленные проценты. Причем в большинстве кредитных договоров установлено именно ежемесячное погашение кредита и начисленных процентов.

Как следствие, существуют неединичные случаи, когда банки, например, подают иски в 2013 году, а начисление задолженности осуществляют с 2008 или 2009 годов, то есть с явным пропуском исковой давности, как общей (основной суммы долга и начисленных процентов), так и специальной (неустойки). И это при том, что в кредитных договорах отсутствует согласование относительно увеличения общей исковой давности. Несмотря на это, банки в обоснование своей позиции относительно своевременного обращения в суд с иском ссылаются на то, что срок действия кредитного договора не истек, а значит, нет оснований для применения исковой давности. По их мнению, срок исковой давности должен определяться только со дня окончания срока действия кредитного договора (?!), поскольку именно до последнего дня его действия заемщики должны вернуть всю сумму полученного кредита и оплатить начисленные проценты. Причем в большинстве кредитных договоров установлено именно ежемесячное погашение кредита и начисленных процентов.

Ежемесячная давность

В данной статье предлагаю рассмотреть правовой подход к применению судебными инстанциями общей исковой давности в кредитных взаимоотношениях, которыми установлено ежемесячное погашение кредита и начисленных процентов.

Проанализировав большое количество судебных решений с помощью Единого государственного реестра судебных решений, я сделал вывод, что по результатам рассмотрения соответствующей категории споров судебные инстанции различных юрисдикций (гражданской и хозяйственной), как ни странно, по-разному подходят к решению этого вопроса.

Для примера приведу судебную практику Высшего хозяйственного суда Украины (ВХСУ), который четко придерживается точки зрения, что общая исковая давность должна применяться исключительно к каждому просроченному платежу, в том числе и кредитному.

Так, в постановлении ВХСУ от 12 декабря 2012 года по делу № 5015/2089/12 указано: «Согласно графику погашения кредитной задолженности, срок уплаты очередного платежа определен месяцами, а потому срок исполнения обязательства, согласно части 3 статьи 254 ГК Украины, истекает в соответствующее число последнего месяца срока.

При таких обстоятельствах, поскольку в кредитном договоре предусмотрено, что его исполнение осуществляется частями в соответствии с графиком погашения кредита, то началом течения срока исковой давности является день, когда должник должен был осуществить очередной платеж, но не уплатил его, и, соответственно, общий срок исковой давности применяется в отношении каждого просроченного ежемесячного платежа, определенного графиком».

Аналогичная правовая позиция изложена и в постановлении ВХСУ от 7 марта 2013 года по делу № 5015/2087/12.

Дополнительным свидетельством того, что исковая давность к основной сумме долга, определенной ежемесячными платежами, должна применяться по отдельности к каждому просроченному платежу, являются требования пункта 4.2 постановления пленума ВХСУ «О некоторых вопросах практики применения исковой давности в решении хозяйственных споров» от 29 мая 2013 года № 10, согласно которому «исковая давность по искам, связанным с просрочкой повременных платежей (проценты за пользование кредитом, арендная плата и т.п.), исчисляется отдельно по каждому просроченному платежу».

Судебная непоследовательность

Однако при анализе судебной практики Высшего специализированного суда Украины по рассмотрению гражданских и уголовных дел (ВССУ) по решению аналогичных споров прослеживается непоследовательность последнего.

Сначала ВССУ соглашался с мнением ВХСУ, о чем свидетельствует определение от 14 декабря 2011 года по делу № 6-34435св11, в котором, кроме ссылки на статью 256 ГК Украины, указано, что «поскольку в кредитном договоре предусмотрено, что его выполнение осуществляется в соответствии с графиками погашения кредита, то началом течения срока исковой давности является день, когда должник должен был осуществить очередной платеж, однако его не уплатил».

В дальнейшем ВССУ кардинально изменил свою точку зрения, о чем свидетельствует постановление от 10 октября 2012 года по делу № 6-36597св12, согласно которому «решая спор о досрочном погашении кредитной задолженности, районный суд правильно применил нормы материального права относительно досрочного погашения задолженности и определил сумму задолженности в соответствии с указанными требованиями и условиями заключенного кредитного договора. При этом районный суд правильно исходил из того, что исковая давность применяется со дня окончания договора, который был заключен до марта 2012 года, а не со дня просрочки месячного платежа».

В начале 2013 года ВССУ опубликовал разъяснения, изложенные в письме «О некоторых вопросах применения сроков исковой давности» от 16 января 2013 года № 10-70/0/4-13, где указано следующее: «Пунктом 31 постановления пленума ВССУ «О практике применения судами законодательства при разрешении споров, возникающих из кредитных правоотношений» от 30 марта 2012 года № 5 судам разъяснено, что в спорах относительно потребительского кредитования кредитодателю запрещается (!) требовать возврата потребительского кредита, срок давности которого истек. В связи с этим исковая давность по иску о возврате потребительского кредита применяется независимо от наличия заявления стороны в споре.

В связи с этим исковая давность по иску о возврате потребительского кредита применяется независимо от наличия заявления стороны в споре.

Поскольку по истечении сроков исковой давности к основному требованию считается, что исковая давность истекла и к дополнительному требованию (взыскание неустойки, наложение взыскания на заложенное имущество и т.д.), указанное выше правило применяется также и к дополнительным требованиям банка (иного финансового учреждения)».

Однако со дня обнародования соответствующих разъяснений ВССУ суды гражданской юрисдикции начали применять исковую давность, но только к правоотношениям заемщиков и банков, в результате которых последние выдавали кредитные пластиковые карты и только при условии, что со дня истечения срока их действия прошло более трех лет. Подтверждением тому — определения ВССУ от 3 апреля 2013 года по делу № 6-52669св12 и от 3 июля 2013 года по делу №6-9172св13.

Что касается других кредитных договоров, по которым денежные средства предоставлялись банками на условиях ежемесячного погашения платежей по соответствующему графику, то при рассмотрении данной категории споров суды гражданской юрисдикции игнорировали заявления заемщиков (ответчиков) о применении к основной сумме долга исковой давности, мотивируя это тем, что срок действия кредитного договора еще не истек.

Устранение двусмысленности

Как видим, до настоящего времени суды хозяйственной и гражданской юрисдикций по-разному применяли нормы действующего законодательства, что вызвало справедливые нарекания рядовых граждан-должников на их непоследовательность при решении споров с финансовыми учреждениями. Однако сегодня такое несоответствие наконец устранено Верховным судом Украины (ВСУ), вынесшим 6 ноября 2013 года по результатам рассмотрения гражданского дела № 6-116цс13 постановление, в котором согласился с позицией судов хозяйственной юрисдикции и определил, что «течение исковой давности по требованиям кредитора, возникающим из нарушения должником условий договора (графика погашения кредита) о погашении долга частями (ежемесячными платежами), начинается в отношении каждой отдельной части со дня, когда произошло это нарушение. Исковая давность в таких случаях исчисляется отдельно по каждому просроченному платежу».

Таким образом, этим постановлением ВСУ устранил двусмысленное толкование понятия срока исковой давности в кредитных правоотношениях и поставил окончательную точку в данном вопросе.

Кроме выводов, изложенных в данном постановлении ВСУ, хочу еще раз подчеркнуть, что в соответствии со статьей 8 Конституции Украины в государстве действует верховенство права, а согласно статье 129 Конституции Украины, к одному из главных принципов судопроизводства относится принцип законности. То есть нормы действующего законодательства, которыми регламентируются изложенные в статье правоотношения, а именно: часть 3 статьи 254, статья 256, статья 257, статья 258, часть 5 статьи 261, части 4, 5 статьи 267 ГК Украины, являются общими и не имеют ссылок на возможность различного применения к юридическим или физическим лицам, а потому не могут свободно толковаться судами различных юрисдикций.

ДИДЕНКО Роман — директор ЧП «Юридическая компания «Дипломат-Плюс», г. Днепропетровск

порядок расчета и рекомендации заемщикам

Банк имеет право подать иск в суд и потребовать у заемщика вернуть долг, пеню и штрафы в течение определенного срока – срока исковой давности. По окончании этого периода долг должен быть аннулирован, а любые претензии финансистов к должнику считаются необоснованными. Этим часто пользуются мошенники: оформляя ссуды, они не вносят обязательные платежи и скрываются, полагая, что через 3 года смогут объявиться и ничего не платить банку. Так ли это? Попробуем разобраться.

По окончании этого периода долг должен быть аннулирован, а любые претензии финансистов к должнику считаются необоснованными. Этим часто пользуются мошенники: оформляя ссуды, они не вносят обязательные платежи и скрываются, полагая, что через 3 года смогут объявиться и ничего не платить банку. Так ли это? Попробуем разобраться.

С какого дня начинается течение срока исковой давности по кредиту

Срок исковой давности указан в статье 196 Гражданского кодекса РФ. Он составляет 3 года со дня, определенного статьей 200 Гражданского кодекса:

«1. Если законом не установлено иное, течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права.

2. По обязательствам с определенным сроком исполнения течение срока исковой давности начинается по окончании срока исполнения.

По обязательствам, срок исполнения которых не определен или определен моментом востребования, срок исковой давности начинает течь со дня предъявления кредитором требования об исполнении обязательства…. ».

».

Именно с определением момента отсчета срока исковой давности связано больше всего вопросов. Не только рядовые заемщики, но и юристы не могут прийти к единому мнению и по-разному трактуют нормы ст. 200 Гражданского кодекса:

- Часть юристов утверждает, что срок исковой давности нужно отсчитывать с момента окончания срока действия кредитного договора. Банк может не беспокоить заемщика в течение всего срока действия договора, начисляя ему пеню и штрафы, а в конце срока предъявить требование о возврате всей суммы долга, процентов и начисленных за просрочку санкций. После этого у финансистов оказывается в запасе еще 3 года, чтобы истребовать эти средства.

- Другие юристы опираются на Постановление Пленума Верховного суда РФ от 12.11.2001 года №15 и Постановление Пленума Высшего Арбитражного суда РФ от 15.11.2001 года № 18 «О некоторых вопросах, связанных с применением норм гражданского кодекса РФ об исковой давности». В частности, юристы оперируют следующими нормами:

- «10.

Течение срока давности по иску, вытекающему из нарушения одной стороной договора условия об оплате товара (работ, услуг) по частям, начинается в отношении каждой отдельной части со дня, когда лицо узнало или должно было узнать о нарушении своего права. Срок давности по искам о просроченных повременных платежах (проценты за пользование заемными средствами, арендная плата и т.п.) исчисляется отдельно по каждому просроченному платежу».

Течение срока давности по иску, вытекающему из нарушения одной стороной договора условия об оплате товара (работ, услуг) по частям, начинается в отношении каждой отдельной части со дня, когда лицо узнало или должно было узнать о нарушении своего права. Срок давности по искам о просроченных повременных платежах (проценты за пользование заемными средствами, арендная плата и т.п.) исчисляется отдельно по каждому просроченному платежу». - «25. Исковая давность на взыскание процентов, уплачиваемых заемщиком на сумму займа в размере и в порядке, определяемых пунктом 1 статьи 809 ГК РФ, истекает в момент истечения срока исковой давности по требованию о возврате основной суммы займа (кредита)….».

- «10.

Проанализировав случаи из судебной практики, приходим к выводу, что большинство судей использует второй метод расчета срока исковой давности – без привязки к сроку действия кредитного договора. То есть, как только кредитор обнаружил факт неуплаты обязательного платежа, он должен уведомить об этом заемщика, и с этого момента начинается отсчет срока исковой давности.

При этом срок исковой давности имеет важную особенность: он «обнуляется», если с момента образования просрочки заемщик вышел на контакт с кредитором или погасил часть долга. К примеру, первая просрочка у клиента образовалась 1 февраля 2014 года. С этого момента начался отсчет срока исковой давности. Однако если 1 апреля кредитный менеджер назначило встречу заемщику в отделении, по итогам которой был подписан протокол или любой другой документ, трехгодичный период стартует заново уже с 1-го апреля. Другой вариант: заемщик не общался с менеджером, но 1-го июня внес часть обязательного платежа на свой счет. В этом случае срок исковой давности вновь обнуляется, но так как долг не был погашен полностью, отсчет возобновляется с 1-го июля.

Далее мы более подробно остановимся на правилах расчета срока исковой давности и исключениях из них.

Правила расчета срока исковой давности по кредиту

Существуют определенные правила расчета срока исковой давности:

- При предъявлении банком требования о досрочном погашении кредита (как правило, направляется в письменном виде – заказным письмом с уведомлением о вручении) – именно с этого момента начинает исчисляться срок исковой давности.

- Любой контакт заемщика и кредитора, при котором должник подписывает документы или любым другим способом фиксирует факт своего общения с менеджером, приводит к возобновлению отсчета срока исковой давности с нуля.

- После подачи заявления о реструктуризации или рефинансировании займа срок исковой давности также обнуляется.

- В случае погашения части долга отсчет срока исковой давности возобновляется со дня внесения платежа; в случае погашения всего долга отсчет срока исковой давности прекращается. Он может возобновиться после появления очередной просрочки.

- Передача долга заемщика новому кредитору или коллекторскому агентству (на основании агентского договора или продажи кредита) не влияет на срок исковой давности.

- Срок исковой давности нельзя изменить по соглашению сторон, даже если это прописано в кредитном договоре (такой договор можно признать ничтожным).

Однако самое главное правило при расчете срока исковой давности все же вытекает из ст. 200 Гражданского кодекса, допускающей двоякое толкование. Некоторые юристы придерживаются мнения, что срок исковой давности необходимо отсчитывать от даты окончания кредитного договора. Даже если просрочка по кредиту возникла в первый месяц пользования заемными средствами, финансисты могут сослаться на ст. 200 ГК РФ и подать иск, к примеру, через 2 года и 11 месяцев после окончания срока действия договора. В таком случае вам придется оспаривать иск. Вы можете сослаться на постановления Пленума Высшего Арбитражного суда или Верховного суда, но гарантии, что суд встанет на вашу сторону, нет.

200 Гражданского кодекса, допускающей двоякое толкование. Некоторые юристы придерживаются мнения, что срок исковой давности необходимо отсчитывать от даты окончания кредитного договора. Даже если просрочка по кредиту возникла в первый месяц пользования заемными средствами, финансисты могут сослаться на ст. 200 ГК РФ и подать иск, к примеру, через 2 года и 11 месяцев после окончания срока действия договора. В таком случае вам придется оспаривать иск. Вы можете сослаться на постановления Пленума Высшего Арбитражного суда или Верховного суда, но гарантии, что суд встанет на вашу сторону, нет.

Для прекращения судебного разбирательства по причине истекшего срока исковой давности заемщику необходимо подать соответствующее ходатайство в ходе судебных слушаний. Также допускается подача нотариально заверенного заявления (без личного участия ответчика).

Далее мы более детально расскажем о том, что подразумевается под «контактами» банка и клиента, которые могут привести к обнулению срока исковой давности.

Что нужно помнить заемщику при расчете срока исковой давности

В некоторых случаях недобросовестные кредиторы умышленно не беспокоят должника, ожидая, когда сумма штрафных санкций и пени вырастет. Через 3 года после образования первой просрочки банк подает иск в суд с требованием возврата всей суммы долга, начисленных процентов, пени и штрафов. То есть, уклоняться от общения с кредитором в надежде, что пройдет 3 года и про вас забудут, не стоит. Напротив, в случае ухудшения материального положения, желательно сразу же обращаться в банк с заявлением о реструктуризации кредита. Срок исковой давности обнулится, а банк сможет помочь клиенту найти выход из сложной ситуации.

Также важно суметь защитить свои интересы в случае истечения срока исковой давности. Банк может настаивать на искусственном продлении данного срока в связи с тем, что менеджеры или коллекторы «контактировали» с заемщиком. Должники должны знать:

- Доказательством общения заемщика с взыскателем не может быть зафиксированный клерком факт телефонного разговора (если банк не имеет возможности предоставить запись данного разговора).

- Не является доказательством факта общения или признания долга заемщиком и расписка о получении письма из банка.

- Не является доказательством общения с представителями банка факт присутствия заемщика в банке. К примеру, если клиент снимал средства с текущего счета в отделении банка, в котором он оформлял кредит, это нельзя расценивать как «контакт» с кредитором.

Таким образом, клиенты должны помнить о существовании срока исковой давности как о возможности защитить себя в случае, когда погасить кредит они физически не могут. Однако такой способ уйти от ответственности крайне рискованный и сложный: проще идти на диалог с банком, чем скрываться и надеяться на удачу.

Популярные схемы, как не возвращать долг, и почему они не работают

«Страховое мошенничество у нас популярно как нигде. Но это ст. 159.4 УК РФ, по которой дают до 10 лет. Стоит ли этот кредит такого — решает каждый сам для себя», — предупреждает Александр Воскобойников.Похожий алгоритм применяется владельцами ипотечных кредитов, когда они поджигают квартиру или затапливают ее. Непродуманное действие, которое не отменяет обязанности платить и приводит только лишь к дополнительным расходам и часто к реальным срокам в колонии общего режима.

Попытаться найти в договоре признаки недействительности

Законом установлены требования к форме и содержанию типовых договоров, которые подписывают заемщики в банках и МФО. Часто на форумах советуют самостоятельно или с юристом поискать нарушения, чтобы найти основания, как не возвращать кредит. Сложно поверить, чтобы кто-то в это на самом деле верил, но такие советы действительно популярны.О том, почему такая схема — пустая трата времени, рассказывает Андрей Заводсков:Кроме этих, есть и другие способы, к которым прибегают должники. Чаще всего безуспешно.«Нарушение требований к форме договора не влечет его недействительность. Если же кредитор допустил нарушения иного характера (например, применил ставку выше максимально допустимой, не имел права выдавать потребительский заем и т.

п.), то договор можно признать недействительным, но суд обяжет вернуть сумму займа».

Те, кто ищет, как не возвращать деньги, не понимают, что МФО и банки на 100% легальные финансовые институты, которые работают в соответствии с сотнями законов и подзаконных актов. Лучшее, что можно сделать, это стать более финансово грамотным. Это необходимо, чтобы уметь отличать черные МФО от законных, понимать последствия неуплаты и знать, как себя вести, когда нарушают права заемщика.

Исковая давность по кредиту в Украине

Многие украинцы даже не подозревают о существовании такого понятия, как «исковая давность по кредиту». Представители финансовых учреждений в свою очередь не заинтересованы в распространении информации по этому вопросу.

С точки зрения юриспруденции, под исковой давностью подразумевается период времени, на протяжении которого субъект гражданских правоотношений вправе обратиться в суд для защиты своих интересов. В контексте сделок кредитования исковой давностью может воспользоваться, как кредитор, так и заемщик. Однако если сроки исковой давности истекли, банковское учреждение теряет право выставлять требования по возврату кредита.

В контексте сделок кредитования исковой давностью может воспользоваться, как кредитор, так и заемщик. Однако если сроки исковой давности истекли, банковское учреждение теряет право выставлять требования по возврату кредита.

Специалисты адвокатского объединения «АЛТЕКСА» рекомендуют заемщикам обратить внимание на положения Закона Украины «О защите прав потребителей», где подчеркивается неправомерность требований по возврату кредита, если срок давности пропущен.

Наряду с этим, данный вопрос относительно кредитных правоотношений намного сложнее, чем кажется на первый взгляд. В каждом случае необходимо разбираться отдельно, пользуясь максимально широко правовыми знаниями и анализируя прецеденты решений Верховного Суда.

Чем определяются сроки давности кредита?

Согласно законодательству, исковая давность в Украине составляет 3 (три) года. Однако в кредитном договоре, который подписывается между финансовым учреждением и заемщиком, могут определяться иные сроки.

Например, по кредитной карте ПриватБанка временной лимит составляет целых 50 (пятьдесят) лет. Клиенты банка соглашаются с данным условием, когда во время оформления карты заполняют и подписывают анкету-заявление. С юридической точки зрения данный документ одновременно является договором кредитования.

Многие банки пользуются возможностью пролонгации/ приостановления исковой давности по кредитам. Часто сроки давности привязывают к периоду действия карты. С продлением действия карты автоматически продлевается период исковой давности. Ни одна финансовая организация не вправе самостоятельно продлевать оговоренный срок без получения согласия другой стороны сделки. Однако в договорах, подписанных клиентами, фактически такое согласие присутствует.

С какого момента отсчитывается срок исковой давности по кредиту?

В ряде случаев для определения «точки отсчета» юристу приходится очень тщательно изучать кредитный договор, особенно, когда дело касается ипотеки и других долгосрочных кредитов. Согласно законодательным требованиям, в документе должны присутствовать отдельные пункты, посвященные сугубо этому вопросу.

Согласно законодательным требованиям, в документе должны присутствовать отдельные пункты, посвященные сугубо этому вопросу.

Отчет времени зачастую начинается с момента первой просрочки либо от даты завершения действия договора. Судебная практика по этому вопросу характеризуется противоречивостью. Если анализировать решения, вынесенные за последние годы в Киеве, то примерно 70% связаны с трактовкой исковой давности от момента окончания договора кредитования. Но приблизительно 30% решений выносятся с учетом расчета сроков от даты просрочки.

В чем заключаются основные заблуждения и ошибки граждан относительно срока давности по кредиту?

Многие заемщики считают: по истечении срока давности кредиторы гарантированно о них забудут. На самом деле: даже после обозначенного в законе периода кредитор располагает правом обратиться в суд. Согласно судебному решению, сроки на выставление требований о взыскании долга продлеваются. Более того, кредитор может доказать тот факт, что должник изначально имел намерение не возвращать долг. Не исключен вариант признания мошеннических действий со стороны заемщика.

Не исключен вариант признания мошеннических действий со стороны заемщика.

Эксперты выделяют следующие наиболее распространенные ошибки касательно прерывания срока исковой давности по кредиту в Украине:

- Внесение одного или более платежей по кредиту на протяжении трех лет после окончания действия кредитного договора

- Просьба о реструктуризации кредита или о кредитных каникулах в ответ на претензии банка

- Закрепленное документально признание заемщиком своего долга/ подтверждение невыплаченного кредита

Поспешные и необдуманные действия со стороны заемщика, особенно – в условия давления со стороны банковских сотрудников или коллекторов, в будущем могут привести только к усугублению ситуации. Перед совершением подобных шагов, желательно получить консультацию адвоката.

В каких случаях действие срока давности приостанавливается?

Речь идет о перечне исключений, которыми на практике можно воспользоваться достаточно редко. Среди таких обстоятельств:

Среди таких обстоятельств:

- Несение заемщиком военной службы в части, которая переведена на военное положение.

- Форс-мажорные обстоятельства, препятствующие подаче искового заявления в суд.

- Объявление кредитором моратория на срок давности в связи с непреодолимой ситуацией.

Насколько реально рассчитывать на списание кредита по сроку давности?

Банки нередко подают иски о взыскании тела кредита, пени и штрафов с нарушением положений о сроке давности. В случае правильного построения правовой позиции вполне можно отклонить такие требования. Практика специалистов нашей компании показывает: положения законодательства об исковой давности удается использовать с выгодой для заемщика во всех видах кредитования, включительно – по ипотеке, потребительским кредитам, займам под залог, коммерческим кредитам, займам по кредитной карте.

Узнав о том, какой срок исковой давности по кредиту, заемщику следует четко разработать план действий. Если срок прошел и уже проходит судебное разбирательство, не следует идти на сотрудничество с банком и коллекторами. Намного более целесообразный вариант действий в подобном случае – это заявление (ходатайство) в суд о применения срока исковой давности. Очень важно подать такое заявление до вынесения судом окончательного решения по делу.

Если срок прошел и уже проходит судебное разбирательство, не следует идти на сотрудничество с банком и коллекторами. Намного более целесообразный вариант действий в подобном случае – это заявление (ходатайство) в суд о применения срока исковой давности. Очень важно подать такое заявление до вынесения судом окончательного решения по делу.

Специалисты АО «АЛТЕКСА» готовы отстаивать ваши права, как заемщика, при нарушении кредитором положения о сроке исковой давности!

Автор адвокат Татьяна Романцова

Определение кредитного лимита

Что такое кредитный лимит?

Термин «кредитный лимит» относится к максимальной сумме кредита, которую финансовое учреждение предоставляет клиенту. Кредитное учреждение продлевает кредитный лимит по кредитной карте или кредитной линии. Кредиторы обычно устанавливают лимиты кредита на основе информации, предоставленной соискателем кредита. Кредитный лимит — это фактор, который влияет на кредитные рейтинги потребителей и может повлиять на их способность получать кредит в будущем.

Ключевые выводы

- Термин «кредитный лимит» означает максимальную сумму кредита, которую финансовое учреждение предоставляет клиенту.

- Кредиторы обычно устанавливают лимиты кредита на основании кредитного отчета потребителя.

- Кредитор обычно предоставляет заемщикам с высоким уровнем риска более низкие кредитные лимиты, потому что у них нет капитала и способности погасить долг. Должники с низким уровнем риска обычно получают более высокие кредитные лимиты, что дает им большую гибкость при расходах.

6 преимуществ увеличения кредитного лимита

Общие сведения о кредитных лимитах

Кредитные лимиты — это максимальная сумма денег, которую кредитор позволяет потребителю потратить с помощью кредитной карты или возобновляемой кредитной линии.Лимиты устанавливаются банками, альтернативными кредиторами и компаниями, выпускающими кредитные карты, и основываются на нескольких частях информации, относящейся к заемщику. Эти кредиторы проверяют кредитный рейтинг заемщика, личный доход, историю погашения кредита и другие факторы.

Эти кредиторы проверяют кредитный рейтинг заемщика, личный доход, историю погашения кредита и другие факторы.

Лимиты могут быть установлены как для необеспеченного, так и для обеспеченного кредита. Необеспеченный кредит с ограничениями часто бывает в форме кредитных карт и необеспеченных кредитных линий. Если кредитная линия обеспечена залогом, то кредитор принимает во внимание стоимость залога.Например, если кто-то берет кредитную линию под залог собственного капитала, кредитный лимит варьируется в зависимости от собственного капитала заемщика.

Кредиторы не будут устанавливать высокий кредитный лимит для тех, кто не сможет его вернуть. Если у потребителя высокий кредитный лимит, это означает, что кредитор считает заемщика заемщиком с низким уровнем риска. У этого заемщика больше возможностей тратить с более высоким кредитным лимитом.

Высокие кредитные лимиты могут быть неприятными, поскольку перерасход средств может означать, что заемщик не сможет выполнить свои ежемесячные платежи.

Кредитный лимит работает одинаково независимо от того, есть ли у заемщика кредитная карта или кредитная линия. Заемщик может потратить до кредитного лимита, но если он превысит эту сумму, ему могут грозить штрафы или пени в дополнение к их регулярному платежу. Если заемщик тратит меньше лимита, он может продолжать использовать карту или кредитную линию до тех пор, пока не достигнет лимита.

Кредитный лимит по сравнению с доступным кредитом

Кредитный лимит и доступный кредит — это не одно и то же.Если у заемщика есть кредитная карта с кредитным лимитом в 1000 долларов, а владелец карты тратит 600 долларов, у него есть еще 400 долларов, которые он может потратить. Если заемщик производит платеж в размере 40 долларов и несет финансовые расходы в размере 6 долларов, их баланс падает до 566 долларов, и теперь у них есть 434 доллара в доступном кредите.

Могут ли кредиторы изменить кредитные лимиты?

В большинстве случаев кредиторы оставляют за собой право изменять лимиты кредита. Если заемщик оплачивает свои счета вовремя каждый месяц и не исчерпывает максимальную сумму кредитной карты или кредитной линии, кредитор может увеличить кредитную линию, что дает ряд преимуществ.К ним относятся повышение общего кредитного рейтинга заемщика и доступ к большему количеству более дешевых кредитов.

Если заемщик оплачивает свои счета вовремя каждый месяц и не исчерпывает максимальную сумму кредитной карты или кредитной линии, кредитор может увеличить кредитную линию, что дает ряд преимуществ.К ним относятся повышение общего кредитного рейтинга заемщика и доступ к большему количеству более дешевых кредитов.

Напротив, если заемщик не может произвести выплаты или если есть другие признаки риска, кредитор может решить уменьшить кредитный лимит. Снижение кредитного лимита заемщика увеличивает отношение баланса к лимиту. Если заемщик использует большую часть своего кредита, он становится более рискованным для нынешних и будущих кредиторов.

Кредитные лимиты и кредитные рейтинги

Кредитный отчет человека показывает кредитные механизмы, которые они используют, а также кредитные лимиты своих счетов, любые высокие остатки и текущий баланс.Высокие кредитные лимиты и множественные кредитные линии пагубно сказываются на общем кредитном рейтинге человека.

Потенциальные новые кредиторы могут видеть, что заявитель имеет доступ к большой сумме открытого кредита. Это красный флаг для кредитора просто потому, что заемщик может выбрать максимальную сумму своих кредитных линий и кредитных карт, чрезмерно увеличить свои долги и стать неспособным их погасить. Поскольку высокие кредитные лимиты потенциально влияют на кредитные рейтинги, некоторые заемщики иногда просят кредиторов снизить их кредитные лимиты.

Это красный флаг для кредитора просто потому, что заемщик может выбрать максимальную сумму своих кредитных линий и кредитных карт, чрезмерно увеличить свои долги и стать неспособным их погасить. Поскольку высокие кредитные лимиты потенциально влияют на кредитные рейтинги, некоторые заемщики иногда просят кредиторов снизить их кредитные лимиты.

Советник Insight

Дерек Нотман, CFP®, ChFC, CLU

Intrepid Wealth Partners, LLC, Мэдисон, WI

При подаче заявки на кредит считайте следующий контрольный список наиболее подготовленным:

- Убедитесь, что кредитор знает, зачем вам нужен деньги. Почему вы просите кредит? Наличие ясной причины заставит их чувствовать себя более комфортно.

- Подготовьте личный финансовый отчет. Банк попросит об этом, так что будьте готовы.

- Имейте налоговые декларации за последние два-три года — банк также запросит их.

- Будьте готовы указать свой актив в качестве залога для обеспечения части или всего кредита.

Это могут быть такие вещи, как недвижимость, страхование жизни в денежной форме или бизнес-актив. Не предлагайте это сразу, но используйте это как козырную карту.

Это могут быть такие вещи, как недвижимость, страхование жизни в денежной форме или бизнес-актив. Не предлагайте это сразу, но используйте это как козырную карту. - Не бойтесь договариваться о процентной ставке по кредиту.

- Подготовка покажет кредитору, что вы организованны, серьезны и, надеюсь, заставит их почувствовать себя заемщиком с меньшим риском.

Что такое кредитный лимит и почему его важно понимать

Знаете ли вы, что один из самых простых способов повысить свой кредитный рейтинг — это правильно управлять своим кредитным лимитом? Мы собрали несколько советов, которые помогут вам в этом, включая обзор того, как определяется ваш кредитный лимит и какую роль в этом играют ваши кредитные карты.

Это максимальная кредитная линия, предоставляемая вам кредитором. Думайте об этом как о максимальной сумме, которую вы можете взимать в течение определенного периода времени (хотя обычно вы не хотите брать такую сумму, о чем мы расскажем позже). Если вы не знаете свой кредитный лимит для данной карты, его легко найти. Как правило, ваш лимит указан в выписке по кредитной карте или доступен через ваш онлайн-аккаунт. Вы также можете позвонить по номеру, указанному на обратной стороне вашей карты, чтобы спросить своего поставщика.

Если вы не знаете свой кредитный лимит для данной карты, его легко найти. Как правило, ваш лимит указан в выписке по кредитной карте или доступен через ваш онлайн-аккаунт. Вы также можете позвонить по номеру, указанному на обратной стороне вашей карты, чтобы спросить своего поставщика.

Часть вашего кредитного рейтинга зависит от того, какую часть общего кредита вы используете. Хороший кредитный рейтинг может повлиять на вашу способность получить финансирование на такие вещи, как дом или автомобиль, начать бизнес или получить определенные виды работы.

На кредитной карте размер вашего баланса сравнивается с вашим общим кредитным лимитом, чтобы определить, что называется использованием кредита или отношением долга к кредиту.

Например, у кого-то с общим лимитом по кредитной карте 1000 долларов США и общим долгом по кредитной карте 950 долларов США высокий уровень использования кредита — 95 процентов — и высокое отношение долга к кредиту, равное 9,5 к 10. Такого рода высокий уровень долга к сумме. кредитный коэффициент может послать сигнал потенциальным кредиторам, что вы можете столкнуться с кредитными проблемами в будущем.

Такого рода высокий уровень долга к сумме. кредитный коэффициент может послать сигнал потенциальным кредиторам, что вы можете столкнуться с кредитными проблемами в будущем.

Как правило, вы хотите использовать 30 процентов или меньше доступного кредита; это означает, что ваш ежемесячный баланс должен быть ниже 300 долларов, если у вас есть кредитный лимит в 1000 долларов. Это одна из причин, по которой рекомендуется поддерживать баланс кредитной карты на минимальном уровне по сравнению с общим кредитным лимитом. Конечно, лучше всего ежемесячно выплачивать полную сумму баланса. Если вы не можете, заплатите как можно больше сверх минимума — хорошая идея.

Слишком большая сумма списания с кредитной карты может иметь ряд негативных последствий.Кредиторы по кредитным картам могут оценить комиссию за завышение комиссии, уменьшить ваш кредитный лимит или даже закрыть вашу учетную запись, если вы обычно превышаете лимит. Кредиторы могут также увеличить вашу процентную ставку, если ваша кредитная история показывает, что вы регулярно превышаете свой кредитный лимит, и это может отрицательно сказаться на вашем кредитном рейтинге. Так что знайте свой лимит — и всегда следите за тем, сколько вы заплатили.

Так что знайте свой лимит — и всегда следите за тем, сколько вы заплатили.

: что это такое?

Ваш кредитный лимит — это максимальная сумма, которую вы можете занять с помощью кредитной карты или кредитной линии.

Узнайте больше о кредитных лимитах и о том, как они работают.

Что такое кредитный лимит?

Ваш кредитный лимит — это максимальный непогашенный остаток, который вы можете иметь по кредитной карте или кредитной линии без штрафных санкций. Кредитная линия — это гибкий заем от банка или кредитного союза. Управление кредитным лимитом важно как для того, чтобы избежать долгов, так и для создания хорошего кредитного рейтинга.

Как работает кредитный лимит

Ваш эмитент кредита определяет ваш кредитный лимит, когда вы подаете заявку на получение кредитной карты или кредитной линии.Чтобы принять решение, он оценивает ваш доход, текущий уровень долга и кредитную историю. Если у вас есть история просроченных платежей или значительная сумма долга по сравнению с вашим доходом, вы можете получить разрешение на начало низкого кредитного лимита.

Обычно вы не узнаете свой кредитный лимит, пока не заполните заявку и не получите одобрение кредитной карты. Единственным исключением является обеспеченная кредитная карта, которая представляет собой карту, защищенную денежным залогом. Залог наличными используется для погашения вашей карты, если вы перестанете платить.Эмитенты карт обычно предоставляют вам кредитный лимит, равный вашему гарантийному депозиту.

Если вы (разумно) недовольны полученным кредитным лимитом, вы можете запросить более крупный или отказаться от кредитной карты.

Ваш кредитный лимит может не оставаться неизменным все время, пока у вас есть кредитная карта. Если вы используете свою кредитную карту с умом и своевременно вносите ежемесячные платежи, вы можете получить разрешение на периодическое увеличение кредитного лимита, иногда без необходимости запрашивать их.Точно так же ваш кредитный лимит может быть снижен, если вы задерживаете платежи или если ваш долг увеличивается до уровня, который эмитент кредитной карты считает рискованным.

Вы можете узнать свой кредитный лимит в выписке по счету, войдя в свою онлайн-учетную запись или позвонив в службу поддержки своей кредитной карты.

Какую часть вашего кредитного лимита вы можете использовать?

Вы можете совершать покупки в пределах своего кредитного лимита. Однако вы не сможете превысить свой кредитный лимит, если не включили обработку транзакций с превышением лимита.Если вы не согласитесь, транзакции, которые могут превысить ваш лимит, будут отклонены.

Если вы согласитесь, превышение вашего кредитного лимита может привести к сверхлимитной комиссии, которая также может повлечь за собой штраф. Штрафная ставка — это более высокая процентная ставка, которую эмитент вашей карты может взимать при определенных обстоятельствах. Проверьте свое соглашение о кредитной карте, чтобы узнать, наказывает ли ее эмитент пользователей карт за превышение их кредитных лимитов.

Ваш кредитный лимит также влияет на ваш кредитный рейтинг. Ваш кредитный лимит и баланс карты сообщаются кредитным бюро каждый месяц. Эта информация используется для расчета использования кредита, который измеряет размер используемого кредитного лимита. Он составляет до 30% вашего кредитного рейтинга.

Ваш кредитный лимит и баланс карты сообщаются кредитным бюро каждый месяц. Эта информация используется для расчета использования кредита, который измеряет размер используемого кредитного лимита. Он составляет до 30% вашего кредитного рейтинга.

Чем выше баланс вашей кредитной карты относительно вашего кредитного лимита, тем выше будет использование кредита. Это снижает ваш кредитный рейтинг, что затрудняет получение ссуд и кредитов. Эмитенты карт могут также отказать в увеличении кредитного лимита, если у вас высокий баланс кредитной карты.Лучше всего, чтобы остаток на кредитной карте не превышал 30% от вашего кредитного лимита, чтобы достичь наилучшего кредитного рейтинга.

На ваш кредитный рейтинг также влияет ваша история платежей, продолжительность вашего кредитного счета, запросы о кредитоспособности и типы имеющихся у вас кредитов.

Альтернативы кредитному лимиту

Некоторые кредитные карты не имеют твердого кредитного лимита или предустановленного лимита расходов. Кредитные карты без предустановленного лимита расходов не дают вам бесконечного доступного кредита.Вместо этого у этих карт есть колеблющийся лимит расходов, который изменяется в зависимости от ваших текущих привычек расходов, дохода, кредитной истории и других факторов. У каждого эмитента карты есть своя собственная формула для определения вашего лимита расходов, и вы можете превысить свой лимит без штрафных санкций по усмотрению эмитента.

Кредитные карты без предустановленного лимита расходов не дают вам бесконечного доступного кредита.Вместо этого у этих карт есть колеблющийся лимит расходов, который изменяется в зависимости от ваших текущих привычек расходов, дохода, кредитной истории и других факторов. У каждого эмитента карты есть своя собственная формула для определения вашего лимита расходов, и вы можете превысить свой лимит без штрафных санкций по усмотрению эмитента.

Ключевые выводы

- Ваш кредитный лимит — это максимальный непогашенный остаток, который вы можете иметь на кредитной карте или кредитной линии без штрафных санкций.

- Эмитент вашей кредитной карты определяет ваш кредитный лимит, когда вы подаете заявку на получение кредитной карты или кредитной линии.

- Вы можете совершать покупки вплоть до своего кредитного лимита, но вы не сможете превысить свой кредитный лимит, если не согласились на обработку транзакций с превышением лимита.

- Некоторые кредитные карты не имеют твердого кредитного лимита или предустановленного лимита расходов.

Эти карты имеют изменяющийся лимит расходов, который изменяется в зависимости от ваших текущих привычек расходов, дохода, кредитной истории и других факторов.

Эти карты имеют изменяющийся лимит расходов, который изменяется в зависимости от ваших текущих привычек расходов, дохода, кредитной истории и других факторов.

Определение кредитного лимита | Bankrate.com

Что такое кредитный лимит?Термин «кредитный лимит» означает максимальную сумму, которую эмитент кредитной карты разрешит вам занять по вашей кредитной линии.Это определяется несколькими факторами, включая ваш доход и ваше общее финансовое состояние.

Более глубокое определение Каждый раз, когда эмитент кредитной карты утверждает вам кредитную карту, он устанавливает лимит на сумму, которую вы можете потратить. Это называется вашим кредитным лимитом. После того, как вы исчерпали кредитный лимит, вы не сможете использовать свою карту, пока не выплатите остаток, достаточный для использования всей или части. Некоторые кредитные карты могут позволить вам превысить свой лимит, но будут взимать штраф за превышение лимита.

Кредиторы решают, какую часть кредитного лимита предоставить вам, оценивая всю вашу финансовую картину. Это включает в себя доход, который вы указали в заявлении на получение кредитной карты, а также факторы, связанные с кредитом, такие как ваша кредитная история и размер уже имеющейся задолженности. Это включает в себя размер вашего долга по сравнению с имеющимся у вас кредитом.

Для кредита, обеспеченного залогом (например, линией собственного капитала), кредитор основывает кредитный лимит на том, сколько собственного капитала у вас есть в доме.

Ваш кредитный лимит не высечен. Фактически, он может меняться несколько раз за время, пока у вас есть карта. Если вы остаетесь на хорошем счету у кредитора, он может периодически автоматически повышать ваш кредитный лимит.

Пример кредитного лимита Если эмитент кредитной карты предоставляет вам кредитный лимит в размере 2500 долларов, это максимальная сумма, которую вы можете снять с карты в любой момент времени. Если вы потратите 1900 долларов на карту, у вас будет 600 долларов, которые вы сможете потратить без каких-либо штрафов или невозможности списания средств с карты.

Если вы потратите 1900 долларов на карту, у вас будет 600 долларов, которые вы сможете потратить без каких-либо штрафов или невозможности списания средств с карты.

Процентные и финансовые сборы также засчитываются в счет кредитного лимита. Таким образом, если у вас есть остаток и начисляются проценты, это уменьшит сумму денег, которую вы можете потратить на карту. Например, если ваша финансовая комиссия составляет 18 долларов, у вас будет 582 доллара, которые можно потратить на карту.

Что происходит, когда вы превышаете лимит кредита?

Каждая кредитная карта имеет кредитный лимит, который представляет собой сумму денег, которую вы можете занять с помощью карты. Превышение этого порога может привести к целому ряду негативных последствий, от кредитного ущерба до неловких моментов на кассе.По этой причине важно понимать, что может произойти, когда вы превышаете свой кредитный лимит, и почему разумно обращать внимание на текущий баланс.

Что такое кредитный лимит?

Кредитный лимит — это максимальная сумма, которую вы можете снять с кредитной карты. Для возобновляемого кредитного счета нет заранее установленной даты выплаты займа. Вы можете зарядить до предела кредита и заплатить, по крайней мере, минимальную сумму, причитающуюся с любым остатком, перенесенным на следующий месяц с добавлением процентов.

Для возобновляемого кредитного счета нет заранее установленной даты выплаты займа. Вы можете зарядить до предела кредита и заплатить, по крайней мере, минимальную сумму, причитающуюся с любым остатком, перенесенным на следующий месяц с добавлением процентов.

Кредитный лимит, привязанный к вашей карте, определяется эмитентом при подаче заявки на карту и зависит от трех основных факторов:

- Ваш кредитный отчет и оценка : Ваша кредитная история является основным фактором кредитный лимит карты. После того, как вы подадите заявку, эмитент рассмотрит один или несколько ваших кредитных отчетов или кредитных баллов, предоставленных тремя бюро потребительского кредитования: Experian, TransUnion и Equifax. Если ваш кредитный рейтинг низкий (или у вас его нет), вы можете воспринимать вас как более подверженный кредитному риску, поэтому лимит, скорее всего, будет низким.Если ваш кредитный рейтинг высокий, эмитент будет воспринимать вас как менее подверженный кредитному риску и, в свою очередь, может предоставить вам более высокий кредитный лимит.

Количество открытых счетов, которые у вас есть, и их кредитные лимиты также могут быть учтены — эмитент карты может захотеть узнать, как у вас дела с существующими картами.

Количество открытых счетов, которые у вас есть, и их кредитные лимиты также могут быть учтены — эмитент карты может захотеть узнать, как у вас дела с существующими картами. - Ваше финансовое положение : Эмитент также учитывает ваш доход, существующий долг и другие финансовые обязательства. Вы должны указать эти данные в заявлении на получение кредитной карты.Если у вас есть много наличных денег, которые вы можете использовать для покрытия счета по кредитной карте, эмитент карты может увеличить ваш лимит.

- Внутренние факторы эмитента кредитной карты : Эмитент кредитной карты может расширить более высокие или более низкие лимиты в зависимости от того, сколько денег ему удобно ссудить. Обычно принимаются во внимание общие экономические условия и собственное финансовое положение кредитора. Кроме того, некоторые учетные записи разработаны как стартовые карты с заранее определенными максимальными кредитными лимитами, например, защищенная карта, где лимит соответствует гарантийному депозиту.

Имейте в виду, что кредитный лимит и доступный кредит — это две разные концепции. Лимит кредита — это сумма, которую вы можете взять в долг, а доступный кредит — это сумма, которую вы можете занять за вычетом любой непогашенной задолженности. Итак, если ваша кредитная карта имеет кредитный лимит в 5000 долларов, и вы должны по ней 4000 долларов, ваш доступный кредит составляет 1000 долларов.

Как работает превышение кредитного лимита?

В зависимости от эмитента кредита вы можете потратить больше, чем установленный для вашей учетной записи предел кредита.Вместо того, чтобы транзакция была отклонена при попытке оплаты, она может продолжаться до тех пор, пока это позволяет эмитент. Это может произойти, если у вас есть долгая история ответственного отношения к этой учетной записи. Вы также могли выбрать защиту от превышения лимита, которая дает вам возможность взимать плату, превышающую ваш кредитный лимит.

Но есть несколько негативных последствий, с которыми вы можете столкнуться при превышении лимита кредита. То, что они могут быть, во многом зависит от политики эмитента кредита и вашей кредитной истории, а также от того, выбрали ли вы защиту от превышения лимита.

То, что они могут быть, во многом зависит от политики эмитента кредита и вашей кредитной истории, а также от того, выбрали ли вы защиту от превышения лимита.

Общие результаты включают:

- Отклоненная покупка : если эмитент не одобрит покупку или если вы не включили защиту от превышения лимита, транзакция не будет выполнена, если вы уже достигли своего кредитного лимита. Это может поставить вас в тяжелое финансовое положение, если вам что-то нужно и у вас нет другого способа заплатить.

- Дополнительные расходы : Хотя преимущество защиты от превышения лимита состоит в том, что вы можете взимать больше, чем вам технически разрешено, недостатком является то, что эмитент кредита может взимать с вас плату за эту привилегию.Согласно федеральному закону о кредитных картах комиссия может составлять 25 долларов при первом превышении лимита и 35 долларов в других случаях в течение шестимесячного периода. Если вы сделаете это частым делом, эти сборы вырастут.

Есть также более высокие процентные ставки, которые могут возникнуть при максимально допустимом балансе.

Есть также более высокие процентные ставки, которые могут возникнуть при максимально допустимом балансе. - Учетная запись переходит в состояние по умолчанию : Если вы превысите свой кредитный лимит, ваша учетная запись может считаться дефолтной. Затем эмитент кредита может повысить вашу процентную ставку и уменьшить ваш кредитный лимит.Он может даже отменить или приостановить действие карты или увеличить минимально запрашиваемый платеж.

- Наклейка шок после окончания беспроцентного периода : Если ваша карта предлагает начальный период с годовой процентной ставкой 0%, у вас может возникнуть соблазн накопить высокий баланс. Но баланс, превышающий лимит, может стать проблемой. Если вы не удалите баланс к тому времени, когда начнется текущая ставка карты (вероятно, намного выше), долг может легко оказаться намного дороже, чем вы ожидали.

Как превышение лимита кредита может повлиять на ваш кредит

Использование кредита является одним из основных факторов в двух наиболее часто используемых кредитных рейтингах: FICO ® Score ☉ и VantageScore ® . Использование обычно выражается в процентах; он покажет, какую часть доступного кредита вы используете для каждой карты или в целом.

Использование обычно выражается в процентах; он покажет, какую часть доступного кредита вы используете для каждой карты или в целом.

Низкий коэффициент использования кредита привлекателен для кредиторов и положительно влияет на кредитный рейтинг, потому что он показывает, что вы используете кредитные карты в качестве платежных инструментов для вещей, которые вы можете себе позволить. И наоборот, превышение лимита может быть признаком того, что у вас есть финансовые проблемы.

Как правило, лучше поддерживать общий коэффициент использования кредита ниже 30%.На практике это означает, что, например, если лимит вашей кредитной карты составляет 10 000 долларов, баланс, который вы переносите на следующий месяц, должен быть меньше 3 000 долларов. Что касается влияния коэффициента использования на ваши кредитные рейтинги: чем ниже, тем лучше.

Как избежать списания средств с превышением кредитного лимита

Можно легко потерять счет, сколько вы тратите с помощью кредитной карты, а затем оказаться в опасной близости от лимита. Вы можете избежать этой ситуации с помощью нескольких стратегий:

Вы можете избежать этой ситуации с помощью нескольких стратегий:

- Взимай и плати. Вам никогда не придется задаваться вопросом, приблизились ли вы к пределу, если вы сразу оплатите свои расходы. Загрузите приложение своего банка, чтобы совершить транзакцию немедленно. Брать продукты на 300 долларов? Отправьте 300 долларов эмитенту кредитной карты, прежде чем сесть в машину и уехать.

- Установите фиксированную сумму оплаты за месяц. Чтобы коэффициент использования кредита не превышал 30%, определите, сколько это будет для вашей карты, и придерживайтесь его. Если кредитный лимит вашей карты составляет 1000 долларов, ваш личный лимит будет 300 долларов.

- Проверяйте свои отчеты еженедельно. Вы можете предотвратить выход средств из-под контроля, просматривая выписку по кредитной карте хотя бы раз в неделю. Если сумма вашей задолженности растет, прекратите взимать плату.

- Запросить увеличение кредитного лимита.

Вполне возможно, что ваш кредитный лимит слишком низок для вашего образа жизни. Если вы хорошо держите карту, и ваши кредитные отчеты и баллы находятся в отличной форме (особенно если вы никогда не пропустили платеж), обратитесь к эмитенту с просьбой об увеличении кредитного лимита.Он также проанализирует ваш доход и кредитные привычки, и, если вы соответствуете критериям эмитента, он может увеличить ваш лимит.

Вполне возможно, что ваш кредитный лимит слишком низок для вашего образа жизни. Если вы хорошо держите карту, и ваши кредитные отчеты и баллы находятся в отличной форме (особенно если вы никогда не пропустили платеж), обратитесь к эмитенту с просьбой об увеличении кредитного лимита.Он также проанализирует ваш доход и кредитные привычки, и, если вы соответствуете критериям эмитента, он может увеличить ваш лимит.

Прочтите свой кредитный отчет, чтобы оставаться в курсе

Хотя превышение кредитного лимита в редких случаях не является трагедией, лучше не делать этого привычкой. Регулярный просмотр вашего кредитного отчета также поможет вам поддерживать осведомленность. Вы можете получить доступ к бесплатному кредитному отчету Experian в любое время. Проверка вашего собственного отчета не повлияет на кредитный рейтинг, и вы будете знать, какая информация учитывается в ваших кредитных рейтингах.

Иностранный налоговый кредит — Как рассчитать кредит

Расчет кредита

Вы можете претендовать на иностранный налоговый кредит только в отношении иностранных налогов на доход, военную прибыль или сверхприбыль или налогов вместо этих налогов. Кроме того, существует ограничение на сумму кредита, на которую вы можете претендовать. Ваш иностранный налоговый кредит представляет собой сумму уплаченного или начисленного вами иностранного налога или, если он меньше, лимит иностранного налогового кредита.

Кроме того, существует ограничение на сумму кредита, на которую вы можете претендовать. Ваш иностранный налоговый кредит представляет собой сумму уплаченного или начисленного вами иностранного налога или, если он меньше, лимит иностранного налогового кредита.

Вы рассчитываете свой иностранный налоговый кредит и лимит иностранного налогового кредита в форме 1116 «Зачет иностранного налога».

Лимит зачета иностранного налога

Ваш иностранный налоговый кредит не может быть больше, чем сумма ваших налоговых обязательств в США, умноженная на дробь. В числителе дроби указывается ваш налогооблагаемый доход из источников за пределами США. Знаменатель — это ваш общий налогооблагаемый доход из источников в США и из других стран.

Если у вас есть иностранные налоги, доступные для зачета, но вы не можете использовать их из-за ограничения иностранного налогового вычета, вы можете перенести их на предыдущий налоговый год и на следующие 10 налоговых лет.См. Перенос и перенос в Публикации 514, Иностранный налоговый кредит для физических лиц.

Кроме того, в некоторых налоговых соглашениях есть особые правила, которые вы должны учитывать при расчете вашего иностранного налогового кредита. См. Налоговые соглашения в Публикации 514 и Публикации 901 Налоговые соглашения США.

Освобождение от иностранного налогового кредита

Вы не будете подпадать под действие лимита иностранного налогового кредита и сможете потребовать иностранный налоговый кредит без использования формы 1116, если все следующие требования выполнены.

- Ваш единственный валовой доход из иностранного источника за налоговый год — это пассивный доход, как это определено в Публикации 514 в разделе «Отдельный предельный доход».

- Ваши квалифицированные иностранные налоги за налоговый год не превышают 300 долларов США (600 долларов США при подаче совместной декларации).

- Все ваши валовые иностранные доходы и иностранные налоги сообщаются вам в выписке о получателе платежа (например, в форме 1099-DIV или 1099-INT).

- Вы выбираете эту процедуру для налогового года.

Если вы сделаете этот выбор, вы не сможете перенести или перенести неиспользованные иностранные налоги в этот налоговый год или из него.

ВНИМАНИЕ! Этот выбор освобождает вас только от лимита, указанного в Форме 1116, но не от других требований, описанных в Публикации 514. Например, выборы не освобождают вас от требования, что иностранный налог является невозмещаемым подоходным налогом.

Для получения дополнительной информации о расчете иностранного налогового кредита см. Публикацию 514, Иностранный налоговый кредит для физических лиц и Форму 1116, Иностранный налоговый кредит (частный, имущественный или трастовый), включая инструкции к форме 1116.Кроме того, см. «Советы по соблюдению требований иностранного налогового кредита».

Подробнее о расчете иностранного налогового кредита для корпораций см. В Форме 1118 «Иностранный налоговый кредит — Корпорации» и в инструкциях к форме 1118.

Ссылки / связанные темы

Ограничение иностранного налогового кредита в соответствии с разделом 904 (Портфель 6060)

ПОДРОБНЫЙ АНАЛИЗ —

I. Введение

II. Краткое изложение того, как вычислить ограничение

III.Законодательная история

A. Закон о доходах 1918 года

B. Закон о доходах от 1921 года

C. Закон о доходах 1932 года

D. Налоговый кодекс 1954 г.

E. Закон о технических поправках 1958 года

F. Публичное право 86-780 (поправки 1960 г.)

G. Закон о доходах 1962 года

H. Закон о налогах на иностранных инвесторов 1966 года

I. Закон о доходах 1971 года

J. Закон о налоговой реформе 1976 г.

1. Ограничение по странам

2.Общие внешние убытки

3. Прибыль и убыток от капитала

а. Правила поиска

г. Операции с неттинговым капиталом

г. Регулировка дифференциала скорости

г. Убыток капитала из-за рубежа

Убыток капитала из-за рубежа

K. Закон о доходах 1978 г.

L. Закон о сокращении дефицита 1984 г.

1. Отслеживание доходов из источников в США

2. Расширение отдельного ограничения для некоммерческих интересов

M. Закон о налоговой реформе 1986 г.

1. Распространение отдельных категорий ограничения

2.Правила просмотра

3. Отдельное ограничение убытков

а. Отнесение внешних убытков к доходам США

г. Отнесение убытков США к иностранным доходам

г. Отнесение внешних убытков к иностранным доходам

г. Перераспределение дохода отдельного ограничения

N. Закон 1988 года о технических и прочих доходах

O. Закон о согласовании общих бюджетов 1989 года

P. Закон об освобождении от уплаты налогов от 1997 г.

В.Закон о создании рабочих мест в США 2004 г.

1. Сведение к двум категориям ограничений

2. Обзор для 10-50 корпораций

3. Общие внутренние убытки

Общие внутренние убытки

4. Пересмотр §904 (c) Периоды переноса

5. Отмена «стрижки» иностранного налогового кредита AMT

6. Разъяснение категории ограничений для передачи §367 (d)

7. Расширение режима повторного захвата OFL

R. Закон о рабочих местах в сфере образования и помощи Medicaid от 2010 г.

С.Американский закон об освобождении налогоплательщиков от 2012 г.

T. Закон о предотвращении увеличения налогов от 2014 г.

U. Закон о защите американцев от повышения налогов от 2015 г.

IV. Категория пассивного дохода

A. Доходы иностранной личной холдинговой компании

1. Обзор

а. Категории FPHCI

г. Правила приоритета в FPHCI

г. Изменения в использовании или назначении собственности

(1) Подчасть F Правил

(2) Сделки «Проверить и продать»

г.Взаимодействие с Регламентом «Brown Group»

2. Подчасть F De Minimis и исключения полного включения

3./GettyImages-155134518-5684996a3df78ccc15d5ba4e.jpg) Исключения для активного финансирования и активного страхования

Исключения для активного финансирования и активного страхования

4. Дивиденды

5. Проценты

а. Обзор

г. Проценты по экспортному финансированию против дохода связанного лица по факторингу

г. Определение процентов по экспортному финансированию

г. Определение дохода от факторинга связанных лиц

e. Исключение FPHCI для процентов по экспортному финансированию от банковской деятельности

ф.Раздел 904 (d) Исключение для процентов по экспортному финансированию

6. Арендная плата и роялти

а. Обзор

г. Исключение для той же страны

г. Подчасть F Исключение для активной ренты и роялти

(1) Арендная плата

(2) Роялти

г. Исключение для активных арендных ставок и роялти

7. Аннуитеты

8. Чистая прибыль от пассивных активов

а. Обзор

г. Чистая прибыль от собственности с пассивным доходом

г. Чистая прибыль от недоходного имущества

г. Свойство двойного символа

Свойство двойного символа

e. Просмотр для определенных партнерских продаж

ф. Инвентарная собственность

г. Дилерская недвижимость

9. Товарные операции

а. Обзор

г. Товарные операции, подпадающие под действие §954 (c) (1) (C)

г. Исключения

(1) Квалифицированные активные продажи

(2) Квалифицированные операции хеджирования

10. Валютная прибыль

а. Обзор

г. Раздел 988 Транзакции

г.Исключения из §988

г. Исключения для бизнеса

(1) В целом

(2) Дилерская недвижимость

e. Специальные выборы

(1) Выборы в соответствии с Подчастью F Категории

(2) Выборы чистого включения

11. Доход, эквивалентный процентам

а. Обзор

г. Свопы процентной ставки

(1) Действующее положение

(2) Последующие законодательные акты

г. Доход по факторингу

г. Конверсионные транзакции

e. Определенный доход от операций с услугами

Определенный доход от операций с услугами

ф. Комиссия за обязательство по кредиту

г. Доход от передачи долговых ценных бумаг в соответствии с §1058

12. Доходы по договорам условной основной суммы

13. Выплаты вместо дивидендов

14. Доходы от договоров о предоставлении личных услуг

Б. Иностранные личные холдинговые компании

C. Пассивные компании с иностранными инвестициями

D. Исключения для пассивного дохода

1. Прочие доходы

2.Отказ от высоких налогов

а. Обзор

г. Правила группировки

(1) Концептуальный пример

(2) Механика

(а) Общее правило

(b) Исключения для включений Подчасти F, 10-50 дивидендов и дохода QBU

(c) Дополнительные специальные правила

г. Впоследствии введенные налоги

(1) Общее правило

(2) Раздел 905 (c) Корректировки

(3) Преемники акционеров в США

г. Последующее снижение налогов

(1) Комплексные налоговые системы

(2) Действие §954 (b) (4)

(3) Правила распределения заказов

В. Доход по общей категории

Доход по общей категории

A. В целом

B. Доход от финансовых услуг

1. Справочная информация

2. Как получить доход от финансовых услуг

3. Доход от финансовых услуг

а. Определение

b Доход от активного финансирования

г. Случайный доход

4. Организация финансовых услуг

а. Определение

г. Доход от связанных лиц

г. Партнерство

г. Группа финансовых услуг

VI.Прочие категории ограничений

VII. Категории ограничений до 2007 г.

A. Категория высоких процентов по налогу у источника (до 2007 г.)

1. Справочная информация

2. Определение

3. Аннулировать

B. Категория доходов от морских перевозок (до 2007 г.)

1. Справочная информация

2. Определение

3. Исключения

4. Аннулировать

C. Категория дивидендов от 10-50 корпораций (до 2007 г.)

1. Справочная информация

2. Квалификация в качестве 10-50 корпорации

Квалификация в качестве 10-50 корпорации

3. Определение дивидендов 10-50

4. Согласование с §907

5. Правила координации до 2003 года

а. Высокие проценты по подоходному налогу

г. Доходы от финансовых услуг и доходы от доставки Категории

D. Категория дивидендов от DISC (до 2007 г.)

E. Категории отдельных ограничений, связанных с FSC (до 2007 г.)

1. Справочная информация

2. Категория ограничения доходов от внешней торговли

3.Категория ограничения дивидендов FSC

VIII. Правила просмотра

A. Справочная информация

B. Правила просмотра CFC

1. Обзор

2. Подраздел F, доход

а. Подчасть F, правило De Minimis

г. Подчасть F Правило полного включения

3. Правила просмотра интересов

а. Процентный доход связанного лица

г. Методология распределения

г. Несколько получателей заинтересованности связанных лиц

г. Исключение для высоких процентов по налогу у источника

Исключение для высоких процентов по налогу у источника

4. Арендная плата и роялти

5. Дивиденды

а. Методология распределения

г. Прибыль и прибыль

г. Доход, подпадающий под исключение в отношении высоких налогов в подразделе F

г. Правило предотвращения уклонения от отказа в отношении определенных ссуд связанных сторон

e. Распространение по стандарту FSC

6. Включения QEF согласно § 1293

C. 10-50 Правила просмотра

1. 10-50 Дивиденды местному корпоративному акционеру

2.10-50 Дивиденды связанным контролируемым компаниям

3. Прибыль до приобретения

4. Реконструкция прозрачных доходов и налогов до 2003 г.

5. Перенос и возврат сверхнормативных налогов

6. Выборы для отсрочки применения правил обзора 10-50

D. Другие правила просмотра

1. Определенные платежи корпораций США

2. Платежи товариществ и иных сквозных организаций

а. Общее правило

Общее правило

г.Менее 10% Партнеры

г. Раздел 707 Платежи

г. Продажа доли участия

3. Платежи связанных проверяющих организаций

4. Включения QEF

E. Правила оформления заказа

F. Согласование с §904 (h)

G. Дата вступления в силу

IX. Начисление и распределение налогов

A. Распределение налогов §901

B. Распределение налогов §902

C. Особые правила

X. Перенос и возврат налогов

А.Обзор

B. Сокращение сверхнормативных кредитов, перенесенных за год удержания

C. Переопределение иностранных налогов

1. Отношение налога на прибыль за рубежом

2. Срок давности требований о возврате средств

D. Взаимодействие с общими внешними убытками и возмещением общих внутренних убытков

E. Взаимодействие с §909

F. Аффилированные группы

1. Ограничение группы

2. Консолидированные неиспользованные иностранные налоги

а. Налоги, полученные за

Налоги, полученные за

г. Налоги, начисленные за отдельные годы отчетности

G. Влияние переноса на расчет процентов

XI. Правила перехода

A. Закон о налоговой реформе 1986 года

B. Закон о создании рабочих мест в США 2004 г.

1. Перенос неиспользованных налогов

2. Возврат неиспользованных налогов

3. Реконструкция нераспределенной прибыли и налогов до 2007 г.

XII. Убытки и ограничение иностранного налогового кредита

А.Справочная информация

1. Цель возврата общих внешних убытков

2. Справочная информация о правилах возмещения общих внутренних убытков