ПРОСТЫЕ И ПРИВИЛЕГИРОВАННЫЕ АКЦИИ: СРАВНИТЕЛЬНАЯ ХАРАКТЕРИСТИКА

Что такое акции? АО «ВТБ Регистратор»

Что такое акции? 2 Основные нормативно-правовые акты Федеральный закон от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг» Федеральный закон от 26.12.1995 N 208-ФЗ «Об акционерных обществах» «Положение о стандартах

ПодробнееРЕШЕНИЕ О ВЫПУСКЕ АКЦИЙ

Зарегистрировано 02 октября 20 15 г. государственный регистрационный номер 1 0 3 3 5 6 8 4 Е Отделение по Ростовской области Южного главного управления Центрального банка Российской Федерации (указывается

ПодробнееРЕШЕНИЕ О ВЫПУСКЕ АКЦИЙ

ЗАРЕГИСТРИРОВАНО 24 июля 20 14 года Индивидуальный государственный регистрационный номер: 10302609В Главное управление Центрального банка Российской Федерации. по Омской области. (наименование регистрирующего

по Омской области. (наименование регистрирующего

Самылова Т.Н. Рынок ценных бумаг

Рынок ценных бумаг «Деньги, векселя, ценные бумаги точно реют промежду товара в этом рыночном воздухе, где все жаждет наживы, где дня нельзя продышать без того, чтобы не продать и не купить.» П.Боборыкин.

Полная информация об условиях и сроках выпуска (привлечения) инструментов капитала по состоянию на 30.01.2016 Информация об условиях и сроках выпуска (привлечения) инструментов капитала Акционерного общества

ПодробнееПрава акционеров в акционерном обществе

Права акционеров в акционерном обществе Уважаемые акционеры, что вам известно о ваших правах? Можете ли вы считать себя полноценным инвестором, если не знаете, какие конкретно права предоставляют приобретенные

ПодробнееPDF created with pdffactory Pro trial version

1. Вид, категория (тип) ценных бумаг. акции обыкновенные (именные). 2. Форма ценных бумаг. бездокументарные. 3. Указание на обязательное централизованное хранение. Сведения не указываются для данного вида

Вид, категория (тип) ценных бумаг. акции обыкновенные (именные). 2. Форма ценных бумаг. бездокументарные. 3. Указание на обязательное централизованное хранение. Сведения не указываются для данного вида

РЕШЕНИЕ О ВЫПУСКЕ ЦЕННЫХ БУМАГ

Зарегистрировано » » г. государственный регистрационный номер 2-03-00078-A ФКЦБ России (наименование регистрирующего органа) (подпись ответственного лица) (печать регистрирующего органа) РЕШЕНИЕ О ВЫПУСКЕ

РЕШЕНИЕ о выпуске ценных бумаг

Зарегистрировано 10 июня 20 06 г. Главным управлением Центрального банка Российской Федерации по Омской области Начальник Главного Управления А.Б.Токарева РЕШЕНИЕ о выпуске ценных бумаг Открытое акционерное

ПодробнееРЕШЕНИЕ О ВЫПУСКЕ АКЦИЙ

Зарегистрировано 05 октября 20 16 г. государственный регистрационный номер 2 0 2 3 9 1 3 4 H Главное управление Центрального банка Российской Федерации по Центральному федеральному округу г. Москва (указывается

государственный регистрационный номер 2 0 2 3 9 1 3 4 H Главное управление Центрального банка Российской Федерации по Центральному федеральному округу г. Москва (указывается

РЕШЕНИЕ О ВЫПУСКЕ ЦЕННЫХ БУМАГ

Зарегистрировано » » г. государственный регистрационный номер 2-02-00078-A ФКЦБ России (наименование регистрирующего органа) (подпись ответственного лица) (печать регистрирующего органа) РЕШЕНИЕ О ВЫПУСКЕ

ПодробнееРЕШЕНИЕ О ВЫПУСКЕ АКЦИЙ

Зарегистрировано «14» мая 2003г. 1-01 55006 — E (наименование регистрирующего органа) ФКЦБ России Член ФКЦБ России Д.А. Глазунов (подпись уполномоченного лица) (печать регистрирующего органа) РЕШЕНИЕ О

Акционерный капитал и ценные бумаги

Акционерный капитал и ценные бумаги Структура акционерного капитала С 1991 года Сбербанк оперирует на российском финансовом рынке как акционерное общество. За это время было размещено 13 выпусков акций,

За это время было размещено 13 выпусков акций,

Формы юридических лиц

Коммерческая организация, уставный фонд которой разделен на определенное число акций, учрежденная двумя или более лицами, которые не отвечают по ее обязательствам и несут риск убытков, связанных с деятельностью

1. Вид, категория (тип) ценных бумаг:

1. Вид, категория (тип) ценных бумаг: акции именные Категория акций: обыкновенные Ценные бумаги не являются конвертируемыми 2. Форма ценных бумаг: бездокументарные 3. Указание на обязательное централизованное

ПодробнееРешения Общих собраний акционеров

22.04.2014 Решения Общих собраний акционеров Эмитент: Открытое акционерное общество «Кондитерская фабрика «Ударница» ИНН 7706042326 ОГРН 1027739057037 Адрес: г.

14 декабря 2018 г. 0101/02

14 декабря 2018 г. 0101/02 Полное фирменное наименование: Публичное акционерное общество «Газпром нефть» (далее также — Общество, ПАО «Газпром нефть»). Место нахождения: Российская Федерация, г. Санкт-Петербург.

ПодробнееОКОНЧАТЕЛЬНЫЕ УСЛОВИЯ

АО «РЕГИОНАЛА ИНВЕСТИЦИЮ БАНКА» Единый регистрационный номер: 40003563375 Юридический адрес: улица Ю. Алунана, 2, Рига, LV-1010, Латвия Домашняя страница: www.ribbank.com Телефон: (+371) 67 359 000 ОКОНЧАТЕЛЬНЫЕ

Три отличия привилегированных акций от обыкновенных — Премьер БКС

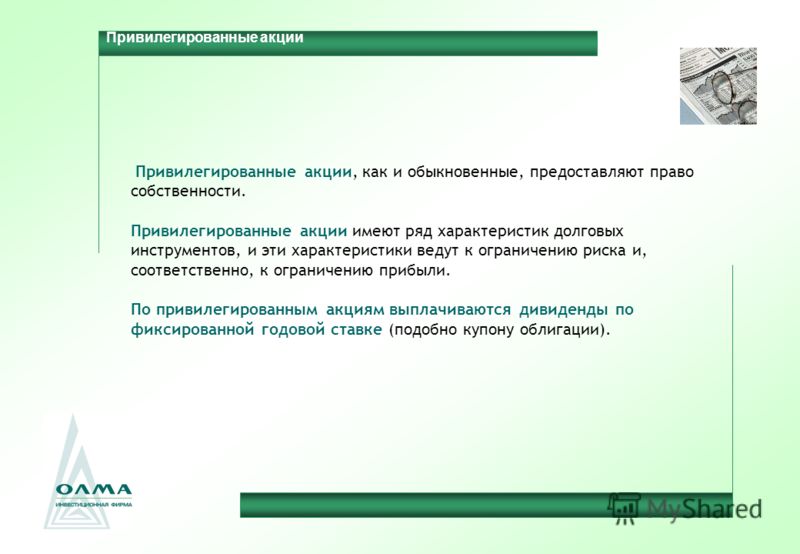

Некоторые компании выпускают акции двух видов: обыкновенные и привилегированные. Разница между ними

кажется простой: в первом случае вам гарантируют право голоса на собрании акционеров и не гарантируют

выплату дивидендов, во втором — наоборот.

Но не все так просто. Закон «Об акционерных обществах» описывает все возможные ситуации, когда привилегированные акции отличаются от обыкновенных. Эти отличия можно разделить на 3 группы: невыплата дивидендов, голосование на собрании акционеров и ликвидация компании. Расскажем о них и посмотрим, какой тип бумаг выгоднее покупать на несколько лет.

Невыплата дивидендов

Дивиденды — это доля от дохода компании, поделенная на количество акций. Согласно статье 42 закона «Об акционерных обществах», компания выплачивает дивиденды из чистой прибыли и специальных фондов. Чистая прибыль — это доход, оставшийся после выплаты зарплат, налогов, долгов. А специальные фонды создаются под выплату дивидендов, когда денег у компании слишком много.

Размер дивидендов указан в уставе компании. Это может быть или точная сумма, или формула расчета от чистой прибыли.

Сначала совет директоров рекомендует направить на выплату дивидендов определенную сумму. Окончательное решение по выплатам принимают владельцы обыкновенных акций на собрании акционеров. А еще размер дивидендов не может быть выше того значения, о котором договорился совет директоров.

Окончательное решение по выплатам принимают владельцы обыкновенных акций на собрании акционеров. А еще размер дивидендов не может быть выше того значения, о котором договорился совет директоров.

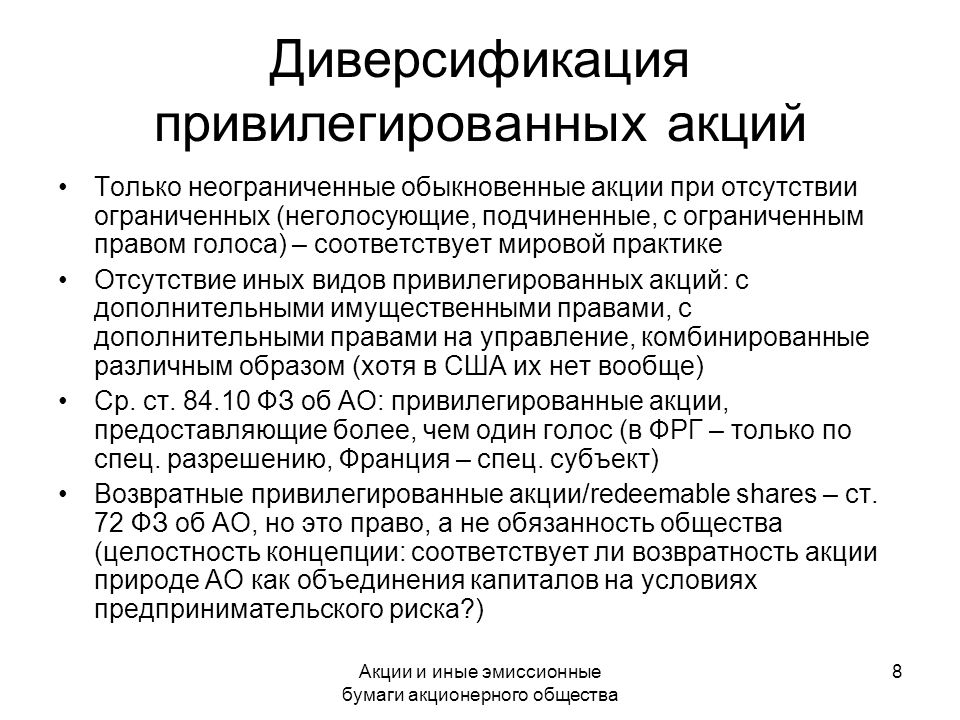

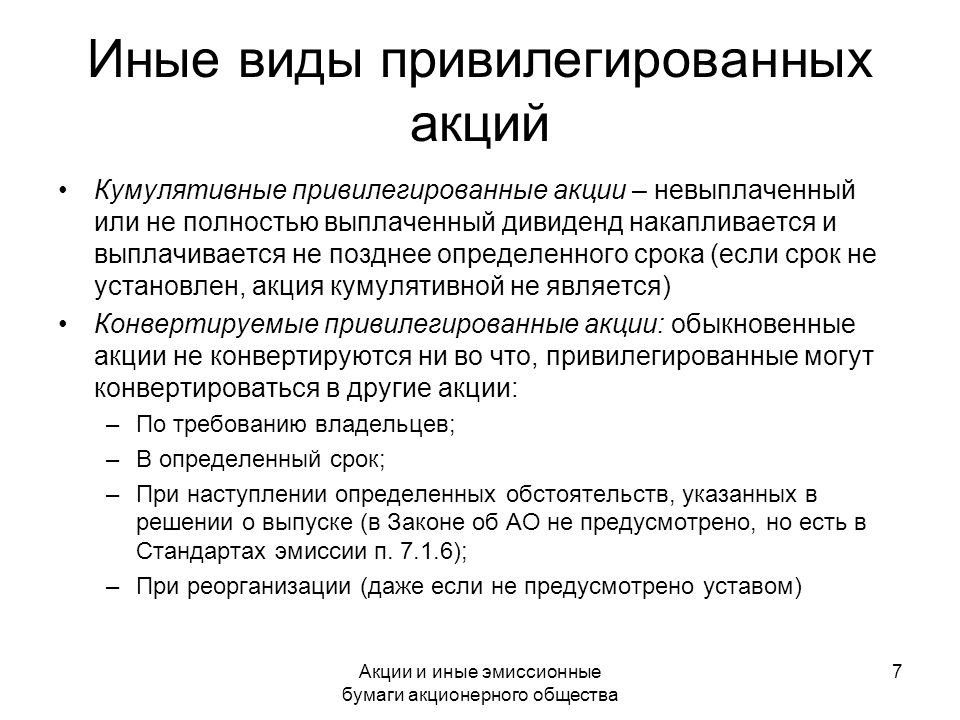

Но бывает так, что владельцам привилегированных акций не платят дивиденды: нет прибыли, нет специальных фондов под выплату. В случае невыплаты вы получите право голоса по всем вопросам компании. Но возможны и другие варианты, надо смотреть устав компании. Закон разрешает конвертировать акции в кумулятивные и конвертированные.

Кумулятивные акции накапливают дивидендный долг определенный срок, указанный в уставе. В случае просрочки ваши акции получат право голоса. Конвертируемые — дают право голоса до тех пор, пока компания не выплатит дивидендный долг.

Выдержка из устава «Россетей». Владельцы привилегированных акций получают право голоса, если не получают дивиденды

То есть в случае невыплаты дивидендов компания может выбрать из нескольких альтернатив.

Голосование на собрании

По большинству вопросов голосуют только владельцы обыкновенных акций. Принцип простой: одна акция — один голос. Например, в конце июня 2018 г. акционеры Аэрофлота голосовали по вопросам утверждения годовой прибыли, выплат вознаграждений членам совета директоров, а также по вопросам одобрения грядущих крупных сделок.

Объем прав владельцев обыкновенных акций меняется в зависимости от количества акций. Однако разочаруем тех, кто планирует получить контроль в крупных компаниях: в большинстве из них существенные пакеты акций выкуплены государством.

| Сколько есть акций |

Что можно |

|---|---|

| 1 % | Ознакомиться со списком других акционеров. Подать в суд на гендиректора или члена СД с требованием о возмещении убытков, причиненных обществу |

| 2 % | Предложить кандидатов в СД. Вносить предложения в повестку годового собрания акционеров |

| 10 % | Созвать внеочередное собрание акционеров, даже если его отклоняет совет директоров |

| 25 % + 1 акция |

Заблокировать решения совета директоров |

| 50 % + 1 акций |

Можете самостоятельно принимать решение по большинству вопросов, где не требуется 75 % голосов «за» |

| 75 % + 1 акция |

Можете принимать любые решения по управлению компанией |

Есть несколько тем, которые нельзя обсуждать без владельцев привилегированных акций. Это все, что связано с ликвидацией

компании, реорганизацией, изменением устава, размещением новых акций на бирже или изъятием существующих из обращения.

Ликвидация компании

Третье отличие самое простое. Если вы владеете привилегированными акциями, то в случае банкротства получите свою долю раньше. Акции выкупят, а вам выплатят за них ликвидационную стоимость.

То же касается и дивидендов. Ликвидационные дивиденды сначала выплачивают по привилегированным акциям. И только затем остаток делят между владельцами обыкновенных акций.

Какие акции покупать

Если вы не планируете влиять на деятельность компании и нужен стабильный доход по дивидендам, выбирайте привилегированные акции. Выплаты у них более стабильные и предсказуемые. А сами бумаги дешевле обыкновенных акций и растут сильнее. При покупке на несколько лет — оптимальный вариант.

Коротко

- Акции делятся на 2 типа: обыкновенные и привилегированные.

- Обыкновенные разрешают голосовать на собрании акционеров, привилегированные дают фиксированные дивиденды.

- Если дивиденды не выплачиваются, привилегированные акции дадут право голоса.

- Если нужно внести изменения в устав или речь идет о реорганизации или ликвидации компании, голосуют все типы акций.

- Если обыкновенных акций очень много, инвестор получает бонусные права и возможности.

- Если нужен более стабильный доход, привилегированные акции выгоднее обыкновенных. Но только если покупать их на несколько лет.

Статья была полезна?

Спасибо за ответ!

Да Нет

в чем разница между ними

Что следует знать об акциях?

Приобретение ценных бумаг предполагает, что инвестором покупается не просто акция, а доля в бизнесе компании. Многие люди пользуются услугами, которые предоставляют мобильные операторы «Мегафон» и «Билайн», либо заправляются на заправке «Лукойла», покупая продукты в «Магните». Почему бы инвесторам не получать определенную долю прибыли крупных организаций, в которых они сами выступают потребителями? К тому же сделать подобное довольно просто, так как, получая ценные бумаги компании, инвесторы имеют право пользоваться определенными дивидендами.

Почему бы инвесторам не получать определенную долю прибыли крупных организаций, в которых они сами выступают потребителями? К тому же сделать подобное довольно просто, так как, получая ценные бумаги компании, инвесторы имеют право пользоваться определенными дивидендами.

Можно представить себе, что часть средств, которые человек потратил на разговор по мобильному, бензин или продукты, вернется ему в качестве дивидендов, которые организация выплачивает из прибыли. Таким образом, приобретая акцию, люди покупают долю в компании и имеют полное право на получение части прибыли, которую она формирует в процессе деятельности.

В нашей стране на сегодняшний день на биржах ежедневно торгуются привилегированные акции обществ наподобие «АвтоВАЗа», «ЛУКОЙЛа», «Ростелекома», Сбербанка, «Сургутнефтегаза», «Татнефти». Далее рассмотрим, какими вообще бывают данные финансовые инструменты, в чем отличие обыкновенных акций от привилегированных, и что дают они своему держателю.

Понятие акций простыми языком

Акция (от англ. «stock») — это долевая ценная бумага, дающая имущественно права.

«stock») — это долевая ценная бумага, дающая имущественно права.

Она дает акционеру право на владение долей компании пропорционально от всей её капитализации. При этом акционеры не отвечают по обязательствам акционерного общества (АО) и несут риск убытков, связанных с его деятельностью только в пределах стоимости принадлежащих им ценных бумаг.

Акции является эмиссионной ценной бумагой. Они появляются в процессе IPO (айпио), что переводится как первичное размещение ценных бумаг, выход на вторичный рынок. Процесс эмиссии занимает от 1 до 3 лет после чего бумаги появляются на фондовой бирже. На биржах торгуются лишь малая часть от общего числа существующих компаний.

Какими правами обладают акционеры

- Получение дивидендов (определяется дивидендной политикой компании). В сложные экономические периоды прибыль падает и поэтому выплаты могут не осуществляться.

- Участие в годовых общих собраниях акционеров (ГОСА)

- Получение части денег от продажи имущества компании при ее ликвидации

Рекомендую ознакомиться со следующим материалом:

- Что такое акции компаний — подробный обзор

- Как купить акции физическим лицам

- Как заработать деньги на акциях

- Миноритарные и мажоритарные акционеры

- Как купить иностранные ценные бумаги

- Инвестиции в акции — как это сделать правильно

- Обратный выкуп (buyback) — что это такое

- От чего зависит цена

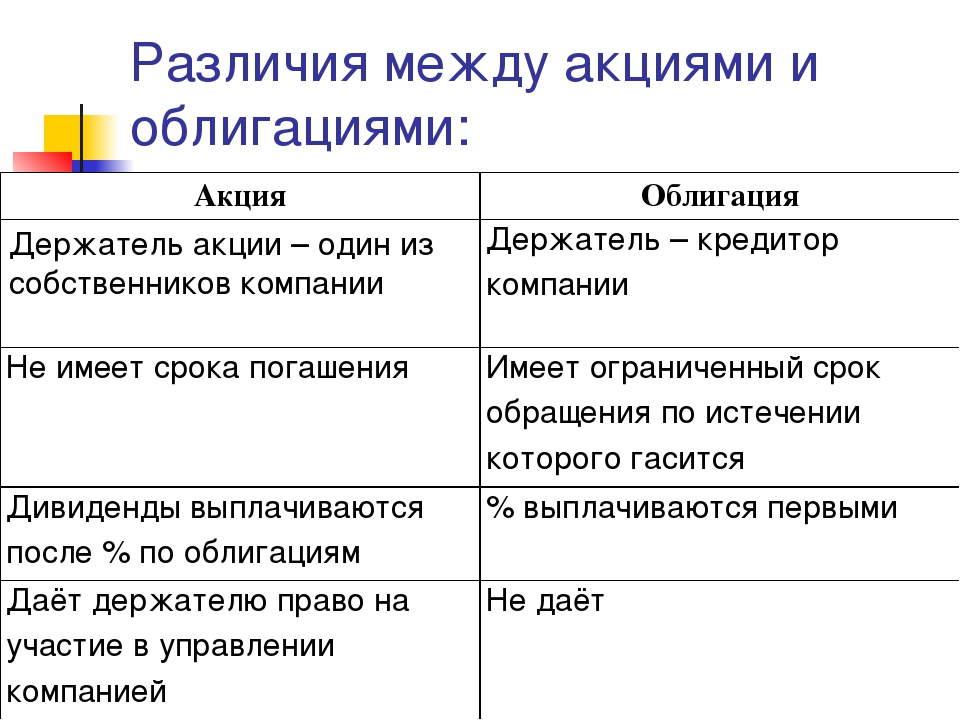

Основные отличия

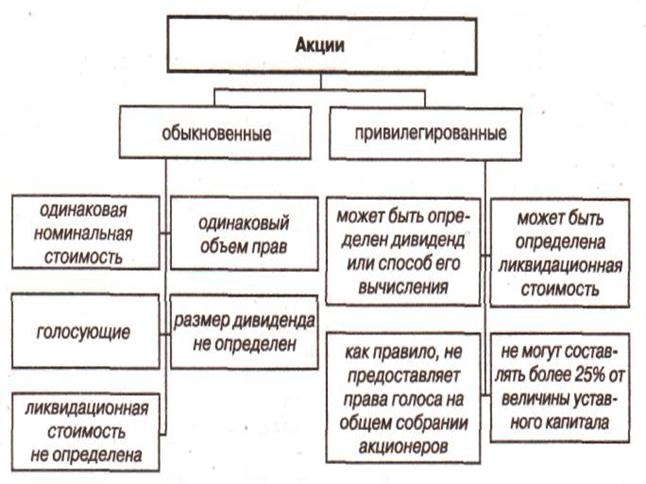

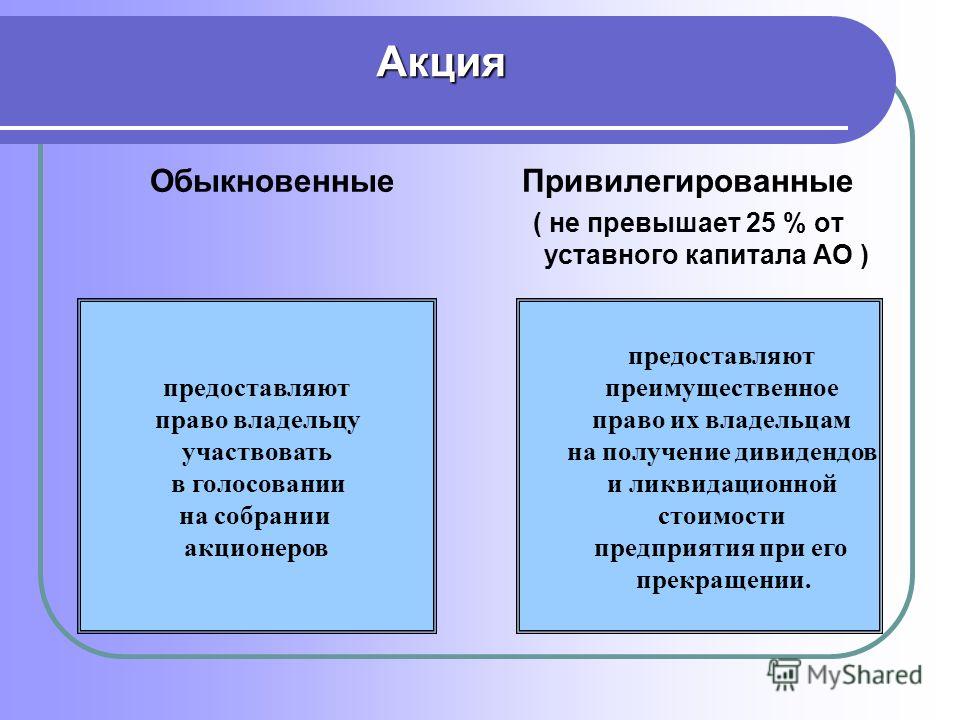

Акции могут быть обыкновенными и привилегированными, разница между двумя их видами очевидна:

- Обыкновенные дают возможность иметь определенную долю в компании наряду с правом на получение дивидендов, а также возможностью голоса на всеобщем собрании акционеров.

Специфика держания обыкновенной акции состоит в том, что выплата дивидендов по ней не гарантирована.

Специфика держания обыкновенной акции состоит в том, что выплата дивидендов по ней не гарантирована. - А вот привилегированные акции, в отличие от обыкновенных, дают держателю преимущественное право получать дивиденды, однако на собрании голосовать нельзя. В том случае, если компания решает выплачивать доход от бизнеса, то в первую очередь его получают держатели привилегированных акций.

- В целом, у держателей таких бумаг также есть право голоса, но оно применимо лишь в отдельных случаях. К примеру, когда у организации отмечается убыток, а дивиденды отсутствуют. В такой ситуации инвесторы, у которых имеется привилегированный тип акций, обладают правом повлиять на управление компанией для того чтобы исправить негативную сложившуюся ситуацию.

В чем еще отличие обыкновенных акций от привилегированных? Когда компания продолжительное время пребывает в убытке и ее признают банкротом, то держатель привилегированных бумаг имеет приоритетное право получить часть имущества ликвидируемого общества.

В тех ситуациях, когда компании стабильно имеют прибыль и выплачивают дивиденды, привилегированные акции, в отличие от обыкновенных, похожи на облигации с переменными купонами. Процент выплат по ним зависит напрямую от прибыли в будущем. Стоит подчеркнуть, что данная бумага иметь номинала не будет, а также у нее отсутствует определенный срок погашения.

Продолжаем сравнивать привилегированные акции, облигации и обыкновенные акции.

В каких случаях имеет смысл выпускать привилегированные акции?

Любая компания нуждается в финансировании. Получить необходимые средства можно различными путями. Акции – один из этих путей. Они позволяют компании получить нужные средства, а акционерам – получить дивиденды, а также участвовать в управлении организацией.

Привилегированные акции имеет смысл выпускать в следующих случаях:

- У компании есть ресурсы для стабильной выплаты дивидендов.

- Владельцы организации не желают подпускать чужих людей к управлению компанией.

Как правило, ПА составляют 25% от общего объема ценных бумаг. То есть они занимают промежуточное значение между обычными акциями и облигациями. Эти акции позволяют не допустить появления большого числа акционеров с правом голоса.

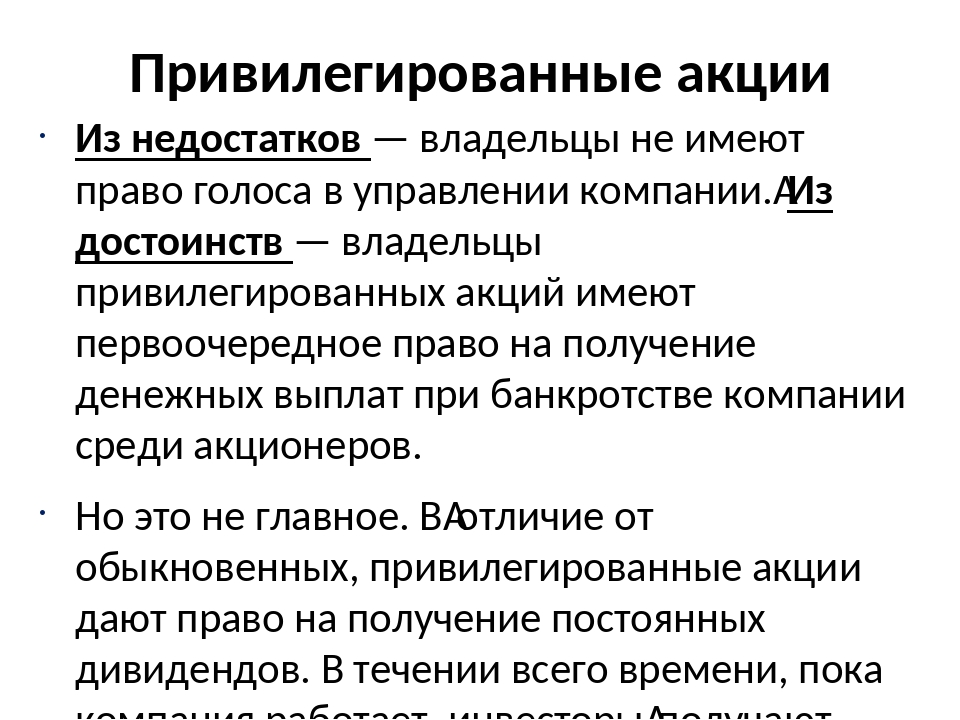

Плюсы и минусы таких акций

Основное отличие привилегированных акций от обычных – ограниченное право голоса на собраниях владельцев ценных бумаг, а также наличие привилегий. Рассмотрим их преимущества для акционеров:

- Преимущественное право при распределении дивидендов.

- Преимущественное право при получении средств при банкротстве компании.

- Право на получение установленной суммы средств в том случае, если компания получила прибыль.

- Право голоса при ликвидации, реорганизации организации.

Основное преимущество компании при выпуске ПА – ограничение права голоса акционеров при управлении организацией.

Рассмотрим недостатки ПА:

- Ограничение права голоса при управлении компанией.

- Относительно небольшие дивиденды.

Для компании основной недостаток привилегированных акций – это необходимость стабильных выплат дивидендов.

Когда отсутствуют выплаты по привилегированным бумагам?

Приобрести привилегированные акции вовсе не значит гарантированное получение дивидендов. Выплаты отменяются в двух следующих случаях:

- Отсутствие у компании прибыли. Логично: нет дохода, невозможны и выплаты дивидендов, так как их выплачивают из прибыли, которую организация получает в процессе своей операционной деятельности. Это и является основным риском инвестирования в привилегированные акции кроме опасности банкротства компании. Любые правовые аспекты выплаты дивидендов регулирует Устав компании, который находится в открытом доступе, к примеру, на сайте эмитента.

- Наличие проблем с выплатой дивидендов, даже в том случае, если прибыль у организации присутствует. Законодательно устанавливается, что учреждение не может выпускать более двадцати пяти процентов от общего числа обыкновенных акций, следовательно, держателей обыкновенных бумаг больше.

Когда совет директоров и держатели обыкновенных акций принимают решение дивиденды не выплачивать, то, к сожалению, их не смогут получить и носители привилегированной формы, что, возможно, и неправильно. Теоретически, отказ от выплаты может происходить на протяжении нескольких лет. Основной задачей (если человек желает стабильно получать дивиденды) является инвестирование в те учреждения, которые стабильно исторически их выплачивали и, в принципе, обладают стратегией, нацеленной на выплату дивидендов.

Когда совет директоров и держатели обыкновенных акций принимают решение дивиденды не выплачивать, то, к сожалению, их не смогут получить и носители привилегированной формы, что, возможно, и неправильно. Теоретически, отказ от выплаты может происходить на протяжении нескольких лет. Основной задачей (если человек желает стабильно получать дивиденды) является инвестирование в те учреждения, которые стабильно исторически их выплачивали и, в принципе, обладают стратегией, нацеленной на выплату дивидендов.

Чтобы понять, в чем разница акций привилегированных и обыкновенных, нужно узнать, какие разновидности данных финансовых инструментов существуют.

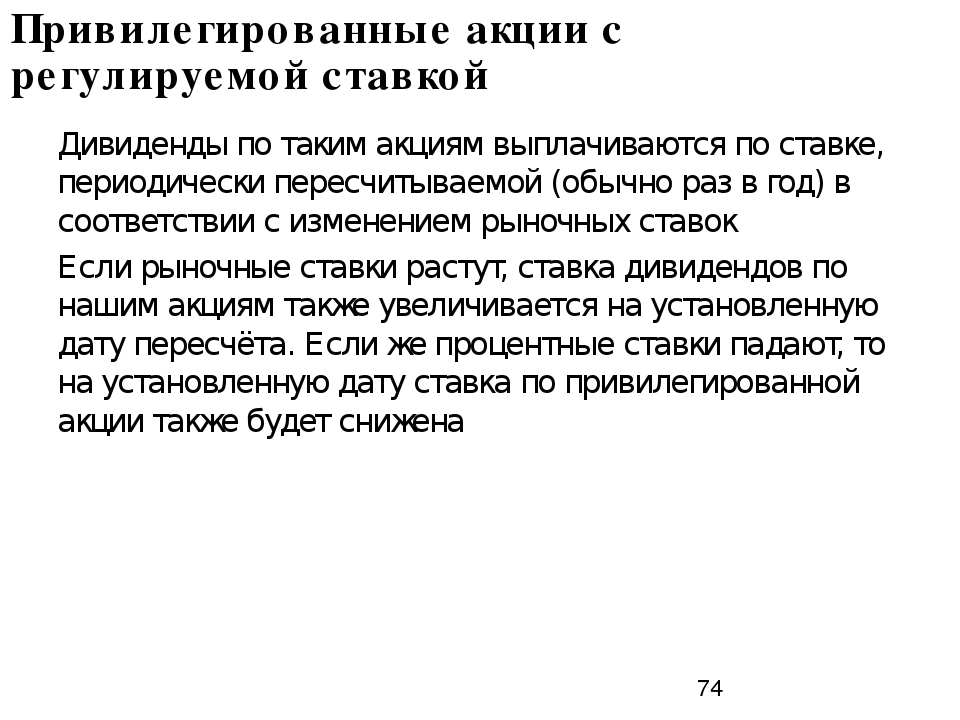

Дивиденды по привилегированным акциям

Дивиденды таких акций часто фиксированы в виде определённой доли от бухгалтерской чистой прибыли или в абсолютном денежном выражении. Дивиденды по привилегированным акциям могут выплачиваться как из прибыли, так и из других источников — в соответствии с уставом общества.

У кумулятивных привилегированных акций сохраняется и накапливается обязательство по выплате дивидендов, при этом срок накопления дивидендов фиксирован. В случае невыплаты дивидендов по кумулятивным акциям, их владельцы получают право голоса на период до выплаты дивидендов.

В случае невыплаты дивидендов по кумулятивным акциям, их владельцы получают право голоса на период до выплаты дивидендов.

В настоящее время по российскому законодательству, если по привилегированным акциям не выплачены дивиденды, то такие акции предоставляют акционерам право голоса на общем собрании акционеров.

Разновидности обыкновенных акций

Обыкновенные акции различают в зависимости от таких признаков:

- По способу голосования.

- По характеру выплаты дивидендов.

В зависимости от системы голосования выделяют такие разновидности обыкновенных акций:

- Подчиненные обыкновенные дают меньшее число голосов, чем бумаги, которые такие же по номиналу.

- Многоголосые. Они предоставляют большее количество голосов, по сравнению с акциями такого же номинала.

В зависимости от характера выплат дивидендов могут существовать такие виды обыкновенных бумаг:

- Стандартные акции, у которых нефиксированные дивиденды.

- Бумаги, по которым выплачивают регулярные фиксированные средства по итогам работы общества за год.

- Обыкновенные с отсроченными платежами (деньги выплачивают после определенной даты или по достижении конкретного объема прибыли общества).

Сравнительная характеристика

В рамках выявления разницы между обыкновенными и привилегированными акциями, стоит указать на следующие аспекты:

- В том случае, если дивиденды не выплачивают, тогда привилегированные акции могут давать право голоса.

- Когда требуется внести изменение в устав или речь заходит о реорганизации либо о ликвидации организации, выбор могут делать держатели всех типов акций.

- В том случае, если обыкновенных бумаг много, инвестор получает бонусные права.

- Когда требуется стабильный доход, привилегированный тип выгоднее обыкновенного, но только при покупке их на несколько лет.

Цена обыкновенных акций преимущественно формируется по биржевым принципам. Стоимость привилегированных обычно принимается на уровне локального решения менеджмента. В целом, ценные бумаги первого вида смогут оказаться более выгодным вложением в том случае, если растет капитализация фирмы на фондовых рынках.

Их обычно рассматривают в качестве надежных вложений. Важный нюанс состоит в том, что согласно законодательству РФ учреждение не вправе размещать привилегированные бумаги, когда их номинальная стоимость меньше, чем та, которая установлена для обыкновенного типа.

Общая доля привилегированных бумаг в уставном капитале организаций нашей страны ни в коем случае не должна превышать двадцати пяти процентов. Для обыкновенного типа подобные ограничения законом не установлены.

Какие приобрести акции компании — обыкновенные или привилегированные?

Какие акции стоит покупать?

Если человек не планирует влиять на деятельность организации, и требуется стабильная доходность по дивидендам, тогда надо выбирать привилегированные акции. Дело в том, что выплата у них более стабильная и предсказуемая. А непосредственно сами бумаги несколько дешевле обыкновенных акций. Кроме того, их цена на рынке может расти сильнее. При условии покупки на несколько лет они, пожалуй, являются оптимальным вариантом. В чем еще состоит сравнительная характеристика обыкновенных и привилегированных акций?

Чем же отличаются обыкновенные акции от привилегированных?

Само название «привилегированные» говорит о том, такие акции дают дополнительные возможности и права, так сказать, особый статус.

Как правило, к таким льготам относятся выплата гарантированных дивидендов. То есть обладатель привилегированных акций получит выплаты не зависимо от того, как идут дела у акционеров – получит оно миллионную прибыль или убытки.

Также, в отличие от обычных, такие бумаги дают право получить долю имущества компании после ее ликвидации. То есть, привилегированный акционер получит от акционерного общества заранее определенную сумму, независимо, ликвидируется маленький офис или гигантский завод.

За такие льготы, в нашем несправедливом мире, владелец привилегированных акций должен «расплатиться». Его «расплата» заключается в невозможности участвовать в голосовании и влиять на решения.

Таким образом, обладатель таких акций является безучастным инвестором, так сказать, не совладельцем бизнеса, чего нельзя сказать о тех, кто владеет обычными акциями.

Однако некоторые случаи привилегий могут предусматривать как раз влияние на дела фирмы. В таком случае, устав АО предусматривает соотношение голосов владельцев обыкновенных и привилегированных акций, например 1:2. Так, получается, владелец одной акции с привилегией обладает двумя голосами.

Определенные случаи предусматривают право влиять на дела фирмы и участвовать в собраниях тем владельцам, которые не могут голосовать.

Такие случаи также предусмотрены законом для защиты интересов владельцев. Так, обладатели всех акций, выпущенных обществом, могут влиять на решения, связанные с ликвидацией или реорганизацией фирмы.

Также вопросы, касающиеся акционеров, не могут решаться без их участия. Например, при уменьшении гарантированных дивидендов.

Если АО не способно выплатить гарантированные дивиденды, то привилегированный акционер получает полное право участвовать в собраниях общества по всем вопросам. Также стоит отметить, что акции с привилегиями могут быть конвертируемыми и кумулятивными. Если вы хотите вложить капитал в долгосрочные инвестиции, тогда способ приобрести привилегированные акции наиболее подходящий.

В офисе вы получите бесплатную консультацию по вопросам сделок купли-продажи ценных бумаг, а также в вопросах налогообложения операций с акциями. Наша инвестиционная компания всегда готова к сотрудничеству с каждым клиентом, оправдывая его надежды.

Преимущество привилегированных акций

Такие бумаги обладают рядом преимуществ для инвесторов в том случае, если сравнить их с обычными:

- Прежде всего, владельцу привилегированных акций практически всегда гарантируется некая доходность. По ним начисляют фиксированную прибыль, в отличие от тех же обыкновенных, дивиденды которых напрямую зависят от поступлений акционерного общества. Правда, деньги не выплачивают, когда за отчетный период предприятием понесены убытки.

- Во-вторых, финансовые средства на выплаты дивидендов выделяют держателям советующих ценных бумаг в первоочередном порядке. Это означает, что держатель привилегированных акций тоже имеет право первым получать долю имущества акционерного общества при его ликвидации до того, как оно будет разделено между другими владельцами.

- Акционеры смогут получить дополнительные права, указанные в уставных документах учреждения. К примеру, они имеют право конвертировать свои привилегированные бумаги в обыкновенные на определенных условиях.

Привилегированные

Из названия понятно, что привилегированные акции обладают какими-то особыми свойствами. Они выражаются в том, что выплата дивидендов по ним приоритетная. Причем она может осуществляться даже в том случае, если чистая прибыль АО небольшая или её нет вовсе.

Правда, для таких выплат нужно соответствующее решение общего собрания акционеров и специально сформированный фонд. Это должно быть заложено заранее в уставе компании.

Кроме того, у привилегированных бумаг дивиденды являются фиксированными. Чаще всего это процент от номинальной стоимости акций. Он не может меняться, то есть на выплату дивидендов по таким акциям не влияет размер средств, выделенных из прибыли.

При её наличии сначала оплате подлежат дивиденды по привилегированным бумагам (в полном размере), а остальная часть распределяется на обыкновенные. Такие привлекательные особенности сопровождаются одним недостатком – отсутствием права голоса.

Многих инвесторов это не волнует, поэтому на привилегированные акции особый спрос. Для самого АО они также в чём-то выгодны, но выпускать их можно лишь в размере не более 25% от всего уставного фонда.

Недостатки привилегированных бумаг

Существуют и некоторые недостатки обладания привилегированными акциями. Так, эмитент может требовать у акционера бумаги обратно без объяснения причины, при этом полностью компенсируя ущерб с интересом. Очень часто привилегированный тип акций не дает права голоса. То есть его обладатель лишен права выбора и, таким образом, обделен возможностью участия в процессе по управлению акционерным обществом и не может принимать важные для общества решения.

Еще одним недостатком выступает фиксированный размер дивидендов. Зачастую их величина указывается в рамках выпуска бумаг данного типа и никак не зависит от размеров прибыли компании, что, в случае роста доходности бизнеса, может повлечь за собой пропорциональное снижение поступлений от этих финансовых инструментов.

Обыкновенные и привилегированные акции — что такое и отличия

Акционерные компании выпускают акции для привлечения средств на развитие и расширение бизнеса. Их продажа производится на различных фондовых рынках. Инвесторам предлагаются обыкновенные и привилегированные акции. Каждый тип этих ценных бумаг может стать хорошим объектом для вложения денежных средств, однако, они имеют свои особенности.

Даже акции одной фирмы разных видов могут иметь отличия в динамике роста и рыночной стоимости. Потенциальным инвесторам необходимо разбираться в отличиях привилегированных акций от обыкновенных.

Что такое акции

Акции – эмиссионные ценные бумаги, которыми закрепляются права владельца (акционера) на:

- Получение доли прибыли фирмы в виде дивидендов.

- Участие в управлении АО.

- Получение части имущества компании в случае ликвидации.

Способами получения дохода являются как денежные средства, так и имущество АО (к примеру, ценные бумаги). Нужно понимать, что приобретение акций не означает получение гарантированных выплат по ним. Выплаты зависят от многих обстоятельств, таких как:

- Положение в уставе, регламентирующее условия получения дивидендов,

- Положительное решение на собрании АО о выдаче дивидендов,

- Наличие прибыли у фирмы.

Акции акционерных обществ бывают именными или на предъявителя. Именная удостоверяет личность её держателя. Акции на предъявителя выпускаются в строго установленном количестве, которое зависит от величины общего уставного капитала.

Акции классифицируются на две формы: обыкновенные (простые) и привилегированные. Каждое АО само решает выпускать или нет привилегированные акции. В случае, если выпуск таких ценных бумаг произошёл, их стоимость не может превысить четверть общего уставного капитала. По этой причине большее распространение имеют обыкновенные акции.

Выпуская обыкновенные и привилегированные акции в определённом соотношении, фирма может получить много выгоды при минимуме недостатков:

- Обеспечивать приток денежных средств на развитие и расширение бизнеса,

- Сохранить контрольный пакет и решающий голос в совете директоров,

- Минимально снизить издержки, связанные с выплатами по ценным бумагам.

Список некоторых организаций, имеющих в обращении акции обоих видов:

- Сбербанк,

- Сургутнефтегаз,

- Ростелеком,

- Башнефть,

- Роллман.

Акционерное общество может выпустить сертификаты акций – документы, подтверждающие, что указанное в них лицо владеет определённым количеством акций. В сертификате указан ряд реквизитов:

- Номер,

- Количество,

- Номинальная стоимость,

- Наименование и статус эмитента,

- Категория,

- Имя владельца,

- Фиксированная ставка дивидендов (для привилегированных),

- Условия обращения и пр.

Видео по теме:

Обыкновенные акции и их разновидности

Держатели обыкновенных акций имеют право получать прибыль от роста котировок и получения дивидендов. Кроме этого, они имеют голос на собраниях Акционерного общества и могут принимать участие в выборах новых членов в совет директоров. Ликвидационная стоимость (имущественная доля) таких акций в случае ликвидации АО не определена.

Если фирма станет банкротом, держатели непривилегированных акций будут последними в списках претендентов на выплаты: после кредиторов, владельцев облигаций и привилегированных ценных бумаг. Другими словами, у владельца обыкновенных акций при банкротстве АО очень небольшие шансы получить денежные средства обратно. У обыкновенной акции нет определённого срока обращения, то есть она является бессрочной. Она неделима, но ею могут владеть несколько лиц на правах общей собственности.

Обычные акции имеют разную степень инвестиционной привлекательности, и подразделяются на шесть основных разновидностей:

| Виды | Особенности |

|---|---|

| «Голубые фишки» | Выпускаются ведущими предприятиями в своей отрасли. Это стабильные АО, получающие высокую прибыль и выплачивающие акционерам дивиденды. Финансовая стабильность такой компании не зависит от конъюнктуры рынка. «Голубые фишки» можно найти в индексе Доу Джонсона |

| Акции роста | Ценные бумаги фирм, по которым ждут высокий темп прибыли. Инвестиционную привлекательность таких бумаг определяет быстрый рост их стоимости. Получаемая владельцами прибыль вкладывается в развитие бизнеса, дивиденды не выплачиваются. Например, крупные высокотехнологичные компании |

| Доходные | Имеют постоянную доходность на уровне банковского процента. АО этой группы имеют стабильное финансовое положение, при этом почти не расширяются, отправляя основную часть прибыли , полученной владельцем , на выплату дивидендов. Например, предприятия коммунального хозяйства |

| Циклические | Изменяются в зависимости от экономических циклов. В периоды преуспевания прибыль и стоимость ценных бумаг растёт, в периоды рецессии – падает. При тенденции к росту экономики такие акции становятся удачным объектом для инвестиций. Например, организации, производящие промышленное оборудование |

| Спекулятивные (рискованные) | Имеют самую большую тенденцию к росту, при этом существует высокая вероятность возникновения у АО финансовых проблем. Их стоимость часто меняется, дивиденды почти не выплачиваются. Чаще всего они приобретаются опытными инвесторами, так как имеется очень высокий риск крупных убытков. Например, маленькие предприятия в перспективных отраслях экономики (новые технологии, современные тип ы энергии) |

| Защитные (оборонительные) | Выпускаются АО, имеющими стабильные прибыли даже при снижении деловой активности. Их стоимость не уменьшается в периоды спада в экономике. Инвесторы вкладывают денежные средства при первых предпосылках на экономический спад и держат их там до улучшения ситуации. Например, компании, производящие фармацевтические препараты и продовольствие |

Нужно знать! Акции могут относиться одновременно к разным категориям. К примеру, акции большой фармацевтической фирмы считаются как «голубыми фишками», так и защитными, а при производстве и выходе на рынок с инновационным лекарственным препаратом, станут акциями роста.

Учитывая типы обычных акций, составляется инвестиционный портфель, где оптимально сочетаются доходность и риски. Начинающий инвестор, разрабатывающий стратегию инвестирования, должен прислушиваться к рекомендациям специалистов. Финансовым консультантом анализируются тенденции развития экономических секторов, определяются перспективные АО, которые могут иметь стремительное увеличение дохода или фирмы, на которые не повлияют кризисные ситуации.

Привилегированные акции

Привилегированная акция (преф) имеет некоторое сходство с обыкновенной. Также представляет собой долевую часть в фирме, но отличается условиями владения. Размеры дивидендов, которые выплачиваются по префам, определены заранее, когда выплаты по обыкновенным акциям варьируются в зависимости от размеров прибыли фирмы.

Дивиденды по префам часто бывают выше, чем выплаты по обыкновенным акциям или облигациям. Владельцы привилегированных ценных бумаг не имеют право голоса на собраниях АО. Но в случае, если фирма становится банкротом, им выплатят деньги раньше, чем держателям обыкновенных акций.

С каким сроком обращения выпускаются привилегированные акции? Они бывают бессрочными или выпускаются на ограниченный срок. Кроме этого, префы различаются способами обращения и получения дивидендов по ним. Выделяются три вида подобных ценных бумаг:

- Простые – их особенности рассмотрены выше,

- Кумулятивные – выплаты фиксированные, их начисляют, но удерживают некоторое время. Накопившиеся дивиденды выплачивают в срок, установленный уставом АО,

- Конвертируемые – можно производить конвертацию такой бумаги в статус обыкновенной, или привилегированной другого вида. Этот принцип касается и выплат дивидендов.

Сравнительная характеристика

| Разница в признаках обыкновенных и привилегированных акций | ||

|---|---|---|

| Права акционеров | Обыкновенные | Привилегированные |

| Право голоса (участие в управлении АО) | Не ограничивается | Существенно ограничивается |

| Получение дивидендов | Не гарантируется | Выплаты фиксированы и гарантированы |

| Получение части имущества АО в случае ликвидации | Выплаты производятся в последнюю очередь | Привилегированные акционеры имеют приоритет лишь перед держателями обыкновенных акций, и получают компенсацию предпоследними |

Привилегированные акции характеризуются более высокими дивидендами, причитающимися к выплате их владельцу. Размер выплат по таким ценным бумагам определяется во время выпуска. Когда фирма решает увеличить дивиденды, выплаты с обыкновенных акций растут и могут стать больше, чем выплаты с префов.

Префы имеют как часть преимуществ, характерных для облигаций и обыкновенных акций, так и их некоторые недостатки. Положения, характеризующие свойства этих бумаг:

- Префы намного более волатильны (изменчивы, непостоянны) чем облигации, и почти так же волатильны, как простые акции,

- Префы считаются возвратными. Это значит, что они могут быть выкуплены в любое время компанией – эмитентом,

- Право голоса владельцев обыкновенных акций, голосующих на собраниях АО, чаще всего не используется, и не даёт никакой пользы (исключение – владельцы крупных пакетов ценных бумаг),

- Чаще всего цена обыкновенных акций растёт быстрее, чем стоимость привилегированных, когда организация работает продуктивно. Но и быстрее дешевеет, когда у фирмы появляются проблемы.

Внимание! Привилегированные и обыкновенные акции можно купить или продать в неограниченном количестве (если это не противоречит договору акционерного общества).

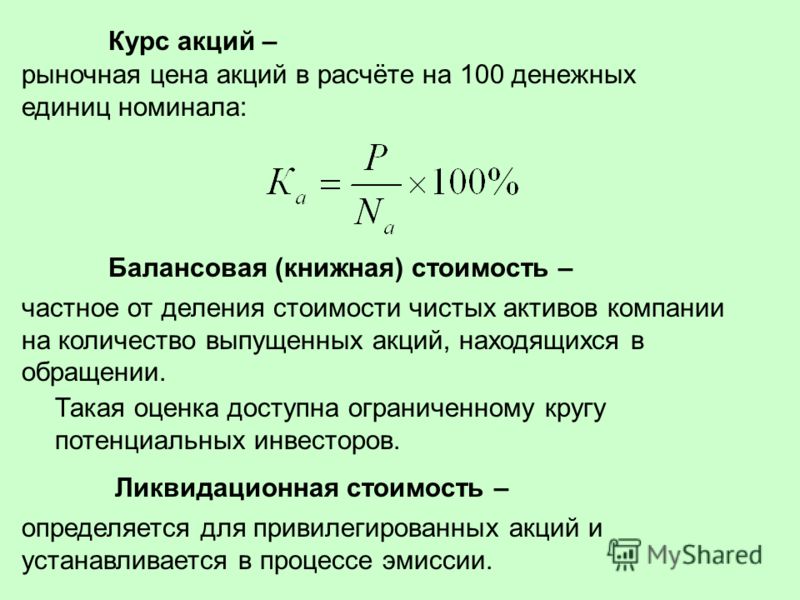

Определение цены обыкновенных акций

Номинальную стоимость обыкновенных акций устанавливают при размещении их на бирже. Стоимость назначается в соответствии с оценкой бизнеса. Со временем номинал может значительно измениться под влиянием механизмов рынка. Рыночная цена акций определяется множеством факторов:

- Годовой прибылью организации,

- Ежегодным доходом по акциям, распределяемым акционерам,

- Ликвидностью,

- Спросом и предложением,

- Тенденцией развития рыночного сектора, в котором работает АО,

- Экономической и политической ситуацией и т д.,

Что же выбрать

Перед приобретением акций необходимо рассмотреть статистику за последние годы. Она должна быть ровной, без существенных снижений по выплатам дивидендов и ежегодно немного подниматься. Такая статистика будет означать развитие предприятия и хороший шанс на высокие выплаты по ценным бумагам и в будущем. Привилегированные акции гарантируют стабильные ежегодные дивиденды.

Рост курсовой стоимости обыкновенных акций способен в будущем давать владельцу высокую прибыль. При отсутствии выплат по бумагам, все денежные средства работают внутри АО, способствуют дальнейшему развитию и повышают капитализацию предприятия на фондовом рынке.

Загрузка…Важно! Специалисты рекомендуют инвесторам формировать свой портфель, как привилегированными ценными бумагами прибыльных АО, так и обыкновенными акциями перспективных и растущих организаций. Первыми будут выполняться защитные функции, а вторыми осуществляться рост портфеля.

Часто задаваемые вопросы акционеров «Газпрома»

Как можно купить-продать акции ПАО «Газпром»?

Акции — это имущество, которым акционер вправе распорядиться по своему усмотрению. Он может продать акции любому физическому или юридическому лицу, пожелавшему их приобрести по взаимовыгодной договорной цене.

Покупка совершается на основании договора купли-продажи, оформленного в соответствии с действующим законодательством, с последующей перерегистрацией прав собственности по месту учета прав на акции (в депозитарии или у реестродержателя).

Акции ПАО «Газпром» (здесь и далее также — Общество, компания) можно купить или продать при помощи профессионального участника рынка ценных бумаг. Как правило, такие услуги предоставляют инвестиционные компании и коммерческие банки. Акции компании можно приобрести или продать, в том числе, в отделениях «Газпромбанк» (Акционерное общество), тел. справочной службы 8 800 100-07-01 (бесплатный по России), +7 495 913-74-74.

Обращаем ваше внимание на то, что ПАО «Газпром» не продает и не покупает свои собственные акции. Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах» предусматривает ограниченный список случаев перехода собственных акций от акционерного общества к другому лицу. Такими случаями являются: учреждение общества, размещение дополнительных акций, реализация ранее приобретенных или выкупленных у акционеров акций (при этом указанные акции должны быть реализованы по цене не ниже их рыночной стоимости не позднее чем через один год со дня перехода права собственности на выкупаемые акции к обществу). В настоящее время размещение дополнительных акций ПАО «Газпром» не осуществляется. ПАО «Газпром» также не осуществляло приобретение или выкуп собственных акций. Таким образом, в соответствии с действующим законодательством Общество в настоящее время не имеет возможности реализовать какому-либо лицу собственные акции.

Акции можно продавать полным пакетом или частично. Следует иметь в виду, что доход, полученный от реализации ценных бумаг, облагается налогом на доходы физических лиц в соответствии с Налоговым кодексом Российской Федерации.

Цена на акции не является величиной постоянной. Она меняется в зависимости от спроса и предложения на рынке ценных бумаг (российских биржах).

Получить информацию о курсе акций ПАО «Газпром» на фондовом рынке можно в средствах массовой информации, а также на сайте фондовой биржи ЗАО «Фондовая биржа ММВБ» (www.moex.com)

На сайте фондовой биржи также можно ознакомиться со списками профессиональных участников рынка ценных бумаг, являющихся участниками торгов.

Информацию о текущих котировках акций ПАО «Газпром» на российских фондовых биржах на международных торговых площадках можно получить и на официальном интернет-сайте ПАО «Газпром». Сайт также предоставляет возможность увидеть динамику курса акций ПАО «Газпром» за желаемый период, провести сравнение исторических и текущих котировок акций ПАО «Газпром» и ведущих российских и зарубежных нефтегазовых компаний, а также индексов ведущих российских и мировых бирж. Кроме того, на сайте публикуются основные финансовые показатели компании, ее годовые и финансовые отчеты.

Обращаем ваше внимание, что решение о продаже принимает только сам акционер. Наша информация о возможности продажи акций имеет исключительно разъяснительный характер.

Какие права есть у акционеров ПАО «Газпром»?

Акционеры ПАО «Газпром», равно как и других акционерных обществ, имеют следующие основные права:

- участвовать в Общем собрании акционеров (далее здесь и далее также — Собрание) с правом голоса по всем вопросам, отнесенным к компетенции Собрания;

- получать дивиденды.

Наличие не менее 2% акций позволяет акционеру или группе акционеров компании выдвинуть кандидатов в Совет директоров, Ревизионную комиссию ПАО «Газпром», а также предложить вопросы для внесения в повестку дня Собрания. Акционер или группа акционеров, владеющая не менее 10% акций, могут инициировать проведение внеочередного Собрания ПАО «Газпром».

Как принять участие в Общем собрании акционеров ПАО «Газпром»?

Список лиц, имеющих право на участие в Собрании, составляется на основании данных реестра акционеров Общества на дату, определяемую Советом директоров при подготовке к Собранию.

На основании п. 2 ст. 60 Федерального закона «Об акционерных обществах» акционерам, указанным в списке лиц, имеющих право на участие в Собрании, не позднее чем за 20 дней до даты проведения Собрания заказным письмом направляются, в том числе бюллетени для голосования по вопросам повестки дня. При подведении итогов голосования учитываются голоса, представленные бюллетенями для голосования, полученными Обществом не позднее, чем за два дня до даты проведения Собрания.

Сообщение о проведении Собрания, включающее информацию о времени регистрации участников Собрания, в том числе размещается в информационно-телекоммуникационной сети «Интернет» на сайте Общества (www.gazprom.ru) не позднее чем за 30 дней до даты Собрания.

Акционеры, желающие принять личное участие в Собрании, должны в указанное время явиться на регистрацию участников Собрания с документом, удостоверяющим личность.

В настоящее время общее число акционеров Общества превышает 500 тысяч. Учитывая это обстоятельство, акционерам рекомендуется реализовывать свои права на участие в Собрании через своих представителей по доверенности или направлять в Общество заполненные бюллетени для голосования.

Существуют ли привилегированные акции ПАО «Газпром»?

В соответствии с Уставом ПАО «Газпром» все выпущенные и размещенные акции Общества являются обыкновенными именными бездокументарными акциями, одинаковой номинальной стоимостью. Привилегированные акции Общество не выпускало.

Что такое АДР?

АДР (американская депозитарная расписка, ADR, American Depositary Receipt) на обыкновенные акции Общества — это ценная бумага, выпущенная американским банком-депозитарием The Bank Of New York Mellon, свободно обращающаяся на иностранном фондовом рынке. АДР подтверждает право собственности на акции, депонированные в The Bank Of New York Mellon. Одна АДР соответствует двум акциям ПАО «Газпром». Возможна конвертация обыкновенных акций ПАО «Газпром» в АДР и обратно.

Может ли акционер «Газпрома» продать свои акции на зарубежном рынке?

Чтобы акции были проданы на зарубежном рынке, они должны быть сначала конвертированы в АДР. Для осуществления необходимых мероприятий по такой конвертации целесообразно обратиться к профессиональному участнику рынка ценных бумаг — брокерской компании или банку, которые по поручению акционера осуществят все требуемые действия.

Как определить какой налог придется заплатить в случае продажи акций?

В соответствии с пп. 5 п.1 ст.208 Налогового кодекса Российской Федерации (далее — НК РФ) к доходам от источников в Российской Федерации относятся доходы от реализации в Российской Федерации акций или иных ценных бумаг, которые на основании ст.209 НК РФ признаются объектом налогообложения налогом на доходы физических лиц (далее — НДФЛ) у физических лиц, как являющихся налоговыми резидентами Российской Федерации, так и не являющихся таковыми.

Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев (п.2 ст.207 НК РФ).

Доходы от реализации акций, полученные физическими лицами — налоговыми резидентами Российской Федерации облагаются по ставке 13% (п.1 ст.224 НК РФ), физическими лицами, не являющимися налоговыми резидентами РФ, — по ставке 30% (п.3. ст.224 НК РФ). Если в соответствии с международным договором (соглашением) выплачиваемые нерезиденту доходы облагаются налогом в Российской Федерации по пониженным ставкам, то для исчисления и удержания суммы налога по соответствующим пониженным ставкам налогоплательщик должен предъявить налоговому агенту подтверждение того, что он в течение соответствующего налогового периода (или его части) является резидентом государства, с которым Российская Федерация имеет действующий договор (соглашение) об избежании двойного налогообложения, заверенное компетентным органом соответствующего иностранного государства. Документы, подтверждающие резидентство налогоплательщика, в установленном порядке подлежат легализации либо на них должен быть проставлен апостиль (за исключением иностранных государств, с которыми достигнуты взаимные договоренности о принятии без апостиля или консульской легализации документов, подтверждающих резидентство)

Особенности определения налоговой базы, исчисления и уплаты НДФЛ по операциям с ценными бумагами предусмотрены ст. 214.1 НК РФ.

Налоговой базой по операциям с ценными бумагами признается положительный финансовый результат, определяемый как разница между доходами от операций с ценными бумагами и документально подтвержденными и фактически осуществленными налогоплательщиком расходами, связанными с приобретением, реализацией, хранением ценных бумаг (ст. 214.1 НК РФ).

Документы, подтверждающие указанные расходы, выдают лица и организации, которые учитывали акции и, по поручению акционера, продали их, либо те, которые приобрели их у акционера (брокеры, доверительные управляющие, управляющие компании, а также иные лица, совершающие операции с акциями в пользу их владельцев).

Если налоговым агентом (брокером, доверительным управляющим) по какой-либо причине не был удержан налог на доходы физических лиц, то по окончании года, в который были проданы акции, в налоговую инспекцию предоставляется декларация о доходах, а вместе с ней — указанные документы.

О налогообложении НДФЛ доходов от реализации акций, приобретенных за счет приватизационных чеков (ваучеров)

В письмах Министерства финансов Российской Федерации, которое в соответствии с п.1 ст.34.2 НК РФ уполномочено давать письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, сообщается, что в качестве расходов на приобретение акций, полученных в ходе приватизации, может рассматриваться их рыночная стоимость на момент обмена на ваучеры, а при отсутствии рыночной стоимости акций — номинальная (договорная) стоимость ваучеров, переданных за акции (письма от 29.03.2011 № 03-04-05/3-195; от 02.12.2011 № 03-04-05/3-990; от 10.02.2012 №03-04-05/3-163; от 22.02.2012 № 03-04-05/3-212; от 20.04.2012 № 03-04-05/3-541). Данная позиция поддерживается судебной практикой (см., например, определения Московского городского суда от 10.11.2010 г. по делу № 33–34499 и от 03.05.2011 г. по делу № 4г/5–2019/11; Московского областного суда от 02.12.2010 г. по делу № 33–23320).

Должен ли акционер ПАО «Газпром» подавать сведения об изменении своих личных данных по месту учета акций?

В соответствии с требованиями п. 5 ст. 44 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» и п. 1 ст. 7 Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» лицу, зарегистрированному в реестре акционеров Общества, необходимо своевременно обновлять информацию о себе, своих представителях, а также бенефициарных владельцах и выгодоприобретателях (для физических лиц: Ф. И. О., иные паспортные данные, в т.ч. адрес места регистрации; для юридических лиц: наименование, ОГРН, ИНН, место нахождения в соответствии с уставом, Ф. И. О. руководителя) по месту учета акций (в депозитарии «Газпромбанк» (Акционерное общество), ином депозитарии или у регистратора — АО «ДРАГА»).

Если не сделать этого, акционеру могут не поступить информационные данные к Собранию, бюллетени для голосования, а также причитающиеся дивиденды. Кроме того, могут возникнуть затруднения в проведении любой из операций с ценными бумагами, таких, как оформление сделки купли-продажи, получение выписок со счета, справок по движениям по счету для налоговых служб, оформление междепозитарного перевода, наследства, дарения.

Для своевременного и оперативного получения дивидендов акционеру следует сообщать достоверную информацию обо всех изменениях личных данных до даты составления списка лиц, имеющих право на получение дивидендов (дата определяется решением Собрания).

Особенности корректировки параметров лицевого счета в Депозитарном центре «Газпромбанк» (Акционерное общество)

Все операции, связанные с изменением данных клиента в депозитарии «Газпромбанк» (Акционерное общество), осуществляются только по поручению самих клиентов. Депозитарий не имеет права исполнять поручения клиентов, полученные по почте, т. к. идентификация личности клиента в депозитарии производится по паспорту и личной подписи клиента. Поэтому явка акционера для изменения данных обязательна.

Если в вашем новом паспорте не стоит штамп с данными старого паспорта, акционеру необходимо предоставить в депозитарий справку, подтверждающую замену паспорта.

После проведенной корректировки параметров счета акционеру в случае необходимости будет выдана выписка со счета депо.

Депозитарный центр АО «Газпромбанк»

2-ой Верхний Михайловский проезд, д. 9, стр. 11, г. Москва, 115419

Единая справочная:

8 800 100-07-01 (звонок по территории РФ бесплатный),

+7 495 913-74-74,

+7 495 719-18-62 факс.

Особенности корректировки параметров лицевого счета у регистратора АО «ДРАГА»

Для проведения сверки параметров лицевого счета акционера у регистратора — АО «ДРАГА» акционеру необходимо заполнить и направить регистратору следующие документы:

Образец подписи акционера на Анкете должен быть заверен нотариально (в случае если Анкета не заполняется в присутствии работника регистратора). Дата (день, месяц, год) заверения подписи должна быть указана прописью. Фамилия, имя и отчество нотариуса, удостоверяющего подпись, а также лица, чья подпись заверяется, также указываются полностью.

В п. 7 Анкеты указывается адрес места регистрации и места жительства акционера согласно паспорту, в п. 8 — адрес места его фактического жительства/регистрации/пребывания. В п. 9 Анкеты указывается почтовый адрес для направления акционеру корреспонденции, а также дивидендов почтовым переводом (если акционер выбрал в качестве формы выплаты дивидендов почтовый перевод).

Обращаем внимание на п. 13 Анкеты «Форма выплаты дивидендов». Если вы выберете форму выплаты дивидендов «Банковский перевод», то в п. 14 Анкеты нужно будет указать необходимые для этого реквизиты вашего банковского счета.

Документ, удостоверяющий личность — копия, удостоверенная нотариально.

В случае отсутствия на стр. 19 действующего паспорта данных паспорта на момент приобретения акций, следует дополнительно предоставить справку о смене паспорта, содержащую сведения о действующем паспорте и предыдущем паспорте, включая все промежуточные паспорта. Справка должна быть подписана должностным лицом и скреплена печатью, предоставляется оригинал справки либо копия, удостоверенная нотариально.

В случае произошедших с момента приобретения акций изменений фамилии и/или имени и/или отчества необходимо предоставить документ, подтверждающий изменения (оригинал либо копию, удостоверенную нотариально).

Заполненную Анкету необходимо предоставить регистратору одним из следующих способов:

- направить почтой по адресам регистратора — в этом случае образец вашей подписи на Анкете должен быть удостоверен нотариально. К Анкете должны быть приложены нотариально удостоверенные копии документов;

- представить лично, явившись по адресам регистратора. В этом случае операции в реестре могут быть осуществлены на основании оригиналов документов и приложение к Анкете нотариально удостоверенных копий документов не требуется;

- представить через своего представителя, уполномоченного доверенностью, для чего представителю необходимо лично явиться по адресам регистратора с необходимыми документами.

АО «ДРАГА»

ул. Новочеремушкинская, д. 71/32, г. Москва, 117420

Телефон для справок:

+7 499 550-88-18

Заполняется в случае желания получить документ, подтверждающий право собственности на акции

В графах «Зарегистрированное лицо» и «Распоряжение предоставлено» следует указать свои фамилию, имя, отчество, паспортные данные. На оборотной стороне распоряжения необходимо поставить свою подпись, при этом она должна соответствовать вашей подписи на Анкете зарегистрированного лица.

После получения регистратором указанных документов и квитанции об оплате Ваши данные в реестре будут отредактированы, и вам будет направлена выписка из реестра акционеров ПАО «Газпром».

Доводим до вашего сведения, что обязанностью акционера является своевременное предоставление информации об изменении своих данных (паспортных данных, места проживания, банковских реквизитов при безналичной форме выплаты дивидендов и т. д.). В случае непредставления акционером информации об изменении своих данных (согласно п. 5 ст. 44 Федерального закона от 26.12.1995 г. № 208-ФЗ «Об акционерных обществах») ПАО «Газпром» и регистратор не несут ответственность за причиненные в связи с этим убытки, в том числе связанные с невыплатой или несвоевременной выплатой дивидендов.

От чего зависит размер дивидендов ПАО «Газпром»?

24 декабря 2019 года Совет директоров ПАО «Газпром» одобрил Дивидендную политику ПАО «Газпром», в которой были определены принципы формирования размера дивидендов.

Размер дивидендов на акции ПАО «Газпром» рассчитывается, исходя из величины скорректированной Чистой прибыли Общества по МСФО.

Производимые при расчете дивидендов корректировки Чистой прибыли направлены на то, чтобы нивелировать влияние «неденежных» статей Консолидированного отчета о совокупном доходе:

- Корректировка на курсовые разницы как по операционным, так и по финансовым статьям.

- Учет обесценения (или восстановление убытка от обесценения) основных средств и инвестиций в ассоциированные компании.

- Замена доли в прибыли от ассоциированных компаний и совместных предприятий на поступления от ассоциированных компаний и совместных предприятий при расчете дивидендной базы.

Данные корректировки позволяют приблизить дивидендную базу к денежному потоку Общества и могут влиять на дивиденды как в сторону увеличения, так и уменьшения в зависимости от направления указанных элементов финансовой отчетности

В соответствии с Дивидендной политикой, целевой уровень дивидендных выплат составляет не менее 50% от Скорректированной Чистой прибыли Общества. Достижение целевого уровня будет проводиться поэтапно:

- при определении размера дивидендных выплат по итогам 2019 года Совет директоров Общества исходит из того, что сумма средств, направляемая на выплату дивидендов, должна составлять не менее 30% от Скорректированной Чистой прибыли;

- при определении размера дивидендных выплат по итогам 2020 года Совет директоров Общества исходит из того, что сумма средств, направляемая на выплату дивидендов, должна составлять не менее 40% от Скорректированной Чистой прибыли;

- при определении размера дивидендных выплат по итогам 2021 года и в последующие годы Совет директоров Общества исходит из того, что сумма средств, направляемая на выплату дивидендов, должна составлять не менее 50% от Скорректированной Чистой прибыли.

Рекомендации по размеру дивидендов Совет директоров выносит на Собрание акционеров, которое и принимает окончательное решение.

Каким образом осуществляется выплата дивидендов?

В соответствии с Федеральным законом «Об акционерных обществах» и Уставом ПАО «Газпром» право на получение годовых дивидендов имеют лица, являющиеся владельцами акций на конец операционного дня даты, определенной собранием акционеров, на котором было принято решение о выплате дивидендов. Такая дата не может быть установлена ранее 10 дней с даты принятия решения о выплате (объявлении) дивидендов и позднее 20 дней с даты принятия такого решения. Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров, не должен превышать 10 рабочих дней, а другим зарегистрированным в реестре акционеров лицам — 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов.

Агентом по выплате дивидендов акционерам ПАО «Газпром» является «Газпромбанк» (Акционерное общество), который осуществляет выплату дивидендов через свои филиалы и другие финансовые структуры после перечисления ПАО «Газпром» денежных средств. В связи с изменениями законодательства, начиная с дивидендов, выплачиваемых в 2014 году по результатам деятельности Общества в 2013 году, «Газпромбанк» (Акционерное общество) является платежным агентом по выплате дивидендов только лицам, зарегистрированным непосредственно в реестре. Лицам, являющимся клиентами депозитариев (в том числе депозитария «Газпромбанк» (Акционерное общество)), дивиденды выплачивают данные депозитарии (каскадный принцип выплаты дивидендов).

Для удобства получения дивидендов акционер может дать письменное поручение по месту учета акций (АО «ДРАГА», «Газпромбанк» (Акционерное общество), иной депозитарий), указав в Анкете по месту учета акций способ получения дивидендов: почтовым или банковским переводом.

В случае необходимости изменения способа выплаты и реквизитов для получения начисленных дивидендов (адрес места жительства при получении дивидендов почтовым переводом, реквизиты банковского счета и т.п.) после даты составления списка лиц, имеющих право на их получение (при условии, что начисленные дивиденды еще не были получены акционером), акционер должен обратиться в организацию, которая ведет учет прав данного акционера на акции Общества (депозитарий или регистратор), внести соответствующие изменения в анкетные данные. Указанные изменения доводятся через систему учета до сведения Общества в целях выплаты дивидендов.

Как может получить дивиденды акционер ПАО «Газпром», не являющийся резидентом РФ?

Российские эмитенты проводят расчеты с владельцами своих ценных бумаг только в рублях. Если акционер-нерезидент ПАО «Газпром» имеет счета в российских банках, дивиденды могут, по желанию акционера, перечисляться на один из них. Для этого реквизиты данного счета должны содержаться в анкетных данных акционера в организации, осуществляющей учет прав на акции ПАО «Газпром» (депозитарий или регистратор).

Отправление рублевых почтовых переводов за рубеж невозможно.

Когда можно купить или продать акции на Фондовой бирже ММВБ, чтобы иметь право на получение дивидендов?

В соответствии со ст. 42 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» дивиденды выплачиваются лицам, которые являлись владельцами акций соответствующей категории (типа) или лицами, осуществляющими в соответствии с федеральными законами права по этим акциям, на конец операционного дня даты, на которую в соответствии с решением о выплате дивидендов определяются лица, имеющие право на их получение.

Согласно ст. 29 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг» право на именную бездокументарную ценную бумагу переходит к приобретателю в случае учета прав на ценные бумаги у лица, осуществляющего депозитарную деятельность, — с момента внесения приходной записи по счету депо приобретателя.

В соответствии с Правилами проведения торгов по ценным бумагам ЗАО «ФБ ММВБ», а также Дополнительными условиями проведения торгов по ценным бумагам в ЗАО «ФБ ММВБ» приобретателю, заключившему сделку на торгах ЗАО «ФБ ММВБ» в режиме торгов «Режим основных торгов T+», приобретенные им ценные бумаги будут зачислены на его счет депо в НКО ЗАО НРД на 2 (второй) торговый день со дня заключения сделки.

Для примера рассмотрим ситуацию с выплатой годовых дивидендов по результатам деятельности Общества в 2013 году. Согласно Решению годового общего собрания акционеров (Протокол № 1 от 27.06.2014г) дата, которую определяются лица, имеющие право на получение дивидендов, — 17 июля 2014 г. Таким образом, по сделкам, заключенным на торгах ЗАО «ФБ ММВБ» в режиме торгов «Режим основных торгов T+» в даты 16.07.2014 и после, зачисление ценных бумаг на счета депо в НКО ЗАО НРД будет происходить позднее даты, на которую определяются лица, имеющие право на получение дивидендов, и владельцы таких ценных бумаг не будут обладать правом на получение дивидендов по итогам работы за 2013 год. Продавцы акций, заключившие сделки на торгах ЗАО «ФБ ММВБ» в режиме торгов «Режим основных торгов T+» 15.07.2014 и ранее, также не будут иметь право на получение дивидендов по акциям Общества по итогам работы за 2013 год.

Как вступить в права на наследование акций?

Оформление прав собственности на акции, как и на другую собственность, переходящую по наследству, проводится в соответствии с существующими юридическими нормами.

Для получения права наследования акций ПАО «Газпром», если после смерти владельца акций прошло менее полугода, необходимо обратиться к нотариусу или (если прошло более полугода и при этом наследники не обращались к нотариусу для оформления какого-либо принадлежавшего наследодателю имущества) — в судебные органы по последнему месту регистрации (прописки) владельца акций (наследодателя), и получить свидетельство о праве наследования акций и дивидендов по закону либо решение суда.

Нотариус или судья на основании заявления наследника, предъявления подлинника свидетельства о смерти и одного из документов, подтверждающих право умершего родственника на владение акциями (это могут быть выписка из реестра акционеров ПАО «Газпром», копия лицевого счета в депозитарии, бюллетени для голосования на собрании акционеров ПАО «Газпром», направлявшиеся акционеру) открывает наследственное дело. Нотариус (судья) должен направить запрос о количестве акций на счете и количестве причитающихся к выплате дивидендов наследодателю по месту учета акций (АО «ДРАГА», «Газпромбанк» (Акционерное общество), иной депозитарий, а в случае если место учета наследникам неизвестно — в ПАО «Газпром»). Необходимо учитывать, что запрос оформляется на специальном бланке на русском языке. В запросе нотариус (судья) должен указать полностью фамилию, имя, отчество, адрес и иные имеющиеся в распоряжении данные, позволяющие идентифицировать акционера в реестре. Подпись на запросе должна быть заверена круглой печатью.

После получения информации по запросу нотариус оформляет свидетельство о праве на наследование акций и дивидендов по закону, а судья выносит соответствующее решение суда.

Затем наследник должен явиться в организацию по месту учета акций наследодателя, имея при себе паспорт и подлинник Свидетельства (решения суда). При этом он открывает счет на свое имя, оформляет поручение на перевод акций по наследству и оплачивает услуги регистратора/депозитария согласно утвержденным тарифам.

Предоставляет ли ПАО «Газпром» материальную помощь акционерам?

В настоящее время, действующим законодательством, Уставом ПАО «Газпром» и иными внутренними документами Общества материальная помощь, льготы и какие-либо прочие преимущества для акционеров Общества не предусмотрены.

Более того, согласно Федеральному закону «Об акционерных обществах» от 26.12.1995 № 208-ФЗ (п. 1 ст. 31) каждая обыкновенная акция Общества предоставляет акционеру — ее владельцу одинаковый объем прав.

Таким образом, все акционеры ПАО «Газпром» пользуются равными правами, вытекающими из владения ценной бумагой, Общество не производит какие-либо дополнительные выплаты отдельным акционерам.

Привилегированные акции — плюсы и минусы, отличия от обычных

Привет всем заглянувшим!

Привилегированные акции – товар довольно редкий. Компании не жалуют подобные ценные бумаги, поскольку они накладывают определенные обязательства.

В частности, нужно делиться частью прибыли, которую часто ориентируют на развитие корпорации. Купить префы – большая удача для начинающего инвестора. Если фортуна предоставила шанс, вы должны быть готовы к столь щедрому подарку.

Что это такое

Привилегированные акции (в некоторых источниках можно встретить название преференциальные, т.е. дающие преимущество) – вид ценной бумаги, сертификата, обеспечивающего гарантированную выплату дивидендов.

Выплаты по привилегированным акциям происходят до расчетов по обыкновенным. Вот потому преференциальные документы являются менее рискованными: вероятность убытка ниже по сравнению с обычными ЦБ.

Откуда берутся

Любое АО может выпустить привилегированные акции. Такие вопросы решаются при создании фирмы или на собрании владельцев обыкновенных ЦБ. Их суммарный объем в денежном выражении не должен превышать четверти размера уставного фонда.

Какими правами обладают владельцы привилегированных акций

Привилегированные ЦБ дают первоочередное право на получение дохода. И здесь расставлена ловушка для начинающего инвестора:

- Существует несколько видов привилегированных акций, по которым доход может быть не выдан.

- Порядок очередности расчетов с держателями прописан в Уставе компании.

Поэтому в некоторых случаях даже акционеры – владельцы префов – могут не увидеть денег.

Само разделение акций на обычные и привилегированные подразумевает: одним гарантированные выплаты, другим – право голоса в управлении.

Возможность голосовать предоставляется владельцам АП только:

- При рассмотрении вопроса реорганизации или ликвидации компании.

- При внесении в устав изменений, затрагивающих интересы владельцев-преференциалов.

- Когда рассматриваются вопросы внесения или исключения привилегированных акций в котировальные списки.

Когда доход не выплачен, у владельца привилегированных документов появляется возможность стать участником общего собрания акционеров.

Эмиссия

Выпуск преференциальных ценных бумаг для эмитента – это возможность привлечь дополнительный капитал, но при этом сохранить бразды правления в собственных руках. Держателей интересует только возможный доход, а как он получен – дело вторичное.

Люди с опытом прекрасно понимают, что право голоса одной простой акции ничего не решает. А приобрести контрольный пакет довольно сложно.

Эмиссия привилегированных акций происходит в соответствии с законом «О рынке ценных бумаг»:

- в момент регистрации акционерного общества;

- при довыпуске сертификатов.

Напоминаю: на весь выпуск приходится не более 25 % от уставного капитала.

Стоимость и дивиденды

Первичная стоимость преференциальных документов включает затраты на выпуск.

Стоимость = Дивиденды/ (Эмиссионная стоимость – Затраты на эмиссию) * 100%

Если бумаги обращаются на рынке, тогда:

Стоимость = Дивиденды/ Текущая рыночная цена * 100 % (ее также называют нормой доходности).

Вопреки распространенному мнению, доход выплачивается не всегда – это зависит от типа АП. Но если этого не произошло, то, в отличие от расчетов по обыкновенным ЦБ, он не сгорает, а накапливается.

Виды

Рассмотрю разрешенные в РФ типы преференциальных акций:

- Ценные бумаги, где размер дохода не определен. Тогда размер и время начисления совпадают с расчетом по обыкновенным акциям.

- АП, чей размер дивидендов зафиксирован в Уставе (как в рублях, так и в виде формулы для его расчета. Это может быть часть прибыли, процент текущей рыночной стоимости и т.п.).

- Префы с участием в прибыли. В этом случае ставка дохода плавающая. Поднимается до уровня расчетов по обычным акциям, если те получились выше. В обратную сторону (когда по обычке дивиденды меньше) не опускается.

- Кумулятивные. В Уставе зафиксирован размер выплат и максимальный срок накопления. Если по окончании периода владельцам так и не будут выплачены дивиденды, акции получают право голоса.

- Тип «А». Выпуск пришелся на период массовой реорганизации и приватизации на государственных предприятиях. Работникам передавались бесплатно, часто количество зависело от стажа работы. По закону, на выплату дохода должно выделяться не менее 10 % прибыли. Привилегированных акций этого типа почти не осталось, поскольку они массово были выкуплены у новоиспеченных миноритариев и конвертированы в обычные акции.

Преимущества и недостатки

Я покупаю привилегированные бумаги, когда хочу снизить риски инвестиционного портфеля:

- Риск владения ниже по сравнению с обыкновенными акциями.

- Вероятность расчета по дивидендам, если компания сработала в плюс, высокая.

Продавать пока не собираюсь. Чисто по-человечески, если что со мной случится (вдруг работать не смогу), буду жить на получаемый доход.

Недостатками привилегированных акций можно считать:

- «Потолок» выплаты: часто размер фиксируется независимо от уровня прибыли корпорации.

- Их сложно купить: из-за меньшего количества при выпуске (и то не всегда) префы редко встречаются на фондовой бирже.

Сходства и отличия привилегированных и обыкновенных акций

Для удобства сравнительная характеристика приведена в таблице.

| Обыкновенные | Преференциальные |

| Чем отличаются | |

| Выпуск может быть в размере уставного фонда | Максимальная доля – не больше 25 % от уставного фонда |

| Дивиденды не гарантированы | В большинстве случаев размер выплаты определен |

| Что дают | |

| Дают право голоса | Предоставляют возможность голосовать с оговорками: в случаях, затрагивающих интересы держателей этого вида акций |

| Сейчас это бездокументарные бумаги. Обязательные реквизиты одинаковы, для привилегированных дополнительно указывается тип. Данные можно посмотреть у регистратора. |

Результаты сравнения склоняют как опытного, так и неопытного инвестора в сторону АП.

Что выбрать инвестору

Преференциальные ценные бумаги предполагают гарантированный расчет. А при банкротстве компании – первым получить часть имущества (в эквиваленте стоимости). Поэтому я советую начинающим инвесторам формировать инвестиционный портфель, включая их в список как страховку.

Если же хочется активно спекулировать на бирже, купить дешевле – продать дороже, выбирайте обыкновенные (стоимость покупки часто ниже).

Где и как можно купить/продать префы

Если ценные бумаги котируются на фондовом рынке, то АП можно продать через брокера. Альтернативные варианты:

- Если Уставом предусмотрена конвертация – продать/обменять можно непосредственно в АО.

- Предложить акционерам выкупить или продать ценные бумаги.

- Некоторые банки рассматривают данные ценные бумаги как залоговое имущество. Чтобы купить их, нужно обратиться в банк.

- Обратиться за помощью в инвестиционные фонды.

Конечно, никто не запрещает побродить-пообщаться на специализированных форумах, сайтах и поискать клиента там.

Заключение

Разница между обычкой и префами – гарантия выплаты дохода с уменьшением возможности управления. Судите сами: шансы «порулить» компанией у миноритария ничтожно малы. Если при этом выплаты дивидендов по обыкновенным акциям регулярно откладываются, – покупка оправдана для ищущих стабильность как страховка на черный день.

Поэтому я с удовольствием добавляю префы в свой инвестиционный портфель.

На сегодня все. Подписывайтесь на статьи, задавайте вопросы (и ставьте лайки). Успехов в работе с ценными бумагами!

Обычные акции против привилегированных акций

Разница между обыкновенными и привилегированными акциями

Обыкновенные акции обычно известны как акционерный капитал компании, это инвестированный вклад основных акционеров конкретной компании. Владельцы акций являются владельцами компании и имеют право нести прибыль и убытки компании после выплаты дивидендов и долгов. С другой стороны, Привилегированные Акционеры также являются Инвесторами компании и также подпадают под категорию владельцев, но с определенными дополнительными преимуществами по сравнению с Акционерами.

Давайте подробнее изучим Обыкновенные акции и Привилегированные акции:

- Акционер Common Equity получает дивиденды в случае получения прибыли от бизнеса. В случае, если бизнес работает очень хорошо, цена акций Акционеров, как правило, движется к северу, обеспечивая значительные выгоды для Собственного капитала Инвесторов. Привилегированные акционеры также пользуются теми же преимуществами, но получают преимущество перед акционерами.

- Предпочтения, такие как получение фиксированной суммы процентов, независимо от ситуации в бизнесе, в отличие от акционеров. Акционеры получают, с другой стороны, право голоса, в отличие от Привилегированных акционеров. Убытки в основном несут акционеры, а в случае неплатежеспособности Привилегированные акционеры имеют право требовать активы Компании. Повышение цен на фондовой бирже также применимо к привилегированным акциям.

- В случае Дивидендов Привилегированные Акционеры имеют право на фиксированную ставку Дивидендов, даже если прибыльность компании зависит от доли. Однако в случае высокой прибыльности акционеры Привилегии имеют право на фиксированную ставку дивидендов. Но Обыкновенные акционеры или Акционеры имеют право на более высокую ставку дивидендов, как это решено Советом директоров компании в AGM.

- Одно из основных различий между Обыкновенными и Привилегированными акционерами заключается в том, что Обыкновенные акционеры имеют право голоса при избрании Директоров Компании. Но Привилегированная акция не имеет права голосовать за директора по подбору персонала. Таким образом, характеристики привилегированных акционеров имеют общие черты как держателей Облигаций / Облигаций, так и Акционеров. Они являются владельцами компании и пользуются фиксированной доходностью на капитал, вложенный в компанию.

- В случае падения процентной ставки по Облигациям процентная ставка привилегированной акции выглядит очень привлекательной. Акционеры Привилегии пользуются определенными налоговыми преимуществами, в отличие от Акционеров. С точки зрения компании, акционеры Привилегии знакомы с некоторыми ограничениями, в то время как требуются дополнительные средства, чтобы Компания могла осуществлять свою деятельность, расширять свои производственные мощности, удовлетворять требования к оборотному капиталу и т. Д.

Обыкновенные акции против привилегированных акций Инфографика

Ниже приведены 6 основных различий между обыкновенными и привилегированными акциями.

Основные различия между обыкновенными и привилегированными акциями:

Обе обыкновенные акции и привилегированные акции являются популярным выбором на рынке; Давайте обсудим некоторые основные различия между обыкновенными и привилегированными акциями:

- Бизнес может иметь или не иметь привилегированных акционеров, но Акционеры являются неотъемлемой частью Компании. В первую очередь они являются промоутерами компании.

- Привилегированные акционеры выпускаются, когда существуют ограничения по заимствованиям, и руководство решает поддерживать устойчивое соотношение D / E. Однако акционеры остаются и пользуются своими правами голоса, иногда привилегированные акционеры могут быть преобразованы в акционеров.

- Дивиденды фиксируются в случае акционеров, а дивиденды зависят от прибыльности компании.

- Привилегированные акционеры могут требовать их после продажи Активов во время ликвидации Бизнеса. Принимая во внимание, что акционеры должны ждать, пока все взносы не будут иметь в виду.

Сравнение между акциями и привилегированными акциями:

Ниже приведено самое лучшее сравнение обыкновенных и привилегированных акций.

| Основа сравнения между обыкновенными и привилегированными акциями | Доля | Предпочтительная доля |