Открыть ООО пошаговая инструкция в 2020 году для самостоятельной регистрации компании

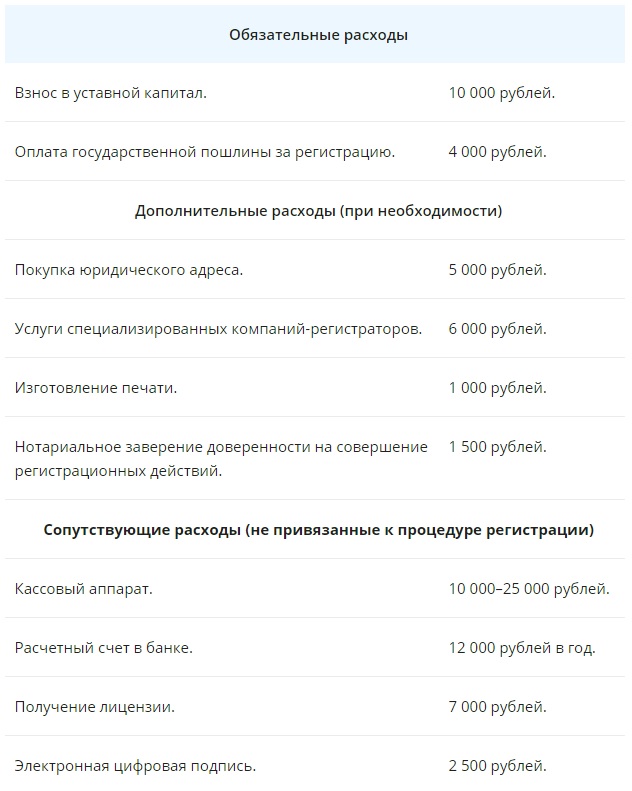

*Под стоимостью регистрации понимается сумма затрат на госпошлину, нотариальное заверение документов, открытие счета, изготовление печати и услуги посреднической организации.

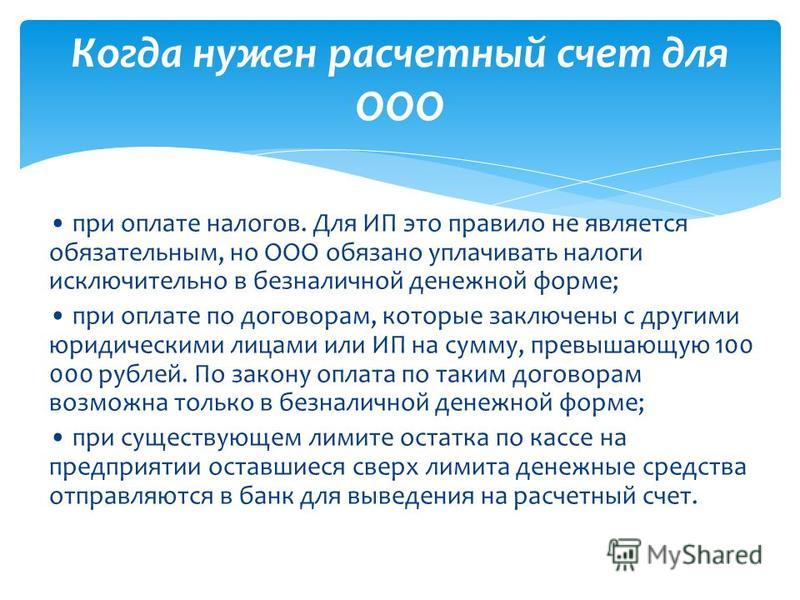

Из вышеописанных способов наиболее эффективным является второй – регистрация новой организации через специализированную компанию. Она берет на себя все риски отказа. Вы оплачиваете услугу и получаете готовые для работы документы. В состав услуг по регистрации ООО может входить, как исключительно действия по сбору, подготовке, сдаче и получению документов, так и весь комплекс последующих мероприятий (изготовление печати, открытие счета, приобретение ККТ и т.д.).

Способы самостоятельной подачи документов в ИФНС

При самостоятельном формировании пакета документов для открытия ООО есть один существенный плюс – экономия на услугах сторонних организаций и возможность собственноручной проверки каждого вложения. Сдать его в налоговую инспекцию можно одним из следующих способов.

Сдать его в налоговую инспекцию можно одним из следующих способов.

Портал Госуслуги

Регистрация ООО через портал Госуслуги

Посещать отделение ФНС для сдачи документов не нужно. Регистрация ООО производится онлайн на портале gosuslugi.ru. Создаем и подтверждаем учетную запись, следуя комментариям на сайте. В верхнем горизонтальном меню «Услуги» выбираем раздел «Бизнес, предпринимательство, НКО», в нем вкладку «Регистрация юридических лиц и предпринимателей».

Ищем услугу «Государственная регистрация юридического лица при его создании». Далее заполняем заявление в электронном виде, загружаем сканы приложений и нажатием одной кнопки отправляем в ФНС. Для получения листа записи из ЕГРЮЛ придется один раз посетить налоговую инспекцию. Приглашение с указанием даты придет в личный кабинет портала Госуслуги.

Плюсы:

- Экономия на госпошлине. При электронной подаче регистрационного пакета она не оплачивается.

- Одно посещение налоговой – только для получения готовых документов.

- Выбор способа получения готовых документов – лично или почтой.

- Не нужно оформлять доверенность представителю на совершение регистрационных действий.

Минусы:

- Необходимость стабильного интернета и навыки работы с сервисом Госуслуги;

- Самостоятельное оформление заявления и подбор приложений к нему;

- Нотариальное заверение копий паспортов учредителей и самого заявления;

- Необходимость сканирования документов;

- Оформление ЭЦП для заверения документов при отправке через интернет.

Сайт ИФНС

Регистрация ООО через сайт ИФНС

Сервис «Подачи документов на госрегистрацию» на сайте налоговой nalog.ru работает аналогично Госуслугам – здесь можно самостоятельно открыть ООО онлайн. Документы подбираются и оформляются по общему списку, сканируются и загружаются на сайт. Расписка с подтверждением приема регистрационного пакета поступает на электронную почту в течение суток.

Плюсы и минусы аналогичны предыдущему способу.

Через МФЦ

Регистрация ООО через МФЦ

В офис многофункционального центра придется приехать лично и привезти с собой заявление с приложениями. Оформить его можно дома по образцу с сайта ИФНС или в самом МФЦ. Сотрудник примет документы, выдаст расписку об их получении и назначит дату готовности. Тут же можно оплатить госпошлину и снять копию квитанции.

Плюсы:

- Не нужно ехать специально в налоговую инспекцию. Сдать документы на открытие ООО можно в ближайшем офисе МФЦ;

- Подача документов при отсутствии интернета;

- Не нужно оформлять ЭЦП.

Минусы:

- Сотрудник МФЦ не проверяет правильность заполнения заявления и полноту приложений – это не в его компетенции;

- Временные затраты на посещение офиса;

- Обязательное присутствие всех учредителей или наличие нотариально заверенных копий их паспортов, а также подписей на заявлении;

- Возможность ошибок при формировании регистрационного пакета.

- Необходимость оформления доверенности при подаче заявления представителем.

- Оплата госпошлины в полном объеме.

Личный визит

Можно пройти в налоговую самостоятельно

Сотруднику ФНС сдается заранее оформленное заявление на регистрацию ООО с приложениями – образец заполнения представлен на информационном стенде. Но, его недостаточно просто правильно заполнить. Каждый учредитель лично заверяет 3-ю страницу листа Н формы Р11001. При подаче заявления одним из них или представителем понадобится нотариальная доверенность и заверение подписей на бланке Р11001. Пример заполнения формы и бланк представлен ниже.

Плюсы:

- Проверка правильности заполнения заявления и приложений сразу при сдаче.

- Получение расписки с указанием даты готовности документов.

- Без оформления ЭЦП.

- Собственноручная проверка каждого документа.

Минусы:

- Время для посещения налоговой инспекции;

- Организация визита всех учредителей;

- Посещение нотариуса для заверения копий и доверенности при регистрации ООО через представителя;

- Возможные ошибки при заполнении заявления;

- Уплата госпошлины;

Почтой

Передача документов в ИФНС через почту России

Заявление и приложения к нему оформляются самостоятельно, копии паспортов учредителей и сама форма Р11001 заверяется нотариусом. Весь пакет отправляется через любое отделение Почты России по адресу налоговой инспекции. Уточнить его можно на сайте nalog.ru. Ищем в верхнем горизонтальном меню «Юридические лица», затем в правом вертикальном – «Электронные сервисы», в нем – «Адрес и платежные реквизиты вашей инспекции».

Весь пакет отправляется через любое отделение Почты России по адресу налоговой инспекции. Уточнить его можно на сайте nalog.ru. Ищем в верхнем горизонтальном меню «Юридические лица», затем в правом вертикальном – «Электронные сервисы», в нем – «Адрес и платежные реквизиты вашей инспекции».

На почте оформляется заказное отправление с уведомлением и описью вложения. Уведомление вернется к вам с отметкой о получении сотрудником ИФНС. В описи указываются все документы по отдельности, и проставляется количество их листов.

Плюсы:

- Получение на руки описи с указанием отправленных документов.

- Возможность отправки в любом почтовом отделении.

Минусы:

- Длительность. Помимо стандартного срока регистрации в 3 рабочих дня добавляется время на обработку почтового отправления, его отправку и приемку сотрудниками ИФНС.

- Почтовые расходы.

- Вся ответственность за полноту и правильность отправленного пакета ложится на вас.

- Уплата госпошлины в полном объеме.

Через нотариуса

Подача документов через нотариуса

У него можно не только заверить заявление по форме Р11001, но и заказать услугу по полной регистрации компании. В этом случае ему нужно передать необходимые приложения к заявлению. Он их сканирует и отправляет налоговикам, получает готовую выписку и передает клиенту.

Плюсы:

- За полноту регистрационного пакета и правильность его оформления отвечает нотариус;

- Не нужно специально посещать нотариуса для заверения копий и везти к нему остальных участников – вы уже у него;

- Существенная экономия времени клиента;

Минусы:

- Оплата услуги подготовки и подачи документов по прайсу нотариальной конторы.

- Уплата госпошлины.

Пошаговая инструкция налоговой регистрации ООО

Регистрационные процедуры представляют собой сбор документов и их подачу в ФНС. Срок рассмотрения составляет 3 рабочих дня.

Срок рассмотрения составляет 3 рабочих дня.

1 этап: формирование пакета документов

Документы для создания ООО:

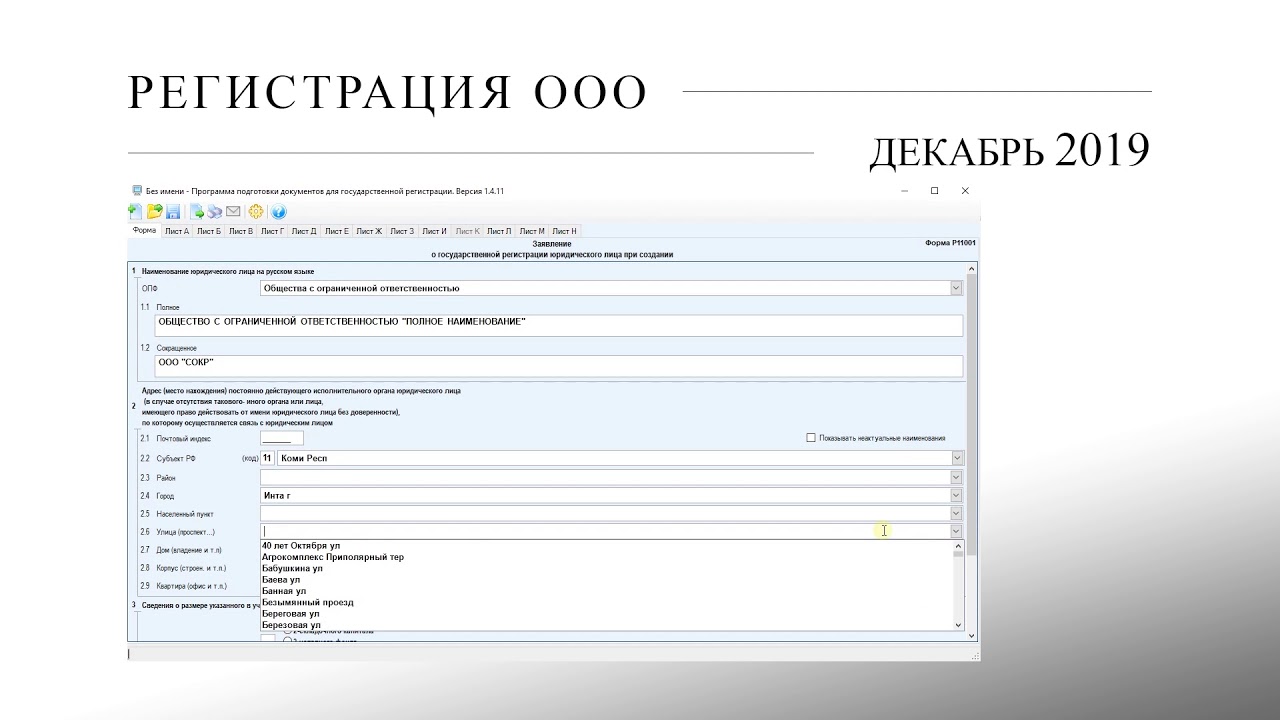

Как зарегистрировать ООО онлайн при помощи сервиса ФНС

Мне срочно надо было открыть ООО в другом городе. Расстояние до нужной мне инспекции ФНС составляло без малого 2000 километров.

Иван Скороходов

самостоятельно зарегистрировал ООО без посещения налоговой

Я уже собрался лететь, но в последний момент вылет сорвался. Тогда я заинтересовался возможностью регистрации юрлица через сайт налоговой. В интернете мало об этом пишут, потому что регистрацией юридических лиц в основном занимаются компании-посредники.

Несмотря на помощь Т—Ж, я не смог получить ответы на все вопросы. Я действовал на свой страх и риск, и у меня все получилось. В статье расскажу, как зарегистрировать ООО удаленно за 5 шагов.

Что за сервис и кому он подходит

В конце 2017 года Федеральная налоговая служба РФ запустила сервис удаленной регистрации. Он позволяет зарегистрироваться как ИП или создать ООО в интернете: через сайт отправить заявку, а готовые документы получить по электронной почте. С 2019 года при подаче документов через сервис госпошлину платить не нужно. Получается, можно вообще никуда не ходить и никому ничего не платить.

Он позволяет зарегистрироваться как ИП или создать ООО в интернете: через сайт отправить заявку, а готовые документы получить по электронной почте. С 2019 года при подаче документов через сервис госпошлину платить не нужно. Получается, можно вообще никуда не ходить и никому ничего не платить.

Электронный сервис ничуть не уступает личной подаче: можно открыть ООО с любым составом учредителей в любом населенном пункте РФ, независимо от места подачи заявления и адреса регистрации заявителя, и сразу перейти на упрощенную систему налогообложения.

Пока через сервис нельзя создать другие типы юридических лиц: если вы хотите открыть акционерное общество или товарищество на вере, придется воспользоваться Программой подготовки документов для государственной регистрации или лично идти в нужное отделение ФНС.

У Тинькофф есть бесплатный сервис для регистрации ИП: отправляете заявку, отвечаете на вопросы — дальше все само. Ответ от ФНС придет на почту, самому ездить никуда не нужно.

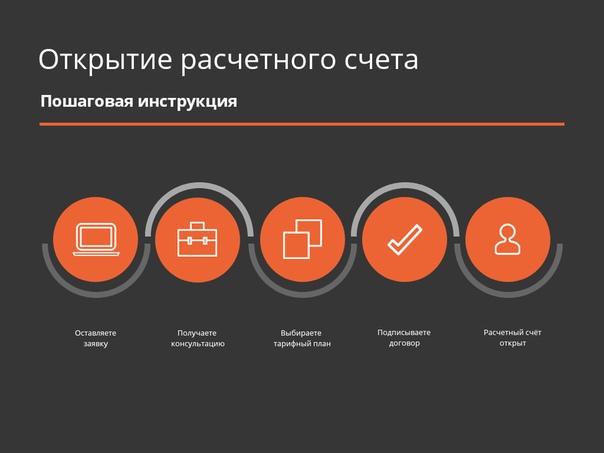

Вкратце — как зарегистрировать ООО удаленно

Шаг 1

Зарегистрироваться на сайте ФНС

Для работы с сервисом необходимо зарегистрироваться на сайте и дать согласие на хранение и обработку персональных данных. Регистрация на сайте ФНС мало отличается от любого другого сайта: нужно указать электронную почту, ФИО и ИНН, а потом подтвердить действительность электронной почты, перейдя по ссылке. После этого можно работать с сайтом.

Налоговая запустила сервис для регистрации бизнеса. Но с ним что-то не так

Если у вас есть личный кабинет налогоплательщика на сайте ФНС или подтвержденная учетная запись на портале госуслуг, можете войти через них. В этом случае повторно регистрироваться не нужно.

Шаг 2

Получить ЭЦП

Кроме простой существует усиленная электронная подпись, которая может быть квалифицированной и неквалифицированной. Разница между ними в том, что квалифицированную подпись выдают лицензированные ФСБ удостоверяющие центры, которые входят в зону доверия ФНС, — они гарантируют надежность шифрования.

Скачать список доверенных центров, которые выдают квалифицированную ЭЦП

Усиленная квалифицированная электронная подпись полностью равносильна собственноручной подписи на бумажных документах. Именно она требуется для электронной подачи заявления и всех документов на регистрацию.

Поскольку мне необходимо было отправить документы как можно скорее, я поехал за ЭЦП в офис представителя, которого нашел в интернете. Большинство компаний, которые этим занимаются, могут привезти ЭЦП курьером, так что и для получения подписи из дома выходить не обязательно.

Документы для получения ЭЦП. Мне понадобились оригиналы паспорта, СНИЛС и ИНН. С документов сняли копии, меня сфотографировали с паспортом и заявлением на выдачу электронной подписи. Эти документы отправились в сертификационный центр, чтобы подтвердить мою личность. После проверки документов в сертификационном центре мне выдали токен (специальное устройство, похожее на флешку, в котором записан сертификат ЭЦП), пин электронной подписи и инструкцию, как с этим работать.

стоила усиленная квалифицированная ЭЦП

Весь комплект обошелся мне в 2290 Р. Это не самое дешевое предложение на рынке, но мне была важна скорость.

Как работать с ЭЦП. Электронная подпись, как и обычная, — дополнение документа небольшим фрагментом информации, который однозначно идентифицирует подписанта. В случае ЭЦП такой информацией является сертификат на токене.

Чтобы подписать документы при помощи ЭЦП, необходимо установить на компьютер специальную программу. Лицензия на нее входила в стоимость электронной подписи. В программу необходимо внести сертификат с токена, после чего она сможет подписывать документы. Есть плагины, которые позволяют подписывать и проверять подписи в программах пакета «Микрософт-офис» и «Адоуб», но для работы с сервисом ФНС это не потребуется.

Токен следует хранить так же тщательно, как любой другой документ. Но на случай его утери существует защита пин-кодом. Программа запрашивает его всякий раз, когда кто-то пытается подписать электронный документ. Считается, что пин-код невозможно взломать, но я не рискую и храню токен в сейфе вместе с другими документами.

Считается, что пин-код невозможно взломать, но я не рискую и храню токен в сейфе вместе с другими документами.

Шаг 3

Собрать документы и заполнить анкету

Для регистрации ООО необходимо подать следующие документы:

- Решение участника (участников) о создании общества.

- Форма Р11001 заявления о государственной регистрации ООО.

- Устав ООО.

Этот список одинаковый как для подачи в отделении ФНС, так и для дистанционной регистрации. Отличие лишь в том, что при личной подаче необходимо представить квитанцию об уплате госпошлины в размере 4000 Р.

Госпошлина. С 1 января 2019 года за дистанционную регистрацию юридических лиц и ИП госпошлина не взимается. Когда я регистрировал ООО, изменения еще не вступили в силу, поэтому пошлину я оплачивал и прикладывал квитанцию к заявлению о регистрации.

ФЗ от 29.07.2018 № 234-ФЗ

Для этого нужно выбрать инструмент «ООО с единственным участником — физическим лицом и типовой формой устава». Поскольку я их составил предварительно, планируя очную подачу, я решил загрузить те, что уже есть, выбрав «Иные ООО». По крайней мере так я точно знаю, что в них написано.

Для этого нужно выбрать инструмент «ООО с единственным участником — физическим лицом и типовой формой устава». Поскольку я их составил предварительно, планируя очную подачу, я решил загрузить те, что уже есть, выбрав «Иные ООО». По крайней мере так я точно знаю, что в них написано.Анкета и форма Р11001. Система автоматически сгенерирует заполненную форму Р11001. Для этого необходимо заполнить специальную анкету на подсайте ФНС. В ней потребуется ввести данные паспорта, ИНН и адрес регистрации по месту жительства, а также сведения о планируемой деятельности создаваемого общества (коды ОКВЭД) и уставном капитале.

Анкету необходимо заполнять внимательно. В системе есть автоматическая проверка данных, но касается она не всего. Она заметит некорректный ИНН или номер паспорта, а выдавшее учреждение или адрес регистрации — нет. Ошибки могут привести к отказу в регистрации.

Анкета автоматически сохраняется на сайте, так что можно делать перерывы и даже выходить из системы.

Гарантийное письмо от арендодателя. Рекомендуется приложить гарантийное письмо от будущего арендодателя и документы, подтверждающие его право на недвижимость. Они подтвердят достоверность юридического адреса ООО, который нужно указать в форме Р11001.

Мой арендодатель прислал скан гарантийного письма по электронной почте. Документы на право собственности я не просил. Зарегистрировать ООО можно и по домашнему адресу учредителя, тогда понадобятся документы на право собственности и согласие всех собственников квартиры, если их несколько.

Документы о юридическом адресе

Формально список необходимых документов на регистрацию ООО не включает в себя ни гарантийное письмо, ни договор аренды, ни подтверждение права собственности на помещение, где будет зарегистрирована компания. Лица, которые обращаются с заявлением на регистрацию юрлица, не обязаны представлять дополнительные документы, чтобы подтвердить достоверность сведений о юридическом адресе.

ст. 2 Постановления Пленума ВАС РФ от 30.07.2013 № 61 — о подтверждении достоверности адреса юрлица

Но правоприменительная практика такова, что при отсутствии этих документов ФНС может отказать в регистрации, сославшись на недостоверность представленных сведений об адресе. А может и не отказать — все зависит от взглядов конкретной инспекции и конкретного регистратора. Я решил не рисковать и приложить гарантийное письмо от арендодателя.

Переход на УСН. Как и личная подача, дистанционная регистрация позволяет сразу перейти на упрощенную систему налогообложения. Для этого достаточно приложить к пакету документов заявление о переходе ООО на УСН (форму № 26.2-1).

п. 2 ст. 346.13 НК РФ

Если не перейти на УСН сразу при регистрации, придется ждать 1 января следующего года и есть риск переплатить налогов. Поэтому заявление я отправил в ФНС электронно вместе с остальными документами.

Шаг 4

Форматирование и отправка документов

Формат документов.

Если с решением или гарантийным письмом проблем нет, то на устав придется потратить время. Мне не хотелось распечатывать и сканировать его: это и напрасный перевод бумаги, и просто хлопотно. Поэтому я экспортировал устав из формата DOCX в PDF при помощи ворда. Полученный файл сконвертировал в TIFF в бесплатном сервисе из интернета.

Ну и что? 04.10.18Регистрация бизнеса: причин для отказа больше, ошибки исправят бесплатно

Каждый документ должен весить не более 2 Мб. TIFF — типографский формат без сжатия, так что один только мой устав занимал 116 Мб. Это можно исправить. Я редактировал файл в программе «Икс-эн-вью-классик», она бесплатная для частных лиц, кем я и был на тот момент.

Для каждой страницы я задавал количество точек 300 на дюйм и преобразовывал в черно-белый режим без сглаживания. После того как я обработал все страницы, устав занимал на диске чуть больше 1 Мб.

После того как я обработал все страницы, устав занимал на диске чуть больше 1 Мб.

Отправка документов. Форма Р11001 сразу оказывается в личном кабинете. Остальные документы просто загружаются на сайт. У меня получилось шесть документов: форма Р11001, решение, устав, квитанция об уплате госпошлины, гарантийное письмо и форма № 26.2-1. Сейчас их было бы только пять — без квитанции.

При отправке документов сайт ФНС требует их подписать. Поэтому необходимо подключить токен к компьютеру и запустить программу для электронной подписи. Каждый документ подписывается отдельно, так что я ввел пин-код шесть раз подряд. Я обращаю на это отдельное внимание, так как меня сначала смутили многократные запросы.

Что делать? 20.03.19Как избавиться от доли в компании

Чтобы подписать документы, ФНС рекомендует работать со своим сервисом при помощи «Интернет-эксплорера». Я не проверял работоспособность других браузеров — мне в первую очередь был важен результат, а не тестирование возможностей сайта налоговой.

Я не проверял работоспособность других браузеров — мне в первую очередь был важен результат, а не тестирование возможностей сайта налоговой.

Шаг 5

Решение ФНС

Пакет документов уходит на рассмотрение в инспекцию. ФНС обещает получение результата спустя три рабочих дня после заполнения, но есть нюанс — в скорости работы самого портала. Документы между порталом и региональной инспекцией перемещаются не мгновенно, так что на это тоже нужно делать поправку.

Письмо от региональной инспекции о получении документов мне пришло спустя шесть часов после их отправки. Видимо, срок исчисляется с этого момента: я отправил документы в четверг днем, а ответ получил во вторник поздно вечером.

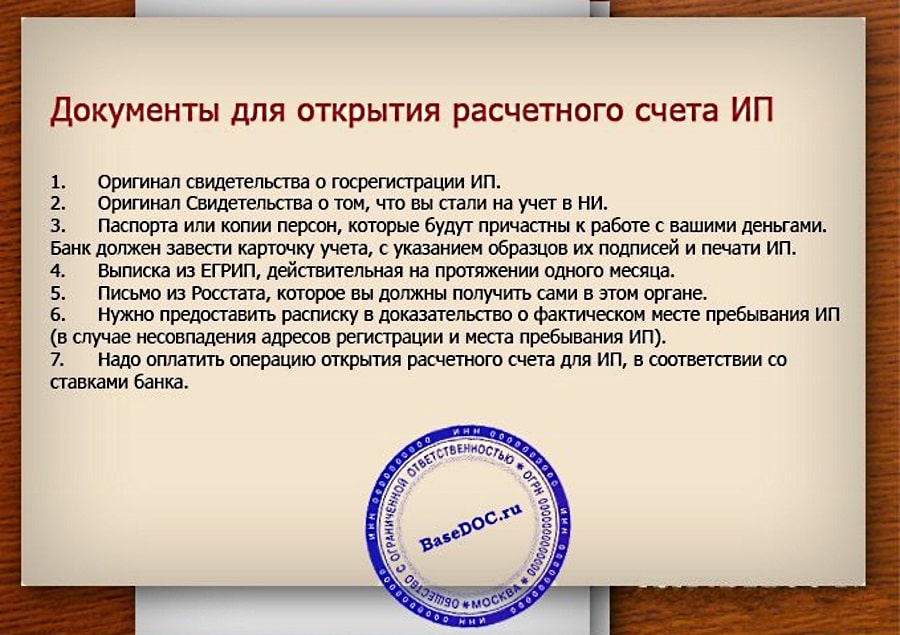

Регистрация ООО прошла успешно: мне прислали копию устава, свидетельство о постановке на налоговый учет и выписку из ЕГРЮЛ. Каждый документ был заверен электронной подписью ФНС, что приравнивает его к бумажному оригиналу. С такими документами можно открывать расчетный счет, заключать договоры и делать все остальные вещи, которые полагаются обществу с ограниченной ответственностью.

Запомнить

- ФНС предоставляет сервис для удаленной регистрации ООО. Это просто и удобно, а с 2019 года — еще и выгодно, потому что за дистанционную подачу документов не нужно платить госпошлину.

- Для работы с электронными сервисами нужно получить ЭЦП физического лица.

- Документы для регистрации юрлица нужно отсканировать по требованиям ФНС: формат TIFF многостраничный, 300 точек на дюйм, черно-белый цветовой режим.

- Документы загружаются на подсайт ФНС. Там же заполняется заявление по форме Р11001.

- После рассмотрения документов ФНС пришлет на электронную почту либо документы, подтверждающие регистрацию, либо решение об отказе в регистрации.

Документы для закрытия ООО с нулевым балансом

Ликвидация предприятия — это сложный и длительный процесс. Если на момент принятия решения компания не ведет деятельности, то задача несколько упрощается. Рассмотрим особенности, которые имеет закрытие фирмы с нулевым балансом.

Закрытие ООО с нулевым балансом – пошаговая инструкция

Нулевой баланс говорит о том, что компания не ведет деятельность. Однако это не освобождает организацию от соблюдения всех норм законодательства, в том числе и тех, которые касаются порядка ликвидации. Чтобы закрыть фирму ООО с нулевым балансом самостоятельно все равно придется пройти все необходимые процедуры, разница только в том, что это займет меньше времени и потребует меньших усилий.

Общие правила, позволяющие определить, как закрыть фирму с нулевым балансом, изложены в ст. 61–65 ГК РФ. Некоторые специфические особенности, относящиеся к ООО, отражены в ст. 57, 58 закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью». Рассмотрим, как следует действовать, и какие документы для закрытия ООО с нулевым балансом нужно предоставить регистратору.

- Решение о ликвидации. Процедура закрытия ООО с нулевым балансом (как и любой другой компании) начинается с принятия решения. Оно оформляется в виде протокола собрания учредителей или решения единственного участника.

- Уведомление регистрирующих органов. Для этого служит типовая форма Р15001 (приказ ФНС РФ от 25.01.2012 № ММВ-7-6/25). Она является собственно уведомлением о начале процедуры ликвидации, а ее Лист А содержит сведения о составе ликвидационной комиссии, либо персональные данные ликвидатора. Срок подачи уведомления – три рабочих дня с даты принятия решения о ликвидации.

- Публикация решения о ликвидации в СМИ и уведомление кредиторов. Срок — также три дня после решения о ликвидации. В объявлении должен быть установлен временной период для предъявления претензий (не менее 2 месяцев). Обычно эта информация размещается в журнале «Вестник государственной регистрации». Также закон требует взыскать дебиторскую задолженность и письменно уведомить кредиторов, но для фирмы с нулевым балансом это неактуально.

- Составление промежуточного ликвидационного баланса. Оно производится по истечении установленного для предъявления претензий срока. В нашем случае он должен быть таким же нулевым, как и «обычный» баланс компании.

Однако если компания не всегда была «нулевой», то теоретически возможен вариант появления претензий, связанных с ее прошлой деятельностью. Если они будут признаны обоснованными ликвидационной комиссией, то их включают в промежуточный баланс. Он подается вместе с уведомлением Р15001 с отметкой в строке 2.3.

Однако если компания не всегда была «нулевой», то теоретически возможен вариант появления претензий, связанных с ее прошлой деятельностью. Если они будут признаны обоснованными ликвидационной комиссией, то их включают в промежуточный баланс. Он подается вместе с уведомлением Р15001 с отметкой в строке 2.3. - После урегулирования всех расчетов составляется окончательный ликвидационный баланс. При определенных условиях (например, споры между учредителями по поводу оставшегося имущества компании) он может быть ненулевым. Но в нашем случае имущества нет «по умолчанию», а дополнительные претензии кредиторов (если они были) урегулированы ликвидационной комиссией. Поэтому этот баланс однозначно будет нулевым. Он предоставляется в регистрирующий орган вместе с уведомлением по форме Р16001 о госрегистрации в связи с ликвидацией и квитанцией об оплате госпошлины. Эти документы завершают процедуру ликвидации компании. На их основании регистрирующий орган в течение пяти рабочих дней вносит запись о ликвидации в ЕГРЮЛ.

Информация о ликвидации также публикуется в «Вестнике…».

Информация о ликвидации также публикуется в «Вестнике…».

Автоматическое закрытие ООО с нулевым балансом

Для «ленивых» учредителей возможно использовать вариант автоматической ликвидации компании. Чтобы закрыть компанию с нулевым балансом этим способом достаточно в течение 12 месяцев не производить операций по счету и не сдавать отчетность. В этом случае регистрирующий орган имеет право провести принудительную ликвидацию (ст. 21.1 закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»).

Но здесь следует иметь в виду, что закрыть компанию с нулевым балансом подобным образом — это право, а не обязанность регистрирующих органов. Они могут принять такое решение и через 2-3 года, а могут и не принять вообще. Если за это время у собственников компании возникнет потребность ее ликвидировать, и они запустят «стандартную» процедуру, то придется заплатить штрафы за несданную отчетность за весь период.

Вывод

Чтобы закрыть ООО с нулевым балансом нужно руководствоваться соответствующими положениями ГК РФ и закона об ООО. При отсутствии претензий со стороны кредиторов процедура займет около 2,5 месяцев. Если не сдавать отчетность и не иметь оборотов по счетам, регистрирующий орган может через 12 месяцев закрыть компанию принудительно.

При отсутствии претензий со стороны кредиторов процедура займет около 2,5 месяцев. Если не сдавать отчетность и не иметь оборотов по счетам, регистрирующий орган может через 12 месяцев закрыть компанию принудительно.

Как правильно сформировать LLC

Мэтт Хорвиц, основатель учебного сайта LLC University, ведет блог о создании LLC более шести лет.

«Мне понадобилось шесть месяцев, чтобы создать курс для Пенсильвании, мне потребовалось три месяца, чтобы создать [курс для] Флориды, и в тот момент я знал, что хочу стать национальным», — говорит он.

К счастью, несмотря на различия в затратах и протоколах в разных штатах, в целом передовой опыт сохраняется. Вот то, что Хорвиц рекомендует сделать, чтобы все было сделано правильно, на что у одного репортера CNBC Make It из Нью-Йорка потребовалось всего полтора часа.

1. Поиск названия LLC

Ваше название LLC должно быть уникальным. Найдите желаемое название LLC на веб-сайте государственного секретаря вашего штата, чтобы убедиться, что оно еще не занято. Имя обычно должно заканчиваться допустимым обозначением. В Нью-Йорке, например, это означает окончание на «LLC», «L.L.C.» или «Общество с ограниченной ответственностью».

Имя обычно должно заканчиваться допустимым обозначением. В Нью-Йорке, например, это означает окончание на «LLC», «L.L.C.» или «Общество с ограниченной ответственностью».

2. Зарегистрированный агент

Зарегистрированный агент — это физическое или юридическое лицо, которое соглашается получать официальную почту, например повестку в суд или жалобу, от имени вашей LLC.Хотя технически вы можете выступать в качестве собственного зарегистрированного агента и использовать свой собственный адрес, это увеличивает ваши шансы на получение спама и других нежелательных сообщений. Это одна из причин, по которым онлайн-файлы, такие как LegalZoom и incFile, предлагают услугу за дополнительную плату. В Нью-Йорке все иначе. По умолчанию государственный секретарь является зарегистрированным агентом для всех компаний (если вы не выберете иное).

3. Устав организации

Это документ, который официально формирует ваше ООО с государством.В некоторых штатах он может иметь другие названия, например Сертификат организации или Сертификат об образовании, но всегда подается в офис государственного секретаря. По словам Хорвица, в Нью-Йорке это стоит 200 долларов, что выше, чем в среднем в США регистрационный сбор LLC в 135 долларов. Форма обычно может быть подана онлайн для немедленного утверждения или отправлена по почте для утверждения через пару недель.

По словам Хорвица, в Нью-Йорке это стоит 200 долларов, что выше, чем в среднем в США регистрационный сбор LLC в 135 долларов. Форма обычно может быть подана онлайн для немедленного утверждения или отправлена по почте для утверждения через пару недель.

4. Операционное соглашение

Операционное соглашение LLC — это список владельцев (называемых «членами») вашего LLC, а также то, какой частью бизнеса они владеют.Можно иметь только одного участника с полным владением или вы можете иметь несколько участников и разделить владение любым удобным для вас способом.

5. Идентификационный номер работодателя

Одна из причин, по которой люди подают заявку в ООО, заключается в том, чтобы создать независимую организацию, которая отделена от их личных финансов. Ключом к этому является EIN или идентификационный номер работодателя (также называемый федеральным налоговым идентификационным номером). Он назначается IRS после утверждения вашего LLC. Номер используется для идентификации вашего LLC для целей отчетности в IRS. За считанные минуты LLC, одобренная на уровне штата, может получить EIN онлайн от IRS бесплатно.

Номер используется для идентификации вашего LLC для целей отчетности в IRS. За считанные минуты LLC, одобренная на уровне штата, может получить EIN онлайн от IRS бесплатно.

6. Открытие коммерческого банковского счета

Чтобы открыть банковский счет для вашего LLC, вам понадобится ваш учредительный договор (или аналогичный документ), EIN LLC и, как правило, две формы идентификации. Это важный шаг, необходимый для полного завершения процесса создания отдельной финансовой организации для вашего бизнеса.По словам Хорвица, управление ООО с личным банковским счетом почти не дает его цели.

7. Подавайте годовые / двухгодичные отчеты

В большинстве штатов существует требование к годовому отчету, которое, по сути, требует обновления контактной информации вашего LLC у государственного секретаря. В некоторых штатах, например в Нью-Йорке, существует двухгодичное требование, которое стоит 9 долларов за подачу заявки каждые два года к концу юбилейного месяца вашего LLC.

Выполнение этих шагов обычно завершает процесс формирования LLC.Однако в некоторых штатах есть больше препятствий, чтобы перепрыгнуть через них. Например, в Нью-Йорке, Аризоне и Небраске действуют законы, появившиеся еще до появления Интернета, требующие от LLC публиковать объявления в местных газетах. По словам Хорвица, уведомление общественности с помощью газетных объявлений в Нью-Йорке в течение шести недель, как того требует закон штата, может стоить более 1000 долларов в более дорогих округах, что более чем в пять раз превышает стоимость первой регистрации LLC.

После всего этого вы успешно создали юридическое ООО.Если вы когда-либо неуверенны в отношении какого-либо из шагов в вашем штате, подумайте о том, чтобы позвонить в соответствующий офис секретаря или обратиться за помощью к адвокату.

Хотите больше вдохновения для предпринимательства? Смотрите новые выпуски «Стейтен-Айленда» по средам в 22:00 по восточноевропейскому времени на канале CNBC.

Не пропустите: я только что начал бизнес с менее чем 1000 долларов и понятия не имею, чем занимаюсь

Как открыть LLC за 7 шагов

Многие владельцы малого бизнеса решают создать ООО для обеспечения защиты ответственности.ООО или компания с ограниченной ответственностью существует отдельно от своих владельцев (известных как участники), и поэтому владельцы не несут личной ответственности по коммерческим долгам.

LLC, как правило, легче создать и более гибкие, чем корпорации, и, как правило, у них меньше требований к постоянной отчетности.

Чтобы создать ООО, вам необходимо подать документы в штат, в котором находится ваша компания. В каждом штате есть свои правила и процедуры, но есть несколько шагов, которые вам нужно будет выполнить, чтобы наладить работу вашего LLC, независимо от того, где вы живете.

Шаг 1. Выберите имя для своего ООО

В большинстве штатов два разных предприятия не могут иметь одно и то же название. Так, например, у вас не может быть «Joe’s Donuts, LLC» и «Joe’s Donuts, Inc.», даже если они находятся в разных городах. Многие штаты также запрещают компаниям использовать определенные слова в своих названиях, например «банк».

Так, например, у вас не может быть «Joe’s Donuts, LLC» и «Joe’s Donuts, Inc.», даже если они находятся в разных городах. Многие штаты также запрещают компаниям использовать определенные слова в своих названиях, например «банк».

Вы можете искать существующие названия компаний в Интернете во многих штатах, чтобы определить, доступно ли предложенное вами название LLC. Вы всегда должны проверять наличие имени в вашем штате, прежде чем подавать документы LLC.

В дополнение к ограничениям, установленным законодательством штата, целесообразно выяснить, используют ли другие похожие предприятия в вашем районе то же или похожее название. Выбор уникального имени поможет избежать путаницы и исков о нарушении прав на товарный знак. Вы также можете подумать, доступно ли доменное имя, которое соответствует названию вашей компании.

Шаг 2: Зарезервируйте имя (необязательно)

Если выбранное вами название LLC доступно, но вы не собираетесь сразу же подавать документы LLC, вы можете зарезервировать имя. Практически каждый штат позволяет вам зарезервировать имя, заполнив форму и заплатив сбор за резервирование имени. Продолжительность периода бронирования, сборы за регистрацию и правила продления варьируются от штата к штату.

Практически каждый штат позволяет вам зарезервировать имя, заполнив форму и заплатив сбор за резервирование имени. Продолжительность периода бронирования, сборы за регистрацию и правила продления варьируются от штата к штату.

Шаг 3. Выберите зарегистрированного агента

Почти каждый штат требует, чтобы его LLC называли зарегистрированного агента (также иногда называемого официальным агентом). Зарегистрированный агент — это лицо, которое соглашается получать судебные иски, повестки и другие официальные документы от имени LLC и передавать их соответствующему лицу в LLC.

Большинство штатов разрешают любому жителю штата старше 18 лет выступать в качестве зарегистрированного агента, включая члена или должностного лица LLC. Есть также компании, которые предоставляют услуги зарегистрированного агента за определенную плату.

Шаг 4: Подготовьте операционное соглашение LLC

Операционное соглашение LLC — это дорожная карта, которая описывает, как будет работать ваша LLC. Он определяет такие вещи, как права собственности и права голоса участников, как будут распределяться прибыли и убытки, как будут проводиться собрания, как будет управляться бизнес, права участников, если один из них умрет или покинет бизнес. , и способ роспуска компании, если она выйдет из бизнеса.

Он определяет такие вещи, как права собственности и права голоса участников, как будут распределяться прибыли и убытки, как будут проводиться собрания, как будет управляться бизнес, права участников, если один из них умрет или покинет бизнес. , и способ роспуска компании, если она выйдет из бизнеса.

Операционное соглашение обычно не регистрируется в штате и может не требоваться законодательством вашего штата. Однако для владельцев бизнеса это важный способ определить свои права и обязанности и минимизировать разногласия в будущем.

Шаг 5: Подайте организационные документы в штат

В каждом штате своя форма и порядок создания ООО. Как правило, вы должны подать статьи организации, в которых перечислены такие вещи, как:

- Название и адрес ООО

- Срок его существования, если не вечный

- Имя и адрес зарегистрированного агента

- Цель создания ООО

Документы обычно должны быть подписаны лицом, формирующим ООО, а в некоторых штатах зарегистрированный агент также должен подписать.

В большинстве штатов вы должны подавать документы о создании LLC государственному секретарю, но в некоторых штатах есть другой отдел, который занимается бизнесом. Во всех штатах взимается сбор за регистрацию, но стоимость LLC варьируется от штата к штату.

Шаг 6: Получите сертификат от государства

После того, как документы о создании ООО будут поданы и утверждены, штат выдаст сертификат или другой документ, подтверждающий формальное существование вашего ООО. После получения сертификата вы можете заняться такими бизнес-вопросами, как получение идентификационного номера налогоплательщика и бизнес-лицензий, а также открытие коммерческого банковского счета.

Шаг 7. Зарегистрируйтесь для ведения бизнеса в других государствах (необязательно)

Если ваша LLC ведет бизнес в нескольких штатах, вам может потребоваться регистрация для ведения бизнеса в других штатах. Для этого вам необходимо заполнить и отправить документы, аналогичные тем, которые вы подавали при создании своего LLC. Вам также понадобится зарегистрированный агент в каждом штате, в котором вы имеете право вести бизнес.

Вам также понадобится зарегистрированный агент в каждом штате, в котором вы имеете право вести бизнес.

LLC — это популярный и гибкий вариант ведения бизнеса, который хорошо работает для многих владельцев малого бизнеса.В большинстве штатов LLC относительно легко создать и поддерживать. Однако важно правильно заполнить документы и иметь рабочее соглашение, определяющее права и обязанности участников.

шагов для открытия ресторана LLC

Владельцы ресторанов решили создать ООО для своего бизнеса по многим веским причинам. В этом руководстве простым языком объясняется, что вам нужно знать о структуре бизнеса LLC и ее отношении к ресторанам.

- Плюсы и минусы создания ООО

- Как убедиться, что ООО является лучшей юридической структурой для вашего ресторана

- Действия и формы, необходимые для создания ООО

- Различия в государственных требованиях ООО

- Издержки и сборы за создание ООО

- ООО Налоги и статусы отчетности

Прежде чем вы решите создать компанию с ограниченной ответственностью, ознакомьтесь со всеми деталями с помощью этого обширного и легкого для понимания руководства.

Если вы в настоящее время работаете как индивидуальное предприятие и ищете повышенную защиту ответственности, вы можете получить выгоду, зарегистрировавшись в качестве LLC.

Подробнее: Выбор структуры ресторанного бизнеса

Что такое ООО?

An LLC — общество с ограниченной ответственностью.

Если ваш ресторан является индивидуальным предпринимателем или партнерством, то вы — владельцы ресторана — несете личную ответственность за любые долги или обязательства, возникшие в ходе ведения бизнеса.

Хотя это может быть в некоторой степени смягчено за счет комплексного страхования деловой ответственности, оно не обеспечивает той глубины защиты, которой вы можете достичь, создав ООО.

Защита от ответственности является основной причиной создания общества с ограниченной ответственностью.

Почему ООО считается лучшей бизнес-структурой для ресторана?

Пониженная ответственность.Легче получить кредит

Когда вы подаете заявку на ООО, это создание отдельного юридического лица. В отличие от партнерства или индивидуального предпринимательства, риск ответственности принимает на себя ООО.

Он работает как межсетевой экран, защищая ваши личные активы от тех, кто стремится взыскать долги, понесенные бизнесом.

Как отдельное юридическое лицо, ваш ресторан LLC может получить кредит независимо от вашего личного кредитного рейтинга.Когда вы увеличиваете кредитоспособность своего ООО, оно может получить более высокий кредитный рейтинг, чем вы и ваши партнеры.

Это означает, что даже если у вас или ваших партнеров нет звездного кредита, создание LLC может помочь вам получить бизнес-ссуды.

LLC менее сложны, чем корпорации.

По сравнению с правилами, необходимыми для получения статуса корпорации, LLC гораздо менее формальна.

Некоторые требования для корпораций:

- Содержание совета директоров

- Члены с правом голоса / Члены без права голоса

- Ведение протоколов заседаний

- Требуется более подробная налоговая декларация

ООО дешевле корпорации.

Стоимость регистрации и соблюдения требований намного меньше, чем для корпорации.

- ООО проще создать — вам может не понадобиться юрист

- Требуется меньше документов для подачи заявления — вы можете сделать это самостоятельно

- Существует меньше юридических обязательств по обеспечению соответствия LLC

- Расходы на регистрацию для ООО намного меньше, чем для корпорации

Подробнее: Выбор структуры ресторанного бизнеса

У LLC могут быть разные инвесторы, чем у корпораций.

Гибкие источники инвестиций — еще одна причина, по которой ООО может быть лучшей юридической структурой для ресторанов.

В отличие от S Corp:

- У ООО нет ограничений на иностранные инвестиции

- Партнерами в ООО могут быть корпорации

- Или другие ООО и трасты

- Нет ограничений на количество участников, участвующих в ООО

Вы можете избежать нежелательной проверки IRS.

IRS имеет тенденцию внимательно следить за индивидуальными предпринимателями, особенно с такими же наличными, как ресторан. Они склонны предполагать, что существует вероятность некоторого занижения денежных средств, поэтому вы можете стать объектом аудита.

Поскольку никто не любит, когда его проверяют, создание ООО могло бы частично избавить от этого ненужного внимания.

- У ООО нет ограничений на иностранные инвестиции

- Партнерами в ООО могут быть корпорации

- Или другие ООО и трасты

- Нет ограничений на количество участников, участвующих в ООО

Подробнее: Выбор структуры ресторанного бизнеса

Кто может создать ООО?

В большинстве штатов даже одному участнику разрешается создавать LLC.

А по верху ограничения нет. ООО может иметь неограниченное количество членов.

Членами LLC могут быть физические лица, трасты, другие LLC, отечественные корпорации, иностранные корпорации, иностранные индивидуальные инвесторы и благотворительные организации 501 (c) (3).

В некоторых штатах организатор LLC должен быть старше 18 лет, но таких ограничений для членов LLC нет.

Тем не менее, наличие участников младше 18 лет может потенциально вызвать некоторые юридические сложности в отношении договоров с несовершеннолетними.

Как устроены ООО?

Перед тем, как подать заявку на создание LLC с государством, важно структурировать LLC и определить роли участников.

Организатор — Организатор — это лицо, которое подает на ООО государство. Они делают это, передавая устав LLC государственному секретарю штата, в котором образована LLC.

Зарегистрированный агент — лицо, получающее информацию, предназначенную для ООО, например, налоговые документы и юридические уведомления.

Зарегистрированный агент может быть членом или не членом LLC, или может быть «компанией зарегистрированного агента», которая предоставляет эту услугу

LLC должна иметь зарегистрированного агента в каждом штате, в котором LLC зарегистрирована для ведения бизнеса.

Заявление о полномочиях — Этот важный документ хранится у государственного секретаря. Он защищает других участников LLC, указывая, какие участники уполномочены обязать LLC перед третьей стороной.

Он защищает других участников LLC, указывая, какие участники уполномочены обязать LLC перед третьей стороной.

Без этого один участник LLC может представлять компанию, получать ссуды или иным образом искажать интересы других участников.

Чтобы все участники были на одной странице, настоятельно рекомендуется подать заявление о доверенности государственному секретарю. Другие участники LLC будут защищены от любых несанкционированных обязательств, созданных участниками Rouge.

Если участник покидает LLC, важно обновить заявление о полномочиях.

Если вы были авторизованным участником и покидаете LLC, обязательно подайте заявление об отказе в предоставлении полномочий. В противном случае вы все равно можете нести ответственность по обязательствам или использовать свое имя в связи с LLC — даже если вы ушли!

Подробнее: Выбор структуры ресторанного бизнеса

Структура управления ООО

Существует два способа управления LLC. Они управляются членами и управляются менеджером.

Они управляются членами и управляются менеджером.

В контексте ООО термин «управление» означает участие в повседневной деятельности ресторана.

Вполне возможно, что не все участники хотят быть вовлеченными в этот процесс и предпочитают действовать просто как инвесторы. Это определит структуру управления ООО.

В LLC , управляемой участниками, все участники имеют право голоса в отношении принятия оперативных решений. Чтобы принять решение, голосование должно быть единодушным.

Вы можете себе представить, что в некоторых случаях, например, когда много членов, это может быть обузой.

LLC, управляемая менеджером, определяет некоторых участников, которые являются уполномоченными менеджерами. Они не обязательно должны быть членами и фактически могут быть уполномоченными сотрудниками.

Эти назначенные менеджеры наделены полномочиями управлять повседневными операциями ресторанного бизнеса, не требуя единодушного одобрения других участников LLC.

Как выбрать структуру управления ООО.

При выборе схемы управления рестораном учитывайте следующее:

Под управлением участника

Организация, управляемая участниками, полезна, когда:

- Все участники ООО имеют опыт работы в промышленности и управлении

- Будет напрямую работать с общественностью

Например, пять друзей, которые открывают бургер-шоп и работают вместе как команда, или работают по сменам в качестве менеджеров, контролирующих сотрудников.

Благодаря их непосредственному отношению к повседневным операциям и их опыту, организация, управляемая участниками, могла работать.

Управляемый

Схема управления менеджером полезна, когда:

- Некоторые участники не имеют опыта управления

- Они не будут участвовать в принятии решений на уровне управления

Примером такой договоренности может быть инвестор с напряженной дневной работой, который дружит с поваром. Он недостаточно разбирается в ресторанном бизнесе, и у него нет времени для этого. Поэтому он поручает повару принимать повседневные решения.

Он недостаточно разбирается в ресторанном бизнесе, и у него нет времени для этого. Поэтому он поручает повару принимать повседневные решения.

Подробнее: Выбор структуры ресторанного бизнеса

ООО Операционное соглашение

Операционное соглашение является основополагающим документом, объясняющим роль каждого члена, их обязательства и другие взаимно согласованные договорные обязательства партнерства.

Дополнительные позиции, указанные в операционных соглашениях LLC:

- Как участники добавляются и удаляются из LLC

- Как прибыль распределяется между участниками

- Как будут распределяться активы в случае роспуска ООО

В ООО, управляемом участником, операционное соглашение также может использоваться для снятия некоторого давления на принятие решений с некоторых участников. Операционное соглашение позволяет вам сделать это без дополнительных сложностей, связанных с формальной организацией ООО под управлением менеджера.

Операционное соглашение позволяет вам сделать это без дополнительных сложностей, связанных с формальной организацией ООО под управлением менеджера.

В операционном соглашении может быть указано, какие участники имеют право предпринимать односторонние действия от имени ООО. Например, если сотрудники ресторанного ООО обладают специальными знаниями.

Если один из участников — шеф-повар, один бухгалтер и один опытный руководитель дома, каждый из них может принимать односторонние решения в своей сфере бизнеса при сохранении организационной структуры, управляемой участниками.

Голосование

Когда приходит время принимать решение в компании с ограниченной ответственностью, все участники должны прийти к согласию в момент совершения действия.

Это не означает, что все они проголосовали бы одинаково, но это означает, что нет никаких споров относительно результата.

Для этого важно, чтобы право голоса и система взвешивания голосов были подробно прописаны в операционном соглашении LLC.

Неформальное голосование — ООО считаются «неформальной» бизнес-структурой. И это часть привлекательности создания ООО.

Когда участники считают обсуждаемую тему «неважной», официального голосования не требуется.

Практически это решения, принимаемые в повседневной работе ресторанного бизнеса. Например, получение одобрения на новый список вкусов мороженого. Это можно сделать, проинформировав других участников.

Например, отправив копию другим участникам по электронной почте, разместив заказ на дополнительное мороженое. Если нет возражений, то считается, что действия одобрены другими членами.

Официальное голосование — Иногда это очень важно, и каждый должен взвесить свое решение, прежде чем двигаться дальше.

В этих случаях есть два способа взвесить голос члена. То, как LLC взвешивает голоса участников, должно быть четко указано в операционном соглашении.

- На душу населения — Один голос на человека. Это прямое большинство голосов. Например, пять членов, пять голосов. Правила большинства.

- Процентная ставка — Голос каждого участника весит столько же, сколько их процентная доля в бизнесе. Если мне принадлежит 15% компании, каждая из моих 15 акций голосует за меня «за» или «против». Голосование проходит или не проходит в зависимости от того, как голосуют акции.

Подробнее: Выбор структуры ресторанного бизнеса

Как создать ресторан ООО

Операционное соглашение

После того, как вы выбрали штат для регистрации, первым шагом будет составление рабочего соглашения.

Это может быть простой или сложный процесс в зависимости от:

- Количество участников

- Как распределяется власть

- Какие обязательства есть у членов перед организацией

Операционное соглашение — это договор между участниками ООО. Через операционное соглашение государство может видеть, как LLC устроена юридически.

Как участник LLC, операционное соглашение защищает вас от ответственности.Определив роли участников и финансовые обязанности, станет ясно, в чем состоит роль каждого в LLC.

Дополнительные сведения об операционных соглашениях

Во многих штатах не требуется наличие операционного соглашения для ООО. Тем не менее, настоятельно рекомендуется, чтобы LLC с более чем одним человеком использовала операционное соглашение.

Следует позаботиться о том, чтобы между учредителями ресторана было заключено подходящее соглашение, в котором учитывается, что лучше иметь все в письменной форме.

При составлении операционного соглашения учитывайте будущие юридические вопросы и постарайтесь заранее прояснить внутреннюю организационную структуру вашего ООО, чтобы не указывать пальцем на дорогу.

Что должно быть включено в договор эксплуатации?

Одна из наиболее важных вещей, которую необходимо сделать, — это указать в операционном соглашении подробную информацию о том, что каждый участник внес в ООО, в отношении:

- Активы

- Услуги

- Размер доли владения каждого участника

Члены LLC вместе решают, как компенсировать друг другу их взносы.

В дополнение к доле владения каждый член LLC имеет согласованную долю в прибылях или убытках. Это называется «распределительной долей».

Это называется «распределительной долей».

Действительно, кто-то может владеть 50% ООО и только 25% убытков. Если другие участники согласились с соглашением, это должно быть подробно описано в рабочем соглашении.

ООО, личные налоги и операционный договор.

Наступает время уплаты подоходного налога, обычно ООО перекладывает налоговое бремя на физических лиц.

Это важно учитывать при написании операционного соглашения и понимать, как это влияет на ваше собственное финансовое состояние.

Прибыль не всегда будет выводиться из компании каждый год. Однако члены LLC обязаны лично платить подоходный налог с прибыли компании, пропорционально их доле владения.

Следует четко указать, как, когда и сколько прибыли каждый участник должен рассчитывать распределить между собой, чтобы участники могли планировать заранее, имея достаточно наличных денег для покрытия своих личных налоговых обязательств, связанных с прибыльностью ресторана.

Также не забудьте включить следующую информацию в соглашение о работе вашего ресторана:

- Какие права голоса имеют участники

- Как прибыли и убытки распределяются между участниками

- Доля каждого участника в ресторане

- Правила проведения собраний и голосования

- Односторонние действия, разрешенные участниками

- Конкретная структура и иерархия управления

- Права и обязанности участников

В качестве последнего примечания к эксплуатационным соглашениям обязательно укажите случайности.Что произойдет, если один из участников умрет или не сможет выполнить свои обязательства перед организацией по иным причинам?

Подробнее: Выбор структуры ресторанного бизнеса

Устав организации

Это документ, поданный в штат для официального создания вашего ООО.

Большинство штатов требует, чтобы этот документ был подан государственному секретарю штата, в котором вы создаете ресторан LLC.В некоторых штатах даже созданы готовые формы, которые можно просто заполнить. В противном случае вам придется написать свой собственный.

Информация, включенная в устав организации, варьируется в зависимости от штата.

Основными государственными требованиями устава организации являются:

- Название компании

- Адрес, по которому ООО осуществляет деятельность

- Имя и адрес зарегистрированного агента

- Заявление об управлении и организационной структуре ООО

- Назначение ООО

- Срок действия ООО

- Подпись (и) участников, уполномоченных на создание ООО

Дополнительные государственные требования для ООО

Поскольку законы, касающиеся компаний с ограниченной ответственностью, устанавливаются законодательным собранием штата, существуют некоторые расхождения между законами, регулирующими деятельность LLC от одного штата к другому. Способы налогообложения LLC в штатах также различаются в зависимости от штата.

Способы налогообложения LLC в штатах также различаются в зависимости от штата.

Несмотря на эти различия, между штатами много общего. В этом руководстве мы сосредоточимся на том, что в целом верно, независимо от конкретного состояния.

Подача устава государственного секретаря

При подаче устава, название компании должно содержать «LLC» в конце, иначе штат добавит его автоматически.Это также должно быть уникальное название компании, иначе заявка будет отклонена.

Выбор зарегистрированного агента

Зарегистрированный агент должен быть назначен участниками. Это человек, который будет получать информацию и уведомления, направленные в ООО.

Укажите имя и адрес для связи с зарегистрированным агентом. Зарегистрированный агент может быть членом LLC, назначенным не членом или авторизованным зарегистрированным агентом.

Заявление о целях

Заявление о целях LLC — это краткое описание того, почему участники создают LLC и что вы планируете достичь как бизнес.

Заявление о цели можно рассматривать как заявление о миссии для ООО. Он может быть конкретным или очень общим. Например, «выполнять все правовые действия, разрешенные компаниями с ограниченной ответственностью», является приемлемым заявлением о цели.

Стиль управления

Сообщите государству, если ООО будет управляться менеджером. Если вы специально не указали стиль, управляемый менеджером, состояние по умолчанию будет присвоено LLC, управляемой участником.

Если вы не хотите, чтобы юридическое лицо ресторана считалось государством управляемым участником, важно указать «управляемый менеджером» при подаче документов в штат.

От вас могут потребовать указать имена и адреса каждого из ваших менеджеров в рамках структуры, управляемой менеджером.

Подробнее: Выбор структуры ресторанного бизнеса

Основное место деятельности

Это довольно просто, это штаб-квартира компании LLC. Если у вас только один ресторан, это будет адрес, по которому вы работаете.

Однако, если у вас несколько ресторанов, вы должны указать адрес офиса, с которого вы управляете всеми сайтами в сети ресторанов.

Подписи уполномоченных

Все уполномоченные члены подписывают и подают в штат документы для создания ООО.

В операционном соглашении вы должны указать, какие участники ООО имеют право подписывать документы от имени организации.Это важно, потому что по умолчанию любой отдельный член может обязать других за то, за что они, возможно, не хотят нести ответственности.

Однако, если намерение состоит в том, чтобы все участники имели равноправное партнерство, в LLC, управляемой участниками, наличие подписи всех участников свидетельствует о солидарности намерений при создании LLC.

Продолжительность

В большинстве государственных заявок запрашивается предполагаемый срок действия LLC.Некоторые штаты не разрешают бессрочное ООО.

В некоторых штатах разрешено неопределенное время, при котором LLC будет распущена только в случае ухода или смерти одного из членов.

Однако, если это разрешено государством, вы можете определить LLC как бессрочную. Это дает понять, что не следует распускать LLC по истечении определенного периода времени или в случае ухода участников.

Если LLC будет распущена штатом после выполнения условий, вы можете подать заявление о продлении срока действия LLC, чтобы избежать этого.

Дополнительные различия состояний

В некоторых штатах имена участников LLC не разглашаются. Если вы создаете свою LLC в штате, который не разглашает публично личности участников LLC, это считается «анонимным LLC».

В остальном он ничем не отличается от обычного ООО. Но стоит отметить, что в некоторых штатах есть анонимные LLC, если вас беспокоит конфиденциальность.

Вы можете создать ООО в любом штате. Однако, если это не ваш штат или штат, в котором работает LLC, имейте в виду, что на вашу LLC будут распространяться налоговые законы, сборы и правила как штата, в котором вы подаете, так и того, в котором вы ведете бизнес.

Хотя многие штаты разрешают несовершеннолетним быть членами LLC, в некоторых штатах требуется, чтобы все участники LLC были старше 18 лет.

Подробнее: Выбор структуры ресторанного бизнеса

Затраты на создание ООО

Подача

Сборы сильно различаются от штата к штату, от 40 до почти 600 долларов. Большинство штатов находятся где-то посередине, около 200 долларов. Чтобы узнать точную ставку, посетите веб-сайт государственного секретаря штата, в котором вы формируете свою LLC.

Большинство штатов находятся где-то посередине, около 200 долларов. Чтобы узнать точную ставку, посетите веб-сайт государственного секретаря штата, в котором вы формируете свою LLC.

Сертифицированные копии

Для целей налогообложения вам может потребоваться, чтобы государство отправило вам заверенные копии ваших документов после утверждения. За эту услугу взимается дополнительная плата.

Повторная подача

Если возникнет проблема с вашей подачей, которая вызывает отказ, с вас будет взиматься плата за повторную подачу заявки.Это может быть ваше название LLC или что-то еще, но убедитесь, что вы соответствуете всем требованиям штата перед подачей заявки, чтобы избежать этих затрат, которых можно избежать.

Товарный знак или авторское право

Никто не будет есть в ресторане под названием «ABC American Restaurants LLC». Таким образом, вам придется заплатить дополнительные сборы за регистрацию товарного знака или названия вашего ресторана.

Таким образом, вам придется заплатить дополнительные сборы за регистрацию товарного знака или названия вашего ресторана.

Годовая плата

Налоги на франшизу и лицензионные сборы взимаются во многих штатах.Как и первоначальные сборы за регистрацию для создания LLC, эти расходы сильно различаются от штата к штату. Вы должны платить эти сборы каждый год, чтобы оставаться в хорошей репутации и поддерживать защиту ответственности, которую предоставляет LLC.

Публикация уведомлений

В век Интернета это архаичная практика. Но во многих штатах по-прежнему требуется опубликовать уведомление о создании ООО в местной газете. Газета должна быть в списке утвержденных публикаций, предоставляемом окружным секретарем.

В зависимости от состояния уведомление может отображаться в течение нескольких месяцев. Плата за эту услугу, взимаемая газетами, может быть довольно высокой. Некоторые стоят более 1000 долларов. Поэтому не забудьте заложить эту стоимость при создании своего ресторана LLC.

Плата за эту услугу, взимаемая газетами, может быть довольно высокой. Некоторые стоят более 1000 долларов. Поэтому не забудьте заложить эту стоимость при создании своего ресторана LLC.

Подробнее: Выбор структуры ресторанного бизнеса

Зарегистрированные агенты

В каждом штате, в котором работает ваша LLC, вам нужно будет платить зарегистрированному агенту, чтобы поддерживать свое присутствие в этом штате.Это касается штатов, в которых вы ведете бизнес, но не находитесь в них. Плата за зарегистрированного агента составляет около 100 долларов в год.

Помощь в подаче документов

Возможно, вам будет полезно обратиться за помощью в подаче документов, особенно если вы впервые регистрируете LLC.

Помощь в регистрации Basic Online LLC начинается с 50 долларов и увеличивается оттуда. Стоимость зависит от того, какая помощь вам требуется.Однако это может быть ценным сервисом, если означает экономию на повторной архивации.

Стоимость зависит от того, какая помощь вам требуется.Однако это может быть ценным сервисом, если означает экономию на повторной архивации.

Для более сложных документов вы можете нанять адвоката. Гонорары адвоката, как и следовало ожидать, дороже.

Если у вас сложная договоренность между участниками, соглашение о праве собственности сложное или это LLC, управляемая менеджером, может быть хорошей идеей получить помощь юриста LLC, чтобы убедиться, что все в порядке.

ООО и федеральные налоги

ООО созданы под юрисдикцией правительств штатов.Что интересно, технически они не признаются IRS. IRS относится к LLC с термином «юридическое лицо, не являющееся юридическим лицом».

Для целей налогообложения у вас есть варианты, когда вы и другие сотрудники вашей ресторанной компании хотите подавать документы.

Подача федеральной налоговой декларации в качестве ИП / партнерства

Когда вы подаете заявление в IRS в качестве индивидуального предпринимателя или партнерства, налоговые обязательства LLC рассматриваются как «сквозные». Это означает, что налоговая нагрузка ложится на отдельных участников ООО. Налоги для LLC подаются в их личных налоговых декларациях.

Это означает, что налоговая нагрузка ложится на отдельных участников ООО. Налоги для LLC подаются в их личных налоговых декларациях.

Для LLC с одним участником IRS рассматривает это как индивидуальное предприятие. Для ООО с несколькими участниками IRS рассматривает это как партнерство.

На что следует обратить внимание при подаче «проходной»

Поскольку доля каждого участника в прибыли (или убытках) компании облагается налогом по их индивидуальной налоговой ставке, в некоторых случаях это может вызывать разочарование, поскольку так называемая прибыль бизнеса облагается налогом в налоговой декларации физического лица.Однако эта прибыль не может распределяться между участниками каждый год.

Компании часто сохраняют прибыль, чтобы инвестировать обратно в операции и обеспечивать финансовое здоровье LLC.

Независимо от выплаты, IRS будет требовать, чтобы вы лично платили налоги с прибыли, полученной рестораном.

Регистрация в качестве S Corp

IRS дает LLC возможность подавать документы как S Corp.Подобно товариществу или индивидуальному предпринимательству, S Corp — это юридическое лицо, передающее налоговые обязательства. Налоговые обязательства участников зависят от того, сколько акций компании им принадлежит.

Потенциальная выгода от регистрации в качестве S Corp заключается в том, как взимаются налоги на занятость. При налогообложении в качестве индивидуального предпринимателя вы должны платить 100% налога на трудоустройство. Это также называется «налогом на самозанятость».

При регистрации в качестве S Corp обязательство по налогу на трудоустройство снижается до половины личных, а половина оплачивается LLC.

Еще одно преимущество регистрации в IRS в качестве S Corp — это когда участники извлекают прибыль из компании. Некоторая часть прибыли может быть выплачена в форме распределения. Распределение не облагается налогами на трудоустройство.

Некоторая часть прибыли может быть выплачена в форме распределения. Распределение не облагается налогами на трудоустройство.

Налоговое управление США наложило ограничения на распространение:

- В ООО не может быть иностранных инвесторов

- Все партнеры должны быть отдельными людьми

- Не юридические лица, такие как другие ООО, корпорации или партнерства

Если вы считаете, что в будущем вы, возможно, захотите подавать в федеральные налоги как S Corp, при создании LLC следует принять во внимание эти ограничения:

Чтобы подать налоговую декларацию в качестве S Corp, вы должны:

- Подать документ о выборах

- Заполните форму IRS 1120S, чтобы сообщить о прибылях, убытках, вычетах и кредитах за год

- Форма K-1 предоставляется каждому участнику ООО с подробным описанием их доли владения активами и обязательствами ООО, отраженная в форме 1120S

- Для целей налогообложения участники ООО теперь называются «акционерами».

Это потому, что LLC теперь рассматривается как корпорация IRS .

Это потому, что LLC теперь рассматривается как корпорация IRS . - Каждый участник LLC подает форму Приложения E к своей личной налоговой декларации 1040.

Как видите, регистрация в качестве S Corp требует дополнительной работы. Но финансовая выгода может перевесить стоимость соблюдения. Вам нужно будет принять это решение.

Запросите демонстрацию POS сейчас!

Регистрация в качестве корпорации (C Corp)

Если участники LLC планируют удерживать значительную часть прибыли в компании, а не выплачивать ее, вы можете подать заявку как C Corp (корпорация).

Если вы подаете в IRS как C Corp. , LLC несет ответственность за уплату налогов на прибыль. Это больше не считается «проходом». Участники не несут личной ответственности по налоговым обязательствам LLC.

, LLC несет ответственность за уплату налогов на прибыль. Это больше не считается «проходом». Участники не несут личной ответственности по налоговым обязательствам LLC.

В этом случае налоги уплачиваются по соответствующей ставке корпоративного налога, а участники облагаются налогом только с получаемой ими заработной платы. Как и при регистрации в качестве S Corp, здесь нет «налога на самозанятость». Корпорация платит половину налога на занятость.

Для подачи в IRS в качестве C Corp:

- Члены должны проголосовать, чтобы одобрить

- Файл формы IRS 8832 *

- Файл формы IRS 1120 **

- Подайте ежеквартальную налоговую декларацию работодателя, форма IRS 941

* После подачи формы 8832 она имеет обратную силу только за 75 дней до заполнения. Если налоговый период уже начался до этого крайнего срока, вам нужно будет подавать налоговую декларацию в рамках партнерства за период до периода, когда форма 8832 вступит в силу.

Если налоговый период уже начался до этого крайнего срока, вам нужно будет подавать налоговую декларацию в рамках партнерства за период до периода, когда форма 8832 вступит в силу.

** Поскольку налоговые правила IRS для корпораций отличаются, при заполнении формы 1120 крайний срок подачи налоговой декларации может измениться. Для корпораций налоги должны быть поданы на 15-й день третьего месяца после окончания налогового года.

Прежде чем подавать заявку как корпорация, имейте в виду динамику под названием «двойное налогообложение». Прибыль сначала облагается налогом, когда корпорация подает налоговую декларацию в IRS, а затем еще раз, когда она облагается налогом как доход, когда участники подают свои личные налоги в конце года.

Вы и другие участники ресторанного ООО захотите тщательно взвесить затраты и преимущества такой договоренности. Вероятно, перед принятием решения лучше проконсультироваться с опытным бухгалтером.

Подробнее: Выбор структуры ресторанного бизнеса

Сводка

Создание ООО часто является лучшим выбором для индивидуальных владельцев ресторанов и их партнеров.Это неформально, гибко и менее затратно, чем создание корпорации, но при этом обеспечивает некоторую защиту от ответственности и упрощает получение ссуд.

Создание ООО осуществляется на уровне штата, и в каждом штате есть определенные требования для создания ООО. Затраты также сильно различаются, поэтому проконсультируйтесь с государственным секретарем штата, в котором вы хотите создать ООО, для получения полного списка требований.

IRS не признает LLC в качестве юридического лица для налоговых целей.У вас есть выбор: подавать налоги на ваши личные подоходные налоги или подавать в IRS как S Corp или C Corp. Однако это может добавить сложности и дополнительные правила, которые в первую очередь уменьшают привлекательность создания LLC. .

.

Это руководство по открытию ресторана LLC является частью углубленного курса о том, как открыть ресторан, предложенного вам Резку. Rezku — ведущая в отрасли компания, занимающаяся технологиями управления рестораном, помогающая ресторанным группам, ночным клубам и барам предлагать инновационные решения реальных проблем.Наши продукты включают управление домом, онлайн-бронирование, точки продаж, программы членства и лояльности и многое другое.

9 Основные юридические требования для открытия малого бизнеса

Начать малый бизнес одновременно увлекательно и сложно. После определения ваших услуг и целевого рынка и написания бизнес-плана или дорожной карты вы захотите понять юридические требования для запуска как совместимого, так и прибыльного малого бизнеса.

9 Требования законодательства для открытия малого бизнеса

Самый простой способ начать бизнес

Вот девять важных юридических требований, которые необходимо изучить и понять для начинающих предприятий малого бизнеса.

9 Требования законодательства для открытия малого бизнеса

1. Создайте свой бизнес-процесс

Первый шаг к открытию вашего бизнеса — это изучить процесс и задать себе несколько вопросов для размышления.

- Каковы мои цели?

- Предоставляю ли я товары или услуги?

- Хочу ли я нанимать сотрудников или хочу быть индивидуальным предпринимателем?

- Какие финансовые требования присутствуют и какой капитал у меня есть?

Сбор этой информации поможет вашему процессу.У каждого человека разные потребности в своем бизнесе, и юридические лица не могут быть универсальным решением. В то время как некоторые люди могут чувствовать, что их работа сопряжена с небольшим риском судебного иска, и выбирают простое индивидуальное предпринимательство, другие могут пожелать подать заявку в корпорацию, чтобы они могли расти.

2. Определите структуру своего бизнеса

Независимые специалисты также должны быть осведомлены о федеральных налоговых обязательствах — подоходных, самозанятых, сметных, налоговых сборов и акцизов. Ваша конкретная бизнес-структура будет определять ваши федеральные налоговые обязательства, а также формы, которые вы используете для отчетности по этим налогам. Администрация малого бизнеса США (SBA) предоставляет информацию об этих налогах и формах.

Ваша конкретная бизнес-структура будет определять ваши федеральные налоговые обязательства, а также формы, которые вы используете для отчетности по этим налогам. Администрация малого бизнеса США (SBA) предоставляет информацию об этих налогах и формах.

Вот несколько вариантов, которые следует учитывать при создании бизнеса:

Вариант 1: ИП

Многие независимые предприниматели начинают свой путь как индивидуальные предприниматели. В налоговых целях вы обычно работаете под своим личным номером социального страхования, но вы можете подать заявление на получение идентификационного номера налогоплательщика (ИНН) для своей компании, заполнив налоговую службу SS-4 с просьбой указать идентификационный номер работодателя (EIN) в качестве вашего ИНН вместо вашего ИНН. используя свой личный номер социального страхования.Как правило, бизнес ведется под вашим юридическим именем. Если вы хотите дать компании другое имя, вы зарегистрируете Doing Business As (DBA), чтобы указать имя, которое вы собираетесь дать своей компании. Этот процесс позволяет правительству вашего штата или местного самоуправления узнать название, под которым вы ведете свой бизнес. Конкретные правила регистрации администраторов баз данных варьируются от штата к штату. Вы также можете подать заявку на регистрацию товарного знака или фирменного наименования, зарегистрированного на федеральном уровне.

Этот процесс позволяет правительству вашего штата или местного самоуправления узнать название, под которым вы ведете свой бизнес. Конкретные правила регистрации администраторов баз данных варьируются от штата к штату. Вы также можете подать заявку на регистрацию товарного знака или фирменного наименования, зарегистрированного на федеральном уровне.

Вариант 2: Общество с ограниченной ответственностью (ООО)

Первоначально разработанная для защиты владельцев бизнеса от определенных обязательств, связанных с бизнесом, структура LLC с тех пор стала популярной среди независимых компаний из-за своей простоты, но надежной правовой защиты корпорации, защищающей ваши личные активы.Думайте об этом как о следующем шаге по сравнению с индивидуальным предпринимательством.

Вариант 3: S Corporation

Также называемая S-Corp, это бизнес-структура, получившая обозначение подраздела S от IRS. Согласно IRS, S-Corps считается по закону уникальной организацией, отдельной от тех, кто ею владеет. При такой структуре с учетом тех же исключений, которые описаны выше для ООО, у вас есть ограниченная юридическая ответственность (отделение личных активов от вашего бизнеса) отдельного юридического лица, а также отдельного налогового лица.При условии, что владельцы имеют право сделать и своевременно сделать выбор в IRS, прибыль от вашего бизнеса указывается в отдельной налоговой декларации формы 1120S, но налогооблагаемая прибыль переходит в вашу личную налоговую декларацию по форме 1120 K-1. Таким образом, обычно существует только один уровень налога.

При такой структуре с учетом тех же исключений, которые описаны выше для ООО, у вас есть ограниченная юридическая ответственность (отделение личных активов от вашего бизнеса) отдельного юридического лица, а также отдельного налогового лица.При условии, что владельцы имеют право сделать и своевременно сделать выбор в IRS, прибыль от вашего бизнеса указывается в отдельной налоговой декларации формы 1120S, но налогооблагаемая прибыль переходит в вашу личную налоговую декларацию по форме 1120 K-1. Таким образом, обычно существует только один уровень налога.

Вариант 4: C Corporation

Привлекательный вариант для опытных независимых профессионалов, C-Corps делает собственников-акционеров. C-Corp имеет тот же статус, что и компании из списка Fortune 500 — они являются юридическими лицами, независимыми от своих владельцев.В случае индивидуальной корпорации C-Corp вы являетесь не только владельцем своей компании, но и мажоритарным акционером. Поскольку корпорация является отдельным юридическим лицом, в глазах IRS она является индивидуальным налогоплательщиком. Несмотря на то, что эта структура является одним из наиболее сложных доступных бизнес-механизмов, она также является наиболее сложной, что делает ее привлекательным вариантом для независимых компаний.

Несмотря на то, что эта структура является одним из наиболее сложных доступных бизнес-механизмов, она также является наиболее сложной, что делает ее привлекательным вариантом для независимых компаний.

3. Выберите и зарегистрируйте название своей компании

Для тех, кто решит подать заявку в качестве индивидуального предпринимателя , чтобы зарегистрировать название своей компании, вы должны зарегистрировать «ведение бизнеса как» (DBA) или «фиктивное название компании» (FBN).Этот процесс позволяет правительству вашего штата или местного самоуправления узнать название, под которым вы ведете свой бизнес. Эта регистрация не обеспечивает защиту товарных знаков, но позволяет создавать и использовать желаемое имя в целях брендинга без необходимости включения. Он также не является юридическим лицом и не обеспечивает юридической защиты Индивидуального предпринимателя.

Если вы не зарегистрируете администратора баз данных в качестве индивидуального предпринимателя, название компании по умолчанию будет соответствовать официальному имени владельца. Например, если вас зовут Рэйчел Смит, и вы создаете консалтинговую компанию, юридическим названием компании будет «Рэйчел Смит». Однако, если вы решите назвать свою компанию «Рэйчел Смит Консалтинг», вам нужно будет зарегистрировать это как имя администратора базы данных. Конкретные правила регистрации администраторов баз данных варьируются от штата к штату.

Например, если вас зовут Рэйчел Смит, и вы создаете консалтинговую компанию, юридическим названием компании будет «Рэйчел Смит». Однако, если вы решите назвать свою компанию «Рэйчел Смит Консалтинг», вам нужно будет зарегистрировать это как имя администратора базы данных. Конкретные правила регистрации администраторов баз данных варьируются от штата к штату.

Для тех, кто подает заявку на юридическое лицо, в вашем штате должна быть подана заявка на любой из учредительных документов или учредительных документов. Независимо от того, выберете ли вы LLC, S Corp или C-corp на первом шаге выше, вам нужно будет указать название компании в вашем штате.