Рефинансирование кредитов

При оформлении потребительского кредита Вы берете на себя дополнительные финансовые обязательства.Важно быть уверенным в том, что эти обязательства будут исполнены при любых обстоятельствах.

Банк предлагает своим клиентам программу страхования от несчастных случаев и болезней *, которая позволит получить страховую выплату для погашения кредитной задолженности в случае установления Застрахованному 1-ой или 2-ой группы инвалидности или ухода из жизни.

Преимущества

- финансовая поддержка для Вас и Ваших близких;

- страховое покрытие действует 24 часа в сутки на территории всего мира;

- простые условия подключения: вы можете подписать заявление, в момент оформления анкеты на кредит;

- мгновенная защита — программа начинает действовать сразу после оформления кредита;

- Ваша защита всегда равна сумме полученного кредита. Оставшиеся после погашения задолженности по кредиту средства будут перечислены застрахованному лицу или его наследникам.

- Уход из жизни застрахованного лица (заемщика) в результате несчастного случая или заболевания.

- Утрата застрахованным лицом (заемщиком) трудоспособности и установление ему инвалидности I или II группы в результате несчастного случая или заболевания.

Стоимость страховой программы — 2 % в год от страховой суммы.

Плата за подключение к страховой программе рассчитывается индивидуально, исходя из сроков, страховой суммы.

Подробную информацию о программе страхования Вы можете получить по телефону:

8 800 700-03-49 или в ближайшем отделении Банка.

*Страхование в рамках данной программы осуществляется в партнерстве с АО «СОГАЗ» (лицензия ФСФР С № 1208 77 от 16.08.2011). Участие в программе является добровольным и не служит обязательным условием выдачи потребительского кредита в Банк «ВБРР» (АО). Неучастие заемщика в указанной программе добровольного страхования не является основанием для отказа Банк «ВБРР» (АО) в кредитовании.

Банк «КУБ» (АО) / Creditural.ru

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.01.2021 г. по 01.02.2021 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.12.2020 г. по 31.12.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 02.11.2020 г. по 30.11.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.10.2020 г. по 01.11.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 14.09.2020 г. по 30.09.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01. 09.2020 г. по 13.09.2020 г.)

09.2020 г. по 13.09.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 04.08.2020 г. по 31.08.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 23.07.2020 г. по 03.08.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 06.07.2020 г. по 22.07.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 08.06.2020 г. по 05.07.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 03.06.2020 г. по 07.06.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 27.05.2020 г. по 02.06.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 19. 05.2020 г. по 26.05.2020 г.)

05.2020 г. по 26.05.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 20.04.2020 г. по 18.05.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 06.04.2020 г. по 19.04.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.04.2020 г. по 05.04.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.02.2020 г. по 03.02.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 21.01.2020 г. по 31.01.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01. 01.2020 г. по 20.01.2020 г.)

01.2020 г. по 20.01.2020 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 25.11.2019 г. по 31.12.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 07.11.2019 г. по 24.11.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.10.2019 г. по 06.11.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.10.2019 г. по 30.09.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 18.09.2019 г. по 30.09.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 30.08.2019 г. по 17.09.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 26. 08.2019 г. по 29.08.2019 г.)

08.2019 г. по 29.08.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.07.2019 г. по 25.08.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 16.04.2019 г. по 30.06.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна 15.04.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 08.04.2019 г. по 14.04.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.04.2019 г. по 07.04.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 18.03.2019 г. по 31.03.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 15.02.2019 г.

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 13.02.2019 г. по 14.02.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 28.01.2019 г. по 12.02.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 10.01.2019 г. по 27.01.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 15.11.2018 г. по 09.01.2019 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 03.10.2018 г. по 14.11.2018 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 12.09.2018 г. по 02.10.2018 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 03. 09.2018 г. по 11.09.2018 г.)

09.2018 г. по 11.09.2018 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 28.08.2018 г. по 02.09.2018 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна 27.08.2018 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 02.07.2018 г. по 26.08.2018 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 24.06.2018 г. по 01.07.2018 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 15.02.2018 г. по 23.06.2018 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна 14.02.2018 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.02.2018 г. по 13.02.2018 г. )

)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 26.01.2018 г. по 31.01.2018 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 25.12.2017 г. по 25.01.2018 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 05.12.2017 г. по 24.12.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 24.11.2017 г. по 04.12.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 27.10.2017 г. по 23.11.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 03.10.2017 г. по 26.10.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 04.09.2017 г. по 02. 10.2017 г.)

10.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 25.07.2017 г. по 03.09.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.07.2017 г. по 24.07.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 20.06.2017 г. по 30.06.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 14.06.2017 г. по 19.06.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.06.2017 г. по 13.06.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 29.05.2017 г. по 31.05.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 04.05. 2017 г. по 28.05.2017 г.)

2017 г. по 28.05.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 12.04.2017 г. по 03.05.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.04.2017 г. по 11.04.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 27.03.2017 г. по 31.04.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 03.03.2017 г. по 26.03.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна 02.03.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 10.02.2017 г. по 01.03.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 18.01.2017 г. по 09.02.2017 г.)

по 09.02.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 27.12.2016 г. по 17.01.2017 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.12.2016 г. по 26.12.2016г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 14.11.2016 г. по 30.11.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.11.2016 г. по 13.11.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 19.10.2016 г. по 31.10.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 20.09.2016 г. по 18.10.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна 19. 09.2016 г.)

09.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 24.08.2016 г. по 18.09.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 04.07.2016 г. по 23.08.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 16.06.2016 г. по 03.07.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 06.05.2016 г. по 15.06.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.04.2016 г. по 05.05.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 11.03.2016 г. по 31.03.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 24.02. 2016 г. по 10.03.2016 г.)

2016 г. по 10.03.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 08.02.2016 г. по 23.02.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 27.01.2016 г. по 07.02.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 18.01.2016 г. по 26.01.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.01.2016 г. по 07.01.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 23.12.2015 г. по 31.12.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 24.11.2015 г. по 22.12.2016 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 05. 11.2015 г. по 23.11.2015 г.)

11.2015 г. по 23.11.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 30.10.2015 г. по 04.11.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 14.10.2015 г. по 29.10.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.10.2015 г. по 13.10.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 08.09.2015 г. по 30.09.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 19.08.2015 г. по 07.09.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 06.08.2015 г. по 18.08.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 07. 07.2015 г. по 05.08.2015 г.)

07.2015 г. по 05.08.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 30.06.2015 г. по 06.07.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 17.06.2015 г. по 29.06.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 08.06.2015 г. по 16.06.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 05.06.2015 г. по 07.06.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 27.05.2015 г. по 04.06.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 05.05.2015 г. по 26.05.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 14. 04.2015 г. по 04.05.2015 г.)

04.2015 г. по 04.05.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 02.04.2015 г. по 13.04.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 18.02.2015 г. по 01.04.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 17.12.2014 г. по 17.02.2015 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 16.12.2014 г. по 16.12.2014 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 30.10.2014 г. по 15.12.2014 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 01.09.2014 г. по 29.10.2014 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна с 12. 07.2014 г. по 31.08.2014 г.)

07.2014 г. по 31.08.2014 г.)

Информация об условиях предоставления, использования и возврата потребительского кредита (действительна со 02.07.2014 г. по 11.07.2014 г.)

Рефинансирование кредита в банке «Клюква»

Фамилия Имя Отчество *

Телефон *

Дата рождения *

Пермь Березники Соликамск Чайковский Полазна Губаха Москва Город обслуживания *

ДО «Строгановский», г. Пермь, ул. Ленина,72а

ДО «На Сибирской», г. Пермь, ул. Сибирская, 52

ДО «Олимпия», г. Пермь, ул. Мира, 41

ДО «На Яблочкова», г. Пермь, ул. Яблочкова, 48/2

ДО «Закамский», г. Пермь, ул. Маршала Рыбалко, 101

ДО «Березниковский», г. Березники, ул. Пятилетки, 48

ДО «Парковый», г. Березники, пр. Советский, 28

ДО «На Торговой», г. Березники, ул. Парижской Коммуны,54

ДО «Верхнекамский», г. Березники, ул. Пятилетки, 85Б

ДО «Боровский», г. Соликамск, ул. Строителей, 10

ДО «Соликамский», г. Соликамск, 20 лет Победы, 173 В

ДО «Чайковский», г. Чайковский, ул. Ленина 36/2, стр.2

ДО «Полазненский», пос. Полазна, ул. Нефтяников, 7А

ДО «Губахинский», г. Губаха, ул.

Пермь, ул. Ленина,72а

ДО «На Сибирской», г. Пермь, ул. Сибирская, 52

ДО «Олимпия», г. Пермь, ул. Мира, 41

ДО «На Яблочкова», г. Пермь, ул. Яблочкова, 48/2

ДО «Закамский», г. Пермь, ул. Маршала Рыбалко, 101

ДО «Березниковский», г. Березники, ул. Пятилетки, 48

ДО «Парковый», г. Березники, пр. Советский, 28

ДО «На Торговой», г. Березники, ул. Парижской Коммуны,54

ДО «Верхнекамский», г. Березники, ул. Пятилетки, 85Б

ДО «Боровский», г. Соликамск, ул. Строителей, 10

ДО «Соликамский», г. Соликамск, 20 лет Победы, 173 В

ДО «Чайковский», г. Чайковский, ул. Ленина 36/2, стр.2

ДО «Полазненский», пос. Полазна, ул. Нефтяников, 7А

ДО «Губахинский», г. Губаха, ул. Ленина, 41

ККО «Московский», г. Москва, ул. Овчинниковская набережная,20 стр.1

Офис обслуживания

Ленина, 41

ККО «Московский», г. Москва, ул. Овчинниковская набережная,20 стр.1

Офис обслуживания

* — поля, обязательные для заполнения

Банки стали активнее предлагать рефинансирование кредитов :: Финансы :: РБК

ЦБ снизил ключевую ставку до нового исторического минимумаСредневзвешенная ставка по розничным кредитам постепенно снижается. По данным ЦБ, в июне по кредитам до года она составила 13,95%, что на 1,05 п.п. ниже по сравнению с началом этого года, на 2 п.п. — с начала 2019-го, и на 5,04 п.п. — с начала 2018 года. По кредитам от одного года до трех лет ставка в июне была на уровне 13,92%: она снизилась не так радикально — на 1,99 п.п. с начала 2018-го. Обслуживание кредитов на срок более трех лет, куда входит и ипотека, в июне в среднем обходилось в 11,08%: с начала года ставки снизились на 0,98 п.п., с января прошлого года — на 1,65 п.п., а с начала позапрошлого — на 1,91 п.п. Если сравнивать текущий уровень ставок с показателями пятилетней давности, разница достигает 7,46 п.п. (в июне 2015-го стоимость кредитов от трех лет составляла 18,54% годовых).

По данным ЦБ, в июне по кредитам до года она составила 13,95%, что на 1,05 п.п. ниже по сравнению с началом этого года, на 2 п.п. — с начала 2019-го, и на 5,04 п.п. — с начала 2018 года. По кредитам от одного года до трех лет ставка в июне была на уровне 13,92%: она снизилась не так радикально — на 1,99 п.п. с начала 2018-го. Обслуживание кредитов на срок более трех лет, куда входит и ипотека, в июне в среднем обходилось в 11,08%: с начала года ставки снизились на 0,98 п.п., с января прошлого года — на 1,65 п.п., а с начала позапрошлого — на 1,91 п.п. Если сравнивать текущий уровень ставок с показателями пятилетней давности, разница достигает 7,46 п.п. (в июне 2015-го стоимость кредитов от трех лет составляла 18,54% годовых).

Читайте на РБК Pro

Какие банки смягчали условия по рефинансированию кредитов

Большинство крупных игроков снижали ставки по рефинансированию как ипотеки, так и потребительских ссуд. Средняя ставка по таким продуктам, в частности, падала в Сбербанке, ВТБ, Газпромбанке, Альфа-банке, «Открытии», Россельхозбанке, Росбанке, банке «Санкт-Петербург» и «Ак Барсе».

По данным Frank RG, самое заметное сокращение средних минимальных процентных ставок по рефинансированию потребкредитов произошло в Росбанке (на 4 п.п. с начала лета), РСХБ (на 1,9 п.п.), «Открытии» (на 1,6 п.п.). В ипотеке сильнее всего политику рефинансирования поменяли Росбанк (минус 2,04 п.п. с апреля), Райффайзенбанк (минус 2 п.п.), «Открытие» (минус 1,9 п.п.) и УБРиР (минус 1,7 п.п.).

При каких ставках клиенту выгодно рефинансирование

Запускающие программы рефинансирования банки включились в борьбу за более качественных заемщиков, с положительной кредитной историей, говорит директор — руководитель направления банковских рейтинга агентства НКР Михаил Доронкин. «В условиях пандемии и последовавшего снижения реальных доходов населения заметно снизилось и качество входящего потока новых заемщиков, что повысило роль рефинансирования в формировании клиентской базы», — замечает он.

Спрос на рефинансирование предъявляют заемщики, которые не пострадали от пандемии и ограничений, — они просто хотят снизить платежную нагрузку, говорит зампред правления Абсолют Банка Антон Павлов. По его оценкам, под рефинансирование в основном попадают ссуды, выданные один-два года назад. Из-за серьезного снижения ставок на рынке рефинансирование интересно даже тем, кто брал кредит в 2019 году, считают в Газпромбанке. «Клиенты чаще обращаются, когда разница в ставке по кредитному договору составляет более 1 п.п.», — говорит представитель банка.

По его оценкам, под рефинансирование в основном попадают ссуды, выданные один-два года назад. Из-за серьезного снижения ставок на рынке рефинансирование интересно даже тем, кто брал кредит в 2019 году, считают в Газпромбанке. «Клиенты чаще обращаются, когда разница в ставке по кредитному договору составляет более 1 п.п.», — говорит представитель банка.

Выгода от рефинансирования в основном зависит от разницы ставок, которая образуется при переходе в другой банк, отмечает директор рейтингов финансовых институтов Национального рейтингового агентства (НРА) Юрий Ногин. «В случае с потребительскими кредитами рефинансирование становится ощутимо выгоднее, если новая процентная ставка на 15–20% меньше, чем первоначальная. Например, при прежней ставке в 10% годовых ощутимо выгодной может быть ставка под 8–8,5%. Для ипотечного кредитования отклонение может быть в районе 10%», — поясняет аналитик. Он подчеркивает, что оценивать разницу ставок в процентных пунктах не всегда показательно: при изначально высокой стоимости кредита снижение ставки на 1–2 п. п. будет не таким ощутимым, как при низкой.

п. будет не таким ощутимым, как при низкой.

Чаще всего заемщики обращаются за рефинансированием раньше, когда предлагаемая ставка по новому потребкредиту ниже на 5–7%, а по ипотеке — на 2%, оценивает вице-президент банка «Санкт-Петербург» Дмитрий Алексеев.

Срок кредита для перехода в другой банк имеет значение. «Рефинансирование будет ощутимо выгодно на первоначальном этапе погашения потребкредита», — говорит Ногин. Для ипотечного кредитования или кредитных карт сильной разницы, по его словам, нет в силу специфики этих видов займов, но когда до окончания ипотечных выплат остается менее одного года, рефинансирование явно не выгодно. Чем дольше срок до погашения задолженности, тем привлекательнее рефинансирование, соглашается директор группы рейтингов финансовых институтов АКРА Валерий Пивень. «При относительно коротком долге затраты на переоформление кредита — страховка, переоформление недвижимости и тому подобное — могут перевесить выгоды от снижения ставки или сделать их несущественными», — замечает он.

Что может помешать снизить ставку по кредиту

Заемщику, скорее всего, будет отказано в рефинансировании, если он не платит по текущим обязательствам или не имеет заработка, утверждают опрошенные РБК эксперты. «Если клиент допустил просрочку выплат по потребительскому кредиту или потерял источник дохода, то он объективно испытывает трудности с выплатой заемных средств», — поясняет замдиректора департамента розничных клиентских решений Росбанка Лидия Каширина. В таких ситуациях банк может предложить опцию реструктуризации долга. Важно не только отсутствие просрочки на момент обращения за новым кредитом, но и выплаты по графику в течение последних шести месяцев, отметили в Росбанке и ВТБ.

Важно не только отсутствие просрочки на момент обращения за новым кредитом, но и выплаты по графику в течение последних шести месяцев, отметили в Росбанке и ВТБ.

Рождение ребенка или появление другого иждивенца в семье не повод для отказа в рефинансировании, хотя кредитор будет учитывать изменение платежеспособности клиента с учетом новых условий, говорит Каширина. При принятии решения о рефинансирования банки оценивают те же параметры, что и при выдаче новой ссуды, замечает гендиректор Объединенного кредитного бюро (ОКБ) Артур Александрович. Кредиторы могут обратить внимание не только на допущенные ранее просрочки или уровень долговой нагрузки, но и на многочисленные заявки на кредит, приводит пример эксперт.

С 1 октября 2019 года российские банки обязаны рассчитывать показатель долговой нагрузки (ПДН) заемщика, но при рефинансировании это делать не обязательно. «Рефинансируя кредит, банк рассчитывает на то, что из вновь полученного кредита будет погашено предыдущее обязательство или несколько обязательств. В случае погашения предыдущего кредита значение ПДН не изменится, тогда как в случае сохранения как нового, так и старого кредита значение ПДН, конечно, же вырастет», — объясняет гендиректор бюро кредитных историй «Эквифакс» Олег Лагуткин. По его словам, такие случаи отслеживаются банками и те применяют к подобным клиентам специальные меры, от повышения ставки по новому кредиту до требования его досрочного погашения.

В случае погашения предыдущего кредита значение ПДН не изменится, тогда как в случае сохранения как нового, так и старого кредита значение ПДН, конечно, же вырастет», — объясняет гендиректор бюро кредитных историй «Эквифакс» Олег Лагуткин. По его словам, такие случаи отслеживаются банками и те применяют к подобным клиентам специальные меры, от повышения ставки по новому кредиту до требования его досрочного погашения.

Отразится ли рефинансирование на кредитной истории

В большинстве случаев появление любого нового кредита или кредитной карты отражается на скоринговом балле клиента, считает Лагуткин. «Влияние, как правило, негативное: скоринговый балл снижается, что связано с возникновением дополнительной неопределенности в возможности своевременного обслуживания нового обязательства», — отмечает он, добавляя, что рефинансирование в данном случае не будет исключением, так как рассматривается в качестве нового кредита.

Александрович, наоборот, утверждает, что перекредитование напрямую не влияет на скоринговый балл и качество кредитной истории: «Если заемщик рефинансирует кредит в том же банке, чтобы обслуживать его по более низкой ставке, то произойдет снижение его долговой нагрузки. Если он рефинансирует кредит в другом банке, то теоретически может произойти кратковременное ухудшение скорингового балла, носящее технический характер: долг может задвоиться на время, когда у заемщика уже открыт кредит в другом банке, но еще не закрыт старый».

Если он рефинансирует кредит в другом банке, то теоретически может произойти кратковременное ухудшение скорингового балла, носящее технический характер: долг может задвоиться на время, когда у заемщика уже открыт кредит в другом банке, но еще не закрыт старый».

Рефинансирование кредита | Получите кредит для рефинансирования в АТБ

Мы поможем Вам изменить текущие условия кредитования, снизить проценты и

переплату.

Рефинансирование кредита в Азиатско-Тихоокеанский Банке – это оформление новой

ссуды, за

счет

которой будут перекрыты Ваши обязательства перед другими банками. Условия

перекредитования

выгодные, ставки минимальные.

Вы можете перекрыть одну или сразу несколько ссуд, оформленных в любых банках. Переоформлению подлежат:

- ипотеки;

- автокредиты;

- кредитные карты;

- любые потребительские ссуды.

Процедура рефинансирования аналогична получению обычного кредита. Вам нужно

подать заявку

в банк

АТБ через офис или онлайн, предоставить пакет необходимых документов и дождаться

решения. При

одобрении все заявленными Вами ссуды закрываются досрочно, Вы получаете на руки

кредитный

договор с нашим банком.

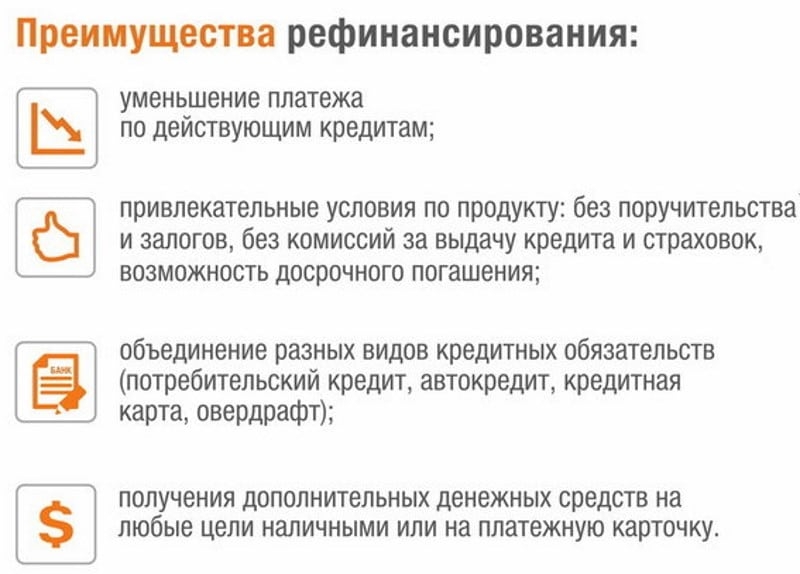

Задачи перекредитования

- Понижение ставки кредита. Мы выдаем заем под меньший процент, за счет чего Вы снижаете уровень переплаты и уменьшаете размер ежемесячного платежа.

- Изменение графика платежей, сокращение срока выплаты ссуды. Сокращая срок, Вы уменьшаете переплату. А если учесть, что происходит еще и снижение ставки по кредиту, Вы выигрываете вдвойне.

- Объединение нескольких действующих займов в один. Вы будете должны только

одному

банку,

сократите затраты на обслуживание кредитных счетов, снизите общую переплату

за счет

выгодных

условий.

- Выход из проблемной ситуации. Рефинансировать кредиты других банков можно и в том случае, если возникают проблемы с их выплатой. Тогда новая ссуда в банке АТБ оформляется с более длительным сроком возврата: в итоге произойдет снижение размера ежемесячного платежа, справляться с долговыми обязательствами будет легче.

Кто может получить услугу рефинансирования

Программа актуальна для физических лиц и индивидуальных предпринимателей, имеющих стабильный источник дохода. Возраст заявителя – от 21 года до 70 лет.

Условия перекредитования:

- есть все необходимые документы;

- положительная кредитная история заявителя;

- отсутствие значительных просрочек по перекрываемым ссудам;

- кредитор не установил мораторий на досрочное расторжение договора.

Прежде чем рефинансировать кредит, воспользуйтесь кредитным калькулятором на нашем сайте. Он позволит наглядно увидеть возможные изменения и сокращение переплаты.

Полную информацию о продукте, условиях и преимуществах перекредитования узнавайте в наших офисах или по бесплатному телефону горячей линии 8-800-775-88-88. Специалисты дадут подробную консультацию и помогут максимально выгодно рефинансировать текущую задолженность.

Рефинансирование кредита от 5,5% — предложения банков в Москве, где выгоднее сделать рефинансирование в 2021 году

Никто не застрахован от материальных проблем, но самая большая финансовая нагрузка ложится на плечи физических лиц, у которых есть долговые обязательства. Потеря работы, отсутствие стабильности, платежи по ссудам в других банках – все эти факторы могут привести к неблагоприятным последствиям. И если клиент осознает, что погашение задолженности становится для него проблемой, имеет смысл произвести рефинансирование кредита (или перекредитование).

Потеря работы, отсутствие стабильности, платежи по ссудам в других банках – все эти факторы могут привести к неблагоприятным последствиям. И если клиент осознает, что погашение задолженности становится для него проблемой, имеет смысл произвести рефинансирование кредита (или перекредитование).

Процесс переоформления в рамках этой программы практически такой же, как и процедура оформления обычной потребительской ссуды наличными или на карту. Отличаться будет лишь перечень документов. Чтобы рефинансировать задолженность, потребуется расширенный пакет бумаг. Зато обеспечение (залог и поручительство физических лиц) в большинстве кредитных компаний не нужно.

Чтобы сэкономить время на поиск подходящей программы рефинансирования под более низкий процент, воспользуйтесь порталом Выберу.ру. На текущей странице представлены продукты от всех банков в Москве в этом году в режиме онлайн. Сравните условия, воспользовавшись информацией, приведенной в карточке каждого продукта:

- Возможные суммы,

- Сроки,

- Процентная ставка,

- Основные требования к клиенту.

Выбрав подходящее предложение, вы можете рассчитать на удобном онлайн-калькуляторе сумму переплаты и примерный размер ежемесячных платежей. Если результат вас устраивает – отправляйте заявку.

Если крупные компании вам отказали, не стоит отчаиваться, поскольку есть организации, готовые рефинансировать займ даже у проблемных клиентов. Исправить сложившуюся ситуацию можно следующими способами:

- предоставить в залог ликвидное имущество;

- привлечь поручителей;

- открыть вклад в той организации, где планируется оформить рефинансирование кредита;

- предоставить справки, подтверждающие платежеспособность соискателя;

- исправить КИ.

Остались вопросы?

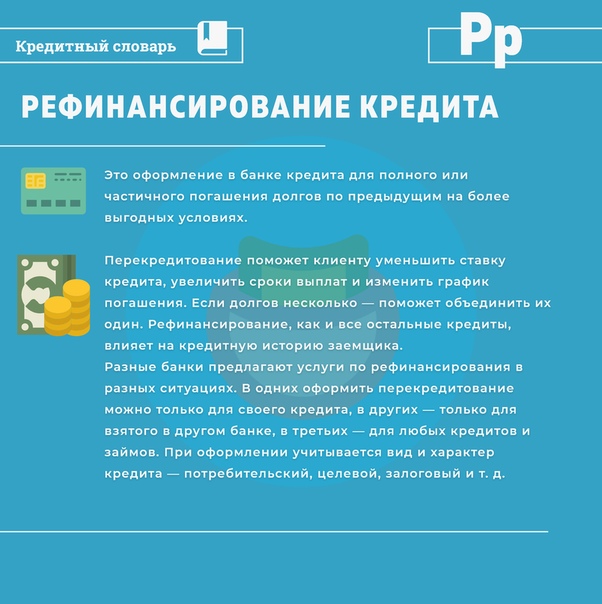

Рефинансирование – что это такое?

Под рефинансированием кредита подразумевается заключение финансовой сделки с банком на новых условиях, в результате чего заемщик получает возможность погасить действующую ссуду и улучшить условия кредитования (уменьшить процентную ставку, продлить срок действия договора и др. ).

).

Важная информация: за рефинансированием кредитов можно обращаться как в «родной» банк, так и в другие финансовые учреждения. Однако прежде чем заключать новое соглашение в рамках потребительского кредитования, нужно хорошо изучить условия предлагаемых программ и сделать расчеты. В некоторых случаях перекредитование является невыгодным для заемщика, поскольку значительная часть процентов по кредиту с аннуитетным графиком погашения уже внесена.

В чем выгода рефинансирования для банков?

Перекредитование является выгодным не только для клиентов. Финансовые учреждения таким способом увеличивают свои кредитные портфели. Но предложения о заключении договоров рефинансирования доступны только клиентам с положительной деловой репутацией.

Какие потребуются документы?

Чтобы рефинансировать текущий долг, потенциальный заемщик должен собрать комплект бумаг согласно перечню:

- данные по текущему кредиту;

- документы для проведения идентификации;

- документы, подтверждающие занятость и платежеспособность.

На каких условиях выполняется рефинансирование кредитов других банков?

Анализ предложений на финансовом рынке показывает, что рефинансирование кредитов осуществляется на долгосрочной основе. Максимальный период, на который можно взять новую ссуду, составляет 7 лет. Годовые ставки по программам перекредитования в различных учреждениях колеблются в пределах от 5,5% до 25%. Сделки заключаются при наличии стандартного пакета документов. Подать заявку на переоформление можно даже онлайн.

Рефинансирование – очень удобный банковский инструмент. Благодаря этой процедуре можно оформить кредит на измененных условиях, не допустив появления просроченной задолженности. А это выгодно и для заемщика, и для финансового учреждения.

Кредиты наличными на любые цели и рефинансирование

Настоящим Я, чьи данные указаны в заявлении-анкете на получение потребительского кредита, заполненной на официальном сайте АО «Банк ДОМ.РФ» и передаваемой через официальный сайт АО «Банк ДОМ. РФ», (далее — заявление)

предоставляю АО «Банк ДОМ.РФ»1 (далее – Оператор) согласие на обработку Оператором моих персональных данных,

указанных мной в заявлении, а также в иных предоставленных мною для получения кредита документах (совершение

любых действий с использованием средств автоматизации и/или без, в том числе сбор, запись, систематизацию,

накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение,

предоставление, доступ), обезличивание, блокирование, удаление и уничтожение) в соответствии с требованиями

Федерального закона от 27.07.2006 №152-ФЗ «О персональных данных» в целях принятия Оператором решения о

возможности предоставления мне кредита, а также в целях получения информации о продуктах и услугах Оператора. В

указанных целях Оператор может осуществлять передачу моих персональных данных в объеме, необходимом для

указанных целей, третьим лицам2 при условии, что они обязуются обеспечить безопасность персональных данных при их

обработке и предотвращение их разглашения.

РФ», (далее — заявление)

предоставляю АО «Банк ДОМ.РФ»1 (далее – Оператор) согласие на обработку Оператором моих персональных данных,

указанных мной в заявлении, а также в иных предоставленных мною для получения кредита документах (совершение

любых действий с использованием средств автоматизации и/или без, в том числе сбор, запись, систематизацию,

накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение,

предоставление, доступ), обезличивание, блокирование, удаление и уничтожение) в соответствии с требованиями

Федерального закона от 27.07.2006 №152-ФЗ «О персональных данных» в целях принятия Оператором решения о

возможности предоставления мне кредита, а также в целях получения информации о продуктах и услугах Оператора. В

указанных целях Оператор может осуществлять передачу моих персональных данных в объеме, необходимом для

указанных целей, третьим лицам2 при условии, что они обязуются обеспечить безопасность персональных данных при их

обработке и предотвращение их разглашения. Настоящим Я, чьи данные указаны в заявлении, выражаю свое согласие на передачу Оператором следующим операторам

связи: Мегафон (ПАО «Мегафон», г. Москва, Оружейный переулок, д.41) (далее – Оператор связи) моих персональных

данных и обработку Оператором связи полученных персональных данных, а также на передачу Оператором связи

Оператору следующих сведений обо мне, как об абоненте: фамилия, имя, отчество; адрес; абонентские номера, данные,

идентифицирующие абонента или его абонентское устройство, сведения о трафике и платежах (за исключением

сведений, составляющих тайну связи).

Настоящим Я, чьи данные указаны в заявлении, выражаю свое согласие на получение Оператором обо мне информации

(включая кредитный отчет) из любых бюро кредитных историй (одного или нескольких), а также на предоставление

информации обо мне в любые бюро кредитных историй в объеме и порядке, которые предусмотрены Федеральным

законом от 30.12.2004 №218-ФЗ «О кредитных историях», за исключением случаев, когда такое согласие не требуется в

силу закона.

Настоящим Я, чьи данные указаны в заявлении, выражаю свое согласие на передачу Оператором следующим операторам

связи: Мегафон (ПАО «Мегафон», г. Москва, Оружейный переулок, д.41) (далее – Оператор связи) моих персональных

данных и обработку Оператором связи полученных персональных данных, а также на передачу Оператором связи

Оператору следующих сведений обо мне, как об абоненте: фамилия, имя, отчество; адрес; абонентские номера, данные,

идентифицирующие абонента или его абонентское устройство, сведения о трафике и платежах (за исключением

сведений, составляющих тайну связи).

Настоящим Я, чьи данные указаны в заявлении, выражаю свое согласие на получение Оператором обо мне информации

(включая кредитный отчет) из любых бюро кредитных историй (одного или нескольких), а также на предоставление

информации обо мне в любые бюро кредитных историй в объеме и порядке, которые предусмотрены Федеральным

законом от 30.12.2004 №218-ФЗ «О кредитных историях», за исключением случаев, когда такое согласие не требуется в

силу закона. Согласие предоставлено в целях проверки Оператором моей благонадежности и/или формирования

Оператором в отношении меня кредитных предложений, принятия Оператором решения о предоставлении мне кредита

(-ов), заключения со мной и дальнейшего сопровождения (исполнения) договоров. Право выбора бюро кредитных

историй предоставляется мной Оператору по его усмотрению и дополнительного согласования со мной не требуется.

Настоящим Я, чьи данные указаны в заявлении, выражаю свое согласие на направление на мой номер телефона, адрес

электронной почты, указанные в заявлениях, письмах, соглашениях и иных предоставленных Оператору документах, SMSсообщений и/или звонков и/или электронных сообщений с информацией о принятом кредитном решении и исполнении

условий договорных обязательств, а также информации рекламного характера о продуктах и услугах Оператора (его

правопреемников и уполномоченных представителей), партнеров Оператора, направленной мне Оператором посредством

почтовой связи и сетям электросвязи (телефонной, факсимильной, подвижной радиотелефонной связи и прочее) по

адресу постоянной регистрации, адресу фактического проживания, адресу электронной почты, на контактные номера

телефонов.

Согласие предоставлено в целях проверки Оператором моей благонадежности и/или формирования

Оператором в отношении меня кредитных предложений, принятия Оператором решения о предоставлении мне кредита

(-ов), заключения со мной и дальнейшего сопровождения (исполнения) договоров. Право выбора бюро кредитных

историй предоставляется мной Оператору по его усмотрению и дополнительного согласования со мной не требуется.

Настоящим Я, чьи данные указаны в заявлении, выражаю свое согласие на направление на мой номер телефона, адрес

электронной почты, указанные в заявлениях, письмах, соглашениях и иных предоставленных Оператору документах, SMSсообщений и/или звонков и/или электронных сообщений с информацией о принятом кредитном решении и исполнении

условий договорных обязательств, а также информации рекламного характера о продуктах и услугах Оператора (его

правопреемников и уполномоченных представителей), партнеров Оператора, направленной мне Оператором посредством

почтовой связи и сетям электросвязи (телефонной, факсимильной, подвижной радиотелефонной связи и прочее) по

адресу постоянной регистрации, адресу фактического проживания, адресу электронной почты, на контактные номера

телефонов. Согласен (-на) с тем, что Оператор не несет ответственности за ущерб, убытки, расходы, а также иные

негативные последствия, которые могут возникнуть в случае, если информация в SMS-сообщении и/или звонке и/или

электронном сообщении, направленная Оператором, станет известна третьим лицам.

Вышеуказанные согласия, за исключением согласия на получение информации из бюро кредитных историй, срок действия

которого регламентируется Федеральным законом от 30.12.2004 №218-ФЗ «О кредитных историях» и соответствует

сроку, определенному указанным законом, предоставляются на срок — 5 (пять) лет с момента прекращения отношений с

Оператором или до момента отзыва мной согласия. Указанный срок считается продленным на каждый следующий

пятилетний срок, если согласие не будет мною отозвано. Если кредитный договор или иной договор, сопутствующий

получению кредита между мной и Оператором не будет заключен, Согласие предоставляются сроком на 1 (один) год,

если иное не предусмотрено законодательством Российской Федерации.

Согласен (-на) с тем, что Оператор не несет ответственности за ущерб, убытки, расходы, а также иные

негативные последствия, которые могут возникнуть в случае, если информация в SMS-сообщении и/или звонке и/или

электронном сообщении, направленная Оператором, станет известна третьим лицам.

Вышеуказанные согласия, за исключением согласия на получение информации из бюро кредитных историй, срок действия

которого регламентируется Федеральным законом от 30.12.2004 №218-ФЗ «О кредитных историях» и соответствует

сроку, определенному указанным законом, предоставляются на срок — 5 (пять) лет с момента прекращения отношений с

Оператором или до момента отзыва мной согласия. Указанный срок считается продленным на каждый следующий

пятилетний срок, если согласие не будет мною отозвано. Если кредитный договор или иной договор, сопутствующий

получению кредита между мной и Оператором не будет заключен, Согласие предоставляются сроком на 1 (один) год,

если иное не предусмотрено законодательством Российской Федерации. Осведомлен(а), что настоящее Согласие может

быть отозвано мной при предоставлении Оператору заявления в простой письменной форме.

Датой предоставления Согласия Оператору является дата подписания мною Согласия при заполнении заявления на

официальном сайте АО «Банк ДОМ.РФ» посредством простой электронной подписи.

Настоящее Согласие является неотъемлемой частью заявления. Настоящее Согласие подписано мною простой

электронной подписью в соответствии с Соглашением об использовании простой электронной подписи, заключенным

между мной и Оператором, в порядке, определенном данным Соглашением.

Осведомлен(а), что настоящее Согласие может

быть отозвано мной при предоставлении Оператору заявления в простой письменной форме.

Датой предоставления Согласия Оператору является дата подписания мною Согласия при заполнении заявления на

официальном сайте АО «Банк ДОМ.РФ» посредством простой электронной подписи.

Настоящее Согласие является неотъемлемой частью заявления. Настоящее Согласие подписано мною простой

электронной подписью в соответствии с Соглашением об использовании простой электронной подписи, заключенным

между мной и Оператором, в порядке, определенном данным Соглашением.1 Место нахождения: 125009, г. Москва, ул. Воздвиженка, дом 10, тел.: +7 (495) 775-86-86. 2 ПАО «Мегафон», г. Москва, Оружейный переулок, д.41; ПАО «МТС», г. Москва, ул. Марксистская, д.4; ПАО «Вымпелком», г. Москва,

ул.8 марта, д.10, стр.14; ООО «БИ АЙ ГРУПП» г. Москва, ул. Кусковская, д.20А, помещение IXA эт 3 бл А ком 42; ООО «М.Б.А.Финансы»

г. Москва, пер. Староданиловский Б., д. 2, стр.7, этаж 3; ООО «АктивБизнесКонсалт» г. Москва, ул. Вавилова, д.19; ООО «Центр

юридического сопровождения бизнеса» г. Москва, ул. Вавилова, д.79, корп.1, офис 4; ООО «Л-Коллекшн» Ростовская область, г.

Таганрог, пер. Тургеневский, д.34, офис.2; ООО «М Дата» г. Москва, ул. Ленинская Слобода, д.19, комн. 21Б1.

2, стр.7, этаж 3; ООО «АктивБизнесКонсалт» г. Москва, ул. Вавилова, д.19; ООО «Центр

юридического сопровождения бизнеса» г. Москва, ул. Вавилова, д.79, корп.1, офис 4; ООО «Л-Коллекшн» Ростовская область, г.

Таганрог, пер. Тургеневский, д.34, офис.2; ООО «М Дата» г. Москва, ул. Ленинская Слобода, д.19, комн. 21Б1.

Термины и определения:

Банк — Акционерное общество «Банк ДОМ.РФ» / АО «Банк ДОМ.РФ», Универсальная

лицензия Банка России No2312 от 19.12.2018.

Заявка — заявление-анкета на получение потребительского кредита Банка — документ, содержащий

персональные данные Клиента

и переданный Клиентом в Банк через Интернет-сайт в целях заключения договора потребительского кредита

с Банком,

подписанный в порядке, определенном настоящим Соглашением.

Интернет-сайт — официальный сайт Банка https://domrfbank.ru, через который Клиент может оформить Заявку.

Клиент — физическое лицо, данные которого указаны в Заявке.

Код подтверждения из SMS-сообщения — четырехзначный цифровой код, направляется Банком в SMS-

сообщении на указанный в Заявке номер мобильного телефона Клиента.

Согласие — согласие Клиента на получение и предоставление информации из/в бюро кредитных историй,

операторам связи,

согласие на получение информации рекламного характера, согласие на обработку персональных данных Клиента,

в т.ч. их

передача третьим лицам, указанным в Согласии, подписанные в порядке, определенном настоящим Соглашением.

Определение лица, подписавшего электронный документ Кодом подтверждения из SMS-сообщения (простой электронной

подписью),

производится на основе сведений, указанных Клиентом в Заявке, с учетом примененного Кода подтверждения из

SMS-сообщения.

Электронная форма — электронная страница на Интернет-сайте для заполнения Заявки.

Предмет Соглашения:

1. Банк и Клиент (далее — Стороны) заключают соглашение об использовании простой электронной

подписи (далее —

Соглашение) в следующих целях:

1) подписание Клиентом Соглашения, Заявки и Согласия простой электронной подписью Клиента (далее — Пакет

электронных

документов) в соответствии с п. 4 настоящего Соглашения;

2) предоставления Заявки, подписанной простой электронной подписью Клиента, посредством официального сайта Банка.

2. Для целей Соглашения и подписания Пакета электронных документов простой электронной подписью(далее —

ПЭП) является

электронная

подпись, которая посредством использования кодов, паролей или иных средств подтверждает факт формирования простой

электронной подписи определенным лицом. Стороны определили, что в качестве ПЭП используется код, содержащийся в

направляемом Банком Клиенту SMS- сообщении (Код подтверждения из SMS-сообщения) на номер мобильного телефона

Клиента,

указанный в Заявке.

3. Согласно ст. 428 Гражданского кодекса Российской Федерации Соглашение является договором присоединения.

Присоединение

к Соглашению осуществляется на условиях публичной оферты, адресованной Банком физическим лицам

и размещенной на

Интернет-сайте.

4. Акцептом оферты Банка, указанной в п. 3 Соглашения, являются следующие действия Клиента

в Электронной форме:

посредством проставления отметки «Согласен» после ознакомления с текстом настоящего Соглашения

и ввода в соответствующее

поле «Код подтверждения» Кода подтверждения из SMS-сообщения Банка.

5. Соглашение является заключенным с момента акцепта Клиентом оферты Банка, указанной в п.3 Соглашения,

в порядке,

указанном в п. 4 Соглашения, и действует бессрочно.

6. Банк не несет риски, связанные с тем, что направленная Банком на номер мобильного телефона Клиента,

указанный в

Заявке, информация о принятом решении о предоставлении кредита станет доступна третьим лицам.

7. Клиент и Банк обязаны соблюдать конфиденциальность Кода подтверждения из SMS-сообщения.

8. Электронные документы (Заявка, Согласие и настоящее Соглашение), подписанные ПЭП Клиента, признаются Банком и

Клиентом электронными документами, равнозначными документам на бумажном носителе, подписанным собственноручной

подписью

Клиента.

9. Порядок разрешения споров.

9.1. Стороны договорились, о том, что информация, связанная с фактом подписания настоящего Соглашения

и дальнейшего

использования Клиентом ПЭП, хранимая в информационных системах Банка, имеет юридическую силу и может быть

использована в

качестве надлежащих доказательств при урегулировании споров.

9.2. В случае возникновения споров относительно факта подписания Клиентом документа с помощью ПЭП

в соответствии с

настоящим Соглашением, такие споры разрешаются согласительной комиссией, состоящей из Клиента (уполномоченного

представителя Клиента) и представителя Банка. Согласительная комиссия на основании предоставленных Банком

электронного

документа и доказательств делает вывод о наличии у Банка, подписанного ПЭП Клиента электронного

документа, относящегося

к предмету спора, либо о том, что Банк не располагает таким документом. По результатам работы

комиссии составляется акт,

содержащий вывод и его обоснование. В случае отказа Клиента от участия в работе согласительной

комиссии, акт

составляется Банком в одностороннем порядке.

9.3. В случае неурегулирования споров и разногласий спор передается на рассмотрение суда общей

юрисдикции.

LEND | Определение

в кембриджском словаре английского языка Отдельный банк должен гарантировать, что на – не ссудят денег заемщикам, которые не могут их вернуть. Такой высокий уровень доверия на рынках капитала позволяет ему брать ссуды на выгодных условиях, а на — ссужать по соответствующим выгодным ставкам.

Такой высокий уровень доверия на рынках капитала позволяет ему брать ссуды на выгодных условиях, а на — ссужать по соответствующим выгодным ставкам.Эти примеры взяты из корпусов и из источников в Интернете. Любые мнения в примерах не отражают мнение редакторов Cambridge Dictionary, Cambridge University Press или его лицензиаров.

Еще примеры Меньше примеров

Фактически это означает, что они могут использовать все средства, депонированные у них на на — , чтобы ссудить своим заемщикам. Крайний случай возникает, если кто-то может занять, а затем на — ссудить на других рынках по еще более высоким ставкам, и в этом случае произойдет художественный взрыв кредита.Более того, трудно представить себе, как банки могли бы поддерживать свои услуги по приему депозитов, если бы они были лишены возможности на — ссужать поступающих средств.Чрезвычайный случай возникает, если кто-то может взять взаймы, а затем на — ссудить на других рынках по еще более высоким ставкам, и в этом случае произойдет взрывной рост кредита.

Крайний случай возникает, если кто-то может занять, а затем на — ссудить на других рынках по еще более высоким ставкам, и в этом случае произойдет художественный взрыв кредита.Более того, трудно представить себе, как банки могли бы поддерживать свои услуги по приему депозитов, если бы они были лишены возможности на — ссужать поступающих средств.Чрезвычайный случай возникает, если кто-то может взять взаймы, а затем на — ссудить на других рынках по еще более высоким ставкам, и в этом случае произойдет взрывной рост кредита.LendingClub Обзор: мой опыт использования LendingClub

Я знаю об уникальной альтернативе LendingClub традиционному кредитованию уже много лет.

В 2006 году я взял личный заем для консолидации долга по кредитной карте с высокими процентами.Это помогло мне расплатиться с долгом всего за три года и, честно говоря, изменило ход моей жизни.

Когда я выбрался из долга, у меня внезапно появились деньги, которые я вкладывал в ежемесячные выплаты по долгу, которые можно было инвестировать. Так что я пополнил свой чрезвычайный фонд, максимально увеличил IRA Roth и начал искать другие способы диверсифицировать свои инвестиции.

Так что я пополнил свой чрезвычайный фонд, максимально увеличил IRA Roth и начал искать другие способы диверсифицировать свои инвестиции.

В качестве эксперимента я начал делать небольшие вложения в ссуды другим людям через LendingClub. Очевидно, я был в восторге от этой идеи и — полное раскрытие информации — я стал партнером обоих сайтов (это означает, что этот сайт может получать комиссию за привлечение новых клиентов).

Даже 15 лет назад получение ссуды для погашения долга не было чем-то необычным … за исключением того, что ссуда от LendingClub была получена не от банка. Это исходило от других людей, таких как мы с вами. И теперь я знаю, что помощь другим людям, которые либо не могут, либо не заинтересованы в получении ссуды через традиционных кредиторов, является законным и нередким способом для обычных людей ссужать деньги другим обычным людям без банка.

Что такое LendingClub?

LendingClub — это крупнейшая сеть однорангового кредитования, которая предлагает заемщикам конкурентоспособные личные ссуды для любых целей, которые финансируются множеством индивидуальных инвесторов, которые вкладывают суммы всего в 25 долларов США на каждый ссуду. Основанный в 2007 году, LendingClub предоставил займов на сумму более 11 миллиардов долларов и выплатил инвесторам более 600 миллионов долларов процентов.

Основанный в 2007 году, LendingClub предоставил займов на сумму более 11 миллиардов долларов и выплатил инвесторам более 600 миллионов долларов процентов.

Одноранговое кредитование

Используя то, что обычно называют одноранговым кредитованием, вы можете либо инвестировать в LendingClub, то есть функционально — вы становитесь кредитором, либо можете взять ссуду в LendingClub в качестве заемщика.

Потребители, которым нужны ссуды для любых целей — будь то консолидация долга, финансирование свадьбы или развитие бизнеса — создают заявку на ссуду в LendingClub.С другой стороны, инвесторы, которые хотят вложить свои деньги в LendingClub, идут вперед и ссужают деньги и собирают проценты.

Как работает LendingClub?

Допустим, вы хотите ссуду в 1000 долларов. Я вкладываю 25 долларов в ссуду вам (вместе с 39 другими людьми в LendingClub). Мы сохраняем небольшие индивидуальные инвестиции на случай невыполнения обязательств по кредиту.

Согласовываем процентную ставку и срок, и вы приступаете к выплате кредита. Одноранговая сеть (например, LendingClub) выплачивает деньги и собирает ваш платеж каждый месяц.Они берут комиссию за выдачу кредита. Затем они берут проценты, которые вы платите по кредиту каждый месяц, и выплачивают их мне и другим инвесторам.

Одноранговая сеть (например, LendingClub) выплачивает деньги и собирает ваш платеж каждый месяц.Они берут комиссию за выдачу кредита. Затем они берут проценты, которые вы платите по кредиту каждый месяц, и выплачивают их мне и другим инвесторам.

В большинстве случаев инвесторы LendingClub вкладывают очень небольшие (всего 25 долларов США) в каждую ссуду. Это означает, что для данного заемщика он или она фактически занимают деньги у сотен различных инвесторов.

Между тем, инвесторы меньше рискуют, распределяя свои деньги по сотням кредитов. А затем LendingClub зарабатывает деньги за счет комиссии за выдачу каждой ссуды и получения небольшого процента от прибыли инвесторов.

Создание аккаунта в LendingClub

Первым шагом в создании учетной записи в LendingClub является проверка вашего кредита. Вы можете подать заявку самостоятельно или добавить второго заявителя, последний поможет вам, если вы обнаружите, что ваш кредитный рейтинг затрудняет получение одобрения.

Вы всегда можете добавить второго человека позже, если не получите желаемого кредитного предложения.

Оттуда LendingClub начнет собирать информацию о вас.Вы вводите дату своего рождения, а затем собираете информацию о своем доходе.

Если вы будете использовать доход в дополнение к заработку от работы для погашения ссуды, вы можете установить флажок и ответить на вопросы о них на следующем шаге. Альтернативные источники дохода могут включать:

- Алименты.

- Алименты.

- Доходы от обслуживания.

- Доход от вторичной работы или подработки.

На следующем шаге вас просто попросят указать примерную сумму дополнительного дохода.Вам не нужно конкретно указывать, где вы получите дополнительные деньги.

Теперь мы подошли к разделу, где вы указываете, сколько денег хотите. Вы можете ввести здесь любую сумму, но предложение, которое вы получите, будет зависеть от вашей кредитоспособности и суммы, которую вы запрашиваете. LendingClub также хочет знать, как вы собираетесь использовать деньги. Возможные варианты:

LendingClub также хочет знать, как вы собираетесь использовать деньги. Возможные варианты:

- Рефинансирование кредитной карты.

- Консолидация долга.

- Обустройство дома.

- Крупная покупка.

- Покупка дома.

- Автокредитование.

- Зеленый кредит.

- Бизнес.

- Отпуск.

- Переезд и переезд.

- Медицинские расходы.

Существует также «другой» вариант, и если вы отметите его, никаких дополнительных вопросов об использовании денег не будет. Однако имейте в виду, что за определенные расходы вы можете привлечь больше заинтересованных инвесторов. Если, например, вы объединяете свои ссуды или оплачиваете медицинские расходы, могут быть инвесторы, которые заинтересованы в помощи тем, кто нуждается в помощи, с этими расходами.

Теперь, когда LendingClub собрал информацию, пора проверить нашу кредитоспособность. Именно тогда мне пришлось начать вводить свои личные данные. Важно отметить, что LendingClub предлагает соискателям льготный кредит, а это значит, что нам не нужно беспокоиться о том, что этот процесс повредит наш кредит. Однако, как только вы примете условия и возьмете ссуду, ваш кредитный отчет будет затронут так же, как и с банковской ссудой.

Важно отметить, что LendingClub предлагает соискателям льготный кредит, а это значит, что нам не нужно беспокоиться о том, что этот процесс повредит наш кредит. Однако, как только вы примете условия и возьмете ссуду, ваш кредитный отчет будет затронут так же, как и с банковской ссудой.

Расценки на LendingClub

Как и в случае с любым кредитором, ставки, которые вы будете платить в LendingClub, будут основываться на вашей текущей кредитной ситуации.LendingClub учитывает ваш кредитный рейтинг, сумму, которую вы должны другим кредиторам, и размер займа. Годовые процентные ставки по LendingClub варьируются от 6,95% до 35,89%.

Но при использовании этой услуги будут взиматься и другие сборы. LendingClub взимает комиссию за выдачу кредита, которая будет составлять процент от общей суммы кредита. Эта комиссия будет объединена с процентной ставкой для формирования вашей годовой процентной ставки. Однако, если вы вносите ежемесячный платеж вовремя, вы не будете платить никаких дополнительных сборов, а только эту годовую ставку.

| Комиссия за выдачу кредита | 1% -6% от общей суммы кредита |

|---|---|

| Комиссия за предоплату | 0 долл. США |

| Плата за подачу заявления | $ 0 |

| Комиссия за посредничество | 0 долл. США |

| Штраф за просрочку платежа (через 15 дней) | 5% неоплаченного платежа или 15 долларов США, в зависимости от того, что больше |

Зачем брать кредит в LendingClub?

Вы получите много преимуществ от использования LendingClub в качестве заемщика и кредитора, в том числе:

Одноранговые кредиты

Устали иметь дело с кредиторами? LendingClub — отличная альтернатива.Вы занимаете деньги у инвесторов, которые затем зарабатывают деньги на уплаченных вами процентах.

Итак, если вы зашли в тупик с банками и кредитными союзами, LendingClub может стать вашей следующей остановкой. Вы по-прежнему будете проходить процедуру утверждения, но можете обнаружить, что получите предложение с более низкой процентной ставкой, чем предлагали традиционные кредиторы.

Вы по-прежнему будете проходить процедуру утверждения, но можете обнаружить, что получите предложение с более низкой процентной ставкой, чем предлагали традиционные кредиторы.

Возможности для инвесторов

Заемщики — не единственные, кто может воспользоваться преимуществами LendingClub. Инвесторы, которые знают, что они делают, могут создать портфель, выдав ссуды с низким уровнем риска, а затем получить вознаграждение в виде выплаты процентов.Это уникальная альтернатива инвестированию в акции или недвижимость, но вам придется конкурировать с другими инвесторами за лучшие ссуды.

Быстрый возврат кредита

Возможно, самое большое преимущество LendingClub перед другими кредиторами — это скорость. То есть можно достаточно быстро получить ссуду и использовать ее для любых целей.

Я увидел деньги на моем счете всего через несколько дней после подачи заявки, что было намного быстрее, чем я бы увидел в банке или кредитном союзе. Иногда ожидание может быть мучительным, что делает LendingClub довольно привлекательным.

Гибкие возможности использования

Кредиторы по понятным причинам проявляют некоторую индивидуальность, когда мы просим занять большие суммы денег. Другими словами, они хотят знать, на что мы потратим деньги, которые мы занимаем.

LendingClub задает этот вопрос аналогичным образом, но ответив, что вы собираетесь использовать ссуду для экзотического отпуска, автоматически не откажется от ссуды. Однако имейте в виду, что инвесторы могут не выстраиваться в очередь для финансирования этого типа запроса, как если бы они взяли ссуду на оплату медицинских счетов или консолидацию ваших долгов.

Для кого лучше всего подходит LendingClub?

Консолидация долга

Консолидация долга помогает по-разному. В первую очередь, это позволяет объединить несколько платежей в один. Объединяя все эти долги, вы обычно обнаруживаете, что ваш ежемесячный платеж ниже, чем тот, который вы платили ранее.

Это преимущество будет даже лучше, если вы сможете получить низкую процентную ставку во время консолидации. С LendingClub вы можете обнаружить, что процентные ставки по консолидации долга более конкурентоспособны, чем те, которые вам предлагают через кредитора.

С LendingClub вы можете обнаружить, что процентные ставки по консолидации долга более конкурентоспособны, чем те, которые вам предлагают через кредитора.

Забывчивые плательщики счетов

Мы все забыли оплатить счет, особенно когда у нас не настроена автоматическая оплата. LendingClub позаботится об этом за вас. После утверждения ссуды вы можете настроить ее таким образом, чтобы платежи по ссуде автоматически переводились с вашего банковского счета. Вы также можете подать заявку на выплату своим кредиторам напрямую через веб-сайт LendingClub, возможно, даже по более низкой процентной ставке, чем вы платили раньше.

Совместные заявители

Восстановление кредита может быть непростым делом, особенно когда многие кредиторы не решаются пойти на риск.LendingClub позволяет вам подать заявку вместе с другим заявителем, чтобы улучшить ваши результаты. Вы можете сделать это с самого начала или добавить второго заявителя после просмотра вашего предложения. Это может помочь вам снизить процентную ставку за счет снижения риска для инвесторов.

Инвесторов, желающих диверсифицировать свой портфель

Если вы заинтересованы в одноранговом кредитовании и согласны с тем, что это несколько более рискованный инвестиционный путь (ссуды необеспечены и могут быть дефолтными), у вас есть возможность получить более высокую доходность, чем другие инвестиции, которые вы можете иметь в ваше портфолио.

Одним из сильных преимуществ однорангового кредитования является то, что вам не нужно финансировать весь заем другого лица, что эффективно минимизирует риск с каждым из выдаваемых кредитов.

Кому не следует использовать LendingClub?

Инвесторы, не склонные к риску

Компании, выпускающие кредитные карты, и кредиторы постоянно имеют дело с просроченными плательщиками и неплательщиками. Кредитные компании даже вкладывают эти ожидаемые убытки в свой годовой прогнозируемый доход. Хотя такие платформы, как LendingClub, разрешают штрафы за просрочку платежа, чтобы помочь предотвратить такое поведение, нет никаких гарантий. Вы по-прежнему будете сталкиваться с риском того, что ваш заемщик не сможет выплатить кредит. Но LendingClub позволяет вам разделить этот риск с другими инвесторами, при этом каждый из вас ссужает небольшую часть денег. Это может помочь снизить ваш индивидуальный риск.

Вы по-прежнему будете сталкиваться с риском того, что ваш заемщик не сможет выплатить кредит. Но LendingClub позволяет вам разделить этот риск с другими инвесторами, при этом каждый из вас ссужает небольшую часть денег. Это может помочь снизить ваш индивидуальный риск.

Начинающим инвесторам

Каким бы привлекательным ни казался LendingClub, правда в том, что в последние годы он стал довольно конкурентоспособным. Вы обнаружите, что конкурируете вместе с инвесторами с большими карманами за запросы на займы с меньшим риском. Хуже того, у этих опытных инвесторов есть доступ к ресурсам, а также многолетний опыт, который может помочь им найти эти прекрасные возможности и воспользоваться ими еще до того, как вы их увидите.Если вы новичок в инвестировании, есть варианты получше.

Низкокредитные заемщики

Конечно, вы можете получить ссуду через LendingClub, если у вас проблемы с кредитным рейтингом, но это не лучшая идея. Вероятно, вы обнаружите, что указанная вами процентная ставка намного выше, чем у других альтернатив, таких как агрегаторы займов. Но это вариант, если вы не можете получить ссуду в другом месте. Просто убедитесь, что вы устанавливаете цену нескольким кредиторам, чтобы знать, действительно ли предложения, которые вы получаете через LendingClub, являются лучшими.

Но это вариант, если вы не можете получить ссуду в другом месте. Просто убедитесь, что вы устанавливаете цену нескольким кредиторам, чтобы знать, действительно ли предложения, которые вы получаете через LendingClub, являются лучшими.

Для тех, кто хочет индивидуального подхода

Получать личный совет по финансовым решениям полезно, особенно если это совет эксперта. Вы упустите этот опыт, если воспользуетесь LendingClub. Каким бы удобным ни был онлайн-интерфейс, вы просто вводите информацию и получаете предложение в ответ, без какого-либо контекста. Это может оставить у вас множество вопросов и без ответов.

Как одолжить семье и не пожалеть

Когда времена тяжелые, а денег мало, у вас могут быть ограниченные возможности, куда обратиться, когда вам нужно получить немного денег.Если у вас хороший кредитный рейтинг, вы можете обратиться в свой банк. Но помните, что вам придется платить проценты сверх суммы денег, которые вы занимаете, а в некоторых случаях вам, возможно, придется заплатить комиссию за инициирование или выдачу кредита. Это сборы, взимаемые кредиторами за обработку вашего заявления. Они могут составлять до 1% и более от суммы кредита.

Это сборы, взимаемые кредиторами за обработку вашего заявления. Они могут составлять до 1% и более от суммы кредита.

Если это кажется непрактичным, ваша заслуга заключается в том, что вы тонете под водой, как гребная лодка с дырой в ней, или если вы не можете переварить идею обращения в финансовое учреждение, еще не все потеряно.Есть еще один способ получить ссуду. Самый быстрый способ получить столь необходимые деньги — это пойти к другу или члену семьи и попросить ссуду.

Если вы занимаетесь кредитованием, то есть если ваш дорогой племянник или зять приходит с просьбой о ссуде, может быть трудно отказать члену семьи в просьбе о предоставлении дружеского кредита. Но прежде, чем вы откроете чековую книжку, будет разумно изучить некоторые аспекты семейных ссуд и возможные последствия.

Ключевые выводы

- Относитесь к ссудам, предоставленным друзьям и семье, как к коммерческой сделке и держите подальше все свои эмоции.

- Не ожидайте, что вам вернут деньги, но если вы это сделаете, ожидайте, что это произойдет в медленные сроки.

- Составьте список вопросов, на которые вам нужно ответить, прежде чем открывать сундуки.

- Подумайте о том, чтобы подарить деньги вместо того, чтобы давать их взаймы.

- Не храните ссуду в секрете от супруга.

Высокая стоимость семейного кредита

Финансирование не из дешевых. Просто посмотрите на рынок и посмотрите, сколько вы заплатите своему банку или другому финансовому учреждению процентов и комиссий.Вот почему многие люди обращаются к семье и друзьям. Эти кредиторы могут быть менее склонны взимать с вас какую-либо сумму сверх суммы денег, которую они вам ссудили.

Фактически, опрос 2018 года, проведенный Finder, показал, что примерно люди занимают около 184 миллиардов долларов ежегодно у друзей и семьи. Каждый третий опрошенный занимал деньги у знакомых, при этом средний размер кредита составлял около 3300 долларов.

«Американцы обращаются за ссудами к друзьям и семье, а не к крупным банкам, чтобы избежать увеличения долгов и дефолта по регулярным платежам», — пояснил Стив Трамбл, генеральный директор American Consumer Credit Counseling. «Несмотря на то, что задолженность по потребительским и студенческим ссудам превысила отметку в триллион долларов, молодые американцы по-прежнему наиболее охотно помогают нуждающимся друзьям и родственникам, что также может усугубить их собственный долг».

«Несмотря на то, что задолженность по потребительским и студенческим ссудам превысила отметку в триллион долларов, молодые американцы по-прежнему наиболее охотно помогают нуждающимся друзьям и родственникам, что также может усугубить их собственный долг».

Ключ к ссуде денег членам семьи — особенно если вы ожидаете, что деньги будут возвращены — это рассматривать сделку как бизнес-ссуду и не допускать к ней всех своих эмоций.

«Рассматривая ссуды между семьей и друзьями как деловую сделку, потребители могут защитить себя от разрушения важных отношений из-за денег», — добавил Трамбл.«Хотя вы можете почувствовать склонность помочь любимому с финансами, важно открыто говорить об ожиданиях выплаты, чтобы никто не остался в темноте или, что еще хуже, в минусе».

Как дать семье деньги взаймы и не пожалеть

Прежде чем одолжить

Рассмотрение ссуды, предоставленной другу или члену семьи, как деловой сделки — это первый способ убедиться, что этот процесс не разрушит крепкие и ценные отношения. Эксперты советуют сделать несколько шагов, прежде чем открывать кошелек и оказывать финансовую поддержку членам семьи.

Эксперты советуют сделать несколько шагов, прежде чем открывать кошелек и оказывать финансовую поддержку членам семьи.

Сохраняйте низкие ожидания

Не ждите, что вернут деньги. Возьмите семейную ссуду с мыслью, что вы никогда больше не увидите эти деньги. Это не значит, что вы этого не сделаете — просто если и когда ссуда все-таки останется невыплаченной, вы не будете так разочарованы.

«Нет таких вещей, как ссуды между семьей и друзьями — это подарки», — сказала Мэри К. Келли, доктор философии. и автор книги Money Smart. «Это подарок, если вы дарите или получаете их, и подарок, если вам платят обратно.”

Ожидайте медленных повторных платежей

Келли подчеркнула, что характер семейной ссуды — без профессиональных обязательств — меняет динамику ссуды. «Причина, по которой людям нужны ссуды от друзей и семьи, заключается в том, что они обычно не могут получить ссуду в другом месте», — пояснила она. «Финансовое учреждение не даст им ссуду, или, если они дадут, процентная ставка будет слишком высока, чтобы быть полезной».

Она подчеркнула, что люди, берущие взаймы у семьи и друзей, не относятся к этим займам так серьезно, как к банкам, поэтому они гораздо более небрежно относятся к возврату денег.Келли отмечает, что это безвыходная ситуация.

«С близкими родственниками и друзьями вы действительно не можете требовать залог или выплату процентов и рассчитывать на сохранение хороших отношений», — добавила она.

Составьте контрольный список

Кевин Мерфи, старший финансовый консультант в McGraw-Hill Federal, кредитном союзе из Нью-Джерси, советует составить контрольный список, если вы планируете одолжить деньги члену семьи.

«Иногда у человека может не быть кредитной истории или он может нанести такой серьезный ущерб своей кредитной истории, что ему придется искать другие альтернативы», — сказал он.«Часто у этого члена не будет выбора, кроме как обратиться к члену семьи за ссудой. Я всегда рекомендую друзьям и членам семьи относиться к этому как к коммерческой операции ».

Следовательно, если члена семьи или друга просят одолжить средства, вот важный список вопросов, на которые нужно ответить, прежде чем давать взаймы:

- Просил ли этот человек у меня деньги в прошлом?

- Если да, то вернули ли мне деньги?

- Мне вернули деньги в кратчайшие сроки?

- Какова вероятность того, что мне вернут деньги на этот раз?

- На что будут использоваться средства?

Еще один важный вопрос, на который вам нужны ответы. Как вы планируете вернуть ссуду? «Это чрезвычайно важно, потому что у большинства из них добрые намерения», — добавил Мерфи.«Однако, если их доходы уже учтены для оплаты всех других обязательств, где будет ваше« обещание »?» Мерфи сказал, что наличие документов для привлечения к ответственности обеих сторон может смягчить многие проблемы, связанные с семейными займами.

«Просто убедитесь, что контракт охватывает важнейший вопрос платежей, в частности, что произойдет, если кредит останется невыплаченным», — сказал он. «Возможно, вам придется разработать несколько различных вариантов погашения для разных сценариев.»

«Возможно, вам придется разработать несколько различных вариантов погашения для разных сценариев.»

Помните IRS

Вы можете отказаться от идеи давать деньги взаймы и рассматривать их как подарок. Это значительно упрощает сохранение ваших отношений в неприкосновенности, особенно если вы никогда не ожидаете возврата кредита. Но есть одна вещь, о которой вам следует знать.

Когда дело доходит до подарков, вы должны помнить правила, установленные дядей Сэмом. Начиная с 2018 налогового года, Налоговая служба (IRS) имеет правило налога на дарение в размере 15 000 долларов США.Небольшая ссуда останется незамеченной, но если вы не начнете взимать проценты по ссуде на эту сумму или более, это может считаться подарком. Для получения дополнительной информации нажмите здесь.

Без секретов

Если вы женаты или состоите в отношениях, в которых у вас есть общий банковский счет с супругом, убедитесь, что он согласен с вашим решением одолжить деньги родственнику.

«Если вы одалживаете деньги члену семьи, это может вызвать напряжение в ваших денежных запасах, но, что гораздо важнее, в вашем браке», — сказал Мерфи.«Это очень важно. В случае обращения убедитесь, что вы сразу же подключили своего партнера ».

Итог