2 способа, как рассчитать срок окупаемости инвестиций

Срок окупаемости инвестиций: анализ понятия + сферы применения термина + как рассчитать срок окупаемости инвестиций + необходимые формулы.

Любой предприниматель, вкладывая свои деньги в инвестиционный проект, преследует одну, исключительную цель – приумножение собственного капитала. Но перед тем, как получить прибыль, необходимо полностью окупить затраченные на инвестиции средства.

Из этого выходит, что РР, или срок окупаемости инвестиций – основной параметр, использующийся для расчёта того момента, когда бизнес-проект начнёт генерировать для предпринимателя стабильный денежный поток.

Сегодня мы поговорим о таком понятии, как рентабельность инвестиций, их сроки, как правильно их рассчитать, а также расскажем о ключевых параметрах и особенностях, проявляющихся в период прохождения бизнесом точки полной окупаемости.

Срок окупаемости инвестиций: что это такое?

Если говорить вкратце, то период возврата инвестированных средств (или же Payback Period, PP) – это заранее просчитанный и определённый временной отрезок, который нужен для того, чтобы прибыль от бизнеса, затраченная на инвестирование проекта, полностью окупилась и вернулась к инвесторам.

Для примера: если инвестиционный капитал бизнес-проекта составил 800 000 долларов, а его ежегодный расчётный прогноз прибыли составляет 120 000 долларов, то РР в среднем составит 6,6 лет. Важно учесть, что при этом ценность материальных ресурсов с учётом фактора времени не учитывается.

Важно: несмотря на то, что формула payback period считается одной из ключевых параметров для оценки инвестиционной привлекательности бизнес-проекта, сама формула активно используется и в других сферах предпринимательской деятельности, о которых мы и поговорим далее в статье.

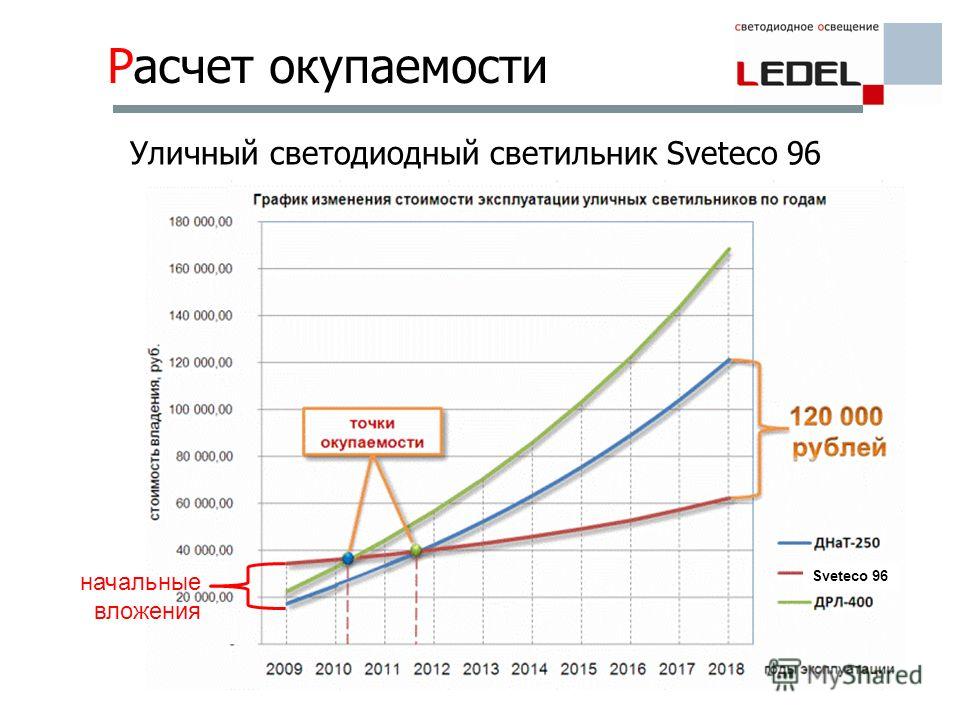

1) Для закупки оснащения

В этом случае коэффициент окупаемости показывает, за какой временной промежуток то или иное оборудование полностью окупит затраты на свою покупку. Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

При подсчётах часто используются формулы с несколькими показателями, к примеру:

- расходы на установку и обслуживание оборудования;

- различные форс-мажорные обстоятельства;

- затраты на обучение и содержание персонала, работающего на оборудовании;

- ремонтопригодность оснащения;

- коэффициент полезного действия.

2) Для капитальных вложений

В этом векторе период рентабельности инвестиций применяется для всеобщей модернизации всего бизнеса, включая все производственные процессы и средства доставки сырья и товара к покупателю.

При этом наибольшую важность приобретает заранее определённый временной отрезок, за который повышенная эффективность бизнес-процессов полностью перекроет расходы, затраченные на модернизацию и обновление производственных и бизнес-процессов.

Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции.

3) Для инвестирования

Это наиболее распространённая сфера применения PP, представляющая собой всё тот же отрезок времени, в период которого должна произойти полная окупаемость инвестиционного проекта, т.е. вся сумма, затраченная на развитие, полностью возвращается инвесторам.

Из этого выходит, что конечный срок отображает то количество времени, которое необходимо для прохождения полного круга рентабельности бизнес-проекта.

Для большинства инвесторов именно коэффициент окупаемости бизнеса является одним из ключевых показателей – чем меньше показатель, тем рентабельнее дело. Поэтому, при составлении бизнес-плана, для привлечения инвесторов рекомендуем обратить внимание на числа коэффициента.

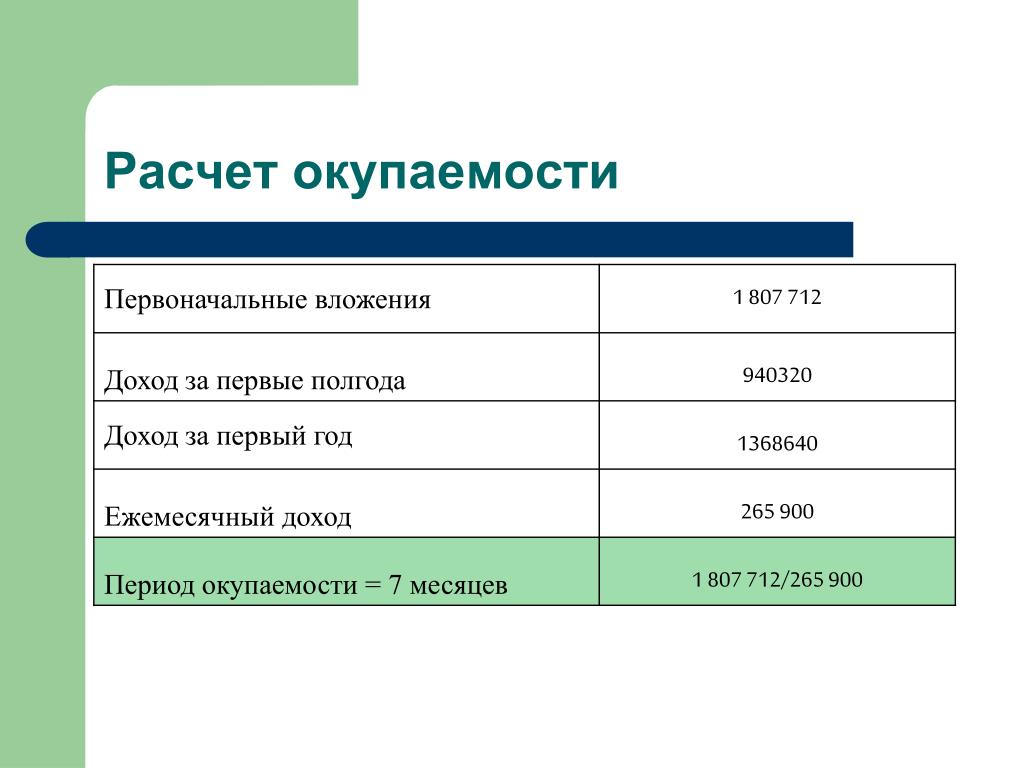

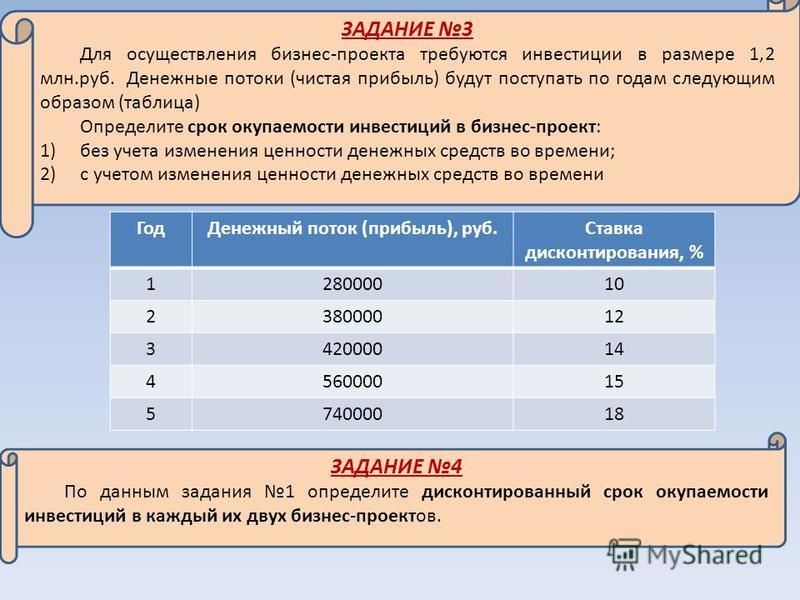

Для примера инвестирования рассмотрим таблицу, в которой будут введены следующие условия:

- инвестиции в проект – 1 млн долларов

- денежные потоки представляют собой увеличивающуюся суму

| Срок, лет | Вклад в бизнес, план | РР по бизнес-проекту | Кумулятивный РР, план |

|---|---|---|---|

| 0 | 1 000 000 | — | — |

| 1 | — | 160 000 | 160 000 |

| 2 | — | 240 000 | 400 000 |

| 3 | — | 290 000 | 690 000 |

| 4 | — | 320 000 | 1 010 000 |

| 5 | — | 340 000 | 1 350 000 |

Из таблицы выходит, что при первичных инвестициях в 1 миллион долларов, период полной рентабельности бизнес-проекта составит 4 года, так как уже к 4-му году функционирования бизнеса его кумулятивный (т. е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

Как правильно рассчитать срок окупаемости инвестиций?

Вне зависимости от сферы применения, экономистами выделяются два главных варианта для подсчёта РР. При этом главным их отличием становится временное изменение ценности уже инвестированных ресурсов. Собственно, два существующих способа расчёта коэффициента:

- Простой способ (PP)

- Дисконтированный (или динамичный (DPP))

1. Простой способ расчёта

Такой способ применяется в том случае, когда ежемесячная прибыль предприятия находится примерно на одном и том же уровне, а общая погрешность прибыли не превышает 5%.

Однако же сейчас простой способ расчёта нигде не используется, кроме нескольких случаев:

- При анализе и сравнении нескольких бизнес-проектов, в расчётную формулу вносятся показатели только проектов с одинаковым сроком жизни;

- Простой способ расчёта рентабельности используется тогда, когда бизнес-проект требует только единоразового капиталовложения;

- Прибыль от предприятия будет поступать стабильными, одинаковыми частями с разницей до 5%.

Формула срока возврата инвестиций, где:

- РР – срок возврата инвестиций;

- IC – изначальный проектный капитал;

- CF (кэш-флоу) – это общая годовая прибыль, которая генерируется благодаря вливаниям в уже запущенное предприятие.

Несмотря на своё устаревание такой метод до сих пор не утратил своей популярности, главным образом из-за своей прозрачности и простоты в вычислениях. К тому же, он активно используется для поверхностной оценки и изучения инвестиционного проекта.

К сожалению, несмотря на всю свою простоту, такой метод не лишён своих недостатков:

- При расчёте не учитывается ценность вложенных средств, в особенности тогда, когда экономическая ситуация в государстве желает знать лучшего;

- Не учитывается прибыль от бизнеса, которая будет поступать в компанию после того, как предприятие перешло черту полной рентабельности;

- Отсутствие каких-либо дополнительных показателей, влияющих на точность предстартовых расчётов суммы для инвестирования.

При неравномерном поступлении денежных средств, экономистами используется следующая формула, где:

- n – минимальное значение временного периода;

- CFi – постоянный поток фиатных средств;

- IC – объем первоначальных вложений.

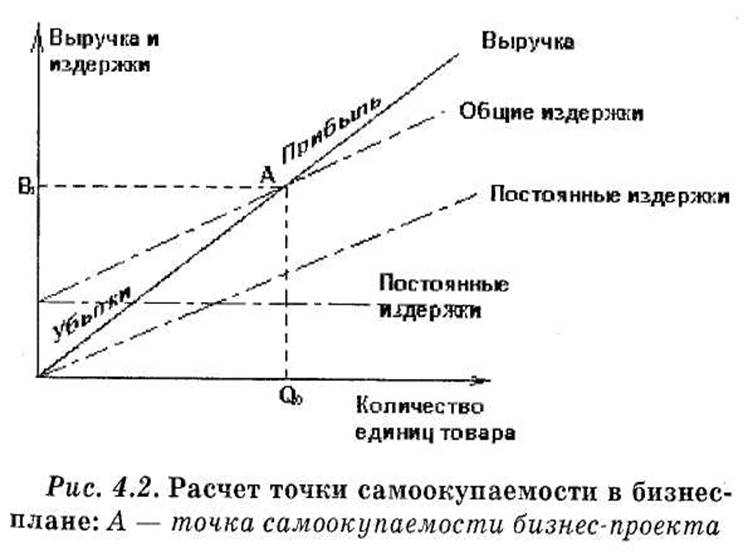

Как рассчитать срок окупаемости инвестиций в бизнес-плане?

2. Дисконтированный метод анализа

Из названия понятно, что данный метод высчитывает те же показатели, что и простой способ, однако делает это с учётом дисконтирования средств, т.е. разницы денежных поступлений.

При использовании динамичного метода, речь пойдёт о случае, где чистая текущая стоимость (net present value или NPV) перестаёт быть в пределах отрицательных значений, и в дальнейшем такой и остаётся.

Из-за того, что дисконтированный коэффициент учитывает любые изменения в стоимости вложенных финансовых средств, окончательное число чистого коэффициента будет больше, чем при расчёте простым способом.

Обратите внимание: подсчёт накопленных денежных потоков начнётся с отрицательного значения из-за первоначальной стоимости инвестиций, но, поскольку денежные средства генерируются каждый год после изначальной инвестиции, дисконтированные денежные потоки за эти годы будут обозначаться как положительные, а кумулятивные дисконтированные PP будут прогрессировать в положительном направлении и стремиться к нулю.

Когда отрицательная сумма накопленных дисконтированных PP становятся положительной или достигает нуля, при подсчёте коэффициента возникает необходимость в использовании DPP.

При подсчёте дисконтированным методом, инвестору удаётся избежать искажения расчётных данных, но только в том случае, когда предприятие получает неравномерную прибыль.

Зачастую, при составлении бизнес-плана, этот нюанс упускается из виду, что влечёт за собой дальнейшие финансовые несостыковки, которые могут неправильно отображать генерацию фиатных средств, а это, в свою очередь, уменьшает вероятность найти успешных инвесторов.

Значения в формуле выглядят следующим образом:

- Discounted Pay-Back Period, или DPP – динамичный период возврата вкладов;

- Invest Capital, или IC – объём изначальных вложений;

- Cash Flow, или CF – постоянная прибыль, которую приносит бизнес-проект;

- r – динамичная ставка;

- n – время реализации бизнес-проекта.

Проще говоря, DPP считается по следующей упрощённой форме:

DPP = год до возникновения DPP + ежегодный накопленный дисконтированный PP до точки окупаемости ÷ годовой дисконтированный PP после прохождения точки рентабельности.

Дисконтированный метод подсчёта максимально раскрывается в том случае, когда ежемесячные поступления денежных средств непостоянны, различаются по своему объему и сроках поступления, в таком случае лучше всего рассчитывать динамичный коэффициент с использованием интерактивных таблиц и графиков Excel.

| Период, лет | Инвестиции в бизнес | PP-поток по бизнесу | DPP-поток по бизнесу | Кумул. DPP поток DPP поток | Кумул. PP поток |

|---|---|---|---|---|---|

| 0 | 1 000 000 | — | — | — | — |

| 1 | — | 200 000 | 181 818 | 181 818 | 200 000 |

| 2 | — | 200 000 | 165 290 | 347 108 | 400 000 |

| 3 | — | 200 000 | 150 262 | 497 370 | 600 000 |

| 4 | — | 200 000 | 136 602 | 633 972 | 800 000 |

| 5 | — | 200 000 | 124 184 | 758 156 | 1 000 000 |

| 6 | — | 200 000 | 112 894 | 871 050 | 1 200 000 |

| 7 | — | 200 000 | 102 632 | 973 682 | 1 400 000 |

| 8 | — | 200 000 | 93 302 | 1 066 984 | 1 600 000 |

| 9 | — | 200 000 | 84 820 | 1 151 804 | 1 800 000 |

| 10 | — | 200 000 | 77 108 | 1 228 912 | 2 000 000 |

Из этой таблицы выходит, что при временном уменьшении ценности денег увеличивается и срок полной окупаемости инвестиций.

К примеру, если мы будем рассматривать не дисконтированные, т.е. простые денежные потоки, то кумулятивная рентабельность бизнес-проекта наступит спустя 5 лет после запуска предприятия. Используя дисконтированный подсчёт, полный возврат инвестированных средств наступит через 8 лет после запуска.

Однако же, как упоминалось ранее, дисконтированный способ подсчёта позволяет инвестору более точно определить не только окончательный срок окупаемости бизнеса, но и рассчитать дальнейшую прибыль компании после достижения точки полной рентабельности.

Оглядываясь на всемирный опыт инвестирования средств, можно сказать, что средний период полной окупаемости составляет от 7 до 10 лет.

На отечественном рынке большая часть бизнес-проектов имеют усреднённый срок окупаемости в 4-6 лет, а в периоды нестабильной экономической ситуации – от 3 до 5 лет.

Поэтому, при расчёте PP и DPP, рекомендуется обращать внимание на экономическую составляющую региона, учитывая всю его специфику и особенности.

Более длительные сроки опасны своей невозможностью точного подсчёта долгосрочных финансовых инвестиций, а более короткие – риском нарваться на откровенно мошеннические схемы работы проекта.

Срок окупаемости инвестиций – чрезвычайно важный для предпринимателя параметр, позволяющий не только оценить общую прибыльность проекта, но и точно рассчитать планируемую прибыль, при этом учитывая увеличение или уменьшение стоимости инвестированных валютных средств.

Что же касается способа подсчёта рентабельности инвестиций, то здесь каждый инвестор выбирает наиболее удобный для него вариант, простой или динамичный – зависит исключительно от пожеланий вкладчика.

Источник

Окупаемость инвестиций в управление идеями

Основные типы окупаемости

Передовую систему управления идеями и процессами можно применить ко многим сферам предпринимательской деятельности от выявления возможностей и разработки продукта до коммерциализации и улучшения процесса. Типы окупаемости могут быть классифицированы по трем основным направлениям: окупаемость конкретной идеи, окупаемость улучшения инновационных процессов компании и окупаемость достижения других корпоративных целей.

Типы окупаемости могут быть классифицированы по трем основным направлениям: окупаемость конкретной идеи, окупаемость улучшения инновационных процессов компании и окупаемость достижения других корпоративных целей.

Окупаемость конкретных идей — Реализация лучших концепций, созданных и выбранных с применением программы управления идеями, принесет ощутимую прибыль. Примеры включают в себя продукты, которые генерируют дополнительную прибыль, продажи и маркетинговую тактику, которые ускоряют рост прибыли, и улучшение процесса, снижающее затраты.

Связь между оригинальной идеей и финансовой окупаемостью осуществления этой концепции не всегда легко установить. Отдача системы управления идеями заключается в приоритетном списке идей, которые, возможно, нужно будет значительно развить, прежде чем их можно будет реализовать. Большинство предложений еще сырые или являются только зачатками идей, часто описанных лишь парой строк, изредка дополненных схемой или рисунком.

В некоторых случаях процесс управления идеями используется для сбора идей, которые уже реализованы в других подразделениях организации, и тогда окупаемость довольно ясна и легко поддается количественной оценке.

Ford Motor Company

внедрила систему под названием «Копирование лучших практик» для выборки и обмена передовым опытом производства и идеями технологических процессов на 37 заводах по всему миру. За первый год применения этой системы было получено 37 млн. долл. США фактической экономии, основанной на тиражировании идей, уже существующих в рамках фирмы.

Большинство идей требует вложения значительного объема творчества, трудолюбия и ресурсов, прежде чем они смогут быть воплощены, поэтому успех концепции лишь частично связан с оригинальной идеей. Тем не менее, окупаемости не существовало бы без начальной идеи, а значит, чистая прибыль или экономия должны расцениваться как окупаемость программы управления идеями.

Компания Grace Performance Chemicals реализовала идею водителя грузовика, принесшую многомиллионный поток доходов, который в течение длительного времени составляет 5% от выручки компании.

Идея предназначалась для применения в новой линейке продуктов и основывалась на существующем экспертном ядре. Реализация воплощения идеи потребовала значительных затрат времени, ресурсов и денег.

Прибыль на инвестиции может быть рассчитана на основе либо прогнозируемой окупаемости (то есть на проекции ожидаемого увеличения доходов или экономии расходов) или на основе реализованной окупаемости (т.е. когда проекты уже были внедрены).

Окупаемость улучшенного инновационного процесса: Управление идеями может заменить существующие неэффективные процессы и процедуры, которые предназначены для того, чтобы помочь компании стать более инновационной. Окупаемость может быть измерена в более низкой стоимости сопровождения программы, экономии времени и снижении административной работы. Часто новый процесс обеспечивает дополнительные преимущества по сравнению с предыдущими методами, и, следовательно, расширяет диапазон окупаемости при помощи инновации.

Окупаемость относительно корпоративных целей: Процесс управления идеями направлен на помощь компаниям в достижении стратегических и тактических бизнес-целей. И хотя преимущества этого процесса нельзя измерить строгими финансовыми показателями, он приводит к улучшению морального состояния сотрудников и предпочтении компании в качестве лучшего работодателя работниками, а также оказывает существенное влияние на бизнес-цели, если руководители и спонсоры проекта заинтересованы в нем.

И хотя преимущества этого процесса нельзя измерить строгими финансовыми показателями, он приводит к улучшению морального состояния сотрудников и предпочтении компании в качестве лучшего работодателя работниками, а также оказывает существенное влияние на бизнес-цели, если руководители и спонсоры проекта заинтересованы в нем.

Учитывая разнообразный характер применения и виды окупаемости, мы подробно рассмотрим преимущества в следующих областях:

- Новые рынки для существующих продуктов

- Новые продукты и концепции

- Ускорение окупаемости

- Сокращение расходов и повышение производительности

- Замена процессов

- Сокращение отходов при помощи выбора качественных концепций

- Вовлечение сотрудников

- Стратегические цели и конкретные задачи

Новые рынки для существующих продуктов

Компаниям все труднее увеличивать окупаемость за счет органического роста. Идеи о повышении выручки за счет существующих продуктов, производственных мощностей и распределительных сетей могут привести к очень высокой отдаче с небольшими дополнительными инвестициями.

Менеджеры могут ошибочно полагать, что они полностью понимают целевой рынок существующих продуктов, но они не в состоянии рассмотреть альтернативные рынки и цели за пределами основного бизнеса. Управление идеями способствует расширению круга потенциальных участников, что повышает возможность возникновения идей и концепций роста рынка.

Окупаемость инвестиций уже существующих продуктов на новых рынках измеряется в конкретной окупаемости вновь выявленных или реализуемых возможностей рынка.

Компания Grace Performance Chemicals использует ряд мероприятий «Idea Central», посвященных поиску новых рыночных возможностей для всего ассортимента своей продукции. Одно мероприятие породило пять концепций, одна из которых определила новый рынок для некоторой строительной продукции компании, продажи которой могут значительно возрасти в течение нескольких месяцев.

Идея была подана стажером компании.

Новые продукты и концепции

В большинстве случаев рост окупаемости компаний происходит за счет выпуска новых продуктов и концепций. По оценкам компании

Мероприятия по управлению идеями часто используются для создания потоков новых концепций продуктов, перспективных технологий и инноваций услуг, таких как высокоэффективные маркетинговые инициативы. Разнообразие идей позволяет организации задействовать широкий диапазон опыта, понимания, знаний и использовать тот факт, что сотрудники компании и члены их семей часто являются критическими потребителями собственной продукции компании.

Поэтому окупаемость инвестиций оценивается в конкретной выручке от выявленных или реализованных возможностей новых продуктов и других концепций роста.

Ускорение окупаемости

Использование мероприятий по управлению идеями на этом этапе может помочь сгенерировать идеи для ускорения процесса запуска, найти новые тактики маркетинга и продажи продукции, а также разработать методы ускорения принятия продукта и поддержания постоянного уровня покупок продукта.

Окупаемость ускорения прибыли быстра в достижении и относительно легко измеряется на основе выгод от конкретных идей, выбранных для реализации.

Компания Bristol-MyersSquibb использовала «Idea Central» для запуска «Glucophage» из семейства своих диабетических продуктов. За четыре недели мероприятия, проведенного в июне 2001 года, 3000 сотрудников по всему миру были приглашены вносить идеи, которые помогли бы ускорить запуск этих критически важных лекарств (патент на оригинальный препарат истекал в январе 2002 года). Сотрудники сгенерировали

500 идей и 12 из них были отобраны для воплощения. В первые шесть месяцев после запуска лекарства была получена выручка в размере $633 млн., что превысило ожидания рынка более чем на $200 млн. — а результатом стал «инновационный маркетинг прямо-к-потребителю».

Сокращение расходов и повышение производительности

Процесс управления идеями может быть использован, в том числе, и для генерации идей по усовершенствованию процесса и снижению затрат. Существует порог, представляющий собой лучшую концепцию, как правило, выраженный определенной суммой снижения затрат. Индивидуальные избранные идеи создают количественную окупаемость сами по себе, и они могут быть выделены в программу управления идеями.

Компания IBM Software Europe желала улучшить внутренние процессы и добиться сокращения стоимости. Директор отдела выступил спонсором мероприятия «Idea Central», где за четыре недели было сгенерировано 150 идей. Десятка лучших идей принесла реальную окупаемость инвестиций более $435 000 за первый год. Лучшая идея сэкономила $300 000 за счет снижения ИТ-расходов в использовании транснациональных компьютерных сетей.

Идея была предложена помощником по административной работе в Голландии.

Замена процессов

Существует множество способов, которыми компания может получить и развить новые идеи для бизнеса. Некоторые организации, такие как Hallmark и Cadbury Schweppes, создали мощную внутреннюю возможность для мозгового штурма. Другие предпочитают использовать внешних консультантов или маркетинговые агентства для содействия творческим сессиям.

Большинство методов получения идей занимают довольно много времени у относительно небольшого количества людей, входящих в руководящий состав. Стоимость творческой сессии составляет от $5 000 до $25 000, включая текущие расходы на внешних консультантов и деловые поездки. Некоторые процессы требуют гораздо больших расходов, например, этнографические исследования стоимостью $100 000 и выше, а некоторые специализированные творческие сессии стоят еще больше.

Ориентируясь на цели сессии, а именно на генерацию высококачественных, инновационных концепций ясно, что хорошо продуманное мероприятие может принести высокую прибыль в виде качественных концепций. Подход замены процессов рассматривает текущий способ управления инновациями организации и сравнивает его стоимость со стоимостью введения нового метода управления идеями, который должен дать эквивалентные или лучшие результаты.

Подход замены процессов рассматривает текущий способ управления инновациями организации и сравнивает его стоимость со стоимостью введения нового метода управления идеями, который должен дать эквивалентные или лучшие результаты.

Клиенты компании «Imaginatik» сообщают, что средняя стоимость проведения мероприятий, поддерживаемых «Центром идей»,составляет от $2 000 до $3 000 за одно мероприятие, с учетом общих затрат на внедрение и поддержание программы и запуска ряда мероприятий в год. Поэтому они смогли продемонстрировать значительную окупаемость, приглашая своих сотрудников к участию в мероприятиях, а не используя дорогостоящие внешние ресурсы.

Хотя такая замена внешних ресурсов не должна быть доведенная до крайности. В самом деле, исследования показали, что сочетание поддержки внешнего специалиста на творческих сессиях и здоровой среды управления идеями внутри компании обеспечивают оптимальный набор инструментов, охватывающий большинство требований инноваций. Это не «или-или» решение, а решение о расстановке приоритетов драгоценных финансовых ресурсов и определения, какие инструменты необходимо использовать для конкретной задачи.

Подразделение «Keepsakes» компании HallmarkCards искало идеи продукта для получения $5 млн. дохода за сезон 2004 года. В сентябре и октябре 2001 года они провели серию инновационных работ для генерации высококачественной концепции: четырехнедельное мероприятие «Idea Central», трехдневная творческая сессия с высшим руководством на «Ранчо Эврика», с привлечением MIT Media Lab, и внутренний мозговой штурм с проектной командой. После проведения этих мероприятий было выбрано и протестировано на рынке сбыта шесть концепций. Лучшая концепция была предложена сотрудником группы передовых технологий – через «Idea Central».

Точно также мероприятия могут быть использованы для «растягивания» бюджетов подразделений в рамках бюджетных требований, заменяя дорогостоящие методы менее дорогими мероприятиями по управлению идеями. Это позволяет подразделению эффективнее использовать имеющиеся ресурсы, одновременно применяя инновационные процессы во всех областях бизнеса.

Компания по производству продуктов питания и напитков Mott’s Inc. использовала «Idea Central» для запуска более двадцати пяти мероприятий в 2002 году в различных сферах бизнеса, включая наименование брендов, разработку новых концепций маркетинга и разработку новых продуктов. Использование сотрудников для запуска идей позволило отделу маркетинга эффективнее использовать имеющиеся бюджеты.

Сокращение отходов при помощи выбора качественных концепций

Многие компании стараются найти инновационные проекты, над которыми можно работать, но часто высокоэффективные идеи уже иссякли, оставив только низкокачественные идеи и идеи дополнительного улучшения, которые лишь незначительно повлияют на бизнес.

Отсутствие концепций качества в начале инновационного портфеля увеличивает вероятность того, что проекты, отобранные для развития, будут неоптимальными и, скорее всего, потерпят неудачу. Кроме того, существует множество возможностей совместного вклада, который может помочь улучшить концепции на ранней стадии, выделяя потенциальные проблемные области, которые позже, в процессе реализации, могут оказаться чрезвычайно дорогими.

Успешный процесс управления идеями повышает качество идей и проектов в портфеле, тем самым экономя значительные объемы ресурсов, которые в противном случае могут быть потрачены впустую. Кроме того, процесс может улучшить эффективность существующего развития научных исследований и разработок и развития продукта путем более эффективного использования ограниченных ресурсов.

Вовлечение сотрудников

Разнообразие идей увеличивается, если открыть сбор идей среди более широкого круга сотрудников, а это, в свою очередь, повышает вероятность поступления радикальных прорывов в продуктах, технологиях и концепциях.

Одно из нематериальных благ управления идеями – это продвижение более открытой, склонной к риску, культуры. В некоторых отраслях компании очень заинтересованы в привлечении лучших талантов, и часто это достигается путем формального объявления компании инновационной. Лучшие сотрудники, как правило, имеют больший выбор организаций, в которых они хотят работать, и такие возможности, как проведение экспериментов и обмен идеями, становятся важными факторами в принятии решений о выборе компании-работодателя.

«Какой объем мышления вашей организации … действительно используется?»

63% руководителей и 62% почасовых рабочих ответили, что, по их мнению, используется 50% или меньше.

Следующее поколение работников более ИТ-грамотны и ожидает, что будет принимать активное участие в деятельности организации. Эти сотрудники не будут столь же пассивны, как предшествующие поколения, и компаниям придется найти способ управления ожиданиями и стремлениями этих работников.

Управление идеями обеспечивает контролируемый и целенаправленный выход из этой ситуации. Хотя выгоды трудно оценить количественно, ценность бытия «предпочтительным работодателем» хорошо известна на стратегическом уровне и в отделах кадров.

Стратегические цели и конкретные задачи

Стратегические цели часто заявляются в широком смысле, а не в строгих финансовых показателях. Руководители определяют свои бизнес-стратегии и они знают, что нужно создать некоторые бизнес-аспекты для поддержки этих целей. Например, American Express в рамках кадровых мероприятий реализовала «Группу всемирных талантов» (Global Talent Group), чтобы поддержать целевой рост компании. Успех этой группы не может быть строго измерен в финансовом плане, но ясно, что существование программы способствует достижению целевого роста компании.

Например, American Express в рамках кадровых мероприятий реализовала «Группу всемирных талантов» (Global Talent Group), чтобы поддержать целевой рост компании. Успех этой группы не может быть строго измерен в финансовом плане, но ясно, что существование программы способствует достижению целевого роста компании.

Управление идеями аналогично поддержанию на высшем уровне стратегических целей и, собственно, способствует развитию элементов корпоративной стратегии, не определяемых формальными финансовыми показателями. Обзор инноваций Bain & Co. показал, что 80% руководителей называют «инновации» в числе первых трех целей на 2003 год. Чтобы достичь реализации задуманного, необходимо совершить целый ряд действий, таких как инвестиции в научные исследования и разработки, процессы поддержки разработки новых продуктов, а также создание общего инновационного потенциала.

Накопление преимуществ

Преимущества управления идеями нарастают со временем и различными путями. Желательно отслеживать преимущества, получаемые в рамках программы, чтобы продемонстрировать текущую ценность инвестиций в инфраструктуру и процесс.

Желательно отслеживать преимущества, получаемые в рамках программы, чтобы продемонстрировать текущую ценность инвестиций в инфраструктуру и процесс.

Компании, как правило, сосредоточены на различных аспектах окупаемости в зависимости от отрасли и статуса компании. Например, производственные объекты стремятся концентрироваться на экономии средств и улучшении производственных процессов, в то время как компании, производящие потребительские товары, сосредотачиваются на маркетинговых концепциях и возможностях роста. В конечном итоге компания должна стремиться получить выгоду по всему спектру предпринимательской деятельности. Часто компания инициирует проекты, основанные на конкретной фокусной зоне, а затем, с течением времени, расширяет ее за счет других видов идей.

С точки зрения окупаемости наши исследования показывают, что компании необходимо определить соответствующий уровень целевой окупаемости, а затем сосредоточиться на сопоставлении показателей с целью, немного превышающей намеченный уровень. Таким образом, спонсоры проекта могут поддержать доверие, по-прежнему демонстрировать свою ценность и оправдать текущие инвестиции в наращивание инновационного потенциала организации. Если продемонстрировать чрезмерный оптимизм в оценке преимуществ, скептики могут усомниться в целесообразности предложения.

Таким образом, спонсоры проекта могут поддержать доверие, по-прежнему демонстрировать свою ценность и оправдать текущие инвестиции в наращивание инновационного потенциала организации. Если продемонстрировать чрезмерный оптимизм в оценке преимуществ, скептики могут усомниться в целесообразности предложения.

Использование расчета окупаемости инвестиций

Наши исследования в течение последних пяти лет показали, что компании, которые выделяют минимальное количество ресурсов на управление идеями, не получают отраженные в этой статье виды окупаемости. Кроме того, отсутствие инвестиций в технологии, бизнес-процессы, и отсутствие внимания руководства часто создают предпосылки для неудачи. В некоторых случаях это заранее известно исполнителям системы, надеющимся сверх меры, что успешный запуск убедит руководство в верности их подхода. К сожалению, в условиях ограниченных ресурсов вероятность провала инициативы больше, а за провалами, как правило, следует закрытие проекта и роспуск проектной команды. Неудача на первоначальном подходе, даже если команда проекта называет свою деятельность «пробной» или «системой первого поколения», глубоко отрицательно влияет как на работника, так и на восприятие руководством программ вовлечения работников.

Неудача на первоначальном подходе, даже если команда проекта называет свою деятельность «пробной» или «системой первого поколения», глубоко отрицательно влияет как на работника, так и на восприятие руководством программ вовлечения работников.

Риск неудачи следует рассматривать как важнейший фактор для будущего компании, поэтому для максимального увеличения шансов на успех все стороны должны быть заинтересованы в налаживании и обеспечении ресурсов программы.

Крупное американское издательство осуществляет программу управления идеями с использованием внутренних систем и собственной разработки бизнес-процесса. Хотя проект получил видимую поддержку со стороны финансового директора и возглавлялся вице-президентом по инновациям, он не принес ожидаемых бизнес-результатов. Первая программа собрала более 400 окупаемых идей, но ни одна не была реализована. Вторая программа сгенерировала 200 идей экономии средств, но снова, ни одна не была реализована.

Третью программу запускать не стали.

Всегда будут существовать какие-то ключевые люди, которых не убедить в пользе подхода управления идеями. В зависимости от стажа и положение этих лиц, их мнение может стать серьезным препятствием для проведения вообще каких-либо программ в области инноваций. Часто критика связана с отсутствием ощутимого воздействия, которое может быть отнесено к предлагаемым проектам. В самом деле, управления идеями в некоторой степени страдает от негативного восприятия управления знаниями со своим часто «нечетким» характером выгоды.

Тем не менее, системам управления идеями несколько повезло в том, что они могут генерировать преимущества очень быстро и в измеримом виде. Компании должны использовать метод окупаемости инвестиций для смягчения настороженности скептиков и уменьшения риска внедрения проектов управления идеями.

Инвестиции в реализацию системы управления идеями не существенны по сравнению с затратами на множество организационных процессов, и, разумеется, они не значительны по сравнению с отдачей, достигаемой передовыми исполнителями. Часто одно «мероприятие» по сбору идей генерирует достаточную окупаемость, чтобы покрыть стоимость целой корпоративной программы.

Часто одно «мероприятие» по сбору идей генерирует достаточную окупаемость, чтобы покрыть стоимость целой корпоративной программы.

Источник: Исследовательская статья Imaginatik

Окупаемость финансовых вложений в сетевую безопасность Многие предприятия предпочитают использовать общий подход к оценке окупаемости инвестиций в деятельность по обеспечению безопасности корпоративной сети.

Предприятиям приходится сталкиваться с тремя типами экономического ущерба от хакерских атак и несанкционированных вторжений. Немедленный экономический ущерб включает стоимость восстановления или замены систем, нарушение хода бизнес-деятельности и движения денежной наличности. Краткосрочный экономический ущерб включает срыв договорных отношений и потерю клиентов из-за неспособности поставить товары или услуги, а также отрицательное воздействие на репутацию предприятия. К долгосрочному экономическому ущербу относятся снижение рыночных цен на продукцию предприятия и падение курса его акций. Типы экономического ущерба от злоумышленных нападений

Сотрудники фирмы Computer Economics исследовали экономический ущерб от злоумышленных нападений на сети организаций в течение нескольких лет. Предполагаемый средний экономический ущерб от злоумышленных нападений

Прогнозы сделаны на основании данных, собранных в течение пяти лет, и включают затраты на восстановление инфицированных систем, затраты на восстановление систем после хакерских атак и несанкционированных вторжений, упущенную прибыль и снижение производительности работников. Совокупную величину экономического ущерба можно разделить на несколько категорий. Львиная доля экономического ущерба от злоумышленных нападений приходится на упущенную прибыль. В малых компаниях упущенная прибыль составляет приблизительно 50 процентов от общего размера экономического ущерба, а в больших компаниях приблизительно 80 процентов. Стоимость восстановления и ремонта компьютеров и сетей составляет приблизительно 20 процентов от экономического ущерба в небольших компаниях и 8 процентов в крупных компаниях. Потеря производительности составляет приблизительно 30 процентов в небольших компаниях и 12 процентов в крупных компаниях.

Даже если вы не попадаете в эту категорию, то необходимо учесть, в каком направлении развивается ваш бизнес. Сегодня вы можете не использовать web-технологии для получения прибыли, но двигаетесь в этом направлений, и в будущем будете больше зависеть от таких источников дохода. В этом случае вы будете нуждаться в большей защите сейчас, с учетом будущего развития компании. На оценку включенности в электронный бизнес влияют следующие факторы:

Компания Computer Economics располагает данными о том, какая часть IT-бюджетов предприятий выделялась на организацию систем защиты сети начиная с 1990 года. Последние исследования показывают, что большинство предприятий тратит на защиту меньше 2% своего IT-бюджета. В ситуациях, когда чрезвычайно важны работоспособность системы, целостность данных и конфиденциальность информации, предприятия тратят на защиту пять процентов от своего IT-бюджета. Стоимость развертывания системы защиты можно разделить на множество бюджетных категорий, и эта стоимость значительно отличается для разных предприятий. В таблице ниже представлено среднее за 2002 год распределение бюджета центральных информационных систем (IS) и уровень расходования средств на защитные программные продукты или мероприятия, которые обычно приходятся на каждую из основных категорий. Распределение бюджета центральных информационных систем в 2002 году

Источник: Computer Economics Усилия по развертыванию и обслуживанию системы информационной безопасности распределены между различными категориями сотрудников, и это распределение также варьируется для разных организаций. В таблице представлено среднее распределение служебных обязанностей сотрудников информационных систем в 2002 году и размер нагрузки, необходимой для установки и обслуживания программных продуктов и проведения защитных мероприятий. Среднее распределение служебных обязанностей сотрудников информационных систем в 2002 году

При исследовании коэффициента окупаемости инвестиций (ROI), вложенных в систему информационной безопасности, необходимо рассмотреть несколько переменных. В процессе определения уровня расходов учитываются существующие расходы, а также те, которые могут потребоваться после пересмотра уровня опасности. Прежде всего необходимо учесть сумму, потраченную на защиту. Зачастую бывает трудно определить, с какого момента средства, потраченные на приобретение программных продуктов, и рабочее время могут определенно считаться расходами на обеспечение информационной безопасности. Во-вторых, необходимо определить существующий уровень опасности, или, по крайней мере, то, что известно об этом уровне. Важно учитывать то, что существует определенный тип нарушений защиты, о которых не всегда сообщается. В-третьих, существуют законы, постановления и требования безопасности, которые требуют от предприятий отдельных типов принятия дополнительных шагов для защиты информационных систем от атак. Так, у многих предприятий может возникнуть необходимость в дополнительных расходах, выходящих за предел безубыточности, соответствующий известному уровню угрозы, для того чтобы соблюсти законы, постановления или условия контракта. В таких случаях вопрос, касающийся обобщенного коэффициента окупаемости инвестиций в защиту, становится риторическим если предприятие не выполняет определенных требований, оно не сможет проводить бизнес-операции.

|

В качестве основы для оценки уровня расходования средств на любое компьютерное оборудование и программное обеспечение можно принять точку безубыточности возврата потраченных средств. Тем не менее, как было замечено ранее, предприятие может столкнуться с дополнительными требованиями, которые меняют значение точки безубыточности. Для вычисления базисной годовой точки безубыточности необходимо разделить экономический ущерб от установленного уровня опасности на количество узлов (см. таблицу ниже). Годовые расходы на один узел снижаются при увеличении количества узлов, по причине экономии при приобретении лицензий на программное обеспечение и при развертывании защитных систем. При определении точки безубыточности учитываются расходы на обеспечение компьютерной и сетевой безопасности.

Базисная годовая точка безубыточности

| Количество узлов | Компания с низким уровнем включенности в систему электронного бизнеса | Компания со средним уровнем включенности в систему электронного бизнеса | Компания с высоким уровнем включенности в систему электронного бизнеса |

| 25 | $481 | $1,243 | $2,646 |

| 50 | $504 | $1,232 | $2,621 |

| 100 | $467 | $1,097 | $2,334 |

| 250 | $434 | $958 | $2,037 |

| 500 | $407 | $861 | $1,832 |

| 1,000 | $402 | $813 | $1,730 |

| 2,000 | $394 | $777 | $1,653 |

| 3,000 | $415 | $800 | $1,701 |

| 5,000 | $449 | $823 | $1,750 |

| 10,000 | $407 | $688 | $1,464 |

| 20,000 | $362 | $578 | $1,229 |

| 50,000 | $336 | $505 | $1,075 |

| Размер финансовых затрат на защитную деятельность и коэффициент их окупаемости |

Для различных предприятий стоимость защитных программных продуктов отличается. Для компьютерных систем установка стандартных средств информационной безопасности, включая антивирусные программы и брандмауэры, на небольшое количество рабочих компьютеров, файл-серверов и серверов приложений обойдется в $100-300 на одну машину, со скидками при увеличении количества узлов, приводящими к сокращению стоимости приблизительно на 50 процентов.

Защита сетей требует установки широкого набора программных продуктов, включающих технологии идентификации пользователя, управления защитой внешних границ сети, обеспечения безопасного взаимодействия, мониторинга безопасности и управления политикой безопасности. Стоимость программных продуктов для обеспечения сетевой безопасности составляет от $25 на каждый узел в небольших компаниях до приблизительно $85 на каждый узел для больших предприятий. Стоимость программных продуктов зависит от страны и фирмы-продавца.

Стоимость программных продуктов зависит от страны и фирмы-продавца.

Для компаний с высоким уровнем включенности в систему электронного бизнеса потенциальный экономический ущерб от злоумышленных нападений значительно выше. Это увеличивает потребность в программных продуктах для обеспечения защиты и в соответствующих специалистах. В таблицах ниже представлены затраты на каждый узел и коэффициент окупаемости программных продуктов для организаций с низким, средним и высоким уровнем включенности в систему электронного бизнеса.

Годовые расходы на систему информационной защиты и коэффициент их окупаемости для предприятия с низким уровнем включенности в электронный бизнес

| Количество узлов | Планируемая стоимость продуктов для обеспечения компьютерной безопасности | Планируемые стоимость продуктов для обеспечения сетевой безопасности | Расходы на персонал | Общая планируемая сумма расходов по обеспечению безопасности | Экономический ущерб от злонамеренных атак | Коэффициент окупаемости инвестиций в защиту |

| 25 | $2,500 | $1,250 | $4,800 | $8,550 | $12,025 | $3,475 |

| 50 | $5,200 | $2,300 | $9,400 | $16,900 | $25,200 | $8,300 |

| 100 | $9,900 | $4,950 | $18,600 | $33,450 | $46,674 | $13,224 |

| 250 | $23,300 | $14,200 | $46,600 | $84,100 | $108,375 | $24,275 |

| 500 | $45,900 | $29,000 | $93,300 | $168,200 | $203,600 | $35,400 |

| 1,000 | $81,200 | $68,700 | $186,500 | $336,400 | $402,225 | $65,825 |

| 2,000 | $148,500 | $151,300 | $372,000 | $671,800 | $787,350 | $115,550 |

| 3,000 | $207,800 | $242,200 | $560,000 | $1,010,000 | $1,244,970 | $234,970 |

| 5,000 | $324,800 | $425,100 | $935,000 | $1,684,900 | $2,243,875 | $558,975 |

| 10,000 | $617,200 | $880,000 | $1,850,000 | $3,347,200 | $4,065,416 | $718,216 |

| 20,000 | $172,000 | $1,825,000 | $3,725,000 | $5,722,000 | $7,231,488 | $1,509,488 |

| 50,000 | $2,784,000 | $4,250,000 | $9,300,000 | $13,334,000 | $16,789,500 | $3,455,500 |

Годовые расходы на систему информационной защиты и коэффициент их окупаемости для предприятия со средним уровнем включенности в электронный бизнес

| Количество узлов | Планируемая стоимость продуктов для обеспечения компьютерной безопасности | Планируемые стоимость продуктов для обеспечения сетевой безопасности | Расходы на персонал | Общая планируемая сумма расходов по обеспечению безопасности | Экономический ущерб от злонамеренных атак | Коэффициент окупаемости затрат |

| 25 | $2,500 | $987 | $2,256 | $4,418 | $31,085 | $26,667 |

| 50 | $5,200 | $1,974 | $4,418 | $8,836 | $61,589 | $52,753 |

| 100 | $9,900 | $4,160 | $8,742 | $17,555 | $109,684 | $92,129 |

| 250 | $23,300 | $11,045 | $21,902 | $43,898 | $239,401 | $195,503 |

| 500 | $45,900 | $22,490 | $48,236 | $92,299 | $430,614 | $338,315 |

| 1,000 | $81,200 | $75,200 | $97,297 | $210,661 | $812,897 | $602,236 |

| 2,000 | $148,500 | $106,455 | $195,826 | $372,076 | $1,554,229 | $1,182,153 |

| 3,000 | $207,800 | $166,709 | $297,416 | $561,791 | $2,399,057 | $1,837,266 |

| 5,000 | $324,800 | $287,969 | $500,973 | $941,598 | $4,113,023 | $3,171,425 |

| 10,000 | $617,200 | $591,166 | $999,925 | $1,881,175 | $6,878,684 | $4,997,509 |

| 20,000 | $172,000 | $1,685,890 | $2,013,363 | $3,780,093 | $11,555,918 | $7,775,825 |

| 50,000 | $2,784,000 | $3,097,300 | $5,070,360 | $9,476,140 | $25,251,408 | $15,775,268 |

Годовые расходы на систему информационной защиты и коэффициент их окупаемости для предприятия с высоким уровнем включенности в электронный бизнес

| Количество узлов | Планируемая стоимость продуктов для обеспечения компьютерной безопасности | Планируемые стоимость продуктов для обеспечения сетевой безопасности | Расходы на персонал | Общая планируемая сумма расходов по обеспечению безопасности | Экономический ущерб от злонамеренных атак | Коэффициент окупаемости затрат |

| 25 | $2,500 | $2,100 | $4,800 | $9,400 | $66,138 | $56,738 |

| 50 | $5,200 | $4,200 | $9,400 | $18,800 | $131,040 | $112,240 |

| 100 | $9,900 | $8,850 | $18,600 | $37,350 | $233,370 | $196,020 |

| 250 | $23,300 | $23,500 | $46,600 | $93,400 | $509,363 | $415,963 |

| 500 | $45,900 | $47,850 | $102,630 | $196,380 | $916,200 | $719,820 |

| 1,000 | $81,200 | $160,000 | $207,015 | $448,215 | $1,729,568 | $1,281,353 |

| 2,000 | $148,500 | $226,500 | $416,650 | $791,650 | $3,306,870 | $2,515,220 |

| 3,000 | $207,800 | $354,700 | $632,800 | $1,195,300 | $5,104,377 | $3,909,077 |

| 5,000 | $324,800 | $612,700 | $1,065,900 | $2,003,400 | $8,751,113 | $6,747,713 |

| 10,000 | $617,200 | $1,257,800 | $2,127,500 | $4,002,500 | $14,635,498 | $10,632,998 |

| 20,000 | $172,000 | $3,587,000 | $4,283,750 | $8,042,750 | $24,587,059 | $16,544,309 |

| 50,000 | $2,784,000 | $6,590,000 | $10,788,000 | $20,162,000 | $53,726,400 | $33,564,400 |

Данная методика вычисления коэффициента окупаемости вложенных средств поможет вам принять важные решения, касающиеся обеспечения сетевой защиты. Обладая безопасной системой обмена информацией, вы можете увеличивать ваш доход от использования электронного бизнеса и извлекать выгоду из увеличения производительности ваших работников.

Обладая безопасной системой обмена информацией, вы можете увеличивать ваш доход от использования электронного бизнеса и извлекать выгоду из увеличения производительности ваших работников.

Михаил Кадер / Cisco Systems

Вернуться на главную страницу обзора

MBA-исследование: Высокая окупаемость инвестиций (ROI)

На протяжении последних нескольких лет критики постоянно поднимают вопрос, имеет ли MBA-образование вообще какую-либо ценность, ведь инвестиции в него с точки зрения времени и, прежде всего, денег, достаточно высоки. Для того, кто осознанно подходит к выбору программы и понимает, какая из них максимально соответствует его требованиям, ответ очевиден – обучение определенно стоит потраченных вложений. Подтверждением является недавний опрос выпускников WU Executive Academy, который был проведен для того, чтобы выяснить, какую пользу принесло обучение в Венском Университете Экономики и Бизнеса (WU Vienna) участникам программ MBA и Master of Laws. Респондентов попросили рассказать не только о ключевых критериях, по которым они выбирали бизнес-школу (возможность развития карьеры, увеличения доходов и наличие сервисов для выпускников), но также о том, почему изо всех учебных заведений они выбрали именно WU Executive Academy.

Респондентов попросили рассказать не только о ключевых критериях, по которым они выбирали бизнес-школу (возможность развития карьеры, увеличения доходов и наличие сервисов для выпускников), но также о том, почему изо всех учебных заведений они выбрали именно WU Executive Academy.

Ниже приведены результаты опроса выпускников в деталях:

Контент (content), карьера (career) и сообщество (community) — оптимальное соотношение 3-х «С»

При опросе менеджеров, почему они решились на MBA, большинство отвечают, что, в первую очередь, это стремление получить актуальные знания, открыть для себя новые перспективы и развить практические навыки (content). Так ответили 92% выпускников, прошедших MBA-обучение в WU Executive Academy. 61% респондентов отметили возможность карьерного роста (career) и ещё 44% нетворкинг (community) в качестве дополнительных важных факторов, повлиявших на выбор программы.

Основными критериями для выбора Венского Университета Экономики и Бизнеса (WU Vienna)/WU Executive Academy в качестве места для получения бизнес-образования стали: международная репутация университета/бизнес-школы (87%), академическое качество программ (79%) и аккредитация тройной короны (AACSB, AMBA and EQUIS) (56%).

Результаты текущего опроса показывают, что программы оправдали ожидания выпускников в отношении критерия 3«С». Особенно высоко опрошенные оценили качество профессорско-преподавательского состава (94%), возможность практического применения полученных знаний (81%) и интернациональность программ (студенты, преподаватели, контент) (80%). Результаты опроса в категориях «соотношение цены и качества» (79%), «состав участников программ» (77%) и «качество сервисов для выпускников» (66%) также оказались на высоком уровне.

По словам выпускников, диплом MBA, действительно, может стать инструментом для продвижения по карьерной лестнице. Среди аспектов, оказывающих положительное влияние на карьеру, они выделяют следующие: мероприятия, направленные на установление полезных контактов и поддержание существующих связей (нетворкинг) (57%), сообщества в социальных сетях (37%) и регулярные встречи с executive search partners (HR-агентства и партнерские компании WU Executive Academy, специализирующиеся на подборе топ-менеджеров, карьерном консалтинге) (32%), а это как раз те направления, в которых клуб выпускников WU Executive Academy (WU Executive Club) существенно расширил набор сервисов в последние годы.

MBA как катализатор карьерного роста

Большинство студентов подчеркивают, что для них MBA-обучение в первую очередь связано с приобретением новых знаний и установлением новых контактов, но результаты опроса также показывают, что MBA – это еще и мощный катализатор для продвижения по карьерной лестнице: 84% респондентов сообщили, что совершили скачок в карьере, будучи еще участниками программы или в течение года после ее окончания. 41% сменили работодателя и 38% получили назначение на более высокие позиции внутри своих организаций. Из тех, кто продвинулся в карьере, 56% (62% в странах Центральной и Восточной Европы) получили дополнительную зону ответственности и/или расширили свой функционал, а у 66% (76% в ЦВЕ) карьерный рост привел к росту доходов.

Число респондентов, ставших руководителями высшего звена, после окончания программ, также значительно увеличилось: сегодня эта цифра на 41% (20% в ЦВЕ) выше, чем на момент старта обучения (16% в ЦВЕ).

13% выпускников сумели извлечь дополнительную пользу из MBA-обучения, создав собственный бизнес самостоятельно или совместно с кем-либо из других участников MBA-программ. По сравнению с началом обучения, число таких респондентов утроилось. 81% новоиспеченных предпринимателей сообщили, что при создании нового бизнеса особенно ценными оказались знания, практические навыки и профессиональные контакты, приобретенные благодаря обучению на программах МВА/Master of Laws.

«MBA-обучение создает академическую основу для достижения успеха на втором этапе вашей карьеры. Эти эксклюзивные учебные программы открывают огромное количество новых возможностей. Помимо всего прочего, они являются пропуском на руководящие должности, но, в то же время, не гарантируют успеха в карьере. Именно поэтому выпускникам следует не почивать на лаврах, а быть проактивными и четко следовать своим карьерным целям после окончания учебы», — говорит доктор Конрад Прамбёк (Dr. Conrad Pramböck), International Compensation Expert и CEO в Upstyle Consulting.

Возврат инвестиций свыше 30%

Повышение окупаемости инвестиций, действительно, впечатляющее: в среднем, выпускники заработали на 29% больше с момента получения своих дипломов. Если говорить о программах, то наиболее значительный рост доходов (+37%) зафиксировали выпускники Global Executive MBA. С географической точки зрения наилучший показатель роста наблюдается у выпускников из Центральной и Восточной Европы (+ 45%).

«Для многих участников обучение на программе MBA и получение диплома – серьезная инвестиция с точки зрения потраченных денег и времени. Поэтому вполне логично, что они стремятся к карьерному росту с целью получения максимального возврата своих инвестиций. Ошибочно полагать, что выпускники MBA-программ, автоматически должны зарабатывать больше. То, что многие выпускники преуспевают в карьере и добиваются значительного роста доходов, свидетельствует, прежде всего, об их увлеченности и приверженности собственному делу. Увеличение уровня заработной платы на 30 и более процентов — это большой успех, которого, скорее всего, выпускники не смогли бы достичь без степени MBA», — продолжает д-р Конрад Прамбёк (Dr. Conrad Pramböck).

Опросы выпускников – факты и цифры

В исследовании принимали участие все выпускники программ MBA и Master of Laws (WU Executive Academy). Подавляющее большинство (93%) закончили программу Professional MBA (54%) или Executive MBA (39%). Среди выпускников Executive MBA 20% имеют диплом программы Global Executive MBA и 19% — Executive MBA Bucharest. 38% участников опроса – женщины и 62% — мужчины.

География исследования

Большинство выпускников являются резидентами следующих стран: Австрия (30%), Румыния (21%), Россия (12%), Германия (6%), Хорватия, Италия и Словакия (по 3% каждая).

Отрасли/функционал респондентов

Большинство участников исследования заняты в области финансов/страхования/банковского дела (19%), IT/телекоммуникаций (15%) и энергетики (12%). 20% работает преимущественно в сфере маркетинга/продаж/PR, 14% занимаются финансами/контроллингом. Среди опрошенных есть также представители управления на производстве и общего управления/администрирования (по 9% соответственно).

Для региона ЦВЕ распределение выглядит следующим образом: банковское дело/финансы/страхование — 19%, промышленность/производство — 13%, IT/телекоммуникации — 13%. 38% работает в области маркетинга/продаж/PR, 17% — в финансах/контроллинге и по 8% в сфере управления на производстве и стратегического управления.

Арендный бизнес — на что обратить внимание при покупке

Более 80 вариантов продажи арендного бизнеса в Москве предлагает компания IQ Estate. В основном это объекты стрит-ритейла (street retail), арендаторами которых выступают сетевые супермаркеты, магазины одежды, аптеки, отделения банков, салоны цветов и др. Есть также предложения купить действующий арендный бизнес в торговых и офисных центрах.

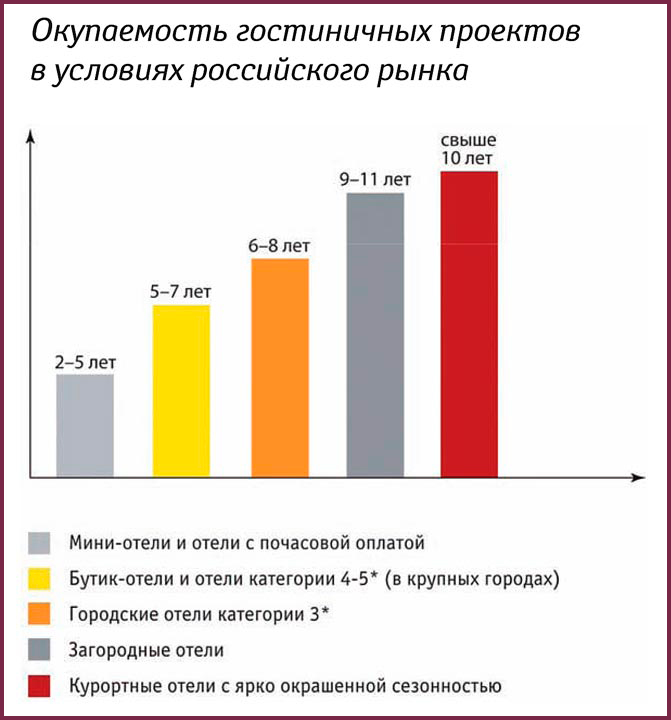

Важнейшие критерии объекта арендного бизнеса при выборе — это его окупаемость (соотношение цены продажи к годовому арендному потоку), местоположение и конфигурация помещения, количество и качество арендаторов, валюта договора, его срок и некоторые другие моменты.

Так, арендный бизнес на Сходненской, 25 привлекателен прежде всего расположением помещения в сложившемся торговом коридоре, на первой линии улицы, обладающей очень высоким трафиком. Такая локация обеспечивает большой поток покупателей в находящиеся здесь магазины, посетителей — в кафе. Она гарантирует заинтересованность арендаторов в данных площадях. Объект дает хорошую окупаемость — около 9 лет, это меньше, чем в среднем по рынку. В настоящее время собственником помещений является компания IQ Estate, то есть продажа осуществляется напрямую, без посредников.

Примечательно, что арендный бизнес в Москве с очень коротким сроком окупаемости (5–6 лет) сейчас практически не встречается. И если продавец указывает эти цифры, то стоит, пожалуй, тщательно проверить все документы (на помещение, на землю, сам договор аренды), расчеты экономической модели окупаемости, так как (если это даже не мошенническая схема), возможно, обнаружатся подводные камни, которые дадут в итоге совсем иные показатели.

Более реальны предложения, когда срок окупаемости вложений в покупку недвижимости с арендатором составляет выше 7 лет, но их крайне мало, и уходят эти объекты очень быстро. Чаще можно найти предложения со сроком 8–9 лет, хотя на рынке они также появляются довольно редко. В качестве примера можно привести готовый арендный бизнес — помещение с арендатором, которое сейчас можно купить в проезде Одоевского, д. 11, корп. 7. Здесь площадь более 1500 кв. м в пристрое к жилому многоэтажному дому, расположенному в спальном районе, занимает супермаркет «Пятерочка». Арендатор генерирует высокий арендный поток.

Вообще, самый распространенный вариант арендного бизнеса в данный момент — с окупаемостью 10 и более лет. Тем не менее, даже вложения с долгим сроком окупаемости оказываются выгодны как инструмент инвестирования, так как они сразу начинают приносить владельцу рентный поток, кроме того, не требуется активного участия собственника в бизнесе.

Немаловажный фактор при выборе объекта — качество арендатора (стабильность, положительный имидж на рынке), а также срок договора, его особенности: валюта, индексация арендной ставки, условия пролонгации/расторжения. Естественно, что определенные риски есть всегда, но существенно меньше их у арендных отношений с представителями крупных торговых, ресторанных, аптечных сетей, банковских структур, которые заинтересованы, как правило, в долгосрочном и взаимовыгодном сотрудничестве.

Среди предложений компании IQ Estate есть продажа арендного бизнеса — помещений в торговом комплексе, находящемся в Духовском переулке, 14. (Объекты принадлежат компании, продажа без посредников!). Одно помещение занимают несколько арендаторов — магазин Fix Price, аптека «ГорЗдрав», салон цветов; у другого — один арендатор: IT-отдел сетевого ритейлера «Виктория». Окупаемость в обоих случаях составляет около 9 лет.

Арендный бизнес — давно уже не темная лошадка, а проверенный временем способ эффективного инвестирования денежных средств. Варианты, предлагаемые соответствующим сегментом рынка недвижимости Москвы, рассчитаны на разные бюджеты и интересы (торговая, офисная, складская недвижимость). Грамотный подход к покупке объекта обеспечит стабильный денежный поток, адекватные сроки окупаемости вложений, а в перспективе получение гарантированного дохода при сравнительно незначительных усилиях со стороны владельца.

Как посчитать окупаемость бизнеса — Свой бизнес: ожидания и реальность

Бесплатный сервис онлайн-расчетов экономических показателей для малого бизнеса Бесплатный сервис онлайн-расчетов экономических показателей для малого бизнеса Наибольшую сложность при самостоятельной разработке бизнес-плана для предпринимателей представляет»Финансовая часть». Специально для предпринимателей эксперты проекта . Используя наши сервисы, вы сможете: Спрогнозировать срок окупаемости любого бизнеса Рассчитать точку безубыточности — сумму минимального объема продаж, ниже которого бизнес становится убыточным Построить детальный финансовый план развития бизнеса сроком на 5 лет Прогноз окупаемости бизнеса Этот сервис помогает просчитать потенциальные затраты на открытие бизнеса и спрогнозировать сроки его окупаемости. Для того, чтобы получить эти данные, заполните две верхние таблицы и просто нажмите кнопкку»Выполнить». Рассчет точки безубыточности Введите всего три показатели и постройте график точки безубыточности. Финансовый план развития бизнеса на 5 лет Разрабатывая самостоятельно бизнес-план, вам будет необходимо рассчитать помесячные экономические показатели вашего бизнеса на 5 лет. Данная таблица, позволяет сделать расчет на 60 месяцев.

Как правильно рассчитать рентабельность бизнеса

Как правильно посчитать прибыль бизнеса Колонка О том, как узнать чистую прибыль и понять, что бизнес приносит деньги. Многие предприниматели считают прибыль бизнеса по деньгам в кассе. Для них прибыль — это разница между тем, сколько поступило, и тем, сколько ушло. В большинстве случаев так делать неправильно. Собственник посчитал прибыль за месяц:

«Кофе с собой» — это доходный бизнес, особенно если у вас не обслужить клиента: принять заказ, рассчитать и подать напиток.

Как оценить готовый бизнес? Несколько крамольных мыслей Уверен, что профессиональным оценщикам эта статья не понравится. У многих из них даже может возникнуть желание распять меня на кресте вниз головой за крамольные мысли об оценочном бизнесе. Дело в том, что роль этой сферы, ее место в современной экономике, особенно в малом и среднем бизнесе, нередко являются преувеличенными, избыточными, а практические выводы спорными.

Что такое по большому счету рыночная оценка бизнеса? Это определение стоимости, за которую его можно продать, и какую прибыль он будет приносить в будущем. У профессиональных оценщиков в распоряжении несколько основных методов оценки, содержание которых широко освещено в литературе об оценке и закреплено законодательством об оценке В России пользуются тремя методами: Все эти методы сложные, требуют специальной подготовки, и для обычного предпринимателя, девиз которого»действуй и зарабатывай!

Может быть, оценщики точно попадают со своими расчетами, когда дело касается больших предприятий и транснациональных корпораций? Увы, далеко не всегда. Иначе бы фондовый рынок, торговля акциями и другими ценными бумагами просто бы умерли или же никогда бы не испытывали колоссальных колебаний, которые мы периодически наблюдаем.

Рассчитать показатели Вы можете изменять показатели расходов и доходов. Для того чтобы после изменения данных произвести перерасчет основных финансовых показателей: Производство, фасовка и заморозка ягод малины и смородины: Как поставить цели и произвести планирование развития бизнеса можно узнать здесь. Размер инвестиций Здесь вы видите сумму, рассчитанную БК на основании ваших показателей, необходимую для реализации проекта до выхода его на самоокупаемость.

Для оценки показателя эффективности вложений рассчитывается рентабельность бизнеса. Что она дает и как определяется, расскажем в статье.

Цели бизнес-планирования Выбрав свое дело, необходимо решить, как вы его будете организовывать, а значит нужно спланировать ближайшую перспективу. Тем, у кого вы попытаетесь одолжить деньги на реализацию своего проекта, то есть банкирам и инвесторам. Вашим сотрудникам, желающим понять свои задачи и перспективы. И вам самим — для проверки разумности и реалистичности своих идей. Бизнес-план — это документ, который: Описывает все основные аспекты будущего предприятия или проекта.

Анализирует все проблемы, с которыми оно может столкнуться. Определяет способы решения выявленных проблем. Правильно составленный бизнес—план — это четкий ответ на вопросы: Но это не значит, конечно же, что не нужно пользоваться услугами консультантов и экспертов в этой области. А ведь его можно составить и самому, понеся при этом минимальные затраты.

Включаясь в эту работу лично — вы не только смоделируете свою будущую деятельность, но и проверите на крепость себя и сам замысел. Итак, основное предназначение бизнес—плана: Соизмерить их с ценами.

Как рассчитать точку безубыточности бизнеса

Норматив для промышленности составляет ,4, для торговли — ,3. Анализируя коэффициент рентабельности, требуется оценить структуру выручки и себестоимости. Величина выручки определяется объективными и субъективными факторами. Объективные факторы делят на внешние и внутренние.

Алгоритм расчета бизнес плана для начинающих предпринимателей | Открыть бизнес c нуля и стать дилером компании INKSYSTEM. Начать свое дело.

Рентабельность является относительным показателем, и она необходима для анализа хозяйственной и экономической деятельности любого предприятия. Именно из-за такой относительности, показатели рентабельности двух и более разных предприятий можно сравнивать друг с другом и понимать таким образом, какое из них является более эффективным. На рентабельность могут влиять самые различные факторы: Расчет рентабельности предприятия Чтобы получить показатель рентабельности, необходимо чистую прибыль разделить на величину всех расходов.

Отрезок времени и для первого показателя, и для второго, естественно, берем один и тот же. Формула расчета рентабельности выглядит так: РП — рентабельность предприятия; БП — сумма балансовой прибыли. Чтобы её рассчитать, нужно взять сумму выручки за определенный отрезок времени, вычесть себестоимость продукции и разные организационные расходы. СА — стоимость активов. Здесь нужно сложить стоимость производственных фондов, оборотных активов и внеоборотных активов. Рентабельность сама по себе мало что может сказать о развитии предприятия.

Судить об эффективности бизнеса по одной только цифре будет не совсем разумно.

Как рассчитать стоимость бизнес-процесса

Как рассчитать рентабельность бизнеса? Если вы занимаетесь поиском инвесторов для развития собственного предприятия, то наверняка уже столкнулись с необходимостью произведения множества расчетов, среди которых ключевую позицию занимает рентабельность, которая отображает успешность и надежность фирмы. Как рассчитать рентабельность бизнеса , мы и рассмотрим по ходу статьи, а также разберемся с экономической смысловой нагрузкой показателя и его практической ценностью.

В этой статье приведены рекомендации о том, как написать бизнес-план самостоятельно: продумать структуру, цели, процесс и многое.

Для многих начинающих предпринимателей эта часть работы над бизнес-планом кажется устрашающей. В уме тут же рисуются сложные графики, долгие и кропотливые часы за компьютером, поиски закравшихся невесть откуда в расчеты ошибок и, конечно же, нервы и еще раз нервы. Оно позволяет с высокой точностью определять все ключевые параметры инвестиционных проектов. С помощью него вы можно легко рассчитать как все основные финансовые показатели проекта, включая выручку, чистую прибыль, постоянные и переменные издержки, срок окупаемости, денежный поток кэш-фло , так и второстепенные.

К примеру, произвести более тщательную и серьезную оценку вашего проекта по так называемым дисконтированным показателям эффективности. Итоговый расчет составляется автоматически на основе введенных пользователем данных, разделенных на девять этапов. Сами же результаты можно посмотреть как в самом приложении, так и выслав их более подробный вариант себе на электронную почту.

Вначале вводим наиболее подходящую систему налогообложения. В случае, если вы не знаете, какая система налогообложения будет менее обременительна для вашего вида деятельности, выбор можно будет изменить после получения результатов, а затем сравнить итоговые расчеты при разных системах и ставках. После выбора системы налогообложения необходимо ввести начальные данные: Если с первыми тремя пунктами в принципе все понятно, то значение ставки рефинансирования нужно найти по предложенной в приложении ссылке.

Бизнес-план туристической базы включает в себя выбор месторасположения. При этом главными критериями выбора являются: После выбора участка приступаем к размещению зданий.

Нельзя сказать наверняка, сколько потребуется вложений, и какая их часть окупится. В первую очередь необходимо рассчитать базовый бизнес-план и .

ССД — средняя по году величина денежных поступлений от бизнеса. Если денежные поступления от бизнеса по годам неодинаковы, то расчёт нужно производить поэтапно. Сначала находится целое число временных периодов, за которые сумма поступлений от бизнеса максимально приблизится к сумме первоначально вложенных инвестиций, но не перешагнёт её.

Затем берётся разница между суммой вложений и суммой полученных денежных поступлений и делится на сумму денежных поступлений следующего периода. Эти расчёты не учитывают, что цена денег может меняться по времени и что денежные суммы продолжают поступать после того, как закончился период окупаемости. Более точным является расчёт с учётом дисконтирования — дисконтированный период окупаемости, который даёт возможность предусмотреть некоторые риски, такие как повышение расходов, снижение расходов, появление более выгодных направлений в бизнесе.

Ставка дисконтирования определяется по оценкам экспертов, на основе процента по займам и другим показателям. Пошаговый расчёт срока окупаемости бизнеса Вычисляем объём инвестиций, который необходимо покрыть за счёт получения чистой прибыли — инв. Проводим анализ и считаем размер предполагаемых переменных расходов — перем. Считаем постоянные расходы — пост. Просчитываем прогнозируемую величину прибыли в определённый промежуток времени — приб.

Как рассчитать базовый бизнес-план и ассортиментную матрицу

План развития отдела продаж: Иначе говоря, данный термин поясняет эффективность использования компанией имущественных активов. Вычисление показателя дает подробное представление об итоговой прибыли за каждый израсходованный рубль. Рентабельностью называется отношение этой прибыли ко всем затратам на ее получение.

Работать на дядю и тетю не хотелось, а хотелось заниматься бизнесом. . У вас есть Бизнес Идея На нашем сайте Вы можете рассчитать её.

Калькулятор для расчета рентабельности и показателей бизнеса Здесь вы можете просчитать основные показатели бизнеса, который хотите запустить. В указанной публикации изложены основные подоходы и принципы, на этой же странице вы можете подсчитать предполагаемые доходы, расходы, рентабельность и срок окупаемости вашего дела. Также автоматически считается оборот и расходы на налоги. читаем расходы на запуск Расходы на покупку помещения, оборудования, разработку программного обеспечения т.

Затраты на первичную рекламную кампанию: На печать вывески, визиток, создание сайта, промоакцию при открытии и т. На организацию офиса, услуги по регистрации юридического лица и т. читаем ежемесячные расходы Сколько предполагается тратить на аренду всех помещений в месяц? Затраты на оплату труда:

Как оценить бизнес-идею? Калькулятор для расчета рентабельности и показателей бизнеса

Как повысить рентабельность бизнеса? Но если посмотреть статьи на первых страницах выдачи, то увидим, что в большинстве случаев под повышением рентабельности бизнеса понимается увеличение продаж. И предлагаются стандартные советы: Чаще обновляйте ассортимент и проводите акции Создавайте пакетные предложения Увеличивайте лояльность так-то и так-то… Предлагаю вам сразу же перевести разговор в серьёзное русло и обговорить, как посчитать рентабельность бизнеса Во-первых, рассмотрим, что такое рентабельность бизнеса?

Это отношение чистой прибыли к объёму продаж.

Что такое по большому счету рыночная оценка бизнеса . Этот фактор невозможно пощупать и рассчитать, но оценивать необходимо. Ведь в основе.

Как рассчитать в бизнес-плане финансовые показатели Источник: Стандартный Отчет о движении денежных средств содержит три раздела, соответствующих основным направлениям деятельности компании: В разделе»Кэш-фло от операционной деятельности» бизнес-плана нужно рассчитать денежные поступления и выплаты, связанные со сбытом, производством, расчетами по налогам, операциями по размещению временно свободных денежных средств. Производственные затраты объединены в две группы: Раздел бизнес-плана»Кэш-фло от инвестиционной деятельности» предназначен чтобы рассчитать движение денежных средств, связанное с инвестиционным периодом реализации проекта приобретением и продажей активов.

Раздел»Кэш-фло от финансовой деятельности» отражает поступления и выплаты денежных средств по операциям, связанным с финансированием проекта. Две итоговые строки»Кэш-фло» отражают баланс наличности на начало и конец каждого периода. Баланс наличности позволяет судить о возможности предприятия генерировать достаточное количество денежных средств для покрытия обязательств.

Как оценить готовый бизнес?

К слову сказать, все вышеперечисленные виды бизнеса не теряют своей актуальности и в кризисное время, а мелкое кредитование предприятий и трейдинг в биржевой торговле стали особенно актуальными как раз в период экономической турбулентности. Обратите внимание Что касается интернет-торговли, то организация онлайн-магазина является делом относительно несложным и достаточно прибыльным. С чего начать бизнес: Его можно составить самостоятельно, а при отсутствии должных знаний и навыков имеет смысл обратиться за помощью к консультанту.

Бизнес-план может быть написан в произвольной форме, но обязательно должен содержать следующую реальную, а не фантазийную информацию: Характеристика продукции или услуг оценка сильных и слабых сторон.

Совместно с АТФБанком рассказываем, как рассчитать стартовый капитал для открытия бизнеса и откуда эти деньги можно взять.

Как рассчитать затраты на ведение бизнеса? Чтобы достичь успеха в бизнесе вы должны точно знать и уметь рассчитать затраты на каждую из его составляющих, которые участвуют в процессе производства товаров. Одной из основных причин успеха в бизнесе является точное отслеживание и контроль всех расходов, рациональное использование сырья и расходных материалов на таком уровне, при котором обеспечивается получение прибыли.

Одной из основных причин неудачи в бизнесе являются затраты, которые выходят из-под контроля, а также затраты, которые никто не понимает и не отслеживает. Все успешные предприниматели экономно расходуют собственные средства и всегда контролируют собственные затраты. Они экономят при совершении любых деловых операций и стремятся сократить текущие затраты. Важно, чтобы вы точно знали затраты на производство и реализацию каждого товара. Дело в том, что вы получаете прибыль за счет продажи товара по цене, которая превышает общую стоимость его производства.

Как рассчитать рентабельность бизнеса? Что такое ROI, и как посчитать прибыльность бизнеса – 3 шага.

Manzana Group | Окупаемость программы лояльности

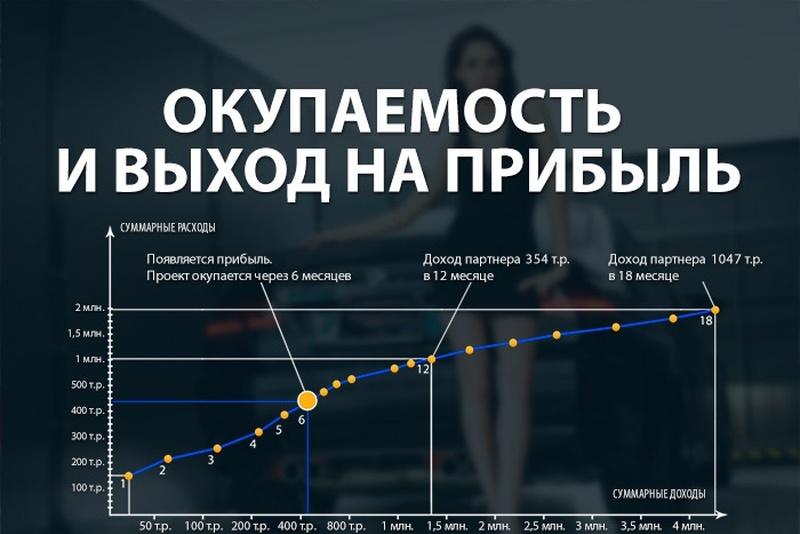

Для бизнес-проекта, в том числе и программы лояльности, важным показателем целесообразности его реализации становится срок окупаемости. Период окупаемости инвестиций в запуск мотивационной программы отражает ее эффективность, становится первым «звоночком» к необходимости оптимизации ПЛ.

Также скорость возврата вложений – решающий фактор при выборе конкретных мероприятий для программы лояльности.

Поэтому необходимо на практике применять возможности математического расчета для определения срока окупаемости. Это поможет избежать ошибочных решений, успешно развивать бизнес.

Что такое окупаемость ПЛ?

Окупаемость программы лояльности – временной промежуток, в течение которого мероприятия мотивационной системы позволят вернуть все вложенные в нее деньги. В маркетинге эта величина характеризует переломный момент для компании – разница между отрицательной и плюсовой чистой прибылью равняется нулю. Как только наступает точка окупаемости, компания начинает получать чистый доход.

Расчет периода возвратности вложений в ПЛ обеспечивает для бизнеса ряд преимуществ:

- возможность ранжирования альтернативных мотивационных проектов и выбор подходящего варианта;

- расчетные формулы достаточно просты, их легко использовать даже без профильного образования. Результаты расчетов будут максимально близки к реальным цифрам даже без учета ставки дисконтирования;

- норму доходности выбирает предприятие, что обеспечивает минимальные погрешности в расчетах с учетом фактора изменения стоимости денег во времени.

Математический аппарат для подсчета показателя периода возврата инвестиций характеризуется универсальностью. Его можно применять во всех отраслях экономики с одинаковой эффективностью.

Формула расчета и интерпретация результатов

В маркетинговой практике широко применяется базовая формула расчета срока возврата инвестиций. Период окупаемости определяется отношением объема инвестиций в ПЛ к дисконтированным деньгам, полученным от проведения мотивационной системы (за 1 отчетный период). Чтобы полученный показатель отражал реалистичную картину, важно при проведении расчетов соблюдать такие условия:

- инвестирование осуществляется единоразово;

- в каждом отчетном периоде вкладчик получает примерно одинаковую сумму от реализации мотивационного проекта;

- при ранжировании ПЛ их срок экономической «жизни» должен быть одинаковым.

Срок возврата инвестиций – важный финансовый показатель. Именно он позволяет компании-инвестору оценить целесообразность вложения денег в конкретный мотивационный проект. Однако, чтобы выбрать успешный проект, нужно уметь интерпретировать финансовый показатель.

Логично, что чем меньше срок окупаемости проекта, тем эффективнее программа лояльности. Однако на практике это далеко не так. Делать упор при выборе мотивационного проекта только на быструю возвратность нельзя. Поскольку этот показатель не учитывает объемы денежных потоков после наступления точки окупаемости. А прогнозируемая чистая прибыль может не удовлетворить инвестора.

Оценивать эффективность ПЛ необходимо комплексно с учетом показателей нормы доходности, рентабельности, чистой приведенной стоимости. Серьезная стратегическая программа лояльности не может характеризоваться коротким (до 1 года) периодом возвратности инвестиций.

Показатель срока возвратности может быть основным критерием выбора ПЛ, если главная цель инвестора – быстрый возврат вложений. В таком случае действительно работает правило: чем меньше период возврата средств, тем выгоднее проект.

Факторы, влияющие на срок окупаемости ПЛ

Показатель возвратности инвестиций рассчитывается на конкретный момент времени. Однако факторы внешней и внутренней среды не статичны, поэтому срок окупаемости может существенно варьироваться. Длительность периода возврата вложений меняется под действием таких факторов:

- изменение рыночной конъюнктуры;

- отклонения в планируемых объемах поступления денег;

- появление новых, сильных конкурентов на рынке;

- изменение условий финансовой деятельности предприятия;

- изменение рентабельности мотивационного проекта;

- инфляционные процессы;

- политическая ситуация.

Помощь специалистов Manzana Group