основные показатели эффективности и способ привлечения инвесторов

План действий — это необходимая часть любого успешного дела, любых успешных начинаний. Множество людей считают необязательным составление плана и дорого расплачиваются за это. Это касается как мелочей, так и чего-то глобального.

План — начало любых действий

Поговорим о бизнесе.

Каждый из нас хотя бы раз в жизни слышал о таком понятии как бизнес-план, однако лишь немногие знают, что же это такое в действительности.

На первый взгляд может показаться, что это план по воплощению в жизнь какой-то бизнес идеи.

По сути своей это действительно так, но на деле все гораздо сложнее.

Что такое бизнес-план

Бизнес-план — это своеобразный документ, который включает в себя определенную программу реализации всех деловых сделок и операций предприятия таким образом, чтобы в конечном итоге данная организация покрыла все предпринимательские затраты и вышла на уровень получения прибыли.

Также этот документ содержит в себе такие данные о самой организации как: сфера деятельности, производимые товары или услуги, ценовая политика, политика налогообложения, рынок сбыта, эффективность производства и многое другое.

Показатели эффективности бизнес-плана

Эффективность бизнес-плана оценивают по ряду показателей

Основополагающим любого бизнес-плана является его эффективность, так как ни одна организация, заранее обреченная на провал, не может привлечь внимание инвесторов.

Давайте подробнее остановимся на том, что же собой представляет эффективность бизнес-плана, а также показатели, с помощью которых можно эту эффективность оценить.

Под эффективностью бизнес-плана понимают получение максимальной выгоды от предполагаемого предприятия, а оценка ее охватывает несколько показателей.

Рассмотрим основные из них:

- Точка безубыточности. Является основополагающим показателем при определении эффективности бизнеса и представляет собой величину, при которой доход организации равен ее расходам. Другими словами, точка безубыточности — это прибыль, равная нулю.

- Срок окупаемости. Понятие срока окупаемости говорит само за себя и представляет собой период времени, при котором чистый доход организации станет равным величине инвестированных вложений в эту организацию.

- Рентабельность. Это относительный показатель, который определяет степень эффективности использования тех или иных ресурсов организации, в частности денежных, трудовых и материальных.

- Денежный поток. Этот показатель отражает поток денег в данный момент. То есть, благодаря денежному потоку, можно увидеть разницу между всеми доходами организации и текущими затратами в денежном выражении.

- Чистый дисконтированный доход. Чистым дисконтированным доходом или ЧДД называют размер денежного потока за весь период реализации бизнес-плана, учитывающий ставку дисконтирования. Именно этот показатель в полной мере отражает реальный доход организации, так как деньги со временем имеют свойство обесцениваться, что учитывает ставка дисконтирования.

Каждый показатель эффективности играет большую роль

- Индекс доходности. Данный показатель отражает относительную доходность предприятия при расчете на единицу вложений. Определяется индекс доходности как частное ЧДД на величину инвестированных средств.

- Внутренняя норма доходности. Показатель отражает ставку дисконтирования, когда объем дохода организации равен размеру инвестиционных вложений. Если данная величина больше или, по крайней мере, равна предполагаемой норме дохода, то инвестиции оправданы. Соответственно, если величина меньше, то предприятие не эффективно.

- Запас финансовой прочности. Запас финансовой прочности показывает объем, на который могут снизиться продажи, не уводя при этом бизнес в убыток. Для того, чтобы посчитать этот показатель, необходимо из объема реализации организации за все рассматриваемое время вычесть величину реализации в точке безубыточности. Результат в большинстве своем отражается в процентах.

- Операционный рычаг. Операционный рычаг показывает зависимость изменения прибыли от увеличения или уменьшения объема реализации. Так, если при увеличении объема реализации и производства объем постоянных затрат не меняется, то можно смело говорить о том, что коммерческий риск организации невелик.

Таким образом, подводя итоги темы об эффективности бизнес-плана и методах ее оценки, важно отметить, что каждый, перечисленный выше показатель играет огромную роль как отдельно от других, так и в совокупности всех показателей.

Чтобы бизнес-план был наиболее эффективным, а вероятность привлечения инвесторов стала максимальной, важно не пренебрегать ни одним из них.

В этом видео вы узнаете о назначении и структуре бизнес-плана:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

vyuchit.work

Анализ бизнес плана — экономический анализ бизнес плана и показателей организации

Анализ бизнес плана выполняется для того, чтобы оценить эффективность инвестиций на основании информации, представленной в документе. Заинтересованными лицами в данном случае являются инвесторы и партнеры (действующие или потенциальные). Если проект составляется сторонними организациями, оценка бизнес плана необходима и для руководителей предприятия.

Необходимые составляющие анализа бизнес плана

Анализ бизнес плана организации позволяет инвесторам определить, соответствует ли проект главному показателю — возможности получения максимальной прибыли от вложения инвестиций при минимальном риске. Затем проводится оценка экономической эффективности предлагаемого вида деятельности. Анализируются возможности фирмы, необходимые для осуществления целей организации. Для этого предприятие оценивается по следующим показателям:

- результаты работы за 3 года;

- состояние производства;

- номенклатура и объем выпускаемой продукции;

- системы снабжения сырьем и сбыта готовой продукции;

- система управления;

- оценка трудовых ресурсов;

- экономическое положение предприятия.

Особое внимание уделяется оценке объема привлекаемого капитала, производственных мощностей, которые потребуются для реализации проекта.

Порядок анализа бизнес плана

Анализ инвестиционного бизнес плана выполняется в определенном порядке:

- Проверяются исходные данные, качество предоставления.

- Оцениваются организационная схема реализации проекта и схема финансирования.

- Проводятся маркетинговый анализ, анализ экономических показателей.

- В заключение оценивается возможность достижения целей, представленных в бизнес плане организации.

При проверке исходных данных особое внимание обращается на статьи расходов, уровень цен. Важную часть оценки проекта составляет маркетинговый анализ. Оцениваются следующие параметры: конъюнктура сегмента рынка, участие государства, схема продвижения готовой продукции, схема ценообразования.

Анализ организационной схемы заключается в том, что определяется форма участия инвесторов в реализации проекта. В частности, они могут входить в топ-менеджмент, владеть пакетом акций или участвовать в проекте путем предоставления инвестиций.

Особенности экономического анализа бизнес плана

Главной частью экономического анализа бизнес плана организации является оценка финансирования с точки зрения привлекательности для инвесторов. Она проводится путем создания модели движения финансовых потоков. При конструировании учитываются следующие параметры: используемые методики бухгалтерского учета и налогообложения, варианты амортизационного учета, график погашения кредита. Затем осуществляется проверка эффективности модели при различных вводных.

Для экономического анализа используются следующие виды цен: текущие (либо постоянные) с учетом НДС, текущие (постоянные) без учета НДС и др. Для сравнения инвестиционных проектов рассчитываются показатели экономической эффективности организации:

- прибыль;

- рентабельность;

- срок окупаемости;

- внутренняя норма доходности;

- эффективность капитальных вложений.

При оценке бизнес плана особое внимание следует обратить на тот факт, что процент за кредит не должен быть больше, чем ставка рефинансирования ЦБ + 5-10%. Если он намного превышает эту цифру, то кредитор был выбран неудачно. Внимательно проверяют данные и в том случае, если показатель внутренней нормы доходности (ВНД) будет значительно выше ставки по кредиту. Если ВНД будет больше 100%, этот означает, что завышены цены реализации, либо в проекте не учтены какие-либо затраты.

Экономический анализ бизнес плана организации также предусматривает расчет границ безубыточности. Если при уменьшении уровня продаж на 20% деятельность перестанет приносить прибыль, то вложение инвестиций в проект малоэффективно.

Анализ рисков

Анализ бизнес плана организации включает оценку следующих видов рисков: инвестиционный, рыночный, производственный, финансовый. Инвестиционный риск зависит от колебания стоимости инвестиционно-финансовых портфелей, рыночный — от колебаний цен, курсов валют, кредитных ставок. Производственный риск вязан с возможностями невыполнения обязательств перед потребителями продукции, финансовый — с возможностями невыполнения кредитных обязательств.

При оценке бизнес плана анализируются такие возможные проблемы: уменьшение объема продаж, повышение себестоимости единицы товара, снижение цены реализации. Итогом является составление описания возможных рисков. На основании данных анализа бизнес плана составляется заключение, которое должно быть представлено в форме, понятной для инвесторов и партнеров.

businessxxl.ru

Оценка бизнес-планирования

Виды оценки эффективности бизнес-планирования

Бизнес-план является документом, который содержит сведения о всех перспективах создаваемого бизнеса и методах достижения целей. Для определения целесообразности предпринимательского дела, появляется необходимость в оценке эффективности бизнес-планов. Данный процесс осуществляется в несколько этапов, что позволяет учитывать все риски, возникающие в процессе реализации проекта.

Оценку эффективности бизнес-планирования можно проводить с помощью:

- Маркетингового анализа;

- Технической оценки;

- Финансовой оценки;

- Оценки внешних факторов;

- Оценки рисков.

При маркетинговом анализе оцениваются финансовые возможности для исполнения проекта. Для этого определяются следующие показатели:

- Возможности конкретной компании в реализации своей продукции;

- Возможности конкретной компании получения прибыли от реализации, объемы которой должны покрывать инвестиционные вложения.

Как правило маркетинговый анализ проводится в два этапа:

- На первом этапе анализируется рыночный сегмент, т.е. определяется целевая аудитория, мотивы, побуждающие к приобретению конкретной продукции, оцениваются возможные способы реализации товаров, составляется прогноз спроса;

- На втором этапе анализируется конкурентная среда: определяется перечень прямых конкурентов и побочных, дается оценка вероятности появления на рынке новых конкурентов, исследуется влияние действующего законодательства на конкуренцию.

При технической оценке бизнес-планирования определяется технология, наиболее приемлемая для реализации проекта, а также влияние на реализацию бизнес-проекта региональных условий, кадрового потенциала, доступности ресурсов и т. д.

Финансовая оценка бизнес-планирования включает расчет и анализ ряда показателей, таких как: внутренняя норма доходности, чистая приведенная стоимость, сроки окупаемости проекта, индекс рентабельности, точка безубыточности, коэффициенты автономии, коммерческого риска, финансовой устойчивости, финансовой зависимости от кредитных средств и др.

При оценке внешних факторов учитываются: инфляция, ставки по кредитам, уровень стабильных и переменных издержек, размер инвестиций, ценообразование, объемы реализации и др. Процесс оценки внешних факторов представляет собой выделение самых проблемных для конкретного бизнеса факторов и определение для них точки безубыточности.

Заключительным этапом оценки бизнес-планирования является оценка самых худших сценариев коммерческой деятельности, т.е. оценка рисков.

Проведение финансовой оценки бизнес-плана

При финансовой оценке бизнес-плана анализируется:

- Финансовое положение компании к течение последних 3-5 лет;

- Окупаемость проекта.

Оценка окупаемости бизнес-плана включает анализ планируемого денежного оборота, данные объемы должны покрывать размеры инвестиций.

Бизнес-план может быть принят в случае, если суммарные финансовые потоки, генерируемые от эмиссии акций, покрывают требуемую норму доходности.

Оценка экономической эффективности капиталовложений может проводится при помощи следующих методов.

Метод оценки сроков окупаемости инвестиционных вложений (1):

$PP = I_0 / CF_t $ (1)

Где $PP$– это период окупаемости проекта, $I_0$ – объем первоначальных инвестиций, $CF_t$ – величина чистых денежных поступлений от реализации проекта.

Метод вычисления среднегодовой прибыли (2):

Рисунок 1. Формула расчета (2). Автор24 — интернет-биржа студенческих работ

Где $T$ – продолжительность периода инвестирования, $P_t$ – количественная оценка прибыли, получаемой от проекта, $З_t$ – объем совокупных затрат по проекту, $m$ – количество интервалов в инвестиционном периоде. Положительное значение данного параметра говорит об экономической привлекательности бизнес-плана.

Метод чистого дохода (3):

$ЧД = Д – З$

Где $Д$ – общая сумма доходов по проекту, $З$ – общая сумма затрат.

Метод чистого дисконтирования доходов (4):

Рисунок 2. Формула расчета (4). Автор24 — интернет-биржа студенческих работ

Где $E$ – это желаемая прибыль (ставка дисконтирования), $I_0$ – первоначальные инвестиции, $CF_t$ – чистые денежные потоки в конце периода.

Метод оценки рентабельности инвестиционных вложений (5):

Рисунок 3. Формула расчета (5). Автор24 — интернет-биржа студенческих работ

Метод внутренней нормы доходности (6):

Рисунок 4. Формула расчета (6). Автор24 — интернет-биржа студенческих работ

Общими параметрами целесообразности бизнес-плана являются:

- Допустимые значения сроков окупаемости проекта должны быть меньше расчетного периода и сроков возврата инвестиций;

- При $NPV$ > $0$ проект считается эффективным и может быть реализован. Чем выше значение $NPV$, тем выше эффективность бизнес-плана;

- Если индекс прибыльности $P_I$ больше $1$, то это говорит об эффективности проекта;

- При ситуации, когда значение показателя $IRR$ выше нормы дисконта, можно считать проект целесообразным.

Оценка рисков

Как правило, любой вид бизнеса подвержен нескольким рискам:

- Производственному, т.е. исполнитель не имеет возможности исполнить свои обязательства;

- Финансовому – предприниматель при обращении за заемными средствами, не может выполнить перед инвесторами финансовые обязательства;

- Инвестиционному – снижается стоимость финансово-инвестиционного портфеля;

- Рыночному – рыночные проценты варьируются на фондовом рынке, снижается курс валюты;

- Политическому – убыточный результат деятельности на фоне влияния политических изменений.

При оценке отрицательных сценариев развития бизнеса осуществляют:

- Определение возможных видов риска;

- Оценку эффективности бизнес-плана;

- Анализ оптимистического, пессимистического и нормального сценария реализация бизнес-проекта.

Замечание 1

Таким образом, оценка бизнес-плана является логическим завершением всего процесса бизнес-планирования, по результатам которой можно определить рациональность реализации конкретного проекта. Такая оценка необходима в поиске инвесторов, выборе более выгодного варианта кредитования, выработке рентабельного инвестиционного проекта, определении условий страхования различных рисков, а также в других ситуациях, которые связаны с прояснением неопределенности.

spravochnick.ru

Анализ бизнес-плана предприятия | АНАЛИТИКА ПЛЮС

Те, кто составлял бизнес план предприятия, наверняка хотят узнать, насколько удачны их идеи, как правильно они проводятся в жизнь. Для того, чтобы узнать, как будет работать данная стратегия, необходимо провести анализ бизнес плана предприятия.

Чем является экспертная оценка бизнес плана

Разработка такого документа как бизнес план с нуля — процедура трудоемкая и сложная. Использование типовых планов, которыми полны рынки консалтинговых услуг предполагает проведение коррекции в соответствии с реальными обстоятельствами.

Цель оценки бизнес плана — расчет рыночной стоимости предоставленного документа. Специалисты при проведении экспертизы должны:

- рассмотреть все составляющие бизнес плана,

- выявить недочеты планирования,

- дать советы по их устранению,

- предоставить рекомендации скорейшего проведения работ в соответствии с этим документом.

Наилучшим вариантом считается разработка бизнес плана одной фирмой, а проведение экспертных мероприятий — другой. Это несколько затратный подход, гарантирующий, тем не менее, оптимизационную эффективность при внедрении плана.

Если бизнес план получил положительные оценки, то документ имеет возможность быстро продвигаться. А идеи, в нем изложенные, гарантировать высокие уровни продаж продукции или высокую доходность бизнеса.

Если бизнес план создавался по индивидуальному заданию, то его экспертная оценка поможет определить насколько изменились:

- условия рынка с момента создания данного документа,

- как поменялись реалии политической или экономической обстановки в стране,

- какие изменения претерпела конъюнктура рынка.

Проведение экспертизы сторонней организацией имеет смысл и с точки зрения оценки его стоимости на сегодняшний день.

Анализ бизнес плана предприятия

Эта процедура может качественно проводиться не только на большом предприятии, но и в малых компаниях и фирмах. Работа с готовыми документами, предоставляемыми рынком консалтинговых услуг, несмотря на некоторое сходство в работе фирм или предприятий одной отрасли, могут иметь региональные отличия. Данная специфика характеризуется:

- насыщенностью этой части рынка,

- востребованностью предлагаемого товара или услуги,

- ставками арендной платы,

- величиной капитальных вложений в обрабатываемом регионе,

- стоимостью амортизации оборудования.

Бизнес-анализ осуществляется в соответствии со следующими этапами:

- предварительные работы оценки инвестпроекта,

- поэтапная техническая экспертиза возможностей реализации проекта,

- финансовый анализ,

- расчет возможностей привлечения ресурсной базы, денег,

- моделирование эффективности бизнеса для каждого из участников,

- оценка возможных рисков ведения дел этого бизнеса и их анализ.

Предварительная оценка позволяет понять целесообразность запуска данного проекта.

Необходимость проведения оценки бизнес плана

Получение экспертного заключения — вот цель проведения оценки бизнес плана. Экспертиза должна включать:

- оценку необходимости и целесообразности привлечения всех партнеров,

- оценку возможности реализовать данную идею,

- сравнительный анализ многих подобных проектов,

- анализируется соответствие данного проекта как российским и международным стандартам и сертификации.

Оценка риска

К основным типам риска можно отнести:

- производственный,

- финансовый,

- инвестиционный,

- рыночный,

- политический.

При выборе расчетных параметров плана, проводится моделирование ситуаций в соответствии:

- с оптимистическими,

- базовыми,

- пессимистическими сценариями.

Наиважнейшим сценарием признан пессимистический. Только он способен, с небольшими преувеличениями, показать минимальные темпы роста бизнеса.

Таким образом, экспертное заключение эффективности бизнес плана дает возможность не только оценить рыночную стоимость проекта, но и констатировать его высокую эффективность, прояснить перспективы реализации. Решение о покупке готового плана закономерно при недостаточности финансирования на начальном этапе деятельности.

analytikaplus.ru

Для чего нужен анализ бизнес плана и что он из себя представляет

Анализ бизнес плана нужен для того, чтобы оценить ожидаемую эффективность капиталовложений на основании представленных в документе данных.

По определению, более всего в качественном анализе заинтересован потенциальный инвестор, для которого жизненно важно правильно оценить показатели эффективности проекта или предприятия, в которые он предполагает инвестировать свои средства.

Но потенциальным инвестором круг лиц, которым может быть интересна оценка бизнес плана, не ограничивается. Не менее заинтересован в том, чтобы получить представление об объективности выкладок, презентованных в этом документе, может быть действующий или потенциальный партнер.

А с учетом того, что для сложных и объемных проектов составление бизнес плана часто заказывается сторонним специализированным фирмам, оценка бизнес плана оказывается необходима и для руководителей предприятия или проекта.

Следует упомянуть и то, что знание того, каким образом производится инвестором анализ качества бизнес плана, необходимо собственнику или руководителю предприятия для того, чтобы составить этот документ, ориентируясь на запросы инвестора.

Структура анализа

Говоря о заинтересованности потенциального инвестора, надо понимать, что интерес этот, прежде всего, направлен на изучение предполагаемых объектов инвестиций с тем, чтобы выбрать из них соответствующие определенным критериям.

Главным из возможных критериев является возможность получения максимальной прибыли от вложений при минимальных рисках.

После того как выбраны предприятия или проекты, отвечающие этому критерию, следует оценка каждого из них с точки зрения их эффективности для реализации заявленных в бизнес плане целей.

Таким образом, анализ представляет комплекс из трех частей:

- Анализ инвестиционной обстановки, который включает в себя изучение возможных объектов инвестиций, для выбора наиболее подходящего из них.

- Анализ выбранного объекта.

- Анализ бизнес плана, предоставленного руководством выбранного объекта.

Анализ инвестиционной обстановки

Оценка инвестиционной ситуации носит трехступенчатый характер, так как производится на трех уровнях:

- На макроэкономическом уровне.

- На уровне отрасли или соответствующего сегмента рынка.

- На уровне конкретного предприятия или проекта.

В каждом случае производится сбор сведений, анализ качества полученной информации и её обработка. После чего делаются выводы о целесообразности дальнейших исследований.

Макроэкономическая оценка

Эти исследования особенно актуальны для иностранных инвесторов, которые в результате получают сведения о состоянии экономики страны или региона, где находится предполагаемый объект вложений. Но не менее они важны и для внутренних вкладчиков или партнеров, особенно когда речь идет о масштабных предприятиях.

Областью изучения макроэкономического анализа являются, как правило, следующие характеристики национальной или региональной экономики:

- Динамика, отрицательная или положительная, экономического развития;

- Государственная политика в области налогообложения и кредитования бизнеса;

- Стабилизирующие и дестабилизирующие факторы, определяющие социальную и политическую ситуацию;

- Состояние законодательства и правоприменительной практики, относящейся к ведению бизнеса;

- Состояние финансового рынка и стабильность национальной валюты;

- Финансовая состоятельность государства;

- Состояние банковской сферы;

- Состояние коммуникационного пространства, которое включает в себя оценку транспорта, связи и телекоммуникаций.

Этот список не является исчерпывающим, ведь каждая страна и регион имеют свои индивидуальные черты. Но общая схема раздела в каждом случае сохраняется.

Отраслевая оценка

В некоторых своих пунктах отраслевая оценка повторяет пункты макроэкономического анализа, но не на уровне региона, а на уровне отрасли промышленности или сегмента рынка. Основными позициями, которыми она оперирует, являются:

- Обзор количества и качества профильных фирм и корпораций.

- Оценка динамики их развития.

- Оценка их конкурентных качеств.

- Обзор ситуации со сбытом продукции.

- Изучение государственной политики по регулированию данной отрасли.

Локальная или микроэкономическая оценка

После того, как инвесторы определились с выбором региона и отрасли, в которые они намереваются вложить свои средства, наступает черед выбора конкретного предприятия или проекта для инвестиций.

Предприятие выбирается из числа профильных предприятий, признанных перспективными на основании результатов макроэкономического и отраслевого анализов.

На этом этапе бизнес план проекта анализируется с точки зрения соответствия возможностей предприятия для осуществления целей проекта.

Важно! Составители бизнес плана должны учитывать то обстоятельство, что сведения о работе предприятия, которые потенциальные инвесторы не смогут найти в бизнес плане, они будут стремиться получить из других источников. В результате чего может быть нанесен ущерб эффективности воздействия документа, на которое рассчитывали составители бизнес плана.

Локальная оценка направлена на изучение следующих параметров предприятия:

- Деятельность фирмы за предыдущие три-четыре года.

- Производственно-организационная форма, в которой она осуществляет свою деятельность.

- Состояние производственной базы.

- Финансовое положение.

- Ассортимент и объем выпускаемой продукции.

- Организация системы управления предприятием.

- Организация снабжения сырьем и сбыта готовой продукции.

- Так же производится оценка качества и количества занятого персонала.

Детализация различных видов анализа бизнес плана

Степень подробности различных видов анализа определяется несколькими факторами.

- Прежде всего, это объем производственных и торговых мощностей, которые предстоит привлечь для реализации проекта.

- Еще один очень важный фактор – объем привлекаемых инвестиций.

Чем больше эти показатели, тем более детальная проработка документа требуется.

Серьезную роль играет и форма реализации проекта. Если основная нагрузка по его воплощению ложится на одну организацию, то в отношении неё проводится всесторонний анализ. Если же задействован ряд компаний, то чаще всего анализ ограничивается их краткой характеристикой.

Анализ инвестиционного бизнес плана

Инвестиционный бизнес план — план, ориентированный на привлечение инвестиций. Анализ этого документа производится по таким позициям:

- Проверка качества представления исходных сведений.

- Оценка организационной схемы реализации проекта.

- Оценка схемы финансирования.

- Оценка юридического сопровождения.

- Маркетинговый анализ.

- Обобщающая оценка возможности достижения целей, презентованных в документе.

Для повышения качества анализа и его эффективности, часто прибегают к составлению финансовых, производственных и организационных моделей. На основании этих моделей проигрываются различные ситуации, которые могут возникнуть в процессе реализации плана.

Достигается это за счет внесения в модели различных вводных данных.

Так, например, при испытаниях финансовой модели проигрываются различные варианты привлечения инвестиционных средств, такие, как кредитование, акционирование и т.д. При этом моделируется и финансово-кредитная практика, актуальная для данного региона.

Следует сказать, что построение таких моделей и их обкатка, дело достаточно сложное и требует привлечения специализированных фирм.

Рассмотрим некоторые аспекты анализа инвестиционного бизнес плана подробнее.

Проверка качества представления исходных сведений

Особое внимание при этом виде проверки обращается на следующие пункты:

- Объем инвестиций, которые рассчитывают получить руководители проекта, и соответствие их ожиданий их возможностям.

- Статьи расходов сопутствующих достижению целей, заявленных в документе. Список этих статей весьма обширен:

- Строительство и обустройство производственных, складских и торговых площадей;

- Расходы по обеспечению производственного процесса;

- Выделение средств на обновление парка оборудования;

- Затраты на закупку сырья и на осуществление сбыта продукции;

- Зарплата сотрудников и привлеченных специалистов, и многое другое.

Маркетинговый анализ

Достижение целей, декларируемых в проекте, напрямую зависит от эффективности и качества организации сбыта продукции. Поэтому маркетинговый анализ, который определяет потенциал сбыта продукции, составляет важную часть системной оценки проекта.

В его состав входит оценка таких параметров:

- Конъюнктура соответствующего сегмента рынка.

- Участие государства.

- Предполагаемая схема продвижения на рынке готовой продукции.

- Предполагаемая схема ценообразования.

- Прогнозирование реакции рынка на расширение номенклатуры товаров.

Оценка организационной схемы реализации проекта

Существует несколько форм участия инвесторов в достижении целей проекта:

- Инвестор может напрямую входить в топ-менеджмент;

- Он так же может владеть пакетом акций;

- Участие его может осуществляться путем кредитования.

В каждом отдельном случае анализ обычно ограничивается достижениями ясности в определении форм участия и договоренностей об их надлежащем правовом оформлении.

Оценка схемы финансирования

С точки зрения привлекательности для инвестиций, оценка схемы финансирования является главным разделом анализа проекта.

Она, как уже было сказано, производится в два этапа:

- Создание модели движения финансовых потоков.

- Проверка эффективности этой модели при различных вводных.

По результатам этого анализа, как правило, делается окончательный вывод об эффективности самого проекта, а так же об эффективности вложений в его осуществление.

Кроме того, такой подход позволяет решить следующие прикладные задачи:

- Выявление рисков финансирования и повышение эффективности защиты от них.

- Создание методики сбора и обработки информации, адаптированной к особенностям проекта.

При составлении финансовой модели её разработчики оказываются перед проблемой выстраивания иерархии приоритетных факторов, в зависимости от степени их воздействия на движение финансов. Правильный выбор является важным условием эффективности финансовой оценки.

Так же при конструировании модели учитывается ряд других параметров. К их числу можно отнести:

- Используемая методика бухгалтерских расчетов.

- Методика расчетов по налогообложению.

- Варианты амортизационного учета.

- Начисления процентов по кредитам и дивидендов для акционеров.

- Расчет сроков погашения разнообразных задолженностей и многое другое.

Процесс разработки модели можно разбить на несколько этапов:

- Выработка концепции, то есть определение целей, которым должна послужить создаваемая модель.

- Определение диапазона вводных данных.

- Выработка модели.

- Прогон созданной модели с разными вводными данными.

- Корректировка модели, исходя из полученных результатов.

Если модель была составлена грамотно, то её использование позволяет не только составить достаточно достоверный прогноз движения инвестиционных вложений, но и оптимизировать схемы финансирования проекта.

Заключение

Не лишним будет еще раз упомянуть, что созданием работоспособной модели должны заниматься специалисты соответствующего профиля.

Потому что в противном случае будет затруднительно учесть все особенности такого моделирования.

Так, например, использование для моделирования бухгалтерских методик в корне отличается от моделирования, построенного на основе узкоспециальных методик, ориентированных на обсчет инвестиционного финансирования.

И это не единственная проблема. Практически каждый аспект такой модели требует применения специфических методик, которыми в полной мере владеют только специалисты, обладающие соответствующим образованием и серьезным опытом.

Еще одной сложностью является сопряжение этих методик для их корректной работы в рамках одной модели.

И наконец, стоит сказать о представлении полученных данных в понятном для инвесторов и партнеров виде.

Естественно, что работа таких специалистов стоит достаточно дорого. Но в случае успеха эти затраты окупаются с лихвой.

bisnesideya.ru

Анализ и оценка бизнес-плана

В последнее десятилетие консалтинговыми компаниями, производственными предприятиями и другими субъектами бизнеса составляется огромное количество бизнес-планов инвестпроектов, предназначенных для финансирования извне. Кредитным специалистам, инвесторам необходимо провести их углубленную оценку и отобрать наилучшие. Нередко требуется и независимая экспертиза готовых бизнес-проектов.

Рассмотрим в этой статье некоторые ключевые моменты оценки бизнес-плана.

Начать оценку бизнес-плана нужно с определения программного средства его разработки. Если это программа Альт-Инвест или Project-Expert – анализ плана упроститься. Если расчеты произведены в неизвестной программе или вручную – потребуется дополнительный анализ всех финансовых расчетов.

Если бизнес-план будет подаваться в банк для кредитования, в министерства или другие государственные учреждения для получения поддержки – необходимо выяснить, есть ли требования к бизнес-проектам (конкурсная документация) и соответствует ли им разработанный план бизнеса.

Отрицательный cash flow говорит о серьёзных ошибках, допущенных в оцениваемом бизнес-плане, либо о несостоятельности инвестиционного проекта – на его реализацию просто не хватит денег.

Проводя анализ бизнес-плана – обратите внимание на показатели экономической эффективности проекта. Ниже приведены нормативы, необходимые для принятия положительного решения о кредитовании предприятия банком:

Анализируя разделы бизнес-плана необходимо определить момент старта бизнес-проекта. Месяц начала расчетов (реализации проекта) в плане бизнеса должен быть более поздний, чем дата рассмотрения его конечным потребителем (банк, инвестор, министерство). Также нужно сопоставить даты в календарном плане бизнес-проекта с датами осуществления инвестиций.

При анализе разработанного бизнес-плана целесообразно сопоставить производственные мощности предприятия и заложенные в проекте объёмы производства – не завышены ли они.

Анализ расчётов при оценке бизнес-плана предусматривает и проверку заложенной системы налогообложения, применённых ставок и льгот по налогам, размер страховых взносов. Зачастую, разработчики бизнес-плана без опыта, просто упускают какие-то налоги, завышая таким образом финансовые результаты проекта и занижают бюджетный эффект бизнес-проекта.

Один из показателей качественно проработанного бизнес-плана – это расширенный анализ рынка и конкурентов, наличие обоснованности спроса на производимый товар (услугу).

При проведении экспертизы плана бизнеса создания производственного внимания необходимо обратить внимание на наличие обоснования необходимых коммуникаций (электроснабжение и газоснабжение, водоснабжение) и расходов на их подведение.

При анализе раздела бизнес-плана «Оценка рисков» рассматриваются рассчитанная безубыточность и анализ чувствительности, а также параметры и диапазон (%), по которому он проведён.

При использовании в проекте ставки дисконтирования, необходимо проверить принятую величину типового риска, верно ли применены ставка рефинансирования и уровень предполагаемой инфляции.

Анализируя разработанный план бизнеса устанавливается тип используемых в расчетах проекта цен. Бизнес-проект должен быть просчитан в сопоставимых ценах: постоянных с учетом (либо без учета) НДС. Либо текущих, без учета НДС, или текущих, но с учетом НДС.

В бизнес-проектах, предназначенных для государственной поддержки, обычно нужно произвести расчет бюджетной эффективности от реализации бизнес-плана, а также социально-экономической полезности. Даже если в конкурсной документации не прописано требование привести в бизнес-плане эти показатели, все же желательно их рассчитать.

Рассмотренные пункты анализа и оценки плана бизнеса не являются конечными, они конечно же дополняются в зависимости от сложности и направленности рассматриваемого проекта. Специфика проверки бизнес-плана также зависит и от конкретного заложенного в нём вида(ов) деятельности. Собственно, из этого и складывается стоимость оценки бизнес-плана.

Но данного подхода достаточно для «поверхностной» экспертизы бизнес-плана, чтобы уже на начальной стадии оценки забраковать непроработанный или низкокачественный проект.

agro365.ru

Тема 14. Анализ и оценка бизнес-плана

14.1 Общая последовательность анализа бизнес-плана

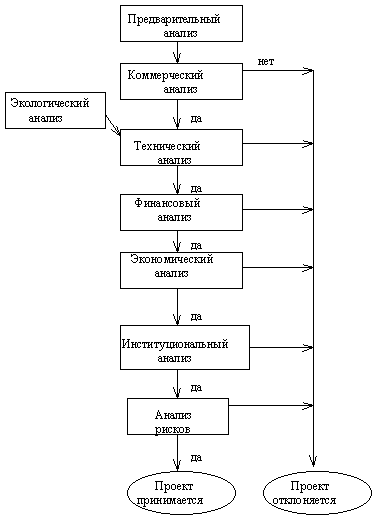

Анализ бизнес-плана следует осуществлять по общей схеме, которая включает специальные разделы, оценивающие коммерческую, техническую, финансовую, экономическую и институциональную выполнимость бизнес-плана, оценка должна оканчиваться анализом риска. На рис. 15 представлена общая последовательность анализа проекта.

Рисунок 15 — Общая последовательность анализа бизнес-плана

14.2 Предварительная стадия разработки и анализа бизнес-плана

При разработке бизнес-плана осуществляется анализ эффективности его реализации. Данный анализ и составляет содержание предварительной стадии анализа бизнес-плана. При проведении анализа используют следующие два критерия:

зрелость отрасли,

конкурентоспособность предприятия (его положения на рынке).

Анализ зрелости отрасли принято производить, относя ее к одному из четырех состояний развития: эмбриональному, растущему, зрелому и стареющему.

При исследовании положения предприятия на рынке необходимо установить конкурентоспособность фирмы в рамках отрасли, к которой она принадлежит. При этом различают следующие конкурентные состояния предприятия: доминирующее, сильное, благоприятное, неустойчивое, слабое, нежизнеспособное.

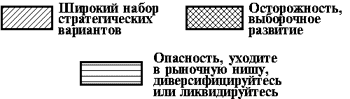

На основании сопоставления критериев зрелости отрасли и конкурентной способности предприятия, разрабатывают матрицу жизненных циклов предприятия (рис. 16), позволяющую определить целесообразность осуществления бизнес-плана.

Рисунок 16 — Матрица наборов жизненных циклов

Конечным результатом предварительной стадии анализа бизнес-плана является установление положения конкретного предприятия по указанным критериям, т.е. буквально, какой конкретной “клетке” в матрице принадлежит данное предприятие.

Исходя из приведенной формализации, может быть рассмотрена одна из возможных стратегий развития предприятия, представленных в табл. 28.

Таблица 28

Стратегии развития предприятия

Положение на рынке | Стадии зрелости | |||

Эмбриональная | Растущая | Зрелая | Стареющая | |

Доминирующее | Инвестируйте быстрей требований рынка | Удерживайте позиции. Удерживайте долю | Удерживайте позиции. Развивайтесь вместе с отраслью | Удерживайте позиции |

Сильное | Инвестируйте со скоростью, диктуемой рынком | Попытайтесь улучшить положение. Увеличивайте долю | Удерживайте позиции. Развивайтесь вместе с отраслью | Удерживайте позиции или подводите итоги |

Благо-приятное | Избирательно или целиком увеличивайте долю. Все силы на увеличение рыночной доли | Попытайтесь улучшить положение. Избирательное увеличение доли | Выжидание или стабилизация. Найдите нишу и пытайтесь защищаться | Подводите итоги или постепенно уходите |

Неустойчивое | Избирательно подходите к завоеванию позиций | Найдите свою нишу и обороняйтесь | Найдите нишу и удерживайте ее или постепенно уходите | Уходите постепенно или сразу |

Слабое | Вверх или вон | Перестраивайтесь или уходите совсем | Перестраивайтесь или постепенно уходите | Уходите сразу |

Стадия предварительного анализа не должна быть продолжительной по времени, и выводы, которые делаются на предварительном этапе преимущественно, базируются на качественных оценках. Тем не менее, эта стадия необходима, по крайней мере, по следующим двум причинам:

при дальнейшем общении со стратегическим инвестором вопросы зрелости отрасли и конкурентного положения предприятия обязательно будут подниматься и к этому необходимо быть готовым заранее,

если менеджеры предприятия не позаботятся об этом анализе, то стратегический инвестор сделает это сам и его выводы могут быть не столь благоприятными.

studfile.net