Сущность лизинга, формы и виды лизинга: финансовый, операционный, международный.

Лизингу, как источнику финансирования приобретения имущества, посвящено большое количество материалов в печатных и электронных источниках. В этой статье мы постараемся вкратце рассказать о сущности лизинга и возможных формах и видах лизинга.

Несмотря на то, что в законодательстве существует чёткое определение лизинга, зачастую при объяснении сути лизинга приходится прибегать к аналогиям и сравнениям с другими, более привычными видами деятельности и формами финансирования. Связано это прежде всего с тем, что российский рынок лизинга весьма молод (он начал зарождаться в начале 90-х годов XX века) и лизинг, как форма финансирования, ещё не стал привычным инструментом финансирования покупки автомобилей, спецтехники, оборудования.

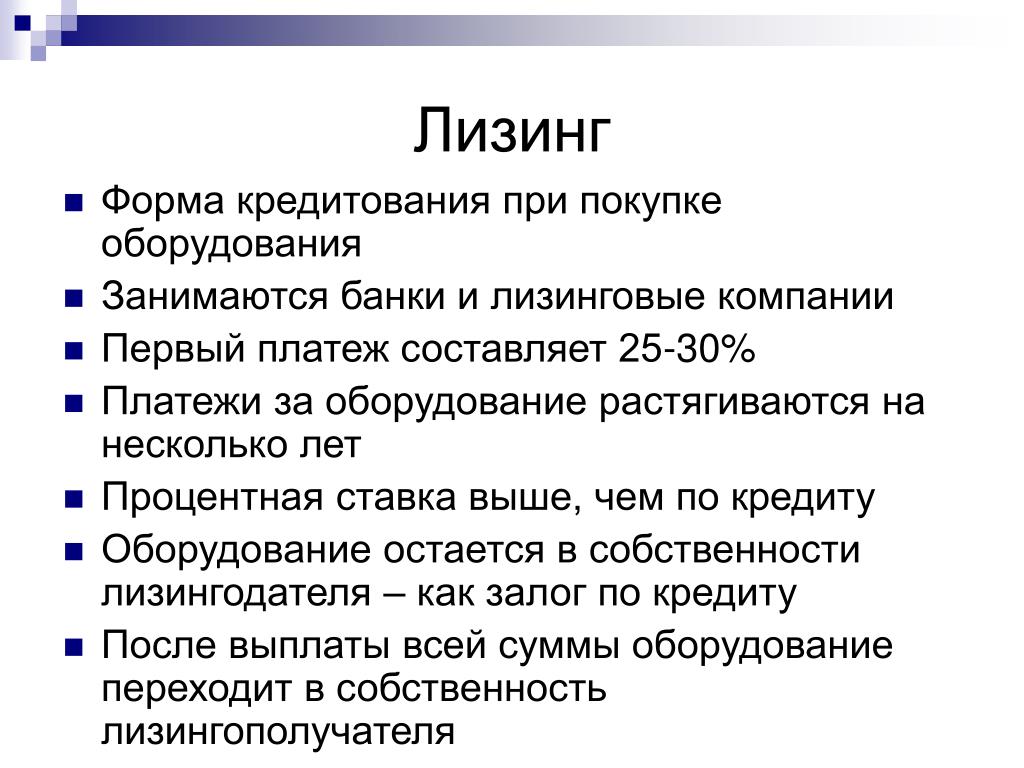

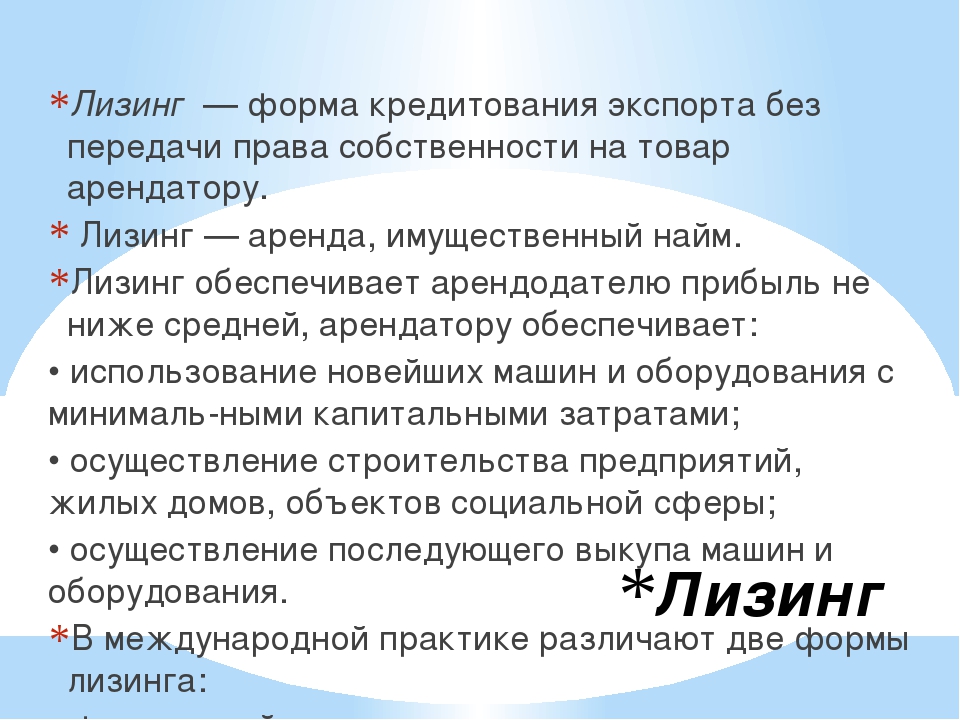

Лизинг является видом инвестиционной деятельности, объединяющей в себе элементы аренды и кредитования.

С арендой лизинг роднит факт передачи клиенту в пользование реального имущества, за использование которого лизингополучатель выплачивает лизинговые платежи.

С кредитованием у лизинга также есть много общего. И при кредитовании, и при заключении договора лизинга производится анализ финансового состояния клиента, при этом методы оценки заёмщика одинаковые. Это связано с тем, что лизинговая компания аналогично кредитующему банку инвестирует денежные средства в приобретение конкретного имущества по заявке лизингополучателя и вернуть вложенные в сделку средства – одна из основных задач лизингодателя. Лизинговые компании не заинтересованы в изъятии переданного в лизинг имущества, т.к. в этом случае возникает проблема его реализации в целях погашения средств, направленных на финансирование лизинговой сделки (доля заёмных средств в структуре источников финансирования лизинговых сделок составляет более 70%). Самостоятельной эксплуатацией, сдачей в аренду или иным использованием оборудования, автотранспорта, спецтехники лизинговые компании не занимаются.

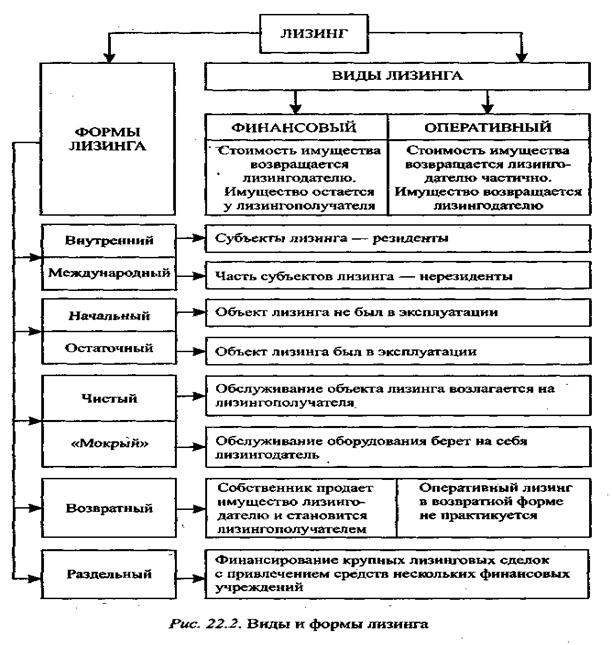

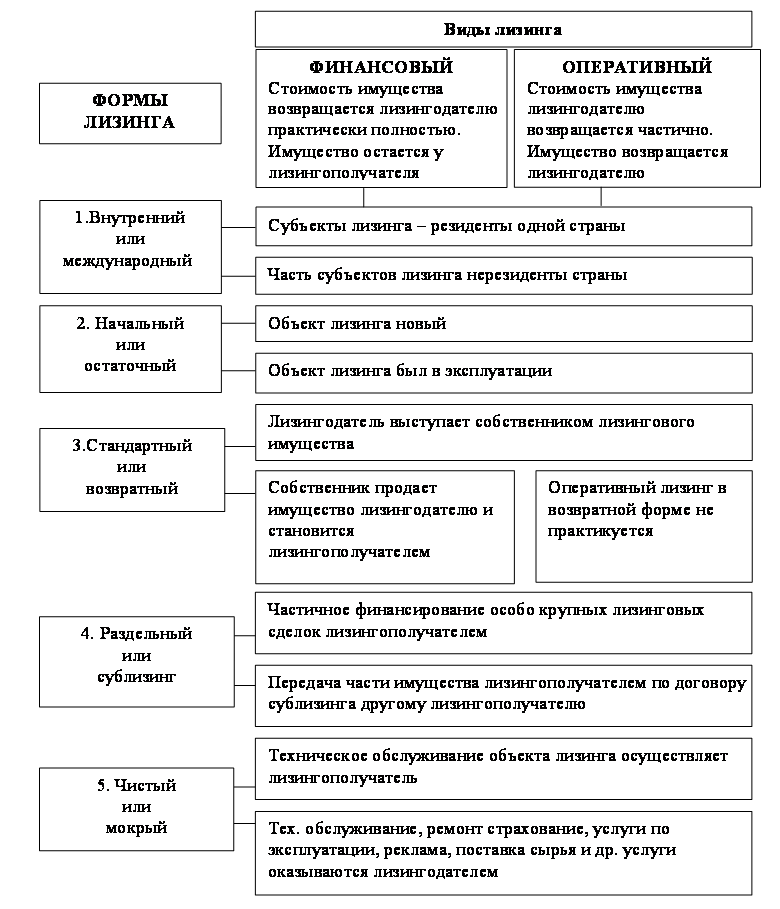

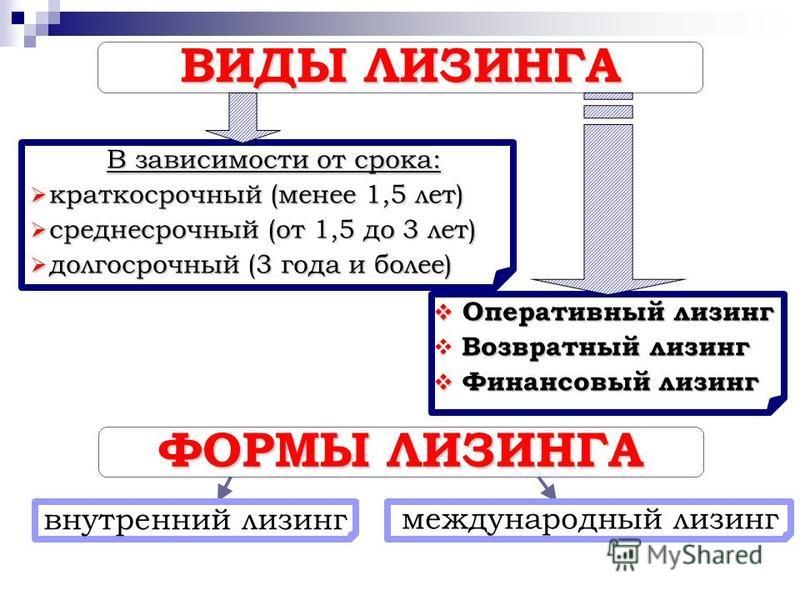

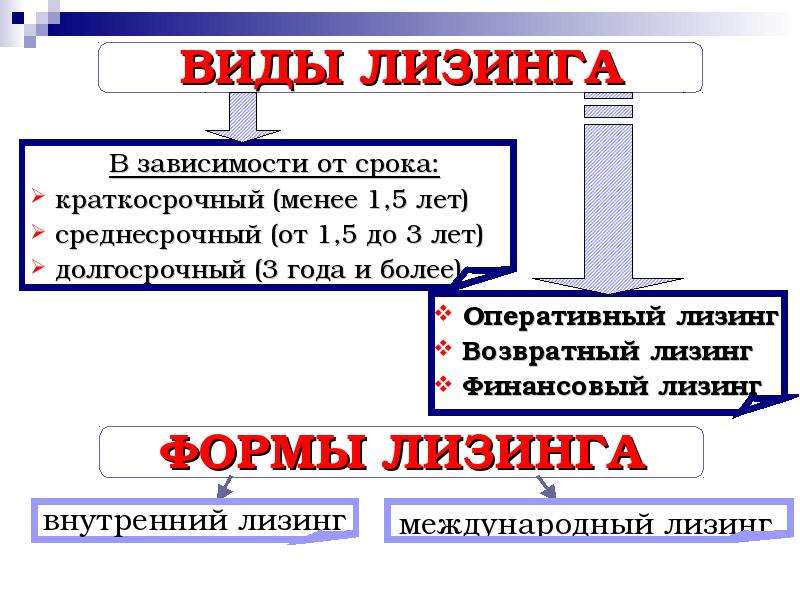

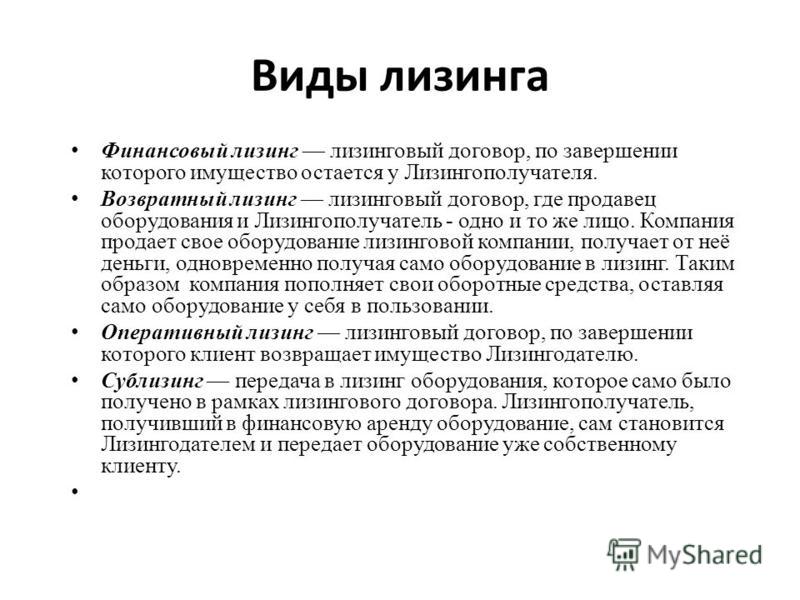

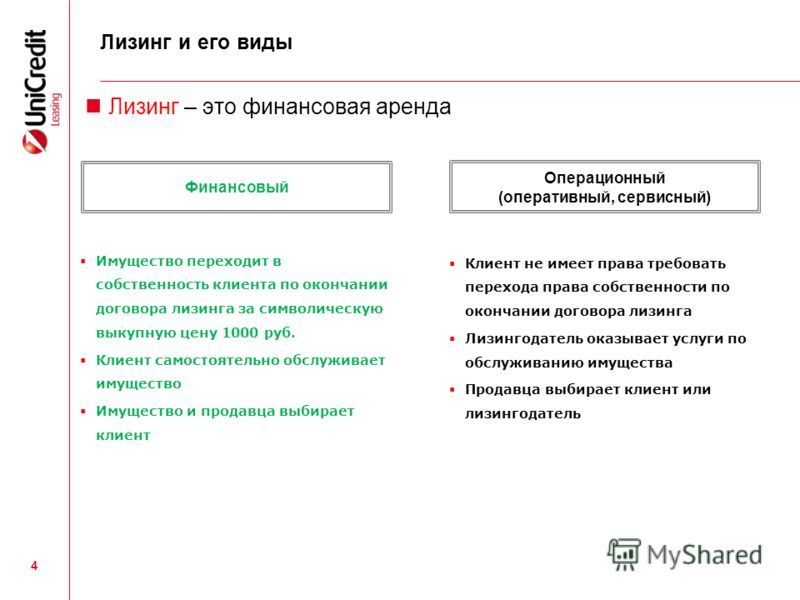

Принято выделять три основные формы лизинга: финансовый лизинг, оперативный лизинг (или операционный лизинг) и возвратный лизинг.

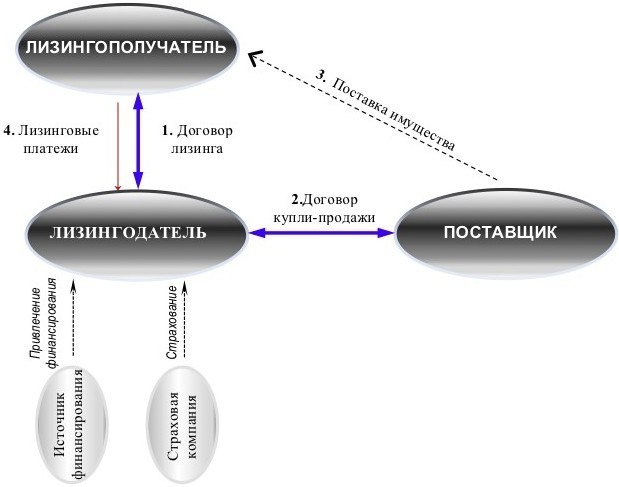

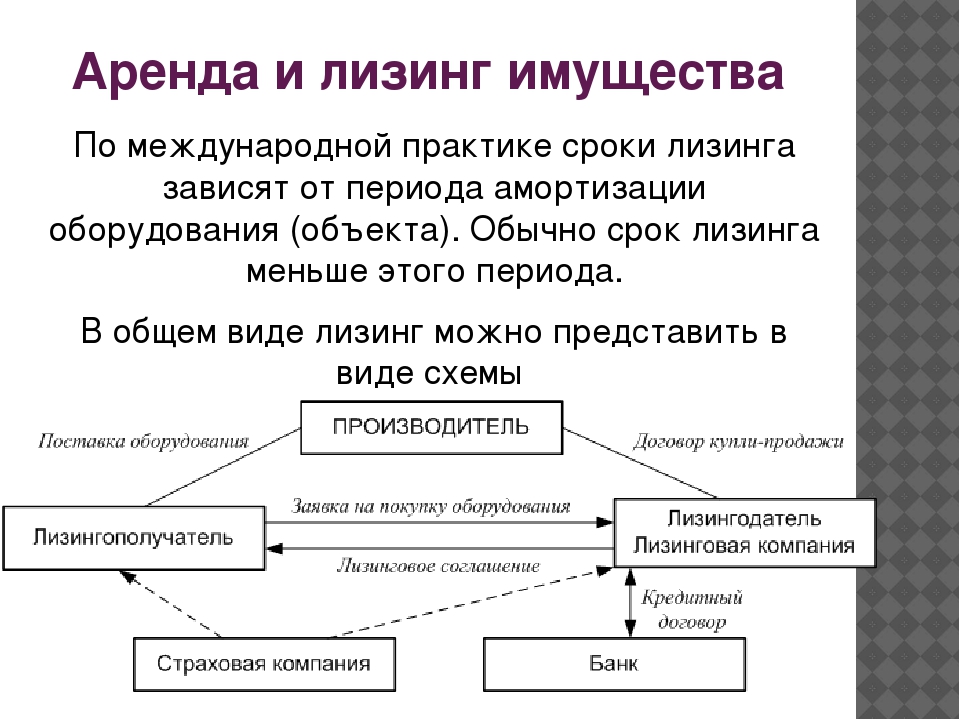

Финансовый лизинг – наиболее распространённая форма лизинга в России. При финансовом лизинге в сделке участвуют три основные стороны: лизинговая компания, лизингополучатель и поставщик лизингового имущества. Лизинговая компания покупает имущество у поставщика и передаёт это имущество в пользование лизингополучателю. По окончании договора лизинга имущество переходит в собственность клиента. Договоры финансового лизинга заключаются на срок, сопоставимый со сроком полной амортизации объекта лизинга (как правило, 3-5 лет).

Оперативный лизинг (иначе его называют операционный лизинг) отличается от финансового лизинга тем, что по окончании договора лизинга предполагается не переход предмета лизинга в собственность лизингополучателя, а возврат лизинговой компании. На сегодня рынка оперативного лизинга в России по сути не существует. Программы операционного лизинга предлагает всего несколько лизинговых компаний, при этом данные программы предполагают лизинг легковых автомобилей.

Возвратный лизинг – это форма лизинга, при которой лизингополучатель и поставщик являются одним и тем же лицом. При заключении договора возвратного лизинга организация – собственник имущества продаёт это имущество лизинговой компании и берёт это же имущество в лизинг. Возвратный лизинг позволяет использовать все преимущества и налоговые льготы финансовой аренды (лизинга), а также получить на длительный период (срок действия договора лизинга) оборотные средства для развития текущей деятельности.

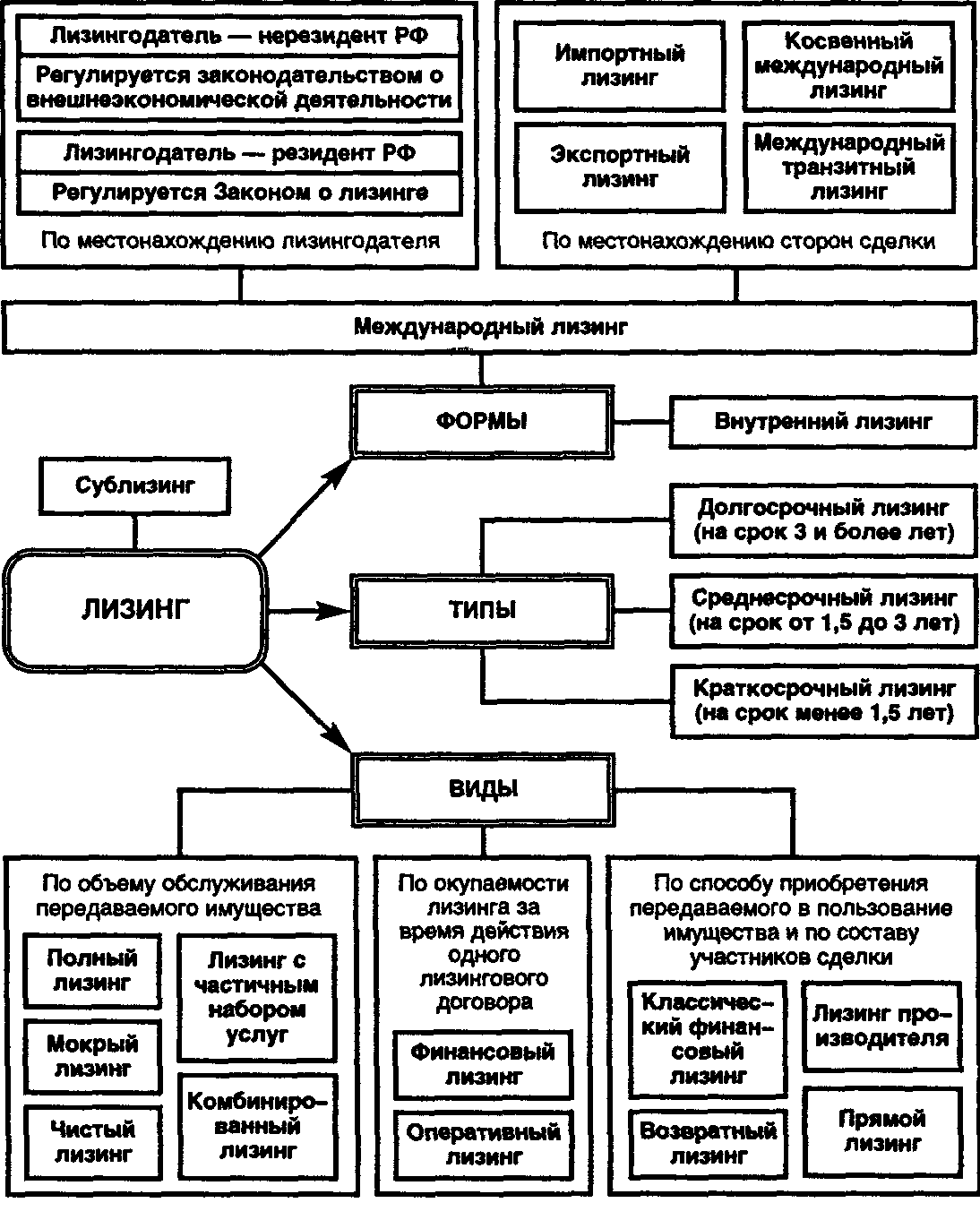

Ещё одна из форм лизинга, которую следует упомянуть – это международный лизинг. При международном лизинге одна из сторон договора лизинга – лизингодатель или лизингополучатель – является нерезидентом Российской Федерации. В заключаемых в России сделках международного лизинга нерезидентом является лизингодатель. Это, как правило, лизинговые компании, аффилированные с поставщиками лизингового имущества.

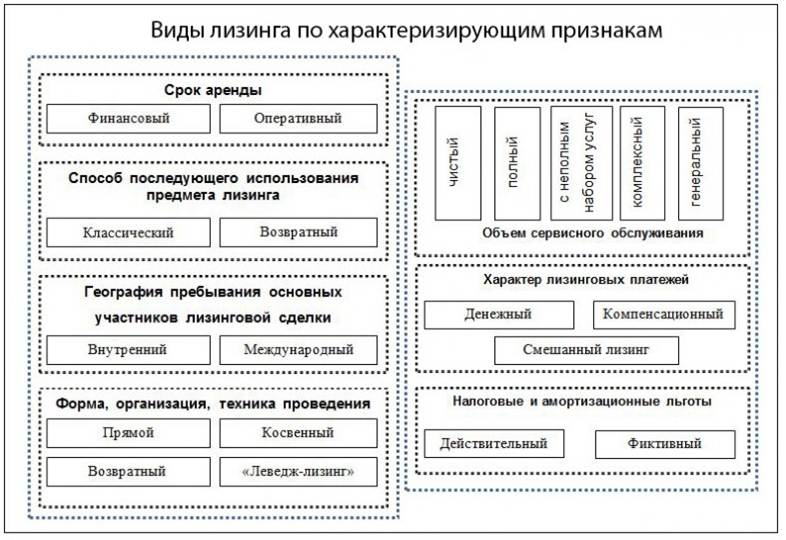

Виды лизинга и терминология

Субьекты лизинговой сделки:

Лизингодатель – лизинговая компания, которая согласно договору лизинга приобретает в собственность имущество в целях его последующего предоставления в качестве предмета лизинга за плату во временное владение и пользование лизингополучателю;

Лизингополучатель — физическое лицо или юридическое, которому в соответствии с договором лизинга предоставляется во временное владение и пользование предмет лизинга;

Основные термины в лизинге:

Лизинговая деятельность — предпринимательская деятельность по приобретению лизингодателем в собственность имущества в целях его последующего предоставления за плату во временное владение и пользование юридическому или физическому лицу.

Выкупная стоимость предмета лизинга — установленная договором лизинга и уплачиваемая вне лизинговых платежей сумма приобретения в собственность лизингополучателем предмета лизинга (если договором лизинга предусмотрено условие о выкупе предмета лизинга), которая определяется как разница между стоимостью предмета лизинга по договору лизинга и частью суммы лизинговых платежей, полностью или частично возмещающей инвестиционные расходы лизингодателя, с учетом которых определена стоимость предмета лизинга, если иное не предусмотрено законодательством или договором лизинга.

Инвестиционные расходы лизингодателя — затраты, с учетом которых определена стоимость предмета лизинга и которые связаны с приобретением имущества, предназначенного для последующей передачи в качестве предмета лизинга, доведением его до состояния, пригодного для использования лизингополучателем в соответствии с договором лизинга, передачей предмета лизинга лизингополучателю, а также подлежащие возмещению лизингополучателем в соответствии с договором лизинга полностью или частично расходы лизингодателя, не учтенные при определении стоимости предмета лизинга и связанные с заключением и исполнением договора лизинга.

Лизингодатель — субъект, наделенный правом осуществления лизинговой деятельности, который согласно договору лизинга, обязуется приобрести в собственность имущество в целях его последующего предоставления в качестве предмета лизинга и предоставить предмет лизинга за плату во временное владение и пользование лизингополучателю.

Лизингополучатель — юридическое или физическое лицо, которому в соответствии с договором лизинга предоставляется во временное владение и пользование предмет лизинга.

Продавец (поставщик) предмета лизинга — лицо, с которым лизингодатель заключает договор купли-продажи (поставки), предусматривающий приобретение лизингодателем в собственность имущества, предназначенного для последующей передачи лизингополучателю в качестве предмета лизинга.

Стоимость предмета лизинга — контрактная стоимость предоставляемого во временное владение и пользование лизингополучателю предмета лизинга, определяемая по согласованию между лизингодателем и лизингополучателем, используемая для расчета лизинговых платежей и выкупной стоимости предмета лизинга (если договором лизинга предусмотрено условие о выкупе предмета лизинга).

Цена договора лизинга

Виды лизинга:

Финансовый лизинг — финансовая аренда (лизинг) (далее — лизинг), при которой лизинговые платежи в течение срока лизинга продолжительностью не менее 1 года обеспечивают возмещение лизингодателю не менее 75 процентов стоимости предмета лизинга независимо от того, предусмотрен ли договором лизинга выкуп предмета лизинга или его возврат лизингодателю;

Оперативный лизинг — лизинг, при котором лизинговые платежи в течение срока лизинга независимо от его продолжительности обеспечивают возмещение лизингодателю менее 75 процентов стоимости предмета лизинга и договором лизинга предусмотрен возврат предмета лизинга лизингодателю по истечении срока лизинга;

Возвратный лизинг — финансовый или оперативный лизинг, при котором лизингополучатель в рамках одного договора лизинга является одновременно продавцом (поставщиком) предмета лизинга. Возвратным лизингом также признается лизинг, при котором юридическое лицо, созданное после заключения договора лизинга и в течение срока лизинга в результате реорганизации в форме слияния лизингополучателя и продавца (поставщика) предмета лизинга или их присоединения, становится одновременно лизингополучателем и продавцом (поставщиком) предмета лизинга;

Возвратным лизингом также признается лизинг, при котором юридическое лицо, созданное после заключения договора лизинга и в течение срока лизинга в результате реорганизации в форме слияния лизингополучателя и продавца (поставщика) предмета лизинга или их присоединения, становится одновременно лизингополучателем и продавцом (поставщиком) предмета лизинга;

Международный (межгосударственный) лизинг — лизинг, при котором лизингодатель и лизингополучатель являются субъектами разных государств, в том числе: экспортный лизинг — международный (межгосударственный) лизинг, при котором лизингодатель и продавец (поставщик) предмета лизинга являются субъектами Республики Беларусь, а лизингополучатель — субъектом другого государства; транзитный лизинг — международный (межгосударственный) лизинг, при котором лизингодатель, продавец (поставщик) предмета лизинга и лизингополучатель являются субъектами разных государств;

Импортный лизинг — лизинг, при котором лизингодатель и лизингополучатель являются субъектами Республики Беларусь, а продавец (поставщик) предмета лизинга — субъектом другого государства.

В рамках своей деятельности ООО «Твой лизинг» заключает сделки финансового лизинга с физическими лицами, а также юридическими лицами. В том числе сделки возвратного лизинга (как подвид финансового лизинга).

Понятие и характеристика финансовой аренды (лизинга)

Понятие финансовой аренды

В соответствии с гл. 34 ГК РФ, финансовая аренда (лизинг) является одной из разновидностей арендных правоотношений. Гражданский кодекс Российской Федерации (Статья 665, ГК РФ) определяет финансовую аренду следующим образом:

По договору финансовой аренды (договору лизинга) лизингодатель обязуется приобрести

в собственность указанное лизингополучателем имущество у определенного им продавца

и предоставить лизингополучателю это имущество за плату во временное владение и

пользование для предпринимательских целей. Лизингодатель в этом случае не несет ответственности

за выбор предмета лизинга и продавца. Договором финансовой аренды может

быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется

лизингодателем.

Договором финансовой аренды может

быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется

лизингодателем.

Правда, следует признать, что любое определение финансовой аренды является ограниченным и не может учесть всех форм и проявлений этого кредитного-инвестиционного инструмента. Согласно определению Европейской федерации национальных ассоциаций по лизингу оборудования (Leaseurope): «Аренда — это соглашение между собственником имущества (арендодателем) и арендатором, согласно которому первый передает право пользования активом арендатору на оговоренный срок в обмен на периодические выплаты» (также широко известно определение лизинга, установленное Конвенцией УНИДРУА, см. стр. 18).

Основополагающими нормативными актами, регулирующими лизинговые правоотношения

на территории Российской Федерации, в настоящее время являются Гражданский кодекс Российской

Федерации и Федеральный закон «О финансовой аренде (лизинге)» от 29 октября

1998 г. №164-ФЗ с изменениями и дополнениями от 29 января 2002 года.

№164-ФЗ с изменениями и дополнениями от 29 января 2002 года.

Лизингодатель остается собственником оборудования, в то время как лизингополучатель приобретает право пользования оборудованием, уплачивая лизинговые платежи. По истечении определенного срока лизингополучатель может приобрести право собственности по договоренности с лизингодателем.

Согласно международной практике, лизинг представляет собой подвид арендных отношений, который характеризуется тем, что: а) лизингополучатель не приобретает права собственности на объект лизинга; б) риски и выгоды от пользования объектом лизинга лежат на лизингополучателе; в) оплата производится в рассрочку и (обычно) покрывает полную стоимость объекта лизинга и требуемую норму доходности лизингодателя1.

|

1В целом, участники сделки имеют значительную свободу в определении договорных условий, которые регулируют их взаимоотношения. |

Чаще всего при финансовой аренде лизингодатель приобретает для передачи в лизинг выбранный лизингополучателем объект лизинга у выбранного лизингополучателем продавца. Как правило, в течение действия договора лизинга, риски утраты или повреждения предмета лизинга застрахованы за счет лизингополучателя в согласованной сторонами лизинговой сделки страховой компании 2.

|

2При лизинге автомобилей может дополнительно страховаться гражданская ответственность лизингополучателя при эксплуатации Предмета лизинга. |

Основные черты финансовой аренды

Финансовая аренда (лизинг) — характеризующаяся длительным сроком контракта и амортизацией

всей или большей части стоимости арендуемого имущества. Фактически финансовая

аренда представляет собой форму долгосрочного кредитования инвестиционного проекта. По истечении срока действия договора лизинга лизингополучатель может вернуть предмет лизинга, продлить соглашение или заключить новое, а также купить предмет лизинга.

Фактически финансовая

аренда представляет собой форму долгосрочного кредитования инвестиционного проекта. По истечении срока действия договора лизинга лизингополучатель может вернуть предмет лизинга, продлить соглашение или заключить новое, а также купить предмет лизинга.

Как и любая другая финансовая сделка, лизинг сопряжен с определенной степенью риска для каждой из сторон лизинговых отношений. Тем не менее, в России лизинг позволяет продавцам увеличить объем своих продаж, предоставляет лизингополучателям механизм приобретения крайне необходимых для них активов и через капиталовложения стимулирует экономику.

Преимущества лизинга

Причиной широкого распространения лизинга в развитых странах является ряд его преимуществ перед обычной ссудой или покупкой за счет собственных средств:

|

Международная практика |

Российская специфика |

|

Относительно более дешевый вид финансирования капитальных затрат | |

|

За счет эффекта масштаба и/или положения на рынке лизинговая компания может получить финансирование по более низким ставкам либо предложить более выгодные финансовые условия. |

Часто российские лизинговые компании создаются ФПГ, либо банками для целей модернизации компаний группы или оптимизации налогообложения. В результате их кредитный рейтинг может уступать рейтингам потенциальных лизингополучателей. |

|

Экономический эффект от использования налоговых льгот. |

Снижение базы по налогу на прибыль и налога на имущество. |

|

Относительная гибкость как инструмента средне- и долгосрочного финансирования: | |

|

Лизинг предполагает 100%-е финансирование инвестиционного проекта и не требует немедленного начала платежей. Арендные платежи обычно начинаются после поставки имущества арендатору. |

Многие лизинговые компании требуют от своих клиентов одну или несколько из следующих форм обеспечения: аванс (обычно 15%-30% от закупочной стоимости лизингового имущества), депозит или другое доп. |

|

Не требуется дополнительного залога или прочих ограничений на деятельность лизингополучателя (ограничение на дальнейшие заимствования). |

Многие лизинговые компании требуют гарантии (поручительства) третьих лиц, залог активов или дополнительное страхование. |

|

Возможность снижения валютных рисков за счет фиксации ставок по лизингу. |

|

|

Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постоянного обновления своего парка оборудования. |

|

Недостатки лизинга

|

Международная практика |

Российская специфика |

|

Относительная негибкость условий лизинга | |

|

Обычно фиксированные ставки лизинга (проявляется при снижении рыночных ставок). |

В практике иногда используются плавающие ставки и гибкие графики лизинговых платежей — в соответствии с особенностями денежного потока лизингополучателя. |

|

Ограничения, которые лизингодатель может наложить на использование имущества. |

Иногда лизингодатель накладывает дополнительные ограничивающие условия (срок лизинга, нормы использования). |

|

При устаревании объекта лизинга до окончания действия лизингового договора, лизингополучатель продолжает платить арендные платежи до конца контракта. |

|

|

Налоговые последствия | |

|

Налоговые льготы при лизинге могут быть меньше, чем аналогичные льготы при осуществлении капитальных затрат за счет собственных средств. |

Возможная задержка с возвратом НДС лизингодателем. |

|

Уплата лизингодателем налога на пользователей автодорог по ставке 1% (отменяется с 1 января 2003г. |

|

Классификация договоров аренды

В мировой практике существует два основных вида аренды: оперативная и финансовая3 - «operating lease» и «financial lease». Терминологически в англо-саксонском праве финансовая аренда, в широком смысле, трактуется как лизинговая сделка, при которой полная стоимость оборудования выплачивается в течение срока аренды. Таким образом, финансовая аренда, как правило, означает приобретение оборудования, т.е. является альтернативной формой финансирования. Напротив, «operating lease» или аренда, как правило, используется для приобретения права пользования средством в течение определенного периода времени без приобретения самого средства; следовательно, при аренде арендатор избегает большей части рисков, связанных с оборудованием.

|

3 При этом, международное понятие «оперативная аренда» идентично российскому термину «аренда», а международному понятию «финансовая

аренда» соответствуют российские термины: «финансовая аренда» и «лизинг». |

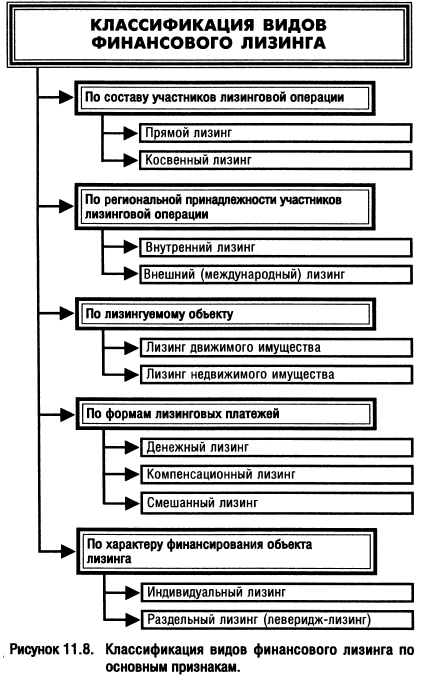

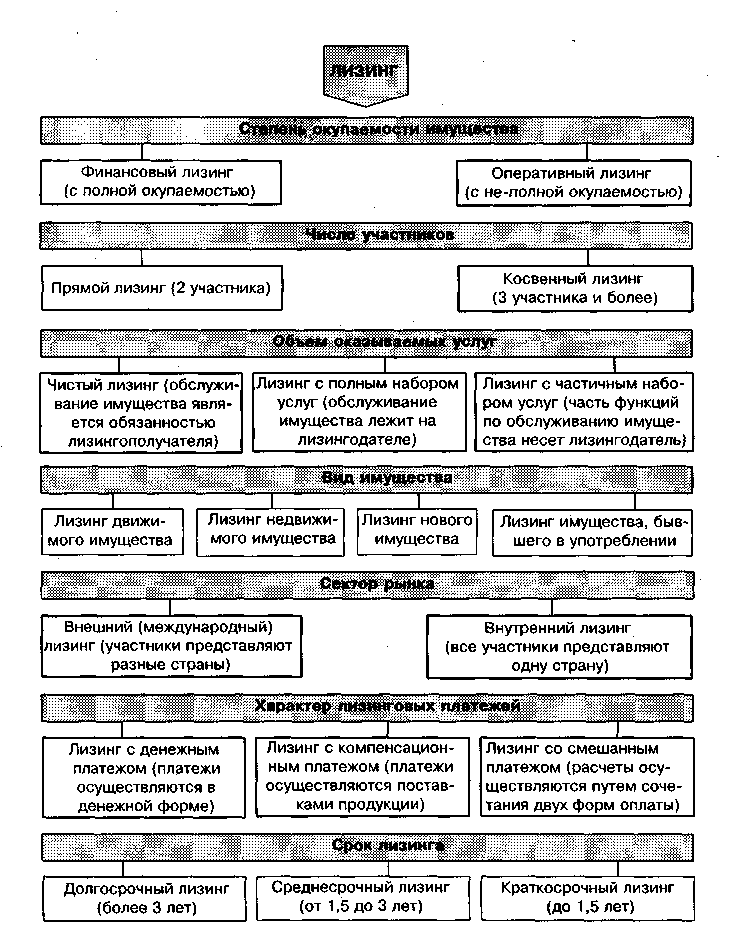

Виды лизинговых соглашений можно дифференцировать следующим образом:

|

Классификационные признаки |

Формы лизинга |

|

Объект |

1) Движимое имущество |

|

2) Недвижимое имущество | |

|

Срок |

1) Долгосрочные |

|

2) Среднесрочные | |

|

3) Краткосрочные | |

|

Условия начисления амортизации |

1) С полной (ускоренной) амортизацией |

|

2) С неполной амортизацией | |

|

Сфера рынка |

1) Внутренний |

|

2) Международный | |

|

3) Транзитный | |

|

Организация |

1) Прямой |

|

2) Косвенный | |

|

3) Возвратный | |

|

4) Левередж | |

|

Объем обслуживания |

1) Чистый |

|

2) Полный | |

|

3) Комплексный | |

|

4) Генеральный | |

|

Тип лизинговых платежей |

1) Денежный |

|

2) Компенсационный | |

|

3) Смешанный |

По объектам сделок лизинг подразделяется на лизинг движимого и недвижимого имущества. При лизинге недвижимости лизингодатель строит или покупает недвижимость по поручению

арендатора и предоставляет ему право использования в коммерческих и производственных

целях. Так же, как и в сделках с движимым имуществом, контракт заключается обычно на

срок меньший или равный амортизационному периоду объекта; арендатор несет все риски,

расходы и налоги во время действия контракта.

При лизинге недвижимости лизингодатель строит или покупает недвижимость по поручению

арендатора и предоставляет ему право использования в коммерческих и производственных

целях. Так же, как и в сделках с движимым имуществом, контракт заключается обычно на

срок меньший или равный амортизационному периоду объекта; арендатор несет все риски,

расходы и налоги во время действия контракта.

По сфере рынка выделяют три типа лизинга: внутренний, международный и транзитный4. К сделкам международного лизинга относятся договоры, лизингодатель и лизингополучатель которых находятся в разных государствах. В данном случае не имеет значения местонахождение продавца имущества. Под местонахождением имеется в виду местонахождение юридического лица, но не его филиала или представительства, даже если оно зарегистрировано либо аккредитовано на территории другого государства.

|

4 В российском законодательстве (в статье 7 Закона «О финансовой аренде (лизинге)» № 164-ФЗ от 29. |

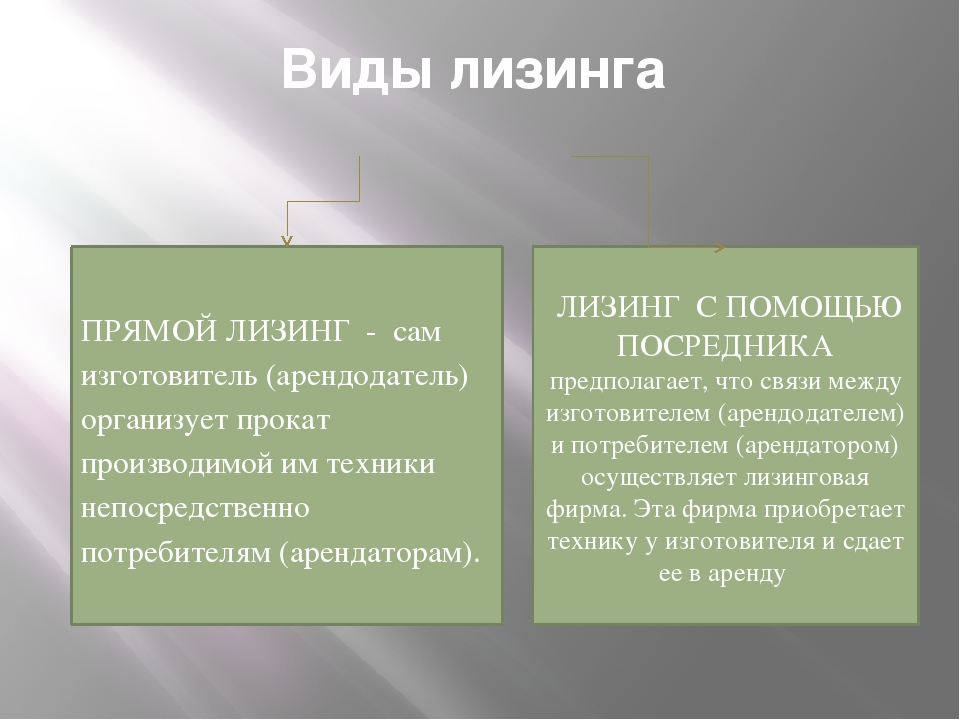

По организации выделяется прямой лизинг, когда изготовитель или владелец имущества выступает в качестве лица, сдающего его в аренду, и косвенный, при котором сдача в аренду ведется через третье лицо.

Возвратный лизинг (lease-back) заключается в продаже промышленным предприятием части

его собственного имущества лизинговой компании с одновременным подписанием договора

об его аренде. В такой операции только два участника: арендатор имущества (бывший владелец)

и лизинговая компания (новый владелец). Такая сделка дает возможность предприятию

получить денежные средства за счет продажи средств производства, не прекращая их эксплуатацию,

и использовать их для новых капитальных вложений. Рентабельность данной операции

будет тем выше, чем доходы от новых инвестиций больше суммы арендных платежей.

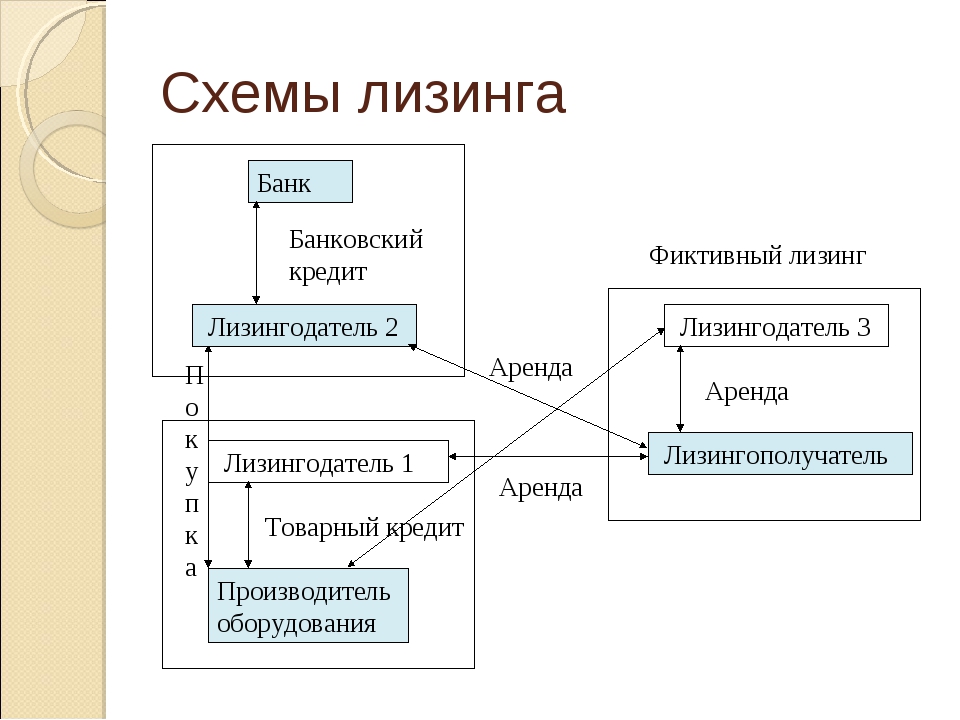

Так как часто лизинговой компании не хватает собственных средств для осуществления лизинговых операций, она может привлекать другие лизинговые компании для участия в проекте. В этом случае основной лизингодатель оплачивает лишь часть стоимости имущества, а на остальную сумму привлекает другие компании. При этом собственником имущества становится основной лизингодатель.

По объему обслуживания можно выделить договор чистого лизинга, полного комплексного

и генерального. При чистом лизинге дополнительные расходы по обслуживанию арендуемого

имущества берет на себя лизингополучатель, а при полном лизинге лизингодатель может

брать на себя техническое обслуживание, ремонт, страхование, подготовку персонала и другие

расходы, связанные с использованием объекта сделки. Основное преимущество полного лизинга

состоит в предоставлении широкого спектра услуг, оказываемых лизингодателем (возможно

даже с привлечением производителя).

Комплексный лизинг предполагает, что кроме оплаты передаваемого имущества лизингодатель осуществляет дополнительные инвестиции, связанные с объектом лизинга и необходимые для организации процесса производства (закупка сырья, комплектующих, расходных материалов). В зарубежной практике применяется генеральный лизинг, в договоре которого предусматривается право дополнять заявку на имущество для передачи в лизинг без заключения новых договоров.

По методу финансирования различается срочный лизинг, при котором осуществляется одноразовая аренда, и возобновляемый (револьверный), при котором договор лизинга продолжается по истечении первого срока контракта.

Интересы сторон лизинговой сделки

Лизинг является важным источником средне- и долгосрочного финансирования предприятий

во многих странах, независимо от их размеров или уровня развития. В странах с развитой

экономикой лизинг является решением проблемы приобретения основных средств, которое

экономически эффективно для всех участников лизинговой сделки. Это имеет особое значение

для обеспечения финансирования малых и средних, а также открывающихся предприятий,

которым принадлежит ключевая роль в обеспечении внедрения новых технологий и конкуренции

в экономике наряду с созданием новых рабочих мест.

Это имеет особое значение

для обеспечения финансирования малых и средних, а также открывающихся предприятий,

которым принадлежит ключевая роль в обеспечении внедрения новых технологий и конкуренции

в экономике наряду с созданием новых рабочих мест.

Согласно исследованию Международной финансовой корпорации, можно выделить несколько основных причин обращения к услугам лизинговых компаний в Российской Федерации. К ним относятся:

- большая гибкость лизинга

- менее жесткие требования по дополнительному обеспечению и гарантиям

- более продолжительные сроки финансирования

- меньшее количество бюрократических барьеров

- налоговые преимущества

- большая поддержка со стороны поставщиков

Наиболее значимой причиной, однако, является недоступность банковских кредитов для

многих лизингополучателей. Это подчеркивает одно важное качество лизинга: во многих случаях

лизинг является альтернативным источником финансирования, не конкурируя напрямую

с банковским кредитованием.

Экономические выгоды лизинга как схемы осуществления реальных инвестиций

На определенном этапе развития рыночных отношений взаимоотношения кредитора и заемщика закономерно вступают в определенное противоречие, которое выражается в высокой рисковости долгосрочного кредитования для кредитора и чрезмерной стоимости заемного капитала для заемщика, что фактически приводит к сужению рынка долгосрочного кредитования. Возникновение лизинговых схем, представляющих собой во многих случаях некоторый вариант защиты кредитной сделки, является закономерным этапом развития форм заимствования долгосрочных инвестиционных ресурсов производственно-хозяйственными субъектами.

Целесообразность лизинговой сделки для ее участников можно рассматривать в двух направлениях:

с точки зрения организационно-правовых интересов или экономических интересов.

При этом экономические интересы участников лизинга могут рассматриваться как текущие

(статические) (например, в разрезе одного лизингового платежа), так и в динамическом аспекте,

т. е. на протяжении всего периода использования имущества с учетом фактора стоимости

денег во времени.

е. на протяжении всего периода использования имущества с учетом фактора стоимости

денег во времени.

С организационной точки зрения формирование лизинговых отношений означает возникновение

промежуточного звена между кредитором и потребителем инвестиций. Поэтому преимущества

и недостатки включения лизинговой сделки в цепочку «кредит — лизинг — приобретение

основных фондов» должны и могут рассматриваться:

а) с точки зрения интересов кредитора;

б) с точки зрения интересов получателя основных фондов — предмета лизинговой сделки.

Условно назовем агентов экономических интересов в случае организации инвестиционных вложений посредством лизинговой сделки следующим образом: «производитель», «лизинговая компания» и «лизингополучатель».

Производитель

Промышленные предприятия не всегда могут сразу оплачивать приобретение дорогостоящей

техники, а производители не в состоянии осуществлять поставки в кредит, поскольку сами

нуждаются в дополнительных оборотных средствах для организации производства.

Поставщикам оборудования (как российским, так и зарубежным) использование механизма лизинга помогает в реализации их продукции российским предприятиям, которые, как и прежде, работают в условиях нехватки капитала для покупки средств производства. Поставщики оборудования в некоторых случаях могут брать на себя часть риска, связанного с лизинговой сделкой, предоставляя лизинговой компании, например, гарантии обратного выкупа.

Для поставщиков оборудования лизинг является средством продажи оборудования. Поскольку многие предприятия испытывают нехватку денежных средств и не имеют доступа к банковским кредитам, лизинг остается единственным способом получения оборудования конечным пользователем.

В силу своих особенностей, лизинг становится альтернативой традиционным банковским

кредитам, и при определенных обстоятельствах обладает привлекательностью для некоторых

категорий клиентов. В этом плане лизинг не конкурирует с банковским финансированием, а

скорее дополняет его.

В этом плане лизинг не конкурирует с банковским финансированием, а

скорее дополняет его.

Лизинговая компания

Экономический интерес лизинговой компании состоит в получении дохода, превышающего средний уровень дохода от инвестиционной деятельности (за счет комиссии, премии за риск). При этом риск самой компании снижается за счет:

В западной практике дополнительным плюсом для лизинговой компании может быть возможность приобретения продукции или ценных бумаг лизингополучателя. Кроме этого, существуют положительные налоговые последствия лизинговой формы финансирования инвестиций.

Лизингополучатель

Финансовыми источниками осуществления инвестиционных вложений для производственного

предприятия являются собственные средства (нераспределенная прибыль и акционерный

капитал) или заемные средства (преимущественно в виде кредитных средств). При ограниченных

финансовых возможностях лизингополучатель может приобрести оборудование для

увеличения производственных мощностей и повышения способности генерировать доходы.

При ограниченных

финансовых возможностях лизингополучатель может приобрести оборудование для

увеличения производственных мощностей и повышения способности генерировать доходы.

Согласно западной практике, для лизингополучателей лизинг может быть предпочтительнее банковского кредита, поскольку от них требуется продемонстрировать не длительную кредитную историю, а способность генерировать соответствующие денежные средства, достаточные для покрытия лизинговых платежей.

Для лизингополучателя финансовая аренда (лизинг) позволяет обновлять основные фонды,

формировать техническую базу производства для новых видов продукции, расплачиваясь за

арендованное имущество по мере получения дохода от производимой с помощью этого имущества

продукции. В развитых странах лизинг по сравнению с кредитом является более доступной

формой привлечения инвестиций, поскольку не требует сложного пакета гарантий по

кредитной сделке, т. к. предприятие получает фонды в полную собственность лишь при условии

полного выкупа (тяжесть бремени по гарантированию кредитной сделки в этом случае может

быть переложена на лизинговую компанию).

к. предприятие получает фонды в полную собственность лишь при условии

полного выкупа (тяжесть бремени по гарантированию кредитной сделки в этом случае может

быть переложена на лизинговую компанию).

С точки зрения лизингополучателя появление в кредитной цепочке промежуточного агента в лице лизинговой компании (которая является собственником предмета лизинга), означает появление дополнительного гаранта эффективного использования кредита, а также звена, контролирующего условия использования предмета лизинга на протяжении всего периода возврата кредитных средств. В том числе одним из условий гарантирования целевого использования кредита является то, что предприятию предоставляются не денежные средства, а непосредственно средства производства, имеющие технико-экономические характеристики, определенные этим предприятием.

Привлекательность лизинга для лизингополучателя основывается также на возможности

применять ускоренную амортизации имущества. Для компании ускоренная амортизация

имущества не только позволяет получить экономию на налоге на прибыль в текущем плане, но

и, активизируя процесс возврата собственных инвестиций через механизм амортизации, приближает

момент его реинвестирования, что обеспечивает дополнительную прибыль, а, следовательно,

повышает рентабельность собственного капитала.

Для компании ускоренная амортизация

имущества не только позволяет получить экономию на налоге на прибыль в текущем плане, но

и, активизируя процесс возврата собственных инвестиций через механизм амортизации, приближает

момент его реинвестирования, что обеспечивает дополнительную прибыль, а, следовательно,

повышает рентабельность собственного капитала.

Значение лизинга для экономического развития

Финансовая аренда (лизинг) является важным источником долгосрочного и среднесрочного финансирования для предприятий во многих странах, независимо от их величины или уровня развития. Механизм лизинга обеспечивает дополнительный приток финансирования в производственный сектор, способствуя увеличению внутреннего производства, росту продаж внеоборотных активов и развитию финансовых механизмов, доступных предприятиям.

Одним из возможных источников ускорения экономического роста называют сектор малого

бизнеса. Лизинг является эффективным механизмом финансирования этого сектора, который

банковская сфера традиционно обходила стороной. Сейчас все большее количество лизингодателей

в своей деятельности ориентируется на малые и средние предприятия. С малым бизнесом

работают не только лизинговые компании, связанные с администрацией регионов, муниципальными

банками, федеральными и местными агентствами содействия развитию малого и

среднего бизнеса, как это было в 1997-1999 гг. Результаты опроса, проведенного МФК, показывают,

что малые и средние предприятия являются клиентами 78% лизинговых компаний.

Лизинг является эффективным механизмом финансирования этого сектора, который

банковская сфера традиционно обходила стороной. Сейчас все большее количество лизингодателей

в своей деятельности ориентируется на малые и средние предприятия. С малым бизнесом

работают не только лизинговые компании, связанные с администрацией регионов, муниципальными

банками, федеральными и местными агентствами содействия развитию малого и

среднего бизнеса, как это было в 1997-1999 гг. Результаты опроса, проведенного МФК, показывают,

что малые и средние предприятия являются клиентами 78% лизинговых компаний.

Развитая лизинговая отрасль расширит возможности финансирования реального сектора экономики, будет способствовать росту внутреннего производства, реализации основных средств, а также расширит выбор механизмов финансирования, доступных российским предприятиям.

Процесс обновления основных фондов финансируется в основном за счет нераспределенной

прибыли предприятий и сдерживается отсутствием доступного заемного капитала. Хотя за последние

полтора года произошло увеличение объемов банковского кредитования реального

сектора, банки по-прежнему не выполняют своей роли финансового посредника. Лизинг, как

механизм альтернативного финансирования, может сыграть чрезвычайно важную роль в выполнении

этой стратегической задачи, стоящей перед российской экономикой, в переоснащении

основных фондов промышленных предприятий.

Хотя за последние

полтора года произошло увеличение объемов банковского кредитования реального

сектора, банки по-прежнему не выполняют своей роли финансового посредника. Лизинг, как

механизм альтернативного финансирования, может сыграть чрезвычайно важную роль в выполнении

этой стратегической задачи, стоящей перед российской экономикой, в переоснащении

основных фондов промышленных предприятий.

Что такое лизинг? Какие бывают виды лизинга? Статья от ЕЛП

Очень часто случается так, что предприятия малого бизнеса не имеют достаточное количество денежных средств, чтобы единовременно осуществить обновление основных фондов. В данном случае проблему с нехваткой средств легко решить с помощью лизинга. Суть данного финансирования заключается в том, что лизинговая компания (в дальнейшем лизингодатель) закупает для предприятия (в дальнейшем лизингополучатель) основные средства, которые в будущем передаются этому предприятию в личное владение, но при условии внесения определенных лизинговых платежей в течение установленного периода времени. Лизинг — что это?

Все непотребляемые вещи могут являться предметом лизинга. Это могут быть здания, оборудования, различные сооружения, транспортные средства и абсолютно любое недвижимое и движимое имущество, необходимые для функционирования предприятия. Не могут выступать в качестве предмета лизинга земельные участки и другие природные объекты. Также не могут участвовать в лизинге виды имущества, запрещенные законом, или, которые имеют определенные условия обращения.

Различают несколько видов лизинга:

Финансовый лизинг. Данный вид уникален тем, что на протяжении действия условий лизингового договора владельцем имущества остается лизингодатель. По истечению установленного срока права собственности переходят в руки лизингополучателя, при этом он выплачивает лизингодателю остаточную стоимость приобретенного ранее имущества.

Операционный лизинг. При таком виде лизинга приобретенное имущество может несколько раз быть сдано в аренду чаще всего на короткий срок.

Лизинг — что это?

Все непотребляемые вещи могут являться предметом лизинга. Это могут быть здания, оборудования, различные сооружения, транспортные средства и абсолютно любое недвижимое и движимое имущество, необходимые для функционирования предприятия. Не могут выступать в качестве предмета лизинга земельные участки и другие природные объекты. Также не могут участвовать в лизинге виды имущества, запрещенные законом, или, которые имеют определенные условия обращения.

Различают несколько видов лизинга:

Финансовый лизинг. Данный вид уникален тем, что на протяжении действия условий лизингового договора владельцем имущества остается лизингодатель. По истечению установленного срока права собственности переходят в руки лизингополучателя, при этом он выплачивает лизингодателю остаточную стоимость приобретенного ранее имущества.

Операционный лизинг. При таком виде лизинга приобретенное имущество может несколько раз быть сдано в аренду чаще всего на короткий срок. По окончанию срока аренды данное имущество можно выкупить, но стоимость его будет немного выше, в сравнении с остаточной ценой такого же имущества при организации финансового лизинга. Повышенная стоимость связана с тем, что к сроку продажи имущество не успевает полностью амортизироваться. Данный вид лизинга очень похож на обычную аренду с возможностью дальнейшего приобретения прав собственности на арендное имущество, только в данном случае роль арендодателя играет лизингодатель.

По окончанию срока аренды данное имущество можно выкупить, но стоимость его будет немного выше, в сравнении с остаточной ценой такого же имущества при организации финансового лизинга. Повышенная стоимость связана с тем, что к сроку продажи имущество не успевает полностью амортизироваться. Данный вид лизинга очень похож на обычную аренду с возможностью дальнейшего приобретения прав собственности на арендное имущество, только в данном случае роль арендодателя играет лизингодатель.

Возвратный лизинг. Этот лизинг характерен тем, что предприятие реализует лизинговой компании имеющееся в собственности имущество, а затем получает его обратно, но в лизинг. Данный вариант лизинга можно считать особой формой кредитования с применением залогового имущества.

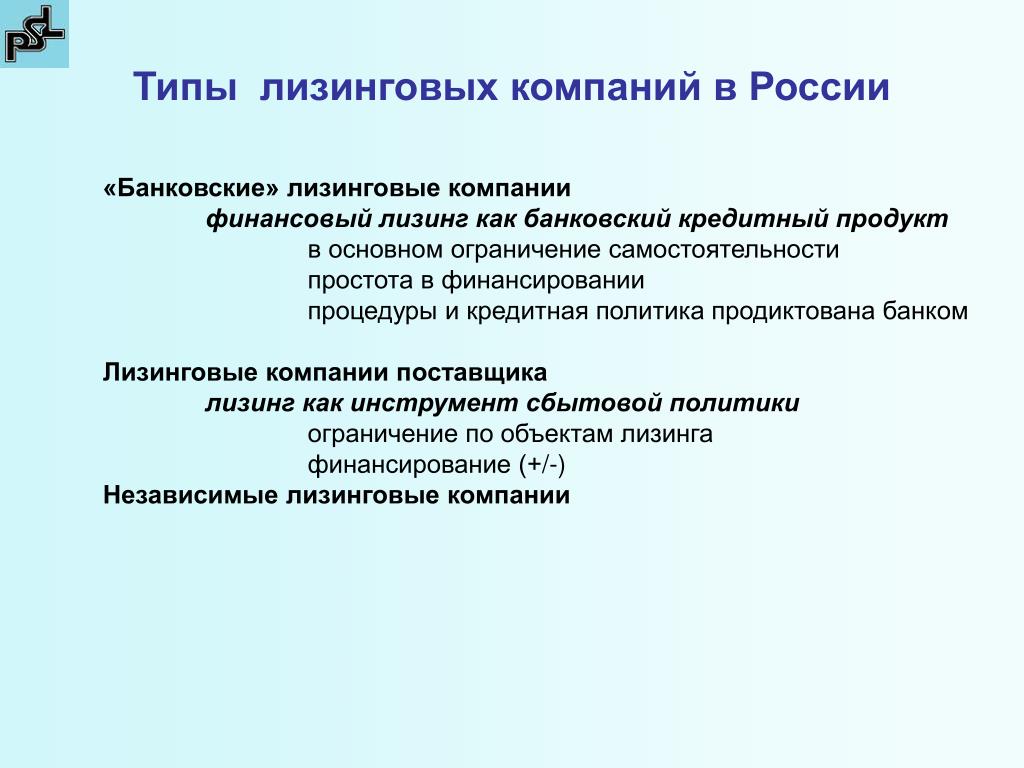

Все компании, которые занимаются предоставлением лизинговых услуг, условно можно поделить на две основные категории:

— Универсальные лизинговые компании. Работа таких компаний заключается в оформлении лизингового договора на абсолютно все виды ликвидного имущества. Подобные лизинговые компании не ставят ограничения своим клиентам в плане выбора предмета лизинга. Также они не запрещают клиентам выбирать и проводить переговоры с поставщиками.

— Лизинговые компании, которые свою работу строят на выдаче лизинга только для определенной категории имущества или осуществляющие свою работу с ограниченным числом поставщиков. Другими словами, это специализированные компании. Подобная стратегия работы лизинговой компании опирается на то, что она занимается развитием определенной отрасли или над продвижением конкретных товаров. Зачастую условия лизингового договора в таких компаниях имеют ряд значительных преимуществ для клиентов. Прежде чем заключить договор с той или иной лизинговой компанией обратите внимания на условия, а также на потребности собственного предприятия.

Помимо наличия двух основных сторон лизингового договора, в нем также могут участвовать и третьи лица. К третьим лицам можно отнести:

— любые финансовые структуры, выступающие гарантом будущей сделки;

— страховые компании, которые работают над защитой имущественных интересов двух других сторон.

Подобные лизинговые компании не ставят ограничения своим клиентам в плане выбора предмета лизинга. Также они не запрещают клиентам выбирать и проводить переговоры с поставщиками.

— Лизинговые компании, которые свою работу строят на выдаче лизинга только для определенной категории имущества или осуществляющие свою работу с ограниченным числом поставщиков. Другими словами, это специализированные компании. Подобная стратегия работы лизинговой компании опирается на то, что она занимается развитием определенной отрасли или над продвижением конкретных товаров. Зачастую условия лизингового договора в таких компаниях имеют ряд значительных преимуществ для клиентов. Прежде чем заключить договор с той или иной лизинговой компанией обратите внимания на условия, а также на потребности собственного предприятия.

Помимо наличия двух основных сторон лизингового договора, в нем также могут участвовать и третьи лица. К третьим лицам можно отнести:

— любые финансовые структуры, выступающие гарантом будущей сделки;

— страховые компании, которые работают над защитой имущественных интересов двух других сторон.

Лизинг имеет ряд значительных преимуществ перед другими вариантами дополнительного финансирования:

1) Лизинг чаще является более доступным средством для приобретения или модернизации основных фондов, чем кредит.

Процедура оценки платежеспособности будущего лизингополучателя практически ничем не отличается от процедуры оформления кредита, но в случае лизинга эта схема немного упрощена и за счет этого все действия по оформлению осуществляются значительно быстрее. Также требования по обеспечению лизингового договора намного мягче, чем при обычном кредитовании.

2) Лизинг можно получить при желании на более длительный промежуток времени, чем при оформлении банковского кредита.

3) С помощью лизинга можно в значительной степени избежать оттока финансовых средств из оборота компании. Получается, что с помощью лизинга можно приобрести необходимое оборудование или другое имущество, но при этом не вынимать деньги из оборота. 4) Используя лизинг легко достичь компромисса при оформлении покупки оборудования.

5) Договор с компаний, занимающейся лизингом, представляет еще один гарант того, что денежные средства будет возвращены в банк.

6) Для сделок, проведенных по лизингу, действует льготный вариант налогообложения.

Какие есть недостатки у лизинга?

Хотя лизинг имеет такой большой ряд значительных преимуществ, есть и некоторые важные условия, которые в любой момент могут осложнить деятельность того предприятия, которое желает воспользоваться лизингом. Стоит помнить, что любые возникшие проблемы в лизинговой компании автоматически становятся проблемами того, кто приобрел имущество в лизинг, так как, зачастую лизинговые сделки финансируются за счет денежных потоков коммерческих банков, имущество приобретаемое в лизинг может быть использовано в качестве залогового имущества. Получается, что, если в лизинговой компании случится кризис, банк будет вправе распоряжаться по своему желанию лизинговым имуществом.

4) Используя лизинг легко достичь компромисса при оформлении покупки оборудования.

5) Договор с компаний, занимающейся лизингом, представляет еще один гарант того, что денежные средства будет возвращены в банк.

6) Для сделок, проведенных по лизингу, действует льготный вариант налогообложения.

Какие есть недостатки у лизинга?

Хотя лизинг имеет такой большой ряд значительных преимуществ, есть и некоторые важные условия, которые в любой момент могут осложнить деятельность того предприятия, которое желает воспользоваться лизингом. Стоит помнить, что любые возникшие проблемы в лизинговой компании автоматически становятся проблемами того, кто приобрел имущество в лизинг, так как, зачастую лизинговые сделки финансируются за счет денежных потоков коммерческих банков, имущество приобретаемое в лизинг может быть использовано в качестве залогового имущества. Получается, что, если в лизинговой компании случится кризис, банк будет вправе распоряжаться по своему желанию лизинговым имуществом. В данном случае лизингополучатель теряет не только приобретенное имущество, но и ту часть денег, которая на момент кризиса уже была выплачена, согласно лизинговому договору. Такое действие является вполне законным, так как лизингополучатель становится полноправным владельцем имущества исключительно после окончания срока действия лизингового договора.

В данном случае лизингополучатель теряет не только приобретенное имущество, но и ту часть денег, которая на момент кризиса уже была выплачена, согласно лизинговому договору. Такое действие является вполне законным, так как лизингополучатель становится полноправным владельцем имущества исключительно после окончания срока действия лизингового договора.

Лизинг на российском рынке

7 — 2003Михаил Степанов, компания «Терем»

Виды лизинга

Преимущества применения лизинга

Использование лизинга в полиграфии

Лизинговая сделка

Заключение

УСЛОВИЯ ПРЕДОСТАВЛЕНИЯ ЛИЗИНГА КОМПАНИЯМИ ПОСТАВЩИКАМИ ОБОРУДОВАНИЯ

В прессе все чаще высказывается мысль о том, что именно лизинг станет основой

арендных отношений в будущем. Эта форма оплаты оборудования и недвижимости уже

играет заметную роль в российском бизнесе. Отметим и благоприятную обстановку,

стимулирующую развитие лизинга. В первую очередь это законодательство, способствующее

развитию лизинга: на основании закона «О лицензировании отдельных видов деятельности»

начиная с февраля 2002 года лизинг не относится к лицензируемым видам деятельности. Кроме того, принят новый Налоговый кодекс. С 1 января 2002 года на основании

главы 25 «Налог на прибыль организаций» вступили в действие новые правила амортизации

предмета лизинга. Дорабатывается новая редакция закона РФ «О лизинге». Эти документы

в совокупности с ГК РФ и Конвенцией УНИДРУА «О международном финансовом лизинге»

определяют правила ведения лизинговой деятельности в России.

Кроме того, принят новый Налоговый кодекс. С 1 января 2002 года на основании

главы 25 «Налог на прибыль организаций» вступили в действие новые правила амортизации

предмета лизинга. Дорабатывается новая редакция закона РФ «О лизинге». Эти документы

в совокупности с ГК РФ и Конвенцией УНИДРУА «О международном финансовом лизинге»

определяют правила ведения лизинговой деятельности в России.

Но объективнее всего о развитии этого направления говорят цифры: с начала 2001 года Министерство экономического развития и торговли РФ выдало более 970 лицензий на право осуществления лизинговой деятельности, а общее количество компаний, получивших лицензию с 1996 года, составило более 2500.

В настоящее время для российского рынка характерна высокая конкуренция. В таких

условиях требуются инвестиции в производство, так как от современности и технологичности

используемого оборудования зависит конкурентоспособность компании на рынке. Очевидно, что огромные суммы требуемых инвестиций не всегда есть у компаний,

особенно у начинающих. В подобном случае долгое время прибегали к банковскому

кредиту. Сейчас для многих более удобной альтернативой кредиту стал лизинг —

«вид инвестиционной деятельности по приобретению имущества и передачи его

на основании договора лизинга физическим и юридическим лицам за определенную

плату, на определенный срок и на определенных условиях, обусловленных договором,

с правом выкупа имущества лизингодателем»1.

Очевидно, что огромные суммы требуемых инвестиций не всегда есть у компаний,

особенно у начинающих. В подобном случае долгое время прибегали к банковскому

кредиту. Сейчас для многих более удобной альтернативой кредиту стал лизинг —

«вид инвестиционной деятельности по приобретению имущества и передачи его

на основании договора лизинга физическим и юридическим лицам за определенную

плату, на определенный срок и на определенных условиях, обусловленных договором,

с правом выкупа имущества лизингодателем»1.

Виды лизинга

Финансовый лизинг такой вид имущественных отношений,

при котором предмет лизинга передается лизингополучателю на срок, соизмеримый

по продолжительности со сроком полной амортизации предмета лизинга или превышающий

его. Предмет лизинга переходит в собственность лизингополучателя по истечении

срока действия договора лизинга или до его истечения при условии выплаты лизингополучателем

полной суммы.

Возвратный лизинг разновидность финансового лизинга, при котором продавец (поставщик) предмета лизинга одновременно выступает и как лизингополучатель.

Оперативный лизинг вид лизинга, при котором лизингодатель закупает на свой страх и риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок во временное владение и пользование. По истечении срока действия договора лизинга и при условии выплаты лизингополучателем полной суммы, предусмотренной договором, предмет лизинга возвращается лизингодателю.

Обратный лизинг используется для привлечения предприятий

к деятельности лизинговой компании, для решения совместными усилиями вопросов

их технического перевооружения. При обратном лизинге предприятие продает часть

своего оборудования лизинговой компании по остаточной стоимости. Средства поступают

предприятию, что позволяет ему получить дополнительные оборотные средства. Одновременно

с осуществлением сделки по купле-продаже оборудования заключается договор аренды

на это оборудование между предприятием-продавцом и лизинговой компанией.

Средства поступают

предприятию, что позволяет ему получить дополнительные оборотные средства. Одновременно

с осуществлением сделки по купле-продаже оборудования заключается договор аренды

на это оборудование между предприятием-продавцом и лизинговой компанией.

Преимущества применения лизинга

Финансовый лизинг имеет очевидные преимущества: с одной стороны, ускоренная амортизация позволяет оптимизировать налогообложение у арендодателей в течение действия договора, а с другой — по его окончании не возникает дополнительного налогообложения при передаче имущества в собственность арендатора, так как оборудование практически полностью амортизировано. Таким образом, в основе лизинга заложен принцип ускоренной амортизации. А его преимущества для лизингополучателей выражаются в следующем:

• лизинг предполагает 100-процентное финансирование и не требует быстрого возврата всей суммы долга;

• аренда обеспечивает финансирование арендатора в точном соответствии с потребностями в финансируемых активах;

• многие арендаторы имеют долгосрочные финансовые планы, в течение реализации

которых их финансовые возможности в значительной степени ограничены. Лизинг

позволяет преодолеть такие ограничения и тем самым способствует большей мобильности

при инвестиционном и финансовом планировании;

Лизинг

позволяет преодолеть такие ограничения и тем самым способствует большей мобильности

при инвестиционном и финансовом планировании;

• при лизинге вопросы приобретения и финансирования активов решаются одновременно;

• при приобретении активов посредством лизинга выполняется «золотое правило финансирования», согласно которому финансирование должно осуществляться в течение всего срока использования актива. Если при покупке актива задействуется заемный капитал, обычно требуется более быстрое погашение ссуды, чем срок эксплуатации актива;

• лизинг повышает гибкость и мобильность арендатора в принятии решений. Покупка предоставляет только одну альтернативу — не покупать, при лизинге же арендатор имеет более широкий выбор — существует масса разновидностей лизинговых контрактов, из которых арендатор может выбрать те условия, которые наиболее точно соответствуют его потребностям и возможностям;

• лизинговые платежи осуществляются по фиксированному графику, таким образом, арендатор получает более широкие возможности координирования затрат на финансирование капитальных вложений и поступлений от реализации продукции, обеспечивая тем самым большую стабильность финансовых планов, чем при покупке оборудования;

• ввиду того, что частью обеспечения возвратности инвестированных средств считается предмет лизинга, являющийся собственностью лизингодателя, проще получить контракт по лизингу, чем альтернативную ему ссуду на приобретение тех же активов;

• при лизинге арендатор может использовать больше производственных мощностей,

чем при покупке того же актива. Временно высвобожденные финансовые ресурсы арендатор

может применять в других целях;

Временно высвобожденные финансовые ресурсы арендатор

может применять в других целях;

• в случае низкой доходности арендатор может воспользоваться системой возвратного лизинга, дающей возможность получения льготного налогообложения прибыли;

• лизинг позволяет арендатору, не имеющему значительных финансовых ресурсов, начать крупный проект;

• возможность получения высокой ликвидационной стоимости предмета лизинга в конце контракта является во многих случаях определяющим фактором в вопросе принятия лизинга арендаторами.

Помимо вышеперечисленного, лизингодатель имеет ряд преимуществ в учете арендуемого имущества. Среди них:

• лизинговые платежи, уплачиваемые арендатором, учитываются в себестоимости, то есть средства на их уплату формируются до образования облагаемой налогом прибыли;

• лизинг не увеличивает долг в балансе арендатора и не затрагивает соотношений собственных и заемных средств, то есть возможности лизингополучателя по получению дополнительных займов не снижаются;

• учет и амортизация лизингового имущества производятся на балансе лизингодателя. Срок лизинга, как правило, соответствует периоду амортизации предмета лизинга,

но срок лизингового контракта обычно бывает меньше. Чем больше срок лизинга

и соответственно ниже остаточная стоимость имущества, тем свободнее условия

эксплуатации имущества и дальнейшего его применения.

Срок лизинга, как правило, соответствует периоду амортизации предмета лизинга,

но срок лизингового контракта обычно бывает меньше. Чем больше срок лизинга

и соответственно ниже остаточная стоимость имущества, тем свободнее условия

эксплуатации имущества и дальнейшего его применения.

Использование лизинга в полиграфии

Одной из отраслей, наиболее активно использующих преимущества лизинговых отношений,

является полиграфия. Если описать лизинговую схему применительно к полиграфическому

производству, то лизинговая компания приобретает необходимое лизингополучателю

полиграфическое оборудование (при посредничестве банка или без оного) и передает

его в пользование, начисляя за свои услуги определенный процент. Лизингополучатель

оплачивает около трети общей стоимости, остаток суммы выплачивается по частям,

согласно заранее оговоренному графику. Когда вся сумма выплачивается лизинговой

компании, лизингополучатель становится собственником оборудования. Такая схема

идеальна для малых и средних типографий и, естественно, для начинающих производств.

Поэтому компании — производители оборудования идут навстречу клиентам и часто

сами сотрудничают с лизинговыми компаниями с целью содействия продажам и предоставления

комплексных услуг в своем сегменте рынка. Обычно на это идут поставщики крупного

дорогостоящего оборудования. Условия, которые они предоставляют своим клиентам,

изложены в таблице.

Когда вся сумма выплачивается лизинговой

компании, лизингополучатель становится собственником оборудования. Такая схема

идеальна для малых и средних типографий и, естественно, для начинающих производств.

Поэтому компании — производители оборудования идут навстречу клиентам и часто

сами сотрудничают с лизинговыми компаниями с целью содействия продажам и предоставления

комплексных услуг в своем сегменте рынка. Обычно на это идут поставщики крупного

дорогостоящего оборудования. Условия, которые они предоставляют своим клиентам,

изложены в таблице.

Как видно из таблицы, лизинг начали использовать в полиграфии в 1995 году. К

2001 году практически все крупные игроки полиграфического рынка перешли на предоставление

такой формы оплаты оборудования. все они работают с определенными лизинговыми

компаниями. Если клиент хочет воспользоваться лизинговой схемой оплаты оборудования,

для него производится расчет бизнес-плана, после чего на основе его конкретной

ситуации ему рекомендуется та или иная лизинговая компания. Естественно, в этом

случае учитывается отработанная, налаженная схема взаимоотношений компании-производителя

и лизинговой компании, что обеспечивает упрощенный и ускоренный процесс документооборота.

Надо отметить, что стоимость работы с лизинговыми компаниями для российских

поставщиков оборудования заметно выше, чем на Западе. Но, несмотря на это, большинство

поставщиков и производителей оборудования сотрудничают с лизинговыми компаниями.

Естественно, в этом

случае учитывается отработанная, налаженная схема взаимоотношений компании-производителя

и лизинговой компании, что обеспечивает упрощенный и ускоренный процесс документооборота.

Надо отметить, что стоимость работы с лизинговыми компаниями для российских

поставщиков оборудования заметно выше, чем на Западе. Но, несмотря на это, большинство

поставщиков и производителей оборудования сотрудничают с лизинговыми компаниями.

В целом условия лизинга по Москве схожи: срок лизинга — в среднем 3 года; первоначальный платеж — 20-30% от стоимости лизингового оборудования; как правило, банковские гарантии и страхование — по желанию клиента.

Конечно, не исключен вариант, когда не полиграфическая компания, а сам клиент договаривается с лизинговой компанией; в этом случае он сам оговаривает возможные преимущества лизинговой сделки.

Лизинговая сделка

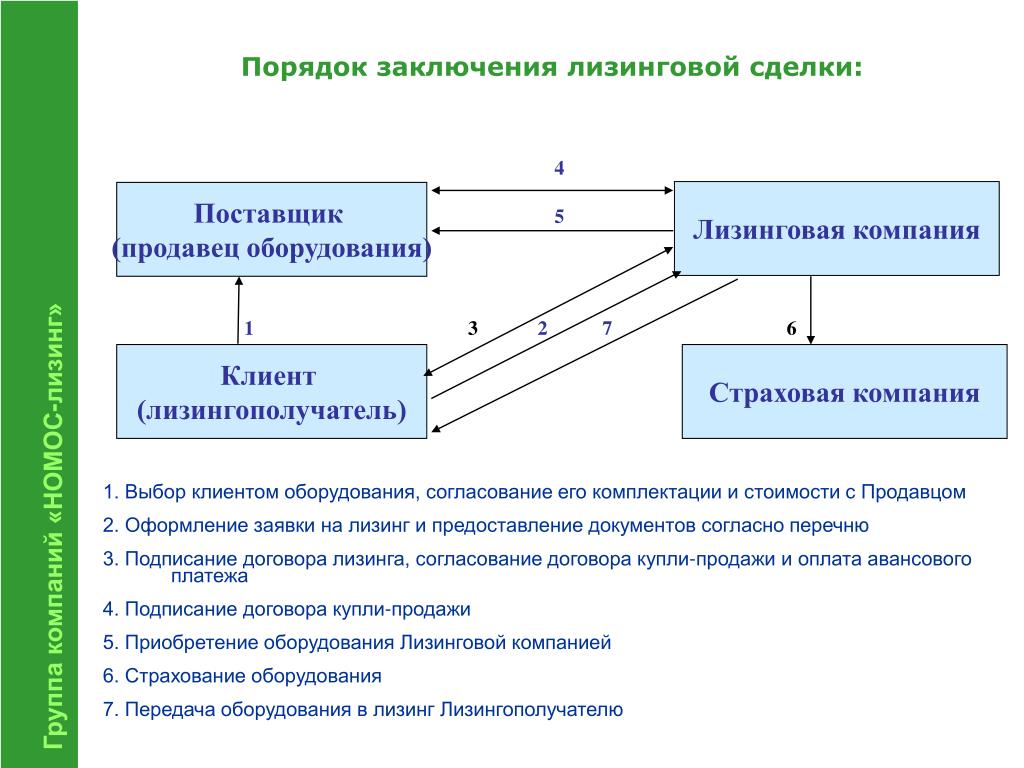

Лизинговую сделку можно построить по-разному, в практике лизинга используются

разнообразные схемы лизинговых операций, некоторые из них представлены на рис. 1-3.

1-3.

Применяют также модели с привлечением четырех и более участников, но описанные нами (как правило, трехсторонние) схемы наиболее традиционны для российского рынка.

Нельзя не отметить индивидуальность каждого конкретного лизингового соглашения — выгодность его зависит от многочисленных факторов.

Заключение

Для поставщиков крупного дорогостоящего полиграфического оборудования лизинг

представляет собой одну из возможностей увеличения объемов продаж. По сравнению

с Европой для российских поставщиков стоимость работы с лизингодателями заметно

выше. Но, несмотря на это, большинство поставщиков и производителей оборудования

сотрудничают с лизинговыми компаниями и предоставляют им скидки и товарные кредиты. Кроме того, многие из них считают такой путь продажи оборудования актуальным

и перспективным и планируют в будущем основной процент реализации крупного оборудования

перевести на лизинговую форму оплаты.

Кроме того, многие из них считают такой путь продажи оборудования актуальным

и перспективным и планируют в будущем основной процент реализации крупного оборудования

перевести на лизинговую форму оплаты.

Для типографий-лизингополучателей лизинговая форма оплаты представляет собой один из наиболее выгодных способов приобретения полиграфического оборудования, что достигается благодаря удобной схеме выплаты лизинговых платежей, ускоренной амортизации оборудования и т.д.

Одной из причин эффективности лизинга именно в полиграфии является то, что здесь основной приток средств происходит за счет использования оборудования. Причем технология развивается настолько стремительно, что иногда не имеет смысла выкупать использованную технику — намного эффективнее и прибыльнее будет взять в аренду другое, более современное оборудование.

Как отмечалось выше, схема взаимодействия клиента и лизинговой компании может

быть реализована двумя способами: первый вариант — когда клиент сам находит

лизинговую компанию и ведет все необходимые переговоры; второй — когда поставщик

оборудования содействует в поиске и рекомендует соответствующую целям и задачам

конкретного клиента лизинговую компанию.

Все сказанное подтверждает тот факт, что финансовая аренда (лизинг) является эффективным способом привлечения ресурсов в российскую полиграфию, позволяет существенно удешевить обновление основных средств. Во многих случаях именно лизинг становится единственно возможным способом для начала или расширения типографского бизнеса.

КомпьюАрт 7’2003

Лизинг. Виды лизинга — презентация онлайн

1. Лизинг

ЛИЗИНГЛи́зинг (англ. leasing от англ. to lease

сдать в аренду) — вид финансовых услуг,

связанных с формой приобретения

основных фондов.

Предметом лизинга являются любые

непотребляемые вещи, в том числе

предприятия, здания, сооружения,

оборудование, транспортные средства и

другое движимое и недвижимое имущество,

которое может использоваться для

предпринимательской деятельности.

Виды лизинга.

По объему обслуживания

передаваемого в лизинг имущества:

Чистый лизинг, если все обслуживание

передаваемого в лизинг имущества берет на

себя лизингополучатель

Лизинг с полным набором услуг, когда на

лизингодателя возлагается полное

обслуживание арендуемого имущества

Лизинг с частичным набором услуг, когда на

лизингодателя возлагаются лишь отдельные

функции по обслуживанию имущества

По продолжительности:

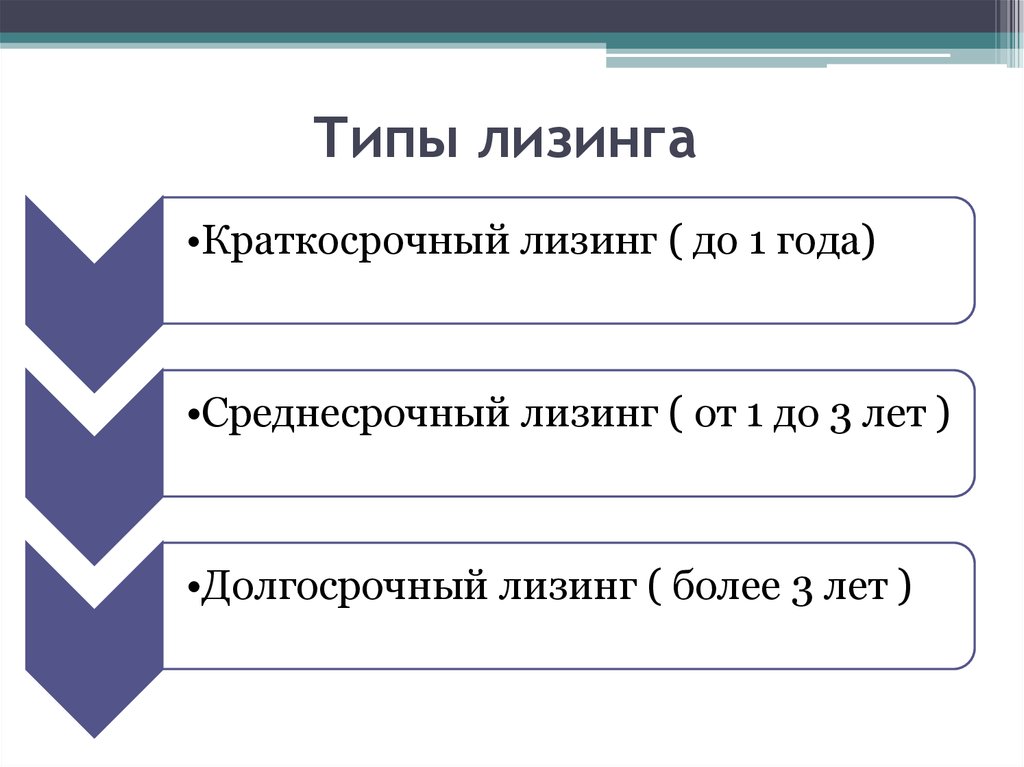

Краткосрочный лизинг( до 1 года)

Среднесрочный лизинг( от 1 до 3 лет)

Долгосрочный лизинг (более 3 лет)

По целевому назначению:

Действительный лизинг

Фиктивный лизинг (преследуется цель

получения большей прибыли за счет

налоговых и амортизационных льгот)

По степени окупаемости:

Лизинг с полной окупаемостью, при котором в

ходе срока действия одного договора

происходит полная выплата лизингодателю

стоимости арендуемого имущества

Лизинг с неполной окупаемостью, когда в

течении срока лизинга окупается только часть

арендуемого имущества

По намерениям участников:

Срочный лизинг — одноразовый (на один

срок) лизинг

Возобновляемый лизинг — продлевающийся

по истечении первого срока контракта

По составу его участников:

Прямой лизинг, при котором собственник

имущества самостоятельно передает его в лизинг.

Прямой лизинг может быть только двухсторонним и

организуется двумя участниками: лизингодателем и

арендатором

Косвенный лизинг — когда в лизинговой операции

помимо лизингодателя и лизингополучателя

участвуют другие хозяйственные субъекты.

Косвенный лизинг можно классифицировать как:

1.

трехсторонний лизинг(поставщик лизингодатель — арендатор)

2.

многосторонний лизинг — с числом участников

от 4 до 7 и более (присутствуют второстепенные

участники, обслуживающие лизинговые

отношения: банк, страховая компания, и другие)

Лизинг различают по платежам

1. По форме платежа:

денежные платежи, когда расчет

производится за счет денежных средств

компенсационные платежи, когда расчеты

производятся либо товарами, либо путем

оказания встречной услуги лизингодателю

смешанные платежи, когда наряду с

денежными выплатами допускаются

платежи товарами или услугами

Особенности лизинговой сделки:

• срок службы имущества и основной срок лизинга

примерно равны

в случае, если срок службы оборудования

значительно больше, чем первоначальный период

лизинга, лизингополучатель имеет право либо

продлить договор, либо выкупить оборудование

обязательство лизингополучателя возместить

лизингодателю потери при продаже оборудования

в конце срока лизинга.

Если финансовые результаты

Если финансовые результатыот реализации положительны, лизингодатель

должен получить как минимум 25% их величины

Финансовый лизинг имеет место только в

том случае, если:

лизингодатель покупает оборудование

до его последующей сдачи в аренду;

лизингодатель предоставляет

лизингополучателю возможность выкупа

имущества по заранее оговоренной цене,

учитывающей размер предварительно

сделанных лизинговых платежей;

лизингополучатель использует

оборудование для производства или

коммерческой деятельности.

10. ПРЕИМУЩЕСТВА ЛИЗИНГА.

• лизинг предполагает 100-процентное финансирование и не требуетбыстрого возврата всей суммы долга

• аренда обеспечивает финансирование арендатора в точном

соответствии с потребностями в финансируемых активах. Это особенно

выгодно мелким заемщикам, для которых просто невозможно столь

удобное и гибкое финансирование посредством ссуды или

возобновляемого кредита, какое получают более солидные компании.

Лизинговое соглашение может быть разработано с учетом

специфических особенностей арендаторов

•многие арендаторы имеют долгосрочные финансовые планы, в

течение реализации которых их финансовые возможности в

значительной степени ограничены. Лизинг позволяет преодолеть такие

ограничения и тем самым способствует большей мобильности при

инвестиционном и финансовом планировании

•лизинг повышает гибкость арендатора в принятии решений. В то

время, как при покупке существует только альтернатива «не покупать»,

при лизинге арендатор имеет более широкий выбор. Из лизинговых

контрактов с различными условиями арендатор может выбрать тот,

который наиболее точно отвечает его потребностям и возможностям

значение, виды, условия и процедура его получения

Международные лизинговые сделки могут быть непохожи на внутригосударственные российские, но результат будет одинаков — лизингополучатель берёт имущество в аренду с возможным последующим выкупом. В процессе пользования он будет оплачивать платежи на условиях лизингодателя. Ключом к заключению для такой сделки могут быть условия, недоступные в собственной стране, — другой вид финансирования, более низкая стоимость. Подробно о международном лизинге — читайте в материале.

В процессе пользования он будет оплачивать платежи на условиях лизингодателя. Ключом к заключению для такой сделки могут быть условия, недоступные в собственной стране, — другой вид финансирования, более низкая стоимость. Подробно о международном лизинге — читайте в материале.

Подробно о международном лизинге

Как внутренний, так и международный лизинг классифицируются по месту, где проживают лизингодатель (арендодатель) и лизингополучатель (арендатор). При этом первый предоставляет второму разрешение использовать своё имущество в обмен на арендные платежи.

Важно! Лизинг оборудования может быть задокументирован одним или несколькими документами, так как в крупных сделках часто участвует несколько фондов. Также стороны вправе составлять дополнения к основному договору, которые изменяют уже задокументированные условия.Существует два основных вида международного лизинга:

- импортная аренда;

- трансграничная аренда.

В первом случае обе стороны сделки юридически зарегистрированы в одной и той же стране, но поставщик имущества и оборудования не находятся в одном государстве с ними. В другом случае как арендодатель, так и арендатор находятся в разных странах независимо от того, где находится поставщик.

Оформление лизинговой сделки должно подчиняться нормам международного и внутреннего права. Это касается и нормативно-правовой и налоговой базы. Специалисты также отмечают высокую долю валютных рисков, связанных с колебаниями обменного курса, поскольку лизинговые платежи, как правило, выражены в разных валютах.

Основные субъекты

В большинстве индустриальных стран лизинг является одним из источников финансирования инвестиций, которые предоставляются в форме оборудования, специализированной техники, морских и речных судов и воздушного транспорта. Предоставить его могут банки и независимые лизинговые компании.

Рекомендуем для прочтения:В настоящее время такие сделки присутствуют в большинстве секторов экономики, включая сельское хозяйство. В развивающихся странах лизинг оборудования находится в зачаточном состоянии. Поэтому там чаще заключают договора обычной аренды и купли-продажи.

В развивающихся странах лизинг оборудования находится в зачаточном состоянии. Поэтому там чаще заключают договора обычной аренды и купли-продажи.

Субъектами международных сделок будут:

- лизингодатель — компания, предоставляющая оборудование или другое имущество;

- лизингополучатель — юридическое лицо, которое намерено использовать арендуемую технику или оборудование;

- продавец, являющийся владельцем имущества.

Виды международного лизинга

Лизинг можно разделить на 2 основных типа:

- финансовый;

- операционный.

При финансовом срок аренды распространяется на длительный промежуток времени. Все риски, в том числе экономические, а также затраты на техническое обслуживание оборудования и его ремонт несёт арендатор. Финансовый лизинг не подлежит отмене, что делает его похожим на срочный займ. В этом случае лизингодатель передаёт все риски и выгоды, связанные с активом арендатору до истечения срока аренды. После чего последний может приобрести актив в собственность по выгодной цене.

После чего последний может приобрести актив в собственность по выгодной цене.

Знаете ли вы? Первые законы об аренде были созданы в древней Месопотамии. Их автор — Вавилонский царь Хаммурапи.

Срок аренды составляет менее 75% расчётного срока службы актива. Операционный лизинг — это сделка, при которой арендодатель не передаёт арендатору риски и выгоды, связанные с имуществом по истечении срока соглашения. Сам срок очень мал, значительно меньше периода полезного использования оборудования. Арендатор имеет право расторжения сделки в любой момент без каких-либо существенных штрафных санкций.

В зависимости от состава участников лизинговые отношения могут рассматриваться как:

- прямой лизинг, в соответствии с которым, владелец передаёт имущество непосредственно покупателю;

- обратный, в котором владелец передаёт имущество банку и одновременно заключает с ним договор на использование этого имущества в качестве пользователя.

В зависимости от типа имущества сделка может быть:

- активной — с движимым оборудованием;

- пассивной — с недвижимостью.

По срокам возврата речь идёт о контрактах:

- с полной окупаемостью в течение срока аренды и выкупом в конце срока лизингополучателем;

- с частичной окупаемостью, при котором за период арендных отношений оплачивается только часть имущества и по окончании сделки оно возвращается владельцу.

Финансовый

Финансовый лизинг — это способ предоставления финансирования. Фактически лизинговая компания покупает актив для лизингополучателя и сдаёт ему в аренду. С него взимается арендная плата. Но право собственности принадлежит лизинговой компании. Клиент обязуется выплатить всю сумму в течение срока сделки, а сама она рассматривается, как не подлежащая отмене.

В конце срока возможны несколько вариантов развития событий:

- арендатор продает актив третьей стороне, действующей от имени арендодателя;

- актив возвращается арендодателю для продажи;

- клиент продлевает договор лизинга.

Возвратный

Возвратный (обратный) лизинг возникает, когда продавец оборудования остаётся его арендатором после закрытия продажи. Возврат позволяет ему сдать в аренду свою бывшую собственность или пользоваться ею после передачи права собственности новому покупателю. Если рассмотреть сделку на примере недвижимости, то её плюс для продавца состоит в том, что он может пользоваться своим зданием или жильём ещё какое-то время. А польза для инвестора заключается в возможности сдать в аренду приобретённую собственность.

Леверидж

Леверидж, как бизнес-термин, относится к привлечению средств для финансирования покупки оборудования и других активов компании. Он может увеличить риски для бизнеса, но также и его доходность, так как использует заёмное финансирование, а не акционерное. Эффективность левериджа зависит от типа компании. Так, например, автомобильное производство требует большого количества разного оборудования и инструмента. В моменты экономического спада, когда покупательная способность населения падает, это оборудование простаивает.

Он может увеличить риски для бизнеса, но также и его доходность, так как использует заёмное финансирование, а не акционерное. Эффективность левериджа зависит от типа компании. Так, например, автомобильное производство требует большого количества разного оборудования и инструмента. В моменты экономического спада, когда покупательная способность населения падает, это оборудование простаивает.

Знаете ли вы? Аренда спецтехники выгодна для строительных компаний и на стройплощадке такой техники может оказаться до нескольких десятков единиц. В современном мире медики отмечают рост случаев технофобии у обслуживающего персонала (страх технических устройств) и считается, что болезнь вызывает инстинкт самосохранения.

Но оплачивать помещения, в которых оно находится и поддержание этих агрегатов в исправном состоянии всё равно необходимо. Поэтому небольшим компаниям выгодно не покупать, а брать в аренду или привлекать финансирование для покупки, а крупным выгодно его периодически сдавать. Компании, не зависящие от оборудования, такие как рестораны или магазины, не используют леверидж, так как «не привязаны» к покрытию затрат, появляющихся в период экономического спада.

Компании, не зависящие от оборудования, такие как рестораны или магазины, не используют леверидж, так как «не привязаны» к покрытию затрат, появляющихся в период экономического спада.

Другие виды

Существуют различные типы договоров лизинга, которые можно классифицировать на основании того, в какой степени они отражают риски и выгоды для участников, связанные с правом собственности, количеством сторон соглашения, местом жительства лизингодателя и лизингополучателя.

Поэтому основные классификации выглядят следующим образом:

- финансовый и операционный лизинг;

- прямой и обратный;

- с привлечением одного инвестора и нескольких;

- внутренний и международный.

Знаете ли вы? Первым арендодателем была семья перса по имени Мурашу, проживавшая в городе Нишпур в 400–450 г. до н. э. В аренду сдавался скот, земля, посевной материал и сельхозтехника того периода.

Значение международного лизинга

Международный лизинг расширяет возможности компаний в части выбора подходящих условий для аренды, стоимости и сроков предоставления услуги. Вы можете привлечь средства под более низкие ежемесячные платежи, получить доступ к более новому и современному оборудованию. Лизинг стимулирует повышение качества выпускаемой продукции за счёт привлечения оборудования наукоёмких производств.

Вы можете привлечь средства под более низкие ежемесячные платежи, получить доступ к более новому и современному оборудованию. Лизинг стимулирует повышение качества выпускаемой продукции за счёт привлечения оборудования наукоёмких производств.

Условия и процедура получения лизинга

Соглашение заключается путём составления контракта (договора) между сторонами. Срок сделки определяет тип лизинга. При длительной аренде — он финансовый, при краткосрочной — операционный.

Важно! В международном делопроизводстве акт приёма-передачи может заменён сертификатом о доставке (acceptance certificate), который подтверждает факт передачи имущества.

Если лизингодатель не является владельцем имущества, то в его задачи входит:

- заключение договора купли-продажи;

- подписание протокола поставки с производителем оборудования.

В документе будут определены: общий размер оплаты, количество и график платежей, процентная ставка и ежемесячная сумма к выплате, срок аренды и условия возврата арендуемого оборудования.

В документе будут определены: общий размер оплаты, количество и график платежей, процентная ставка и ежемесячная сумма к выплате, срок аренды и условия возврата арендуемого оборудования.Документы для оформления лизингового соглашения

Правовой формой регулирования лизинговой сделки является договор. Унифицированной формы для его составления не существует.

Поэтому стороны описывают в нём все условия, которые будут значимыми в данном соглашении:

- предмет договора;

- стоимость;

- сроки соглашения;

- условия страхования;

- права и обязанности сторон.

Кроме договора будут составлены акты приёма-передачи имущества от арендодателя к арендатору в начале срока и конце. Взаиморасчёты подтверждаются платёжными документами и периодическими актами сверки взаиморасчётов при длительной аренде.

Международный лизинг является средством улучшения условий производства и качества продукции арендаторов. Он также расширяет границы их финансовых и технических возможностей. Также среди его достоинств — сокращение расходов на покупку дорогостоящего современного оборудования иностранного производства.

Также среди его достоинств — сокращение расходов на покупку дорогостоящего современного оборудования иностранного производства.

Подписывайтесь на наши ленты в таких социальных сетях как, Facebook, Вконтакте, Instagram, Pinterest, Yandex Zen, Twitter и Telegram: все самые интересные автомобильные события собранные в одном месте.

различных видов аренды | New Branch Real Estate Advisors

Хотя договоры аренды могут сильно отличаться от одного объекта недвижимости к другому, существует несколько типов договоров аренды, которые обычно встречаются в коммерческой недвижимости. Поскольку каждый договор аренды может быть разным, наиболее важным для арендатора и арендодателя является понимание того, какие расходы покрываются при аренде, а какие исключаются.