Где получить и как исправить — Российская газета

Количество обращений россиян о выдаче кредитных историй с начала года возросло в три раза — после того, как закон предоставил возможность дважды в год делать это бесплатно. Интерес понятен: обладателям плохих историй банки стали все чаще отказывать в кредитах. Но кредитные истории важны не только для банков, сообщили «Российской газете» в Центральном банке РФ. Все чаще к кредитным историям обращаются страховые компании и каршеринговые фирмы. Они считают, что между вашей финансовой и водительской дисциплиной есть прямая связь.

Жгучий интерес к кредитным историям испытывают и кадровые службы при приеме на работу. С этим столкнулся наш читатель из Рязани, молодой перспективный специалист Андрей. Он прошел собеседование в крупной компании на ответственный пост. Но приступить к работе сразу не удалось: его попросили подписать согласие на запрос его кредитной истории. Впрочем, он не волновался: кредит брал один раз и полностью погасил его.

Однако когда работодатель Андрея получил его кредитную историю, выяснилось невероятное: за ним числилась просроченная задолженность по двум кредитам! Первый он действительно брал, но давно выплатил. О втором просто не имел понятия. И если по первому задолженность была невелика, то по второму составляла почти полмиллиона!

С первым кредитом все оказалось просто. Деньги банк Андрею перечислял на специально открытую кредитную карту. Погасив кредит, он забыл о ней, а банк продолжал начислять плату за обслуживание.

Правовые аспекты кредитования эксперты «РГ» разъясняют в рубрике «Юрконсультация»По словам начальника Главного управления Банка России по Центральному федеральному округу Надежды Ивановой, подобные ошибки клиенты банков совершают довольно часто: они воспринимают кредитную карту как обычную дебетовую, не понимая, что она — часть кредита, и задолженности по ней отражаются в кредитной истории.

Интересуются кредитными историями клиентов не только банки, но и страховые компании, и даже отделы кадров

Поэтому ненужные кредитные карты надо сразу аннулировать. Для этого следует обратиться в банк с заявлением о закрытии карточного счета.

Для этого следует обратиться в банк с заявлением о закрытии карточного счета.

Документ, подтверждающий закрытие счета, нужно сохранить на случай возникновения недоразумений. А через месяц-другой можно удостовериться в банке, что счет и карта точно закрыты, долгов нет.

Что касается второго долга, то здесь сработал «человеческий фактор». Оказалось, в банке, где Андрей брал кредит, был другой клиент — полный его тезка. Он-то и задолжал банку крупную сумму. Так что лучше время от времени самим интересоваться, что за вами числится: есть ли реальные или мнимые долги.

Кредитные истории часто запрашивают страховые компании. Они уверены, что есть связь между тем, как человек платит по кредитам, и как ведет себя за рулем. Водители, которые регулярно и надолго опаздывают с платежами, обычно чаще попадают в аварии и приносят страховщикам убытки. Интересуются кредитной историей клиентов и сервисы каршеринга, выдающие автомобили напрокат. Если человек задолжал крупные суммы и не возвращает кредиты, компании не подпустят его к своим авто.

И, наконец, как на собственном опыте убедился читатель газеты, кредитная история интересна потенциальным работодателям, прежде всего в банковской сфере, госсекторе или крупных коммерческих структурах. Сотрудник с множеством долгов и плохой кредитной историей выглядит для работодателя не очень привлекательно. Он может оценить это как неумение управлять финансами и не доверит ответственный пост.

Однако помните, что запрашивать кредитные истории могут только с вашего согласия.

Хранить 10 лет

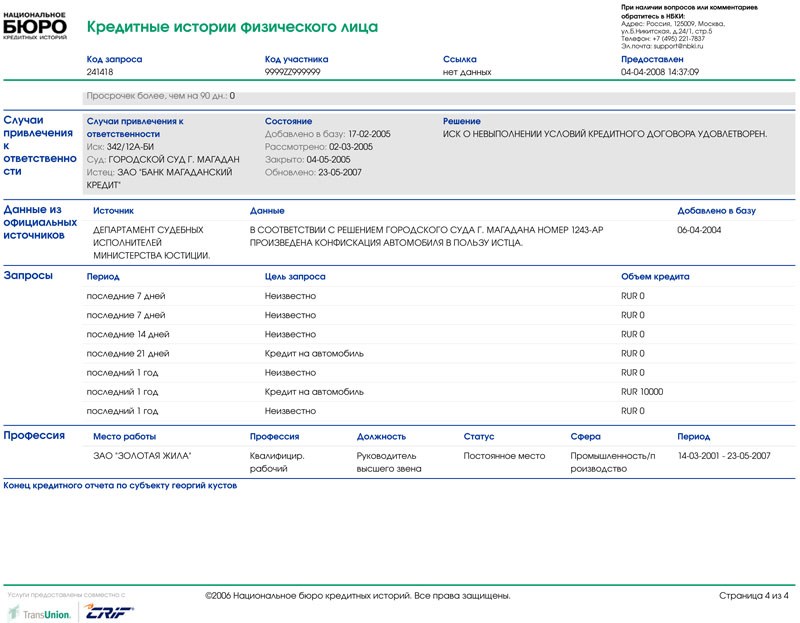

Кредитная история, как пояснила Надежда Иванова, — это информация о кредитных обязательствах человека и насколько добросовестно он их исполняет. Она показывает, в какие банки, микрофинансовые организации (МФО) или кредитные потребкооперативы (КПК) вы обращались, когда это было и какие суммы брали.

Эта информация хранится в специальных организациях — бюро кредитных историй (БКИ). В России их больше десятка, и каждый банк, МФО и КПК вправе выбрать любое бюро, в которое он будет передавать информацию о своих заемщиках. Часто финансовые организации направляют данные сразу в несколько бюро. И если вы брали кредиты в разных местах, то, скорее всего, ваша кредитная история хранится по частям в нескольких БКИ. И надо будет получить данные во всех этих бюро, чтобы собрать кредитную историю воедино.

Часто финансовые организации направляют данные сразу в несколько бюро. И если вы брали кредиты в разных местах, то, скорее всего, ваша кредитная история хранится по частям в нескольких БКИ. И надо будет получить данные во всех этих бюро, чтобы собрать кредитную историю воедино.

Кредитная история хранится в БКИ 10 лет с тех пор, как в нее последний раз вносили информацию. Особенно пристальное внимание банки и МФО обращают на вашу кредитную активность за последние 2-3 года.

Кредитная история становится визитной карточкой. Не имеешь долгов — значит человек надежный. Фото: Nantonov / iStock

Где получить

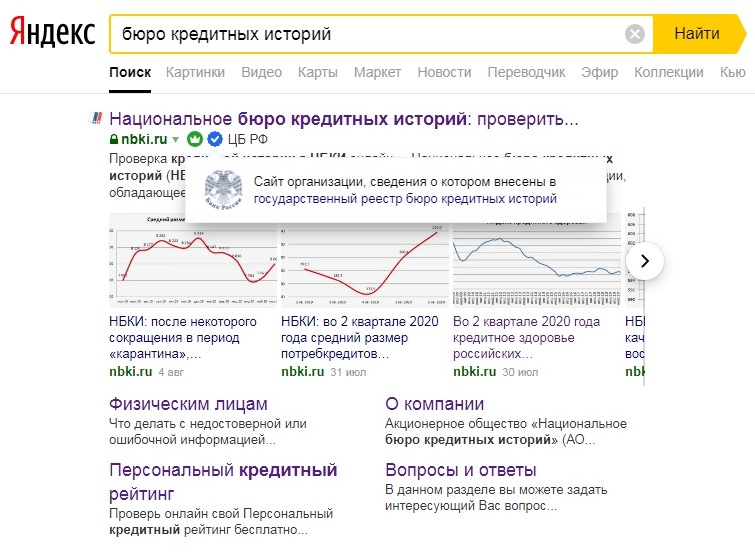

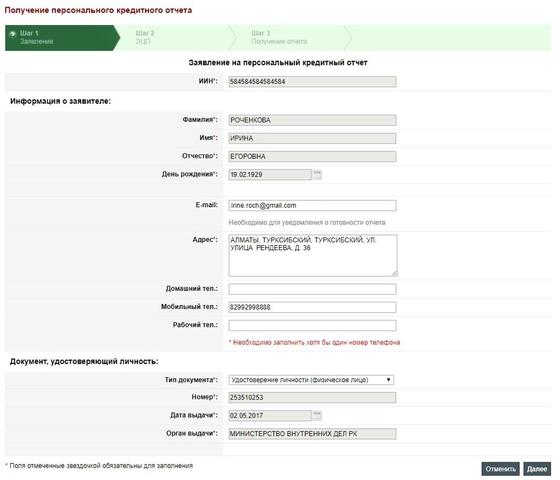

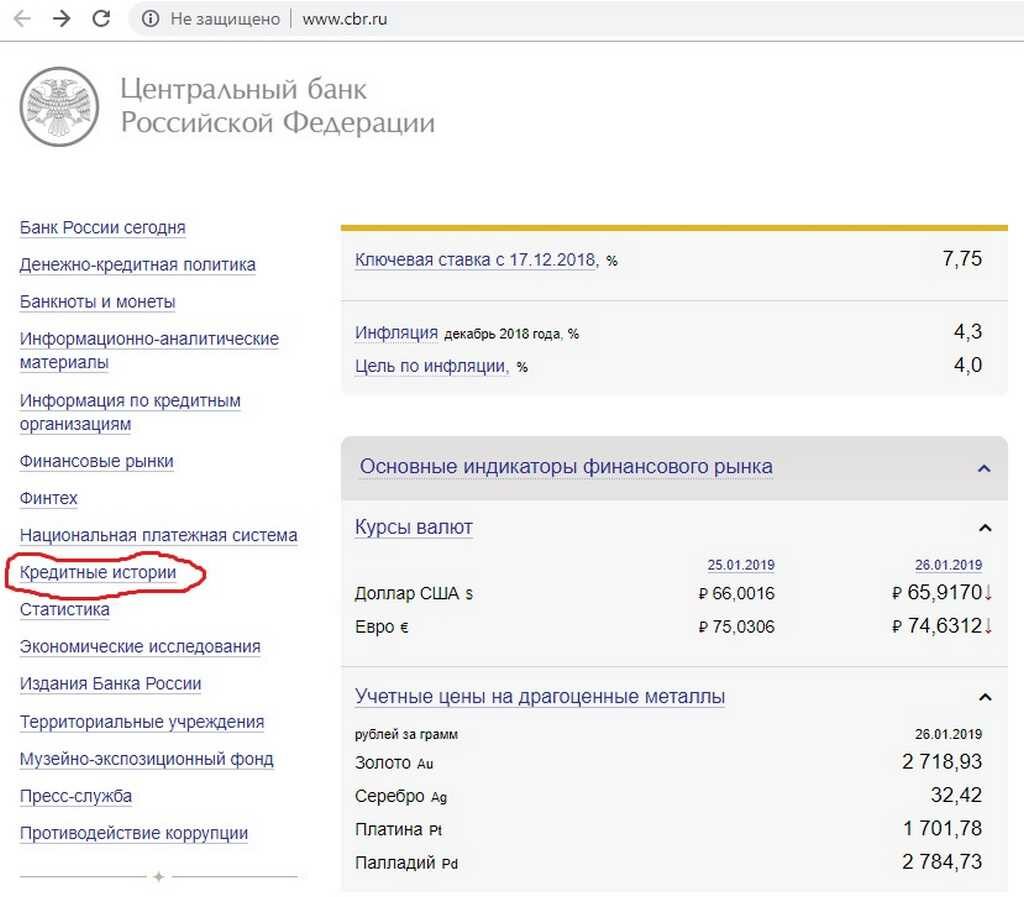

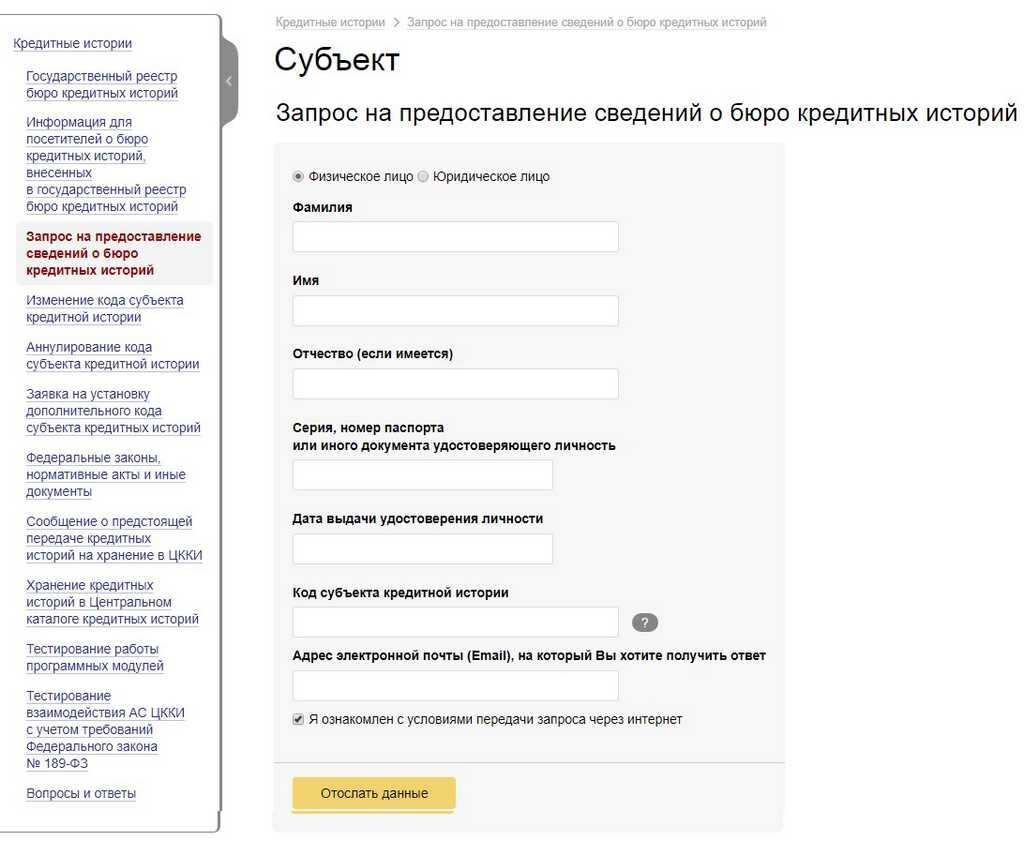

Чтобы узнать, в каких именно бюро хранится ваша история, нужно отправить запрос в Центральный каталог кредитных историй, пояснила Иванова. Проще всего сделать это онлайн, к примеру, через портал госуслуг, если вы зарегистрированы на нем.

Нужно зайти во вкладку «Услуги», в раздел «Налоги и финансы», в подраздел «Сведения о бюро кредитных историй». Для доступа к данным понадобятся только паспорт и СНИЛС. В ответ на запрос Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Их адрес и номер телефона.

Для доступа к данным понадобятся только паспорт и СНИЛС. В ответ на запрос Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Их адрес и номер телефона.

Другая возможность — отправить запрос через официальный сайт Банка России www.cbr.ru. Для этого вам понадобится код субъекта кредитной истории (комбинация букв и цифр). Если вы брали кредит или заем хоть раз в жизни, значит, этот код у вас уже есть. Его можно найти в вашем кредитном договоре либо уточнить в банке или МФО, в которых вы брали кредит. Если вспомнить старый код не удается, а банк или МФО не помогают, код можно сформировать заново. Для этого нужно лично обратиться в любой банк или БКИ, чтобы создать новый код.

Его надо будет указать в запросе, который создается на сайте Банка России. Не позднее следующего рабочего дня вы получите письмо с названиями всех бюро, где хранится ваша история. Также можно направить телеграмму с запросом в Центральный каталог кредитных историй. Ответ придет в течение трех дней. Пришлют его на ваш электронный адрес, который вы должны указать в телеграмме. Получив список бюро, нужно в каждом запросить свою кредитную историю.

Ответ придет в течение трех дней. Пришлют его на ваш электронный адрес, который вы должны указать в телеграмме. Получив список бюро, нужно в каждом запросить свою кредитную историю.

По закону два раза в год каждое бюро обязано бесплатно предоставить вам вашу кредитную историю.

Можно отправить онлайн-заявку через сайт БКИ. Вас автоматически переадресуют на портал госуслуг для авторизации, а затем обратно — на сайт бюро. Отчет придет на электронную почту в течение трех рабочих дней. В офисе БКИ вы можете получить свою кредитную историю в бумажном виде в тот же день. Для этого нужно прийти в бюро с паспортом.

Еще один вариант — отправить в БКИ письмо обычной почтой. Такой запрос должен быть заверен нотариусом. В письме можно указать, как вы хотите получить ответ: в бумажном виде на свой почтовый адрес или в электронном — на адрес электронной почты. В этом случае к трем дням на подготовку отчета прибавится время доставки запроса и ответного письма.

Ваша кредитная история, скорее всего, хранится не в одном бюро, а в нескольких, поэтому исправлять ее нужно в каждом из них

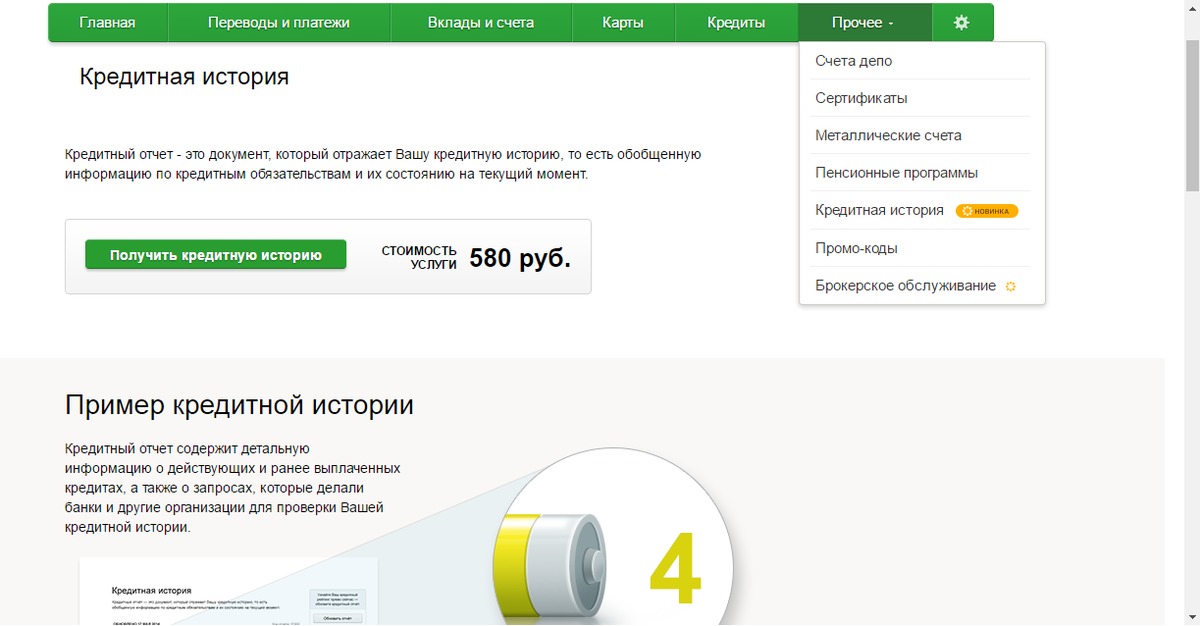

Если кредитная история требуется срочно или чаще, чем дважды в год, получить ее можно за плату. Для этого можно использовать все перечисленные способы. Некоторые бюро за дополнительную комиссию могут предоставить отчет в режиме онлайн. Кроме того, можно получить отчет через свой банк. Но при условии, что он сотрудничает с теми БКИ, в которых хранится ваша кредитная история. Оформить запрос можно через личный кабинет на сайте банка. БКИ публикуют на своих сайтах полный список банков, с которыми они работают.

Для этого можно использовать все перечисленные способы. Некоторые бюро за дополнительную комиссию могут предоставить отчет в режиме онлайн. Кроме того, можно получить отчет через свой банк. Но при условии, что он сотрудничает с теми БКИ, в которых хранится ваша кредитная история. Оформить запрос можно через личный кабинет на сайте банка. БКИ публикуют на своих сайтах полный список банков, с которыми они работают.

Исправленному верить

Чтобы исправить кредитную историю, рассказала Иванова, нужно написать заявление об оспаривании кредитной истории, адресовав его напрямую в бюро, в котором она хранится. Проще и быстрее всего прийти в бюро и заполнить бланк на месте. Надо иметь с собой паспорт, а также документы из банка или МФО о погашении долга.

Если вы не можете посетить бюро, придется отправить заявление и другие документы почтой. Бланк заявления можно скачать на сайте бюро. Заявление должно быть заверено нотариусом.

Бюро перешлет ваше заявление кредитору. Если банк или МФО подтвердят правоту клиента, бюро исправит ошибку и сообщит ему об этом письменно. Срок — 30 дней с того дня, как бюро получит заявление. Именно так и произошло в ситуации с Андреем.

Срок — 30 дней с того дня, как бюро получит заявление. Именно так и произошло в ситуации с Андреем.

Однако бывает, что кредиторы не соглашаются с аргументами клиента и настаивают на существовании долга. Тогда остается решать проблему через суд.

Ваша кредитная история, скорее всего, хранится не в одном бюро, а в нескольких, поэтому исправлять ее нужно в каждом из них. Ведь нет гарантии, что кредитор оповестит все бюро о необходимости исправлений. За своей кредитной историей необходимо следить самому.

Следует помнить и о том, что информация из банка о погашении кредита поступает в БКИ не мгновенно. Прежде чем заявлять претензии, убедитесь, что прошло 5 рабочих дней с того момента, как вы закрыли кредит.

Если же у вас и вправду были просрочки по выплате кредитов, помните, что удалить что-либо из кредитной истории нельзя. Но если вы хотите и дальше кредитоваться, ее можно улучшить. По мере необходимости берите совсем небольшие кредиты или займы и очень аккуратно их гасите. Так за пару лет вы можете создать новую — хорошую историю взаимоотношений с кредиторами.

Так за пару лет вы можете создать новую — хорошую историю взаимоотношений с кредиторами.

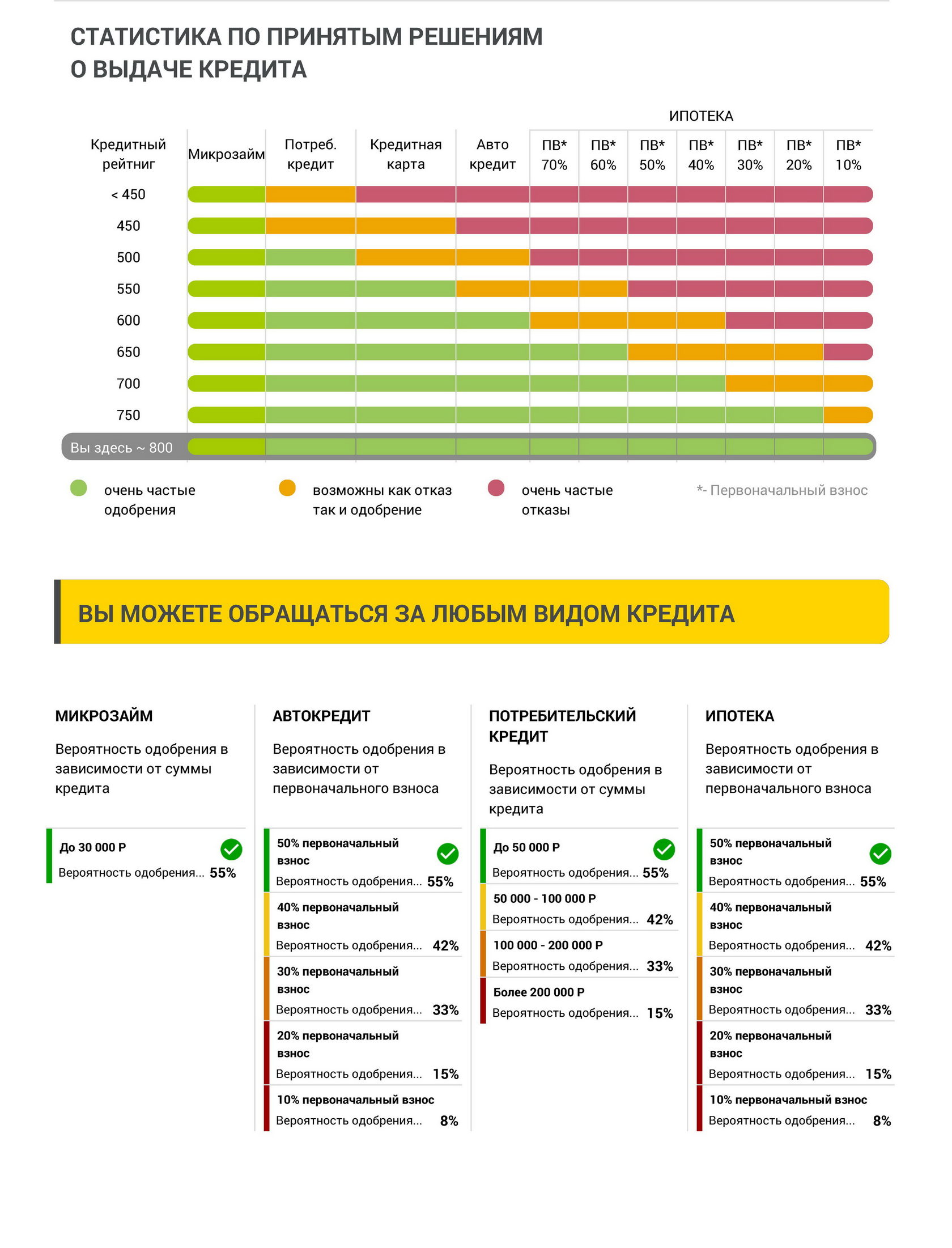

Инфографика «РГ» / Леонид Кулешов / Роман Маркелов

Эксперты рассказали, как томичи могут узнать свою кредитную историю на сайте Госуслуг » tvtomsk.ru

Жители Томской области могут получить информацию о своей кредитной истории с помощью портала Госуслуг. Правда, сама информация хранится в Бюро кредитных историй, но с помощью Госуслуг можно выяснить, в какое именно бюро следует обращаться конкретному человеку, пояснили корреспонденту tvtomsk.ru в пресс-службе томского отделения Банка России.

«Нужно зайти во вкладку «Услуги», в раздел «Налоги и финансы», в подраздел «Сведения о бюро кредитных историй». Для доступа к данным понадобятся только паспорт и СНИЛС. Важное условие – у вас должна быть подтвержденная учетная запись (для этого после создания аккаунта на портале необходимо один раз посетить многофункциональный центр «Мои документы» для вашей идентификации). В ответ Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Информация будет включать название, адрес и номер телефона бюро»,

В ответ Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Информация будет включать название, адрес и номер телефона бюро»,

– говорится в сообщении пресс-службы томского отделения Банка России.

Отмечается, что направить соответствующий запрос можно также через сайт Банка России или отправив телеграмму в Центральный каталог кредитных историй. Далее следует подать заявку в нужное Бюро кредитных историй. Бесплатно свою кредитную историю можно получить два раза в год.

«Запрашивать кредитные истории в бюро кредитных историй могут как сами заемщики, так и банки, микрофинансовые организации и другие юридические лица. Полный кредитный отчет, который содержит все части, в том числе и закрытую, может получить только сам заемщик. Основную часть кредитной истории и кредитный рейтинг заемщика может изучить банк, МФО, страховая компания или работодатель (любое юридическое лицо или ИП) только с письменного согласия гражданина.

– говорится в сообщении пресс-службы томского отделения Банка России.

Кредитная история — это информация о кредитных обязательствах гражданина. Она показывает, в какие банки, микрофинансовые организации или кредитные потребительские кооперативы человек обращался за кредитами и займами. Когда это было, и какие суммы он брал. Был ли он созаемщиком или поручителем по чужим кредитам. Платил ли аккуратно или задерживал платежи. Также в бюро может передаваться информация от организаций, в пользу которых вынесены судебные решения о взыскании долгов за ЖКУ, услуги связи, или от судебных приставов, например, по неисполненным алиментным обязательствам.

«Кредитная история характеризует финансовую репутацию заемщика, поэтому она может быть интересна не только кредиторам. Потенциальный работодатель или страховые компании с согласия заемщика тоже могут ею поинтересоваться.

– пояснила управляющий Отделением Томск Банка России Елена Петроченко.

Если заемщик обращается за кредитом/займом, то банк, микрофинансовая организация или кредитно-потребительский кооператив обязательно запросят его кредитную историю, чтобы посмотреть, насколько добросовестно он исполняет свои обязательства. Важным моментом является отсутствие систематических просрочек платежа в течение длительного времени.

Зачем человеку следить за своей кредитной историей?

К тому же, если вы потеряли, например, паспорт, то с помощью кредитной истории сможете проверить, не оформили ли мошенники кредит по вашим документам.

Есть еще и такой важный момент, что в кредитной истории случаются ошибки. Заказав ее, вы сможете убедиться, что их там нет (или проверить, что исправления, которые вы внесли в вашу историю, действительно там появились).

© При полном или частичном использовании материалов в интернете и печатных СМИ ссылка на tvtomsk.ru обязательна. Отсутствие ссылки, либо ссылка на иной источник (Вести-Томск, ГТРК «Томск» и др.) является нарушением прав на интеллектуальную собственность.

Нашли в тексте ошибку? Выделите её, нажмите Ctrl + Enter

Узнать кредитную историю юридического лица

Кредитная история человека

| Положительные факторы | Негативные факторы |

|---|---|

| Нет просрочек по платежам | Просрочка более 30 дней |

| Кредитная нагрузка – менее 30% от зарплаты | Кредитная нагрузка – более 50% от зарплаты |

| Наличие ипотечного кредита | Более 5 действующих потребительских кредитов, частое обращение за новыми кредитами в различные банки |

| Наличие действующего автокредита | Адрес постоянной регистрации, паспортные данные не совпадают с теми, которые были предоставлены при трудоустройстве |

| Сотрудник мотивирован на длительные трудовые отношения и рост благосостояния, ответственно относится к своим финансовым и иным обязательствам, умеет управлять личными финансами | Человек не в состоянии соизмерять потребности с возможностями, недостаточно ответственен, скрывает информацию и, возможно, будет решать свои финансовые проблемы за счет работодателя |

Кредитная история компании

| Положительные факторы | Негативные факторы |

|---|---|

| Наличие действующих кредитов | Отказы по кредитам |

| Нет просрочек по кредитам | Просрочка по платежам более 30 дней |

| Чистый долг ниже 3х EBITDA | Чистый долг выше 3х EBITDA |

| Финансовое положение компании является удовлетворительным, компания прошла проверку службы безопасности банка | Финансовое положение компании является неудовлетворительное |

Кого имеет смысл проверять?

Проверка кандидатов на прием на работу, материально-ответственных сотрудников, контрагентов, учредителей малых предприятий позволяет избежать финансовых потерь, обезопасить компанию от мошенничества, снизить дебиторку, повысить эффективность работы персонала.

Как показывает опыт, в малом бизнесе кредитная история собственника может быть эквивалента кредитной истории предприятия.

Просрочка по кредиту — наиболее оперативный сигнал, свидетельствующий об ухудшении финансового положения компании, эта информация обезопасит ваш бизнес от финансовых потерь.

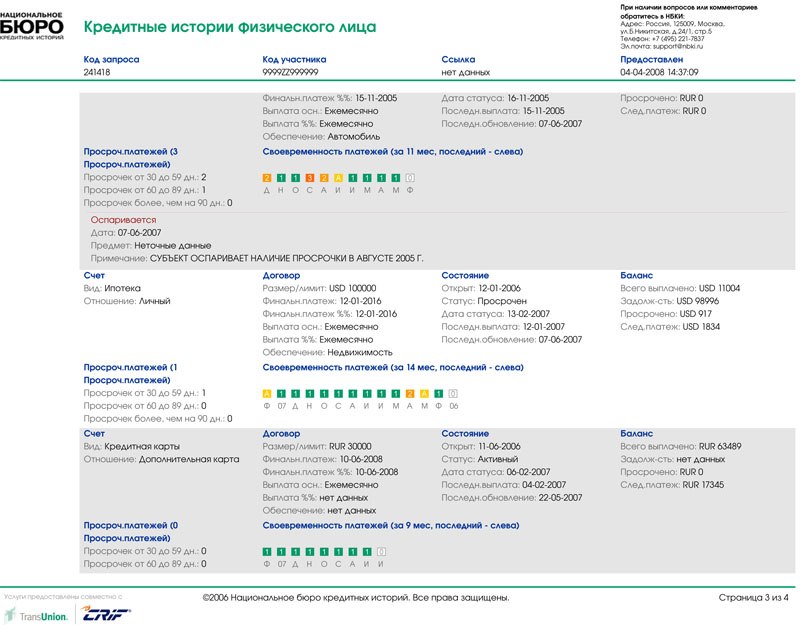

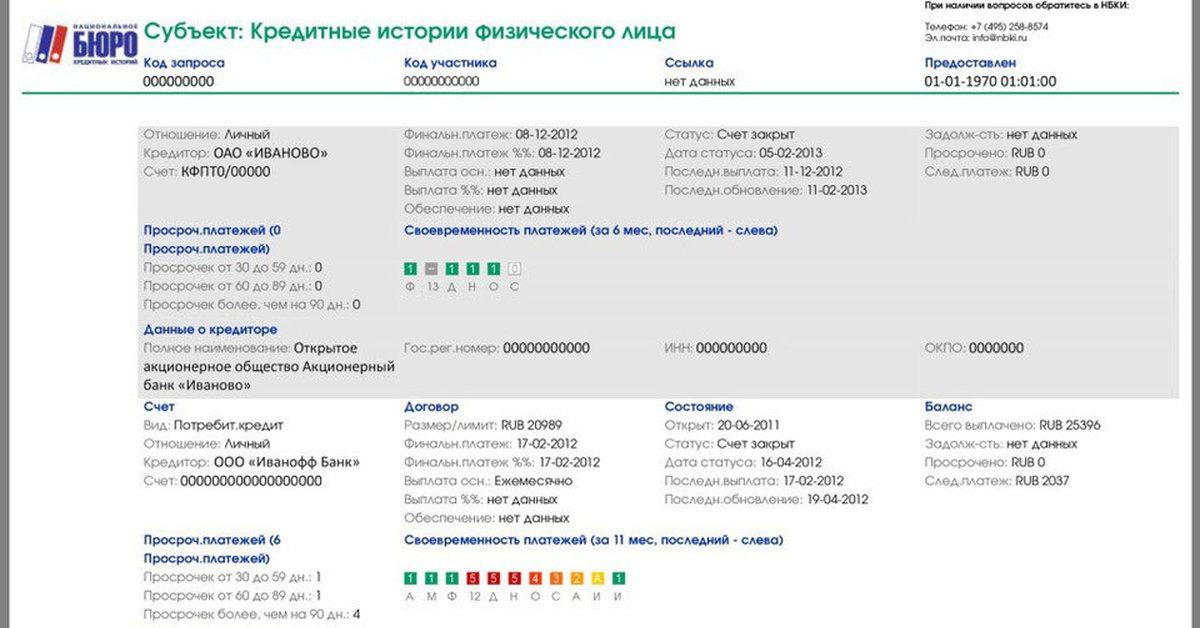

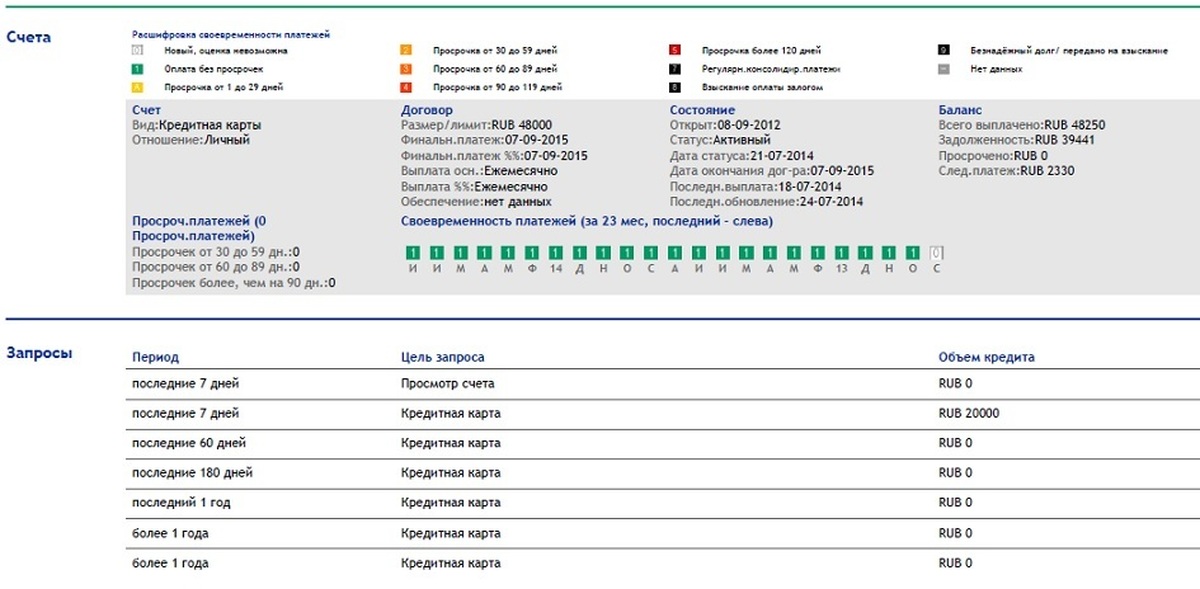

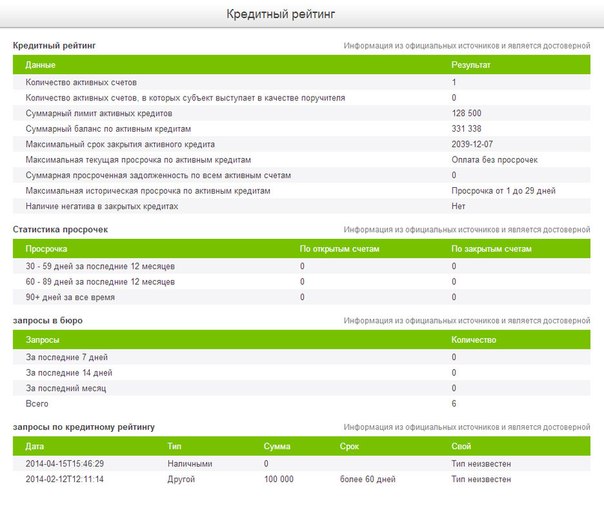

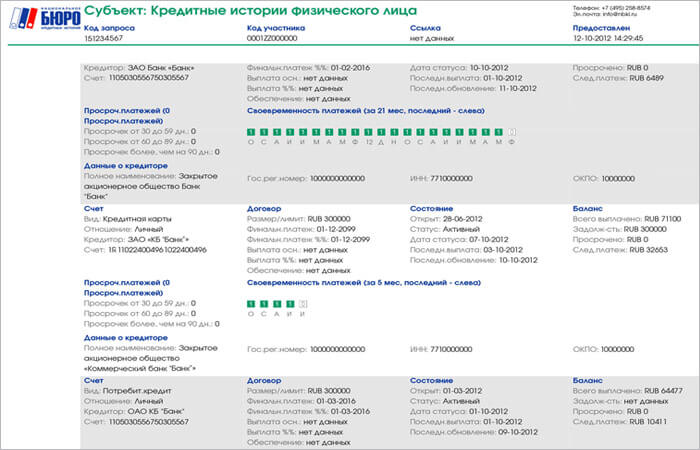

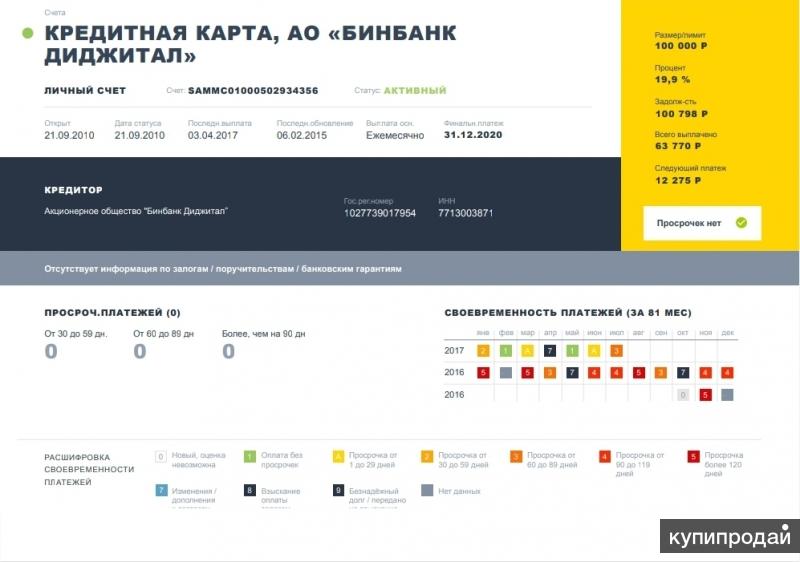

Как выглядит кредитная история?

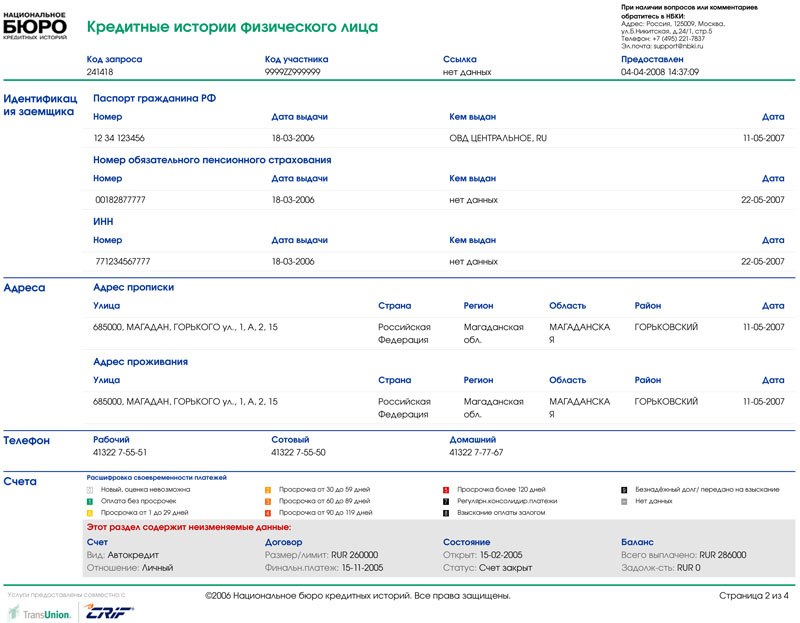

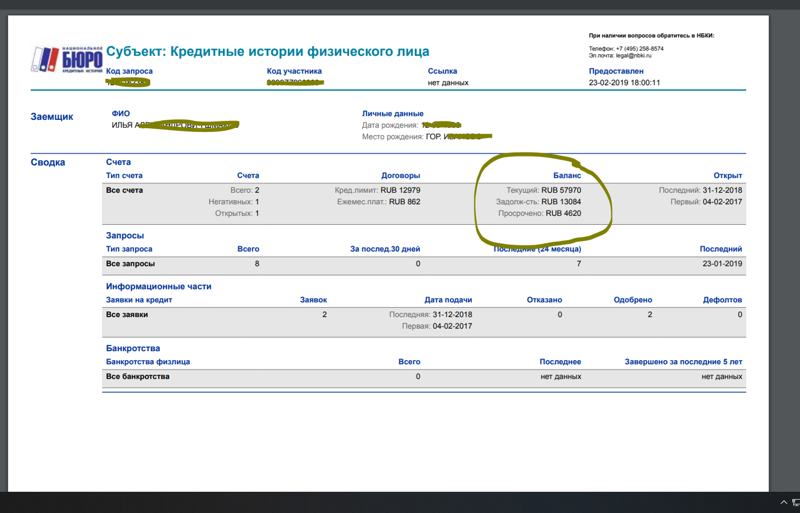

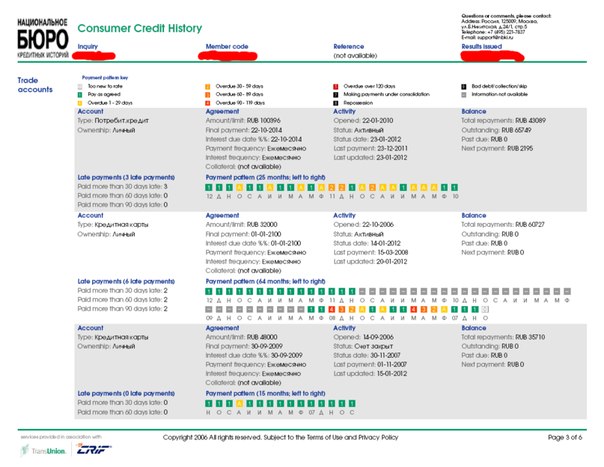

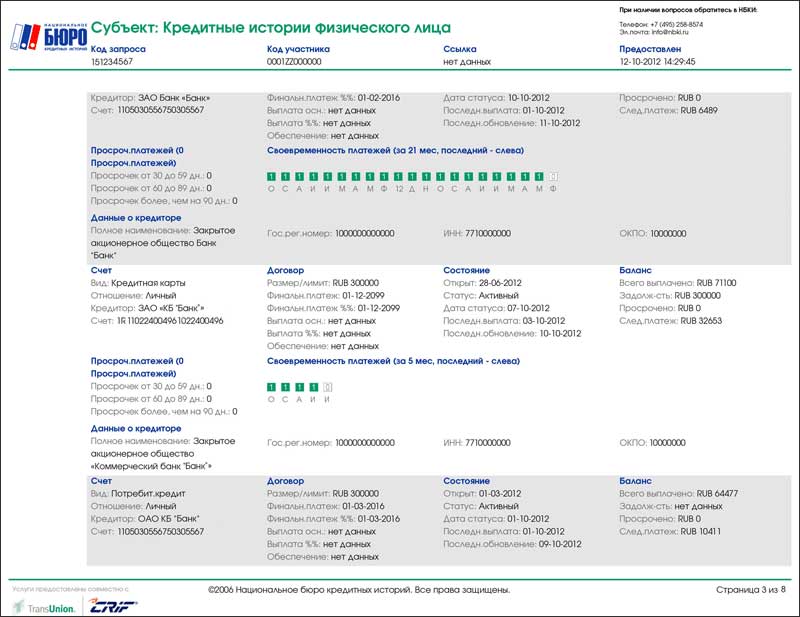

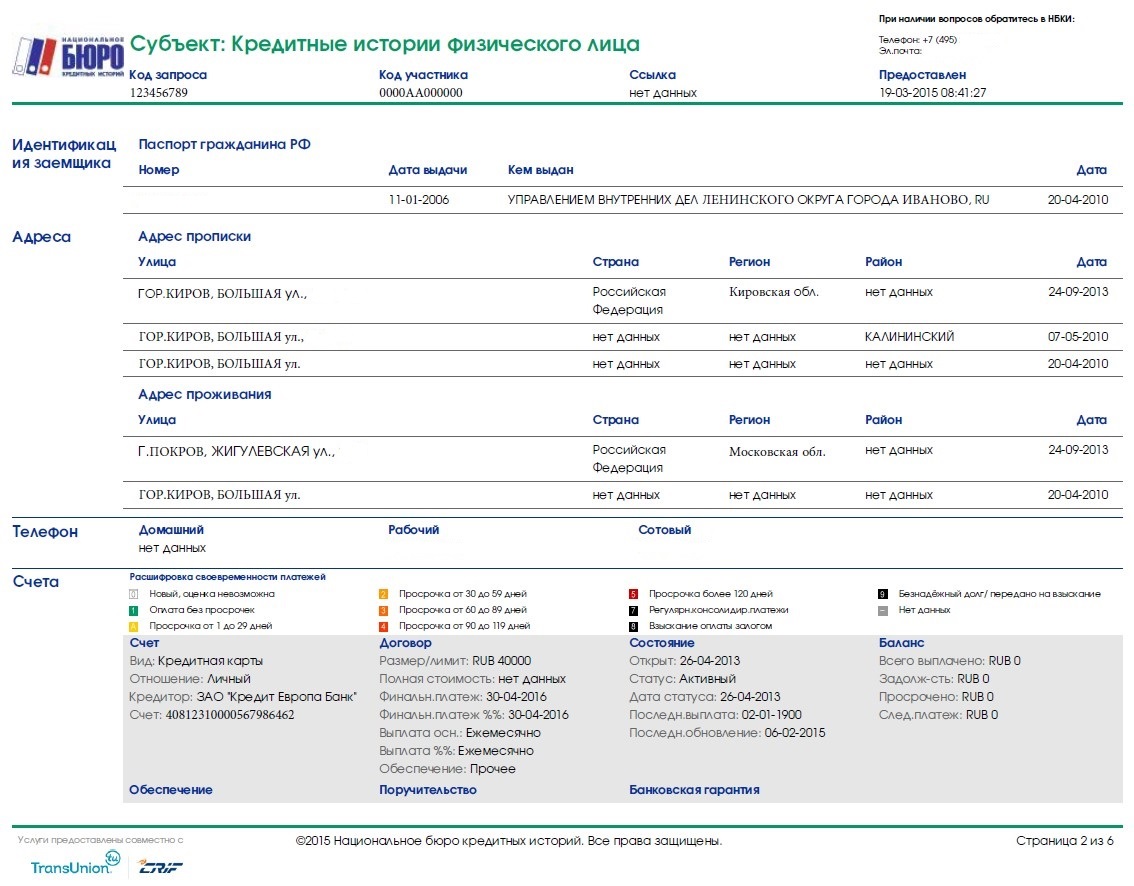

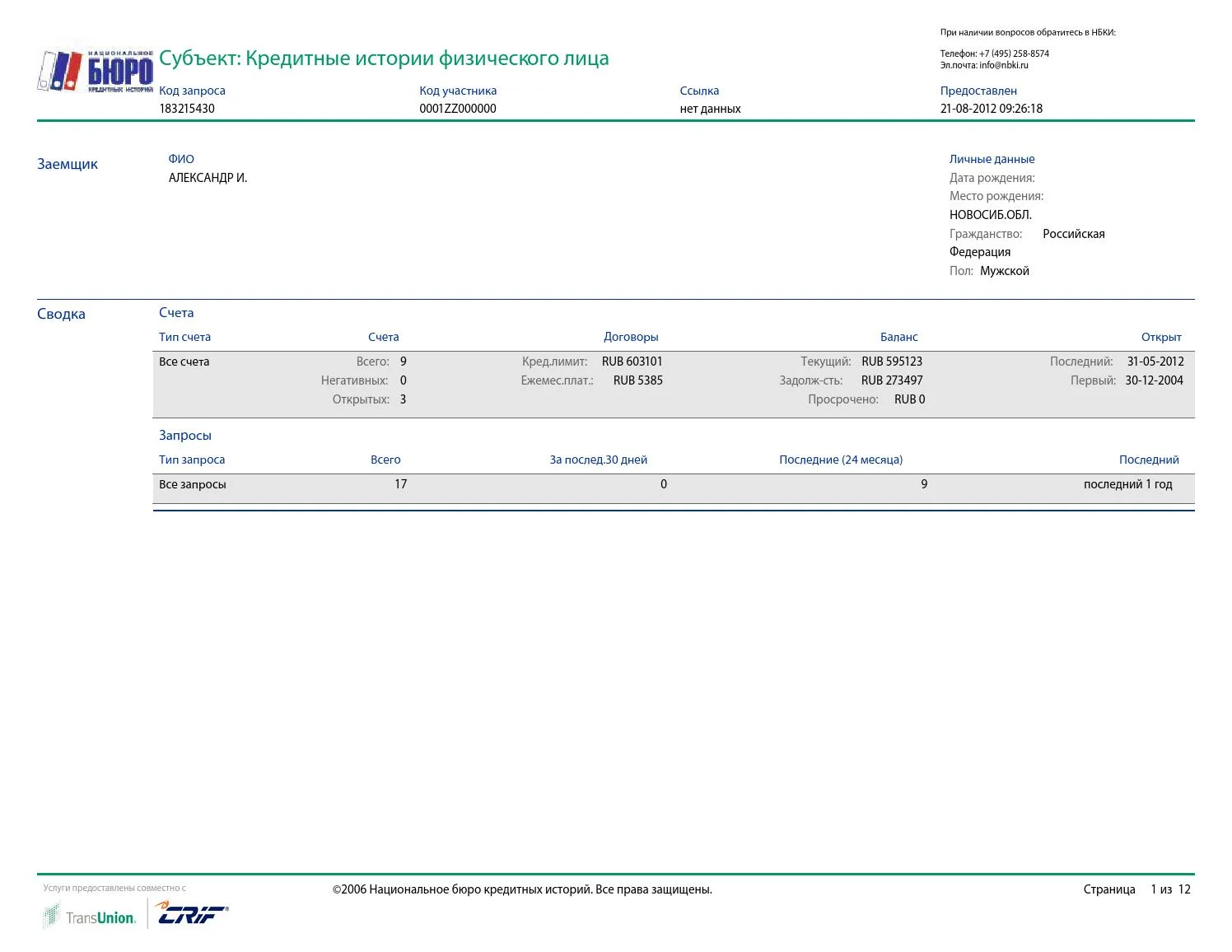

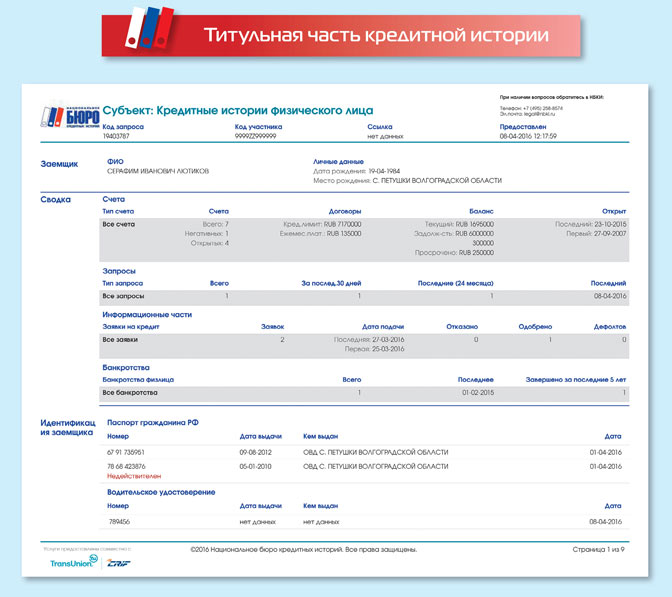

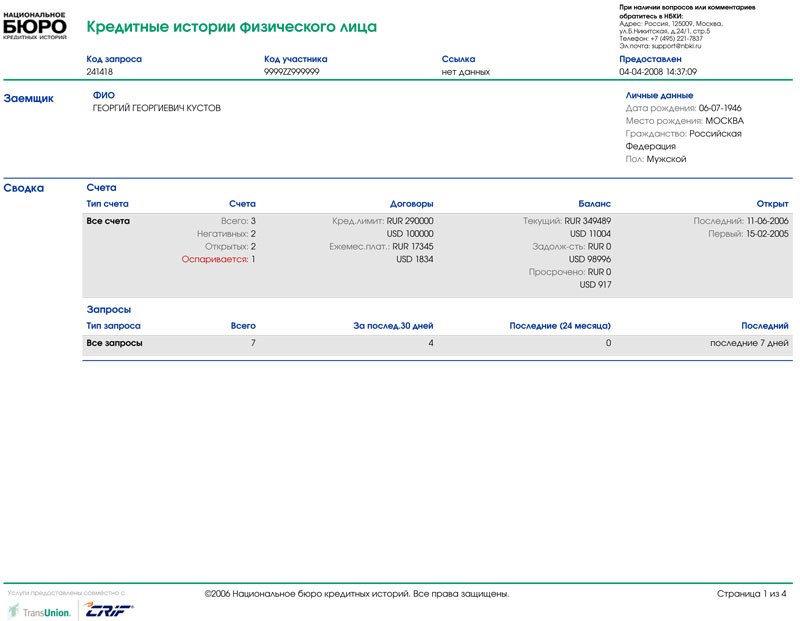

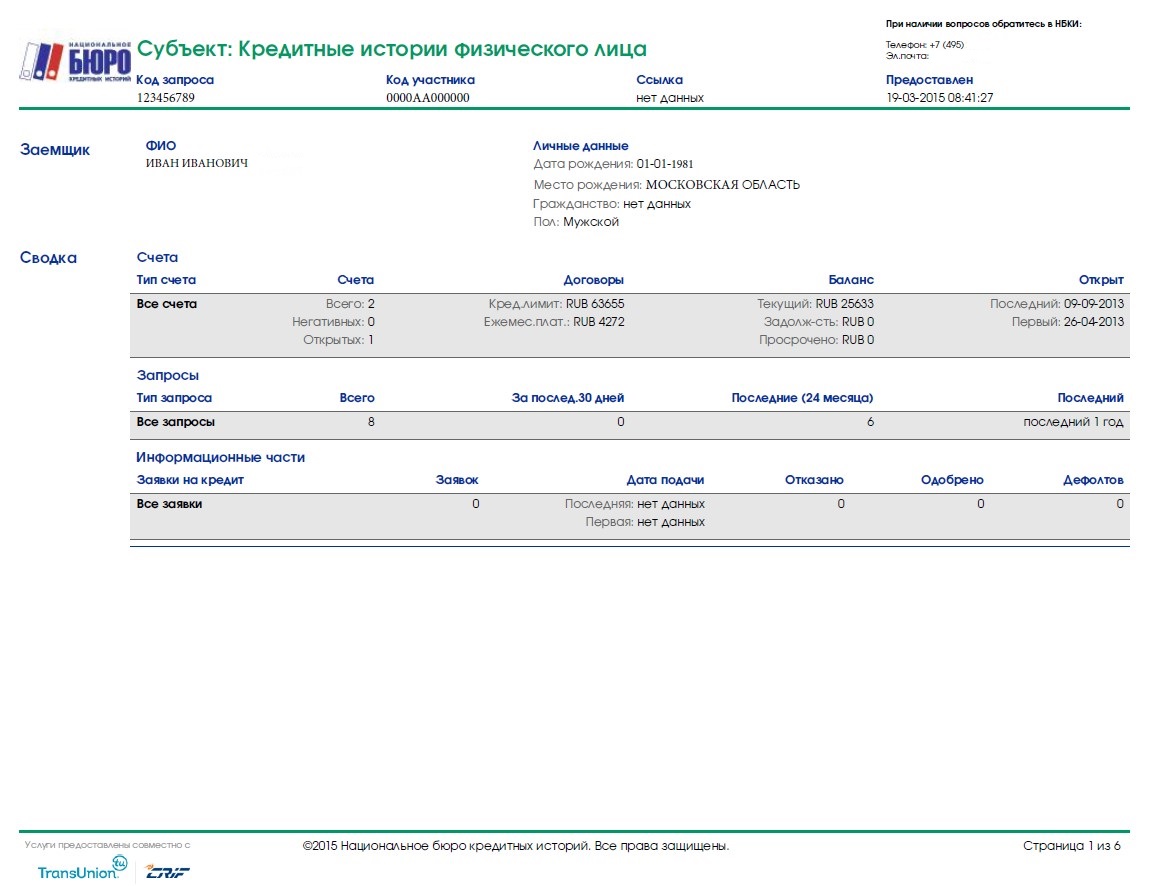

В составе кредитной истории четыре части: титульная, основная, закрытая и информационная.

Титульная часть кредитной истории содержит персональную информацию о заемщике: ФИО, дата и место рождения, паспортные данные, ИНН и СНИЛС или идентификационные данные о юридическом лице.

Основная часть содержит детальную информацию по кредитным обязательствам заемщика: активным и закрытым кредитам, лимитам и срокам кредитования, непогашенному остатку и своевременности внесения платежей.

В информационную часть включаются данные о выдаче кредита, типе кредита и кредитора, канале подачи заявления, отказе в выдаче кредита с указанием причин отказа, просрочке свыше 120 дней и т.

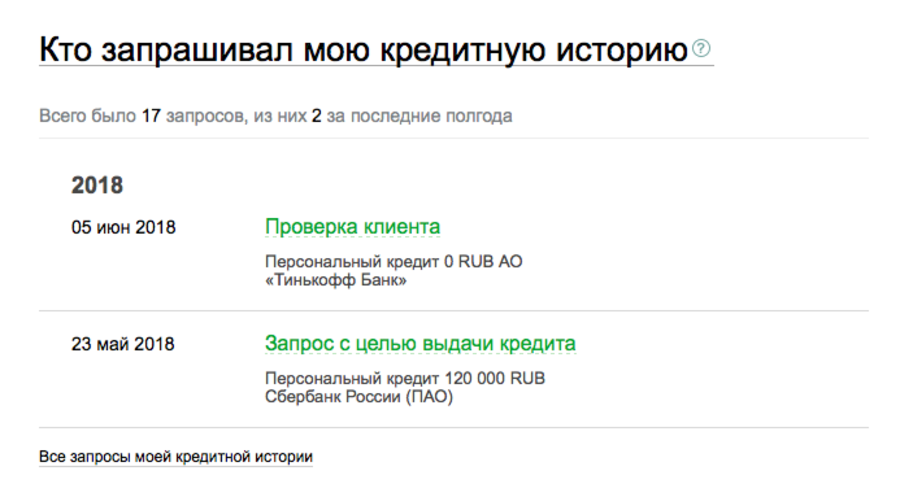

В закрытой части кредитной истории размещается информация о том, кто выдавал кредит, а также какие организации, когда и с какой целью запрашивали в бюро кредитную историю. Эта часть доступна только самому субъекту, Банку России, следственным органам.

Скачать образец Кредитного отчета

Как запросить кредитную историю?

С июля 2014 года работодатели получили возможность запрашивать в кредитных бюро кредитные отчеты. В состав отчета входят титульная и основная часть кредитной истории.

Директора по безопасности, сотрудники отделов кадров, кредитные менеджеры компаний могут теперь получать кредитные отчеты прямо через привычный интерфейс СПАРКа — вместе с другой необходимой для работы информацией.

Сервис функционирует в полном соответствии с законодательством РФ. Информацию из кредитного бюро подписчик системы СПАРК сможет получить, только:

- подписав договор об оказании информационных услуг

- имея на руках согласие субъекта кредитной истории

- выполнив требования по защите персональных данных.

Окно запроса в бюро кредитных историй открывается прямо в пользовательском интерфейсе. Кредитный отчет предоставляется в форме электронного документа, подписанного электронной подписью. Для получения отчета необходимо наличие на компьютере ПО КРИПТО ПРО CSP и клиентского сертификата безопасности ПРО.

Запрос из системы СПАРК выполняется в Объединенное кредитное бюро (ОКБ).

Где хранятся кредитные истории?

Кредитные истории хранятся в кредитных бюро, Объединенное кредитное бюро (ОКБ) – лидер рынка, его база данных охватывает около 90% экономически активного населения страны. Акционерами ОКБ, которое было создано в 2004 году, являются Сбербанк, международная корпорация Experian и «Интерфакс».

Что такое «согласие»?

Компания, решившая проверить кредитную историю потенциального или действующего сотрудника, или же своего контрагента, должна получить у него на это письменное согласие.

Для того, чтобы дать согласие компании на проверку кредитной истории, необходимо:

- показать паспорт ответственному сотруднику компании.

- специалист убеждается, что паспорт не подделан (нет признаков), фото совпадает.

- снимает копию с паспорта и заполняет форму, в которой указано:

- кому дано согласие (наименование юрлица), паспортные данные субъекта (ФИО, номер документа, дата выдачи, год и место рождения) и дата оформления согласия.

- Согласие должно содержать текст: «Даю свое согласие на раскрытие информации, содержащейся в основной части моей кредитной истории».

- Согласие должно содержать также цель получения кредитного отчета, например, «Даю свое согласие на раскрытие основной части моей кредитной истории в целях проверки меня при приеме на работу в ОАО «Паблик». После чего человек ставит подпись (с указанием ФИО рядом с подписью). Согласие действительно (в случае если не заключается кредитный договор) в течение 6-ти месяцев с даты его предоставления.

Законодательством РФ предусмотрена ответственность за получение кредитного отчета без согласия субъекта кредитной истории.

Кредитная история юридического лица проверить онлайн

В бюро кредитных историй юридических лиц уже около 1,5 миллионов (хозяйствующие субъекты). С 2005 года накоплено свыше 3,5 миллионов записей по кредитам. С лета 2014 года проверить кредитную историю юридического лица можете и вы. В каких случаях ее стоит запрашивать и почему?

Без привлечения дополнительных средств обходится далеко не каждое предприятие. Более того, существуют целые отрасли – строительство, производство – где замораживание средств происходит на значительный срок. И для работы компании кредитные средства просто необходимы.

С июля прошлого года изменения в законе «О кредитных историях» сделали кредитное досье юридического лица доступным для проверки контрагентами. Хранят данные специально созданные бюро. Их в России сейчас 22, но по юридическим лицам в массе своей специализируются всего два из них. Это НБКИ и ОКБ.

youtube.com/embed/7w_o14nBURI» frameborder=»0″ allowfullscreen=»allowfullscreen»/>

Как узнать кредитную историю юридического лица

Для того, чтобы получить документ, нужно иметь на руках его идентификатор (ИНН, ОГРН) и письменное согласие на проверку. Это согласие дает руководитель организации, либо доверенное лицо.

Почему так сложно узнать кредитную историю контрагента? Зачем нужен барьер в виде согласия? Вы ответите сами на этот вопрос, если примерите ситуацию на себя и свой бизнес. Хотели бы вы, чтобы информация о ваших кредитах или платежной дисциплине была открыта к свободному доступу? Наверное, нет! Поэтому это согласие – дань уважения к правам проверяемого. Это нормальный, цивилизованный путь.

Проверить кредитную историю юридического лица

Точный инструмент для проверки юридических лиц

Кредитную историю юридического лица проверить позволяет наш сервис. И выявить состояние контрагента именно на секунду запроса. Актуальность данных в кредитной истории беспрецедентна. Балансы компании, которые доступны к проверке запаздывают с обновлением до нескольких месяцев, в некоторых случаях лет. А кредитная история показывает, как компания исполняет свои кредитные, платежные обязательства именно сегодня.

Балансы компании, которые доступны к проверке запаздывают с обновлением до нескольких месяцев, в некоторых случаях лет. А кредитная история показывает, как компания исполняет свои кредитные, платежные обязательства именно сегодня.

Когда и как применять

Область применения кредитного главного документа юр.лица – оценка компании перед заключением контракта, который подразумевает под собой любой формат авансовых платежей. Все больше и больше компаний проверяют своих контрагентов и в ходе сотрудничества. Ведь любая совместная работа – это доверие тех или иных ресурсов партнеру. По кредитной истории:

Небольшие компании, и компании «молодые» (до года) и контрагенты-ИП проверяются при помощи кредитных историй физических лиц – руководителей, учредителей, ИП. Контрагентов по кредитной истории вы можете проверить и в Unirate24.

Сервис работает круглые сутки, ваши запросы у нас будут обработаны автоматически ,а ответ вы получите всего за секунду. Проявляйте бдительность перед подписанием или продлением контракта с контрагентом, и вы уменьшите собственные шансы на попадание в неприятную ситуацию с формированием лишней проблемной «дебиторки» на балансе предприятия.

Вебинар«Оценка персонала по кредитной истории» | Вебинар«Оценка физических лиц по кредитной истории» | Вебинар«Оценка юридических лиц по кредитной истории» |

Кредитная история — Moneyman

20

МИЛЛИОНОВ РОССИЯН не могут получить кредиты, займы из-за отсутствия или испорченной кредитной истории.

45

БОЛЕЕ МИЛЛИОНОВ кредитных историй зарегистрировано в России.

15

ЛЕТ срок хранения кредитных историй в БКИ после погашения последнего кредита или займа.

95

% ПРОЦЕНТОВ Кредитных историй хранятся в 4x крупнейших БКИ.

Кредитная история (КИ) – это полная информация обо всех кредитах, займах, дисциплине их погашения и других данных о кредитных обязательствах и порядке их выполнения.

Согласно законодательству Российской Федерации, каждая кредитная организация должна взаимодействовать с бюро кредитных историй. Функция таких бюро – накапливать и систематизировать сведения о заемщиках. Банк же может обратиться в бюро кредитных историй с запросом данных о клиенте, который планирует взять кредит, если имеет на это письменное согласие.

Почему важно знать свою кредитную историю?

Кредитные организации, принимая решение о выдаче микрозайма или любого кредита, его размере, сроке и т.д. :

- изучают кредитную историю потенциального заемщика;

- оценивают кредитоспособность;

- оценивают добросовестность исполнения финансовых обязательств.

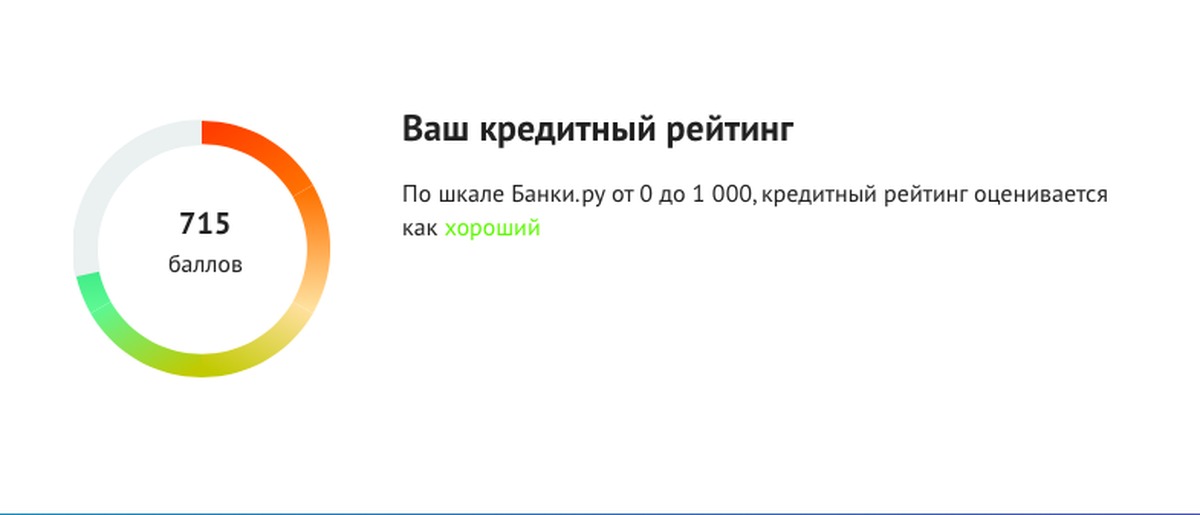

Не стоит недооценивать важность кредитной истории, поскольку чем она лучше, тем больше вероятность не просто получить кредит или заем, а получить его на максимально лояльных условиях.

На сегодняшний день в России насчитывается почти 50 млн кредитных историй Россиян. 95% всех данных о заемщиках сосредоточено в четырех бюро кредитных историй (БКИ): Национальное бюро кредитных историй, Эквифакс Кредит Сервисиз, Объединенное Кредитное бюро и Кредитное бюро Русский Стандарт.

95% всех данных о заемщиках сосредоточено в четырех бюро кредитных историй (БКИ): Национальное бюро кредитных историй, Эквифакс Кредит Сервисиз, Объединенное Кредитное бюро и Кредитное бюро Русский Стандарт.

Это организации, которые на основе законодательства собирают, обрабатывают и хранят кредитные истории заемщиков, а также предоставляют их по запросам органов власти или МФК, Банков, других финансовых структур, которые занимаются кредитованием.

1 Оформление заявки

Вы оформляете заявку на кредит или заем в банке или МФК. Даже если в настоящий момент вы не нуждаетесь в срочном займе, вы можете просто узнать свой кредитный рейтинг.

2 Направление запроса в БКИ

Когда вы оформляете заявку на кредит или заем в банке или МФК, организация направляет запрос в одно или сразу несколько БКИ об истории ваших предыдущих или текущих финансовых обязательств. Это делается чтобы обезопасить компанию-кредитора от неисполнительных клиентов, или получить информацию о тех, у кого уже есть текущие кредиты.

Это делается чтобы обезопасить компанию-кредитора от неисполнительных клиентов, или получить информацию о тех, у кого уже есть текущие кредиты.

3 Формирование кредитной истории

Кредиторы направляют информацию о ваших текущих и прошлых займах, включая данные об их сроках, суммах, графике платежей и его нарушениях, если они имели место, формируя кредитную историю. Данная информация хранится в БКИ. Имейте ввиду, что некоторые ломбарды и даже мобильные операторы отправляют в бюро кредитных историй данные о своих клиентах.

Так что будьте внимательны – казалось бы безобидная просрочка внесения платежа на постпейдном тарифе мобильного оператора может стать записью в кредитной истории. Конечно, если такая просрочка не стала привычкой, на одобрение ссуды она не повлияет, но может стать причиной не самого выгодного предложения, которое вы получите. Например, банк может снизить лимит по кредитной карте, или МФК предложит чуть меньшую сумму, чем вы рассчитывали или чуть более высокую ставку по займу.

Например, банк может снизить лимит по кредитной карте, или МФК предложит чуть меньшую сумму, чем вы рассчитывали или чуть более высокую ставку по займу.

4 Принятие решения о выдаче кредита

Если вашу кредитную историю можно назвать хорошей, банк или МФК одобряет вам ссуду. Ура, деньги у вас! После этого кредитная организация также направляет в БКИ информацию о вашем новом займе, а также любые сведения о просрочках платежей до конца срока займа, если, конечно, вы их допускаете. Таким образом ваша кредитная история дополняется новыми записями, которые будут доступны вам и вашим будущим кредиторам.

Кредит не погашен и просрочен на 90 дней

Допущено несколько просрочек внесения платежей до 30 дней

Кредит выплачен по решению суда.

Как сохранить и улучшить кредитную историю?

Узнав свой кредитный рейтинг, Вы можете

Проверить, насколько правильно кредиторы занесли информацию о вас и ваших кредитах в кредитную историю.

Выявить, не имело ли место мошенничество, не брал ли кто-то кредитов по вашим персональным данным.

И самое главное, понять причину, по которой кредитор отказал вам в получении заемных средств.

У вас нет необходимости собирать информацию по всем БКИ, делать несколько запросов и терять кучу времени. Мы соберем для вас информацию по всем крупнейшим бюро, внутреннему скорингу MoneyMan, а также из других источников. В ваших руках самый совершенный инструмент для контроля своей кредитной истории.

В ваших руках самый совершенный инструмент для контроля своей кредитной истории.

Берегите кредитную историю

Положительная история взаимодействия с кредиторами открывает целый мир возможностей, вы можете позволить себе уже сегодня кардинально изменить свою жизнь, улучшить ее качество.

получение информации, где взять отчёт о кредите

Собираясь брать кредит в банке, Вы наверняка задумаетесь о том, где можно взять и проверить кредитную историю в Интернете. Ведь Вы будете заранее знать, чего стоит ожидать: одобрения или отказа, а также сможете выявить и исправить пункты, мешающие получению кредита. Увидеть сам отчет в Интернете нельзя, однако Агентство кредитной информации предлагает Вам проверить кредитную историю, воспользовавшись нашим удобным сервисом и заказав необходимые материалы в режиме онлайн.Через личный кабинет

2. Активировать свою учетную запись

Активировать свою учетную запись

Активация — это разовая процедура, которая служит для подтверждения вашей личности.

3. Пополнить счет

Одним из следующих способов:- Электронным платежом;

- В отделении Сбербанка;

- Через терминалы Элекснет.

4. Заказать услугу

Кредитная история, полученная в Личном кабинете, содержит важную информацию. Следует отметить, что она доступна только Вам.

Войти в личный кабинет

Понятие кредитного отчета

Кредитный отчет – это документ, отражающий кредитную историю и позволяющий оценить Вашу добросовестность как заемщика. В нем можно увидеть сведения обо всех взятых ранее кредитах, наличии и длительности просрочек по ним, случаях привлечения к ответственности. Передачу данных в бюро кредитных историй осуществляет большинство банков по всей России, благодаря чему отчеты отражают информацию достаточно полно и достоверно. Ими пользуются кредиторы, когда принимают решение о том, стоит ли выдавать очередной заем и какой лимит следует установить по кредитной карте. А потенциальный заемщик может заказать свой кредитный отчет в Интернете или воспользовавшись другими способами (почта, личное обращение и т. д.).

Передачу данных в бюро кредитных историй осуществляет большинство банков по всей России, благодаря чему отчеты отражают информацию достаточно полно и достоверно. Ими пользуются кредиторы, когда принимают решение о том, стоит ли выдавать очередной заем и какой лимит следует установить по кредитной карте. А потенциальный заемщик может заказать свой кредитный отчет в Интернете или воспользовавшись другими способами (почта, личное обращение и т. д.).

В каких случаях требуется кредитный отчет

Перед получением крупного кредита. Проверка кредитной истории позволит Вам посмотреть на себя глазами банка. Отчет дает возможность заранее обнаружить пункты, которые банк может посчитать отрицательными, и вовремя исправить ситуацию (например, добросовестно выполняя обязательства по новым некрупным займам, чтобы в отчете появились положительные записи). Не стоит забывать, что банки принимают решение индивидуально по каждому отдельному случаю, однако своевременный анализ кредитной истории позволит свести риск отказа к минимуму.

Для защиты от мошенников. Заказать кредитную историю в Интернете и посмотреть полученные материалы нетрудно, а между тем это может помочь Вам узнать о краже Ваших личных данных. Сегодня целью похищения документов все чаще становится оформление займа: деньги достаются мошеннику, а обязательства по возвращению долга ложатся на человека, не подозревающего об этом. Обращение в БКИ с целью получения кредитной истории поможет выявить этот факт и принять меры. Следует помнить о том, что чем раньше Вы сможете узнать кредитную историю, запросив данные в онлайн- или офлайн-режиме, и оспорить незаконное оформление займа, тем выше вероятность того, что Вам удастся добиться справедливости. Именно поэтому специалисты советуют делать запрос отчетов в бюро кредитных историй онлайн или другими способами каждый год, а лучше каждый квартал.

Содержание кредитного отчета

Содержание документа, отражающего историю кредитных платежей, определяется 4-й статьей 218-ФЗ «О кредитных историях». Согласно ей отчет, предоставляемый бюро кредитных историй, должен состоять из четырех частей.

Согласно ей отчет, предоставляемый бюро кредитных историй, должен состоять из четырех частей.

Титульная часть. Она содержит ФИО и паспортные данные. Кроме того, в ней указываются страховое свидетельство и ИНН, если эти данные есть в договоре. Данная часть хранится в Центральном Каталоге Кредитных Историй (ЦККИ). С вопросом о том, где взять кредитную историю, стоит обращаться именно туда. В ответ на запрос ЦККИ предоставит перечень бюро, в которых Вы сможете получить свою кредитную историю (одним из крупнейших является НБКИ – национальное бюро кредитных историй).

Основная часть. Она создается банками в течение всего периода взаимоотношений между ними и физическим лицом и позволяет оценить кредитоспособность и долговую нагрузку заемщика. В основную часть отчета включаются все сведения о кредитных обязательствах, в том числе размер долга, правки, вносимые в договор, данные о выплатах. Также в ней указывается адрес регистрации заемщика и место его проживания, содержатся сведения о том, является ли лицо предпринимателем, имеет ли задолженности по алиментам и коммунальным услугам. Кроме того, в основной части отражаются данные о спорных ситуациях, касающихся договора, и дальнейших судебных разбирательствах.

Кроме того, в основной части отражаются данные о спорных ситуациях, касающихся договора, и дальнейших судебных разбирательствах.

Информационная часть. Она формируется для заявлений о выдаче займа и содержит информацию о:

- предоставлении займа;

- отсутствии двух или более выплат подряд в течение 120 дней с момента наступления срока исполнения обязательств;

- отказе в выдаче займа.

Иными словами, данная часть отчета позволяет банкам, сделав запрос, выяснить, у каких еще кредиторов Вы пытались получить заем, отказывают ли Вам и по каким причинам.

Дополнительная часть. Этот раздел также называют закрытым. В нем содержатся сведения о запросах банками или другими организациями кредитной истории заемщика в бюро кредитных историй. Сам заемщик может запросить и узнать кредитную историю, воспользовавшись почтой, онлайн-сервисом или при личном обращении. Также закрытая часть доступна суду, органам предварительного следствия при определенных обстоятельствах, нотариусу при рассмотрении дел о наследстве и финансовому управляющему в случае банкротства физического лица.

Как узнать свою кредитную историю в Интернете

Получить кредитную историю через Интернет в одном из бюро может любой человек, однако следует помнить, что ни через online, ни каким бы то ни было еще способом Вы не сможете получить доступ к чужому отчету, так как в нем содержатся охраняемые законом персональные данные. Сведения о себе как о заемщике получить довольно просто. Достаточно зарегистрироваться на нашем сайте, внести требуемую сумму через терминал «Элекснет», в отделении «Сбербанка» или электронным платежом, и возможность запросить свою кредитную историю будет доступна онлайн в Вашем личном кабинете. Вы сможете увидеть, какие данные видны сотрудникам банков, и взглянуть на себя со стороны.

Если у Вас появились вопросы, касающиеся получения кредитной истории онлайн, свяжитесь со специалистами Агентства кредитной информации по телефону или с помощью электронной почты. Найти их можно в разделе «Контакты». Также Вы можете воспользоваться кнопками «Спросить эксперта» или «Спросить совета у посетителей сайта». Наши специалисты помогут Вам узнать свою кредитную историю с помощью Интернета.

Наши специалисты помогут Вам узнать свою кредитную историю с помощью Интернета.

Часто задаваемые вопросы

Как исправить/улучшить кредитную историю?Исправить кредитную историю можно только в случае, если в ней представлены недостоверные данные. Если речь идет о просрочках, которые были допущены вами фактически, то данная информация не подлежит корректировке. С подробностями оспаривания кредитной истории Вы можете ознакомиться в разделе «Услуги»- «Исправление кредитной истории».

Как получить кредитную историю? Получить кредитную историю онлайн в ЗАО «АКИ» можно на сайте компании, для этого: Вам необходимо зарегистрироваться на нашем сайте, после регистрации в обязательном порядке пройти процесс активации учетной записи одним из способов представленных в личном кабинете (активация учетной записи производится только теми способами, которые представлены на сайте), пополнить счет личного кабинета, после поступления денег на счет в личном кабинете заказать услугу «кредитный отчет»Вопросы посетителей

Обсуждения этой тематики отсутствуетВопросы и ответы : AS Kredītinformācijas Birojs

Чем занимается Бюро кредитной информации? Бюро кредитной информации – это предприятие, имеющее выданную Государственной инспекцией данных лицензию на предоставление услуг, связанных с хранением кредитных историй частных лиц и предприятий, обработкой данных, подготовкой кредитных отчетов, расчетом кредитного рейтинга и кредитоспособности, мониторингом частных лиц и предприятий. Как долго информация о моих долгах будет храниться в системе кредитного бюро? История неуплаченных долгов – 10 лет, история уплаченных долгов – 5 лет, информация о неплатежеспособности и долгам по налогам в системе хранится ровно столько, сколько она доступна в Регистре предприятий или Службе государственных доходов. Для позитивной информации нет определенного срока, каждое частное лицо само решает, предъявлять ли в своей кредитной истории данные о своевременно выполненных платежах. Как узнать кому и сколько я должен? Если желаете получить информацию о долгах, зарегистрированных на Ваше имя, советуем зарегистрироваться на www.manakreditvesture.lv, где сможете проверить историю Ваших долгов в кредитной информации партнеров по сотрудничеству. Что такое кредитная история? Кредитные истории частных лиц состоят из двух частей – отражение существующих кредитных обязательств и история предыдущих платежей. Что такое плохая кредитная история? Плохая кредитная история формируется из просроченных и неуплаченных вовремя платежей — из просроченных платежей по кредиту, неуплаченных телекоммуникационных, коммунальных и других платежей. Лица с плохой кредитной историей не имеют возможности получать новые кредиты или им затруднена возможность получения хороших и эластичных условий договора при получении нового займа. Что делать, если данные о долге неправильные? Если Вы считаете, что в базе данных Бюро кредитной информации включены неверные сведения, Вам необходимо в письменном виде предоставить возражения Бюро кредитной информации или конкретному кредитору, в данных которого имеется ошибка. Как только Вы получите официальный письменный ответ с подтверждением констатируемой ошибки, мы будем иметь право корригировать или удалить данные в Вашей кредитной истории. Занимается ли кредитное бюро взысканием долгов? Кредитное бюро не занимается взысканием долгов, этим занимаются предприятия по взысканию долгов. Кто может видеть информацию о моих долгах? Информацию о Ваших неуплаченных и уплаченных долгах можно запрашивать только согласно закону «О защите данных физических лиц». Юридическим лицам для проверки данных необходимо Ваше согласие, так как без него никому нельзя запрашивать информацию о Вас не в кредитном бюро, и не в каком другим регистре. Поэтому очень важно, чтобы Вы следили за статистикой посещения профиля своей кредитной истории и в случае, если у Вас возникают неясность относительно какого-либо запроса Ваших данных, смело можете обращаться к лицу, запросившему информацию, чтобы выяснить обоснование. Следить за событиями в своей кредитной истории можно зарегистрировавшись на www. Зачем мне необходимо давать согласие на размещение своих данных в базе данных кредитного бюро? Чем больше данных о вас попадет в базу данных кредитного бюро, тем легче будет кредиторам принять решение о выдаче займа. Согласно информации из кредитного регистра — в 85-90% случаев история позитивно и благоприятно влияет на решение по выдаче займа, чем в случаях, если о клиенте информация недоступна. Выдает ли кредитное бюро кредиты? Кредитное бюро не занимается выдачей кредитов. Для того чтобы получить кредит Вам необходимо связаться с Банком, Лизинговым предприятием или небанковским кредитором. Занимайте ответственно! Могу ли я узнать о долгах своего сына, дочери, мужа или жены? Нет, никто не имеет права получать данные кредитной истории других лиц, в том числе данные членов семьи, за исключением случаев, если можете предъявить нотариально заверенную доверенность с разрешением на получение данных. Хранятся ли мои банковские данные в базе данных кредитного бюро? Нет, Ваши банковские данные не хранятся в базе данных кредитного бюро и не доступны третьим лицам. Посредством бюро частные лица имеют возможность узнать данные о своей кредитоспособности, следить за ее изменениями и контролировать свою кредитную историю.

Посредством бюро частные лица имеют возможность узнать данные о своей кредитоспособности, следить за ее изменениями и контролировать свою кредитную историю. Основываясь на данные кредитной истории лица, банки, небанковские кредиторы, лизинговые предприятия, телекоммуникационные предприятия, а также другие кредитующие предприятия оценивают способность лица вернуть заем.

Основываясь на данные кредитной истории лица, банки, небанковские кредиторы, лизинговые предприятия, телекоммуникационные предприятия, а также другие кредитующие предприятия оценивают способность лица вернуть заем. Ошибкой не считается интервал с момента, когда лицо выполнило очередной платеж, до момента, когда кредитор эту информацию возобновляет в базе данных.

Ошибкой не считается интервал с момента, когда лицо выполнило очередной платеж, до момента, когда кредитор эту информацию возобновляет в базе данных. manakreditvesture.lv.

manakreditvesture.lv. Когда Вы вводите свои банковские данные, они служат только для Вашей идентификации и покупки услуг. Подробную информацию можно получить в разделе «наша конфиденциальность».

Когда Вы вводите свои банковские данные, они служат только для Вашей идентификации и покупки услуг. Подробную информацию можно получить в разделе «наша конфиденциальность».

Как читать кредитный отчет

К настоящему времени вы точно знаете, как мы относимся к кредитным рейтингам (подсказка: они фиктивные). Но одна вещь, на которую все же нужно обратить внимание, — это ваш кредитный отчет. Даже если у вас нет долгов и вас не волнует, что о вас думают крупные банки и кредиторы, вы не можете просто игнорировать свой кредитный отчет. Вам все равно нужно проверять его на наличие ошибок или признаков мошенничества не реже раз в год.

Но просмотр этих вещей может быть довольно запутанным, особенно если вы не знаете, как читать свой кредитный отчет или какие красные флажки искать.Мы знаем, что это может быть непросто. Но не волнуйтесь! Мы сделали всю тяжелую работу, поэтому вам не придется это делать. Готово, готово, давайте рассмотрим все, что вам нужно знать о том, как читать свой кредитный отчет.

Что такое кредитный отчет?

Кредитный отчет — это своего рода табель для вашей кредитной истории. Потенциальные кредиторы могут использовать его для определения вашего «риска», который в основном заключается в том, насколько вероятно, что вы заплатите свои ежемесячные платежи вовремя. Кредитный отчет все о вас может рассказать им:

Дата открытия кредитных счетов или выдачи ссуд

Текущий остаток на каждом счете

Ваша история платежей

Кредитные лимиты и общая сумма кредита

Любые банкротства или налоговые залоги

Ваша идентификационная информация (имя, адрес, номер социального страхования)

Кредитное бюро или кредитная компания, такая как Equifax, Experian или TransUnion, предоставит вашу информацию любой компании, которая может рассматривать возможность предоставления ссуды или кредитного счета. Все эти бюро работают независимо, поэтому их отчеты о вас могут содержать немного разную информацию в зависимости от кредитной компании, которую они использовали.

Все эти бюро работают независимо, поэтому их отчеты о вас могут содержать немного разную информацию в зависимости от кредитной компании, которую они использовали.

Как получить кредитный отчет

Вам разрешается одна бесплатная копия вашего кредитного отчета каждый год от каждого из основных кредитных агентств, о которых мы только что говорили. Но отчеты не отправляются вам автоматически — их нужно запрашивать! А поскольку каждое агентство хранит разные данные в файлах, стоит свериться со всеми тремя.Если вы правильно разыграете свои карты, вы можете даже пошатнуть их, так что почти каждый квартал вы будете получать бесплатный отчет.

Защититесь от преследований по взысканию долгов с помощью Collection Bully.

Теперь, когда вы знаете, как получить отчет о кредитных операциях, мы проведем вас по четырем основным направлениям, которые необходимо проверить на наличие красных флажков. Это может помочь вам обнаружить потенциальные ситуации кражи личных данных, так что слушайте!

Как читать кредитный отчет

Идентификационная информация

В этом разделе содержится любая личная информация, которая может быть использована для вашей идентификации, в том числе:

Имя

Адрес

Номер социального страхования

Дата рождения

Телефон

Красные флажки: Все в этом разделе должно относиться к вам, а не к кому-то еще, кто назвал ваше имя, мистер. Джонс. И пока вы это делаете, на всякий случай еще раз проверьте номер социального страхования.

Джонс. И пока вы это делаете, на всякий случай еще раз проверьте номер социального страхования.

Убедитесь, что все адреса в списке — это места, где вы действительно жили. Если вы никогда не были в Ваксахачи, штат Техас, но в отчете говорится, что вы прожили там семь лет, возможно, вы захотите проверить это. Позже мы расскажем, что делать, если вы или обнаружите ошибки в своем отчете.

Кредитная история

Основная часть отчета находится в этом разделе.Ваша кредитная история включает:

Открытые и оплаченные кредитные счета, такие как кредитные карты, ипотека и ссуды

Аккаунты, совместно используемые с кем-то еще

Общая сумма кредита

Остаток кредитов

Просроченные платежи

Счета, отправленные в коллекции

Красные флажки: Прочтите и перечитайте этот раздел, чтобы убедиться, что все перечисленное верно. Понятно? Хорошо. А теперь проверьте еще раз. Серьезно. Ищите счета, которые были открыты, которые кажутся вам незнакомыми, и проверьте, были ли платежи отмечены так поздно, когда на самом деле их не было.

Понятно? Хорошо. А теперь проверьте еще раз. Серьезно. Ищите счета, которые были открыты, которые кажутся вам незнакомыми, и проверьте, были ли платежи отмечены так поздно, когда на самом деле их не было.

Если вы закрыли счет кредитной карты, убедитесь, что он отображается как закрытый в вашем кредитном отчете. Кроме того, убедитесь, что никакие кредитные линии не открывались на ваше имя без вашего согласия — это большой красный флаг, который может означать, что вы подвергаетесь риску кражи личных данных.

Государственные архивы

Вы хотите, чтобы эта часть была пустой.Финансовая деятельность, перечисленная здесь — например, банкротство, налоговые залоги и судебные решения — взята из публичных записей, и некоторые вещи могут оставаться в вашем кредитном отчете более 7–10 лет.

Красные флажки: В этой части отчета довольно редко можно найти ошибку, но ее все равно стоит просканировать. Ошибки в этом разделе должны быть устранены как можно скорее.

Запросы

Здесь вы увидите подробные списки всех компаний, которые запросили ваш кредитный отчет.Есть два типа кредитных запросов: мягкие и жесткие. Мягкие запросы поступают только от компаний, желающих отправить вам рекламные материалы, или от текущих кредиторов, проверяющих вашу учетную запись. Когда вы действительно подаете заявление на получение кредитной карты, ссуды или ипотеки, вам задают серьезные вопросы.

Красные флажки: Жесткие запросы приводят к падению вашего кредитного рейтинга на несколько пунктов, поэтому убедитесь, что вы действительно дали свое разрешение на серьезное расследование вашей кредитной истории. Они должны исчезнуть из вашего отчета примерно через два года.

Что означает «открытый счет» в моем кредитном отчете?

Открытый счет — это любая кредитная линия, которую вы открыли и никогда официально не закрывали. Вы знаете, как та оплаченная кредитная карта универмага, по которой вы забыли позвонить и отменили. Даже если вы не использовали кредитную карту в течение нескольких лет, она все равно будет отображаться как открытый счет в вашем кредитном отчете, пока вы не свяжетесь с компанией, чтобы закрыть счет. Так что перестаньте мерзнуть и просто закройте это навсегда.

Даже если вы не использовали кредитную карту в течение нескольких лет, она все равно будет отображаться как открытый счет в вашем кредитном отчете, пока вы не свяжетесь с компанией, чтобы закрыть счет. Так что перестаньте мерзнуть и просто закройте это навсегда.

Что означает «U» в кредитном отчете?

Университет кредитной отчетности? Неа. Буква «U» означает «несекретный» или означает, что учетная запись не была обновлена на момент получения отчета. Это один из многих кодов статуса, которые могут отображаться рядом с аккаунтом в вашем кредитном отчете. Подобные коды обычно указывают на проблему с учетной записью, например, на просрочку платежа или отправку в коллекции.

Вы также можете увидеть букву «U», если учетная запись новая и вы еще не производили по ней платежи.Это не окажет негативного влияния на ваш кредитный рейтинг и не о чем беспокоиться.

Кто может видеть мой кредитный отчет?

Большинство людей не могут на законных основаниях использовать вашу личную информацию для доступа к вашему кредитному отчету. Однако есть несколько типов организаций, которым разрешено привлекать ваш кредит: банки, кредиторы, кредиторы, страховые компании, потенциальные арендодатели, агентства по сбору платежей, потенциальные работодатели и правительство.

Однако есть несколько типов организаций, которым разрешено привлекать ваш кредит: банки, кредиторы, кредиторы, страховые компании, потенциальные арендодатели, агентства по сбору платежей, потенциальные работодатели и правительство.

Законы о том, кто может получить доступ к вашему кредитному рейтингу, различаются от штата к штату.Если вас что-то беспокоит, проведите небольшое исследование и выясните, каковы законы страны, в которой вы живете.

Где я могу узнать свой кредитный рейтинг?

Если вы получили бесплатный кредитный отчет, не удивляйтесь, если в нет вашего кредитного рейтинга. Чтобы убедиться в этом, вам придется воспользоваться бесплатным веб-сервисом или заплатить за него через MyFico.com или кредитное бюро.

Но имейте в виду, когда все сводится к одному, кредитный рейтинг — это на самом деле просто оценка «Я люблю долги».Правильно, «хороший результат» просто показывает, насколько хорошо вы играли в долговую игру. Он не отражает вашу фактическую чистую стоимость или сумму денег в банке. Другими словами, гордиться нечем. Единственный способ сохранить свой звездный кредитный рейтинг — это жить в долг и оставаться там. Спасибо, не надо!

Он не отражает вашу фактическую чистую стоимость или сумму денег в банке. Другими словами, гордиться нечем. Единственный способ сохранить свой звездный кредитный рейтинг — это жить в долг и оставаться там. Спасибо, не надо!

Это — это возможностей прожить жизнь без кредитного рейтинга, что и рекомендует Дэйв. Но это не значит, что вы должны выбросить кредит, чтобы его снизить! Просто начните погашать свой долг, закройте свои кредитные счета, как только они будут погашены, и не возьмут на себя никаких новых долгов.Если вы следуете «Детским шагам», вы должны достичь этого неопределенного результата в течение от нескольких месяцев до нескольких лет. Помните: отсутствие кредита — это , а не , то же самое, что и низкий кредитный рейтинг.

Может ли кто-нибудь создать кредитный отчет без моего ведома?

Это зависит от обстоятельств. Как мы уже говорили ранее, бывают мягкие и жесткие запросы. Мягкие запросы происходят постоянно, и вы даже не подозреваете о том, что компания может проверить ваш кредитный рейтинг, если они планируют отправить вам рекламное предложение. Эти запросы никак не влияют на ваш кредитный рейтинг.

Эти запросы никак не влияют на ваш кредитный рейтинг.

Но для проведения серьезных расследований требуется ваше фактическое согласие. Они влияют на ваш кредитный рейтинг и не могут быть выполнены по закону без вашего ведома, так что дышите спокойно. Если вы заметили сложный запрос, который вы не санкционировали, вам нужно будет оспорить его в кредитном агентстве.

Как оспаривать неточности

Любые ошибки в вашем кредитном отчете должны быть рассмотрены в агентстве, которое показывает ошибку.Напишите письмо, в котором перечислите все найденные вами неверные элементы и укажите, почему вы их оспариваете.

Допустим, вы закрыли кредитную карту, но она по-прежнему отображается как открытый счет в вашем кредитном отчете. Вот что вам нужно сделать: собрать документы и любые доказательства, которые могут вам понадобиться, чтобы доказать, что это ошибка. Затем отправьте все это заказным письмом и не забудьте квитанцию о вручении! У агентства есть всего 30 дней на то, чтобы ответить, так что вы заметите какое-то движение довольно быстро.

Избегайте кражи личных данных

Поначалу ваш кредитный отчет может показаться сложным, но теперь, когда вы знаете, на что обращать внимание, надеюсь, он не так уж и сложен.Всегда проявлять инициативу и следить за тем, чтобы все было правильно. Следить за своим кредитным отчетом — отличный способ защитить себя от кражи личных данных. , поэтому убедитесь, что вы защищены!

Как оценивается ваше приложение Apple Card

Узнайте об основных критериях, используемых для определения того, одобрено или отклонено ваше приложение Apple Card.

Goldman Sachs 1 использует ваш кредитный рейтинг, ваш кредитный отчет и доход, который вы указываете в своем заявлении, при просмотре приложения Apple Card. В этой статье освещается ряд факторов, которые Goldman Sachs использует в сочетании для принятия кредитных решений, но не включает все детали, факторы, баллы или другую информацию, используемую для принятия этих решений.

В этой статье освещается ряд факторов, которые Goldman Sachs использует в сочетании для принятия кредитных решений, но не включает все детали, факторы, баллы или другую информацию, используемую для принятия этих решений.

Если ваша заявка была отклонена, узнайте, что вы можете сделать, чтобы улучшить свою следующую заявку.

Вы также можете обратиться в службу поддержки Apple, если у вас есть вопросы по поводу подачи заявки на Apple Card.

Требования для получения Apple Card

Чтобы получить Apple Card, вы должны соответствовать следующим требованиям:

- Быть 18 лет или старше, в зависимости от того, где вы живете.

- Быть гражданином США или законным U.Житель S. с адресом проживания в США, который не является P.O. Коробка. Вы также можете использовать военный адрес.

- Приобретите совместимый iPhone с последней версией iOS. 2

- Используйте двухфакторную аутентификацию со своим Apple ID.

- Войдите в iCloud со своим Apple ID.

- Если ваш кредитный отчет заблокирован, вам необходимо временно отменить блокировку, прежде чем подавать заявление на Apple Card. Узнайте, как снять блокировку кредитов с TransUnion здесь.

- Возможно, вам потребуется подтвердить свою личность с помощью водительских прав или государственного удостоверения личности с фотографией.

Условия, при которых ваша заявка может быть отклонена

При оценке вашей способности выплатить долг Goldman Sachs 1 рассматривает несколько условий, прежде чем принять решение по вашей заявке на Apple Card.

Если применяется какое-либо из следующих условий, Goldman Sachs может не утвердить вашу заявку на получение карты Apple Card.

Если вы просрочили по долговым обязательствам 3 или ранее не выплачивали

- У вас в настоящее время просрочено или недавно было просрочено погашение долгового обязательства.

- Ваш текущий счет был закрыт банком (например, из-за того, что неоднократно траты превышали доступный остаток на счете).

- У вас есть два или более долговых обязательства немедицинского характера 3 , которые недавно просрочены.

Если у вас есть отрицательные публичные записи

- На ваши активы было наложено удержание налога (например, из-за неуплаты в срок достаточных налогов).

- Против вас вынесено судебное решение (например, в результате судебного разбирательства).

- Вы недавно были банкротом.

- Ваша собственность была недавно возвращена во владение.

Если у вас большие долги или ваш доход недостаточен для выплаты долгов

- У вас нет достаточного располагаемого дохода после выплаты существующих долговых обязательств.

- Ваши долговые обязательства составляют высокий процент вашего ежемесячного дохода (например, ваши необеспеченные долговые обязательства, такие как ссуды, не обеспеченные залогом, составляют 50% или более от вашего общего дохода).

- Вы полностью использовали все линии по кредитной карте за последние три месяца и недавно открыли значительное количество новых кредитных счетов.

Если вы часто обращаетесь за кредитной картой или ссудой

- У вас много недавних заявок на получение кредита.

Если ваш кредитный рейтинг низкий

Goldman Sachs использует TransUnion и другие кредитные бюро для оценки вашей заявки на Apple Card. Если ваш кредитный рейтинг низкий (например, если ваш рейтинг FICO9 ниже 600), 4 Goldman Sachs может не утвердить вашу заявку на получение карты Apple Card.

Почему используется ваш кредитный рейтинг

Кредитный рейтинг может показать, как вы используете и погашаете долг.

Как определяется кредитный рейтинг

Информация, содержащаяся в вашем кредитном отчете, используется для определения вашего кредитного рейтинга, который может включать следующее:

- Ваша история выплат по долгам

- Жесткие запросы 5 о вашем кредитном рейтинге из новых кредитных заявок

- Сумма текущей задолженности по кредитным счетам

- Возраст ваших кредитных счетов

- Количество и тип открытых у вас ссудных счетов

- Процент доступного кредита, который вы использовали

- Если и когда у вас была потеря права выкупа, объявление о банкротстве или перевод долга в инкассо

Когда вы смотрите на разные источники, часто можно увидеть разные кредитные рейтинги. Credit Karma и другие сервисы могут отображать разные кредитные баллы, например TransUnion VantageScore, которые отличаются от баллов TransUnion FICO, используемых для вашего приложения Apple Card. Ваш кредитный отчет и время обновления вашего кредитного рейтинга могут повлиять на ваш кредитный рейтинг.

Credit Karma и другие сервисы могут отображать разные кредитные баллы, например TransUnion VantageScore, которые отличаются от баллов TransUnion FICO, используемых для вашего приложения Apple Card. Ваш кредитный отчет и время обновления вашего кредитного рейтинга могут повлиять на ваш кредитный рейтинг.

По закону вам разрешено получить бесплатную ежегодную копию вашего кредитного отчета и подать спор с TransUnion, если вы обнаружите ошибку.

Для получения информации о кредитных рейтингах TransUnion щелкните здесь.

Что делать, если ваша заявка одобрена с недостаточным кредитом или отклонена

Если ваша заявка отклонена, на основной адрес электронной почты, связанный с Apple ID, который вы использовали для подачи заявки на Apple Card, будет отправлено сообщение с объяснением. В сообщении может отображаться ваш кредитный рейтинг.Если информация, предоставленная кредитным бюро, способствовала тому, что ваше заявление было отклонено, вы можете запросить бесплатную копию своего кредитного отчета в этом кредитном бюро, используя инструкции в полученном вами электронном письме.

В сообщении может отображаться ваш кредитный рейтинг.Если информация, предоставленная кредитным бюро, способствовала тому, что ваше заявление было отклонено, вы можете запросить бесплатную копию своего кредитного отчета в этом кредитном бюро, используя инструкции в полученном вами электронном письме.

Если ваш кредитный отчет заблокирован, вам необходимо временно снять блокировку, прежде чем подавать заявление на получение Apple Card. Узнайте, как снять блокировку кредитов с TransUnion здесь.

Если ваша заявка отклонена, потому что ваша идентификационная информация не может быть проверена

Убедитесь, что ваше имя, адрес и другая информация, указанная в приложении Apple Card, верны.Если вы обнаружите неточную информацию, при необходимости введите ее повторно.

Если вас попросят подтвердить с помощью идентификатора, выполните следующие действия:

- Убедитесь, что между камерой вашего устройства и вашим удостоверением личности нет ничего, что могло бы закрыть любую его часть.

- Убедитесь, что дата рождения, фамилия и адрес в удостоверении личности соответствуют информации, введенной вами в приложении Apple Card. *

- Убедитесь, что срок действия идентификатора не истек.

После выполнения этих шагов отправьте заявку еще раз.Если ваша заявка снова отклонена по той же причине, обратитесь в службу поддержки Apple.

На ваш кредитный рейтинг не повлияет отказ или отказ от вашего предложения. Если ваша заявка будет одобрена, и вы примете свое предложение, это может повлиять на ваш кредитный рейтинг.

Вы можете снова подать заявку на Apple Card, но вы можете получить такое же решение.

Если вы хотите получить другое решение по вашей заявке при повторной подаче заявки, вам следует просмотреть свой кредитный отчет, чтобы узнать, есть ли у вас условия, которые могут привести к отклонению заявки, а затем проверить эти распространенные ошибки в своем кредитном отчете.

* Если информация в вашем идентификаторе не совпадает с информацией, которую вы ввели в приложении Apple Card, попробуйте подать заявку еще раз после обновления идентификатора.

Если вы получите приглашение зарегистрироваться в Path to Apple Card

Если вы одобрены, но вашего кредитного лимита недостаточно для покупки устройства с помощью Apple Card в рассрочку

Как определяется ваш первоначальный кредитный лимит

Для определения вашего начального кредитного лимита Goldman Sachs использует ваш доход и минимальные суммы платежа, связанные с вашей существующей задолженностью, для оценки вашей платежеспособности.

Кроме того, Goldman Sachs использует многие из тех же факторов, которые используются для оценки того, одобрено ли ваше заявление или отклонено, включая ваш кредитный рейтинг и сумму кредита, которую вы используете по существующим кредитным линиям.

Goldman Sachs потребуется ваша кредитная история с Apple Card, чтобы сообщить о любом запросе на увеличение кредитного лимита для Apple Card, и это может занять шесть месяцев или больше.

Почему ваша заявка находится на рассмотрении или на рассмотрении

Goldman Sachs может потребоваться больше времени для проверки некоторых приложений или запроса дополнительной информации для подтверждения вашей личности.После того, как вы подадите заявку, в приложении Wallet появится сообщение о том, что ваше приложение находится на рассмотрении. Обновления, касающиеся вашей заявки на Apple Card, будут отправляться на основной адрес электронной почты, связанный с вашим Apple ID.

Узнать больше

- Goldman Sachs Bank USA, Salt Lake City Branch является эмитентом Apple Card.

- Программное обеспечение может быть изменено.

- Долговое обязательство может включать ипотечные кредиты, автокредиты, личные ссуды, счета за коммунальные услуги и многое другое.

- Номер предоставлен в иллюстративных целях. Goldman Sachs может рассмотреть ряд баллов FICO в сочетании с другими факторами при принятии кредитных решений.

- Тщательное расследование происходит, когда финансовое учреждение проверяет ваш кредит с целью предоставления вам кредитной линии или утверждения ссуды.

Информация о продуктах, произведенных не Apple, или о независимых веб-сайтах, не контролируемых и не проверенных Apple, предоставляется без рекомендаций или одобрения.Apple не несет ответственности за выбор, работу или использование сторонних веб-сайтов или продуктов. Apple не делает никаких заявлений относительно точности или надежности сторонних веб-сайтов. Свяжитесь с продавцом для получения дополнительной информации.

Дата публикации:

Образец кредитного отчета: Как читать и понимать кредитный отчет

Содержание этой страницы актуально на дату публикации; однако срок действия некоторых из наших партнерских предложений может истек. Просмотрите наш список лучших кредитных карт или воспользуйтесь нашим инструментом CardMatch ™, чтобы найти карты, соответствующие вашим потребностям.

Просмотрите наш список лучших кредитных карт или воспользуйтесь нашим инструментом CardMatch ™, чтобы найти карты, соответствующие вашим потребностям.

Вы можете получить бесплатный кредитный отчет. Но знаете ли вы, как это читать и понимать? Это интерактивное руководство поможет. Сначала мы рассмотрим, как получить отчет, а затем как его читать и понимать, когда вы его получите.

Нужна помощь? Ознакомьтесь с этими ресурсами, чтобы освоить основы кредитной карты.

Дополнительные справочные материалы по кредитным картам Один бесплатный отчет каждые 12 месяцевПо закону каждый имеет право просматривать свой кредитный отчет из каждого из трех кредитных бюро один раз в 12 месяцев бесплатно, или вы можете купить кредитный отчет от каждого из трех бюро, если вы хотите просматривать свой отчет чаще.

Три крупных кредитных бюро США — Equifax, Experian и TransUnion — были обязаны в соответствии с федеральным законом 2003 года создать AnnualCreditReport. com в качестве центрального онлайн-ресурса для запросов отчетов. Вы также можете запросить отчеты, позвонив по телефону 877-322-8228 или загрузив форму запроса и отправив ее по адресу:

com в качестве центрального онлайн-ресурса для запросов отчетов. Вы также можете запросить отчеты, позвонив по телефону 877-322-8228 или загрузив форму запроса и отправив ее по адресу:

Служба запросов годовых кредитных отчетов

P.O. Box 105281

Atlanta, GA 30348-5281

При посещении AnnualCreditReport.com пользователей перенаправляют на страницу формы и просят предоставить личную идентифицирующую информацию, включая имя и адрес, номер социального страхования и дату рождения.

После отправки основной информации вы переходите на страницу, где вы можете выбрать отчеты из трех крупных кредитных бюро, установив флажки рядом с логотипами Equifax, Experian и TransUnion. Вы можете выбрать одно или все кредитные бюро. В инструкциях обсуждается, следует ли вам просматривать все три отчета немедленно или следует распределять запросы по времени.

Следующий шаг предназначен для подтверждения вашей личности. Появится страница с вопросами о ваших кредиторах, условиях ссуды или других деталях кредитного отчета, которые вы должны знать. Вам необходимо выбрать правильные ответы, чтобы получить доступ к кредитному отчету. Сайт AnnualCredit.Report.com интегрирован с веб-сайтами кредитных бюро, что обеспечивает плавный переход от одного к другому. После запроса одного отчета вы можете вернуться на основной сайт, чтобы повторить процесс с другим кредитным бюро.

Вам необходимо выбрать правильные ответы, чтобы получить доступ к кредитному отчету. Сайт AnnualCredit.Report.com интегрирован с веб-сайтами кредитных бюро, что обеспечивает плавный переход от одного к другому. После запроса одного отчета вы можете вернуться на основной сайт, чтобы повторить процесс с другим кредитным бюро.

Если вы израсходовали свой бесплатный отчет о кредитных операциях и по какой-то причине хотите проверить еще раз, вы можете заплатить около 20 долларов за каждый отчет. Или вы можете получить бесплатный кредитный отчет TransUnion от CreditCards.com

Образец кредитного отчета с пояснениями

Многим потребителям сложно разобраться в своих кредитных отчетах и собрать три отчета по кусочкам, поэтому вот примеры и объяснения наиболее распространенных элементов, которые появляются в каждом из трех бесплатных отчетов кредитного бюро. . Чтобы получить пояснения, наведите курсор на значок информации ().

| Личная информация Личная информация — это идентифицирующая информация о лице, запрашивающем кредитный отчет. | |

|---|---|

| Имя: JOE Q. CONSUMER Другие имена: ПОТРЕБИТЕЛЬ, JOSEPH Q. Номер отчета: XXXXXXX Номер отчета генерируется тремя агентствами кредитной отчетности в качестве ссылки для потребителей. используйте, если им необходимо связаться с бюро выдачи. Запишите этот номер, когда вам нужно связаться с Equifax, Experian или TransUnion через Интернет, по телефону или по почте. Дата отчета: 4 апреля 2017 г. | SSN: XXX-XX-6789 Во время процесса регистрации на AnnualCreditReport.com вы можете выбрать, чтобы в отчете отображался весь ваш номер социального страхования или — для защиты вашей личности — только последние четыре цифры. Дата рождения: 04/1965Номер телефона: 917-555-1212 |

| ТЕКУЩИЙ АДРЕС: Убедитесь, что ваш адрес верен. | ПРЕДЫДУЩИЕ АДРЕСА: 17 BROOKLYN AVE., LONG ISLAND, NY 56789 |

| ОТЧЕТНЫЕ ДАННЫЕ О ЗАНЯТОСТИ Сообщают только некоторые работодатели. все кредитные бюро. Не паникуйте, если в этом отчете не будет отражена вся ваша информация о занятости. Вы можете связаться с отдельными кредитными бюро, чтобы исправить неверно указанные данные о занятости. Название работодателя: CREDITCARDS.COM Местоположение: New York, NY Дата отчета: 06/2012 Имя работодателя: UNIVERSITY OF TEXAS Местоположение: TX Дата отчета: 08/2008 | Должность: ПРОГРАММИСТ Наемный: 05/2011 Должность: Наемный: 03/2007 |

| Государственные записи Государственные записи — судебные решения, требования о выплате заработной платы и удержания файлы, которые могут быть отправлены в кредитные бюро. | ||

|---|---|---|

| ROCKWELL MUNICIPAL Номер дела: 9B004875 | ||

| 5468 MLK AVE., SUITE 300, ROCKWELL, TX 97845 | Тип: Гражданское решение Тип суда: Municipal PayPal 07/2012 Активы: 1089 долларов США | Дата подачи заявки: 12/2011 Ответственность: Участник на счете Истец: БАНК ТЕХАСА Поверенный истца: RICHARD PERRY Сумма: |

| Предполагаемая дата удаления этого элемента 07/2019 Только TransUnion включает приблизительную дату удаления общедоступной записи из вашего кредитного отчета. | ||

| Неблагоприятные счета, потенциально отрицательные элементы Неблагоприятные счета или потенциально отрицательные элементы — это открытые вами кредитные счета, которые были зарегистрированы как невыплаченные или оплаченные после установленного срока в течение одного или более месяцев на протяжении истории кредитной линии. | ||

|---|---|---|

| ВОССТАНОВЛЕНИЕ КОЛЛЕКЦИИ SVC # 321568 | ||

| 123 CHARLES ST. SUITE 202 CORONA, CA 92877-0137 (909) 898-4424 | Остаток: $ 0 Дата проверки: 06/2011 Исходный остаток: 243 $ Первоначальный кредитор: SEARS ROEBUCK Кредитный лимит: 500 долларов Просроченный платеж: 0 долларов Условия: 72 доллара за 23 месяца | Статус платежа: Платеж после списания / сбора Статус платежа — это текущий статус вашего неблагоприятного аккаунта. Счет в рассрочку — это фиксированная кредитная линия, которая выплачивается в течение определенного периода времени. Примеры счетов в рассрочку включают банковские ссуды, автокредиты и студенческие ссуды. Ответственность: Индивидуальный счетДата открытия: 03/2008 Дата закрытия: 05/2014 Дата оплаты: 05/2014 |

| Примечания:> Платный сбор < Предполагаемая дата этого товар будет удален: 05/2021 | ||

| DONOVAN & WILSON | ||

| 1045 MAIN ST., SUITE 105 RIVERSIDE, CA 92501 (909) 781-1248 | Остаток: $ 12,745 Дата обновления: 06/2011 Первоначальный баланс: $ 15 243 | Статус оплаты: 120 дней просрочено В этом примере учетная запись в настоящее время считается просроченной на 120 дней. Оборотный счет — это переменные кредитные линии с начислением процентов на основе кредитового баланса.Кредитные карты — это возобновляемые счета. Ответственность: Индивидуальный счет |

| Предполагаемая дата, когда этот элемент будет удален: 06/2018 | ||

| Следующий элемент подавлен в ожидании обновления лица, предоставившего кредит: Если элемент заблокирован в вашем кредитном отчете , это означает, что агентство кредитной информации скрывает информацию о счете от всех, кроме вас, кто запрашивает ваш кредитный отчет. В этом случае элемент заблокирован до тех пор, пока лицо, предоставляющее кредит, Discover Financial Services, не обновит бюро информации, которую бюро запросило у него. DISCOVER FINANCIAL SVC # 6053000570658798 | ||

| 123 SMITH AVE. UNIT 55G WILMINGTON, DE 19850-5316 Номер телефона недоступен | Остаток: $ 2145 Дата обновления: 08/2012 Высокий остаток: 25463 $ Обеспечение: 2002 Chevy Залог является собственностью, которая владелец кредитного счета использует для обеспечения кредитной линии. Условия: 68 долларов в течение 260 месяцев | Статус платежа: 60 дней просрочки Тип счета: Счет в рассрочку Счет в рассрочку — это фиксированная кредитная линия, которая оплачивается определенный период времени. Примеры счетов в рассрочку включают банковские ссуды, автокредиты и студенческие ссуды. Ответственность: Индивидуальный счетДата открытия: 11/2002 |

| Тип займа: Студенческий заем Примечания: Возврат Максимальный срок просрочки в 60 дней в 07/2012 на сумму 400 долларов США Расчетная дата, этот элемент будет удален: 06/2019 | ||

| Счета с хорошей репутацией, удовлетворительные счета Счета с хорошей репутацией или удовлетворительные счета — это счета, о которых было сообщено в кредитное бюро (s) своевременно и полностью в течение отчетного периода времени, обычно до 53 месяцев. | ||

|---|---|---|

| GMAC FINANCING # 640006137129 | ||

| 78901 JENKINS CIR FLOOR 15 MIAMI, FL 33025 Телефонный номер недоступен | 080039 900/2078 Максимум баланс: $ 10 000 Обеспечение: Dodge Ram 2009 года Обеспечение — это собственность, которую владелец кредитного счета использует для обеспечения кредитной линии. В этом примере была предоставлена ссуда на грузовик, и получатель кредита согласился сдать свой грузовик, если он не сможет выплатить ссуду. Кредитный лимит: 10 000 долларовПросроченный платеж: 0 долларов США Условия: 295 долларов США на 36 месяцев | Статус платежа: Выплаты по согласованию Статус платежа — это текущий статус вашего неблагоприятного аккаунта. В этом примере счет оплачивается в полном объеме каждый месяц в соответствии с условиями кредита. Счет в рассрочку — это фиксированная кредитная линия, которая выплачивается в течение определенного периода времени.Примеры счетов в рассрочку включают банковские ссуды, автокредиты и студенческие ссуды. Ответственность: Личный счетДата открытия: 11/2013 Дата закрытия: 11/2016 Дата выплаты: 11/2016 |

| Тип кредита: Автомобиль Примечания: Выплачено по страховке Предполагаемая дата удаления этого предмета: 12/2023 | ||

| Оборотные счета | |||

|---|---|---|---|

| CAPITAL ONE | |||

| Номер счета: | 400XXXXXXXXXXXX | Pay | Выплаты по согласованию |

| Владелец счета: | 904 904|||

| Тип счета | Возобновляемый | Кредитный лимит | 10 500 долларов США |

| Дата открытия: | 08. 06.2010 06.2010 | Остаток: | 965 долларов США |

| Запросы кредитной истории Запросы кредитной истории включают кредиторов, которые запросили ваш кредитный отчет. | |||

|---|---|---|---|

| CALTECH EMPLOYEE FCU | |||

| 555 W. ADAMS SUITE 202 LA CANADA, CA | Запрошено: 39 11/01/20 : Физическое лицо Тип запроса — это объем запрашиваемой кредитной истории — будь то кредитная история лица или кредитная история организации или бизнеса.В этом случае запрашивался только индивидуальный отчет о кредитной истории. | Допустимая цель: Кредитная транзакция Кредитные бюро требуют от всех, кто запрашивает вашу кредитную историю, указать цель запроса кредитной истории. В этом примере кредитор запрашивал кредитную историю при рассмотрении вопроса о предоставлении дополнительного кредита потребителю. | |

| СОЛНЕЧНЫЕ КВАРТИРЫ через RENTPORT | |||

| 678 МОРСКАЯ УЛИЦА ЛЮКС 999 ЛОС-АНДЖЕЛЕС, Калифорния | 6 Тип запроса:79 Запрошено: : Физическое лицо Тип ссуды: Недвижимость | Допустимая цель: Проверка арендаторов Кредитные бюро требуют, чтобы любой, запрашивающий вашу кредитную историю, указал цель запроса кредитной истории.В этом примере кредитор запрашивал кредитную историю потенциального арендатора. | |

| ЧЛЕН ЧЕЙС-КАРТЫ SVCS | |||

| 666 W. SMITH PHOENIX, AZ 87853 Номер телефона недоступен | Запрошен: 01.11.2016 Индивидуальный тип запроса: | ||

| Личное заявление Личное заявление — это заявление, которое потребитель решил добавить в свой кредитный отчет. |

|---|

| ID БЕЗОПАСНОСТЬ ОПОВЕЩЕНИЕ: МОЖНО ПОДАТЬ МОШЕННИЧЕСТВО ЗАЯВЛЕНИЯ НА МОЕ ИМЯ ИЛИ МОЯ ИДЕНТИФИКАЦИЯ МОЖЕТ БЫТЬ ИСПОЛЬЗОВАНА БЕЗ МОЕГО СОГЛАСИЯ ДЛЯ Мошеннического получения товаров или услуг. НЕ ПРЕДОСТАВЛЯЙТЕ КРЕДИТ БЕЗ ПЕРВОЙ ПРОВЕРКИ ЛИЧНОСТИ ЗАЯВИТЕЛЯ.Со мной можно связаться по телефону 917-555-1212. ДАННОЕ ОПОВЕЩЕНИЕ О БЕЗОПАСНОСТИ БУДЕТ ПОДДЕРЖИВАТЬСЯ В ТЕЧЕНИЕ 90 ДНЕЙ, НАЧИНАЯ С 01.03.2018 |

Обновлено: 6 марта 2018 г.

См. По теме: 10 фактов о кредитных рейтингах, отчетах, пяти факторах FICO, сравнении бонусов за регистрацию по кредитным картам

Отказ от ответственности