Компенсация отпуска при увольнении в 2019 году: как рассчитать

При увольнении работодатель выплачивает сотруднику зарплату и компенсацию за неиспользованный отпуск. В интернете много сайтов с калькуляторами, но мы расскажем, как проверить расчеты кадровика и какие есть варианты получить больше отпускных.

Как рассчитать неиспользованный отпуск при увольнении

Стандартный оплачиваемый отпуск — 28 календарных дней в год. За каждый отработанный месяц работнику положена компенсация в размере 2,33 дня оплачиваемого отпуска. Чтобы посчитать, сколько неиспользованных дней у сотрудника, нужно знать стаж — разницу между датой приема на работу и датой увольнения. Из стажа вычитают количество календарных дней отпуска, которые работник уже использовал.

На расчет компенсации за неиспользованный отпуск при увольнении влияют дни без содержания. Если работник ходил в отпуск без содержания более чем на 14 календарных дней за год, при расчете компенсации из стажа вычтут превышение — количество дней свыше 14.

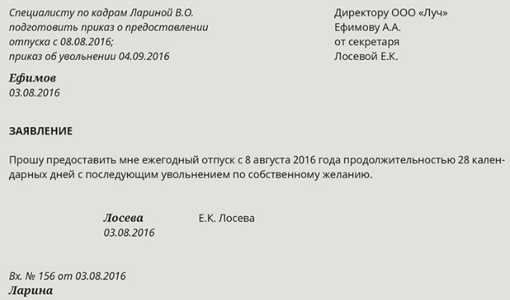

Чтобы правильно посчитать количество дней неиспользованного отпуска для расчета компенсации, можно взять у кадровика информацию обо всех ваших отпусках и отстранениях. Если какие-то даты вызывают сомнения, попросите показать вам ваши заявления на отпуск и приказы. Срок хранения приказов об отпусках без содержания, по уходу за ребенком и дисциплинарных взысканиях — 75 лет, о ежегодных отпусках — пять лет.

п. 19 перечня типовых управленческих архивных документов

Расчет среднего дневного заработка

Чтобы посчитать компенсацию за неиспользованный отпуск при увольнении работника, кадровики умножают неиспользованные дни на среднедневной заработок за последние 12 календарных месяцев работы.

Чтобы вычислить средний дневной заработок, сумму начисленной заработной платы и других выплат за последние 12 месяцев делят на 12 и на 29,3 — это среднемесячное число календарных дней. 29,3 — законодательно установленная константа. Если в течение последнего года работник отдыхал или был на больничном, то сумму зарплаты делят не на 12, а на сумму полных отработанных месяцев, умноженных на 29,3, и количества дней в неполных месяцах.

При этом учитываются зарплата, районный коэффициент, надбавки и доплаты к окладам, оплата работы в выходные дни, премии и другие выплаты, предусмотренные трудовым договором или локальными нормативными актами работодателя, например положением о премировании.

Полный перечень выплат

Премии включают в расчет компенсации полностью или частично — в зависимости от вида премии и периода, за который она начислена.

Для расчета среднедневного заработка из расчетного периода исключают время и начисленные за это время суммы, если сотрудник освобождался от работы с полным или частичным сохранением заработной платы или без оплаты. Например, находился в отпуске, в том числе без содержания, или на больничном. Выплаты за такие периоды при расчете компенсации не учитывают, дни неполного месяца считают так: 29,3 делят на количество дней в соответствующем месяце и умножают на разницу между количеством дней в месяце и количеством дней, когда работник отсутствовал. Если работник в марте брал отпуск на неделю, кадровик в расчете компенсации учтет 22,68 дня, а не 31:

29,3 / 31 × (31 − 7) = 22,68.

Как получить больше отпускных при увольнении

При расчете неиспользованных дней стаж работника округляют до месяцев. Если в неполном месяце сотрудник проработал до увольнения меньше половины, округляют в меньшую сторону; если половину или больше — в большую. То есть можно проработать 10,5 месяца, а компенсацию отпускных получить как за 11.

п. 35 правил «Об очередных и дополнительных отпусках»

Сотрудникам, которые проработали на одном месте больше 11 месяцев, но меньше года, положена компенсация за полный год. Если работник отработал более 5,5, но меньше 12 месяцев и организация-работодатель ликвидируется, при увольнении ему также должны начислить компенсацию за неиспользованные дни отпуска за целый год.

п. 28 правил «Об очередных и дополнительных отпусках»

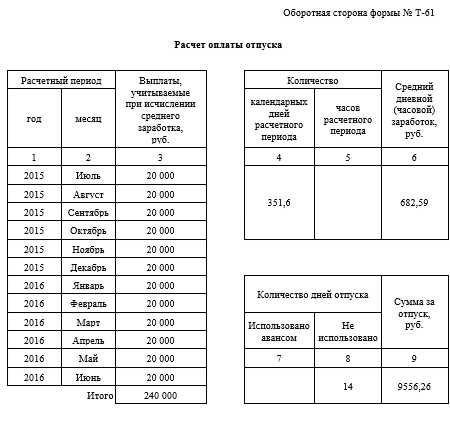

Пример расчета компенсации за отпуск при увольнении

Например, Иван устроился на работу 10 августа 2016 года, решил уволиться 23 ноября 2018 года. За это время он отдыхал 25 календарных дней, а за последний год брал еще 17 дней отпуска без содержания.

Иван получает зарплату 100 000 Р в месяц. В феврале 2018 года ему выплатили премию ко Дню защитника Отечества 6000 Р, но она не предусмотрена локальными нормативными актами организации-работодателя. Еще Иван ежемесячно получает 1000 Р компенсации расходов за проезд.

Сначала посчитаем стаж: с 10 августа 2016 по 23 ноября 2018 года прошло 2 года, 3 месяца и 14 дней. Так как Иван взял без содержания за последний год больше 14 дней, превышение вычтут из стажа — это три дня. Итого стаж работника до увольнения: 2 года, 3 месяца и 11 дней.

Чтобы получить при увольнении больше отпускных, Иван должен проработать еще хотя бы 4 дня — тогда стаж составит 2 года, 3 месяца и 15 дней и его округлят в большую сторону. Тогда Ивану нужно уволиться не 23, а 27 ноября.

При увольнении за 28 месяцев стажа Ивану положено 65,24 дня отпуска. Вычитаем из них 25 дней, которые он уже отгулял, — осталось 40,24 неиспользованных дня. Десятые и сотые в таких расчетах не округляются.

Теперь посчитаем средний дневной заработок. Иван увольняется в ноябре — значит, расчетный период с ноября 2017 по октябрь 2018 года включительно. Если бы Иван за последний год ни разу не болел и у него остался полностью неиспользованный отпуск, расчет его среднего дневного заработка выглядел бы так:

(100 000 × 12) / 12 / 29,3 = 3412,97 Р.

Но Иван за последний год ходил в оплачиваемый отпуск на 25 дней в июне и брал 17 дней отдыха за свой счет в октябре — в этих месяцах будут учитываться дни за минусом отпуска.

Сначала посчитаем количество дней в каждом из неполных отработанных месяцев — июле и октябре: разделим 29,3 дня на количество календарных дней в месяце и умножим на количество календарных дней, приходящихся на отработанное в этом месяце время.

Июль: 29,3 / 31 × 6 = 5,67.

Октябрь: 29,3 / 31 × 14 = 13,23.

За предшествующий год Ивану начислили 1 057 114,62 Р зарплаты, выплатили премию к празднику 6000 Р, которая не учитывается в расчетах компенсации, так как не предусмотрена системой оплаты труда. Чтобы рассчитать средний дневной заработок Ивана, делим зарплату за год на сумму полных отработанных месяцев, умноженных на 29,3, и дней в неполных месяцах:

1 057 114,62 / (10 × 29,3 + 5,67 + 13,23) = 3389,27 Р.

п. 10 положения о порядке исчисления средней заработной платы

Если Иван уволится, как и планировал, 23 ноября, компенсация за неиспользованный отпуск при увольнении составит 128 487,23 Р:

37,91 × 3389,27 = 128 487,23 Р.

Но он имеет право получить компенсацию за неиспользованный отпуск на восемь тысяч больше, если отложит увольнение до 27 ноября:

40,24 × 3389,27 = 136 384,22 Р.

journal.tinkoff.ru

как правильно рассчитать – порядок, формулы, примеры, подсчет при увольнении

За каждый неиспользованный день ежегодного отпуска при увольнении работодатель обязан выплатить средний дневной заработок, исходя из доходов за последний год.

Данная компенсация полагается всем сотрудникам, у которых есть неотгулянный отдых на дату расторжения трудового договора.

Пошаговый порядок и формулы

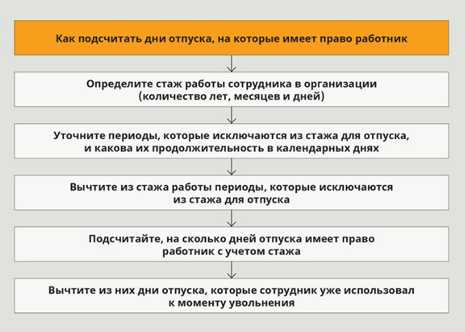

Процедура исчисления компенсации неиспользованных дней отпуска при увольнении включает в себя следующие шаги:

- Расчет отпускного стажа — как считать.

- Определение продолжительности отпуска, положенного за весь период работы.

- Расчет числа неиспользованных отпускных дней.

- Расчет среднедневного заработка.

- Определение суммы компенсации к выплате.

- Налогообложение компенсации — как удерживается НДФЛ и начисляются страховые взносы.

Рассчитать компенсацию в онлайн калькуляторе бесплатно.

Формула:

Компенсация при увольнении = Средний дневной заработок * Неиспользованные дни.

Формула:

Средний дневной заработок = Доход за расчетный период / Отработанные дни за расчетный период.

Формула:

Отработанные дни = 29.3 * Кол-во полных месяцев + Кол-во дней в неполных месяцах.

Формула:

Количество дней в неполном месяце = Отработанные календарные дни * 29.3 / Календарные дни в месяце.

Формула:

Неиспользованные дни = Общая продолжительность за отпускной стаж – Использованные дни.

Ниже подробно рассмотрен каждый шаг данной инструкции, а также приведен пример расчета.

Отпускной стаж

Отпускным стажем называют период, который дает право на ежегодный оплачиваемый отпуск (основную и дополнительную часть).

Каждый месяц стажа дает право на отпуск продолжительностью = Годовая длительность отпуска / 12 месяцев.

Важно правильно рассчитать отпускной стаж. В него включаются не все периоды работы.

Не учитываются:

- отгулы за свой счет продолжительностью более 14 дней за год;

- декрет по уходу за ребенком до 3 лет;

- отстранения от работы, которые сотруднику не начислялся доход;

Каждый рабочий год дает право на годовую продолжительность отпуска – минимум 28 дней.

Пример:

Если сотрудник принят на работу 15 июня 2019, то первый рабочий год его закончится 14 июня 2020.

Если в этот период попадают исключаемые дни, то они отодвигаются дату окончания рабочего года.

Пример:

Если работник принят 15 июня 2019, а в октябре брал 21 дней отпуска за свой счет, то его рабочий год закончится 21 июня 2020. Дни отгулов за свой счет свыше 14 исключаются, значит, дату окончания рабочего года нужно сдвинуть на 7 дней.

При расчете отпускного стажа считается количество рабочих лет, за каждый положено 28 дней (или более, если отпуск удлиненный или положены дополнительные дни).

Последний месяц будет неполным, если в нем отработана половина или более дней, то он считается полным и включается в отпускной стаж.

Количество неиспользованных дней

Отпускной стаж должен быть выражен в полных месяцах, за каждый полагается отпуск = Годовая продолжительность / 12.

Чтобы рассчитать количество неиспользованных дней, сначала нужно определить, сколько всего отпускных дней заработал сотрудник.

Из общего числа нужно отнять уже использованные дни, результат разности – это количество неиспользованных дней, которые подлежат компенсации.

Подробнее о расчете дней неиспользованного отпуска с примерами смотрите здесь.

Нужно ли округление?

В итоге расчета обычно получается дробное число, например, 12.43. Нужно ли его округлять по закону?

ТК РФ не содержит на этот счет никаких рекомендаций, поэтому работодатель может либо не округлять, либо округлять в пользу работника.

В случае округления необходимо этот момент закрепить в локальных актах.

Средний заработок

Средний заработок определяется путем деления общего дохода за расчетный период на отработанные календарные дни за этот срок.

Расчетный период – это 12 календарных месяцев, предшествующих месяцу увольнения.

Если отработано меньше – то фактическое время работы.

В доход включается оплата труда. Не включается оплата командировок, всех видов отпусков, пособия.

Отработанные дни берутся календарные. Если месяц полностью выработан, то считается, что в нем 29.3 дней.

Если месяц не полностью выработан (в нем были отпуска, отгулы, прогулы, командировки, декрет, простои), то для него нужно провести отдельный расчет отработанных дней.

Для этого нужно поделить отработанные календарные дни на общую продолжительность месяца и умножить на 29.3.

Формула для расчета среднего заработка:

Ср.дн.зар. = Доход за расч.период / 29.3 * Кол-во полных месяцев + Дни в неполных месяцах.

Для расчета компенсации средний дневной заработок умножается на число компенсируемых неиспользованных дней отпуска.

Пример для 2019 года

Исходные данные:

Иванов увольняется 17 августа 2019 года. Дата приема на работу 10.10.2017.

Использовано 28 дней отпуска.

Ежемесячный оклад – 28 000.

В мае 2018 Иванов был на больничном 10 дней, зарплата за май 18 000.

Расчет:

Для начала нужно рассчитать отпускной стаж:

- 1-й рабочий год – с 10.10.2017 по 09.10.2018 – это 12 полных месяцев.

- 2-й рабочий год – с 10.10.2018 по 17.08.2019 – это 10 полных месяцев и 8 дней.

- Итого отпускной стаж = 22 мес. (8 дней не учитываются).

Следующим шагом рассчитаем количество неиспользованных дней:

- За каждый месяц работы положено 28/12 = 2.33 дня отпуска.

- За отпускной стаж положено 22 * 2.33 = 51.26 дн.

- Неиспользовано = 51.26 – 28 = 23,26 дн. – за них нужно выплатить компенсацию.

Далее нужно рассчитать средний дневной заработок:

- Расчетный период: с 01.08.2018 по 31.07.2019.

- Заработок за год = 28 000 * 11 + 18 000 = 326 000.

- Отработано в мае 2018 = 21 * 29.3 / 31 = 19.85.

- Средний дневной заработок = 326 000 / (29.3 * 11мес. + 19.85) = 952.80.

Последний шаг – рассчитать компенсационную выплату:

- Компенсация = 952.80 * 23.26 = 22 162.13.

Налогообложение:

- НДФЛ = 13% * 22 162.13 = 2881.08 – нужно уплатить до 18 августа 2019 включительно.

- Компенсация на руки = 22 162.13 – 2881.08 = 19 281.05.

- Страховые взносы = 30% * 22 162.13 = 6 648.64 – нужно уплатить до 15 сентября 2019 включительно.

Полезное видео

Порядок расчета компенсации за неиспользованный отпуск можно узнать из данного видео:

Выводы

Расчет компенсации проводится по тем же правилам, что и исчисление отпускных. Работодатель обязан выплатить средний заработок за каждый неиспользованный день.

Выплату денежных средств нужно произвести в последний день, предварительно удержав из нее НДФЛ 13%.

praktibuh.ru

Расчет компенсации при увольнении в 2019 году

Иногда случается, что работник хочет взять отпуск перед увольнением — в этом случае возможны два варианта оформления, подробно о которых рассказано в статье «Отпуск с последующим увольнением». А для того чтобы сделать расчеты без ошибок — можно использовать онлайн калькулятор расчёта при увольнении по собственному желанию 2019; он поможет быстро и без труда расчитать сумму, которую необходимо выплатить работнику. При этом важно помнить, что гражданам, увольняющимся или уволенным по другим основаниям, компенсация также полагается.

А о том, как правильно написать заявление на увольнение, рассказано в отдельной статье на нашем портале.

Сделайте расчет компенсации при увольнении в 2019 году всего за шесть шагов

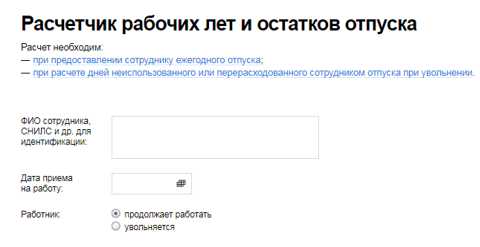

1. Введите дату приема на работу сотрудника.

2. Введите дату расторжения трудового договора с сотрудником в онлайн калькулятор расчета при увольнении в 2019 году.

3. Укажите онлайн количество дней отпуска, положенных за годовой период работы, это может быть:

- 28 — всем работникам;

- 30 — работникам-инвалидам;

- 31 — несовершеннолетним лицам или работникам с ненормированным рабочим днем;

- 35 — работникам, занятым на работах с вредными (2, 3 или 4 степени) и/или опасными условиями труда;

- 44 — лицам, которые работают в местностях, приравненных к районам Крайнего Севера;

- 52 — лицам, трудящимся непосредственно в районах Крайнего Севера.

Некоторым категориям работников (например, педагогам) полагается другое количество опачиваемых дней отдыха — 36 вместо 28. Медикам также предоставляются дополнительные оплачиваемые дни для отдыха. Для подобных случаев калькулятор расчета неиспользованного отпуска при увольнении 2019 содержит также графу «другое», куда можно ввести необходимое количество календарных дней для конкретной ситуации.

4. Введите в онлайн калькулятор расчета при увольнении в 2019 году периоды, которые не подлежат включению в стаж, дающий право на ежегодный оплачиваемый отпуск.

В соответствии с нормами статьи 121 ТК РФ это:

- периоды, когда сотрудник отсутствовал на работе без уважительных причин;

- время, когда работник был в отпуске по уходу за ребенком;

- периоды без сохранения заработной платы, если они составили более 14 календарных дней в течение рабочего года.

Для этого надо нажать кнопку «Добавить период» — появится окно для ввода периода (можно добавить несколько).

5. Укажите количество предоставленных дней оплачиваемого отпуска за все время действия трудового договора.

Обратите внимание! Если необходимо ввести дробное число, вводите его с точкой, а не запятой: в формате 12.34.

6. Укажите размер среднесуточного заработка и нажмите «Рассчитать».

Тут тоже действует правило введния дробных чисел с точкой, описанное выше. Вот как может выгляедеть введенное число:

В таблице справа появится результат ваших расчетов. Онлайн калькулятор компенсации при увольнении в 2019 году покажет количество дней, за которые сотруднику полагается компенсация и сумму к выплате.

Сумму, которая получилась в результате, следует выплатить сотруднику в последний день его работы в организации вместе с заработной платой, как это предусмотрено статьей 140 ТК РФ.

Подробнее о том, как произвести расчет компенсации за неиспользованный отпуск при увольнении в 2019 г на калькуляторе и без него, читайте в этом материале.

ppt.ru

Удерживается ли НДФЛ с компенсация за неиспользованный отпуск при увольнении в 2019 году

Статья акутальна на: Декабрь 2019 г.

Содержание статьи

Код дохода компенсация за неиспользованный отпуск при увольнении 2019- 2019

Ответ от 04.08.2019: В день увольнения работника с ним нужно произвести окончательный расчет (ч. 1 ст. 140 ТК РФ ). При этом работодатель обязан выплатить сотруднику (помимо причитающейся ему зарплаты) компенсацию за неиспользованный отпуск, см. ч. 1 ст. 127 ТК РФ. Указанная выплата облагается НДФЛ в общеустановленном порядке (абз.

Дополнительный выходной для работников: как оплачивать Если работодатель решил установить для своих сотрудников дополнительный выходной день (например, сделать выходным 1 сентября для работников, имеющих детей-школьников), оплата такого дня зависит от способа, которым дополнительный выходной был оформлен. Отчет СЗВ-М сдан с ошибкой: что делать Может случиться так, что после представления СЗВ-М в ПФР выяснится, что представленный отчет содержит ошибки.

Какой код дохода применять для компенсация за неиспользованный отпуск при увольнении в 2019 году

Коды по доходам нужны при заполнении справки 2-НДФЛ. Кстати, в нее саму к 2019 году тоже были внесены изменения. И вступили в силу они 10 февраля. С этой даты выдавайте справки только по новой форме. О том, как правильно заполнить обновленный бланк, прочитайте в статье «Сдайте 2-НДФЛ за 2019 год на новом бланке».

Компенсация за неиспользованный отпуск по общему правилу платится только в момент увольнения, если отпуск так и оказался не отгулян. Иначе такое возможно, если к обычному отпуску законом предусмотрены дополнительные отпускные дни. И сотрудник для отдыха их не брал. Например, есть дополнительные отпуска в связи с особыми условиями труда, удлиненный основной отпуск и т. п. Так вот эти добавочные дни по желанию персонала могут быть заменены соответствующим денежным возмещением. На данную ситуацию новый код 2013 «компенсация за неиспользованный отпуск при увольнении» не распространяется. Выбирать среди кодов в этом случае нужно значение 4800. Специального шифра на такие выплаты не существует.

Расчет и выплата компенсации за неиспользованный отпуск при увольнении

По закону компенсация за неиспользованный отпуск невозможна в момент работы человека на производстве, поскольку работодатель таким образом нарушает законодательство в виде непредставления отдыха сотруднику. В некоторых случаях возможны исключения, если неиспользованный период занимает незначительную часть (несколько дней), когда по факту работник все же находился в отпуске за прошедший год. В таком случае возможна компенсация, но только на основе письменного заявления сотрудника и в организации, которая предусматривает подобные выплаты в своем договоре.

Статьи по теме (кликните, чтобы посмотреть)

Отгулять все время за один раз позволяют редкие руководители, поэтому предусматривается очередная разбивка всего времени на несколько частей. В конечном счете образование нового неотгулянного отпуска увеличивается, поскольку внеплановый вызов на работу в момент отдыха также вероятен, как и болезнь, и многие другие внештатные ситуации.

НДФЛ с компенсации отпуска при увольнении в 2019 году

При расторжении трудового соглашения работодатель должен обеспечить уволенного сотрудника компенсационной выплатой. Об этом свидетельствует Трудовой Кодекс страны (ч. 1 ст. 127). Ее сумма рассчитывается на основании количества отпускных дней, которые не были использованы трудящимся. Причем обстоятельства, ставшие причиной расторжения договора, не имеют никакого значения.

Ндфл с компенсация за неиспользованный отпуск при увольнении в 2019 году

Правил об очередных и дополнительных отпусках, утвержденных НКТ СССР от 30.04.1930 № 169). Значит, право на компенсацию имеет сотрудник, отработавший более половины месяца. Как при увольнении рассчитать компенсацию за неиспользованный отпуск? Данное положение прописано в ТК РФ ст.127 и является обячзательным для организаций любой формы собственности.

Компенсация за неиспользованный отпуск при увольнении в 2019 г расчет как получить? Увольняясь с фирмы или предприятия, каждому работнику выплачивается дополнительно денежное вознаграждение, компенсирующее все дни положенного и неиспользованного отпуска (Для этого необходимо написать заявление бланк которого и образец есть в сети). В первую очередь бухгалтеру необходимо посчитать — сколько у работника осталось неиспользованных дней отпуска, которые нужно ему оплатить.

До 01.01.2019 не было ответственности за недостоверные сведения (отражение доходов не по тем кодам доходов) в справках 2-НДФЛ. Она введена только с 01.01.2019. Акты законодательства о налогах и сборах, устанавливающие ответственность за нарушение законодательства о налогах и сборах, обратной силы не имеют (п. 2 ст. 5 НК РФ). Поэтому положения ст. 126.1 НК РФ об ответственности могут применяться только в отношении налоговых правонарушений, допущенных начиная с 1 января 2019 г.

Облагается ли НДФЛ компенсация отпуска при увольнении

Как указывается в подп. 1 п. 1 ст. 223 НК России, моментом получения облагаемого налогом дохода считается дата выдачи денежных средств через кассу предприятия либо их перевода на банковский счет работника. Предприятие-работодатель, которое удерживает налог с дохода сотрудника, выполняет функцию налогового агента. Согласно п. 4 ст. 226 НК, НДФЛ удерживается в момент произведения фактической выплаты.

Компенсация за неиспользованный отпуск облагается НДФЛ, поэтому налоговый агент, которым выступает предприятие-работодатель, обязан указать удержанный из компенсационных выплат налог в специальном отчетном документе — справке формы 2‑НДФЛ. Данная справка представляется по итогам налогового периода компанией-налогоплательщиком, удержавшей НДФЛ с компенсации за неиспользованный отпуск своего увольняемого работника.

Форма 6-НДФЛ — компенсация за неиспользованный отпуск

Что касается зарплаты, выплачиваемой при увольнении за дни последнего месяца работы, то согласно п. 2 ст. 223 НК РФ, если трудовые отношения прекращены до конца месяца, то днем фактической выплаты зарплаты за этот месяц признается последний рабочий день. Значит, по зарплате в стр. 100 будет также обозначена дата увольнения. Согласно п. 4.2 Порядка заполнения расчета 6-НДФЛ (утв. приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@), если для разных видов доходов с одинаковой датой фактического получения отличаются сроки перечисления налога, то стр. 100–140 заполняются отдельно для каждого дохода. Поскольку и для компенсации отпуска, и для зарплаты при увольнении все даты по стр. 100–120 будут одинаковыми, то в разд. 2 их можно привести совокупно, но показывать отдельным блоком от зарплаты других работников, которые продолжают работать, и от прочих выплат.

Все положенные выплаты должны быть произведены в день, указанный в приказе на увольнение как последний рабочий день сотрудника (ст. 140 ТК РФ). Если в этот день сотрудник был в отпуске, на больничном или отсутствовал по другим причинам, то выплата осуществляется на следующий день после получения от него требования о выдаче положенных сумм.

Расчет компенсации за неиспользованный отпуск в случае увольнения в 2019 году

Продлить период отпуска работодатель имеет право, а вот сократить его нет. Трудовое законодательство разрешает лишь отзыв работника с отдыха или его компенсирование (за каждый из неиспользованных дней) в виде денежного вознаграждения. Расчет компенсации за неиспользованный отпуск при увольнении по собственному желанию или сокращению штатов (ликвидации организации) и расчет оплаты за вызов на работу досрочно производятся по одной и той же формуле. Рассчитать отпускные и посчитать дни, положенные для отдыха можно самостоятельно.

Для того чтобы пойти в отпуск в 2019 году, сначала необходимо проработать одиннадцать месяцев. Закон позволяет взять половину отпуска через шесть месяцев непрерывной работы. При необходимости отдохнуть, не отработав положенный период времени, можно обратиться к работодателю с заявлением об отпуске за свой счет. Выплата денег за эти дни не полагается и еще этот период будет исключен из расчета суммы зарплаты (вы же не работали). Отпуск может быть предоставлен ранее, чем через полгода только сотрудникам, не достигшим совершеннолетия и беременным по желанию перед декретом или после выхода из него. Увольнение после отпуска, который был взят заранее, дает работодателю право взыскать выплаты отпускных за «льготные каникулы» обратно. Минимальный период отпуска составляет 28 календарных дней в году. При условии выпадения на этот период праздничных дней (официальных выходных), отпуск продляется на количество этих дней. Также и с больничным листом.

Расчет компенсации за неиспользованный отпуск при увольнении в 2019 году

Для того, чтобы получить компенсацию за неиспользованный отпуск в размере годовых отпускных, работнику нужно проработать на предприятии не меньше 11 месяцев с момента поступления на работу. В этом случае размер компенсации рассчитывается по формуле( S: 29,3)/12*K, где S – размер дохода работника за последний календарный год, а К — количество дней отпуска, в большинстве случаев равное 28 дням.

Многих работников, которые увольняются, да и бухгалтеров, начисляющих им деньги, интересует вопрос, как правильно рассчитать компенсацию за неиспользованный отпуск при увольнении в 2019 году. На самом деле, все довольно просто, и если следовать инструкциям, то каждый работник может самостоятельно подсчитать, какую сумму ему положено выплатить при увольнении.

Онлайн журнал для бухгалтера

В 2019 году ситуация с отчислением НДФЛ следующая. На основании статьи 226 НК РФ работодатель обязан совершить перечисление НДФЛ при увольнении не позднее дня, идущего за выдачей зарплаты. При этом не берут во внимание используемые нанимателем способы перевода зарплатных денег сотрудникам. Даже в случае безналичного перевода на пластиковую карту срок един.

- Организация переводит зарплату своим работникам на банковские карточки. Значит, отчислить НДФЛ нужно не позже следующего дня. Такой же порядок актуален в случае выдачи денег на руки при их предварительном снятия со счета в банке.

- Зарплату выплачивают из кассы (дневной выручки). Перечислить налог в казну нужно до завершения следующего дня.

Удерживается ли ндфл с компенсации при увольнении в 2019 году

Компенсация отпуска при увольнении НДФЛ в 2019 году

Форма 6-НДФЛ — компенсация за неиспользованный отпуск

Сложности связаны с тем, что работники чаще всего увольняются, не до конца отработав месяц. В этом случае выплатить доход работодатель должен в день увольнения, что закреплено в пункте 2 статьи 223 НК РФ. А вот НДФЛ с выплаты при увольнении по соглашению сторон (и любым другим причинам) должен быть перечислен максимум на следующий день после дня выдачи последней зарплаты. Он же – последний день работы.

Перечисление НДФЛ при увольнении сотрудника в 2019 году

При расторжении трудового соглашения работнику выплачивают выходное пособие и его среднемесячный заработок на период исполнения трудовых обязанностей. Некоторым работникам дополнительно выплачивается компенсация. Последнее относится только к лицам, занимающим до увольнения одну из следующих должностей:

НДФЛ с компенсации отпуска при увольнении в 2019 году

При этом ведомство напомнило, что не все суммы выплат при увольнении освобождены от НДФЛ. Например, компенсация за неиспользованный отпуск к освобождаемым от налога на доходы физлиц не относится. Следует удерживать также налог с доходов в виде выходного пособия, среднемесячного заработка на период трудоустройства.

С компенсации при увольнении НДФЛ не удерживается

НДФЛ с таких средств должен уплачиваться. Дополнительно может уплачиваться выходное пособие (при закрытии предприятия, при сокращении штата). Если это общие случаи, то размер такой выплаты – 1 зарплата. Помимо того, работник получает среднюю зарплату на время трудоустройства, но не дольше 2 месяцев с момента увольнения.

Бесплатная юридическая помощь

Согласно закону, удержание налога должно производиться в момент получения трудящимся причитающихся ему выплат. Подтверждение этому можно найти в п.4 ст. 226 Налогового Кодекса страны. Если работник уходит в отпуск, а по его окончании увольняется, удержание налоговых отчислений осуществляется в день выдачи ему расчета и отпускных. Срок перечисления в бюджет В 2019 году НДФЛ с компенсации за неиспользованный отпуск работника при его увольнении следует перечислить в бюджет в установленный период:

Перечисление ндфл с компенсации при увольнении в 2019 году

Любые выплаты работнику подлежат обложению подоходным налогом (НДФЛ по ставке 13%) и страховыми взносами (общий процент 30%). И НДФЛ, и взносы платятся с 2019 года в ФНС, однако нагрузка по НДФЛ ложится на работника, по страховым вносам — на работодателя. С выплат при увольнении также нужно удержать подоходный налог и начислить страховые платежи. Как считается данная нагрузка от различных выплат — заработной платы, компенсации отпуска при увольнении, выходного пособия?

Удерживается ли ндфл с компенсации при увольнении в 2019 году

Надо ли удерживать НДФЛ при увольнении

НДФЛ — налог, удерживаемый с доходов физических лиц. Страховые взносы — расходы работодателя по обязательным страховым отчислениям. Выплаты сотрудникам организации облагаются подоходным налогом начислению страховых взносов. Входит ли в число этих выплат доходы, выплачиваемые при увольнении?

Выплаты при увольнении — НДФЛ и страховые взносы

Налоговый кодекс РФ устанавливает срок перевода подоходного налога в бюджет. Так, НДФЛ с зарплаты в соответствии с действующими нормами должен поступить в казну не позднее следующего дня после выдачи вознаграждения за труд. Этот срок установлен довольно четко и не зависит от способа выдачи зарплаты. Возможны следующие ситуации:

Удерживается ли ндфл с компенсации при увольнении в 2019 году

Налогоплательщик обязан представлять в ФНС расчет начисленного и перечисленного в бюджет НДФЛ ф.-6. Такое обязательство возникло у него с 1 января 2016 г. в качестве дополнения к уже действующей на тот момент форме НДФЛ-2, сдающейся не позднее конца первого квартала каждого года. В отличие от этой формы НДФЛ-6 необходимо сдавать ежеквартально. Таким образом обеспечивается усиленный контроль со стороны налоговых органов за правильностью расчета, своевременностью уплаты подоходного налога налогоплательщиками.

Как заполнить 6-НДФЛ при увольнении работника? Отражение компенсации, примеры

Однако компенсация за неиспользованный отпуск там упомянута как исключение из перечня необлагаемых выплат (абз. 7 п. 3 ч. 1 ст. 217 НК РФ). Поэтому сумму начисленной при увольнении компенсации за неиспользованный отпуск нужно включить в облагаемую базу по НДФЛ в совокупности с другими заключительными выплатами работнику.

НДФЛ с компенсации за неиспользованный отпуск при увольнении

Согласно Налоговому Кодексу страны (абзац 7 пункт 3 статья 217), предусмотрен определенный перечень доходов физических лиц, которые не подлежат налогообложению. Облагается ли НДФЛ компенсация за неиспользованный отпуск? Да, в текущем году это актуально. Ситуация объясняется тем, что данная компенсация является исключением из вышеупомянутого перечня.

Не удерживается ндфл с компенсации при увольнении в 1с

Окончательный расчет с сотрудником был произведен в его последний рабочий день, т. е. 29 сентября 2019 года через кассу предприятия. В этот же день работодатель перечислил удержанный НДФЛ в бюджет. Условимся, что других выплат и вознаграждений в пользу физлиц Общество в течение 2019 года не производило.

Правила обложения компенсации за неиспользованный отпуск НДФЛ – сроки удержания и уплаты подоходного налога

Компенсация может быть выплачена за дополнительные дни отпуска, если они предоставлены не за вредность, а также всегда предоставляется при увольнении за все неиспользованные дни.

С начисленной суммы в пользу работника удерживается подоходный налог, который составляет 13 процентов. На руки сотрудник получает выплату, уменьшенную на удержанный НДФЛ.

Облагается или нет подоходным налогом?

Да, согласно п.3 ст.217 НК РФ, компенсация неиспользованного отпуска облагается подоходным налогом по ставке 13%, который вычитаются из начисленной суммы.

НДФЛ – это налоговая нагрузка, которая ложится полностью на плечи сотрудника, работодатель при этом никаких потерь не несет.

Налог отнимается от начисления и перечисляется в бюджет. Работнику выплачивается сумма за минусом 13 процентов.

Налогообложение компенсации включает в себя не только удержание НДФЛ, но и начисление страховых взносов.

Данный вид налога уже ложится на работодателя, который должен посчитать процент от начисления и уплатить его в бюджет.

Общий процент взносов составляет 30%, плюс к этом добавляется отчисления на травматизм и несчастные случаи.

Когда удерживается?

Работодатель сталкивается с обложением компенсации НДФЛ в двух случаях:

Удерживать 13% для их перечисления в бюджет нужно непосредственно при выплате компенсации работнику – в день выдачи наличных в кассе или в день их перечисления на карту.

При увольнении — это последний день работы сотрудника, когда с ним производится полный расчет.

Не нужно облагать НДФЛ компенсацию отпуска в том случае, если выплачивается родственнику умершего работника.

Если сотрудник умер, то трудовой договор с ним прекращается, а все положенные выплаты при увольнении перечисляются родственникам, включая и компенсацию неиспользованного отпуска.

Сроки перечисления

Удержанный подоходный налог следует уплатить в налоговый орган. Срок уплаты – не позднее дня, следующего за днем выплаты дохода.

В отношении отпускных применяется другое правило – НДФЛ нужно перечислить до конца месяца, в котором выплачены отпускные.

Компенсация не является отпускной выплатой, поэтому на нее данное правило не распространяется.

Срок перечисления НДФЛ либо дата выдачи дохода ( перечисления на карту), либо следующий.

Порядок уплаты при увольнении

При расторжении трудового договора работнику полагается компенсация за все неиспользованные отпускные дни. Выплата считается по тем же правилам, что и отпускные.

Выплатить денежные средства нужно в последний рабочий день. В этот же проводится удержание подоходного налога по ставке 13%.

Срок перечисления НДФЛ при увольнении – день выдачи дохода или следующий день.

Работник написал заявление о замене дополнительного отпуска за ненормированный день деньгами.

14 июня 2019 работнику выплачены денежные средства. Удержать НДФЛ нужно 14 июня, перечислить 14 или 15 июня.

Выводы

Компенсация за неотгулянный отдых является тем видом дохода, который облагается подоходным налогом.

Удержать НДФЛ нужно в день выдачи денег, а уплатить его не позднее следующего дня. Удержание проводится по ставке 13%.

Исчисленный налог нужно отнять от начисленной суммы и перечислить в ФНС, остаток выплачивается работнику.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

»

СледующаяКод дохода компенсации НДФЛ 2019Компенсация за неиспользованный отпуск при увольнении в 2019 году: как облагается налогами

Отличная статья 0

arenazakona.ru

Компенсация за неиспользованные дни отпуска в 2019 году

Кому, когда и в каком размере выплачивается компенсация за неиспользованные дни отпуска? Подробные ответы с формулами, правила расчета и образец заявления на отпуск с последующим увольнением вы найдете в статье.

Из статьи вы узнаете:

Каждый работник имеет право на ежегодный оплачиваемый отпуск с сохранением места работы и среднего заработка на весь период отдыха (ст.114 ТК РФ). Минимально допустимая его продолжительность определяется ст.115 ТК РФ и составляет 28 календарных дней. Отдельным категориям работников вдобавок к основному полагаются дополнительные отпуска, продолжительность которых устанавливается специальными нормативными актами. Трудовой кодекс РФ запрещает:

- не предоставлять сотрудникам оплачиваемый отпуск установленной продолжительности в течение двух и более лет подряд;

- переносить отпуск на следующий год без согласия работника;

- заменять весь отпускной период денежной выплатой;

- увольнять сотрудника, не успевшего использовать положенные ему дни отдыха, без выплаты компенсации.

Скачать документы по теме:

Подробнее о правилах и сроках предоставления основных и дополнительных оплачиваемых отпусков расскажут эксперты «Системы Кадры»:

Кому положена компенсация за неиспользованные дни отпуска

Право на отпуск возникает у каждого сотрудника, независимо от занимаемой должности, по истечении шести месяцев непрерывной работы в компании (ст.122 ТК РФ). Отпускные дни начинают накапливаться с самого начала рабочего года. В некоторых случаях закон позволяет воспользоваться этим правом досрочно — например, по соглашению с работодателем или в силу объективных причин. Так, если несовершеннолетний работник, ветеран или родитель ребенка-инвалида захочет уйти в отпуск досрочно, работодатель обязан пойти ему навстречу.

Как быть, если сотруднику, отработавшему в организации определенное время, но так и не успевшему реализовать законное право на отдых, предстоит увольнение? Независимо от причин, по которым стороны решили прекратить трудовые отношения, необходимо компенсировать неиспользованный оплачиваемый отпуск (даже если накопилась всего пара дней или полдня), и существует только два способа это сделать. Первый — предоставить его с последующим увольнением. Такой вариант возможен при соблюдении двух условий:

- речь идет не о дисциплинарном увольнении за виновные действия;

- сотрудник согласен с предложенным вариантом и подтвердил свое согласие письменным заявлением.

Если хотя бы одно из условий невыполнимо, используется второй способ — выплата компенсации за неиспользованный отпуск при увольнении. Компенсировать придется все оплачиваемые отпуска, которые по тем или иным причинам сотрудник не отгулял за все время работы (см. рекомендации Роструда, утвержденные протоколом №2 от 19.06.2014г., письмо Роструда №1917-6-1 от 2.07.2009г.). Например, если он два года не отдыхал и за это время накопилось 56 отпускных дней, придется компенсировать их все. Неполная компенсация при увольнении за неиспользованный отпуск считается веским поводом для судебного иска или жалобы в ГИТ. Как результат — материальная и административная ответственность по ст.236 ТК РФ и ст.5.27 КоАП РФ.

Как оформить увольнение без нарушений и судебных исков, читайте на портале:

Читайте по теме в электронном журнале

Как рассчитывается компенсация за неиспользованный отпуск

Чтобы дело не дошло до судебных разбирательств, работодатель должен знать, как рассчитывается компенсация за отпуск при увольнении, и всегда придерживаться простых правил расчета. Используйте следующую формулу:

К = СДЗ * Д,

где К — размер компенсационной выплаты, СДЗ — средний дневной заработок сотрудника,

а Д — количество неиспользованных отпускных дней.

Для правильного определения используемых показателей следует сначала установить границы расчетного периода. Если работник трудится в организации год и более, расчетным считается период продолжительностью 12 месяцев, предшествующих увольнению. При этом во внимание принимается лишь время фактического осуществления трудовой деятельности или периоды, в течение которых работник отсутствовал, но за ним сохранялась его должностная позиция (командировки, нерабочие праздничные дни, отпуски без сохранения зарплаты до 14 дней в году и т.д.). Сюда же относятся и периоды вынужденного отсутствия на рабочем месте не по вине работника — например, в связи с незаконным отстранением от работы или непрохождением обязательного медосмотра из-за допущенных работодателем оплошностей.

Больше информации по теме — в электронном журнале «Кадровое дело»:

Сначала рассчитывается количество неиспользованных отпускных дней за предыдущие годы. Если каждый год, за исключением текущего, сотрудник исправно уходил на отдых по графику и отгуливал его до последнего дня, выплачивать компенсацию придется только за год увольнения. Если отпуска использовались не полностью, действуйте по схеме:

Теперь разберемся, как рассчитать компенсацию за неиспользованный отпуск при увольнении, если речь идет о текущем рабочем годе, в котором сотрудник отработал мене 11 месяцев. Для этого общее количество положенных дней отдыха в году делим на 12 и умножаем на фактическое число отработанных месяцев. Полученный результат и составит количество дней, которые необходимо компенсировать.

В помощь кадровику — расчетчик рабочих лет и остатков отпуска, удобный онлайн-инструмент, позволяющий быстро определить, сколько отпускных дней сотрудник перерасходовал или не успел израсходовать на момент увольнения.

Если оплачиваемый ежегодный отпуск длится 28 дней, каждый полностью отработанный месяц дает право на 2,33 дня отдыха. Полностью отработанным считается месяц, в течение которого сотрудник отработал 15 и более дней. Месяцы, в которых отработано менее 15 дней, не принимаются в расчет.

Для определения среднего дневного заработка суммируем зарплату, надбавки и другие выплаты, связанные с осуществлением трудовой деятельности и полученные сотрудником от организации в расчетном периоде. Делим результат на общее количество рабочих дней в том же периоде. Затем по формуле К = СДЗ * Д рассчитывается итоговая компенсация неиспользованного отпуска при увольнении.

Оплата компенсации за неиспользованный отпуск при увольнении

Следуя требованиям ст.140 ТК РФ, необходимо выплатить компенсацию работнику в день увольнения, вместе с зарплатой. Не забудьте оформить записку-расчет (форма Т-61).

www.kdelo.ru

Компенсация за неотгуленный отпуск при увольнении по соглашению сторон в 2019 году

Согласно ТК РФ работодатель должен в полном объеме осуществить расчет своего работника при увольнении по соглашению сторон. В приведенной статье рассмотрим, что такое компенсация за неотгуленный отпуск при увольнении по соглашению сторон в 2019 году, какие моменты должны быть при этом оформлены обеими сторонами и какие виды доходов подлежат налогообложению в виде удержаний.

Определение увольнения по соглашению сторон

Компенсация за неотгуленный отпуск при увольнении по соглашению сторон в 2019 годуКогда стороны трудовых отношений договорятся об условиях прекращения действия трудового соглашения, то расторгнуть такой трудовой контракт можно в любой оговоренный период. В этом случае работодатель осуществляет все выплаты и компенсации сотруднику в день его увольнения. Рассчитать сотрудника при таком варианте можно во время больничного, любого вида отпуска либо испытательного срока.

При данном соглашении работодатель не обязан сообщать об увольнении своего сотрудника профсоюз и службу занятости.

Стороны договариваются об увольнении на момент подписания такого соглашения и оговорить сумму денежного возмещения работнику. Если же работник в этот день не выходил на работу, то работодатель рассчитывается с работником не позже следующего дня после написания заявления о расчете.

Если на сотрудника оказано давление со стороны руководства и им в принудительном порядке было подписано соглашение о расторжении трудового договора, то он может оспорить подписанное соглашение о расторжении трудового контракта. Мотивами в признании сотрудником такого соглашения незаконного могут быть:

- Отсутствие прочего источника дохода, помимо получаемой заработной платы;

- Отсутствие другой возможности погашения взятых кредитов и займов;

- Отсутствие предложений о работе от других работодателей.

Рассмотрим пример. На сотрудника Петросова И.И. было оказано давление со стороны администрации молокозавода освободить им занимаемую должность водителя по соглашению сторон. Петросов И.И. не имеет другого источника дохода для обеспечения собственной жизнедеятельности и своей семьи. Спустя неделю водитель обратился в профсоюз молокозавода и сообщил незаконность подписанного им соглашения о его увольнении и факт принудительного его заключения. Место за сотрудником было сохранено.

Читайте также статью ⇒ “Компенсация за неиспользованный отпуск при увольнении на испытательном сроке“.

Компенсация за неотгуленный отпуск при увольнении по соглашению сторон в 2019 году

Далее рассмотрим пошаговый алгоритм действий сторон при таком увольнении.

Шаг 1 – Инициатор увольнения предварительно не позже, чем за две недели до установленной даты увольнения письменно сообщает путем составления заявления о прекращении трудовых отношений. Инициатором может выступать как работодатель, так и сотрудник. Получатель такого заявления расписывается в получении этого заявления;

Шаг 2 – Достижение договоренности об условиях предстоящего увольнения. Чтобы избежать недоразумений, разумным будет оформить ее письменно в двух экземплярах и подписать обеими сторонами. Это является подтверждением достигнутых взаимовыгодных условий для обеих сторон.

Обязательно нужно прописать дату увольнения, сумму и порядок выплаты положенной компенсации;

Шаг 3 – Отдел кадров издает приказ об увольнении отделом кадров;

Шаг 4 – Расчет компенсации за неиспользованный отпуск, которая положена сотруднику;

Шаг 5 – В трудовой книжке делается запись об увольнении и отдается на руки;

Шаг 6 – Оплата работодателем компенсации делается в день увольнения сотрудника.

Что положено сотруднику при увольнении по соглашению сторон

Работодатель в обязательном порядке выплачивает своему работнику следующие компенсации при увольнении:

- Заработную плату за фактически отработанное время;

- Компенсацию за неиспользованный отпуск.

Выходное пособие или компенсацию за потерю работы (при сокращении штата либо ликвидации предприятия) работодатель выплачивает на свое усмотрение, так как по закону это не является обязательным к исполнению.

Выплата выходного пособия

Сумма данной выплаты указывается в соглашении. В ином случае работодателем выплачиваются только обязательные выплаты и данное не оспаривается в судебном порядке, так как трудовым законодательством не предусматривается выплата «отступных» при увольнении по соглашению сторон.

Компенсация за неиспользованный отпуск

Компенсация за неиспользованный отпуск при увольнении по соглашению сторон (расчет) в 2019 году выплачивается работодателем за весь период неотгуленного отпуска. Даже если достигнута договоренность между сторонами о том, что сотруднику будет выплачиваться денежное возмещение вместо предоставления ежегодного оплачиваемого отпуска на протяжении двух лет подряд, это недопустимо законодательством и черевато штрафными санкциями для работодателя.

Суммарная длительность ежегодного отпуска составляет 28 календарных дней, за исключением отдельных категорий сотрудников, в зависимости от условий работы которых отпуск может быть увеличен.

В случае, когда человек проработал одиннадцать либо двенадцать дней без использования положенного отпуска, компенсация ему выплачивается в полном объеме. Если им отработан период менее указанного срока, то компенсируется число неиспользованных дней отпуска соответственно количеству отработанных месяцев. К расчету принимается только целое число месяцев. Рассмотрим это в таблице.

| № п/п | Отработанный период | Порядок расчета компенсации неиспользованного отпуска |

| 1 | Меньше половины месяца | Не берутся к расчету рабочие дни менее половины месяца. Расчет неиспользованных дней отпуска осуществляется согласно приведенной формуле: количество календарных дней отпуска делится на двенадцать месяцев и умножается на количество отработанных месяцев за вычетом количества использованных дней отпуска. При получении дробного результата округление идет в большую сторону |

| 2 | Больше половины месяца | Если отработана большая половина месяца, то результат округляется в большую сторону |

Расчет неиспользованных дней отпуска осуществляется согласно приведенной формуле:

НеиспОтп = ДнОтп / 12 мес * КолОтрМес – ИспОтп,

где ДнОтп – количество календарных дней отпуска;

КолОтрМес – количество отработанных месяце;

ИспОтп – количество использованных дней отпуска.

При получении дробного числа показатель округляется в большую сторону.

Вычисление компенсации за неиспользованный отпуск

Бухгалтерия предприятия осуществляет вычисление размера компенсации аналогично расчету суммы отпускных выплат. Для начала определяется среднедневной заработок сотрудника. Он рассчитывается за последние двенадцать календарных месяцев за фактически отработанный сотрудником период и фактически начисленной ему заработной платы. Рассмотрим формулу расчета этого показателя:

СДЗ = ЗПначисленная / (ОтрПолнМес * 29,3 + ОтрНеполнМес *29,3 / КалендДн),

где СДЗ – среднедневной заработок сотрудника;

ОтрПолнМес – количество отработанных полных месяцев;

ОтрНеполнМес – количество отработанных дней за неполный месяц;

КалендДн – количество календарных дней в неполном месяце;

29,3 – среднее количество календарных дней в месяце;

Далее подлежит просчету компенсация за неотгуленный отпуск, которая вычисляется путем умножения количества отработанных дней за неполный месяц на среднедневной заработок.

Читайте также статью ⇒ “Компенсация отпуска при увольнении декретницы“.

Налогообложение компенсаций при увольнении

К затратам, которые принимаются при расчете налога на прибыль относятся заработная плата и компенсация за неотгуленный отпуск.

Начиная с 2015 года налогом облагаются также все выплаты, которые полагаются сотруднику при увольнении и прописанные в соглашении между работодателем и сотрудником. Подлежат удержанию НДФЛ и страховые взносы во внебюджетные фонды из компенсаций за неотгуленный отпуск.

Выходное пособие является социальной гарантией сотрудника от временной потери им источника дохода при увольнении и не подлежит облажению НДФЛ.

Читайте также статью ⇒ “Компенсация дополнительного отпуска при увольнении“.

Особенности увольнения по соглашению сторон

Изменить либо отменить оформленное письменное соглашение сторон в одностороннем порядке нельзя. Это дает гарантию работодателю, что его сотрудник доработает до оговоренной даты либо не изменит принятого решения уволиться и продолжать работать на предприятии дальше, получив все компенсации и выплаты. Такой вариант может произойти при увольнении по собственному желанию.

При увольнении сотрудника по соглашению сторон рассчитывается сумма компенсации за неиспользованный отпуск на основании подписанного соглашения с соблюдением действующего законодательства.

Оцените качество статьи. Нам важно ваше мнение:

kompensacii.ru

Как получить денежную компенсацию за неиспользованный отпуск в 2019 году без увольнения

Статья акутальна на: Декабрь 2019 г.

Вернуться назад на Компенсация при увольнении 2019

Компенсация за отпуск без увольнения — это право работника получить деньги взамен отдыха. Однако не каждый работник может претендовать на компенсационную выплату. Разберемся, кому и в каком объеме положена выплата компенсации за неиспользованный отпуск без увольнения.

Очередной трудовой оплачиваемый отдых — право, закрепленное ТК РФ для всех трудящихся. Минимальное его значение — 28 календарных дней. Однако как на законодательном, так и на локальном уровнях предприятиями могут быть предусмотрены дополнительные отпускные периоды. Например, дополнительный отпуск за ненормированный рабочий день или за вредные условия труда.

Зачастую отпуска копятся, отдыхать некогда, но ведь можно же потребовать у начальства компенсацию неиспользованных дней отпуска без увольнения? Можно, но есть важные условия, которые придется соблюсти, в противном случае — штрафы. Теперь определим ключевые условия замены отдыха денежной компенсацией.

Статьи по теме (кликните, чтобы посмотреть)

Итак, заменить отдых деньгами можно, однако есть исключительные ситуации, при которых денежная компенсация за неотгулянный отпуск без увольнения не назначается.

Когда заменить отпускной период деньгами нельзя:

1. Нельзя заменить очередной трудовой отпуск, равный 28 календарным дням. Даже если с прошлого года остались неиспользованные дни, компенсировать их деньгами не получится. 28 дней — это законодательный минимум, его нарушать нельзя. Периоды за прошлые годы не сгорают. Даже если работник не отдыхал несколько лет подряд, его право никто не может отменить.

2. Нельзя заменить деньгами минимальный отпуск, положенный за вредные условия труда. Этот вид дополнительного отпуска закреплен на федеральном законодательном уровне. Следовательно, работник, занятый на вредным (опасном) производстве, не может находиться в отпуске меньше, чем предусмотрено законом. И потребовать замену деньгами тоже нельзя.

3. Денежная компенсация за неиспользованный отпуск без увольнения не положена беременным и несовершеннолетним работникам. То есть любой вид отпуска для беременной сотрудницы не может быть заменен деньгами. Причем условия касаются как основного, так и дополнительного отпусков.

Сотрудникам, не достигшим своего совершеннолетия (18 лет), также следует отказать в назначении компенсации отдыха деньгами.

Обратите внимание, что речь идет о сотрудниках, которые продолжают трудиться. При увольнении неиспользованный отдых должен быть компенсирован в полном объеме за все дни: и основные, и дополнительные. Расчет компенсации за неиспользованный дополнительный отпуск при увольнении производится в общем порядке.

Итак, если дополнительный отпуск не относится ни к одному из вышеперечисленных вариантов, то можно смело обращаться к начальству за компенсационной выплатой. Давайте разберемся, как это сделать.

Желание получить деньги взамен допотпуска необходимо оформить письменным заявлением. Составьте документ в произвольной форме на имя работодателя. В заявлении укажите суть обращения, количество дней, период работы, за который полагается отпуск, основания назначения выплаты.

Готовое заявление на замену отпуска денежной компенсацией требуется одобрить у руководства. Подготовьте сразу два экземпляра (можно сделать копию). Вручите оригинал документа лично в руки директору либо передайте через секретаря.

Попросите, чтобы на копии заявления вам сделали отметку о получении (дата и подпись получателя). Такой порядок действий не позволит «потерять» ваше обращение. А можно просто отправить заявление по почте заказным письмом с описью вложений.

Работодатель вправе отказать в выплате компенсации за неиспользованный дополнительный отпуск без увольнения. Иными словами, наниматель не обязан компенсировать отдых деньгами, раз уж положено дополнительное время отдыхать.

Отказать могут по разным причинам. Например, у организации отсутствуют средства для начисления этой компенсационной выплаты. Кстати, начальник не обязан озвучивать причину отказа.

Если же принято положительное решение, то издается соответствующее распоряжение или приказ. Далее приказ передают в бухгалтерию для начисления компенсационной выплаты. Отметим, что расчет суммы производится в общем порядке.

Сначала исчисляется среднедневной заработок за предшествующие 12 календарных месяцев. Полученный результат умножают на количество дней дополнительного отпуска.

Кассовые операции 2019

Коллективный договор 2019

Командировка 2019

Командировочные расходы 2019

Компенсации инвалидам 2019

Содержание статьи

Можно ли получить компенсацию за отпуск без увольнения

Компенсация за отпуск без увольнения — это право работника получить деньги взамен отдыха.

Откуда вопрос о замене отпуска деньгами?

Очередной трудовой оплачиваемый отдых — право, закрепленное ТК РФ для всех трудящихся. Минимальное его значение — 28 календарных дней. Но как на законодательном, так и на локальном уровнях предприятиями могут быть предусмотрены дополнительные отпускные периоды. Например, допотпуск за ненормированный рабочий день или за вредные условия труда.

Зачастую отпуска копятся, отдыхать некогда, но проще же потребовать компенсацию неиспользованных дней отпуска без увольнения у начальства? Да, проще, но есть важные условия, которые придется соблюсти, в противном случае — штрафы. Теперь определим ключевые условия замены отдыха денежной компенсацией.

Когда деньгами взять нельзя

Заменить отдых деньгами можно, но есть исключительные ситуации, при которых денежная компенсация за неотгулянный отпуск без увольнения не назначается.

Когда заменить отпускной период деньгами нельзя:

- Нельзя заменить очередной трудовой отпуск, равный 28 календарным дням. Даже если с прошлого года остались неиспользованные дни, компенсировать их деньгами не получится. 28 дней — это законодательный минимум, его нарушать нельзя.

Обратите внимание, что периоды за прошлые годы не сгорают. Даже если работник не отдыхал несколько лет подряд, его право никто не в состоянии отменить. Например, Букашка Александр Борисович отдохнул в 2017 году всего 10 дней из 28. В 2018 году он вправе уйти отдыхать сразу на 46 дней (18+28). А вот заменить неотгулянные 18 дн. 2017 года деньгами Букашка А.Б. не вправе. - Нельзя заменить деньгами минимальный отпуск, положенный за вредные условия труда. Этот вид дополнительного отпуска закреплен на федеральном законодательном уровне. Следовательно, работник, занятый на вредным (опасном) производстве, не должен находиться в отпуске меньше, чем предусмотрено законом. И потребовать замену деньгами тоже нельзя.

- Казалось бы, несправедливо, но денежная компенсация за неиспользованный отпуск без увольнения не положена беременным и несовершеннолетним работникам. Любой вид отпуска для беременной сотрудницы или подростка не должен заменяться деньгами. Это касается как основного, так и дополнительного отпусков.

Обратите внимание, что речь идет о сотрудниках, которые продолжают трудиться. При увольнении неиспользованный отдых компенсируют в полном объеме за все дни: и основные, и дополнительные. Расчет компенсации за неиспользованный дополнительный отпуск при увольнении производится в общем порядке.

Если дополнительный отпуск не относится ни к одному из вышеперечисленных вариантов, то пора смело обращаться к начальству за компенсационной выплатой. Давайте разберемся, как это сделать.

Инструкция, как заменить отдых деньгами

Рассмотрим конкретный пример.

Допустим, Букашка Александр имеет возможность получить дополнительные 5 дней отдыха за ненормированный рабочий день к основным 28 дням.

В 2018 году Александр не имел возможности полностью отдохнуть положенные 33 дн. (28+5), а только 30 дн. В итоге было принято решение неиспользованные дни отпуска заменить Букашке денежной компенсацией.

Шаг № 1. Напишите заявление.

Желание получить выплату компенсации за неиспользованный отпуск без увольнения необходимо оформить письменным заявлением. Составьте документ в произвольной форме на имя работодателя. В заявлении укажите суть обращения, количество дней, период работы, за который полагается отпуск, основания назначения выплаты.

Пример заявления

Шаг № 2. Обратитесь к начальству.

Готовое заявление на замену отпуска денежной компенсацией требуется одобрить у руководства. Подготовьте сразу два экземпляра (можно сделать копию). Вручите оригинал документа лично в руки директору либо передайте через секретаря. Попросите, чтобы на копии заявления вам сделали отметку о получении (дата и подпись получателя). Такой порядок действий не позволит «потерять» ваше обращение. Или просто отправить заявление по почте заказным письмом с описью вложений.

Шаг № 3. Узнайте решение.

Работодатель вправе отказать в выплате компенсации за неиспользованный дополнительный отпуск без увольнения сотрудника. Иными словами, наниматель не обязан компенсировать отдых деньгами, раз уж положено дополнительное время отдыхать.

Отказать могут по разным причинам. Например, у организации отсутствуют средства для начисления этой компенсационной выплаты. Кстати, начальник не обязан озвучивать причину отказа.

Если же принято положительное решение, то издается соответствующее распоряжение или приказ. Потом приказ передают в бухгалтерию для начисления компенсационной выплаты.

Формула расчета компенсации

Расчет суммы производится в обычном порядке. Сначала исчисляется среднедневной заработок за предшествующие 12 календарных месяцев. Полученный результат умножают на количество дней отпуска, которое нужно компенсировать.

Формула выглядит так:

Сумма выплаты = Средний дневной заработок * Количество дней отпуска

Платить ли с этой суммы налог

С точки зрения налогообложения эта выплата не отличается от зарплаты или премии. С нее работодатель удержит и уплатить в бюджет 13% НДФЛ и страховые взносы. НДФЛ уплачивается за счет работника, взносы – за счет работодателя.

Компенсация за отпуск без увольнения в 2019 году

Компенсация за отпуск без увольнения — это право работника получить деньги взамен отдыха. Однако не каждый работник может претендовать на компенсационную выплату. Разберемся, кому и в каком объеме положена выплата компенсации за неиспользованный отпуск без увольнения.

Очередной трудовой оплачиваемый отдых — право, закрепленное ТК РФ для всех трудящихся. Минимальное его значение — 28 календарных дней. Однако как на законодательном, так и на локальном уровнях предприятиями могут быть предусмотрены дополнительные отпускные периоды. Например, допотпуск за ненормированный рабочий день или за вредные условия труда.

Зачастую отпуска копятся, отдыхать некогда, но ведь можно же потребовать у начальства компенсацию неиспользованных дней отпуска без увольнения? Можно, но есть важные условия, которые придется соблюсти, в противном случае — штрафы. Теперь определим ключевые условия замены отдыха денежной компенсацией.

Итак, заменить отдых деньгами можно, однако есть исключительные ситуации, при которых денежная компенсация за неотгулянный отпуск без увольнения не назначается.

Когда заменить отпускной период деньгами нельзя:

Нельзя заменить очередной трудовой отпуск, равный 28 календарным дням. Даже если с прошлого года остались неиспользованные дни, компенсировать их деньгами не получится. 28 дней — это законодательный минимум, его нарушать нельзя.

Обратите внимание, что периоды за прошлые годы не сгорают. Даже если работник не отдыхал несколько лет подряд, его право никто не может отменить. Например, Букашка Александр Борисович отдохнул в 2017 году всего 10 дней из 28. В 2018 году он может уйти отдыхать сразу на 46 дней (18+28). А вот заменить неотгулянные 18 дн. 2017 года деньгами Букашка А.Б. не вправе.

Нельзя заменить деньгами минимальный отпуск, положенный за вредные условия труда. Этот вид дополнительного отпуска закреплен на федеральном законодательном уровне. Следовательно, работник, занятый на вредным (опасном) производстве, не может находиться в отпуске меньше, чем предусмотрено законом. И потребовать замену деньгами тоже нельзя.

Денежная компенсация за неиспользованный отпуск без увольнения не положена беременным и несовершеннолетним работникам. То есть любой вид отпуска для беременной сотрудницы не может быть заменен деньгами. Причем условия касаются как основного, так и дополнительного отпусков.

Сотрудникам, не достигшим своего совершеннолетия (18 лет), также следует отказать в назначении компенсации отдыха деньгами.

Обратите внимание, что речь идет о сотрудниках, которые продолжают трудиться. При увольнении неиспользованный отдых должен быть компенсирован в полном объеме за все дни: и основные, и дополнительные. Расчет компенсации за неиспользованный дополнительный отпуск при увольнении производится в общем порядке.

Итак, если дополнительный отпуск не относится ни к одному из вышеперечисленных вариантов, то можно смело обращаться к начальству за компенсационной выплатой. Давайте разберемся, как это сделать.

Инструкция, как заменить отдых деньгами

Рассмотрим конкретный пример.

Допустим, Букашка Александр имеет право на дополнительные 5 дней отдыха за ненормированный рабочий день к основным 28 дням.

В 2018 году Александр не имел возможности полностью отдохнуть положенные 33 дн. (28+5), а только 30 дн. В итоге было принято решение неиспользованные дни отпуска заменить Букашке денежной компенсацией.

Шаг № 1. Напишите заявление.

Желание получить деньги взамен допотпуска необходимо оформить письменным заявлением. Составьте документ в произвольной форме на имя работодателя. В заявлении укажите суть обращения, количество дней, период работы, за который полагается отпуск, основания назначения выплаты.

Шаг № 2. Обратитесь к начальству.

Готовое заявление на замену отпуска денежной компенсацией требуется одобрить у руководства. Подготовьте сразу два экземпляра (можно сделать копию). Вручите оригинал документа лично в руки директору либо передайте через секретаря. Попросите, чтобы на копии заявления вам сделали отметку о получении (дата и подпись получателя). Такой порядок действий не позволит «потерять» ваше обращение. А можно просто отправить заявление по почте заказным письмом с описью вложений.

Шаг № 3. Узнайте решение.

Работодатель вправе отказать в выплате компенсации за неиспользованный дополнительный отпуск без увольнения. Иными словами, наниматель не обязан компенсировать отдых деньгами, раз уж положено дополнительное время отдыхать.

Отказать могут по разным причинам. Например, у организации отсутствуют средства для начисления этой компенсационной выплаты. Кстати, начальник не обязан озвучивать причину отказа.

Если же принято положительное решение, то издается соответствующее распоряжение или приказ. Далее приказ передают в бухгалтерию для начисления компенсационной выплаты. Отметим, что расчет суммы производится в общем порядке. Сначала исчисляется среднедневной заработок за предшествующие 12 календарных месяцев. Полученный результат умножают на количество дней допотпуска.

СледующаяОтпускКак оформить выход из декретного отпуска на неполный рабочий день

Отличная статья 0

trudyurist.ru