Счет-фактура на аванс 2020: образец заполнения, проводки, записи

Поступление авансовых сумм от клиентов требует выставления счета-фактуры. На выполнение данного действия отводится 5 дней со дня поступления денег. Формируемый счет-фактура именуется авансовый и составляется в двух экземплярах. Первый подлежит передаче лицу, от которого получены денежные средства, и используется для проведения записи в книги покупок, второй остается в месте выписки для обоснования регистрационной записи в книге продаж. Расскажем в статье, как составляется счет-фактура на аванс, дадим образец заполнения.

Когда выписывается счет-фактура на аванс

Основанием для выписки данного бланка является поступление от покупателя предоплаты, причем она может быть выражена как в денежном, так и материальном виде. Читайте также статью: → “Счет фактура: образец заполнения, бланк». Не нужно выписывать с/ф, если аванс поступил в счет будущей отгрузки ТМЦ (услуг, работ):

- Не облагаемых добавленным налогом согласно ст.149 и п.2ст.146 НК РФ;

- Облагаемых налогом по нулевой ставке согласно п.1ст.164;

- Имеющих продолжительный цикл производственного процесса изготовления, согласно Перечню, подготовленному российским правительством №468 от 28.07.06 в ред. от 30.03.16.;

- Реализуемых на территориях, не относящихся к РФ.

Проводки при получении аванса у продавца

Продавец, получив деньги от клиента в счет будущей отгрузки, обязан произвести следующие действия:

- Выделить НДС из поступившей суммы и произвести проводку по начислению его к уплате;

- Подготовить в 5-тидневный срок с/ф;

- Зарегистрировать составленный с/ф в своей книге продаж в том квартале, когда получены деньги;

- В день фактической отгрузки в счет полученного ранее аванса, выставить с/ф еще раз;

- Начисленный с отгрузки НДС направить к оплате;

- НДС, посчитанный при поступлении предоплатной суммы, направить к вычету;

- Отгрузочный с/ф зарегистрировать в книге продаж;

- Авансовый с/ф зарегистрировать в книге покупок.

Расчеты с клиентами учитываются на сч.62, авансы показываются отдельно от прочих оплат, например, на субсчете 62ав, при этом на субсчете 62р будут показываться прочие поступления от покупателей.

Проводки у продавца выглядят следующим образом:

- Деб.51 Кред.62ав – поступили деньги от клиента в виде аванса;

- Деб.62ав. Кред.68 – отражено начисление добавленного налога, выделенного из аванса;

- Деб.62р. Кред.90.1 – показана выручка от продажи ТМЦ в счет аванса;

- Деб.90.3 Кред.68 – Начислен НДС с реализационной операции;

- Деб.68 Кред.62ав. – Авансовый НДС принят к вычету;

- Деб.62ав. Кред.62р. – Произведен зачет предоплатной суммы.

Первые две проводки проводятся на день поступления авансовых денег, остальные – на день отгрузочной операции. Такие проводки исключат двойной уплаты добавленного налога с аванса и отгрузки. Читайте также статью: → “Оформление вычета НДС с полученных авансов в книге покупок».

Проводки при перечислении аванса у покупателя

Покупатель при перечислении аванса должен произвести следующие действия:

- Принять к вычету НДС, указанный в полученном от продавца авансовом с/ф;

- Выделить НДС по поступившим ТМЦ в счет произведенной ранее оплаты и направить его к вычету;

- Восстановить авансовый налог.

Для отражения операций с продавцами применяется сч.60, на котором обособленно учитываются авансовые перечисленные суммы, при этом можно открыть самостоятельный субсчет 60 ав, при этом на субсчете 60 р будут учитываться прочие операции с продавцами.

Проводки в бухучете выглядят следующим образом:

- Деб. 60 ав. Кред. 51 – перечислен аванс.

- Деб. 68 Кред. 60 ав – налог с предоплаты принят к вычету;

- Деб. 19 Кред. 60 р – выделен налог по полученным ТМЦ;

- Деб. 68 Кред. 19 – выделенный налог с поступлений принят к вычету;

- Деб. 60 ав Кред. 68 – восстановлен авансовый НДС;

- Деб. 60 р Кред. 60 ав – произведен зачет аванса.

Порядок заполнения авансового счета-фактуры

При выписке рассматриваемого документа применяются правила, закрепленные в официальном документе, утвержденном Постановлением 1137 от 26.12.11 в ред. от 29.11.14.

Построчное заполнение бланка с/ф:

| Номер строки или графы | Пояснения по заполнению |

| Заполнение строк | |

| 1 | Дата формирования с/ф, число должно попадать в пятидневный срок, который отсчитывается с момента получения авансовых денег от клиента. Номер должен быть уникальным в течение установленного периода, используется хронологический порядок присвоения номеров. Причем авансовые и отгрузочные с/ф имеют общую нумерацию, номера присваиваются в порядке возрастания по мере выписки документов. Период, в течение которого номер не должен повторяться, определяется организацией самостоятельно. Это может быть месяц, квартал или больший период. Как правило, длительность периода зависит от объема выписываемой документации. По окончании установленного периода нумерация может начаться с начала. По окончании установленного период нумерация может начаться с начала. Период зависит от объема выписываемой документации.Номер можно дополнять через дробь буквенным или цифровым индексом. В скобках рекомендуется указать слово «аванс», в этом случае будет однозначно понятно, что с/ф выписан в связи с поступлением предоплаты. |

| 2,2а,2б | Реквизиты продавца – полное или сокращенное название (согласно учредительной документации), ИНН и КПП, а также юридический адрес компании. |

| 3,4 | Поля не заполняются, так как причина составления с/ф не отгрузка, а поступление аванса. |

| 5 | Реквизиты платежного бланка, подтверждающего поступление денег от клиента. Возможно поступление аванса в неденежной форме, в этом случае данное поле не заполняется. |

| 6,6а,6б | Реквизиты покупателя – поля заполняются по аналогии с 2, 2а и 2б. |

| 7 | Название валюты и код по ОКВ. Для российского рубля соответствует код 643. Указываются данные о той валюте, в которой выражены поступившие деньги. Например, если цена выражена в валюте другого государства, но оплата поступила в российских рублях, то ставится в этом поле валюта с кодом 643. |

| Заполнение граф таблицы | |

| 1 | В данной графе можно указать наименование каждого товара, если данные сведения известны (например, определены договором поставки). Если на момент выставления с/ф в связи с поступление авансовых денег не известен конкретный ассортимент, можно указать обобщенное наименование (например, «мебель» или «хозяйственные товары»). |

| 2-6 | Ставятся прочерки, данные графы будут заполнены в момент выписки с/ф по факту отгрузки в счет полученного аванса |

| 7 | Ставка НДС указывается в формате «18/118» или «10/110», так как при получении аванса происходит выделение налога из суммы, а не его начисление, как это делается при отгрузке. |

| 8 | Величина посчитанного налога, равная результату умножения ставки из гр.7 на размер полученного аванса. |

| 9 | Размер поступившей авансовой суммы. |

| 10-11 | Ставятся прочерки. |

Поставить подпись на счете-фактуре может то лицо, которое уполномочено на то учредительной документацией, доверенностью, составленной руководителем компании, или приказом. Это может быть руководитель организации, главный бухгалтер или иное лицо, имеющее соответствующие полномочия.

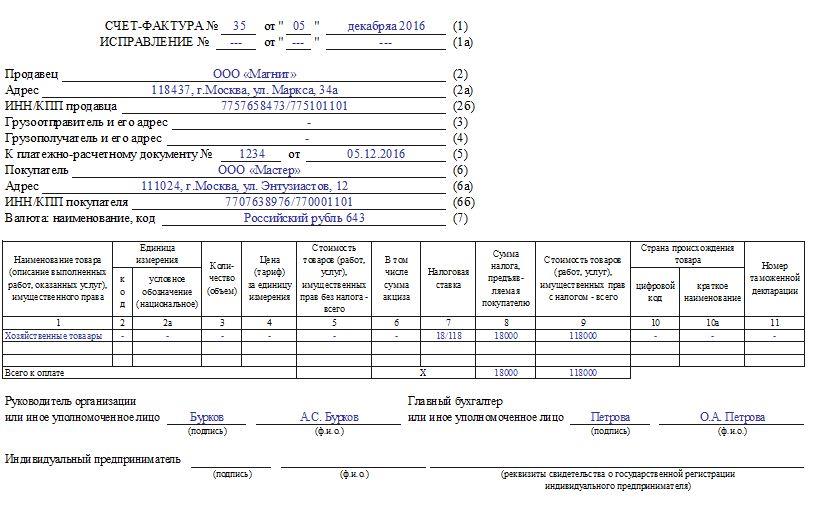

Образец заполнения авансового с/ф:

Как отражается счет-фактура в книге покупок

Покупатель, получивший от продавца авансовый с/ф, должен зарегистрировать этот бланк в своей книге покупок. Читайте также статью: → “Учет счетов-фактур в книге покупок и продаж». Данная процедура производится в том квартале, в котором получен счет-фактура. Регистрационная запись выполняется только при условии, что поступивший бланк составлен правильно, не имеет ошибок и соответствует необходимым требованиям оформления подобной документации.

Если имеются ошибки, то регистрировать с/ф нельзя, необходимо обратиться к продавцу за выпиской корректирующего документа.

Заполнение граф книги покупок:

| Номер графы | Пояснения по заполнению |

| 1 | Номер строки в порядке возрастания. |

| 2 | Код операции, берется из Перечня, подготовленного ФНС и утвержденного в приложении к приказу ММВ-7-3/136@ от 14.03.16 – для поступления предоплатной суммы соответствует код «02». |

| 3 | Переписываются реквизиты 1-й строки авансового с/ф, где указаны даты выписки и номер документа. |

| 4-6 | Поля не заполняются. |

| 7 | Переписываются реквизиты п/п об оплате из стр.5 авансового с/ф. Данная графа заполняется, если аванс был перечислен в денежном выражении, в противном случае графа прочеркивается. |

| 8 | Не заполняется. |

| 9,10 | Реквизиты продавца из строк 2 и 2б с/ф, включающие указание наименования, ИНН и КПП лица, составившегося авансовый с/ф. |

| 11,12 | Заполняются, если в сделке участвует посредник. |

| 14 | Если оплата поступила в валюте иного государства, то переписываются данные из стр.7 с/ф. Если валюта российская, в поле ставится прочерк. |

| 15 | Общая сумма аванса из гр.9 с/ф. |

| 16 | Размер добавленного налога из гр.8, который можно принять к вычету. |

Как отражается счет-фактура в книге продаж

Продавец должен оставить один выписанный авансовый с/ф у себя, чтобы обосновать запись в книге продаж. Регистрацию документа нужно производить в тот день, когда выписан с/ф на аванс – в течение пяти дней с даты поступления предоплатных средств. Запись относится к тому кварталу, в котором получены денежные средства от покупателя.

Заполнение граф книги продаж:

| Номер графы | Пояснения по заполнению |

| 1 | Номер строки по порядку. |

| 2 | Код операции, берется из Перечня, находящегося в приложении к приказу налоговой службы ММВ-7-3/136@ от 14.03.16. Для предоплаты (частичной или полной) указывается код «02». |

| 3 | Переносятся сведения, показанные в 1-ой графе с/ф на аванс – дата и № документа. |

| 4-6 | В полях ставятся прочерки. |

| 7,8 | Переносятся данные о покупателе, от которого получена предоплата, из строк 6 и 6б авансового с/ф. |

| 9,10 | Сведения о посреднике, в случае его участия в сделке. |

| 11 | Данное поле нужно заполнить реквизитами п/п, подтверждающего поступление предоплатной суммы, если она имеет денежное выражение. Если аванс носит неденежный характер, то поле заполнять не нужно. |

| 12 | Графу нужно заполнить, если в гр.7 авансового с/ф указан код валюты иностранного государства, в противном случае заполнять данное поле не нужно. |

| 13а,13б | Прописывается сумма из 9-й графы авансового с/ф. 13а заполняется, если валюта поступивших денег российская, 13б – если иностранная. |

| 14,15,16 | Не заполняется при выписке с/ф в связи с поступлением аванса. |

| 17 | Размер налога, если используется ставка 18/118. Ставка прописывается в гр.7 авансового с/ф. |

| 18 | Размер налога, если применяется ставка 10/110. |

| 19 | Графа не заполняется. |

online-buhuchet.ru

| Наименование товара (описание выполненных работ, оказанных услуг), имущественного права | Единица измерения | Количество (объем) | Цена (тариф) за единицу измерения | Стоимость товаров (работ, услуг), имущественных прав без налога — всего | Налоговая ставка | Сумма налога, предъявляемая покупателю | Стоимость товаров (работ, услуг), имущественных прав с налогом — всего | |

| код | условное обозначение (национальное) | |||||||

| 1В графе 1 укажите наименование товаров (описание работ, услуг), в счет поставки которых получен аванс, так же, как оно прописано в договоре. Если заявку на поставку конкретных товаров покупатель направляет продавцу после перечисления аванса, в счете-фактуре указывается обобщенное наименование товара (например, канцелярские товары) Письмо Минфина от 26.07.2011 № 03-07-09/22 | 2В остальных графах и строках счета-фактуры проставляются прочерки | 2аВ остальных графах и строках счета-фактуры проставляются прочерки | 3В остальных графах и строках счета-фактуры проставляются прочерки | 4В остальных графах и строках счета-фактуры проставляются прочерки | 5В остальных графах и строках счета-фактуры проставляются прочерки | 7В графах 7, 8, 9 укажите налоговую ставку (18/118 или 10/110), сумму исчисленного НДС и сумму полученного аванса. Сумму НДС надо указывать в рублях и копейках без округления Письмо Минфина от 22.04.2014 № 03-07-07/18585 | 8В графах 7, 8, 9 укажите налоговую ставку (18/118 или 10/110), сумму исчисленного НДС и сумму полученного аванса. Сумму НДС надо указывать в рублях и копейках без округления Письмо Минфина от 22.04.2014 № 03-07-07/18585 | 9В графах 7, 8, 9 укажите налоговую ставку (18/118 или 10/110), сумму исчисленного НДС и сумму полученного аванса. Сумму НДС надо указывать в рублях и копейках без округления Письмо Минфина от 22.04.2014 № 03-07-07/18585 |

| Мебель офиснаяВ графе 1 укажите наименование товаров (описание работ, услуг), в счет поставки которых получен аванс, так же, как оно прописано в договоре. Если заявку на поставку конкретных товаров покупатель направляет продавцу после перечисления аванса, в счете-фактуре указывается обобщенное наименование товара (например, канцелярские товары) Письмо Минфина от 26.07.2011 № 03-07-09/22 | —В остальных графах и строках счета-фактуры проставляются прочерки | —В остальных графах и строках счета-фактуры проставляются прочерки | —В остальных графах и строках счета-фактуры проставляются прочерки | —В остальных графах и строках счета-фактуры проставляются прочерки | —В остальных графах и строках счета-фактуры проставляются прочерки | 18/118В графах 7, 8, 9 укажите налоговую ставку (18/118 или 10/110), сумму исчисленного НДС и сумму полученного аванса. Сумму НДС надо указывать в рублях и копейках без округления Письмо Минфина от 22.04.2014 № 03-07-07/18585 | 54 000В графах 7, 8, 9 укажите налоговую ставку (18/118 или 10/110), сумму исчисленного НДС и сумму полученного аванса. Сумму НДС надо указывать в рублях и копейках без округления Письмо Минфина от 22.04.2014 № 03-07-07/18585 | 354 000В графах 7, 8, 9 укажите налоговую ставку (18/118 или 10/110), сумму исчисленного НДС и сумму полученного аванса. Сумму НДС надо указывать в рублях и копейках без округления Письмо Минфина от 22.04.2014 № 03-07-07/18585 |

| (аванс)Если нужно, чтобы по счету-фактуре сразу было видно, что он авансовый, можно вписать слово «аванс» в скобках в графе 1 Письмо ФНС от 26.01.2012 № ЕД-4-3/1193 | ||||||||

| Всего к оплатеВ остальных графах и строках счета-фактуры проставляются прочерки | —В остальных графах и строках счета-фактуры проставляются прочерки | xВ графах 7, 8, 9 укажите налоговую ставку (18/118 или 10/110), сумму исчисленного НДС и сумму полученного аванса. Сумму НДС надо указывать в рублях и копейках без округления Письмо Минфина от 22.04.2014 № 03-07-07/18585 | 54 000В графах 7, 8, 9 укажите налоговую ставку (18/118 или 10/110), сумму исчисленного НДС и сумму полученного аванса. Сумму НДС надо указывать в рублях и копейках без округления Письмо Минфина от 22.04.2014 № 03-07-07/18585 | 354 000В графах 7, 8, 9 укажите налоговую ставку (18/118 или 10/110), сумму исчисленного НДС и сумму полученного аванса. Сумму НДС надо указывать в рублях и копейках без округления Письмо Минфина от 22.04.2014 № 03-07-07/18585 | ||||

glavkniga.ru

Счет-фактура на аванс | Современный предприниматель

Счет-фактура на аванс по определению ст. 169 НК РФ представляет собой документ, обосновывающий принятие к вычету сумм НДС покупателями. Налогооблагаемая сумма по НДС формируется с привязкой к размеру выручки, полученной в денежной и натуральной формах. Моментом возникновения обязательств считается одна из дат:

- день, когда реализуемая продукция была отгружена покупателю;

- день осуществления оплаты в счет поставок, которые будут реализованы в будущем (ст. 167 НК РФ).

При получении авансовой суммы по договору поставки или возмездного оказания конкретных услуг у продавца появляется обязательство по начислению и уплате НДС. Величина налоговой ставки напрямую зависит от разновидности поставляемых изделий и вида деятельности.

Счет-фактура на аванс – когда выписывается и как отражается в учете

Счета-фактуры могут составляться после отгрузки товара, после предоплаты или при необходимости уточнения ранее показанных в документе сведений (корректировочный тип). Первичные бланки обладают одинаковой юридической силой и заполняются по одному шаблону. Обязательный для использования формат документа утвержден Постановлением, изданным Правительством РФ 26.12.2011 г., № 1137 (форму можно взять из Приложения 1).

Когда выставляется авансовый счет-фактура:

- период оформления и предоставления покупателю ограничен 5 днями;

- при совпадении крайнего дня составления документа с выходными или праздничными сутками осуществляется перенос пограничной даты на ближайший рабочий день.

Минфин в тексте письма от 10.11.2016 под № 03-07-14/65759 указал, что по авансовым суммам счет-фактуру не выставляют, если отгрузка продукции была произведена в 5-тидневный отрезок времени после поступления денег на расчетный счет. Авансовая счет-фактура не может быть оформлена в ряде случаев (п. 1 ст. 154 НК РФ):

Счет-фактура на аванс от поставщика может оформляться по нескольким суммам предоплаты, произведенным за один день. Если предоплата была осуществлена в натуральной форме, в строке 5 унифицированного бланка необходимо поставить прочерк. Это правило актуально и для случаев с частичной безденежной предварительной оплатой.

В письме Минфина от 06.03.2009 г. № 03-07-15/39 акцентируется внимание на разновидности сотрудничества по договорам непрерывных поставок. К такому типу относится снабжение электроэнергией, газом и водой. В этих ситуациях счет-фактура по произведенным предоплатам может составляться с периодичностью раз в месяц. Крайний срок – 5 дней от дня завершения отчетного месячного интервала.

Авансовый счет-фактура: образец заполнения

НК РФ в п. 5.1 ст. 169 перечисляет графы и реквизиты, информация по которым должна присутствовать в авансовой форме счетов-фактур:

- Дата, которой оформляется документ.

- Присвоенный порядковый номер.

- Блок информации о плательщике средств и получателе денег, включая их наименования, адресные данные, коды КПП и ИНН.

- Реквизиты платежного бланка, на основании которого составляется авансовая счет-фактура (образец можно посмотреть в интернете).

- Указывается валюта проведения расчетных операций с обязательным проставлением ее кодового обозначения по ОКВ.

- Наименование товарных позиций или вида выполняемых работ, услуг, за которые осуществлен платеж (названия в счете и договоре должны быть идентичными).

- Применяемая ставка по НДС.

- Размер рассчитанного налога (п. 3 Постановления № 1137 требует фиксировать значение этого показателя без округления – в рублях с копейками).

- Сумма денег, полученных на условиях предварительной оплаты.

Счет-фактура на аванс в книге покупок фиксируется покупателем под кодовым обозначением КВО 02.

Напомним, что с октября 2017 года применяется новая форма счета-фактуры, образец заполнения и основные изменения вы найдете в нашей статье.

когда выписывается в 2019-2020 году

По общему правилу, такой документ как счет-фактура – это основание для принятия покупателем предъявленных продавцом сумм НДС к вычету. Такой порядок регламентирован главой 21 Налогового кодекса РФ. В этой консультации говорим о том, когда выписывается счет-фактура на аванс в 2020 году.

Также см.:

Аванс и начисление налога

По закону, если продавец получил от покупателя аванс, он должен не забыть начислить на него НДС.

Так, на основании п. 2 ст. 153 НК РФ при определении налоговой базы по НДС выручку от продаж (реализации) определяют исходя из всех доходов плательщика, связанных с расчетами по оплате товаров (работ, услуг), полученных им в денежном или натуральном виде.

При этом по общему правилу моментом определения налоговой базы закон считает наиболее раннюю из следующих дат (п. 1 ст. 167 НК РФ):

- день отгрузки или передачи товаров/работ/услуг;

- день оплаты или частичной оплаты в счет предстоящих поставок товаров/выполнения работ/оказания услуг.

Проще говоря, получив аванс в счет поставки товаров, выполнения работ или оказания услуг, продавец должен начислить НДС к уплате в бюджет. Расчетная ставка будет 20/120 или 10/110 (п. 4 ст. 164 НК РФ).

Выбор налоговой ставки (0%, 10% или 20%) зависит от того, по какой ставке в силу закона (ст. 164 НК РФ) облагается реализация конкретных товаров, выполнение работ или оказание услуг, в счет которых продавец (поставщик) получил аванс.

Срок выставления счета-фактуры на аванс

А вот когда выписывается счет-фактура на аванс по срокам? Согласно закону, при реализации товаров, выполнении работ или оказании услуг счет-фактуру выставляют не позднее 5 календарных дней, считая день отгрузки товаров (выполнения работ, оказания услуг).

Соответственно, «авансовый» счет-фактуру необходимо оформить тоже в течение 5 календарных дней с даты получения аванса. Об этом говорит п. 3 ст. 168 НК РФ.

Когда последний день срока выписки счета-фактуры на аванс попадает на выходной или нерабочий праздничный день, выставить его нужно не позднее 1 рабочего дня, идущего за таким днем (п. 7 ст. 6.1 НК РФ).

Пример:

Авансовый счет-фактуру выставляйте не позднее пяти календарных дней с даты получения предоплаты (п. 3 ст. 168 НК РФ). Например, аванс поступил 29 января 2020 г. Счет-фактуру вы можете выставить в любой из следующих дней: 29 января, 30, 31 января, 1 или 2 февраля 2020 г.

Когда счет-фактуру на аванс выставлять не нужно

Счет-фактуру на авансовую предоплату по сделке не выписывают, если аванс получен в счет будущих поставок товаров (выполнения работ, оказания услуг), которые удовлетворяют одному из следующих условий (абз. 3 п. 17 Правил, утв. Постановлением Правительства РФ от 26.12.2011 № 1137):

- имеют длительность цикла производства и изготовления свыше полугода;

- облагаются по ставке НДС 0%;

- не подлежат налогообложению (освобождаются от НДС).

По мнению Минфина России, выписывать счет-фактуру на предоплату также не нужно, если отгрузка случилась в течение 5 календарных дней со дня получения аванса в счет этой отгрузки (письмо от 10.11.2016 № 03-07-14/65759).

Таким образом, сроки выписки авансовых счетов-фактур за последнее время не поменялись.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Счет-фактура на авансовый платеж

При операциях, связанных с куплей – продажей товаров или услуг, происходит постоянное движение денежных средств. Условия при сделках, касающихся продаж, разные. Кто – то из предпринимателей прописывает в договоре, что оплата производится уже после поставки или оказания услуг, а кто – то требует обязательной предоплаты. В любом случае фигурирует такой документ, как счет – фактура. Его предоставляют как по факту отгрузки, так и по факту получения авансового платежа.

Счет – фактура – документ первичного учета

Все, кто работает на общей системе налогообложения, ежедневно сталкивается с большим объемом первички. Но, наверно, самым главным документом среди них является счет – фактура.

Это документ, утвержденный на законодательном уровне, имеет строго определенную форму.

Счет – фактура служит для подтверждения произведенной отгрузки или оказанных услуг, а также отражения их стоимости. В документе прописано не только количество товаров или услуг, их стоимость, но и величина НДС. Именно поэтому счет – фактура является самым главным документом, подтверждающим величину налога, и его так любят запрашивать налоговые органы при проведении проверок.

Счета – фактуры принимаются к учету как продавцом, так и покупателем товара (работ, услуг). Однако формирует документ только продавец.

Виды счетов – фактур и случаи их применения

Существует несколько разновидностей счетов – фактур, которые применяются в разных ситуациях любыми организациями и предпринимателями, применяющими ОСНО.

| Вид первичного документа | Когда применяется |

| Счет – фактура на отгрузку | Такой счет – фактура формируется в большинстве случаев. Такой документ является подтверждением факта отгрузки товаров или оказания услуг |

| Корректировочный счет – фактура | В том случае, если появляется необходимость поправить цену товара или его количество, применяется данный вид документа. Он формируется после уточнения в расчетных и платежных документах |

| Счет – фактура на аванс | Такой счет – фактура выписывается, если произведена предоплата |

Авансовый счет – фактура является важным инструментом во взаимоотношениях между продавцом и покупателем. Формирование счета – фактуры со стороны продавца является обязанностью, а покупатель регистрирует такой документ только по своему желанию. Авансовый счет – фактура позволяет покупателю снизить сумму НДС в отчетном квартале.

У авансового документа всего 2 главных отличия от обычного документа:

- В поле «Ставка налога» указывается расчетная ставка налога 20/120 или 10/110

- Требования к оформлению не так строги, как к счету – фактуре на отгрузку. Это связано с тем, что продавец может не располагать полной информацией на момент выписки документа на аванс

Сроки оформления авансового документа

Для начала нужно сказать, что счета – фактуры оформляются в двух экземплярах: один экземпляр остается у продавца, второй передается покупателю.

Срок оформления документа на аванс не отличается от обычного. Законодательно установлено, что все счета – фактуры должны быть сформированы в течение 5 дней с момента отгрузки товара или оказания услуги. Авансовый документ оформляется в течение 5 дней с момента совершения предоплаты.

Когда счет – фактура на предоплату не оформляется

Все налогоплательщики, работающие с НДС, четко знают, что каждая продажа или предоплата оформляется соответствующими документами. За нарушение сроков предоставления покупателю документов контролирующие органы наказывают рублем.

Однако существует ряд случаев, когда документ на предоплату выписывать не нужно и это не будет являться нарушением установленного порядка.

Самым очевидным случаем является ситуация, когда налогоплательщик освобожден от перечисления НДС в бюджет. Получается, что если налогоплательщик не работает с НДС, то и выставлять авансовые счета – фактуры смысла нет. То же самое касается товаров или услуг, которые не облагаются налогом.

Второй случай, когда документ на предоплату не выставляется – это применение налогоплательщиком ставки налога 0%.

И последний момент. Авансовый счет – фактура не формируется, если у товара длительный срок производства и составляет больше полугода.

Заполнение верхней части счета – фактуры на аванс

Требования, которые предъявляются к документу, определены в статье 169 НК РФ.

Верхняя часть (или шапка) авансового документа содержит сведения о покупателе и продавце.

В форме документа должны быть указаны следующие сведения:

- Дата и номер документа. Обычно счет – фактура формируется той датой, когда была произведена предоплата. По поводу нумерации таких документов шли споры – должна ли быть нумерация по порядку, либо можно обозначать номера документов отдельным порядком. Как бы то ни было, но удобнее присваивать авансовым счетам – фактурам свои особенные номера. Стоит сказать, что даже в учетной программе такие документы нумеруются не по порядку, а имеют обособленные номера

- Далее следует указать сведения о продавце и покупателе. Заполняем их название, адреса, ИНН и КПП. В случае аванса строки грузоотправитель и грузополучатель не заполняются

- В следующей строке проставляем номер и дату платежного поручения, по которому был перечислен аванс

- Последнее, что нужно заполнить в шапке документа – это наименование валюты, в которой производится расчет, а также ее код. Как правило, расчеты проводятся в рублях

Далее переходим к заполнению табличной части формы.

Заполнение табличной части документа

В отличие от счета – фактуры на отгрузку, в авансовом документе в табличной части заполняется всего несколько граф. Смысл этого документа в том, чтобы показать, за что конкретно пришли деньги и какова величина налога НДС.

Поэтому необходимо заполнить графу с названием товара или услуги. Запись нужно внести в соответствии с наименованием, указанным в договоре.

Далее нужно указать какая ставка налога применяется. Поскольку в авансовом документе применяется расчетная ставка, то нужно проставить в соответствующей графе либо 20/120, либо 10/110.

Следующая строка содержит сумму НДС, которая вычислена по расчетной ставке. Сумма налога выражается в рублях и копейках, с двумя знаками после запятой. Округления в данном случае не производится.

И последнее, что нужно указать в табличной части документа – это, собственно, сама величина предоплаты. Она так же, как и сумма НДС, выражается в рублях и копейках.

После табличной части в обязательном порядке необходимо проставить должности и подписи тех, кто заверяет документ. В организации это делает главный бухгалтер и руководитель организации. Индивидуальный предприниматель ставит свою подпись чуть ниже, а также проставляет данные о государственной регистрации.

Отражение счета – фактуры на аванс в учете

Итак, что же происходит, когда поставщику поступил аванс.

Когда получена сумма предоплаты, поставщик формирует для покупателя счет – фактуру на аванс. Создание такого документа входит в обязанности поставщика, независимо от того, будет ли он учтен у покупателя.

С суммы, отраженной в таком счете – фактуре, продавец заплатит НДС, однако по факту совершения сделки величина такого НДС будет принята к вычету.

Покупатель, напротив, получает вычет на сумму авансового НДС сразу после получения документа.

Поскольку авансовый документ регулирует величину налога для перечисления в бюджет, он отражается в книгах покупок и продаж. Причем, когда аванс перечислен, он отражается у продавца в книге продаж, а у покупателя в книге покупок. После проведения сделки, по факту получения продукции или оказания услуги, у продавца такой документ перемещается в книгу покупок, а у покупателя – в книгу продаж. Таким образом, ни у продавца, ни у покупателя не происходит задвоения НДС при получении стандартных отгрузочных документов.

Таким образом, можно сказать, что при взаимоотношениях продавца с покупателем первичные документы играют важную роль. Самым нужным документом при осуществлении продаж является счет – фактура. Он является подтверждением факта совершения той или иной операции и позволяет покупателю уменьшить его налог. Счета – фактуры оформляются и при получении продавцом предоплаты, в этом случае покупатель также может претендовать на вычет по налогу. В счет – фактуру по предоплате заполняется меньшее количество информации, поскольку продавец на момент его составления может не владеть всем объемом данных, да они в таком документе и не нужны. Кроме того, такой счет – фактура содержит не обычную, а расчетную ставку налога. Срок формирования такого документа ничем не отличается от обычного.

online-buhuchet.ru

Оформлять ли счет — фактуру, если аванс и отгрузка прошли в одном квартале?

Недавно у меня возник спор с финансовой службой нашего контрагента. Мы не выставили им счет — фактуру на аванс, так как товар был отгружен в том же квартале. Но они уверяли, что по Налоговому кодексу мы обязаны выписать документ. Ведь между отгрузкой и предоплатой прошло больше пяти дней. Я решила разобраться в этом вопросе и выяснила, что одни бухгалтеры выставляют счета — фактуры на каждый аванс. А другие, как и я, выписывают документ только в том случае, если отгрузка и аванс попали на разные налоговые периоды. Какой же из вариантов верный?

Счет — фактура выписывается, только если аванс и отгрузка прошли в разных налоговых периодах.

С одной стороны, в Налоговом кодексе сказано, что счет — фактура выставляется в срок не позднее пяти дней со дня получения предоплаты. Это пункт 3 статьи 168 Налогового кодекса РФ. Но с другой стороны, сумма налога на добавленную стоимость, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода. Об этом сказано в пункте 1 статьи 173 Налогового кодекса РФ. Поэтому налоговая база не будет искажена, если не выставить счет — фактуру на предоплату, полученную в одном периоде с отгрузкой. Судьи Высшего арбитражного суда в постановлении от 10 марта 2009 г. № 10022/08 отметили, что если предоплата и отгрузка произведены в одном квартале, то платежи не могут считаться авансовыми и документ выписывать не нужно.

Поэтому я выставляю счета — фактуры, только если отгрузка и предоплата приходятся на разные налоговые периоды. Причем даже в том случае, если между ними прошло меньше пяти дней. Например, аванс поступил 30 июня, а товар отгрузили уже 1 июля. Для удобства можно в учетной политике прописать, что на счете 62.2 компания учитывает только авансы, переходящие на другой месяц.

ПЛЮСЫ

В этом случае покупатель сможет принять к вычету налог на добавленную стоимость по перечисленному авансу и закрыть квартал. А при налоговой проверке нам не начислят штрафы и пени за неполную уплату налога.

Таким образом, в конце каждого квартала я делаю инвентаризацию счета 62 «Авансы полученные». После этого выписываю счета — фактуры на авансы, по которым отгрузка еще не произошла. А так как авансовых платежей у нас много, я экономлю свое рабочее время и силы, не выставляя лишний раз счета — фактуры.

МИНУСЫ

Правда, в этом случае иногда возникают споры с налоговой инспекцией. Бывает, что налоговики слишком формально подходят к авансовым счетам — фактурам.

В частности, заметив в счете — фактуре на отгрузку реквизиты платежного поручения с датой аванса, они могут поинтересоваться, где же сам авансовый счет — фактура. И если его нет, доначислить налог на добавленную стоимость, пени и штрафы. Но арбитражные суды такие доначисления признают необоснованными.

Ведь авансовый платеж в оплату товаров для целей НДС считается таковым до тех пор, пока не произойдет фактическая реализация. К такому выводу пришли судьи ФАС Московского округа в постановлении от 5 мая 2008 г. № КА — А41/3467 — 08. Кроме того, предоплату, полученную от покупателей в одном налоговом периоде с отгрузкой, нельзя считать авансом. Об этом написано в постановлении ФАС Западно — Сибирского округа от 13 февраля 2006 г. № Ф04 — 233/2006(19490 — А03 — 31).

И наконец, если аванс получен в периоде отгрузки, у компаний не возникает обязанности исчислять и уплачивать налог с аванса. Поскольку денежные средства теряют характер авансовых платежей. Так решили судьи ФАС Северо — Кавказского округа в постановлении от 8 мая 2009 г. по делу № А63 — 13178/2008 — С4 — 33.

Поэтому при возникновении спора с налоговиками можно попытаться урегулировать проблему в досудебном порядке. И в жалобе сослаться на положительные судебные решения, письмо Минфина России от 6 марта 2009 г. № 03 — 07 — 15/39 и постановление ВАС РФ от 10 марта 2009 г. № 10022/08.

Счет — фактура выставляется на каждый аванс.

Многие мои коллеги выставляют авансовые счета — фактуры на каждую предоплату в своей бухгалтерской программе. Но распечатывают ее только по требованию покупателя. Им так спокойнее. Ведь тогда они в точности соблюдают все требования Налогового кодекса.

ПЛЮСЫ

Этот вариант самый безрисковый для обеих сторон сделки. Ведь при налоговой проверке не возникнет претензий от инспекторов. А покупатели всегда смогут принять к вычету налог на добавленную стоимость.

МИНУСЫ

Хотя, с другой стороны, это добавит компании бумажной работы по выставлению авансовых счетов-фактур и «раздует» книгу продаж.

Еще советы.

При получении аванса важно помнить об интересах покупателей

Анна КУЗНЕЦОВА, главный бухгалтер управляющей компании ООО «СМК “СТРОЙТЕХ”»:

– Лично я всегда выставляю счета — фактуры на все суммы полученной предоплаты.

Во — первых, делать это нас обязывает Налоговый кодекс РФ. В нем прописано, что выставление счетов — фактур на предоплату является обязанностью, а не правом налогоплательщика (п. 1 ст. 168 НК РФ). К тому же при получении аванса компания зачастую не знает, будет или нет в данном налоговом периоде реализация. И если не выписать счет — фактуру, это может привести к занижению сумм налога.

Во — вторых, надо думать и о своих покупателях. Ведь если не выставить счет — фактуру, они не смогут применить вычет в периоде перечисления предоплаты. И хотя кодекс не обязывает покупателей применять вычет НДС по авансам, но многие наши контрагенты принимают налог к вычету. Терять своих клиентов из — за невыписанного счета — фактуры нам невыгодно.

Конечно, есть разъяснения Минфина и постановления федеральных арбитражных судов о том, что можно не выставлять авансовые счета — фактуры при отгрузке и предоплате в одном периоде. Ведь сумма НДС к уплате не меняется. Но я все — таки придерживаюсь норм Налогового кодекса РФ, чтобы избежать споров с налоговиками. Тем более что письма носят частный разъяснительный характер. И не хотелось бы сложных судебных разбирательств. Я больше времени потрачу на суды, чем на выставление счетов — фактур. К тому же в нашей бухгалтерской программе предусмотрен такой вариант, как «регистрировать счета — фактуры на авансы всегда при получении аванса».

Наиля АХМЕТГАЛИЕВА, главный бухгалтер ООО «Базис — Металл+»:

– Мы обычно выставляем счета — фактуры на все авансы.

И хотя счет — фактуру нужно составить не позднее пяти календарных дней с момента получения аванса, мы как правило делаем это уже на следующий день после получения предоплаты. А потом уже покупатель сам решает, забирать ему счет — фактуру или нет. Таким образом мы сводим к минимуму риски споров с налоговыми инспекторами.

Кроме того, часто компании, ссылаясь на пятидневный срок, установленный в кодексе для выставления счета — фактуры, не выписывают документ на стыке двух налоговых периодов. Например, аванс отправлен 28 июня, а отгрузка прошла 1 июля. В этом случае без счета — фактуры покупатель не сможет предъявить НДС по уплаченному авансу к вычету. Поэтому, если сумма возмещаемого НДС существенна для покупателя, мы сначала обмениваемся счетами — фактурами по факсу. А оригинал документа отдаем покупателю при отгрузке.

Статья напечатана в журнале «Семинар для бухгалтера» № 6, 2010www.klerk.ru

Требования к счету-фактуре на аванс

Благодаря Закону от 26 ноября 2008 г. N 224-ФЗ с 1 января 2009 г. плательщики НДС получили право на вычет «входного» налога не только по отгрузке, но и при внесении предоплаты в счет таковой. Одновременно в целях обеспечения такой возможности была введена обязанность продавца не позднее пяти календарных дней с момента получения аванса выставить покупателю счет-фактуру на полученную предоплату (п. 3 ст. 168 НК). Впрочем, по сути, оформлять и регистрировать данный документ в книге продаж налогоплательщик должен был и раньше. Такая обязанность вытекала из п. 18 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж, утвержденных Постановлением Правительства РФ от 2 декабря 2000 г. N 914. Просто покупателю в данном случае счет-фактура не выставлялся.

Конечно, ни налоговых, ни административных санкций за нарушения требования о выставлении счета-фактуры, в том числе относительно «авансового» документа, законодательство не содержит. Более того, по сути, у покупателя нет никаких инструментов, которые позволили бы ему воздействовать на продавца в этом смысле (Постановление ФАС Волго-Вятского округа от 24 сентября 2008 г. по делу N А11-11888/2007-К1-9/605-40). Однако вполне очевидно, что халатное отношение поставщика к данному вопросу вряд ли поможет удержать найденных заказчиков. Никто из них не захочет терять право на вычет по НДС, разве что в том случае, если правом на вычет налога, перечисленного в составе предоплаты, покупатель не пользуется, а счета-фактуры на отгрузку продавец выставляет исправно. Но стоит ли ограничивать круг клиентов, если необходимо лишь своевременное и верное оформление счетов-фактур, в том числе и по предоплате?

Форма и реквизиты

Обязательные для оформления счетов-фактур реквизиты установлены ст. 169 Налогового кодекса. Причем для «авансовых» документов и счетов-фактур на отгрузку предусмотрены разные их перечни. Согласно п. 5.1 ст. 169 Налогового кодекса счет-фактура «по предоплате» в обязательном порядке должен содержать следующие реквизиты:

— порядковый номер и дату составления счета-фактуры;

— наименование, адрес и идентификационные номера налогоплательщика и покупателя;

— номер платежно-расчетного документа;

— наименование поставляемых товаров (описание работ, услуг), имущественных прав;

— наименование валюты;

— сумма оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

— налоговая ставка;

— сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок.

Форму счета-фактуры в рассматриваемой ситуации следует использовать стандартную, то есть утвержденную Постановлением Правительства РФ от 2 декабря 2000 г. N 914 (Письмо Минфина России от 6 марта 2009 г. N 03-07-15/39). Конечно, Кабинетом министров должен быть разработан специальный «авансовый» бланк, так же как и в принципе новая форма счета-фактуры, предусматривающая, в том числе, место для отражения наименования валюты (п. 8 ст. 169 НК, Письмо Минфина России от 12 октября 2010 г. N 03-07-09/46). Однако до сих пор, как говорится, воз и ныне там. Впрочем, применять на практике «авансовый» вычет НДС данный факт покупателю не мешает.

Рассмотрим порядок отражения обязательных реквизитов в строках счета-фактуры.

«Авансовые» особенности

Прежде всего отметим те строки, которые заполняются в привычном порядке, то есть аналогично правилам, предусмотренным для оформления подобных документов на отгрузку. К таковым относятся строки 2, 2а, 2б, 6, 6а, 6б. Иными словами, информация о продавце и покупателе, их адресе местонахождения, а также ИНН и КПП отражается в общем порядке.

Не вызовет много вопросов и порядок заполнения граф 7 «Налоговая ставка», 8 «Сумма налога», 9 «Стоимость товаров (работ, услуг), имущественных прав — всего с учетом налога. В данном случае просто необходимо помнить, что НДС с предоплаты исчисляется расчетным путем (пп. 7 п. 5.1 ст. 169 НК), соответственно, и ставка указывается расчетная (18/118, 10/110). В качестве же стоимости товаров указывается сумма полученного аванса с учетом налога (пп. 5 п. 5.1 ст. 169 НК).

Сложность может представлять лишь ситуация, когда аванс перечислен под разные товары, облагаемые НДС по различным ставкам, и нельзя определить, какая часть предоплаты к какому виду продукции относится. Как поясняют специалисты Минфина, в этом случае ко всей сумме аванса следует применять ставку 18/118.

Не составит проблемы заполнение граф 2 — 6 и 10 — 11 счета-фактуры. Дело в том, что при оформлении такового на предоплату в данных графах попросту ставятся прочерки. Аналогичным образом прочеркиваются и строки 3, 4. Ведь поскольку отгрузки еще не было, то нет данных и о грузоотправителе с грузополучателем.

Обратите внимание! Авансовые счета-фактуры не выставляются, если предоплата поступила под товары, которые в силу тех или иных причин не облагаются НДС или к которым применяется «нулевая» ставка налога.

Что касается строки 1, то в данном случае просто следует продумать порядок нумерации счетов-фактур с учетом требования о ее хронологическом характере. Например, для удобства можно использовать буквенный код и к номерам всех авансовых счетов-фактур добавить букву «А». Дата документа должна «попадать» в пять календарных дней с момента получения продавцом предоплаты. В связи с этим не стоит пытаться уместить в счет-фактуру сразу несколько «авансов», если товар был оплачен в несколько заходов. Ведь скорее всего по какому-либо из них срок на выставление счета-фактуры все же будет нарушен.

Особое внимание стоит уделить такому реквизиту, как номер платежно-расчетного документа. Очевидно, что если он не будет заполнен, то о вычете покупателю можно и не мечтать, поскольку счет-фактура выставляется как раз таки по причине поступления аванса. При этом ошибок в указании реквизитов «платежки», конечно, лучше избежать. Вместе с тем есть весьма интересное судебное решение, когда оплошность в указании номера «платежки» не была признана ошибкой, автоматически лишающей права на вычет. Так, судьям ФАС Северо-Кавказского округа довелось рассмотреть дело N А53-13963/2009, в котором поводом для отказа в вычете НДС стало несовпадение номера платежного поручения N 1245, названного поставщиком общества в счете-фактуре в графе «К платежно-расчетному документу», с реальным номером N 245. При этом в Постановлении от 21 декабря 2009 г. по этому делу судьи пришли к выводу, что данный «огрех» вполне простителен. Даже при осуществлении платежа через расчетную сеть Банка России, указали они, номера «платежек» все равно идентифицируются по трем последним разрядам (Указание Центрального банка от 24 апреля 2003 г. N 1274-У).

Кстати говоря, номер «платежки» из «авансового» счета-фактуры придется указать и в итоговом «отгрузочном» документе. Об этом свидетельствует Письмо Минфина России от 28 марта 2007 г. N 03-02-07/1-140.

А вот на порядке заполнения графы 1 счета-фактуры стоит остановиться подробнее.

Наименование товаров

Даже несмотря на то что в рассматриваемом случае речь идет об «офактуривании» аванса, указание в графе 1 счета-фактуры фраз вроде «Предоплата», «Предварительный платеж» может привести к весьма плачевным последствиям (Письмо Минфина России от 25 февраля 2009 г. N 03-07-14/26). Как уже указывалось, обязательным реквизитом «авансового» счета-фактуры является именно «Наименование товаров (работ, услуг)». Из содержания абз. 2 п. 2 ст. 169 Налогового кодекса следует, что ошибки в счете-фактуре, которые препятствуют идентификации данного показателя, не относятся к «простительным». Проще говоря, они вполне могут служить основанием для отказа в вычете НДС.

Обратите внимание! По мнению Минфина России, в том случае, если отгрузка производится в пределах пятидневного срока с момента получения предоплаты, то в «авансовом» счете-фактуре нет необходимости (Письмо ведомства от 6 марта 2009 г. N 03-07-15/39). Однако представители ФНС считают, что данное обстоятельство не освобождает продавца от необходимости выставить счет-фактуру на предоплату (Письмо ФНС России от 10 марта 2011 г. N КЕ-4-3/3790).

В частности, и налоговики указывают, что при заполнении графы 1 «авансового» счета-фактуры необходимо руководствоваться наименованием товаров (описанием работ, услуг), имущественных прав, указанных в договорах, заключенных между продавцом и покупателем (Письмо УФНС России по г. Москве от 7 мая 2009 г. N 16-15/045429). Той же точки зрения придерживается и Минфин России (Письмо ведомства от 6 марта 2009 г. N 03-07-15/39).

Более того, не устраивает чиновников и формулировка «Выполнены работы по договору (акту)» (Письма Минфина России от 11 ноября 2009 г. N 03-07-05/55, от 21 сентября 2009 г. N 03-07-09/49, УФНС России по г. Москве от 15 августа 2008 г. N 19-11/76813). Необходимо, указывают они, именно подробное описание работ или услуг. Указанные разъяснения, конечно, приводились представителями финансового ведомства и налоговой службы в отношении «отгрузочных» счетов-фактур, однако учитывая, что в данном случае к «авансовому» документу предъявляются аналогичные требования, сбрасывать их со счетов не стоит.

Единственная «поблажка», на которую согласны финансисты, — в случае получения предоплаты по договорам поставки товаров, предусматривающим их отгрузку в соответствии с заявкой (спецификацией), оформляемой после оплаты, возможно указание лишь обобщенного наименования поставляемых товаров («Нефтепродукты», «Кондитерские изделия», «Хлебобулочные изделия», «Канцелярские товары» и т.п.). Дело в том, что именно так, как правило, они указываются и в договоре (Письма Минфина России от 6 марта 2009 г. N 03-07-15/39, от 9 апреля 2009 г. N 03-07-11/103). Причем, судя по Письму финансового ведомства от 26 июля 2011 г. N 03-07-09/22, это единственное исключение. В иных случаях подобное заполнение графы 1 счета-фактуры, даже если в ней указана ссылка на документ, содержащий полный перечень товаров, неправомерно.

Статьи по теме:

www.pnalog.ru