Финансовый план предприятия: образцы, примеры

Любая современная компания, которая ведет экономическую деятельность в той или иной области бизнеса, занимается планированием. Планирование в бизнесе играет если не ведущую, то, по крайней мере, важную роль в вопросах экономической эффективности и направлено на максимизацию эффективности, которую способен показать бизнес.

Финансовый план предприятия – это подвид группы управленческих, взаимосвязанных документов, который составляется и ведется для перспективного планирования и операционного управления доступными фирме ресурсами в денежной форме. Проще говоря, благодаря финансовому плану обеспечивается баланс между плановыми и фактическими поступлениями выручки, и с другой стороны – плановыми и фактическими расходами на деятельность компании.

Сбалансированность финансово-экономического состояния компании, которое достигается благодаря качественному финансовому планированию, пожалуй, является главным профитом использования такого инструмента менеджмента, как финансовый план предприятия.

Типы финансовых планов современного предприятия

Жесткая конкуренция на современном рынке заставляет предприятия работать гораздо усерднее, изыскивая ресурсы и возможности для повышения конкурентоспособности в рамках своей деятельности. Предметно финансовые планы, а также их вариативное использование в операционных вопросах бизнеса, позволяют решать эти управленческие задачи, основываясь именно на внутренних планах и ресурсах компании, по возможности избегая серьезной зависимости бизнеса от непрерывного потока заимствований. Или, если не решать, то, по крайней мере, формировать за счет инструментов финансового планирования баланс внутри экономических вопросов организации.

Стоит отметить, что финансовые планы на предприятиях отличаются не только размером периода планирования (длительностью), но и составом. Состав показателей или состав статей планирования будет отличаться по двум параметрам: назначение и степень детализации. Условно говоря, для одной компании достаточна группировка расходов «коммунальные расходы», а для другой – важно плановое и фактическое значение каждого показателя группировки: вода, электроэнергия, газовое снабжение и прочие. Поэтому главной классификацией финансовых планов принято считать классификацию по периоду планирования, внутри которой каждая конкретная компания самостоятельно выбирает степень детализации финансового плана.

Как правило, современные компании в России используют три основных типа финансовых планов:

- Фин. планы краткосрочных периодов: максимальный горизонт планирования составляет год. Используются для операционной деятельности и могут включать максимальную детализацию плановых и фактических показателей, которыми управляет команда компании.

- Фин. планы среднесрочных периодов: горизонт планирования больше года, но не более пяти лет. Используются для планирования в горизонте 1-2 года, включают инвестиционные и модернизационные планы, способствующие росту или укреплению бизнеса.

- Фин. планы долгосрочных периодов: самый длительный горизонт планирования, начинающийся от пяти лет, включающий в себя интерпретацию долгосрочных финансовых и производственных целей компании.

Рисунок 1. Виды финансовых планов современных компаний.

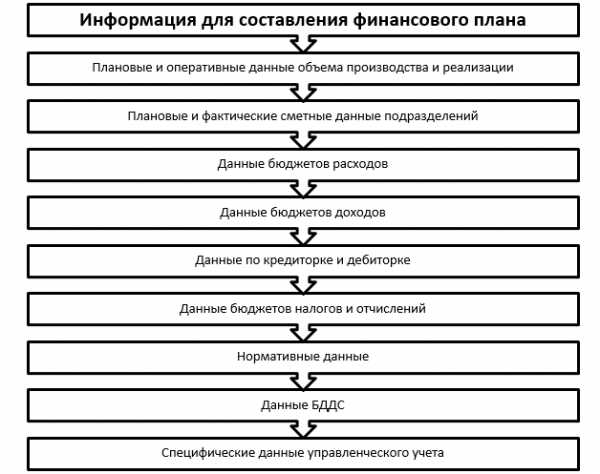

Разработка финансового плана современного предприятия

Разработка финансового плана предприятия – индивидуальный процесс для каждого отдельно взятого предприятия, зависящий от внутренних экономических особенностей и таланта специалистов финансового блока. При этом любой подход, даже самый экзотический, к процессу финансового планирования требует от финансистов включения обязательных, то есть идентичных для всех, финансовых данных при составлении финансовых планов:

- Плановые и оперативные данные объема производства и реализации;

- Плановые и фактические сметные данные подразделений;

- Данные бюджетов расходов;

- Данные бюджетов доходов;

- Данные по кредиторке и дебиторке;

- Данные бюджетов налогов и отчислений;

- Нормативные данные;

- Данные БДДС;

- Специфические данные управленческого учета конкретного предприятия.

Рисунок 2. Состав данных для финансового плана.

На практике роль финансовых планов в современном бизнесе огромна. Можно сказать, что финансовые планы постепенно вытесняют традиционные бизнес-планы, потому что содержат только конкретную информацию и дают возможность управленческим командам постоянно контролировать важнейшие значения. По сути, для менеджеров среднего и высшего звена система финансовых планов, составляемых на предприятии, является максимально динамичным инструментом. То есть любой менеджер, имеющий доступ к управленческой информации и компетенции для управления такой информацией, может непрерывно повышать эффективность работы вверенного ему подразделения благодаря использованию различных комбинаций инструментов финансового планирования.

Приглашаем на бесплатный вебинар

12 декабря в 10:30 (МСК)

1,5 часа

Форма финансового плана предприятия и решаемые с помощью системы финансовых планов управленческие задачи

Сегодня не существует утвержденной формы или признанного эталона финансового плана для предприятия, а вариативность форм этого управленческого инструмента обусловлена внутренней спецификой предприятий. В практике управления встречаются традиционные табличные формы системы финансовых планов предприятий, собственные IT-разработки в виде специальных программ и связок этих программ, обеспечивающих импорт и экспорт данных, и специализированные коробочные программные комплексы.

Чтобы предприятие могло определить необходимую степень детализации собственного финансового плана, стоит перечислить перечень управленческих проблем, которые финансовый план поможет решить:

- Финансовый план решает проблему подготовки и внедрения на предприятии системы непрерывной оценки финансовых показателей компании;

- Финансовый план позволяет настроить процесс непрерывной подготовка прогнозов и планов деятельности компании;

- Определить источники поступления и объемы планируемых на предприятии финансовых ресурсов;

- Сформировать планы по потребности предприятия в финансировании;

- Запланировать нормативы в рамках предприятия;

- Изыскать резервы и внутренние возможности для повышения эффективности;

- Управлять плановой модернизацией и развитием компании.

Таким образом, система взаимосвязанных финансовых планов становится той частью системы управления предприятием, которая отражает и дает возможность управления всеми финансовыми, экономическими, производственными и хозяйственными процессами, как внутри предприятия, так и во взаимодействии компании с внешней экономической средой.

Финансовый план предприятия – образец

Чтобы составить качественный финансовый план рекомендуется использовать следующую последовательность действий:

1.Сформулировать цели составления финансового плана;

2. Конкретизировать состав показателей и степень детализации;

3. Изучить примеры и образцы финансовых планов;

4. Разработать пример формы финансового плана и согласовать внутри организации;

5. На основе обратной связи от пользователей образца финансового плана предприятия – разработать итоговый индивидуальный шаблон финансового плана компании.

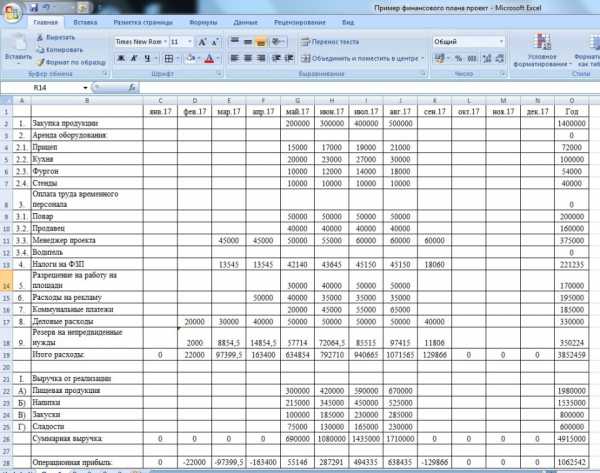

Финансовые планы составляются не только для планирования работы отдельно взятой компании целиком, они могут выполнять разные задачи – быть основой проектов, расчетами внутри отдельных подразделений или отражать финансовые данные по отдельно взятой выпускаемой детали.

Рисунок 3. Пример табличного финансового плана небольшого проекта.

Выводы

Рыночная экономика диктует бизнесу новые требования к собственной организации. Высокая конкуренция заставляет бизнес ориентироваться на прогнозируемые результаты, что в свою очередь невозможно без планирования. Такая внешняя рыночная конъюнктура и побуждает компании заниматься финансовым планированием для обеспечения собственной эффективности.

Видеозаписи прошедших вебинаров по теме «Управленческий учет / МСФО»

Грамотные расчеты и планы способны обеспечить предприятию не только текущие операционные выгоды, но и помочь в управлении своими перспективами по производству работ и услуг, по денежному потоку, инвестиционной деятельности и в коммерческом развитии предприятия. Текущее финансовое состояние предприятия и соответствующий задел на будущее напрямую зависят от финансового планирования. Грамотно составленный финансовый план предприятия – это гарантия защищенности от бизнес-рисков и оптимальный инструмент управления внутренними и внешними факторами, влияющими на успех бизнеса.

www.1cashflow.ru

Финансовый план в бизнес-планировании

При внедрении в экономическую среду какого-либо бизнес-плана собственник всегда преследует главную цель — получить прибыль, однако в некоторых ситуациях затраты ее перекрывают, и в результате образуются убытки, а не доход. Связан данный момент не со сложной экономической ситуацией в стране, а с неправильным формированием финансовой стратегии в бизнесе.

Сущность финансового плана в бизнес-планировании

Любое бизнес-планирование требует создания финансового плана, на основании которого будет вестись деятельность. Финансовый план в бизнес-плане — это один из основных разделов, в котором показатели функционирования организации отражаются в денежном эквиваленте, то есть составляются прогнозные значения доходов и расходов.

При грамотном составлении финансового плана появляется реальная возможность определить рентабельности и экономическую выгоду при ведении бизнеса в перспективном будущем. Кроме того, с помощью данного документа можно отслеживать, насколько деятельность предприятия отклонилась от запланированных показателей, и в соответствии с этим корректировать процессы функционирования организации.

При составлении финансового плана следует акцентировать внимание не только на правильность математических расчетов, но также возможность прогнозирования и анализа показателей. Документ должен отражать возможные изменения экономической ситуации в стране и мире в целом, чтобы информацию из него можно было использовать для принятия управленческих решений.

Главная цель составления финансового плана при планировании бизнеса — контролировать доходы и расходы организации с целью максимизации прибыли. Для ее достижения решаются следующие основные задачи:

- установление величины капитала, необходимого для осуществления производственной деятельности;

- определение источников финансирования капитала;

- разработка направлений расходования денежных средств, к примеру, на оплату труда, налоги, приобретение основных средств и материальных запасов, арендную плату, связь и т.д.;

- выяснение условий, способствующих максимальному извлечению прибыли и обеспечению финансовой устойчивости предприятия;

- разработка инвестиционной стратегии компании;

- установление промежуточных и конечных результатов функционирования бизнеса.

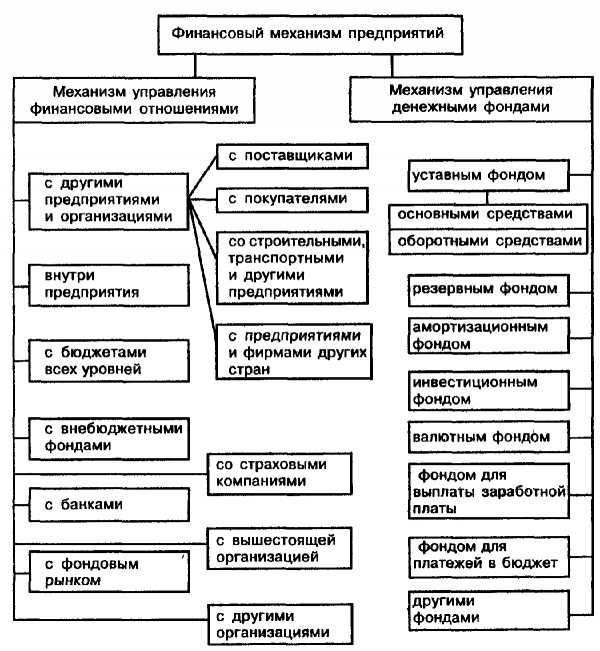

Главная задача разработки финансового плана заключается в разработке механизма, с помощью которого можно будет эффективно управлять финансовыми потоками и ресурсами компании.

Информационные документы для финансового планирования

Чтобы составить грамотный финансовый план, необходимо обратить внимание на следующие виды финансовой отчетности:

- бухгалтерский баланс

Эта форма отчетности является главной, и состоит она из двух частей — актива и пассива, которые выражаются в денежном эквиваленте. К активам предприятия относится все его имущество, к примеру, здания и сооружения, оборудование, транспорт, денежные средства, дебиторская задолженность, материально-производственные запасы и др. К пассивам компании относятся источники формирования активов, например, уставный капитал, кредиторская задолженность и др.

Бухгалтерский баланс составляется поквартально (промежуточная отчетность) и за календарный год (итоговая отчетность). Главная цель формирования отчета — отобразить денежную стоимость организации на конец квартала или года и сравнить ее в ретро-динамике;

- отчет о прибылях и убытках

Данный отчет отражает информацию о финансовом состоянии организации, влияющей на определение прибыльности всего бизнеса. Документ включает сведения о себестоимости продукции или работ, начисленной амортизации, выручке от продаж, прибыли до и после налогообложения и др.

Отчет о прибылях и убытках позволяет определить, какие направления деятельности организации являются наиболее перспективными и прибыльными;

- отчет о движении денежных средств

Этот документ содержит информацию о том, какими денежными средствами располагает организация и какие финансовые потоки существуют на предприятии. С помощью отчета можно контролировать поступления и расходования денег и учитывать их по трем направлениям деятельности — операционной, финансовой и инвестиционной.

Все три отчета содержат информацию о финансово-хозяйственной деятельности компании, проведенной в прошлом периоде. На ее основе можно составлять финансовый план на будущее с учетом выявленных показателей, предполагаемых рисков и планируемых значений экономический понятий и коэффициентов.

Планирование и анализ рисков при создании финансового плана

Финансовый план в бизнес-планировании должен учитывать следующие группы рисков:

- коммерческие риски, связанные с коммерческой деятельностью предприятия. Они относятся к внешней среде компании и связаны с рынком сбыта, конкурентами и ценовой политикой. Коммерческие риски могут возникнуть вследствие воздействия таких факторов:

— колебания спроса на предлагаемую продукцию;

— изменение конкурентности на рынке;

— недобросовестное сотрудничество со стороны партнеров;

— увеличение стоимости товарно-материальных ценностей;

— рост накладных расходов на производимую продукцию;

- финансовые риски, характеризующиеся снижением финансовой устойчивости предприятия и уменьшением доходности бизнеса. Они могут возникать при следующих обстоятельствах:

— задолженность покупателей по приобретаемой продукции;

— повышение процентных ставок по получаемым кредитам;

— увеличение налоговой нагрузки;

— изменение денежно-кредитной политики государства;

— колебания курсов валют;

- производственные риски, связанные с операционной деятельностью предприятия. Причинами таких рисков могут стать:

— низкий уровень деятельности сотрудников;

— плохое материально-техническое снабжение производственного процесса;

— нарушение пожарной безопасности и техники безопасности;

— осуществление производственного процесса с нарушением правил и стандартов осуществления деятельности.

Все перечисленные риски обязательно должны быть учтены в финансовом плане при бизнес-планировании, поскольку данная стратегия позволит избежать некоторых рискованных ситуаций или же минимизировать их влияние на бизнес-процесс.

Финансовый раздел бизнес плана: разработка и составление

Добавлено в закладки: 0

Разделы финансового плана предприятия отражают в стоимостном выражении все части общего бизнес плана. Бизнес-план предприятия разрабатывается на определенный срок, за который планируется внедрить что-то новое, новую разработку, новый товар, или расширение производственных мощностей.

А финансовый раздел бизнес плана предприятия является прогнозом того, каких финансовых результатов вследствие внедрения новых разработок следует ожидать в ближайшие три-пять лет. Финансовый раздел бизнес-плана включает в себя несколько обязательных пунктов, рассмотрим каждый пункт подробнее.

Нормативы

Определяются нормативы, с помощью которых будут производиться экономические расчеты и финансовые показатели.

- Определяются ценовые показатели для расчетов. Отталкиваясь от текущих цен на товары и услуги фирмы, делается прогноз на будущее, в зависимости от возможной инфляции. Определяются цены, которые возможно будут постоянными на протяжении всего срока проекта, или сопоставимыми, по отношению к определенным факторам. Цены рассматриваются как с учетом НДС так и без учета.

- Определяются размеры, виды и сроки оплаты налогов, которое предприятие уже платит и будет платить.

- Определяются сроки, на которые производится прогноз, обычно срок определяют в три года. Финансовые расчеты первого года – ежемесячные, а последующих двух лет квартальные.

- Рассчитывают уровни инфляции, текущие и планируемые. Рассматривают уровни инфляции за прошедший период, обычно берут три года и формируют планируемый уровень инфляции, и это прогноз применяют к возможному росту цен на товары, производимые фирмой и сырье, потребляемые ресурсы и материалы.

Издержки проектных работ

Переменные расходы рассчитывают отдельно для каждого производимого предприятием наименования товара или услуги. Затраты зависят от изменений объемов производства.

Постоянные расходы – это производственные траты, которые фирма делает ежемесячно или ежеквартально вне зависимости от объемов производства. Это расходы на рекламу, содержание оборудование и производственных помещений, и расходы на содержание аппарат управления. Фонд оплаты труда рассчитывают в зависимости от производственных планов и объемов выпускаемой продукции

Разработка финансового раздела бизнес плана включает в себя общую смету проектных расходов и калькуляцию себестоимости продукции.

В смету затрат на проект включают сумму инвестиций. Анализ сметы дает возможность определить коэффициент экономической эффективности вложений. Расходы на производство на весь период внедрения проекта рассчитываются, исходя и планируемых объемов, и также являются инвестиционными вложениями. Инвестиционные вложения складываются из кредитов, взятых предприятием для реализации проекта и вложений инвесторов, заинтересованных в успехе предприятия. В смету постоянно вносят изменения по ходу реализации проекта.

В себестоимость продукции включаются все прямые издержки производства. Это и расходы на оплату труда и накладные расходы, амортизация и прямые материальные издержки. Расчет себестоимости производят, основываясь на планируемых объемах производства за время действия проекта.

Отчет о движении средств

В состав финансового раздела бизнес плана обязательно включается отчет о движении финансовых потоков предприятия. В таблице отчета отражаются все сведения о денежных средствах предприятия и их движении. Отчет помогает оценить достаточность финансирования проекта.

Содержание финансового раздела бизнес плана нельзя себе представить без отчета о прибылях и убытках. Он представлен в виде бухгалтерской формы № 2, которая обычно прилагается к балансу предприятия. В отчете оценивается финансовая деятельность фирмы, показываются величины расходов и доходов, и публикуется результат деятельности в стоимостном выражении – это либо прибыль, либо убыток.

Составление баланса на весь планируемый период

Финансовый раздел бизнес плана включает прогнозный баланс, который обобщает все данные о проекте. Он разрабатывается на основе всех документов и отчетов проекта. Баланс проекта составляется на первый год с разбивкой по месяцам, на последующие два года разбивка осуществляется поквартально. Оценку финансового состояний проекта делают на основе прогнозного баланса.

Анализ финансовых показателей проекта

В состав финансового раздела бизнес-плана входит и анализ финансовых показателей проекта. Делается он после составления прогнозного баланса. Анализируется весь планируемый период. Кроме баланса анализ учитывает отчет о прибылях и убытках. В результате проведенного исследования делают выводы о таких показателях фирмы как финансовая устойчивость, платежеспособность и кредитоспособность.

Способы финансирования проекта

Последний этап разработки финансовой части бизнес плана проекта предприятия – это поиск способов финансирования проекта. Учитывая финансовые показатели проекта и прогнозы возможной его доходности, выбираются наиболее выгодные способы инвестирования в проект. Это может быть государственное финансирование, выпуск размещение акций предприятия, привлечение кредитных средств, лизинг. Возможен поиск инвесторов, заинтересовавшихся проектом и желающих вложить в него свои средства.

Составляется отчет о кредитных и заемных средствах предприятия, все источники, графики платежей и суммы ежемесячных взносов.

Составление финансового раздела бизнес-плана проекта фирмы сложная задача, без базы экономических знаний и опыта самостоятельно составить такой документ сложно. Если проект для малого бизнеса, то справиться своими силами вполне возможно. Но лучше доверить составление финансового плана профессионалу.

biznes-prost.ru

Структура финансового плана — требования и способы составления структуры финансового плана в бизнес плане

В целях планирования доходных и расходных статей бюджета предприятия, в составе любого бизнес-плана разрабатывается финансовый раздел, представляющий инвесторам наглядную картину движения денежных потоков и расходования полученных в качестве кредита средств. Представленные расчеты осуществляются обычно для нескольких сценариев, один из которых учитывающий максимально негативное стечение обстоятельств, принимается в качестве рабочего и должен обеспечить предприятию, как минимум, безубыточность. Финансовый план разрабатывается обычно на период от 3 до 5 лет и охватывает все возможные статьи бюджета, позволяя предпринимателю составить стратегию поведения при колебаниях рыночных цен.

Необходимые обоснования

Чтобы доказать инвесторам, большинство из которых являются экономистами, что бизнес-план представленного проекта выполним и окупится в среднесрочном периоде, необходимо и достаточно оформить следующие документы:

- доходные и расходные планы;

- анализ денежных потоков;

- баланс на начало и конец финансового года, оформленный по стандартизованной форме бухгалтерской отчетности.

Для детализации структуры прибылей и затрат расчеты следует проводить следующим образом:

- для первого – второго года планирования – помесячно;

- для третьего – четвертого года – поквартально;

- для последнего года – за весь отчетный период.

Подобная структура наглядно демонстрирует расходование начальных вложений и их постепенный возврат, а также позволяет заложить сезонные колебания спроса и цен на продукцию.

Выявление прибылей и убытков

Прежде, чем составлять балансы по принятым формам отчетности, необходимо выявить все возможные источники поступления доходов и направления расходования средств, а для этого нужны соответствующие планы, позволяющие проанализировать структуру проекта и привести все его элементы к упорядоченной системе.

Возможные источники дохода

В первую очередь в финансовый раздел формируемого бизнес-плана следует включить все возможные источники получения средств от основной и/или дополнительной деятельности, которая обязательно должна быть зафиксирована в ЕГРП при регистрации бизнеса. В общем случае доходный план может включать в себя следующие статьи:

- Продажа продукции, определяемая, как произведение планируемого объема реализации на цену, и полученная при разработке маркетингового раздела.

- Сдача в наём свободных производственных, складских или офисных помещений, на правах аренды или субаренды.

- Использование ресурсов обрабатывающего оборудования для выполнения подрядных работ или заказов частных лиц.

- Оказание услуг по грузоперевозке при собственной логистической службе и неполной занятости транспорта.

- Размещение сторонней рекламы на упаковке продукции или информационном ресурсе.

Дополнительные источники получения доходов могут быть выявлены по итогам разработки производственного раздела, выявившего неполное использование имеющихся в распоряжении мощностей или логистических возможностей. Расчеты доходов от их реализации будут заключаться в умножении величины свободного ресурса на рыночную стоимость услуги или работы. Поиск дополнительных источников не обязательный элемент при разработке стандартного финансового плана, но позволяет компенсировать часть постоянных затрат и демонстрирует инвестору креативный подход к организации производственного процесса.

Детализация затрат

Под убытками следует понимать любые расходные статьи, уменьшающие размер чистой прибыли, которые могут иметь регулярный или периодический характер. Включить в план расходов следует все, даже мелкие траты, потому что иного источника финансирования, кроме прибыли, у них быть не может. В общем случае, перечень может содержать все или часть из следующих затратный статей:

- Капитальные затраты на покупку оборудования для обеспечения основного и вспомогательного производств, а также административной деятельности.

- Ежемесячная оплата пользования коммерческой недвижимостью, определяемая, как размер арендных платежей в данном регионе.

- Оплата коммунальных услуг и энергоносителей, в том числе электричества, подачи горячей и холодной воды, теплофикационного водоснабжения, отведения канализации и сточных вод. Величина коммунальных услуг определяется, как сумма расходования энергоносителей на производственные цели исходя из технологической карты, а также бытовые нужды производственного и административного персонала по нормативу на каждого работающего.

- Абонентские платежи за услуги телефонии и интернета.

- Покупка материалов, деталей и комплектующих для целей основного производства. Источником информации о затратах являются производственный и маркетинговый разделы, в которых выполнен расчет выпуска единицы продукции и валового объема соответственно.

- Оплата сторонних услуг ведения бухгалтерии, правового сопровождения, логистики, уборки помещений, охраны территории и построек, если данные услуги выведены на аутсорсинг.

- Заработная плата руководящего, инженерного, производственного и вспомогательного персонала. Разработка структуры подчиненности персонала, определение потребного числа работников различных специальностей и уровень их заработной платы должны быть выполнены ранее в организационном разделе бизнес-плана.

- Амортизация всего оборудования с длительным сроком использования, определяемая по нормативам для каждого вида станков, агрегатов и других основных средств, стоимость которых определяется технологической картой, представленной в приложении и описанной в производственном разделе.

- Платежи по налогам и сборам в размерах, определённых законодательством для выбранной в организационном плане формы налогообложения.

- Страхование имущества, предпринимательских рисков и ответственности перед третьими лицами.

- Затраты на рекламу, продвижение продукта, организацию акций и другие мотивационные мероприятия, рассмотренные в маркетинговом разделе бизнес-плана.

- Платежи по возврату инвестиционного финансирования, определяемые, как процент от суммы постоянных и переменных затрат в первый месяц планирования, увеличенной на размер затрат на приобретение производственного и офисного оборудования.

Сроки и денежные потоки

Хороший бизнес-план должен стать руководством к действию и инструкцией, в которой все приведено к упорядоченной системе, предсказуемой и поддающейся контролю. Выявив все возможные денежные

потоки, как увеличивающие дебет, так и уменьшающие его, следует переходить к следующему этапу финансового планирования, заключающемуся в определении сроков и периодичности платежей.

Напротив каждого выявленного источника доходов и расходов, помимо величины в денежном выражении, должны появиться сроки выполнения платежных операций, при этом, если транзакция производится несколько раз в месяц или поток движется равномерно во времени, то рассматривается горизонт планирования в один месяц. Не каждый платеж будет выполняться ежемесячно, например, услуги адвоката могут потребоваться и раз в квартал, а оплату страховки и налогов можно выполнять один раз в год.

После того, как все расходы и доходы обретут год и месяц своего проявления, может выясниться, что доходов каких-то периодов недостаточно для достижения безубыточности, и тогда в плане доходов появится строка «Расходы будущих периодов». В этой строке будут равномерно аккумулироваться средства в сверхдоходные периоды жизнедеятельности предприятия, чтобы обеспечить платежи, когда это потребуется.

Бухгалтерский баланс

Именно форма отчетности в виде бухгалтерского баланса с указанием платежей и поступлений по соответствующим периодам, делает бизнес-план наглядным и понятным для финансового эксперта, который будет его рассматривать в кредитной организации. Структура подобного документа формализована в форме №1 утвержденной Приказом Министерства финансов РФ №66н, и имеет определенные правила заполнения и оформления, которые следует соблюсти, дабы продемонстрировать инвестору профессионализм, компетентность и серьезность намерений. Чем подробнее будут заполнены стандартные строки, входящие в структуру бухгалтерского баланса, тем большее доверие гарантировано со стороны кредитора, который сможет убедится в прозрачности бизнеса с момента его организации.

Чтобы грамотно составить один из основополагающих документов бизнес-плана, на который в последствии нужно будет ориентироваться и придерживаться в отношении затрат и поступлений, следует обратиться к опытному бухгалтеру, владеющему этим навыком, а это уровень главного бухгалтера фирмы или его заместителя. Очевидно, что самостоятельные попытки разобраться в системе заполнения баланса актуальны лишь на уровне учебных проектов, но недопустимы, когда речь заходит о реальных инвестициях.

Наглядность результатов

Бизнес-план, состоящий из сплошных формул и результатов расчетов, можно очень грамотно составить, но сделать его понятным лишь специалистам в системе финансирования проектов, для которых номера строк баланса говорят сами за себя, а сложные формулы не вызывают затруднений. Оформить финансовый раздел именно таким образом, значит совершить одну из распространенных ошибок, отвращающих людей от бизнес-плана и заставляющих принять решение об отказе в инвестировании.

Для того, чтобы выводы о финансовой дееспособности проекта, изложенного в бизнес-плане, были положительными, не нужно козырять сложными расчетными закономерностями, достаточно представить результаты определения основных показателей, принятых в системе бизнес-планирования. Такими показателями являются:

- чистая приведенная стоимость при известном значении показателя дисконтирования;

- рентабельность вложенных инвестиций;

- внутренняя норма дохода на инвестиции.

Стоимость проекта на текущий момент

Именно так можно по-другому перевести расшифровку английской аббревиатуры NPV (Net Present Value), обозначающей показатель, являющийся основным при оценке того, какой проект предпочесть для инвестиций. Для того, чтобы рассчитать NPV потребуются:

- размер первоначальных вложений;

- величины поступлений денежных средств в течение каждого года планирования;

- ставка дисконтирования, принимаемая равной ставке рефинансирования Центробанка РФ (с 01.01.2016 г. – 11%).

Взяв все необходимые значения из баланса, составленного ранее, можно приступать к расчету по следующей формуле:

Для упрощения понимания, можно последовательно определилить каждое слагаемое:

- При t=0, то есть на момент вложения инвестиций, их размер делится на (1+0,11) в степени 0.

- При t=1, то есть после первого года работы, приток средств из баланса делится на (1+0,11) в степени 1.

- ….

- ….

- ….

- При t=5, то есть после пятого года работы, приток средств из баланса делится на (1+0,11) в степени 5.

Далее, все полученные величины суммируются, причем первое слагаемое принимается со знаком минус. Далее делаются выводы из следующих соображений:

- если NPV меньше 0, то инвестировать в проект нельзя;

- если NPV равно 0, то инвестировать можно, но дохода акционеры не получат;

- если NPV больше 0, то инвестировать нужно, так как проект принесет прибыль всем его участникам.

При сравнении нескольких проектов, более предпочтительным будет тот, NPV которого, при одинаковом горизонте планирования и ставке дисконтирования, будет больше.

Индекс прибыльности

Производной величиной от чистой приведенной стоимости проекта, используемой независимо или в системе, является рентабельность инвестиций, рассчитываемая по следующей формуле:

Как видно формула похожа на соотношение для расчета NPV за исключением отсутствия первого слагаемого и наличия делителя в виде размера первоначальных инвестиций.

Вывод о целесообразности вложения средств принимается в том случае, если PI получится больше или равен 1, что свидетельствует о прибыльности или безубыточности проекта соответственно.

Норма рентабельности

Более сложной для определения, но более наглядной для принятия решения, является внутренняя ставка доходности, которая выражается следующей формулой:

Таким образом, нормой рентабельности будет такое значение процента по кредиту, при котором доходность проекта в горизонте планирования будет равна нулю, то есть проект станет безубыточным.

Рассчитать IRR можно при помощи функции в Excel, находящейся в разделе финансовых формул и называющейся ВСД (внутренняя ставка доходности), либо воспользовавшись графическим построением графика для NPV, задавая различные значения ставки дисконтирования. То значение, при котором кривая NPV пересечет ось абсцисс (0x), будет являться нормой рентабельности проекта.

Предположим IRR рассматриваемого проекта равна 17%, а кредитная организация готова дать в долг под 16,5%. В этом случае взять кредит выгодно, так как доход превысит кредитный платеж.

Представив в финансовом плане показатели эффективности проекта, дополнив их графическими построениями NPV при различных сценариях доходности проекта и определения точки безубыточности проекта можно убедить любого инвестора. Однако показатели не должны быть голословными или «натянутыми» путем манипулирования цифрами, и, чтобы убедить потенциального вкладчика в чистоплотности и открытости, пригодятся грамотный бухгалтерский баланс и таблица денежных потоков.

businessxxl.ru