Как открыть счет в Сбербанке для физического или юридического лица

Расчетный счет необходим юридическим и физическим лицам для того, чтобы участвовать в безналичном денежном обороте, а также аккумулировать на нем безналичные средства, которые в дальнейшем будут использованы по целевому назначению.

Содержимое страницы

Перед тем, как приступать непосредственно к открытию счета в Сбербанке, необходимо определиться, какой счет и в какой валюте необходим. Счет может быть текущим, карточным или депозитным. Подробную консультацию по этому вопросу можно получить у сотрудников банка, которые, проанализировав потребности клиента, помогут выбрать наиболее оптимальные условия открытия счета.

- Текущий счет – предназначен для хранения денежных средств и осуществления операций в национальной и иностранной валюте. Проценты на остаток средств не начисляются. Особенность такого счета заключается в том, что для осуществления операции необходимо посещение банка. Как правило, такой счет используют для совершения денежных переводов, оплаты крупных покупок, а также оплаты по договорам и серьезным сделкам.

Использовать такой счет для совершения операций с крупными суммами, более надежно.

Использовать такой счет для совершения операций с крупными суммами, более надежно. - Карточный счет – зачастую «привязывается» к текущему счету и дает возможность совершать операции с использованием кредитных или дебетовых пластиковых карт. Преимущества карточного счета заключается в том, что его можно использовать в любое удобное время, не посещая при этом отделения банка, а также отправлять и получать денежные переводы или совершать покупки с использованием банкомата. Такой счет чаще всего используют для повседневных покупок, оплаты текущих платежей, и снятия наличных средств.

- Депозитный счет – используется с целью накопления денежных средств, которые клиент получает посредством начисления процентов, на остаток денежных средств размещенных на депозитном счету. В отличие от предыдущих двух вариантов средствами, которые находятся на депозитном счету, нельзя воспользоваться до окончания срока действия договора. Использование депозитного счета, благодаря начисляемым процентам, дает возможность его владельцу оградить средства от инфляции.

Открыть счет для физического лица

Открыть счет может любой совершеннолетний гражданин. Российским гражданам при обращении в банк достаточно иметь при себе паспорт. Иностранным гражданам, кроме паспорта необходим документ подтверждающий право нахождения на территории РФ.

Открытие счета в отделении

Для открытия счета необходимо обратиться в ближайшее отделение Сбербанка и объяснить сотрудникам, какие операции вы собираетесь осуществлять и в какой валюте. Сотрудники банка помогут подобрать подходящий тип счета и расскажут о его преимуществах.

Определившись с одним из вариантов, необходимо предоставить работнику банка паспорт, на основании которого будет заполнен договор о пользовании счетом. Договор составляется в двух экземплярах и потребует вашей подписи, которую нужно поставить, изучив договор. Получив на руки свой экземпляр договора, проверьте наличие на нем круглой печати банка.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявкуПрямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

После того как договор, заключен, можно начинать пользование счетом. Если одновременно с открытием счета вы решили оформить пластиковую карту, ее можно будет получить в отделении банка через 2 недели.

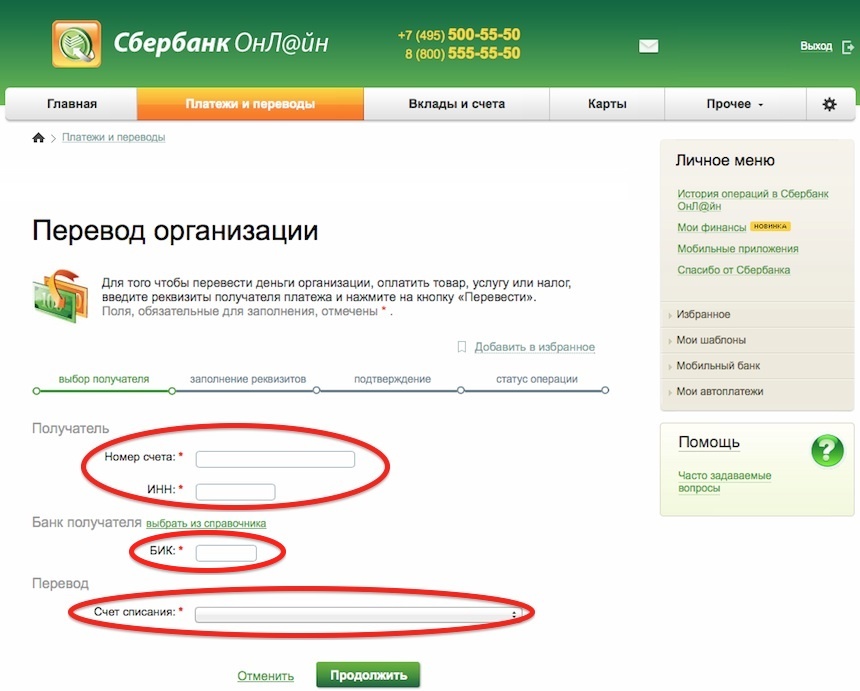

Открыть счет в Сбербанк Онлайн

Открыть счет можно и самостоятельно при помощи интернета, если у вас активирована услуга Сбербанк Онлайн. Если такой услугой ранее вы не пользовались, рекомендуем вам обязательно подключить услугу.

Итак, для того, чтобы открыть счет в Сбербанк Онлайн необходимо:

- Авторизоваться в системе Сбербанк Онлайн на сайте online.sberbank.ru

- В главном меню личного кабинета выбрать вкладку “Вклады и счета”

- Если ранее вы открывали счета, то их список отобразится ниже. Если вы только хотите открыть счет, от выберите пункт “Открытие вклада”. Обратите внимание, что счет автоматически открывается при открытии вклада. Открыв вклад, вы получаете счет, с которым можно совершать любые операции.

Внимание! Обратите внимание на условия вклада по его снятию и пополнению. Если вклад вам нужен ради счета, то выбирайте вклад без ограничений на снятие и пополнение.

Что делать если в Сбербанк Онлайн нет вкладки «Вклады и счета»?

Если в главном меню личного кабинета нет вкладки «Вклады и счета», не стоит переживать. Вкладка может отсутствовать по двум причинам:

- У вас не оформлен договор УДБО (Универсальный договор банковского обслуживания). Заключить договор необходимо лично, в любом отделении Сбербанка.

- Вкладка скрыта в настройках. Для ее активации, перейдите в настройки личного кабинета и во вкладке «Настройка видимости продуктов» выберите соответствующий раздел.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

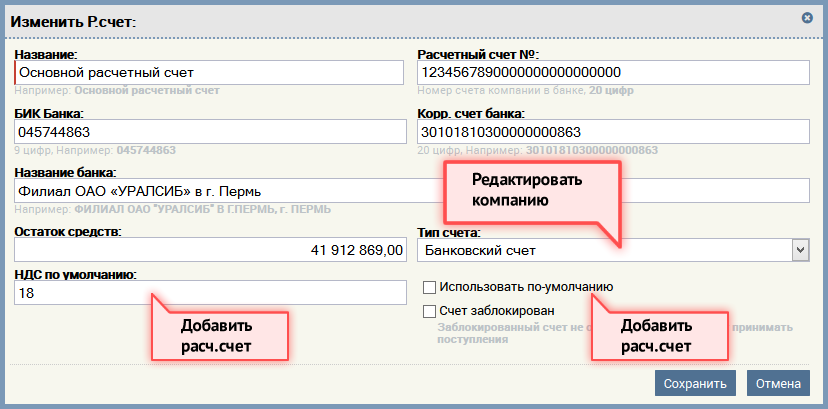

Открыть счет для юридического лица

Для юридических лиц расчетный счет является главным финансовым инструментом. С его помощью предприятия осуществляют управление своими финансовыми потоками, рассчитываются с контрагентами, перечисляют зарплату сотрудникам и уплачивают налоги.

С его помощью предприятия осуществляют управление своими финансовыми потоками, рассчитываются с контрагентами, перечисляют зарплату сотрудникам и уплачивают налоги.

Как правило, открытие расчетного счета является обязательной процедурой, которая следует сразу за регистрацией предприятия в госреестре. Для его открытия предприятию понадобится собрать определенный пакет документов, который должен состоять из:

- уставных документов предприятия;

- свидетельства о том, что юр лицом пройдена госрегистрация;

- ИНН;

- выписки из ЕГРЮЛ;

- справки из статистики о присвоении кодов;

- документов, подтверждающих полномочия директора и главного бухгалтера;

- справки о том, что предприятие состоит на налоговом учете;

- лицензии, в случае, если предприятие осуществляет лицензируемый вид деятельности;

- бланка заявления;

- карточка с подписями должностных лиц, и оттиском печати предприятия.

Необходимо также предоставить оригиналы документов, с которых банк снимет копии и заверит их. После проверки предоставленных документов сотрудники банка предложат подписать договор на обслуживание счета. После подписания договора останется ожидать уведомления об открытии счета.

После проверки предоставленных документов сотрудники банка предложат подписать договор на обслуживание счета. После подписания договора останется ожидать уведомления об открытии счета.

Важно. После открытия счета предприятие в обязательном порядке должно уведомить об этом налоговую инспекцию, ПФР и ФСС.

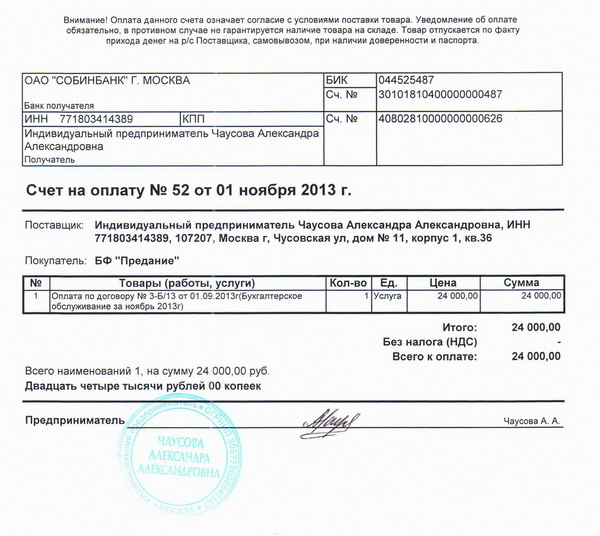

Процедура открытия счета для ИП идентична, за исключением перечня необходимых для этого документов. Предпринимателю не нужно предоставлять уставные документы.

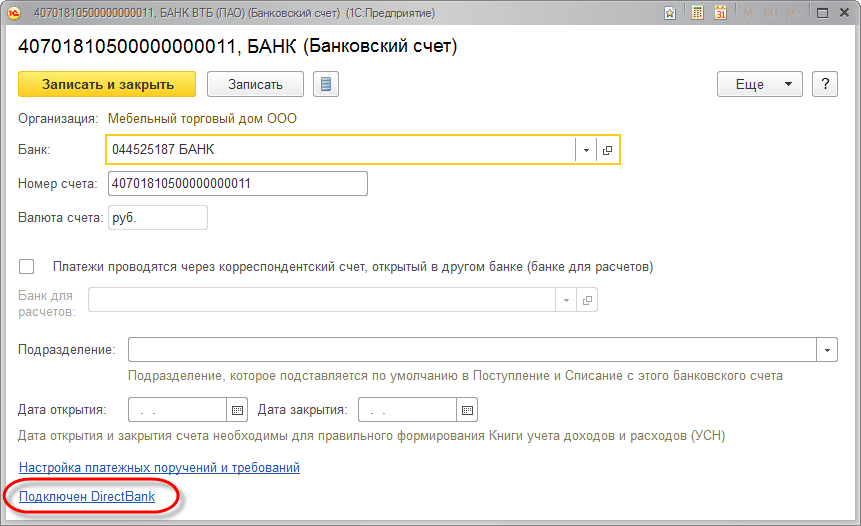

Одновременно с открытием расчетного счета можно подключить услуги дистанционного обслуживания, что позволит значительно сэкономить время на осуществление платежных операций. Это позволит отслеживать движение средств на счету в режиме реального времени, а также осуществлять платежные операции без посещения банка. Возможность подключения услуги предусматривается в договоре на обслуживание счета.

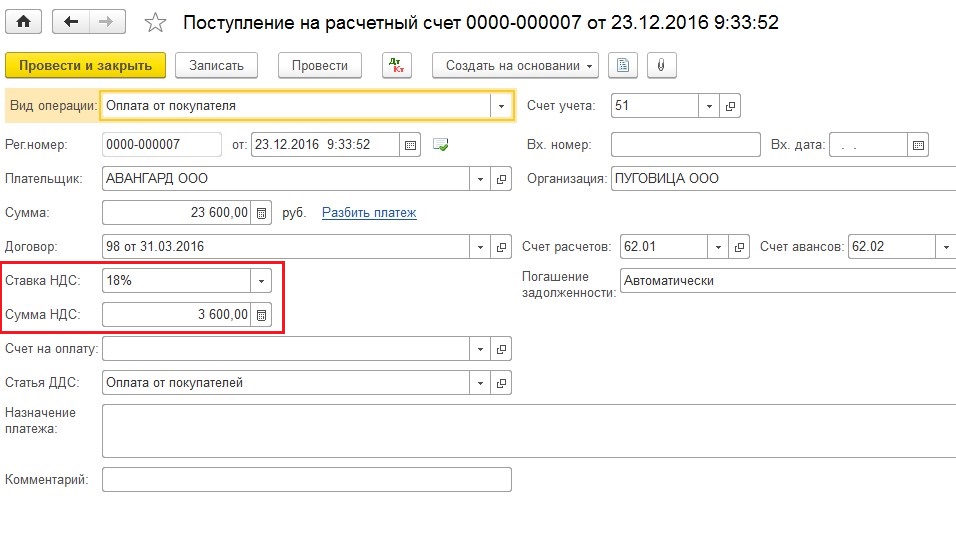

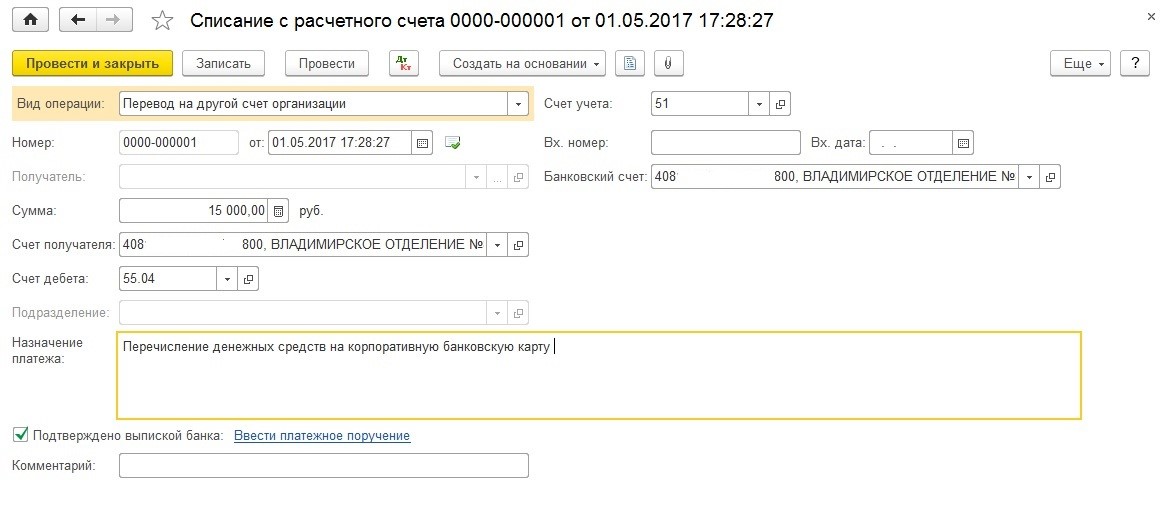

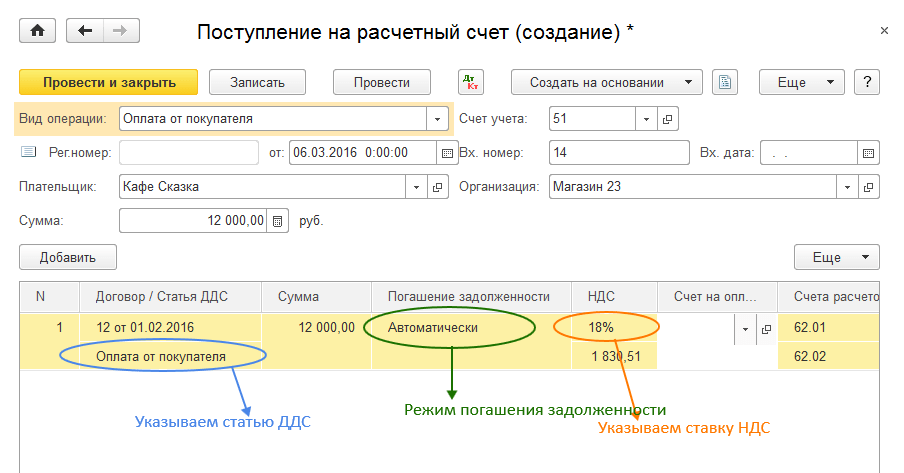

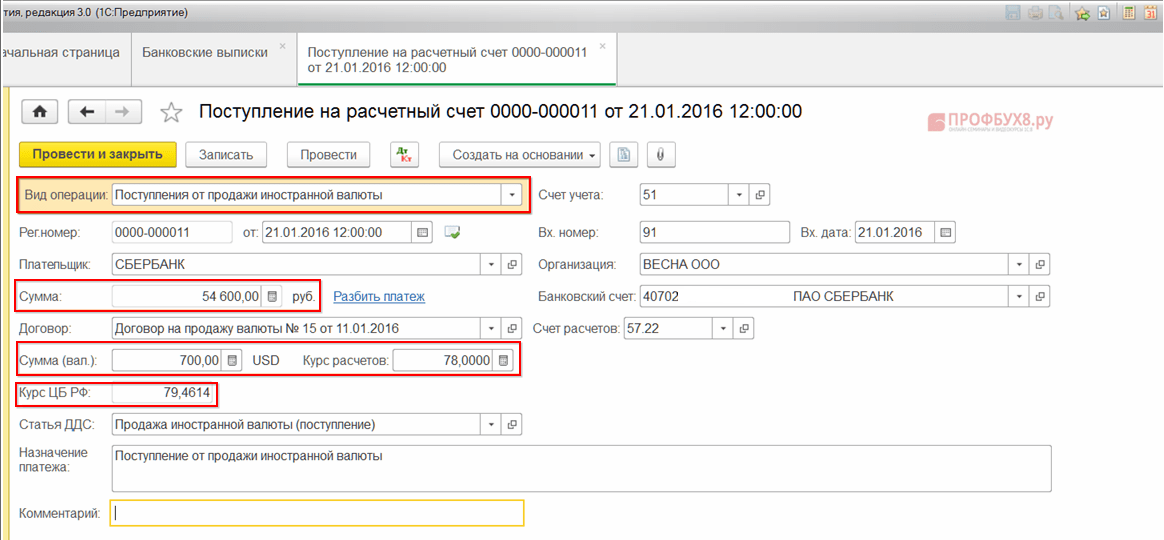

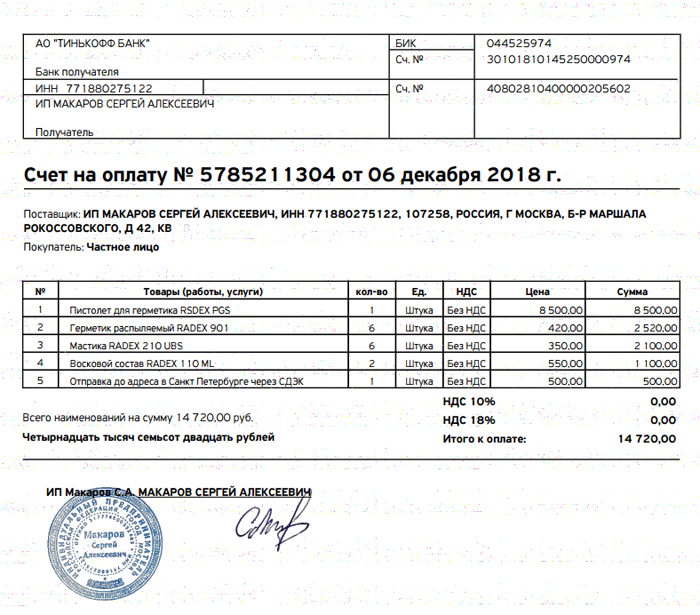

Перевод с расчетного счета ИП и ООО на карту физического лица

В статье разберемся, как выполнить перевод с расчетного счета ИП и ООО в пользу физического лица. Рассмотрим, какое назначение платежа надо указывать и в каких случаях получатель средств будет платить налог. Мы подготовили для вас таблицу с самыми низкими комиссиями банков за перевод и собрали тарифы Сбербанка.

Рассмотрим, какое назначение платежа надо указывать и в каких случаях получатель средств будет платить налог. Мы подготовили для вас таблицу с самыми низкими комиссиями банков за перевод и собрали тарифы Сбербанка.

Может ли ООО перевести деньги на счет физического лица?

Юр. лица могут переводить средства на счет физ. лиц, например, на банковскую карточку директора или другого сотрудника, но такие перечисления имеют нюансы в плане налогообложения.

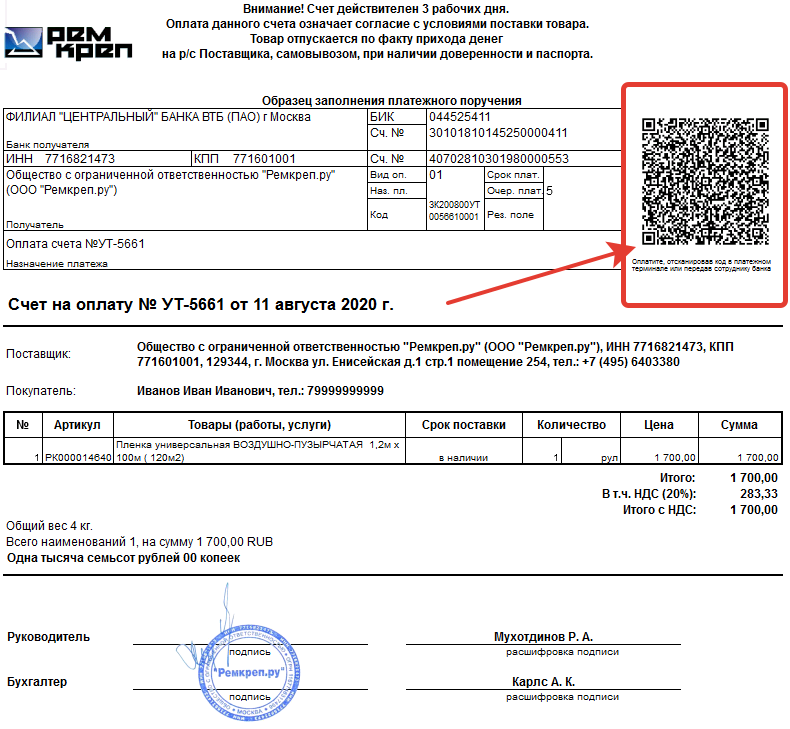

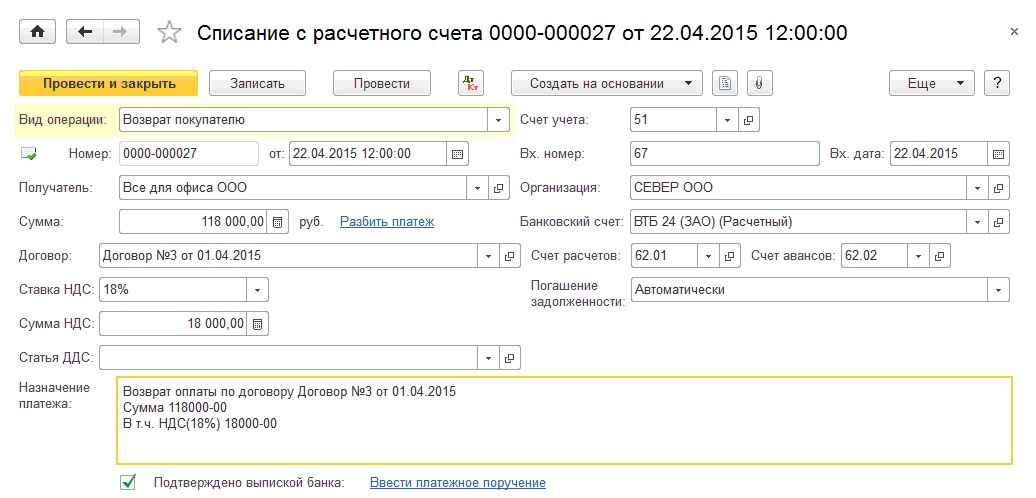

Поэтому в поле платежки «Назначение транзакции» необходимо выбрать один из четырех возможных вариантов:

- Перечисление зарплаты.

- Перечисление подотчетных средств.

- Предоставление займа.

- Оплата продукции и услуг.

Другие причины перевода могут послужить основанием для выплаты дополнительных налоговых отчислений.

Также прочитайте: Как снять деньги с расчетного счета ООО: основания, способы и порядок

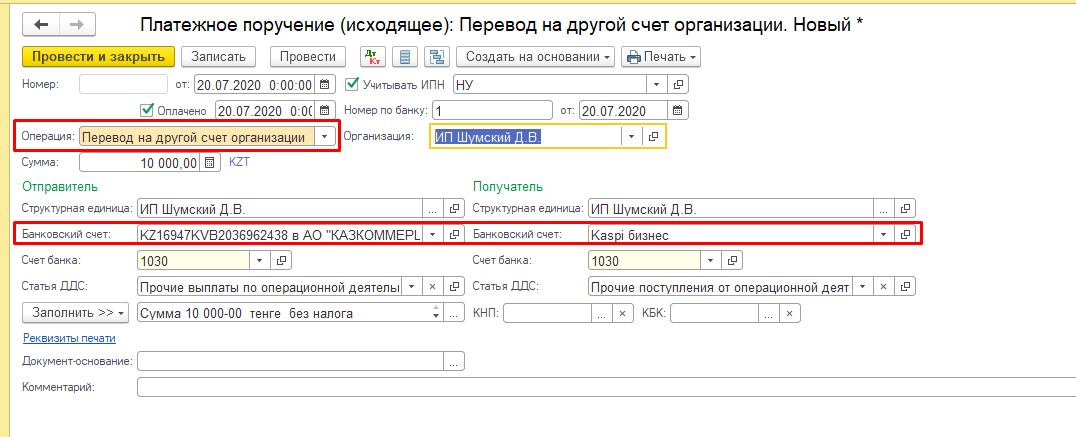

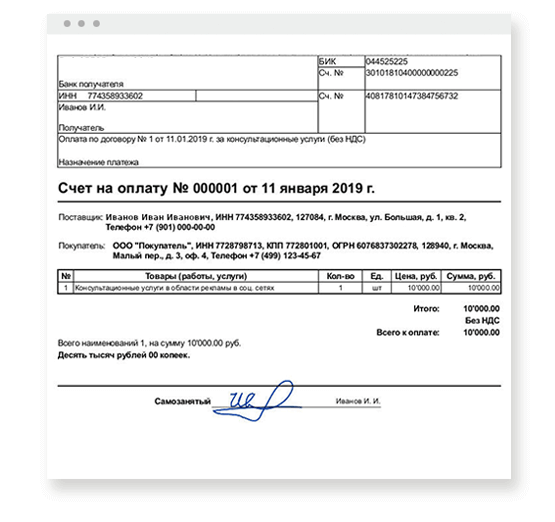

Как ИП перевести средства на свою карту

ИП может переводить средства с р/с на собственные дебетовые карты, т. е. на счет физ. лица практически без ограничений. При этом не требуется предоставлять какую-либо отчетность в ФНС.

е. на счет физ. лица практически без ограничений. При этом не требуется предоставлять какую-либо отчетность в ФНС.

Согласно законам, прибыль, полученную от коммерческой деятельности, предприниматель может использовать по своему усмотрению. Только в назначении перевода нужно указать, что это перевод на личные расходы.

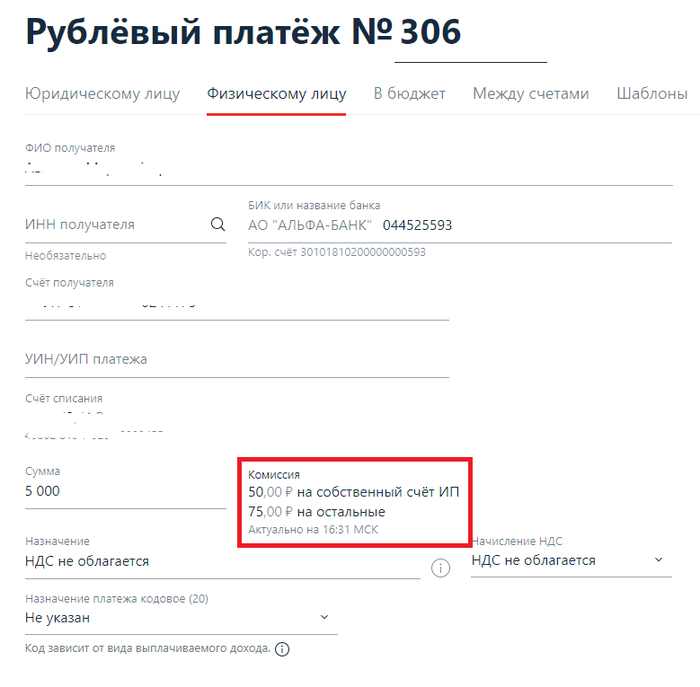

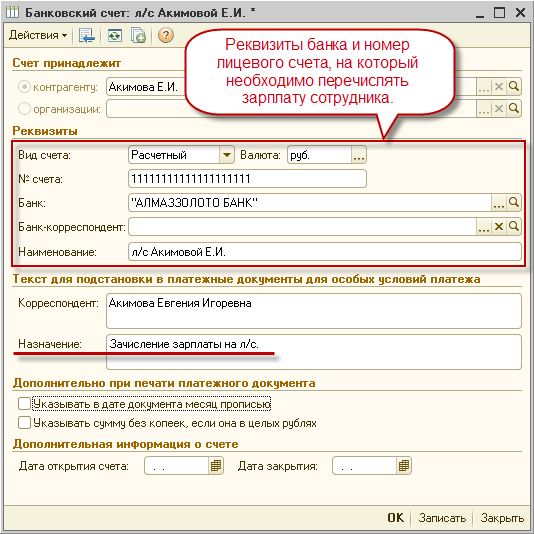

Удобнее всего выполнять платеж с помощью онлайн-сервиса банка или мобильного приложения. Порядок действий будет следующим:

- В меню выберите опцию «Перевести средства» и введите необходимую сумму.

- Укажите номер р/с, с которого будут переводиться деньги, а также номер счета и Ф.И.О. получателя.

- Подтвердите совершение операции.

Далее вам остается проверить поступление средств на счет физ. лица.

Как ИП сделать перевод другому лицу

Порядок такого перевода не сильно отличается от рассмотренного нами выше. Основное различие будет в назначении платежа (здесь уже не подойдет формулировка о личных расходах).

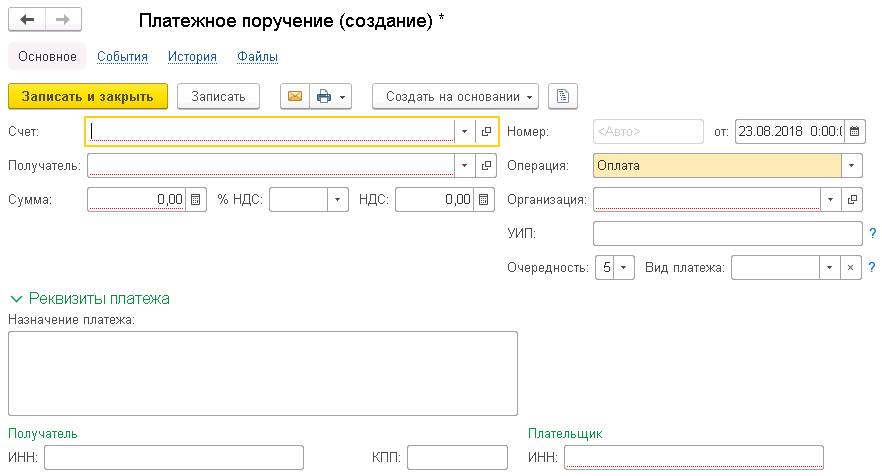

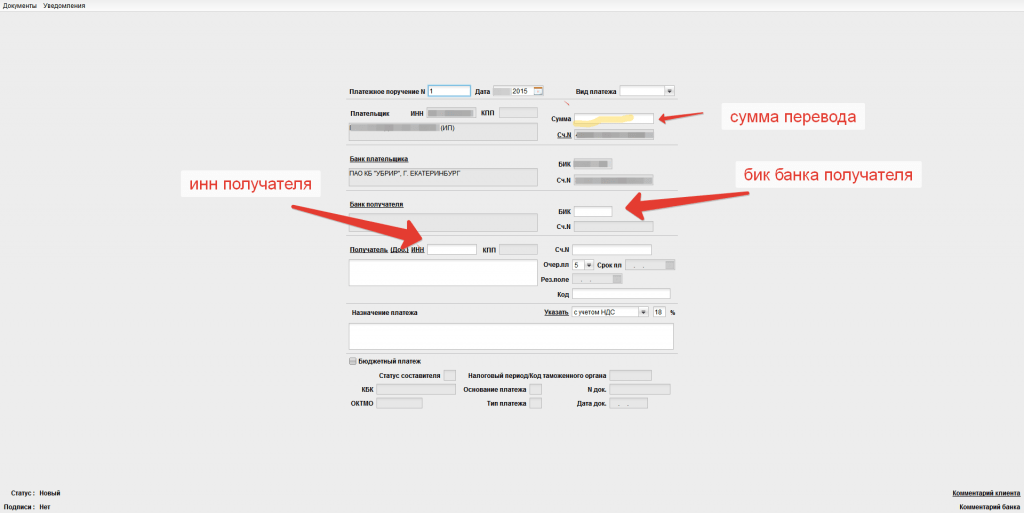

Для перечисления средств нужно составить платежное поручение, указать данные получателя и цель перевода, которую нужно подтвердить документально. В назначении платежа может быть указана выплата з/п, хозяйственные нужды и т. д.

Нужно ли получателю денег оплачивать налог

Любые перечисления на банковскую карту ФНС расценивает как доход, а значит, при несоблюдении требований закона придется уплатить налог. Если физ. лицо является наемным работником ИП, то никаких налогов платить не придется. А вот если третье лицо не имеет отношения к предпринимателю, то могут возникнуть вопросы со стороны налоговой. В таком случае нужно иметь весомое документальное подтверждение необходимости перевода.

Что еще нужно знать о переводах на счета физ. лиц?

Многие банки взимают комиссию за перечисление денег на карточные счета физ. лиц. Часто она зависит от суммы перевода. А также могут быть установлены ограничения на сумму дневных и месячных платежей. Если превысить такой лимит, то к основной комиссии будет добавлена дополнительная.

Если превысить такой лимит, то к основной комиссии будет добавлена дополнительная.

Банки с низкими комиссиями за перевод с расчетного счета на карту

Мы собрали для вас банки с самыми низкими тарифами за перевод на счета физ. лиц:

| Наименование банка | Комиссия |

| Точка | от 150 тыс. р. до 10 млн р. в месяц бесплатно, далее от 2 до 3% |

| Модульбанк | от 300 тыс. р. до 500 тыс. р. в месяц бесплатно, далее от 1 до 5% (по тарифу «Ничего лишнего» сумма бесплатных платежей в месяц не ограничена) |

| Веста Банк | до 500 тыс. р. — 0 р., далее 5% от суммы |

| Тинькофф Банк | до 500 тыс. р. без комиссий на свою дебетовую карту в Тинькофф Банке от 1 до 15% + от 59 до 99 р. (безлимит — 2990 р. и 4990 р. в месяц) |

Также прочитайте: В каком банке открыть расчетный счет для ИП и ООО — тарифы лучших банков

Всё о переводах на карты физических лиц в Сбербанке

Разберем в таблице тарифы на переводы физ.

| Пакет услуг | Комиссия для ООО | Комиссия для ИП |

| Легкий старт | от 0,5% | до 150 тыс. р. — 0, далее от 1% |

| Удачный сезон | от 0,5% | до 150 тыс. р. — 0, далее от 1% |

| Хорошая выручка | от 0,5% | до 150 тыс. р. — 0, далее от 1% |

| Активные расчеты | от 0,5% | до 150 тыс. р. — 0, далее от 1% |

| Большие возможности | до 300 тыс. р. — 0, далее от 1,7% | до 300 тыс. р. — 0, далее от 1,7% |

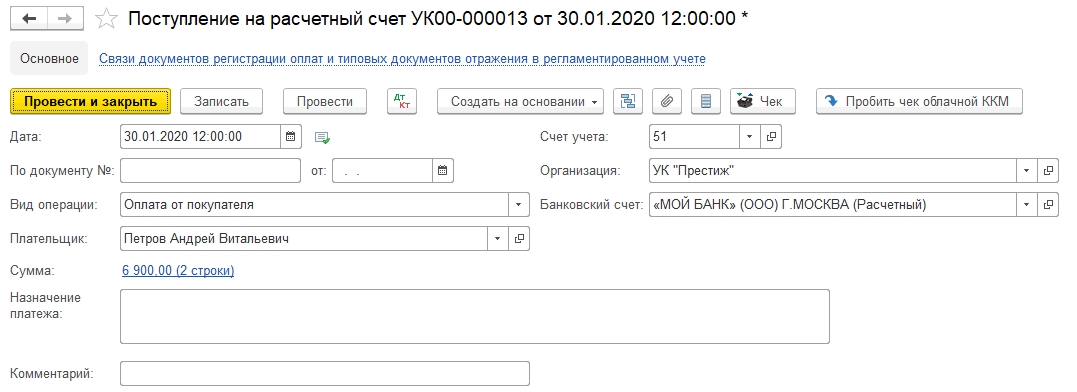

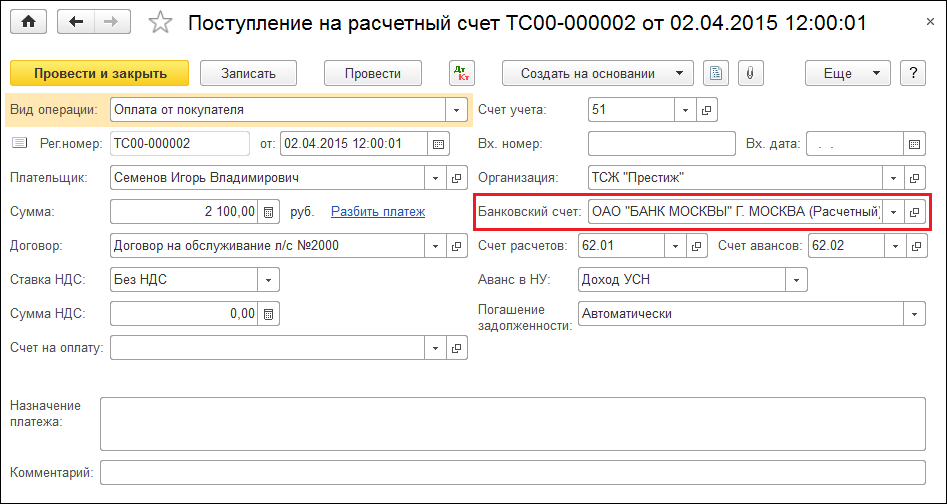

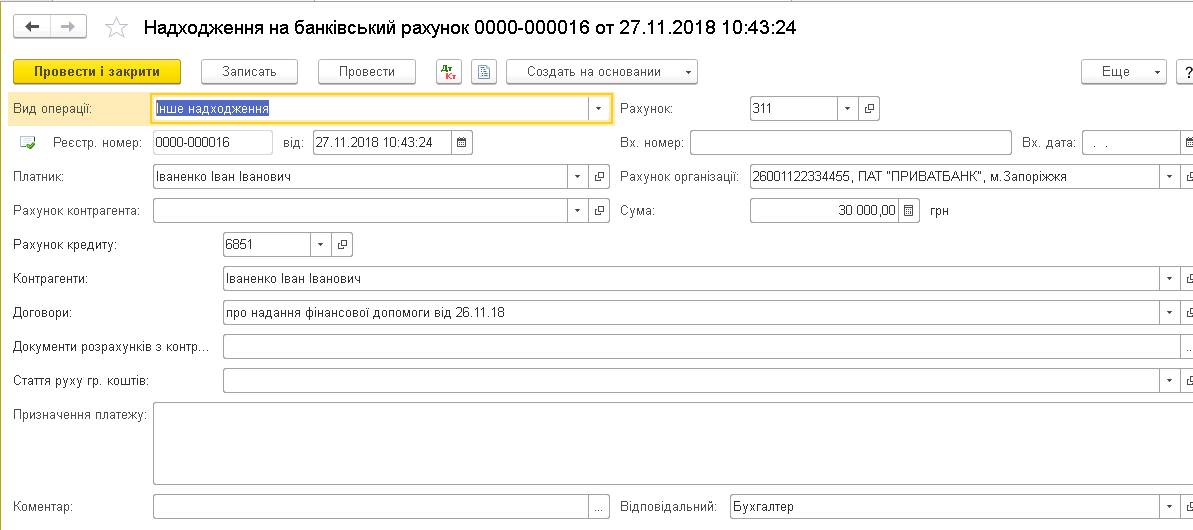

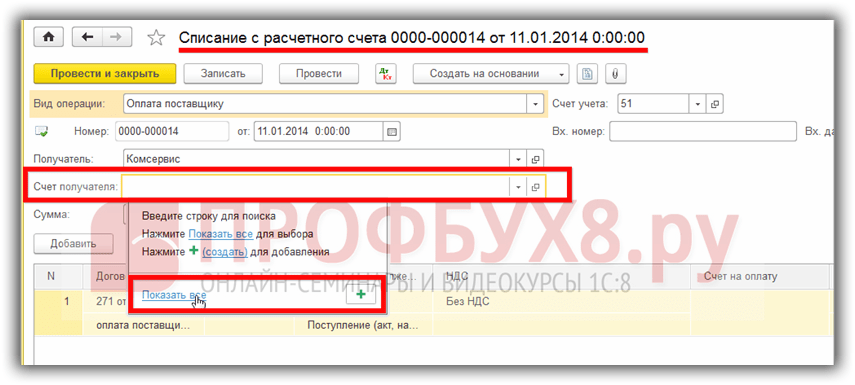

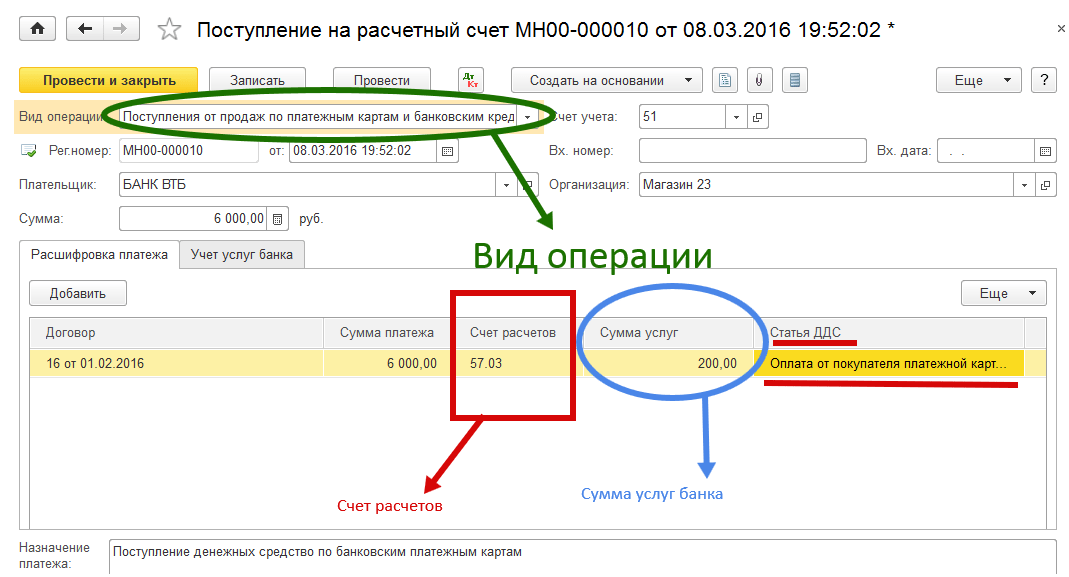

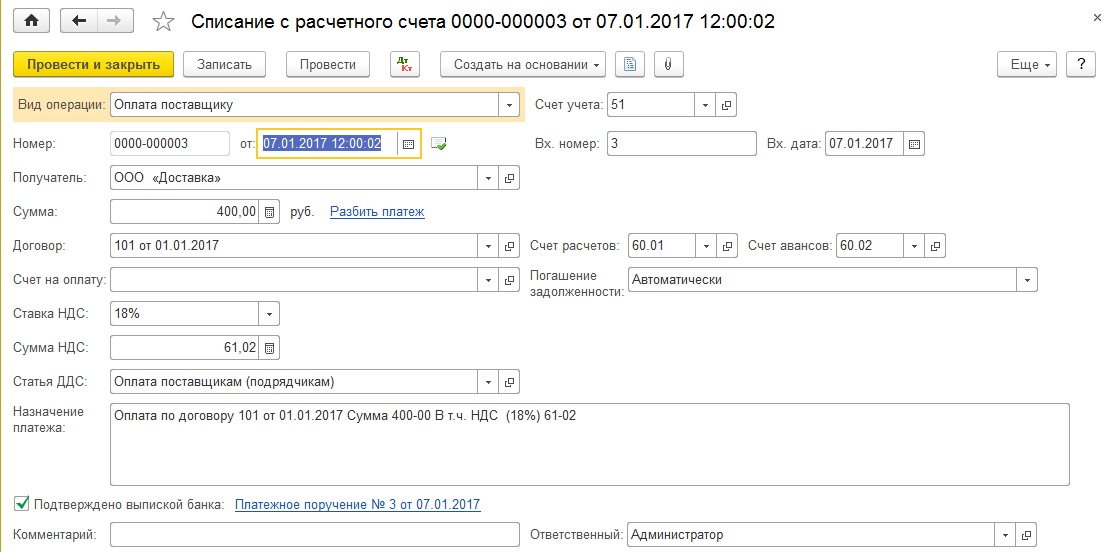

Сделать перевод можно через Сбербанк Бизнес Онлайн. После авторизации в системе выполните такие действия:

- В меню выберите опцию «Формирование поручения» и способ выполнения транзакции.

- Введите сумму и счет, с которого будут сниматься деньги.

- Введите номер БИК, после чего система отобразит корреспондентский счет.

К началу

страницы

К началу

страницыБанки открывают счета организациям, индивидуальным предпринимателям и предоставляют им право использовать корпоративные электронные средства платежа для переводов электронных денежных средств только при предъявлении свидетельства о постановке на учет в налоговом органе.

Банк сообщает в налоговый орган по месту своего нахождения информацию об открытии или о закрытии счета, вклада (депозита), об изменении реквизитов счета, вклада (депозита) организации, индивидуального предпринимателя, физического лица, не являющегося индивидуальным предпринимателем, о предоставлении права или прекращении права организации, индивидуального предпринимателя использовать корпоративные электронные средства платежа для переводов электронных денежных средств, а также об изменении реквизитов корпоративного электронного средства платежа в электронной форме

Порядок сообщения банком указанных сведений устанавливается Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Формы и форматы сообщений устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

В Минюсте России 03.07.2020 зарегистрирован приказ ФНС России от 28.05.2020 № ЕД-7-14/354@ «Об утверждении форм и формата сообщений банка налоговому органу, предусмотренных пунктом 1

Приказ учитывает изменения, внесенные Федеральным законом от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» в пункт 11 статьи 86 Налогового кодекса Российской Федерации в части установления для банков обязанностей по сообщению в налоговый орган по месту своего нахождения о предоставлении права или прекращении права физического лица использовать персонифицированные электронные средства платежа для переводов электронных денежных средств, о предоставлении права или прекращении права физического лица, в отношении которого в соответствии с законодательством Российской Федерации о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма проведена упрощенная идентификация, использовать неперсонифицированные электронные средства платежа для переводов электронных денежных средств, а также об изменении реквизитов таких электронных средств платежа.

Дата вступления в силу приказа – 06.01.2021

Счета за пределами территории РФ

В соответствии с ч. 2 ст. 12 и ч. 10 ст. 28 Федерального закона от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле» резиденты обязаны уведомлять налоговые органы об открытии (закрытии) счета (вклада), об изменении реквизитов счета (вклада) в банке и иной организации финансового рынка, расположенных за пределами территории Российской Федерации, о наличии счета в банке за пределами территории Российской Федерации, открытого в соответствии с разрешением, действие которого прекратилось.

Переводы юридическими лицами — резидентами средств на свои счета (во вклады), открытые в банках за пределами территории Российской Федерации, со своих счетов (с вкладов) в уполномоченных банках осуществляются при предъявлении уполномоченному банку при первом переводе уведомления налогового органа по месту учета юридического лица — резидента об открытии счета (вклада) с отметкой о принятии указанного уведомления, за исключением операций, требуемых в соответствии с законодательством иностранного государства и связанных с условиями открытия указанных счетов (вкладов).

Порядок уведомления о счетах (ЮЛ, ИП, ФЛ)

Резидент уведомляет налоговый орган по месту своего учета об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов) по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Форма уведомления и форматы утверждены Приказом ФНС России от 24.04.2020 № ЕД-7-14/272@ «Об утверждении форм, форматов уведомлений об открытии (закрытии) счета (вклада), об изменении реквизитов счета (вклада) в банке и иной организации финансового рынка, расположенных за пределами территории Российской Федерации, и способа их представления резидентом налоговому органу, формы уведомления о наличии счета в банке за пределами территории Российской Федерации, открытого в соответствии с разрешением, действие которого прекратилось» (Зарегистрирован в Минюсте России 04.

06.2020, регистрационный номер 58591).

06.2020, регистрационный номер 58591).Требования к порядку открытия счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, установленные статьей 12 Федерального закона от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле», не применяются к уполномоченным банкам, которые открывают счета (вклады) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, проводят по ним валютные операции и представляют отчеты в порядке, установленном Центральным банком Российской Федерации, и к физическим лицам — резидентам, срок пребывания которых за пределами территории Российской Федерации в течение календарного года в совокупности составит более 183 дней, а также к физическим лицам — резидентам, указанным в абзаце первом пункта 4 статьи 207 Налогового кодекса Российской Федерации, в случае признания федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, таких физических лиц не являющимися налоговыми резидентами Российской Федерации в соответствующем налоговом периоде.

К началу страницы

К началу страницыВ соответствии с положениями статьи 6 Федерального закона от 28.06.2014 № 173-ФЗ «Об особенностях осуществления финансовых операций с иностранными гражданами и юридическими лицами, о внесении изменений в Кодекс Российской Федерации об административных правонарушениях и признании утратившими силу отдельных положений законодательных актов Российской Федерации» иностранные организации финансового рынка, расположенные за пределами территории Российской Федерации, обязаны сообщать о реквизитах открытых у них счетов (вкладов) граждан Российской Федерации и юридических лиц, которые прямо или косвенно контролируются гражданами Российской Федерации. Сообщать необходимо ежегодно в срок до 30 сентября года, следующего за годом, в течение которого указанные счета (вклады) были открыты.

Формы указанных сообщений утверждены приказом Федеральной налоговой службы от 09.11.2015 № ММВ-7-14/501@ «Об утверждении форм сообщений иностранными организациями финансового рынка, расположенными за пределами территории Российской Федерации, о реквизитах открытых у них счетов (вкладов) граждан Российской Федерации и юридических лиц, которые прямо или косвенно контролируются гражданами Российской Федерации» (зарегистрирован в Министерстве юстиции Российской Федерации 02.

К началу

страницы

К началу

страницыПунктом 8 статьи 69 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (далее – Закон № 229-ФЗ) предусмотрено, что если сведений о наличии у должника имущества не имеется, то судебный пристав-исполнитель запрашивает эти сведения у налоговых органов, иных органов и организаций, исходя из размера задолженности, определяемого в соответствии с частью 2 указанной статьи. Взыскатель при наличии у него исполнительного листа с неистекшим сроком предъявления к исполнению вправе обратиться в налоговый орган с заявлением о представлении этих сведений.

Обратиться за получением указанных сведений взыскатель может в любой территориальный налоговый орган, в том числе в ИФНС России (либо УФНС России) по месту своего нахождения.

Перейти Информация о налоговых органах размещена на настоящем сайте ФНС России, электронный сервис Адреса и платежные реквизиты вашей инспекцииПри обращении в налоговый орган с запросом о получении информации о счетах должника для подтверждения своих прав на получение указанной информации необходимо одновременно предъявить подлинник или заверенную в установленном законодательством Российской Федерации порядке (нотариусом или судом, выдавшем взыскателю исполнительный лист) копию исполнительного листа с неистекшим сроком предъявления к исполнению.

К началу

страницы

К началу

страницыЗаявителю — гражданину (физическому лицу), организации сведения о его (ее) банковских счетах могут быть предоставлены налоговыми органами на основании положений Федерального закона от 27.07.2006 № 149-ФЗ «Об информатизации, информационных технологиях и о защите информации» (далее – Закон № 149-ФЗ). В соответствии с пунктами 2 и 3 статьи 8 Закона № 149-ФЗ:

- гражданин (физическое лицо) имеет право на получение от государственных органов, органов местного самоуправления, их должностных лиц в порядке, установленном законодательством Российской Федерации, информации, непосредственно затрагивающей его права и свободы;

- организация имеет право на получение от государственных органов, органов местного самоуправления информации, непосредственно касающейся прав и обязанностей этой организации, а также информации, необходимой в связи с взаимодействием с указанными органами при осуществлении этой организацией своей уставной деятельности.

При этом статьей 6 Федерального Закона № 149-ФЗ установлено, что обладатель информации, в данном случае Федеральная налоговая служба, которая осуществляет полномочия обладателя информации от имени Российской Федерации, вправе разрешать или ограничивать доступ к информации, определять порядок и условия такого доступа, а также при осуществлении своих прав обязана соблюдать права и законные интересы иных лиц, ограничивать доступ к информации, если такая обязанность установлена федеральными законами.

В силу положений статьи 84 и статьи 102 Налогового кодекса Российской Федерации сведения о налогоплательщике с момента постановки на учет в налоговом органе являются налоговой тайной, которая не подлежит разглашению налоговыми органами, их должностными лицами, за исключением случаев, предусмотренных федеральным законом.

Порядок доступа к конфиденциальной информации налоговых органов (далее – Порядок) утвержден приказом МНС России от 03.03.2003 № БГ-3-28/96 «Об утверждении порядка доступа к конфиденциальной информации налоговых органов» (зарегистрирован в Минюсте России 26.03.2003, регистрационный № 4334) (далее – приказ № БГ-3-28/96).

В соответствии с пунктом 11 Порядка запрос о предоставлении конфиденциальной информации (далее — запрос) оформляется и направляется в письменном виде на бланках установленной формы фельдсвязью, почтовыми отправлениями, курьерами, нарочными или в электронном виде по телекоммуникационным каналам связи с реквизитами, позволяющими идентифицировать факт обращения пользователя в налоговый орган.

Подпись должностного лица, имеющего право направлять запросы в налоговые органы, подтверждается печатью канцелярии пользователя.

Подпись должностного лица, имеющего право направлять запросы в налоговые органы, подтверждается печатью канцелярии пользователя.При направлении запросов по телекоммуникационным каналам связи подпись заявителя подтверждается электронной цифровой подписью.

Гражданин для получения сведений о своих банковских счетах вправе лично обратиться с запросом, составленным в произвольной форме, предъявив документ, удостоверяющий личность; подать заявление, через сервис «Личный кабинет налогоплательщика для физических лиц» (раздел: «обращение в свободной форме») или направить запрос по телекоммуникационным каналам связи, подписанный своей усиленной квалифицированной электронной подписью, отвечающей требованиям Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи».

Запросы, по форме и содержанию не отвечающие требованиям Порядка, исполнению не подлежат.

Обратиться за получением сведений о своих банковских счетах заявитель может в любой территориальный налоговый орган, в том числе по месту своего нахождения (жительства (пребывания)).

При обращении с запросом заявителю необходимо принять во внимание тот факт, что сведения о счетах (вкладах) физических лиц представляются банками в налоговые органы в соответствии с пунктом 1 статьи 86 Налогового кодекса Российской Федерации (в редакции Федерального закона от 28.06.2013 № 134-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям») с 1 июля 2014 года. Информацией о ранее открытых физическими лицами счетах в банках (если такие счета не закрывались либо по ним не было изменений) налоговые органы не располагают. Также налоговые органы не располагают информацией о движении денежных средств по счетам. Такую информацию заявитель может запросить у банка, в котором открыт счет.

Открытие и ведение счетов

Открытие и ведение счетов

АО «АБ «РОССИЯ» осуществляет открытие и ведение расчетных, специальных и иных счетов клиентам.

Открытие счета в рублях осуществляется банком в минимальные сроки, при условии предоставления требуемого,

согласно действующему законодательству РФ, пакета документов.

Открытие счета в рублях осуществляется банком в минимальные сроки, при условии предоставления требуемого,

согласно действующему законодательству РФ, пакета документов.Мы ценим Ваше время и предлагаем обслуживание через систему дистанционного банковского обслуживания «Клиент-Банк». Система «Клиент-Банк» позволяет совершать банковские операции, не выходя из дома или офиса и управлять счетами Вашей компании в онлайн-режиме через интернет 24 часа в сутки.

Для того, чтобы открыть счет в АО «АБ «РОССИЯ», необходимо ознакомиться с перечнем документов для открытия и ведения счета, с Тарифами на расчетно-кассовое обслуживание и обратиться в ближайшее отделение Банка, обслуживающее юридических лиц с полным комплектом документов.

Опытный, внимательный персонал окажет Вам услуги в изготовлении копий документов, необходимых для открытия счета, в оформлении карточки с образцами подписей и оттиска печати, а также иную консультационную помощь.

Перечень документов и сведений, которые необходимо предоставить для открытия счета

Договоры и бланки для открытия счета

Договор и бланки для открытия специального банковского счета участника закупок

Договоры и бланки для открытия первого счета

Договор банковского счета эскроу для расчетов по договорам участия в долевом строительстве для корпоративных клиентов

Договоры и бланки для открытия 2-го и последующих счетов

Анкеты по ПОД/ФТ

Сведения для целей CRS

Документы для подключения Системы ДБО «Клиент-Банк»

Договоры и бланки для ведения и закрытия счета

Бланки документов на переоформление счета при реорганизации, при переходе на обслуживание по Договору в форме Договора присоединения

Дополнительные соглашения к договору и иные заявления для ведения счета

Анкеты по ПОД/ФТ

Сведения для целей CRS

Документы для подключения Системы ДБО «Клиент-Банк»

Порядок осуществления переводов денежных средств в валюте РФ по счетам юридических лиц, индивидуальных предпринимателей и физических лиц, занимающихся в установленном законодательством РФ порядке частной практикой, в АО «АБ «РОССИЯ»

Условия предоставления и реализации услуги по зачислению денежных средств от физических лиц на расчетный счет юридического лица, осуществляющего реализацию природного газа населению

Бланки Заявлений на закрытие счета

Архив

Для получения более подробной информации Вы можете связаться с нами одним из способов:

- Обратиться в ближайшее отделение АО «АБ «РОССИЯ» в вашем городе

- Позвонить по телефону горячей линии 8 800 100 11 11 (круглосуточно, звонок бесплатный).

Расчетный счет Сбербанка для физических лиц

Каждый клиент банка, который оформляет кредит, договор или открывает вклад в банковской организации, имеет расчетный счет. Это уникальный номер, на котором и хранятся деньги. Счет может быть использован для погашения кредита, т. е. клиент вносит на него деньги, которые после списываются в погашение задолженности. А также индивидуальные счета используются для хранения и накопления денежных средств. Сегодня расскажем, что такое расчетный счет Сбербанка, для чего он нужен и как его узнать.

Расчетный счет

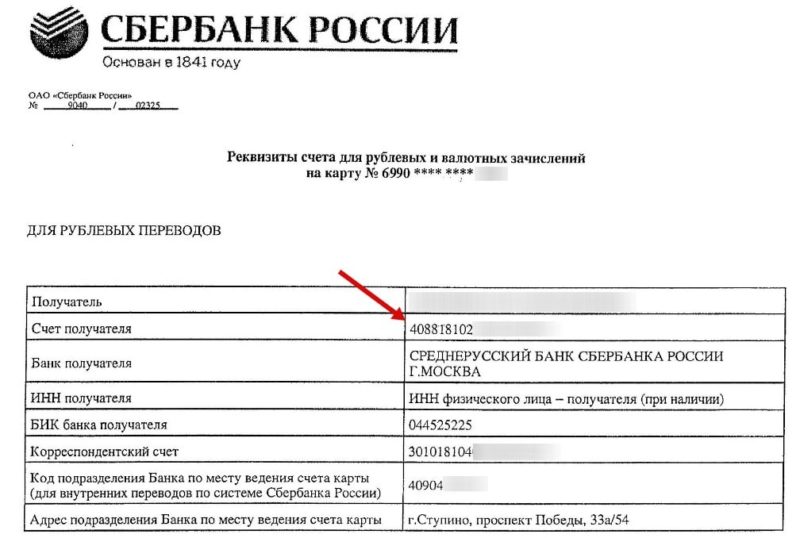

Счета для физических лиц называются текущими, они состоят из 20 цифр. По первым трем цифрам можно определить, для каких целей открыт счет. 408 используется для погашения кредитов, 423 – для депозитных операций.

У одного лица может быть несколько различных счетов.

И, кроме того, они могут быть открыты в различной валюте. Чаще всего используются счета в долларах, евро и рублях.

И, кроме того, они могут быть открыты в различной валюте. Чаще всего используются счета в долларах, евро и рублях.В номере заложена информация о назначении счета, банке, регионе и другая информация. Но у каждого клиента этот номер индивидуален. Он никак, или почти никак, не связан с номером карточки или номером договора о кредите или вкладе.

Поэтому расчетный счет карты Сбербанка отличается от номера «пластика». В карточках, как правило, 16 цифр. Количество цифр зависит от типа платежной системы.

Часто для использования денежных средств, находящихся в банке, достаточно знать номер своей карты. Но в некоторых случаях для совершения каких-либо банковских операций расчетный счет в Сбербанке знать необходимо.

Особенно часто расчетные счета используются юридическими лицами и индивидуальными предпринимателями. С помощью них совершаются взаиморасчеты с контрагентами, поставщиками и клиентами компаний.

Какие есть способы узнать о наличии расчетных счетов банка Сбербанк?

Какие есть способы узнать о наличии расчетных счетов банка Сбербанк?Договор

Получить информацию можно, исходя из оформленного договора со Сбербанком, расчетный счет будет находиться в этом документе. Как правило, в самом низу документа указана информация о реквизитах клиента, где и прописан двадцатизначный номер.

Договор составляется в двух экземплярах. Один находится на ответственном хранении в банковской организации, а второй выдается клиенту.

Конверт с картой

Если договор был безвозмездно утрачен, то информация есть и на конверте, который выдавался с картой. Номер будет указан там же, где и Ф. И. О. клиента. Но часто конверты с картой могут быть неактуальны и не выдаваться клиентам банка. Это бывает в тех случаях, когда ПИН-код формируется владельцем карточки самостоятельно, без участия банковской организации.

Обратиться в Сбербанк

Тогда можно непосредственно обратиться в Сбербанк. Это можно сделать двумя способами:

- позвонить на горячую линию;

- обратиться в офис банка.

Если позвонить по телефону, то для получения информации придется ответить на ряд вопросов от специалиста. Поэтому рекомендуется приготовить карту и паспортные данные. Также дополнительно может быть запрошено кодовое слово, обычно это девичья фамилия матери.

При обращении в офис необходимо будет захватить с собой паспорт. Такой способ не является рекомендованным, так как на него может быть потрачено большое количество времени в связи с тем, что в офисе может быть очередь.

«Сбербанк Онлайн»

Более эффективным методом будет получение информации посредством интернета. Такую операцию можно совершить не выходя из дома. Необходимо будет зайти на сайт банка и выбрать услугу «Сбербанк Онлайн».

Ввести свои логин и пароль. Если вы не зарегистрированы в системе, то потребуется пройти процедуру регистрации, которую можно совершить через банкомат или офис Сбера. Попав на главную страницу личного кабинета, вы увидите список оформленных договоров и карт.

Следует выбрать именно тот продукт, который вас интересует, так как счета на каждом будут отличаться. В графе «Расчетный счет» и будет указана требуемая информация. Также данные можно получить и через мобильную версию личного кабинета.

Банкомат

Еще один из способов узнать свой номер счета – это обратиться в ближайший банкомат Сбербанка, благо их достаточно много в любом городе России. При себе потребуется иметь карточку.

Нужно вставить ее в приемник для карт и ввести свой индивидуальный код. Затем выбрать пункт «Операции со счетами, вкладами и кредитами». Здесь будет отражен требуемый номер.

Квитанция об оплате

Еще один хитрый способ – это посмотреть номер в квитанции об оплате, которую вы совершали с помощью карты. Если такие сохранились, то там обязательно указан номер счета, с которого совершались оплаты.

Также для тех, у кого оформлена услуга СМС-информирования, тоже есть еще один способ.

Банк может информировать о необходимости внести денежные средства в случае кредита или отправлять эсэмэски при совершении транзакций по карточке. В этих сообщениях тоже указан номер текущего счета.

Банк может информировать о необходимости внести денежные средства в случае кредита или отправлять эсэмэски при совершении транзакций по карточке. В этих сообщениях тоже указан номер текущего счета.Статья в тему: тарифы Сбербанка для физических лиц

Информация по банковским продуктам клиента является конфиденциальной (согласно статье Гражданского кодекса о банковской тайне). Поэтому получить информацию не по своему продукту может быть достаточно проблематично.

Поэтому банки всегда рекомендуют обращаться за получением той или иной информации именно клиенту. Таким образом, Сбербанк обеспечивает безопасность для своих клиентов и борется с мошенническими операциями.

Открытие и обслуживание счета в банке для физического лица

На основании договора банковского счета ОТП Банк предлагает частным лицам открыть текущие счета в рублях и иностранной валюте и предлагает, в том числе следующее расчетно-кассовое обслуживание:

- внесение на счет и снятие со счета наличных денежных средств;

- перечисление на счет заработной платы, пенсий, социальных пособий и других выплат;

- безналичное перечисление денежных средств со счета по России и за границу;

- получение денежных переводов на счет;

- предоставление выписок и справок по счету для оформления виз.

Номинальные счета

Опекунам и попечителям ОТП Банк предлагает открыть в банке номинальный счет в рублях РФ, который используется для зачисления сумм алиментов, пенсий, пособий, возмещения вреда здоровью и вреда в случае смерти кормильца, а также иных средств, выплачиваемых на содержание подопечных в рамках законодательства РФ.

Для совершения операций по номинальному счету не требуется разрешение органов опеки и попечительства.

Денежные средства на номинальных счетах застрахованы Агентством по страхованию вкладов.

В любом нашем отделении специалисты банка проконсультируют Вас об условиях открытия и обслуживания текущих или номинальных счётов в банке.

Тарифы АО «ОТП Банк» по обслуживанию физических лиц

В рамках операций по текущим счетам Вам доступны:

- внесение наличных денежных средств;

- получение наличных денежных средств;

- перевод денежных средств на счета по России и за рубежом;

- валютно-обменные операции по выгодному курсу;

- иные операции, не противоречащие законодательству РФ.

Внести деньги на свой счёт или снять их Вы можете в любом нашем отделении.

За совершение операций по банковскому счету с клиента взимается вознаграждение в соответствии с тарифами, установленными банком.Полезная информация

Может ли распоряжаться текущим счетом другой человек?

Вы можете предоставить право распоряжаться денежными средствами на счете своему представителю на основании доверенности, оформленной непосредственно в отделении ОТП Банка либо нотариально удостоверенной.Открыть счет в Сбербанке для физического лица под проценты в режиме онлайн

Открыть счет в главном коммерческом банке страны — «Sberbank» — достаточно просто, причем клиенты могут открыть баланс в Сбербанке для физического лица в отечественной валюте, и в иностранной. Также «Sberbank» открывает несколько типов счетов для частных лиц.

Во-первых, вы должны определиться с типом банковского баланса. Существует три главных вида счетов:

- Депозитный счет, на котором начисляются проценты по вкладам;

- Текущий баланс, который предусмотрен как для финансовых операций, так и для хранения денег;

- Карточный баланс, предназначенный для финансовых расчетов с применением пластиковых карт.

Для российских граждан при обращении в «Sberbank» достаточно иметь с собой паспорт. Иностранцы, помимо паспорта, должны предоставить еще и документ, который удостоверяет право пребывания в РФ.

Как открыть расчётный счёт в Сбербанке для физических лиц

Подойдите в любое отделение «Сбербанка». Обратитесь в отдел депозитных операций по поводу открытия баланса.

Расскажите работнику этого отдела, в какой валюте желаете открыть депозит и что за операции собираетесь осуществлять с денежными средствами. Работник банка порекомендует подходящий для вас варианы и расскажет о его преимуществах.

Открытие счета в Сбербанке для физических лиц подразумевает наличие паспорта, который требуется предоставить сотруднику банка для составления депозитного договора. Его составят в двух экземплярах. Кстати, в вашем экземпляре тоже должна обязательно присутствовать печать банка.

Вероятно, работник отдела депозитов попросит вас оставить свою подпись в качестве образца в специальной карте.

Ваши подписи на банковских документах должны будут совпадать с этим образцом.

Ваши подписи на банковских документах должны будут совпадать с этим образцом.После заключения договора можете передавать ваши деньги на хранение в банк. Прием денег осуществляет кассир. Для этого нужно зайти в кассовую кабинку, передать договор, паспорт и необходимую сумму. Во многих филиалах и отделениях «Sberbanka» работники отдела депозитов сами представляют все эти документы в кассу, а вам достаточно подойти с денежками в кассовый отдел.

Когда деньги примут, пересчитают их, то передадут вам один экземпляр договора, паспорт, сберегательную книжку и приходный ордер. Возможно, вам оформят дебетовую карту. Карту можно будет получить недели через две.

Ирина Большакова

Банковский кредитный эксперт

За 1 минуту! Рассчитаем переплаты на калькуляторе. Предложим море выгодных предложений по займам, кредитам и картам, очень гибкие условия. Попробуем?)

РассчитатьЧто такое депозитный и текущий счет в Сбербанке

Перед тем, как открыть счет в Сбербанке для физического лица, необходимо еще уточнить ряд важных нюансов.

Среди них – разница между депозитным и текущим балансом, это один из самых распространенных вопросов пользователей.

Среди них – разница между депозитным и текущим балансом, это один из самых распространенных вопросов пользователей.Текущий банковский дебет наиболее распространен и его открытие не вызывает проблем. Такой баланс может использоваться для получения зарплаты, различных переводов через телефон и самостоятельно отправки средств. Основная задача – обеспечить доступ к деньгам в любой момент, чтобы владелец смог легко снять их.

Обычно на текущий счет в Сбербанке для физических лиц не начисляется процентов, как и во всех других банках. Некоторые организации готовы предоставить определенную очень невысокую ставку. Лицевой счет может быть открыт только в офисе, поэтому вам стоит озаботиться поиском ближайшего отделения.

Депозитный накопительный счет создается для сбережений. Клиентам такие предложения известны под названием «Вклады». Существует несколько вариантов:

- Без возможности пополнения и съема. Вы заранее выбираете срок, на этот период деньги переходят в распоряжение банка под процент.

Клиент не может снять средства без потери доходов.

Клиент не может снять средства без потери доходов. - С возможностью пополнения. Отличное решение для людей, которые хотят добавлять ко вкладу определенные суммы в течение срока договора.

- Отдельная программа предусматривает возможность снять часть средств и не потерять доходы.

- Сберегательный счет. Для физических лиц он действует без ограничения по времени. Вы можете распоряжаться деньгами по своему усмотрению, свободно снимать и осуществлять пополнение. Неплохой вариант для создания постоянных сбережений.

Можно ли открыть счет через Сбербанк Онлайн в 2021 году?

Все зависит от того, какой вы хотите открыть счет в Сбербанке для физических лиц. Если он будет текущим, то посещение офиса является обязательным. Только в отделении могут зарегистрировать новый лицевой карты и нужно учесть данный факт.

Создать депозит можно и при помощи онлайн-системы банка. Для этого вам необходимо:

- Быть клиентом Sberbanka, иметь уже открытый кошелёк, с которого можно перечислить деньги.

- Подключить услугу Мобильный банк для получения уведомлений и кодов доступа к системе. Активировать ее можно в банкомате или в отделении.

- Пройти регистрацию и получить доступ в личный кабинет.

Как только вы вошли в личный кабинет, нужно кликнуть по пункту «Вклады». В нем представлено несколько вариантов, можно изучить основные условия и сделать выбор. В дальнейшем будет предложена специальная форма для оформления.

Деньги перечисляются с одного из открытых текущих или карточных счетов. Вы самостоятельно выбираете, откуда сделать перевод средств и указываете сумму для вклада. Максимальный срок составляет три года, по сберегательному векселю он не ограничен. Предусмотрена возможность продления договора по запросу клиента.

Как открыть валютный счет в Сбербанке физическому лицу

Как открыть счет в Сбербанке частному лицу в иностранной валюте? Нужно учесть некоторые особенности законодательства в нашей стране. Чтобы иметь валютный кошелек, клиент обязан располагать депозитом в рублях.

Это правило обязательное и четко выполняется не только в Сбербанке, но и во всех других организациях.

Это правило обязательное и четко выполняется не только в Сбербанке, но и во всех других организациях.Открытие валютного счета возможно по вкладу «Универсальный». Он предусматривает возможность использования нескольких основных валют, в том числе долларов, евро и т. д.

Вам потребуется лично посетить отделение с паспортом. Заметьте, что открытие такого вклада возможно далеко не во всех офисах, поэтому следует заранее уточнить их список. Сразу необходимо положить на счет 5 долларов, 5 евро, или эквивалент других валют, равный минимальному остатку в долларах. На имеющиеся средства начисляется 0.01 процент в год.

Документы, необходимые для открытия текущего счета

Список документов и подробностей, которые необходимо предоставить, выглядит следующим образом (счета траста, ассоциации, общества, клуба):

- Конституционный документ предприятия, а именно

- Доверительный акт в случае государственного / частного траста или Официальные документы в случае общества / ассоциации / клуба

- Учредительный договор или Устав для компаний sec-25

- Правила действий или бюллетеней уведомлений в случае Govt.

Quasi –Govt. или полугосударственное, юридические или юридические лица, учрежденные в соответствии с Законом о создании юридического лица

Quasi –Govt. или полугосударственное, юридические или юридические лица, учрежденные в соответствии с Законом о создании юридического лица

- Список директоров / членов Правления / Правления.

- Копия документа, удостоверяющего личность, а именно.

- Свидетельство о регистрации, выданное Регистратором в случае обществ / комиссаром по благотворительности в случае траста или обществ, занимающихся благотворительной деятельностью, или свидетельство о регистрации, выданное Регистратором компаний в случае компаний.

- Свидетельство о признании в учебных заведениях.

Карточка - PAN или подтверждение освобождения от уплаты подоходного налога (если применимо).

- Подтверждение адреса связи предприятия.

- Последняя цветная фотография паспортного размера каждой из существующих лиц, имеющих право подписи.

- Копия одного действительного удостоверения личности с фотографией и документа, подтверждающего адрес каждого из существующих лиц, имеющих право подписи.

- Список бенефициарных владельцев, владеющих более 15% в трасте.(Непосредственно / косвенно) (на бланке)

- Постоянный номер счета (PAN) / подтверждение личности таких бенефициарных владельцев, как указано выше.

- Подтверждение адреса бенефициарных владельцев, указанных выше.

Примечание:

а. Пожалуйста, предоставьте заверенные копии документов, перечисленных выше, если это применимо, вместе с заполненной формой обновления информации о клиенте в ближайшем отделении ICICI Bank.

г. Принесите оригиналы документов для проверки.Текущий счет для бизнеса, подайте заявку на открытие текущего счета онлайн

# Документы, подтверждающие личность и адрес Подтверждение личности и адреса 1 Свидетельство о регистрации (в случае зарегистрированного концерна) ✔ 2 Сертификат / лицензия, выданная муниципальными властями в соответствии с Законом о магазинах и учреждениях, 2.  1

1Действующий сертификат магазина и учреждения / торговая лицензия. ✔ 2,2 Свидетельство о зачислении / лицензия / письмо о предоставлении магазина, выданное муниципальной корпорацией ✔ 2,3 Сертификат магазинов и заведений, выданный E-Seva Kendra’s (Андхра-Прадеш). Квитанция, выданная только муниципальной корпорацией Хайдарабада (MCH), должна быть принята вместе с сертификатом магазина и учреждения. ✔ 2,4 Сертификат магазина и учреждения, выданный муниципальными корпорациями Западной Бенгалии, действителен до 31 марта каждого года. Субъектам дается время до 31 июля для продления сертификата. При подаче заявки Муниципальная корпорация начинает выдачу сертификата с 1 августа. Сертификат с истекшим сроком действия (за последний финансовый год) и копия последней квитанции о плате за продление, должным образом подтвержденная MC, для получения.

✔ 3 Налоговые декларации и декларации по налогу на прибыль 3.1 Полная налоговая декларация на имя подтвержденной фирмы.

Примечание. Часть налоговой декларации с указанием названия фирмы должна быть должным образом подтверждена принимающим органом.✔ 3,2 Последний доступный приказ по оценке налога на прибыль / имущество на имя фирмы. ✔ 4 CST / НДС свидетельство 4,1 Свидетельство о регистрации налогоплательщика / Свидетельство ИНН / Свидетельство плательщика НДС / Свидетельство об уплате налогов за услуги / Свидетельство TAN / Письмо о распределении для новых фирм не старше шести месяцев. ✔ 5 Свидетельство / регистрационный документ, выданный Налогом с продаж / Налогом на услуги / Профессиональными налоговыми органами 5,1 Свидетельство о постановке на профессиональную налоговую регистрацию ✔ 6 Лицензия, выданная Регистрирующим органом, например Сертификат о практике, выданный Институтом дипломированных бухгалтеров Индии, Институтом бухгалтеров Индии, Институтом секретарей компаний Индии, Индийским медицинским советом, Органами по контролю за продуктами питания и лекарствами, регистрационным / лицензионным документом, выданным в название компании, принадлежащей центральному правительству или государственному правительственному органу / департаменту и т.  д.Банки могут также принять IEC (Код импортера-экспортера), выданный частной компании офисом DGFT, в качестве документа, удостоверяющего личность для открытия банковского счета и т. Д.

д.Банки могут также принять IEC (Код импортера-экспортера), выданный частной компании офисом DGFT, в качестве документа, удостоверяющего личность для открытия банковского счета и т. Д.6,1 APMC / Лицензия Mandi / Сертификат ✔ 6,2 Лицензия на работу / Сертификат ✔ 6,3 Свидетельство о регистрации товарного знака ✔ 6,4 Лицензия / свидетельство о регистрации ликера ✔ 6.5 Лицензия на лекарство ✔ 6,6 Свидетельство о регистрации, выданное Акцизным и таможенным департаментом. ✔ 6,7 Лицензия / сертификат на продажу / хранение / выставку на продажу или распространение инсектицидов / пестицидов ✔ 6,8 Свидетельство о регистрации выдано в соответствии с Законом о весе и измерениях ✔ 6,9 Разрешение / лицензия / свидетельство Департамента полиции ✔ 6.  10

10Разрешение / свидетельство регионального транспортного управления ✔ 6,11 Согласие на эксплуатацию, документ, выданный Государственным комитетом по контролю за загрязнением окружающей среды ✔ 6,12 Сертификат, выданный ОЭЗ, СТП, EHTP, DTA и EPZ на имя юридического лица с указанием выделенного адреса. ✔ 6,13 Сертификат кода импортера-экспортера(IEC) вместе с картой PAN (если PAN указан в сертификате IEC). ✔ 6,14 СертификатGram Panchayat (должен быть на фирменном бланке и не старше 3 месяцев) должен быть принят вместе с отчетом о посещении объекта BM / BSM / DBM в соответствии с Приложением xx вместе с данными должностных лиц банка, указанными в AOF. Сертификат должен использоваться в качестве подтверждения юридического лица только для юридических лиц, зарегистрированных и действующих в сельской местности.

✔ 6,15 Торговая лицензия на имя юридического лица. ✔ 6.16 District Industries Center (DIC) / Small Scale Industries (SSI) / Micro, Small and Medium (MSME) Сертификат — Подтверждение Часть-II, выданное DIC / SSI / Уполномоченным по развитию MSME, содержащее номер меморандума предпринимателя. С печатью и подписью органа, выдавшего сертификат. ✔ 6,17 Свидетельство о регистрации завода на имя юридического лица. ✔ 6,18 Свидетельство о регистрации SEBI на имя юридического лица. ✔ 6,19 Копия PAN-карты на имя фирмы. ✔ 6,20 Свидетельство, выданное муниципальной корпорацией / органами местного самоуправления, подтверждающее адрес фирмы.

✔ 7 Полная налоговая декларация (а не только подтверждение) на имя единственного предпринимателя, в которой отражен доход фирмы, должным образом заверенный / подтвержденный органами по подоходному налогу. ✔ 8 Счета за коммунальные услуги, такие как счета за электричество, воду и стационарные телефоны, на имя частной компании. 8,1 Последний экземпляр счета за электроэнергию, не старше 3 месяцев. ✔ 8,2 Последняя копия телефонного счета от оператора связи, не старше 3 месяцев. ✔ 8,3 Верная копия книги газовых подключений на имя юридического лица вместе с последней квитанцией за газ не старше 3 месяцев или счет за газ в случае подключения труб.

✔ 8,4 Счет по налогу на воду, уплаченный муниципальному органу / корпорациям, не старше 3 месяцев, вместе с налоговой квитанцией должен быть выставлен на имя фирмы. ✔ 8,5 Счет по налогу на имущество не должен быть старше одного календарного года с даты выставления счета вместе с налоговыми квитанциями по налогу на имущество, уплаченным муниципальным органам / корпорациям. Налоговая квитанция должна стоять на названии фирмы. ✔ 8.6 Выписка с банковского счета за последние три месяца из запланированного коммерческого банка с чеком об открытии счета / банковская сберегательная книжка / Оригинал письма от действующего банкира с чеком на открытие счета. ✔ Текущий счет — открытие онлайн, текущий счет с нулевым балансом, процентные ставки

✅Какой тип расчетного счета мне подходит?

Базовые текущие счета— это транзакционные счета с высокими требованиями к минимальному балансу и нулевой процентной ставкой.

Однако теперь банки предлагают множество текущих счетов, предназначенных для удовлетворения различных требований клиентов, таких как овердрафт, счет с низким или нулевым минимальным балансом, более высокие транзакционные возможности и менеджер по работе с клиентами. Вам нужно будет сравнить характеристики текущего счета в разных банках, чтобы выбрать лучший банк для текущего счета.

Однако теперь банки предлагают множество текущих счетов, предназначенных для удовлетворения различных требований клиентов, таких как овердрафт, счет с низким или нулевым минимальным балансом, более высокие транзакционные возможности и менеджер по работе с клиентами. Вам нужно будет сравнить характеристики текущего счета в разных банках, чтобы выбрать лучший банк для текущего счета.✅Как открыть расчетный счет онлайн?

Чтобы открыть текущий счет онлайн, вы можете посетить веб-сайт банка, в котором вы хотите открыть счет.Перенаправьте себя на страницу текущего аккаунта и найдите опцию «Подать заявку сейчас».

✅Как я могу сменить текущий счет?

Нет, процесс автоматического перевода текущего счета в другой банк отсутствует. Если вы решили открыть свой Текущий счет в другом банке, вы должны уведомить свой текущий банк, после чего банк инициирует процесс закрытия вашего Текущего счета.

Тем временем ваш новый банк свяжется с вами и инициирует процесс открытия нового Текущего счета.

Тем временем ваш новый банк свяжется с вами и инициирует процесс открытия нового Текущего счета.✅Что такое овердрафт?

Овердрафт — это кредитная линия, в рамках которой на ваш Текущий счет предоставляется кредитный лимит, и вам разрешается снимать деньги в пределах кредитного лимита для удовлетворения ваших требований к оборотному капиталу. Этот кредитный лимит установлен заранее, и вам нужно будет уплатить проценты на переизбыток суммы за соответствующий период.

✅Какие типы текущих счетов бывают?

В зависимости от ваших потребностей текущий счет может быть стандартным, премиальным, пакетным, в иностранной валюте или в кассовой книге на одну колонку.

✅Сколько времени требуется для оплаты чека?

Погашение чека занимает 3 рабочих дня, включая день депозита.

Однако в настоящее время клиенты используют возможности НЕФТЬ и RTGS для обеспечения обработки платежей и квитанций в реальном времени или в тот же день.

Однако в настоящее время клиенты используют возможности НЕФТЬ и RTGS для обеспечения обработки платежей и квитанций в реальном времени или в тот же день.текущих счетов | Банк Запада

1 1% для учетной записи Planet — это счет для проверки любого депозита, который передает 1% чистой прибыли экологическим некоммерческим организациям через 1% для организации Planet

2 Депозиты включают прямой депозит, мобильный депозит, депозит через банкомат или депозит в отделении на любую сумму.Не включает переводы средств между счетами в Банке Запада или любые кредиты из Банка Запада. Депозит должен быть внесен между датами начала и окончания цикла выписки.

3 Чистая выручка обычно определяется как все комиссии, взимаемые со счета, плюс процентный доход, полученный Банком на этом счете, за вычетом любых убытков, доходов по дебетовым картам и сторнированных платежей.

Чтобы просмотреть полное определение чистой выручки, посетите страницу с описанием продуктов по адресу https: // www.bankofthewest.com/personal-banking/checking-accounts/one-percent-checking.html

Чтобы просмотреть полное определение чистой выручки, посетите страницу с описанием продуктов по адресу https: // www.bankofthewest.com/personal-banking/checking-accounts/one-percent-checking.html4 Инструмент отслеживания выбросов углерода, который появится в приложении Bank of the West Mobile для 1% учетной записи Planet, использует индекс Аландских островов, облачный сервис для расчетов воздействия углерода, чтобы обеспечить измерение потенциального углеродное влияние покупок, сделанных с использованием 1% дебетовой карты Planet. Расчет основан на коде продавца, коде, который указывает на типы товаров или услуг, которые предоставляет компания, и на сумме покупки.Фактическое воздействие углерода может быть выше или ниже предусмотренного измерения. Åland Index — это ведущее индексное решение для расчета выбросов углерода для платежей и финансовых транзакций. Åland Index Solution — совместное предприятие Ålandsbanken и Doconomy. Банк Запада лицензирует Аландский индекс через Doconomy.

5 Все комиссии за снятие наличных в банкоматах, взимаемые банкоматами, не принадлежащими Банку Запада, будут возвращены в течение 1 (одного) рабочего дня с момента зачисления комиссии на ваш счет.Могут применяться другие комиссии, такие как комиссии за транзакции в иностранной валюте.

6 Премьер-премия (доступная для клиентов Bank of the West Premier Checking) — это бонусная процентная ставка, добавляемая к стандартной процентной ставке на одном (1) подходящем сберегательном счете Choice Money Market для выбранных уровней баланса. Процентные ставки устанавливаются по усмотрению Банка и могут быть изменены без предварительного уведомления. Только один (1) сберегательный счет Choice Money Market может быть связан с текущим счетом Bank of the West Premier и должен принадлежать тому же владельцу.Чтобы автоматически претендовать на процентную ставку компакт-диска с отношениями по избранным продуктам компакт-диска, у вас должен быть чековый счет в банке West Premier с таким же правом собственности, что и компакт-диск с отношениями.

Применяются дополнительные условия. Подробности узнайте у банкира.

Применяются дополнительные условия. Подробности узнайте у банкира.7 Потребительские ссуды, кредитные линии и продукты с использованием кредитных карт подлежат утверждению. Принять условия. Также могут применяться определенные сборы и ограничения. Подробности узнайте у своего банкира.

8 Поддерживайте совокупный среднемесячный баланс не менее 25 000 долларов США на этом текущем счете Bank of the West Premier, а также другие соответствующие требованиям личные банковские чеки, денежный рынок, сберегательные счета, компакт-диски, IRA и соответствующие инвестиционные счета BancWest Investment Services.Приемлемые счета — это банковские депозитные счета (например, чековые, сберегательные, денежные, CD и IRA) и определенные счета BancWest Investment Services. *

9 Требуется регистрация в онлайн-банке и загрузка нашего мобильного приложения. Операторы беспроводной связи могут взимать плату за передачу текста или использование данных.

Частота сообщений зависит от настроек учетной записи. Чтобы получить помощь, отправьте текст HELP на номер BKWST (25978). Доступность мобильного банкинга может зависеть от зоны покрытия вашего мобильного устройства.Требуется мобильный телефон с возможностью обмена текстовыми сообщениями. Мобильный банкинг требует наличия телефона с подключением к Интернету и поддерживается на устройствах Apple iPhone с iOS 9 и выше и на мобильных устройствах Android с OS 5 и выше. Мобильные переводы, сделанные до 19:00 по тихоокеанскому времени, будут обработаны в тот же рабочий день и доступны в течение двух рабочих дней. Более длительные задержки могут применяться в зависимости от типа депонированных предметов, суммы депозита, истории учетной записи или того, что вы недавно открыли свой счет у нас

Частота сообщений зависит от настроек учетной записи. Чтобы получить помощь, отправьте текст HELP на номер BKWST (25978). Доступность мобильного банкинга может зависеть от зоны покрытия вашего мобильного устройства.Требуется мобильный телефон с возможностью обмена текстовыми сообщениями. Мобильный банкинг требует наличия телефона с подключением к Интернету и поддерживается на устройствах Apple iPhone с iOS 9 и выше и на мобильных устройствах Android с OS 5 и выше. Мобильные переводы, сделанные до 19:00 по тихоокеанскому времени, будут обработаны в тот же рабочий день и доступны в течение двух рабочих дней. Более длительные задержки могут применяться в зависимости от типа депонированных предметов, суммы депозита, истории учетной записи или того, что вы недавно открыли свой счет у нас10 Действуют условия и ограничения.Ваша ответственность за несанкционированное использование вашей дебетовой карты для дебетовых транзакций, обрабатываемых через систему Mastercard, будет составлять ноль долларов (0 долларов США) при соблюдении следующих условий: (1) вы можете продемонстрировать, что вы проявили разумную осторожность в защите дебетовой карты от риска потеря или кража; и (2) узнав об утере или краже, вы незамедлительно сообщите об утере или краже в Bank of the West.

Подробные сведения см. В разделах «Ответственность потребителей за несанкционированные переводы» и «Нулевая ответственность по дебетовой карте Mastercard» раздела «Раскрытие информации о депозитарных счетах для личных счетов» (PDF).

Подробные сведения см. В разделах «Ответственность потребителей за несанкционированные переводы» и «Нулевая ответственность по дебетовой карте Mastercard» раздела «Раскрытие информации о депозитарных счетах для личных счетов» (PDF).* Ценные бумаги и переменные аннуитеты предлагаются через BancWest Investment Services, зарегистрированного брокера / дилера, члена FINRA / SIPC, и зарегистрированного инвестиционного консультанта SEC. Финансовые консультанты являются зарегистрированными представителями BancWest Investment Services. Фиксированные аннуитеты / страховые продукты предлагаются через страховое агентство BancWest в Калифорнии (лицензия № 0C52321) и через BancWest Investment Services, Inc. во всех других штатах, где оно имеет лицензию на ведение бизнеса. Это не предложение или ходатайство в какой-либо юрисдикции, где мы не уполномочены вести бизнес.Bank of the West и его различные филиалы и дочерние компании не являются налоговыми или юридическими консультантами. Пожалуйста, проконсультируйтесь со своим налоговым или юридическим консультантом для получения дополнительной информации о вашей личной ситуации.

BancWest Investment Services — дочерняя компания, полностью принадлежащая Банку Запада. Bank of the West является 100-процентной дочерней компанией BNP Paribas

. Расчетный счет в банке— значение, преимущества и недостатки

В этой статье мы рассмотрим следующее:

1.Что подразумевается под расчетным счетом в банке?Текущие банковские счета очень популярны среди компаний, фирм, государственных предприятий, бизнесменов, которые обычно имеют большее количество регулярных операций с банком. Текущий счет включает депозиты, снятие средств и контр-транзакции. Такие счета также называются счетами до востребования.

Текущий счет можно открыть в большинстве коммерческих банков. Текущий счет, являющийся нулевым, обычно связан с крупными транзакциями на регулярной основе.Из-за гибкости, которую предлагают эти аккаунты, они не приносят никаких процентов. Они также обычно не имеют ограничения на количество транзакций, которые могут быть совершены.

2. Преимущества наличия текущего счета

- Текущие счета позволяют систематически обрабатывать большие объемы поступлений и / или платежей

- С этих счетов разрешено безлимитное снятие средств в соответствии с взимаемыми комиссиями за транзакции наличными.

- Ограничений по внесению вкладов на текущие счета, открытые в головном филиале банка, нет.Кроме того, владельцы счетов могут также вносить наличные в других отделениях, уплачивая при необходимости небольшие комиссии.

- Чеки, платежные поручения или тратты до востребования могут быть выпущены через текущий счет для осуществления прямых платежей кредиторам.

- Возможности овердрафта также доступны для владельцев текущих счетов.

- Наличие небольшого процентного дохода по остатку на счете делает текущий счет еще более привлекательным для пользователей.

- Предприятия получают дополнительные преимущества с различными другими преимуществами в виде бесплатных входящих денежных переводов, депозита и снятия средств в любом месте, перевода из нескольких мест и т.

Д.

Д. - Предприниматели могут снимать деньги со своих текущих счетов без каких-либо ограничений, с учетом налога на банковские операции с наличными деньгами, если таковой взимается государством.

- Помогает кредиторам владельца счета, которые могут получить доступ к информации о кредитоспособности владельца счета через межбанковское соединение.

- Способствует промышленному прогрессу страны. Без его помощи бизнесменам было бы сложно вести свой бизнес.

- Предоставляет услуги Интернет-банкинга и мобильного банкинга, чтобы бизнесмены могли быстро и легко выполнять важные бизнес-операции.

- Он также имеет ряд других преимуществ (преимуществ), таких как:

- Внесение и снятие денег (наличных) в любом месте.

- Перевод средств из нескольких мест.

- Существует альтернативная стоимость потери процентных ставок из-за низких или нулевых процентов по деньгам на текущем счете.

- Прилагается операционная нагрузка, поскольку большинство пакетных аккаунтов предлагают услуги за дополнительную плату.

- Сложная бумажная работа и мелкий шрифт могут быть длинными и запутанными.

- Огромные комиссии за корпоративные бизнес-операции.

- Существует ограничение на сумму вывода средств в день.

Открыть текущий счет | First Bank of Nigeria Ltd

Политика конфиденциальности FirstBank для любопытного обучения

ВАША КОНФИДЕНЦИАЛЬНОСТЬ ПЕРВЫЙ

В First Bank Nigeria Limited мы ставим вас на первое место и поэтому обязуемся защищать и уважать вашу конфиденциальность.Мы стремимся к прозрачности в отношении того, как мы собираем, обрабатываем, передаем и управляем данными о вас (наших клиентах и сотрудниках).

- ПЕРВЫЙ БАНК И ВЫ

Эта политика конфиденциальности определяет подход банка к обработке ваших данных и ваши права в процессе предоставления вам платформы Curious Learning для удовлетворения ваших потребностей.

- ВАША ЛИЧНАЯ ИНФОРМАЦИЯ

В ходе использования услуг, предоставляемых вам Curious Learning через FirstBank, мы собираем информацию, которую вы предоставляете нам с помощью онлайн-регистрационных форм и переписки по почте и т. Д.Информация, которую мы собираем, может включать в себя, помимо прочего, идентификационную информацию, местоположение, контактную информацию и уровень образования.

- СОГЛАСИЕ

Мы не запрашиваем вашу личную информацию, если она не нужна нам для оказания вам услуг. Считается, что вы дали наше согласие FirstBank на обработку ваших персональных данных, когда:

- Вы заполняете любую онлайн-форму, созданную FirstBank в нашем онлайн-центре обслуживания, запрашивая такую личную информацию.

- Вы регистрируетесь, ставите галочку или отметьте галочкой поле принятия на любой из наших электронных платформ.

- Вы пользуетесь любой услугой, предлагаемой FirstBank через других партнеров.

- ИСПОЛЬЗОВАНИЕ ВАШЕЙ ИНФОРМАЦИИ

FirstBank будет обрабатывать нашу информацию для следующих целей;

- Для управления нашими отношениями с вами

- Для связи при необходимости

- Для обеспечения необходимого доступа к платформе электронного обучения

- Для удобства пользователей

FirstBank будет ограничивать сбор и использование вашей личной информации для указанных целей.

- ОБМЕН И РАСКРЫТИЕ ИНФОРМАЦИИ

Чтобы обеспечить доступ к платформе электронного обучения и для достижения ваших собственных целей обучения, FirstBank и наши партнеры могут обмениваться данными, которые вы предоставляете нам, нашим партнерам по обслуживанию специально в рамках этого взаимодействия для поддержки ваших целей обучения. Данные будут обрабатываться в системах, принадлежащих и управляемых любой из сторон, участвующих в предоставлении вам услуги электронного обучения.

Обработка может происходить в местах (некоторые за пределами Нигерии) с разными уровнями зрелости конфиденциальности данных, но там, где эти услуги оказываются наиболее эффективно.

Обработка может происходить в местах (некоторые за пределами Нигерии) с разными уровнями зрелости конфиденциальности данных, но там, где эти услуги оказываются наиболее эффективно.- ВАШИ ПРАВА ПО ДАННОЙ ПОЛИТИКЕ

В рамках данной политики вам доступны следующие права:

- Вы можете запросить обновление вашей личной информации в FirstBank

- Вы можете запросить удаление вашей учетной записи и личной информации

- Если у вас есть вопросы, связанные с обработкой ваших личных данных FirstBank, сообщите нам об этом по адресу [email protected]

8 причин, почему для вашего бизнеса нужен банковский счет

Это вопрос, с которым практически все новые владельцы бизнеса сталкиваются на раннем этапе развития своего бизнеса.Рано или поздно вам понадобится банковский счет для вашего бизнеса. На самом деле открытие этого счета — одно из самых очевидных доказательств того, что вы действительно занимаетесь бизнесом.

Получите коммерческий банковский счет без комиссии и с набором профессиональных функций, когда вы будете проводить банковские операции с помощью BlueVine

Как вы узнаете, что пора нажать на курок и открыть банковский счет для своего бизнеса?

Если в вашей компании слишком много транзакций для выполнения через личный счет

Когда вы только начинаете заниматься бизнесом, имеет смысл проводить бизнес-операции через личный кабинет.Но по мере того, как ваш бизнес начнет расти, вам понадобится аккаунт, специально предназначенный для вашего бизнеса.

Вы хорошо знаете, что пора принимать это решение, когда оно достигает точки, когда количество бизнес-транзакций превышает количество личных транзакций.

Наличие отдельной бизнес-учетной записи облегчит вам управление своим бизнесом. Вы можете собирать чеки на счету, а также выписывать чеки на расходы. Это будет намного проще сделать, чем если бы вы пытались сделать это через личный аккаунт.

Существует множество коммерческих банковских счетов, которые помогут вам разделить личные и деловые расходы, но есть два, которые действительно выделяются.

BlueVine

BlueVine создан для бизнеса. Они предлагают текущий счет без каких-либо ежемесячных сборов. Вы можете совершать неограниченное количество транзакций, оплачивать продавцов и счета с помощью ACH, банковского перевода или чека, а также иметь доступ к специальной группе поддержки, и все это без уплаты раздражающей комиссии, которую взимают многие традиционные банки.

Глазурь на торте? Вы заработаете 1,00% годовых на свой баланс (до 100 000 долларов США). Если вы обычно держите большую часть сдачи на своем банковском счете, эти 1,00% могут быстро накапливаться.

Ново

Если вы ищете простой бизнес-банк, вам подойдет Novo. Как и BlueVine, Novo предлагает бесплатный банковский счет в Интернете. Вы можете подать заявку в считанные минуты, и как только вы настроите свою учетную запись, вы сможете воспользоваться бесплатными переводами Novo для ACH, чеков и входящих переводов.

Plus, одна из лучших особенностей Novo — их интеграция с такими приложениями, как Slack, Xero и Stripe. Это значительно упрощает управление финансами вашего бизнеса.

Если вы хотите улучшить имидж своего бизнеса

Когда вы занимаетесь бизнесом, имидж имеет значение. Если вы выписываете чеки из личного кабинета, это не поможет вашему имиджу. Это создаст впечатление, будто вы занимаетесь бизнесом или, что еще хуже, что вы начали бизнес всего несколько недель назад.Этот имидж не совсем передает силу или не вызывает доверия у покупателей и клиентов.

С другой стороны, специальный бизнес-аккаунт говорит о том, что вы открыты для бизнеса. Название вашей компании отображается на чеках и других способах оплаты и дает клиентам и покупателям ощущение, что вы здесь надолго.

Novo — это вариант бизнес-банкинга, где вы можете управлять всем онлайн, легко переводя средства между другими своими счетами по мере необходимости. Вы получаете бесплатные переводы через ACH и отправляемые по почте чеки для оплаты поставщикам и подрядчикам.

Лучше всего то, что вы можете зарегистрироваться и получить разрешение на открытие банковского счета всего за несколько минут, так что это не повлияет на ваш плотный график.

Лучше всего то, что вы можете зарегистрироваться и получить разрешение на открытие банковского счета всего за несколько минут, так что это не повлияет на ваш плотный график.Для защиты вашей личности

Поскольку вы будете использовать свой бизнес-аккаунт для большого количества транзакций, вероятность мошенничества или кражи личных данных будет выше. Если у вас есть специальная бизнес-учетная запись, вы можете ограничить ущерб только этой учетной записи.

Бизнес-банковский счет будет еще более эффективным, если вы установите идентификационный номер работодателя (EIN), который вы легко сможете сделать с помощью IRS.Вы можете использовать этот номер для своего банковского счета вместо номера социального страхования, что лишит потенциального вора доступа ко всей вашей финансовой жизни.

Если вы хотите наладить деловые отношения с банковским сектором

По мере роста вашего бизнеса, деловые отношения с вашим банком будут становиться все более важными.

Например, вы можете создать специальную учетную запись для уплаты налогов на прибыль, продаж или заработной платы. Вы также можете захотеть установить отношения в кредитных целях.Это может включать получение банковского финансирования для покупки оборудования или расширения вашего бизнеса.

Например, вы можете создать специальную учетную запись для уплаты налогов на прибыль, продаж или заработной платы. Вы также можете захотеть установить отношения в кредитных целях.Это может включать получение банковского финансирования для покупки оборудования или расширения вашего бизнеса.Вы почти наверняка захотите иметь бизнес-кредитную карту, особенно если у вас есть сотрудники или партнеры, которым вы хотите предоставить карту. Развитие конкретных деловых банковских отношений упростит получение всего этого.

Если вы хотите пройти по этому маршруту, вот вам действительно хорошая визитная карточка, которую мы рекомендуем:

.

Использовать такой счет для совершения операций с крупными суммами, более надежно.

Использовать такой счет для совершения операций с крупными суммами, более надежно.

К началу

страницы

К началу

страницы

06.2020, регистрационный номер 58591).

06.2020, регистрационный номер 58591). К началу страницы

К началу страницы К началу

страницы

К началу

страницы К началу

страницы

К началу

страницы

Подпись должностного лица, имеющего право направлять запросы в налоговые органы, подтверждается печатью канцелярии пользователя.

Подпись должностного лица, имеющего право направлять запросы в налоговые органы, подтверждается печатью канцелярии пользователя.

Открытие счета в рублях осуществляется банком в минимальные сроки, при условии предоставления требуемого,

согласно действующему законодательству РФ, пакета документов.

Открытие счета в рублях осуществляется банком в минимальные сроки, при условии предоставления требуемого,

согласно действующему законодательству РФ, пакета документов.

И, кроме того, они могут быть открыты в различной валюте. Чаще всего используются счета в долларах, евро и рублях.

И, кроме того, они могут быть открыты в различной валюте. Чаще всего используются счета в долларах, евро и рублях. Какие есть способы узнать о наличии расчетных счетов банка Сбербанк?

Какие есть способы узнать о наличии расчетных счетов банка Сбербанк?

Банк может информировать о необходимости внести денежные средства в случае кредита или отправлять эсэмэски при совершении транзакций по карточке. В этих сообщениях тоже указан номер текущего счета.

Банк может информировать о необходимости внести денежные средства в случае кредита или отправлять эсэмэски при совершении транзакций по карточке. В этих сообщениях тоже указан номер текущего счета.

Ваши подписи на банковских документах должны будут совпадать с этим образцом.

Ваши подписи на банковских документах должны будут совпадать с этим образцом. Среди них – разница между депозитным и текущим балансом, это один из самых распространенных вопросов пользователей.

Среди них – разница между депозитным и текущим балансом, это один из самых распространенных вопросов пользователей. Клиент не может снять средства без потери доходов.

Клиент не может снять средства без потери доходов.

Это правило обязательное и четко выполняется не только в Сбербанке, но и во всех других организациях.

Это правило обязательное и четко выполняется не только в Сбербанке, но и во всех других организациях. Quasi –Govt. или полугосударственное, юридические или юридические лица, учрежденные в соответствии с Законом о создании юридического лица

Quasi –Govt. или полугосударственное, юридические или юридические лица, учрежденные в соответствии с Законом о создании юридического лица

1

1

д.Банки могут также принять IEC (Код импортера-экспортера), выданный частной компании офисом DGFT, в качестве документа, удостоверяющего личность для открытия банковского счета и т. Д.

д.Банки могут также принять IEC (Код импортера-экспортера), выданный частной компании офисом DGFT, в качестве документа, удостоверяющего личность для открытия банковского счета и т. Д. 10

10

Однако теперь банки предлагают множество текущих счетов, предназначенных для удовлетворения различных требований клиентов, таких как овердрафт, счет с низким или нулевым минимальным балансом, более высокие транзакционные возможности и менеджер по работе с клиентами. Вам нужно будет сравнить характеристики текущего счета в разных банках, чтобы выбрать лучший банк для текущего счета.

Однако теперь банки предлагают множество текущих счетов, предназначенных для удовлетворения различных требований клиентов, таких как овердрафт, счет с низким или нулевым минимальным балансом, более высокие транзакционные возможности и менеджер по работе с клиентами. Вам нужно будет сравнить характеристики текущего счета в разных банках, чтобы выбрать лучший банк для текущего счета. Тем временем ваш новый банк свяжется с вами и инициирует процесс открытия нового Текущего счета.

Тем временем ваш новый банк свяжется с вами и инициирует процесс открытия нового Текущего счета. Однако в настоящее время клиенты используют возможности НЕФТЬ и RTGS для обеспечения обработки платежей и квитанций в реальном времени или в тот же день.

Однако в настоящее время клиенты используют возможности НЕФТЬ и RTGS для обеспечения обработки платежей и квитанций в реальном времени или в тот же день. Чтобы просмотреть полное определение чистой выручки, посетите страницу с описанием продуктов по адресу https: // www.bankofthewest.com/personal-banking/checking-accounts/one-percent-checking.html

Чтобы просмотреть полное определение чистой выручки, посетите страницу с описанием продуктов по адресу https: // www.bankofthewest.com/personal-banking/checking-accounts/one-percent-checking.html