Ипотечный калькулятор от «Росбанк Дом»

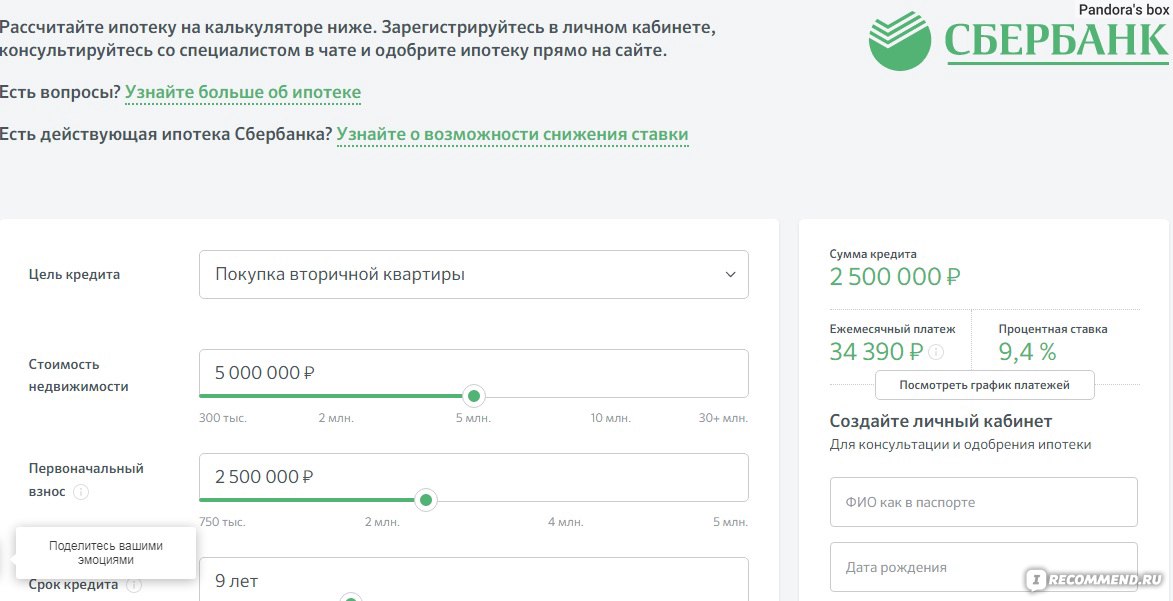

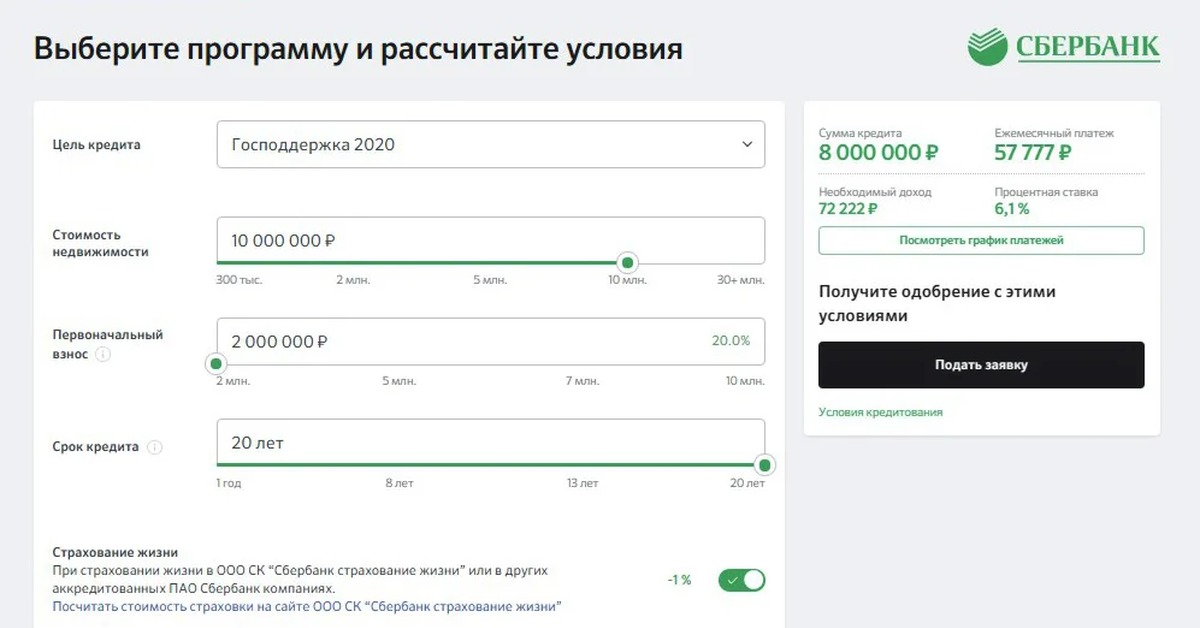

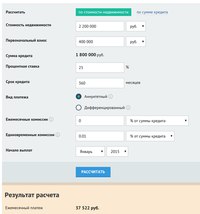

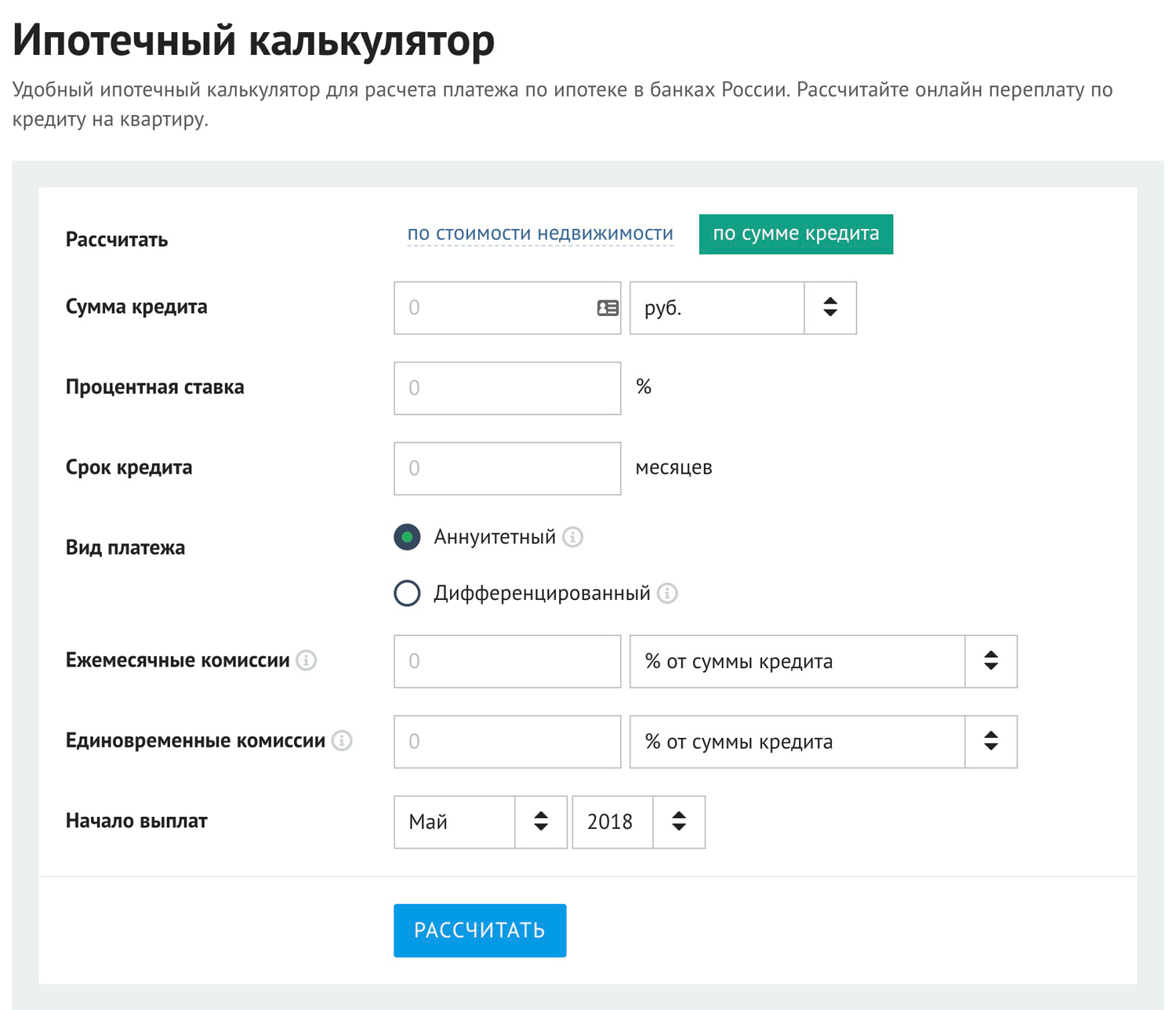

На странице перед вами – калькулятор ипотеки для предварительного расчета параметров ипотечного кредита: суммы, первоначального взноса, ежемесячного платежа, срока и порядка погашения. Сервис отражает общие условия, а также уникальные опции, которые помогут рассчитать и уменьшить платеж по ипотечному кредиту, срок и общую переплату.

Как с помощью онлайн-калькулятора рассчитать ипотеку?

Калькулятор ипотеки — максимально простой и интуитивно понятный сервис, позволяющий провести все необходимые расчеты всего за пару минут. Чтобы задать индивидуальные параметры, вам потребуется указать:

-

Регион, в котором планируется покупка: Москва и МО, Санкт-Петербург, Ленинградская область или другой;

-

-

Тип залога: приобретаемый объект или имеющаяся недвижимость;

-

Срок кредитования;

-

Ориентировочную стоимость покупки;

-

Размер первоначального взноса – минимум определяется автоматически (показатель не может быть менее 15%), большее значение можно указать самостоятельно.

-

Ставку: базовая либо сниженная в рамках программы «Назначь свою ставку».

После нажатия кнопки «Рассчитать кредит» появятся результаты: срок, размер, процентные начисления и

регулярный платеж по ипотеке. Показатели максимально приближены к тем, что будут фигурировать в

вашем договоре. Однако окончательные результаты расчета ипотеки зависят от многих факторов.

Уточнить, одобрит ли банк данную сумму и размер ежемесячного платежа и на каких условиях, вы сможете

после подачи заявки. А посчитать выплаты по ипотеке с точностью до копеек – лишь тогда, когда будет

найдена подходящая недвижимость и станет известна ее стоимость.

Преимущества расчета ипотеки с помощью кредитного онлайн-калькулятора

Данный сервис для расчета ипотечного кредита позволит вам:

-

Получить наглядное представление о банковском продукте;

-

Сопоставить будущие расходы (первый взнос, регулярный платеж, график погашения ипотеки) со своими доходами и спланировать бюджет;

-

Оценить возможности оптимизации договора – опции «Назначь свою ставку» и «Половина платежа раз в 14 дней»;

-

Меняя исходные данные, рассчитать подходящие именно вам срок, размер платежа, сумму первоначального взноса по ипотеке.

Таким образом, использование калькулятора ипотеки – это прекрасная возможность подготовиться к покупке недвижимости с привлечением банковских средств. Если вам необходима квалифицированная помощь в подборе оптимальной программы и расчете ипотечного кредита, воспользуйтесь консультацией наших специалистов.

рассчитать ипотеку, расчет ипотечного кредита в банке на квартиру

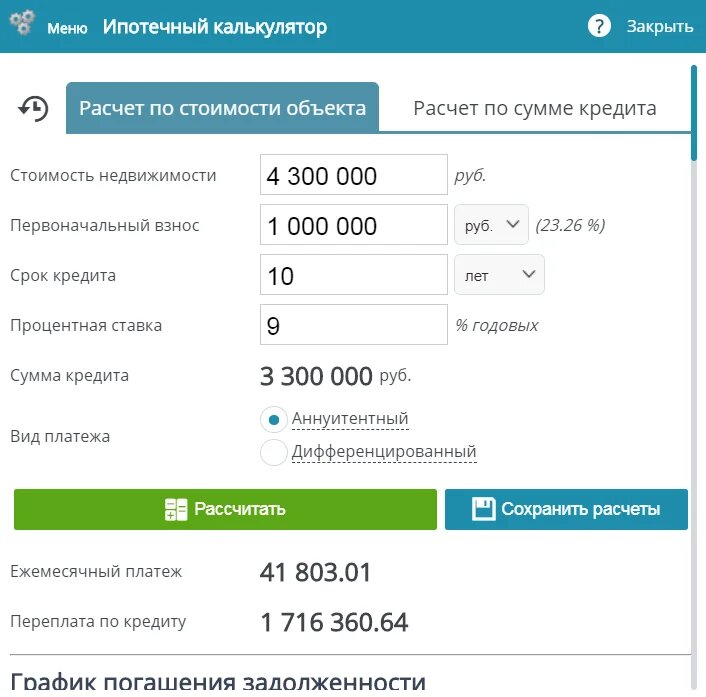

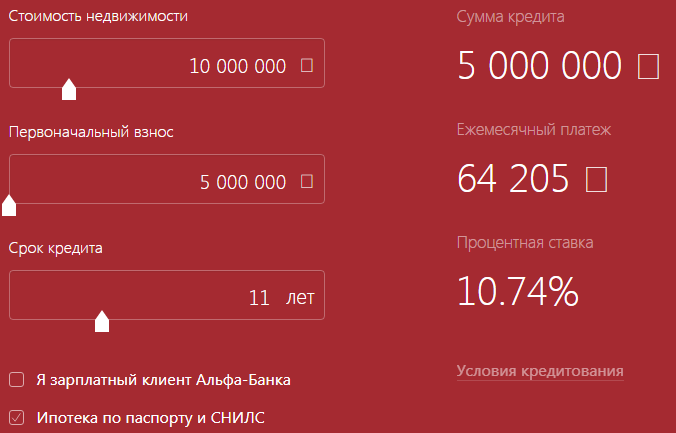

Чтобы рассчитать сумму кредита, ежемесячные платежи, общую стоимость займа и другие важные параметры, используйте банковский ипотечный калькулятор агентства «Этажи». Заполните основные поля, и система подберет рекомендованные программы за 1-2 секунды.

На какую недвижимость можно взять ипотеку

- Новостройки — квартиры в новых ЖК: их часто продают с чистовой или предчистовой отделкой, радиаторами с терморегуляторами, разводкой кабеля электроэнергии

- Вторичная недвижимость — квартиры от собственников: их чаще всего продают с качественным косметическим или капитальным ремонтом, мебелью и бытовой техникой

- Частные дома и коттеджи: они часто расположены на окраине в Калуге или за его пределами, отличаются качественной внутренней отделкой, расположены на большом приусадебном участке

- Земельные участки — их продают с подведенными коммуникациями или без, за пределами города или в черте города, для постройки дома или дачи

- Дачи — их часто продают со встроенной мебелью и старой бытовой техникой, с возможностью прописки и без

Почему стоит взять ипотеку на жилье через агентство «Этажи»

Снижаем переплату. Процентная ставка при оформлении через нас ниже, чем при получении займа напрямую, потому что наше агентство — партнер коммерческих банков Калуги. Узнайте точную экономию — проведите расчет ипотеки в банке на калькуляторе.

Процентная ставка при оформлении через нас ниже, чем при получении займа напрямую, потому что наше агентство — партнер коммерческих банков Калуги. Узнайте точную экономию — проведите расчет ипотеки в банке на калькуляторе.

Используем государственные дотации. Если у вас не хватает денег на первоначальный взнос, предложим использовать разные формы государственной поддержки. Например, оформим материнский капитал или поможем получить военную ипотеку.

Оказываем комплексную поддержку. Помогаем рассчитать ипотеку на квартиру, оформить пакет документов и получить деньги. Рекомендуем безопасную систему расчетов по сделке. Помогаем вступить в право собственности на новое имущество и предлагаем сразу застраховать его.

Повышаем шанс одобрения. Правильно заполняем заявку и отправляем ее в несколько банков. Поэтому шанс одобрения на 25% выше, чем при самостоятельной подаче документов. Если вы работаете и имеете хорошую кредитную историю, вам одобрят займ.

Как оформить ипотеку через агентство «Этажи»

| Самому на сайте | Через ипотечного брокера |

|

|

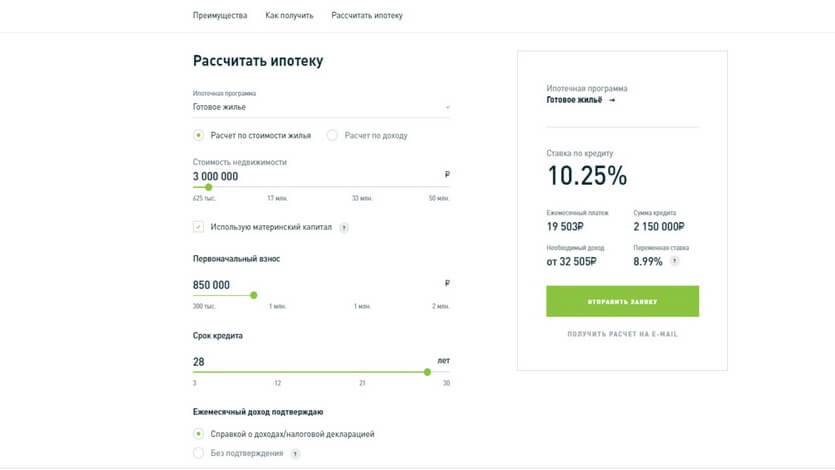

Чтобы рассчитать ипотечный кредит, используйте наш процентный калькулятор ипотечного кредитования.

рассчитать ипотеку, расчет ипотечного кредита в банке на квартиру

Чтобы рассчитать сумму кредита, ежемесячные платежи, общую стоимость займа и другие важные параметры, используйте банковский ипотечный калькулятор агентства «Этажи». Заполните основные поля, и система подберет рекомендованные программы за 1-2 секунды.

На какую недвижимость можно взять ипотеку

- Новостройки — квартиры в новых ЖК: их часто продают с чистовой или предчистовой отделкой, радиаторами с терморегуляторами, разводкой кабеля электроэнергии

- Вторичная недвижимость — квартиры от собственников: их чаще всего продают с качественным косметическим или капитальным ремонтом, мебелью и бытовой техникой

- Частные дома и коттеджи: они часто расположены на окраине в Челябинске или за его пределами, отличаются качественной внутренней отделкой, расположены на большом приусадебном участке

- Земельные участки — их продают с подведенными коммуникациями или без, за пределами города или в черте города, для постройки дома или дачи

- Дачи — их часто продают со встроенной мебелью и старой бытовой техникой, с возможностью прописки и без

Почему стоит взять ипотеку на жилье через агентство «Этажи»

Снижаем переплату. Процентная ставка при оформлении через нас ниже, чем при получении займа напрямую, потому что наше агентство — партнер коммерческих банков Челябинска. Узнайте точную экономию — проведите расчет ипотеки в банке на калькуляторе.

Процентная ставка при оформлении через нас ниже, чем при получении займа напрямую, потому что наше агентство — партнер коммерческих банков Челябинска. Узнайте точную экономию — проведите расчет ипотеки в банке на калькуляторе.

Используем государственные дотации. Если у вас не хватает денег на первоначальный взнос, предложим использовать разные формы государственной поддержки. Например, оформим материнский капитал или поможем получить военную ипотеку.

Оказываем комплексную поддержку. Помогаем рассчитать ипотеку на квартиру, оформить пакет документов и получить деньги. Рекомендуем безопасную систему расчетов по сделке. Помогаем вступить в право собственности на новое имущество и предлагаем сразу застраховать его.

Повышаем шанс одобрения. Правильно заполняем заявку и отправляем ее в несколько банков. Поэтому шанс одобрения на 25% выше, чем при самостоятельной подаче документов. Если вы работаете и имеете хорошую кредитную историю, вам одобрят займ.

Как оформить ипотеку через агентство «Этажи»

| Самому на сайте | Через ипотечного брокера |

|

|

Чтобы рассчитать ипотечный кредит, используйте наш процентный калькулятор ипотечного кредитования.

Кредит «Ипотечный» на покупку недвижимости

Фамилия Имя Отчество *

Телефон *

Дата рождения *

Пермь Березники Соликамск Чайковский Полазна Губаха Москва Город обслуживания *

ДО «Строгановский», г. Пермь, ул. Ленина,72а

ДО «На Сибирской», г. Пермь, ул. Сибирская, 52

ДО «Олимпия», г. Пермь, ул. Мира, 41

ДО «На Яблочкова», г. Пермь, ул. Яблочкова, 48/2

ДО «Закамский», г. Пермь, ул. Маршала Рыбалко, 101

ДО «Березниковский», г. Березники, ул. Пятилетки, 48

ДО «Парковый», г. Березники, пр. Советский, 28

ДО «На Торговой», г. Березники, ул. Парижской Коммуны,54

ДО «Верхнекамский», г. Березники, ул. Пятилетки, 85Б

ДО «Боровский», г. Соликамск, ул. Строителей, 10

ДО «Соликамский», г. Соликамск, 20 лет Победы, 173 В

ДО «Чайковский», г. Чайковский, ул. Ленина 36/2, стр.2

ДО «Полазненский», пос. Полазна, ул. Нефтяников, 7А

ДО «Губахинский», г. Губаха, ул.

Пермь, ул. Ленина,72а

ДО «На Сибирской», г. Пермь, ул. Сибирская, 52

ДО «Олимпия», г. Пермь, ул. Мира, 41

ДО «На Яблочкова», г. Пермь, ул. Яблочкова, 48/2

ДО «Закамский», г. Пермь, ул. Маршала Рыбалко, 101

ДО «Березниковский», г. Березники, ул. Пятилетки, 48

ДО «Парковый», г. Березники, пр. Советский, 28

ДО «На Торговой», г. Березники, ул. Парижской Коммуны,54

ДО «Верхнекамский», г. Березники, ул. Пятилетки, 85Б

ДО «Боровский», г. Соликамск, ул. Строителей, 10

ДО «Соликамский», г. Соликамск, 20 лет Победы, 173 В

ДО «Чайковский», г. Чайковский, ул. Ленина 36/2, стр.2

ДО «Полазненский», пос. Полазна, ул. Нефтяников, 7А

ДО «Губахинский», г. Губаха, ул. Ленина, 41

ККО «Московский», г. Москва, ул. Овчинниковская набережная,20 стр.1

Офис обслуживания

Ленина, 41

ККО «Московский», г. Москва, ул. Овчинниковская набережная,20 стр.1

Офис обслуживания

* — поля, обязательные для заполнения

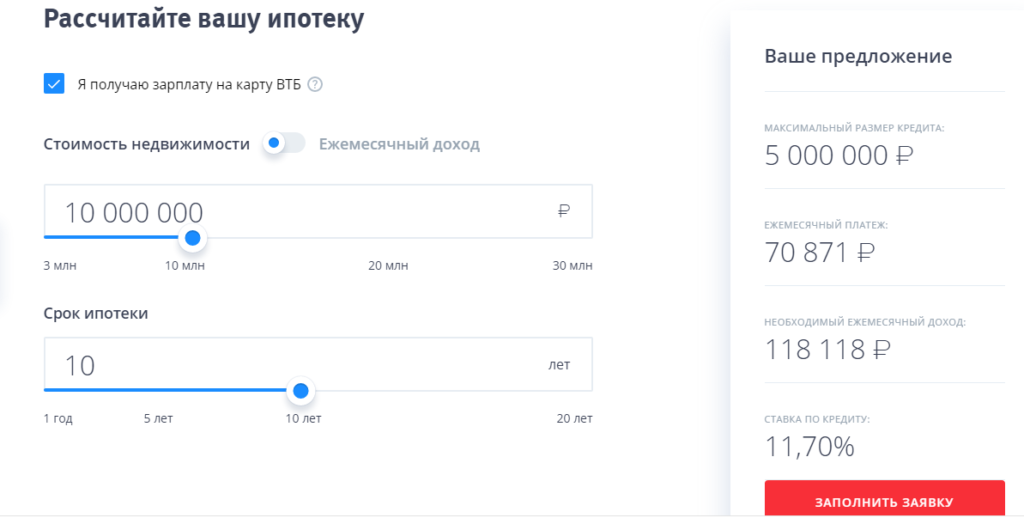

Крупные банки начали повышать ставки ипотеки из-за обвала рубля

Крупные банки неожиданно начали резко повышать ставки ипотеки. Два банка это сделали в пятницу, один обещает поднять ставки в ближайшее время, еще как минимум три заявили «Ведомостям», что пересматривают ставки.

Где дорожает ипотека

С 13 марта ипотечные ставки выросли в «Юникредит банке» и Транскапиталбанке (ТКБ), выяснили «Ведомости». Представители банков это подтвердили.

«В «Юникредит банке» ставки выросли по всем ипотечным кредитам на 1,5 п. п. до 10,4‒13,5% годовых. ТКБ повысил ставки по всем программам, кроме «семейной ипотеки», на 1,5 п. п. до 9,99‒10,29%. Также он повысил ставку кредита на любые цели под залог имеющегося жилья на 1,5 п. п. до 15,49‒16,49%», ‒ рассказала «Ведомостям» руководитель отдела мониторинга банковских продуктов для физических лиц маркетингового агентства Marcs Наталия Исаенко.

п. до 10,4‒13,5% годовых. ТКБ повысил ставки по всем программам, кроме «семейной ипотеки», на 1,5 п. п. до 9,99‒10,29%. Также он повысил ставку кредита на любые цели под залог имеющегося жилья на 1,5 п. п. до 15,49‒16,49%», ‒ рассказала «Ведомостям» руководитель отдела мониторинга банковских продуктов для физических лиц маркетингового агентства Marcs Наталия Исаенко.

Их примеру готовы последовать и другие крупные игроки ипотечного рынка. «В ближайшее время мы готовимся повысить ставки ипотеки примерно на 1‒2%», – передал через пресс-службу управляющий директор «Абсолют банка» Антон Павлов.

Альфа-банк сейчас «рассматривает вопрос повышения ипотечных ставок», «ФК Открытие» – «внимательно следит за экономической ситуацией и сейчас пересматривает ставки по ипотеке», Росбанк «рассматривает возможность корректировки ставок», сообщили «Ведомостям» пресс-службы банков.

Повысит ипотечные ставки и Райффайзенбанк, знают руководитель службы ипотечного кредитования «Инком-недвижимости» Ирина Векшина и представитель «Миэль». Пресс-служба Райффайзенбанка в пятницу это не подтвердила и не опровергла, а на запрос «Ведомостей» ответила, что банк «будет следить за изменениями экономической ситуации и корректировать условия кредитования соответственно».

Пресс-служба Райффайзенбанка в пятницу это не подтвердила и не опровергла, а на запрос «Ведомостей» ответила, что банк «будет следить за изменениями экономической ситуации и корректировать условия кредитования соответственно».

ВТБ, МКБ, «Уралсиб», «Зенит», СМП-банк утверждают, что решение о повышении ипотечных ставок не принимали, будут следить за изменениями экономической и рыночной ситуации и соответственно корректировать условия ипотеки.

Промсвязьбанк и УБРиР пока не планируют пересмотр условий ипотеки. «Во всяком случае, до заседания ЦБ по ключевой ставке 20 марта менять условия по ипотечному кредитованию мы точно не будем», – обещает руководитель ипотечного направления УБРиР Анна Абабкова. Этот банк, напротив, 12 марта снизил ипотечные ставки: минимальную для новостроек ‒ до 7,9% годовых, для готового жилья ‒ от 8,2%.

Пресс-служба Сбербанка традиционно заявила, что «не комментирует изменения условий по продуктам до их официального вступления силу».

Банки дали задний ход

Новые ипотечные ставки будут применяться и к новым, и к ранее одобренным заявкам, по которым еще не подписаны кредитные договоры, сообщили представители «Юникредит банка» и «Абсолют банка». »До официального решения о повышении ставок мы, естественно, не будем менять условия по уже одобренным заявкам, но когда ставки повысятся, это коснется и их тоже», – признается управляющий директор «Абсолют банка» Антон Павлов.

»До официального решения о повышении ставок мы, естественно, не будем менять условия по уже одобренным заявкам, но когда ставки повысятся, это коснется и их тоже», – признается управляющий директор «Абсолют банка» Антон Павлов.

«Пока мы планируем, что повышение коснется клиентов, которые только обратятся за кредитами, а также тех, кому уже одобрена ипотека, если они не успеют выйти на сделку до 31 марта, – говорит директор дирекции ипотечного кредитования ТКБ Вадим Пахаленко. – Но мы допускаем, что при ухудшении обстановки можем пересмотреть решение и повысить ставки и для других заемщиков с одобренной ипотекой».

С такой ситуацией клиенты сталкивались в 2014 г., когда ставки ипотеки резко выросли и ряд банков повышали процент по уже одобренным заявкам, вспоминает коммерческий директор московского территориального управления группы «Эталон» Василий Фетисов.

«Еще неясно, как могут измениться условия для клиентов в других банках с одобренными заявками. Сейчас банки в срочном порядке проводят заседания, чтобы определить свою дальнейшую политику», – рассказывает управляющий партнер компании «Метриум» Мария Литинецкая. Она опасается, что клиенты банков с одобренной заявкой могут узнать об изменении условий уже на сделке.

Она опасается, что клиенты банков с одобренной заявкой могут узнать об изменении условий уже на сделке.

«Миэль» на этой неделе уже зафиксировала похожий случай. «Клиент не смог приобрести квартиру на вторичном рынке в ипотеку по одобренной ставке, банк затягивал сделку, перенося сроки, и она сорвалась – клиент отказался», – рассказала директор по развитию и содействию риэлторскому бизнесу «Миэль» Юлия Федулаева. До биржевого обвала, по ее словам, ставки по одобренным кредитам не менялись даже при повышении ставки ЦБ.

Федулаева опасается, что уже с понедельника лишь меньшинство банков будут выдавать кредиты по предварительно одобренной ставке, остальные ставку поднимут.

Банки имеют на это полное право. При одобрении кредита ставка рассчитывается исходя из действующих на тот момент условий, а уведомление об одобрении не является офертой, объясняет пресс-служба «Юникредит банка»: окончательный размер процентной ставки фиксируется на момент заключения сделки. Если ипотечный кредит одобрен, но договор еще не подписан, банк может изменить процентную ставку в любой момент до подписания в любую сторону, говорит управляющий партнер юридической компании «Позиция права» Егор Редин. По словам зампредседателя коллегии адвокатов «Де-юре» Антона Пуляева, если банк предлагает подписать договор на условиях, отличных от ранее согласованных, то заемщик вправе подписать его либо отказаться. Чаще всего клиенты, получив новые условия, просто уходят в тот банк, где ставки остались на прежнем уровне, замечает коммерческий директор ГК «А101» Анна Боим.

По словам зампредседателя коллегии адвокатов «Де-юре» Антона Пуляева, если банк предлагает подписать договор на условиях, отличных от ранее согласованных, то заемщик вправе подписать его либо отказаться. Чаще всего клиенты, получив новые условия, просто уходят в тот банк, где ставки остались на прежнем уровне, замечает коммерческий директор ГК «А101» Анна Боим.

«А вот изменять ставку по уже выданной ипотеке банк вправе только в меньшую сторону, увеличивать ее в одностороннем порядке кредитор не имеет права, за исключением предусмотренных договором и законом случаев (дефолт, девальвация валюты или другие форс-мажоры, отказ заемщика от обязательного страхования, решение суда, с согласия заемщика). Но окончательное решение о заключении сделки на новых условиях принимает заемщик», ‒ продолжает Репин.

Почему растут ставки ипотеки

Ипотечная ставка устойчиво снижалась с мая прошлого года (пик ставки выданной в течение месяца ипотеки – 10,56% – пришелся на апрель) вслед за ключевой ставкой Центробанка и к 1 февраля достигла 8,79%.

Банкиры объясняют нынешнее повышение ипотечных ставок ситуацией на финансовом рынке. Изменение ставок стало вынужденной мерой в условиях нестабильной ситуации на мировых фондовых рынках, уверяет представитель «Юникредит банка».

«Из-за волатильности на рынках, падения курса рубля, роста доходности ОФЗ большинству банков пришлось задуматься о том, что делать со ставками. Выдавать длинные ипотечные кредиты по нынешним ставкам становится убыточно для банков», – рассказывает руководитель департамента розничного кредитования банка из топ-30.

Банки всерьез напуганы возможным повышением ключевой ставки ЦБ.

«Последние несколько дней активы стали дороже, практически неделю банки выдают ипотечные кредиты себе в убыток. Вопрос в том, как сейчас поведет себя Центральный банк, какое решение будет по ключевой ставке ‒ вверх или вниз. Если это произойдет, то ставки могут вернуться на 1‒2 пункта»

Виталий Мутко

гендиректор госкомпании Дом.РФ

«Ипотека – это тот продукт, где банкам важнее всего не просчитаться со стоимостью денег: длинный срок таких кредитов в разы повышает цену ошибки. Сейчас из-за стресса на рынке и возможного повышения ключевой ставки стоимость денег будет расти», – объясняет опасения банков управляющий директор по банковским рейтингам «Эксперта РА» Александр Сараев.

Сейчас из-за стресса на рынке и возможного повышения ключевой ставки стоимость денег будет расти», – объясняет опасения банков управляющий директор по банковским рейтингам «Эксперта РА» Александр Сараев.

По его мнению, если до 20 марта ситуация на рынках не нормализуется (а это возможно только при возвращении ОПЕК+ к обсуждению сделки по сокращению добычи), ЦБ придется повысить ставку на 0,5‒1 п. п.: из-за падения рубля растут проинфляционные риски, а повышение ключевой ставки позволило бы поддержать рынок ОФЗ и, соответственно, рубль – отток нерезидентов из ОФЗ грозит дальнейшим ослаблением курса.

В рамках поддержания финансовой стабильности ЦБ может увеличить ключевую ставку с целью не допустить валютизации депозитов, соглашается заместитель директора группы суверенных рейтингов и макроэкономического анализа АКРА Дмитрий Куликов. По его мнению, если до 20 марта ситуация на рынках не ухудшится, ставку сохранят, в противном случае в любой из этих дней возможно ее повышение на 0,50‒0,75%.

Если ЦБ и поднимет ключевую ставку на следующей неделе, то не более чем на 0,25 процентного пункта, прогнозирует руководитель рейтинговой службы НРА Сергей Гришунин, но он считает такой сценарий маловероятным.

«Мы все ждем, что сделает ЦБ с ключевой ставкой ‒ смотря на сколько она увеличится, будет ясен масштаб проблем», ‒ говорит Павлов из «Абсолют банка».

Принимая решение о стоимости ипотеки, банки обычно исходят из максимально консервативных прогнозов, указывает Сараев. По прогнозам «Эксперта РА», ипотечные ставки вырастут в среднем на 1 п. п., причем банки могут начать повышение, не дожидаясь решения ЦБ в следующую пятницу. «Так что можно сказать, что рынок уже прошел точку минимальных ставок», ‒ резюмирует Сараев.

Если ЦБ поднимет ключевую ставку, «вынужденный» рост ставок по кредитам на жилье может составить от 0,5 до 2%, опасается Боим.

Ипотечный калькулятор – Рассчитать сумму ежемесячного платежа по ипотеке онлайн

А

Автово 11Адмиралтейская 1

Академическая 43

П

Площадь Александра Невского 24Б

Балтийская 31

Большевиков пр. 65

65

В

Василеостровская 42Г

Горьковская 15Гостиный двор 1

Гражданский пр. 62

Д

Девяткино 78Достоевская 4

У

Улица Дыбенко 64Е

Елизаровская 10З

Звездная 60К

Кировский Завод 6Комендантский пр. 37

Крестовский остров 31

Купчино 69

Л

Ладожская 55Ленинский пр. 38

Лесная 53

Лиговский пр. 15

15

Ломоносовская 34

М

Маяковская 18Международная 6

Московская 34

Московские ворота 17

Н

Нарвская 9Новочеркасская 37

О

Обухово 17Озерки 44

П

Парк Победы 14Парнас 55

Петроградская 36

Пионерская 39

Площадь Восстания 26

Площадь Ленина 21

Площадь Мужества 34

Приморская 37

Пролетарская 24

Проспект Ветеранов 47

Проспект Просвещения 40

Р

Рыбацкое 25С

Старая Деревня 34У

Удельная 26Ф

Фрунзенская 38Ч

Черная речка 29Чернышевская 19

Э

Электросила 14П

Политехническая 17В

Выборгская 44Н

Невский проспектЧ

Чкаловская 43С

Спортивная 33Садовая 3

Сенная

Спасская 2

В

Владимирская 7О

Обводный канал 19В

Волковская 5Б

Бухарестская 7Т

Технологический институт 16П

Пушкинская 7З

Звенигородская 7П

Проспект Славы 5Д

Дунайская 6Ш

Шушары 32З

Зенит 10Б

Беговая 20Т

Театральная 7Г

Горный институт 34Ю

Юго-Западная 41П

Путиловская 4Свой дом.

Что нужно заранее знать об ипотеке

Что нужно заранее знать об ипотекеКак правило, дополнительно все сталкиваются:

- со страхованием жизни и здоровья;

Оно гарантирует, что страховая компания выплатит банку остаток долга по ипотеке, если с вами что-то случится. Как правило, страхуют на случай смерти и инвалидности I и II степени. Здесь же, возможно, придется потратиться на медицинское обследование — в зависимости от требований страховой и банка, но это редкое явление.

По закону страхование жизни в отличие от страхования имущества не является обязательным при ипотеке. Но если вы захотите от него отказаться, помните, что банки тоже могут отказать в кредите без объяснения причин.

К тому же такая страховка может быть полезна и для самого заемщика — при наступлении страхового случая вам или вашим наследникам не придется выплачивать долг.

И не забывайте о необходимости продления страховки. Иначе вам могут увеличить процент по кредиту — банки нередко прописывают это условие в договоре.

Здесь также может понадобиться провести оценку приобретаемого жилья, чтобы кредитная организация понимала рыночную стоимость квартиры. Как правило, оценку проводят специализированные компании, аккредитованные банком. Кстати, нужна она при покупке жилья как на первичном, так и на вторичном рынке.

А если жилье вы покупаете в строящемся доме, то страховать имущество нужно будет уже после того, как дом сдадут. Так что эти расходы дополнят уже скорее траты на приемку квартиры и оформление собственности.

- с пошлиной на государственную регистрацию сделки;

- с тратами на нотариальные услуги.

Самое основное, что может понадобиться, — это либо нотариально заверенное заявление, что вы не состоите в браке, либо, наоборот, согласие супруга на ипотеку, если она оформляется только на одного из них. Это обязательно, потому что по закону жилищный кредит признается общим обязательством супругов и банк хочет удостовериться, что семья понимает все имущественные риски.

Также могут быть и другие расходы — например, на открытие сейфовой ячейки, если расчеты проводятся через нее, и т.д.

Как рассчитать ипотечный платеж за 8 шагов

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами. Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

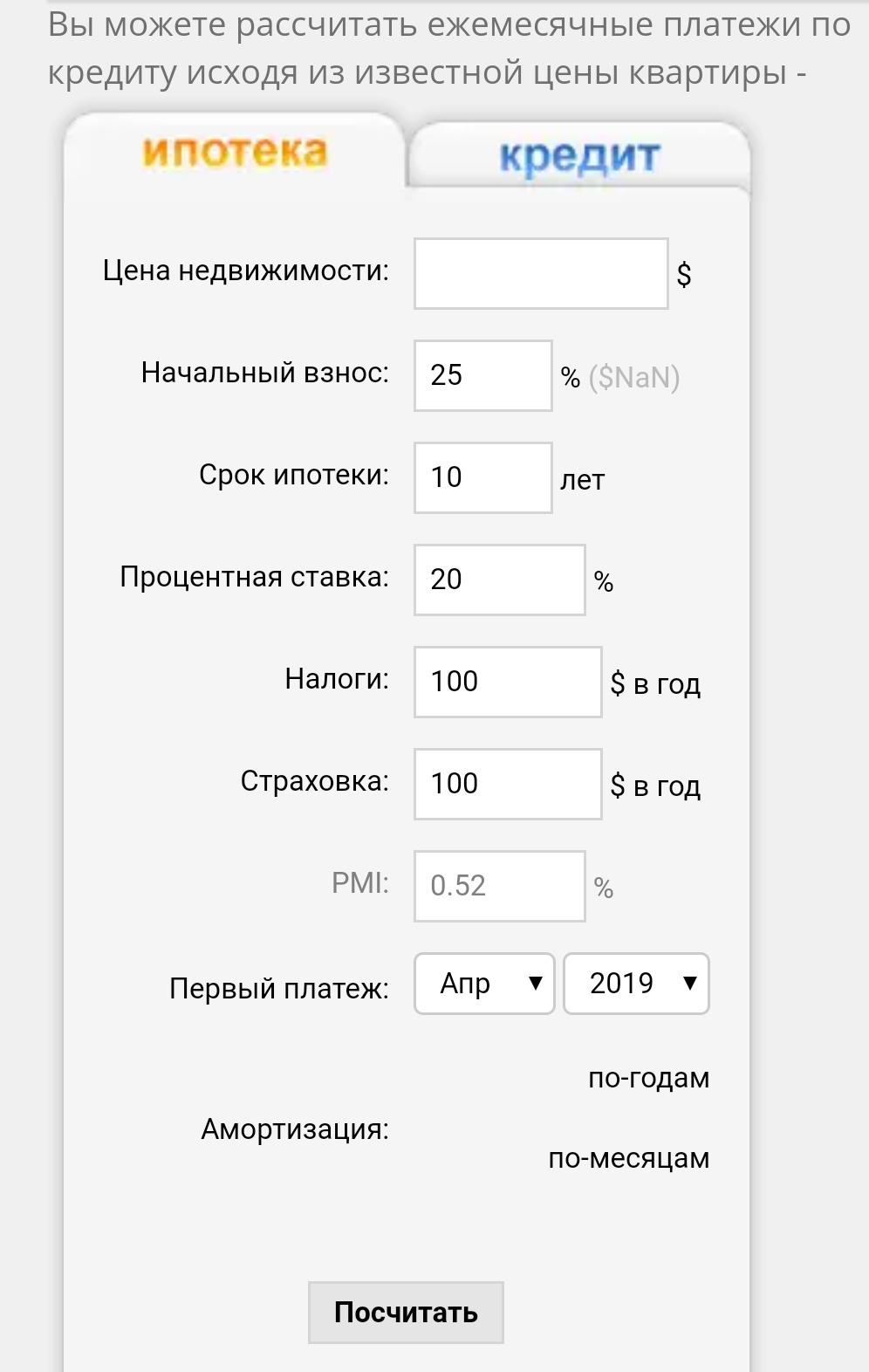

- Ежемесячный платеж по ипотеке можно рассчитать вручную, но проще использовать онлайн-калькулятор.

- Вам необходимо знать основную сумму ипотеки, годовую или ежемесячную процентную ставку и срок кредита.

- Рассмотрите также страхование домовладельцев, налоги на имущество и частное ипотечное страхование.

- Подпишитесь на рассылку новостей Personal Finance Insider здесь »

Чаще всего домовладелец, занявший деньги на покупку дома, вносит единовременный ежемесячный платеж своему ипотечному кредитору. Но хотя это можно назвать ежемесячным платежом по ипотеке, он включает в себя больше, чем просто затраты на погашение кредита, плюс проценты.

Но хотя это можно назвать ежемесячным платежом по ипотеке, он включает в себя больше, чем просто затраты на погашение кредита, плюс проценты.

Для многих из миллионов американских домовладельцев, имеющих ипотеку, ежемесячный платеж также включает частное страхование ипотеки, страхование домовладельцев и налоги на имущество.

Можно рассчитать общий ежемесячный платеж вручную, используя стандартную формулу, но часто проще использовать онлайн-калькулятор. В любом случае, вот что вам понадобится:

Первоначальная сумма кредита называется основной суммой залога.

Например, человек, у которого есть 100 000 долларов наличными, может внести 20% первоначальный взнос за дом за 500 000 долларов, но ему потребуется занять 400 000 долларов в банке, чтобы завершить покупку. С каждым ежемесячным платежом по ипотеке сумма основного долга будет уменьшаться, но будут добавляться проценты.

Процентная ставка — это, по сути, комиссия, которую банк взимает с вас за получение займа, выраженная в процентах. Как правило, покупатель с высоким кредитным рейтингом, высоким первоначальным взносом и низким соотношением долга к доходу обеспечит более низкую процентную ставку — риск одолжить этому человеку деньги ниже, чем для кого-то с менее стабильным финансовым положением. .

Как правило, покупатель с высоким кредитным рейтингом, высоким первоначальным взносом и низким соотношением долга к доходу обеспечит более низкую процентную ставку — риск одолжить этому человеку деньги ниже, чем для кого-то с менее стабильным финансовым положением. .

Кредиторы предоставляют годовую процентную ставку по ипотеке. Если вы хотите вручную рассчитать ежемесячный платеж по ипотеке, вам понадобится ежемесячная процентная ставка — просто разделите годовую процентную ставку на 12 (количество месяцев в году). Например, если годовая процентная ставка составляет 4%, ежемесячная процентная ставка будет 0,33% (0,04 / 12 = 0,0033).

Самый распространенный срок ипотеки с фиксированной процентной ставкой составляет 30 или 15 лет. Чтобы получить ожидаемое количество ежемесячных платежей, умножьте количество лет на 12 (количество месяцев в году).

30-летняя ипотека потребует 360 ежемесячных платежей, в то время как 15-летняя ипотека потребует ровно половину количества ежемесячных платежей, или 180. Опять же, вам нужны эти более конкретные цифры, только если вы вставляете цифры в формула — онлайн-калькулятор сам произведет вычисления, как только вы выберете тип ссуды из списка вариантов.

Опять же, вам нужны эти более конкретные цифры, только если вы вставляете цифры в формула — онлайн-калькулятор сам произведет вычисления, как только вы выберете тип ссуды из списка вариантов.

Частная ипотечная страховка (PMI) требуется, если вы кладете менее 20% от покупной цены на дом. Чаще всего ваш страховой взнос по PMI добавляется кредитором к ежемесячным выплатам по ипотеке.

Точная стоимость будет указана в смете вашего кредита, но PMI обычно стоит от 0,2% до 2% от основной суммы вашей ипотеки.

Часто от PMI можно отказаться, когда домовладелец достигает 20% -ной доли в доме.

Ежемесячный платеж по ипотеке часто включает налоги на недвижимость, которые взимаются кредитором и затем переводятся на конкретный счет, обычно называемый счетом условного депонирования или конфискованным счетом. В конце года налоги уплачиваются в правительство от имени домовладельцев.

Размер вашей задолженности по налогу на недвижимость будет зависеть от местных налоговых ставок и стоимости дома. Так же, как и подоходный налог, по оценке кредитора, домовладельцу необходимо будет заплатить сумму, которая может быть больше или меньше фактической суммы задолженности, что может привести к выставлению счета или возмещению в налоговый сезон.

Так же, как и подоходный налог, по оценке кредитора, домовладельцу необходимо будет заплатить сумму, которая может быть больше или меньше фактической суммы задолженности, что может привести к выставлению счета или возмещению в налоговый сезон.

Обычно ставку налога на недвижимость можно найти на веб-сайте местного правительства.

Почти каждый домовладелец, который берет ипотеку, должен будет оплатить страховку домовладельца — еще одна сумма, которая часто включается в ежемесячные выплаты по ипотеке кредитору.n — 1]

P = основная сумма кредита

i = ежемесячная процентная ставка

n = количество месяцев, необходимых для погашения ссуды

После расчета M (ежемесячный платеж по ипотеке) вы можете добавить в ежемесячную собственность налог и страховые взносы домовладельцев, если они у вас есть. Это фиксированные расходы, которые не зависят от суммы займа в банке, поэтому их можно легко добавить к ежемесячным расходам.

Если математика не ваша сильная сторона, попробуйте онлайн-калькулятор ипотечного кредита, который включает расходы на страхование и налоги. Они могут дать довольно точную картину ежемесячного платежа, который вы будете делать кредитору. Онлайн-калькулятор также может помочь оценить налоги и расходы на страхование.

Они могут дать довольно точную картину ежемесячного платежа, который вы будете делать кредитору. Онлайн-калькулятор также может помочь оценить налоги и расходы на страхование.

Personal Finance Insider предлагает инструменты и калькуляторы, которые помогут вам принимать разумные решения с вашими деньгами. Мы не даем советов по инвестициям и не призываем вас покупать или продавать акции или другие финансовые продукты. Что вы решите делать со своими деньгами, зависит от вас.Если вы примете меры на основе одной из рекомендаций, перечисленных в калькуляторе, мы получим небольшую долю дохода от наших торговых партнеров.

Калькулятор ипотеки | Банковская ставка

Как рассчитать выплаты по ипотеке

Хотите узнать, сколько будет вашего ежемесячного платежа по ипотеке? Для математиков, вот формула, которая поможет вам рассчитать ипотечные платежи вручную:

Уравнение для ипотечных выплат

M = P [r (1 + r) ^ n / ((1 + r) ^ n) -1)]

- M = общий ежемесячный платеж по ипотеке

- P = основная сумма кредита

- r = ваша ежемесячная процентная ставка.

Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить ежемесячную ставку. Если ваша процентная ставка составляет 5%, ваша ежемесячная ставка будет 0,004167 (0,05 / 12 = 0,004167).

Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить ежемесячную ставку. Если ваша процентная ставка составляет 5%, ваша ежемесячная ставка будет 0,004167 (0,05 / 12 = 0,004167). - n = количество платежей в течение срока кредита. Умножьте количество лет в сроке ссуды на 12 (количество месяцев в году), чтобы получить общее количество выплат по ссуде. Например, фиксированная ипотека на 30 лет будет иметь 360 выплат (30×12 = 360).

Эта формула поможет вам подсчитать, сколько дома вы можете себе позволить. Использование нашего ипотечного калькулятора может облегчить вам работу и помочь вам решить, вкладываете ли вы достаточно денег или можете или должны скорректировать срок кредита. Всегда полезно оценивать покупки у нескольких кредиторов, чтобы убедиться, что вы получаете лучшую из доступных сделок.

Как может помочь ипотечный калькулятор

Покупка дома — самая крупная покупка, которую большинство людей совершит в своей жизни, поэтому вам следует тщательно подумать о том, как вы собираетесь ее финансировать. Предварительная установка бюджета — задолго до того, как вы начнете смотреть на дома — поможет вам не влюбиться в дом, который вы не можете себе позволить. Вот здесь и может помочь простой ипотечный калькулятор, подобный нашему.

Предварительная установка бюджета — задолго до того, как вы начнете смотреть на дома — поможет вам не влюбиться в дом, который вы не можете себе позволить. Вот здесь и может помочь простой ипотечный калькулятор, подобный нашему.

Выплата по ипотеке включает четыре компонента, которые вместе известны как PITI (произносится как «жалость»): основная сумма, проценты, налоги и страхование. Многие покупатели жилья знают об этих расходах, но не готовы к скрытым расходам домовладения. К ним относятся сборы ассоциации домовладельцев (ТСЖ), страхование частной ипотечной ссуды, текущее обслуживание, более крупные счета за коммунальные услуги и капитальный ремонт.

Калькулятор ипотечной ссуды с банковской ставкой может помочь вам учесть сборы PITI и ТСЖ, но не другие расходы, поэтому убедитесь, что ежемесячный платеж, который он рассчитывает для вас, не является абсолютным максимумом того, что вы можете себе позволить. Важно иметь в своем бюджете некоторую амортизацию на случай непредвиденных или чрезвычайных расходов. Вы также можете настроить сумму кредита и первоначального взноса, процентную ставку и срок кредита, чтобы увидеть, как эти переменные влияют на ваш ежемесячный платеж. Ваша конкретная процентная ставка будет зависеть от вашего общего кредитного профиля и отношения долга к доходу, или DTI, который представляет собой сумму всех ваших долгов и нового платежа по ипотеке, деленную на ваш валовой ежемесячный доход.Более низкий кредитный рейтинг и более высокий DTI могут сделать вас более рискованным заемщиком в глазах кредиторов. Как правило, чем более рискованным вы кажетесь на бумаге, тем выше будет ваша процентная ставка.

Вы также можете настроить сумму кредита и первоначального взноса, процентную ставку и срок кредита, чтобы увидеть, как эти переменные влияют на ваш ежемесячный платеж. Ваша конкретная процентная ставка будет зависеть от вашего общего кредитного профиля и отношения долга к доходу, или DTI, который представляет собой сумму всех ваших долгов и нового платежа по ипотеке, деленную на ваш валовой ежемесячный доход.Более низкий кредитный рейтинг и более высокий DTI могут сделать вас более рискованным заемщиком в глазах кредиторов. Как правило, чем более рискованным вы кажетесь на бумаге, тем выше будет ваша процентная ставка.

Решаем, сколько дома вы можете себе позволить

Если вы не уверены, какая часть вашего дохода должна идти на жилье, следуйте проверенному правилу 28/36 процентов. Большинство финансовых консультантов соглашаются с тем, что люди должны тратить не более 28 процентов своего валового дохода на жилье (то есть на ваш платеж по ипотеке) и не более 36 процентов своего валового дохода на общую сумму долга, включая выплаты по ипотеке, кредитные карты, студенческие ссуды. , медицинские счета и тому подобное.

, медицинские счета и тому подобное.

Вот пример того, как это выглядит:

Общая сумма ежемесячных выплат по ипотекеДжо зарабатывает 60 000 долларов в год. Это общий ежемесячный доход в размере 5000 долларов США в месяц.

5000 долларов x 0,28 = 1,400 долларов США ежемесячного платежа по ипотеке (PITI)

Джо, включая основную сумму, проценты, налоги и страховку, не должна превышать 1400 долларов в месяц. Это максимальная сумма кредита примерно 253 379 долларов США.

Вы можете претендовать на ипотеку с коэффициентом DTI до 50 процентов для некоторых кредитов, но у вас может не хватить места для маневра в вашем бюджете для других расходов на проживание, пенсии, чрезвычайных сбережений и дискреционных расходов, если вы слишком сильно растянетесь.Кредиторы не принимают во внимание эти статьи бюджета, когда они предварительно одобряют получение кредита, поэтому вы должны сами учесть эти расходы в своей картине доступности жилья.

Знание того, что вы можете себе позволить, поможет вам предпринять следующие шаги с финансовой точки зрения. Последнее, что вы хотите сделать, — это получить 30-летний жилищный заем, который слишком дорог для вашего бюджета, даже если кредитор готов одолжить вам деньги.

Следующие шаги

Калькулятор ипотечного кредита — это трамплин, который поможет вам оценить ежемесячный платеж по ипотеке и понять, что он включает.Ваш следующий шаг после игры с цифрами: получите предварительное одобрение ипотечного кредитора.

Подача заявления на ипотеку даст вам более определенное представление о том, сколько дома вы можете себе позволить после того, как кредитор проверит вашу занятость, доход, кредит и финансы. У вас также будет более четкое представление о том, сколько денег вам нужно будет принести до финального стола.

О наших таблицах ставок по ипотеке

Приведенная выше информация об ипотечном кредите предоставлена или получена Bankrate.

Некоторые кредиторы предоставляют Bankrate условия своего ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наши «Рекламодатели»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок в соответствии с применимыми критериями. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или по номеру телефона Рекламодателя.

Некоторые кредиторы предоставляют Bankrate условия своего ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наши «Рекламодатели»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок в соответствии с применимыми критериями. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или по номеру телефона Рекламодателя.

Каждый рекламодатель несет ответственность за точность и доступность своих собственных рекламируемых условий. Bankrate не может гарантировать точность или доступность любого срока кредита, указанного выше. Тем не менее, Bankrate пытается проверить точность и доступность рекламируемых условий посредством процесса обеспечения качества и требует от Рекламодателей согласия с нашими Положениями и условиями и соблюдения нашей Программы контроля качества. Щелкните здесь, чтобы просмотреть критерии ставки по кредитному продукту.

Щелкните здесь, чтобы просмотреть критерии ставки по кредитному продукту.

могут иметь на своем веб-сайте условия займа, отличные от тех, которые рекламируются через Bankrate.com. Для получения ставки Bankrate.com вы должны идентифицировать себя перед Рекламодателем как клиент Bankrate.com. Обычно это делается по телефону, поэтому вам следует искать номер телефона рекламодателя, когда вы переходите на его веб-сайт. Кроме того, кредитные союзы могут потребовать членства.

Если вы ищете ссуду на сумму более 424 100 долларов, кредиторы в определенных местах могут предоставить условия, отличные от тех, которые указаны в таблице выше.Вы должны согласовать с кредитором свои условия в отношении запрашиваемой суммы кредита.

Условия кредита (годовая процентная ставка и примеры платежей), приведенные выше, не включают суммы налогов или страховых взносов. Сумма вашего ежемесячного платежа будет больше, если включены налоги и страховые взносы.

Если вы использовали Bankrate. com и не получили рекламируемые условия займа или иным образом недовольны своим опытом работы с любым Рекламодателем, мы хотим получить известие от вас. Пожалуйста, нажмите здесь, чтобы оставить свои комментарии в отдел контроля качества банковских ставок.

com и не получили рекламируемые условия займа или иным образом недовольны своим опытом работы с любым Рекламодателем, мы хотим получить известие от вас. Пожалуйста, нажмите здесь, чтобы оставить свои комментарии в отдел контроля качества банковских ставок.

Гарантия качества

Сравнивайте цены с уверенностью. Ставки точны и доступны на дату, видимую для клиентов Bankrate. Представьте себя потребителем Bankrate, чтобы получить ставку Bankrate.com.

О банкротствеРекомендуемая процентная ставка

Полезные калькуляторы и инструменты

Ипотечный калькулятор: альтернативное использование

Большинство людей используют ипотечный калькулятор для оценки выплаты по новой ипотеке, но его можно использовать и для других целей.Вот еще несколько вариантов использования:

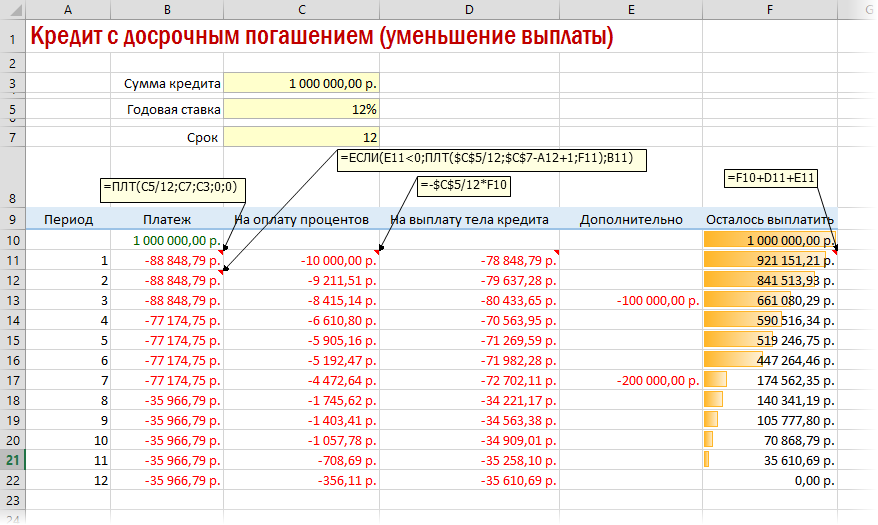

Планируется досрочно погасить ипотеку.

Воспользуйтесь функцией «Дополнительные выплаты» ипотечного калькулятора Bankrate, чтобы узнать, как можно сократить срок и сэкономить больше в долгосрочной перспективе, выплачивая дополнительные деньги в счет основной суммы кредита.

Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже однократно.

Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже однократно.Чтобы рассчитать экономию, нажмите ссылку «Амортизация / График платежей» и введите гипотетическую сумму в одну из категорий платежей (ежемесячно, ежегодно или разово), затем нажмите «Применить дополнительные платежи», чтобы узнать, сколько процентов вы получите. Я в конечном итоге заплату и назначу новую дату выплаты.

Решите, стоит ли ARM рисковать.

Более низкая начальная процентная ставка ипотеки с регулируемой ставкой, или ARM, может быть заманчивой. В то время как ARM может быть подходящим для некоторых заемщиков, другие могут обнаружить, что более низкая начальная процентная ставка не сократит их ежемесячные платежи так сильно, как они думают.

Чтобы получить представление о том, сколько вы действительно сэкономите на начальном этапе, попробуйте ввести процентную ставку ARM в ипотечный калькулятор, оставив срок 30 лет.Затем сравните эти выплаты с выплатами, которые вы получаете, когда вводите ставку для обычной 30-летней фиксированной ипотеки.

Это может подтвердить ваши первоначальные надежды на преимущества ARM — или дать вам реальную проверку того, действительно ли потенциальные преимущества ARM перевешивают риски.

Это может подтвердить ваши первоначальные надежды на преимущества ARM — или дать вам реальную проверку того, действительно ли потенциальные преимущества ARM перевешивают риски.Узнайте, когда нужно отказаться от частного ипотечного страхования.

Вы можете использовать ипотечный калькулятор, чтобы определить, когда у вас будет 20 процентов собственного капитала в вашем доме.Это волшебное число для требования, чтобы кредитор отказался от требований частного ипотечного страхования. Если вы вложили менее 20 процентов при покупке дома, вам нужно будет ежемесячно вносить дополнительный сбор в дополнение к регулярному платежу по ипотеке, чтобы компенсировать риск кредитора. Как только у вас будет 20% капитала, эта комиссия уйдет, а это означает, что в вашем кармане будет больше денег.

Просто введите первоначальную сумму ипотечного кредита и дату закрытия и нажмите «Показать график погашения».Затем умножьте исходную сумму ипотеки на 0,8 и сравните результат с ближайшим числом в крайнем правом столбце таблицы амортизации, чтобы узнать, когда вы достигнете 20-процентного собственного капитала.

Помощь калькулятора ипотеки

Использование онлайн-калькулятора ипотеки может помочь вам быстро и точно спрогнозировать ежемесячный платеж по ипотеке с помощью всего лишь нескольких частей информации. Он также может показать вам общую сумму процентов, которые вы заплатите в течение срока действия ипотеки.Чтобы использовать этот калькулятор, вам понадобится следующая информация:

Цена дома —

Это сумма в долларах, которую вы ожидаете заплатить за дом.

Первоначальный взнос —

Первоначальный взнос — это деньги, которые вы даете продавцу дома. Снижение по крайней мере на 20 процентов обычно позволяет избежать ипотечного страхования.

Сумма ипотеки —

Если вы получаете ипотеку на покупку нового дома, вы можете узнать это число, вычтя первоначальный взнос из стоимости дома.Если вы рефинансируете, это число будет непогашенным остатком по вашей ипотеке.

Срок ипотеки (лет) —

Это срок ипотеки, которую вы рассматриваете. Например, если вы покупаете дом, вы можете выбрать ипотечный кредит на 30 лет, который является наиболее распространенным, поскольку он позволяет снизить ежемесячные платежи за счет увеличения срока погашения более чем на три десятилетия. С другой стороны, рефинансирующий домовладелец может выбрать ссуду с более коротким сроком погашения, например 15 лет.Это еще один распространенный термин ипотеки, который позволяет заемщику сэкономить деньги, выплачивая меньшую сумму процентов. Однако ежемесячные выплаты по ипотечным кредитам на 15 лет выше, чем по ипотечным кредитам на 30 лет, поэтому для домашнего бюджета это может оказаться большим натяжением, особенно для впервые покупающих жилье.

Например, если вы покупаете дом, вы можете выбрать ипотечный кредит на 30 лет, который является наиболее распространенным, поскольку он позволяет снизить ежемесячные платежи за счет увеличения срока погашения более чем на три десятилетия. С другой стороны, рефинансирующий домовладелец может выбрать ссуду с более коротким сроком погашения, например 15 лет.Это еще один распространенный термин ипотеки, который позволяет заемщику сэкономить деньги, выплачивая меньшую сумму процентов. Однако ежемесячные выплаты по ипотечным кредитам на 15 лет выше, чем по ипотечным кредитам на 30 лет, поэтому для домашнего бюджета это может оказаться большим натяжением, особенно для впервые покупающих жилье.

Процентная ставка —

Оцените процентную ставку по новой ипотеке, проверив таблицы ставок по ипотеке Bankrate для вашего района. Когда у вас есть прогнозируемая ставка (ваша реальная ставка может отличаться в зависимости от вашей общей финансовой и кредитной картины), вы можете подключить ее к калькулятору.

Дата начала ипотеки —

Выберите месяц, день и год, когда начнутся выплаты по ипотеке.

15-летняя ипотека или 30-летняя ипотека?

15-летняя и 30-летняя ипотека

У ипотеки на 15 и 30 лет есть свои плюсы и минусы. 15-летняя ипотека сэкономит вам деньги в долгосрочной перспективе, потому что процентные платежи резко сокращаются, поскольку вы платите проценты только на 15 лет по сравнению с 30 годами. Второе важное преимущество заключается в том, что 15-летняя ипотека часто имеет более низкие процентные ставки.

Однако ипотека на 15 лет предполагает более высокие минимальные ежемесячные платежи, что может означать меньший денежный поток.

Преимущество для покупателей жилья с 30-летней ипотекой заключается в том, что у них есть возможность платить больше минимально необходимого ежемесячного платежа. Это означает, что они могут выплатить свою ипотеку через 15 лет, но от них это не требуется. Так что, если вы не можете позволить себе дополнительную сумму в течение одного месяца, вы не рискуете испортить свой кредитный отчет..jpg)

Вы можете сравнить процентные ставки по обоим типам жилищных ссуд, введя ставки и условия в 15-летний ипотечный калькулятор Bankrate, а также в 30-летний ипотечный калькулятор.

Используйте эту информацию, чтобы узнать, сколько будут ежемесячных выплат по каждому типу ипотеки. Это отличный способ узнать, что вы можете себе позволить, сколько вы можете сэкономить и какой продукт подходит для вашего бюджета.

Ипотека на 15 лет хороша для людей, которые…

- Можно легко производить ежемесячные платежи и оставлять наличные для экономии

- Хотите уменьшить сумму процентов, которые они выплачивают в течение срока кредита

- Хотите более низкую процентную ставку

- Подходят к концу их трудовые годы и хотят выплатить свою ипотеку до выхода на пенсию.

Ипотека на 30 лет хороша для людей, которые…

- Хочу снизить ежемесячные платежи

- Хотите гибкость в оплате суммы, превышающей минимальную сумму, но не обязаны это делать

- Зарабатывайте деньги на фрилансе или по контракту, но каждый месяц или год может иметь разный уровень дохода

- Хотите использовать лишние деньги для сбережений или инвестиций

Сравнить ставки по ипотеке

при дополнительной оплате основного долга по ипотеке

Когда вы вносите предоплату по ипотеке, это означает, что вы вносите дополнительные платежи на остаток основной суммы кредита. Выплата дополнительной основной суммы по ипотечному кредиту может сэкономить вам тысячи долларов процентов и помочь вам быстрее наращивать капитал.

Выплата дополнительной основной суммы по ипотечному кредиту может сэкономить вам тысячи долларов процентов и помочь вам быстрее наращивать капитал.

Существует несколько способов внесения предоплаты по ипотеке:

- Выплачивайте дополнительный платеж по ипотеке каждый год

- Добавляйте лишние доллары к каждому платежу

- Применяйте единовременную выплату после получения наследства или другой непредвиденной прибыли

- Некоторая комбинация вышеперечисленного

Сколько я могу сэкономить, выплачивая дополнительную сумму по ипотеке?

Преимущество выплаты дополнительной основной суммы по ипотеке заключается не только в небольшом сокращении ежемесячных процентных расходов.Это происходит в результате погашения непогашенного остатка по кредиту за счет дополнительных выплат по основной сумме ипотечного кредита, что сокращает общую сумму процентов, которые вы должны будете выплатить в течение срока действия ссуды.

Вот пример того, как предоплата экономит деньги и время:

Кайлин берет ипотеку на сумму 120 000 долларов под 4,5% годовых. Ежемесячная основная сумма ипотеки и проценты составляют 608,02 доллара. Вот что происходит, когда Кайлин вносит дополнительные платежи по ипотеке:

Ежемесячная основная сумма ипотеки и проценты составляют 608,02 доллара. Вот что происходит, когда Кайлин вносит дополнительные платежи по ипотеке:

| Минимум каждый месяц | 30 лет | 98 888 долларов США | $ 0 |

| 13 выплат в год * | 25 лет, 9 месяцев | $ 8 870 | $ 16 018 |

| Дополнительно 100 долларов в месяц | 22 года, 6 месяцев | 70 944 долл. США 90 289 | $ 27 944 |

| 50 долларов каждый месяц | 25 лет, 8 месяцев | $ 82 452 | 16 436 долл. США 90 289 |

| 25 долларов каждый месяц | 27 лет, 8 месяцев | $ 89 864 | $ 9 024 |

Калькулятор графика погашения ипотечного кредита Bankrate может помочь вам определить влияние дополнительных платежей на вашу ипотеку.Нажмите «Показать график погашения», чтобы открыть раздел, в котором можно рассчитать эффект дополнительных платежей.

Каковы недостатки предоплаты моей ипотеки?

У предоплаты есть потенциальные недостатки. Во-первых, привязка наличных у себя дома означает, что у вас меньше ликвидности и возможностей для маневра в вашем бюджете. Другими словами, у вас будет меньше доступных денежных средств, которые можно будет направить, например, на увеличение ваших взносов 401 (k) или выплату долга с высокими процентами. Эти финансовые цели могут обеспечить более высокую отдачу от ваших инвестиций.

Еще одно соображение — это альтернативные издержки, связанные с отсутствием вложений этих дополнительных денег в другое место. За последние четыре десятилетия доходность фондового рынка составляла в среднем 10 процентов в год. Для широких рынков облигаций среднегодовая прибыль была близка к 8 процентам.

На вопрос: «Могу ли я досрочно погасить ипотечный кредит?» посмотрите на свою финансовую картину в целом. Вот несколько важных вопросов, которые следует рассмотреть:

- Стеснен ли ваш ежемесячный бюджет после покрытия необходимых расходов?

- Ваш доход непостоянен и / или непредсказуем?

- Как долго вы планируете оставаться в своем доме?

- Достаточно ли у вас накоплений на пенсию?

- Имеется ли у вас достаточный фонд чрезвычайных сбережений в размере от трех до шести месяцев для покрытия расходов на проживание в семье?

- У вас много кредитных карт или ссуд под высокие проценты?

Оценка ваших финансовых целей, доходов и бюджета может помочь вам решить, имеет ли смысл решать другие насущные финансовые проблемы перед выплатой вперед по ипотеке.

Сделайте это перед предоплатой ипотечного кредита

Предоплата ипотеки — отличная цель, над которой нужно работать, но прежде чем вы это сделаете, убедитесь, что вы выполнили следующие финансовые вехи:

- Достигните результата. Если пенсионный план на рабочем месте не дает вам полного соответствия компании, вы упускаете возможность мгновенного возврата. Типичное соответствие компании составляет от 50 до 100 процентов вашего вклада — до определенного предела (часто от 3 до 6 процентов вашего дохода). Вот где дополнительные деньги должны быть в первую очередь, пока вы не выйдете на пенсию.Взносы в пенсионный план получают налоговые льготы, и чем больше у вас будет времени на рост, тем лучше.

- Погасите долг по более высокой ставке. Нет смысла выплачивать 4-процентную ипотеку, если у вас есть кредитная карта с накоплением на 16 процентов и более.

- План на случай чрезвычайных ситуаций. Сберегательный счет, на который можно потратить минимум от трех до шести месяцев, может помочь вам пережить большинство неудач.

- Защитите себя. Вы должны быть надлежащим образом застрахованы, что для большинства людей означает наличие страхового полиса в отношении имущества, здоровья и инвалидности.Если у вас есть финансовые иждивенцы, вам, вероятно, также понадобится страхование жизни.

После того, как эти основания покрыты, предоплата ипотеки сводится к дисциплине и уровню комфорта. Вы хотите полностью избавиться от долгов? Или вы бы предпочли, чтобы ваши деньги больше работали на вас другими способами? В идеале вы хотите выплатить ипотечный кредит до выхода на пенсию, чтобы не беспокоиться о ежемесячных выплатах, если ваш доход станет более ограниченным.

Видеогид: плюсы и минусы предоплаты ипотеки

Используйте подход «сделай сам» к предоплате ипотеки

Допустим, вы хотите ежемесячно вносить в бюджет дополнительную сумму для предоплаты основной суммы долга. Одна тактика состоит в том, чтобы вносить один дополнительный платеж по основной сумме залога и процентов в год. Вы можете просто произвести двойной платеж в течение месяца по вашему выбору или добавить одну двенадцатую основной суммы и процентов к ежемесячному платежу. Через год вы совершите 13 платежей.

Одна тактика состоит в том, чтобы вносить один дополнительный платеж по основной сумме залога и процентов в год. Вы можете просто произвести двойной платеж в течение месяца по вашему выбору или добавить одну двенадцатую основной суммы и процентов к ежемесячному платежу. Через год вы совершите 13 платежей.

Удостоверьтесь, что вы выделяете любые дополнительные платежи по основной сумме долга специально на погашение основной суммы залога. Кредиторы обычно имеют эту возможность онлайн или имеют процесс целевого назначения чеков только для выплаты основной суммы.Спросите у своего кредитора инструкции.

Если вы не укажете, что дополнительные платежи должны идти в счет основной суммы ипотеки, дополнительные деньги пойдут на ваш следующий ежемесячный платеж по ипотеке, что не поможет вам в достижении вашей цели по досрочному погашению ипотеки.

После того, как вы накопите достаточный капитал в своем доме (не менее 20 процентов), попросите своего кредитора отменить частную ипотечную страховку или PMI. Выплата основной суммы ипотечного кредита быстрее помогает исключить выплаты PMI, что также экономит ваши деньги в долгосрочной перспективе.

Выплата основной суммы ипотечного кредита быстрее помогает исключить выплаты PMI, что также экономит ваши деньги в долгосрочной перспективе.

Подробнее:

Сравнить текущие ставки займов VA сегодня

Какие сегодня ставки по ипотеке VA?

В понедельник, 1 марта 2021 года, согласно последнему исследованию крупнейших ипотечных кредиторов страны, проведенному Bankrate, средняя 30-летняя ставка по ссуде VA составляет 3,050% при годовом доходе 3,340%. Средняя 30-летняя ставка рефинансирования VA составляет 3,100% с годовой процентной ставкой 3,350%.

Текущие ставки по кредитам VA

В таблице ниже собраны данные всеобъемлющего национального обзора ипотечных кредиторов, чтобы помочь вам узнать, какие ставки по кредитам VA являются наиболее конкурентоспособными.Эта таблица процентных ставок обновляется ежедневно, чтобы предоставить вам самые актуальные ставки при выборе ипотечного жилищного кредита VA.

Тарифы по состоянию на понедельник, 1 марта 2021 г. , 6:30

, 6:30

Почему стоит доверять Bankrate?

Bankrate является авторитетом в области личных финансов с момента его основания в 1976 году как «Bank Rate Monitor», печатного издания для банковской отрасли. Bankrate отслеживает и собирает информацию о ставках по ипотечным кредитам от крупнейших кредиторов страны более 30 лет.Сотни ведущих изданий, таких как The New York Times, Wall Street Journal, CNBC и другие, зависят от Bankrate как надежного источника финансовой информации, поэтому вы знаете, что получаете информацию, которой можно доверять.

Как рассчитываются ставки по ипотечным кредитам

Кредиторы по всей стране предоставляют ставки по ипотечным кредитам в будние дни для нашего всестороннего национального исследования, чтобы предоставить вам самые актуальные доступные ставки. Здесь вы можете увидеть последние средние рыночные ставки по широкому спектру кредитов на покупку.Приведенная ниже таблица процентных ставок обновляется ежедневно, чтобы предоставить вам самые актуальные цены покупки при выборе жилищного кредита. Годовая процентная ставка и ставки основаны на отсутствии существующих отношений или автоматических платежей. Для этих средних значений профиль клиента включает 740 баллов FICO и проживание на одну семью. Чтобы узнать больше, ознакомьтесь с разделом «Средние банковские ставки».

Годовая процентная ставка и ставки основаны на отсутствии существующих отношений или автоматических платежей. Для этих средних значений профиль клиента включает 740 баллов FICO и проживание на одну семью. Чтобы узнать больше, ознакомьтесь с разделом «Средние банковские ставки».

Что такое ссуда VA?

Жилищные ссуды VA — это ипотечные кредиты, частично обеспеченные Министерством по делам ветеранов США (VA). Они доступны для нынешних или бывших военнослужащих и могут быть отличным вариантом для заемщиков, которые соответствуют требованиям.Кредиты VA не требуют первоначального взноса или PMI.

Это делает их особенно конкурентоспособными по сравнению с другими ссудами, которые допускают низкие первоначальные платежи, потому что они обычно требуют PMI, если покупатель вкладывает менее 20 процентов. PMI может добавлять сотни долларов к вашему счету по ипотеке каждый месяц.

«Программа ссуд VA — одна из лучших, доступных для подходящих покупателей жилья. Ссуды VA предлагают более низкие процентные ставки, чем обычные продукты, что означает, что покупатели VA могут сэкономить деньги в виде процентов в течение срока ссуды. Ссуды VA также не требуют первоначального взноса, что может быть особенно привлекательным преимуществом для тех, кто впервые покупает жилье », — говорит Кевин Паркер, вице-президент по ипотеке в Navy Federal Credit Union. «Кроме того, покупателям VA не нужно платить частную ипотечную страховку, которая иногда требуется при небольшой оплате обычного продукта и может значительно увеличить ежемесячные выплаты по ипотеке». Паркер отмечает, что ссуды

Ссуды VA также не требуют первоначального взноса, что может быть особенно привлекательным преимуществом для тех, кто впервые покупает жилье », — говорит Кевин Паркер, вице-президент по ипотеке в Navy Federal Credit Union. «Кроме того, покупателям VA не нужно платить частную ипотечную страховку, которая иногда требуется при небольшой оплате обычного продукта и может значительно увеличить ежемесячные выплаты по ипотеке». Паркер отмечает, что ссуды

VA содержат особые требования к оценке и осмотру дома, что позволяет покупателям чувствовать себя более уверенно в приобретаемой собственности.

Плюсы и минусы кредитов VA

Кредит VA предлагает несколько преимуществ, которые вы можете не получить с другими типами кредитов.

- Обычно более низкие ставки, чем обычная ипотека

- Более гибкий кредитный андеррайтинг

- Отсутствие требований к первоначальному взносу или частному страхованию ипотеки (PMI)

- Варианты рефинансирования: Если в настоящее время у вас есть ссуда VA, вы можете получить ссуду рефинансирования со сниженной процентной ставкой (IRRRL) с более низкой ставкой и меньшими ежемесячными платежами.

- Если у вас в настоящее время есть ипотека, вы можете рефинансировать ее в ссуду VA с более низкой ставкой и применимыми льготами

Однако есть и недостатки.

- Определенные квалификационные требования

- Как правило, нельзя использовать для покупки второго дома или инвестиционной собственности, за некоторыми исключениями Комиссия за финансирование в размере

- ВА в зависимости от текущего статуса долга, суммы первоначального взноса (при его внесении) и суммы займа

Кто имеет право на получение ссуды VA?

Эти ссуды предоставляются частными кредиторами и доступны действующим военнослужащим, ветеранам, действующим и бывшим членам Национальной гвардии и резерва, а также оставшимся в живых супругам.Заинтересованным заемщикам необходимо будет получить сертификат соответствия требованиям от Министерства по делам ветеранов США.

- Ветераны

- Действительный военнослужащий

- Действующий или бывший член Национальной гвардии или резерва (независимо от того, были ли они задействованы в Федеральной службе)

- Член Национальной гвардии уволен (вне зависимости от того, были ли они задействованы в Федеральной службе)

- Выживший супруг

Правомочные покупатели жилья могут подать заявку на получение сертификата правомочности несколькими способами: по почте, через Интернет или через вашего кредитора.

Сравнение ссуды VA с другими ставками по ипотеке

В целом, ссуды VA имеют более низкие ставки, чем другие ипотечные ссуды, такие как обычные ссуды и ссуды FHA. Ниже вы можете увидеть, чем ссуда VA отличается от обычной 30-летней фиксированной ипотеки.

| Заем VA Фиксированный заем на 30 лет | Обычная фиксированная ссуда на 30 лет | |

|---|---|---|

| Цена дома | 300 000 долл. США | 300 000 долл. США |

| Первоначальный взнос | $ 9000 (3%) | $ 9000 (3%) |

| Сумма кредита | 291 000 долл. США | 291 000 долл. США |

| Процентная ставка | 3.370% | 3,400% |

| Основная сумма + проценты | $ 1,285 | $ 1,290 |

| PMI (ипотечное страхование) | $ 0 | 121 долл. США (0,50%) США (0,50%) |

| Итого ежемесячный платеж | $ 1,285 | $ 1,411 |

Как мне найти лучшие ставки по кредитам VA?

Разные кредиторы предлагают разные ставки, поэтому важно выбирать подходящие варианты, если вы хотите получить лучшую сделку.Вы можете проверить нашу прейскурантную таблицу, в которой представлена актуальная информация по различным кредиторам. Вы также можете посетить веб-сайты кредиторов, чтобы увидеть их процентные ставки VA сегодня.

Чем ставки покупки VA отличаются от ставок рефинансирования VA?

Ставки покупки ссуды VA могут отличаться от ставок, которые вы найдете при рефинансировании ссуд VA. Ставка, которую вы можете получить, зависит от таких факторов, как:

- Кредитная история

- Соотношение суммы кредита и стоимости

Срок кредита

Если текущие процентные ставки ниже, чем ставка по существующей ипотеке, возможно, сейчас самое подходящее время для рефинансирования.

Подробнее о займах VA

Расчет платежей по ипотеке: формулы и калькуляторы

Понимание вашей ипотеки поможет вам принимать более обоснованные финансовые решения. Вместо того, чтобы просто слепо принимать предложения, разумно посмотреть на цифры, стоящие за любой ссудой, особенно с такой значительной ссудой, как жилищная ссуда.

Люди склонны сосредотачиваться на ежемесячной оплате, но есть и другие важные функции, которые вы можете использовать для анализа своей ипотеки, например:

- Сравнение ежемесячного платежа по нескольким различным жилищным займам

- Определение суммы, которую вы платите в виде процентов ежемесячно и в течение срока действия ссуды

- Подсчет суммы, которую вы фактически выплачиваете в течение срока ссуды по сравнению с основной суммой кредита, чтобы увидеть сколько вы на самом деле доплатили

Чтобы рассчитать ипотечный кредит, вам нужно немного подробностей о ссуде.Затем вы можете выполнять вычисления вручную или использовать бесплатные онлайн-калькуляторы или программу для работы с электронными таблицами, чтобы вычислить числа.

Входы

Начните со сбора информации, необходимой для расчета ваших платежей и понимания других аспектов ссуды. Подробности вам понадобятся ниже. Буква в скобках сообщает вам, где мы будем использовать эти элементы в расчетах (если вы решите рассчитать это самостоятельно, но вы также можете использовать онлайн-калькуляторы):

- Сумма ссуды (P) или основная сумма, которая представляет собой цену покупки дома плюс любые другие сборы, минус первоначальный взнос

- Годовая процентная ставка (r) по ссуде, но помните, что это не обязательно годовая процентная ставка, поскольку ипотека выплачивается ежемесячно, а не ежегодно, и это создает небольшую разницу между годовой процентной ставкой и процентной ставкой

- Число лет (t), которое вы должны выплатить, также известное как термин

- количество платежей в год (n), что составляет 12 для ежемесячных платежей

- Тип кредита : фиксированная ставка, процентная ставка, регулируемая и т. д.

- Рыночная стоимость дома

- Ваш ежемесячный доход

Расчеты по разным кредитам

Используемый расчет зависит от типа ссуды. Большинство жилищных ссуд представляют собой стандартные ссуды с фиксированной процентной ставкой. Например, по стандартной ипотечной ссуде на 30 или 15 лет процентная ставка и ежемесячный платеж одинаковы в течение всего срока действия ссуды.

Для этих фиксированных ссуд используйте приведенную ниже формулу для расчета платежа.12 (30)] — 1}

Вы можете проверить свои математические данные с помощью таблицы калькулятора погашения ссуды.

Сколько процентов вы платите?

Ваш ипотечный платеж важен, но вам также необходимо знать, какая часть его ежемесячно применяется для выплаты процентов. Часть каждого ежемесячного платежа идет на выплату процентов, а оставшаяся часть оплачивает остаток по кредиту. Обратите внимание, что в ваш ежемесячный платеж также могут быть включены налоги и страховка, но они не зависят от расчетов ссуды.

Таблица амортизации может показать вам — по месяцам — что именно происходит с каждым платежом. Вы можете создавать таблицы амортизации вручную или использовать бесплатный онлайн-калькулятор и электронную таблицу, чтобы сделать эту работу за вас. Обратите внимание на общую сумму процентов, которую вы выплачиваете в течение срока действия кредита. Обладая этой информацией, вы можете решить, хотите ли вы сэкономить:

- Меньший заем (путем выбора менее дорогого дома или большего первоначального взноса)

- Ежемесячная дополнительная оплата

- Поиск более низкой процентной ставки

- Выбор более краткосрочного кредита (например, на 15 лет вместо 30 лет) для ускорения выплаты долга

Краткосрочные ссуды, такие как 15-летняя ипотека, часто имеют более низкие ставки, чем 30-летние ссуды.Хотя у вас более крупный ежемесячный платеж, вам следует меньше тратить на проценты.

Формула расчета процентных платежей по ссуде

Ссуды с выплатой только процентов рассчитать гораздо проще. К сожалению, вы не выплачиваете ссуду с каждым обязательным платежом, но обычно вы можете доплачивать каждый месяц, если хотите уменьшить свой долг.

Пример: Предположим, вы занимаетесь 100 000 долларов под 6%, используя беспроцентную ссуду с ежемесячными платежами. Какая оплата? Оплата 500 долларов.

Выплата ссуды = Сумма x (Процентная ставка / 12)

Выплата ссуды = 100 000 долларов США x (0,06 / 12) = 500 долларов США

Проверьте свои математические данные с помощью калькулятора только процентов в Google Таблицах.

В приведенном выше примере процентная выплата составляет 500 долларов США, и она будет оставаться неизменной до тех пор, пока:

- Вы вносите дополнительные платежи сверх требуемого минимального платежа. Это уменьшит остаток по кредиту, но требуемый платеж может измениться не сразу.

- По прошествии определенного количества лет вы должны начать производить амортизационные платежи для погашения долга.

- Для полного погашения ссуды может потребоваться выплата по кредиту.

Расчет ипотечных выплат с регулируемой процентной ставкой

Ипотечные кредиты с регулируемой ставкой (ARM) имеют процентные ставки, которые могут меняться, что приводит к новому ежемесячному платежу. Чтобы рассчитать этот платеж:

- Определите, сколько месяцев или платежей осталось.

- Создайте новый график погашения оставшегося времени (см., Как это сделать).

- Используйте непогашенный остаток ссуды как новую сумму ссуды.

- Введите новую (или будущую) процентную ставку.

Пример: У вас есть баланс гибридной ссуды ARM в размере 100 000 долларов США, а до конца ссуды осталось десять лет. Ваша процентная ставка скоро изменится до 5%. Какой будет ежемесячный платеж? Выплата составит 1 060,66 долларов США.

Знайте, сколько вы владеете (собственный капитал)

Очень важно понимать, какой частью вашего дома вы на самом деле владеете.Конечно, дом принадлежит вам, но до тех пор, пока он не будет выплачен, ваш кредитор будет иметь проценты или залоговое право на имущество, поэтому оно не принадлежит вам совершенно бесплатно. Стоимость вашего дома, известная как собственный капитал, представляет собой рыночную стоимость дома за вычетом непогашенного остатка по кредиту.

Вы можете рассчитать свой капитал по нескольким причинам.

- Отношение кредита к стоимости (LTV) имеет решающее значение, потому что кредиторы ищут минимальное соотношение перед утверждением ссуд. Если вы хотите рефинансировать или выяснить, насколько большим должен быть ваш первоначальный взнос за ваш следующий дом, вам необходимо знать коэффициент LTV.

- Ваш собственный капитал зависит от того, какой частью вашего дома вы на самом деле владеете. Дом за миллион долларов не принесет вам много пользы, если вы должны за него 999000 долларов.

- Вы можете взять взаймы под залог своего дома , используя вторую ипотеку и кредитные линии собственного капитала (HELOC). Кредиторы часто предпочитают LTV ниже 80% для утверждения ссуды, но некоторые кредиторы идут выше.

Можете ли вы предоставить ссуду?

Кредиторы, как правило, предлагают вам самый крупный заем, который они одобряют для использования их стандартов приемлемого отношения долга к доходу.Тем не менее, вам не нужно брать всю сумму, и часто бывает хорошей идеей занять меньше доступного максимума.

Прежде чем подавать заявление на получение ссуды или посещать дома, проверьте свой доход и свои типичные ежемесячные расходы, чтобы определить, сколько вы готовы потратить на выплату ипотечного кредита. Как только вы узнаете это число, вы можете начать разговаривать с кредиторами и смотреть на соотношение долга к доходу. Если вы сделаете наоборот (игнорируя свои расходы и основывая оплату жилья исключительно на своем доходе), вы можете начать покупать более дорогие дома, чем вы можете себе позволить, что влияет на ваш образ жизни и делает вас уязвимыми для сюрпризов.

Безопаснее всего покупать меньше и каждый месяц получать немного простора для маневра. Пытаться не отставать от платежей — это стресс и рискованный процесс, который мешает вам откладывать деньги на другие цели.

Калькулятор стоимости рефинансирования ипотеки | Сколько стоит

Сделайте следующий шаг.

Предварительная квалификация

Используйте этот калькулятор стоимости рефинансирования ипотеки, чтобы получить оценку.

Этот калькулятор стоимости рефинансирования ипотеки предоставляет индивидуальную информацию на основе предоставленной вами информации.Но он также делает некоторые предположения относительно ипотечного страхования и других расходов, которые могут быть значительными.

Сколько стоит рефинансирование ипотеки?

Перед рефинансированием убедитесь, что вы знаете о связанных с этим расходах. Стоимость рефинансирования ипотеки может варьироваться в зависимости от нескольких факторов. Например, процентная ставка, кредитный рейтинг и сумма кредита. Наш калькулятор стоимости рефинансирования ипотеки поможет вам определить, сколько будет стоить рефинансирование ипотеки.

Получите дополнительную информацию о рефинансировании.

Узнайте о ваших вариантах рефинансирования.

Традиционное рефинансирование

Традиционное рефинансирование может быть хорошим вариантом, если вы ищете более низкую процентную ставку или более короткий срок. Это недорогой способ максимально использовать возможности вашего дома.

Узнайте больше о традиционном рефинансировании.

Вывод средств Рефинансирование

Воспользуйтесь преимуществом собственного капитала в вашем доме. Используйте его для оплаты обучения в колледже, ремонта дома или покупки загородного дома.

Начните с рефинансирования с выплатой наличных.

Существующее кредитное предложение для клиентов

Текущие клиенты банка США с существующей первой ипотекой или пакетом индивидуальной проверки банка США могут иметь право на получение кредита клиента. 1 Возьмите 0,25% от вашей следующей первой ипотечной ссуды и вычтите ее из стоимости закрытия, но не более 1000 долларов. 2

Узнайте, как сэкономить на следующей ипотечной ссуде.

Умное рефинансирование

Этот вариант бесплатного рефинансирования ипотеки поможет вам сэкономить время и деньги.Воспользуйтесь преимуществами упрощенного процесса подачи заявки, гибких условий и отсутствия затрат на закрытие 3 с помощью Smart Refinance банка США.

Узнайте о преимуществах умного рефинансирования.

Пример расчетного ежемесячного платежа и годовой процентной ставки: Сумма кредита в размере 225000 долларов США на 30-летний срок с процентной ставкой 3,875% с собственным капиталом заемщика 20% приведет к расчетному ежемесячному платежу в размере 1058,04 доллара США с годовой процентной ставкой ) 3,946%. 4

.

Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить ежемесячную ставку. Если ваша процентная ставка составляет 5%, ваша ежемесячная ставка будет 0,004167 (0,05 / 12 = 0,004167).

Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить ежемесячную ставку. Если ваша процентная ставка составляет 5%, ваша ежемесячная ставка будет 0,004167 (0,05 / 12 = 0,004167). Некоторые кредиторы предоставляют Bankrate условия своего ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наши «Рекламодатели»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок в соответствии с применимыми критериями. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или по номеру телефона Рекламодателя.

Некоторые кредиторы предоставляют Bankrate условия своего ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наши «Рекламодатели»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок в соответствии с применимыми критериями. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или по номеру телефона Рекламодателя. Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже однократно.

Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже однократно.