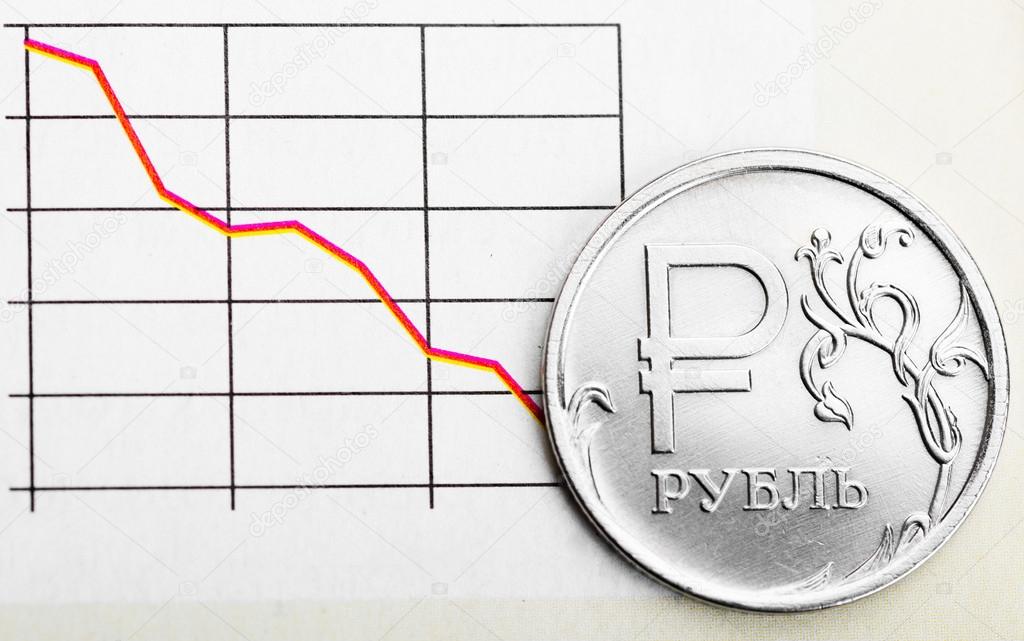

Как поведет себя рубль в ближайшие месяцы – прогноз эксперта

СИМФЕРОПОЛЬ, 23 окт – РИА Новости Крым. Обвального падения рубля в ближайшие месяцы не предвидится, однако инфляция продолжит расти. Такое мнение высказал экономический эксперт Семен Новопрудский

Как падение рубля отразится на российской экономике — эксперт«В целом вряд ли можно ожидать какого-то резкого роста инфляции в ближайшие три-четыре месяца. Так и (не стоит ожидать) резкого спада инфляции, потому что, скорее всего, мы все равно будем жить внутри пандемии и все равно будем жить в ситуации, когда вряд ли будет какое-то существенное экономическое восстановление, как в России, так и во всём мире», – сказал Новопрудский в эфире «Радио 1».

Аналитик отметил, что на инфляцию влияют два основных фактора: курс рубля и реальные доходы населения.

«Если рубль ослабляется, то становится дороже то, что мы ввозим в Россию. Но при этом есть сдерживающий фактор – это покупательная способность.Потому что есть совершенно очевидная тенденция к новому падению доходов населения», – констатировал Новопрудский.

По мнению эксперта, на курс рубля могут повлиять и президентские выборы в США.

Растем и будем расти: почему в Крыму такие цены на бензин»Важнее даже, не кто именно победит, а чтобы проигравшая сторона признала итоги выборов, потому что ситуация неопределенности с тем, кто является президентом, вызовет резкий рост доллара и ослабление валют иных государств, в том числе и рубля. То есть выгодно, чтобы итоги выборов не оспаривались», – пояснил он.В целом стабилизация курса рубля и развитие экономики будет зависеть от того, когда пойдет на спад пандемия, подчеркнул Новопрудский.

Ранее Совет директоров Банка России принял решение о сохранении ключевой ставки на уровне 4,25% годовых. В ЦБ отметили, что «ситуация на внешних финансовых и товарных рынках остается неустойчивой, возможно сохранение повышенной волатильности и в ближайшее время, в том числе с учетом геополитических факторов». В ЦБ также подчеркнули, что в среднесрочной перспективе дезинфляционные риски по-прежнему преобладают, однако действие краткосрочных проинфляционных факторов немного усилилось.

В ЦБ также подчеркнули, что в среднесрочной перспективе дезинфляционные риски по-прежнему преобладают, однако действие краткосрочных проинфляционных факторов немного усилилось.

Business FM. Как поведет себя рубль на следующей неделе и отыграет ли позиции у евро и доллара? — 27.09.2020

Открытие Брокер в СМИ

27.09.2020

Business FM. Как поведет себя рубль на следующей неделе и отыграет ли позиции у евро и доллара?

Инвестиционный менеджер «Открытие Брокер» Тимур Нигматуллин считает причинами проседания рубля геополитику и низкие цены на нефть

Текущая неделя закончилась для национальной валюты в «красной» зоне. В пятницу, 25 сентября, курс евро на Мосбирже впервые за четыре года поднимался выше 91 рубля, а доллар впервые с начала апреля подскакивал до 78,5 рубля. За неделю курс американской валюты вырос почти на 3 рубля, а европейской — более чем на рубль.

Таким образом, неделя завершилась фиксацией новых минимумов по рублю. В чем причины падения? Ситуацию с национальной валютой комментирует инвестиционный менеджер «Открытие Брокер» Тимур Нигматуллин.

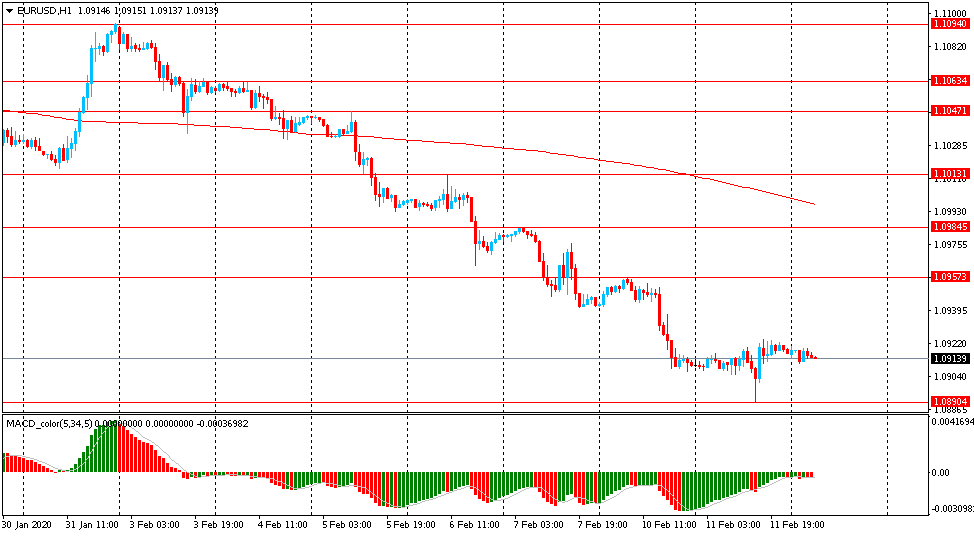

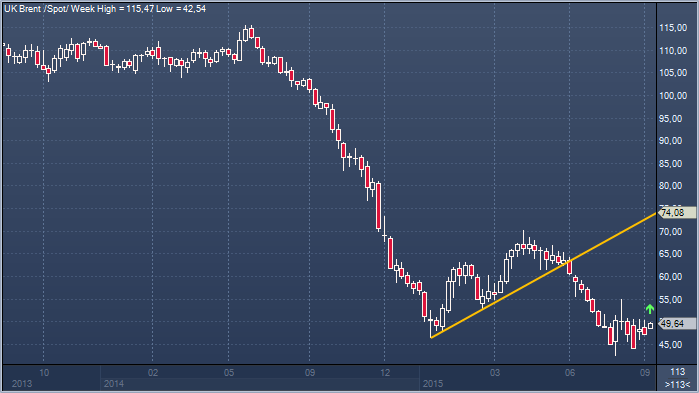

Тимур Нигматуллин аналитик компании «Открытие Брокер» «На мой взгляд, концептуальные две причины. Первая и основная — это геополитика. США хотят принять новые санкции, они связаны с Навальным, их «дизайн» будет по аналогии со «списком Магнитского». Это в целом очень чувствительная тема для российской экономики, российских рынков, поэтому реакция эмоциональная. Еще один очень важный фактор — это низкие цены на нефть. Если нефть Brent стоит дешевле 42,5 доллара, то рубль очень уязвим к каким-то внешним факторам, потому что этот уровень соответствует отсечке по так называемому бюджетному правилу. То есть сочетание факторов, которые друг друга усиливают».

Как поведет себя рубль на предстоящей неделе? Своими предположениями с Business FM поделился портфельный менеджер Александр Крапивко.

Александр Крапивко портфельный менеджер «Очень противоречивые мнения насчет будущей недели. То есть если неделю назад я был практически уверен в том, что будет дальнейшая девальвация, то сейчас я думаю, что созрела некая коррекция вверх на мировых финансовых рынках, ослабление доллара, наверное, рост золота, рост американских рынков мы можем увидеть, и, возможно, будет какая-то фиксация прибыли и людей, которые брали доллар и евро к рублю.

Число заболевших коронавирусом растет как в России, так и в мире. Повлияет ли это на рубль, нефть и российскую экономику? Ситуацию комментирует директор по анализу финансовых рынков и макроэкономики ИК «Восточные ворота» Александр Тимофеев.

Александр Тимофеев директор по анализу финансовых рынков и макроэкономики ИК «Восточные ворота» «Это уже заложено в цене, и, более того, если мы посмотрим на реальные последствия ковида для российской экономики, мы пережили ковид не так плохо, как большинство европейских стран. И как раз с этой точки зрения никаких дополнительных рисков нет. Все отклонения по доллару и евро, которые мы видим, сейчас связаны не с экономикой, не с ковидом и не с нефтью. Они связаны исключительно с психологическим ощущением того, что в связи с Белоруссией, в связи с отравлениями различных политиков, в связи с новыми факторами может произойти что-то совершенно не имеющее отношения к экономике. И инвесторы традиционно страхуют этот риск, закрывают свои позиции в рублях и переходят в валюту. Более того, я боюсь, что это даже не только инвесторы, но и, возможно, как уже не раз мы увидим, когда будут вскрыты конкретные объемы операций, что опять приложили руку госбанки, которые чуть лучше, чем мы, знают внешнюю ситуацию».

Они связаны исключительно с психологическим ощущением того, что в связи с Белоруссией, в связи с отравлениями различных политиков, в связи с новыми факторами может произойти что-то совершенно не имеющее отношения к экономике. И инвесторы традиционно страхуют этот риск, закрывают свои позиции в рублях и переходят в валюту. Более того, я боюсь, что это даже не только инвесторы, но и, возможно, как уже не раз мы увидим, когда будут вскрыты конкретные объемы операций, что опять приложили руку госбанки, которые чуть лучше, чем мы, знают внешнюю ситуацию».

По оценкам Минэкономразвития, рубль после ослабления в сентябре вернется к равновесному уровню к концу этого — началу следующего года. Среднегодовой курс рубля в этом году составит 71 рубль 20 копеек за доллар, указывает министерство в своем прогнозе.

Что будет с рублем и как сохранить накопления? Узнали у краснодарского экономиста

Портал Юга.ру 1 октября спросил доктора экономических наук, члена Общественной палаты Кубани Александра Полиди, чего ожидать от курса рубля в ближайшее время

Курс национальной валюты за последний квартал существенно снизился: по отношению к доллару рубль потерял 6,3 пункта, а евро подорожал на 11,05 рубля. По данным Центробанка на 1 октября, доллар стоит 78,78 рубля, евро — 92,43 рубля.

По данным Центробанка на 1 октября, доллар стоит 78,78 рубля, евро — 92,43 рубля.

Как отметил телеканал «360», к концу 2020 года уровень годовой инфляции в России достигнет 3,9%. По данным издания, в октябре из-за ослабления рубля вырастут цены в стране. Опрошенные РИА «Новости» эксперты отметили, что инфляцию замедлит «нарастающая вторая волна коронавируса» и ограничительные меры, которые постепенно вернут в регионах:

Юга.ру уже общались с Александром Полиди:

1 октября портал Юга.ру обратился к доктору экономических наук Александру Полиди с просьбой рассказать о причинах падения курса и дать советы, как сберечь свои деньги.

Экономист заявил, что, по данным статистики,

Полиди также перечислил несколько факторов, которые «давят» на национальную валюту.

«Это и накопление политических рисков: нестабильная ситуация в Беларуси, Хабаровске и Нагорном Карабахе могут спровоцировать отток капитала. Кроме того, рубль не мировая, а сырьевая валюта, а значит, стабильность его курса напрямую зависит от цен на сырье. В связи с пандемией интерес инвесторов охладел, и они не хотят вкладывать деньги в российскую экономику. Давит на курс рубля и снижающийся спрос: люди, у которых на руках валюта, придерживают ее и не хотят тратить, ожидая, что курс рубля будет понижаться

Отвечая на вопрос о том, как сохранить свои сбережения, Александр Полиди категорически не рекомендовал вкладывать деньги в золото, поскольку не ясно, как поведет себя цена на драгоценный металл.

Держать деньги на депозите сейчас тоже не стоит, считает эксперт. «При нынешней инфляции в 3,8% ставка на вклад — всего 4%, то есть доход будет нулевым». Покупать в нынешних условиях валюту экономист также не рекомендовал, поскольку «

Покупать в нынешних условиях валюту экономист также не рекомендовал, поскольку «

По мнению Полиди, сохранить сбережения можно, продав имеющуюся валюту. Но только в том случае, если в планах крупная покупка для личных нужд, например, квартиры. Дело в том, что цены на недвижимость растут не так быстро, как курс валют, рынок пресыщен предложениями, и сейчас можно с выгодой приобрести нужную недвижимость, объяснил экономист.

При этом покупать недвижимость для инвестирования, по мнению Полиди, пока не стоит. Он рассказал, что пандемия снизила приток людей в регион и большого спроса на рынке недвижимости в ближайшей перспективе не ожидается.

Читайте также:

Также Полиди рекомендовал обратить внимание на инвестиционные счета, поскольку из-за политических моментов [санкции, падение цен на углеводороды — прим. Юга.ру] акции многих российских предприятий подешевели. Однако в ближайшем будущем не исключен их рост, подчеркнул он.

Рассуждая о перспективах дальнейшего поведения курса национальной валюты по отношению к евро и доллару, Александр Полиди отметил, что экономических причин для падения рубля нет, однако немало политических рисков. Именно из-за них рубль может продолжать дешеветь. В ближайшей перспективе рублю не удастся отыграть падение, считает эксперт. Впрочем, низкий курс рубля сейчас выгоден бюджету, поскольку позволяет стабилизировать доходы казны, заключил экономист.

Как поведет себя рубль в ближайшие месяцы

фото © Новости Крыма

Обвального падения рубля в ближайшие месяцы не предвидится, однако инфляция продолжит расти.

Такое мнение высказал экономический эксперт Семен Новопрудский

«В целом вряд ли можно ожидать какого-то резкого роста инфляции в ближайшие три-четыре месяца. Так и (не стоит ожидать) резкого спада инфляции, потому что, скорее всего, мы все равно будем жить внутри пандемии и все равно будем жить в ситуации, когда вряд ли будет какое-то существенное экономическое восстановление, как в России, так и во всем мире», – сказал Новопрудский в эфире «Радио 1».

Аналитик отметил, что на инфляцию влияют два основных фактора: курс рубля и реальные доходы населения.

«Если рубль ослабляется, то становится дороже то, что мы ввозим в Россию. Но при этом есть сдерживающий фактор – это покупательная способность. Потому что есть совершенно очевидная тенденция к новому падению доходов населения», – констатировал Новопрудский.

По мнению эксперта, на курс рубля могут повлиять и президентские выборы в США.

«Важнее даже, не кто именно победит, а чтобы проигравшая сторона признала итоги выборов, потому что ситуация неопределенности с тем, кто является президентом, вызовет резкий рост доллара и ослабление валют иных государств, в том числе и рубля. То есть выгодно, чтобы итоги выборов не оспаривались», – пояснил он.

В целом стабилизация курса рубля и развитие экономики будет зависеть от того, когда пойдет на спад пандемия, подчеркнул Новопрудский.

Ранее Совет директоров Банка России принял решение о сохранении ключевой ставки на уровне 4,25% годовых. В ЦБ отметили, что «ситуация на внешних финансовых и товарных рынках остается неустойчивой, возможно сохранение повышенной волатильности и в ближайшее время, в том числе с учетом геополитических факторов».

В ЦБ отметили, что «ситуация на внешних финансовых и товарных рынках остается неустойчивой, возможно сохранение повышенной волатильности и в ближайшее время, в том числе с учетом геополитических факторов».

В ЦБ также подчеркнули, что в среднесрочной перспективе дезинфляционные риски по-прежнему преобладают, однако действие краткосрочных проинфляционных факторов немного усилилось.

В тексте использованы материалы: РИА Крым

Ранее Новости Крыма сообщали:

Зеленский пообещал санкции тем, кто ведет бизнес в Крыму. Президент Украины Владимир Зеленский опубликовал видеообращение, в котором заявил, что будет добиваться санкций для тех, кто ведет бизнес в Крыму и на территориях Донбасса, не подконтрольных Киеву.

Власти России начали усиливать контроль за сферой криптовалют. Доходы от операций с криптовалютами будут облагаться налогом на прибыль организаций или НДФЛ.

В России придумали новую выплату для беременных. Парламентарии разрабатывают проект закона о новой выплате.

Развожаев поручил «контролировать» ситуацию с ценами на яйца в Севастополе. Глава Севастополя Михаил Развожаев сообщил, что получил информацию о «возможном подорожании куриных яиц», в связи с чем он поручил «контролировать ситуацию».

Валютный ликбез: от каких факторов в теории зависит курс рубля

За курсом национальной валюты относительно доллара или евро следят не только трейдеры биржевыми активами, но и рядовые потребители – те, кто едет в отпуск, открывает депозитные вклады, планирует покупки за границей и так далее.

Прогнозировать, как поведет себя рубль в ближайшую неделю, месяц или квартал, укрепится или ослабнет по отношению к резервным валютам – сложная задача даже для опытных аналитиков, ведь нужно учитывать комплекс быстро изменчивых, а порой и трудно предсказуемых факторов. Но некоторые из основных триггеров для курса рубля выделить можно.

Рынок углеводородов

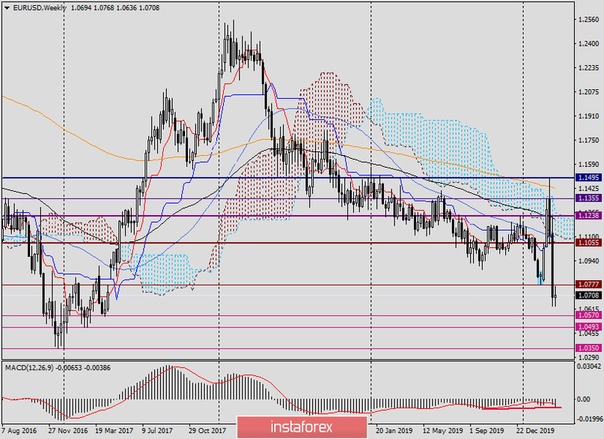

Курс рубля зависит от мирового рынка углеводородов, пусть и в меньшей степени, чем несколько лет назад, однако зависимость остается. Колебания цен на эталонные баррели либо помогают «россиянину», либо его ослабляют.

Колебания цен на эталонные баррели либо помогают «россиянину», либо его ослабляют.

Если в мире наблюдается высокий спрос на нефть, нет переизбытка ресурсов, стоимость «бочки» Brent составляет 40 долларов и выше – это относительно комфортные условия для российской валюты.

Операции с валютой компаниями-экспортерами

Как правило, чем выше спрос на рубль, как среди отечественных, так и иностранных покупателей – тем лучше у него курс относительно резервных валют. Но все дело – в объемах.

Рубль компании-экспортеры обычно покупают в двух случаях. Первый – для того чтобы был, чем платить дивиденды, раз квартал или другой установленный период. Второй – для выплат налогов – и это тоже сезонный фактор.

Если компании, наоборот, продают рубль, покупая валюту, например, для выплаты внешнего долга – это бьет по курсу «россиянина».

Спрос со стороны зарубежных покупателей

Рублевые активы и ОФЗ – это относительно привлекательный инструмент для инвестиций, доходность которых зависит, в том числе, от ставки ЦБ. В то же время, инвестиции в рубль – это риск, и если ситуация в мире нестабильная, но инвесторы предпочитают вкладываться во что-то менее прибыльное, но защитное. Например, золото.

В то же время, инвестиции в рубль – это риск, и если ситуация в мире нестабильная, но инвесторы предпочитают вкладываться во что-то менее прибыльное, но защитное. Например, золото.

Заключение

Перечисленные факторы – это далеко не все триггеры, которые оказывают прямое или косвенное, долгосрочное или краткосрочное влияние на курс российской валюты. Не стоит списывать со счетов инициативы Минфина по продаже или покупке валюты, внешних финансовых регуляторов, непредсказуемые события вроде торговых войн США и Китая, санкций или пандемий.

Следить за котировками российского рубля, а также прочитать новости валютного рынка вы можете на сайте Инстафорекс (возрастная категория 18+), в соответствующем разделе портала.

Автор: Сергей Котов, финансовый аналитик «Инстафорекс».

Информация на правах рекламы

строители настрадались от эскроу, карантина и обвала рубля

О спокойствии строители могут только мечтать.

За последний год они пережили переход на проектное финансирование, ковидный карантин и обесценение рубля. Как это всё изменит рынок, постарался разобраться «ДП».

За последний год они пережили переход на проектное финансирование, ковидный карантин и обесценение рубля. Как это всё изменит рынок, постарался разобраться «ДП».

К разнообразным экономическим кризисам строительный рынок уже привык. Но нынешний год бьёт все рекорды. А ведь 2020–й ещё не закончился. «На рынке чувствуется нервозность: пока не ясно, как поведёт себя дальше рубль, будет ли повторный карантин. Фондовый рынок нестабилен, депозиты едва позволяют сохранить средства от инфляции. На рост количества сделок также влияют рекордно низкие ставки по ипотеке», — говорит Екатерина Запорожченко, коммерческий директор ГК Docklands Development.

Рейтинг строительных компаний Петербурга — 2020 Рейтинги ДПРейтинг строительных компаний Петербурга — 2020

Ситуация действительно неоднозначная. Несмотря на рост цен и увеличение объёмов сделок, новых проектов появляется мало. Кроме того, рынок покидают небольшие застройщики, которые пока так и не смогли преодолеть эскроу–»барьер» и получить проектное финансирование. Банки сосредотачиваются на работе с крупными и известными девелоперами, что снижает конкуренцию. При этом новые проекты не выводят даже лидеры рынка.

Несмотря на рост цен и увеличение объёмов сделок, новых проектов появляется мало. Кроме того, рынок покидают небольшие застройщики, которые пока так и не смогли преодолеть эскроу–»барьер» и получить проектное финансирование. Банки сосредотачиваются на работе с крупными и известными девелоперами, что снижает конкуренцию. При этом новые проекты не выводят даже лидеры рынка.

«Ситуация со спросом остаётся волатильной. Завтра льготную ипотеку закроют, и, не дай бог, придёт новая волна распространения коронавируса или санкции. При этом себестоимость строительства продолжает расти», — говорит Игорь Карцев, председатель совета директоров ГК «Максимум Life Development». По его словам, ситуация на рынке для капиталоёмкой строительной отрасли меняется слишком быстро, чтобы идти на риск и торопиться с новыми проектами.

А активность покупателей растёт благодаря введению льготной ипотеки и отложенного на время карантина спроса. К тому же кризисные явления в экономике подталкивают покупателей к более надёжным вложениям. «Поскольку строительный сектор Петербурга в разгар ограничений продолжал работать без остановки, продажи здесь восстановились быстрее, чем в Москве. Важную роль в оздоровлении ситуации сыграло снижение ставки ЦБ, но и сами банки стали лояльнее относиться к клиентам: девять из 10 покупателей квартир у нас получают одобрение ипотеки», — рассказывает Виталий Коробов, директор группы «Аквилон».

«Поскольку строительный сектор Петербурга в разгар ограничений продолжал работать без остановки, продажи здесь восстановились быстрее, чем в Москве. Важную роль в оздоровлении ситуации сыграло снижение ставки ЦБ, но и сами банки стали лояльнее относиться к клиентам: девять из 10 покупателей квартир у нас получают одобрение ипотеки», — рассказывает Виталий Коробов, директор группы «Аквилон».

«Коридорные» решения пересмотрят

Но ажиотаж будет недолгим, полагают некоторые участники рынка. После отмены льготной ипотеки рынок недвижимости ожидает сокращение спроса. Останутся только единичные проекты с очевидной маржинальностью от лидеров отрасли. Требования покупателей к дорожающему жилью растут.

«Пандемия показала важность умных планировок и комфортной жилой среды. Разумные застройщики будут сокращать себестоимость строительства за счёт более продуманных планировок без лишних квадратных метров, а не за счёт снижения качества недвижимости», — предполагает Ася Левнева, директор департамента по маркетингу и продажам ЗАО «Балтийская жемчужина».

«Мы видим, что стандартные планировки постепенно уходят в прошлое — прежде всего это касается “коридорных” решений, и это правильно. Сейчас покупатели выбирают эргономично зонированные квартиры, позволяющие каждому члену семьи иметь своё личное пространство, пусть даже на небольшой площади», — соглашается директор департамента недвижимости группы «ЦДС» Сергей Терентьев.

Владимир Григорьев: «Генплан — это закон. Зачем его корректировать?» Рейтинг строительных компанийВладимир Григорьев: «Генплан — это закон. Зачем его корректировать?»

Купить участок и ждать

Текущая ситуация на рынке доказывает, что кризис — время развития и новых возможностей, полагают эксперты. «Девелоперы не спешат выводить на рынок новые проекты в ситуации неопределённости, предпочитая сосредоточиться на реализации текущих и пополнении земельного банка», — говорит Светлана Московченко, руководитель отдела исследований Knight Frank St Petersburg.

«Девелоперы не спешат выводить на рынок новые проекты в ситуации неопределённости, предпочитая сосредоточиться на реализации текущих и пополнении земельного банка», — говорит Светлана Московченко, руководитель отдела исследований Knight Frank St Petersburg.

Застройщики отдают предпочтение точечной застройке в развитых районах города, редевелопменту этих территорий, отмечает Оксана Кравцова, генеральный директор ГК «Еврострой». «Вывод новых объектов на рынок снизился в первую очередь из–за выжидательной позиции участников рынка в связи с пандемией: в марте и апреле наблюдался спад покупательской активности», — добавляет она.

Впрочем, часть девелоперов уверены, что кризис — отличное время для сделок. Пока проект будет согласован, выведен на реализацию и в продажу, ситуация в экономике может улучшиться. «Идеальная сделка сейчас — это покупка участка вместе с проектом и разрешением на строительство. Если локация особенно привлекательна, то заниматься подготовкой разрешений и самостоятельно проводить все согласования, даже если на это уйдёт пару лет, для девелоперов может быть вполне оправданно», — полагает Сергей Мохнарь, директор департамента развития ГК «ПСК».

По данным сервиса по подбору новостроек Living.ru, на 2020–2021 годы 35 застройщиков анонсировали выход 62 комплексов (новые ЖК и новые корпуса в реализуемых проектах). Конечно, часть компаний скорректировали планы по выводу проектов, и это было ожидаемо. «Ситуация с пандемией усложнила возможности планирования — не было чёткого понимания, как поведёт себя спрос, насколько затяжным будет восстановление экономики», — говорит Кирилл Тимофеев, генеральный директор сервиса.

Влияет на рынок и растущая себестоимость, которую определяет ряд факторов. В первую очередь это падение рубля и рост стоимости материалов и оборудования. Некоторые поставщики поспешили воспользоваться колебанием курса и подняли цены. В частности, импортные лифты подорожали на 30%. Растут цены и на отделочные материалы.

Девелопмент будущего

Анализируя опыт предыдущих кризисов, можно предположить, что ряд застройщиков пойдут по пути удешевления проектов. «Учитывая, что уровень доходов населения падает и, к сожалению, пока нет предпосылок для преодоления этой тенденции в ближайшие год–два, очевидно, что некоторые застройщики будут предлагать покупателям более компактный продукт и уменьшать метраж квартир. Востребованными станут ещё более рациональные планировочные решения, с ещё более эргономичной формой», — уверен Фёдор Туркин, председатель совета директоров холдинга «Росстройинвест».

Востребованными станут ещё более рациональные планировочные решения, с ещё более эргономичной формой», — уверен Фёдор Туркин, председатель совета директоров холдинга «Росстройинвест».

«Можно также прогнозировать, что в 2021 году появится больше апартаментов. Из–за снижения инвестиционной привлекательности жилого сектора и уровня доходов по вкладам есть предпосылки для дальнейшего роста апарт–сегмента», — полагает Владимир Гаврильчук, генеральный директор ГК «Адвекс. Недвижимость».

Как говорят эксперты, в будущем для успешности любого объекта станет необходимым наличие собственной работающей инфраструктуры. Пандемия показала, что опции, которые ранее считались необязательными, в случае, например, вынужденной самоизоляции становятся первостепенными.

Это касается закрытых безопасных дворов и общественных пространств, коммерческих объектов в доме, которые в первую очередь ориентированы на жильцов, а также собственной службы сервиса, работающей, как в качественном отеле. Иными словами, объект должен быть полностью автономным и соответствовать идиоме «Мой дом — моя крепость».

«Сегодня квартира становится не просто местом, куда человек приезжает переночевать. Покупателю нужно больше комфорта за её пределами. Он хочет получить максимум возможностей и реализовать свои повседневные потребности на территории жилого комплекса», — говорит Ян Фельдман, директор по маркетингу ГК «Ленстройтрест».

Коммерческие и социальные объекты, развитые общественные пространства (парки с прогулочными бульварами, благоустроенные набережные, площади для проведения мероприятий для жителей, разнообразная спортивная и детская инфраструктура в шаговой доступности) — вот запрос покупателей на ближайшие годы.

«Путешествия по Европе и подписки на известных блогеров–урбанистов приводят к тому, что у потенциальных покупателей повышается уровень знаний о городской среде и, как следствие, растут требования к её качеству», — считает Андрей Кириллов, директор по продажам и маркетингу корпорации «Мегалит».

Материал подготовлен в рамках проекта « Рейтинг строительных компаний Петербурга — 2020 «

Павел Никифоров Все статьи автора21 октября 2020, 13:20 415

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

Рубль чувствует себя прекрасно

Предпоследняя торговая неделя закончилась, прошли квартальные экспирации по фьючерсам и опционам, ход переговоров пока идет хорошо, печатный станок работает, но драйверов, питавших рынок последние недели, уже нет. Поэтому все возможно, как продолжение роста «по инерции», так и коррекция по факту закрытия Quadruple Witching.

Поэтому все возможно, как продолжение роста «по инерции», так и коррекция по факту закрытия Quadruple Witching.

Но я думаю, что финансовый год уже закончен, и закончен он на позитивнейшей ноте, и все дальнейшие действия произойдут уже в новом году.

В Бразилии также произошло закрытие на максимуме недели. Позитив там сохраняется.

Ситуация в золоте для меня не понятна, оно как защитный актив должно падать, а тут происходит отстой под трендом. Поэтому я не исключаю, что в случае падения акций, золото пробьет тренд и отправится наверх. Поэтому я бы на месте быков не расслаблялся, все может быть.

В нефти неделя выдалась достаточно бычьей, но испортила картину пятница. Но она находится выше $65-$65,23, которая является на данный момент поддержкой, причем вероятной, ибо после пробоя ее еще не тестировали. В случае теста и отбоя она продолжит рост и этот уровень окажется реальным. На что я очень рассчитываю, потому что пока нефть мне не понятна.

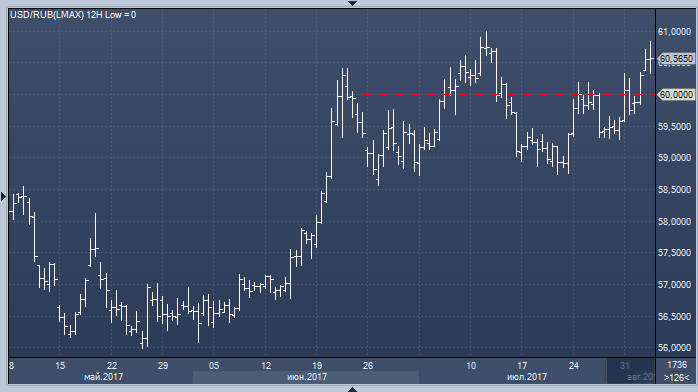

Рубль в целом чувствует себя прекрасно. Впереди нас ждет налоговый период, который позволит рублю еще укрепиться. Но если risk-on все-таки выключиться, то и рубль перестанет укрепляться и вернется выше сопротивления 62,6.

Вот и осталась последняя неделя и на нашем рынке. И она начинается с неопределенностей.

Индекс МосБиржи нарисовал не очень внятную дневную свечу, и это во многом благодаря «Газпрому». В остальных ликвидных бумагах наблюдалась скорее коррекция от ростов предыдущих периодов. Индекс МосБиржи пока не сильно, но оттолкнулся от предыдущего исторического хая 3008, но скорее всего это было какое-то чисто «по инерции». Может сыграл роль эффект пятницы, может закрытие опционов и фьючерсов во всем мире и боязнь инвесторов в дальнейшем росте. Больше драйверов пока нет, а то что есть противоречивы.

По любому пока дивергенция пока потенциальная присутствует, как в прочем и на фьючерсе S&P. Поэтому завершающая неделя на нашем рынке должна поставить какую-то точку, пока еще раз повторю никаких драйверов для продолжения растущей тенденции кроме «инерции» не осталось.

Основное движение наблюдалось в «Газпроме». Но и тут таится неопределенность. С одной, позитивной стороны, достигнута договоренность с Украиной по транзиту газа через ее территорию, что в принципе для «Газпрома» явный плюс. Но с другой стороны из-за угроз ввести санкции, швейцарская компания Allseas, помогающую «Газпрому» прокладывать трубопровод, уже официально уведомила о прекращении работы. Как это скажется на котировках «Газпрома» я не знаю. Возможно никак, а возможно все-таки страх победит инвестидеи и бумага может снова упасть. И пусть Германия и другие европейские страны и осуждают возможные введения санкций, и пусть даже американская сторона признает, что «Северный Поток» не остановить, но у инвесторов и спекулянтов может возникнуть страх.

По графику прошел выход вверх. Пробив сопротивление 252, «Газпром» вышел из многодневной проторговки и тренда, но мишень от этого пробоя (канал 246,36-251,99) находится на 257,62, что примерно совпадает с сопротивлением по daily (257,54), поэтому с уверенностью сказать, как поведет себя «Газпром» я не знаю.

Что касается моих торгов, то я по стопу закрыл страховочный шорт от покупки «Сбербанков» и «ЛУКОЙЛа» (получилось хуже, чем я ожидал- по 252,8), потом уже уверовав в лонг было желание купить по 252,81, либо при проходе 254,1+, но к сожалению (на тот момент) я не был удовлетворен. Что сегодня буду делать? Серьезно, не знаю, я даже не представляю, куда и как он откроется в свете новой информации о санкциях. Но при не сильной реакции я скорее всего буду действовать сообразно своим мыслям, а именно встану в бид по 254,1+, со стопом 253,9-.

Обо всех изменениях можно следить на моем телеграмканале (ссылка в профиле), там я в online информирую о своих взглядах на рынок, и «Газпром» безусловно занимает там свое место.

В «Сбербанке» закрылись в пятницу почти доджем, но над уровнем 243, поэтому я остался в лонге. В «Сбере»-преф тоже закрылись над поддержкой 220, поэтому и здесь я тоже остался. Хотя очень сильно начинаю напрягаться. Продаж пока нет, но торговля происходит вблизи указанных уровней, поэтому стопы рядом (по 242,5- в Сбере и 219,6- в префе). Но утешает одно, что не было дивергенции на часах в Сбербанке, и относительно не было ее и в Сбере-П.

Но утешает одно, что не было дивергенции на часах в Сбербанке, и относительно не было ее и в Сбере-П.

В «ЛУКОЙЛе» на прошлой неделе произошла отсечка (192 рубля), что примерно совпадает с его нынешней ценой. Поэтому в силу специфики «ЛУКОЙЛа» я стою в лонге и буду добирать по чуть-чуть до 6040 с общим стопом по 6035- (по закрытию дня). Торговля идет почти Ва-банк, я верю, что byeback еще не закончен и фундаментальная цена выше 7000 еще остается.

В ГМКН по хорошему надо продавать с коротким стопом. Нарисовали «двойную вершину» как на daily, так и на часах (особенно дивергенция заметна именно на часах). Но все может изменится, ведь на этой неделе будет отсечка под дивиденды (25,12), а с учетом того, что бумага торгуется на историческом хаю, то возможен вынос наверх (с «ЛУКОЙЛом» это проходили). Да и вообще, не шортить растущую бумагу один из моих принципов торговли. Лучше пропустить движение, чем пострадать.

За ходом торгов Вы можете наблюдать в моем телеграм-канале (ссылка в профиле) . Также в личном сообщении можно получить от меня видение ситуации по другим бумагам.

Также в личном сообщении можно получить от меня видение ситуации по другим бумагам.

рублей вернутся к равновесному уровню к концу 2020 года после ослабления в сентябре — Business & Economy

МОСКВА, 27 сентября. / ТАСС /. Ослабление курса российской национальной валюты с 1 по 25 сентября связано с корректировкой в сторону увеличения оценки геополитических и других рисков участниками финансового рынка из-за временных факторов, а по мере их снижения курс рубля, как ожидается, вернется к своему фундаментальному значению. уровней в конце 2020 — начале 2021 года, в соответствии с прогнозом социально-экономического развития страны на 2021 год и плановым периодом 2022 и 2023 годов, представленным Минэкономразвития.

Среднегодовой курс рубля в 2020 году составит 71,2 рубля за доллар, считают в ведомстве. «С 1 по 25 сентября курс иностранной валюты в среднем достиг 75,2 рубля за доллар, что связано с корректировкой оценок риска участниками финансового рынка в сторону повышения из-за временных факторов. По мере их исчерпания ожидается возврат курса рубля к фундаментальным значениям. уровня на конец 2020 — начало 2021 года. Средний годовой обменный курс рубля в целом в 2020 году прогнозируется на уровне 71.2 доллара за доллар »согласно документу.

По мере их исчерпания ожидается возврат курса рубля к фундаментальным значениям. уровня на конец 2020 — начало 2021 года. Средний годовой обменный курс рубля в целом в 2020 году прогнозируется на уровне 71.2 доллара за доллар »согласно документу.

«Усиление волатильности на мировых финансовых рынках и обвал цен на нефть с марта сопровождалось ослаблением национальной валюты. Курс рубля вырос с 63,9 рубля за доллар в феврале до 73,1 рубля за доллар и 75,2 рубля за доллар в среднем в Март и апрель соответственно (пиковым уровнем 23 апреля было 77 рублей за доллар). При этом сбалансированная макроэкономическая политика и значительный объем накопленных резервов позволили ограничить негативные последствия для российского финансового и валютного рынка », — пояснили в ведомстве.

Экспорт в поддержку

рубляМинэкономразвития России ожидает роста внешнего спроса на основные статьи российского экспорта на фоне постепенного восстановления мировой экономики.

«При этом в структуре экспорта будет доминировать ненефтегазовый экспорт (доля превышает 50% в 2021-2023 годах по сравнению с 43% в 2019 году). Рост импорта будет умеренным (импорт товаров: + 4,3-4,7% в реальном выражении. в 2022-2023 гг. после восстановления на 5,1% в 2021 г.) В этих условиях ожидается сохранение профицита счета текущих операций платежного баланса на всем прогнозном горизонте (1.6-1,8% ВВП в 2021-2023 гг.), Что, в свою очередь, окажет стабилизирующее влияние на динамику обменного курса », — говорится в документе.

Рост импорта будет умеренным (импорт товаров: + 4,3-4,7% в реальном выражении. в 2022-2023 гг. после восстановления на 5,1% в 2021 г.) В этих условиях ожидается сохранение профицита счета текущих операций платежного баланса на всем прогнозном горизонте (1.6-1,8% ВВП в 2021-2023 гг.), Что, в свою очередь, окажет стабилизирующее влияние на динамику обменного курса », — говорится в документе.

Центробанк России поддерживает

рубльЦентральный банк России вмешался, чтобы поддержать российский рубль и подтолкнуть валюту вверх с четырехлетнего минимума по отношению к доллару США.

Банк начал продавать валютные резервы — иными словами, покупать рубли — во вторник, добавив, что «готов использовать дополнительные инструменты для поддержания финансовой стабильности».”

Рубль вырос почти на 4%, торгуясь на уровне 72 за 1 доллар, но все же заметно слабее, чем диапазон 60-65, который валюта держалась в течение первых двух месяцев года.

При цене эталонной нефти марки Brent в настоящее время около 35 долларов за баррель регулирующий орган будет продавать иностранные резервы на сумму около 1 миллиарда долларов в месяц, подсчитала Элина Рыбакова, заместитель главного экономиста Института международных финансов.

Некоторых трейдеров не убедил рост цен на нефть, которые поднялись с минимума в 31 доллар за баррель в понедельник.«Движение вверх наверняка выглядит как отскок медвежьего рынка и строится на песчаном фундаменте, который может легко уступить дорогу», — сказал Джеффри Халли из OANDA.

Точный уровень покупок иностранной валюты продиктован так называемым «фискальным правилом» — системой, которую Москва ввела для уменьшения влияния колебаний цен на нефть на рубль. Согласно правилу, выручка от продажи нефти выше 42,40 доллара за баррель используется для покупки иностранной валюты и хранится в Российском фонде национального благосостояния (ФНБ), а когда цены опускаются ниже эталонного уровня, ФНБ вместо этого начинает продавать резервы и покупать рубли.

Центральный банк также заявил, что увеличит объем ликвидности, которую он предлагает российским банкам, чтобы обеспечить им доступ к наличным деньгам.

«Буферы окупаются», — сказала главный экономист Nordea по России Татьяна Евдокимова. «Волатильность рубля намного ниже, чем в 2008 и 2014 годах».

«Волатильность рубля намного ниже, чем в 2008 и 2014 годах».

«Эти действия укрепляют идею о том, что рынки будут корректироваться сегодня. Мы можем только радоваться, что вчера рынки были закрыты », — сказал Кирилл Тремасов из« Локо Инвест ».

Минфин России проявил вызывающий тон после потрясений на рынке, вызванных срывом сделки между Россией и ОПЕК по ограничению добычи нефти.Он утверждает, что у него достаточно ликвидных резервов в ФНБ — 150 миллиардов долларов — чтобы справиться с низкими ценами на нефть в течение следующего десятилетия, в остром послании Саудовской Аравии по поводу нарастающей ценовой войны на нефть.

Эр-Рияд отреагировал на прекращение нефтяного альянса с Москвой, объявив во вторник об огромном увеличении добычи нефти и снижении цен для своих клиентов.

Цифровой рубль | Банк России

Цифровизация экономики и развитие финансовых технологий порождают общественный спрос на новые передовые способы оплаты.

Появление новых финансовых возможностей для предприятий и домашних хозяйств, отвечающих требованиям цифрового мира, повышает конкурентоспособность экономики в целом. Таким образом, Банк России рассматривает возможность выпуска цифровой валюты центрального банка (CBDC), цифрового рубля, в рамках своей задачи по развитию национальной платежной системы.

Таким образом, Банк России рассматривает возможность выпуска цифровой валюты центрального банка (CBDC), цифрового рубля, в рамках своей задачи по развитию национальной платежной системы.

Что такое цифровой рубль?

Как и банкноты с индивидуальными номерами, цифровые рублевые «единицы» будут иметь уникальный идентификатор.

Цифровой рубль — это дополнительная форма российской национальной валюты, которая будет выпускаться в цифровой форме Банком России. Цифровой рубль будет сочетать в себе характеристики наличных и безналичных рублей.

Так же, как и наличными, цифровым рублем можно будет пользоваться офлайн, то есть без доступа в интернет. С другой стороны, его цифровая форма позволяет использовать цифровой рубль для онлайн-платежей, как и для безналичных расчетов.

Все экономические агенты, включая физических лиц, предприятия, участников финансовых рынков и государство, будут иметь доступ к цифровому рублю.Подобно наличным и безналичным рублям, цифровой рубль будет выполнять все три функции денег: он будет выступать в качестве средства платежа, меры стоимости и средства сбережения. Все три формы российского рубля будут абсолютно равны: поскольку один наличный рубль равен одному безналичному рублю, один цифровой рубль всегда будет равен каждой из них.

Все три формы российского рубля будут абсолютно равны: поскольку один наличный рубль равен одному безналичному рублю, один цифровой рубль всегда будет равен каждой из них.

Зачем нам цифровой рубль?

Цифровой рубль позволяет совершать платежи быстрее, проще и безопаснее. Развитие цифровых платежей наряду с равным доступом к цифровому рублю для всех экономических агентов снизит стоимость платежных услуг и денежных переводов и будет способствовать конкуренции между финансовыми учреждениями.Это будет стимулировать инновации как в сфере розничных платежей, так и в других сферах, а также поддержит развитие цифровой экономики. В то же время снижение зависимости пользователей от отдельных провайдеров поможет повысить стабильность финансовой системы.

Какие еще есть преимущества?

Доля безналичных расчетов в последние годы растет. Цифровой рубль может стать новым и удобным дополнительным платежным средством как для покупателей, так и для продавцов, в том числе на удаленных, малонаселенных и труднодоступных территориях с ограниченным доступом к финансовой инфраструктуре. Цифровой рубль поможет расширить охват домохозяйств финансовыми услугами, сделав их более доступными, что улучшит качество жизни людей.

Цифровой рубль поможет расширить охват домохозяйств финансовыми услугами, сделав их более доступными, что улучшит качество жизни людей.

Внутренняя цифровая валюта также снизит риск перераспределения средств в иностранные цифровые валюты, что будет способствовать макроэкономической и финансовой стабильности.

Как можно организовать операции с цифровым рублем?

Для физических лиц операции с цифровым рублем могут быть аналогичны использованию электронных кошельков, оплаты или мобильных приложений.Сделки с цифровым рублем можно совершать как онлайн, так и офлайн. Для офлайн-операций, когда подключение к сети недоступно, можно будет зарезервировать определенную сумму в цифровых рублях в своем электронном кошельке, точно так же, как в наши дни люди берут с собой наличные, когда посещают места, где банковские карты могут быть бесполезны. При наличии подключения операции будут осуществляться аналогично безналичному расчету.

Заменит ли цифровой рубль наличные деньги?

Банк России продолжит одинаково поддерживать все формы рубля.

Нет. Цифровой рубль не считается заменой наличных или безналичных рублей; он рассматривается как дополнение к этим обычным и удобным формам денег.

Для каких целей и как можно будет использовать цифровые рубли?

Так же, как наличные и безналичные рубли, цифровые рубли можно будет использовать для оплаты товаров и услуг, осуществления платежей организациям и государству, осуществления переводов денежных средств, оплаты операций с финансовыми инструментами и цифровыми финансовыми активами.

Пополнение средств на цифровых рублевых счетах будет осуществляться как с банковского счета или банковской карты, так и наличными. Все формы рублей (наличные, безналичные, цифровые) будут переводиться друг в друга.

Почему цифровой рубль не является криптовалютой

Криптовалюты полностью отличаются от денег центральных банков. Криптовалюты не имеют единого эмитента; они не гарантируют защиту прав потребителей; их стоимость подвержена значительной нестабильности; использование их для оплаты товаров и услуг в большинстве стран незаконно; и им обычно не хватает единого учреждения, которое могло бы обеспечить их безопасность.

Цифровой рубль — это обязательство центрального банка; он реализуется с использованием цифровых технологий и никак не связан с криптовалютами. Это фиатная валюта, стабильность которой обеспечивает государство в лице центрального банка.

Когда будет введен цифровой рубль?

Если у вас есть вопросы или комментарии, присылайте их на [email protected]Банк России пока не принял решение о введении цифрового рубля.В консультационном документе «Цифровой рубль» изложены возможные способы реализации этого решения и соответствующие функциональные требования. В связи с тем, что введение цифрового рубля станет важным событием для экономики и общества, Банк России считает важным обсудить ключевые аспекты, преимущества, потенциальные риски, этапы и сроки внедрения цифрового рубля. рублевый проект с участниками финансового рынка, экспертами и широкой общественностью.

Была ли эта страница полезной?Да Нет

Последнее обновление: 30. 11.2020

11.2020

(PDF) Факторы обесценения российского рубля

244 Томас Урбановский / Процедура экономики и финансов 26 (2015) 242 — 248

Непрерывность входных переменных.Это было решено просто путем принятия значения из предыдущего дня (эта корректировка допустима, потому что, судя по развитию переменных, два последующих значения

различаются лишь немного).

Таблица 1 содержит краткое описание переменных и их сокращений, используемых в анализе.

3. Методология

Для определения возможных эффектов объясняющих переменных на зависимую переменную, будет использоваться эконометрическая модель

w

.Эта модель поможет определить статистическую значимость задействованных переменных, определить переменные

, дающие повторяющуюся информацию, и, наконец, разделить влияние оставшихся релевантных независимых переменных на зависимую переменную

— обменный курс рубля.

Анализ принимает форму линейной регрессии. Все вышеупомянутые переменные, естественно, имеют форму временного ряда

Все вышеупомянутые переменные, естественно, имеют форму временного ряда

. Временные ряды имеют некоторые особые свойства, которые

могут привести к неверным результатам регрессии.Прежде чем можно было провести регрессию

, включая все входные переменные, был выполнен изолированный анализ каждого временного ряда для проверки допущений

, связанных с соответствующим выбором длины лага и стационарностью (или нестационарностью). В других

w

ордерах одномерный анализ временных рядов проводился для каждой переменной.

Первое явление, типичное для данных временной серии

с, — это корреляция между наблюдениями — значение может зависеть от

предыдущих значений.Необходимо определить соответствующее количество лагов для каждой переменной, чтобы оценить, какие данные

являются независимыми. Чтобы найти правильное количество лагов, была принята процедура последовательного тестирования — будет включено большое число лагов

n

, чтобы оценить интенсивность влияния предыдущих значений на текущее значение

. Тогда длины лага будут последовательно отбрасываться, если соответствующие коэффициенты окажутся статистически незначимыми

Тогда длины лага будут последовательно отбрасываться, если соответствующие коэффициенты окажутся статистически незначимыми

.Результирующая регрессия будет известна как модель авторегрессии порядка p (AR (p) m

odel), и поскольку

семь переменных учитываются в анализе, мы получим семь уравнений. Формально:

ܻ

௧

ൌ ߙ ߶

ଵ

ܻ

௧ ିଵ

߶

ଶ

ܻ

2000 2000ܻ

௧ ି

ߝ

௧

, (1)

, где ܻ представляет соответствующую переменную.

Второе исследуемое свойство заключается в том, являются ли серии ti

me стационарными или нет. Мы выполняем тесты Дики-Фуллера для

каждой переменной. Нестационарный ряд выражает поведение тренда и содержит единичный корень

. В вышеупомянутом уравнении

(1) этот факт будет продемонстрирован коэффициентами ϕ, равными 1. При обсуждении (или тестировании) поведения единичного корня

co

неудобно вычесть

௧

из обоих стороны уравнения (1). Получаем:

Получаем:

ȟ ܻ

௧

ൌ ߙ ߩ ܻ

௧ ିଵ

ߛ

ଵ

ȟ ܻ

௧ ିଵ

9000 ିଵ0003

9000 0003

9000

௧ ି ାଵ

ߝ

௧

, (2)

где ρ = ϕ — 1 и ρ = 0 i

означает, что временной ряд AR (p) ܻ

௧

содержит единицу root и является нестационарным. С другой стороны,

, если ρ = 0, член ܻ

௧ ିଵ

выпадает во временном ряду ȟ ܻ

௧

, возникает стационарность ряда ܻ

௧

.Поскольку поведение тренда

может происходить как в нестационарном, так и в стационарном ряде, ap

уместно протестировать возможное поведение тренда

также в стационарных рядах, чтобы получить релевантные результаты регрессии. Это будет сделано путем включения детерминированного тренда

в регрессию. Модель AR (p) принимает вид:

ȟ ܻ

௧

ൌ ߙ ߩ ܻ

௧ ିଵ

ߛ

ଵ

ȟ ܻ

௧ ିଵ

0002ିଵ

ȟ ܻ

௧ ି ାଵ

ߜ ݐ ߝ

௧

, (3)

, где ߜ ݐ представляет компонент тренда. Статистическая значимость (или в значимости

Статистическая значимость (или в значимости

) каждого отдельного лага зависимой переменной

, а также компонента тренда может быть обнаружена просто путем проверки того, равны ли отдельные коэффициенты

нулю на выбранном уровне значимости — мы берем взгляните на p-значения или t-статистику. В случае

co

эффективный ߩ нам нужно взглянуть на статистику теста Дики-Фуллера и скорректированное p-значение.

В случае доказанной нестационарности отдельных временных рядов будет проведен тест f

или возможная коинтеграция.

Если происходит коинтеграция, регрессия может быть выполнена без риска введения в заблуждение и неверных результатов. Коинтеграция существует

, если выполняются два условия — во-первых, каждый временной ряд, включенный в регрессию, должен содержать единичный корень (это означает, что они

ne

ed должны быть нестационарными), а во-вторых, условия ошибки этой регрессии должны наоборот демонстрируют стационарное поведение

(

не должно содержать единичный корень). В случае нестационарного временного ряда и отсутствия коинтеграции окончательный

В случае нестационарного временного ряда и отсутствия коинтеграции окончательный

м

odel должен будет основываться на различиях временных рядов, чтобы вызвать стационарность.Для справки, коинтеграционная взаимосвязь между рассматриваемыми переменными

уже доказана (Shiu-Sheng & Hung-Chyn, 2007; Tsagnakos &

Падениерублей, когда США вводят новые санкции против России

Большинство экономистов приписывают рецессию в России). Россия, которая начала в 2014 году, после российской аннексии Крыма и военной интервенции на востоке Украины, с падения мировых цен на нефть, а не с западных санкций. С тех пор экономика возобновила рост.

У России есть 458 миллиардов долларов в золотовалютных резервах, которые она могла бы использовать для поддержки рубля, но центральный банк допустил падение его стоимости, и сделал это снова на этой неделе. Политика помогает отечественной промышленности и сельскому хозяйству.

Россия подверглась последовательным волнам санкций. Администрация Обамы ввела санкции за действия России на Украине и за вмешательство в президентские выборы 2016 года. В апреле администрация Трампа наложила санкции на олигархов и правительственных чиновников за вмешательство в выборы и другие «злонамеренные» действия, а на этой неделе — за атаку нервно-паралитического агента в Великобритании.

Администрация Обамы ввела санкции за действия России на Украине и за вмешательство в президентские выборы 2016 года. В апреле администрация Трампа наложила санкции на олигархов и правительственных чиновников за вмешательство в выборы и другие «злонамеренные» действия, а на этой неделе — за атаку нервно-паралитического агента в Великобритании.

У России мало экономических средств для ответного удара. Член верхней палаты парламента Сергей Рябухин предложил запретить продажу российских двигателей, используемых на некоторых американских ракетах, хотя у американской космической отрасли есть и другие варианты.

В Москве некоторые официальные лица описали новые санкции с точки зрения внутренней политики США. По словам русских, они были навязаны в рамках борьбы в Соединенных Штатах между г-ном Трампом и его сторонниками, которые хотели сотрудничать с Россией, и «глубинным государством» бюрократов национальной безопасности, которые были полны решимости ухудшить отношения.

«Это означает усиление давления на Россию, а также на тех американских политиков, которые хотят сближения с Россией с конечной целью обострения ситуации», — заявил государству заместитель председателя парламентского комитета по иностранным делам Алексей В. Чепа. управляемая телекомпания RT.

Чепа. управляемая телекомпания RT.

Владимир Иванович Батюк, научный сотрудник Российской академии наук США, заявил РИА Новости, что «все положительные моменты, которые были отмечены после встречи двух президентов в Хельсинки, будут практически полностью компенсированы. , естественно.

Распространение COVID-19 и падение цен на нефть ухудшают экономическую ситуацию и кредитоспособность российских эмитентов

Резкое усиление негативных тенденций в мировой экономике, которое произошло в начале марта 2020 года, негативно скажется как на экономической ситуация в России и кредитоспособность российских эмитентов. Однако масштаб и продолжительность этих последствий во многом будут зависеть от специфики конкретного эмитента.

В данном исследовании изучаются макроэкономические предпосылки для возможных изменений, анализируется ситуация в банковской системе и страховом секторе, а также оценивается потенциальное влияние ухудшения экономических условий для различных секторов экономики и регионов Российской Федерации, а также в контексте рейтингов, присвоенных операциям структурированного финансирования.

Экономический рост будет слабым и будет зависеть от государственной поддержки

Число зарегистрированных случаев коронавируса COVID-19 в настоящее время минимально в России. Однако относительная открытость экономики России не позволяет избежать негативного воздействия снижения экономической активности у ключевых торговых партнеров (например, Китая, Кореи, Италии, других европейских стран), где распространение COVID-19 оказало серьезное влияние. по экономике. Россия также пострадала как экспортер минеральных ресурсов, поскольку этот рынок чувствителен к дисбалансу спроса и предложения.Несбалансированность не только приводит к снижению экспортных цен, но потенциально может привести к краткосрочному снижению физических объемов экспорта.

АКРА считает, что отток капитала возможен, но прогнозировать его объем пока сложно. Принимаемые в России меры по противодействию распространению COVID-19 могут негативно повлиять на динамику сферы услуг, как и в других странах.

Ранее в базовом сценарии АКРА предполагалось, что реальный темп роста ВВП будет равен 0.8% в 2020 году. Однако с учетом новых вызовов эта цифра не кажется достижимой. По оценкам АКРА, экономика России вырастет с -0,2% до 0,6% в 2020 году, если Банк России примет своевременные меры по предотвращению кризисов ликвидности в банковской системе. Еще одно важное условие этого сценария — своевременная бюджетная поддержка экономики. Таким образом, проблемы, стоящие перед российской экономикой, необходимо рассматривать в контексте возможностей, имеющихся у правительства и Банка России.

Какое-то время цены на нефть должны оставаться ниже уровня сбалансированности федерального бюджета. Однако АКРА не ожидает, что в 2020–2021 годах будут предприняты шаги по консолидации бюджета, что может привести к дополнительному снижению внутреннего спроса и негативно повлиять на динамику ВВП. По оценке АКРА, ликвидные активы федерального бюджета, в том числе средства из Фонда национального благосостояния, на 1 января 2020 года составят около 14% ВВП. Это позволяет финансировать расходы без привлечения заемных средств в неблагоприятный для экономики период.

Это позволяет финансировать расходы без привлечения заемных средств в неблагоприятный для экономики период.

АКРА считает, что эластичность курса рубля к ценам на нефть будет ниже, чем до 2017 г., из-за валютных интервенций по бюджетному правилу. Это снижает вероятность резкого роста инфляции, сопоставимого с уровнями 2015 года. Основываясь на имеющейся на данный момент информации, АКРА считает, что инфляция в течение 2020 года не превысит 7% (скорее всего, будет значительно ниже).

Банк России может прибегнуть к повышению ключевой ставки для поддержания финансовой стабильности, снижения стимулов к краткосрочным сбережениям в иностранной валюте и предотвращения оценки депозитов.Эта мера может быть необходима для снижения вероятности превышения обменным курсом фундаментальных уровней.

Ситуация в банковской системе и страховом секторе

Банковская система более подготовлена к ухудшению экономических условий, чем в 2014 году, но ряд кредитных организаций подвержены значительному риску

Краткосрочный негативный эффект от резкого падения курса рубля и цен на нефть будет умеренным для банковской системы, что во многом связано с ограниченной открытой валютной позицией большинства российских банков и сильной позицией ликвидности. Поддержка также исходит из готовности финансовых регулирующих органов предоставить банкам дополнительные средства для рефинансирования краткосрочных обязательств.

Поддержка также исходит из готовности финансовых регулирующих органов предоставить банкам дополнительные средства для рефинансирования краткосрочных обязательств.

Ставки денежного рынка в целом стабильны, что ограничивает риски отрицательной переоценки портфелей ценных бумаг качественных эмитентов. В то время как снижение курса рубля оказывает давление на показатели достаточности капитала банков за счет переоценки активов, взвешенных с учетом риска (RWA), АКРА считает, что отраслевые риски нарушения нормативных требований остаются низкими.Кроме того, Банк России может использовать ряд дополнительных мер, которые позволят смягчить регулирование и уменьшить влияние последних событий на финансовую устойчивость кредитных организаций.

Возможное повышение ключевой процентной ставки Банком России повысит риски для банков, активно привлекающих рыночное фондирование (операции репо, межбанковские кредиты и т. Д.). В период высокой волатильности на рынке ценных бумаг использование такой бизнес-модели снижает финансовую устойчивость кредитных организаций.

Долгосрочный эффект изменений в экономике зависит от ряда факторов. Среди этих факторов АКРА выделяет влияние снижения цен на нефть на ВВП России, позицию Банка России по ключевой ставке, а также долю активов и пассивов банков, номинированных в иностранной валюте.

Падение цен на нефть отрицательно сказалось на экономике России в целом и, в частности, на заинтересованности нефинансовых компаний в привлечении заемного финансирования.По оценке АКРА, темпы роста корпоративного кредитного портфеля в 2020 году будут близки к нулю, а качество портфеля будет во многом зависеть от отраслевой специализации заемщика и валюты кредита.

В последние годы российские банки имеют тенденцию к сокращению вложений в активы в иностранной валюте. За последние шесть лет общая сумма активов в иностранной валюте на балансах банков уменьшилась на 76 млрд долларов США. По состоянию на 1 февраля 2020 года кредиты в иностранной валюте (включая межбанковские кредиты) составляли менее 20% от общей суммы, тогда как на 1 января 2014 года, когда обменный курс был сопоставимым, этот показатель превышал 36%. Однако корпоративные кредиты в иностранной валюте имеют более низкий уровень просрочки по сравнению с рублевыми кредитами, что может объясняться валютной выручкой от экспортных операций для крупных корпоративных заемщиков. Заемщики, имеющие долг в иностранной валюте, но получающие выручку в рублях, останутся более уязвимыми. Однако влияние девальвации на качество кредитов в иностранной валюте и финансовую стабильность банков будет менее серьезным, чем в 2014–2015 годах.

Однако корпоративные кредиты в иностранной валюте имеют более низкий уровень просрочки по сравнению с рублевыми кредитами, что может объясняться валютной выручкой от экспортных операций для крупных корпоративных заемщиков. Заемщики, имеющие долг в иностранной валюте, но получающие выручку в рублях, останутся более уязвимыми. Однако влияние девальвации на качество кредитов в иностранной валюте и финансовую стабильность банков будет менее серьезным, чем в 2014–2015 годах.

По данным АКРА, кредиты, предоставленные строительной отрасли (несмотря на изменения в правилах финансирования), а также сектору недвижимости, подвержены наибольшему риску обесценения.Некоторое ухудшение качества кредитов возможно и для компаний из других отраслей, которые очень чувствительны к колебаниям бизнес-цикла.

Платежеспособность строительных компаний во многом будет зависеть от влияния снижения цен на нефть на доходы населения. Ослабление рубля поддержит рост спроса на недвижимость в краткосрочной перспективе, но за этим может последовать замедление роста спроса или даже его снижение. Общий эффект будет зависеть от того, насколько эффективно Банк России сможет управлять ситуацией на внутреннем финансовом рынке, не повышая ключевую ставку.

Общий эффект будет зависеть от того, насколько эффективно Банк России сможет управлять ситуацией на внутреннем финансовом рынке, не повышая ключевую ставку.

АКРА не ожидает значительного ухудшения качества ипотечного портфеля, которое традиционно остается высоким даже в периоды экономического спада. Однако АКРА отмечает риски для необеспеченного розничного кредитования, связанные с ослаблением рубля. Рост потребительских цен, ограничивающих возможности заемщиков по обслуживанию долговых обязательств, может оказать давление на качество необеспеченного портфеля и потенциально повлиять на уровень жизни. АКРА отмечает, что в последние годы в России доля доходов населения, направляемая на сбережения, уменьшилась.Это может быть признаком того, что россияне становятся менее устойчивыми к возможным экономическим стрессам, а также свидетельством значительного снижения качества портфелей необеспеченных кредитов.

Страховой сектор имеет достаточные резервы капитала, чтобы противостоять негативным тенденциям в экономике

АКРА считает, что текущая нестабильность на финансовых рынках окажет умеренное влияние на страховые компании в краткосрочной перспективе. Большинство российских страховщиков придерживаются консервативной инвестиционной политики, размещая средства в основном в государственные ценные бумаги, облигации компаний с высокими кредитными рейтингами и депозиты в крупных банках.Размер вложений страховых компаний в акции невелик, их доля в совокупных активах составляет чуть более 3%, а в общем капитале — 13%. Открытая валютная позиция также ограничена, поскольку большинство компаний отрасли либо полностью хеджируют валютный риск, либо имеют длинную позицию в иностранной валюте. Поэтому для большинства страховщиков ослабление рубля не должно привести к убыткам.

Большинство российских страховщиков придерживаются консервативной инвестиционной политики, размещая средства в основном в государственные ценные бумаги, облигации компаний с высокими кредитными рейтингами и депозиты в крупных банках.Размер вложений страховых компаний в акции невелик, их доля в совокупных активах составляет чуть более 3%, а в общем капитале — 13%. Открытая валютная позиция также ограничена, поскольку большинство компаний отрасли либо полностью хеджируют валютный риск, либо имеют длинную позицию в иностранной валюте. Поэтому для большинства страховщиков ослабление рубля не должно привести к убыткам.

В более долгосрочной перспективе влияние пандемии коронавируса и падения цен на нефть будет зависеть от степени и продолжительности спада.Ожидается существенное снижение страховых взносов для выезжающих за границу в связи с резким сокращением туристических потоков. Спрос на другие виды страхования будет зависеть от нескольких факторов и может уменьшиться или увеличиться. Например, осознание угрозы эпидемий может помочь повысить интерес клиентов к страхованию жизни, частному медицинскому страхованию, расширенному покрытию на случай перерывов в производстве, страхованию на случай отмены событий и другим рискам. Спрос на страховые услуги со стороны заемщиков банков также снизится на фоне снижения деловой активности и объемов кредитования.

Например, осознание угрозы эпидемий может помочь повысить интерес клиентов к страхованию жизни, частному медицинскому страхованию, расширенному покрытию на случай перерывов в производстве, страхованию на случай отмены событий и другим рискам. Спрос на страховые услуги со стороны заемщиков банков также снизится на фоне снижения деловой активности и объемов кредитования.

С точки зрения потерь по существующим полисам АКРА ожидает увеличения страховых выплат для выезжающих за границу, а также некоторого увеличения сумм выплат по частному медицинскому страхованию и страхованию жизни. По данным АКРА, на российском рынке практически отсутствует страховая защита от перебоев в производстве, вызванных пандемиями, и относительно небольшое количество полисов было выдано для страхования убытков от отмены мероприятий.

С учетом этих факторов рост страховых выплат должен быть незначительным.На начало года страховые компании имели значительные собственные средства, а их показатели платежеспособности превышали нормативы в среднем по отрасли на 185%.

Шоки будут оказывать неравномерное воздействие на нефинансовые отрасли

По мнению АКРА, крах соглашения ОПЕК + может привести к резкому изменению мирового рынка нефти в долгосрочной перспективе. Возможно, хотя и маловероятно, что сделка будет восстановлена (следующая встреча ОПЕК + намечена на 10 июня). Однако в текущих условиях базовый сценарий АКРА для долгосрочного развития нефтяного рынка предполагает отсутствие координации в добыче между странами ОПЕК и странами, не входящими в ОПЕК, и переход к стратегии, ориентированной на максимальное увеличение объемов добычи.

К концу года увеличение среднесуточной добычи нефти в странах ОПЕК + на 4–5 миллионов баррелей по сравнению с мартом 2020 года приведет к рыночному превышению на беспрецедентные 5 миллионов баррелей в день. В новых рыночных условиях в базовом сценарии АКРА среднегодовая цена на нефть марки Brent на 2020–2021 годы оценивается в 35 долларов США за баррель.

Секторы экономики, наиболее пострадавшие от снижения цен на нефть и мер по сдерживанию COVID-19

Нефтегазовый сектор. АКРА ожидает, что общие показатели EBITDA крупнейших вертикально интегрированных нефтяных компаний России (ПАО «ГАЗПРОМ» (AAA (RU), прогноз «Стабильный»), ПАО «Роснефть», ПАО «ЛУКОЙЛ», ПАО «Татнефть», ПАО «Сургутнефтегаз», ПАО «НОВАТЭК», ПАО «РуссНефть») ”) Снизится примерно на 18% в 2020 году (в рублевом выражении), а отношение долга к EBITDA вырастет до 1,8x по сравнению с 1,3x во втором полугодии 2019 года. Как и в предыдущие периоды низких цен на нефть, негативное влияние на финансовую Налоговая система значительно снизит эффективность нефтегазовых компаний, что позволит им сохранить финансовую стабильность.

АКРА ожидает, что общие показатели EBITDA крупнейших вертикально интегрированных нефтяных компаний России (ПАО «ГАЗПРОМ» (AAA (RU), прогноз «Стабильный»), ПАО «Роснефть», ПАО «ЛУКОЙЛ», ПАО «Татнефть», ПАО «Сургутнефтегаз», ПАО «НОВАТЭК», ПАО «РуссНефть») ”) Снизится примерно на 18% в 2020 году (в рублевом выражении), а отношение долга к EBITDA вырастет до 1,8x по сравнению с 1,3x во втором полугодии 2019 года. Как и в предыдущие периоды низких цен на нефть, негативное влияние на финансовую Налоговая система значительно снизит эффективность нефтегазовых компаний, что позволит им сохранить финансовую стабильность.

Воздушные и железнодорожные перевозки. По данным АКРА, распространение COVID-19 в Европе негативно скажется на туристических потоках весной и летом, что напрямую отразится как на российских, так и на зарубежных авиакомпаниях. Ситуация усугубляется тем фактом, что авиакомпании генерируют почти все свои доходы с мая по сентябрь. Рыночные условия ухудшаются из-за обесценивания рубля, и аналогичные ситуации в прошлом значительно ограничивали международные перевозки. Если России удастся сохранить низкий уровень заражения, АКРА ожидает, что пассажиропоток из сегмента международных перевозок частично переместится во внутренний сегмент. Однако этого не произойдет, если в России будет наблюдаться рост случаев заболевания и будут приняты дополнительные меры по сдерживанию пандемии, и в этом случае российский рынок авиаперевозок может испытать одно из самых значительных сокращений.

Если России удастся сохранить низкий уровень заражения, АКРА ожидает, что пассажиропоток из сегмента международных перевозок частично переместится во внутренний сегмент. Однако этого не произойдет, если в России будет наблюдаться рост случаев заболевания и будут приняты дополнительные меры по сдерживанию пандемии, и в этом случае российский рынок авиаперевозок может испытать одно из самых значительных сокращений.

Помимо негативного влияния на объем перевозок, рост курса доллара негативно отразится на финансовых показателях компаний отрасли, учитывая значительную долю валютных расходов на лизинг самолетов.Снижение стоимости керосина на фоне падения цен на нефть может частично компенсировать этот негативный эффект. АКРА отмечает, что в текущих условиях авиакомпании могут снова начать снижать цены на билеты для поддержки спроса. Это при нынешнем низком уровне операционной рентабельности и растущих издержках может привести к дефолтам и банкротству авиаперевозчиков уже в конце лета и осенью. В качестве меры поддержки правительство решило отложить сбор налогов для отраслей авиаперевозок и туризма, которые затем можно было бы применить к другим секторам.По мнению АКРА, данная мера может поддержать кредитоспособность участников рынка в краткосрочной перспективе, но может оказаться недостаточной для предотвращения волны дефолтов.

В качестве меры поддержки правительство решило отложить сбор налогов для отраслей авиаперевозок и туризма, которые затем можно было бы применить к другим секторам.По мнению АКРА, данная мера может поддержать кредитоспособность участников рынка в краткосрочной перспективе, но может оказаться недостаточной для предотвращения волны дефолтов.

Разрешение банкам работать с заемщиками из сферы авиаперевозок и туризма без ухудшения их финансовых оценок, а также предоставление государственных гарантий по ссудам таким заемщикам может быть более эффективным. При этом необходимо учитывать, что большая часть задолженности авиакомпаний приходится на лизинговые компании, в том числе иностранные.

Стоимость железнодорожных перевозок указана в рублях. Таким образом, в краткосрочной перспективе волатильность обменного курса не должна повлиять на деятельность ОАО «РЖД» (AAA (RU), прогноз «Стабильный»). Однако, учитывая цикличность отрасли железнодорожного транспорта и ее зависимость от спроса на товары, АКРА полагает, что снижение грузооборота возможно в случае замедления экономической активности.

Производство машин и оборудования. Сектор производства машин и оборудования (особенно производители автомобилей) наиболее уязвим для рисков девальвации национальной валюты и ее последствий для операционной и финансовой деятельности отраслевых компаний. В 2019 году объем рынка новых автомобилей в России сократился на 2,3% по сравнению с аналогичным периодом прошлого года и составил 1,76 млн шт. Падение покупательной способности из-за обесценения рубля отрицательно скажется на спросе на автомобили в 2020 году. Это, в свою очередь, может привести к дальнейшему падению рынка, по мнению АКРА, на целых 10%.Распространение коронавируса также негативно сказывается на деятельности ряда российских автопроизводителей на фоне перебоев в поставках комплектующих из Китая. Невозможность переложить на потребителей рост затрат из-за обесценивания рубля в сочетании с рисками падения рынка отрицательно скажется на операционной марже, которая в 2018 году составила чуть более 6%.

Сектор розничной торговли. Непродовольственный сегмент розничной торговли больше всего пострадает от пандемии коронавируса и обесценивания рубля.В частности, импортеры электроники уже испытывают проблемы с поставками из Китая. Поскольку это сочетается с аномальным спросом из-за ожиданий задержки новых поставок и повышения цен из-за девальвации рубля, АКРА не исключает возможного дефицита по некоторым позициям в ближайшем будущем. Неизбежный рост цен в случае продолжения ослабления рубля на горизонте от одного до полутора месяцев и ожидаемого падения реальной заработной платы приведет к отложенному спросу на бытовую технику.Это может оказать давление на выручку и прибыльность непродовольственного розничного сегмента (например, в 2015 году выручка ПАО «М.Видео» упала на 6% г / г, а EBITDAR — на 3%). Хотя на рынке кредитования нет паники, АКРА исходит из того, что банки будут учитывать растущие риски в стоимости кредита и, как следствие, будут выдавать новые кредиты по более высоким ставкам (+50 б. п.), даже если ключевой фактор Банка России ставка оставлена без изменений.

п.), даже если ключевой фактор Банка России ставка оставлена без изменений.

По мнению АКРА, с трудностями столкнутся ритейлеры одежды и обуви не российского производства.Что касается продуктового ритейла, то в определенной степени данный сегмент может поддерживаться снятием ограничений на грузовые перевозки, обеспечивающие снабжение торговых сетей, а также созданием «зеленого коридора» на таможне для товаров первой необходимости. Кроме того, правительство объявило, что в случае необходимости будут приняты меры по предоставлению дополнительных льготных кредитов для пополнения оборотного капитала розничных торговцев и тем самым обеспечения достаточных запасов социально значимых товаров.

Отрасли экономики, умеренно пострадавшие от девальвации рубля

Металлы и добыча. По мнению АКРА, российские сталелитейные компании наиболее устойчивы к волатильности валютного рынка, вызванной падением цен на нефть. Ослабление национальной валюты, скорее всего, положительно скажется на рентабельности производителей металла, поскольку около 80% их затрат номинировано в рублях, а большая часть выручки номинирована в долларах или привязана к мировым экспортным ценам. На тот момент задолженность сектора, судя по показателям четырех крупнейших производителей стали в России, еще не была серьезно затронута пандемией коронавируса.Тем не менее, поскольку вирус распространяется быстрыми темпами, существует риск падения потребления стали на мировом рынке и, следовательно, того, что мировые цены на сталь будут продолжать снижаться.

На тот момент задолженность сектора, судя по показателям четырех крупнейших производителей стали в России, еще не была серьезно затронута пандемией коронавируса.Тем не менее, поскольку вирус распространяется быстрыми темпами, существует риск падения потребления стали на мировом рынке и, следовательно, того, что мировые цены на сталь будут продолжать снижаться.

АКРА считает, что ослабление национальной валюты может положительно сказаться на компаниях горнодобывающего сектора, поскольку большинство из них ориентировано на экспорт. В то же время АКРА отмечает, что для экспортеров кокса и железной руды существуют риски, связанные с возможным падением мировых цен на эти товары из-за падения потребления стали.

Коммунальные предприятия, производство электроэнергии и сети. Тот факт, что производство электроэнергии, сети (распределение) и коммунальные услуги полностью работают в рублях, должен позволить им пережить этот неблагоприятный период с минимальными потерями. Большинство крупных игроков уже завершили периоды высоких капитальных вложений. Тем не менее, АКРА предполагает, что может произойти небольшое увеличение неплатежей за коммунальные услуги, особенно со стороны бытовых потребителей, и это может оказать негативное влияние на деятельность небольших компаний сектора.

Большинство крупных игроков уже завершили периоды высоких капитальных вложений. Тем не менее, АКРА предполагает, что может произойти небольшое увеличение неплатежей за коммунальные услуги, особенно со стороны бытовых потребителей, и это может оказать негативное влияние на деятельность небольших компаний сектора.

Девелопмент. Рост курса доллара и ожидания более высоких ставок по ипотеке могут привести к краткосрочному всплеску спроса на первичном рынке недвижимости во втором квартале 2020 года. В свою очередь, это должно дать застройщикам определенный запас прочности, позволяя им выдержать неизбежное падение спроса (с третьего полугодия 2020 года по второе полугодие 2021 года), вызванное снижением реальной заработной платы и более высокими ставками по ипотечным кредитам. Однако АКРА считает, что переход сектора на систему счетов условного депонирования значительно снижает риски приостановки проекта даже при слабых продажах, поскольку финансирование предоставляется банками по соглашениям о проектном финансировании. По мнению АКРА, в период снижения спроса цены на жилье будут поддерживаться сокращением предложения, вызванным падением текущих объемов строительства (примерно на 20% за шесть месяцев), которое началось в середине 2019 года.

По мнению АКРА, в период снижения спроса цены на жилье будут поддерживаться сокращением предложения, вызванным падением текущих объемов строительства (примерно на 20% за шесть месяцев), которое началось в середине 2019 года.

Телекоммуникации. Сектор телекоммуникаций имеет рублевые доходы и расходы, а это значит, что негативное влияние обесценения рубля для компаний этого сектора будет минимальным. Кроме того, поддержит сектор низкая эластичность спроса на услуги связи.Сектор телекоммуникаций имеет крайне низкую долю заимствований в иностранной валюте, что повышает его стабильность. Однако для отрасли характерен высокий уровень капитальных затрат, значительная часть которых номинирована в иностранной валюте. По мнению АКРА, резкое падение обменного курса может привести к росту капитальных затрат, отрицательно сказаться на уровне долга телекоммуникационных компаний и отсрочить начало активной фазы инвестирования в инфраструктуру 5G.

Снижение налоговых поступлений негативно скажется на финансовых показателях некоторых регионов России

Влияние падения цен на нефть. Для добывающих регионов ситуация может осложняться тем, что снижение цен на нефть (а впоследствии и цен на другие полезные ископаемые и продукты их переработки, особенно в случае расширения антикоронавирусных мер) не будет сопровождаться ослабление рубля до уровня, который ранее позволял регионам сбалансировать свои бюджеты.В результате налоговые поступления от нефтяного сектора могут упасть до 30% в 2020 году. Крупнейшие добывающие регионы накопили значительные запасы ликвидности, которые помогут им пережить сокращение налоговых поступлений в течение одного или двух лет. В то же время регионы, в которых добывается от одного до трех процентов российской нефти, не накопили запасов и поэтому более уязвимы к падению цен на сырье.

Для добывающих регионов ситуация может осложняться тем, что снижение цен на нефть (а впоследствии и цен на другие полезные ископаемые и продукты их переработки, особенно в случае расширения антикоронавирусных мер) не будет сопровождаться ослабление рубля до уровня, который ранее позволял регионам сбалансировать свои бюджеты.В результате налоговые поступления от нефтяного сектора могут упасть до 30% в 2020 году. Крупнейшие добывающие регионы накопили значительные запасы ликвидности, которые помогут им пережить сокращение налоговых поступлений в течение одного или двух лет. В то же время регионы, в которых добывается от одного до трех процентов российской нефти, не накопили запасов и поэтому более уязвимы к падению цен на сырье.

В 2018–2019 гг. Регионы России получили дополнительные трансферты из федерального бюджета.Это позволило некоторым из них снизить долговую нагрузку, а другим увеличить капитальные затраты.

АКРА ожидает, что размер трансфертов может снизиться в период снижения цен на нефть, и в результате некоторые регионы могут лишиться источников для снижения своей долговой нагрузки.