Банкротство организации – Куприянов & Партнёры

Организация может быть ликвидирована по нескольким поводам. Одним из них является банкротство. О том, что такое банкротство, расскажем в этой статье.

Что такое банкротство

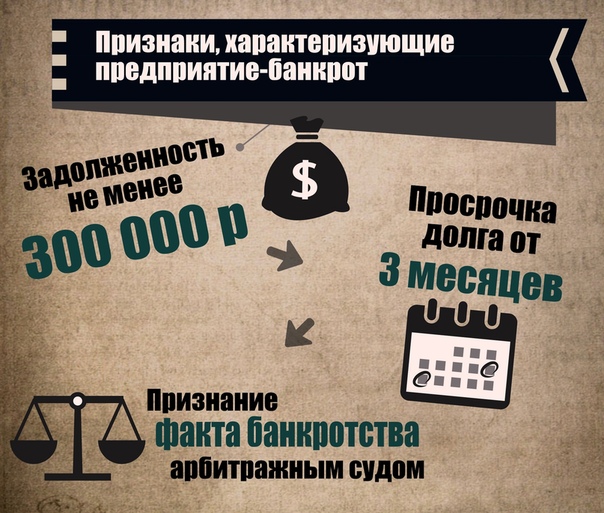

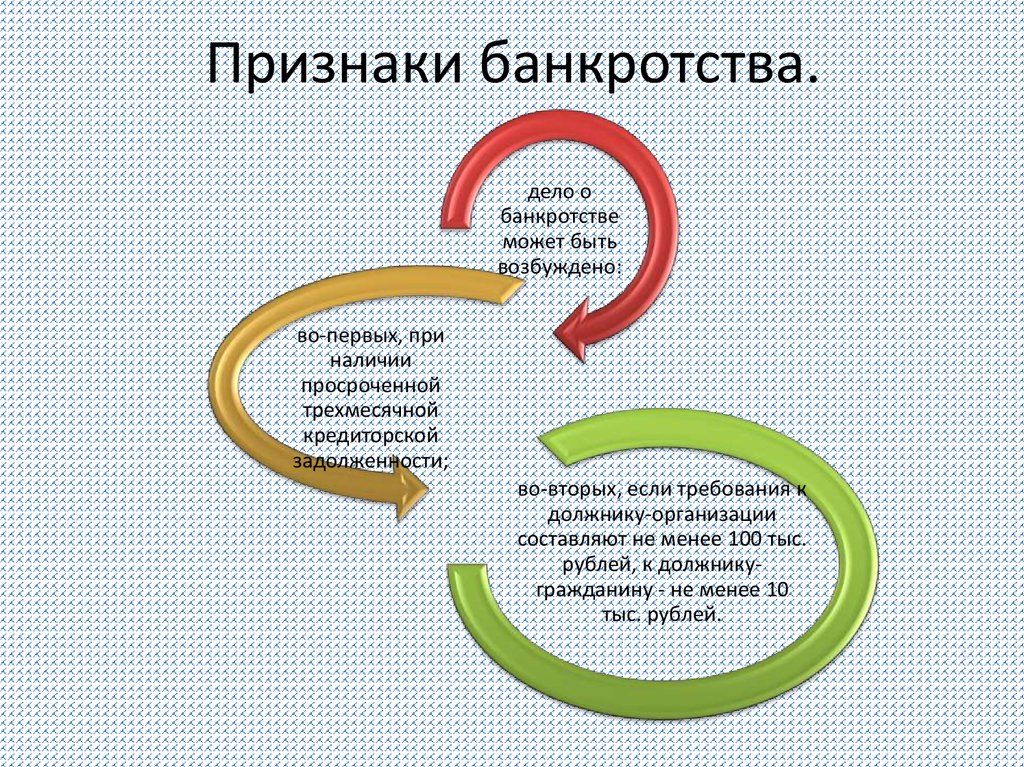

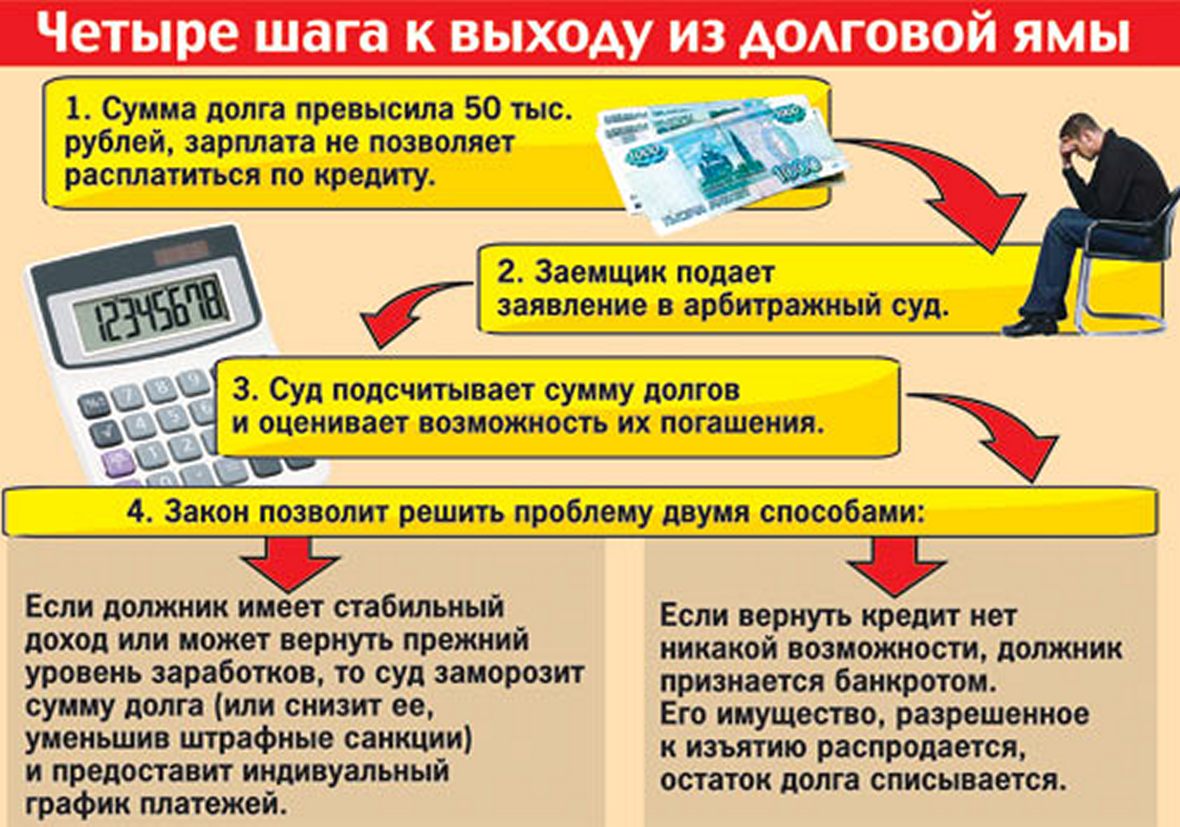

Банкротство – это прописанная в законе принудительная процедура возврата долгов через суд, когда должник не может добровольно оплатить долг. Сумма долгов должна составлять 300 000 рублей или больше. Компании законодательно отведён срок в три месяца, чтобы погасить свои долги. Цель банкротства – оплатить долги кредиторам. Результат банкротства – ликвидация компании.

Компания не может исполнять договоры с контрагентами, не может оплачивать налоги, не может платить заработную плату сотрудникам. То есть компания потерпела экономическое фиаско и больше не в состоянии достичь предпринимательскую цель – извлечение законной прибыли из своей деятельности.

Пока что это просто факт, о котором руководство компании умалчивает.

Кредиторы хотят вернуть свои деньги и имеют на это право. Срок на возврат долгов три месяца. Это закон. Общая сумма долга не зависит от количества кредиторов и должна быть не меньше 300 тысяч рублей. Когда три месяца истекли кредиторы могут подать в арбитражный суд заявление о признании компании несостоятельной и просить о введении процедуры банкротства.

Кого нельзя банкротить

- казённое предприятие;

- государственное учреждение;

- политическую партию;

- религиозную организацию.

Исключения – госкомпании и фонды, если их банкротство допустимо в силу закона. То есть в соответствующем федеральном законе должна быть прямо предусмотрена такая возможность.

Вывод: обратиться с иском о признании таких организаций банкротами, нельзя, если это прямо не предусматривает закон, на основании которого они созданы.

Все остальные – к барьеру! Двери храма истины открыты.

Что плохого в процедуре банкротства

- субсидиарная ответственность;

- уголовная ответственность;

- признание сделок банкрота с контрагентами недействительными.

Для руководства несостоятельной компании плохо то, что в механизме процедуры банкротства есть такой инструмент, как субсидиарная ответственность. Это значит, что если у компании нет денег и нет имущества, от продажи которого можно погасить долги хотя бы частично, взыскание могут наложить на имущества первых лиц компании

Уголовное преследование руководства компании может произойти, если заинтересованным участникам станет известно, что банкротство является фиктивным. То есть первые лица компании-должника вывели через ряд фиктивных сделок все активы, что привело фирму к несостоятельности.

Из преднамеренного банкротства вытекает и оспаривание сделок компании- должника, целью которых был вывод активов. Под этот конвейер могут попасть и добросовестные контрагенты, заключившие сделки с компанией- должником в соответствии с реальными коммерческими целями.

Чтобы избежать таких негативных последствий, необходимо знать: процедуру банкротства с Вашей стороны должны сопровождать профессиональные юристы.

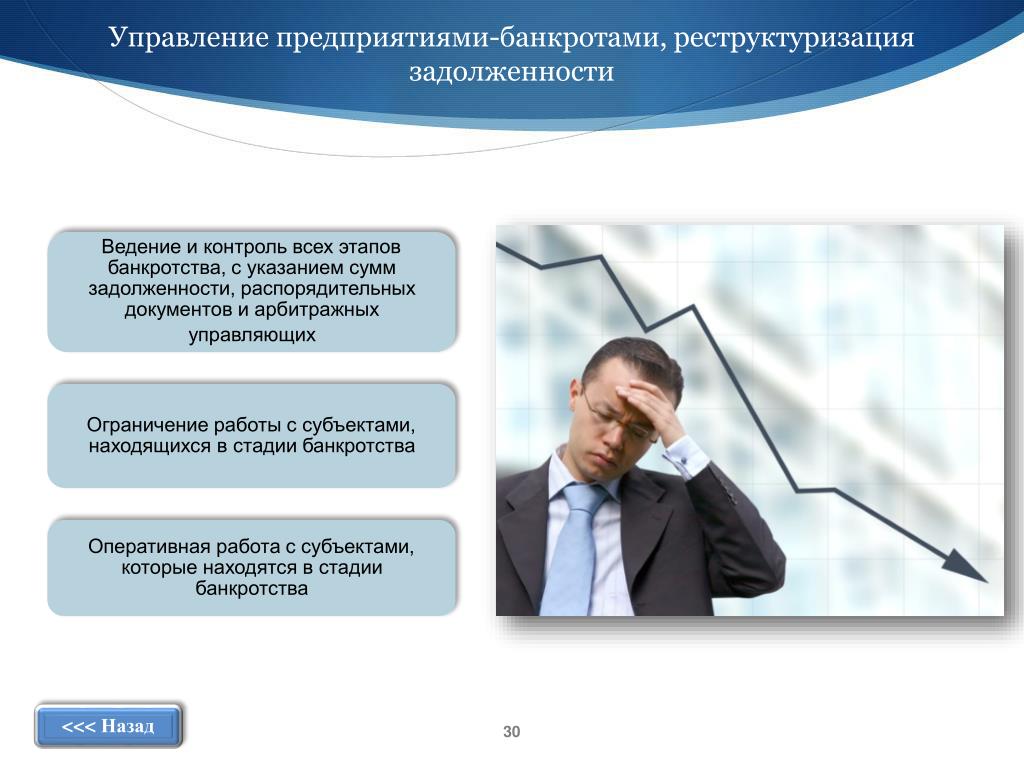

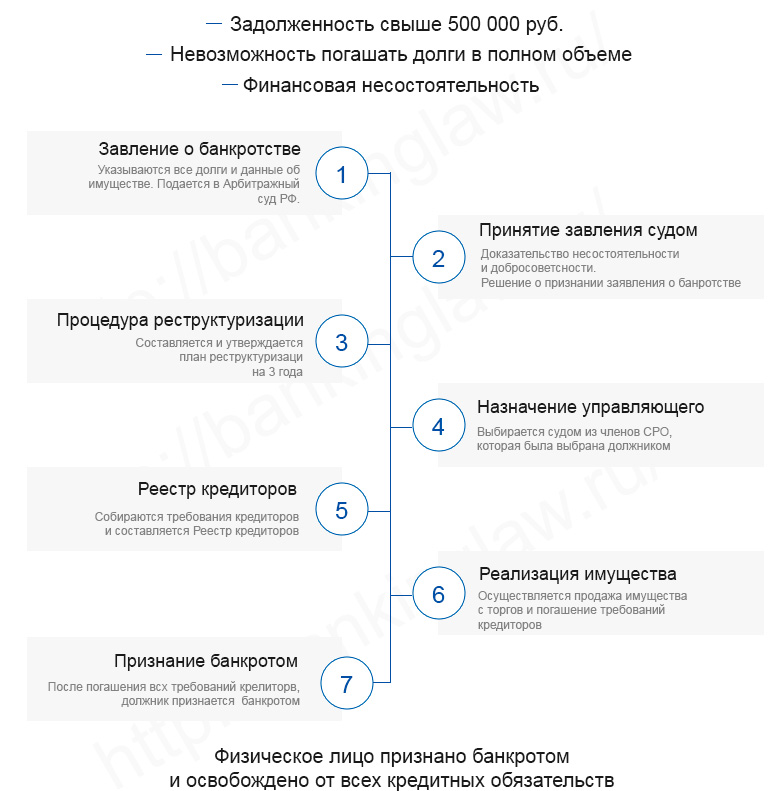

Как проходит процедура банкротства

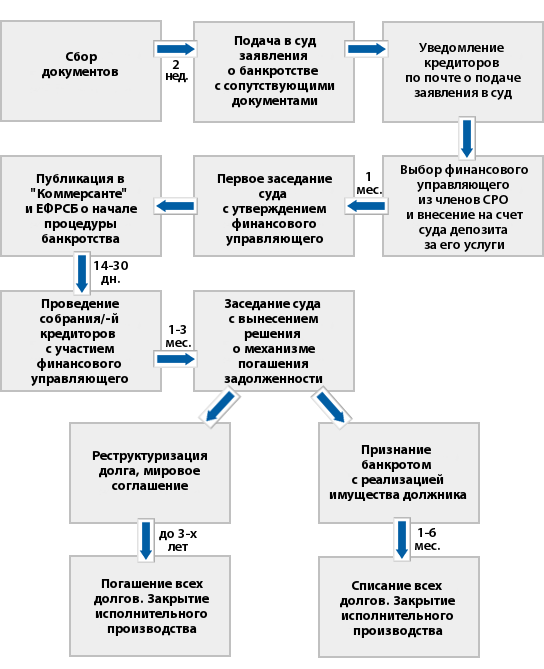

Заявление подано, принято к производству и и признано обоснованным. Далее начинается череда этапов реализации банкротства.

- наблюдение;

- финансовое оздоровление;

- внешнее управление;

- конкурсное производство.

Всё начинается с наблюдения. В процедуре наблюдения суд существенно ограничивает возможности руководства компании влиять на финансовой состоянии фирмы-должника.

учредителям доходы от деятельности компании в виде дивидендов, изымать имущество, ограничивает в праве на зачёт встречных требований по ранее состоявшимся сделкам и так далее.

Цель этих мероприятий – установить, может ли компания вернуть платежеспособность, проанализировать наличие у фирмы-должника активов и сохранить их до решения о переходе на следующий этап.

В итоге процедуры наблюдения суд вынесет решение о переходе к следующей стадии процесса банкротства. Это может любой вариант событий, который зависит от конкретной ситуации: финансовое оздоровление, внешнее управление, конкурсное производство, мировое соглашение.

Финансовое оздоровление предполагает, что должник по утверждённому графику погашает свою задолженность в оговоренный срок. Полномочия руководства фирмы-должника урезается в ещё большем объёме. Все запреты, наложенные судом в стадии наблюдения сохраняют свои силу. Должник обязан согласно плану восстановить сиво финансовую состоятельность.

Все запреты, наложенные судом в стадии наблюдения сохраняют свои силу. Должник обязан согласно плану восстановить сиво финансовую состоятельность.

Если процедура финансового оздоровления достигла результата и долги погашены, то дело банкротстве суд прекращает. Если результат не достигнут, то принимается решение о переходе к стадии внешнего управления либо конкурсного производства.

При внешнем управлении руководство компании отстраняется от управления и бразды правления переходят к внешнему управляющему. Внешний управляющий по своему усмотрению принимает решения, которые могут восстановить платёжеспособность фирмы-должника.

Внешний управляющий может поменять вид деятельности компании, свернуть проекты, которые считает неликвидными, продать собственность компании и так далее.

Если внешнее управление не сможет погасить долги компании, то процесс неизбежно перейдёт к стадии конкурсного производства.

Конкурсное производство означает, что суд окончательно признал клиническую неспособность компании платить по долгам. Для целей погашения долгов назначается конкурсный управляющий. Конкурсный управляющий организует торги и фирма-должник пускается с молотка со всем своим имуществом. Заканчивается эта процедура ликвидацией компании.

Идеальным финалом для всех сторон является мировое соглашение между заинтересованными сторонами. То есть, если стороны договорились разрешить вопросы погашения долгов более удобным для них способом и подписали об этом соглашение, суд прекращает процедуру банкротства на любом этапе.

Что делать, если ваш должник собирается объявить себя банкротом — Секрет фирмы

«Банкротство — законная процедура, в ходе которой вы перекладываете деньги в брючный карман и отдаёте пиджак кредиторам», — сказал однажды французский писатель Тристан Бернар. Очень точные слова. Банкротство компании крайне редко заканчивается для её кредиторов погашением всех требований. Хотите вернуть долг — действуйте на опережение.

Хотите вернуть долг — действуйте на опережение.

Что делать, если вам кажется, что должник намерен подать заявление о банкротстве

Не теряйте время. Если вы получили судебное решение о взыскании долга с компании и оно вступило в законную силу, отправляйтесь с ним в арбитражный суд и сами требуйте признать должника банкротом. В подавляющем большинстве случаев такая тактика будет более эффективной, чем обращение к судебным приставам. Приведу основные доводы.

Во-первых, работу судебных исполнителей, к сожалению, оперативной не назовёшь.

Во-вторых, даже если пристав успеет обратить взыскание на имущество неплательщика и перечислить деньги кредитору, его действия впоследствии могут быть оспорены в соответствии со статьёй 61.3 закона «О несостоятельности (банкротстве)» как обычная сделка, направленная на приоритетное удовлетворение требований одного из кредиторов.

В-третьих, если компания-должник планирует в дальнейшем продолжать свою деятельность, то после получения заявления о банкротстве она с большой долей вероятности начнёт искать пути для решения проблемы и постарается погасить требования кредитора, подавшего заявление. В нашей практике был случай, когда крупное строительное предприятие имело большой пул кредиторов с требованиями, срок по которым наступил. Руководство предприятия дало указание: выплату долгов приостановить. В итоге организация расплачивалась только с теми компаниями, которые подавали в суд заявление о её банкротстве.

В нашей практике был случай, когда крупное строительное предприятие имело большой пул кредиторов с требованиями, срок по которым наступил. Руководство предприятия дало указание: выплату долгов приостановить. В итоге организация расплачивалась только с теми компаниями, которые подавали в суд заявление о её банкротстве.

Наконец, в-четвёртых, если неплательщик принял решение в ближайшее время инициировать процесс своего банкротства, заявление кредитора в суд может спутать его планы, так как данный процесс, очевидно, выйдет из-под его контроля.

Почему вы должны быть первым кредитором, подавшим заявление о банкротстве должника

Если вы будете первым, кто подаст заявление, именно вы получите право предложить суду кандидатуру арбитражного управляющего или саморегулируемую организацию арбитражных управляющих. Если у должника есть более крупные кредиторы, чем вы, они, вполне вероятно, предложат вам продать им ваши долговые требования, чтобы взять процесс банкротства под свой контроль. Но даже если этого не произойдёт, вам всё равно лучше держать ситуацию под контролем. Наконец, важно избежать появления в деле арбитражного управляющего, каким-либо образом аффилированного с должником.

Но даже если этого не произойдёт, вам всё равно лучше держать ситуацию под контролем. Наконец, важно избежать появления в деле арбитражного управляющего, каким-либо образом аффилированного с должником.

Первый этап банкротства — процедура наблюдения. Арбитражный управляющий знакомится с документацией неплательщика, проводит анализ его финансового состояния и готовит заключение о наличии или отсутствии признаков преднамеренного или фиктивного банкротства. Кроме того, уже на этом этапе можно начинать оспаривать сделки неплательщика.

Если арбитражный управляющий находит признаки преднамеренного или фиктивного банкротства, он обязан обратиться в правоохранительные органы с заявлением о возбуждении уголовного дела. Это позволит вам привлечь руководителя и владельцев бизнеса к субсидиарной ответственности.

Будьте готовы к тому, что многие директора организаций-неплательщиков рассуждают так: «Если мы не предоставим арбитражному управляющему нужные документы, он не найдёт никаких спорных моментов или сделок». При этом сокрытие информации, которую компания обязана хранить в соответствии с законодательством, опять же является основанием для привлечения руководства к субсидиарной ответственности. Этим можно и нужно пользоваться.

При этом сокрытие информации, которую компания обязана хранить в соответствии с законодательством, опять же является основанием для привлечения руководства к субсидиарной ответственности. Этим можно и нужно пользоваться.

В одном деле директор топливного предприятия утверждал, что незадолго до открытия процедуры банкротства он передал договоры и бухгалтерские документы другой компании «на хранение», а через несколько дней они якобы были похищены неизвестными. Суд эти аргументы, к счастью, не убедили. Директор был привлечён к субсидиарной ответственности по долгам своей компании.

Фотография на обложке: Erik Isakson / Getty Images

Банкротство юридического лица по инициативе федеральной налоговой службы

Выполним экспертный анализ процесса банкротства должника по инициативе самого должника, конкурсного кредитора, уполномоченного органа, а также работника, бывшего работника должника, имеющие требования о выплате выходных пособий и оплате труда.Закажите у нас индивидуальную консультацию, чтобы узнать нюансы практики банкротства или АФС

Одним из наиболее частых инициаторов банкротства компаний выступает Федеральная налоговая служба (далее – ФНС), уполномоченный орган Российской Федерацией представляющий ее интересы в делах о банкротстве и в процедурах банкротства требований об уплате обязательных платежей и требований Российской Федерации по денежным обязательствам. Указанные дела не являются чем то редким, а, наоборот, идут вторыми по количеству после заявлений других кредиторов (см. Решение АС Республики Ингушетии г. Назрань от 30.11.2015 дело № А18-1011/15, Решение АС Ярославской области от 27.05.2014 по делу №А82-7598/2013, Решение АС Томской области от 12.12.2013 по делу №А67-8602/2012 и др.).

Указанные дела не являются чем то редким, а, наоборот, идут вторыми по количеству после заявлений других кредиторов (см. Решение АС Республики Ингушетии г. Назрань от 30.11.2015 дело № А18-1011/15, Решение АС Ярославской области от 27.05.2014 по делу №А82-7598/2013, Решение АС Томской области от 12.12.2013 по делу №А67-8602/2012 и др.).

Право на обращение в арбитражный суд возникает у налогового органа по обязательным платежам по истечении тридцати дней с даты принятия решения – требования об уплате обязательных платежей (абз.2 п.3 ст. 6, абз.2 п.3 ст.7 Закона о банкротстве), а также не ранее чем через 30 дней, но не позднее чем через 90 дней с даты направления судебному приставу-исполнителю постановления налогового органа о взыскании налога (сбора) за счет имущества должника или соответствующего исполнительного листа (п.2 Порядка представления требований РФ при подачи заявления о признании должника банкротом, утв. Постановление Правительства РФ от 29.05.2004 № 257).

Например, согласно ст. 69 Налогового кодекса РФ ФНС 04.04.2016 направило по почте требование налогоплательщику об уплате налогов и сборов. Срок исполнения указанного требования 8 дней с даты его получения (абз.4 п.4. ст.69 Налогового кодекса РФ). Датой получения указанного требования будет считаться 10.04.2016., а датой исполнения обязательств – 17.04.2016. Если налогоплательщик в добровольном порядке не погасил в установленный срок задолженность, то ФНС в соответствии со ст. 46 и 47 Налогового кодекса РФ выносит решение о взыскании задолженности по налогам и сборам за счет денежных средств должника или если их недостаточно – за счет прочего имущества должника. Обязательно: требование сначала выноситься в отношении денежных средств и только после отсутствия денежных средств на расчетном счете или их недостаточности – за счет имущества. Допустим, такое решение вынесено 18.04.2016 и направлено налогоплательщику почтой, датой получения банком и налогоплательщиком указанного письма будет считаться 24.

Таким образом, срок в течении которого ФНС может обратиться в арбитражный суд по признанию налогоплательщика-должника банкротом составляет от 30 до 90 дней в зависимости от фактического наличия у налогоплательщика-должника денежных средств на расчетных счетах и имущества.

Заявление о признании должника банкротом должно быть направлено ФНС в арбитражный суд в пятидневный срок со дня принятия соответствующего решения.

ФНС имеет право отложить подачу заявления о признании должника банкротом на срок до шести месяцев, если до истечения срока, установленного п. 2 Положения, должником представлены:

2 Положения, должником представлены:

— по требованиям Российской Федерации по денежным обязательствам — заверенная арбитражным судом копия вступившего в силу решения суда, установившего предоставление должнику отсрочки или рассрочки их исполнения;

— по требованиям об уплате обязательных платежей — документы, подтверждающие осуществление должником взыскания просроченной дебиторской задолженности, сумма которой превышает сумму кредиторской задолженности по требованиям об уплате обязательных платежей, а также график погашения задолженности по требованиям об уплате обязательных платежей и требованиям Российской Федерации по денежным обязательствам.

ФНС также вправе отложить подачу заявления о признании должника банкротом:

— если им получены документы, подтверждающие подачу должником в вышестоящий налоговый орган или суд в пределах сроков — не ранее чем через 30 дней, но не позднее чем через 90 дней с даты направления судебному приставу-исполнителю постановления налогового органа о взыскании налога (сбора) за счет имущества должника или соответствующего исполнительного листа, жалобы (иска) об обжаловании требований, при условии что такое обжалование может привести к прекращению оснований для подачи соответствующего заявления в суд, — до вынесения соответствующего решения, но не более чем на два месяца;

— если им получены документы, подтверждающие подачу в пределах сроков, указанных выше, должником в вышестоящий налоговый (таможенный) орган или суд жалобы (иска) об обжаловании действий (бездействия) должностных лиц налоговых органов, которые, по мнению должника, создали предпосылки для появления признаков несостоятельности (банкротства), либо подачу жалобы на действия (бездействие) должностных лиц налоговых органов, которые, по мнению должника, создали предпосылки для появления признаков несостоятельности (банкротства), — до вынесения соответствующего решения, но не более чем на два месяца;

— по решению уполномоченного органа в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным на осуществление функций по выработке государственной политики и нормативно-правовому регулированию в сфере несостоятельности (банкротства) и финансового оздоровления.

Таким образом, процесс от выставления ФНС требований о погашении задолженности об уплате налогов, штрафов и пени, с блокировки расчетного счета до подачи заявления в арбитражный суд о признания должника банкротом может растянуться с 30 дней до одного года.

Приоритетов в отношении погашения задолженности по обязательным платежам у ФНС нет, данные обязательства будут погашаться в соответствии с общей очередностью, установленной ст.134 закона о банкротстве, то есть в третью очередь – со всеми остальными кредиторами, оплата которым не связана с выплатами по причинению вреда жизни и здоровью гражданам, а также выходных пособий и оплатой труда. При этом, размер задолженности значения не имеет. Единственное преимущество ФНС в данной ситуации – налоговый орган может предложить свою кандидатура арбитражного управляющего.

Текущие налоговые платежи, возникшие после даты принятия заявления о признании должника банкротом, гасятся в последнюю, пятую очередь (ст. 134 Закона о банкротстве).

134 Закона о банкротстве).

Важно! После принятия арбитражным судом решения о признании должника банкротом и вынесения определения о введении в отношении должника процедуры наблюдения, ФНС лишается права вне процедуры банкротства налагать арест на имущество налогоплательщика, а также принимать иные ограничительные меры, например, приостановление операций по счетам, принимать решения о принудительном взыскании налогов.

По общему правилу, учредитель (участник) юридического лица или собственник его имущества не отвечают по обязательствам юридического лица, а юридическое лицо не отвечает по обязательствам учредителя (участника) или собственника, за исключением случаев, предусмотренных настоящим Кодексом либо учредительными документами юридического лица, например Устава (п.2 ст.56 Гражданского кодекса РФ). Однако, при недостаточности конкурсной массы руководитель компании солидарно с другими контролирующими ее лицами (учредителем или участником) несет субсидиарную ответственность по денежным обязательствам компании, по требованиям о возмещении вреда, причиненного имущественным правам кредиторов в результате исполнения указаний руководителя (п. 4 ст. 10 Закона о банкротстве). При этом, доказывать отсутствие своей вины в несостоятельности (банкротство) юридического лица указанным лицам придется в суде самостоятельно.

4 ст. 10 Закона о банкротстве). При этом, доказывать отсутствие своей вины в несостоятельности (банкротство) юридического лица указанным лицам придется в суде самостоятельно.

Эксперты нашей компании помогут разобраться с конкретной ситуаций, когда инициатором банкротства выступает налоговая инспекция, проанализировать риски, возникающие у лиц, принимающих упревленческие решения и лиц, исполняющих эти решения, в случае возникновения субсидиарной ответственности.

Как правило, суды отказывают в привлечении директора к субсидиарной ответственности по обязательствам компании по причине недоказанности его вины. Также сложно доказать причинную связь между действиями директора и банкротством компании (см. Банкротство компании. Сроки, перспективы, угрозы, возможности) (постановление ФАС Дальневосточного округа от 21.06.12 по делу № А24-1960/2010). Но все же примеры удовлетворения арбитражными судами подобных требований все-таки есть, хотя и достаточно редкие. Так, например, в одном из дел суд установил, что руководитель компании-должника совершил действия, которые впоследствии привели к необоснованному расходованию денежных средств организации. Таким образом, причинно-следственная связь между действиями директора и банкротством компании была выявлена (постановление ФАС Западно-Сибирского округа от 05.07.12 по делу № А45-3006/2010)

Таким образом, причинно-следственная связь между действиями директора и банкротством компании была выявлена (постановление ФАС Западно-Сибирского округа от 05.07.12 по делу № А45-3006/2010)

15 апреля 2016 года.

Основания на дату публикации статьи :

1. Федеральный закон от 26.10. 2002 № 127-ФЗ «О несостоятельности (банкротстве)»

2. Постановление Правительства РФ от 29.05.2004 № 257 «Об обеспечении интересов Российской Федерации как кредитора в деле о банкротстве и в процедурах, применяемых в деле о банкротстве» (в ред. Постановления Правительства РФ от 20.01.2016 № 17).

3. Обязательные платежи – это налоги, сборы и иные обязательные взносы, уплачиваемые в бюджет соответствующего уровня бюджетной системы Российской Федерации и (или) государственные внебюджетные фонды в порядке и на условиях, которые определяются законодательством Российской Федерации, в том числе штрафы, пени и иные санкции за неисполнение или ненадлежащее исполнение обязанности по уплате налогов, сборов и иных обязательных взносов в бюджет соответствующего уровня бюджетной системы Российской Федерации и (или) государственные внебюджетные фонды, а также административные штрафы и установленные уголовным законодательством штрафы (ст. 2 Федерального закона от 26.10. 2002 № 127-ФЗ).

2 Федерального закона от 26.10. 2002 № 127-ФЗ).

Опубликована новая статья о банкростве и роли аудитора в процедуре.

ЗАЧЕМ И ДЛЯЧЕГО НУЖНО БАНКРОТСТВО?

ЗАЧЕМ И ДЛЯ ЧЕГО НУЖНО БАНКРОТСТВО?

БАНКРОТСТВО — ЭТО НЕ ПРОБЛЕМА, А СРЕДСТВО ЕЁ РЕШЕНИЯ!

В представлении практически любого человека слово «БАНКРОТСТВО» созвучно с такими словами как «выхода нет», крах, риск. Оно воспринимается как нечто ужасное и очень негативное. И на самом деле это мало приятного в том, что кто-либо не в состоянии платить по своим долгам.

Однако, всё не так однозначно и плачевно, как может показаться на первый взгляд.

Вокруг банкротства сосредоточено много мифов и стереотипов, которые, зачастую, мешают объективно воспринимать ситуацию.

Например, один из самых сильных стереотипов говорит о том, что банкротство — это разорение. Между тем, в 80% случаев именно банкротство позволяет избежать разорения и достойно выйти из сложной ситуации.

При правильном использовании банкротство превращается из проблемы в инструмент их решения.

ПРОБЛЕМЫ, КОТОРЫЕ РЕШАЕТ БАНКРОТСТВО

ПРОБЛЕМЫ ДОЛЖНИКОВ

- Накопились большие долги по налогам, задолженность поставщикам?

- Не возможно рассчитаться с банковским кредитом

- Налоговой проверкой начислена большая задолженность по налогам

- Вынесено судебное решение о взыскании долга, с которым нет возможности рассчитаться

- Долги предприятия постоянно растут

- Судебным приставом наложен арест на имущество

6.1 Подготовка

заявления о признании банкротом

- Противоборство захвату предприятия (антирейдер)

- Единственный законный способ ликвидировать предприятие с долгами

- Реструктуризации бизнеса

- Защита бизнеса от недобросовестного антиколлектора

- Что делать, если подали заявление о банкротстве?

- Банкротство — «ЖИЗНЬ С ЧИСТОГО ЛИСТА»

- Служба судебных пристовов невзыскивает долг

ПРОБЛЕМЫ КРЕДИТОРОВ

- Служба судебных приставов не взыскивает долг

- Даже после вынесения судом решения о взыскании должник не хочет рассчитываться

- Что делать, если судебные приставы не работают?

- Банкротство как средство расширения бизнеса

- Взыскание задолженности с умирающего предприятия

1. НАКОПИЛИСЬ БОЛЬШИЕ ДОЛГИ ПО НАЛОГАМ, ЗАДОЛЖЕННОСТЬ ПОСТАВЩИКАМ?

НАКОПИЛИСЬ БОЛЬШИЕ ДОЛГИ ПО НАЛОГАМ, ЗАДОЛЖЕННОСТЬ ПОСТАВЩИКАМ?

Банкротство как специальный правовой инструмент предоставляет Вам возможность достойно выйти из ситуации, когда отсутствует возможность погасить задолженность по налогам либо рассчитаться с поставщиками. В этом Вам поможет ЛИКВИДАЦИЯ ЧЕРЕЗ БАНКРОТСТВО.

СУТЬ ПРОБЛЕМЫ

Проблема заключается в том, что в результате тех или иных причин компания постепенно накапливает долги.

Не подумайте, что долги — это плохо, отнюдь. Долги позволяют «крутиться» хозяйственному обороту. Другой вопрос — когда размер долгов достигает критического значения.

Что же тогда происходит?

- ежемесячно выплачиваются огромные проценты за кредиты и возникает ощущение, что работаешь не на прибыль, а на банки;

- долги начинают давить и давить, кредиторы — постоянно звонить и интересоваться, когда же будет возможность рассчитаться?

- долги накапливаются как СНЕЖНЫЙ КОМ и начисляются всё новые и новые ПРОЦЕНТЫ, всё новые и новые ПЕНИ, всё новые и новые НЕУСТОЙКИ.

Зачастую самым подходящим вариантом является ликвидации организации через банкротство.

КАК БАНКРОТСТВО МОЖЕТ ПОМОЧЬ?

Одним из лучших средств в такой ситуации является ликвидация через банкротство, потому что оно является официальным способом признания неплатежеспособности.

Официальный способ означает, что «исчезновения» компании не происходит, поэтому не происходит уклонения от погашения долга. Причина банкротства может заключаться в финансовом кризисе, конъюнктуре спроса и предложения, фазе развития рынка и компании. Тем не менее, никто от этого не застрахован, поэтому в России ежегодно возбуждаются дела о банкротстве более чем 30 тысяч организаций.

Банкротство имеет свои плюсы и свои минусы.

Преимуществами банкротства являются безопасность, официальный (законный) характер, управляемость.

Есть у банкротства и свои минусы, хотя и они не так однозначны.

В частности, полагаем Вы в тех или иных источниках читали, что:

а) проведение банкротства дороже

Действительно, это так. С другой стороны, ведь Ваша безопасность тоже чего-то стоит и расходы на банкротство — по сути инвестиция в своё спокойное будущее.

С другой стороны, ведь Ваша безопасность тоже чего-то стоит и расходы на банкротство — по сути инвестиция в своё спокойное будущее.

б) проведение банкротства дольше

Это одна из причин того, почему банкротство дороже — просто оно занимает больше времени. Времени оно занимает больше потому, что Законом о банкротстве прописаны те процедуры, которые арбитражный управляющий должен совершить. Это время также необходимо для того, чтобы разобраться с оставшимся имуществом.

Минусы банкротства — это обратная сторона медали — обратная сторона тех плюсов, которые оно даёт.

ЧТО ДЛЯ ЭТОГО НУЖНО?

Очень важно в такой ситуации — не опоздать!!!

Последствия того, если вдруг один из кредиторов ПЕРВЫМ подаст заявление о банкротстве фатальны, так как он, бесспорно, назначит подконтрольного ему арбитражного управляющего и поставит ему задачу вернуть деньги тем или иным способом.

Ни тот ни иной способ не является приятным, поскольку связаны либо с выявлением признаков преднамеренного банкротства, либо с привлечением к субсидиарной ответственности, либо с контролируемой распродажей оставшихся активов.

Главный признак, который говорит о том, что кредитор может подать заявление о банкротстве — это вступление в силу СУДЕБНОГО РЕШЕНИЯ О ВЗЫСКАНИИ ЗАДОЛЖЕННОСТИ.

Как известно, вступление в силу происходит через 1 месяц после принятия решения судом I инстанции либо вынесения постановления судом апелляционной инстанции.

Не всегда всё идет так, как запланировано. Кредит брался для повышения отдачи собственного капитала, а так же для обеспечения возможности реализовать крупный проект.

«Риск — дело благородное, ведь кто не рискует — тот не пьет шампанского». Однако, если риск реализуется — обязательно нужно иметь варианты спасения оставшегося капитала и нивелирования личной ответственности.

В случае с банковскими кредитами — альтернативная ликвидация только навредит и банк, непременно, воспользуется возможностью апробировать новую статью Уголовного кодекса.

Единственным правильным рецептом будет ЛИКВИДАЦИЯ ОРГАНИЗАЦИИ ЧЕРЕЗ БАНКРОТСТВО.

ОСОБЕННОСТЬ БАНКРОТСТВА ОРГАНИЗАЦИЙ, ИМЕЮЩИХ КРЕДИТ

Особенностей банкротства организаций, имеющих банковский кредит, несколько:

- значительное сопротивление со стороны банка

- необходимость решения вопроса в комплексе

- обязательно — наличие полной стратегии

Первая особенность заключается в том, что банки обладают существенным опытом в общении с организациями, не желающими возвращать кредитные деньги. Во многих банках эффективно работают собственные службы безопасности, другие — привлекают коллекторов.

Во многих банках эффективно работают собственные службы безопасности, другие — привлекают коллекторов.

Так или иначе необходимо учитывать, что будут систематические попытки со стороны банка повлиять на арбитражного управляющего, принять невыгодные должнику решения на собрании кредиторов, оспорить сделки, выявить признаки преднамеренного банкротства(фиктивное банкротство) — и так далее.

Вторая особенность при банкротстве организаций с непогашенным кредитом заключается в том, что помимо основного заемщика имеются поручители, а также залогодатели. Их судьба при банкротства заемщика также становится незавидной.

Поэтому важно при планировании процедуры банкротства основного заемщика запланировать защитные меры поручителей и залогодателей.

Третьей особенностью является сложность и запутанность взаимоотношений внутри группы, получившей кредит. В частности, одни предприятия являются кредиторами других, а третьи — участниками четвертых.

Эти отношения непосредственно могут повлиять на процесс банкротства, поэтому настоятельный совет — предварительный анализ и разработка комплексной стратегии.

В будущем это позволить сэкономить значительные деньги и обеспечить успех мероприятия.

ПРЕИМУЩЕСТВА «+»БАНКРОТСТВА

Есть еще 2 замечательные ПЛЮСА для организации с кредитом.

Первая — это МОРАТОРИЙ как временный запрет на взыскание, то есть приостановление взыскания. Он даёт возможность перевести дух и растянуть время погашения кредита без серьезных последствий, ведь в ходе внешнего управления и конкурсного производства можно осуществлять хозяйственную деятельность.

Второе замечательное преимущество — это приостановление начисления пеней и штрафов после открытия конкурсного производства, что не позволяет долгу расти дальше.

От налоговой проверки никто не застрахован. Тем более, если у Вашей компании значительный оборот, то она не останется незамеченной со стороны налоговых органов.

Нередко суммы доначисления настолько значительны, что можно лишь констатировать отсутствие возможности рассчитаться по долгам.

Можно обжаловать акт проверки и решение налогового органа. Однако, это долго, не дешево, и никто не даст четких гарантий.

Альтернативная ликвидация в такой ситуации также не работает, поскольку при наличии непогашенной задолженности по налогам не возможно без грубых нарушений закона ликвидировать организацию.

Самым разумным выходом в такой ситуации является ЛИКВИДАЦИЯ ЧЕРЕЗ БАНКРОТСТВО.

ОБРАТИТЕ ВНИМАНИЕ?

В ситуации, когда доначислены большие суммы задолженности по налогам, даже ликвидировать организацию бывает непросто.

Первая особенность, в большинстве случае в Вашей организации отсутствуют дружественные кредиторы в объеме, достаточном для проведения управляемого банкротства. Поэтому одним из тактических приемов должно являться инициирование судебного спора с тем, чтобы решение налогового органа как можно более поздно вступило в силу.

Вторая особенность, ликвидацию через банкротство необходимо проводить в максимально сжатые сроки. То есть при проведении подготовительных мероприятий уже необходимо уже провести заготовки мероприятий конкурсного производства.

Третья особенность, нужно быть готовым к активной позиции уполномоченного органа (ФНС России). Активная позиция будет заключаться в попытках заставить арбитражного управляющего выявить признаки преднамеренного банкротства в действиях директора, найти подозрительные сделки (по практике в российской действительности около 70% сделок подходят под критерии подозрительных), привлечь учредителя к субсидиарной ответственности.

Для того, чтобы «держать оборону» в такой ситуации необходим огромный опыт проведения процедур банкротства, которым как раз располагаю я, арбитражный управляющий Петров Андрей Александрович.

Чем Вы рискуете?

При банкротстве организации в связи с тем, что проверкой были начислены большие суммы долга, САМЫЙ БОЛЬШОЙ РИСК представляет из себя то, что налоговый орган можетпервымподать заявление о банкротстве и назначить контролируемого арбитражного управляющего.

Даже если арбитражный управляющий будет не контролируемым со стороны налоговой службы, он не будет лоялен к Вам.

Поверьте опыту — при инициировании процедуры банкротства налоговым органом иногда можно повлиять на ситуацию в самом начале. Тем не менее, кардинально повлиять на ситуацию очень не просто.

Так или иначе — лучше этого не допускать. Если становится очень велик риск того, что налоговый орган произведен большие доначисления по налогам, то позаботьтесь о том, чтобы это поставило весь бизнес под удар с помощью ликвидации через банкротство.

Судебное решение даёт кредитору определенную власть над организацией-должником.

Рассмотрим пример, кредитор может инициировать наложение ареста на имущество должника, обратить взыскание на денежные средства на счетах в банках, ограничить выезд за границу и, даже, подать заявление о банкротстве.

Последнее является наиболее сильным средством, поскольку под угрозу попадает бизнес должника в целом.

«Первая пощь» должнику, если он по определенным причинам не может рассчитаться с долгами?

Лучшая защита — это нападение. Поэтому должнику, попавшему в такую ситуацию, следует предпринять действия по урегулированию спора.

Если же урегулировать вопрос не удалось, то выходом из ситуации будет ЛИКВИДАЦИЯ ЧЕРЕЗ БАНКРОТСТВО.

Именно она в официальном порядке позволит «простить долг», так как банкротство существует именно для того, чтобы зафиксировать невозможность рассчитаться по долгам и дать возможность должнику дальше осуществлять деятельность.

Что делать при «Финансовой яме»?

Ответ на вопрос зависит от того, что уже сделано. I- это проведение мероприятий, направленных на расширение сбыта, увеличение выручки, сокращение затрат и, следовательно, увеличение прибыли.

Если все возможные мероприятия выполнены, то, вероятно, причиной является рыночная ситуация, поскольку каждый рынок, каждая компания и каждый товар имеют свой цикл жизни. Следовательно, необходимо понять, является ли причина постоянного роста долгов контролируемой или неконтролируемой.

Следовательно, необходимо понять, является ли причина постоянного роста долгов контролируемой или неконтролируемой.

КОНТРОЛИРУЕМОЙ ПРИЧИНОЙ роста долгов является та, на которую Вы можете оказывать непосредственное влияние.

Например, долги могут расти вследствие дополнительных расходов на маркетинг и на рекламу с целью увеличения объемов продаж.

НЕКОНТРОЛИРУЕМОЙ ПРИЧИНОЙ роста долгов являются те, на которые Вы не имеете возможности оказывать конкретного влияния.

Например, проценты и пени по кредиту банка могут перейти в разряд неконтролируемых; налоговая задолженность также может стать неконтролируемой, если её во время не заняться.

Если причины роста долгов становятся неконтролируемыми то либо сейчас, либо в ближайшее время встанет необходимость ЛИКВИДИРОВАТЬ ОРГАНИЗАЦИЮ С ПОМОЩЬЮ БАНКРОТСТВА. Не подумайте, что мы всех призываем завтра же подать заявления о банкротстве. Отнюдь. Просто не всегда «стягивание петли на шее» является самым лучшим выходом. Наступает момент, когда веревку просто нужно перерезать и попытаться забрать то, что осталось для того, чтобы не потерять всё.

Отнюдь. Просто не всегда «стягивание петли на шее» является самым лучшим выходом. Наступает момент, когда веревку просто нужно перерезать и попытаться забрать то, что осталось для того, чтобы не потерять всё.

В случае наложение ареста на имущество Вашей организации одним из выходов из ситуации является подача заявления о банкротстве — директором (по общей процедуре) либо ликвидатором (по упрощенной процедуре).

Помимо этого, наложение судебным приставом ареста на имущество Вашей организации (при отсутствии возможности рассчитаться) означает, что у Вас в соответствии со статьей 9 Закона о банкротстве появляется обязанность по подаче заявления должника о банкротстве в арбитражный суд.

Согласно абзацу 4 статьи 9 Закона о банкротстве «Руководитель должника или индивидуальный предприниматель обязан обратиться с заявлением должника в арбитражный суд в случае, если … обращение взыскания на имущество должника существенно осложнит или сделает невозможной хозяйственную деятельность».

Кроме того, арест просто так не накладывается. По всей видимости он наложен на основании исполнительного листа в связи с наличием непогашенного долга — а это также является основанием для подачи заявления о банкротстве в суд.

Введение процедуры банкротства позволяет ПРИОСТАНОВИТЬ или ПРЕКРАТИТЬ исполнительное производство, а, следовательно, и АРЕСТ ИМУЩЕСТВА:

В ПРОЦЕССЕ НАБЛЮДЕНИИ

Согласно Закону о банкротстве (статья 63) с даты введения наблюдения приостанавливается исполнение исполнительных документов по имущественным взысканиям, в том числе снимаются аресты на имущество и другие ограничения в части распоряжения имуществом, наложенные в ходе исполнительного производства.

Однако, данное правило знает исключение — остаются аресты, наложенные на основании исполнительных листов по долгам по выплате заработной платы, об истребовании имущества, о возмещении вреда, причиненного жизни и здоровью, а также морального вреда.

В ПРОЦЕССЕ КОНКУРСНОЕ ПРОИЗВОДСТВЕ

После открытия конкурсного производства наступают еще более сильные последствия — вообще прекращается исполнение по исполнительным документам.

Теперь все требования можно предъявить только путём включения в реестр требований кредиторов.

Так что, если обращение взыскания на имущества — НЕИЗБЕЖНО, то Вам стоит рассмотреть возможность подачи заявления о банкротстве (смотри ниже).

Банкротство является очень эффективным правовым инструментом. Этот инструмент может использоваться как кредитором, так и должником. Однако, процедура банкротства всегда начинается с подачи заявления о банкротстве.

КТО МОЖЕТ ПОДАТЬ ЗАЯВЛЕНИЕ О БАНКРОТСТВЕ?

Подготовка заявления о банкротстве требуется в нескольких случаях:

1. Подача заявления о банкротстве кредитором в целях взыскания долга либо получения контроля над должником.

2. Подача заявления о банкротстве самим должником, которая происходит при невозможности (по объективным или субъективным причинам) погашать накопившуюся задолженность.

ЗАЧЕМ КРЕДИТОРУ НУЖНО БАНКРОТСТВО?

Заявление о банкротстве во многих случаях является эффективным способом взыскания долга.

Подача заявления о банкротстве имеет смысл, если бизнес должника является действующим и ему есть, что терять. Ведь если должник не погасит долг, то кредитор имеет возможность назначить своего Зачастую подача заявления о банкротстве позволяет компенсировать неэффективность работы службы судебных приставов и быстро взыскать долг.

Нередко можно наблюдать такую интересную ситуацию, что должник сам принимает срочные меры, чтобы погасить долг. Ведь в противном случае будет введена процедура банкротства — наблюдение и остальные кредиторы также получат возможность предъявить свои требования к должнику.

Алгоритм действий при подготовке заявления кредитора о банкротстве должника следующий:

1. Получение вступившего в законную силу решения суда о взыскании задолженности.

2. Определение арбитражного управляющего, кандидатура которого будет указана в заявлении о банкротстве.

3. Составление и подача в арбитражный суд заявления о признании должника банкротом.

4. Поддержка заявления о банкротстве в арбитражном суде.

Обращаем внимание на то, что в соответствии с Законом о банкротстве при рассмотрении заявления о банкротстве во внимание принимается задолженность по основному долгу, то есть без штрафов и пеней.

Тем не менее, в случае, если в отношении должника будет введена процедура банкротства, штрафы и пени также подлежат включению в реестр требований кредиторов (как не голосующие требования).

ЗАЧЕМ ДОЛЖНИКУ НУЖНО БАНКРОТСТВО?

Цели подачи заявления о банкротстве самим должником могут очень сильно варьироваться — от тех, которые находятся на грани закона, до вполне объективной невозможности рассчитаться по долгам.

В случае, если организация предвидит, что в ближайшем будущем она не сможет рассчитаться с должниками, то ей выгодно подать заявление о банкротстве, поскольку именно заявитель по делу о банкротстве определяет кандидатуру арбитражного управляющего.

Алгоритм действия должника при подаче заявления о банкротстве несколько сложнее — он включает в себя определенный анализ ситуации, чтобы не допустить неконтролируемого развития ситуации.

Проанализировать нужно:

1. Структуру пассивов — разной задолженности.

2. Структуру активов, которые в последующем составят конкурсную массу.

3. Основные сделки, поскольку в Законе о банкротстве содержатся специальные основания оспаривания сделок.

4. Решения органов управления должника и возможность привлечения к субсидиарной ответственности.

При правильном подходе процедура банкротства проходит без лишнего риска и достигает заданных целей.

Заявление о банкротстве — это судебный документ, который подчиняется, в первую очередь, общим требованиям процессуального законодательства. Кроме того, к нему применяются также положения Закона о банкротстве.

Не менее важно учитывать также судебную практику, которая следует из постановлений и информационных писем Высшего Арбитражного Суда РФ и судебных актов на уровне суда кассационной инстанции.

Отметим лишь ключевыми моменты при подготовке заявления о банкротстве:

1. Определение кандидатуры арбитражного управляющего.

2. Подготовка грамотного заявления о банкротстве (чтобы избежать необоснованных отложений или отказа в удовлетворении заявления).

Если у Вас возникла необходимость инициировать процедуру банкротства и Вам необходимо подать заявления о банкротстве, то я предлагаю Вам как, собственно, составление заявления о банкротстве.

Когда бизнес на пике развития, нередко находятся желающие его заполучить, применяя при этом различные методы — от подделки документов до скупки акций и долгов.

Банкротство в такой ситуации является способом юридической защиты предприятия от внешнего недружественного влияния.

Ниже раскрывается то, каким образом банкротство помогает защитить компанию от недружественного захвата.

КАК БАНКРОТСТВО МОЖЕТ ПОМОЧЬ ИЗБЕЖАТЬ НЕДРУЖЕСТВЕННОГО ЗАХВАТА?

Для эффективного противодействия захватчикам целесообразно применять нестандартные механизмы, в том числе сделать бесполезными те инструменты, которые применяются для захвата.

Рассмотрим пример, если осуществляется скупка акций, то целесообразно инициировать процедуру банкротства, в которой влияние акционеров ограниченно.

Процедура банкротства является оптимальным средством для противодействия захвату, который осуществляется через скупку долгов.

На предприятие, находящееся в процедуре банкротства, оказывают влияние следующие лица и органы управления:

Путём своевременного и грамотного инициирования процедуры банкротства возможно получить контрольный пакет голосов на собрании кредиторов, избрать управляемый комитет кредиторов, а также назначить дружественного арбитражного управляющего, то есть перевести банкротство в управляемый режим.

При банкротстве действуют следующие ОГРАНИЧЕНИЯ, НЕ ПОЗВОЛЯЮЩИЕ РЕЙДЕРАМ ОСУЩЕСТВИТЬ ЗАХВАТ Вашего предприятия:

- любые требования можно предъявить только в деле о банкротстве, следовательно не возможно оказывать воздействие на предприятие через долги

- отчуждение имущества возможно только по Закону о банкротстве, поэтому не возможно без соблюдения определенной процедуры захватить объекты

- директор освобождается от должности либо его полномочия сильно ограничиваются (полезно в том случае, если директор недружественный либо на него оказывается слишком большое давление)

- недружественные акционеры на период банкротства не могут использовать полномочия и принять выгодные захватчикам решения

- приостанавливает или даже прекращается возможность воздействия через службу судебных приставов в связи с тем, что снимаются наложенные аресты

- проведение проверок и предоставление документов происходит с учетом ограничений Закона о банкротстве

Эти особенности процедур банкротства «сводят на нет» более 90% рейдерских атак.

ПРЕЛЕСТИ БАНКРОТСТВА…

Банкротства даёт возможность отыграть те негативные моменты, которые уже были сделаны рейдерами.

Например, если путём подкупа директора были отчуждены ценные активы, то их можно вернуть путём оспаривания сделок в процедуре банкротства по специальным основаниям.

КАКОВЫ ВАШИ ДЕЙСТВИЯ, ЕСЛИ РЕЙДЕРЫ ПЕРВЫМИ ПОДАЛИ ЗАЯВЛЕНИЕ О БАНКРОТСТВЕ?

Если рейдеры Вас опередили и первыми нашли основания для подачи заявления о банкротстве, то Вам не позавидуешь.

В такой ситуации Вам необходимо установить контроль за ходом процедуры банкротства, что предполагает анализ, структурирование пассивов и включение «дружественных» требований в реестр требований кредиторов, а также отстранение недружественного арбитражного управляющего.

Здесь очень важно сработать четко и я рекомендуем Вам обратиться в нашу ко мне, поскольку для решения такой задачи необходим большой опыт.

В следствии:

При защите от недружественного захвата банкротство является не целью, а средством. Поэтому после того, как оно реализовало свой защитный потенциал — необходимо восстановить фактическое или правовое положение, то есть речь идет о возврате предприятия к нормальной жизнедеятельности путём прекращения процедуры банкротства.

Поэтому после того, как оно реализовало свой защитный потенциал — необходимо восстановить фактическое или правовое положение, то есть речь идет о возврате предприятия к нормальной жизнедеятельности путём прекращения процедуры банкротства.

Если Вы собрались ликвидировать предприятие, то к этому возможны несколько способов, в том числе изменение учредителя и руководителя организации, добровольная ликвидация путем назначения ликвидатора.

Однако, необходимо понимать, что новый учредитель и новый директор, а также контролирующие органы имеют возможность «вспомнить прошлое» и поставить вопрос о привлечении к ответственности (например, субсидиарной ответственности учредителя) и о возвращении имущества.

Добровольно ликвидировать организацию возможно только при отсутствии задолженности.

Единственный 100% надежный способ ликвидации организации с долгами — банкротство организации.

Естественно, что необходимо понимать, что процедура добровольной ликвидации — более дешёвая и проходит быстрее. Поэтому, если долги организации небольшие, то целесообразно использовать именно добровольную ликвидацию.

Поэтому, если долги организации небольшие, то целесообразно использовать именно добровольную ликвидацию.

Если же предприятие крупное, а долги, в том числе по налогам, еще больше, то здесь банкротства не избежать.

При проведении комплексной реструктуризации бизнеса имущество переходит из рук в руки, хотя и формально, осуществляется работа с кредиторской и дебиторской задолженностью, структурируются и проводятся сделки по продаже активов.

Петров Андрей Александрович, готов предложить Вам помощь в данной шахматной партии, в том числе предоставить услуги арбитражного управляющего.

Когда взыскание задолженности кредитором угрожает безопасности Вашего бизнеса — нельзя запускать ситуацию. Ведь чем дальше зашёл кредитор, тем сложнее выпутываться из сложившейся ситуации.

Однако ситуации с задолженностью могут быть разные — иногда есть возможность погасить долг с дисконтом, иногда — применить предусмотренные Гражданским кодексом отступное и новацию, иногда приходится применять более серьезные меры, такие как банкротство, которое дает возможность моратория на удовлетворения требований кредиторов. Многое зависит и от того, кому и сколько должны денег.

Многое зависит и от того, кому и сколько должны денег.

Под каждую из таких ситуаций необходимо собственное решение проблемы и я готов предложить Вам оптимальное решение.

11. Что делать, если подали заявление о банкротстве?

Подача заявления о банкротстве — серьезный шаг для должника. Сразу же возникает масса претензий от других кредиторов. Если банкротство запущено недружественным кредитором, то остановить его, зачастую, бывает очень сложно.

Это связано с тем, что для проведения процедур банкротства привлекаются профессиональные команды юристов и аналитиков, арбитражный управляющий.

Разработка комплекса мер предусматривает, в первую очередь, определение цены проблемы и ее сложности. Далее — осуществляется поиск решения проблемы, которое, безусловно, должно быть меньше самой проблемы.

По истине, вариантов решения данной проблемы много, однако, их выбор зависит от конкретной ситуации, в которую попал должник.

Я, Петров Андрей Александрович, как специалисты сталкиваюсь с множеством подобных ситуаций, и имеют значительный опыт по их разрешению.

12. БАНКРОТСТВО -» ЖИЗНЬ С ЧИСТОГО ЛИСТА»

Если Вы попали в такую ситуацию, что направили в службу судебных приставов исполнительный лист и сейчас уже не первый месяц ждете, когда же судебные приставы-исполнители исполнят решение, то Вы не одиноки. Подобная ситуация наблюдается по всей России…

Заканчивается она обычно тем, что долг становится безнадежным, ведь чем больше прошло времени с даты его возникновения, тем меньше шансов его взыскать.

Для иллюстрации этого правила — изучите следующий график

Этот график показывает, что чем больше времени Вы ждете, тем Ваши шансы получить деньги катастрофически уменьшаются.

Вероятно, что вскоре должник осуществит СЕРУЮ ЛИКВИДАЦИЮ, и Вы навсегда потеряете возможность вернуть долг, даже, несмотря на то, что у Вас на руках есть решение. Если Ваш должник — еще действующее предприятие, то Вам следует воспользоваться инструментом банкротства. А именно, должник дополнительно мотивируется вернуть Вам долг после того, как в отношении его бизнеса Вы инициируете процедуру банкротство.

Последствия банкротства ООО и ИП: как остаться в выгоде

2. Подпорченная репутация.

Если ты банкрот, значит, нет тебе веры. Так ли это? Действительно ли банкротство означает потерю клиентов и партнеров?

Посмотрите на ситуацию с другой стороны. Всем нравиться невозможно. Сохраняйте доверительные отношения только с теми представителями бизнеса, с которыми у вас сложилось тесное и взаимовыгодное сотрудничество. Они тоже могут оказаться на вашем месте. Поэтому конструктивный диалог поможет продолжить сотрудничество.

3. Банкротство – конец предпринимательской деятельности?

Конечно, нет! Грамотно подходя к делу, можно не только остаться на плаву, но и перейти на новый уровень ведения бизнеса.

4. Наказание наказанию рознь.

Многие считают одним из главных минусов банкротства – наказания в виде штрафов, арестов, лишения свободы. Это тоже не совсем так. Да, можно нарваться на эти неблагоприятные последствия, но только в результате неграмотных действий со стороны руководства и арбитражного управляющего.

Важно! Негласные последствия банкротства напрямую зависят от юридически грамотной работы представителей фирмы — банкрота и профессионализма управляющего.

Правовые последствия этим похвастаться не могут: они наступят в любом случае. Но даже ими при грамотном подходе можно управлять с выгодой для банкрота.

Юридические последствия банкротства

Юридические последствия банкротства вступают в силу с момента вынесения решения судебной инстанцией. При этом последствия для разных категорий должников будут свои.Последствия несостоятельности для юридического лица

Если банкротом признано юридическое лицо, то:

- Руководство предприятия передает все полномочия по управлению фирмой арбитражному управляющему, который принимает на себя ответственность по продаже имущества должника и произведению расчетов с кредиторами;

- Теряют силу начисленные неустойки, проценты и штрафы за неисполнение денежных обязательств;

- Наступает срок исполнения обязательств по долгам, включая обязательную их составляющую;

- Сведения о финансовом статусе банкрота становятся достоянием общественности;

- Выполнение требований по исполнительным листам полностью останавливается;

- Все ранее наложенные аресты на имущество банкрота снимаются и не допускаются новые;

- Арбитражный управляющий получает право на исполнение всех обязательств должника:

- Компания – банкрот вычеркивается из ЕГРЮЛ, все ее долги считаются погашенными.

Последствия банкротства для ООО, не имеющего имущества

Если ООО имеет долговые обязательства и не обладает имуществом, то конкурсная масса будет формироваться из уставного капитала и дебиторской задолженности.

Бывает, что у компании – должника не хватает финансов даже для оплаты услуг по оформлению банкротства. В этом случае кредиторы берут собственников ООО под особый контроль. Последние могут даже быть привлечены к ответственности за доведение компании до банкротства.

Первым под удар попадает директор компании – банкрота: последствия для него могут обернуться даже уголовной ответственностью. Судом предусмотрена также ситуация, при которой компанией управляет не юридически оформленное лицо. В этом случае к ответственности будет привлечены лица, по факту управляющие компанией.

Если банкрот – индивидуальный предприниматель

Особенности регулирования банкротства организаций рынка жилищно-коммунального хозяйства

5 февраля мы провели онлайн-семинар о банкротстве организаций ЖКХ. Андрей Бежан, у которого за плечами 18-летний опыт по экономическим спорам и банкротстве, подробно рассказал об этой процедуре. Мы считаем, предупреждён – значит, вооружён. Каждой управляющей организации важно ориентироваться в этой теме.

За что председателя ТСЖ привлекут к субсидиарной ответственности

Общие понятия процедуры банкротства

Банкротством называют признанную арбитражным судом неспособность должника

- в полном объёме удовлетворить требования кредиторов по денежным обязательствам о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору;

- и (или) исполнить обязанность по уплате обязательных платежей.

Процедура банкротства организаций ЖКХ, в частности, управляющих организаций, помимо соответствия общим признакам, имеет свою специфику. О ней 5 февраля в рамках онлайн-семинара рассказал Андрей Бежан, к.ю.н., практикующий адвокат, управляющий партнёр ALT Litigation, независимый эксперт по антикоррупционной экспертизе НПА.

→ Смотрите видео на нашем YouTube-канале

Предлагаем подробнее рассмотреть определение понятия банкротства. «Признанную арбитражным судом» – это значит, что считать предприятие банкротом только потому, что оно не платит, нельзя. Бывают случаи объективного банкротства, когда есть объективные обстоятельства, свидетельствующие о невозможности исполнения обязательств перед контрагентами.

«Задолженность по денежным обязательствам» – это любые договоры, заключённые управляющей организацией, с контрагентами. Под обязательными понимаются платежи, которые предъявляются компании со стороны фискальных органов: налоги и взносы в различные фонды.

«Выплата выходных пособий и (или) об оплате труда лиц» – новое положение в законе, раньше за работниками не признавалось право инициировать процедуру банкротства в отношении своей компании. После того, как тенденция по росту долга по зарплате стала стабильной, законодатель решил ввести такую возможность.

В настоящий момент инициировать процедуру банкротства в отношении коммерческой организации, в том числе УО, могут не только налоговая, банки и кредиторы, но и простые работники этой компании, если сумма задолженности перед ними соответствует описанной в законодательстве.

К общим признакам банкротства относятся:

Субсидиарная ответственность директора УО за долги перед РСО

Четыре процедуры банкротства, о которых нужно знать

Процедура банкротства имеет целый ряд критериев и этапов, которые нужно учитывать. Первые два этапа – наблюдение и финансовое оздоровление – считаются процедурами не банкротства, а несостоятельности. В таком случае у компании квалифицируется наличие проблем и со стороны государства вводится контроль за её деятельностью для предотвращения причинения ещё больших убытков её контрагентам.

Цель процедуры наблюдения – составить анализ финансового состояния должника. Именно на этом этапе будет понятно, какие последствия возникнут для компании. Срок проведения анализа составляет 7 месяцев и может продлеваться.

На этом этапе назначается временный управляющий. Его задача – собрать информацию в отношении имущества должника, предотвратить эпизоды вывода активов через контроль за деятельность организации, согласовать целый ряд сделок.

Временный управляющий не имеет права вмешиваться в хозяйственную деятельность и отстранять руководство организации от управления. Контроль сохраняется за органами организации, но с ограничением полномочий.

Второй этап – финансовое оздоровление. Цель этой процедуры – восстановление платёжеспособности и погашение задолженности в соответствии с графиком погашения задолженности. Срок проведения этапа не превышает 2 лет.

Суть процедуры заключается в том, что собрание кредиторов утверждает график погашения задолженности и контролирует его выполнение. На этом этапе контроль сохраняется за органами организации, но с ограничением полномочий.

Это одна из самых редких процедур банкротства. Она практически никогда не применяется, поскольку само по себе введение процедуры банкротства означает невозможность для организации произвести расчёты.

Третий этап, не менее редкий, – внешнее управление. Его цель – восстановление платёжеспособности в соответствии с планом внешнего управления. Проводится он за 18 месяцев. Контроль переходит внешнему управляющему, который и разрабатывает для компании план выхода из кризиса.

Конкурсное производство – финальная стадия процедуры банкротства, за которой следует ликвидация организации. Цель процедуры – погашение требований кредиторов за счёт имущества должника.

Длится конкурсное производство 1 год. Это условный срок, процедура может затянуться на несколько лет. Условием для продления является незавершение мероприятий по формированию конкурсной массы, по привлечению к субсидиарной ответственности контролирующих лиц, оспаривание сделок. Особенность процедуры заключается в том, что контроль над деятельностью должника переходит конкурсному управляющему.

О значении фигуры управляющего и о каждой процедуре банкротства подробности смотрите в видеозаписи онлайн-семинара.

Как УО остановить или оспорить исключение дома из реестра лицензий

Банкротство субъектов рынка ЖКХ

Мы перечислили основные признаки и этапы процедуры банкротства, общие для всех организаций. Пристальное внимание Андрей Бежан уделил особенностям регулирования банкротства именно для управляющих организаций.

По сравнению с финансовыми и страховыми компаниями особенностей можно выделить не много, но они есть:

- При признании владельца специального счёта банкротом деньги, находящиеся на специальном счёте, не включаются в конкурсную массу (п. 7 ст. 175 ЖК РФ).

Не нужно бояться, что деньги, находящиеся на спецсчёте, уйдут на расчёты с кредиторами и ресурсоснабжающей организациями, на налоги. В отношении этих денег установлен специальный режим, они не принадлежат должнику.

- Региональный оператор не может быть признан банкротом. Субъект РФ, как учредитель регионального оператора, не вправе принять решение о его ликвидации (п. 2 ст. 178 ЖК РФ).

Если бы не было такой абсолютной защиты от процедуры банкротства, то возможны были бы посягательства на деньги, которые хранятся на счетах регионального оператора.

- В случае вступления в законную силу решения суда о признании лицензиата банкротом в соответствии сФедеральным законом от 26.10.2002 № 127-ФЗ по решению органа Госжилнадзора из реестра лицензий субъекта РФ исключаются сведения обо всех МКД, которыми управляет лицензиат (п. 5.4 ст. 198 ЖК РФ).

В отношении должника должна быть открыта процедура конкурсного производства – на это будет решение суда. Такой судебный акт вступает в силу немедленно после его вынесения. С этого момента наступают все правовые последствия, которые предусмотрены законом о банкротстве.

Орган ГЖН исключает дома из реестра, но в данном случае нужно помнить про действие статьи 200 ЖК РФ.

- Согласно статье 200 ЖК РФ, несмотря на исключение МКД управляющая организация продолжает управлять домом до выбора собственниками иного способа управления, проведения открытого конкурса по выбору новой компании.

Орган МСУ в течение 15 дней с момента получения от ГЖИ информации об исключении домов созывает общее собрание собственников МКД для решения вопроса о выборе способа управления таким домом.

Если решение не принято, не реализовано, то в течение 3-х дней орган МСУ обязан объявить о проведении открытого конкурса по отбору УО и провести этот конкурс в течение 1 месяца. Если конкурс не состоялся, управляющая организация назначается без проведения конкурса.

Вся информация о введении процедуры банкротства в отношении УО содержится на сайтах Федеральной налоговой службы, Федресурс, Картотеки арбитражных дел. Это позволяет собственникам помещений в МКД быть в курсе развития ситуации, понимать, что с УО что-то не так и оперативно проводить её смену.

В следующих статьях мы расскажем о последствиях введения процедуры банкротства. Если вы хотите узнать об этом раньше, смотрите видеозапись онлайн-семинара. Помимо этого из видеозаписи вы узнаете:

- как предотвратить банкротство после подачи заявления кредитором;

- как должен вести себя руководитель после введения процедуры банкротства;

- влечёт ли введение банкротства прекращение деятельности УО по управлению МКД

- что делать, если вы не согласны с решениями собраний кредиторов и действиями арбитражного управляющего;

- кто может быть привлечен к субсидиарной ответственности и каковы риски бывших руководителей компании;

- как привлечь контролирующее лицо к субсидиарной ответственности после ликвидации организации;

- что нужно делать, если в отношении руководителя УО уже подано заявление о привлечении к субсидиарной ответственности;

- можно ли снизить риск привлечения к субсидиарной ответственности;

- какие сделки могут быть оспорены после введения процедуры банкротства и какие риски это влечёт;

- как можно снизить риски оспаривания сделок в процедуре банкротства.

| 29.10.15 | Правомерно ли увольнение работника за прогул, если он отсутствовал на рабочем месте четыре часа?» | 14 Кб | ||

| 09.10.15 | Воспитываю ребенка-инвалида. Могу ли я выбрать для отпуска удобное для себя время? | 25 Кб | ||

| 23.09.15 | При каких обстоятельствах работодатель вправе уволить работника по п. 5 ч. 1 ст. 81 ТК РФ, т.е. за неоднократное неисполнение работником без уважительных причин трудовых обязанностей, если он уже имеет дисциплинарное взыскание? | 35 Кб | ||

| 16.09.15 | По каким основаниям работодатель вправе уволить работника за прогул? | 54 Кб | ||

| 11.08.15 | Право на беременность. Гарантии трудовых прав женщин | 15 Кб | ||

| 11.08.15 | Нужен ли юридическому лицу устав? | 13 Кб | ||

| 11.08.15 | Может ли работник обанкротить организацию в которой работает и зачем это ему надо? | 16 Кб | ||

| 11.08.15 | Беременность – не повод для увольнения | 15 Кб | ||

| 24.06.15 | Если гражданин подал заявление об увольнении по собственному желанию, а потом передумал и решил остаться. Как быть? | 14 Кб | ||

| 24.06.15 | Предусмотрено ли действующим трудовым законодательством суммирование учёта рабочего времени для опасных условий труда? | 14 Кб | ||

| 24.06.15 | Обязан ли работодатель перенести отпуск работнику, если во время отпуска он взял больничный по уходу за ребенком? | 14 Кб | ||

| 24.06.15 | Какие служащие не подлежат аттестации в связи с занимаемой должностью? | 16 Кб | ||

| 10.06.15 | Какие предусмотрены особенности при заключении трудового договора с несовершеннолетними гражданами? | 15 Кб | ||

| 10.06.15 | Какие обязанности возлагаются на работодателя при увольнении работников по п. 2 ч. 1 ст. 81 ТК РФ? | 51 Кб | ||

| 02.06.15 | В течение какого времени должна быть заведена трудовая книжка? Что туда можно вписать? | 25 Кб | ||

| 02.06.15 | Вопрос по совмещению профессий (должностей) и исполнению обязанностей временно отсутствующего работника без освобождения от работы, определенной трудовым договором. | 30 Кб | ||

| 02.06.15 | Кому положены дополнительные оплачиваемые отпуска? | 30 Кб | ||

| 02.06.15 | В какой срок производится расчет при увольнении? | 24 Кб | ||

| 02.06.15 | Каким образом формируется трудовая пенсия с 2015 года? | 15 Кб | ||

| 02.06.15 | Какие международно-правовые акты регламентируют защиту трудовых прав молодёжи? | 16 Кб | ||

| 02.06.15 | Когда трудовой договор вступает в силу? | 30 Кб | ||

| 02.06.15 | «Какие обстоятельства не могут послужить основанием для увольнения работника за прогул?» | 14 Кб | ||

| 02.06.15 | «Влияет ли изменение региона проживания на порядок пенсионного обеспечения граждан, занимавших должности муниципальной службы?» | 15 Кб | ||

| 21.05.15 | «В каких случаях работодатель должен отстранить работника от работы?» | 14 Кб | ||

| 21.05.15 | «Возможно ли продление отпуска военнослужащего контрактной службы, если последний заболел во время отпуска?» | 25 Кб | ||

| 21.05.15 | Гарантии предоставления отпуска несовершеннолетним гражданам | 14 Кб | ||

| 21.05.15 | На кого возлагается обязанность по доказыванию обстоятельств увольнения по п. 3 ст. 77 ТК РФ в судебном заседании? | 33 Кб | ||

| 21.05.15 | Какой порядок увольнения при сокращении численности или штата работников? | 22 Кб | ||

| 21.05.15 | Возможна ли выдача трудовой книжки работнику для предъявления в Пенсионный фонд? | 26 Кб | ||

| 21.05.15 | Возможно ли расторжение срочного трудового договора с беременной сотрудницей, работающей во время отпуска основной сотрудницы, а также перевод ее на нижестоящую должность? | 14 Кб | ||

| 18.03.15 | Какие трудовые гарантии предоставляются инвалидам? | 18 Кб | ||

| 18.03.15 | Какие доказательства необходимо представить в суд по делу о возмещении вреда, причиненного жизни или здоровью при исполнении служебных обязанностей? | 31 Кб | ||

| 18.03.15 | Перечень доказательств по делу о возмещении вреда, причиненного здоровью гражданина источником повышенной опасности | 28 Кб | ||

| 18.03.15 | В течение какого времени нельзя быть руководителем общественной или религиозной организации лицу, чья организация была ликвидирована в связи с осуществлением экстремисткой деятельности? | 15 Кб | ||

| 18.03.15 | Каким сотрудникам торговли необходимо обязательно проходить медицинские осмотры при приеме на работу? | 35 Кб | ||

| 11.08.15 | Правда ли, что теперь работодатель обязан объяснить причину отказа в приеме на работу? | 14 Кб |

Корпоративное банкротство: обзор

Если компания, которую вы вложили в дела о банкротстве, удачи вам с возвратом денег, говорят пессимисты, а если вы это сделаете, скорее всего, вы получите обратно гроши на доллар. Но так ли это? Ответ зависит от ряда факторов, включая тип банкротства и тип инвестиций, которыми вы владеете.

Ключевые выводы

- Компании могут подать заявление о банкротстве по главе 7 или 11, если они не могут выплатить свои долги.

- Глава 7 просто ликвидирует активы компании, в то время как Глава 11 позволяет бизнесу продолжать работу в рамках плана реорганизации.

- Если компания, в которую вы инвестировали, объявляет о банкротстве, то, сколько вы, вероятно, получите обратно, будет зависеть от типа банкротства и типа инвестиций, например, в акции против облигаций.

Виды банкротства юридических лиц

Тип процедуры банкротства — глава 7 или глава 11 — обычно дает некоторое представление о том, получит ли средний инвестор всю свою финансовую долю, часть или ничего.Но даже это будет варьироваться в зависимости от конкретного случая. Существует также иерархия кредиторов и инвесторов, которая диктует, кто получит выплаты первым, вторым и последним (если вообще). В этой статье мы объясним, что происходит, когда публичная компания обращается за защитой в соответствии с Главой 7 или Главой 11, и как это влияет на ее инвесторов.

Глава 7

Согласно главе 7 Кодекса США о банкротстве, «компания прекращает все операции и полностью прекращает свою деятельность. Для ликвидации (продажи) активов компании назначается доверительный управляющий, а деньги используются для погашения долга», — говорится в сообщении U.S. Примечания Комиссии по ценным бумагам и биржам.

Но не ко всем долгам относятся одинаково. Неудивительно, что в первую очередь платят инвесторам или кредиторам, подписавшимся с наименьшим риском. Например, инвесторы, владеющие корпоративными облигациями концерна-банкрота, имеют относительно меньшую подверженность убыткам: они уже отказались от возможности участвовать в любой сверхприбыли от компании (как если бы они купили ее акции) в обмен на безопасность регулярных, оговоренных процентных выплат по своим облигациям.

Однако у акционеров есть возможность получить свою долю прибыли компании, что отражается в растущей цене акций. Но в обмен на возможность получения большей прибыли они рискуют потерять стоимость акций. Таким образом, в случае банкротства в соответствии с главой 7 акционеры не могут получить полную компенсацию стоимости своих акций. В свете этого компромисса риска и доходности кажется справедливым (и логичным), что акционеры занимают второе место после держателей облигаций, когда происходит банкротство.

Обеспеченные кредиторы несут даже меньший риск, чем держатели облигаций. Они принимают очень низкие процентные ставки в обмен на дополнительную безопасность корпоративных активов, передаваемых в залог по корпоративным обязательствам. Поэтому, когда компания разоряется, ее обеспеченным кредиторам выплачиваются деньги до того, как какие-либо держатели обычных облигаций увидят свою долю в том, что осталось. Этот принцип называется абсолютным приоритетом.

Глава 11

При банкротстве согласно главе 11 компания не прекращает свою деятельность, но ей разрешается реорганизоваться.Компания, подающая документы в Главу 11, надеется вернуться к нормальному бизнесу и финансовому здоровью в будущем. Этот тип банкротства обычно подается корпорациями, которым нужно время для реструктуризации долга, который стал неуправляемым.

Глава 11 позволяет компании начать все сначала, но она все равно должна выполнять свои обязательства по плану реорганизации. Реорганизация согласно главе 11 является наиболее сложной и, как правило, самой дорогой из всех процедур банкротства. Поэтому оно проводится только после того, как компания внимательно изучит все альтернативы.

Публичные компании обычно подают документы в соответствии с главой 11, а не 7, потому что это позволяет им продолжать вести свой бизнес и участвовать в процессе банкротства. Вместо того, чтобы просто передать свои активы доверительному управляющему для ликвидации, как это было бы в главе 7, компания, входящая в главу 11, имеет возможность переоснастить свою финансовую структуру и, в идеале, вернуться к прибыльности. Если процесс не удается, все активы компании ликвидируются, а заинтересованным сторонам выплачиваются выплаты в соответствии с абсолютным приоритетом, как описано выше.

Когда компания подает заявку на участие в главе 11, ей назначается комитет, который представляет интересы кредиторов и акционеров. Этот комитет работает с компанией, чтобы разработать план реорганизации бизнеса и избавления от долгов, преобразовав его в прибыльное предприятие. Акционерам может быть предоставлено право голоса по плану, но это никогда не гарантируется. Если комитет не сможет разработать и подтвердить в суде подходящий план реорганизации, акционеры не смогут предотвратить продажу активов компании в пользу кредиторов.

Когда компания подает заявление о банкротстве в соответствии с главой 11, у инвесторов в основном есть два выбора: выжить до конца, надеясь, что компания возродится, или просто выручить и принять убытки.

Как банкротство влияет на инвесторов

Ясно, что никто не вкладывает деньги в компанию, будь то через ее акции или долговые инструменты, ожидая, что она объявит о банкротстве. Однако когда вы выходите за пределы безрисковой области государственных ценных бумаг, вы принимаете этот дополнительный риск.

Когда компания начинает процедуру банкротства, ее акции и облигации обычно продолжают торговаться, хотя и по чрезвычайно низким ценам. Как правило, если вы являетесь акционером, вы обычно будете видеть существенное снижение стоимости ваших акций за время до объявления компании о банкротстве. Облигации близких к банкротству компаний обычно считаются мусорными.

Если компания обанкротится, велика вероятность, что вы не вернете полную стоимость своих инвестиций.На самом деле есть большая вероятность, что вы вообще ничего не получите обратно.

Как резюмирует SEC, «во время банкротства по главе 11 держатели облигаций перестают получать выплаты по процентам и основной сумме, а акционеры перестают получать дивиденды. Если вы являетесь держателем облигаций, вы можете получить новые акции в обмен на свои облигации, новые облигации или комбинацию акций и Если вы являетесь акционером, доверительный управляющий может попросить вас вернуть ваши акции в обмен на акции реорганизованной компании.Новые акции могут быть меньше по количеству и стоить меньше. В плане реорганизации прописаны ваши права как инвестора и то, что вы можете ожидать, если что-то получите, от компании ».

По сути, как только компания подает заявку на защиту от банкротства любого типа, ваши права как инвестора изменяются, чтобы отразить статус компании банкротом. В то время как некоторые компании действительно успешно возвращаются после реструктуризации, многие другие этого не делают. И если ваша доля в компании до главы 11 в конечном итоге будет стоить чего-либо в реструктурированной фирме, скорее всего, она будет не такой большой, как раньше.

Во время банкротства по главе 7 инвесторы находятся еще ниже по лестнице. Обычно акции компании, проходящей через процедуру по Главе 7, обесцениваются, и инвесторы просто теряют свои деньги. Если вы держите облигацию, вы можете получить часть ее номинальной стоимости. То, что вы получите, зависит от количества активов, доступных для распространения, и от того, где ваши инвестиции находятся в списке приоритетов.

Обеспеченные кредиторы имеют наилучшие шансы на возмещение стоимости своих первоначальных инвестиций.Необеспеченные кредиторы должны дождаться, пока обеспеченные кредиторы не получат адекватной компенсации, прежде чем они получат какую-либо компенсацию. Акционеры обычно мало получают, если вообще получают.

Итог

С точки зрения инвестора о банкротстве сказать особо нечего. Независимо от того, какой тип инвестиций вы сделали в компанию, после ее банкротства вы, вероятно, получите меньше от своих инвестиций, чем ожидали.

В целом, глава 11 лучше для инвесторов, чем глава 7.Но в любом случае не ожидайте многого. Относительно немногие компании, в отношении которых проводятся процедуры по Главе 11, снова становятся прибыльными после реорганизации; даже если они это сделают, это редко бывает быстрым. Как инвестор, вы должны отреагировать на банкротство компании так же, как если бы ее акции неожиданно упали по другим причинам: признать, что перспективы компании резко сократились, и спросить себя, хотите ли вы по-прежнему сохранять приверженность.

Если ответ отрицательный, откажитесь от неудачных инвестиций.Удержание, пока компания проходит процедуру банкротства, может привести только к бессонным ночам и, возможно, еще большим убыткам в будущем. Во всяком случае, вы можете понести убыток по налогам.

Чем похожи банкротство и ликвидация? | Малый бизнес

Два слова, которых опасаются потребители и предприятия, — это банкротство и ликвидация. Это потому, что они означают, что компания или частное лицо испытывают финансовые проблемы и в некоторых случаях могут предвещать смерть организации компании.Хотя банкротство и ликвидация могут быть независимыми друг от друга, они часто имеют прямую связь.

Банкротство бизнеса

Для бизнеса существует две формы банкротства. Глава 11 предлагает защиту компании от кредиторов при ее реорганизации. Компания или должник должны иметь план, позволяющий вести бизнес и рассчитываться с кредиторами.

Глава 7 означает, что компания больше не существует и закрывает свои двери. Не освобожденное имущество должника продается, иногда на аукционе, а вырученные средства передаются кредиторам.

Банкротство потребителей

Две формы банкротства потребителей — это Глава 13 и Глава 7. Защита от банкротства в главе 13 похожа на главу 11 для предприятий. Потребителю или физическому лицу предоставляется защита от кредиторов при прохождении плана погашения, установленного судом по делам о банкротстве.

Глава 7 для потребителей представляет собой такой же финансовый тупик, как и для бизнеса. Не освобожденная собственность потребителя продается, и вырученные средства погашают требования кредиторов.Оставшиеся неоплаченные долги обычно прощаются, и потребитель может оказаться с чистого листа. Но заполнение Главы 7 может оказать существенное негативное влияние на кредитный отчет потребителя и, следовательно, его способность заимствования в будущем. Кроме того, предыдущая подача претензии в соответствии с Главой 7 может повлиять на утверждение будущей претензии.

Ликвидация