Как исправить кредитную историю и получить кредит по выгодной ставке :: Новости :: РБК Инвестиции

Плохая кредитная история — одна из самых частых причин отказа в кредите. Генеральный директор финансового маркетплейса «Сравни.ру». Сергей Леонидов рассказывает, как перестать быть нежелательным заемщиком в глазах банка

В кредитной истории содержится информация о действующих и закрытых кредитных договорах, которые заемщик заключал в банках и МФО в течение последних семи лет. Из истории можно узнать, где и сколько денег клиент брал в кредит, были ли залоги и банковские гарантии, поручительство и — важно — платежную дисциплину клиента: наличие или отсутствие просроченных задолженностей.

Из истории можно узнать, где и сколько денег клиент брал в кредит, были ли залоги и банковские гарантии, поручительство и — важно — платежную дисциплину клиента: наличие или отсутствие просроченных задолженностей.

Кредитные истории хранятся в бюро кредитных историй (БКИ) — причем история одного человека может быть одновременно в нескольких бюро. В России сейчас девять таких компаний, среди крупнейших — НБКИ, ОКБ и «Эквифакс». Узнать, в каком именно БКИ содержится кредитная история, можно с помощью заявления через сайт «Госуслуги». Запросить выписку из кредитной истории можно в БКИ (бесплатно — два раза в год), некоторых банках и организациях — партнерах БКИ. На «Сравни.ру» можно бесплатно узнать свой кредитный рейтинг — усредненный рейтинг из трех крупнейших кредитных бюро, приведенный к единой шкале.

На основе данных из кредитной истории рассчитывается кредитный рейтинг, или скоринговый балл. Чем он выше, тем выше вероятность одобрения кредита — больше банков захотят выдать заем под более низкую ставку. И хотя каждая кредитная организация рассчитывает скоринговый балл по-своему, существуют параметры, которые гарантированно влияют на кредитный рейтинг

.

Чем он выше, тем выше вероятность одобрения кредита — больше банков захотят выдать заем под более низкую ставку. И хотя каждая кредитная организация рассчитывает скоринговый балл по-своему, существуют параметры, которые гарантированно влияют на кредитный рейтинг

.

Фото: Unsplash

2. Высокая кредитная нагрузка. Кредитная нагрузка — это соотношение долгов и зарплаты заемщика. Желательно, чтобы ежемесячные выплаты по кредитам не превышали 40% от официального дохода клиента. Причем при расчете долговой нагрузки учитываются также лимиты по кредитным картам, разрешенные овердрафты по дебетовым картам и прочие финансовые обязательства заемщика: алименты, аренда жилья, обеспечение иждивенцев и так далее. Если доход падает или прибавляются долги, то кредитная нагрузка повышается — и банки могут отказать в новом займе даже с учетом идеальной кредитной истории.

Высокая кредитная нагрузка. Кредитная нагрузка — это соотношение долгов и зарплаты заемщика. Желательно, чтобы ежемесячные выплаты по кредитам не превышали 40% от официального дохода клиента. Причем при расчете долговой нагрузки учитываются также лимиты по кредитным картам, разрешенные овердрафты по дебетовым картам и прочие финансовые обязательства заемщика: алименты, аренда жилья, обеспечение иждивенцев и так далее. Если доход падает или прибавляются долги, то кредитная нагрузка повышается — и банки могут отказать в новом займе даже с учетом идеальной кредитной истории.

3. Отсутствие кредитов. Чистая кредитная история клиента — скорее, плохая новость для банка, который планирует выдать ему кредит. Даже если это зарплатный клиент и банку известны стабильность и размер его дохода, неизвестно, насколько дисциплинированным он будет заемщиком. В таком случае кредитные организации часто предпочитают не рисковать и одобряют небольшой заем под умеренно высокий процент.

Как исправить кредитную историю

Стратегия по повышению скорингового балла зависит от причин, по которым кредитная история была испорчена. Помимо всего, что мы перечислили выше, в истории могут оказаться замешаны ошибки или мошенники.

1. Если в кредитной истории ошибка. Например, вы заметили просрочки — технические или даже проблемные, — но уверены, что исправно исполняли свои обязательства. В этом случае необходимо оспорить информацию, которая содержится в кредитной истории.

Нужно подать в БКИ заявление о внесении изменений (или дополнений — если, к примеру, из истории внезапно пропал погашенный ранее кредит). БКИ обязано запросить дополнительную информацию у банка, который допустил ошибку, и сообщить вам о результатах в письменной форме в течение 30 дней с момента заявления. Если вы не согласны с решением БКИ, его можно оспорить через суд.

Фото: Shutterstock

2. Если вмешались мошенники.

В этом случае следует сразу обратиться в полицию. Важно взять талон-уведомление о том, что полиция приняла заявление о мошенничестве. Далее нужно написать письменную претензию в банк или МФО, где обнаружились кредиты, подробно изложить обстоятельства дела и приложить талон из полиции. Если кредитная организация откажется самостоятельно признать ошибку и объявить заем мошенническим, придется подавать заявление в суд. На основе судебного решения — или решения банка — можно заявлять в БКИ об исправлении кредитной истории.

3. Если есть просрочки. Разумеется, текущие просроченные задолженности необходимо погасить. Далее следует исправно вносить платежи по действующим кредитам и не допускать даже технических просрочек.

После того как кредит будет закрыт, рекомендуется открыть и максимально безупречно погасить еще несколько займов. Подойдут в том числе кредитные карты — их проще получить заемщику с неидеальной историей, чем, например, ипотеку или крупный кредит наличными. Ваша цель в этом случае — показать банку, что вы исправились и стали дисциплинированным клиентом.

Ваша цель в этом случае — показать банку, что вы исправились и стали дисциплинированным клиентом.

4. Если высокая кредитная нагрузка. Следует бросить силы на погашение действующих кредитов. В первую очередь стоит расправиться с «дорогими» займами (долги в МФО, если они есть, кредитные карты или кредиты наличными).

Рекомендуем закрыть кредитные карты и дебетовые карты с разрешенным овердрафтом, так как их наличие также влияет на долговую нагрузку — даже если вы ими не пользуетесь. Еще один вариант снизить нагрузку — увеличить размер официального дохода.

5. Если кредитная история чистая. Банки будут осторожничать, потому что еще не знают, какой вы заемщик.

В этом случае лучшим — и самым выгодным — вариантом будет открыть кредитную карту и вовремя вносить необходимые платежи (желательно успевать в льготный период). Больше шансов получить хороший кредитный лимит в банке, который имеет доступ к информации о ваших доходах.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.Исправление кредитной истории: как исправить, как изменить историю

Когда кредитная история нуждается в исправлении

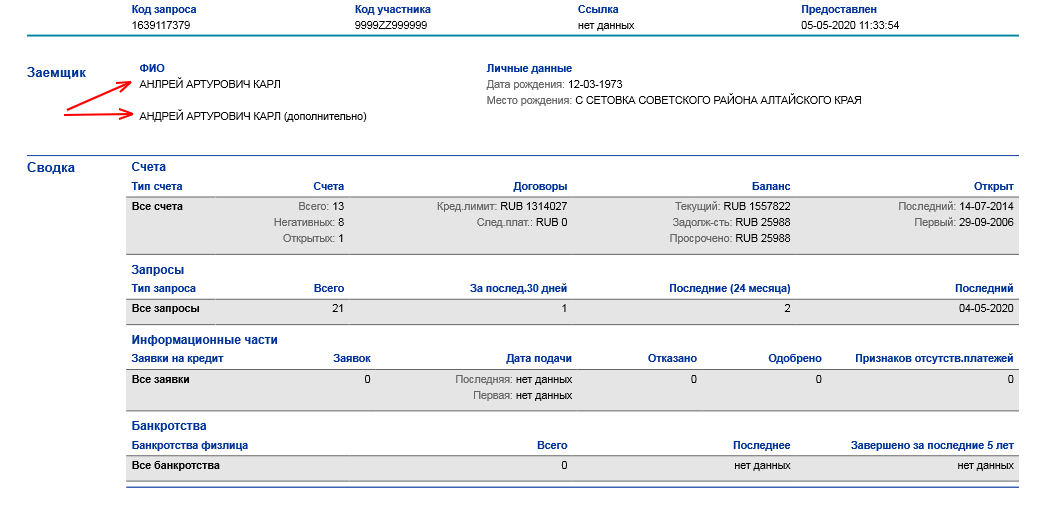

Многие заемщики не могут похвастаться идеальной кредитной историей. Причины могут оказаться самые разные. Иногда личные обстоятельства мешают вовремя сделать платеж по кредиту, иногда банки допускают ошибки при формировании кредитной истории, а порой кредитная история может быть испорчена действиями мошенников. Например, человеку могут приписать кредит его полного тезки. В итоге Персональный кредитный рейтинг снижается, и новые кредиты становятся недоступными.

Причины могут оказаться самые разные. Иногда личные обстоятельства мешают вовремя сделать платеж по кредиту, иногда банки допускают ошибки при формировании кредитной истории, а порой кредитная история может быть испорчена действиями мошенников. Например, человеку могут приписать кредит его полного тезки. В итоге Персональный кредитный рейтинг снижается, и новые кредиты становятся недоступными.

Часто виновником ухудшения кредитной истории является сам заемщик, нарушивший установленные сроки погашения задолженности или вообще прекративший платить. Болезнь или наступление других форс-мажорных обстоятельств могут сделать невозможным своевременный возврат долга. Во этих случаях важно знать, что делать, чтобы исправить кредитную историю и вернуть доверие займодавцов и вновь получить возможность привлекать займы на хороших условиях.

Как исправить кредитную историю, если в ней есть ошибки

- Исправление кредитной истории, испорченной в результате технического сбоя или ошибки

Такая ситуация является самым простым вариантом для восстановления качества. Как правило, кредитор, по вине которого появилась недостоверная информация, сам заинтересован в ее исправлении. Коль скоро кредитная история формируется именно кредитором (то есть банком, выдавшим кредит), необходимо написать заявление на исправление кредитной истории с изложением претензии. Кредитная история будет исправлена самим кредитором. Еще надежней действовать через бюро кредитных историй, которое после заявления об оспаривании недостоверное записи само проводит проверку и связывается с кредитором.

Как правило, кредитор, по вине которого появилась недостоверная информация, сам заинтересован в ее исправлении. Коль скоро кредитная история формируется именно кредитором (то есть банком, выдавшим кредит), необходимо написать заявление на исправление кредитной истории с изложением претензии. Кредитная история будет исправлена самим кредитором. Еще надежней действовать через бюро кредитных историй, которое после заявления об оспаривании недостоверное записи само проводит проверку и связывается с кредитором. - Исправление кредитной истории, пострадавшей в результате действий мошенников

Такое случается, когда злоумышленникам удается оформить кредит по украденному паспорту или данным из него. В последнее время в связи с взрывообразным распространением информации такие случаи нередки.

Именно поэтому специалисты советуют регулярно проверять кредитную историю, чтобы вовремя заметить манипуляции и предпринять действия по исправлению кредитной истории.

Если заемщик обнаружил, что в его истории есть записи о кредитах, которые он не брал, следует немедленно известить об этом организацию, выдавшую кредит, и быть готовым доказать свою непричастность. Своевременное извещение поможет не только быстро исправить кредитную историю, но и предотвратить возможные рецидивы.

В том случае, если в банк по каким-то причинам обращаться неудобно, есть установленная законом процедура оспаривания информации субъектом кредитной истории (то есть самим заемщиком):

1) Он должен подать в БКИ, где хранится недостоверная информация, заявление о внесении в нее изменений или дополнений.

2) В этом случае бюро в течение 30 дней проводит проверку оспариваемых сведений, направляя соответствующий запрос в адрес источника формирования, однако и в этом случае решение о том, изменить кредитную историю или нет, принимается непосредственно кредитором, то есть в случае обоснованности претензий источник исправляет кредитную историю. При этом на время проверки напротив оспариваемой записи делается соответствующая пометка.

При этом на время проверки напротив оспариваемой записи делается соответствующая пометка.

Как изменить кредитную историю, если банк отказал в корректировке кредитной истории?

Решать вопрос придется через суд, ответчиком в данном случае будет выступать банк. Иногда (особенно в тех случаях, когда причиной появления в базе недостоверных сведений становятся мошеннические действия третьих лиц, и заемщику нужно доказывать, что это не он брал кредит) судебные разбирательства могут затянуться.

К сожалению, других способов избавления от такой проблемы не существует. Если суд встанет на сторону заемщика, последний может потребовать от виновника материальной компенсации причиненного ущерба. При положительном рассмотрении такого дела суд вынесет решение, обязывающее банк исправить историю.

Как исправить кредитную историю самостоятельно

Если качество кредитной истории пострадало из-за того, что сам заемщик нарушил график платежей, обратиться в результате действий самого заемщика с заявлением об удалении негативных сведений не получится. Сведения о сделанных просрочках останутся в кредитной истории.

Сведения о сделанных просрочках останутся в кредитной истории.

Однако повысить значение Персонального кредитного рейтинга все же можно, если придерживаться определенных правил и использовать одну из предлагаемых стратегий.

- Привлечение небольшого кредита. Суть стратегии заключается в том, что заемщик берет небольшой потребительский кредит и аккуратно, в соответствии с графиком платежей, его гасит. Добросовестное исполнение заемщиком своих обязанностей является залогом успешного восстановления испорченной биографии.

- Кредитная карта. Выплаты по кредитной карте также находят свое отражение в КИ. Получить карту несложно: многие организации, кредитующие население, выдают их на основании одного заявления. После получения карточки придется активно ее использовать и не забывать о необходимости погашения сформировавшейся задолженности. Чем больше финансовых операций по карте будет совершено, тем быстрее будет расти Персональный кредитный рейтинг, и тем качественнее будет кредитная история.

- Микрокредиты. Микрофинансовые организации (МФО) специализируются на выдаче небольших денежных сумм под высокий процент, но не предъявляют при этом строгих требований к личности и доходу заемщика. При этом сведения о выданных микрозаймах и их погашении также передаются в БКИ.

При использовании любого из предложенных вариантов следует помнить, что улучшение качества кредитной истории возможно только в том случае, когда все просрочки будут оплачены, а проблемные кредиты – погашены. Главное здесь – войти в график платежей, указанный в кредитном договоре, чтобы у кредиторов не осталось финансовых претензий. Если этого не сделать, может не получиться привлечь даже небольшой кредит, а все усилия будут потрачены напрасно.

Что делать, если исправить кредитную историю не получается

Алексей Волков, директор по маркетингу Национального бюро кредитных историй, в интервью РИА Новости:

«Лучший способ исправления – активное использование и аккуратное погашение новых кредитов.Лучше всего для этого подходит кредитная карта, потому что при грамотном использовании грейс-периода увеличить персональный кредитный рейтинг можно практически без дополнительных расходов.»

Даже если не получилось исправить кредитную историю описанными выше методами, шанс на восстановление отношений с банком и получение займа остается.

Улучшить свою репутацию можно:

- открыв в банке, где предстоит взять кредит, срочный вклад или текущий счет. Кредиторы гораздо охотнее идут навстречу заемщикам, которые сотрудничают с ними и доверяют свои деньги;

- получать зарплату на карту банка-кредитора. Такой вариант будет еще лучше, чем открытие вклада. Банк получит подтверждение, что у потенциального заемщика есть стабильный доход, и возможность его контроля;

- представить банку дополнительные гарантии в виде имущественного залога или поручителя.

Бояться этого не нужно, если вы уверены в собственной платежеспособности. Обеспечение поможет привлечь кредит на значительно более выгодных условиях, так как банк таким образом сможет минимизировать свои риски.

Бояться этого не нужно, если вы уверены в собственной платежеспособности. Обеспечение поможет привлечь кредит на значительно более выгодных условиях, так как банк таким образом сможет минимизировать свои риски.

Как можно убедиться, плохая кредитная история редко является непреодолимым препятствием для привлечения нового кредита. Практика показывает, что даже заемщики с минимальным рейтингом могут рассчитывать на заем, хоть и на менее привлекательных условиях. В любом случае, перед тем как обратиться в банк, следует внимательно ознакомиться со своей историей и запросить Персональный кредитный рейтинг. Это не только расширит знания о своих возможностях, но и поможет выбрать банк, который не откажет при запросе кредита.

Эксперты рассказали, как улучшить кредитную историю

https://ria.ru/20200513/1571385980.html

Эксперты рассказали, как улучшить кредитную историю

Эксперты рассказали, как улучшить кредитную историю — РИА Новости, 13. 05.2020

05.2020

Эксперты рассказали, как улучшить кредитную историю

Испорченную кредитную историю однозначно можно улучшить, однако это потребует времени, а чтобы не попасть на удочку мошенников, не надо верить, что ее можно… РИА Новости, 13.05.2020

2020-05-13T15:38

2020-05-13T15:38

2020-05-13T15:38

александр викулин

национальное бюро кредитных историй

хоум кредит

лаборатория касперского

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn21.img.ria.ru/images/156155/07/1561550707_0:320:3072:2048_1920x0_80_0_0_ffbbfba89891dfd22f02700732c15a52.jpg

МОСКВА, 13 мая — РИА Новости. Испорченную кредитную историю однозначно можно улучшить, однако это потребует времени, а чтобы не попасть на удочку мошенников, не надо верить, что ее можно удалить или подменить, рассказали опрошенные РИА Новости эксперты.Недавно стало известно о новой уловке мошенников, связанной с кредитной историей. Так, гендиректор Национального бюро кредитных историй (НБКИ) Александр Викулин в конце апреля рассказал, что злоумышленники на фоне введения в России ограничительных мер из-за распространения коронавируса стали звонить россиянам и предлагать поправить якобы испорченную кредитную историю через специальный сайт, однако при попытке использовать его у клиента крадут деньги.Старший контент-аналитик «Лаборатории Касперского» Татьяна Сидорина указывает, что описанная схема напоминает разновидность скама (онлайн-мошенничества) и предупредила, что человек рискует сохранностью своей платёжной информации, если, идя на поводу у мошенников, вводил данные своей карты. А адвокат BMS Law Firm Александр Иноядов допустил, что полученные персональные данные могут быть переданы третьим лицам, в том числе для последующего совершения неправомерных действий.Как безопасно проверить кредитную историю?Консультант по финансовой грамотности проекта «Вашифинансы.рф», эксперт Национального центра финансовой грамотности Владислава Фаизова указывает, что самый безопасный способ проверить свою кредитную историю, это запросить на сайте или в приложении Госуслуг выписку с информацией, в каких именно кредитных бюро она хранится.

Так, гендиректор Национального бюро кредитных историй (НБКИ) Александр Викулин в конце апреля рассказал, что злоумышленники на фоне введения в России ограничительных мер из-за распространения коронавируса стали звонить россиянам и предлагать поправить якобы испорченную кредитную историю через специальный сайт, однако при попытке использовать его у клиента крадут деньги.Старший контент-аналитик «Лаборатории Касперского» Татьяна Сидорина указывает, что описанная схема напоминает разновидность скама (онлайн-мошенничества) и предупредила, что человек рискует сохранностью своей платёжной информации, если, идя на поводу у мошенников, вводил данные своей карты. А адвокат BMS Law Firm Александр Иноядов допустил, что полученные персональные данные могут быть переданы третьим лицам, в том числе для последующего совершения неправомерных действий.Как безопасно проверить кредитную историю?Консультант по финансовой грамотности проекта «Вашифинансы.рф», эксперт Национального центра финансовой грамотности Владислава Фаизова указывает, что самый безопасный способ проверить свою кредитную историю, это запросить на сайте или в приложении Госуслуг выписку с информацией, в каких именно кредитных бюро она хранится. Выписка со списком бюро кредитных историй с официальными реквизитами будет сформирована в течение 15 минут. Затем нужно на официальном сайте каждого бюро заказать свой отчет по кредитной истории, его пришлют на электронную почту.Аналитик банка «Хоум Кредит», официальный партнер Национального центра финансовой грамотности Станислав Дужинский указывает, что помимо бюро кредитных историй можно обратиться в банк, который выдал кредит. Также, по его словам, узнать, в каком бюро хранится кредитная история, можно через сайт Банка России.Эксперты подчеркивают, что два раза в год отчет о кредитной истории бюро обязаны предоставлять бесплатно.Что делать, если кредитная история испорчена?Фаизова утверждает, что испорченную кредитную историю «однозначно можно улучшить», однако сразу предупреждает, что на это уйдет достаточно много времени. «Если у заемщика действительно серьезная ситуация, то это займет около 12 месяцев, может даже больше. Никаких тайных и волшебных способов не существует. Поэтому, чтобы не попасть на удочку мошенников, не верьте в сказки, что кредитную историю можно удалить, подменить», — отметила эксперт.

Выписка со списком бюро кредитных историй с официальными реквизитами будет сформирована в течение 15 минут. Затем нужно на официальном сайте каждого бюро заказать свой отчет по кредитной истории, его пришлют на электронную почту.Аналитик банка «Хоум Кредит», официальный партнер Национального центра финансовой грамотности Станислав Дужинский указывает, что помимо бюро кредитных историй можно обратиться в банк, который выдал кредит. Также, по его словам, узнать, в каком бюро хранится кредитная история, можно через сайт Банка России.Эксперты подчеркивают, что два раза в год отчет о кредитной истории бюро обязаны предоставлять бесплатно.Что делать, если кредитная история испорчена?Фаизова утверждает, что испорченную кредитную историю «однозначно можно улучшить», однако сразу предупреждает, что на это уйдет достаточно много времени. «Если у заемщика действительно серьезная ситуация, то это займет около 12 месяцев, может даже больше. Никаких тайных и волшебных способов не существует. Поэтому, чтобы не попасть на удочку мошенников, не верьте в сказки, что кредитную историю можно удалить, подменить», — отметила эксперт. Для того, чтобы улучшить кредитную историю, по ее словам, во-первых, нужно посмотреть, имеются ли просрочки, штрафы, незакрытые обязательства на данный момент. Если они есть, то следует обратиться в кредитные организации, где брался заем, для решения данного вопроса. Следующим шагом нужно начать планомерно исправлять кредитную историю. Для этого нужно взять в банке небольшой целевой кредит и выплачивать его вовремя, без просрочек. «Некоторые банки предоставляют такую услугу, как исправление кредитной истории. Смысл как раз заключается в том, что вам выдают небольшой кредит, который вы вовремя должны гасить», — отметила Фаизова.Аналитик «Хоум Кредит» Дужинский подчеркивает, что если человек просрочил довольно большую сумму на протяжении длительного времени – три месяца и больше, то ему практически невозможно получить кредит в банках. «Единственное, что излечит такого клиента — время, так как некоторые банки амнистируют просрочку, полученную больше 5-10 лет назад. После этого таким клиентам лучше начинать с небольших кредитов, возможно, POS-кредитов и заново строить свою кредитную историю», — указывает аналитик.

Для того, чтобы улучшить кредитную историю, по ее словам, во-первых, нужно посмотреть, имеются ли просрочки, штрафы, незакрытые обязательства на данный момент. Если они есть, то следует обратиться в кредитные организации, где брался заем, для решения данного вопроса. Следующим шагом нужно начать планомерно исправлять кредитную историю. Для этого нужно взять в банке небольшой целевой кредит и выплачивать его вовремя, без просрочек. «Некоторые банки предоставляют такую услугу, как исправление кредитной истории. Смысл как раз заключается в том, что вам выдают небольшой кредит, который вы вовремя должны гасить», — отметила Фаизова.Аналитик «Хоум Кредит» Дужинский подчеркивает, что если человек просрочил довольно большую сумму на протяжении длительного времени – три месяца и больше, то ему практически невозможно получить кредит в банках. «Единственное, что излечит такого клиента — время, так как некоторые банки амнистируют просрочку, полученную больше 5-10 лет назад. После этого таким клиентам лучше начинать с небольших кредитов, возможно, POS-кредитов и заново строить свою кредитную историю», — указывает аналитик. Если речь идет о не очень больших просрочках, то их реально исправить через качественные погашения в срок в дальнейшем, рассказал Дужинский. Конечно же, к такому клиенту банк будет относиться с большим подозрением, но все равно у него есть шансы взять тот же самый POS-кредит и доказать, что он совершил бывшие просрочки случайно и больше такого не повторится. «Чем обильнее и качественнее кредитная история у клиента, тем более высоко его оценит банк, даже в случае каких-то некритических просрочек», — добавил он.С Дужинским и Фаизовой согласен также начальник отдела по противодействию мошенничеству Центра прикладных систем безопасности компании «Инфосистемы Джет» Алексей Сизов и указывает, что улучшение рейтинга платежеспособности невозможно без выполнения определенных процедур в организации-кредиторе. «Текущую просрочку можно и нужно погашать и реструктуризировать в банке, а если заем был получен не в кредитной организации, то и в этом случае следует общаться именно с кредитором», — указал Сизов.

Если речь идет о не очень больших просрочках, то их реально исправить через качественные погашения в срок в дальнейшем, рассказал Дужинский. Конечно же, к такому клиенту банк будет относиться с большим подозрением, но все равно у него есть шансы взять тот же самый POS-кредит и доказать, что он совершил бывшие просрочки случайно и больше такого не повторится. «Чем обильнее и качественнее кредитная история у клиента, тем более высоко его оценит банк, даже в случае каких-то некритических просрочек», — добавил он.С Дужинским и Фаизовой согласен также начальник отдела по противодействию мошенничеству Центра прикладных систем безопасности компании «Инфосистемы Джет» Алексей Сизов и указывает, что улучшение рейтинга платежеспособности невозможно без выполнения определенных процедур в организации-кредиторе. «Текущую просрочку можно и нужно погашать и реструктуризировать в банке, а если заем был получен не в кредитной организации, то и в этом случае следует общаться именно с кредитором», — указал Сизов.

https://ria.ru/20200513/1571363842.html

https://ria.ru/20200503/1570909482.html

https://ria.ru/20200422/1570385838.html

https://ria.ru/20200508/1571167887.html

https://ria.ru/20200413/1569960884.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn24.img.ria.ru/images/156155/07/1561550707_0:0:2732:2048_1920x0_80_0_0_ab484103784660324b42b0e8645d41d9.jpgРИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

александр викулин, национальное бюро кредитных историй, хоум кредит , лаборатория касперского, экономика

МОСКВА, 13 мая — РИА Новости. Испорченную кредитную историю однозначно можно улучшить, однако это потребует времени, а чтобы не попасть на удочку мошенников, не надо верить, что ее можно удалить или подменить, рассказали опрошенные РИА Новости эксперты.

Недавно стало известно о новой уловке мошенников, связанной с кредитной историей. Так, гендиректор Национального бюро кредитных историй (НБКИ) Александр Викулин в конце апреля рассказал, что злоумышленники на фоне введения в России ограничительных мер из-за распространения коронавируса стали звонить россиянам и предлагать поправить якобы испорченную кредитную историю через специальный сайт, однако при попытке использовать его у клиента крадут деньги.

13 мая 2020, 11:17

Банки снизили уровень одобрения по кредитам до рекордного минимума Старший контент-аналитик «Лаборатории Касперского» Татьяна Сидорина указывает, что описанная схема напоминает разновидность скама (онлайн-мошенничества) и предупредила, что человек рискует сохранностью своей платёжной информации, если, идя на поводу у мошенников, вводил данные своей карты. А адвокат BMS Law Firm Александр Иноядов допустил, что полученные персональные данные могут быть переданы третьим лицам, в том числе для последующего совершения неправомерных действий.Как безопасно проверить кредитную историю?

Консультант по финансовой грамотности проекта «Вашифинансы.рф», эксперт Национального центра финансовой грамотности Владислава Фаизова указывает, что самый безопасный способ проверить свою кредитную историю, это запросить на сайте или в приложении Госуслуг выписку с информацией, в каких именно кредитных бюро она хранится. Выписка со списком бюро кредитных историй с официальными реквизитами будет сформирована в течение 15 минут. Затем нужно на официальном сайте каждого бюро заказать свой отчет по кредитной истории, его пришлют на электронную почту.

3 мая 2020, 03:19

Эксперт рассказал о главных признаках финансового мошенничестваАналитик банка «Хоум Кредит», официальный партнер Национального центра финансовой грамотности Станислав Дужинский указывает, что помимо бюро кредитных историй можно обратиться в банк, который выдал кредит. Также, по его словам, узнать, в каком бюро хранится кредитная история, можно через сайт Банка России.Эксперты подчеркивают, что два раза в год отчет о кредитной истории бюро обязаны предоставлять бесплатно.

Что делать, если кредитная история испорчена?

Фаизова утверждает, что испорченную кредитную историю «однозначно можно улучшить», однако сразу предупреждает, что на это уйдет достаточно много времени. «Если у заемщика действительно серьезная ситуация, то это займет около 12 месяцев, может даже больше. Никаких тайных и волшебных способов не существует. Поэтому, чтобы не попасть на удочку мошенников, не верьте в сказки, что кредитную историю можно удалить, подменить», — отметила эксперт.

22 апреля 2020, 05:41

Исследование показало падение спроса на кредиты в РоссииДля того, чтобы улучшить кредитную историю, по ее словам, во-первых, нужно посмотреть, имеются ли просрочки, штрафы, незакрытые обязательства на данный момент. Если они есть, то следует обратиться в кредитные организации, где брался заем, для решения данного вопроса. Следующим шагом нужно начать планомерно исправлять кредитную историю. Для этого нужно взять в банке небольшой целевой кредит и выплачивать его вовремя, без просрочек. «Некоторые банки предоставляют такую услугу, как исправление кредитной истории. Смысл как раз заключается в том, что вам выдают небольшой кредит, который вы вовремя должны гасить», — отметила Фаизова.

Аналитик «Хоум Кредит» Дужинский подчеркивает, что если человек просрочил довольно большую сумму на протяжении длительного времени – три месяца и больше, то ему практически невозможно получить кредит в банках. «Единственное, что излечит такого клиента — время, так как некоторые банки амнистируют просрочку, полученную больше 5-10 лет назад. После этого таким клиентам лучше начинать с небольших кредитов, возможно, POS-кредитов и заново строить свою кредитную историю», — указывает аналитик.

8 мая 2020, 16:00

Россияне подали на реструктуризацию кредитов 1,4 миллиона заявокЕсли речь идет о не очень больших просрочках, то их реально исправить через качественные погашения в срок в дальнейшем, рассказал Дужинский. Конечно же, к такому клиенту банк будет относиться с большим подозрением, но все равно у него есть шансы взять тот же самый POS-кредит и доказать, что он совершил бывшие просрочки случайно и больше такого не повторится. «Чем обильнее и качественнее кредитная история у клиента, тем более высоко его оценит банк, даже в случае каких-то некритических просрочек», — добавил он.

С Дужинским и Фаизовой согласен также начальник отдела по противодействию мошенничеству Центра прикладных систем безопасности компании «Инфосистемы Джет» Алексей Сизов и указывает, что улучшение рейтинга платежеспособности невозможно без выполнения определенных процедур в организации-кредиторе. «Текущую просрочку можно и нужно погашать и реструктуризировать в банке, а если заем был получен не в кредитной организации, то и в этом случае следует общаться именно с кредитором», — указал Сизов.13 апреля 2020, 14:41

Как экономить деньги и что покупать в кризис в 2020-мИзменить кредитную историю

Офис БКИ «Эквифакс» работает в прежнем режиме.

Обращаем внимание! Кредитный отчёт можно получить дистанционным способом через личный кабинет на сайте https://online.equifax.ru/, с использованием подтвержденной учетной записи сайта Госуслуги. Также дистанционным способом может быть направлено заявление на внесение изменений в кредитную историю (для исправления ошибок) – для этого заполненное заявление может быть отправлено по электронной почте на адрес [email protected].

Плохая кредитная история, возможно ли исправить кредитную историю?

Вам отказывают в новом кредите? Предоставляемый лимит по кредиту значительно ниже ожидаемого?

Это может быть связано с тем, что банк ведет жесткую политику по выдаче кредитов. Но, также, возможно, что у Вас плохая кредитная история.

Бывают различные ситуации, когда кредитная история может не устраивать субъекта кредитной истории.

С нашим Бюро оформить получение справки о кредитной истории просто и это возможно сделать в кратчайшие сроки!

Каждый субъект имеет право получить информацию по своей кредитной истории. В соответствии с Федеральным законом №218-ФЗ «О кредитных историях» отчет по кредитной истории бесплатно можно получить два раза в год. Если Вам необходимо получить кредитную историю снова – мы предоставим Вам информацию по Вашей кредитной истории неограниченное количество раз за плату в соответствии с тарифами Бюро.

Мы предоставляем возможность подать заявку как лично, так и дистанционно.

После получения информации по кредитной истории (Кредитного отчета — выписки из Бюро) и в случае несогласия с ней, Вы можете обратиться к нам и узнать, возможно ли изменить кредитную историю.

Как изменить (оспорить) кредитную историю:

Каждый субъект кредитной истории вправе полностью или частично исправить (оспорить) информацию, содержащуюся в его кредитной истории. Для этого требуется заполнить заявление о внесении изменений или дополнений, в котором будут перечислены все недостоверные, на ваш взгляд, данные. Бланк заявления вы можете скачать на этой странице ниже.

1) Выслать заявление при помощи Почты России или подать заявление лично в офисе.

Адрес бюро: 129090, г. Москва, Каланчевская ул., д.16, стр. 1 (2 этаж, офис 2.09). Часы работы: пн-пт с 9:00 до 17:00.

2) Направить четкую скан-копию подписанного заявления по электронной почте: [email protected]

Обратите внимание! Бюро кредитных историй не вносит изменения в кредитную историю самостоятельно. Копия вашего заявления будет переправлена в кредитную организацию, являющуюся источником формирования оспариваемой записи. Решение о внесении изменений будет принимать кредитная организация.

Если вы не согласны с информацией в своей кредитной истории, мы рекомендуем сначала обратиться к источнику формирования. Это может помочь вам сэкономить время.

Если кредитная организация не реагирует на ваше обращение, обязательно обратитесь с заявлением в бюро кредитных историй.

Наше бюро, обязательно, в течение 30 дней со дня получения заявления проведет проверку информации, входящей в состав кредитной истории, выполнив запрос в источник формирования кредитной истории.

Бюро обновит кредитную историю в оспариваемой части, в случае подтверждения вашего заявления банком, или оставит без изменений кредитную историю. Вам сообщат о результатах рассмотрения заявления не позднее 30 дней со дня его получения (в форме письма или электронного документа).

Можно ли исправить плохую кредитную историю? Часть I

Давайте поговорим про деньги. Точнее, про заемные средства. 90% предпринимателей рано или поздно отправляются в банк за кредитом. Отлично, если решение было взвешенным и займ помог в развитии бизнеса. А если человек прогорел и не вернул кредит? Или пару раз просрочил обязательный платеж? А быть может, банки по непонятным причинам начали дружно отказывать вам в кредите?

Что тогда делать? Читать серию наших статей про кредитные истории.

За вами следят. Про вас всё знают

Если вы хоть раз в жизни брали в банке кредит, то у вас стопроцентно есть кредитная история. Это досье на заемщика, в котором синхронизируются все ваши отношения с банками. Хранится досье в бюро кредитных историй (далее — БКИ) в течение 10 лет (с момента внесения в него последней записи).

В России около 20 законно работающих бюро кредитных историй, которые должны быть включены в государственный реестр и чья деятельность регулируется законом «О кредитных историях». Однако практика показывает, что основная часть данных сосредоточена у четырех игроков этого специфического рынка. Так, в числе лидеров значатся «Национальное бюро кредитных историй», «Кредитное Бюро Русский стандарт», «Объединенное кредитное бюро» и «Эквифакс Кредит Сервис».

Все без исключения банки имеют договор с одним или несколькими бюро кредитных историй, куда и отправляют сведения о своих заемщиках: ФИО, паспортные данные, сведения о взятых кредитах (срок, сумма, порядок погашения). База актуализируется быстро, любые изменения обычно вносятся в досье в течение 3-5 дней.

Чем крупнее БКИ, тем с большим количеством банков оно сотрудничает, следовательно, может максимально объективно отражать данные о кредитной истории заемщика. Например, в Национальное бюро кредитных историй стекаются данные из более чем 3000 финансово-кредитных организаций. А в ООО «Кредитное бюро Русский стандарт» хранится свыше 140 миллионов досье.

Доверяй, но проверяй

Зачем банки «пробивают» клиентов в БКИ перед выдачей кредитов — всем понятно. Они просто оценивают надежность потенциального заемщика. Но! Простым гражданам тоже стоит периодически мониторить свой кредитный рейтинг. И вот почему это регулярно стоит делать:

- проверять банк и лично контролировать своевременность внесения денежных средств за пользование кредитом. Например, при проведении платежа через банк произошел технический сбой. Заемщик уверен, что он внес платеж вовремя, а система фиксирует его платеж как просрочку;

- обращение в БКИ — способ выяснить, почему кредитные организации по непонятным причинам начали дружно отказывать вам в заемных средствах;

- зная свою кредитную историю, можно спрогнозировать примерное решение банков по выдаче кредита, размер кредитной ставки и сроки кредитования. Чем чище история, тем лояльнее к вам относится банк;

- если вы теряли паспорт и хотите убедиться, что кто-то не набрал на ваше имя заемных средств.

Как проверить свой кредитный рейтинг?

Это не так сложно, как может показаться на первый взгляд. Главное, знать, что каждый заемщик имеет полное право два раза в год совершенно бесплатно запросить свою кредитную историю у БКИ. Последующие запросы обрабатываются уже за небольшую плату.

Для того, чтобы узнать, в какое именно БКИ ваш банк отправлял сведения (а банк вам, возможно, этого не скажет), нужно знать код, который присваивается каждому заемщику при оформлении кредита.

Возможно, финансово-кредитная организация, одобрившая кредит, такой код клиенту сообщить «забыла». Не стесняйтесь: обратитесь в свой банк и потребуйте этот код вам продублировать. Отказать кредитор в такой просьбе просто не имеет права.

Далее в помощь центральный каталог кредитных историй (ЦККИ), созданный Банком России (ЦБ).

При наличии кода нужно подать запрос через сайт Банка России, для этого достаточно указать свои паспортные данные и адрес электронной почты. В ответ регулятор пришлет данные о том, в каком именно БКИ хранятся сведения. Вот туда вам и нужно.

Как общаться с БКИ?

Для начала запомните одно железное правило: никогда не пользуйтесь услугами посредников. В интернете вы наверняка наткнетесь на предложения мошенников, которые пообещают вам найти данные, если вы просто подтвердите свою личность с помощью смс-сообщения. Деньги с вашего телефона спишутся, а выписку из своей кредитной истории вы так и не увидите. Обращаться нужно непосредственно в то бюро, на которое вам указал ЦБ. У всех компаний есть официальные сайты.

Вот какими способами можно связаться с БКИ.

Самый простой — лично посетить бюро и предоставить свой паспорт. Все дальнейшие действия подскажут сотрудники данной организации. Кстати, во время визита стоит расспросить о возможности создания «личного кабинета» и возможности его идентификации.

Второй способ — обратиться к партнерам бюро в вашем регионе (возможно, есть и региональное отделении компании) и заказать услугу курьерской доставки документа. Реестр партнеров и данные о них всегда можно уточнить на сайте бюро или с помощью звонка.

Третий способ — направить запрос по почте (письмо с уведомлением о вручении), но для этого придется самостоятельно заполнить заявку на получение кредитной истории (предварительно стоит уточнить — в свободной форме или у бюро есть утвержденный образец) и заверить эту заявку у нотариуса. Если такое письмо отправляется второй или третий раз за год, то необходимо приложить квитанцию об оплате услуги (стоимость услуги уточняется у сотрудников БКИ).

Четвертый способ — отправить запрос телеграммой. Условия отправки депеши у каждого бюро могут немного разниться. Одним будет достаточно, что вашу личность на почте идентифицирует сотрудник почты. Другие бюро требуют указать множество ваших личных данных.

После отправки писем и телеграмм представители БКИ обычно оперативно связываются с заказчиком и помогают ему решить все вопросы.

Продолжение читайте в нашей статье: Можно ли исправить плохую кредитную историю? Часть IIКак исправить плохую кредитную историю? Часть II

В первой части нашего «кредитного сериала» мы обсудили работу Бюро кредитных историй, выяснили, как найти нужное именно вам и перечислили причины, по которым каждому заемщику стоит периодически мониторить свое досье. Сегодня у нас серьезная тема. Поговорим о том, что такое индивидуальный кредитный отчет и, главное, есть ли способ все исправить, если отношения с банками были, казалось бы, безнадежно испорчены.

Итак, вы решили познакомиться со своим кредитным отчетом, то есть посмотреть на себя глазами службы безопасности любого банка. Напомним, что два раза в год это можно сделать совершенно бесплатно. При последующих обращениях придется оплатить услугу.

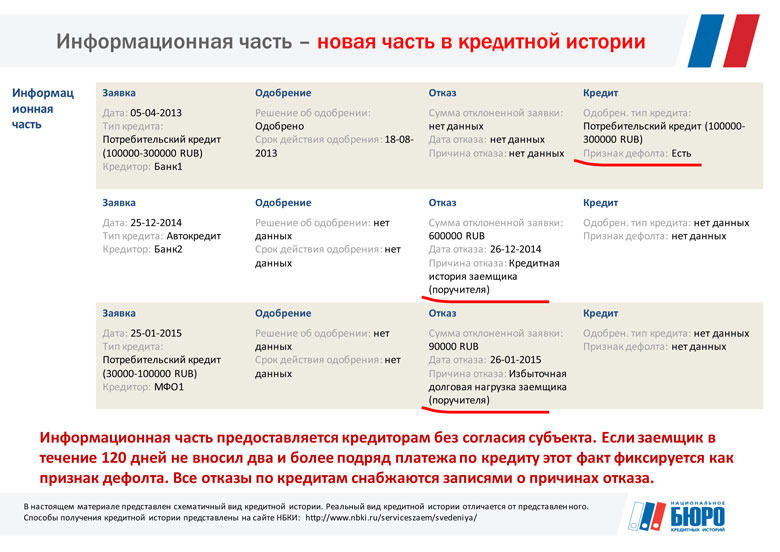

Права заемщиков при запросе досье защищает 218-ФЗ «О кредитных историях». Досье, согласно закону, состоит из нескольких частей. Так, в основной части досье, которую формируют банки, указываются все сведения о ваших кредитных обязательствах. Кроме того, отражаются данные о спорных ситуациях (включая судебные разбирательства), касающихся исполнения договора.

Информационная часть — рассказ о том, дисциплинированный ли вы заемщик и не пропускали ли вы срок обязательных платежей. Пару раз просрочить платеж уже достаточно, чтобы испортить свое резюме. В информчасти включены и сведения о банках, которые приняли решение об отказе выдачи кредита. Этой частью истории обычно интересуются службы безопасности кредитных организаций, когда решается вопрос о предоставлении заемщику средств.

Есть в отчете и служебные закрытые данные, которые при необходимости будут доступны органам следствия, суду, нотариусам при рассмотрении дел в случае добровольного банкротства физлиц. В закрытой части фиксируется, кто, когда и сколько раз изучал вашу кредитную историю.

Предположим, вы попали в список проблемных заемщиков. Это значит, что шансы перекредитоваться практически равны нулю. Как действовать дальше? Все зависит от конкретной ситуации. Главное, ее не усугубить.

Неплательщики часто становятся жертвами мошенников, которые обещают «подчистить» кредитную историю. Стоит такая услуга недешево. Но законными методами это сделать невозможно. С огромной долей вероятности вас просто обманут. И нужно помнить, что незаконные действия караются УК РФ.

Если вы уверены, что в «черный список» вас внесли по вине банка (например, из-за технических сбоев финансово-кредитная организация пару раз зачисляла платежи по кредиту с опозданием), то эту ошибку можно и нужно попытаться опротестовать и исправить. Это же правило работает и в случае, если злоумышленники оформили кредит на вас (предположим, вы теряли паспорт).

Для открытия спора придется обратиться в свое Бюро кредитных историй и туда направить мотивированное заявление. Приложить квитанции об оплате, которые докажут факт отсутствия просроченной задолженности. Или материалы о возбуждении уголовного дела, если вы стали жертвой мошенников.

Но есть и несколько законных, проверенных практикой секретов, которые помогут закрыть такую неприятную тему, как плохая кредитная история.

Хитрость № 1. Разместить вклад в банке. К своим вкладчикам кредиторы всегда относятся гораздо лояльнее.

Хитрость № 2. Попробовать все же взять небольшую сумму в кредит, пусть даже на самых невыгодных условиях. И погашать кредит точно в срок, а еще лучше — досрочно. Такой маневр помогает перекрыть последние «нехорошие» записи в вашем кредитном досье.

Хитрость № 3. Покаяться. При обращении в банк с просьбой о предоставлении кредита прийти подготовленным. Сразу предупредить о наличии плохой кредитной истории, но объяснить причины проблем. Например, просрочка была связана с ухудшением состояния здоровья (предоставьте справки из медучреждений), или в течение периода выплат вы потеряли работу (приказ о сокращении/увольнении).

Хитрость № 4. Подождать 10 лет с момента последней записи в кредитном досье. Ровно такой срок хранится сведения о заемщиках. Через 10 лет данные обнулятся. И вы сможете начать свои отношения с банками в буквальном смысле слова с чистого листа.

Как очистить свою кредитную историю

Людям, которые хотя бы раз в жизни брали кредит, важно позаботиться о своей кредитной истории. Она нужна для того, чтобы впоследствии банк смог оценить вас как заемщика и выдать вам кредит. Хорошую кредитную историю имеет человек, осуществляющий платежи по кредиту в строго установленные банком сроки и в полном объеме. Тогда у банка нет оснований для претензий к заемщику. Когда человек нарушает обязательства, его плохая кредитная история началась, а это означает, что, скорее всего, ему будет отказано в запросе на последующие кредиты.

Оказаться в списках «плохих» заемщиков – ситуация неприятная, но не безвыходная: свою кредитную историю можно улучшить. Для начала разберемся в деталях.

Итак, кредитная история – это краткое описание истории займов одного конкретного человека. В ней указывается, сколько кредитов он брал, как их выплачивал (например, допускал ли просрочки платежей) и прочая информация, связанная с взаимоотношениями заемщика с банковскими учреждениями. Подобные отчеты хранятся в различных бюро кредитных историй в течение нескольких лет со дня внесения в них последней записи и выдаются лично только с согласия их владельца. Самой обширной базой кредитных историй в России обладает Национальное бюро кредитных историй (НБКИ), которое консолидирует информацию, предоставленную банками и другими финансовыми организациями.

«Кредитная история особенно важна для финансовых институтов при оценке рисков и принятии решений о выдаче розничных кредитов. Все записи в кредитной истории гражданина тщательно анализируются кредитором при рассмотрении кредитной заявки, позволяя ему максимально взвешенно подойти к принятию решения о выдаче кредита. Если заемщик с такой платежной дисциплиной ему подходит — кредит будет выдан, если нет — заемщик получит отказ», — рассказал заместитель директора по маркетингу Национального бюро кредитных историй (НБКИ) Владимир Шикин.

Кредитная история не может быть очищена или стерта. Ваша репутация в качестве заемщика создается с момента получения первого кредита. Так что набело переписать кредитную историю нельзя. Зато можно попробовать изменить себя и свое отношение к обязательствам перед финансовыми организациями, чтобы история новых кредитов стала работать «на вас», а не «против». Для того чтобы зарекомендовать себя как добросовестного заемщика, первым делом нужно закрыть все долги перед банками по просроченным выплатам: банк вряд ли захочет выдавать кредит человеку с непогашенной задолженностью. Затем, при необходимости оформления новых кредитов (будь то незначительные займы на недорогую технику, или значительные, например, на автомобиль), необходимо четко выдерживать условия договора с банком, внося коррективы в свою кредитную историю. Всегда оценивайте свои возможности по предстоящим выплатам. Если чувствуете, что не справитесь – откажитесь, подождите более подходящего момента.

Помните и о своих правах и будьте бдительны. Вы, как субъект кредитной истории, вправе полностью или частично оспорить информацию, содержащуюся в своей кредитной истории. Разумеется, имея на руках подтверждающие документы. «В ситуации, когда заемщик обнаруживает в своей кредитной истории неверную запись, в соответствии с законом «О кредитных историях» у него есть право ее оспорить. Для этого надо связаться или с НБКИ, или с кредитором, который такую запись внес. После получения заявления гражданина на оспаривание какой-либо записи в кредитной истории, бюро кредитных историй должно провести дополнительную проверку данной информации, запросив ее у кредитора. Кредитор, в свою очередь, обязан в течение 14 дней со дня получения такого запроса представить в бюро либо информацию, подтверждающую достоверность ранее переданных сведений, оспариваемых заемщиком, либо исправить его кредитную историю в оспариваемой части. Направив при этом в бюро кредитных историй соответствующие достоверные сведения», — пояснил В. Шикин. Кроме того, кредитная история автоматически аннулируется по прошествии 10 лет с момента последней записи в ней. — «После этого кредитная история гражданина может быть сформирована заново, т.е. «с чистого листа», — уверяет эксперт.

6 способов восстановить кредит

Восстановить кредит может быть сложнее, чем начинать с нуля. Вы пытаетесь показать кредиторам и эмитентам кредитных карт, что, несмотря на промахи с вашей стороны или бедствия, к которым вы не имели никакого отношения, вы, скорее всего, в будущем будете производить платежи в соответствии с договоренностью.

Прежде чем вы начнете восстанавливать кредит, важно знать, где находится ваша отправная точка. Ваш кредитный рейтинг может быть не таким плохим, как вы думаете. Вы можете получить бесплатный кредитный рейтинг от NerdWallet и отслеживать его.Как только вы поймете, на чем стоите, вы сможете ставить перед собой небольшие достижимые цели.

Узнайте, как оценивается ваш кредит

Посмотрите свой бесплатный рейтинг и факторы, которые на него влияют, а также советы о способах продолжения роста.

Хорошая новость в том, что можно быстро добиться значительного прогресса, когда вы начинаете с низкого уровня. Даже постепенное улучшение может дать вам лучшие финансовые возможности, чем сейчас.

Начните с того, что убедитесь, что ошибки в ваших кредитных отчетах не мешают вам.Исправление большой ошибки в вашем отчете может быстро добавить очков. Если вы получили отсрочку или отсрочку в связи с пандемией коронавируса, важно убедиться, что об этом сообщается правильно. А если вы стали жертвой кражи личных данных, проверка отчетов о кредитных операциях может подсказать вам. Есть компании, которым вы можете заплатить, чтобы оспаривать ошибки за вас, но прежде чем выбрать этот вариант, разберитесь в плюсах и минусах.

Перейдите на сайт AnnualCreditReport.com, чтобы получить бесплатную копию своих кредитных отчетов.Три основных бюро кредитной отчетности предлагают бесплатные еженедельные отчеты до апреля 2022 года.

Убедитесь, что информация верна. Особенно внимательно ищите счета, суммы или адреса, которые вы не знаете.

Затем рассмотрите эти шесть основных стратегий восстановления кредита:

1. Оплата вовремя

Оплачивайте счета и любые существующие кредитные линии вовремя, если это возможно. Плата только по минимуму — это нормально, если это все, что вы можете сделать.Если вы видите, что невозможно заплатить хотя бы минимум, обратитесь к своему кредитору, чтобы узнать, можно ли принять другие меры, по крайней мере, на данный момент.

Почему: история платежей — единственный самый важный фактор, влияющий на ваш кредитный рейтинг. Когда вы восстанавливаете кредит, вы не можете позволить себе сообщить о платеже так поздно.

Просроченные платежи остаются в ваших кредитных отчетах на срок до 7,5 лет, поэтому на восстановление уходит больше времени, чем на некоторые другие кредитные ошибки.

Если какие-то счета уже поступили в инкассо, выберите в первую очередь те, по которым ваш счет еще открыт.Коллекционеры могут больше всего шуметь, но они не для вас.

2. Постарайтесь, чтобы большая часть вашего кредитного лимита была доступна.

«Использование кредита» — это кредитный термин, означающий процент использования вашего кредитного лимита. Сумма, которую вы используете, сильно влияет на ваш кредитный рейтинг — важнее только своевременная оплата.

Большинство экспертов рекомендуют не превышать 30% лимита для любой карты, и чем меньше, тем лучше будет ваш результат. Проверьте использование кредита для всех своих кредитных карт (вы можете сделать это, просмотрев свой профиль кредитного рейтинга в NerdWallet) и сосредоточьтесь на снижении самых высоких из них.Как только эмитент вашей кредитной карты сообщит в кредитные бюро о более низком балансе, ваш счет улучшится. Ваш счет не пострадает от использования кредита в прошлом, когда вы сократите остаток средств.

3. Получите обеспеченную кредитную карту

Этот продукт обычно предназначен для людей, которые хотят создать кредит с нуля. Если счета вашей кредитной карты были закрыты, возможно, вам придется начать все сначала с обеспеченной кредитной картой. Эти карты требуют внесения предоплаты. Этот депозит обычно является вашим кредитным лимитом, но тогда они работают как любая другая кредитная карта.Выберите одного из эмитентов, который сообщает о платежах всем трем основным бюро кредитной отчетности.

4. Получите ссуду для создания кредита или обеспеченную ссуду

Как следует из названия, ссуда для создания кредита имеет одну цель: помочь вам улучшить свой кредитный профиль. Скорее всего, вы найдете его в кредитном союзе или общественном банке. Вы должны быть участником или клиентом, и вам нужно будет предъявить доказательство дохода и способности платить. Кредитор удерживает деньги, пока вы их погашаете, а затем передает их вам, как только вы полностью погасите ссуду.

Если у вас есть деньги на депозите, вы можете взять взаймы под них с помощью ссуды, обеспеченной акциями или сертификатами. Это тип обеспеченной ссуды, обеспеченной деньгами на ваших сбережениях, на денежном рынке или на счете CD. Банк или кредитный союз задерживает деньги до тех пор, пока вы не выплатите их. Некоторые финансовые учреждения высвобождают средства постепенно по мере выплаты вами остатка.

О ваших платежах сообщают в бюро кредитных историй, поэтому убедитесь, что платите вовремя — просроченная оплата повредит вашей кредитной истории.

5. Станьте авторизованным пользователем

Вы можете попросить кого-нибудь добавить вас в качестве авторизованного пользователя кредитной карты. Ваш кредит выигрывает только от того, что он находится на счете; вам не нужно производить какие-либо платежи или получать доступ к аккаунту. Некоторые карты позволяют основным держателям карт устанавливать лимиты расходов для авторизованных пользователей, что позволяет владельцу учетной записи чувствовать себя более комфортно при добавлении вас. Вы также можете попросить кого-нибудь добавить вас, не сообщая вам номер карты или карты.

Следует помнить о двух вещах. Влияние на ваш счет может быть незначительным, поскольку вы не несете юридической ответственности за долги по счету.А статус авторизованного пользователя также может навредить вашей оценке, если владелец аккаунта не оплатит счет вовремя, поэтому спросите кого-нибудь с хорошими кредитными привычками.

6. Найдите соавтора

Если вам сложно получить доступ к кредиту, попросите члена семьи или друга совместно подписать ссуду или кредитную карту. Это огромная услуга: вы просите этого человека поставить на карту свою кредитную репутацию и взять на себя полную ответственность за возврат, если вы не заплатите в соответствии с договоренностью.Со-подписывающей стороне также может быть отказано, если они подадут заявку на дополнительный кредит позже, потому что эта учетная запись будет учитываться при оценке их финансового профиля.

Используйте этот вариант с осторожностью и будьте уверены, что сможете вернуть долг. Невыполнение этого требования может нанести ущерб кредитной репутации соавтора и вашим отношениям.

Сколько времени потребуется, чтобы восстановить мой кредит?

Кредитные ошибки и неудачи со временем уходят в прошлое. Влияние на ваш кредитный рейтинг и время, необходимое для восстановления, частично зависит от того, насколько велика была ошибка и насколько недавно она была совершена.Просроченные и просроченные платежи, судебные решения и взыскания остаются в ваших кредитных отчетах в течение семи лет. Банкротство может длиться до 10 лет.

Однако можно сразу приступить к ремонту. Вы должны начать видеть улучшения, как только начнете накапливать положительную кредитную информацию, чтобы помочь противостоять большим недостаткам.

Выберите любую стратегию или комбинацию стратегий, которые подходят для вашей ситуации, а затем отслеживайте результаты. Вы можете получить бесплатный кредитный рейтинг от NerdWallet.Он обновляется еженедельно и позволяет вам видеть ваш кредитный рейтинг с течением времени. Вы можете проверить это, чтобы увидеть, как окупаются ваши усилия.

Часто задаваемые вопросыКак я могу быстро восстановить свой кредит?

Если у вас низкий балл, вы можете быстро восстановить его, расплачиваясь картами чаще одного раза в месяц или оспаривая ошибки кредитного отчета. С осторожностью относитесь к компаниям, которые обещают быстрые исправления или просят вас получить номер кредитной истории как путь к новой кредитной истории.

Сколько времени нужно, чтобы восстановить кредит?

Ваш счет может начать восстанавливаться, как только вы начнете добавлять положительную кредитную информацию, чтобы помочь противостоять негативам, которые у вас есть в ваших кредитных отчетах.

Как мне повысить свой кредитный рейтинг на 100 пунктов за один месяц?

Если у вас низкий балл, у вас больше возможностей для получения прибыли, чем у кого-то с хорошим кредитным рейтингом. В зависимости от того, что сдерживает, вы можете добавить до 100 баллов за счет положительных кредитных привычек, таких как своевременная оплата или использование меньшего количества доступного кредита.

Как улучшить свой кредитный рейтинг

Ваш кредитный рейтинг — один из самых важных показателей вашего финансового здоровья.Он сразу показывает кредиторам, насколько ответственно вы используете кредит. Чем выше ваш балл, тем легче вам будет получить одобрение на новые займы или кредитные линии. Более высокий кредитный рейтинг также может открыть дверь к самым низким доступным процентным ставкам при займе. Если вы хотите улучшить свой кредитный рейтинг, вы можете сделать несколько простых вещей. Это требует немного усилий и, конечно же, времени. Вот пошаговое руководство по повышению кредитного рейтинга.

Ключевые выводы

- Убедитесь, что вы платите по крайней мере неснижаемый остаток вовремя.

- Выплатите остаток по кредитной карте, чтобы снизить общее использование кредита.

- Не закрывайте старые счета кредитных карт и не подавайте заявку на открытие слишком большого числа новых.

1. Просмотрите свои кредитные отчеты

Чтобы повысить свой кредитный рейтинг, полезно знать, что может работать в вашу пользу (или против вас). Вот тут-то и нужно проверить вашу кредитную историю.

Получите копию своего кредитного отчета в каждом из трех основных национальных кредитных бюро: Equifax, Experian и TransUnion.Вы можете делать это бесплатно один раз в год на официальном сайте AnnualCreditReport.com. Затем просмотрите каждый отчет, чтобы увидеть, что помогает или ухудшает вашу оценку.

Факторы, которые способствуют более высокому кредитному рейтингу, включают историю своевременных платежей, низкие остатки на ваших кредитных картах, сочетание различных кредитных карт и ссудных счетов, старые кредитные счета и минимальное количество запросов на получение нового кредита. Просроченные или пропущенные платежи, высокие остатки на кредитных картах, сборы и судебные решения являются основными факторами, ухудшающими кредитный рейтинг.

Проверьте свой кредитный отчет на наличие ошибок, которые могут снизить ваш счет, и оспаривайте любые обнаруженные вами, чтобы их можно было исправить или удалить из вашего файла.

2. Получите доступ к оплате счетов

Более 90% ведущих кредиторов используют кредитные рейтинги FICO, и они определяются пятью различными факторами:

- История платежей (35%)

- Использование кредита (30%)

- Возраст кредитных счетов (15%)

- Кредитная структура (10%)

- Новые кредитные запросы (10%)

Как видите, история платежей оказывает наибольшее влияние на ваш кредитный рейтинг.Вот почему, например, лучше, чтобы выплаченные долги, такие как старые студенческие ссуды, оставались в вашем учете. Если вы ответственно и вовремя заплатили долги, это будет вам на руку.

Таким образом, простой способ улучшить свой кредитный рейтинг — любой ценой избежать просроченных платежей. Вот несколько советов по этому поводу:

- Создание системы регистрации, бумажной или цифровой, для отслеживания ежемесячных счетов

- Установка предупреждений о сроке оплаты, чтобы вы знали, когда приходит счет

- Автоматизация оплаты счетов с вашего банковского счета

Другой вариант — списать с кредитной карты все (или столько, сколько возможно) ваших ежемесячных платежей по счетам.Эта стратегия предполагает, что вы будете ежемесячно выплачивать остаток в полном объеме, чтобы избежать начисления процентов. Переход по этому пути может упростить оплату счетов и улучшить ваш кредитный рейтинг, если он приведет к истории своевременных платежей.

Используйте свою кредитную карту, чтобы улучшить свой кредитный рейтинг

3. Стремитесь к использованию кредита 30% или меньше

Использование кредита — это часть вашего кредитного лимита, которую вы используете в любой момент времени. После истории платежей это второй по важности фактор в расчетах кредитного рейтинга FICO.

Самый простой способ контролировать использование кредита — ежемесячно полностью оплачивать остаток по кредитной карте. Если вы не всегда можете это сделать, хорошее практическое правило — поддерживать общий непогашенный остаток на уровне 30% или меньше от общего кредитного лимита. Оттуда вы можете работать над уменьшением этого показателя до 10% или меньше, что считается идеальным для улучшения вашего кредитного рейтинга.

Воспользуйтесь функцией предупреждения о высоком балансе кредитной карты, чтобы прекратить добавление новых платежей, если коэффициент использования кредита становится слишком высоким.

Еще один способ улучшить коэффициент использования кредита: попросите увеличить кредитный лимит. Повышение кредитного лимита может помочь в использовании кредита, если ваш баланс не увеличивается одновременно.

Большинство компаний, выпускающих кредитные карты, позволяют запрашивать увеличение кредитного лимита онлайн; вам просто нужно обновить свой годовой семейный доход. Более высокий лимит можно получить менее чем за минуту. Вы также можете запросить увеличение кредитного лимита по телефону.

4.Ограничьте количество запросов на новый кредит — и «жестких» запросов

Может быть два типа запросов к вашей кредитной истории, которые часто называют «жесткими» и «мягкими» запросами. Типичный мягкий запрос может включать в себя проверку вашего собственного кредита, предоставление потенциальному работодателю разрешения на проверку вашего кредита, проверки, выполняемые финансовыми учреждениями, с которыми вы уже ведете бизнес, и компаниями, выпускающими кредитные карты, которые проверяют ваш файл, чтобы определить, хотят ли они отправить вам предварительно утвержденные кредитные предложения.Мягкие запросы не повлияют на ваш кредитный рейтинг.

Однако жесткие запросы могут отрицательно повлиять на ваш кредитный рейтинг на срок от нескольких месяцев до двух лет. Сложные запросы могут включать заявки на новую кредитную карту, ипотеку, автокредит или другую форму нового кредита. Периодическое тщательное расследование вряд ли окажет большое влияние. Но многие из них за короткий промежуток времени могут навредить вашему кредитному рейтингу. Банки могут принять это за то, что вам нужны деньги, потому что вы столкнулись с финансовыми трудностями и, следовательно, подвергаете их большему риску.Если вы пытаетесь улучшить свой кредитный рейтинг, не подайте заявку на получение нового кредита какое-то время.

5. Максимально используйте тонкий кредитный файл

Наличие тонкого кредитного файла означает, что в вашем отчете недостаточно кредитной истории для создания кредитного рейтинга. По оценкам, 62 миллиона американцев страдают этой проблемой. К счастью, есть способы накормить тонкую кредитную карту и заработать хороший кредитный рейтинг.

Один из них — Experian Boost. Эта относительно новая программа собирает финансовые данные, которых обычно нет в вашем кредитном отчете, такие как ваша банковская история и коммунальные платежи, и включает их в расчет вашего кредитного рейтинга Experian FICO.Его можно использовать бесплатно и он предназначен для людей без кредита или с ограниченным кредитом, у которых есть положительная история своевременной оплаты других счетов.

UltraFICO похож. Эта бесплатная программа использует вашу банковскую историю для построения рейтинга FICO. Вещи, которые могут помочь, включают наличие сберегательной подушки, поддержание банковского счета в течение долгого времени, своевременную оплату счетов через банковский счет и избежание овердрафта.

Третий вариант применяется к арендаторам. Если вы платите арендную плату ежемесячно, есть несколько услуг, которые позволяют получить кредит на своевременную оплату.Например, Rental Kharma и RentTrack будут сообщать о ваших арендных платежах в кредитные бюро от вашего имени, что, в свою очередь, может помочь вам в оценке. Обратите внимание, что отчет об арендных платежах может повлиять только на ваш кредитный рейтинг VantageScore, но не на ваш рейтинг FICO. Некоторые компании, предоставляющие отчеты об аренде, взимают плату за эту услугу, поэтому прочитайте подробную информацию, чтобы знать, что вы получаете и, возможно, покупаете.

Новинка в этой области — Perch, мобильное приложение, которое бесплатно сообщает об арендных платежах в кредитные бюро.

6. Сохраняйте старые счета открытыми и работайте с просрочками

Возрастная часть вашего кредитного рейтинга показывает, как долго у вас были кредитные счета. Чем старше ваш средний кредитный возраст, тем более благоприятным вы кажетесь кредиторам.

Если у вас есть старые кредитные счета, которые вы не используете, не закрывайте их. Хотя кредитная история для этих учетных записей останется в вашем кредитном отчете, закрытие кредитных карт, когда у вас есть баланс на других картах, снизит ваш доступный кредит и увеличит коэффициент использования кредита.Это может снизить ваш счет на несколько очков.

А если у вас есть просроченные счета, счета списания или инкассо, примите меры для их устранения. Если у вас есть учетная запись с несколькими просроченными или пропущенными платежами, например, если у вас есть просроченная сумма, тогда разработайте план своевременной оплаты будущих платежей. Это не удалит просроченные платежи, но может улучшить вашу историю платежей в будущем.

Если у вас есть счета для списания или инкассо, решите, имеет ли смысл полностью погасить эти счета или предложить кредитору урегулирование.Новые модели кредитного скоринга FICO и VantageScore оказывают меньшее негативное влияние на счета с платным инкассо. Выплата сборов или списаний может дать небольшое повышение очков. Помните, что отрицательная информация о счете может оставаться в вашей кредитной истории до семи лет, а банкротства — до 10.

7. Рассмотрите возможность консолидации долгов

Если у вас есть несколько непогашенных долгов, вам может быть выгодно взять ссуду на консолидацию долга в банке или кредитном союзе и погасить их все.Тогда вам нужно будет обработать всего один платеж, и, если вы сможете получить более низкую процентную ставку по ссуде, вы сможете погасить свой долг быстрее. Это может улучшить ваш коэффициент использования кредита и, в свою очередь, ваш кредитный рейтинг.

Аналогичная тактика заключается в консолидации остатков на нескольких кредитных картах путем их погашения кредитной картой с переводом баланса. У таких карт часто есть промо-период, в течение которого они начисляют 0% процентов на ваш баланс. Но будьте осторожны с комиссией за перевод баланса, которая может стоить вам 3–5% от суммы перевода.

8. Используйте кредитный мониторинг для отслеживания своего прогресса

Услуги кредитного мониторинга — это простой способ увидеть, как ваш кредитный рейтинг меняется с течением времени. Эти службы, многие из которых являются бесплатными, отслеживают изменения в вашем кредитном отчете, такие как оплаченный счет или новый счет, который вы открыли. Обычно они также предоставляют вам доступ по крайней мере к одному из ваших кредитных рейтингов от Equifax, Experian или TransUnion, которые обновляются ежемесячно.

Многие из лучших сервисов кредитного мониторинга также могут помочь вам предотвратить кражу личных данных и мошенничество.Например, если вы получили предупреждение о том, что в вашем кредитном файле был зарегистрирован новый счет кредитной карты, который вы не помните, об открытии, вы можете связаться с компанией-эмитентом кредитной карты, чтобы сообщить о предполагаемом мошенничестве.

Итог

Улучшение кредитного рейтинга — это хорошая цель, особенно если вы планируете подать заявку на получение ссуды для совершения крупной покупки, например новой машины или дома, или попытаться получить одну из лучших доступных бонусных карт. Может потребоваться несколько недель, а иногда и несколько месяцев, чтобы увидеть заметное влияние на ваш счет, когда вы начнете предпринимать шаги, чтобы изменить его.

Вам может даже потребоваться помощь одной из лучших компаний по ремонту кредитов, чтобы удалить некоторые из этих негативных отметок. Но чем раньше вы начнете работать над улучшением своей кредитной истории, тем скорее вы увидите результаты.

Как быстро улучшить свой кредитный рейтинг

Можно улучшить свой кредитный рейтинг, выполнив несколько простых шагов, в том числе: открытие счетов, которые отчитываются перед кредитными бюро, поддержание низкого баланса и своевременная оплата счетов. Однако бывает сложно понять, с чего начать.Независимо от того, создаете ли вы свой кредит с нуля или восстанавливаете его после того, как ваши баллы упали, важно знать, как рассчитываются ваши баллы, и основные способы их улучшения. Затем вы можете погрузиться в более подробные руководства в зависимости от вашей ситуации.

Шаги по улучшению вашего кредитного рейтинга

Конкретные шаги, которые могут помочь вам улучшить ваш кредитный рейтинг, будут зависеть от вашей уникальной кредитной ситуации. Но есть также общие шаги, которые могут помочь практически любому человеку.

1. Создайте свой кредитный файл

Открытие новых счетов, о которых будет сообщаться в основные кредитные бюро (большинство крупных кредиторов и эмитентов карт отчитываются всем трем), является важным первым шагом в создании вашего кредитного файла. Вы не можете начать закладывать хорошую репутацию в качестве заемщика, пока не появятся счета на ваше имя, поэтому наличие хотя бы нескольких открытых и активных кредитных счетов может оказаться полезным.

Сюда могут входить ссуды для кредитных организаций или обеспеченные карты, если вы начинаете или у вас низкий балл, или кредитная карта с отличным вознаграждением без годовой платы, если вы пытаетесь улучшить установленный хороший балл.Добавление в качестве авторизованного пользователя на чужую кредитную карту также может помочь, если они используют карту ответственно.

Кроме того, вы можете подписаться на Experian Boost ™ † , чтобы добавить положительные платежи за коммунальные услуги, мобильные телефоны и потоковые сервисы в свой кредитный отчет Experian. В противном случае эти своевременные платежи не были бы добавлены в ваш кредитный отчет, но использование Boost означает, что они будут учтены в ваших кредитных рейтингах Experian.

2. Не пропускайте платежи

История ваших платежей — один из наиболее важных факторов при определении вашей кредитной истории, а длительная история своевременных платежей может помочь вам достичь отличных кредитных рейтингов.Для этого вам необходимо убедиться, что вы не пропустите платежи по ссуде или кредитной карте более чем на 29 дней — платежи, которые просрочены не менее чем на 30 дней, могут быть сообщены в бюро кредитных историй и повредят вашим кредитным рейтингам.

Настройка автоматических платежей на минимальную причитающуюся сумму может помочь вам избежать пропуска платежа (при условии, что вы будете осторожны, чтобы не допустить овердрафта на вашем банковском счете). Если у вас возникли проблемы с выставлением счета, сразу же обратитесь к эмитенту кредитной карты, чтобы обсудить возможные варианты решения проблемы.

Также может быть важно следить за счетами, которые обычно не отображаются в ваших кредитных отчетах (например, членство в спортзале и услуги подписки). Своевременные платежи могут не помочь вашему кредиту, но учетная запись, отправляемая в сборы, все равно может привести к падению ваших оценок.

3. Погашение просроченных счетов

Если вы задерживаете оплату счетов, может помочь их актуализация. В то время как просроченный платеж может оставаться в вашем кредитном отчете до семи лет, наличие всех ваших счетов может быть полезно для ваших оценок.Кроме того, он предотвращает добавление в вашу кредитную историю дальнейших просроченных платежей, а также дополнительных штрафов за просрочку платежа.

Для тех, у кого проблемы с задолженностью по кредитной карте, хорошим вариантом может быть разговор с кредитным консультантом и составление плана управления долгом (DMP). Консультант может договориться о более низких платежах и процентных ставках и убедить эмитентов карт привести ваши счета в текущее состояние.

4. Выплата остатков на возобновляемых кредитных счетах

Даже если вы не задерживаете свои счета, наличие большого баланса на возобновляемых кредитных счетах может привести к высокому коэффициенту использования кредита и ухудшить ваши баллы.Оборотные счета включают кредитные карты и кредитные линии, и поддержание низкого баланса на них по сравнению с их кредитными лимитами может помочь вам улучшить свои результаты. Те, у кого самый высокий кредитный рейтинг, как правило, сохраняют коэффициент использования кредита на низком уровне однозначного числа.

5. Ограничьте периодичность подачи заявок на открытие счетов

Хотя вам может потребоваться открытие счетов для создания кредитного файла, обычно вы хотите ограничить частоту подачи заявок на получение кредита. Каждое приложение может привести к сложному запросу, что может немного повлиять на ваши баллы, но запросы могут складываться и иметь сложный эффект на ваши кредитные баллы.Открытие новой учетной записи также снизит ваш средний возраст учетных записей, и это также может повлиять на ваши результаты.

Запросы и средний возраст ваших учетных записей — второстепенные факторы оценки, но вы все равно должны быть осторожны с тем, сколько заявок вы отправляете. Одно исключение — когда вы оцениваете покупки определенных типов ссуд, таких как автокредит или ипотека. Модели кредитного скоринга признают, что покупка рейтингов не является рискованным поведением, и могут игнорировать некоторые запросы, если они происходят в течение пары недель.

Сколько времени нужно, чтобы восстановить кредитный рейтинг?

Нет установленного графика для восстановления вашего кредита. Сколько времени потребуется, чтобы повысить свой кредитный рейтинг, зависит от того, что вредит вашей кредитной истории, и от шагов, которые вы предпринимаете для ее восстановления.

Например, если ваш счет упал после одного пропущенного платежа, может потребоваться не слишком много времени, чтобы восстановить его, обновив ваш счет и продолжая производить своевременные платежи. Однако, если вы пропустите платежи на нескольких счетах и отстаете более чем на 90 дней, прежде чем наверстать упущенное, восстановление, скорее всего, займет больше времени.Этот эффект может быть еще более преувеличенным, если ваши просроченные платежи приводят к изъятию имущества во владение или потере права выкупа.

В любом случае влияние негативных оценок со временем уменьшится. Большинство отрицательных оценок также упадут с ваших кредитных отчетов через семь лет и перестанут влиять на ваши оценки в этот момент, если не раньше. Однако банкротства по главе 7 могут длиться до 10 лет.

Помимо того, что время поможет вам восстановить свои баллы, вы можете выполнить описанные выше шаги, чтобы заранее добавить положительную информацию в свои кредитные отчеты.

Вы также можете услышать о компаниях по ремонту кредита, которые предлагают отремонтировать или «исправить» ваш кредит — за определенную плату. Это может показаться заманчивым, но компании по ремонту кредитов не могут сделать то, что вы не можете сделать бесплатно в одиночку. Точно так же вам следует опасаться так называемых компаний по урегулированию долгов, которые могут побудить вас прекратить производить платежи в попытке «погасить» задолженность на сумму меньше вашей задолженности. Их план может привести к серьезному ущербу для кредитного рейтинга и может даже не сработать в конечном итоге для уменьшения ваших долговых обязательств.

Установление или создание ваших кредитных рейтингов

В зависимости от вашего опыта работы с кредитами, у вас может вообще не быть кредитного отчета. Или в вашем кредитном отчете может быть недостаточно информации, чтобы модели кредитного рейтинга могли присвоить вам кредитный рейтинг.