Виды инвестиций — понятие и разновидности

Какие встречаются виды инвестиций? Вы вообще слышали, что существует целая система их классификации? Финансовые эксперты точно знают, что хранение денег в копилке, закопанной под столетним дубом, — это самый неэффективный способ применения денег. Средства должны находиться в постоянном движении.

Если для человека движение — это жизнь, то для денег — это способ принести выгоду человеку, владеющему ими. Конечно, существует риск потерять свои средства. Инвесторы всегда тщательно выбирают варианты для вкладов. Для этого придется научиться распоряжаться своими капиталами правильно. Вот здесь-то вам и пригодятся знания о разных видах инвестиций.

Понятие и виды инвестиций

Инвестиции с высокой доходностью — мечта любого вкладчика. Чтобы найти такой неисчерпаемый источник стабильного заработка, нужно познакомиться с основами экономики. Знания, умноженные на опыт, помогут научиться правильно ориентироваться в запутанном мире финансов.

Сначала разберемся с понятием «инвестиции». Это деньги, которые вкладываются в покупку ценных бумаг, доли или целого предприятия. Делается это с целью приумножить состояние инвестора и принести ему прибыль. В редких случаях причина — получение контроля над внутренними процессами предприятия и права влиять на них.

Иногда инвестирование приравнивают к спекуляции. Эти понятия абсолютно разные. В спекулятивных проектах средства вкладываются сроком до одного года. Если период больше, то это уже называется инвестированием.

Хотя и из этого правила есть исключения. К примеру, операции на фондовых биржах обычно носят краткосрочный характер, но никто не называет их спекуляциями (за редкими исключениями). Всего существует три вида инвестиций:

- реальные;

- финансовые;

- интеллектуальные.

Это самая распространенная классификация. Существуют и другие способы инвестиционного дифференцирования. К примеру, некоторые эксперты делят их только на две большие категории: портфельные и реальные. В различных источниках можно встретить информацию об иностранных, государственных, производственных, частных, смешанных, контролирующих и неконтролирующих инвестиционных вложениях.

С точки зрения направленности действий выделяют еще несколько типов: начальные, на расширение, реинвестиции, инвестиции на диверсификацию и замену основных фондов. Мы рассмотрим простую классификацию.

Согласно ей выделяют три категории капиталовложений.

Финансовые инвестиции 💲

Этот тип инвестиций считается самым популярным среди вкладчиков. Для получения доходов они используют набор финансовых инструментов, которые доступны для любого инвестора. Характеризуются потенциально высоким уровнем доходности.

В отличие от реальных инвестиций, которые мы будем рассматривать дальше, финансовые не предполагают вложение средств в реальные объекты. Их делят на три подтипа:

- Валютные. Это обычная покупка опционов и торговля на FOREX.

- Фондовые. Средства вкладываются в приобретение ценных бумаг.

- Кредитные. Покупка долговых бумаг (государственных ценных бумаг, облигаций).

Фондовые инвестиции в этом списке занимают первое место по потенциальной доходности. Такие вложения действительно могут в одно прекрасное утро сделать инвестора невероятно богатым. В противовес этому достоинству есть и такой же «сильный» недостаток. Работа с фондовыми биржами подразумевает самые высокие риски потери своих средств, поэтому этот тип инвестирования может так же быстро сделать вкладчика банкротом.

Эксперты рекомендуют в данном случае формировать свой инвестиционный портфель из финансовых вложений разных типов. Если вкладчик добавит в него акции, валюты и облигации, то в случае потери средств на валюте, у него все равно останется «запас» на черный день.

Для тех, кто не любит пить шампанское (и соответственно рисковать) есть облигации, подкрепленные государством. Потенциальная доходность невысокая, но, если тише ехать, то можно добраться дальше более нетерпеливых конкурентов.

При таком варианте инвестирования, вкладчики могут существенно повысить степень своего влияния на определенный сегмент рынка, в котором и «крутятся» его деньги. Перед вложением средств рекомендуется проанализировать интересующий финансовый сектор, оценить перспективы.

Реальные инвестиции

Реальные инвестиции — это средства, которые были вложены в реальные вещи: недвижимость, предприятия, приватизируемые объекты. Именно этот тип инвестирования обладает высокими рисками. Распоряжаться капиталом нужно очень аккуратно, взвесив все «за» и «против».

Очень часто возникают ситуации, когда мнения инвестора и руководства компании, относительно распределения средств, расходились. Это приводило к конфликтам. Перед тем, как вложить средства в предприятие, необходимо получить реальную возможность влиять на его внутренние процессы.

Оптимальный вариант — покупка контрольного пакета акций. Тогда риски будут значительно ниже. В противном случае вы, как инвестор, можете беспомощно наблюдать со стороны, как безграмотные начальники буквально выбрасывают на ветер ваши деньги.

- Материальные. Вложение средств в расширение предприятия. Покупка квартиры или оборудования для сдачи в аренду. Приобретение антиквариата, цена которого впоследствии возрастет.

- Нематериальные. Этот тип вложений не приносит доходы сразу. Инвестор оплачивает рекламную кампанию, создание бренда, курсы повышения квалификации сотрудников, исследования рынка, разработку маркетинговой стратегии. Сотрудники принесут ему прибыль впоследствии, когда начнут применять новые навыки в работе.

В отличие от валюты, курс которой может резко упасть или взлететь до небес, объекты, в которые вкладываются реальные инвестиции, редко обесцениваются. Инвестор вложил деньги в покупку нескольких квартир в центре города. Он решил сдавать их и зарабатывать на аренде. Наступила инфляция, а цены на съемное жилье возросли. Этот метод позволяет получить стабильный доход и даже увеличить его.

Если вы открыли счет в банке и регулярно кладете на него определенную сумму, то процентная ставка на вклад не изменится. У вас есть стабильный доход. Он не снижается, но и не возрастает. Конечно, такое очевидное достоинство реального инвестирования балансируется несколькими существенными недостатками:

- Низкая ликвидность. Встречается в частных случаях, когда инвестор, к примеру, закупил сырье, а оно испортилось.

- Снижение актуальности. Может произойти, если инвестор вкладывает средства в современное оборудование, которое через некоторое время сменяется другим, еще более высокотехнологичным.

Интеллектуальные инвестиции 💡

Это вложения средств в нематериальные объекты: патенты на изобретения, информационную и лицензионную собственность. Тип инвестирования сопряжен с высокими рисками и такими же высокими перспективами. Здесь большое значение имеет «чутье» инвестора на то, что в будущем станет популярным.

Грамотная оценка возможностей проекта, в который вкладываются деньги — залог успеха для вкладчика. Объекты интеллектуального инвестирования делятся еще на три подтипа:

- Художественные. К категории относят любой креатив в области искусства.

- Технические. В эту категорию входят любые процессы совершенствования механизмов и оборудования. Модификация того, что было создано ранее.

- Технологические. Инновационные технологии, которые не применялись на практике ранее.

Существуют даже особые биржи интеллектуальной собственности, на которых торгуют ip-активами. На них гении продают свои идеи. Это лишний раз доказывает возрастающую актуальность интеллектуального инвестирования.

Заключение

Инвестиции можно разделить еще по двум важным критериям: доходность и риски. Наиболее надежный вариант — смешанные диверсифицированные вклады. В них риски равномерно распределяются между разными финансовыми инструментами, формирующими инвестиционный портфель. Высокие риски одних компенсируются низкими рисками других. Если вкладчик придерживается консервативного подхода к формированию инвестиционного портфеля, то ему больше подойдут государственные акции и облигации.

Загрузка…Классификация инвестиций по 12 признакам

Классификация инвестиций может быть произведена нами по различным критериям (признакам).

Необходимость классификации инвестиций обусловлена, главным образом, требованиями удобства и наглядности при систематизации достаточно большого объема информации, касающейся многообразия видов инвестиций.

Я постараюсь дать максимально полное изложение предмета с приведением как основных видов и признаков классификации инвестиций, так и критериев, имеющих хождение лишь в специальной литературе.

Как и многие другие публикации, размещенные на нашем сайте, она может восприниматься как своеобразный реферат на тему сущности и классификации инвестиций.

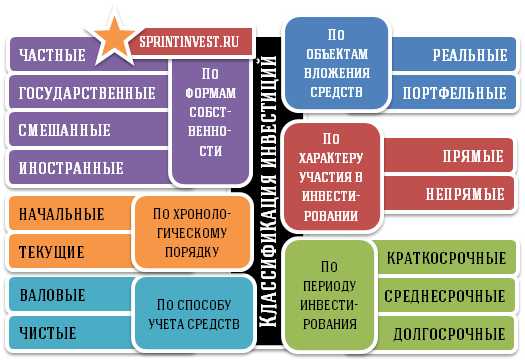

Основные признаки классификации инвестиций

Сначала остановимся на наиболее распространенных признаках классификации инвестиций.

В частности, по формам собственности все инвестиции могут быть разделены на: а) частные, б) государственные, в) смешанные и г) иностранные (здесь названия видов инвестиций говорят сами за себя).

По хронологическому порядку инвестиции делятся на: а) начальные (то есть первичные вложения на момент создания производства, или нетто-инвестиции) и б) текущие (то есть производимые в процессе функционирования и модернизации производства, включая реинвестиции).

Если в качестве критерия деления инвестиций на виды использовать способ учета средств, то можно выделить:

а) валовые инвестиции (рассчитываемые как общий объем средств, вкладываемых в прирост товарно-материальных запасов, капитальное строительство и интеллектуальные ценности) и

б) чистые инвестиции (размер валовых инвестиций за вычетом амортизационных отчислений).

Если показатель чистых инвестиций имеет отрицательное значение (то есть размер амортизационных отчислений превышает размер валовых инвестиций), это означает на практике снижение производственного потенциала страны или региона и уменьшение основного капитала.

При нулевом значении чистых инвестиций (то есть равенстве значений валовых инвестиций и амортизационных отчислений) состояние экономики на практике характеризуется как застой (депрессия, отсутствие экономического роста).

Подъем экономики всегда характеризуется положительным значением показателя чистых инвестиций.

По объектам вложения средств инвестиции можно разделить на:

а) реальные (или капиталообразующие, к которым относят капитальные вложения, направленные на создание реальных активов, как правило, производственного назначения) и

б) портфельные (инвестиции в ценные ценные бумаги и финансовые активы, включая депозиты, страховые полисы, приобретение долей в уставных фондах коммерческих организаций, которые обеспечивают защиту денежных средств от инфляции и обеспечивают прирост вложенных средств).

По характеру участия в инвестировании все инвестиции подразделяются на:

а) прямые (когда инвестор принимает непосредственное участие в приобретении активов) и

б) непрямые (когда инвестирование осуществляется через посредников, занимающихся корпоративным инвестированием на профессиональной основе).

Наконец, исходя из периода инвестирования инвестиции бывают а) краткосрочными (на срок до 1 года), б) среднесрочными (на срок от 1 года до 3 лет) и в) долгосрочными (на срок свыше 3 лет).

Это достаточно распространенный взгляд на данный вид классификации инвестиций.

Существует, правда, и иное деление инвестиций по указанному критерию: а) краткосрочные инвестиции (рассчитанные на срок до 1 года) и б) долгосрочные инвестиции (со сроком инвестирования свыше 1 года).

Дополнительные критерии классификации инвестиций

Отдельным блоком выделю классификации инвестиций, имеющих меньшее распространение в специальной литературе, однако заслуживающих, тем не менее, нашего внимания.

В частности, исходя из степени активности предприятия-инвестора инвестиции могут быть:

а) активными (то есть обеспечивающими прибыльность и рост конкурентоспособности фирмы-производителя за счет произведенных инвестиций в новые технологии и модернизацию производства) и

б) пассивными (то есть обеспечивающих неухудшение текущего финансового состояния компании опять же за счет произведенных инвестиций в материальные активы и человеческий капитал).

По источникам финансирования инвестиции делятся на инвестиции, финансируемые а) из собственных средств, б) за счет займов и кредитов, в) за счет государственных субсидий, г) за счет иной сторонней помощи, включая иностранные инвестиции.

По региональному признаку инвестиции могут быть разделены на а) инвестиции за рубежом и б) инвестиции внутри страны.

Исходя из уровня риска инвестиций выделяют:

а) инвестиции с минимальным или нулевым уровнем риска</em> (например, инвестиции, направленные на модернизацию производства),

б) инвестиции с невысоким уровнем риска (в частности, инвестиции, направленные на снижение производственных затрат),

в) инвестиции со средним уровнем риска (связанные с расширением производства),

г) инвестиции с высоким уровнем риска (вкладываемые в производство новых товаров и услуг) и

д) инвестиции с очень высоким уровнем риска (вложения в научные разработки).

С позиций организации и управления инвестиционным процессом инвестиции могут быть разделены на:

а) локальные (касаются вложения средств в отдельные инвестиционные проекты) и

б) глобальные (которые вытекают из заранее утвержденных инвестиционных программ).

Инвестиции могут быть:

а) изолированными (то есть не зависящими от каких бы то ни было сторонних факторов, например, связанные с модернизацией производства) и

б) зависимыми (от инфляции, наличия инфраструктуры, политической воли местной власти и т.п.).

Здесь критерием деления инвестиций выступает их степень взаимосвязанности.

sprintinvest.ru

Классификация инвестиций.

Классификация инвестиций.

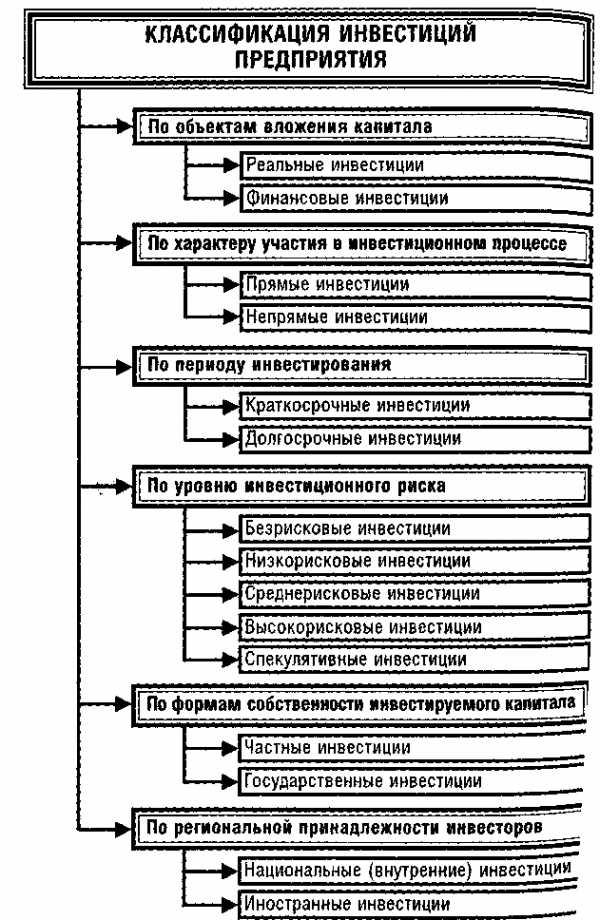

По объектам вложения капитала разделяют реальные и финансовые инвестиции.

Реальные инвестиции характеризуют вложения капитала в воспроизводство основных средств, в инновационные нематериальные активы, в прирост запасов товарно-материальных ценностей и в другие объекты инвестирования, связанные с осуществлением операционной деятельности предприятия или улучшением условий труда и быта персонала.

По характеру участия в инвестиционном процессе выделяют прямые и непрямые инвестиции предприятия.

Прямые инвестиции подразумевают прямое участие инвестора в выборе объектов инвестирования и вложении капитала. Обычно прямые инвестиции осуществляются путем непосредственного вложения капитала в уставные фонды предприятий. Прямое инвестирование осуществляют в основном подготовленные инвесторы, имеющие достаточно точную информацию об объекте инвестирования и хорошо знакомые с механизмом инвестирования.

Прямые инвестиции в свою очередь можно подразделить на:

Стратегические инвестиции — это инвестиции, направленные на создание новых предприятий, новых производств либо приобретение целостных имущественных комплексов в иной сфере деятельности, в иных регионах и т. п.

Базовые инвестиции — это инвестиции, направленные на расширение действующих предприятий, создание новых предприятий и производств в той же, что и ранее сфере деятельности, том же регионе и т. п.

Текущие инвестиции призваны поддерживать воспроизводственный процесс и связаны с вложениями по замене основных средств, проведению различных видов капитального ремонта с пополнением запасов материальных и оборотных активов.

Новационные инвестиции можно подразделить на две группы:

инвестиции в модернизацию предприятия, в том числе в техническое переоснащение в соответствии с требованиями рынка,

инвестиции по обеспечению безопасности в широком смысле слова.

Непрямые инвестиции характеризуют вложения капитала инвестора, опосредованное другими лицами (финансовыми посредниками).

Наиболее распространенно через посредников осуществляет инвестиции население, для прямого инвестирования необходимо обладать некоторыми навыками в управлении производством, а также иметь определенный минимальный размер средств. По этим же причинам не превращается непосредственно в инвестиции и часть прибыли предприятий.

В зависимости от того, каким образом осуществляется передача денежных средств от поставщиков к потребителям, на финансовом рынке можно выделить два основных канала.

Один канал — это рынок банковских кредитов. Банки аккумулируют временно свободные денежные средства юридических и физических лиц, выплачивая за привлеченные средства определенный процент, а затем предоставляет под более высокий процент кредиты заемщикам (тем, кто осуществляет реальные инвестиции). Таким образом, процесс движения денег от их собственника к заемщику опосредуется банком.

Во многих случаях такой способ передачи денежных средств отвечает интересам собственника денег, так как, хотя последний и получает от банка более низкий процент, но тем самым он перекладывает риск невозврата денег заемщиком на банк. Помимо надежности банковские вклады являются высоколиквидными, так как вкладчик может легко забрать свои средства. Кроме того, вложения денежных средств в банки являются доступными даже для самых мелких вкладчиков (собственников сбережений).

Наряду с банковскими кредитами в широких масштабах осуществляют привлечение свободных денежных средств с помощью выпуска ценных бумаг.

При определенных обстоятельствах этот способ в большей мере отвечает интересам и поставщиков, и потребителей инвестиционных ресурсов. Поставщики ресурсов (собственники сбережений) зачастую могут вкладывать свои средства на более выгодных условиях, чем банковские, вклады. Чаще всего достаточно простой является процедура вложений, осуществляемая путем купли-продажи ценных бумаг. Кроме того, если ценные бумаги обладают достаточно высокой ликвидностью, то инвестор может в случае необходимости достаточно легко вернуть затраченные средства, продав принадлежащие ему ценные бумаги.

С точки зрения потребителей инвестиционных ресурсов, выпуск ценных бумаг имеет также определенные преимущества перед банковскими кредитами. У них (потребителей капитала) появляется возможность привлекать денежные средства многих поставщиков капитала и собирать требуемые большие суммы. Кроме того, средства могут быть привлечены на более длительный срок, иногда на неограниченное время, если речь идет о выпуске акций.

Итак, рынок банковских кредитов и рынок ценных бумаг в современных условиях становятся необходимыми звеньями инвестиционного процесса, основными каналами, по которым сбережения превращаются в инвестиции и используются для развития производства.

По периоду инвестирования выделяют краткосрочные и долгосрочные инвестиции предприятия.

Краткосрочные инвестиции характеризуют вложения капитала на период до одного года. Основу краткосрочных инвестиций предприятия составляют его краткосрочные финансовые вложения.

Долгосрочные инвестиции характеризуют вложения капитала на период более одного года. Основной формой долгосрочных инвестиций предприятия являются его капитальные вложения в воспроизводство основных средств.

По уровню инвестиционного риска выделяют следующие виды инвестиций:

Низкорисковые инвестиции. Они характеризуют вложения капитала в объекты инвестирования, риск по которым значительно ниже среднерыночного.

Среднерисковые инвестиции. Уровень риска по объектам инвестирования этой группы примерно соответствует среднерыночному.

Высокорисковые инвестиции. Уровень риска по объектам инвестирования этой группы превышает среднерыночный.

По формам собственности инвестируемого капитала различают инвестиции частные и государственные.

Частные инвестиции характеризуют вложения средств физических лиц, а также юридических лиц негосударственных форм собственности.

Государственные инвестиции характеризуют вложения капитала государственных предприятий, а также средств государственного бюджета разных его уровней и государственных внебюджетных фондов.

По характеру использования капитала в инвестиционном процессе выделяют первичные инвестиции, реинвестиции и дезинвестиции. Первичные инвестиции представляют собой вложения капитала за счет как собственных, так и заемных средств инвесторов. Реинвестиции представляют собой вторичное использование капитала в инвестиционных целях посредством его высвобождения в результате реализации ранее осуществленных инвестиций. Дезинвестиция — это высвобождение ранее инвестированного капитала из инвестиционного оборота без последующего использования в инвестиционных целях.

По отраслевой направленности инвестиции классифицируют в разрезе отдельных отраслей и сфер деятельности. Например, инвестиции в промышленность, сельское хозяйство, энергетику и т. п.

государственной политики в области привлечения иностранных инвестиций.

studfile.net