Кредитные истории | Банк России

Кредитная история — это документ, который характеризует платежную дисциплину человека или организации.

Кредитные истории формируют специальные организации — бюро кредитных историй (БКИ) на основании информации о заемщике, которую банки туда направляют. Также в бюро может передаваться информация от организаций, в пользу которых вынесены судебные решения о взыскании долгов за ЖКХ, услуги связи, или от судебных приставов, например, по неисполненным алиментным обязательствам.

С 1 октября 2019 по кредитной истории рассчитывается Показатель долговой нагрузки (ПДН) для физических лиц. Если этот показатель у гражданина слишком высок, то есть его платежи по кредитам «съедают» слишком большую часть его дохода, то банк может отказать в выдаче нового займа. При этом совокупные долговые обязательства заемщика, то есть числитель в формуле для расчета ПДН, рассчитываются на основе сведений из кредитной истории.

Кредитная история охватывает 10 лет, этот срок отсчитывается с момента любых последних изменений в кредитной истории (например, изменения паспортных данных и т.

Запрашивать кредитные истории в БКИ могут как сами заемщики, так банки, микрофинансовые организации и другие юридические лица.

Кредитные истории и юридических, и физических лиц включают информацию об их кредитах с суммами и сроками их погашения, сведениями о текущей и просроченной задолженности, одним словом — платежной дисциплине, процедурах банкротства. Эта информация передается только с согласия субъекта кредитной истории.

Кредитные истории физических лиц (включая индивидуальных предпринимателей) имеют также информационную часть, которую банк или МФО может получить без согласия человека, если тот обратился за получением кредита. Информационная часть содержит сведения о выданных займах или отказах в их предоставлении, сведения о договорах поручительства, а также сведения о просрочке в выплате кредита (пропуск двух и более платежей подряд в течение 120 дней).

Как правило, кредитная история хранится в нескольких бюро. При этом банк или МФО самостоятельно решают, в какое бюро (одно или несколько) направлять информацию о заемщике.

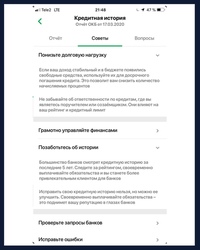

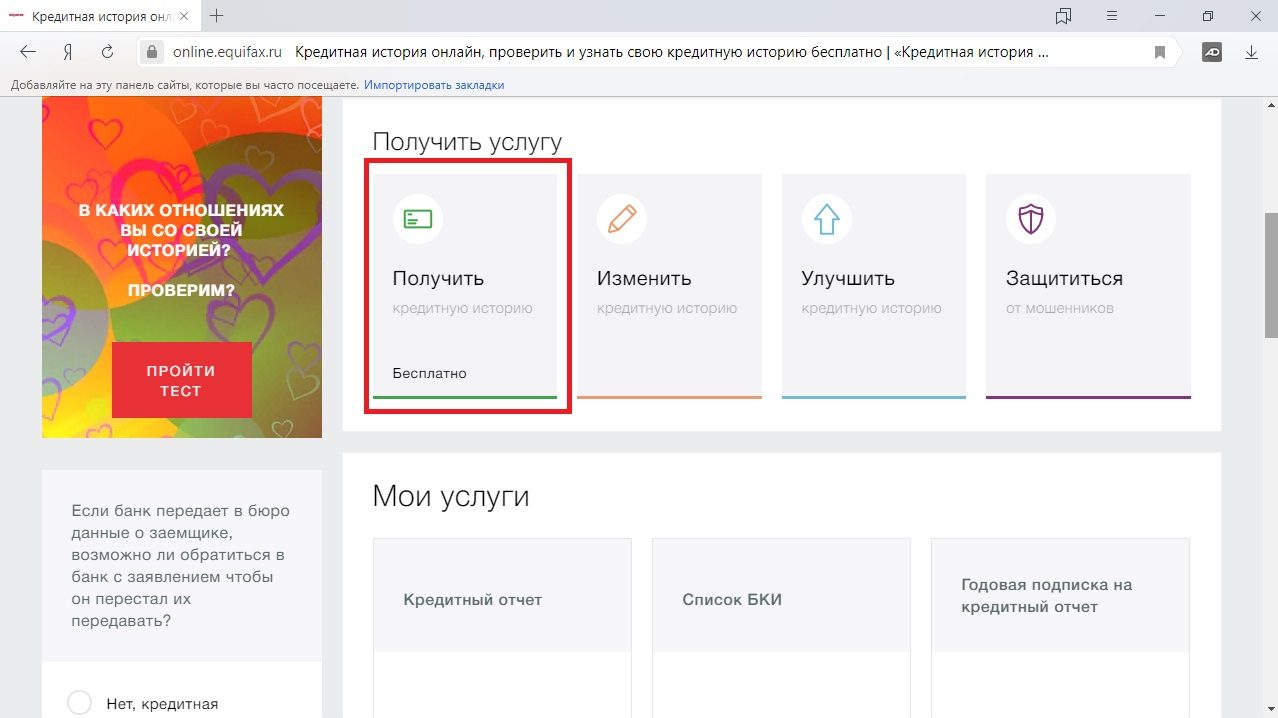

Узнать свою кредитную историю можно онлайн.

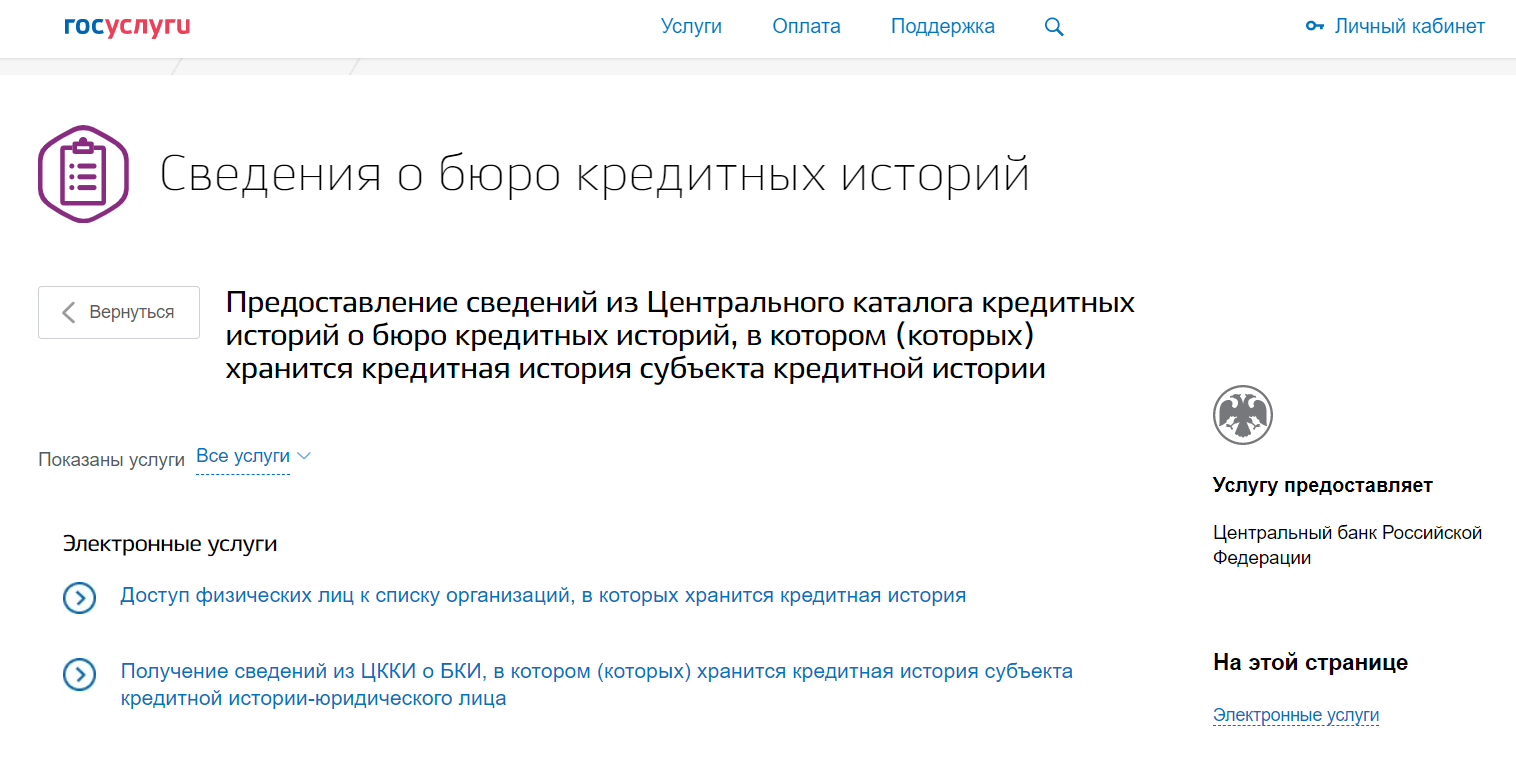

Чтобы получить свою кредитную историю, сначала нужно узнать, в каком (каких) БКИ она хранится. Для этого необходимо отправить запрос в Центральный каталог кредитных историй Банка России. Сделать это удаленно можно через портал «Госуслуги». Эта услуга называется «Сведения о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории» и доступна в разделе «Налоги и финансы».

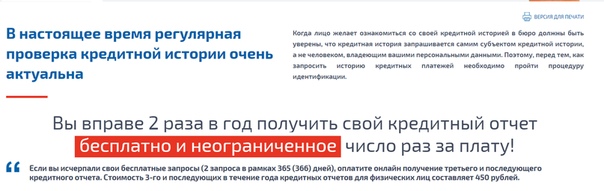

Зная, в каких БКИ хранится кредитная история, заемщик может запросить ее в любой момент, дважды в год это бесплатно. Пользователи портала «Госуслуги» с подтвержденной учетной записью могут сделать это онлайн, через сайты бюро.

Получить сведения из ЦККИ можно также в любом банке, микрофинансовой организации и любом бюро кредитных историй.

Страница была полезной?Да Нет

Последнее обновление страницы: 05. 02.2021

02.2021

как проверить или узнать бесплатно, запрос на получение отчета и информации для физического лица

Что такое кредитная история (КИ)?

Кредитная история – это документ, в котором собраны сведения обо всей кредитной активности юридического или физического лица. В ней содержатся сведения о запросах на кредиты, в том числе с отрицательным результатом, обслуживании и погашении задолженности, о поручительствах и кредиторах. Здесь же отражаются просрочки или, наоборот, досрочные погашения. На основании этих сведений банки делают вывод, насколько надежным клиентом является заемщик.

Когда формируется КИ?

Кредитная история создается, когда человек впервые запрашивает кредит или выступает в качестве поручителя. В дальнейшем история дополняется в зависимости от появления новой информации о том, насколько аккуратно заемщик обслуживает и погашает свой долг.

Где хранится кредитная история?

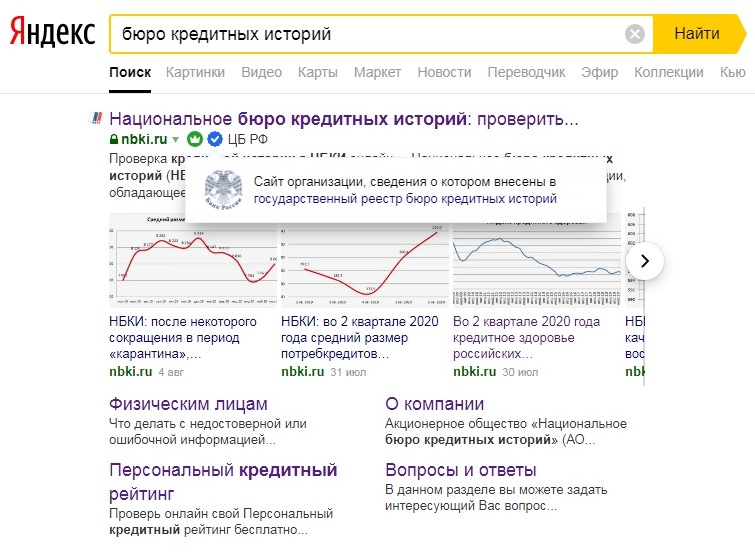

Все кредитные истории хранятся в бюро кредитных историй (БКИ). В России работают несколько таких организаций, среди них Национальное бюро кредитных историй является крупнейшим. Записи для пополнения кредитной истории в бюро передают кредиторы по мере появления новой информации о кредитах и их обслуживании заемщиком. Закон о персональных данных не распространяется на передачу в БКИ этих сведений.

Можно ли узнать кредитную историю онлайн?

Да! Самый простой и удобный способ запросить кредитную историю — сделать это онлайн. Если у вас есть подтвержденный аккаунт на портале госуслуг, ее получение на сайте НБКИ в личном кабинете заемщика займет 2-3 минуты.

Как заказать историю в НБКИ?

Чтобы сделать запрос кредитного отчета через Интернет, понадобится иметь учетную запись на официальном сайте НБКИ и подтвержденный аккаунт на портале государственных услуг.

Сколько раз можно узнавать?

Получать свою кредитную историю и контролировать правильность данных в ней можно любое количество раз. Рекомендуем это делать на регулярной основе. Ежегодно первые два отчета предоставляются бесплатно. Самый удобный способ проверки кредитной истории – online запрос.

Что делать, если в кредитной истории ошибка?

Если вы просмотрели кредитную историю и заметили в ней неверные сведения, можете подать заявление на оспаривание в бюро кредитных историй. Для ускорения процесса рекомендуется одновременно подать соответствующее заявление кредитору, сформировавшему ошибочные сведения. Если наличие ошибки будет подтверждено, ее исправят.

Может ли история различаться в разных БКИ?

Если банки, с которыми вы имели дело, сотрудничают с разными бюро, кредитные истории в них могут различаться. Проверить и получить наиболее полную информацию о том, где хранится ваша кредитная история, можно в Центральном каталоге кредитных историй Банка России.

Проверить и получить наиболее полную информацию о том, где хранится ваша кредитная история, можно в Центральном каталоге кредитных историй Банка России.

Как улучшить КИ?

Чтобы повысить качество кредитной истории, следует аккуратно, в соответствии с графиком платежей, гасить имеющиеся кредиты, не допуская просрочек. Если активных кредитов нет, можно взять небольшой заем или открыть кредитную карту. Каждый внесенный вовремя платеж будет повышать Персональный кредитный рейтинг. Посмотреть, как влияют на рейтинг ваши действия в отношении кредитов, можно будет в вашем личном кабинете.

Как посмотреть кредитную историю?

Вы можете проверить свою кредитную историю в личном кабинете на сайте НБКИ. Чтобы это сделать, необходимо иметь подтвержденную учетную запись на сайте Госуслуг. Этот вариант самый удобный. Однако, если подтвержденной учетной записи у вас нет, сделать запрос можно и другими способами: по почте, телеграммой, обратившись в офис приема субъектов НБКИ, по электронной почте при условии наличия усиленной квалифицированной электронной подписи (эти варианты бесплатны), а также у кого-либо из партнеров НБКИ лично или онлайн (платно).

Где можно проверить кредитную историю?

Все они хранятся в бюро кредитных историй. Чтобы проверить данные о себе, достаточно зарегистрироваться на сайте НБКИ, имея подтвержденную учетную запись на портале Госуслуг, и сделать запрос в личном кабинете. При отсутствии подтвержденной учетной записи можно воспользоваться другими способами, обратившись в НБКИ по почте, с помощью телеграммы, лично в офисе приема субъектов или сделав запрос по электронной почте при наличии усиленной квалифицированной электронной подписи. Также можно посмотреть кредитную историю, запросив ее у партнеров НБКИ (платно).

где можно узнать официально самостоятельно

Если Вы хотите узнать, перед какими банками у Вас есть задолженность и в каком размере, сделать это можно, изучив свою кредитную историю. Кредитная история — это фактически досье, содержащее всю информацию о Ваших кредитах и займах, а также насколько дисциплинированно Вы обслуживали свои обязательства.

Содержание статьи

Кто может запрашивать мою кредитную историю и для чего

Существует несколько вариантов: информация может быть интересна банкам, микрофинансовым организациям, кредитным потребительским кооперативам, а также потенциальным работодателям (в данном случае кредитный отчет предоставляется с согласия субъекта кредитной истории) или даже страховым компаниям. Банк может отказать Вам в кредите из-за плохой кредитной истории, а работодатель вряд ли захочет взять на серьезную должность человека с огромным количеством просроченных долгов. Поэтому, чтобы не получать отказы, периодически стоит проверять свою кредитную историю.

Банк может отказать Вам в кредите из-за плохой кредитной истории, а работодатель вряд ли захочет взять на серьезную должность человека с огромным количеством просроченных долгов. Поэтому, чтобы не получать отказы, периодически стоит проверять свою кредитную историю.

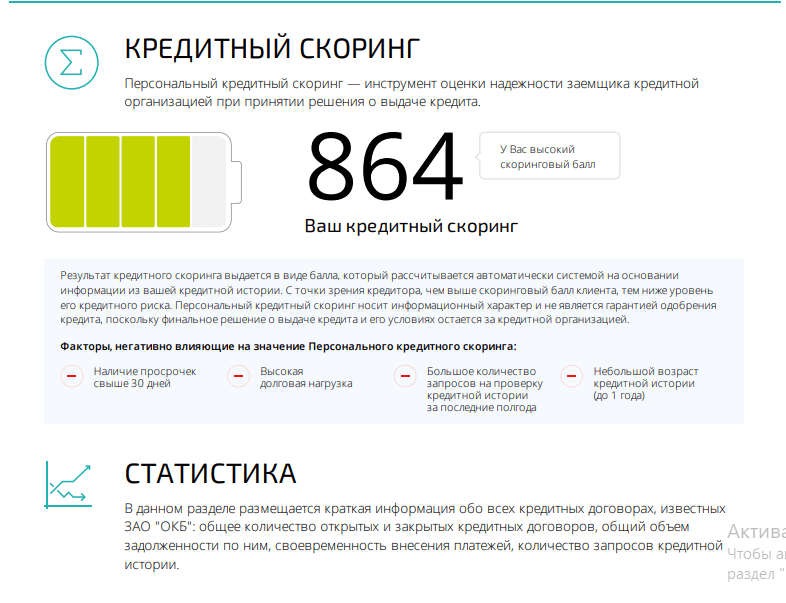

Как проверить свой кредитный рейтинг

Многих волнует вопрос, как самому бесплатно узнать кредитную историю через интернет. Ваши данные могут храниться сразу в нескольких БКИ. Чтобы узнать свою кредитную историю, нужно выяснить, в каких именно бюро она содержится. Для этого следует запросить информацию в Центральном каталоге БКИ. Проще всего это сделать через официальный онлайн-запрос:

- Через портал «Госуслуги». Для этого понадобятся паспорт и СНИЛС. Заполняем заявление в разделе «Сведения о бюро кредитных историй» и отправляем. В ответ Вы получите список всех БКИ, где есть Ваши данные.

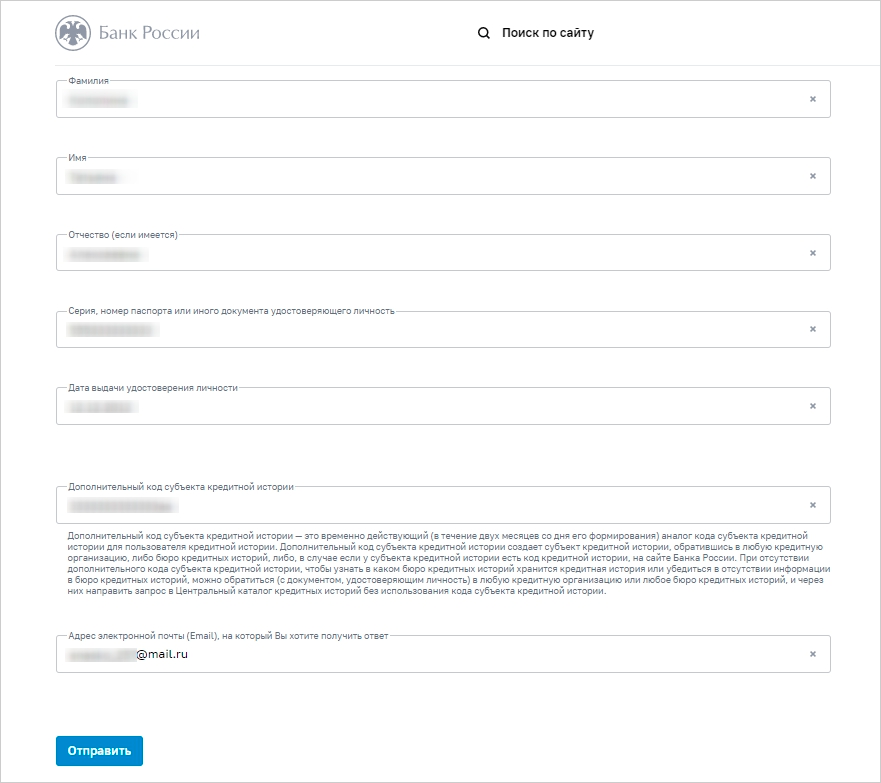

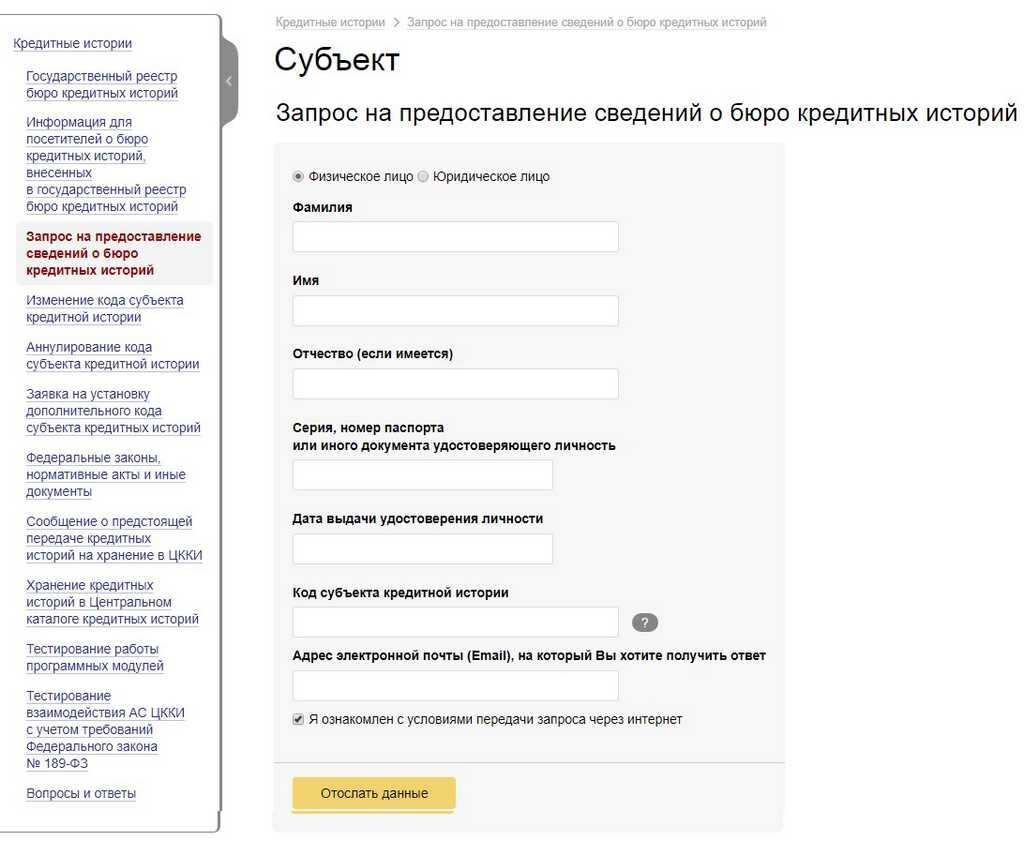

- На официальном сайте Банка России. Для этого нужен код субъекта кредитной истории. Его можно найти в Вашем кредитном договоре.

А если договора нет на руках, то уточнить в банках, в которых Вы брали кредиты. Еще один вариант — сформировать код заново в любом банке. Этот код нужно указать в запросе на сайте Банка России. Срок исполнения — 1 день. Вы получите письмо с указанием нужных Вам БКИ.

А если договора нет на руках, то уточнить в банках, в которых Вы брали кредиты. Еще один вариант — сформировать код заново в любом банке. Этот код нужно указать в запросе на сайте Банка России. Срок исполнения — 1 день. Вы получите письмо с указанием нужных Вам БКИ. - Через Центральный каталог кредитных историй. Нужно отправить туда запрос, указав адреса электронной почты. В течение 3 дней придет ответ. В письме Вам сообщат о всех БКИ, где хранится Ваша история.

После получения списка бюро, нужно сделать запрос в каждое из них. По закону два раза в год Вы имеете право узнать кредитную историю бесплатно. Как подать заявку:

- Через сайт БКИ. Самый простой вариант. Нужно отправить онлайн-заявку. Для авторизации понадобится учетная запись на портале «Госуслуги». Документ Вы получите на email в течение 3 рабочих дней.

- В офисе БКИ. Нужно прийти в бюро с паспортом и заполнить заявление. Отчет получите сразу же на руки в бумажном виде.

- Телеграммой. Отправляется на официальный адрес БКИ. В ней нужно указать свои паспортные данные и email для получения отчета. Вашу подпись заверяет сотрудник почты. Срок исполнения — 3 рабочих дня.

- Письмом по почте в БКИ. Пересылка займет довольно много времени. Такой запрос обязательно должен быть заверен нотариусом.

Другие способы

Если кредитная история необходима срочно или чаще, чем два раза в год, придется заплатить. Для этого следует обратиться любым из перечисленных выше способов в БКИ и за дополнительную комиссию получить справку. Есть еще один способ самостоятельно узнать кредитную историю онлайн: сделать запрос через свой банк. Но при этом Вы должны точно знать, что он сотрудничает с теми БКИ, где хранится Ваша кредитная история. Оформить запрос можно через интернет или при личном визите в банк. Кроме того, существует немало компаний, которые за плату предлагают быстро узнать кредитную историю. Однако стоит с осторожностью относиться к передаче третьим лицам своих персональных данных.

Можно ли проверить кредитную историю по фамилии

Узнать кредитную историю бесплатно по фамилии невозможно. Любое бюро кредитных историй должно провести идентификацию клиента. Поэтому одной фамилии недостаточно. Причин невозможности выполнить такую проверку две:

- В кредитной истории содержатся охраняемые законом данные, доступные ограниченному количеству лиц. Поэтому для получения информации из БКИ нужно доказать свое право на такой запрос, представив соответствующие документы.

- Обычно бюро и банки для поиска нужного досье идентифицируют заемщика по нескольким характеристикам: Ф. И. О., данным удостоверяющего личность документа, адресу регистрации.

Могут ли быть ошибки

К сожалению, иногда случается так, что и у дисциплинированного заемщика обнаруживается плохая кредитная история. Причины могут быть следующие:

- Кредитная история еще не обновилась.

Убедитесь, что прошел пятидневный срок со дня закрытия кредита.

Убедитесь, что прошел пятидневный срок со дня закрытия кредита. - Не закрыта кредитная карта. Если Вы погасили кредит по карте, не забудьте ее аннулировать. За обслуживание кредитной карты банк может взимать комиссию, поэтому, даже если Вы больше ею не пользуетесь — возникнет долг на счете.

- На счету остался остаток задолженности. Вы уверены, что давно погасили кредит, но оказывается, что осталась небольшая непогашенная сумма за страховку или комиссию.

- Ошибка сотрудника. Например, опечатка. Или информация ошибочно попадает в досье к однофамильцу. В результате на Вас может числиться чужой долг.

- Несуществующий кредит. Банк одобрил заемщику кредит и поспешил передать сведения о нем в БКИ. Человек передумал, не взял деньги, но в БКИ уже числится непогашенный кредит.

Как исправить ошибку в кредитной истории

Именно из-за возможных ошибок рекомендуется периодически проверять и контролировать свою кредитную историю, особенно если планируете брать крупный заем. Если ошибка все же обнаружена, проще всего прийти в бюро и заполнить заявление об оспаривании. Не забудьте взять с собой документы, подтверждающие Вашу правоту: справку о погашении задолженности от банка, квитанции об оплате. Если Ваша правота подтвердится, то бюро исправит ошибку. В противном случае проблему можно решить только через суд.

Если ошибка все же обнаружена, проще всего прийти в бюро и заполнить заявление об оспаривании. Не забудьте взять с собой документы, подтверждающие Вашу правоту: справку о погашении задолженности от банка, квитанции об оплате. Если Ваша правота подтвердится, то бюро исправит ошибку. В противном случае проблему можно решить только через суд.

Как улучшить кредитную историю

Плохую кредитную историю невозможно удалить, но можно исправить. Для этого достаточно в течение 2–3 лет брать небольшие займы и вовремя их погашать. Так Вы создадите новую положительную историю взаимоотношений с кредиторами. Вскоре Вас вновь причислят к надежным клиентам. Есть способы повысить свой кредитный рейтинг, даже если долг передан коллекторам. Работа с официальным коллекторским бюро может помочь должнику не только выплатить долг, но и улучшить кредитную историю.

Компания «ЭОС» имеет огромный опыт работы с финансовыми обязательствами граждан. Мы всегда идем навстречу клиентам и ответственно относимся к решению их задач. Если у Вас возникнут какие-либо вопросы, специалисты «ЭОС» с радостью ответят на них по телефону горячей линии 8-800-200-17-10.

Если у Вас возникнут какие-либо вопросы, специалисты «ЭОС» с радостью ответят на них по телефону горячей линии 8-800-200-17-10.

Кредитный рейтинг бесплатно онлайн — узнать свой личный рейтинг по кредитам

С помощью сервиса #ВЗО вы можете бесплатно узнать свой кредитный рейтинг

Как это работет?Сервис бесплатного кредитного рейтинга предоставляется компанией Юником24.

* — Помните, что каждый запрос на проверку, который вы отправляете, может повлиять на кредитный рейтинг. Слишком частые проверки информации, которая влияет на него, может вызвать проблемы с банками, микрофинансовыми компаниями и государственными органами. Поэтому мы советуем вам отправлять заявки не чаще, чем раз в месяц — иначе вы можете сильно испортить рейтинг.

На нашем сайте вы можете бесплатно проверить и посмотреть свой кредитный рейтинг онлайн по паспорту. Узнайте количество баллов рейтинга в интернете без регистрации на сайте, чтобы оценить свой рейтинг. Мы сами осуществим проверку по всем базам России по фамилии и другим данным – вам не придется обращаться в бюро кредитных историй. После запроса рейтинга вы получите отчет с подробной информацией. Воспользуйтесь удобным заказом кредитной истории с гарантией безопасности ваших данных.

Мы сами осуществим проверку по всем базам России по фамилии и другим данным – вам не придется обращаться в бюро кредитных историй. После запроса рейтинга вы получите отчет с подробной информацией. Воспользуйтесь удобным заказом кредитной истории с гарантией безопасности ваших данных.

Иногда вместо подробной кредитной истории бывает полезно проверить кредитный рейтинг. Это примерный балл, который показывает вероятность одобрения заявки на кредит или займ. Кредитный рейтинг, в отличие от КИ, более нагляден – по нему вы всегда сможете определить, одобрят или отклонят вашу заявку. Однако, его сложно подсчитать самому – для этого нужно знать состояние основных параметров заемщика и требования разных кредитных организаций.

Кроме кредитной истории, на рейтинг влияет множество других параметров. Среди них – уровень дохода и тип занятости заемщика, состояние документов, наличие судимости и другие параметры, на которые обращают внимание банки и микрофинансовые организации. Если вы официально трудоустроены, получаете высокую зарплату, не имеете судимостей и погашаете все долги без просрочек, то ваш балл будет вполне высоким. Учтите, что рейтинг может испортиться, если проверять его слишком часто.

Если вы официально трудоустроены, получаете высокую зарплату, не имеете судимостей и погашаете все долги без просрочек, то ваш балл будет вполне высоким. Учтите, что рейтинг может испортиться, если проверять его слишком часто.

Где можно проверить свой рейтинг?

- В бюро кредитных историй. Крупные бюро (например, НБКИ) позволяют клиенту получить кредитный рейтинг. Но здесь он будет неточным, так как для расчета будут использованы данные только одного бюро

- У банков и микрофинансовых организаций. Они рассчитывают рейтинг точнее, но здесь его значение будет привязано к условиям конкретной компании, а сама услуга может быть платной

- В специализированных компаниях. Такие организации часто предоставляют свои услуги платно, но не всегда рассчитывают рейтинг точно

- На нашем сайте. Мы при расчете рейтинга собираем как можно более подробные сведения о заемщике для точного расчета, и предоставляем услугу бесплатно

В интернете существует множество различных сервисов, которые предлагают заемщикам узнать кредитный рейтинг. Однако, такие сервисы не всегда удобны. Во-первых, большинство из них – платные. Во-вторых, они могут давать неточный или неправильный рейтинг. В-третьих, среди таких организаций иногда встречаются мошенники, которые могут украсть ваши деньги и личные данные.

Однако, такие сервисы не всегда удобны. Во-первых, большинство из них – платные. Во-вторых, они могут давать неточный или неправильный рейтинг. В-третьих, среди таких организаций иногда встречаются мошенники, которые могут украсть ваши деньги и личные данные.

Наш сайт запустил собственный сервис проверки кредитного рейтинга, который во многом отличается от аналогов. Мы собираем максимально полную информацию о заемщике по всем базам и подсчитываем балл с учетом требований всех популярных кредитных организаций. Наши специалисты отвечают за безопасность всей важной информации о заемщике. Но самое главное – у нас вы можете узнать свой рейтинг совершенно бесплатно. Мы берем все расходы, необходимые для его подсчета, на себя.

Как отправить заявку на кредитный рейтинг?

- Если вы еще не пользовались сервисом — перейдите на страницу заявки

- Введите ФИО, номер и серию паспорта, дату рождения и e-mail

- Поставьте галочку в поле «Я не робот» и нажмите кнопку «Отправить»

- Если вы уже пользовались сервисом — войдите в личный кабинет на сайте

- В личном кабинете нажмите «Получить» — заново вводить данные не надо

- Дождитесь рассмотрения заявки и поиска информации о заемщике в БКИ

- Получите балл рейтинга и PDF-файл с подробным отчетом по нему

- Ознакомьтесь с предложениями по займам и кредитам, доступным для вашего рейтинга

Большое спасибо всем, кто решил проверить свой кредитный рейтинг с помощью нашего сервиса. Мы всегда готовы помочь всем желающим следить за своим финансовым здоровьем. Кроме того, мы расскажем вам, как сохранить высокий и улучшить низкий кредитный рейтинг. У нас вы найдете полезные статьи и советы, которые пригодятся как начинающим, так и опытным заемщикам.

Мы всегда готовы помочь всем желающим следить за своим финансовым здоровьем. Кроме того, мы расскажем вам, как сохранить высокий и улучшить низкий кредитный рейтинг. У нас вы найдете полезные статьи и советы, которые пригодятся как начинающим, так и опытным заемщикам.

Пример отчета по кредитному рейтингу

Что означает балл рейтинга

Частые вопросы по работе с личным кабинетом

Как войти в личный кабинет?

Чтобы войти в личный кабинет, нажмите кнопку «Вход/Регистрация» в шапке сайта. Далее нажмите на ссылку «Вход» под кнопкой «Зарегистрироваться». Введите логин (адрес электронной почты) и пароль. Поставьте галочку в поле «Я не робот» и нажмите кнопку «Войти».

Как восстановить пароль от личного кабинета?

Если вы забыли пароль от личного кабинета, то нажмите ссылку «Восстановить пароль». Введите адрес электронной почты, который вы указывали при регистрации или в заявке на кредитный рейтинг, и нажмите кнопку «Сбросить». Сервис отправит на электронную почту письмо с подробной инструкцией по восстановлению пароля.

Сервис отправит на электронную почту письмо с подробной инструкцией по восстановлению пароля.

Как изменить паспортные данные?

Перейдите в раздел «Настройки» в личном кабинете. Там укажите новые паспортные данные и нажмите кнопку «Обновить». Новые данные добавятся в систему автоматически. Регистрировать новый личный кабинет не надо — вы все еще можете войти в старый по своим логину и паролю.

Как изменить пароль от личного кабинета?

Задать новый пароль можно в разделе «Настройки» — для этого нажмите кнопку «Изменить пароль». Введите старый пароль и задайте новый, после чего нажмите кнопку «Обновить».

У меня нет отчества. Что вводить в поле «Отчество»?

В таком случае оставьте это поле пустым — так система поймет, что у вас нет отчества.

Я потерял паспорт или не имею его на руках. Могу ли я подать повторную заявку на кредитный рейтинг?

Если все данные в личном кабинете указаны верно, то вы можете подать заявку на проверку рейтинга, даже если паспорта у вас нет на руках. Но если документ был утерян, то желательно сначала восстановить его, чтобы потом вписать новые паспортные данные в форму заявки.

Но если документ был утерян, то желательно сначала восстановить его, чтобы потом вписать новые паспортные данные в форму заявки.

Почему я не могу отправить заявку на кредитный рейтинг?

Заявка на кредитный рейтинг в личном кабинете может быть недоступна по двум причинам:

— Вы указали не все данные — перейдите в раздел «Настройки» и укажите недостающие сведения

— Вы исчерпали лимит заявок — попробуйте отправить новую завтра или через несколько дней

Как часто можно отправлять заявки на кредитный рейтинг?

Отправлять запросы можно один раз в день. Но мы не советуем делать это слишком часто, иначе кредитный рейтинг может испортиться.

Как подать повторную заявку на кредитный рейтинг?

Войдите в личный кабинет и нажмите кнопку «Отправить» в разделе «Бесплатный кредитный рейтинг. Если все необходимые данные в разделе «Настройки» указаны верно, то вы получите новый отчет в течение нескольких минут.

Как скачать готовый отчет кредитного рейтинга?

Скачать отчет можно только сразу после отправки и обработки заявки. Загрузка отчета из личного кабинета пока недоступна.

Как удалить личные данные?

Удалить отдельные личные данные нельзя — для этого потребуется полностью удалить аккаунт. Чтобы это сделать, перейдите в раздел «Настройки» и нажмите кнопку «Удалить аккаунт». При желании вы сможете зарегистрироваться заново — это можно сделать как на странице входа, так и через новую заявку на кредитный рейтинг.

Вопросы и ответы

Чем кредитный рейтинг отличается от кредитной истории?

Кредитная история содержит подробную информацию о займах и кредитах, которые вы когда-либо оформляли, в ней расписаны все платежи и просрочки, указывается число одобрений и отказов. Составлением и хранением кредитных историй занимаются специализированные бюро. Кредитный рейтинг только показывает общую вероятность, посчитать его может каждый.

Сколько времени проверяется кредитный рейтинг?

Все зависит от характеристик заемщика и доступной информации о нем. Обычно посмотреть свой отчет по рейтингу можно уже в течение суток. В некоторых ситуациях (например, при недостатке сведений) , а также в выходные и праздничные дни, подсчет рейтинга может занять больше времени. Заполнение заявки не займет много времени, сделать это можно без регистрации на сайте.

Можно ли проверить кредитный рейтинг по фамилии?

Для заполнения заявки на рейтинг вам всегда потребуется документ, удостоверяющий личность — паспорт. Одних ФИО для того, чтобы отправить заявку, недостаточно. По паспорту можно точно подтвердить личность заявителя и найти нужную информацию о нем.

От чего зависит кредитный рейтинг?

В первую очередь, на кредитный рейтинг влияет ваша кредитная история. При его подсчете учитывается ваша платежеспособность — она складывается из типа занятости, стажа работы и уровня дохода. Также рейтинг может учитывать и другую важную информацию о заемщике.

Также рейтинг может учитывать и другую важную информацию о заемщике.

Нужно ли постоянно следить за своим рейтингом?

Кредитный рейтинг желательно проверять каждый раз перед оформлением кредита или займа. Также можно узнать новый рейтинг после какого-либо значимого события – например, погашения крупного кредита или длительных просрочек. Слишком часто проверять рейтинг нежелательно, так как обращения в бюро кредитных историй платные, и каждый запрос также отражается в документе – это может вызвать подозрения у банка или МФК.

Можно ли повысить низкий кредитный рейтинг?

Если у вас есть проблемы с кредитной историей, то ваш рейтинг, вероятно, будет низким. Чтобы его повысить, воспользуйтесь одной из программ исправления кредитной истории, которые предлагают некоторые банки и микрофинансовые компании России. На нашем сайте вы найдете полезные статьи о том, как создать или повысить кредитный рейтинг.

Влияют ли другие долги (например, неуплаченные налоги, штрафы или алименты) на кредитный рейтинг?

При подсчете кредитного рейтинга учитываются только долги по кредитам и займам. Тем не менее, банки и микрофинансовые организации при рассмотрении заявки могут обратить внимание и на задолженности, не связанные с кредитами. Если их будет слишком много, то вашу заявку отклонят.

Тем не менее, банки и микрофинансовые организации при рассмотрении заявки могут обратить внимание и на задолженности, не связанные с кредитами. Если их будет слишком много, то вашу заявку отклонят.

Мой кредитный рейтинг высокий, но в кредите мне отказали. Почему?

Банк или МФК все еще может отказать вам в кредите или займе по каким-либо причинам. Например, если вы не соответствуете требованиям организации, подготовили не все документы, уже имеете много непогашенных долгов или неправильно оформили заявку. Если вы оформляете займ под залог, то имущество может быть не в вашей собственности или уже заложено.

Можно ли получить кредит при невысоком кредитном рейтинге?

При рассмотрении заявки на кредит или займ банки, МФК и МКК оценивают надежность и платежеспособность потенциального заемщика. Если ваш балл удовлетворительный или немного ниже, но при этом вы имеете высокий доход и официальное трудоустройство, то вашу заявку все еще могут одобрить. Скорее всего, у такого предложения будет уменьшенная сумма и повышенная ставка.

Скорее всего, у такого предложения будет уменьшенная сумма и повышенная ставка.

Что еще влияет на кредитный рейтинг?

На кредитный рейтинг могут косвенно повлиять и другие характеристики заемщика. Например, при подсчете учитывается состояние документов клиента, число обращений за кредитами и одобренных заявок, наличие административной или уголовной ответственности. Рейтинг сильно снизится, если вы когда-либо попадали в черный список клиентов банка или микрофинансовой организации.

Отзывы о бесплатном кредитном рейтинге

15 отзывов

(5 из 5)

Как узнать кредитную историю бесплатно через интернет

Перед тем, как одобрить вам кредит или займ на покупку потребительских товаров, банк или микрофинансовая организация обязательно проверят вашу кредитную историю. Без нее сейчас никак. Более того, на каждого человека теперь есть не только кредитная история, но и персональный кредитный рейтинг.

Более того, на каждого человека теперь есть не только кредитная история, но и персональный кредитный рейтинг.

Кредитная история и кредитный рейтинг

Кредитный рейтинг показан как трехцветная шкала, где зеленый цвет характеризует вас как положительного заемщика, с которым банки готовы сотрудничать. Желтый цвет укажет на то, что у вас были какие-то проблемы с прошлыми кредитами, а значит, вы находитесь в зоне риска. Это обозначает только то, что на низкий процент рассчитывать не стоит: все риски кредитные организации включат в ваш процент. Красный цвет показывает, что кредит вам никто не даст – вы слишком проблемный клиент, лучше с вами дела не иметь. По сути, кредитный рейтинг — упрощенный вид кредитной истории, где клиент сразу видит свои шансы на новый займ. Если его интересуют подробности, можно тут же скачать полную версию рейтинга.

Помимо шансов на новый кредит и займ, кредитная история покажет, где у вас есть невыплаченные долги – банк и сумму долга. Поэтому регулярная проверка кредитной истории позволяет отслеживать не только свой рейтинг, но и избегать чужих ошибок – банк или МФО могут «забыть», что вы им ничего не должны и держать в разделе должников, что негативно отражается на кредитной истории.

Поэтому регулярная проверка кредитной истории позволяет отслеживать не только свой рейтинг, но и избегать чужих ошибок – банк или МФО могут «забыть», что вы им ничего не должны и держать в разделе должников, что негативно отражается на кредитной истории.

В общем, чтобы не попасть в сложную ситуацию, когда деньги нужны, а никто не дает, следует регулярно проверять свою кредитную историю. Сейчас это можно сделать через интернет бесплатно – дважды в год в каждом из кредитных бюро.

Как проверить кредитную историю

Кредитная история может храниться сразу в нескольких кредитных бюро. Самые знаменитые – ОКБ, НБКИ, Экифакс. Чтобы проверить свою кредитную историю бесплатно через интернет, следует зайти на сайты этих компаний и найти нужный раздел – проверка кредитной истории.

Следующий шаг – регистрация. Вам придется авторизоваться на сайте, оставив номер телефона и электронную почту. Еще один способ авторизации – через сайт госуслуг. Если у вас есть личный подтвержденный кабинет на этом сервисе, узнать кредитную историю будет проще и быстрее.

Как узнать кредитную историю через сайт госуслуг

В каталоге услуг на сайте госуслуг следует выбрать вкладку «Налоги и финансы» и найти раздел «Сведения о бюро кредитных историй». Далее вам придется заполнить форму на сайте, и ЦБ РФ совершенно бесплатно предоставит вам сведения о том, в каком конкретно кредитном бюро находится ваша кредитная история. Почему перед запросом в кредитные бюро лучше обратиться к госуслугам? Сейчас в России работаю 13 кредитных бюро. Сведения о вас могут храниться далеко не во всех компаниях. Поэтому, чтобы не писать 13 заявлений и не проходить 13 регистраций на разных сайтах, проще сразу узнать точно, где лежит ваша кредитная история. И обратиться в нужное бюро напрямую.

Плохая кредитная история: что делать?

Если вы узнали свою кредитную историю, и она вас не вдохновила – при прошлых займах были просрочки, возможно, какой-то кредит вы вовсе не оплатили, — тут же встает вопрос – что делать? Можно ли исправить свою кредитную историю? Можно! Но на это потребуется время. И новые займы.

И новые займы.

Как исправить кредитную историю

Нужно, чтобы прошлый кредитор снял с вас все претензии: либо оплатите то, что не доплатили, либо ждите, пока банк потеряет к вам интерес, а все судебные сроки выйдут. Должно пройти не менее трех лет, чтобы вы пропали из «черных» списков неплательщиков. Также стоит помнить о том, что кредитную историю могут испортить долги за сотовую связь и коммуналку – ресурсоснабжающие компании с удовольствием передают сведения о должниках в кредитные бюро, отрезая им путь к кредитам.

Допустим, вы расплатились со всеми долгами, но история все еще плохая. В хорошем банке ипотеку не дадут. Как все исправить?

Специалисты советуют выправлять свою кредитную историю с помощью мелких кредитов и займов. Например, потребительских займов на бытовую технику. Оформляете кредит на телевизор, телефон, пылесос или даже мультиварку, платите день в день и ровно столько, сколько прописано в договоре, не допуская переплат и рассрочек. Да, процент придется отдать – вы переплатите некую сумму кредитной организации, одобрившей займ. Но это цена за хорошую кредитную историю. Сведения, которые кредитор передаст в кредитные бюро, будут характеризовать вас только с положительной стороны.

Да, процент придется отдать – вы переплатите некую сумму кредитной организации, одобрившей займ. Но это цена за хорошую кредитную историю. Сведения, которые кредитор передаст в кредитные бюро, будут характеризовать вас только с положительной стороны.

Кредитная история хорошая, а кредит не дают. В чем дело?

Причин такой ситуации несколько:

— В одном кредитном бюро кредитная история хорошая, а в другом хорошая.

Вы должны сделать запрос во все бюро, в которых хранится ваша кредитная история. Многие банки и МФО запрашивают кредитную историю только в одном бюро. В этом случае вам остается найти банк, который получает сведения из бюро, в котором у вас хороший кредитный рейтинг.

— У вас нет подтверждения дохода.

Например, вы работаете неофициально. Или вовсе не работаете. Банк не захочет давать вам кредит потому, что вам нечем платить. С этой же причиной связана еще одна причина отказов:

— У вас слишком много кредитов. И вы тратите слишком много на их возврат.

И вы тратите слишком много на их возврат.

Чем больше у человека кредитов, чем больше (в процентном соотношении) он тратит своего дохода на их погашение, тем меньше у него шансов взять еще один кредит. Такие клиенты попадают в зону риска, потому что рано или поздно многие из них просто перестают гасить свои долги.

Как узнать кредитную историю бесплатно

Сейчас есть много сервисов, которые предлагают за небольшие деньги узнать свою кредитную историю. Однако зачем кому-то платить, когда все можно сделать абсолютно бесплатно и не менее быстро.

Информация на данную тему уже есть на сайте в одном из разделов статьи «Одобрение кредита или кредитной карты: как повысить вероятность», но, как мне кажется, она там немного затерялась, поэтому для удобства поиска я решил вынести инструкцию о бесплатном получении кредитного отчета в отдельную заметку.

Зачем нужно знать свою кредитную историю

О любом действии клиента с кредитным продуктом (заявка, выдача, выход на просрочку, закрытие) банки должны сообщать в бюро кредитных историй. Однако не всегда это происходит корректно, от ошибок никто не застрахован. Например, бывает, что кредитную карту вы давно закрыли, а банк по какой-то причине не передал эту информацию, или на самом деле не закрыл счет из-за нахождения там собственных средств или небольшого долга в несколько копеек, внезапно появившегося из-за неверных расчетов. Поэтому необходимо самому просматривать свою кредитную историю и контролировать, чтобы там не было никаких ошибок. В случае их возникновения нужно будет разбираться с банком, чтобы он внес соответствующие правки.

Однако не всегда это происходит корректно, от ошибок никто не застрахован. Например, бывает, что кредитную карту вы давно закрыли, а банк по какой-то причине не передал эту информацию, или на самом деле не закрыл счет из-за нахождения там собственных средств или небольшого долга в несколько копеек, внезапно появившегося из-за неверных расчетов. Поэтому необходимо самому просматривать свою кредитную историю и контролировать, чтобы там не было никаких ошибок. В случае их возникновения нужно будет разбираться с банком, чтобы он внес соответствующие правки.

Как снять деньги с кредитной карты без комиссии и с сохранением льготного периода. Беспроцентный кредит на год. Легальный способ. Все подробности в статье.Храни Деньги! рекомендует:

Для получения кредитного отчета нужно пройти 2 этапа: узнать в каких именно кредитных бюро хранится ваша кредитная история (банки сами решают, в какие бюро передавать информацию, на данный момент их 11), а потом уже запросить свою кредитную историю непосредственно в БКИ.

Как узнать, в каком БКИ хранится кредитная история.

Существует несколько способов выяснить, в каких именно БКИ хранится ваша кредитная история. Мы рассмотрим самый простой из них и притом бесплатный: с помощью портала Госуслуги и подтвержденной учетной записи.

Интересующая нас информация находится в разделе «Услуги» – «Налоги и финансы»:

Все данные автоматически подтянутся в заявку на услугу, нужно будет только подтвердить операцию. Спустя 30 минут после заявки в личном кабинете уже появился перечень БКИ, в которых хранится моя кредитная история. В моем случае это «Национальное бюро кредитных историй», «Объединенное кредитное бюро», «Кредитное бюро Русский Стандарт», «Эквифакс Кредит Сервисиз»:

Как узнать свою кредитную историю бесплатно.

Каждый человек может два раза в год бесплатно узнать свою кредитную историю в каждом кредитном бюро. Во всех 11 заводить личные кабинеты смысла нет, ведь мы уже знаем, в каких именно организациях хранится наша история, там и нужно зарегистрироваться (в моем случае в 4-х).

Во всех 11 заводить личные кабинеты смысла нет, ведь мы уже знаем, в каких именно организациях хранится наша история, там и нужно зарегистрироваться (в моем случае в 4-х).

Банки передают сведения в те бюро, в которые считают нужными, а не во все 11, поэтому в каждом конкретном бюро может храниться неполная кредитная история. Например, информация о моей кредитке «Русского Стандарта» была только в их кредитном бюро, в «Эквифаксе» не отображались кредитки «Кредит Европа Банка», в «НБКИ» не было информации о второй кредитке «Альфа-Банка».

Процедуры регистрации мало чем отличаются, нужно придумать логин и пароль, внести личные данные и подтвердить свою личность через те же Госуслуги. Затем в личном кабинете нужно будет заказать отчет, через несколько минут он будет доступен для скачивания:

Внешний вид кредитных отчетов в каждом БКИ свой, с разными условными обозначениями, но разобраться в них вполне реально. Вот как выглядит часть отчета «Эквифакса»:

Вот как выглядит часть отчета «Эквифакса»:

А вот часть кредитного отчета в «НБКИ»:

Вывод

Как видно, процедура получения кредитного отчета занимает всего несколько минут и при этом все сведения можно получить бесплатно. Не вижу причин, чтобы не воспользоваться данной возможностью.

За банками нужен глаз да глаз, я встречаю огромное количество отзывов о внесении ими ошибочных данных в БКИ, о несвоевременно закрытых кредитных продуктов или о множественных запросах кредитной истории без прямого на то согласия клиента.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt. me/hranidengi.

me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperCommentsКак узнать свои долги по алиментам, налогам, кредитам или судебную задолженность

- Подборка

- 9 инструкций

Как проверить и оплатить судебные и налоговые задолженности. Как узнать свою кредитную историю и проверить неоплаченные штрафы. За какие долги могут не выпустить за границу и лишить водительских прав.

Как проверить штрафы ГИБДД. Как оплатить штрафы ГИБДД со скидкой 50%. Как обжаловать штраф ГИБДД

Как проверить штрафы за неправильную парковку. Как оплатить штраф. Как оспорить штраф. Как вернуть деньги за уже оплаченный штраф, если его аннулировали

Как оплатить штраф. Как оспорить штраф. Как вернуть деньги за уже оплаченный штраф, если его аннулировали

Как проверить начисленные налоги. Как узнать налоговую задолженность онлайн по ИНН. Как оплатить долги по налогам. Как оформить рассрочку по уплате налоговой задолженности

Как проверить задолженности по кредитам. Где хранится кредитная история и как ее оспорить. Чем грозят кредитные задолженности

Как проверить задолженности на сайте Федеральной службы судебных приставов. За какие долги могут лишить прав. За какие долги могут не выпустить за границу. Как получить справку об отсутствии судебных задолженностей

Как получить справку об отсутствии судебных задолженностей

Как рассчитывается транспортный налог. Кто имеет право не платить транспортный налог. Нужно ли самостоятельно сообщать в налоговую о своем автомобиле. Как рассчитать сумму налога при помощи специального калькулятора. Как уплатить налог

Что такое НДФЛ и кто обязан его платить. Когда нужно самостоятельно подавать декларацию. Как правильно заполнить декларацию 3-НДФЛ и уплатить подоходный налог

Как рассчитывается налог на имущество в Москве. Где узнать актуальные налоговые ставки. Кто имеет право на льготы по имущественному налогу. Как сообщить в налоговую о своем имуществе

Как рассчитывается земельный налог. За какие участки платить налог не нужно. Нужно ли самостоятельно сообщать в налоговую о своем участке, если не приходят налоговые уведомления

За какие участки платить налог не нужно. Нужно ли самостоятельно сообщать в налоговую о своем участке, если не приходят налоговые уведомления

бесплатных кредитных отчетов | FTC Consumer Information

Посетите yearcreditreport.com, чтобы бесплатно получить кредитный отчет. До апреля 2021 года каждый в США может еженедельно получать бесплатный кредитный отчет от всех трех национальных кредитных агентств (Equifax, Experian и TransUnion) на AnnualCreditReport.com.

Закон о справедливой кредитной отчетности (FCRA) требует, чтобы каждая из общенациональных компаний по предоставлению кредитной отчетности — Equifax, Experian и TransUnion — предоставляла вам бесплатную копию вашего кредитного отчета по вашему запросу один раз в 12 месяцев.FCRA способствует точности и конфиденциальности информации в файлах национальных кредитных компаний. Федеральная торговая комиссия (FTC), национальное агентство по защите прав потребителей, применяет FCRA в отношении компаний, составляющих кредитную отчетность.

Кредитный отчет включает информацию о том, где вы живете, как оплачиваете счета, а также подавали ли вы в суд или подавали заявление о банкротстве. Национальные кредитные компании продают информацию в вашем отчете кредиторам, страховщикам, работодателям и другим предприятиям, которые используют ее для оценки ваших заявок на получение кредита, страхования, трудоустройства или аренды дома.

Вот подробные сведения о ваших правах в соответствии с FCRA, учредившим бесплатную программу ежегодных кредитных отчетов.

Q: Как мне заказать бесплатный отчет?

Три общенациональные кредитные компании создали центральный веб-сайт, бесплатный номер телефона и почтовый адрес, по которому вы можете заказать бесплатный годовой отчет.

Чтобы сделать заказ, посетите Annualcreditreport.com, позвоните по телефону 1-877-322-8228. Или заполните форму запроса годового кредитного отчета и отправьте его по адресу: Служба запросов годовых кредитных отчетов, P.О. Box 105281, Атланта, Джорджия, 30348-5281. Не связывайтесь с тремя общенациональными кредитными компаниями по отдельности. Они предоставляют бесплатные годовые кредитные отчеты только через Annualcreditreport.com, 1-877-322-8228 или по почте в Службу запросов годовых кредитных отчетов.

Не связывайтесь с тремя общенациональными кредитными компаниями по отдельности. Они предоставляют бесплатные годовые кредитные отчеты только через Annualcreditreport.com, 1-877-322-8228 или по почте в Службу запросов годовых кредитных отчетов.

Вы можете заказать свои отчеты в каждой из трех общенациональных кредитных компаний одновременно, или вы можете заказать отчет в каждой из компаний по очереди. Закон позволяет вам заказывать одну бесплатную копию вашего отчета у каждой общенациональной кредитной компании каждые 12 месяцев.

ОБНОВЛЕНИЕ: Начиная с 2020 года, каждый в США может получать 6 бесплатных кредитных отчетов в год до 2026 года, посетив веб-сайт Equifax или позвонив по телефону 1-866-349-5191. Это в дополнение к одному бесплатному отчету Equifax (плюс отчеты Experian и TransUnion), которые вы можете получить на сайте AnnualCreditReport.com.Предупреждение о сайтах-самозванцах

Только один веб-сайт уполномочен заполнять заказы на бесплатный годовой отчет о кредитных операциях, на получение которого вы имеете право по закону — Annualcreditreport. com. Другие веб-сайты, которые заявляют, что предлагают «бесплатные кредитные отчеты», «бесплатные кредитные рейтинги» или «бесплатный кредитный мониторинг», не являются частью установленной законом бесплатной программы ежегодных кредитных отчетов.В некоторых случаях к «бесплатному» продукту прилагаются завязки. Например, некоторые сайты подписывают вас на якобы «бесплатную» услугу, которая преобразуется в услугу, за которую вы должны платить после пробного периода. Если вы не отмените подписку в течение пробного периода, вы можете невольно разрешить компании начать взимать комиссию с вашей кредитной карты.

com. Другие веб-сайты, которые заявляют, что предлагают «бесплатные кредитные отчеты», «бесплатные кредитные рейтинги» или «бесплатный кредитный мониторинг», не являются частью установленной законом бесплатной программы ежегодных кредитных отчетов.В некоторых случаях к «бесплатному» продукту прилагаются завязки. Например, некоторые сайты подписывают вас на якобы «бесплатную» услугу, которая преобразуется в услугу, за которую вы должны платить после пробного периода. Если вы не отмените подписку в течение пробного периода, вы можете невольно разрешить компании начать взимать комиссию с вашей кредитной карты.

Некоторые сайты-самозванцы используют в своих названиях такие термины, как «бесплатный отчет»; у других есть URL-адреса, которые намеренно содержат орфографические ошибки Annualcreditreport.com в надежде, что вы ошибетесь при вводе названия официального сайта.Некоторые из этих сайтов-самозванцев направляют вас на другие сайты, которые пытаются что-то вам продать или собрать вашу личную информацию.

Annualcreditreport.com и общенациональные компании кредитной информации не отправят вам электронное письмо с запросом вашей личной информации. Если вы получили электронное письмо, видите всплывающую рекламу или вам позвонил кто-то, утверждающий, что он из Annualcreditreport.com или любой из трех общенациональных кредитных компаний, не отвечайте и не переходите по какой-либо ссылке в сообщении. Наверное, это афера.

В. Какую информацию мне нужно предоставить, чтобы получить бесплатный отчет?

A: Вам необходимо указать свое имя, адрес, номер социального страхования и дату рождения. Если вы переехали в течение последних двух лет, возможно, вам придется указать свой предыдущий адрес. Чтобы обеспечить безопасность вашего файла, каждая общенациональная кредитная компания может запросить у вас некоторую информацию, которая будет известна только вам, например сумму вашего ежемесячного платежа по ипотеке. Каждая компания может запрашивать у вас разную информацию, потому что информация, содержащаяся в вашем файле, может поступать из разных источников.

Q: Почему мне нужна копия моего кредитного отчета?

A: Ваш кредитный отчет содержит информацию, которая влияет на то, сможете ли вы получить ссуду и сколько вам придется заплатить, чтобы занять деньги. Вы хотите получить копию своего кредитного отчета на номер:

- убедитесь, что информация является точной, полной и актуальной, прежде чем подавать заявку на ссуду на крупную покупку, например дом или автомобиль, покупать страховку или подавать заявление о приеме на работу.

- поможет защититься от кражи личных данных. Это когда кто-то использует вашу личную информацию, такую как ваше имя, номер социального страхования или номер кредитной карты, для совершения мошенничества.Похитители личных данных могут использовать вашу информацию для открытия нового счета кредитной карты на ваше имя. Затем, когда они не оплачивают счета, просроченная учетная запись указывается в вашем кредитном отчете. Подобная неточная информация может повлиять на вашу способность получить кредит, страховку или даже работу.

Q: Сколько времени нужно, чтобы получить отчет после того, как я его закажу?

A: Если вы запросите отчет онлайн на сайте Annualcreditreport.com, вы сможете сразу же получить к нему доступ. Если вы закажете свой отчет по бесплатному телефону 1-877-322-8228, ваш отчет будет обработан и отправлен вам по почте в течение 15 дней.Если вы закажете свой отчет по почте с помощью формы запроса годового кредитного отчета, ваш запрос будет обработан и отправлен вам по почте в течение 15 дней с момента получения.

Заказываете ли вы отчет через Интернет, по телефону или по почте, получение отчета может занять больше времени, если общенациональной кредитной компании потребуется дополнительная информация для подтверждения вашей личности.

Q: Могу ли я иметь право на бесплатный отчет в других ситуациях?

A: Согласно федеральному закону, вы имеете право на бесплатный отчет, если компания предпримет неблагоприятные действия против вас, например, отклонит ваше заявление на кредит, страховку или трудоустройство, и вы запросите отчет в течение 60 дней с момента получения уведомления о Действие. В уведомлении будет указано название, адрес и номер телефона кредитной компании. Вы также имеете право на один бесплатный отчет в год, если вы безработный и планируете искать работу в течение 60 дней; если вы на пособии; или если ваш отчет является неточным из-за мошенничества, включая кражу личных данных. В противном случае кредитная компания может взимать с вас разумную сумму за другую копию вашего отчета в течение 12-месячного периода.

В уведомлении будет указано название, адрес и номер телефона кредитной компании. Вы также имеете право на один бесплатный отчет в год, если вы безработный и планируете искать работу в течение 60 дней; если вы на пособии; или если ваш отчет является неточным из-за мошенничества, включая кражу личных данных. В противном случае кредитная компания может взимать с вас разумную сумму за другую копию вашего отчета в течение 12-месячного периода.

По вопросам приобретения копии отчета обращайтесь:

Q: Должен ли я заказать отчет у каждой из трех общенациональных кредитных компаний?

A: Выбор за вами.Поскольку общенациональные кредитные компании получают информацию из разных источников, информация в вашем отчете от одной компании может не отражать всю или одинаковую информацию в ваших отчетах от двух других компаний. Это не означает, что информация в любом из ваших отчетов обязательно является неточной; просто может быть иначе.

Q: Должен ли я заказывать свои отчеты у всех трех национальных кредитных компаний одновременно?

A: Вы можете заказать один, два или все три отчета одновременно, или вы можете расположить запросы по очереди..jpg) Это твой выбор. Некоторые финансовые консультанты говорят, что распределение ваших запросов в течение 12 месяцев может быть хорошим способом следить за точностью и полнотой информации в ваших отчетах.

Это твой выбор. Некоторые финансовые консультанты говорят, что распределение ваших запросов в течение 12 месяцев может быть хорошим способом следить за точностью и полнотой информации в ваших отчетах.

Q: Что если я обнаружу ошибки — неточности или неполную информацию — в моем кредитном отчете?

A: Согласно FCRA, и компания, составляющая кредитный отчет, и поставщик информации (то есть лицо, компания или организация, которые предоставляют информацию о вас компании, сообщающей потребителям) несут ответственность за исправление неточной или неполной информации в вашем отчете.Чтобы в полной мере воспользоваться своими правами по этому закону, обратитесь в кредитную компанию и к поставщику информации.

1. Сообщите кредитной компании в письменной форме, какую информацию вы считаете неточной.

Компании, составляющие кредитную отчетность, должны изучить указанные вопросы — обычно в течение 30 дней — если они не сочтут ваш спор несерьезным. Они также должны направить все соответствующие данные, которые вы предоставили о неточности, в организацию, предоставившую информацию. После того как поставщик информации получает уведомление о споре от кредитной компании, он должен провести расследование, просмотреть соответствующую информацию и сообщить о результатах обратно в кредитную компанию. Если поставщик информации обнаружит, что оспариваемая информация неточна, он должен уведомить все три общенациональные кредитные компании, чтобы они могли исправить информацию в вашем файле.

После того как поставщик информации получает уведомление о споре от кредитной компании, он должен провести расследование, просмотреть соответствующую информацию и сообщить о результатах обратно в кредитную компанию. Если поставщик информации обнаружит, что оспариваемая информация неточна, он должен уведомить все три общенациональные кредитные компании, чтобы они могли исправить информацию в вашем файле.

Когда расследование завершено, кредитная компания должна предоставить вам письменные результаты и бесплатную копию вашего отчета, если спор приводит к изменению.(Этот бесплатный отчет не считается вашим годовым бесплатным отчетом.) Если элемент был изменен или удален, компания, предоставляющая кредитные отчеты, не сможет вернуть спорную информацию в ваш файл, если поставщик информации не подтвердит ее точность и полноту. Кредитная компания также должна отправить вам письменное уведомление, в котором указаны имя, адрес и номер телефона поставщика информации.

2. Сообщите кредитору или другому поставщику информации в письменной форме о том, что вы оспариваете позицию. Многие провайдеры указывают адрес для споров.Если поставщик сообщает об этом в кредитную компанию, он должен включать уведомление о вашем споре. И если вы правы, то есть если окажется, что информация неточна, поставщик информации может больше не сообщать об этом.

Многие провайдеры указывают адрес для споров.Если поставщик сообщает об этом в кредитную компанию, он должен включать уведомление о вашем споре. И если вы правы, то есть если окажется, что информация неточна, поставщик информации может больше не сообщать об этом.

В. Что я могу сделать, если кредитная компания или поставщик информации не исправят информацию, которую я оспариваю?

A: Если расследование не разрешит ваш спор с кредитной компанией, вы можете попросить включить изложение спора в ваш файл и в будущие отчеты.Вы также можете попросить кредитную компанию предоставить ваше заявление любому, кто получил копию вашего отчета в недавнем прошлом. Вы можете рассчитывать на оплату этой услуги.

Если вы сообщаете поставщику информации о том, что оспариваете элемент, уведомление о вашем споре должно быть включено каждый раз, когда поставщик информации сообщает об этом в кредитную компанию.

Q: Как долго кредитная компания может сообщать отрицательную информацию?

A: Кредитная компания может сообщать наиболее точную отрицательную информацию за семь лет и информацию о банкротстве за 10 лет. Нет ограничений по времени для сообщения информации о судимостях; информация, полученная в ответ на ваше заявление о приеме на работу с оплатой более 75 000 долларов в год; и информация, предоставленная, потому что вы подали заявку на получение кредита или страхования жизни на сумму более 150 000 долларов. Информацию о судебном иске или неоплаченном судебном решении против вас можно сообщить в течение семи лет или до истечения срока давности, в зависимости от того, что больше.

Нет ограничений по времени для сообщения информации о судимостях; информация, полученная в ответ на ваше заявление о приеме на работу с оплатой более 75 000 долларов в год; и информация, предоставленная, потому что вы подали заявку на получение кредита или страхования жизни на сумму более 150 000 долларов. Информацию о судебном иске или неоплаченном судебном решении против вас можно сообщить в течение семи лет или до истечения срока давности, в зависимости от того, что больше.

Q: Может ли кто-нибудь еще получить копию моего кредитного отчета?

A: FCRA указывает, кто может получить доступ к вашему кредитному отчету.Кредиторы, страховщики, работодатели и другие предприятия, которые используют информацию в вашем отчете для оценки ваших заявок на получение кредита, страхование, трудоустройство или аренду жилья, относятся к тем, кто имеет законное право на доступ к вашему отчету.

Q: Может ли мой работодатель получить мой кредитный отчет?

A: Ваш работодатель может получить копию вашего кредитного отчета только с вашего согласия. Кредитная компания не может предоставлять информацию о вас вашему работодателю или потенциальному работодателю без вашего письменного согласия.

Кредитная компания не может предоставлять информацию о вас вашему работодателю или потенциальному работодателю без вашего письменного согласия.

Для получения дополнительной информации

FTC работает для потребителя, чтобы предотвратить мошенничество, обман и недобросовестность в ведении бизнеса на рынке, а также предоставить информацию, которая поможет потребителям обнаружить, остановить и избежать их. Чтобы подать жалобу, посетите ftc.gov/complaint или позвоните по телефону 1-877-FTC-HELP (1-877-382-4357). FTC вводит жалобы на Интернет, телемаркетинг, кражу личных данных и другие жалобы, связанные с мошенничеством, в Consumer Sentinel, безопасную онлайн-базу данных, доступную сотням гражданских и уголовных правоохранительных органов в США.Жесткие запросы

Проверка кредита может повлиять на ваш кредитный рейтинг, но только в том случае, если это жесткий кредит

запрос. Этот тип проверки кредитоспособности обычно выполняется кредиторами, когда они хотят увидеть всю вашу

профиль, чтобы одобрить или отклонить ваш кредит при подаче заявки. Имейте в виду, что это

обычно это небольшой спад и временный, пока вы не начнете возвращать ссуду.Дефолт по ссуде

Имейте в виду, что это

обычно это небольшой спад и временный, пока вы не начнете возвращать ссуду.Дефолт по ссуде

Отсутствие платежа по ссуде, будь то студенческая или личная, будет иметь отрицательный влияние на ваш кредитный рейтинг. Важно, чтобы вы устанавливали для себя напоминания, чтобы оплачивать счета время, или вы потенциально можете соскользнуть в более низкий кредитный диапазон, что ограничит вашу способность получать новые кредит по низким ставкам. Просрочки по кредиту остаются в вашей кредитной истории в течение 7 лет.Просроченные платежи

Вы можете опоздать с оплатой на 5 дней или на месяц, это не имеет значения, если

просроченные платежи по вашему отчету повлияют на ваш кредитный рейтинг. Другие последствия включают

взимается пени за просрочку платежа и повышенные процентные ставки на вашем счете. Не каждый кредитор сообщит

в бюро, поэтому не удивляйтесь, если он не попадет в ваш файл.Коллекции

Не каждый кредитор сообщит

в бюро, поэтому не удивляйтесь, если он не попадет в ваш файл.Коллекции

Неоплата счетов вовремя может привести к взысканию долга. Для Например, если вы стали просрочить задолженность, будь то счет за медицинское обслуживание или счет кредитной карты, это тип долга может оказаться в коллекторском агентстве, которое затем попытается вернуть утраченный долг. Бесплатная проверка своего кредитного рейтинга с помощью Credit Sesame, чтобы увидеть свой кредитный рейтинг и есть что-нибудь отрицательное в вашем отчете.Банкротство

Подача заявления о банкротстве по главе 7 или 13 — обычное дело среди тех, кто не может

справиться со своим долгом и найти выход. То, как это повлияет на ваш кредитный рейтинг, действительно зависит от того, как

ваша оценка была, когда вы подали заявление о банкротстве, она по-разному повлияет на разные диапазоны. если ты

имеет хорошую репутацию, ваш счет немного упадет, а с другой стороны, если у вас уже есть

справедливая или плохая кредитоспособность, падение не будет столь значительным.

если ты

имеет хорошую репутацию, ваш счет немного упадет, а с другой стороны, если у вас уже есть

справедливая или плохая кредитоспособность, падение не будет столь значительным.

Лучшие источники бесплатных кредитных рейтингов

Кредиторы и другие потенциальные кредиторы используют ваш кредитный рейтинг, чтобы решить, хотят ли они вести с вами дела. Итак, зная свой балл до подачи заявки на ссуду, кредитную карту, страховой полис, работу или квартиру, вы сможете понять, одобрят ли вас.

Мониторинг вашего кредитного рейтинга также может помочь вам предотвратить или справиться с плохой кредитной историей — быстро предупредит вас о возможных проблемах и, во многих из упомянутых ниже служб, предоставит вам советы по улучшению вашего рейтинга.

Ключевые выводы

- Кредитные баллы используются кредиторами и другими лицами для оценки кредитоспособности заявителя.

- Equifax, Experian и TransUnion предлагают годовые бесплатные кредитные отчеты, но не кредитные рейтинги.

- Вы можете получить свой кредитный рейтинг бесплатно на сайтах кредитного мониторинга и в некоторых компаниях, выпускающих кредитные карты.

Как важно знать свой результат

Зайдя на AnnualCreditReport.com, вы можете бесплатно проверять свои кредитные отчеты каждые 12 месяцев в каждом из основных кредитных бюро — Equifax, Experian и TransUnion.Однако эти отчеты не дадут вам кредитный рейтинг. Хотя вы можете заплатить одной из отчитывающихся компаний за свой кредитный рейтинг, вам больше не нужно этого делать. Существует ряд веб-сайтов и компаний, выпускающих кредитные карты, которые бесплатно предоставят вам ваш кредитный рейтинг.

Вот четыре бесплатных сервиса и пять компаний, выпускающих кредитные карты, которые предоставляют потребителям кредитные баллы, а также то, что предлагает каждая из них и чем они отличаются.

Подписка на бесплатные кредитные услуги

Подписавшись на эти бесплатные услуги, вы получите общее представление о том, как выглядит ваш кредитный рейтинг в каждом из основных кредитных бюро. А если вы объедините бесплатные кредитные отчеты TransUnion от Credit Karma или WalletHub с бесплатными кредитными отчетами, которые вы можете получить через AnnualCreditReport.com, у вас будет больше возможностей для выявления кражи личных данных или других проблем на ранней стадии.

А если вы объедините бесплатные кредитные отчеты TransUnion от Credit Karma или WalletHub с бесплатными кредитными отчетами, которые вы можете получить через AnnualCreditReport.com, у вас будет больше возможностей для выявления кражи личных данных или других проблем на ранней стадии.

Кредитная карма — результаты и отчеты

Credit Karma предоставляет бесплатные кредитные рейтинги и отчеты от TransUnion и Equifax, которые обновляются еженедельно, и вам не нужно предоставлять кредитную карту для регистрации. Бесплатные кредитные рейтинги TransUnion и Equifax, которые вы получаете через Credit Karma, основаны на VantageScore 3.0 модель. VantageScore — это новая скоринговая модель, созданная в результате сотрудничества трех основных кредитных бюро для разработки более последовательной оценки от одного бюро к другой и более точной по сравнению с традиционными оценками FICO. (В дополнение к этим двум оценкам существуют другие, более специализированные кредитные рейтинги, которые используются, например, страховыми компаниями. )

)

Вы также получаете бесплатный кредитный мониторинг для своего отчета TransUnion, анализ кредитных факторов, который обобщает ключевые детали из вашего кредитного отчета, и бесплатный симулятор кредитного рейтинга, который показывает вам, как различные действия, такие как добавление новой кредитной карты или увеличение кредитной линии, может повлиять на ваш кредитный рейтинг.Credit Karma также предлагает бесплатную оценку автострахования.

Credit Karma заявляет, что не продает информацию о своих клиентах рекламодателям, но рекомендует определенные финансовые продукты на основе вашего кредитного профиля и зарабатывает деньги, если вы открываете счет у одного из его рекламных партнеров через веб-сайт Credit Karma.

Credit Sesame — Personalized Tips

Credit Sesame — еще одна служба кредитного мониторинга, которая немного отличается от Credit Karma. Это дает участникам доступ к их VantageScore от TransUnion.Сайт также предоставляет персональные советы, основанные на вашем кредитном профиле и целях. И, наконец, он собирает всю вашу кредитную информацию и делает предложения по экономии денег.

И, наконец, он собирает всю вашу кредитную информацию и делает предложения по экономии денег.

Если вы переплачиваете комиссионные и проценты, это даст вам варианты, которые вы можете использовать для снижения этих платежей. Сайт также обеспечивает мониторинг кредитоспособности и предупреждения в случае взлома вашего профиля или личности. Потребители также могут получить бесплатную помощь в разрешении мошенничества на сумму 50 000 долларов через Credit Sesame. Как и Credit Karma, этот сайт не запрашивает кредитную карту для присоединения.

На момент написания Credit Sesame является одной из лучших служб кредитного мониторинга, представленных в настоящее время на рынке.

Credit.com — ежемесячные обновления

Вы можете получить два бесплатных кредитных рейтинга через Credit.com: рейтинг Experian и ваш рейтинг VantageScore 3.0, обновляемый раз в месяц. Вам нужно будет зарегистрировать бесплатную учетную запись, но вам не нужно будет вводить номер кредитной карты для регистрации. Сайт также предлагает бесплатную карту кредитного отчета, которая показывает, как информация в вашем кредитном отчете влияет на ваш счет, и дает советы по улучшению вашей оценки.Credit.com заявляет, что не продает ваши данные третьим лицам, но зарабатывает деньги, если вы подаете заявку на предложения по рекламным ссылкам на его веб-сайте.

Сайт также предлагает бесплатную карту кредитного отчета, которая показывает, как информация в вашем кредитном отчете влияет на ваш счет, и дает советы по улучшению вашей оценки.Credit.com заявляет, что не продает ваши данные третьим лицам, но зарабатывает деньги, если вы подаете заявку на предложения по рекламным ссылкам на его веб-сайте.

WalletHub — Кредитные оповещения

Указав свое имя, адрес, дату рождения и последние четыре цифры номера социального страхования, а затем ответив на несколько вопросов для подтверждения своей личности, вы получите доступ к бесплатному сервису кредитного отчета и оценки WalletHub. В конце регистрации сайт также задает несколько личных вопросов, таких как ваш годовой доход, ежемесячные расходы, сбережения, наиболее важные финансовые потребности и задолженность по кредитной карте.Полученная вами оценка — это ваш TransUnion VantageScore, и кредитный отчет тоже от TransUnion.

На панели инструментов отображаются все ваши кредитные счета и остатки, а в разделе предупреждений о кредитных операциях вы получаете буквенную оценку в виде табеля по факторам, которые влияют на ваш кредитный рейтинг. Например, он сообщит вам, если ваша долговая нагрузка слишком высока по сравнению с доходом, который вы указали при настройке учетной записи, или если коэффициент использования кредита слишком высок и ухудшает ваш рейтинг.

Например, он сообщит вам, если ваша долговая нагрузка слишком высока по сравнению с доходом, который вы указали при настройке учетной записи, или если коэффициент использования кредита слишком высок и ухудшает ваш рейтинг.

В раскрывающихся меню представлены дополнительные сведения, например коэффициент использования кредита для каждой из ваших кредитных карт. В удобной для чтения версии вашего кредитного отчета отображаются все ваши текущие счета, а также закрытые, а также любые отрицательные элементы, например счета, которые были отправлены в сборы. Строка меню в верхней части страницы содержит информацию о финансовых продуктах и услугах, таких как текущие счета и автокредиты. WalletHub зарабатывает деньги от некоторых из этих компаний, которые рекламируют и оплачивают премиальное размещение на сайте.

Если вы просто хотите получить общее представление о том, где вы находитесь, бесплатный кредитный рейтинг в ежемесячной выписке по кредитной карте, если ее предоставляет эмитент вашей карты, может быть достаточно хорошим.

Компании, выпускающие кредитные карты, которые предоставляют бесплатные кредитные рейтинги

В дополнение к перечисленным выше услугам, многие компании, выпускающие кредитные карты, предлагают своим клиентам, а иногда и другим, возможность бесплатно ознакомиться с их кредитными рейтингами. Они включают:

Откройте для себя карту

Клиенты Discover Card бесплатно получают кредитный рейтинг TransUnion FICO в каждой ежемесячной выписке.Клиенты, которые все еще устанавливают свою кредитную историю, могут не видеть баллов, пока не произведут платежи в течение нескольких месяцев. Следует отметить один фактор: только основной держатель карты получит бесплатный кредитный рейтинг, а авторизованные пользователи карты — нет.

Barclaycard

Клиенты Barclaycard получают бесплатную оценку FICO в своих ежемесячных отчетах. Кроме того, они могут видеть до двух факторов, которые влияют на их кредитный рейтинг. Это могут быть такие вещи, как «остатки на банковской карте или возобновляемых счетах слишком высоки по сравнению с кредитными лимитами» (другими словами, высокий коэффициент использования кредита) или «Общая сумма всех остатков на ваших открытых счетах слишком высока. Эта информация может помочь вам улучшить свой кредитный рейтинг, изменив способ использования кредита. Barclaycard также предоставляет диаграмму, показывающую, как ваш кредитный рейтинг изменился с течением времени после трех месяцев кредитной истории.

Эта информация может помочь вам улучшить свой кредитный рейтинг, изменив способ использования кредита. Barclaycard также предоставляет диаграмму, показывающую, как ваш кредитный рейтинг изменился с течением времени после трех месяцев кредитной истории.

Capital One Card

Служба CreditWise компании Capital One, ранее известная как Credit Tracker, доступна любому, независимо от того, являетесь ли вы держателем карты в компании. С помощью этой службы вы можете каждый месяц получать доступ к VantageScore 3.0 и получать уведомления о любых изменениях в нем.Одной из ключевых особенностей этой службы является ее симулятор, который позволяет вам увидеть, какие факторы повлияют на ваш рейтинг и общее состояние кредита — и в какой степени. Например, вы можете увидеть, как на ваш счет повлияет покупка на 1500 долларов по кредитной карте или получение ссуды на 10000 долларов.

Первая банковская карточка

First National Bank предлагает своим пользователям кредитных карт бесплатный рейтинг FICO Bankcard Score 9, который предназначен для кредитования по кредитным картам. Другими словами, это не та оценка, которую использовал бы ипотечный кредитор при принятии решения о том, можете ли вы занять деньги для покупки дома, но она все равно даст вам некоторое представление о вашем положении.Ваш счет обновляется раз в месяц.

Другими словами, это не та оценка, которую использовал бы ипотечный кредитор при принятии решения о том, можете ли вы занять деньги для покупки дома, но она все равно даст вам некоторое представление о вашем положении.Ваш счет обновляется раз в месяц.

Кредитная карта Walmart

Если у вас есть кредитная карта Walmart, вы будете получать бесплатную оценку FICO каждый месяц, если подпишетесь на электронную ежемесячную выписку. Вы также сможете увидеть два «кода причины», влияющих на вашу оценку.

Раскрытие информации: информация в этой статье исходит от автора, который прошел процесс регистрации и создания учетной записи. На момент написания автор не имеет долей участия ни в одной из компаний, упомянутых в этой статье.

Как понять и проверить свой кредитный рейтинг бесплатно

Ваш кредитный рейтинг, возможно, является самым важным числом в вашей финансовой жизни, и в наши дни его легче проверить, чем когда-либо.

Прежде чем подавать заявку на новую кредитную карту, личный заем или ипотеку, важно знать свой балл, так как он даст вам представление о том, на какие продукты вы можете претендовать и какие процентные ставки ожидать.

Проверка вашего кредитного рейтинга не повредит вашей кредитной истории, и даже если вы не подаете заявку на кредит, разумно выработать привычку проверять ее регулярно.

Фактически, простая проверка вашего кредитного рейтинга — это один из способов улучшить свой кредитный рейтинг. Если вы заметите снижение своей оценки, это может предупредить вас о возможном мошенничестве или ошибках в вашем отчете. Ежемесячная проверка своего счета может помочь вам выявить проблемы на раннем этапе и начать их решать.

Ниже CNBC Select разбивает все, что вам нужно знать о вашем кредитном рейтинге.

Что такое кредитный рейтинг

Кредитный рейтинг — это трехзначное число, обычно от 300 до 850, которое является результатом анализа вашего кредитного файла.Это магическое число сообщает кредиторам о вашем потенциальном кредитном риске и способности погашать ссуды. Кредитный рейтинг учитывает различные факторы, такие как история платежей и длина кредитной истории, из ваших текущих и прошлых кредитных счетов (подробнее об этом ниже).

Диапазоны кредитного рейтинга различаются в зависимости от используемой модели (FICO или VantageScore) и кредитного бюро (Experian, Equifax и TransUnion), которое выставляет оценку. Рейтинги обычно включают плохой / плохой, удовлетворительный / средний, хороший и отличный / исключительный. Полученный вами рейтинг зависит от вашего кредитного рейтинга.Ниже вы можете проверить, в какой рейтинг вы попали, используя оценки Experian.

| Рейтинг | Кредитный рейтинг |

|---|---|

| Очень плохо | 300-579 |

| Удовлетворительно | 580-669 |

| Хорошо | |

| Хорошо | |

| 740-799 | |

| Исключительно | 800-850 |

Типы кредитных рейтингов: FICO vs.VantageScore

Существует две основные модели кредитного скоринга: FICO и VantageScore. Однако кредиторы явно отдают предпочтение FICO; его модель используется в более чем 90% решений о кредитовании в США.

Однако кредиторы явно отдают предпочтение FICO; его модель используется в более чем 90% решений о кредитовании в США.

Кредитные рейтинги FICO и VantageScore имеют некоторое сходство: в обоих случаях баллы варьируются от 300 до 850, и история платежей является наиболее важным фактором при определении вашей оценки. Но они различаются по весу и ранжированию нескольких других факторов.

Как рассчитываются кредитные баллы?

Кредитные баллы рассчитываются по-разному в зависимости от модели кредитного рейтинга.Вот ключевые факторы, которые учитывают FICO и VantageScore.

Оценка FICO

- История платежей (35%): Были ли вы оплачены прошлые кредитные счета вовремя

- Суммы задолженности (30%): Общая сумма кредитов и займов, которые вы используете по сравнению с вашим общим кредитным лимитом, также известным как коэффициент использования

- Продолжительность кредитной истории (15%): Продолжительность вашего кредита

- Новый кредит (10%): Как часто вы подаете заявление для открытия и открытия новых счетов

- Кредитный микс (10%): Разнообразие имеющихся у вас кредитных продуктов, включая кредитные карты, ссуды в рассрочку, счета финансовых компаний, ипотечные ссуды и т.

д.

д.

VantageScore

- Чрезвычайно влиятельный: История платежей

- Очень влиятельный: Тип и продолжительность кредита и процент использованного кредитного лимита

- Умеренно влиятельный: Общий остаток / задолженность

- Менее влиятельные: Доступные кредиты и недавние кредитные операции и запросы

Какой кредитный рейтинг вам следует проверить?

Кредитный эксперт Джон Ульцхаймер, ранее работавший в FICO и Equifax, рекомендует проверять ваши кредитные рейтинги FICO и VantageScore, чтобы получить точное представление о том, что увидят ваши кредиторы.В конце концов, вы никогда не знаете, какой балл получит ваш потенциальный кредитор. Кроме того, проверка вашего кредитного рейтинга бесплатна, поэтому вы можете только выиграть от его просмотра.

Подробнее: 6 причин, почему ваши кредитные баллы различаются и какая из них важнее всего

Что не влияет на ваш кредитный рейтинг?

Есть много распространенных заблуждений о том, что действительно влияет на ваш кредитный рейтинг. «Потребители иногда сосредотачиваются на вещах, которые просто не имеют значения для их оценок.Наиболее распространенной является информация о вашем богатстве «, — говорит Ульцхаймер.

«Потребители иногда сосредотачиваются на вещах, которые просто не имеют значения для их оценок.Наиболее распространенной является информация о вашем богатстве «, — говорит Ульцхаймер.

» Доход, остатки на пенсионных счетах, собственный капитал в вашем доме, чистая стоимость … все, что определяет, сколько у вас денег или сколько вы стоите, не являются учитывается вашими кредитными рейтингами ».

Другие факторы, не влияющие на ваш кредитный рейтинг, включают расу, религию, национальность, пол, семейное положение, возраст, политическую принадлежность, образование, род занятий, должность, работодателя, историю занятости, в которой вы жить или ваши общие активы.

Подробнее: Могут ли работодатели видеть ваш кредитный рейтинг? Как подготовиться к тому, что они на самом деле увидят при проверке кредитоспособности

В чем разница между кредитным рейтингом и кредитным отчетом?