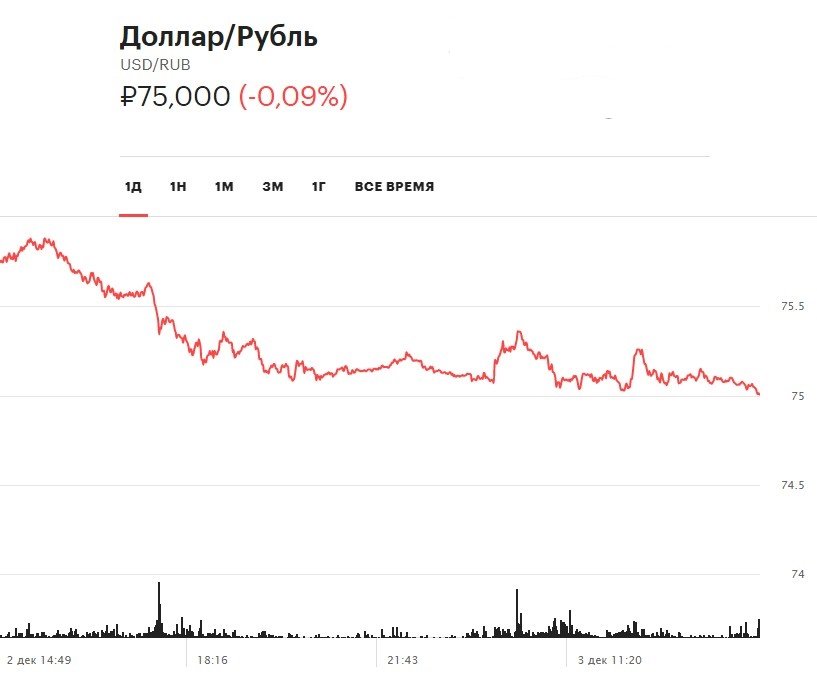

Доллар опустился ниже 71 рубля впервые с начала марта

|

Фото: Коньков Сергей |

Доллар и евро в четверг снижаются к рублю, свидетельствуют данные Московской биржи.

Цена нефти Brent преодолела отметку в $30 НефтьЦена нефти Brent преодолела отметку в $30

Стоимость нефти, в свою очередь, растёт на фоне сообщений о постепенном восстановлении деловой активности в мире и, следовательно, спроса на топливо. Несколько дней назад, как писал «ДП», председатель правления «Роснано» и бывший министр финансов РФ Анатолий Чубайс, рассуждая о зависимости российской экономики от нефти, заявил, что «если лошадь сдохла, с неё надо слезать».

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

Мир снова хочет отказаться от доллара.

Почему коронавирус усложнил задачу? — ЭкспертРУ

Почему коронавирус усложнил задачу? — ЭкспертРУВ последние годы дедолларизация была одной из ключевых геополитических тем, и это касается не только России. Китай и даже Европа регулярно поднимали вопрос о свержении доллара с валютного Олимпа. Желание объяснимо — лишить США важнейшего инструмента давления в мировой политике.

Американцы слишком активно стали диктовать свои условия, нарушая гармонию мировой торговли. Слово санкции стало появляться в информационном пространстве слишком часто.

Сейчас, когда печатный станок Федеральной резервной системы работает на полную мощность, а уровень долга правительства США, очевидно, преодолел гравитацию и отправляется в стратосферу, призывы поиска замены доллару в качестве мировой резервной валюты снова обретают волнообразный характер.

Главным соперником США на мировой арене остается Китай. Неудивительно, что именно в КНР хотели бы найти альтернативу больше всего.

На прошедшей неделе президент Шанхайской золотой биржи (SGE) Ван Чженинг заявил о необходимости создания новой супер-суверенной валюты вместо доллара.

По его словам, неограниченная программа количественного смягчения ФРС и другие стимулирующие меры вызвали обеспокоенность относительно устойчивости долларовой системы и в долгосрочной перспективе приведут к обесцениванию доллара.

Президент Euro Pacific Capital Inc. Питер Шифф уверен, что доллар будет слабеть в течение длительного времени. Он уверен, вопрос не в том, произойдет ли это, а когда.

Реакция американского регулятора и правительства на коронавирус перевела гиперинфляцию из статуса наихудшего сценария к наиболее вероятному.

По мнению господина Шиффа, наступит момент, когда начнется массовый сброс долларов. Инвесторы просто не захотят держать облигации, номинированные в долларах, поскольку их стоимость будет снижаться вместе с переоценкой самой валюты.

Штаты действительно активно пользуются долларом для продвижения своих интересов во внешней политике. В 2014-2015 годах американцы угрожали отключить российские банки от системы SWIFT, аналогичные санкции были введены в отношении Ирана.

В 2014-2015 годах американцы угрожали отключить российские банки от системы SWIFT, аналогичные санкции были введены в отношении Ирана.

В прошлом году Вашингтон угрожал отключить от долларовой системы даже Китай, если страна не будет следовать санкциям ООН в отношении Северной Кореи.

Понятно, что такая политика довольно сильно раздражает другие страны, особенно те, которые имеют существенное влияние на мировую экономику, поэтому рано или поздно процесс ухода от доллара, скорее всего, будет запущен.

“Это оружие для США, но для других стран — источник опасности. Валюта, которую мир в конечном итоге выбирает для глобальной торговли, не должна кому-то давать привилегии, а других подвергать опасности”, — сказал Ван Чженинг.

Массивные покупки золота центральными банками, наблюдавшиеся в последние несколько лет, могут служить сигналом, что мир уже сейчас готовится к уходу от доллара.

Золотой стандарт по мнению многих экспертов стал бы идеальным решением, ведь он не позволял центробанкам манипулировать денежной массой. В 1971 году, напомним, США отказались от него и получили возможность печатать столько денег, сколько захочется, а также наращивать долг до бесконечности.

Что любопытно, стоимость доллара к других фиатным валютам и к золоту движется разнонаправленно. Серьезное расхождение началось в конце 2018 года и с тех пор только расширяется.

Однако, стоит признать, на пути к свержению доллара есть определенные преграды. Дело в том, что именно в американской валюте номинирован колоссальный объем долга – примерно 40%.

И крах доллара приведет к разрушению всей финансовой системы.

Это стало очевидно еще во время финансового кризиса 2008 года. Неамериканские банки имели международные обязательства на сумму эквивалентную 27 триллионам долларов. Около 18 триллионов были номинированы в долларах. В результате Федеральному резерву США пришлось увеличить своп линии для зарубежных ЦБ — это был единственный способ удовлетворить долларовый голод.

Однако финансовый кризис в итоге сделал доллар еще более влиятельным, так как расширил его использование в глобальной торговле. Уже через 10 лет в 2018 году обязательства банков Германии, Франции и Великобритании в долларах были больше, чем обязательства в собственных валютах.

Кроме того, все вышесказанное в обозримом будущем будет с завидной регулярностью приводить к всплеску спроса на доллары. Необходимость выплачивать долги будет провоцировать покупки доллара, как следствие, делать американскую валюту крепче.

Так что, экономисты, уверенные в неминуемом ослаблении доллара, возможно, сильно ошибаются в своих суждениях.

Кстати, желание США напечатать как можно больше долларов также может быть продиктовано не только стремлением помочь экономике оправиться от кризиса, но и еще больше расширить влияние своей валюты. Чем больше долларов в финансовой системе, тем шире его использование, а значит, и лишить статуса резервной ее будет сложнее.

«Доллар будет падать очень, очень резко» — видный экономист Йельского университета

rosinca: сколько лет уж хоронят доллар, а он никак не схоронится

Lissa: rosinca (14:21), всему свое время)

Forex Guru: Немецкий вермахт или наши ветераны?

скоро мы увидим готов ли Путин поддерживать участников войны — небольшое количество стариков в возрасте 94 и выше — или хочет только торговать их медалями ради своего рейтинга. https://navalny.com/p/6382/

вот уж смерць

php?showuser=20444″>Sandman1977: rosinca (14:21), смерть доллара циклична.. ))))

Kabbalist: Я лично доллар покупаю против Биткойна. Уже два лося подарят словил. Стезя.

Море: Сегодня кто уже только не напечатал высказывания этого Роуча.

Видать в Евро сидит)

Kabbalist: Два лося подряд

Kabbalist: Sandman1977 (14:50), Границы у вас открыты ?

Forex Guru: Море (14:58), причем самой статье уже много дней

Sandman1977: Kabbalist (15:00), у нас да )) ток нас никуда не пускают..ну мож у турцию вот говоят ждут.. очень туркам денег надо..

а так можешь прилетать.. )))

Kabbalist: Sandman1977 (15:04), А что, можно в полесье отдохнуть, санатории то се. Поправить нервную систему, меня ещё в Молдавию приглашают, деревня, речка, лес. Некоторые в Бургасе (прости Господи) каждый год отдыхают, чем я хуже ?

МореSandman1977 (15:04), у турков опять цифры по covid пошли вверх масочный режим вернули.

что-то у вас батька всех арестовал, даже тех кто и с десяток %% бы не набрал.

Kabbalist: В левой колонке статья про Баффета, спекся говорят старикан, не тот уже.

Море: https://www.reuters.com/article/singapore-bunker-idINKBN23M0GZПишет, что крупнейший Сингапурский порт-перевалочный хаб, фиксирует, что за май зашло всего 3059 судов, это самый низкий показатель аж 1993-года(с тех пор как ведется статистика).

gray-s: Ещё один старый сказочник вылез, китаёзы похоже спонсоры.

juliana: Ну что тут? Есть по рынку кто?)

Море: juliana (15:35), есть! кста на рынке помидоры дешевеют)

mvsvit: Во всех новостях эта телега. На 35 % мы закупаться будем. ГЫ)

mvsvit: Ещё больше… 50/50 или 33/33/34 в разных валютах.

Sandman1977: Море (15:43), думаю что скоро мы увидим низы цикла по помидорам.. а огурцы скорее всего уже там и будут утрамбовывать дно пока не начнётся резкий импульс наверх ))))

juliana: Море (15:43), И огурцы тоже)

Sandman1977: juliana (16:09), есть мнение что скоро по огурцам увидим рост а помидоры падут ниже паритета ))))

Cfnc: Море (14:58), бывает.а ты знаешь,что в переводе означает слово Роач?

Cfnc: Хоть Крашеный к Морю поехал в Бургас

Давно всем понятно,что он …

Cfnc: Море (15:26), Крашеный приезжал?

Cfnc: Море (15:43), хорошие не очень.по 400…пока…

Lion Fat: Cfnc (16:22), На автобусе поехал, дедуль?

гг))

Avatar: Фонда готовится..

mif: дедульки забавляются)

экономист назвал условие обвала курса валюты

19 февраля 2021, 19:15

В Мире Деньги Экономика

Курс доллара может резко упасть сразу после окончания пандемии.

Такого мнения придерживается эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин, сообщает ИА DEITA.RU со ссылкой на «Российскую газету».

По мнению аналитика, обвал американской валюты может произойти из-за больших фискальных стимулов и мягкой монетарной политики. Эти факторы, по его расчётам, приведут к оживлению потребительской и деловой активности, а также к усилению инфляционной динамики.

В краткосрочной перспективе продолжение подобной тенденции неминуемо приведёт к тому, что инфляция выйдет на слишком высокие темпы, которые станет невозможно контролировать. Тогда экономику США постигнет стагнация, а доллар потеряет заметную часть своей стоимости.

Единственным вариантом, как этого можно избежать, по мнению эксперта, является остановка денежно-кредитных стимулов. В случае если американское руководство сможет сделать это вовремя, то тогда цене доллара угрожать этот фактор не будет.

Автор: Дмитрий Шевченко

Что растет, когда доллар падает

В настоящее время США импортируют гораздо больше товаров и услуг, чем экспортируют — примерно на 660 миллиардов долларов в год. Это явно неустойчиво в долгосрочной перспективе. До сих пор это было возможно в основном потому, что инвесторы считали, что экономика США является стабильной ставкой в долгосрочной перспективе. Поэтому они рассматривали государственный долг США как красивое, легкое и безопасное вложение. В частности, азиатские центральные банки обеспечивали покрытие дефицита США путем массовых покупок казначейских облигаций США.Но по мере того, как банки и другие инвесторы все больше нервничают по поводу огромного размера дефицита США, они начинают рассматривать долларовые активы и сам доллар как менее привлекательные. Таким образом, они покупают меньше, и в результате доллар падает. Недавно она достигла исторического минимума по отношению к евро в 1,30 доллара. Тем не менее, не рассчитывайте, что доллар просто упадет. Ничто не движется по прямой, и есть все шансы, что доллар сейчас должен отскочить. Однако в долгосрочной перспективе кажется совершенно очевидным, что единственный путь для доллара — это падение.

Недавно она достигла исторического минимума по отношению к евро в 1,30 доллара. Тем не менее, не рассчитывайте, что доллар просто упадет. Ничто не движется по прямой, и есть все шансы, что доллар сейчас должен отскочить. Однако в долгосрочной перспективе кажется совершенно очевидным, что единственный путь для доллара — это падение.

Это хорошо для Америки

Пока это хорошо для Америки. Несмотря на частые разговоры из Вашингтона об их неизменной поддержке политики сильного доллара, управляемое снижение цены доллара вполне устраивает США. Ослабление доллара означает, что американские товары и услуги дешевеют за границей, что является стимулом для дальнейшего экономического роста там. Однако опасность состоит в том, что инвесторы могут сразу решить, что дальнейшее падение доллара неизбежно: вызванная им спешка с продажами превратит устойчивое падение в тотальный крах, дестабилизируя мировую экономику и вызывая повышение процентных ставок и рост инфляции. более вероятно.

Но чем вы можете воспользоваться?

Любое физическое или юридическое лицо, зарабатывающее деньги в растущей валюте и / или тратящее деньги в падающей валюте, выиграет от движения валютных курсов. Это означает, что британские туристы, делающие покупки в Нью-Йорке, настроены на очень веселое Рождество, в то время как американцы, которые живут в Европе, но получающие долларовую зарплату от своих работодателей в США, чувствуют себя гораздо менее радостно. По сути, по той же причине американские экспортеры выигрывают от более слабого доллара, потому что их товары обходятся иностранным покупателям дешевле, поэтому они покупают больше.Точно так же фирмы, имеющие дочерние компании в странах с более сильной валютой, выиграют, если их прибыль будет конвертирована обратно в доллары. Имея это в виду, Goldman Sachs указывает на Accenture с 44% недолларовых доходов, Flextronics с 41% и Hewlett-Packard также с 39%. Все выиграют от сильных иностранных доходов. Но помните: британские инвесторы, рассматривающие возможность покупки долларовых акций, неизбежно сами столкнутся с ослаблением доллара. Если доллар продолжит падать, акции могут упасть в цене в фунтах стерлингов, когда они поступят на продажу, даже если цена акций в долларах выросла.Это означает, что для неамериканских инвесторов это может быть не лучший способ приблизиться к падающему доллару.

Если доллар продолжит падать, акции могут упасть в цене в фунтах стерлингов, когда они поступят на продажу, даже если цена акций в долларах выросла.Это означает, что для неамериканских инвесторов это может быть не лучший способ приблизиться к падающему доллару.

Покупайте Европу в краткосрочной перспективе

Вместо этого одним из краткосрочных способов решения проблемы может быть рассмотрение того, как крупные глобальные инвестиционные институты могут отреагировать на падение доллара, говорит Бен Райт в своей статье для The Business. По данным State Street Global Markets, инвесторы в акции уже начинают выводить деньги из США и вливать их на фондовые рынки еврозоны, чтобы зарабатывать деньги в евро, а не в долларах.А их цели? Компании, работающие в еврозоне, не привязанные к доллару. Это означает, что мы можем наблюдать рост цен на акции таких фирм, как крупные французские банки — BNP Paribas, Socit Gnrale и Crdit Agricole, — которые получают большую часть своих доходов внутри страны. Банки в Северных странах, Италии и Германии также выиграют. То же самое можно сказать и о европейских секторах коммунальных услуг и телекоммуникаций, которые, как правило, имеют только внутренние доходы. Аналитик Merrill Lynch Дэвид Бауэрс также выделил компании, которые обычно добиваются наилучших результатов, когда евро укрепляется по отношению к доллару.Преобладают европейские компании по производству продуктов питания, коммунальных услуг и недвижимости: бельгийский оператор супермаркетов Colruyt и поставщик электроэнергии Electrabel возглавляют список, а пивовар Heineken — ниже. Это одни из «самых оборонительных фондовых бирж Европы».

Сконцентрируйтесь на долгосрочной доходности

Больше всего выиграют компании, которые тратят доллары, но зарабатывают деньги в недолларовых валютах. Это означает, что разумные инвесторы будут продолжать искать высокодоходные акции, которые оплачиваются в фунтах стерлингов или евро.Действуйте как многонациональная корпорация — покупайте высокодоходные инвестиции в Великобритании или Европе, тратя как можно больше в Америке. Ваш доход будет расти по мере того, как сокращаются ваши расходы. Продукция американского производства, недвижимость и отдых уже сейчас намного дешевле, чем год назад. В Великобритании это означает обращение к Великобритании и, в частности, к коммунальному и финансовому секторам. Доходность United Utilities по-прежнему составляет 8%, Severn Trent — 5,4%, Lloyds Bank — 7,9%, а Friends Provident — 7,9%. Такая доходность в фунтах будет выглядеть особенно хорошо, когда вы собираетесь делать покупки в Нью-Йорке.

Ваш доход будет расти по мере того, как сокращаются ваши расходы. Продукция американского производства, недвижимость и отдых уже сейчас намного дешевле, чем год назад. В Великобритании это означает обращение к Великобритании и, в частности, к коммунальному и финансовому секторам. Доходность United Utilities по-прежнему составляет 8%, Severn Trent — 5,4%, Lloyds Bank — 7,9%, а Friends Provident — 7,9%. Такая доходность в фунтах будет выглядеть особенно хорошо, когда вы собираетесь делать покупки в Нью-Йорке.

Покупайте золото

Почти все экономисты согласны с тем, что доллар должен упасть, говорит Билл Боннер из Daily Reckoning. Но против чего? Денежная масса в Европе растет быстрее, чем в Америке. В Великобритании широкая денежная масса растет вдвое быстрее, чем в Америке. И каждый крупный центральный банк в мире стремится не допустить слишком резкого роста своей валюты по отношению к доллару. Но если доллар должен упасть, он должен упасть против чего-то. Вероятно, это будет золото, самые старые и самые надежные деньги в мире, антидоллар, естественный соперник всех бумажных валют, к которому инвесторы обращаются, когда их подводят другие валюты.В этом году доллар резко упал по отношению к золоту, и, скорее всего, золото продолжит расти по мере того, как доллар падает. А если падение доллара превратится в долларовый кризис, золото может внезапно взлететь. Инфляционный кризис конца 1970-х привел к подорожанию золота более чем на 2000% всего за пять лет. Долларовый кризис мог иметь такие же результаты, особенно если бы он был связан с инфляцией. Примета? В октябре цены производителей в США выросли на 1,7% — это самый большой рост за 14 лет.

и товары тоже

Но, по словам легенды инвестиций Джима Роджерса, даже лучше, чем золото, являются товарами.Роджерс считает, что высокий уровень долга Америки в конечном итоге вызовет кризис, который, в свою очередь, заставит инвесторов потерять веру в акции, облигации и доллар США. Вместо этого им понадобятся реальные активы, такие как товары, и это приведет к росту цен, особенно потому, что товары обычно котируются в долларах. Но есть еще кое-что, повышающее цены на сырье. По словам Роджерса, хлопок, сахар и кофе продаются по исторически низким ценам. Пока цены низкие, спрос быстро растет.По мере того, как Азия становится богаче, ее потребители тратят больше. Но потребительские товары, в том числе продукты питания, невозможно производить без сырья. По словам Роджерса, сырьевые товары, компании, которые их производят, и страны, которые их экспортируют, в ближайшие годы станут крупными победителями. Их цены вырастут в долларах, но они также вырастут в любой другой валюте.

Но есть еще кое-что, повышающее цены на сырье. По словам Роджерса, хлопок, сахар и кофе продаются по исторически низким ценам. Пока цены низкие, спрос быстро растет.По мере того, как Азия становится богаче, ее потребители тратят больше. Но потребительские товары, в том числе продукты питания, невозможно производить без сырья. По словам Роджерса, сырьевые товары, компании, которые их производят, и страны, которые их экспортируют, в ближайшие годы станут крупными победителями. Их цены вырастут в долларах, но они также вырастут в любой другой валюте.

долларов или обвал доллара: определение, причины, последствия

Доллар США снижается, когда стоимость доллара ниже по сравнению с другими валютами на валютном рынке.Это проявляется в снижении индекса доллара. Как правило, это означает, что за иностранную валюту, такую как евро, можно купить все больше и больше долларов.

Падение доллара также может означать падение стоимости казначейских облигаций США. Это увеличивает доходность казначейских облигаций и процентные ставки. Доходность казначейских облигаций является основным драйвером ставок по ипотечным кредитам. Это может означать, что иностранные центральные банки и суверенные фонды благосостояния также держат меньше долларов. Это снижает спрос на доллары.

Эффекты

Более слабый доллар покупает меньше иностранных товаров.Это увеличивает стоимость импорта, что способствует инфляции. По мере ослабления доллара инвесторы в 10-летние казначейские облигации и другие облигации продают свои деноминированные в долларах активы.

Контракты на нефть и другие товары обычно номинированы в долларах. В результате исторически существовала обратная зависимость между стоимостью доллара и ценами на сырье. По сути, по мере того, как стоимость доллара падает, долларовые цены на эти товары должны расти, чтобы отражать их неизменную внутреннюю стоимость.

С другой стороны, ослабление доллара помогает экспортерам США. Их товары покажутся иностранцам дешевле. Это стимулирует экономический рост Соединенных Штатов, что привлекает иностранных инвесторов в акции США. Однако, если достаточное количество инвесторов перейдет от доллара к другим валютам, это может вызвать обвал доллара. Это во многом теоретическое соображение. Вероятность такого развития событий чрезвычайно мала, как обсуждается в заключительном разделе этой статьи.

Их товары покажутся иностранцам дешевле. Это стимулирует экономический рост Соединенных Штатов, что привлекает иностранных инвесторов в акции США. Однако, если достаточное количество инвесторов перейдет от доллара к другим валютам, это может вызвать обвал доллара. Это во многом теоретическое соображение. Вероятность такого развития событий чрезвычайно мала, как обсуждается в заключительном разделе этой статьи.

Причины

В 2010 году Закон о налогообложении иностранных счетов потребовал от иностранных банков и других финансовых учреждений раскрывать информацию о доходах и активах, принадлежащих U.S. клиентов. Его цель — искоренить богатых налогоплательщиков США, которые намеренно скрывают деньги в офшорах.

Он также хочет помешать иностранным банкам использовать уклонение от уплаты налогов в качестве прибыльного направления бизнеса. Многие были обеспокоены тем, что иностранные банки откажутся от клиентов из США, чтобы избежать соблюдения требований, тем самым оттолкнув их от долларовых активов.

16 октября 2013 года Китай разрешил британским инвесторам вложить 13,1 миллиарда долларов на свои жестко ограниченные рынки капитала. Это сделало Лондон первым центром торговли юанем за пределами Азии.Это один из способов, которым Китай пытается побудить центральные банки увеличить свои авуары в китайских юанях. Это самая большая потенциальная угроза стоимости доллара. Китай хотел бы, чтобы юань заменил доллар в качестве мировой резервной валюты.

С тех пор Китай девальвировал юань по отношению к доллару. Он делает это потому, что его лидеры обеспокоены тем, что экономика растет слишком медленно. Цель девальвации в значительной степени достигается за счет постоянной покупки США.долларов центральным банком Китая. Очевидно, что действия Китая оказывают значительное влияние на стоимость доллара.

Фон

В период с 2002 по 2008 год курс доллара упал на 40%. Частично это было из-за дефицита текущего счета США в размере 702 миллиардов долларов в то время. Более половины дефицита текущего счета причитается зарубежным странам и хедж-фондам.

Более половины дефицита текущего счета причитается зарубежным странам и хедж-фондам.

Доллар укрепился во время рецессии, поскольку инвесторы искали убежище по сравнению с другими валютами.В марте 2009 года доллар возобновил падение благодаря долгу США. Страны-кредиторы, такие как Китай и Япония, обеспокоены тем, что правительство США не поддержит стоимость доллара.

Почему нет? Более слабый доллар означает, что дефицит не будет стоить правительству столько, чтобы его вернуть. Кредиторы со временем меняли свои активы на другие валюты, чтобы уменьшить свои убытки. Многие опасаются, что это может обернуться бегством по доллару. Это быстро подорвет стоимость ваших инвестиций в США и вызовет инфляцию.

7 шагов, которые защитят вас от падающего доллара

Есть семь шагов, которые вы можете предпринять, чтобы защитить себя от инфляции и падения доллара.

- Увеличьте свой потенциал заработка с помощью образования и профессиональной подготовки. Если вы зарабатываете больше каждый год, вы можете опередить падение доллара.

- Инвестируйте часть своего портфеля в фондовый рынок. Несмотря на то, что это рискованно, доходность с поправкой на риск часто опережает инфляцию.

- Покупка казначейских защищенных ценных бумаг с надуванием и облигаций серии I у США.S. Департамент казначейства. Это два надежных способа защитить себя от инфляции.

- Покупайте евро, иены или другую валюту, стоимость которой вырастет, если доллар потеряет свою силу. Вы можете купить их напрямую в банке или купить биржевой фонд, который отслеживает их стоимость.

Некоторые эксперты рекомендуют продавать без покрытия акции компаний, которые пострадают от падения доллара, но это не лучшая идея для обычных инвесторов. Крайне сложно предсказать, какие компании пострадают от этого неблагоприятно, учитывая все другие факторы.Более того, трудно предсказать, когда и как быстро доллар упадет, если он будет испытывать понижательное давление.

- Покупка золота, драгоценных металлов и акций золотодобывающих компаний. Если доллар будет падать быстрее, вызывая гиперинфляцию, вы выиграете.

- Если вас это беспокоит, сделайте этот шестой шаг. Держите свои активы в ликвидности, чтобы вы могли покупать и продавать по мере необходимости. В этом случае у вас должно быть как можно меньше недвижимости, золотых слитков или других товаров, которые трудно продать.Убедитесь, что у вас есть навыки, которые нужны повсюду, например готовка, сельское хозяйство или ремонт. Получите паспорт на случай переезда в другую страну.

- Убедитесь, что у вас хорошо диверсифицированный портфель. Перебалансируйте распределение активов, если похоже, что бизнес-цикл изменится. Об этом можно судить по основным опережающим экономическим показателям.

Почему некоторые говорят, что доллар может рухнуть

Некоторые говорят, что евро может заменить доллар в качестве международной валюты.Они указывают на увеличение евро в государственных резервах. В период с первого квартала 2008 года по первый квартал 2020 года авуары в евро почти удвоились с 1,16 триллиона долларов до 2,19 триллиона долларов.

Но факты не подтверждают эту теорию. В то же время запасы в долларах США увеличились более чем вдвое — с 2,7 трлн долларов до 6,7 трлн долларов. Долларовые авуары составляют 61,99% от общих измеряемых резервов в размере 11 триллионов долларов. Это лишь немного меньше, чем 62,94% в первом квартале 2008 года.Международный валютный фонд предоставляет подробную информацию о валютных резервах на каждый квартал в таблице COFER.

Китай является вторым по величине иностранным инвестором в долларах. По состоянию на июнь 2020 года он владел ценными бумагами Казначейства США на сумму 1,07 триллиона долларов. Китай периодически намекает, что сократит свои авуары, если США не уменьшат свой долг. Вместо этого его авуары продолжают расти. Долг США Китаю составлял 15% долга Америки перед зарубежными странами.

Япония — крупнейший инвестор с 1 долларом.26 трлн авуаров. Он покупает казначейские облигации, чтобы поддерживать низкую стоимость иены, чтобы можно было экспортировать более дешево. Его долг составляет 196% от его валового внутреннего продукта.

Почему доллар не рухнет

Многие говорят, что доллар не рухнет по четырем причинам. Во-первых, его поддерживает правительство США. Это делает его ведущей мировой валютой. Во-вторых, это универсальное средство обмена. Это благодаря сложным финансовым рынкам. Третья причина заключается в том, что большинство международных контрактов оцениваются в долларах.

Четвертая причина, наверное, самая важная. Соединенные Штаты — лучший покупатель в мире. Это крупнейший экспортный рынок для многих стран. Большинство из этих стран либо приняли доллар в качестве своей валюты. Другие привязывают свою валюту к доллару. В результате у них нет стимула переходить на другую валюту.

Многие в Конгрессе хотят, чтобы доллар упал, потому что они верят, что это поможет экономике США. Слабый доллар снижает цену U.С. экспорт по отношению к иностранным товарам. Продукция становится более конкурентоспособной. Фактически, снижение курса доллара помогло улучшить торговый дефицит США в 2012 году.

Итог

Хотя доллар резко упал за последние 10 лет, ему никогда не грозила опасность обвала. Допустить это — не в интересах большинства стран. Коллапс уничтожит их долларовые активы.

Независимо от ожидаемого курса доллара, большинство экспертов сходятся во мнении, что лучшим средством защиты от рисков является поддержание хорошо диверсифицированного инвестиционного портфеля.Спросите своего финансового консультанта о включении зарубежных средств. Они номинированы в иностранной валюте, которая повышается при падении доллара. Сосредоточьтесь на экономике с сильными внутренними рынками. Также спросите о товарных фондах, таких как золото, серебро и нефть, которые, как правило, увеличиваются при падении доллара.

Не преувеличивайте падение доллара в 2021 году

Многие наблюдатели склоняются к крайне мрачным прогнозам для доллара на 2021 год. Эта точка зрения иногда ассоциируется с растущим аппетитом к риску, концом цикла сильного доллара или двойным крахом дефицита.

Учитывая кажущуюся случайную природу обменных курсов, прогнозирование курса доллара на 2021 год может быть актом высокомерия.

Тем не менее, доллар действительно может упасть в этом году, но чрезмерно негативный рассказ неоправдан. Многие аргументы в пользу будущего спада не работают.

Во-первых, доллар уже резко падает. Индекс доллара (DXY) в 2020 году упал на 13% с мартовских максимумов и примерно на 7% за год.

- DXY — это прокси для долларовой торговли по сравнению с основными валютными парами.Три четверти этой суммы приходится на евро или валюты, связанные с евро. Но на эти валюты приходится примерно четверть торговли США. Мартовский пик доллара был искажен паникой на финансовых рынках.

- Более половины торговли США приходится на развивающиеся рынки. На Китай и Мексику приходится половина этого количества, а на другие азиатские страны добавляется еще пятая или более.

- Взвешенные индексы Федеральной резервной системы демонстрируют менее резкие движения, чем DXY — доллар упал примерно на 2,5% в 2020 году (примерно на 5.На 5% ниже по отношению к странам с развитой экономикой и на 0,5% выше по сравнению с развивающимися рынками).

Во-вторых, по мере того, как экономика восстанавливается после Covid-19 и вводится вакцина, аппетит к риску будет сильно отдавать предпочтение недолларовым валютам.

Этот правдоподобный вид необходимо смягчить. Финансовая поддержка и потенциал роста Америки выше, чем у Европы или Японии. Более быстрый рост в США часто поддерживает доллар. Распространение вакцины может быть непростым. Экономические рубцы могут сдержать восстановление. Даже в среде, связанной с риском, будут периоды нестабильности и неприятие риска.

В-третьих, относительно более легкие денежно-кредитные условия в США могут спровоцировать продажу доллара.

Изменяющаяся разница в процентных ставках и относительная денежно-кредитная политика являются ключевыми факторами обменного курса. Однако все центральные банки с развитой экономикой снизили процентные ставки до нуля или до эффективной нижней границы и проводят количественное смягчение. Дифференциалы скоростей сжаты. Эта реальность вряд ли изменится в ближайшее время, поскольку центральные банки останутся в режиме ожидания.

Но даже при условии значительного снижения курса доллара Европа и Япония будут беспокоиться о дефляции и потерях экспорта.Европейский центральный банк и Банк Японии повернутся к дальнейшему соглашению.

В-четвертых, цикл сильного доллара заканчивается.

На графике ниже показаны три периода основных движений доллара. В конце 1970-х доллар упал на фоне утраты доверия к экономической политике США из-за резкого роста инфляции. В начале 1980-х доллар резко вырос после того, как Пол Волкер ужесточил денежно-кредитную политику, чтобы обуздать инфляцию; этому движению способствовали экспансионистская фискальная политика и восстановление доллара после минимумов конца 1970-х годов.До и после глобального финансового кризиса доллар упал, поскольку США добивались валютного урегулирования раньше и более агрессивно, чем Европа и другие страны.

На графике также представлены долларовые циклы продолжительностью не более десяти лет. Действительно, реальный торговый доллар, взвешенный по отношению к доллару, рос в течение последних восьми лет и сейчас находится на сильной стороне. Но доллар далек от пиков, связанных с большими прошлыми колебаниями. Он все еще намного ниже пика эпохи Plaza Accord 1985 года и пика 2002 года после того, как евро упал после его инаугурации, и намного выше минимумов после великой рецессии.

В-пятых, двойной дефицит США обрушит доллар.

С появлением гидроразрыва, дефицит текущего счета США в течение последнего десятилетия оставался на уровне около 2% от валового внутреннего продукта в год, хотя пандемия Covid-19 только усилит его. Чтобы преодолеть кризис, США столкнутся с большим бюджетным дефицитом.

Чтобы преодолеть кризис, США столкнутся с большим бюджетным дефицитом.

Но в Америке самые глубокие и наиболее ликвидные рынки капитала в мире. Он выпускает ведущий безопасный актив в мире — казначейские облигации США. Процентные ставки находятся на самом низком уровне, и ФРС продолжит покупать большую часть выпущенных долговых обязательств США.Если спрос снизится, небольшое увеличение доходности вернет приток.

Двойной дефицит может стать проблемой в будущем. Но пока что Америка вполне может их профинансировать.

В-шестых, валюты развивающихся стран могут резко вырасти из-за высокого аппетита к риску.

Перспективы валют развивающихся рынков указывают на умеренное повышение.

Юань — хороший кандидат для дальнейшего повышения. Профицит счета текущих операций Китая резко увеличивается на фоне более низких цен на нефть, резкого сокращения оттока туристов, а также сильных средств индивидуальной защиты и экспорта товаров для работы на дому.Счет операций с капиталом поддерживался притоком, обусловленным относительно высокой доходностью государственных облигаций, а также включением акций и облигаций в юанях в индексы глобальных развивающихся рынков. Но власти могут опасаться дальнейших крупных прибылей и осторожно допускать отток капитала.

Мексиканское песо, вероятно, по-прежнему будет поддерживаться относительно высокими процентными ставками и консервативной макроэкономической позицией страны. Азиатские валюты могут испытывать повышательное давление, но будут стремиться его ограничить.

В сумме взвешенный индекс доллара может снизиться в 2021 году, но серьезное обесценивание или обвал маловероятны.Конечно, никогда не игнорируйте случайное блуждание.

Марк Собел — председатель OMFIF в США.

Доллар упал до двухмесячного минимума, инвесторы видят дальнейшее снижение

Два человека обмениваются банкнотами США.

вакила | E + | Getty Images

Доллар упал до самого низкого уровня за более чем два месяца по отношению к корзине сопоставимых валют в пятницу, так как подсчет голосов на спорных выборах в США затянулся, а инвесторы предсказывали новые потери для валюты.

Инвесторы делают ставку на то, что следующим президентом станет демократ Джо Байден, но республиканцы сохранят контроль над Сенатом, что затруднит демократам принятие более крупного пакета бюджетных расходов, который они продвигали.

Байден сохраняет преимущество перед президентом Дональдом Трампом, но несколько важных штатов все еще подсчитывают голоса, а Трамп предъявляет юридические требования к подсчету голосов, поэтому все еще существует высокая степень неопределенности.

Индекс доллара упал по отношению к корзине из шести основных валют до 92.274, достигнув самого низкого уровня с 2 сентября.

За неделю индекс доллара упал на 1,6%, ожидая самого большого падения почти за четыре месяца.

Значительное снижение долгосрочной доходности казначейских облигаций из-за ожиданий сокращения бюджетных расходов в сочетании с ралли акций и других более рискованных активов поставило доллар под постоянное давление продаж, которое, вероятно, продолжится.

«Пока инвесторы были готовы игнорировать угрозу оспариваемых выборов, по-видимому, рассматривая юридические инициативы Дональда Трампа как« легкомысленные », и эти благоприятные условия привели к общему снижению курса доллара», — заявили стратеги ING.«Тот факт, что доллар / иена (который никогда не движется) торгуется на уровне 103,50, говорит нам о более широком движении доллара, чем простое ралли риска».

Доллар продолжил падение по отношению к японской иене, торгуясь в пятницу на уровне 103,23 иены, что близко к восьмимесячному минимуму.

Премьер-министр Японии Ёсихидэ Суга пообещал тесно сотрудничать с зарубежными властями, чтобы держать курс валюты стабильным, поскольку сильная иена широко рассматривается как угроза для экономики Японии.

По отношению к быстро растущему евро доллар торговался на уровне 1 доллара.1874 г. после падения на 0,87% на предыдущей сессии.

Единая валюта резко выросла на этой неделе из-за слабости доллара, но также извлекла выгоду из новостей о приближении Евросоюза к соглашению по бюджету.

Британский фунт торговался на уровне 1,3128 доллара, что на 0,2% ниже в течение дня после значительного роста на 1,23% в четверг.

Итоги голосования из нескольких штатов США продолжали поступать в часы азиатских торгов, но валюты вызвали небольшую реакцию, потому что объявление явного победителя могло занять несколько дней или даже недель, сказали некоторые трейдеры.

Инвесторы также ожидали публикации данных о рабочих местах в несельскохозяйственном секторе США позже в пятницу, согласно прогнозам, которые покажут небольшое замедление создания рабочих мест.

Беспокойство по поводу экономики США растет, что является поводом ожидать, что падение доллара продолжится и в следующем году, говорят некоторые аналитики. Рост числа новых случаев коронавируса до рекордного уровня в нескольких штатах также может снизить экономическую активность.

ING также добавил, что от распродажи доллара сегодня может быть немного больше пользы, если Байден формально получит 270 голосов коллегии выборщиков или если более мягкий, чем ожидалось, октябрьский отчет о занятости предполагает, что ФРС придется направить на рынок больше ликвидности. .

Оншорный юань упал до 6,6386 за доллар, но все еще оставался близким к более чем двухлетнему максимуму, достигнутому в четверг.

Многие инвесторы ожидают, что администрация Байдена немного сократит торговую войну Трампа с Китаем, что должно принести пользу юаню.

В другом месте австралийский доллар упал по отношению к доллару после того, как центральный банк страны заявил, что готов расширить покупку облигаций, если это необходимо для поддержки экономики.

Доллар США падает по «правильным» причинам — и это хорошие новости для акций

The U.Южнокорейский доллар упал впервые за три года в 2020 году и остается под давлением с приближением нового года. Однако то, что это означает для акций, зависит от того, почему доллар падает.

И до сих пор падение доллара происходило по причинам, которые являются хорошей новостью для быков на фондовом рынке во всем мире.

«Ослабление доллара увеличит прибыль в долларовом выражении», что является хорошей новостью для экспортеров из США, но слабость доллара также отражает «очень легкие финансовые условия», которые являются оптимистичными для акций как в США, так и в США.- сказал Закари Сквайр, соучредитель и главный инвестиционный директор хедж-фонда Tekmerion Capital Management, в интервью.

Кроме того, США служат «основным источником глобальной ликвидности», которая имеет тенденцию влиять на состояние ликвидности во всем мире, сказал он.

См. Также : Доллар США впервые упал с 2017 года

2020 год был нестабильным как для доллара, так и для фондового рынка.Индекс доллара США ICE DXY, + 0,02%, Показатель курса валюты по отношению к корзине из шести основных конкурентов подскочил до более чем трехлетнего максимума в феврале и марте, поскольку пандемия коронавируса вызвала хаос на мировых финансовых рынках, способствуя борьбе за доллары.

Доллар впоследствии двинулся на юг, при этом индекс в декабре упал до самого низкого уровня с апреля 2018 года и закончил 2020 год с первым ежегодным падением за три года. С приближением нового года на индекс возобновилось давление со стороны продавцов.

Акции, тем временем, упали на медвежий рынок в феврале и марте прошлого года, поскольку были введены ограничения на потребительскую и деловую активность для борьбы с распространением коронавируса, но вскоре восстановились в ралли технологического сектора, которое привело к индексу Nasdaq Composite. КОМП, + 0,09% вырастет более чем на 40% к 2020 году, в то время как S&P 500 SPX, -0,16% выросли на 16,3%, а промышленный индекс Доу-Джонса DJIA, -0,39% прибавил 7,3%.

Сквайр видит большую обратную сторону доллара — по крайней мере, в ближайшие месяцы.Он сказал, что слабость доллара связана не только с ФРС и ее политикой легких денег, утверждая, что ее действия помещают ее где-то посередине с точки зрения агрессивности, когда речь идет о глобальных центральных банках.

Одним из наиболее часто игнорируемых факторов является ухудшение торгового баланса США, сказал он, явление, усиленное прошлогодним падением цен на нефть, которое, вероятно, будет сдерживать добычу нефти в США и, что более важно, экспорт сырой нефти.

По иронии судьбы, торговый дефицит увеличился из-за относительно устойчивого U.С. Экономика по сравнению с остальным миром означает, что импорт вырос больше, чем экспорт. Это выражается в ухудшении текущего счета — подсчета операций страны с остальным миром, включая чистую торговлю товарами и услугами, чистую прибыль от трансграничных инвестиций и чистые трансфертные платежи.

Это довольно необычно для экономики США, которая в 2020 году впала в рецессию, отметил он. Как правило, сокращение спроса в США приводит к улучшению счета текущих операций по мере замедления импорта, что оказывает поддержку доллару во время экономического спада.

Более того, это произошло примерно после десятилетия стабильности текущего баланса, отметил Сквайр. Эта стабильность, однако, во многом была результатом перехода США от нетто-импортера нефтепродуктов (равного почти 2% валового внутреннего продукта в 2010 г.) к устранению дефицита торгового баланса США в результате бума добычи сланца. .

Добыча нефти снизилась с начала 2020 года, что свидетельствует о сокращении чистого экспорта, который, как правило, отстает от добычи.

«Когда вы накладываете ухудшающуюся тенденцию в торговом балансе, не связанном с нефтью, поверх замедления добычи нефти в США… это просто большая проблема для доллара», — сказал Сквайр.

Падение доллара

Джеймс А. Пол и Марианна Кенемоэн

Форум глобальной политикиавгуст 2003 г.

Доллар теряет в цене, ослабляя свой статус основной мировой валюты и вызывая беспокойство в международной финансовой системе. Падение доллара — это не просто технический вопрос для экспертов финансового рынка: в течение примерно восемнадцати месяцев стоимость триллионов долларов изменилась, уменьшив резервы мировых центральных банков и снизив стоимость всех активов США на международном рынке. .Аналитики опасаются, что серьезная распродажа доллара может вызвать панику на рынках и привести к глобальному финансовому кризису. Даже если удастся предотвратить худший вариант, падение доллара может ослабить мощь Соединенных Штатов, реорганизовать глобальные рынки и сместить стратегическое влияние в международной системе

.Аналитики опасаются, что серьезная распродажа доллара может вызвать панику на рынках и привести к глобальному финансовому кризису. Даже если удастся предотвратить худший вариант, падение доллара может ослабить мощь Соединенных Штатов, реорганизовать глобальные рынки и сместить стратегическое влияние в международной системе

После резкого роста по отношению к евро в течение 1999 г. и большей части 2000 г. доллар начал падать в конце 2001 г. и продолжал снижаться до середины 2003 г., потеряв более четверти своей стоимости по отношению к евро (см. «Отлив доллара и Поток»).После короткого летнего ралли доллар начал еще одно резкое падение, которое, вероятно, продолжится. Многие финансовые аналитики ожидали ослабления доллара из-за растущего торгового дефицита США на его «текущем счете», который включает товары и услуги, выплаты доходов, такие как проценты и дивиденды, и односторонние переводы, такие как иностранная помощь и денежные переводы рабочих (см. Диаграмму). Но мало кто думал, что доллар упадет так далеко и так быстро.

Растущий торговый дефицит

Самым большим фактором падения доллара стал резкий рост дефицита торгового баланса США.Соединенные Штаты импортируют гораздо больше, чем экспортируют товаров и услуг. Американские потребители очень заинтересованы в японских автомобилях, китайской одежде, немецкой технике и финских мобильных телефонах. Импорт нефти, который на сегодняшний день является самой крупной статьей, неуклонно растет. Американские компании не могут экспортировать товары и услуги такой же стоимости. В то время как Microsoft, Coca Cola, Boeing и Голливуд могут накапливать большие доходы и получить большую известность об экспорте США, они просто не могут сравниться с иностранными продуктами и услугами, приобретаемыми американскими компаниями и потребителями.В 2002 году импорт товаров и услуг составил 1 652 миллиарда долларов, а экспорт — всего 1 203 миллиарда долларов. Разница составляет чистое иностранное кредитование и инвестиции.

Разница составляет чистое иностранное кредитование и инвестиции.

Исторически сложилось так, что Соединенные Штаты не всегда имели торговый дефицит. У США было большое положительное сальдо торгового баланса в течение многих десятилетий, особенно после Второй мировой войны, когда экспорт США не сталкивался с конкуренцией со стороны раздираемых войной Европы и Азии. Однако постепенно торговый баланс изменился по мере роста иностранных экономик, по мере того, как в США начали поступать иностранные инвестиции и поскольку американские потребители покупали больше иностранных товаров и услуг.В 1960-х годах импорт японских фотоаппаратов и европейских автомобилей начал расти, а реактивные самолеты стимулировали зарубежный туризм США. Огромное международное военное присутствие США, усиленное войной во Вьетнаме, усилило давление на платежную позицию США, вынудив Вашингтон в 1971 году приостановить конвертацию доллара в золото. Это были первые толчки. Затем, в 1980-х годах, когда мировая торговля росла, а производство переместилось из США в страны с более низкой стоимостью, возник рост дефицита. Импорт из развивающихся стран с низкими ценами на экспорт, таких как Мексика, Малайзия и Китай, неуклонно увеличивал торговый дефицит США.Сегодня только на Китай приходится более 100 миллиардов долларов дефицита, но у богатых экспортеров, таких как Япония и Европейский союз, также есть большие профициты с Соединенными Штатами.

Дефицит текущего счета — и иностранные фонды для его оплаты — выросли до рекордных 481 миллиарда долларов с 393 миллиардов долларов в предыдущем году. В 2003 году дефицит в первом квартале оставался на очень высоком уровне в 136 миллиардов долларов. Каждый рабочий день США должны привлекать около 2 миллиардов долларов чистого кредитования и инвестиций, чтобы покрыть дефицит торгового баланса и сохранить экономику на плаву.Хотя некоторые из поступающих инвестиций способствуют долгосрочному экономическому росту, большая часть фондов финансирует государственный дефицит, способствует спекуляциям с акциями или финансирует кредитование потребителей. Некоторые наблюдатели называют этот приток международным субсидированием чрезмерного потребления в США, своего рода кредитной картой для дяди Сэма. Поскольку глобальные инвесторы стали настороженно относиться к системе субсидий и сочли ее неустойчивой, доллар начал падать.

Некоторые наблюдатели называют этот приток международным субсидированием чрезмерного потребления в США, своего рода кредитной картой для дяди Сэма. Поскольку глобальные инвесторы стали настороженно относиться к системе субсидий и сочли ее неустойчивой, доллар начал падать.

Вне торгового дефицита

Несколько других факторов повлияли на падение доллара, усилив основной эффект торгового дефицита.Во-первых, бухгалтерские скандалы в Enron, Tyco, WorldCom и многих других компаниях выявили серьезные недостатки в системе отчетности и регулирования США, что привело к падению доверия к акциям, облигациям и другим инвестициям США. Падение стоимости на этих рынках, начавшееся в 2001 году, и последовавшие за этим огромные инвестиционные убытки еще больше подорвали доверие иностранных инвесторов. В результате иностранные инвесторы перестали направлять чистый приток инвестиционных средств на рынки США. Вместо этого они начали ликвидировать свои портфели, что вызвало чистый отток средств.

Резкое увеличение дефицита государственного бюджета США (см. Диаграмму) также подорвало доверие инвесторов. После нескольких лет профицита государственного бюджета администрация Буша резко снизила налоги и увеличила военные расходы, вызвав дефицит, который, по оценкам, достигнет 455 миллиардов долларов в 2003 году (по сравнению со 153 миллиардами в 2002 году), что сделало дефицит 2003 года самым большим из записывать. Правительства штатов и местные органы власти также столкнулись с высоким дефицитом, что еще больше усугубило дисбаланс в федеральном масштабе и привело к увеличению долга штата и местного уровня до исторического максимума, превысившего 1,400 миллиардов долларов в 2002 году (см. Диаграмму).Американские домохозяйства увеличили свой долг (на жилье, образование и потребительские расходы) до неприемлемого уровня в 8 454 миллиарда долларов в 2002 году (см. Диаграмму). Чрезмерно раздутый рынок жилья дестабилизирует экономику США, поскольку падение цен на недвижимость может спровоцировать повсеместный дефолт по этим кредитам, что приведет к падению банков и других ипотечных кредиторов. Наконец, есть эффект односторонней глобальной позиции Вашингтона и его обширных военных операций, которые вносят неопределенность в отношении будущего. Сочетание этих и других факторов оказало на доллар мощное понижательное давление, которое, как ожидается, сохранится и в будущем.

Наконец, есть эффект односторонней глобальной позиции Вашингтона и его обширных военных операций, которые вносят неопределенность в отношении будущего. Сочетание этих и других факторов оказало на доллар мощное понижательное давление, которое, как ожидается, сохранится и в будущем.

Что удерживало доллар на высоком уровне?

Несмотря на слабые фундаментальные показатели, доллар оставался очень сильным в 1990-е годы. Сильный доллар ухудшил баланс текущего счета из-за того, что цены на американские товары не соответствовали мировым рынкам, но каким-то образом это не ослабило энтузиазма инвесторов и валютных трейдеров. Эйфорические девяностые можно объяснить рядом особых факторов, которые временно удерживали доллар на высоком уровне.

Пузырь на фондовом рынке США в 1990-х годах засосал миллиарды долларов иностранных инвестиций, поскольку иностранные компании и частные лица надеялись довести рост цен на акции к богатству.Другие мировые рынки также росли, но, учитывая, что рынки США составляют почти половину общей капитализации мирового рынка, они поглощали пропорционально большую долю общих мировых инвестиционных фондов. Иностранные инвесторы также предпочитали инвестиции из США, потому что считали их исключительно надежными, защищенными от политических рисков и финансовой неопределенности. Поскольку кризис песо, кризис в России и кризис в Азии подорвали международную финансовую стабильность и уверенность, иностранцы видели в американских инвестициях надежное убежище в бурную эпоху.

При слабой экономике Японии иена не была сильной альтернативой доллару, несмотря на значительное торговое сальдо. Кроме того, движение к единой европейской валюте натолкнулось на множество подводных камней. Когда евро был впервые введен в начале 1999 года, инвесторы сомневались в его жизнеспособности, что постоянно заставляло его снижаться. Между тем, роль доллара США как мировой резервной валюты усилилась. Центральные банки во всем мире хранят различные валюты в качестве резервных активов, но доллар США вырос с 57% общих резервов в 1995 году до 68% в 1999 году.Использование в качестве резервов создало спрос на долларовые инвестиции, в основном казначейские ценные бумаги правительства США.

Доллар также извлек выгоду из своей функции в качестве основной мировой валюты, используемой в качестве законного платежного средства во многих странах за пределами Соединенных Штатов и обращающейся в качестве параллельной валюты почти повсеместно. По оценкам Федеральной резервной системы в 2003 году, из 680 миллиардов долларов США в обращении 400 миллиардов долларов находились за пределами Соединенных Штатов. Большой международный спрос на американские банкноты в 1990-х годах дал правительству США уникальный и недорогой экспортный товар.По сообщениям прессы, россияне так любили доллар, что еженедельно авиалайнеры из Нью-Йорка доставляли в Москву ящики, полные свежих 100-долларовых банкнот, только что из типографий правительства США. Чистый экспорт США валюты составил 24 миллиарда долларов в 2001 году и 22 миллиарда долларов в 2002 году.

Загадочные источники тоже накачивали доллар. В 1990-е годы счета США включали все более крупные суммы доходов, которые вводились как «корректировки», то есть не учитывались. Эти суммы, которые многие считают бегством капитала из бедных стран, перекачиваются в экономику США через офшорные банковские системы и, возможно, также через прямой импорт незаявленных денежных средств.Такие суммы, составившие 21 миллиард долларов в 2001 году и не менее 46 миллиардов долларов в 2002 году, несомненно, способствовали финансовому кризису во многих беднейших странах мира.

Иллюзорные теории также повысили курс доллара. В 1990-е годы многие считали, что наступила «новая экономика», и изменили многие из старых правил, сделав беспокойство о старомодных проблемах, таких как торговый дисбаланс, несущественным в новом мире Интернета. Такие теории успокоили долларовых инвесторов и вселили в них уверенность, хотя рыночные «фундаментальные факторы» вызывали беспокойство.Наконец, когда акции технологических компаний начали стремительно падать, а широкие фондовые рынки последовали его примеру с огромным падением, теории «новой экономики» потеряли доверие, и инвесторы обнаружили, что «фундаментальные принципы» в конце концов очень важны.

Если бы в любой другой стране наблюдались такие стойкие платежные дисбалансы, Международный валютный фонд вмешался бы и настоял на мерах «структурной перестройки», таких как сокращение государственного бюджета, сокращение государственных пенсий и девальвация валюты. В случае с Соединенными Штатами, однако, базирующийся в Вашингтоне МВФ посмотрел в другую сторону и позволил США продолжить расточительство.Соучастие МВФ позволило долларовому «пузырю» выстоять.

Предупреждения и сигналы тревоги

Когда в конце 1990-х годов дефицит США ухудшился, официальные лица и экономисты начали обращать на это внимание. Председатель Федеральной резервной системы США Алан Гринспен в своем выступлении перед Конгрессом 17 февраля 2000 года прямо заявил, что увеличение дефицита текущего счета и постоянно увеличивающиеся иностранные инвестиции «не могут продолжаться без ограничений». Резкое падение курса доллар-евро в конце 2000 года казалось началом более длительного спада, но доллар снова поднялся, снова упал и поднялся во второй раз, достигнув пика в марте 2002 года.Был ли доллар неприступен? Некоторые так думали. В начале 2001 года, например, Федеральный резервный банк Канзас-Сити Economic Review опубликовал статью Джилл Холман, одного из старших экономистов банка, которая утверждала, что дефицит не вызывает тревогу, а наоборот (вопреки замечанию Гринспена) «устойчивый», и что он, вероятно, будет снижаться в течение следующих трех лет.

Однако беспокойство никуда не делось. Уважаемый Институт Брукингса в Вашингтоне организовал 29 и 30 марта 2001 года специальную комиссию, на которую собрались ведущие экономисты для рассмотрения дефицита.Опять же, некоторые участники игнорировали отрицательные цифры, утверждая, что особый статус доллара как мировой резервной валюты и другие особые факторы компенсируют давление, вызванное дефицитом. Ричард Купер из Гарварда, однако, предупредил, что Федеральная резервная система должна быть готова вмешаться на рынки, чтобы стабилизировать доллар, и недвусмысленно сослался на «значительно обесценившийся доллар» в будущем.

Тревога усилилась, поскольку после апреля 2002 года доллар начал еще более резкое и непрерывное снижение.В публикации Flow of Funds Центра финансовых рынков за 2 квартал 2002 г. утверждалось, что рост в США «в неудобной степени зависит от постоянно увеличивающегося притока иностранного капитала», и высказывалось предположение, что сокращение этой зависимости может означать более высокие процентные ставки, дефолт по долгам и экономический рост. застой.

Иностранные потоки в сотни миллиардов долларов в год поступали в США из различных иностранных источников — центральных банков, других государственных органов, частных банков и финансовых институтов, других крупных корпораций и, конечно же, частных инвесторов.Они купили государственные ценные бумаги США, такие как казначейские векселя, а также акции и облигации США, и они сделали прямые инвестиции в недвижимость, фабрики и другие материальные активы. Из-за многих предыдущих десятилетий профицита экономика Соединенных Штатов продолжала удерживать чистые международные активы почти все годы до 1983 года, когда счет навсегда опустился в красную зону (см. Диаграмму). С тех пор отрицательные числа двигались вверх и вниз, но долгосрочный тренд был в опасном направлении. К 2002 году чистые финансовые обязательства США составили 528 миллиардов долларов, а общие обязательства — около 3 триллионов долларов.Кризис действительно наступил.

Долгое время молчавший Международный валютный фонд наконец начал выражать озабоченность. В «Перспективах развития мировой экономики » Фонда, опубликованном во время осенних встреч бреттон-вудских институтов в сентябре 2002 г., содержится предупреждение о том, что дефицит внешней торговли в нескольких промышленно развитых странах, в первую очередь в США и Великобритании, может представлять проблему для экономики. мировая экономика.

Последствия падения доллара

Поскольку доллар продолжает падать, власти США не вмешиваются, чтобы поддержать его.Представители администрации Буша, включая министра финансов Джона Сноу, заявили, что приветствуют падение доллара, и дали понять, что отказываются от прежней политики «сильного доллара». В начале мая 2003 года Сноу отметил, что более слабый доллар помогает экспортерам США, оказывая давление на торговых партнеров США и потенциально стабилизируя платежный баланс США. Но такие аргументы кажутся неправдоподобными. Вместо этого кажется, что администрация попала в финансовый кризис, для которого у нее не было плана и готового решения.Падение доллара приведет к сокращению огромных международных субсидий, которыми в течение двух десятилетий пользовалась экономика США, что в конечном итоге приведет к снижению уровня жизни граждан США. В то же время падение спроса на импорт в США, вероятно, нанесет ущерб экономике повсюду в мире и вызовет дальнейшую девальвацию валюты, торговое давление и финансовую нестабильность — все с опасными последствиями.

Мы должны спросить: каков будет эффект обрушения доллара на фондовых рынках США и других инвестиционных механизмах, когда иностранцы выводят свои средства из опасения, что доллар может упасть дальше? И как все это может повлиять на внешнюю политику США, огромный военный аппарат Вашингтона и затраты на кампании в Афганистане, Ираке и других местах?

США вряд ли смогут стать мировой сверхдержавой, если их экономические основы будут слабыми.Двухсотлетнее мировое господство Великобритании основывалось на сильной валюте, большом профиците торгового баланса и растущих иностранных инвестициях. Спад торговли в конце девятнадцатого и начале двадцатого веков явственно свидетельствовал о том, что британская империя находится в упадке. Сегодняшний торговый и платежный дефицит и падающий доллар могут указывать в том же направлении для глобального порядка, основанного на доминировании США.

См. Графики и таблицы Глобального политического форума по дефициту счета текущих операций США и дефициту государственного бюджета США.

Еще один день слабости доллара

Добрый день… И чудесной среды для вас… Никакие местные команды из Сент-Луиса или Миссури не играли прошлой ночью, поэтому Кэти и Чак пошли ужинать с друзьями, Питом и Карен… Все хорошо провели время, и Чак хорошо провел время. одни из лучших пастрами на вкус! Вчера я понял, что очень плохо запоминал дни рождения … Но в мою защиту они действительно произошли, когда я был очень болен несколько дней … Итак, с запоздалым днем рождения желаю: Крису Гаффни и Кристин Пеплоу, двум моим бывшим коллегам по Мировой Торговый Стол … Я плохо, мне плохо по этому вопросу.. Но они не должны чувствовать себя слишком плохо, потому что я также пропустила день рождения моего младшего брата … Мне очень жаль этого Майкла! Думаю, когда вы доживете до моего возраста, вспоминать дни рождения — все равно что вспоминать Геттисбергский адрес! Четыре десятка семь лет назад Наши отцы породили на этом континенте новую нацию, зародившуюся в Свободе и посвятившую себя утверждению, что все люди созданы равными. Сейчас мы вовлечены в большую гражданскую войну … И оттуда мне пришлось бы пойти в Google, чтобы получить остальное, но в мои младшие годы мы должны были декламировать этот адрес перед классом, и я справился! По крайней мере, насколько я помню, это происходило! Ха! The Walker Brothers приветствуют меня этим утром своей песней: The Sun Ain’t Gonna Shine Anymore… «Луна не поднимется в небо… Слезы всегда затуманивают твои глаза, когда ты без любви»…

Что ж, сегодня утром это было длинное вступление … И я не собираюсь здесь слоняться сегодня утром … Это был еще один хороший день для валют, во главе с Big Dog, евро, а золото и серебро не смогли Чтобы сохранить свои ранние торговые прибыли, Золото действительно нашло способ получить 7 долларов.40, в то время как Серебро в конце дня упало на 1 цент … Итак, в моих книгах это 3 дня последовательных ралли для валют и металлов …

Евро прибавил за день выше 1,21 и закончил день на отметке 1,2130 … И, как я сказал вчера, настроения трейдеров в отношении владения долларами прямо сейчас, безусловно, изменились … Сначала, в понедельник утром, я видел только слабые Число рабочих мест как причина изменения настроений трейдеров, но по мере того, как время шло, я понял, что это, вероятно, во многом связано с тем фактом, что 1 доллар.Стимул 9 триллионов находится в стадии одобрения … И если есть что-то, что расстраивает трейдеров из-за владения долларами, это идеальный вариант для дальнейшего снижения стоимости долларов! И, конечно же, это именно то, что у нас было бы, когда правительство раздавало чеки стимми!

И что мои друзья — это то, о чем я собираюсь много говорить сегодня утром … Уменьшение доллара … Каждый раз, когда ФРС и Казначейство решают напечатать больше валюты, текущая сумма неоплаченных долларов обесценивается еще больше … В этот четверг, хорошо друг Деннис Миллер возьмется за то, что я называю «Волшебным денежным деревом» … И если вы не думаете, что отсутствие каких-либо ограничений на расходы, в чем заключается все «волшебное денежное дерево» (MMT), не собираетесь обесценить доллар в больших количествах, тогда вы пьете правительственную помощь… Потому что так и будет, а более слабый доллар позволяет импортировать инфляцию других стран в США.S. экономия … Тут тоже нет двух путей, так что не ищите один …

Много-много лет назад, когда я писал для Mark Twain Bank, а Япония проходила через реализацию пакетов стимулов, количественного смягчения и так далее, я писал о том, что, если Япония действительно хотела ввести инфляцию в свою экономику, они должны позволить японской иене ослабнуть, что приведет к инфляции в японскую экономику … Но слушали ли они? Нет … И даже в те годы, когда доллар укреплялся, иена оставалась такой же сильной … Итак, вот Япония 25 лет спустя, а инфляции все еще нет …

Хорошо, вернемся к U.С. и их грандиозный эксперимент по привнесению инфляции в нашу экономику, который не был распространен с тех пор, как Пол Волкер убил ее в 80-х … Да, индекс Чапвуда, который я представил вам, дорогой читатель, более года назад, все еще учитывает инфляцию в США. около 10%, но это относится к вещам правильно, а не так, как решает правительство США … Потому что, если бы они это сделали, граждане США кричали бы кровавое убийство о том, как правительство не допустило инфляции отойди от них!

Таким образом, это был лишь вопрос времени, когда зажжется лампочка над валютными трейдерами и заставит их понять, что Картель и Казначейство сделали для доллара и позволили инфляции стать проблемой, с которой нужно иметь дело, все время съедая на покупательную способность каждого гражданина, поскольку доллар продолжает продолжительное движение по скользкой дорожке … При таком сценарии неудивительно, что коллективные настроения валютных трейдеров в отношении владения долларами изменится?

На ночных рынках было некоторое проскальзывание валют, но сегодня утром они все еще сильнее, чем вчера, по большей части, золото выросло на 2 доллара, а серебро выросло на 4 цента на ранних торгах сегодня.Евро, который вчера достиг 1,2130, а затем упал до уровня 1,2116, но это мелочи, ребята … Так что проскальзывание в лучшем случае только зарождается …

Итак, когда мы начинаем нашу Прекрасную среду, это 4-й день подряд слабости доллара … Я считаю, что важно, чтобы золото и серебро показывали прогресс каждый день, даже если это доллар или два за золото и пара центов. для серебра. Я сравниваю эту мысль с мыслью, которую я всегда придерживался о футбольных матчах … Нападающему нужно набрать 10 ярдов, чтобы получить новую новую сетку розыгрышей.В каждой игре важно, чтобы они набирали силу, без потерь, без штрафов, прогресс в каждой игре, и таким образом легче набрать 10 ярдов …

В US Data Cupboard на сегодняшний день по-прежнему отсутствуют какие-либо реальные экономические данные. Глупый ИПЦ (потребительская инфляция) будет напечатан за январь вместе с данными базовой инфляции … Там, где они вычеркивают еду и энергию из расчета инфляции, что имеет примерно такой же смысл, как владение солярием в нудистском лагере. Это не похоже на то, что мы, люди, не едим каждый день и не используем энергию… Давай, брось нам кость и признай, что мы умнее среднего медведя!

Федеральный бюджет должен быть напечатан сегодня, но иногда бухгалтеры правительства отстают, и данные не печатаются вовремя … Когда это происходит, вы должны использовать воображение, чтобы понять, почему он не был напечатан. Я всегда утверждал, что он был готов к печати, но число было не таким, каким хотят его видеть Силы, поэтому им приходится возвращаться и массировать числа, готовить книги и смотреть, что получится потом… Это моя история, и я ее придерживаюсь! А моей первой женой была юная Элизабет Тейлор! (Обожаю юмор Джона Ловица!)

Подводя итоги … сегодня это 4-й день подряд слабости доллара, по крайней мере, сегодня утром … Настроение трейдеров действительно изменило ситуацию с владением долларами на 180, и это произошло по двум причинам. Слабые данные по рабочим местам в прошлую пятницу и ускорение проверки Stimmy Checks, т.е.. Чак говорит об этом обесценивании доллара сегодня утром и о том, как это повлияет на вашу личную покупательную способность … И затем он продолжает о необходимых позитивных движениях …

Для чего оно стоит … Вы знаете, у меня было много вопросов на протяжении многих лет: зачем инвестировать в золото, когда ценой манипулируют? И недавно я обратил внимание на заметку хороших людей из GATA относительно того, как инвесторы понимают, что центральные банки фальсифицируют цены на золото и серебро … И это примечание от GATA (так что без ссылки, просто целая статья) ответа они получили после того, как напечатали только что упомянутую статью… Итак, готово… Ответ и ответ от GATA Sec.Казначей внизу….

C.W. написал: «Но разве не в этом весь смысл фальсификации? Это намного эффективнее, если инвесторы осознают, что это происходит и кто это делает, поэтому это делается на такой последовательной и очевидной основе».

«Поэтому я не думаю, что всеобщее признание фальсификации означает, что мы приближаемся к ее концу. Скорее, это означает, что она будет более эффективной, поскольку инвесторы поймут, что они не могут выиграть битву с золотом и серебром, и поэтому вкладывают средства в другое место. . »

Ваш секретарь / казначей должен был согласиться с К.W. что центральные банки, которые были вынуждены участвовать в более вопиющих эпизодах рыночных фальсификаций, могут быть рады, если люди неофициально поймут, что центральные банки сделают все возможное, чтобы победить альтернативные валюты. Но ваш секретарь / казначей добавил:

— Схема центральных банков не работает, если люди также начинают понимать, что они могут получить альтернативную валюту и извлечь из нее выгоду, только если они избегают фьючерсных рынков, которые центральные банки легко могут контролировать в силу своей способности создавать бесконечные деньги и торгуйте бесконечным количеством вещей, которых не существует.

— В конце концов, если фальсификация станет слишком вопиющей, даже основные финансовые новостные организации могут почувствовать себя обязанными сообщать об этом и поднимать вопросы, на которые центральные банки не могут ответить, не подвергая себя политической опасности.

— Кроме того, в конечном итоге, если фальсификация в целом понимается во всем мире, страны, которые не получают от нее выгоды — например, страны, в которых добывается золото — могут протестовать и даже попытаться отключить фальсификацию. Многие небольшие страны могли бы отключить его, просто продав U.S. Казначейские облигации и покупка относительно небольшого количества физического золота, поскольку предложение кажется таким ограниченным ».

Снова Чак … Все отличные замечания, господин секретарь / казначей … И один из них я уже указывал в предыдущих ответах на те вопросы, которые я получил …

Рыночные цены 2/10/21: Американский стиль: 0,7728 австралийских долларов, 0,7212 австралийских долларов, 0,7875 канадских долларов, 1,2116 евро, 1,3834 фунта стерлингов, 1,1214 доллара США, европейский стиль: 14,7134 ранда, 8,4439 кроны, 8,3183 шведских крон, 295,25 форинта, 3,7000 злотых, 21,3779 кроны, 74,04 рубля, 104 иены.78, петь 1,3263, 7,7522 гонконгских долларов, 72,82 индийских рупий, 6,4393 китайских песо, 20,13 песо, 5,3784 реалов, индекс доллара 90,47, нефть 58,70 долл., 10-летний период 1,17%, серебро 27,28 долл. США, платина 1222,00 долл., Палладий 2428,00 долл., Медь 3,72 и золото … 1 840,96 долл. США

На сегодня все … Уф, я могу вам сказать, что Кэти здесь не было, я бы сегодня утром не писал в обычное время. Я бы проспал еще несколько часов! Здесь так тихо, когда я один … Я просто говорю … Но мне было хорошо встать и начать писать! Сегодня вечером мои любимые тигры из Миссури отправятся в Оле-Мисс, и здесь игра начнется поздно, так что я снова буду допоздна! ФУ! Вчера здесь был полный солнечный день, и мое погодное приложение сообщило мне, что было 89 градусов! Местные руководители восстанавливают здесь пляж после прошлогодних штормов, и пляж выглядит великолепно! Знаете, в этом году во Флориду не должно быть много людей, потому что дороги не так переполнены, а на пляже мало людей, и меня это устраивает! Братья Оллман подводят нас к финишу сегодня своей инструментальной песней In Memory of Elizabeth Reed… В одной из вариаций групп, в которых я играл в ранние годы, одна из них была блюзовой, которая играла много песен Allman Brothers, таких как эта … И Grand Funk Railroad, которая в ранние годы группа, их музыка сильно отличалась от того, что они делали позже в своей карьере, когда они стали более популярными. Например, Inside Looking Out, VS The Locomotion … песня, изначально написанная Little Eva .